AOKIHD、新型コロナウイルスの影響減少により増収増益 営業利益は3年ぶり、最終利益は5年ぶりの黒字

2023年3月期第2四半期決算説明

東英和氏(以下、東):AOKIホールディングスの東です。本日はWeb決算説明会にご参加いただきましてありがとうございます。

まず、このたび当社元役員が贈賄容疑で逮捕・起訴された件について、ご心配をおかけしていますことを心よりお詫び申し上げます。当社では本件を受け、原因究明や再発防止等の調査および検証のため「ガバナンス検証・改革委員会」を、また社内では「ガバナンス対策本部」による調査、検証をしています。

現在、調査・検証は継続中ですが、当社としては、組織体制の見直しも含めた抜本的な再発防止策の検討・実行にすでに着手しております。当社グループ一丸となって信頼回復と企業価値の向上に努めてまいりますので、引き続きご理解とご支援を賜りますようよろしくお願い申し上げます。

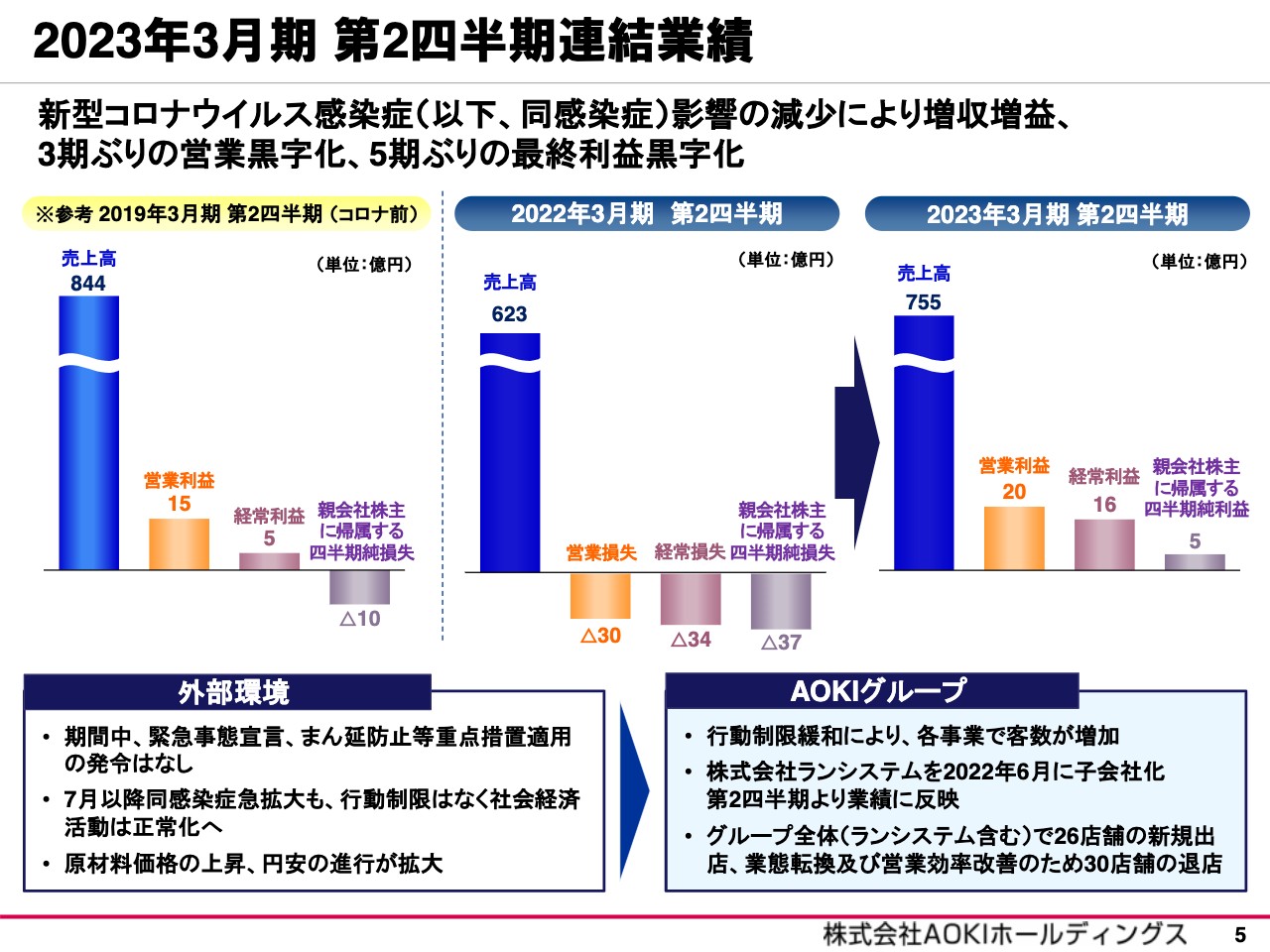

2023年3月期 第2四半期連結業績

2023年3月期第2四半期の業績は、新型コロナウイルス感染症の影響が大きく減少したほか、各事業で既存店が好調に推移し、増収増益となりました。また、営業利益は3年ぶりの黒字、最終利益は5年ぶりの黒字となりました。

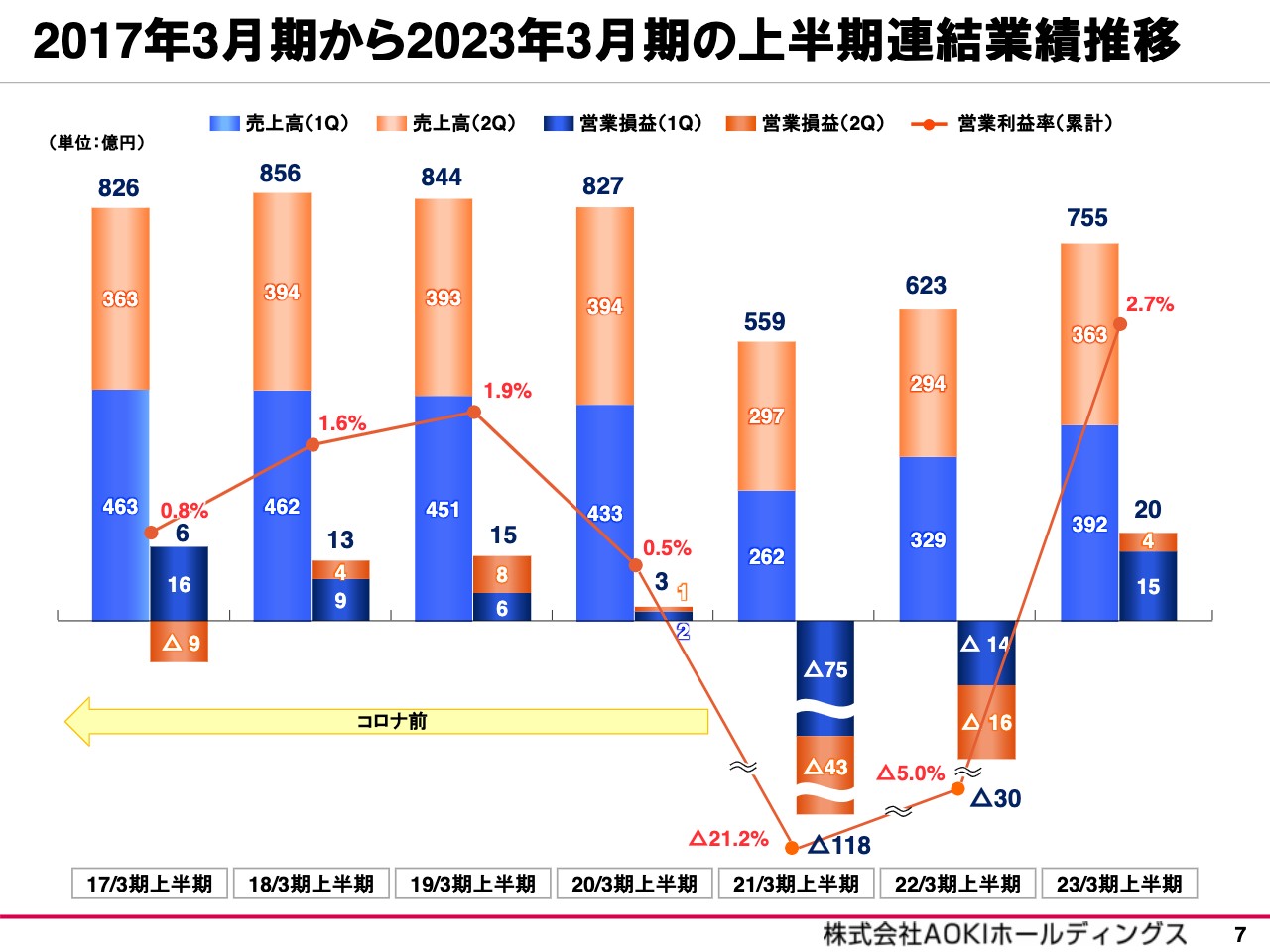

2017年3月期から2023年3月期の上半期連結業績推移

2017年3月期から2023年3月期の上半期業績推移です。コロナ禍前と比較すると売上高は減少していますが、営業利益と営業利益率はコロナ禍前以上の水準となりました。要因は、コロナ禍影響の減少に加え、各事業における営業効率の改善と事業間のシナジーを活かした事業ポートフォリオ経営の結果だと考えています。

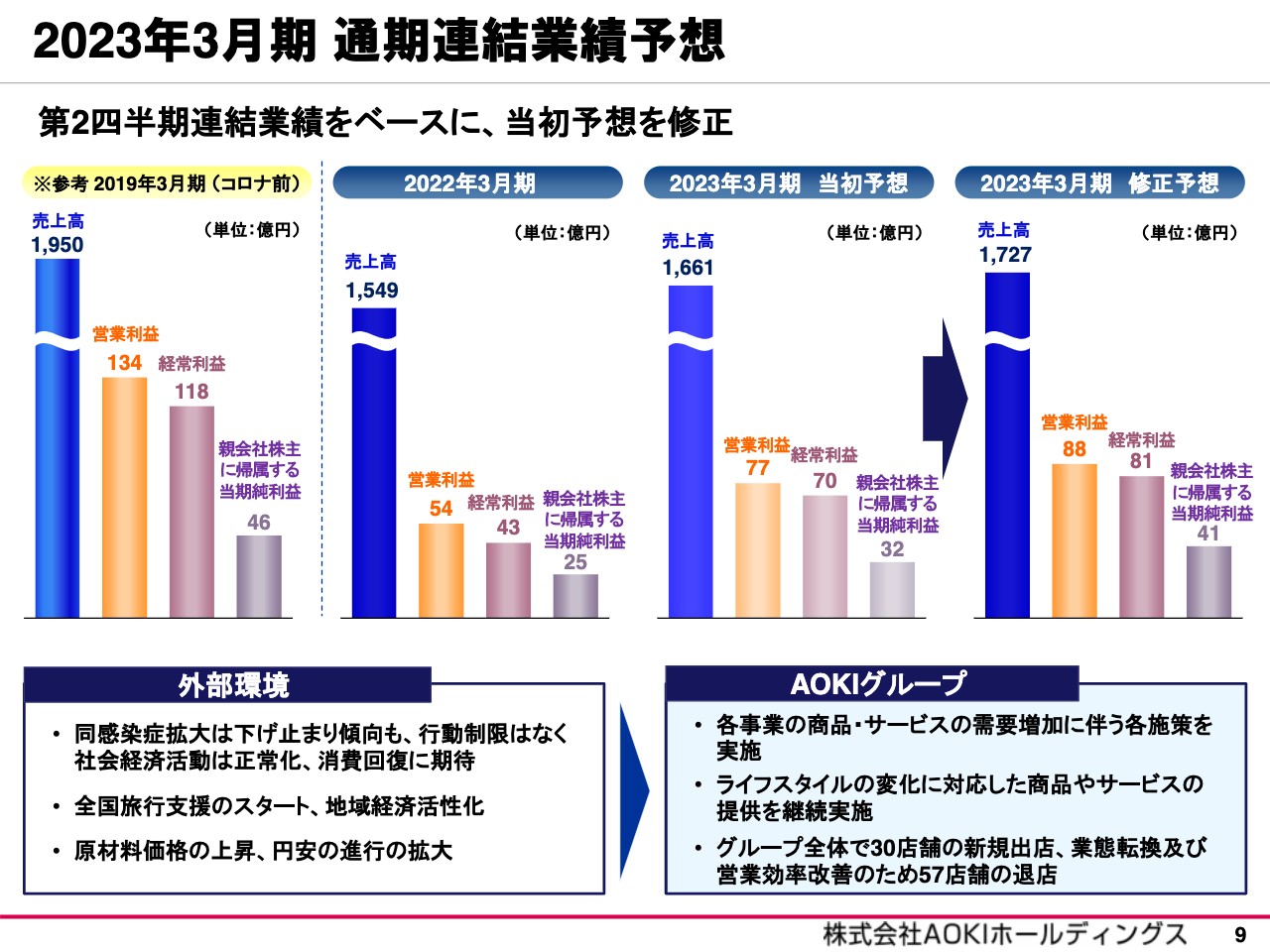

2023年3月期 通期連結業績予想

2023年3月期の通期業績予想です。第2四半期の業績を踏まえ、5月12日に公表した予想から資料のとおり上方修正しました。今後も、為替の動向や原材料価格の上昇等の影響により、先行き不透明な状況ではありますが、業績達成に向け各施策を着実に実施し、営業効率の向上を図っていきます。

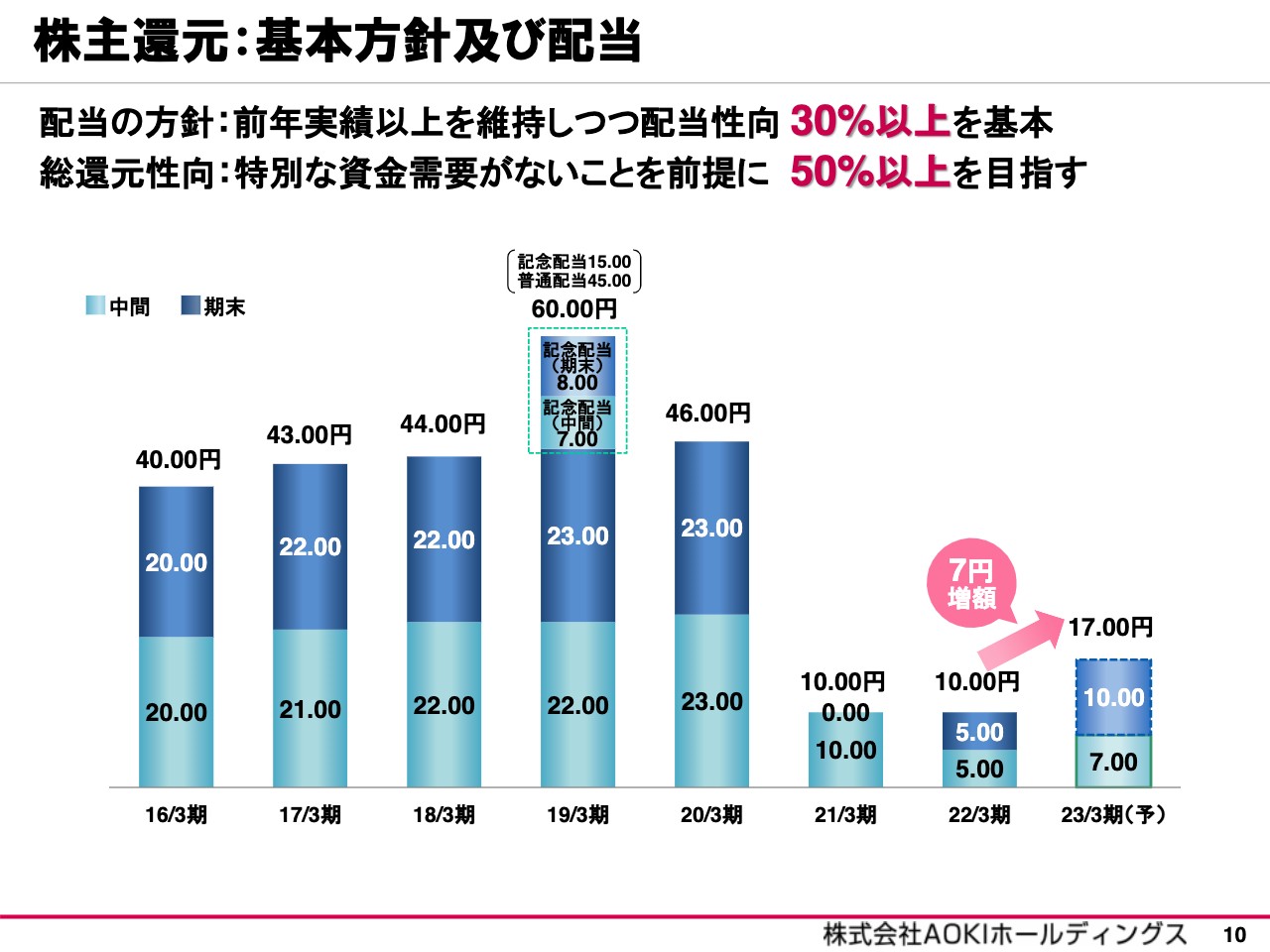

株主還元:基本方針及び配当

株主還元についてご説明します。基本方針に変更はなく、継続していきます。当期の期末配当予想は、今回の業績予想の修正や資金の状況等を総合的に勘案し、期初予想より2円増額の1株あたり10円とします。年間配当金は、中間配当金7円を含めて前期より7円増額の17円を予定しています。

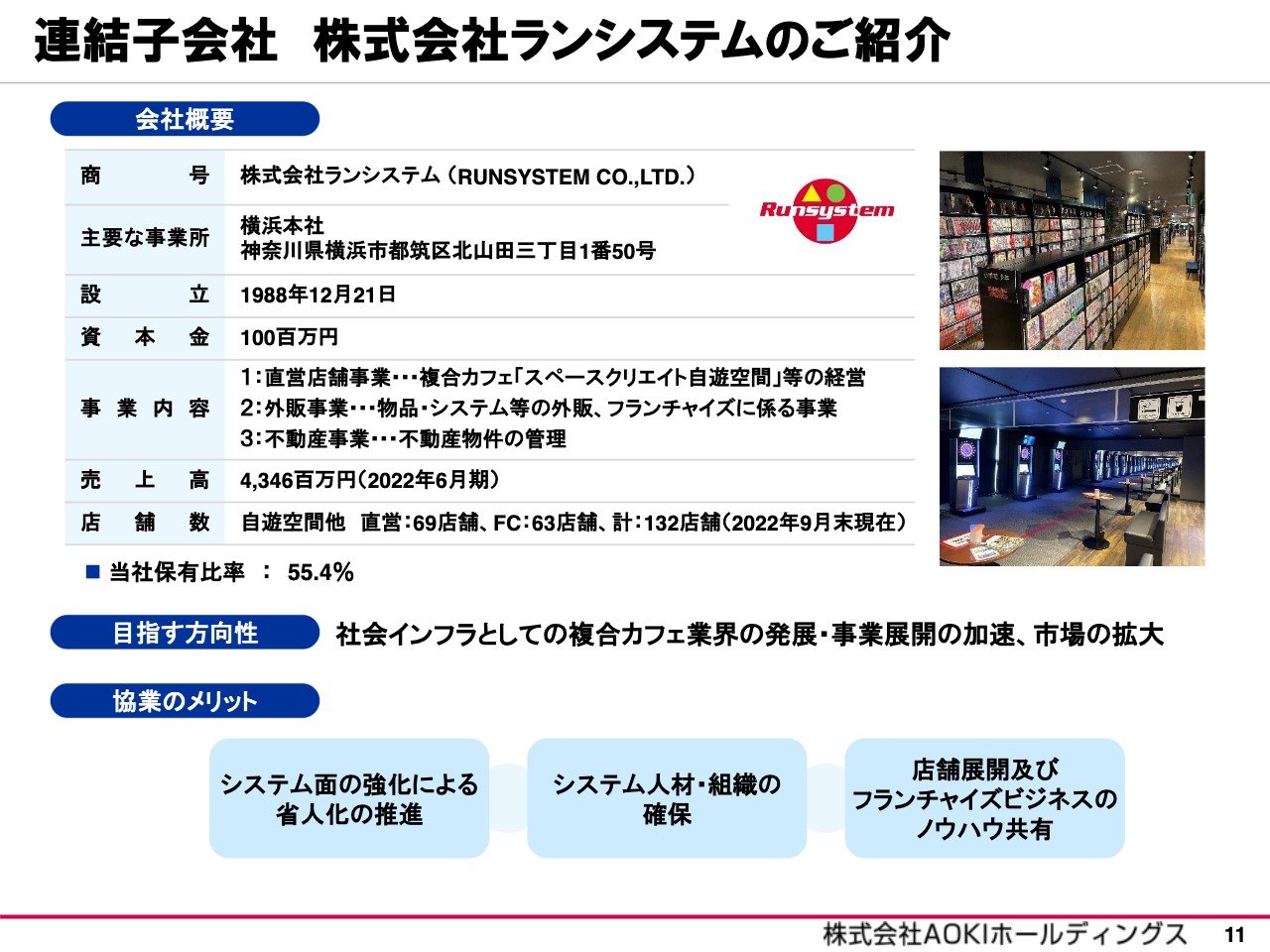

連結子会社 株式会社ランシステムのご紹介

6月に連結子会社となった株式会社ランシステムについて簡単にご紹介します。ランシステムは、主に複合カフェ「スペースクリエイト自遊空間」を直営およびフランチャイズで全国展開している企業で、弊社の持株比率は55.4パーセントです。

ランシステムの子会社化の狙いは、相互の強みを活かし、複合カフェ業界の発展と事業展開の加速、市場の拡大です。具体的なメリットは、1点目にシステム面の強化による省人化の推進、2点目にシステム人材・組織の確保、3点目に店舗展開およびフランチャイズビジネスのノウハウ共有です。

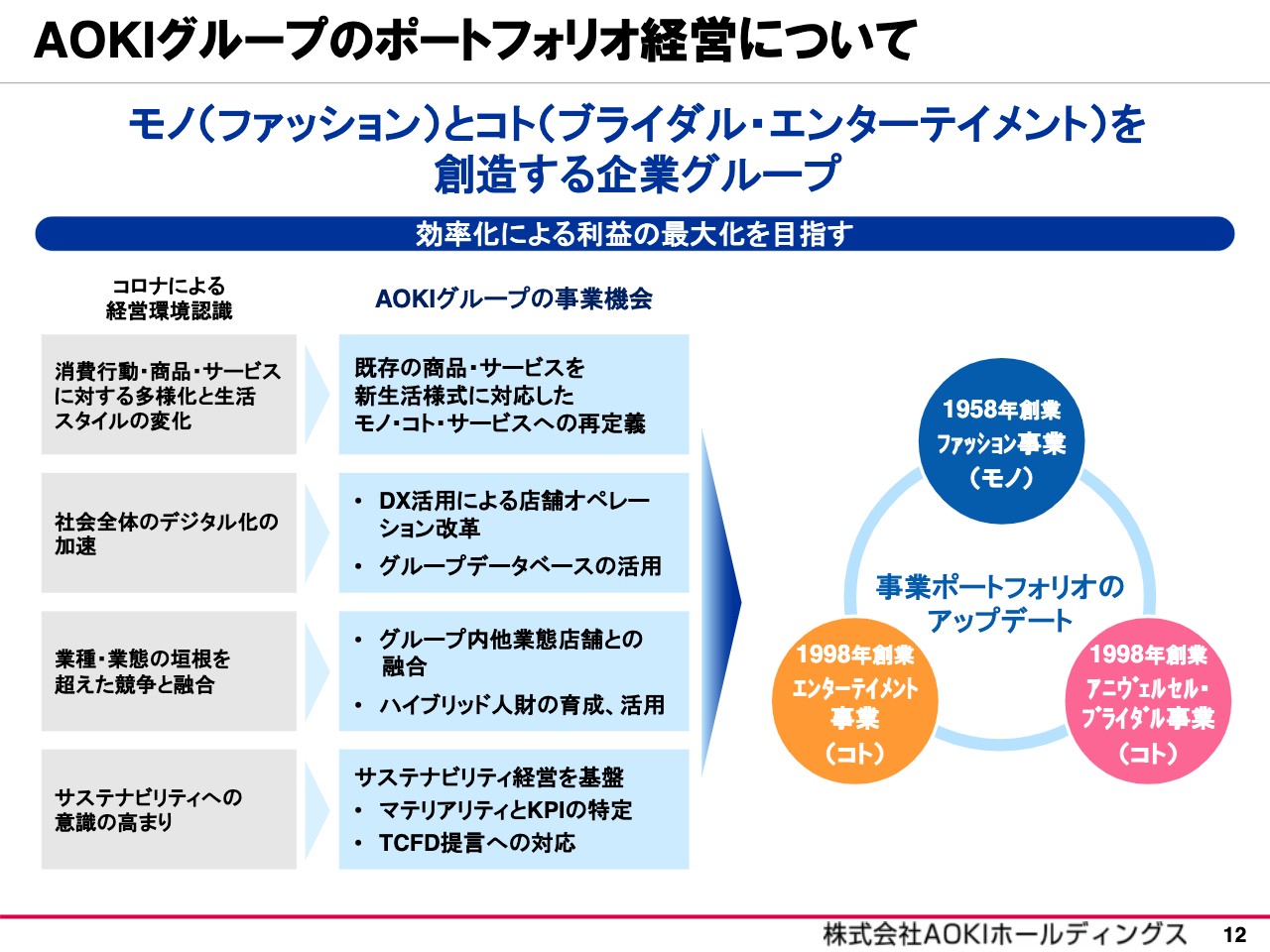

AOKIグループのポートフォリオ経営について

AOKIグループのポートフォリオ経営については、モノとコトを創造する企業グループとして、グループ全体で環境の変化に対応し、新たな価値の創造と効率化により利益の最大化を目指していきます。

コロナ禍の影響等により社会は大きく変化し、資料のとおり4つの経営環境を課題として認識しています。この4つの課題を新たなグループの事業機会として捉え、事業ポートフォリオ経営を深化させ、AOKIグループらしく挑戦することで企業価値を高めていきます。

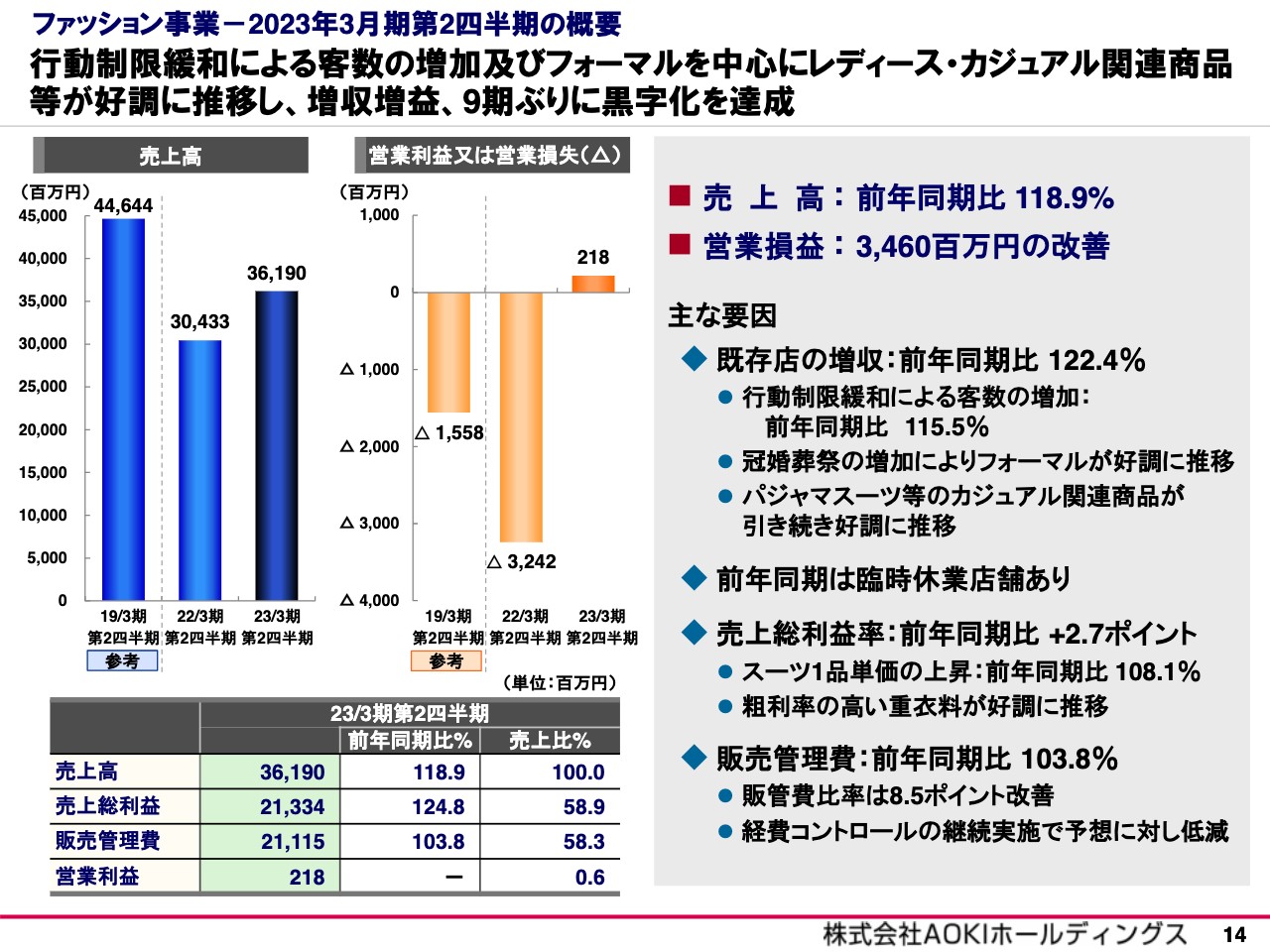

ファッション事業-2023年3月期第2四半期の概要

ファッション事業の第2四半期業績は、行動制限緩和等により客数が大幅に増加しました。冠婚葬祭の需要増に伴うフォーマルのほか、レディースやスーツに加え、パジャマスーツ等のカジュアル衣料が引き続き好調に推移し、売上高は18.9パーセント増となりました。

売上総利益率は、スーツの1品単価の上昇、粗利率の高い重衣料が好調に推移したことなどにより2.7ポイント改善し、販管費が3.8パーセント増となったものの、営業損益では34億円改善しました。

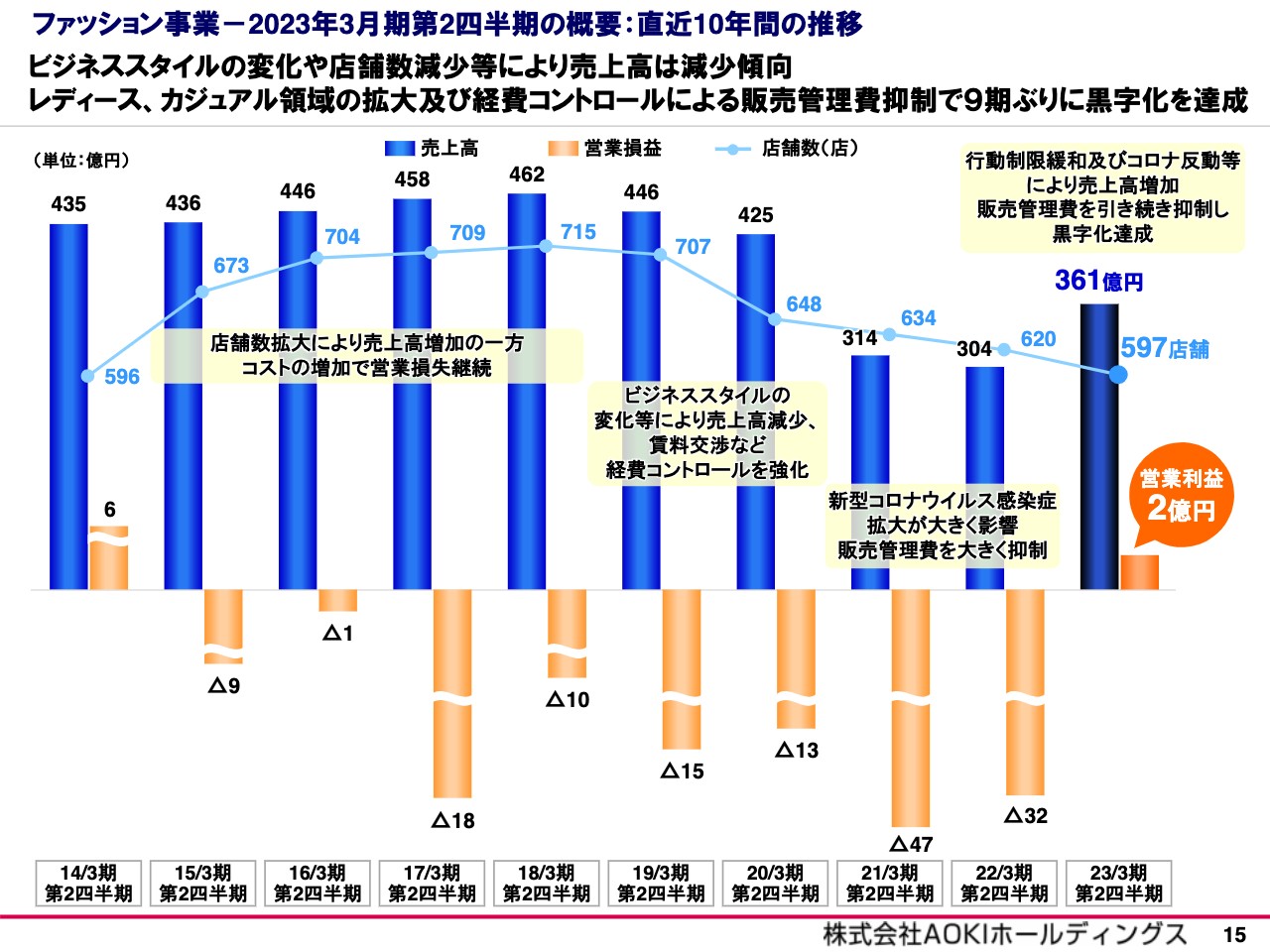

ファッション事業-2023年3月期第2四半期の概要:直近10年間の推移

第2四半期の10年間の売上高と営業損益の推移です。店舗数の減少やスーツ市場の縮小、ここ2年間はコロナ禍の影響を大きく受け売上高が減少し、上半期での営業損失が続きました。

一方、コロナ禍においてレディースの強化やカジュアル領域の拡大、経費コントロールを継続したことで、9年ぶりの黒字を達成することができました。

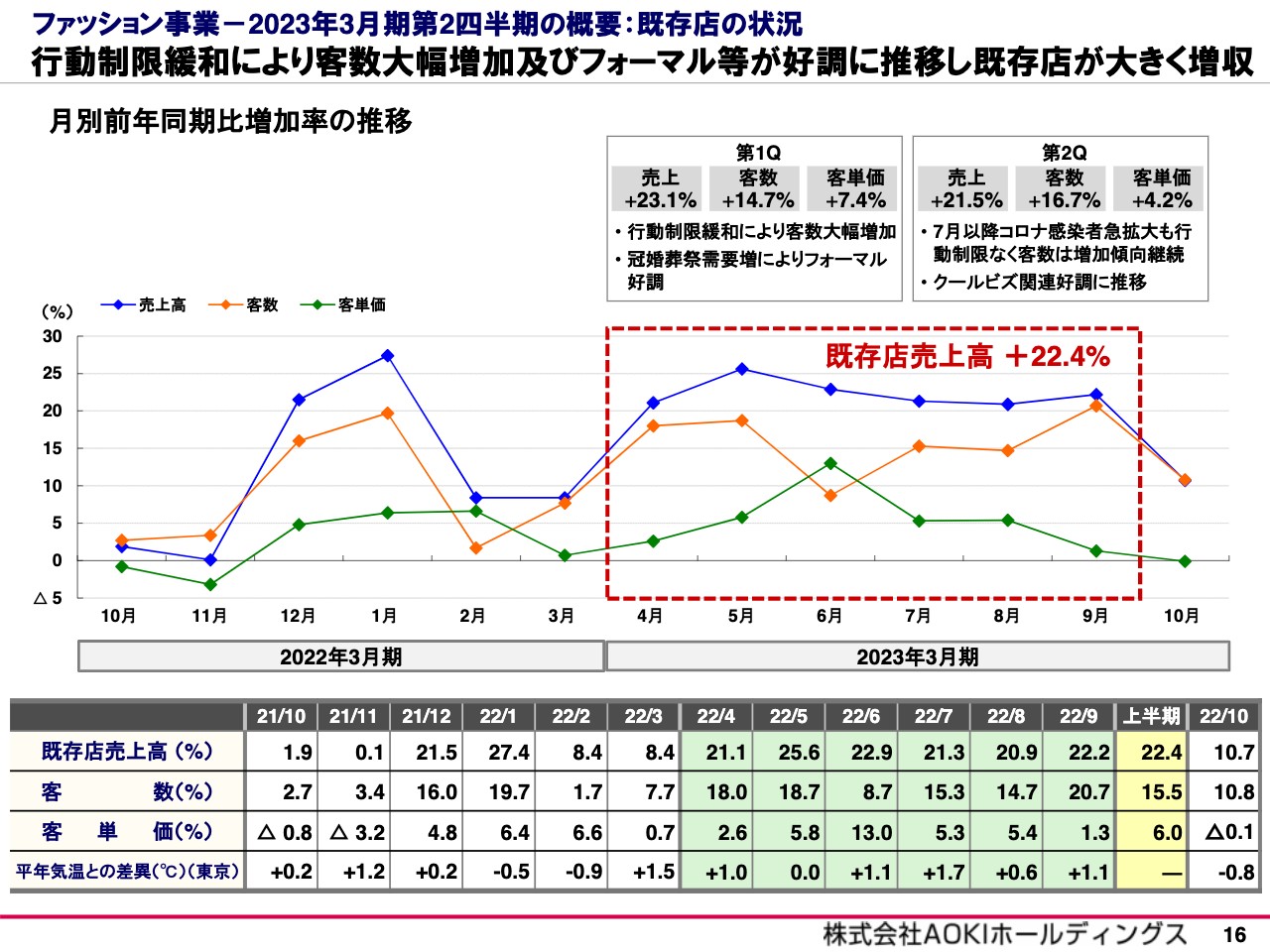

ファッション事業-2023年3月期第2四半期の概要:既存店の状況

既存店の状況です。7月以降、新型コロナウイルスの感染者数が急拡大しましたが、行動制限はなく、上半期の既存店売上高は22.4パーセントの大幅な増収となりました。

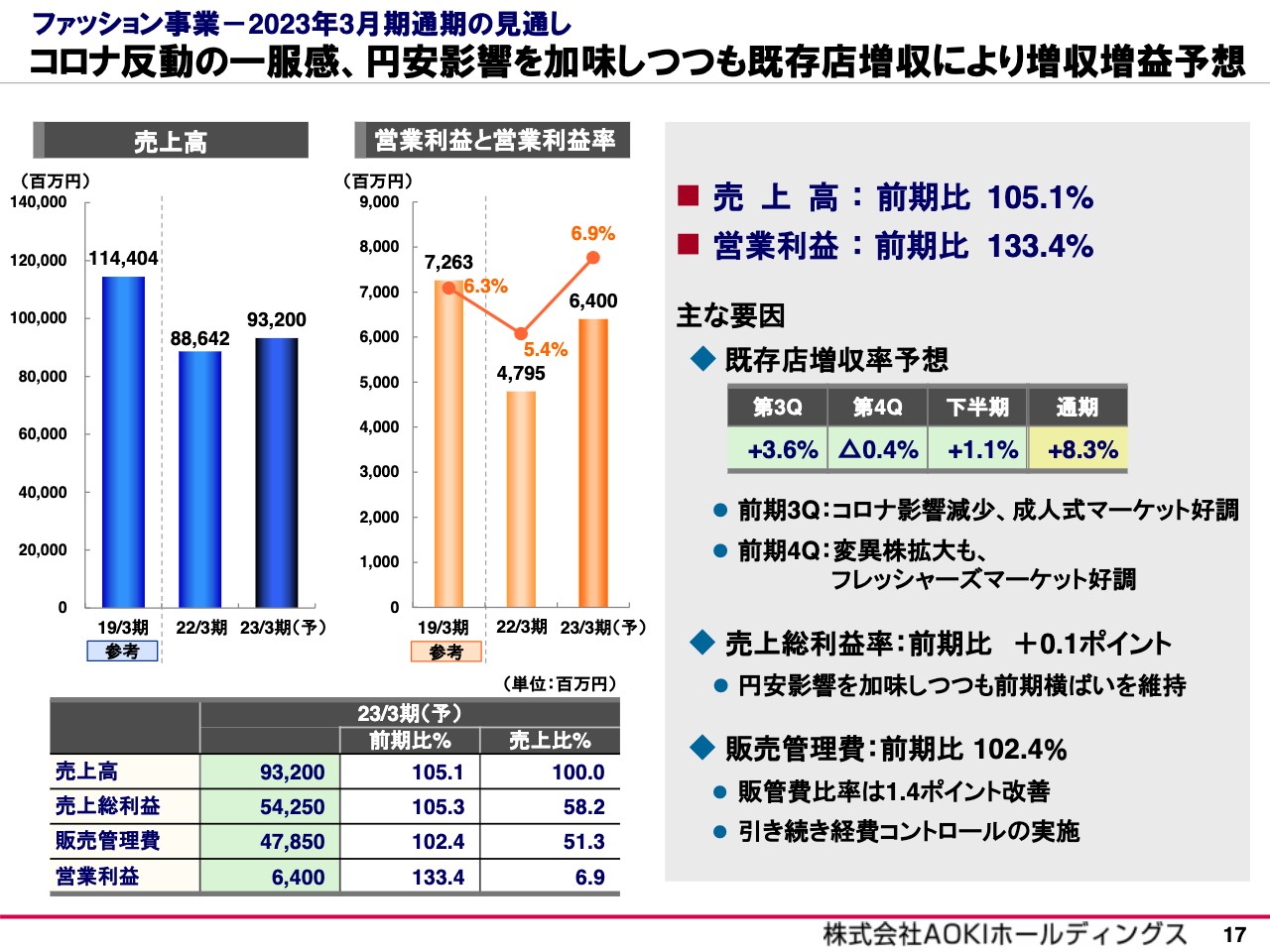

ファッション事業-2023年3月期通期の見通し

通期の見通しです。既存店売上高は、円安の影響や原材料価格等の上昇、前期の成人式やフレッシャーズ商戦が好調に推移した反動などを考慮しつつも、下半期で1.1パーセント、通期で8.3パーセントの増収を見込んでいます。これらにより増収増益を予想しています。

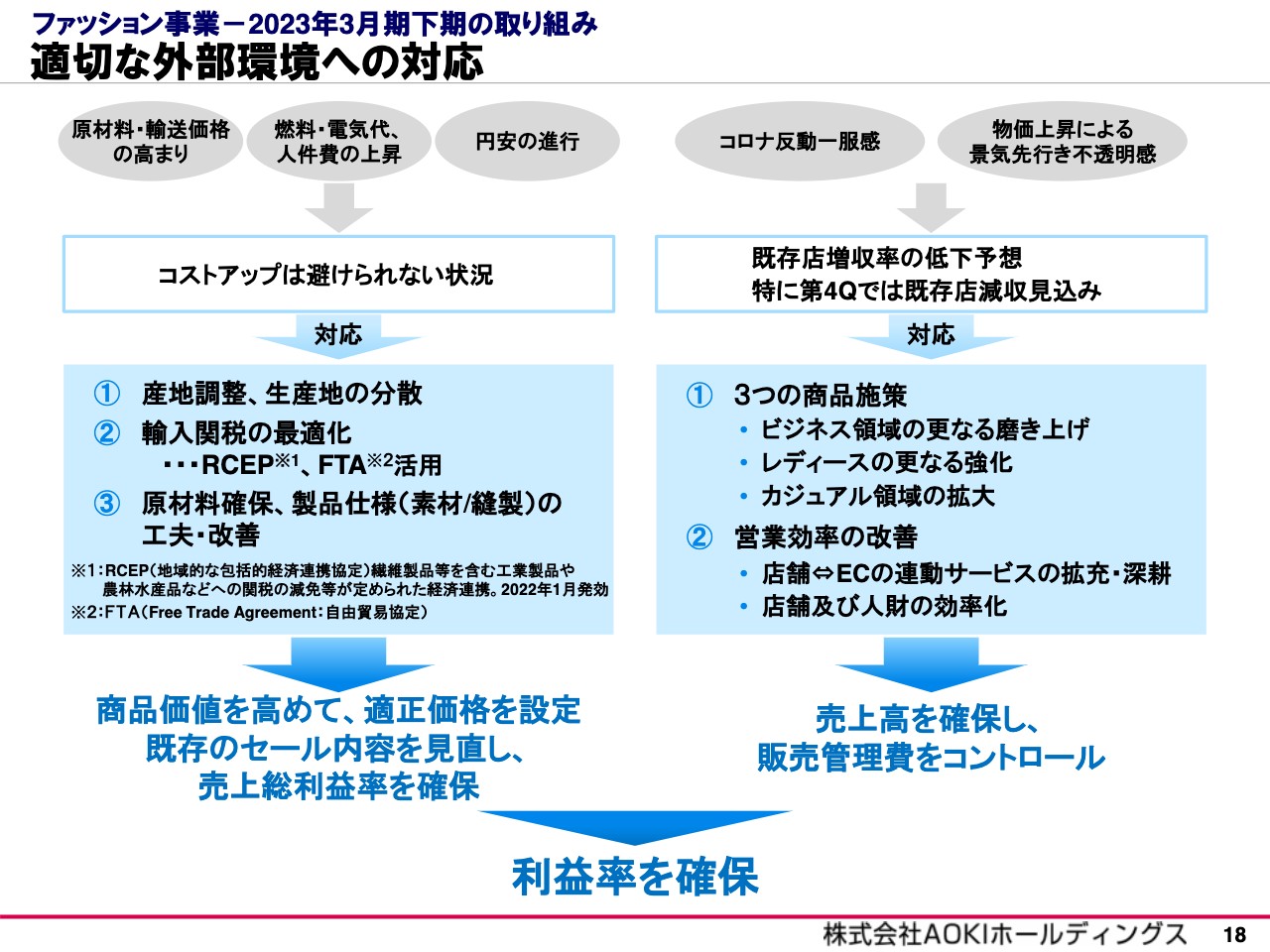

ファッション事業-2023年3月期下期の取り組み

今後の外部環境への対応施策です。円安の進行やさまざまなコストの上昇などの外部環境により、下期、さらに来期以降はコストアップが避けられない状況です。

これらに対応し、産地調整などを実施するとともに、商品価値を高め、適正価格の設定や既存セールの見直しなどにより、売上総利益率を確保していきます。また、3つの商品施策への注力と営業効率の改善を推進することで、売上高の確保と販管費をコントロールしていきます。

ファッション事業-2023年3月期下期の取り組み

3つの具体的な商品施策です。1つ目は、事業の柱であるスーツを中心としたビジネス領域をさらに磨き上げていくことです。特に、秋冬需要と成人式、フレッシャーズマーケットに向けた品揃えを強化していきます。

2つ目は、働く女性に向けた「Mework(ミワク)プロジェクト」の推進とブラックフォーマルの強化により、レディースを一層強化していくことです。

3つ目は、パジャマスーツとコーディネートアイテムを中心に、さらなる提案強化によりカジュアル領域を拡大することです。

ファッション事業-2023年3月期下期の取り組み

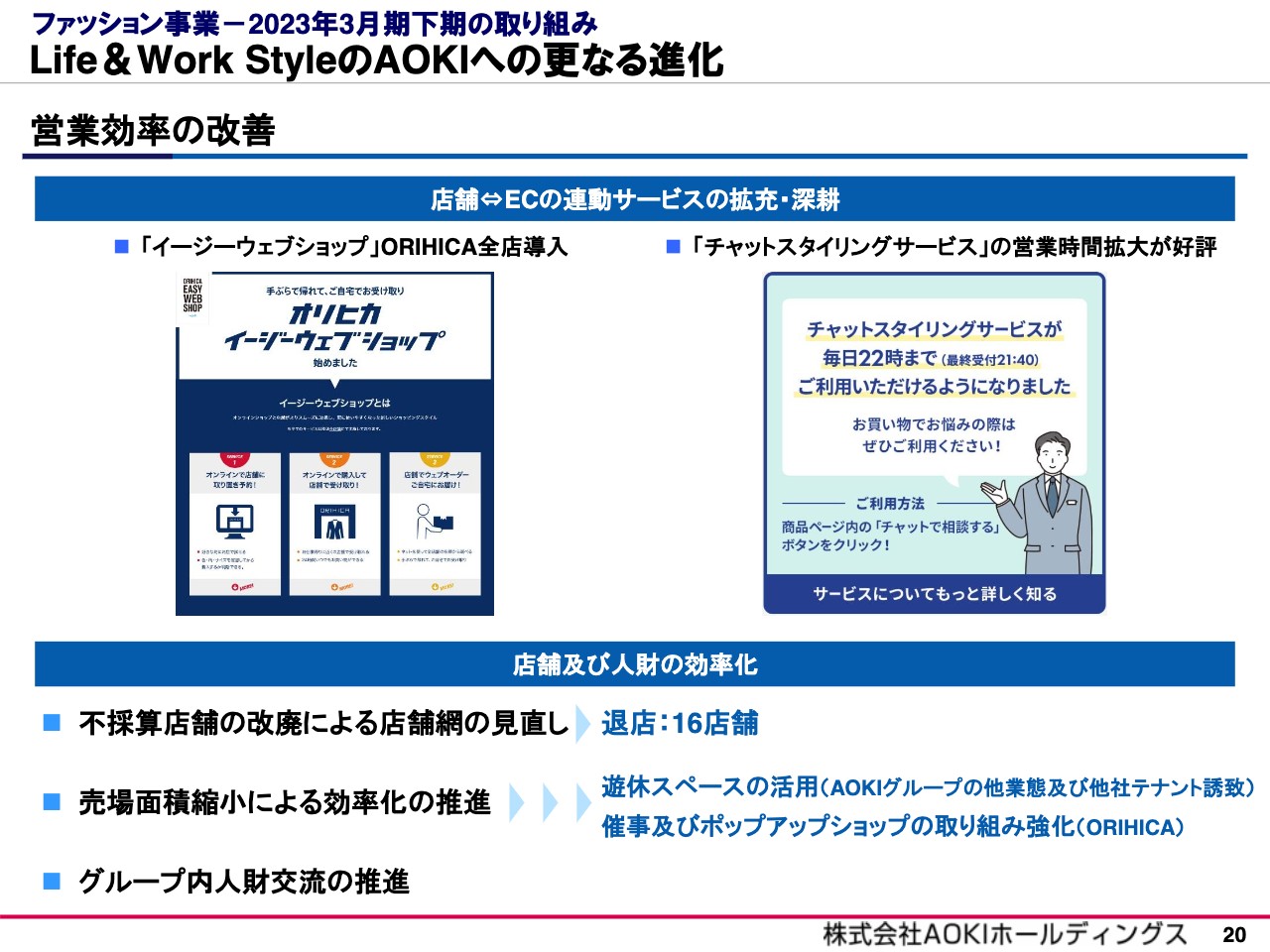

営業効率の改善については、店舗とECの連動サービスの拡充・深耕の施策として、1つ目に「イージーウェブショップ」の展開、2つ目に「チャットスタイリングサービス」の営業時間を拡大し、お客さまの利便性と効率性を総合的に高めていきます。

店舗および人財面では、1つ目に不採算店舗の改廃、2つ目に売場の効率化、3つ目にグループ内人財交流を推進し、さらなる営業効率の向上を図っていきます。

足元の状況ですが、引き続きフォーマルおよび行楽関連の需要増等により、おおむね堅調に推移しています。

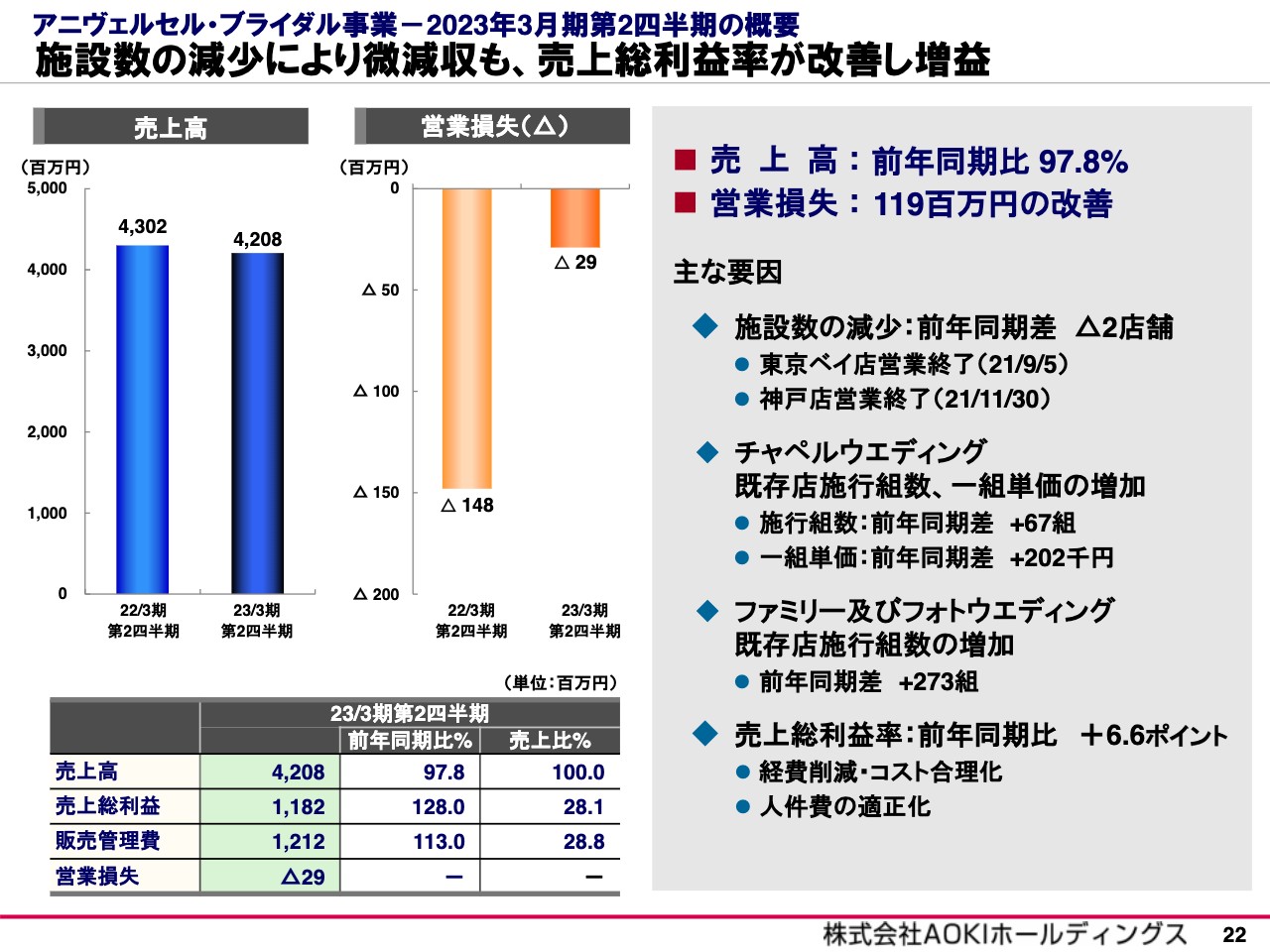

アニヴェルセル・ブライダル事業-2023年3月期第2四半期の概要

アニヴェルセル・ブライダル事業の第2四半期の業績は、2施設の減少により微減収になったものの、既存店の施行組数の増加と1組単価の上昇、経費の適正化などにより、売上総利益率が上昇し、営業損失は1億円強改善しました。

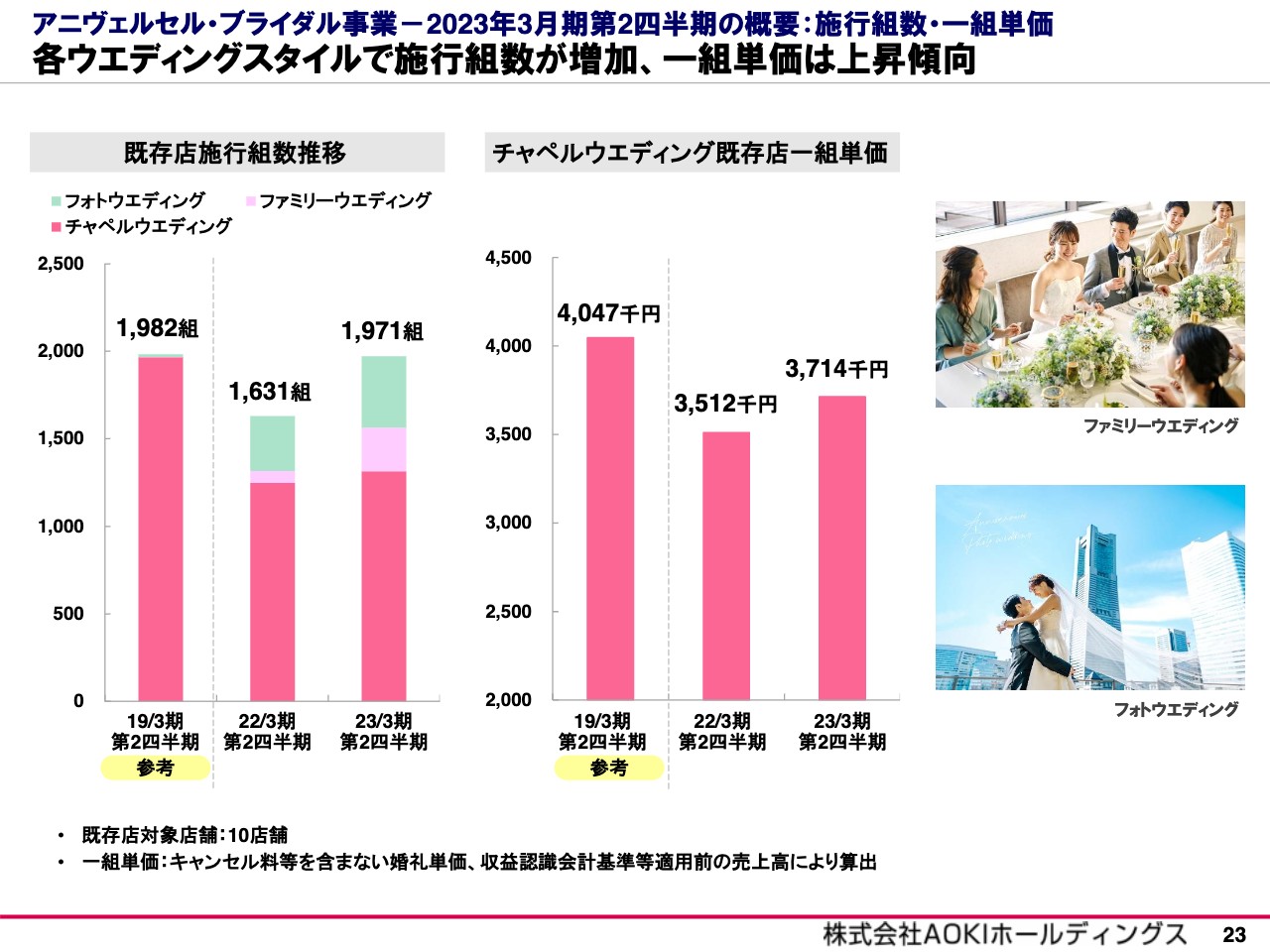

アニヴェルセル・ブライダル事業-2023年3月期第2四半期の概要:施行組数・一組単価

既存店の施行組数実績と1組単価のグラフです。新生活様式に合わせたウエディングスタイルの提案により、各スタイルの施行組数が増加し、合計施行組数はおおむねコロナ禍前の水準となりました。チャペルウエディングの1組単価も、平均人数の増加により前年同期に比べ上昇しました。

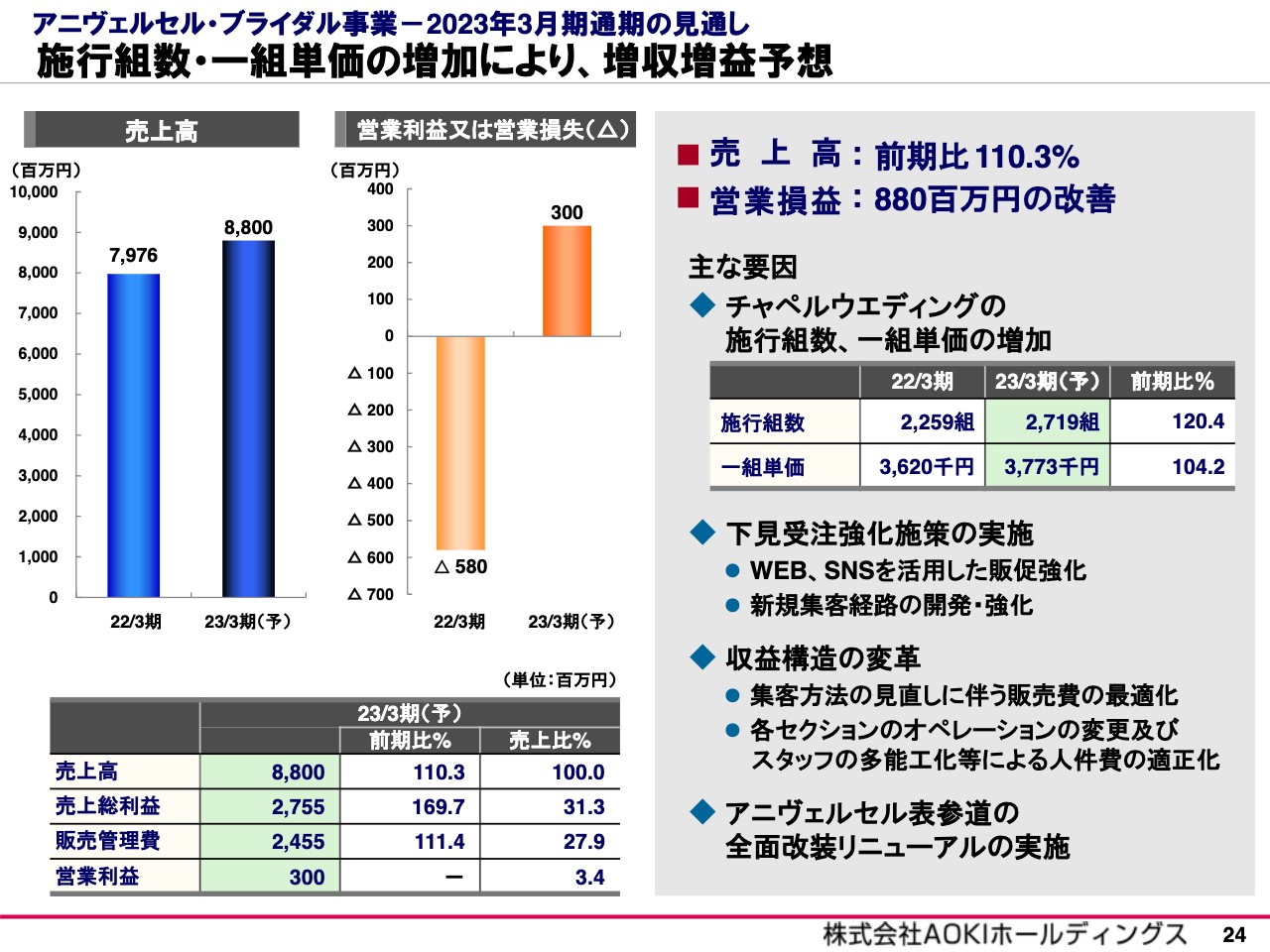

アニヴェルセル・ブライダル事業-2023年3月期通期の見通し

通期の見通しです。施行組数の増加や1組単価の上昇を見込むとともに、引き続き経費の適正化を行い、増収増益を予想しています。

アニヴェルセル・ブライダル事業-成長に向けての取り組み

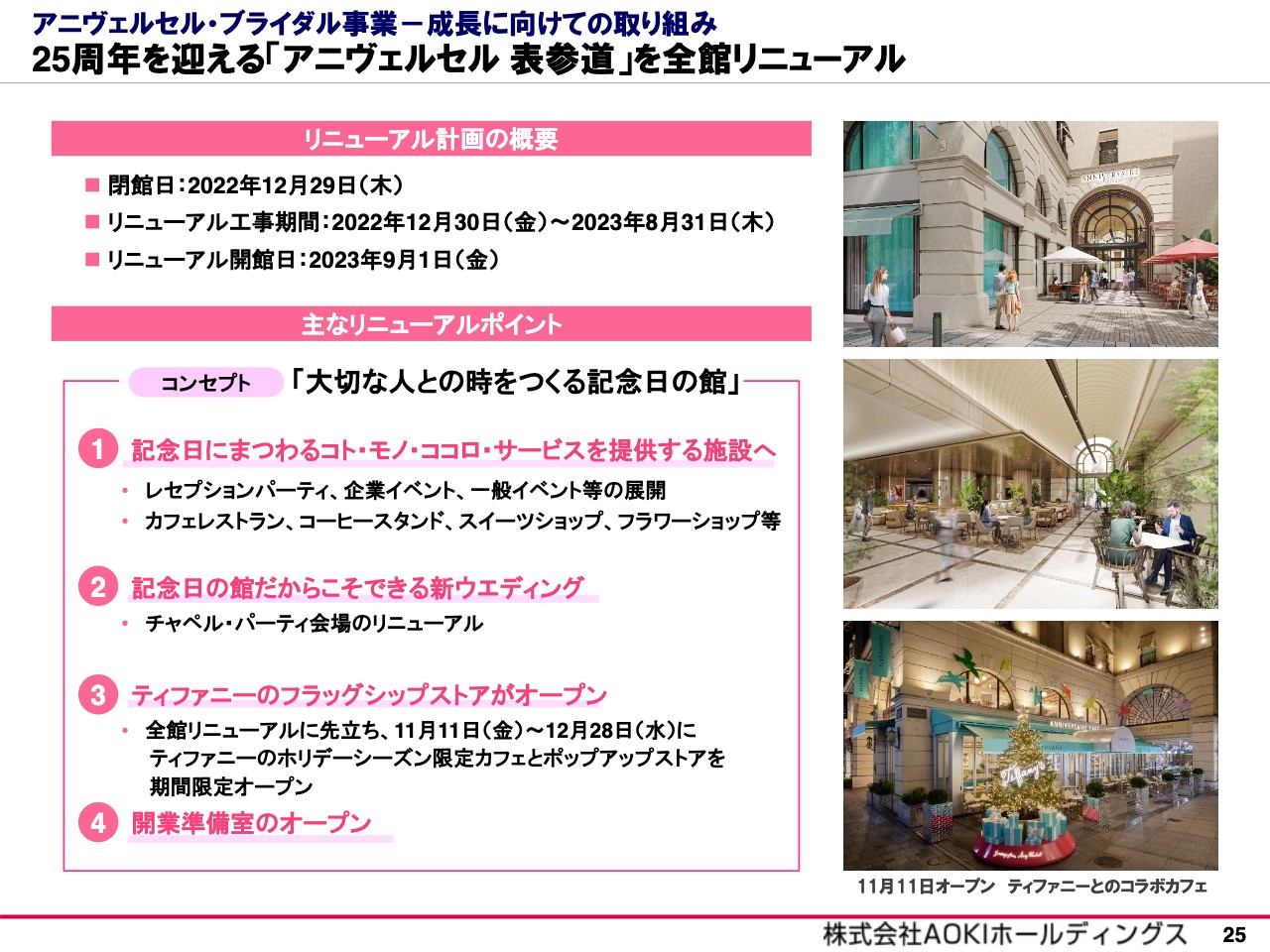

アニヴェルセル表参道の改装についてです。1998年に開業したアニヴェルセル表参道は、来年、開業25周年を迎えるにあたり、「大切な人との時をつくる記念日の館」をコンセプトに全面リニューアルすることになりました。記念日の館として、結婚式はもちろん、カフェやスイーツショップ、フラワーショップ、企業イベント、一般パーティ等を展開する予定です。

また、館内にはティファニーのフラッグシップストアもオープンする予定です。2022年11月11日からは、ティファニーのホリデーシーズン限定カフェとポップアップストアを期間限定でオープンしました。

今年の12月29日にいったん閉館し、来年の9月1日にリニューアルオープンします。新しく生まれ変わるアニヴェルセル表参道に、ぜひご期待ください。

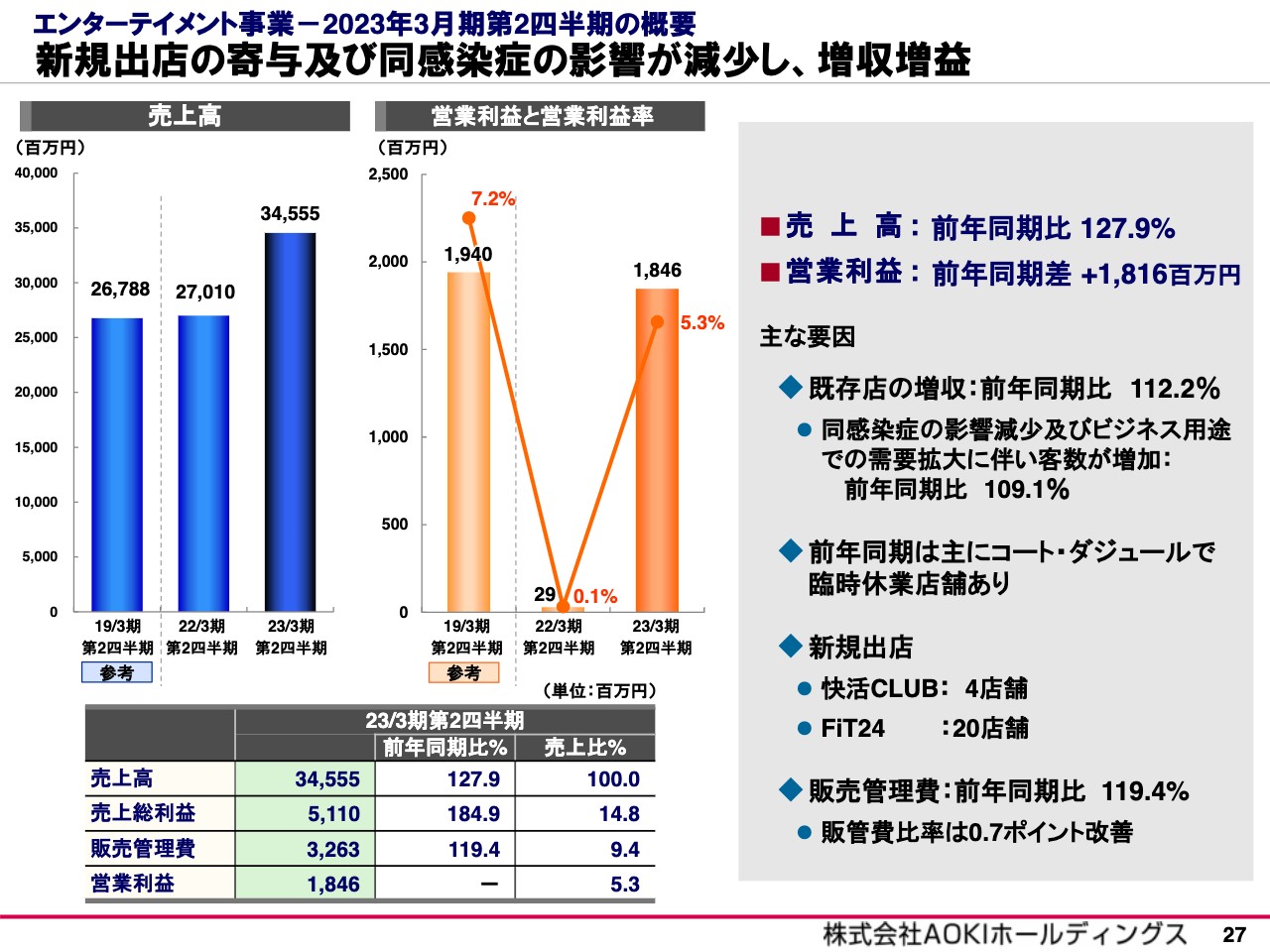

エンターテイメント事業-2023年3月期第2四半期の概要

エンターテイメント事業についてです。エンターテイメント事業の第2四半期の業績は、新型コロナウイルスによる感染症の影響が減少し、既存店は12.2パーセントの増収となりました。

また、24店舗の新規出店も貢献し、売上高は前年同期比27.9パーセント増となり、営業利益は約18億円に改善しました。

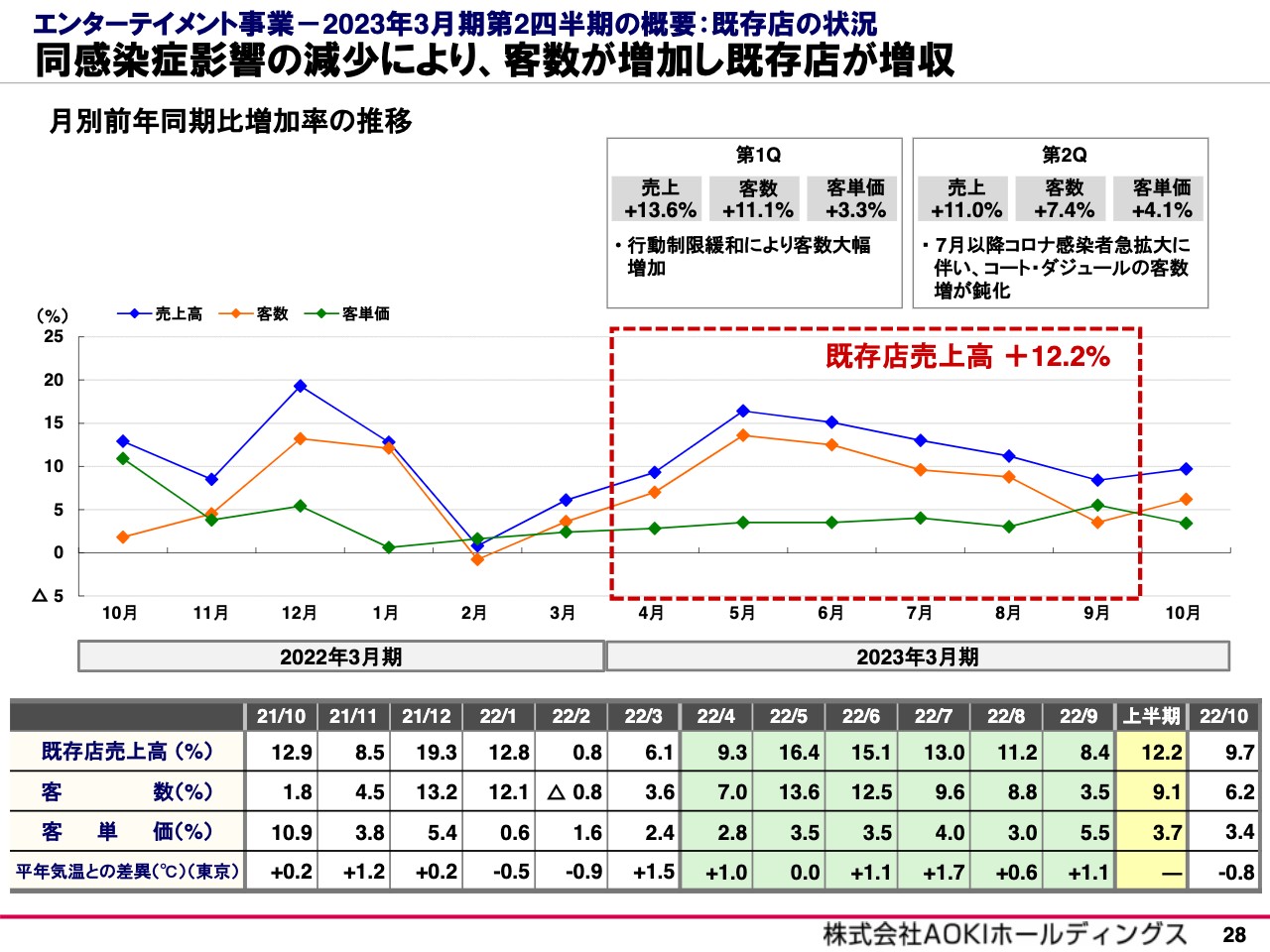

エンターテイメント事業-2023年3月期第2四半期の概要:既存店の状況

既存店の状況です。新型コロナウイルス感染症の影響が減少し、5月、6月には客数が大きく増加しました。7月以降の感染急拡大に伴い、コート・ダジュールは客数増が鈍化したものの、快活CLUBは気温上昇に伴う避暑需要もあり、上半期の既存店の売上高は前年同期比12.2パーセント増となりました。

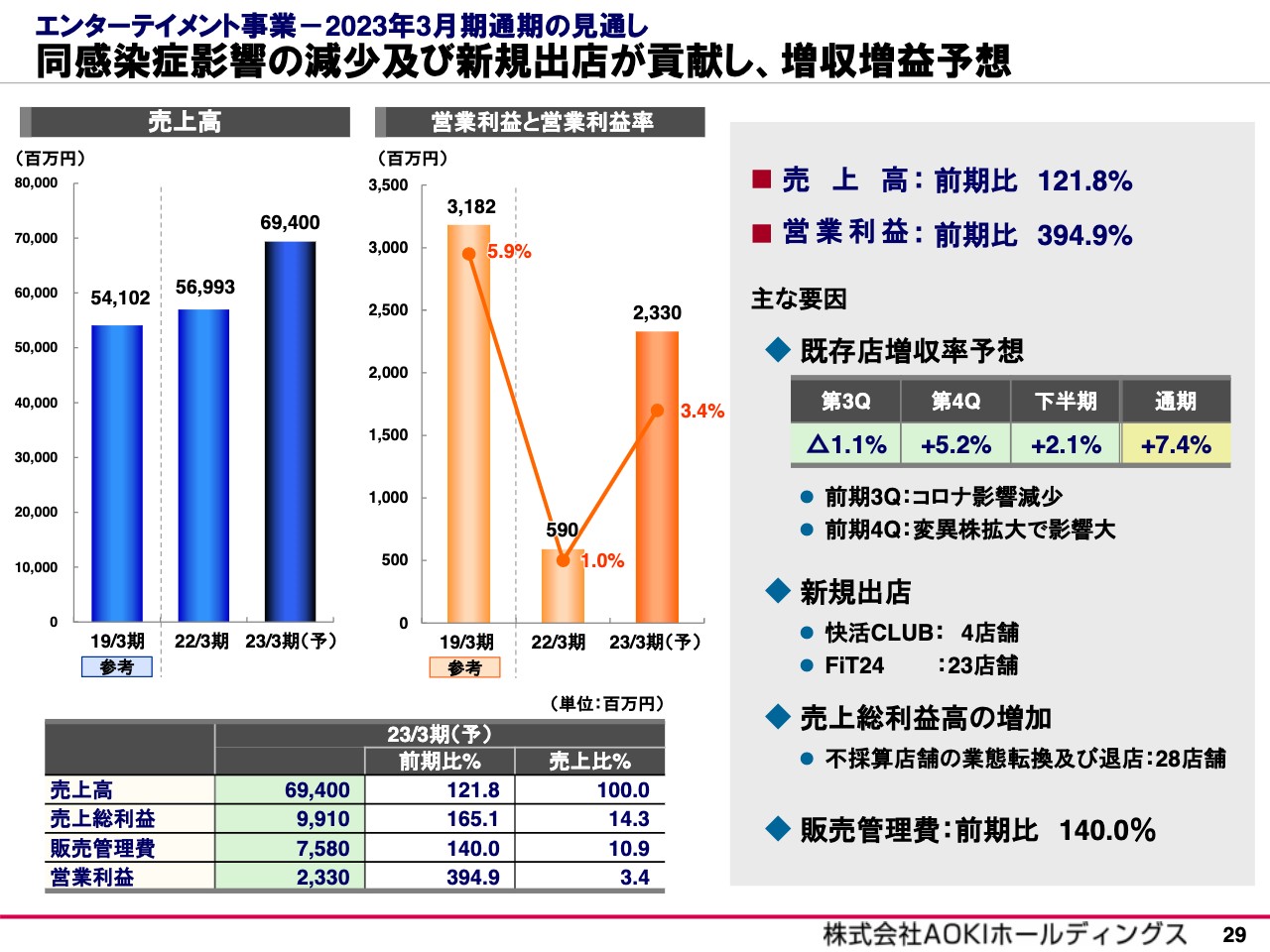

エンターテイメント事業-2023年3月期通期の見通し

通期の見通しです。新規出店は27店舗を予定しており、新型コロナウイルス感染症の影響が減少することを前提に、既存店は下半期に2.1パーセント、通期で7.4パーセントの増収を見込んでいます。これにより、売上高は前期比21.8パーセント増を予想しています。

また、引き続き営業効率の改善にも取り組み、営業利益は23億円と、増収増益を予想しています。

エンターテイメント事業-2023年3月期下期の取り組み

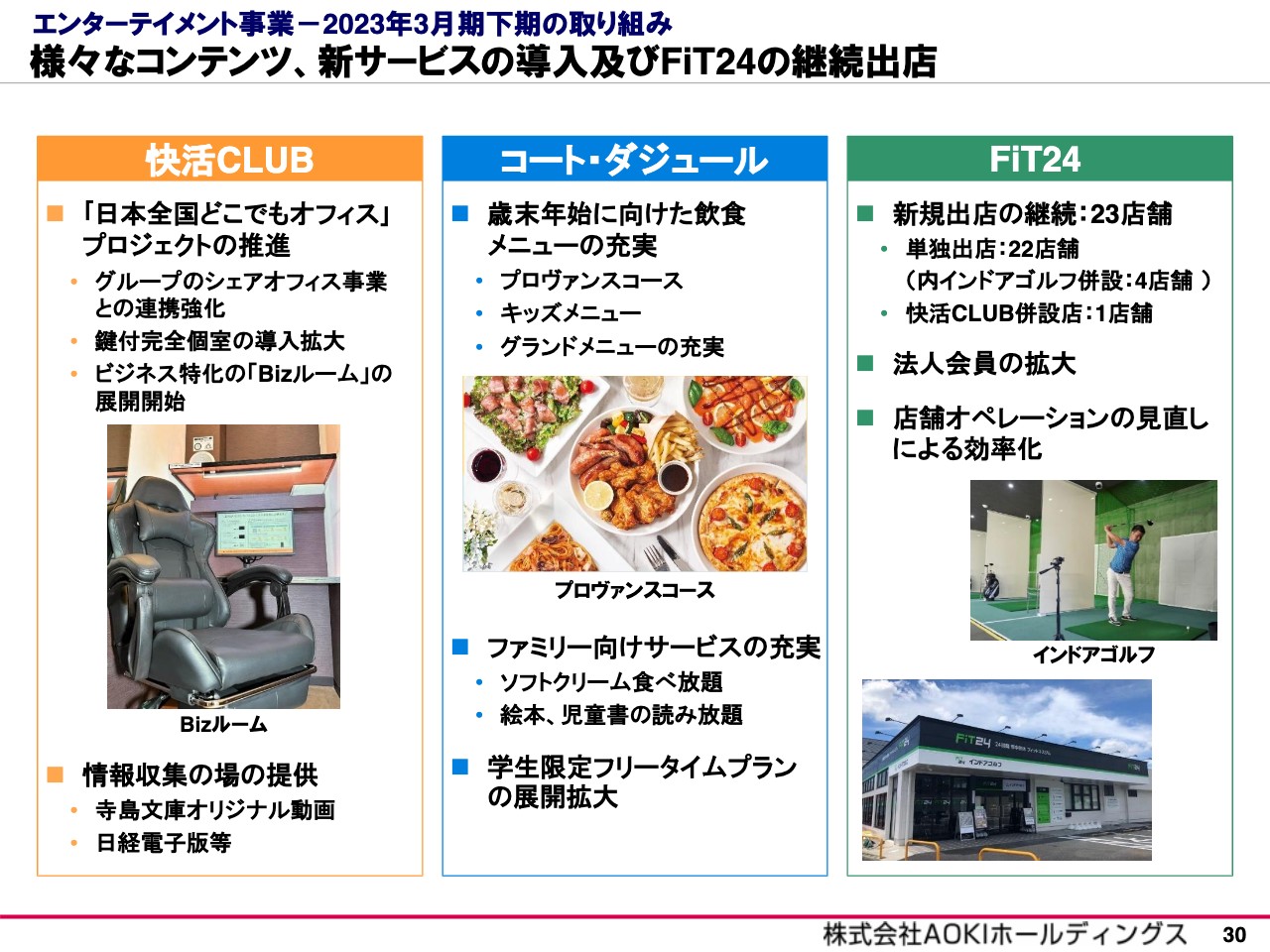

下半期の取り組みです。新型コロナウイルスの感染拡大に備え、安心・安全対策は引き続き実施していきます。

快活CLUBでは「日本全国どこでもオフィス」プロジェクトの推進として、ビジネスに特化した「Bizルーム」を新たに展開します。

コート・ダジュールでは、年間最大のピークとなる歳末年始に向け、飲食メニューを充実するとともに、ファミリーや学生層獲得のための施策を実施します。

FiT24では、インドアゴルフ併設店も含めた出店を継続するとともに、法人会員の拡大や店舗オペレーションの見直しによる効率化を図ります。

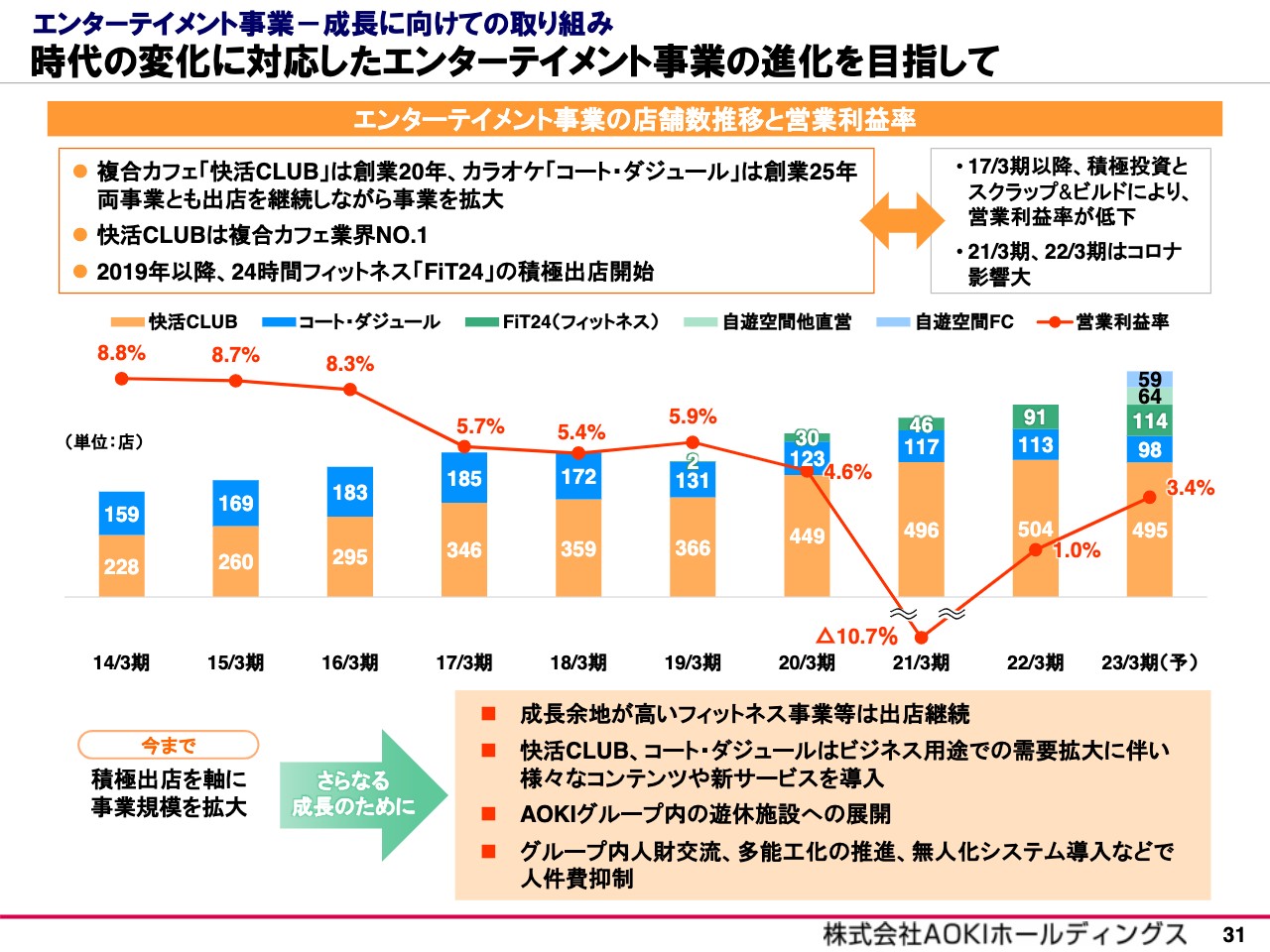

エンターテイメント事業-成長に向けての取り組み

今後の成長に向けた取り組みについてです。グラフで示しているとおり、エンターテイメント事業は積極出店を軸に、事業規模を拡大してきました。その一方で、新規出店やリニューアルに係る費用の増加や、直近の2年は新型コロナウイルス感染症の影響により、営業利益率が低下していました。

今後は、成長余地の高いフィットネス事業の出店を継続するとともに、快活CLUB、コート・ダジュールではさまざまなコンテンツやサービスを導入し、既存店を活性化していきます。加えて、グループのシナジーを最大限に活用することで、さらなる成長を目指していきます。

足元の状況ですが、新型コロナウイルスの感染が拡大傾向にあるとはいえ、行動制限はなく、客数は回復傾向を継続し、概ね堅調に推移しています。3事業ともに、課題を一つひとつクリアし、目標達成に向け、全力で対応していきます。以上で私からの説明を終了します。

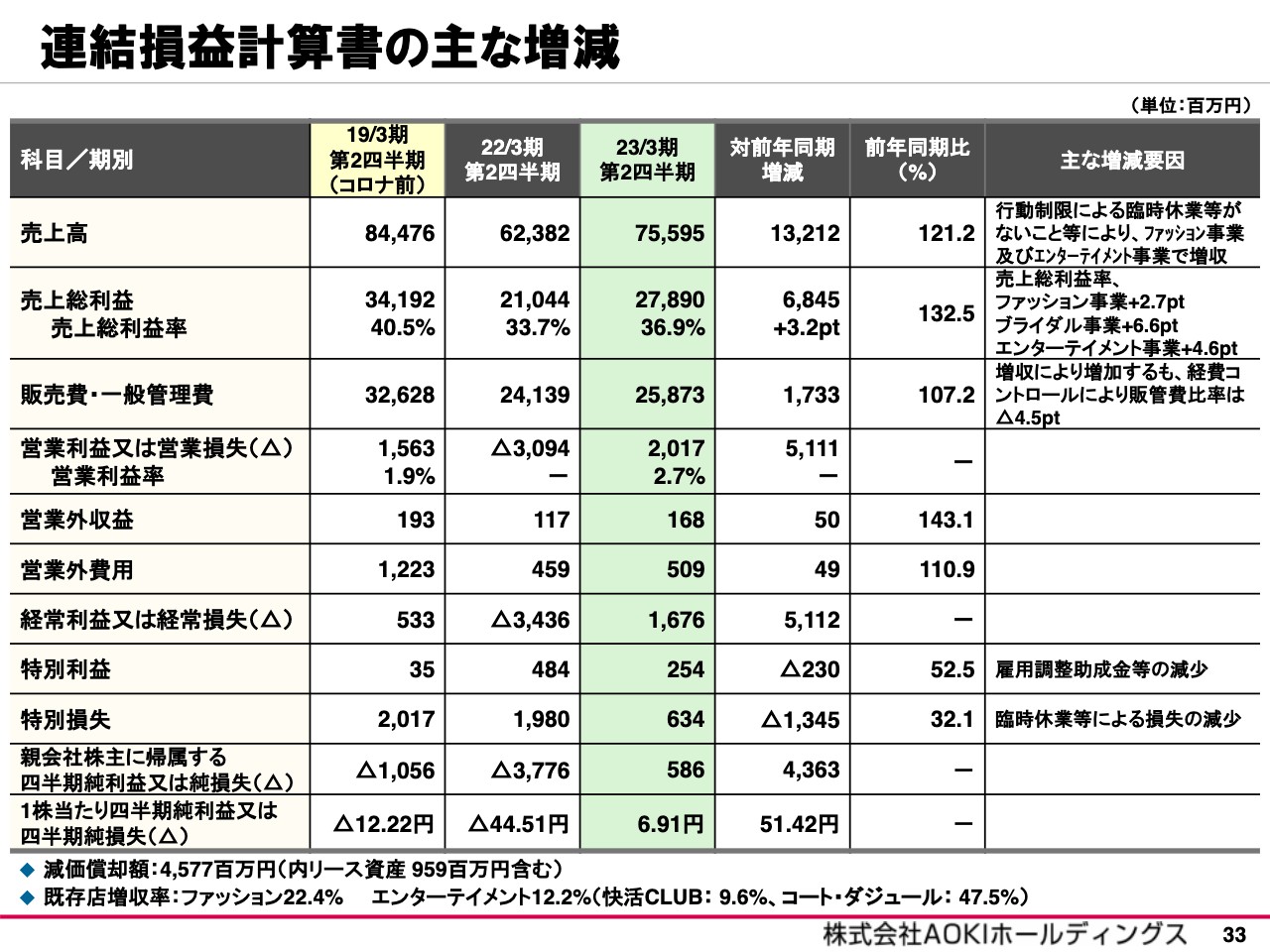

連結損益計算書の主な増減

田村春生氏(以下、田村):AOKIホールディングスで、グループの管理・財務を担当している田村です。当社グループの2023年3月期第2四半期の連結の業績概要と通期業績予想についてご説明します。

売上高は、新型コロナウイルス感染症の影響が減少し、ファッション事業およびエンターテイメント事業で増収となった結果、連結全体で前年同期比21.2パーセント増となりました。売上総利益率は各事業で改善し、連結全体では3.2ポイント改善し、36.9パーセントとなりました。

販売費および一般管理費は、前年同期比7.2パーセント増となったものの、売上高に対する販管費比率は4.5ポイント改善しました。その結果、営業利益は51億1,100万円改善し、20億1,700万円となり、経常利益は16億7,600万円となりました。

特別利益は、新型コロナウイルス関連の雇用調整助成金等が減少し、臨時休業等による特別損失も減少した結果、親会社株主に帰属する四半期純利益は5億8,600万円となりました。

なお、2022年6月に株式会社ランシステムを子会社化したことに伴い、2023年3月期第2四半期会計期間より、その実績をエンターテイメント事業に含めています。

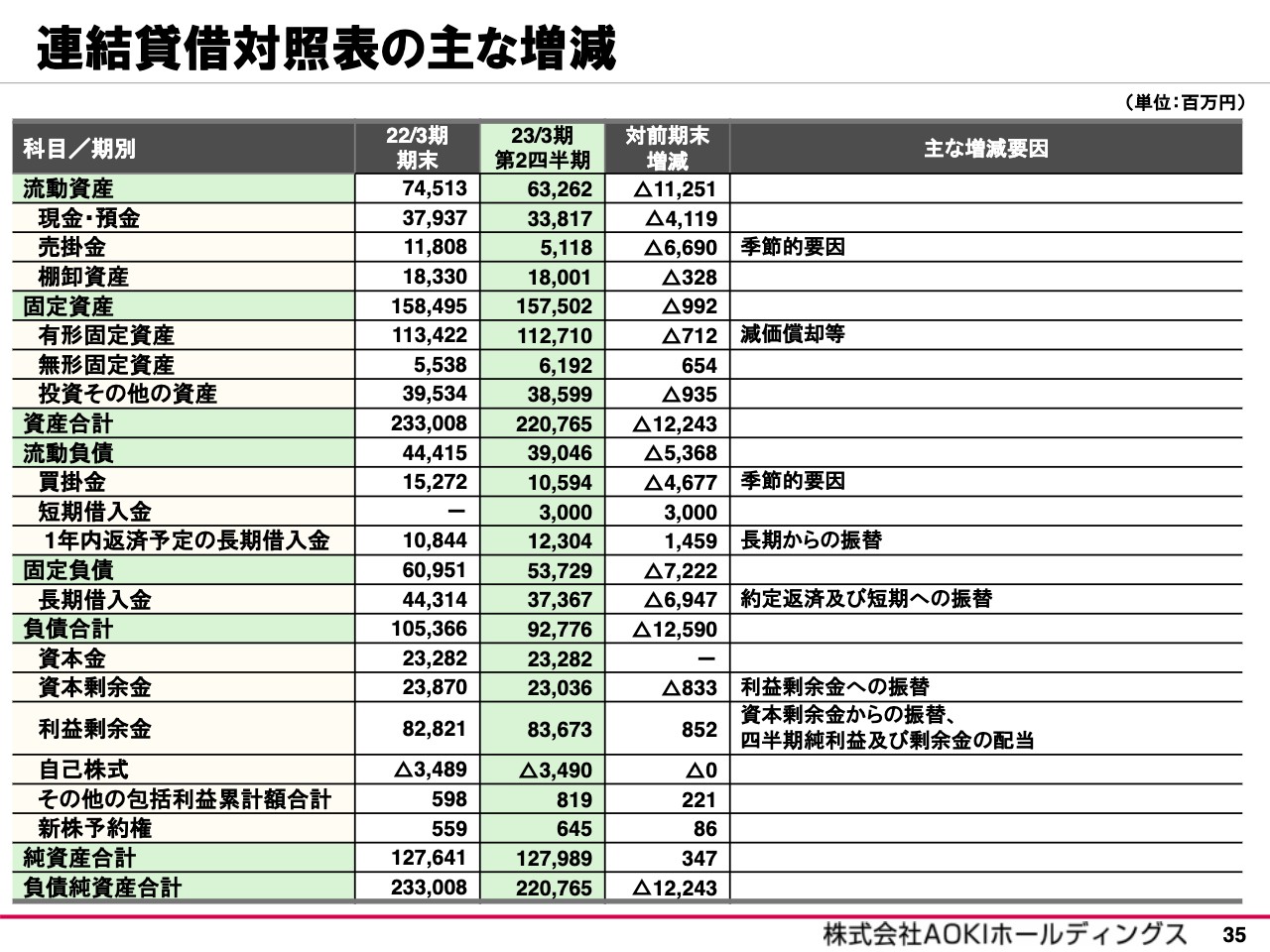

連結貸借対照表の主な増減

連結貸借対照表の主な増減です。資産については、売掛金が季節要因等により66億9,000万円減少、現金および預金が41億1,900万円減少したことにより、資産合計は前期末比で122億4,300万円減少し、2,207億6,500万円となりました。

負債については、買掛金が季節要因等により46億7,700万円減少、長期借入金が約定返済等により69億4,700万円減少したことにより、負債合計は前期末比で125億9,000万円減少し、927億7,600万円となりました。

純資産については、その他の包括利益累計額が2億2,100万円増加したことなどにより、前期末比で3億4,700万円増加し、純資産合計は1,279億8,900万円となりました。

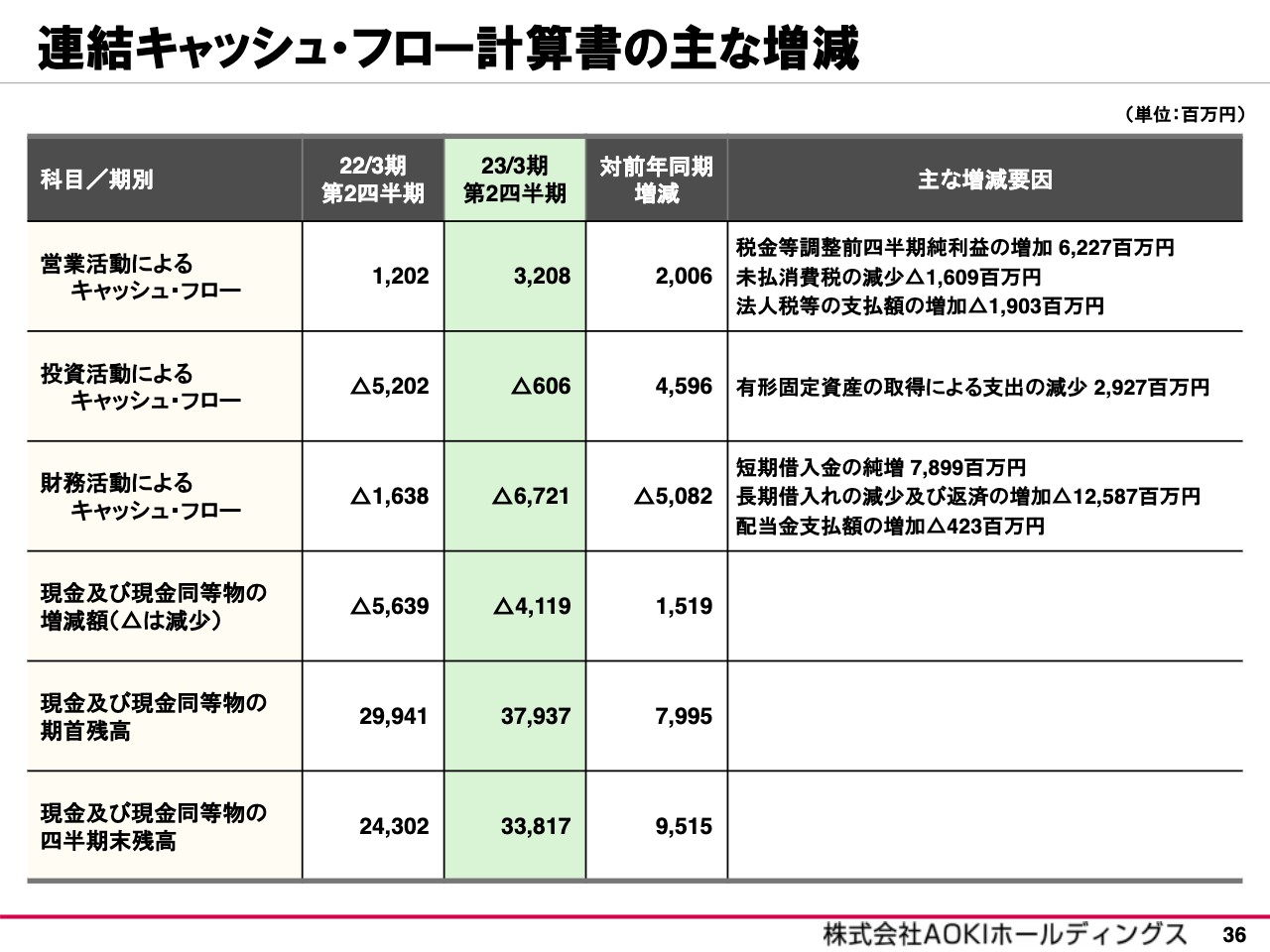

連結キャッシュ・フロー計算書の主な増減

連結キャッシュ・フローの主な増減についてご説明します。営業活動によるキャッシュ・フローは、税金等調整前四半期純利益の増加等により、前年同期比で20億600万円のプラスとなりました。

投資活動によるキャッシュ・フローは、有形固定資産の取得が減少し、前年同期比で45億9,600万円のプラスとなりました。

財務活動によるキャッシュ・フローは、短期借入金が純増となった一方で、長期借入れの約定返済の増加等により、前年同期比で50億8,200万円のマイナスとなりました。その結果、現金および現金同等物の四半期末残高は、338億1,700万円となっています。

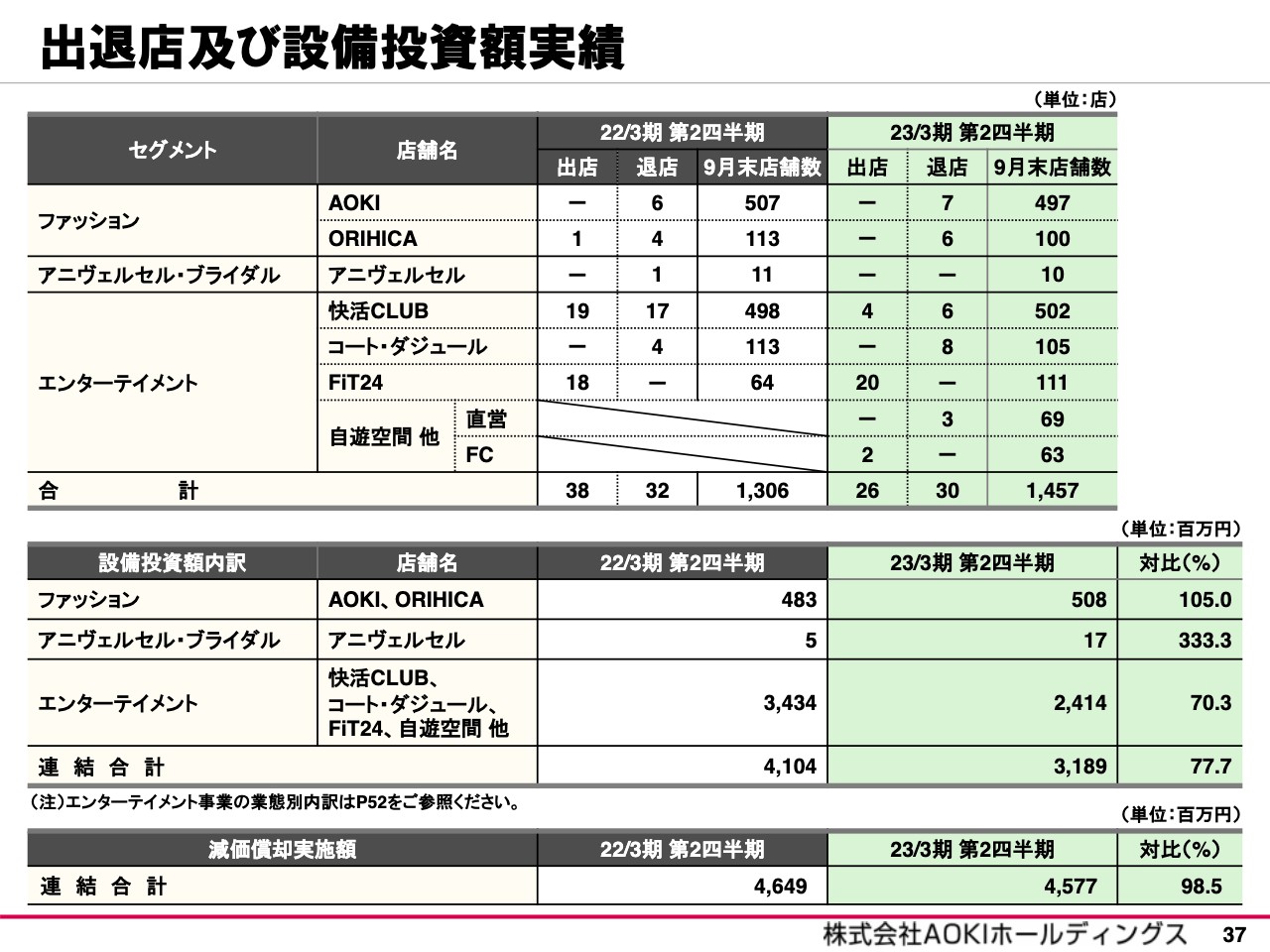

出退店及び設備投資額実績

出退店の実績と設備投資額の内訳です。新規出店はエンターテイメント事業の快活CLUBで4店舗、FiT24で20店舗、自遊空間のFCで2店舗、グループ合計で26店舗実施しました。

退店はファッション事業で13店舗、エンターテイメント事業で17店舗、グループ合計で30店舗実施しています。

設備投資額は、エンターテイメント事業の出店数の減少等により、グループ全体では、9億1,500万円減の31億8,900万円となりました。

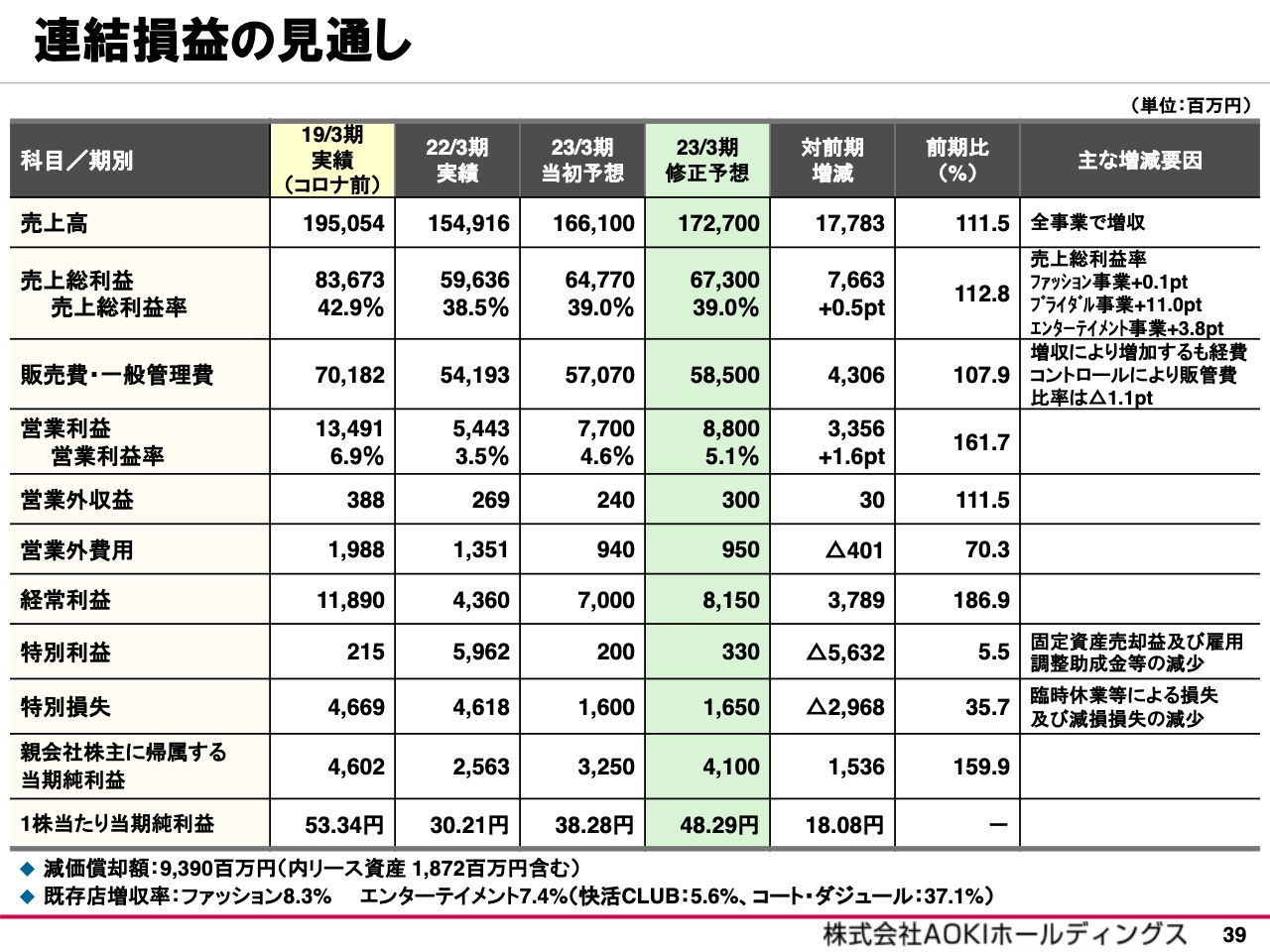

連結損益の見通し

2023年3月期の通期業績予想についてご説明します。売上高は、ファッション事業、エンターテイメント事業の既存店の増収や、アニヴェルセル・ブライダル事業の施行組数の増加を見込み、前期比11.5パーセント増の1,727億円を予想しています。

売上総利益率はコストアップを考慮し、前期より0.5ポイントの改善にとどめ、販売費および一般管理費は、引き続き経費の削減と適正化を実施し、前期比7.9パーセント増に抑え、その結果として、営業利益は88億円を予想しています。また、経常利益は81億5,000万円、親会社株主に帰属する当期純利益は41億円を予想しています。

ただ今お伝えした売上高等の前提となる各事業の既存店の増収率や主要経費の内訳等に関しては、42ページ以降の補足資料をご参照ください。

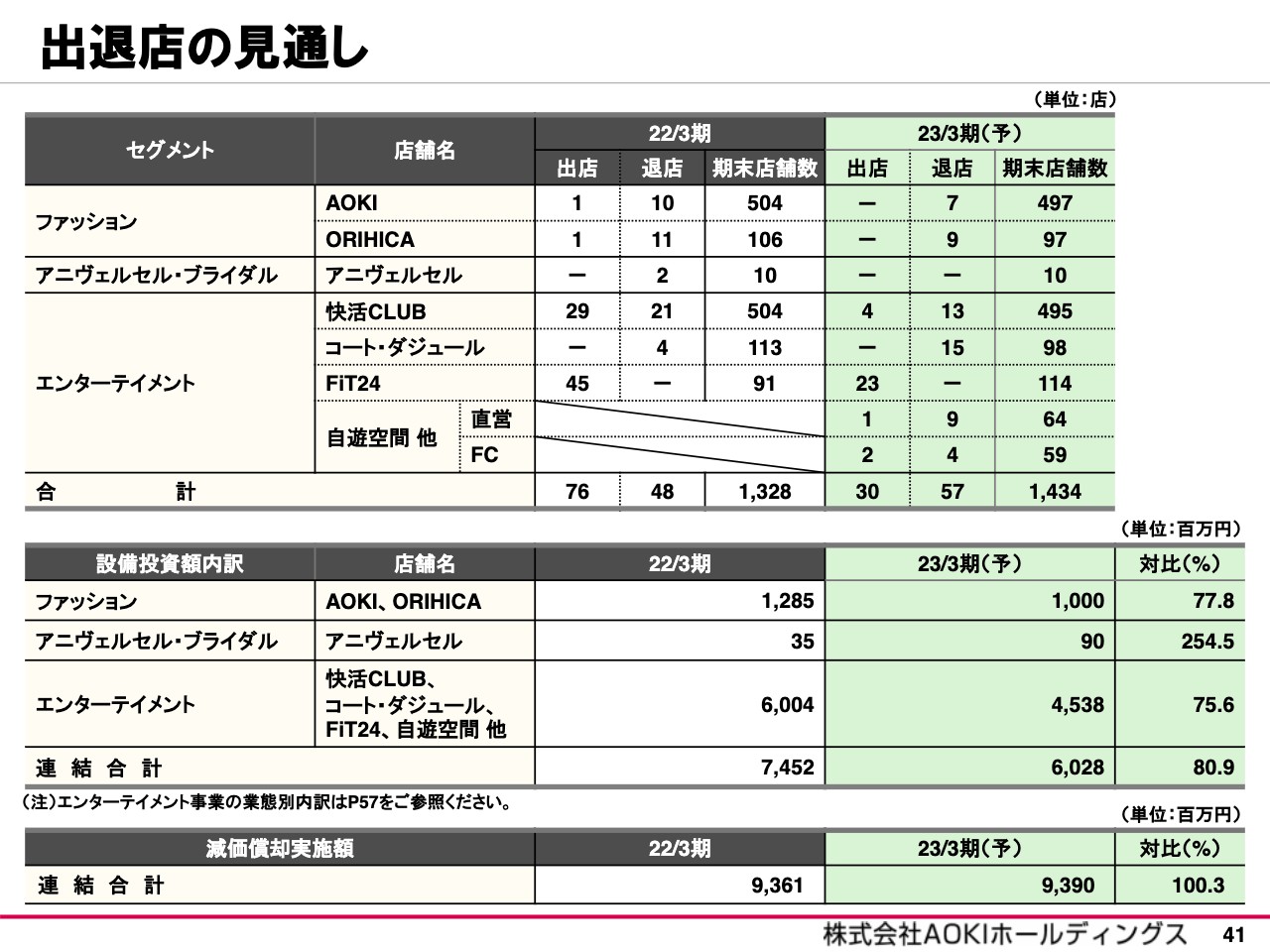

出退店の見通し

出退店の計画です。新規出店は、エンターテイメント事業の快活CLUBで4店舗、FiT24で23店舗、自遊空間の直営店とFCをあわせて3店舗、グループ合計で30店舗を予定しています。

退店は、ファッション事業で16店舗、エンターテイメント事業で41店舗、グループ合計で57店舗を予定しています。

設備投資額は、エンターテイメント事業の出店数の減少等により、グループ全体では前期比14億2,400万円減となる60億2,800万円を計画しています。

以上で私からの説明を終了します。引き続き、AOKIグループをよろしくお願いいたします。

質疑応答:ファッション事業における円安や原材料価格上昇の影響について

司会者:「ファッション事業における、円安や原材料価格上昇の影響はいかがでしょうか?」というご質問です。

東:円安や原材料価格の上昇等によって、下期、また来期以降のコストアップは避けられないと考えています。コストアップに対応したさまざまな施策、セールの見直し、コストコントロール等を実施していきます。下期については、前年同期比で1.4ポイントほどの原価の上昇を見込んでいます。

質疑応答:下半期の保守的な業績予想の理由について

司会者:「通期の業績予想を修正されましたが、上半期の進捗状況に比べ、下半期は保守的に思われますが、その理由を教えてください」というご質問です。

田村:下期に向けては、現状の急激な円安や物価高騰の家計への影響、原材料価格の上昇などがあり、不透明感が増していると理解しています。

業績予想に関しては、ファッション事業において円安の影響や原材料価格の上昇のほか、前期に成人式やフレッシャーズ商戦が非常に好調に推移した反動や、下半期ではコロナ禍の反動が減少することを考慮しました。

ファッション事業以外のアニヴェルセル・ブライダル事業、エンターテイメント事業においてもコストの上昇などがあり、保守的に見積もっています。

質疑応答:ランシステムとの取り組みについて

司会者:「その後、ランシステムとの取り組みはどの程度進んでいますか?」というご質問です。

東:現在、システムソリューションの活用やネットワークの構築、開発支援および店舗の部材や備品等の共同購入等々の効率化を進めています。また、さまざまなノウハウの共有と協業について、それぞれの組織で鋭意対応中です。

また、ランシステムの東京本社を横浜にある快活フロンティアの同一建物内に移転しました。こちらを横浜本社とするとともに、AOKIホールディングスの2名の役員がランシステムの役員を兼任しています。これらにより、協業を強化しています。

質疑応答:ビジネススーツの回復とカジュアル商品の見込みについて

司会者:「ファッション事業において、今後のビジネススーツの回復をどの程度まで見込んでいるのでしょうか? また、御社はパジャマスーツなどのカジュアル商品にも力を入れていますが、どの程度まで伸ばす見込みですか?」というご質問です。

東:まず、ビジネススーツの回復についてお答えします。環境としては、在宅勤務から通常のように出勤している方が増えているとは言いながらも、テレワークや在宅勤務が定着しつつあります。

また、ビジネススタイルそのものが変化しているため、スーツ市場が拡大していくということは、難しいと考えています。現時点では、コロナ禍の反動で、スーツも非常に堅調に推移していますが、ビジネススーツは、コロナ禍前の8割から9割程度で着地するのではないかと思います。

そうした中で、2点目のお話ともつながってきますが、パジャマスーツ等のカジュアル商品に力を入れていきたいと思っています。カジュアル商品については、中長期では現状の売上構成比10パーセント強から30パーセントまで高めていきたいと考えています。

質疑応答:アニヴェルセル・ブライダル事業およびエンターテイメント事業における原材料価格・光熱費上昇の影響ついて

司会者:「原材料価格や燃料、電気代等の上昇は、アニヴェルセル・ブライダル事業やエンターテイメント事業にも影響はありますか?」というご質問です。

田村:アニヴェルセル・ブライダル事業であれば特に食材について、エンターテイメント事業であれば24時間営業の快活CLUB等で電気代等について、影響が非常に大きいという認識です。これについては、下半期業績予想の修正の中で織り込み済みとなっています。

質疑応答:来期以降のファッション事業の出店、閉店の見通しについて

司会者:「来期以降のファッション事業の出店、閉店の見通しを教えてください」というご質問です。

東:今期のファッション事業では、16店舗の閉店を考えています。先ほどの厳しい状況等も踏まえて、いったん店舗の整理を行い、また業態転換等を図っていく年と位置づけています。来期以降に向けた出店ができるよう、またグループトータルでの出店が加速できるように、準備を進めていきます。

来期以降については現在検討中ですので、またあらためてご案内できるように、準備を進めていきたいと思っています。

新着ログ

「小売業」のログ