AOKIHD、4期ぶりの増収増益でコロナ禍から回復傾向 今期は各事業で既存店増収と営業効率向上を目指す

2022年3月期 業績

青木彰宏氏(以下、青木):AOKIホールディングスの青木でございます。 本日はWeb決算説明会にご参加いただきましてありがとうございます。 私からは決算説明会資料に沿って、当社グループの業績のポイントと課題、今後の対応についてご説明します。

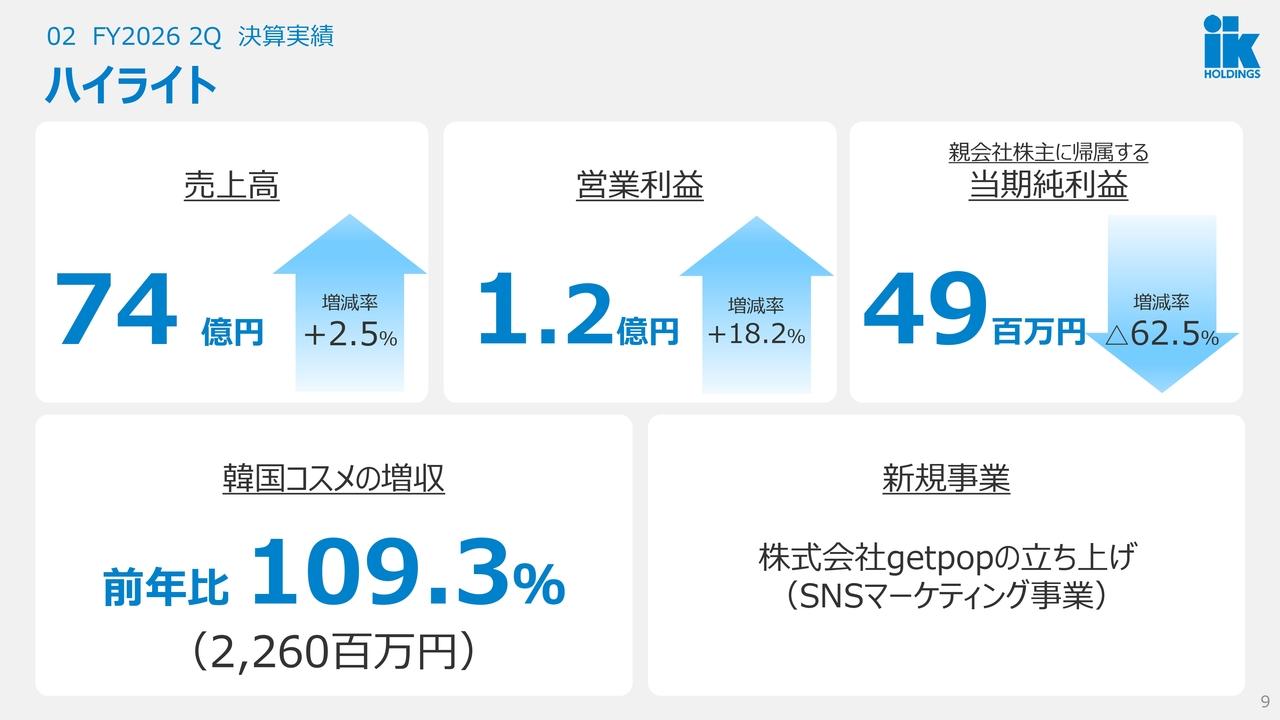

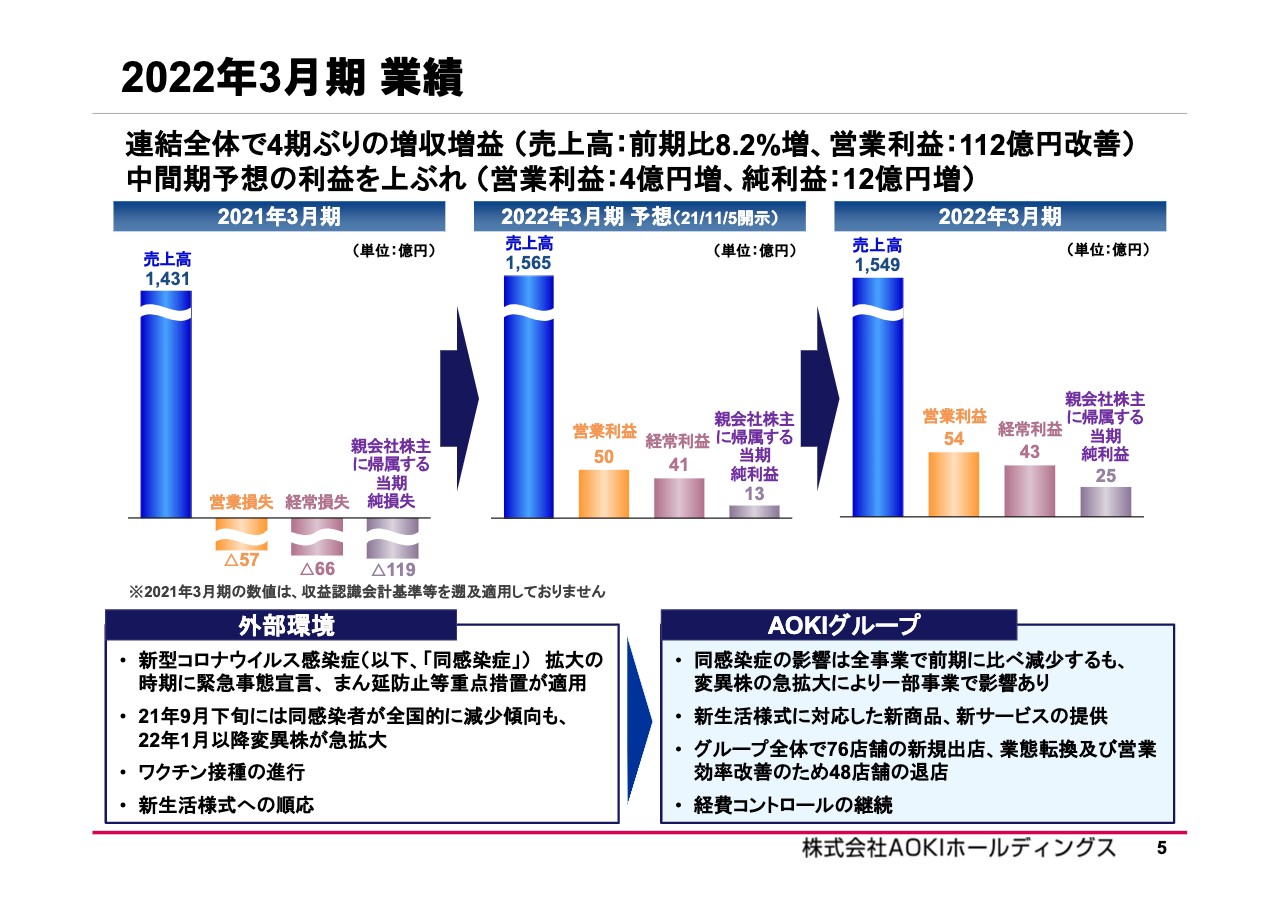

2022年3月期の業績は、各事業ともに新型コロナウイルス感染症の影響が年間を通して減少し、連結全体で4期ぶりの増収増益となりました。また、2021年11月に修正した業績予想に対し、営業利益は4億円増、 最終純利益は12億円増となりました。

2022年3月期 業績

6ページの詳細は後ほど田村よりご説明します。

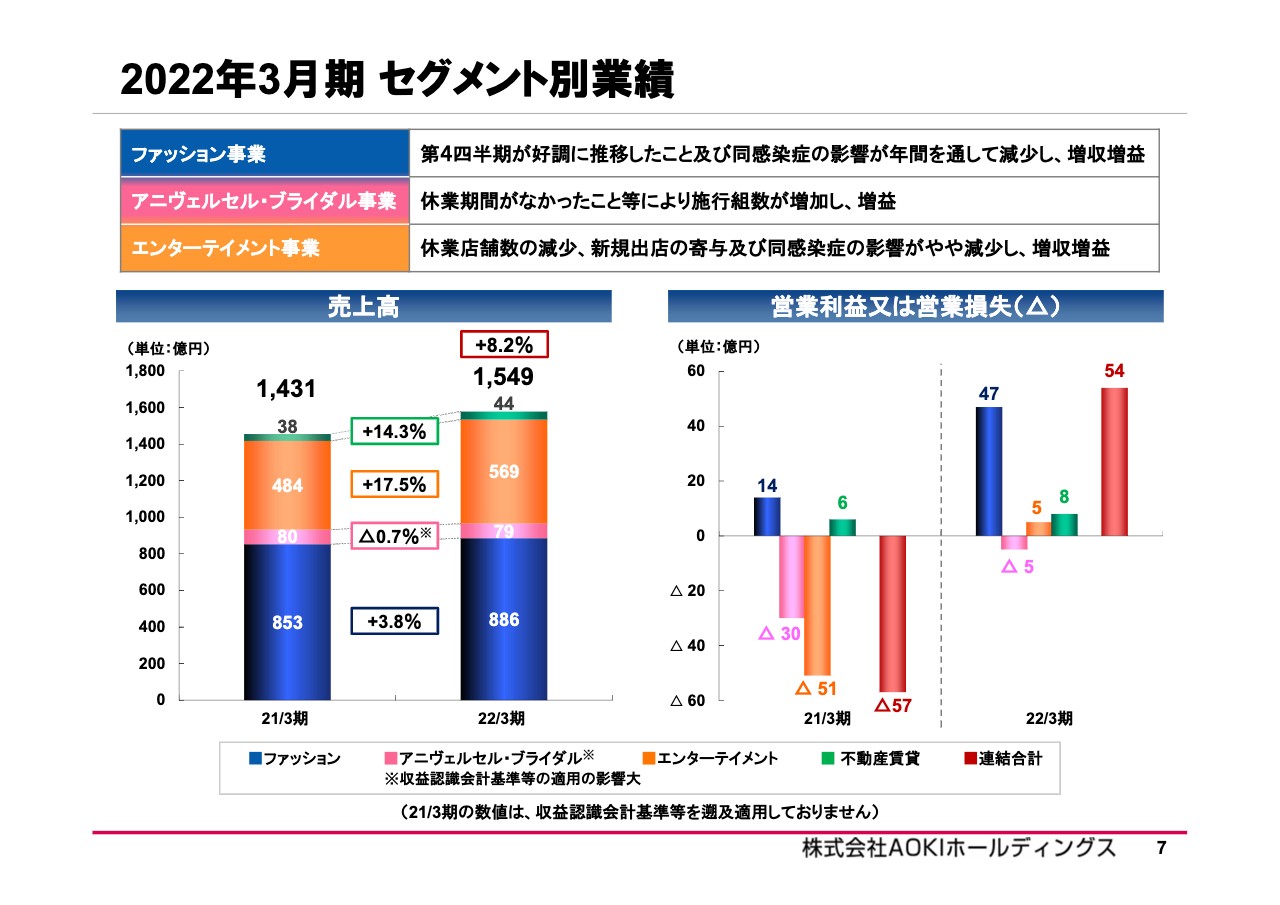

2022年3月期 セグメント別業績

セグメント別実績の詳細は後ほど各社社長よりご説明しますが、ファッション事業では第4四半期のフレッシャーズ商戦が好調に推移し、増収増益となり、営業利益は当初予想を上回りました。

一方、アニヴェルセル・ブライダル事業およびエンターテイメント事業は増益となったものの、変異株急拡大の影響を一時的に受け、売上高、営業利益ともに当初予想を下回りました。

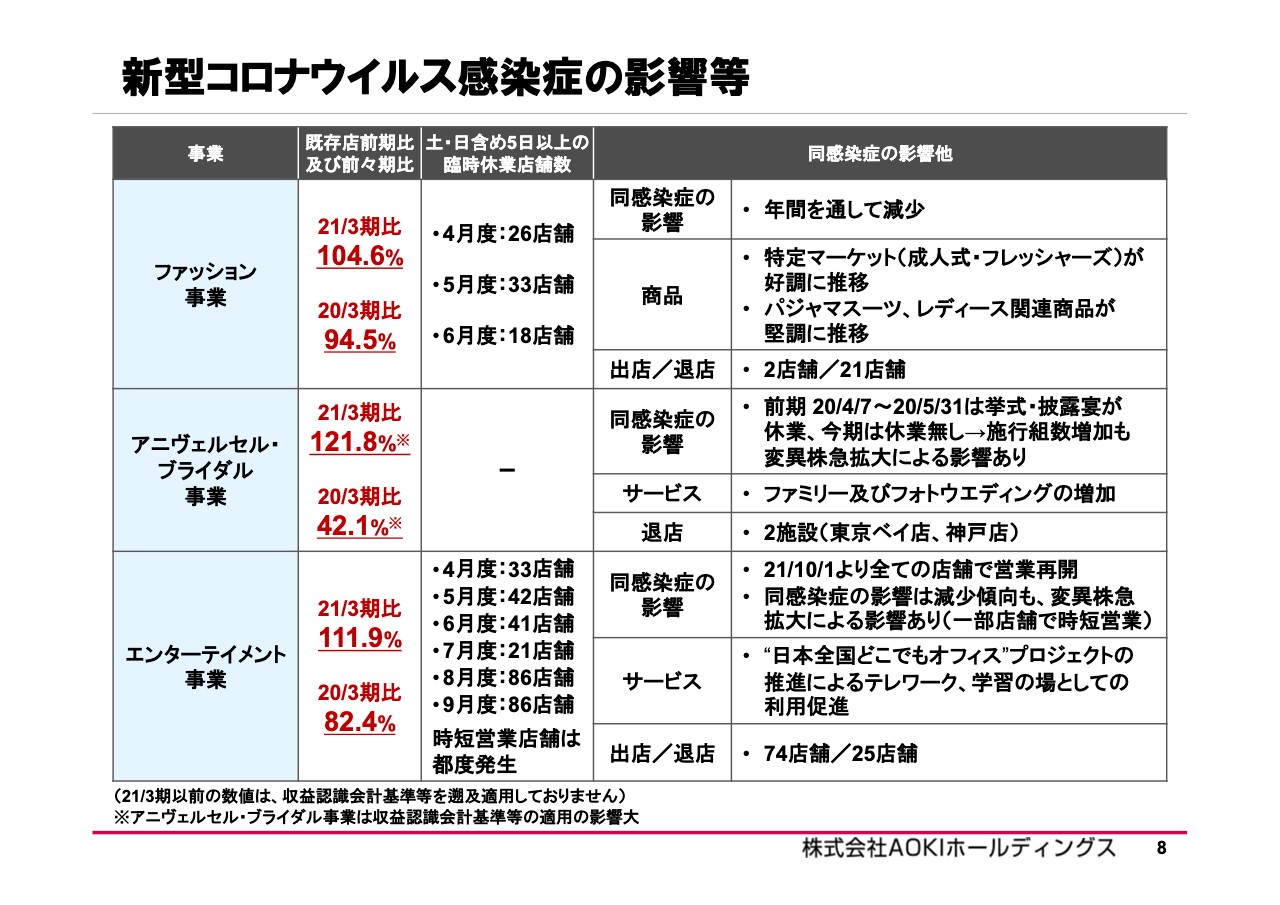

新型コロナウイルス感染症の影響等

通期における新型コロナウイルス感染症の影響についてです。上半期における臨時休業や時間短縮営業の影響があったものの、新生活様式に対応したさまざまな商品やサービスなどの提供を行い、全体としては回復に向かっています。

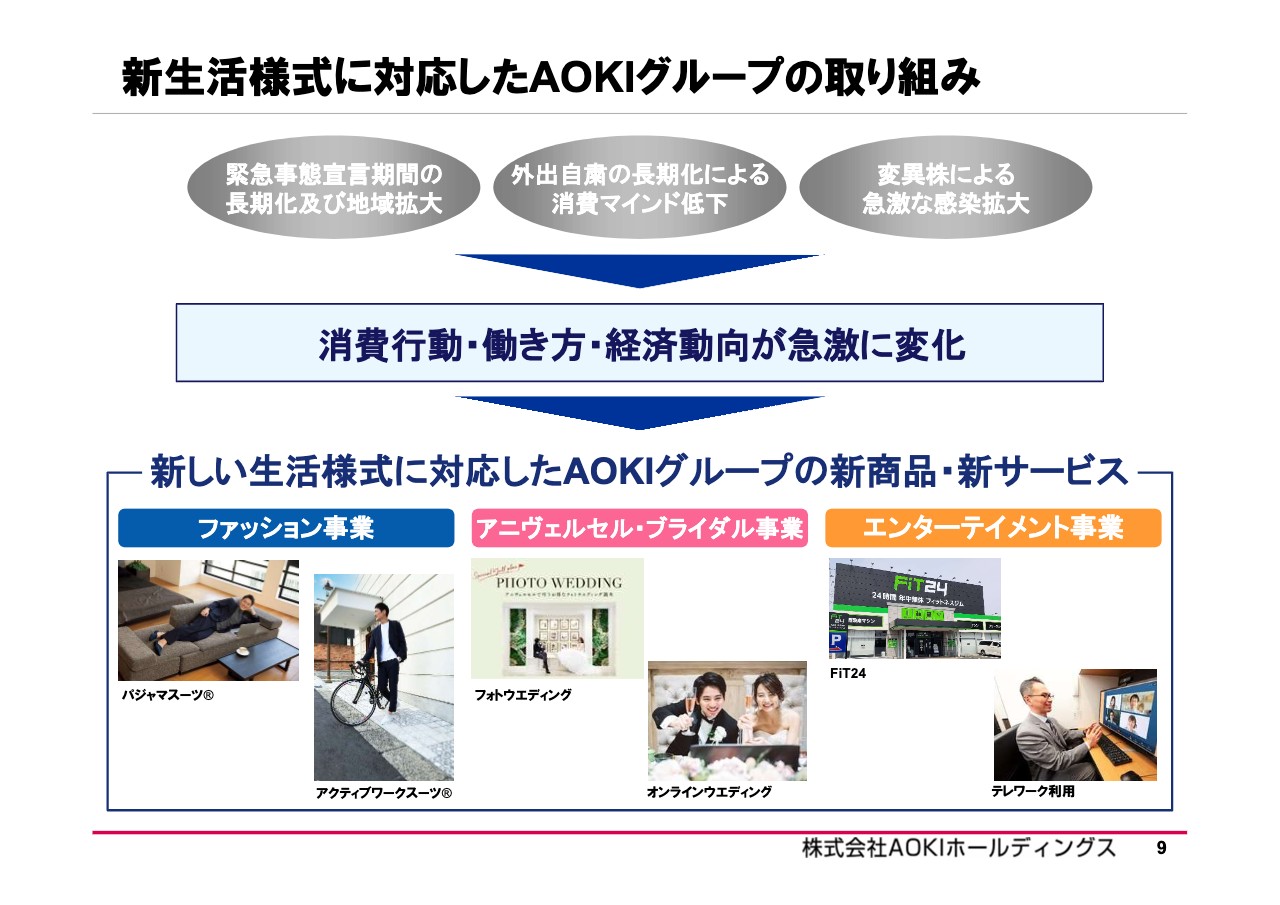

新生活様式に対応したAOKIグループの取り組み

新型コロナウイルス感染症の影響により、消費行動・働き方・経済動向が急激に変化した中、当社グループが取り組んだ新商品や新サービスの内容です。中でも、ファッション事業における「パジャマスーツ」は、2020年11月の販売以来、10万着を超えるヒット商品となりました。

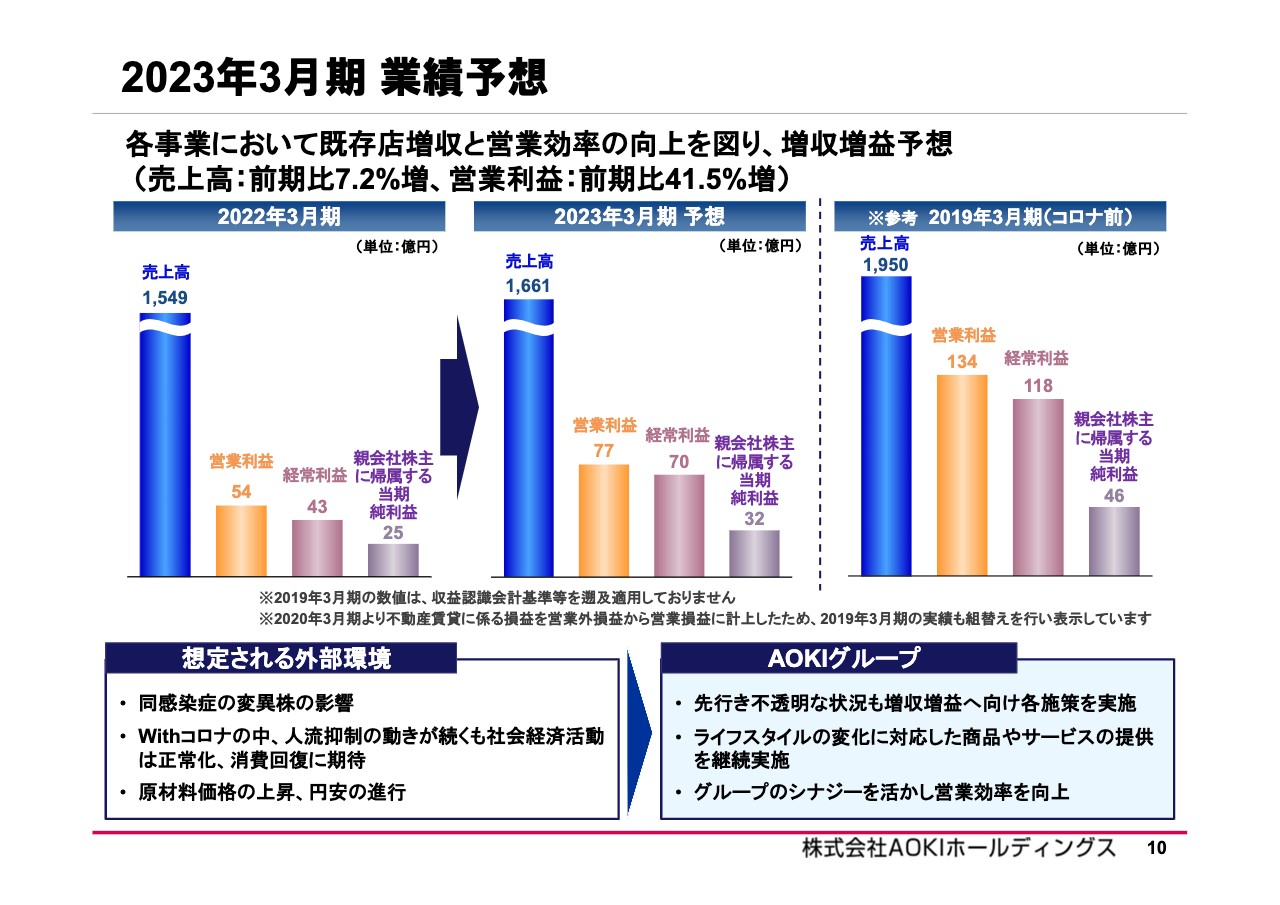

2023年3月期 業績予想

2023年3月期の通期の業績予想です。予想にあたり、今後も新型コロナウイルス感染症の変異株や原材料価格の上昇などの影響はあるものの、経済活動や個人消費は回復に向かうことを前提としています。

先行き不透明な状況ではありますが、増収増益に向けて各施策を着実に実施するとともに、事業間を超えた人材交流などのグループシナジーを活かし、営業効率の向上を図っていきます。

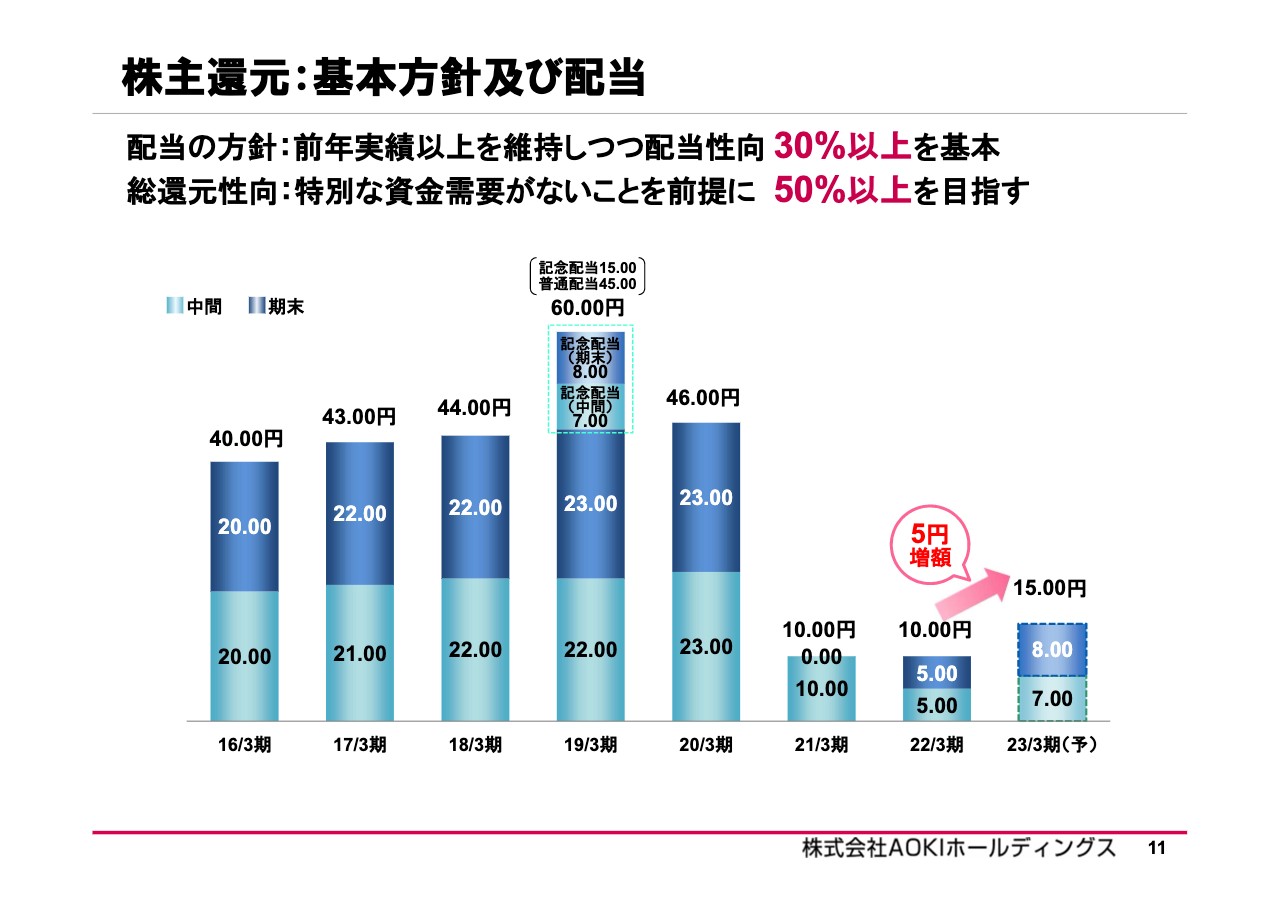

株主還元:基本方針及び配当

株主還元については、配当性向および総還元性向の基本方針は継続していきます。 2022年3月期末の利益配当は5円、年間配当金は10円とさせていただきました。

2023年3月期は、新型コロナウイルス感染症の影響が減少傾向にあることや業績見込みなどを勘案し、普通配当として年間配当金は5円増額の15円を予定しています。

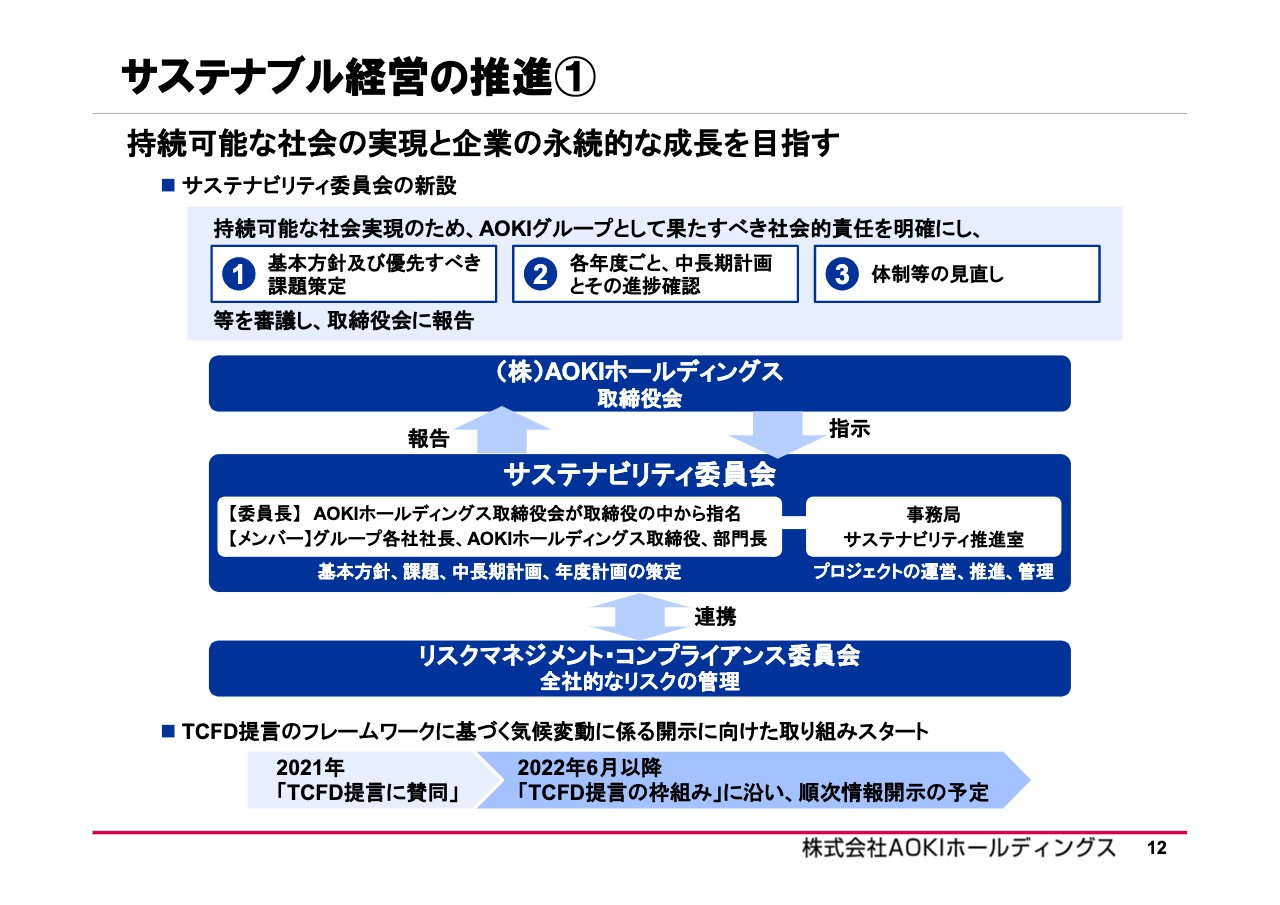

サステナブル経営の推進①

サステナブル経営の推進についてです。当社グループは持続可能な社会の実現と、企業の永続的な成長の両方を目指していきます。

新たにサステナビリティ委員会を設置し、 グループの重要課題の策定や気候変動に関わるTCFD提言のフレームワークに基づく開示に向けた取り組みをスタートしました。

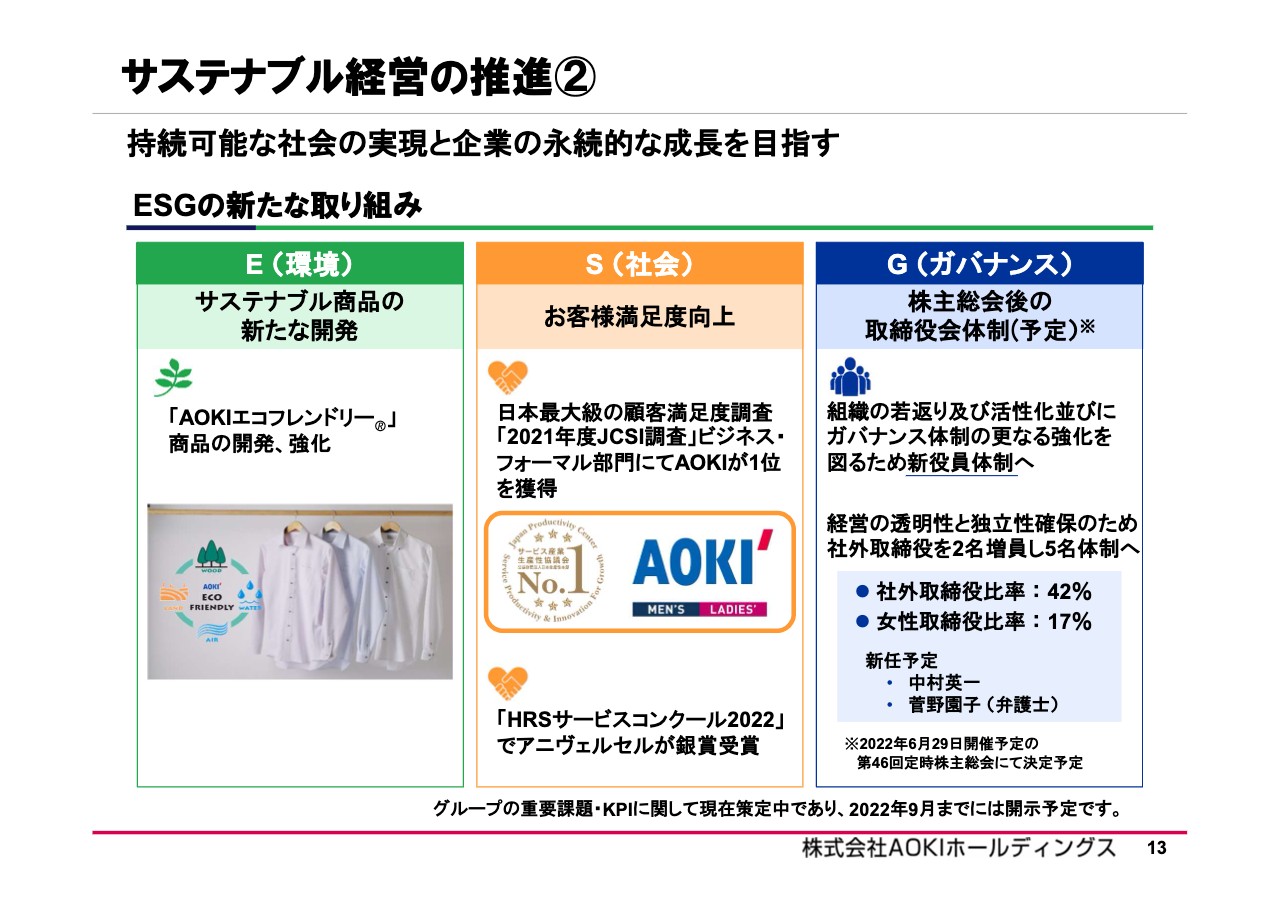

サステナブル経営の推進②

各事業を通じて、環境・社会・ガバナンスに関する課題に引き続き積極的に取り組んでいきます。スライドでは新しい取り組みを紹介しています。

5月12日に開示していますが、次世代への世代交代、組織の活性化とガバナンス体制の強化を図るべく、株主総会後に新しい役員体制となることが決定しました。引き続き、AOKIグループをよろしくお願いいたします。 以上で、私からのご説明を終了いたします。

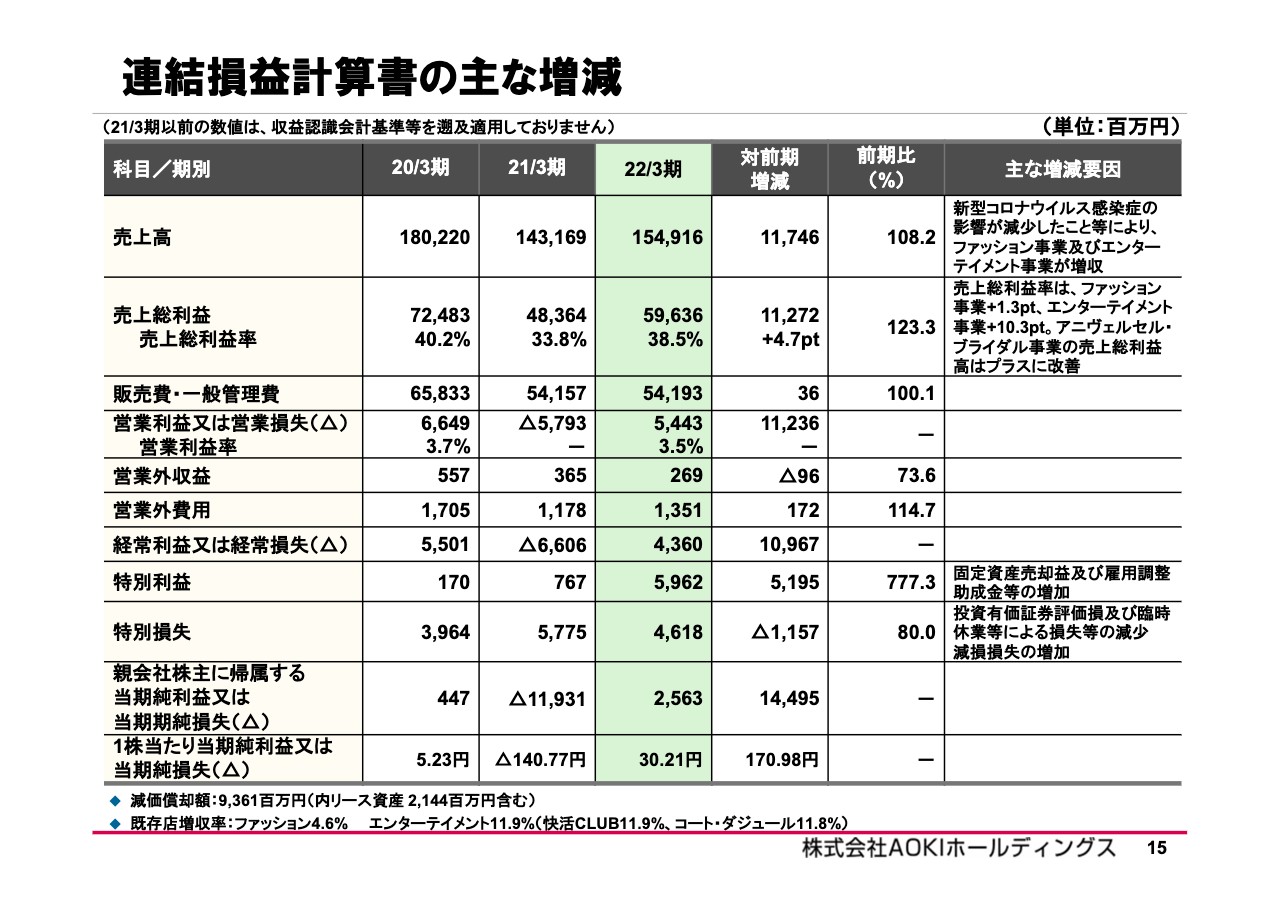

連結損益計算書の主な増減

田村春生氏:AOKIホールディングスでグループの管理・財務を担当しております田村でございます。私からは、当社グループの2022年3月期の業績概要と2023年3月期の業績予想についてご説明します。

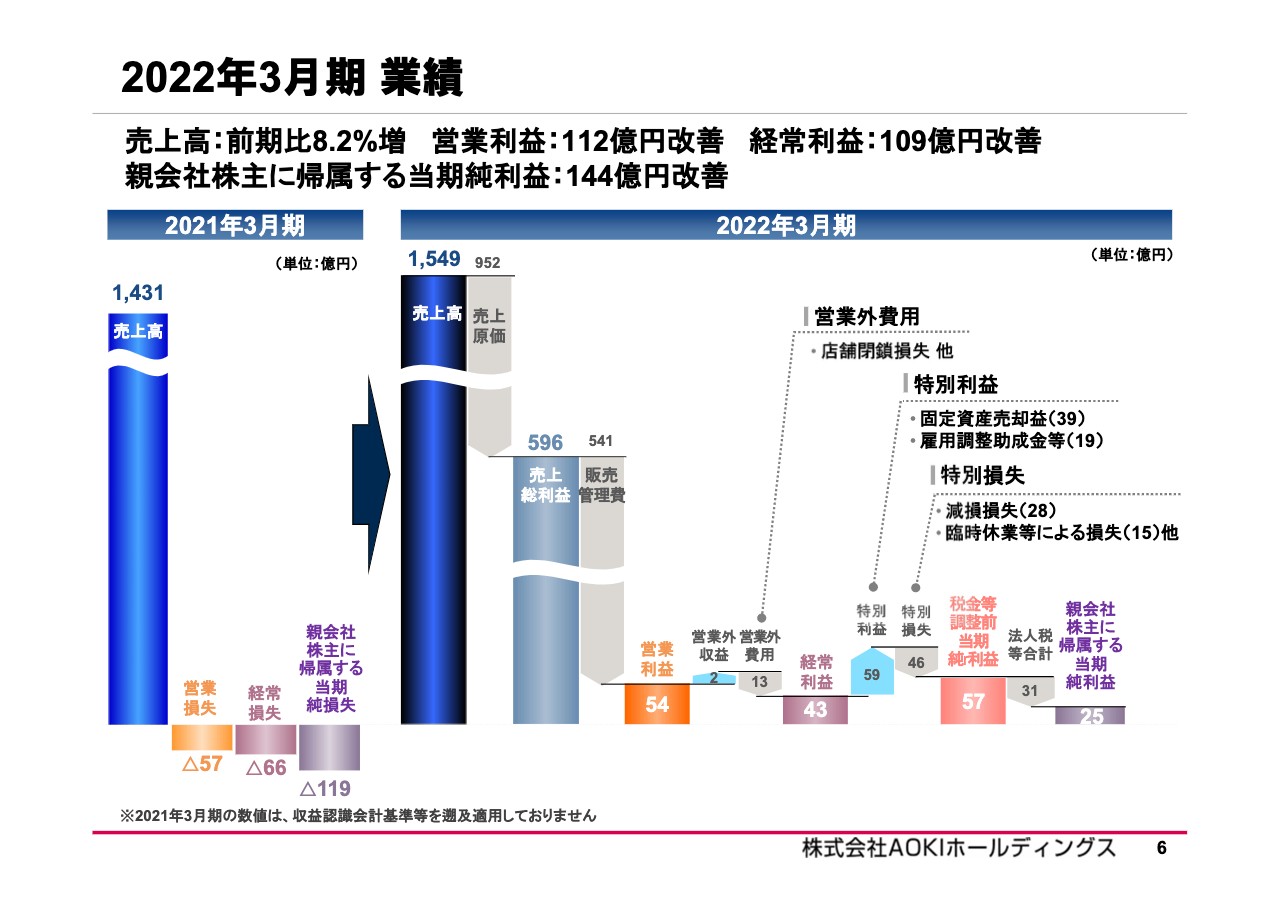

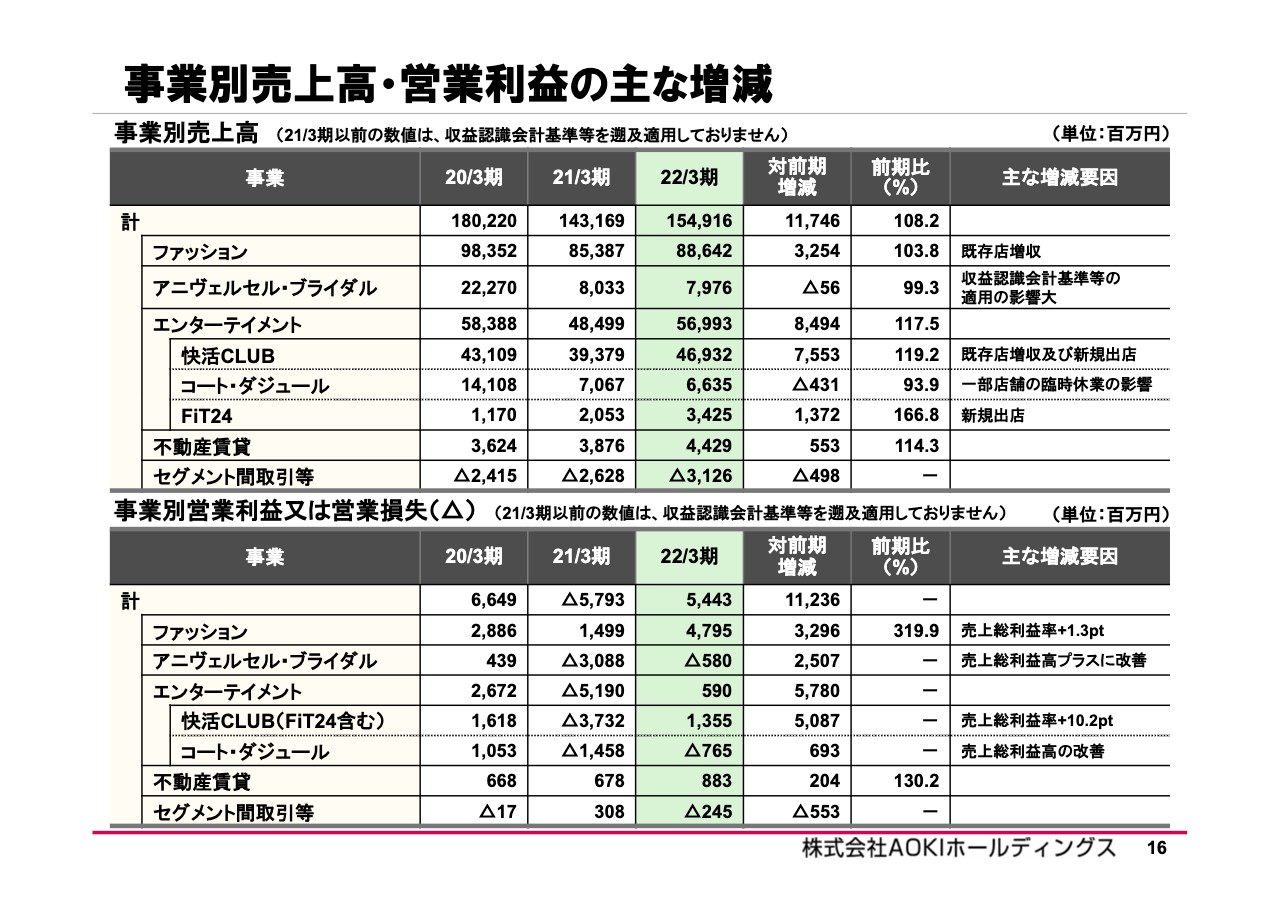

売上高は、新型コロナウイルス感染症の影響が年間を通して減少したこともあり、ファッション事業およびエンターテイメント事業で増収となりました。連結全体で前期比8.2パーセントの増加です。

売上総利益率は、ファッション事業で1.3ポイント、エンターテイメント事業で10.3ポイント改善し、アニヴェルセル・ブライダル事業は前年の赤字から黒字化となりました。連結全体では4.7ポイントの改善で、38.5パーセントとなりました。

販売費および一般管理費は、各事業で引き続き経費削減を実施し、ほぼ前期並みとなりました。その結果、営業利益は54億4,300万円で、前期の赤字計上から112億3,600万円改善し、経常利益は43億6,000万円となりました。

特別利益は、固定資産売却益および新型コロナウイルス感染症関連の雇用調整助成金などが増加したものの、特別損失において減損損失が増加した結果、親会社株主に帰属する当期純利益は25億6,300万円となりました。

なお、当会計年度の期首より収益認識会計基準等を適用しており、 売上高は34億5,600万円減少しました。また、営業利益、経常利益、税金等調整前当期純利益は、それぞれ4億5,600万円増加しています。

事業別売上高・営業利益の主な増減

事業別売上高・営業利益の詳細は後ほど各事業のページでご説明しますが、アニヴェルセル・ブライダル事業の売上高に関しては、収益認識会計基準等の適用により大きな影響がありました。

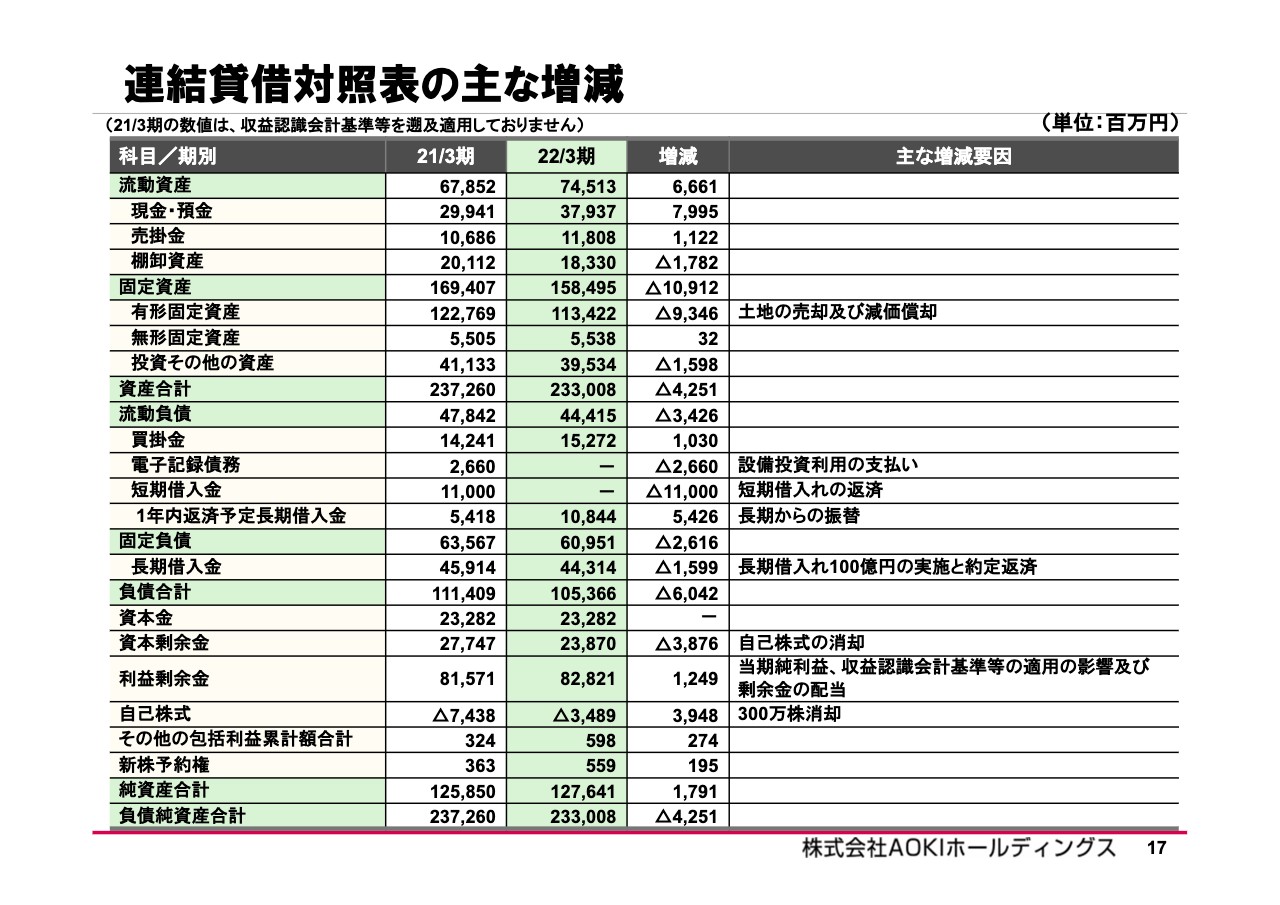

連結貸借対照表の主な増減

連結貸借対照表の主な増減についてご説明します。資産については、現金・預金が79億9,500万円増加した一方で、有形固定資産が固定資産の売却および減価償却などで93億4,600万円減少しました。その結果、資産合計は前期末比42億5,100万円減の2,330億800万円となりました。

負債については短期借入金の返済などにより、負債合計が前期末比60億4,200万円減の1,053億6,600万円となりました。

純資産については、利益剰余金が12億4,900万円増加したことなどにより、前期末比17億9,100万円増の1,276億4,100万円となりました。

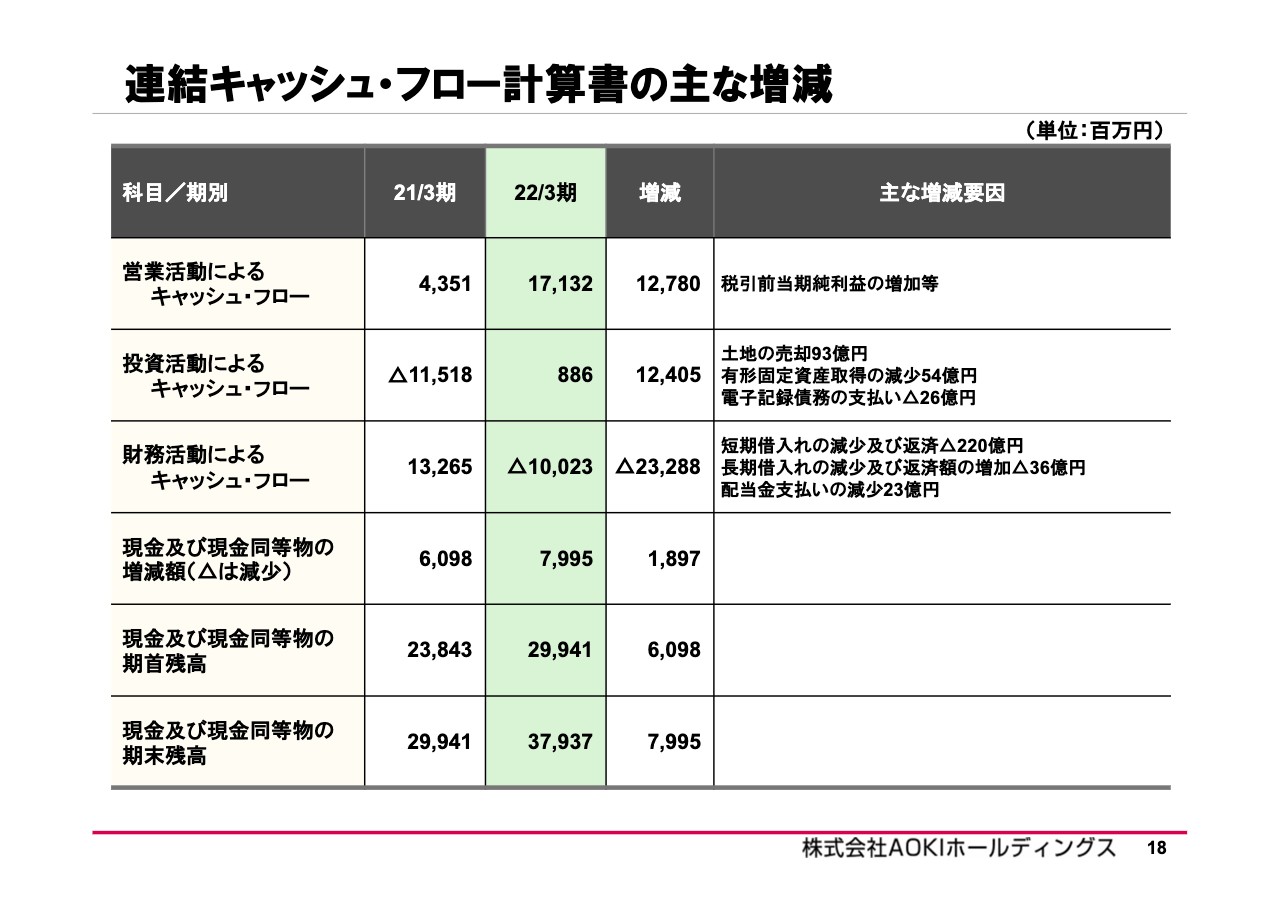

連結キャッシュ・フロー計算書の主な増減

連結キャッシュ・フローの主な増減についてご説明します。営業活動によるキャッシュ・フローは、税金等調整前純利益の増加などにより、前期比127億8,000万円のプラスとなりました。

投資活動によるキャッシュ・フローは土地の売却などにより、前期比124億500万円のプラスです。財務活動によるキャッシュ・フローは、短期借入および長期借入の返済などにより、前期比232億8,800万円のマイナスとなりました。この結果、期末の現預金残高は379億3,700万円となっています。

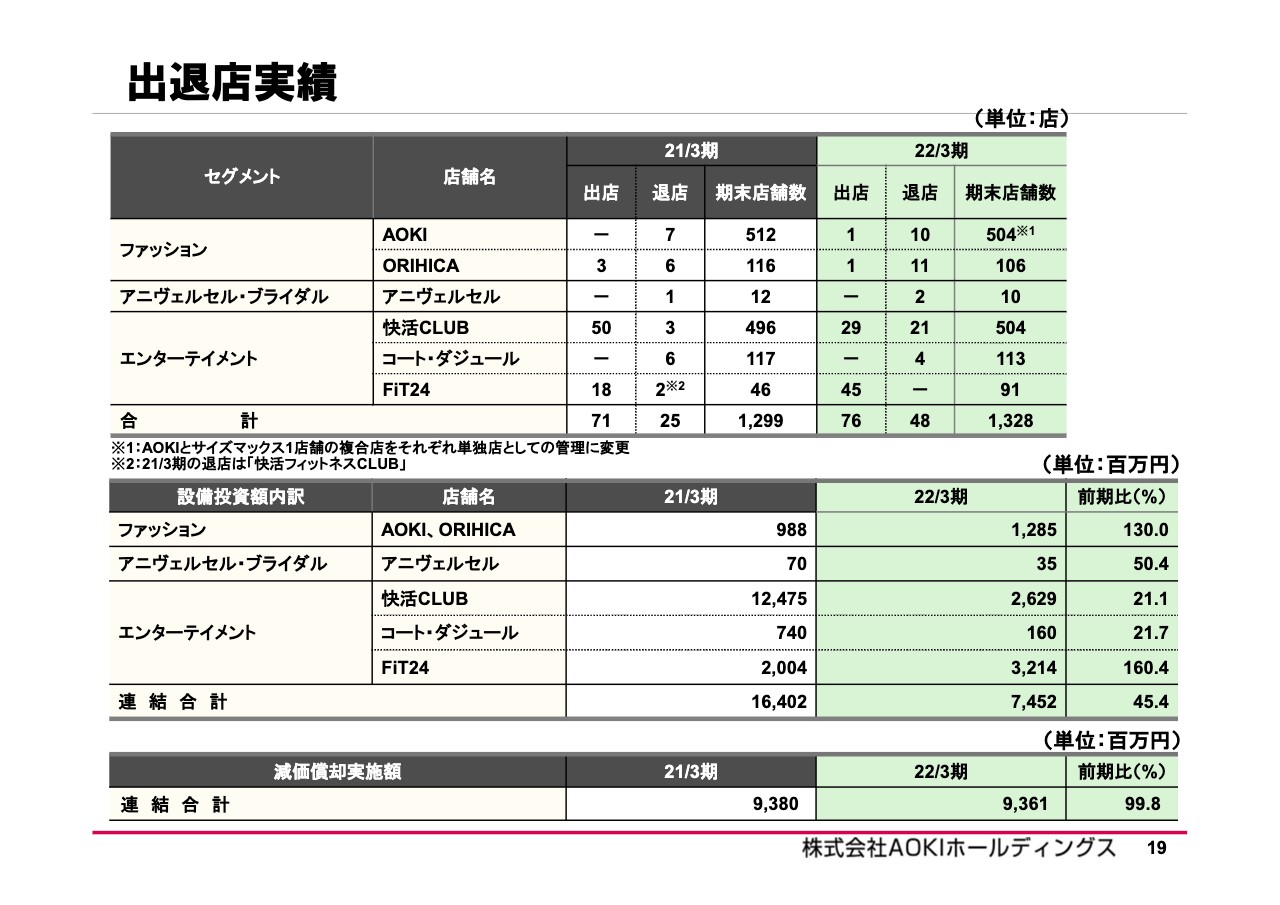

出退店実績

出退店の実績と設備投資額の内訳です。新規出店は、ファッション事業で2店舗、 快活CLUBで29店舗、FiT24で45店舗となり、グループ合計で76店舗実施しました。

退店は、ファッション事業で21店舗、アニヴェルセル・ブライダル事業で2店舗、エンターテイメント事業で25店舗となり、グループ合計で48店舗実施しています。

設備投資額は出店数増加によりFiT24で増えた一方、快活CLUBの出店数の減少や、前期から当期に延期した新店の一部投資について前期に発生していたことなどにより、グループ全体では前期比89億5,000万円減の74億5,200万円となりました。

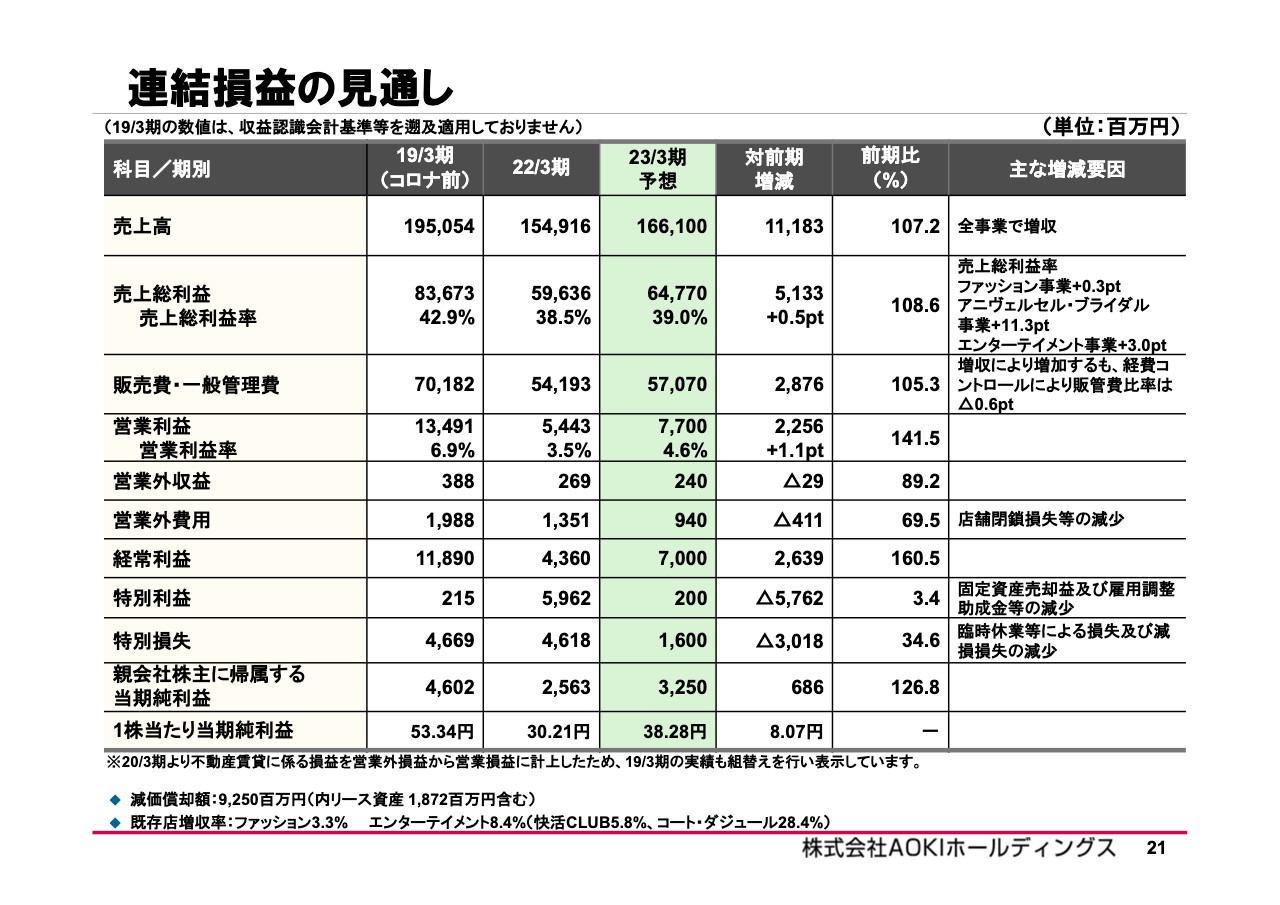

連結損益の見通し

2023年3月期の通期業績予想についてご説明します。売上高は、ファッション事業、エンターテイメント事業の既存店増収、およびアニヴェルセル・ブライダル事業の施行組数の増加を見込み、前期比7.2パーセント増の1,661億円を予想しています。売上総利益率は0.5ポイントの改善を見込んでいます。

販売費および一般管理費は、各事業で経費削減や経費コントロールを継続するものの、店舗稼働の高まりもあり、5.3パーセント増となっています。営業利益は77億円の予想です。

こちらに営業外損益、特別損益を考慮し、経常利益は70億円、当期純利益は32億5,000万円を予想しています。売上高などの前提となる各事業の既存店増収率および主要経費の内訳などに関しては、45ページ以降の補足資料に記載していますのでご参照ください。

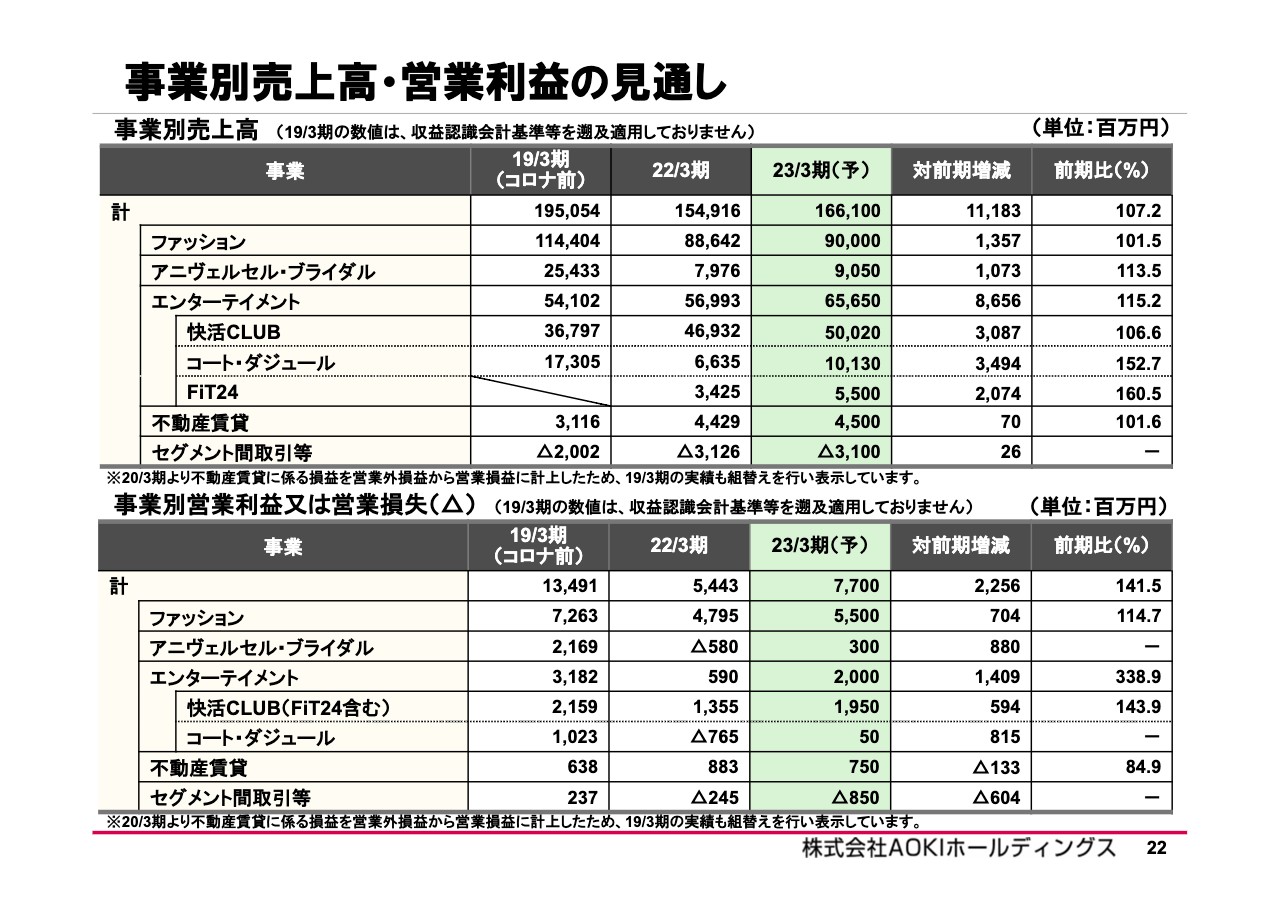

事業別売上高・営業利益の見通し

22ページの詳細は、後ほど各事業のページでご説明します。

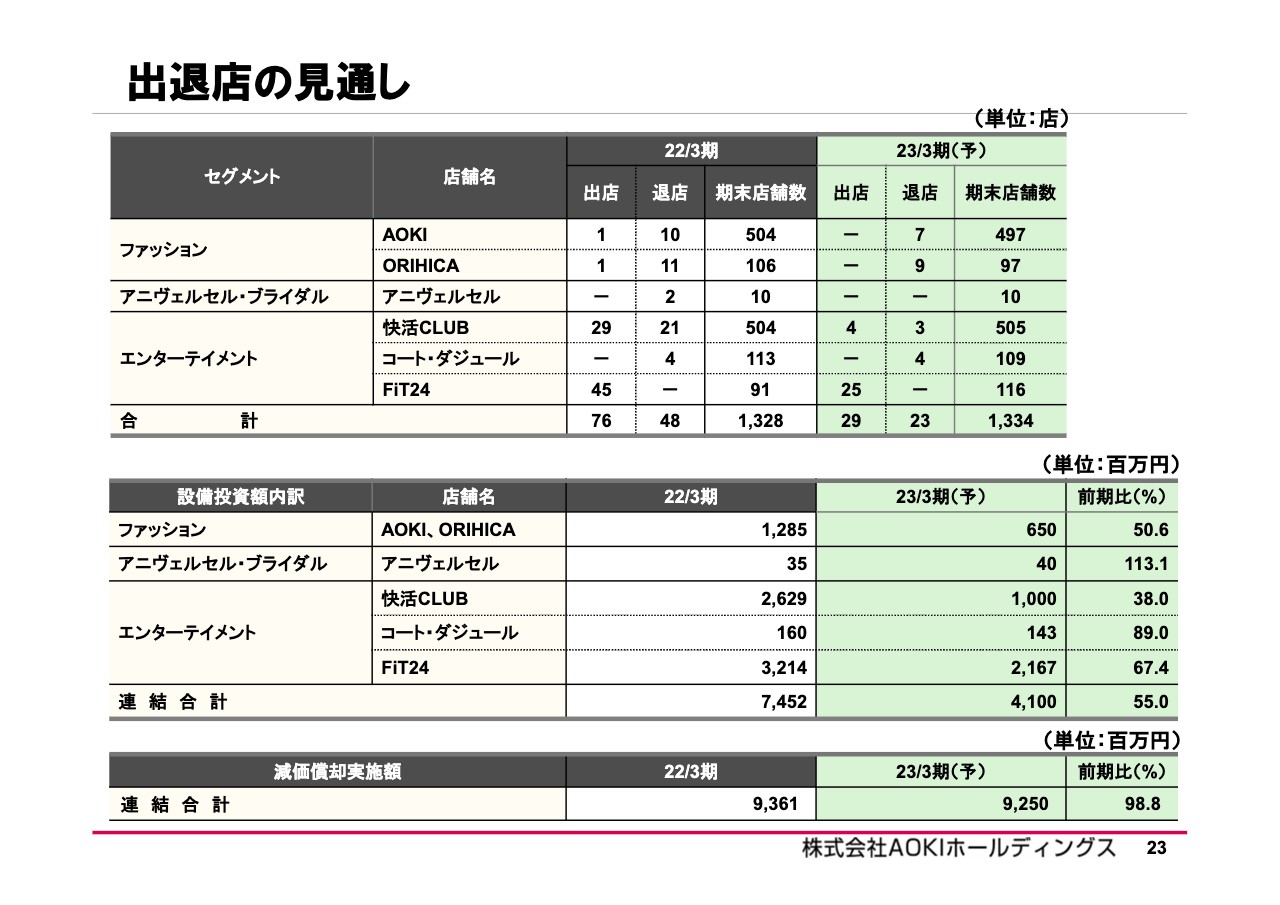

出退店の見通し

通期の出退店計画についてです。新規出店は、エンターテイメント事業の快活CLUBで4店舗、 FiT24で25店舗、グループ合計で29店舗を予定しています。 退店は、ファッション事業で16店舗、 エンターテイメント事業で7店舗、グループ合計で23店舗を予定しています。

設備投資額は新規出店数の減少などにより、 グループ全体で前期比33億5,200万円減の41億円を計画しています。以上で、私からのご説明を終了いたします。 ありがとうございました。

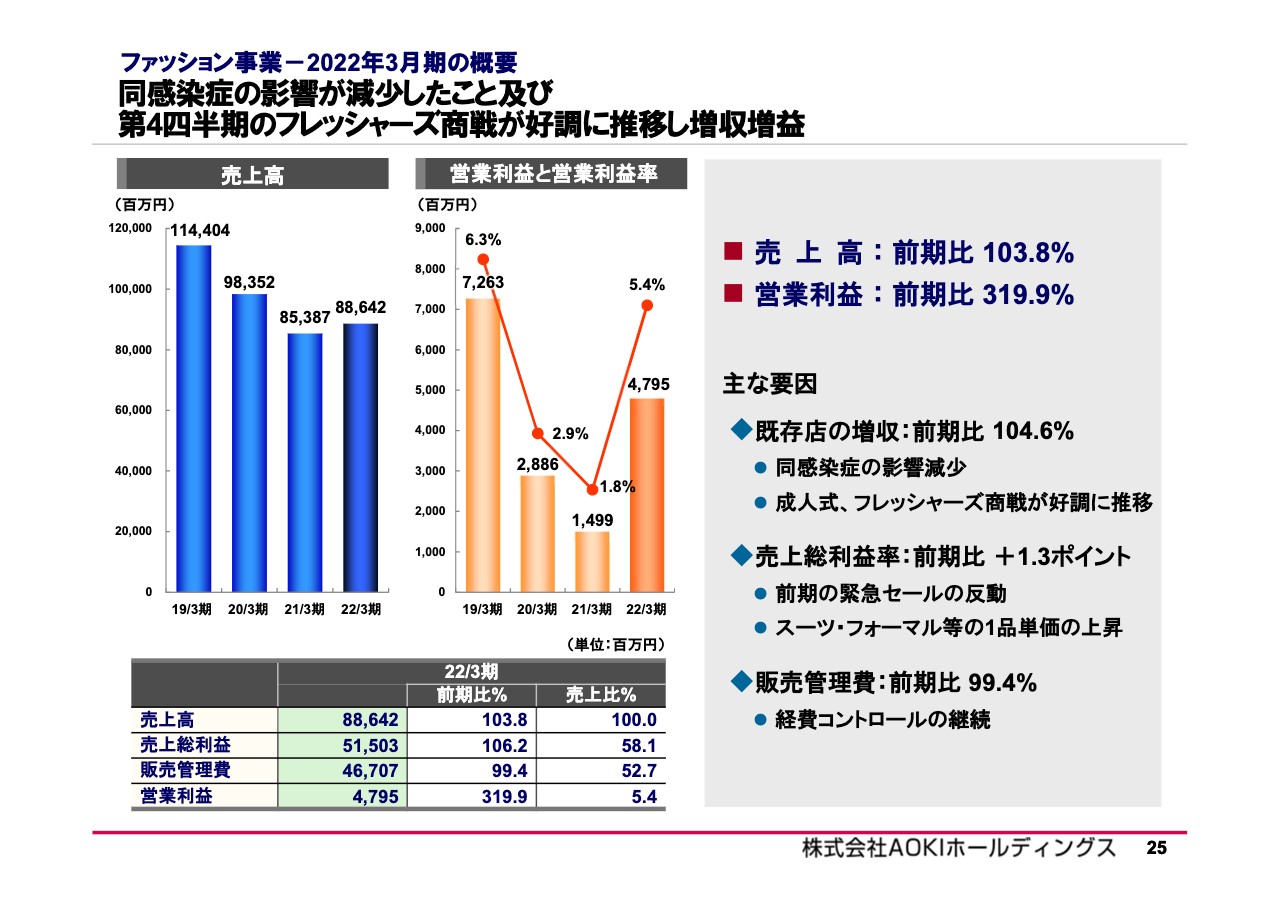

ファッション事業-2022年3月期の概要

上田雄久氏(以下、上田):株式会社AOKIの上田でございます。よろしくお願いいたします。それでは、ファッション事業についてご説明します。

ファッション事業の業績ですが、売上高は、新型コロナウイルス感染症の影響が年間を通して減少したことや第4四半期のフレッシャーズ商戦が好調に推移し、前期比3.8パーセント増となりました。

売上総利益率は、スーツ・フォーマルなどの重衣料の1品単価が上昇し、1.3ポイント改善しました。また、経費コントロールにより販売管理費が前期比0.6パーセント減となったことで、営業利益は219.9パーセント増となりました。

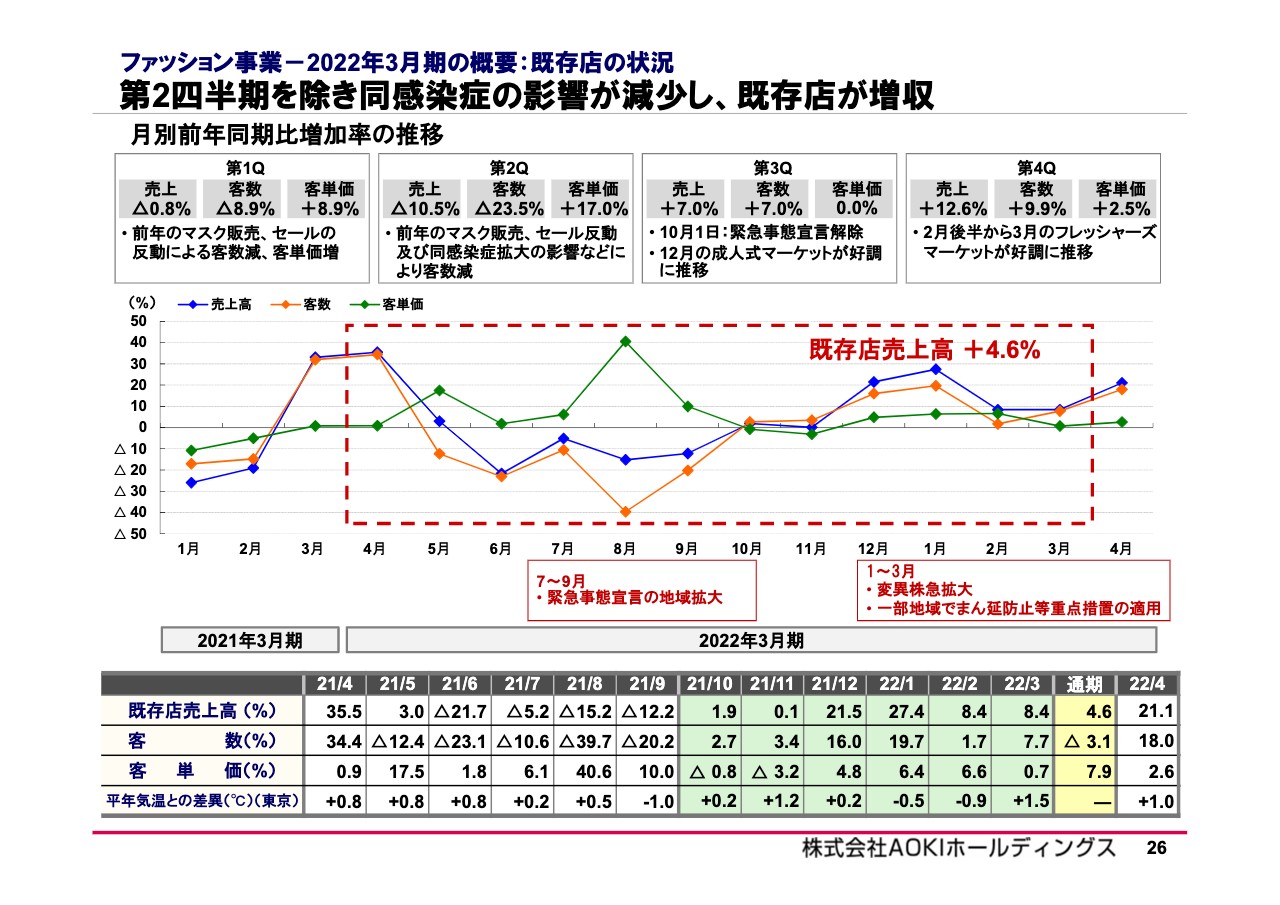

ファッション事業-2022年3月期の概要:既存店の状況

既存店の状況です。第2四半期は、前期のマスク販売、セール実施の反動により客数が大きく減少したものの、それ以外の四半期に関してはおおむね新型コロナウイルス感染症の影響が減少しました。

特に第4四半期に関しては、2月後半よりフレッシャーズ商戦が好調に推移しました。その結果、通期の既存店売上高は前期比4.6パーセントの増収となりました。

ファッション事業-2022年3月期の取り組み

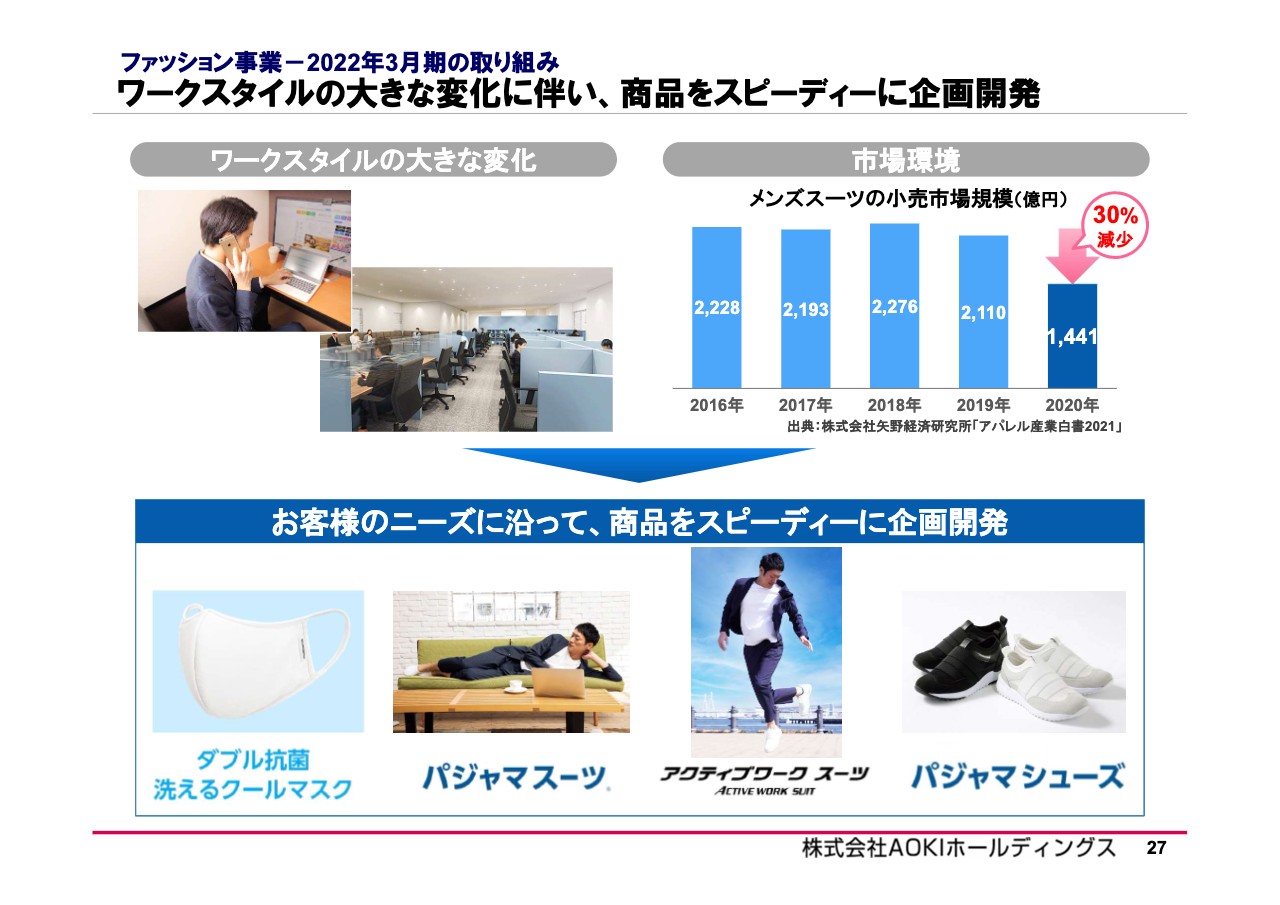

2022年3月期の取り組みです。コロナ禍前後でライフスタイルが大きく異なり、特にワークスタイルは商談や出張がリモートで行われるなど、大きな変化を遂げました。

このような状況の中、お客さまのニーズ・ウォンツに対応した「ダブル抗菌洗えるクールマスク」「パジャマスーツ」「アクティブワークスーツ」「パジャマシューズ」など、新商品をスピーディーに企画開発し、数多くのお客さまにご好評をいただきました。

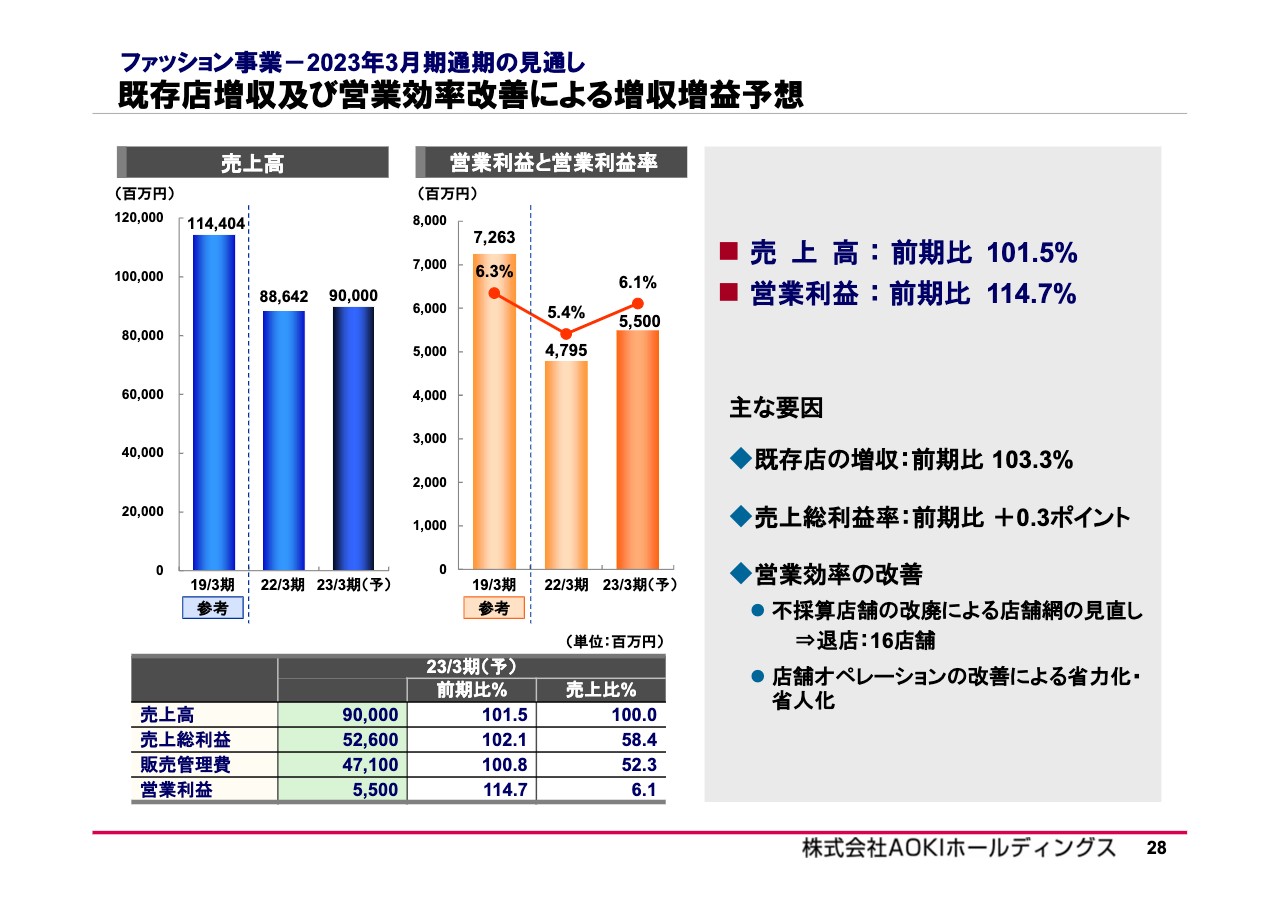

ファッション事業-2023年3月期通期の見通し

2023年3月期通期の見通しです。既存店売上高は前期比3.3パーセントの増収を見込んでいます。また、売上総利益率の改善、不採算店舗の活性化および改廃による店舗網の見直し、既存店舗オペレーションの改善による省力化・省人化の継続で営業効率の向上を図り、増収増益を見込んでいます。

ファッション事業-2023年3月期の取り組み

ここからは今期の具体的な取り組みです。引き続き新たなライフスタイルへの対応を行い、「Life&Work StyleのAOKI」への進化を図ります。商品施策としては3点あります。

1点目は、事業の柱であるテーラードスーツ、フォーマル、パターンオーダースーツなどのビジネス領域をさらに磨き上げていくことです。

2点目は、昨年立ち上げた「Mework(ミワク)」プロジェクトの推進により、レディースを一層強化していくことです。

3点目は、「パジャマスーツ」などのさらなる提案強化によるカジュアル領域の拡大です。

「パジャマスーツ」の春夏は、お客さまの要望に応え、メンズは新デザインの発売に加えて「パジャマスーツ」に合う「パジャマシューズ」や、「スーツ屋が仕立てたTシャツ」などの関連アイテムも拡充しました。レディースはラインナップを前年の10倍以上に拡大し、提案を強化します。

ファッション事業-2023年3月期の取り組み

ECの取り組みについてです。ECの売上は、リアルの既存店の数値を上回る成長率で推移しています。

今後も「アクティブワークスーツ」などのEC限定商品の拡大や、店舗とECの連動サービスの拡充・深耕、運用インフラの整備により、店舗とECをシームレスに利用していただけるように、お客さまの利便性と効率性を総合的に高めていきます。

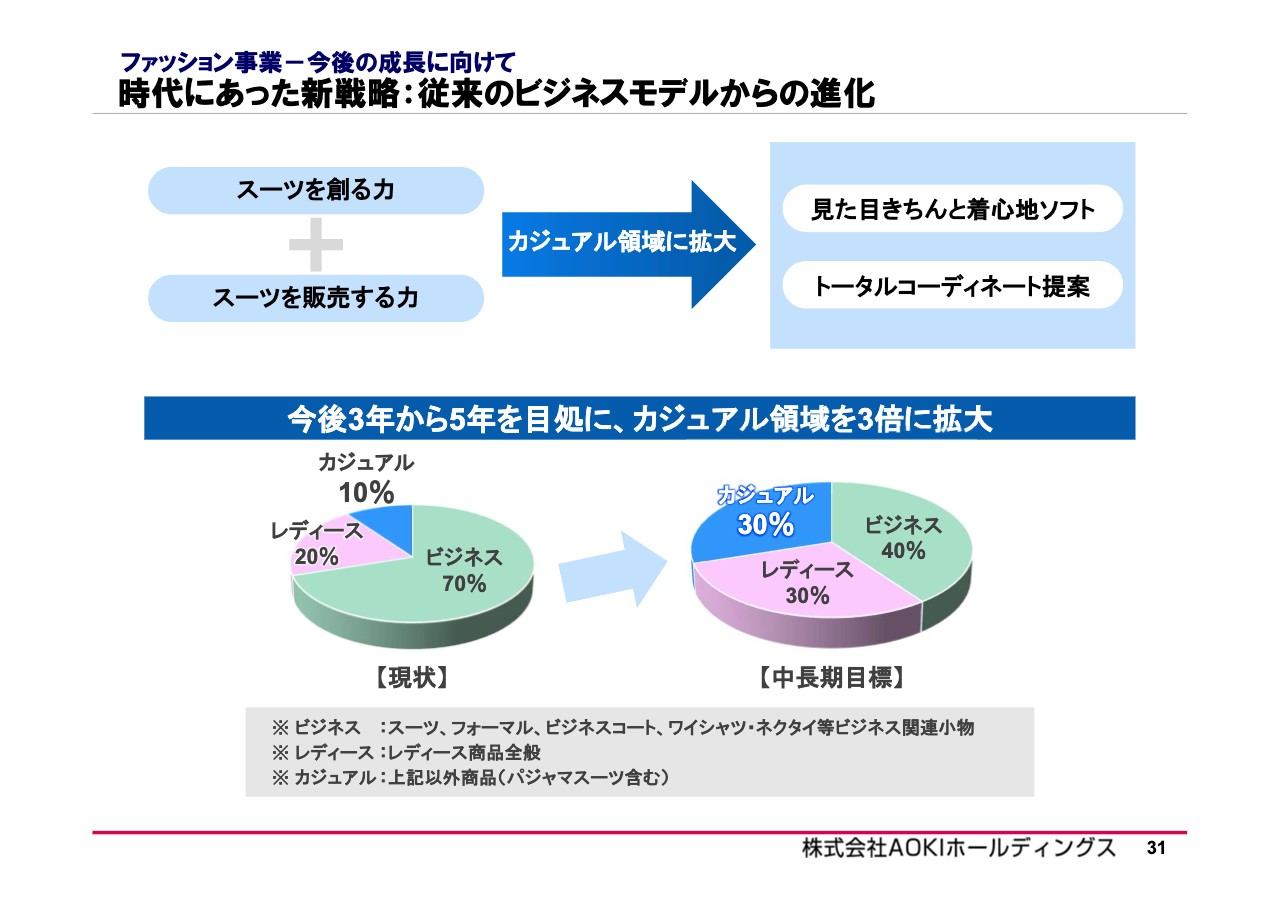

ファッション事業-今後の成長に向けて

ファッション事業の今後の戦略についてです。従来のビジネスモデルからの進化を継続します。創業から受け継がれている想いと 、「スーツを創る力」「スーツを販売する力」の2つの強みを活かし、今の時代に合った新戦略を展開していきます。

「スーツを創る力」の思想をカジュアルやレディースにも転用し、「見た目きちんと着心地ソフト」なAOKIらしい商品をトータルコーディネートで提案していきます。

今後、レディースの強化に加え、3年から5年をめどに、カジュアル領域においては現状の3倍以上に拡大させ、ビジネス領域で40パーセント、レディース領域で30パーセント、カジュアル領域で30パーセントの売上構成を目指し、従来のビジネスモデルから脱皮・進化していきます。

足元の状況としては、消費は回復傾向にあり、一般マーケット、リクルートマーケットのお客数が増加しておおむね堅調に推移しています。

これからも課題を一つひとつクリアし、目標達成に向け全力で対応していきます。今後とも、AOKI・ORIHICA・Size MAXをどうぞよろしくお願いいたします。以上でファッション事業のご説明を終了します。

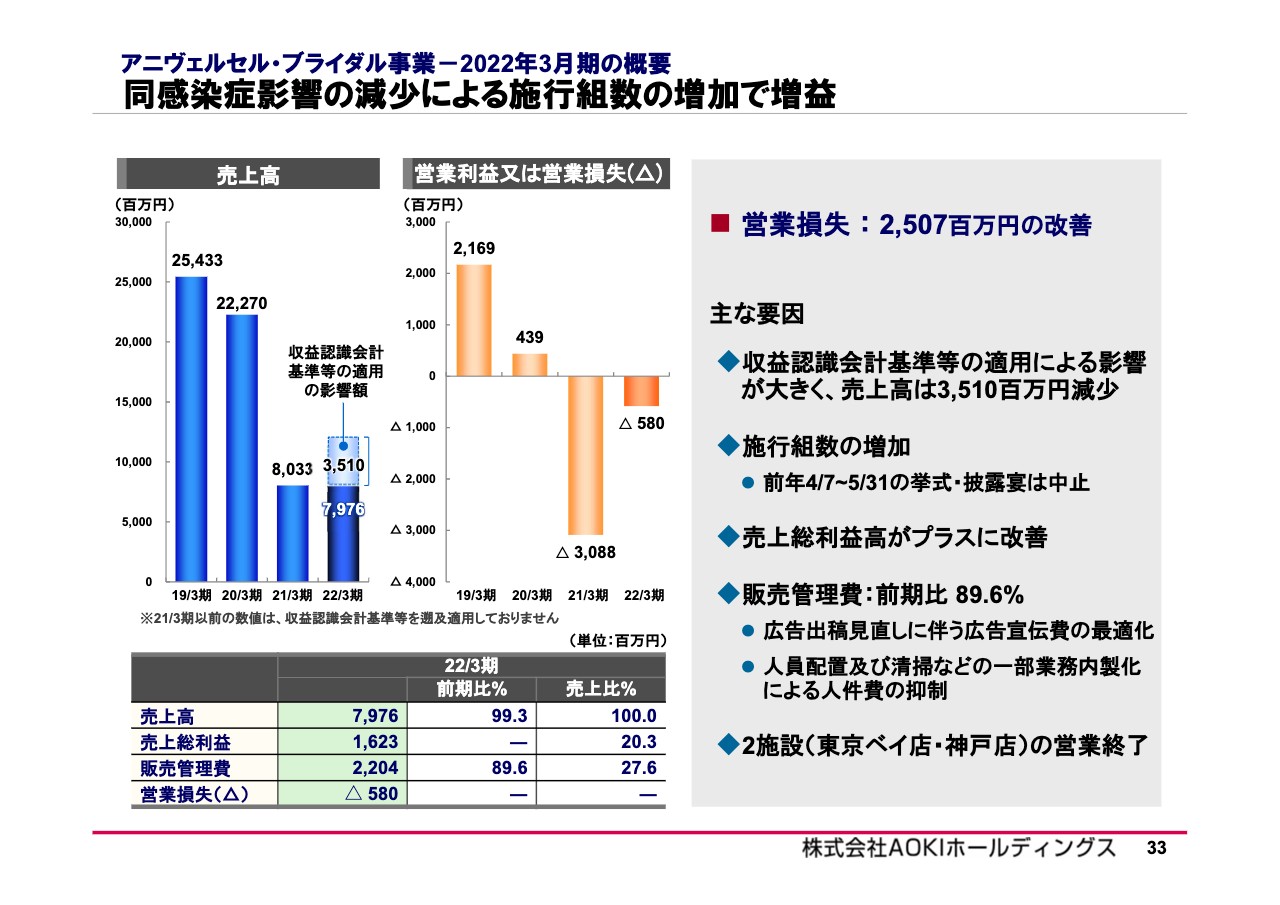

アニヴェルセル・ブライダル事業-2022年3月期の概要

松田健一氏(以下、松田):アニヴェルセル株式会社の松田でございます。よろしくお願いいたします。アニヴェルセル・ブライダル事業についてご説明します。

アニヴェルセル・ブライダル事業の業績は、2020年4月7日から5月31日まで全施設において挙式・披露宴を見合わせていたこと、および2022年3月期は新型コロナウイルス感染症の影響が減少し、既存店の施行組数が増加したことにより、営業損失は約25億円改善しました。

収益認識会計基準等を期首から適用しており、衣装などについては純額で収益を認識する方法に変更した結果、従来に比べ、売上高は35億1,000万円減少しました。

なお、前期同会計基準の場合、売上高は前期より34億5,300万円増加しています。また、契約満了に伴い、東京ベイ店が9月5日、神戸店が11月30日をもって営業を終了しています。

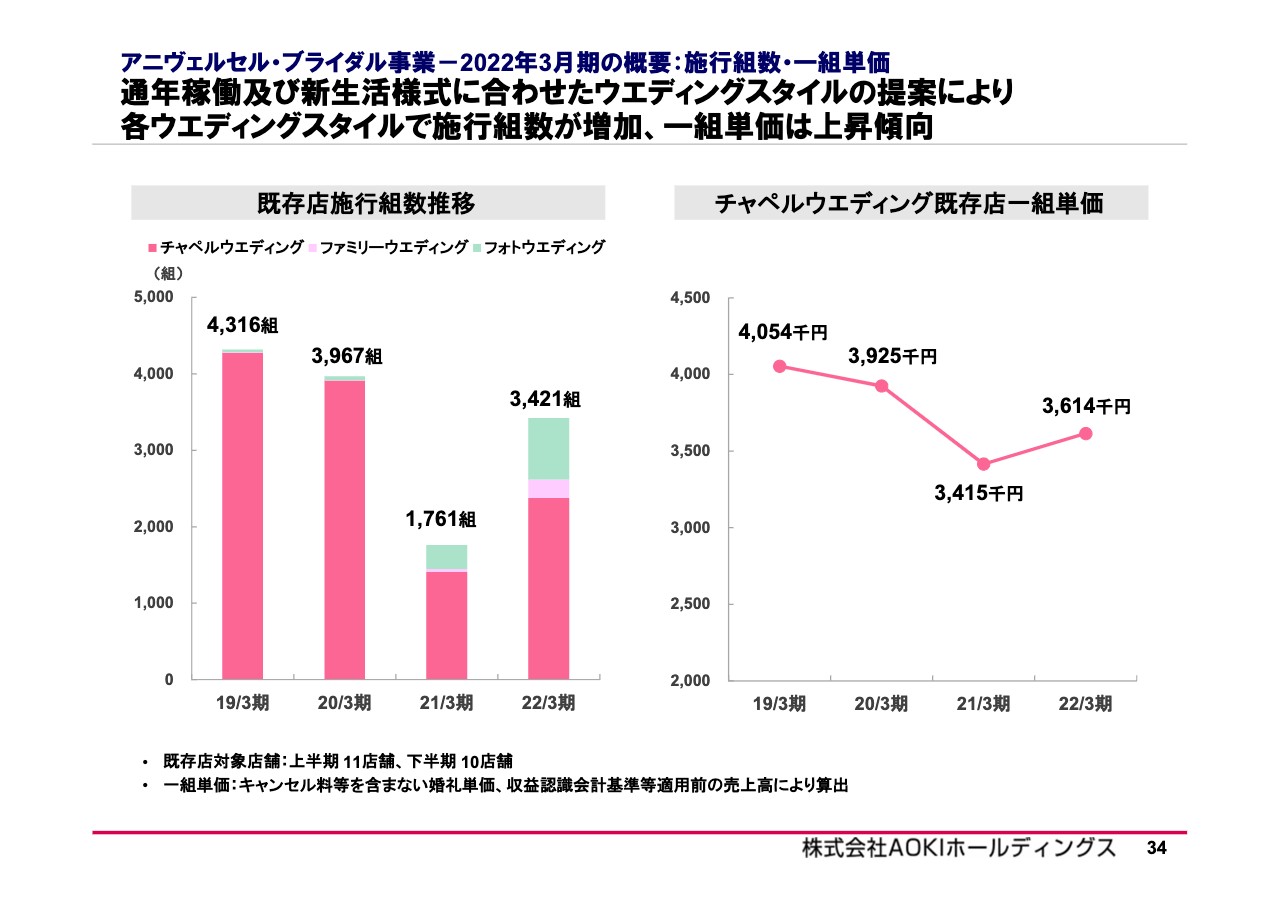

アニヴェルセル・ブライダル事業-2022年3月期の概要:施行組数・一組単価

既存店施行組数実績および一組単価のグラフを掲載しています。新生活様式に合わせたウエディングスタイルの提案により、前期に比べ各スタイルで施行組数が増加しました。また、チャペルウエディングの一組単価も、平均人数の増加により前期に比べ上昇しました。

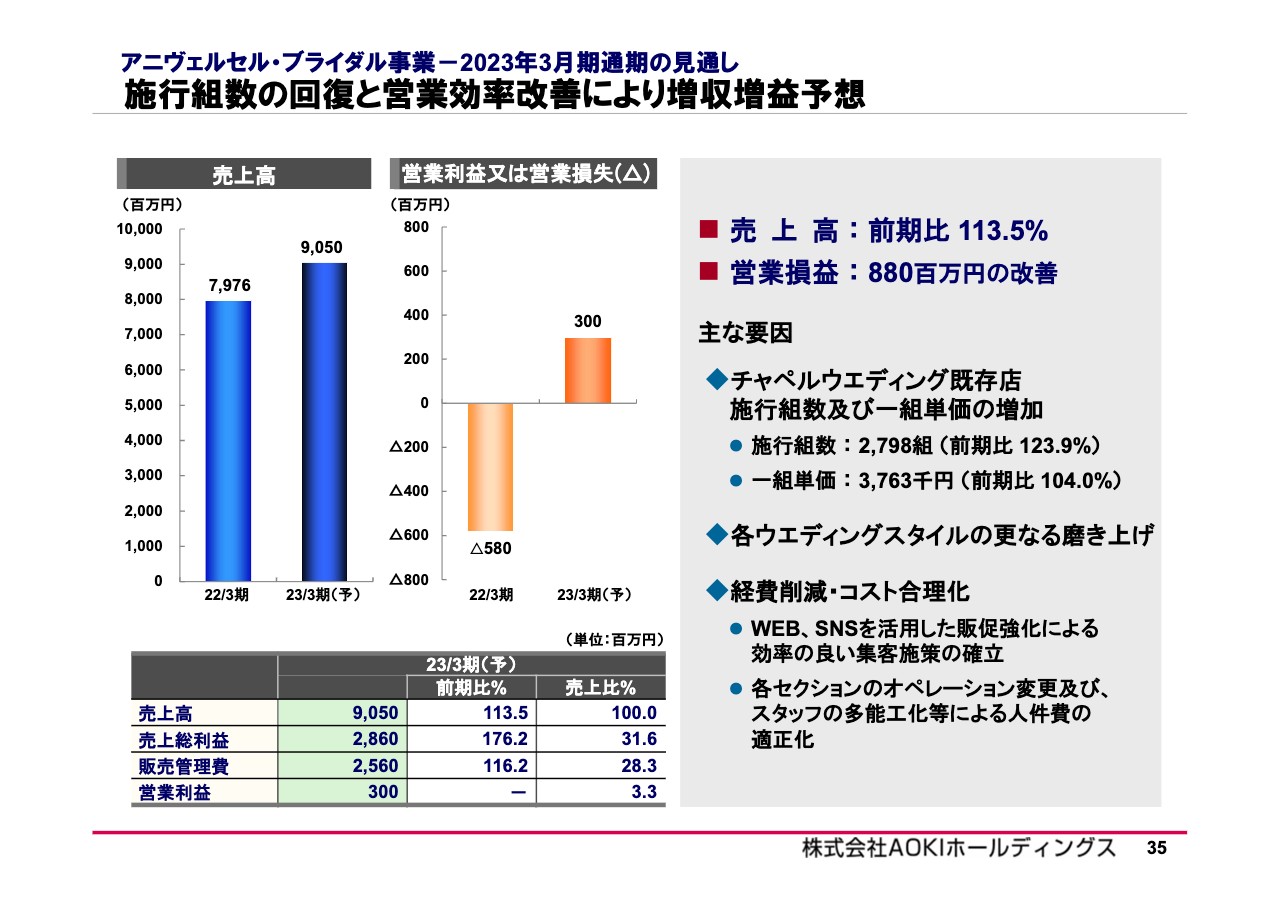

アニヴェルセル・ブライダル事業-2023年3月期通期の見通し

2023年3月期通期の見通しです。施行組数および一組単価の増加を見込むとともに、引き続き経費の削減・コストの合理化を行い、増収増益を見込んでいます。

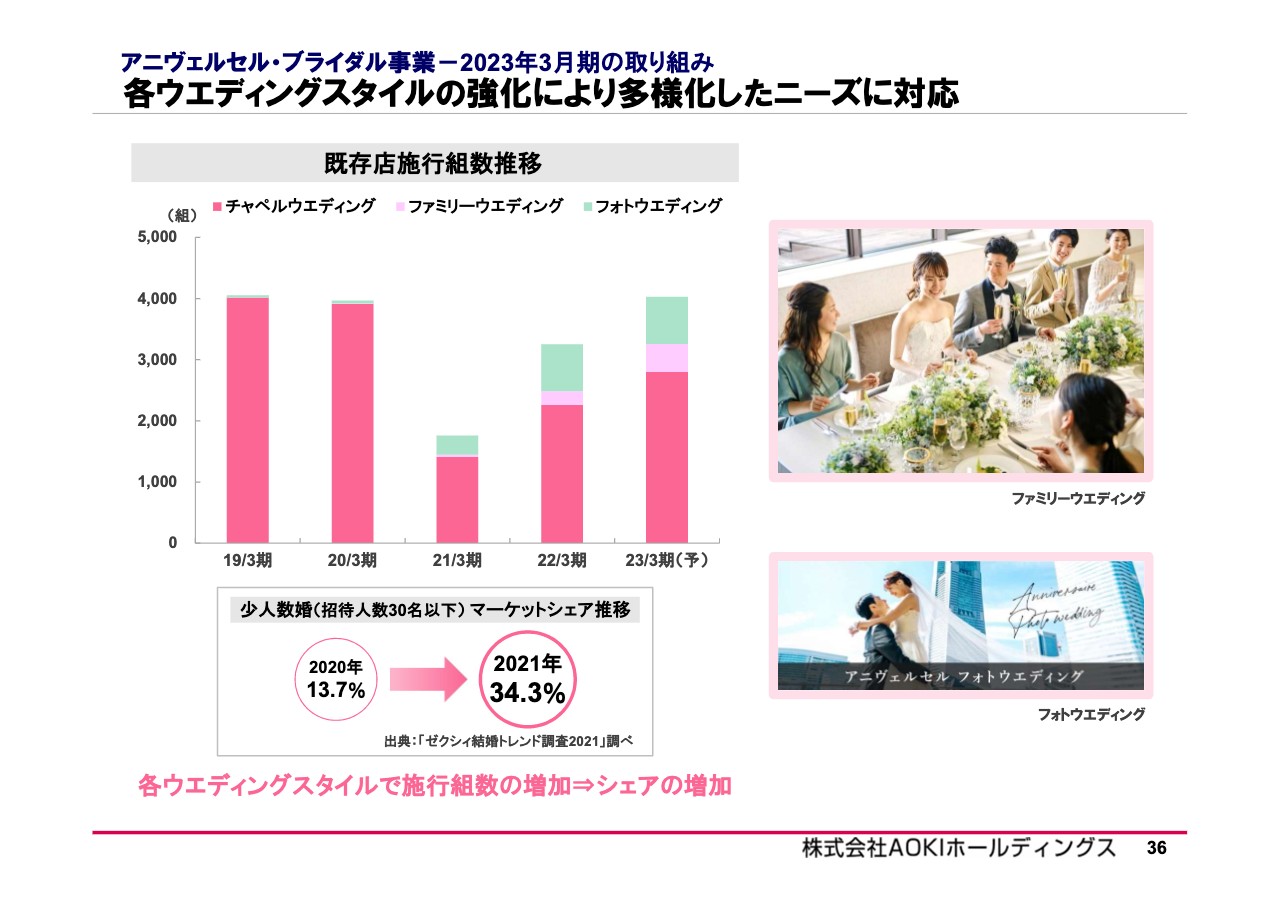

アニヴェルセル・ブライダル事業-2023年3月期の取り組み

今後の取り組みについてです。少人数婚のマーケットシェアは、2020年の13.7パーセントから、2021年は34.3パーセントと大きく伸長しています。

この状況を受け、アニヴェルセルではお客さまの声をもとに、それぞれのウエディングスタイルをさらに磨き上げ、より満足していただける結婚式・披露宴を提供していきます。以上でアニヴェルセル・ブライダル事業のご説明を終了いたします。

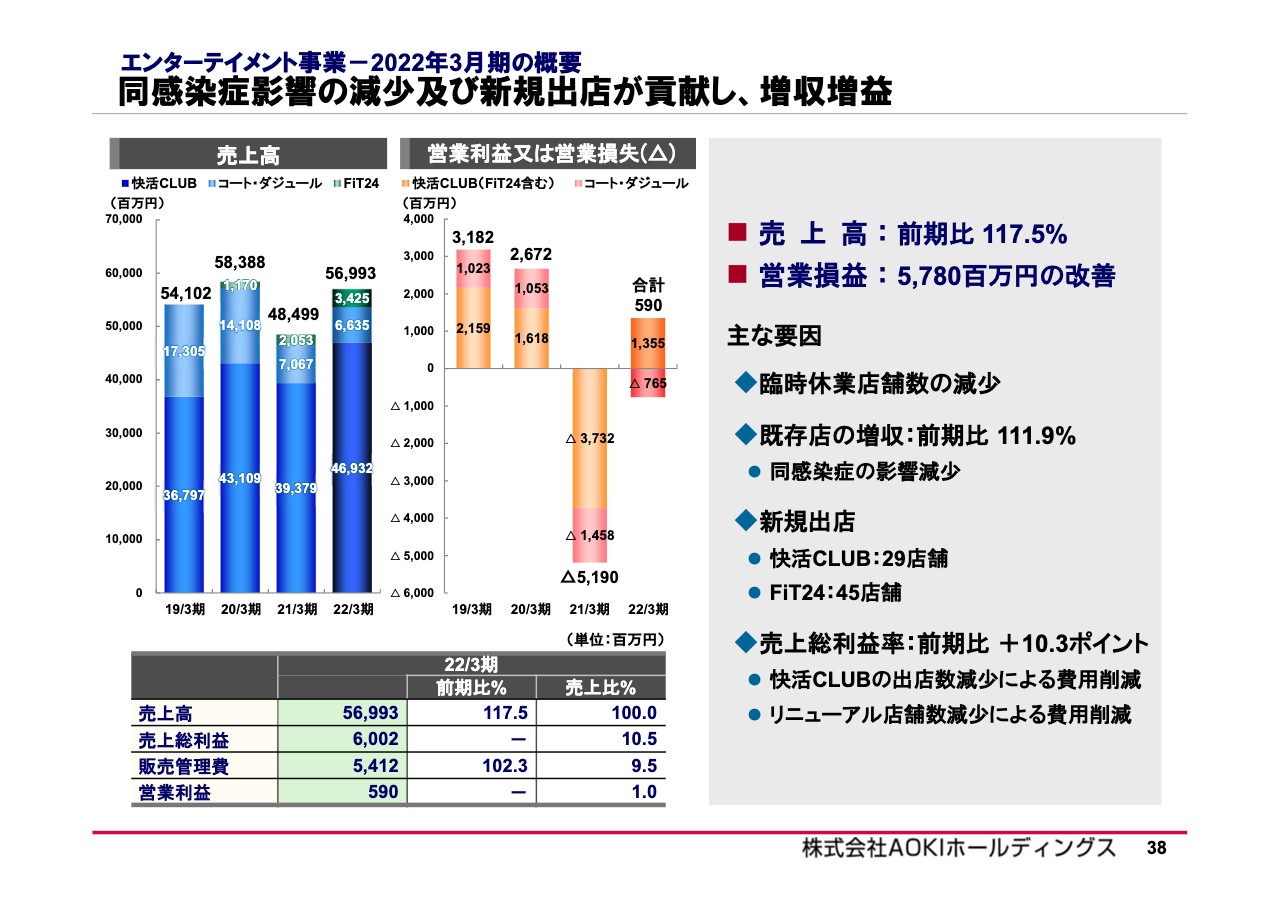

エンターテイメント事業-2022年3月期の概要

東英和氏(以下、東):株式会社快活フロンティアの東でございます。よろしくお願いいたします。それでは、エンターテイメント事業についてご説明します。

エンターテイメント事業の2022年3月期の業績は、2度の緊急事態宣言およびまん延防止等重点措置適用期間における一部店舗の臨時休業と営業時間の短縮はあったものの、新型コロナウイルス感染症の影響の減少および74店舗の新規出店などにより、売上高は前期比17.5パーセント増、営業利益は前期比57億8,000万円増の増収増益となりました。

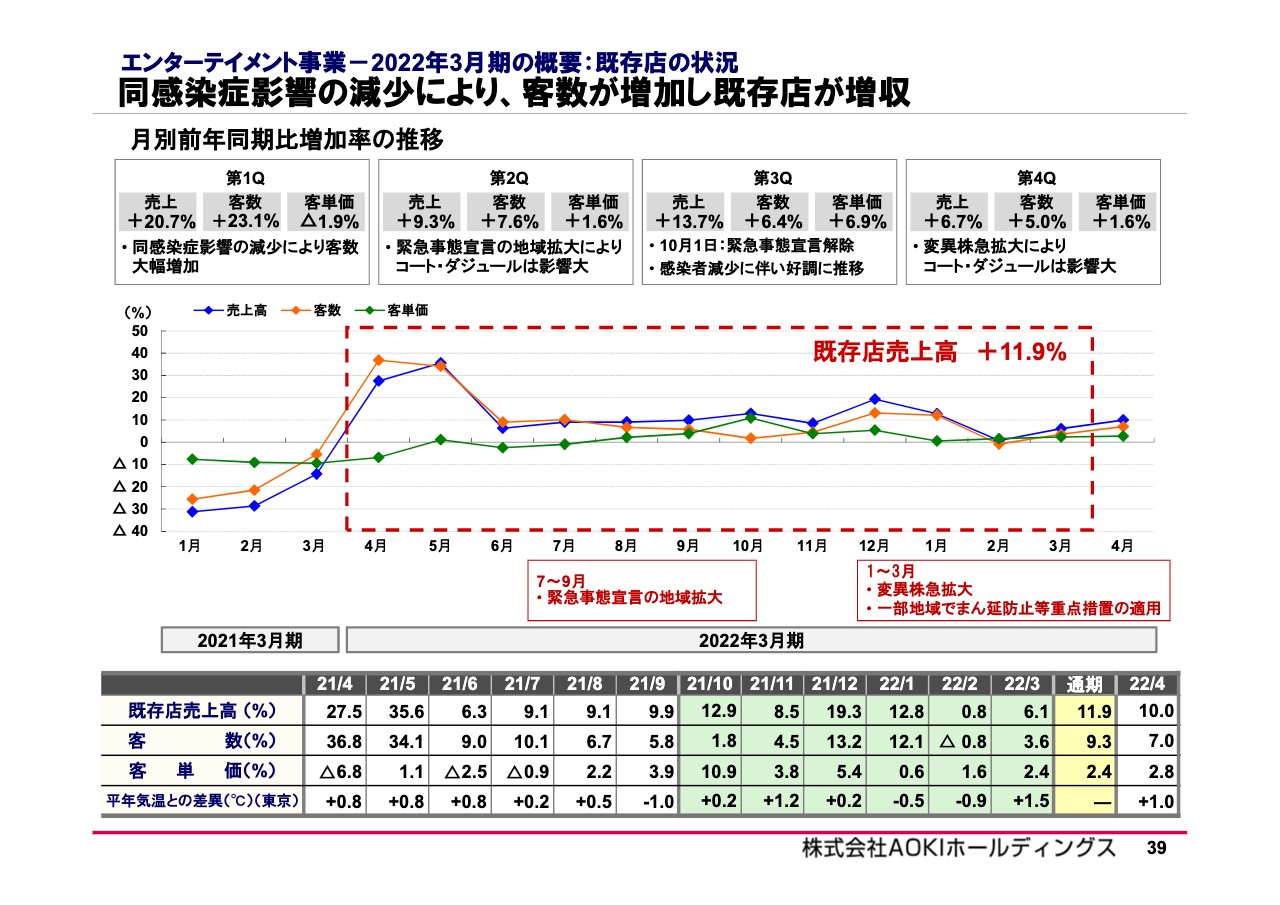

エンターテイメント事業-2022年3月期の概要:既存店の状況

既存店の状況についてです。新型コロナウイルス感染症による影響の減少を受け、いずれの四半期においても客数が増加し、通期の既存店売上高は前期比11.9パーセント増となりました。

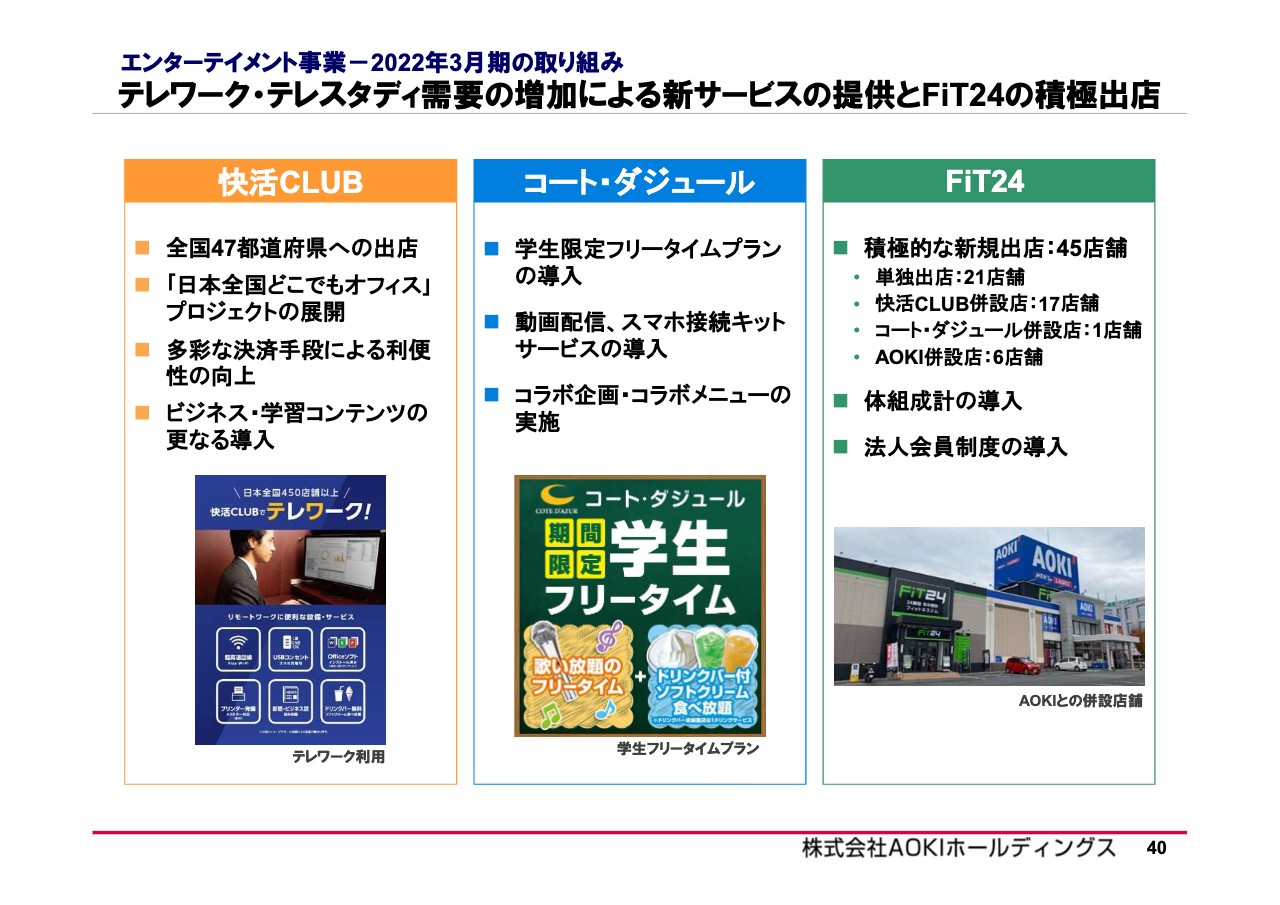

エンターテイメント事業-2022年3月期の取り組み

2022年3月期の取り組みについてです。快活CLUB、コート・ダジュールでは、テレワーク・テレスタディ需要の増加による新サービスの提供を実施しました。FiT24は、ファッションとの併設6店舗を含む45店舗の新規出店を行い、期末店舗数は91店舗となりました。

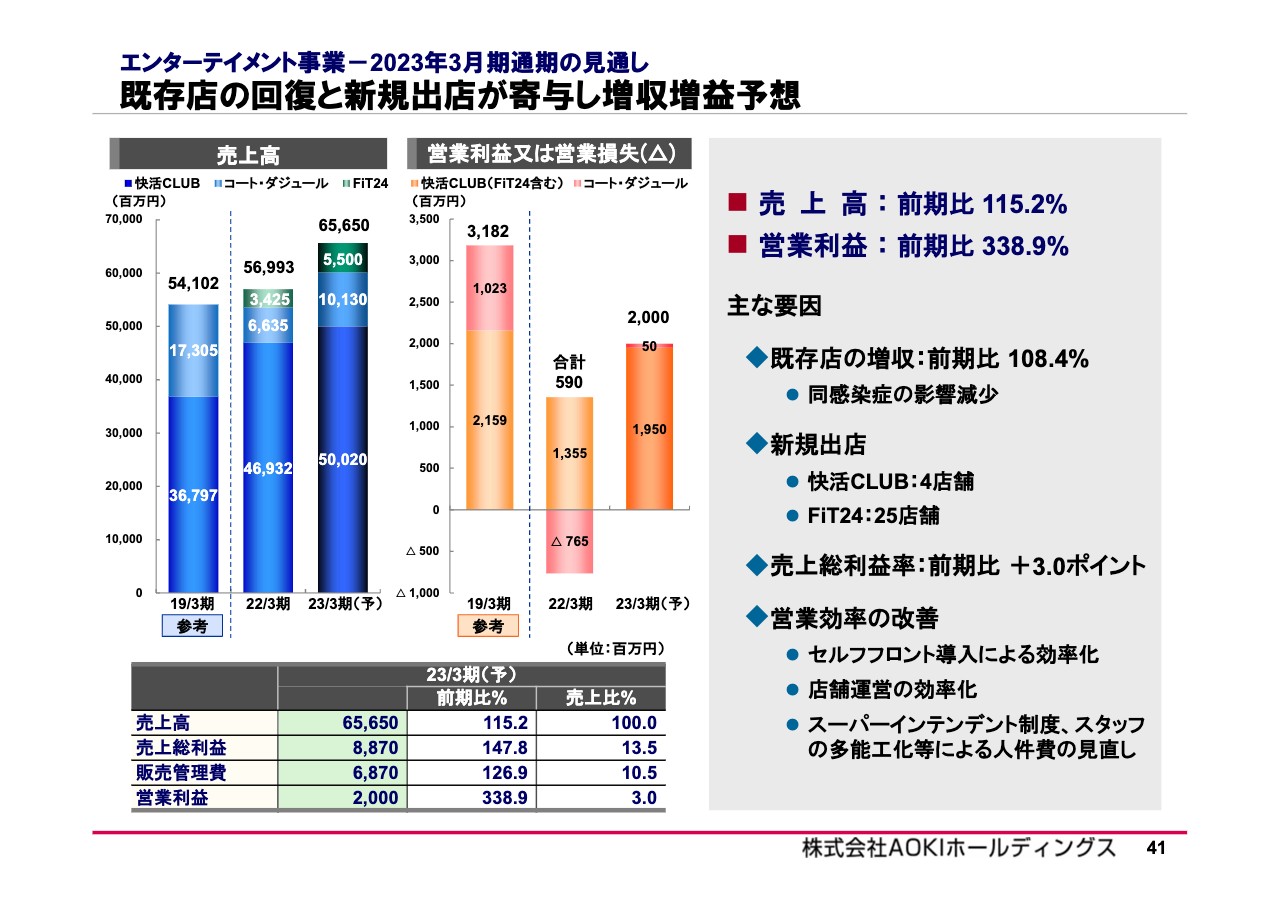

エンターテイメント事業-2023年3月期通期の見通し

2023年3月期通期の見通しです。既存店の活性化や、快活CLUBの4店舗とFiT24の25店舗の計29店舗の新規出店を予定しています。引き続き営業効率の改善にも取り組み、増収増益を見込んでいます。

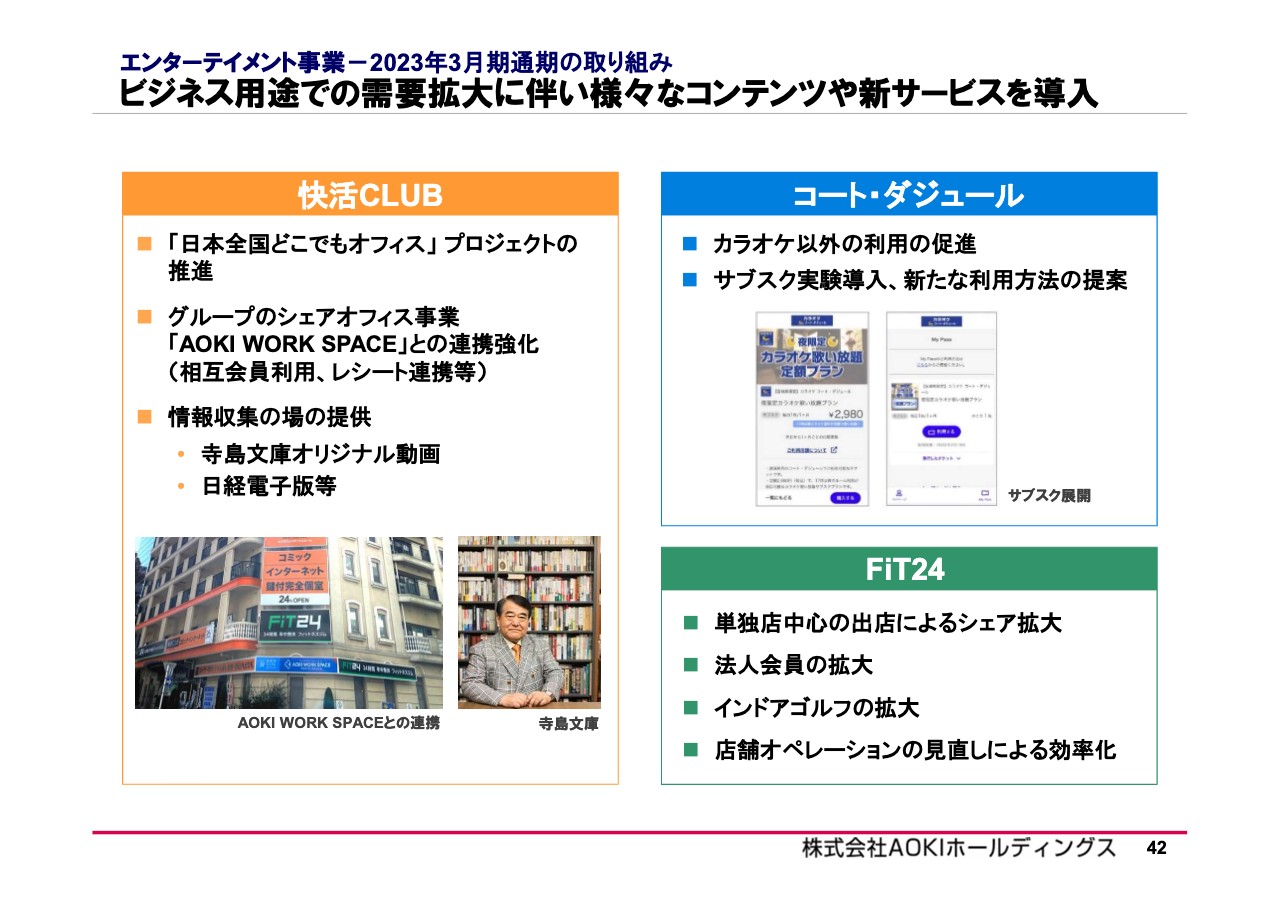

エンターテイメント事業-2023年3月期通期の取り組み

2023年3月期通期の取り組みについてです。安心・安全対策は、引き続き実施していきます。

快活CLUBでは「日本全国どこでもオフィス」プロジェクトの推進、グループのシェアオフィス事業である「AOKI WORK SPACE」との連携強化および情報収集の場の提供を継続し、「シェアリングスペース」としての利用を促進します。

コート・ダジュールでは、カラオケ以外の利用の促進や新たな利用方法の提案により、業態の進化に注力していきます。FiT24は、単独店を中心に出店を予定しています。

エンターテイメント事業-今後の成長に向けて①

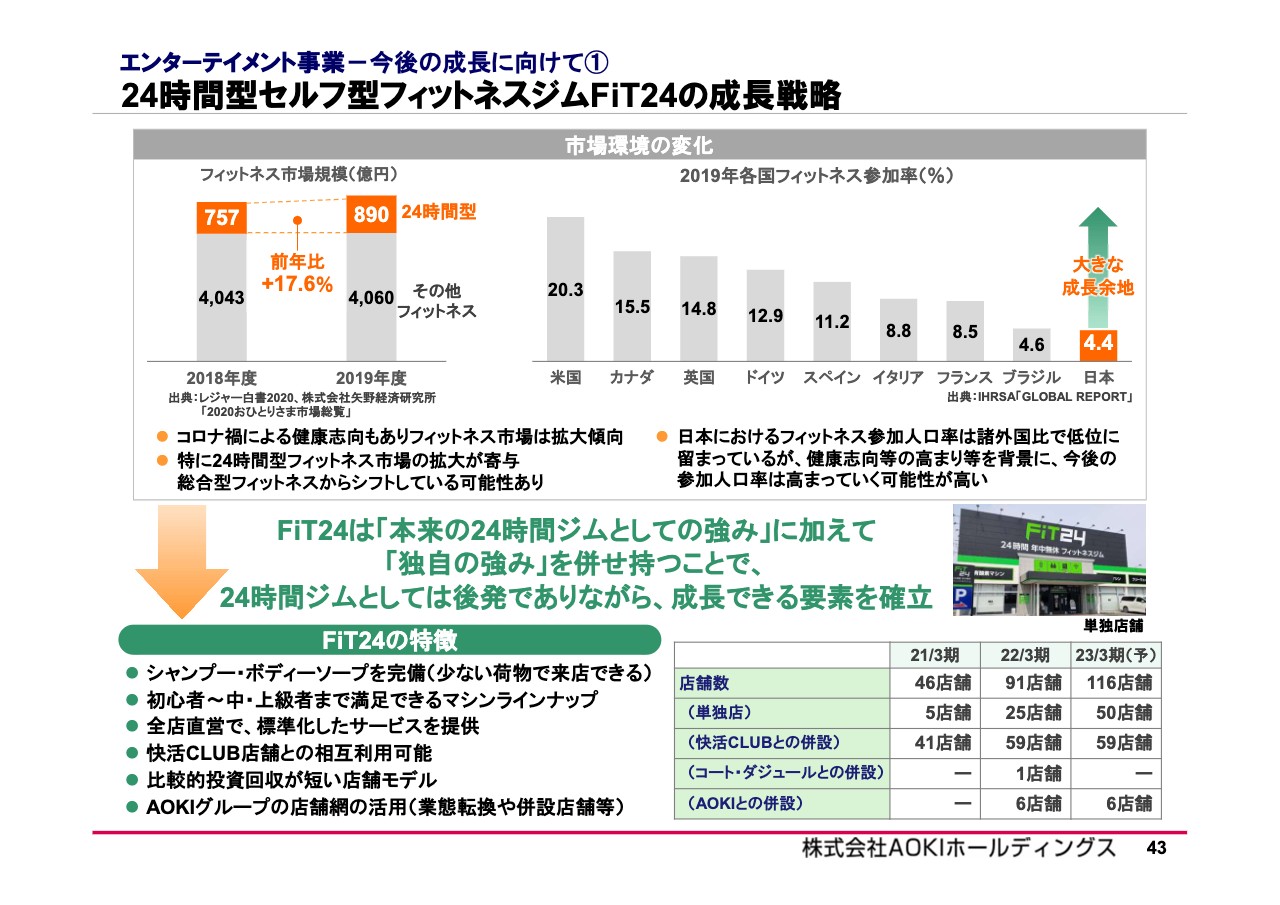

FiT24についてです。フィットネス市場の中でも、24時間型の市場規模は大きく拡大しています。また、日本のフィットネス参加人口率は諸外国に比べて低いため、大きな成長余地があると思われます。

FiT24は、24時間営業のセルフ型としては後発です。しかし、快活CLUBとの相互利用が可能など、独自の強みを併せ持つことにより、大きく成長できると考えています。

今後は併設店舗以外に、単独出店やインドアゴルフの拡大なども積極的に展開し、FiT24をエンターテイメント事業の次の大きな柱として成長させていきます。

エンターテイメント事業-今後の成長に向けて②

2022年5月23日に発表した、株式会社ランシステムとの資本業務提携に関してご説明します。本件の狙いは、相互の強みを活かし、快活CLUBをはじめとする各業態とシナジーを発揮することです。

目指す方向性は、両社の協業により、複合カフェ業界の発展・事業展開の加速、市場の拡大です。具体的なメリットはスライドに記載のとおり、1点目はシステム面の強化による省人化の推進、2点目はシステム人材・組織の確保、3点目は店舗展開およびフランチャイズビジネスのノウハウの共有です。

快活フロンティアの足元の状況は、3年ぶりに規制のないゴールデンウィークとなり人流が活性化したため、客数は回復傾向が継続し、おおむね堅調に推移しています。3業態ともに既存店活性化に注力し、業績向上に全力を注ぎます。

以上でエンターテイメント事業のご説明を終了します。ご清聴ありがとうございました。

質疑応答:ファッション事業の出店方針とECについて

司会者:「ファッション事業について、今期の出店はないようですが、今後の方針は出店を少なくし、ECを強化するということでしょうか? ECの目標についても教えてください」というご質問です。

上田:出店に関しては将来的な目標店舗数ありきではなく、あくまでも厳選した上での出店を続けていきます。ドミナントエリアをより強固にすることを意図した出退店を実施していく予定です。

ECに関しては、現状の売上高は約20億円ですが、中長期的には100億円を目指しています。その実現のため「アオキイージーウェブショップ」の強化・拡大、物流の整備、ECの品ぞろえの拡充などを実施していきます。

質疑応答:中国のコロナ政策とロックダウンの影響について

司会者:「ファッション事業について、中国のコロナ政策とロックダウンの影響について教えてください」というご質問です。

上田:上海をはじめ主要な大都市のロックダウン政策により、物流や生産キャパシティの遅延などいろいろな影響が出てきています。

今後も厳しい状況が続いていく可能性は高いですが、遅延を織り込んだ上で、ポイントとなる商品についてはより早期での発注など、リスクヘッジを継続していきます。

質疑応答:エンターテイメント事業の出店数減少と目標店舗数について

司会者:「エンターテイメント事業について、前期に比べて今期の出店数が減少しているのはなぜでしょうか? 今後の出店方針と将来的な目標店舗数を教えてください」というご質問です。

東:まず出店数の減少についてです。足元で原油価格の高騰や新型コロナウイルス感染症の影響による物不足の影響があり、さまざまなコストが上昇していることを踏まえ、今期は出店数を抑制することにしました。

将来的な目標店舗数については、営業効率の改善を続けながら、来期は100店舗前後の出店を考えています。4年後、5年後の中期的にはエンターテイメント事業のトータルで1,000店舗を目指します。

質疑応答:ランシステムとの提携によるメリットについて

司会者:「ランシステムとの提携によるメリットを教えてください」というご質問です。

東:我々が期待しているメリットは、大きく3点あります。1点目は、自動入退店システムをはじめとするシステム開発とその導入による寄与です。これにより省人化を進め、営業効率をより高めていきたいと考えています。

2点目は、ランシステムとの相互店舗の統合により、店舗運営の効率化を図れることです。3点目は、我々が所有していないフランチャイズノウハウを共有できることです。

我々がランシステムに寄与できることも、同じく3点あります。1点目は、店舗を運営するノウハウをはじめ、共同仕入れなどのメリットを感じていただけることです。

2点目は、店舗経営に関するノウハウや不動産事業活用による賃料交渉、遊休資産の活用です。

3点目は、快活フロンティアでのメリットと重複しますが、相互店舗の統合による効率化です。

質疑応答:挙式披露宴延期の対応とキャンセル料について

司会者:「アニヴェルセル・ブライダル事業の挙式披露宴延期の対応と、キャンセル料について教えてください」というご質問です。

松田:新型コロナウイルス感染症による日程変更については、挙式の30日前までは実費のみの負担としています。できる限り両家の意志に沿った日程で結婚式を行っていただけるように努めています。

質疑応答:会長について

司会者:「青木社長にお聞きします。役員の移動で社長から会長になる予定ですが、どのようなことを行っていきますか?」というご質問です。

青木:私はオーナーチームとして新社長の東とともにグループ全体の経営を担い、今後の成長や方向性を定めるサポートを行っていきます。同時に、次世代の育成にも注力していく考えです。

質疑応答:ファッション事業の円安の影響と価格政策について

司会者:「ファッション事業について、円安の影響と価格政策について教えてください」というご質問です。

上田:2022年の秋冬から円安の影響を中心にその他のコスト上昇傾向を受け、今後のコストアップは避けられないといった状況です。しかし、輸入関税低減や産地調整などにより、コスト高の影響を最小化させることに努め、同時に原材料や産地の見直しを継続していきます。

価格については当面、据え置きでの対応を考えています。セール期間の調整などで売り方をコントロールしながら、適正な粗利を確保していくといった対応を予定しています。

質疑応答:ユニクロ、GUのセットアップ販売の影響について

司会者:「スーツ事業について、ユニクロやGUがオン・オフ両用のセットアップを販売し、スーツ専業と競合していますが、御社への影響についての考えを聞かせてください」というご質問です。

上田:セットアップならびにスーツをユニクロさまやGUさまは同じように展開しています。しかし、我々はスーツ専門店としての強みである認知度を活かし、ユニクロさまやGUさまが提供できない価値を追及することで拡大を目指していきます。

なお、ユニクロさまやGUさまがセットアップに参入することにより、セットアップ市場そのものが活性化されるといったメリットもあると捉えています。

新着ログ

「小売業」のログ