三菱マテリアル、事業競争力向上によるROIC改善に重点を置き、事業ポートフォリオの最適化を目指す

2023年3月期上期の経営環境

小野直樹氏(以下、小野):それでは、資料に沿ってご説明させていただきます。はじめに上期の経営環境についてお伝えします。

スライド上段から2点目に記載のとおり、産業別では自動車関連には半導体不足の影響が引き続きあり、不透明感がありました。また半導体関連については、需要に一服感が見られました。

地域別に見ると、中国は感染症対策として「ゼロコロナ政策」を行っており、経済活動に停滞感がありました。一方で、その他の地域、特に北米においては景気の回復基調が見られました。

その他では、エネルギー価格の高騰や物価高、あるいは先進国を中心とした金利上昇に伴う円安という点が、経営環境に大きな影響を与えました。

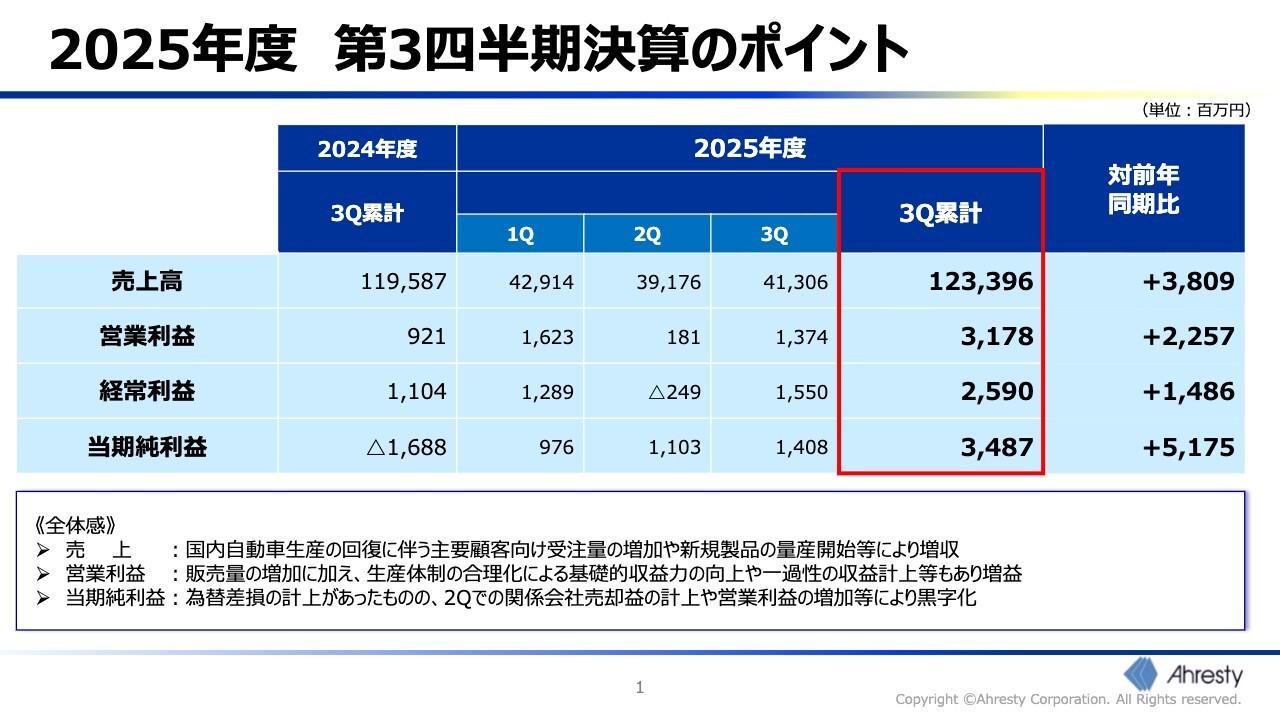

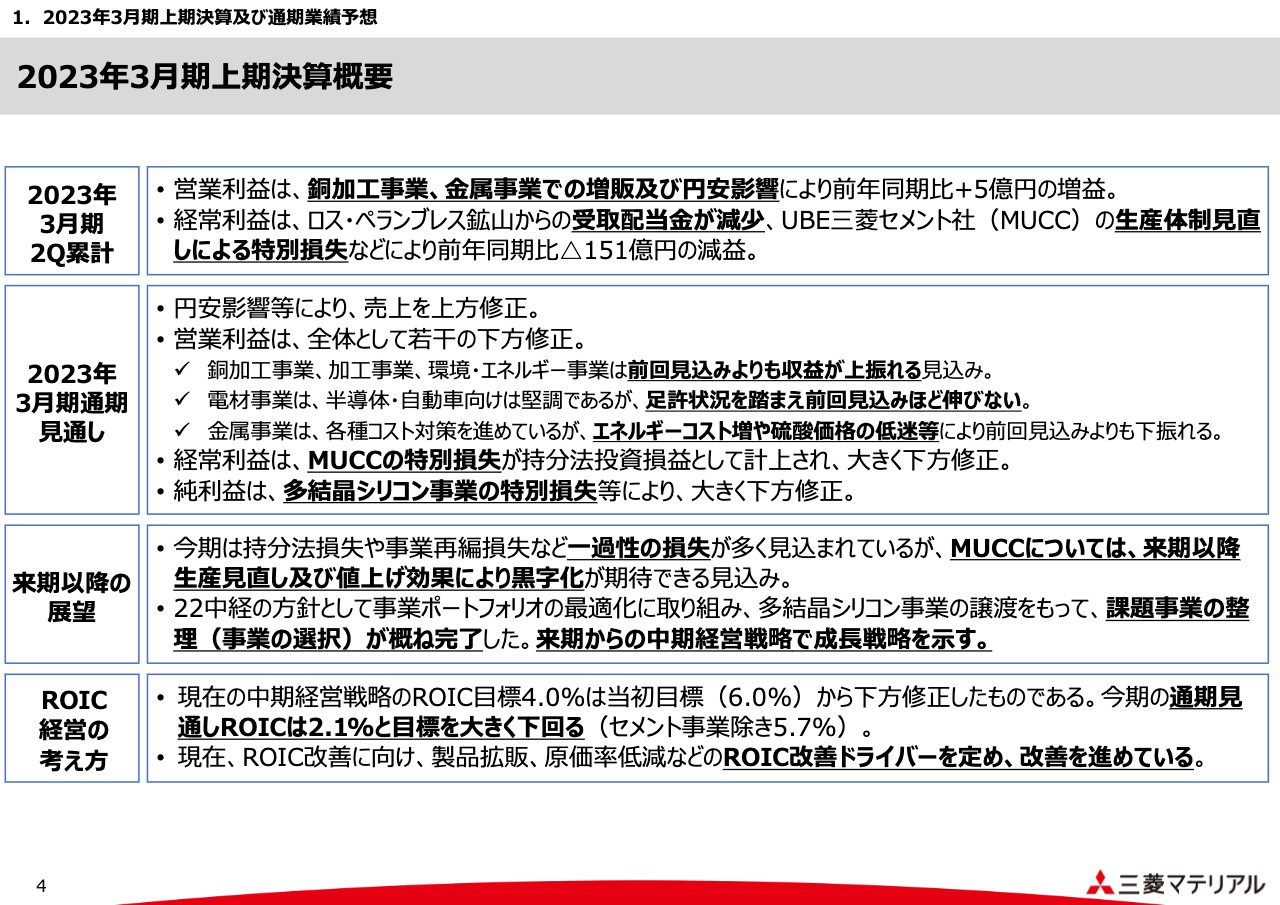

2023年3月期上期決算概要

決算概要です。決算説明会でもお話ししたとおりで、繰り返しとなりますがご説明します。

第2四半期の決算として、営業利益については銅加工事業、金属事業で増販及び円安影響により、前年同期比5億円の増益となりました。

経常利益については、銅鉱山からの受取配当金が減少したことに加え、4月からスタートしたセメントの統合新社であるUBE三菱セメント社(MUCC)において、生産体制の見直しによる特別損失が発生することを、9月末に公表しました。これにより、前年同期比151億円の減益となり、第2四半期累計では230億円にとどまりました。

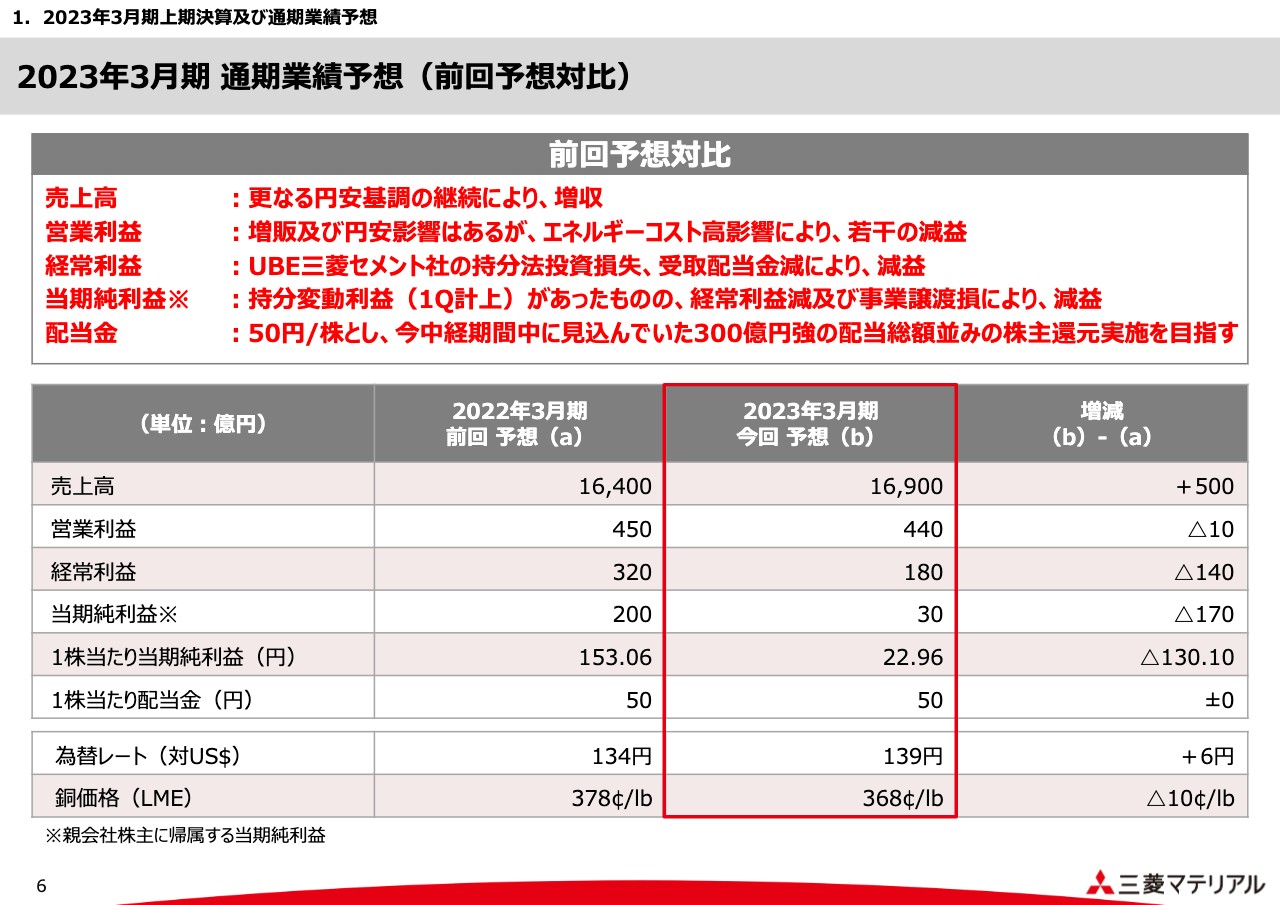

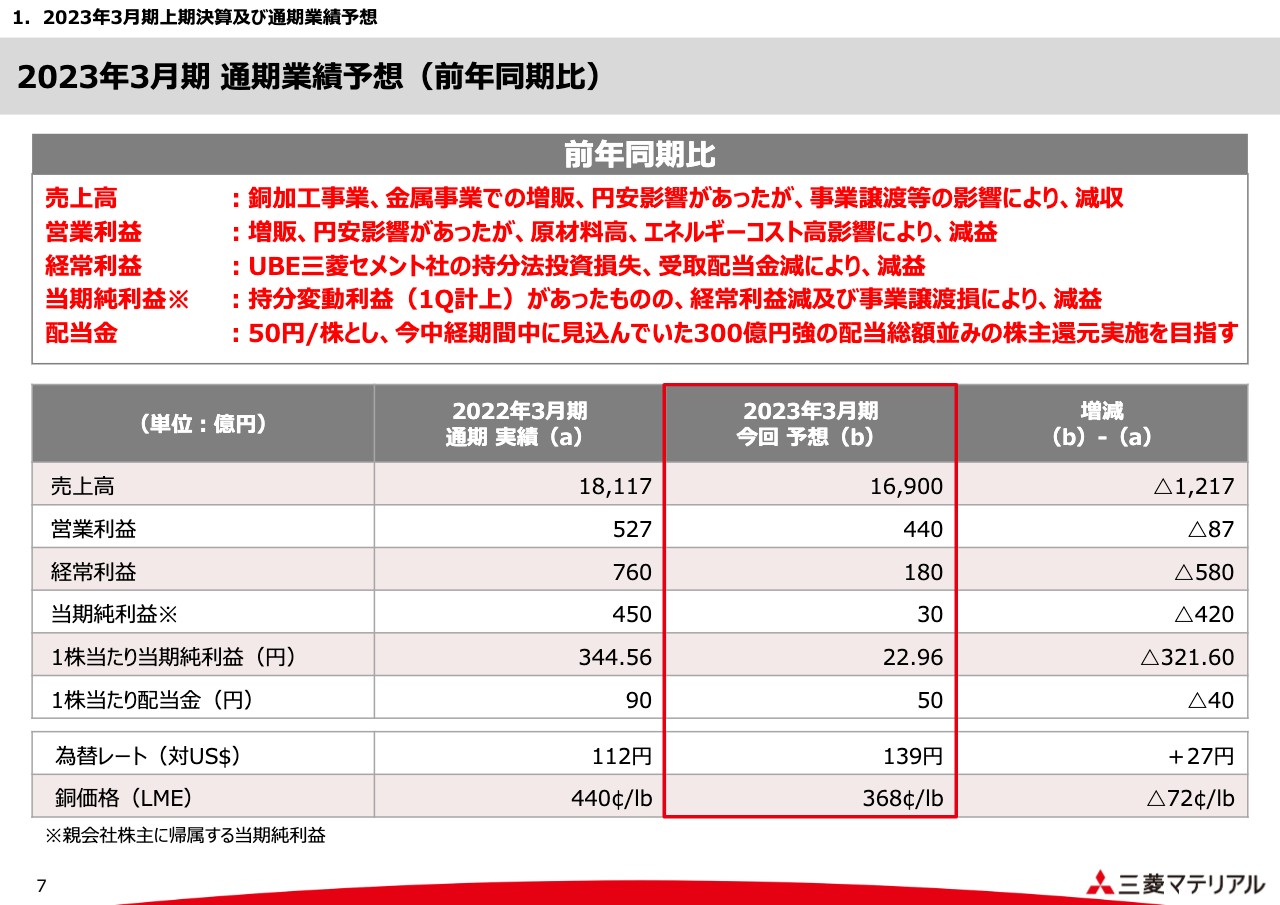

今年度の通期見通しについてです。売上については、円安の影響もあり、500億円嵩上げした1兆6,900億円に上方修正を行なっています。営業利益については、450億円から440億円にやや下方修正しました。

銅加工事業、加工事業、環境・エネルギー事業では、収益の上振れが見込めますが、電子材料事業については、半導体関連の需要が今後伸び悩むであろうと予測しており、やや下方修正しました。

一方で、金属事業はエネルギーコスト増や炉修の影響に加えて、硫酸価格の低迷などが影響しています。経常利益段階では、セメントの統合新社であるMUCCの特別損失が、持分法投資損益の大幅な悪化として計上されました。こちらが264億円となり、最終的な経常利益の見通しは180億円となっています。

また、純利益の段階では、10月末に公表した多結晶シリコン事業の特別損失等が加わり、大きく下方修正して30億円の見通しとなっています。

来期以降の展望として、持分法投資損益などにおける損失や事業再編損失は、一過性の損失と見ています。MUCCについては、生産体制の見直しを含む固定費の削減効果や、現在鋭意取り進めている値上げ効果が通年で寄与することに加え、安価な石炭を求めていく動きにより、来年度の黒字化を期待しています。

全体的な事業ポートフォリオ最適化の取り組みを進めてきましたが、今回の多結晶シリコン事業の譲渡をもって、現時点で必要な課題事業の整理というのはおおむね完了したと見ています。その上で、今年度末までに、今後集中すべき事業における成長戦略を公表します。2023年度をスタートとする次の中期経営戦略での重要なポイントになると考えています。

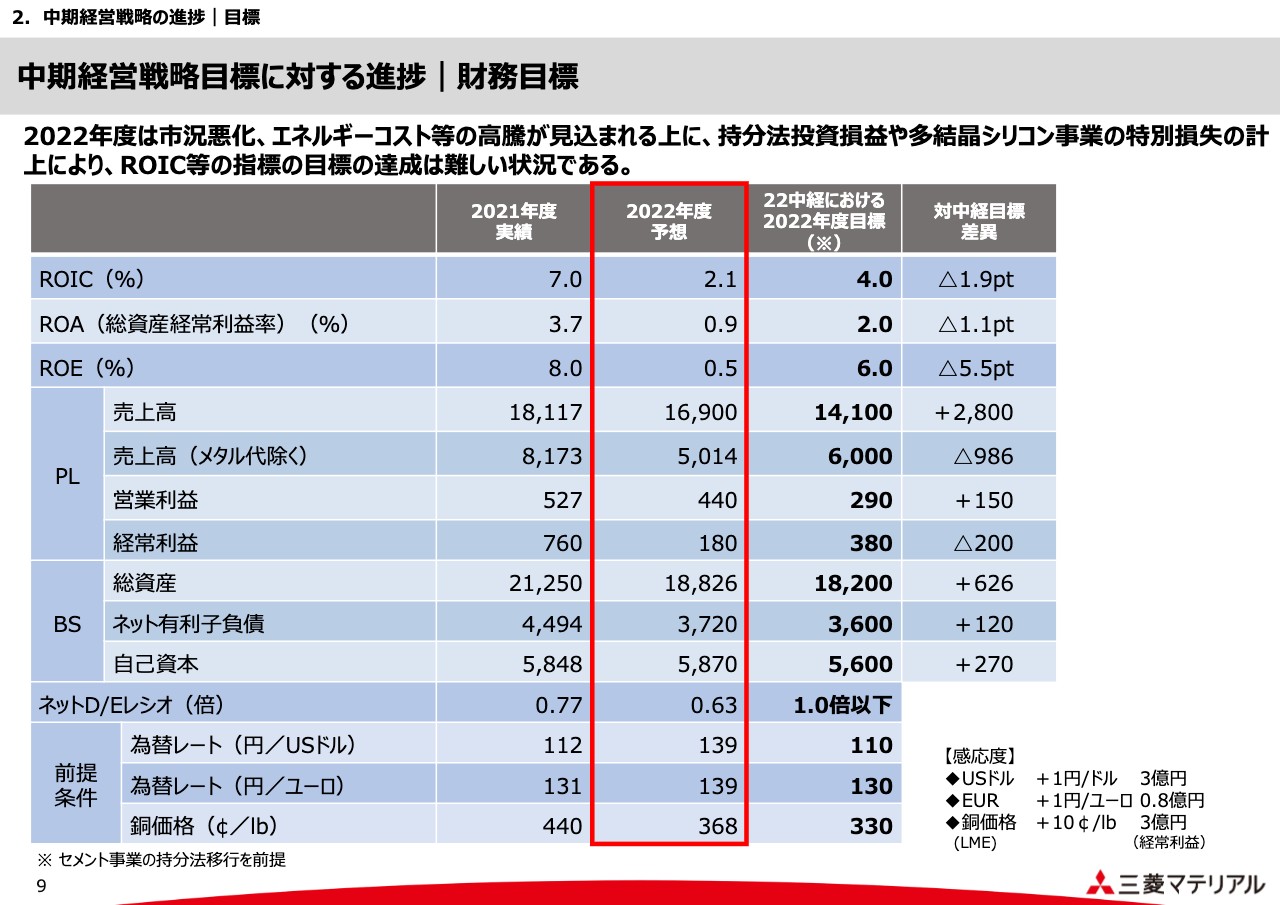

当社はROIC経営を標榜して取り組んでおり、ROICの目標は、当初目標に6パーセントと掲げていましたが、コロナ禍の影響を踏まえ、2020年度スタート時点で4パーセントに下げていました。

しかし、今期の通期見通しは2.1パーセントと大きく目標を下回ることが見込まれています。一方で、セメント事業の影響は非常に大きいため、こちらを除いて算定すると5.7パーセントとなります。事業ごとの詳細については、後ほどご説明します。

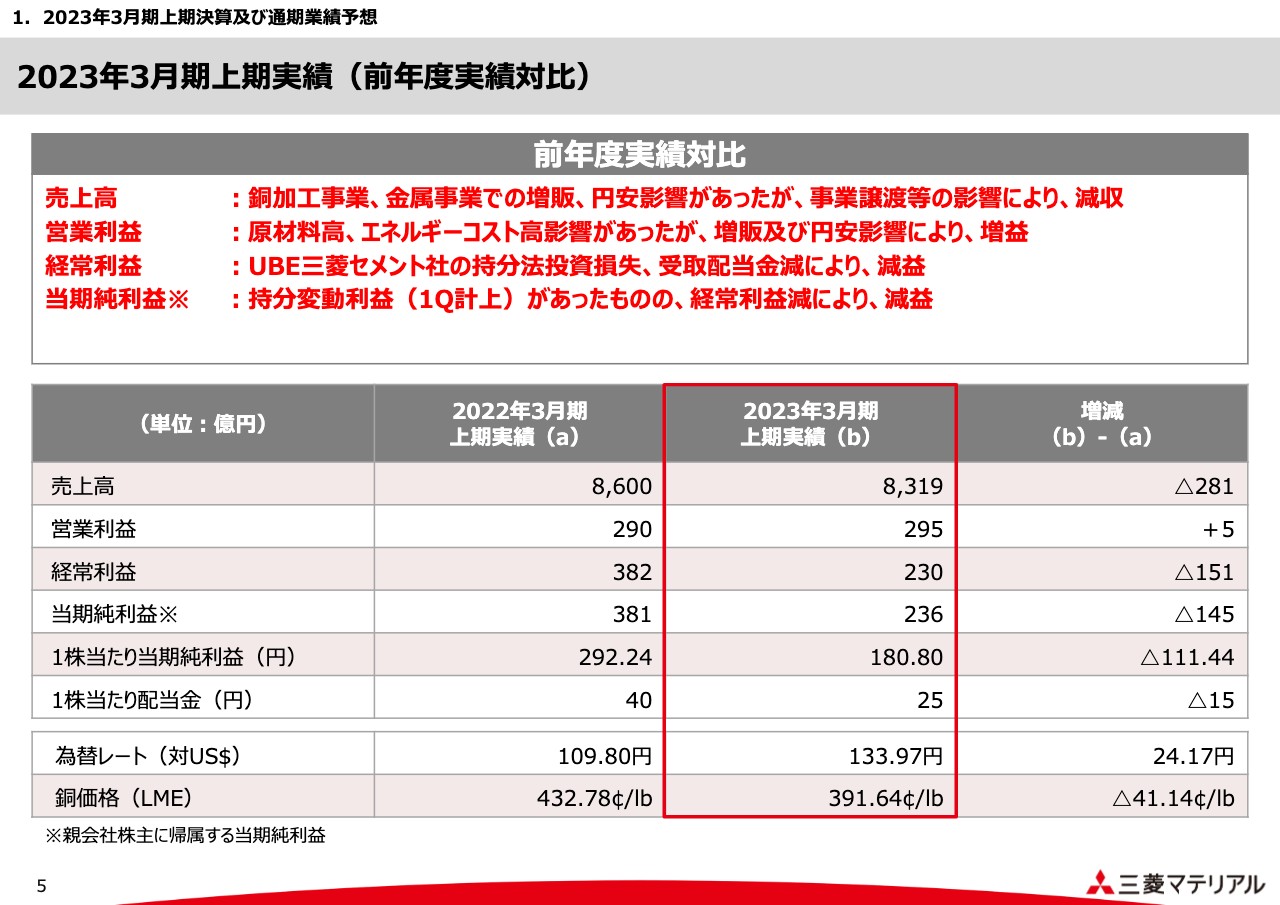

2023年3月期上期実績(前年度実績対比)

上期の実績をスライドに示しています。こちらは前年同期と対比したものです。

2023年3月期 通期業績予想(前回予想対比)

通期業績予想です。こちらは第1四半期決算発表時に公表した予想との対比で示したものです。

2023年3月期 通期業績予想(前年同期比)

前年同期と対比した通期業績予想です。誠に遺憾ながら、売上高、営業利益、経常利益、当期純利益、それぞれが2022年3月期よりもマイナスになるというのが今の見通しです。

中期経営戦略目標に対する進捗|財務目標

22中経と称している現在の中経の進捗についてお話しします。

まず財務目標です。スライドの表は、左から順に2021年度実績、赤枠で囲っている部分が2022年度予想、22中経における2022年度目標を記載しています。

2021年度実績は2022年度の目標値を十分に上回りましたが、今年度に入って市況の悪化や、持分法投資損益や多結晶シリコン事業の特別損失があり、赤枠内に示したとおり、ROICは目標の4パーセントを大きく下回る見通しとなっています。そのほかの数字も、ネットD/Eレシオ以外は十分な目標達成には至らない見通しです。

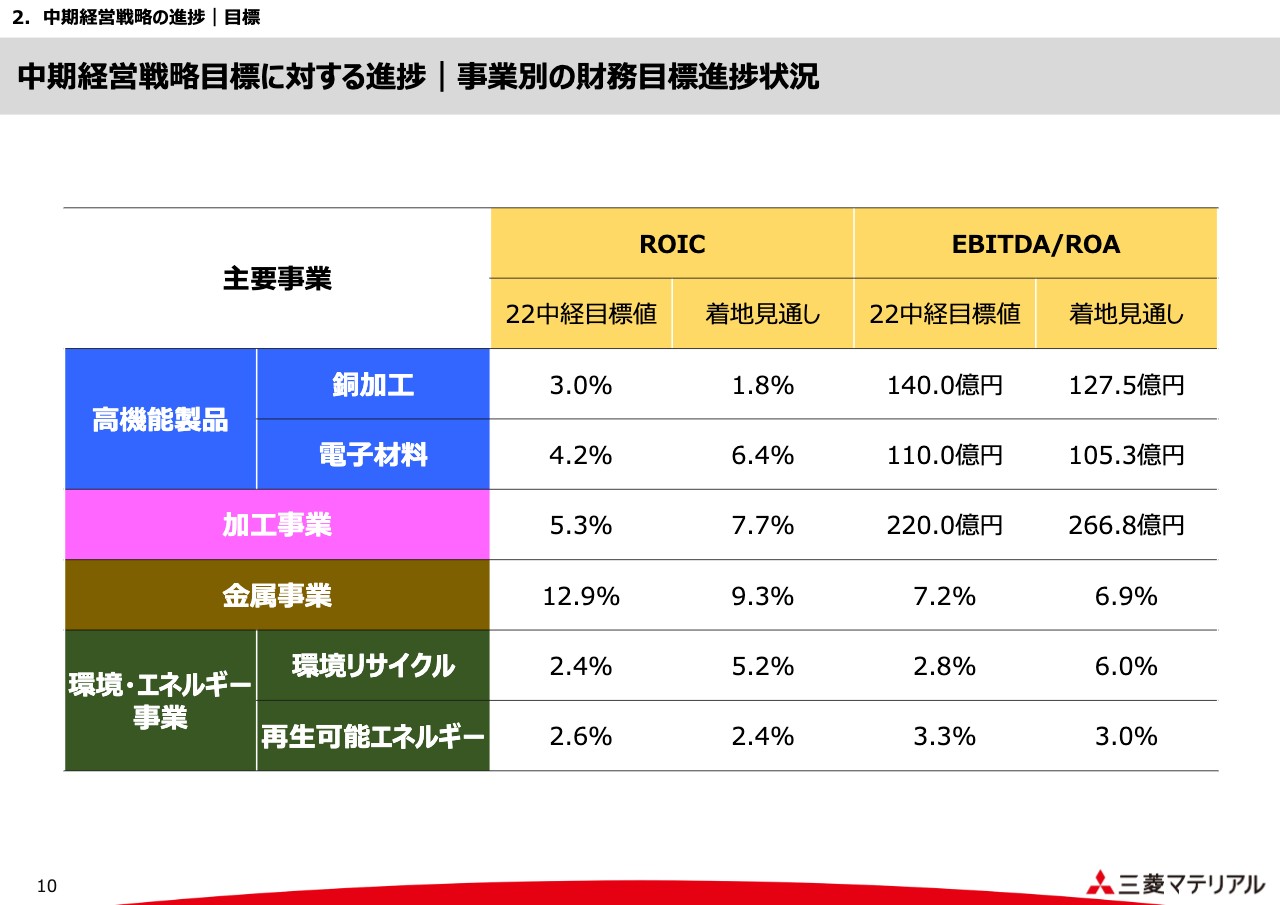

中期経営戦略目標に対する進捗|事業別の財務目標進捗状況

ROICあるいは成長性を見る上でEBITDA/ROAの目標値をもって、スタートしていました。スライドでは、セメント事業を除く他の主要な事業ごとの比較を記載しています。ROICは、銅加工事業の着地の見通しが1.8パーセントということで、まだ改善の余地が大きく残っている状況です。

電子材料事業は6.4パーセント、加工事業は7.7パーセントで、目標値は上回るものと見通しています。金属事業は下期の収益の低下があり、9.3パーセントと目標に届かない見通しです。環境リサイクルは大きく上振れ、再生可能エネルギーについてはほぼ目標値どおりとなっています。

EBITDA/ROAについて、表の上部3項目はEBITDAの数字を示しています。やはり銅加工事業が目標値に少し届いていません。電子材料事業はほぼ目標値どおりで、加工事業は着地が上振れする見通しです。金属事業以下はROAのパーセンテージを示していますが、ROICと同様の傾向になっています。

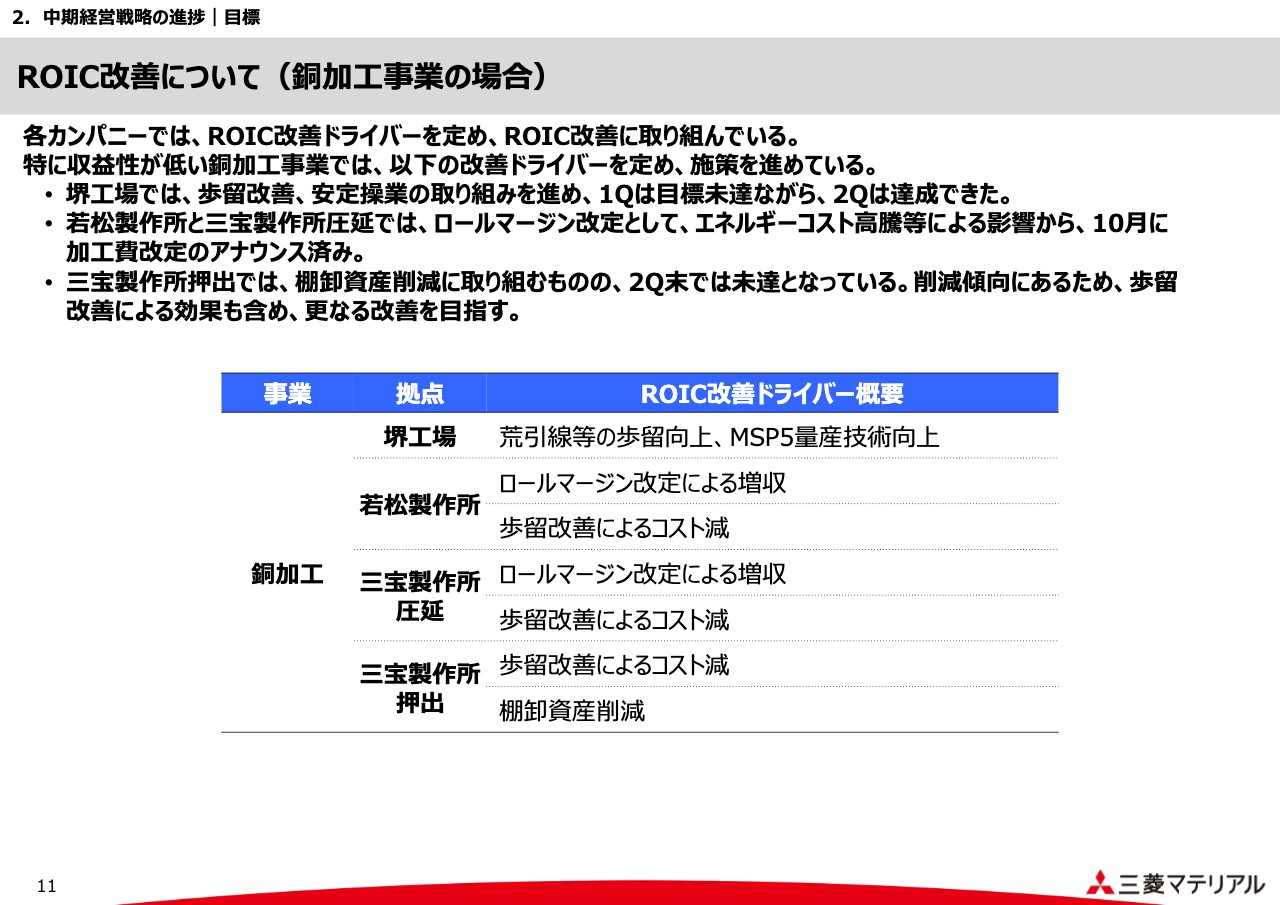

ROIC改善について(銅加工事業の場合)

ROIC改善についてです。特に銅加工事業が目標値を下回っており、その割合も大きいため、改善が必要になります。ROIC向上につながる各現場で取り組むべき改善ドライバーをKPIとして定め、施策を進めています。

製造拠点のため、当然ながら歩留改善によるコスト競争力アップ、あるいは販売にかかわるロールマージン改定による増収といったことが主な施策となっています。加えて、事業単位で細かくセグメントを分けた事業ポートフォリオや、製品別のポートフォリオの見直しにも力を入れています。

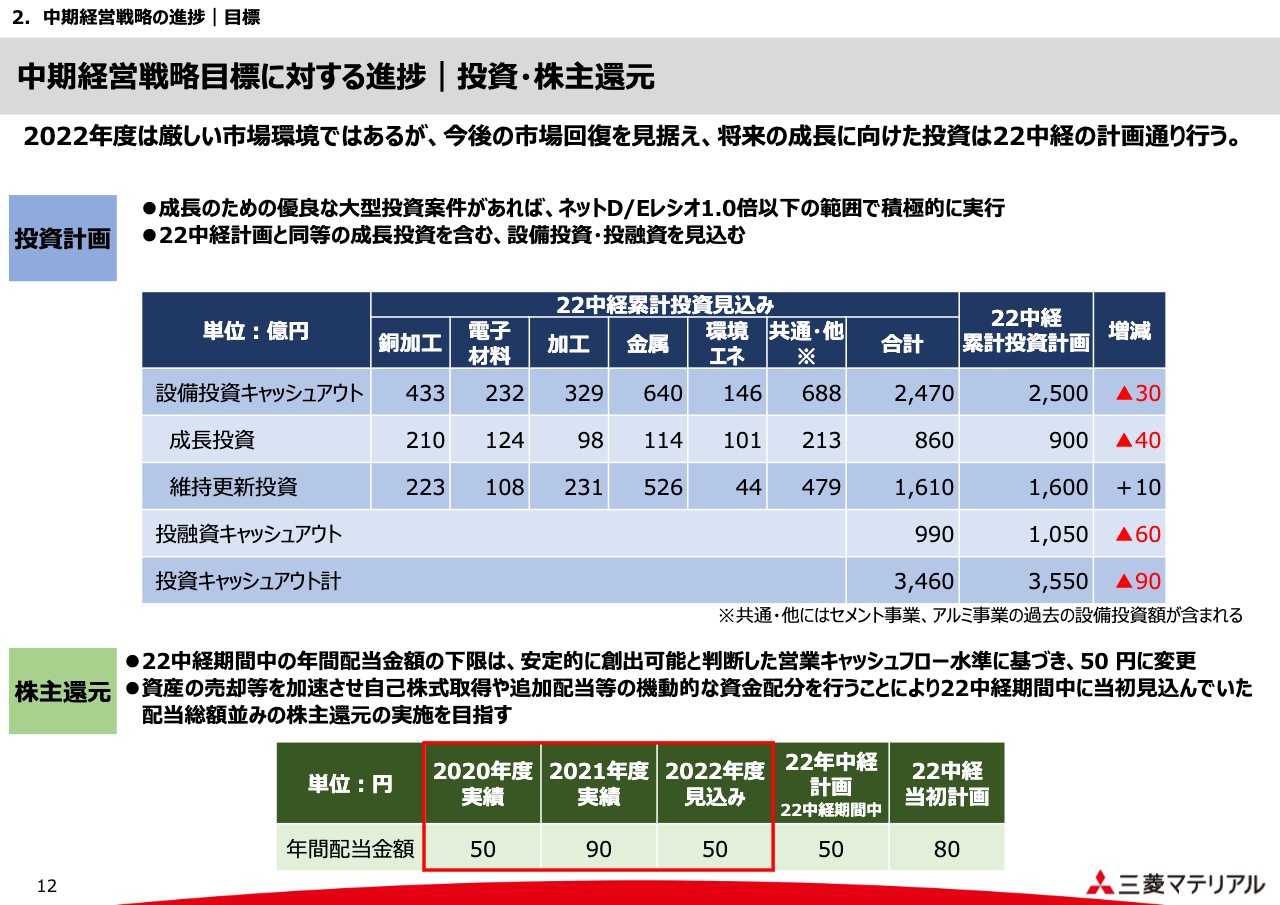

中期経営戦略目標に対する進捗|投資・株主還元

投資・株主還元です。スライド上部の表には、今年度末までを見通した3ヶ年の投資の見込みと、投資計画を示しています。右から2列目が22中経累計投資計画で、その左隣が今年度を含めた見通しの合計となっています。設備投資キャッシュアウト、成長投資、維持更新投資を、おおむね計画どおりに進めていこうとしています。

下段に記載の株主還元については、新型コロナウイルスの影響を受けると見込み、2020年度の初めに打ち出した1株80円を50円に下げてスタートしています。結果として、2020年度は50円、2021年度は業績の向上を受けて一部特別配当を加え90円、今年度については50円と見込んでいます。

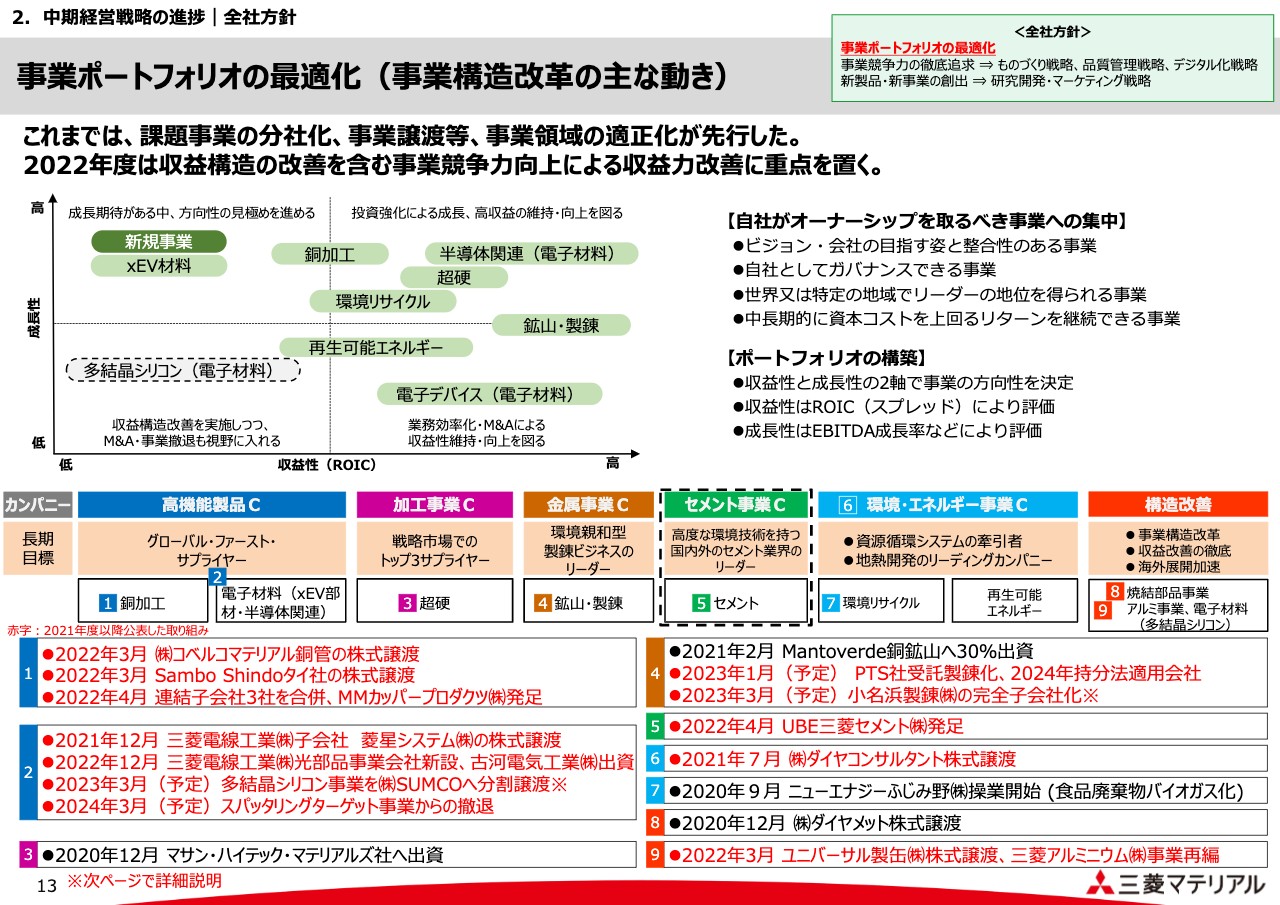

事業ポートフォリオの最適化(事業構造改革の主な動き)

事業ポートフォリオの最適化についてです。スライド左上の表は、横軸が収益性(ROIC)で縦軸が成長性となっており、今年度がスタートする時点での位置関係を示しています。

今年の10月末に、多結晶シリコン事業(電子材料)の譲渡を決議しました。クロージングするとこちらの部分がなくなりますので、集中すべき事業分野が絞り込まれ、成長戦略を示していくことが次のステップだと考えています。

他にも、スライド下部に記載のとおり、銅加工事業と電子材料事業(xEV部材・半導体関連)の高機能製品カンパニーにおいて、いくつか子会社の整理・統合を進めています。金属事業カンパニーでは来年1月にPTスメルティング社の受託製錬化、さらに来年度には小名浜製錬社を完全子会社化する予定です。

セメント事業では、4月にUBE三菱セメント社が発足しています。

事業ポートフォリオの最適化|直近の取り組み

事業ポートフォリオの最適化として、直近の取り組みを3点まとめています。1点目は小名浜製錬社の完全子会社化です。ご存じのように、小名浜製錬社の株主は当社以外にも2社ありましたが、いずれも当社に持分を譲渡する意向を受けて、100パーセント完全子会社化します。

当社の狙いは、E-Scrapの処理量を年間20万トンまで増やしていく体制を構築することです。この数字は、直島製錬所と小名浜製錬社を合計して達成することを考えており、この動きを加速できるような体制を整えたということになります。

そのため、今後はさまざまな投資も必要になります。小名浜製錬社においては、現在リサイクル原料の前処理施設を計画しており、実行に移していくことを考えています。

2点目は、多結晶シリコン事業の譲渡です。シリコンウェハーの原料として多結晶シリコンの製造・販売を行っていましたが、構造的に収益が上げづらい状況でしたので、シリコンウェハーを製造しているSUMCO社のもとで事業運営することが最適だろうという考えで、事業譲渡を決定しました。

3番目は、セメント関連についてです。持分法の投資損失として大きな数字を計上せざるを得ない状況にありますが、まずは石炭等のエネルギーコストの高騰に対応するために、セメントを中心に価格をアップしていきます。

まず、セメント・固化材の価格は1トンあたりプラス2,200円を打ち出し、それを獲得できています。そして10月以降、さらに1トンあたりプラス3,000円の価格改定を打ち出しており、現在獲得に鋭意努めているところです。

ただ、価格アップだけでは、すべてのコスト上昇分を吸収できないということもあり、生産体制を見直す必要があると判断し、青森工場の操業停止や、伊佐セメント工場にある2つのキルンのうち、1つの生産を止めることを9月末に公表しました。

このような生産体制の見直しにより、特別損失として200億円程度を一時的に計上する必要がありますが、2023年度以降は年間100億円程度の固定費の削減につながり、増益効果となっていくことを見込んでいます。

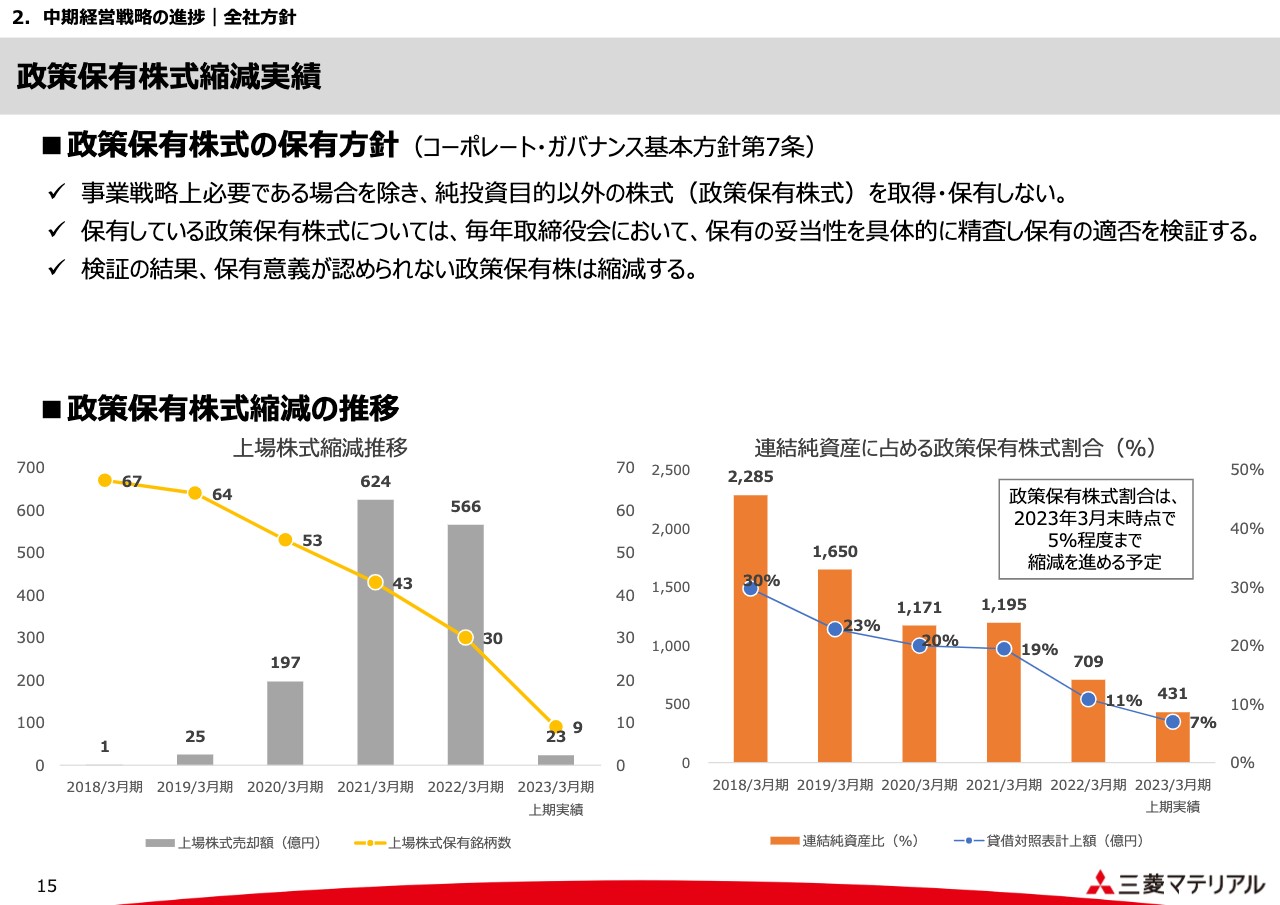

政策保有株式縮減実績

政策保有株式の縮減の状況を示すグラフを2つ載せています。左側に折れ線で示しているのが上場株式の保有銘柄数の推移です。縮減を進めてきています。

右側の折れ線では、連結純資産に占める政策保有株式の割合を示しており、今年度の上期末時点で7パーセントまで低下してきています。引き続き縮減を進め、今年度末には5パーセント程度まで低減する予定です。

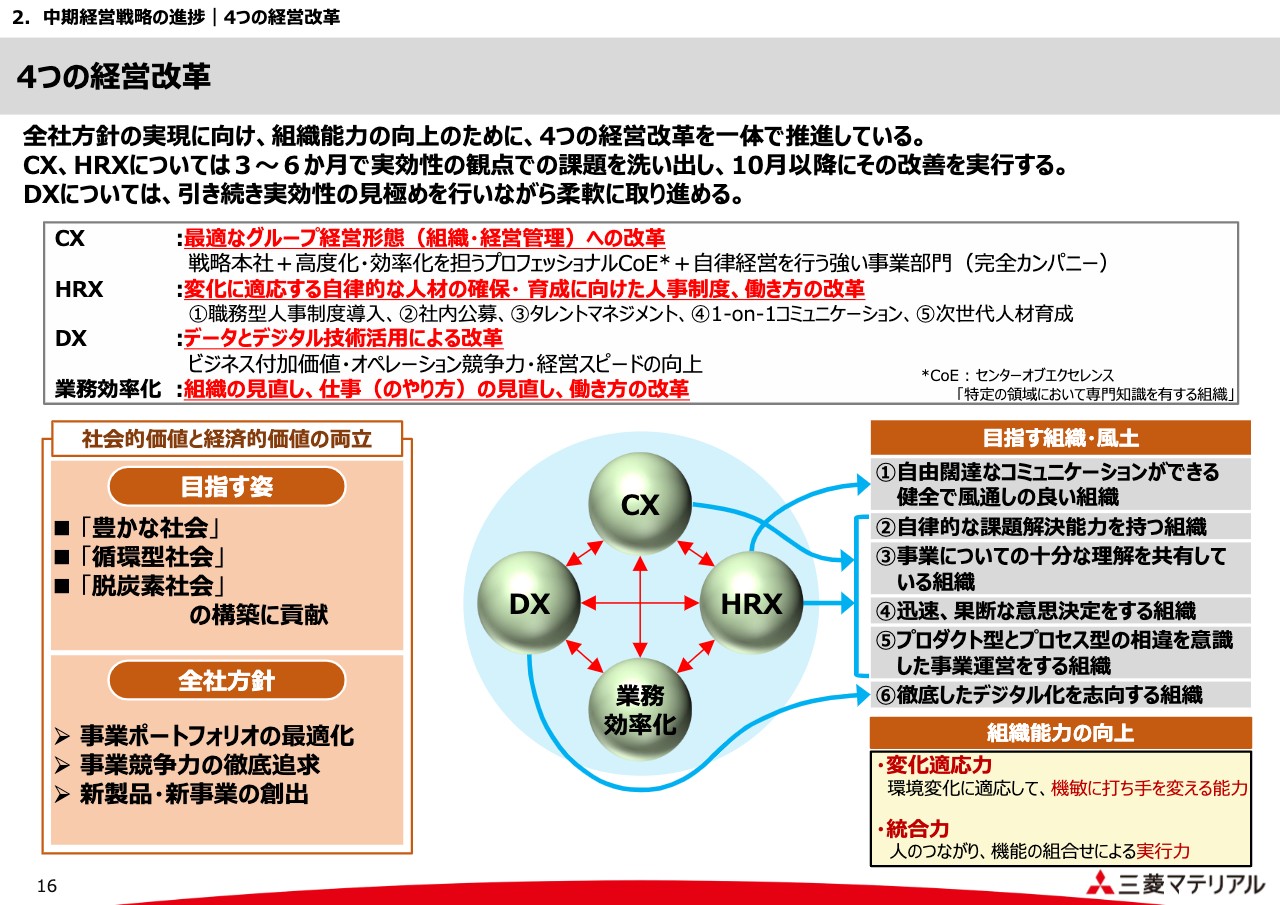

4つの経営改革

4つの経営改革として、社内・グループ内の組織・風土の改善・改革に取り組んでいます。スライド右側にグレーで色づけしているところには、目指す組織・風土を6項目に分けて示しています。これらにつながるように、CXとしてグループ経営形態を改革していきます。

具体的には自律経営を強く行っていく完全カンパニー制に移行し、HRXと称して職務型の人事制度導入を含めた人事制度の改革を進めています。一方で、DXは先行して進めているものですが、コンベンショナルな方法として、業務効率化とともにコスト競争力のアップにもつなげていこうと取り組んでいます。

目指す組織へ向けての変革を進め、変化への適応力や統合力といった組織能力の向上につなげていきたいと考えています。

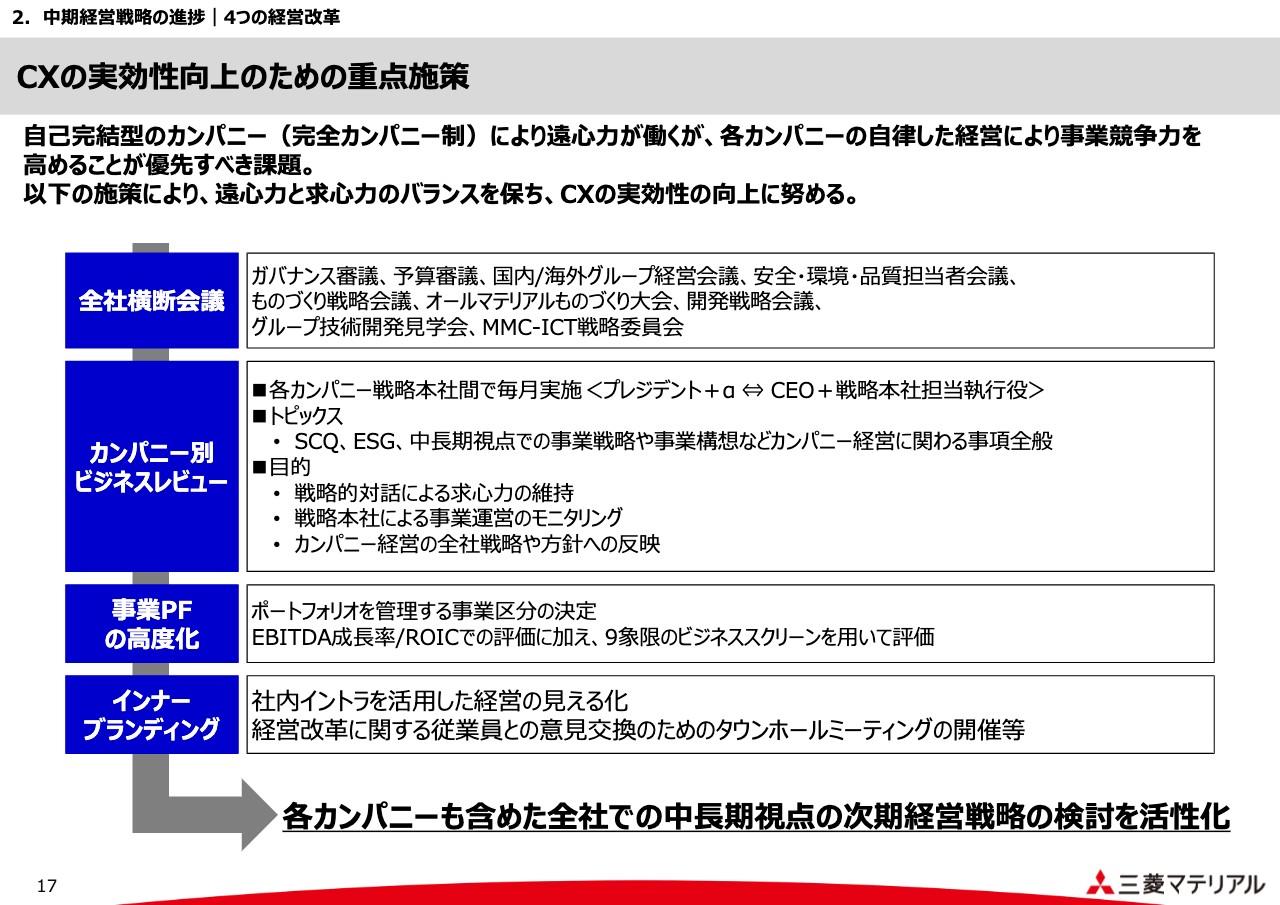

CXの実効性向上のための重点施策

CXの大きな目的として、カンパニーの自律した経営を求めています。しかし、そこには常に遠心力と求心力のバランスという課題が立ちはだかることになります。

このようなバランスを取るためにも、全社での横断会議を行い、カンパニーごとのビジネスレビューを通じて対話の機会を増やしていきます。また、カンパニー単位あるいは場所ごとのポートフォリオ管理や経営改革を促進していくことを推進しています。

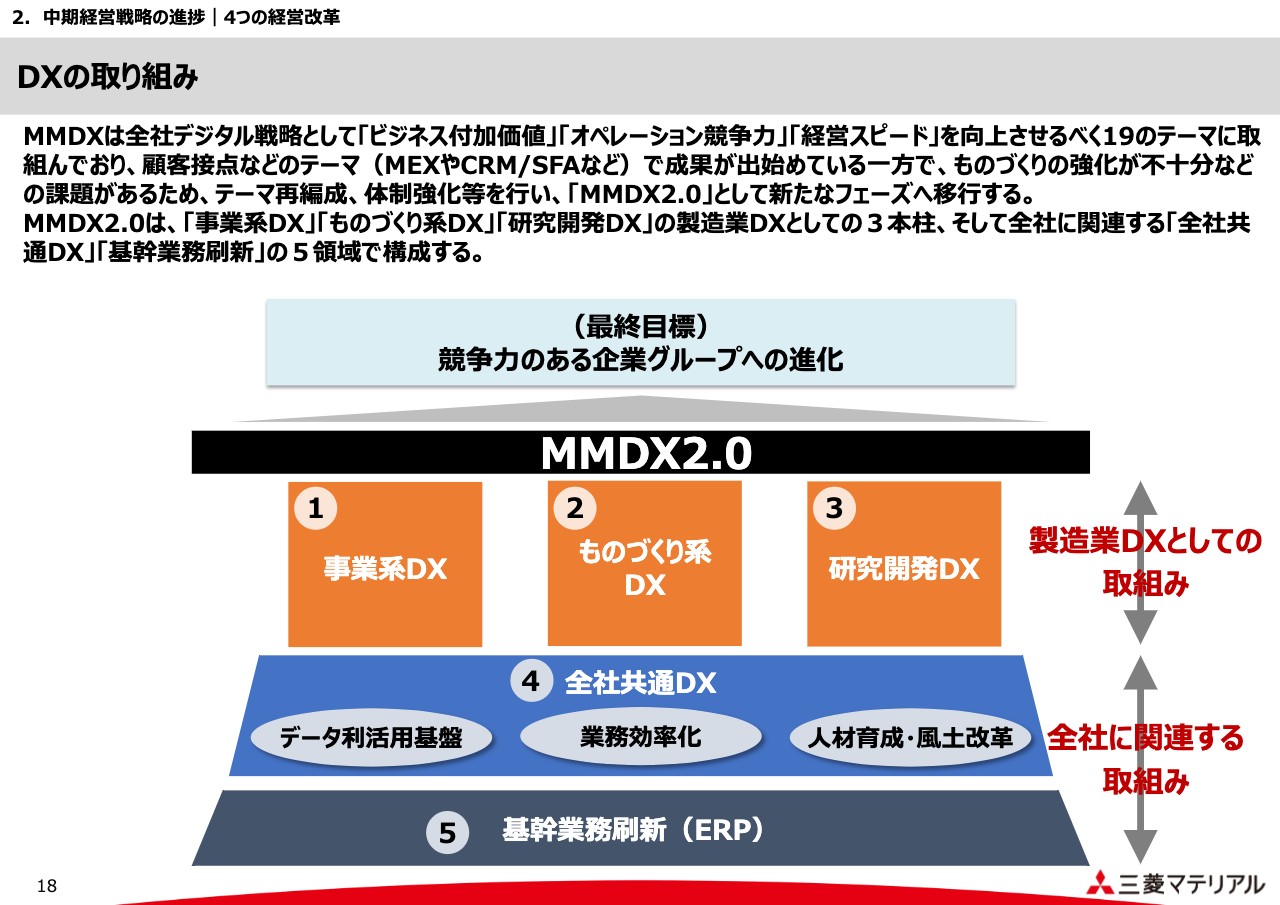

DXの取り組み

DXについては、2020年度から取り組みを開始しています。しかし、ものづくりの軸足を大きくしていく必要があると考え、「事業系DX」「ものづくり系DX」「研究開発DX」を製造業DXの3本柱と位置づけ、取り組んでいるテーマを整理しています。

また、全社共通DXや、今後導入する予定のERPが、それらを支えていくということをスライドの図で表現しています。

MMDX2.0の全体テーマ一覧

これまでご説明した観点について、テーマを位置づけたものになります。スライド左側の事業系DXの中にはE-Scrapの強化、ものづくり系DXの品質管理の項目には歩留の改善が位置づけられます。また、右側には自動化・省人化、検査の自動化といったことを位置づけており、これらがコスト競争力のアップにもつながっていくと考えています。

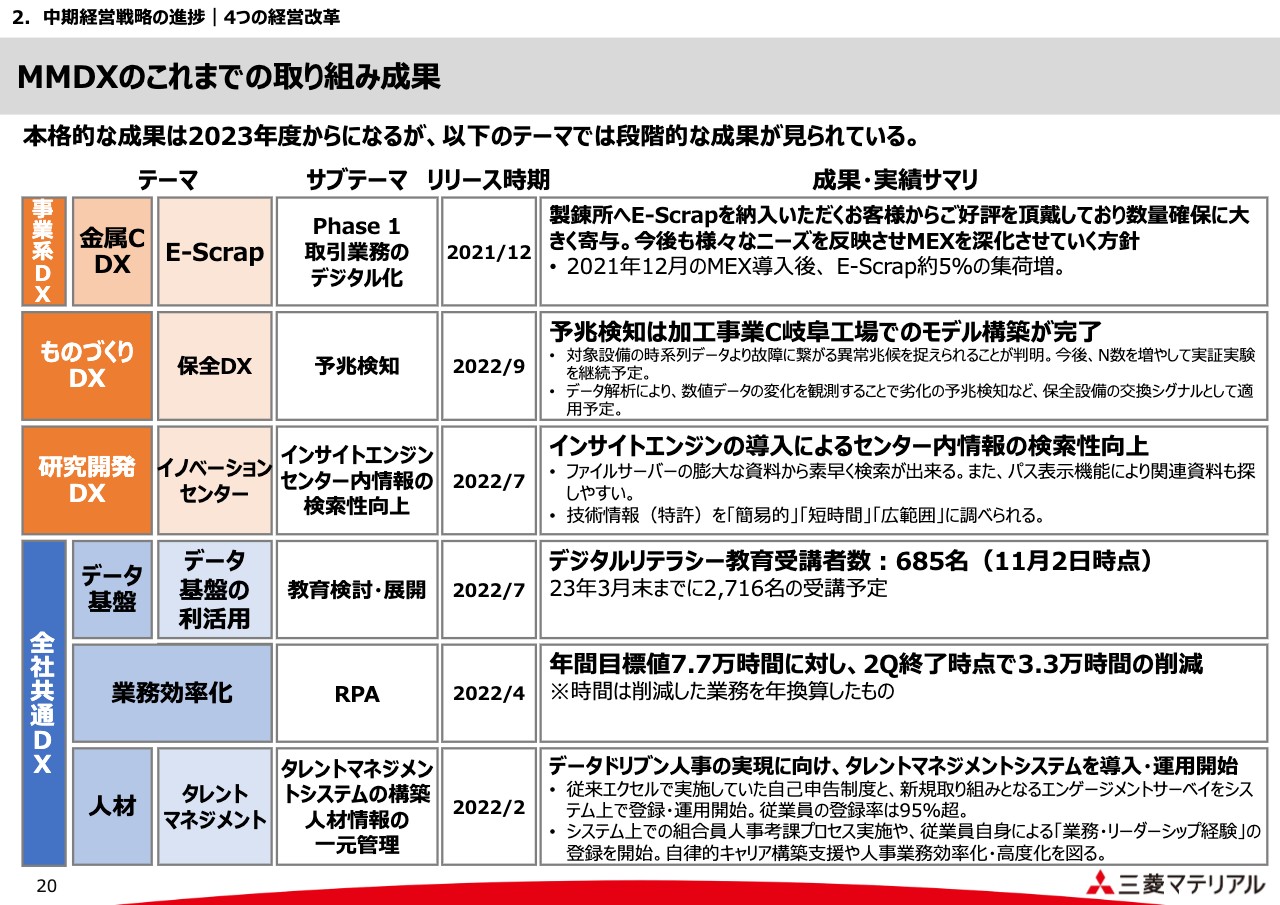

MMDXのこれまでの取り組み成果

MMDXの取り組みにおいて、これまでにあらわれた成果を簡単にまとめています。事業系DXではE-Scrapに関して、MEXというシステムを導入しました。スライド右側に記載のように、当社の算定においては、E-Scrapで5パーセントの集荷増につながっていると見ています。

ものづくりDXでは、予防保全ということもあって、今、予兆検知に力を注いでいるところです。一方で、デジタルリテラシー教育ということで、デジタル人材の育成や、デジタルリテラシーの向上が急務となっており、その実績を示しています。

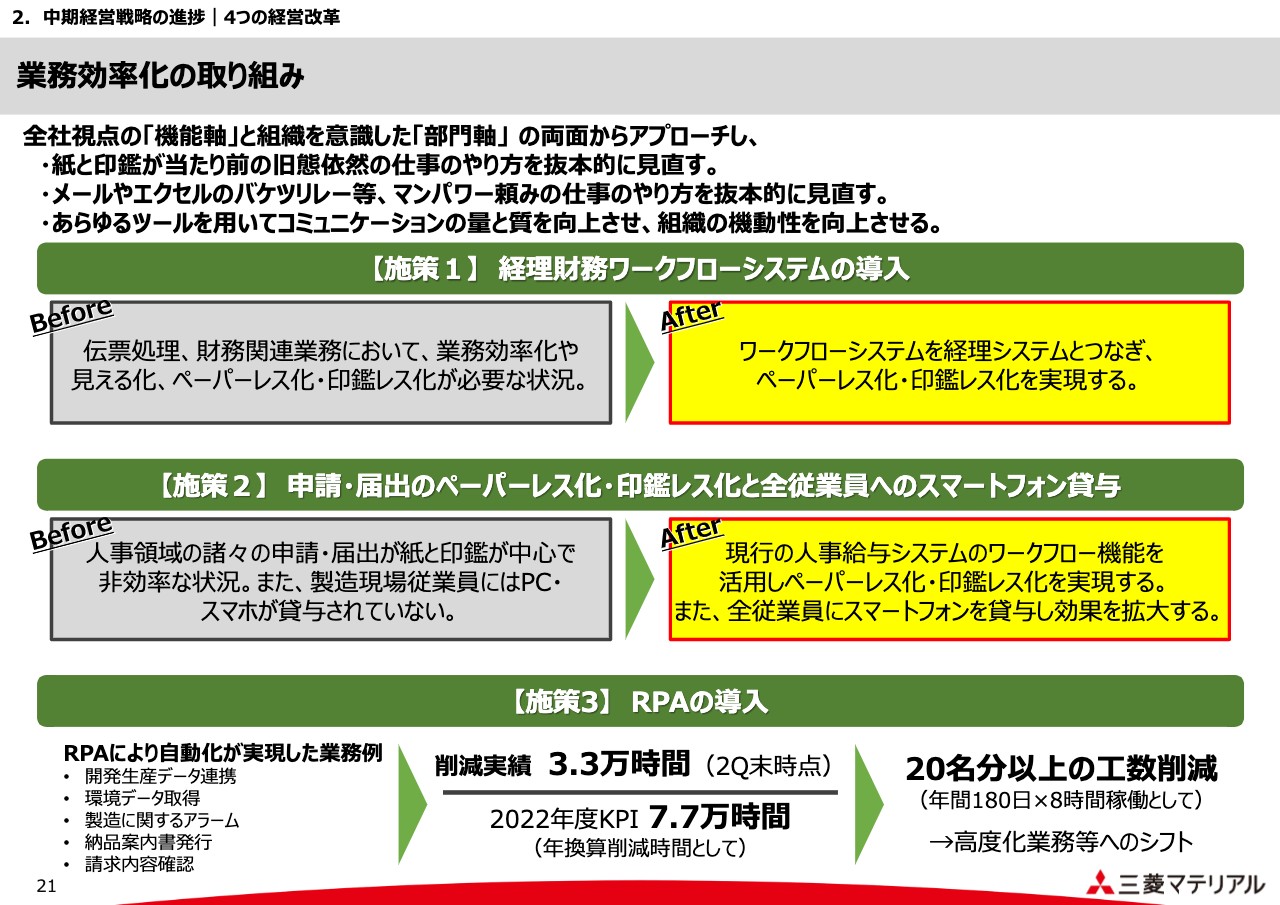

業務効率化の取り組み

業務効率化については、当社も遅ればせながら、ようやくペーパーレス、印鑑レスへ歩を進めています。特に経理・財務の部分においては、来年4月からペーパーレス化・印鑑レス化が実現できる見通しとなっています。

そのほかにも、さまざまな社内申請業務がありますが、全従業員が対応できることが大前提となります。そのため、これまでは電子デバイスを貸与されていなかった全従業員に対して、スマートフォンを貸与しました。このような取り組みを加速していこうと考えています。

RPAの導入については、DXの取り組みとも関連しますが、スライドに記載したような実績をあげています。

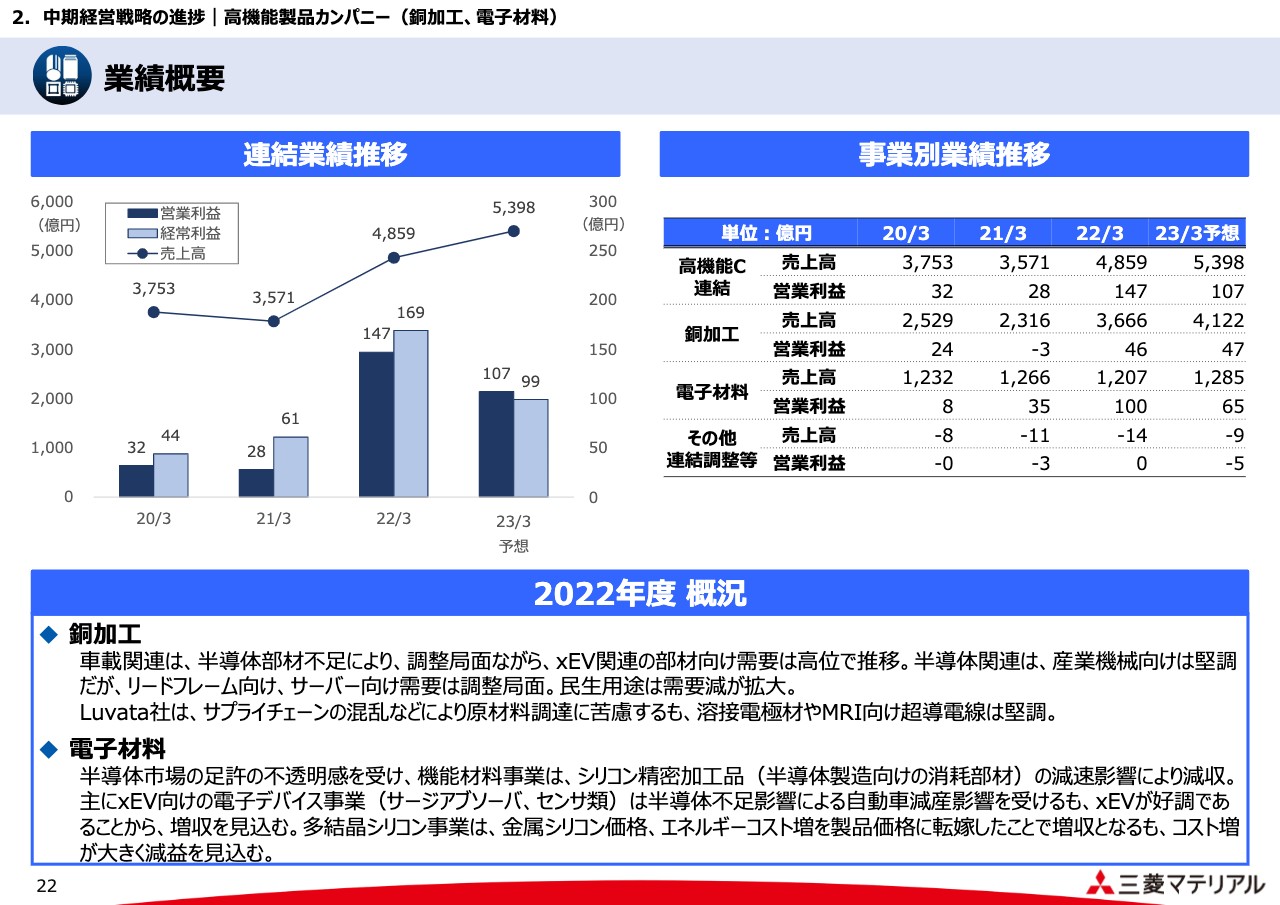

業績概要

事業部門ごとの業績概要をご説明します。高機能製品カンパニーについては、銅加工事業はxEV関連の需要が引き続き好調です。一方で、半導体関連はやや一服感が見られる状況にあります。ROIC改善のためにも、いかに生産量を上げて、需要に応えていくかが重要だと思います。

電子材料事業については、半導体が下げ基調にあり、当社が得意としている半導体製造向けの部材であるシリコン精密加工品が影響を受ける見込みです。それを踏まえ、スライド上のグラフや右側の表に記載したように、昨年度までの業績推移と今年度の見通しを立てています。

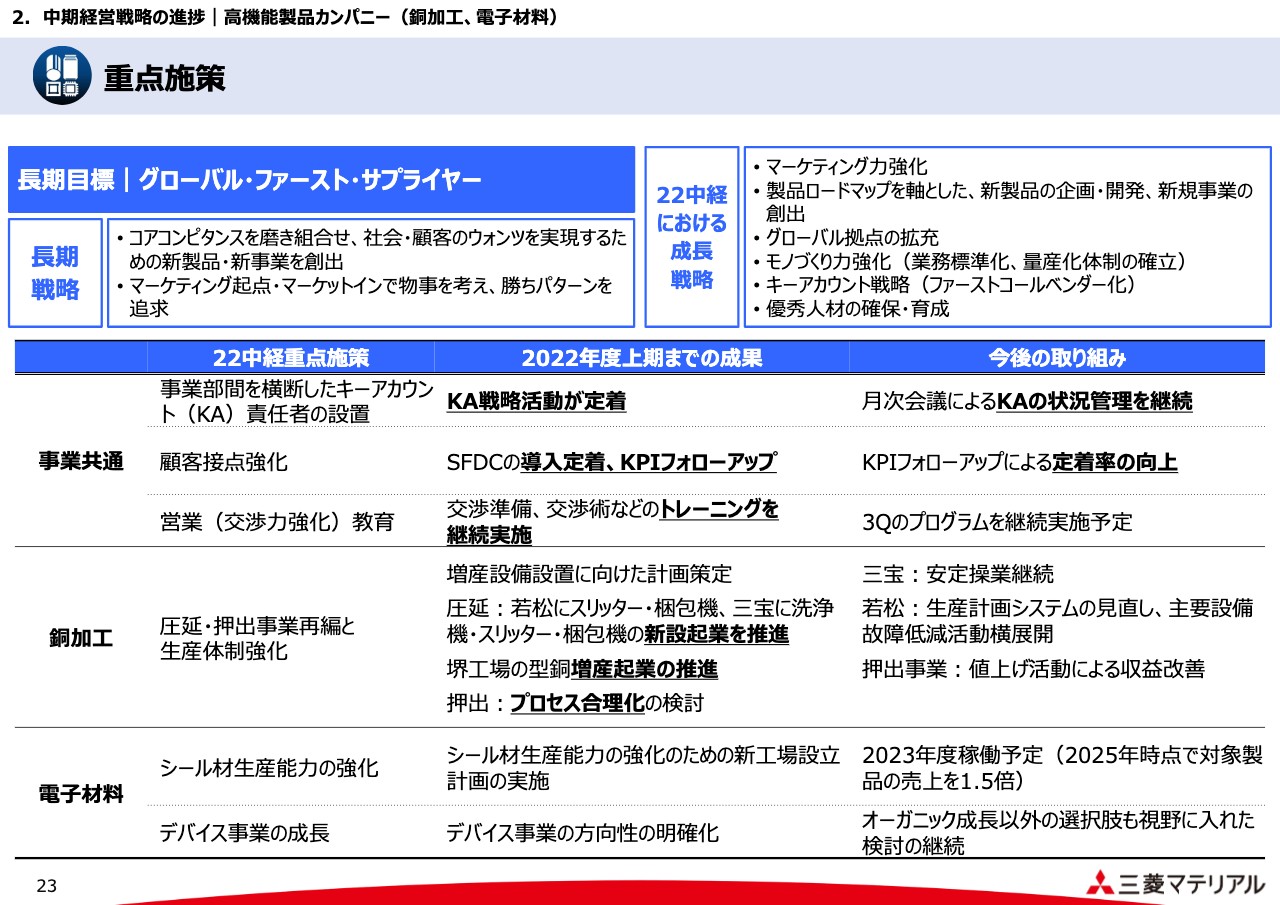

重点施策

重点施策についてです。銅加工事業においては増産起業を進展させています。その中でも上流にある堺工場については、今年度の途中から完成し、業績に寄与していくことになります。一方で、電子材料事業はシールの生産能力強化等を進めています。

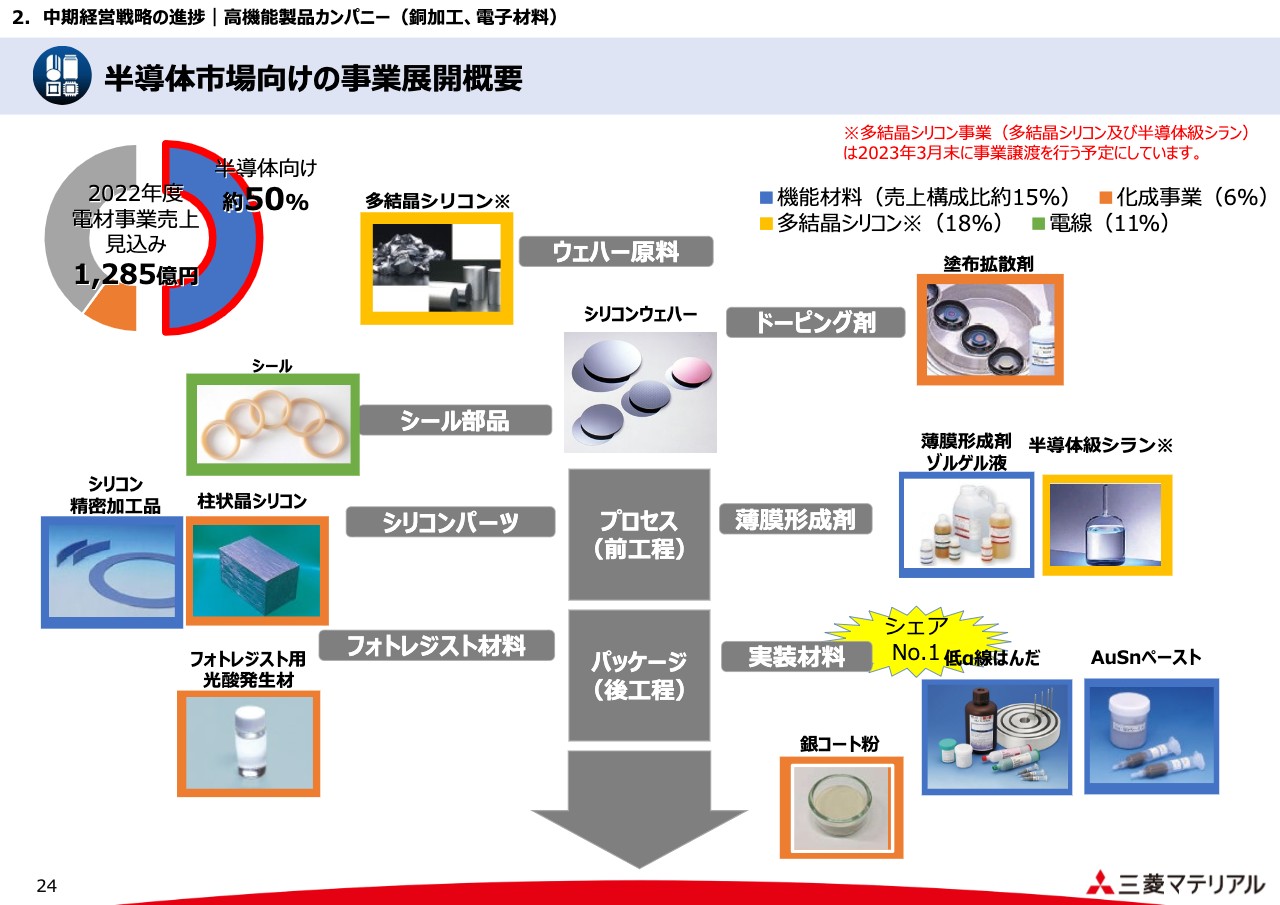

半導体市場向けの事業展開概要

スライドの図は、電子材料事業における半導体市場向けの製品群を表しています。左上の円グラフにあるように、電子材料事業の売上のうち約50パーセントが半導体向けです。今回譲渡を決めた多結晶シリコンも入っていますが、それ以外にシリコンウェハーを取り扱う上で重要な部品であるシール部品、あるいはシリコンウェハーを製造するための製造装置に使われるシリコンパーツ等、実装材料としての低α線はんだや金錫(AuSn)ペーストというものがあります。

xEV市場向けの事業展開概要

今後伸長が期待される自動車産業の中でも、特にxEV市場との関連です。現在のところは、スライド左上のグラフにあるように、自動車向けというものは電子材料事業の中の10パーセントを占める程度ですが、今後こちらが伸びていくと見ています。

製品としては、フロントガラスに用いられる熱線カット塗料では、すでにシェアNo.1 となっています。金錫ペーストでもシェアNo.1を獲得しています。その他にも、さまざまな用途で使われるセンサー類を拡張していきたいと考えています。

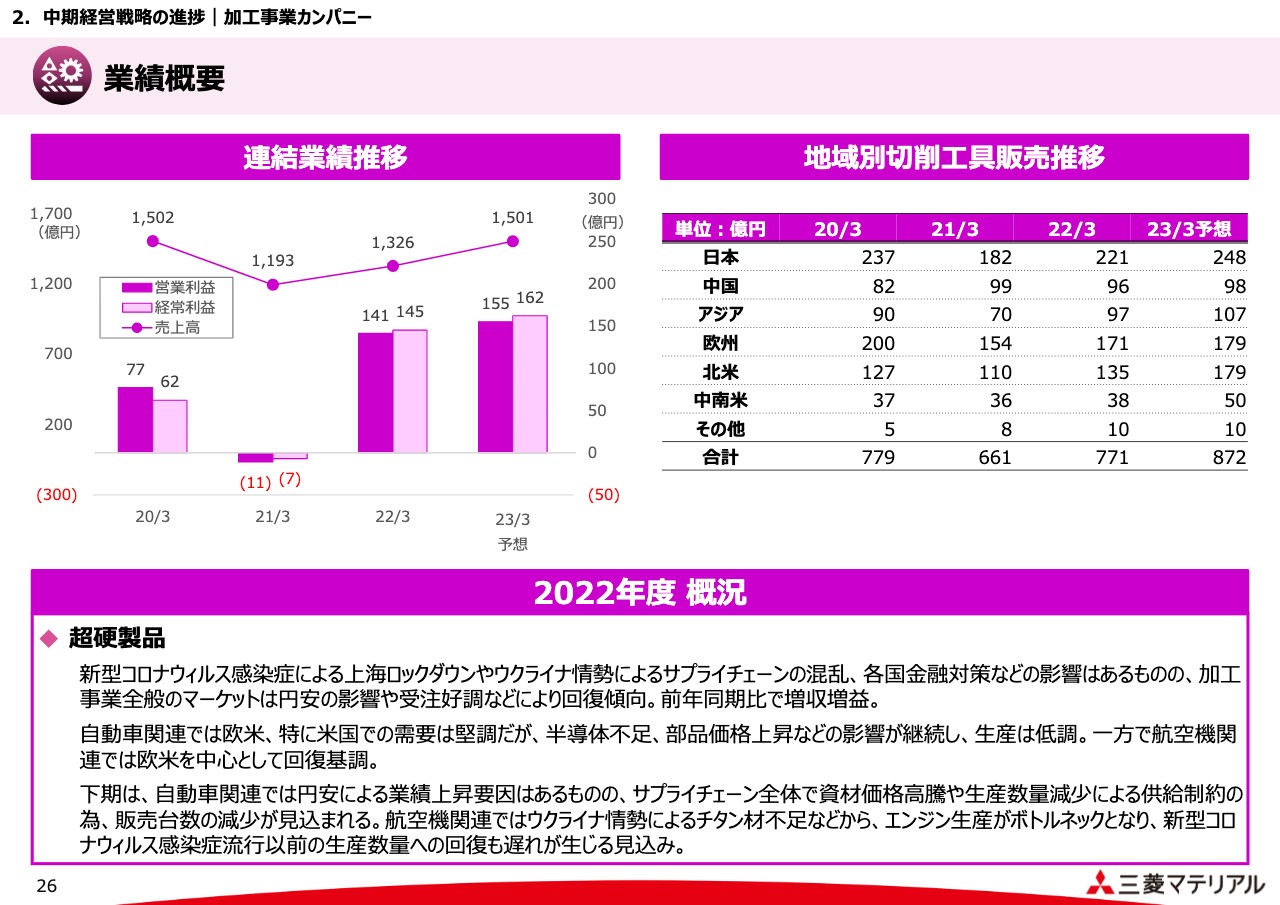

業績概要

加工事業です。スライド右上に、地域別の販売推移を表で示しています。特徴的なのは中国の伸びが鈍化していることです。欧州も昨年度は伸びましたが、今年度はその伸びが鈍化しています。

一方で、北米については今年度も大きく伸びが期待できる状況です。産業別では、自動車はあまり大きな変化はありませんが、航空機関連は回復基調にあると見ています。

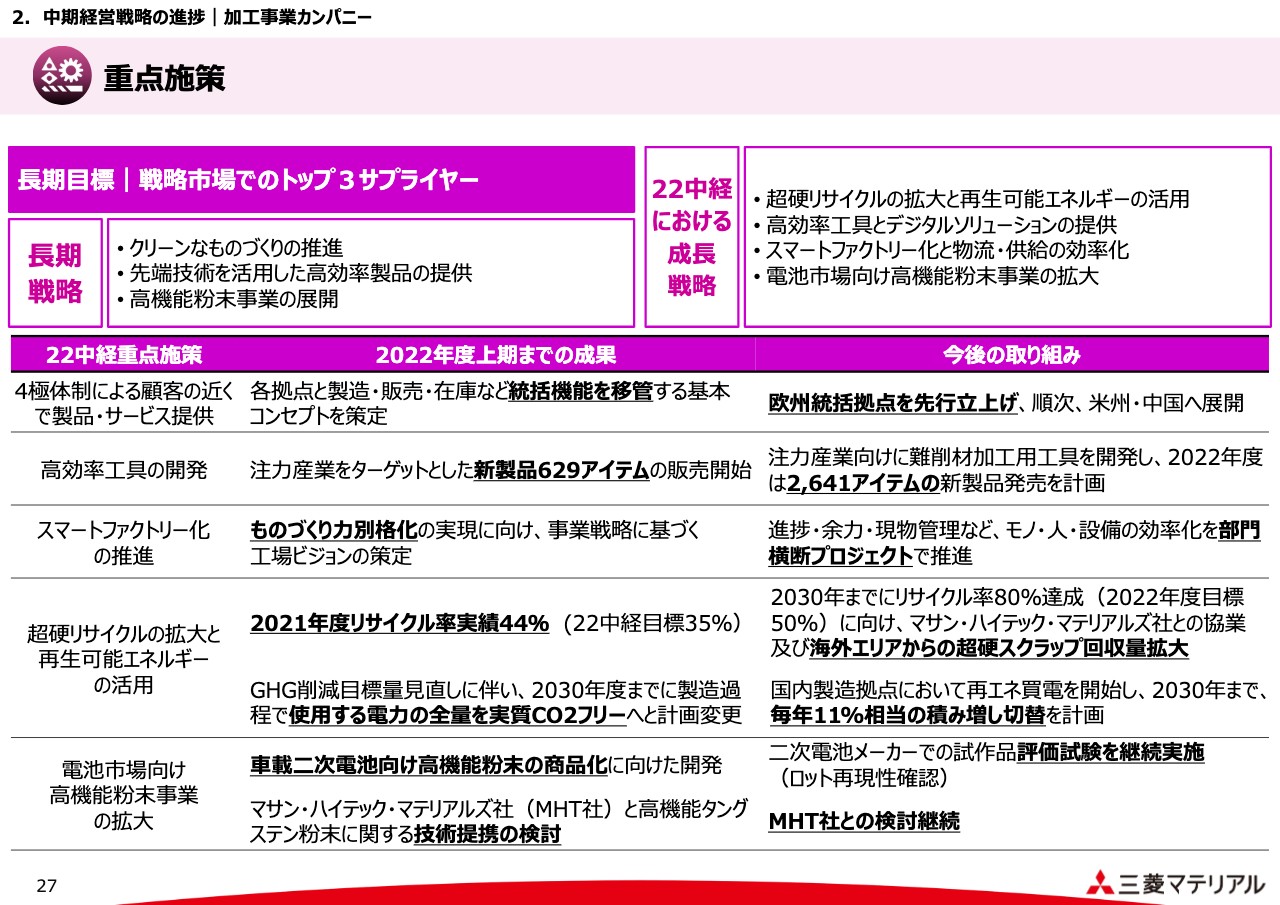

重点施策

重点施策も項目が多いです。スライド下から2つ目にあるように、超硬製品のリサイクル原料の割合を、中経目標として35パーセントと掲げてきましたが、昨年度ですでに44パーセントまで上がってきています。一方で、超硬製品以外に高機能粉末事業の拡大にも取り組んでいこうと考えています。

タングステン粉末事業の概要

タングステン粉末事業の概要です。超硬工具の原料になるタングステンカーバイトのリサイクルだけでなく、高機能粉末にも注力しています。

高機能粉末は、スライド右側にあるように、半導体で用いられる高純度のタングステン、電池で使用される酸化タングステン、それ以外の新規分野で粉末として用いられるものに区分されます。スライド左下の棒グラフの青色部分で示したように、ここ数年で大きく伸びを見せています。

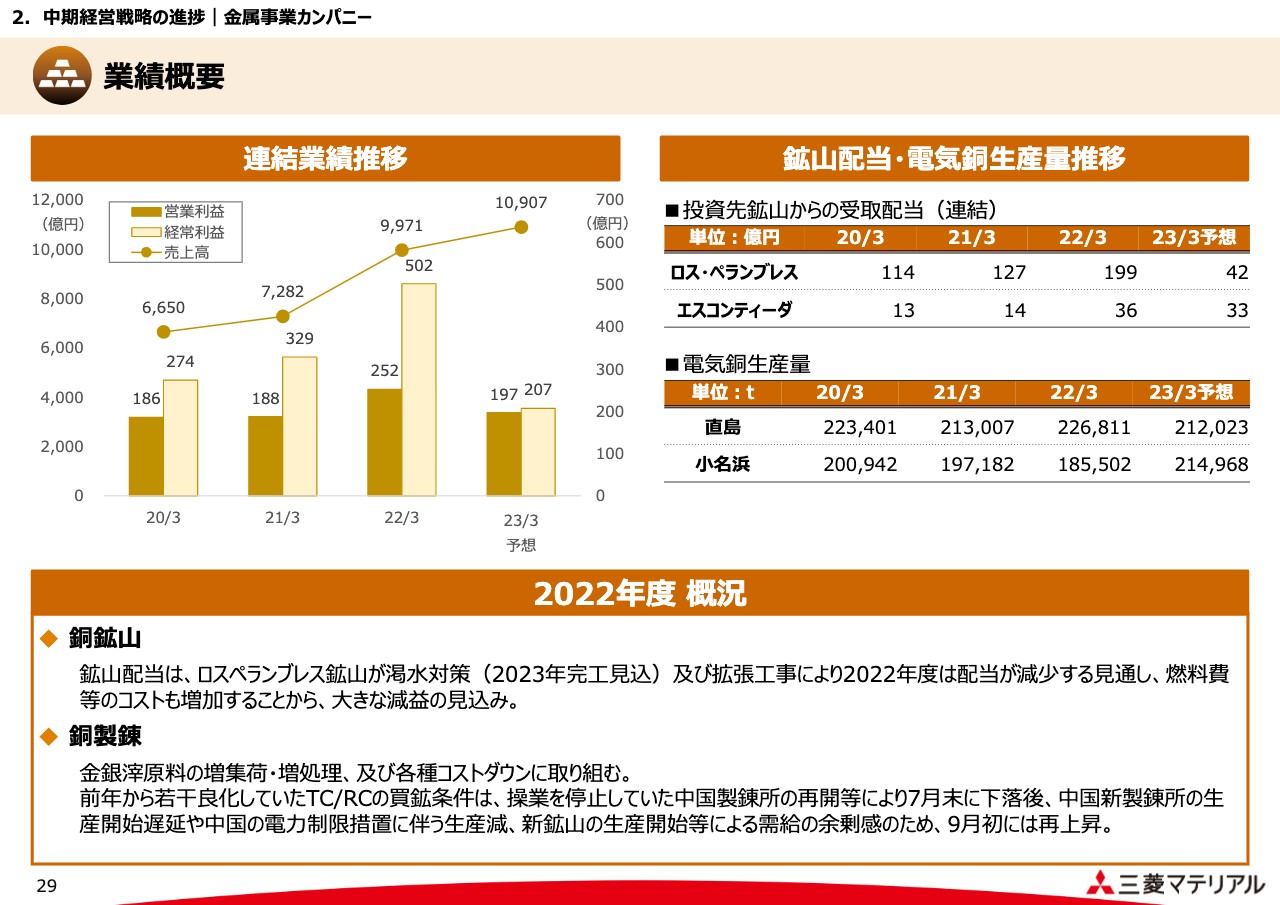

業績概要

金属事業です。銅鉱山の事業において、大きく数字に違いがあるのがスライド右上の表に記載した投資先鉱山からの受取配当です。2022年3月期はロス・ペランブレス鉱山が199億円、エスコンティーダが36億円でしたが、今年度の予想としてはロス・ペランブレス鉱山が42億円、エスコンティーダが33億円で合計75億円と、大きく減少となっています。

スライド下段に記載のとおり、ロス・ペランブレス鉱山が渇水対策として海水淡水化工事を継続していること、鉱山では拡張工事を引き続き行っていることが理由となり、配当の減少につながっています。

銅製錬については、後ほどご説明します。E-Scrapをどれだけ集荷して伸ばしていくかが大きなポイントになります。

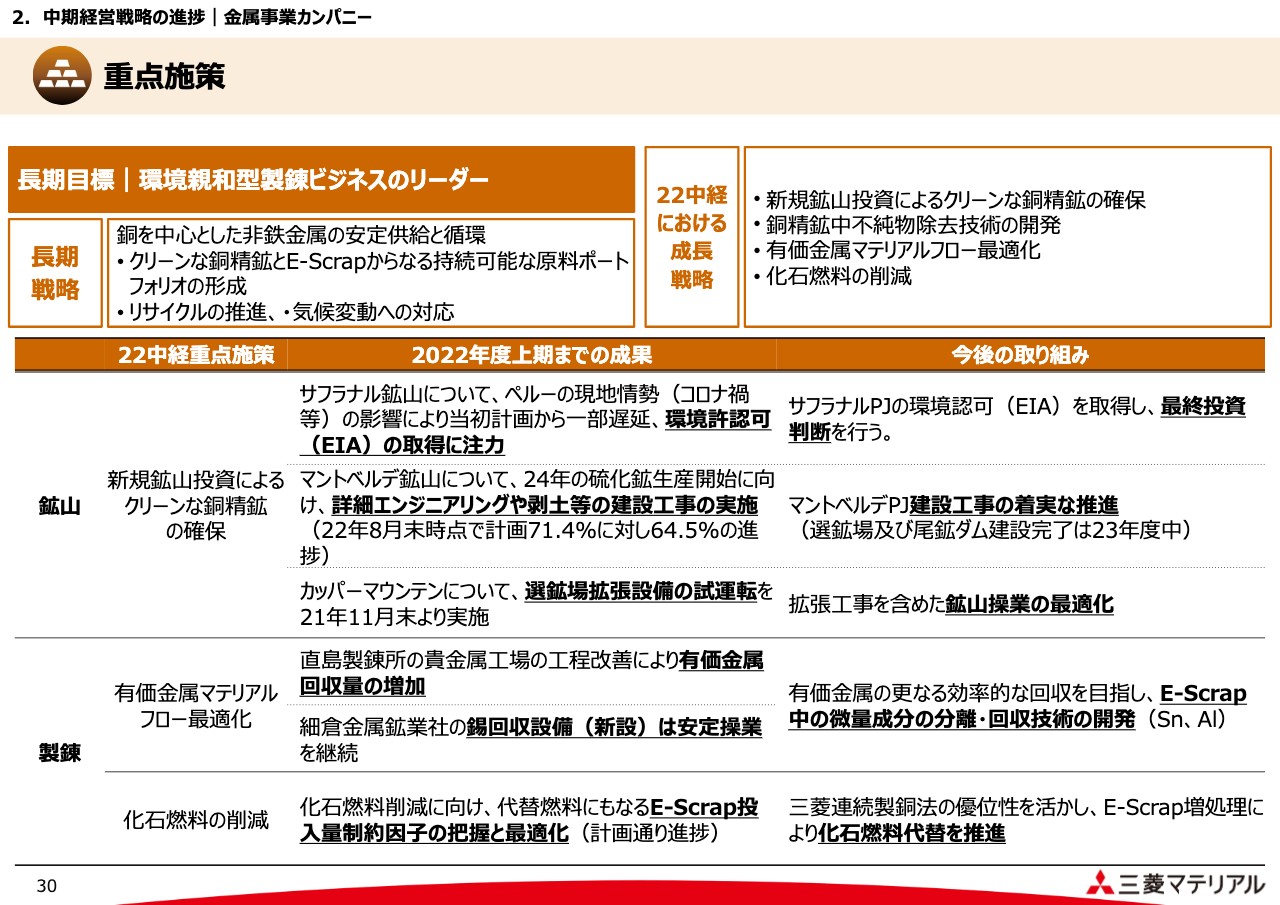

重点施策

スライド中段の鉱山の部分には、それぞれステージが違う3つの事例を記載しています。1つ目のサフナラル鉱山は、まだ許認可を取得する段階にあるもので、現在20パーセントの権益での参画を検討しています。

2つ目のマントベルデ鉱山は、すでに30パーセントの権益を取得しており、許認可も終えて現在建設工事に入っています。2024年からの生産開始に向け進行しています。

3つ目はカッパーマウンテンです。こちらはすでに操業しており、銅鉱石の調達を得ています。製錬については、次のスライドでご説明します。

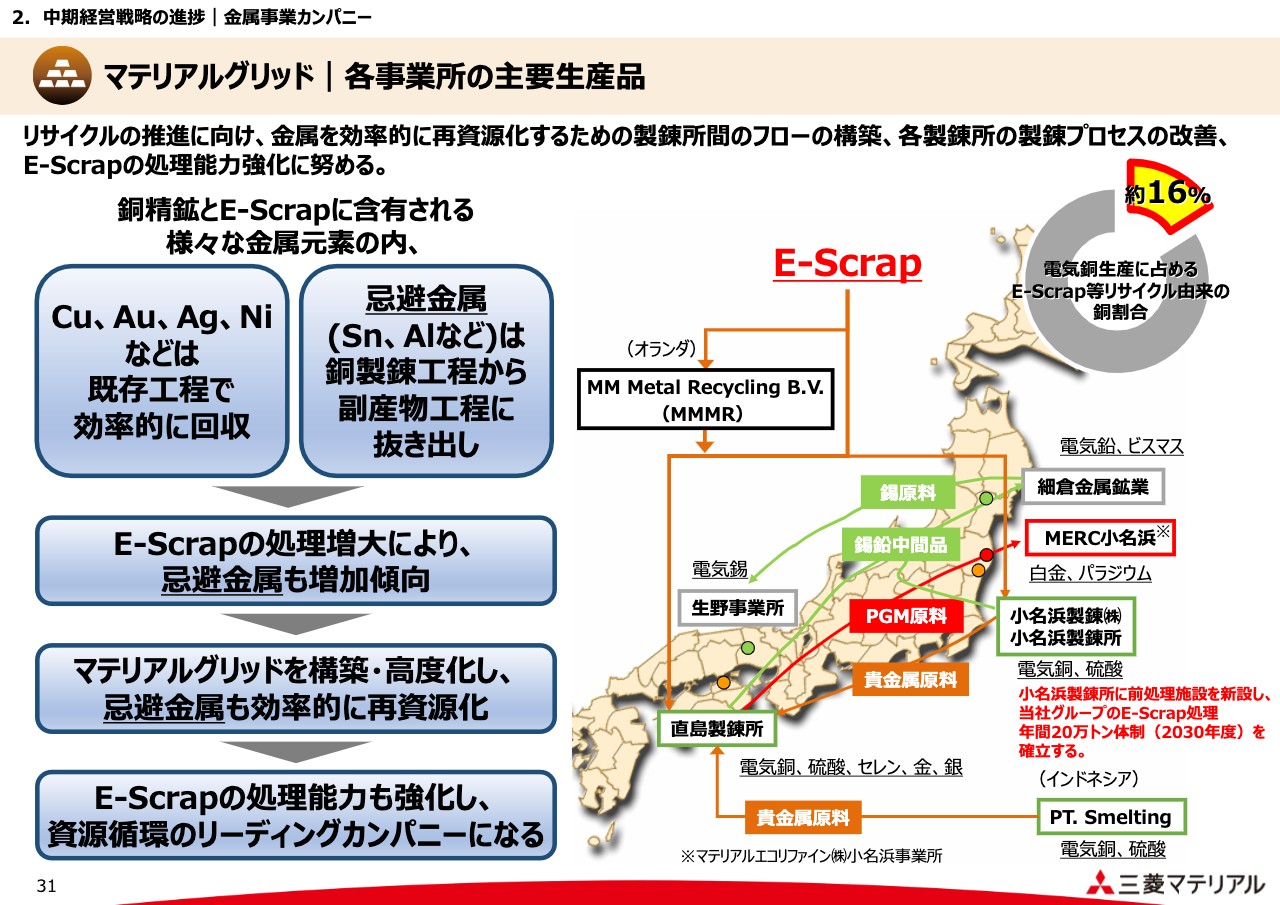

マテリアルグリッド|各事業所の主要生産品

製錬事業で重要なのは、マテリアルグリッドです。E-Scrapを増加させていこうと考えると、これまで銅鉱石に含まれていた銅・金・銀・ニッケル以外にも、錫やアルミといった銅製錬にとっては避けるべき忌避金属が入ってきます。E-Scrapを増やせば増やすほど同様に増えていきますが、こちらをうまく処理していくことが不可欠です。

そのためにマテリアルグリッドとして、銅製錬所で取り切れないものについて細倉金属鉱業社では電気鉛を、生野事業所では電気錫を取るなど、役割分担してそれぞれの金属を回収し、資源として再びマーケットに戻し収益につなげていくことが、重要なポイントになります。

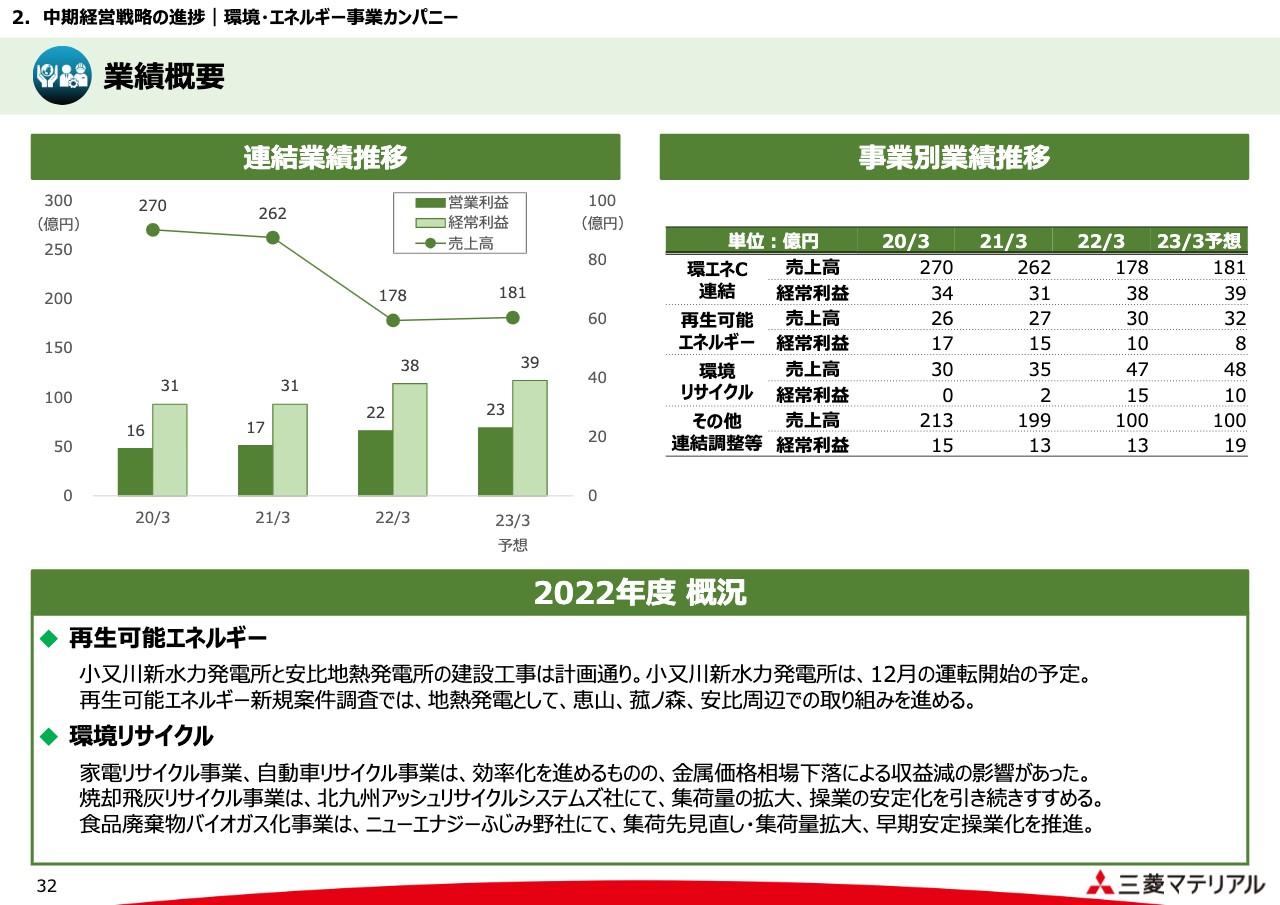

業績概要

環境・エネルギー事業の業績概要です。再生可能エネルギーと環境リサイクルに分けられ、再生可能エネルギーは現段階では投資が先行しています。

スライド下部に記載しているとおり、1万キロワット強の発電能力がある小又川新水力発電所が、今年12月に運転開始になる見込みです。

地熱発電所も建設工事中です。規模としては1万5,000キロワット弱で、2024年の運転開始を目指しています。

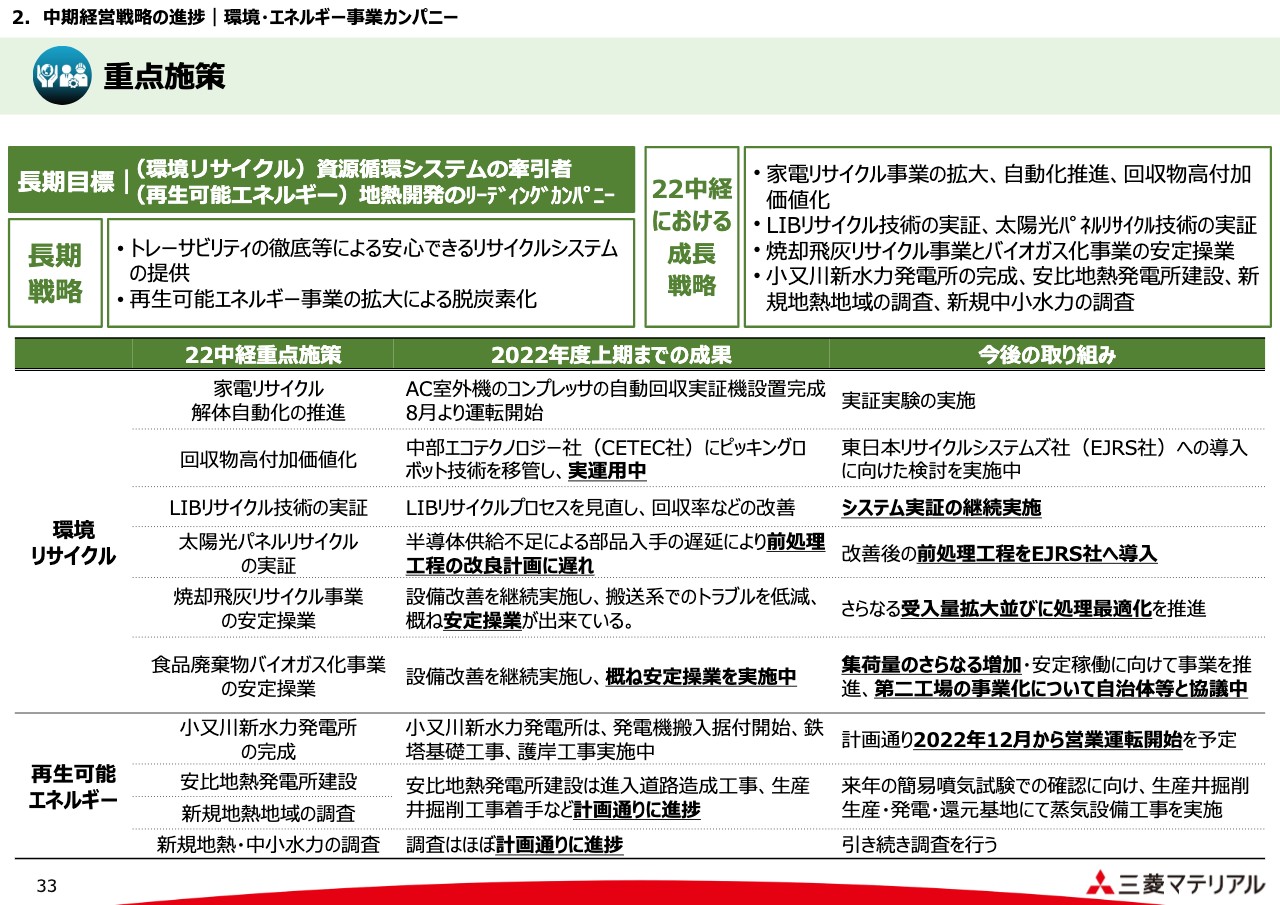

重点施策

重点施策です。環境リサイクルにおいてスライドにいくつか記載していますが、家電リサイクルは今後の人手不足を考慮し、徹底的な省人化・自動化に向けてさまざまなトライをしています。LiBリサイクル技術の実証や太陽光パネルリサイクルの実証は、来るべき日に備えて技術開発を進めています。

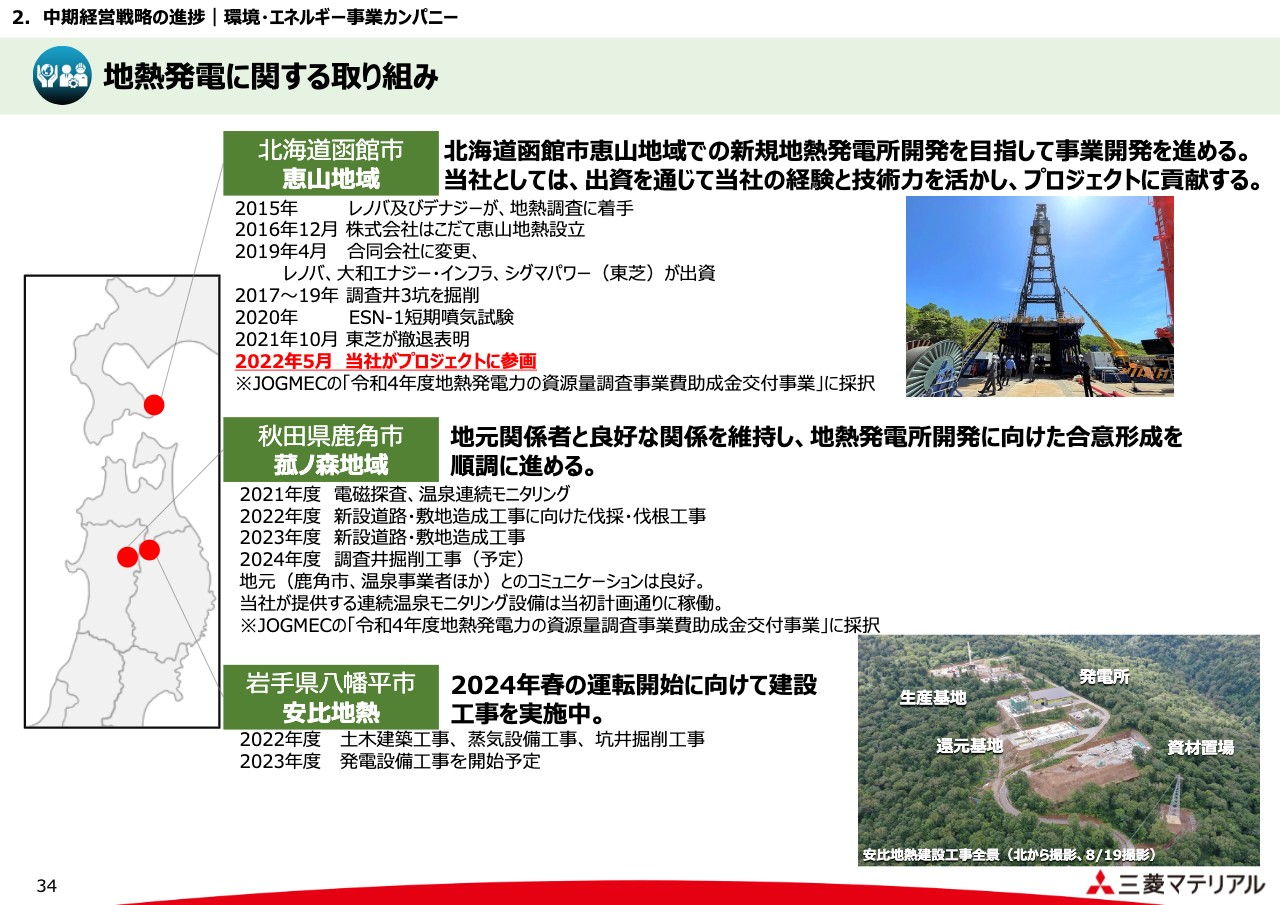

地熱発電に関する取り組み

地熱発電に関する取り組みです。スライド上部の北海道函館市恵山地域のように、当社が主体的になるばかりではなく、他社が主体として実施してきたところに当社の技術力をもって参画するかたちが、今後は増えていくと思っています。

一方で、当社が主体的に取り組んでいるのが秋田県鹿角市菰ノ森地域です。先ほどお伝えしたとおり、現在地熱発電所を建設工事中で、2024年春の運転開始を目指しています。

食品廃棄物バイオガス化でのDX推進

食品廃棄物バイオガス化においてもDXを使い、環境価値可視化とデータ分析を積極的に進めています。

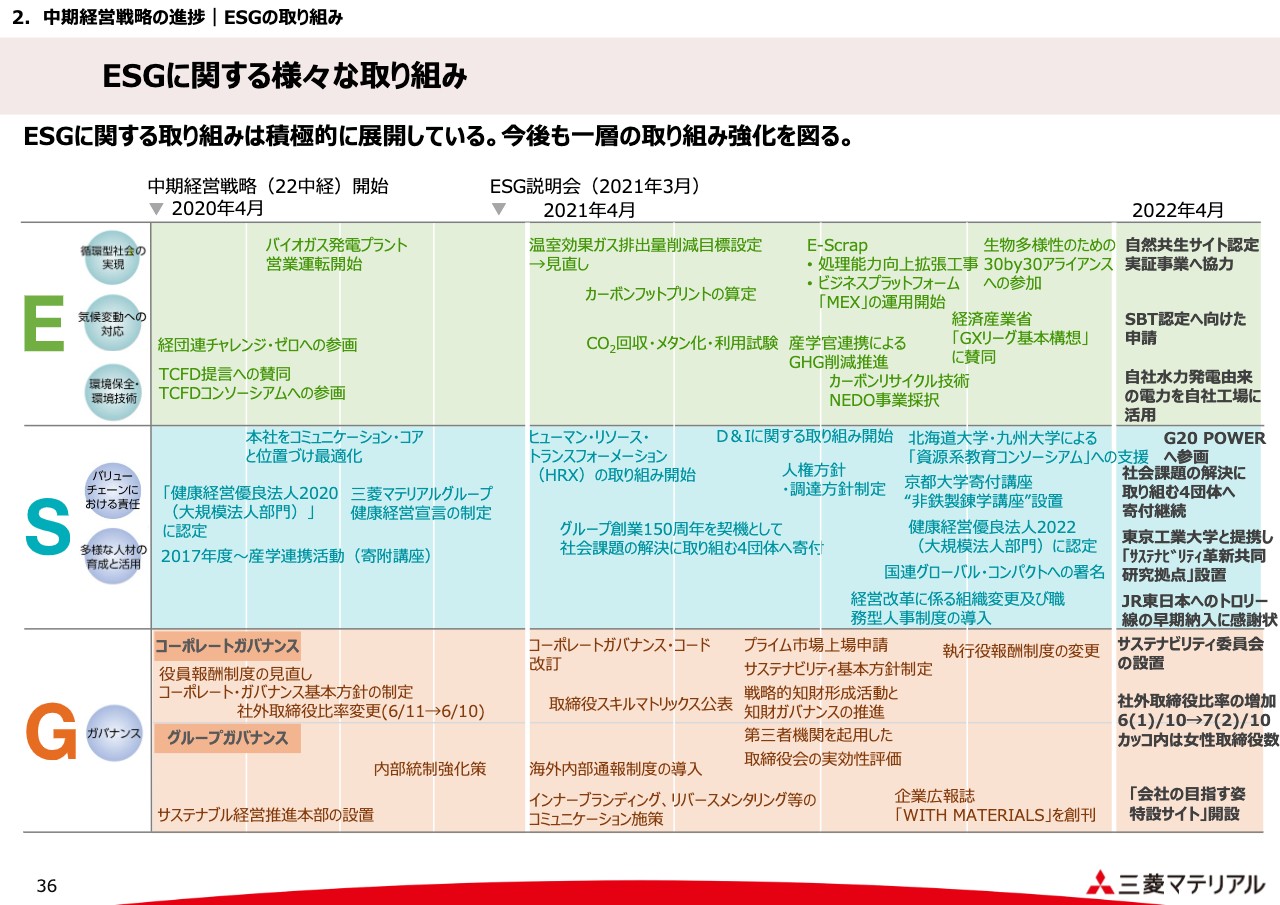

ESGに関する様々な取り組み

ESGに関する2020年4月以降の取り組みについて、E、S、Gに分けてスライドに示しています。2022年4月以降は特に、環境(E)の部分でSBT認定に向けた申請も進めています。社会(S)の部分では東京工業大学と提携して、人材育成にも努めています。

ガバナンス(G)においては、コーポレートガバナンスとして、今年度にサステナビリティ委員会を取締役会傘下に設置しました。社外取締役比率も、10人中6名だったところを、今期から10人中7名に増やし、うち2人が女性というかたちで改革を進めているところです。

私からのご説明は以上です。

質疑応答(要旨):金属事業の状況について

Q:金属事業に関して、情報のアップデートがあるか教えていただきたい。例えば、小名浜製錬社を完全子会社化することによる効果を数字も含めて教えていただきたい。

また、PTS社を受託製錬化することにより、副産物収入が落ちるが、そのマイナス面をどう補っていくのか。

ロス・ペランブレス鉱山は、淡水化プラントの建設工事が遅れているようだが、今後はどのようになるか。また配当は戻ってくるのか。

そしてマントベルデは、まだ決まってはいないが、チリで高いロイヤリティをかけるなどの話もあり、これらについて話せる範囲で教えていただきたい。

小野:銅の製錬所の規模を大きくするには莫大なコストが必要になるため、なかなか難しい面もあります。その中で、いかに処理能力の範囲内でE-Scrapを増やしていくかということが重要な選択になると思います。

その意味で、当社としては西に直島製錬所、東に小名浜製錬所を有していますが、両方のE-Scrapの処理能力を上げていくことによって、2030年度までに20万トンの体制を構築するということを考えています。それから、西と東に製錬所としては分散しますが、これは、いろいろな見方ができますが、BCPという観点では寄与する面もあるということは言えると思います。

それからPTS社は、E-Scrapを受け入れておりません。しかしながら、この先、E-Scrapが増えた際には、PTS社でもE-Scrapを受け入れる可能性はゼロではないと思います。このようなストーリーが、今の段階で決まっているわけではございませんので、可能性としてということで言及させていただきます。PTS社が受託製錬化したとしても、まったく無縁の関係になるわけではありません。この先のストーリーも考えながら、事業を続けていく考えです。

髙柳喜弘氏(以下、髙柳):ロス・ペランブレス鉱山の操業は、これまで渇水がありましたが、10月くらいから状態が大きく改善しておりまして、足元は100パーセントの操業をしています。

ただ、ご指摘のとおり、海水淡水化のプロジェクト自体は遅れていまして、計画ではこの11月に完工の予定でしたが、来年度第1四半期くらいまでずれそうだということです。

したがいまして、淡水化プロジェクトが完工できれば、川の渇水状況に関わらず安定した操業が期待できますが、足元は川の状態がよいので100パーセント操業ができています。

配当については、淡水化プロジェクトの完工が遅れた理由は、高潮によって海辺にあった起業関係の設備、機材が海に流されてしまったためであり、この損失、そして工期が遅れていることによる損失を考慮すると、今お話しするのは時期尚早だと思っています。

チリのロイヤリティについては、今のところ大きく進展したという話は我々もまだ聞いておりません。足元で大きな影響があるかというと、確定的なものは、まだお話しできない状況です。

Q:小名浜製錬所は設備的に、直島製錬所ほどはE-Scrapによる効果は期待できないと思うが、投資することで、それなりのインパクトは出てくるのか。

PTS社の受託製錬化に関しての見方は、スライムなどの収入は落ちるため、収益に影響が出る一方で、オフバランスになることで、総資産の利益率では改善が見込めるという考えでよいか。

小野:PTS社の見方は、オフバランスになるという点はそのとおりです。一方で、PTS社で生産されます電気銅については、当社がインドネシアに設立します子会社を通じて、販売する権利を持っておりますので、受託製錬化に伴う収入があります。

実際の運営上は、価格にも左右されますけれども、受託製錬化による収益面での大きな変化はないという見込みのもとで、受託製錬化を進めたという経緯があります。

小名浜製錬所は、直島製錬所と製錬プロセスが同じではないというのはご理解のとおりです。特徴を活かしながらも、直島製錬所と瓜二つにはなれないわけですけども、両方の力を合わせて20万トン体制を構築していこうと考えているものです。

質疑応答(要旨):銅加工事業のROICについて

Q:銅加工事業のROIC着地見通しが、22中経目標値に対して未達の背景をどう考えているか。8月の事業説明会では、無酸素銅の特徴についても触れていたが、そういうものを活かした改善などをどう考えているか。また、ROIC改善ドライバーでは、アセット規模を減らしてROICを改善させるなどの改善余地についてはどう考えているのか教えていただきたい。

小野:銅加工事業のROICは投資が先行している段階であるため低めに出るということがあり、改善が急務であるという認識のもと取り組んでいます。

製品のポートフォリオについては、不採算製品を含めた製品群のバランスを考えると収益力の改善には、トータルで製作所全体の力をどう上げていくかが必要であると考え取り組んでおります。

髙柳:RIOC着地見通しが目標値に対し未達となっていることについて補足いたしますと、いくつか理由が考えられまして、1つ目は若松製作所、三宝製作所のそれぞれの設備が老朽化しており、設備更新をしなければならなくなっているということ。

2つ目はLuvata社からのリターンが、我々が期待した利益、EBITDAまで届いていないこと。この2つが一番大きく、収益を圧迫している要因だと考えています。

Luvata社については、米国で行っている溶接電極材や、中国等でも展開しているMRI向けの超電導線、マレーシアでやっているバスバーなどで、回復が見えてきていますので、このペースをキープしてほしいと思っています。

国内の設備の老朽化については、早急に設備更新を立ち上げて、よりよい効率を目指すことになりますので、そういったところの実現を目指していくように考えております。

質疑応答(要旨):金属事業の実収率について

Q:金属事業の実収率の見通しが安定化していない。確たる前提を置かれていないケースが多い印象があるが、これについて安定的に実現できるような施策などを考えているのか。

髙柳:ご指摘のとおり、予測するのは難しいところがあります。ですが、我々もそこに手を付けていないわけではなくて、過去のヒストリカルデータからルールを作って予測を立てております。しかしながら、依然として実績との乖離が出てきてしまっているとご理解いただければと思います。

このフォーキャストと実際の乖離を極力小さくするための努力は毎年行っていますので、なんとかここの乖離は小さくしていきたいと考えています。

質疑応答(要旨):成長が期待できる事業について

Q:来期からの新中経で成長戦略に取り組むという話があったが、現状残した中核事業の中で、最も業績の成長が期待できる分野や、製品群などがあったらお聞かせいただきたい。

小野:新たな成長の項目としては、xEV関連で出てくる、LiBやモーター等をいかに収益機会としてつかまえていくかが、今後の大きな方向性であると見ております。

こうした新たな成長項目と、既存でやっている事業とをうまく掛け合わせることによって、成長への道筋を求めていきたいと考えているところです。

質疑応答(要旨):環境・エネルギー事業の成長戦略について

Q:環境・エネルギー事業について、中期的なビジネスの拡張余力というのはどう考えているのか。

積極的な再生可能エネルギーの入札案件に参加していく。あるいはそういうコンソーシアムに参加していくかたちで、ビジネスのアセットを増やしていくのか。あるいは技術研究関連のリサイクルビジネスのほうにより注力して、ビジネス機会の拡張を狙っていくのか。

成長戦略として位置づけるための考え方を教えていただきたい。

小野:確かに再生可能エネルギーは、収益をあげていないわけではないですが、収益規模も他の事業に比べると大きくない事業です。

一方で、投資も必要になります。投資対リターンでいうと、事業ごとにWACCを算定することとしており、決して企業価値を毀損するものではないと判断しています。そのため、いくつかの地熱発電のプロジェクトへも参画する体制を取っております。

しかしながら、三菱マテリアルグループが再生可能エネルギーの会社になるというのは、違うのではないかと思っています。技術的に優位性をもつ金属製錬や溶媒抽出、さらなる研究開発も含めて、こうした分野に資源配分もしながら伸ばしていくかということが主眼になると思います。

環境リサイクルとしてやっている家電リサイクルにも、自動車などと同じように金属資源を含んでおります。やはり金属資源というのが重要なポジションになってくると思っています。

加えて、国内における昨今の経済安全保障という考え方においても、重要な鉱物資源をいかにして再利用できるかたちにしていくか、ということも今後の動きとしては重要なポイントであると考えております。

質疑応答(要旨):セメント事業への関わり方について

Q:セメント事業について。「50:50」の出資比率では必ずしもマイノリティでないが、業績へのインパクトも大きく、アクションも大きく取っていくというところで、御社を主体としてどのように関わっていくのか、考え方をもう一度整理させていただきたい。こうした事業説明の機会で出てこなくなってしまった割にインパクトが大きい。

小野:ご指摘のとおり、持分法適用会社ではありますけれども、非常に厳しい局面に立ち会い、この1年ないし2年くらいが非常に重要な時期を迎えているという認識です。

まずはMUCC社の経営への関わり方ですが、現在、私ともう1名が取締役としての経営の責務を担っていることが1つ。また、こうしたMUCC社の事業の状況、今後の見通しを投資家の方々にどのように伝えていくのかが、ポイントだと考えております。

ここまでのところ、開示が必ずしも十分だったとは思えませんので、次回以降、ご理解いただける、あるいは納得いただけるかたちで示していくための改善をしていきたいと考えているところです。

質疑応答(要旨):銅加工事業のROIC改善見通しについて

Q:銅加工事業のROICに関して、改善が見えてくるのは時間軸としていつからなのか。

今回、ROICの改善ドライバーの概要を説明いただいたが、これから300億円の投資をして、自動車関連の生産能力を増やしていくという計画になるため、ここから固定費の増加といったこともかかってくると思う。

そうした中で、次の中経期間の中でROICの改善が見えてくるのはいつ頃か、例えば最終年度に近いところなのか、中経の初めのほうなのか。そういったROICの改善、収益の改善を我々は期待してよいものかどうか。コメントをいただきたい。

髙柳:デットとエクイティの比率で見ますと銅加工事業の場合は、デットが多くなっています。そのため銅加工事業のWACCは、実は4パーセントよりもちょっと低くなろうかと思います。当面は、このWACCを越えることを、中経の早い段階で達成したいと考えています。銅加工事業のROICの低さ、収益力の低さは、我々も最大の課題だと思っていますので、ここについては極力早い段階で上昇の局面をみなさんにもお見せしたいと思っています。

質疑応答(要旨):銅加工事業のロールマージン改定影響について

Q:銅加工事業のROIC改善について、ロールマージンの改定の影響がどの程度含まれているか。

髙柳:ロールマージン改定のところは、具体的な金額は申し上げられませんが、5億円以上の収入の改善を見込んでいます。

質疑応答(要旨):電子材料事業のROICについて

Q:電子材料事業のROICについて、今期の着地見通しが6.4パーセントということだが、これは多結晶シリコン事業を含んだものか。この多結晶シリコン事業の譲渡における効果がどの程度なのか。

髙柳:電子材料事業ROIC着地見通しには、多結晶シリコン事業の影響がまだ入っております。これは、事業譲渡は年度末の3月としておりますので、そこまでは我々の営業利益にカウントされますので、多結晶シリコン事業を含んでいます。

新着ログ

「非鉄金属」のログ