三菱マテリアル、半導体関連製品の販売が堅調に推移 通期業績予想にて売上高・営業利益を上方修正

前年実績対比(損益計算書)

髙柳喜弘氏:執行役常務の髙柳でございます。本日は弊社決算説明会にご参加いただきまして、誠にありがとうございます。それでは第1四半期の決算概要ならびに通期業績見通しについてご説明します。

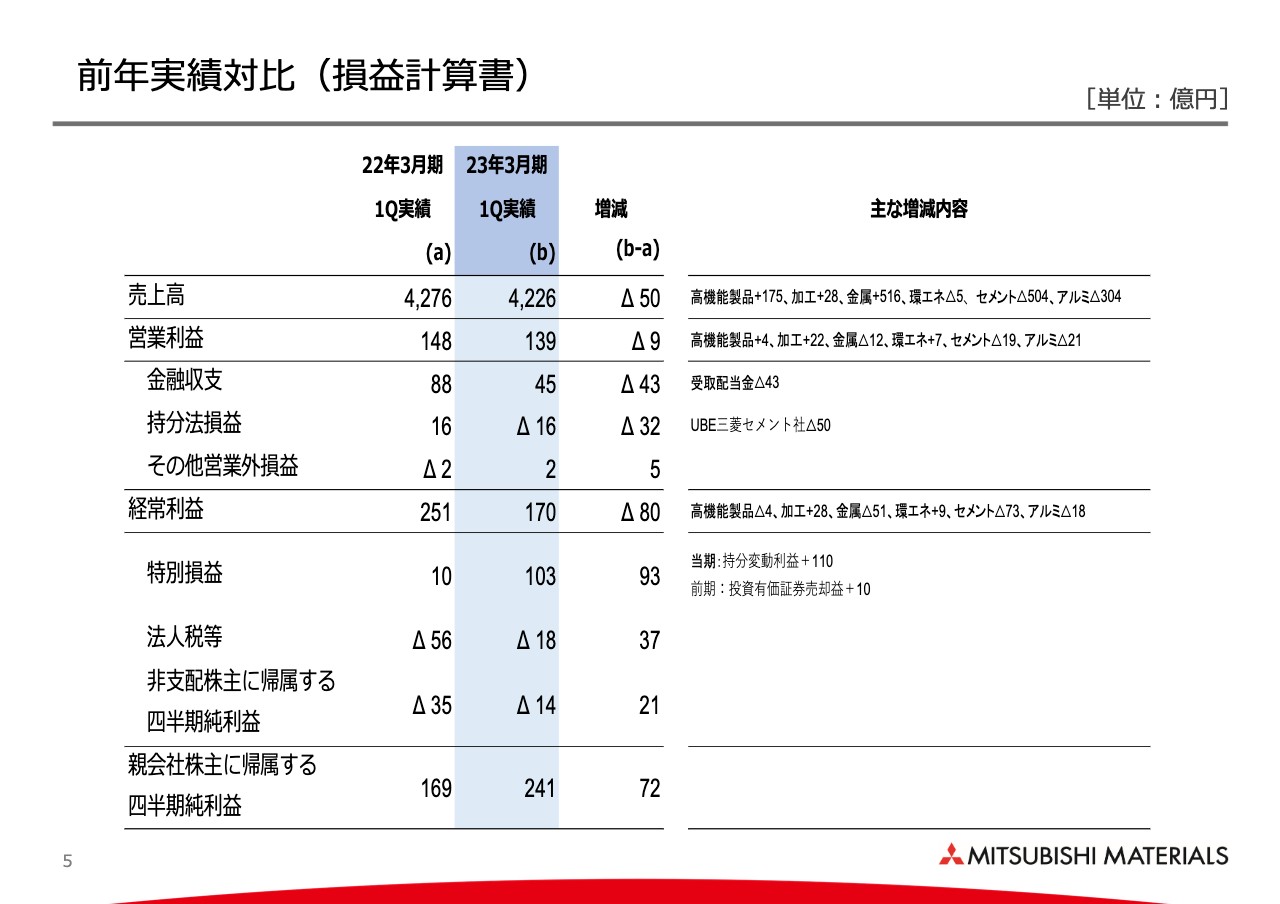

決算補足説明資料5ページの、前年実績対比をご覧ください。

23年3月期第1四半期の売上高と営業利益および経常利益は、前期と比較すると減収減益でした。このうち、事業ポートフォリオによる減益は、売上高で863億円、営業利益で42億円、経常利益で43億円の影響がありました。

売上高は、為替水準が円安で推移したほか、高機能製品において販売価格の値上げを実施しています。また、半導体関連および自動車関連の需要が底堅く推移したことによる高機能製品の増販に加えて、前期炉修による減産影響からの反動で金属事業の増販がありました。一方で、マイナス要因としては銅価格の下落があります。

営業利益、経常利益の増減に関しては、後ほど7ページ以降でご説明します。

四半期純利益に関しては、セメント事業に関する持分変動利益として110億円の特別利益を計上しています。

前年実績対比(諸元)

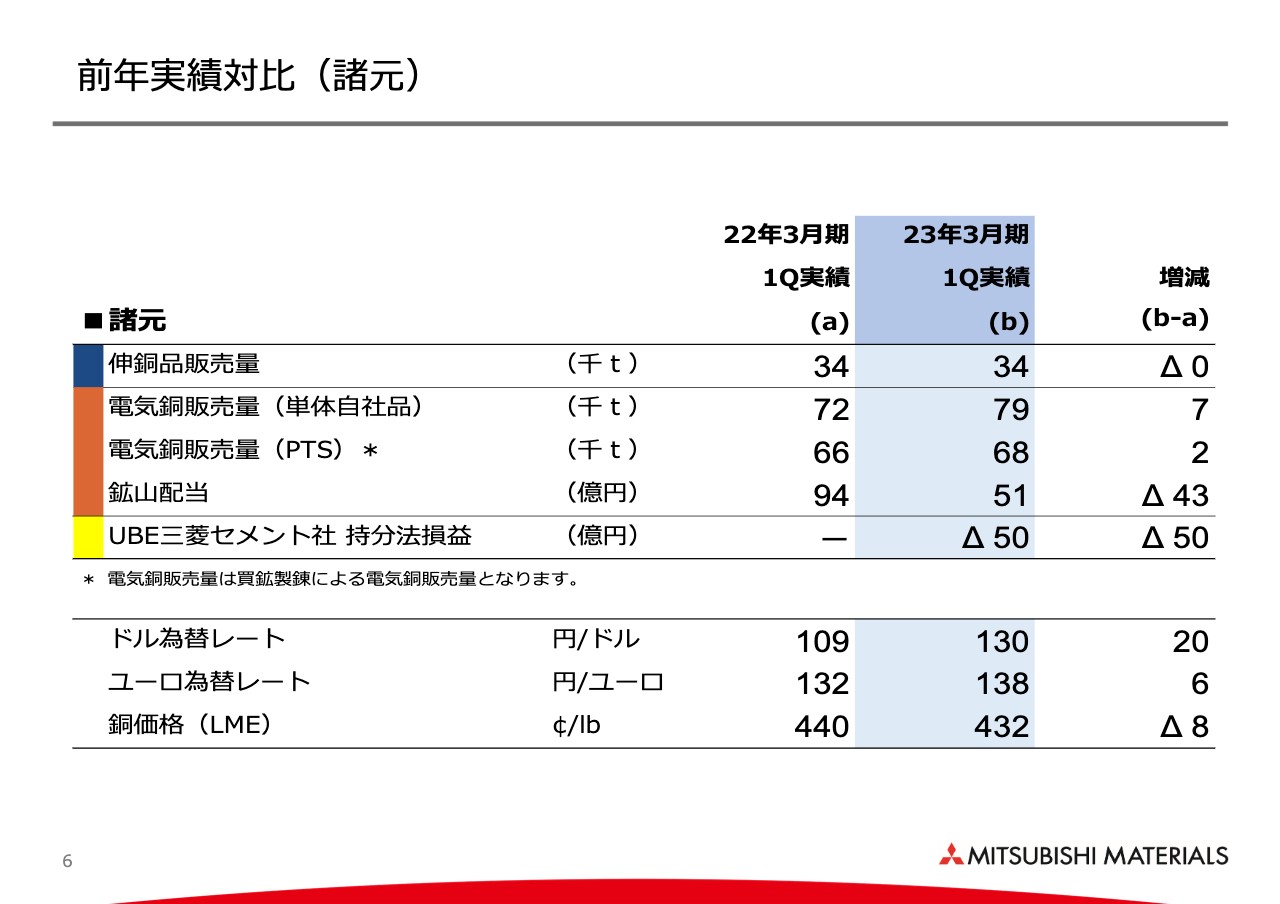

6ページの諸元をご覧ください。伸銅品の販売量については、国内で車載向け押出材などの低迷がありましたが、おおむね前期並みとなっています。

電気銅自社品の販売量は、2021年2月から3月にかけて実施した直島製錬所の炉修明けの減産、および小名浜製錬所で発生した酸素供給会社の設備トラブルによる減産の反動もあり、増販となっています。

PTスメルティング社の電気銅販売量については、鉱石中の銅品位が上昇したことにより増販となりました。鉱山配当については、チリのロス・ペランブレス鉱山の渇水による減産の影響を受けて減少しています。

また、本年4月から発足したUBE三菱セメント社の持分法損益は、石炭価格や原油価格などの原料の高騰によるコスト増を受けて、マイナス50億円となっています。

前年実績対比(要因内訳/経常利益)

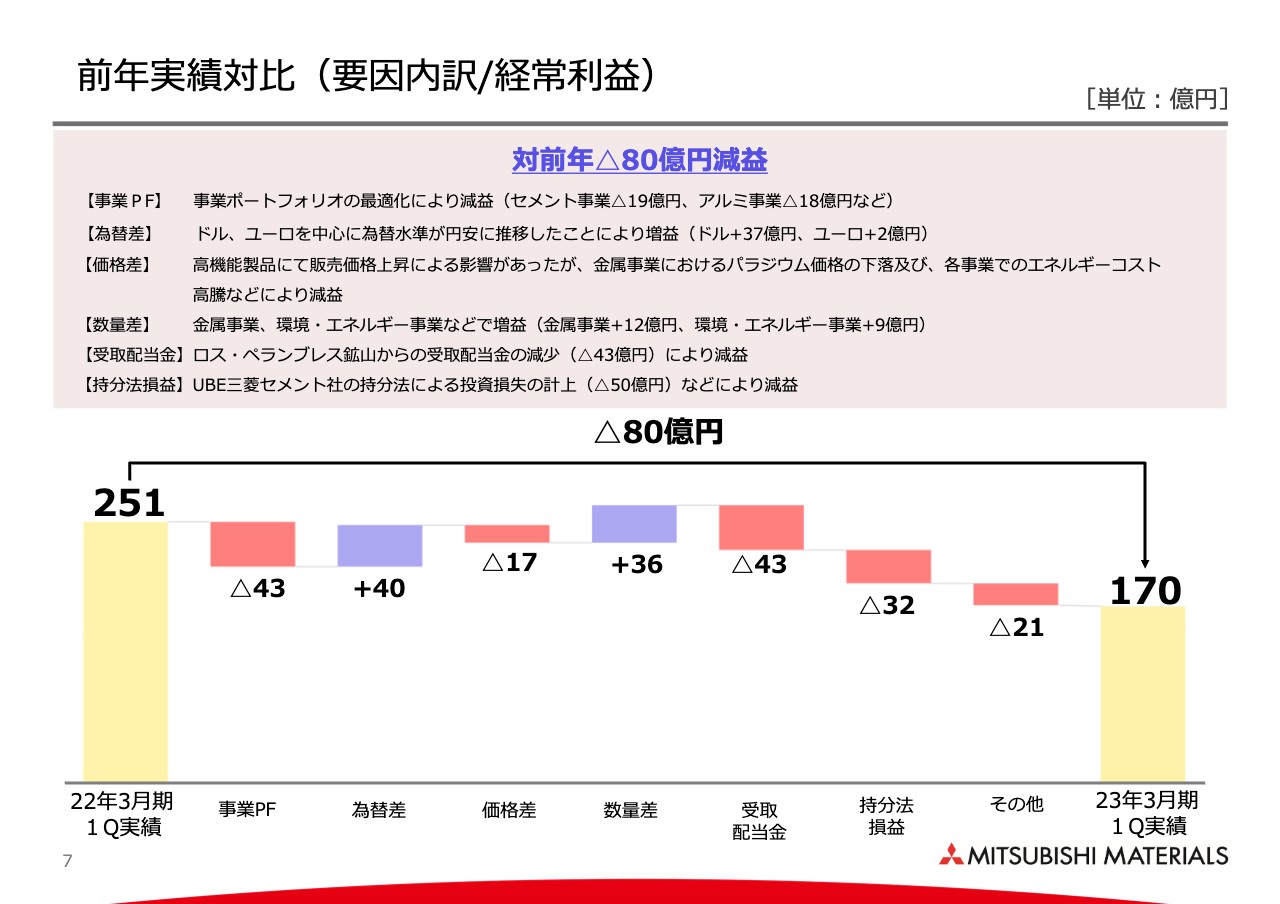

7ページでは経常利益の増減について、滝グラフを使ってご説明します。23年3月期第1四半期の経常利益は、前期の251億円からマイナス80億円の170億円です。このうち、事業ポートフォリオによる影響が43億円となっています。

為替差については、ドルやユーロなどの為替水準が円安に推移したことによるものです。

価格差については、高機能製品・加工事業において、販売価格の値上げを実施しています。しかし、金属価格の下落や、各事業での原材料やエネルギー価格の高騰などのコスト上昇をカバーできるところまでは至らず、減益となっています。

数量差については、金属事業での電気銅自社品の販売量増加がありました。環境・エネルギー事業でも販売が増加しており、増販・増益に寄与しています。

受取配当金・持分法損益は、先ほど諸元にてお話ししたとおりです。

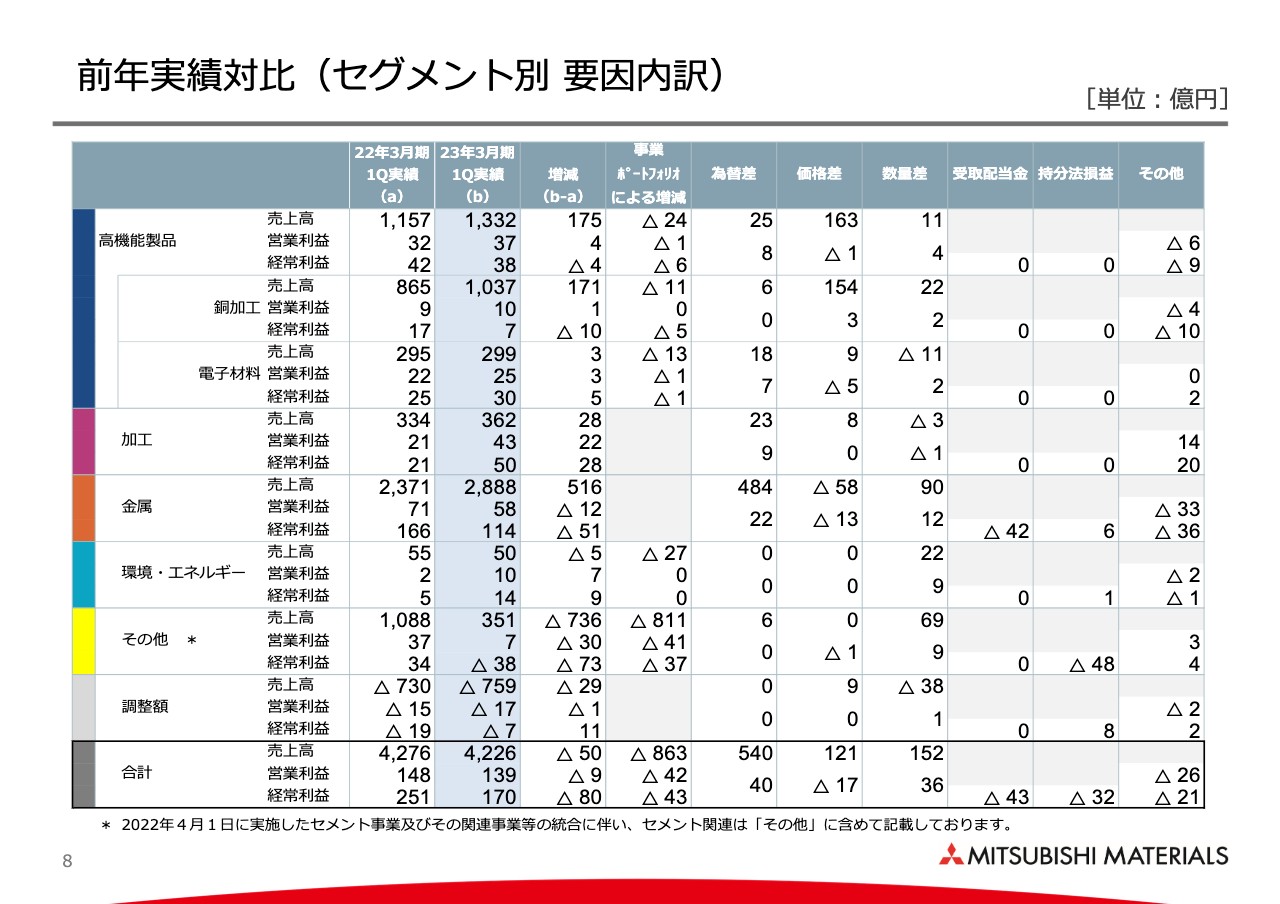

前年実績対⽐(セグメント別 要因内訳)

8ページでは、各事業の主な内容について、セグメント別にご説明します。

高機能製品の銅加工については、原材料・エネルギーコスト高騰の影響がありましたが、単体・Luvata社ともにロールマージンの改定を行ったことに加えて、Luvata社ではMRI向け超電導線を中心に販売が増加しています。

また、その他差の要因として、銅価格の下落によりLuvata社にてデリバティブ評価損益の影響額として約7億円のマイナスがあります。

電子材料については円安による為替影響に加えて、半導体製造装置向けや空気圧関連分野において、三菱電線社のシール材の販売が好調に推移しています。

加工事業については、新型コロナウイルス感染症の拡大による中国でのロックダウン、それによる自動車生産の低迷がありましたが、一方で北米地域などでは需要が堅調に推移しています。また、円安による為替影響もありました。

金属事業は、円安による為替影響に加えて電気銅販売量が増加したものの、パラジウム価格の下落、エネルギー価格の高騰によるコストアップに加えて、銅鉱山からの受取配当金の減少がありました。

環境・エネルギー事業は、原子力関係の販売が増加となっています。

その他のところでは、UBE三菱セメント社の持分法による投資損失が計上されています。以上が、前年対比のご説明となります。

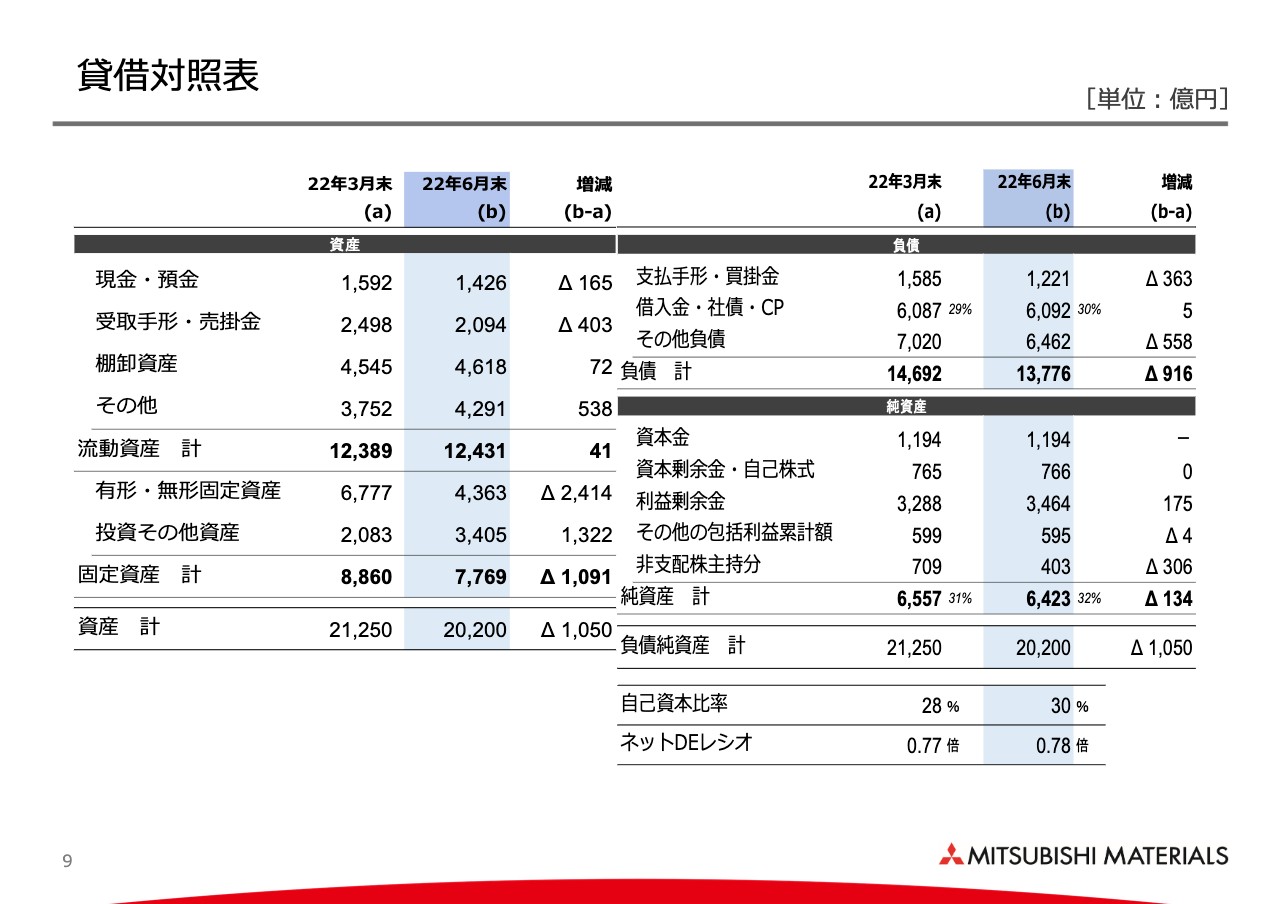

貸借対照表

9ページのバランスシートについてご説明します。23年3月期第1四半期末における総資産は2兆200億円となり、前期末から1,050億円減少しています。負債に関しては、当四半期末で1兆3,776億円となっています。こちらは、前期末から916億円の減少となっています。

このうち、セメント事業の持分法適用会社への移行による影響については、総資産で約2,000億円、負債で約1,700億円となっています。

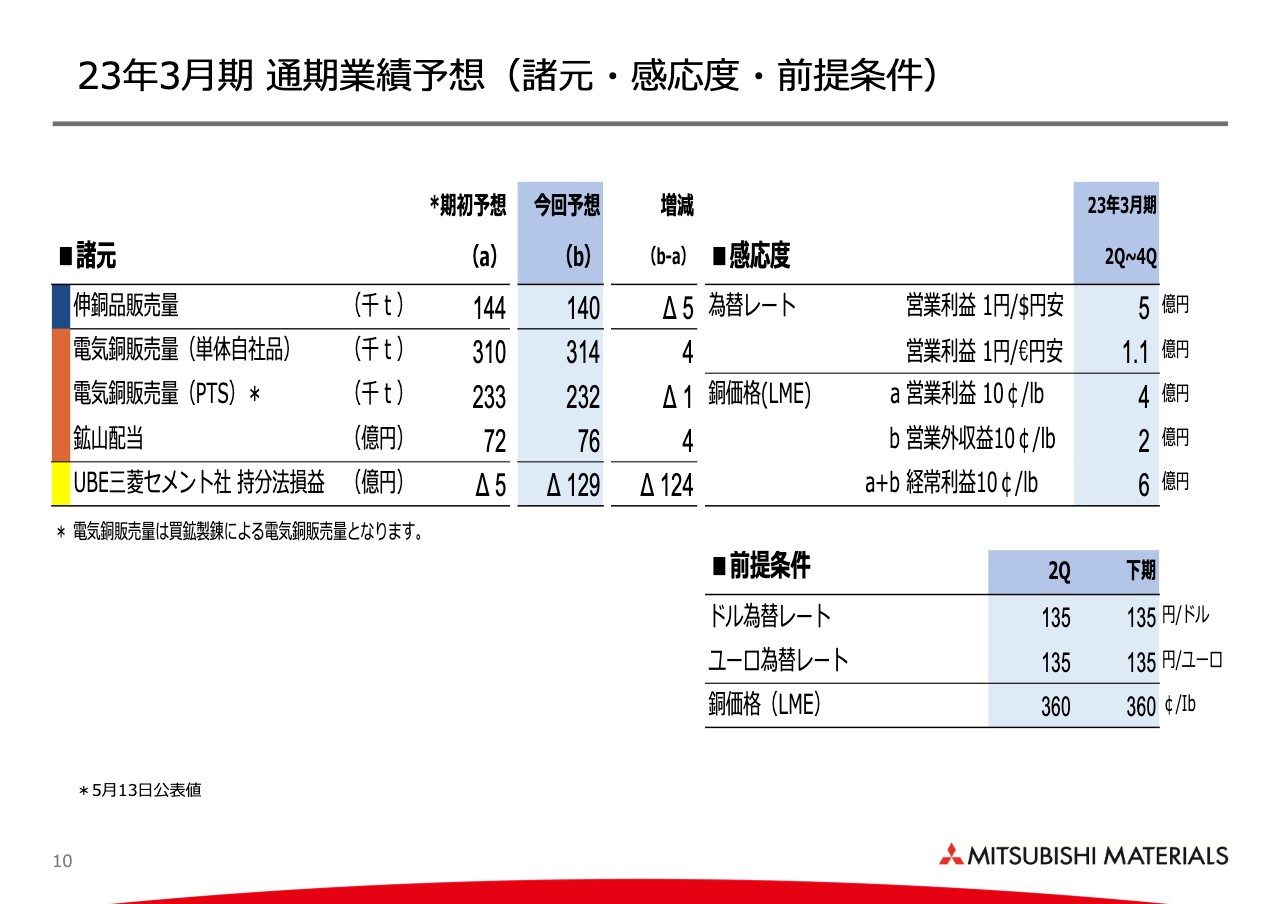

23年3⽉期 通期業績予想(諸元・感応度・前提条件)

続いて、今回見直した通期業績予想についてご説明します。まず、第2四半期以降の為替・銅価格の前提条件については、米ドルは135円、ユーロも同じく135円で見ています。銅価格は、ポンドあたり360セントとしています。これらの為替、価格の変動による感応度についてはスライド上段にお示ししているとおりです。

次に、諸元についてご説明します。伸銅品販売量は、一部の客先に関して中国のロックダウンによる影響が顕著に出てくるものと想定していますので、当初予想から減少する見通しです。

電気銅自社品の販売量は、第1四半期にて操業が順調に推移したことなどから、主に第2四半期での増販を織り込んでいます。PTスメルティング社の電気銅販売量は、第1四半期にて操業トラブルが重なり、稼働率が低位で推移しました。これにより減販となる見通しです。

鉱山配当に関しては、為替と銅価格の前提条件を見直した影響を反映したものになります。

UBE三菱セメント社の持分法損益に関しては、石炭価格、原油価格等の原料高騰によるコスト増加に対応すべく、国内セメントの追加値上げや輸出価格の値上げ等の施策を取り進めていますが、上期の損益悪化の影響を受け、前回予想から大幅に減益となる見通しです。

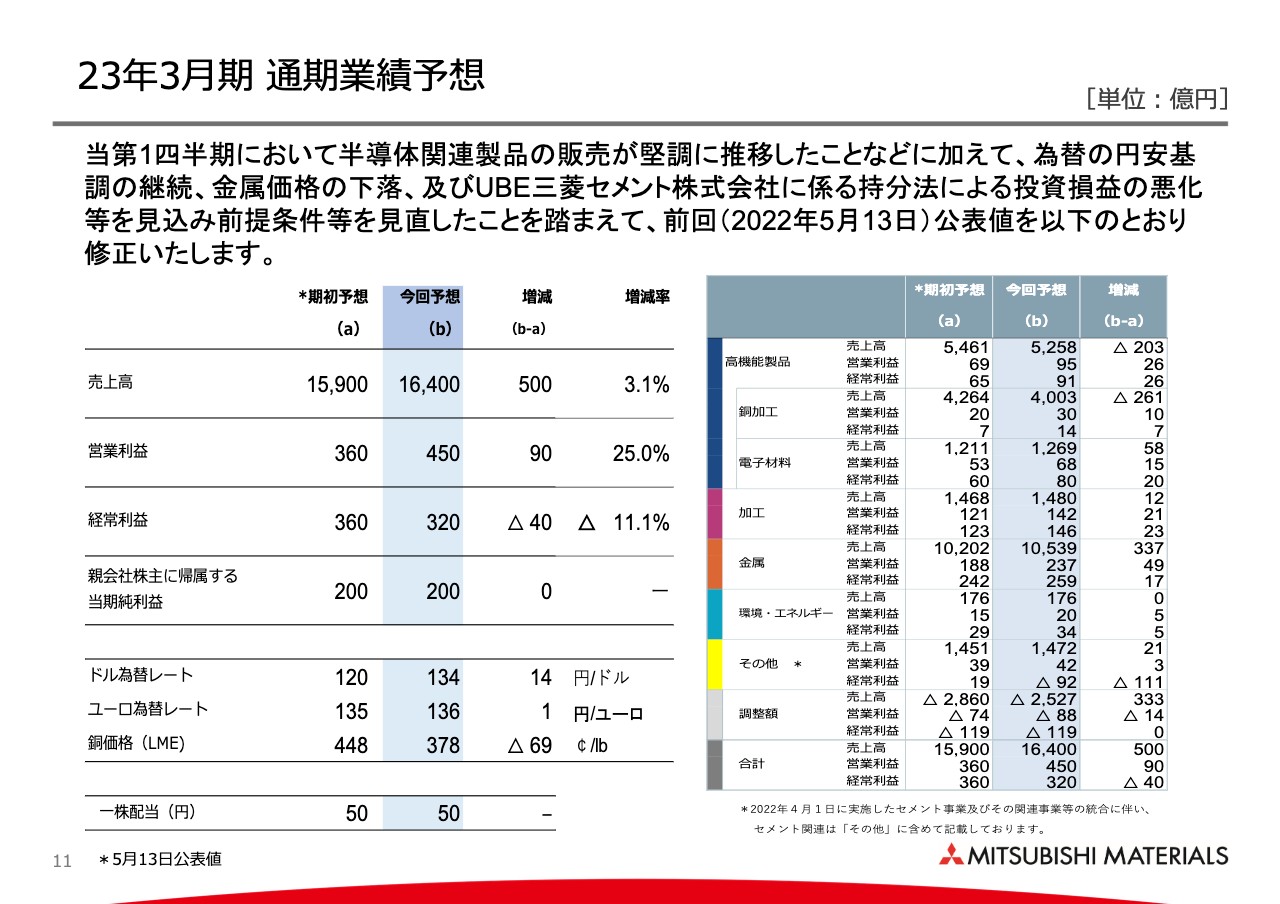

23年3⽉期 通期業績予想

11ページでは、損益計算書についてご説明します。今回見直した通期業績予想については、第1四半期において半導体関連製品の販売が堅調に推移したことに加え、第2四半期以降も為替の円安基調が継続すると想定しています。

一方で、金属価格の下落およびUBE三菱セメント社の持分法損益の悪化を考慮して、売上高は1兆6,400億円、営業利益は450億円、経常利益は320億円、当期純利益は200億円となっています。1株当たりの配当金は当期純利益が変わらないため、前回予想どおりの50円としています。

セグメント別の増減については、スライド右側にてお示ししているとおりです。経常利益の増減に関しては12ページにてご説明します。

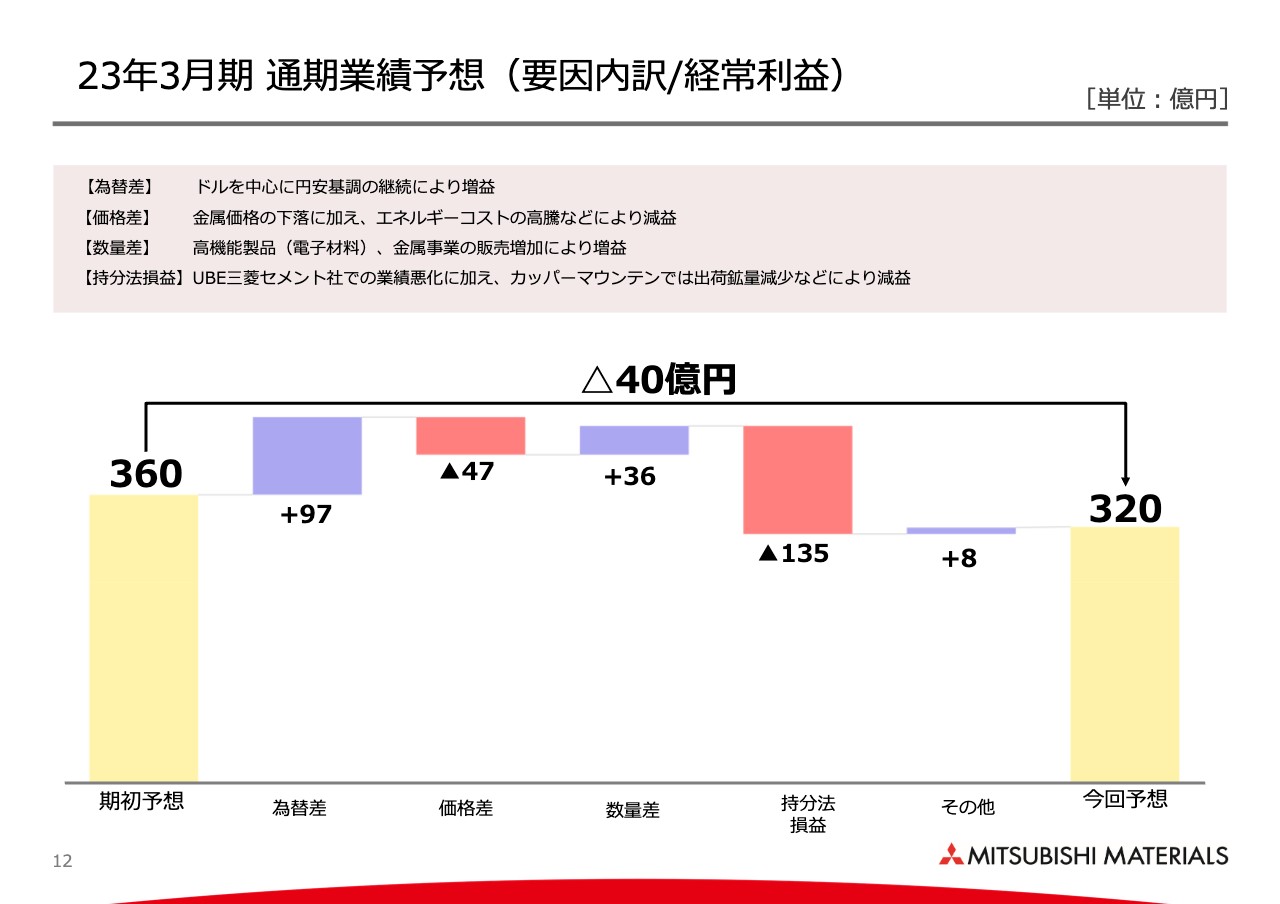

23年3⽉期 通期業績予想(要因内訳/経常利益)

経常利益の増減について、滝グラフにてご説明します。為替差については、主に米ドルの円安影響として97億円の増益を織り込んでいます。価格差では、銅価格の下落、およびエネルギー価格の高騰影響などを主因として、47億円の減益を見込んでいます。

数量差では高機能製品、金属事業での増販を織り込んでいます。ここでの高機能製品とは、主に電子材料を指しています。先ほどの銅加工のほうでは伸銅品を全般に見ていますので、主に電子材料での増販を見込んでいることになります。

持分法損益については、135億円の減少を見込んでいます。諸元にてご説明したUBE三菱セメント社の業績悪化の影響が約124億円です。こちらに加え、カッパーマウンテンにおいて、採掘箇所変更に伴う粗鉱品位の低下などにより12億円の減少を見込んでおり、合わせて約135億円の減少です。

私からの説明は以上です。

質疑応答(要旨):セメント事業の概況と今後の見通しについて

Q:セメント事業について、情報が限られているとは思うが、石炭価格の上昇に対する国内の値上げの取り組みや、コスト削減、また米国事業の現状を含めて、概況と今後の見通しについて教えていただきたい。第1四半期の数字を見ると、通期では赤字が縮む見通しのようにも思える。

A:セメント協会では、国内のセメント需要を3,800万トンと想定しており、今年もあまり大幅な改善は見られないという状況になっています。

一方で、コスト面は上昇していますので、対策として昨年2,200円の値上げをお客さまにお願いしている状況です。こちらは徐々にお客さまのご理解も得られまして、実現しつつあります。

しかしながら、さらに今、石炭価格が一時期、豪州為替スポットで400ドルオーバーとなっており、このコストアップは2,200円の値上げだけではカバーできない状況にあります。そのため、3,000円の追加の値上げを、お客さまにお願いし始めているところです。

追加の値上げ影響が期待できるのはこの下期からになると見込んでおり、この効果を織り込み今回の見通しを策定しております。

したがいまして、下期にかけて徐々によくなりますが、劇的によくなるという状況には、未だ至っていません。なお、営業利益ベースでは下期は黒字となる見通しです。

米国に関しましては、ドライバー不足は未だ解消できておりませんが、米国でも値上げを遂行しておりまして、その影響が徐々に出てきているところです。

また、石炭を燃料として使う比率は、日本よりも低いため、エネルギーコストの影響度は日本に比べると抑えられていると考えております。

質疑応答(要旨):各製品群のマーケット環境について

Q:銅加工や電子材料、加工事業など主力事業について、主だった製品群のマーケット環境など近況について解説いただきたい。

A:銅加工に関しましては、マーケット自体は自動車と電子材料の2つが大きな柱になっております。自動車に関しましては、中国での自動車減産影響が出てきており、自動車関連部品もしくは自動車向けの銅の端子材について、厳しい状況が続くとみております。

一方、端子材に関しましては、お客さまからの需要に対し少し遅延している受注がございます。これらを踏まえますと、当社の端子材の製造はフルオペレーションに近い状況が続くとみております。

電子材料に関しましては、見通しが難しい環境にあると考えております。半導体製造装置向けの半導体、チップの需要を強めにみておりましたが、お客さまの状況を鑑みると、在庫が積み上がる局面が出てくると考えております。

加工事業における超硬製品に関しましては、主な需要先が自動車でございますので、市況は、銅加工と概ね同様です。

しかしながら、原油価格の変動や米国の景気動向により、状況が大きく変化すると考えております。

今回見直しました業績予想では、販売数量が微減すると見ております。

質疑応答(要旨):業績予想での営業利益が増益となっている要因

Q:今回見直した業績予想では、銅加工と電子材料、加工事業で、営業利益の予想を引き上げているが、この要因を教えていただきたい。

A:銅加工、電子材料および加工で営業利益がプラスとなっている要因は、第1四半期での増益です。

質疑応答(要旨):純利益予想を据え置いた理由について

Q:純利益の予想を、期初予想から変えず据え置いた理由を教えていただきたい。

A:純利益予想に関しましては、経常利益予想値を下方修正している一方で、セメント関係の特別利益を第1四半期で110億円ほど計上していることや、一部の不採算の製品、それらに関わる事業の整理費用として、一定の損失が出ることを想定しております。

このような状況を考慮し、今回、純利益については据え置くこととしました。

質疑応答(要旨):業績予想における価格差の内訳

Q:今回見直した業績予想にて、価格差でマイナスの47億円になっている内訳として、価格の影響やエネルギーコストなどがどうなっているのか教えていただきたい。

A:価格差でのマイナス47億円は、電力価格差で20億円のマイナス。銅やパラジウムといった金属価格など、その他の価格差でマイナスの27億円となっております。

質疑応答(要旨):電子材料における今後の見通しについて

Q:電子材料は、第1四半期の業績が非常に強いわりに、今回、増額修正した業績予想では、少し保守的に見えるが、半導体装置などの需要の減速リスクをある程度見られたということなのか、この考え方を教えていただきたい。

A:ご認識のとおり、半導体製造装置の需要を保守的に見ております。

質疑応答(要旨):持分法による投資損益の減益要因

Q:UBE三菱セメント社について、今回の通期見通しの悪化を、事業要因・単価要因・その他の要因など、要因分析というかたちで、また日米のそれぞれのインパクトなども解説いただきたい。

A:持分法適用会社ということもあり、手元に詳細なデータがありませんが、当社が第1四半期にて50億円ほど悪くなっているということは、100パーセントベースでは100億円ほど悪くなっているということになります。このうち、おそらく4割弱くらいのところはエネルギーコストではないかと想定されます。

それに加えて、予定していた値上げが、徐々にお客さまにご理解いただいているところもありまして、予定よりも若干へこんでいるところはあります。

質疑応答(要旨):UBE三菱セメント社の収益改善策と今後の取組みについて

Q:UBE三菱セメント社の収益改善策に関する今後の展開と出資比率が50パーセント・50パーセントのジョイントベンチャーであるがゆえに、にらみ合いで動きにくくなってしまうことはないのか。今の時点で話せる内容があれば教えていただきたい。

A:まず50パーセント・50パーセントのジョイントベンチャーですので、意思決定で滞るなどの懸念を抱かれるかと思いますけれども、当社は基本的に、UBE三菱セメント社の自律性については、なるべく尊重しようとしています。

足元の状況はクリティカルだと思っていますので、当社およびUBE社の経営陣が、取締役会など以外でも協働をしています。

収益改善策に関しましては、製品の値上げに加え、生産コストの低減、経費等の削減についてもスピードも意識しつつ検討を進めています。決定後、みなさまにお示しすることになると考えております。

質疑応答(要旨):期初予想との対比について

Q:前回の22年3月期決算時の今期の見通しの中で説明していた銅加工、電子材料の増産対応コストや、加工事業の販売強化のコストなどに対して高機能製品、加工事業で数量差のプラスを見ているとの話があったが、この第1四半期でコストや数量差がどのような結果となったかを教えていただきたい。

また、今回見直した通期業績予想でのそれらの要素の変更内容をあわせて教えていただきたい。

A:粗い試算ですが、予算に比べますとコストについては20億円から30億円程度減少しています。

ただし、この先の見込みでは、それと同等のコストダウンを見込んだ見通しにはしていません。

数量差のところは、第2四半期以降に出てくるという見通しは変わっておりませんが、伸銅品や超硬製品は、当初予算より下げていますので、その影響は多少は出ますが、トータルとしては大きく変わっていないと思っています。

質疑応答(要旨):キャッシュ・フローの通期見通し

Q:今回の業績見直しによって、通期のキャッシュフローがどのように変わったかという点と、80円相当の配当総額並みの株主還元を目指すとしていたが、進捗がどのようになっているのかを教えていただきたい。

A:通期のキャッシュフローについては、足元だいぶ銅価が下がってきまして、キャッシュフロー的にはプラスに効いてくることになります。

一方で135円という為替が続いていくと、この円安による棚卸増の影響により、ほぼオフセットされると考えております。

また、5月に発表した来年の1月からのPTスメルティング社が受託精錬方式になる影響につきましては今のところ変わっておりませんので、棚卸減もしくは為替による棚卸増がオフセットされて、大きな要因であるPTスメルティング社のところが変わらないということになりますと、キャッシュフロー自体は大きくは変わらないのが今の見込みとなっています。

ここから先、株主の方への還元額については当社の目標は変わっておりませんので、直接の配当及び自己株買いも含めたところで、引き続き努力していきます。

では、ご質問がないようですので、これにて質疑応答を終了させていただきます。最後にCFOの髙柳よりひと言ご挨拶させていただきます。

髙柳氏よりご挨拶

髙柳:今年度も複雑な状況の中で、企業価値を上げていくために、よりよいトラックレコードを残していくために、引き続き諸施策に取り組んでいきたいと思います。

特に今日はあまりお話しできませんでしたけれども、コスト競争力の面でも引き続き強くしていかなければ、当社としても立ち行かないと思っていますので、こちらを締めていきたいと思いますので、引き続きご指導ご鞭撻のほどよろしくお願いいたします。本日はありがとうございました。

新着ログ

「非鉄金属」のログ