Branding Engineer、今期は前期比55%増の大幅増収を計画 株式の流動性・認知度向上のための施策を実施

ビジョン

河端保志氏(以下、河端):株式会社Branding Engineer、代表取締役CEOの河端でございます。本日はご参加いただき誠にありがとうございます。できるだけ有意義な時間にできるようにがんばります。ご質問にも最後に私がすべて答えさせていただきますので、何卒よろしくお願いいたします。

当社はビジョンに「Break The Common Sense」を掲げています。意味は「常識を打ち壊す」です。例えば、昔はインターネット上で物を買うのは怖いという考えがあったと思いますが、今では定着している文化になっています。このような合理的な非常識を当社が展開することにより、「常識を壊して、新しい価値を生み出そう」と取り組んでいます。

会社概要

会社概要です。証券コードは7352で、資本金や従業員数などはスライドに記載のとおりです。本社は渋谷にあり、大阪や宮崎などにも拠点を持っています。

代表紹介

私と共同代表の高原をご紹介します。私は平成元年(1989年)生まれで埼玉県出身です。私と高原に共通して言えることは、小学生頃からずっとWebエンジニアとしてインターネットにどっぷり浸かってきたことです。

大学時代は、都内の国立大学の電気通信大学に通っていました。とてもエンジニアが多い大学なのですが、この大学院では人工衛星の姿勢制御の研究をしていました。その研究の傍ら始めたのが、このBranding Engineerです。

始めた時は資本金10万円の学生企業でしたが、そこから「エンジニアの価値向上をしたい」という思いで創業からこの会社名で2人でがんばってきました。

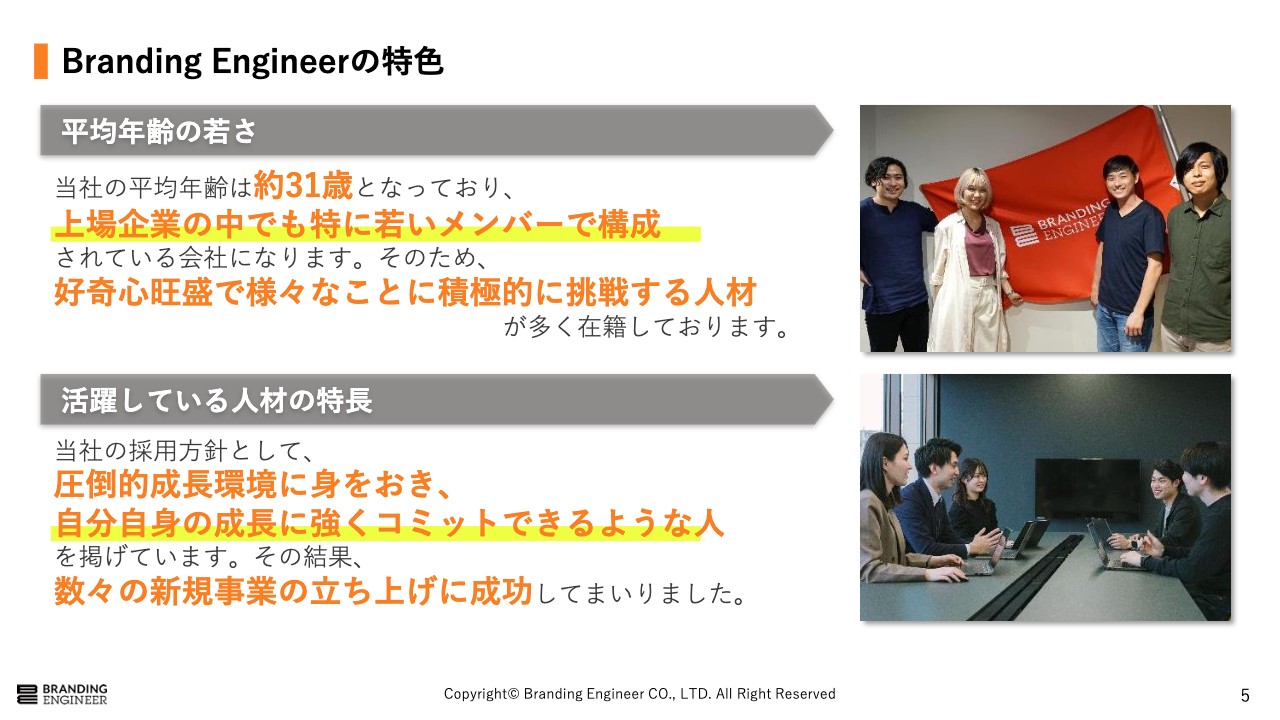

Branding Engineerの特色

当社は平均年齢が31歳と、上場企業の中でも特に若いメンバーで構成されています。採用方針は「圧倒的成長環境に身をおき、自分自身の成長に強くコミットできるような人」を掲げています。そのため、非常に好奇心旺盛で失敗を恐れずさまざまなことに積極的に挑戦する人が多く在籍しており、結果として創業以来、数々の新規事業の立ち上げに成功しています。

事実、当社の元メンバーで起業して活躍している人もかなり多く、非常に優秀なメンバーが集まっている会社となっています。

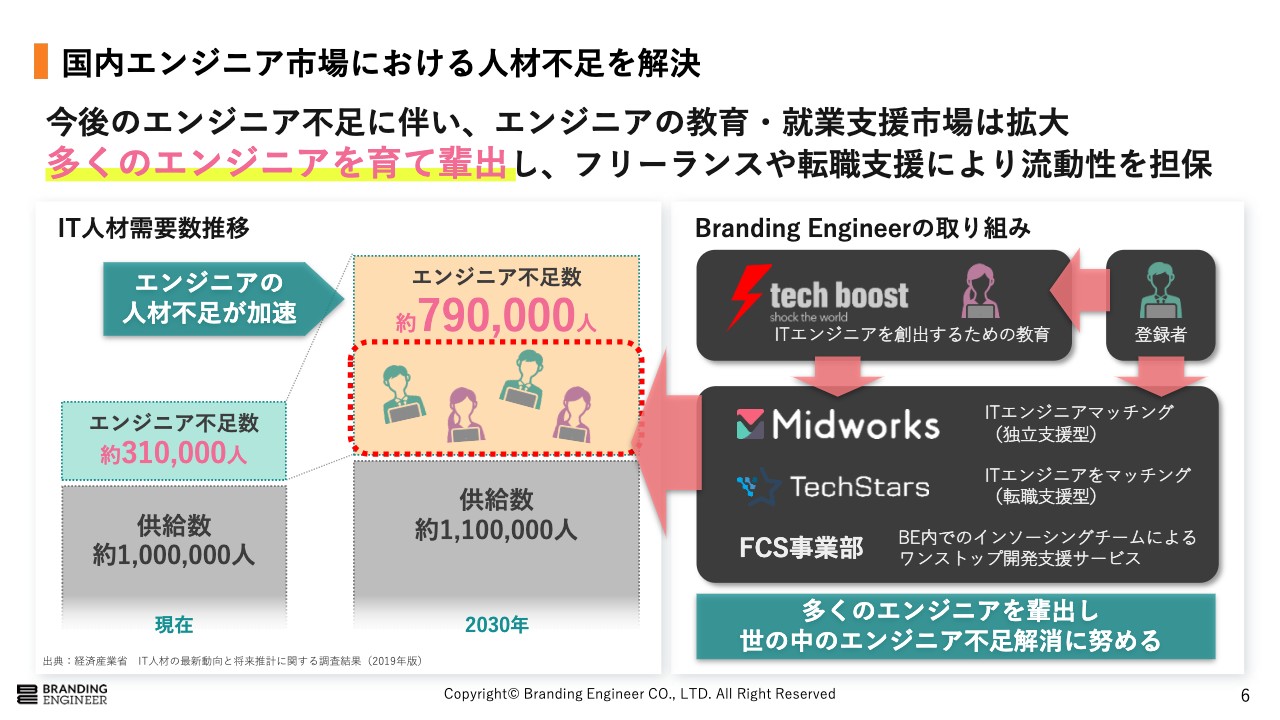

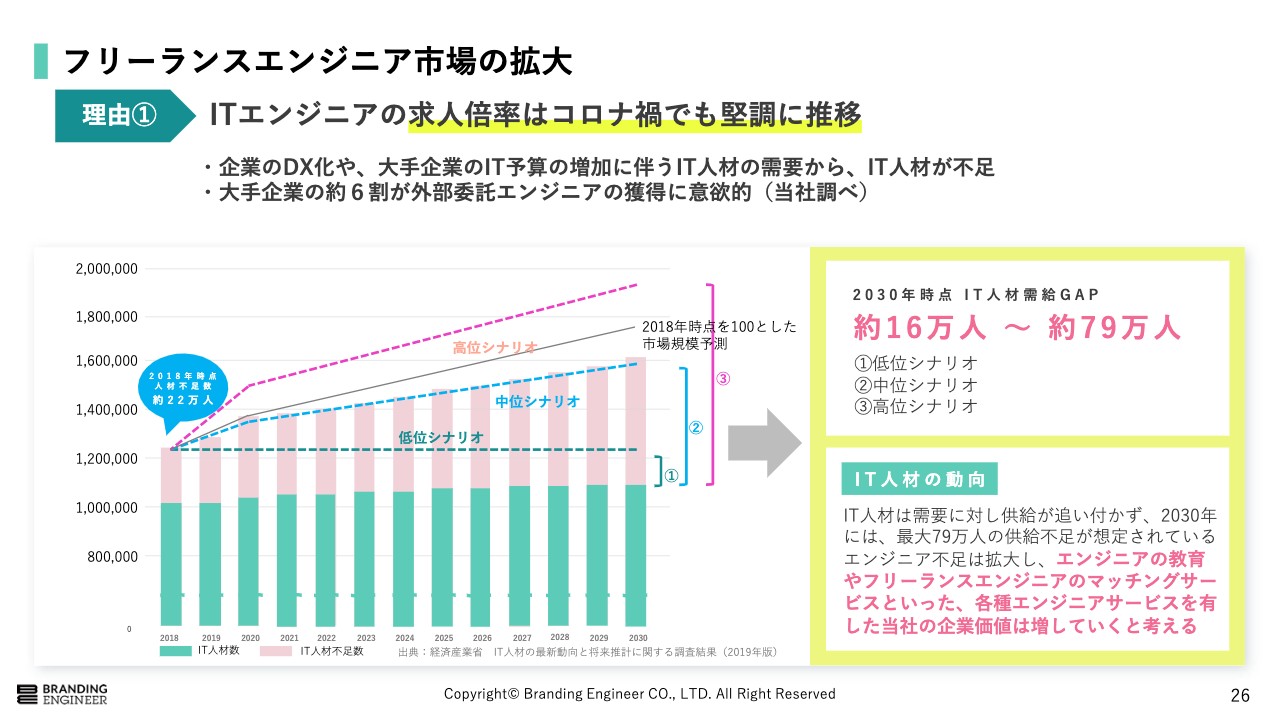

国内エンジニア市場における人材不足を解決

ここからは市場における具体的な話になりますが、Branding Engineerが世の中に提供する社会価値は「国内のエンジニア市場における人材不足の解消」です。ご存知の方も多いと思いますが、我が国では現在すでに約31万人のエンジニアが不足しており、2030年にはさらに拍車がかかり、約79万人以上のエンジニアが不足すると言われています。

この主な原因は、日本型の雇用形態にあると考えています。日本では一度採用した従業員を解雇することが難しく、従業員も「転職はせず、なるべく1つの会社で長く働きたい」という気持ちの方が多くいます。結果、IT人材を1つの会社にとどめておくことになり、雇用の流動性が損なわれています。

経済などに詳しいみなさまならご存知だと思いますが、雇用の流動性が損なわれることによりお金にも流動性がなくなり不況になるのと同様に、流動性が損なわれることで人材不足が起きる理由もご理解いただけるのではと思います。加えて、そもそもエンジニア職に就く方が少ないという課題もまだまだ存在しています。

そこで、我々は「Midworks」にて流動性の高い人材であるフリーランスエンジニアを各現場に提供し、「TechStars」で転職活動という流動性を高める行為の支援を行っています。さらに「tech boost」が提供するプログラミングスクールで、国内エンジニア数を増やします。このように雇用の流動性を高めることとエンジニアの創出を行うことで、エンジニア不足の解決を目指しています。

さらに国内企業の多くは流動性の高い人材を用いた組織作りに慣れていないため、FCS事業にて企業に対してコンサルティングやエンジニア組織の内製化支援を行っています。

エンジニア不足に伴い増加するであろうエンジニア教育・就業支援の市場の拡大やコンサルティング需要の増加に対し、社会に貢献していく所存です。

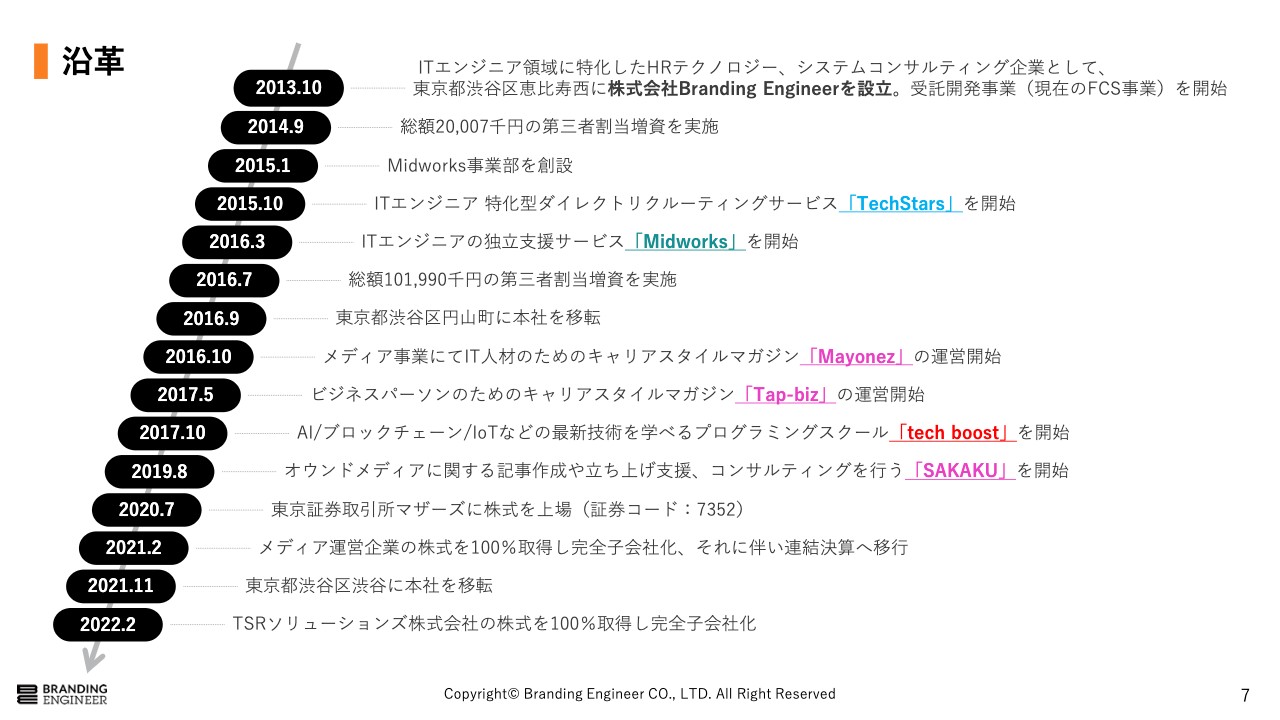

沿革

会社の沿革は、後ほどご確認いただければ幸いです。

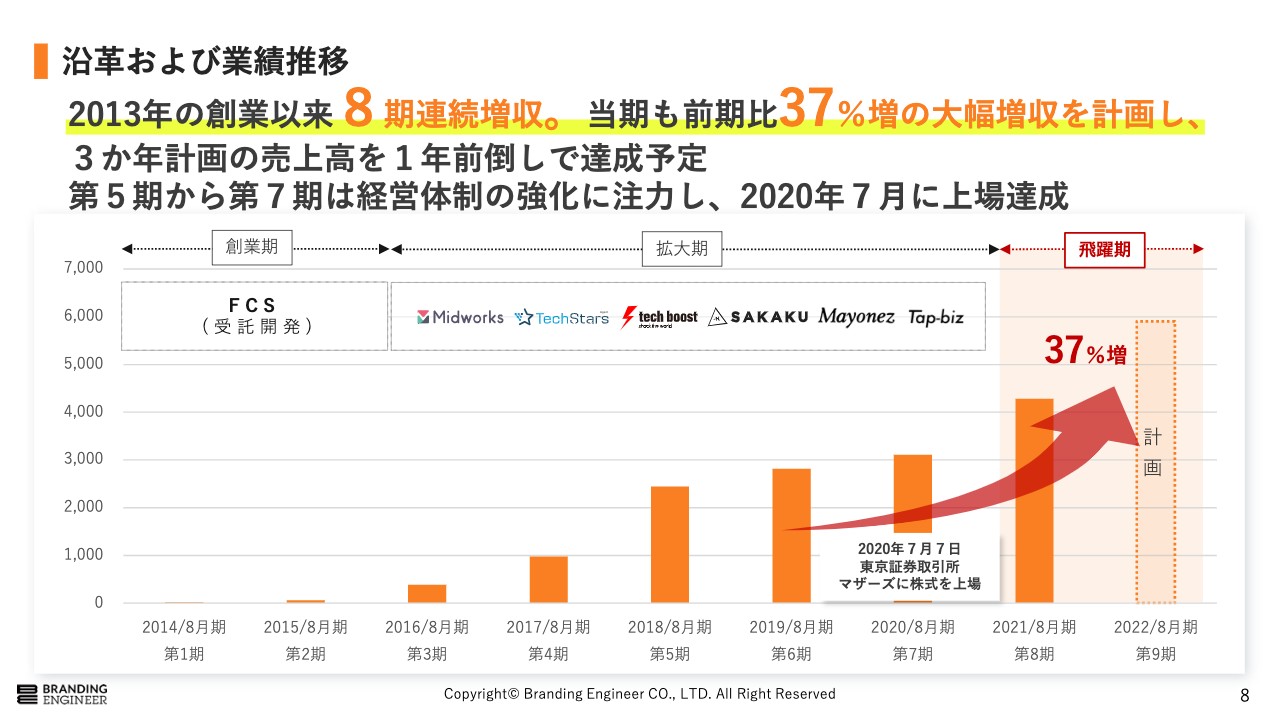

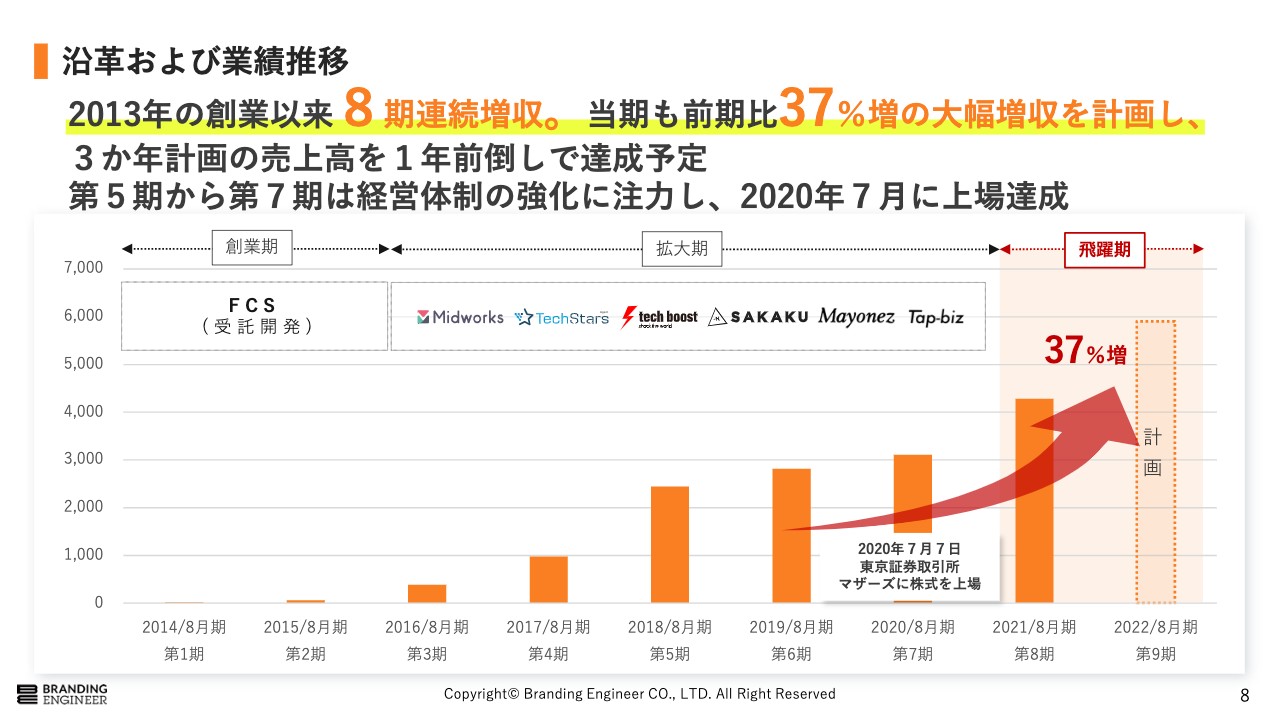

沿革および業績推移

当社は、2013年の創業から8期連続増収を達成しています。2018年8月期から2020年8月期は、事業推進よりも上場後に必要となるガバナンス体制の強化に注力した結果、直近ほどの飛躍はできませんでした。

しかし、上場後の2022年8月期の売上高は前年比37パーセント増の59億円を計画しており、2020年10月に公表した3ヶ年計画の売上高を1年前倒しで達成する予定です。このように、上場準備中に作ったできる限り属人性を持たない社内のマッチングシステムなどが機能することにより、高い成長率を維持できています。

※当セミナー実施後、8/8に業績予想を売上高前年比55パーセント増の66.5億円に修正

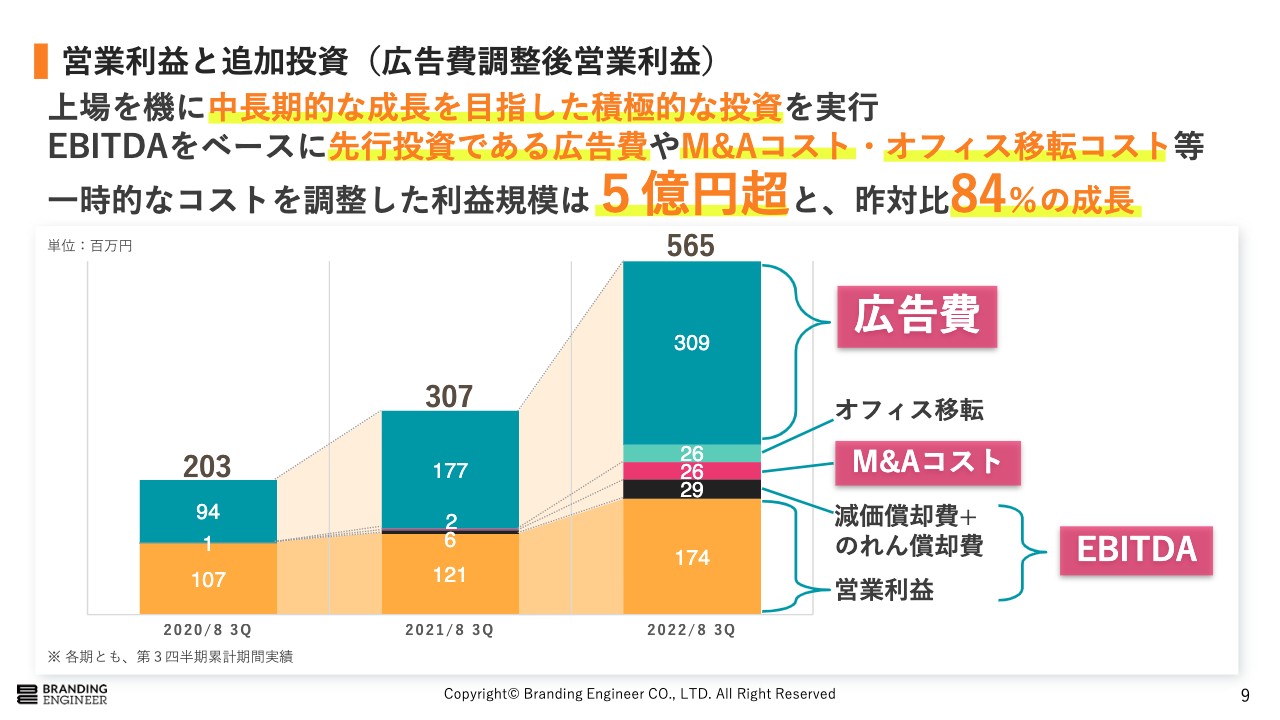

営業利益と追加投資(広告費調整後営業利益)

当社では上場を機に、短期の利益ではなく中長期的な利益の増加とそれに伴う時価総額の上昇を目指しています。そのため、目の前の利益だけにこだわらず、広告費やM&Aの実施など、中長期的に利益につながるような投資を積極的に行っています。

スライドのグラフのとおり、先行投資である広告費やM&Aにおける仲介費用のコストなどを調整した利益規模はすでに5億円を超えており、昨対比84パーセント以上の成長を果たしています。

M&Aコストに加えて広告費を控除している理由は、広告費は将来の利益獲得を目的とした先行投資だからです。この広告費を止めたところで現状の売上が落ちるわけではなく、すべて中長期的な利益のための投資になっています。

当社の目指すところはまだまだ先だと考えており、短期的な利益に満足せず、今後も積極的な投資を実施していく予定です。

また、このような積極的な投資を実行しつつも営業利益は着実に伸びており、今期も現段階ですでに前年比40パーセント以上の成長を実現しています。

直近のIR活動

直近のIR活動では、流動性向上を目的とした株式分割を発表しました。また、認知度拡大及び株主還元を目的とした配当を行うことで、よりみなさまに投資していただきやすい環境を整えています。

当社は成長率が非常に高く、最近機関投資家からのアプローチ、ミーティング、アポイントメントも非常に増えています。しかし、恥ずかしいことに現状では当社株式の流動性が非常に低く、「流動性が上がれば投資しやすいのに」といった声が多いため、会社としても流動性向上を非常に大事にしています。

配当に関しては現在株式市場が非常に不安定なこともあり、機関投資家にとって配当の有無が投資するかどうかの非常に重要な要素になっています。金額としてはまだまだ少ないものの、今期から配当を開始し、中長期に向けて株主還元を行っていこうと考えています。

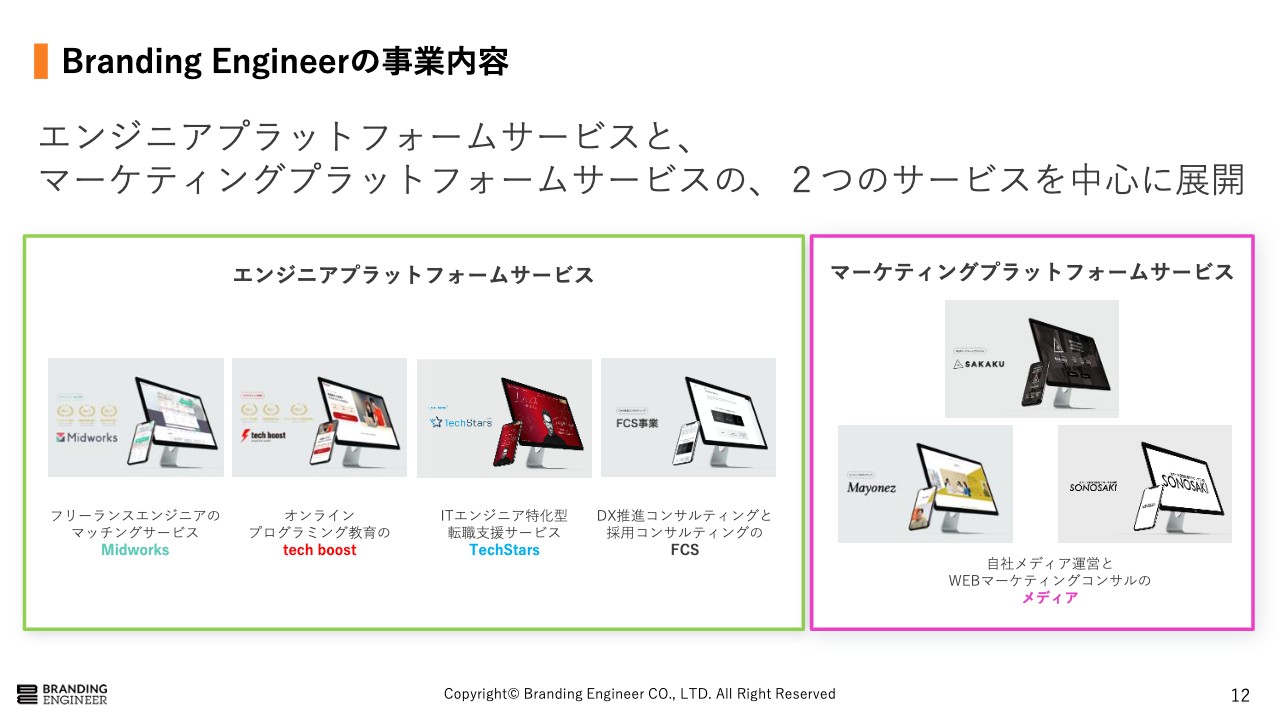

Branding Engineerの事業内容

ここからは当社の展開する事業についてご説明します。当社は主に「エンジニアプラットフォームサービス」「マーケティングプラットフォームサービス」の2つの事業を行っています。

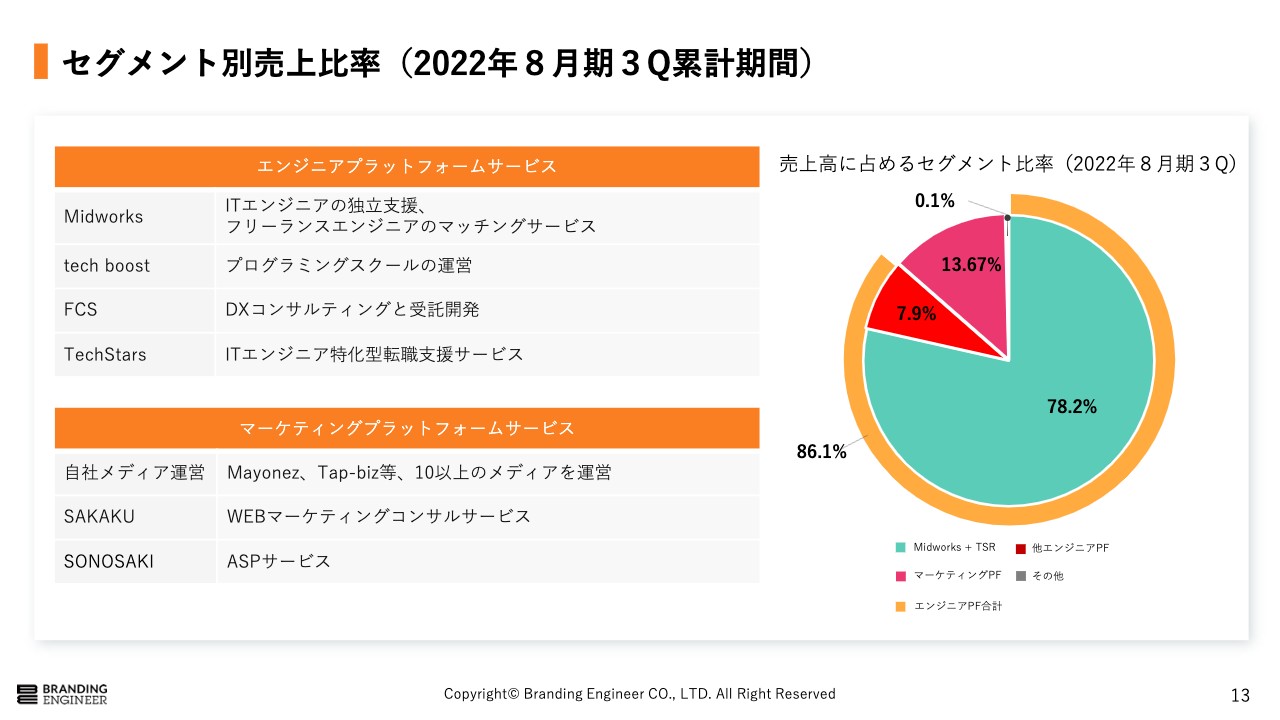

セグメント別売上比率(2022年8月期3Q累計期間)

第3四半期累計期間のセグメント別売上比率についてご説明します。全社売上の約8割がMidworks事業となっています。

セグメント別では、約9割がエンジニアプラットフォームサービス、残りの1割強がマーケティングプラットフォームサービスという構成です。

市場においては基本的に主力事業である「Midworks」の成長率を中心に見られているかたちになっています。

エンジニアプラットフォームサービスとは

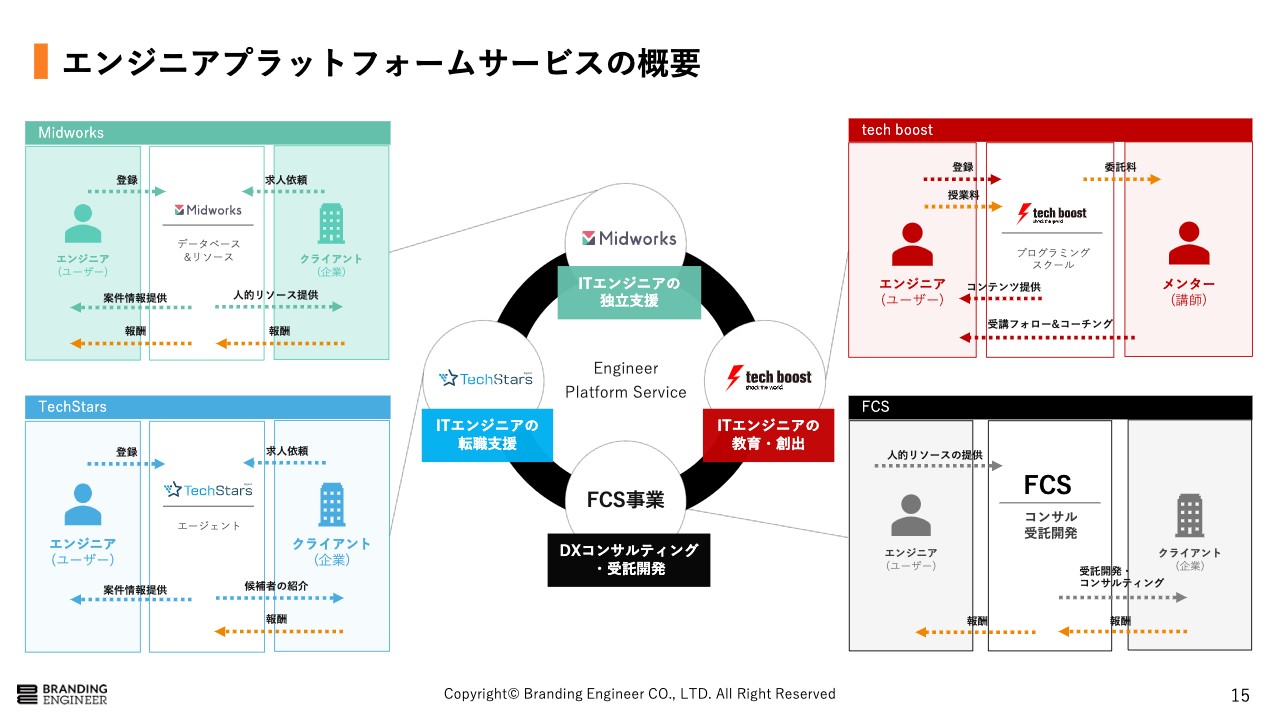

エンジニアプラットフォームサービスについてご説明します。エンジニアプラットフォームサービスは「キャリア循環型プラットフォーム」を提唱しており、ITエンジニアのあらゆる価値観・働き方・ニーズに合わせたサービス提供を行っています。

エンジニアの独立支援やフリーランスエンジニアのマッチングを行う「Midworks」を中心に、エンジニアの教育・創出を担うプログラミングスクール「tech boost」、エンジニアに特化した転職支援を行う「TechStars」と、エンジニアの教育から転職、独立支援まで、キャリア循環を網羅していることが特徴です。

また、それぞれのサービスノウハウを活かしたDXコンサルティングや受託開発を請け負うFCS事業があり、クライアントに対してもエンジニアリソースの提供から具体的な開発支援まで、幅広くサービス提供を行っています。

エンジニアプラットフォームサービスの概要

こちらにはサービスモデルを記載していますので、後ほどご覧いただければ幸いです。

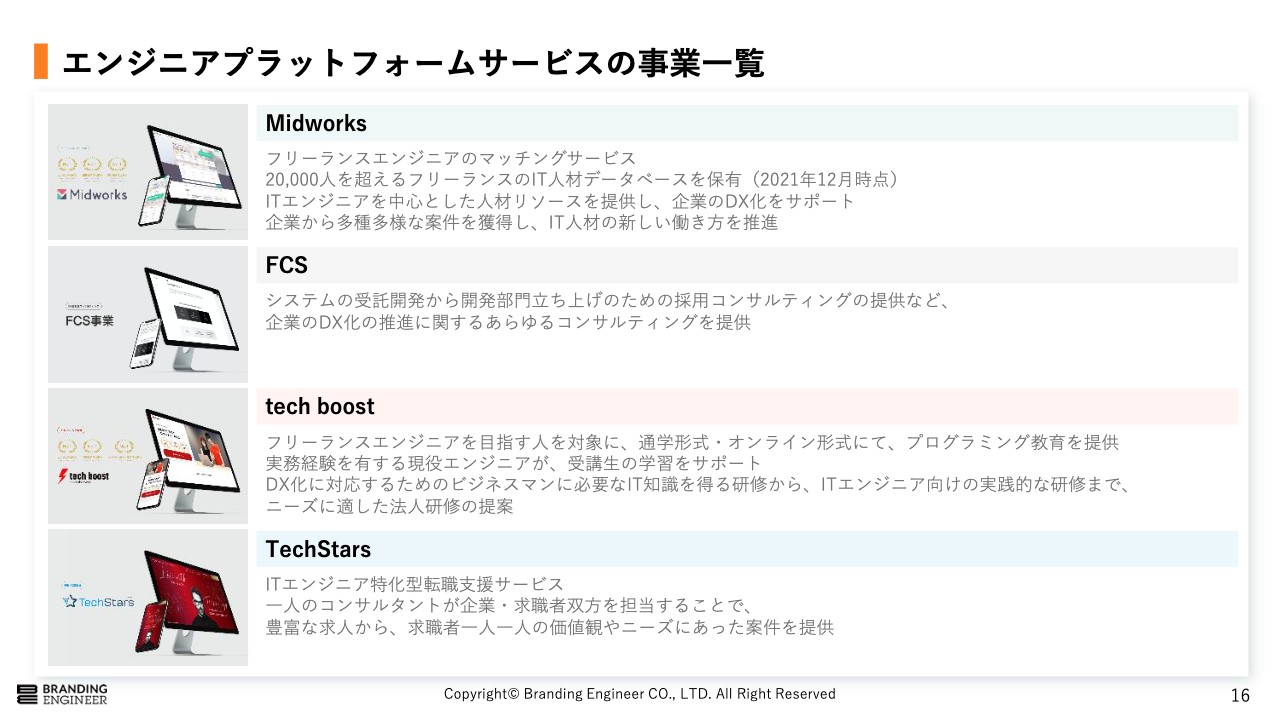

エンジニアプラットフォームサービスの事業一覧

エンジニアプラットフォームサービスの事業一覧です。メイン事業であるMidworks事業は後ほど詳しくご説明しますので簡単に概要だけお伝えしますが、Midworks事業はフリーランスエンジニアと企業のマッチングサービスです。

フリーランスのIT人材を集客し、2万人を超える独自の人材データベースを確保しており、エンジニア・クライアント双方のニーズに沿ったマッチングを行っています。

FCS事業は、システムの受託開発から開発部門立ち上げのための採用コンサルティングの提供など、企業のDX化の推進に関するあらゆるサービスを提供しています。

例えば、エンジニア組織の内製化をしておらず、基本的に外注をメインに行っているような会社に対し、内製組織としてのエンジニア組織を作っていくニーズがある際に、当社がエンジニアリソースの提供や組織自体のコンサルティングを提供しています。

tech boost事業は、ITエンジニアを目指す人を対象に、通学形式もしくはオンライン形式にてプログラミング教育を提供しています。実務経験を有する現役エンジニアが、受講生の学習をサポートしていることが特徴です。

当社は2万人を超えるフリーランスエンジニアのデータベースを保有していますので、実際に現役で働いているエンジニアが講師を担当しています。その関係で、他社の教育サービスとは違い、エンジニアを獲得するコストが非常に低く、この部分が当社のビジネスにもつながっていますので、幸い非常に質の高い教育を提供できていることが強みになっています。

「TechStars」は、ITエンジニアに特化した転職支援サービスです。ITエンジニアに特化している分、各コンサルタントは業界に精通していることが特徴です。また、よくある転職支援サービスでは企業担当と求職担当が異なり、情報の連携がうまくいかないことがありますが、「TechStars」では1人のコンサルタントが企業・求職者双方に対してマッチした案件を紹介できます。

その結果、成約後の短期離職率も1パーセント以下と、企業・エンジニアにとって最適なマッチングが行われており、非常に高い満足度を得られています。

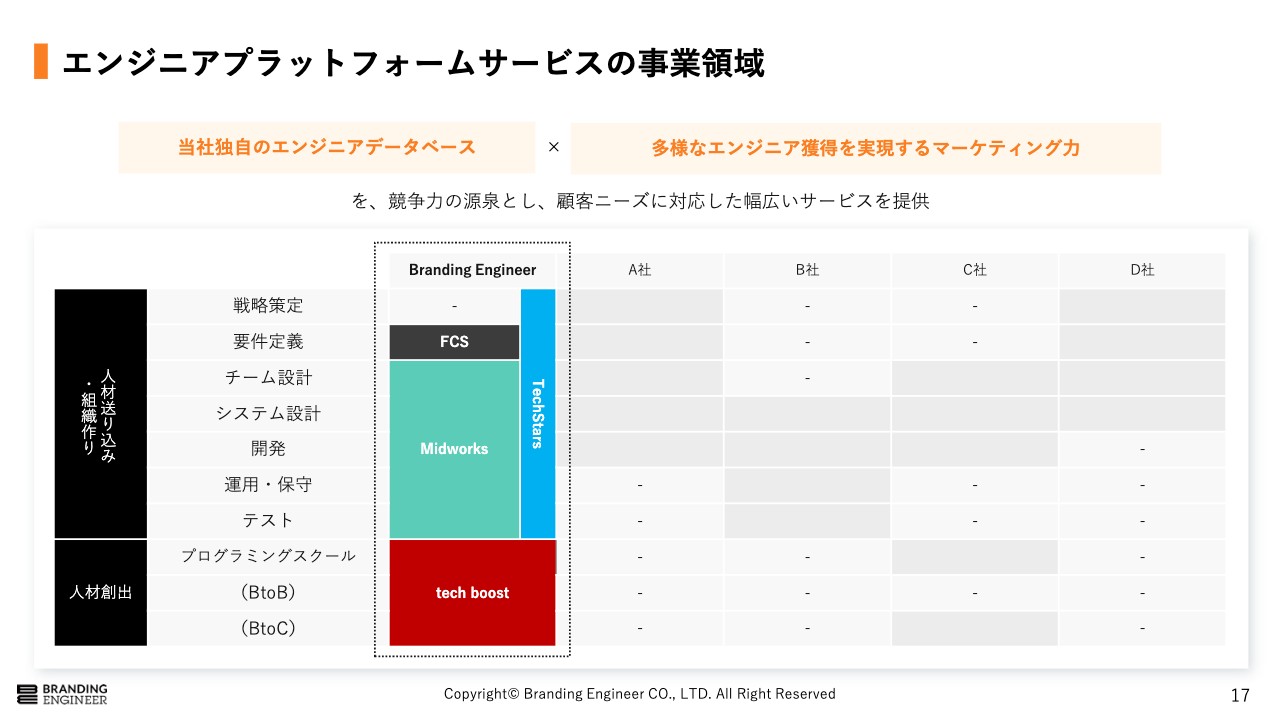

エンジニアプラットフォームサービスの事業領域

エンジニアプラットフォームサービスの事業領域についてご説明します。Midworks事業とFCS事業は、フリーランスエンジニアを抱えることで幅広いエンジニアプラットフォームサービスを提供できます。

スライドは他社との比較ですが、当社は要件定義の部分をFCS事業が行い、チーム設計から運用・保守までの部分をMidworks事業でソリューションとして提供しています。このように、非常にニーズが高く市場規模も大きな領域に対応しています。

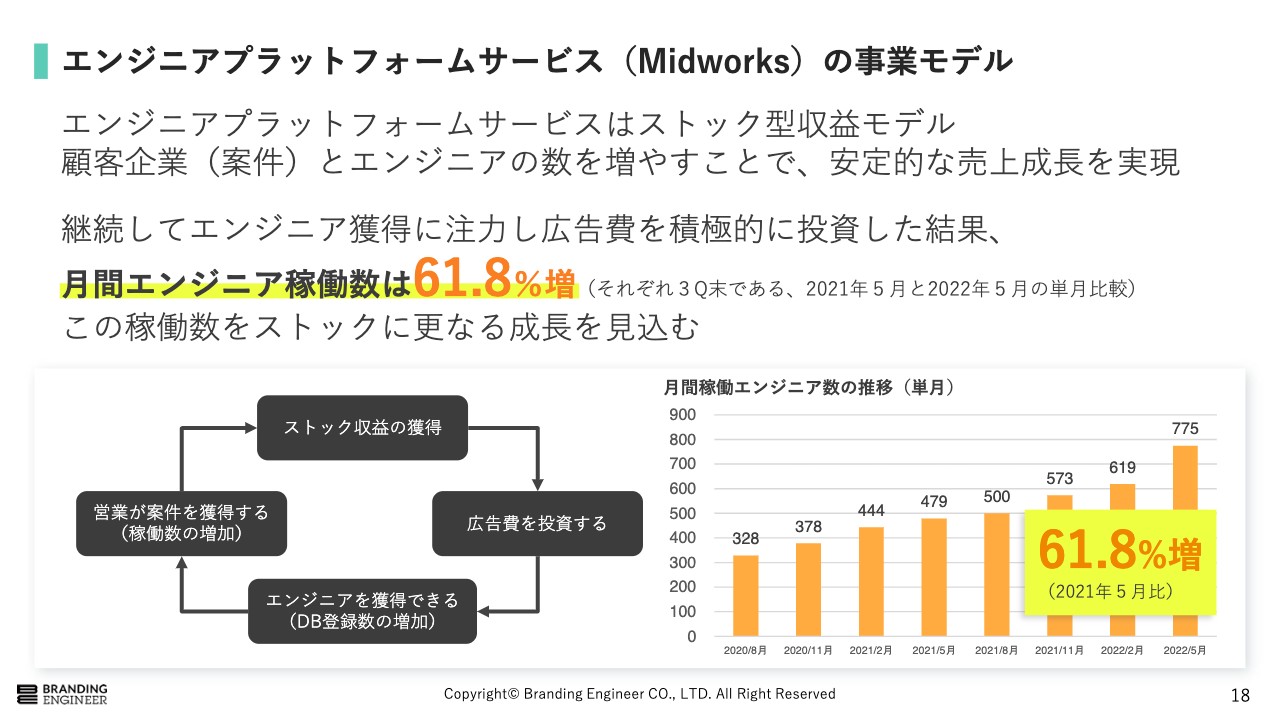

エンジニアプラットフォームサービス(Midworks)の事業モデル

エンジニアプラットフォームサービスは、ストック型収益モデルです。顧客企業とエンジニアの数を増やすことで、安定的な売上を期待できます。

前期以降はストック型収益の源泉であるエンジニア獲得のために広告費に投資した結果、月間エンジニア稼働数が前年同月比61.8パーセント増加しました。この稼働数は短期で終了するものではなく、中長期においてストック収益として利益をもたらします。

事実、他社比較でも非常に高い継続率を担っています。「ある日ゲームチェンジャーが現れて、いきなりサービスがすべて入れ替わってしまう」ようなSaaSサービスなどとは異なりますので、かなり安定性も高く、エンジニアが売り手市場の中で高い継続率を実現しています。

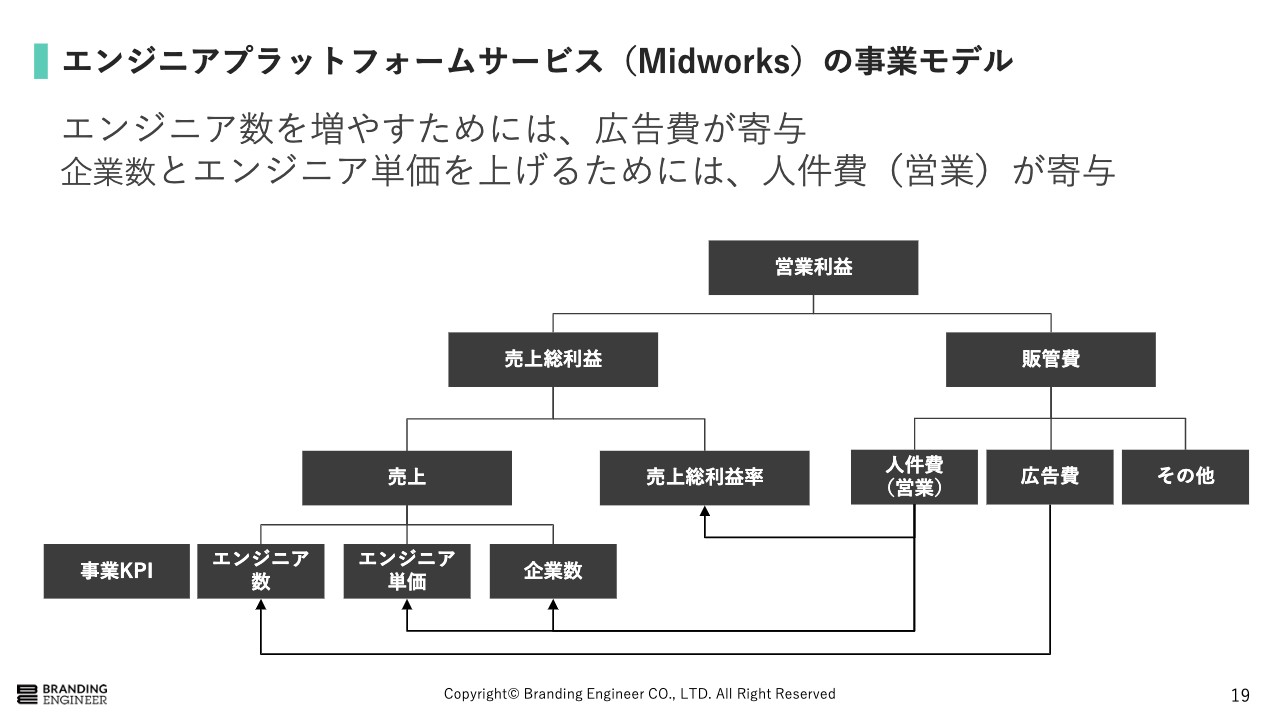

エンジニアプラットフォームサービス(Midworks)の事業モデル

エンジニア数・エンジニア単価・企業数がエンジニアプラットフォームサービスのKPIになっています。スライドの図は、それぞれのKPIにどの費用が貢献し、売上を生み出し、営業利益となるのかといった構成を示しています。エンジニア数を増やすためには広告費が寄与し、企業数とエンジニア単価を上げるためには人件費が寄与します。

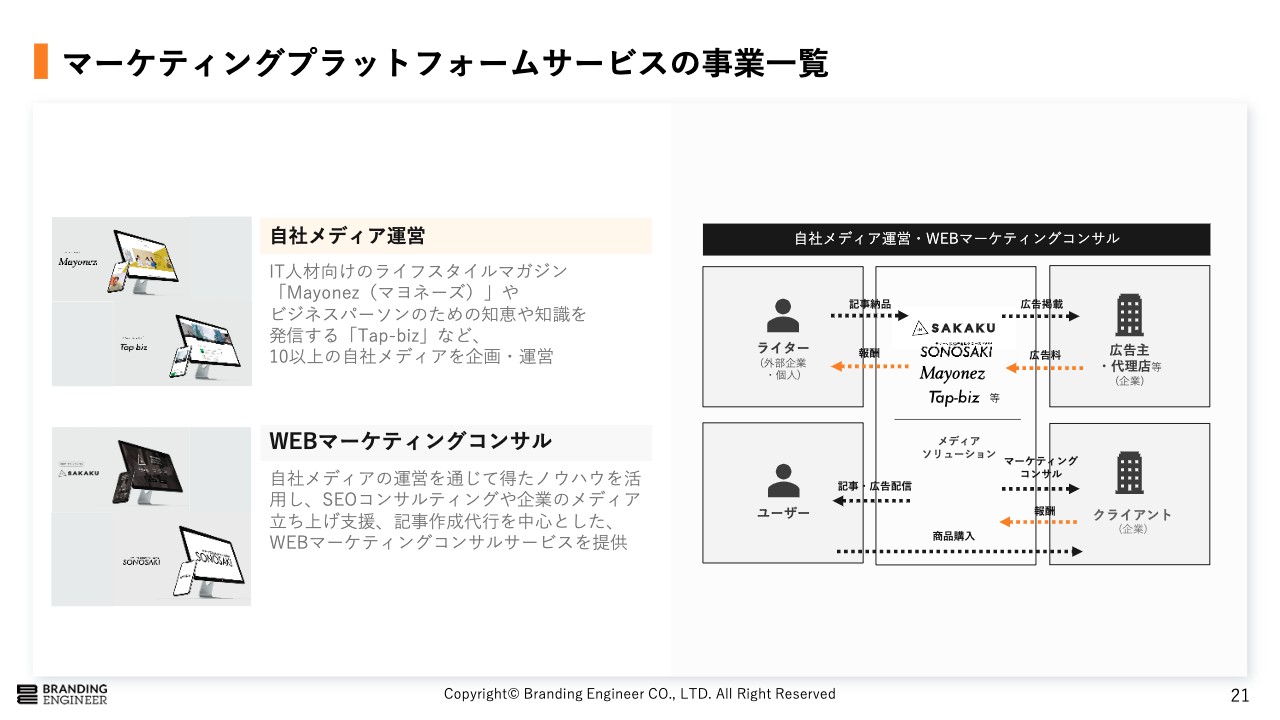

マーケティングプラットフォームサービスとは

ここからは、マーケティングプラットフォームサービスについてご説明します。マーケティングプラットフォームサービスは、「Mayonez」「Tap-biz」をはじめとした自社メディアの運営による広告収益と、自社で培ったWebマーケティングのノウハウを活かしたコンサルサービス「SAKAKU」を提供しています。

「SAKAKU」はもともとはWebメディアコンサルサービスでしたが、当期よりWebメディアだけでなく、Webマーケティングコンサルへと事業領域を広げています。

マーケティングプラットフォームサービスの事業一覧

Webメディア運営はWebメディアに掲載されるWeb広告収入、「SAKAKU」はコンサルティングを提供する企業から収益をいただくモデルとなっています。本サービスに関しては、それぞれのサービスが収益を上げる側面だけでなく、エンジニアプラットフォームサービスの連携もとてもうまくいっています。

具体的には、当社の場合はエンジニアや「tech boost」の受講生をインターネット上のWebマーケティングで集めていく必要がありますので、その中で自社メディアの活用が非常に重要になってきます。このメディアを活用することにより、現状で取り合いとなっているエンジニアをできるだけコストをかけず、効率よくインターネット上で獲得しています。

当社は他社と比べて創業時からエンジニアが多いため、Webマーケティングに非常に強みを持っています。多くの会社はWebマーケティングを外注しますが、当社は自社内で行うため投資効果・広告効果が非常に高く、ユーザーを集めることができています。

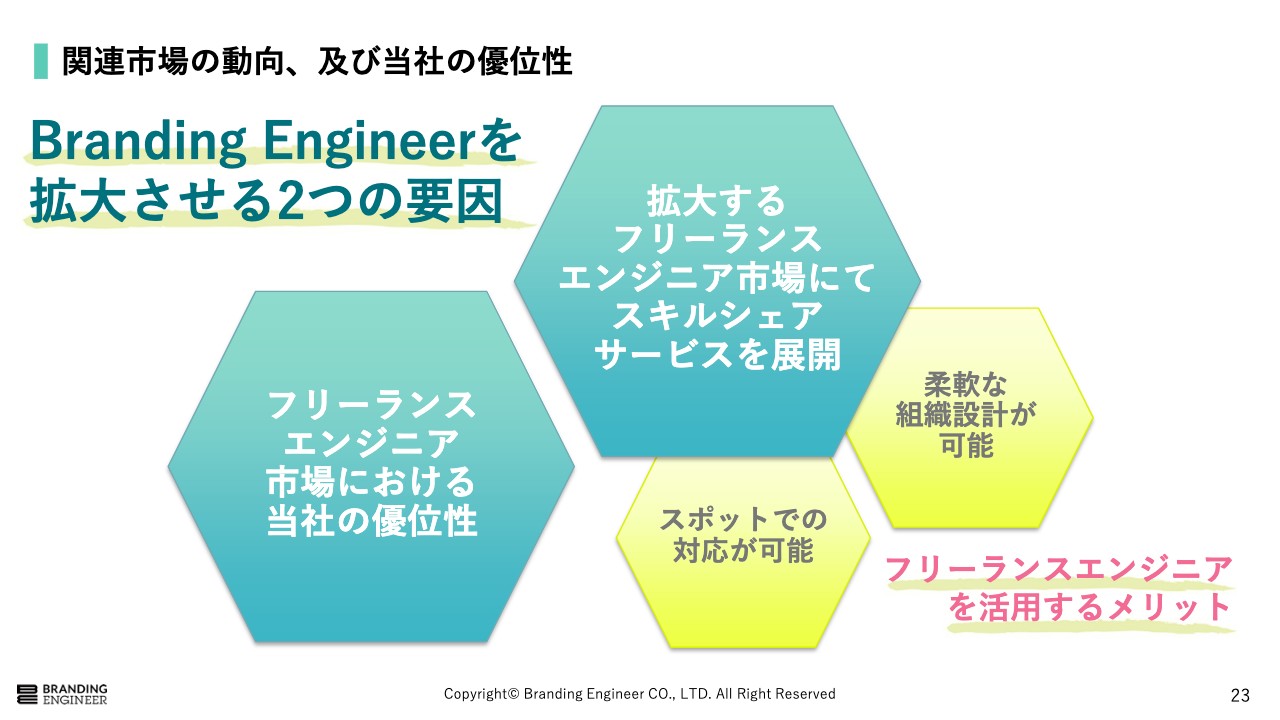

関連市場の動向、及び当社の優位性

当社の主力事業の市場優位性についてご説明します。当社がコロナ禍の中で7四半期連続で成長している大きな要因は、拡大するフリーランスエンジニア市場で注目されているスキルシェアサービスを展開していること、またその市場において当社が優位性を持っていることが挙げられると思います。

大枠としては、フリーランスのエンジニアが増えていることが大きな要因と考えています。フリーランスになる最大のデメリットは、正社員として勤務している方と比べて、「明日突然仕事がなくなってしまう」などの失業リスクが高いことが挙げられます。ただし、現在はエンジニアの売り手市場で、有効求人倍率も10倍を超えています。

したがって、フリーランスエンジニアになることで、フリーランスにおける最大のデメリットを消し、最もメリットがある部分を最大限享受することができます。このような背景から、昨今ではエンジニアがフリーランスという働き方を選ぶケースが非常に増えてきています。

2つ目は、「Midworks」というパッケージを提供していることが、当社を拡大させている要因と考えています。

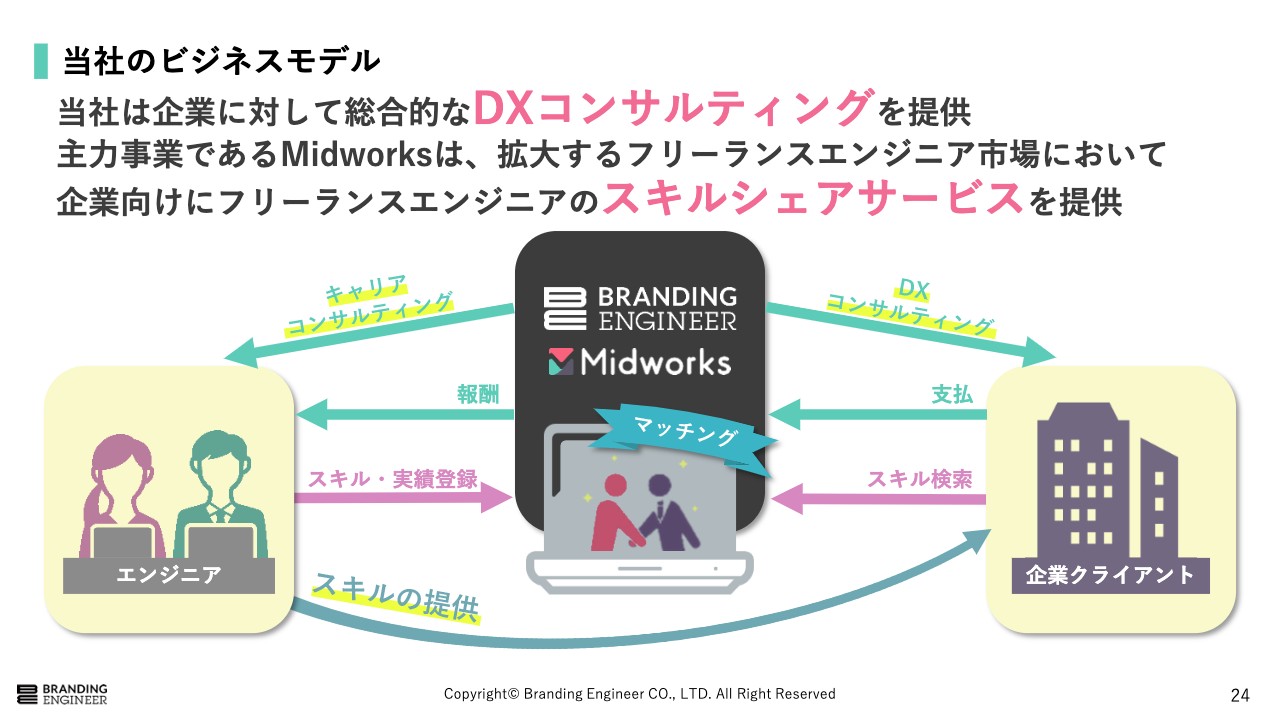

当社のビジネスモデル

当社のエンジニアプラットフォームサービスのビジネスモデルをご紹介します。当社はフリーランスエンジニアを中心としたDXコンサルティングサービスを提供していますが、その中でも主力事業の「Midworks」は、法人向けにフリーランスエンジニアの月額制のスキルシェアサービスを展開しています。

具体的な内容はスライドに記載のとおりです。当社がフリーランスエンジニアと企業をマッチングすることで、企業はエンジニアのスキルを、エンジニアは仕事と報酬を得ています。

単にマッチングを行うだけではなく、当社の創業以来のノウハウを活かし、エンジニアには満足度の高いキャリアコンサルティングを、企業にはエンジニアリソースの提供に限らない総合的なDXコンサルティングを提供できていることが特徴だと考えています。

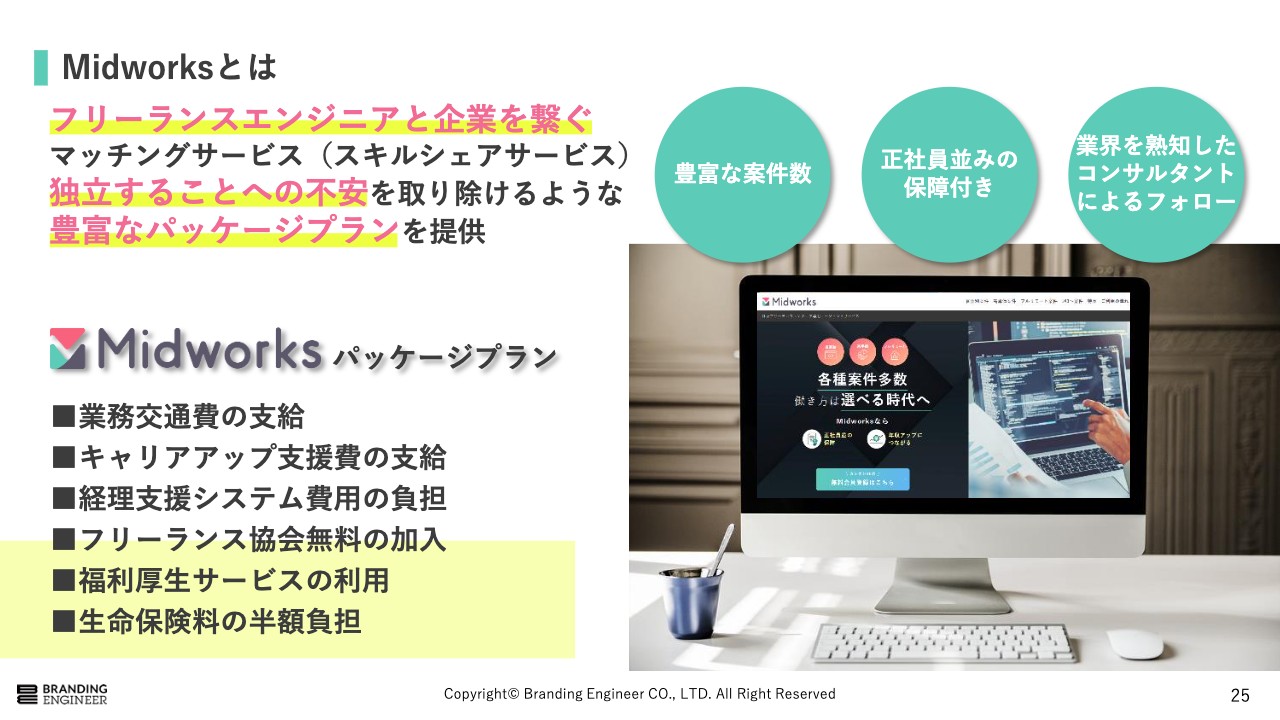

Midworksとは

フリーランスエンジニアと企業をつなぐ「Midworks」の特徴をご説明します。フリーランスになる際には福利厚生や税金など諸々の不安がつきまとうものですが、「Midworks」はそれに対応する専用のパッケージや専門のキャリアカウンセラーのフォローにより、不安を取り除くお手伝いをしています。

また、保有する豊富な案件の中から個人のキャリアに沿った案件を提案し、エンジニアの方々から高い満足度を得ています。このような点が、エンジニアが当社のサービスを選んでいただける理由ではないかと考えています。

例えば、「フリーランスになると退職金が出ない」という悩みがある方もいらっしゃいます。大企業の場合、会社が生命保険に加入し、給料から天引きされて積み上がったものが最後に退職金として支払われるものになっています。

しかし、同じ金額を払うとしても、個人で加入したほうが2倍近くの金額を受け取れるケースもあり、個人事業主になるメリットが非常に大きくなっています。

フリーランスエンジニア市場の拡大

エンジニアプラットフォームサービスの根幹とも言えるITエンジニアの動向についてです。IT人材難がますます深刻化しており、今後もエンジニアの求人倍率は非常に高い状態が続くと考えています。

フリーランスエンジニア市場の拡大

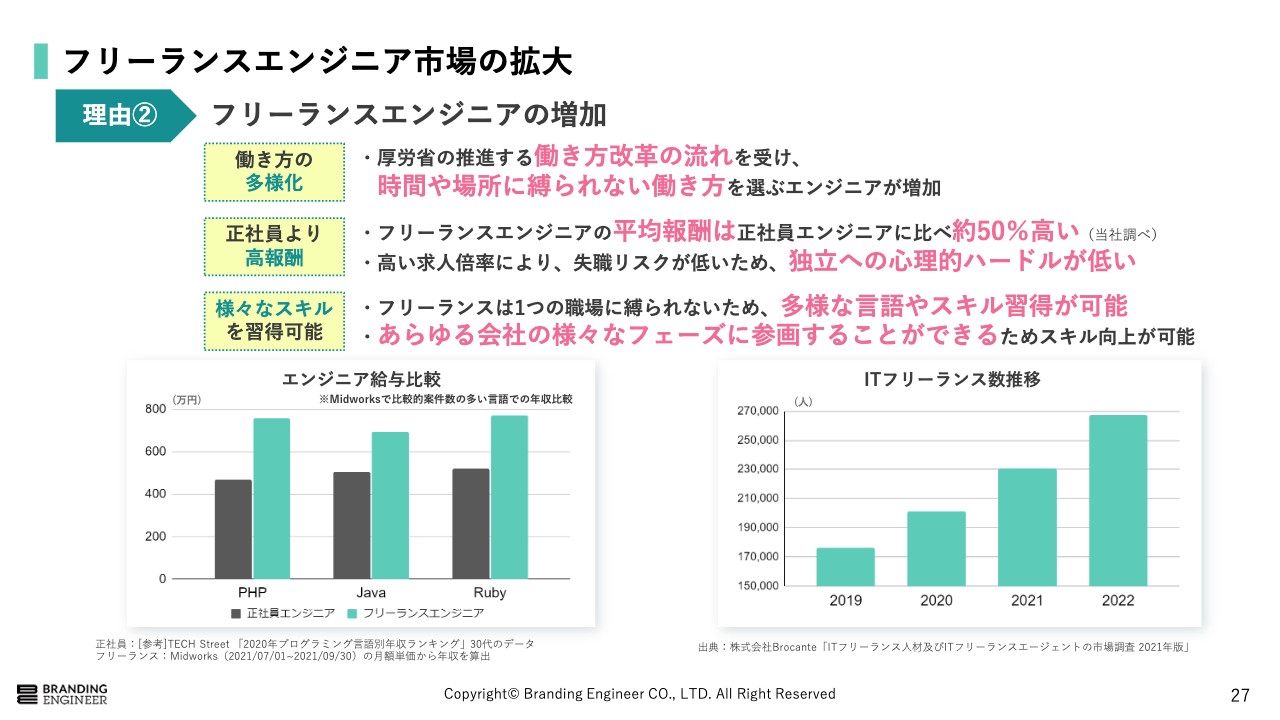

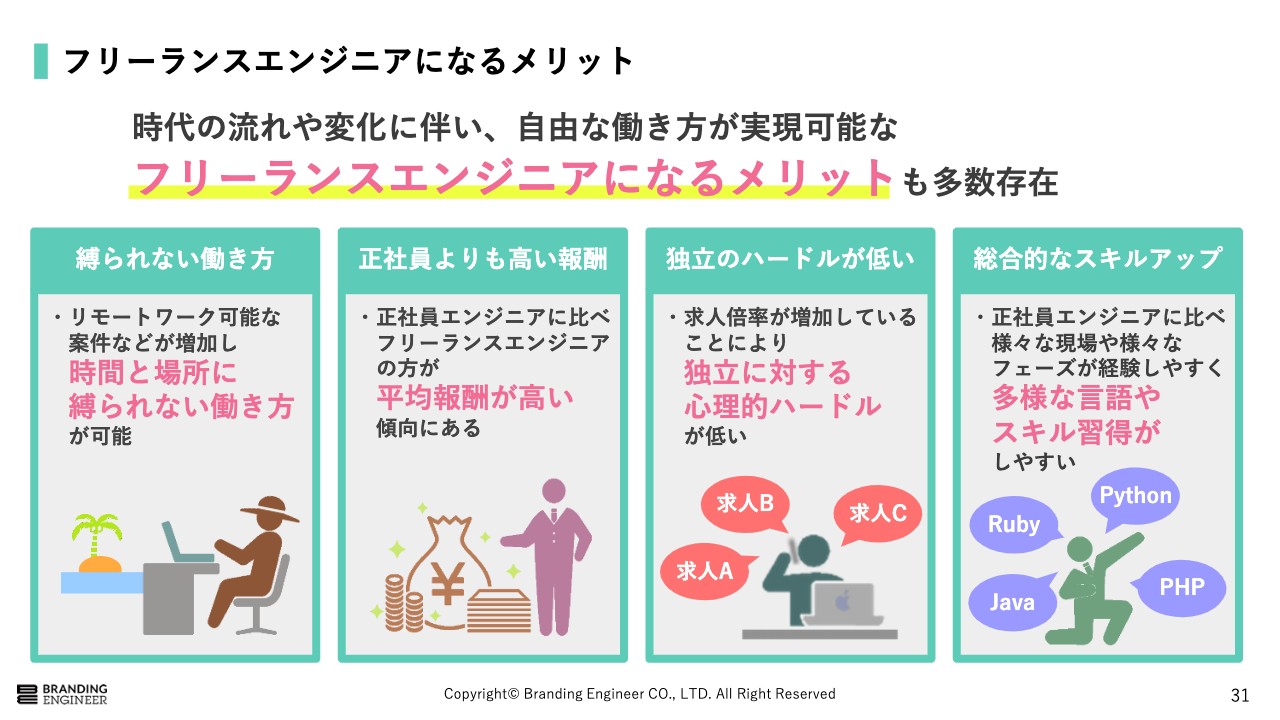

企業目線で「エンジニア需要が高まっている」とお伝えしましたが、こちらのスライドでは、フリーランスエンジニアの増加についてエンジニア目線でご説明します。最初にお伝えしたとおり、フリーランスエンジニアは増加傾向にあります。これには3つの理由があります。

1つ目は、働き方の多様化です。フリーランスは、時間や場所を自分で選択できます。厚生労働省が推進する働き方改革の影響もあり、このような志向を持つ方が非常に増えています。

さらに、エンジニアは営業職に比べてリモートワークに非常に適合しています。最近は特に週3日や週4日など時短で働きながら地方に住むことで、生活コストを下げながら比較的高い報酬で裕福に暮らす方も増えてきています。また、海外の案件も含めてボーダーレスな世界が進んでいく中で、エンジニアの働き方は非常に合っていると考えています。

2つ目は、報酬です。フリーランスエンジニアの平均報酬は、正社員エンジニアと比較して、約50パーセント近く高くなる傾向があります。そのため、エンジニアはフリーランスになることで報酬を上げることのできる可能性が高いです。

3つ目は、スキルです。フリーランスの特徴として、1つの職場に縛られないため、多様な言語やスキル習得が可能なことが挙げられます。昨今、Webエンジニアなどは終身雇用の考えをまったく持っていない方が多いです。会社という枠組みに縛られずに活動できることで、あらゆる会社のさまざまなフェーズに参画することができ、スキル向上が可能となります。

フリーランスエンジニア市場における当社の優位性

フリーランスエンジニア市場における当社の優位性についてお話しします。

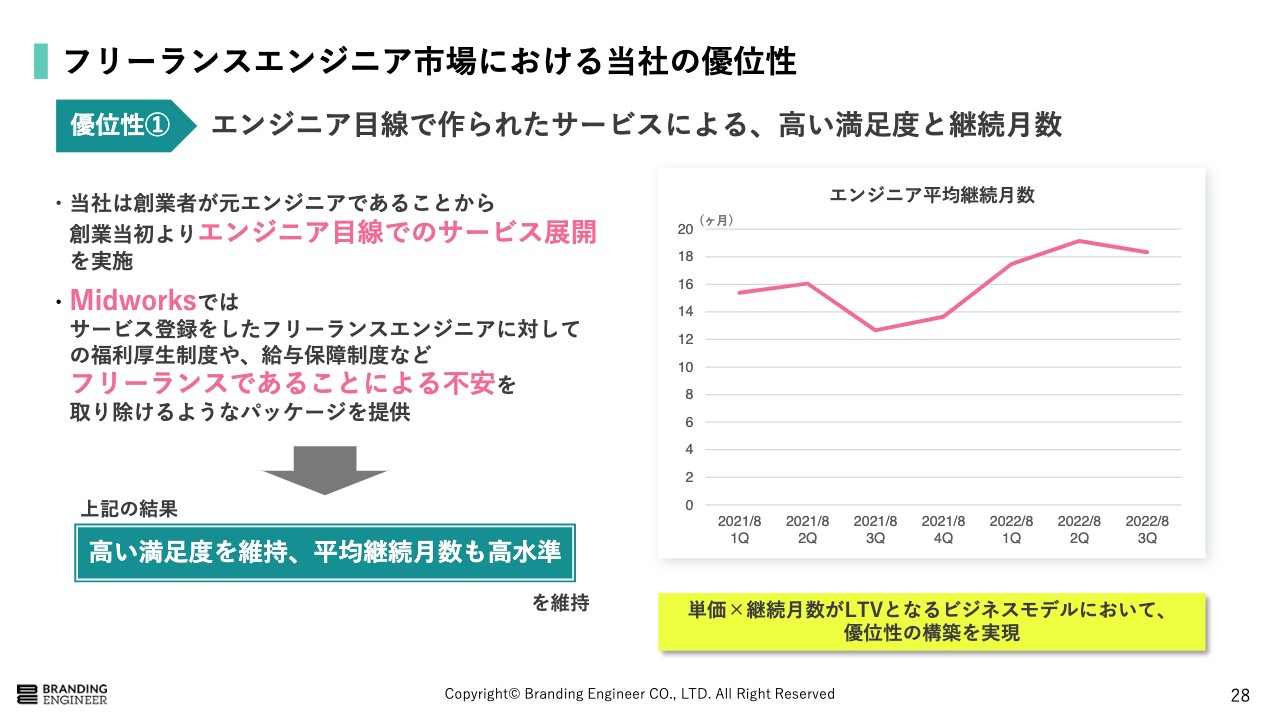

1つ目は、エンジニア目線で作られたサービスが生み出した高い満足度と継続月数が挙げられます。私と共同創業者の高原がともにエンジニアであったため、エンジニア目線のサービスを展開できていることが特徴の1つとなっています。

一般的に、当社と同様のサービスを展開する企業は法人目線による有益なサービス展開を行いますが、「Midworks」ではフリーランスエンジニアなどエンジニア目線で必要とされるサービスを展開してきました。このようなサービス提供を行った結果、エンジニアの高い満足度を維持することができ、高水準の平均継続月数を保つことが可能となっています。

フリーランスエンジニア市場における当社の優位性

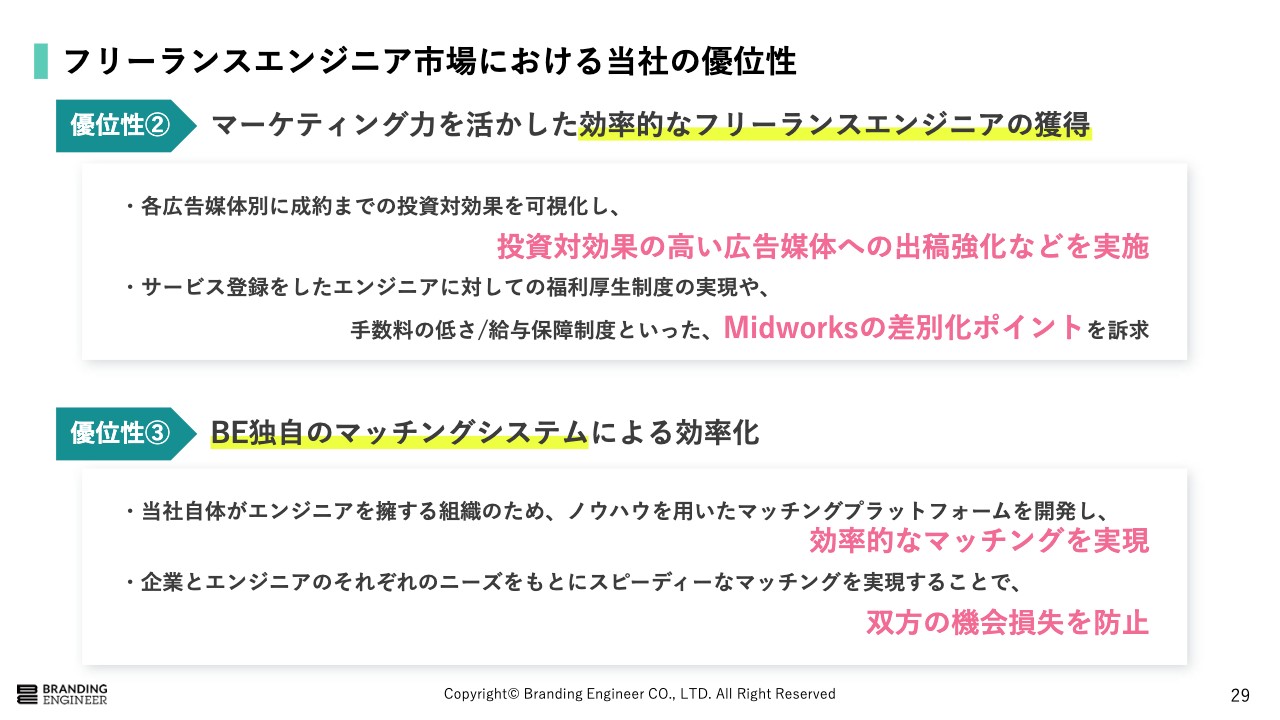

優位性の2つ目は、マーケティング力を活かして効率的にフリーランスエンジニアを獲得できていることが挙げられます。Webマーケティングのコンサルを他社にも行えるように、新しいマーケティング手法などをインハウスで行うことで、非常に高い広告効果をもたらしています。

優位性の3つ目は、当社独自のマッチングシステムによる効率化です。マッチングシステムは1からフルスクラッチで作り上げています。属人性をできる限り少なくすることで1人あたりの売上高が非常に上がる仕組みで、直近も非常に高い成長率を維持できている要因の1つと考えています。

フリーランスエンジニアを活用するメリット

企業側から見たフリーランスエンジニアを活用するメリットについてです。最近は新型コロナウイルスのまん延などにより案件の拡大・縮小などが起こりがちで、企業は経営上、固定的な人件費を保ち続けることが非常に難しくなっています。

そのような際でもフリーランスエンジニアを活用することで、正社員とフリーランスエンジニアを絡めた柔軟な組織設計や、開発フェーズに沿ったスキルを持つエンジニアを適宜アサインするなどスポットでの対応が可能となり、効率化やコスト削減を図ることができます。

当社は優秀なエンジニアを多く抱えているため、このような部分をリソースとして提供できていると考えています。

フリーランスエンジニアになるメリット

エンジニア側から見たフリーランスエンジニアになるメリットについてです。現在、フリーランスエンジニアは正社員エンジニアと比較して平均報酬が高くなっています。求人倍率も高く、失職率が低いため、独立に対する心理的ハードルが非常に低い状況です。

そのため、今後もフリーランスエンジニアは増加していくと考えています。フリーランスエンジニアの働き方は非常に流動性が高く、さまざまな案件を受けることでスキルアップできるなど、楽しみながら仕事ができます。

フリーランスエンジニアの働き方事例

当社のフリーランスエンジニアの働き方の事例をお伝えします。Aさんは沖縄に住みながら、フルスタック・フルリモートのエンジニアとして都内の案件をこなしています。一般的な会社員よりも短い期間で稼働し、趣味の釣りやダイビングのインストラクターなど、エンジニア以外の仕事も行っています。

Bさんは東京在住でしたが、フリーランスエンジニアになったことで住む場所の制約がなくなり、自分が好きな自然に囲まれた地域で暮らしたいという思いで北海道へ移住しました。現在はソフトウェア開発の他にも音楽制作の仕事をこなすなど、パラレルワーカーとして活躍しています。

このように、非常に多種多様な働き方をされている方がいます。

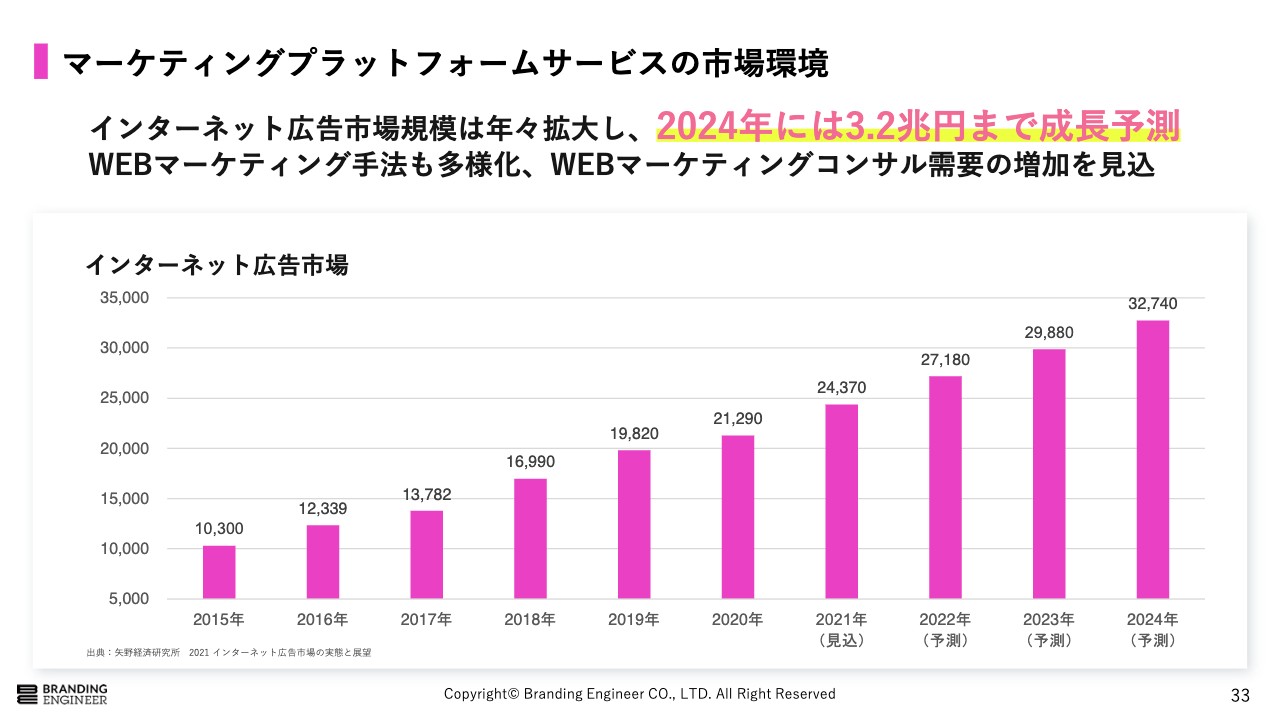

マーケティングプラットフォームサービスの市場環境

マーケティングプラットフォームサービスの市場環境です。スライドのグラフのとおり、インターネット広告市場規模は年々拡大しています。

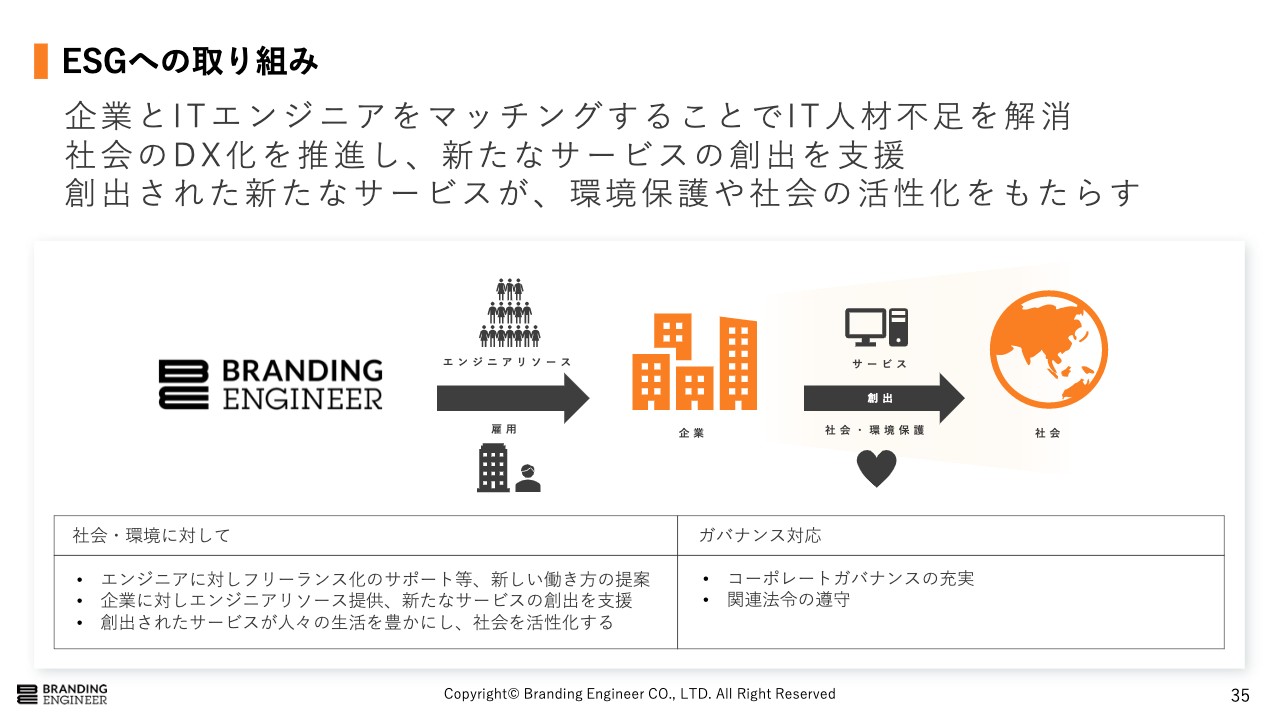

ESGへの取り組み

ESGへの取り組みについてです。当社では、企業とITエンジニアをマッチングさせることでIT人材不足の解消を行い、社会のDX化を推進して新たなサービスを創出します。そして、創出されたサービスの中で、環境保護や社会の活性化を行っています。

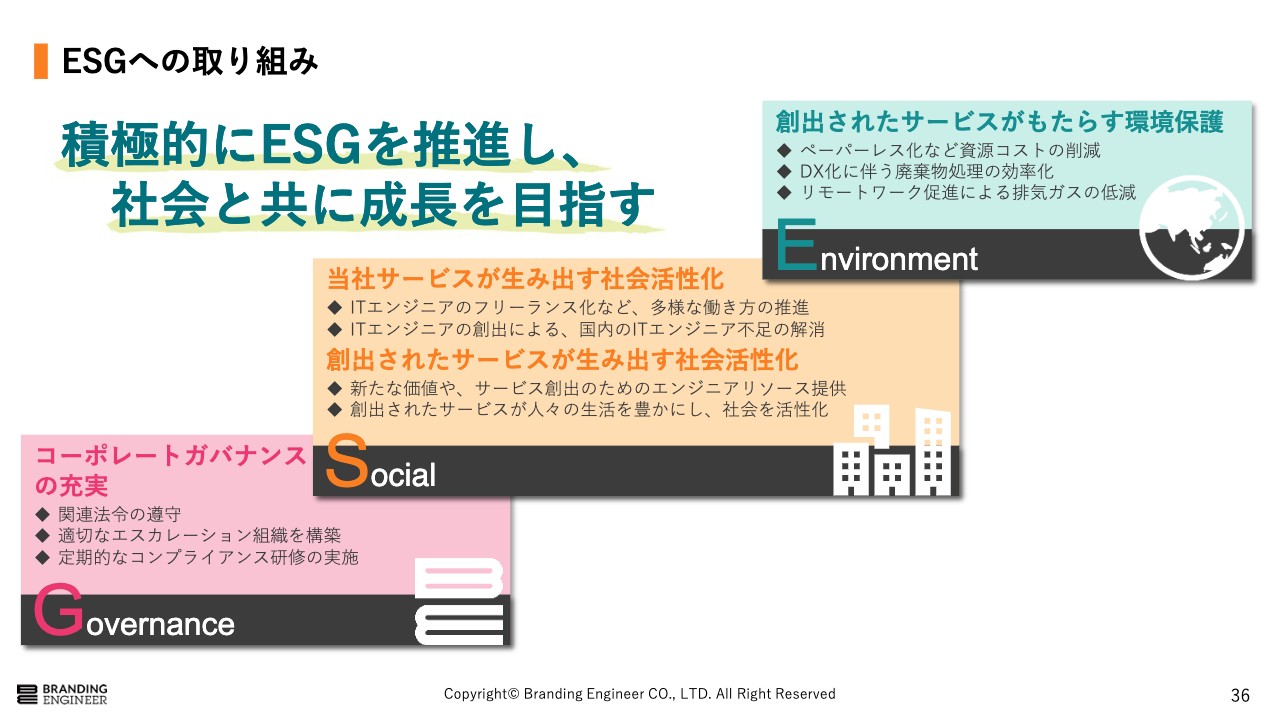

ESGへの取り組み

ESGへの取り組みの具体的な内容は、スライドに記載のとおりです。

質疑応答:上方修正について

坂本慎太郎氏(以下、坂本):直近の決算は非常に好調で、今年は増収となりそうな数字になっていますが、上方修正は行わないのでしょうか? 上方修正しない代わりに投資に使うなど、イメージを教えてください。

河端:当社の場合は非常にストック性が強い事業のため、基本的にはよほど経済状況が悪くならないない限り、四半期での売上は落ちることがありません。ですので、今の水準で考えた時に、第3四半期の売上高に比べ第4四半期が落ちることは考えにくいです。売上高における上方修正の必要性は大いに高まっているのが実情です。

※当セミナー開催後、業績予想の修正を実施(8/8)

ですので、第4四半期に出せる利益はありますが、機関投資家などからは中途半端な利益で上方修正するよりも、翌期も高い成長率を維持することを非常に期待していただいています。

例えば、第4四半期に関しては広告費のコストパフォーマンスがふだんよりも多少悪かったとしても、翌期につながるものに投資することで、利益はできる限り上方修正しないかたちで投資していこうと考えています。

坂本:広告にもさまざまあると思いますが、「ここは効果がありそうだが、お金がかかるからやめておこうか」というところにもチャレンジするのでしょうか? それとも、今まで入れていた部分の量を増やすのでしょうか?

河端:基本的には広告費のほとんどすべてがWebエンジニアを獲得するための費用です。現状、企業などを集めるための広告費用は1円も使っていません。しかし、広告費用のみで利益の部分を償却することは厳しいと思っています。

特に会社業績が非常に伸びている分、社内のリソースも非常に枯渇しているため、社内採用に関してもエージェントなどにふだんよりも高い費用を払ってよい人材を獲得するかたちで行っています。今回のこの個人投資家向け説明会もそうですが、ふだんは行わないようなさまざまな投資をしているのがこの第4四半期になります。

質疑応答:エージェントを使った採用について

坂本:人件費、エージェントに使うというのは納得できます。今までエージェントを使うことはあったと思いますが、広告からの採用が多かったのでしょうか?

河端:先ほどお伝えしたエージェントを使う部分に関しては、エンジニアを採るためではなく、社内のエンジニアをマッチングするためのスタッフを採るためです。会社の業績の成長に社内の人材のリソースがまったく追いついておらず、よい人材を採用するために注力しています。

質疑応答:上流工程ができるエンジニアについて

坂本:エンジニアはさまざまなことができる方が多いと思いますが、上流工程もできるエンジニアが多いのでしょうか? 上流工程ができると仕事も増え、利益も多くなると思います。

河端:一定数いますが、上流工程ができるエンジニアがさらに増えると利益が伸びるというのはご認識のとおりです。現状は開発する人間が非常に多い状態のため、上流から開発する部分までを採ると、1件あたりの売上や粗利の金額が上がります。ここは今後のポテンシャルの部分だと考えています。

質疑応答:M&Aした企業とのシナジーについて

坂本:今までM&Aした企業とのシナジーがあれば教えてください。

河端:M&Aにおける私たちの観点は3つあります。1つ目はM&Aする会社がどのようなクライアントと取引しているか、2つ目はM&Aする会社がどのようなエンジニアを抱えているか、3つ目はM&Aする会社の中に在籍しているスタッフがどのような方かです。

当社は歴史がまだ浅いため、これまで大手との取引が少なかったのは事実ですが、企業や取引ごと一気に持ってくることができるところはあります。今まで商流を挟んでしかできなかった部分が、2020年の上場で与信が非常に高まり、今では取引できるようになったところも増えています。

そのため、案件単価も少しずつ増加傾向にあり、こちらも今後に向けて大幅に改善できるポイントだと考えています。

質疑応答:M&Aで注力する分野について

坂本:M&Aについて、どの分野に注力するのでしょうか? また、成長曲線を押し上げるためにM&Aを行うのだと思いますが、短期の部分と長期の部分ではどちらが多いのでしょうか?

河端:M&Aはかなり長期的な視点で行っており、非常にストック性が高いM&Aを行うことができていると思っています。現状、業種が違う会社を買収するつもりはなく、基本的には当社と同じようなITエンジニアのリソース提供を行っている会社の買収を考えています。

それにより、買収後の事故も非常に少なくなり、デューデリジェンスがうまく行くと考えています。なぜなら、今その会社がどのような企業と取引しており、その企業にどのようなエンジニアを出しているか、その単価は適正か、当社の案件に当てはめたら単価はさらに上げられるのではないかなどがすぐにデューデリジェンスで把握することができるからです。

大手のSHIFT社などがM&Aでミスをしないように感じるのは、やはりそのようなところを徹底しているためだと考えていますので、当社も同じようなロジックで取り組んでいます。

そのため、SaaSのサービスのように、ある日ゲームチェンジャーが現れて売上が全部吹き飛ぶということがありません。当社の場合、アクイハイヤーの部分に関しては非常に確度が高く中長期で見ることができます。

当社は日本会計基準で行っており、市場ではEBITDAベースでものれんで負けないようなM&Aを意識しています。グロースに寄与しながら利益貢献もしつつ、PMI後はさらに回収速度も速められるというかたちで、非常に合理的なM&Aができるようになっています。

坂本:自分が詳しい業界をM&Aすることによって、デューデリジェンスもかなり確度の高いものができ、その会社の持っているポテンシャルがよくわかるため、近い業界をM&Aしていくというイメージですね?

河端:そうですね。近い分、事故が起こりにくいです。また、当社はビジネスパートナーの企業が4,000社以上あるため、買収する会社が今までどのようなことを行ってきたかという評判もよくわかります。そのようなことも含め、当社はM&Aで事故が非常に起こりにくいかたちになります。

質疑応答:人材について

坂本:たくさんのよい人材が御社に魅力を感じて入ってくるような体制を整えていると思います。最近、フリーランスのエンジニアに踏み出す人が増えているというお話もありました。

今は新型コロナウイルスの感染者数が再び増えてきていますが、コロナ禍でリモートワークが定着し、リモートワークのほうが働きやすいというエンジニアがたくさんいると思います。それが目的で転職したいと考え、御社の門をたたく方はいるのでしょうか?

河端:コロナ禍によって、今までリモートができなかった会社でもリモート案件が非常に増えました。ITエンジニアは営業の仕事などと比べて対面でなくてもまったく問題ない仕事で、テキストでやりとりすることにも非常に慣れています。

対面のコミュニケーションがあまり好きではない方もけっこういます。そのため、企業側も「そもそもエンジニアはフルリモートだよね」という考えが増えてきています。

私の予想では、例えば今回のような円安が非常に進行している中では、少し言葉が悪いですが、日本の会社はオフショアとして使われるのではないかなと思っています。今、米国などはテック企業を含めてレイオフが非常に進んでいますが、米国のエンジニアの平均年収は日本円で4,000万円から5,000万円などが普通です。

そういった企業からすると、その半額でも安すぎると思います。レイオフをしても会社のサービスはもちろん運営しているため、実際に手を動かさないといけない部分があります。そのため、今後は海外のリモート案件も増えていくのではないかと考えています。

言語に関しても、エンジニアは営業のようにビジネス英語は必要ではありません。そもそもプログラミング言語は英語でできており、英語のテキストでやりとりすることに慣れています。また、今の時代は「Google 翻訳」を使えばテキストでのやりとりはいくらでもできます。

坂本:そうですね。社内メールはなんとかそれでできますね。

河端:ドメスティックな市場でもまだエンジニアが不足している中で、ボーダーレスなこともより一層増えていきます。加えて、日本人エンジニアの性格を考えた時に世界的にさらに需要が増していくのではないかと思っています。

質疑応答:エンジニア数と業績の関係について

坂本:御社は現時点では広告費をかけて採用を行っているという話もありましたが、エンジニアが増えると業績も非常に上がるのでしょうか?

河端:現状は広告対効果も非常によく、エンジニアも集まってきています。広告効果が多少悪くてさらに投資しても、ROIベースではかなりペイするようなかたちになっています。

案件数も非常に多いため、社内の採用もかなり肝になってきています。マッチングするための人も足りてないため、両輪で回していかないといけません。そのため、特に2022年8月期第4四半期に関しては、採用も相当強化しているのが実状です。

坂本:応募がたくさん来るだけではなく、中のマッチングする人も必要ということですね。

河端:そのとおりです。そのために、社内マッチングシステムのようなものをフルスクラッチで1から作っています。これが機能して、なんとか低い人数でもマッチングができているのですが、それでもまだ足りない状況です。

質疑応答:中長期的な配当性向やROEの目標について

坂本:「配当実施を発表していますが、中長期的な配当性向やROEの目標などありましたら教えてください」というご質問です。

河端:現状は、株主配当利回りで上位を狙うような配当はかなり厳しいと思っています。今回の配当に関しては、どちらかと言いますと中長期に向けた部分となります。また、配当を1円でも出していないと機関投資家の投資対象にできないというレギュレーションが設定されている会社があったりします。

坂本:少数ですがありますね。

河端:そのような機関投資家の方々に対しても、投資対象になるように考えています。また、直近はグロース市場でも比較的高い成長率となっているため、決算を出す度に機関投資家のインタビュー数が非常に増えており、去年比でも2倍以上に増えています。

機関投資家の方はLPとの調整の関係もあるため、依頼が来ます。当社も経営にまったく影響しない範囲では、そのような工夫をしていこうと考えています。

質疑応答:機関投資家からの質問内容について

坂本:機関投資家のインタビュー数が増えているということですが、主にどのようなことを聞かれますか? そこがおそらく御社の課題と強みだと思いますので、どのようなお話が多いかを教えてください。

河端:「成長率をなぜこれほど高く維持できているのか?」「まだこの環境は続くのか?」をよく聞かれます。環境については続くことをかなり合理的に説明できるため、納得していただけます。

また、非常に刺さっているポイントは、稼働単価というお客さまに提供している単価が非常に低く、人月レート60万円ほどの状態になっています。

坂本:安いですよね。

河端:当社が60万円ほどで提供していたAさんは、エンドがナショナルプロジェクトだった時に大手SIerをはさまれて、エンド単価が250万円で入ったりしました。上場して間もない頃でこれから与信も変わっていくという中でした。機関投資家は案件単価をまだいくらでも上げられると考えていると思います。

このビジネスは、数の暴力ではありませんが、稼働数が上がれば上がるほど内部の1人当たりの売上高が上がっていき、利益が多く出てきます。当社はまだ下流工程がメインですが、上流工程の会社とM&Aを行ったりそのような提案を増やしていくことで、1件当たりの粗利や売上高が非常に上がっていきます。

彼らはこのような部分をポテンシャルと見ており、当社もまだ取り組めるポイントだと思っています。

質疑応答:取引先企業の業種について

坂本:「取引先はどのような業種が多いですか?」というご質問です。

河端:本当にお恥ずかしいかぎり、当社は営業をほとんど行ってきませんでした。何もしなくても、会社のホームページに1日2件から3件くらい企業から問い合わせが来ます。

Web系のベンチャー会社からの問い合わせが多く、それらのほぼすべてと取引しているといってもいいレベルなのではないかと思っています。現状はディー・エヌ・エー、グリーなどのWebベンチャーはもちろんのこと、未上場で資金調達しているようなベンチャーなどが中心になっています。

実は2四半期くらい前から取引企業数の資料を決算資料から割愛することにしました。理由としては、取引企業数が多すぎることが問題になっているからです。

坂本:1社に出している人が少ないということですよね。

河端:正直、少なすぎます。言える範囲では1点数人くらいで、これが3人や4人でも1社との取引がなくなってしまうというビジネス上のリスクはまったくありません。

坂本:やめてしまう人もいるかもしれないということも含めて、基本は複数人出すほうが望ましいのでしょうか?

河端:おっしゃるとおりです。例えば、1社当たり4人から5人入れるだけで、契約期間が終わるタイミングに企業側からは基本的に継続を求められます。

坂本:当然、それなりの方を出しているからですよね。

河端:ただし、一気に4人いなくなってしまうと非常に困るため、「この単価以上じゃないと継続しないよ」と単価交渉を強くできることもあります。

坂本:その会社でしっかりと働いているため、いなくなると困るということですよね。

河端:そうですね。また、企業数が多すぎるがゆえに、営業の効率も悪いです。エンジニアがより喜ぶような、単価が出やすい企業だけに注力していくほうが、会社としてもより成長できます。そのため、企業数をさらに選定していきたいと思っています。

しかし、お客さまからの需要が強すぎて、結果論で企業数が伸びてしまっているため、今後も含めてもう少し絞っていくなど、ポジティブに取り組んでいこうと考えています。稼働数がKPIですので、取引企業数は気にしないでくださいということで割愛しました。

質疑応答:プロジェクト期間について

坂本:「1プロジェクトの平均的な期間は、延長もあると思いますが、どのくらいなのでしょうか?」というご質問です。

河端:当社を通じて案件に参画していただいているエンジニア方の継続率が90パーセントを下回ったことは1回もないため、最低でも1年以上継続しています。当社の場合は社歴もまだ短く、まだn数が少ないため、継続月数は年々上がっています。

質疑応答:不採算案件の有無について

坂本:御社の業態ではないと思いますが、「プロジェクトの不採算案件が発生することはありますか?」というご質問です。

河端:プロジェクト型の案件ですか?

坂本:プロジェクトの不採算案件ということです。

河端:大手の場合、最近はプロジェクト型の案件の問い合わせが非常に多いです。当社グループは社員でもエンジニアを100名以上抱えており、この社員のエンジニアが出向し、その下にフリーランスエンジニアが紐づくかたちでチームを組成するようなプロジェクト型の案件を開始しています。そのような案件は単価が非常に高くなるため、増やしてきています。

坂本:逆に不採算はないということですよね。

質疑応答:機関投資家からの質問の文字起こしについて

「機関投資家からのQ&Aの文字起こしをしてくださいますか?」というご質問が来ていますが、確かホームページに載っていましたよね?

河端:機関投資家とのミーティング内容はかなりクローズドのものになっているため、そちらは記載がありません。決算発表におけるQ&Aはホームページに記載しています。

新着ログ

「サービス業」のログ