コメ兵HD、通期は売上高・利益ともに過去最高を達成 成長事業と人材開発への投資で継続的な事業拡大を推進

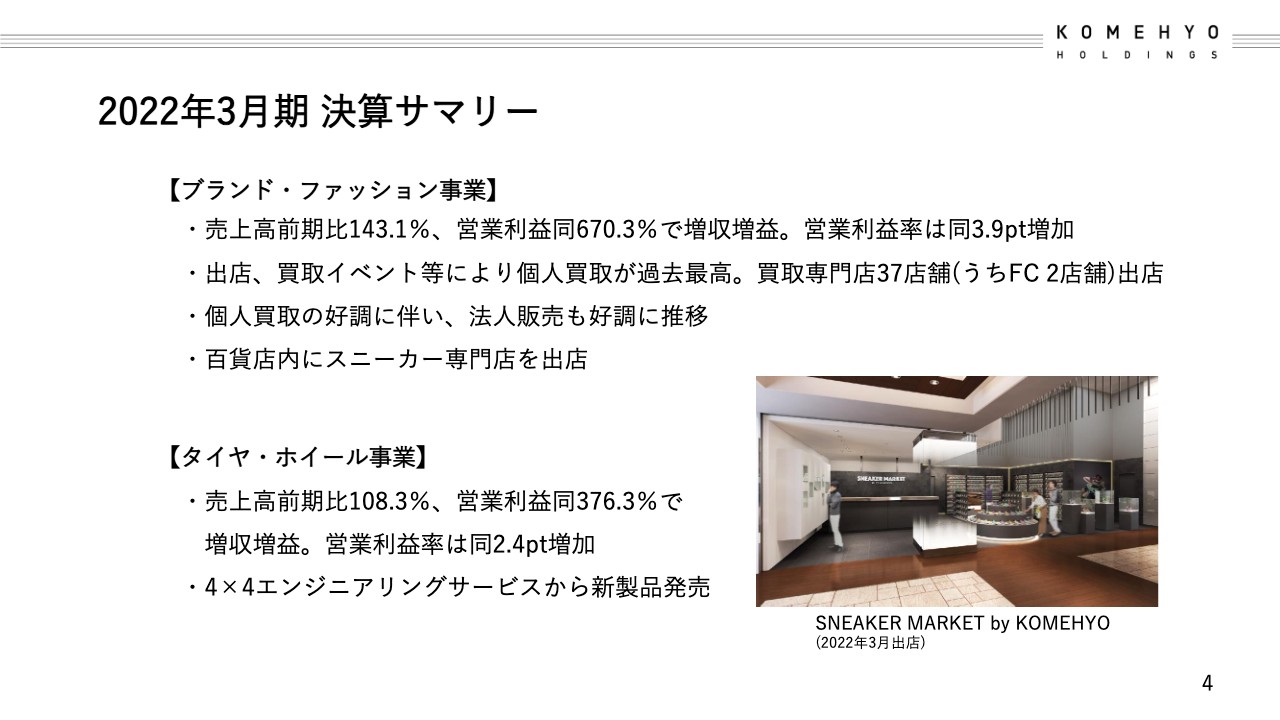

2022年3月期 決算サマリー

石原卓児氏:コメ兵ホールディングス社長の石原です。ただいまから2022年3月期の決算説明をいたします。

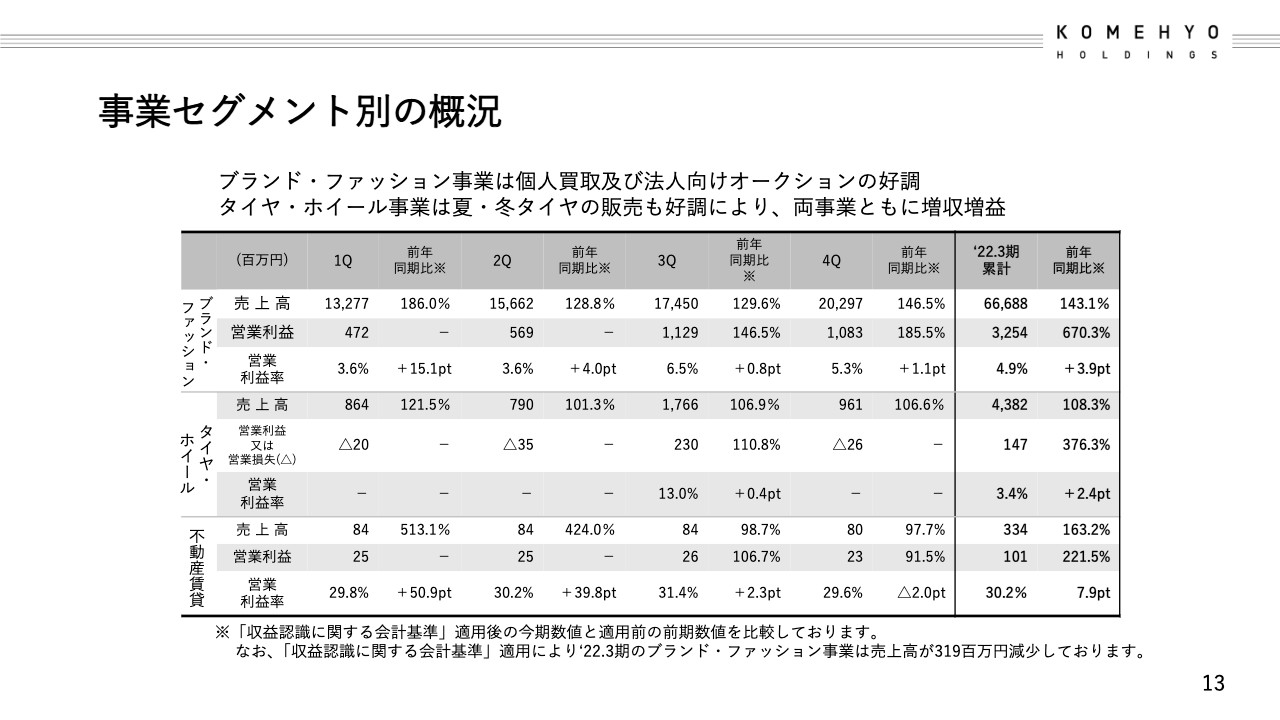

はじめに、2022年3月期の業績についてご説明します。ブランドファッション事業では、売上高は前期比143.1パーセント、営業利益は前期比670.3パーセントで増収増益です。

買取専門店37店舗の出店や買取イベントなどにより、個人買取が過去最高となりました。個人買取の好調により、小売だけでなく法人販売も好調に推移しました。2022年3月には、百貨店内にスニーカー専門店を出店しています。

タイヤ・ホイール事業では、売上高は前期比108.3パーセント、営業利益は前期比376.3パーセントで増収増益です。4×4エンジニアリングサービスから、新製品も発売しています。

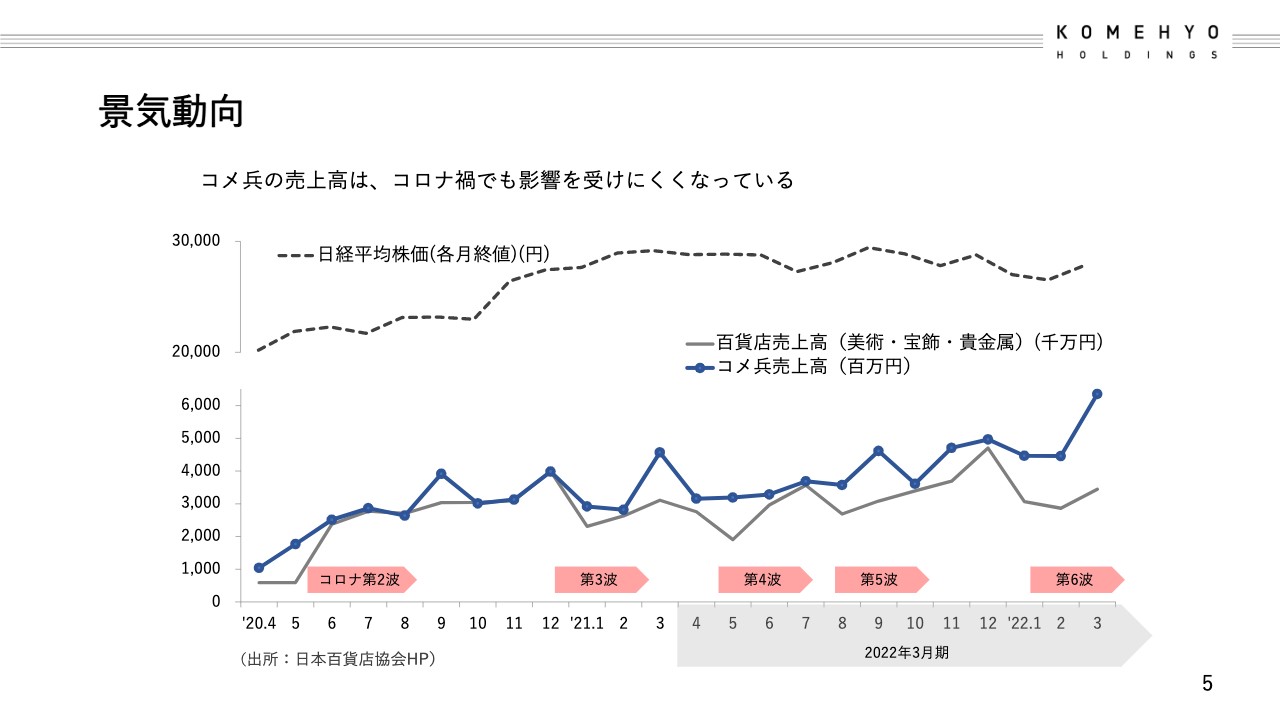

景気動向

1年を通じて新型コロナウイルスが猛威を振るった年でしたが、売上高はコロナ禍でも影響を受けにくくなっています。

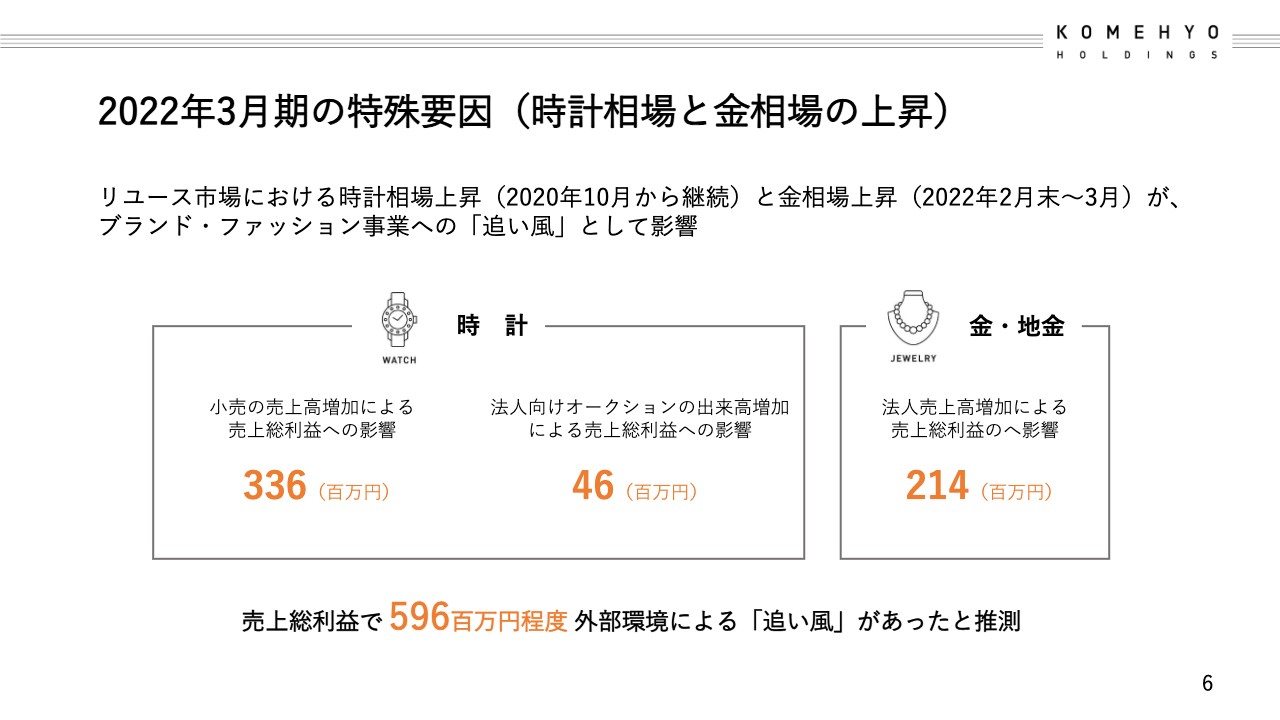

2022年3月期の特殊要因(時計相場と金相場の上昇)

2022年3月期のリユース市場は、持続可能な社会を見据えたニーズの高まりに加え、2020年10月から継続していた時計相場の高騰、2022年2月から3月にかけての金相場の上昇により、買取・販売のそれぞれに好影響となる外部環境でした。

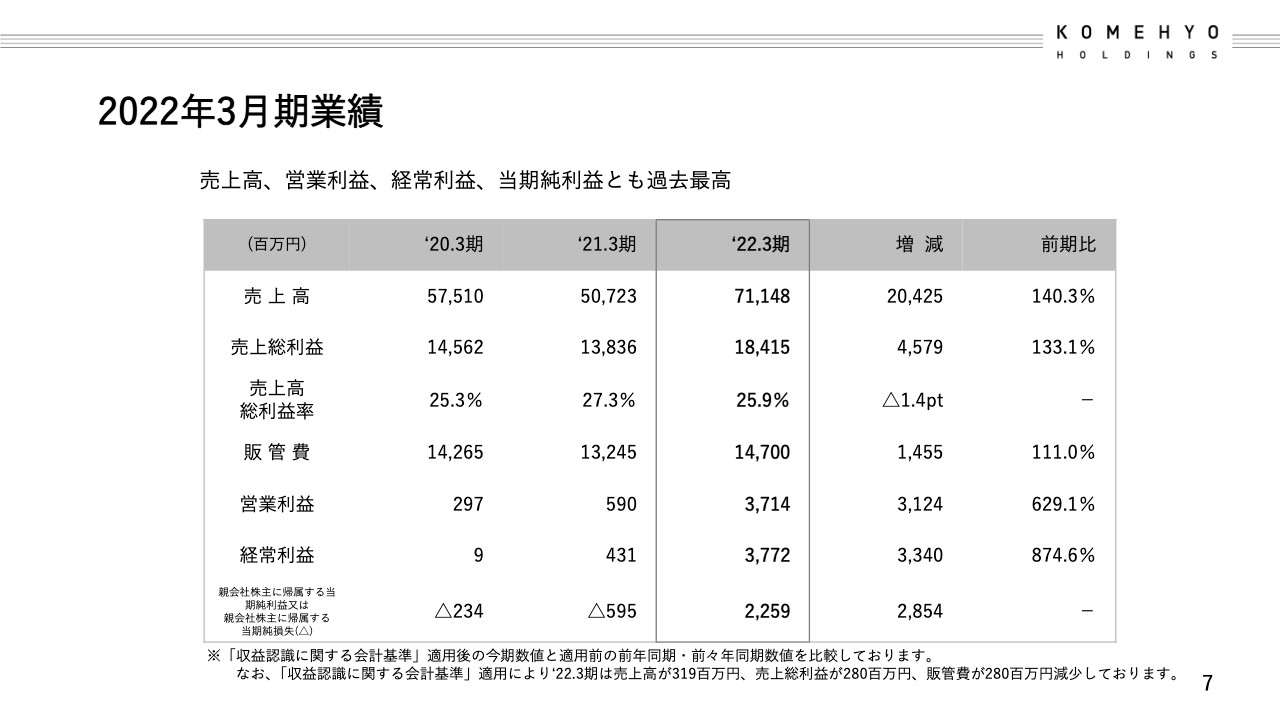

2022年3月期業績

2022年3月期の業績は、売上高は前期比140.3パーセントの711億4,800万円、営業利益は37億1,400万円、経常利益は37億7,200万円、親会社株主に帰属する当期純利益は22億5,900万円と、いずれも過去最高となりました。

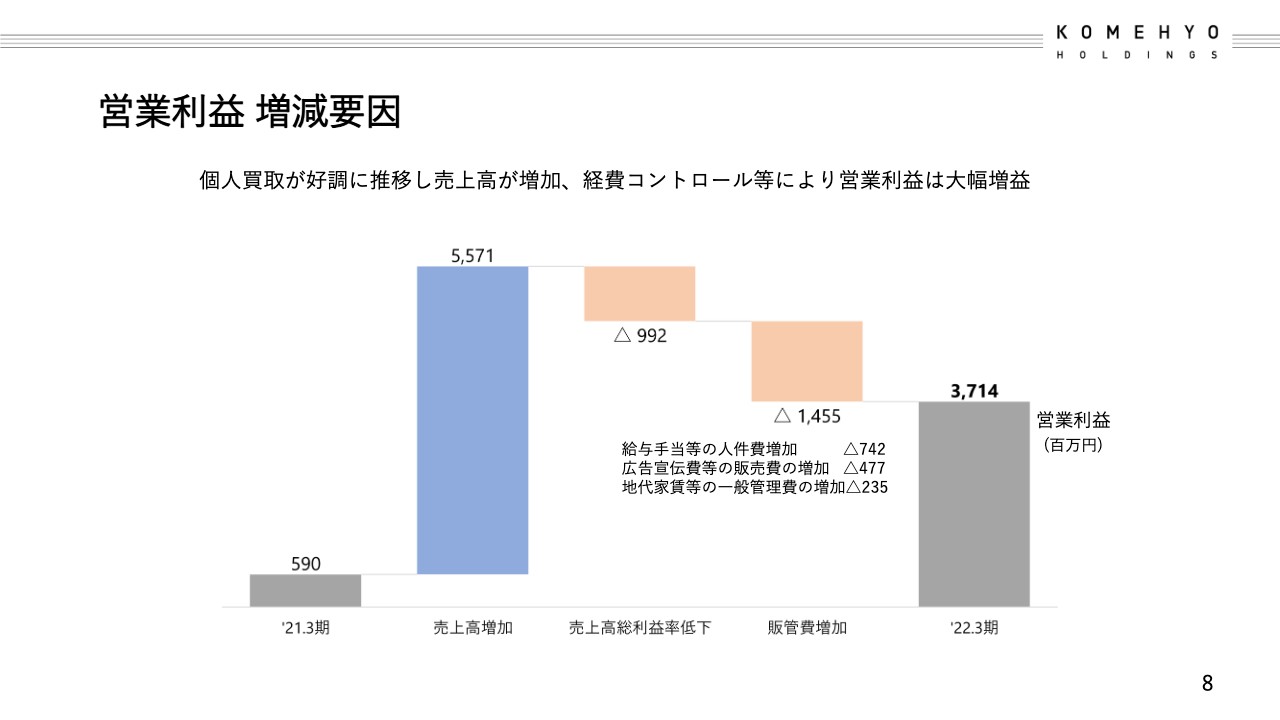

営業利益 増減要因

営業利益については、前期比31億2,400万円の増加です。内訳は、売上高の影響で約55億7,100万円のプラス、売上総利益率の低下の影響で9億9,200万円のマイナス、販管費の増加の影響で14億5,500万円のマイナスです。

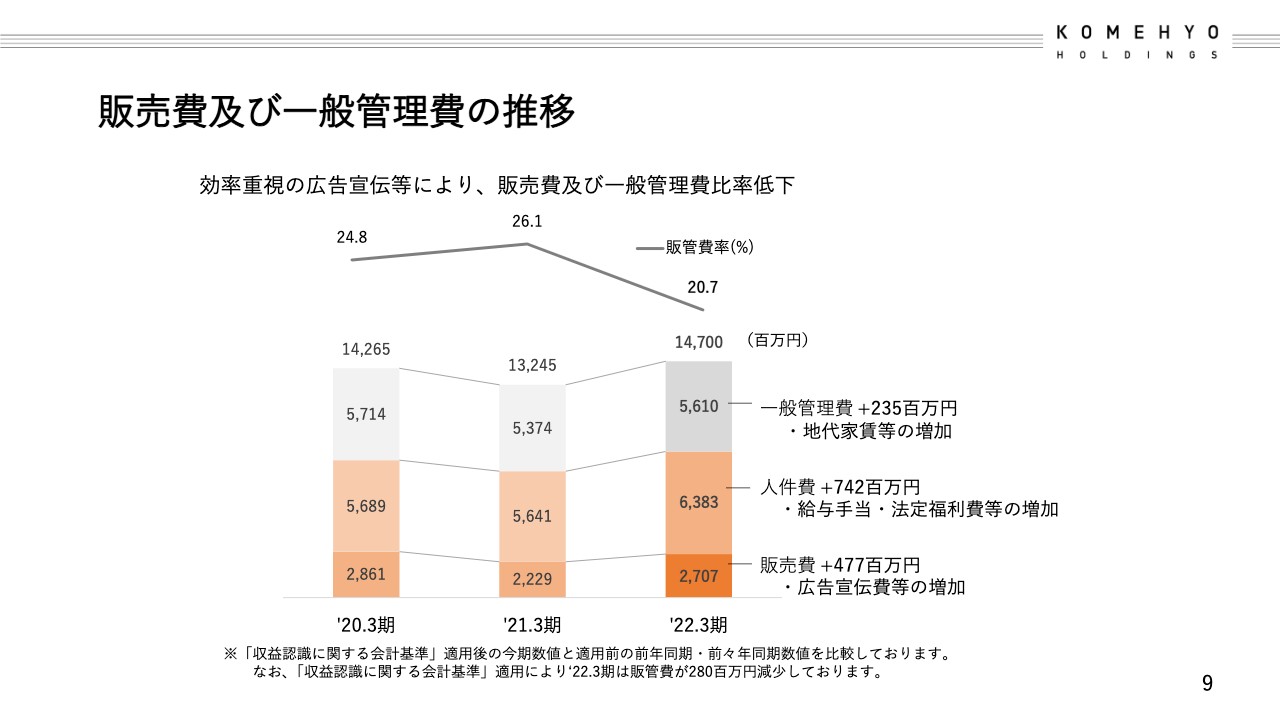

販売費及び一般管理費の推移

販売費及び一般管理費についてです。給与手当などの人件費が7億4,200万円増、地代家賃などの一般管理費が2億3,500万円増、広告宣伝費などの販売費が4億7,700万円増となりました。しかし、販管費率は20.7パーセントに低下しています。

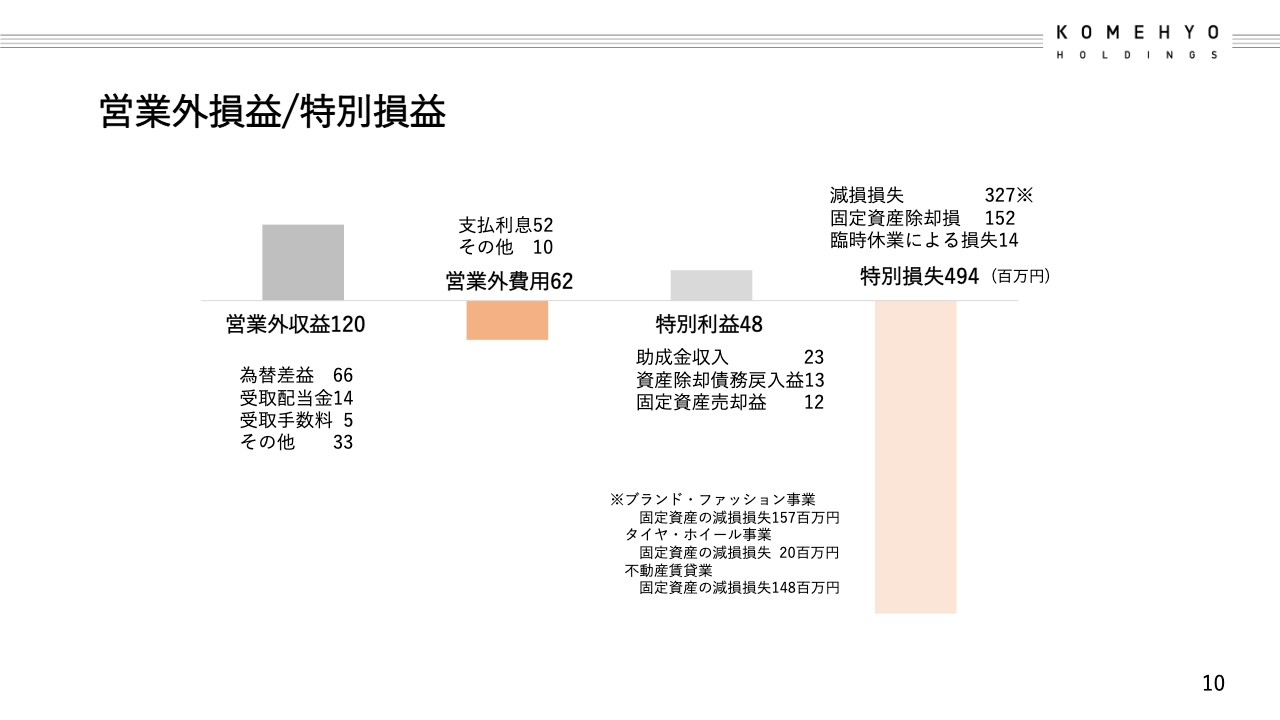

営業外損益/特別損益

営業外損益についてです。営業外収益は為替差益などにより1億2,000万円、営業外費用は支払利息などにより6,200万円となりました。特別利益は助成金収入などにより4,800万円で、特別損失は減損損失などにより4億9,400万円を計上しています。

貸借対照表の概況

貸借対照表については、前期末と比較すると借入金返済により現金及び預金が減少し、個人買取の好調により商品が増加しました。在庫確保を進める一方で商品鮮度や回転を意識し、在庫効率の向上に努めています。なお、総資産は22億6,500万円増加し、396億6,700万円となりました。

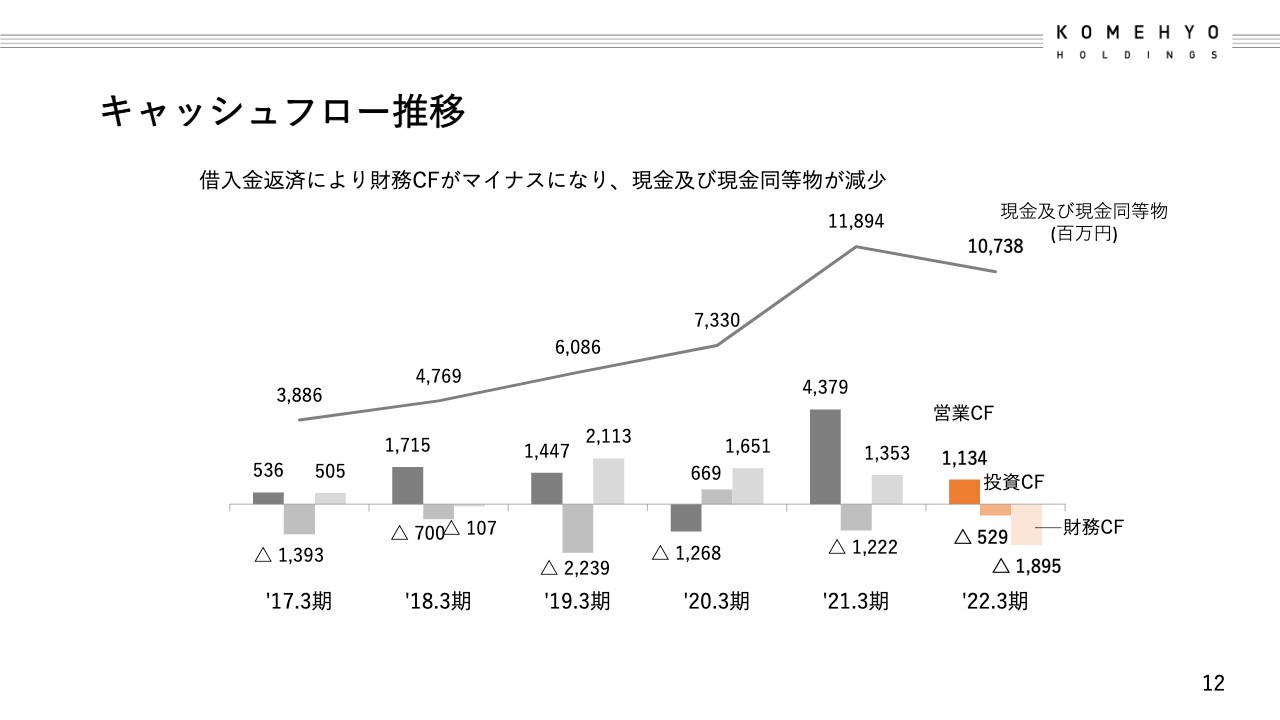

キャッシュフロー推移

キャッシュフローについては、本業の回復で営業キャッシュフローは11億3,400円のプラスです。買取専門店の出店などに投資したため、投資キャッシュフローは5億2,900万円のマイナス、借入金の返済により財務キャッシュフローは18億9,500万円のマイナスとなりました。

事業セグメント別の概況

事業セグメント別の概況です。ブランドファッション事業の売上高は約666億8,800万円、営業利益は32億5,400万円です。タイヤ・ホイール事業の売上高は約43億8,200万円、営業利益は1億4,700万円で、両事業とも増収増益となりました。

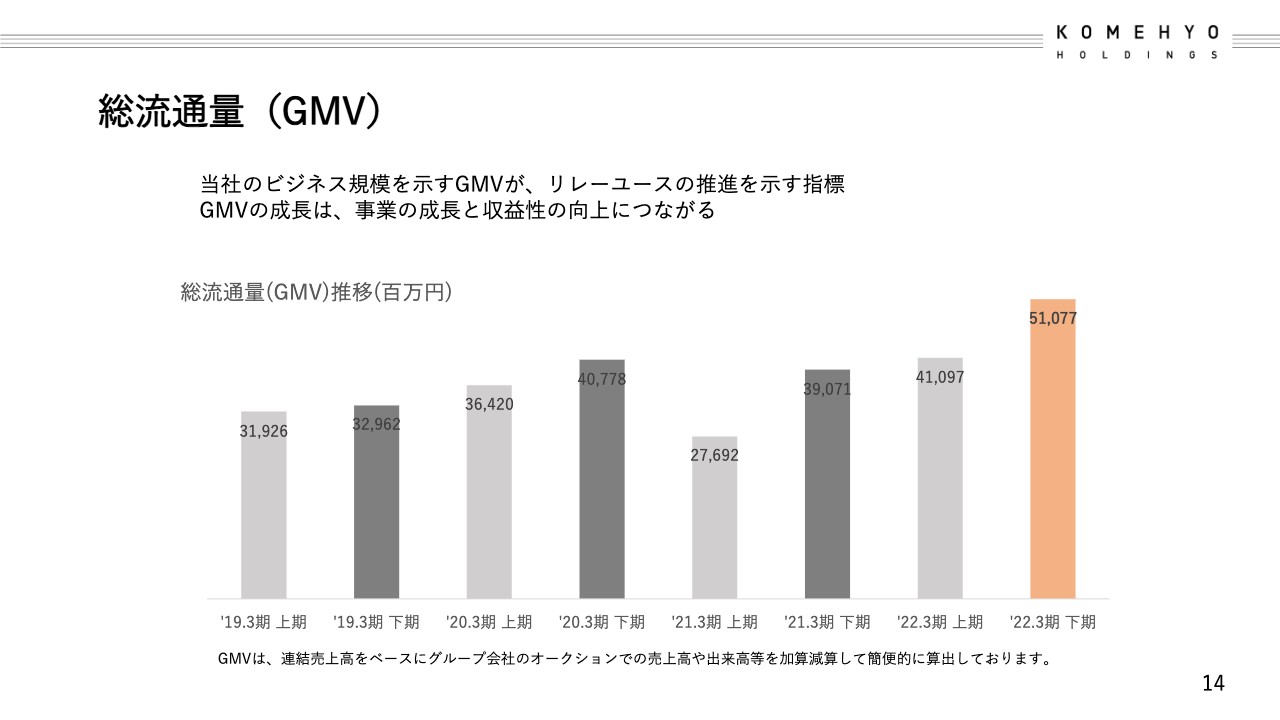

総流通量(GMV)

これまでご説明したリレーユースの取り組みが推進されているかどうかの指標として、総流通量を決算時に出しています。2022年3月期は小売の売上高の増加と法人向けオークションの出来高の増加により、2期前と比較しても増加しました。今後も個人のお客さま向けの小売と、法人のお客さま向けのオークションビジネスを核にGMVの拡大を図っていきます。

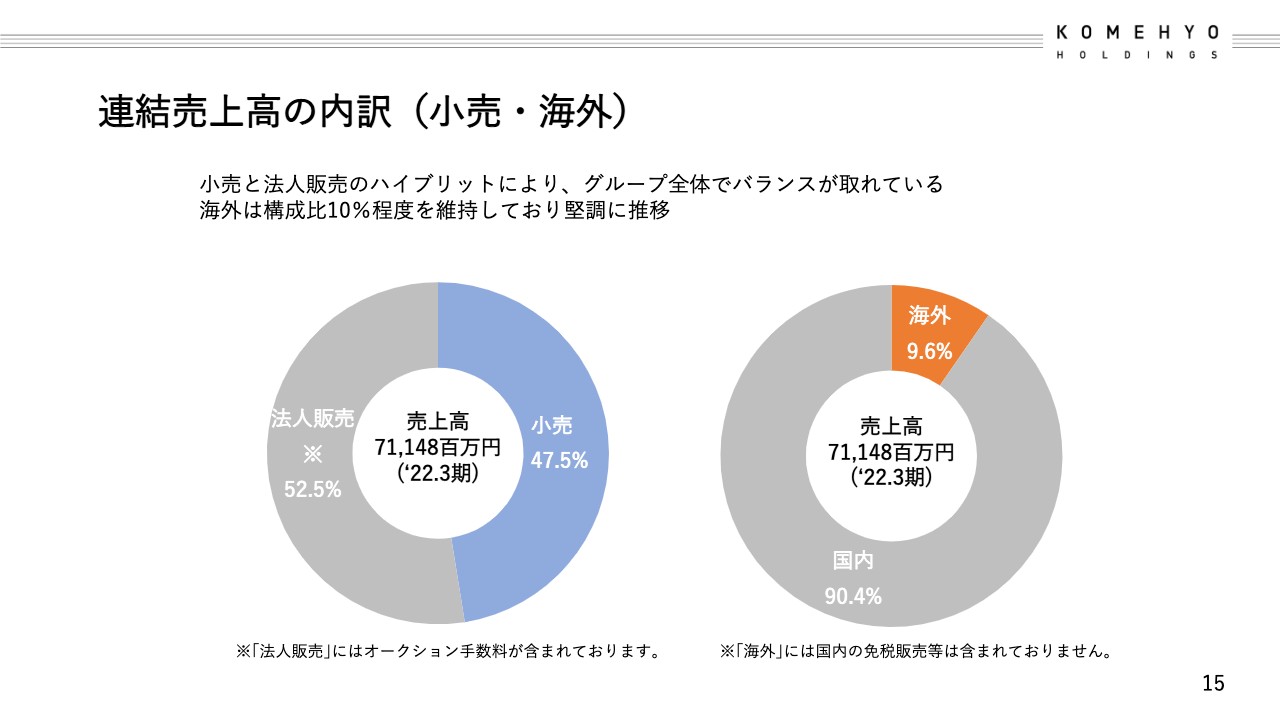

連結売上高の内訳(小売・海外)

連結売上高の内訳については、小売は全体の47.5パーセント、法人販売などは52.5パーセントを占めています。グループ全体で小売と法人販売とのハイブリットで、バランスが取れていると評価しています。

海外の売上高は全体の9.6パーセント、国内の売上高は90.4パーセントを占めています。今後はグローバル展開に注力し、海外の構成比の拡大を目指していきます。

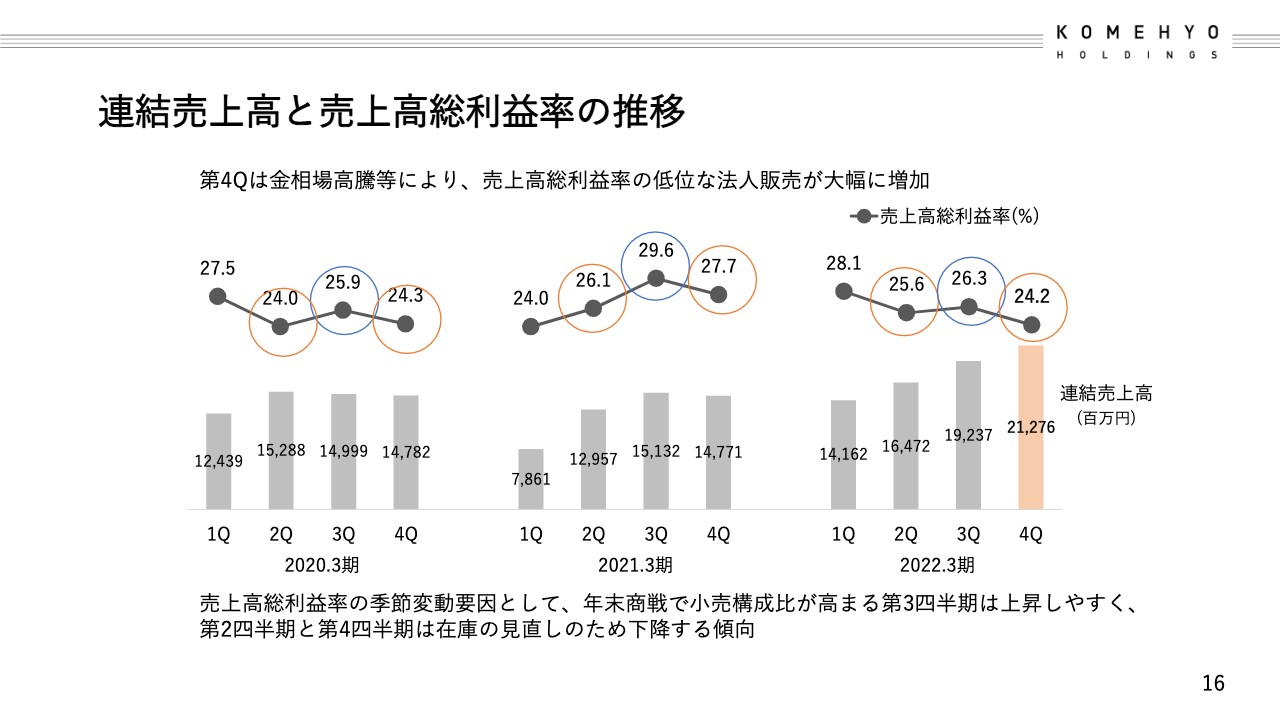

連結売上高と売上高総利益率の推移

連結売上高と売上高総利益率の推移についてご説明します。当社グループの季節変動要因として、売上高総利益率は年末商戦で小売構成比が高まる第3四半期が上昇しやすく、第2四半期と第4四半期は在庫の見直しのため下降する傾向があります。直近の第4四半期は金相場高騰などにより、売上高総利益率の低位な法人販売が増加しました。

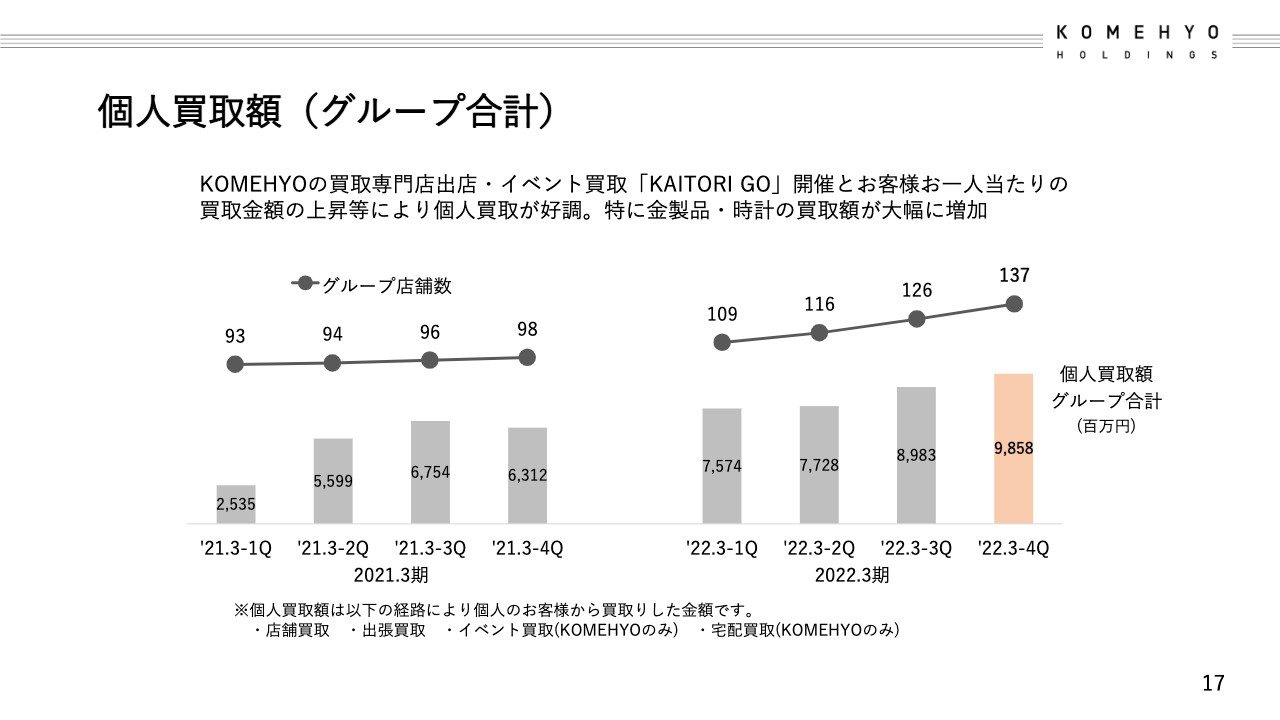

個人買取額(グループ合計)

グループ全体の個人買取額については、前期比161パーセントの341億円で過去最高を達成しました。既存店の成長や買取専門店の出店、買取イベント「KAITORI GO」の開催、1人あたりの買取金額の上昇などで好調に推移しました。今後もお客さまが安心して買取体験ができるように、個人買取に注力していきます。

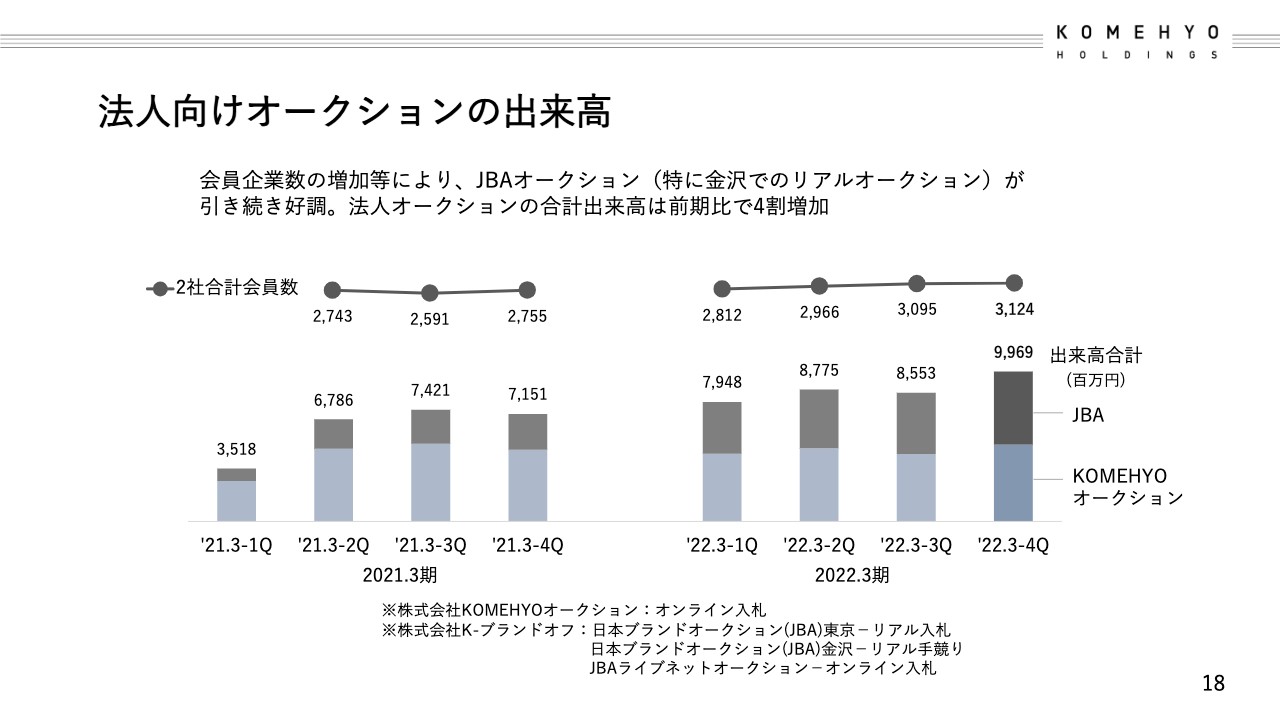

法人向けオークションの出来高

オークション事業は、「KOMEHYOオークション」とK-ブランドオフが開催する「ジャパンブランドオークション」を運営しています。年間の出来高は合わせて352億円です。

オンラインオークションとリアルオークションを名古屋、金沢、東京の各エリアで補完し、会員企業数と出来高の拡大を目指していきます。なお、「ジャパンブランドオークション」の出来高は過去最高を記録しました。

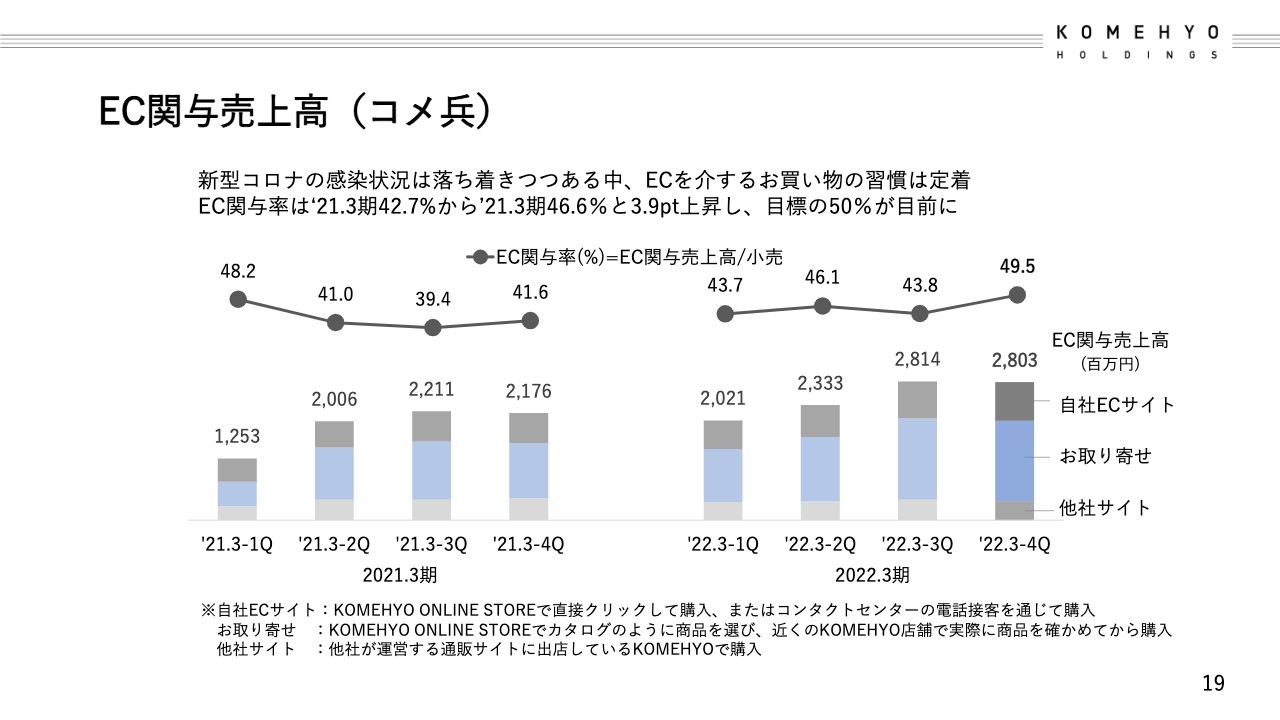

EC関与売上高(コメ兵)

KOMEHYOのEC関与売上高については、個人買取の好調により商品が充実したこととECリプレイスやコンタクトセンターの強化により、前期比132パーセントの101億円となりました。小売に占めるEC関与売上高であるEC関与率は、前期比3.9ポイント上昇の49.6パーセントとなり、目標のEC関与率50パーセントが視野に入ってきました。

店舗展開:グループ全店137店舗(2022年3月現在)

2022年3月期の取り組みです。店舗展開については、KOMEHYOの買取専門店を32店舗出店し、3月末の店舗数は国内と海外を合わせて137店舗になりました。KOMEHYOでは直営の買取専門店を、K-ブランドオフでは買取専門店のFC展開を積極的に推進しています。

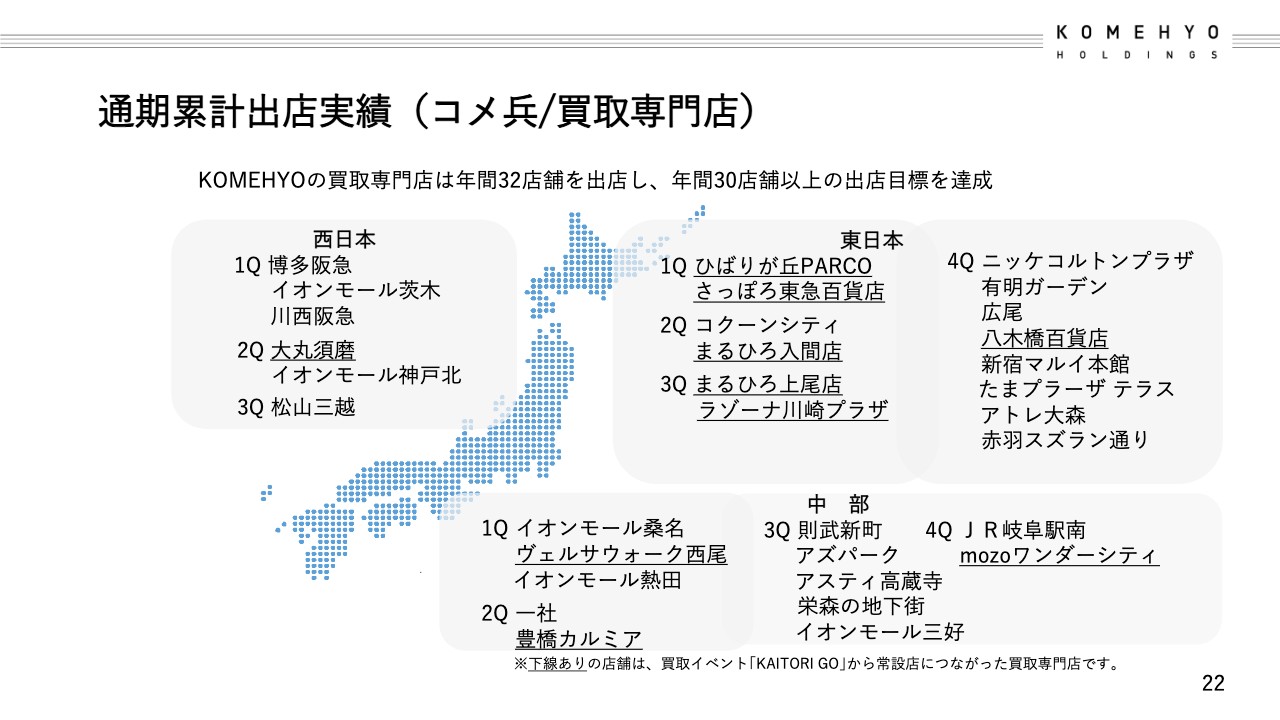

通期累計出店実績(コメ兵/買取専門店)

KOMEHYOの買取専門店の出店実績についてです。第4四半期も順調で、累計出店店舗数は32店舗となりました。引き続き年間30店舗以上の買取専門店の出店が目標です。

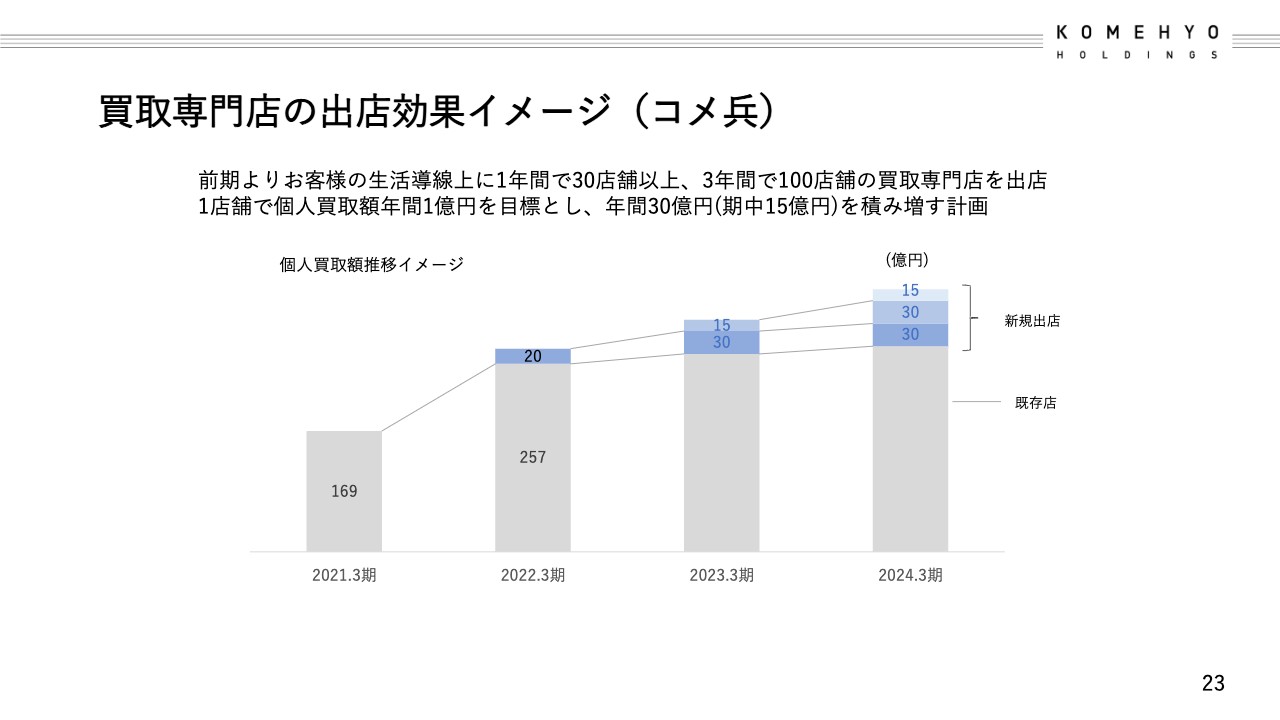

買取専門店の出店効果イメージ(コメ兵)

KOMEHYOの買取専門店の出店効果イメージです。買取専門店1店舗で個人のお客さまから年間1億円の買取を想定しており、年間30億円、期中では15億円を積み増す計画です。2024年3月期まで、年間30店舗以上の出店を計画しています。

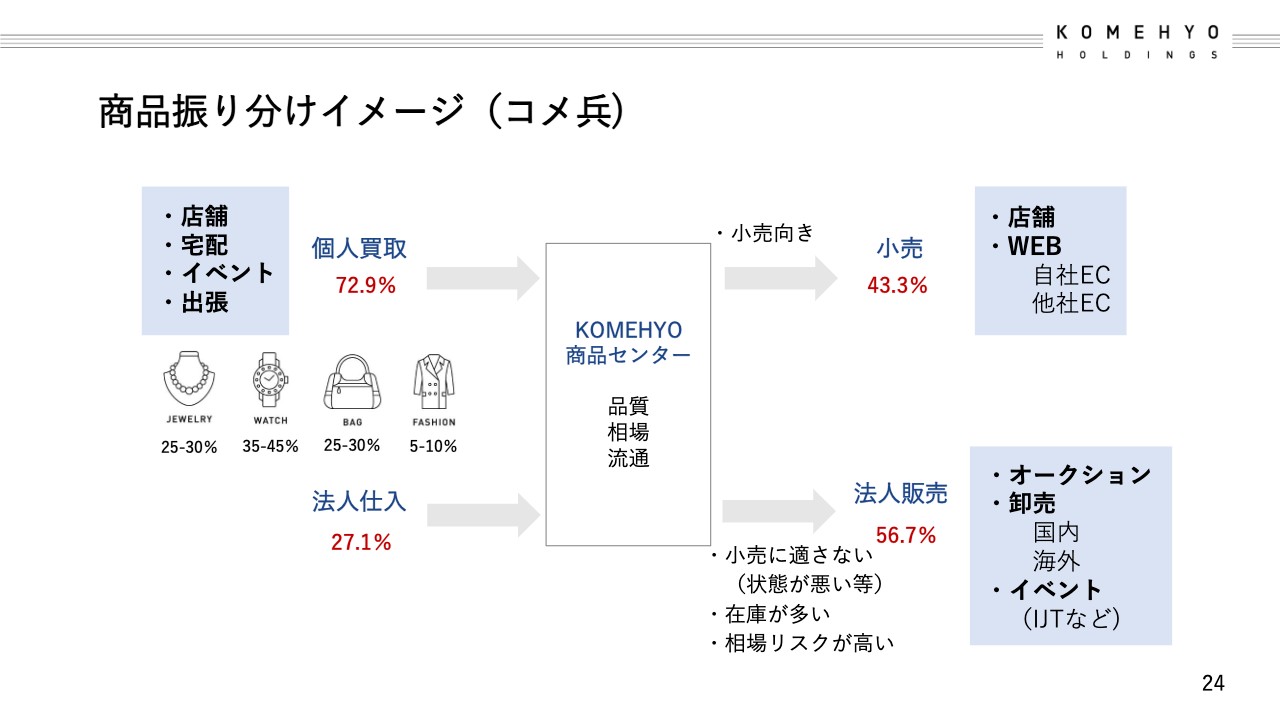

商品振り分けイメージ(コメ兵)

KOMEHYOの商品振り分けイメージについてです。仕入れと販売には、個人のお客さまと法人のお客さまの経路があります。店舗や宅配などで個人のお客さまから買取る商品の構成比は、金額ベースで72.9パーセント、法人仕入れでは27.1パーセント程度です。

仕入れた商品は商品センターで品質チェックや値付け、どの経路に乗せるかなどの判断を行います。小売向け商品は小売りに、小売に適さないものや在庫過多、相場リスクがあるものは法人販売に振り分けます。

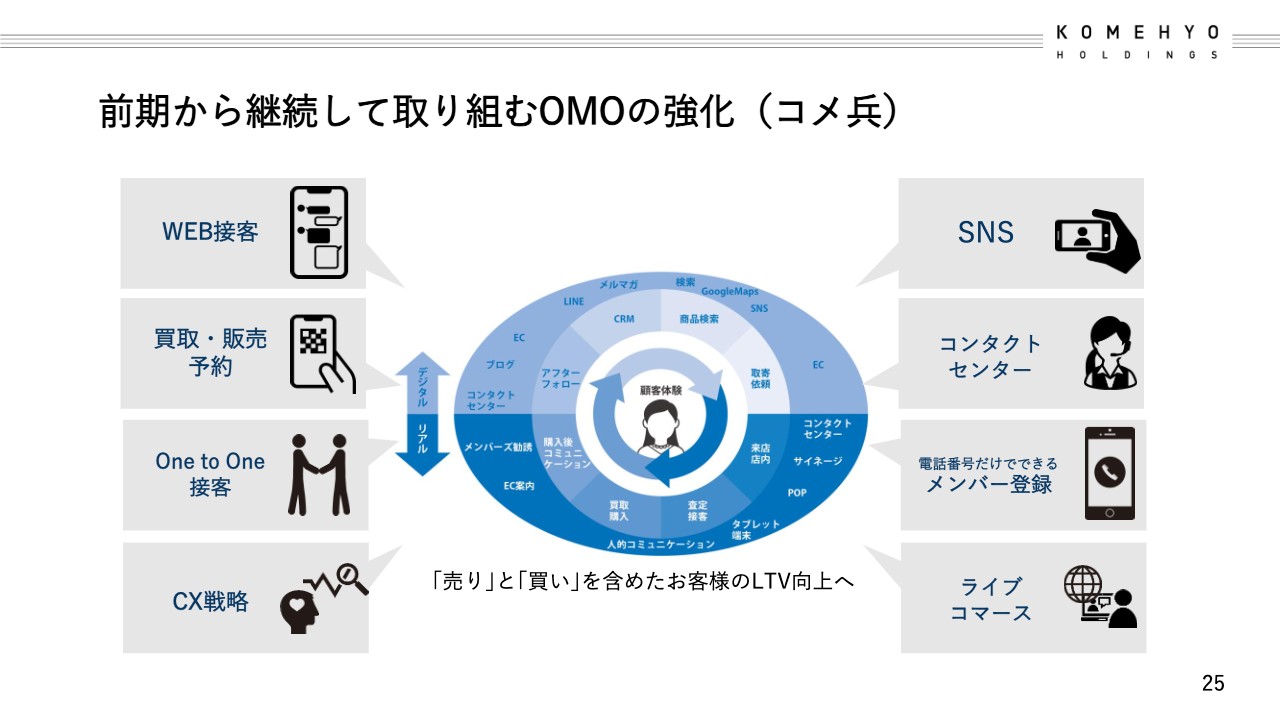

前期から継続して取り組むOMOの強化(コメ兵)

お客さまのLTV向上のため、買い物と買取でのご利用について以前からOMO強化に取り組んでいます。Web接客、買取・販売の予約、One to One接客、CX戦略、SNS、コンタクトセンター、メンバー登録、ライブコマースの8つにより、OMOを強化しています。

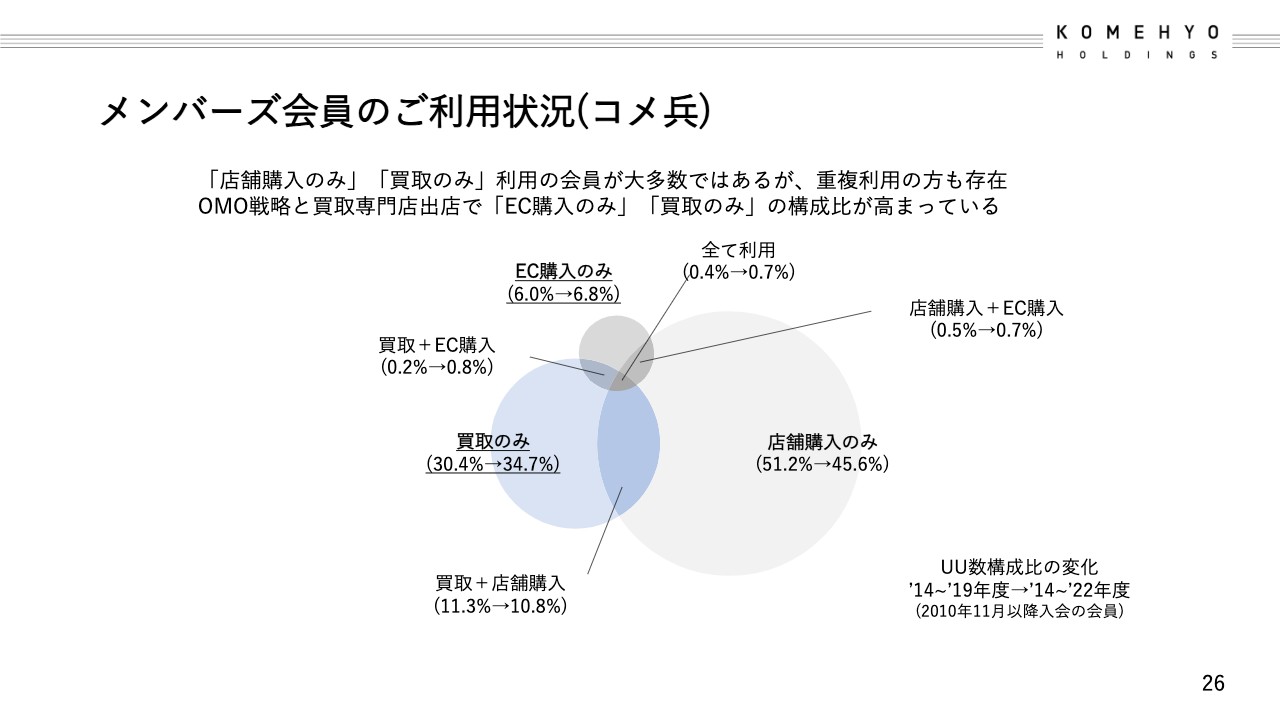

メンバーズ会員のご利用状況(コメ兵)

KOMEHYOのメンバーズ会員の利用状況については、店舗購入のみ、買取のみといった会員が8割を占めますが、中には重複利用の方もいます。OMO戦略と買取専門店の出店で、EC購入のみ、買取のみの構成比が高まっています。

銀座エリアでの店舗展開

銀座は小売業界において重要なエリアと位置づけています。グループ各社で店舗を展開し、お客さまとの接点を広げていきます。

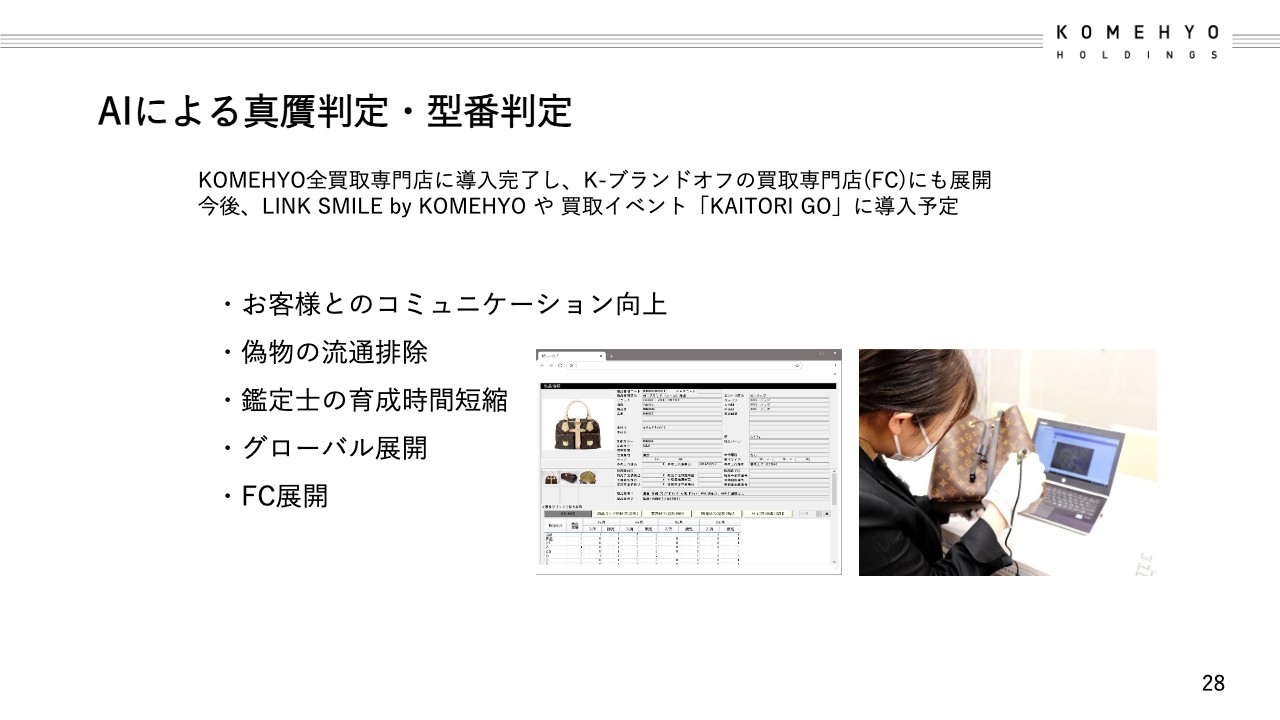

AIによる真贋判定・型番判定

AIによる真贋判定・型番判定は、KOMEHYO全買取専門店ですでに導入を終え、K-ブランドオフの買取専門店でも展開しています。今後、LINK SMILE by KOMEHYOや、買取イベント「KAITORI GO」での導入も予定しています。

AIの導入は、お客さまとのコミュニケーション向上、偽物の流通排除、鑑定士の育成期間短縮、グローバル展開、FC展開が主な目的です。

人的資本経営(コメ兵)

人的資本経営についてです。リレーユースのバリューチェーンにおける取り組みでは、人と物が密接につながっています。例えば買取であれば鑑定士、評価であれば教育体制やAIの教師データ作成、商品化では検品やささげ業務に従事するスタッフ、販売では店頭のスタッフです。

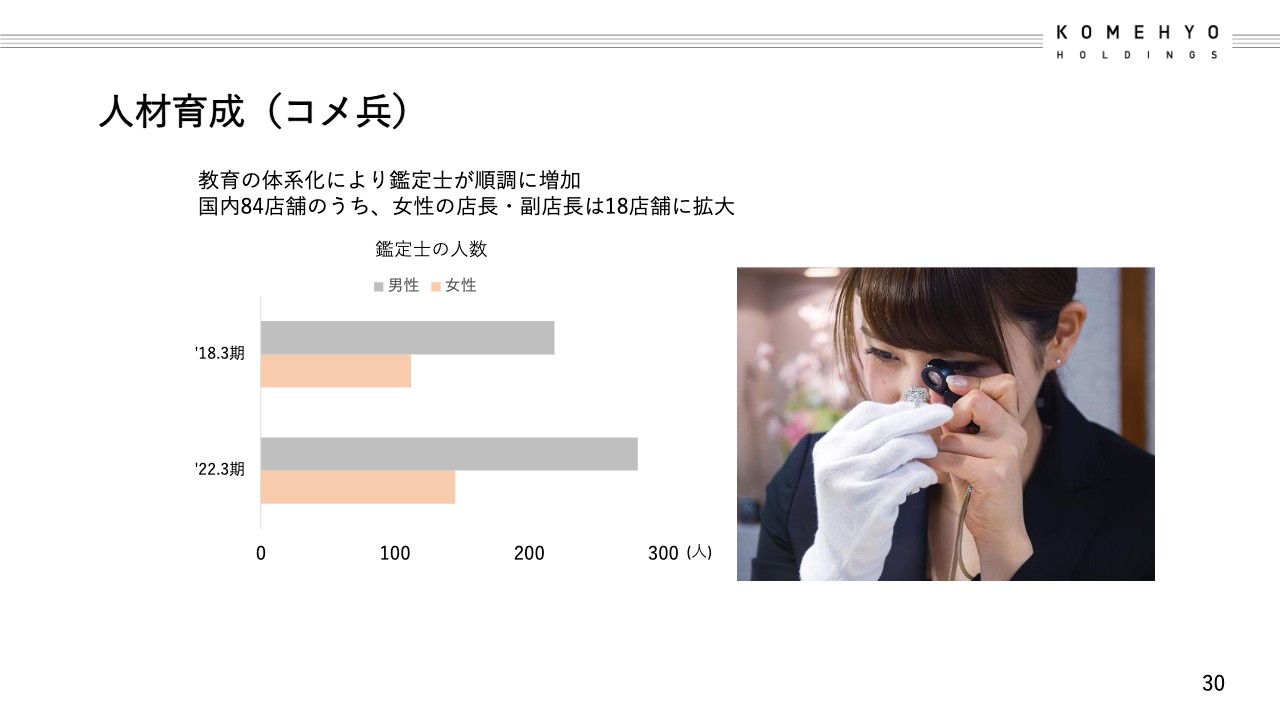

人が果たす役割は重要かつ多岐にわたり、知識、スキル、専門性、スピード、顧客とのつながりが事業の成長に大きく影響するため、人材の育成と定着は当社の経営にとって大変重要な要素です。また、鑑定士の育成は重要な投資項目ですが、教育の体系化により鑑定士数は順調に増えています。

人材育成(コメ兵)

国内84店舗のうち18店舗に、女性の店長や副店長が在籍しています。

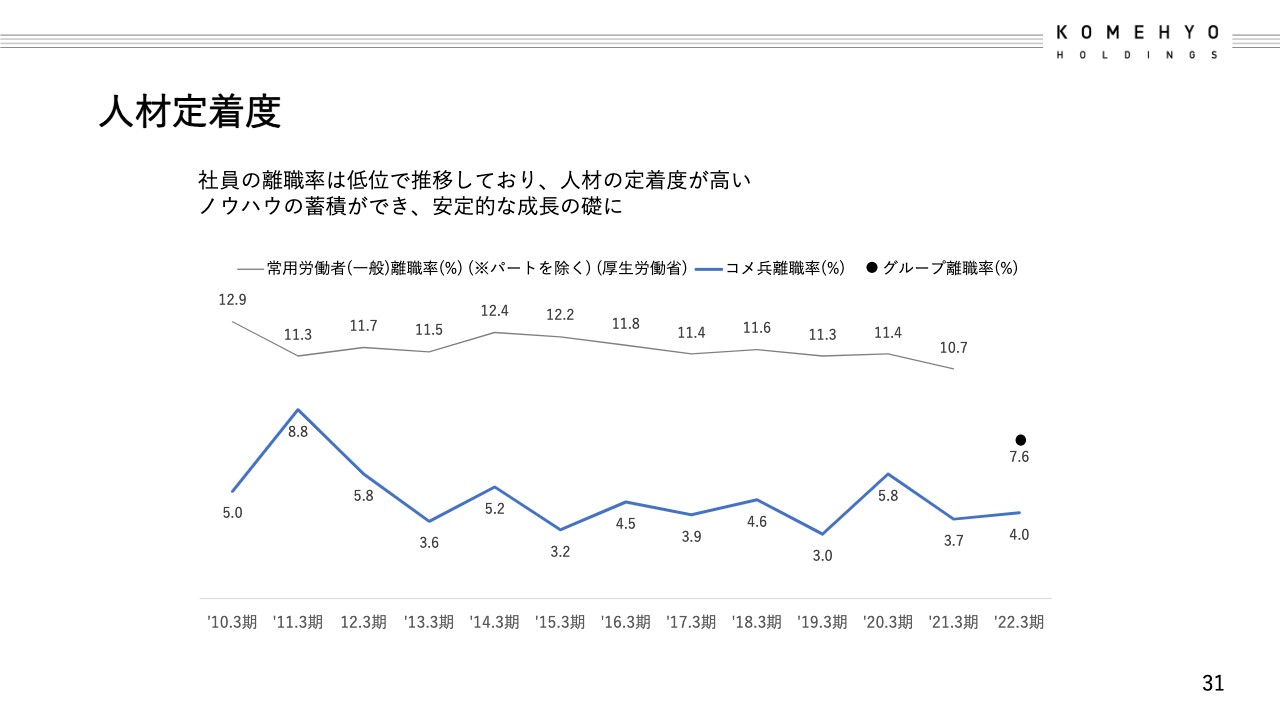

人材定着度

2022年3月期の離職率は4パーセントと低位で推移しています。人材定着度の高さはスタッフの商品知識の幅を広げるだけでなく、お客さまとのつながりを維持し、さまざまなノウハウを共有し続けることができるため、安定的な成長の礎となります。今後も組織開発と人材開発に積極的に取り組み、人的資本を重視した経営に取り組んでいきます。

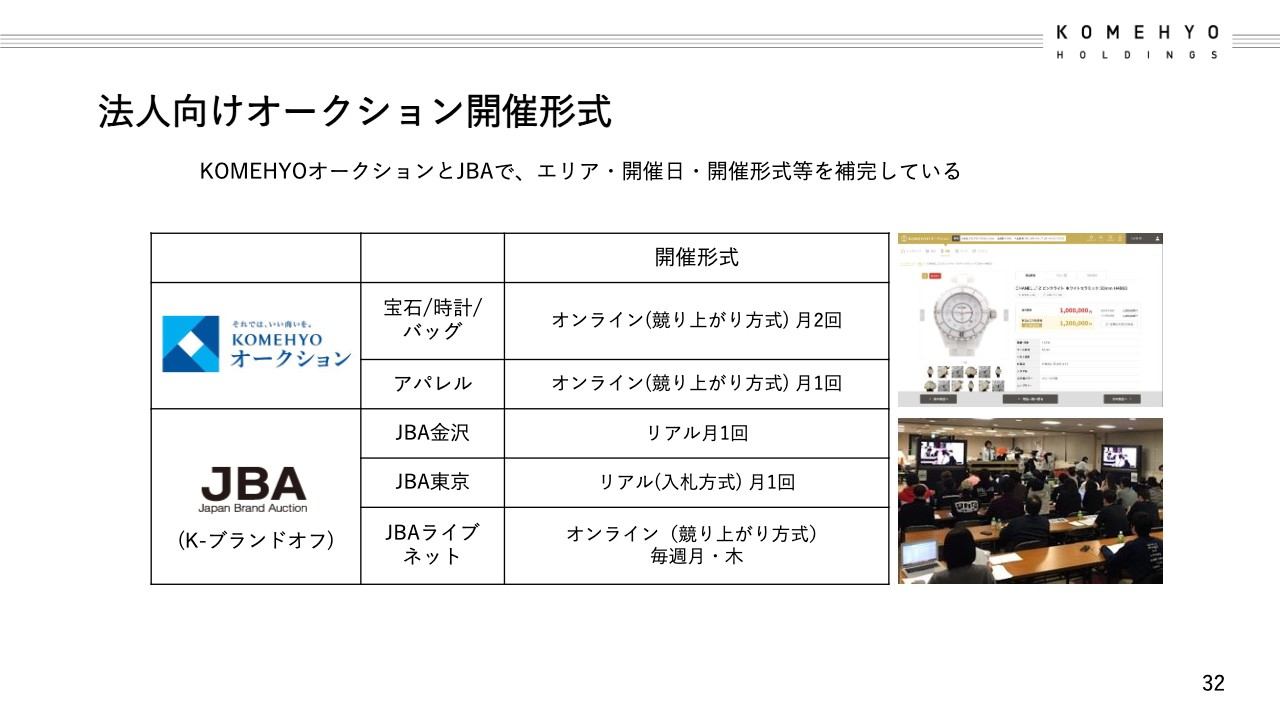

法人向けオークション開催形式

法人向けオークションについては、オンラインオークションとリアルオークションを名古屋・金沢・東京エリアで補完しながら、会員企業数と出来高の拡大を目指していきます。

法人向けオークション (KOMEHYOオークション)

「KOMEHYOオークション」については、会員企業向けのサイトを入札方式から競り上がり方式にリニューアルしました。スライドに記載した4つのポイントで会員企業の利便性を向上させることにより、会員企業数と出来高の拡大を目指していきます。

海外(米濱上海商貿有限公司 (中国))

海外の取り組みについてです。中国では上海梅龍鎮伊勢丹と上海高島屋の期間限定店舗を常設店舗にしたほか、LaLa station上海蓮花路にも新規出店し、米濱上海は3店舗体制となりました。現在、中国の上海はゼロコロナ施策によってロックダウンしていますが、オンラインで社員教育を継続するなど、コロナ禍以降を見据えた取り組みを実施しています。

タイヤ・ホイール事業

タイヤ・ホイール事業についてです。新品のタイヤ・ホイールを取り扱うクラフトで夏用商材・冬用商材、サスペンションなどのカスタム商品の販売に注力しました。さらに、メーカーである4×4エンジニアリングサービスで新製品も発表したため、増収増益となりました。

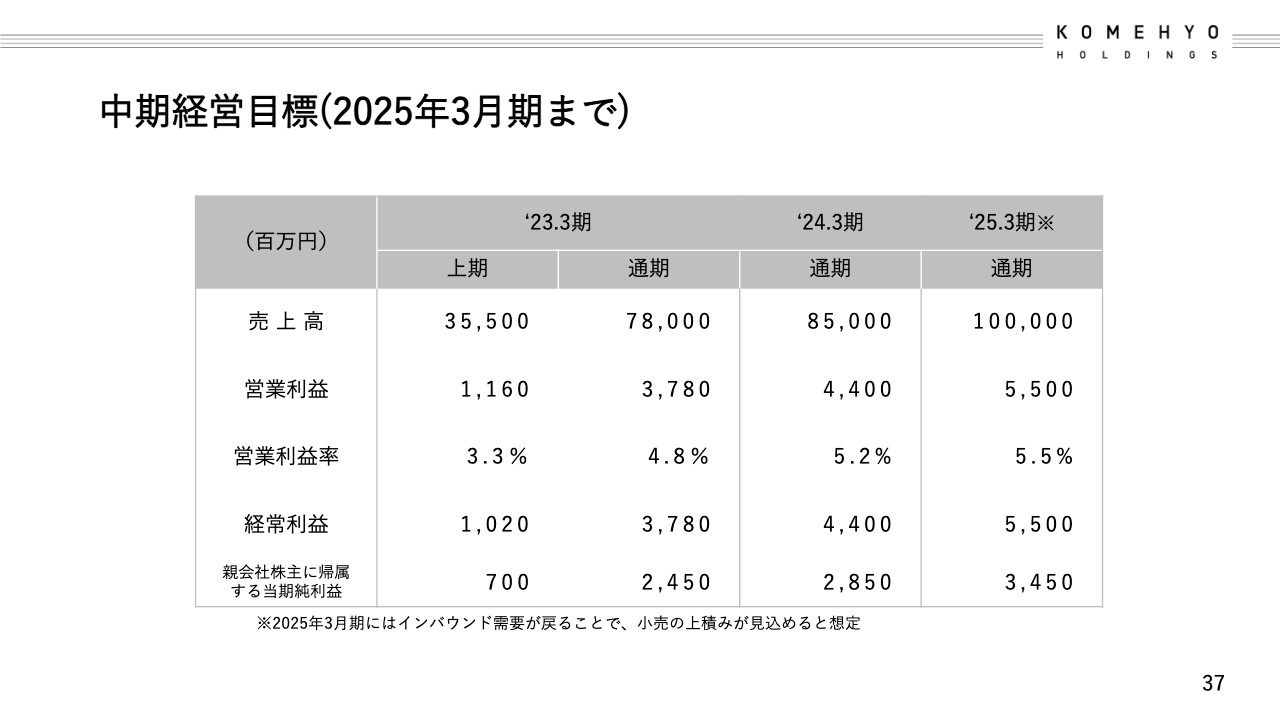

中期経営目標(2025年3月期まで)

中期経営目標についてです。今後も安定的な増収増益を目指し、今期の売上高は780億円を見込んでいます。また、2025年3月期にはインバウンド需要が戻ることで小売りの上積みが見込めると想定し、売上高1,000億円、営業利益55億円、営業利益率5.5パーセントを目標に掲げています。

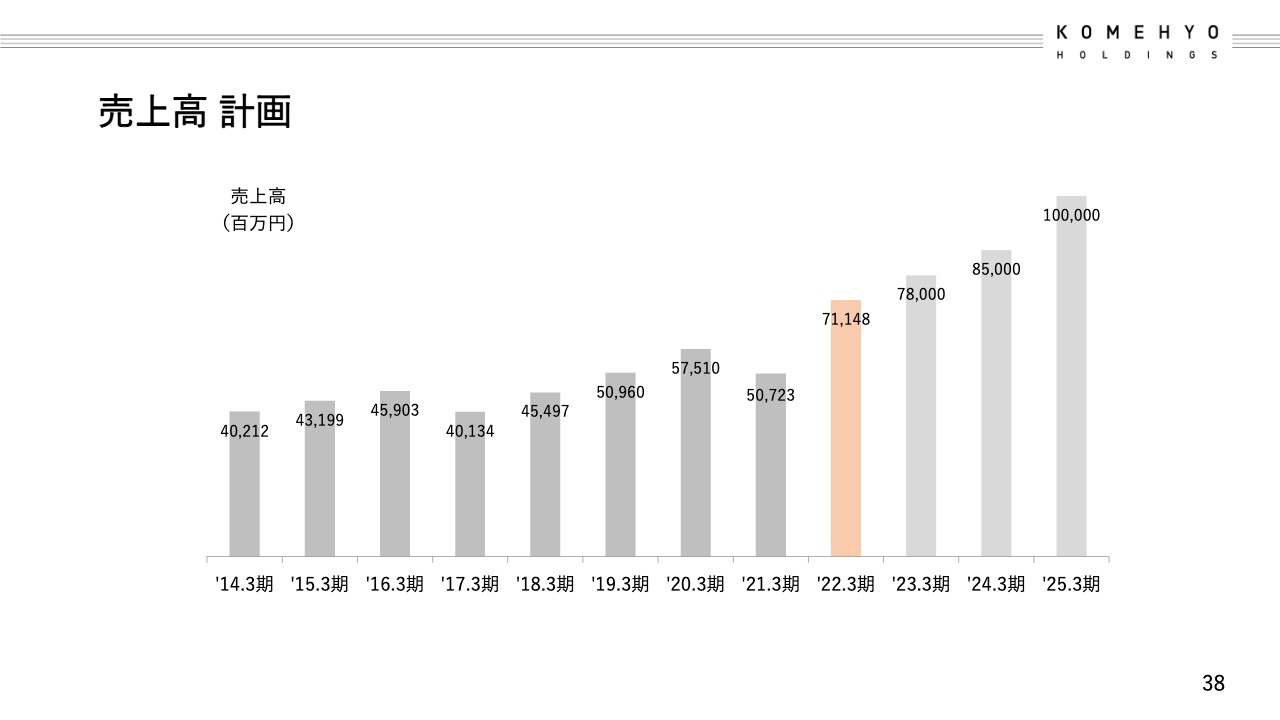

売上高 計画

38ページには、売上推移のグラフを記載しています。当社の強みである小売とオークション事業による法人販売、つまりBtoBとBtoCのハイブリッドで商品供給を最適化することが、安定的な成長につながると考えています。

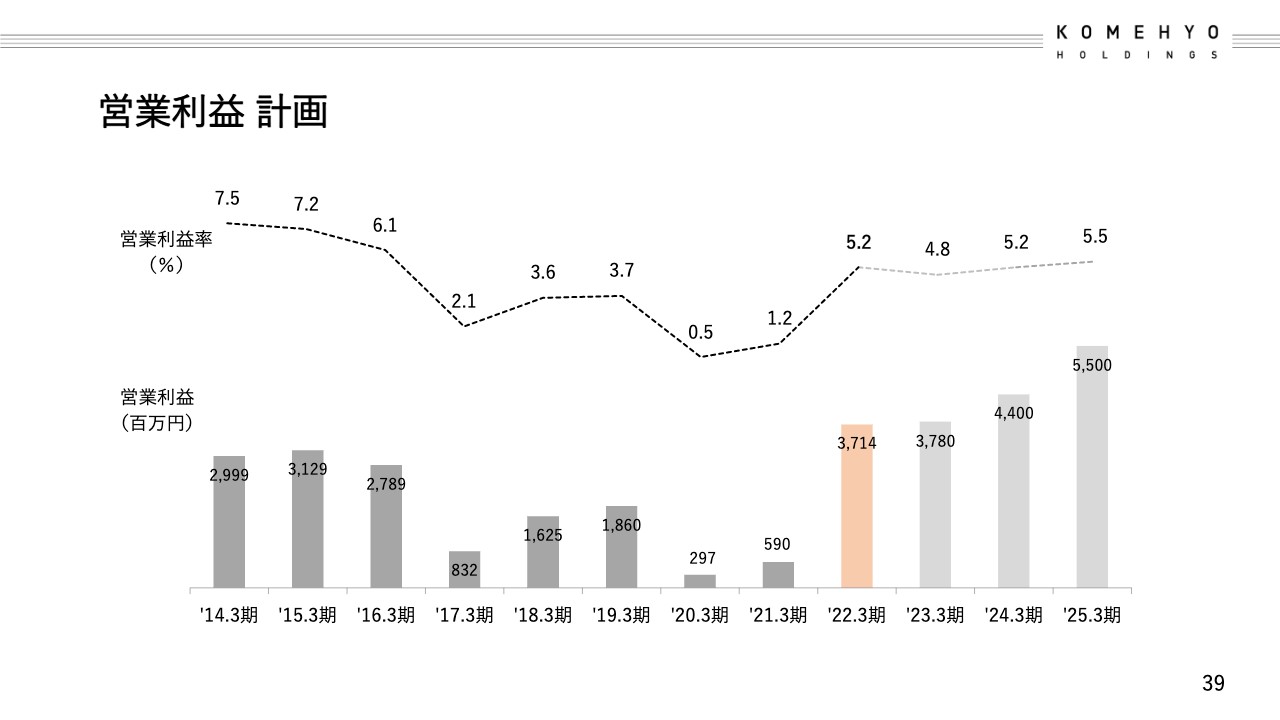

営業利益 計画

39ページには、営業利益と営業利益率のグラフを記載しています。来期以降も安定的な増益を実現できるように、新規出店、法人の強化、海外の成長を推進していきます。

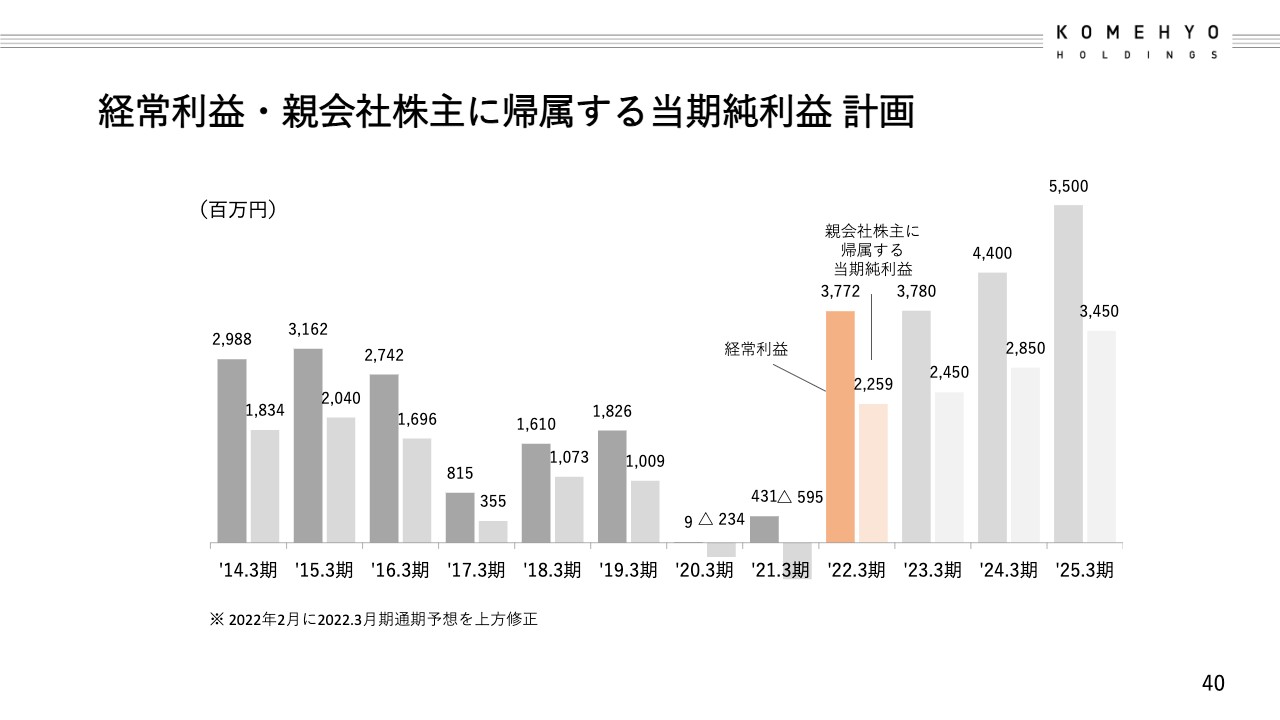

経常利益・親会社株主に帰属する当期純利益 計画

40ページには、経常利益と当期純利益のグラフを記載しています。今期から3年連続の増益が実現できるように取り組んでいきます。

中期戦略:成長事業と人材開発への投資による継続的な事業拡大

中期戦略です。成長事業と人材開発への投資により継続的に事業を拡大していきます。ブランド・ファッション事業では、「従来からのコアビジネスでの成長」「中古品の流通に関与し、市場の活性化につなげるビジネスでの成長」「市場の成長に関与し、健全な市場の形成に寄与するビジネスでの成長」を推進します。

タイヤ・ホイール事業では、収益性の強化、製品開発の強化、親和性のあるビジネスやアイテムへのチャレンジに取り組みます。

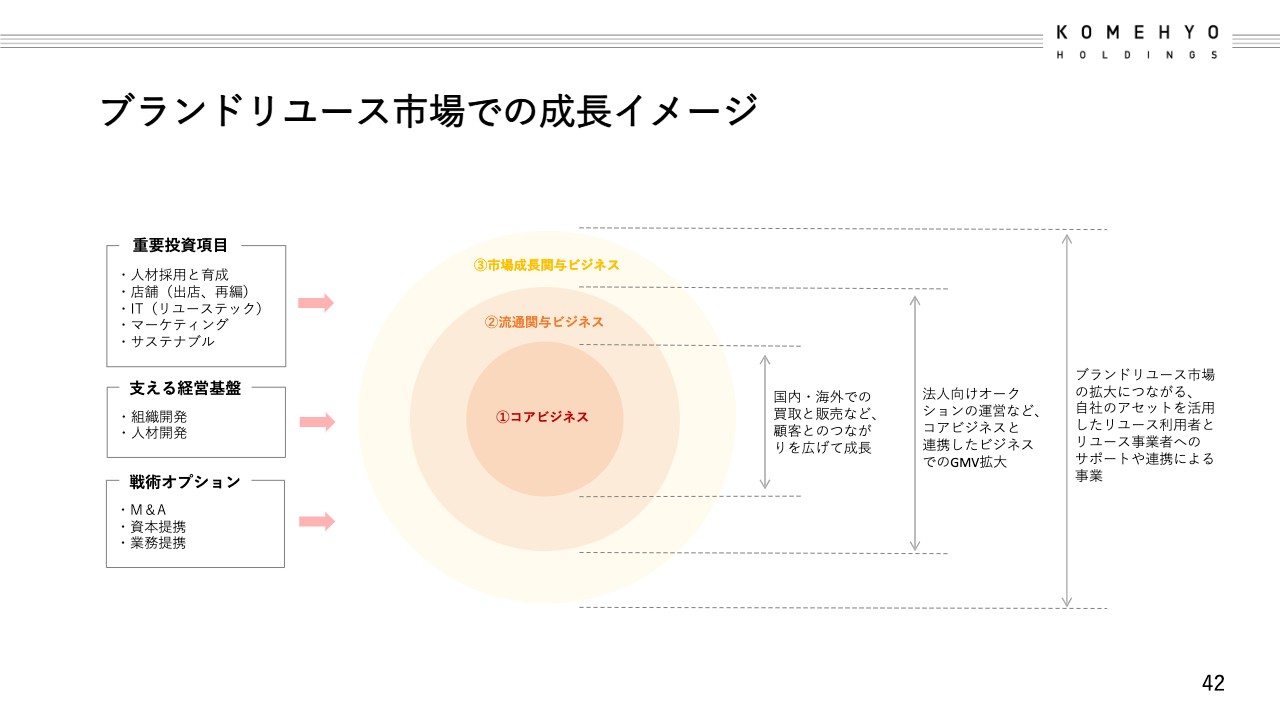

ブランドリユース市場での成長イメージ

ブランドリユース市場での成長イメージについてです。人材採用と育成、出店、IT(リユーステック)などの重要項目への投資を行います。加えて、事業開発と同様に、重要な経営基盤である組織開発・人材開発に取り組み、M&Aなどの戦術オプションも活用しながら、コアビジネス、流通関与ビジネス、市場成長関与ビジネスを拡大していきます。

当社の成長の中心となるコアビジネスは、国内・海外での買取と販売などによって顧客接点を増やし、つながりを広げることで成長していく領域です。流通関与ビジネスは、法人向けオークションの運営などのコアビジネスと連携し、リユース市場の物流に関与するビジネス領域で、GMV拡大を重要指標としています。

市場成長関与ビジネスは、自社のアセットを活用したリユース利用者とリユース事業者へのサポートや業務連携による事業で、ブランドリユース市場の拡大を目指すビジネス領域です。

中期戦略 ブランド・ファッション事業

中期戦略の具体的な取り組みについてです。ブランド・ファッション事業ではグループの資産を最大限活用し、リユース市場での影響力を拡大していきます。

従来のコアビジネスでの成長において、国内市場では買取専門店出店の継続やアライアンスの強化による買取チャネルの増加、デジタルを活用したシームレスな顧客接点作りと店舗再編による顧客体験価値の向上、アップサイクルによる中古品の価値向上に取り組みます。

海外市場では、各拠点での新規出店などによる買取・販売の強化、新規拠点の開発、海外拠点間の商品流通網形成に取り組みます。

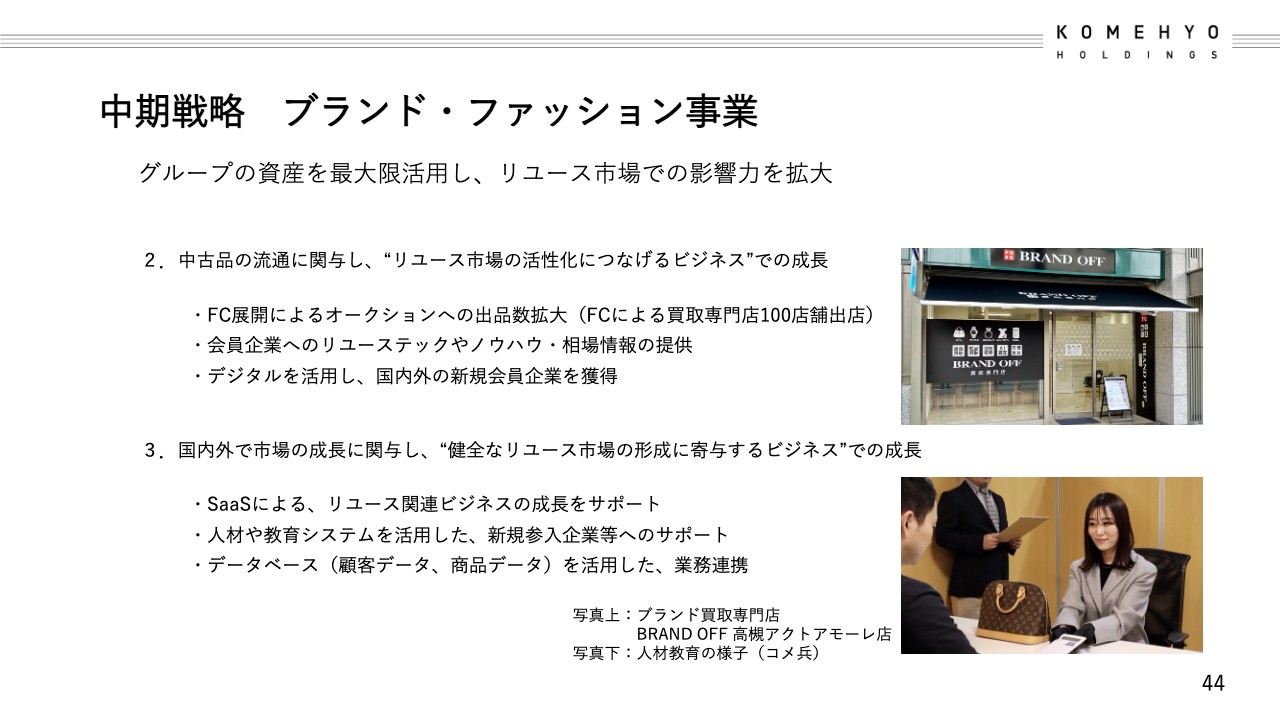

中期戦略 ブランド・ファッション事業

中古品の流通に関与し、リユース市場の活性化につなげるビジネスでの成長においては、「BRAND OFF」のFC展開によるオークションへの出品数拡大、法人向けオークションの会員企業へのリユーステックやノウハウ・相場情報の提供、デジタルを活用し、法人向けオークションに参加する国内外の新規会員企業の獲得に取り組みます。

国内外で市場の成長に関与し、健全なリユース市場の形成に寄与するビジネスでの成長においては、SaaSによるリユース関連ビジネスの成長をサポートする事業、人材や教育システムの活用による新規参入企業などのサポート事業、データベースを活用した業務連携によるブランドリユース市場での成長を目指します。

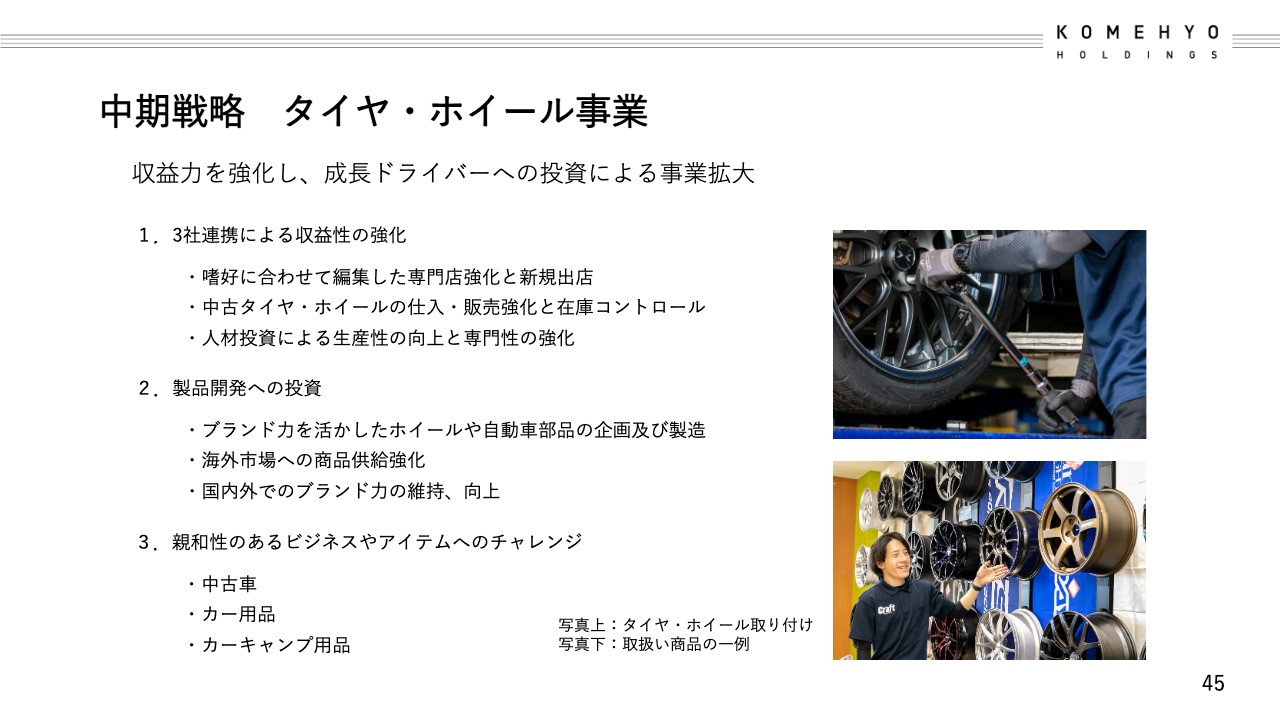

中期戦略 タイヤ・ホイール事業

タイヤ・ホイール事業は、収益力を強化し、成長ドライバーへ投資することにより事業を拡大していきます。まず3社連携による収益性を強化し、嗜好に合わせて編集した専門店強化と新規出店、中古タイヤ・ホイールの仕入・販売強化と在庫コントロール、人材投資による生産性の向上と専門性の強化に取り組みます。

また、製品開発への投資として、ブランド力を活かしたホイールや自動車部品の企画および製造、海外市場への商品供給強化、国内外でのブランド力の維持・向上に取り組みます。さらに、既存事業と親和性のある中古車の取り扱いや、カー用品・カーキャンプ用品などのアイテムへのチャレンジを検討していきます。

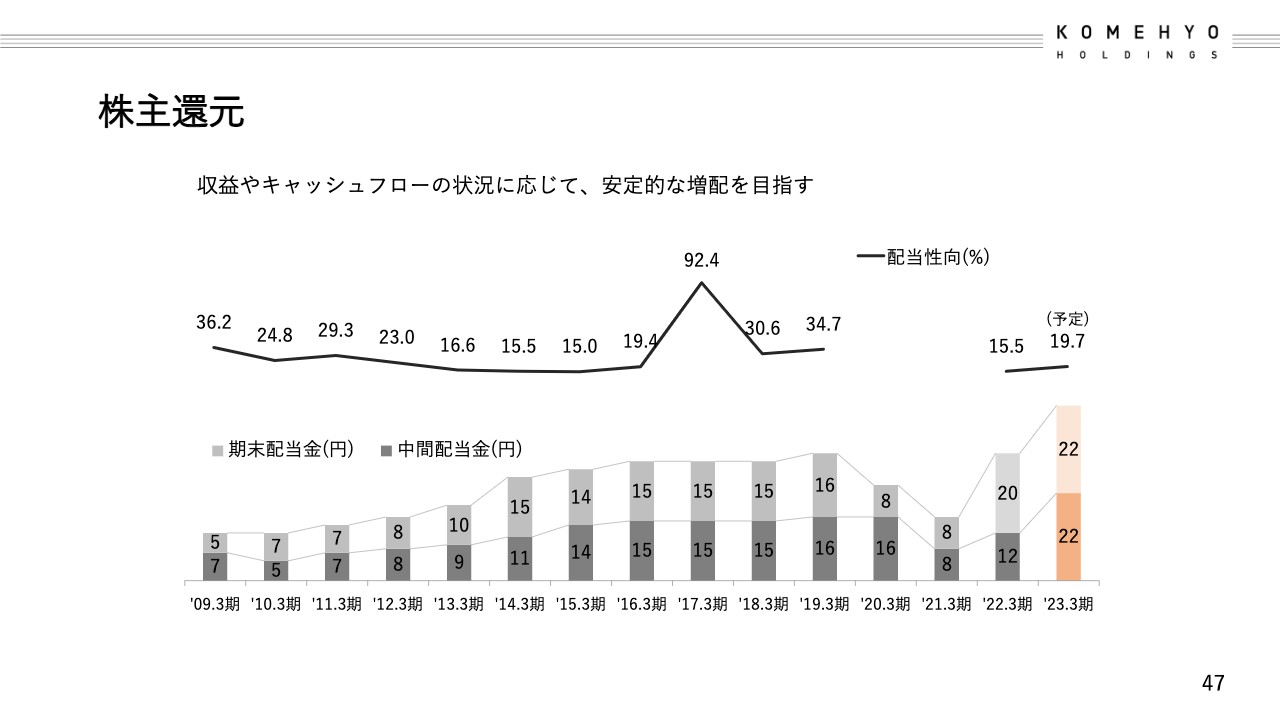

株主還元

株主還元についてです。株主のみなさまへの利益還元は重要課題と認識しており、収益やキャッシュフローの状況に応じて安定的な増配を目指していきます。前期の期末配当金は20円とし、年間配当金を32円とします。なお、今期は中間配当金22円、期末配当金22円で、年間配当金は44円を予定しています。

以上で、株式会社コメ兵ホールディングスの2022年3月期決算説明を終了いたします。ありがとうございました。

新着ログ

「小売業」のログ