マネーフォワード、上場来5期連続で期初見通しを達成 今後も継続的な+30~40%の売上成長を目指す

目次

辻庸介氏:マネーフォワードの辻でございます。お忙しいところ貴重なお時間をいただき、ありがとうございます。早速ですが、通期の決算説明を行います。

本日のアジェンダはスライドに記載のとおりです。通期ハイライト、各ドメインの業績、成長戦略、見通しについてご説明します。

MISSION / VISION

ミッション・ビジョンをご紹介します。我々は「お金を前へ。人生をもっと前へ。」をミッションとし、「すべての人の、『お金のプラットフォーム』になる。」をビジョンに掲げてビジネスを展開しています。

ミッション・ビジョン実現に向けた取り組みを通じ、サステナブルな社会づくりを推進

ミッション・ビジョン実現に向けた取り組みを通じてサステナブルな社会づくりを推進しています。3つの重点テーマである「User Forward」「Society Forward」「Talent Forward」を設定し、それぞれの活動によってSDGsの目標達成を目指しています。

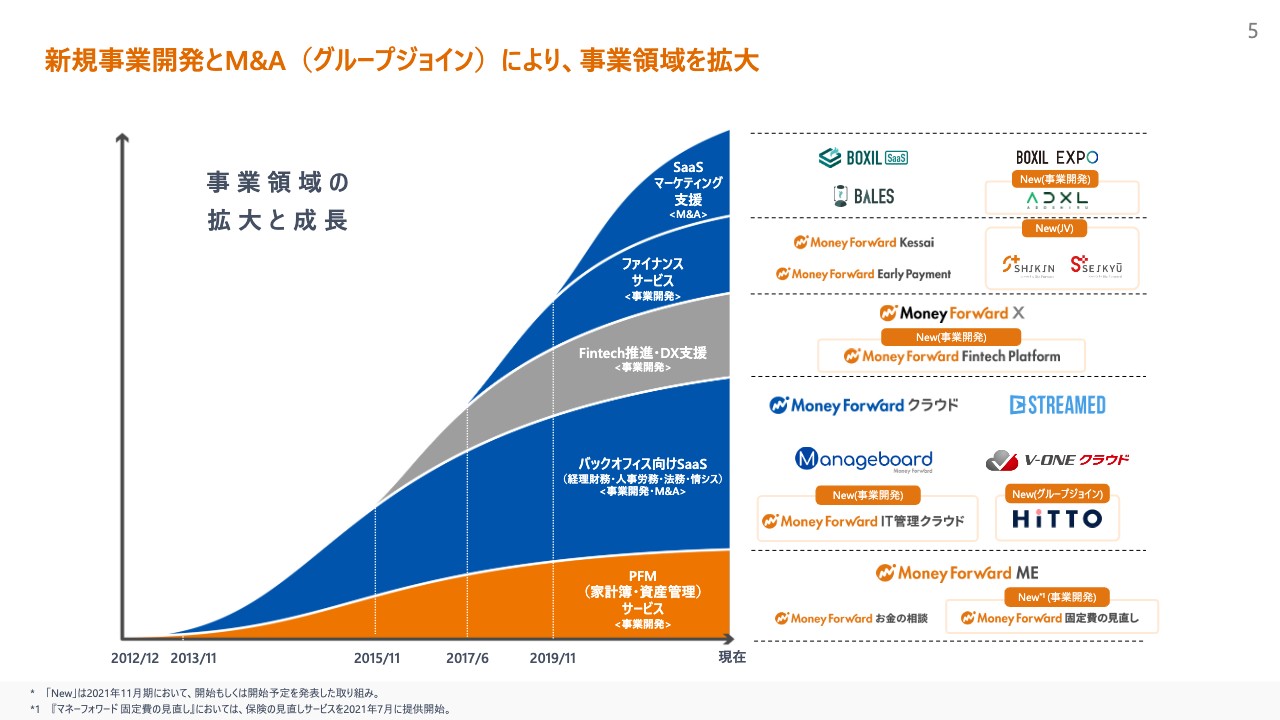

新規事業開発とM&A(グループジョイン)により、事業領域を拡大

事業に関してはスライドに記載のとおりです。2012年の創業時は「マネーフォワード ME」というサービスから始めました。現在ではバックオフィス向けのSaaSサービス、Fintech推進・DX支援、ファイナンスサービス、SaaSマーケティング支援と、事業領域の拡大と成長を続けています。

スライドの表に「New」と記載があるのは、去年1年間で新たにスタートもしくはジョインした事業です。個人向けでは「マネーフォワード 固定費の見直し」です。

法人向けは、バックオフィス向けのSaaSサービス「マネーフォワード IT管理クラウド」の開発や、HiTTO社のグループジョインがありました。Fintech推進・DX支援では、金融機関向けビジネスで「マネーフォワード Fintech プラットフォーム」を開発しました。

ファイナンスサービスでは、三菱UFJ銀行さまと一緒に新サービスをスタートさせました。また、SaaSマーケティング支援では「ADXL」の開発をスタートしています。

外部環境の変化に伴い、事業機会が急激に拡大

外部環境についてです。国がデジタル化を推進する中で、電子帳簿保存法の改正やインボイス制度を中心に、コロナ禍におけるリモートワークの増加、オープンAPIの広がりなどによって事業機会が拡大しています。

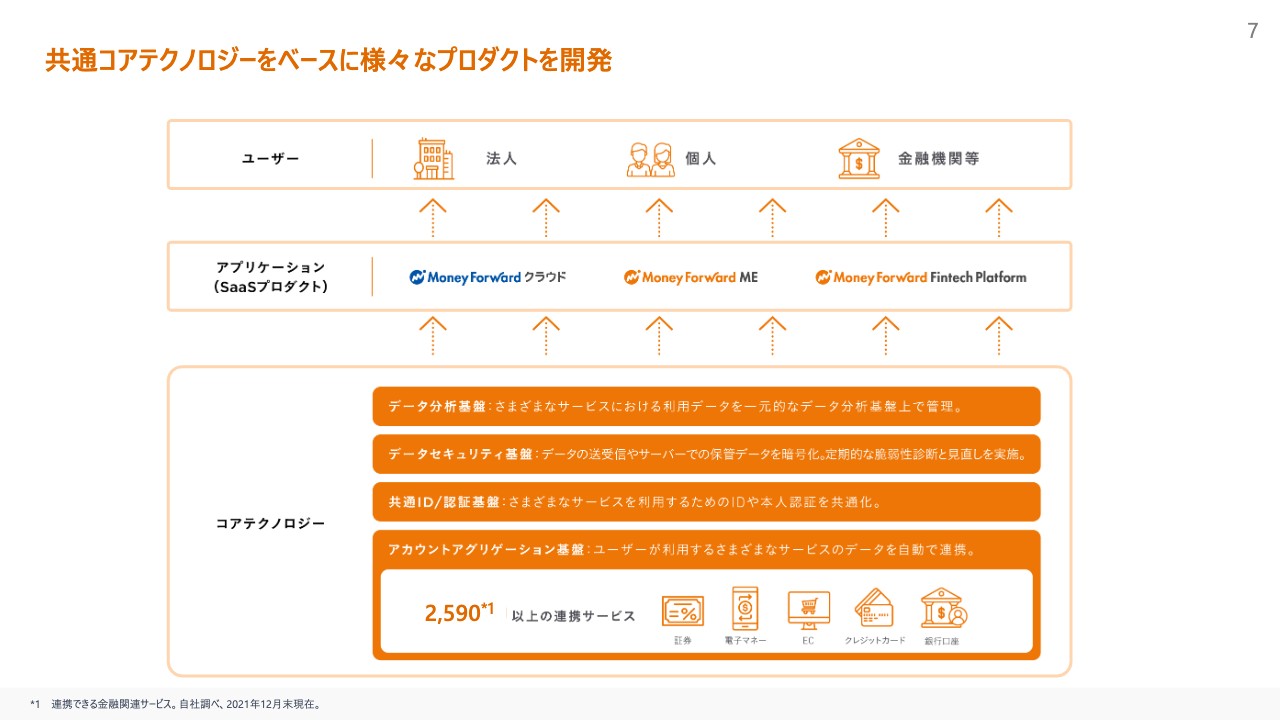

共通コアテクノロジーをベースに様々なプロダクトを開発

我々はさまざまなサービスを展開していますが、基本的にはアカウントアグリゲーション基盤を中心としたコアテクノロジーをもとにアプリケーションを開発し、ユーザーへ価値を届けていくビジネスモデルになっています。

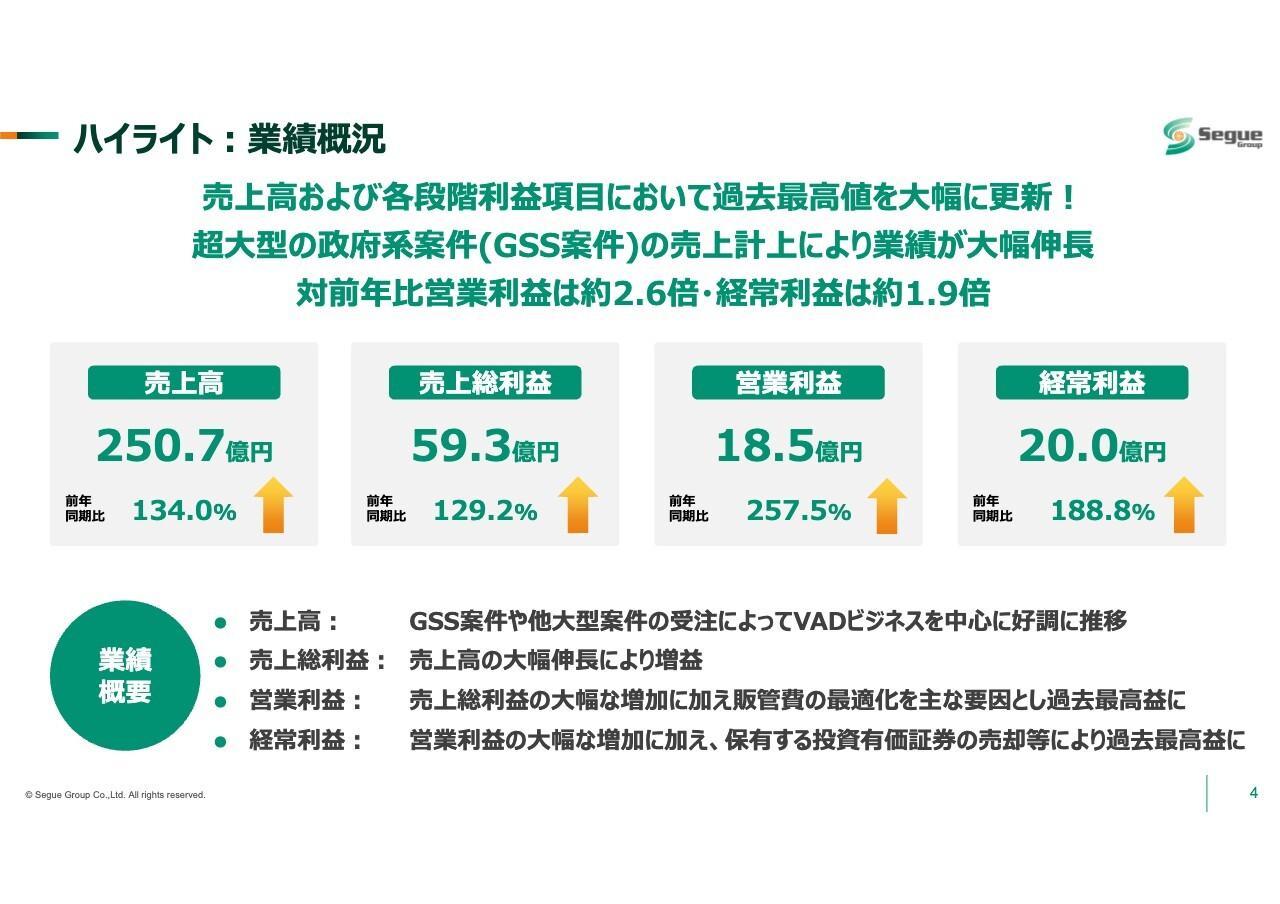

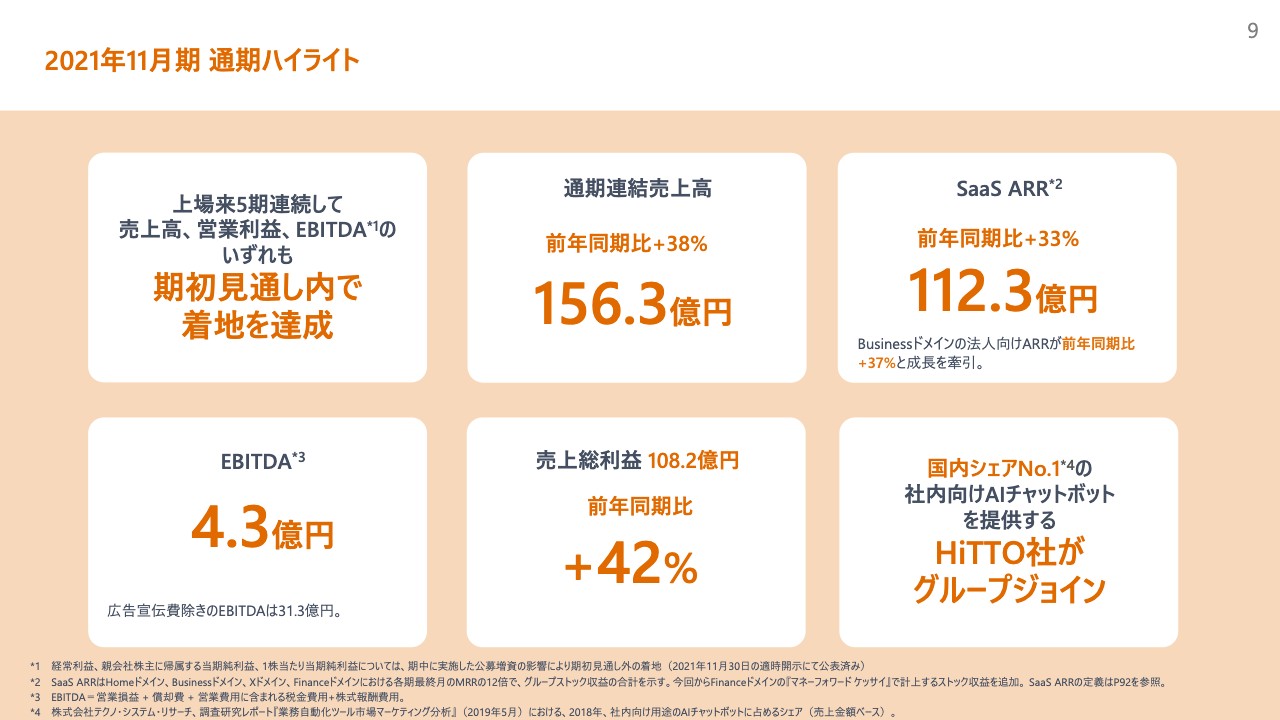

2021年11月期 通期ハイライト

通期ハイライトについて、大きく6点ご説明します。まず、上場来5期連続して売上高・営業利益・EBITDAのいずれも期初見通し内での着地を達成しています。

投資家のみなさまにお約束したコミットメントをしっかり達成し、信頼していただくことが非常に大事だと考えています。このように5期連続で達成できたことは、経営者としてもほっとしています。

ユーザーはもちろん、多くのステークホルダーの方々のご協力があってのことですので、あらためて深く御礼申し上げます。また、身内の話で恐縮ですが、メンバーが日々努力しているおかげでもありますので、メンバーにも感謝したいと思っています。

そして、通期連結売上高ですが、前年同期比38パーセント増の156億円となりました。また、SaaS ARRは非常に注目されている数字ですが、前年同期比33パーセント増の112億円となりました。特に、Money Forward Buisinessドメインの法人向けARRが前年同期比37パーセント増と成長を牽引しています。

次に、EBITDAは4.3億円の黒字となり、広告宣伝費を除くと31.3億円でした。また、売上総利益は前年同期比42パーセント増の108億円となりました。そして、国内シェアトップの社内向けAIチャットボットを提供するHiTTO社がグループジョインしました。以上が通期のハイライトです。

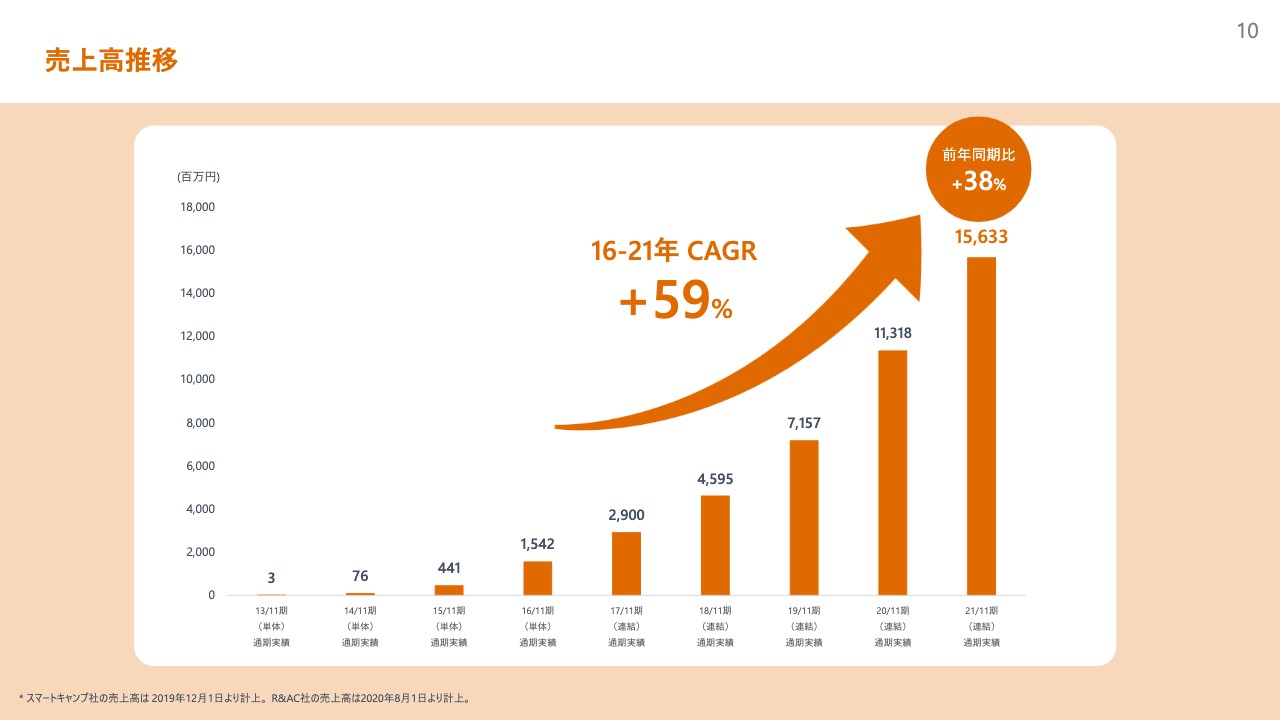

売上高推移

売上高推移はスライドに記載のとおりですが、2016年から2021年にかけてCAGRが59パーセント増となり、引き続き力強く伸長しています。

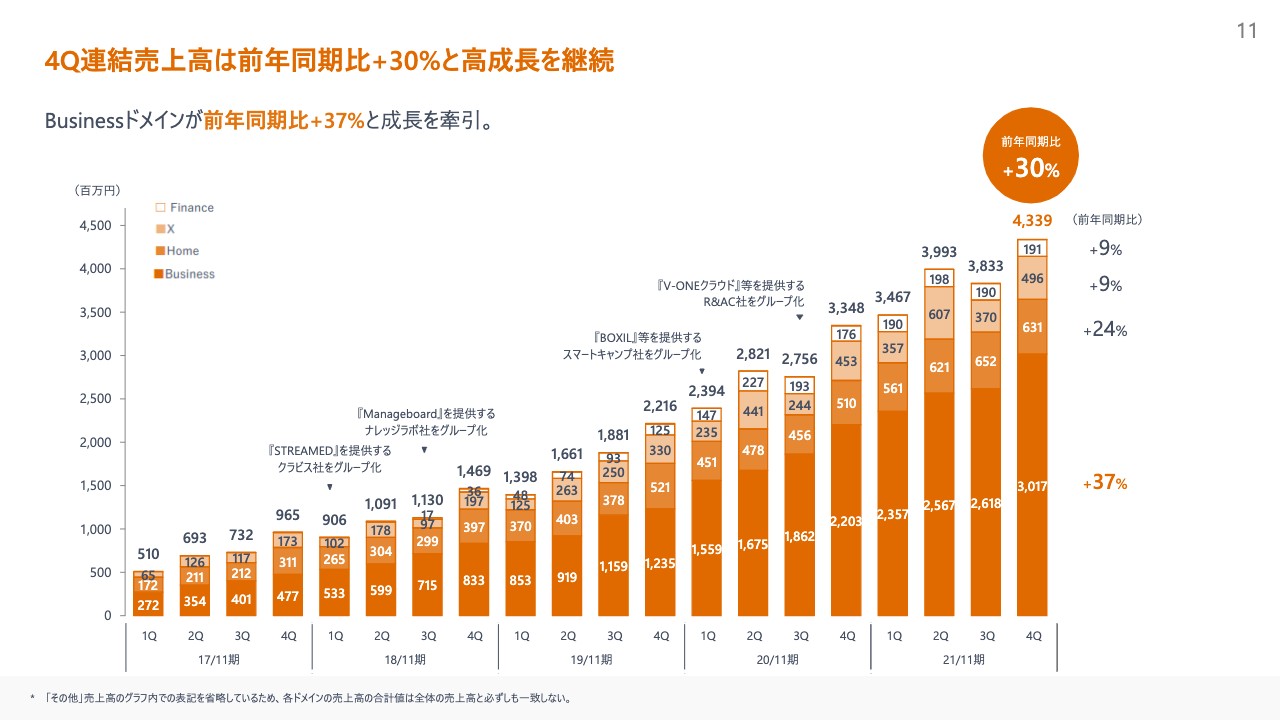

4Q連結売上高は前年同期比+30%と高成長を継続

四半期ごとおよびドメインごとの細かい数字についてです。第4四半期の売上高は前年同期比30パーセント増と高成長を継続しています。

特に、Money Forward Businessドメインが前年同期比37パーセント増と成長を牽引しています。Money Forward Homeドメインが前年同期比24パーセント増、Money Forward Xドメイン、Money Forward Financeドメインがそれぞれ前年同期比9パーセント増となっています。詳細については後ほどご説明します。

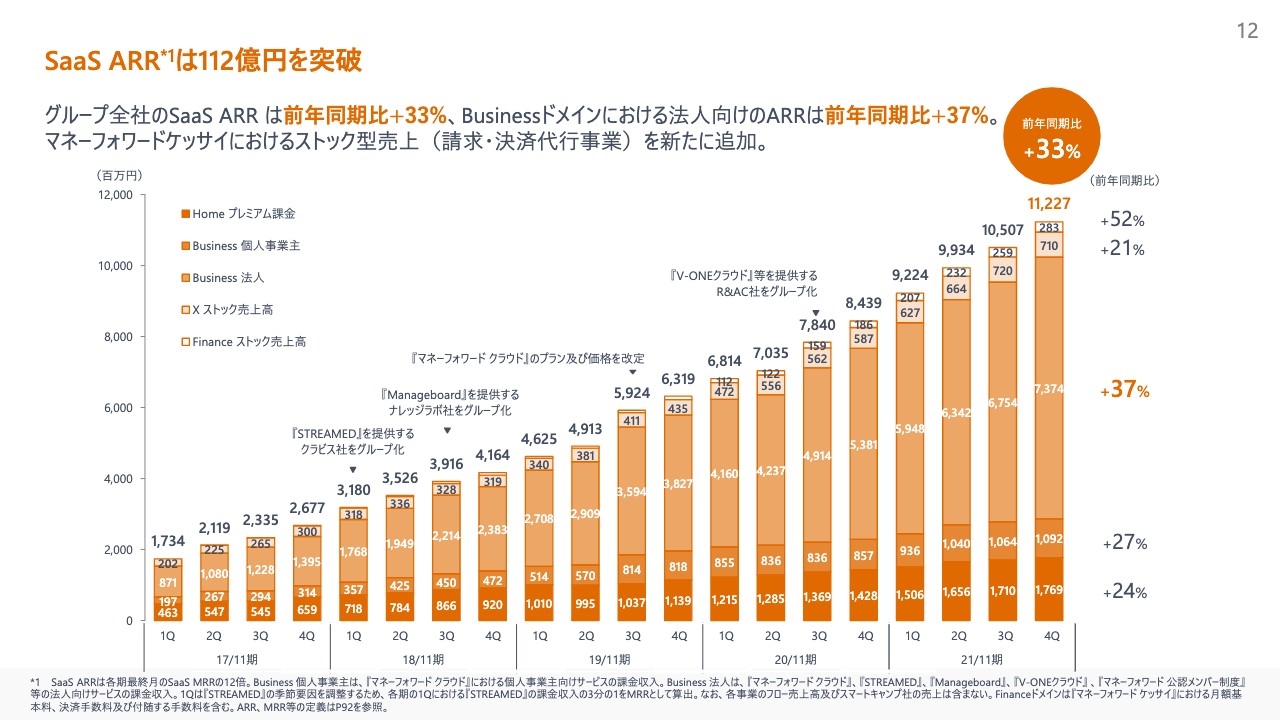

SaaS ARRは112億円を突破

SaaS ARRについてです。スライドにある棒グラフの下から上へとご説明します。Money Forward Homeドメインのプレミアム課金は前年同期比24パーセント増となりました。また、Money Forward Businessドメインの個人事業主は前年同期比27パーセント増、Money Forward Businessの法人は前年同期比37パーセント増となりました。

そして、Money Forward Xドメインのストックは前年同期比21パーセント増となりました。Money Forward Financeドメインのストックについては、「マネーフォワード ケッサイ」のストック型の売上を追加し、前年同期比52パーセント増となっています。

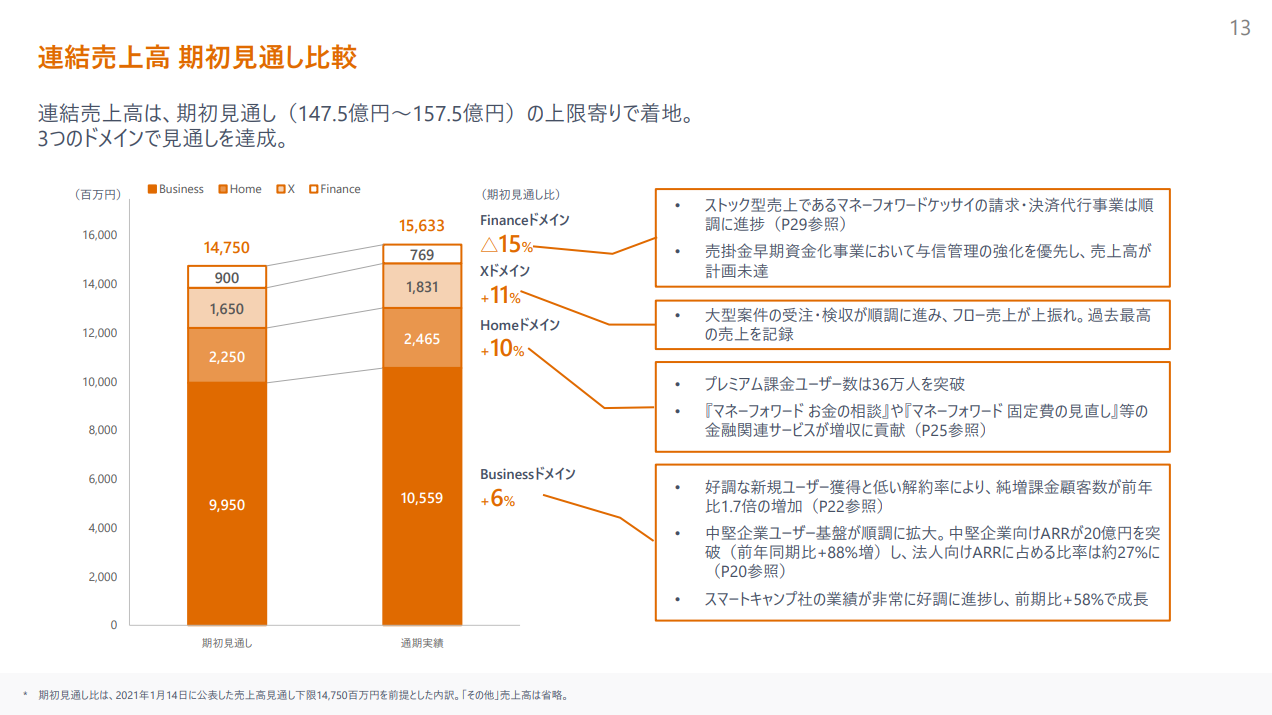

連結売上高 期初見通し比較

期初の見通しとの比較についてです。4ドメインの連結売上高は147.5億円から157.5億円を期初見通しとしていましたが、上限寄りの156億円で着地しました。個人的には上限を超えたいと思っていたため残念ではありますが、期初見通しはしっかり達成することができました。

4ドメインの内訳は3勝1敗でした。Money Forward Financeドメインにおいて、「マネーフォワード ケッサイ」の請求・決済代行事業は順調に進捗していたのですが、一方で売掛金早期資金化事業で貸倒が発生しました。それに伴い、与信管理の強化を優先したため売上高が未達になってしまいました。

Money Forward Xドメインは期初見通し比11パーセント増、Money Forward Homeドメインは期初見通し比10パーセント増、Money Forward Businessドメインは期初見通し比6パーセント増となりました。

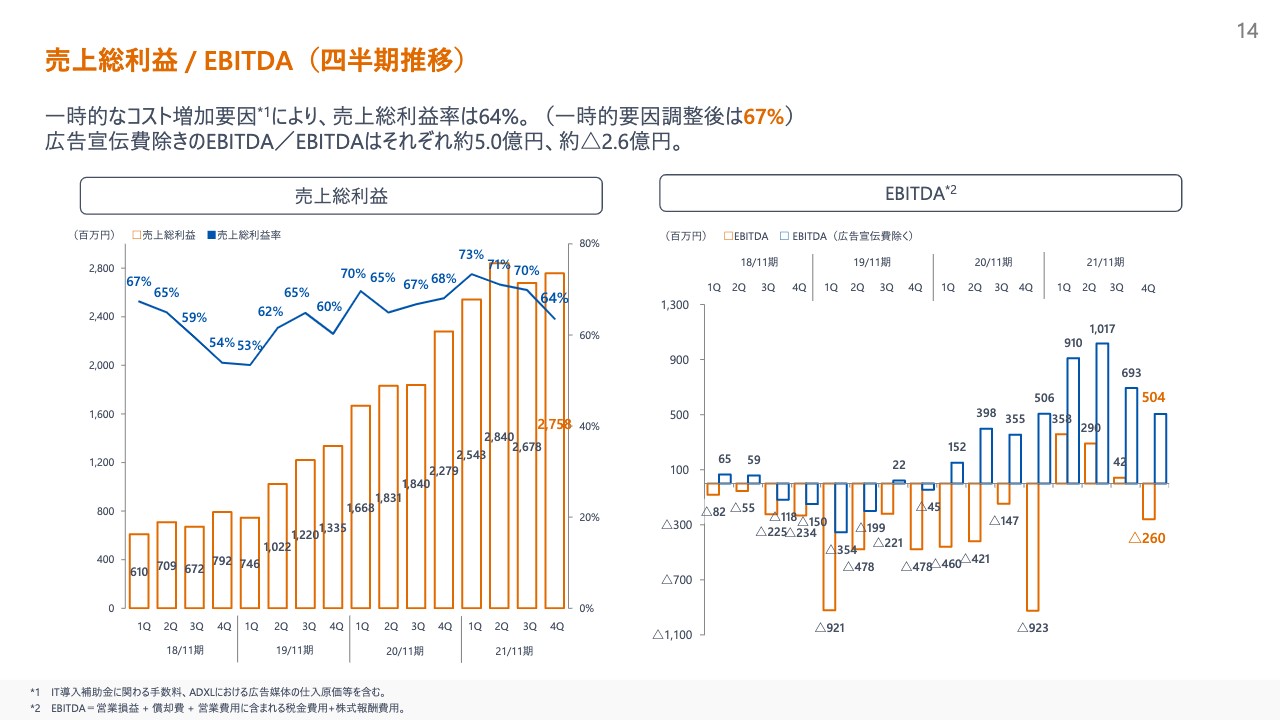

売上総利益 / EBITDA(四半期推移)

売上総利益とEBITDAについてです。売上総利益は64パーセントと一時的なコスト増加要因によって下がっていますが、一時的な要因を調整後は67パーセントで、また広告宣伝費除きのEBITDAは約5億円となっています。

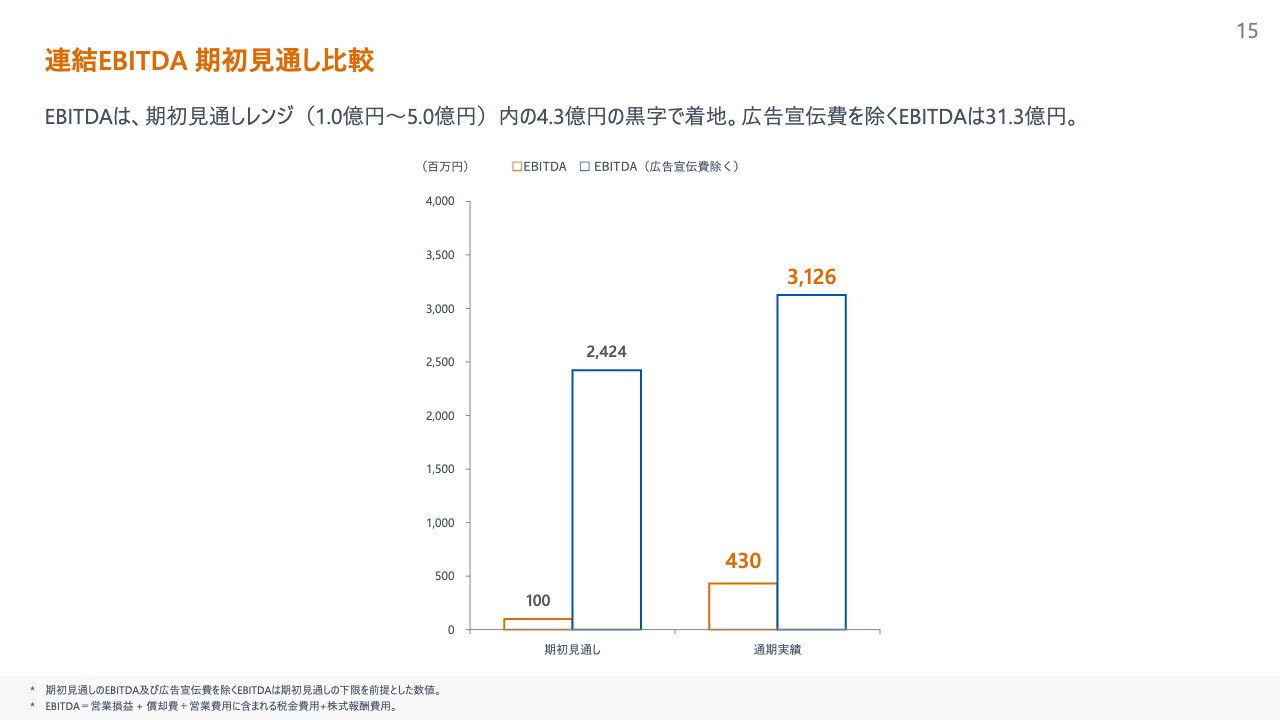

連結EBITDA 期初見通し比較

連結EBITDAの期初見通し比較についてです。「1億円から5億円の間で着地させたい」とお伝えしておりましたが、今回は4.3億円の黒字で着地しています。広告宣伝費を除くと31.3億円です。

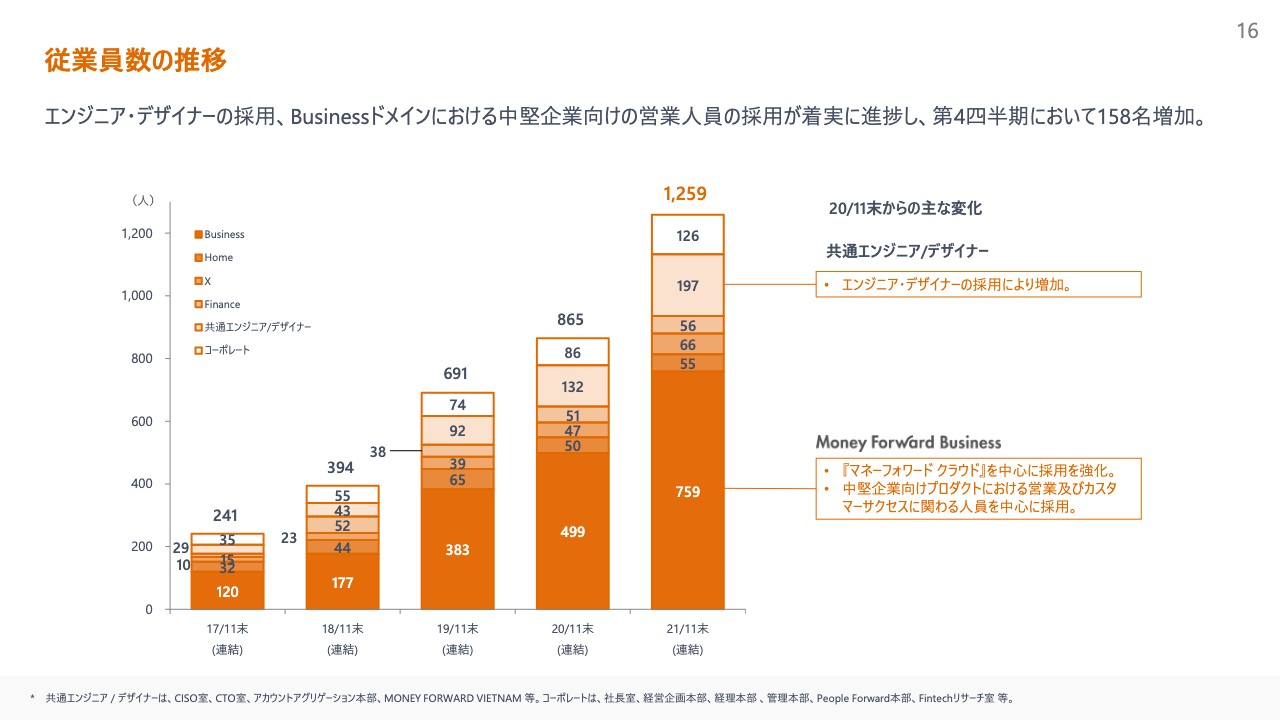

従業員数の推移

従業員数の推移はスライドに記載のとおりです。人材獲得競争は年々激しくなってきていますが、我々の採用競争力も上がってきています。新卒・中途ともに私も面接していますが、非常によい方に来ていただいていますし、競合した場合にも当社を選んでくださる確率が上がってきており、順調に進捗していると感じています。

現在の従業員は1,259名で、昨年度の865名から約400名弱増えています。特にエンジニア、デザイナーや、伸長しているMoney Forward Businessドメインの中堅企業向けのところの採用に力を入れています。

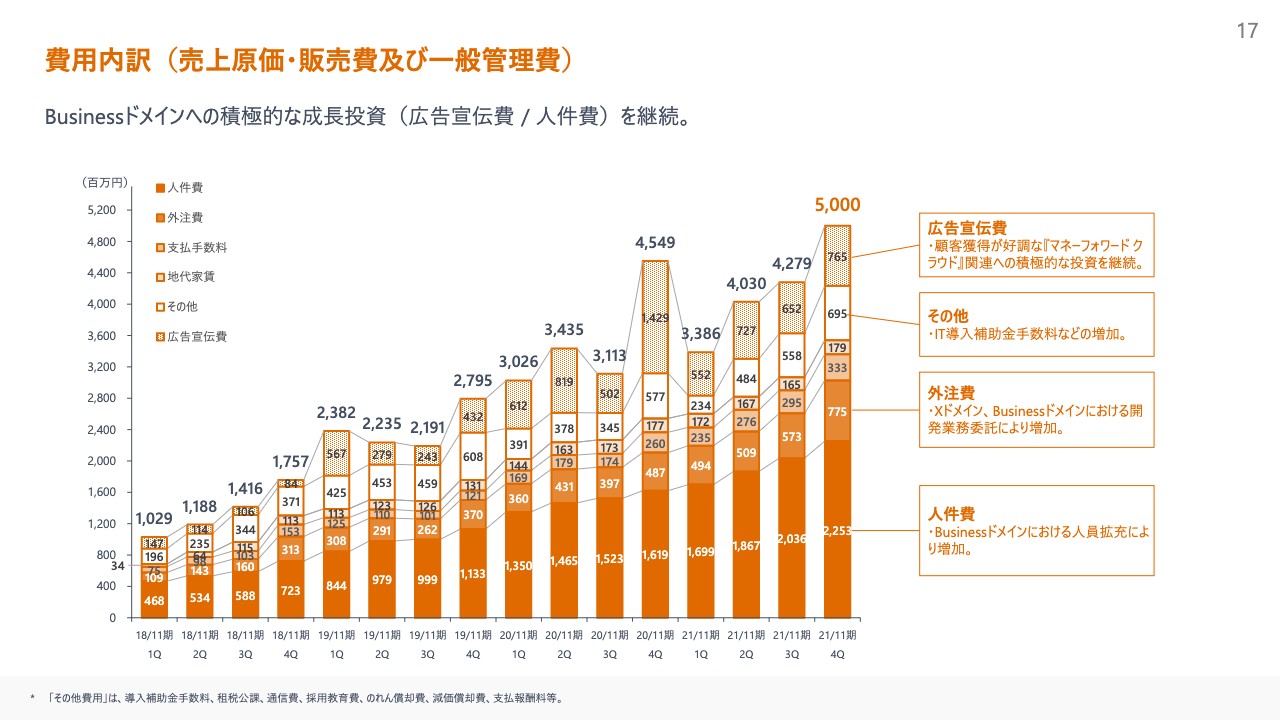

費用内訳(売上原価・販売費及び一般管理費)

費用内訳はスライドに記載のとおりです。2021年11月期第4四半期は50億円で、最高額を更新しました。主な投資が広告宣伝費と人件費という状況に変わりはありません。

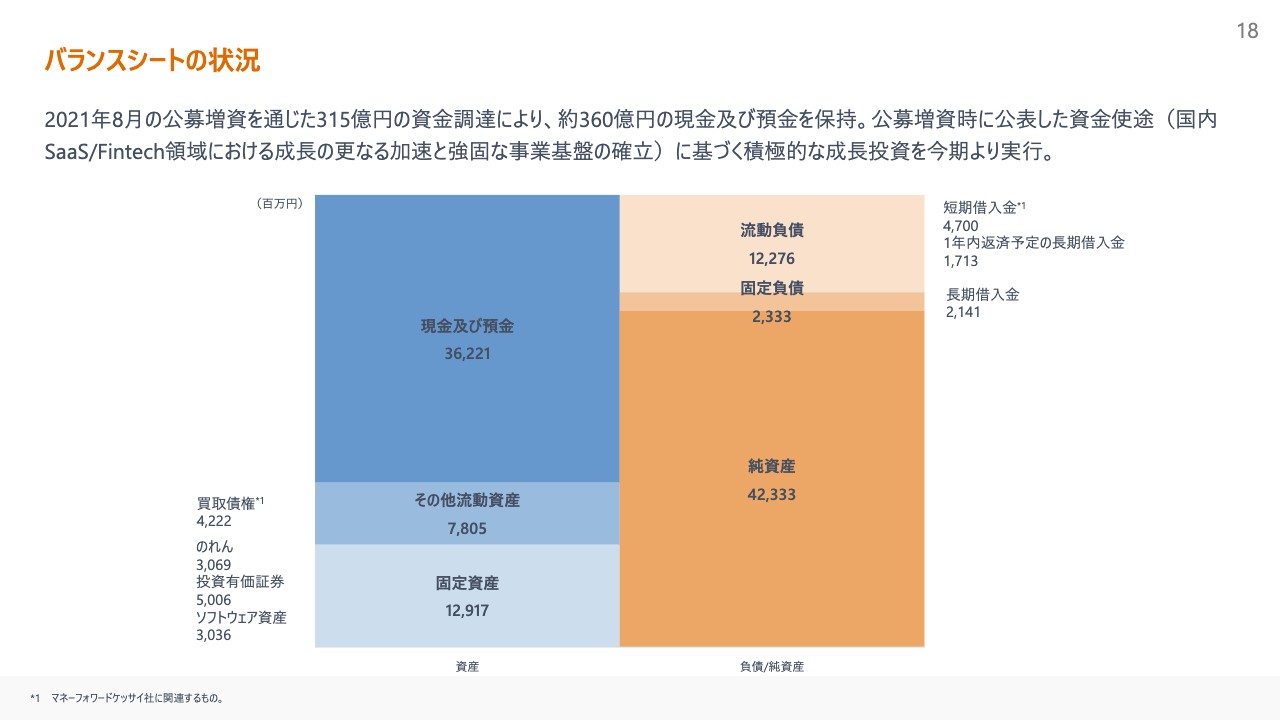

バランスシートの状況

バランスシートについてです。去年の公募増資で315億円の資金を調達したため、現預金は360億円としっかり保有しています。この公募増資で公表した資金使途に基づいて、SaaS/Fintech領域における成長の加速と強固な事業基盤の確立を行い、積極的な成長投資を実行するのが今期のテーマです。

以上が、全体的なご説明となります。

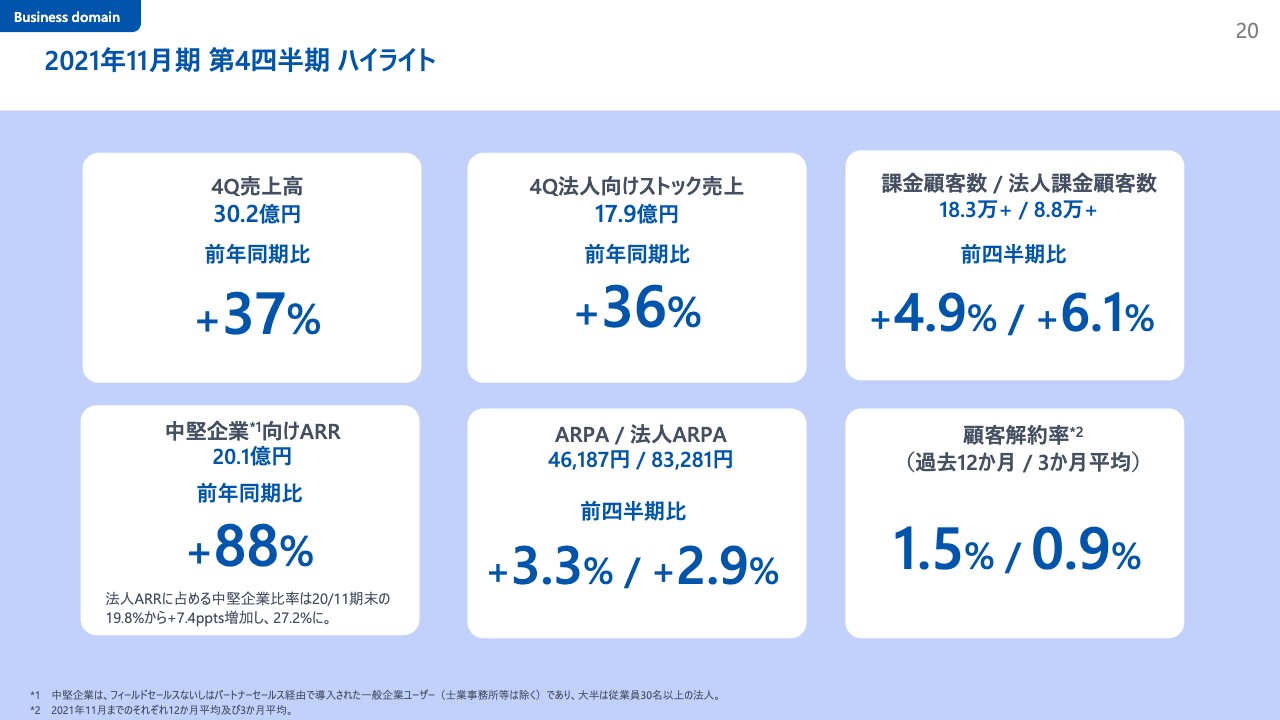

2021年11月期 第4四半期 ハイライト

2021年11月期第4四半期の各ドメインの業績についてご説明します。まずはMoney Forward Businessドメインです。

売上高は前年同期比37パーセント増、ストック売上は前年同期比36パーセント増となりました。内訳は、課金顧客数は18.3万ユーザーで前年同期比4.9パーセント増、法人課金顧客数は8.8万社となり、前年同期比6.1パーセント増となっています。

いずれも前年同期と比べて力強く伸びているため、足元の傾向は非常によいと思っています。その中でも特に中堅企業向けのARRが20億円を突破し、前年同期比88パーセントの成長を果たしたことにより事業規模が拡大しているのが特徴です。

また、法人ARRに占める中堅企業の割合ですが、2020年11月期末で約20パーセントとお伝えしていましたが、7.4ポイント増加して27.2パーセントとなりました。そのようなことも踏まえて、ARPAは前四半期比3.3パーセント増、法人ARPAは前四半期比2.9パーセント増と拡大しています。さらに、顧客解約率は引き続き低い水準で推移しており、3ヶ月平均では1パーセントを切って0.9パーセントとなっています。

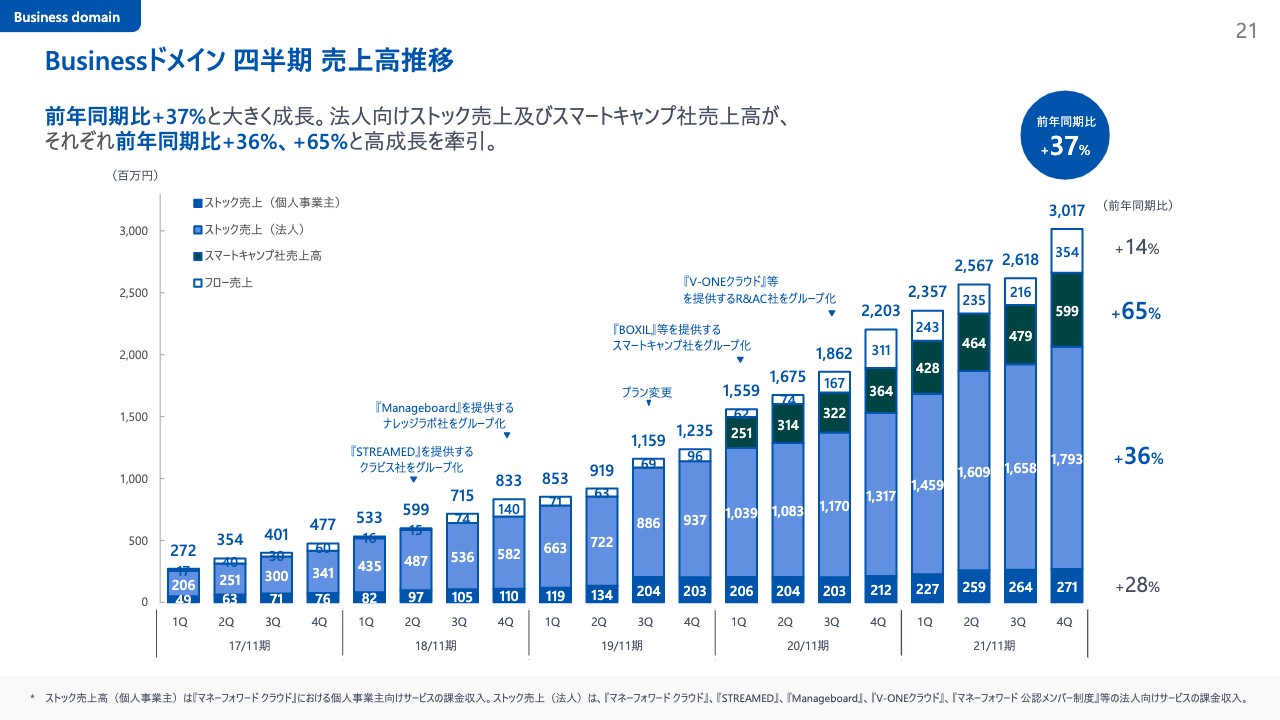

Businessドメイン 四半期 売上高推移

Money Forward Businessドメインの四半期の売上高推移についてです。棒グラフの下から個人事業主向けストック売上、法人向けストック売上、そしてスマートキャンプ社売上、フロー売上となっており、それぞれ伸びています。メインの法人向けストック売上が前年同期比36パーセント増、スマートキャンプ社が前年同期比65パーセント増と高成長を牽引しています。

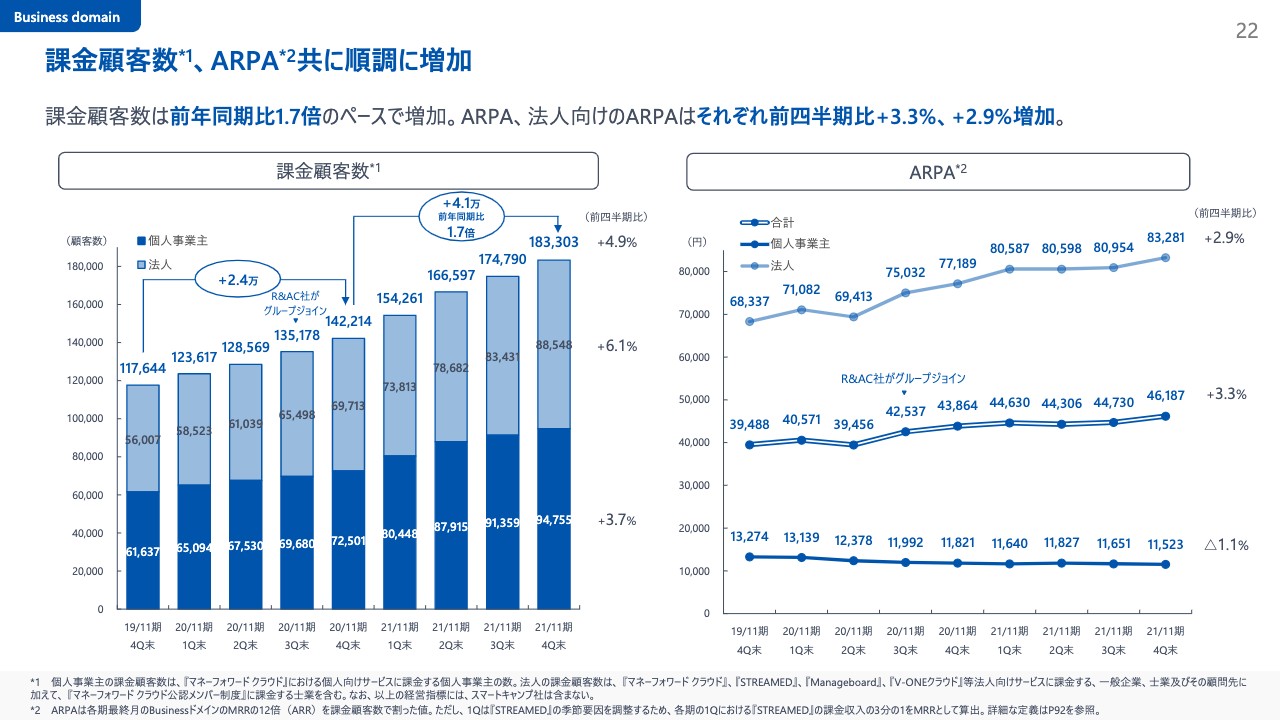

課金顧客数、ARPA共に順調に増加

課金顧客数とARPAの内訳はスライドに記載のとおりです。スライド左側は課金顧客数で、前年と比較して1.7倍のペースで獲得が進み、4.1万ユーザー増えています。

スライド右側はARPAです。全体で前四半期比プラス3.3パーセント、法人は前四半期比2.9パーセント増と順調に伸びています。一方、個人事業主は前四半期比1.1パーセント減の横ばいとなっています。

導入事例(1/2)

中堅企業向けサービスである「マネーフォワード クラウド会計Plus」のユーザーが順調に増加しており、ビザスクさまやLayerXさまをはじめとする成長企業に使っていただいています。

導入事例(2/2)

「マネーフォワード クラウド給与」「マネーフォワード クラウド勤怠」「マネーフォワード クラウド経費」「マネーフォワード クラウド社会保険」「V-ONEクラウド」などは上場企業から中堅企業・IPO準備企業まで、スライドに記載のとおり幅広い企業に使っていただいています。これは、クオリティが上がってきているからこその評価だと思っています。

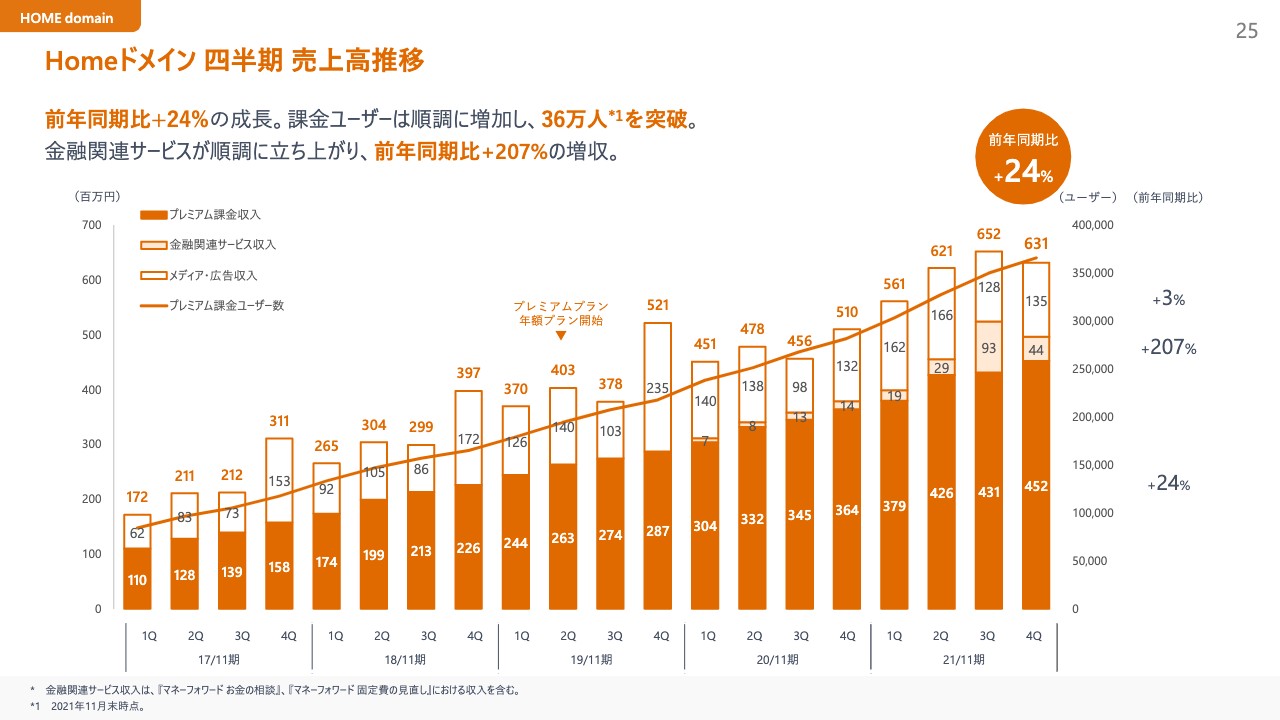

Homeドメイン 四半期 売上高推移

Money Forward Homeドメインについてです。全体では前年同期比24パーセント増となりました。月々約500円のプレミアム課金ユーザーは36万人を突破し、売上高は前年同期比24パーセント増となりました。

金融関連サービスも徐々に成長しており、分母は小さいながらも前年同期比207パーセント増と収益に貢献しています。メディア・広告収入は1億3,500万円でした。

2022年1月からTVCMを開始

Money Forward Homeドメインは前期はCMを行わず、オンラインマーケティングやプロダクトの改善を徹底的に行いました。特に新規ユーザーのプレミアム課金率の向上や金融関連サービスの立ち上げに注力しており、ユーザー1人あたりのLTVの向上が実現してきている状況です。

この結果、収益率が上がってきていることと前期の成果を踏まえて、今年1月からテレビCMを開始しています。家計簿は年末年始にユーザーが増える傾向があるため、特に1月はテレビCMを多めに流しています。

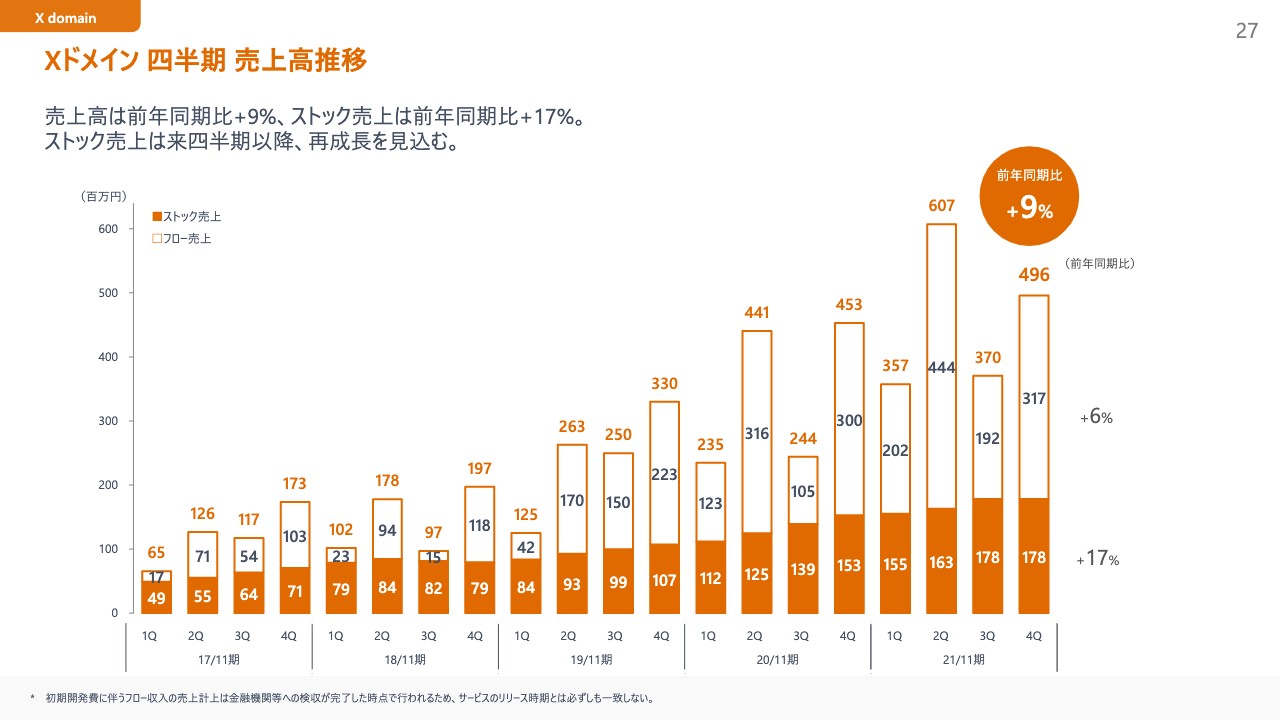

Xドメイン 四半期 売上高推移

Money Forward Xドメインについてです。全体の売上高は前年同期比9パーセント増で、ストック売上は前年同期比17パーセント増となりました。前年同期に大きなフロー売上があり、売上高が前年同期比9パーセントと伸びが弱いようにも見えますが、金融機関向けのDXのニーズは引き続き高まっています。

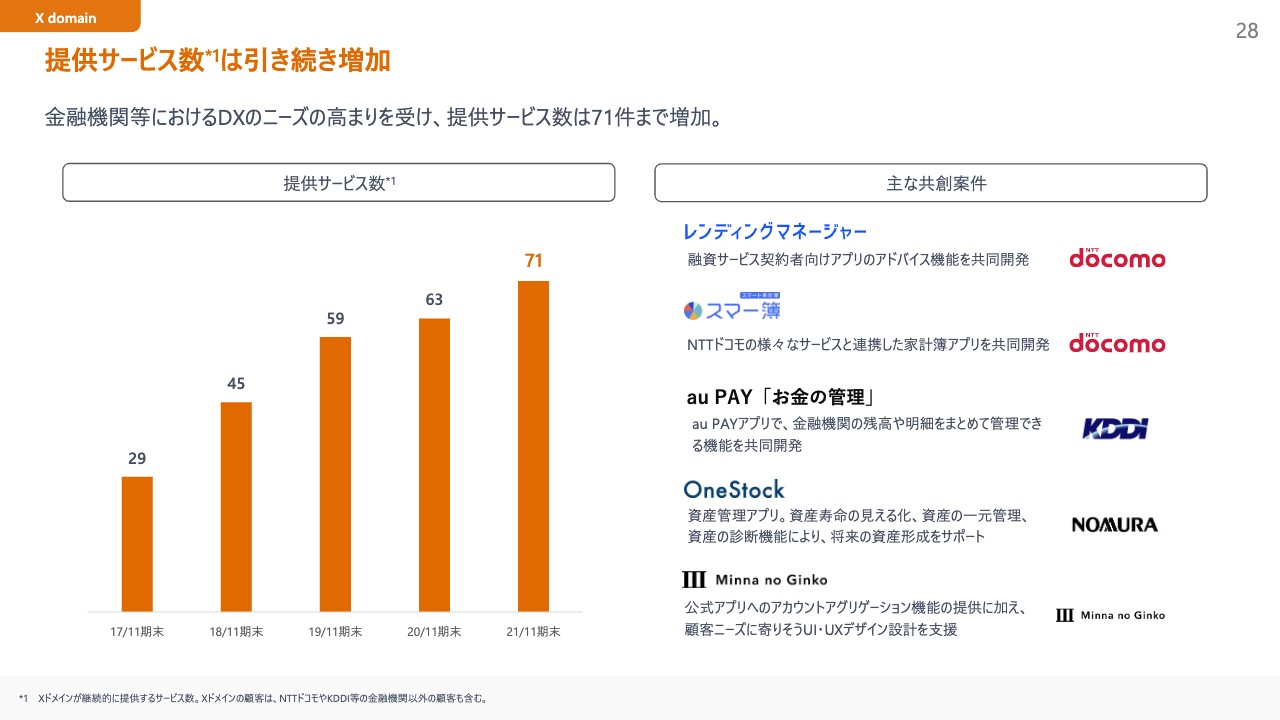

提供サービス数は引き続き増加

提供サービス数は71件まで増加しており、サービスラインナップが広がってきている表れだと思っています。

先日もFinatextさまが上場したばかりですが、ここはBaaSと言われる領域で、我々も金融機関に向けてしっかりサービスを提供していきたいと考えています。

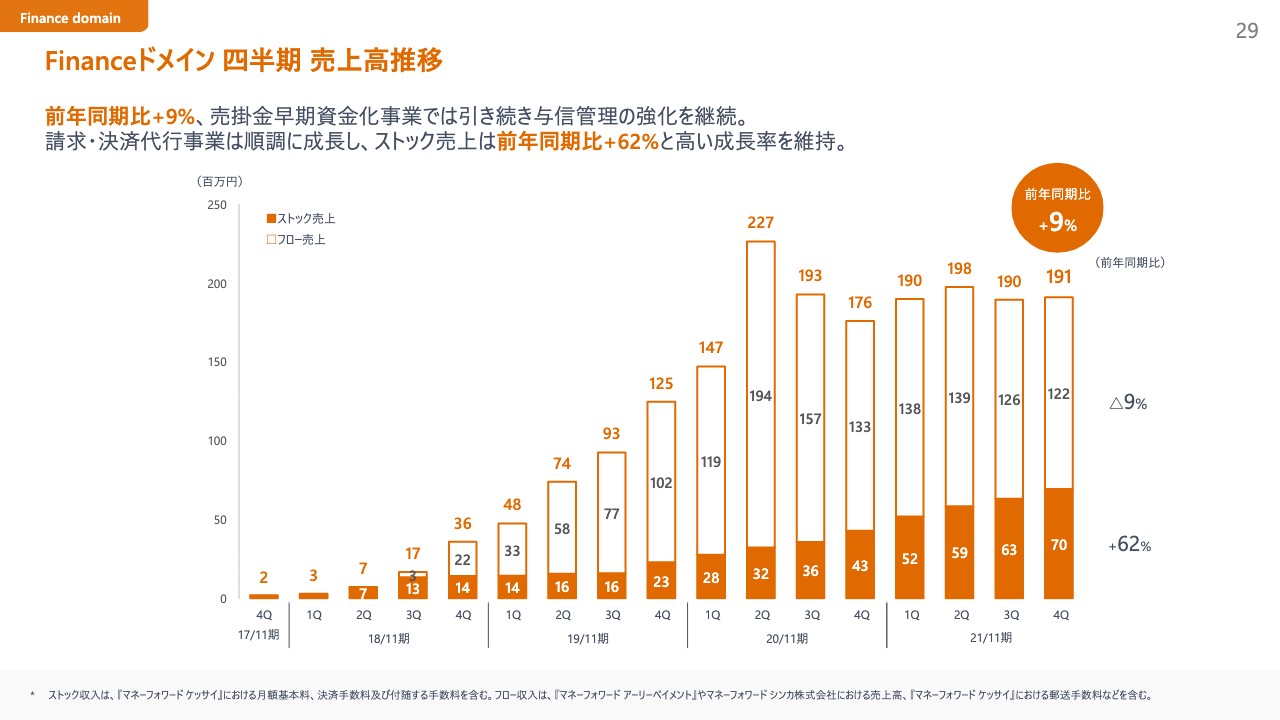

Financeドメイン 四半期 売上高推移

Money Forward Financeドメインについて、売上高は前年同期比9パーセント増となりました。先ほどお伝えしたとおり、与信管理を強化した一方、請求・決済代行事業は前年同期比62パーセント増としっかり積み上げることができました。

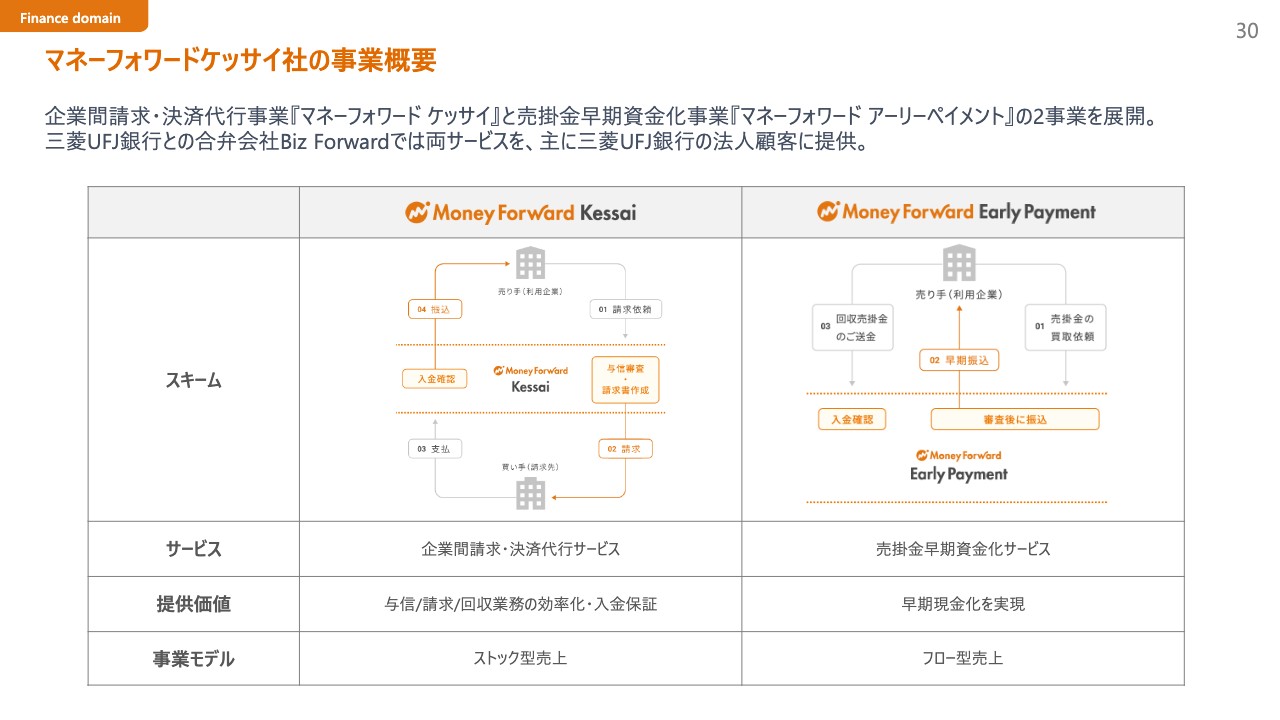

マネーフォワードケッサイ社の事業概要

マネーフォワードケッサイ社の事業概要についてです。「マネーフォワード ケッサイ」は企業間請求の決済代行サービスで、企業の与信から請求回収業務までを代行するストック型ビジネスです。

もう1つの「マネーフォワード アーリーペイメント」は売掛金の早期資金化サービスです。こちらはフロー型の売上構造です。

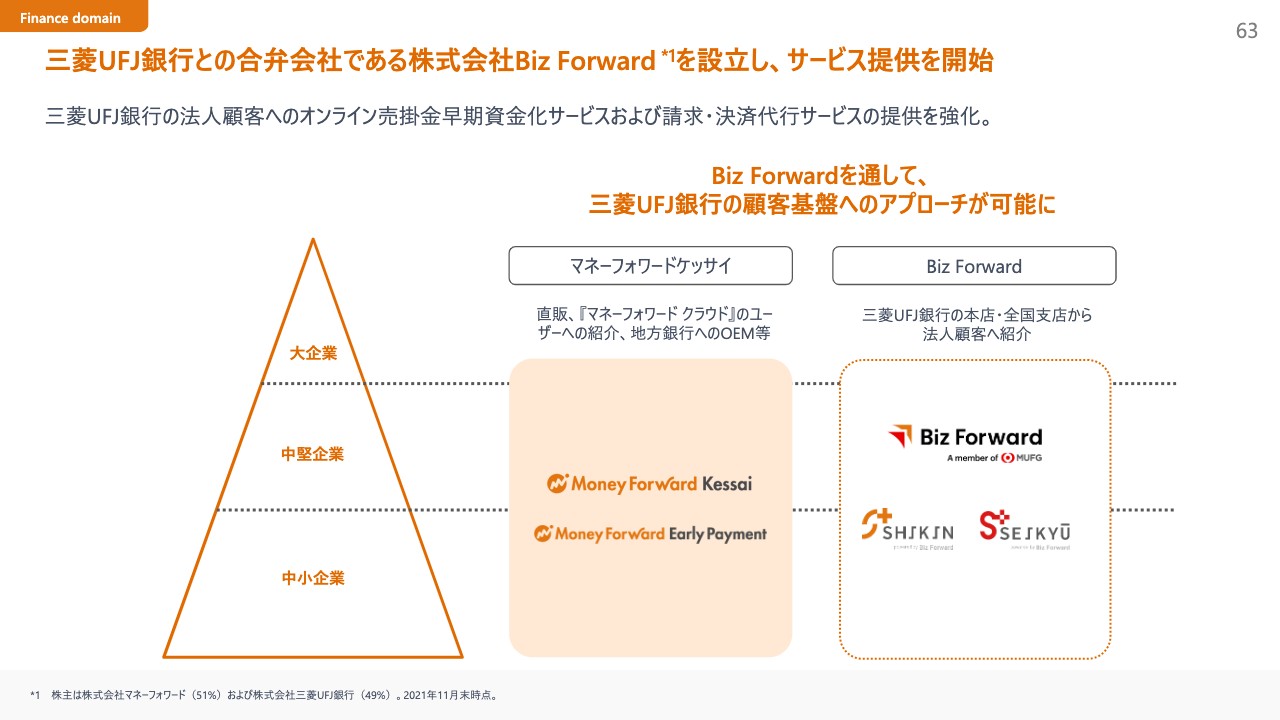

そして、与信管理を強化したと同時に、三菱UFJ銀行さまとの合弁会社Biz Forwardがスタートしました。「マネーフォワード ケッサイ」「マネーフォワード アーリーペイメント」の両サービスを三菱UFJ銀行さまの法人のお客さまに提供しています。これにより、今期でしっかり再成長に持っていきたいと思っています。

以上が、通期の状況となります。

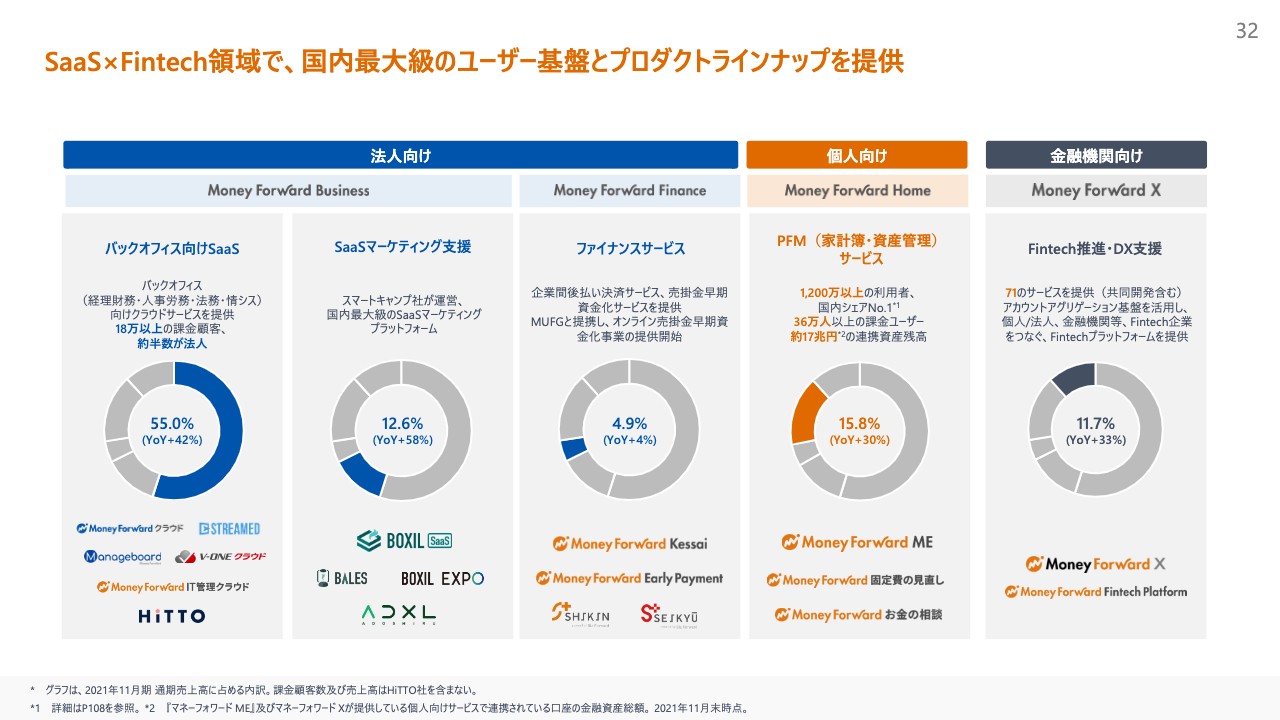

SaaS×Fintech領域で、国内最大級のユーザー基盤とプロダクトラインナップを提供

成長戦略についてです。我々は、SaaS×Fintech領域で国内最大級のユーザー基盤とプロダクトラインナップを提供しています。

売上の内訳としては、バックオフィス向けが55パーセントで、YoYで42パーセント増となっています。SaaSマーケティングはスマートキャンプ社が売上の12.6パーセントを占めており、YoYで58パーセント増となっています。ファイナンスサービスが4.9パーセントで、YoYは4パーセント増です。

個人向けが15.8パーセントで、YoYで30パーセント増となりました。金融機関向けが11.7パーセントで、YoYで33パーセント増となっています。

4つの成長戦略

我々は4つの成長戦略を掲げています。1つ目は、バックオフィス向けSaaSプラットフォームとしての提供価値の向上です。2つ目は、複数ある事業ドメイン間のシナジーの創出です。3つ目は、グループジョイン(M&A)で、4つ目は既存のアセットを活用した新規事業やプロダクトの開発です。

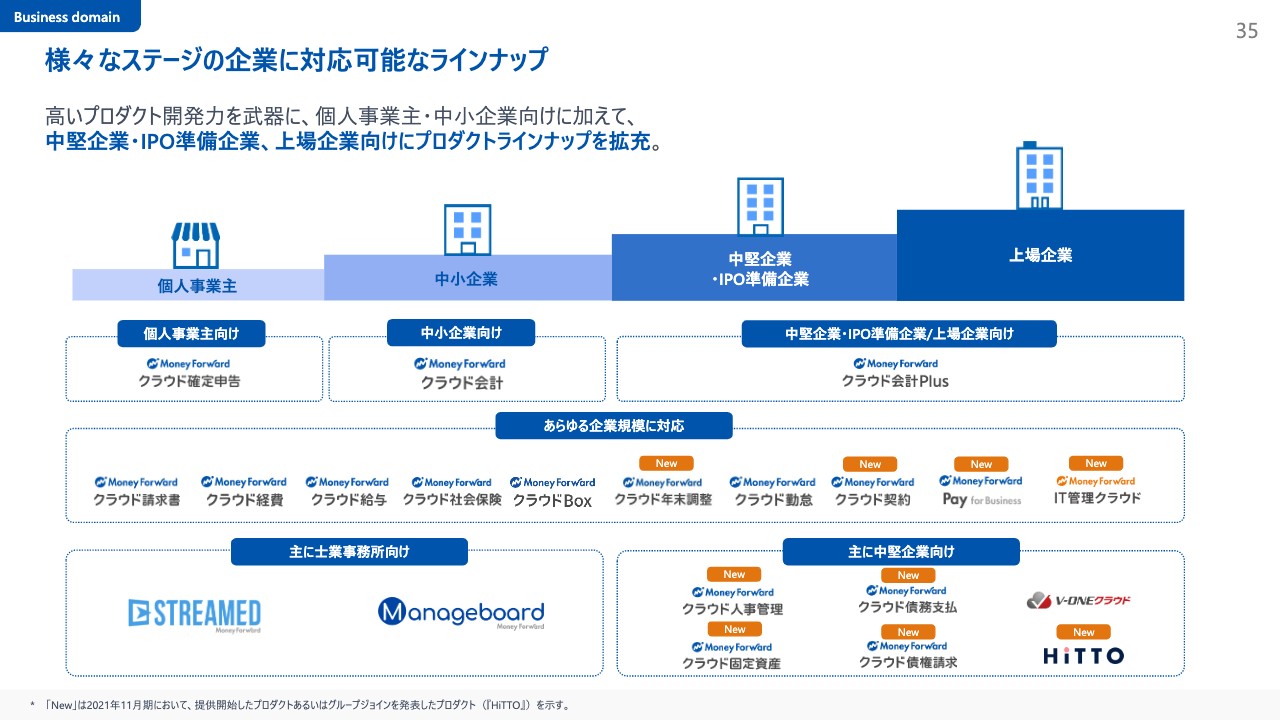

様々なステージの企業に対応可能なラインナップ

4つの成長戦略について詳しくご説明します。1つ目は、バックオフィス向けのSaaSプラットフォームとしての提供価値の向上です。

スライドに「New」と記載したのが、去年1年間で新しくリリースしたサービスです。主に中堅企業向けのサービスラインナップが拡充して開発力が上がってきたことが、この1年の収穫だと思います。

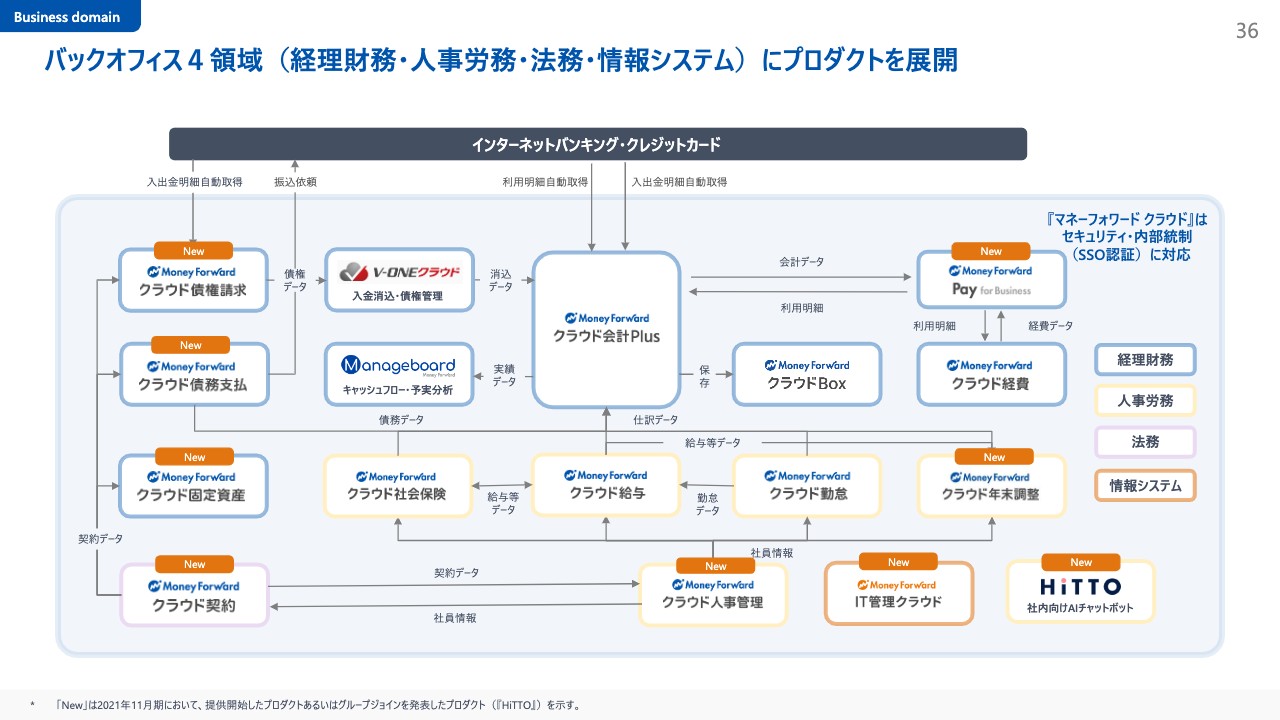

バックオフィス4領域(経理財務・人事労務・法務・情報システム)にプロダクトを展開

このスライドは中堅向けのサービスで、バックオフィスの4領域です。青色が経理財務、黄色が人事労務、紫色が法務、そして橙色が情報システムとして分けています。「マネーフォワード クラウド会計Plus」を中心に経理財務プロダクトはとても進み、人事労務、法務、情報システムも揃ってきました。

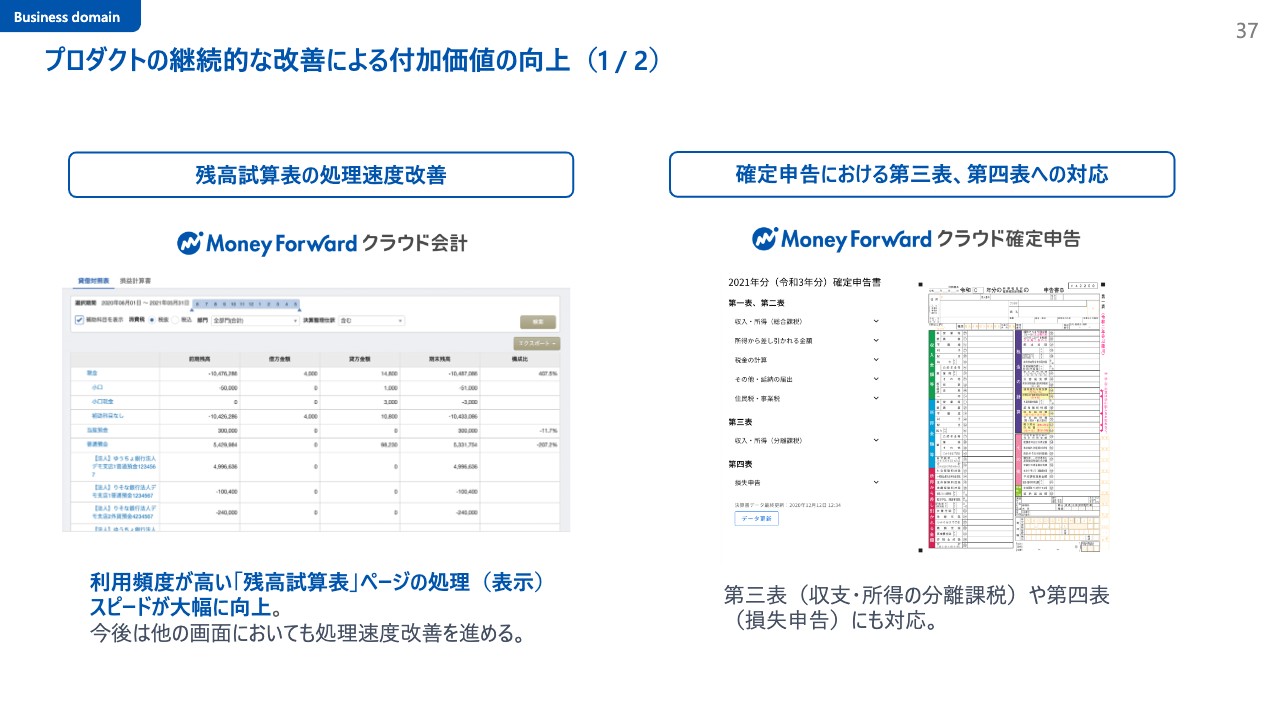

プロダクトの継続的な改善による付加価値の向上(1 / 2)

本当に日々の積み重ねですが、ユーザーからのニーズをいただいて改善しています。代表的なものをご紹介させていただきます。

1つ目が、残高試算表の処理速度改善です。クラウド会計はリリースして8年から9年経つのですが、クラウドはインターネット経由のため、どうしてもダウンロード型よりレスポンスが遅いことが大きな課題の1つでした。今回、その処理速度をかなり改善しました。これは積年の思いで、大きくアップデートできたことで、税理士事務所からもご評価いただいています。また、確定申告における第三表(収支・所得の分離課税)、第四表(損失申告)にも対応することができました。

プロダクトの継続的な改善による付加価値の向上(2 / 2)

給与におけるカスタム計算式についてですが、給与計算が個社事情で大きく異なることに対応するものです。実は4年がかりの開発で、ようやくできたため非常にうれしく思っています。

これによって「マネーフォワード クラウド給与」はクラウド給与サービスの中では国内でもっともよいものになったと思っています。

また、「マネーフォワード クラウド勤怠」に関しても、数値集計の機能が追加されました。勤怠も会社によって出社回数やお弁当の注文回数など、いろいろなことを集計する必要がありますが、このように任意の項目が集計できるようになったことでパワーアップしています。

ユーザーに応じて、効率的なセールス&マーケティングを展開

Go-to-Market戦略として、スライドのような趣旨できちんとプロダクト改善をしながら、ドメインごとに異なるユーザーに応じた販売方法を展開しています。

柔軟性の高いクラウドERPとしてのユニークなポジショニング

我々の大きな特徴は、クラウドERPとして個別に導入できることです。スライドに特徴を3つ書きましたが、幅広いプロダクトラインナップは国内随一だと思っています。

幅広いプロダクトラインナップを提供するとともに、別々にAPI連携しながら提供しているため、段階的・部分的な導入が可能だと思います。さらに、高い拡張性があることで、他社のサービスとの連携も積極的に行っていきます。そこがとても好評だと思っています。

全国の会計事務所との強固なパートナーシップ

会計事務所は非常に大事なパートナーであるということは、毎回申し上げています。引き続き、国内従業員の規模で上位100の会計事務所のうち、70パーセントの会計事務所が当社の「マネーフォワード クラウド会計」を導入しています。

新規の法人において、クラウドがよいという方が本当に多くなっているため、会計事務所の顧客獲得にもつながっていると思っています。

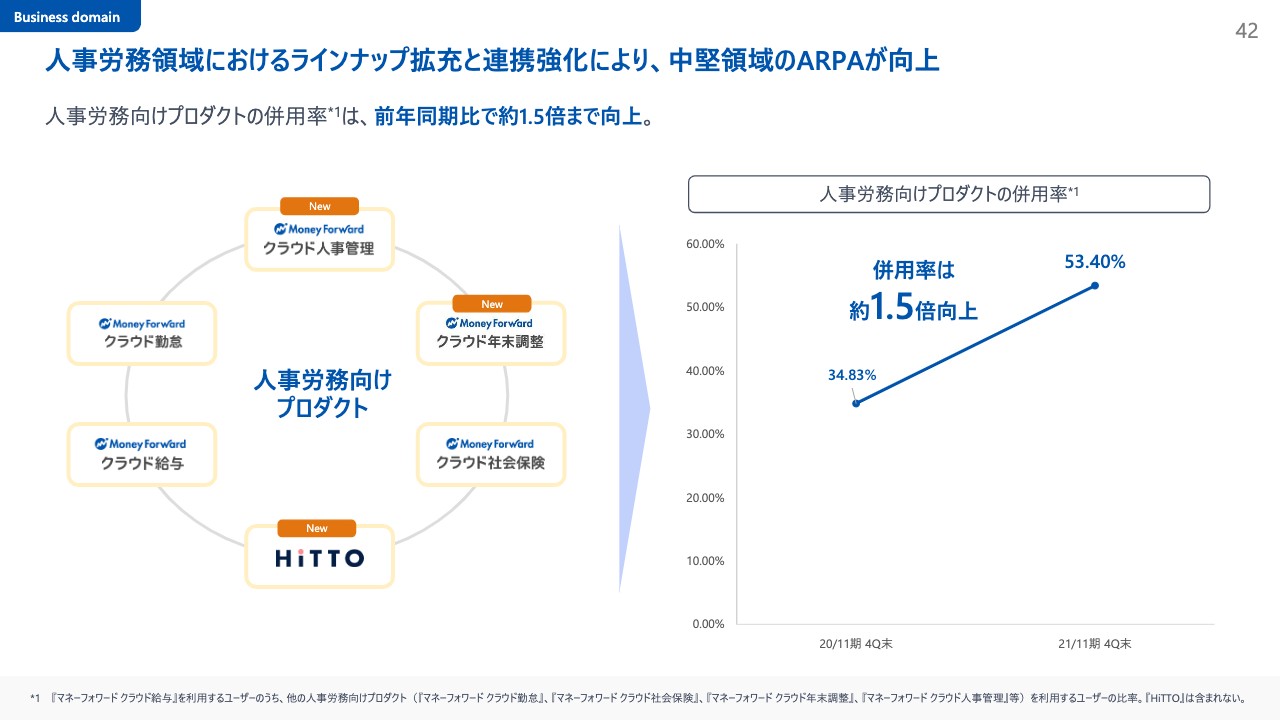

人事労務領域におけるラインナップ拡充と連携強化により、中堅領域のARPAが向上

人事労務領域は、もともと「マネーフォワード クラウド給与」からスタートしたのですが、「マネーフォワード クラウド給与」「マネーフォワード クラウド勤怠」「マネーフォワード クラウド社会保険」、そして昨年、「マネーフォワード クラウド人事管理」「マネーフォワード クラウド年末調整」、そしてHiTTO社が加わりました。

このようなことがあり、「マネーフォワード クラウド給与」を軸に、さまざまなプロダクトが併用されるようになり、併用率が1.5倍向上して53パーセントになりました。今はまだ2プロダクトだけといった方が多いのですが、スライドのとおり6プロダクトあるため、まだまだARPU向上の余地は大きいと思っています。

『マネーフォワードクラウド』、2022年1月14日よりTVCMを開始

ユーザーインサイト、すなわちユーザーのペインを的確に捉えながら、CMをソリューションとして成り立たせています。ブランドイメージを落とさずにインパクトを出すように努め、マネーフォワードのブランドをきちんと構築するようなものとしました。

タレントの方に出ていただくのもすごく素敵ですが、契約期間等があり、その期間しかYouTubeで流せずアセットとなりにくいという課題があるため、人形劇のイメージを採用しました。そのような狙いを持ってこのCMを1月から流しています。

我々は第1四半期がユーザーが一番伸びる時で、家計簿もそうですし、個人事業主は確定申告があるため、非常に大事な獲得の投資時期としてしっかりと取り組んでいます。

よろしければ、CMをシェアいただければうれしいです。これが1番目の成長戦略です。

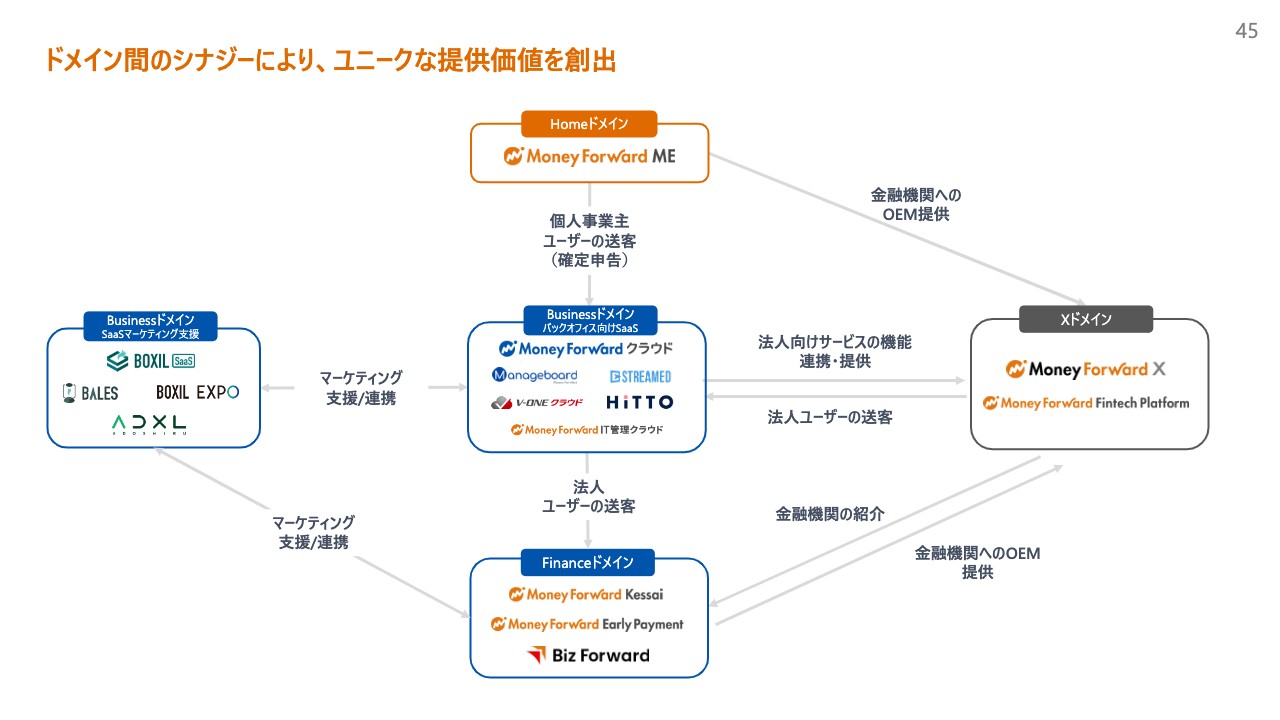

ドメイン間のシナジーにより、ユニークな提供価値を創出

2番目がシナジーです。楽天をはじめとして、いろいろなメガベンチャーがドメイン間のシナジーによって拡大していますが、我々も、個人、法人、金融機関向け、Financeというように各ドメイン間のシナジーをしっかり作っていくことに力を入れています。

Money Forward Homeドメインでは、去年から「マネーフォワード ME」のユーザーに、個人事業主の確定申告サービスの提供を開始して、顧客基盤を活かしています。

Money Forward Businessドメインでは、もともと「マネーフォワード ME」のサービスを金融機関にOEM提供しており、「マネーフォワード X」で活かしています。また、Money Forward Businessドメインから「マネーフォワード X」に向けて法人向けサービスを連携したり、法人ユーザーの送客を行ったりしています。

さらに、Money Forward Financeドメインへも法人ユーザーを送客しようとしています。このように、いろいろなドメイン間のシナジーを起こしていくことに力を入れ始めています。

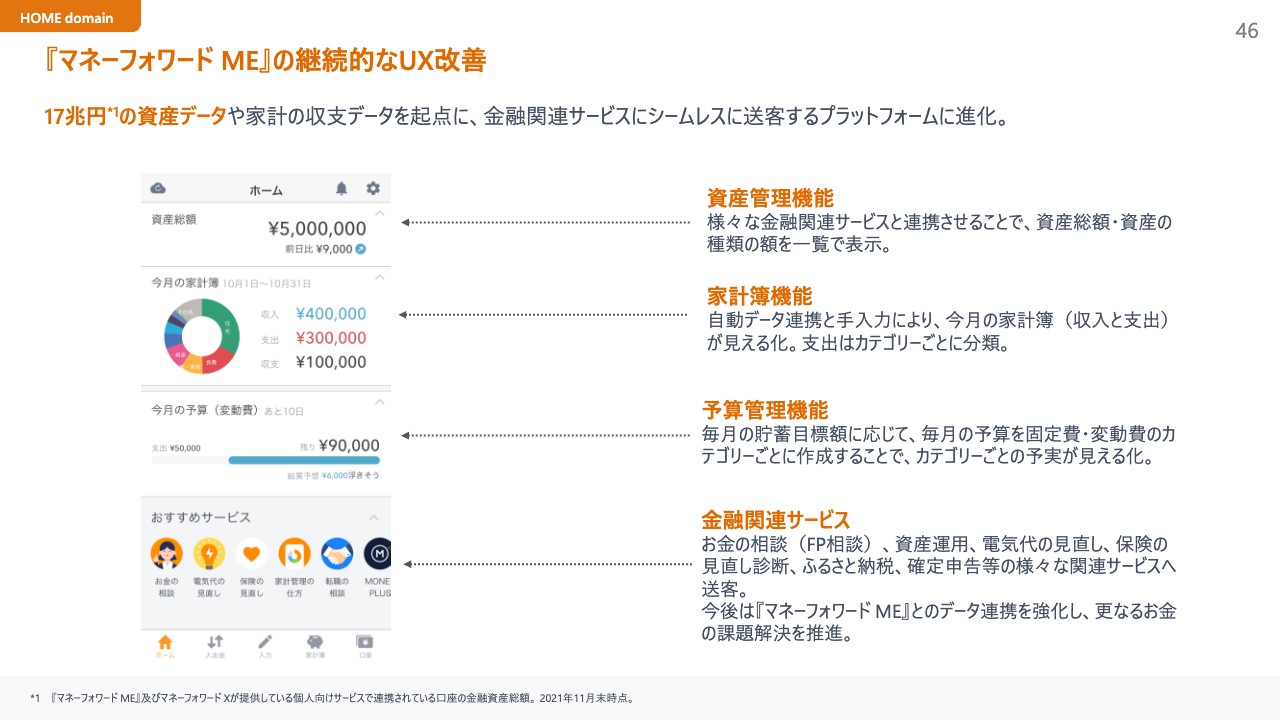

『マネーフォワードME』の継続的なUX改善

こちらのスライドはMoney Forward Homeドメインについてです。「マネーフォワード ME」のユーザーが登録している資産データが17兆円まで拡大しています。「マネーフォワード ME」の継続的なUX改善として、17兆円の資産データや家計の収支データを起点に、金融関連サービスにシームレスに送客するプラットフォームに進化していこうとしています。

スライドにあるとおり、「資産管理機能」「家計簿機能」「予算管理機能」、そして一番下の「おすすめサービス」には「金融関連サービス」があり、「お金の相談(FP相談)」「電気代の見直し」「保険の見直し」「ふるさと納税」「確定申告」などの関連サービスへ送客しています。

今後、「マネーフォワード ME」とのデータ連係を強化して、よりパーソナルな課題解決をしていきたいと思っています。

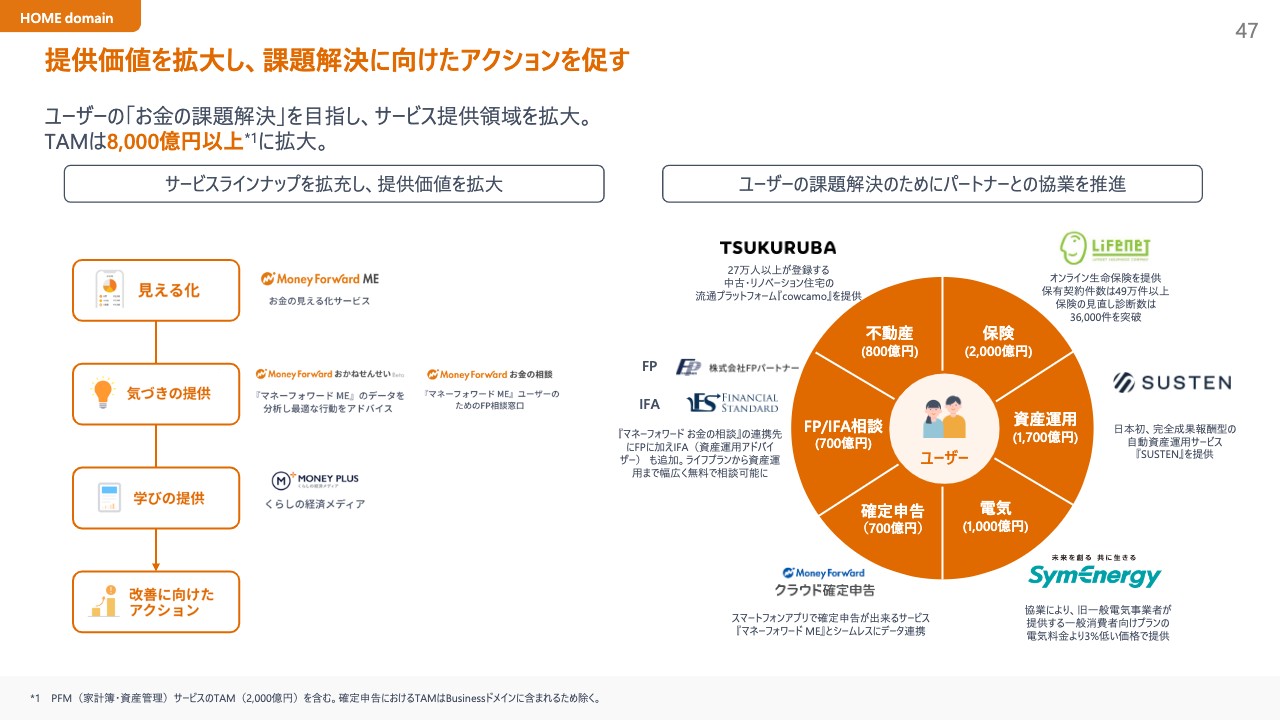

提供価値を拡大し、課題解決に向けたアクションを促す

Money Forward Homeドメインの戦略です。これは毎四半期申し上げているように、「お金の見える化」という価値から「気づきの提供」「学びの提供」「改善に向けたアクション」を進めています。

そのためにも、当社だけではなかなか難しいため、パートナーとの協業を推進しており、スライドの右側にあるように、ライフネット生命さま、TSUKURUBAさまをはじめとして、資産運用ではSUSTENさま、電気ではシン・エナジーさま、FPパートナーさま、ファイナンシャルスタンダードさま、当社のクラウド確定申告というかたちで、パートナーとの協業を推進しています。

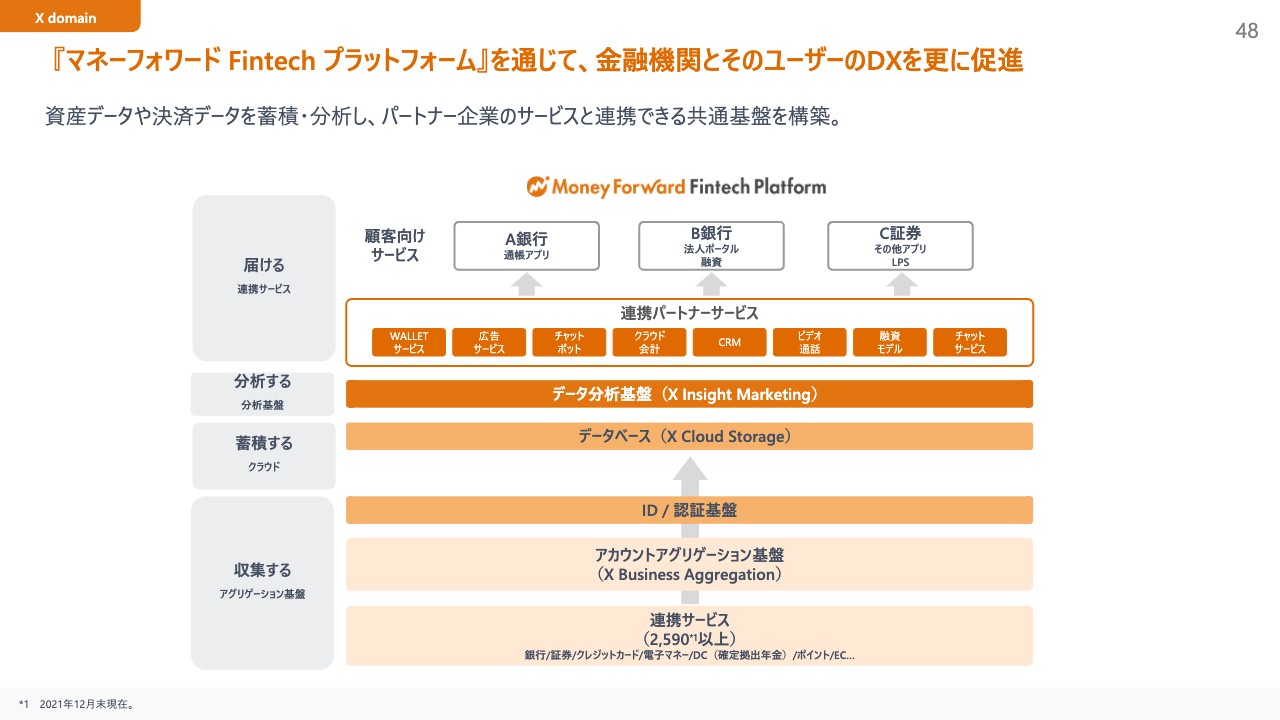

『マネーフォワードFintech プラットフォーム』を通じて、金融機関とそのユーザーのDXを更に促進

「マネーフォワード X」の戦略です。「マネーフォワード Fintech プラットフォーム」を作り、「連携サービス」「アカウントアグリゲーション基盤」をもとに、「ID / 認証基盤」から「データベース(X Cloud Storage)」、そしてそれぞれのお客さまに「データ分析基盤(X Insight Marketing)」まで提供しています。

この基盤の上に「連携パートナーサービス」、すなわちいろいろなパートナーとサービスを連携しながら、金融機関などにサービスを提供しています。通帳アプリや法人ポータル融資、また証券会社にはLPS(ライフプランシミュレーション)を提供しています。

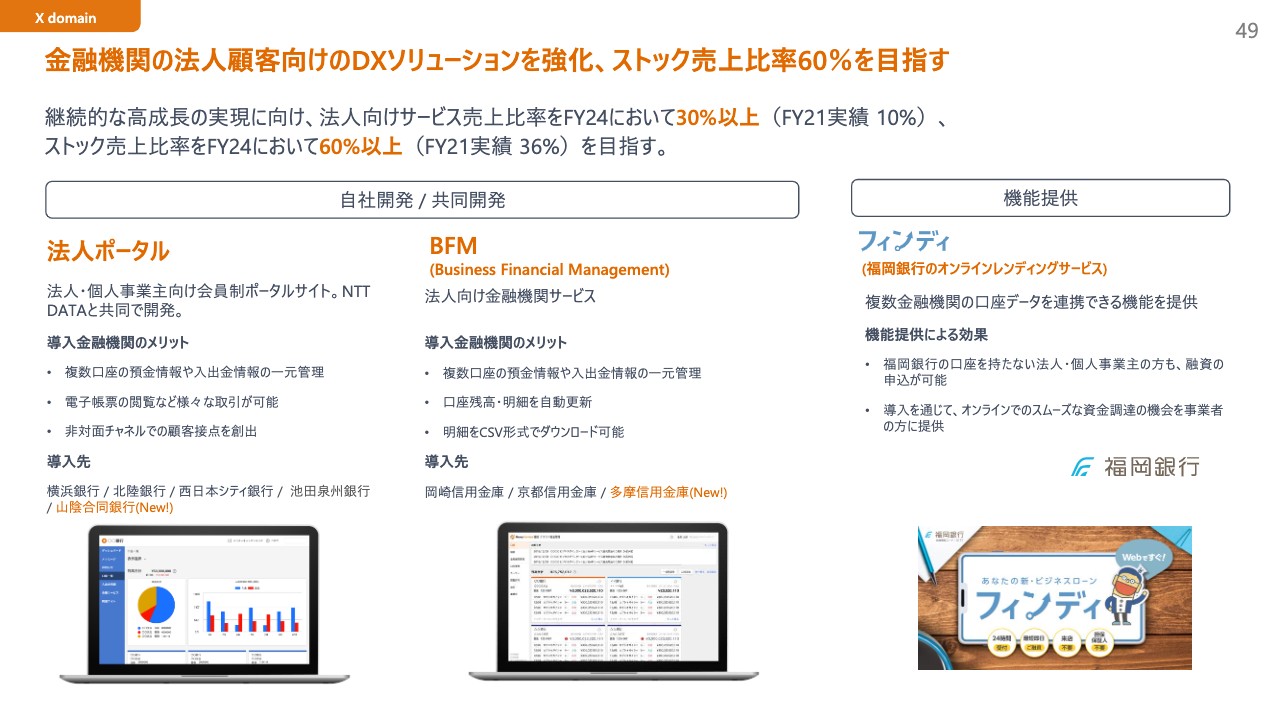

金融機関の法人顧客向けのDXソリューションを強化、ストック売上比率60%を目指す

このようなサービス提供をしながら、法人向けのDXソリューションをさらに強化して、売上のポートフォリオを変えていこうという戦略としています。

法人向けサービスは、現状は10パーセントですが2024年11月期に30パーセント以上、そして、ストック売上は現状の36パーセントから60パーセントへの向上を目指しています。まさにBaaSのビジネスモデルに進化していこうと取り組んでいます。

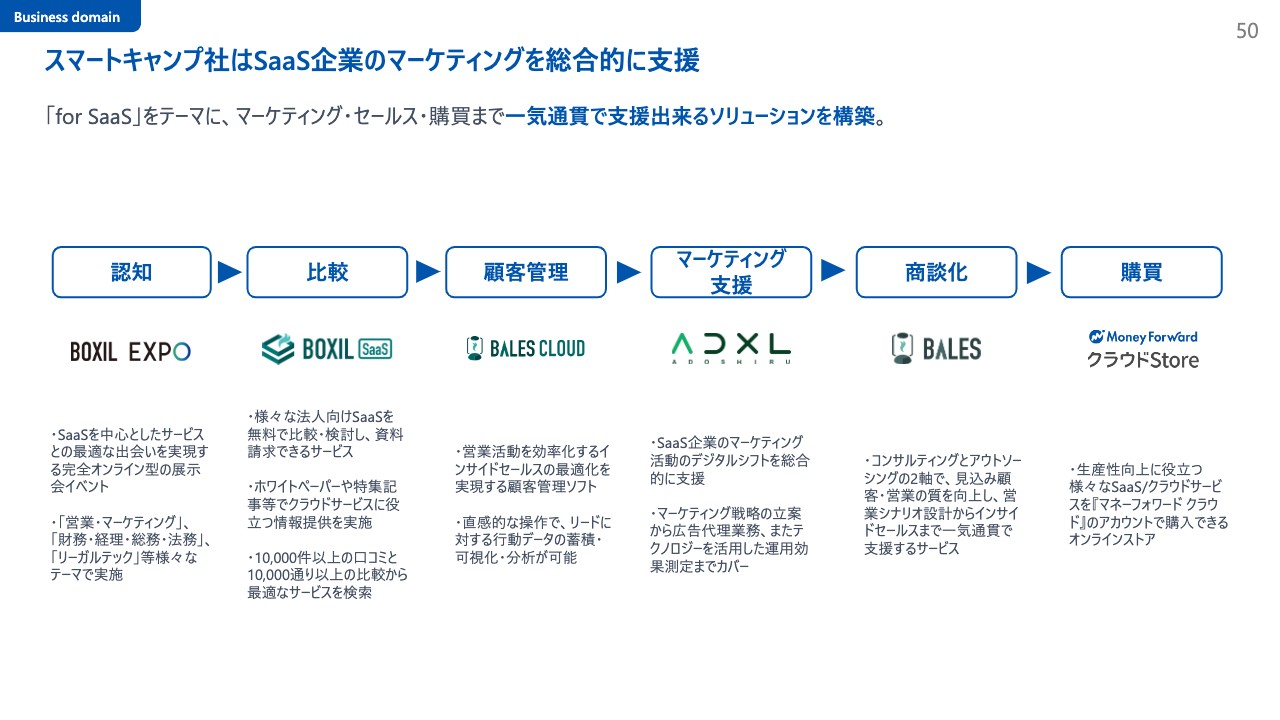

スマートキャンプ社はSaaS企業のマーケティングを総合的に支援

Money Forward Businessドメインに戻り、スマートキャンプ社についてお話しします。スマートキャンプ社は「for SaaS」をコンセプトとして掲げ、SaaS企業において、なかなか自社でマーケティングできないスタートアップ企業に対して支援を行おうと取り組んでいます。

認知のところでは「BOXIL EXPO」に出ており、比較では「BOXIL SaaS」、顧客管理では「BALES CLOUD」、マーケティング支援は新会社「ADXL」、商談化では「BALES」でインサイドマーケティングを行っており、購買は「マネーフォワード クラウドStore」というかたちで、一気通貫で支援できるソリューションを構築しており、足元、非常に伸びています。

『マネーフォワードIT管理クラウド』の提供を開始

新しいサービスとしては、情報サービス向けの「マネーフォワード IT管理クラウド」の提供を開始しました。SaaS管理の手間と無駄を削減し、シャドーITの見逃し防止の役割も果たします。

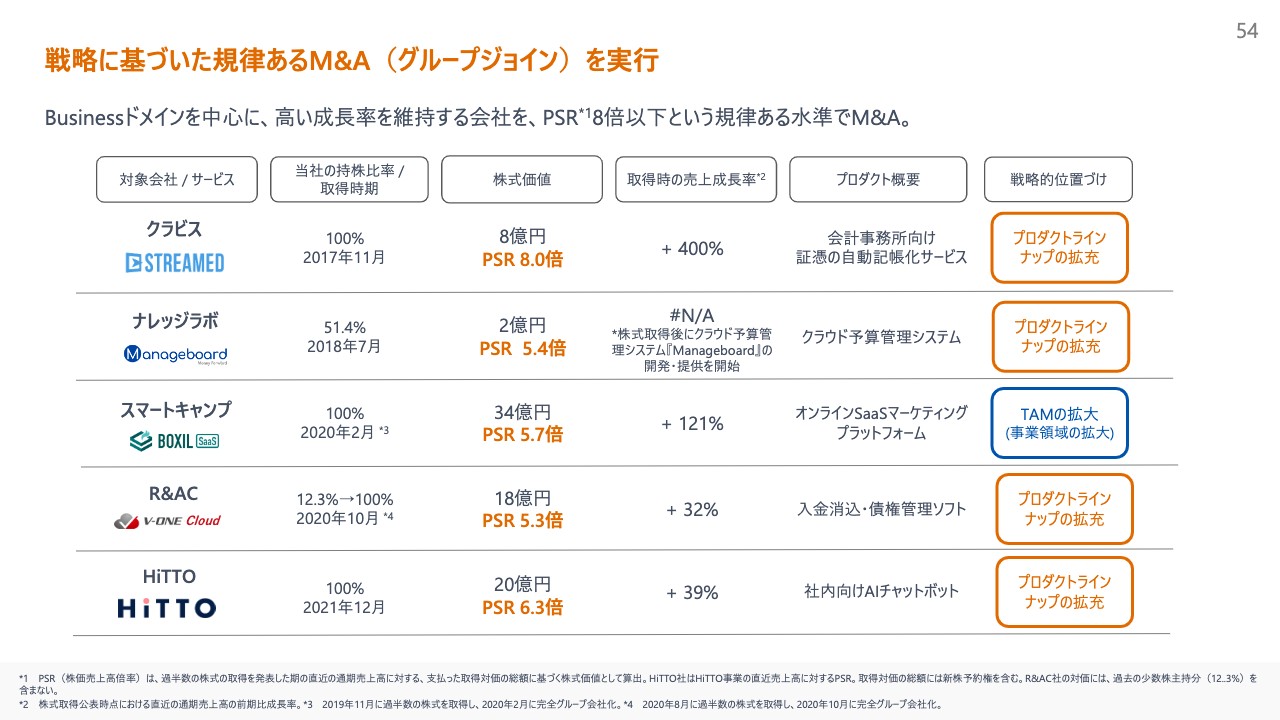

当社のM&A 戦略及びグループジョインの実績

M&A、グループジョインです。3つの戦略でM&Aを進めており、1つ目がプロダクトラインナップの拡充です。既存顧客へのアップセルやプロダクトラインナップを広げ、ARRを拡大していきます。こちらの実績が一番多く、「STREAMED」「Manageboard」「V-ONEクラウド」、そして今回のHiTTO社です。

2つ目が地理的拡大です。我々日本人が現地で事業を立ち上げるのはなかなか難しいため、東南アジアの素晴らしい会社と一緒に行っていこうということで、クラウド会計のサービスを展開されているインドネシアのMekari、タイのFlowAccount、ベトナムのBizziとパートナーシップを強めていきます。

3つ目がTAMの拡大(事業領域の拡大)で、スマートキャンプ社のジョインでSaaSマーケティングビジネスに参入した実績があります。

戦略に基づいた規律あるM&A (グループジョイン)を実行

このスライドは、今回初めて作成した資料で、戦略に基づいた規律あるグループジョインを実行していくということで、PSRが最大でも8倍で、よい会社に適切なバリュエーションでグループジョインしていただくことが1つの大きなポイントです。

また、グループジョインしなかった場合より成長していただこうということで、我々は行えることをすべて行っており、グループジョイン後の会社は加速度的な成長を実現しています。

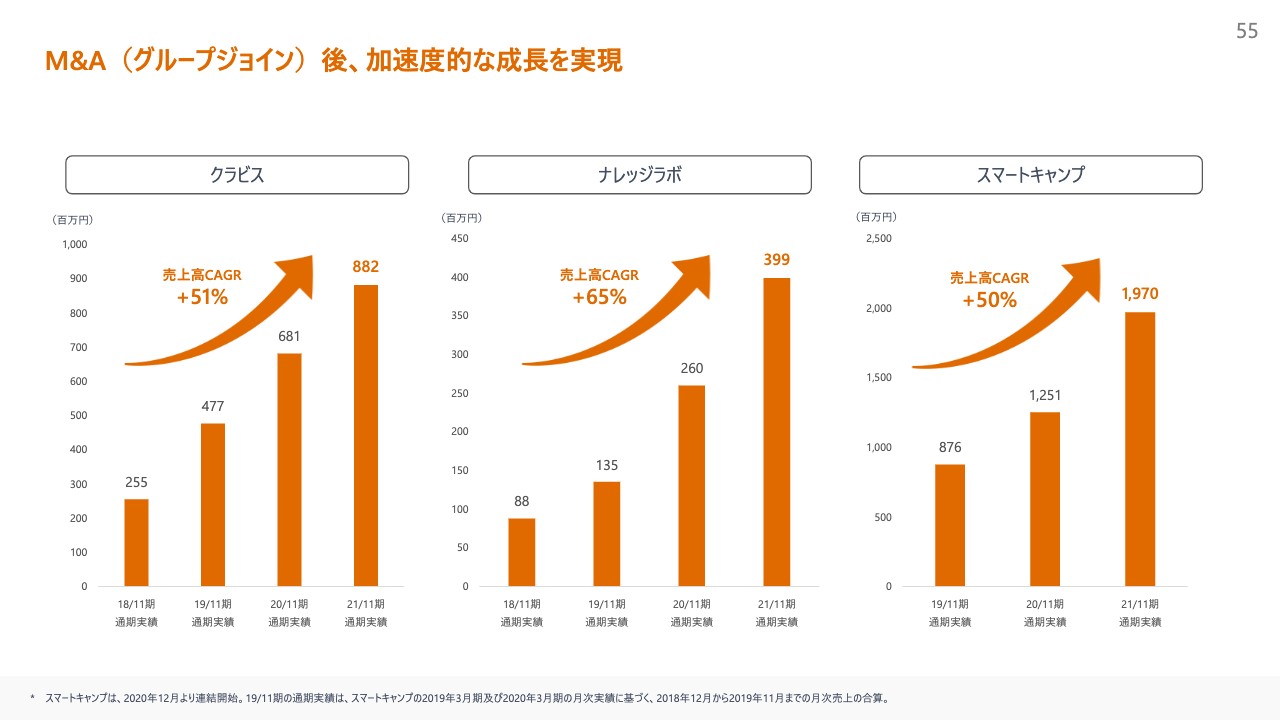

M&A(グループジョイン)後、加速度的な成長を実現

こちらの売上データは初めて開示するものです。R&AC社はグループジョインして間もないためスライドから除いていますが、クラビスさま、ナレッジラボさま、スマートキャンプさまともに非常に力強い成長を実現しており、経営陣もグループ全体の経営にコミットしているため、グループの成長に貢献しています。

社内向けAI チャットボットを提供する HiTTO 株式会社のグループジョインを2021年11月に発表

11月に発表した社内向けAIチャットボットを提供するHiTTO社ですが、詳細はスライドのとおりで、売上高が3億1,800万円、営業利益が黒字です。このグループジョインは非常に相性がよいと思っており、シナジーとして、両社のサービス連携によるユーザー体験の向上やクロスセルの推進、『HiTTO』事業の人事労務以外の領域へのさらなる拡大が期待できると考えています。

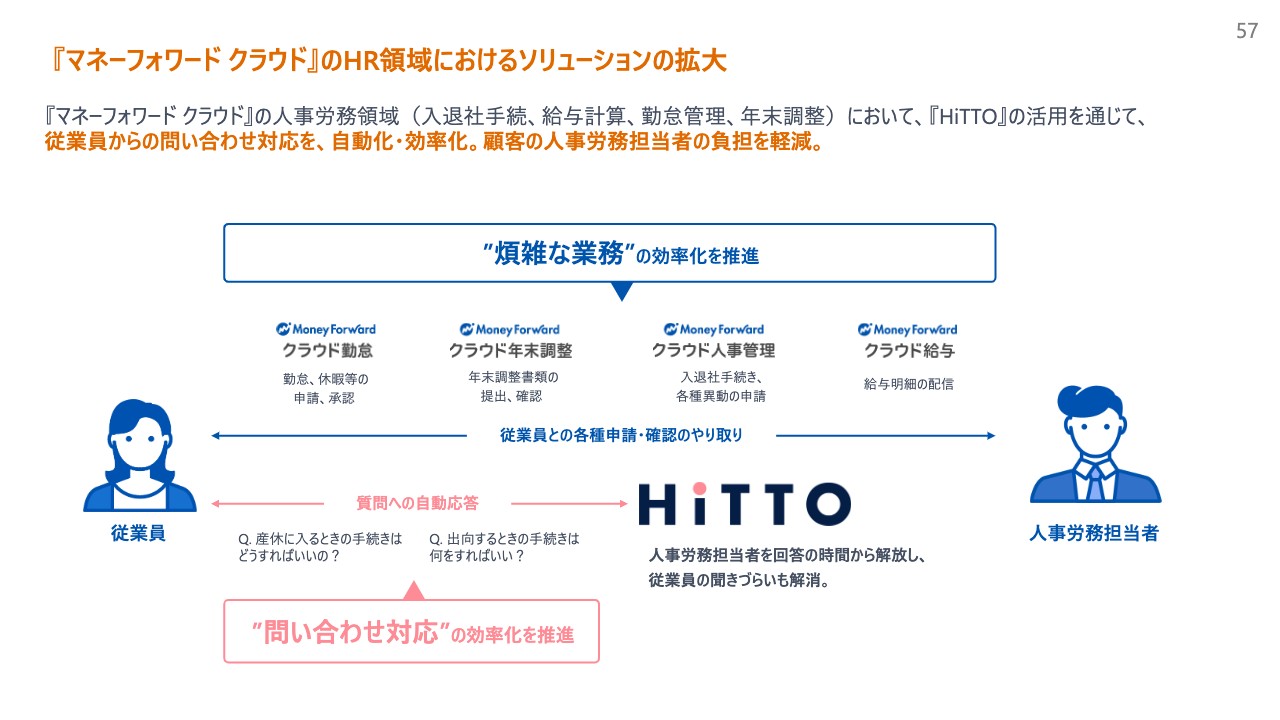

『マネーフォワード クラウド 』 の HR 領域におけるソリューションの拡大

「マネーフォワード クラウド」はHR領域において、「マネーフォワード クラウド勤怠」「マネーフォワード クラウド年末調整」「マネーフォワード クラウド人事管理」「マネーフォワード クラウド給与」というサービスがあります。

実際の現場では各従業員がそれぞれの申請でわからないことが多いため、どうしても人事労務担当者に聞くことが多く発生しています。

これをAIチャットボットで自動化することに非常に大きなニーズがあり、それぞれのプロダクトと一緒にHiTTO社のプロダクトを導入いただくことで価値を作り、非常に相性がよいサービスになると思っています。

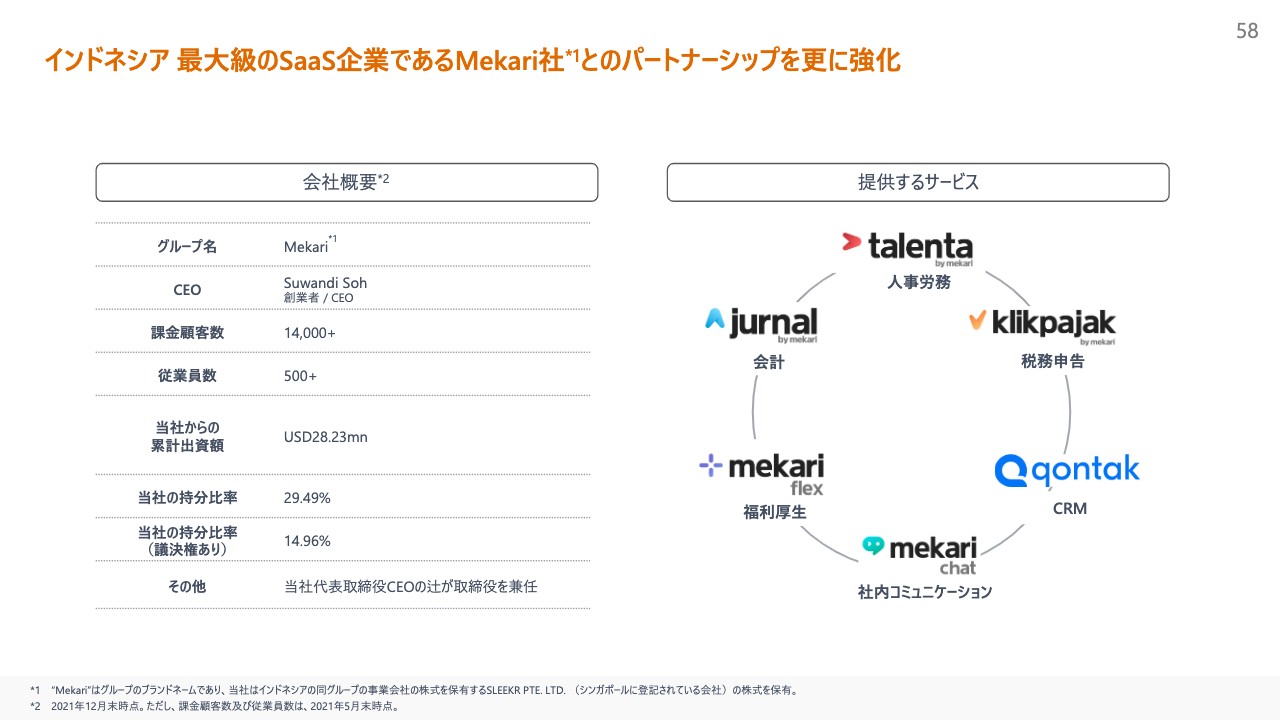

インドネシア最大級のSaaS企業であるMekari社とのパートナーシップを更に強化

インドネシア最大級のSaaS企業であるMekari社とのパートナーシップをさらに強化しています。当社の持分比率は約30パーセントですが、この会社は会計だけでなく、人事労務、税務申告、CRM、福利厚生、社内コミュニケーションといったSaaSのいろいろなサービスを提供している会社です。

私も社外取締役として、一緒にいろいろとディスカッションしているのですが非常によい会社で、Suwandiという素晴らしいCEOが牽引してくれています。

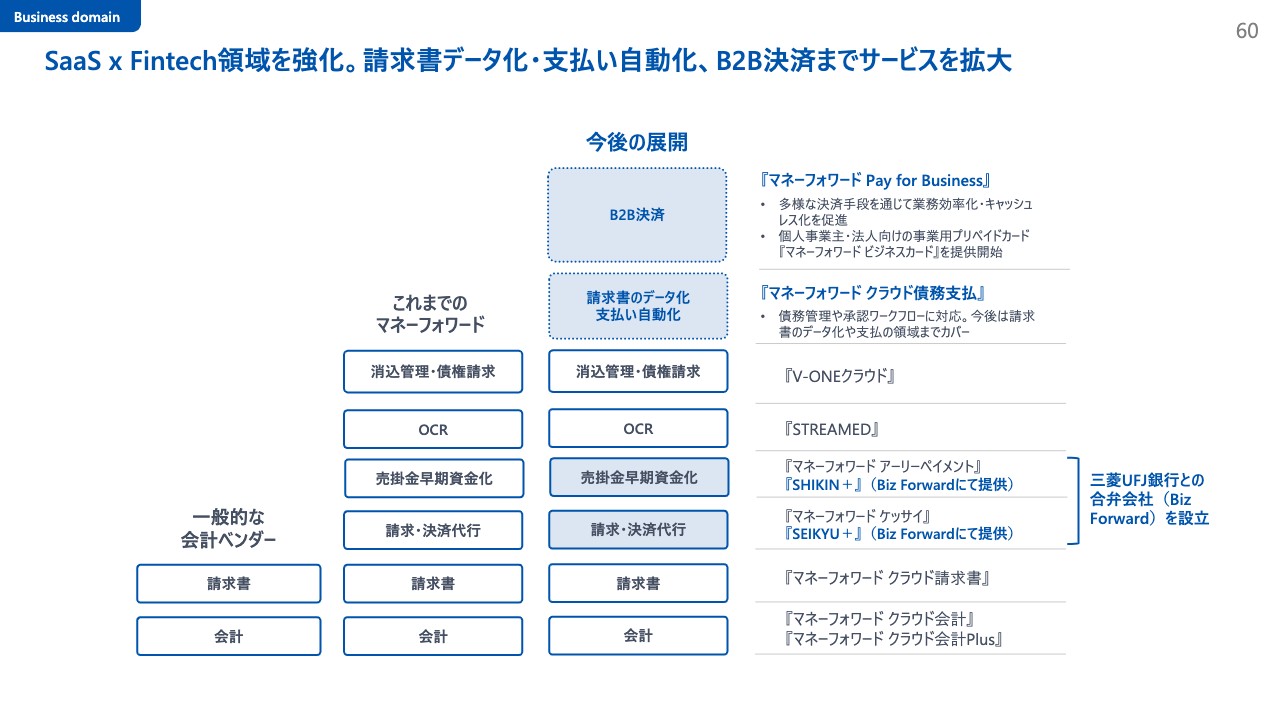

SaaS x Fintech領域を強化。請求書データ化・支払い自動化、B2B決済までサービスを拡大

既存のアセットを活用した新たな事業についてです。従来からお伝えしているとおり、「SaaS×Fintech」の領域はユーザー体験をとてもよくすることができ、大きなポテンシャルもあるのではないかと思っています。

スライドのとおり、会計、請求書から始まり、それらをもとに「マネーフォワード アーリーペイメント」「マネーフォワード ケッサイ」の既存のお客さまに向けて、三菱UFJ銀行さまと合弁会社を設立して、「SHIKIN+」「SEIKYU+」を新たに提供しています。

さらに、OCRや消込管理・債権請求の土台をもとに、請求書のデータ化や支払自動化を、「マネーフォワード クラウド債務支払」で取り組みます。

また、B2B決済として「マネーフォワード Pay for Business」があり、リリースしたプリペイドカードの提供も開始して広げていき、ユーザーへの提供価値を拡大していくところに力を入れています。

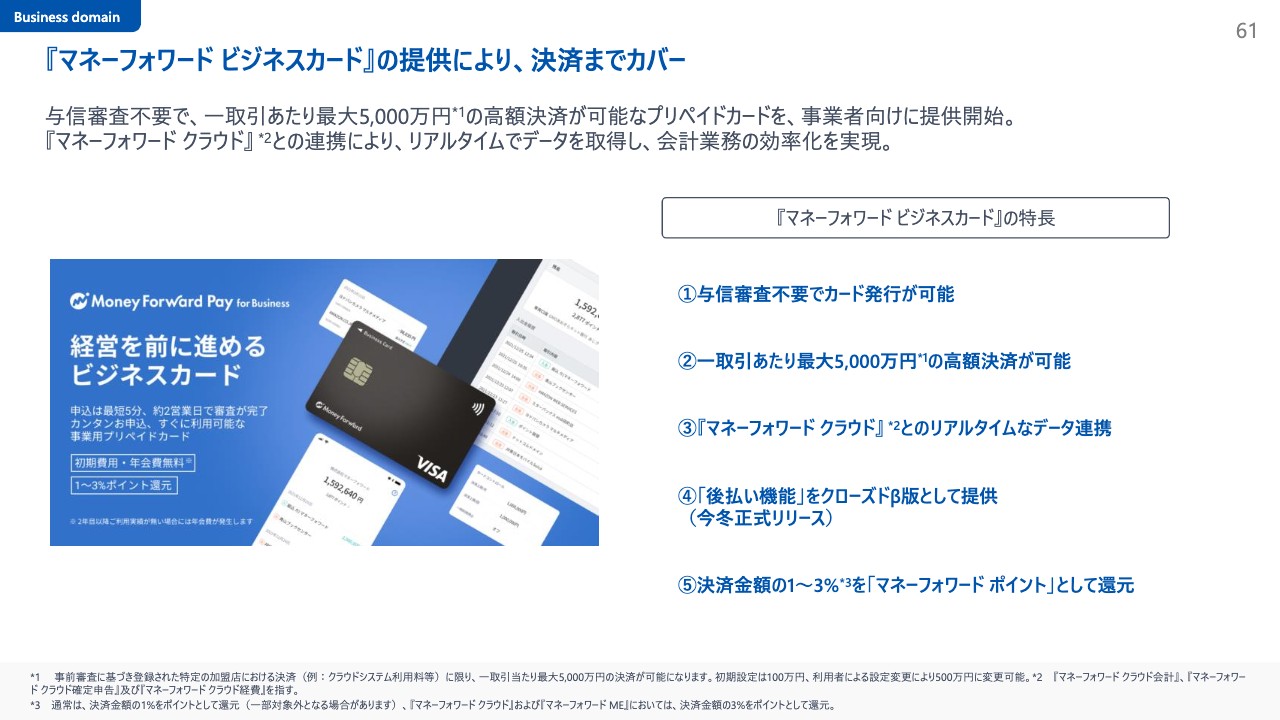

『マネーフォワードビジネスカード』の提供により、決済までカバー

ビジネスカードに関しては、前回もご説明しましたが、非常に便利で与信審査不要で1取引あたり最大5,000万円まで高額決済ができ、決済いただくとリアルタイムでデータ連携できます。

今年の冬に、後払い機能も正式リリースしていこうと思っており、決済金額の1から3パーセントを「マネーフォワード ポイント」として還元しますので、ユーザーインセンティブもよいと思っています。

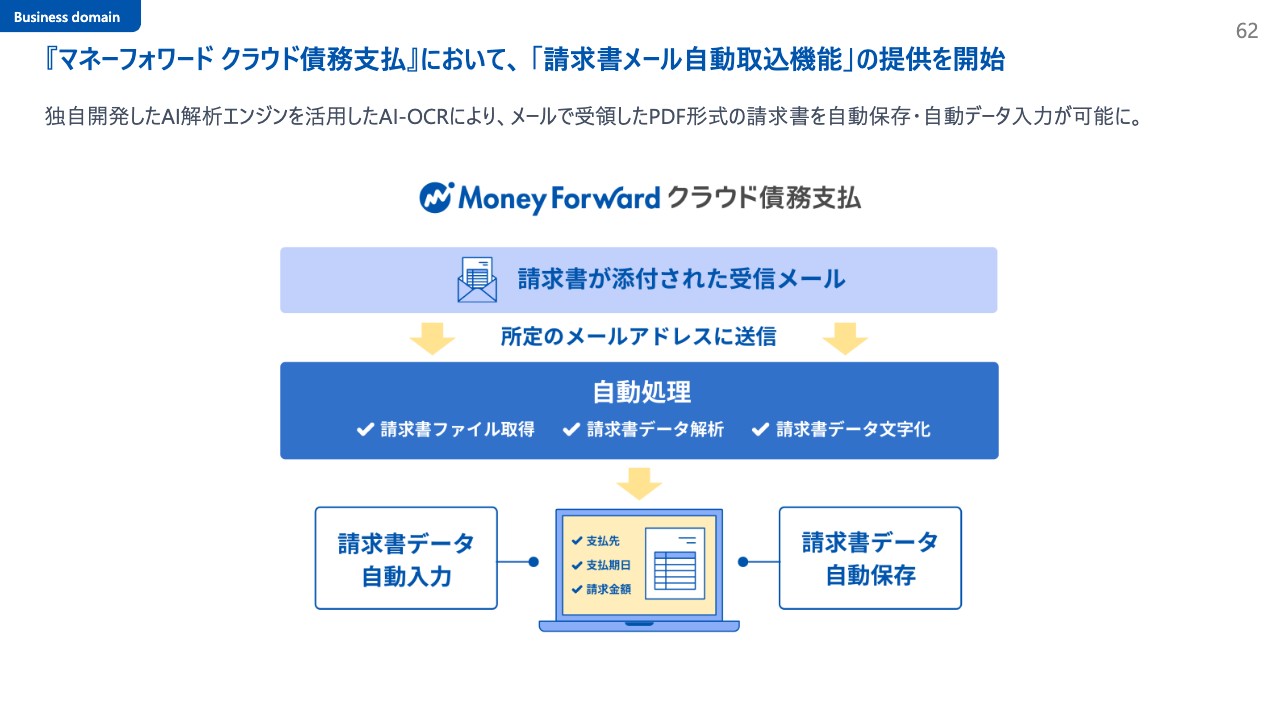

『マネーフォワードクラウド債務支払』において、「請求書メール自動取込機能」の提供を開始

「マネーフォワード クラウド債務支払」です。クラウド請求書を提供する会社が増えてきていますが、こちらは請求書のメールを自動で取り込む機能があり、請求書メールを受信すると自動的にAI-OCRで読み取り、自動処理で請求書データを保存します。我々のMoney Forward Labで開発したテクノロジーを活かした機能の提供になります。

三菱UFJ銀行との合弁会社である株式会社Biz Forwardを設立し、サービス提供を開始

Money Forward Financeドメインに関しては、先ほどお伝えしたとおり、三菱UFJ銀行さまとの協業がいよいよスタートしたため、しっかりと拡大していきます。

各ドメインのご説明は以上です。

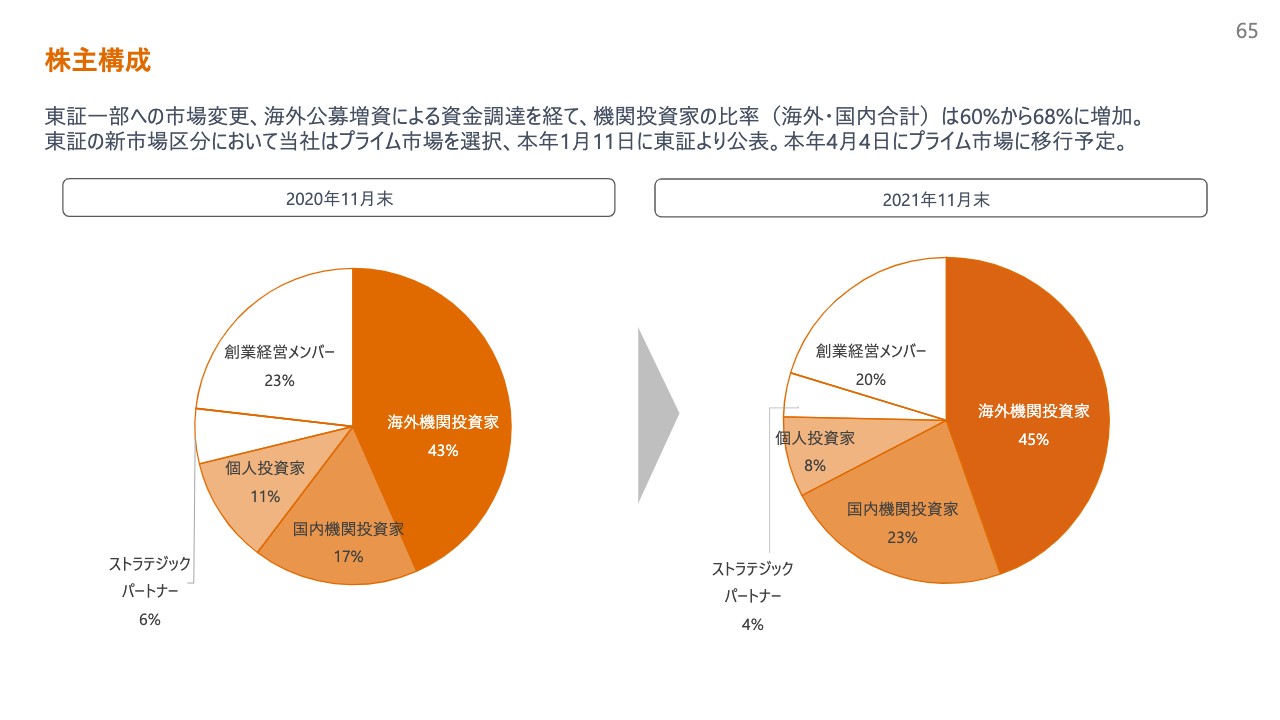

株主構成

その他の戦略的な説明になりますが、機関投資家のみなさまのおかげで、今、海外・国内合計で機関投資家の比率は60パーセントから68パーセントまで増加しています。また、1月11日に東証から公表されましたが、当社も4月4日にプライム市場に移行することが決まっています。

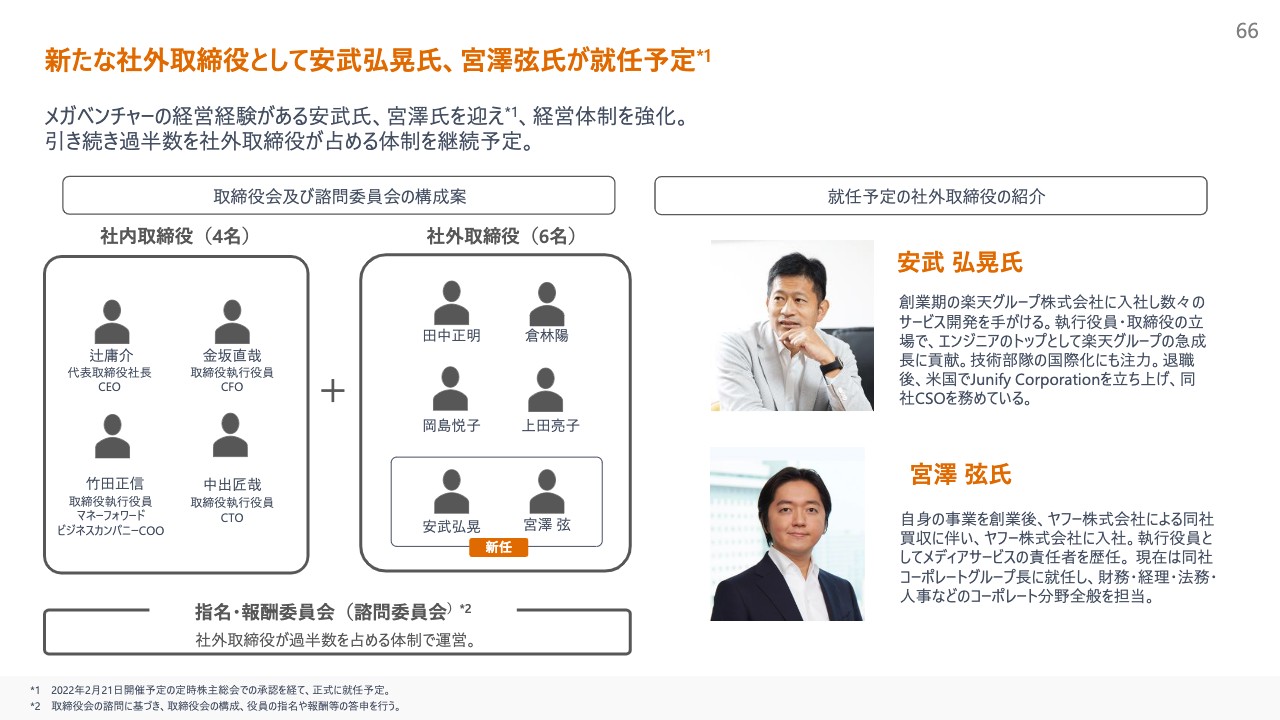

新たな社外取締役として安武弘晃氏、宮澤弦氏が就任予定

新しい経営体制として、楽天の元CTOを務められた安武さまと、ヤフーの最年少執行役員で、現・取締役でもある宮澤さまに、今回、社外取締役に入っていただきます。

今後、メガベンチャーに成長していき、またグローバル化していくところで、その経験が豊かなお二人にジョインしていただきます。

株主総会の承認が前提ですが、社内取締役が4名、社外取締役が6名という体制で、次なる成長を加速していくことを予定しています。

また、指名・報酬委員会に関しても、社外取締役が過半数を占める体制で運営をしています。

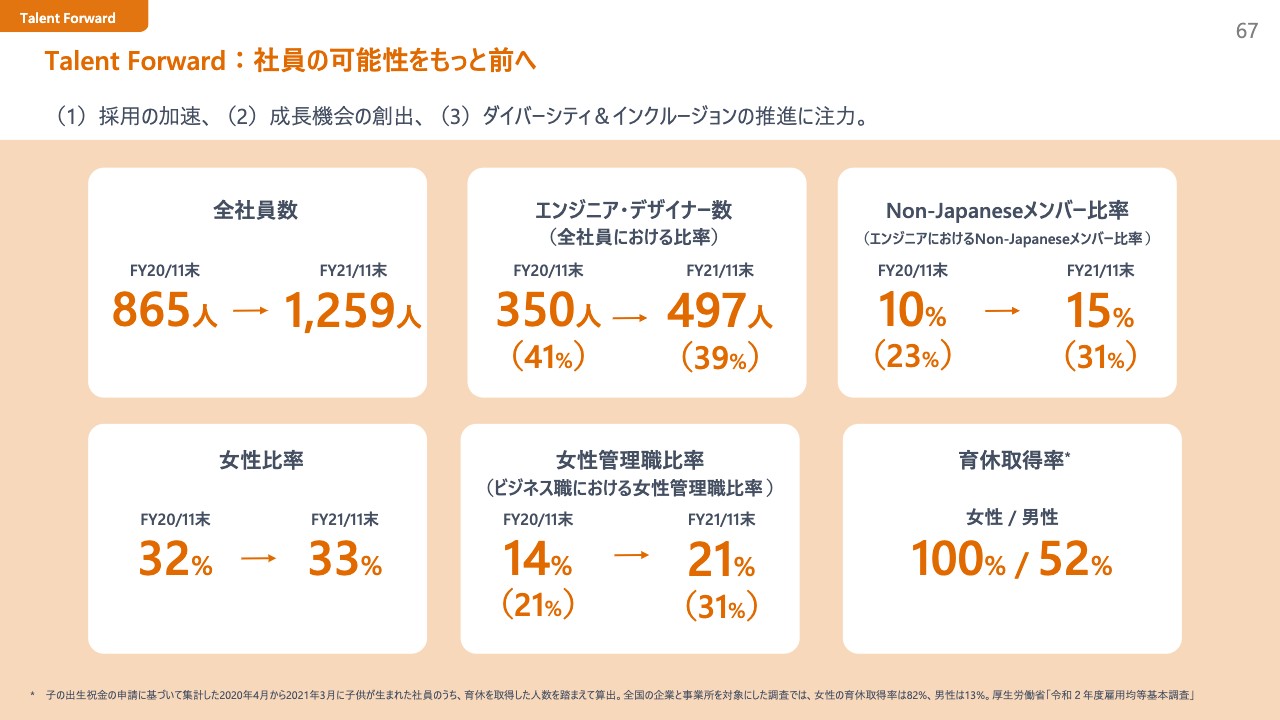

Talent Forward:社員の可能性をもっと前へ

今回、新たに加えたページです。人的資本が会社の成長にとって非常に大事ですが、「Talent Forward:社員の可能性をもっと前へ」というテーマで、人的資本についての開示を強化しています。

「Talent Forward」というコンセプトを掲げて、採用を加速していく、成長機会を創出していく、ダイバーシティ&インクルージョンを推進していくことに力を入れています。

全社員は1,259名と増えていますが、内訳としてはエンジニア・デザイナー数が約40パーセントとなっています。エンジニア・デザイナーはものづくりの会社としては非常に重要だと考えています。採用における競争環境は厳しい中ですが、十分に注力していきます。

また、Non-Japaneseのメンバーの比率が非常に向上しています。全社で15パーセントですが、エンジニアに限ると前期の23パーセントから現状31パーセントと、大きく伸びています。

さらに、ダイバーシティ&インクルージョンについて、女性の比率ですが、こちらは32パーセントから33パーセントとなっています。女性の管理職を見ると、全社で前期の14パーセントから21パーセントと増えています。

エンジニア・デザイナーはどうしても男性が多いのですが、ビジネス職だけで見ると、女性の管理職比率が31パーセントで、全体の女性比率とほぼ変わらない比率となっています。

育休取得率についても非常に大事だと思っていますが、女性は100パーセント、男性も52パーセントで、しっかりと進んでいます。

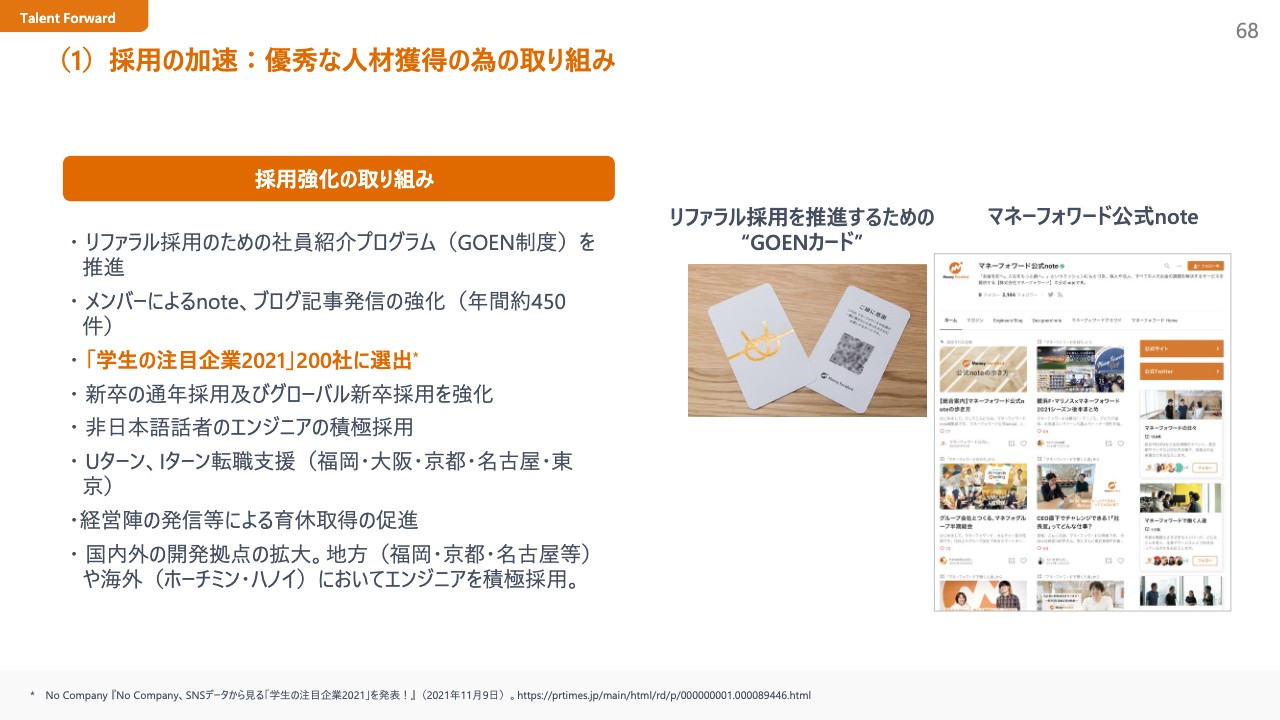

(1)採用の加速:優秀な人材獲得の為の取り組み

少し細かい内容ですが、スライド内の各項目についてご説明します。我々は、優秀な人材獲得のための取り組みとして、数多くの取り組みを行っております。

その1つ、リファラル採用の社員紹介プログラムについて、我々は「ご縁がありますように」という意味で「GOEN制度」と呼んでいます。こちらは、より我々の会社を理解してもらおうという取り組みで、スライドにあるように「GOENカード」を配布したり、メンバーによる年間約450件におよぶnoteやブログ記事の発信なども行っています。

このような取り組みの成果もあり、「学生の注目企業2021」の200社に選出されました。私も今、新卒採用を担当していますが、非常に優秀な新卒の方に応募いただいています。

また、新卒の通年採用を実施し、グローバル新卒採用も強化しています。その他、非日本語話者のエンジニアも積極的に採用しています。

我々は、福岡、大阪、京都、名古屋、東京と拠点があるため、UターンやIターンの転職支援も実施しています。さらに、経営陣の発信による育休取得も進めています。執行役員の瀧も育休を取っていました。また、国内外の開発拠点の拡大に伴い、地方および海外で、エンジニアを積極採用しています。

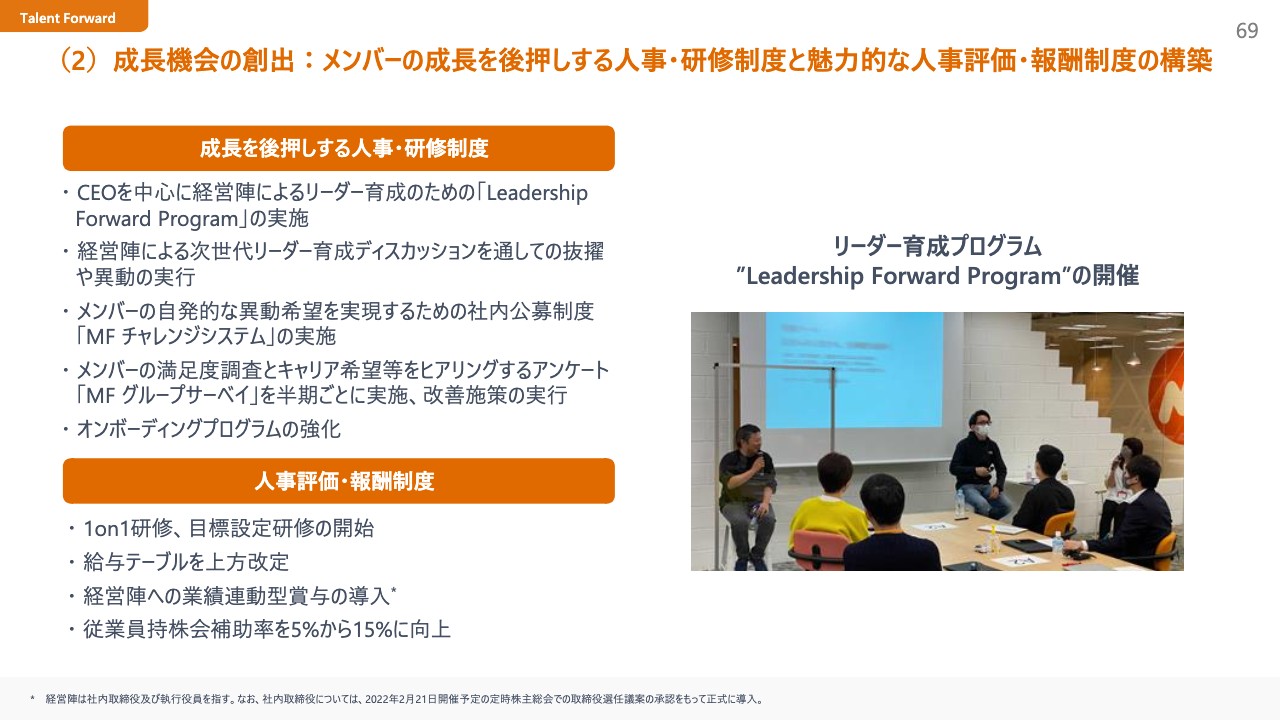

(2)成長機会の創出:メンバーの成長を後押しする人事・研修制度と魅力的な人事評価・報酬制度の構築

成長機会の創出についてです。我々は、成長を後押しする人事・研修制度が本当に大事だと思っています。

私をはじめとして経営陣がコミットして、リーダー育成のための「Leadership Forward Program」をメンバーに実施し、ディスカッションなどを通して抜擢や異動を進めていきます。

また、メンバーの自発的な移動希望を実現する社内公募制度 「MF チャレンジシステム」を行うほか、定期的に満足度調査やキャリア希望等のヒアリングをする「MF グループサーベイ」も実施しています。

さらに、中途採用の方が非常に多いため、入社後の活躍を支援するオンボーディングプログラムを強化しています。

人事評価・報酬制度に関しては、1on1の研修や目標設定研修を開始しています。給与テーブルについても、毎年上方改定しています。指名・報酬委員会からご指摘いただき、経営陣への業績連動型の賞与を導入し、また従業員の持株会の補助率を5パーセントから15パーセントに一気に上げる対応も行っています。

(3)ダイバーシティ&インクルージョンの推進:バックグラウンドやライフステージに関わりなく働きやすい環境を整備

ダイバーシティ&インクルージョンについてです。我々は本当に、国を越えていろいろな方にご活躍いただくことが非常に大事だと思っています。

そのため、多様なメンバーが活躍できる職場環境づくりの一貫として、経営メンバーを対象に、各人にどういった無意識バイアスがあるのかを認識させ、対応していく研修を実施しています。

他にも、グローバルな開発体制の構築のため、英語をはじめとしたカルチャー作りを行うほか、パートナーシップに対するお祝い金制度の導入なども実施しています。一番大事なのはミッション、ビジョン、バリュー、カルチャーの浸透だと思っており、このような取り組みを強化しています。

Investor Day 2022の開催

2月28日、3月1日に「Investor Day 2022」を開催します。こちらでは各事業ドメインの責任者に加え、さまざまな担当者や責任者から取り組みを紹介し、今後の方針などもご説明しますので、ぜひご参加いただければと思っています。オンラインで、英語による実施となります。

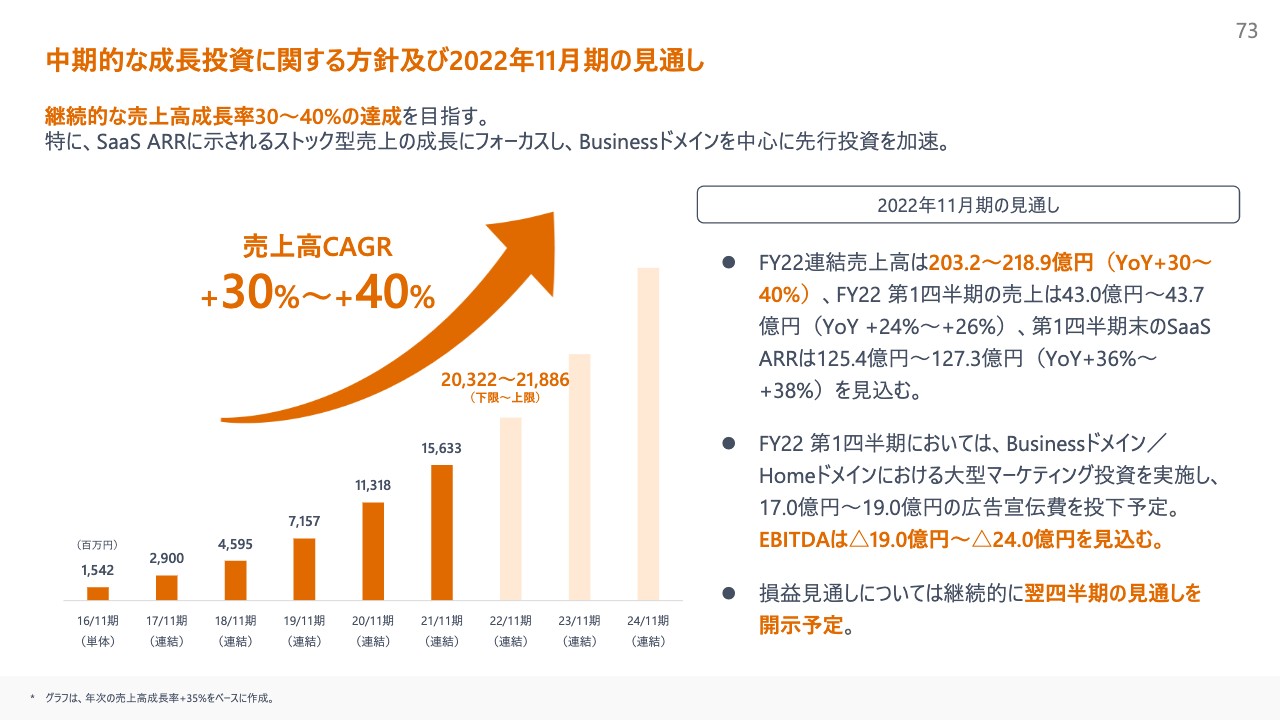

中期的な成長投資に関する方針及び2022年11月期の見通し

2022年11月期の業績見通しです。中長期的な投資に関する方針についてですが、引き続き売上高のCAGRを、前年比プラス30パーセントから40パーセントへ伸ばしていく計画です。来年だけでなく複数年で伸ばしていくため、着実に投資していくことを意思決定しています。

特に、SaaSのARRに示されるストック型の売上成長にフォーカスしていくことが、これから数年のテーマです。

そのため、今年は連結売上高についてはYoYプラス30パーセントから40パーセントを見込み、203億円から218億円を目指すという方針です。

第1四半期は大型マーケティングの投資を実施していますので、17億円から19億円の広告宣伝費を投下する予定であり、第1四半期のEBITDAはマイナス19億円から24億円を見込んでいます。

損益の見通しについては、今回このような投資を実施していく方針で、費用対効果を見ながら意思決定を迅速にしていくため、継続的に翌四半期の見通しを開示したいと思っています。

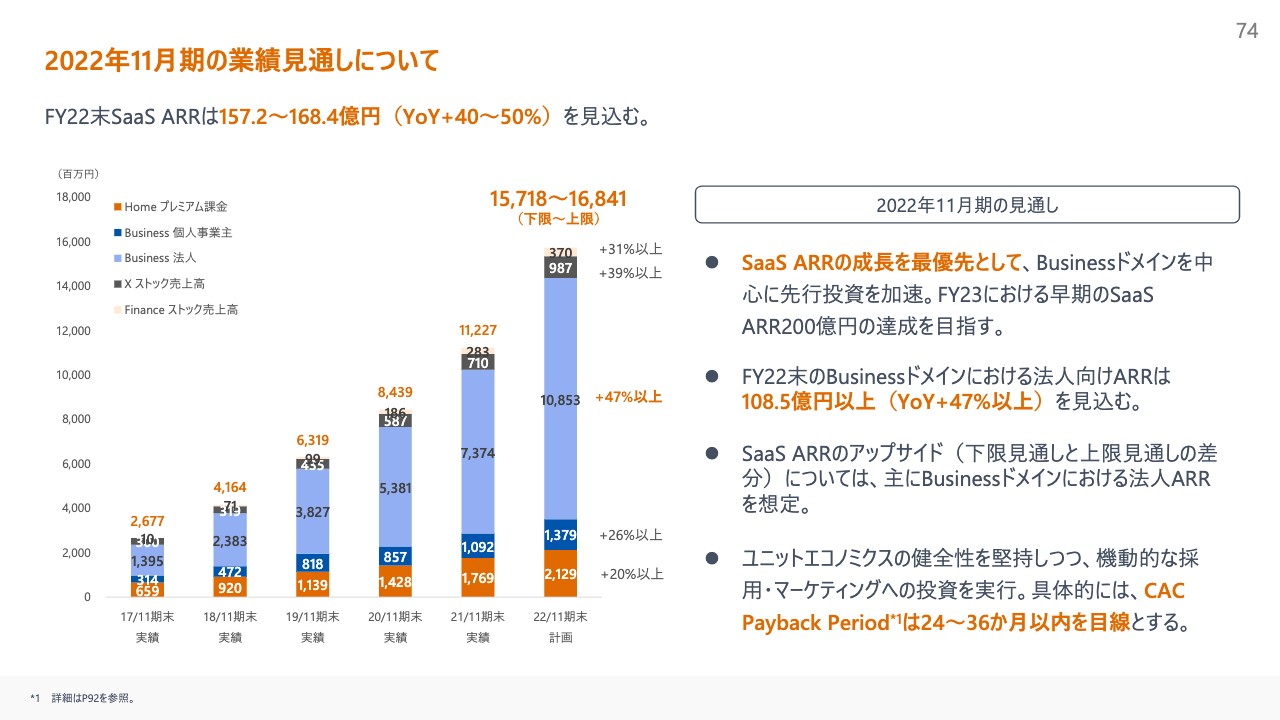

2022年11月期の業績見通しについて

業績見通しについては、特に注力していくSaaSのARRの見通しをご説明します。YoYでプラス40パーセントから50パーセントを見込み、50パーセントの上限を目指していきます。157億円から168億円を目指し、2023年11月期のなるべく早いタイミングでの、SaaS ARRの200億円達成を目指していきます。

2022年11月期末のMoney Forward Businessドメインにおける法人向けARRは108.5億円以上とし、YoYで前年比プラス47パーセント以上を見込んでいます。

SaaS ARRの下限と上限の幅がありますが、主にMoney Forward Businessドメインの法人ARRのアップサイドを幅として見込んでいます。

資金の使い方については、ユニットエコノミクスの健全性をしっかり堅持しながら、機動的に採用やマーケティングへの投資を実行していきます。具体的には、CAC Payback Periodを24ヶ月から36ヶ月とし、2年から3年で確実に回収できるという目線を持って健全な投資を実施していく方針です。

この四半期の投資の費用対効果を見極めつつ、今後の状況を見ながら投資を実行していくため、通期での損益開示は控えたのですが、健全な投資をしっかり実現していきます。

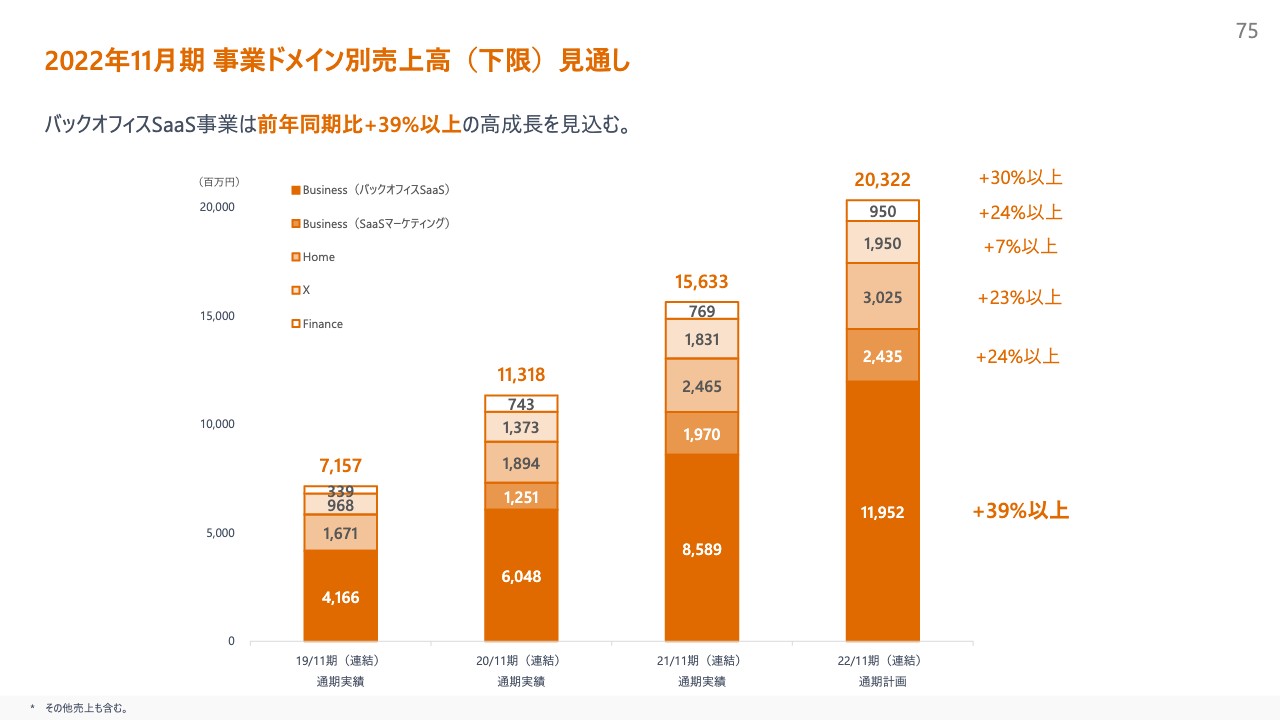

2022年11月期 事業ドメイン別売上高(下限)見通し

事業ドメイン別売上高の下限見通しですが、ドメインごとに開示しています。棒グラフの下からご説明しますと、Money Foward Businessドメインのバックオフィス向けSaaS事業が前年同期比プラス39パーセント以上、SaaSマーケティング事業は前年同期比プラス24パーセント以上を見込んでいます。

Money Forward Homeドメインは前年同期比プラス23パーセント以上、Money Forward Xドメインは前年同期比プラス7パーセント以上で、Money Forward Financeドメインは前年同期比プラス24パーセント以上としています。全体としては前年同期比プラス30パーセント以上の成長を計画しています。

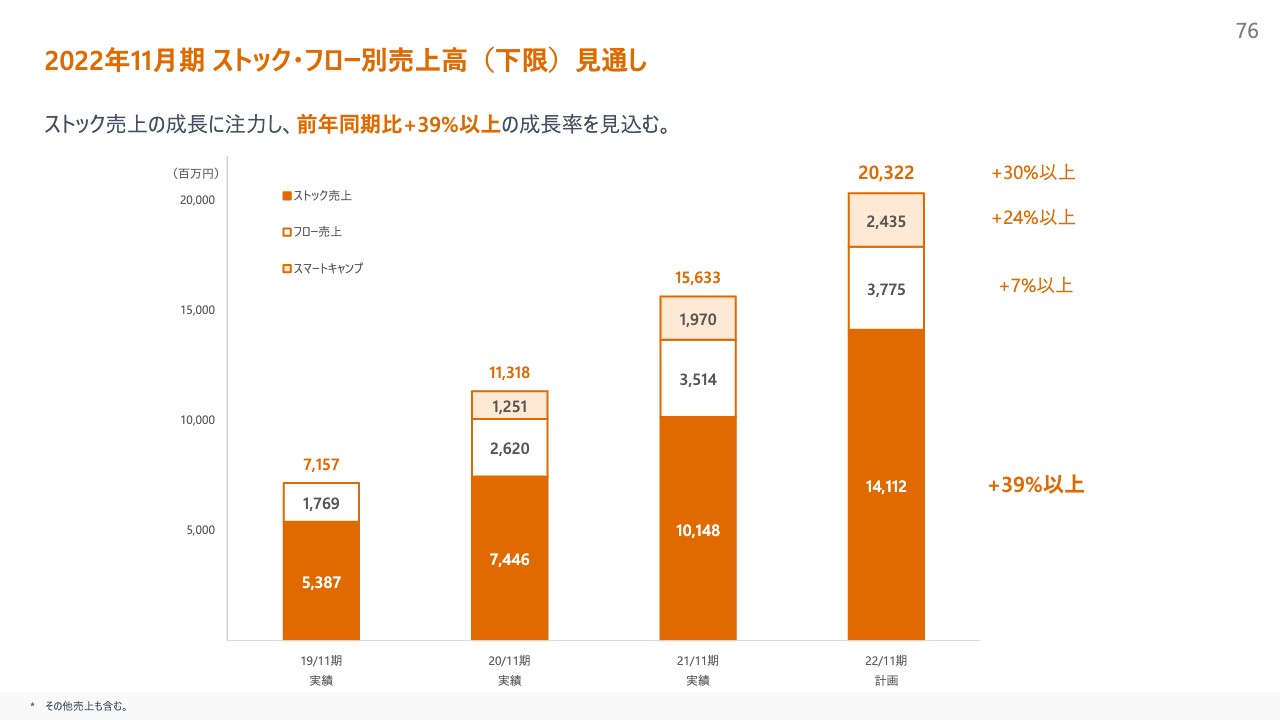

2022年11月期 ストック・フロー別売上高(下限)見通し

ストック・フロー別の売上高の下限見通しです。先ほどお伝えしたとおり、ストックの売上成長に注力する方針で、ストック売上は前年同期比プラス39パーセント以上を目指します。

フローの売上高は前年同期比プラス7パーセント程度の成長を見込んでいます。スマートキャンプ社については、ストック・フロー別売上高と別に区分して開示しているのですが、前年同期比プラス24パーセント以上の成長を予測しています。

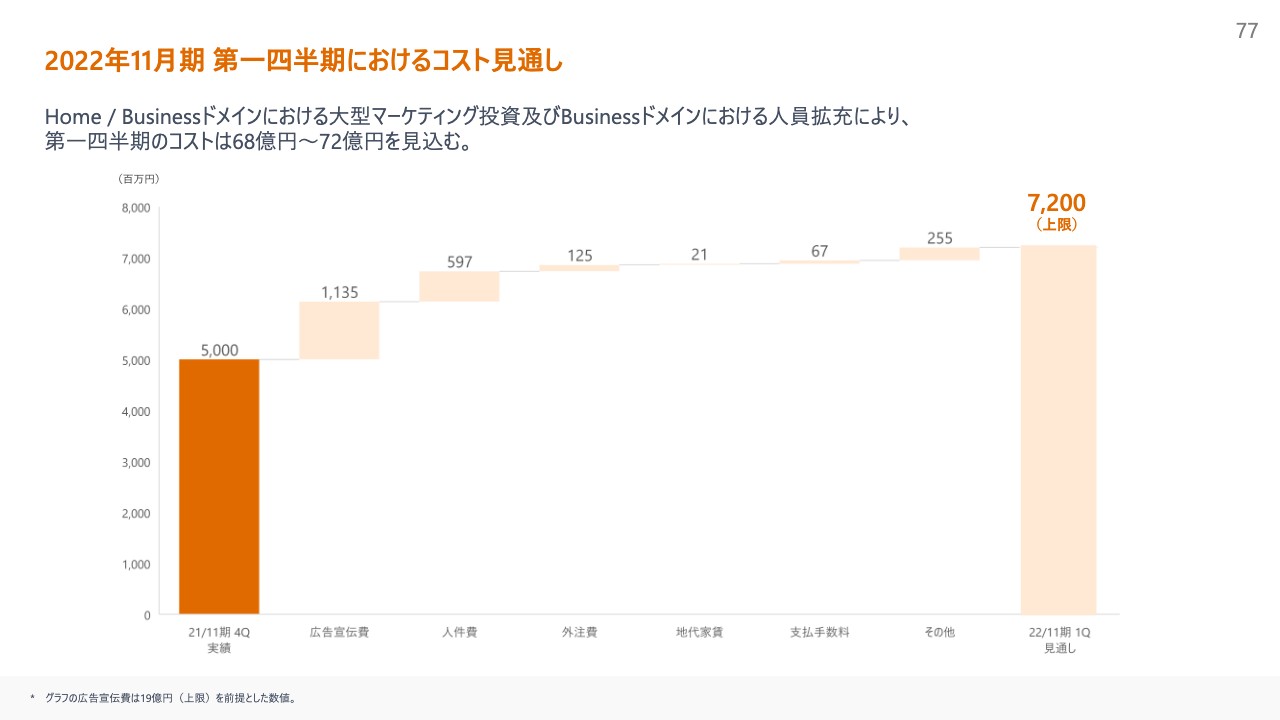

2022年11月期 第一四半期におけるコスト見通し

2022年11月期第1四半期におけるコストの見通しです。先ほどご説明したとおり、第1四半期は顧客獲得に向けて非常によい投資の機会であるため、しっかり投資を実施していきます。広告宣伝費と人件費が増えますので、コストは上限で72億円を見込んでいます。

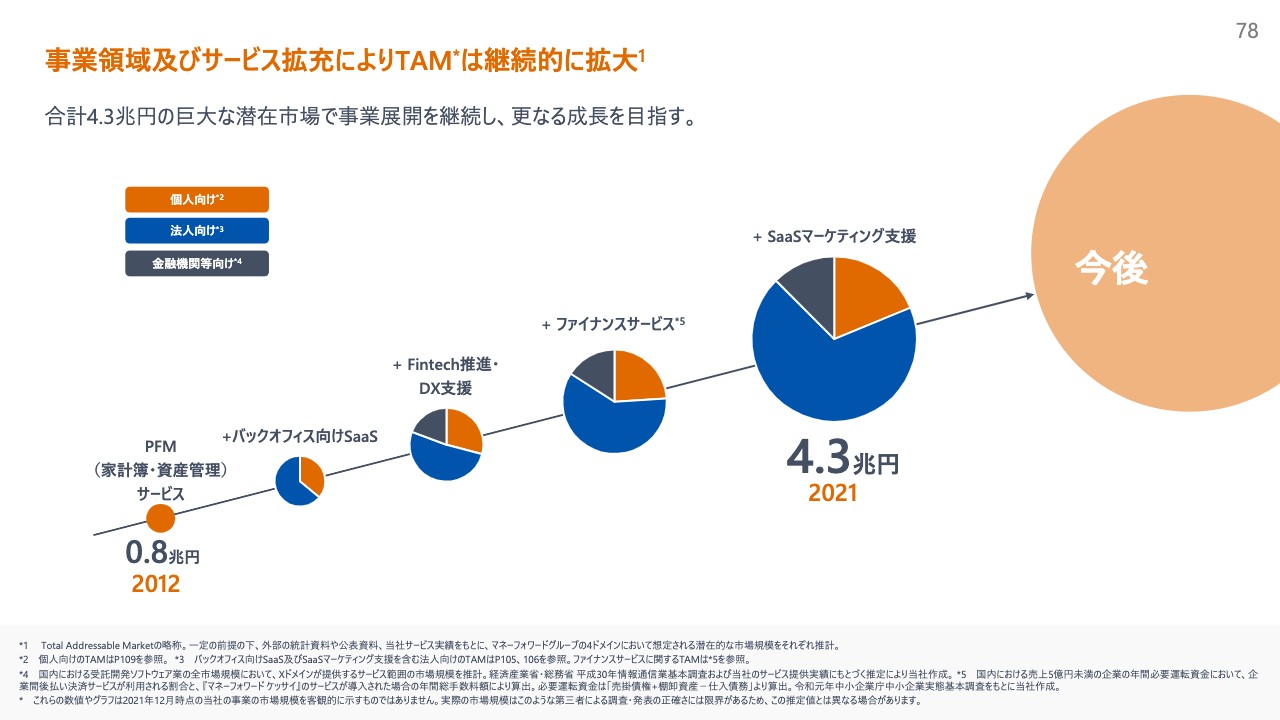

事業領域及びサービス拡充によりTAMは継続的に拡大

事業領域およびTAMについてですが、ご存じのとおり事業領域も非常に拡大しています。合計4.3兆円の巨大な潜在市場で、非常に解約も少ないビジネスですので、しっかり先行投資しながら事業展開を継続して、さらなる成長を目指していきたいと思っています。

昨今、アメリカの金利の切り上げによってグロース株からバリュー株への資金移動が起こっています。そのような状況を踏まえながらも、事業環境のモメンタムがよい今のタイミングでの成長の機会を捉えて、高い売上高成長を実現していくことが中長期の企業価値の最大化にとっては大事だと考えています。

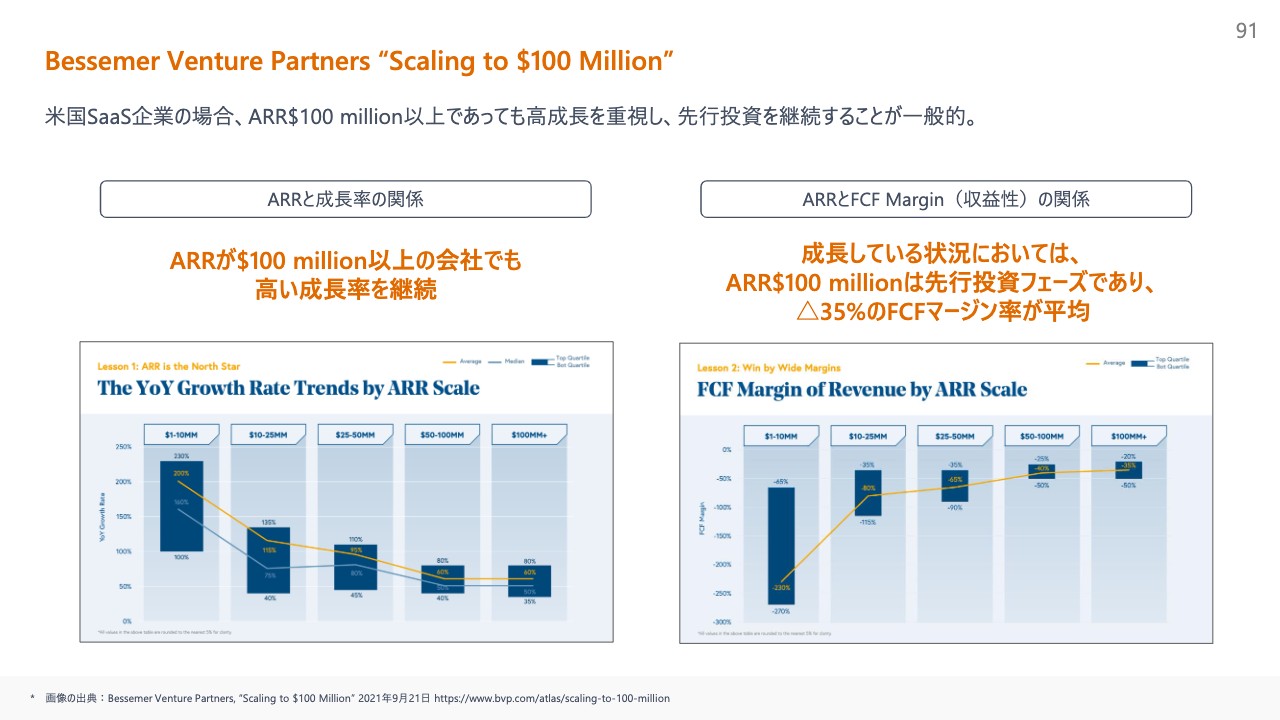

Bessemer Venture Partners “Scaling to $100 Million”

アメリカのBessemer Venture Partnersが出している資料を参考に、少しご説明します。

ARRと成長率の関係についてですが、ARRが100ミリオンドル以上の会社でも高い成長率を継続しているのがよい会社です。当然、分母が大きくなると成長率が下がっていきやすいですが、35パーセントから50パーセント、高いケースでは80パーセントと高い成長率を維持していく、アメリカではこれが非常に優れたSaaS企業とされています。

一方で、右側のグラフのARRとFCF Marginの関係についてですが、ARRが100ミリオンドルの会社はまだ先行投資フェーズであって、マイナス35パーセントのFCFマージン率が平均です。

我々の事業は海外の機関投資家が非常に多いですが、このようなグローバルなSaaSのKPIを見ながら、しっかりと事業を成長させていこうと考えています。

私の説明は以上とさせていただきます。ご清聴どうもありがとうございました。

新着ログ

「情報・通信業」のログ