オキサイド、通期業績予想を前回予想から売上高12.4%増、営業利益33.2%増へ上方修正

2022年2月期第2四半期決算説明会

古川保典氏(以下、古川):代表取締役社長の古川でございます。本日はお忙しい中、当社2022年2月期第2四半期決算説明会にご参加いただきまして、誠にありがとうございます。

本日は、昨日適時開示させていただきました、2022年2月期第2四半期決算補足説明資料に基づいてご説明させていただきます。どうぞよろしくお願いいたします。

まず初めに、2022年2月期第2四半期の決算についてご説明し、続いて今期のこれまでのトピックス、第2四半期の事業別売上、今期計画に対する進捗をご説明します。

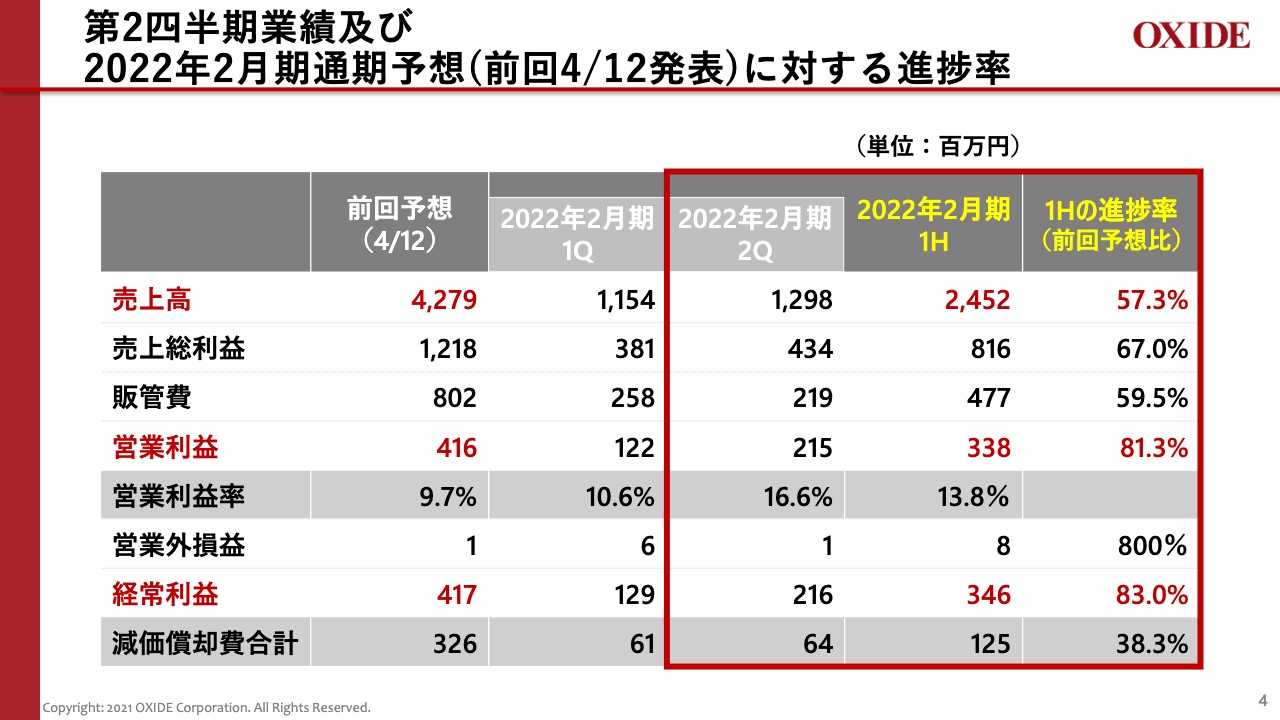

第2四半期業績及び2022年2月期通期予想(前回4/12発表)に対する進捗率

業績および進捗からご説明します。第2四半期累計期間においては、ヘルスケア分野でのがん検査装置の堅調な需要、また、半導体分野での世界的な半導体需要拡大に支えられて、当社の単結晶ならびにレーザ製品の販売が好調に推移しました。

その結果、前回4月12日に公表した今期業績予想に対する進捗率は、売上高が57.3パーセント、営業利益が81.3パーセント、経常利益が83パーセントとなりました。そのため、上半期の業績推移と顧客サイドでの設備投資動向に鑑みて、通期の業績予想を修正しました。

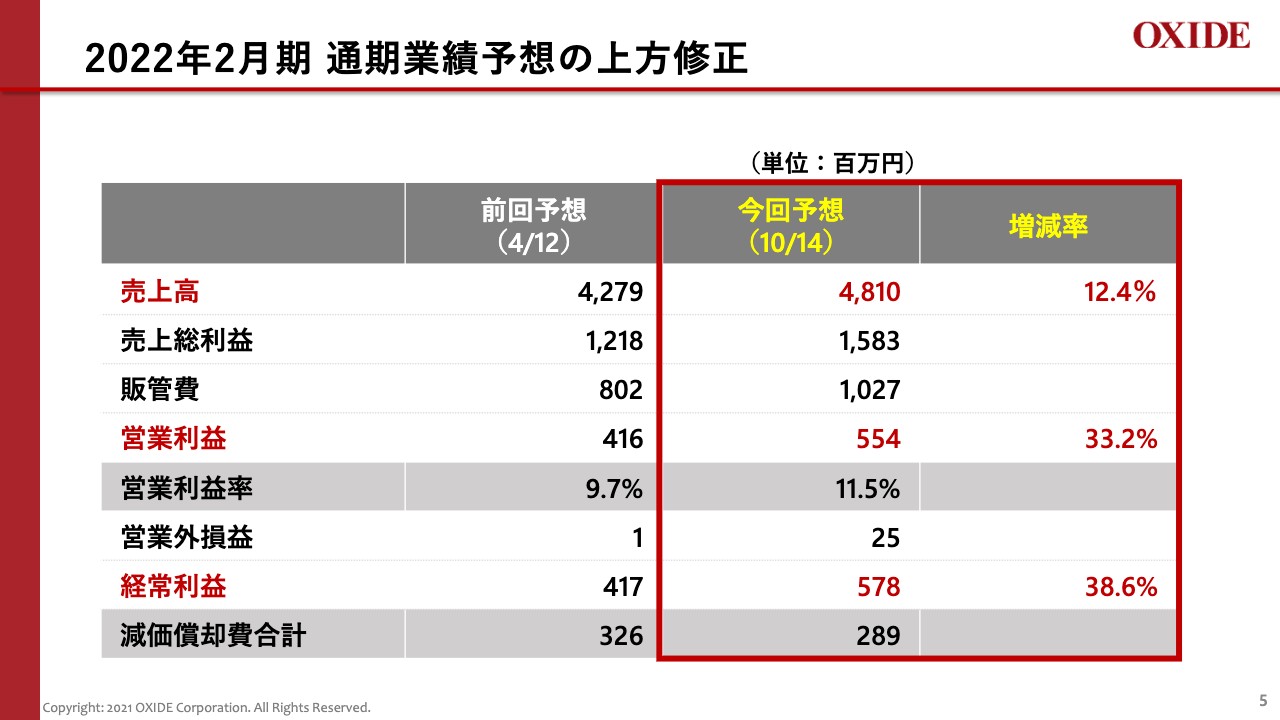

2022年2月期 通期業績予想の上方修正

今回公表した通期業績予想となります。前回の予想に比べ、売上高は12.4パーセント、営業利益は33.2パーセント、経常利益は38.6パーセントの増収増益となっています。なお、この資料の本ページ以降のページにおいては、今回修正した予想に基づいて進捗率などをご説明します。

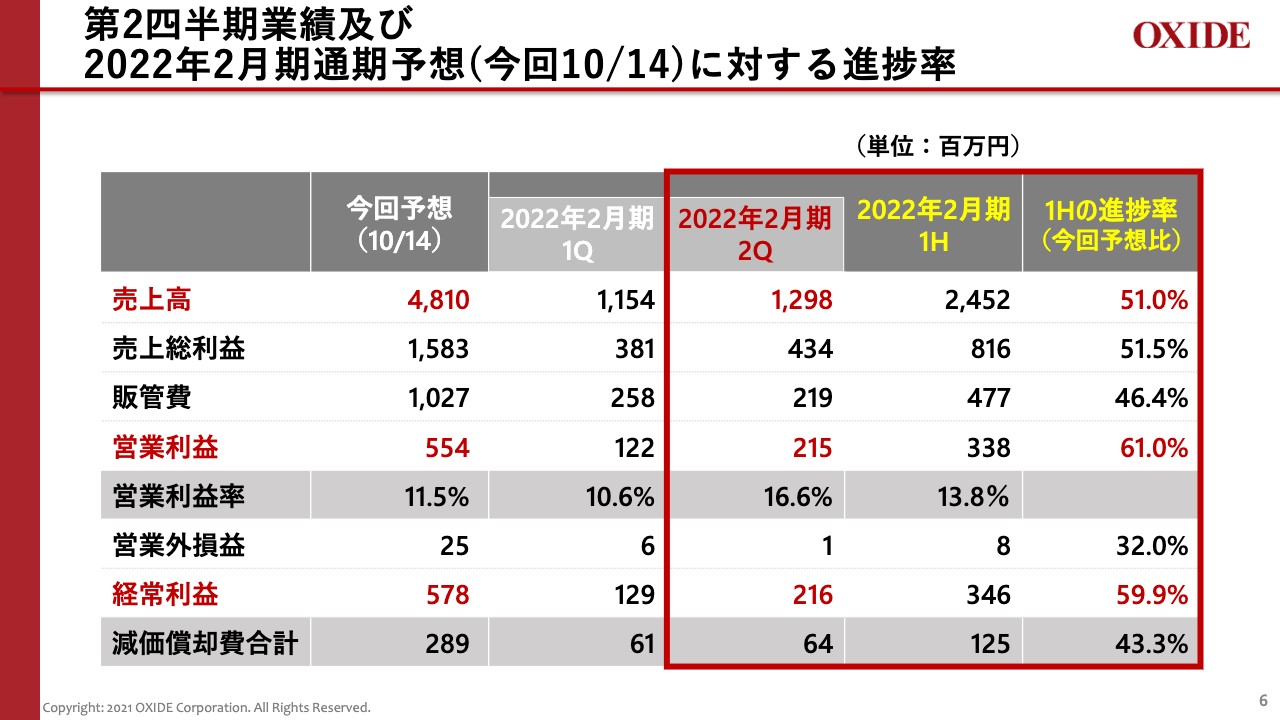

第2四半期業績及び2022年2月期通期予想(今回10/14)に対する進捗率

第2四半期の業績および今回公表の通期業績予想に対する進捗率についてご説明します。売上高は12億9,800万円となりました。第1四半期と合わせると、通期業績予想対比で51パーセントの進捗となります。

営業利益は2億1,500万円となりました。第1四半期と合わせると、通期業績予想対比で61パーセントの進捗となります。経常利益は2億1,600万円となりました。第1四半期と合わせると、通期業績予想対比で59.9パーセントの進捗となります。

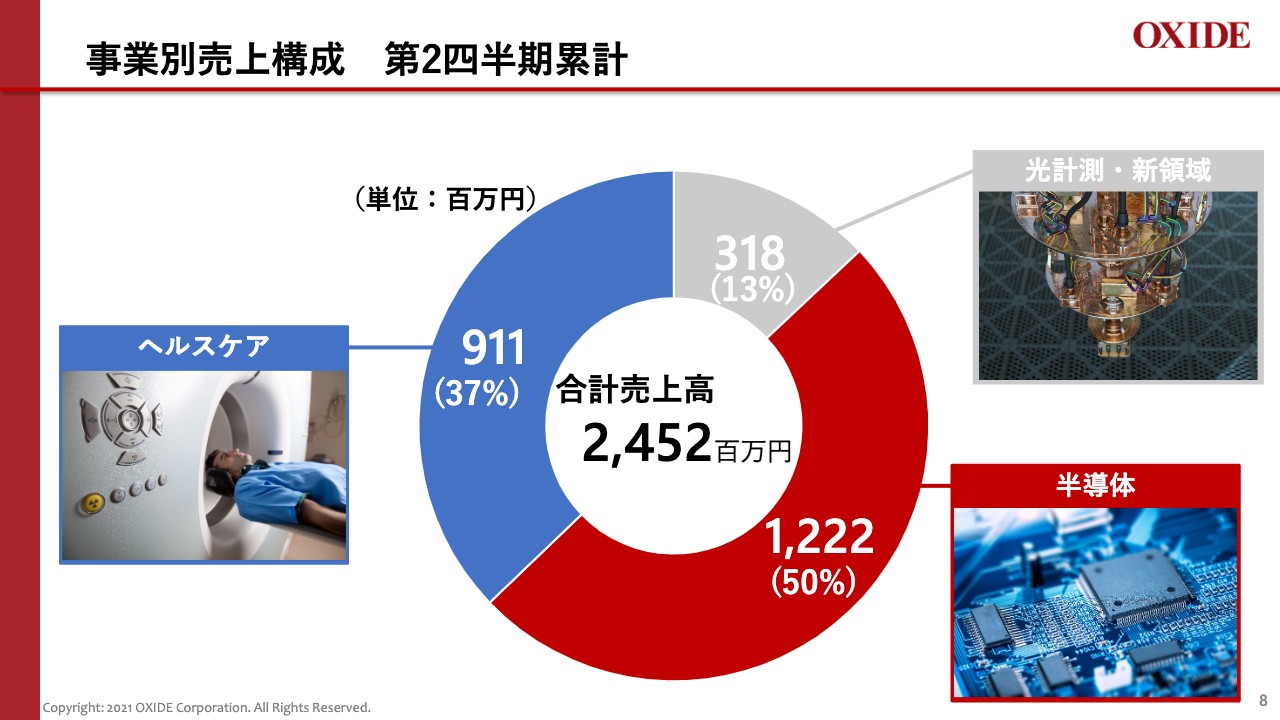

事業別売上構成 第2四半期累計

事業別売上構成についてご説明します。第2四半期累計の売上高において半導体事業が50パーセントとなり、全社の売上を牽引しました。ヘルスケア事業は37パーセント、光計測・新領域事業が13パーセントとなっています。

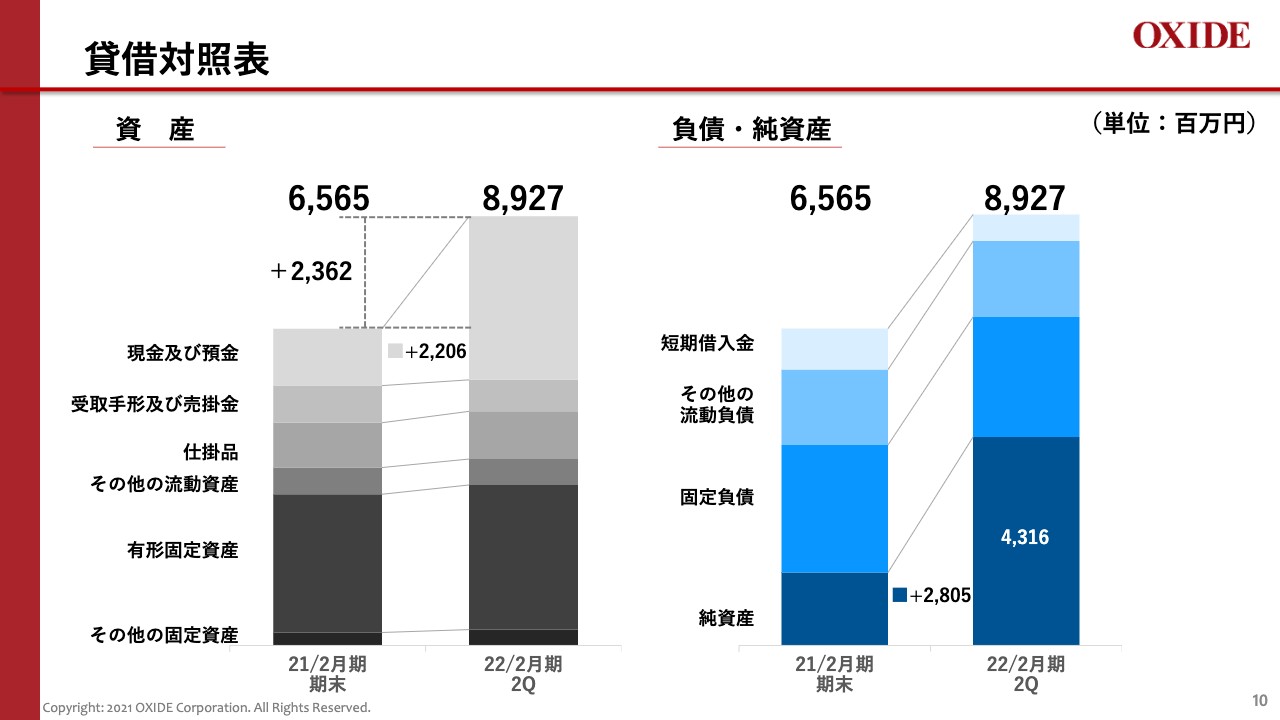

貸借対照表

貸借対照表についてご説明します。第2四半期末における総資産については、前事業年度末に比べ23億6,200万円増加し、89億2,700万円となりました。これは主に、東京証券取引所のマザーズへの上場に伴う公募増資および第三者割当増資などにより、現金及び預金が22億600万円増加したことによるものです。

第2四半期末における純資産については、前事業年度末に比べ28億500万円増加し、43億1,600万円となりました。

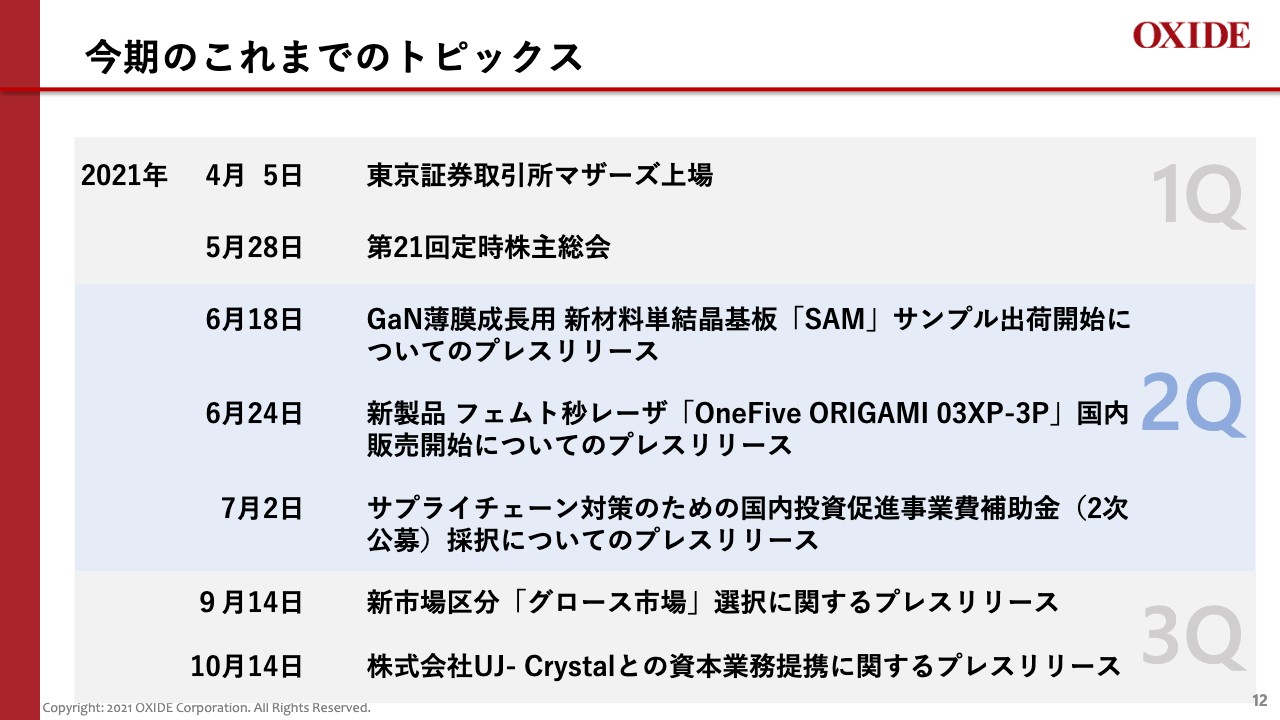

今期のこれまでのトピックス

12ページには、今期のこれまでのトピックスについてまとめました。第2四半期のトピックスとしては、GaN薄膜成長用の新材料単結晶基盤「SAM」のサンプル出荷開始や、新製品のフェムト秒レーザの国内販売開始、補助金の採択がありました。

また、9月14日付けで新市場区分「グロース市場」選択に関するお知らせを適時開示しました。

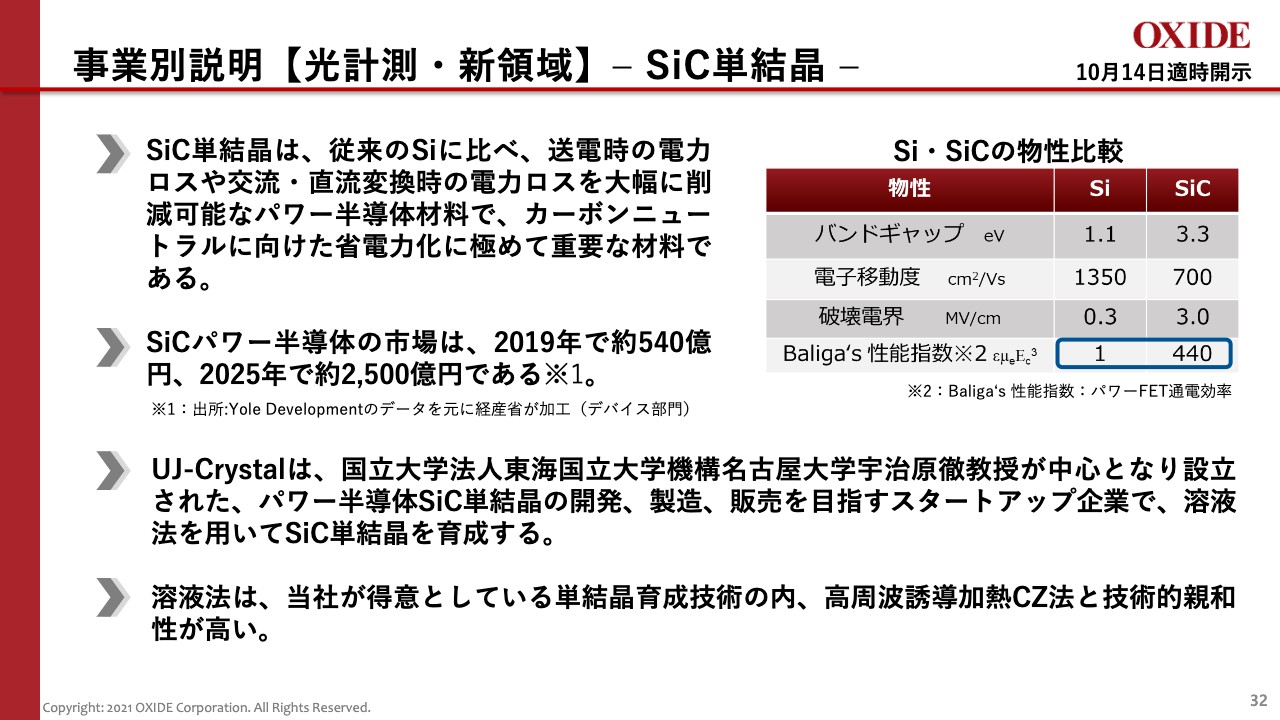

さらに、昨日の10月14日付けで、名古屋大学発のスタートアップ企業の株式会社UJ-Crystalとの資本業務提携に関するお知らせを適時開示しました。UJ-Crystalは、パワー半導体SiC単結晶の開発、製造、販売を目指す会社です。

UJ-Crystalが保有するSiC単結晶の育成技術と、当社の保有する単結晶量産化ノウハウを融合することで、今後成長が期待されるパワー半導体分野における事業拡大を目指すものです。

事業別説明【光計測・新領域】

14ページからは、事業別の売上高および業界動向についてご説明します。まず、光計測・新領域事業です。第2四半期の売上高は1億3,700万円でした。第1四半期と合わせると、通期業績予想に対し56.9パーセントの進捗となります。この事業では、15の研究開発テーマについて継続的に取り組んでいます。

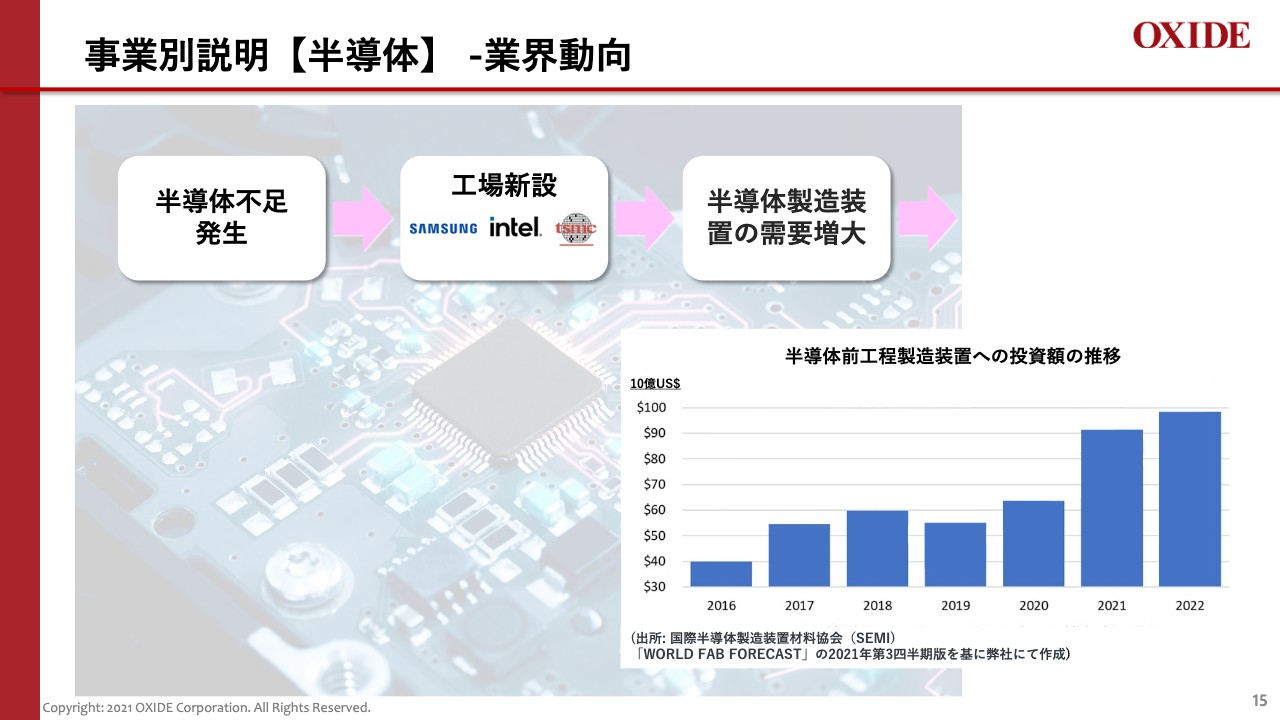

事業別説明【半導体】 -業界動向

半導体事業についてご説明します。まず、半導体の業界動向についてです。2020年秋から続いている半導体不足はますます深刻化しており、自動車や家電などの製造業を中心に影響が広がっています。

この半導体需要の増加に合わせて、半導体装置メーカーの需要も伸びています。このため、半導体前工程製造装置への投資額は、2021年、2022年と連続して過去最高額を更新する見込みとなっています。

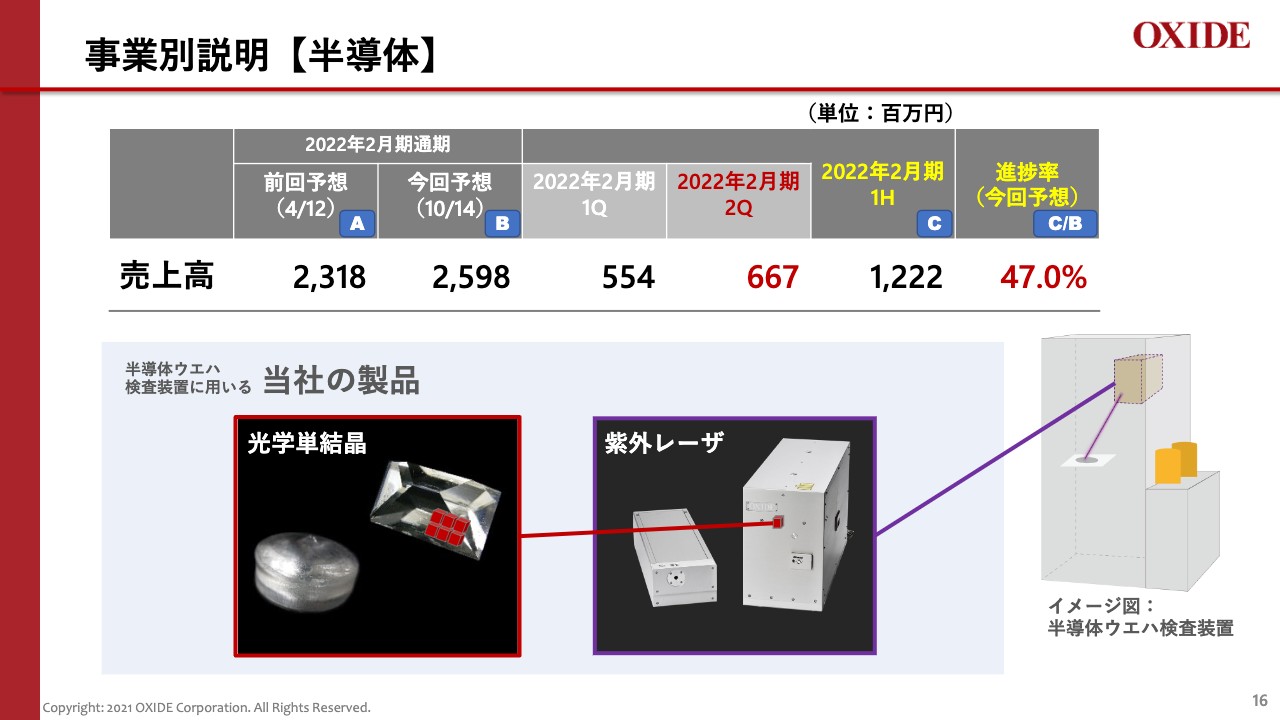

事業別説明【半導体】

このような業界動向において、半導体ウエハ検査装置に用いる当社の光学単結晶および紫外レーザの事業は第2四半期も堅調に推移しており、売上高は6億6,700万円でした。

第1四半期と合わせると、通期業績予想に対して47パーセントの進捗となります。当社の半導体事業における販売先は、半導体ウエハ検査装置メーカーです。半導体事業の売上は、「単結晶のみの売上」「単結晶を搭載した紫外レーザの売上」「レーザのメンテナンスの売上」の3つに分類されます。

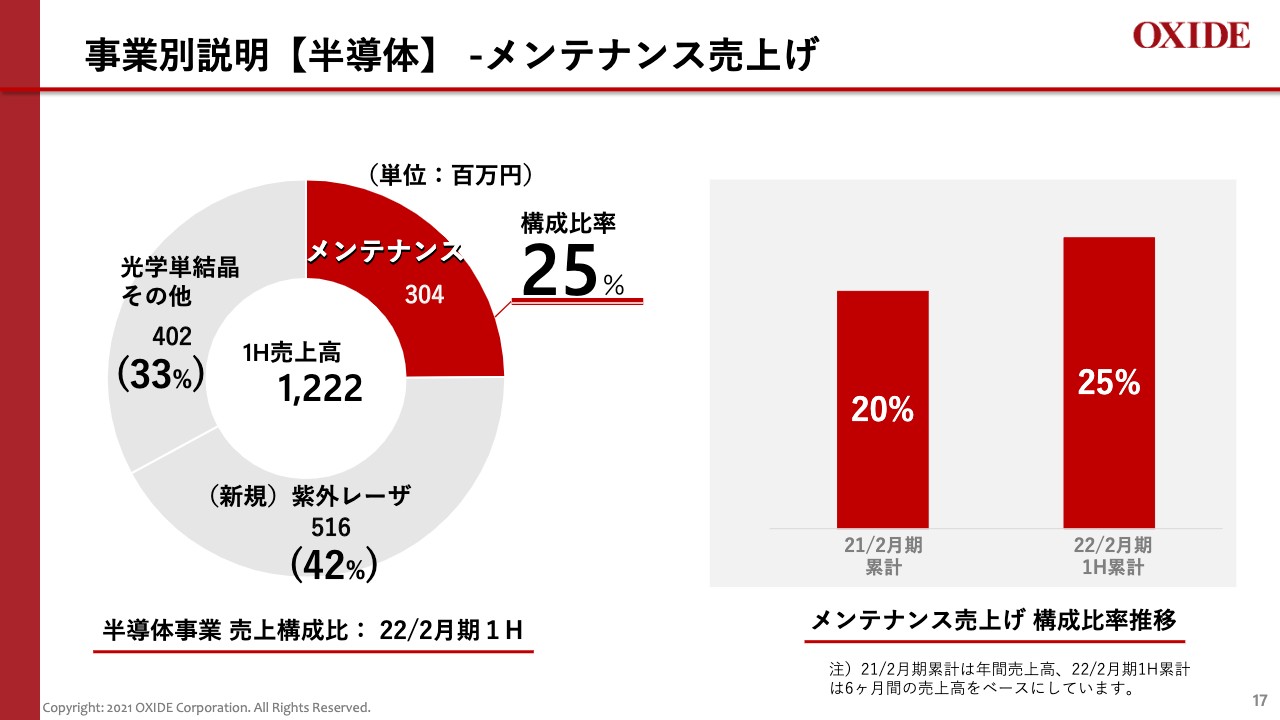

事業別説明【半導体】 -メンテナンス売上げ

メンテナンスの売上についてご説明します。スライドの円グラフは、半導体事業の売上に占める3分類の売上比率を示しています。第2四半期累計期間において、光学単結晶その他は33パーセント、新規紫外レーザは42パーセント、メンテナンスは25パーセントとなりました。

メンテナンス売上構成比率は、新規の紫外レーザ販売に伴って累積的に増えているため、今年度第2四半期累計期間は昨年度通期の20パーセントから25パーセントに伸びました。

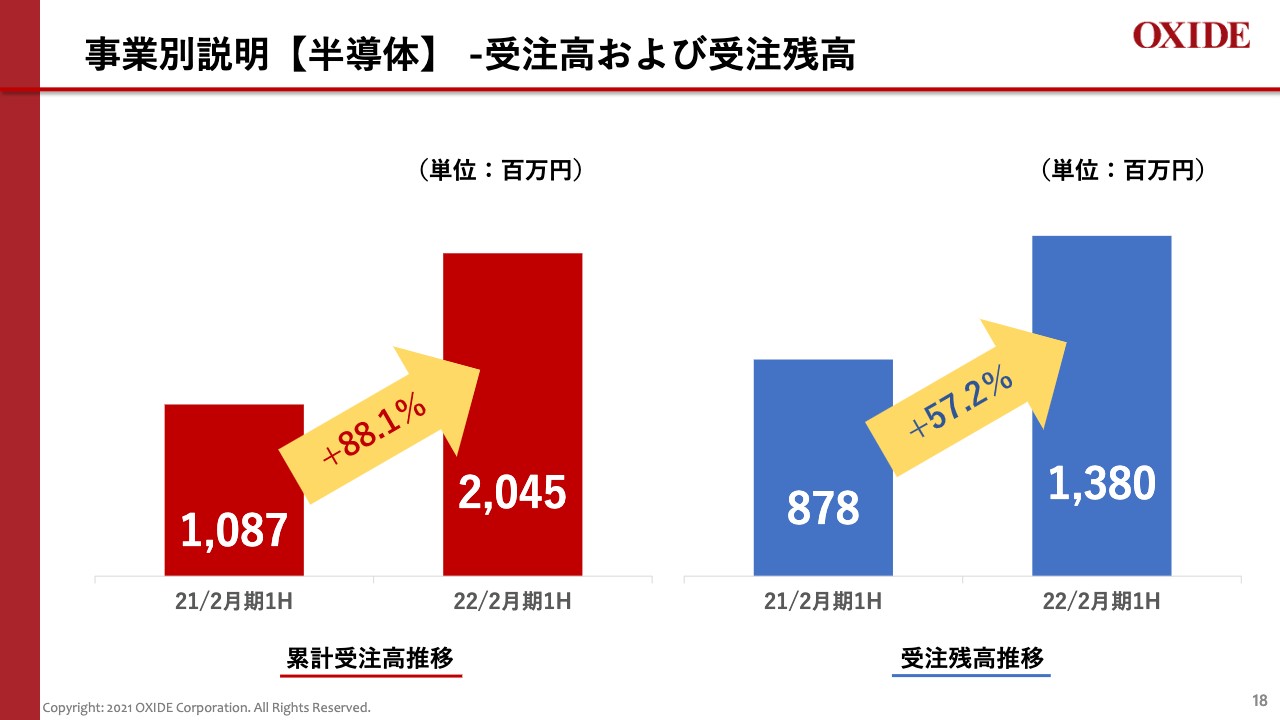

事業別説明【半導体】 -受注高および受注残高

18ページでは、半導体事業における受注高および受注残高についてご説明します。今年度第2四半期累計期間での受注高は20億4,500万円となり、前年同期と比較して88.1パーセントの増加となりました。

受注残高は第2四半期末時点で13億8,000万円で、前年同期末と比較して57.2パーセントの増加となっています。

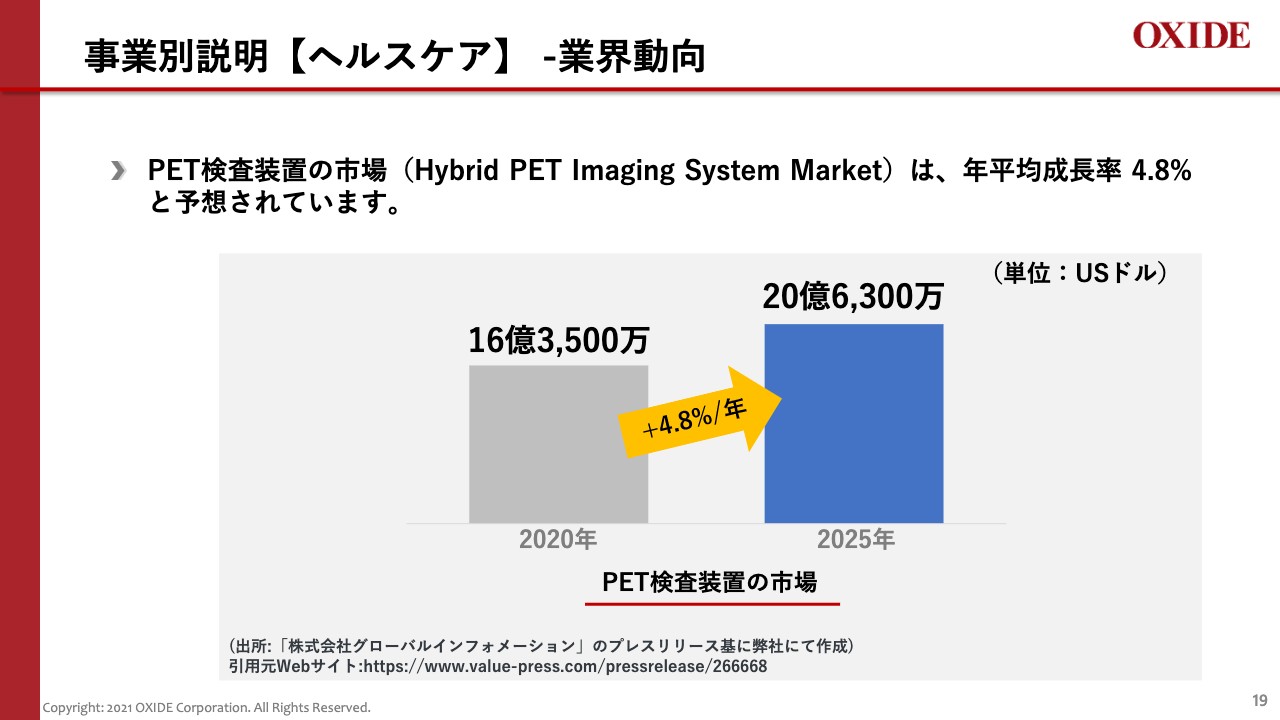

事業別説明【ヘルスケア】 -業界動向

ヘルスケア事業の業界動向についてご説明します。PET検査装置市場は、2020年は16億3,500万ドル、2025年は20億6,300万ドルで、年平均成長率がプラス4.8パーセントとなり、安定した伸びが予想されています。

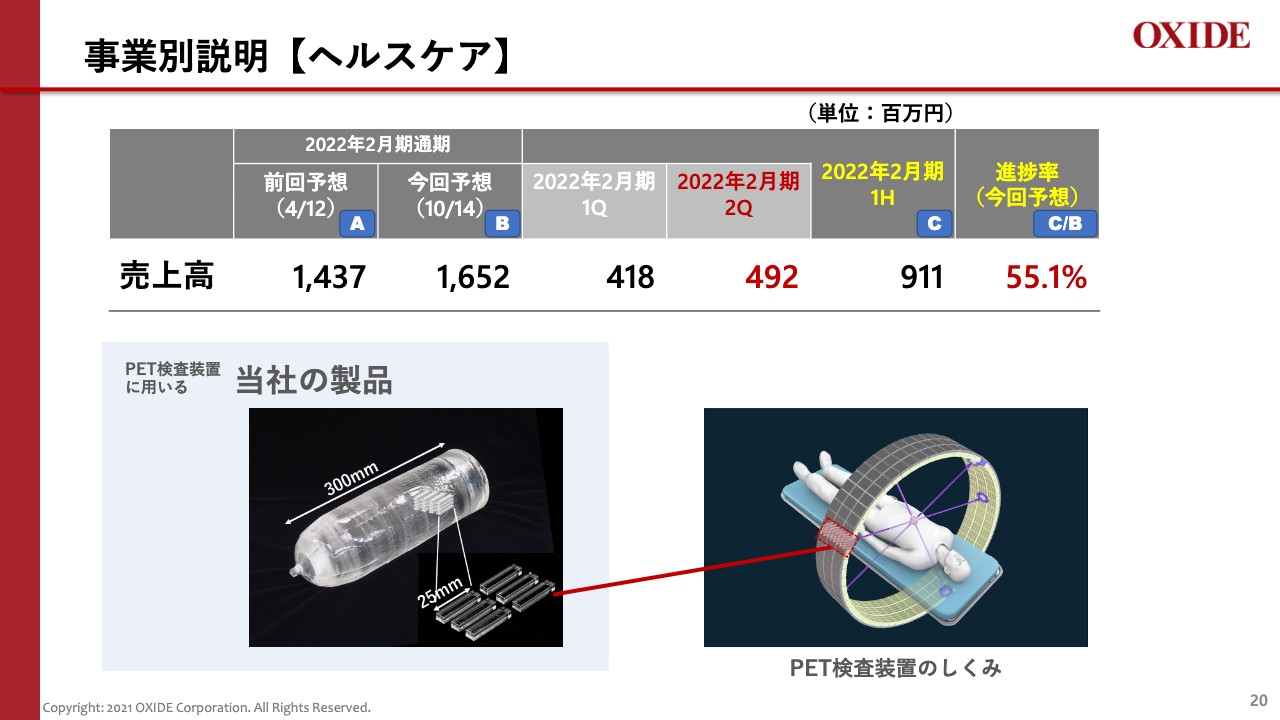

事業別説明【ヘルスケア】

当社のヘルスケア事業においては、前年度の上半期は新型コロナウイルス感染症拡大の影響により需要減となりましたが、前年度後半より需要が回復してきています。

ヘルスケア事業の第2四半期における売上高は、4億9,200万円と順調に推移しています。第1四半期と合わせると、通期業績予想に対して55.1パーセントの進捗となります。

今後の懸念事項としては、PET製造メーカーにおいて当社製品以外の部品調達難によるPET装置の生産への影響が考えられます。今後の顧客状況ならびに市場動向に注視していきます。以上が事業別説明となります。

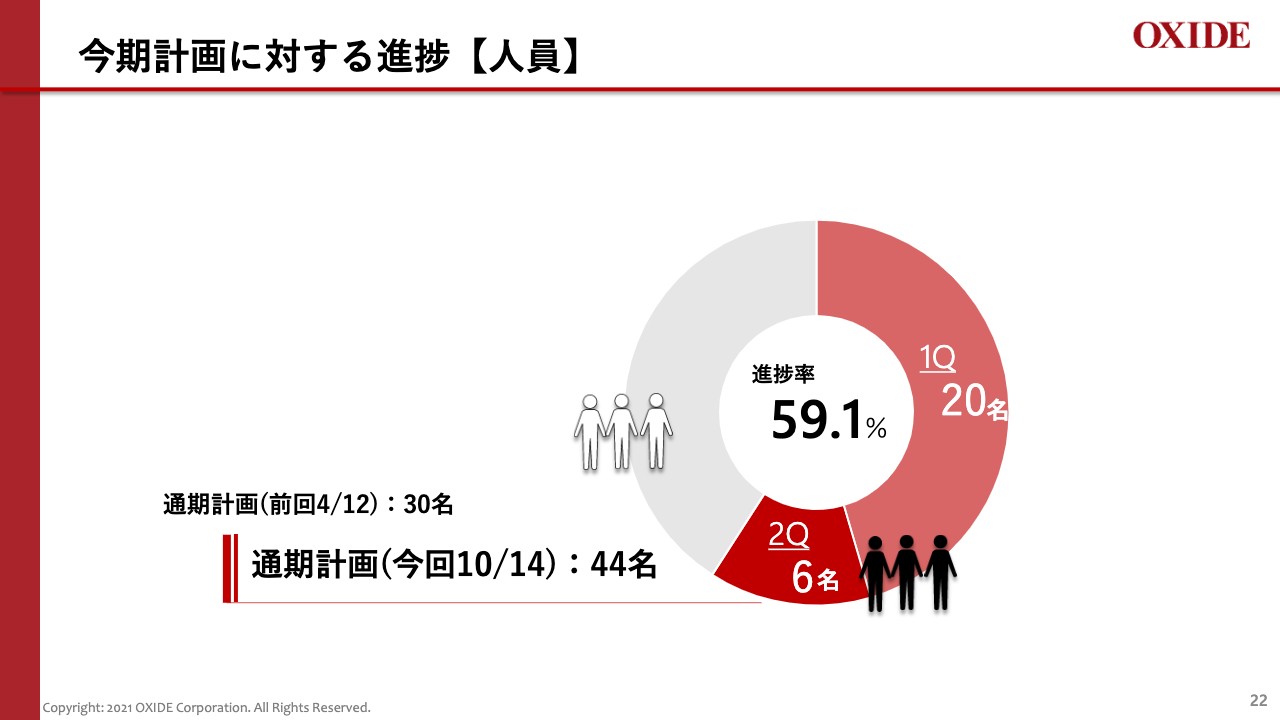

今期計画に対する進捗【人員】

22ページからは、今期計画に対する進捗についてご説明します。まず、人員計画に対する進捗についてです。人員計画においても、売上高の通期予想の増加に対応するため見直しを行い、今年度は44名の増員計画に変更しました。

第2四半期累計期間においてすでに26名が入社しており、今期計画に対する進捗率は59.1パーセントです。引き続き、採用活動に力を入れていきます。

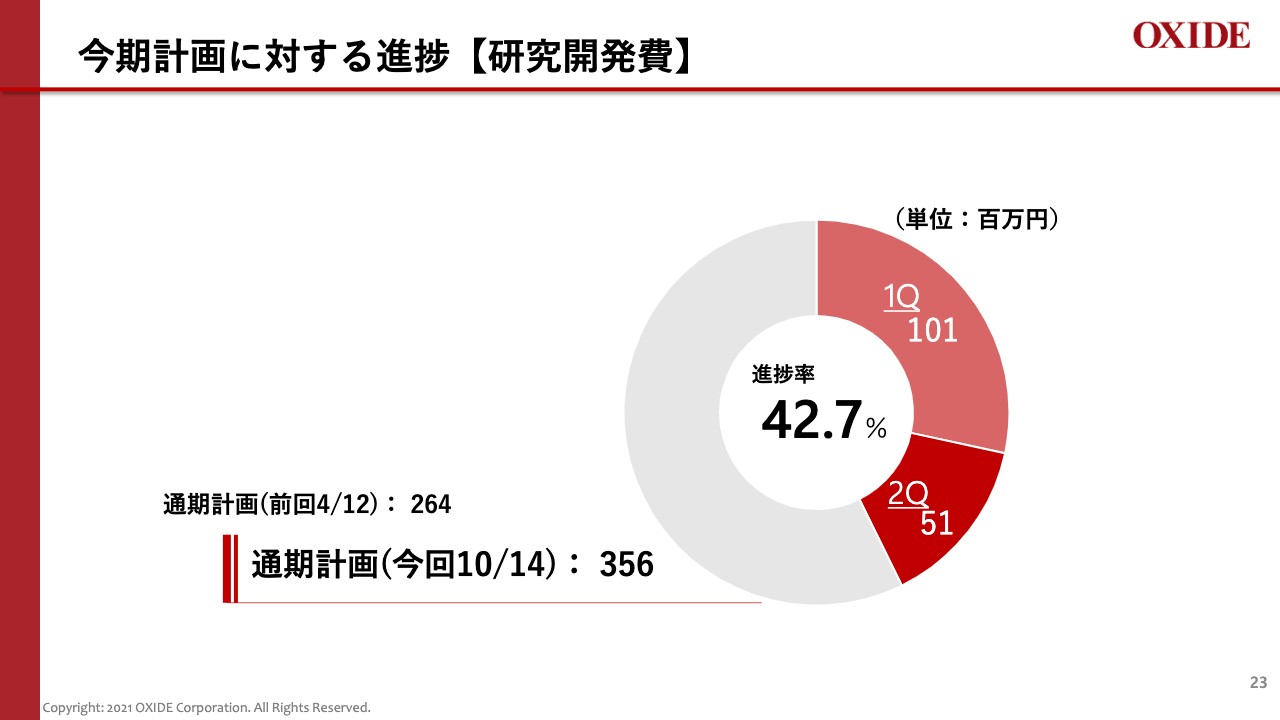

今期計画に対する進捗【研究開発費】

研究開発計画に対する進捗についてご説明します。研究開発費の通期計画は、今回の見直しにより前回から35パーセント増の3億5,600万円に変更しました。これは、今後の成長に向けたR&Dへの取り組みの強化を狙ったものです。今期第2四半期における研究開発費は、5,100万円でした。第1四半期と合わせると、通期計画の42.7パーセントの進捗です。

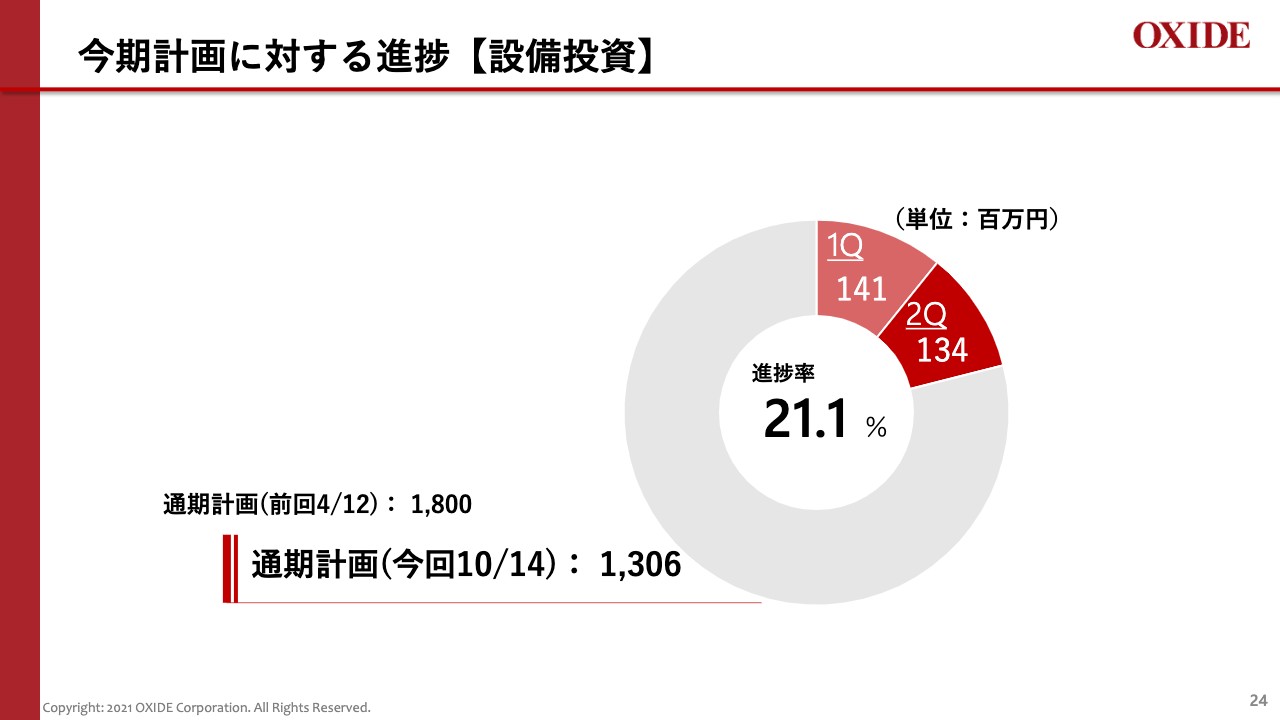

今期計画に対する進捗【設備投資】

最後に、設備投資についてご説明します。設備投資の通期計画は、今回の見直しにより前回から27パーセント減の13億600万円としました。

内訳としては、第4工場建設の延伸により約10億円を来期へ繰り越します。一方、今期の需要増に対応するため、半導体事業およびヘルスケア事業の増産投資などにより、約5億円増加します。これにより、当初計画から差し引きでマイナス5億円としました。

今期第2四半期においては、1億3,400万円の設備投資を行いました。第1四半期と合わせて、通期計画の21.1パーセントの進捗となります。

第4工場の建設状況についてご説明します。建設用地についてIPO当初は、当社が所有する敷地内に建屋の建設を予定していました。しかし、本社に隣接する土地を取得する目途が立ったため、こちらに第4工場を建設することとしました。土地取得の手続きはおおむね完了しています。

建屋の工期については、計画よりも半年近く長くかかる見込みです。これは、建築資材の調達や建設予定地の開発手続きに時間を要するためです。

当面の半導体事業のメンテナンス需要増への対応策として、本年12月より横浜事業所にクリーンルームを新たに445平米増床することとしました。私からのご説明は以上となります。どうもありがとうございました。

質疑応答:半導体事業の売上がレーザへシフトしている背景について

質問者1:従来の半導体事業では光学単結晶がメインだったと思います。紫外レーザのお客さまや売上高が増えてきた背景について教えてください。

山本正幸氏(以下、山本):今のご質問ですが、「半導体事業の売上の中心が光学単結晶からレーザへシフトしていった背景を知りたい」というご指摘かと思います。それについて回答します。

もともと半導体事業は光学単結晶の販売から始まっていますが、ここ数年、レーザの売上の構成比が高まってきています。特に2021年2月期の下半期から量産型レーザの販売が本格化し、それが今期の上半期にも継続しています。

弊社は紫外領域の波長のレーザを得意としています。我々が今、中心波長としてお客さまに販売しているのは266ナノメートルという波長のレーザですが、これが近年の半導体の需要に非常にマッチしてきたことが主な背景だと考えています。

質問者1:つまり、お客さまが単結晶を買ってきて自身でレーザ加工をするよりも、御社にお任せしたほうが便利でよいものができるということですか?

山本:お客さまの都合で結晶ないしはレーザを選ばれることもありますので、そのような部分もご指摘としてはあると思います。一方で、お客さまによっては今までどおり我々から単結晶を購入いただいて、レーザをいろいろ工夫される方もいらっしゃるのは事実です。

質疑応答:ヘルスケア事業における成長について

質問者1:ヘルスケア事業について、通期の計画を上方修正していらっしゃると思います。5年間のCAGRが4.8パーセントなのはよくわかるのですが、足元で受注・売上が増えている背景を教えてください。

山本:今のご質問ですが、「ヘルスケア事業において、PET装置の市場成長率を上回る成長を弊社が実現している背景を知りたい」ということかと思います。こちらについて回答します。

私どもは、結晶に関しては次世代の開発を常に続けていますし、目の前の性能改善を常に繰り返しています。もともと弊社は単結晶が祖業ですので、単結晶が我々の特性や強みを最も活かせる分野です。そのような中で、ユーザーが求めるいくつかの要素、例えばPET装置において診断時間を短くする結晶としての実現といったことも我々の新しい取り組みによって実現しています。

その点をご評価いただいていることも今回の成長の背景にあると感じています。それによって、お客さまの中で弊社の結晶のシェアが向上しているのだと思います。

質疑応答:上方修正後の予想に対するリスクとチャンスについて

質問者1:数字の質問で恐縮です。通期の売上・営業利益を上方修正なさいましたが、上期と下期を比べると、売上が減って利益も減るような建て付けになっています。保守的な部分もあるとは思いますが、下期に関してリスクとチャンスの両面を教えていただけないでしょうか?

山本:修正後の予想に対するリスクとチャンスについてのご質問かと思います。まずチャンスについては、特にヘルスケア分野ではユーザーからの最終的なオーダーがこれから上振れる可能性は当然あると感じています。

エンドユーザーからの発注数は、直前まで我々に確定値が届かないケースもあります。そのあたりはフォーキャストなどを調整しながら生産計画に活かしていますので、ズレがないように心掛けています。ただし、最終的な売上高については年末から年初にかけて上振れる可能性はありますし、この部分はチャンスと見ることができると思います。

一方で、リスクについては、先ほど古川の説明の中でも一部触れましたが、エンドユーザーであるPET装置メーカーでは、我々の単結晶以外の部分も含めたさまざまな部品を組み込んで製造しています。その一部の部品に調達不安が発生しているという情報も入ってきているため、それによってPET装置の生産台数に影響が出るのではないかという懸念もあります。これがリスクに当たると考えています。

質問者1:上期に比べて下期の売上・利益が減る具体的な理由はあるのでしょうか?

山本:利益に関しての回答を漏らしており申し訳ありません。今回の修正計画においては、販管費の中に含まれている研究開発費を積み増ししています。

現在、光計測・新領域の分野で約15くらいのテーマで研究開発に取り組んでいます。そして、その中の一部を加速させるために、そちらへのリソースの投入量を増やしたいと考えています。そのため、上半期に比べて研究開発費を積み増したことが下期の減益計画の背景になっているのだと思います。

質疑応答:第4工場の製造能力と竣工のズレによる来期の設備投資計画への影響について

質問者2:第4工場ができた場合、どの分野でどれくらい能力が増えるのかを教えてください。また、「第4工場の工期がズレる」ということでしたが、ズレたことによって来期の設備投資額をどのように見たらよいのかもお願いします。

山本:まず、設備投資の計画についてです。当初は18億円で計画していたのが約13億円となり、5億円ほど減額となっています。その背景はおっしゃるとおり、第4工場の竣工などが2023年2月期(来期)にズレ込むためです。製造能力という面では、半導体事業のレーザのメンテナンスの能力は3倍ないし、フル稼働で5倍くらいの規模に増加できるという捉え方で取り組んでいます。

もう1つのご質問の「来期の設備投資計画にどのような影響があるか」ですが、今回第4工場の建設が2023年2月期に延伸するため、その部分がまるまる乗っかると考えています。

実は当初、設備投資は約10億円の計画でした。今回半導体事業で考えている設備投資の需要として、レーザのメンテナンスに対応する能力を高めるという狙いがありますが、広い土地が一応確保できるということも判明し、レーザに重要な部品を外部からいくつか調達している中で一部を社内で内製したいという意向が現場から上がってきています。

これがサプライチェーンの強化につながるという評価もあり、今回の設備投資の能力増強に加え、そのような機能も加えたいということで、工場の建設計画を一部変更しています。ですので、来期の第4工場の設備投資額としては、当初の10億円から18億円前後に増額になると考えています。

一方で、今年の7月に発表した経産省のサプライチェーン補助金についてですが、我々の採択いただいている金額は7億2,000万円ほどになります。そちらを活用させていただくことで、設備投資の増額分のかなりの部分はそちらで吸収し、当初の計画値にほぼ近い投資額に収めて能力増強とサプライチェーンの安定化という2つの目的にこの設備投資が活かせるのではないかと考えている次第です。

質疑応答:フェムト秒レーザの今後の市場動向と成長性について

質問者2:いわゆる新領域のMicroLED装置向けのフェムト秒レーザなどをすでに販売しているということでした。実際に台湾などでも設備投資が始まっているようですが、かなり大きくなる商品なのかどうかということで、市場規模や御社のこの分野での伸びをどのように見たらよいのかを教えてください。

古川:MicroLED向けのフェムト秒レーザの今後の市場動向や伸びについてのご質問かと思います。今、半導体事業では半導体のウエハ検査装置の事業が主です。

レーザの事業規模は検査マーケットに比べると、加工のマーケットの1桁くらい大きなマーケットになります。将来は我々のレーザの特徴や強みを活かして、マーケットの大きな加工分野に参入したいとずっと考えていました。ただし、競合もそれだけいらっしゃいます。

新製品として出したフェムト秒レーザは、微細加工に非常に優れたレーザです。こちらを出すことによって、将来、微細加工で成長する分野に参入したいと考えています。ですので、可能性は非常に高いと思っています。こちらは適時開示以降、ユーザーでの試作・評価が進んでいるところです。

質問者2:この分野でライバルになる会社はどのような会社になるのでしょうか?

古川:私たちのレーザはフェムト秒レーザで、かつ紫外線のレーザに特化しています。こちらの競合としては、フランスのメーカーあるいはリトアニアのメーカーがあります。

質疑応答:SiC単結晶の実現可能性とスタートアップ企業との関わり方について

質問者3:資料32ページにSiC単結晶に関して、「名古屋大学のスタートアップ企業との協業」で「溶液法を用いている」と記載がありますが、一般的には昇華法で行うと思います。溶液法でできるということは、結晶を作る時間がかなり短くなるメリットがあるのではないかと思いますが、このビジネスが進展する実現可能性は具体的にどのくらいありますか?

また、このベンチャー企業にどのように関与してスタートアップしていくのか、可能な範囲で教えてください。

古川:SiC単結晶について、「名古屋大学の宇治原先生が開発した溶液法が昇華法に対してどのようなメリットがあるのか」というご質問ですね。ご存じのとおり、今はSiC単結晶はほとんどが昇華法で作成されています。メーカーはアメリカのクリー、あるいはツーシックスがかなりのシェアを占めています。

非常にポテンシャルが高く、現時点のマーケットがすでに200億円くらいあるのですが、SiC単結晶の問題としては「価格が高いこと」「性能や品質が安定しないこと」の2つが言われています。

しかし、溶液法は昇華法の気相成長に対して溶液の成長になるため、成長のスピードが早くなります。また、厚みがある単結晶のインゴットができるというメリットもあります。名古屋大学ではすでに6インチの結晶の試作ができており、私どもはその量産化と安定製造をサポートする計画です。

もう1つのご質問は、当社の投資に対する位置づけについてだと思います。ご存じのとおり、私どもは大学発のベンチャー企業ということで、研究成果を実用化することを企業理念に挙げています。

筑波の研究機構の研究成果を実用化することから始まりましたが、その後も大阪大学の研究成果やNTT、ソニー、日立化成の研究所で行われた研究成果を実際に実用化してきました。

今回、宇治原先生が自分の人生をかけて開発したSiC単結晶の溶液法を実用化したいという非常に強い希望を持っており、私どもはそちらを全面的にサポートするため、この事業の立ち上げを考えています。

大学発の素晴らしい研究成果の実用化をサポートすることが、私たちが世の中に貢献できる非常に重要なことだと考えています。これが成功することによって、いろいろな大学で研究している先生から「オキサイドと一緒に研究・開発した成果を実用化したい」というお話が出てくると思います。

上場した時に「M&Aも含めた展開を行っていきたい」とお伝えしましたが、M&Aの1つには、単に出来合いの会社を買収するだけではなく、非常にポテンシャルのある会社、あるいは研究所と一緒に行うことも含まれています。会社としてはそのような位置づけとなります。

また、SiCはマーケットが非常に大きいため、市場はすでに200億円規模であり、2025年は350億円、2030年には800数十億円になるといわれています。したがって、その何パーセントから数十パーセントを取ることは、私どもにも大きなインパクトがあります。

もう1つは、先ほどもお伝えしたように、社会的な役割として企業価値を上げていくことが重要だと思っています。そのような意味でも、優秀な人材の採用が非常に重要であり、SiCの投入、開発に着手することにより、これまでの私たちの技術を活用、また融合させていきたいと考えています。

信越化学は、半導体単結晶と酸化物単結晶の両事業を展開されていますが、従来、ほとんどの企業は半導体、あるいは酸化物のどちらか一方のみでした。そのような部分を私どもの社内で融合させることにより、会社の技術そのものも高まり、優秀な技術者を新たに採用するきっかけにもなります。それが技術基盤の強化にもつながるため、会社にとってもおもしろい取り組みになると期待しています。

質問者3:今お話しされたクリーは、ウルフスピードに名前が変わったと思いますが、すでに8インチを採用という話も出ています。それについてはいかがでしょうか? 今、6インチができたということですが、そこにエピをつけて、トランジスタとして動くと実証されるまでに、あとどれくらいかかるかイメージをお持ちでしょうか?

古川:詳しいことは今の時点では申し上げられませんが、当然、今のマーケットのメインは8インチに移っていることから、名古屋大学との提携でも8インチの開発に注力していきます。また、こちらにはP型とN型があるため、そちらも溶液法の特徴が活かせるマーケットに集中して開発を進めることを考えています。

質疑応答:頭部専用PETの成長ポテンシャルについて

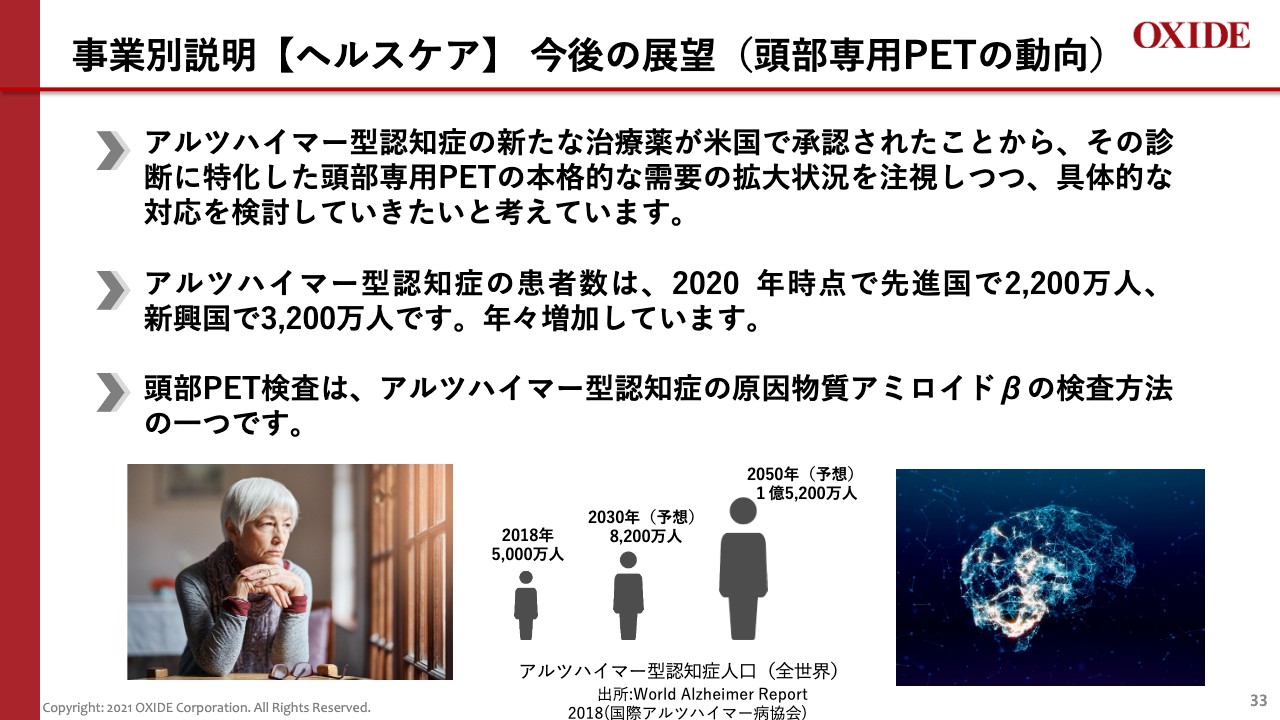

質問者3:33ページのヘルスケアについてですが、最近のアルツハイマーの治療では、従来からのPETで検査する方法と髄液を使う方法に対して、血液を使う方法も出てきていると思います。この従来型のPETですが、今後血液での新しい方法が出てきても、十分成長ポテンシャルはあるとお考えでしょうか?

古川:今お話しいただいたように、アルツハイマーになりますと、脳の神経細胞にアミロイドβというものが付き、神経細胞を破壊していきます。そのアミロイドβを取り除く薬が、先日エーザイから発表されました。

それが有効に機能すると、アルツハイマー型認知症の進行を遅らせる、あるいは治療することができますので、アルツハイマー型認知症への新しい対策として非常に期待されています。

アルツハイマー型になりますと、アミロイドβが神経細胞の近くにあるため、その分布や量を精密に検査することが必要となります。実際に、これまでも血液の方法でアミロイドβがあるということがわかっており、やはりスクリーニング的には簡便に安くできる血液の方法が今まで以上に広がっていくと思います。

実際にその薬を投与するかどうかということになると、分布を正確に見る必要もありますし、この治療そのものが、当面はかなり高額な薬の投与になりますので、それに対して精密にPETもしくは髄液で測ることは必須だといわれています。

また、その治療薬の認可を得るためには、PETで検査することが条件といわれているため、この薬の有効性が高まり、実際に承認されれば、PET検査はほとんどのところで治療前に使われるようになると聞いています。

質疑応答:SiC結晶の溶液法について

質問者4:先ほどの方がおっしゃったのはSiC結晶の溶液法についての確認です。ご説明ではスピードの話と厚み方向のお話がありましたが、実際どのくらいの厚み方向の結晶ができているのでしょうか?

古川:こちらはさまざまな条件などもありますので、この場での回答は差し控えさせていただきます。もしご関心があるようでしたら、名古屋大学の宇治原先生に直接お問い合わせいただければと思います。

質疑応答:半導体のレーザ光源の売上増について

質問者5:まず、半導体のレーザ光源の売上増について、先ほど需要にマッチしたというお話がありましたが、既存の納入先に対して売上が増えたという理解でよろしいでしょうか? あるいは、従来に加えて新しいお客さまが増えたり、違う用途が出てきたりなど、そのようなことは起きていないのでしょうか?

山本:こちらについては、前期から始まっている量産レーザの販売が本格化し、国内および海外の半導体ウエハの検査用途向けに販売が始まっており、そちらがこの2022年2月期の上半期も継続していったというところです。主なユーザーの変動に関しては、2021年2月期とほぼ同じお客さまへの出荷台数が増えているとご理解いただければと思います。

質疑応答:従来の納入先以外の状況について

質問者5:ヘルスケアのほうも同様ですが、従来の納入先であるメインのお客さま以外のところが増えたというような状況はありませんか?

山本:主力のお客さまは2021年2月期同様、北米のメーカーが中心です。一方、先ほどアルツハイマーの話が出ましたが、こちらは大学や一部企業の研究所などから引き合いがあります。そこから実際の出荷につながるものが増えてきているため、今後期待できるのではないかと思います。

質疑応答:酸化物単結晶以外の半導体系の結晶について

質問者5:この上半期のニュースリリースを拝見すると、GaN向けの新材料や、先ほどのSiC単結晶のお話で、従来の酸化物単結晶ではない半導体系の結晶についても、事業領域に明確に入ってきたと理解しましたが、結晶を作るのが難しいものであれば、御社の事業スコープに入ってくるということでしょうか?

古川:私どもの会社は、「オキサイド=酸化物の結晶を事業化する」ということから会社を始めました。この20年間でかなり酸化物の結晶に関する知見も深まりましたし、ほとんどの育成装置を保有するようになりました。

会社の名前はオキサイドですが、ここ5年ほどはオキサイド以外にも、フロライド、ハロゲン化物、ヨウ化物など、そのような結晶の開発や、半導体の結晶も開発しています。

半導体の技術の部分に酸化物の知見を入れると、さまざまなところで化学反応を示しますが、やはりこの技術を爆発的に伸ばしたり成長させたりするためには、そのような化学反応が重要だと思っています。

上場する前は、着実に私どもの技術が活かせるニッチなマーケットに集中して取り組んできており、上場はさらにマーケットの大きい分野に参入する1つのきっかけとして考えていました。

やはりこれからは、お客さまが困っていらっしゃるところのソリューションを提供するという、私たちの技術や価値を活かせる分野に力を入れていきたいと考えています。

新着ログ

「電気機器」のログ