伊藤忠テクノソリューションズ、1Qは増収増益 官公庁向け等が好調で売上総利益率は前年比+0.2ポイント

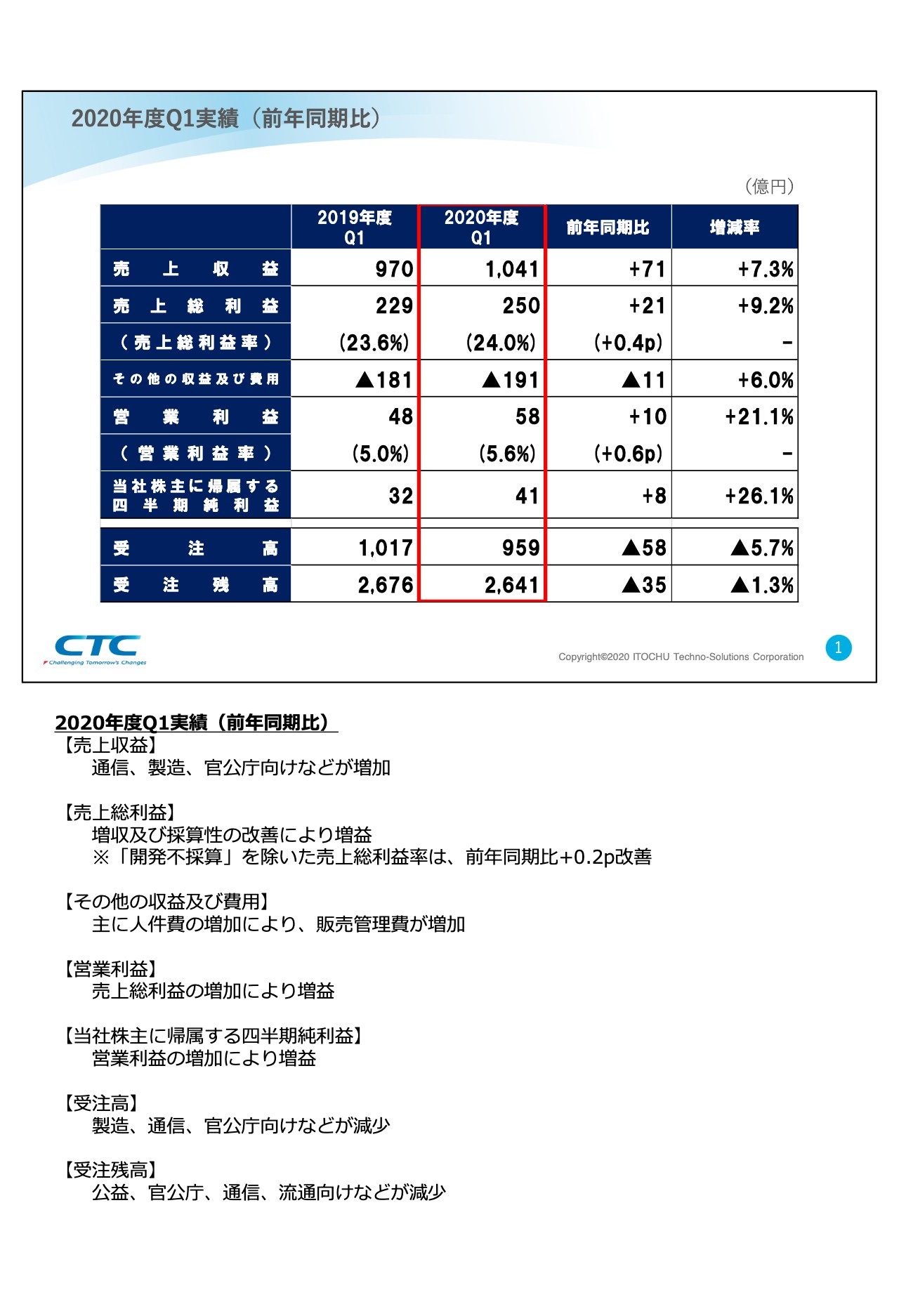

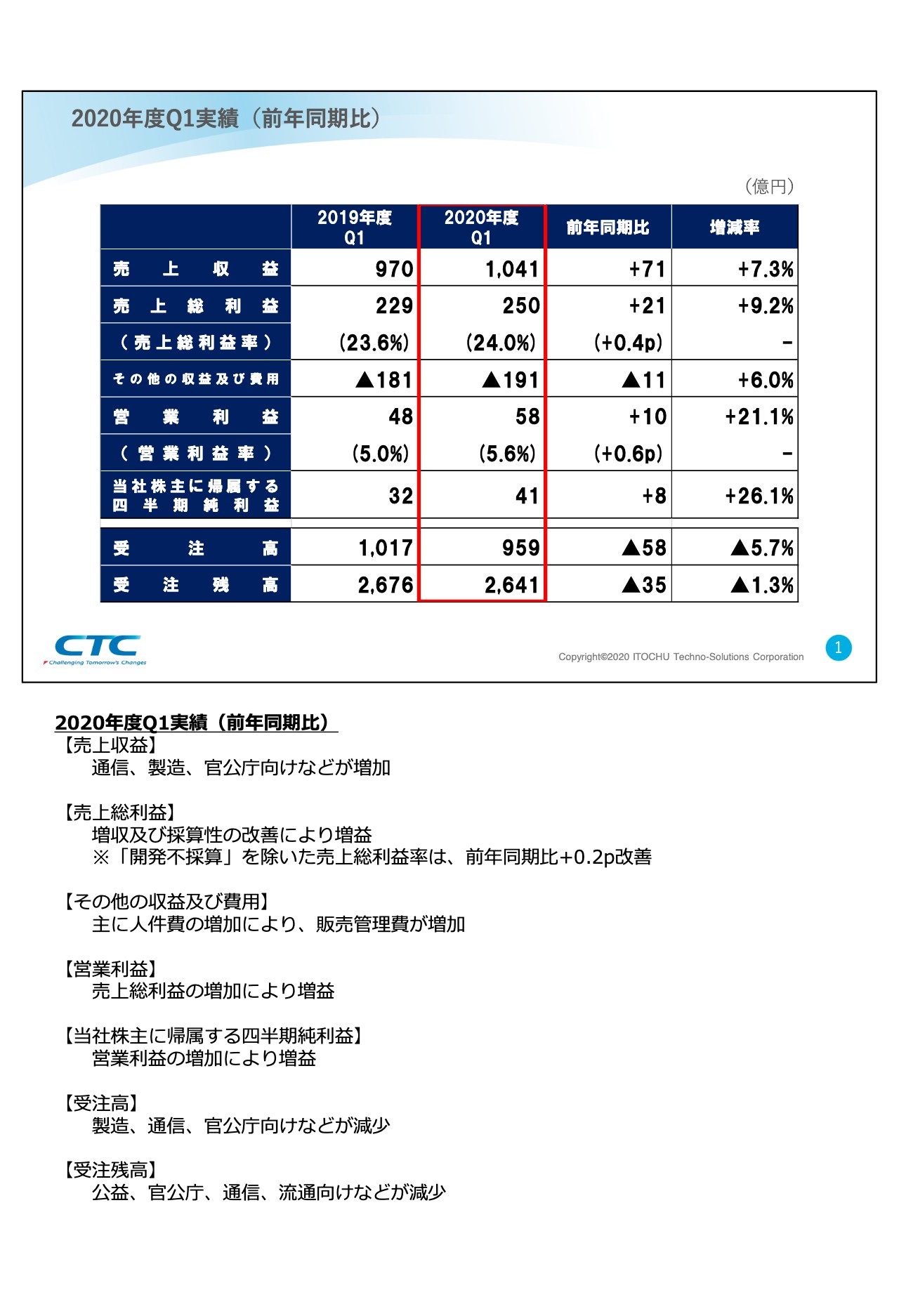

2020年度Q1実績(前年同期比)

関鎮氏:みなさま、こんにちは。まず最初に、ご挨拶申し上げたいと思います。初めてになります。私は本年5月に前CFO松島よりバトンを引き継ぎました関です。コロナ禍におけるスタートで不自由な面も多いところではございますが、みなさまとのコミュニケーションを大切にしながらCTCの企業価値向上に向け努力していく所存です。慣れないところも多くございますが、どうぞよろしくお願いします。

短信の公表と併せ、当社HPに2020年度の第1四半期決算参考データということで、当決算の概要についての資料があります。こちらを参照しながらご説明したいと思いますので、適宜ご覧ください。それでは、決算の内容について説明させていただきたいと思います。

最初に、具体的な中に入る前に全体の総括です。2020年度第1四半期は、前年同期比で増収増益の決算ということになりました。売上収益は前年同期比で7. 3パーセントの増収。営業利益は前年同期比21.1パーセントの増益となりました。また、当第1四半期における売上収益、すべての利益項目ですが、2006年の統合後の最高値の更新になっています。

一方、受注高及び受注残高については、それぞれ前年同期比で58億円、35億円の減少です。それでは、具体的な中身についてご説明します。

資料ページの上段、スライドの右下にページ数を書いていますので、1ページ目をご覧ください。売上収益については、前年同期比71億円、7.3パーセント増収の1,041億円となりました。第1四半期としては初の1,000億円台の達成です。

売上総利益については、売上収益の増加や売上利益率の改善により、前年同期比21億円、9.2パーセント増益の250億円となりました。売上総利益率は主に採算の改善や、開発不採算の減少等によりまして、前年同期比プラスの0.4ポイントの24パーセントということです。尚、開発不採算案件については、前年同期比1億円改善のマイナスの0.4億円ということです。

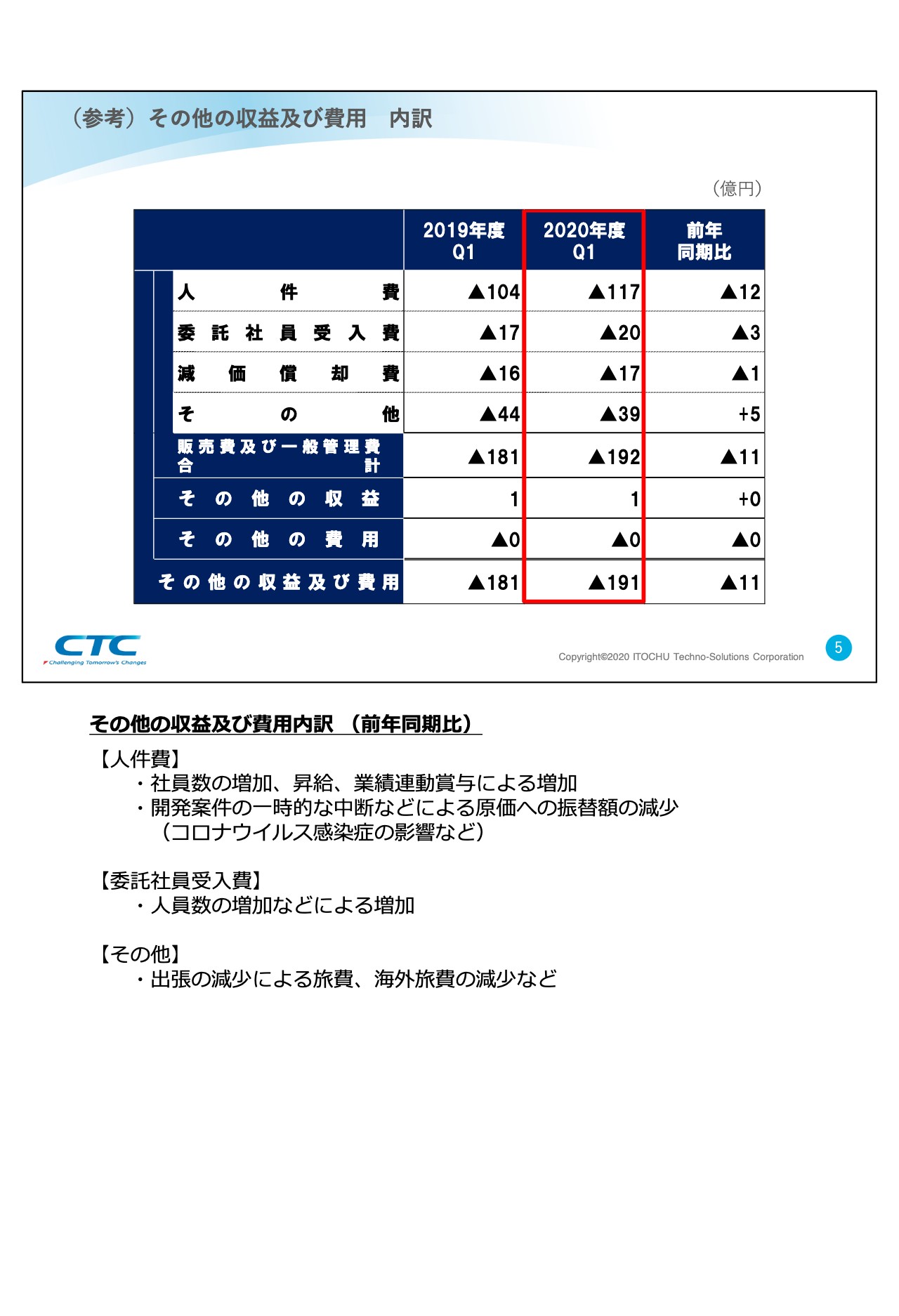

(参考)その他の収益及び費用 内訳

続きまして、その他の収益及び費用ですが、詳細の参考資料が5ページにありますのでご覧いただければと思います。

販管費、販売管理費の増加に伴いまして、その他の収益及び費用は前年同期比11億円の費用の増加ということで191億円のネット費用ということになっています。

販売管理費はコロナ禍における活動の制限から、旅費あるいは交際費などの経費が減少しましたが、社員数の増加、昇給、業績連動賞与などに加えて、新型コロナウイルス感染症の影響により、一時的な中断等もありました。

原価への振替額が減少しています。これに伴い、ネットその他の収益及び費用においては人件費がベースとして増加したということになっています。

資料1ページに戻り、以上の結果として、営業利益前年同期比10億円、21.1パーセント増益の58億円となりました。また、当社株主に帰属する四半期純利益についても前年同期比8億円、26.1パーセント増益の41億円となっています。

1番下の下段にあるのが、受注高および受注残高ですが、受注高は前年同期比58億円、5.7パーセント減少して、959億円となっています。受注残高については、前年同期比35億円、1.3パーセント減少の2,641億円となりました。

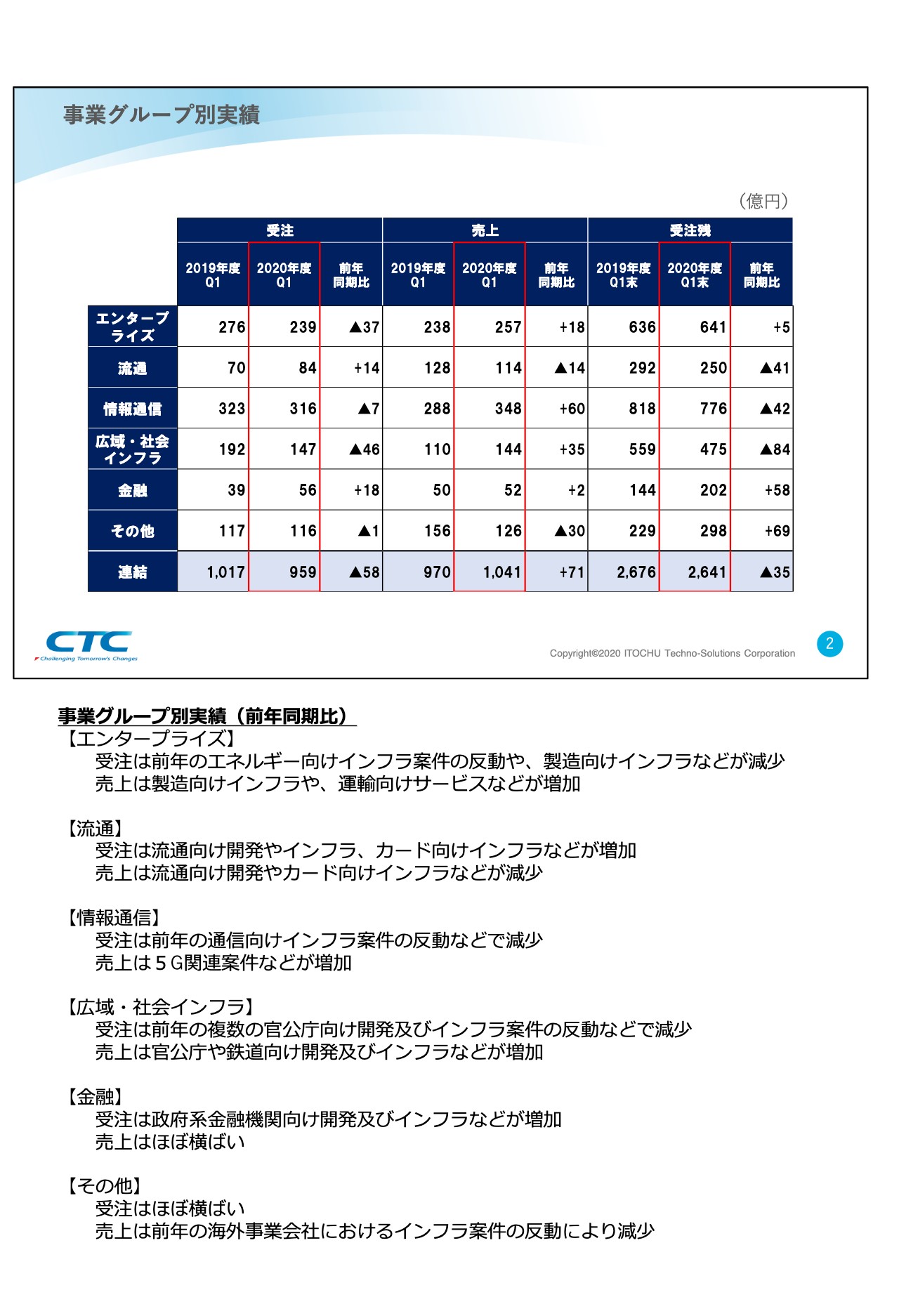

事業グループ別実績

続きまして2ページをご覧ください。事業グループ別の実績、グループ別の状況をご説明します。

まず最初に、エンタープライズ事業グループです。受注は前年のエネルギー向けインフラ案件の反動で製造向けインフラなどが減少して前年同期比37億円減少の239億円となりました。売上については、製造業向けインフラ、運輸向けサービスなどが増加して、前年同期比18億円増収の257億円となっています。

続きまして、流通事業グループですが、受注については流通向け開発やインフラ及びカード向けインフラなどが増加しまして、前年同期比14億円増加の84億円となっています。売上については、流通向け開発、あるいはカード向けインフラなどが減少しまして、前年同期14億円減収の114億円となりました。

続いて、情報通信事業グループですが、受注については、前年の通信向けインフラ案件の反動などにより、前年同期比7億円減少の316億円となっています。売上については5G関連案件などが増加して、前年同期比60億円増収の348億円となっています。

続きまして、広域・社会インフラ事業グループですが、受注については、前年の複数の官公庁向け開発及びインフラ案件の反動がありまして、前年同期比46億円減少の147億円となりました。売上については、官公庁や鉄道向け開発及びインフラなどが増加しまして、前年同期比35億円増収の144億円となりました。

金融事業グループですが、受注については、政府系金融機関向け開発及びインフラなどが増加しまして、前年同期比18億円増加の56億円となっています。売上については、ほぼ前年同期並の52億円ということです。

最後にその他の受注に関しては、前年同期並の116億円となっています。売上については、前年の海外事業会社におけるインフラ案件の反動もありまして、前年同期比では30億円減収の126億円となっています。

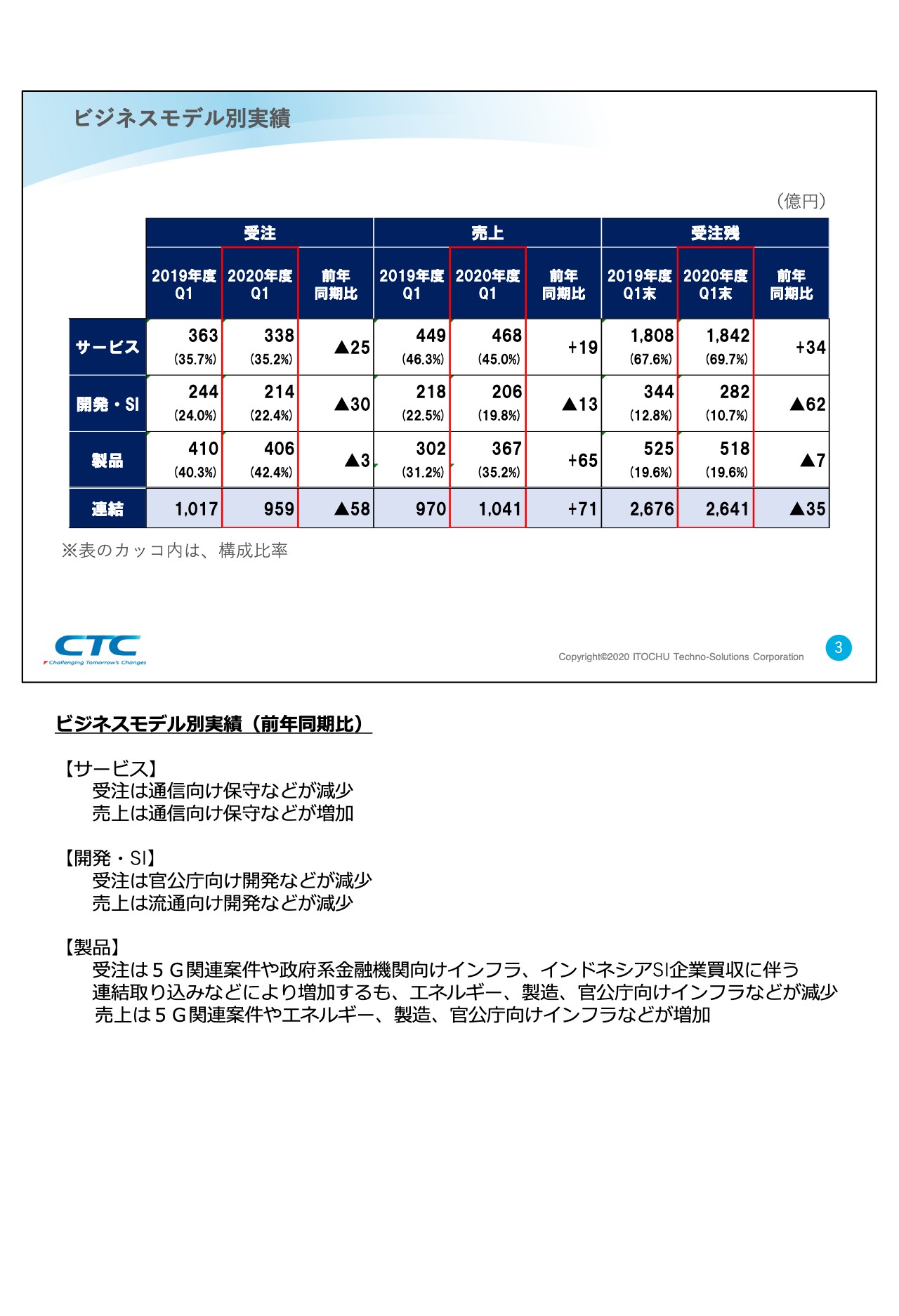

ビジネスモデル別実績

それでは続きまして3ページ、ご参照ください。こちらではビジネスモデル別の実績について説明します。

まず、1番上段のサービスです。受注において、通信向け保守などの減少がありました。前年同期比で25億円減少の338億円となっています。売上については、通信向け保守などの増加により、前年同期比19億円増収の468億円となりました。

続いて開発・SIですが、受注については、官公庁向け開発などの減少により、前年同期比30億円減少の214億円となっています。売上については、流通向け開発などが減少し、前年同期比13億円減収の206億円となっています。

1番下が製品です。受注については5G関連案件や、政府系金融機関向けインフラなどの増加に加えてインドネシアSI企業の買収に伴う連結取り込みが増加しましたが、エネルギー、製造業、官公庁向けインフラの減少により、前年同期比では3億円減少の406億円となりました。売上については5G関連案件やエネルギー、製造、官公庁向けインフラなどが増加して、前年同期比65億円増収の367億円となっています。

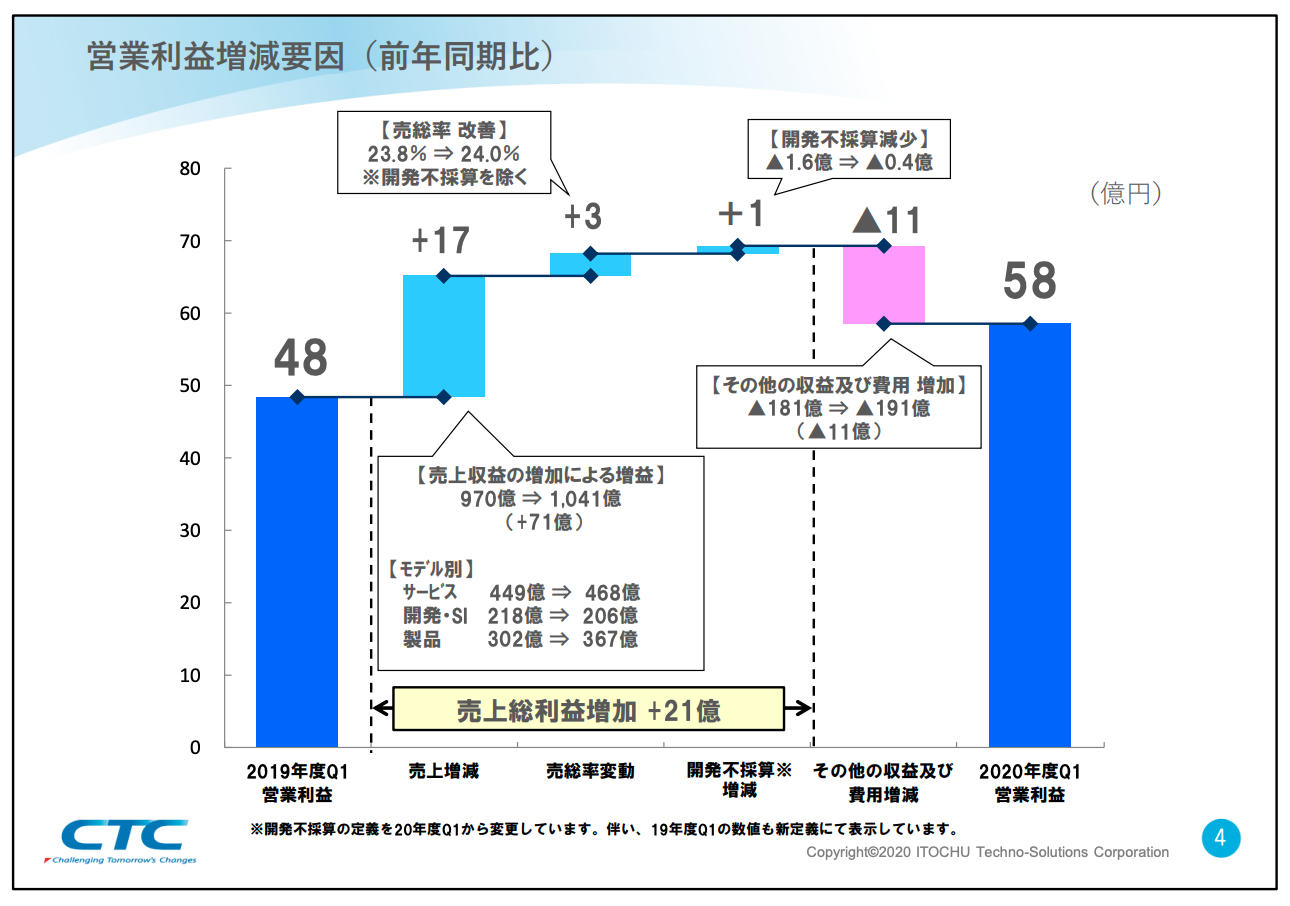

営業利益増減要因(前年同期比)

資料4ページですが、前年同期比の営業利益増減を要因別に分解したグラフです。収益の増加に伴い、左から2番目が17億円、それからその次の列が、売上総利益率の改善により3億円の増益と分析しています。

また、当初、最初にお伝えしたとおり、開発不採算の減少や販売管理費、人件費等の増加もありましたが、全体では10億円、21パーセントの増益です。最後に2020年度の通期業績予想ということになるわけですが、現時点において、4月30日に発表した通期業績予想に対する変更はありません。

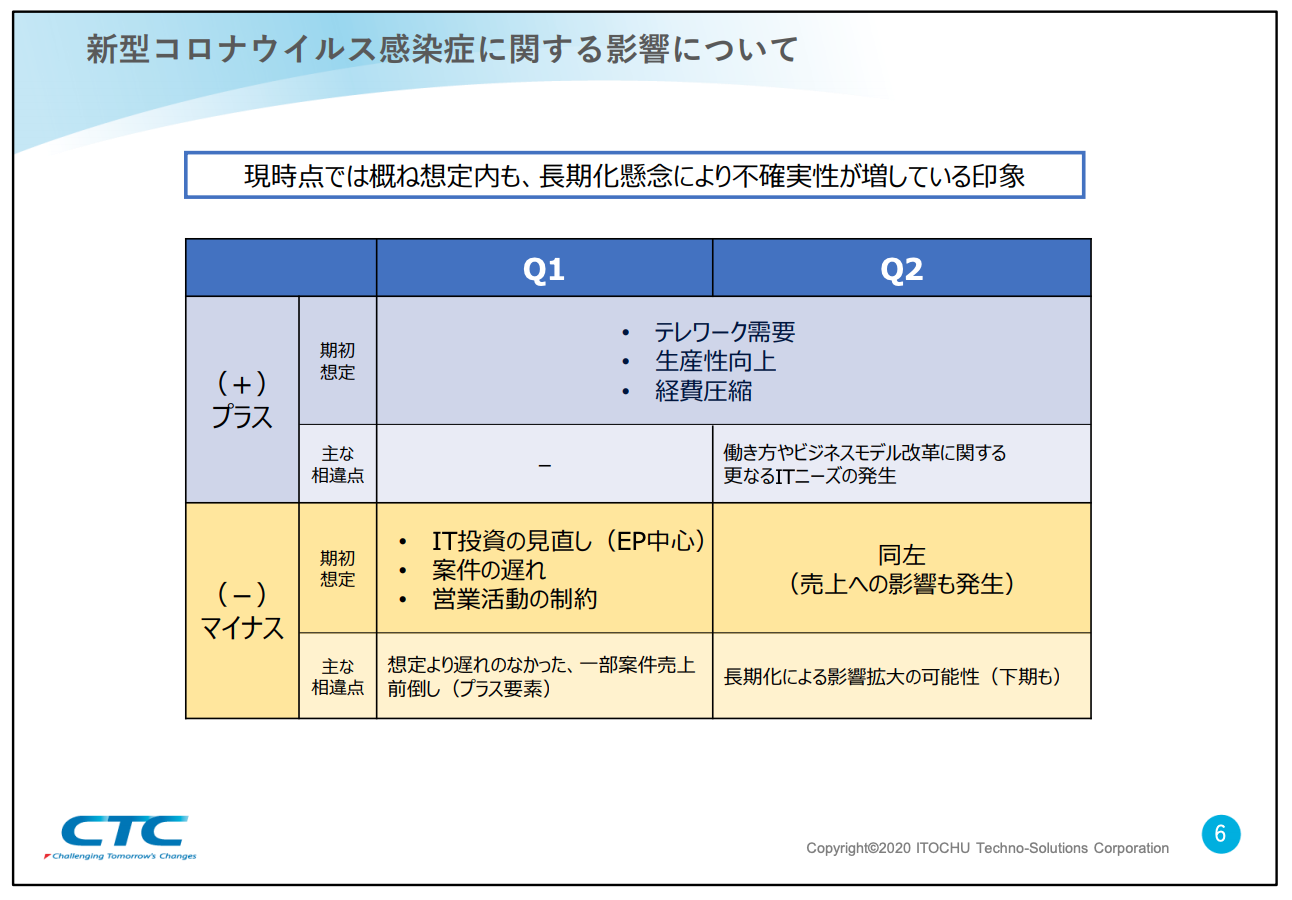

新型コロナウイルス感染症に関する影響について

また、今回、最後のページ、6ページですが、新型コロナウイルス感染症の影響についての考え方、見方を説明するグラフを記載しています。

当年度、期初において非常に不透明な中、コロナ感染症に伴う影響は、企業のIT投資の縮小や延期がマイナス要因となること、一方、プラス要因として、テレワークの需要、あるいはオンライン需要、生産性の向上、経費圧縮などが想定され、経営としてはマイナス要因が大きいという想定になっています。

こちらに対し、第1四半期終わった時点で考えると、受注に関してはほぼ想定どおりということです。また、売上収益や利益に関しては、想定を若干上回ったと認識しています。第2四半期以降の展開は、企業の働き方あるいはビジネスモデル改革に関わり、さらなるITニーズが期待される一方、長期化による新型コロナウイルスの影響が拡大する可能性が下期に向かって高まってくると認識しています。

いずれにしましても、当社としては、顧客、社員の健康にも憂慮しつつ、このような環境だからこそお客さまに寄り添った活動を継続しまして、貢献できるように努力していきたいと考えています。以上で私からのご説明を終わります。

新着ログ

「情報・通信業」のログ