クラレ、2Qは減収減益も今後は光学用・水溶性ポバールフィルムの新ライン増設により増収を見込む

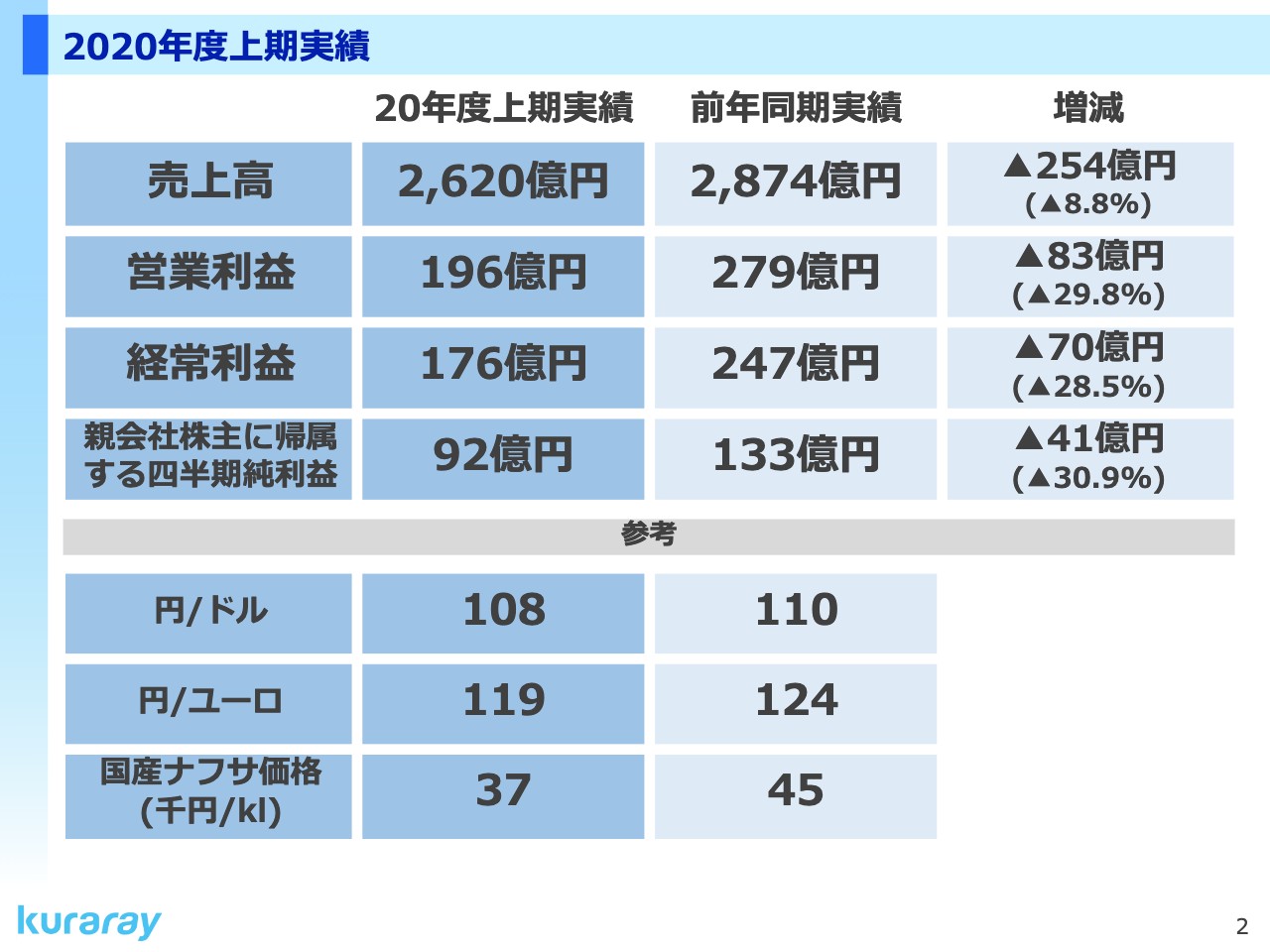

2020年度上期実績

伊藤正明氏:本日はお忙しいところ、弊社の中間決算説明会をご覧いただきましてありがとうございます。

まず始めに先月の記録的な豪雨でお亡くなりになられた方々にお悔やみ申し上げるとともに、被災されたみなさまが一日も早く日常の生活を取り戻せるようお祈りします。また、コロナとの闘いの最前線で困難に立ち向かっている医療関係者のみなさまを始め、関係各位に敬意を表し深く感謝申し上げます。

今回の弊社の中間決算説明は、コロナ対策としてカメラを介してご説明します。それでは、2020年度第2四半期の決算説明会を始めます。

2ページ目をご覧ください。2020年度第2四半期の業績は新型コロナウイルス感染拡大による世界経済後退の影響を受け、多くの事業において需要が落ち、販売が減少しました。

この結果、スライドで示しているように前年同期比で大幅な減収減益となりました。為替及び原燃料の前提は、スライドの下部に示しているとおりです。

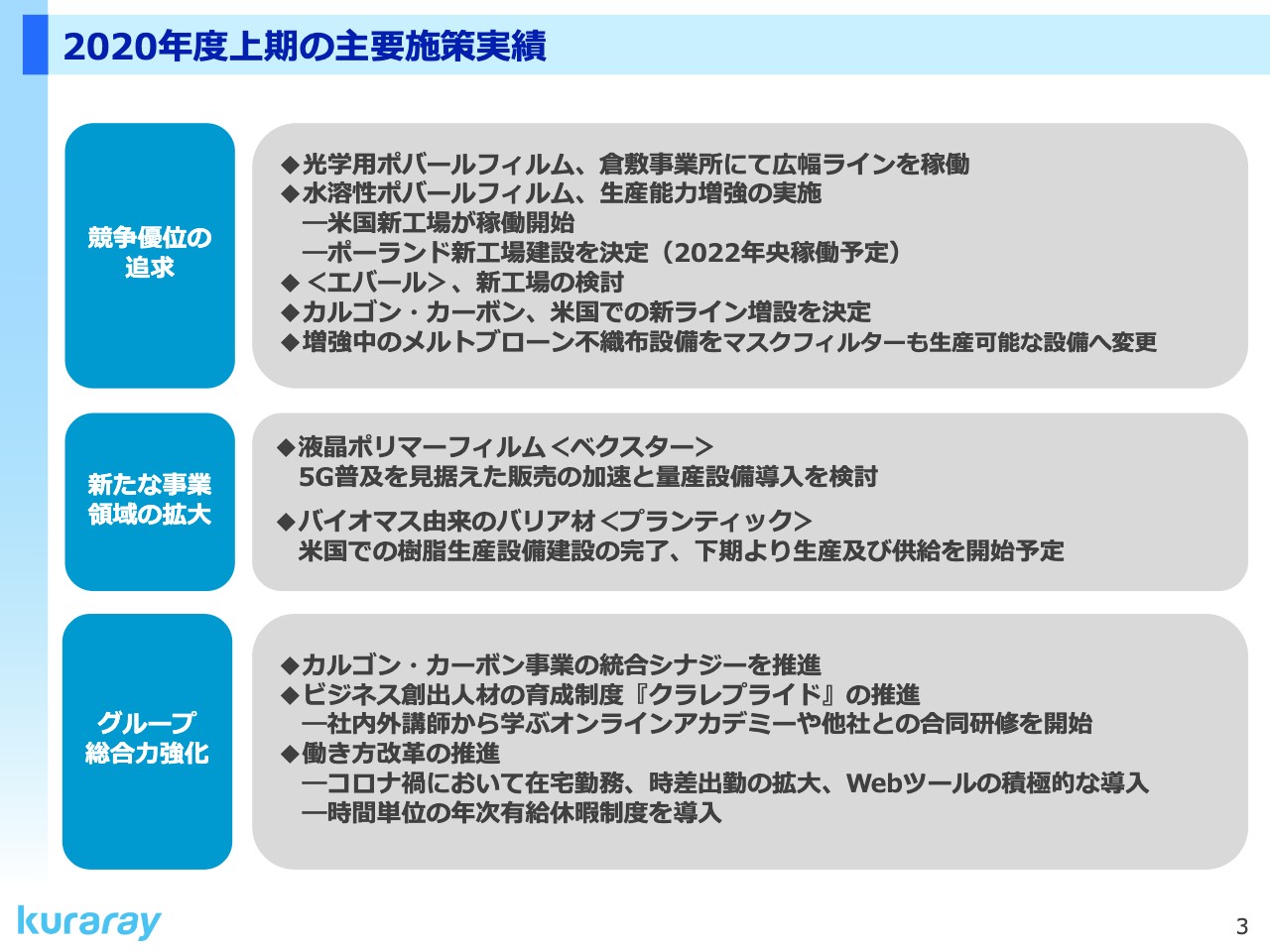

2020年度上期の主要施策実績

3ページ目をご覧ください。2020年度上期に実施した施策をご説明します。「競争優位の追求」では、光学用ポバールフィルムでこの年初より倉敷事業所の広幅新ラインが稼働を開始しています。

水溶性ポバールフィルムでは新たに米国工場の新ラインを稼働させました。また欧州での需要の伸びに対応するため、ポーランドでの新しい工場建設を決定し、工事に取りかかりました。

「エバール」の新工場建設については引き続き検討を進めています。カルゴン・カーボンは活性炭の世界的な需要拡大に対応するため、新ラインの増設を決定しました。年産2万5,000トンの能力増強で、2022年末の稼働を予定しています。

「クラフレックス」は現在建設中の岡山工場のメルトブローン新設備で、コロナ対応としてマスクフィルターを生産できるよう設備変更を行ないました。

「新たな事業領域の拡大」では、「ベクスター」は5G普及など需要の拡大を見据え、量産設備の導入検討を進めています。「プランティック」は米国樹脂工場の建設を完了し、下期から生産を開始します。「グループ総合力強化」はスライドに示しているとおりです。

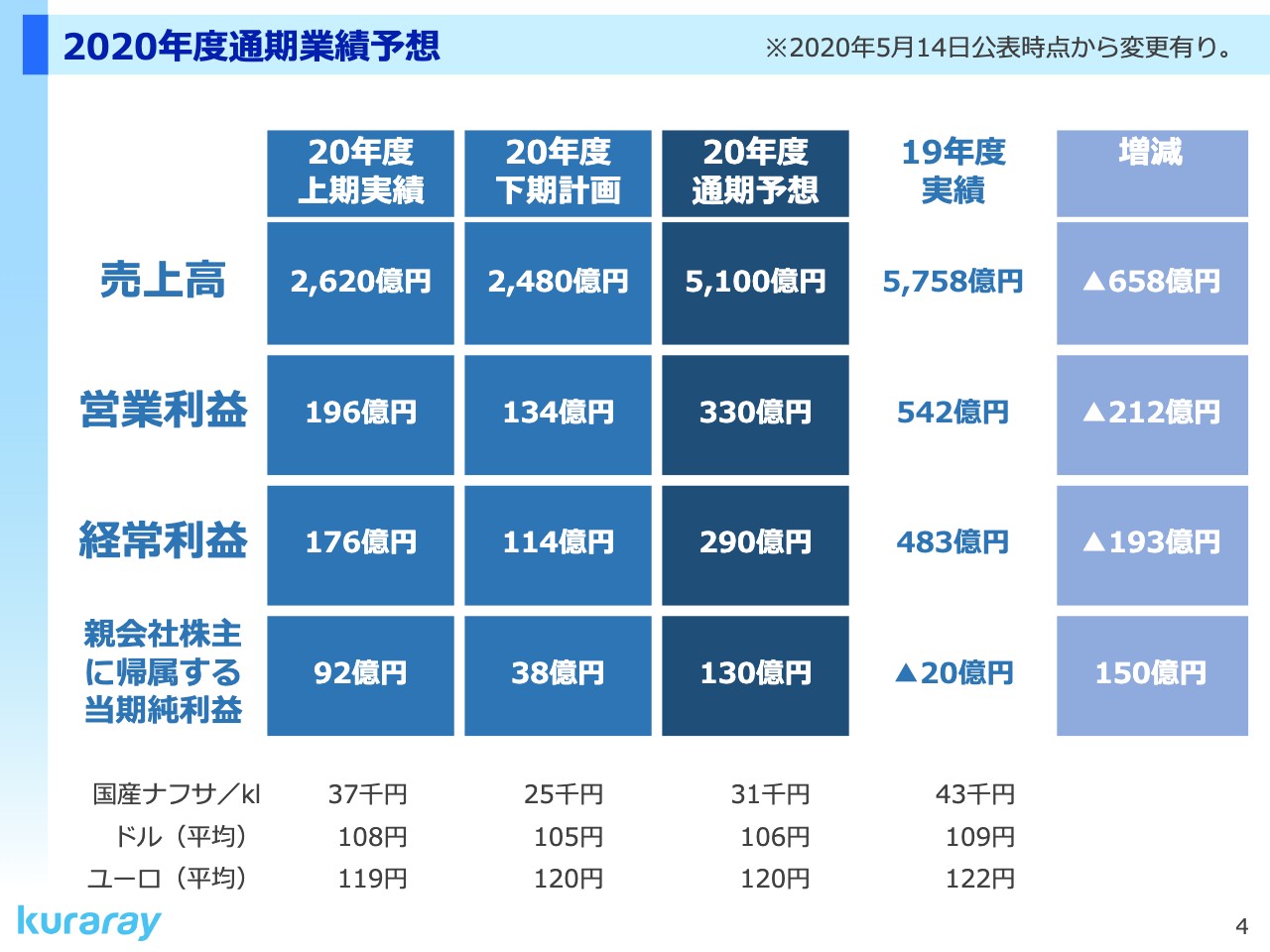

2020年度通期業績予想

4ページ目をご覧ください。2020年度の業績予想を示しています。第1四半期決算時は下期業績予想を未定としていましたが、今回は上期の実績や足元の事業環境を踏まえ、2020年度の通期予想をスライドのとおりとしました。なお、前提となる為替とナフサ価格についてもスライドの下段に示しているとおり見直しを行なっています。

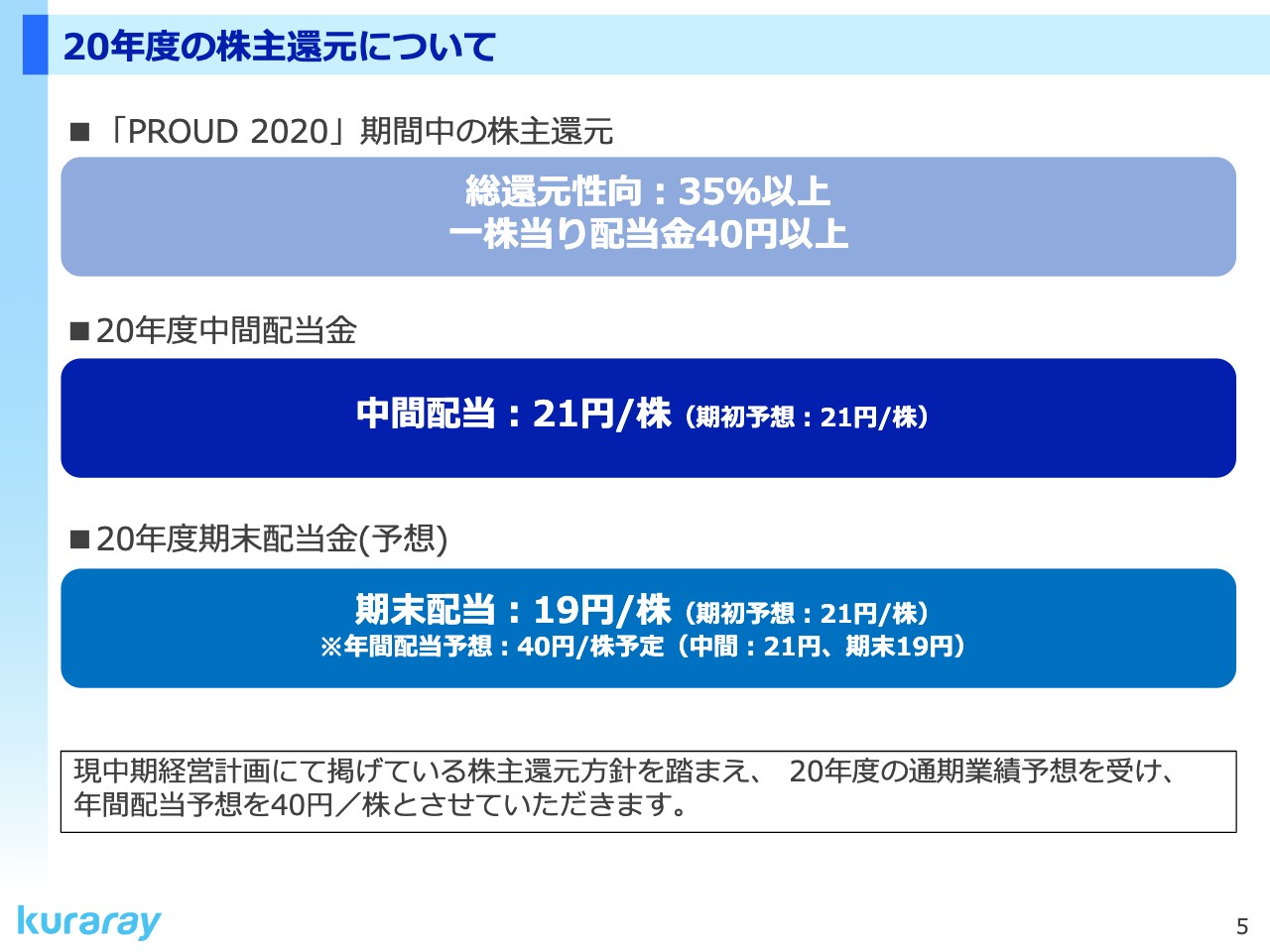

20年度の株主還元について

5ページ目をご覧ください。2020年度中間期の配当金については、年初に計画した1株当たり21円とします。期末配当に関しては厳しい業績予想により年初予想の1株当たり21円から19円に変更し、年度配当は1株当たり40円の予定です。先ほどの通期予想を前提として、配当性向は105.8パーセントとなります。

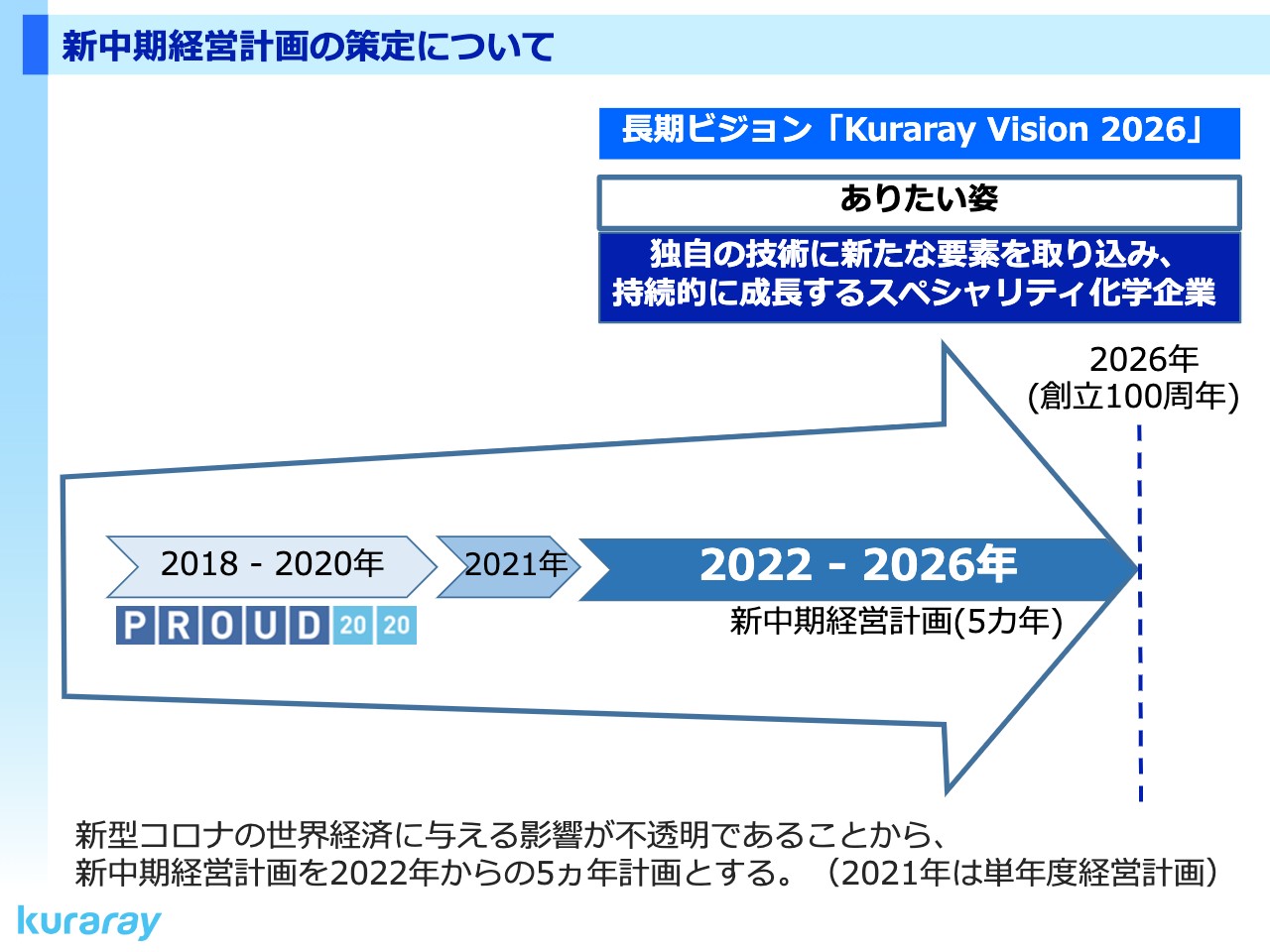

新中期経営計画の策定について

6ページ目をご覧ください。本年は現中期経営計画「PROUD 2020」の最終年であり、予定では2021年からの新しい中期経営計画を策定することにしていました。

しかし、新型コロナウイルス感染症の世界的な拡大により世界経済の状況や事業環境は先行き不透明となっており、新中期経営計画の策定並びに公表は1年延期することとしました。

新中期経営計画は2022年をスタートの年として、2026年末までの5ヶ年計画とします。2026年は私どもクラレの創立100周年となる年であり、「Kuraray Vision 2026」の最終年度でもあります。2021年は単年度の経営計画とし、新中期経営計画は然るべき時期に公表する予定です。

ビニルアセテートセグメントの概要

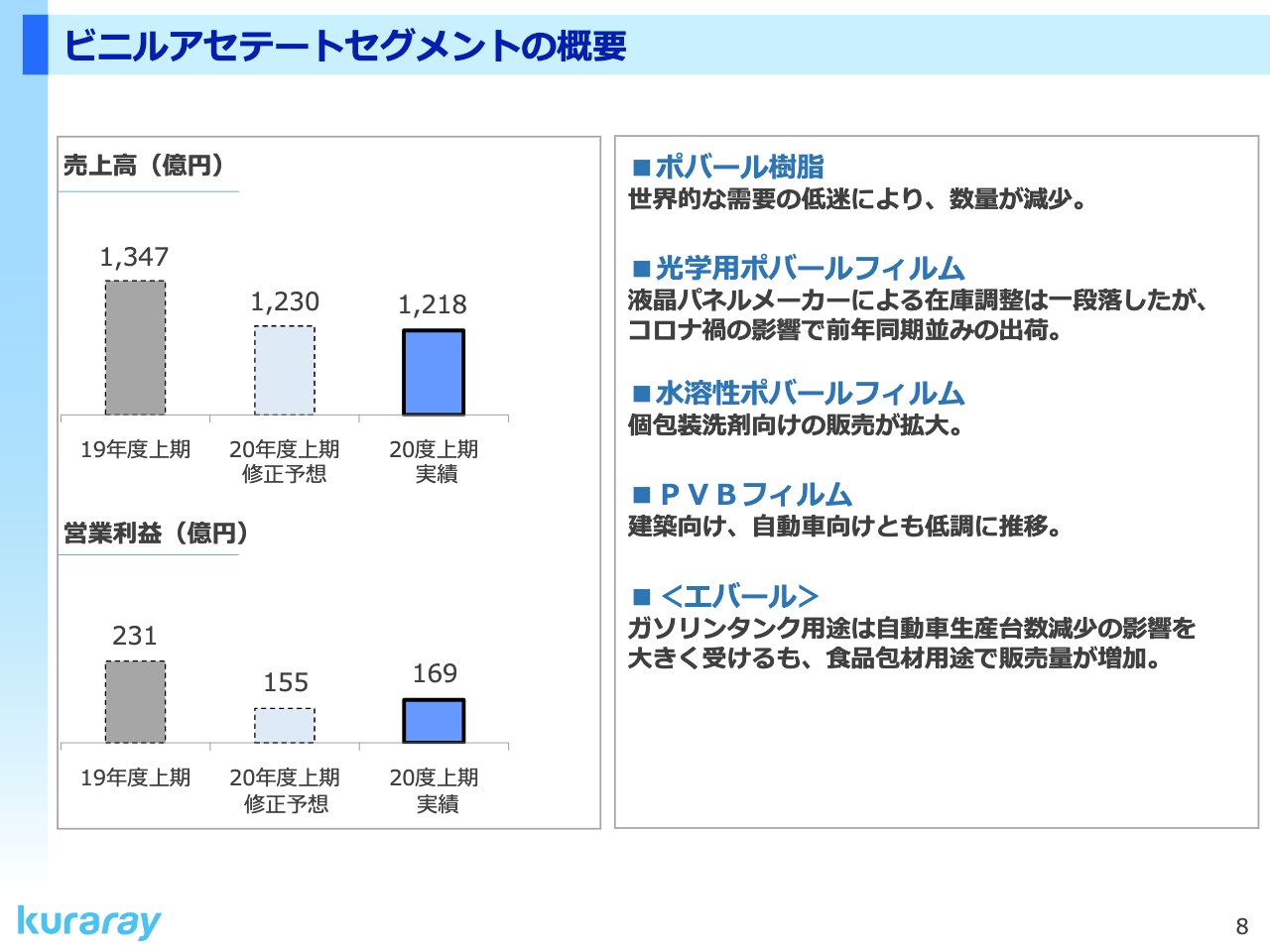

多賀敬治氏:続きまして、決算内容の詳細について、私、多賀よりご説明します。8ページ目をご覧ください。セグメント別に事業の状況をご説明します。まずビニルアセテートセグメントです。

ポバール樹脂は世界的な需要の低迷を受け販売数量が減少しました。光学用ポバールフィルムは液晶パネルメーカーの在庫調整は一段落したものの、新型コロナウイルスの影響により前年同期並みの出荷となりました。

水溶性ポバールフィルムは個包装洗剤用途を中心に販売が拡大し、PVBフィルムは、建築、自動車向けともに低調に推移しました。

「エバール」は、ガソリンタンク用途で自動車生産台数減少の影響を受けましたが、食品包材用途は販売量が増えました。以上により、前年同期比で減収減益となりました。

イソプレンセグメントの概要

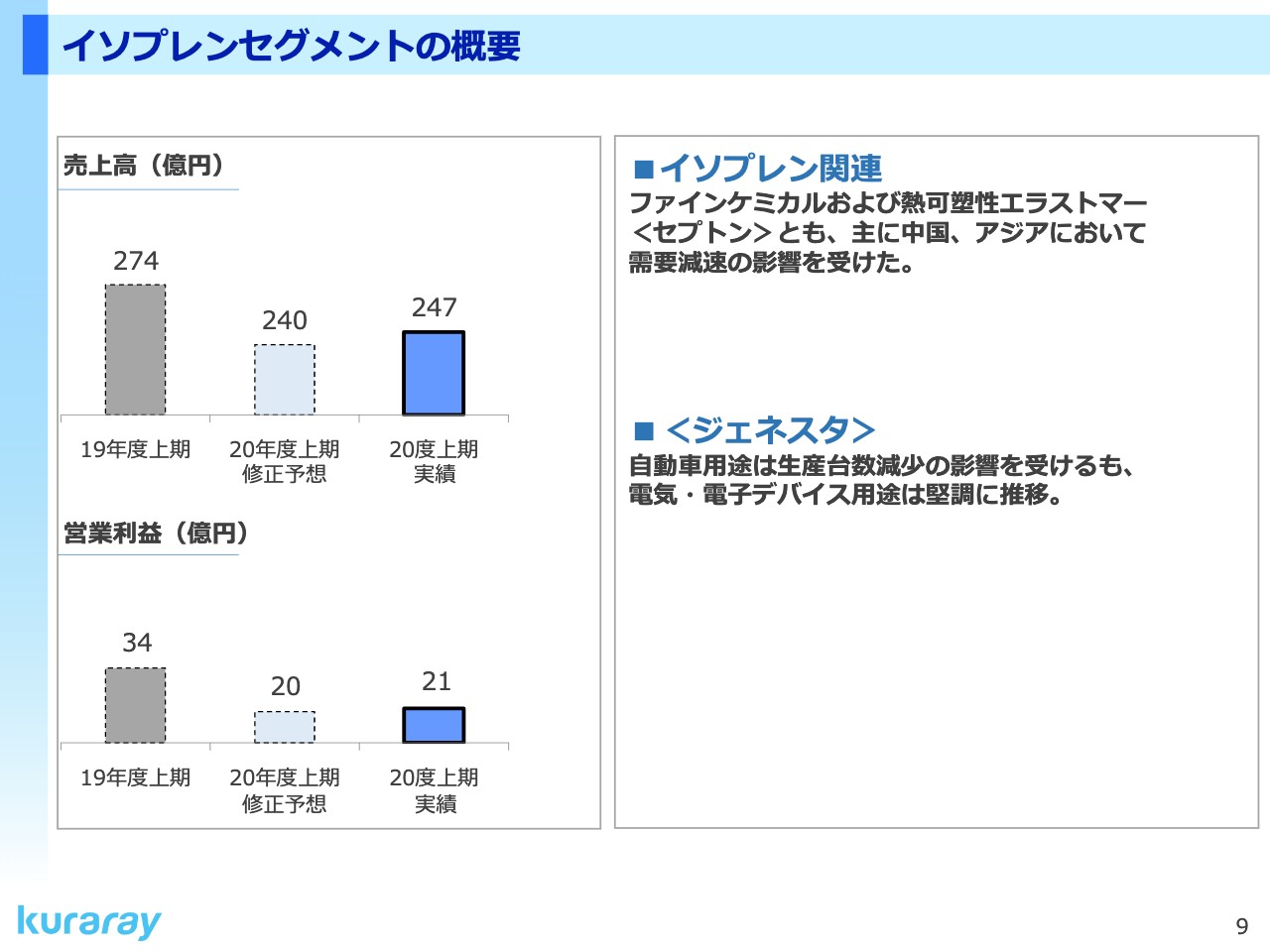

9ページ目をご覧ください。イソプレンセグメントですが、同じく前年同期比で減収減益となりました。ファインケミカル、エラストマーはともに中国、アジアでの需要減の影響を受けました。

「ジェネスタ」は自動車用途が生産台数減少の影響を受けたものの、電気・電子デバイス用途は堅調に推移しました。

機能材料セグメントの概要

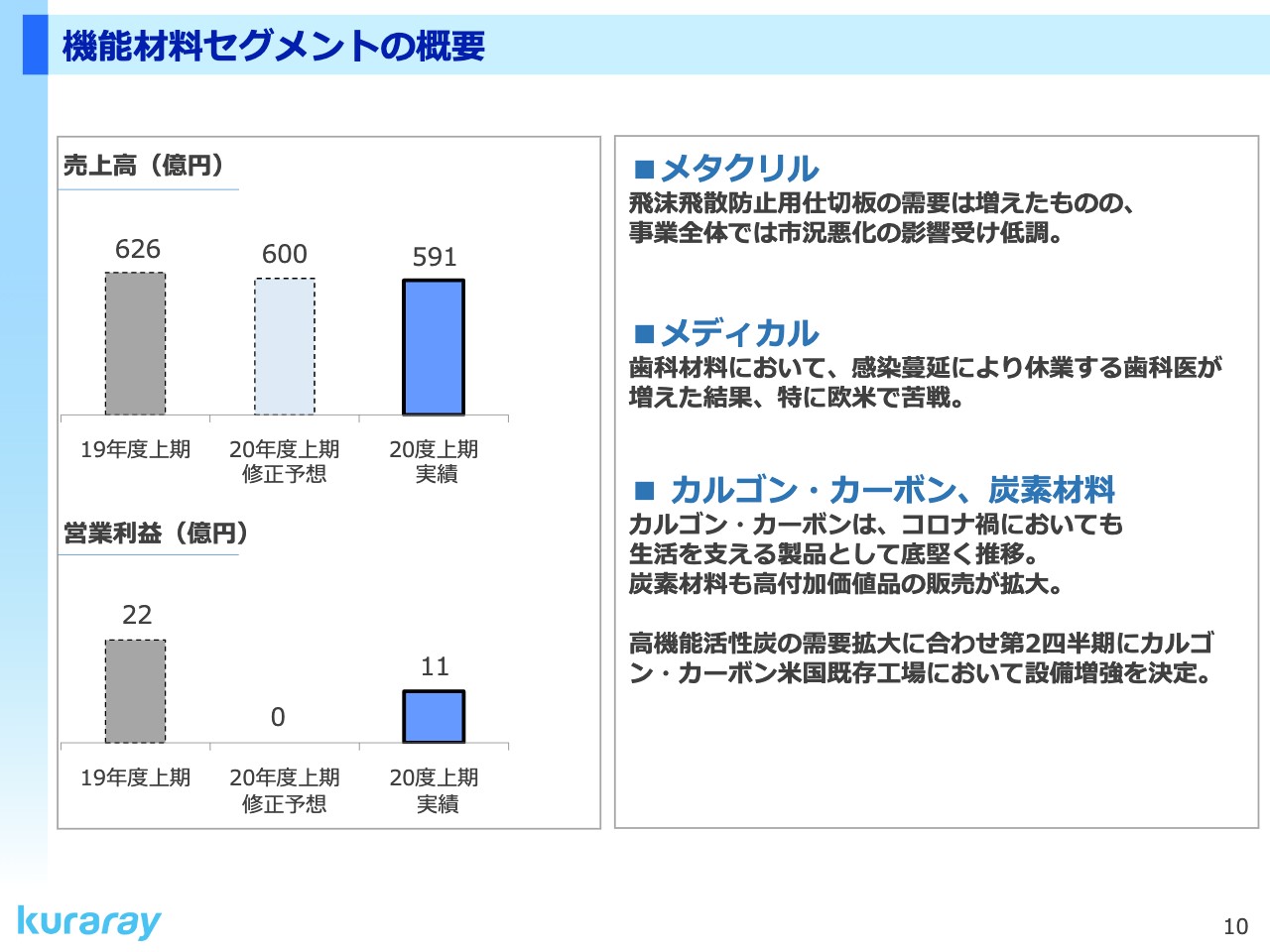

10ページ目をご覧ください。機能材料セグメントも前年同期比で減収減益となりました。メタクリルは新型コロナウイルス感染拡大防止のための飛沫飛散防止用仕切板の需要が増えましたが、事業全体では市況悪化の影響を受け低調に推移しました。

メディカルの歯科材料は新型コロナウイルス感染蔓延により休業する歯科医が増えた結果、とくに欧米において苦戦しました。

カルゴン・カーボンは、コロナ禍においても生活を支える製品として底堅く推移しました。炭素材料は引き続き高付加価値品の販売が拡大しました。

なお、先ほど伊藤がお伝えしたとおり、高機能活性炭の需要拡大に合わせてカルゴン・カーボンの米国工場に新ラインを建設することを決定しました。

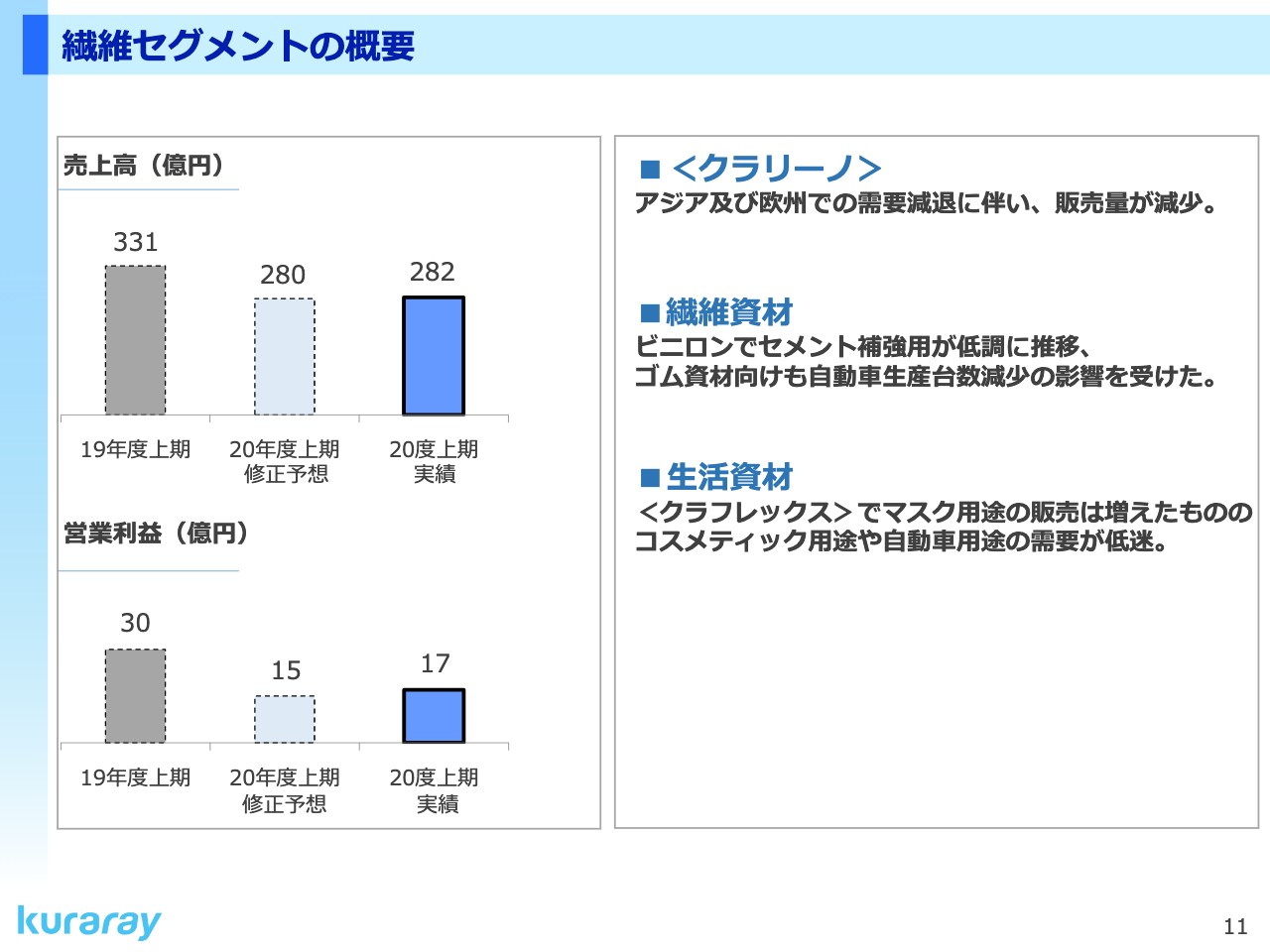

繊維セグメントの概要

11ページ目をご覧ください。繊維セグメントですが、同じく前年同期比で減収減益となりました。「クラリーノ」はアジア及び欧州での需要減退に伴い、販売量が減少しました。

ビニロンはセメント補強用が低調に推移し、ゴム資材向けも自動車生産台数減少の影響を受けました。生活資材は「クラフレックス」でマスク用途が増販となりましたが、コスメティック、自動車用途の需要が低迷した影響を受けました。

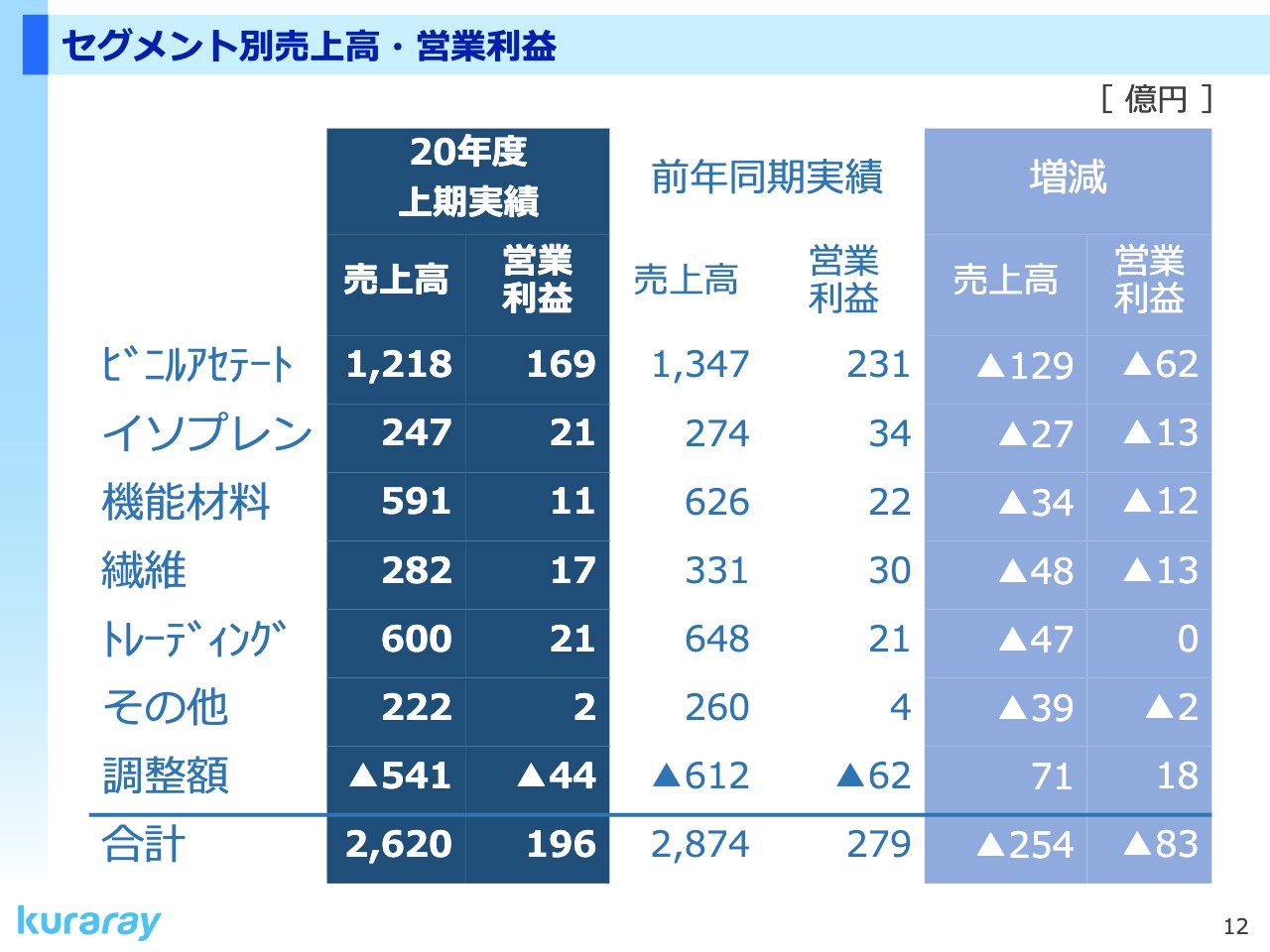

セグメント別売上高・営業利益

12ページ目をご覧ください。ご参考として各セグメントの上期の実績を前年同期と比較したものを示しています。

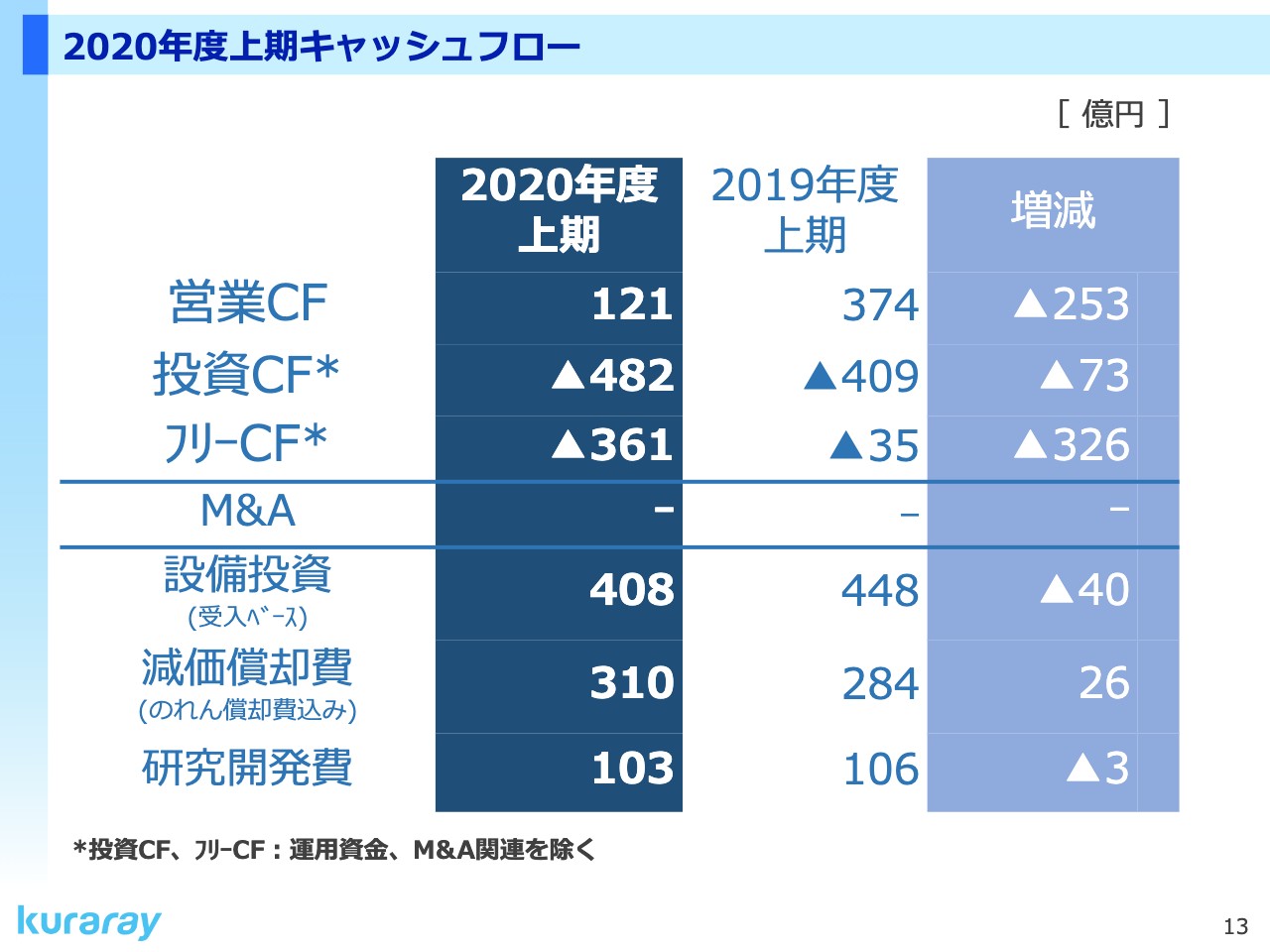

2020年度上期キャッシュフロー

13ページ目をご覧ください。2020年度上期のキャッシュフローについてご説明します。営業キャッシュフローは121億円、投資キャッシュフローはマイナス482億円、フリーキャッシュフローはマイナス361億円となりました。

2020年度上期にはM&Aに関わる支出はありませんでした。設備投資の受入ベースではタイにおける新プラント建設などがありましたが、前年比で40億円減の408億円となりました。減価償却費は26億円増の310億円、研究開発費は3億円減の103億円となりました。

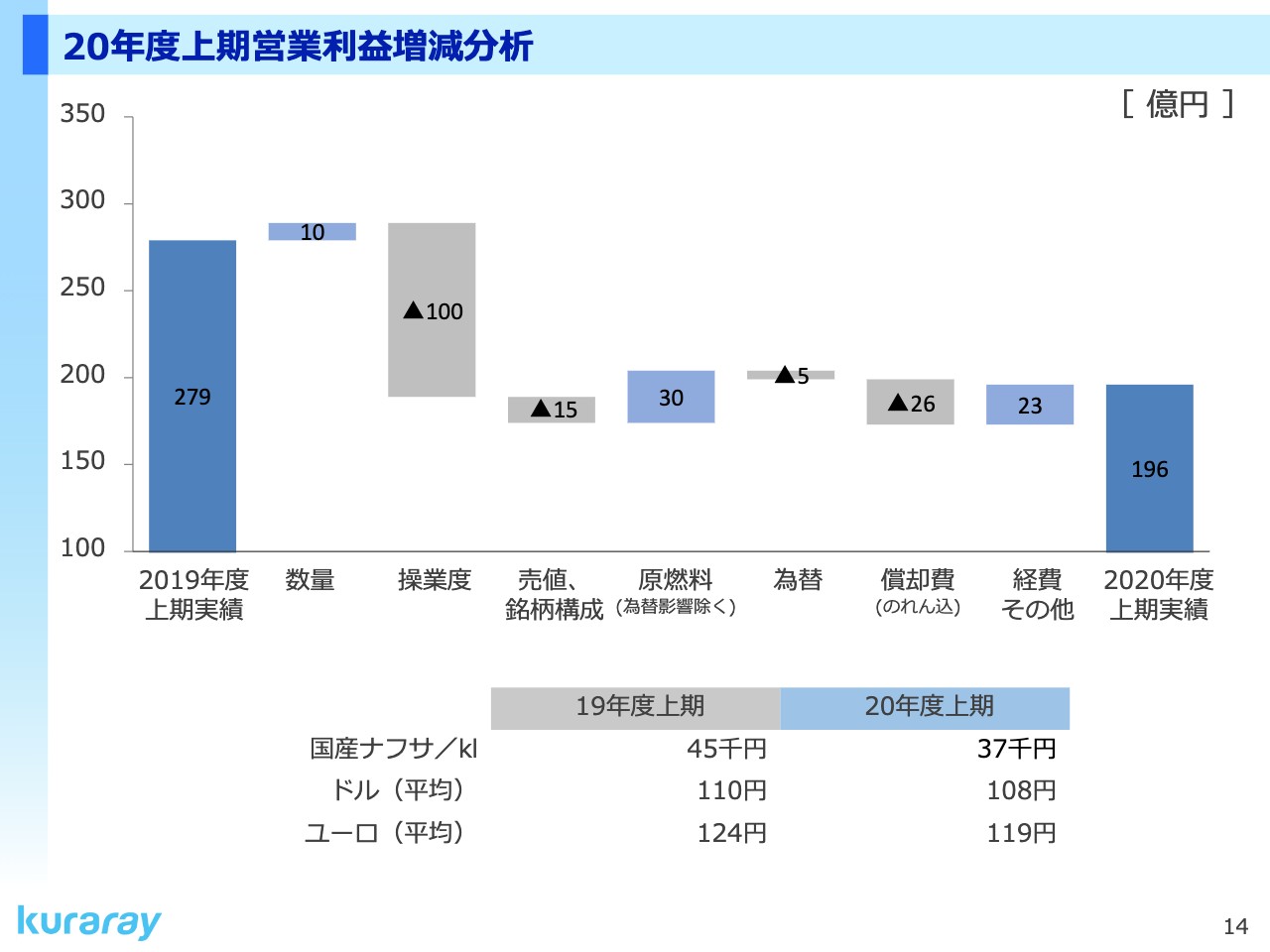

20年度上期営業利益増減分析

14ページ目をご覧ください。営業利益の増減要因をご説明します。2020年度上期の営業利益は2019年度上期対比で83億円の減少でしたが、要因は次の通りとなります。

数量は光学用及び水溶性ポバールフィルムで新ラインを稼働させ、10億円の増益要因となりました。操業度はセグメント別の業績でもお伝えしたとおり、多くの事業において需要が低迷し販売と生産が減少した結果、トータルでは100億円の減益要因となりました。

売値、銘柄構成及び原燃料ですが、原燃料安が30億円の増益要因となったのに対し、売値、構成で15億円の減益となりました。為替は主にユーロ安の影響を受け、5億円の減益要因となりました。

償却費は主に光学用及び水溶性ポバールフィルムの新ライン稼働に伴う増加であり、26億円の減益要因となりました。経費その他は23億円の減少で増益要因となりました。

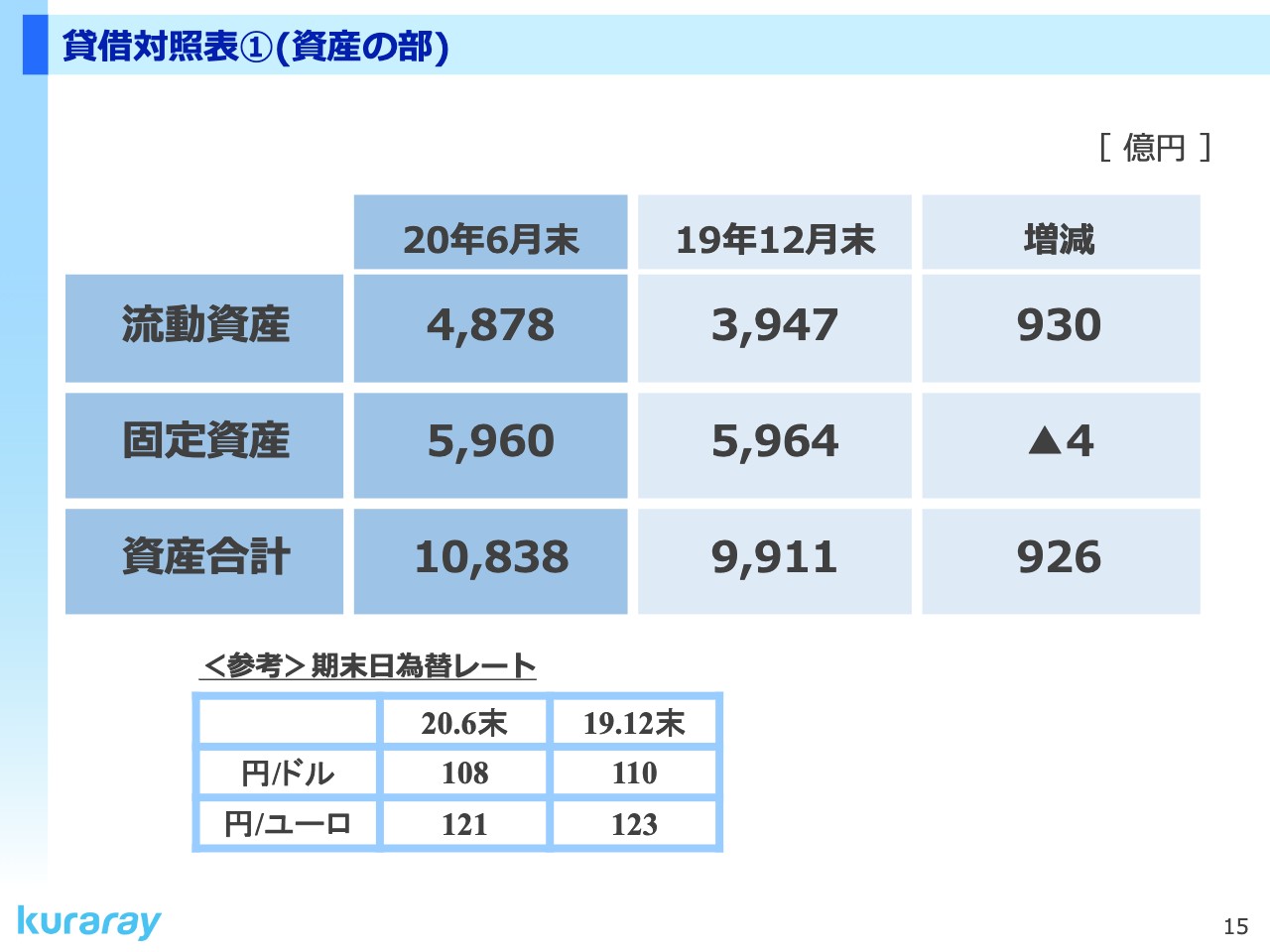

貸借対照表①(資産の部)

15ページ目をご覧ください。貸借対照表の資産の部を2019年12月末と比較して示しています。流動資産は930億円の増加となりました。こちらは棚卸資産が減少したものの、手元資金を厚くするために長期借入金を増やしたことや、コマーシャルペーパー、社債を発行したことなどにより、現金及び預金が1,175億円増加したためです。

固定資産は4億円の減少となりました。以上により資産合計は926億円増加しました。

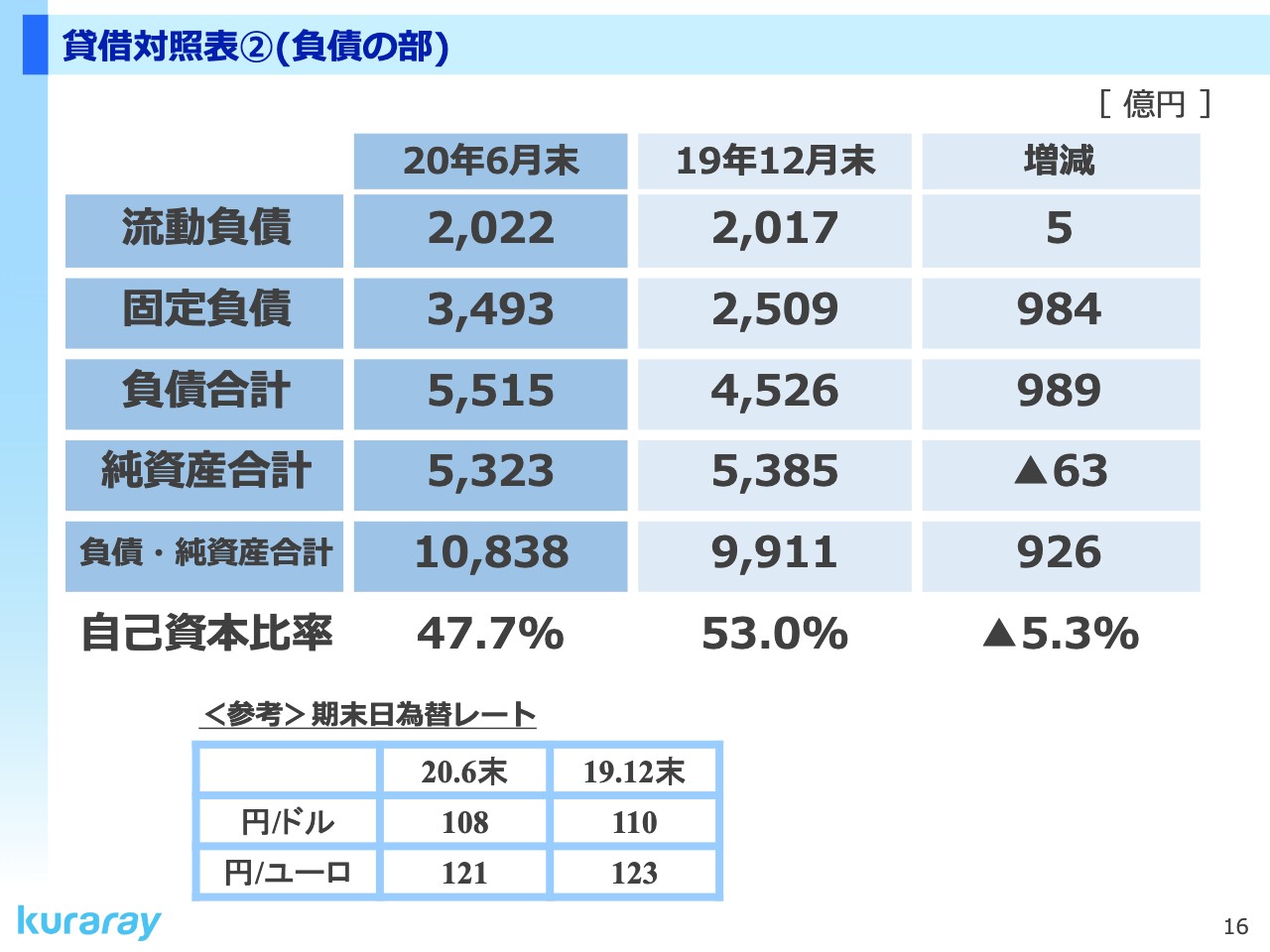

貸借対照表②(負債の部)

16ページ目をご覧ください。貸借対照表の負債、純資産の部を示しています。流動負債はコマーシャルペーパー発行などによる増加に対し、未払費用などが減少し5億円の増加となりました。

固定負債が984億円増加したのは、主として資産の部でお伝えしたとおり長期借入の増加と社債の発行によるものです。純資産は主に為替換算調整勘定の減少により63億円の減少となりました。

以上により、2020年上期の自己資本比率は2019年度から5.3パーセント減少の47.7パーセントでしたが、財務体質の健全性は維持できていると考えています。

2020年度業績予想

17ページ目をご覧ください。2020年度通期の業績予想についてご説明します。売上高及び各利益については先ほど伊藤がお伝えしたとおりです。

1株当たりの当期純利益は130億円をベースに、37円80銭となります。配当は当期純利益を受け、年間40円を予定しています。

決定ベースでの設備投資は、上期の主要施策でお伝えした水溶性ポバールフィルムのポーランドでの新工場建設、カルゴン・カーボンの新ライン増設などにより900億円を予定しています。

なお、受入ベースでは水溶性ポバールフィルムの新ライン増設、イソプレン、タイ新プラント建設などにより950億円を見込んでいます。減価償却費は35億円増の617億円、研究開発費は2億円減の210億円となる見込みです。

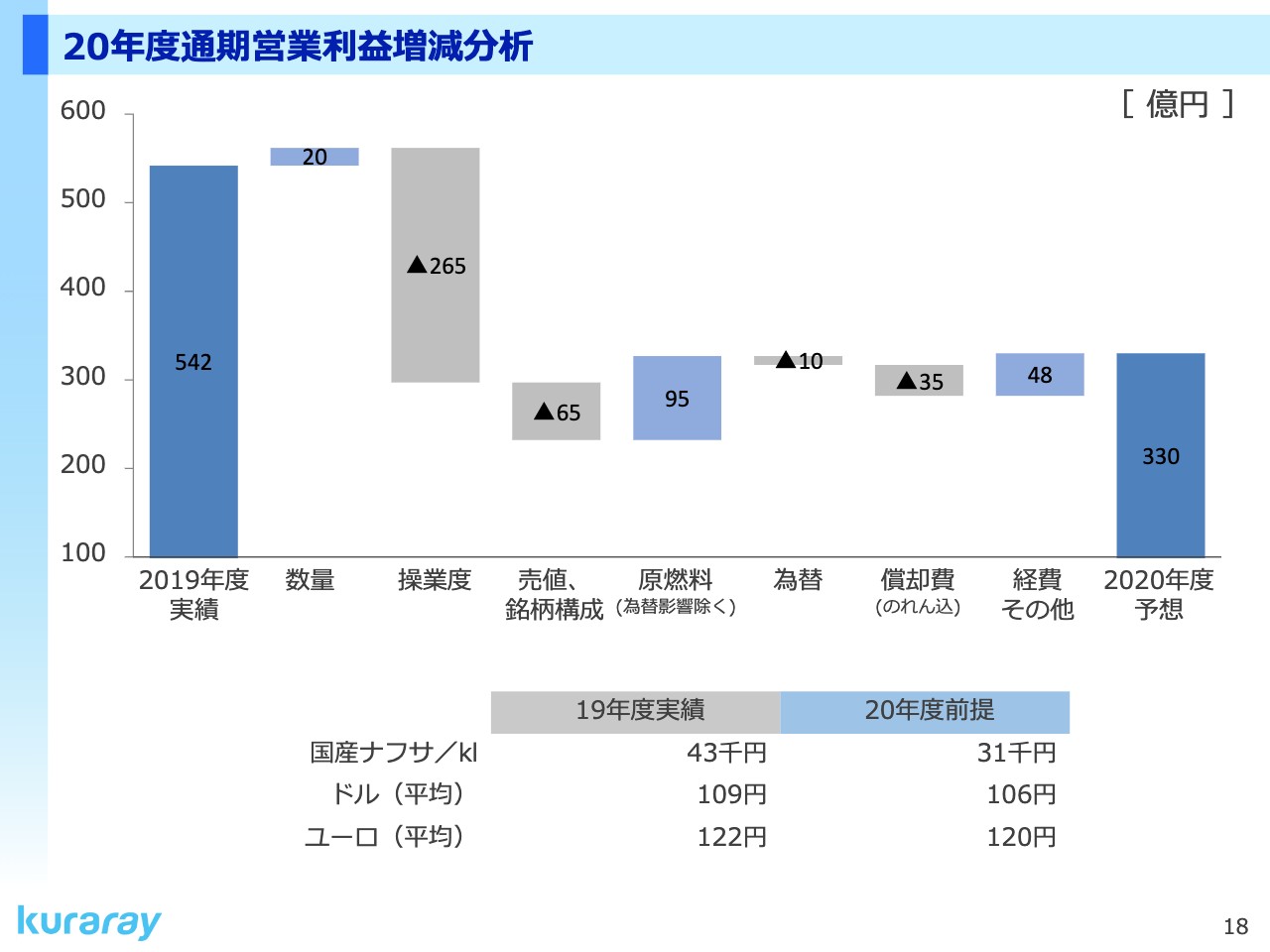

20年度通期営業利益増減分析

18ページ目をご覧ください。2020年度通年予想と2019年度実績の営業利益の差である212億円の減少要因をご説明します。数量は光学用ポバールフィルムと水溶性ポバールフィルムの設備増設により20億円の増益を見込んでいます。

操業度は上期、下期ともに多くの事業において販売量減少と、そちらに合わせた生産調整により操業度が悪化する影響で265億円の減益要因となる見込みです。

売値、銘柄構成及び原燃料ですが、原燃料価格の下落によって95億円の増益要因を見ていますが、売値、銘柄構成で65億円の減益影響を見込んでいます。為替はドル・ユーロともに円高に進み、10億円の減益要因となる見込みです。

償却費は光学用ポバールフィルムと水溶性ポバールフィルムの新ライン稼働などで増加し、35億円の減益となります。経費その他は不要不急の経費を先送りすることで48億円の増益を見込んでいます。

2020年度業績予想

19ページ目をご覧ください。ご参考として今回修正した2020年度の通期業績予想を2019年度実績と比較し、上下別に示しています。

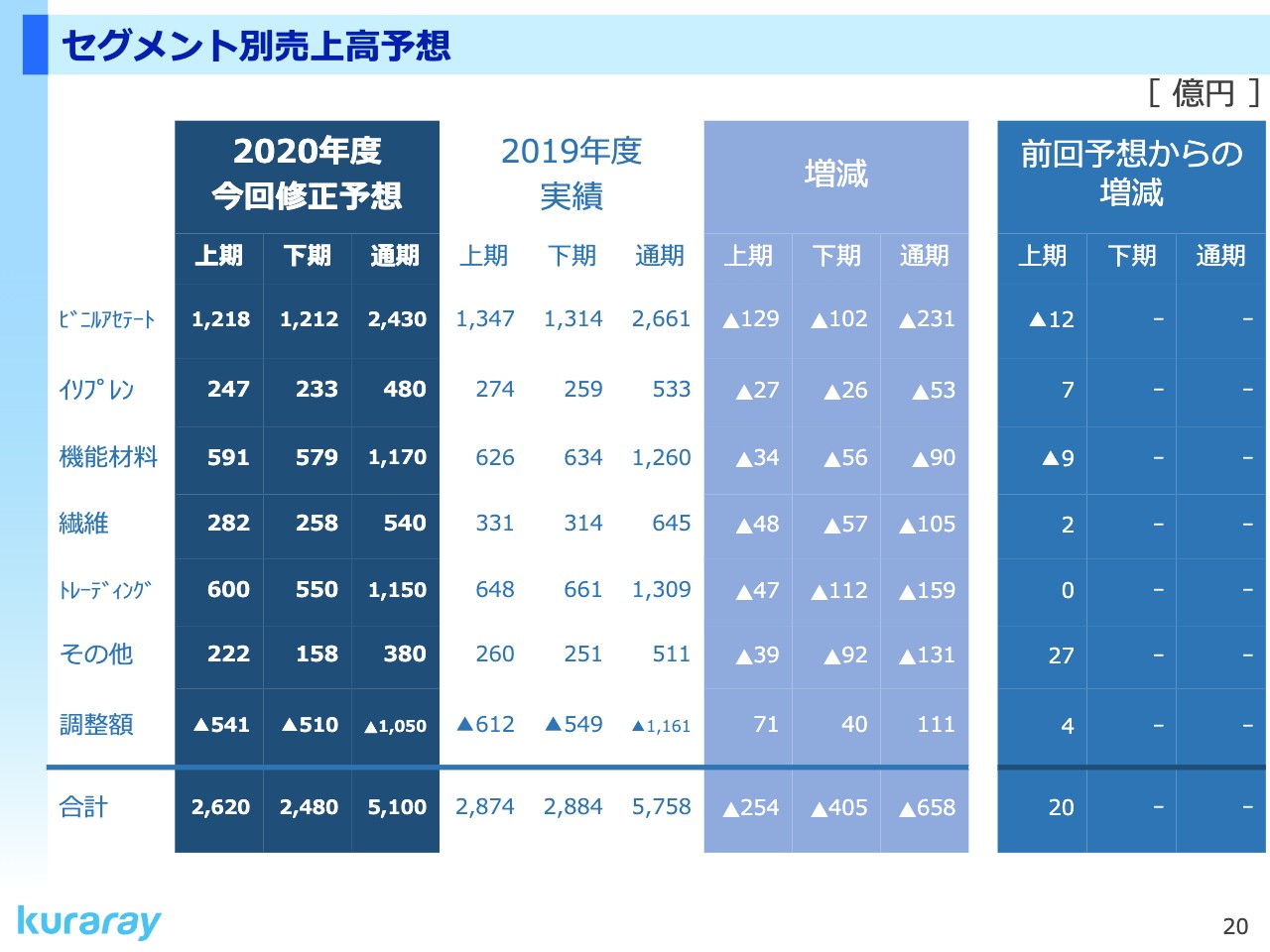

セグメント別売上高予想

20ページ目をご覧ください。ご参考としてセグメント別売上高の2020年度修正後予想を前年度との対比で示しています。

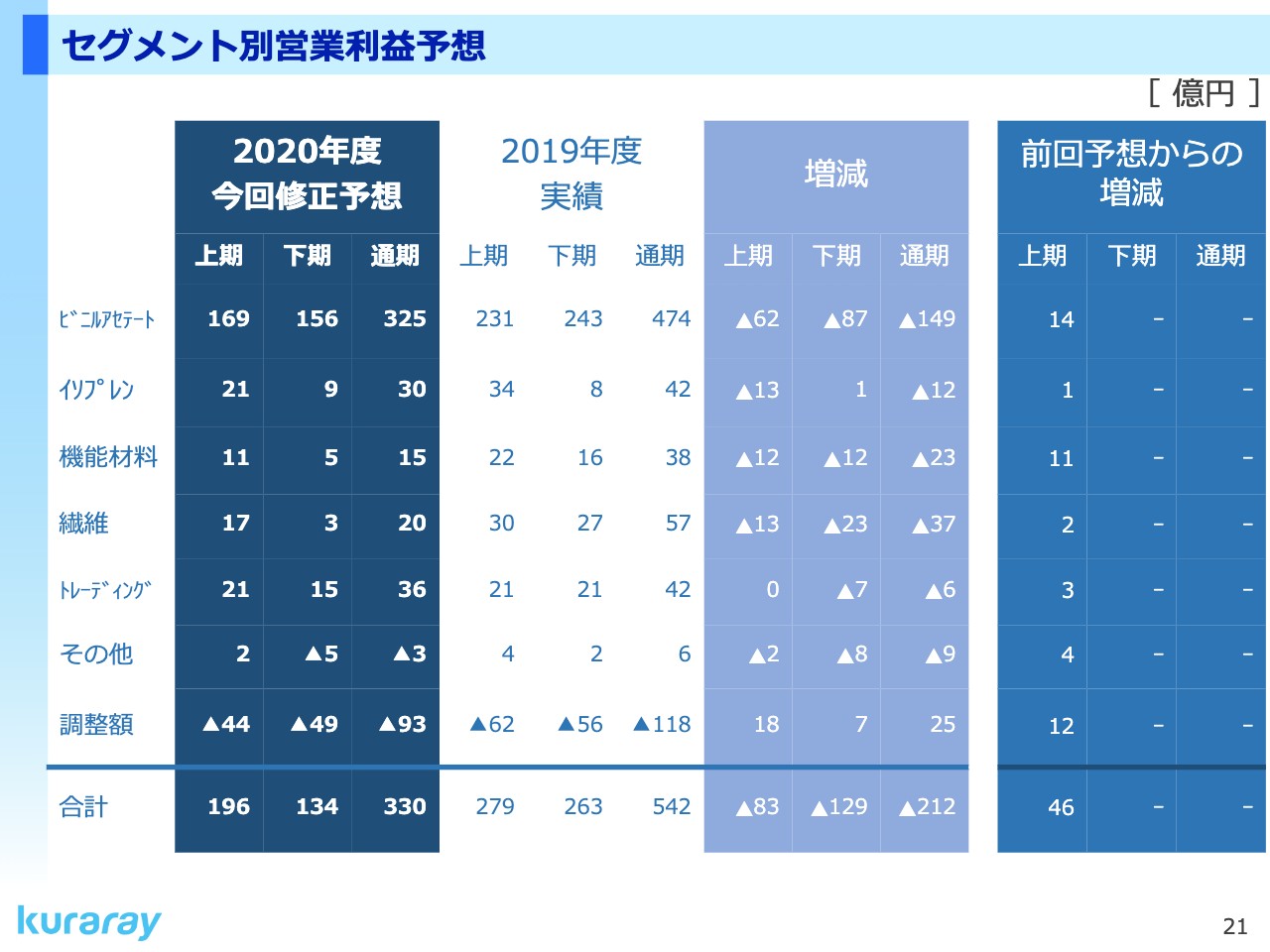

セグメント別営業利益予想

21ページ目をご覧ください。ご参考としてセグメント別営業利益の2020年度修正後予想を前年度との対比で示しています。以上でご説明を終わります。

新着ログ

「化学」のログ