日鉄ソリューションズ、前年の大型基盤案件と商号変更対応の反動減等で1Q売上高は前年比−119億円

Ⅰ‐1.2021年 3月期 第1四半期 連結決算業績

森田宏之氏(以下、森田):みなさまこんにちは、社長の森田です。本日はお忙しい中、当社の決算説明会にご出席いただきまして誠にありがとうございます。本日15時に発表した決算の内容についてご説明します。

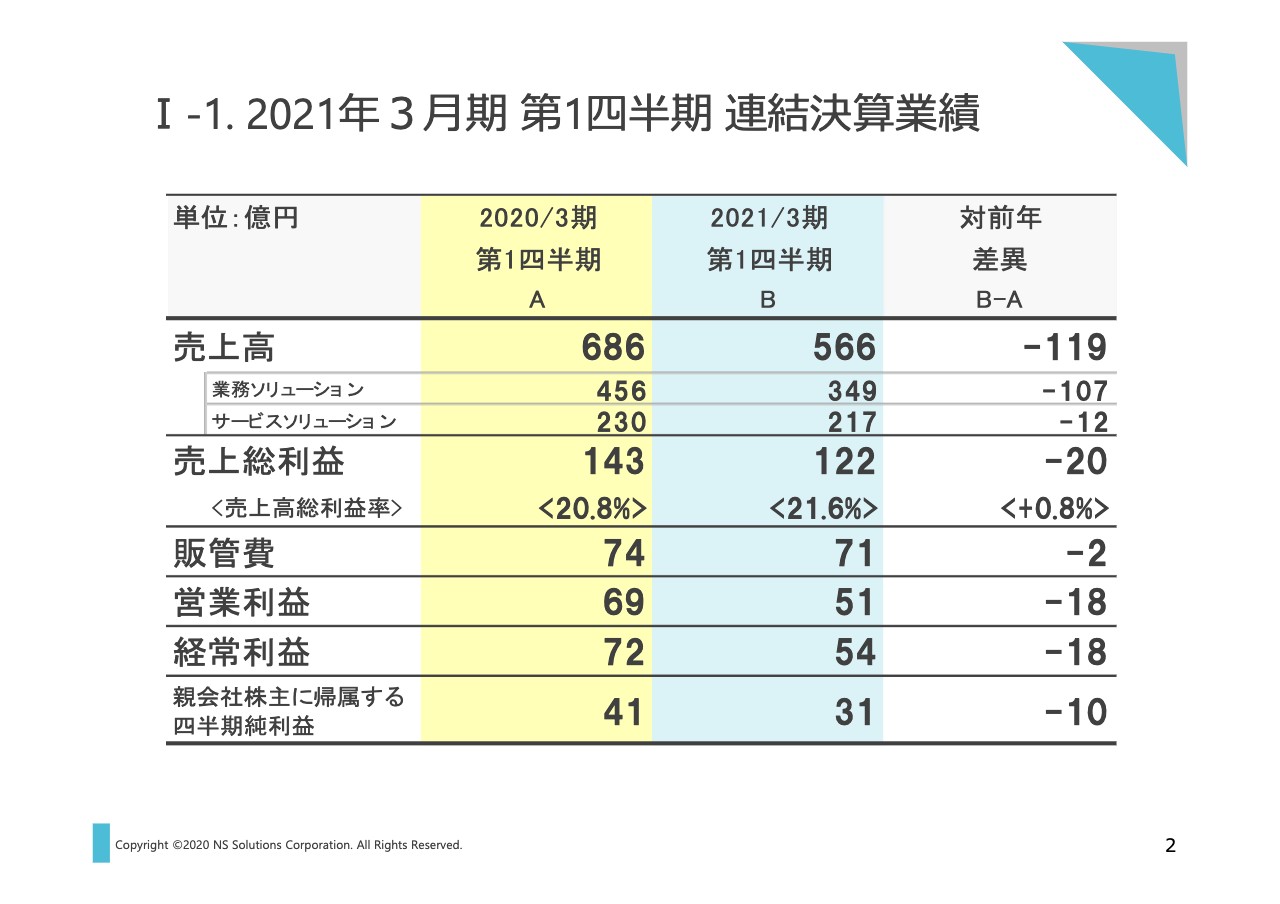

プレゼン資料の2ページをご覧ください。2021年3月期第1四半期の業績は連結売上高が566億円、営業利益が51億円となりました。新型コロナウイルスの感染拡大による経済活動の急速な減速の中で、当社は顧客のITプロジェクトの継続をテレワークなどにより全力で支えてきました。

第1四半期においては、前年同期の大型基板案件70億円と日本製鉄の商号変更対応等の反動減がありました。また、一部のプロジェクトで延伸、開始の遅れなどの新型コロナウイルスの影響がありましたが、限定的でした。

この結果、売上高は566億円と対前年同期でマイナス119億円となりました。売上総利益は売上高総利益率が21.6パーセントと対前年同期で0.8パーセント改善しましたが、減収の影響によりマイナス20億円減益の122億円となりました。

販管費は対前年同期でマイナス2億円の71億円となり、結果、営業利益は対前年同期でマイナス18億円減益の51億円、経常利益はマイナス18億円減益の54億円、当期純利益はマイナス10億円減益の31億円となりました。

Ⅰ‐2.2021年 3月期 第1四半期 サービス・顧客業種別売上高

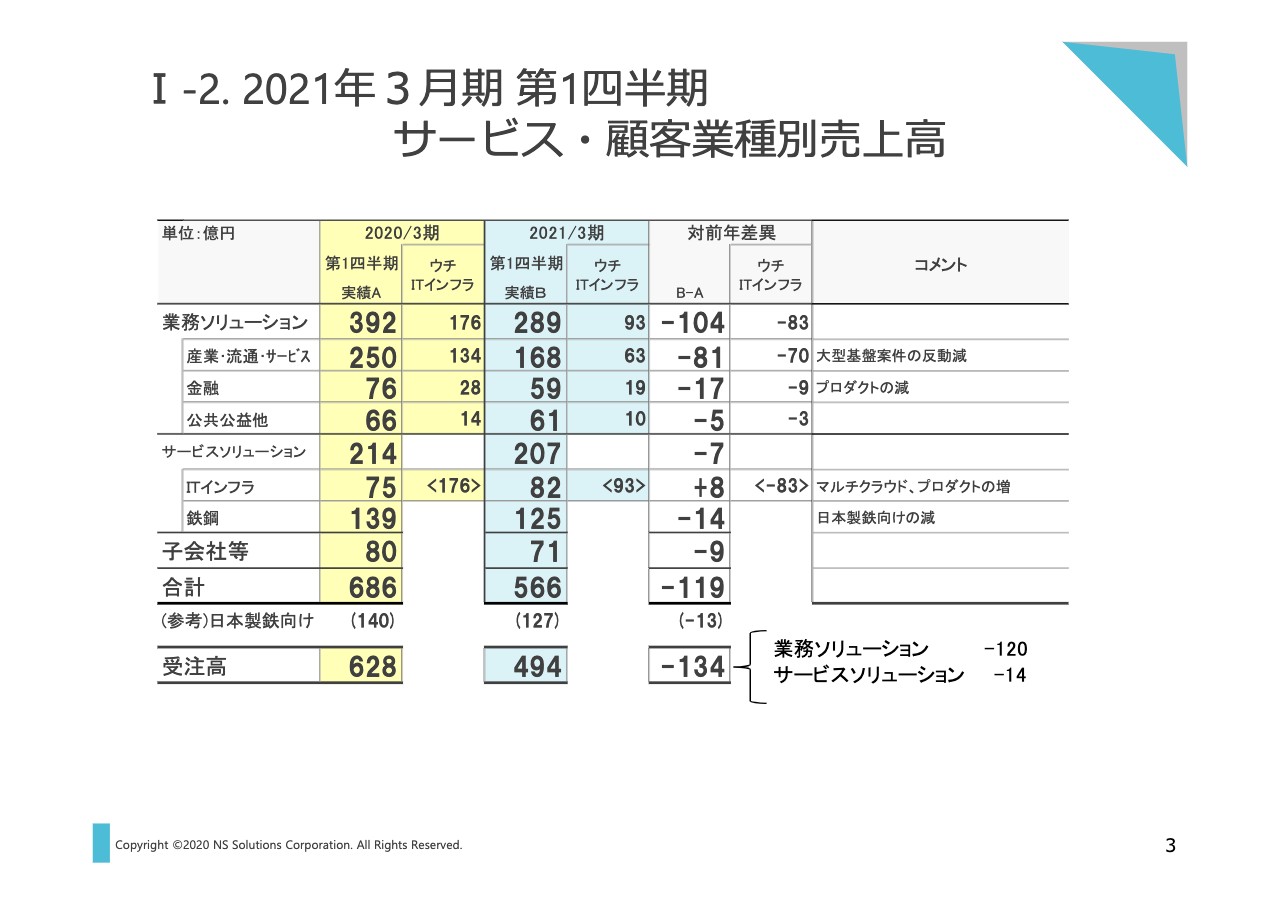

続いて売上高をサービス、顧客業種別にご説明します。スライドの表のB欄をご覧ください。業務ソリューションは289億円でマイナス104億円の減収です。内訳は産業流通サービスはネットサービス、小売、輸送が堅調でしたが、製造業の減および前年同期の大型基盤案件70億円の反動減があり、マイナス81億円の減収となりました。

金融はITプロダクトの減および期ズレがありマイナス17億円、公共公益他はマイナス5億円となりました。サービスソリューションは207億円でマイナス7億円の減収です。内訳は、ITインフラはマルチクラウド、ITプロダクトによりプラス8億円、鉄鋼は前年同期に日本製鉄の商号変更対応、製鉄所刷新案件等があったことによりマイナス14億円となりました。

受注高は494億円で、対前年同期でマイナス134億円減となりました。内訳は業務ソリューションでマイナス120億円のうち、産業流通サービスがマイナス85億円で、こちらは前年同期の大型基盤案件70億円の反動減によります。

金融は前年同水準、公共公益はマイナス35億円です。サービスソリューションはマイナス14億円で、そのうちITインフラは前年同水準、鉄鋼でマイナス5億円です。第1四半期の受注活動については顧客の経営環境悪化により案件化に時間を要し、また新規案件の活動に制約を受け、全般的に厳しい状況でした。

Ⅰ‐3.2021年 3月期 第1四半期 連結営業利益分析

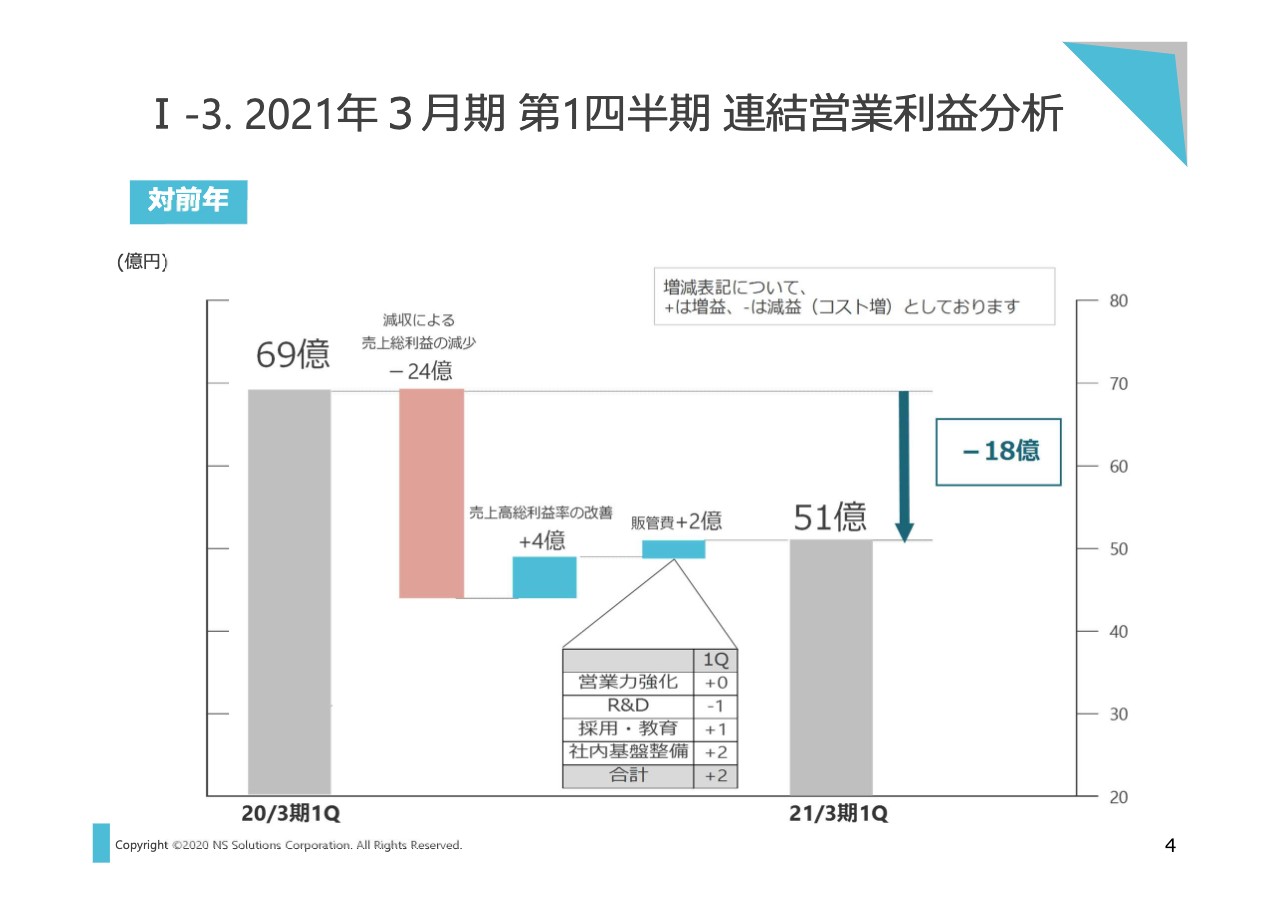

連結営業利益の対前年同期分析です。営業利益は前年同期の69億円からマイナス18億円減益の51億円となりました。売上総利益はマイナス119億円の減収による売上総利益額減がマイナス24億円、売上高総利益率は21.6パーセントと0.8パーセント改善し、プラス4億円です。

この結果、売上総利益はマイナス20億円となりました。販管費は2億円減で、研究開発費が増となりましたが、採用教育、社内基盤整備が減となりました。この結果、営業利益はマイナス18億円減益の51億円となりました。

Ⅱ−1.2021年3月期 上期連結業績見通し|四半期別

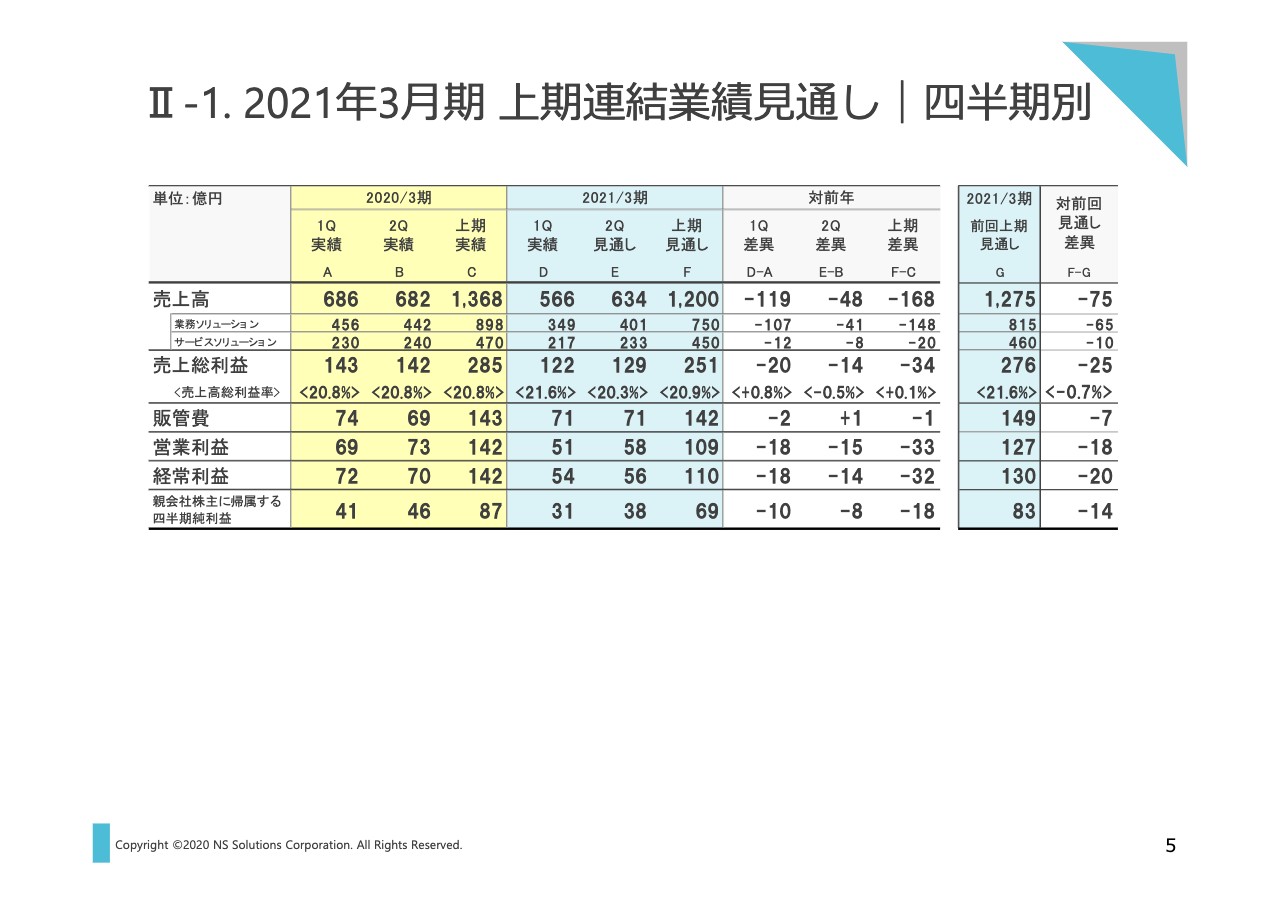

2021年3月期上期の業績見通しです。スライドの表のF欄をご覧ください。売上高は前年度に対しマイナス168億円減収の1,200億円、売上総利益はマイナス34億円減益の251億円、売上高総利益率は20.9パーセントの見通しです。

販管費は1億円減の142億円、営業利益はマイナス33億円減益の109億円、経常利益はマイナス32億円減益の110億円とします。前回見通しのG欄ですが、こちらに対しては売上高でマイナス75億円、営業利益でマイナス18億円です。

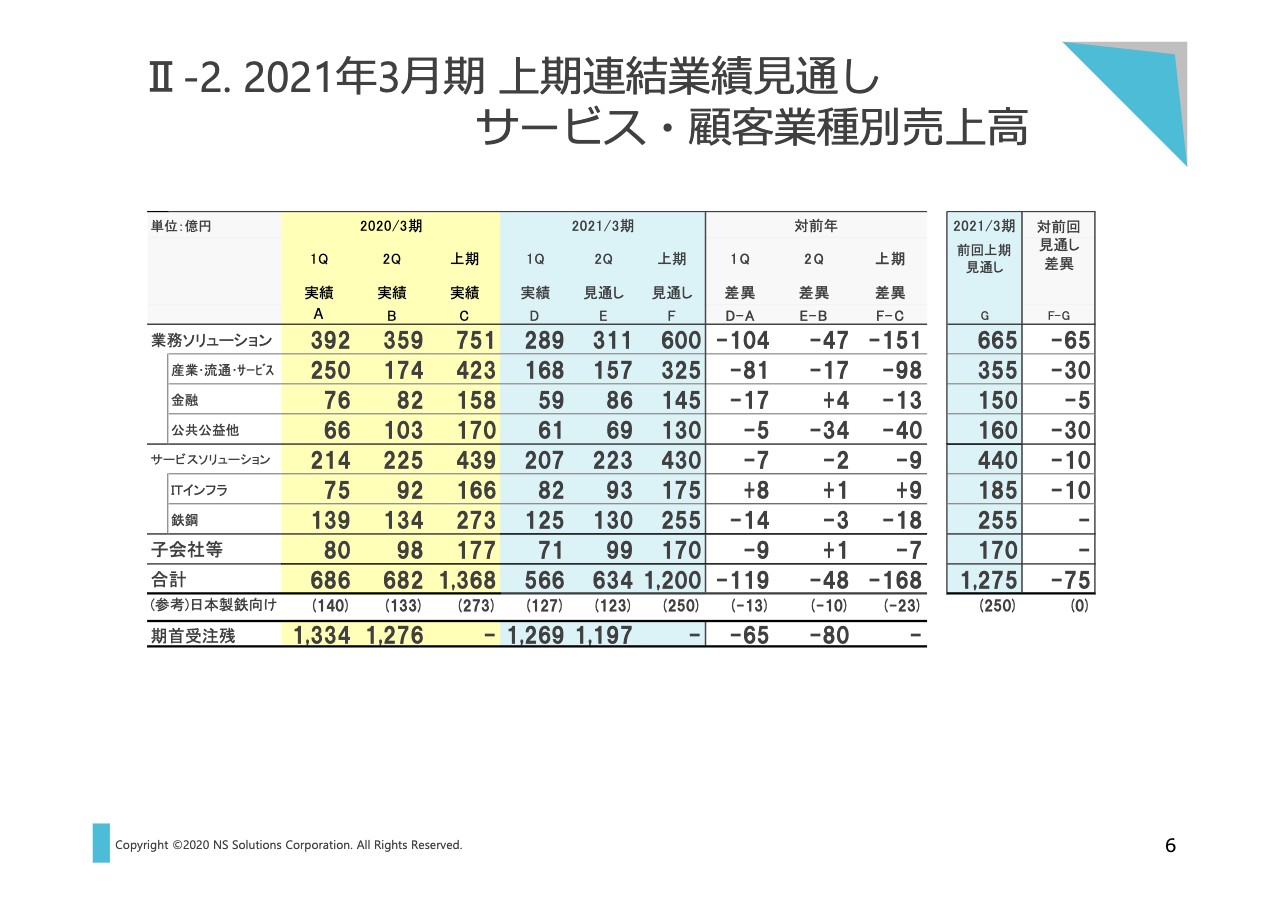

Ⅱ‐2.2021年3月期 上期連結業績見通し サービス・顧客業種別売上高

上期見通しのサービス、顧客業種別売上高です。第2四半期のE欄を中心にご説明します。売上高は634億円で、対前年同期でマイナス48億円です。産業流通サービスはとくに製造業を中心に顧客のIT投資環境が厳しく、マイナス17億円です。金融はプラス4億円、公共公益他は前年同期の官公庁向け中規模案件の積み上がり、およびテレコムのITプロダクトの反動減により今期はマイナス34億円です。

ITインフラはプラス1億円、鉄鋼はマイナス3億円です。前回上期見通しのG欄ですが、こちらに対してはマイナス75億円です。内訳は、製造業を中心とした顧客のIT投資の厳しさを反映し、産業流通サービスでマイナス30億円、公共公益他がマイナス30億円で、第1四半期での受注活動の状況を反映しました。

期首受注残は、1,197億円と前年同期に対しマイナス80億円となりました。期首受注残の内から第2四半期の売上高の約70パーセントを売り上げる見通しで、上期よりの第2四半期受注、第2四半期売上は前年同水準です。足元では新型コロナウイルス感染拡大の状況下における新たなITニーズもあり、上期目標の達成に向けて受注、売上の積み上げを着実に図っていきます。

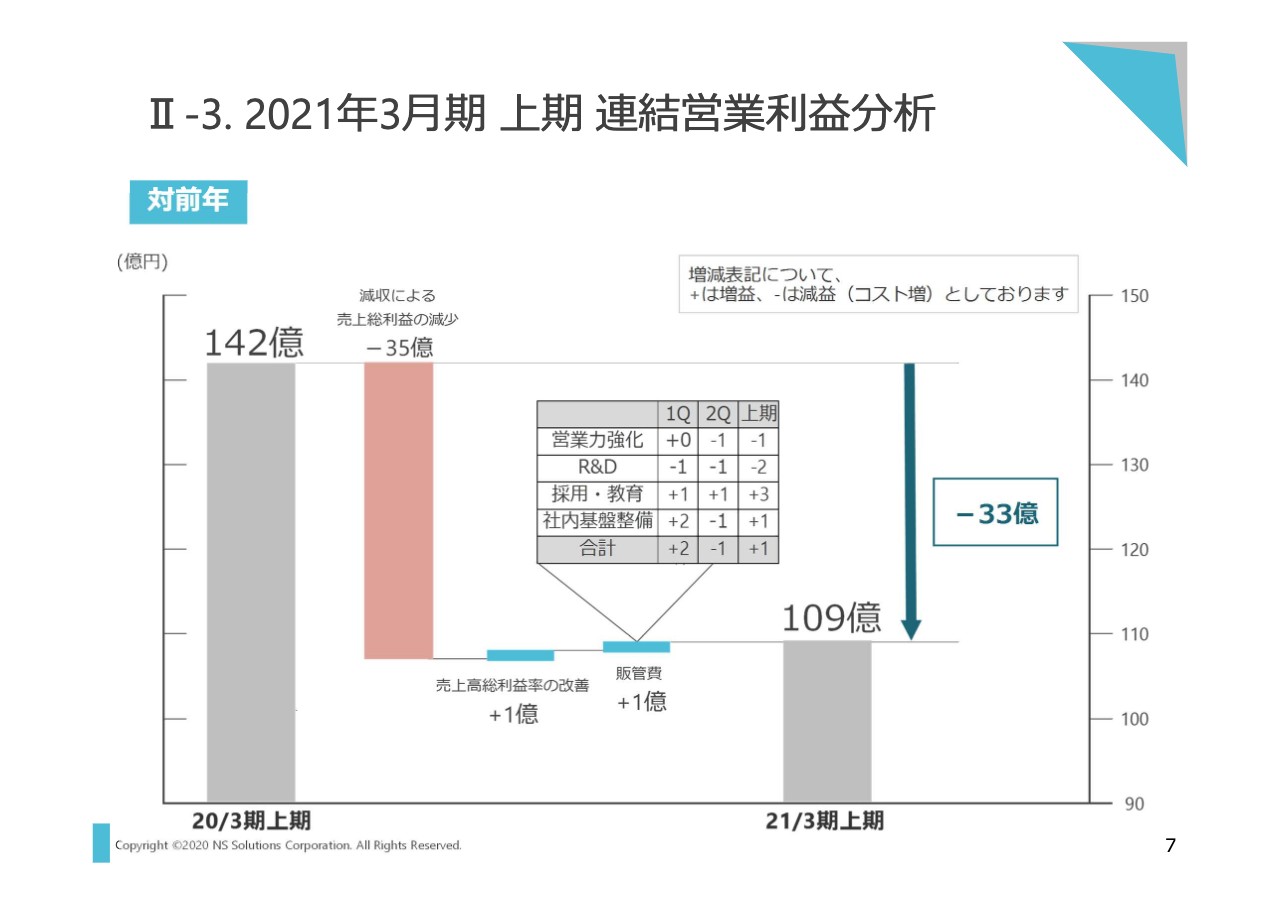

Ⅱ‐3.2021年3月期 上期 連結営業利益分析

7ページは連結営業利益の対前年同期分析です。営業利益は前年同期の142億円からマイナス33億円減益の109億円です。売上総利益はマイナス168億円の減収による売上総利益額減がマイナス35億円です。

売上高総利益率は20.9パーセントでプラス1億円でした。この結果、売上総利益としてはマイナス34億円です。販管費は1億円減で、営業力強化、研究開発費は増として採用教育、社内基盤整備は減を見込んでいます。この結果、営業利益はマイナス33億円減益の109億円です。

Ⅱ‐4.2021年3月期 連結業績見通し

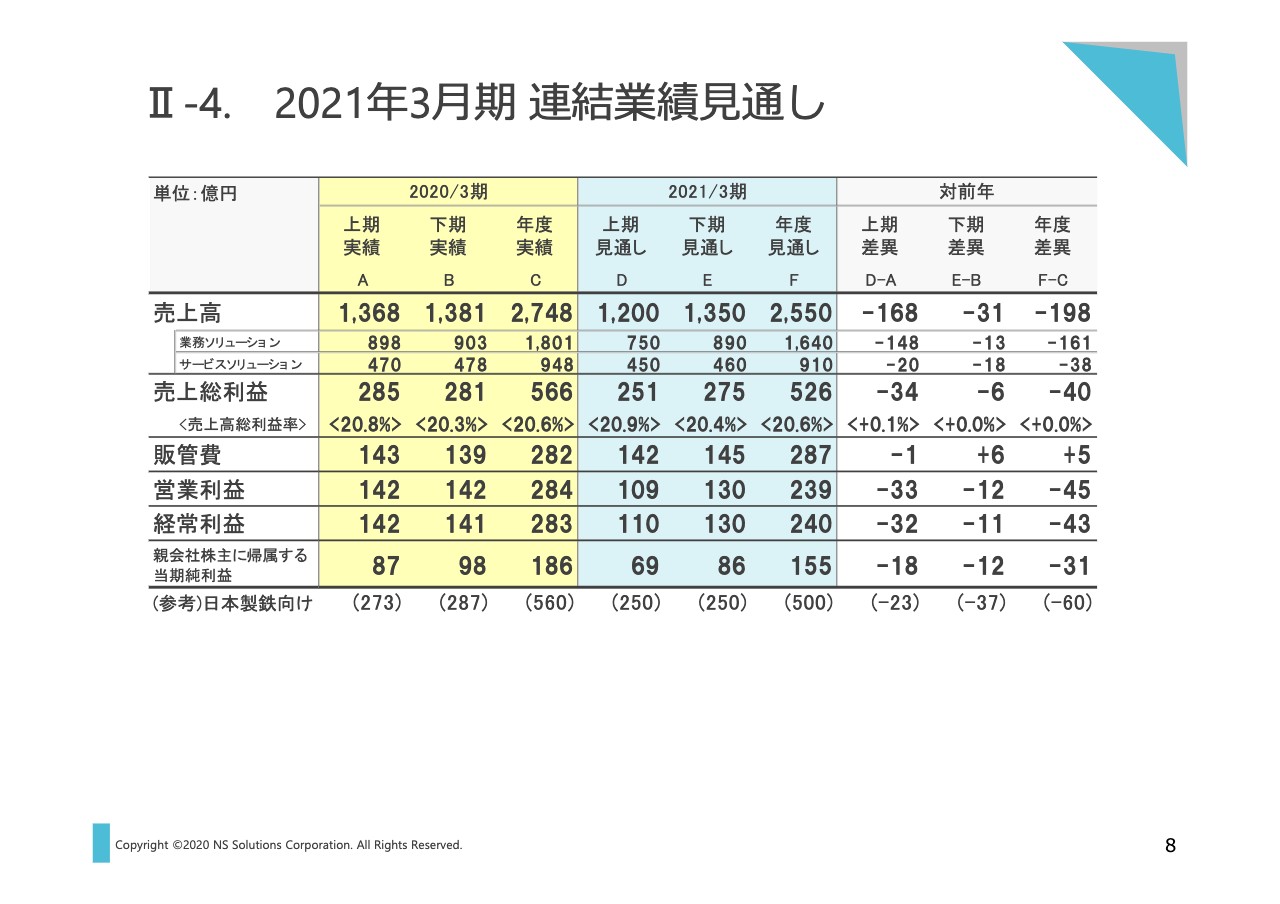

8ページで2021年3月期通期の業績見通しをご説明します。世界的な新型コロナウイルスの感染拡大は未だその収束の見通しが立っていません。経済活動は急速に落ち込み、今年度の経済活動水準は非常に厳しい見通しです。

一方で、激変する社会にあって顧客のビジネス変革へのニーズは一層高まり、そのスピードを加速することが求められます。本日は先行きの不確実性が高い状況ではありますが、上期の進捗状況を踏まえて現時点での見通しをご説明します。

2021年3月期通期の業績見通しのF欄ですが、売上高は前年度に対しマイナス198億円減収の2,550億円、売上総利益は526億円、販管費は287億円、営業利益は239億円、経常利益は240億円、当期純利益は155億円とします。下期のE欄ついては売上高が1,350億円、営業利益は130億円とします。

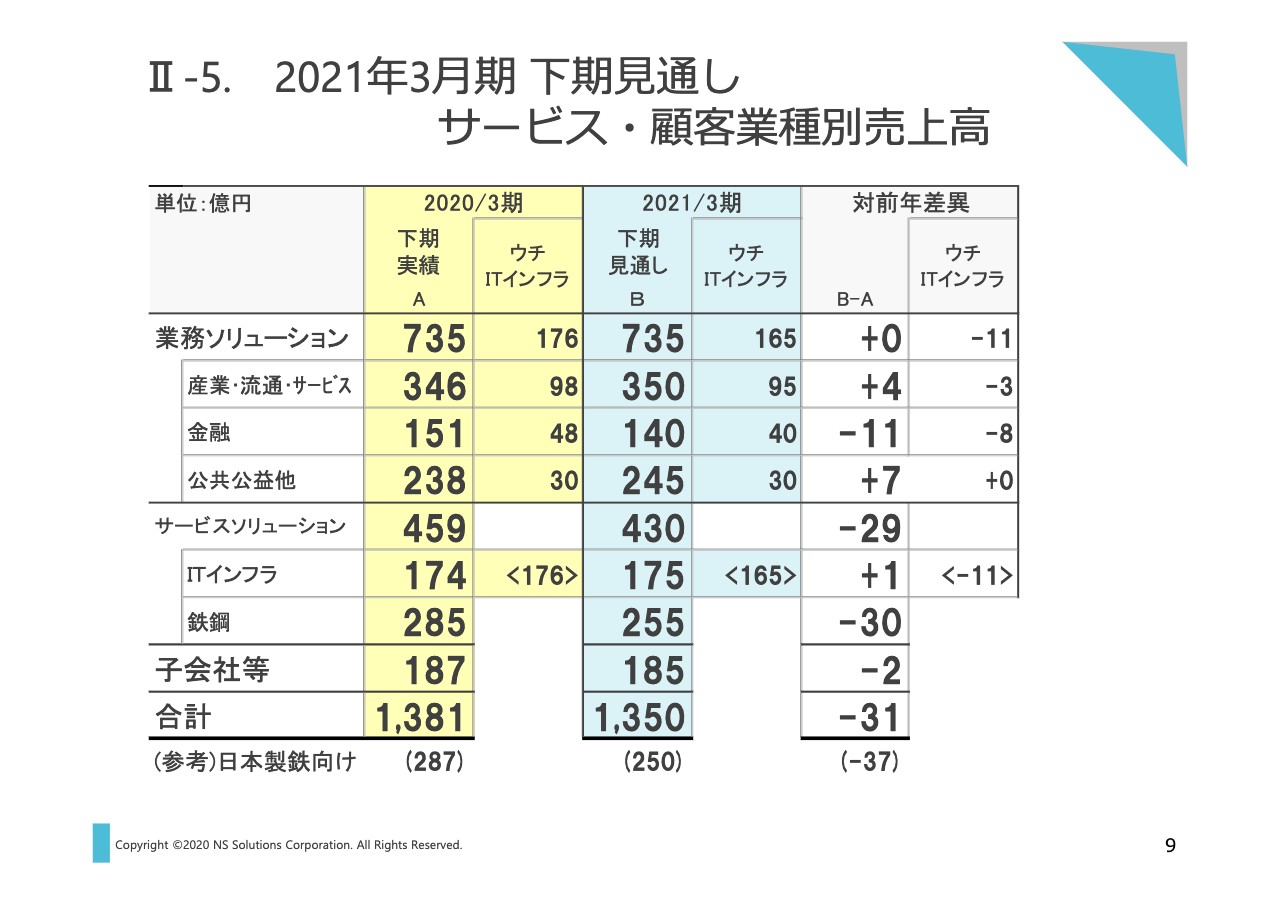

Ⅱ‐5.2021年3月期 下期見通し サービス・顧客業種別売上高

9ページは下期見通しのサービス、顧客業種別売上高です。B欄をご覧ください。売上高は1,350億円で、対前年同期でマイナス31億円の減収です。製鉄業を取り巻く厳しい経営環境を背景に日本製鉄のシステム投資は抑制傾向であり、鉄鋼は下期で対前年度マイナス30億円の見通しです。

金融は底堅いものの、足元の状況を踏まえた見通しとしました。鉄鋼、金融を除いて、下期は前年下期の水準を確保する計画です。当社は新型コロナウイルス感染拡大の状況下における顧客のデジタル変革、DXのニーズを確実に捉え、顧客にとってかけがえのないDXパートナーとなるべく全力で取り組んでいきます。

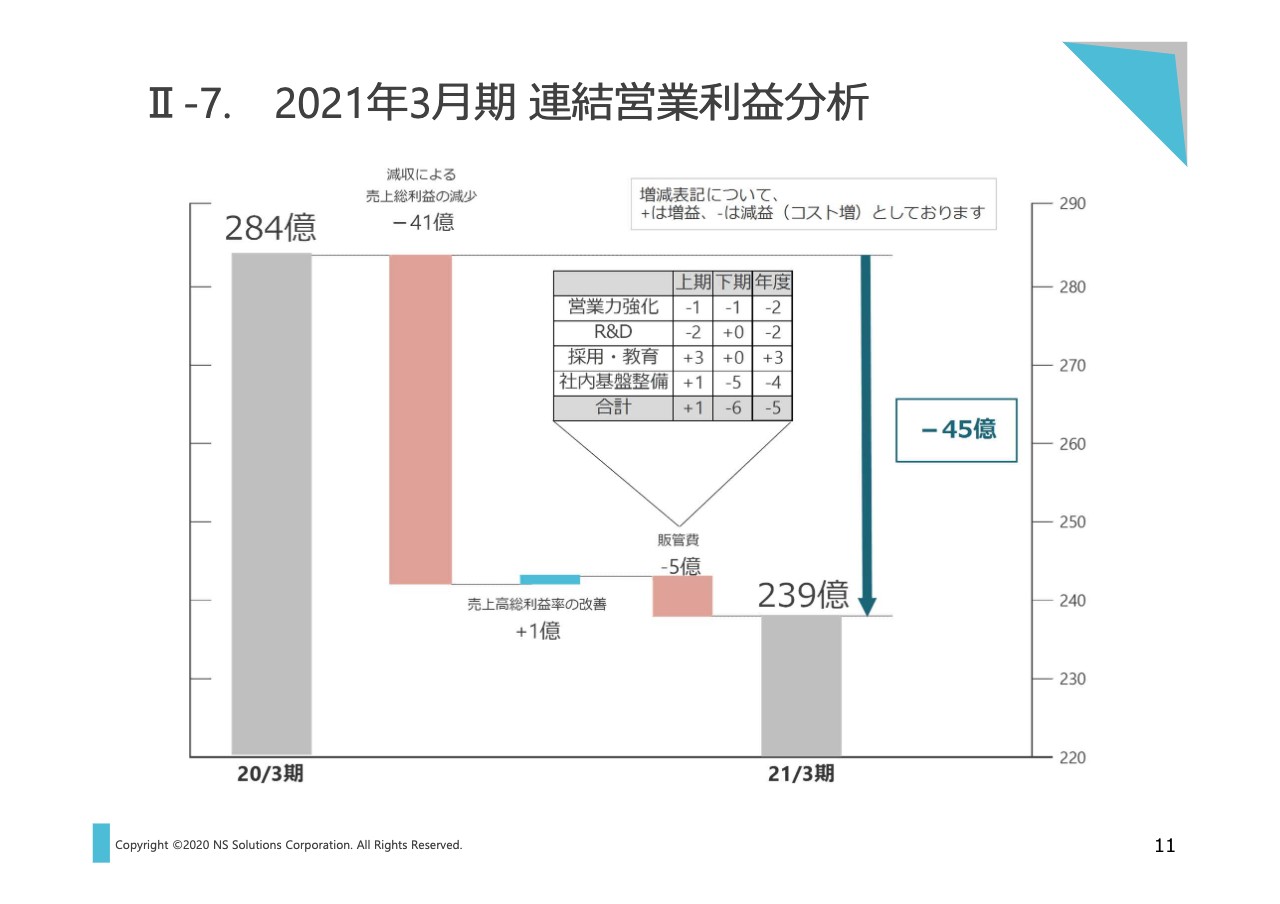

Ⅱ‐7.2021年3月期 連結営業利益分析

11ページは2021年3月期の連結営業利益の対前年度分析です。営業利益は前年度の284億円からマイナス45億円減益の239億円です。売上総利益はマイナス198億円の減収による売上総利益の減がマイナス41億円でした。

売上高総利益率は前年と同水準の20.6パーセントです。この結果、売上総利益はマイナス40億円です。販管費は5億円の増で、内訳は営業力強化、研究開発、社内基盤整備で増とし、採用教育は減を見込みます。この結果、営業利益は対前年度マイナス45億円の減益で239億円です。

Ⅱ‐8.配当方針

配当方針をご説明します。配当については、連結業績に応じた利益還元を重視し、連結配当性向30パーセントを目安としています。中間配当は上期の連結業績見通しに基づき、1株当たり25円を予定します。なお、期末配当については引き続き未定とします。ご説明は以上となります。

質疑応答:第2四半期の売上高について

司会者:それ

新着ログ

「情報・通信業」のログ