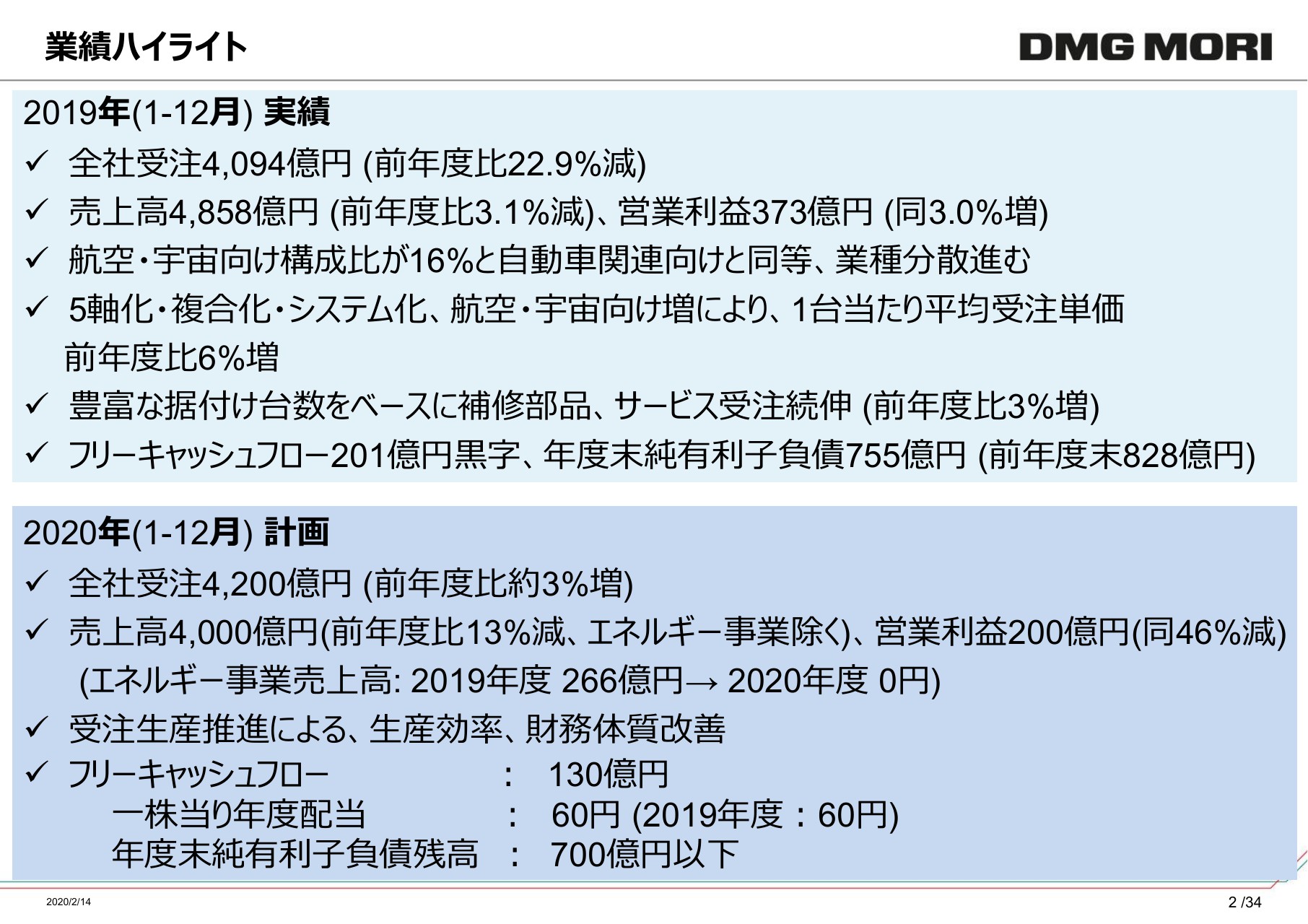

DMG森精機、通期の全社受注は前年比22.9%減も、粗利改善等により営業益は微増で着地

業績ハイライト

森雅彦氏:DMG森精機の森でございます。本日は、大変お忙しいところお集まりいただきまして、ありがとうございます。それでは、決算を説明させていただきます。本日は、決算の概要、事業環境、重点施策の順に説明させていただきます。

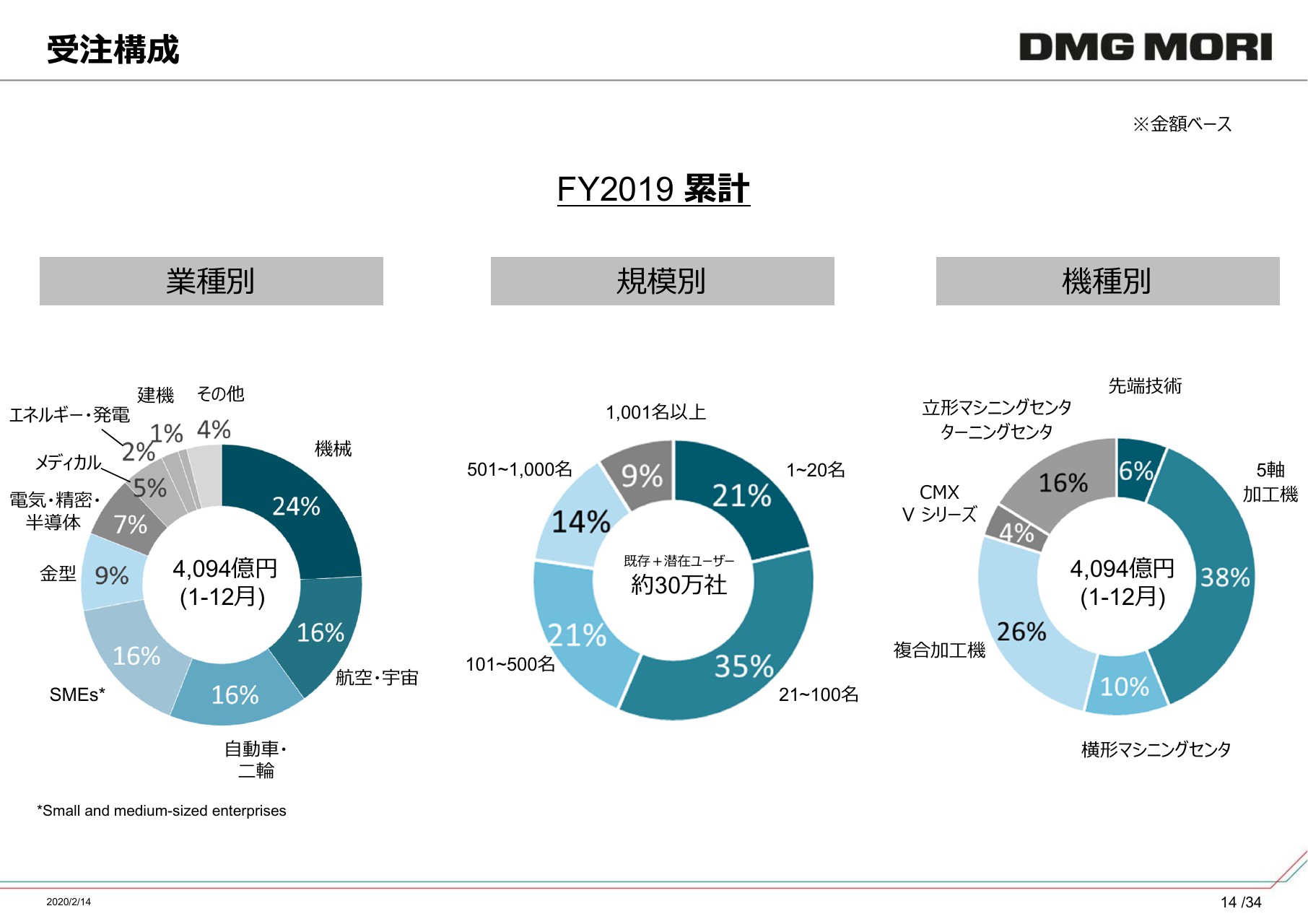

昨年度(2019年度)1年間の受注は4,094億円で、前年度比で22.9パーセント減となりました。売上高は4,858億円で、前年度比で3.1パーセントしか減りませんでした。これは、比較的納期の長い案件がありまして、これが景気の波のブリッジになったことによるものです。営業利益は、個々のプロジェクトものがだいぶ増えてきていますので、こういった案件管理をしまして、去年よりも少し増やすことができました。

また、航空・宇宙向けの構成比が16パーセントとなりました。自動車は、従来は25~26パーセントでしたが、現在は16パーセントと落ち込んでいます。自動車関係は、もう少し投資の方向性が落ち着くまで、案件はトヨタ自動車さんなど一部の限られたところだけになるかと思いますが、おかげさまで私どもはジェットエンジンが大変強く、ランディングギアも大変強いので、その方面での受注の分散化が進みました。

現在は、20年以上前の機械の設備更新が非常に進んでいます。20年前というと、立形のマシニングセンタや旋盤など、シンプルな機能のものがありましたが、(現在では)それらがすべて5軸化・複合化されています。したがって、他社機からの乗り換えが大変進んでいます。

また、20年前にはあった会社が、現在はすでになくなっているということが、とくに米国や欧州においてたくさんありますので、そういった会社の置き換え需要がありますし、自動化機能が付くことで単価が上がってきています。

私どもの製品についても、前世代の機械が30万台動いており、これに対する補修部品やサービスの受注が伸びています。全世界でサービスマンも増やしていまして、昨年は連結ベースで100名ほどのサービスマンを増やしました。今年も、社内での育成と通年採用でサービスマンを増やして、一人ひとりの売上が千数百万円になりますので、この部分で受注増を図っていきたい、お客さまへのサービスの手厚さをさらに増していきたいと考えています。

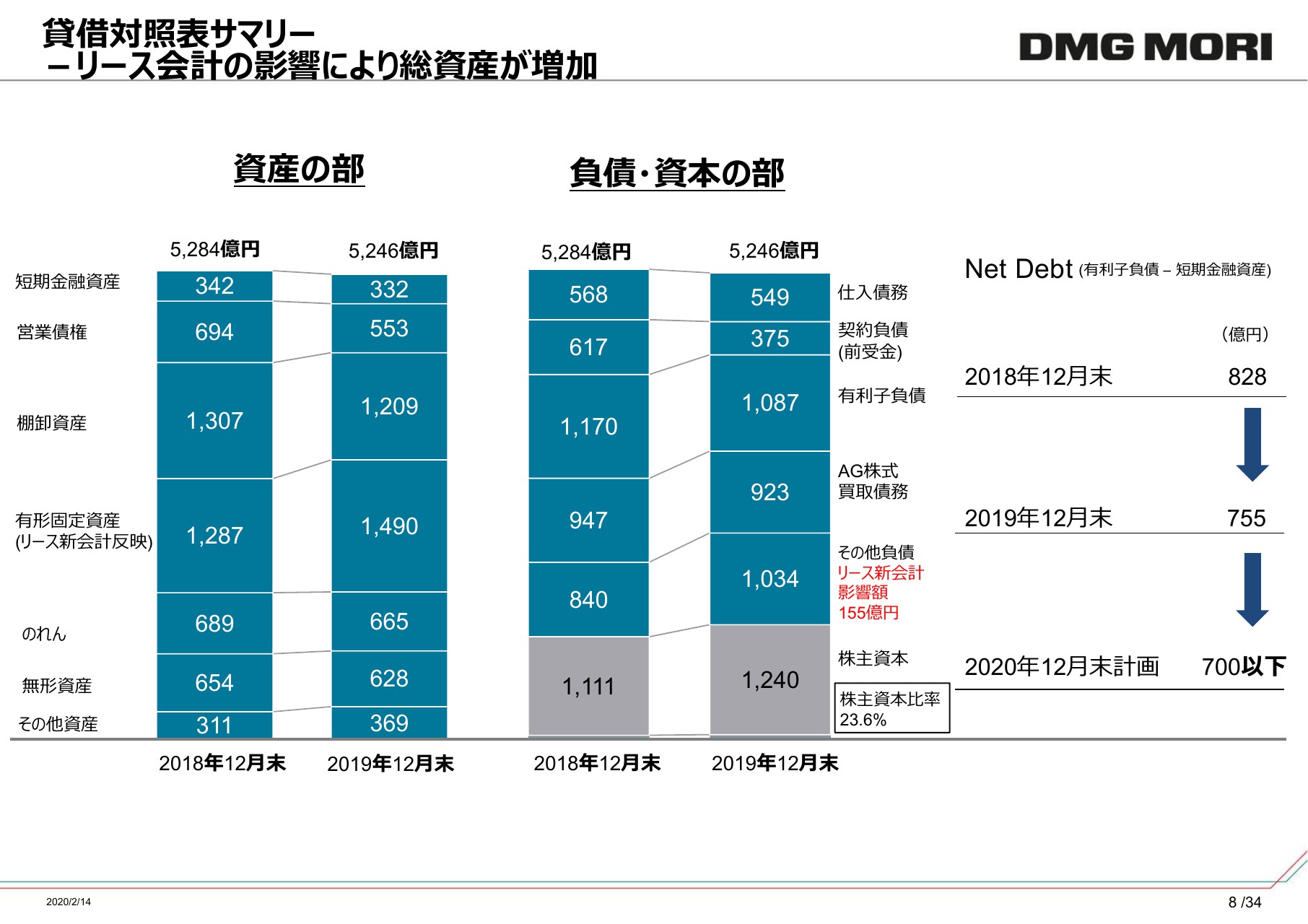

フリーキャッシュフローは201億円の黒字となりました。年度末の有利子負債は着実に減ってきていまして、755億円となっています。本当は2021年の終わりには負債ゼロにしたかったのですが、今回の景気の下降局面で少し延びまして、2022~2023年頃には負債ゼロにもっていくことができるのではないかと考えています。

今年(2020年度)の計画は、全社受注で4,200億円です。2019年度は4,094億円と(前年度比で)下がってしまいましたが、(2019年度の)第4四半期が底であることを確認できています。現在、ドイツのフロンテンでオープンハウスをやっているのですが、お客さまのプロジェクトもだんだん出てきていまして、今年は少し回復すると考えています。

予想は、(売上高)4,000億円と(営業利益)200億円ということで、キリのいい数字にしています。あまり日々の株価に一喜一憂すべきではないのですが、本日の株価を見てみますと、(2019年度は)過去最高の営業利益を出しているのですが、みなさんがおそらくこの4,000億円と200億円にびっくりして、(株価が)多少下がっていると思います。

ただ、私は大変自信を持っています。私どもの中国依存度は大変低く、10パーセント切っていますし、日本に比べると米州と欧州の状況がいいので、この数字は確実に実施するという見込みです。全世界でうまく営業のバランスが取れているので、こういうことができます。それから、生産効率をさらに改善していこうということで、後ほど一部お見せしますが、フリーキャッシュフローは最低130億円で、配当は維持することにしています。

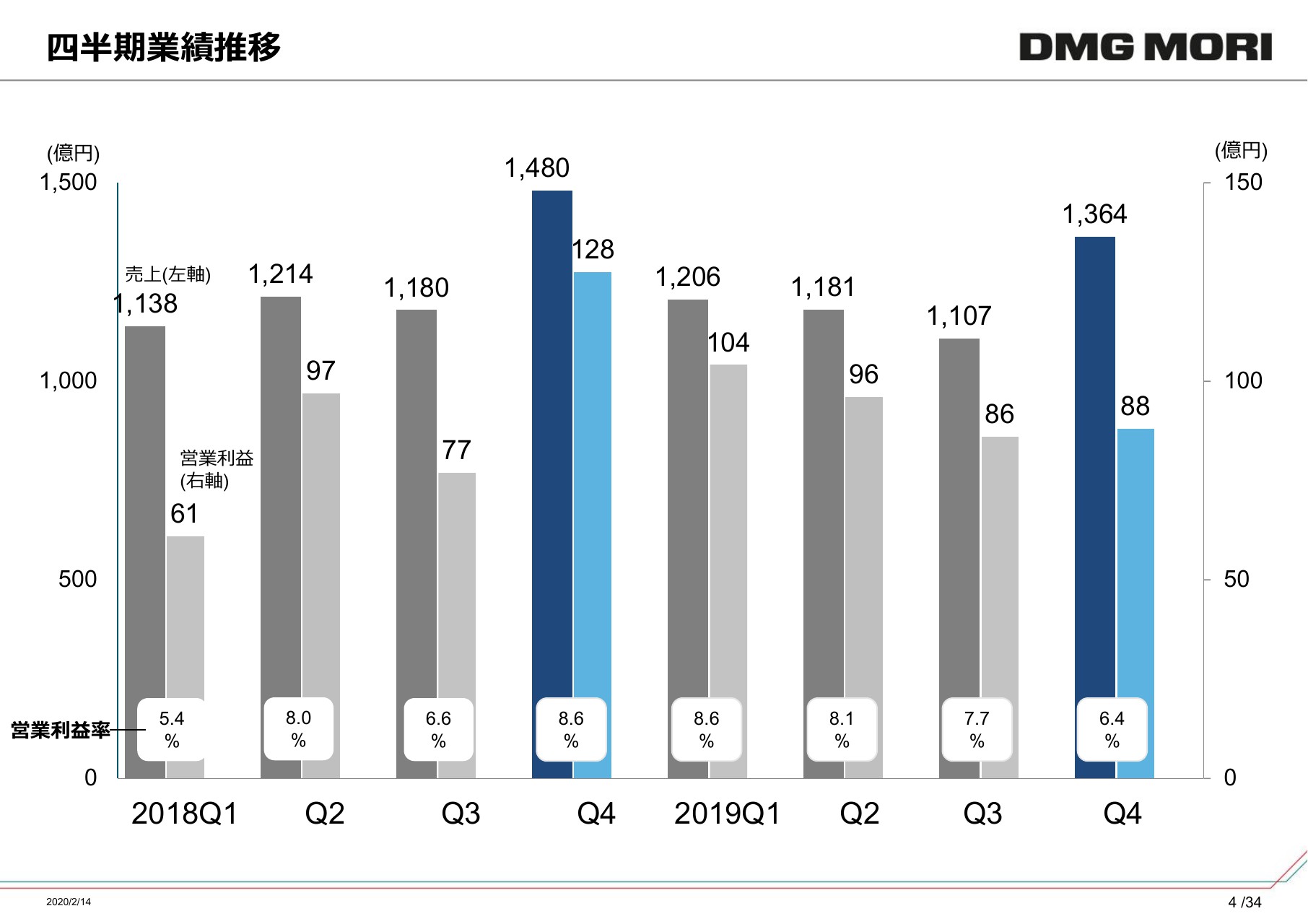

四半期業績推移

四半期の業績推移です。2018年度の第4四半期に比べて、今年は営業利益率が少し下がりましたが、これは、為替の条件が違うこと、受注が下がってきていること、そして在庫を徹底的に減らしましたので、そのあたりの利益の消去が発生したことにより、このような数字になっています。

次の回復局面において、また5,000億、6,000億円を目指す際には、確実に10パーセント以上の営業利益率が出せる体制を作りつつ、取り組めるようになってきたかなという感触を持っています。

2019年度実績 営業利益増減分析 ‐2018年度 VS 2019年度

こちらがウォーターフォールチャートです。昨年の営業利益と比べると、値引率の低減や、個々の案件の厳密な売買台帳による利益計算により、粗利改善でプラス45億円。

そして、もうみんな忘れてしまったことですが、2018年度の第1四半期、第2四半期は、「リニアガイドがない」ということで大変混乱していました。こういったサプライチェーンの改善が2019年度に済みました。

業務効率改善もありましたが、数量が減ってきたことと、為替が円高になってきたことで、最終的にはこのような結果になっています。

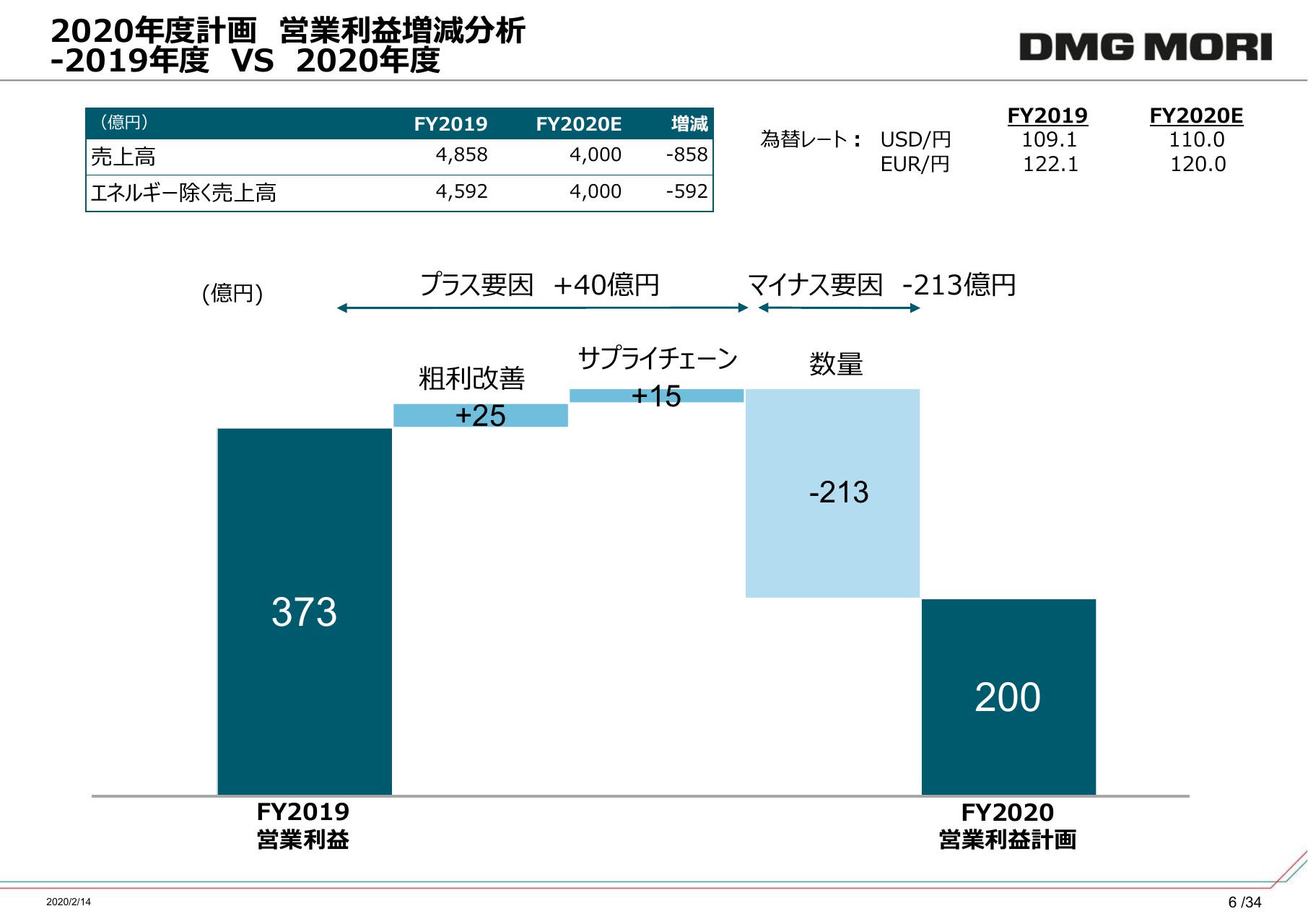

2020年度計画 営業利益増減分析 -2019年度 VS 2020年度

2020年度については、粗利益の改善は相変わらず続けていますし、サプライチェーン全体も見直しを図り、改善しますが、いかんせん、現時点の見立てでは数量が大変減っています。

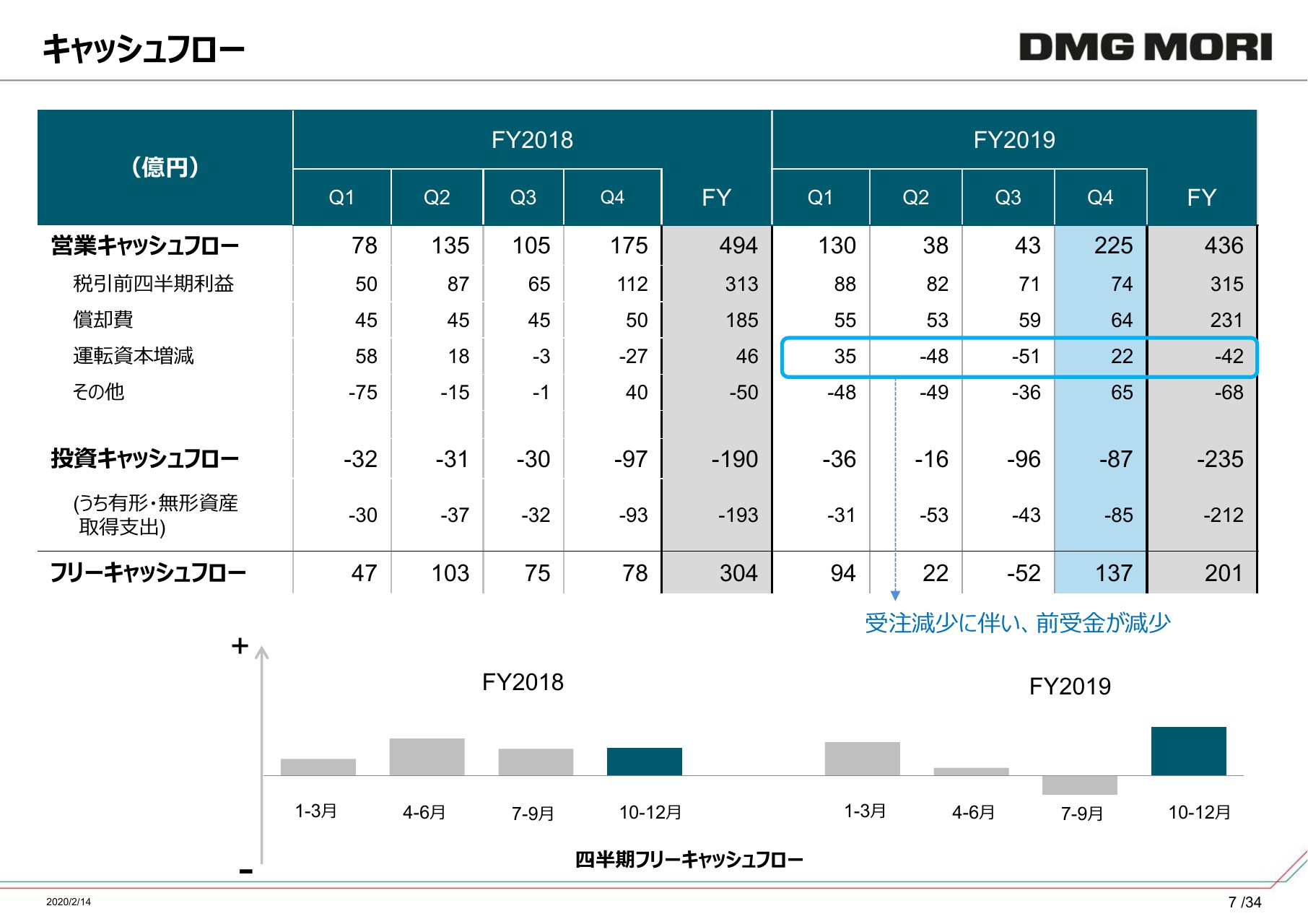

キャッシュフロー

キャッシュフローです。営業キャッシュフローは436億円となっていますが、投資を行っています。生産系の投資、それから全体のSAP等のERP系の投資等を行っていまして、その部分がかなり出ています。

貸借対照表サマリー -リース会計の影響により総資産が増加

貸借対照表です。今年(2019年)から、IFRSで新リース会計基準が適用されていますし、この中には未消化の有給休暇等の労働債務もちゃんと16億円ほど計上されていますので、非常に厳しい内容になっていると私は思います。したがいまして、株主資本比率も着実に増えてきて、23.6パーセントとなっています。

IFRS上で計上しているAG社の買取株式923億円については、私どもはAG社の株の上場を今後もフランクフルトで維持していきます。ほとんどの投資家のみなさんは、一般株主のみなさんも、彼らのいまの42~43ユーロの株価に対して1ユーロ強の配当をしていますので、その利率から考えると、「これを買い取ってくれ」という株主のみなさんは、大変少ないわけであります。

また、一部の少数株主のみなさんが、「価格をもう少し上げる」「下げる」といった話でいま訴訟されていますが、これはドイツのフェアな環境でのことで、あと1~2年すれば結果が出ますので、このあたりについても処理ができて、さらに現実に近い、本当のバランスシートになっていくんじゃないかと考えています。

いずれにせよ強調したいのは、IFRSではこういったこともきちんと表示されてやっていますので、私どもの数字は、株主資本比率はやや低めに出ていますが、日本的な基準でいけば30数パーセントになっているということであります。

配当政策

配当政策については、いまの状況でも60円の配当を安定して続けていきたいと考えています。

地域別受注構成 (連結受注)

次に、事業環境です。地域別の受注の構成はこちらのスライドのようになっています。

我々のお客さまには、中小企業が多いのですが、現在、プロジェクトはあるけれども買い控えているのが、日本とドイツです。このように2018年度第1四半期がピークでしたが、ピークと比べると、ドイツも日本も絶対量として半分くらいになっています。ヨーロッパも減っていますが、ドイツ以外のヨーロッパ、EMEAが比較的強いことと、米州が比較的堅調です。

中国・アジアはもう少しがんばらないといけないのですが、我々はまったく同じ商品を同じ価格で売っていますので、我々の機械を米州・欧州・日本・ドイツ並みに使っていただけるようになるのを待ちつつ、しっかりと現場の社員を育成して、最先端の機械を売って、サービスして、またアプリケーションしていくことを、じっくりと育てながらやっていっているところです。

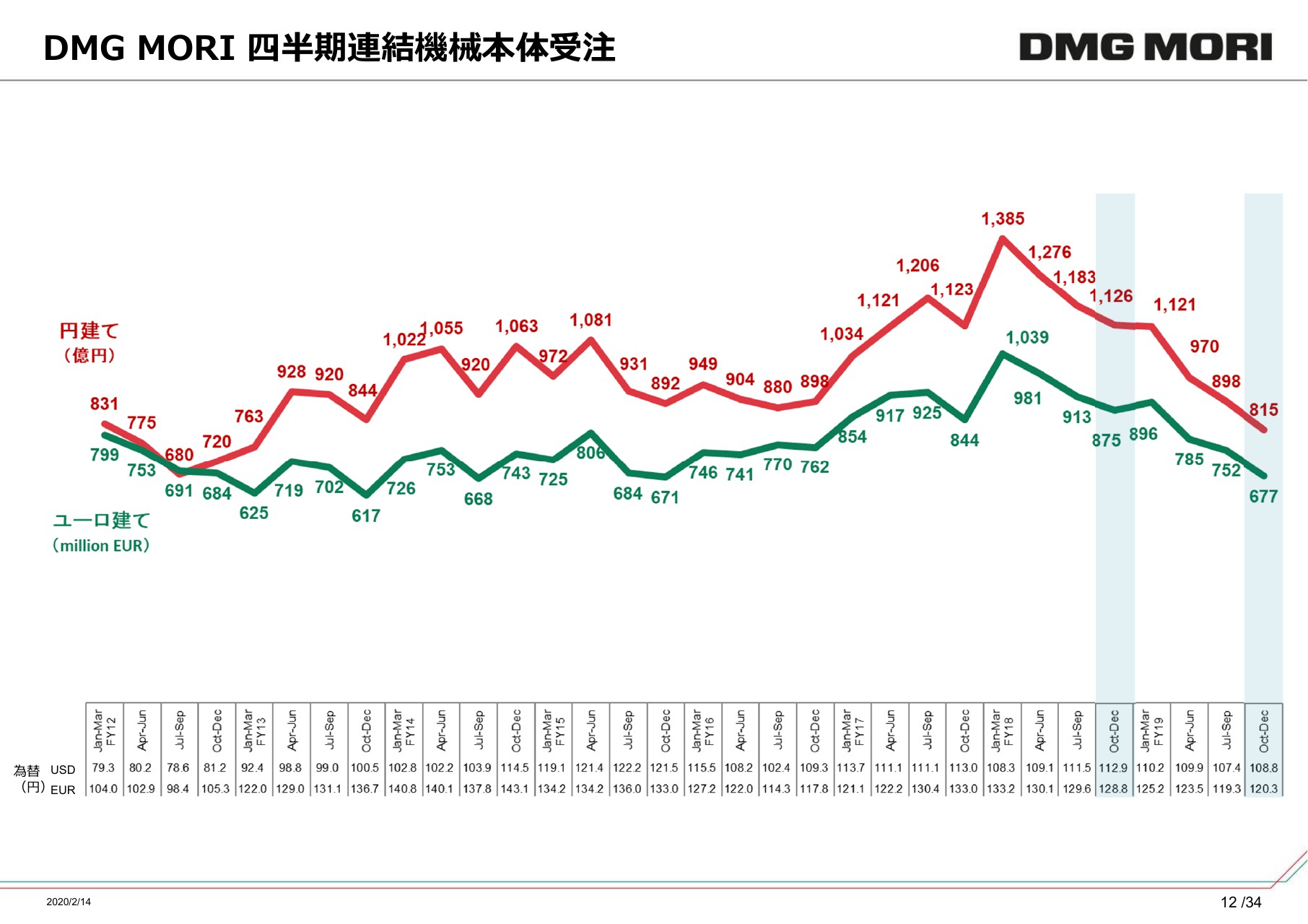

DMG MORI 四半期連結機械本体受注

こちらのスライドを見ていただくと、ほぼ底を打っています。3ヵ月後の2020年度第1四半期の説明の時には底打ちが確認できるんのではないかというのが、現在の引き合いの状況です。(2020年)1月に今回の数字が発表されましたが、当社のシェアがボコッと上がっていました。

1月だけではわかりませんが、私どものフロンテンのオープンハウス等も1月より2月の方がよいですし、3月には米国や日本での大きなプロジェクトものが入ってきますので、確実に2019年度第4四半期で底を打ったんじゃないかと考えています。

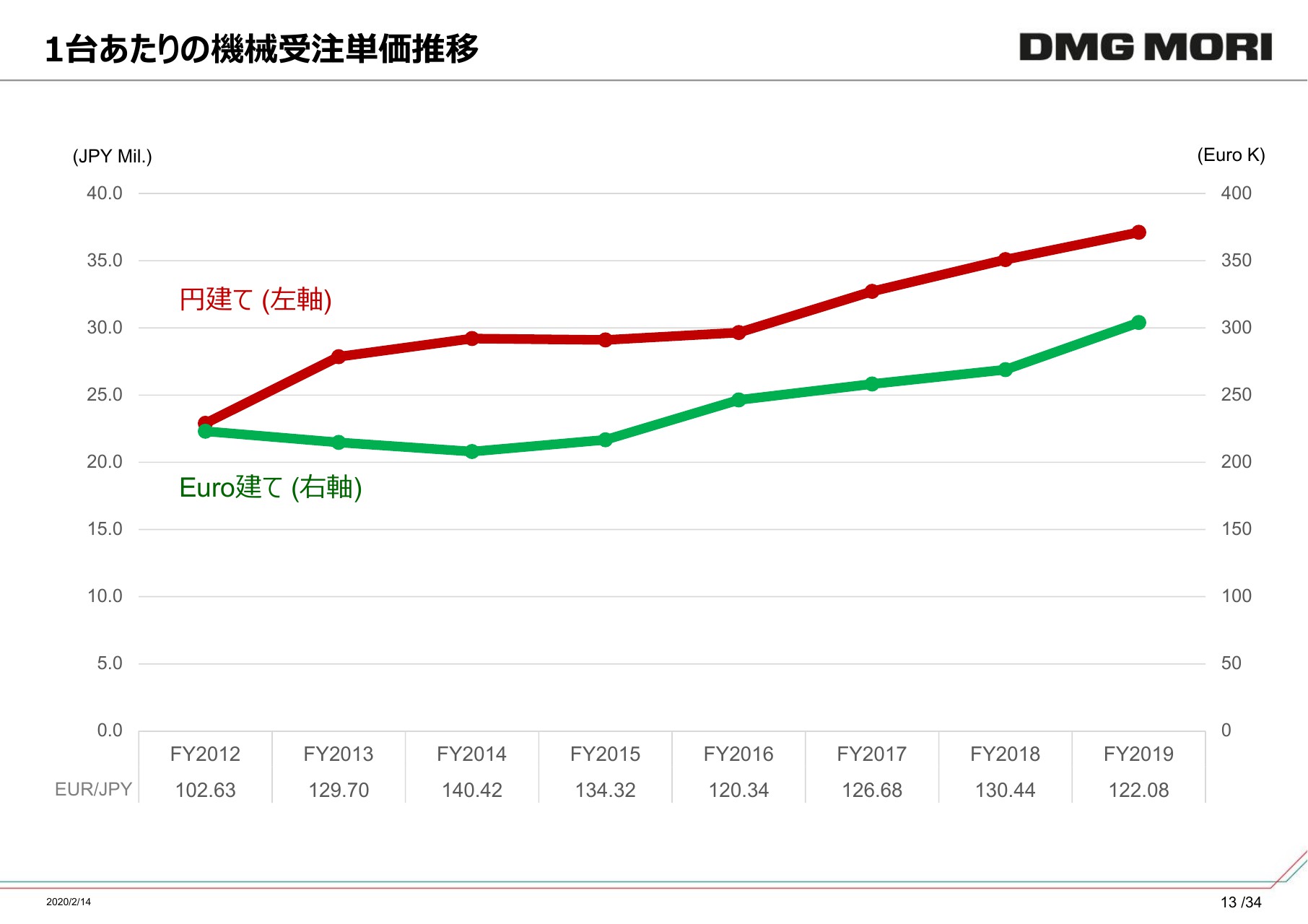

1台あたりの機械受注単価推移

1台あたりの単価は、このように上昇してきています。先ほどから申し上げているように、私どもの機械だけでも全世界に30万台あるのですが、10万台が20年以上前の機械です。そういった比較的単純な旋盤と、比較的単純な立形のマシニングセンタが、旋削機能付きの同時5軸の機械に変わっていきます。

従来2,000万円くらいの平均単価だったものが、2台が1台になることで3,000万円くらいになります。そこに研削機能や計測が乗ってきて、プラス1,000万円になります。つまり、4,000万円になるということです。さらに、そこにロボットが1台付けばプラス1,000万円で5,000万円くらいになるといったことが世界中で行われています。

私どもの20年以上前の機械10万台が、この4~5年の間に置き換わっていくわけです。10万台が10万台に置き換わるわけではありませんので、10万台がおそらく4~5万台に置き換わります。ただ、私どもは、ざっくり言うと全世界の10パーセントのマーケットシェアですから、(全体では)その10倍になりますので、2020年から2030年の間に50万台くらいの更新需要が見込まれます。

私どもが1万台つくれば売上高が5,000億円に、1万2,000台つくれば売上高が6,000億円ほどになりますので、十分キャパは持っていますし、会社の10年間の計画として、この10年間で最低10万台、できればMAXで15万台を売り切り、この更新需要の中でしっかりとシェアを高めていきたいと考えています。

受注構成

受注構成については、先ほどから申し上げているとおり、自動車・二輪と航空・宇宙がほぼ同じになりました。また、いわゆる「きれいな水」「きれいな排ガス」やエアコン等の高効率なところで、SDGsに関係するさまざまな機械ものの高精度化が求められていまして、一般機械の消費が大きくなっています。

また、半導体、とくに上流工程のほうで、私どもの株式会社マグネスケールも大変忙しくしています。真空ポンプの世界や、半導体の上流工程、チップの製造工程の関係の引き合いは、現在、非常に強くなってきていますし、自動車の軽量化やプラスチック化、FRP化に伴って、金型の需要も大きく増えてきています。

また、メディカルが確実に5パーセント以上になってきていて、あと4~5年の間に10パーセントくらいになると思います。体の中に埋め込む人工関節等、さまざまなインプラントが非常にポピュラーなものになってきています。

規模別では、我々は80パーセント以上をG20の国で売っているわけですが、中堅・中小企業が活発に動かれています。所有権が明確で、ロジスティクスがしっかりしていて、宅配便があって、エンジニアが国中に分散しているという先進国において、こういう加工業が非常に重要な商売になっていて、私どものお客さまも、500名以下のお客さまが80パーセント近くはいらっしゃいます。このようなお客さまと同じ目線でお話をして、サービスをしていくことを、全世界直販と直接サービスで対応していることが、徐々に効いてきていると思います。

機種別には、もうシンプルな機械はほぼなくなってきまして、シンプルな機械にも必ず自動化が付いて、5軸加工機、横形マシニングセンタ、複合加工機という高級機になってきています。

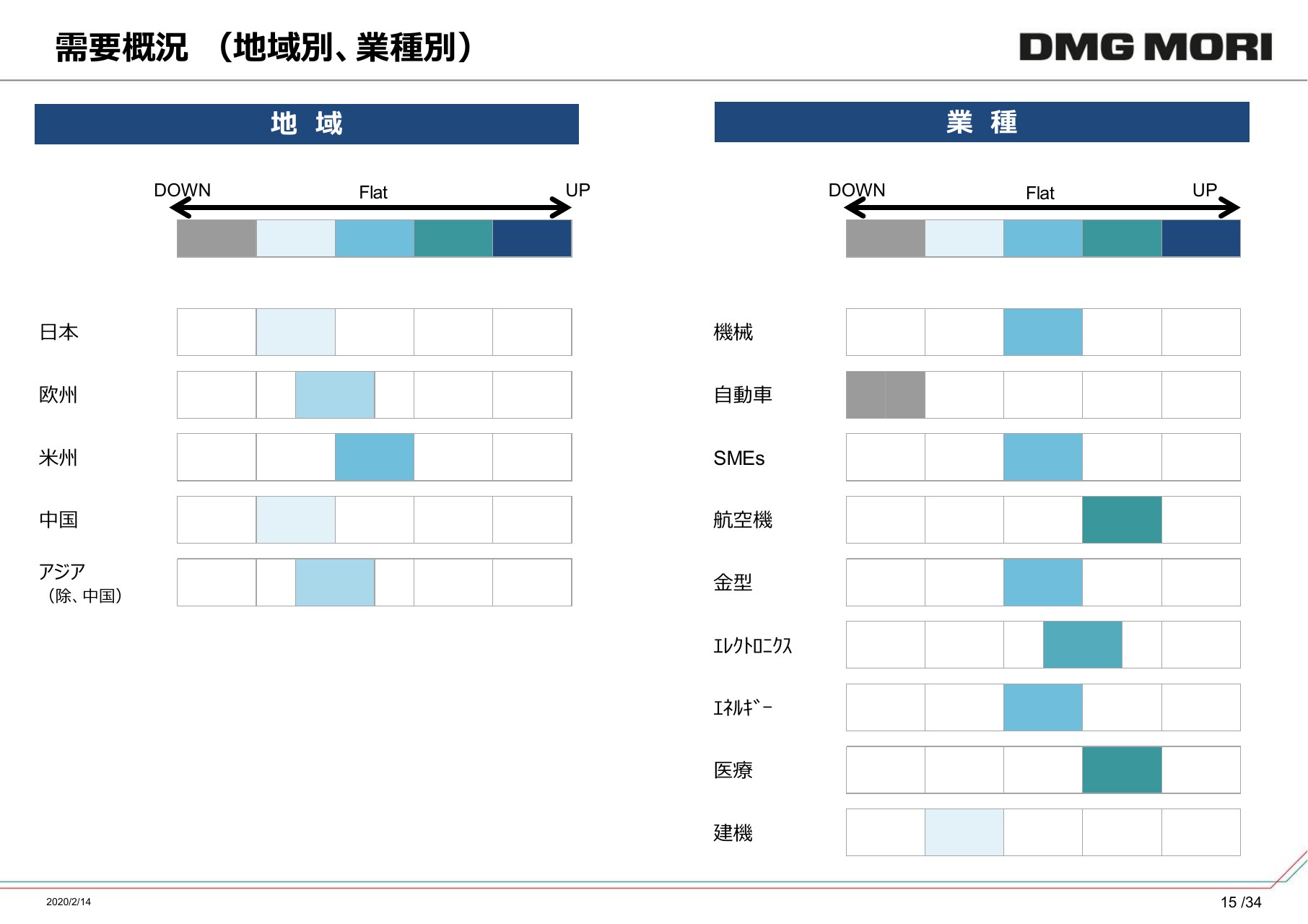

需要概況 (地域別、業種別)

こちらは私の主観に基づく状況ですが、日本はやや弱く、欧州は日本よりは強いけれども絶好調とは言えず、米州はそこそこ強いです。中国は、いまはこういう状況ですが、今回の新型コロナウイルスの関係でさらに止まり、落ち込むというよりは、とにかく動けないので止まるというのが、あと2~3ヶ月かなと思います。

アジアは、中国・日本よりは少しいいですが、力強さにはまだ欠けるというところです。全世界的に見て、少し力強さに欠けているなというところです。ただ、先ほど言いましたとおり、底は打ちつつありますので、そろそろ動いてくるなということです。

業種に関しては、一般機械はまずまずです。自動車は、いま投資をどちらの方向にするのかということをみなさん考えていらっしゃるところなので、非常に落ちています。その代わり、中堅・中小企業では切削の部品等が非常に増えていて、非常に忙しくされています。航空機はかなりいいですし、金型関係も悪くはありません。

エレクトロニクスはやや強くなってきて、エネルギーも悪くないです。一時は落ち込んでいましたが、石油ガス・天然資源等を含めてエネルギー関係はよいです。医療は忙しくなってきていて、建機はやや悪いという感じです。

2020年度 主な展示会予定 (自社拠点開催含む)

続いて、重点施策です。見本市も重要ですが、今回の新型コロナウイルスの件もありまして、自社の工場での丁寧なオープンハウス(技術展示会)と、東京のテスト加工センタのような、丁寧で最高級のアプリケーションエンジニアによるテスト加工を緻密に行っていくことが、今後の受注の鍵となります。

私どもは、幸い全世界にほどよく工場が散らばっています。欧州の工場、中国の工場、日本の工場、アメリカの工場、ロシアの工場をお見せすることによって、お客さまとの関係を非常にタイトにして、全世界で、複雑な機械を自動化付きで、システムで納めていける体制を構築しています。

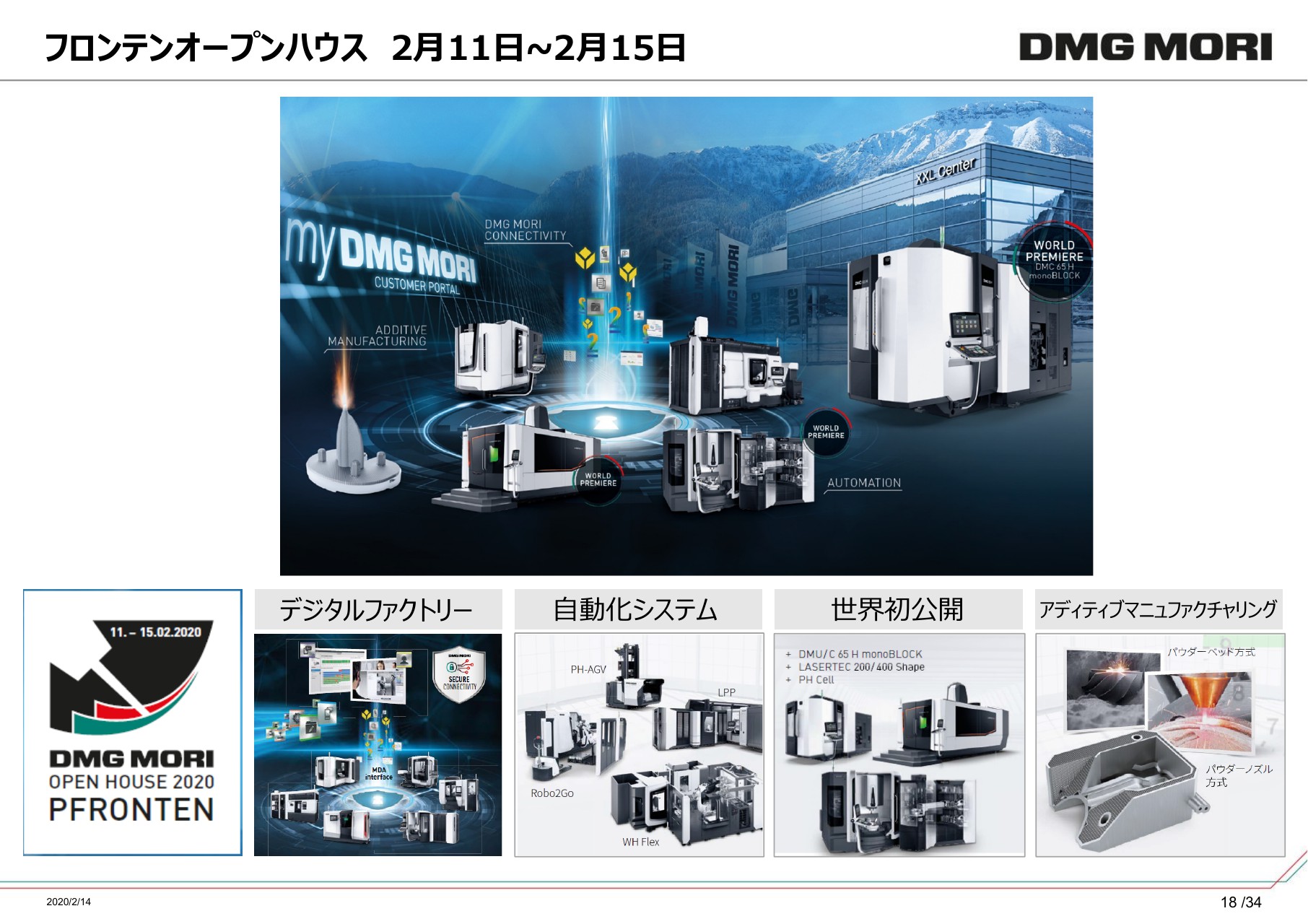

フロンテンオープンハウス 2月11日~2月15日

現在、フロンテンのオープンハウスを行っています。中国のお客さまが毎年1,000名近く来てくださるのですが、残念ながら今回は来られませんでした。中国向けには、また新型コロナウイルスが落ち着いたら、別途、上海の展示場で行いたいと思っています。

私も行ってきましたが、非常にデジタル化の進んだ、すばらしい展示になっていました。ほぼすべての機械に自動化システムの提案ができ、世界初公開の機械もあります。また、多くのアディティブ機は実験機的なつくりになっていますが、私どもの機械は10年、20年と安心して使っていただけるアディティブマニュファクチャリングになっていまして、その利点が徐々に浸透してきていると考えています。

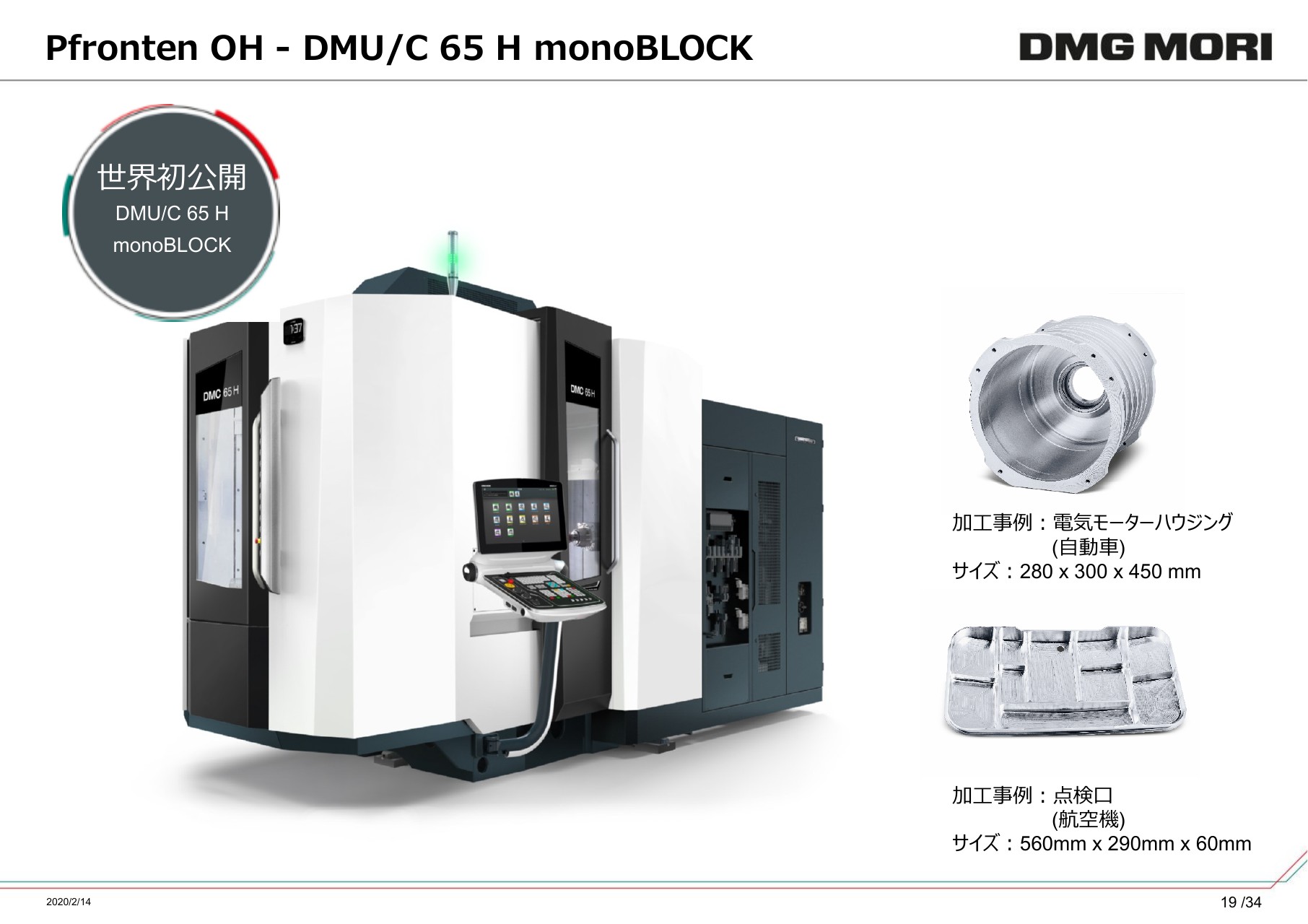

Pfronten OH - DMU/C 65 H monoBLOCK

例えば、こういう複合機をつくりました。「DMU/C 65 H monoBLOCK」という、横形のマシニングセンタに、同時5軸で動くテーブルが載っていまして、これがさらにぐるりと下向きまでいきます。

550mmと言っていますが、何が重要かと言うと、この長さであれば、自動車のブロックの横穴がほとんど全部開くことになっていまして、さらに下を向けてやると、完全に立旋盤の機能もあり、マシニングセンタもあります。いま、全世界で立旋盤だけ、マシニングセンタだけというものから、このようなかたちに置き換わってきています。また、周りにちゃんと簡便な自動化が付くことになっています。

Pfronten OH - LASERTEC 200/400 Shape

こちらは「LASERTEC 400 Shape」です。大きな金型に細かいシボという模様を付けていくものです。プラスチックの表面にレザーのような細かいシボが付いている、車のダッシュボードなどのようなものをレーザで加工していく機械です。

世の中には多くのレーザ加工機がありますが、細かい振動があると微細なシボ模様を付けることができません。このように頑丈でしっかりとした、残留振動の少ない機体を作る必要がありまして、そういったところではこちらがほぼ独占的に使われています。

日本は非常に保守的なので、こういったものはあまり使われませんが、カナダのウィンザーのあたりなど、要するに北米の金型加工屋さんでは、レーザでシボを付けています。また、ヨーロッパの自動車や家電メーカーなどどでは、こちらが標準機になっています。

Pfronten OH アディティブマニュファクチャリング LASERTEC 30 Dual SLM

次に、アディティブマニュファクチャリングです。パウダーベッドタイプは、ツインレーザのものの開発が終わり、ちょうど受注を始めたところです。

レーザ光を1本から2本にすることによって、生産性が80パーセント上がっています。すでに4本のレーザを出している会社もありますが、使いやすさでいくとツインレーザくらいがちょうどよくて、生産性と使いやすさのちょうどいいバランスのところかなと思っています私どもの特徴である、量産向けのカセットタイプの供給装置も付けています。

AM Lab&Fab 2020年夏から受託⽣産開始

すでに全世界で、このパウダーベッドタイプのものが毎月5~6台売れていて、年間で60~70台になります。また、ダイレクトエナジーデポジションと言いまして、いわゆるパウダースプレータイプのものも40台くらい売れています。

今後、2030年にかけて500億円の部門にもっていくために、「AM Lab&Fab」と言って、お客さまの材料に基づいて一緒に研究をすると同時に、少量の生産を一緒に行うという、貸し工場的な受託生産も行っていきます。東京デジタルイノベーションセンタのビルの一部を改造して「AM Lab&Fab」を始め、受託生産を開始します。

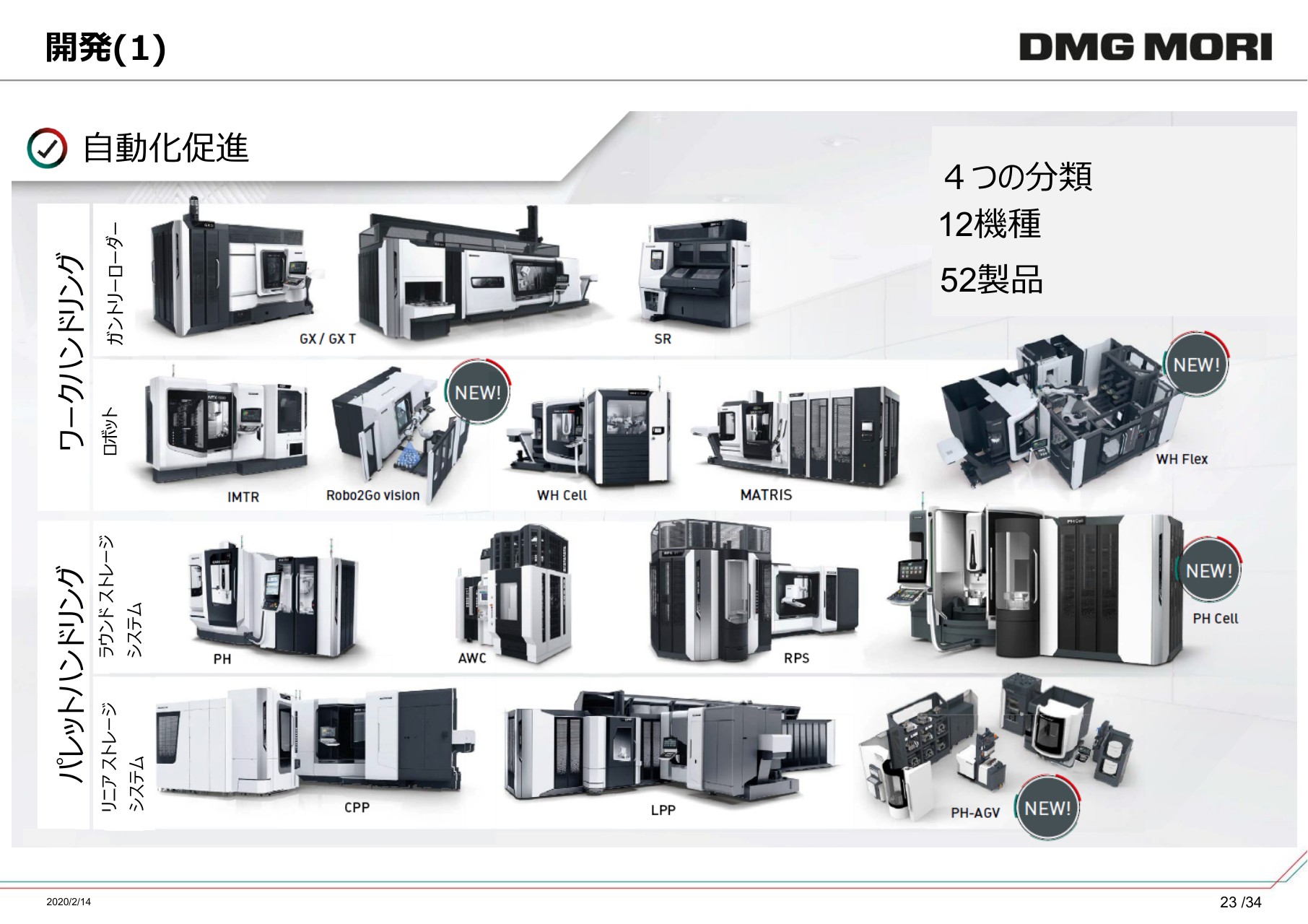

開発(1)

自動化が大変進んでいます。いろいろなものがあります。まず、ワークハンドリングとパレットハンドリングです。自動化がなぜ重要かと言いますと、工程分割していて、ワークがあっち向いたりこっち向いたりしていると、自動化が大変しにくいです。我々は同時5軸、もしくはミルターンで複合化していますので、だいたいワーク自体加工するときに、チャックでつかむか、パレットに乗せているかです。チャックでつかんでいるところをロボットでつかみ直したり、パレットそのものをこうやって自動化装置で動かしたりすることで、かなりの自動化ができます。

「自動化、自動化」と言われていますが、まず自動化する前に5軸化と複合化が必要で、その上で自動化します。自動化したら、データがたくさん出てくるので、それをAIで判別することになっています。

AIで何をするのかと言うと、何もできないんですけれども、我々のように、地に足のついた5軸・複合化があって、初めて自動化して、自動化するからデータが集まってきて、AIがあり、それに基づいて、また改善・改良をしていくという、強いPDCAサイクルになっています。

開発(2)

これからは、AGVを自動で走らせるのが大変重要になってきます。自動車産業のおこぼれと言いますか、自動車産業で自動運転をたくさんやられているので、チップとアルゴリズムが我々の工場でも使えるようになってきました。

一般道では、自動運転はしばらくまだまだ法的な問題もあるのでしょうが、工場の中は、作業者にそれぞれセンサーを持たせたり、いろいろと工場のオーナーが自由自在にできるところがありますので、比較的早い時期に、完全な自動運転のAGVが工場の中を走り回るようになると思います。

ボストンの会社と一緒にアルゴリズムを開発したり、ドイツのフォークリフト専業メーカーと取り組んだりしています。日本でもフォークリフト会社さんとお話をしながら、できるだけ、昼間だけ人が働いて、週末と夜は完全に無人で動くというものを実現していきたいと考えています。

製造(1)

製造ですが、我々も積極的にロボットを使っていまして、こちらでご紹介しているように、非常に仲のいい、ドイツのDMG MORI FABTECH TRUMPF社のシステムを導入しました。レーザ溶接です。

従来は人手で8時間くらいかかっていたのが、ロボット溶接で80パーセントを削減して、1時間ちょっとでできるようになったというものです。溶接面も大変きれいで、溶接したことがわからないようなものになっています。こういったものが今後、どんどん我々の現場に入っていきます。

製造(2)

アメリカのTULIPという会社に出資しました。こちらも社内ですでに、ドイツ側で150セット、日本で100セット使っています。従来はいろいろな作業手順書を見ながら作業をしていましたが、TULIPを導入しますと、サブスクリプションモデルでI/OゲートウェイやLEDライトなど(すぐに導入可能な基本セットが届き)、工場現場の横で作業マニュアルを自由自在につくることができます。

その作業マニュアルがLEDライトと連携していて、それぞれ必要な工具や部品がライトで表示されるようになっています。いままでは手順を変えるのが大変でしたが、そういったことがやりやすくなっています。作業が終わると、QRコードを読み込んで、また次の作業に移っていくということができるものです。

加工のところだけではなく、さまざまなアッセンブリのところや、我々が納めたシステムものの細かな改善・改良が、お客さまの現場レベルで日々行っていくことができる、すばらしいソフトです。こういったものも、これから紹介していきたいと考えています。

営業/サービス/エンジニアリング/パーツ(SSEP)(1)

5軸加工研究会は、2018年8月2日に大阪で始めて、去年(2019年)の終わりまでに788回開催し、2,200名強のお客さまに参加していただきました。おかげさまで、貸し出した70台はほぼ全て売れました。3台だけ、お客さまに「もう少し大きい機械が欲しい」と言われて返ってきて、それはまた社内で別に使っています。さらに100台ほどが、これに付随するお客さまに売れました。

ビジネスとしても大成功ですが、特によかったと思ったのが、この2,200名強の方々が、週末に実際に同時5軸を使いこなして、CAD/CAMがあって、同時5軸があって、3次元測定機で計測して、という全体のサプライチェーンを味わわれたことが、非常に大きな動きになっているのではないかと思います。大変好評なので、新たにまた50ヶ所を選んで、今年も継続していきたいと思います。

営業/サービス/エンジニアリング/パーツ(SSEP)(1)

当社では、実際にお客さまに行く担当として、日本にはすでに250名のサービスエンジニアがいますが、お客さまとのやり取りをもっと迅速にするために、さらに300名に増やします。全世界でも、どこまで入れるかによりますが、現場にいるのは1,200名ほどですが、これをさらに1,500名近くに増やしていきます。

一方、お客さまとのやり取りが、いまは電話が多いですが、お客さまも電話にずっと出なければならないし、我々も言葉で伝えにくいところもありますので、これをネット上の、まずはチャットで始めていきたいと思います。チャットで細かく対応できない場合は、電話で対応するというかたちです。

お客さまの保有機のデータ等を、銀行の口座のように厳密なセキュリティの下で見ていただける、「my DMG MORI」というお客さまごとのポータルサイトをつくりまして、いまお客さまにインストールしていってもらっているところです。年内には、国内のお客さま2万件ほどにすべて行き渡る予定で対応しています。

環境対応

環境対応については、イタリアの工場はまだですが、ドイツの工場でカーボンニュートラルを達成しようと動いています。いずれにせよ、将来的には連結ベースでやらなければならないと話しています。

何をやるかと言うと、再生エネルギーの利用と、全体的に改善・改良でCO2の削減を進めていくことと、奈良県・和歌山県・三重県といった紀伊半島の森をきれいにしていくことで、そこからカーボンが吸着されて、酸素が出てくる量と我々の消費量が見合うかたになるように取り組んでいきたいなと(考えています)。

ドイツが5年ほど進んでいますので、それを参考にしながら、着実にやっていけるものをやりたいと考えています。

DMG森精機アカデミー

また、社員の教育が重要だと思っていまして、「DMG森精機アカデミー」を徹底的に強化しています。トレーニングのための機械を、世界最大となる81台設備しました。すごい量で、精算したら何十億円という額になるのですが、これをうちの社員とお客さまのためだけに使っています。

1人1台で研修を受けられるようにしていまして、社員からは100名超の若手アプリケーションエンジニアをスクールに入れています。15~18ヶ月ほどの期間をかけて、立形マシニングセンタ、NC旋盤、ミルターン、横形マシニングセンタ、同時5軸、そしてMastercam・ESPRIT・ミツトヨ・カールツァイスの3次元測定機等を扱えるエンジニアとして育てる構想です。

費用も時間も莫大にかかっていますが、これが必ず将来の糧になると考えて、今後も続けていきますし、また計画に賛同してくださるお客さまもウェルカムで、お客さまの第一線のエンジニアの育成も助けているところです。

また、こういったものがそのままビジネスになると言いますか、エジプトやアジアなどで職業訓練校そのものを受注し始めています。我々の持っている日本側の教材、ドイツ側のマイスターを作るための教材等を合わせて、かなりいい教材ができてきまして、設備とともに一括受注を始めています。

TQM発表大会(12月16日)

先ほど言いましたとおり、目先だけで考えると、新型コロナウイルスや、需要(の減少)ですとか、アメリカと中国(の貿易摩擦)等がありますが、いずれにせよ人類が70数億人から100億人ほどに増えていく中で、サステナビリティと言っているときに、現在のレベルの火力発電所や水のハンドリングとか、そういう精度の悪いものはぜんぜん駄目で、もっと高効率になっていかないといけません。

そういった意味で、先ほど言ったように、膨大な数のリプレイス需要が出てきます。私どもとしては平均して1万台、ピーク時では1万5,000台ほどをつくっていきますが、いまの品質ではまだまだお客さんに迷惑をかけてしまいますので、さらに高い品質の製品をつくっていくために、もう一度基礎からTQMに取り組もうということで、日本科学技術連盟にももう一度入り直しまして、トヨタ系の超一流の先生を呼んできて、このような活動に取り組んでいるところであります。

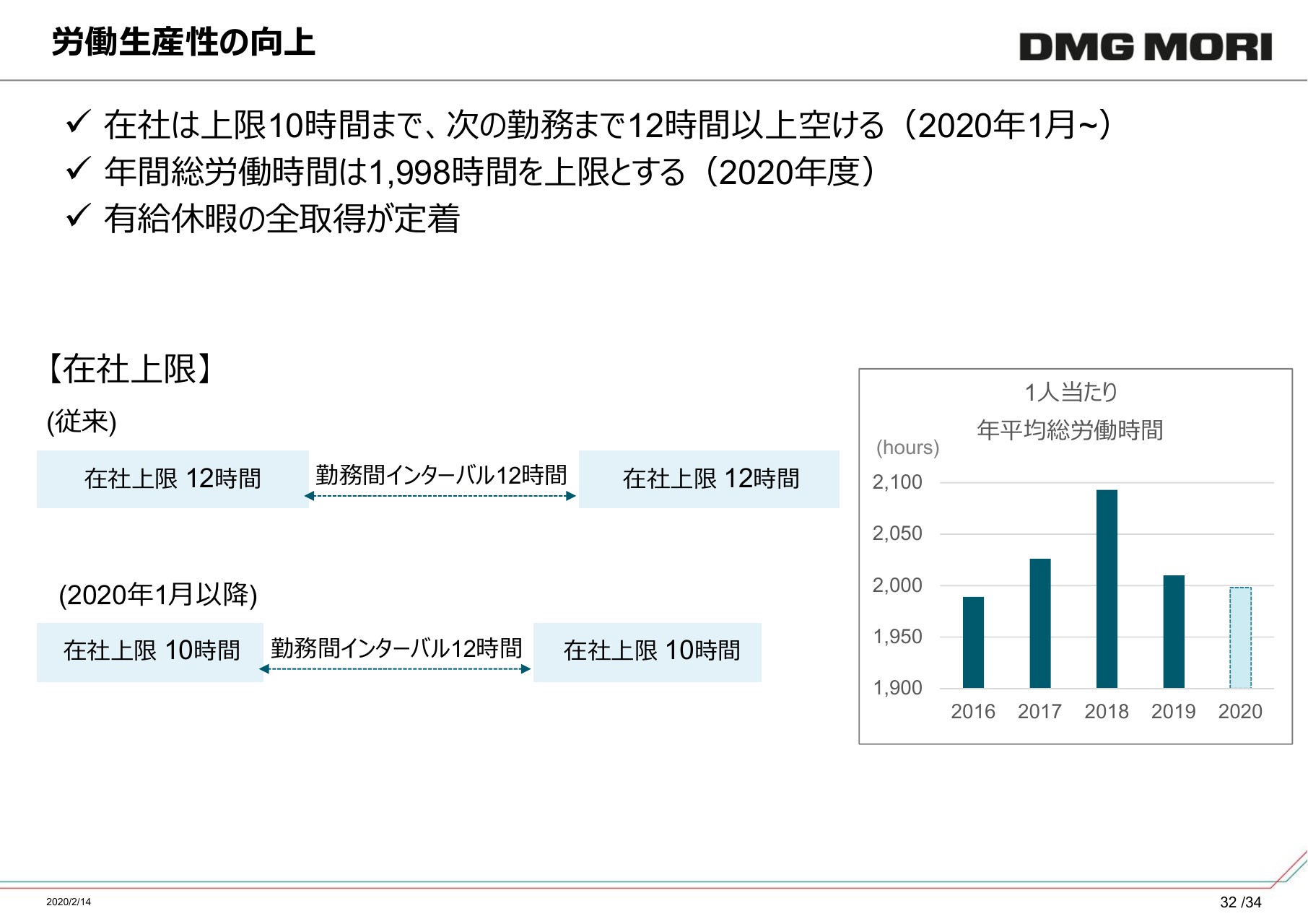

労働⽣産性の向上

労働生産性の向上として、世間では「働き方改革」と言っているようですが、当社は社内で、伊賀工場とフロンテン工場の比較が完璧にできます。(年間総労働時間が)ドイツ人は1,650時間、イタリア人1,500時間くらいで、日本人の場合は無駄な仕事が多すぎて、当社ではこの間まで2,300時間ほどになっていましたが、去年2,100時間にしたら、そこそこ忙しい状態でしたがなんとか回りました。

今年は暇もあるので、「2,000時間にしよう」ということで進めています。在社も上限10時間として、それ以上は帰ってもらうことにして、インターバルは12時間ということで、徹底的な実験をしています。かと言って、給料を下げるわけではありませんので、残業が減った分はすべてボーナスで渡すということで、平均賃金は800万円くらいを維持しつつ、実験していこうと考えているところです。

こうして生産性を上げることによって、ドイツ側にもいい刺激を与えて、なんとかもう少し働いてもらうといいのかなとも思いますが、一方で、ドイツが1,650時間で回せていますので、日本ももう少し短くできないかとも考えているところです。

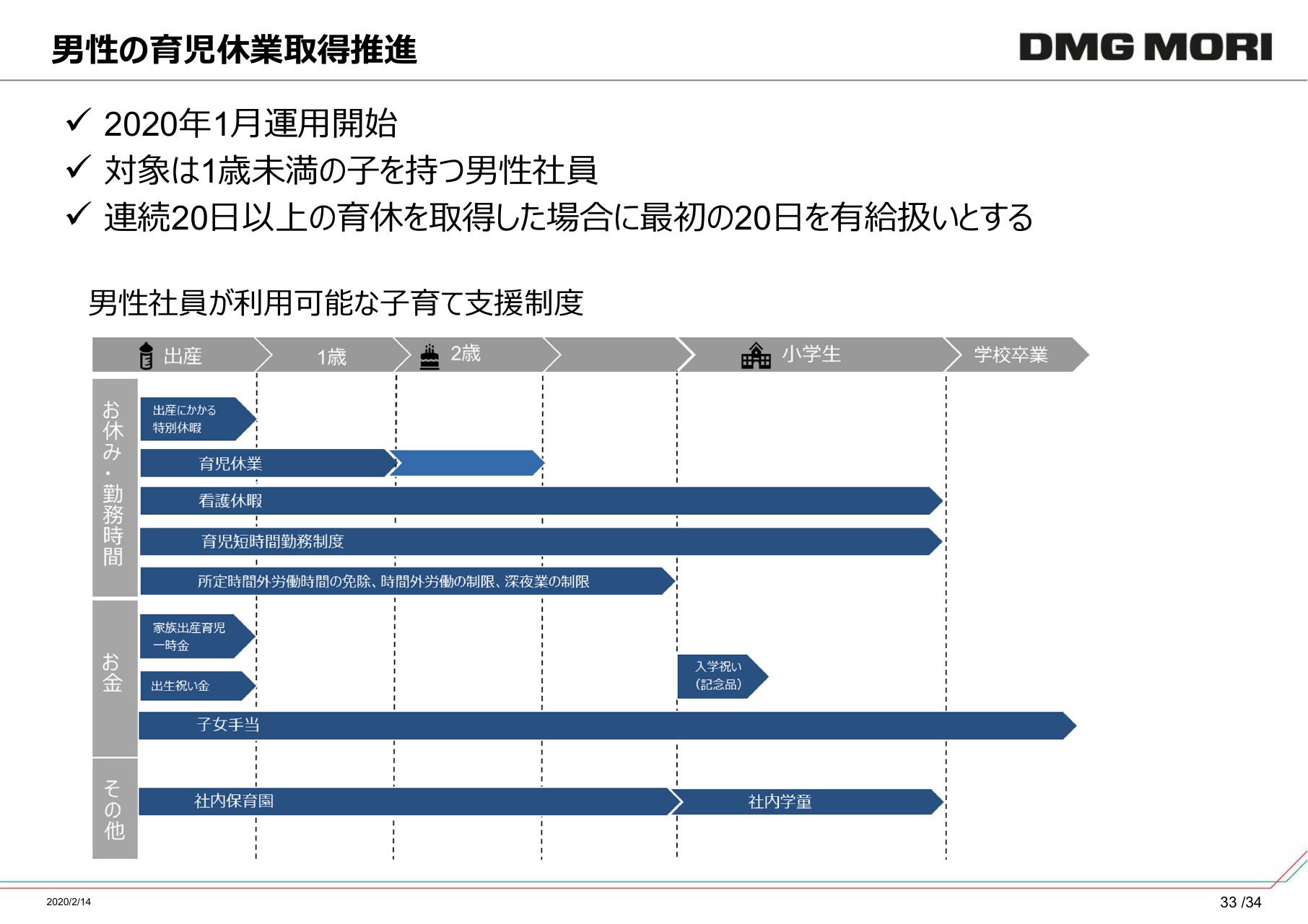

男性の育児休業取得推進

最近は、女性が出産してからも働くのは当たり前になってきました。そういったときに、男性の育児休業をしっかりと取ってもらうということをやっていく。これもヨーロッパから学んだことです。社員同士、あるいは世間の「なんや」という反応をなくせば、ごく当たり前のことで、会社としても「ぜんぜんできるな」ということで、今年から取り組んでいます。

若い世代は比較的こういった育児休業を遠慮なく取ってくれるので、早いうちに定着するのではないかと考えています。

ご清聴、どうもありがとうございました。

新着ログ

「機械」のログ