カチタス、上期売上高は前年比18.9%増 中間配当は1株当たり26.0円

2019年3月期第2四半期決算説明会

新井健資氏:あらためまして、カチタスの代表を務めています新井でございます。本日は、お忙しいところカチタスの決算説明会にお越しいただきまして、ありがとうございます。

まず私から、40分弱ほどお時間をいただきまして、今期の上半期の決算について、それから今期の経営計画の進捗状況について、ご説明させていただきたいと思います。3点目のビジネスモデルについて、それから参考資料につきましては、これまで何度かビジネスモデルについてご説明してきているところですので、適宜ご質問の中で参照させていただいたり、私から補足の説明として参照をさせていただければと思っています。

まず最初に、細かい決算の説明に入る前に、全体的な概要を申し上げておきます。

第2四半期・上期の予算比・前年比ともに、非常に順調な決算だったと私どもは捉えています。内部環境・外部環境ともに大きな変化はございませんので、引き続き第3四半期・下期にかけても順調に推移すると思っていまして、今期の予算も当然達成するつもりでいますし、上期予算を超過した部分は下期についても超過して達成していくつもりで、全力で引き続き取り組んでまいりたいと思っています。

とくにこの上期・第2四半期と、不動産業界の中では収益物件の事例ですとかシェアハウスの事例等がありまして、私どもの業界もしくは事業とはまったく関係のないところで株価・マーケットが動いた印象がありますけれども、私どもの事業そのものにはほとんどまったく影響はなかったということも、今日のご説明でご理解していただければと思っています。

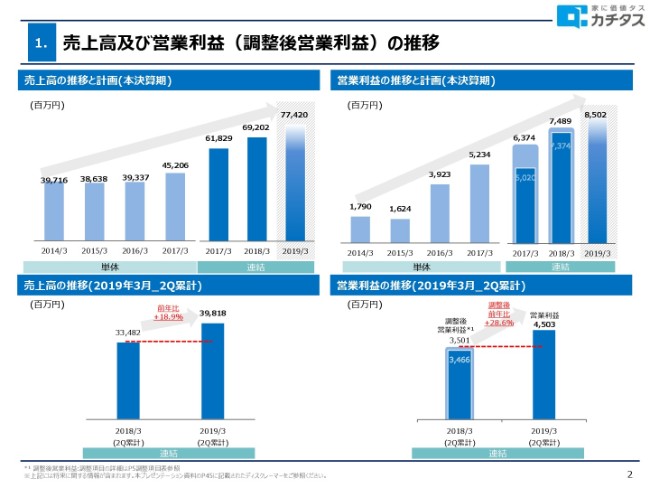

売上高及び営業利益(調整後営業利益)の推移

まず最初に、この上期の売上・営業利益についてご報告させていただきます。

左下の棒グラフにあるとおり、売上高で申し上げますと、前年の334億円に対しまして今期は398億円で、前年比18.9パーセントアップで順調にきています。

上の売上高の推移を見ていただきますと、一昨年(2017年3月期)の年間618億円に対して去年(2018年3月期は)692億円で、12パーセントアップ。本年度の予算も692億円から774億円で、一昨年と同じ12パーセントの成長率で年度予算を組ませていただいていますが、上期については年度の予算のペースを上回るかたちで、18.9パーセントアップできています。引き続き、足元についても大きな変化はなく、順調に推移していると捉えていただきたいと思います。

右下の営業利益についてですが、こちらについては昨年度の35億100万円に対して、この上半期は45億300万円です。「調整後対前年比」となっていますが28.6パーセントアップで、こちらについても非常に順調に推移してきていると捉えていただきたいと思います。

こちらについては、右上の営業利益の年度の推移を見ていただくと、一昨年の63億7,400万円から(去年度の)74億8,900万円で、こちらについては年度で15パーセントアップ。本年度は74億8,900万円から85億200万円で、一昨年と同じ成長率の15パーセントアップで年度の予算を組ませていただいていますが、上期についてはそこを上回るかたちで28.6パーセントアップできていますので、こちらについても上半期は順調に推移していると捉えていただければと思います。

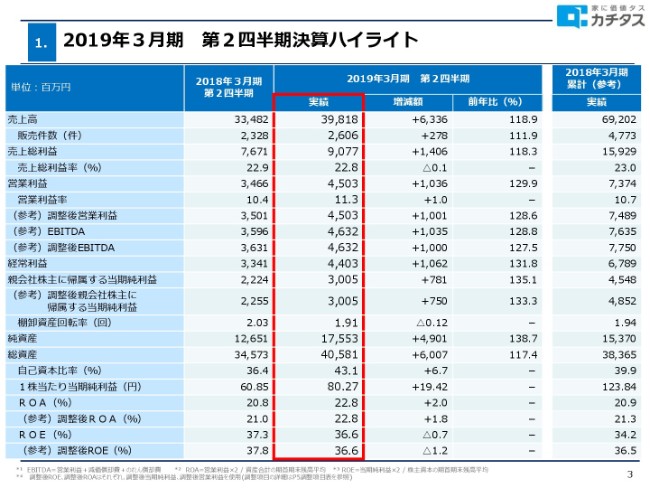

2019年3月期 第2四半期決算ハイライト

こちらでは、第2四半期累計決算のハイライトについて、項目ごとに述べさせていただいています。主要な項目だけ、簡単にみなさまと一緒に確認いただければと思います。

売上高については、先ほど申し上げたとおり398億円で、前年比118.9パーセントのアップ。粗利率につきましては22.8パーセントで、ここについては前年比0.1ポイントダウンしていますが、粗利率を落とさないでトップラインを伸ばしていくところは引き続き堅調に実現できているかなと思っています。ちなみに、第1四半期と比べますと、粗利率については0.1ポイントアップしていますので、足元で粗利率を落とさずにトップラインが成長できているのは、非常にいいかたちでの成長と捉えています。

営業利益につきましては45億300万円で、先ほど申し上げたとおり129.9パーセントアップ。調整後で言うと128.6パーセントで、順調に推移をしています。営業利益率で言いますと、11.3パーセントできていますので、ここについては前年比1.0ポイントのアップですので、粗利を維持しながら結果(として)、営業利益率が上がるかたちでトップラインが伸びてきているところは、非常にいいかたちの成長ができていると捉えています。

経常利益につきましては、44億300万円。こちらについては、前年比131.8パーセントとなっています。一方、棚卸資産回転率につきましては1.91ヶ月となっていますので、こちらは前年から0.12ヶ月ほどダウンしていますが、ここについては成長フェーズで、引き続き在庫を積み増しているかたちですので、大きな問題とは捉えていません。

結果、ROAにつきましては、総資産の伸び以上に営業利益額の伸びが大きかったものですから、ROAという観点で見ますと22.8パーセントで、ここについては前年比1.8ポイントアップとなっています。棚卸資産の回転という観点では若干減少していますが、トータルの資産の効率という意味では、引き続き非常に効率よく成長ができていると捉えています。

自己資本比率につきましては43.1パーセントで、前年比6.7ポイントアップとなっていますので、競合はいないんですけれども、同業の不動産・買取再販業と比べても、非常に財務体質としても健全であり強固だと捉えています。

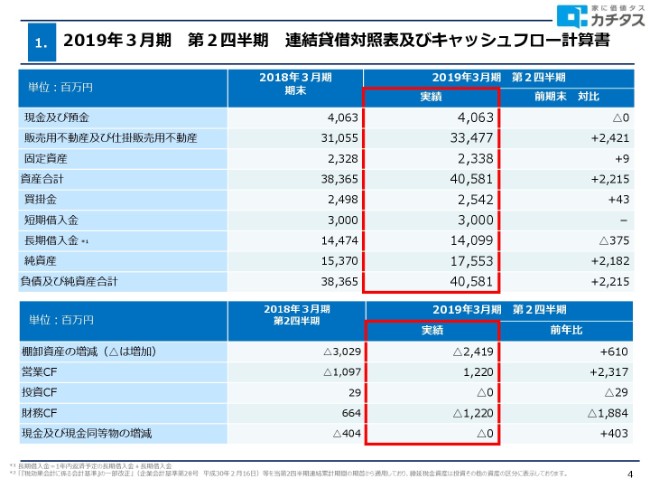

2019年3月期 第2四半期 連結貸借対照表及びキャッシュフロー計算書

こちらについては、バランスシートおよびキャッシュフローになっています。とくに、これまでと大きな変化はございません。

いくつかのポイントについて述べさせていただきますと、総資産の伸びのほとんどは販売用不動産、それから仕掛販売用不動産で、在庫の伸びが資産のほとんどになっていますし、総資産に占める在庫の割合が8割ぐらいになっていますので、ほぼここが大きな影響を与えると捉えています。

在庫の中身につきましては、全国……北海道から沖縄まで3,000物件ほどが小口で分散されていますので、そういった意味では、非常に在庫としてはリスクが分散されていると捉えていただければと思います。

そもそも地方の不動産は、都心部の不動産と違って大きな価格の変更はほとんどございませんし、あとは天変地異・災害といったリスクに関しても、この間ありました北海道の地震、それから岡山・広島地方でありました洪水といった災害があっても、ほとんど影響を受けない2,000~3,000物件のうちの10数物件です。そこは、非常に小口でリスク分散された在庫が全国に散らばっているということです。

ここは、財務体質が非常に健全であり、在庫の内容もリスクという意味では非常に限定されていると捉えていただきたいと思いますし、このあたりは、都心にマンションを在庫として抱えている会社の形態とは大きく違うとご理解いただけるかと思います。

また、借入・ファイナンスでも、短期資金ではなく在庫は年に2回ぐらい回転しますが、ファイナンスは長期でほとんど取ってありますので、金融機関のみなさまからもご信頼を得て長期で安定した資金が調達できているところも、他の会社にない我々の強みだとご理解いただければと思います。

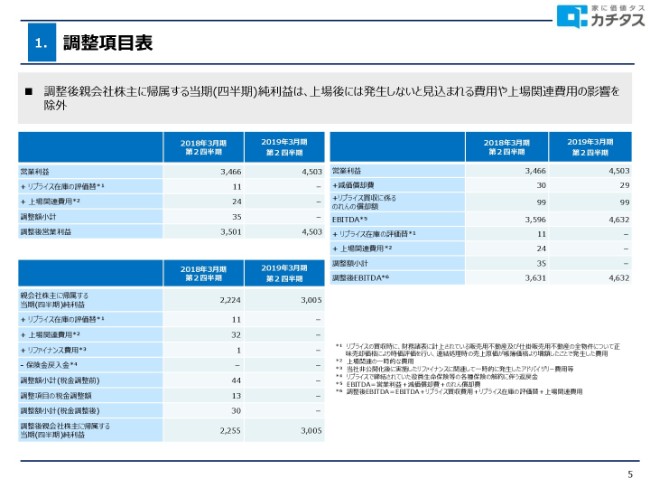

調整項目表

こちらは、調整項目表となっています。

調整項目についてはこれまで何度かご説明してきていますが、一昨年・去年の営業利益ベースで今年と比較した場合に、上場に関わる一時的な費用、それから2年前に株式を100パーセント取得したリプライスの在庫評価の部分で、今までは調整項目が出ていました。

本年度はこちらをご覧いただくとおり、調整項目はゼロとなっていますので、基本的には去年と今年をそのまま素で比較していただいて、営業利益の伸びが測れると思っています。細かいことですので、ここではご説明申し上げませんが、もし何かご質問があれば後でしていただければと思います。

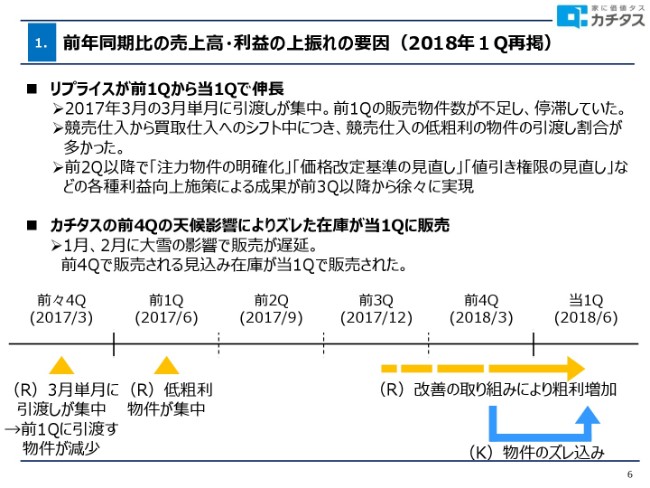

前年同期比の売上高・利益の上振れの要因(2018年1Q再掲)

こちらは、第1四半期の決算説明資料の再掲になります。

全体としては、本年度の予算は売上で前年比12パーセントアップ、営業利益で15パーセントアップといった予算の組み立てをしていますが、第1四半期につきましては、前年比で売上で23パーセントアップ、営業利益で35パーセントアップとなっていました。そこについては若干のご説明が必要だということで、第1四半期について前年から予算比で大きく跳ねている理由について、第1四半期のときに2点ほど説明させていただいています。

状況については変わりませんので、ここのところは後でお時間のあるときに見ていただければと思っています。主にリプライスが去年の第1四半期から当期の第1四半期で、期ズレの売上の計上もあったことがあり、大きく前年と比較するとアップしたこと。また、カチタスにつきましては、去年は東を中心に記録的な大雪がありましたので、お客さまの動きや引き渡しが若干ずれたところが、主に第1四半期が跳ねた理由になっています。

いずれにせよ、結果として上期全体としても、前年比で売上は18.9パーセント、営業利益は28.6パーセントで、第1四半期の影響要因を外したとしても順調に伸びてきていると捉えていただければと思います。

以上が、第2四半期の決算の概要についてのご説明になります。

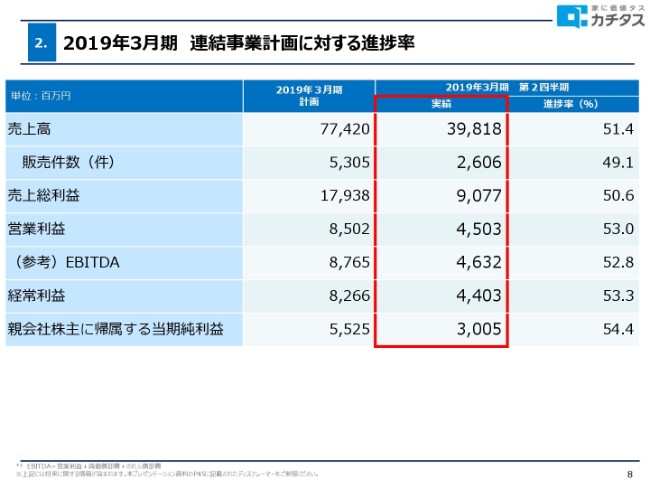

2019年3月期 連結事業計画に対する進捗率

続きまして、2番目。本年度2019年3月期の経営計画の推移、それから今後についての成長戦略の推移について、ご説明申し上げます。

まず最初に、本年度の事業計画に対する進捗です。冒頭で申し上げたとおり、上期は年度の成長率を上回って成長してきていますので、結果として売上の進捗率につきましては、年度に対して51.4パーセント、営業利益の進捗につきましては53パーセント、経常利益につきましては53.3パーセントで、年度の進捗についてもいいかたちで進捗をしてきています。

今回上方修正はしていませんが、当然下期の予算についても達成できると思っていますし、上期のオンした部分については当然それを上回って、現場と力を合わせて、引き続き事業の推進に気を緩めることなく邁進してまいりたいと思っています。

だいたい(当社は)不動産ですので、どちらかと言うと上期よりも下期……4月にお客さまが「新しい生活を始めたい」ということで、第4四半期は一番売上が上がる時期ではございますが、カチタスはどちらかと言うと、そこまで大きな影響を受けることはございません。去年では、上期と下期で売上で言うと100対105ぐらい。一昨年が100対107ぐらいで、今年の予算としても100対105ぐらいで、リーズナブルな予算の組み方をしています。

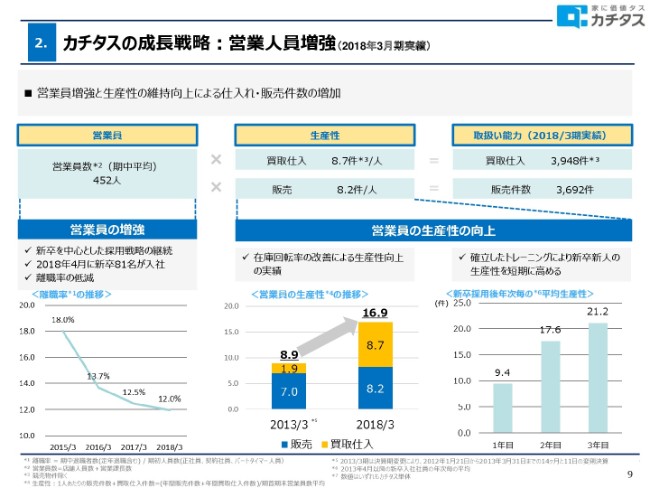

カチタスの成長戦略:営業人員増強(2018年3月期実績)

続いて今期、来期以降に向けてどういったかたちで成長していくのかを、あらためてご説明申し上げます。

これまで何度かご説明申し上げているとおり、我々のマーケットは非常に大きいと見立てています。仕入は、空き家を中心に買い取っています。ご存じのとおり、今は日本全体に820万戸の空き家があり、毎年60万戸ずつフローベースでも空き家が増えてきているところに対して、去年・今年といっても4,000~5,000戸というベースですので、まだまだ大きなマーケットがあります。そこに対して、我々以外にこの事業をやっている規模が大きい会社さまはないので、そういった意味では、大きなマーケットに対して競合が少ない。

そこに対する我々の成長戦略は、やはり内部として優秀な人材を採用して、彼らがきちんと成長していくところが一番大きな柱になります。ここについては、これまで申し上げたこととまったく変動はしていなく、引き続き優秀な人材を採用しながら、生産性・1人当たり買取・販売の件数を伸ばしていくところが、重要な成長戦略になります。

我々におきましては、分業制をとっていませんので、1人の人間が買取・リフォームの企画・販売(を行っています)。万が一お客さまからクレームがあった場合には、それも責任をもって受け取るというビジネスのプロセスにしています。

当然分業制にすれば、一瞬生産性は上がりますけれども、やはり仕入のための仕入になってしまったり、「販売を売り切って、あとはクレームがあっても知らない」という感じになってしまいますと、必ず1年~2年後に大きな問題になったりとか、ブランドのイメージが傷ついてきます。多少生産性は落ちるとしても、一人ひとりの人間が、仕入から最後にお客さまへ引き渡した後まで責任をもつという体制でやっています。

当然、パワービルダー・新築とは違って、一戸一戸の家が中古住宅すべて違います。この物件に対してどういうリスクがあるのか、どこまでリフォームしたら商品価値になるのかは、一戸一戸の物件をそれぞれ調査したうえでやっていかなければならない。一つひとつの家に対しても一つひとつ規格が違いますので、どういう規格でリフォームしてどういうチェックをするのかが、標準化しづらいところがございます。

そういった意味では、そこが競合の優位性にもなっていますし、参入障壁にもなっている。一方で、急激なグロースはできないところにもなっていますので、私どもとしては、お客さまにきちんとした価値をサステイナブルに提供し続けるためのグロースを割いていくというところは、1つの大きなマーケットではありながら重要なところだと、引き続き捉えています。

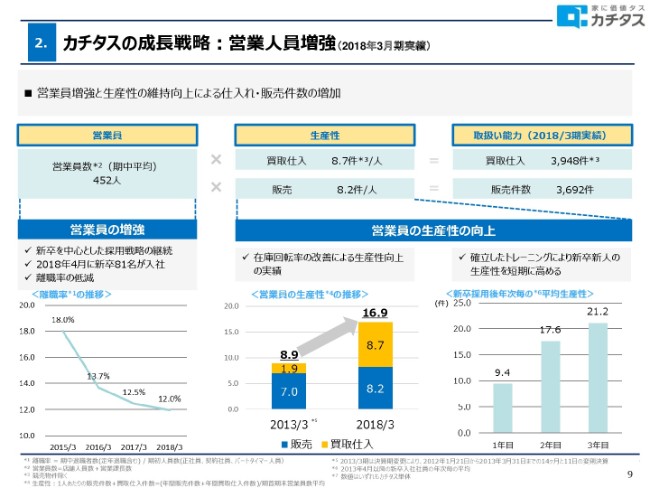

ちなみに本年度につきましては、営業の増強という意味では、左上に書いてありますけれども、新卒を中心に引き続き採用戦略を継続しています。この(2018年)4月には、カチタスで81名の新卒が入社しています。

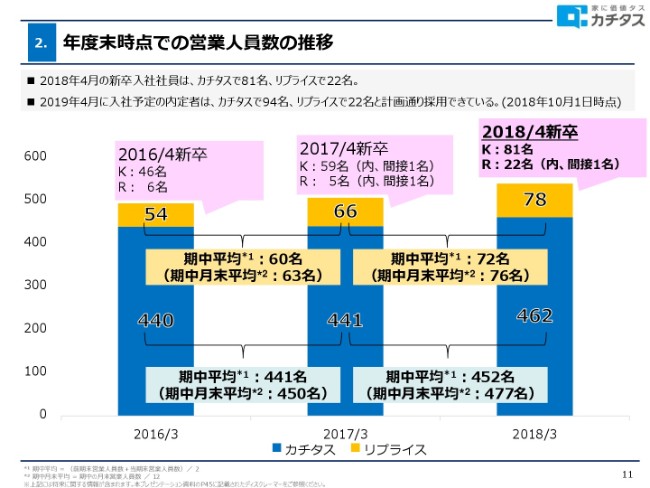

年度末時点での営業人員数の推移

先に11ページ見ていただきますと(おわかりのように)、来年度(2019年)の4月に入社予定の内定者といったベースにおいても、カチタスで94名、リプライスでも22名で、合わせて116名の内定者が確保できている。

なので、非常に採用計画・人員の増強計画については計画どおりですし、一生懸命採っているのはもちろんですけれども、無理して採らずに(していながら)、いい学生が去年また一昨年よりも採れているとご理解していただければと思います。

通常、「内定がこれまでです」と決まった後に、なんらかのかたちでご両親とかいろんなところから、「不動産はどうなんだ、止めといたら?」とか「わけのわからない会社に勤めてどうするんだ?」というお声もいただいていて、ポロポロと抜けることもありました。

しかし本年度に関しましては、東証一部に上場したこともありまして、今まで以上にそういった部分で、学生さん本人だけではなくて周りの目も後押しをくださるということで、内定・採用が今まで以上に強化されただけではなく、内定した人間、それから入っていただいた学生さんにしても、これまで以上に定着率がよくなってくると感じていますし、そのような方向で推移するのではないかと見立てています。

昨今、採用がなかなか厳しいと一般的には言われていますが、我々の採用力が強いのは(なぜかと言うと)、1つは、最近の学生は非常に「社会的意義があるかどうか」、自分が勤める会社が「社会貢献しているかどうか」といったところに非常に関心が強いです。また、「エコロジーに対してどうなんだ」「環境について優しいかどうか」というところを、非常に意識の高い学生は気にしています。そういった意味では、常々私どもの事業としての特徴として述べている、「日本における空き家問題」といった、大きな社会的問題を解決する会社なんだ(ということを評価していただいています)。

新築を作っては壊すといった環境に対して優しくないことが、日本の住宅環境では行われていますけれども。そういったことに対して、「使えるものをきちんと大事にリノベーションしながら住みつないでいこう、大事にしていこう」という意味では、「エコロジーに対しても非常に優しい、フレンドリーだ」ということで、ここは常々学生に高く評価していただいていることです。

また、日頃働いている人間も、このあたりを意義だと感じて、日々事業の中で取り組んでいるということがあります。そういった面からも、非常に学生からの人気が強いと捉えてください。

また当然、地方の事業ですので、東京出身の人を地方に配属するのは意外と難しいんです。我々は常々、東北の出身の人間で東北で働きたいという人間や、北海道出身の人間で北海道で地元に貢献したいといったところをターゲットにして採用しています。そういった意味では、なかなか地方においては、我々のような規模で上場しているいい会社が(ほかに)見つかりにくいので、採用の競争力は非常に強いと捉えています。

こういった継続的な採用戦略に併せて、今年はさらに踏み込んで、配属された後のイメージをもちながら個別に地域を決めて強化して採用していくのも、管理本部長の横田(和仁氏)を中心に、採用をより強化しています。ちなみに横田は、前職で創業メンバーとして人材会社を立ち上げた創業副社長ですので、我々は人材採用について非常に自信をもっています。

今年度ぐらいからは日本海側、例えば秋田ですと秋田大学を中心にして秋田で働きたいという人、島根・鳥取あたりですと鳥取大学・島根大学をターゲットにしながら、地元で働きたいところを、ある程度採用・配属のイメージももちながら強化していくということですので、これまで以上に定着・成長性が期待できるのではないかと思っています。

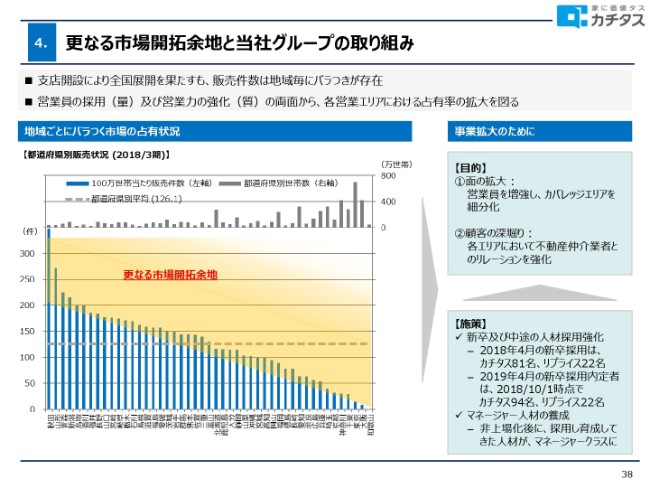

参考までに、お手元の資料の38ページを見ていただくと(おわかりのように)「地方中心」と言いましても、我々は地方の中でも、よりマーケットに対する浸透率がとくに高くございます。非常に業績がいいところは、左から秋田・山形、それから青森・新潟・鳥取です。秋田・山形・新潟・鳥取は日本海側の地域でもありますし、こういったところにきちんと人を定着させて働いてもらうのは、事業全体としても非常に大きなポイントだと捉えています。

非常に採用が難しい地域ではありますけれども、我々にとってはそこをうまく戦略的にやることによって、本年度もいいかたちで来年度の配属を見据えた採用ができたと捉えています。

採用は非常に順調ですので、もう1つの課題は生産性になります。1人当たりの買取をして販売をする合計の数を「1人当たりの生産性」というかたちで、私どもは数字として見ていますし、事業計画も営業人員掛ける1人当たりの買取の年間の件数・販売の件数を算出することで年間計画に落とし込んでいるという意味では、「採用ができているか」「人数が純増しているか」とともに、「営業の生産性がどうなっているのか」は、引き続き重要なポイントになっています。

先ほど申し上げた「新卒を中心に採用しているが、その新卒の生産性はどうなんだろう」というところが、右下に書いてあります。当然、初年度はほとんど、最初の半年ぐらいはなかなか仕事ができませんので、買取と販売を合わせて9.4件となっていますが、2年目には平均して17.6件、3年目には21.2件で、3年目になると全社の平均を上回っています。

ここのところをより加速化させるために、本年度からは現場からトップの営業のマネージャーを教育担当で引き抜きました。週に1回全社で、どちらかと言うとOJTに偏りがちになるところを、テレビ会議でつなぎながら全社のOJTのばらつきをなくし、優秀な人材が同じようなペースで(のみならず)、今まで以上のペースで生産性をアップしてキャッチアップしていけるようにという取り組みをしています。今年度に限らず、来年・再来年で、ここはじわじわと成長力に効いてくるのではないかと思っています。

参考までに(申し上げると)、本年度は新卒で採用したメンバーの中から、5人ほど店長になった人間がいます。店長は非常に重要な仕事ですので、優秀な新卒で採用した人間が、今年・来年・再来年で120店舗ある店舗のうち1割・2割・3割というかたちで店長になることによって、よりマーケットに対する影響力・成長が今後2年・3年・5年と期待できていくのではないかと捉えています。

リプライスについて(2018年3月期実績)

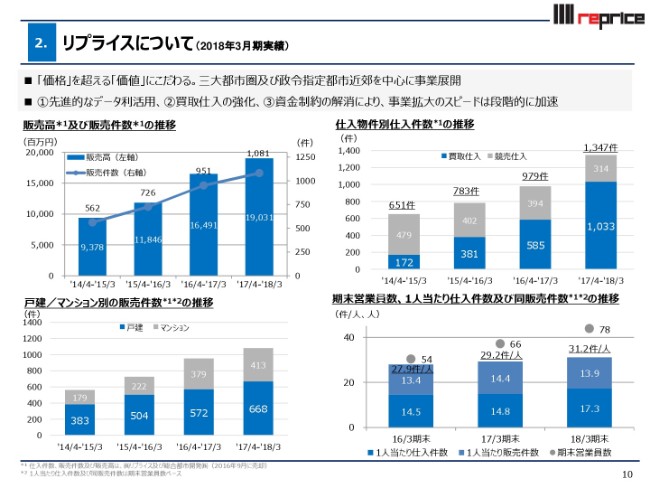

こちらは10ページです。リプライスについてになります。

リプライスについてもカチタス同様、もしくはカチタス以上に順調に成長していると捉えていただきたいと思います。基本的にはカチタスと同じように、戸建を中心に買取をして、リフォームして販売している会社でございます。成長ストーリーも、人を採用しながら人が成長して生産性がアップして、そこが買取・販売につながっていくというモデルになっています。

仕入、それから仕入の種別につきましては、右上にあるように、5年前には競売を中心に買取・仕入をしていましたが、昨今はカチタスがこの数年間歩んできたのと同じように、競売から買取にシフトしてくることによって利益水準も徐々に上がってきていますし、安定した仕入ができるようになってくる段階に移行しています。

また、左下の種別に戸建/マンションがありますが、マンションは非常に簡単なビジネスモデルでございますので、競合も比較的多いところで、粗利も若干取りづらくなっています。そこから戸建と、なかなか他社が手を出さない、カチタスと同じような戸建にフォーカスしてくるということです。こちらも粗利額と粗利率で見ても、競売から買取にシフト、マンションから戸建により注力という、仕入の戦略をよりシャープにすることによって、順調に売上・利益ともに伸びてきています。

営業の生産性につきましても、こちらについてはカチタスの2倍程度の営業の生産性がございますので、同じように人を採用して投下した場合に、カチタス以上に成長が期待できると思っています。

当社ビジネスモデルについて

12ページ。

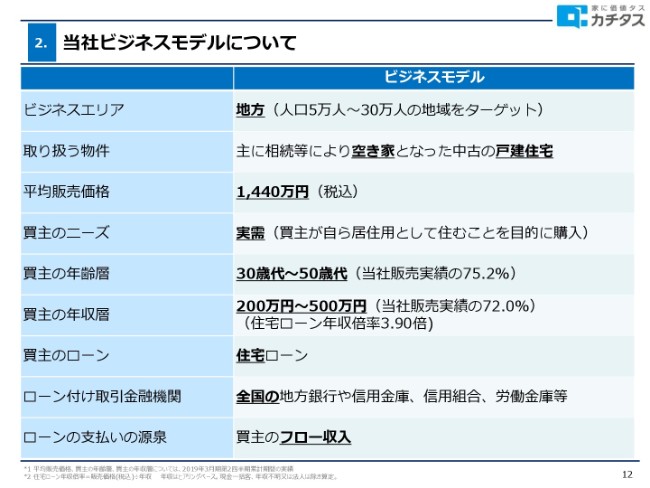

こちらは冒頭で申し上げたとおり、あらためてですけれども、我々のビジネスが「不動産」とは言いながら、都市部・マンション・大規模もしくは新築といったところと大きく異なるビジネスであるところ、もしくは収益不動産・収益アパートといったところを取り扱っていらっしゃる会社さまとは明らかに違うビジネスモデルだというところを、もう一度整理してご説明をしたいと思っています。

まず最初に、ビジネスエリアになります。こちらは、たいていの不動産業者さまは、人口も大きく物件も大きく動く都心を中心に、開発されたりマンションを買い取っている、もしくは開発で従事されている業者さまが多いと思います。

我々は、5万人から30万人ぐらいの地方都市を中心に、北海道から沖縄まで小口分散してやっているところが、大きく他の事業者さまと異なるところだと思います。

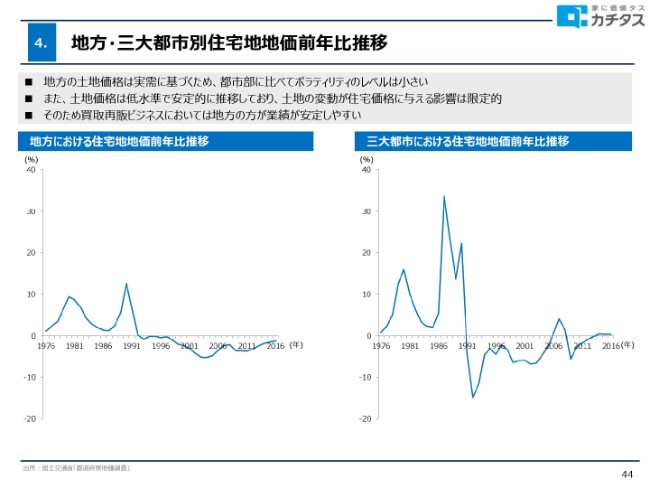

参考までに、最後の44ページを見ていただきますと、こちらは地方・三大都市圏の住宅の地価の、過去40年間にわたる推移を示しています。

不動産という業種ですと、どうしても在庫の抱えるリスク……大規模開発ですと、2年前に土地を仕込んで、最後に販売するまでに2年ぐらい経つと、マーケットの影響が大きく変わったり、当時は粗利が見込めたものがまったく見込めなくなるという在庫の保有リスクもございます。

我々のビジネスとしては、年に2回ぐらい在庫は回転し、かつ地方における住宅の地価は過去40年間、バブルの時期を通じてもほとんど前年比で変化していなく、この30年間を見ても非常に安定しているところからも、いわゆる不動産が抱える地価・マーケット・相場といったリスクがほとんどないところは、他のいわゆる不動産事業とはまったく異なることだとご理解いただけるかと思っています。

2点目は、取り扱う物件です。こちらについては、相続等により空き家となった、そのままでは放置されてしまうものを、他社がなかなか手を出さないもの……しかも戸建の住宅。マンションではなく取り扱いが難しい、他社がなかなか手を出しづらい空き家の戸建住宅を中心に扱っているところも、他の不動産業者さまとは大きく違うところであると思います。

我々は、カチタス・リプライスともに戸建を中心に扱っており、かつ築年数が古いものですので、極めて難しいところが安定したビジネスになっているところは、他社さまと違うところだとご理解いただけるかと思います。

また、平均の販売価格も1,440万円で、土地・建物込で平均1,440万円でございますので、同じエリアで同じ広さの新築よりは半額程度です。ターゲットのお客さまは一時取得のお客さまですので、月々に今お支払いのアパートローン・アパートの家賃よりも安い金額で住宅ローンを組めるところが、非常に大きな魅力になっています。

当然、買主さまのニーズとしては実需ですので、居住用として100パーセント実需になっています。収益用不動産を扱っていらっしゃる会社さまとは明らかに違うところは、あらためてご理解いただければと思います。

我々は当然実需として販売していますが、まれに沖縄とかに行くと、「民泊用に使いたい」というお客さまですとか、「法人用の寮に使いたい」という例も0.数パーセントございますけれども。基本的には、我々としては100パーセント実需でやっていますし、そこについては収益用の不動産を扱っていらっしゃる事業者さまとは明らかに違うとご理解いただきたいと思います。

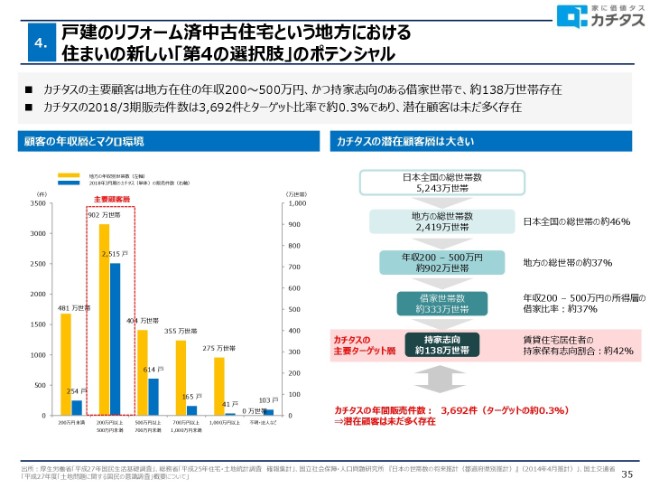

買主の年収層につきましては、世帯年収で200万円から500万円が全体の7割近くを占めています。

こちらについては(どういうことかと申し上げると)、これまで何度か共有させていただいているとおり、35ページにもございますが、日本における世帯年収の一番のボリュームゾーンに対して、年収200万円から500万円です。ここの方々が買える価格で住宅を提供しているところが、仕入のソースだけではなくて、お買い求めになるお客さまのマーケットも非常に大きいところをご理解いただけると思います。

黄色い棒グラフが、世帯年収の全体の地方における分布になっていますし、青い棒グラフはカチタス自身が昨年度販売した分布になっています。一番日本で世帯年収が多い中央値になっています200万円から500万円、400万円の中央値にドンピシャに当てはまる商品を作ってご提供しているところは我々の強みであり、逆に言うと、他の不動産業者さんとは違うところだともご理解いただきたいと思います。

もちろん、住宅ローンの年収倍率といった意味では、こちらの200万円から500万円の方々が、どのくらい年収よりも倍率で住宅をお求めかを表しています。こちらは直近で言いますと、3.9倍となっています。一般的には年収の5倍ぐらいが妥当ではないかと言われていますが、そこに対してもまだまだ余裕があるかたちです。

年収層は低いとはいえ、目いっぱい無理をして買っているというよりも、3.9倍ですので余裕をもって住宅を購入していただいていますし、都心部一部における7倍・8倍といった事業モデルとはまったく違ったことでございますので、ここについてもご理解いただければと思っています。

また、昨今いたるところでいくつか問題になっていました、ローンのいろんな偽造の問題等がありましたが、我々についてはすべてが当然住宅ローンでございますし、特定の銀行との提携を強くして、そこの銀行にローンが集中しているということはまったくございません。

全国……北海道から沖縄まで、それぞれの地域の地銀ですとか信用金庫・信用組合、それから労働金庫といったところに小口分散されていますので、そういった意味でも、昨今問題になりました一部の業者さまとはまったく違った事業モデルであります。こちらについても、ぜひご理解していただきたいと思っています。

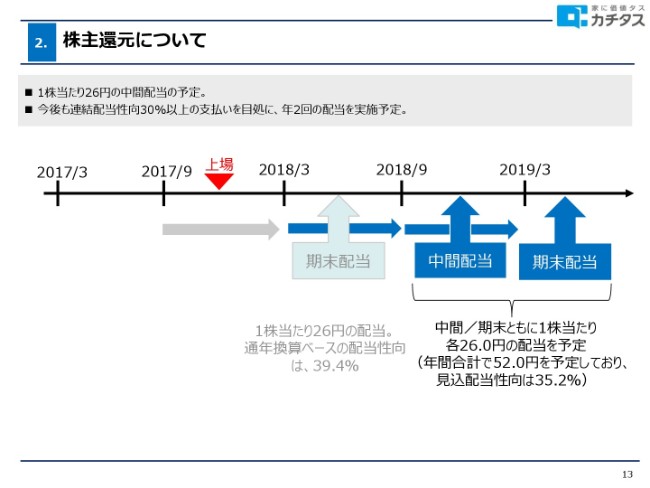

株主還元について

最後に、株主さまへの還元についてご説明して終わりにしたいと思います。

これまでどおり、1株当たり26円の中間配当を予定しています。今後も連結配当性向としては30パーセント以上を目標にしながら、年2回の配当実施を予定しています。

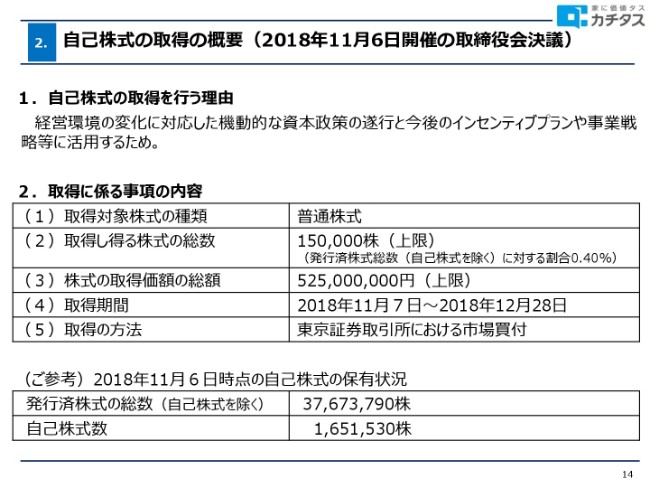

自己株式の取得の概要(2018年11月6日開催の取締役会決議)

また、今期につきましては、すでに適時開示させていただいていますが、若干ですが自己株式の取得も行わせていただいています。

目的につきましては、今後を含めた経営環境の変化に対応した機動的な資本施策の遂行とともに、やはり従業員は非常に大事ですので、いい人に長く働いてもらえるように、今後のインセンティブプランにも一部は活用していきたいと思って、自己株式取得の発表をさせていただいています。

以上をもちまして、私からのご説明とさせていただきます。ありがとうございました。

新着ログ

「不動産業」のログ