品川リフラクトリーズ、通期営業利益は前期比4.7%減 中国産耐火物原料価格の急騰が主因

目次

相川貢氏:みなさん、おはようございます。品川リフラクトリーズの相川でございます。

今日はお忙しいところ、当社の2017年度決算発表会にお越しいただきまして、大変ありがとうございます。さっそくですけれども、説明に入らせていただきたいと思います。

まずは、目次をご覧いただきたいと思います。初めに、昨年度の決算の概要。次に、今後の戦略につきまして、ご説明させていただきたいと思います。今後の戦略につきましては、2018年度から2020年度までの3年間に渡る第4次中期経営計画を中心に、ご説明させていただきたいと思っております。

なお(資料に)補足事項を付けてございますけれども、当社に関する基本的な事項でありますので、後ほどお目通しいただければと思います。

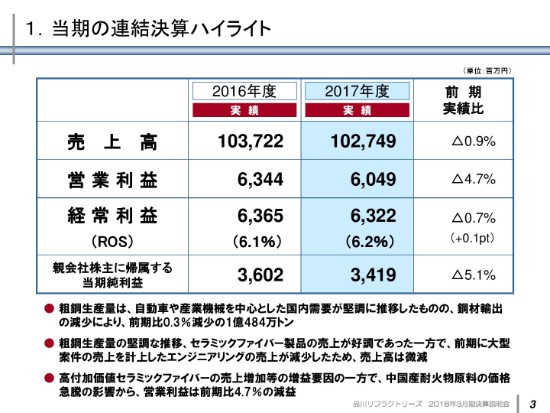

1.当期の連結決算ハイライト

それでは、2017年度の決算概要について、説明させていただきます。

まず、当期の連結決算ハイライトでございます。2017年度の連結決算は、前期に比べまして、売上高は0.9パーセント減の1,027億4,900万円。営業利益は、4.7パーセント減の60億4,900万円。経常利益は、0.7パーセント減の63億2,200万円。親会社株主に帰属する当期純利益は、5.1パーセント減の34億1,900万円となりました。

売上高は、耐火物の拡販や、好調なセラミックファイバー等による増収はあったものの、大型建設案件の減少にともないまして、築炉・エンジニアリングの売上減が大きく影響しました。その影響が大きく、結果的には、減収となったところでございます。

損益面では、高付加価値セラミックファイバーの売上増加等の増益要因はありましたけれども、中国産の耐火物原料の価格急騰の影響が大きく、営業利益・経常利益・親会社株主に帰属する当期純利益ともに、若干の減益となりました。

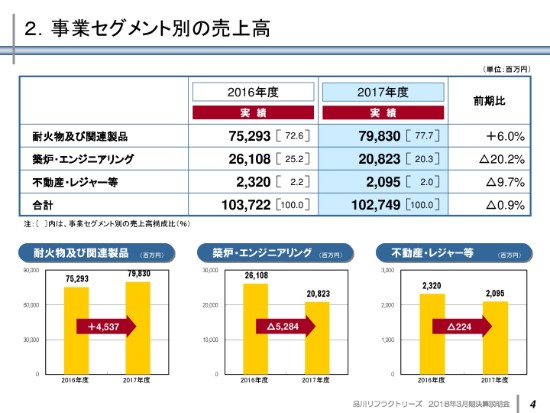

2.事業セグメント別の売上高

続いて、事業セグメント別の売上高でございます。

耐火物及び関連製品につきましては、対前期比で45億3,700万円(増)、6パーセント増の798億3,000万円。築炉・エンジニアリングにつきましては、対前期比で52億8,400万円(減)、20.2パーセント減の208億2,300万円。不動産・レジャー等につきましては、対前期比で2億2,400万円(減)、9.7パーセント減の20億9,500万円となりました。

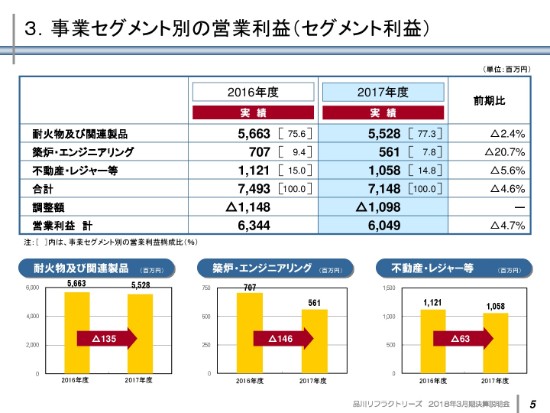

3.事業セグメント別の営業利益(セグメント利益)

次に、事業セグメント別の営業利益でございます。

耐火物及び関連製品につきましては、前期比で1億3,500万円(減)、2.4パーセント減の55億2,800万円。築炉・エンジニアリングにつきましては、前期比で1億4,600万円(減)、20.7パーセント減の5億6,100万円。不動産・レジャー等は、前期比で6,300万円(減)、5.6パーセント減の10億5,800万円となりました。

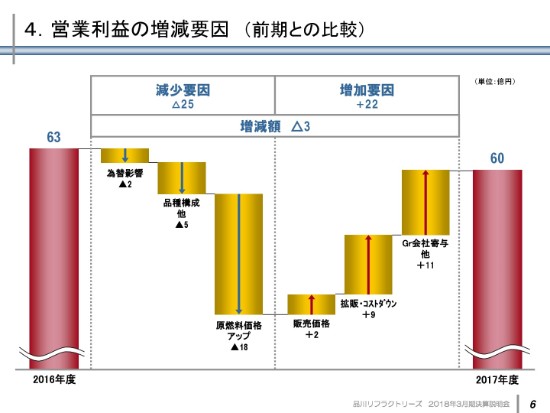

4.営業利益の増減要因 (前期との比較)

次に、営業利益の増減要因について、ご説明したいと思います。

2016年度の営業利益の63億円に対しまして、2017年度の営業利益は60億円となり、3億円減少しました。当期の減少要因としましては、原料等の調達価格高騰によるものが18億円あり、円安の影響なども含め、合計で約25億円ございました。

一方、増加要因としましては、耐火物の拡販及びコストダウンによるものが9億円あり、グループ会社の増益寄与も含めて、合計が約22億円でございました。

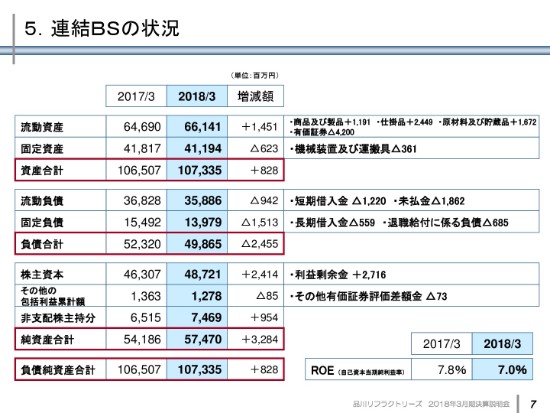

5.連結BSの状況

続きまして、連結貸借対照表の状況についてご説明いたします。

資産につきましては、売上時期が翌年度にずれ込んだ建設工事に係る代金の支払いや、原材料在庫の増加等によりまして、たな卸資産が53億円増加いたしました。

有価証券で42億円の減少がありましたが、2018年3月末現在の総資産は、前期比で8億2,800万円増加の1,073億3,500万円となりました。

次に、負債でございます。借入金返済により、有利子負債の圧縮を進めました結果、流動負債は前期比9億4,200万円の減少、固定負債は前期比15億1,300万円の減少となりました。

純資産は、利益剰余金と非支配株主持分の増加等を主たる要因といたしまして、32億8,400万円の増加となりました。

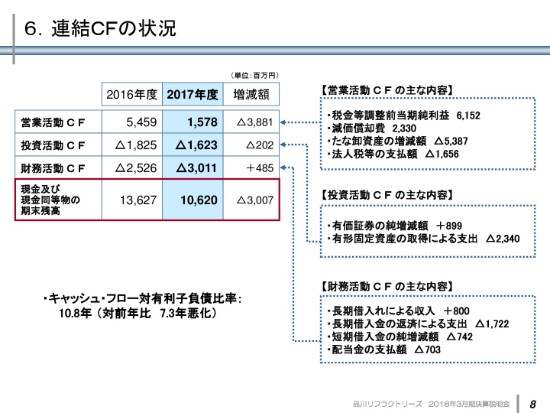

6.連結CFの状況

続きまして、連結キャッシュ・フローの状況について、説明したいと思います。

営業活動によるキャッシュ・フローは、たな卸資産が増加したこと等により、前年度比38億8,100万円減の、15億7,800万円の収入となりました。

投資活動によるキャッシュ・フローは、設備投資への積極的な取り組みにより、16億2,300万円の支出となりました。

財務活動によるキャッシュ・フローは、借入金の返済・配当金の支払額・自己株式の取得等によりまして、30億1,100万円の支出となりました。

以上の結果、現金及び現金同等物の期末残高は、前年度末と比べて30億700万円減少し、106億2,000万円となりました。

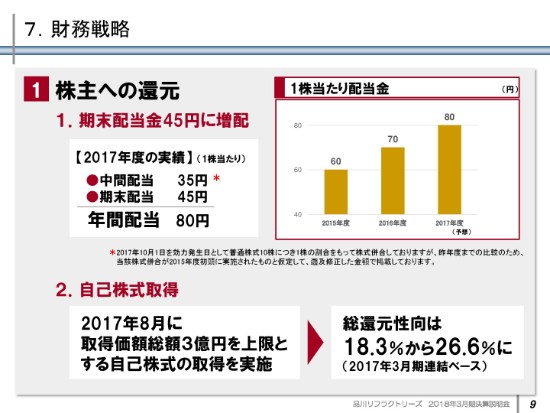

7.財務戦略①

続いて、株主のみなさまへの還元につきまして(ご説明しますと)、当社グループは安定配当の実施を原則に、業績に応じた適切な株主還元を行うことを、基本方針としています。2017年度は、期末配当金を45円に増配し、年間配当は70円から80円へ増配することを予定しております。

一方、柔軟な株主還元策といたしまして、2017年8月に初めて、取得価額総額3億円を限度とする自己株式の取得を実施いたしました。これにより、2017年3月期連結ベースでの総還元性向は、26.6パーセントになりました。

7.財務戦略②

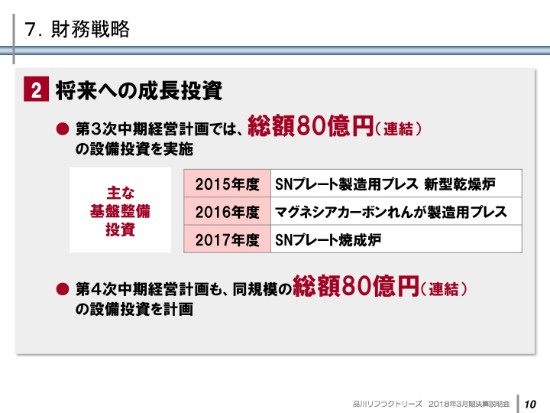

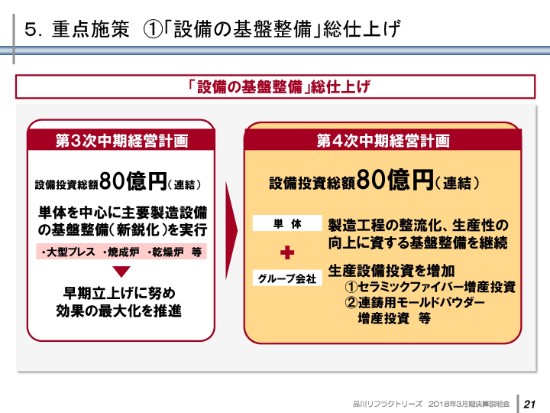

将来への成長投資につきましては、第3次中期経営計画の3年間におきまして、おおむね計画どおりとなる、総額80億円の設備投資を実施いたしました。

後ほどの第4次中期経営計画に関する説明の中でも触れますが、引き続き、国内生産基盤の整備に注力してまいりたいと考えております。第4次中期経営計画におきましても、第3次と同規模の、総額80億円の設備投資を計画してございます。

8.第3次中期経営計画 振り返り

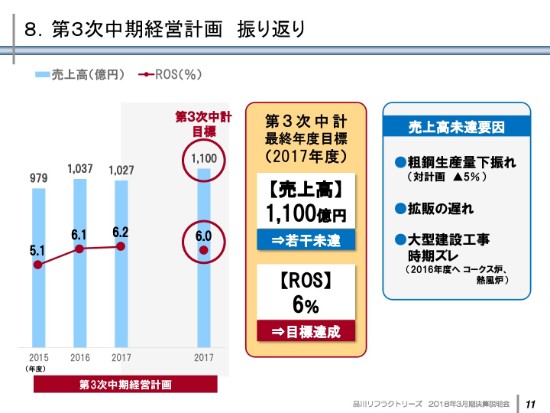

ここで、2017年度までの第3次中期経営計画の業績を振り返ってみたいと思います。

売上高は、粗鋼生産量が計画作成時の前提よりも下振れて推移したことや、拡販の遅れ等によりまして、1,030億円レベルとなりました。

収益力(ROS)に関しましては、これまでに取り組んだ最適生産体制の構築と、先に触れました主要設備の新鋭化等の基盤整備の効果に加え、関係会社の収益力向上等により、1年前倒しして、目標の6パーセントを達成いたしました。

2017年度決算の説明は、以上でございます。ここで、発表者を交代いたしまして、2018年度からの第4次中期経営計画に関しましては、新しく社長となります、顧問の岡よりご説明させていただきたいと思います。よろしくお願いいたします。

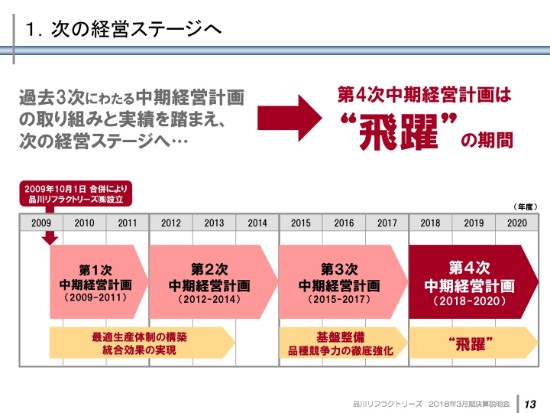

1.次の経営ステージへ

岡弘氏:顧問の岡でございます、よろしくお願いします。私より、2018年度から2020年度までの第4次中期経営計画について、ご説明いたします。

2015年度から開始した第3次中期経営計画は、2017年度をもって終了し、2018年度より第4次中期経営計画をスタートさせました。第3次中期経営計画では、前中期経営計画期間中に確立された最適生産体制をベースに、持続的発展を可能とするための設備・人材の基盤整備を最大のテーマと位置づけ、取り組んでまいりました。

第4次中期経営計画では、後ほどご説明する5つの重点施策を推進することで、飛躍を目指す計画としております。

2.事業環境認識 【経営環境】 1/2

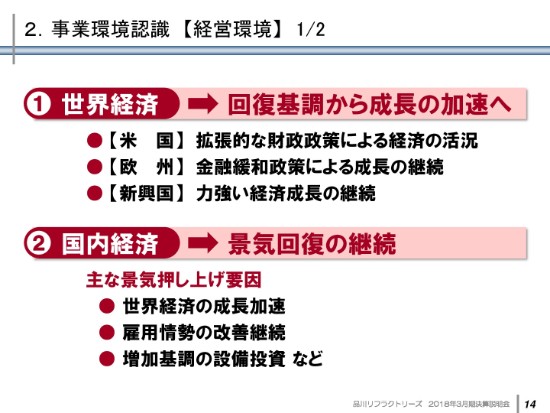

第4次中期経営計画において前提とした事業環境について、ご説明いたします。

世界経済の現状につきましては、先進国・新興国を問わず、経済は活況を呈しており、成長が加速してきています。足下では、米国の保護主義政策の動向や、中東等の地政学リスクといったマイナス(要素となる)懸念はあるものの、全体としては拡大・拡張が継続していくものと思われます。

一方、国内経済につきましても、世界経済の成長加速と、堅調な企業収益に支えられた雇用情勢の改善(継続)や設備投資の増加により、回復基調が継続するものと見込まれます。

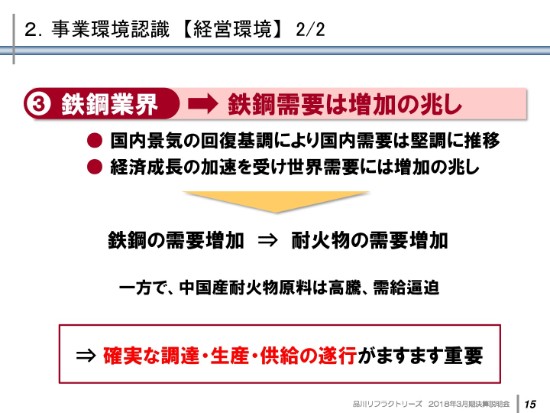

2.事業環境認識 【経営環境】 2/2

当社の主要なお客さまであります、鉄鋼業界におきましては、国内景気の回復基調が継続していることから、鉄鋼需要も底堅いと見込まれ、国内粗鋼生産も現在と同等の1億500万トンレベルで推移すると見込まれます。

海外におきましては、好調な世界経済の波に乗って、鉄鋼需要でも増加の兆しが見られます。こうした世界的な鉄鋼需要の増加に伴い、耐火物需要も増加していくことが見込まれ、これをキャッチアップすることが、当社グループの収益拡大に必須となってきています。

一方で、現在、中国の環境規制強化により、中国産耐火物原料の価格高騰と需給逼迫が生じており、当社グループを含めた耐火物業界全体にとって、最大のリスク要因となっております。このような環境下で耐火物の拡販を行うためには、原料調達・生産、そしてお客さまへの製品供給を確実に行うことが、ますます重要となっております。

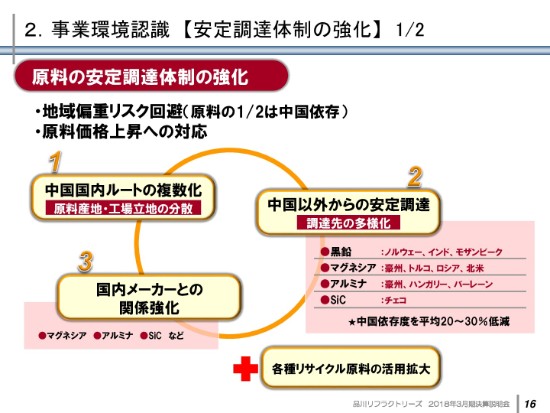

2.事業環境認識 【安定調達体制の強化】 1/2

このために、当社グループにおきましては、グローバルな調達力を活かした(原料の)安定調達体制の強化を進めております。その具体的な取り組みとしまして、まず中国国内において、特定地域での極端な規制強化が行われる可能性があることから、原料産地の分散を図っていきます。

2つ目として、中国以外の調達先の多様化を行い、中国依存度の低減を図っていきます。

さらに、3つ目としては、国内からの調達が可能な原料につきましては、国内メーカーとの関係強化による安定調達を行います。こうした原料の安定調達体制の強化に加え、各種リサイクル原料の活用拡大によるリスク低減を図ってまいります。

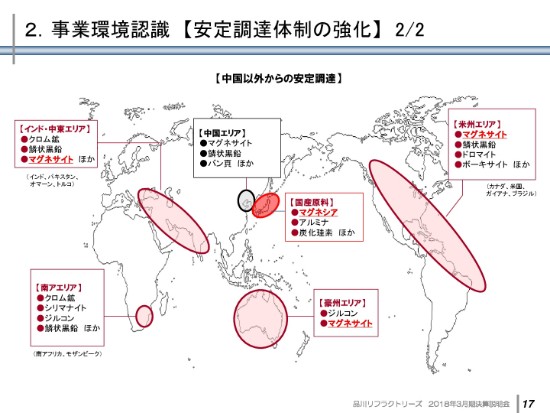

2.事業環境認識 【安定調達体制の強化】 2/2

前のスライドでご説明した、中国以外からの安定調達に関しましては、現在価格の上昇がとくに激しい中国産マグネシア原料の調達を例にとりますと、米州エリア・豪州エリアおよび国産原料などの調達量増加を進めております。このような体制強化により、お客さまに安心感を持っていただくことが、第4次中期経営計画の期間における飛躍につながる、第一歩になると考えております。

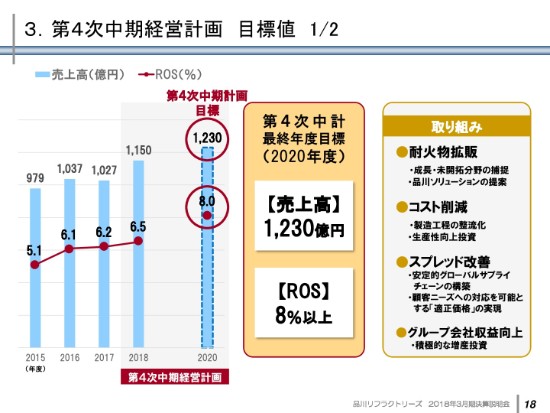

3.第4次中期経営計画 目標値 1/2

こうした事業環境を踏まえまして、第4次中期経営計画の目標を、連結売上高1,230億円・ROS8パーセントといたしました。第3次中期経営計画で達成した連結売上高約1,030億円・ROS6パーセントを超える、過去最高の業績を目指してまいります。

目標達成のために、成長分野の拡販に取り組み、生産性向上とコスト低減を実行するとともに、お客さまのご理解のもと、適正価格の実現によるスプレッド改善を図ってまいります。これに加えまして、グループ各社の収益向上に取り組んでまいります。

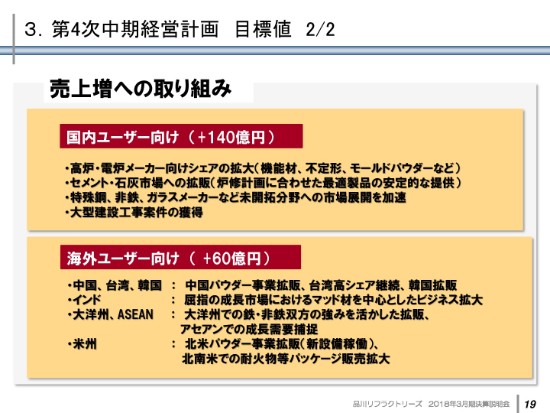

3.第2次中期経営計画 目標値 2/2

第4次中期経営計画では、200億円の売上増を計画しております。その内訳は、国内ユーザー向けが140億円、海外ユーザー向けが60億円となっております。

国内ユーザー向けにおきましては、高炉・普通鋼電炉メーカー向けのシェア拡大や、セメント・石灰市場への拡販に加え、特殊鋼・非鉄・ガラスメーカーなどに対して、当社の高い技術と信頼性を活かした市場展開を加速していきます。

一方、海外ユーザー向けにおきましては、各地区ごとに新たな事業を展開し、成長市場での粗鋼生産量の増加を加速するとともに、現行市場でのシェア拡大を加速していきます。

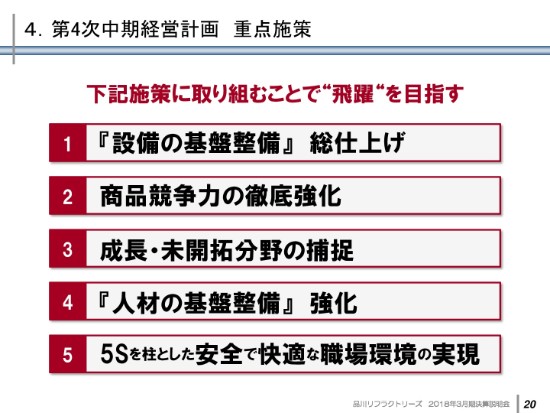

4.第4次中期経営計画 重点施策

第4次中期経営計画の数値目標達成のために取り組む重点施策は、この5点でございます。

第3次中期経営計画で取り組みました、「設備の基盤整備」の総仕上げに加えまして、商品競争力の徹底強化、成長・未開拓分野の捕捉、「人材の基盤整備」の強化、5Sを柱とした安全で快適な職場環境の実現。この5点といたしました。

5.重点施策 ①「設備の基盤整備」総仕上げ

第3次中期経営計画では、品川リフラクトリーズ単体を中心に、耐火物製造用のプレスや焼成炉等の、中核設備の新鋭化投資を実施してまいりました。

第4次中期経営計画におきましても、耐火物製造における生産性向上に資する基盤整備を継続しつつ、グループ会社の成長分野には、積極的な設備投資を実施してまいります。具体的には、国内グループ会社でのセラミックファイバーや、海外グループ会社での連続鋳造用モールドパウダー増産のための投資を、決定しております。

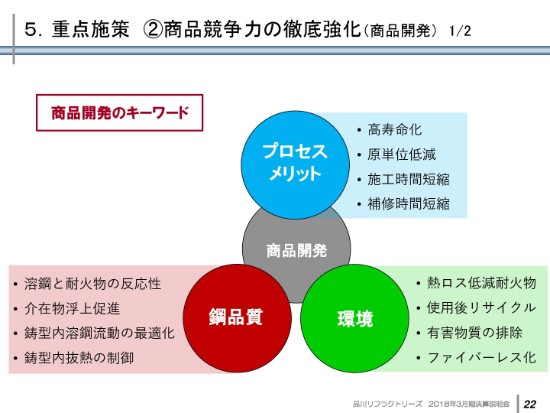

5.重点施策 ②商品競争力の徹底強化(商品開発) 1/2

重点施策の2つ目が、商品競争力の徹底強化でございます。商品開発において、当社が注目しているキーワードとしては、「プロセスメリット」「鋼品質」「環境」。これらの3点でございます。

まず、お客さまのプロセスメリットです。プロセスメリットとは、耐火物寿命の向上や原単位の低減だけでなく、施工時間や補修時間を短縮することで、お客さまの生産性が向上することも意味しております。そのためには、営業はもちろん、研究開発の技術者が国内外のお客さまの現場に足を運び、お客さまの潜在的なニーズを発掘した、提案型営業を進めてまいります。

次に、鋼品質の向上は、機能性耐火物とモールドパウダーをセットで供給できる、当社の強みを活かせるテーマです。今後、次世代高張力鋼などの高級鋼の生産が増加する中で、鋼の品質の視点から、耐火物と(モールド)パウダーをセットで設計することの重要性が、増してきております。

最後に、環境面では、熱ロスの低減や有害物質を排除することに加え、原料高騰対策として使用後耐火物を有効にリサイクルすることの重要性が、増してきております。当社は、お客さまと一体となって、使用後耐火物のリサイクルシステムの確立に、取り組んでまいります。

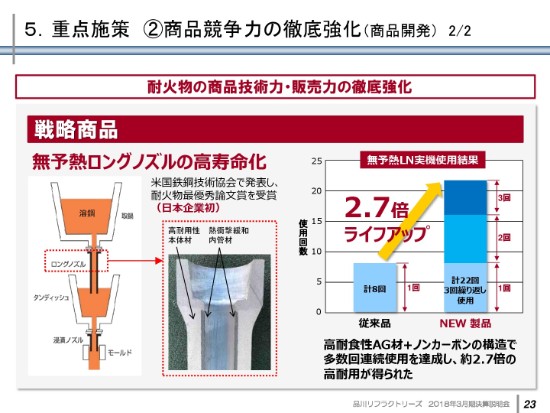

5.重点施策 ②商品競争力の徹底強化(商品開発) 2/2

耐火物の商品技術力・販売力の徹底強化への取り組みの成果として生まれた戦略商品でありる、「無予熱ロングノズル」をご紹介いたします。

ロングノズルは、鋼の連続鋳造において、溶鋼を取鍋からタンディッシュに注入するために使用されます。

国内で使用されるロングノズルは、ロングノズルを予熱したあとに溶鋼を通して使用され、熱衝撃によって割れにくい使用条件にあるため、高耐用のものを適用することができます。

一方、海外で使われる場合は、ロングノズルは予熱なしに使用されるため、熱衝撃を受けやすい使用条件にあり、これまで高耐用のものの適用が困難でした。

こういうことから、内管側に熱衝撃を緩和するものを、本体側に高耐用のものを配置したハイブリッド構造を開発したことで、無予熱の条件下でも、従来の約2.7倍の耐用を示すロングノズルを実用化することができました。

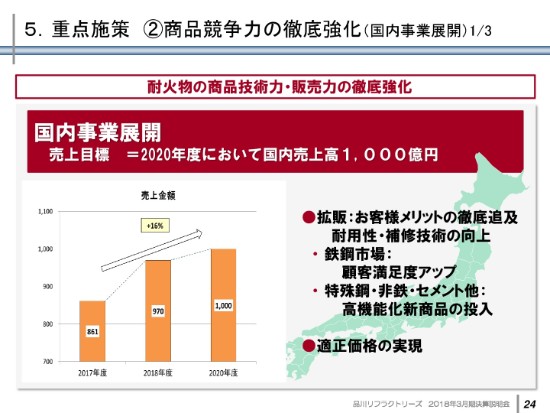

5.重点施策 ②商品競争力の徹底強化(国内事業展開)1/3

次に、国内の販売戦略について、ご説明いたします。

国内事業における売上目標は、2017年度実績対比で約140億円、16パーセント増の1,000億円を計画しております。

この目標を達成するために、当社は商品の耐用性向上や、炉の補修技術向上に取り組み、お客さまのメリットを徹底的に追求いたします。

国内市場のうち、まず当社が得意とする鉄鋼市場におきましては、お客さま満足度の向上を徹底追求することにより、お客さまのマーケットにおけるシェア拡大を図ってまいります。

また、特殊鋼・非鉄・セメント向けにつきましては、高機能化新商品の投入による拡販を図ってまいります。

また、耐火物原料価格の急騰に対応するため、適正価格の実現も進めてまいります。

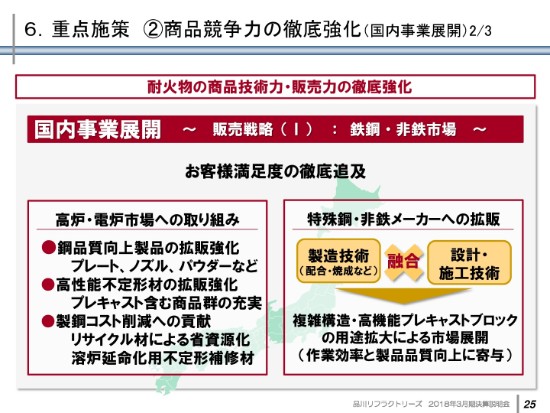

5.重点施策 ②商品競争力の徹底強化(国内事業展開)2/3

次に、各市場別の具体的な対策について、ご説明いたします。

まず、当社が得意とする高炉市場や普通鋼、電炉市場では、さらなる鋼の品質向上にお応えできるプレート・ノズル・パウダーなどの拡販強化、製鋼コスト削減に効果のある不定形補修材などを、市場に絶え間なく投入してまいります。

また、特殊鋼や非鉄メーカー(への拡販)に対しましては、大型の複雑形状品をお求めのお客さまのニーズにお応えすべく、プレキャストブロックの提供に注力してまいります。

当社の長年の経験に根差した配合・焼成等の製造技術に、お客さまの求めるものに対応できる設計・施工技術を融和することで、高機能化を図った新商品を投入してまいります。

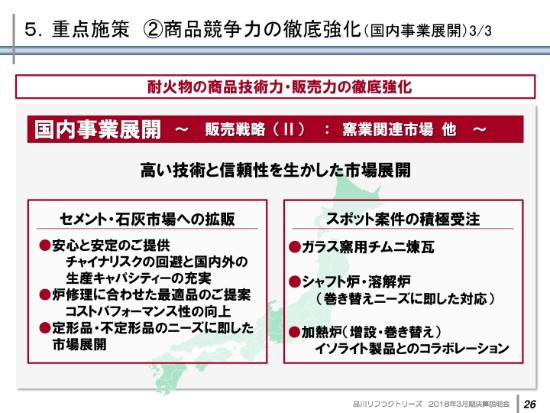

5.重点施策 ②商品競争力の徹底強化(国内事業展開)3/3

鉄鋼以外の窯業関連市場におきましても、当社のもつ高い技術と信頼性を活かした商品を、積極的に投入してまいります。

中国産原料の価格高騰と原料供給の不安の高まりを、逆にチャンスととらえ、グローバルな調達力と国内外の生産能力に強みをもつ当社は、セメント及び石灰向けの受注にも積極的に取り組んでまいります。

また、ガラス炉、シャフト炉・溶解炉及び加熱炉等のスポット案件の、積極受注に取り組んでまいります。とくに加熱炉市場では、当社とイソライト工業の省エネ技術を遺憾なく発揮するため、相互連携をさらに強化し、製品群の充実と拡販を図ってまいります。

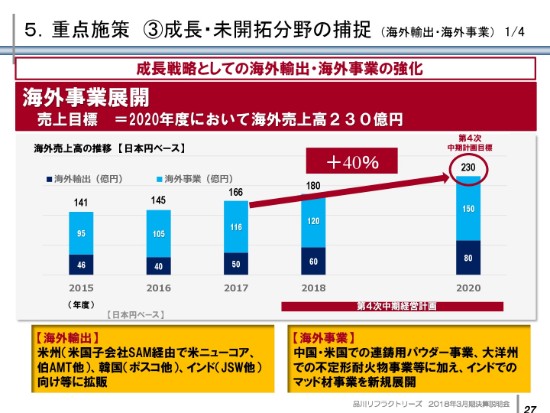

5.重点施策 ③成長・未開拓分野の捕捉 (海外輸出・海外事業) 1/4

次に、成長・未開拓分野の捕捉について、まずは海外市場への取り組みからご説明いたします。

海外市場への取り組みは、当社の成長戦略の1つであり、海外輸出・海外事業を緊密に連携させ、強化を続けてきております。

海外売上高は、2015年度の141億円から、足元の2017年度には166億円となりました。さらに、第4次中期経営計画の最終年度の2020年度には約60億円(増)、およそ40パーセント増の230億円まで、増加させる計画としております。

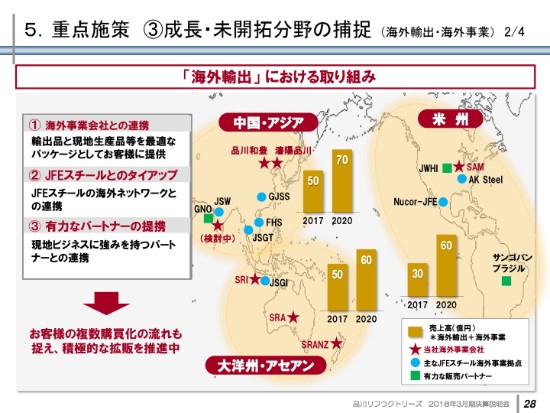

5.重点施策 ③成長・未開拓分野の捕捉 (海外輸出・海外事業) 2/4

海外輸出・拡販に関する基本的な考え方は、以下に述べるとおりでございます。

まず、輸出と海外事業の緊密な連携により、お客さまにとって最適なパッケージを提供いたします。

次に、JFEスチールの海外ネットワークとのタイアップにより、情報共有やビジネス用のコラボレーションを図ってまいります。

そして、それぞれのマーケットにおいて、現地ビジネスに強みをもつパートナーとの連携により、効果的・効率的に事業を展開いたします。

こうした考え方をベースに、中国・アジア地域、オセアニア・アセアン地域、米州地域における拡販を計画しております。

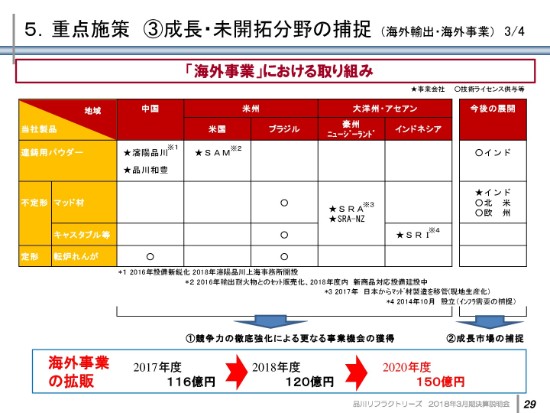

5.重点施策 ③成長・未開拓分野の捕捉 (海外輸出・海外事業) 3/4

次に、海外事業についてご説明いたします。

地域・お客さまごとに異なるニーズに的確に対応できる当社の技術力を活かし、現在は6社の海外事業会社を展開しております。

今後、各社施設の最新鋭化等による商品競争力の向上によりまして、さらなる事業機会の獲得を目指すとともに、インド等の大きな成長が見込まれる地域、あるいは未開拓の地域にも積極的な展開を図り、第4次中期経営計画において、海外事業売上高を(2020年度に)150億円まで拡大させます。

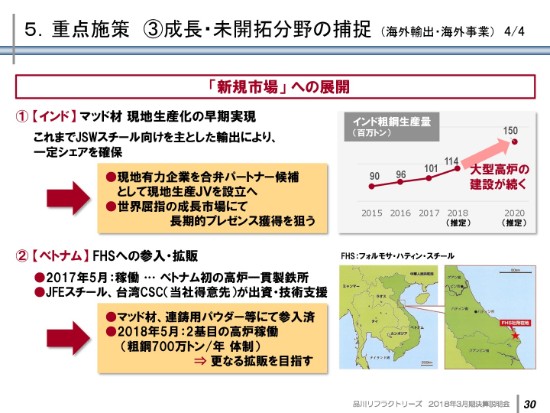

5.重点施策 ③成長・未開拓分野の捕捉 (海外輸出・海外事業) 4/4

次に、新たな取り組みであるインドの事業について、ご説明いたします。海外新規市場であります、インドとベトナムでの取り組みについて、ご説明いたします。

インドでは、これまでJFEスチールが出資しております、インドの大手高炉メーカーのJSWスチール向けに、マッド材等の輸出・拡販に取り組んでまいりました。

今後、これまでの拡販と並行してきました、マッド材の現地生産化を早期に実現する予定でございます。現地生産化により、世界屈指の成長市場であるインドにおいて、長期的な競争力・プレゼンスを確保するとともに、マッド材以外の製品とのパッケージ販売も推進してまいります。

また、ベトナムにおきましては、2017年5月に稼働したフォルモサ・ハティン・スチール(FHS)が、今後は積極的な拡販を期待できるお客さまでございます。FHSは、ベトナム初の高炉一貫製鉄所であり、JFEスチールならびに当社の得意先であります、台湾チャイナスチール(CSC)が、出資・技術支援を行っております。当社は、すでにマッド材・連鋳用パウダー等にて参入を果たしております。

2018年5月の2基目の高炉稼働により、粗鋼700万トン体制が確立したことも踏まえ、JFE・チャイナスチールとの関係も活かしつつ、さらなる拡販を行っていきたいと考えております。

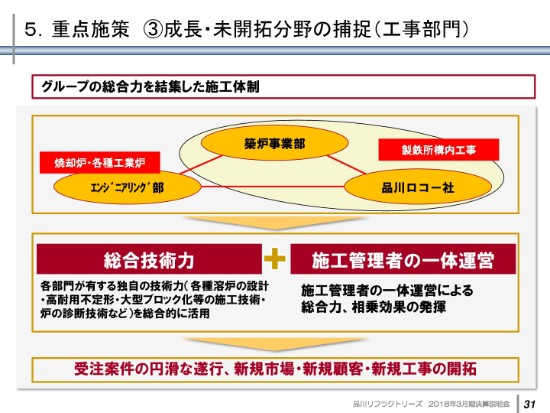

5.重点施策 ③成長・未開拓分野の捕捉(工事部門)

当社グループは長年にわたり、土台技術、炉の設計・施工工事に関する技術を培ってまいりました。

工事部門は、当社の築炉技術部・エンジニアリング部、子会社の品川ロコー社がそれぞれもっております、独自の技術力及び人材を総合的に活用し、素材産業の溶炉の設計・施工を行っております。

2018年度におきましても、鉄鋼メーカーのコークス炉更新など、多くの工事を予定しており、施工管理者の一体運営と、昨今の作業者不足への対応としての外国人労働者の活用などを行い、工事の円滑な遂行を図ってまいります。

さらに、各種溶炉に応じた最適な設計や、大型ブロック活用による新規施工技術及び炉の診断技術などの総合力を活かし、新規顧客・新規工事の獲得を目指してまいります。

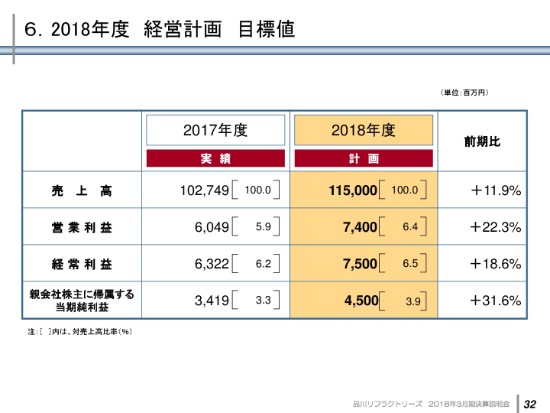

6.2018年度 経営計画 目標値

最後に、2018年度の経営計画目標値を申し上げます。

売上高は対前期比11.9パーセント増の1,150億円、営業利益は22.3パーセント増の74億円、経常利益は18.6パーセント増の75億円、親会社株主に帰属する当期純利益は31.6パーセント増の45億円を計画しております。

以上をもちまして、説明を終わらせていただきます。ご清聴どうもありがとうございました。

新着ログ

「ガラス・土石製品」のログ