GMOフィナンシャルHD、増収減益も店頭FXは高い収益水準でスタートし好調 株主還元を強化

はじめに

石村富隆氏:本日はお忙しい中、決算説明会にご参加いただき誠にありがとうございます。代表執行役社長の石村です。2025年12月期第1四半期決算についてご説明します。

はじめに、強みである店頭FXは、高い収益水準で好調なスタートを切りました。ユニーク取引人数拡大に向け、圧倒的No.1サービスを追求しています。

タイ証券事業は、不良債権の担保価値下落で貸倒引当金繰入額を追加計上したものの、約定弁済契約に基づく債権残高は着実に減少しています。

また、2025年12月期より株主還元を強化し、配当性向65パーセント以上を目標としています。

Q1’25(1-3月)|決算サマリー(前年同期比)

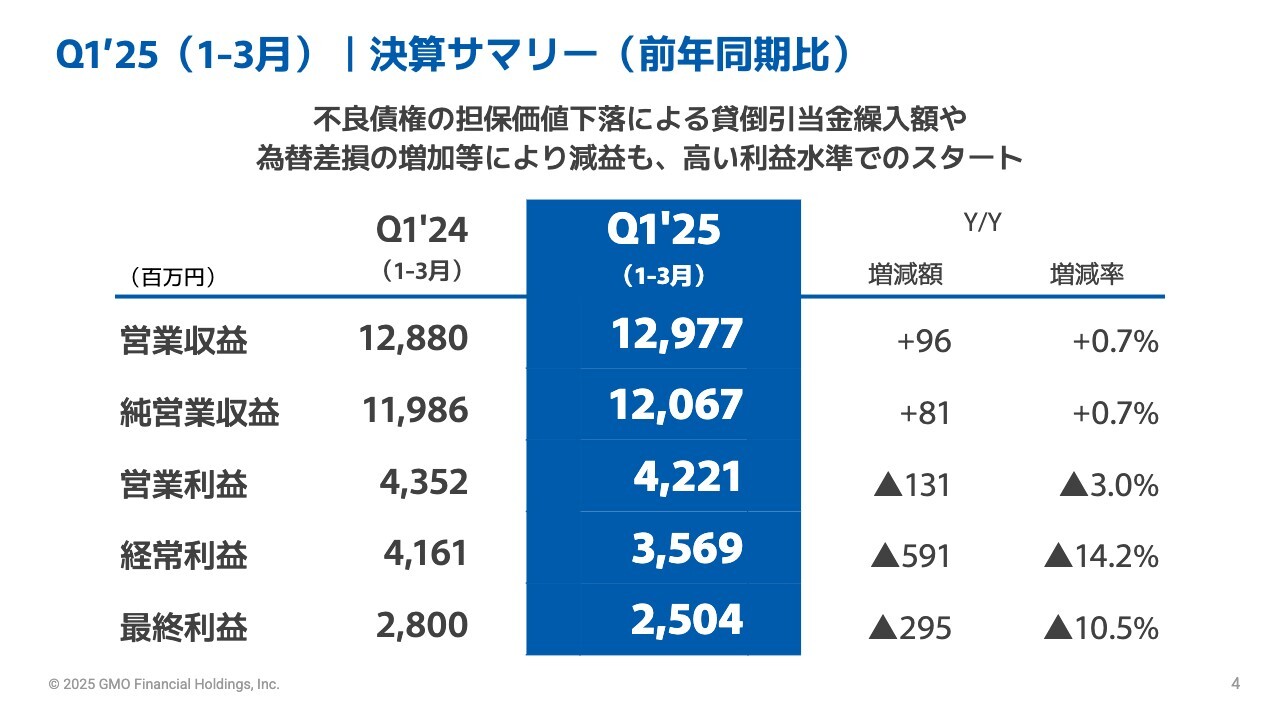

第1四半期の決算サマリーです。前年同期比はスライドのとおりです。不良債権の担保価値下落による貸倒引当金繰入額や為替差損の増加等により減益ですが、高い利益水準でのスタートとなりました。

Q1’25(1-3月)|セグメント別の状況(前年同期比)

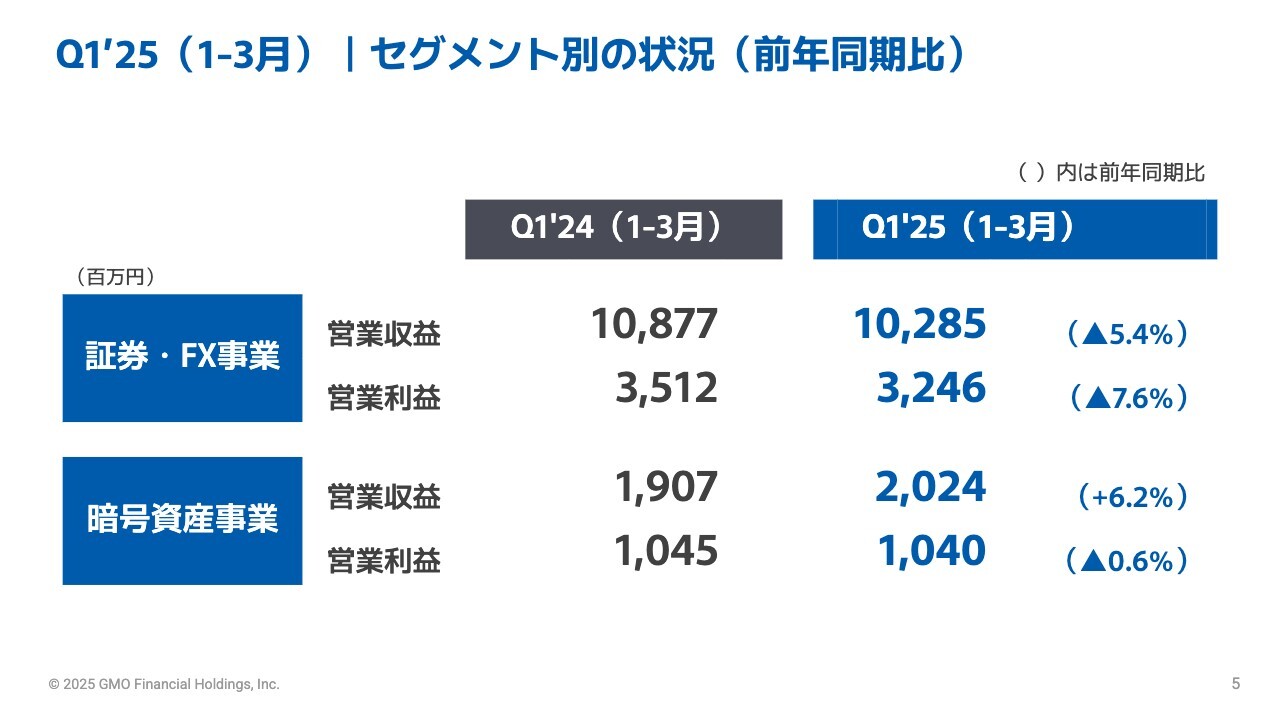

セグメント別の状況を前年同期比で示しています。証券・FX事業の営業収益は前年同期比5.4パーセント減、営業利益は前年同期比7.6パーセント減です。

暗号資産事業の営業収益は前年同期比6.2パーセント増です。営業利益は前年同期比0.6パーセント減と、前年とほぼ同水準で着地しています。

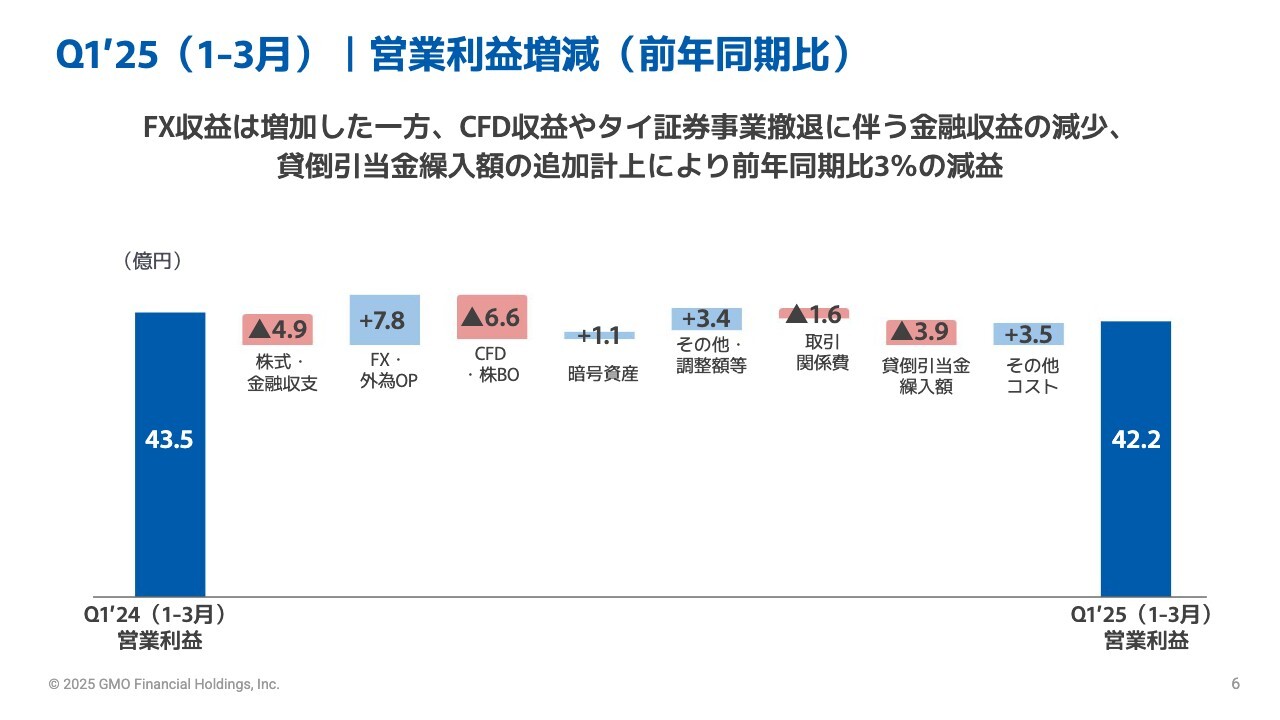

Q1’25(1-3月)|営業利益増減(前年同期比)

営業利益の増減はスライドのとおりです。FX収益は増加した一方で、CFD収益やタイ証券事業撤退に伴う金融収益の減少、貸倒引当金繰入額の追加計上により、前年同期比で3パーセントの減益になっています。

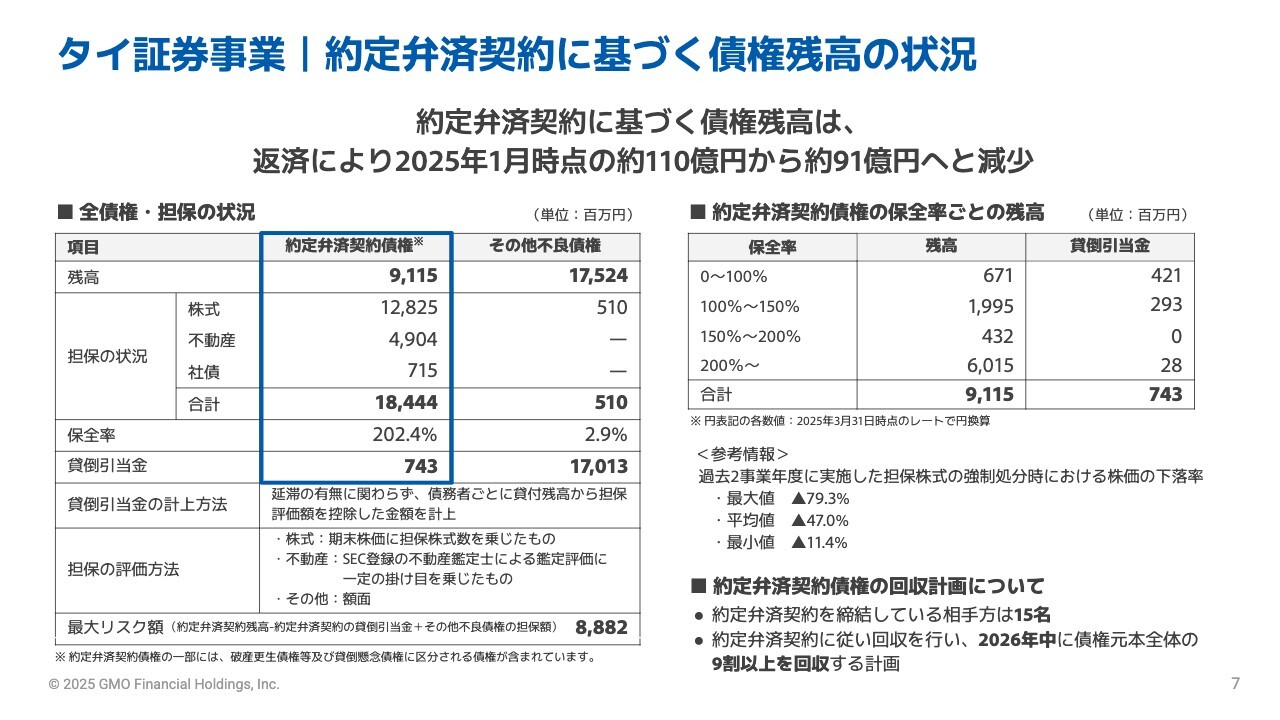

タイ証券事業|約定弁済契約に基づく債権残高の状況

タイ証券事業に関して、約定弁済契約に基づく債権残高の状況です。約定弁済契約に基づく債権残高は、返済により2025年1月時点の約110億円から約91億円に着実に減少しています。

スライド左側が全債権・担保の状況です。青枠の部分について、残高は91億1,500万円で、担保の内容としては株式、不動産、社債となっています。3月末時点で担保の合計は184億円強あり、担保保全率は202.4パーセントとなっており、BS上の貸倒引当金は7億4,300万円です。

第1四半期に約4億円の貸倒引当金繰入額を追加で計上しましたが、こちらは約定弁済をしているお客さまというよりは、昨年から不良債権と化していたところの担保処理において、一部、株式の売却の差し止め請求などがありました。今期に入ってからそちらを処理したところ株式価格が下落し、約4億円が出ているという状況です。

株主還元|配当

株主還元、配当です。今期から目標を連結配当性向65パーセント以上にし、変わらず年4回の配当をしたいと考えています。2025年12月期第1四半期については、1株当たりの配当金は13.8円となり、昨年度よりは少し多めの配当です。

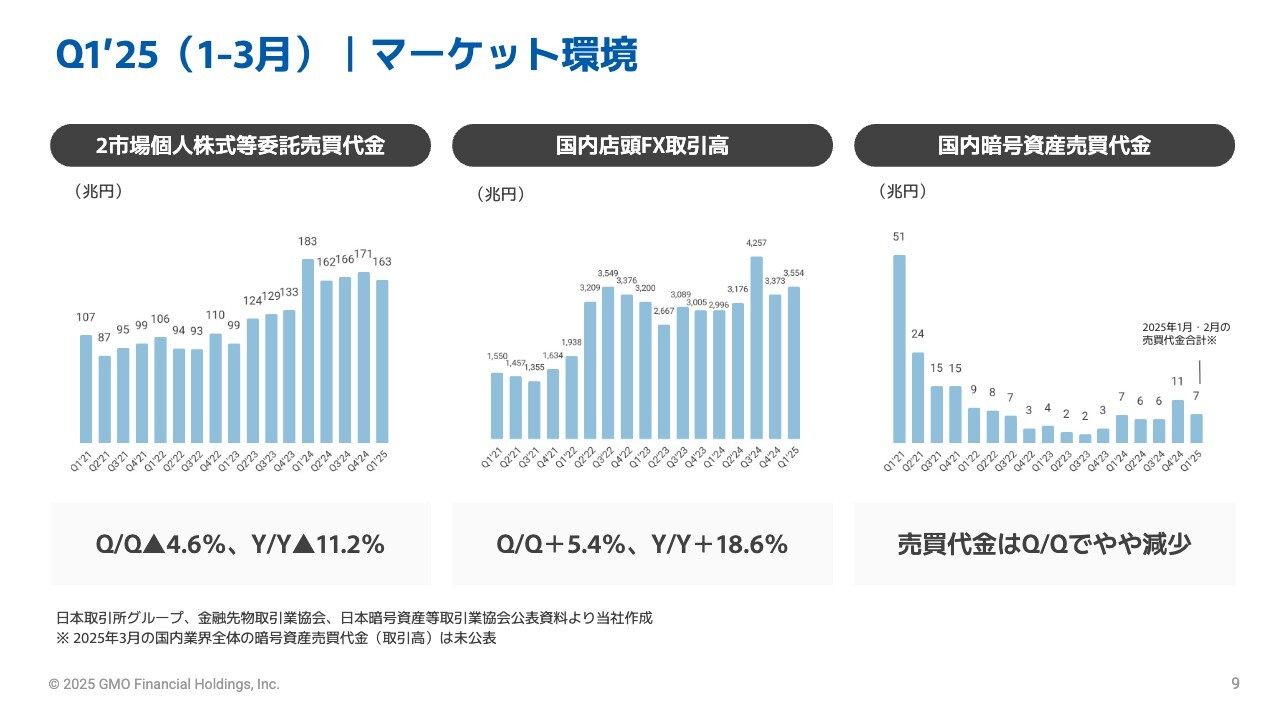

Q1’25(1-3月)|マーケット環境

第1四半期のマーケットの環境です。

スライド一番左のグラフは株式の委託売買代金です。2025年12月期第1四半期については、前期第4四半期から少し下がっています。

スライド真ん中のグラフは店頭のFX取引高です。第1四半期について、前四半期比では5.4パーセント増で、前年同期比でも18.6パーセントの増加となっています。

スライド一番右のグラフは国内暗号資産の売買代金です。第1四半期は、前四半期と比べるとやや減ってきているかたちで推移しています。

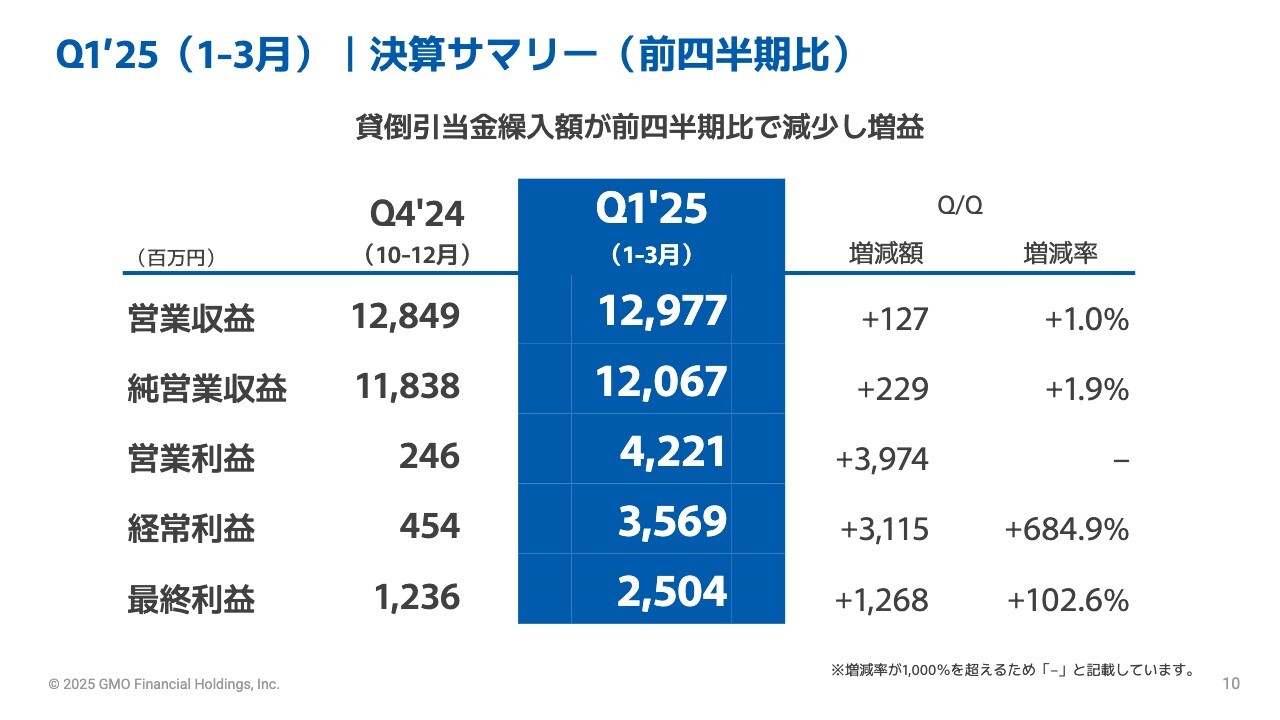

Q1’25(1-3月)|決算サマリー(前四半期比)

決算サマリーです。営業収益は前四半期比1億2,700万円、1パーセント増の129億7,700万円で、ほぼ同水準です。純営業収益は120億円強で、前四半期比1.9パーセント増と、こちらも同じような水準で推移しています。

営業利益は、前四半期は主にタイ証券事業に係る貸倒引当金繰入額を大きく計上していたため、今期第1四半期は前四半期比39億円以上のプラスとなっています。

経常利益、最終利益もスライドのとおりです。こちらが大きく伸びているのは、前四半期のタイ証券事業にかかる貸倒引当金繰入額計上との差額が大きな原因となります。

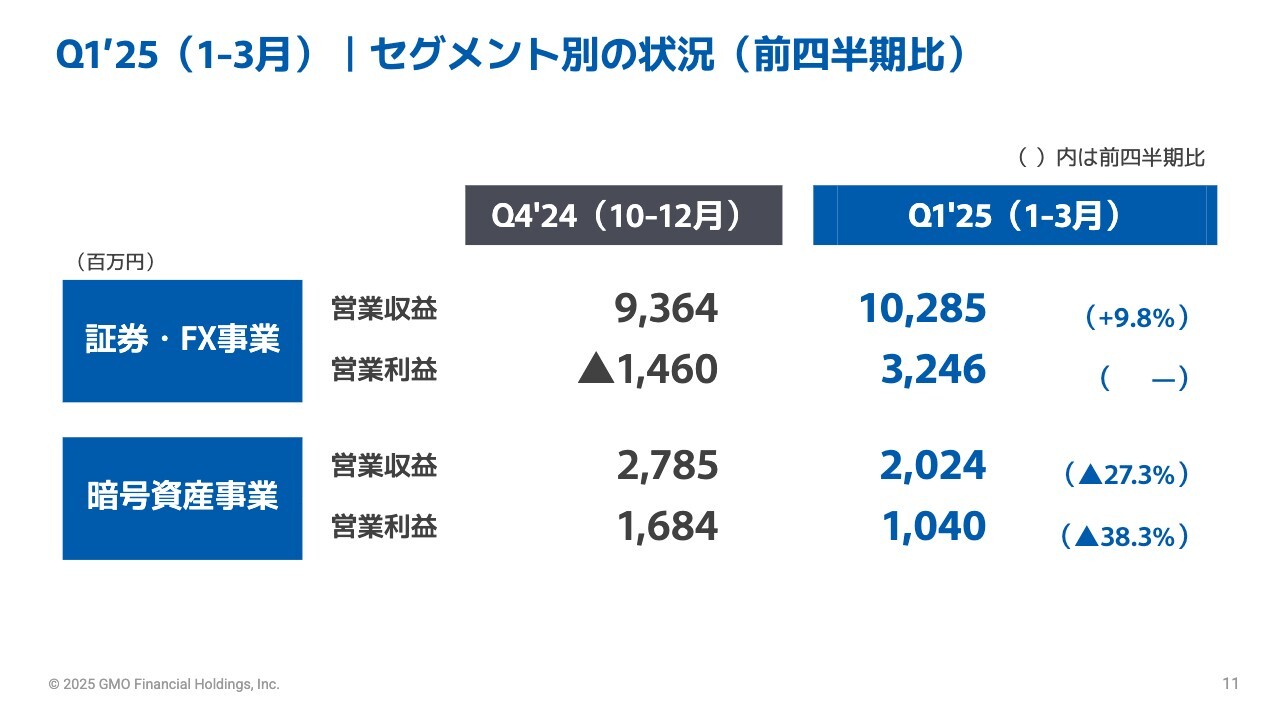

Q1’25(1-3月)|セグメント別の状況(前四半期比)

セグメント別の状況です。証券・FX事業について、今期第1四半期の営業収益は前四半期より1割ほどアップしています。営業利益に関しては、前四半期はマーケティング面で競合へのミートなど還元策を実施し、スライドのようになっています。第1四半期では、32億円強の利益を確保しました。

暗号資産事業に関しては、営業収益は前四半期比27.3パーセント減、営業利益は前四半期比38.3パーセント減ですが、いずれも高い水準をキープできています。この差について、前期第4四半期においてトランプ大統領が就任し、暗号資産の相場が非常に活況になったため収益が大きかったのですが、第1四半期はそれがやや落ち着いてきているという状況です。

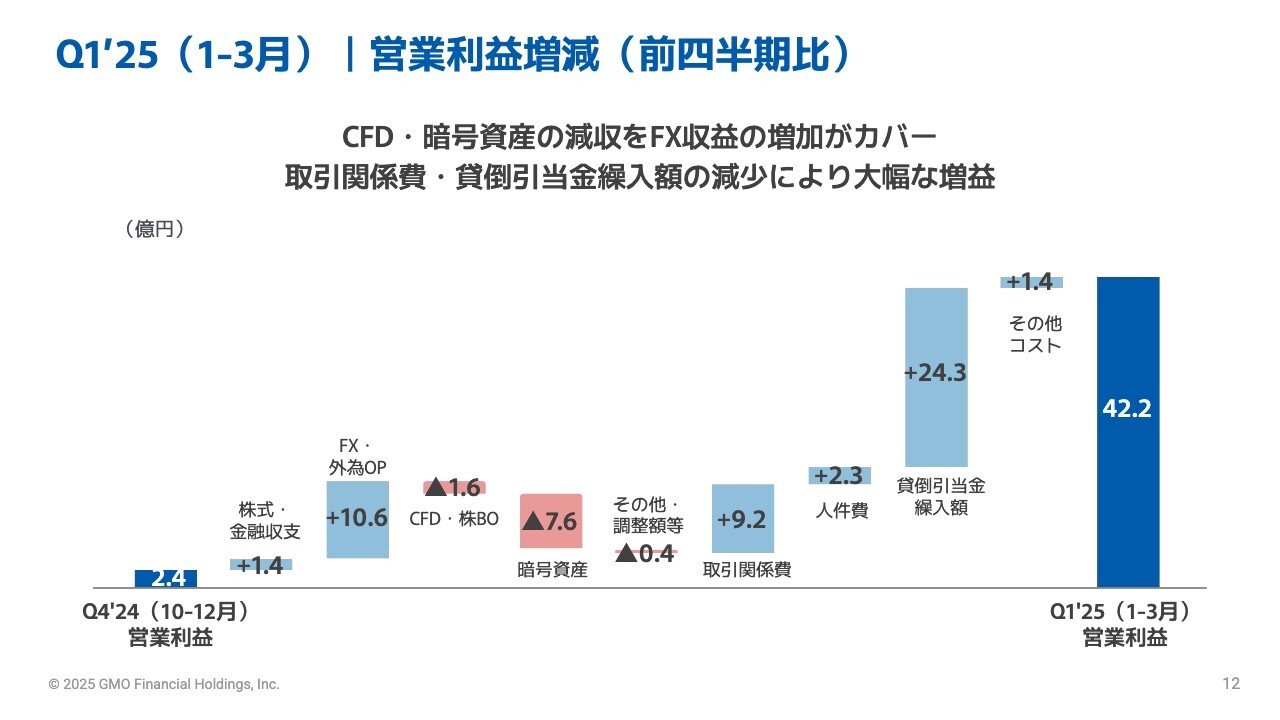

Q1’25(1-3月)|営業利益増減(前四半期比)

営業利益の増減のブレークダウンです。CFD、暗号資産の減収をFX収益の増加がカバーしています。取引関係費、貸倒引当金繰入額の減少により大幅な増益になっています。

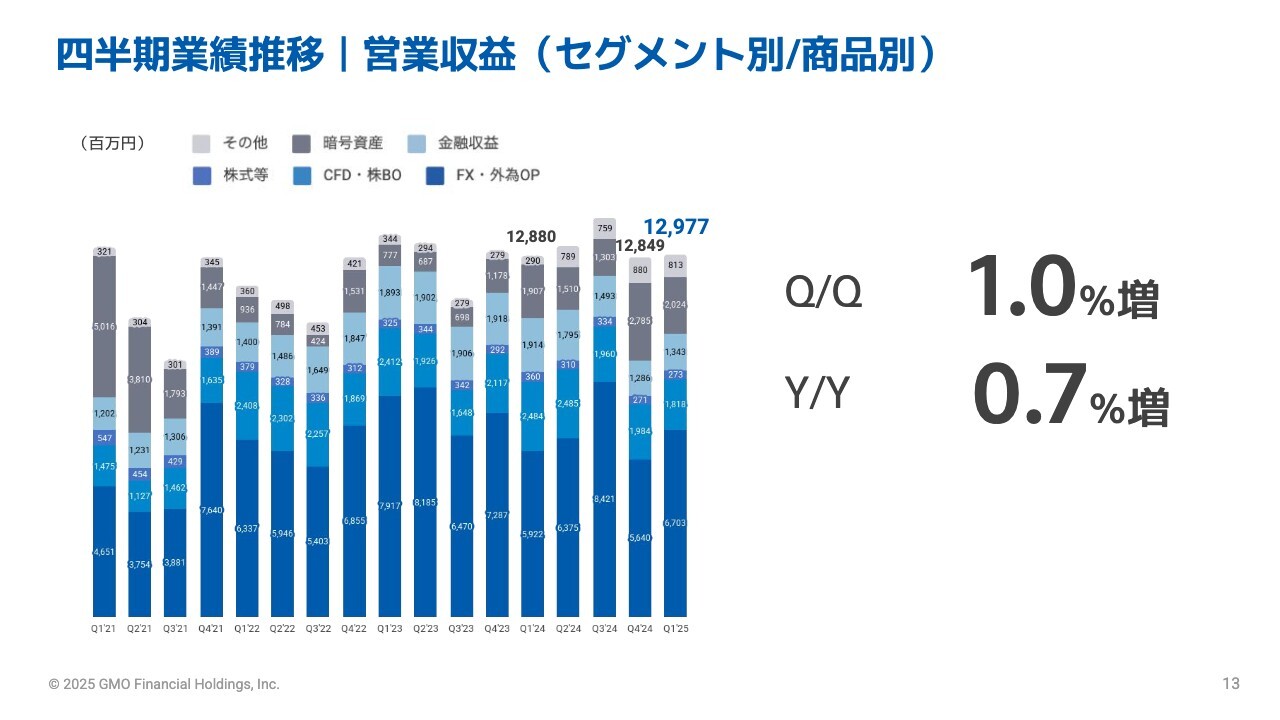

四半期業績推移|営業収益(セグメント別/商品別)

四半期の業績推移です。営業収益についてはスライドのとおりです。

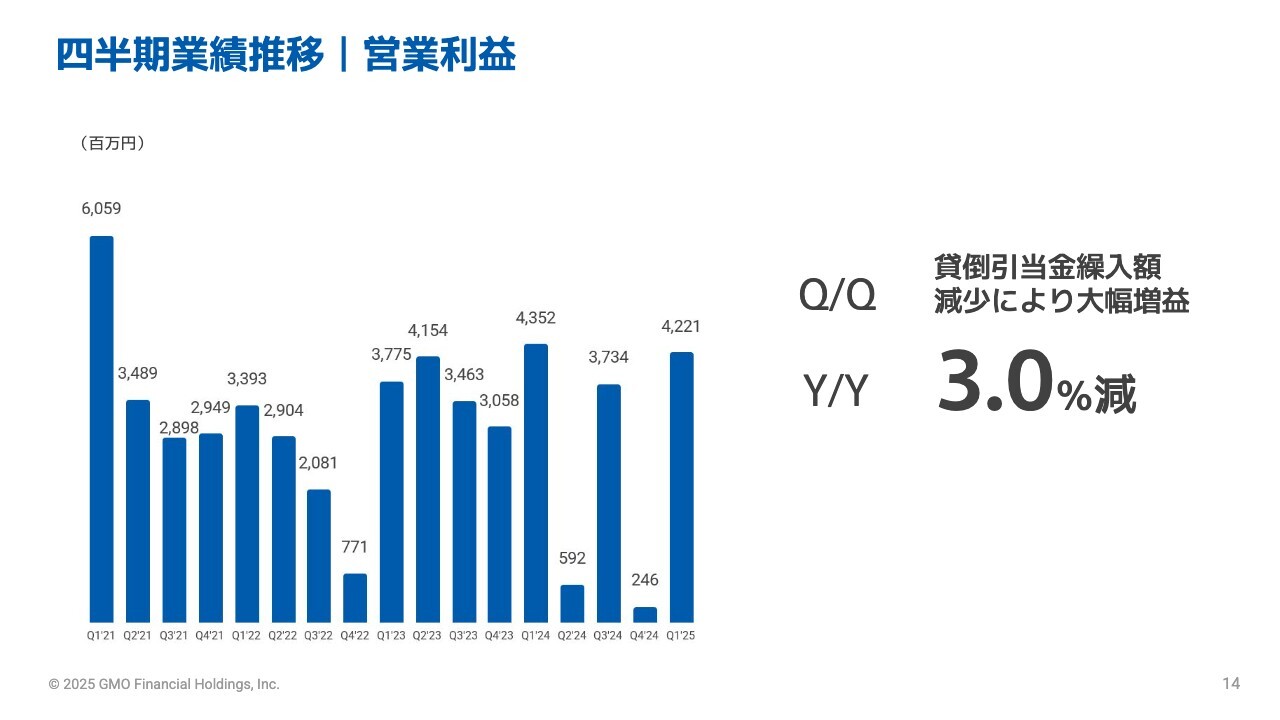

四半期業績推移|営業利益

営業利益に関しても、先ほどご説明したとおり、貸倒引当金繰入額が減少したことにより大幅な増益となっています。

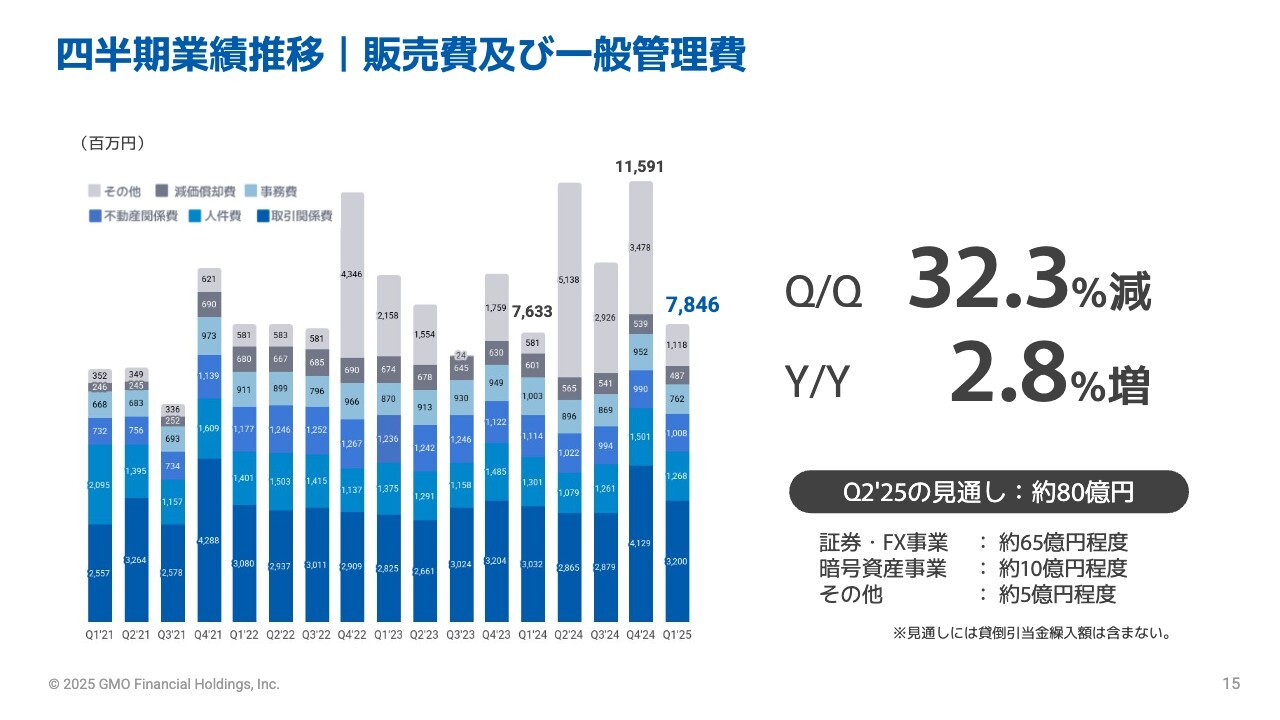

四半期業績推移|販売費及び一般管理費

販管費および一般管理費はスライドのとおりです。前年にスライドグラフの上部にグレーで示したように貸倒引当金繰入額を多く計上しました。今期第1四半期に入ってその部分もかなり減っています。

第1四半期は78億円で、第2四半期の見通しは約80億円と、ほぼ同水準で推移すると見ています。

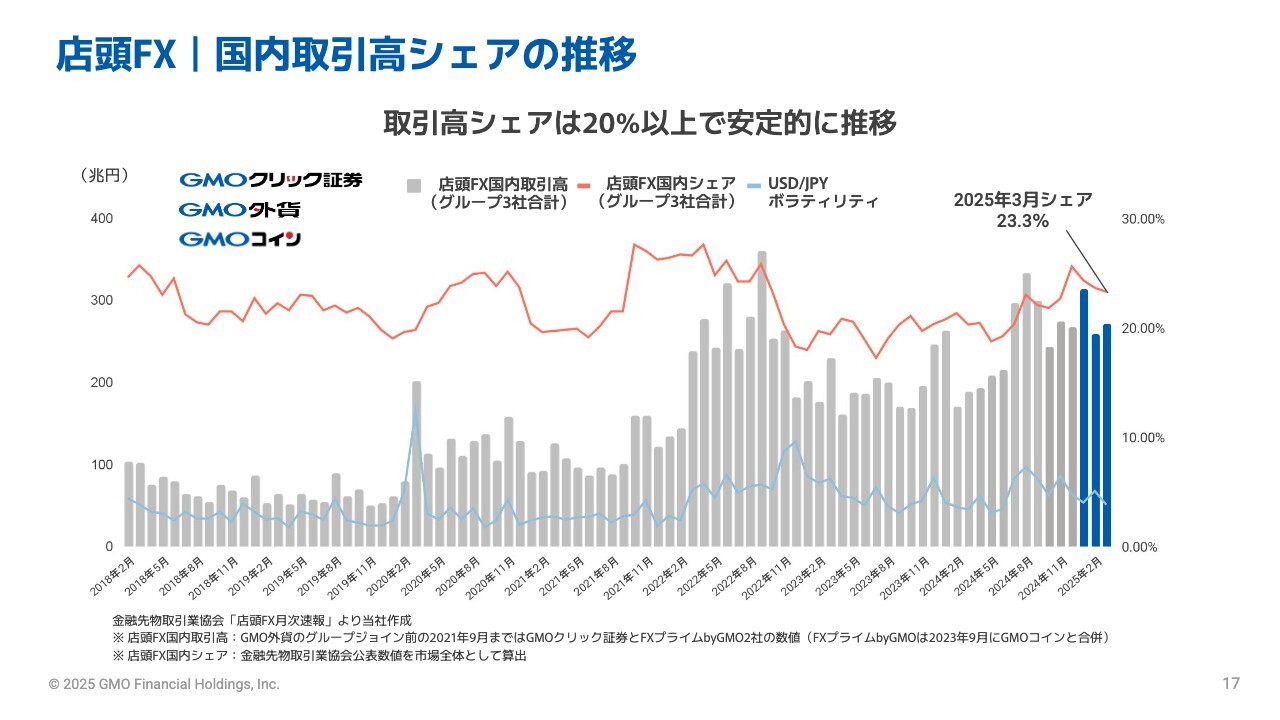

店頭FX|国内取引高シェアの推移

事業の状況です。店頭FXの国内取引高シェアは20パーセント以上で安定的に推移しています。こちらはGMOクリック証券、GMO外貨、GMOコインを合わせた数字です。

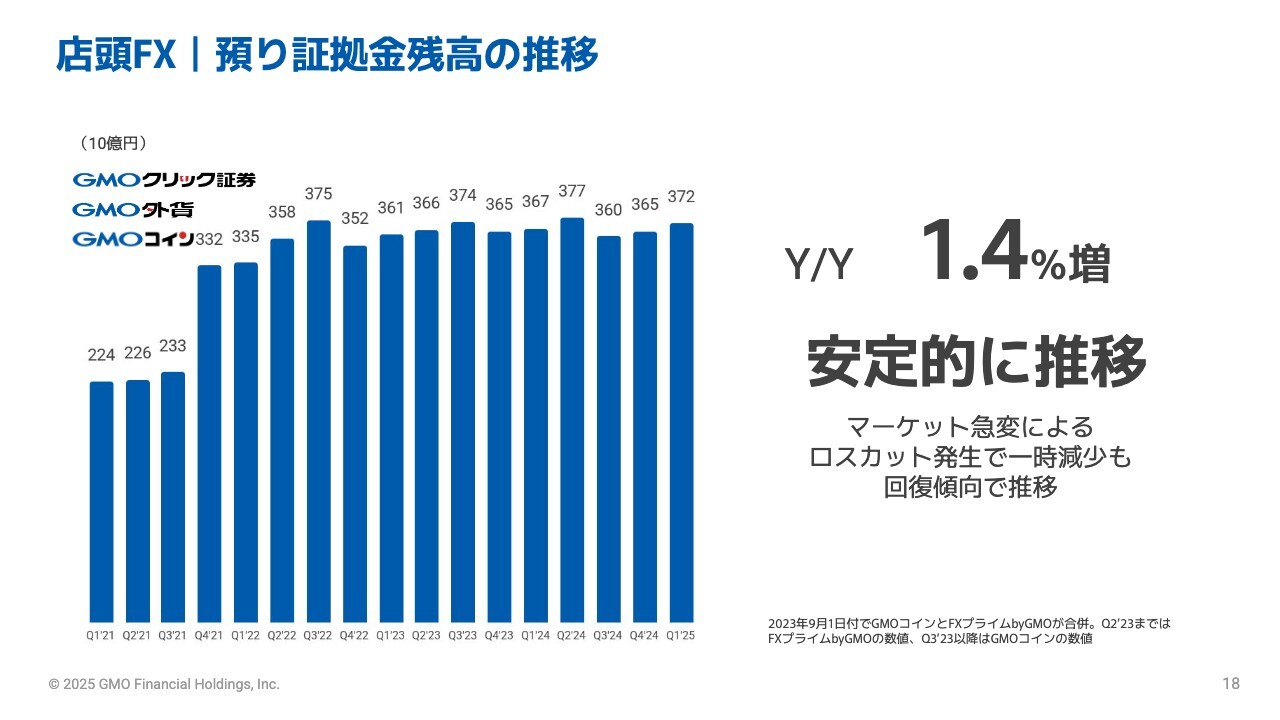

店頭FX|預り証拠金残高の推移

店頭FXの預り証拠金残高の推移はスライドのとおりです。前年同期比で1.4パーセント増となっています。

マーケットが急変してロスカット発生で一時減少していましたが、そちらも回復傾向で、微増ではあるものの安定的に右肩上がりに推移しています。

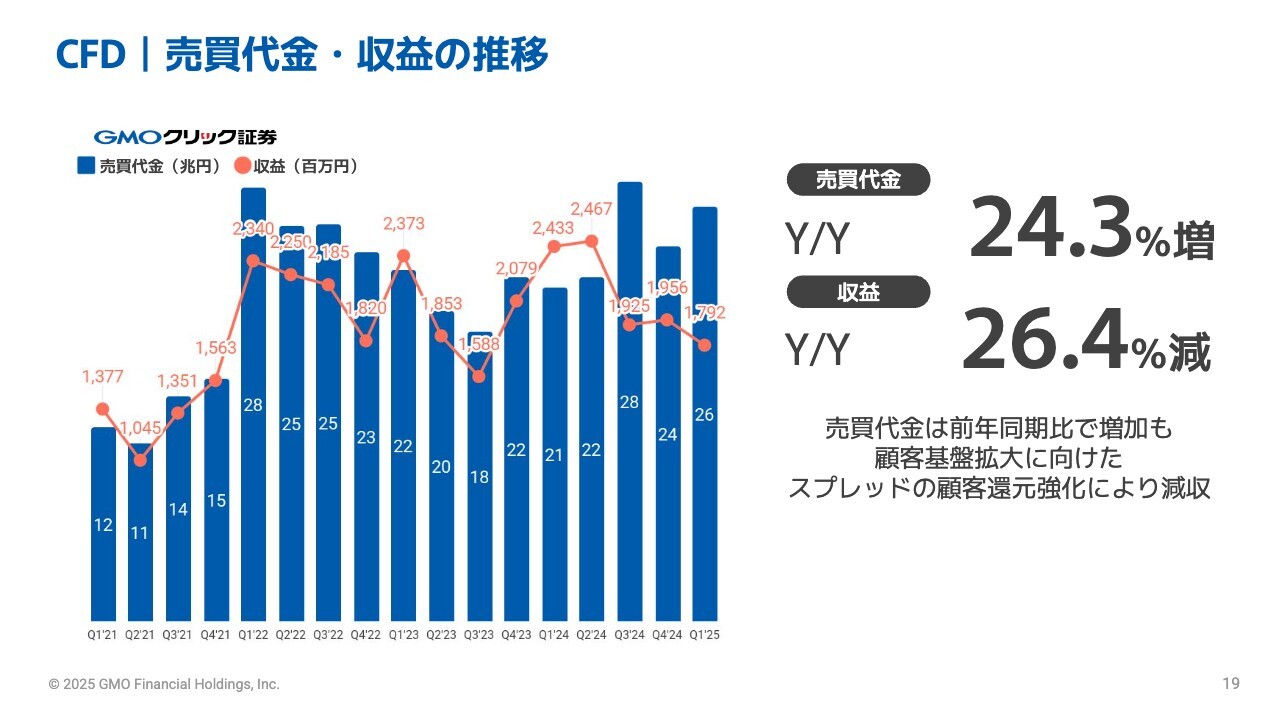

CFD|売買代金・収益の推移

CFDの売買代金・収益の推移です。こちらも前期の第4四半期に比べて取引高が多かったものの、収益のところで26.4パーセントの減となっています。

こちらの理由は、売買代金に関しては前年同期比で増加しているものの、顧客基盤拡大に向けたスプレッドの顧客還元強化により減収となっています。

他社さまでもCFDをこれから始めるところが出てきていますが、スプレッドの部分で他社に負けないように我々も調整しながら進めている状況です。

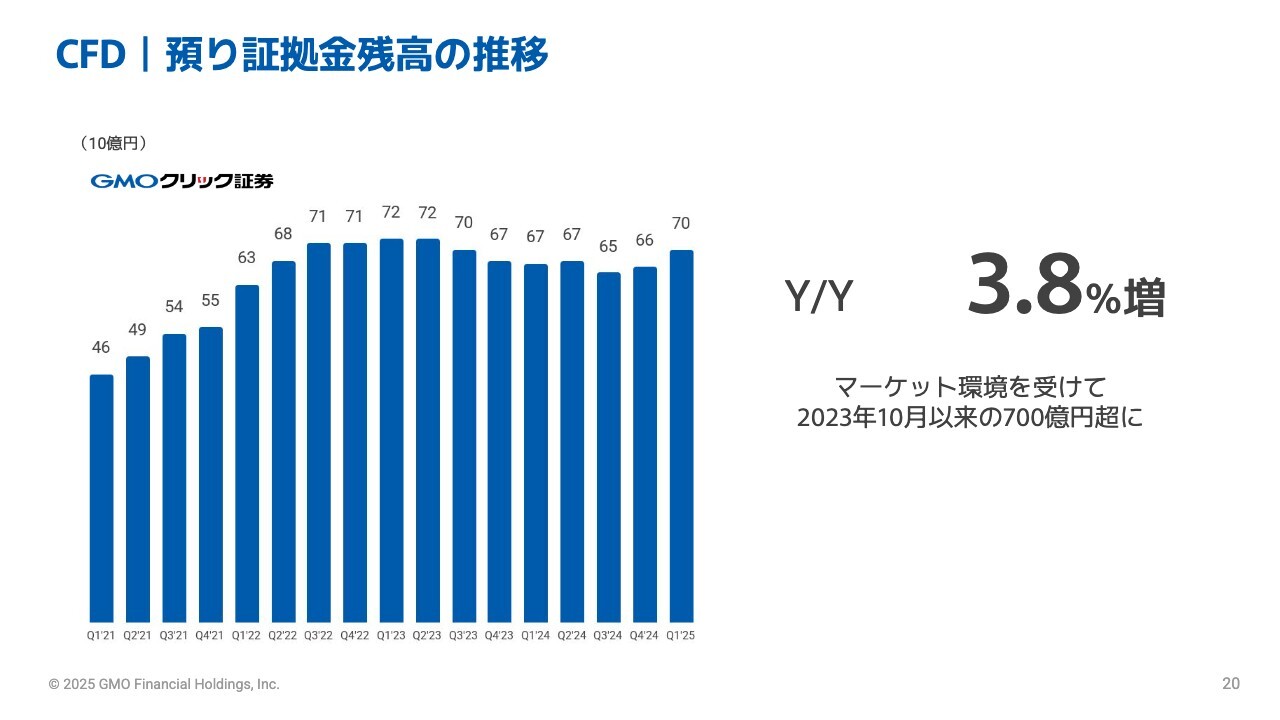

CFD|預り証拠金残高の推移

CFDの預り証拠金残高の推移です。こちらは前年同期比3.8パーセント増です。マーケットの環境を受けて2023年10月以来の700億円超となりました。我々は預り証拠金残高の増加にフォーカスしているため、このまま右肩上がりになるようにマーケティング活動などを強化しながら増やしていきたいと考えています。

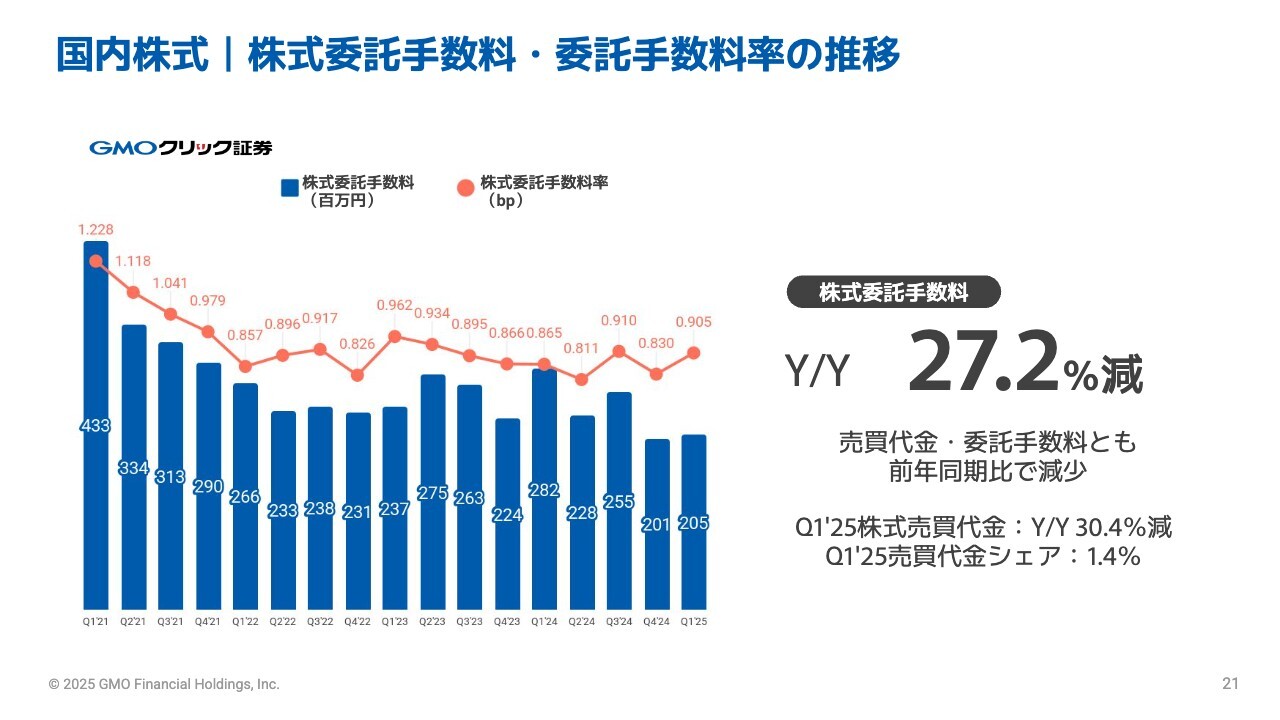

国内株式|株式委託手数料・委託手数料率の推移

国内株式の株式委託手数料と委託手数料率の推移はスライドのとおりです。株式委託手数料は前年同期比27.2パーセントの減となっています。

売買代金・委託手数料とも前年同期比で減少となり、2025年12月期第1四半期の売買代金は前年同期比30.4パーセントの減、売買代金シェアは1.4パーセントとなっています。

こちらについては、マーケットシェアなどマーケットへのインパクトがかなり小さなものになっていますので、ここはなにかしらの改善が必要かと考えています。

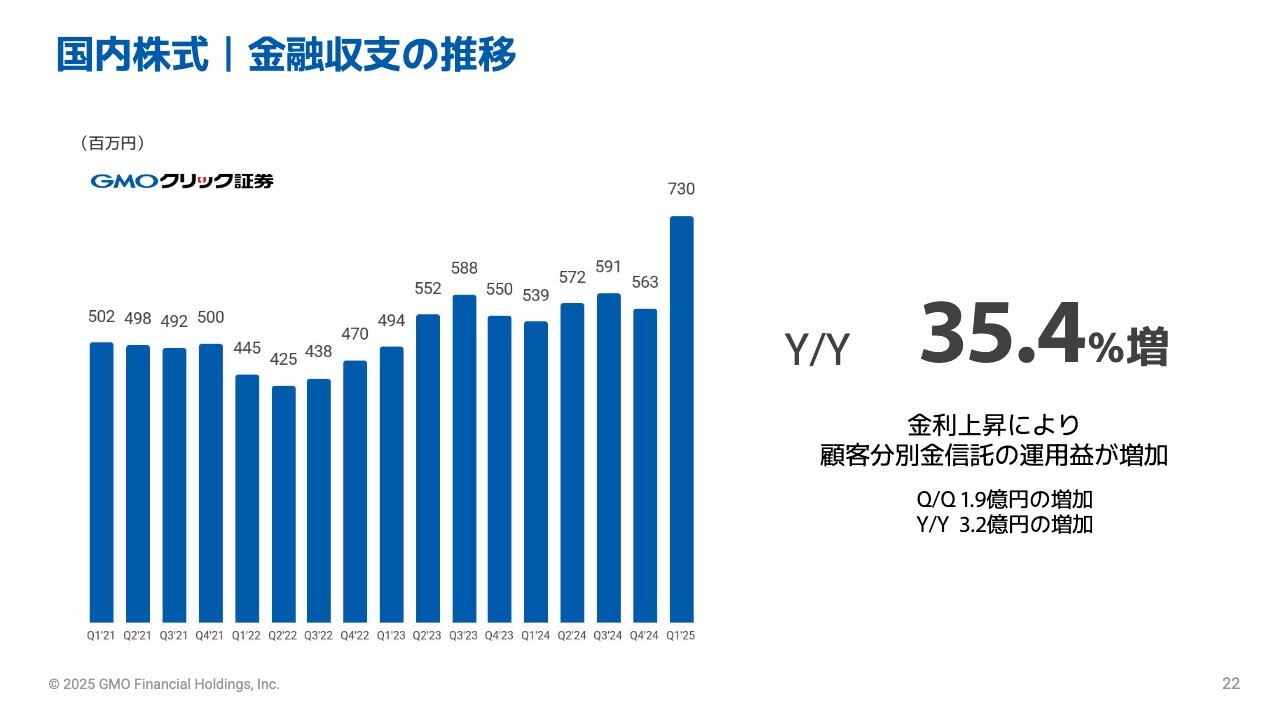

国内株式|金融収支の推移

金融収支の推移です。こちらは前年同期比で35.4パーセントと大きく増えています。

顧客の預かりを顧客分別金信託として分別して信託に預けていますが、金利上昇により運用益が増加しているというのが大きな要因です。

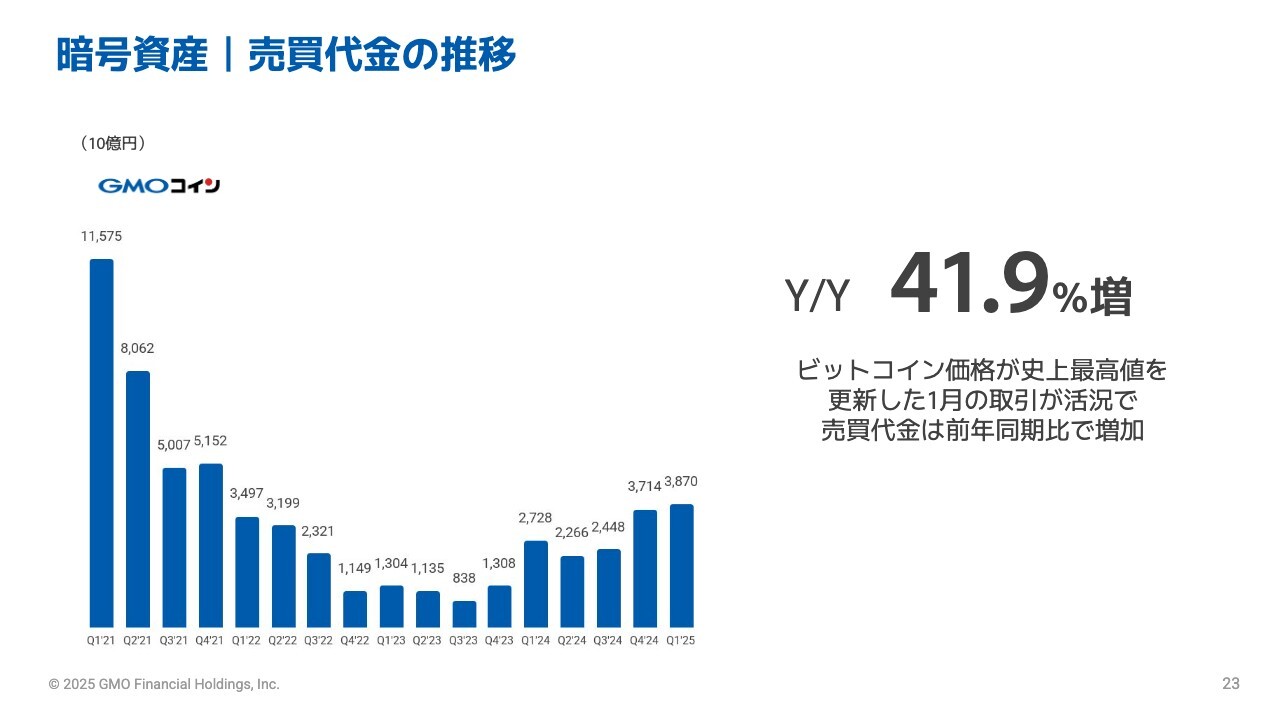

暗号資産|売買代金の推移

暗号資産の売買代金の推移はスライドのとおりです。前年同期比41.9パーセント増となり、ビットコインの価格が史上最高値を更新した1月の取引が活況で、売買代金は前年同期比で増加しています。

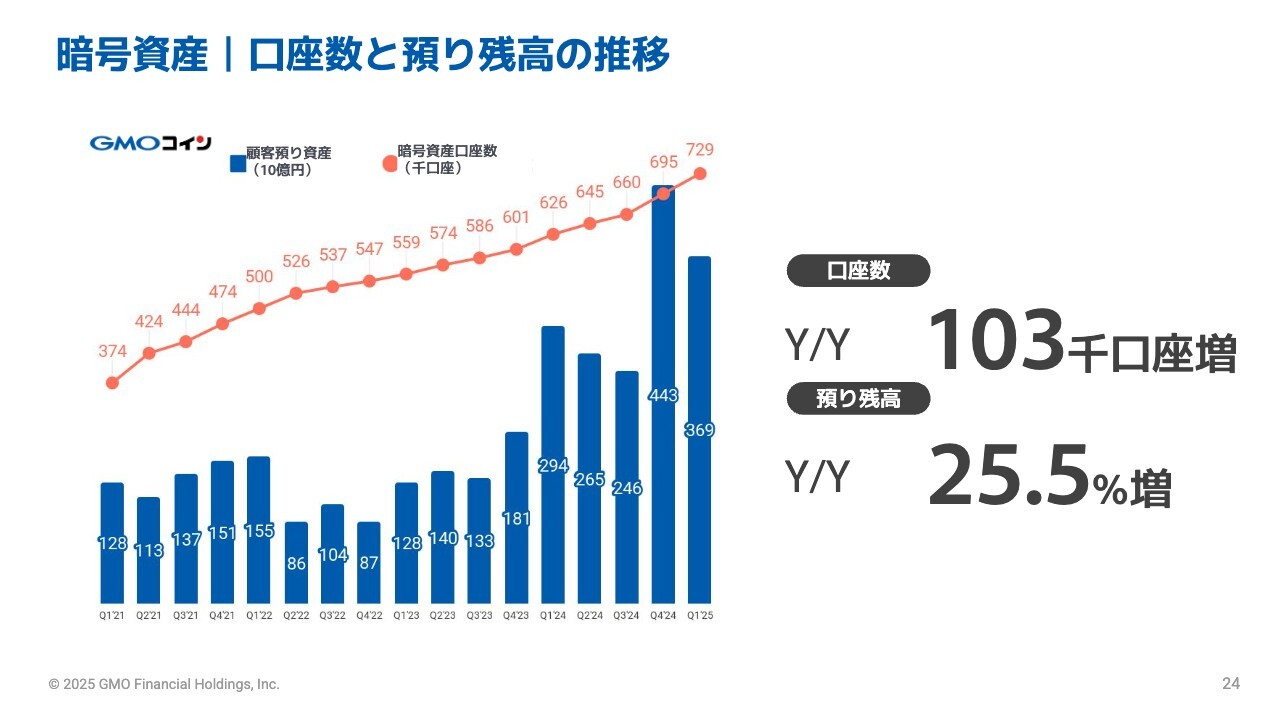

暗号資産|口座数と預り残高の推移

暗号資産の口座数と預かり残高の推移です。前年同期比で10万3,000口座増えており、預かり残高に関しては25.5パーセントの増加となっています。

前期の第4四半期に比べると今期の第1四半期のほうが預り残高が非常に減っているように見えますが、こちらに関してはビットコインのみならず暗号資産の価格が下がっていることにより、お客さまの残高の評価額が下がったことが原因で減っているというかたちです。

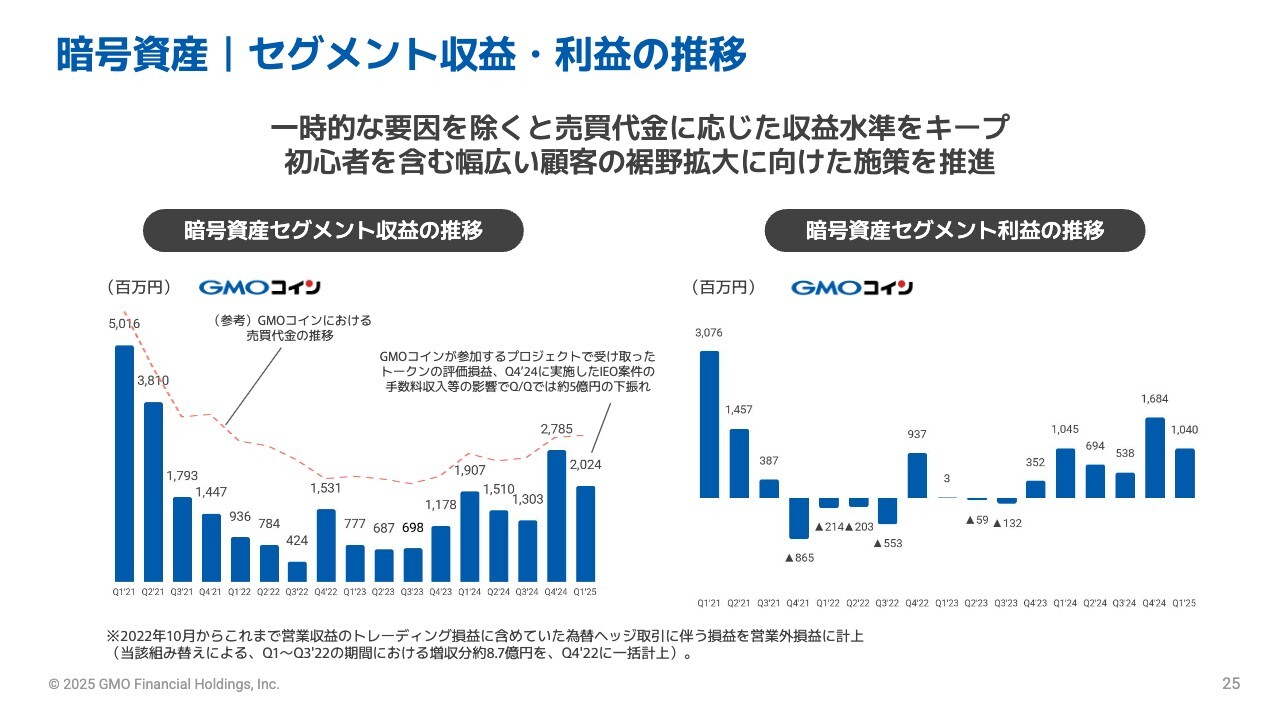

暗号資産|セグメント収益・利益の推移

セグメント収益・利益の推移です。一時的な要因を除くと、売買代金に応じた収益水準をキープしている状況です。初心者を含む幅広い顧客の裾野拡大に向けて、粛々と政策を推進しています。

スライド左側のグラフに示すように、前期の第4四半期に比べて7億円強から8億円弱減っているように見えます。こちらの原因はコメントにもあるとおり、売買から収益というよりも、GMOコインが参加するプロジェクトで受け取る報酬のトークンの評価損益のほか、前期の第4四半期にはIEO案件があり、その手数料などが含まれています。今期の第1四半期はそのような特殊要因がなかったため、このようなかたちで着地しています。

主な取り組み|FX

今期の第1四半期の主な取り組みをご紹介しています。GMOクリック証券では、FXで新通貨ペアの追加を行っています。2025年3月より投資ニーズの高い高金利通貨など4通貨ペアの取り扱いを開始しています。取扱通貨の合計は現在30通貨ペアになります。

こちらは、高金利通貨で選好されるお客さまがマーケットにおられ、他社でもこのような高金利通貨のスワップポイントを競うような状況になってきています。他社で扱っている高金利通貨を我々もミートして扱うことによって、お客さまを集めて残高を増やしていきたいという背景によるものです。

主な取り組み|FX

こちらもGMOクリック証券です。MINKABUさまが実施するスマホアプリの取引ツールランキング、オリコンさまが実施するスワップポイント顧客満足度の各ランキングで、第1位をいただきました。これは、我々が強みとしているアプリの取引ツールがマーケットに評価されたかたちです。

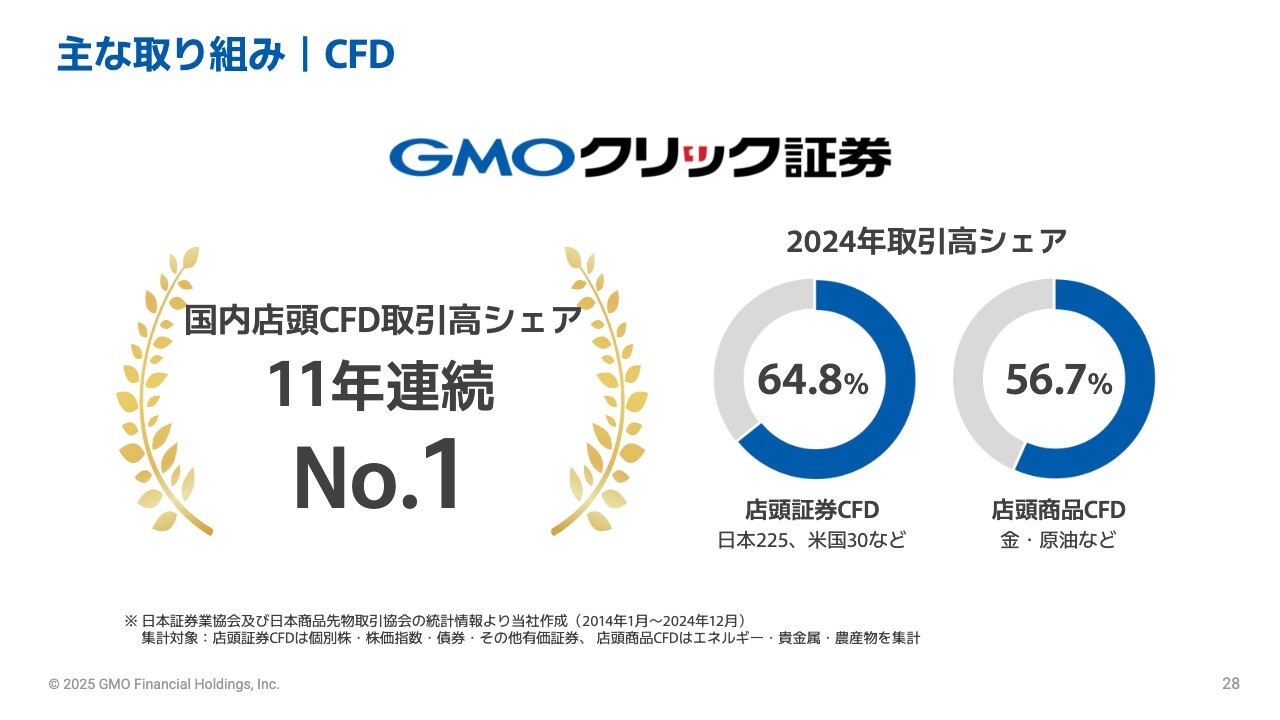

主な取り組み|CFD

GMOクリック証券の国内店頭のCFDの取引高シェアが、11年連続でNo.1となりました。店頭証券CFDも、店頭商品CFDも、50パーセント以上のマーケットシェアを我々のプラットフォームが獲得しています。

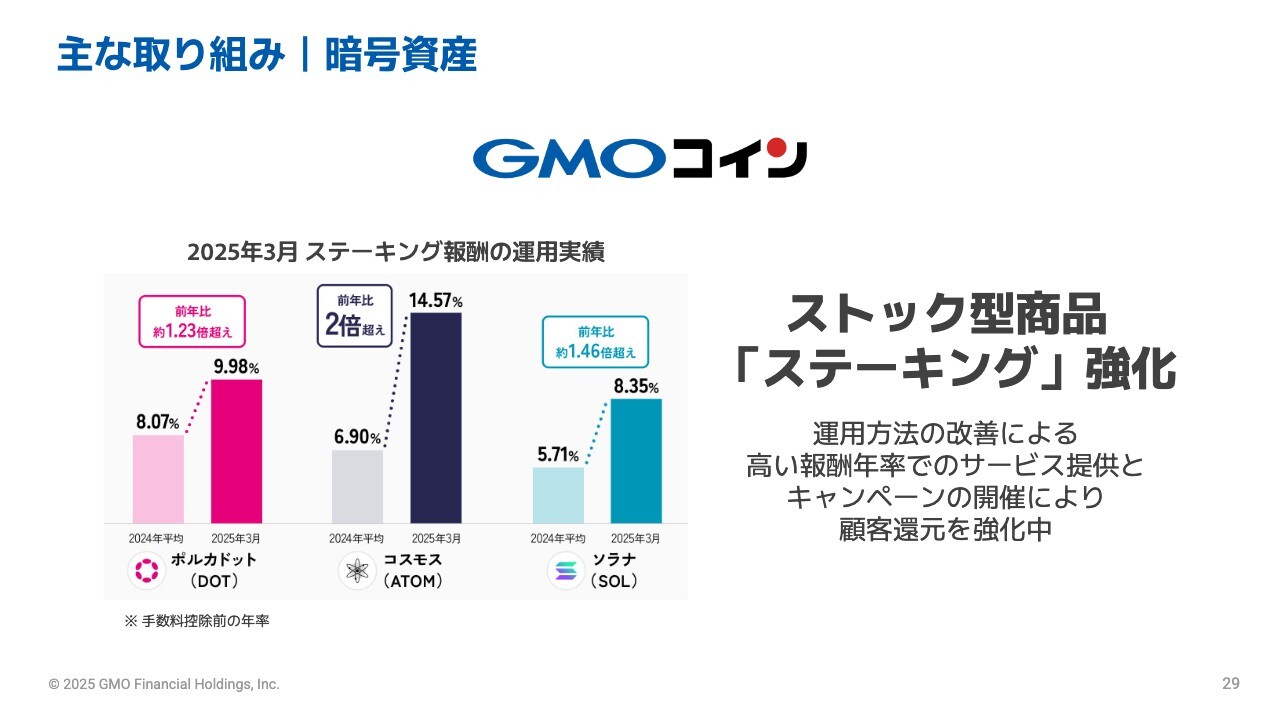

主な取り組み|暗号資産

暗号資産のGMOコインです。これまでと同様、売買から得られる収益はかなりボラタイルなため、ストック型商品である「ステーキング」を強化しています。

「ステーキング」を提供することで、ステーキング報酬が発生し、お客さまの残高が増えれば報酬も増えるストック商品となります。こちらにも力を入れていき、キャンペーンなどでお客さまを大きく獲得していきたいと考えています。

主な取り組み|バーチャルオフィス

GMOオフィスサポートです。2025年2月にワークスペース検索サービス「空箱 byGMO」の提供を開始しました。

GMOオフィスサポートではバーチャルオフィスを提供していますが、ユーザーさまから「会議室やワークスペースはないのか?」という問い合わせをいただいたり、そのようなニーズがかなり高まっていました。

そこで、ワークスペースを貸したい企業と借りたい人をマッチングするプラットフォームをローンチし、GMOオフィスサポートのお客さまはもちろん、さまざまなお客さまに使っていただきたいと考えています。

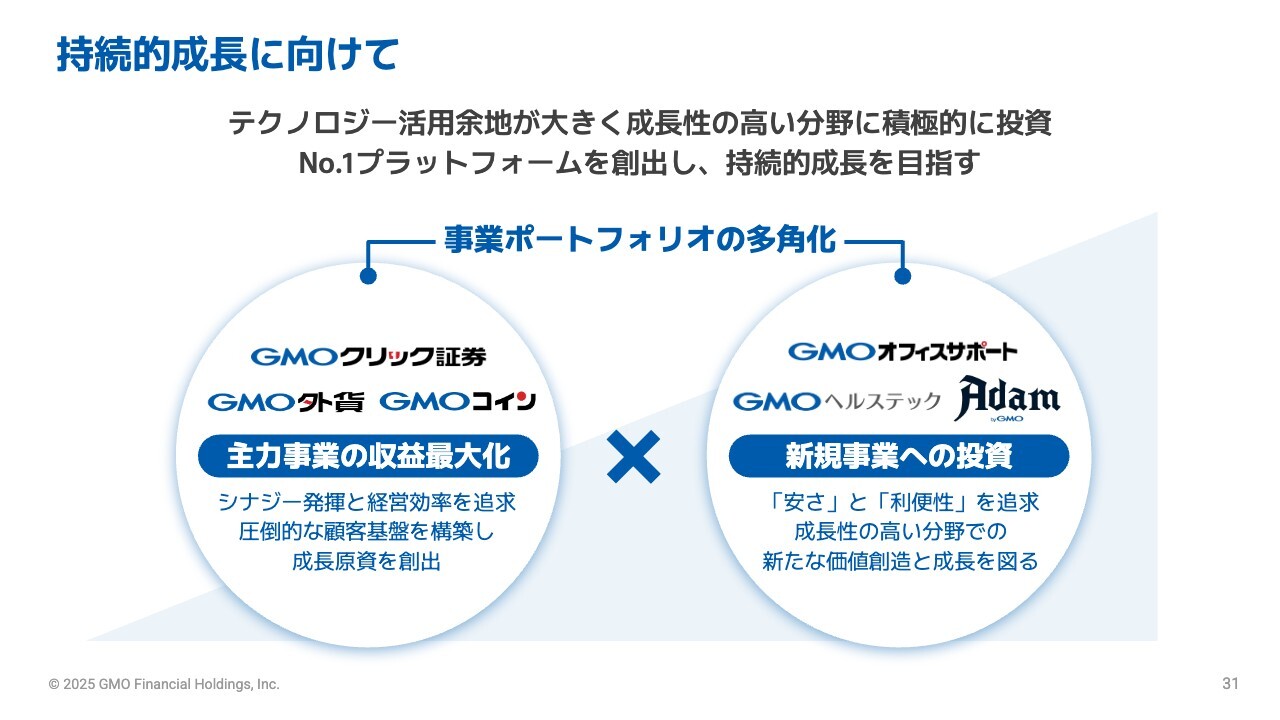

持続的成長に向けて

持続的成長に向けて、テクノロジー活用の余地が大きい成長分野に積極的に投資していきたいと考えています。そして、No.1プラットフォームを創出して、持続的成長を目指します。

スライド左側に示すとおり、現在のGMOフィナンシャルホールディングスの主力事業の収益を最大化します。GMOクリック証券、GMO外貨、GMOコインをメインに位置づけ、シナジーの発揮と経営効率を追求して、圧倒的な顧客基盤を構築し、成長原資をこの3社が中心になって創出していきます。

そこで獲得した成長原資を、事業ポートフォリオの多角化のために新しい事業に投下することによって、新規事業を育てていきます。「安さ」と「利便性」という、我々が金融分野でこれまで培ってきたことをいろいろな分野に活用しながら、成長性の高い分野で新たな価値創造と成長を図っていきたいと考えています。

私からのご説明は以上です。

新着ログ

「証券、商品先物取引業」のログ