【QAあり】マックス、3Q累計売上高・各利益ともに過去最高を更新 堅調な推移を踏まえ通期計画・配当予想を上方修正

2025年3月期第3四半期 決算サマリ

角芳尋氏(以下、角):専務取締役上席執行役員の角芳尋です。本日はマックスの決算説明会にご参加いただき、誠にありがとうございます。それではさっそく、スライドの決算説明会資料に基づきご説明します。

決算サマリです。第3四半期累計として売上高、各利益ともに過去最高の業績を更新しました。最重要事業である鉄筋結束機を含むコンクリート構造物向け工具の売上高は前年比15パーセント増の265億円となり、年間計画320億円に対する進捗率は83パーセントと好調に推移しています。

このような足元の業績から通期計画を上方修正し、通期の業績においても過去最高を更新する見通しです。

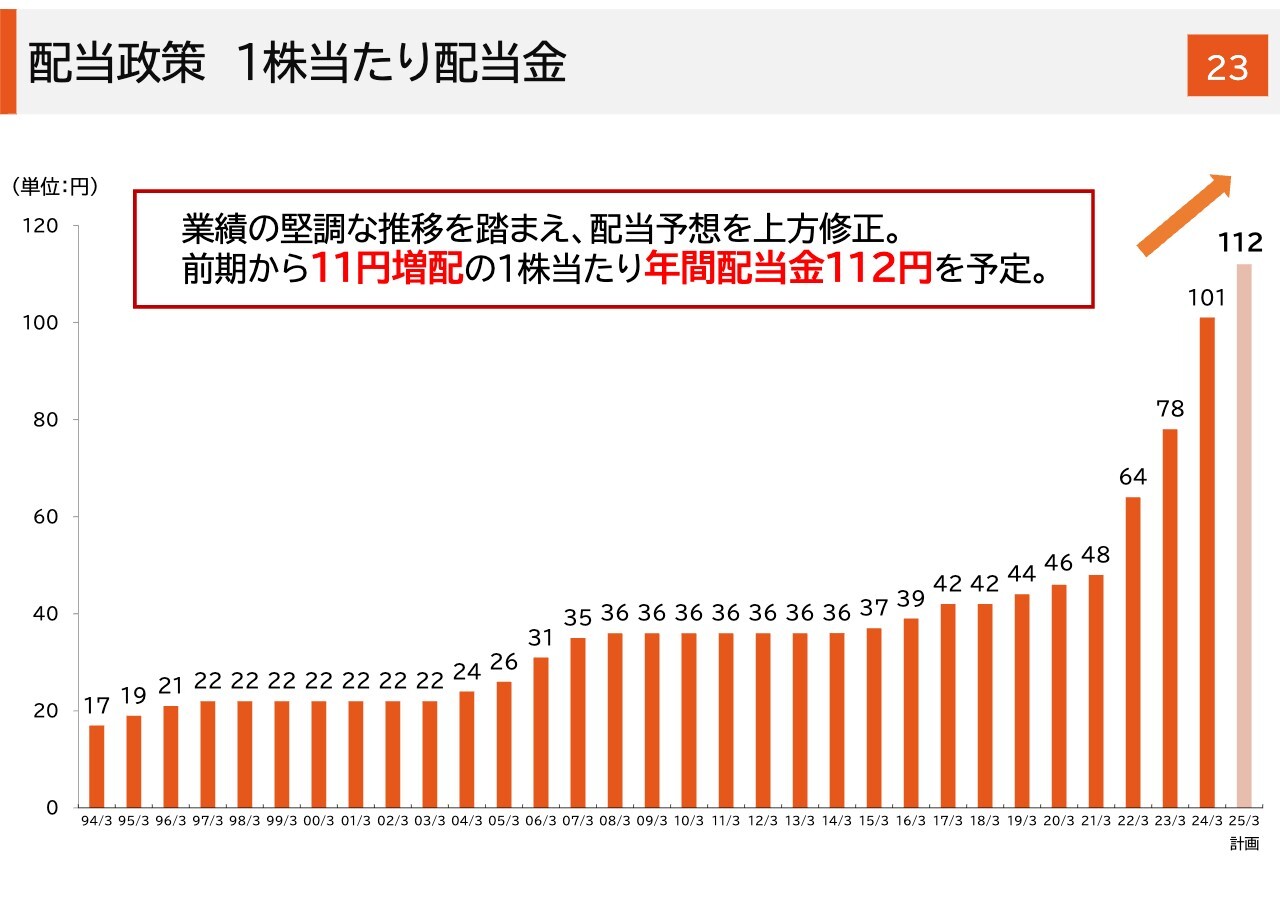

また、業績の堅調な推移と今後の見通しを踏まえ、配当予想を上方修正し、前期から11円増配の1株当たり年間配当金112円を予定しています。

2025年3月期第3四半期 全社実績

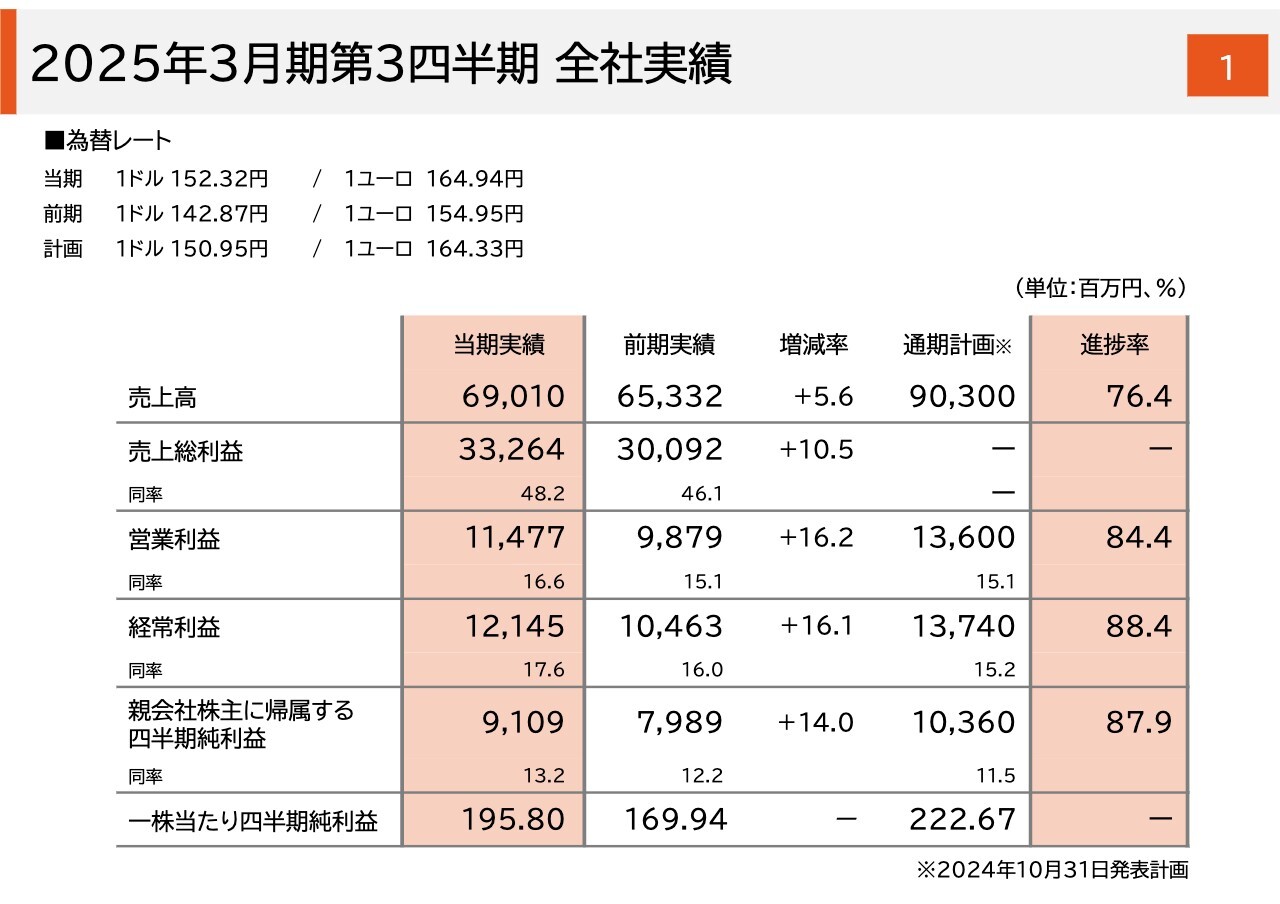

2025年3月期第3四半期の全社実績についてご説明します。スライドに、第3四半期累計の全社の連結損益の実績をお示ししています。

売上高は690億1,000万円で前年比5.6パーセントの増収、営業利益は114億7,700万円で前年比16.2パーセントの増益、経常利益は121億4,500万円で前年比16.1パーセントの増益、親会社株主に帰属する四半期純利益は91億900万円で前年比14.0パーセントの増益になりました。

2021~25年3月期第3四半期 全社実績推移

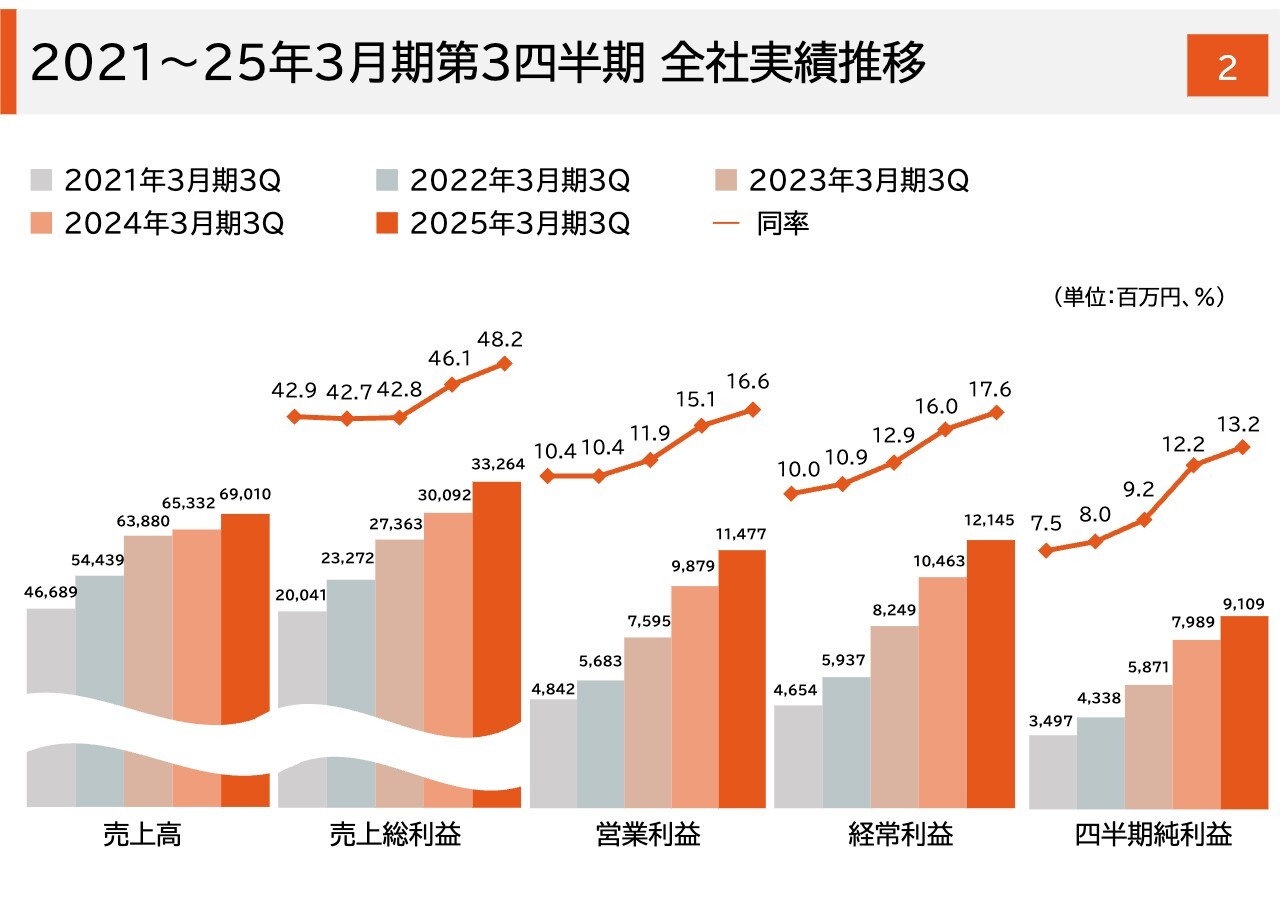

スライドに、第3四半期累計の過去5期間の損益の主要項目の推移をお示ししています。左側の売上高の増加とともに、各利益の水準は確実に高まってきています。

少し振り返ると、この数年間は原材料価格の高騰、為替変動による仕入れコストの上昇などの損益リスク要因が顕在化しました。

しかし、それらの要因に対して、主力事業である鉄筋結束機の拡販はもちろんのこと、全社的な価格転嫁の実施、収益性の高い事業へのシフトによるポートフォリオの適正化などを通じて、グラフが示すとおりに収益力を確実に高めてきました。

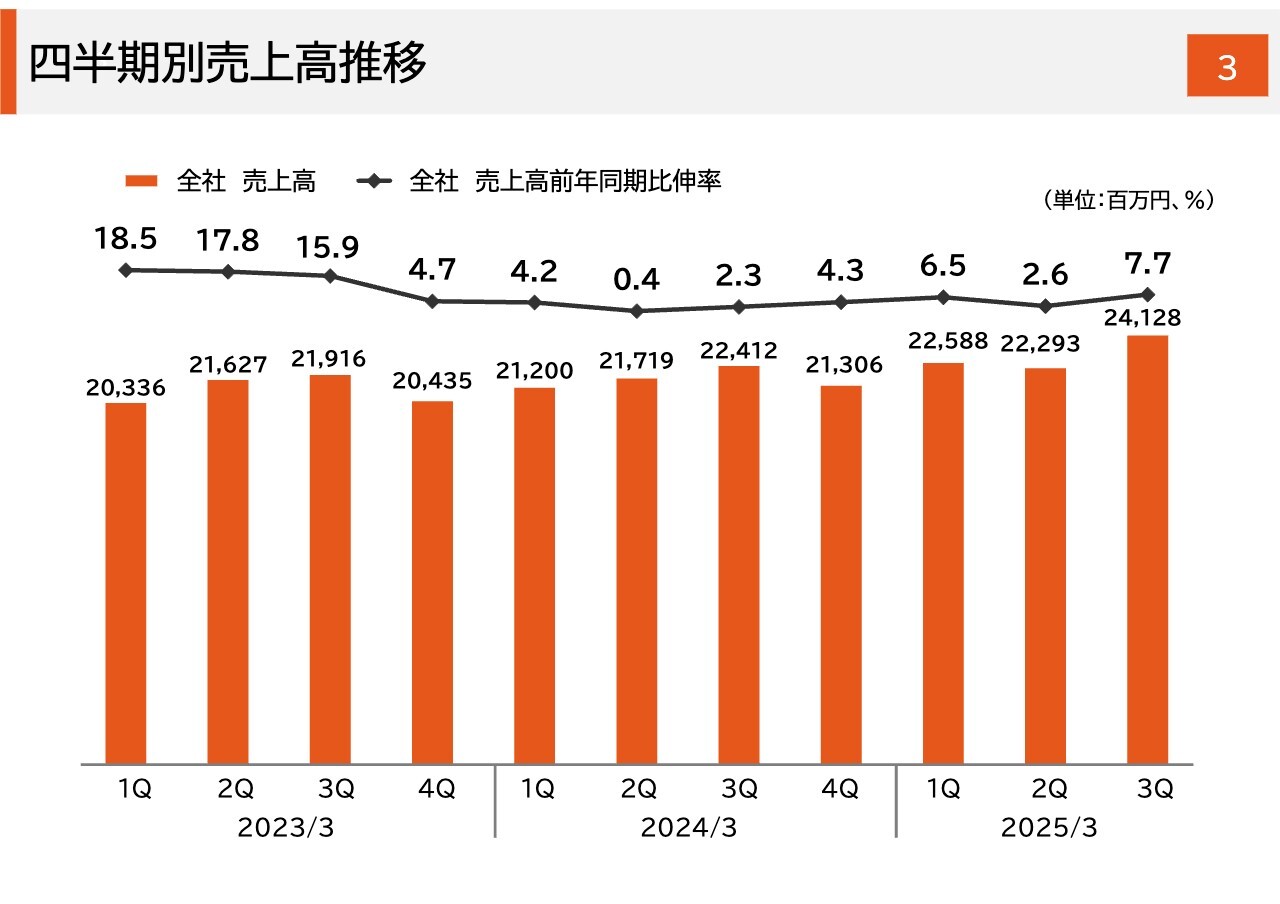

四半期別売上高推移

四半期別の売上高の推移です。スライドの一番右側にお示しした足元の第3四半期の241億2,800万円という数値は、四半期ベースで過去最高の売上高になります。

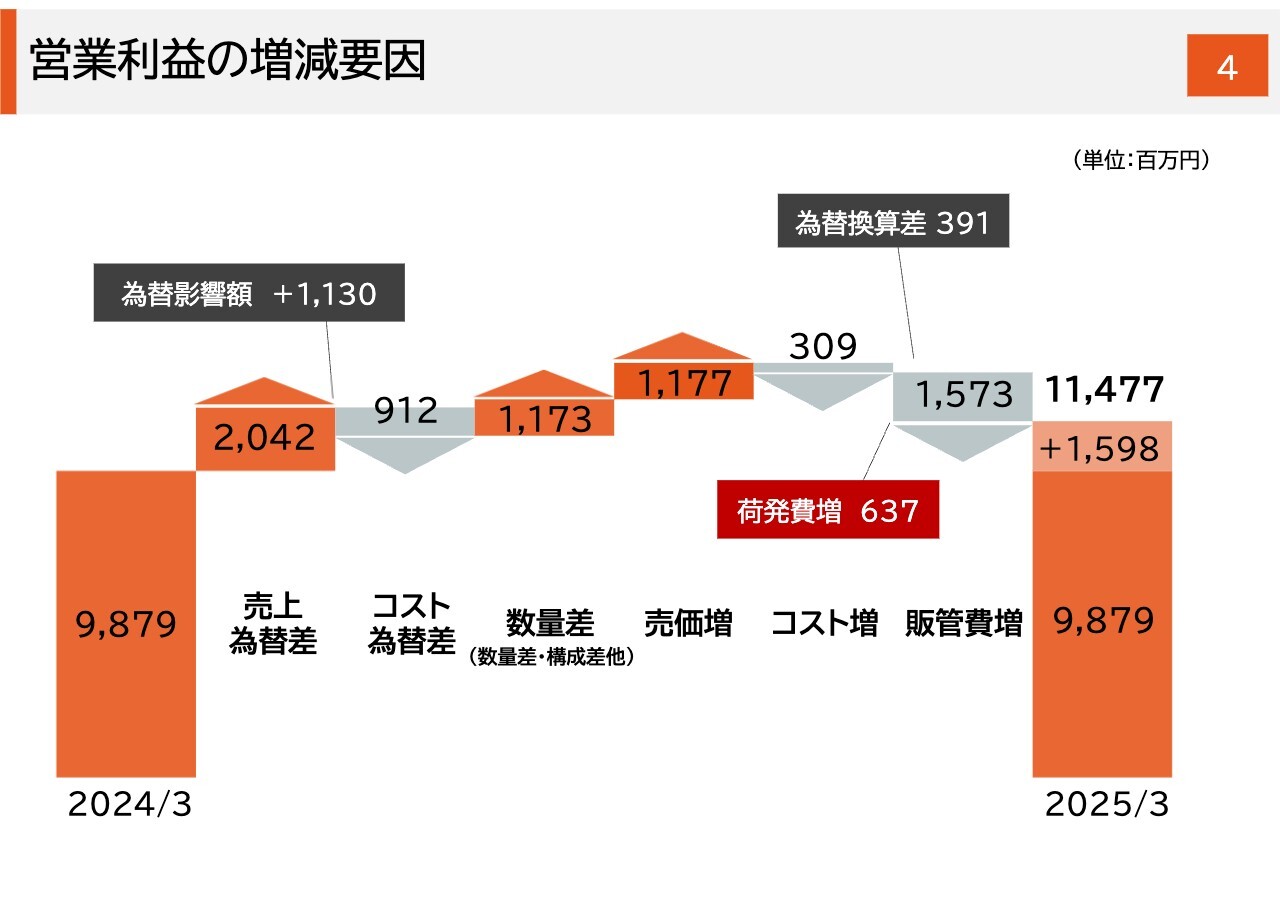

営業利益の増減要因

営業利益の増減要因です。スライド左側からご説明します。為替は、売上側で20億4,200万円の増益要因、コスト側で9億1,200万円の減益要因となり、為替要因全体では差し引き11億3,000万円の増益要因となりました。

構成差を含む数量差は、商品ミックスの改善と鉄筋結束機をはじめとする重点商品の拡販により、11億7,300万円の増益要因となっています。

その右側の売価とコストの関係に移ります。コストは3億900万円のコストアップ要因になりましたが、それを上回る売価増の11億7,700万円で吸収し、こちらも増益要因となっています。

販管費については、15億7,300万円のコストアップ要因になりました。スライドに記載しているとおり、その中には為替換算差の3億9,100万円と荷発費増の6億3,700万円も含まれています。したがって、いわゆる販売促進費や人件費など、今後の事業拡大に向けた販売管理費の投入は、5億4,500万円水準の増加になっています。

以上のように、為替影響によるプラスという外的要因だけではなく、コストアップを上回る売価増、そして何よりも販売数量の増大という自助的かつ内部的な活動の成果により、15億9,800万円の増益が達成できたと認識しています。

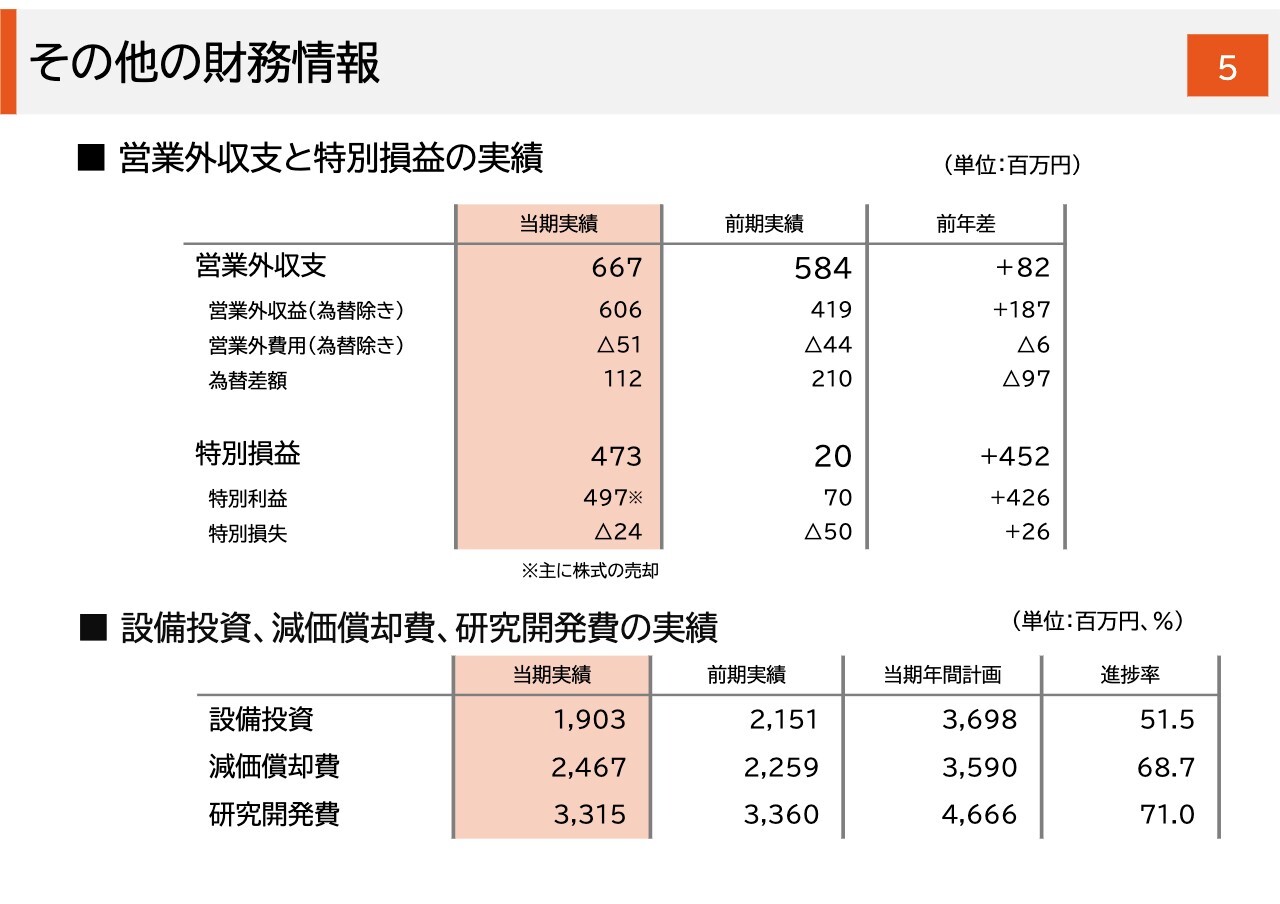

その他の財務情報

その他の財務情報です。特別損益について、当期は特別利益として4億9,700万円を計上しています。これは過去に政策保有株式として取得した株式を純投資に切り替え、売却したことによるものです。

私どもの純資産に占める政策保有株式の割合は、株式の時価にもよりますが、おおむね5パーセントから6パーセントになります。今後の方向性としても、政策保有株式は縮減させていき、そこから得られるキャッシュを成長投資と株主還元に充てていきたいと考えています。

経済指標

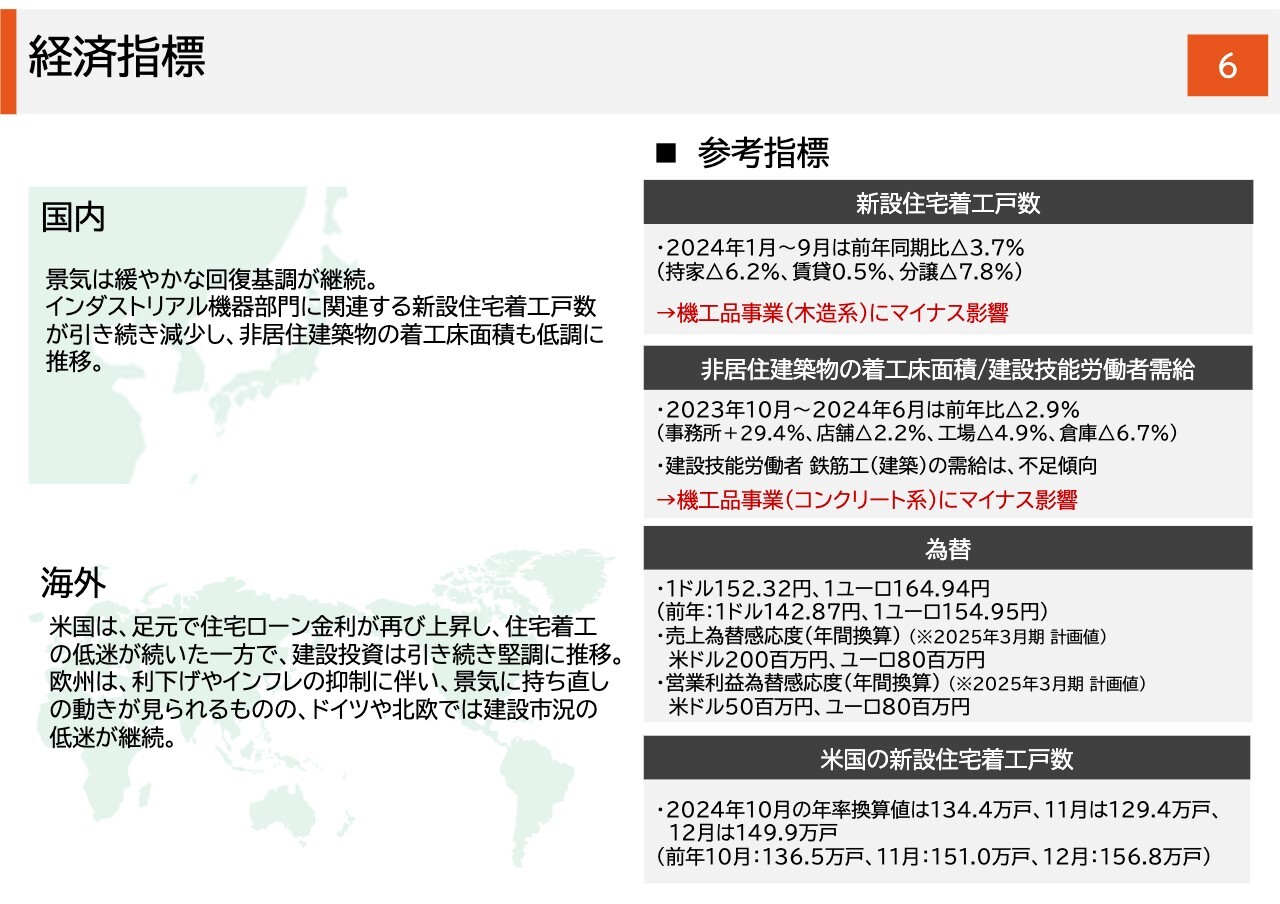

スライド右側の為替の欄に記載したように、売上為替感応度は米ドルが2億円、ユーロが8,000万円、営業利益為替感応度は米ドルが5,000万円、ユーロが売上為替感応度と同等の8,000万円となります。

2025年3月期第3四半期 セグメント実績

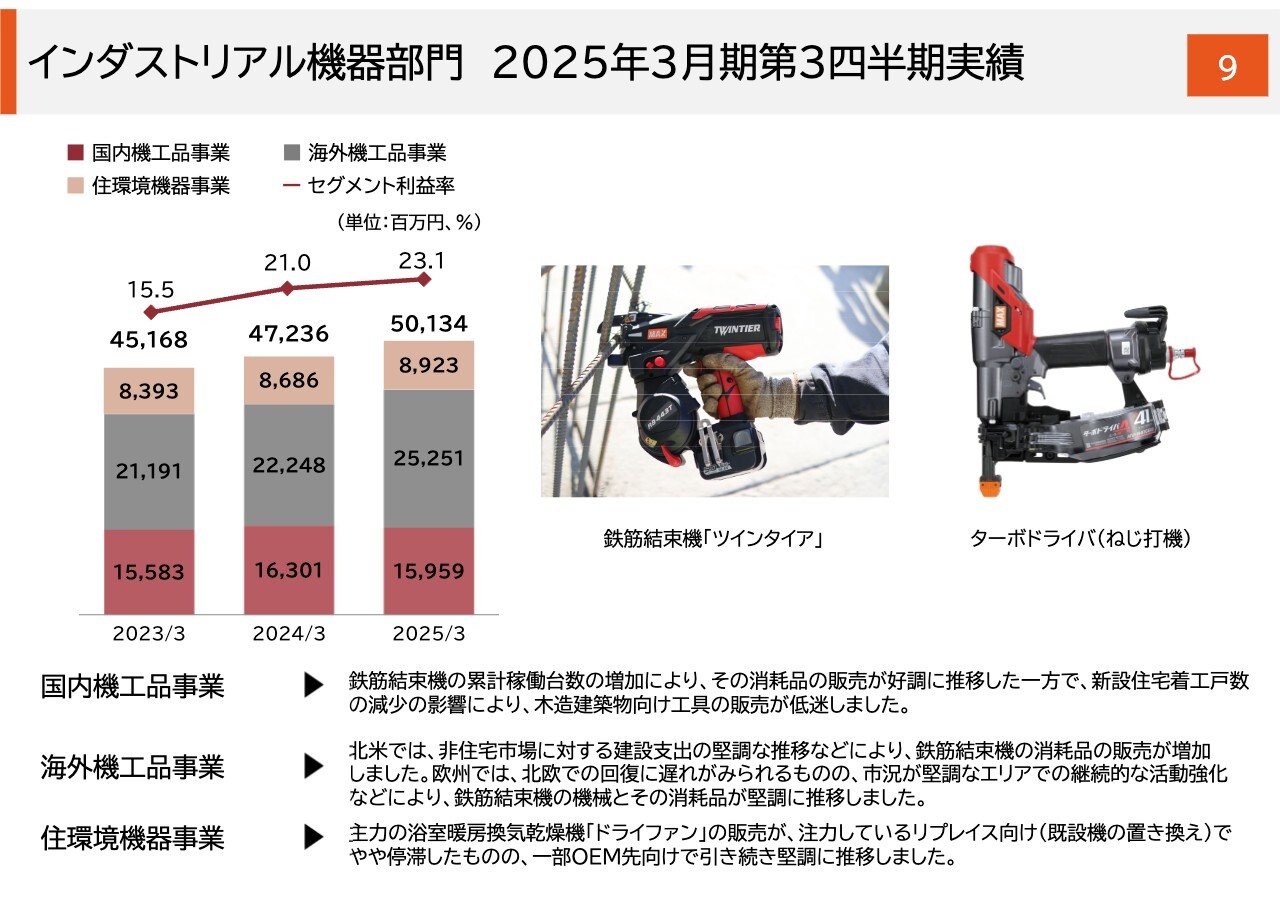

セグメント別の実績です。インダストリアル機器部門は、売上高が501億3,400万円で前年比6.1パーセントの増収、セグメント利益が115億6,300万円で前年比16.5パーセントの増益、セグメント利益率が23.1パーセントです。

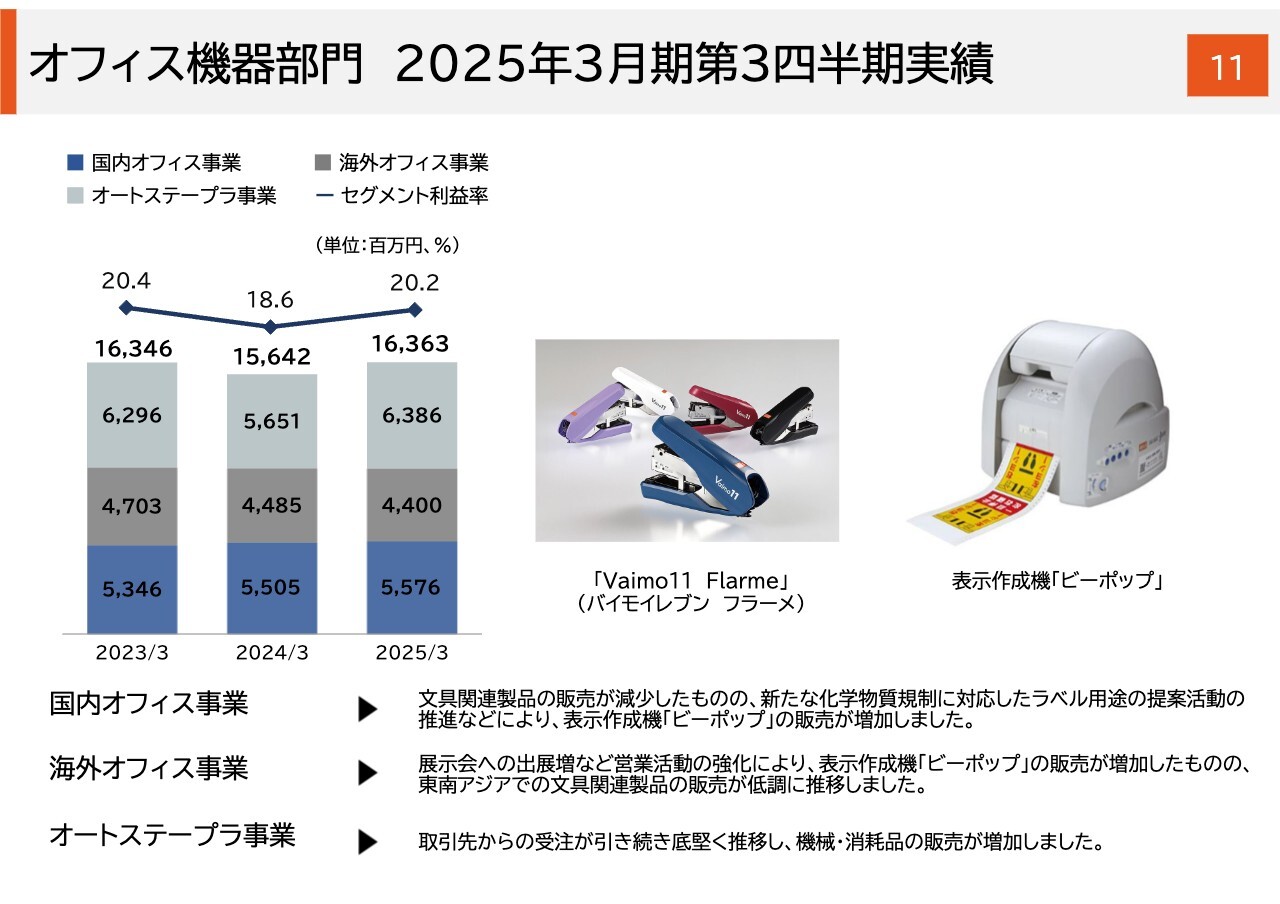

オフィス機器部門は、売上高が163億6,300万円で前年比4.6パーセントの増収、セグメント利益が32億9,700万円で前年比13.6パーセントの増益、セグメント利益率が20.2パーセントです。

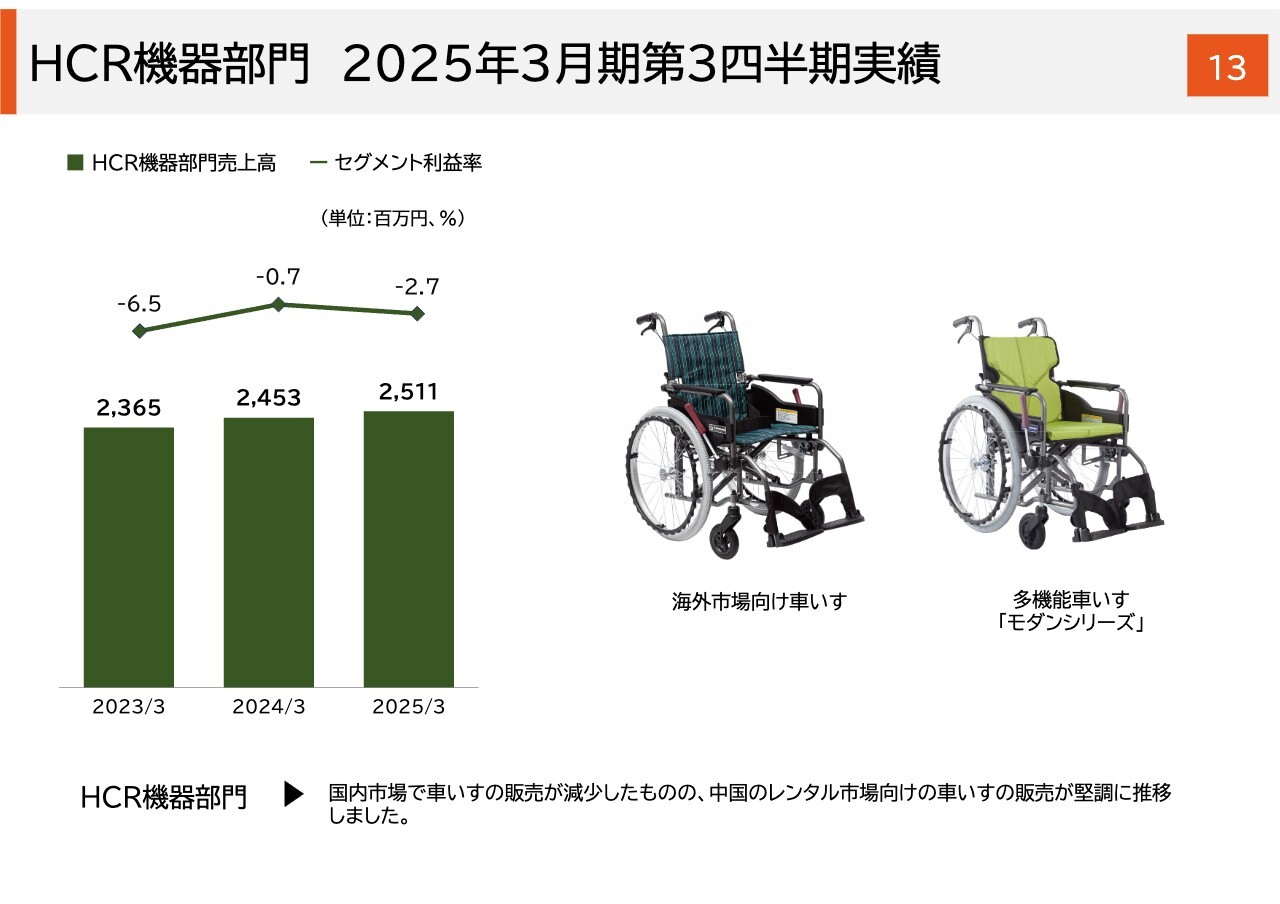

HCR機器部門は、売上高が25億1,100万円で前年比2.4パーセントの増収、セグメント利益が6,700万円の損失となりました。

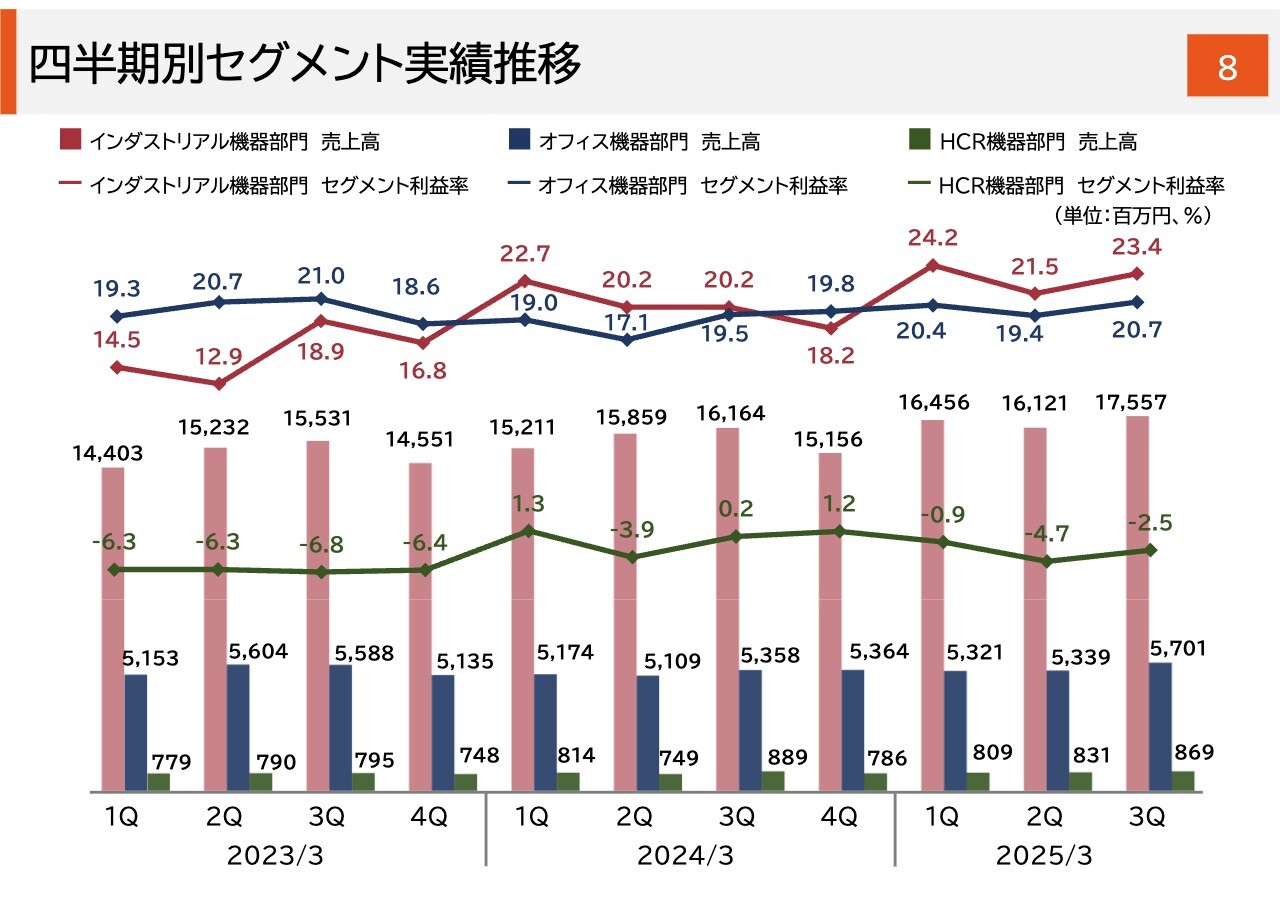

四半期別セグメント実績推移

四半期別のセグメント別実績です。後ほどご覧いただければと思います。

インダストリアル機器部門 2025年3月期第3四半期実績

セグメント別に状況をご説明します。

まず、インダストリアル機器部門の2025年3月期第3四半期実績です。国内機工品事業については、重点とする鉄筋結束機事業は順調に推移していますが、新設住宅着工戸数減少の影響を受け、木造建築物向けのエア工具の販売がやや低迷しました。

国内機工品事業については、今後も鉄筋結束機を重点とする方向性に変更はありません。エア工具についても、国内でのブランド力を活かした新製品の投入により、ベースとなる事業規模を確保することで、国内機工品事業全体の収益性および収益構造をより強固にしていきたいと考えています。

海外機工品事業については、北米では堅調な販売を継続しています。欧州では、北欧の回復に遅れが見られるものの、ドイツでの回復傾向ならびに重点としてきている南欧・東欧エリアでの拡販などにより、欧州エリア全体として回復し、さらに伸長させることができています。

住環境機器事業は、事業全体として堅調に推移しています。

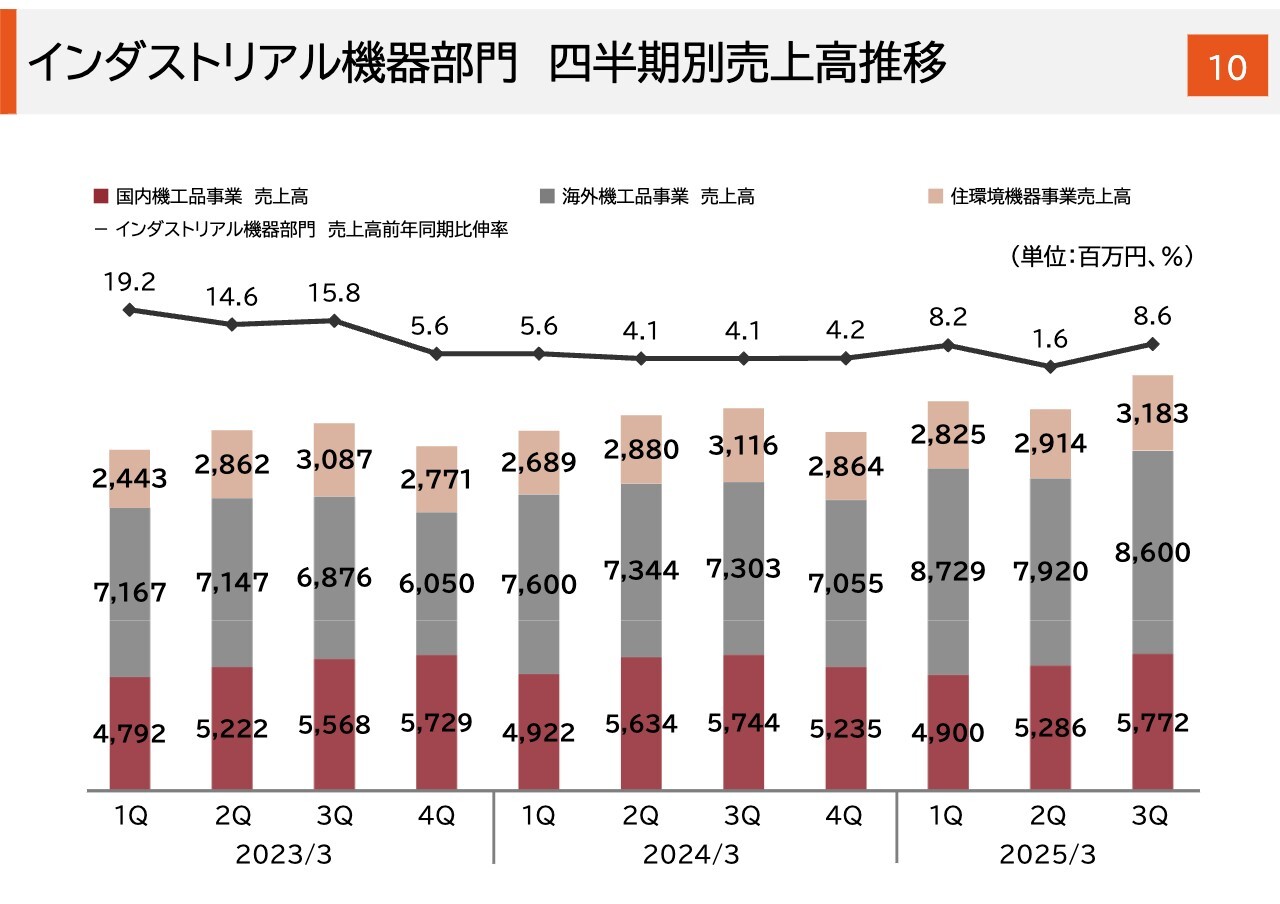

インダストリアル機器部門 四半期別売上高推移

インダストリアル機器部門の四半期別売上高推移です。後ほどご覧いただければと思います。

オフィス機器部門 2025年3月期第3四半期実績

オフィス機器部門の2025年3月期第3四半期実績です。国内オフィス事業は、文具関連製品の販売は減少していますが、これは想定内です。注力する文字表示機器事業、商品で言えば表示作成機「ビーポップ」などの販売が増加し、事業全体として微増収となっています。

海外オフィス事業は、国内と同様に文字表示機器事業は堅調に伸長していますが、ASEAN市場での文具関連製品の販売が減少しています。ただし、ASEAN市場での文具関連製品に関しては、徐々に回復傾向にあり、今期末から来期にかけて回復していくものと考えています。

オートステープラ事業は、取引先のコピー機メーカーからの受注が堅調に推移しており、機械・消耗品ともに販売が増加しています。

当期のオートステープラ事業の回復と販売増加は私どもの想定を上回っていますが、来期以降も継続するとは考えていません。販売の漸減を前提として、この事業での収益性の維持・確保、ならびに全社での収益構造を検討していく必要があると考えています。

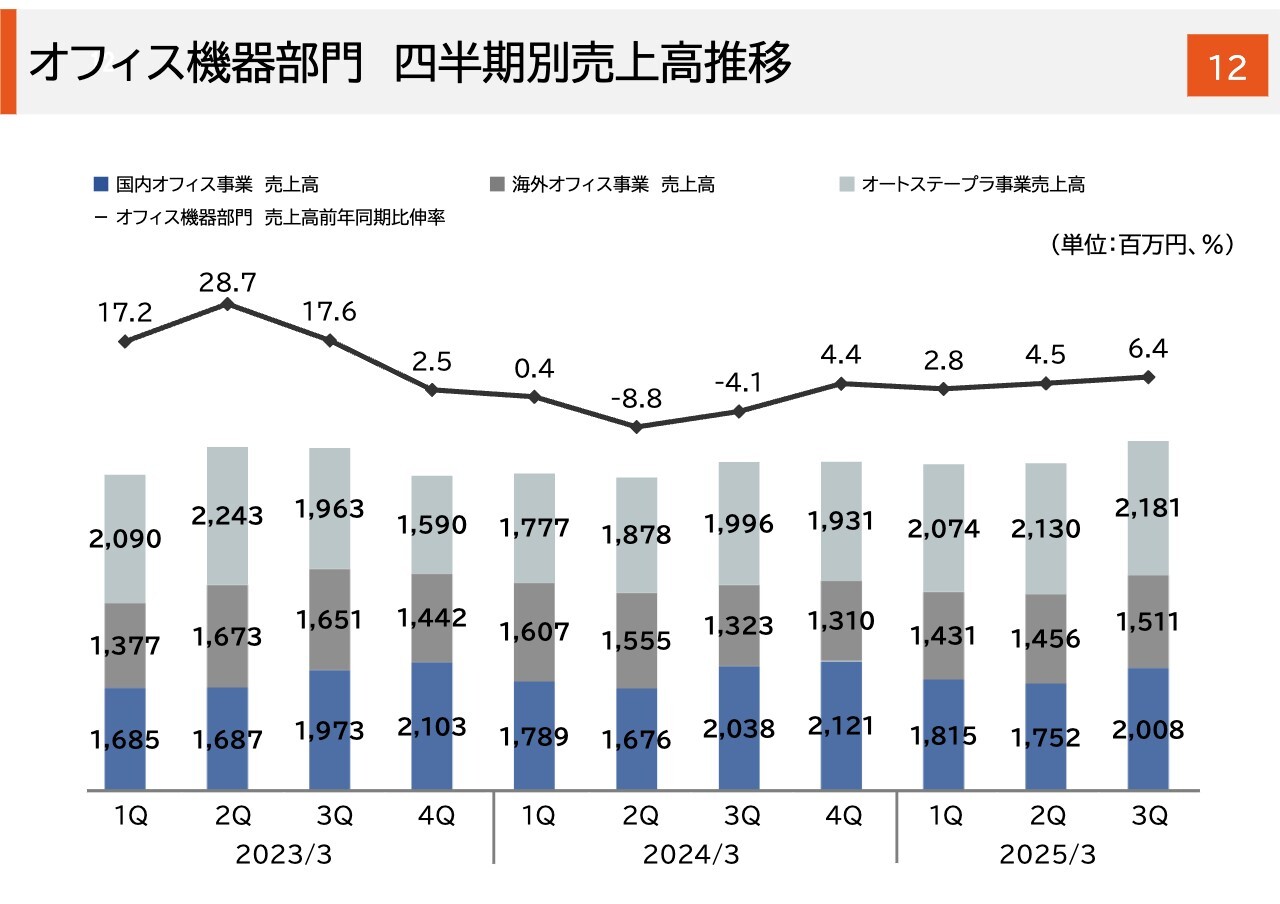

オフィス機器部門 四半期別売上高推移

オフィス機器部門の四半期別売上高推移です。後ほどご覧いただければと思います。

HCR機器部門 2025年3月期第3四半期実績

HCR機器部門の2025年3月期第3四半期実績です。売上高は増収となりましたが、先ほどもお伝えしたように、セグメント利益は若干の損失となっています。これは主に、為替レートが円安で推移したことに伴う仕入れ原価の高騰によるものです。

このような事業環境に対して、前期末あたりから従来難しいと言われてきた価格転嫁の実行をはじめとする収益改善策を実行しており、事業の中身は確実に良くなっています。今後もその他の追加施策も含め、さらに収益改善を進めていきます。

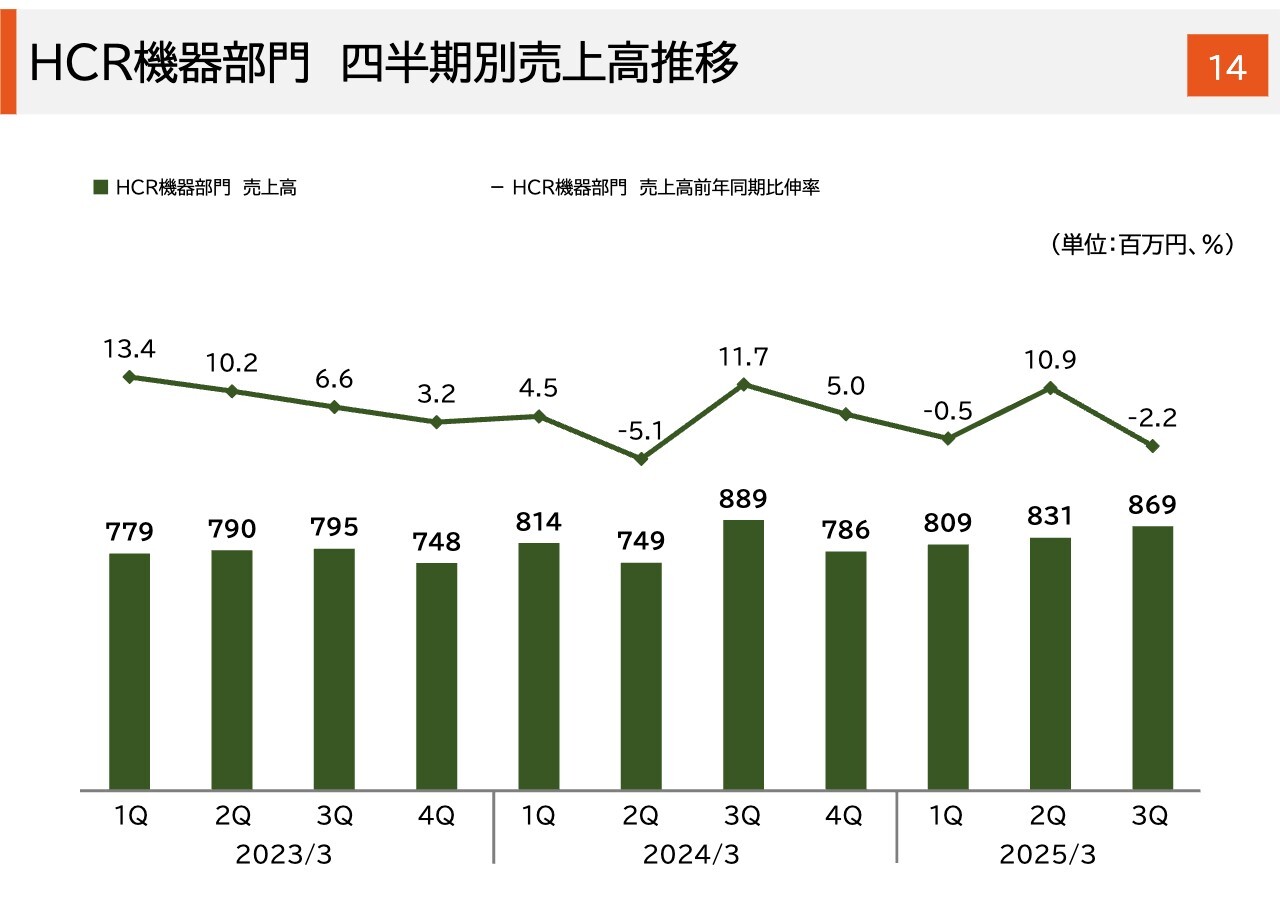

HCR機器部門 四半期別売上高推移

HCR機器部門の四半期別売上高推移です。後ほどご覧いただければと思います。

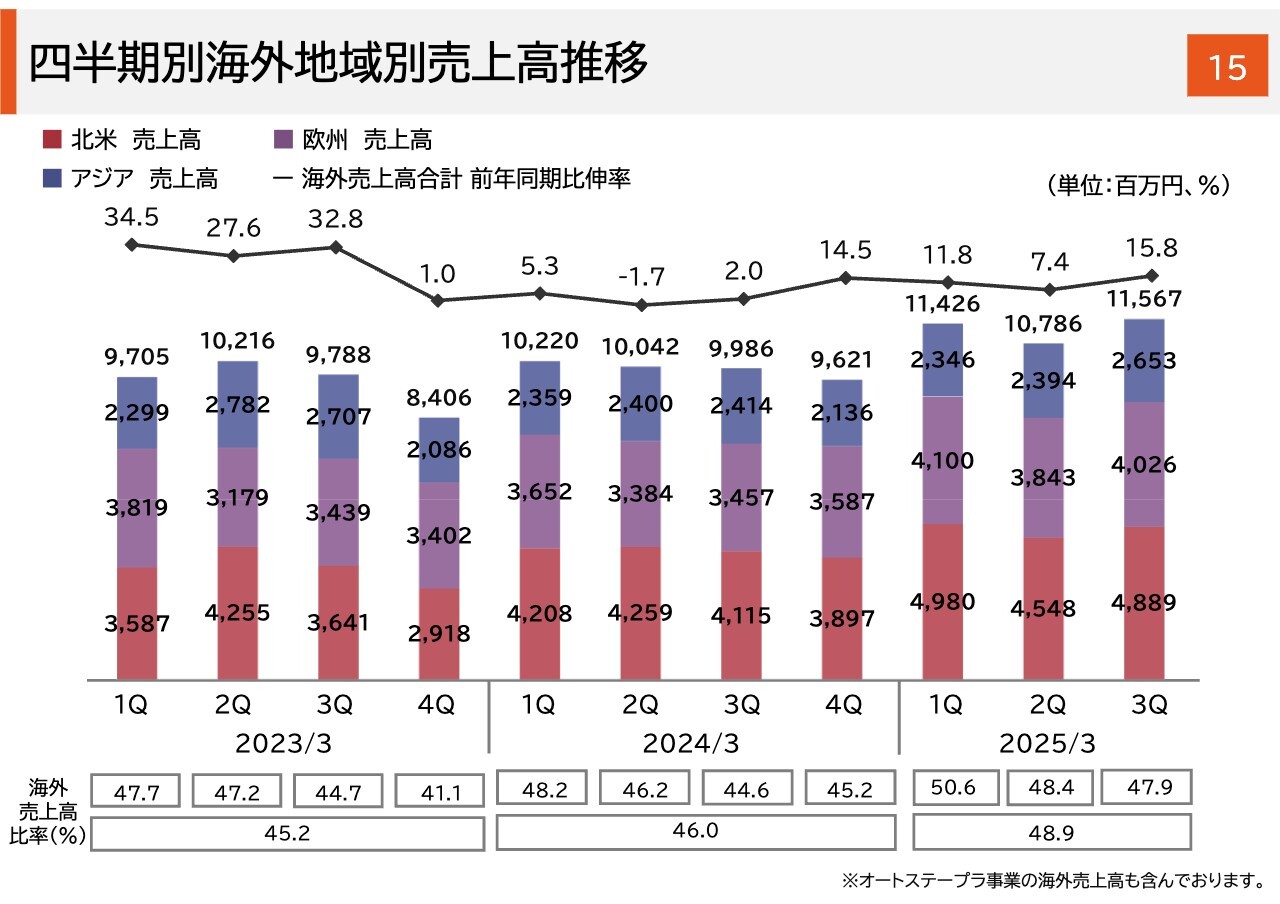

四半期別海外地域別売上高推移

私どもが重点とする海外売上高の四半期別・地域別推移をスライドにお示ししています。当期累計での海外売上高比率は48.9パーセントまで高まってきました。今後も鉄筋結束機事業を中心として海外での事業拡大を進めていくことで、2027年3月期中期経営計画のKPIである海外売上高比率50パーセントをより早期に超えていきたいと考えています。

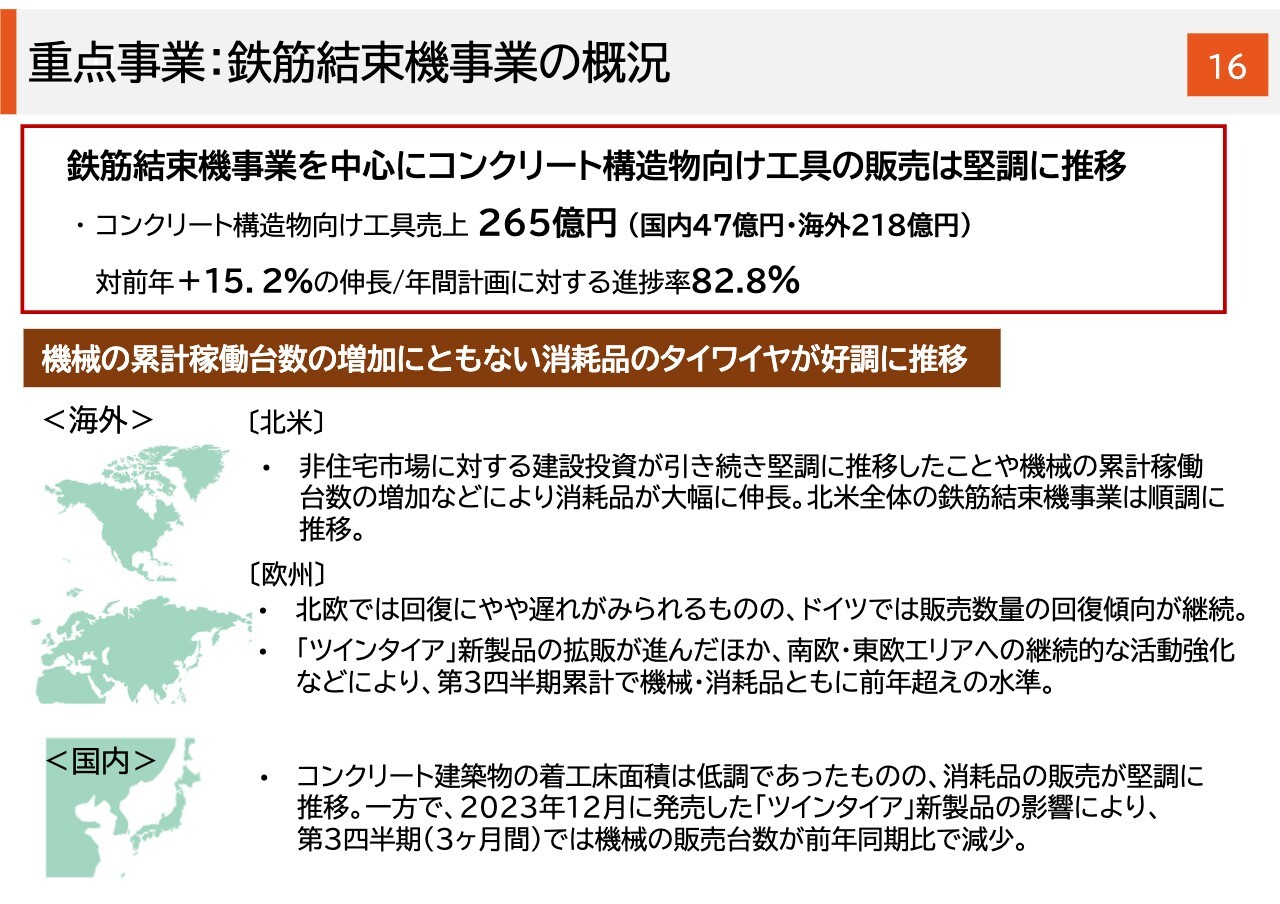

重点事業:鉄筋結束機事業の概況

重点事業である鉄筋結束機事業の概況です。冒頭の決算サマリでもお伝えしたように、販売は堅調に推移しています。コンクリート構造物向け工具の売上高は265億円となりました。前年比で15.2パーセント伸長し、年間計画に対する進捗率は82.8パーセントになります。

各エリアでの概況は、先ほどのインダストリアル機器部門でのご説明と重なる部分があるため詳細は省き、それぞれ一言でお伝えします。

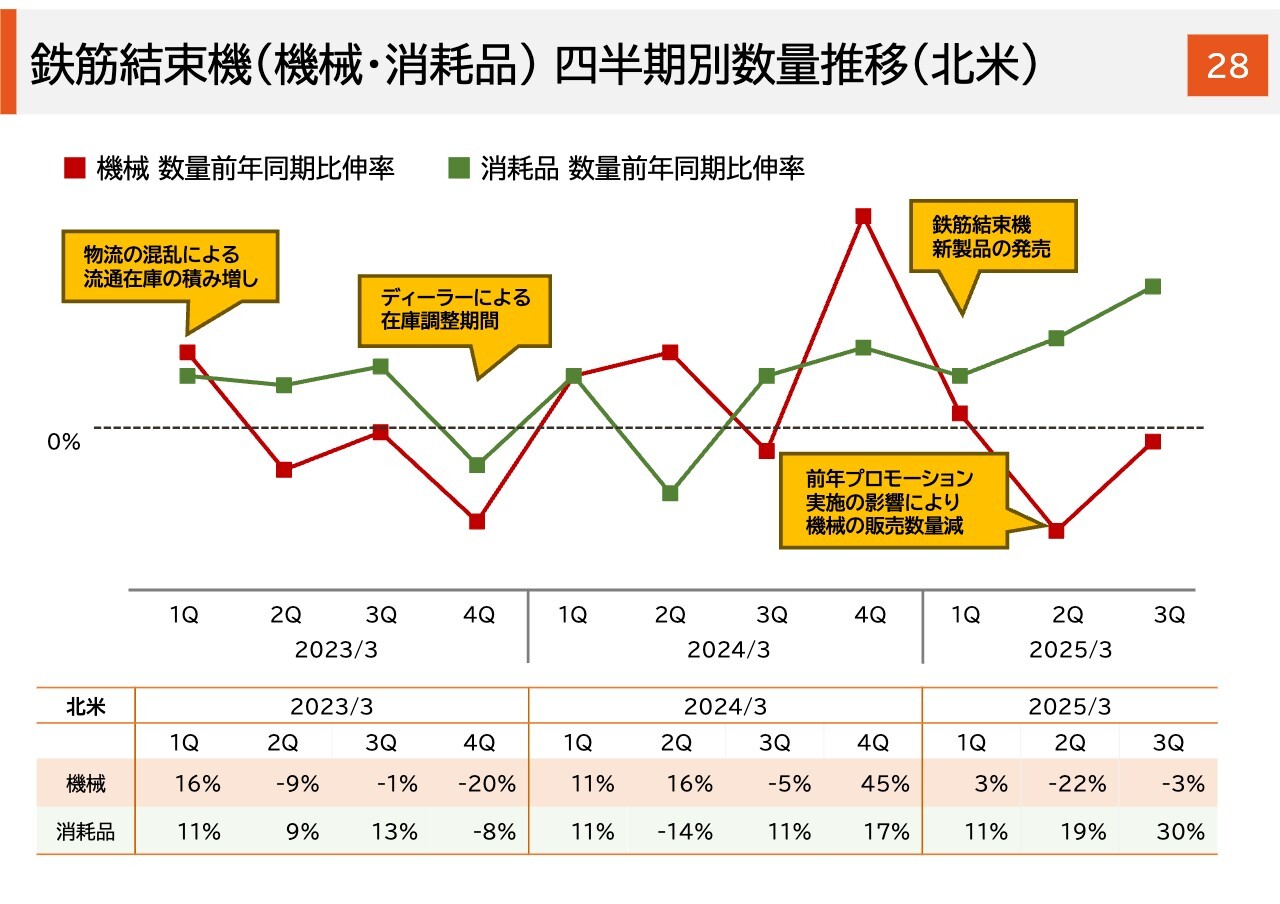

北米では四半期の凸凹は多少あるものの、基本的には堅調に推移しています。

昨年は厳しい状況にあった欧州では、ドイツの回復傾向と、従来進めてきた南欧と東欧での拡販により、前年を超える水準にまで回復し、伸長してきました。

国内では、機械の新製品効果が一巡したものの、事業全体は伸長を継続しています。引き続き鉄筋結束機事業を最重要事業として、マーケティング活動を進めていきます。

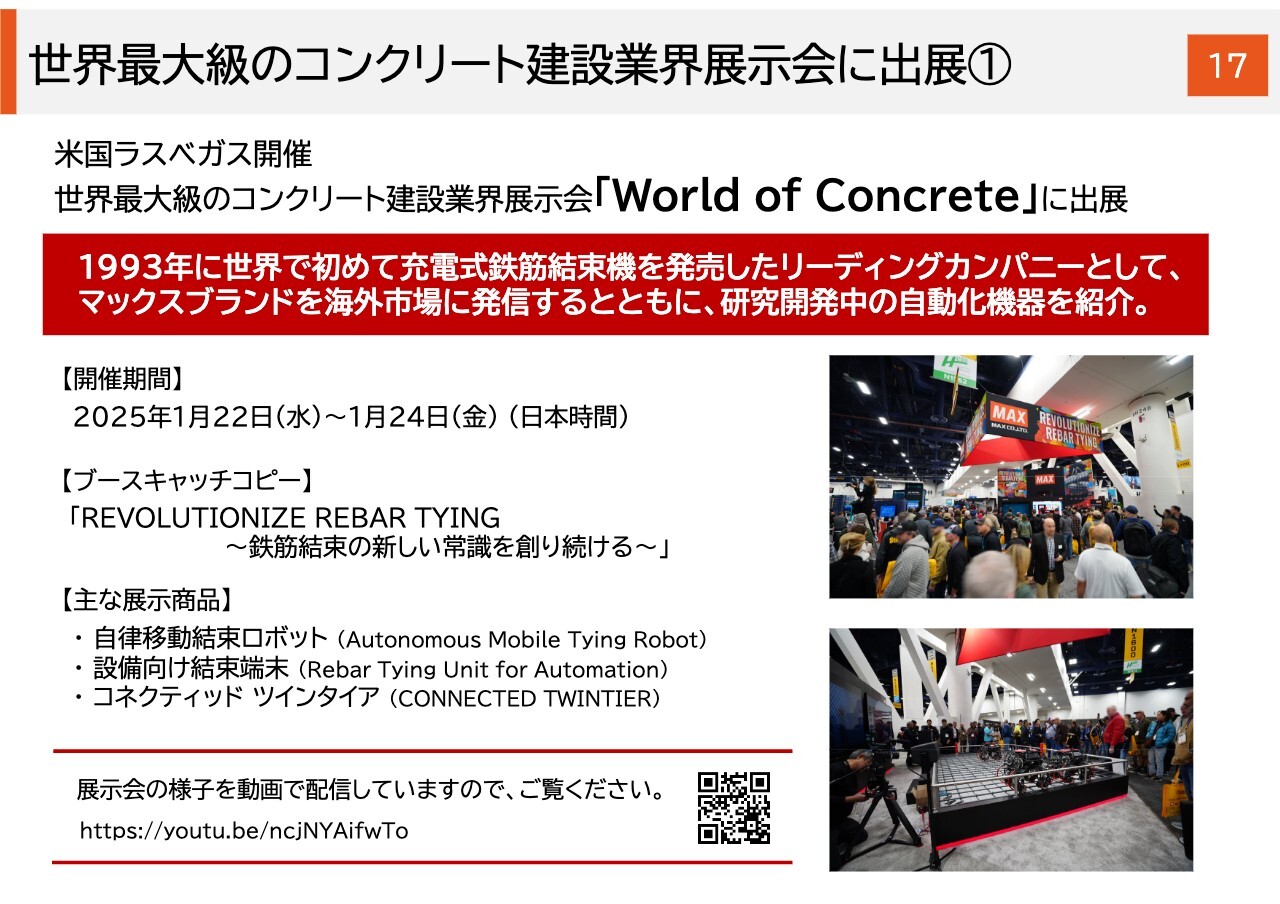

世界最大級のコンクリート建設業界展示会に出展①

最重要事業である鉄筋結束機事業と関連する、コンクリート建設業界における世界最大級の展示会「World of Concrete(WOC)」への出展について、スライド17ページと18ページにお知らせを記載しています。

「WOC」には、私が海外営業部長であった10年前はもちろん、鉄筋結束機がまだ黎明時代であった20年以上前から、北米の現地法人MAX USA CORP.が継続的に出展しています。

従来はどちらかと言うと、製品のPRと見込みユーザーの獲得という面が強くありました。今回はそれに加えて、鉄筋結束機のリーディングカンパニーとして、またマックスブランドを海外市場に発信し、研究開発中の自動化機器を紹介する場として、これまでとは違うレベルで力を入れて出展を行いました。

残念ながら私は留守番部隊で現地に行けませんでしたが、私どものブースは「常に盛況だった」と報告を受けており、鉄筋結束機市場でのブランド力、プレゼンスを高める良い場になったと考えています。

「WOC」の展示会の様子は動画で配信しています。スライドにURL、QRコードを記載していますので、お時間のある時にご覧いただければと思います。

世界最大級のコンクリート建設業界展示会に出展②

「WOC」に展示した、研究開発中・今後発売予定の新商品のご紹介になります。研究開発中の自動化機器として「自律移動結束ロボット」「設備向け結束端末」、またこの春に北米で発売予定の「コネクティッド ツインタイア」などを出品、展示、デモンストレーションしました。

さらに、ここには写真はありませんが、今年から来年にかけて発売予定の新製品として、より大口径の鉄筋を結束できる鉄筋結束機、また鉄筋結束の一連の作業をカバーする鉄筋カッター(鉄筋を切る機械)を出品・展示しました。

これらの積極的な出品により、人手不足などの社会課題解決や現場作業の効率化に貢献するとともに、鉄筋結束におけるさまざまな用途・ニーズをつかみ、リーディングカンパニーとして事業展開していくことを訴求できたと考えています。

資本政策の実践

鉄筋結束機を重点として持続的な収益力向上に向けた事業活動を実践するとともに、すでに開示しているとおり、当期は資本政策を実践しています。ここまでにお話ししてきましたが、鉄筋結束機を中心とした事業拡大、国内事業の事業ポートフォリオの適正化などの実践により、事業収益力を大きく向上させることができました。

それとともに、前中期経営計画の3年間において、株価と時価総額は約2倍、PBRは約1.5倍となり、足元では時価総額・PBRともさらに向上しています。投資家のみなさま、市場からも一定の評価をいただいていると認識しています。

一方、当期から始まっている中期経営計画を検討・立案した過程において、社内外の環境を踏まえたこれからの株主構成のあり方、株式市場における株式流動性の向上などの課題があることを、経営として共通認識しました。

このような環境と認識を踏まえて、能動的な資本構成の再構築、株式流動性・資本効率の向上などを目的として、今回、「株式の売出し」「自己株式の取得」「自己株式の消却」を1つの資本政策パッケージとして実行しました。内容については、スライドに記載しているとおりです。

株式の売出しと消却はすでに完了しており、自己株式の取得を1月から4月にかけて行っている最中です。

今後も企業価値向上を目指して、事業活動の推進による事業収益力の強化・向上とともに、適時適切な資本政策を検討、実践していきたいと考えています。

以上、2025年3月期第3四半期の業績、事業活動、資本政策についてご説明しました。

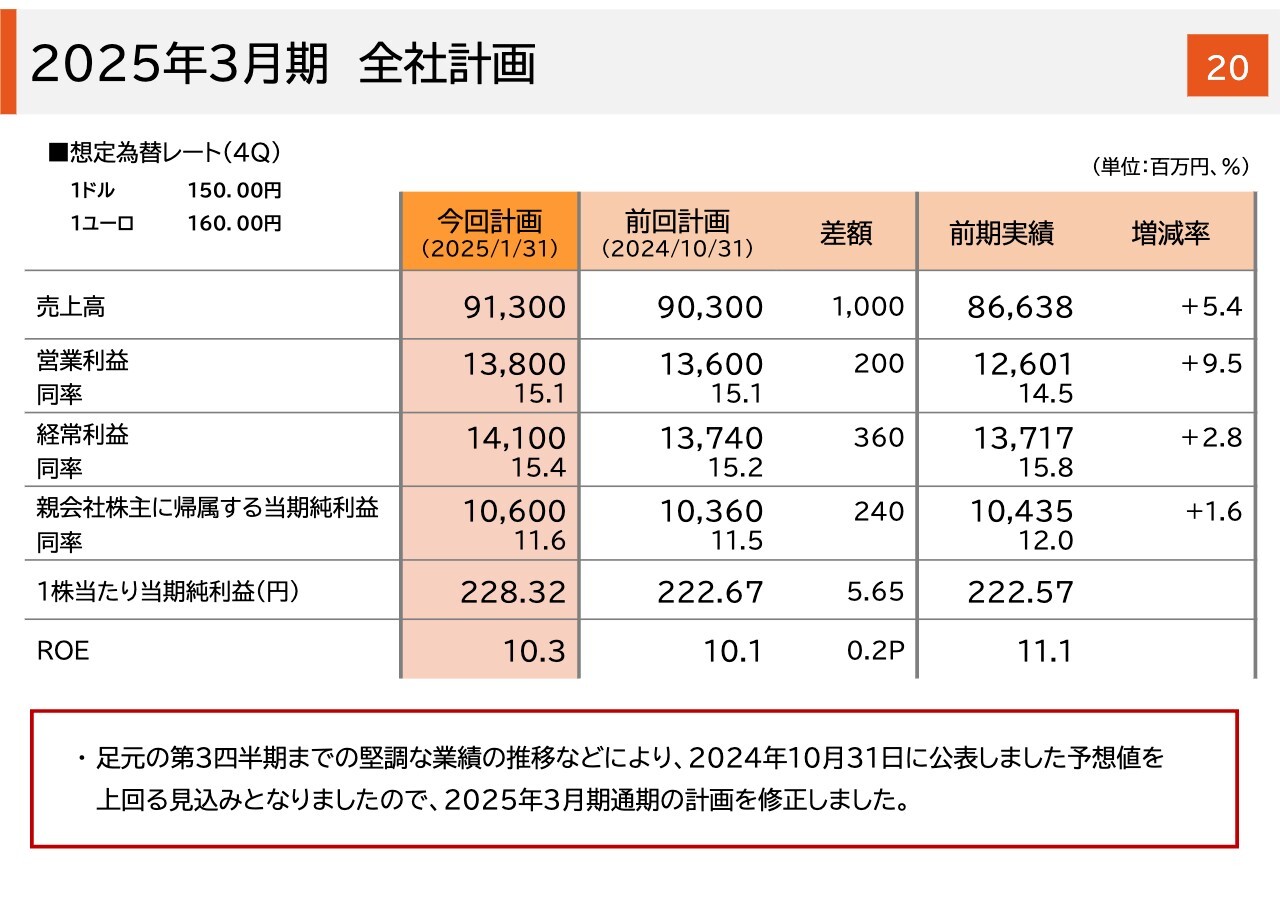

2025年3月期 全社計画

続いて、通期の業績見通しになります。堅調な業績を踏まえて上方修正しています。前回の計画から、売上高は10億円増の913億円、営業利益は2億円増の138億円、経常利益は3億6,000万円増の141億円、当期純利益は2億4,000万円増の106億円になります。ROEは、今のところ10.3パーセントとなる見込みです。

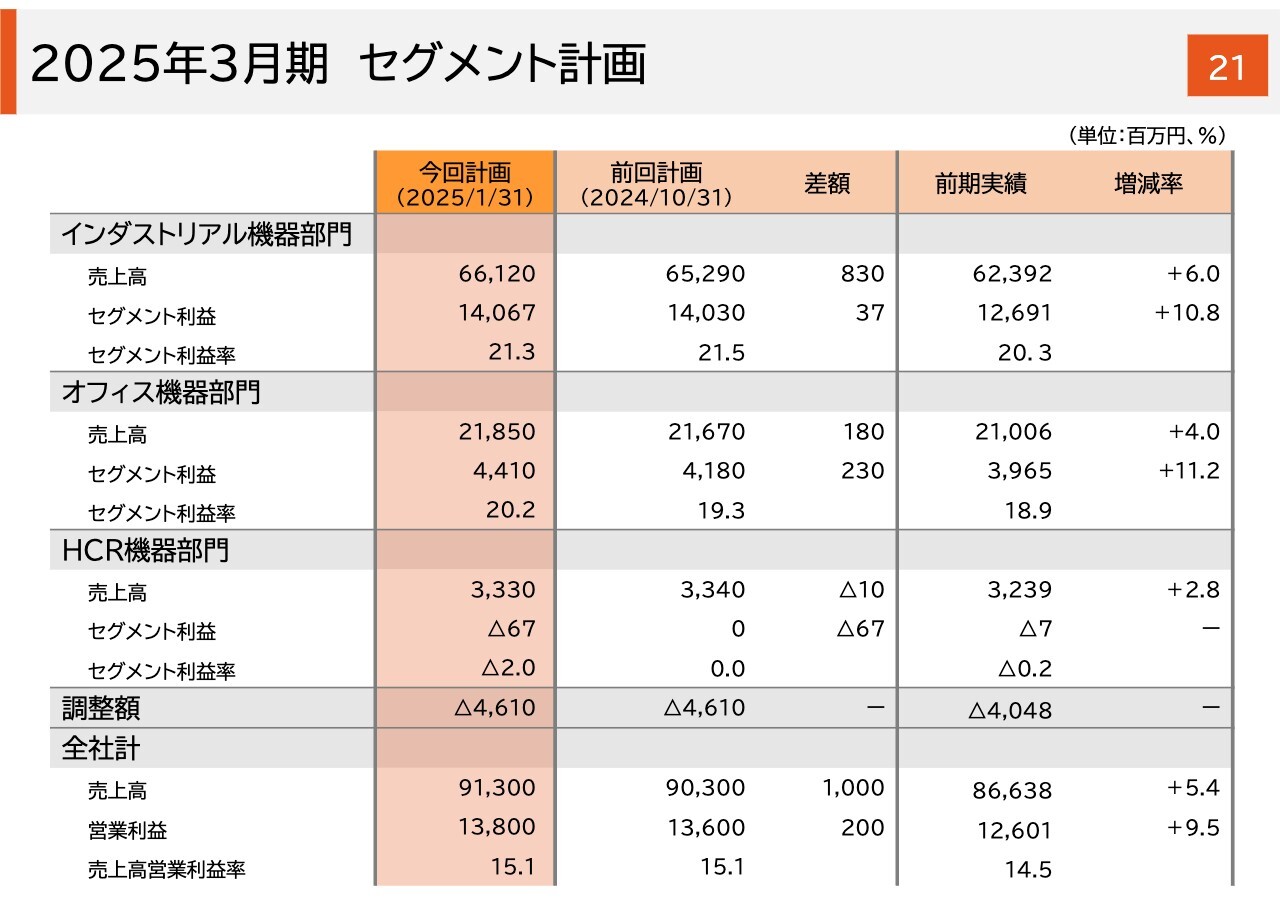

2025年3月期 セグメント計画

セグメント別の見通しとなります。後ほどご覧いただければと思います。

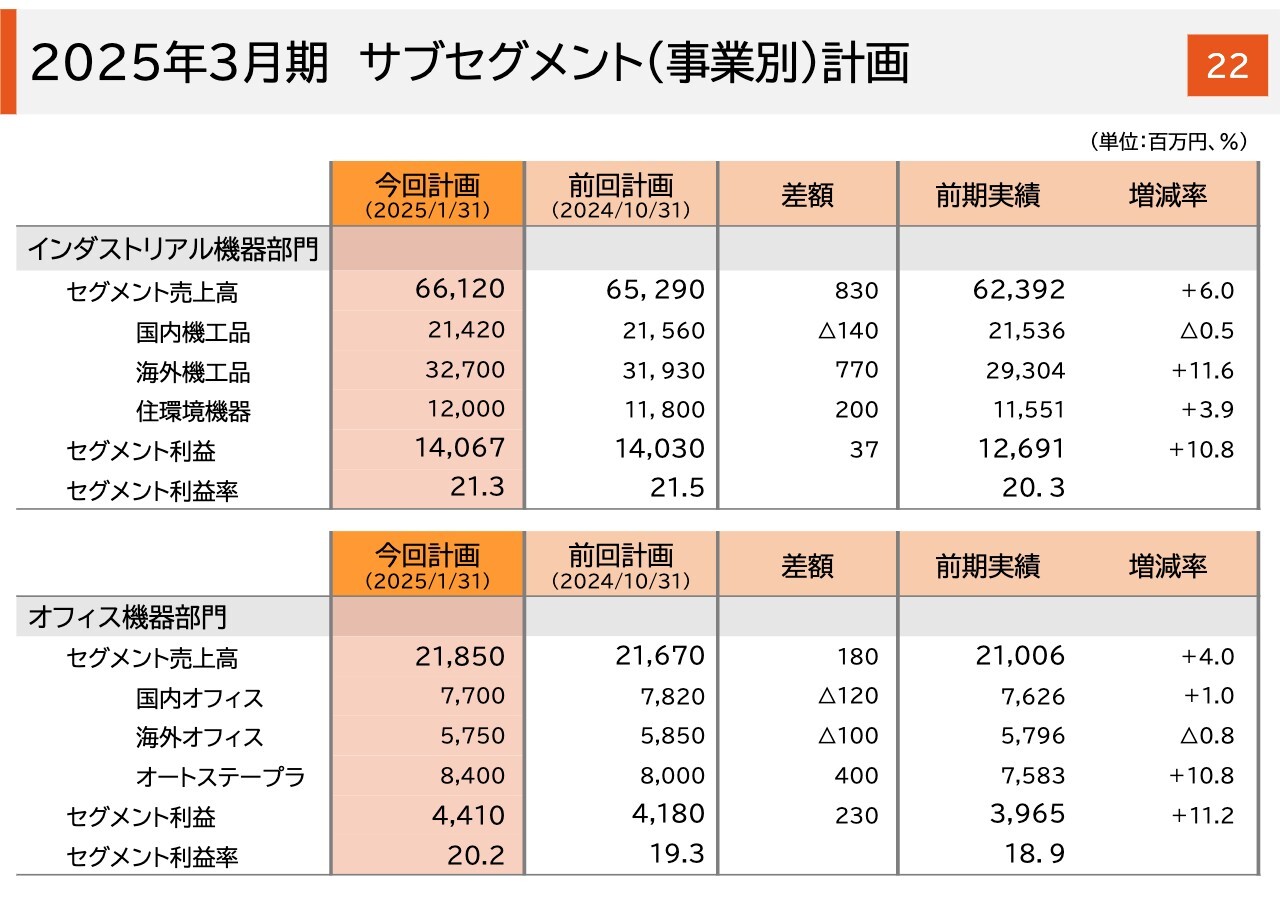

2025年3月期 サブセグメント(事業別)計画

サブセグメント別の見通しになります。

全社損益ならびにセグメント損益の見通しについて、第3四半期までの累計の実績と通期の見通しからすると、第4四半期の損益、特に利益がやや低めになっています。

これにはいくつかの要因がありますが、主に為替レートを1ドル150円、1ユーロ160円と、期末にかけて円高になることを想定しています。さらに、計画している販管費の執行が遅れているものがあります。それらも含め、これからの拡大に向け、第4四半期の販管費が高めになっていることなどが挙げられます。

これらの要因が主にインダストリアル機器部門に影響することから、インダストリアル機器部門の利益が低めになっていますが、事業自体は堅調に推移すると考えています。

配当政策 1株当たり配当金

1株当たりの配当金についてです。冒頭のサマリでお伝えしたとおり、業績の堅調な推移と配当政策を踏まえて、前回計画の108円から4円プラス、前期から11円増配の112円の配当予定に上方修正しました。

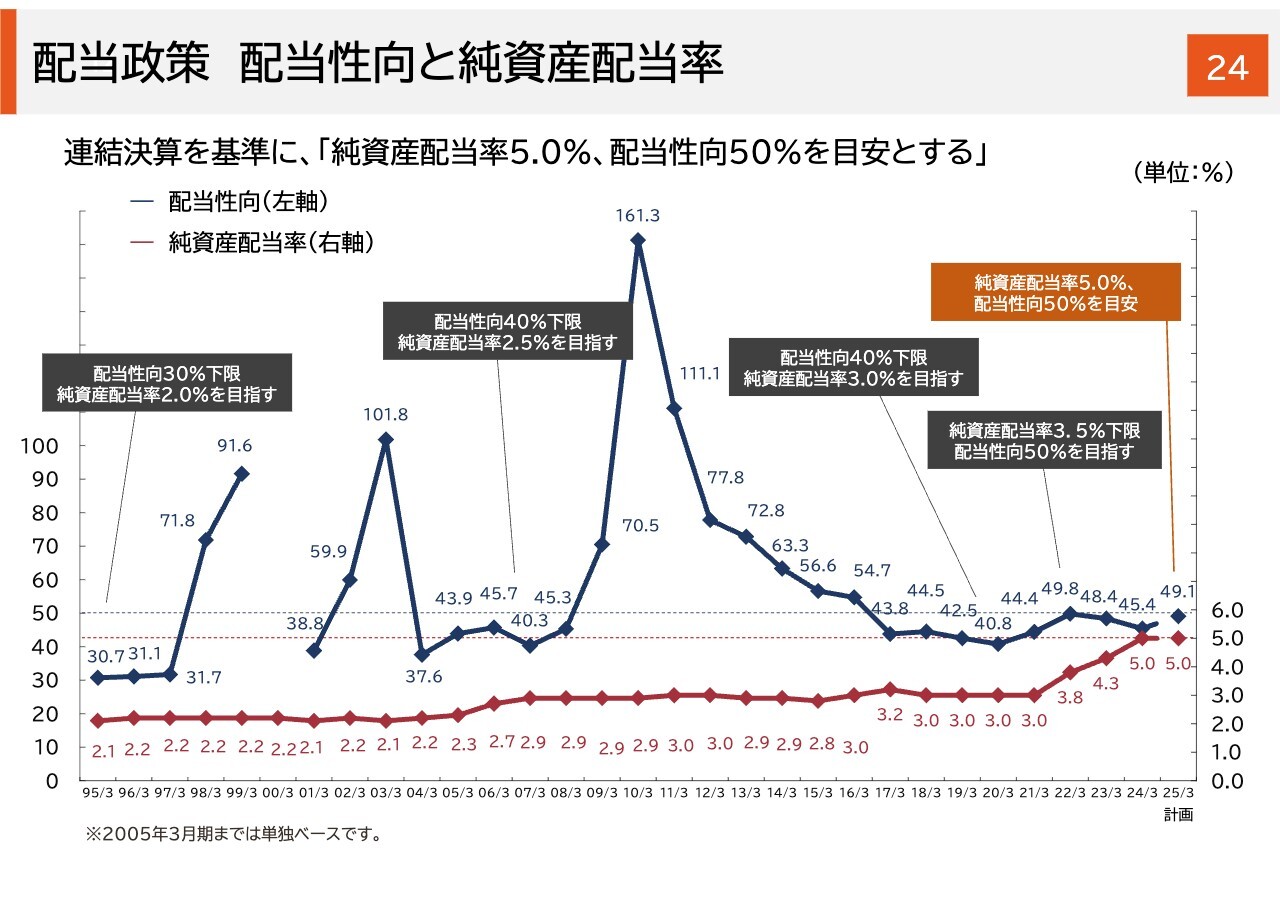

配当政策 配当性向と純資産配当率

配当性向と純資産配当率の推移になります。以降のスライドは参考資料になりますので、後ほどご覧いただければと思います。

以上、当期の業績、事業活動の状況、資本政策ならびに見通しについてご説明しました。当社の事業としての稼ぐ力は確実に向上してきたと認識しています。今後も持続的に事業収益力と資本収益力を向上させることで、企業価値をさらに高めていきたいと考えています。

質疑応答:北米の鉄筋結束機の販売状況について

質問者:北米の鉄筋結束機、特に機械の販売数量の状況についてです。「第2四半期は新製品と旧製品の入れ替えで落ち込みがあった」と以前うかがいました。新製品への切り替えは、第3四半期ですでに完了

新着ログ

「機械」のログ