【QAあり】アステリア、通期予想を上方修正 投資先の売却とソフトウェア事業の成長が寄与し営業利益約4.9億円の黒字化

アステリア株式会社

平野洋一郎氏(以下、平野):みなさま、こんばんは。アステリア株式会社代表取締役社長/CEOの平野洋一郎です。

本日はご多用のところ、中間期となる2025年3月期第2四半期決算説明会にご参加いただき、誠にありがとうございます。本日12時に開示した第2四半期(中間決算)についてご説明します。

初めて決算説明会に参加される方もいらっしゃるかと思いますので、簡単に当社の概要をご説明します。アステリア株式会社は26年前の1998年に創業しました。

本社事業は企業向けのソフトウェアメーカーとして、ソフトウェアの開発・販売を行っています。子会社として、AIの研究開発専業会社であるアステリアARTに加え、ソフトウェアの開発センターをシンガポールと中国に、企業投資の子会社を米国に持っています。

東証プライム上場の企業では極めて人数の少ない、コンパクトな少数精鋭のチームとなっています。そのチームでソフトウェア開発を行いながら、特にソフトウェアでも最先端のブロックチェーン、ノーコード、働き方やウェルビーイングなどにおいて、業界を牽引する立場として事業を進めています。

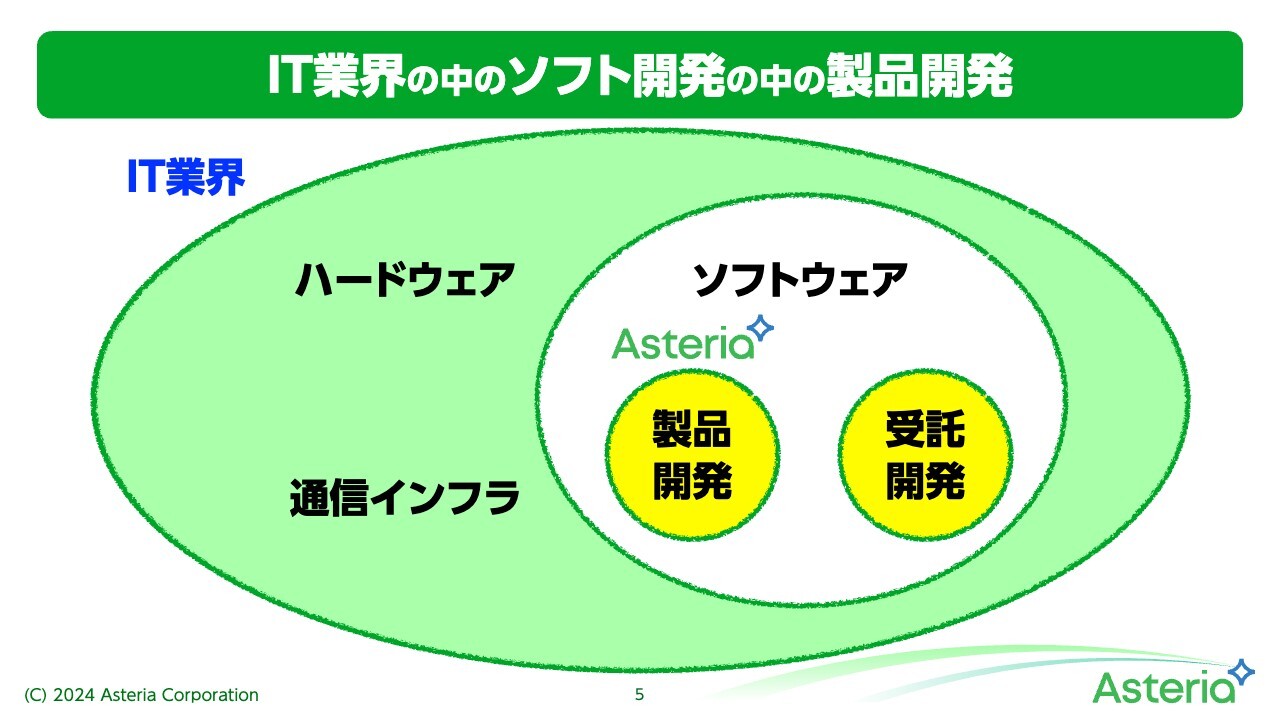

IT業界の中のソフト開発の中の製品開発

当社はIT業界に分類されますが、IT業界にはさまざまな領域があり、私たちはその中のソフトウェアに属しています。さらに、ソフトウェアの中も大きく製品開発と受託開発に分かれている中で、製品開発に属しています。

製品開発(ソフトウェアメーカー)と受託開発の違い

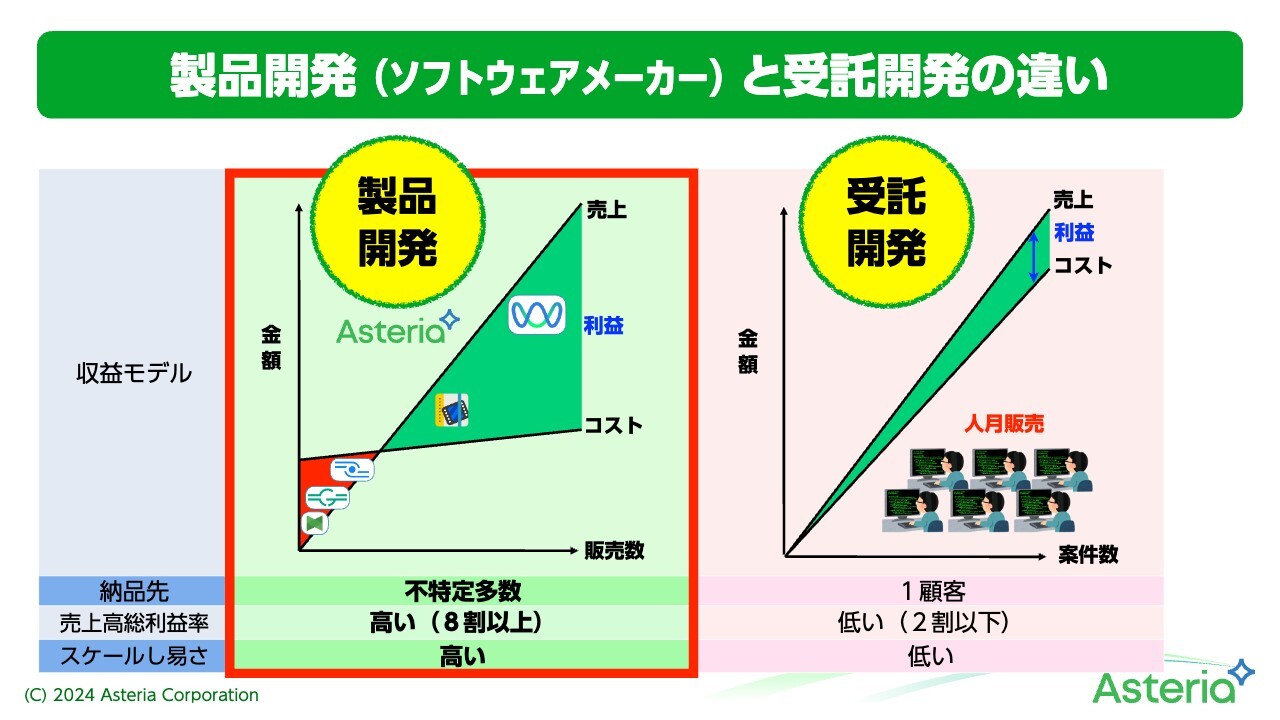

製品開発と受託開発の違いについてです。製品開発では、最初に大きな投資を行い、数多く売れれば利益につながっていくというモデルです。

そして受託開発は、一つひとつ注文どおりのソフトウェアを作り、適正利益を乗せていくものです。スライドのグラフにあるとおり、製品開発の場合には損益分岐点を超えると利益の部分が非常に大きくなっていきます。

受託開発の場合は適正利益を10パーセントや20パーセントを乗せ、案件が増えても顧客が増えても利益率は変わらないものです。私たちの製品開発は売上高総利益率、つまり粗利益率が非常に高いことが特徴であり、おおむね80パーセント以上となっています。

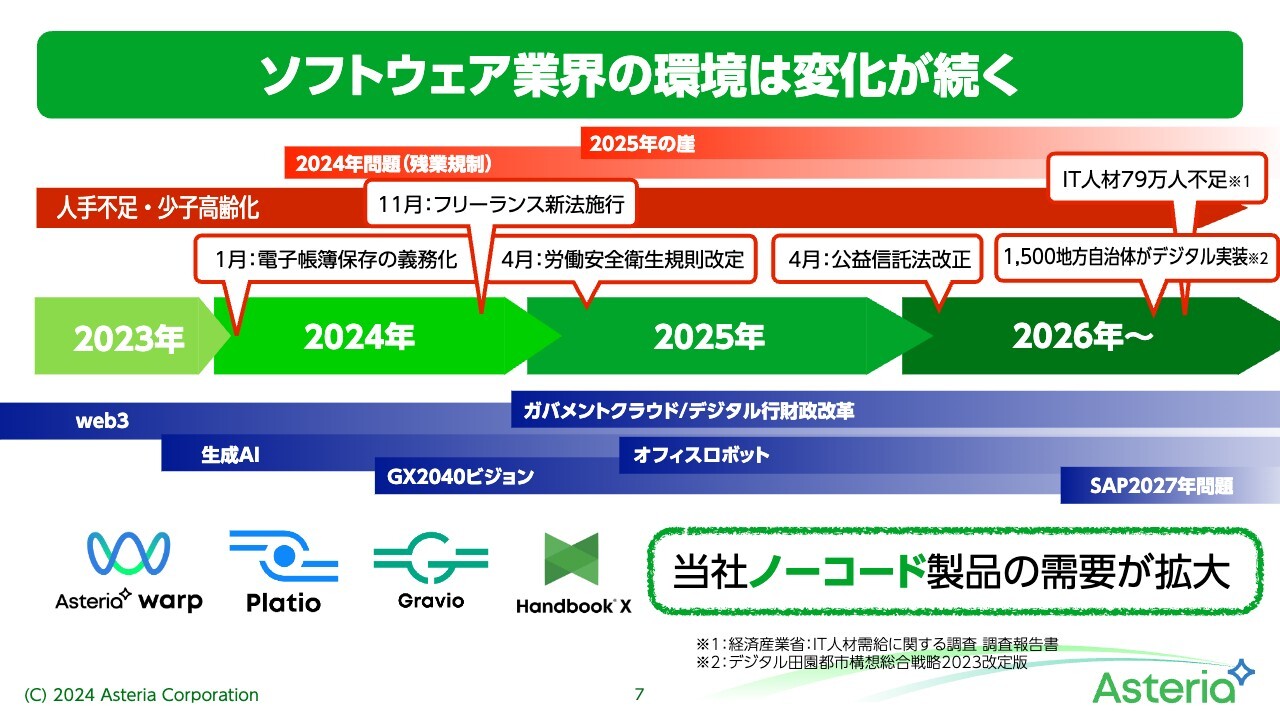

ソフトウェア業界の環境は変化が続く

具体的にご説明します。当社にはスライドのような製品群があります。当社のビジネスモデルでは製品を開発すると、同じものを何社にでも売ることができます。一方、受託開発では、例えば100社に製品を売る場合には、100回の開発を行います。

当社の主力製品「ASTERIA Warp」は1万社以上にお使いいただいていますが、これは1種類のソフトウェアを数多くの企業で使っていただくものです。したがって、世の中で数多くの課題や新たな変革が必要とされる時に、一つひとつ開発を行う必要はありません。

また、私たちの製品はノーコードが売りです。世の中に出てくるさまざまな問題に対して、技術者やIT人材以外の方々にも、デジタル化やIT化にご活用いただくことができます。

私たちを取り巻く環境や世の中が変化すると、さまざまなIT化やデジタル化が必要になります。このような変化に対して私たちはノーコード製品で、数多くの企業に対し、素早く応えていきます。私たちのノーコード製品は現在4製品あり、これを増やしていこうとしています。

主力製品:データ連携ツール「ASTERIA Warp」

その中でも主力製品が「ASTERIA Warp」という製品です。先日も発表しましたが、「ASTERIA Warp」は18年連続で市場シェアNo.1をいただいています。市場シェアは56.9パーセントと昨年よりさらに伸ばし、圧倒的なシェアを持っています。

そのような点から「『データ連携』のスタンダード」といわれており、さまざまなシステムをつなぐ製品として1万社以上にお使いいただいています。

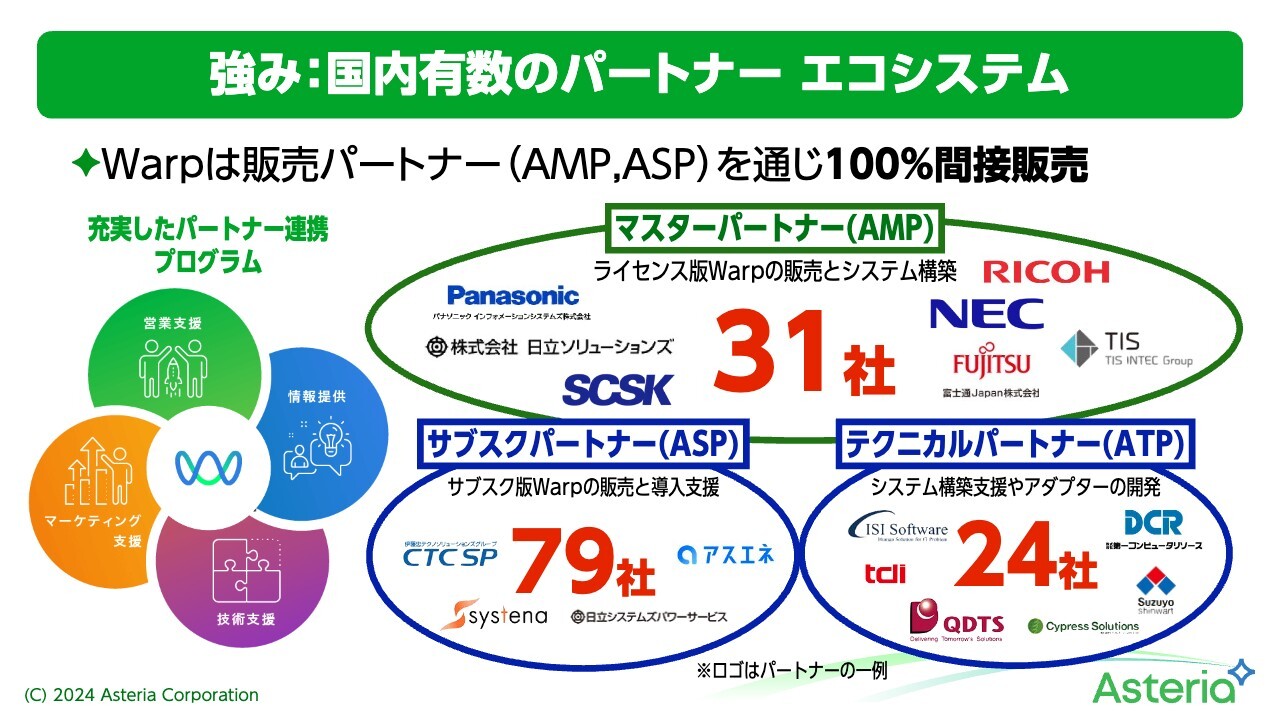

強み:国内有数のパートナー エコシステム

「ASTERIA Warp」の強みについてご説明します。まず、マスターパートナーと呼んでいる販売パートナーです。スライドでは一部の企業しかご紹介できていませんが、日本を代表するSIerの方々に日本中で扱っていただいています。

次にサブスクパートナーです。新たなサブスクリプション製品「ASTERIA Warp Core」など、すでに80社近くの企業に扱っていただいており、上半期だけでも4社増えています。

そして、技術を提供してくださるテクニカルパートナーです。マスターパートナーやサブスクパートナーが構築される際の技術提供や、「ASTERIA Warp」の専用アダプターの開発などを行っていただいています。

このような複数種類のパートナーのみなさまが有機的につながり、当社やユーザーともつながっていただくことでエコシステムを構築しています。これが強みの要因となり、現在は1万社以上での導入につながっています。

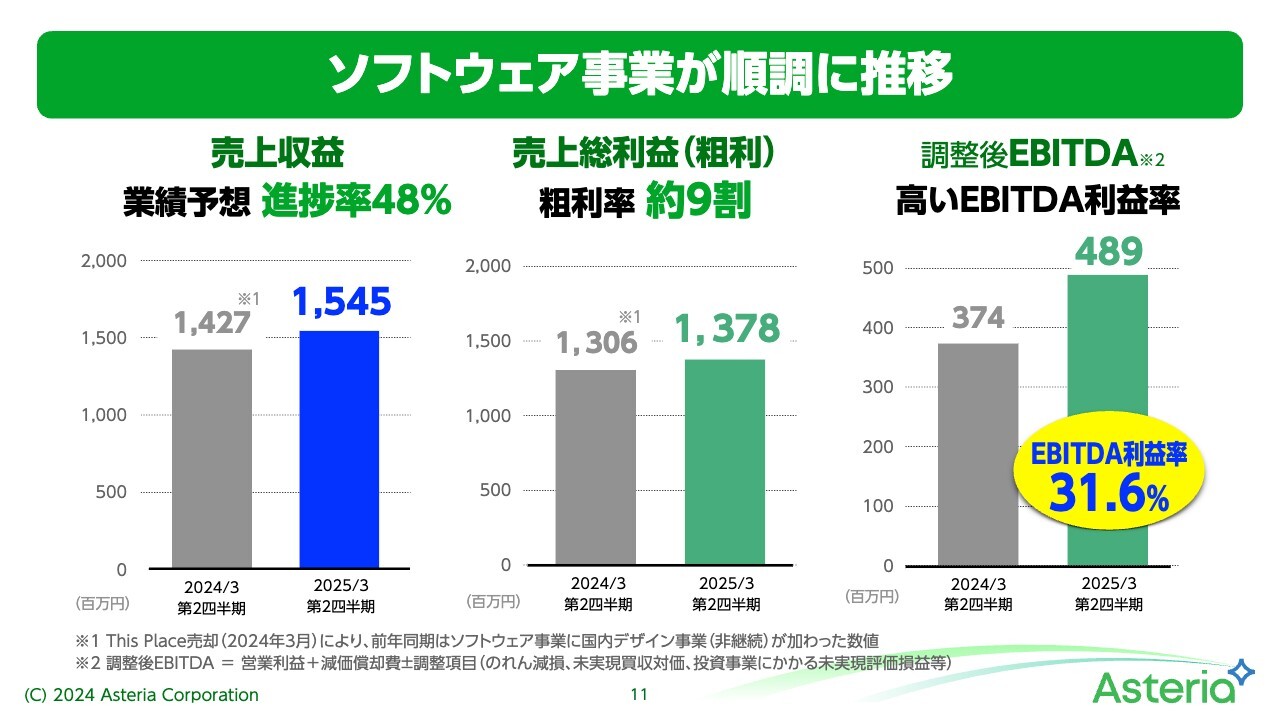

ソフトウェア事業が順調に推移

ここからは、2025年3月期第2四半期の決算内容と、本日開示した業績予想の上方修正についてご説明します。

まず、2025年3月期第2四半期決算の概要です。売上収益は15億4,500万円と、前年同期比で1億円以上増えています。通期業績予想の32億円に対する進捗率は48パーセントです。

リカーリングにより毎月積み上がるストック売上が7割を超えており、上半期から次第に上がっていく構造になっていますので、進捗率48パーセントは計画どおりの進捗だといえます。

利益については、先ほど売上総利益が高いことが特徴だとお伝えしました。第2四半期で売上総利益は13億7,800万円となっており、約9割という非常に高い売上総利益率をキープしています。

投資の損益を除いた調整後EBITDAは4億8,900万円で、EBITDA利益率は31.6パーセントと非常に高い数値を記録しました。

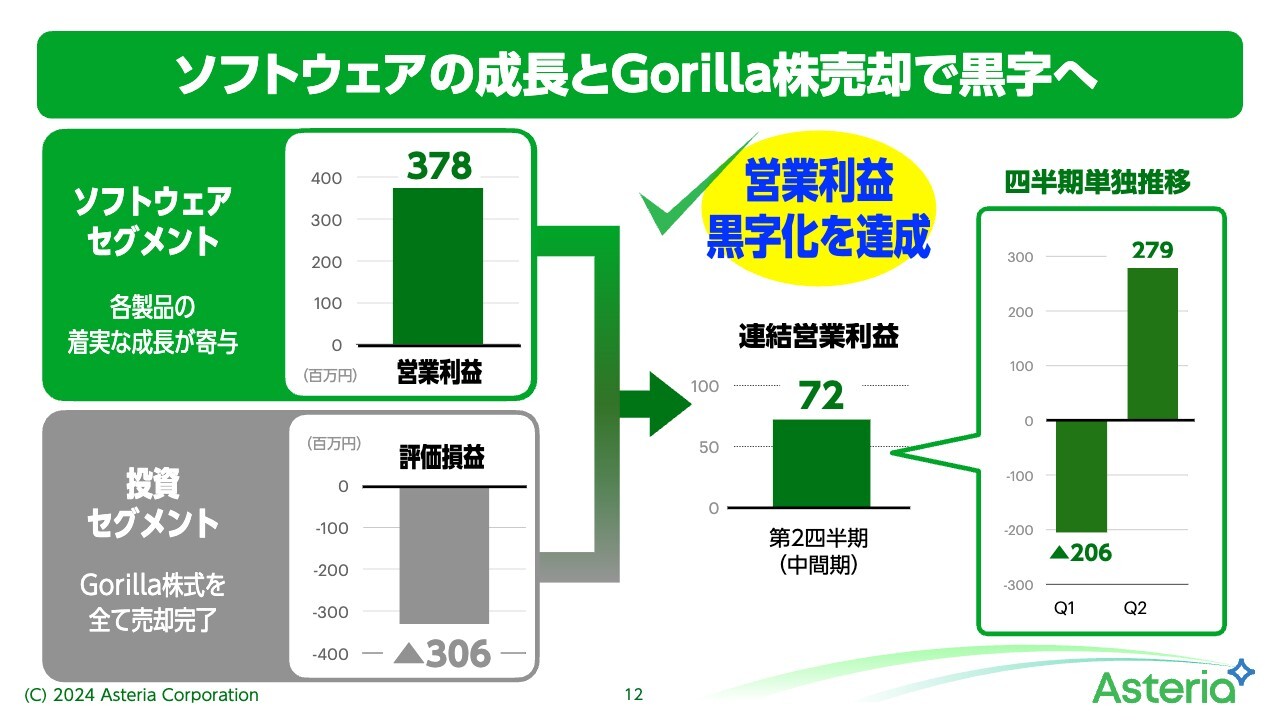

ソフトウェアの成長とGorilla株売却で黒字へ

このような数字を支えているのはソフトウェア事業ですが、これに加えて投資が会計に影響してきます。

ソフトウェアセグメントのみでは、スライドのように上半期だけで3億7,800万円の利益が出ています。それに加え、今年4月から9月までの上半期で、投資セグメントの評価損益が3億600万円のマイナスとなっています。

スライドに記載のとおり、2年半にわたって私たちの事業と決算に影響を及ぼしてきたGorilla株式の売却を今年9月にすべて完了しました。今まではソフトウェアセグメントと投資セグメントを合わせると赤字になっていましたが、いよいよ営業利益の黒字化を達成することができました。

スライドの右側にある四半期単独推移にも示したように、第1四半期はマイナスとなっていますが、第2四半期では3億円に迫る黒字となっています。

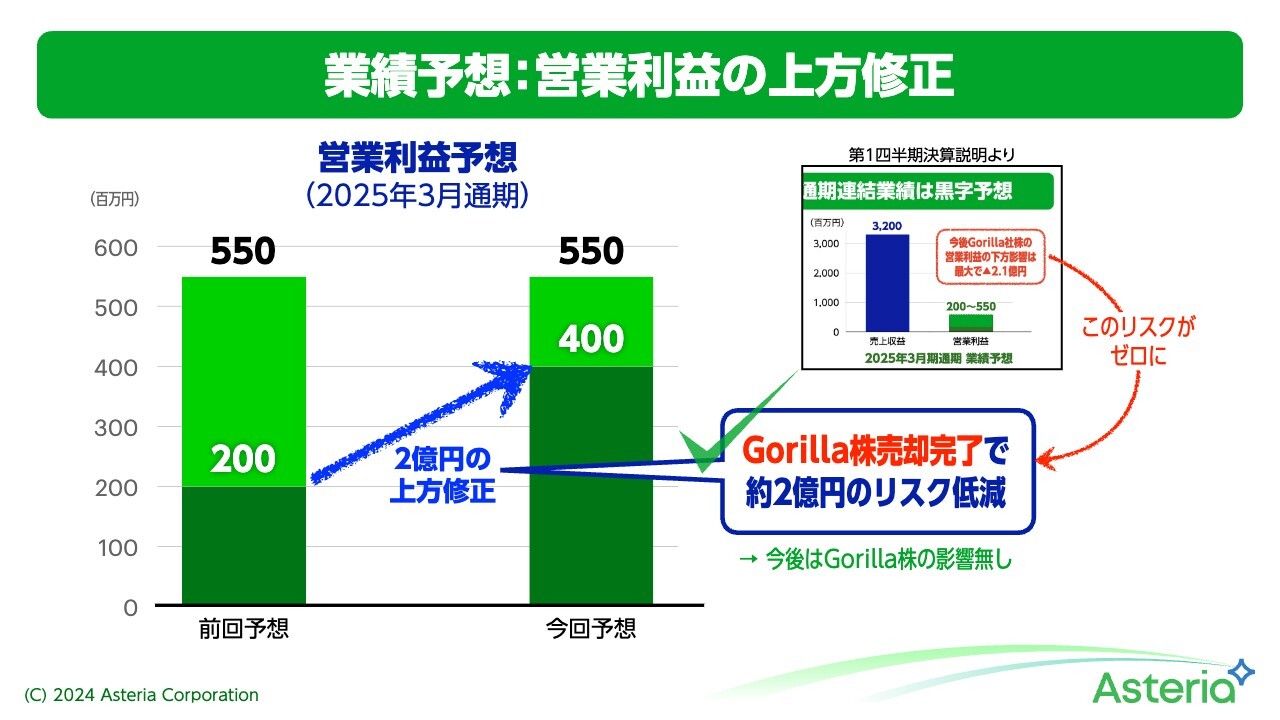

業績予想:営業利益の上方修正

このような結果を受け、本日同時に発表したのが業績予想の営業利益の上方修正です。

営業利益の予想は、従来2億円から5億5,000万円と発表していましたが、下限を2億円上方修正し、4億円から5億5,000万円に変更しました。

この背景には先ほども触れたGorilla株式があります。第1四半期には残り最大2億1,000万円のリスクがあるとお伝えしましたが、売却完了により実際には発生しなかったことから、約2億円のリスクが低減しました。その2億円のリスクをそのまま上方修正とし、より確実な利益が確保できる見込みが出ました。

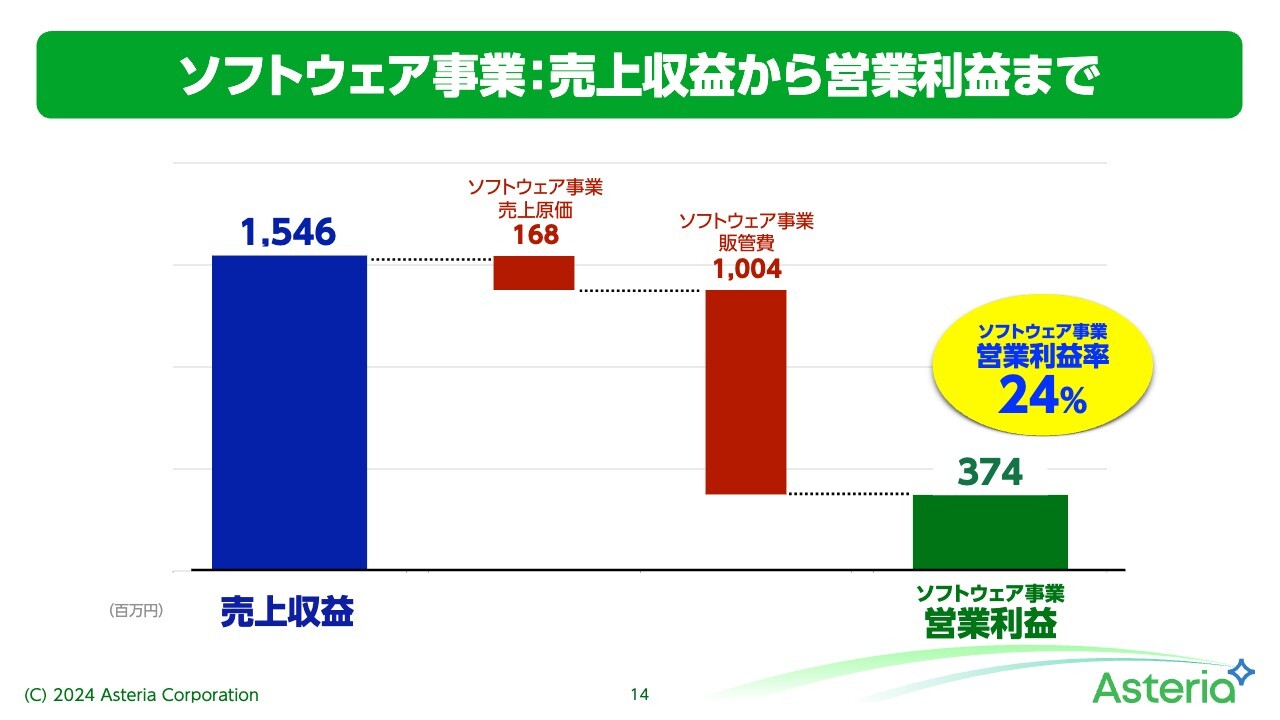

ソフトウェア事業:売上収益から営業利益まで

ソフトウェア事業の売上収益から営業利益までを見ていきます。

まず売上収益です。売上はすべてソフトウェア事業です。15億4,500万円の売上から売上原価および販管費を引くと、3億7,400万円の営業利益となります。営業利益率も非常に高く、24パーセントという数字を叩き出しています。

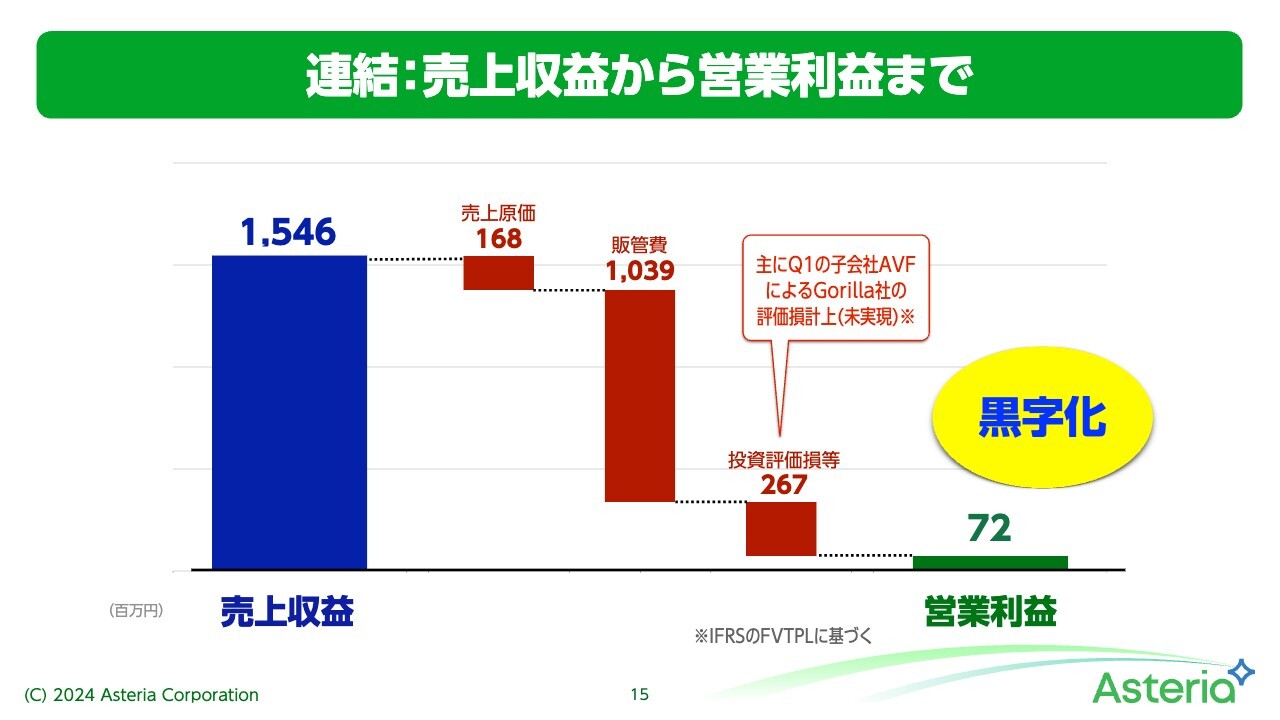

連結:売上収益から営業利益まで

投資先の投資評価損等も連結した場合には、スライドのような数字になります。特に投資評価損等を加えた場合、これまでは大きく落ち込んでいましたが、第2四半期は最終的に営業利益が黒字化している状況です。

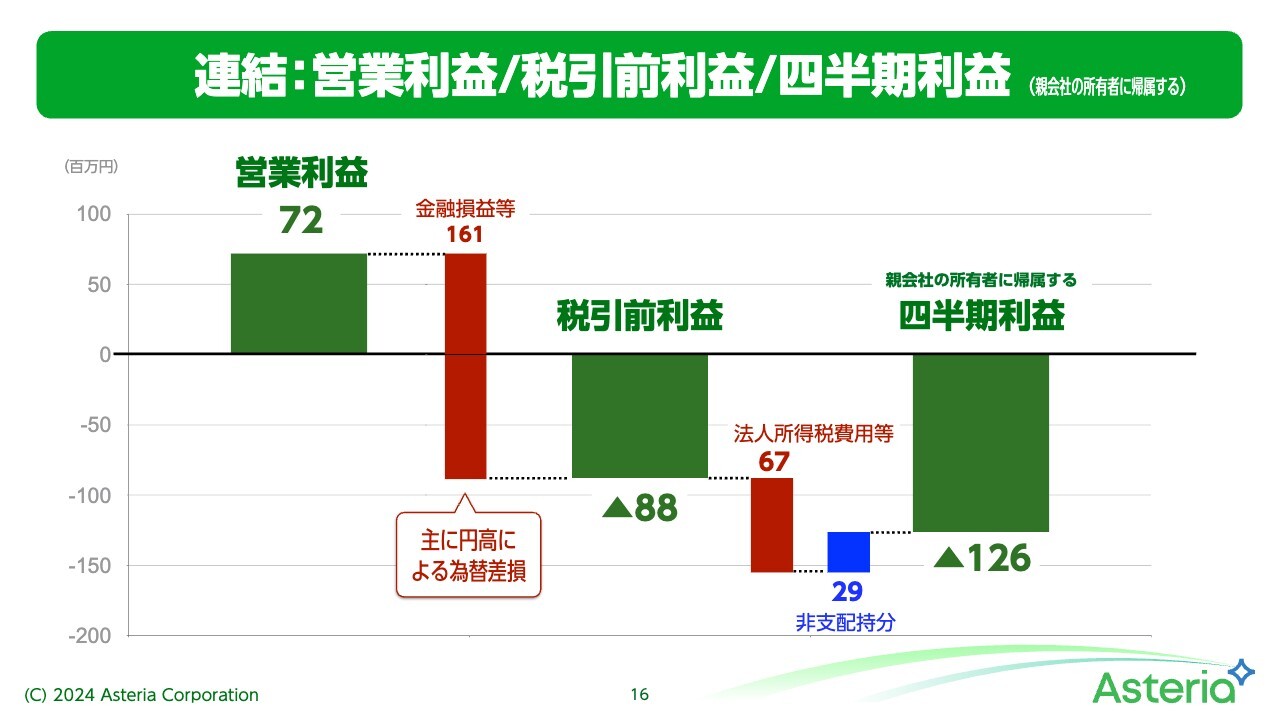

連結:営業利益/税引前利益/四半期利益(親会社の所有者に帰属する)

一方、営業利益から四半期利益は残念な結果となっています。みなさまも覚えていらっしゃることと思いますが、第2四半期末で急激な円高になりました。現在はまた円安に転じていますが、その時期にかなり円高となった影響を受け、金融損益等がマイナスになっています。このほとんどが円高による為替差損です。

営業利益は黒字でしたが税引前利益は赤字で、そこから税金や持分の比率を調整し、四半期利益がマイナス1億2,600万円となります。

為替差損について補足をすると、今年9月末には142円や143円だったところ、本日時点では153円や154円になっています。

現時点で、私たちの収支は為替レートが1円変わると約2,000万円変わることから、今年10月にはすでに2億円を超える利益が出ています。したがって、ここはそこまで大きく心配をしていただく必要はありません。

しかし、為替は今後大きく動き得るとも考えており、近々差益・差損があまり出ない対策を実施する考えです。

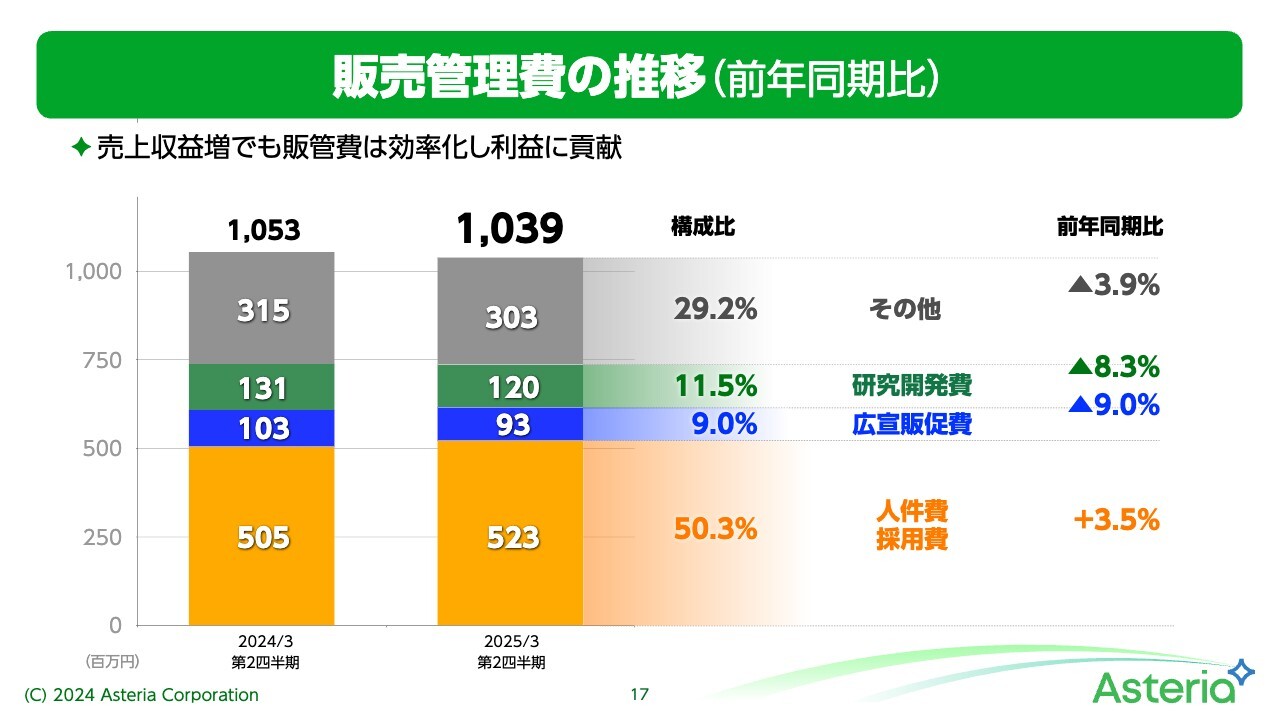

販売管理費の推移(前年同期比)

販売管理費の推移です。スライドのように売上は伸びているにもかかわらず、販売管理費そのものは微減となり、非常に効率的な運営ができています。

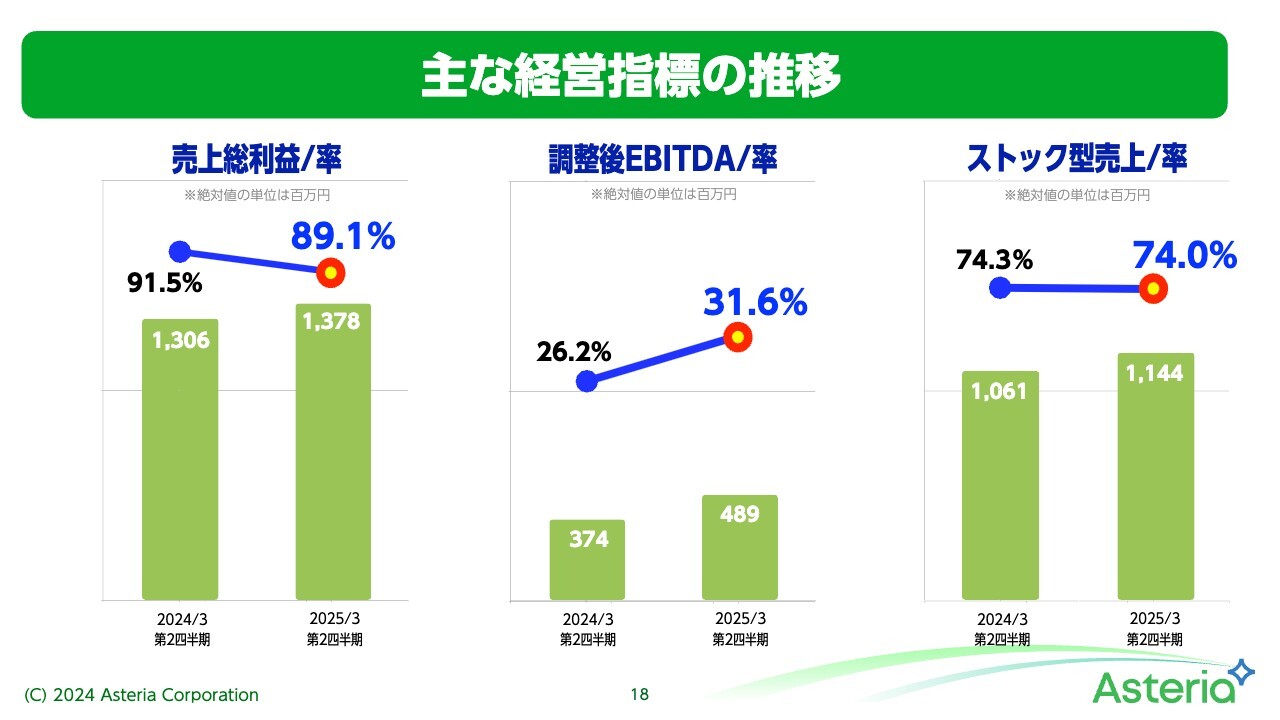

主な経営指標の推移

主な経営指標の推移です。売上総利益は前年同期比で伸びています。売上総利益率も極めて高い数字ではありますが、前年同期比では少し下がっています。上半期はライセンス売上が非常に好調だったことが影響しています。

調整後EBITDAは、金額と率ともに前年同期比で上がっていることが、スライドからもおわかりいただけると思います。

最後に、私たちも経営指標にしているストック型売上です。ストック型売上も伸びていますが、ストック型売上率は若干下がっています。これはストック型ではないライセンス売上が伸びていることが影響しています。

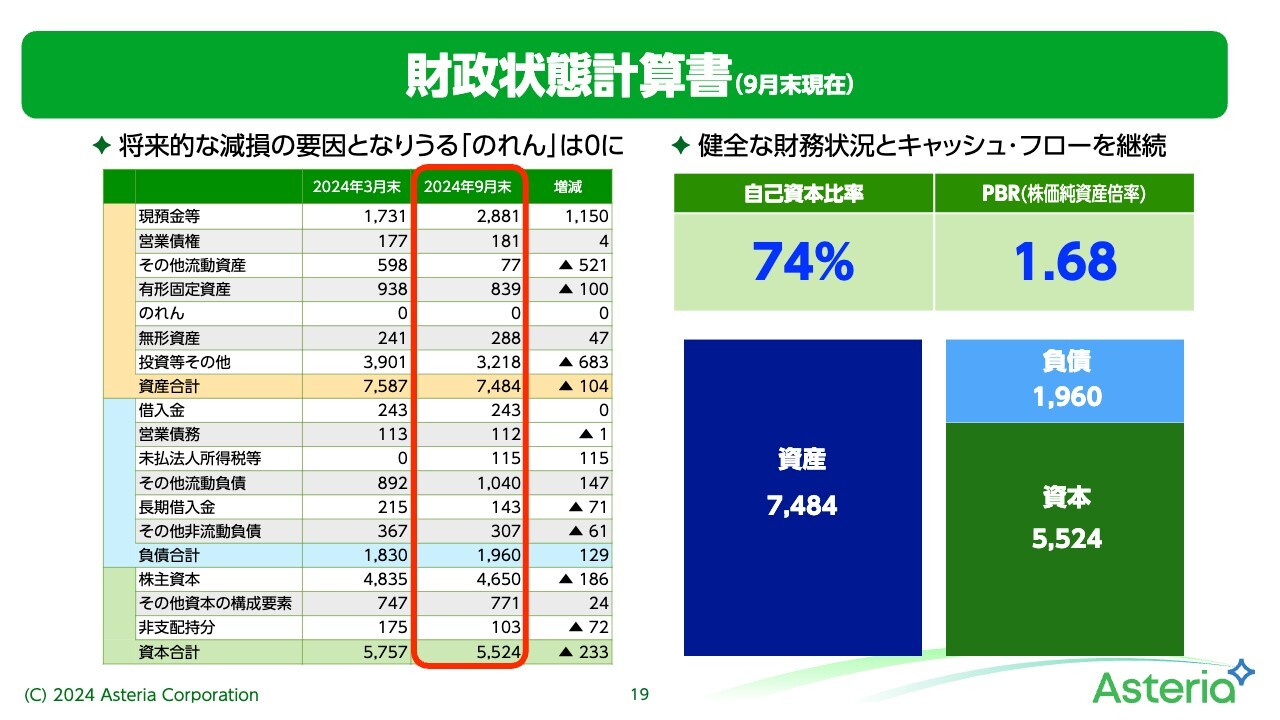

財政状態計算書(9月末現在)

財政状態計算書です。日本基準でいう貸借対照表ですが、細かい数字はスライドでご確認ください。

サマリーとして、自己資本比率が非常に高い健全な財務状態となっています。また、最近はPBR1倍割れの企業が多数あるとニュースでも話題になっていますが、当社は1.68と健全な数値となっています。

以上、今回の決算の概要についてご説明しました。

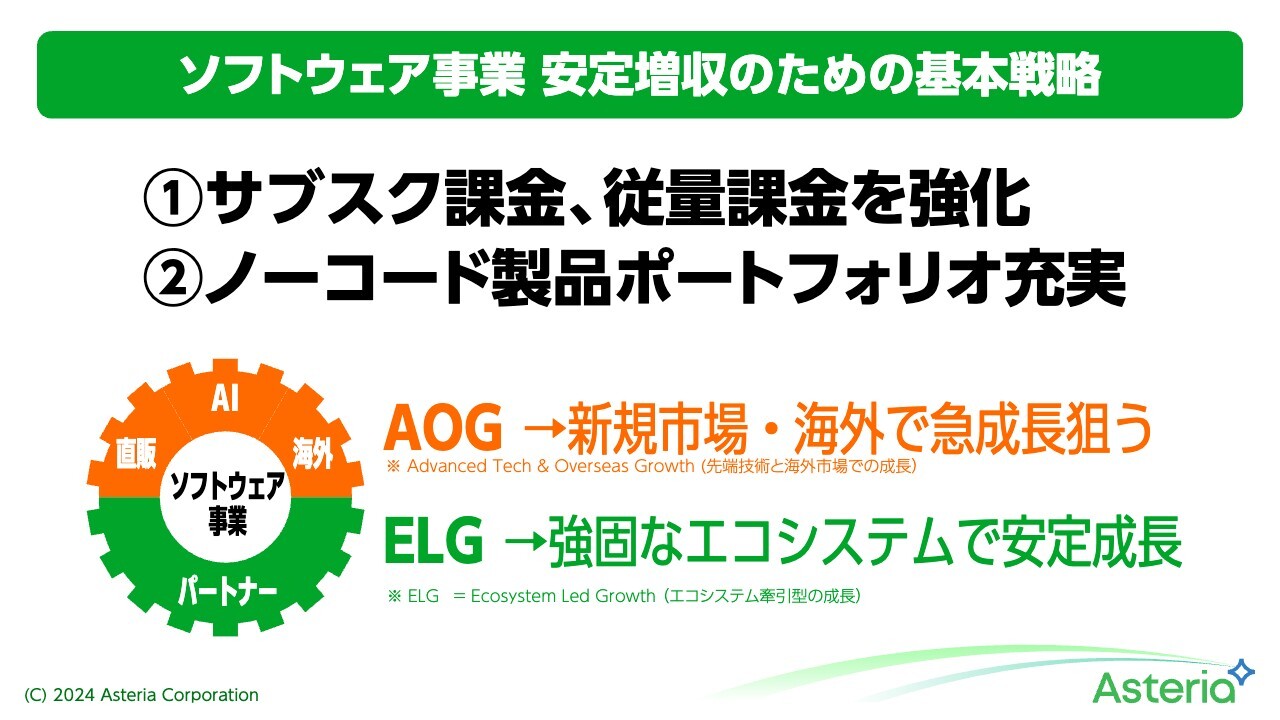

ソフトウェア事業 安定増収のための基本戦略

事業別の概況と今後の戦略についてお話しします。これまでご説明したとおり、私たちは今年4月からソフトウェア事業に絞って展開をしています。

ソフトウェア事業の基本戦略としては、月ごとの課金であるサブスク課金と、使う量が増えると課金される従量課金を強化していきます。従来の「1回売れば終わり」ではないかたちを強化していく作戦です。

2つ目がノーコード製品ポートフォリオの充実です。これは次のスライドで簡単に説明をします。私たちは、新規市場・海外で急成長を狙うAOG(Advanced Tech & Overseas Growth)と、先ほどご説明した強固なエコシステムで安定的に成長していくELG(Ecosystem Led Growth)という2つの作戦をグループとして展開します。

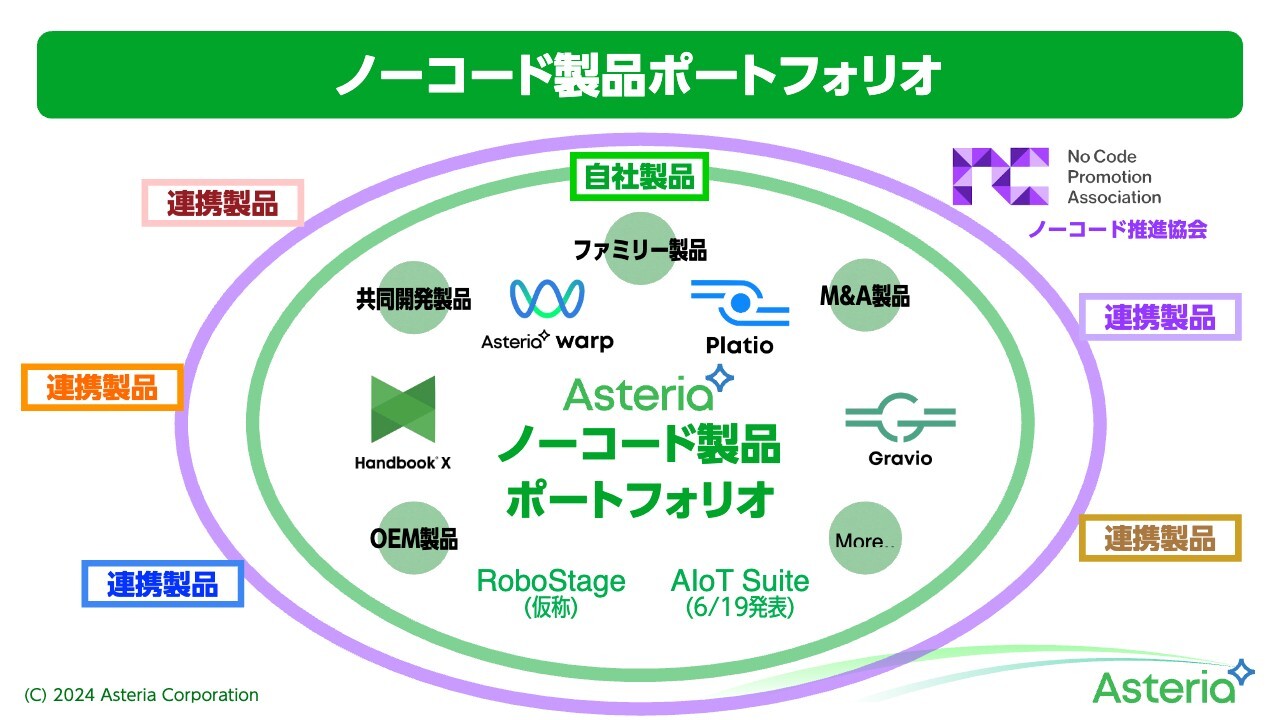

ノーコード製品ポートフォリオ

ノーコード製品ポートフォリオです。私たちが現在持っている4つの製品は、すべてプログラミングをすることなく使えるノーコードの製品です。それ以外にも、共同開発製品、OEM製品、さらにはM&A製品などを加えていく考えです。

すでに発表している「RoboStage」「AIoT Suite」という製品がありますが、それ以外にも数多くのISVやソフトウェアベンダー、他のソリューションベンダーの方々と、連携製品をノーコードで実現し、充実させていきます。

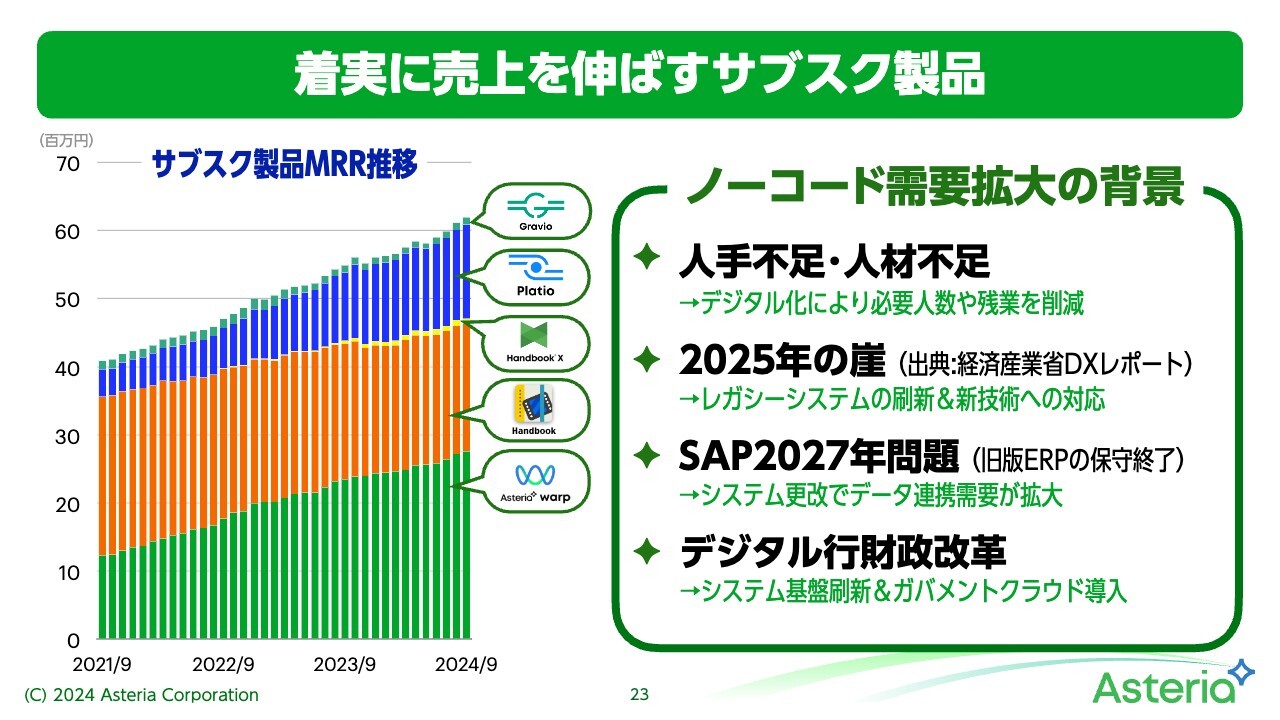

着実に売上を伸ばすサブスク製品

現在私たちが持っている4つの製品だけでも、サブスク製品がどんどん伸びています。スライドはサブスク製品のMRR推移ですが、ここから先もさまざまな要因によって伸びていくと考えています。

その背景にはノーコード需要の拡大があります。現在でも顕在化している人手不足や人材不足については、がんばるだけでは解決できません。デジタル化に伴い、人が行っていたことを自動的に実行するニーズが非常に高まっています。

2025年の崖については、レガシーシステムを置き換え、新技術を使わなければいけないということが経済産業省のDXレポートに書かれています。これらがもう目の前に起こり始めています。

また、数多くの企業で基幹を支えるソフトウェアとして採用されているSAPの2027年問題があります。これは現在多くの企業で使われているSAPの旧バージョンサポートが2027年に終了することから、それを新しくする、もしくは他のものに移行する必要性が、徐々に起こり始めています。

これは2027年に突然起こるのではなく、すでに起こっていることで、このようなデータ連携ニーズが増えています。

さらに、デジタル行財政改革が挙げられます。デジタル庁などもできましたが、中央と地方のデータ連携や、地方自治体のデジタル化といったことが、政府の方針として強力に進められています。このようなところでも、ノーコードやデータ連携のニーズが顕著になってきます。

ELG|ノーコード製品の需要拡大により順調に成長

製品ごとの結果を見ていきます。まず、ELG事業グループです。

主力製品である「ASTERIA Warp」では、徐々に積み上がっていくストック売上比率が70パーセント以上となりました。サブスクに関しては上半期最高の1億6,000万円を記録しています。

私たちが力を入れているストック売上の向上に寄与するものとして、サブスク&サポートの上位版ラインアップの提供も開始しています。上位版ですので、当然ながら単価も高くなっています。「ASTERIA Warp Core」でも上位版を提供しており、フル機能版もサブスクの提供を開始しました。

そして現在広がっているのが、クラウド連携、人事、会計ソフト、「kintone」などとの連携ニーズで、引き続き堅調です。

スモールスタートで非常に導入しやすいのが特徴の「Platio」についても、価値を感じていただいた上で、さらに広く、もしくは高機能で使っていただく上位版での単価向上を狙っており、それが奏功してきています。

上半期の売上は前年同期比で40パーセント増と、非常に強い増加を示しています。そして新たに提供を開始した「Platio Connect++」はデータ連携の機能をさらに高めたもので、「Platio」のデータ連携ニーズに対してより広く応えていく製品です。

また、「Platio」自体も小さな部門単位でのご利用からスタートされることが多い製品ですが、全社利用への移行の事例も増加してきています。

さらに、「Platio」はBOXIL SaaS AWARD Autumn 2024のスマホアプリ制作ツール部門において、5つの項目でNo.1も獲得しています。

ELG|多様な業種の現場で当社製品が活躍

最近は、当社製品が自治体で活躍する事例が増えてきています。スライド左側は、沖縄県庁の事例です。自治体や行政は、まだデジタル化が進んでいないところが多いのですが、作業の完全自動化に「ASTERIA Warp」を活用いただいています。

スライド中央および左側は「Platio」の事例です。現場の多い企業では、日報や図面のデジタル化に活用されています。さらに、自社内だけでなく取引先とのデータ共有なども「Platio」で実現できます。

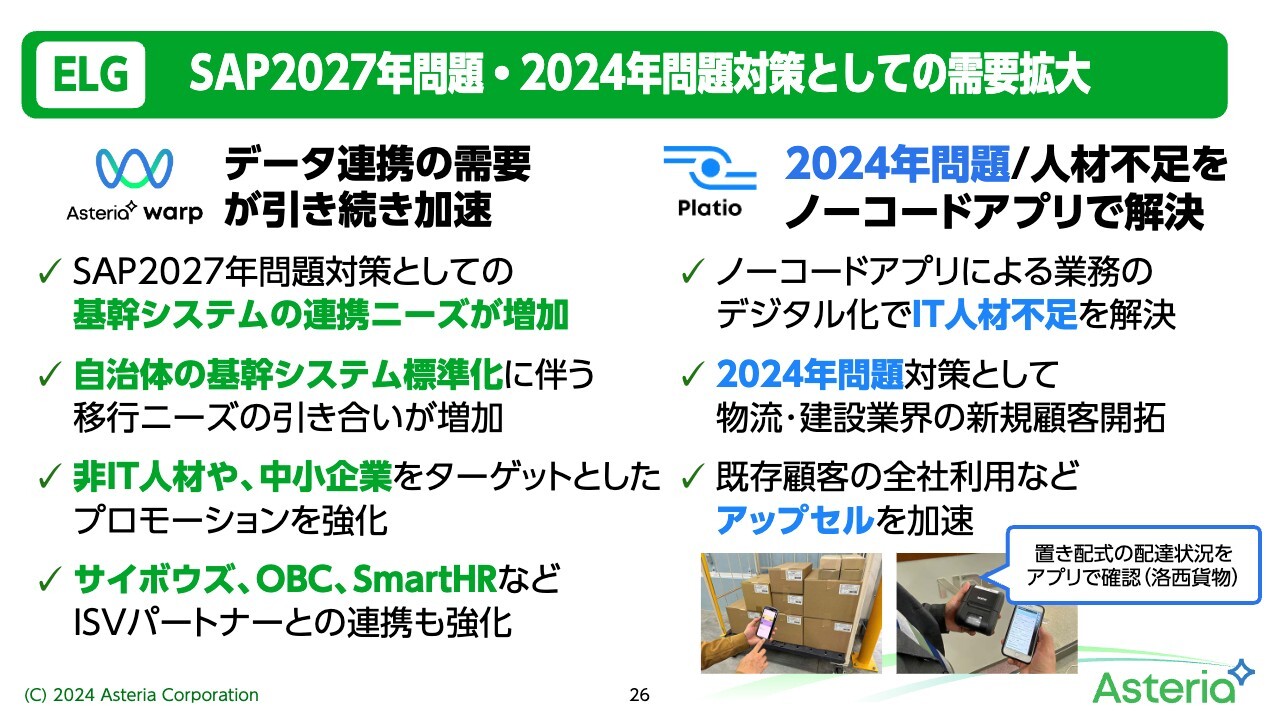

ELG|SAP2027年問題・2024年問題対策としての需要拡大

SAPの2027年問題や2024年問題にまだ対応できていない企業も数多くあり、モバイル化やDXのニーズが増えてきています。

「ASTERIA Warp」は、SAPの2027年問題や自治体の基幹システムのニーズ増加に対応しています。ノーコードのため非IT人材、もしくはIT専門家がいない中小企業などでも使えるところがポイントです。

データ連携に関しては、具体的にはサイボウズ、OBC、SmartHRなどのISVパートナーと連携していますので、これが奏功すると成果に結びつくと考えています。

「Platio」については、2024年問題の人材不足への対応、特に物流・建設業界、医療業界などの残業問題、人材不足問題にも役立てていく考えです。そして、先ほどもお話ししたように、より広く、より高機能で使っていただくアップセルを展開していきます。

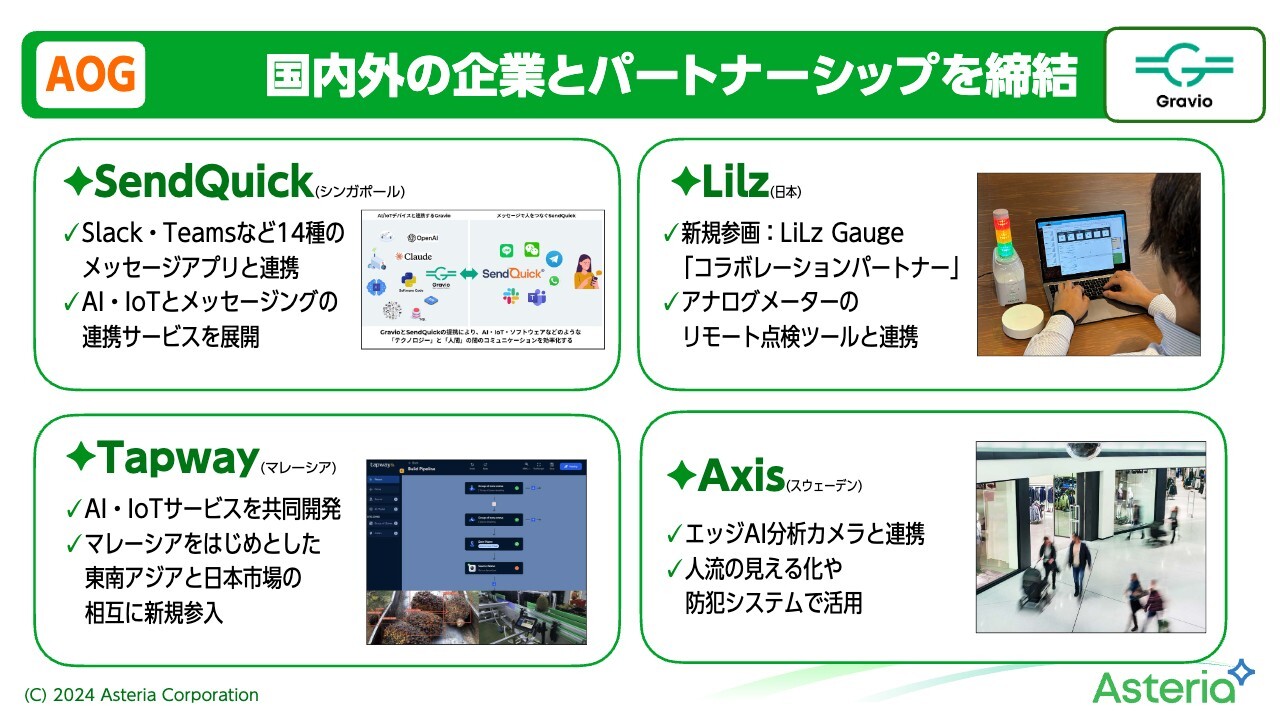

AOG| 国内外の企業とパートナーシップを締結

続いて、AOG事業グループについてです。急成長を目指すAOG事業グループでは、いくつもの国内外の企業とのパートナーシップに力を入れています。

つい先日発表したものが、シンガポールのメッセージングのミドルウェアサービスの会社であるSendQuick社とのパートナーシップです。

そして、日本ではアナログのメーターなどの読み取りをデジタル化する製品・サービスを展開しているLilz社とも連携しました。

すでに発表していますが、AIのカスタムモデルを開発できるマレーシアのTapway社と、AIやIoTサービスの共同開発を行っています。こちらは「Gravio」と組み合わせ、すでにマレーシアでは展開が進んでいます。

スウェーデンのカメラメーカーであるAxis社とは、AIが内蔵されたエッジAI分析カメラとの連携を行っています。こちらは「Gravio」との相性が非常に良いものです。

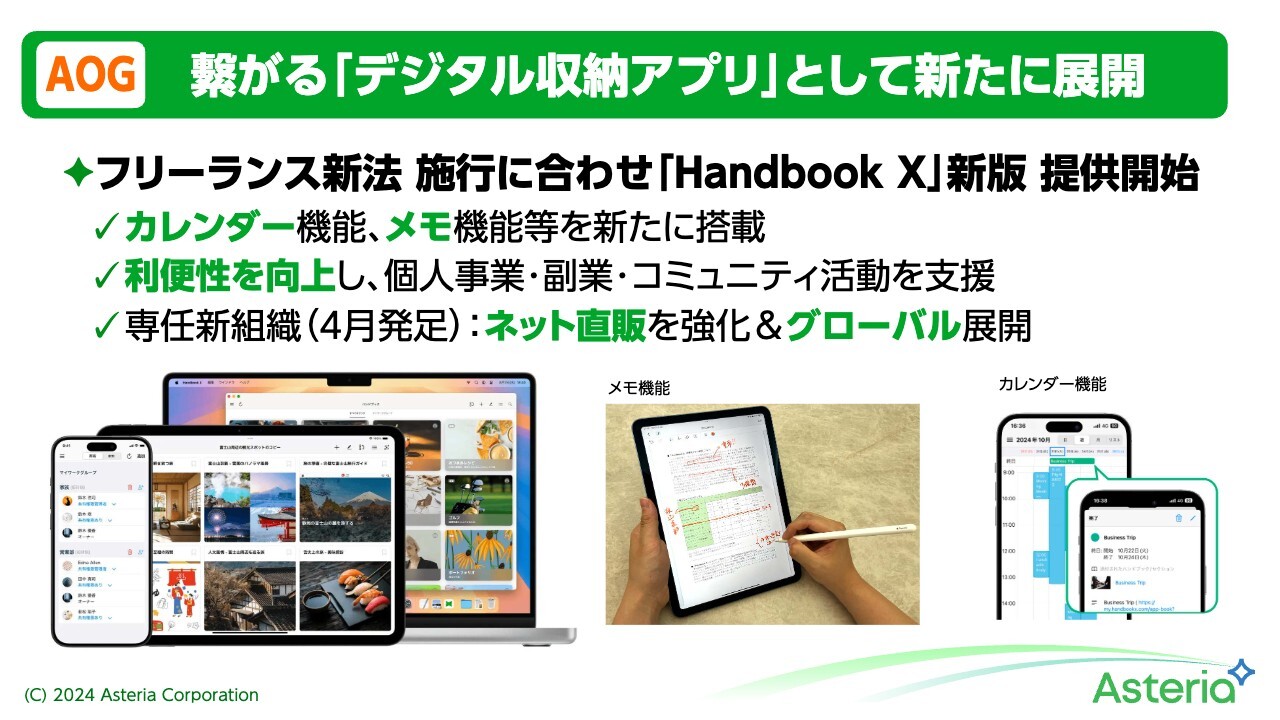

AOG|繫がる「デジタル収納アプリ」として新たに展開

「Handbook X」についてです。「Handbook」から生まれ変わった「Handbook X」ですが、今回フリーランス新法のタイミングに合わせて新バージョンの提供を開始しました。

大幅に機能アップしており、カレンダー機能やメモ機能などを新たに搭載しています。それによって利便性を向上させていますので、幅広い方々に使っていただけます。

「Handbook」ではどうしても中央管理が必要だったことから、中堅企業、大企業での利用が多くなっていました。「Handbook X」は非中央集権型のアーキテクチャにより、個人から大企業まで幅広く使えるようになります。

新版の提供に合わせ、今年4月から専任新組織を構成し、ネット直販、グローバル展開を進めています。

AI活用変革センター(AITUC)を新設

10月に発表したばかりですが、AI活用変革センター「AITUC」を新設しました。ここではAI導入支援コンサルティングとして、私たちが培ってきたAIのノウハウにより、各企業独自の生成AI導入を支援していきます。

実際に各企業独自のAIを作るためには、企業内のデータを集めてデータベース化する必要がありますが、これはまさに私たちが得意とする分野です。

また、今年11月からはそのような支援に加え、どの会社でもリスキリングが必要といわれていることから、有用なAI人材開発や育成のお手伝いもスタートさせています。

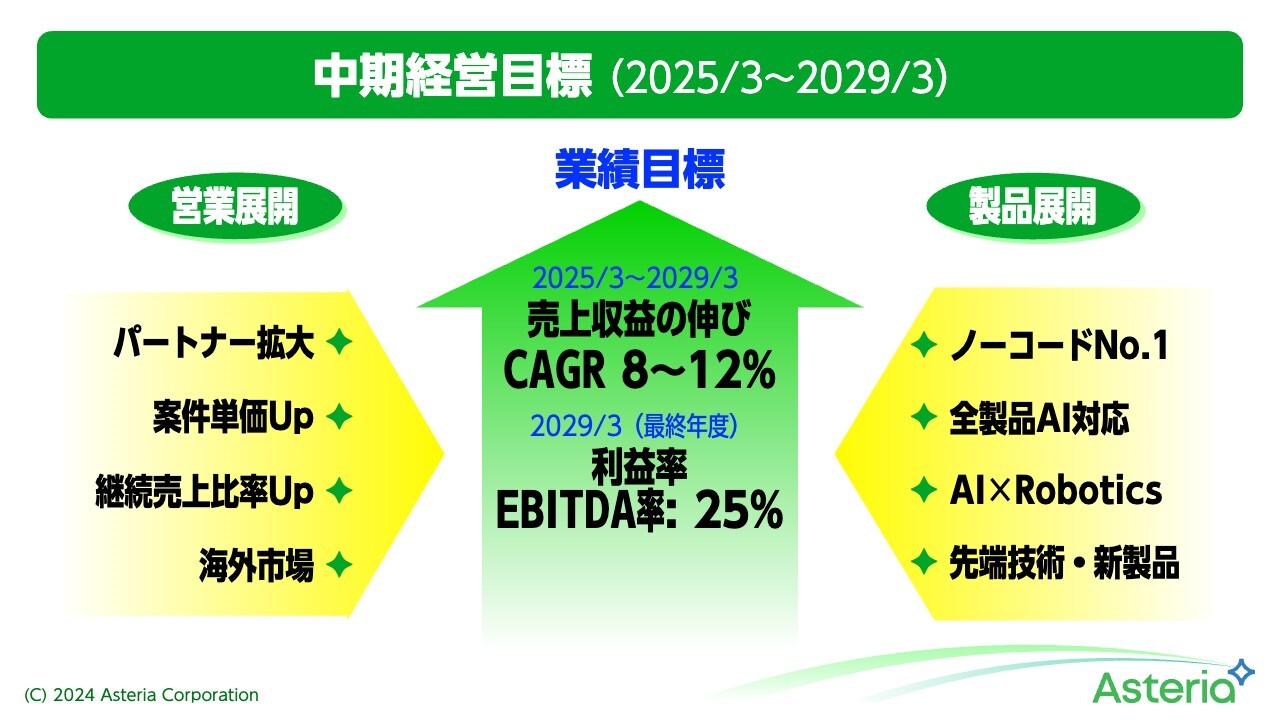

中期経営目標(2025/3〜2029/3)

これまで今の製品や事業ごとの概況や成長の伸びしろについてご説明してきました。今回当社は、創業30周年を迎える2029年3月期を最終年度とする、5ヵ年の中期経営目標を策定しました。

今後、私たちはソフトウェア事業に注力します。不安定要素の高い投資事業は新規に行いません。そして、デザイン事業をカットし、安定的に成長していきます。

年平均の売上収益の伸び率であるCAGRは8パーセントから12パーセント、30周年を迎える最終年度のEBITDA率は25パーセントを目標としました。投資の損益がなければ、ほぼ営業利益だと見ていただいていいと思います。

これを支えるものの1つが製品展開です。ノーコードで4つの製品を持っている企業は他にはありませんが、さらにこれを強化していきます。また、今後、生成AIが当たり前になりますので、全製品AI対応します。

そして、私たちがすでに発表しているAI×Roboticsの領域で、まず打ち出していくのは「RoboStage」です。さらにその先5年ありますので、先端技術や新製品も取りそろえていく考えです。

営業活動については、「ASTERIA Warp」だけではなく、他の製品でも非常に強固なパートナーの強みを活かしていきます。先ほどご説明した案件単価アップや、ストックビジネスによる継続売上、これまで何回かチャレンジした新製品の海外市場展開を行っていきます。

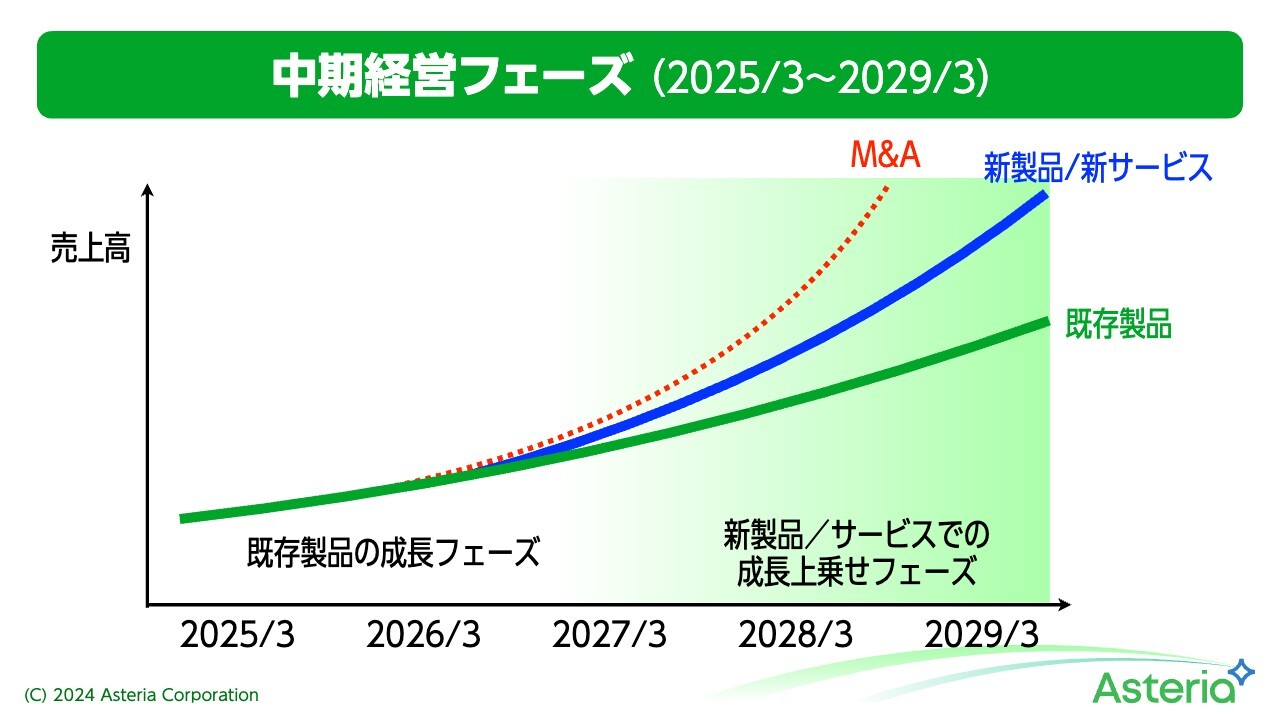

中期経営フェーズ(2025/3〜2029/3)

今回の中期経営フェーズは、5ヵ年と少し長めです。これまで、私たちは3ヵ年計画を立てており、特に前回の3ヵ年計画は数値的にうまくいきませんでした。

この失敗を踏まえて、次の経営フェーズではまず目の前にあるソフトウェアでしっかりと成長します。新しいものはすぐには売上に寄与せず、後半でしっかり乗ってきますので、ファーストフェーズ、セカンドフェーズで打ち手も変えていきたいと考えています。

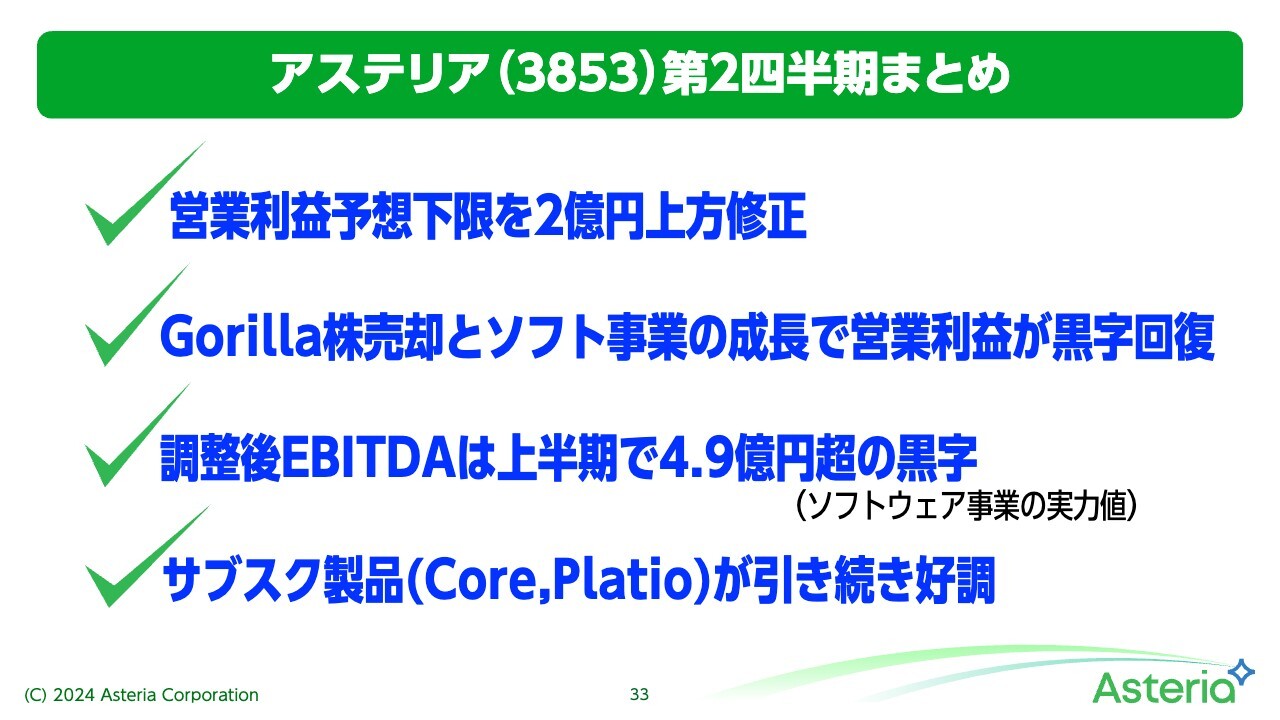

アステリア(3853)第2四半期まとめ

アステリアの第2四半期、中間決算のまとめです。1つ目が、営業利益予想下限の2億円上方修正です。これはお話ししたとおり、Gorilla株式の完全売却により下方リスクがなくなって、上方に寄ったということです。

2つ目が、Gorilla株式の売却とソフトウェア事業の成長で営業利益が黒字回復しました。

今後はGorilla株式売却の追加の影響はありませんので、ソフトウェア事業の成長がそのまま積み上がっていくストックビジネスですので、第2四半期以上に積み上がっていくということが基調となります。

3つ目が、調整後EBITDAは中間期で約4億9,000万円の黒字となっています。これは半期の数字ですので、単純に2倍すれば年間の数字もわかりますし、ソフトウェア事業の実力値ともいえます。

これを支えるのが、4つ目のサブスク製品の好調です。「ASTERIA Warp Core」「Platio」が、引き続き非常に順調に伸びています。

このようなことから、下半期に向けて、サブスク製品と今期伸びているライセンス製品を併せ、引き続きソフトウェア事業でアクセルを踏んでいく考えです。どうぞご期待ください。

以上が、第2四半期決算説明となります。ご清聴いただきありがとうございました。

質疑応答:「ASTERIA Warp」売上伸長の背景について

司会者

新着ログ

「情報・通信業」のログ