【QAあり】ヤマノHD、上期は増収確保し利益率改善、既存事業の収益安定化は概ね順調 株主還元では最終利益黒字化による復配目指す

目次

山野義友氏(以下、山野):代表取締役社長CEOの山野です。本日はご参加いただき、誠にありがとうございます。スライドの目次に沿ってご説明します。

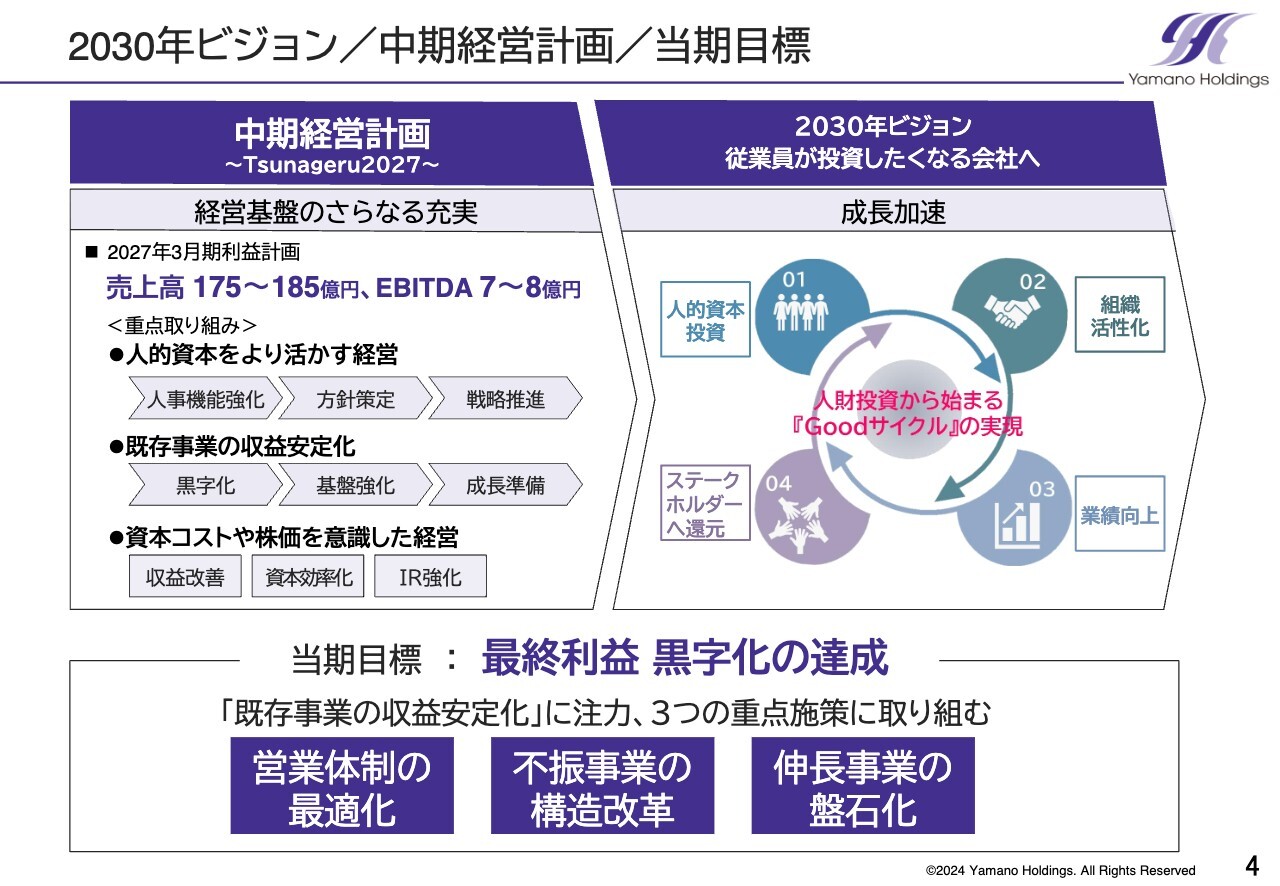

2030年ビジョン/中期経営計画/当期目標

上期の業績説明の前に、今年発表した中期経営計画「Tsunageru2027」について、ポイントをあらためて簡潔にご説明します。5月に、2030年ビジョンとして「従業員が投資したくなる会社へ」を定め、その上で2027年3月期を最終年度とする中期経営計画を策定しました。

本計画では、今後の3年間を経営基盤のさらなる充実を図る期間として位置づけ、人的資本をより活かす経営、既存事業の収益安定化、資本コストや株価を意識した経営の3つを重点施策としています。

前期はコロナ禍後の経済正常化が進む中、当社においては、教育事業を除く他の既存事業が苦戦し、最終赤字となりました。この結果を重く受け止め、中期経営計画初年度の今期については、前期の赤字から脱却し、最終利益を黒字化することを第一の目標としています。

この目標を達成するため、特に既存事業の収益安定化に注力しています。営業体制の最適化、不振事業の構造改革、伸長事業の盤石化を通じて、黒字回復を実現し、企業価値の向上を目指しています。

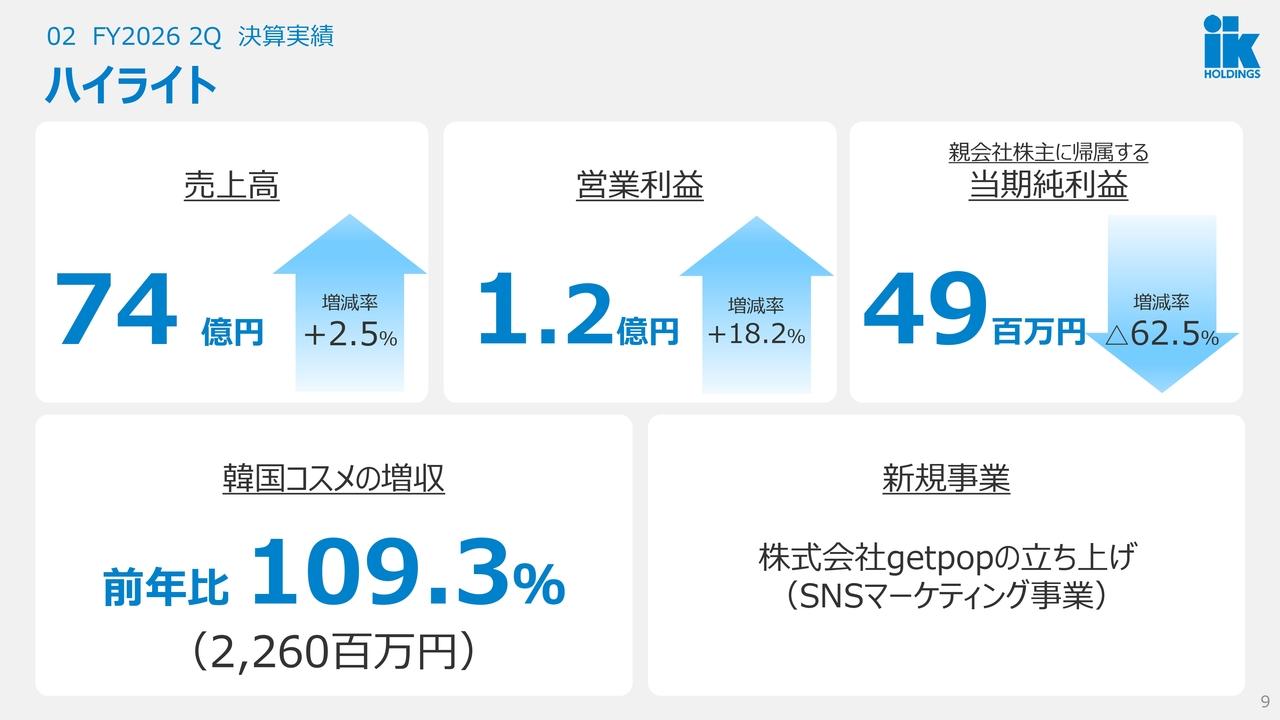

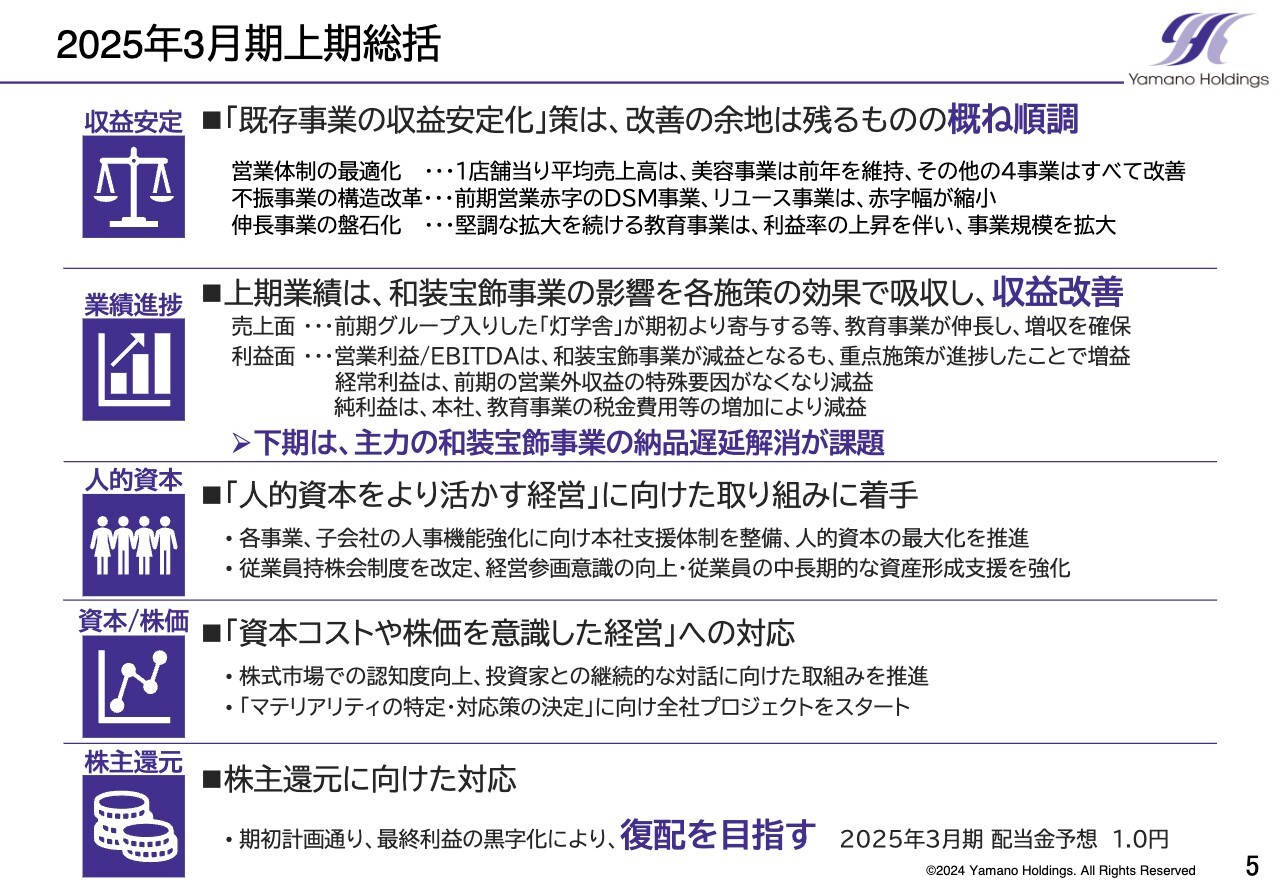

2025年3月期上期総括

2025年3月期上期の総括についてご説明します。「既存事業の収益安定化」に向けた施策はおおむね順調に進捗しています。

1つ目の重点施策である営業体制の最適化についてです。1店舗当たりの平均売上高は、美容事業が前年を維持し、それ以外の4事業はすべて改善しました。

2つ目の不振事業の構造改革については、前期は営業赤字だったDSM事業とリユース事業の赤字幅が縮小し、特にリユース事業では粗利率が大幅に改善しています。

3つ目の伸長事業の盤石化については、教育事業が利益率の上昇を伴いながら事業規模を拡大し、堅調な成長を続けています。

このような施策の成果により、2025年3月期の上期業績は、主力である和装宝飾事業において商品の引渡しの遅れによる影響がありながらも、前期をやや上回る結果となりました。

下期は、和装宝飾事業の納品遅延の解消が課題であると認識しています。人的資本をより活かす経営に向けた取り組みについては、本社の支援体制を強化する取り組みに本格的に着手しました。

資本コストや株価を意識した経営への対応については、株式市場での認知度向上、投資家との対話を強化しています。株主還元に向けた対応については、復配の実現に向け、計画どおり最終利益を黒字化させることに取り組んでいます。

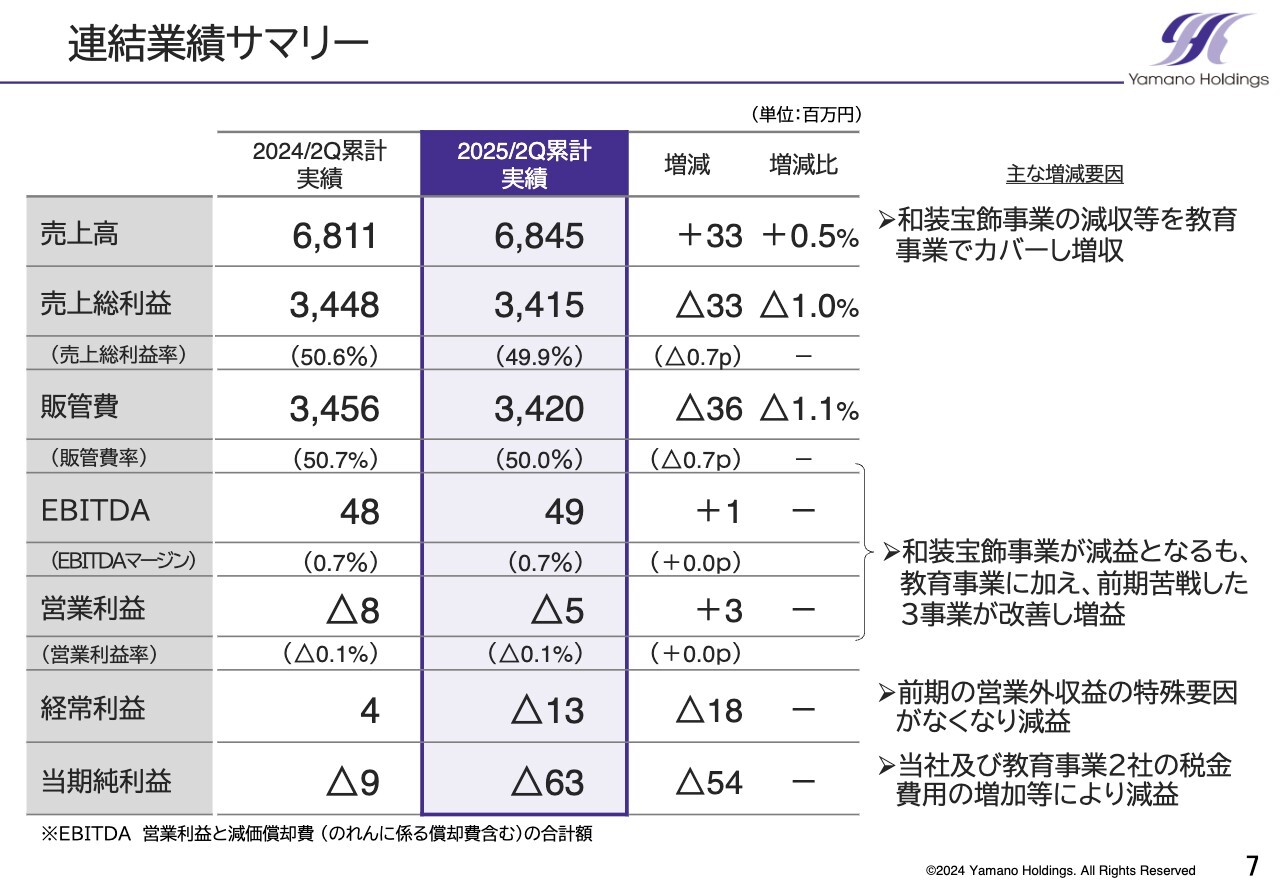

連結業績サマリー

具体的な業績結果および取り組みについてご説明します。まず、連結業績サマリーです。

売上高は68億4,500万円となりました。利益面では、EBITDAは4,900万円、営業利益はマイナス500万円、経常利益はマイナス1,300万円、当期純利益はマイナス6,300万円となっています。

売上高は、和装宝飾事業の減収等を教育事業の増収でカバーし、全社では増収となりました。営業利益は、主力の和装宝飾事業が減益となったものの、教育事業に加え、前期に苦戦した3事業が改善したことで増益を確保できました。

経常利益は、前期の営業外収益の特殊要因がなくなったため、減益となっています。当期純利益は、当社および好調な教育事業2社の税金費用の増加等により、減益となりました。

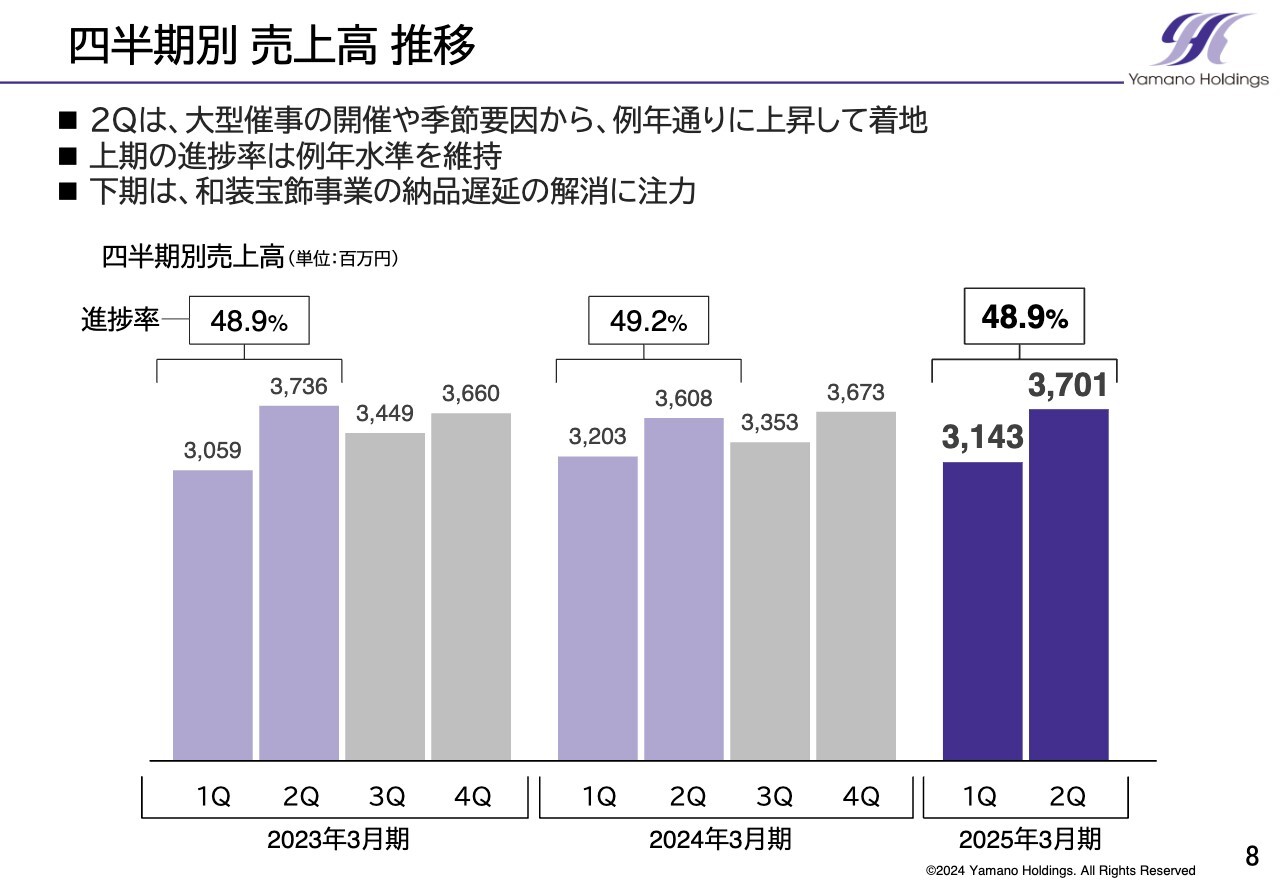

四半期別 売上高 推移

四半期別の売上高の推移です。スライドのグラフにお示ししているとおり、第2四半期の売上高は、例年どおり、大型催事の増加や季節要因から、第1四半期を上回るかたちで着地しました。上期の進捗率は、例年水準をほぼ維持しています。下期は和装宝飾事業の納品遅延の解消による上乗せ分を見込んでいます。

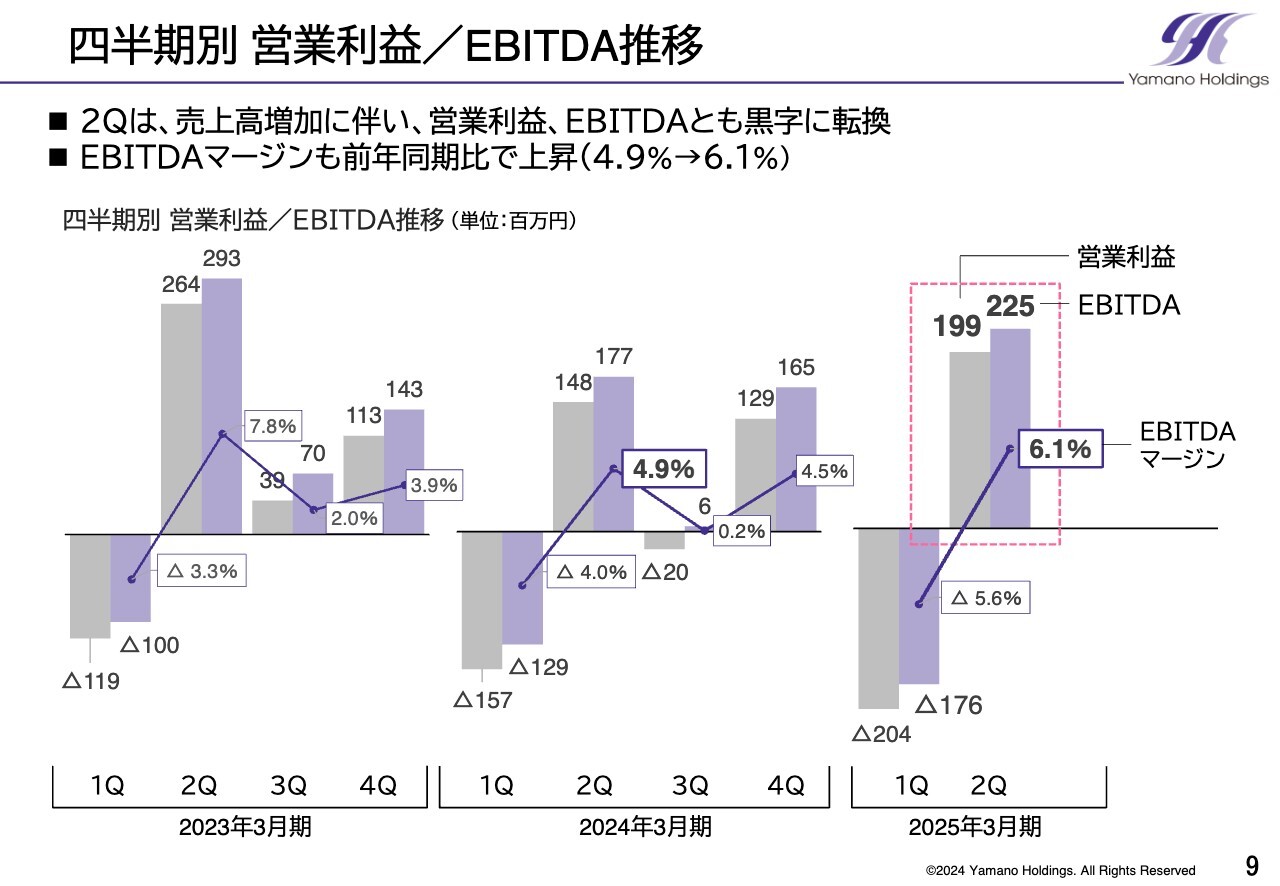

四半期別 営業利益/EBITDA推移

四半期別の営業利益とEBITDAの推移です。利益面において、第2四半期は第1四半期よりも売上高が増加したことから、営業利益、EBITDAともに大きく上昇しています。

前年同期比も改善しており、EBITDAマージンは4.9パーセントから6.1パーセントへと上昇しました。なお、2023年については、新型コロナウイルスの影響で販管費の一部を特別損失への振替処理を行ったため、一時的に数字が上昇しています。

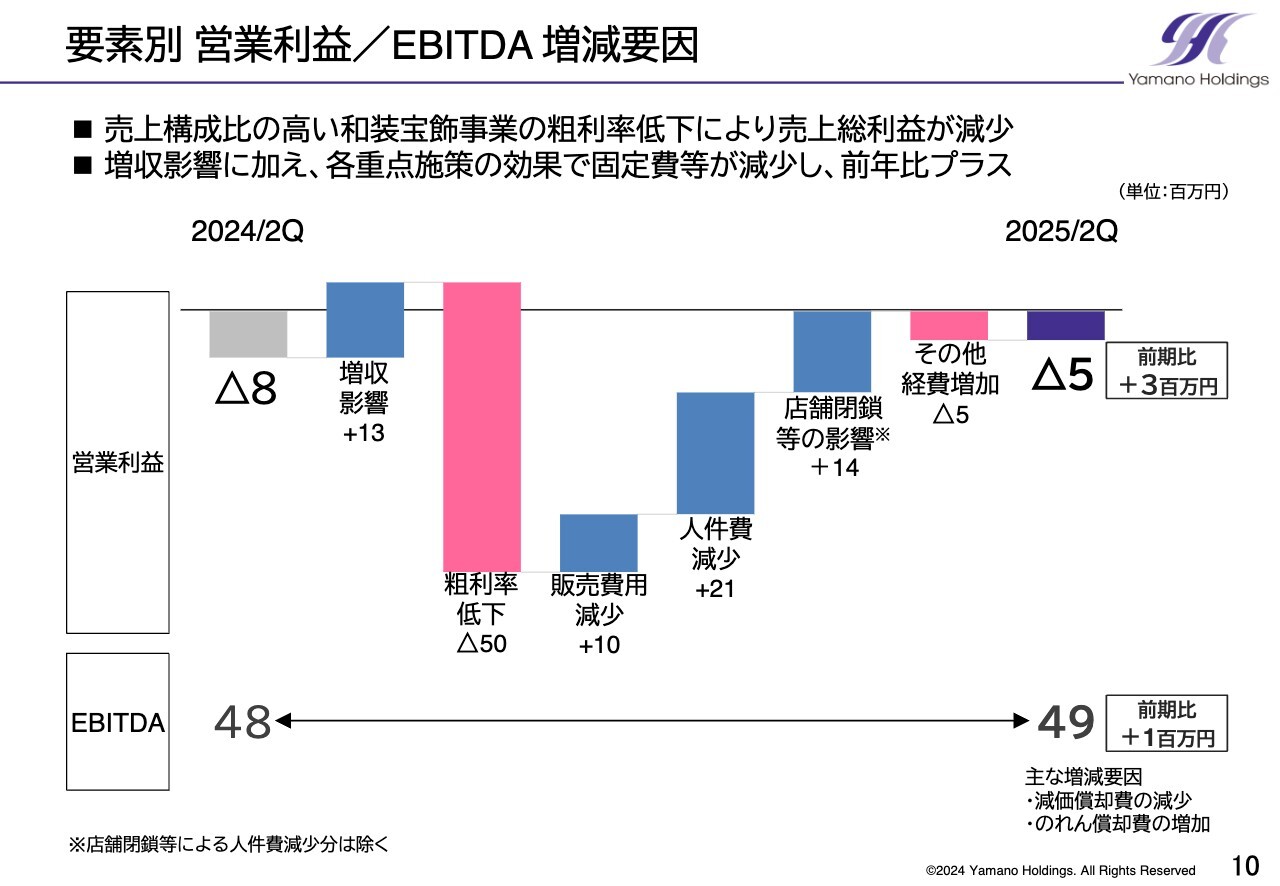

要素別 営業利益/EBITDA増減要因

要素別の営業利益の増減要因です。売上構成比の高い和装宝飾事業の粗利率低下により、売上総利益が減少しています。増収に加え、各事業の重点施策の効果により、販売費用や人件費、その他店舗閉鎖に関わる固定費等が減少し、営業利益は前年比でプラスとなりました。

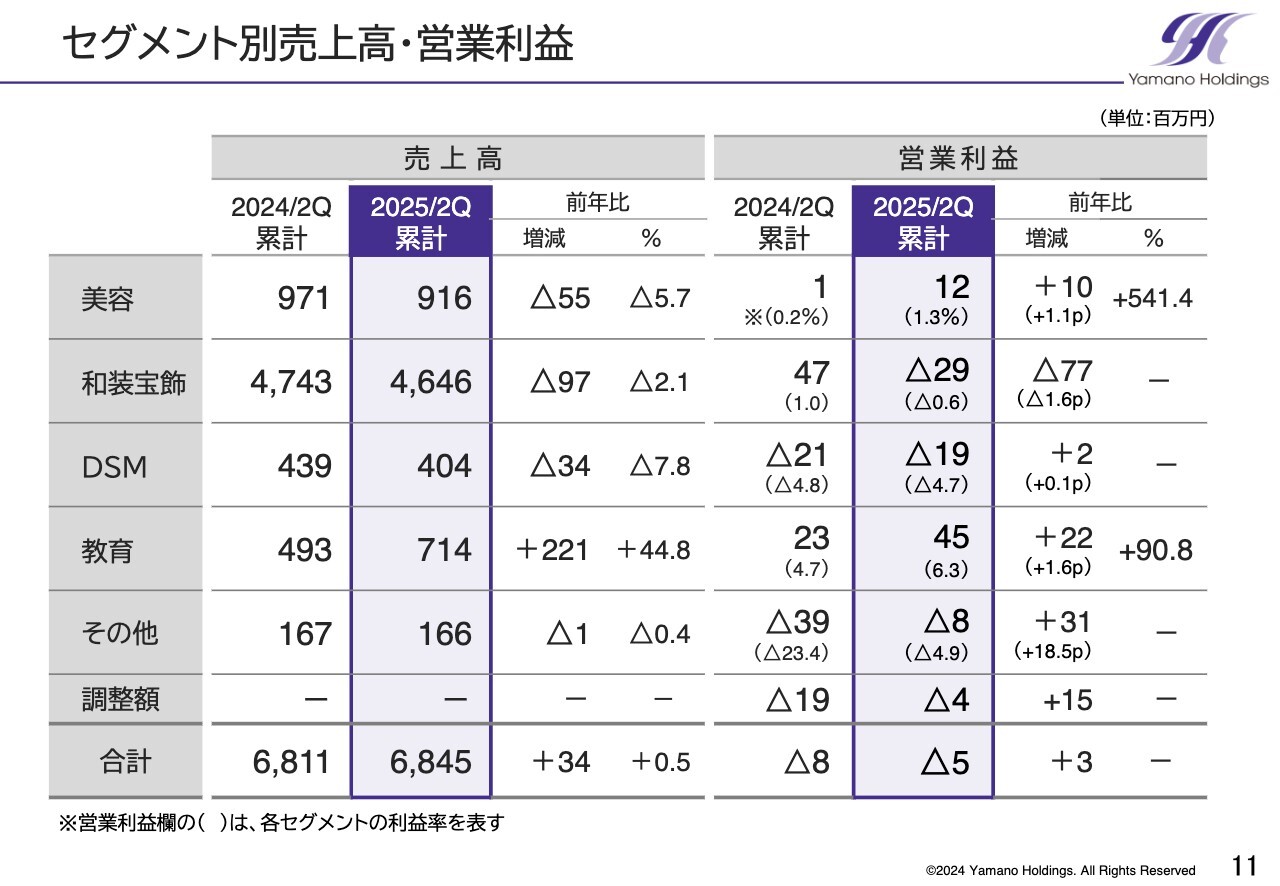

セグメント別売上高・営業利益

各セグメントの状況についてご説明します。各セグメントの売上高と営業利益の数字は、スライドに記載のとおりです。

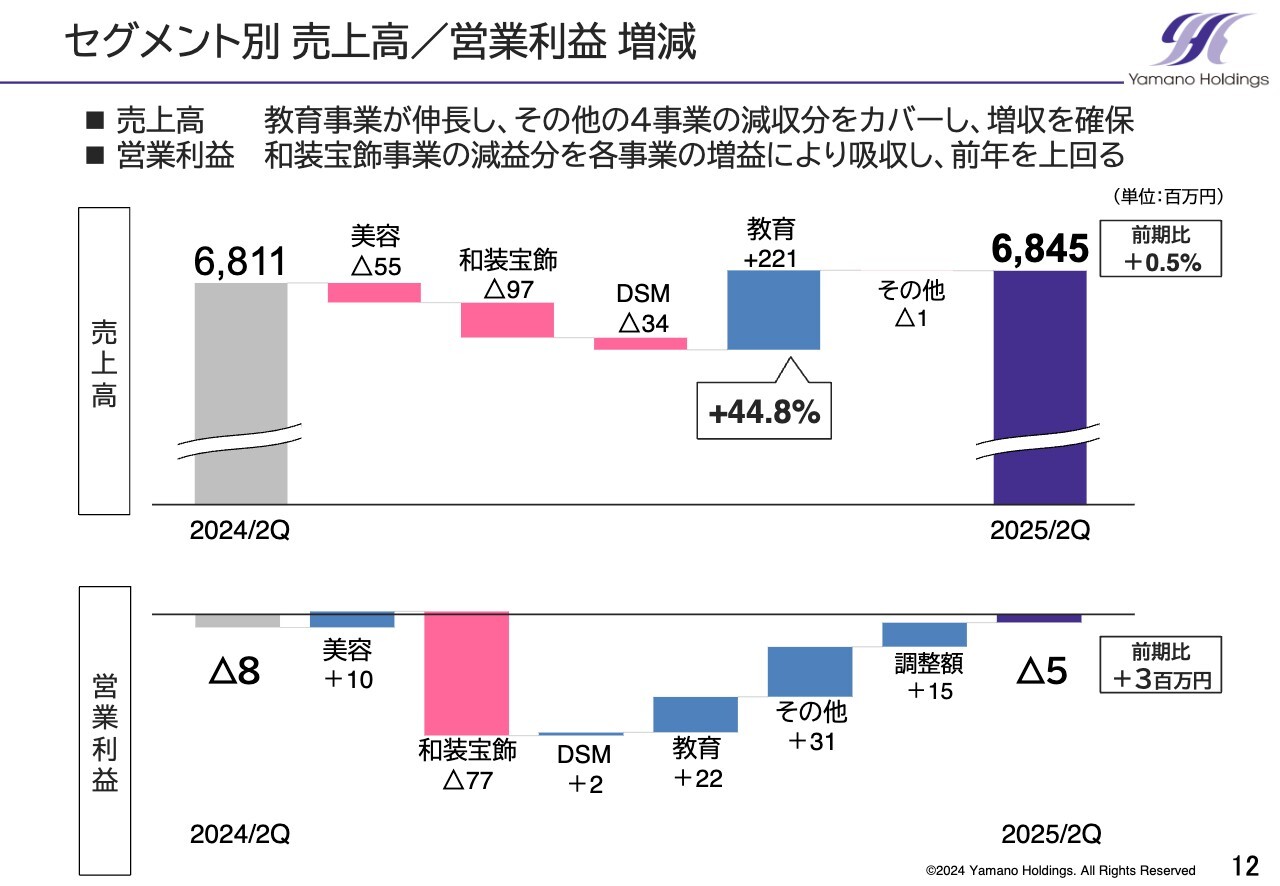

セグメント別 売上高/営業利益 増減

連結業績に対する各セグメントの売上高と営業利益の増減要因です。売上高は、教育事業の伸長により、不採算店舗や拠点の統廃合を進めた4事業の減収分をカバーし、増収を確保しています。

一方で、営業利益は、和装宝飾事業の減益分をその他4事業の増益で吸収し、前年を上回る結果となりました。

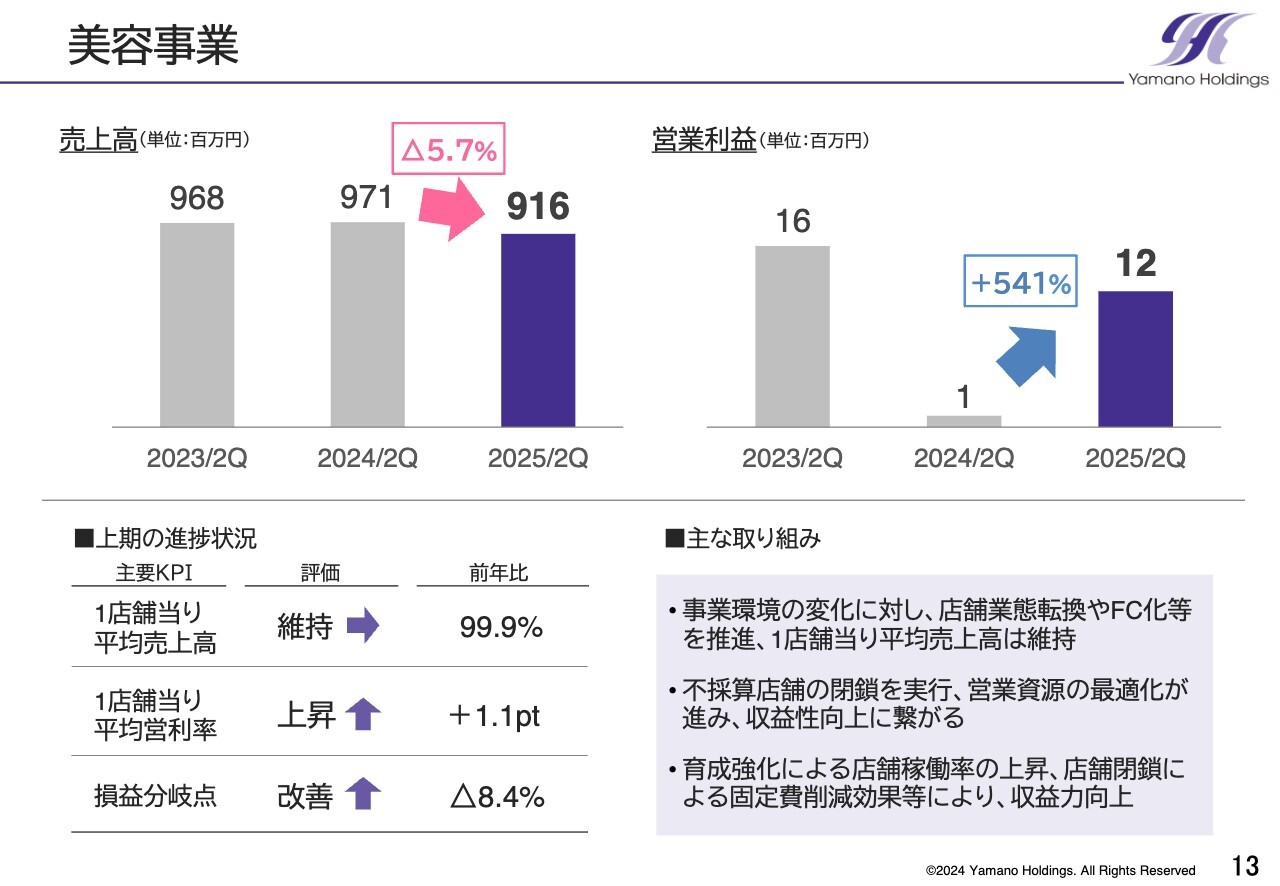

美容事業

各セグメントの業績についてご説明します。美容事業は、不採算店舗の閉鎖を実行し、営業資源の最適化を図ったほか、事業環境の変化に対して店舗業態の転換やFC化等を推進し、1店舗当たりの平均売上高は前年と同じ水準を維持しました。

利益面では、不採算店舗閉鎖による固定費の削減に加え、スタイリストの育成強化等により、店舗稼働率が上昇するなど、収益性は大きく改善しています。

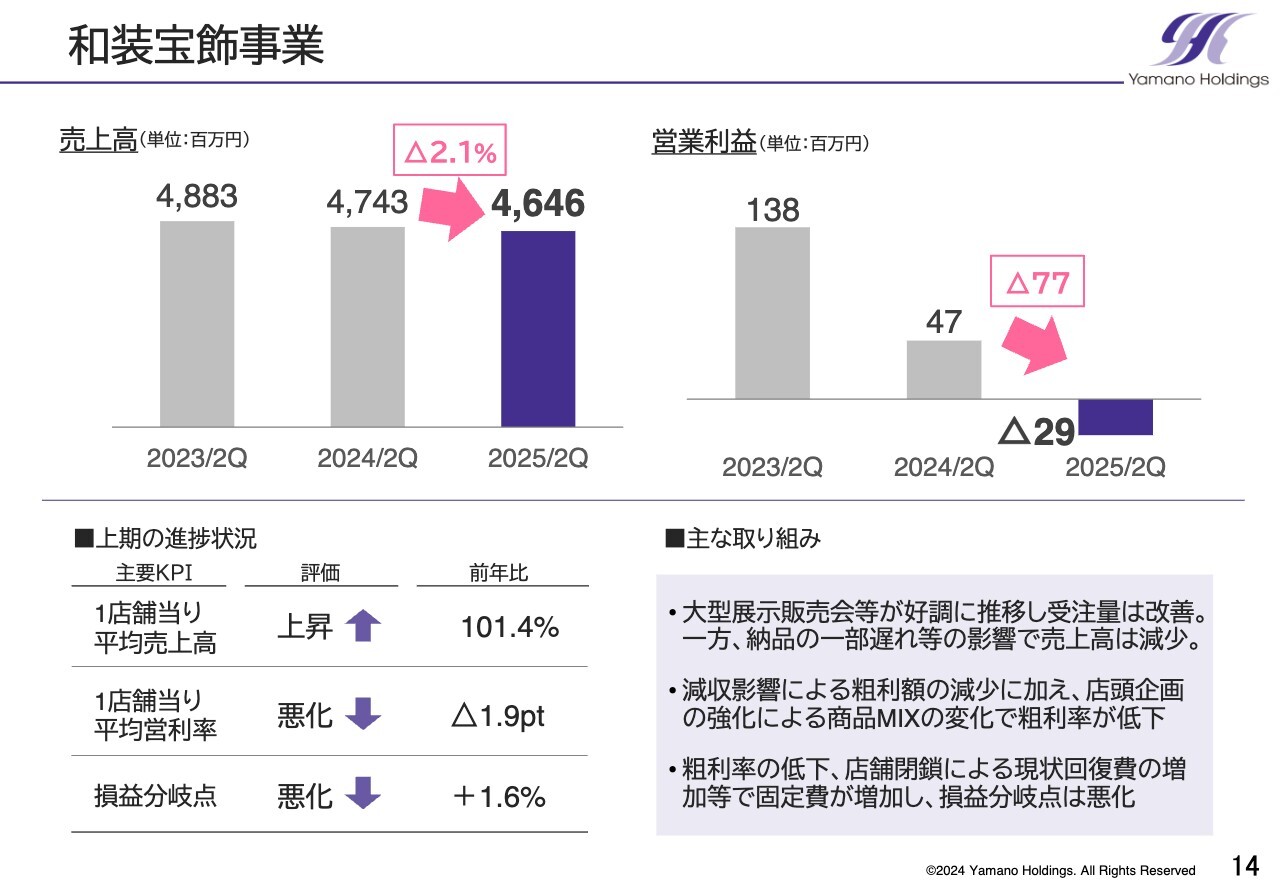

和装宝飾事業

和装宝飾事業は、大型展示販売会等が好調に推移し、受注量の増加につながりました。

一方で、納品の遅れが影響し、売上高は減少しています。利益面では、減収に加え、店頭企画の強化による商品ミックスの変化で粗利率が低下しました。加えて、不採算店舗の閉鎖で原状回復費が一時的に増加した影響もあり、減益となっています。

DSM事業

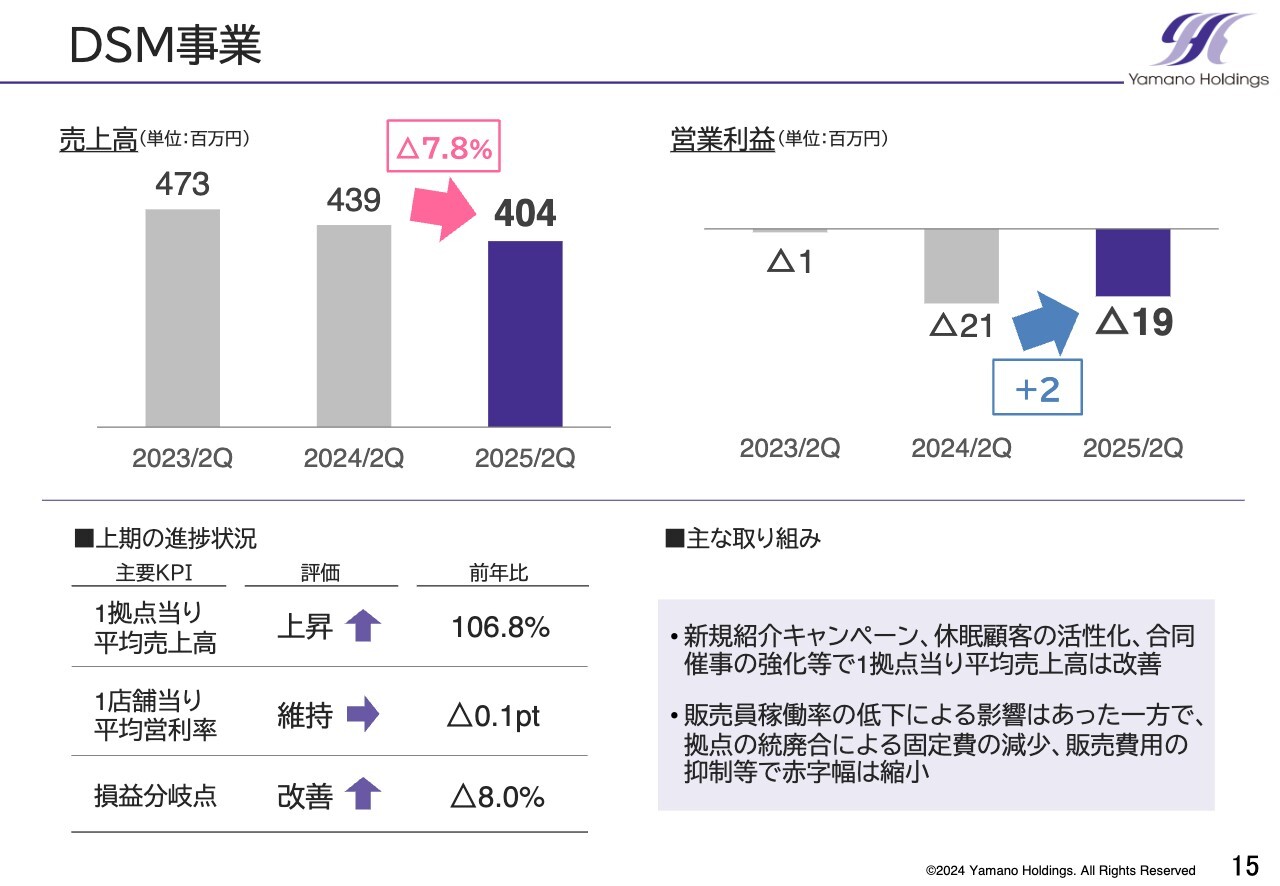

DSM事業は、拠点の統廃合実施による影響や販売員稼働数の低下等により、売上高は減少しました。

一方で、新規紹介キャンペーンや休眠顧客の活性化、合同催事の強化等を図った結果、1拠点当たりの平均売上高は改善しています。利益面では、構造改革を進めたことにより、固定費の減少や販売費用の抑制等が図られ、赤字幅は減少しました。

教育事業

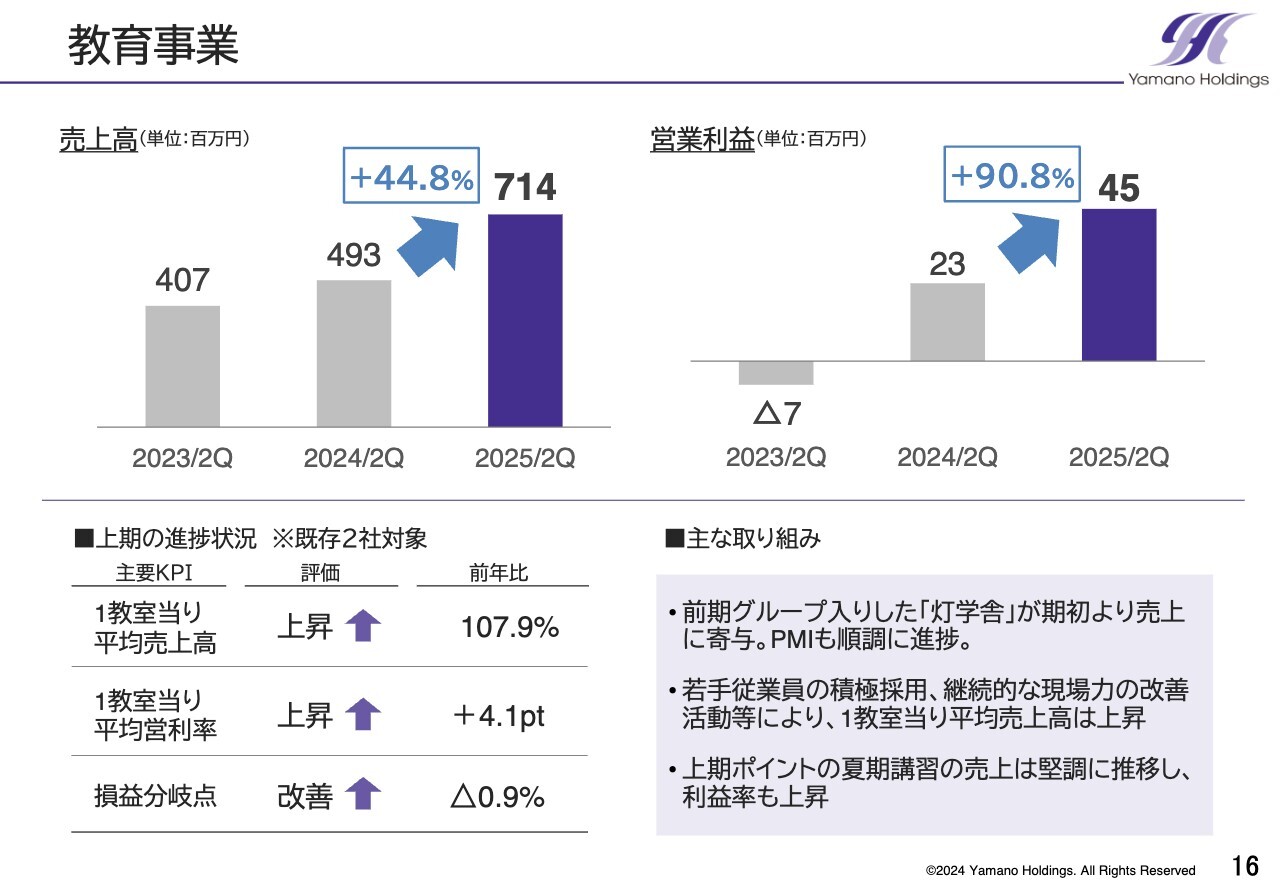

教育事業は、引き続き堅調に推移しています。今期は前期グループ入りした「灯学舎」が期初より売上に寄与しました。加えて、既存の2社も堅調に推移し、大幅な増収となっています。

利益面では、若手従業員の積極的な採用、継続的な現場力の強化を進めた結果、1教室当たりの平均売上高が上昇するなど、利益率も上昇し、大幅な増益となりました。

その他の事業(リユース事業)

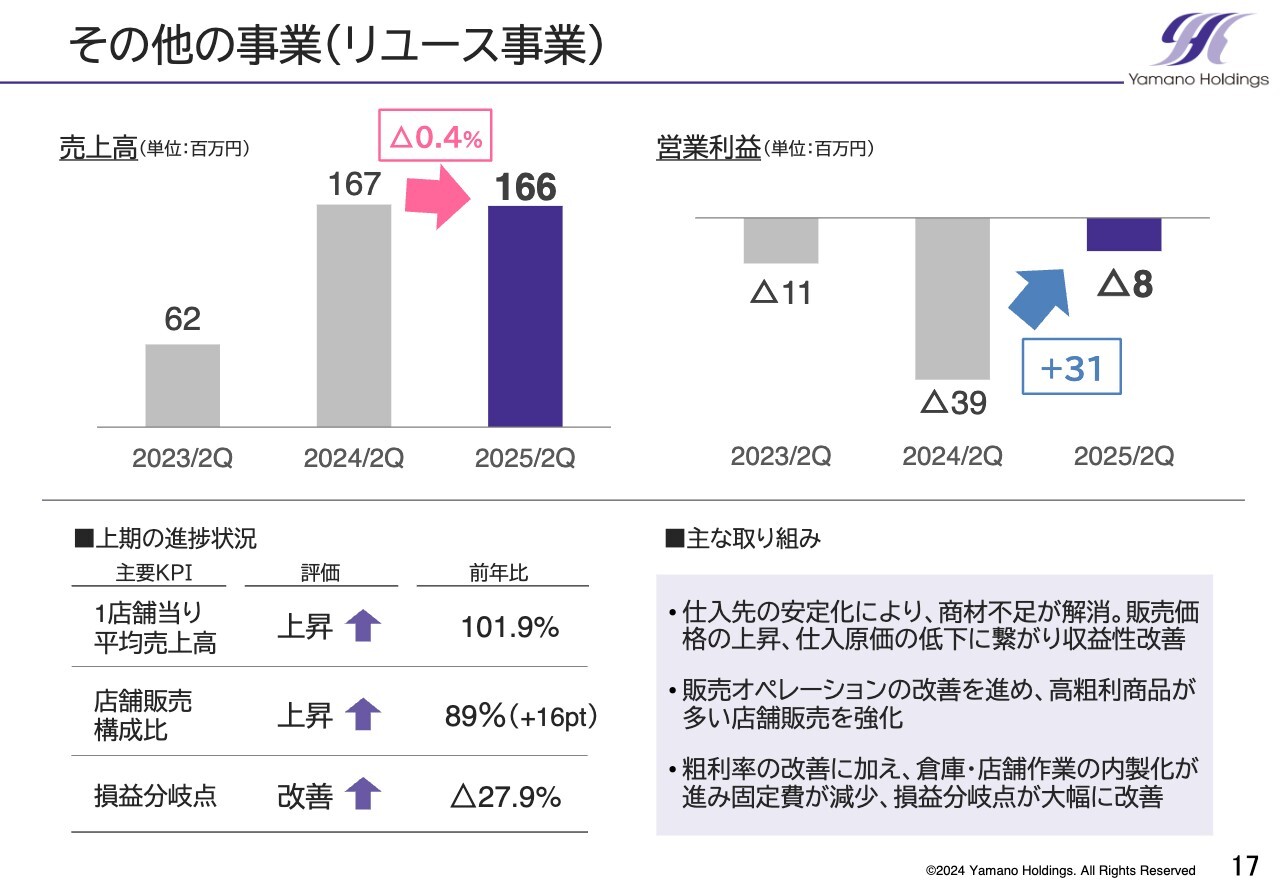

その他の事業は、リユース事業の収益性が大きく改善しています。売上高は、構造改革の影響があったものの、1店舗当たりの平均売上高が上昇したことにより、前年の水準を維持することができました。

利益面では、仕入先の安定を図った結果、商品不足の解消や販売価格の上昇、仕入原価の低下につながり、粗利率が改善しています。加えて、倉庫や店舗オペレーションの内製化が進み、固定費が減少したことで、収益性が大幅に改善しました。

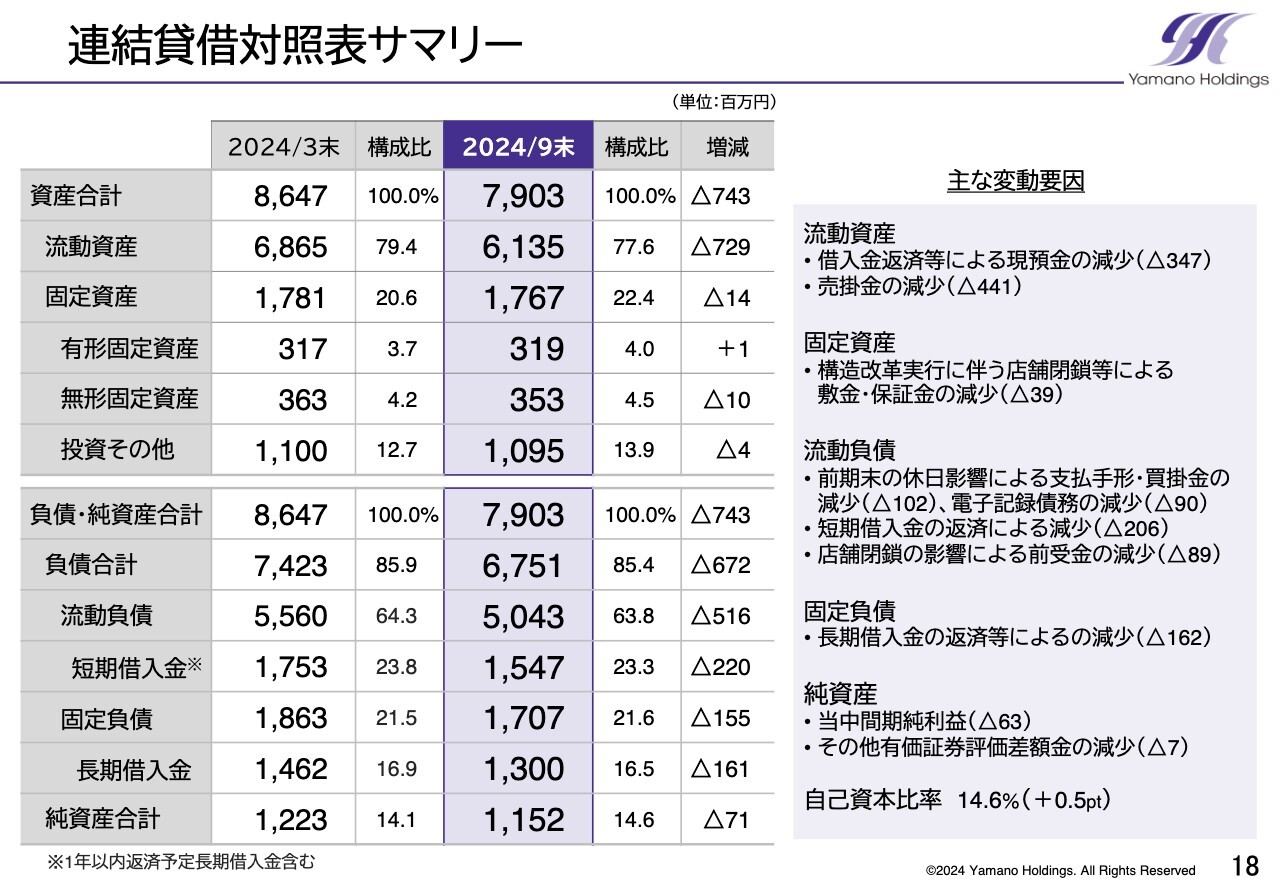

連結貸借対照表サマリー

連結貸借対照表はスライドに記載のとおりです。財務基盤の強化に向けて借入金の返済を進めたことで、自己資本比率は14.6パーセントとなり、0.5ポイント改善しています。

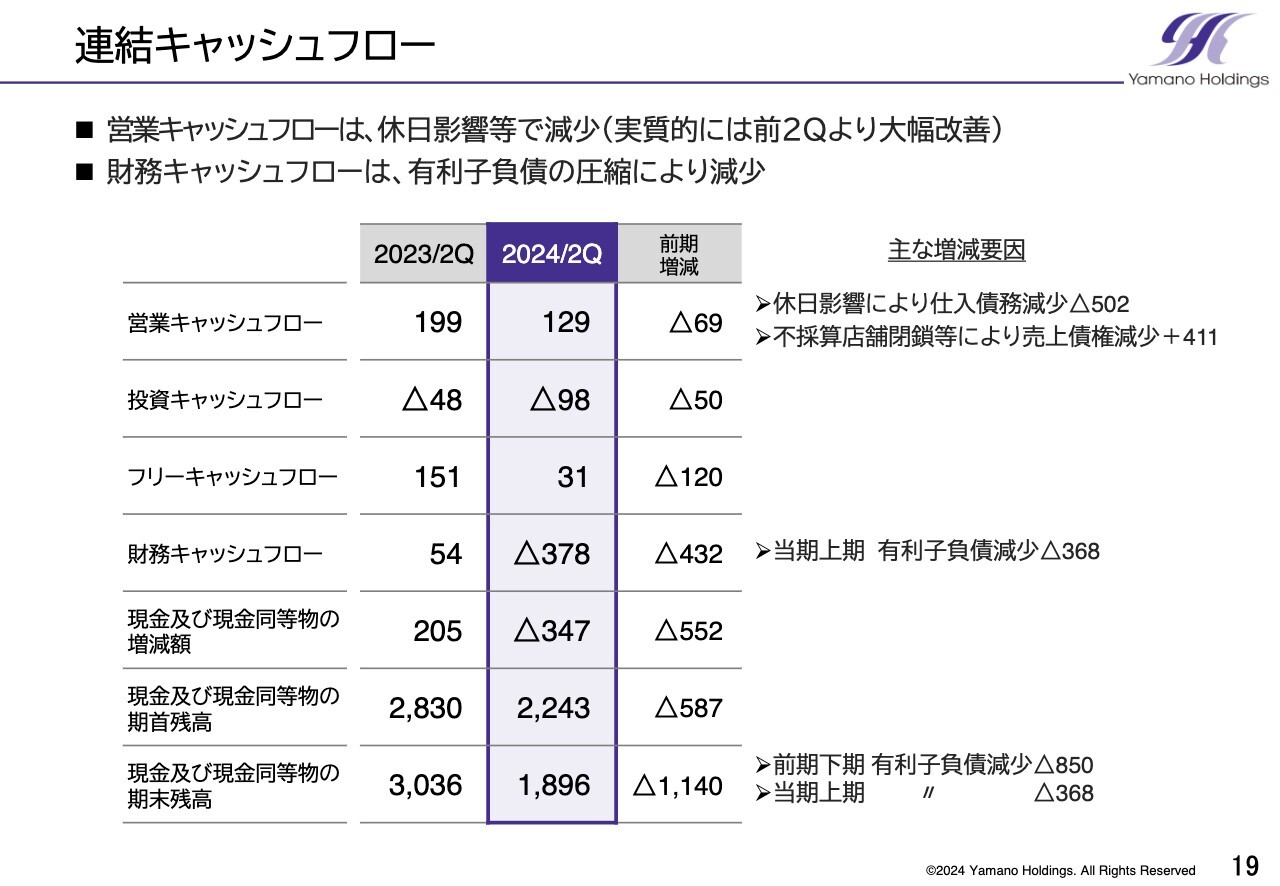

連結キャッシュフロー

連結キャッシュフローです。営業キャッシュフローは、仕入債務が休日影響により減少していますが、実質的には前年比で大幅な改善となっています。財務キャッシュフローは、有利子負債の圧縮を積極的に図った結果、減少しています。

結果として、現金および現金同等物の期末残高は、有利子負債の圧縮を促進した結果、前期下期の圧縮8億5,000万円と当期上期の圧縮3億6,000万円の影響により、前年同期比で11億円減少しています。

「人的資本をより活かす経営」に向けた取り組み

中期経営計画の進捗状況についてご説明します。なお、重点取り組みの既存事業の収益安定化については、業績結果の中でご説明しています。ここでは人的資本をより活かす経営と、資本コストや株価を意識した経営についてご説明します。

はじめに、人的資本をより活かす経営に向けた取り組みについてです。7月に、社長直轄の人事戦略室を新設しました。加えて、人事課題の解決に長けた専門家を当社初の執行役員CHROとして外部から招へいしています。

これまで当社は、M&A戦略を通じて業容を拡大する中、各事業や子会社に対し、主に営業面の管理機能を中心とした支援体制を構築してきました。一方で、人事面については、それぞれの事業や会社の独自性や戦略を尊重し、主体性を重んじるかたちを取ってきました。

しかしながら、深刻化する人手不足の問題を背景に、個別の取り組みだけでは解決が難しい課題が増加している現状を踏まえ、グループ全体を支援できる新たな部署を設けることとしました。新設した人事戦略室は、グループ全体の人事施策を統括し、人的資本投資を起点とした「Goodサイクル」の実現に向け、課題解決を推進していきます。

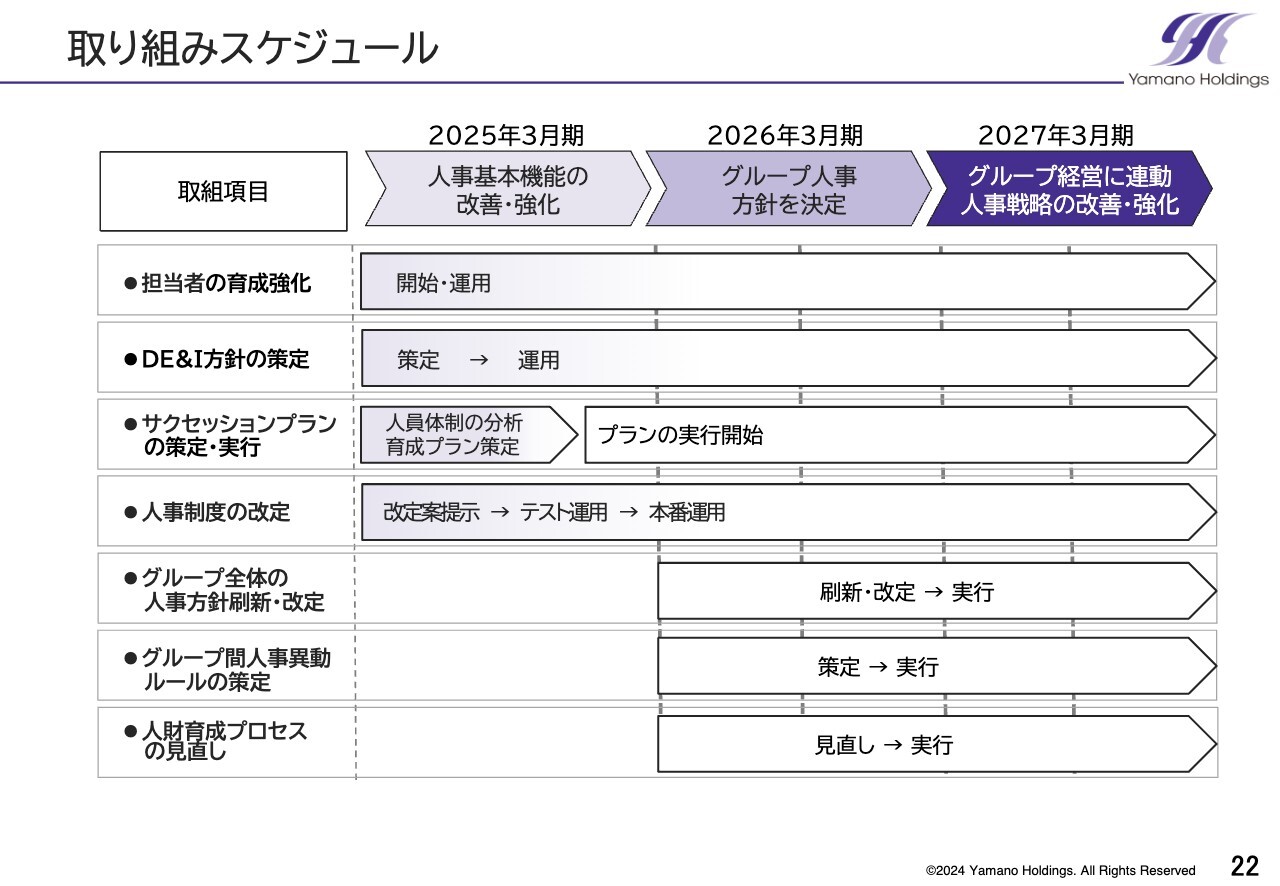

取り組みスケジュール

今後の取り組みのスケジュールです。今期は人事機能の課題を明確化するとともに、企業の持続的な成長に不可欠である、採用力、育成力、定着化の強化を進めていきます。

具体的には、人事の基本機能の改善・強化を進め、組織全体の基盤を固めます。来期はグループ全体の人事方針を確定し、グループ間の人事異動や育成プロセスの見直しを行う計画です。このような取り組みにより、より一層の人事機能強化を目指します。

中期経営計画の最終年度には、グループ経営としっかり連動した人事戦略を実行できるかたちに整え、さらに改善・強化を進めていく予定です。

今期 取り組み項目の概要

現在取り組んでいる項目の概要です。人事機能の強化については、人的資本価値を最大化するため、グループ全体で知識の共有を進めるとともに、課題解決能力の向上を図っています。

DE&Iの方針策定については、多様な人財が活躍できる環境を整備するため、具体的な方針を現在、策定中です。

サクセッションプランの策定・実行については、役職者の高齢化、知識・スキル伝承の遅れに対応するため、重要ポストの後継者を早期に育成する取り組みを進めていきます。

人事制度の改定については、等級制度、報酬制度、評価制度をあらためて明確化し、従業員が高いパフォーマンスを発揮できる体制を整備しています。

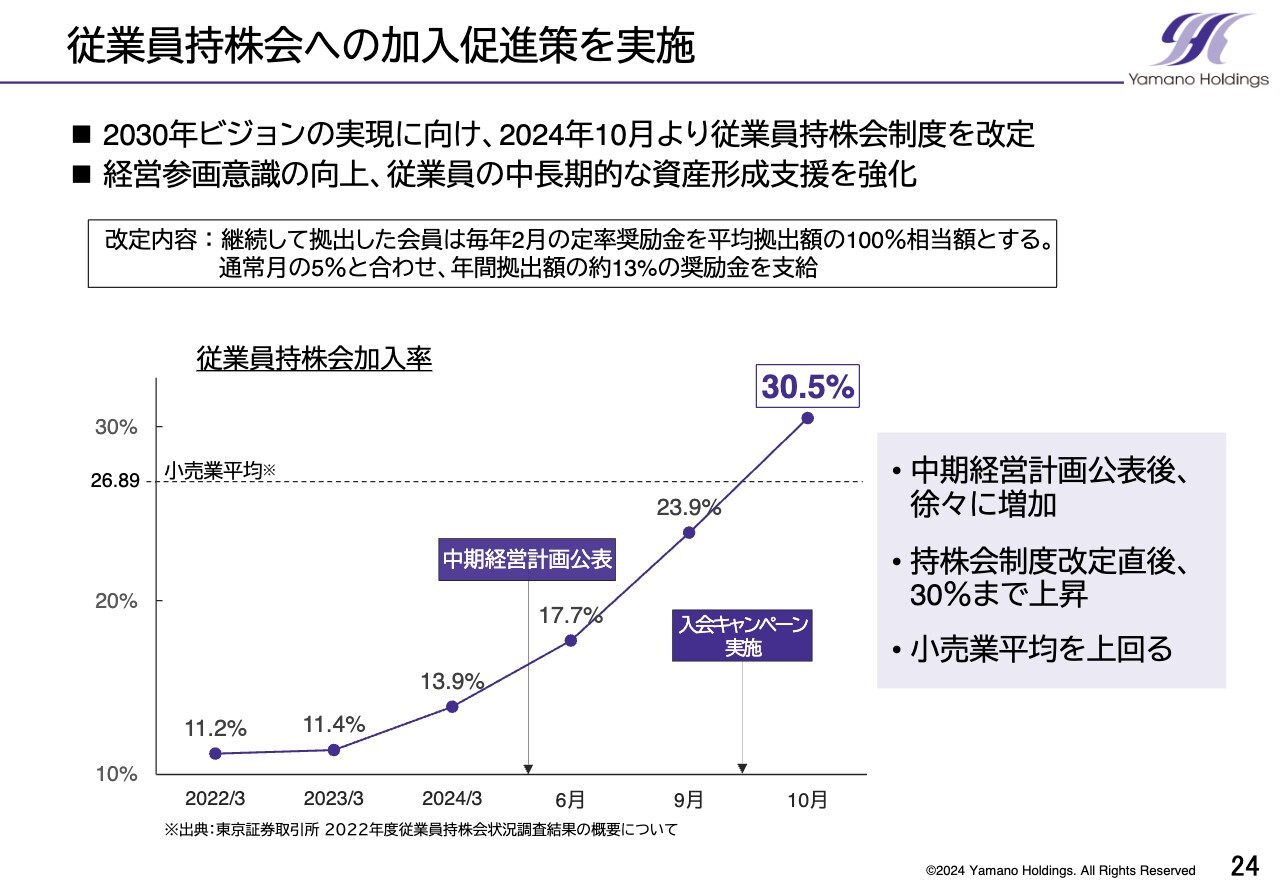

従業員持株会への加入促進策を実施

従業員持株会の加入率の推移です。5月の中期経営計画公表後に、従業員持株会への加入促進を進めた結果、加入率は上昇しました。一方で、全国で270店舗以上展開している当社においては、各現場の従業員への浸透は一定の期間が必要となります。

そこで、2024年10月より、経営参画意識のさらなる向上と、従業員の中長期的な資産形成支援の強化を目的に、従業員持株会制度を改定しました。その結果、加入率は30パーセントを超える水準に達しています。引き続き、加入促進を進めていきます。

「2030年ビジョン」の実現に向けて、会社を最も理解している従業員が株式を保有し、努力を重ねることで、業績・企業価値向上につなげていきます。この流れは、従業員にとって中長期的な資産形成の機会となり、企業と従業員がともに成長する「Goodサイクル」を生み出すと考えています。

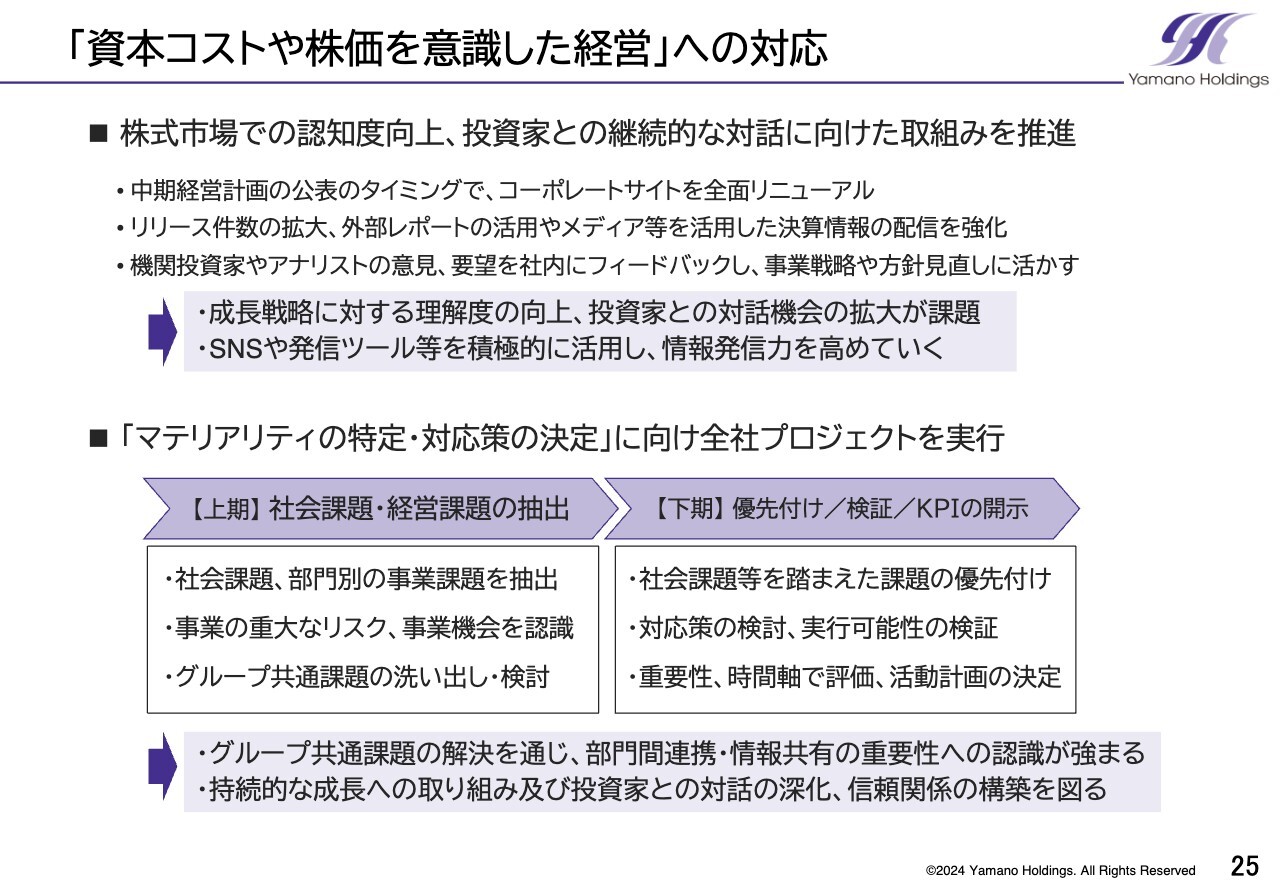

「資本コストや株価を意識した経営」への対応

「資本コストや株価を意識した経営」への対応です。1つ目として、株式市場での認知度向上、投資家との継続的な対話に向けた取り組みを推進しています。コーポレートサイトのリニューアルを実施したほか、リリース件数の拡大、外部レポートやメディア等を活用した決算情報の配信強化を図っています。

また、機関投資家やアナリストの意見、要望を社内にフィードバックし、事業戦略や方針の見直し等に活かしています。一方で、成長戦略に対する理解度向上、投資家との対話の機会はまだ少なく、増やしていくことが課題です。SNSや発信ツール等も積極的に活用し、情報発信力を高めていきます。

2つ目として、「マテリアリティの特定・対応策の決定」に向け、全社プロジェクトを実行しています。上期は社会課題・経営課題の抽出作業を行いました。本プロジェクトを通じて、部門間連携・情報共有の重要性への認識が強まっています。

今後はさらに、マテリアリティの特定、対応策の決定を、持続的な成長に向けた取り組みと結びつけていくとともに、投資家との対話の深化、信頼関係の構築に活かしていきます。

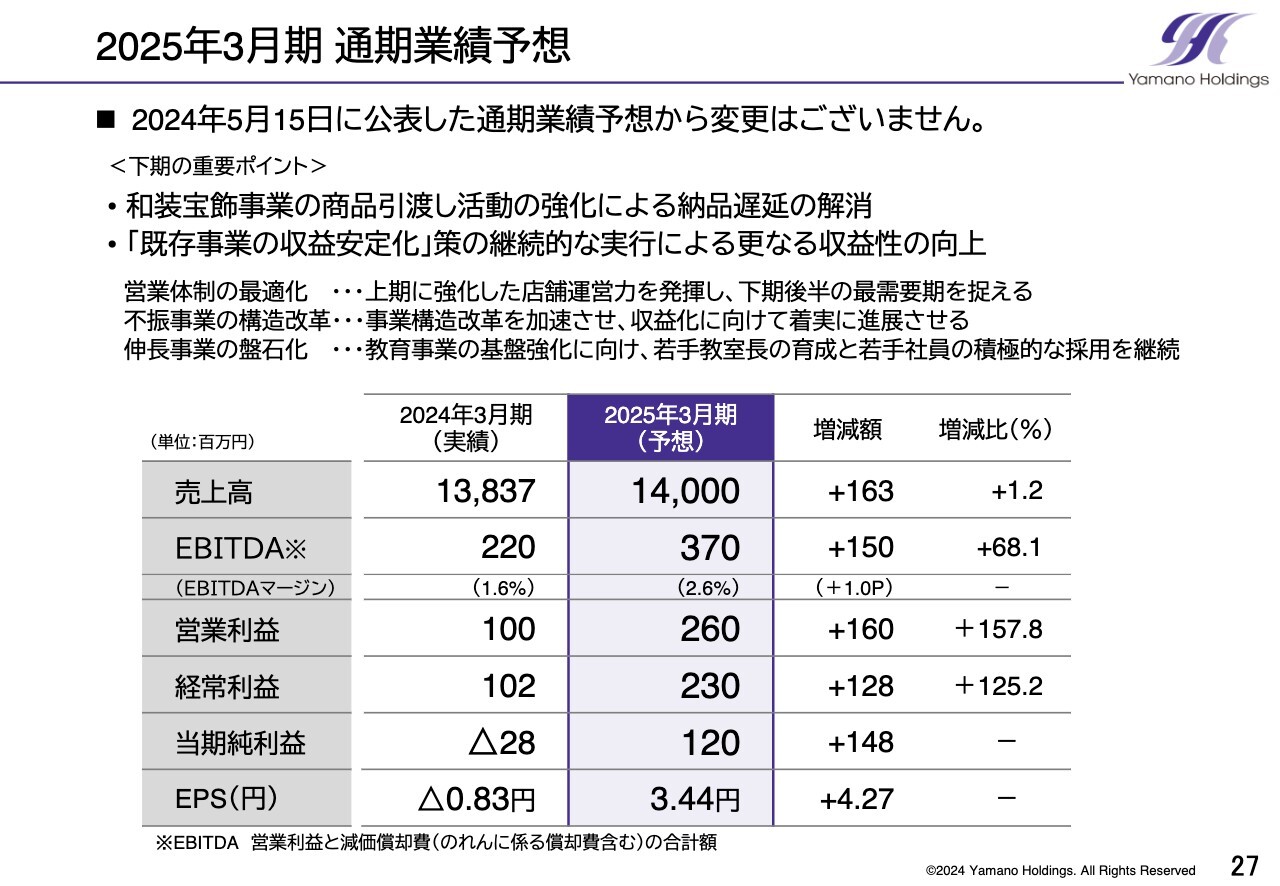

2025年3月期 通期業績予想

通期業績予想です。2025年3月期通期業績予想については、5月に公表した数値から変更ありません。

下期の重要ポイントについては、まず、和装宝飾事業の商品引渡し活動強化による納品遅延解消です。さらに、今期注力している「既存事業の収益安定化」策を継続的に実行し、さらなる収益性の向上を目指します。

営業体制の最適化においては、上期に強化した店舗運営力を活かし、下期後半の最需要期をしっかりと捉えていきます。また、不振事業においては、構造改革を加速させ、収益化に向けた着実な進展を図ります。

一方、伸長している教育事業では、基盤強化に取り組み、若手教室長の育成、積極的な若手社員採用を引き続き進めていきます。このような取り組みを通じて、当期目標である最終利益の黒字化を実現していきます。

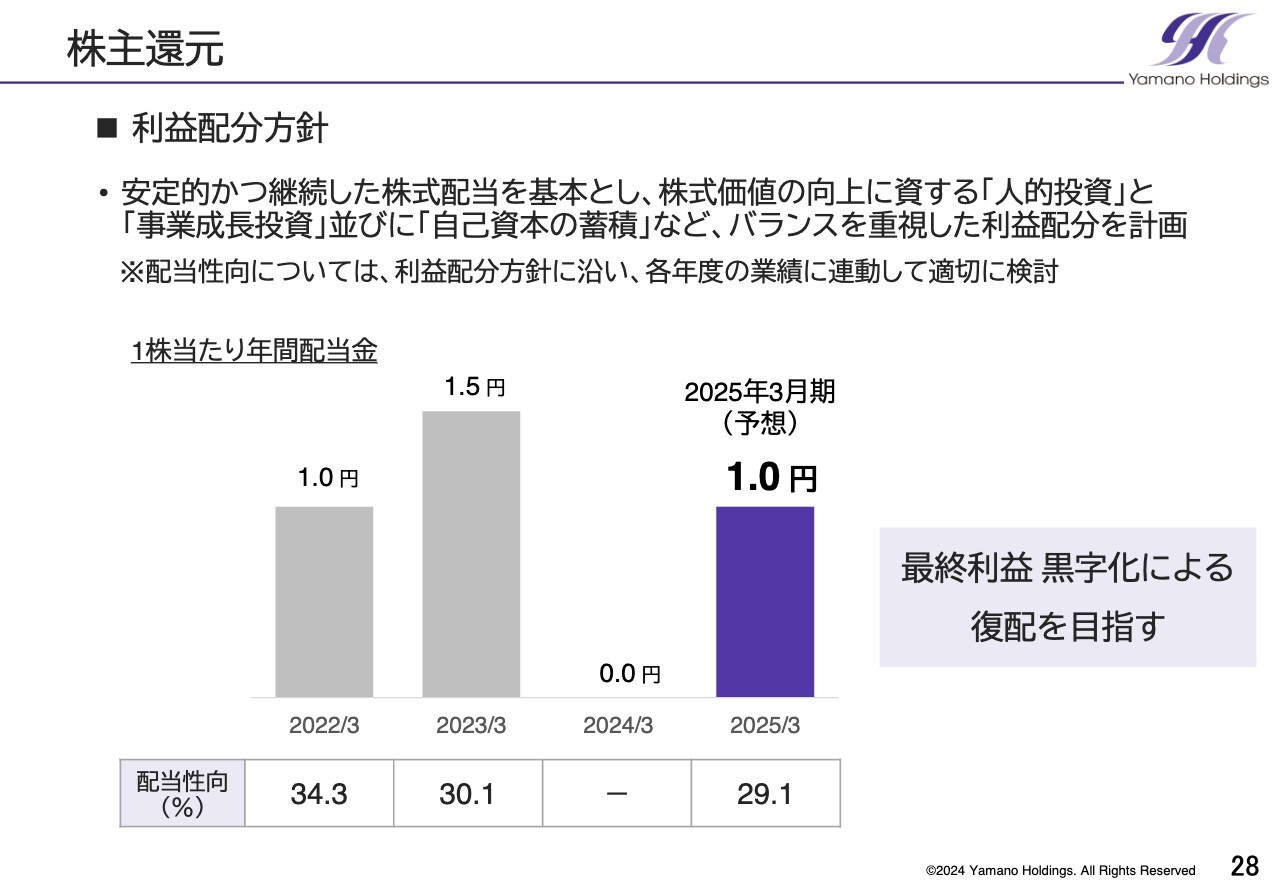

株主還元

最後に、株主還元についてです。期初計画どおり今期目標を達成することで、復配を実現したいと考えています。

ご説明は以上となります。ご清聴いただきありがとうございました。

質疑応答:中期経営計画達成に向けた注力セグメントと戦略について

質問者:人的資本をより活かす経営観点における、特に「従業員の方が投資したくなる会社へ」というところで、従業員持株会への加入者も3年で3倍ほどに増えているということで、その数字は本当にすばらしいと思いました。

今期は予想どおり、業績も順調とおっしゃっていたと思います。複数事業がある中で、2027年の中期経営計画達成に向けて、特に力を入れ

新着ログ

「小売業」のログ