【QAあり】HYUGA PRIMARY CARE、営業利益は前年比2.2倍に大きく拡大 在宅訪問薬局事業の復調も寄与

目次

黒木哲史氏(以下、黒木):本日はお忙しい中、お集まりいただきありがとうございます。HYUGA PRIMARY CARE株式会社代表取締役社長の黒木です。資料に沿ってご説明していきます。どうぞよろしくお願いいたします。

本日は決算概要と業績予想、中期経営計画についてお話しします。

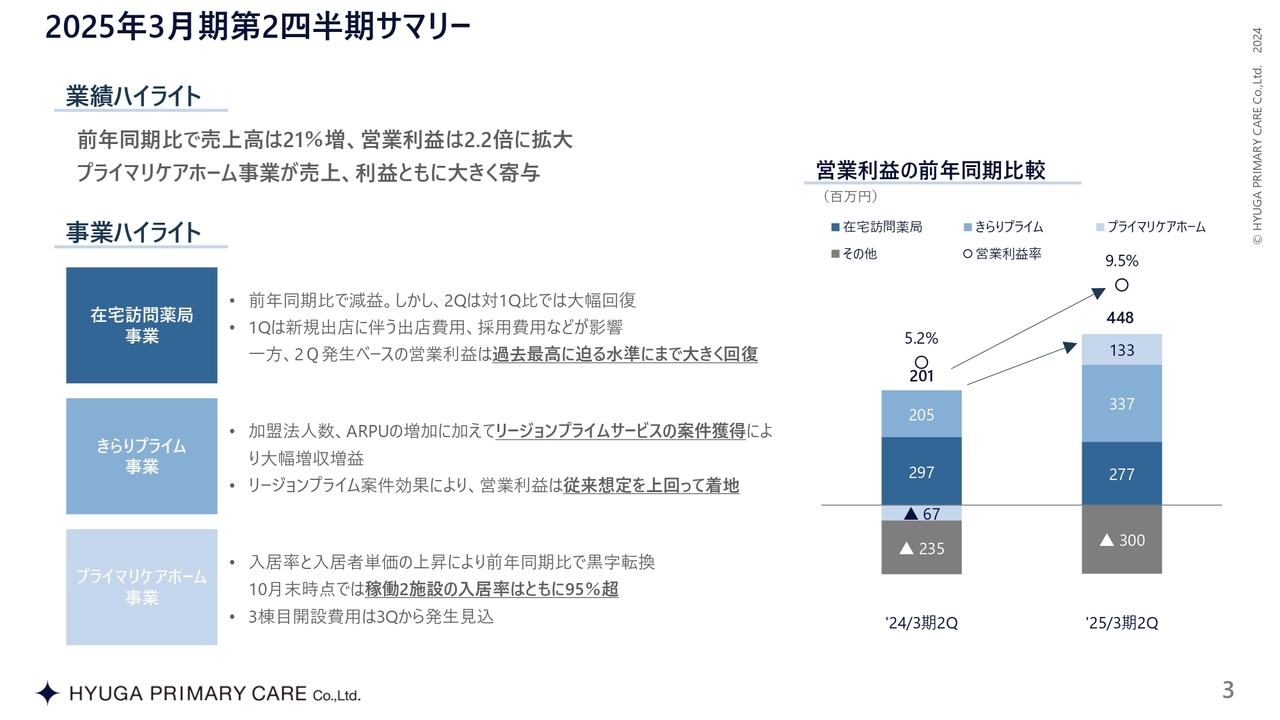

2025年3月期第2四半期サマリー

会社概要・事業内容・サマリーです。第2四半期サマリーとして、前年同期比で売上高21パーセント増、営業利益は2.2倍に拡大しました。その要因について、スライド右側のグラフとともに当社の3事業をそれぞれについてご説明します。

1つ目の在宅訪問薬局事業では、前年同期比で少し減益となっています。しかし第1四半期と比較すると大幅に回復しています。第1四半期は、新規出店の費用や採用費用が影響しましたが、第2四半期の発生ベースの営業利益については、過去最高に迫る水準まで回復しています。

振り返ると、コロナ禍で原価率が変わったり、高かった離職率が回復したりと、コロナ禍による不安定な事象がたくさんありました。それが平常時に戻りつつあることが第2四半期の数字に顕著に出ています。

また、きらりプライム事業についても大きなトピックがあります。リージョンプライムサービスの案件獲得により、大幅な増収増益となりました。当社にとって1つ目の受注ということで、これからどれだけ広げていけるかが大きな鍵となります。まずは1つ決まったことは、非常に大きいです。

プライマリケアホーム事業については、きれいに黒字転換しています。稼働率も95パーセントを超えており、営業利益も1億3,300万円と名実ともに第3の柱が育ってきています。

この3つの要因により、営業利益が2.2倍に拡大しました。

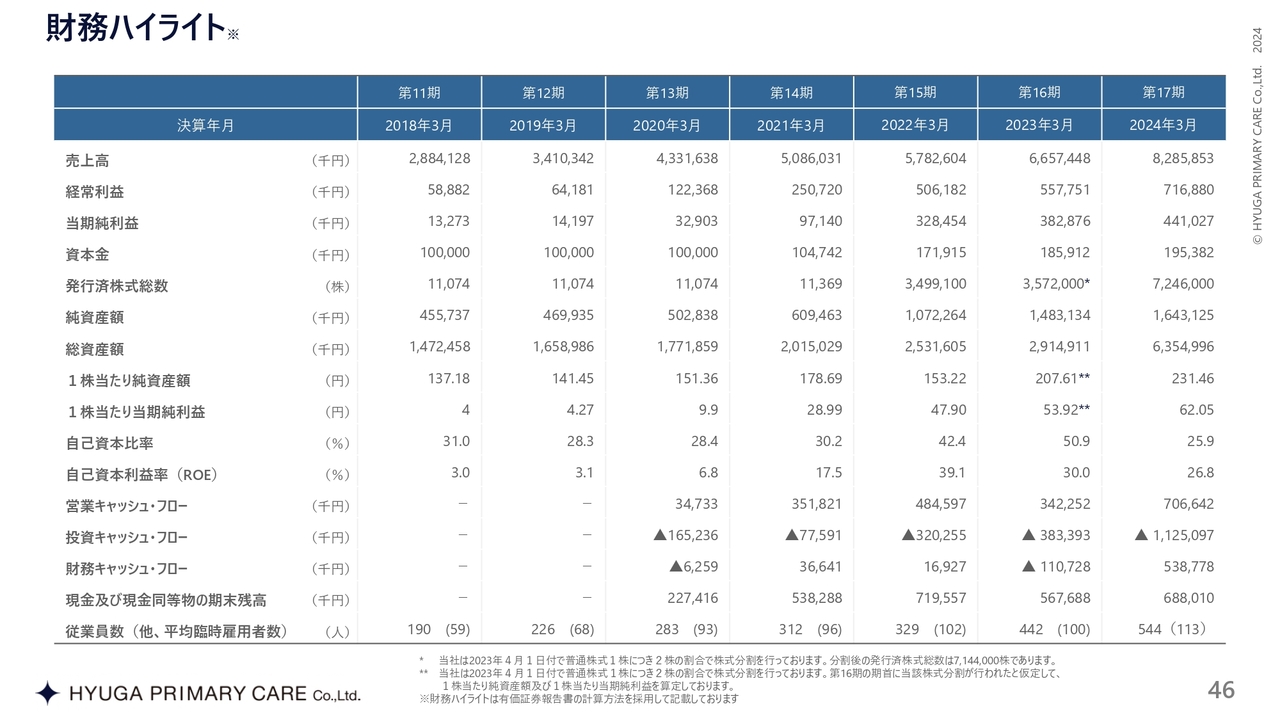

財務ハイライト

当社の過去の売上高と営業利益です。前期は売上高約82億円、営業利益約7億1,000万円で、利益成長に関してはこの7年間から8年間で成長率は約50パーセントとなっています。利益は12.3倍で、他社が苦戦する中で我々は成長を続けています。

先ほどのリージョンプライムサービスや施設運営も含め、この成長率を維持していくことが大きな鍵です。このように振り返ってみると、着実な成長をあらためて実感できます。

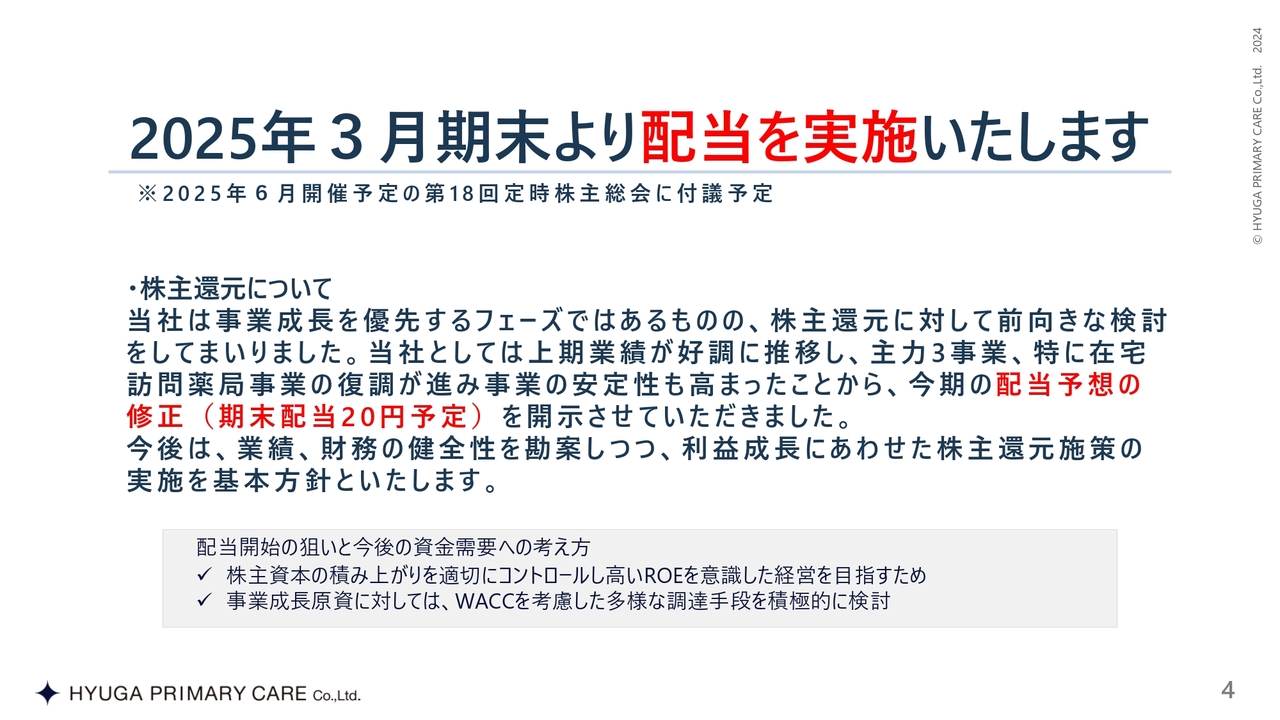

2025年3月期末より配当を実施いたします

トピックスです。2025年3月期末より配当を実施します。配当については、最終的に株主総会で決まることですが、配当予想を出すことにしました。

第3の柱となるプライマリケアホーム事業の利益成長もあり、一番大きな在宅訪問薬局事業も、数字だけを見るとわずかに届きませんでしたが、内容としては良くなっている実感があります。

そのような意味では、株主さまに対する配当を少し考えても良い時期に来たのではないかと思い、今回配当するかたちとなりました。

自己資本比率などの部分も、施設を始めているため考えるべきことはありますし、ROEの話もありますが、バランスをとりながら判断した結果、期末配当20円を配当予想として開示しました。

今後も着地を見ながら、自己資本とバランスを考えながら進めていきます。

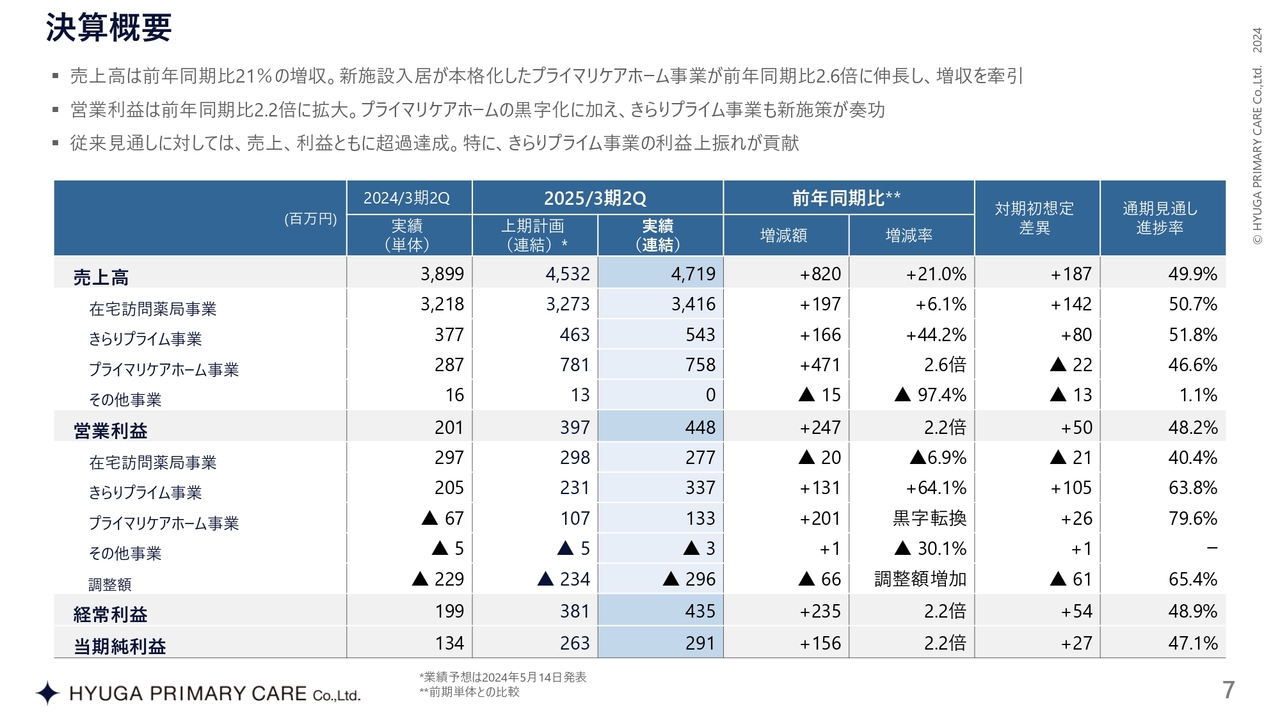

決算概要

決算概要です。先ほどお話ししたとおり、第2四半期の売上高は前年同期比21パーセント増です。営業利益は約2.2倍で、計画よりも約5,000万円上振れしている状況です。第2四半期については、全体として順調に着地しています。

要因として、リージョンプライムサービスやプライマリケアホーム事業が、計画と比べてプラスに大きく振れたことが大きかったと考えています。

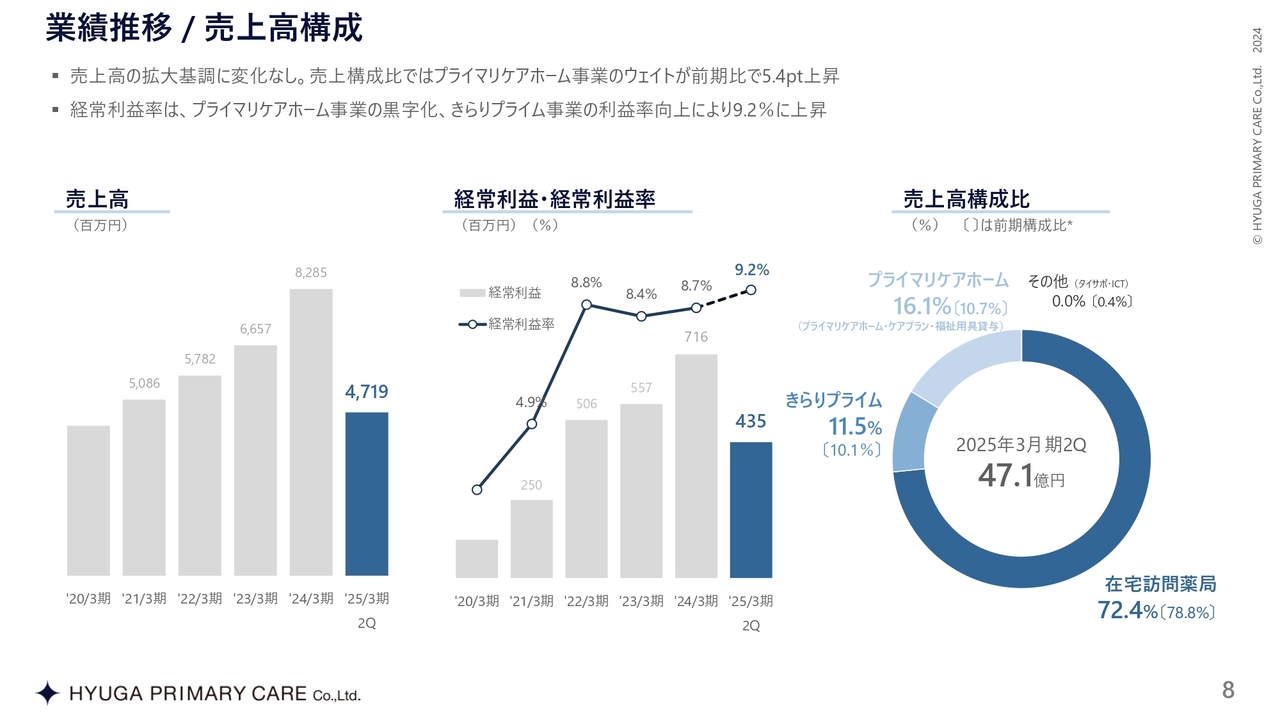

業績推移 / 売上高構成

売上構成比においても、在宅訪問薬局の以外の割合がどんどん大きくなってきており、利益率も9.2パーセントと会社全体の数字として良くなっています。

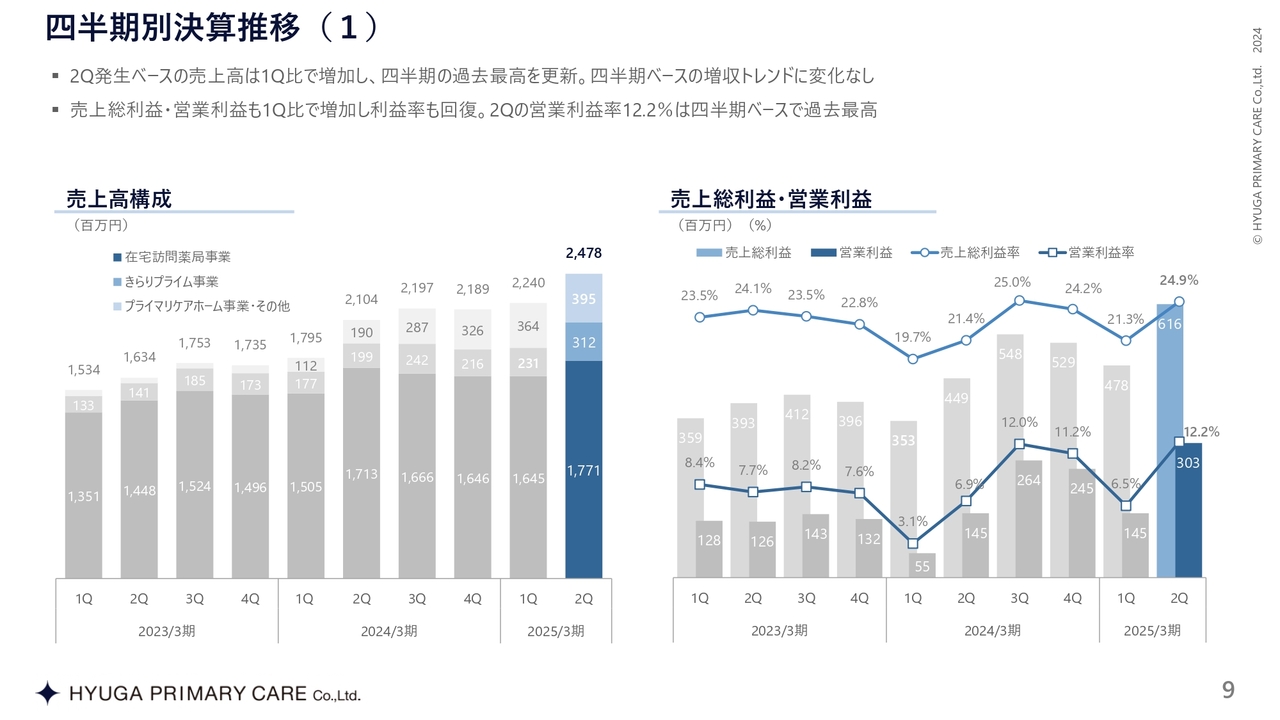

四半期別決算推移(1)

四半期別決算の推移はスライドのとおりです。

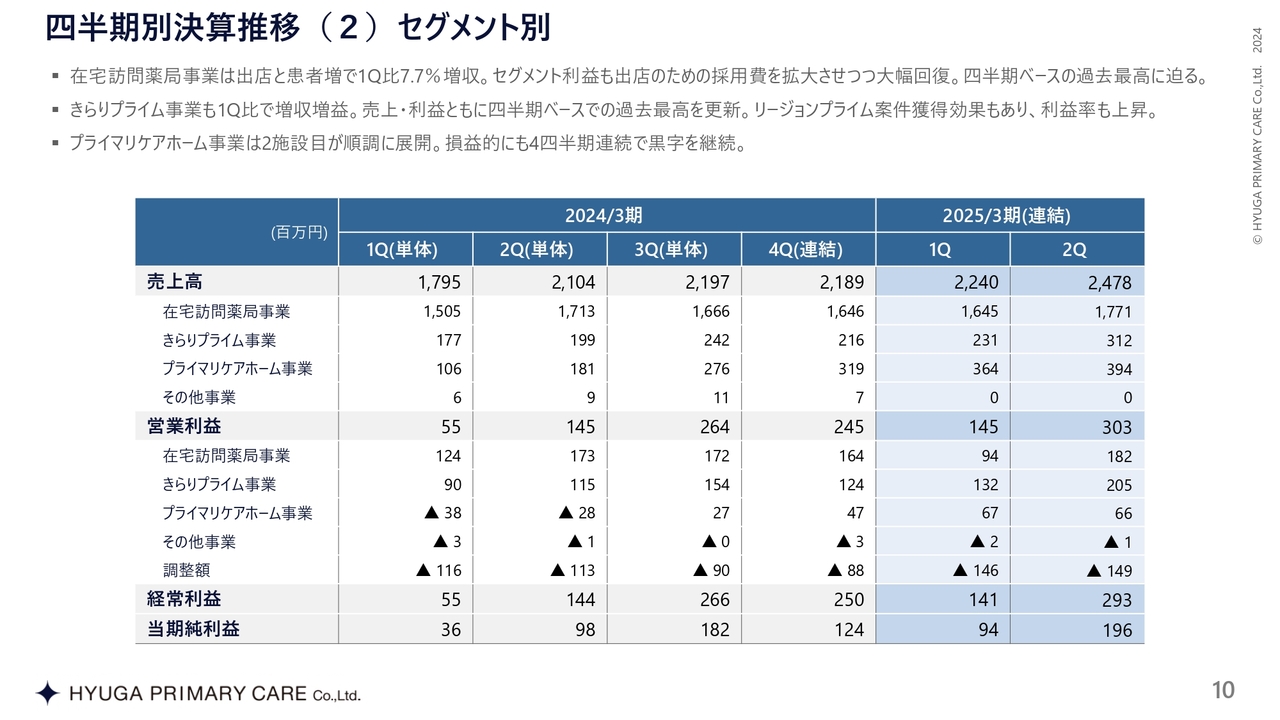

四半期別決算推移(2)セグメント別

スライドの表は事業別の売上と利益の四半期ごとの構成比です。在宅訪問薬局事業については新型コロナウイルスの影響もあり、この2年、3年は大変先が読みづらい数字となっています。それを踏まえると、売上自体はある程度好調に推移していると思います。

また第2四半期の利益については、あと少しという実感はあるものの、良い水準まできています。こちらについては従業員が50人ほど増えた状態でも利益を出せています。また第3四半期以降には5店舗出店する予定です。これまでは福岡と都市圏だけでしたが、鹿児島と熊本でも出店する予定です。

その分を吸収しても、営業利益を出せているということは、先への投資も含めてかなり安定してきたというのが実感です。

離職率については、薬剤師が前期比で10パーセント弱、事務も6パーセントほど前期比で改善しています。このような水準に下がってきているため、採用費も含め、利益を出せる体質ができてきたと考えています。

また1件目のリージョンプライムサービスや、プライマリケアホーム事業の黒字転換など、成果としてある程度かたちが見えてきたというのがこの第2四半期でした。

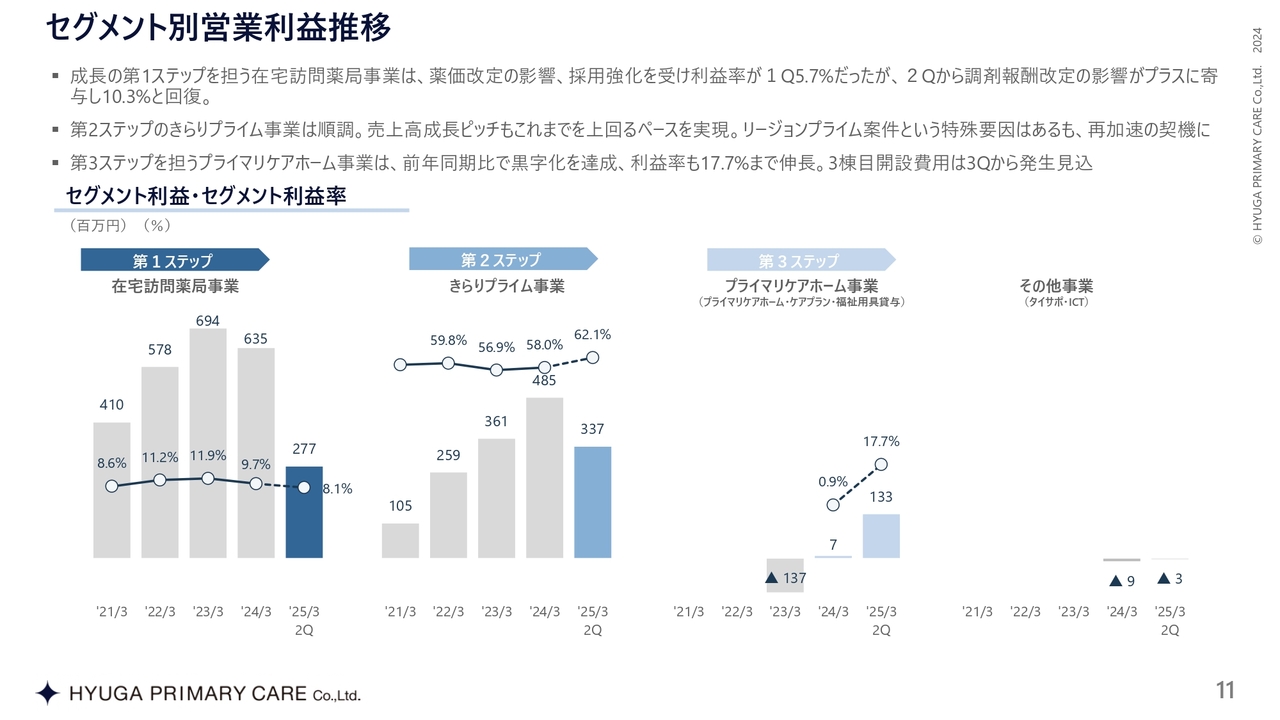

セグメント別営業利益推移

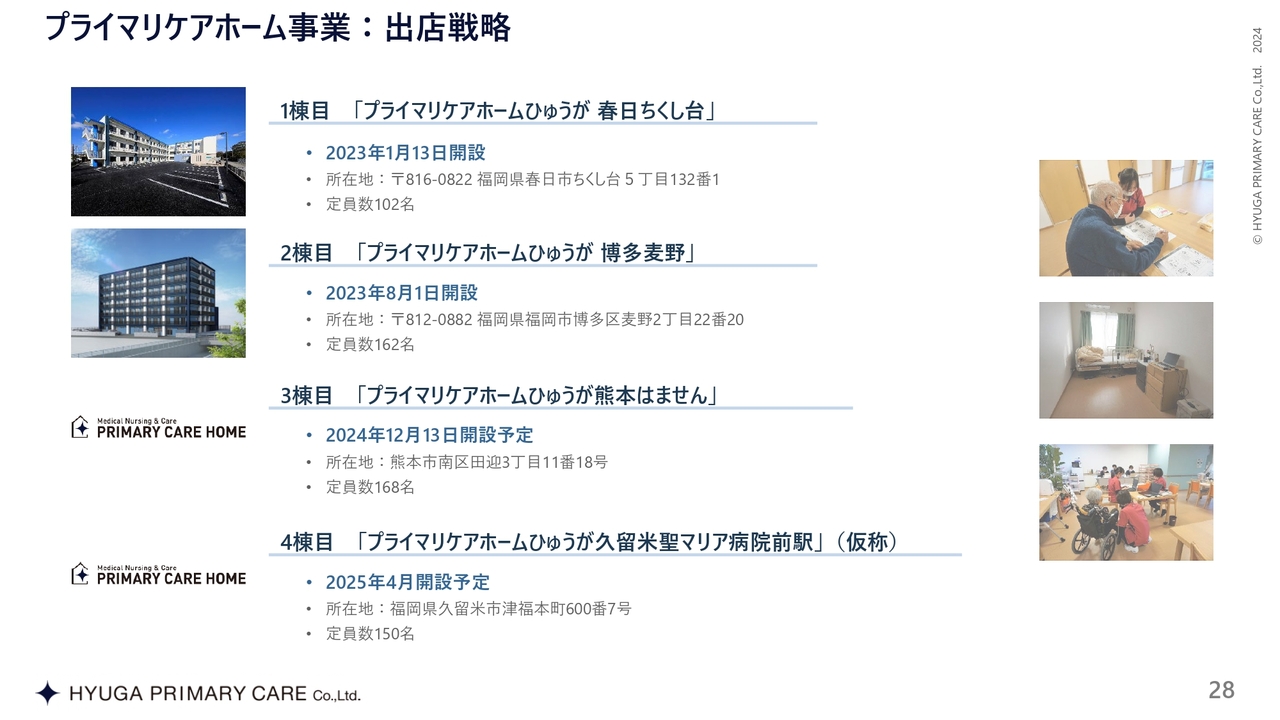

セグメント別の営業利益です。プライマリケアホーム事業については、前年と比べると数字が顕著に出ています。プライマリケアホーム事業では3棟目が開設されることになっており、第3四半期から数字に乗る予定です。

12月と4月にそれぞれオープンを控えており、その経費は第3四半期より発生しますが、2棟をある程度走らせると数字を把握できるようになると考えています。

利益率の変化に、「投資フェーズを越えていけばこうなる」という1つの成果が表れており、今後も楽しみな事業です。

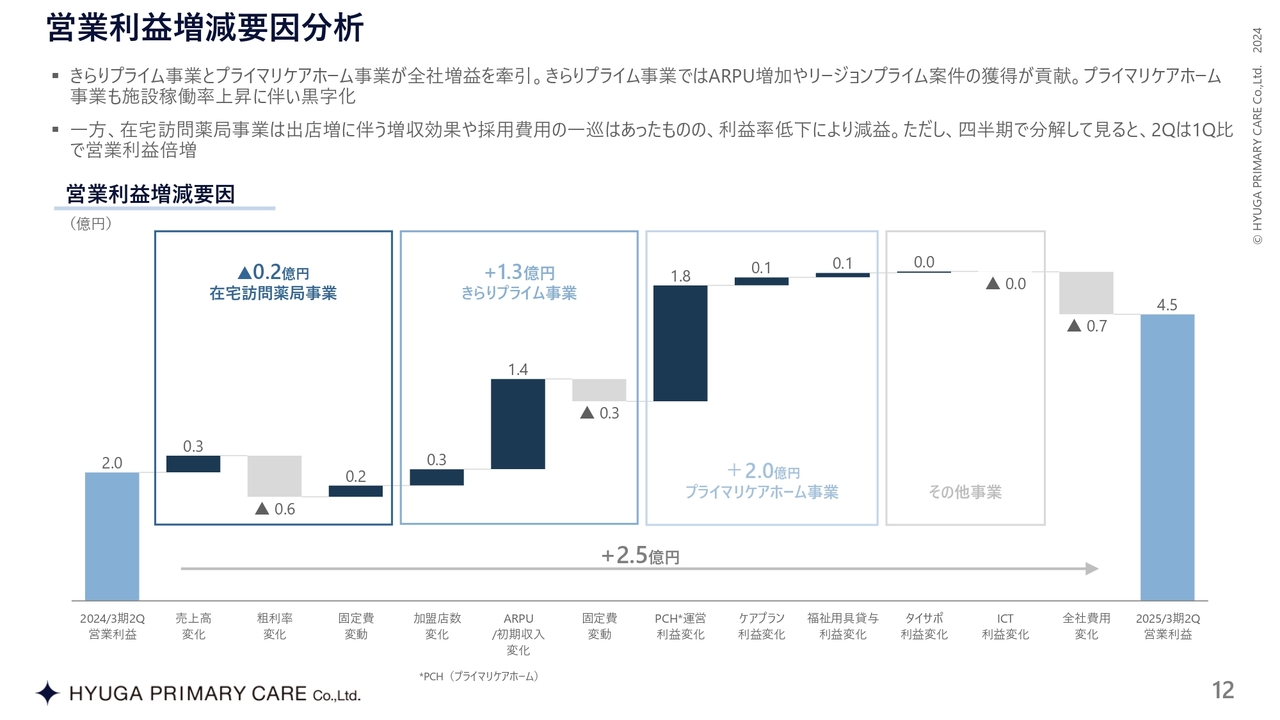

営業利益増減要因分析

営業利益の増減要因はスライドのとおりです。

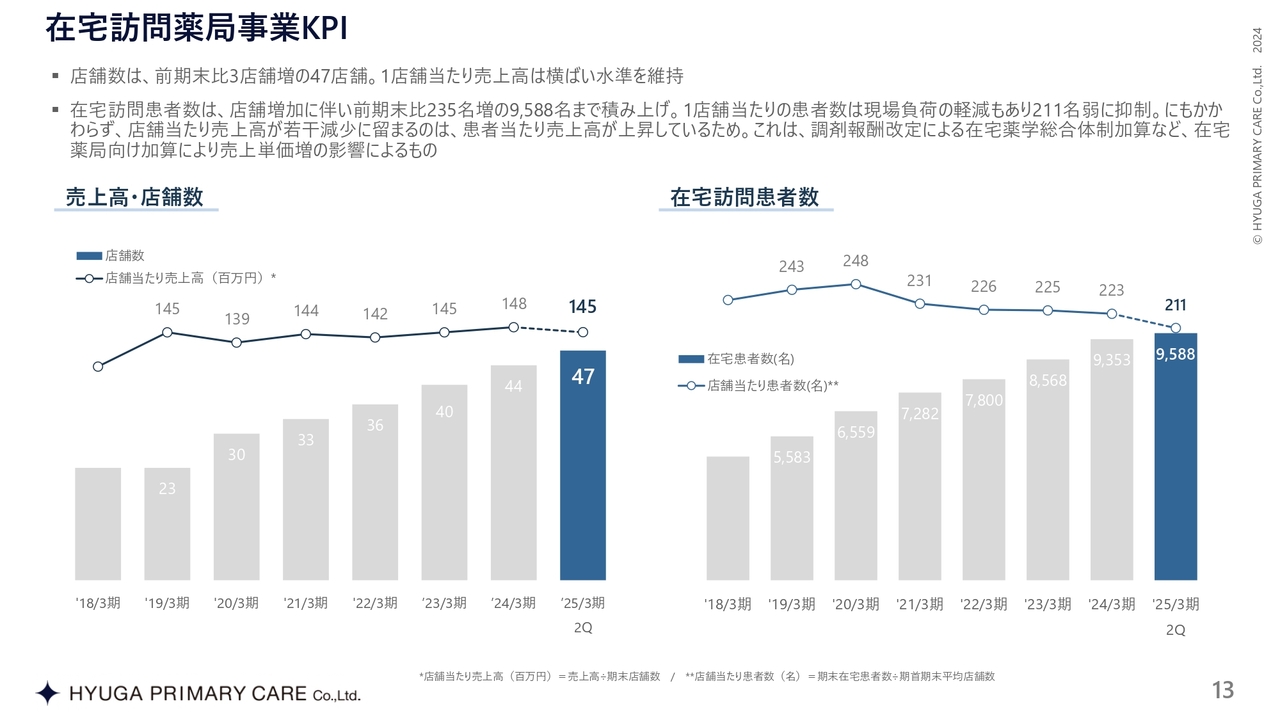

在宅訪問薬局事業KPI

在宅訪問薬局事業のKPIです。店舗数は第2四半期で47店舗となり、第3四半期以降には5店舗出店します。在宅訪問患者数についても右肩上がりに増えています。

一方、店舗当たり患者数は、現在下がっています。これは昨年の反省も踏まえ、店舗のオペレーションを健全化した結果です。1店舗当たりの運営をよくするため患者数を211名に抑制し、現場の負荷を軽減していくことで、従業員の離職を減らしていく考えです。

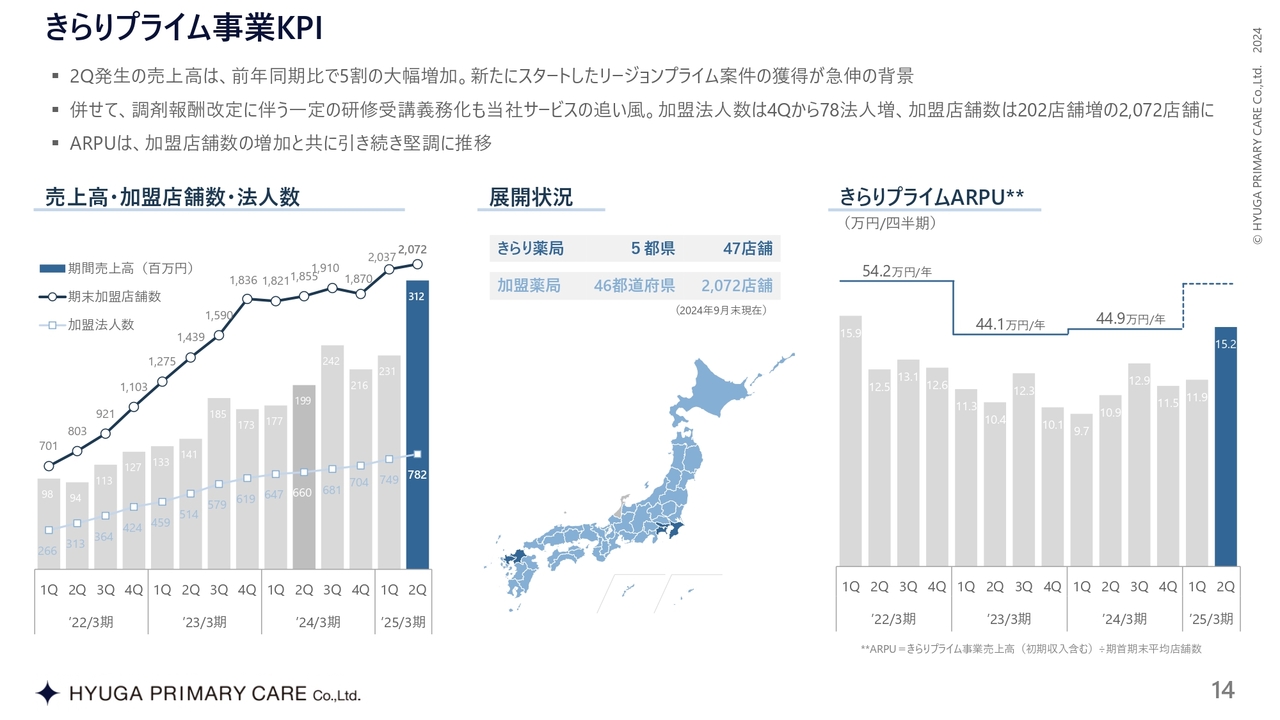

きらりプライム事業KPI

きらりプライム事業のKPIです。加盟店数は2,072店舗になるなど順調です。また法人数については782法人となっています。

急激に伸びているところはリージョンプライムサービスの数字も入っているため、大きく見える部分もありますが、加盟店舗数を含めて堅調に推移しています。

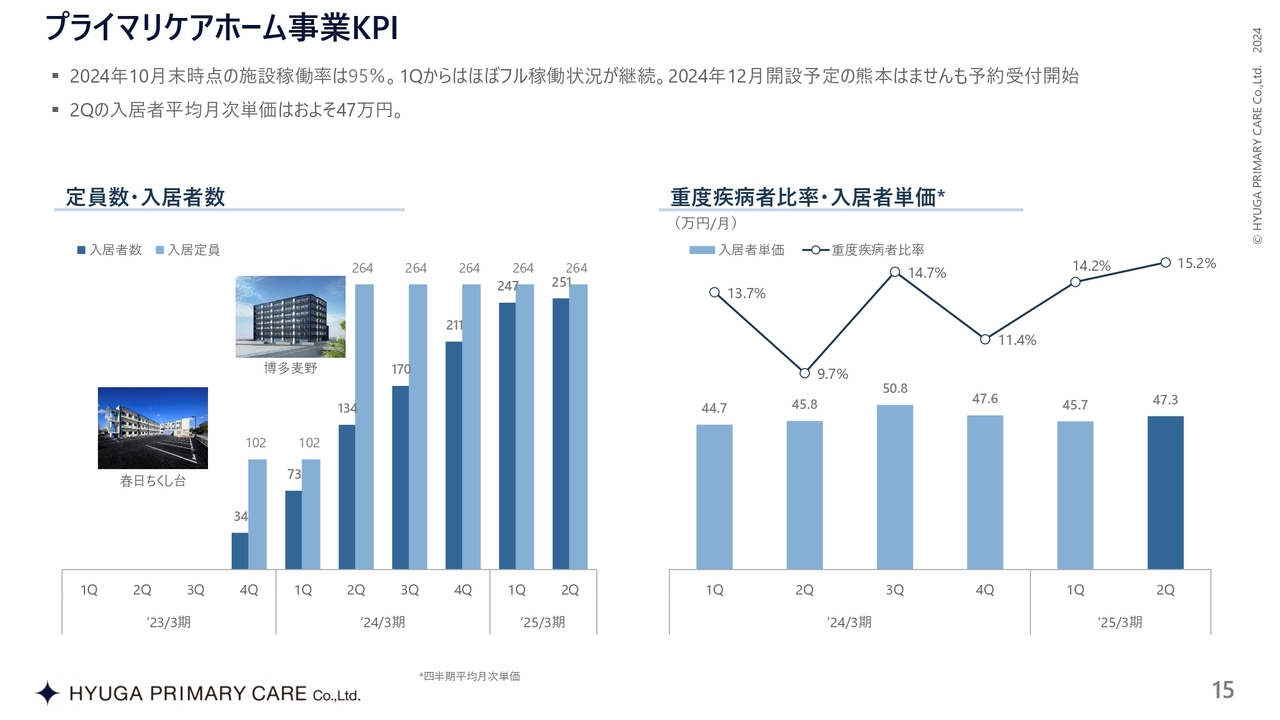

プライマリケアホーム事業KPI

プライマリケアホーム事業2棟の数字です。施設稼働率95パーセントをキープしながら推移しています。すでに待機されている方も出ている状態です。

月次の患者さまの単価は47万3,000円です。重度疾病者、いわゆる訪問看護の「別表第7」「別表第8」に該当する方の割合は15.2パーセントと少ないながらも、しっかりと利益を作っていることが、このプライマリケアホーム事業の特徴です。

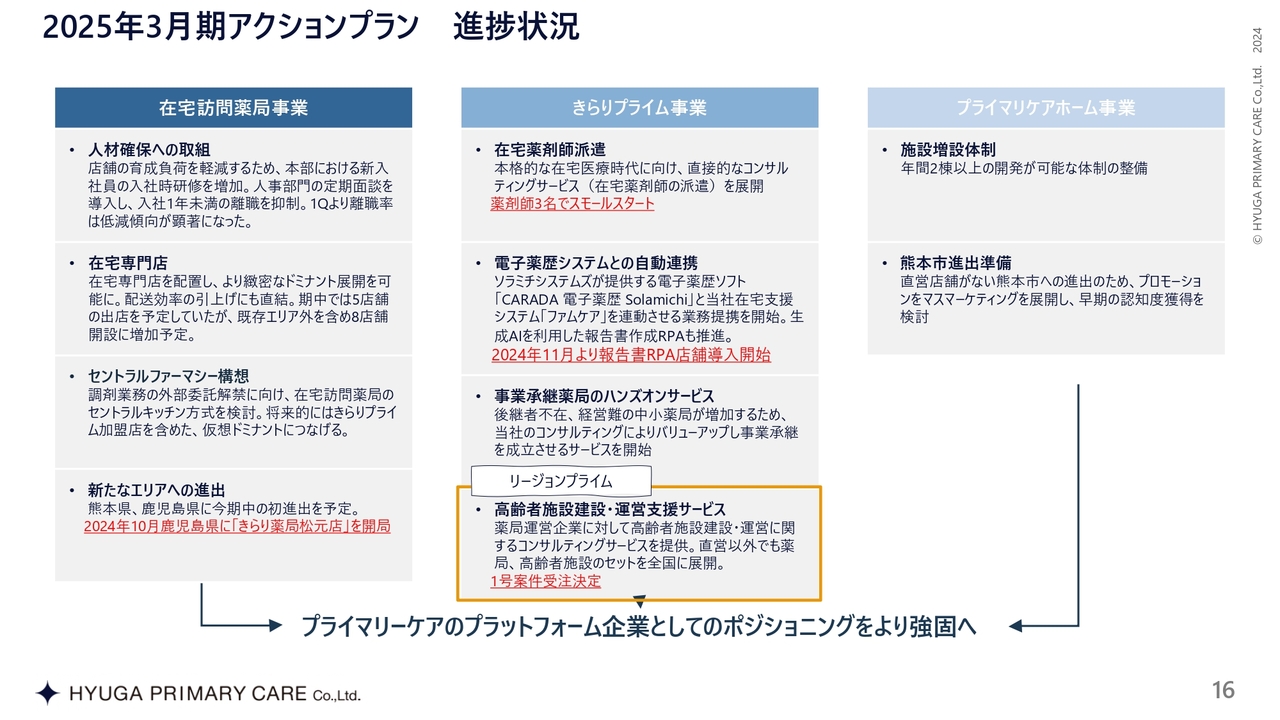

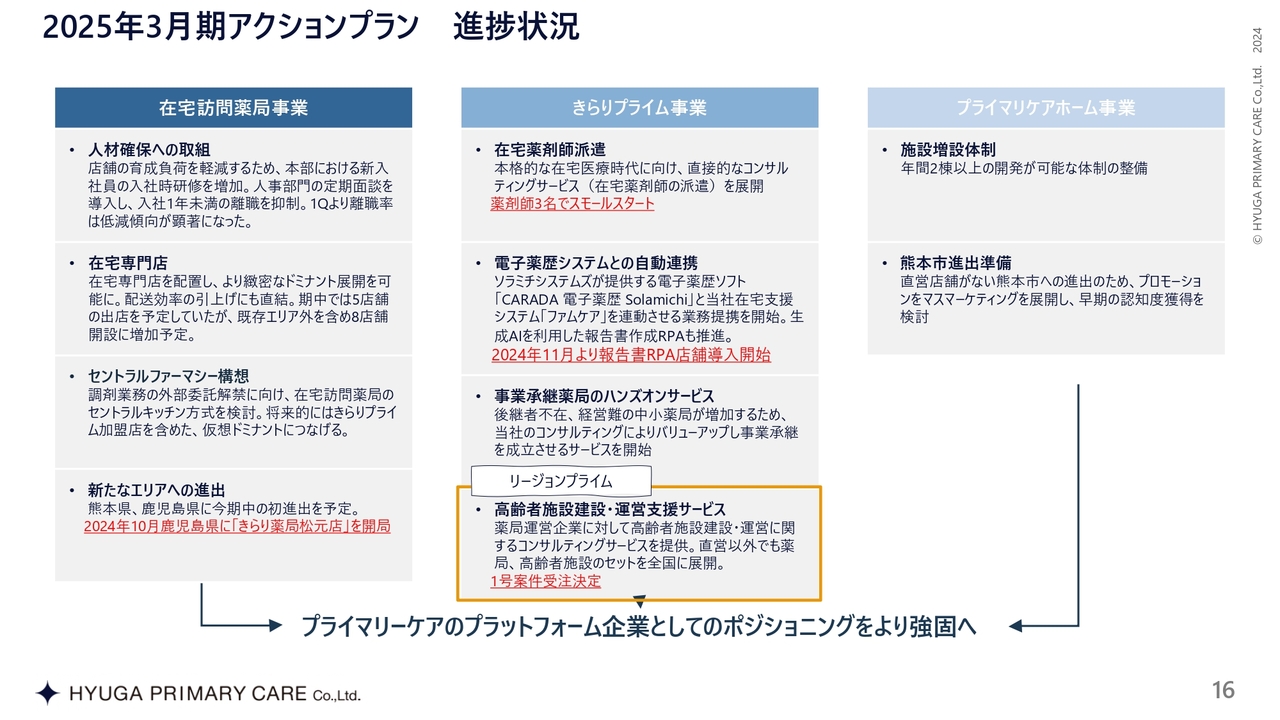

2025年3月期アクションプラン 進捗状況

2025年3月期のアクションプランです。在宅訪問薬局事業について、新しいエリアである鹿児島に出店しました。これから熊本での出店も考えていますが、1店舗当たりの患者さまの割合を減らし、店舗の負荷を減らしていくことについては、ドミナントの形成や、患者数を減らすことで対応していきます。

また、外部委託の解禁により実証実験が始まっています。調剤薬局業務の外部委託に向けて、当社としてもその準備を進めているところです。

きらりプライム事業については、リージョンプライムサービスで1件目を受注できたことや、今期にある程度、薬局が伸びていく措置ができたことを先ほどお話ししました。

加えて、ソラミチシステムズの提供するシステムと我々の「ファムケア」というシステムの連動や、生成AIを利用した報告書作成RPAも始動しています。こちらの感触もだんだん良くなってきたため、業務効率もかなり上がってくると見ています。第3四半期の数字にその効果が出てくると見込んでいます。

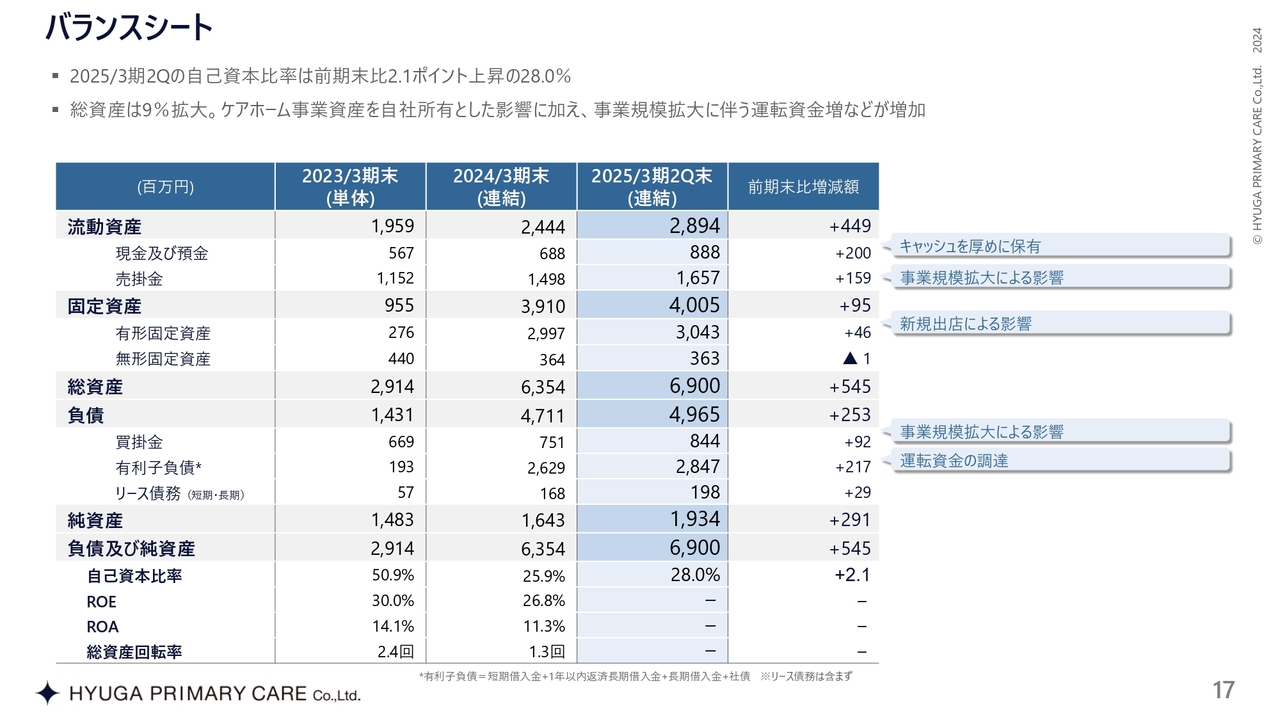

バランスシート

バランスシートはスライドのとおりです。

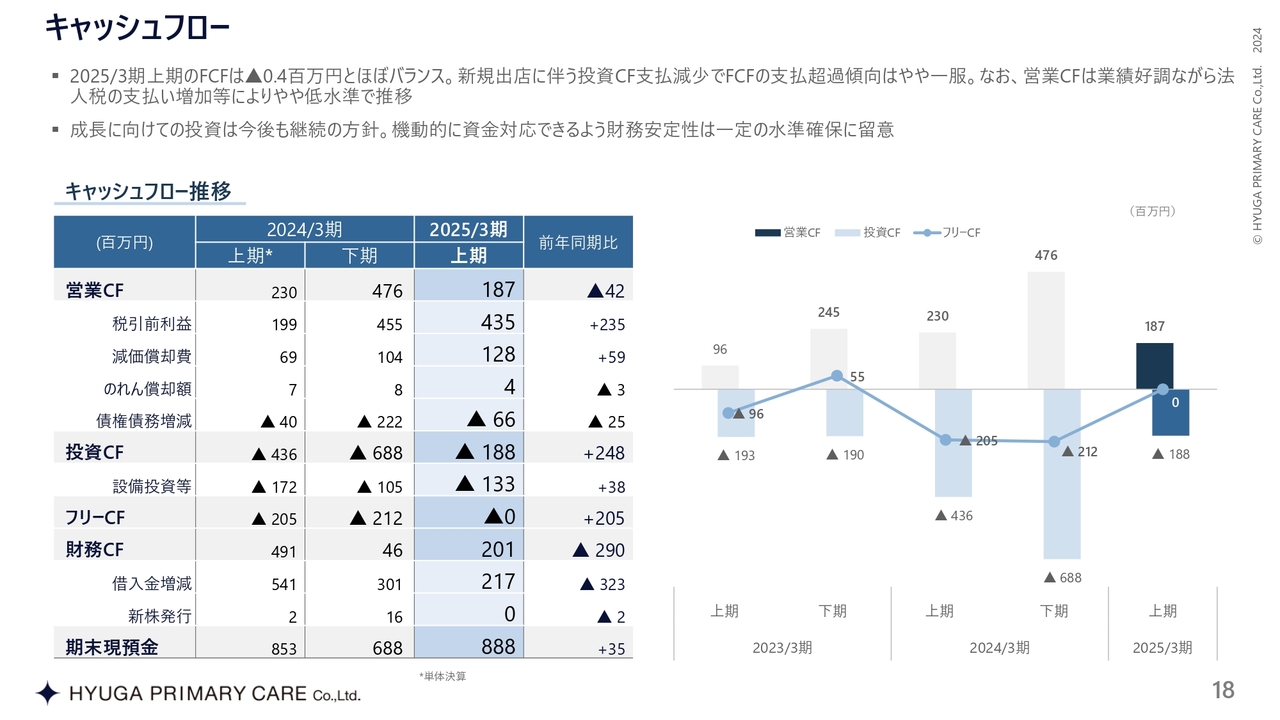

キャッシュフロー

キャッシュフローはスライドのとおりです。

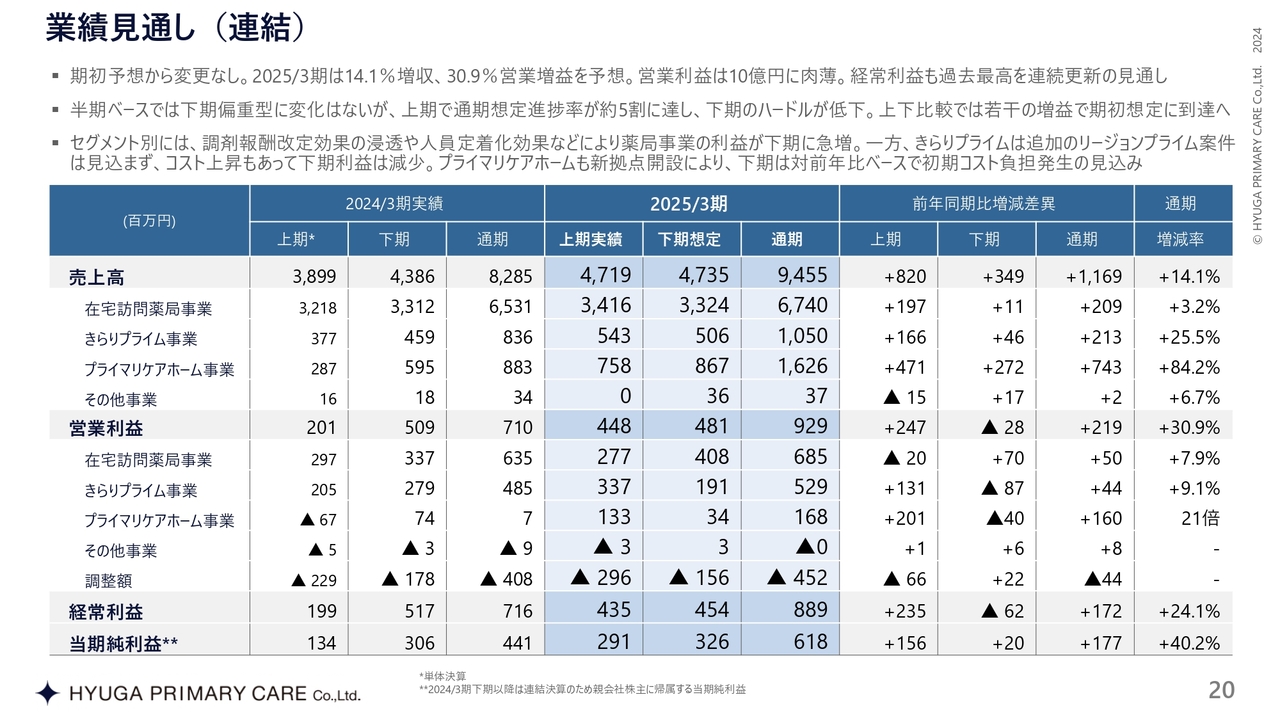

業績見通し(連結)

業績予想です。連結の通期見通しに変更はなく、売上高94億5,500万円と営業利益9億2,900万円です。5,000万円を先に積めたため、後ろのほうは5,000万円減っています。それでも利益は9億2,900万円で、初期に出した数字と変わっていません。

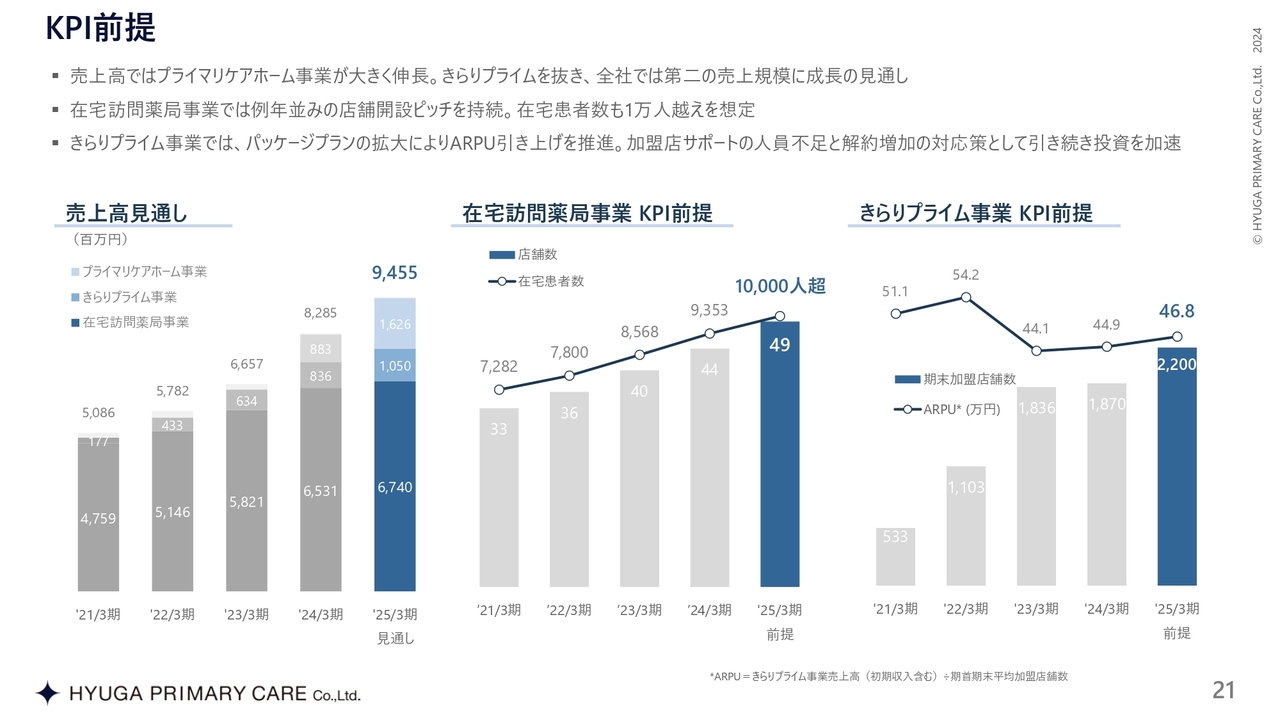

KPI前提

KPIの前提です。売上高は先ほどお話ししたとおりです。在宅患者数では1万人を突破していきます。また、加盟店数は2,200店舗、ARPUは46万8,000円としています。

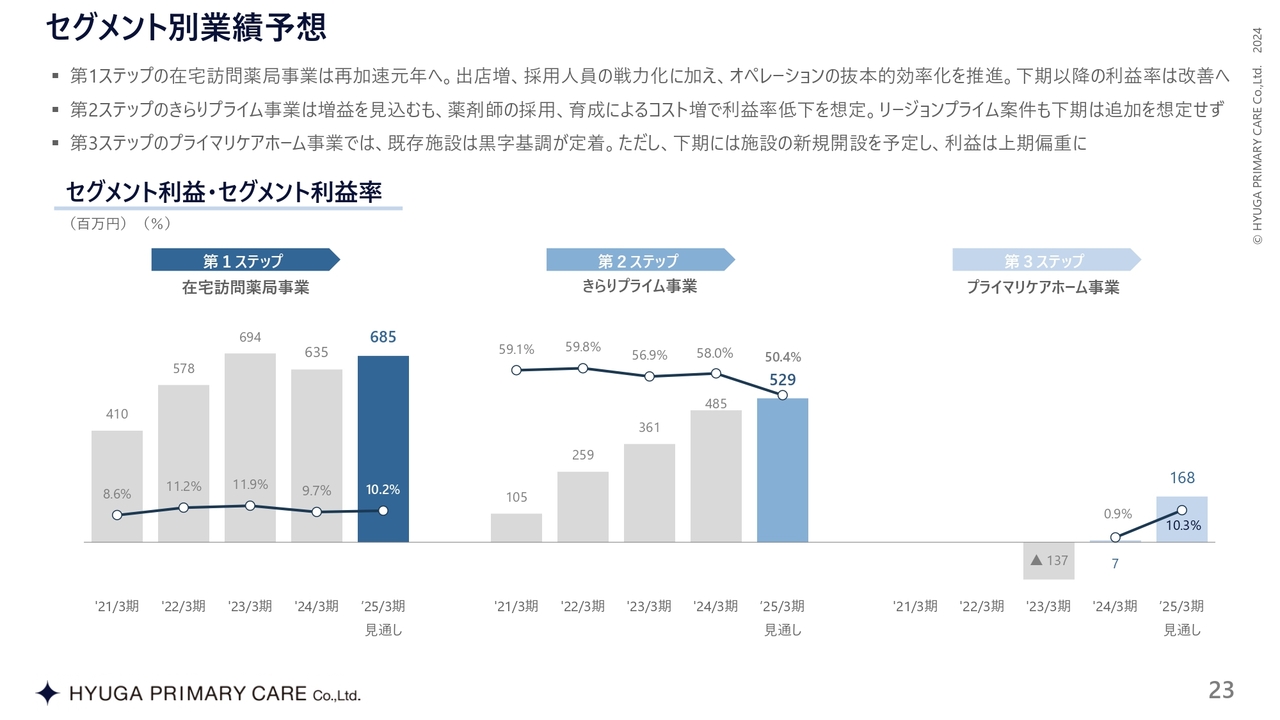

セグメント別業績予想

セグメント別利益の業績予想に変更はありません。

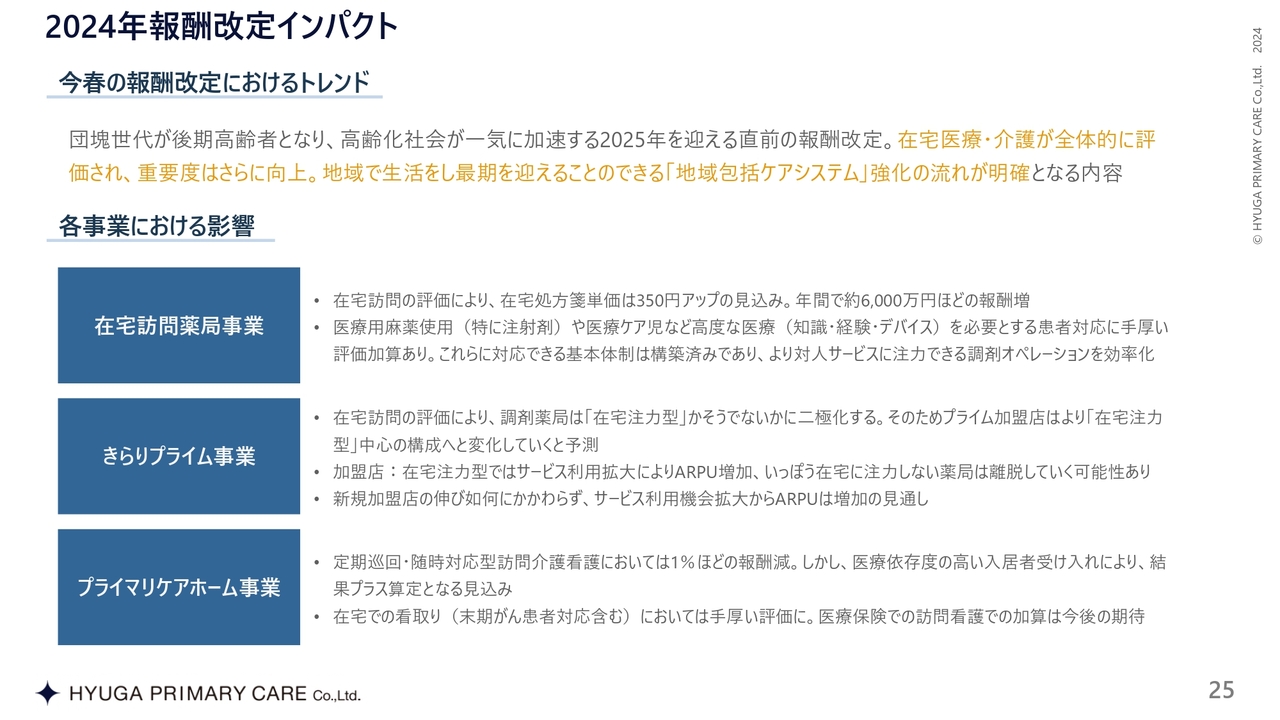

2024年報酬改定インパクト

診療報酬の改定については、今回は6月からということで、第2四半期についてはある程度織り込んだ数字になっています。

全体の流れとして、在宅処方箋単価は加算となりました。他社の決算発表から薬局は非常に厳しいところが多い中、先ほどお話ししたとおり、当社は50人従業員が増えてもほぼ最高益でした。

在宅訪問薬局事業については年間6,000万円の報酬増を見込んでいます。いわゆるがんの末期などの「別表第7」「別表第8」方向けの施設が建つと、そこに訪問する薬局も必要になります。麻薬を使う注射剤などには国も加算していることもあり、それらが今回影響しています。

プライマリケアホーム事業:出店戦略

プライマリケアホーム事業の出店戦略です。今年12月と2025年4月に1棟ずつ開設します。

トピックス

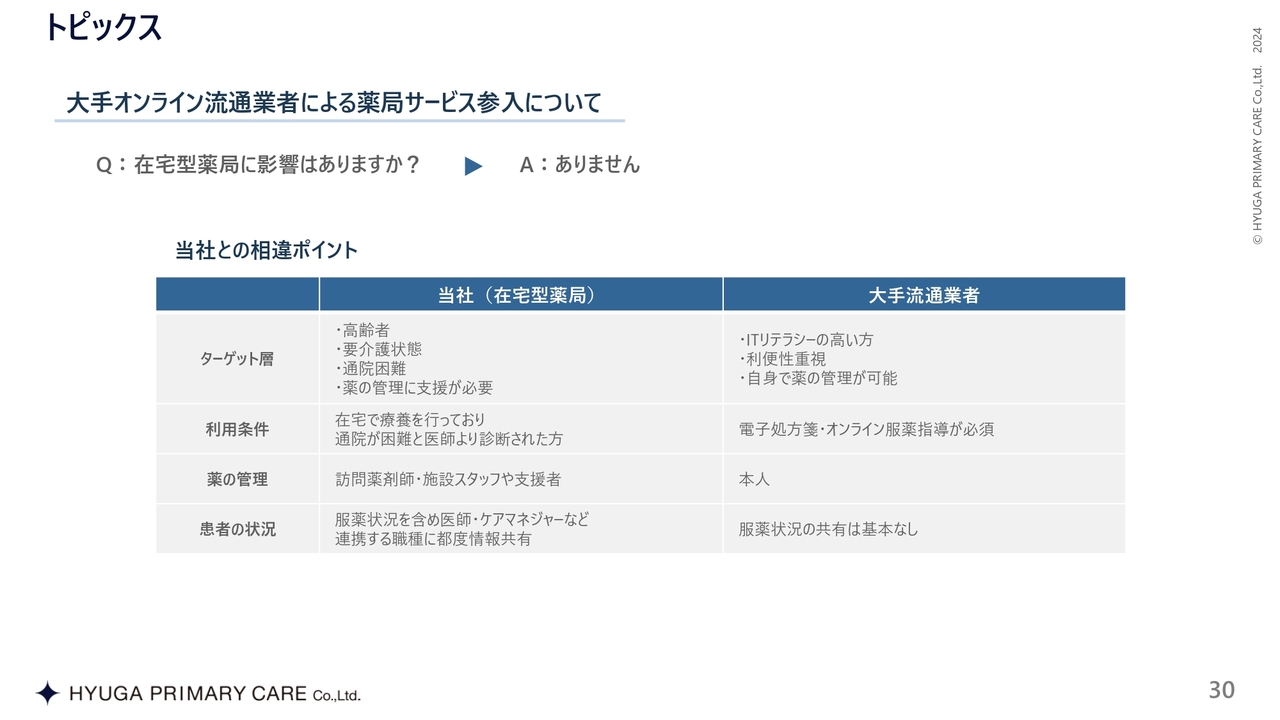

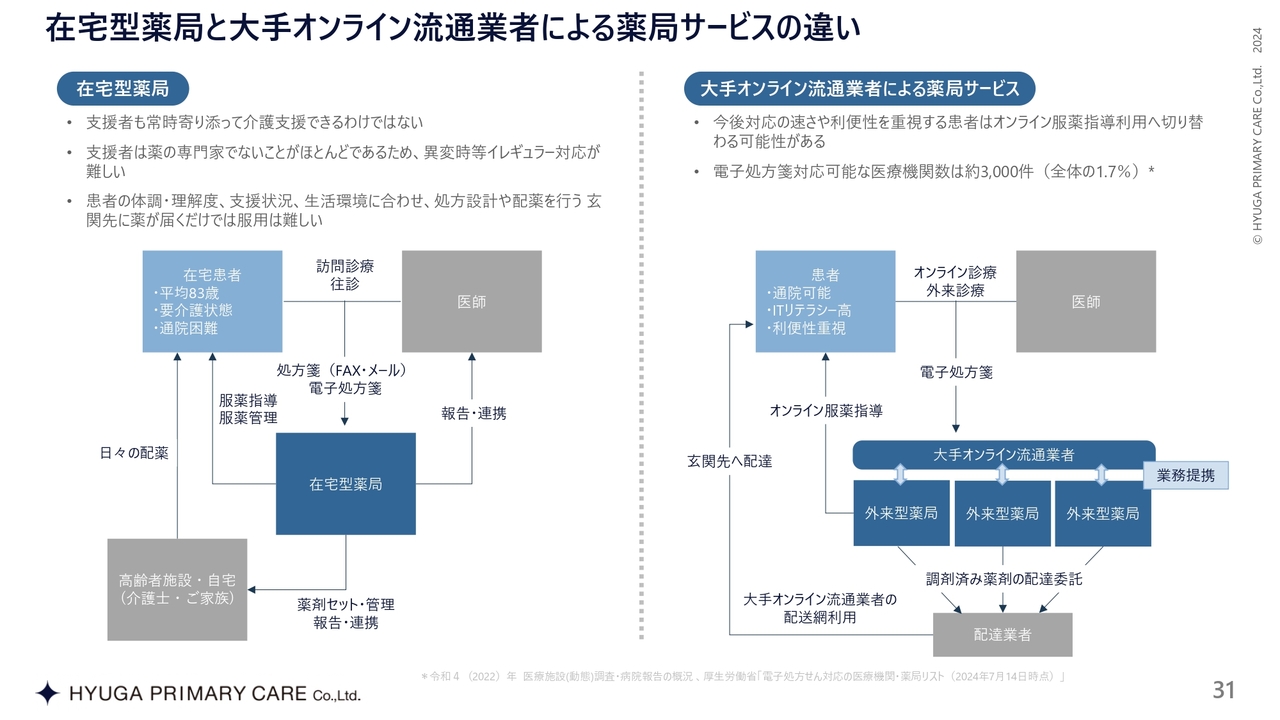

よくいただくご質問についてお答えします。最近Amazonなど大手オンライン流通業者による薬局参入のお話が出ています。たびたび「御社の在宅型薬局とどのような違いがあるのですか?」「影響はありましたか?」かについてよくご質問いただきます。

こちらについて、影響はほとんどありません。スライドに示すとおり、大手オンライン流通業者による薬局サービスを利用する方は、基本的に自立されていて、電子処方箋を使える健常な方です。そのような方に対しては、大手流通業者のオンラインサービスのニーズは出てくると思います。

当社が手掛ける在宅型薬局は、対象が要介護状態の方や、在宅で寝たきりの高齢者の方であるため、大手オンライン流通業者による薬局サービス参入の影響はないと考えています。

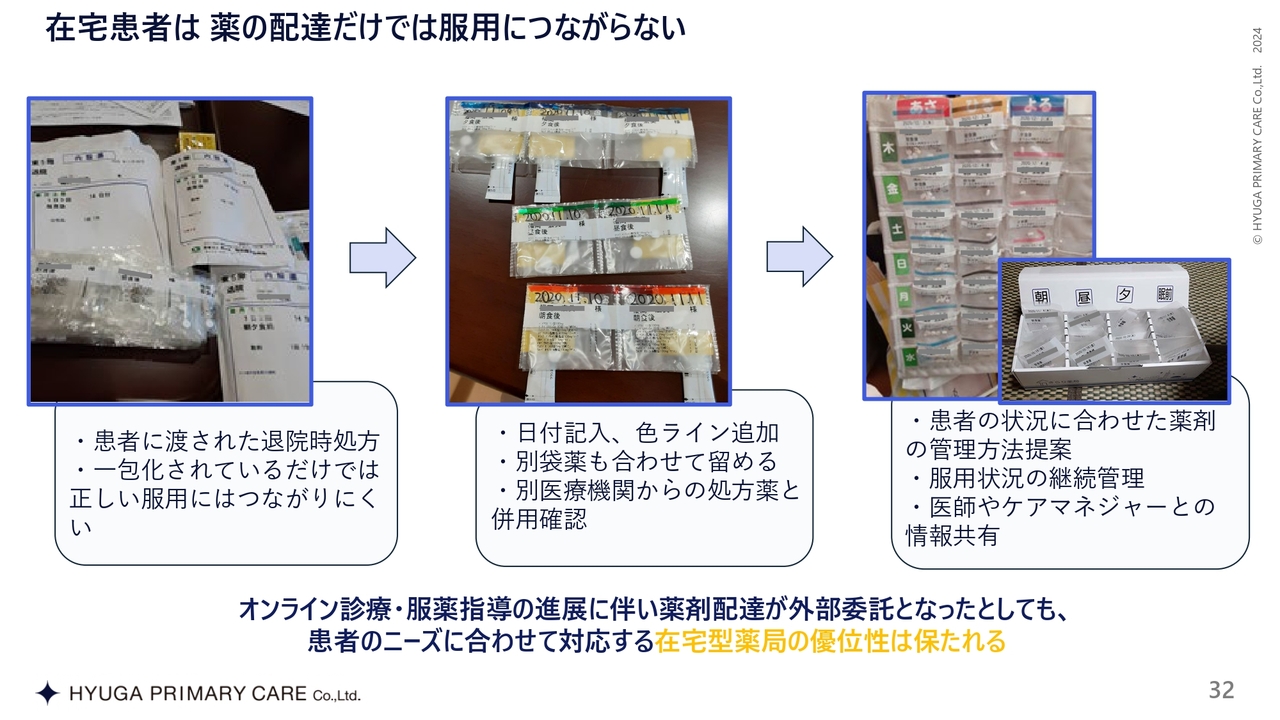

在宅患者は薬の配達だけでは服用につながらない

在宅型薬局では、在宅患者に対して薬を持っていくだけではなく、スライドに示すように、服薬しやすいよう「一包化」したり、お薬のカレンダーに入れたりして配達する必要があります。

さらに、それらの内容をケアマネジャーや医師に情報共有しないといけないという国の制度になっています。

在宅型薬局と大手オンライン流通業者による薬局サービスの違い

そのような意味では、大手オンライン流通業者による薬局サービス参入の影響があるのは、従来の外来の患者で、時間が取れないビジネスマンなどの方や利便性を重視される方、自分自身で薬の管理ができるような方向けのサービスについて、少し置き換わってくる可能性があると言われています。

当社のサービスとは利用者層が違うというところを、1つご理解いただければと思っています。

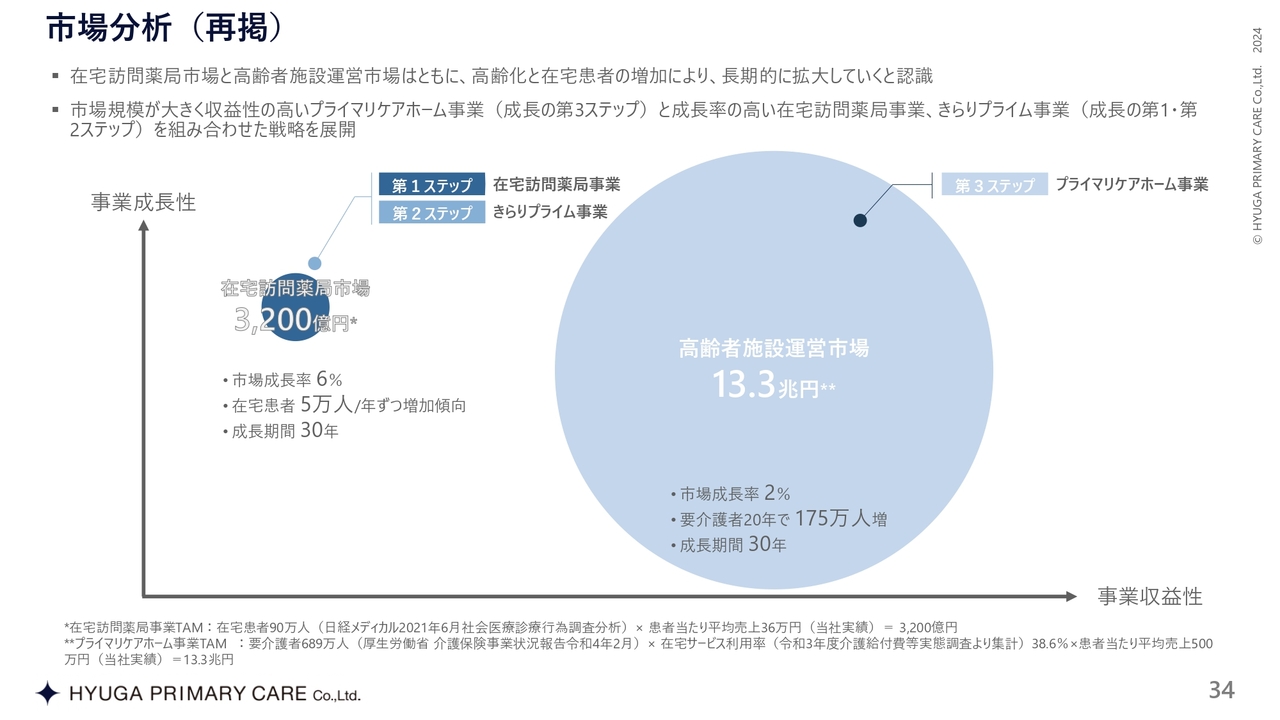

市場分析(再掲)

中期成長計画についてです。まず市場分析です。在宅訪問薬局で、市場規模は3,200億円ぐらいあり、いまだに成長しています。

高齢者施設運営事業についても13兆3,000億円と、こちらも成長し続けています。

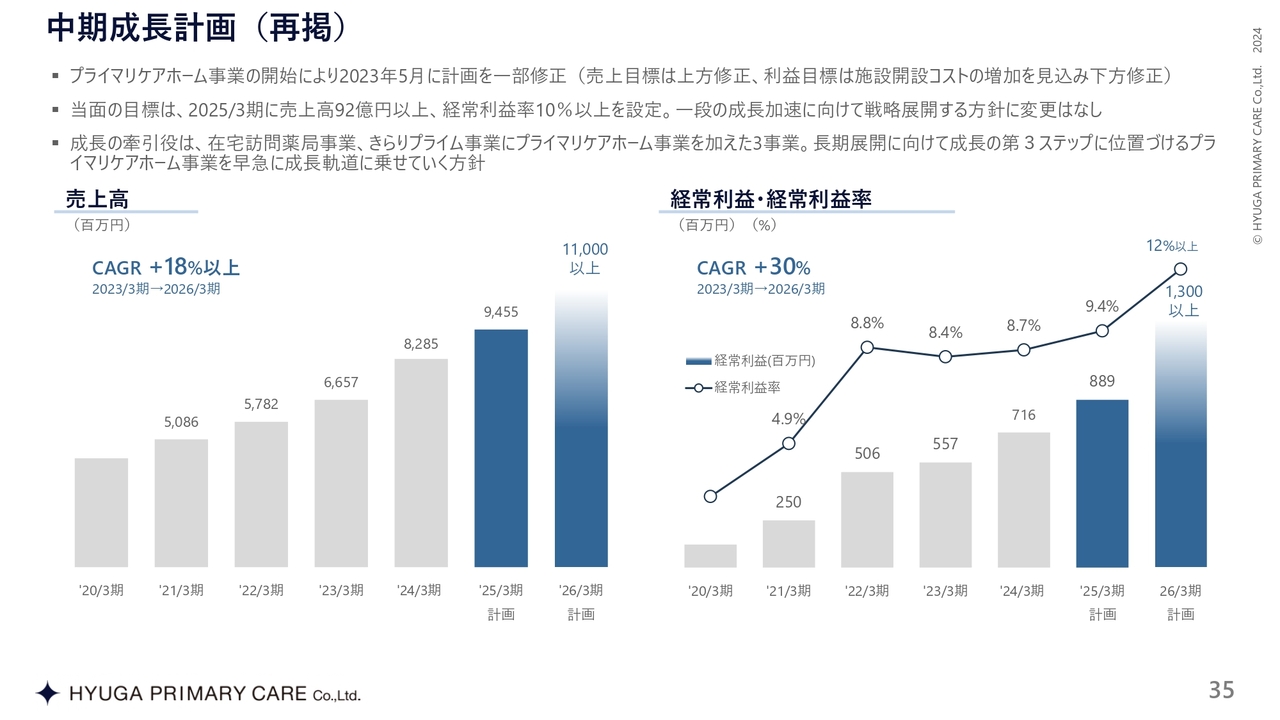

中期成長計画(再掲)

中期成長計画の再掲です。今期2025年3月期は、売上高が94億5,500万円、経常利益が約9億円の水準となる計画です。

来期については、現時点では、売上高は110億円、経常利益は13億円を目標としています。

ご説明は以上です。ご清聴ありがとうございました。

質疑応答:成長戦略への取り組み状況について

司会者:「成長戦略への取り組み状況をあらためて教

新着ログ

「小売業」のログ