【QAあり】ヒト・コミュニケーションズHD、空港グラハン事業の新規連結開始に伴いインバウンド大幅増収 売上高は再成長へ

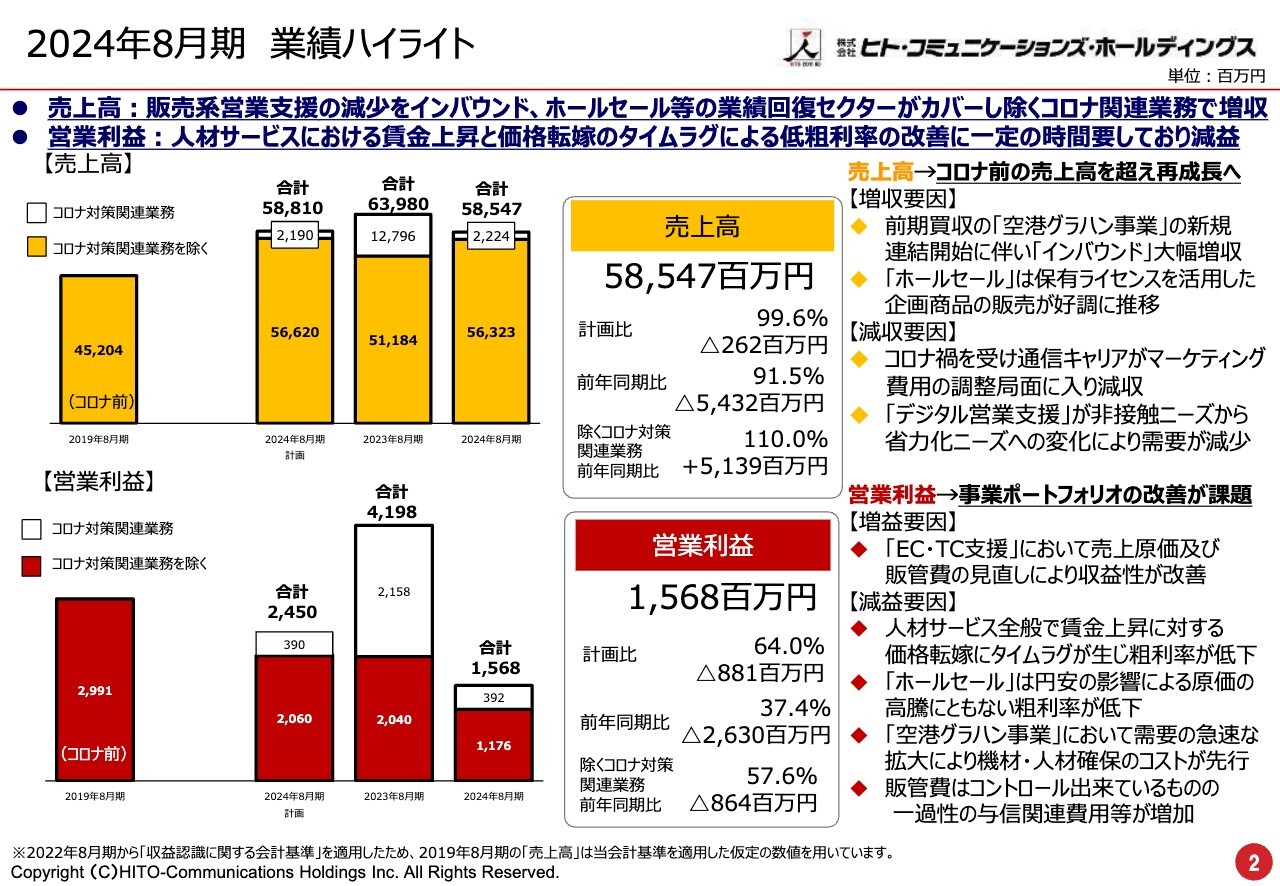

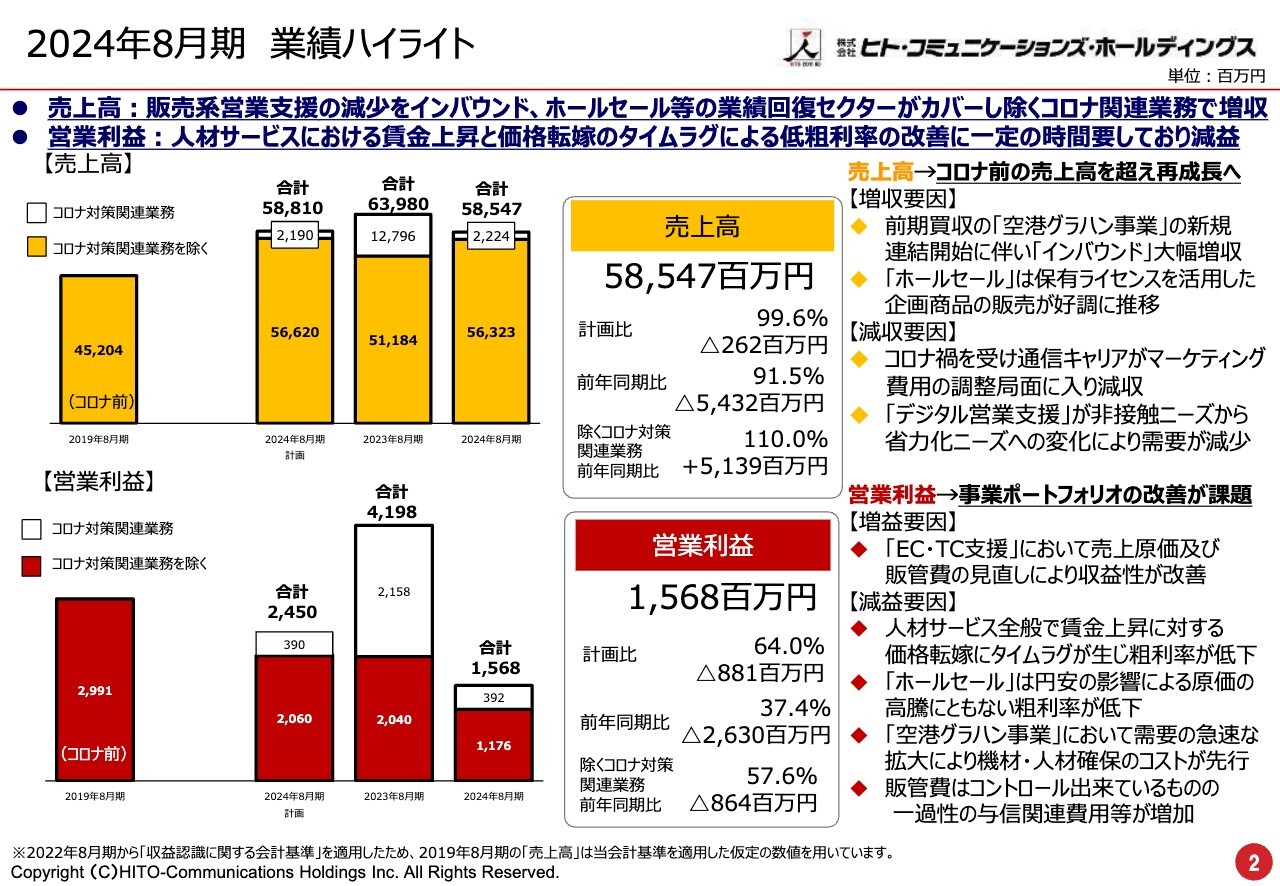

2024年8月期 業績ハイライト

安井豊明(以下、安井):株式会社ヒト・コミュニケーションズ・ホールディングス代表取締役社長、グループCEOの安井豊明でございます。スライドの資料等に沿ってご説明を始めます。よろしくお願いします。

まず、業績ハイライトについてご説明します。売上高は585億4,700万円、計画比で99.6パーセントとおおむね達成となりました。しかしながら、昨年対比では54億3,200万円のマイナスとなりました。

スライド左上の棒グラフは売上高の推移を示しています。2023年8月期の売上高は639億8,000万円、そのうちグラフの白い部分に127億9,600万円と記載しています。こちらがコロナ対策関連業務という特殊な事業の受託分の売上高です。

コロナ対策関連業務の売上高は2024年8月期には22億2,400万円と減っていますが、2025年8月期まで残っている状況です。

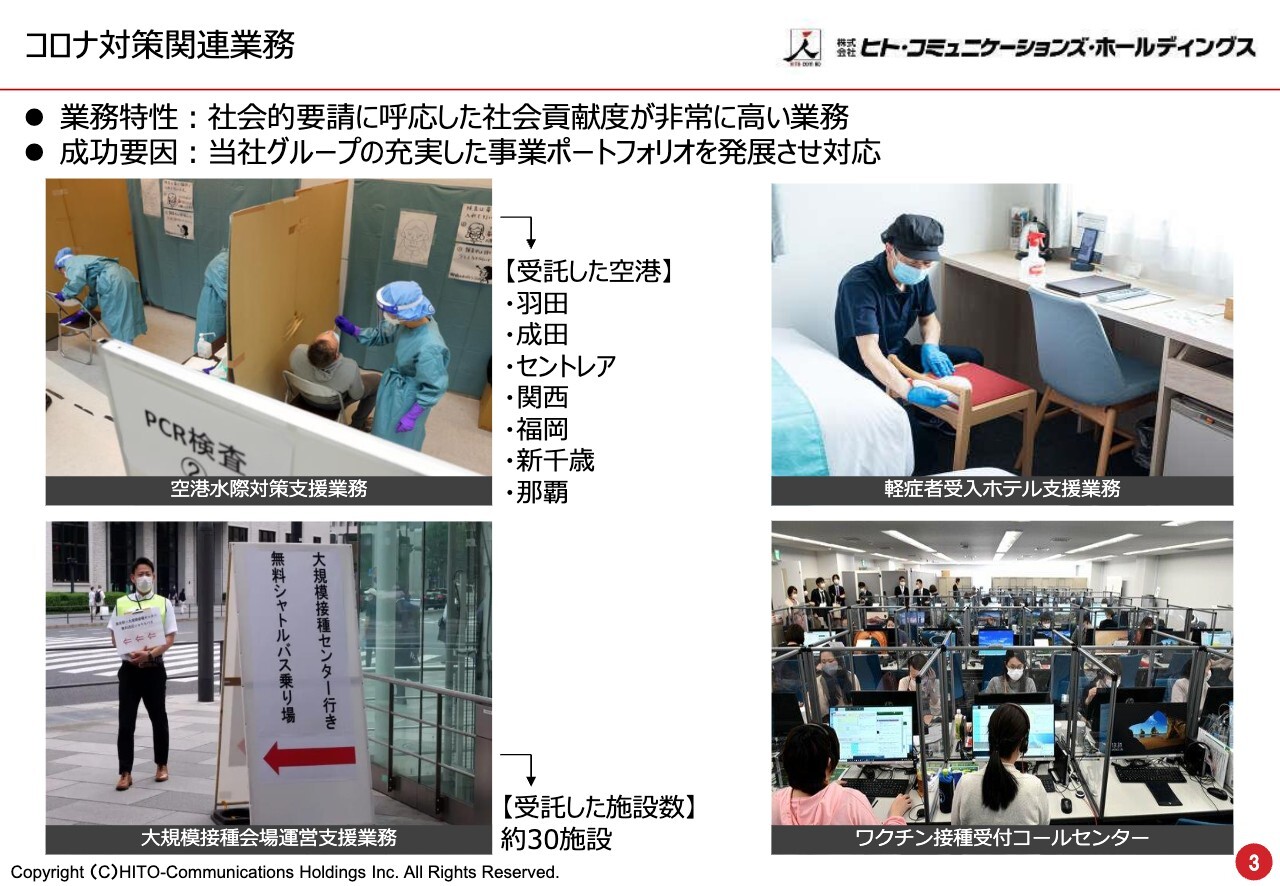

コロナ対策関連業務

みなさまにもわかりにくい部分がある業務だと思いますので、コロナ対策関連業務についてあらためてご説明します。スタッフが防護服を着たワクチン接種会場や、患者が増えて病床が足りずホテルを病院代わりにしたことなどは記憶に新しいかと思いますが、そのような場所の運営などを受託します。

また、ワクチン接種の受付については、さまざまな方々からご質問等が寄せられるコールセンターの運営を受託し、さらにいわゆる水際の対策として、空港において入国者の感染有無をチェックする仕事も防護服を着て行いました。

そのような意味で、当社が今まで行ってきた営業支援の仕事等の経験が新型コロナウイルス対策に活かされたといえば活かされましたが、事業としては大変な負荷がかかったことも事実です。

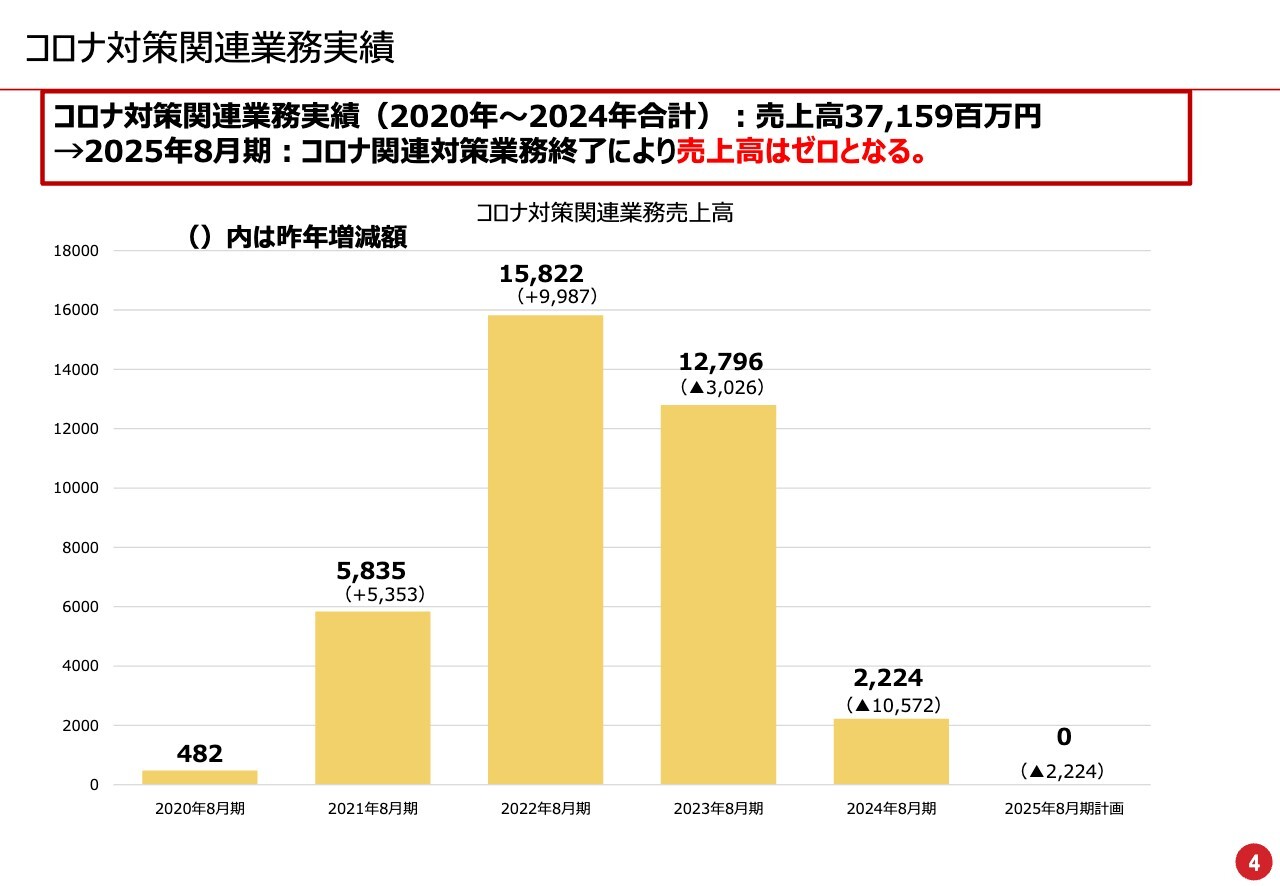

コロナ対策関連業務実績

結局、コロナ対策関連業務実績では4年間で371億5,900万円という大きな売上高を記録しました。みなさまご承知のとおり、新型コロナウイルスが収束を迎え、2024年8月期については4年ぶりにコロナ対策関連業務の売上高はゼロとなりました。

繰り返しになりますが、2020年8月期から2024年の8月期で、コロナ対策関連業務の売上高が371億5,900万円あり、4年をかけて新型コロナウイルスがようやく収束しました。

2024年8月期決算については、コロナ対策関連業務の売上が22億2,400万円でしたが、2024年8月期はゼロとなり、コロナ対策関連業務だけで昨年対比105億7,200万円の減収となります。

コロナ対策関連業務自体は、当社がコントロールできない事業です。したがって、コロナ対策関連業務を除いていかに成長したかという指標をもって、これまで事業に取り組んできました。

2024年8月期 業績ハイライト

2024年8月期のコロナ対策関連業務を除くの売上高は、コロナ対策関連業務の売上を除いても110パーセントの成長であり、51億3,900万円のプラス成長となりました。

増収要因として、新規事業として参入した空港のグランドハンドリングの事業が大幅に増収したことがあります。また、ホールセール分野では、キャラクター等のロゴライセンスを活用し、企画商品の販売が好調に推移しました。

しかし、2桁の増収にもかかわらず、営業利益についてはコロナ対策関連業務を除いても計画比で8億6,400万円のマイナス、昨年対比42.4パーセントのマイナスになりました。

減益要因としては、人材サービス全般で賃金上昇に対する価格転嫁にタイムラグが生じ、思ったように粗利益率が上がらずに低下したことが挙げられます。また、ホールセール分野では、円安の影響による原材料の高騰に伴い売上は増加しましたが、粗利益率が低下しました。

さらに、新規事業である空港のグランドハンドリング業務においては、需要の急速な拡大によりインバウンドが増加しているため、飛行機の離発着なども相当数増えてきました。

そこに対応するべく、新型コロナウイルスのためにマイナス基調で苦しい状況が続いていたた運航業界に新規参入したことから、人材や機材の準備、コストが先行して出ました。そのため、売上に大きく寄与したにもかかわらず、利益は後となってしまったことも影響しています。

販管費は、コントロールできているものの、一過性の与信関連の費用等が増加し、それが減益要因となっています。コロナ禍の4年間で、未回収の費用やコスト等、会計処理が必要な費用が出てきました。

新型コロナウイルス対策事業がゼロになる2024年8月期を、新たなスタートを切る段階と位置付け、いったんきれいに処理を行い、新たなステージに立とうと判断しました。それらを段階利益の中で処理しており、それが営業利益などの大きなマイナスにつながりました。

総括として、将来に行うべき事務が後手に回り、コロナ禍からの立ち直りに思った以上に時間と費用を費やしたと言えると思います。

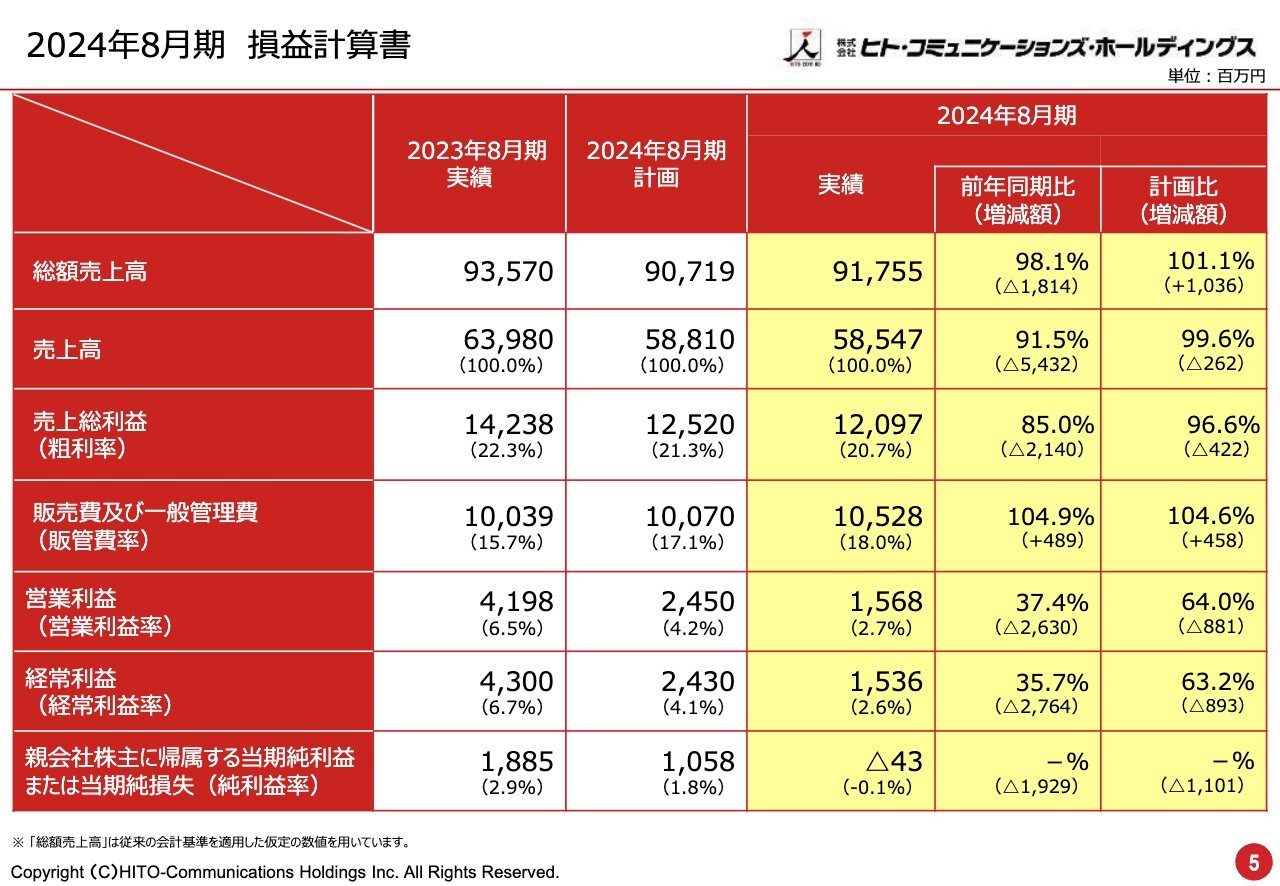

2024年8月期 損益計算書

損益計算書についてです。売上高はコロナ対策関連業務が収束に向かうことを想定して計画したため、計画比で99.6パーセントと堅調に推移しました。

ではなぜ売上高と同様に利益が出なかったのか、その理由の1つとして、粗利益率が計画に対し0.6パーセント及ばなかったことがあります。

その他、コロナ禍の影響により会計処理すべき事項を、段階利益ごとに実行するべきだと判断し、2024年8月期からはコロナ禍の影響を取り除き、新たにスタートすることを決めました。

そのため、親会社株主に帰属する当期純利益はマイナス4,300万円となり、新たなスタートとしてはマイナスになりましたが、2026年来期に向けてしっかりと準備ができたと考えています。

一過性の会計処理による影響

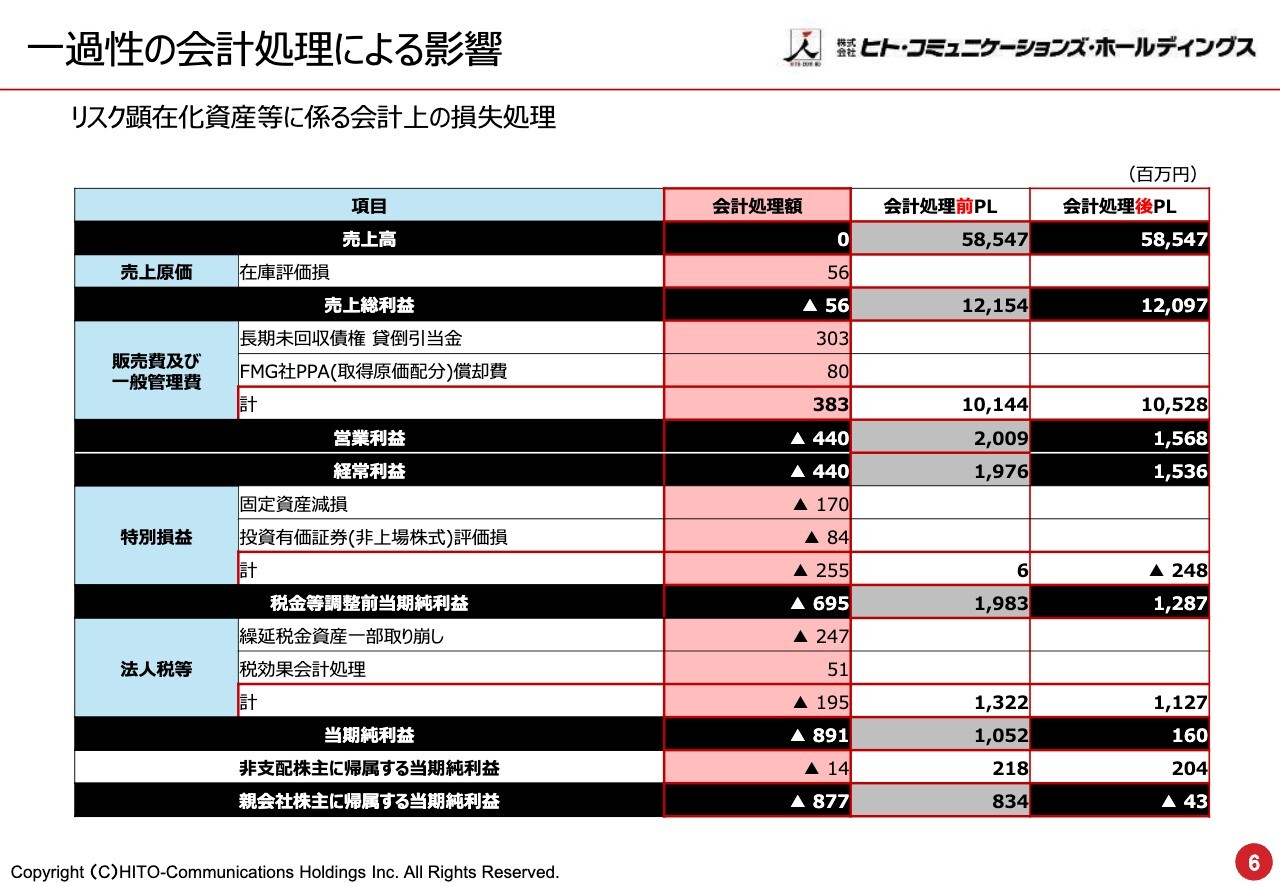

福原直通(以下、福原):CFOの福原です。一過性の会計処理による影響について、詳しくご説明します。

スライド表中でピンクのマーカーを付けた列が、それぞれの利益段階ごとの処理の内訳です。そして表の一番右側の列には、会計処理後のP/Lとして、実際に開示している最終的なP/Lを記載しています。中央のグレーの列には、会計処理前のP/Lとして、一過性の処理がなかった場合の段階利益を記載しています。

上から、売上総利益の段階で在庫評価損の処理により5,600万円のマイナス、販売管理費及び一般管理費の段階では、長期未回収債権等の処理により3億8,300万円となり、営業利益に約4億4,000万円のマイナスの影響が出ています。営業利益段階では最終着地は15億6,800万円ですが、そのマイナス影響がなければ営業利益は20億900万円でした。

経常利益段階では特に損失の影響はなく、特別損失として固定資産の減損等により2億5,500万円のマイナス、法人税等の部分において税効果会計処理等により合計1億9,500万円のマイナスが生じています。

最終利益段階においては9億円弱の処理となり、これがそれぞれ段階利益に影響を及ぼしたとご認識いただければと思います。

今回の一過性の会計処理により、現状認識しているロス発生懸念を一掃しました。先ほど安井からご説明したとおり、リスクをきちんと表に出した上で新たなスタートを切る準備ができたとご理解いただければと思います。

2024年8月期 売上高詳細

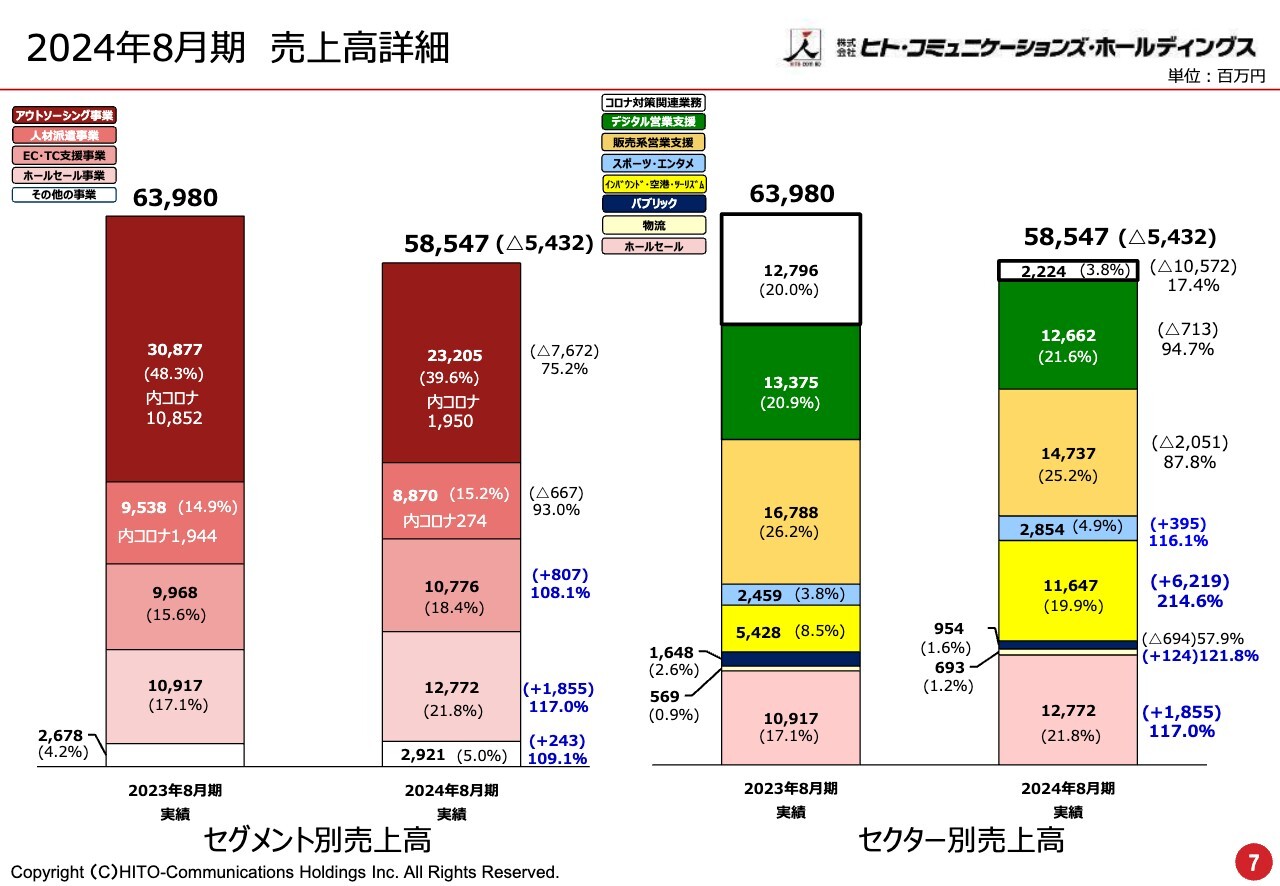

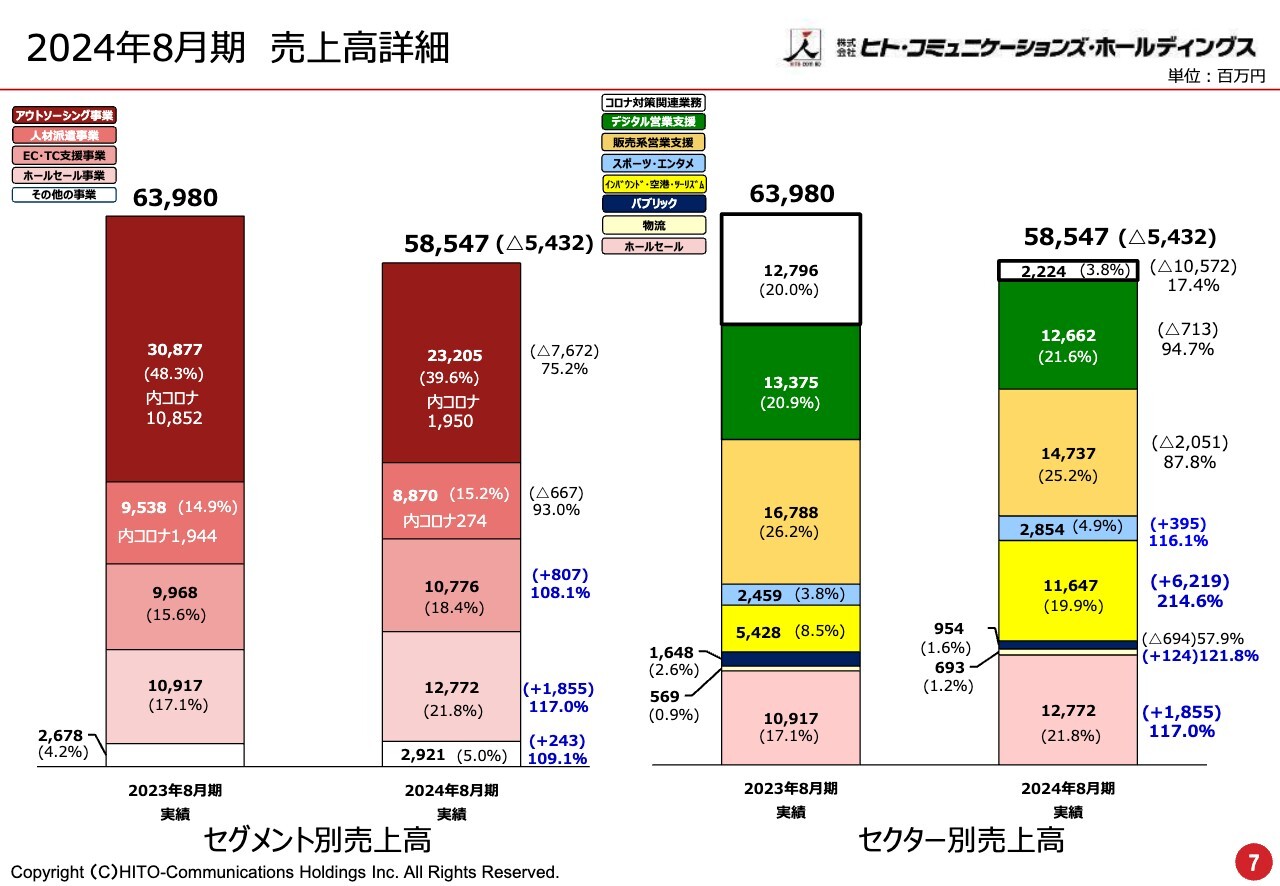

安井:2024年8月期決算の売上高詳細について、セグメント別とセクター別とに分けてご説明します。

スライド左側の「セグメント」は、何の手法で売上を上げたか、右側の「セクター」は、どの分野、業種で売上を上げたかを表しています。その詳細についてお話しします。

2024年8月期全体では昨年対比91.5パーセント、54億3,200万円のマイナスとなりましたが、これは先ほどもご説明したように、コロナ対策関連業務はアウトソーシング事業と人材派遣事業のみに存在しています。これを除けば、すべてのセグメントで売上ベースは実質増収となると考えています。

いずれも昨年対比で、アウトソーシング事業は昨年対比106.1パーセント、12億3,000万円の増収、人材派遣事業は昨年対比113パーセント、10億200万円の増収です。

EC・TC支援事業の分野では昨年対比108.1パーセント、8億800万円の増収、ホールセール事業は昨年対比117パーセント、18億5,500万円の増収です。その他の事業は昨年対比109.1パーセント、2億4,300万円の増収となっています。

全体では、先ほどから申し上げているように、コロナ対策関連業務を除いた場合、昨年対比110パーセントの増収となっています。

事業ごとの業種の状況についてご説明します。

セクター別では、前述のとおりコロナ対策関連業務が大きく減少し、あわせて販売系営業支援の通信・モバイル分野が一定の踊り場を迎えました。これは新規のモバイル販売の減少、また買い替えサイクルの長期化があり、コロナ禍に厳しい状況が露呈しました。

一方で、M&Aにより新規参入したグランドハンドリングを中心としたエアポートビジネスは、旺盛なインバウンドの需要、離発着の増便需要などにより、売上ベースではホールセール、インバウンドとあわせ、業績を非常に大きく牽引して、コロナ対策関連業務を除き、昨年対比110パーセントの増収となりました。

また、増加した分野として、スポーツ・エンタメ分野については、プロスポーツを中心とした運営・運用に対して営業支援の新たな手法などを加えながら増収し、昨年対比で昨年対比116.1パーセント、3億9,500万円の増収となりました。

コロナ対策関連業務を除くと、総じて販売分野が厳しかったと感じています。コロナ禍での「非接触」という言葉が記憶に新しいと思いますが、非接触での販売、セルフの推進などの経験から、コスト面などで販売の形態が変わってきました。

少し言い過ぎかもしれませんが、私自身は、新型コロナウイルスが少しずつ過剰なサービスを削ぎ落としていき、それが顕在化してきたのだと感じているところです。

2024年8月期 貸借対照表

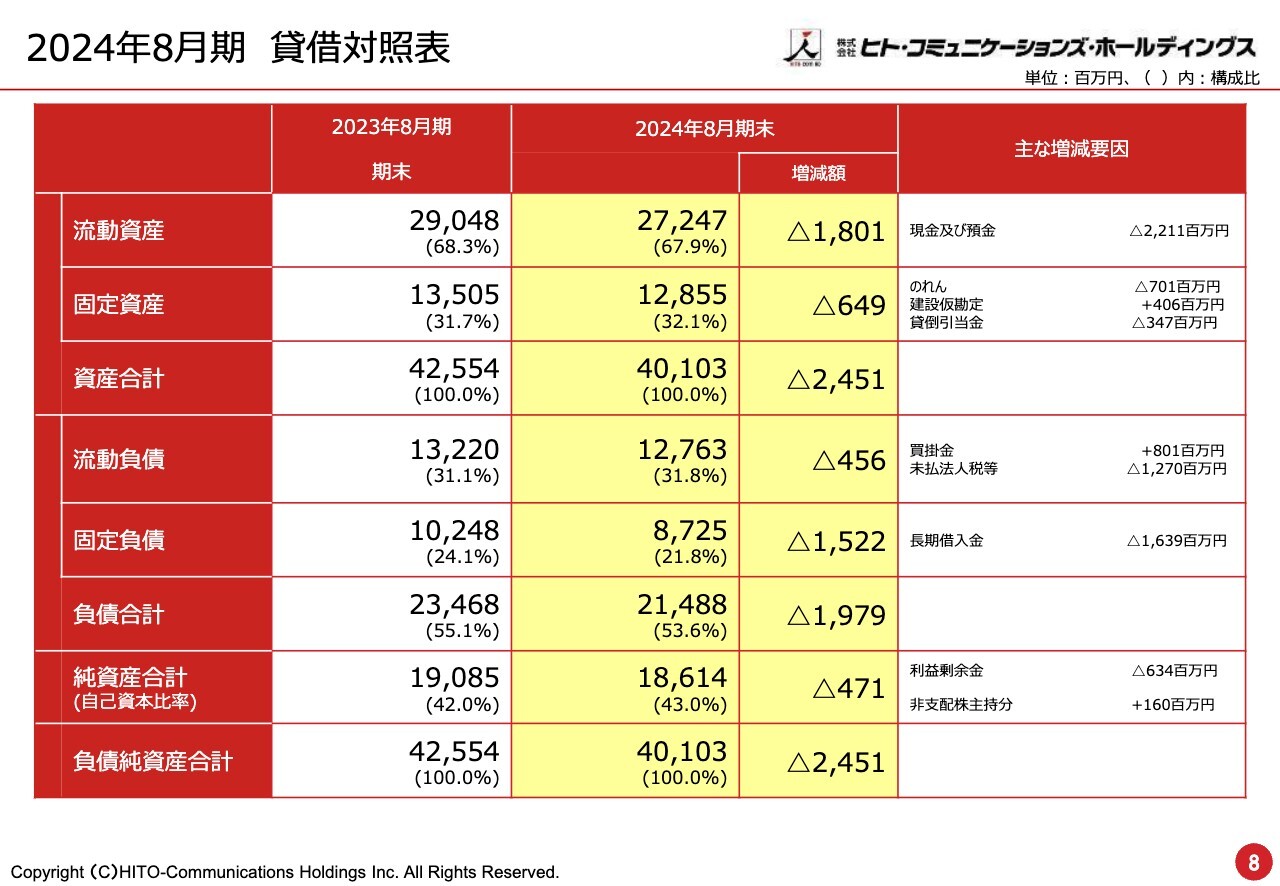

福原:貸借対照表とキャッシュフロー計算書についてご説明します。

まず、貸借対照表についてご説明します。流動資産については272億4,700万円、昨年対比で約18億円のマイナスとなりました。主な要因として、借入金の返済と2023年8月期決算に関わる納税により現預金が減少しています。

固定資産は128億5,500万円、昨年対比マイナス6億4,900万円です。主な増減要因として、のれんの償却やP/Lの説明でも触れた貸倒引当金、その一方で、取り組んでいるPFIに関わる建設仮勘定の計上があり、昨年対比マイナス6億4,900万円となりました。

流動負債については127億6,300万円、昨年対比マイナス4億5,600万円です。2024年8月期決算に基づき、昨年対比で未払法人税等がかなり落ちています。固定負債は87億2,500万円、昨年対比マイナス15億2,200万円で、要因としてはほぼすべてが借入金の返済です。

この結果、純資産が186億1,400万円となり、昨年対比で4億7,100万円のマイナスとなりました。しかし、自己資本比率については、昨年対比1パーセント増加の43パーセントであり、引き続き健全な財務バランスを維持しています。

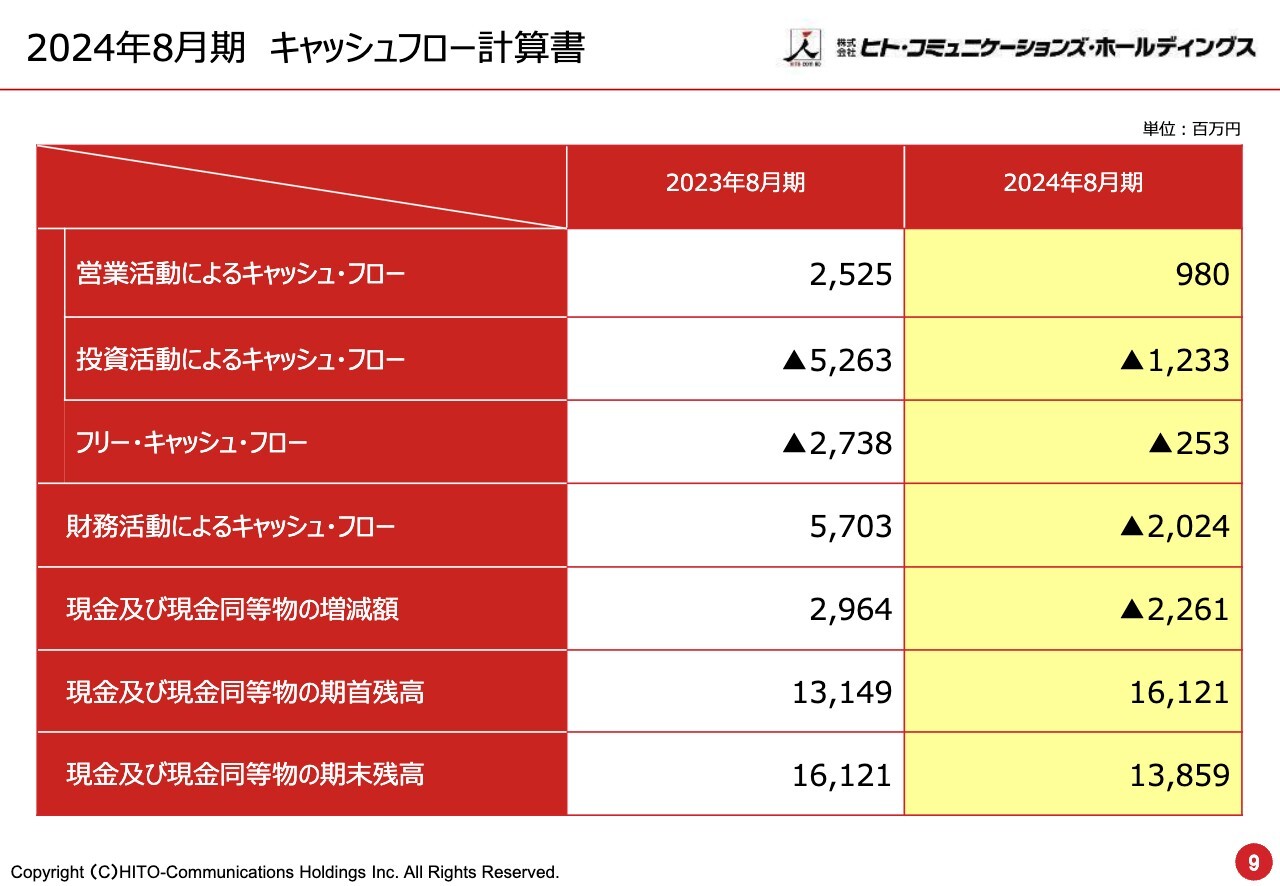

2024年8月期 キャッシュフロー計算書

キャッシュフロー計算書のご説明に移ります。営業活動によるキャッシュ・フローが9億8,000万円と、大幅に減少しています。こちらも、特に納税、そして前期の納税もそうですが、それをベースに計算された中間納税の支払いなどもあり、キャッシュアウトが大きくなっているため、営業活動によるキャッシュ・フローが減少しています。

投資活動によるキャッシュ・フローについては12億3,300万円で、先ほど固定資産のところであったPFI事業に関わる施設関連投資とシステム関連投資が主なものとなっています。フリー・キャッシュ・フローはマイナス2億5,300万円となりました。

財務活動によるキャッシュ・フローについてはマイナス20億2,400万円となりました。2023年8月期は57億300万円のプラスになっていましたが、これはFMG社の買収による借入によるものです。

2024年8月期については新たな借入等はなく、借入の返済と配当金の支払いで約20億円のマイナスとなっています。これにより現金及び現金同等物の増減額はマイナスの22億6,100万円となりました。

以上のことから、2024年8月期の現預金及び現金同等物の期末残高は138億5,900万円となりました。先ほどの自己資本比率と相まって、引き続き潤沢なキャッシュを有しているとご認識いただければと思います。

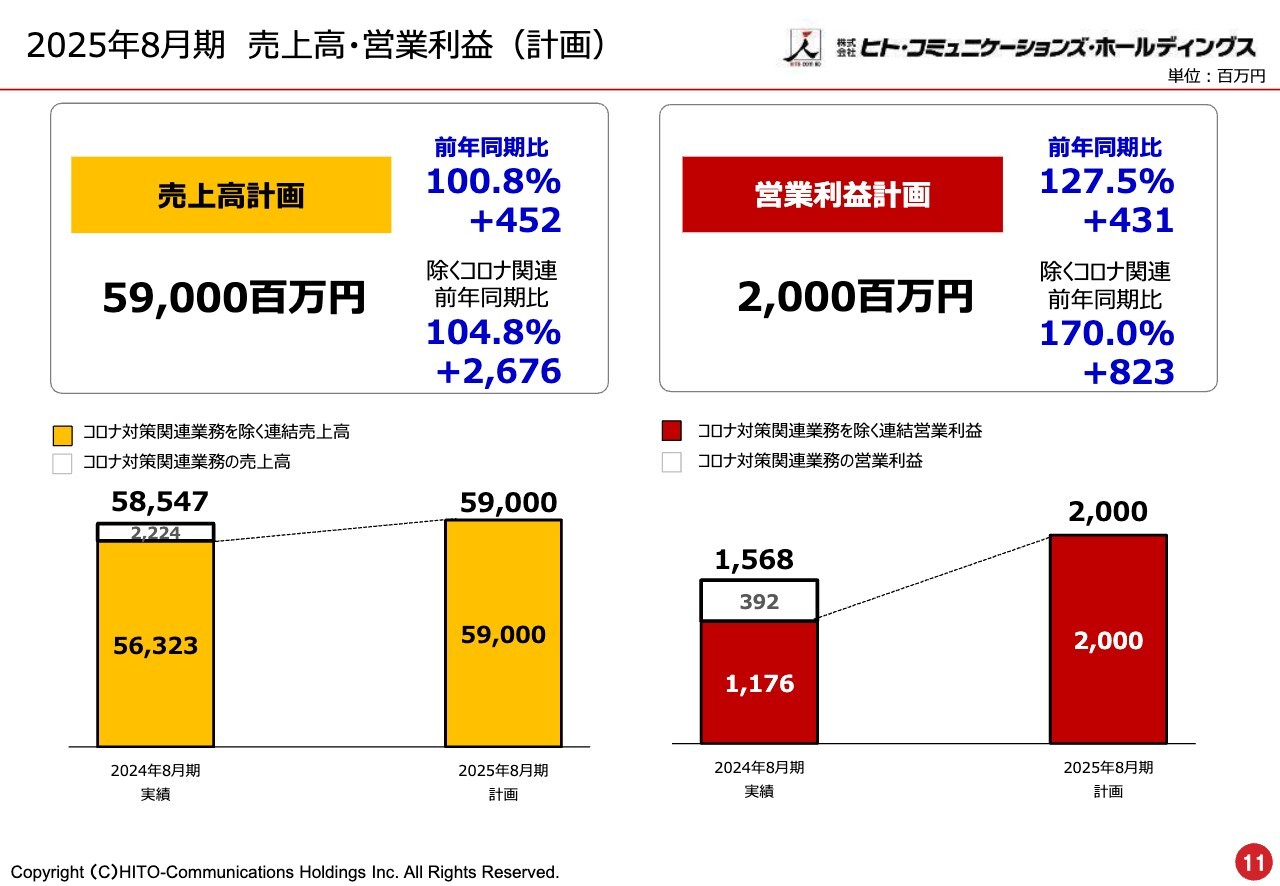

2025年8月期 売上高・営業利益(計画)

安井:以上で2024年8月期決算の説明を終了し、ここからは2025年8月期の計画概要についてご説明します。

2025年8月期の売上高計画は590億円とし、コロナ対策関連業務の22億円を含めても、昨年対比100.8パーセント、4億5,200万円の増収という計画です。コロナ対策関連業務を除く売上高は、昨年対比104.8パーセント、26億7,600万円の増収という計画です。

先ほどもお話ししたように、コロナ対策関連事業の開始から4年が経ちました。2025年8月期からはこの事業の売上高はゼロとなり、新たな出発となります。

営業利益については、コロナ対策関連業務を含めても昨年対比127.5パーセント、4億3,100万円の増収となる20億円を計画しています。コロナ対策関連業務を除く営業利益は昨年対比170.0パーセント、8億2,300万円の増収という計画です。

先ほど福原から説明があったとおり、2024年8月期は大きな会計処理を行っています。それを調整し、合計すると約20億900万円となりますので、20億円の計画では少ないと思われる方もいらっしゃると思います。

2025年8月期を「顔を洗って出直す」「新しいスタートに立つ」決算とする意味で、確実に計画を達成するために、少々保守的ではありますが、営業利益を20億円としました。

都度、業績の動向を見ながら上方修正等を行っていきます。適時に開示していきたいと考えていますので、ご理解いただければと思います。

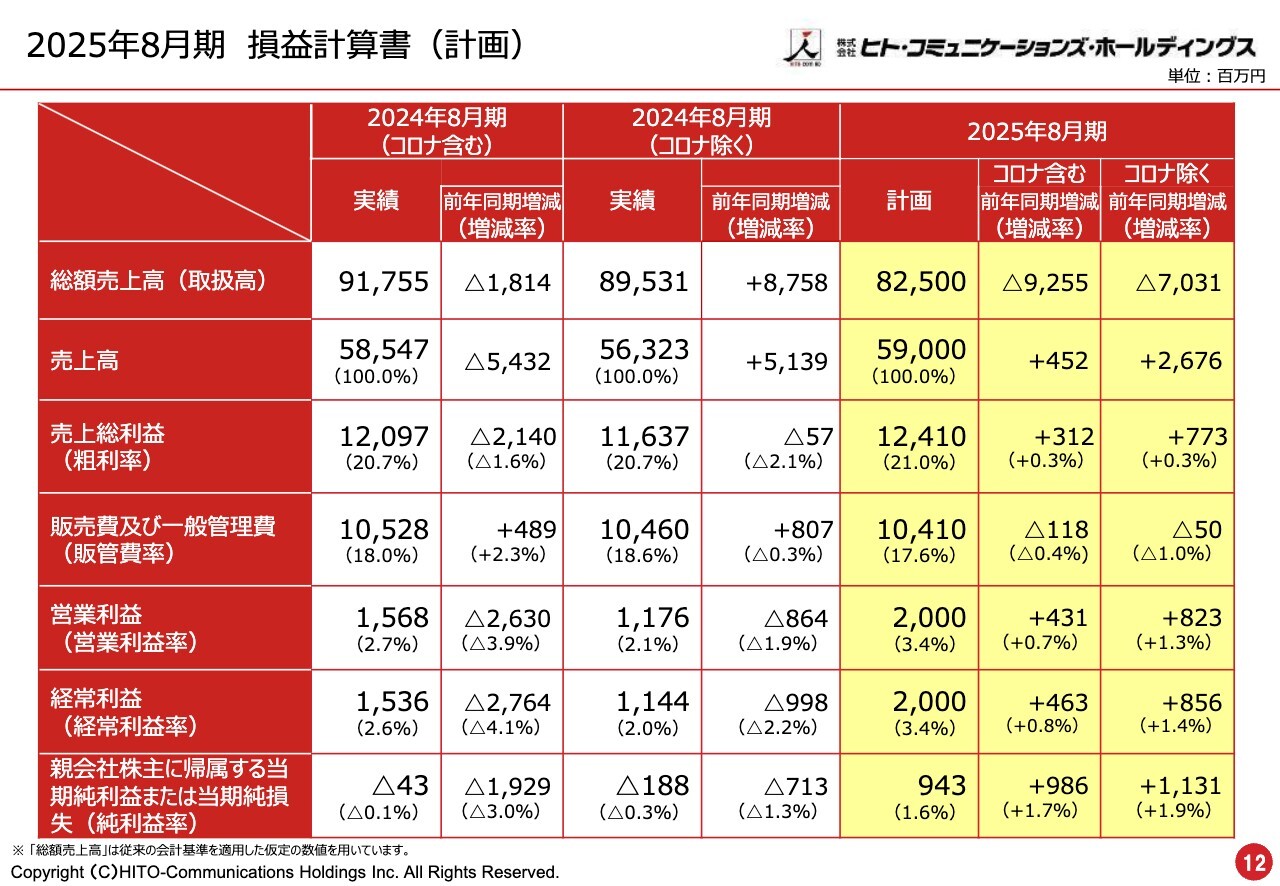

2025年8月期 損益計算書(計画)

損益計算書の計画です。コロナ対策関連業務を含む売上高は昨年対比4億5,200万円の増収、コロナ対策関連業務を除く売上高は昨年対比104.7パーセント、26億7,600万円の増収を計画しています。

売上総利益については、粗利益率を21.0パーセントに改善する計画です。コロナ対策関連業務を含めた粗利益率と除いた粗利益率のいずれも、2024年8月期の20.7パーセントに対し21.0パーセントとする計画です。0.3パーセントの粗利益率改善に取り組んでいきます。

手間取っていた粗利益ですが、お客さまに働きかけを行いながら、粗利益の改善と収益率の改善に取り組んでいきます。

販売費及び一般管理費は、コロナ禍を含め、さまざまなかたちでコスト増になっていた部分がありますので、コロナ対策関連業務を除いた場合で1パーセントの販管費率の改善を目指します。コロナ対策関連業務を含めた場合では昨年対比0.4パーセント、マイナス1億1,800万円の改善を図ります。この分野についても標準化を図り、改善していきたいと思っています。

営業利益については20億円の計画です。コロナ対策関連業務を含めた場合は昨年対比4億3,100万円の改善、除いた場合では昨年対比8億2,300万円の改善を図ります。

営業利益率は3.4パーセント、コロナ対策関連業務を含めた場合は0.7パーセント、除いた場合は1.3パーセントの改善を図ります。

経常利益は20億円です。資金の運用を入れながら、営業利益ベースと同等の経常利益を計画しています。

親会社株主に帰属する当期純利益は9億4,300万円の計画です。コロナ対策関連業務を含めた場合は昨年対比9億8,600万円のプラス、除いた場合は昨年対比11億3,100万円のプラスとなる計画です。

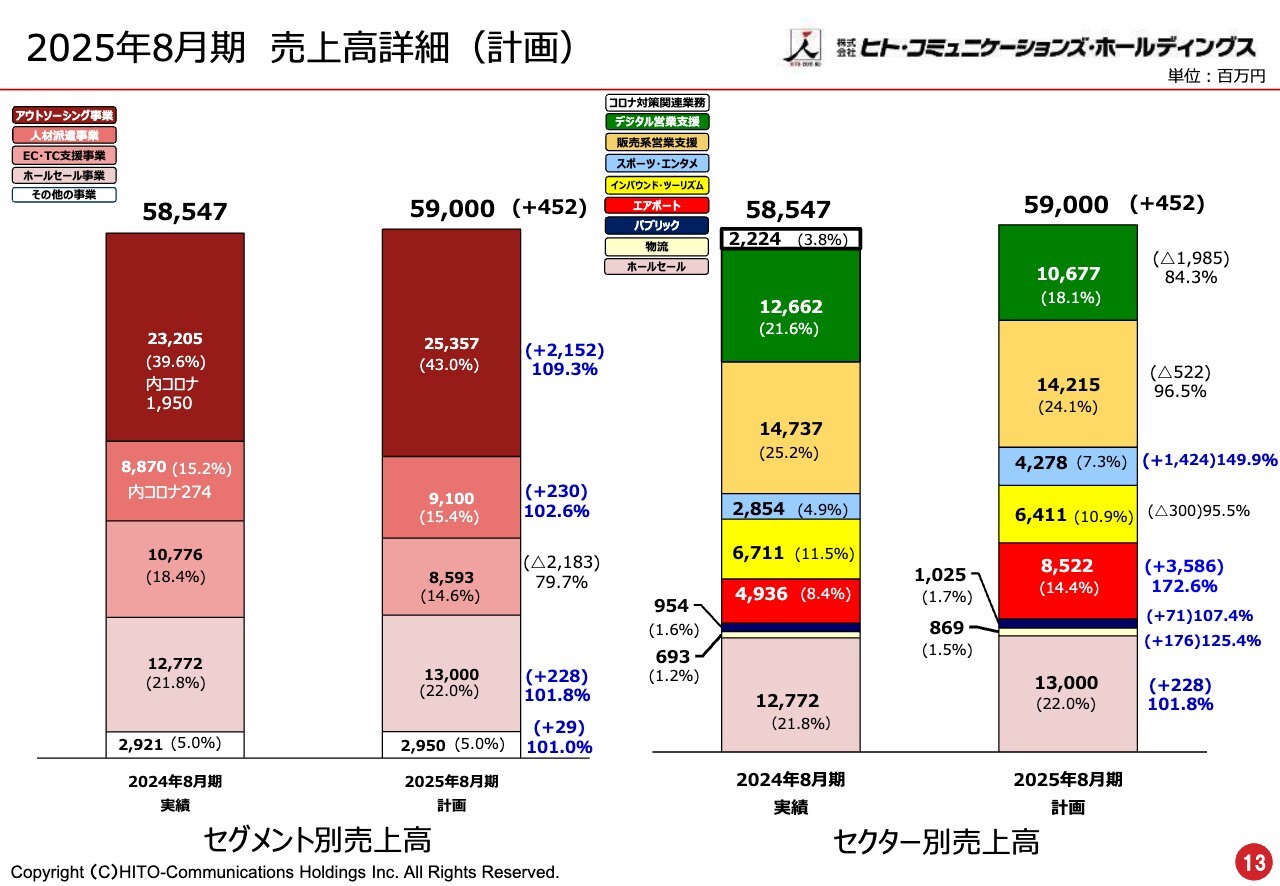

2025年8月期 売上高詳細(計画)

では、何を中心として数字を伸ばしていくのか、売上高詳細の計画についてお話しします。

これについては、セグメントよりも、どの業種でどのようなことに取り組んでいくのかご説明したほうがよいだろうと思います。スライド右側に掲載しているセクター別売上高のグラフを中心にご説明します。

グラフの上から順に見ていくと、まず、先ほどから申し上げているとおり2024年8月期にあったコロナ対策関連業務の22億2,400万円がゼロになります。全体の売上高を2024年8月期の585億4,700万円から590億円までストレッチをさせるべく、4億5,200万円を加えていきます。

続いて、デジタル営業支援については、ECやTCなど、ITやさまざまなテクノロジーの進展に伴い、単に人力だけではなく、デジタル系のソリューションを加味しながら進めていくニーズが多く寄せられるようになりました。

しかし、デジタル営業支援の中にはECが含まれています。このECは順調に大きくなってきたのですが、ここにきて外資系スポーツ用品のお客さまから世界共通のシステムへ移行するという判断がありました。

2025年8月期中にECで大口のお客さまが抜けることが発生しましたので、それを見込んで19億8,500万円のマイナスを計画しています。

祖業である販売系営業支援は、2024年8月期の147億3,700万円に対し、142億1,500万円の計画です。この分野についても、一部の通信・モバイル事業がもうほとんど底に来ており、マイナスと見るべきではないかと判断し、昨年対比5億2,200万円マイナスとなる計画です。

一方、強くなっているところもあります。飲食や食料を中心とするGMSは、旺盛な売上の増加などにより需要が戻ってきました。この分野をしっかり伸ばし、このセクターをカバーしていきたいと思っています。

スポーツ・エンタメの分野では、今、スポーツの中でプロ化が進んでいます。ラグビーのリーグワンのほか、昨今発表されたとおり、バレーボールもプロ化に向かって動き出しました。バスケットボールについては、非常に順調に伸びていくとみています。各自治体では、その都市にマッチしたかたちで大きくなっています。

当社にはあらゆるファンクラブの運用から販売、プロショップの運用など、数々のニーズが寄せられていますので、この分野については昨年対比で14億2,400万円の増収となる、149.9パーセントの伸び率を計画しています。

インバウンド・ツーリズムについても、引き続きインバウンドの好調が続くとみて計画しています。この分野では、グループ会社でランドオペレーティング事業を行っています。これは、海外から来るお客さまの旅行ルートを企画し、海外に向けてそのツアーを販売する、非常におもしろい事業です。

一部、中国ではビザを取らずにASEAN諸国へ入国できる仕組みに変わったことから、2025年8月期中は、その影響で日本に来るツアー客が減少することを見込んでおり、その分を3億円ほどのマイナスとして計画しています。

なんといっても、2025年8月期のセクター別売上高で牽引すべきは、昨年M&AによってグループインしたFMG社によるエアポートビジネスの拡大です。急速に広がるインバウンドにより、離発着を希望する外国の航空会社が列をなして待っています。

その課題解決に向けて、当社の強みを活かしながら、FMG社とともに85億2,200万円までエアポートビジネスを拡大させていきます。当社の将来に向けた中核業務、中核セクターまで発展させていきたいと思っています。

その他、ホールセールや、昨年から新規で取り組み始めた物流が少しずつ芽を出しており、ここで125.4パーセントの増収を目指します。ホールセールでは、130億円まで進展していきたいと考えています。

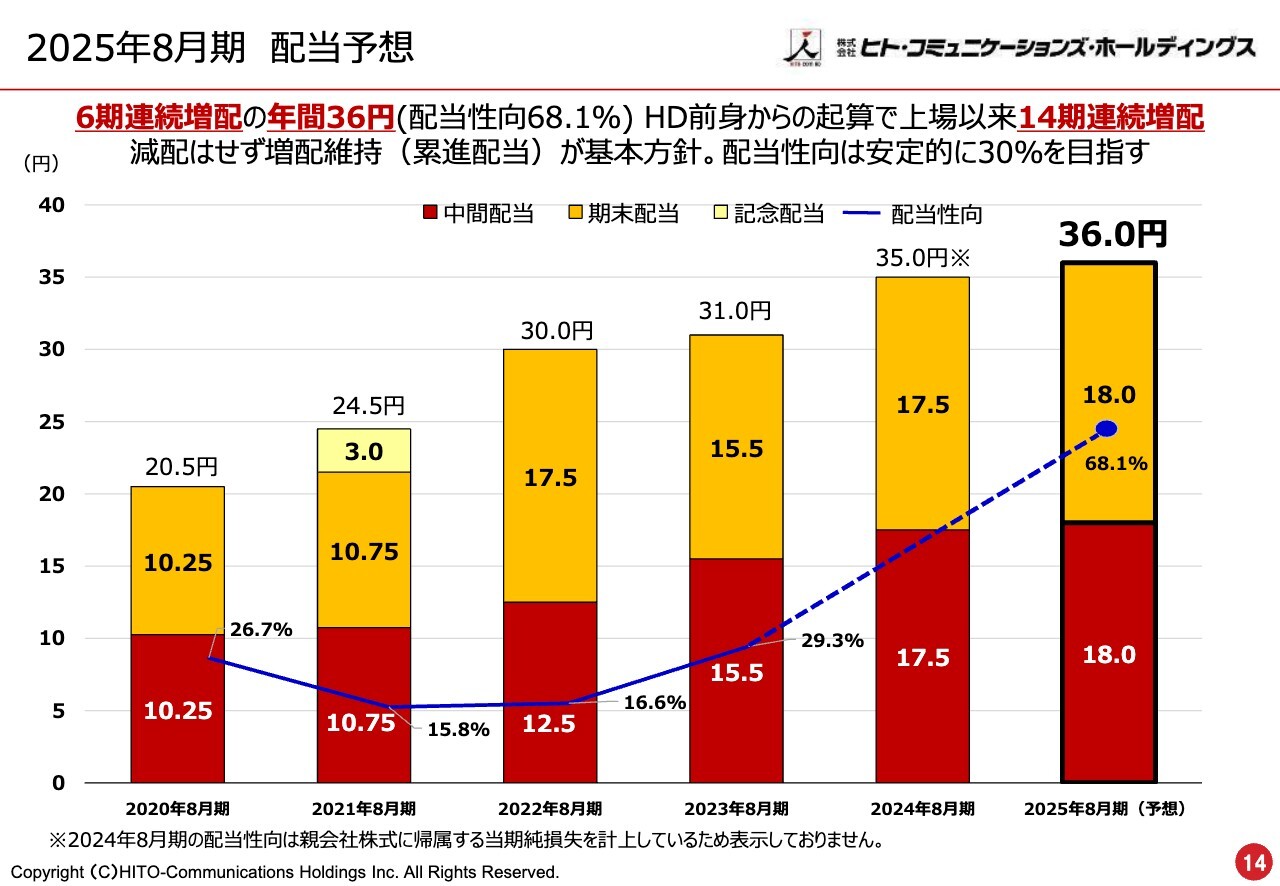

2025年8月期 配当予想

配当の計画についてご説明します。2024年8月期は非常に申し訳ない決算となりました。しかし、足元は先ほどご説明をしたとおり非常に堅調な状況となっていますので、上期18円、下期18円とし、年間1円の増配を行うことを決めました。

当社としては6期連続増配となる年間36円の配当であり、ホールディングスの前身から、2011年の上場から、起算で上場以来14期連続の増配となります。これからもみなさまの期待に沿えるよう、増配を維持しながら、安定した実額での配当の増額を行っていこうと発表をしています。

2025年8月期 事業トピックス

ここからは、ご説明してきた事業計画に沿って、事業のトピックスについてお話しします。

その前にお知らせがあります。事業環境の変化に対応し、復活のシナリオを明確にする観点から、2023年10月公表の中期経営計画の見直しを行っています。その内容については再度ライブ配信を行い、みなさまに詳細にわたってご説明したいと思っています。よろしくお願いいたします。

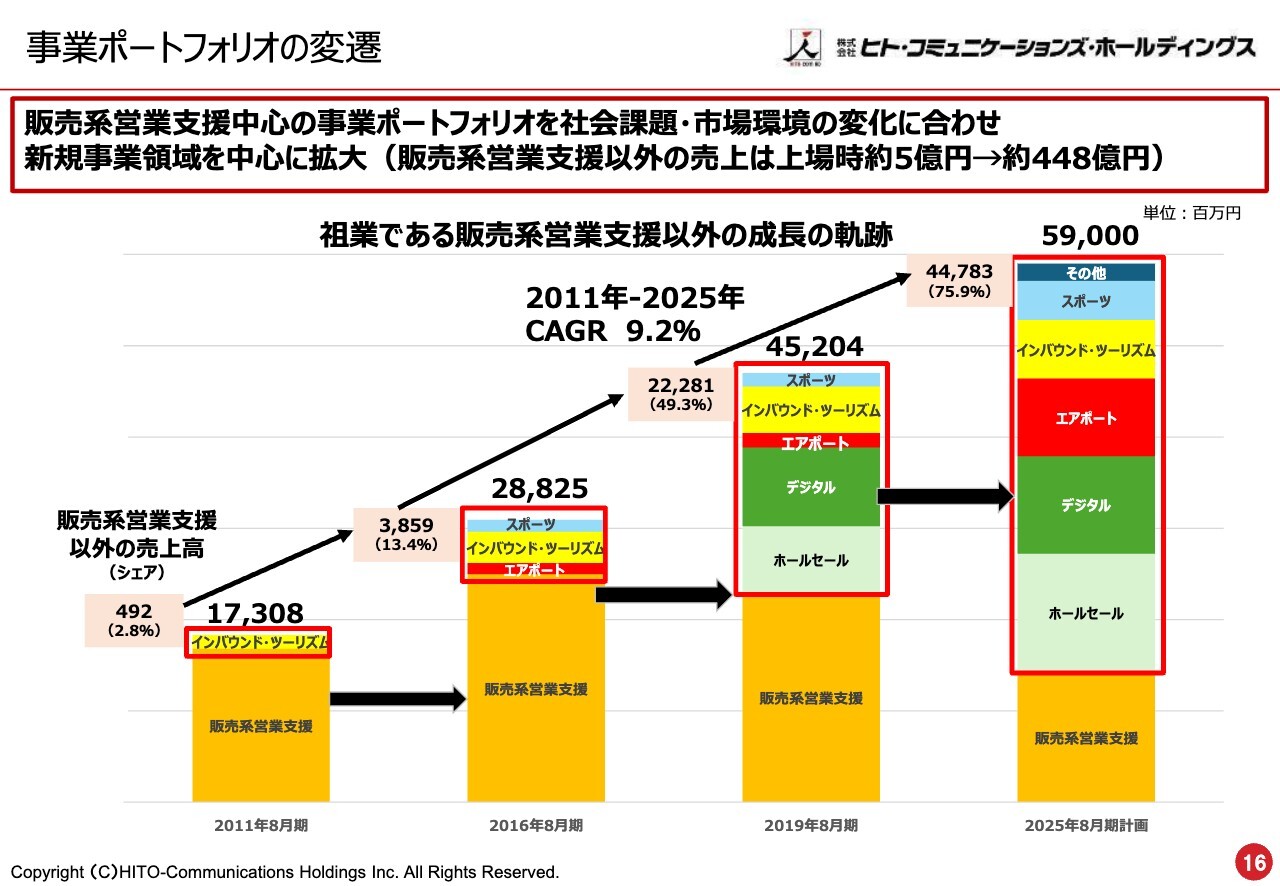

事業ポートフォリオの変遷

トピックスについてお話しする前に、事業ポートフォリオの変遷についてご説明します。ヒト・コミュニケーションズ・ホールディングスは10年先を見据え、半歩先を行くことが事業のテーマです。

そして、営業支援企業として、顕在化している課題に対応していくことが当社のテーマであり、課題に対して具現化していく伴走者というビジネスモデルです。社会の課題、市場環境に合わせた営業支援のあらゆる手法を駆使し、問題解決していくビジネスモデルとご理解いただければと思います。

当社は祖業である販売系営業支援からスタートしていますが、現在では、販売系営業支援以外の売上高が590億円となっています。多岐にわたる営業支援により、その解決を通じて、営業支援の充実したポートフォリオを組んでいます。

また、近年新たにエアポートビジネスが加わり、さらに充実したかたちで成長していくビジネスモデルとなっています。

2025年8月期については、販売系営業支援以外の売上高を590億円としています。新たな事業にチャレンジしながら、これからもこのポートフォリオの充実と拡大を図り、成長していきたいと考えています。

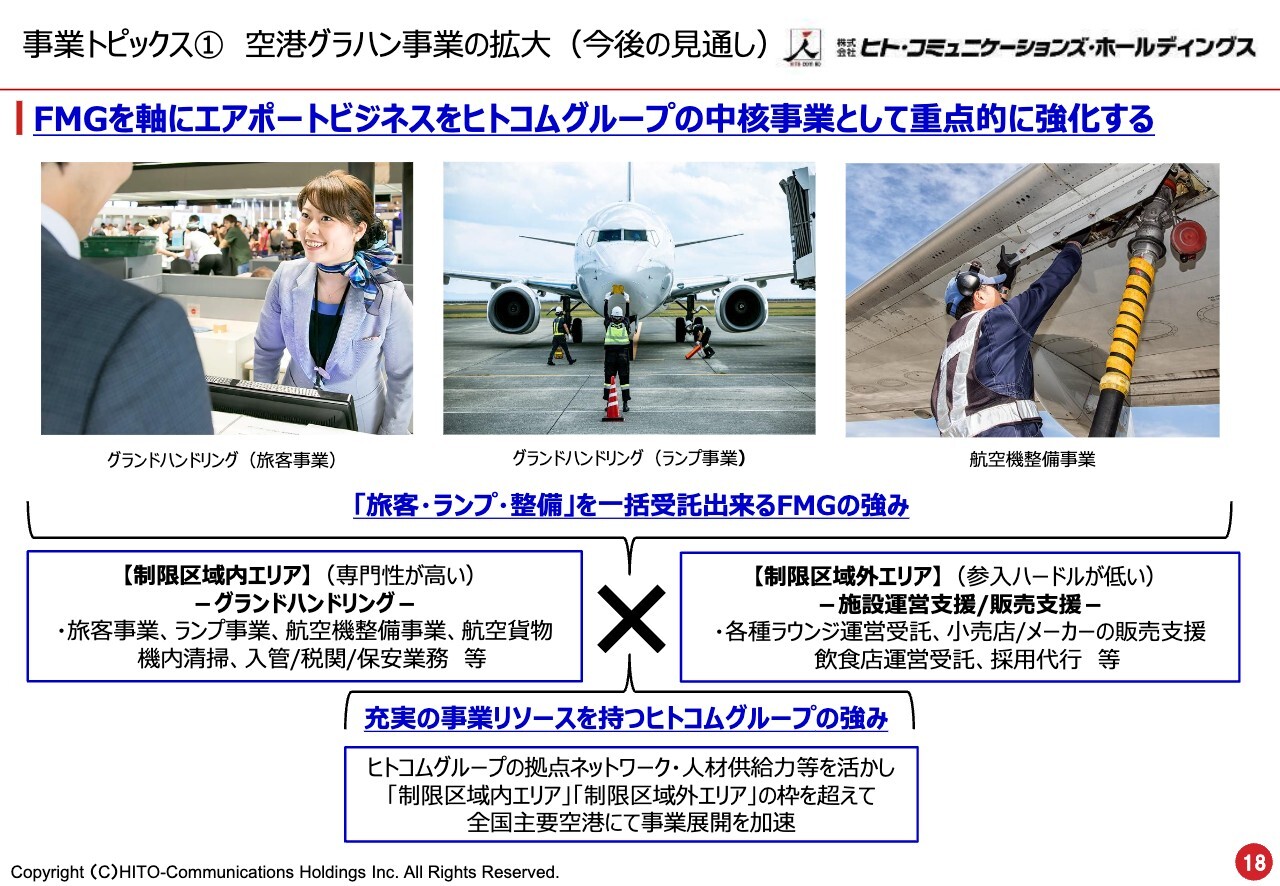

事業トピックス① 空港グラハン事業の拡大(今後の見通し)

事業トピックスについてご説明します。なんといっても2025年8月期は、2024年8月期にM&Aによってグループインした、エアポートビジネスとグランドハンドリングを行うFMG社を重点的に拡大の中心地に置いていくことになります。

グランドハンドリングはあまり馴染みのないものかもしれません。例えば、スライドの中央の写真にはランプ事業とあります。飛行機は前には進めるのですが、後ろには進めません。そこで、プッシュバックという業務で後ろに下げていきます。これがグランドハンドリングのランプ業務で、大変緊張感のある仕事です。

飛行機が着陸してから、再び飛ぶまでの手続きを飛行場で見たことがある方もいらっしゃると思いますが、そこが中心となる事業です。

また、グランドハンドリングの中でも、旅客事業というものがあります。旅客を受けて、お客さまが変なものを持っていないかを確認したり、チケットの困りごとに対応したりするなど、飛行機の円滑な離発着のために相対的に手続きを行います。

そしてもう1つは、整備業務の補助を行う航空機整備事業です。当社は40人を超える整備士を抱えていますので、各航空会社から整備の仕事を受託します。民間の会社では、この3つの業務を一括で行える会社はほとんどありませんので、この強みも活かしていきます。

そのような、当社が空港内でこれまで手をつけられていなかった、ライセンス等の制限のある分野に加え、当社がこれまで行ってきたような特にライセンス等が必要ない制限外の業務も行います。

小売のサポートや小売店の運営、飲食店の運営受託、採用代行、バスの運営など、多様な業務を掛け合わせてありとあらゆる点・線・面でできることをつないで拡大する戦略です。

空港ビジネスを中核として拡大するビジネスモデルの中で、このグランドハンドリングを含めてエアポートビジネスを最大化していこうと考えています。この戦略については、ご期待いただきながら、見守っていただければと思います。

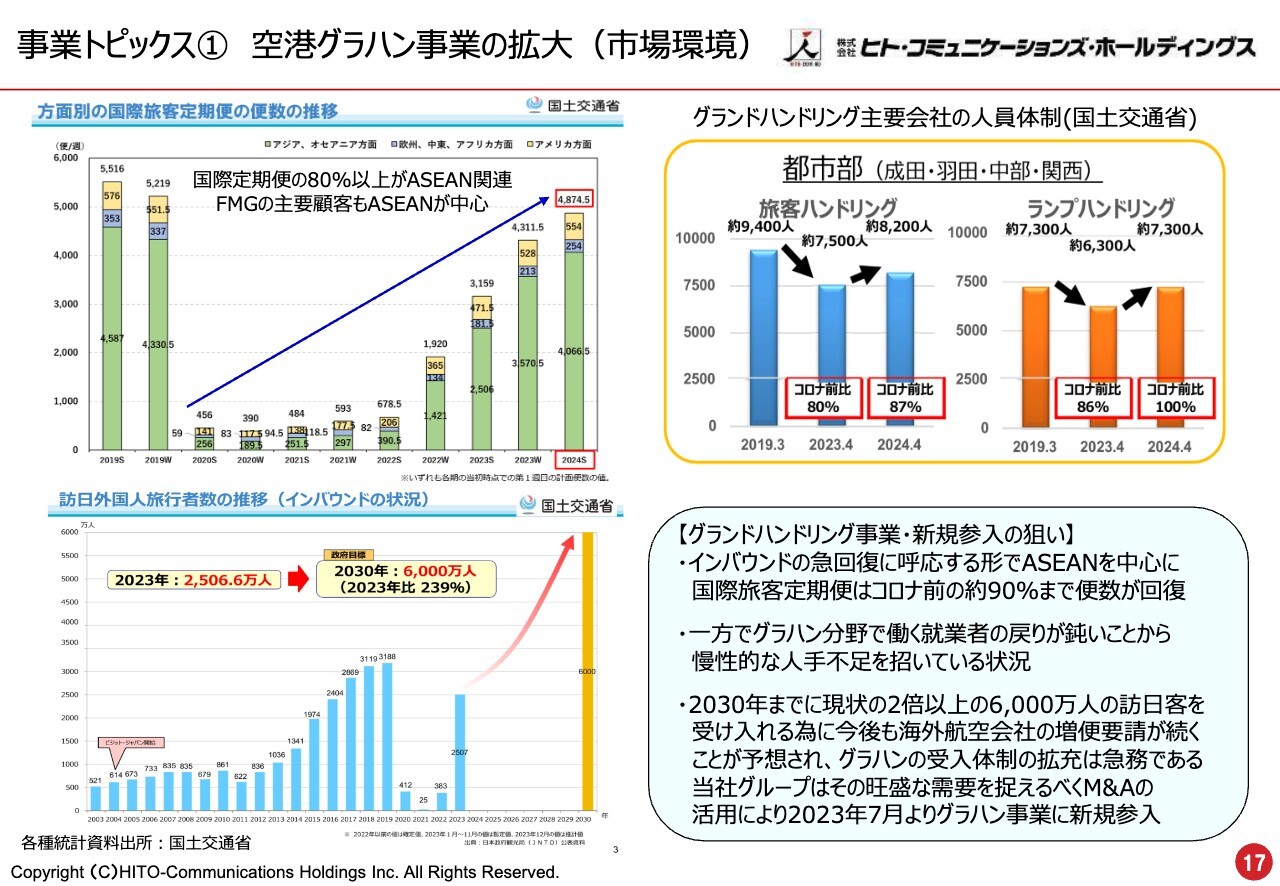

事業トピックス① 空港グラハン事業の拡大(市場環境)

グランドハンドリングの事業の拡大について環境を調べていくと、現在少なくなったことがわかります。スライドの右上グラフで一番凹んでいるところは、新型コロナウイルス感染症拡大の影響を受けた部分です。その後は、インバウンドの増加により大きく増加しています。

当社がFMG社を買収したのは2023年の夏で、ここからが一番の増加するタイミングです。この増加傾向のトレンドのタイミングに参入できたことは、事業の拡大を目指せる環境で入ったといえます。

一方、成田国際空港や羽田空港(東京国際空港)など、都心部の中心となる空港における旅客のハンドリングは、コロナ禍前に比べて80パーセントから90パーセントを切る程度にとどまっています。旅客ハンドリング自体は増えているものの、まだコロナ禍前の体制には追いついていません。

ランプ業務のグランドハンドリングについても同じ環境ですが、当社が参入することで、新たなかたちの旅客業務やランプ業務のグランドハンドリングを通じて社会に貢献できればと考えています。ベストのタイミングでこの業界に入ったと言っても過言ではないと思います。

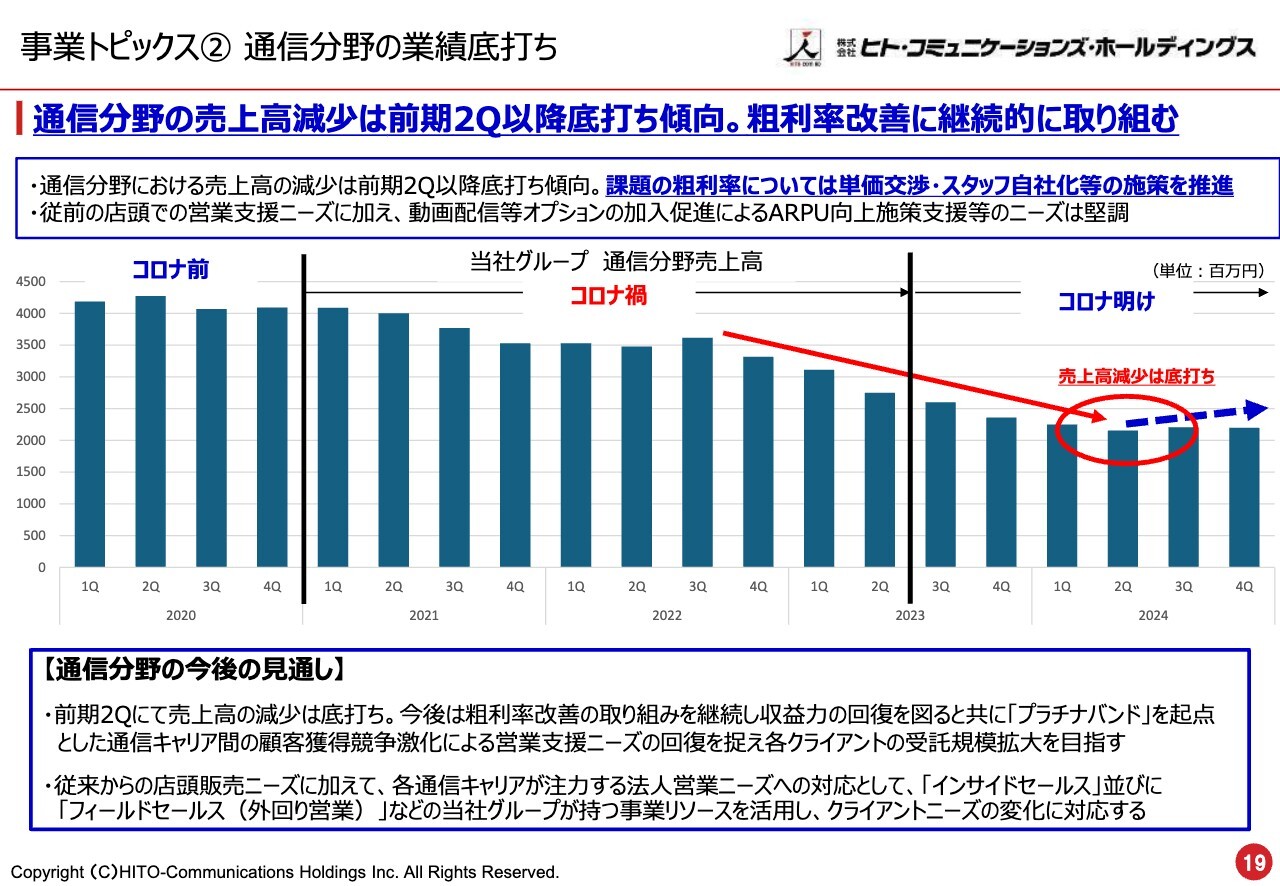

事業トピックス② 通信分野の業績底打ち

通信・モバイル分野の売上減少についてはみなさまにご心配をおかけしていますが、ようやく2024年8月期第2四半期以降に底打ち傾向が見られるようになってきました。

この分野では、また新たな分野が出てきているため、社を挙げて、祖業の強みとして行ってきた通信・モバイル分野を大きく成長軌道に乗せられれば良いと考えています。

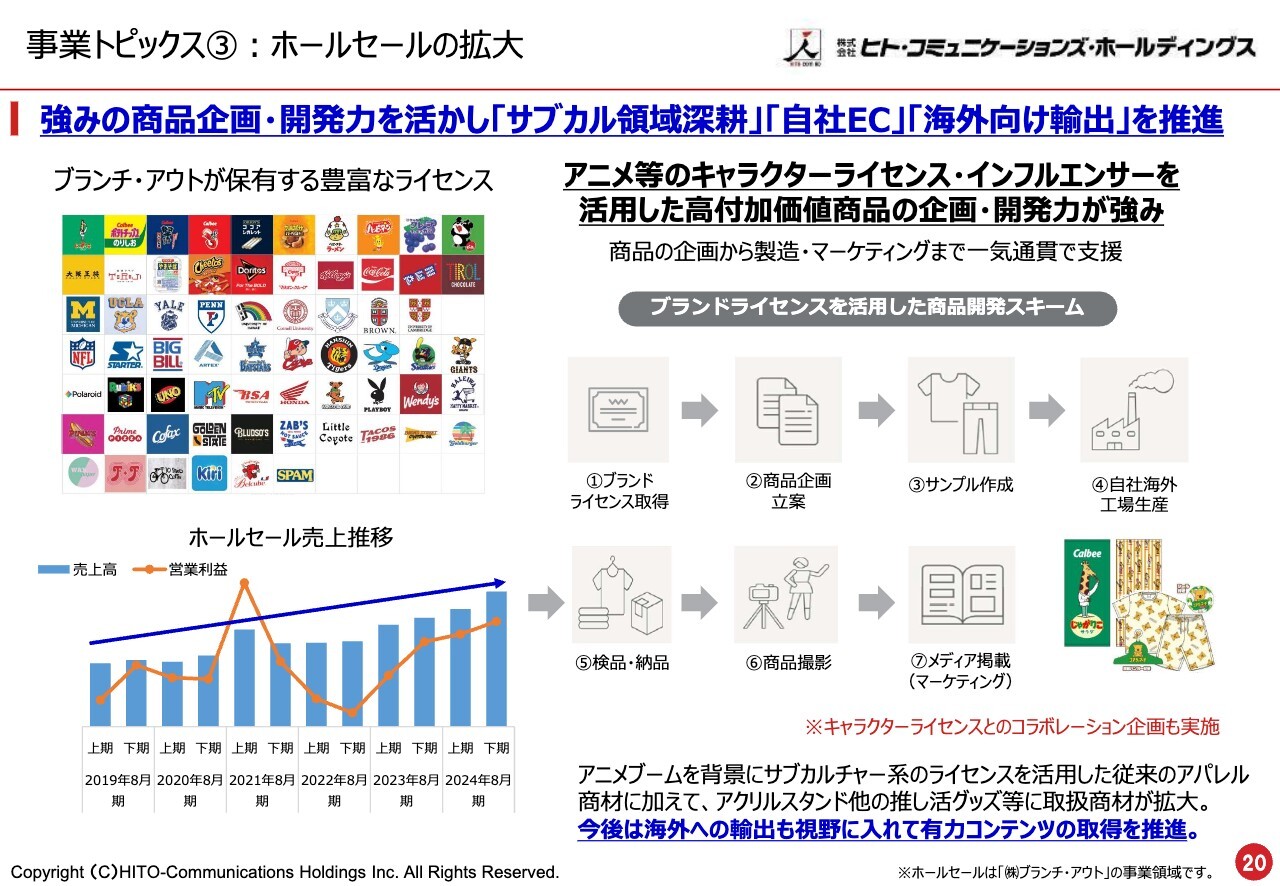

事業トピックス③ ホールセールの拡大

続いて、ホールセールの拡大です。サブカルチャーの領域では推し活などの活動が盛んですが、ホールセール分野ではブランチ・アウト社が保有する豊富なライセンスを活用したライセンス事業があります。ホールセール分野についても、ブームとしてではなく大変堅調に推移しています。

ここでは130億円という目標を立て、大きく伸ばしていきたいと思っています。推し活やサブカルチャーなどのニーズはますます増えていき、さらに深くなると予測しています。当社の開発力をしっかりと発揮し、取り組んでいきたいと考えています。

事業トピックス⑤ 大阪万博への対応

大阪万博への対応です。現在は各種の大型イベント受託で蓄積したノウハウを活用し、大阪万博の業務を数多く受注しているところです。

心配された大阪万博ですが、各パビリオンの着工も順調に進み、今や地元も含めて期待が高まっているところです。いろいろなパビリオンの運営や多くの外国人のオペレーションなどは当社の得意な分野であり、大きな需要が寄せられています。

大阪万博の開催期間は2025年4月13日から同年10月13日までです。当社は8月決算ですので、期をまたぐことになり割れてしまいますが、しっかりと任務を果たしながら成功裏に導いて業績につなげていきたいと思います。以上がトピックスのご報告です。

誰ひとり取りこぼしのない「絆」社会の創造と貢献

以上、本日は長時間にわたり当社の決算説明をお聞きいただき誠にありがとうございました。

ヒト・コミュニケーションズ・ホールディングスは、コロナ禍における事業への影響をようやく収束させ、今期は事業拡大の新たなスタートラインに立つ期となります。

社員一丸となり、事業ポートフォリオの充実を図り、みなさまのご期待に応えていきますので、今後ともヒト・コミュニケーションズ・ホールディングスにご期待いただければ幸いです。ご清聴ありがとうございました。

質疑応答:計画と実績の乖離が大きかった事業について

司会者:「前期は中間決算で計画の大幅な下方修正を開示し、通期決算についても修正計画に未達となりました。計画と実績を比較して、どのセクターで想定と事業環境が異なっていたのかを教

新着ログ

「情報・通信業」のログ