ライスカレー、下期偏重のマーケティング・DXは順調な滑り出し ウェルネス領域はYoY+47%と大幅伸長

Who We Are

大久保遼氏:みなさま、本日はお時間をいただきありがとうございます。代表取締役の大久保です。ただ今より、株式会社ライスカレー2025年3月期第1四半期決算説明会を始めます。冒頭で当社の事業概要を紹介し、その後第1四半期決算について説明します。

当社は「Community Data Platformer」と称し、コミュニティデータプラットフォーム事業を展開しています。コミュニティデータとは、SNS上を中心に取得できるさまざまなデータを指します。

コミュニティデータを集めると、世の中の消費者のニーズ・インサイト(潜在的な需要)を捉えることができます。それらデータの活用によって、さまざまな事業を創り成長させ続けている会社です。

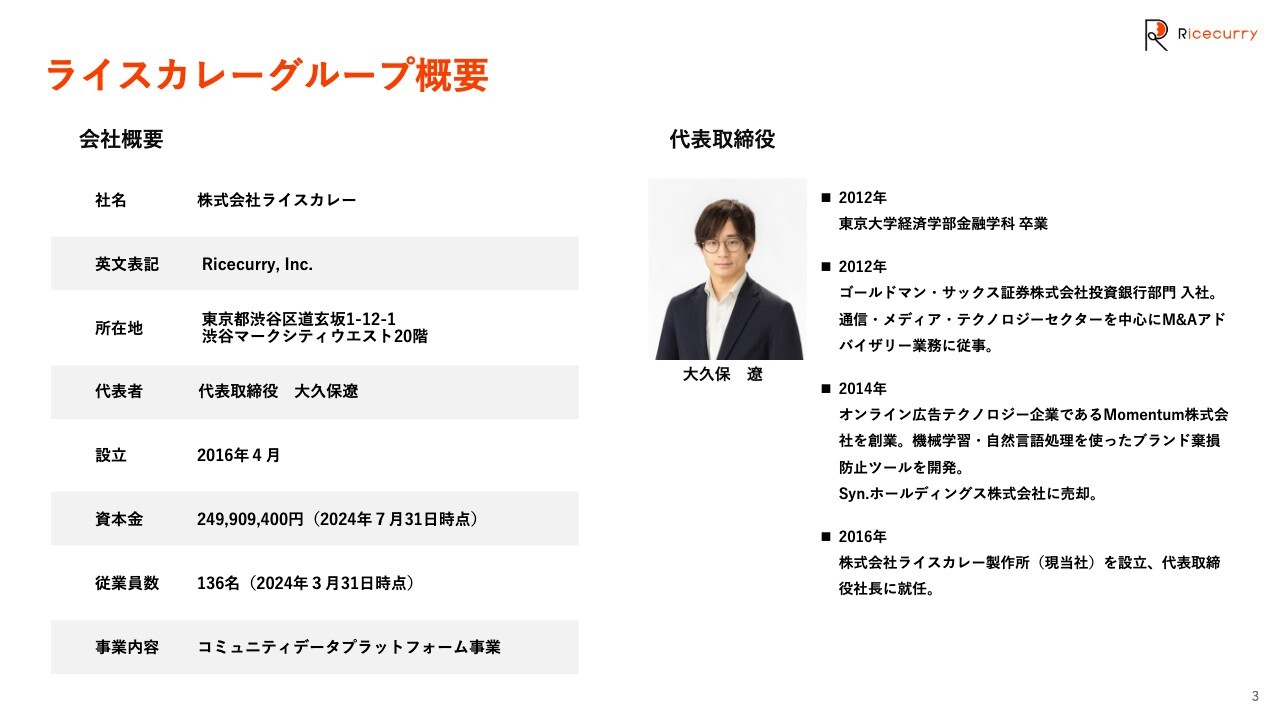

ライスカレーグループ概要

代表は私、大久保です。当社は2016年4月に創業し、現在9期目を迎えています。

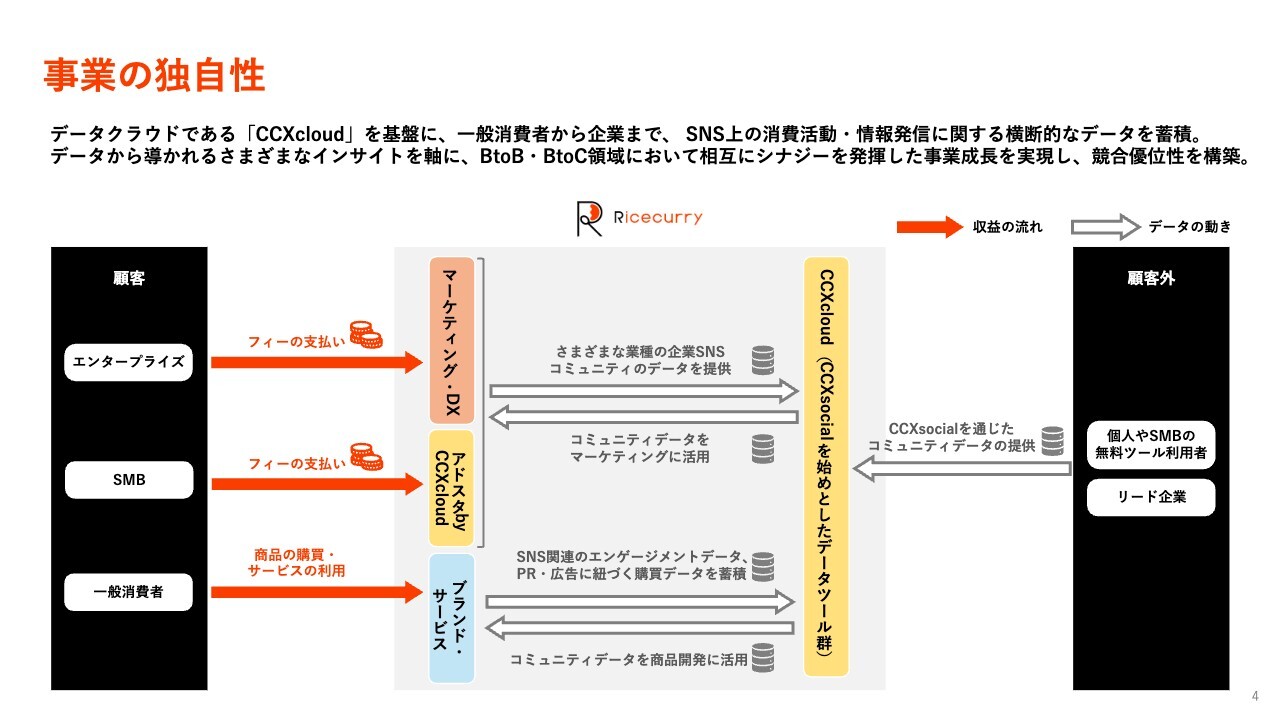

事業の独自性

スライドの図は当社事業の独自性を表したものです。データクラウドである「CCXcloud」を基盤とし、SNSを中心に、一般消費者から企業までさまざまなプレイヤーからデータを集めています。

「CCXcloud」に集められたデータ群は、企業向けSNSのマーケティング・DX支援や、一般消費者向けのブランド・サービス運営などに活用されています。

「アドスタ by CCXcloud」は、「CCXcloud」シリーズの中でもSMB(中小企業)向けにツールを提供し、フィーをいただくビジネスモデルです。

当社の商流は、スライド中央に記載する3つです。1つ目は主に大手企業を中心としたお客さまへマーケティングソリューションを提供し、フィーをいただく収益モデル(注1)、2つ目は「アドスタ by CCXcloud」を中小企業向けに提供し、ツールのフィーをいただく収益モデル(注2)、3つ目は一般消費者向けに自社ブランド商品を提供し、購買代金をいただく収益モデル(注3)となっています。

注1:エンタープライズ領域:マーケティング・DX

注2:エンタープライズ領域:データクラウド

注3:コンシューマ領域:ブランド・サービス

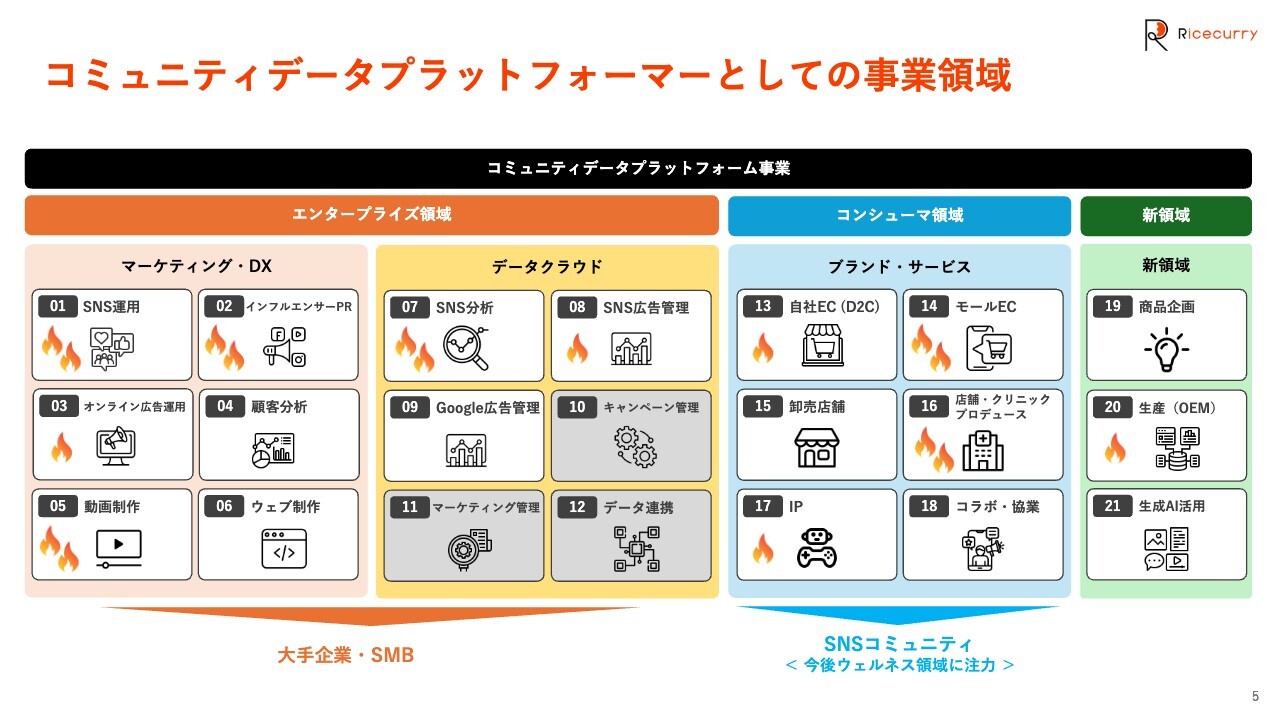

コミュニティデータプラットフォーマーとしての事業領域

コミュニティデータプラットフォーム事業は非常に幅広い領域で展開しています。

エンタープライズ領域として、BtoB向けのマーケティング・DXで主に売上を構成しているのが、SNS運用代行、インフルエンサーのPRキャスティング、オンライン広告運用、縦型ショート動画など最近のトレンド動画制作といった分野です。

データクラウドでは、有償・無償のサービスを提供しています。無償サービスでは、SNS分析ツール「CCX social」や、SMB向けにSNS広告を簡単に配信できるツール「アドスタ by CCXcloud」を提供しています。

コンシューマ領域では、D2Cと呼ばれる自社ECに加え、「Amazon」や「楽天市場」などのプラットフォームを活用して販売するモールECを展開するほか、今年1月からは、自社ブランドのノウハウを活用し、オフラインのクリニックをプロデュースしています。

また、新領域として、SNSデータをマーケティングやブランド・サービスに活用するだけではなく、お客さまの商品を企画・生産するOEM・ODMなどにも取り組み始めています。

このように、コミュニティデータプラットフォーム事業と一口に言っても、かなり多岐にわたるマネタイズのポイントを持つのが特徴です。一方で、マネタイズのポイントを、「CCXcloud」という共通のデータ分析基盤の中で、相互にシナジーを持ちながら展開しているところが当社の強みになっています。

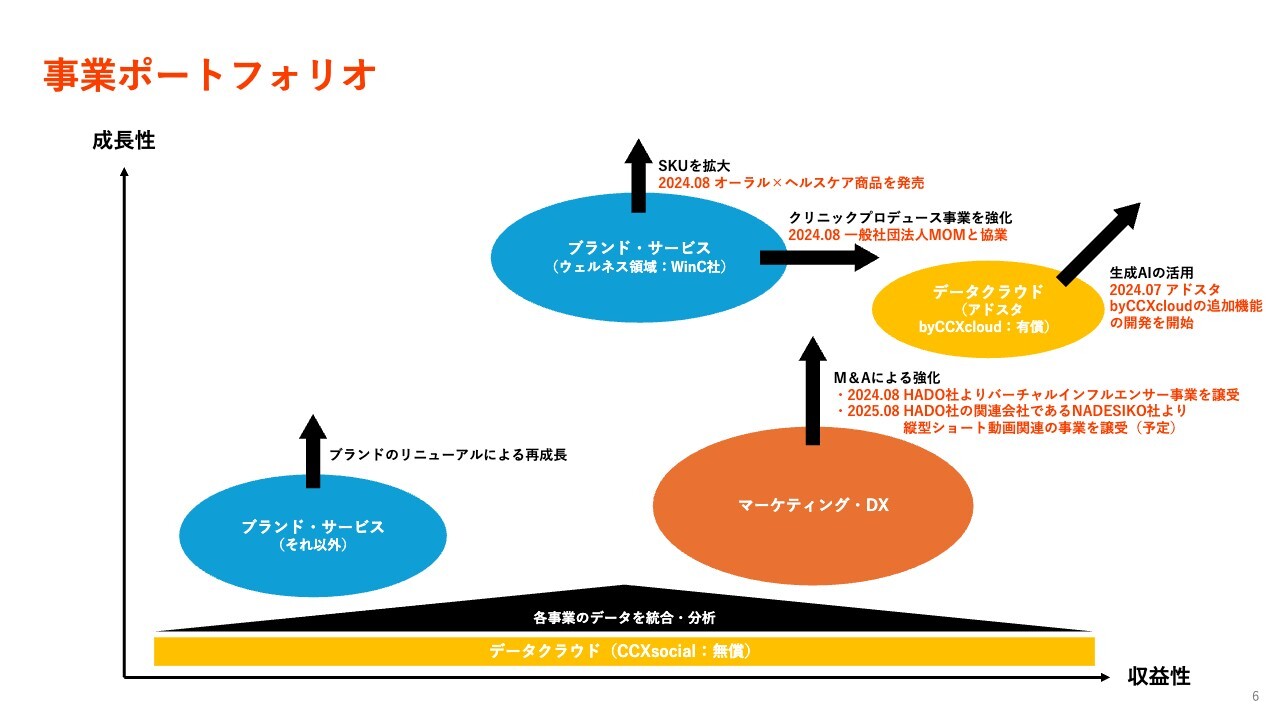

事業ポートフォリオ

こちらのスライドは、当社の事業ポートフォリオの現状をまとめたものです。横軸が収益性、縦軸が成長性を示しています。

エンタープライズ領域のマーケティング・DXは非常に収益性の高いビジネスとなっています。成長著しいブランド・サービスのウェルネス領域に比べると、第1四半期の数字を見てもやや成長性が低い分野ですが、一方で、M&Aによる強化や、マーケティング・DXのSNSマーケティング市場自体は引き続き伸びているため、成長性を高めていく取り組みを現在進めているところです。

また、コンシューマ領域では、ウェルネス領域をWinC社に分社化しました。収益性も成長性も非常に高い「MiiS」を中心としたブランド展開により、WinC社としてSKUの拡大を図り、クリニックプロデュース事業の強化で収益性・成長性をさらに高めていく取り組みを進めています。

また、データクラウドをマネタイズする「アドスタ by CCXcloud」も収益性・成長性が高い分野です。こちらも現在新しいツールを開発しており、SMBだけでなく、一般個人向けにも「アドスタ by CCXcloud」を提供し、成長をさらに加速させていきます。

このように、当社の事業ポートフォリオの中で収益性・成長性を分析し、その中でどのように業績を伸ばしていけるかを四半期ごとに整理して、みなさまにお伝えしていければと考えています。

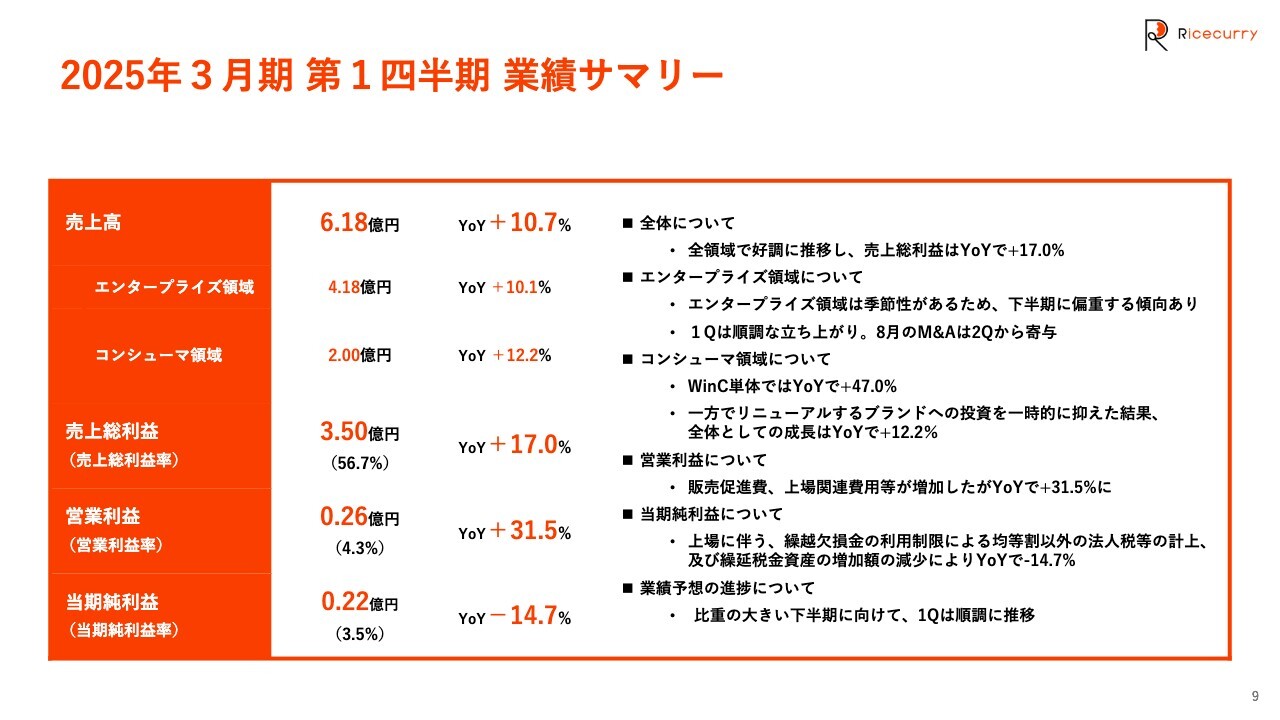

2025年3月期 第1四半期 業績サマリー

決算説明に移ります。第1四半期業績サマリーはスライドのとおりです。

当社は売上高・利益ともに下期偏重の傾向にあり、そのような傾向を踏まえると、第1四半期は比較的順調な滑り出しだと考えています。特に、コンシューマ領域のWinC社が単体でYoYプラス47パーセント(注4)となるなど、大きな成長が見られる事業もあります。

エンタープライズ領域のマーケティング・DXについては、後ほどご説明しますが、過去実績を見ても下期偏重の事業です。そのように考えると、第1四半期は順調な立ち上がりであるとともに、本日発表したM&A案件の数字も第2四半期から寄与する見込みとなっています。

また、営業利益はYoYプラス30パーセント以上を達成し、上場関連費用等が増加した中で順調な数字を出すことができたと考えています。

業績予想の進捗については、下半期の比重が非常に大きいため、第1四半期は順調に推移していると考えています。

注4:比較対象としている前年業績は、分割事業のMiiS部の業績です。

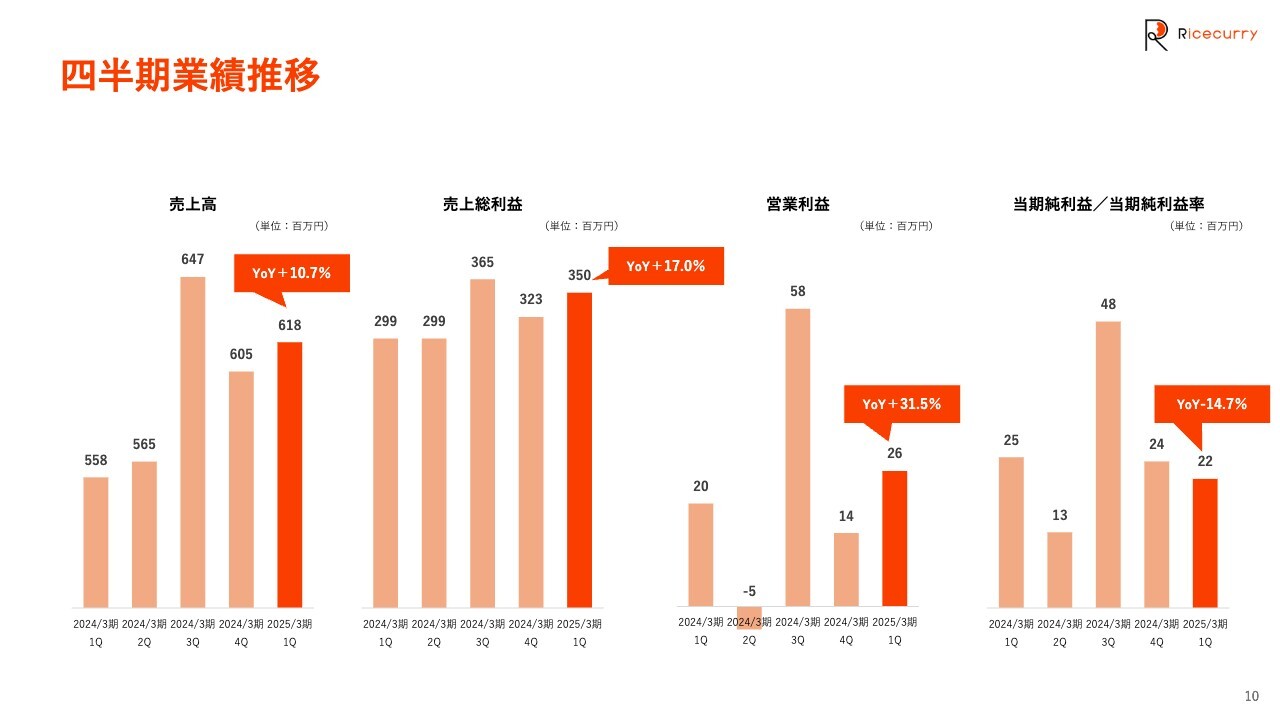

四半期業績推移

四半期別の業績推移はスライドのとおりです。

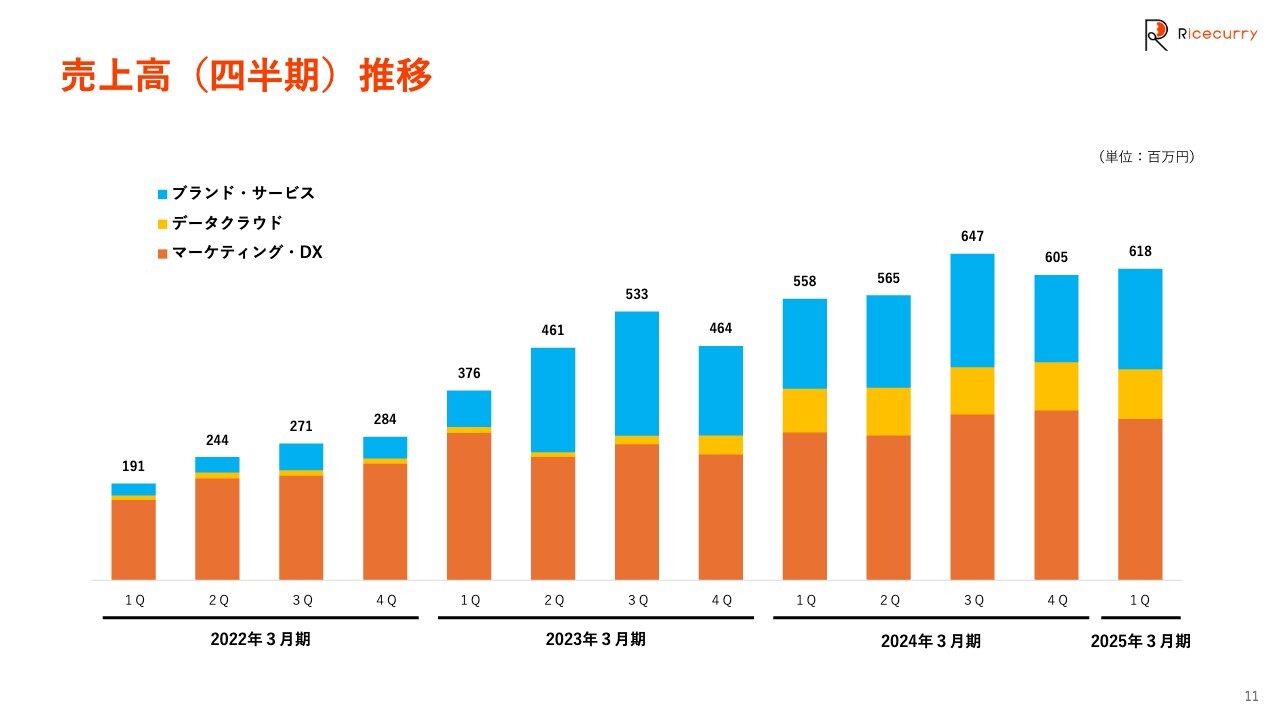

売上高(四半期)推移

売上高の四半期推移です。売上高の割合が最も大きいのはエンタープライズ領域のマーケティング・DXです。次にブランド・サービス、データクラウドという順になっています。

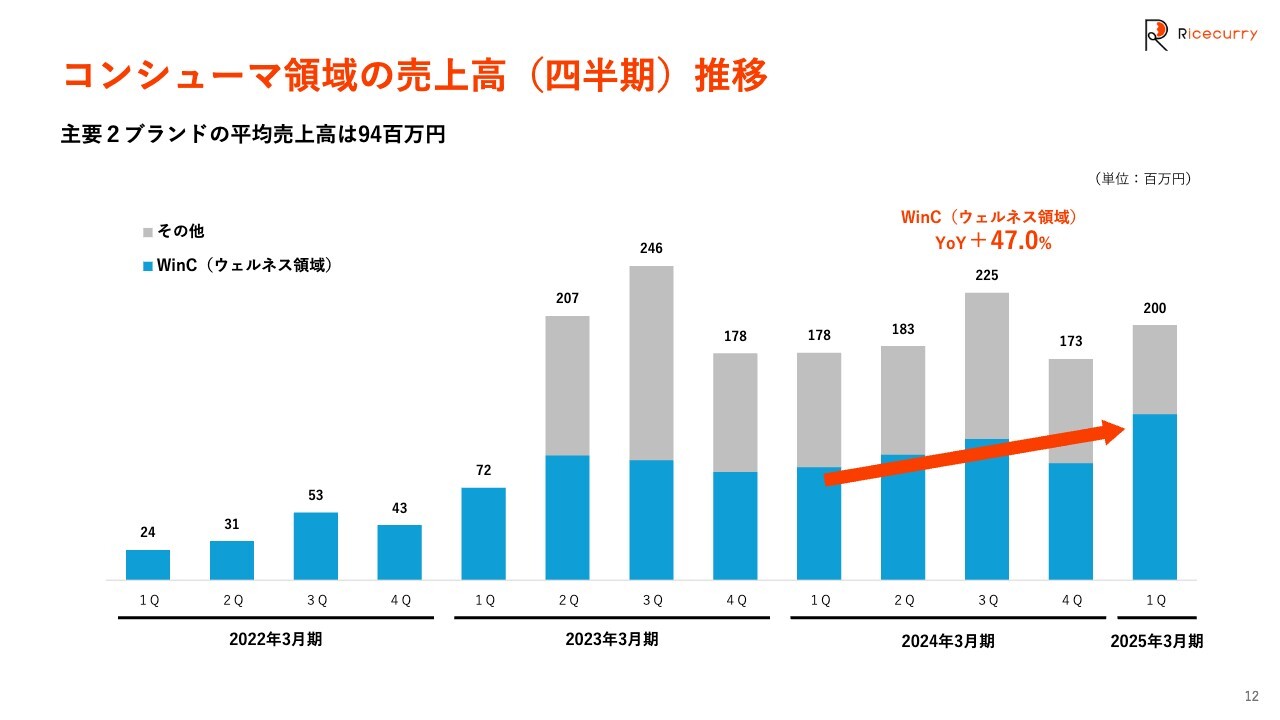

コンシューマ領域の売上高(四半期)推移

コンシューマー領域のブランド・サービスの部分についてです。ウェルネス領域に特化した「MiiS」ブランドを中心とするWinC社がYoYプラス47パーセントと、この四半期は強い成長を見せています。

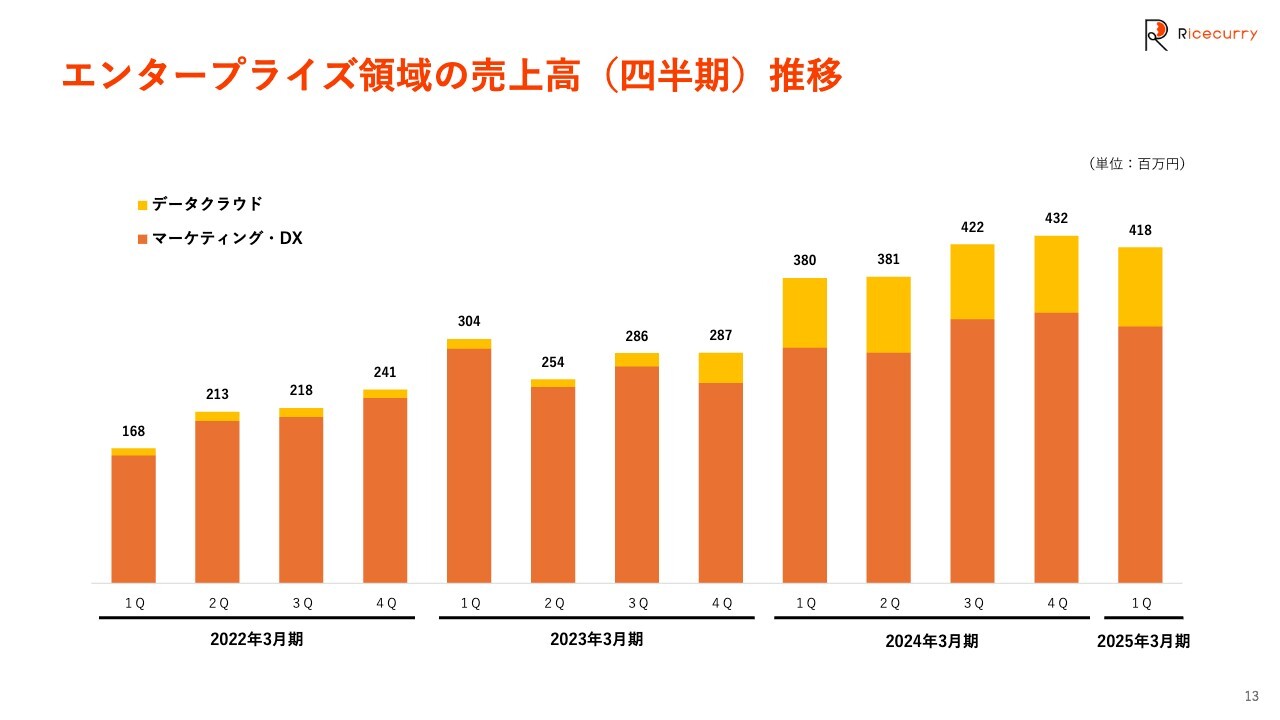

エンタープライズ領域の売上高(四半期)推移

エンタープライズ領域の売上高推移はスライドのとおりです。詳細の数字については後ほどご説明します。

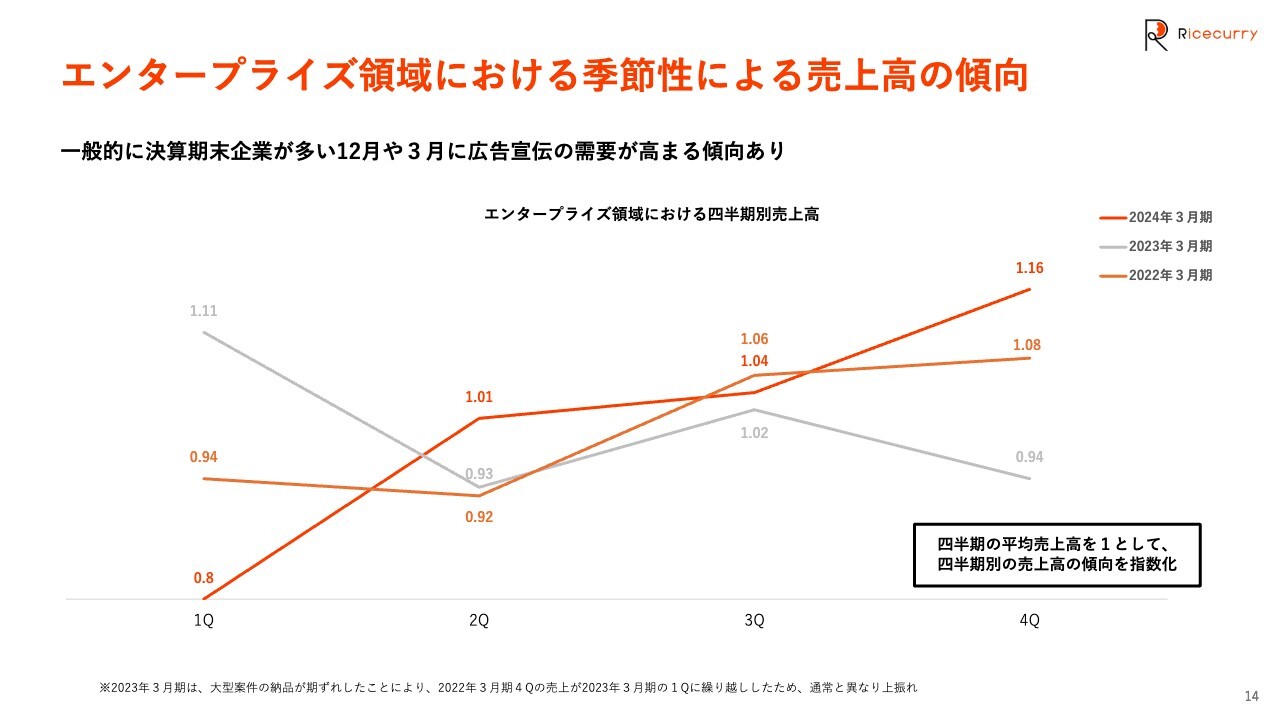

エンタープライズ領域における季節性による売上高の傾向

エンタープライズ領域の季節性についての補足です。昨年の数字を見ていただくと、第1四半期に比べて第3四半期、第4四半期に売上の比率が高まっています。

いわゆる年末や年度末の予算消化、あるいは年末のマーケティングの商戦において、お客さまの予算が出てくるという部分があり、どうしてもマーケティング業界は、第3四半期、第4四半期に数字がかたよる傾向があります。したがって、第1四半期、第2四半期に比べて第3四半期、第4四半期に業績の比重が寄るところがあります。

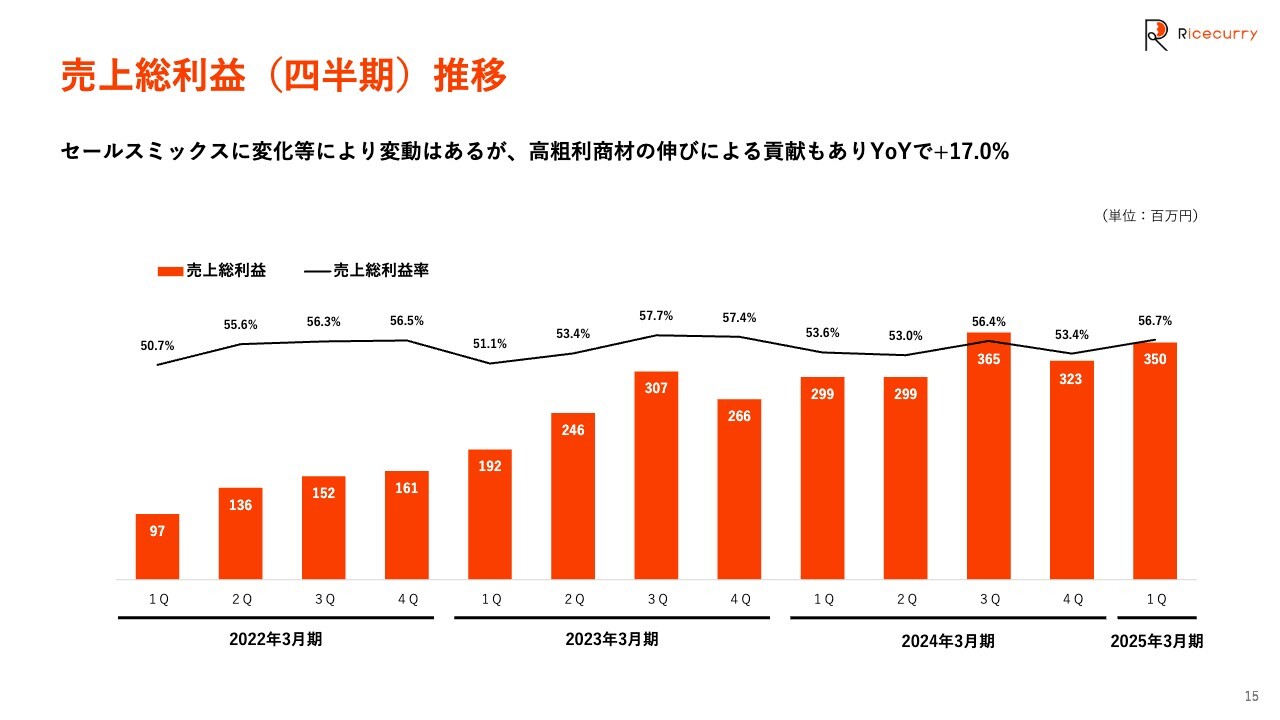

売上総利益(四半期)推移

売上総利益については、セールスミックスの変化等で変動はあるものの、高粗利商材が伸びておりYoYプラス17パーセントの成長を達成しています。

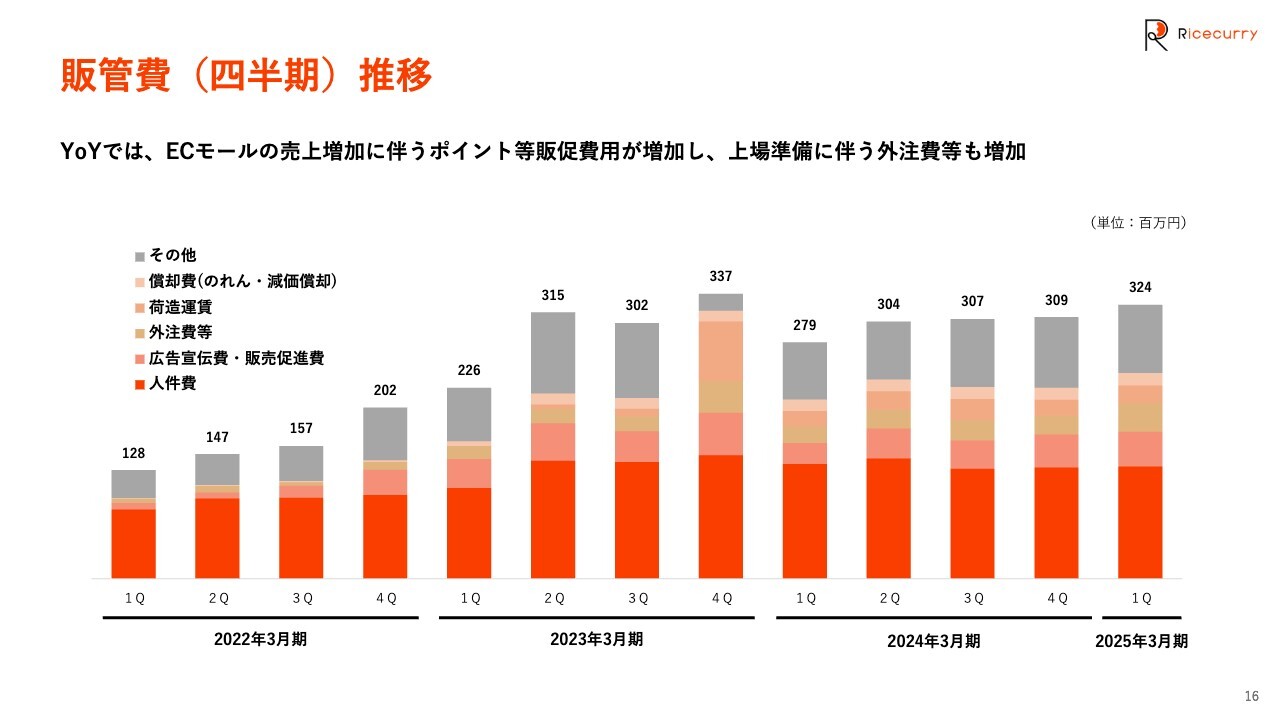

販管費(四半期)推移

販管費については、「MiiS」を中心としたECモールの売上増加に伴う販促費の増加や、上場関連の準備費用などにより外注費が増加しています。

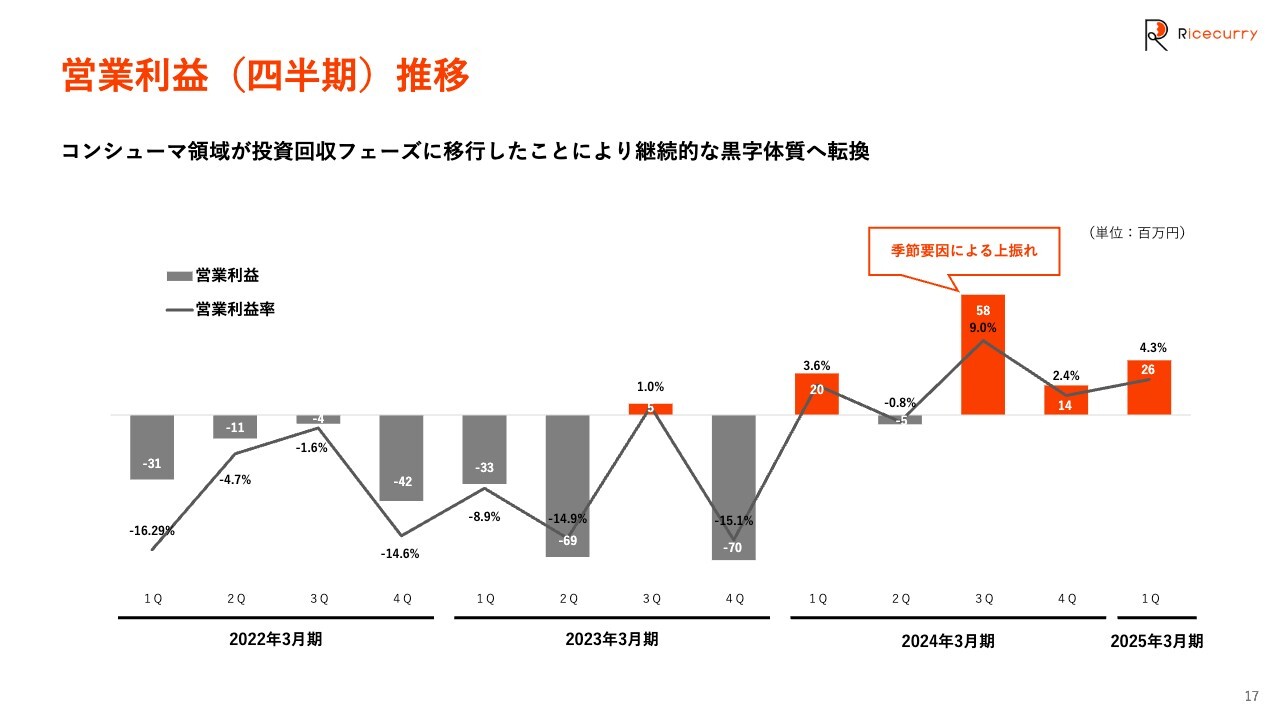

営業利益(四半期)推移

営業利益の推移です。グラフは2022年3月期から並べていますが、2024年3月期から黒字基調となっています。引き続き黒字基調、黒字体質へ転換し成長を積み重ねています。

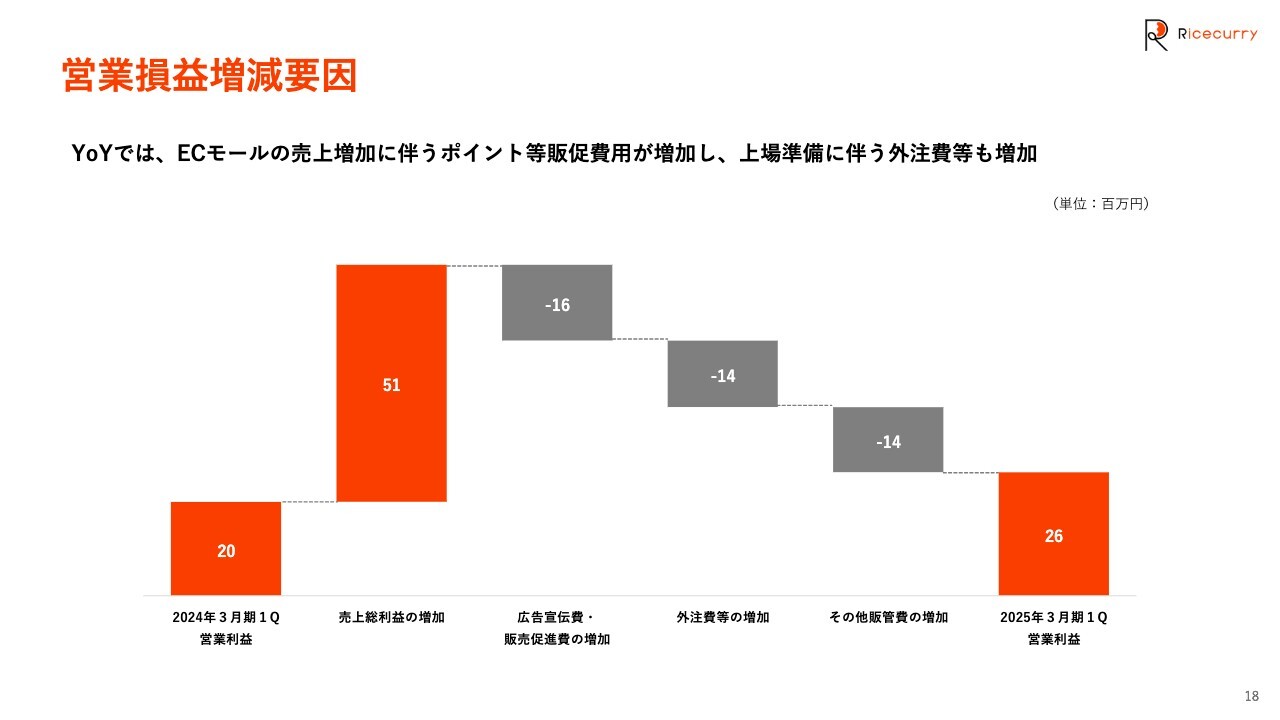

営業損益増減要因

営業損益の増減要因については、先ほどご説明した販管費の増加要因と同じです。

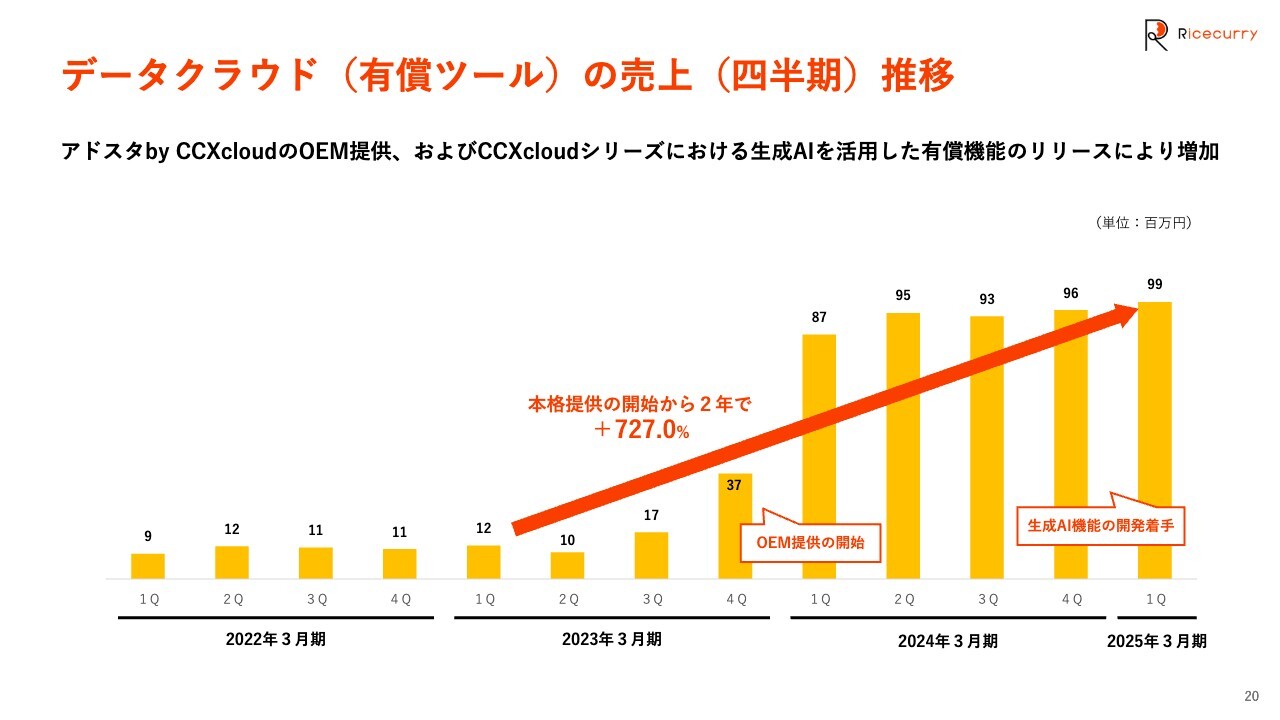

データクラウド(有償ツール)の売上(四半期)推移

事業別主要数値の進捗についてご説明します。まず、データクラウドの有償ツールである「アドスタ by CCXcloud」は、大手プラットフォーム向けへのOEM提供により、2024年3月期第1四半期より急速に伸びています。

一方で、昨年に比べてよりリーンな(力強い)成長の実現を目指すために、第3四半期に向けては「アドスタ by CCXcloud」のOEM提供だけではなく、中小企業や個人の方々など一般の事業者に直接使っていただけるようなツールを現在開発しています。

こちらは生成AIを活用して実現できるツールで、開発次第、みなさまに公開できればと思っています。

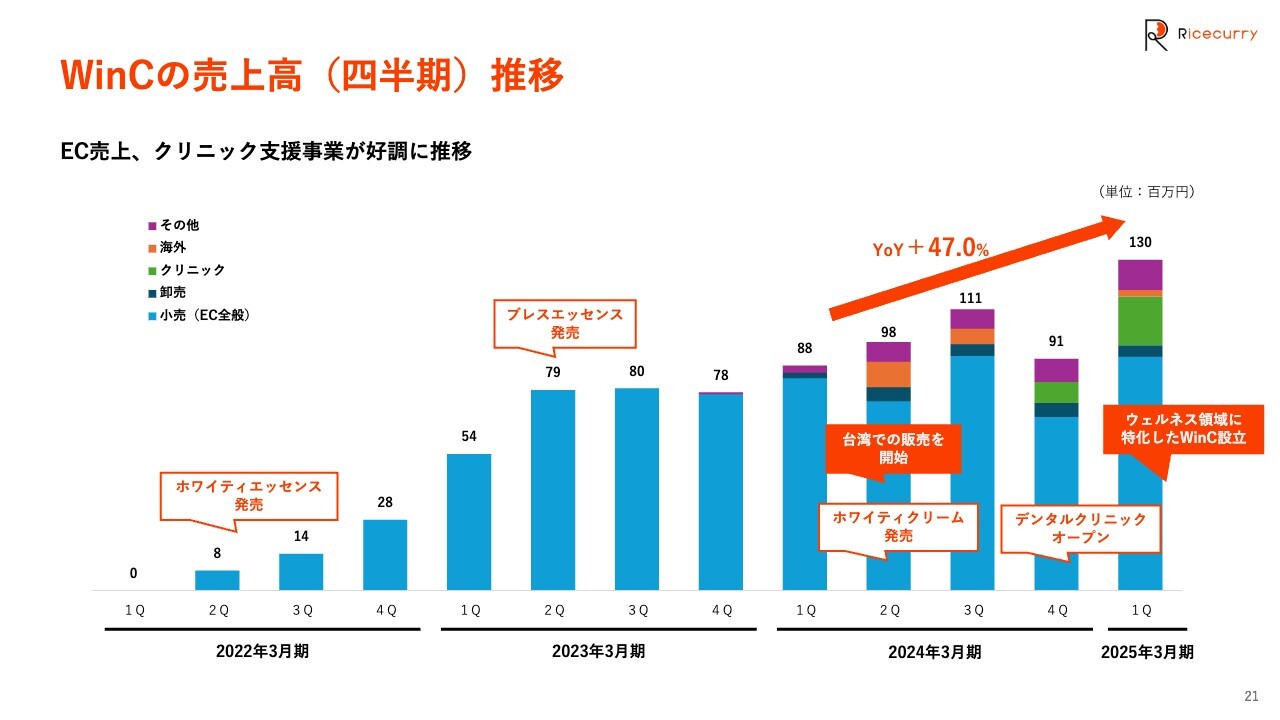

WinCの売上高(四半期)推移

WinC社の売上高の推移です。こちらはコンシューマー領域の中でも特に注力分野のため、詳細の数字を開示しています。

特に、前期の第4四半期である今年1月にデンタルクリニックをオープンしており、こちらのクリニックプロデュース事業が売上の成長の要因の1つとなっています。

もう1つ、大きな成長の要因となっているのが小売(EC全般)で、特に「Amazon」「楽天」といったモール向けの売上が増加しています。

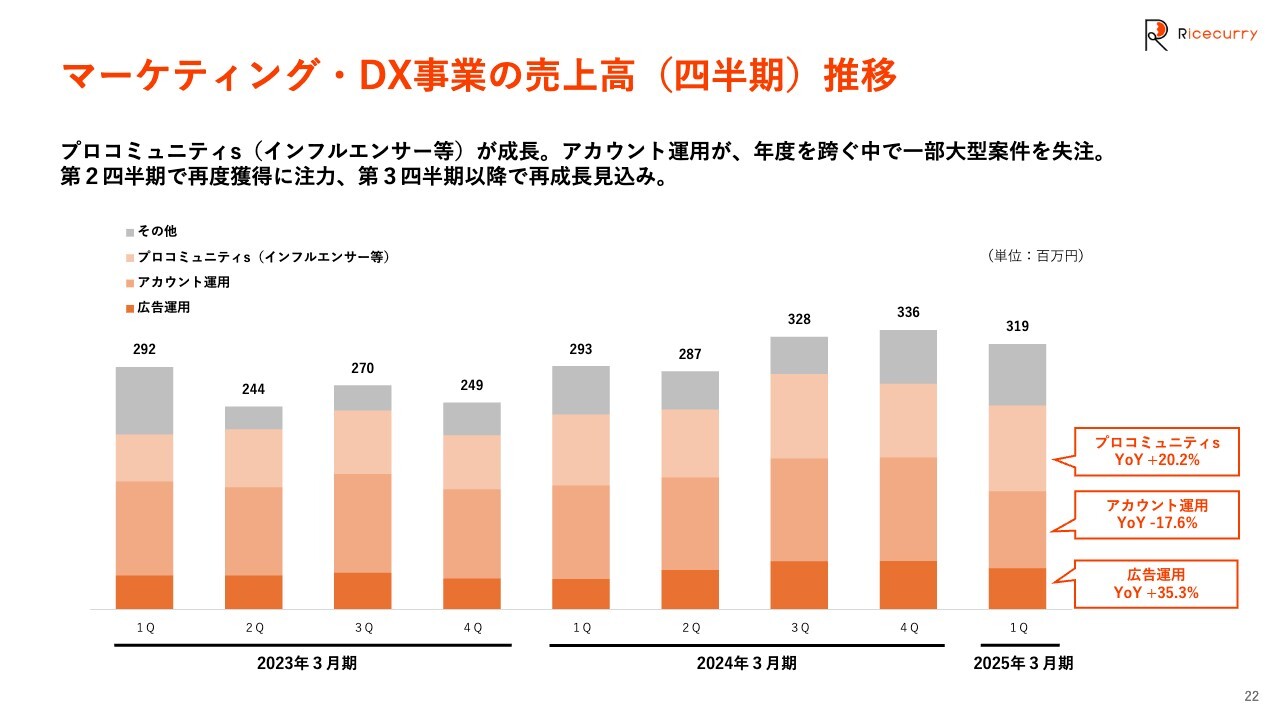

マーケティング・DX事業の売上高(四半期)推移

マーケティング・DX事業です。「プロコミュニティs」という主にインフルエンサーのキャスティングやサンプリング、またデータ分析などを提供しているサービスがYoYプラス20.2パーセントの成長、また広告運用もYoYプラス35.3パーセントと成長しています。

一方でアカウント運用については、年度をまたぐ中で一部の大型案件が失注したため、残念ながらYoYマイナス17.6パーセントとなっています。

こちらのマイナス要因について補足します。上場後のさらなる成長に向けて、複数あったSNS運用に関するチームを1チームに統合し、より効率の良い運用体制、営業体制を整えるという作業を、2024年3月期第4四半期から2025年3月期第1四半期にかけて取り組んできました。

その統合作業の中で、一部の大手のお客さま向けへのフォローアップがやや遅れたために失注が出ました。一方で、統合作業はすでに終え、第2四半期には再度獲得に注力を進めていますので、第3四半期以降にはアカウント運用も再成長して推移することが見込まれています。したがって、こちらのアカウント運用の売上の減少は一時的なものとご認識いただければと思います。

トピックス①IP事業に参入

トピックスです。株式会社HADOから、「TikTok」で多くのフォロワーを抱えているバーチャルインフルエンサーのアカウントを当社のIP資産として管理・育成、マネタイズしていく事業を譲受しました。

第1段階として、HADO社からスライドに掲載している3アカウントを中心としたバーチャルインフルエンサー事業を受け取り、第2段階ではHADO社の関連会社であるNADESIKO社と、今最も伸びている市場の1つである縦型ショート動画を活用したマーケティング事業を譲受する予定で、今年8月から1年間協業ののち、最終的に来年8月にクローズする予定です。

この一連の取引を通じて、バーチャルインフルエンサー事業への参入と、「TikTok」を中心とした需要の強い縦型ショート動画に関する極めて強力なノウハウを持つ事業を、当社のポートフォリオに加えることが叶うと考えています。今期はもちろん、来期以降のさらなる成長に寄与することが期待されるM&Aです。

当社は成長戦略の1つにM&Aを掲げていますので、マーケティング・DX領域に限らず、今後も積極的に取り組んでいく所存です。

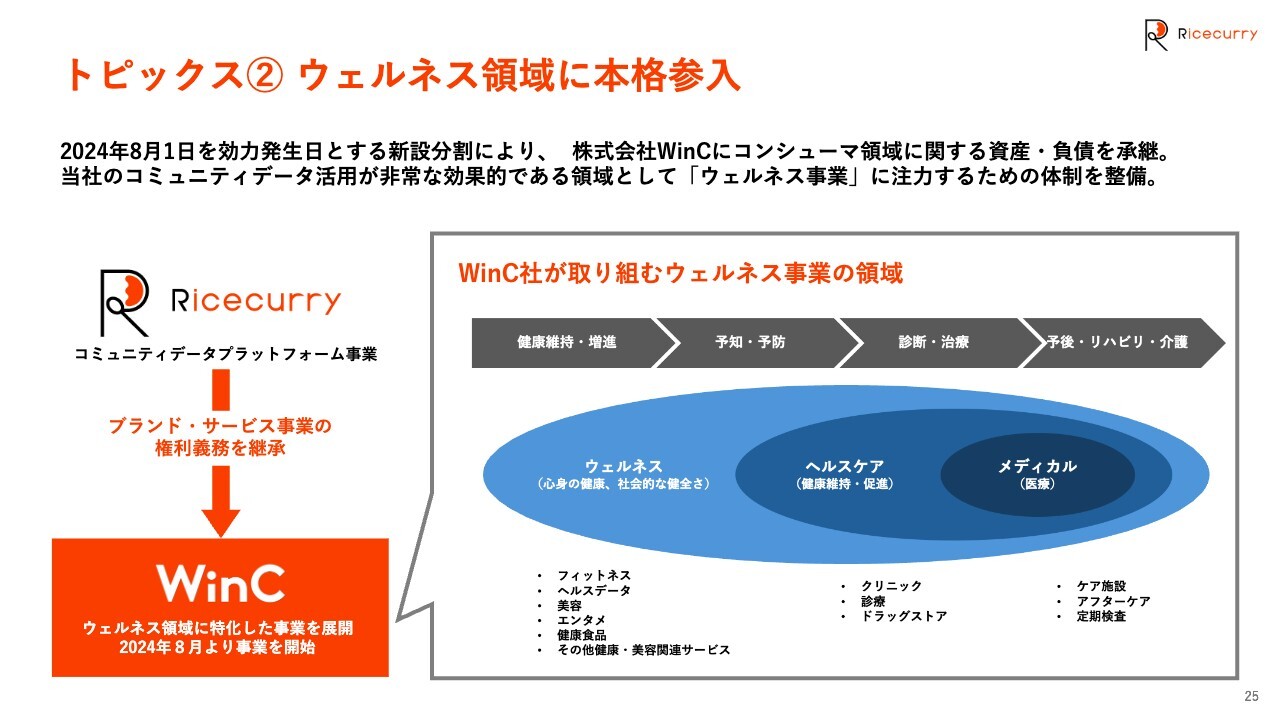

トピックス②ウェルネス領域に本格参入

続いてのトピックスです。8月より、ウェルネス領域事業に特化したWinC社というかたちで、「MiiS」ブランドを中心とした自社ブランドでウェルネス領域に本格参入しています。

こちらは先ほどお伝えしたように、特にSNSのデータを活用したブランド展開、クリニック展開により、ウェルネス領域において強い成長を示しているということで、相性の良さがわかってきました。その実績と成長性を鑑みて、より機動的に事業を成長させていくという目的を持ち、WinC社として切り出して展開しています。

トピックス③WinC社が「経営DX賞」を受賞

「Mii DENTAL STUDIO」が、「medicalforce」というツールを提供しているメディカルフォース社のアワードにおいて、経営DX賞を受賞しました。

今後は、健康と美容を両立する審美・予防歯科の領域で、1つのクリニックだけではなく、複数のクリニックをプロデュースし、事業を拡大する予定です。

トピックス④CCX socialに生成AIを搭載

内部のトピックスとして、「SNS分析ツール『CCX social』生成AIによる「AIコンサルタント」有料版を提供開始」というプレスリリースを数ヶ月前に出しました。さっそく効果が出てきており、アイデア出しやレポート作成といった自社の運用に関する工数を大きく削減することができています。

このように、今期の下半期以降に需要がより膨れる部分で、効率よく粗利生産性の高い事業展開ができる準備を整えられています。

トピックス⑤TikTok公式イベントに登壇

成長プラットフォームである「TikTok」の公式イベントにも登壇しました。さまざまなSNSのプラットフォームにおいて、当社の存在感が高まっています。

トピックス⑥OEM/ODM事業(新領域)への進出

新領域への進出についてです。SNSから集めたコミュニティデータを、マーケティングだけではなく商品開発や企画に活用する取り組みとして、自社ブランドである「HICAT」の運営ノウハウを活用したグッズ制作サービス「猫街商店」をリリースしました。

先日リリースを出したばかりですが、すでに問い合わせもいただいています。過去に大手VTuber事務所とグッズを作った実績もありますので、今後、OEM/ODM領域への進出の足がかりにしたいと考えています。

以上で、当社の決算説明を終了します。ありがとうございました。

新着ログ

「サービス業」のログ