【QAあり】ANYCOLOR、イベント中止等により1Qは前年比減収減益となるも、YouTube視聴は好調で、コマース・プロモーション領域も概ね計画どおり

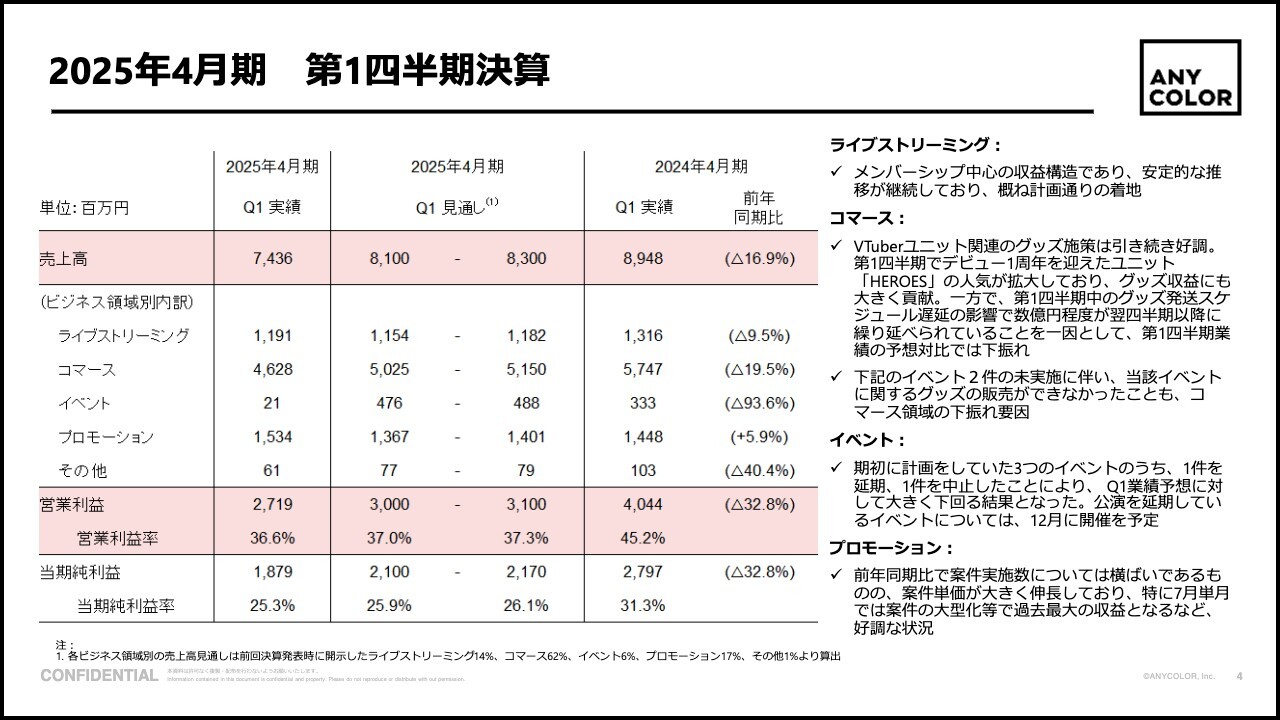

2025年4月期 第1四半期決算

田角陸氏(以下、田角):みなさま、本日はお集まりいただき、誠にありがとうございます。ANYCOLOR株式会社代表取締役CEOの田角です。それでは、2025年4月期第1四半期の業績について、CFOの釣井よりご報告します。

釣井慎也氏(以下、釣井):CFOの釣井です。私より、第1四半期の決算ハイライトについてご説明します。

第1四半期業績は、売上高が74億3,600万円、営業利益が27億1,900万円、当期純利益が18億7,900万円という着地となっています。前回の決算発表時に示していた第1四半期の見通しからすると、約10パーセント弱下振れとなっています。

売上高について、主にイベントと、それに付随してコマースの2領域が見通し対比で下方着地になっていることが下振れ要因となっています。

まず、最大の要因であるイベント領域についてです。第1四半期はもともと3件のイベント開催を予定していました。2件は日本国内で開催するイベント、1件はアメリカにおけるイベントです。

海外イベントと国内イベントのそれぞれ1件で、諸事情により開催の直前での中止、ないしは延期という意思決定をしました。その結果、すべて滞りなく開催した際には売上は4億円台後半となる予想でしたが、イベント領域において2,000万円弱という着地でした。ここが大きく見通し対比で割っています。

もう1つの要因であるコマース領域については、見通し対比で4億円から5億円ほど下振れという結果になっています。主な要因としては、まさに今お話ししたイベントを開催しなかったことによるコマース領域への影響で、イベント関連商材が未販売となったことです。これらによって、5,000万円から1億円ほどの影響が出ています。

加えて、7月に第1四半期のコマース売上では最も大きい数字が立っていますが、期末付近に販売した影響によって、第1四半期から第2四半期以降への販売時期の期ずれが大きく生じています。

第1四半期から第2四半期以降への期ずれした部分と、逆に第4四半期から第1四半期に入ってきた部分、ここをネットで考えまして、2億円から3億円ほどの当初業績予想対比での期ずれ影響が出ています。

残り2億円弱については、もともと予定していたグッズを販売した結果、期初の見立てには届かなかった商材があります。

このような影響からコマースで4億円から5億円弱の見通し対比での下振れ、イベントでの4億5,000万円程度の下振れ、これらが下振れの大きな要因となっています。

その他領域のライブストリーミング、プロモーションについては、おおむね当初見ていたとおりの推移となっていると考えています。特にライブストリーミングは、「YouTube」の再生が足元で一段と盛り上がってきており、非常に良いモメンタムが続いています。

プロモーションに関しても、案件の大型化や、多種多様なお客さまから案件を頂戴できていることを背景に好調な状況が続いています。

営業利益に関しては、まさに今お話しした売上高における期初予想からの乖離に起因したところでの下振れとなっています。

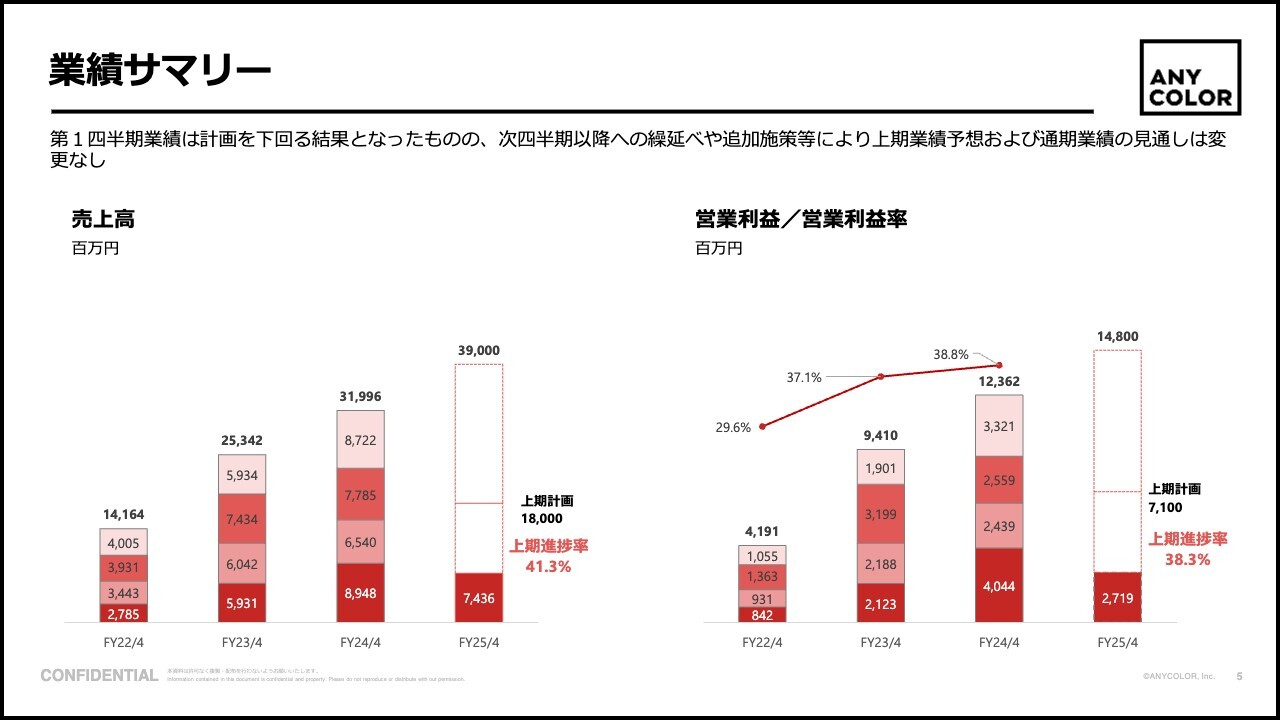

業績サマリー

以上を踏まえて、今期全体の中での第1四半期の位置づけは、前スライドのとおり、やや下振れとなっています。一方で、会社としての挽回策などを講じているところです。

特に中心はコマースだと思っています。まず、今回販売したもののうち計画には届かなかった要因を分析し、時流に乗った商材を販売すること、グッズ販売にあたりしっかりとトレンドに乗ったイラストを用意することの2点に対応し、ファンのみなさまのニーズ沿った商品をしっかりと届けられるような施策を重ねていきたいと思っています。

現在の計画は据え置きで、第2四半期以降コマースを中心にしっかり業績を積み重ねていくことを計画しています。

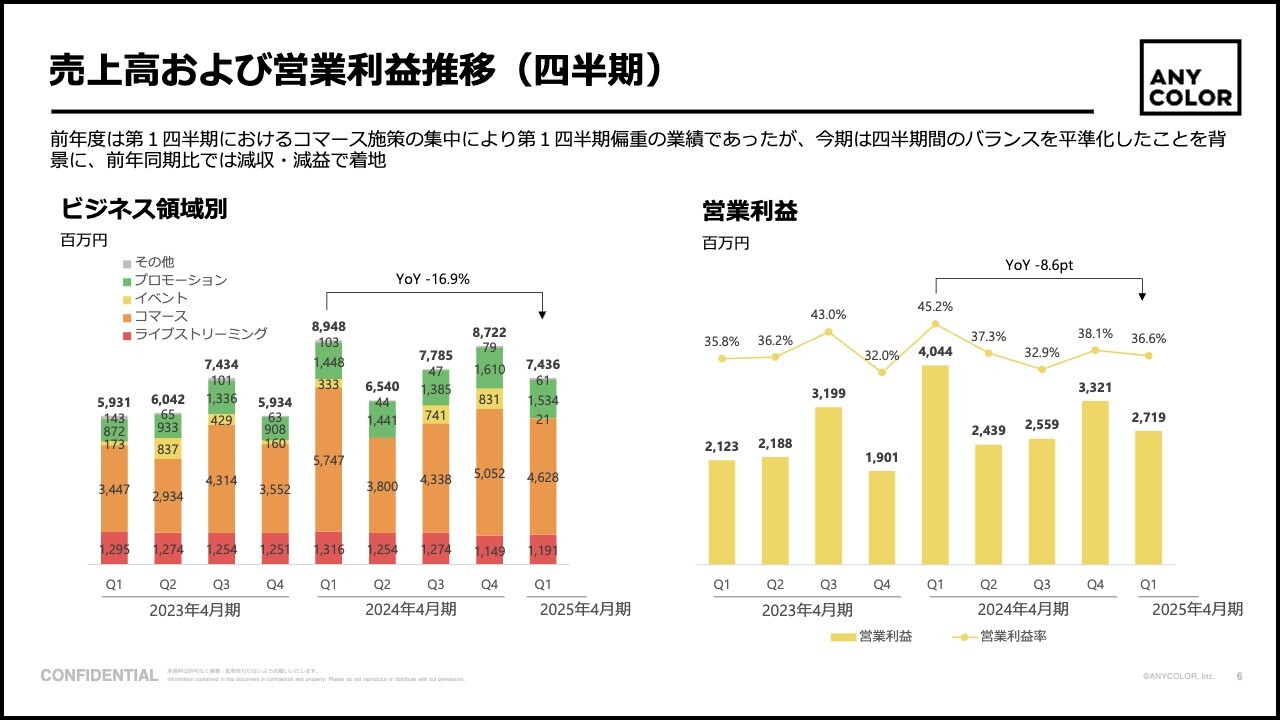

売上高および営業利益推移(四半期)

個別に見た四半期別の売上高の推移と営業利益についてです。売上高は、まさに今お話ししたとおりの状況です。前期の第1四半期は、このようなコマースを中心とした売上、特に通常のコマースに加えて、ライブのブルーレイディスクや音楽CDなどの販売が重なり、非常に大きな売上を積んだ四半期であり、当期と前期の大きな違いとなっています。

当期の第2四半期には、昨年実施した「にじさんじフェス」のブルーレイディスクや音楽CDなど、複数の主要なメディア関連商材の販売を予定しており、第2四半期以降コマース領域で主要施策を積み重ねていきます。

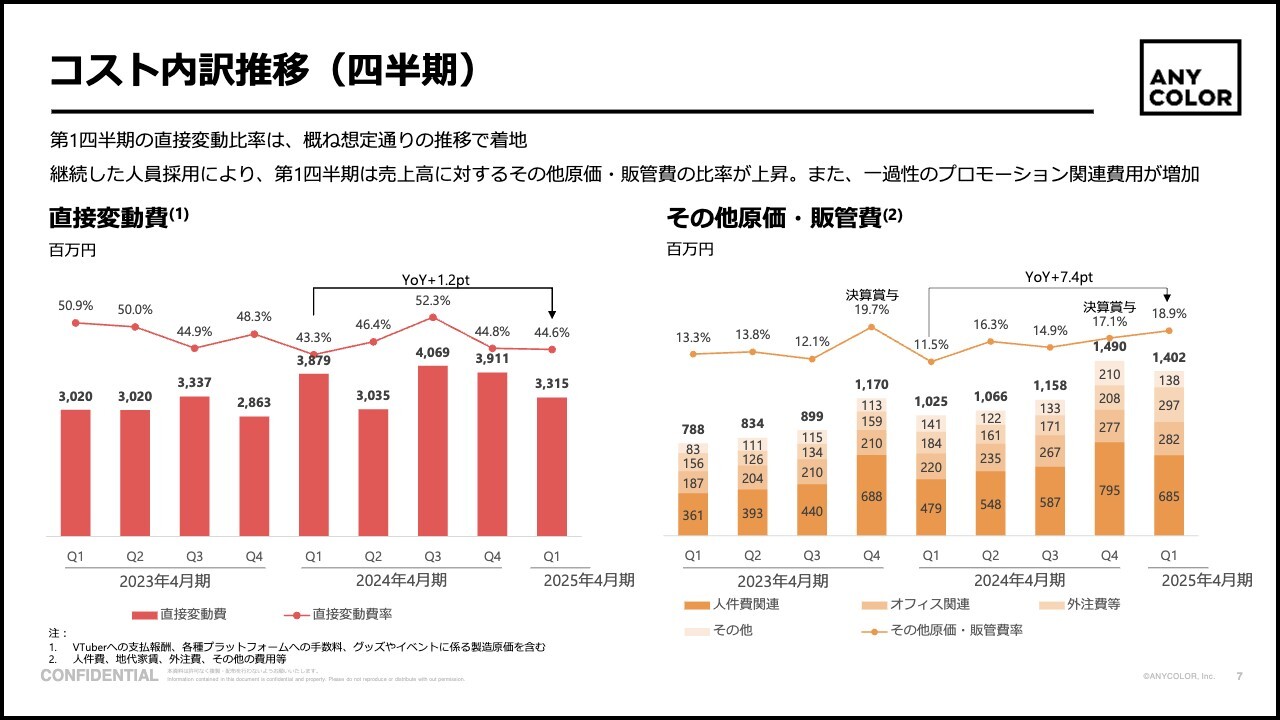

コスト内訳推移(四半期)

コスト項目についての内訳です。スライド左側の直接変動費は44.6パーセント、40パーセント台半ばで着地しています。この直接変動費という水準に関しては、特に売上高とは関係なく、それほど変動せず安定的に推移していると思っています。

過去1年ほどを振り返っても、40パーセント台半ばというのが定着してきており、引き続き、このような水準でコストコントロールに努めていきたいと思っています。

その他原価・販管費についてです。人件費やオフィスの家賃などの比較的固定的な性質を持つコスト項目です。第1四半期全体で14億円となっています。一番大きいのは人件費です。業容の拡大による人員拡充による結果として、当然ながら大きくなってきています。

売上高に対して占める比率は18.9パーセントと、第1四半期の売上高に対して相対的に高くなっています。これが、第1四半期の営業利益率が想定対比でやや下振れた要因となっています。

裏を返すと、現在の従業員の規模からすると、定常的に稼がなければならない売上高がより高いところにあることは会社としても認識しています。これに対し、第2四半期以降はしっかりとした売上を積んでいけるよう、一丸となって取り組んでいきたいと思っています。

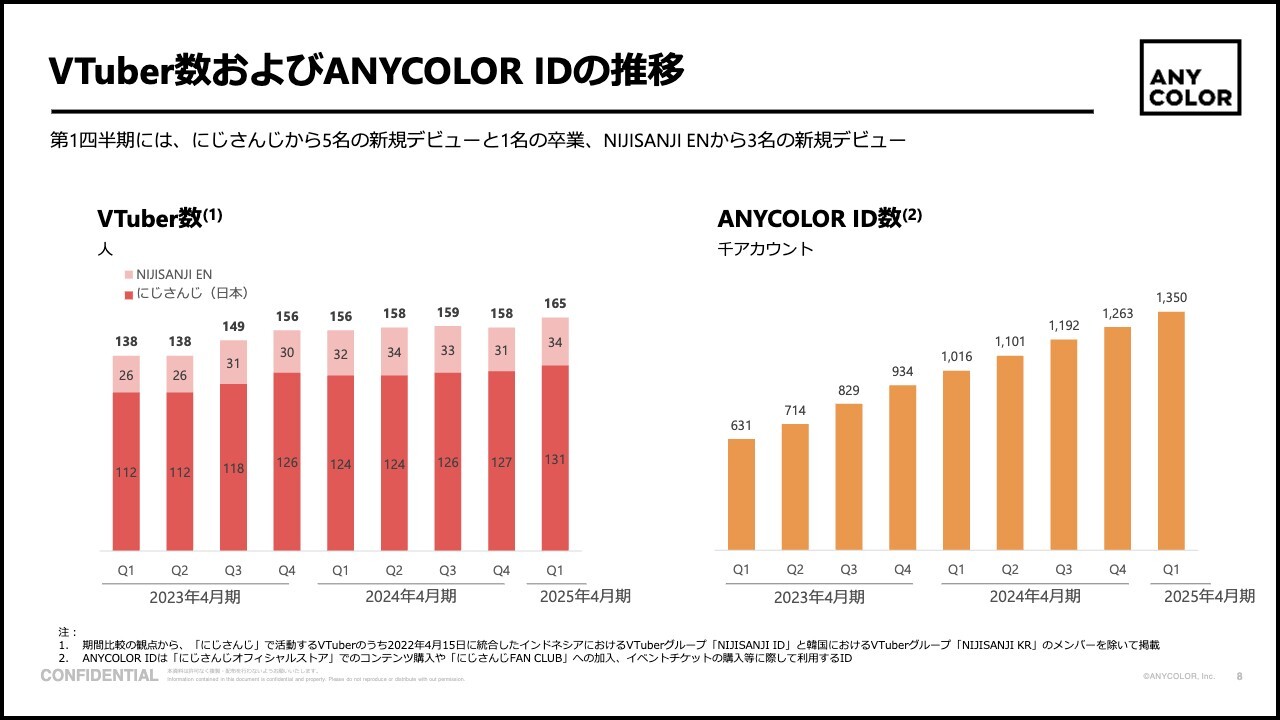

VTuber数およびANYCOLOR IDの推移

VTuber数とANYCOLOR IDの推移です。VTuber数は増加しており、在籍数は165名となっています。第1四半期は「にじさんじ」「NIJISANJI EN」で合計8名がデビューしています。新しいVTuberのデビューに関しては、しっかりと取り組みができていると思っています。

ANYCOLOR ID数の推移を見ても、新規デビューによる影響ないし既存VTuberのさらなる人気の高まりを背景として、新たなファン層の流入を継続できていると考えています。

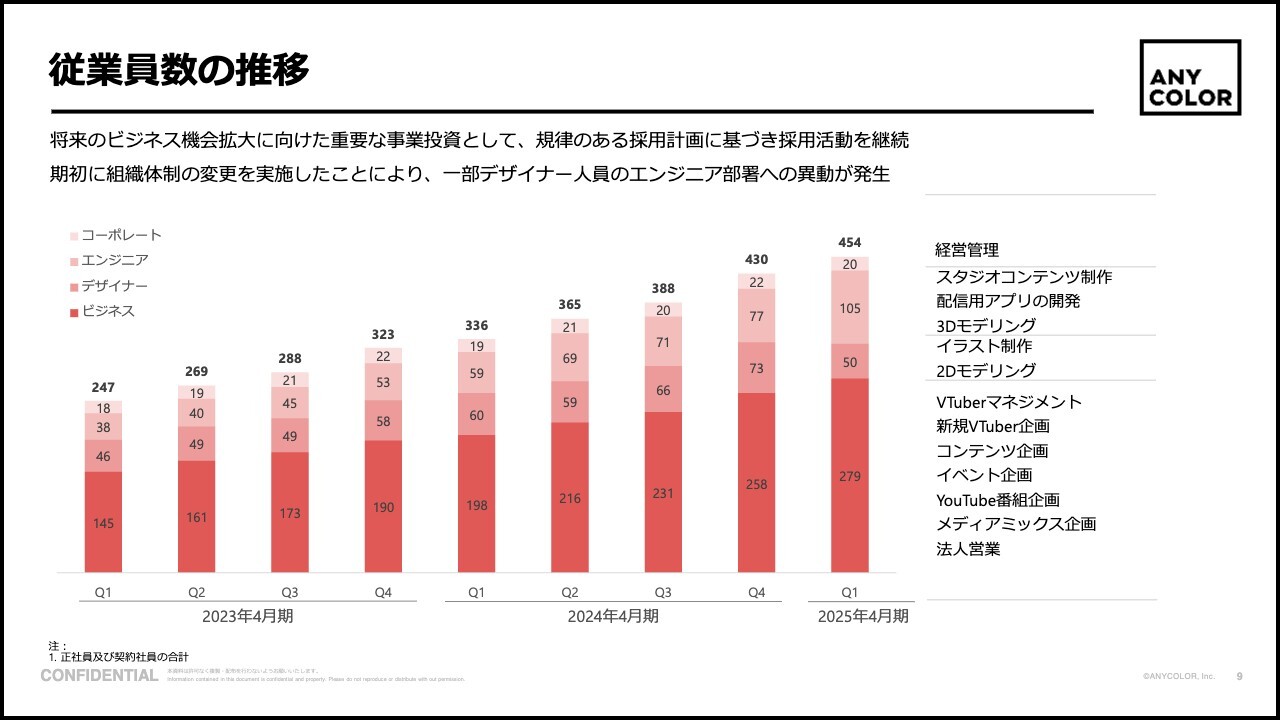

従業員数の推移

従業員数は会社として拡充してきた結果、増えてきています。一部、デザイナー人員のエンジニア部署への異動があり内訳が変わっていますが、現在450名前後の体制で運営しています。

継続的な新規デビュー

新規デビューに関しては、先ほどお話ししたとおり、合計8名のデビューがありました。スライドに掲載している8名がまさにデビューしたところです。スライド左側のユニットのうち1名は、マスコットキャラクターの見た目をしたVTuberです。

これは以前に、マスコットキャラクターオーディションを開催しており、従来とは少し異なる毛色の路線からVTuberの魅力が届けられないかと考えたものであり、その観点からデビューしたものです。

足元では「YouTube」の数字を中心に非常に好調な推移となっていますので、新たな取り組みの成果としては良かったと考えています。

主要施策

第1四半期に実施した主要施策の一覧です。コマース、プロモーション、イベントと分けて記載しています。

コマースは、いろいろな観点でよく刺さったものがありました。「ChroNoiR(クロノワール) 6th ANNIVERSARY」など、人気グループが引き続き好調なことは、良かったことの1つです。

「NIJISANJI & NIJISANJI EN HEROES 1st Anniversary」でHEROESと呼んでいるのは、約1年前にデビューした「にじさんじ」「NIJISANJI EN」内の3ユニットの総称です。デビューして1年経ったこのタイミングで1周年記念のグッズを販売し、非常に人気を博しました。

すでに人気が高かったグループ以外の新たなグループでも人気が高まってきているということであり、そのようなグループが続々と輩出できていることは、良い兆候にあると思っています。

「ジューンブライド2024」についてです。「ジューンブライド」グッズは例年実施している施策です。今年はプロモーションという観点で、特設サイトの開設など、これまでとは少し異なる取り組みを行いました。ファンのみなさまからも非常に良い反響があった施策だったと思っています。

「NIJISANJI Battle Mode Type : Kuzuha & Ibrahim」は、これまでとは少し異なるテイストのデザインやイラストを活用したグッズになっています。ゲーム好きなファンの方々など、既存ファン以外のファン層にも刺さるようなグッズになったかと思っています。

プロモーション領域では、2つご紹介しています。「Google Pixel」とのコラボレーションは、昨年に続きリピートというかたちで一緒に取り組んでいる、非常に良い案件だと思っています。

NBAと「にじさんじ」のコラボレーションについてです。NBAという国際的にメジャーなスポーツリーグとのコラボレーションができたことは「にじさんじ」としては非常に意義深く、良い案件だと思っています。

このように、第1四半期はもともと予定していたものを中心に、取り組み自体はしっかりとできたと思っています。

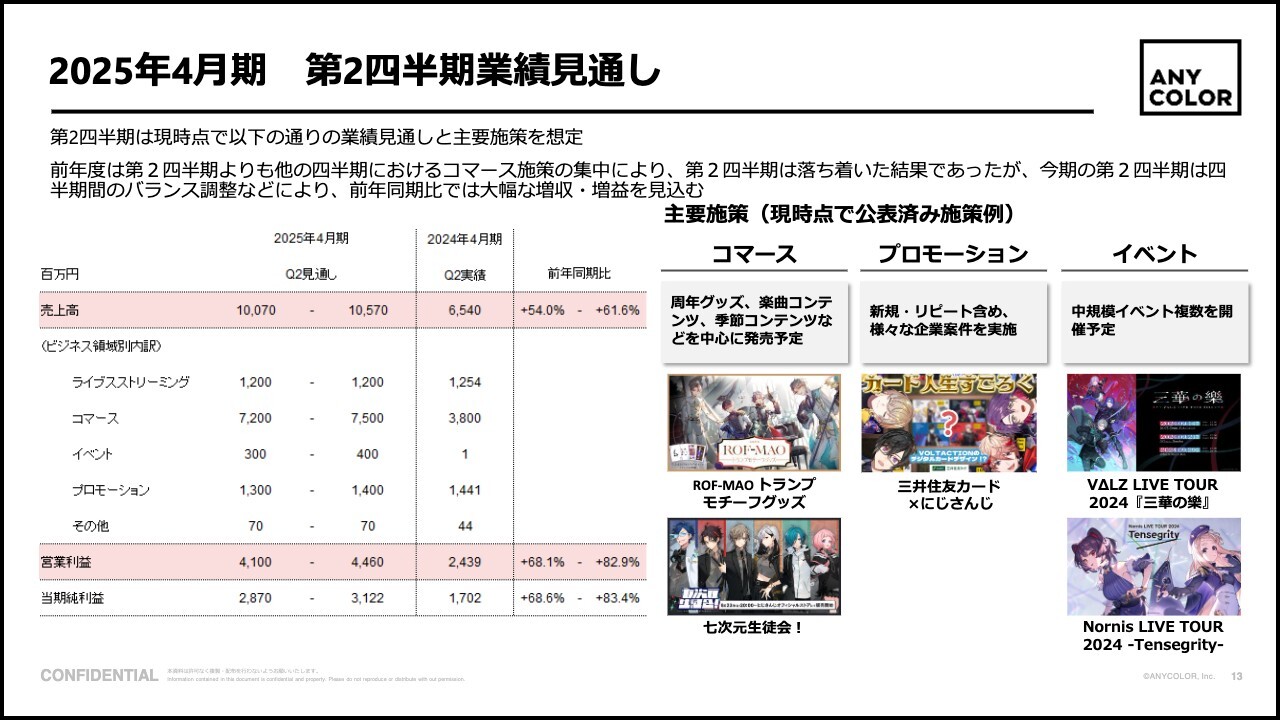

2025年4月期 第2四半期業績見通し

2025年4月期第2四半期の業績見通しです。売上高は、100億7,000万円から105億7,000万円と5億円のレンジをとりながら予想しています。営業利益は41億円から44億6,000万円です。

内訳で見ていくと、ライブストリーミングはおおむね第1四半期と同程度の水準で見ています。イベントは、すでに発表済みのとおり2件開催予定です。それらを中心として売上計上を見込んでいます。プロモーションは、さまざまなクライアントからの案件で構成されるため、個別の内容は割愛します。

売上シェアが一番大きいコマースは、第2四半期にさらに大きくなることを見込んでいます。各施策の中身としては、スライドのとおり、すでに発表しているものとして「ROF-MAOトランプモチーフグッズ」や「七次元生徒会!」のようなグッズ施策があります。これ以外にも、特に人気ユニットを中心としたグッズ施策を未公表のものを含めて、複数予定しています。

そのほか、先ほどお話しした「にじさんじフェス」のブルーレイなど、メディア関連の商材も第2四半期は充実しており、それらによって第2四半期はコマース中心に売上を計画しています。

以上、第1四半期の業績および第2四半期以降の業績見通しについてご説明しました。

質疑応答:第2四半期業績見通しにおけるコマース増収の中身について

釣井:「第2四半期の業績見通しに関して、特にコマースの増収の中身についてもう少し補足いただけますか? 例えば、第1四半期対比での増収は、SKU数よりもSKUあたりの売上

新着ログ

「情報・通信業」のログ