【QAあり】ゼロ、新中期経営計画を発表 株主還元方針の見直しとして配当性向を33%に引き上げ、資本収益性の向上にも注力

2024年6月期決算および中期計画説明

髙橋俊博氏(以下、髙橋):2024年7月より株式会社ゼロの代表取締役社長に就任しました、髙橋俊博と申します。

デビュー戦となりますので、みなさま、どうぞお手柔らかにお願いします。前任の北村のようなプロフェッショナルな対応はできないかもしれませんが、温かく見守っていただければ幸いです。

それでは、2024年6月期の決算および中期経営計画についてご説明します。

アジェンダ

本日のアジェンダはスライドのとおりです。まずは2024年6月期がどのようになったのかをお伝えした後、2024年7月1日より開始した3ヶ年の中期経営計画についてご説明します。

3つ目には、現在紙面上でよく話題になっている資本コストや株価を意識した経営について、当社ではどのように考えているのかをお伝えしたいと思っています。

会社概要

こちらのスライドが会社概要です。

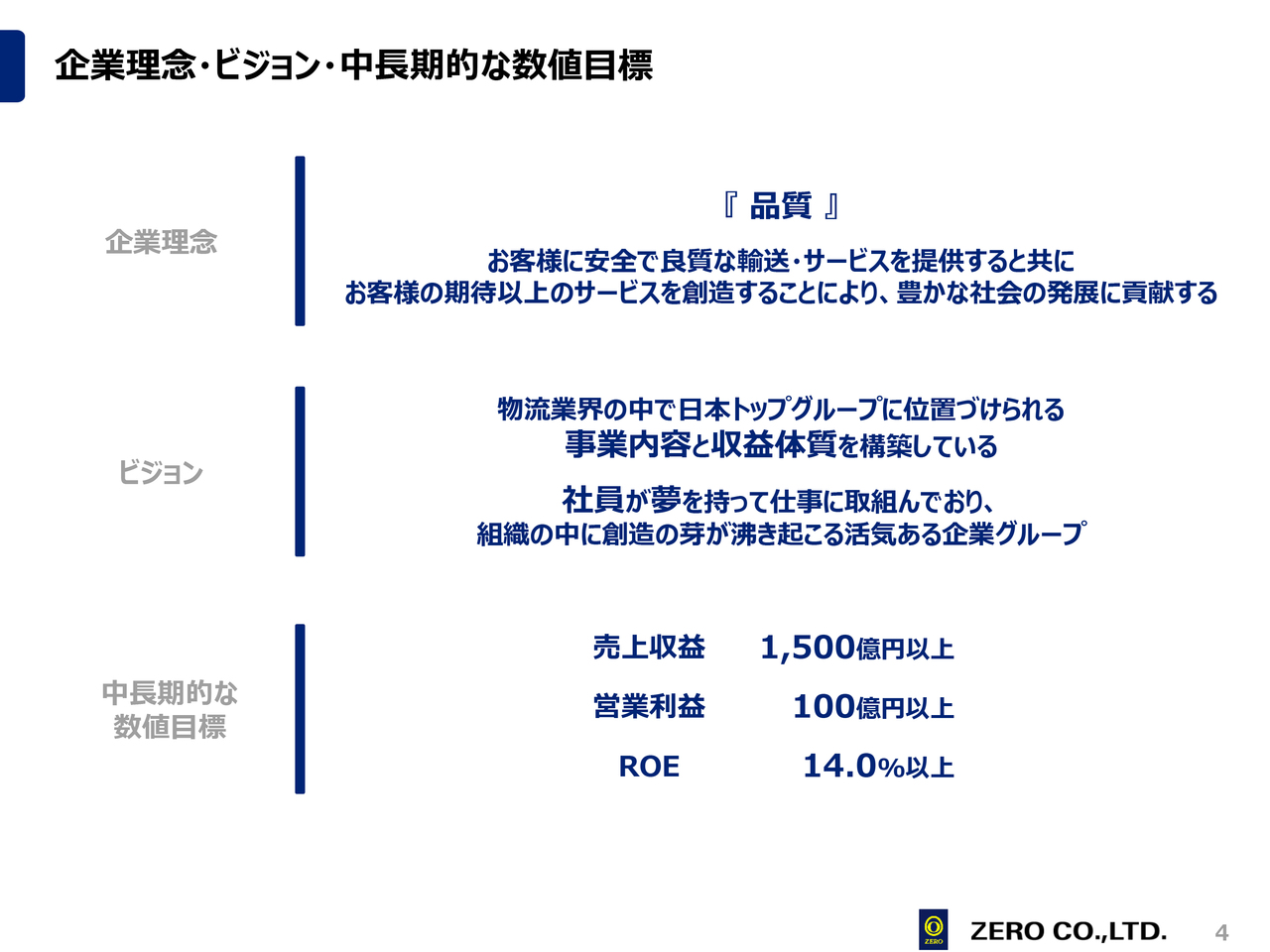

企業理念・ビジョン・中長期的な数値目標

当社の企業理念は「品質」です。これをなかなか実現できていないことを非常に悔しく思っています。今年7月に、私から全従業員に向けて「ぜひ原点回帰して、もう1回品質にこだわろう」「あらゆる品質にこだわってやろうではないか」と伝えました。

お客さまがマーケットにおいて「本当は、当社に何を期待しているのか?」ということを十分にヒアリングし、しっかりと行動していこうと考えています。マーケットは急速に変化して行きますが、当社が本当についていくことができているのかも含めて、十分に捉えていきたいと思っています。

また、そのような物流業界の中で、当社を日本のトップグループに位置づけられる会社にしていきたいと思っています。そのため、事業内容に加えて収益体質もしっかりと構築していく予定です。あわせて、従業員が夢を持ち、毎朝ワクワクして会社に来るような企業集団にしていきたいと思っています。

それらを踏まえ、私は次の3ヶ年において、売上収益1,500億円以上、営業利益100億円以上、ROE14パーセント以上という目標を描いています。詳細については後ほどご説明します。

ゼログループの強み

当社グループの強みをご説明します。「ゼロの強みはなんだろう?」と考えると、やはり1つはパートナーシップです。当社グループには協力会社が82社あり、全国にネットワークを構築しています。そのため、北は北海道から、南は沖縄まで運ぶことが可能です。

各地域に運べる会社はありますが、北海道から沖縄まで運べる会社はおそらく、トヨタ輸送、日本梱包運輸倉庫、そして当社の3社ぐらいではないかと思っています。その中でも、当社は特に独立系であることが、非常に大きな強みだと思っています。

2つ目は、当社グループ内にドライバー人材の派遣会社であるジャパン・リリーフを抱えていることです。このジャパン・リリーフには、ドライバーで3万人以上の派遣人材が登録されています。

当社グループ全体で、この人材を2024年問題に向けて活用していきます。ドライバーがいなくなるという中で、経験のあるドライバーをどのようにグループ内で活用していくのかが課題となります。そして、そのような人材を持っているところが、当社グループの強みといえます。

3つ目には、周辺ビジネスにも徹底的に取り組んでいることを挙げています。それに伴い、この数年間は買収なども急速に進めている状況です。

当社の基本的な軸は「車両輸送」ですが、その周りのビジネスは収益が上がるものの、なかなかうまく連携できていませんでした。そのため、当社では「ゼロに頼んだら全部できる」「車両に関するビジネスは、ゼロにすべて任せられる」という部分に、この10年ほど注力し、強みにしています。

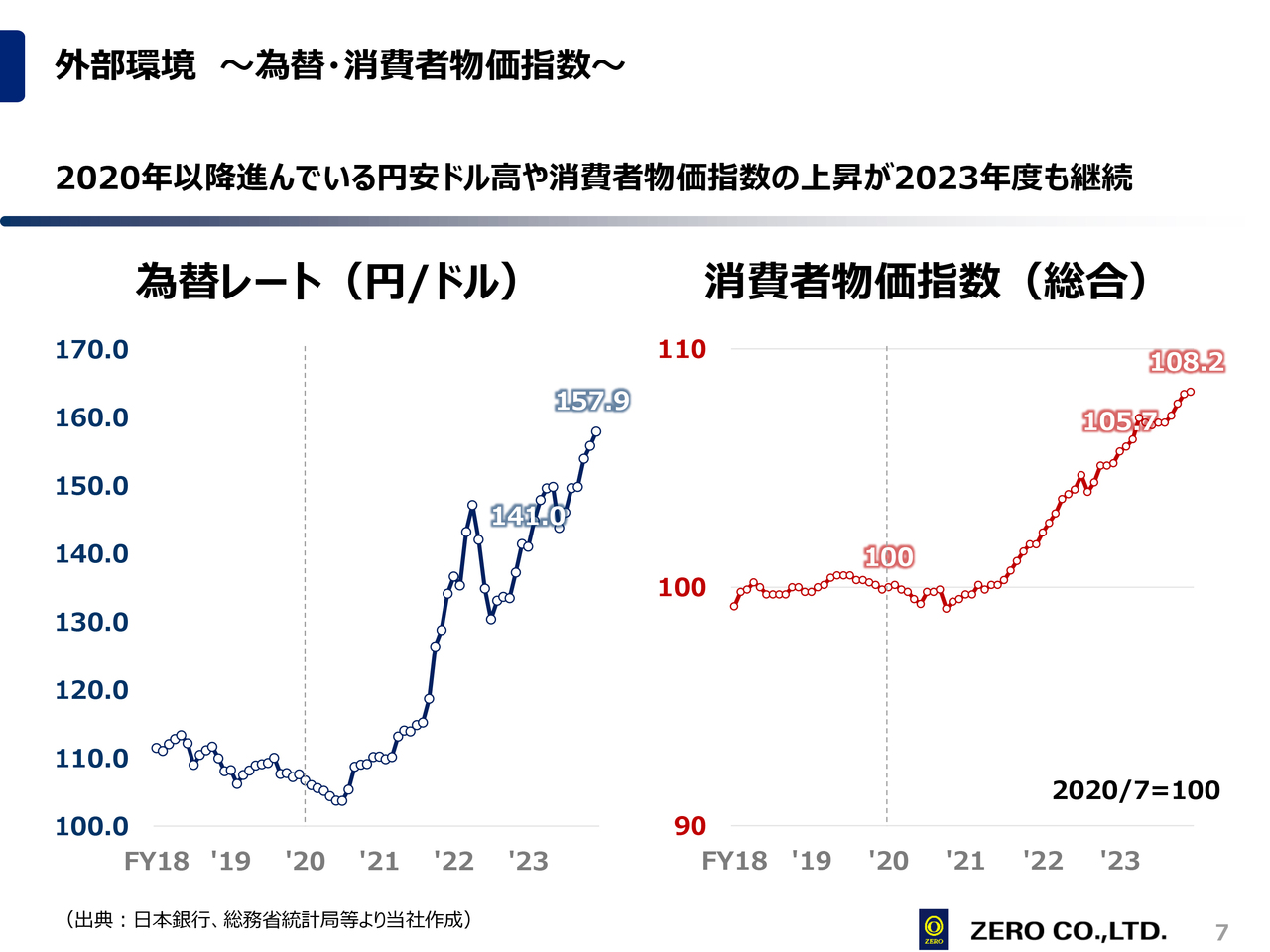

外部環境~為替・消費者物価指数~

2024年6月期の決算についてご説明します。よくご質問をいただくのは、「ゼロにとって、この円安がプラスになるのか、マイナスになるのか」ということです。

答えとしては、まず、円安になっていくと燃料が高騰するため、そこはマイナスになります。ただ、当社では2年ほど前に燃料サーチャージ制(FSC)を導入したため、多少時期にずれがあったとしても、燃料価格の変動による影響をまともに受けないようにセッティングできています。

一方、当社では輸出事業を行っています。そちらのメインはマレーシア向けの中古車輸出です。これは当然、円安になると海外から見れば仕入価格が安くなるため、売れ行きが非常に良くなります。

しかしながら、当社は基本的に円建てで取引を行っているため、この部分でメリットを受ける、あるいはデメリットがあるということは特にありません。

また、マレーシアにおいては、中古車の輸入が年間5万台に限られています。年によって多少前後しますが、そのうちの3万5,000台が日本から輸出されることを考えると、基本的には海外で争うというよりは、日本のライバル企業と競争になるため、当社としては円安・円高の影響は特に受けません。

また、スライド右側の消費者物価指数でご説明すると、こちらもご存じのように、ご覧のようなかたちで上昇しています。当社が影響を受けるとすると、やはり賃金上昇の部分です。このあたりが今後、急速に進んでいくだろうと見ています。

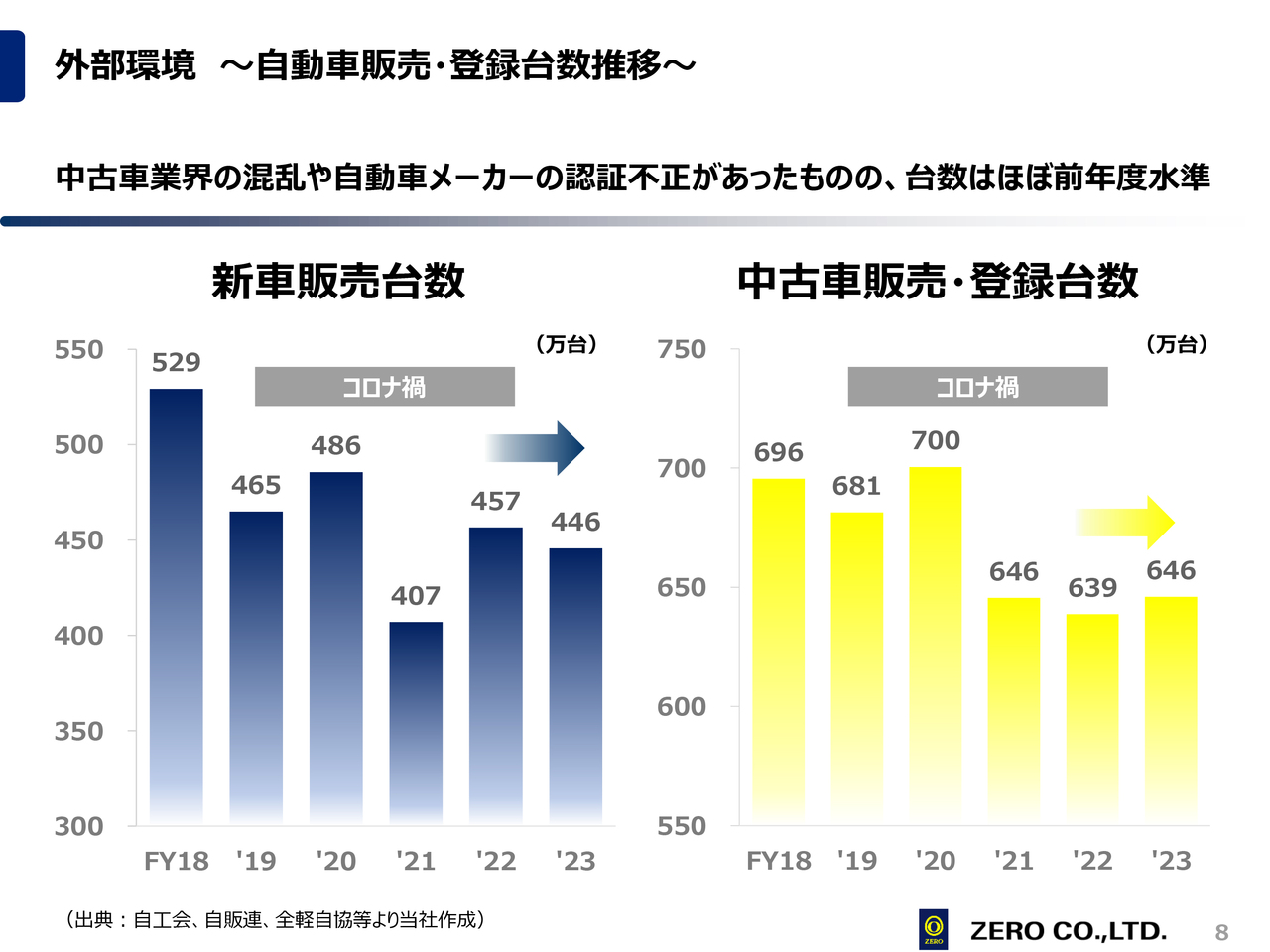

外部環境~自動車販売・登録台数推移~

スライドのグラフでは、直近の新車と中古車の販売台数を示しています。直近3ヶ年の水準としては、新車が約450万台、中古車が約650万台です。次の3ヶ年においても、同じような水準になるのではないかと見ています。

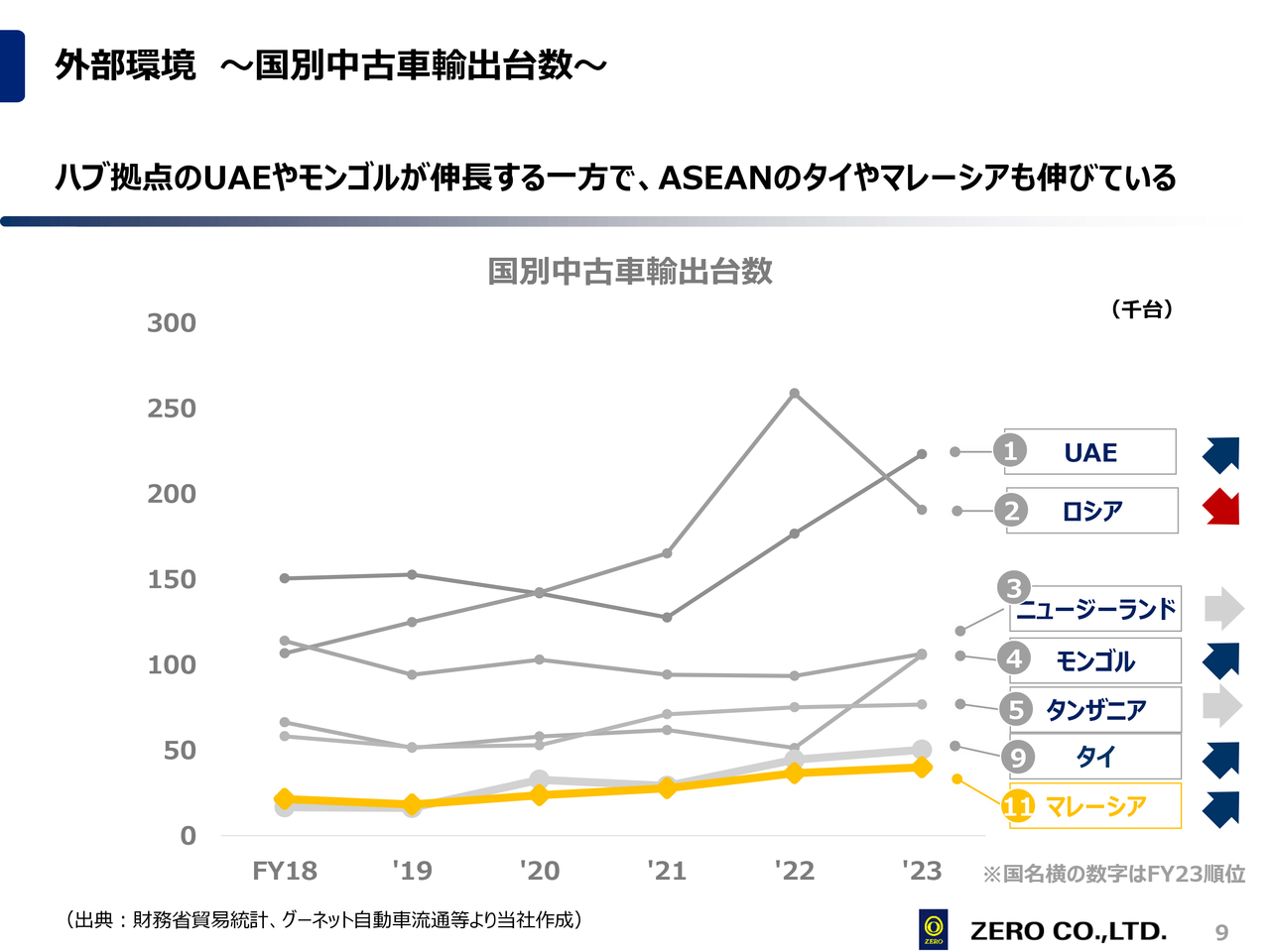

外部環境~国別中古車輸出台数~

海外向けの中古車輸出台数です。ご存じのとおり、ロシアが下がっていますが、その代わりにモンゴル経由で自動車が輸出されているため、そこはおおむね相殺されていると考えています。

一方、当社グループで抱えているワールドウインドウズがお客さまとしているマレーシア向けの輸出台数は、着実に上がってきています。それに伴って、ワールドウインドウズの業績も順調に上がっている状況です。

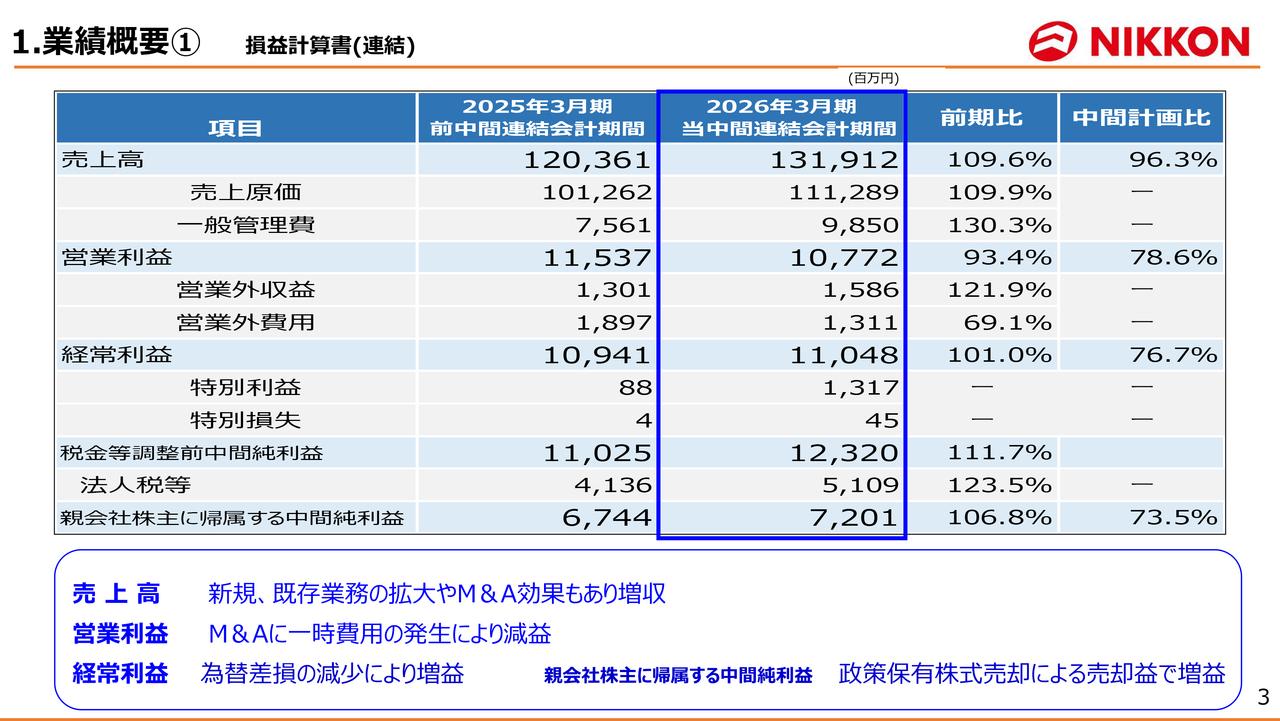

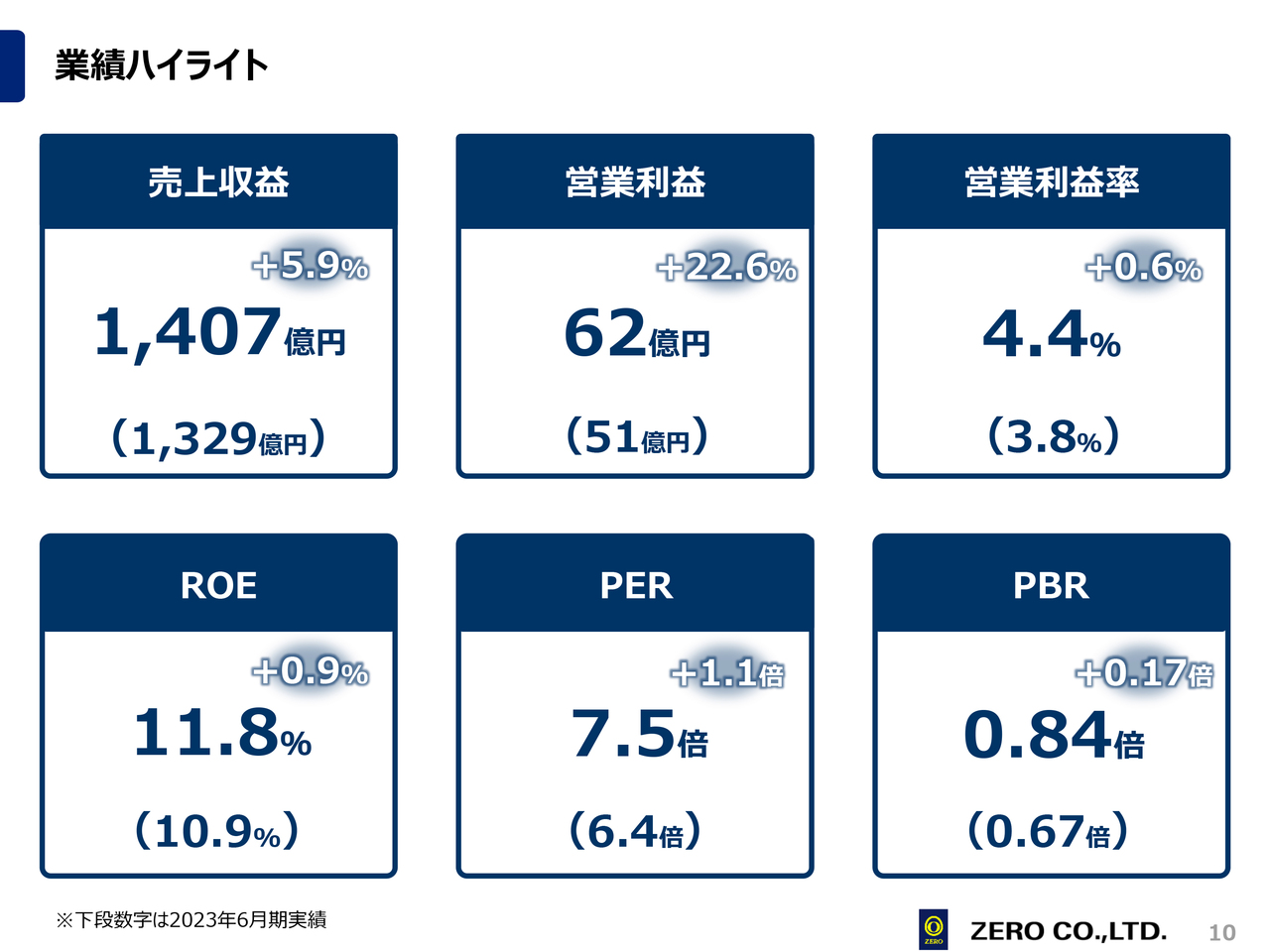

業績ハイライト

2024年6月期の業績ハイライトです。スライド括弧内には2023年6月期の数字を記載しています。

売上収益は1,407億円で、前年よりも5.9パーセントアップしました。営業利益は62億円、営業利益率は4.4パーセント、ROEは11.8パーセント、PERは7.5倍、PBRは0.84倍という水準です。当社としては、売上・利益とも過去最高となっています。

私が当社グループに参加したのは2010年です。それまでは当社に投資するファンドにいました。当時、当社の売上は毎年500億円、営業利益も毎年10億円で「この会社の売上・利益をなんとか上げてこい」と言われ、私が派遣された年が2010年です。

当時は経営企画部長、そしてその後は社長に就任された北村会長とともに、当社の改革を実行しました。その当時「3つの脱」に取り組みました。

1つ目が「脱・日産自動車」です。昔は売上の100パーセントを日産自動車に依存していましたが、「日産自動車に依存したままではいけない」と日産自動車以外の取引先を獲得し、日産自動車から名実ともに自立することを目指しました。

2つ目は「脱・車両輸送」です。自動車輸送のみでは続かないと思い、他のビジネスで第2、第3の柱を立てていこうと考えました。

そして、3つ目は「脱・日本」です。日本のみでなく、海外向けのビジネスも検討していこうと進めてきました。

その結果、あれから14年が経ち、売上収益は500億円が1,400億円、営業利益も10億円が62億円になりました。ここにいる北村会長と二人三脚で今まで取り組んできたことは、間違っていなかったのだろうと思っています。

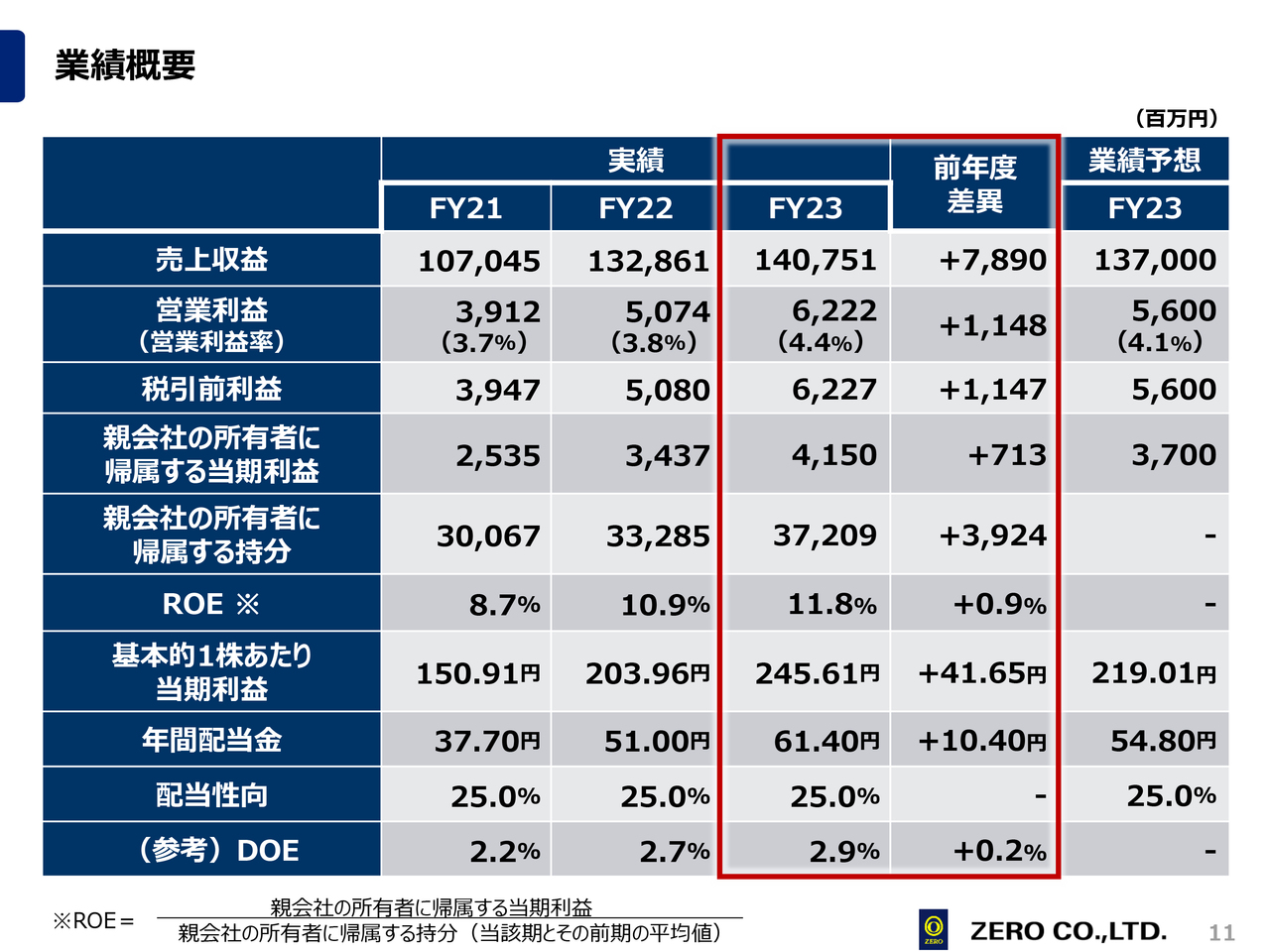

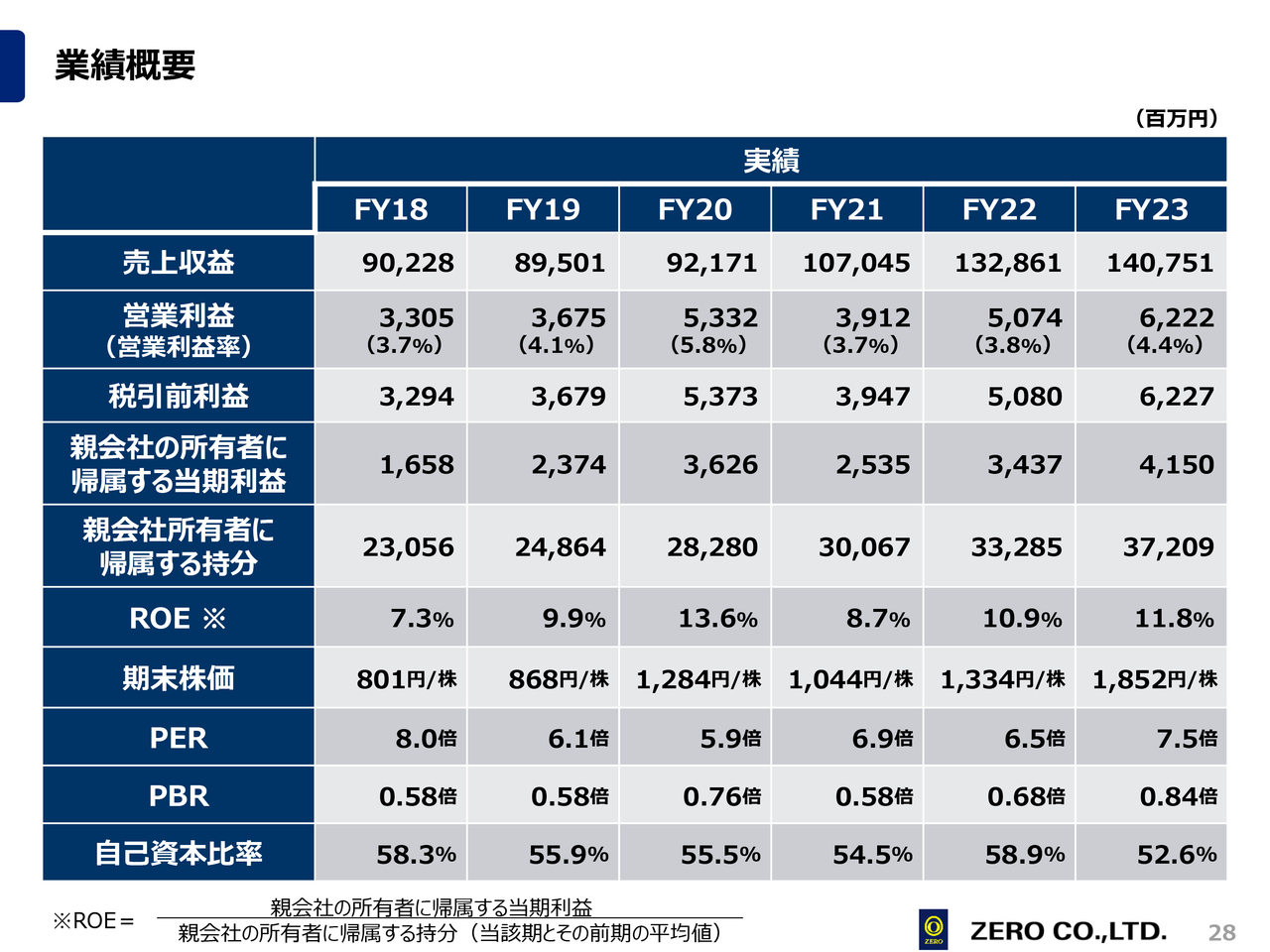

業績概要

2023年度までの3ヶ年の業績推移です。2021年度は約1,070億円、営業利益は約39億円でしたが、2023年度は売上収益が約1,407億円、営業利益が約62億円となりました。売上・収益ともに当初の予想をクリアしています。

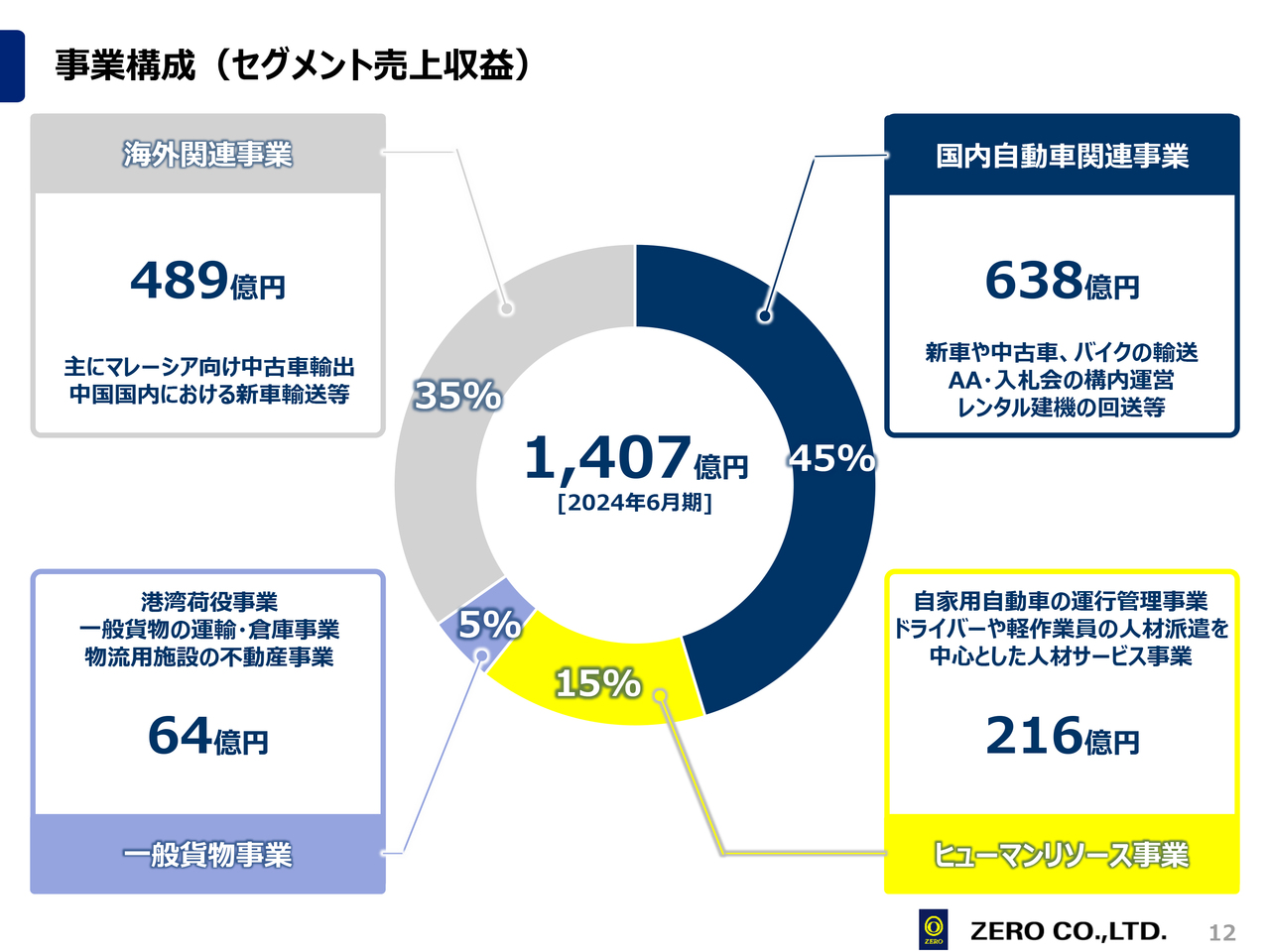

事業構成(セグメント売上収益)

事業ポートフォリオです。グループ全体を見ると、やはり当社の軸となるのは国内自動車関連事業で、こちらが売上収益全体の45パーセントを占めています。直近で買収したソウイングや、前々期までに買収したゼロ・プラスIKEDA、バイク輸送のゼロ・プラスBHSなどがここに入ってきます。

また同様に、海外関連事業も35パーセントと、非常に大きなシェアを占めています。このうちの約9割が、マレーシア向けの中古車輸出を行うワールドウインドウズの売上です。ヒューマンリソース事業は、基本的にジャパン・リリーフ1社となっています。

一般貨物事業においては、港湾荷役を行っている苅田港海陸運送、運輸・倉庫の事業を行っている九倉のほか、当社で倉庫を一部貸しているところがあり、それらの売上が含まれています。

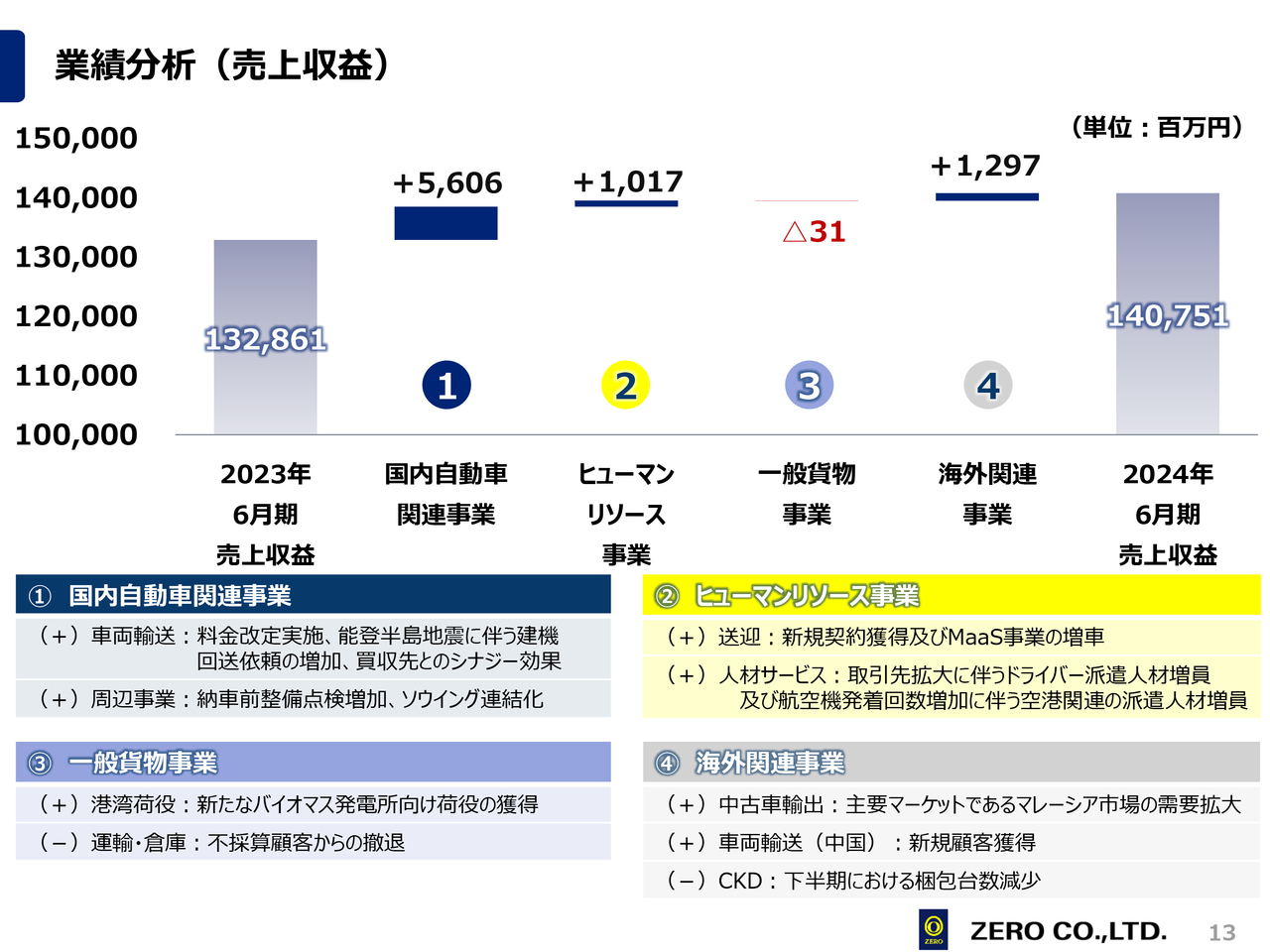

業績分析(売上収益)

2023年度6月期と比較した、2024年6月期の売上収益の分析です。まず、国内自動車関連事業が売上を押し上げました。スライドに記載のとおり、2024年1月から実施した料金改定は、売上・利益ともに効果がありました。

当然ながら、パートナーシップを結んでいる協力会社には、料金改定を行った分を同じパーセンテージでそのまま渡したため大変喜ばれています。当社の車両輸送売上は、6割弱が自社グループで運んだものですが、残りの4割強は協力会社82社によって作り上げられています。そのため、パートナーとの関係を非常に大事に考えています。

一方、整備事業はこの数年間非常に苦労しましたが、この部分も徐々に好転してきています。そして、2023年11月に買収したソウイングの連結化も、国内自動車関連事業の業績を押し上げています。

ヒューマンリソース事業においては、新しいお客さまの獲得やMaaS事業の順調な進捗が、業績を押し上げています。さらに、空港施設にも人材を派遣していますが、ご存じのようにインバウンドの影響で空港施設が非常に活発に稼働しているため、こちらも非常に順調に伸びてきている状況です。

一般貨物関事業においては、バイオマス発電関係の港湾荷役が非常に好調です。一方、運輸・倉庫事業では不採算事業の見直しを行ったことにより、売上が若干下がっています。

海外関連事業においては、先ほどからお伝えしているように、マレーシア向け中古車輸出が前々期に続き、前期も非常に順調でした。こちらも売上の増加に大きく貢献しています。中国における車両輸送においても、今までは東風日産の一本足打法でしたが、新たな顧客獲得の活動が売上をある程度押し上げています。

ただし、CKD事業は下半期において、梱包の台数が大幅にダウンしたことがマイナスに働いている状況です。

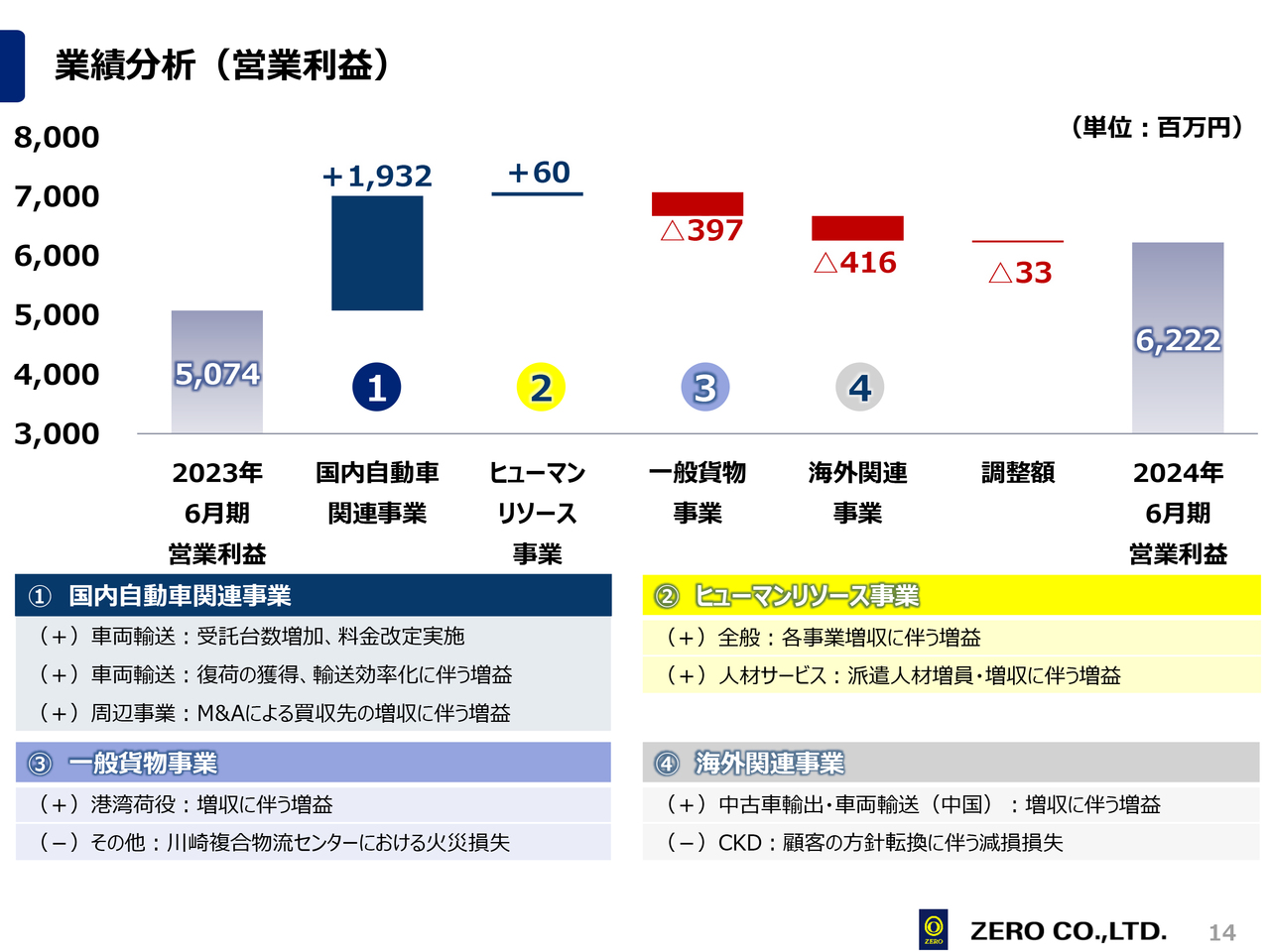

業績分析(営業利益)

営業利益の分析です。先ほどからご説明しているように、料金改定と受注台数の増加が業績を押し上げています。また、輸送の効率化も業績に貢献しています。

今までは「輸送戦力は無限だ」とまでは言わないものの、「できるだけ多くの仕事を取りにいけ」という姿勢で取り組んできました。しかしながら、行きの荷物はあるが帰りの荷物はないと、「それって輸送効率的にどうなのか」ということになります。やはりこれからは、輸送力は無限ではなく有限だと考えることが重要です。

どう効率的に輸送を行っていくのかというと、やはりドライバーにとっても、運んだ量に対するインセンティブなどが絡んできます。当社の場合はそれほどではないものの、協力会社の一部には「売上のうちの何パーセントが給与となる」という歩合給制度を設けている会社もあります。

その結果、帰りの荷物がないような仕事が続いてしまうと、「もうあそこには行きたくない、ここも行きたくない」という状況が生まれます。そのあたりも踏まえ、今後は量より質をしっかりと検討していかなければなりません。現在はその第一歩を踏み出しているところです。

また、先ほどもお伝えしたように、M&Aによる買収先の増収・増益の影響が大きく効いています。

ヒューマンリソース事業においては、売上は大きく伸びた一方で、残念ながら足元の利益はそれほど大きく伸びていません。こちらを大きな課題として捉え、このたび新社長を送り込みました。ですので、このあたりは月次で打ち合わせをしながら、対策を進めていきたいと思っています。

一般貨物事業では、港湾荷役が非常に順調です。加えて、運輸・倉庫事業で不採算事業からの撤退について早急に決断できたことも良かったと思います。その一方で、紙面に出たとおり、川崎複合物流センターで火災が起こりました。現在は貸与先といろいろな話をしているところですが、火災の費用で大きく損が出てしまったため、2023年6月期に対してマイナスとなっています。

海外関連事業においては、マレーシアへの中古車輸出のほか、中国における車両輸送が業績を押し上げました。ただ、こちらも紙面に出ていますが、タンチョングループとスバルの関係で、CKD事業が年内で終了となります。

CKD事業で利用していた倉庫の賃貸借契約は2028年まであるため、会計士とも相談した結果、賃貸借契約に伴うリース資産(使用権資産)を一括で減損処理を行うことにしました。当然ながらタンチョングループとも交渉していますが、新しいお客さまの獲得に取り組むことで、この部分はしっかりと取り返していきたいと思います。

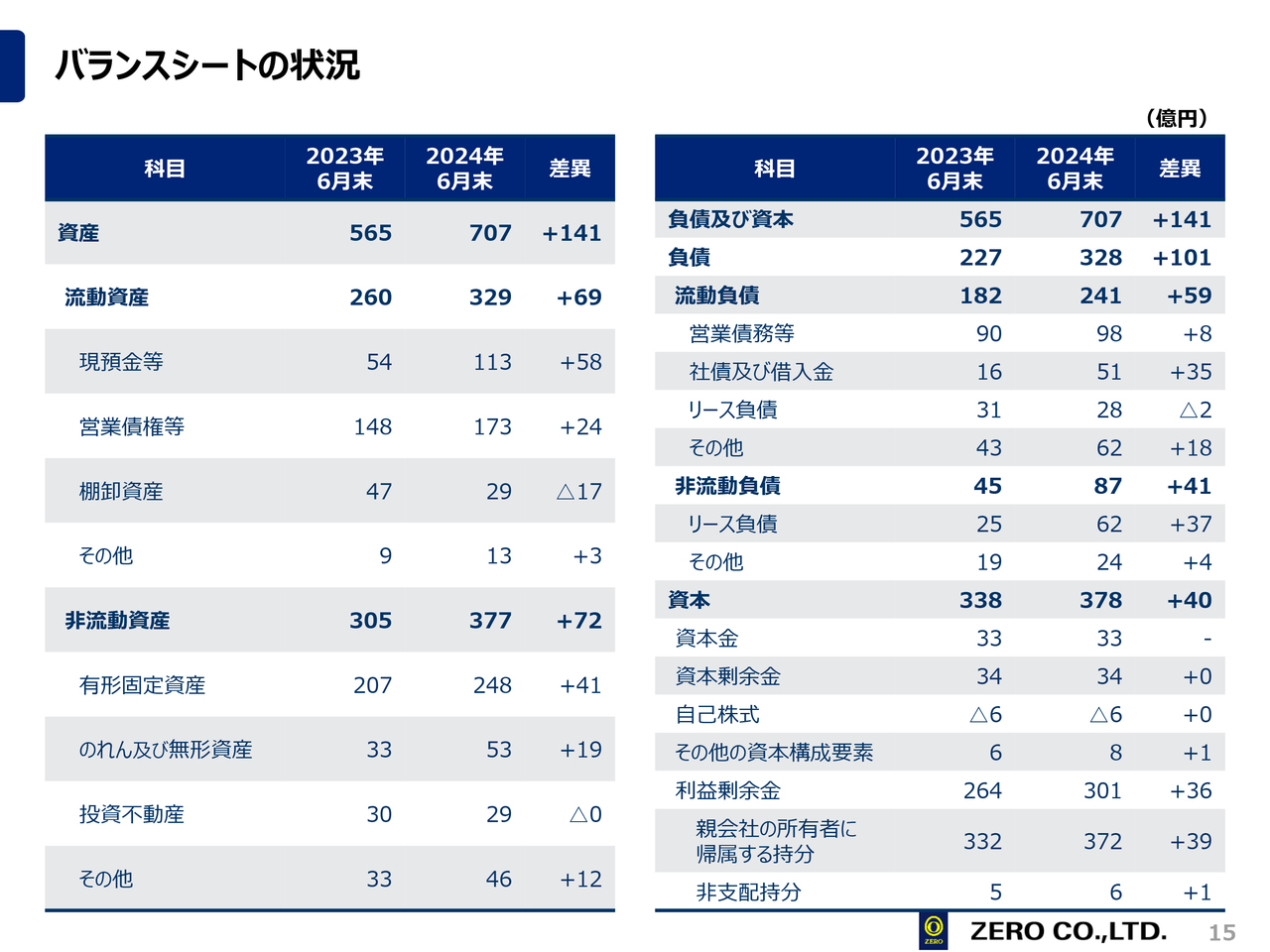

バランスシートの状況

バランスシートです。大きなところとしては、手元のキャッシュを58億円増やしています。これは資本の効率性も意識した上で、各取引銀行からお金を借りています。銀行からの借入などにより、借入金が35億円増額し、手元に113億円のキャッシュを置いている状態です。

これはいわゆる資本コストの関係で、当社が持っているお金をどこに投資すべきなのかを検討しています。実際に、2022年におけるゼロ・プラスIKEDAや、2023年におけるソウイングの買収などは、この一連の動きによるものです。

そして、有形固定資産が41億円増えています。このうちの23億円が車両関係です。必要な投資は積極的に行っており、車両もしっかりと入れ替えているところです。なお、のれん及び無形資産の増加額である19億円については、ソウイングののれんが含まれています。

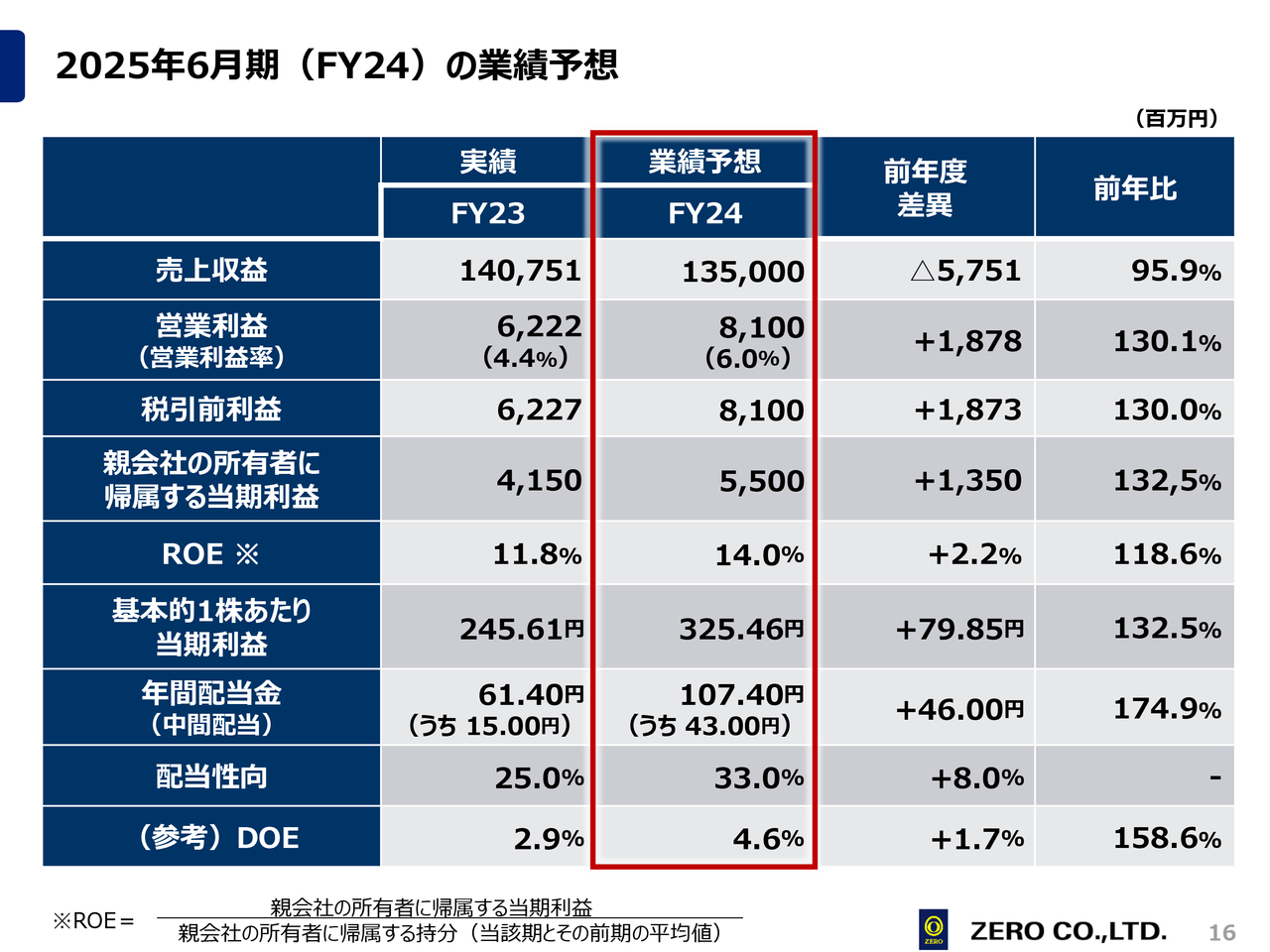

2025年6月期(FY24)の業績予想

2025年6月期の業績予想です。売上収益は1,350億円で、前期より57億円ダウンしています。先ほどもお伝えしたとおり、ワールドウインドウズがこの2年連続で、急速に勢いを増してきています。ただ我々としては、もうそろそろ需要が落ち着くと見ているため、このような予想としました。

営業利益は81億円と、2024年6月期より19億円ほど予想を上げています。理由としては、料金の改定効果や輸送の効率化が挙げられます。こちらもしっかりと図っていきたいと考えています。あわせて、一過性で発生した損失の回収も含め、交渉を進めていく予定です。

当社の場合はIFRSを適用しているため、一過性の損失は基本的には営業内損益として計上されます。このあたりもよく質問をいただきますが、こういった一過性の損失を回収できればできた分だけ、営業内損益として影響が出てくるため、営業利益は81億円を予想しています。

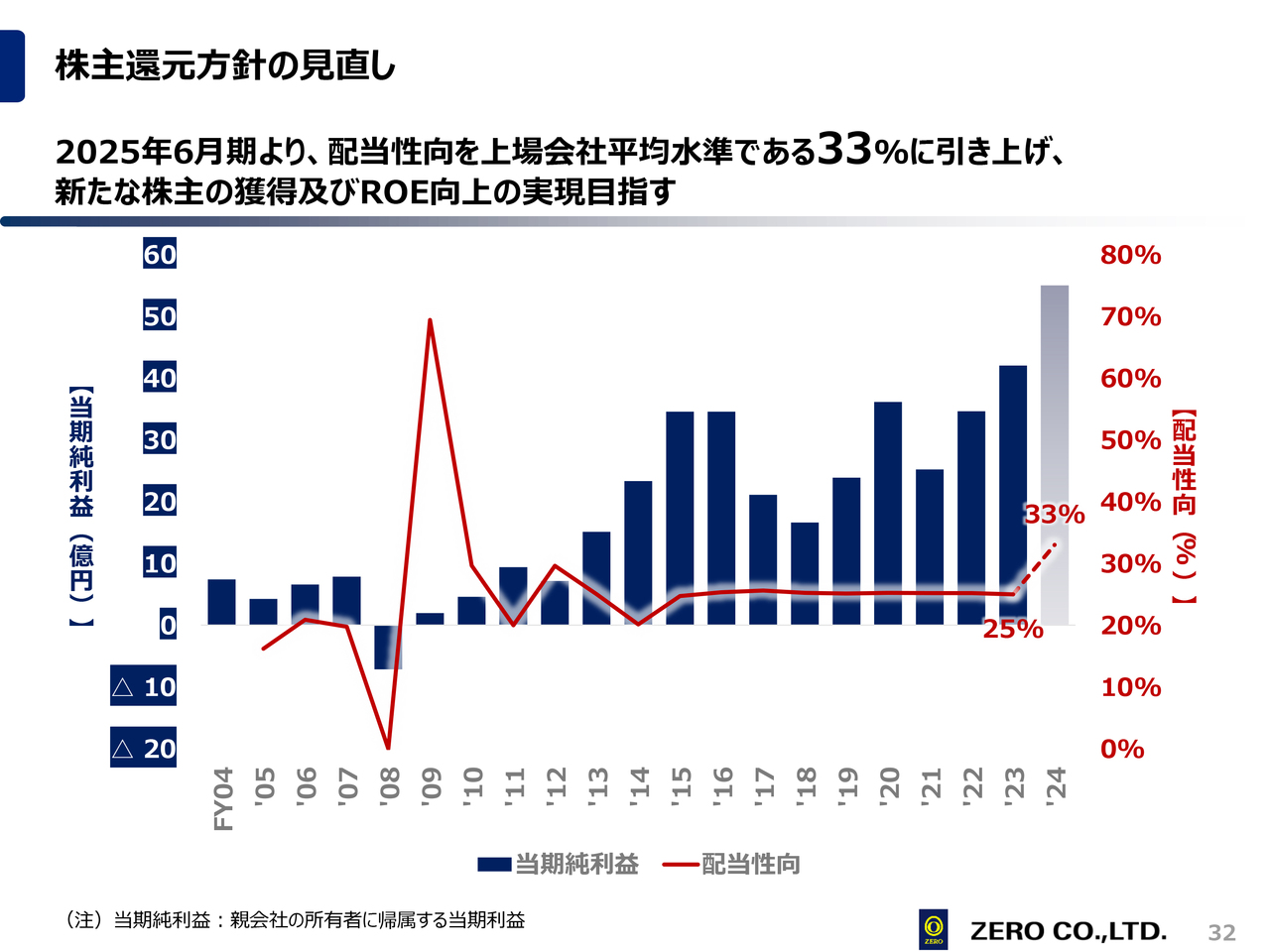

また、配当性向は33パーセントと、従来の25パーセントから大きく上げていく予定です。

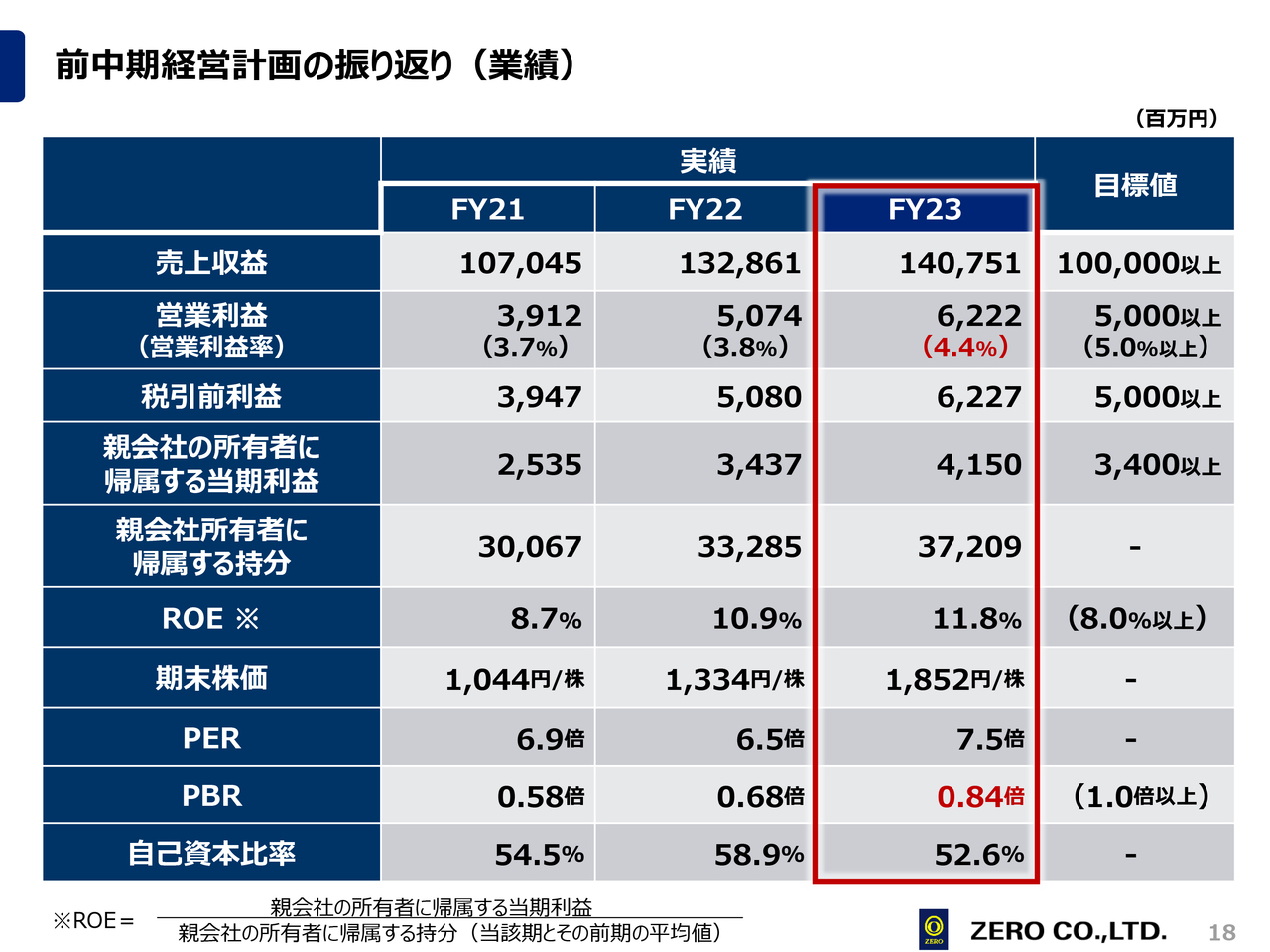

前中期経営計画の振り返り(業績)

前中期経営計画を簡単に振り返ります。2021年度の時点では、3年後の売上収益を1,000億円以上、営業利益を5パーセントの50億円以上、PBR1倍以上を目標としていました。

これらの目標はほぼクリアしたものの、残念ながら営業利益率とPBRの2つは達成することができませんでした。

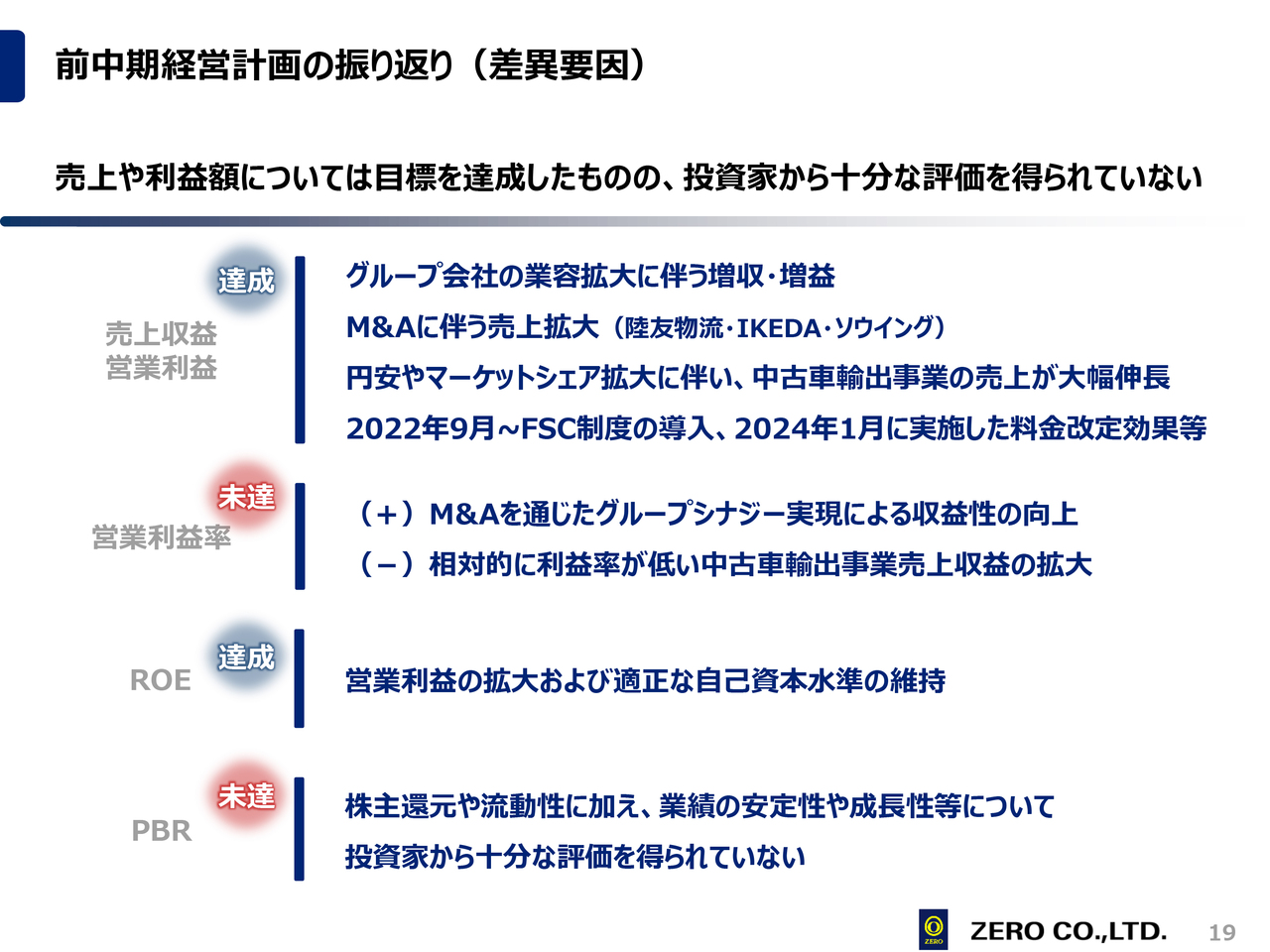

前中期経営計画の振り返り(差異要因)

スライドでは、前中期経営計画を達成できた理由と達成できなかった理由を分析しています。

売上・利益については、買収した会社を含めたグループ全体で、見事に増収・増益となりました。特に前期は、輸送以外の子会社を中心に過去最高益を達成した会社が多くあり、かなり自立した経営ができていると考えています。

売上については、M&Aに伴い拡大しています。この中には、子会社化した陸友物流やゼロ・プラスIKEDA、ソウイングの押し上げが含まれています。

加えて、円安やマーケットの拡大により、中古車輸出事業のワールドウインドウズの売上が大幅に伸長しました。日本品質のきめ細やかなサービスを行うことにより、マレーシアのお客さまからも非常に高い支持を得ています。サービスに見合うだけの手数料へ変更することで利益率も改善していますが、それでも当社グループを選んでもらえるように取り組みを進めています。

また、2022年9月からは燃料サーチャージ制(FSC)を導入しました。これにより為替や原油価格の影響を受けなくなり、2024年1月に実施した料金改定の効果もあわせて売上は大きくプラスとなりました。

一方で、営業利益率は未達となっています。特に大きいのは、ワールドウインドウズの影響です。商社機能のため営業利益率がそれほど高くないのですが、当初の予算より大きく伸長したことが主な要因です。

なお、ワールドウインドウズを除くと営業利益率の目標は達成できているため、利益率だけを求めるのであれば、ワールドウインドウズの事業をやめたほうがよいのではないかという話がありますが、利益額としてはそれなりの額を稼いでいるため、引き続きバランスを見ながら進めたいと思っています。

ROEは達成した一方で、PBRは未達となりました。他の企業と比較して、投資家のみなさまへの十分なご説明や魅力的なIRの実施ができていなかったことが主な要因と考えて反省しています。ようやく本当にいい会社になりましたので、いよいよ投資家のみなさまにアピールしていきたいと考えています。

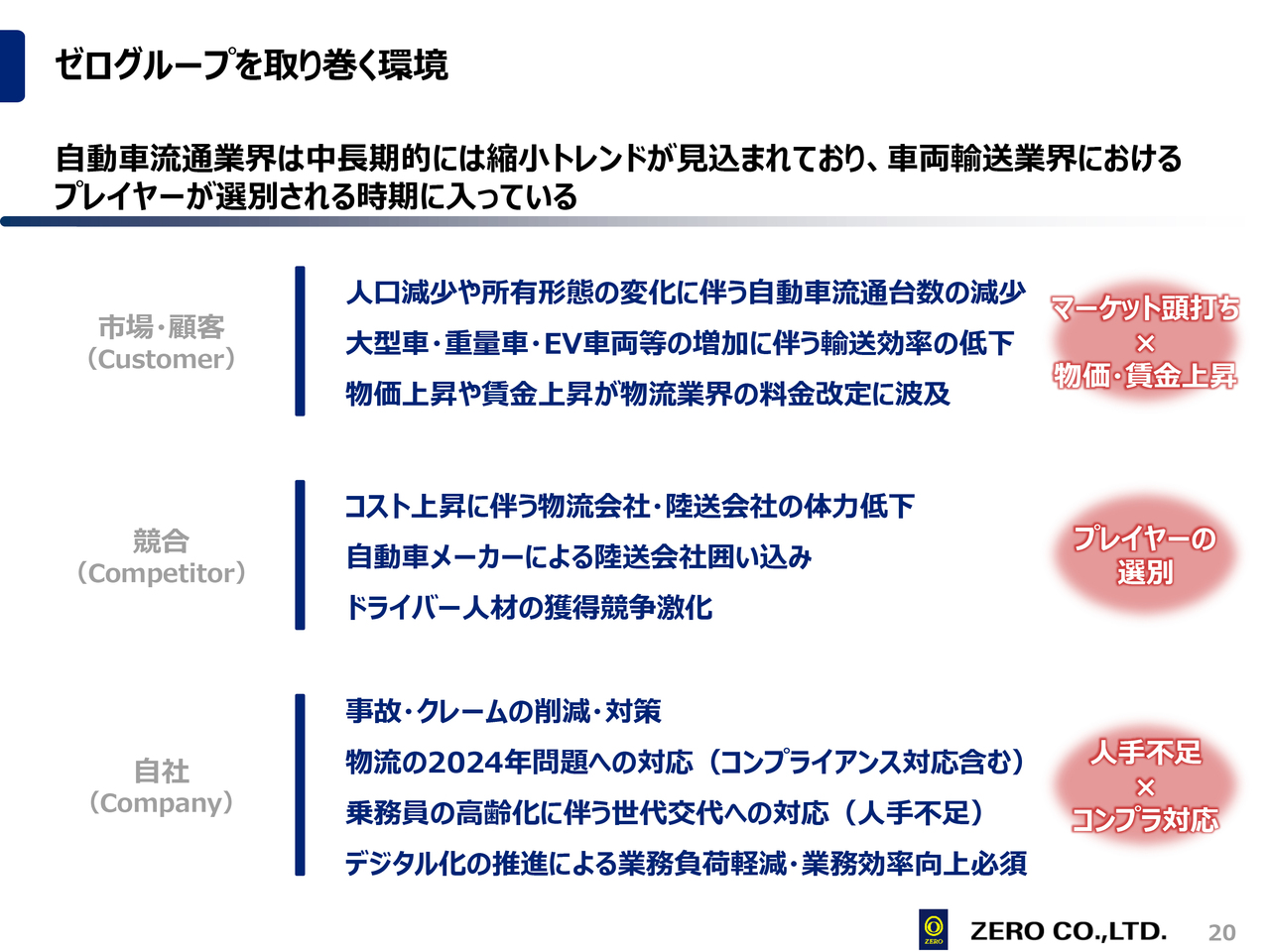

ゼログループを取り巻く環境

ゼログループの取り巻く環境についてご説明します。

まずは市場・顧客(Customer)です。自動車流通業界は、流通台数の減少や車両の大型化、EV車両の増加に伴う輸送効率の低下、物価上昇や賃金上昇に対応すべく料金改定などが行われています。

加えて、マーケット自体が大きく動いています。今後は、従来の中古車オークションやディーラー販売という構図からの大きな変化が想定されるため、お客さまが求めているものをしっかりと見極めることが非常に重要となると考えています。そのため、当社グループはお客さまとの接点を持ちながら、多面的な話し合いを進めています。

次に、競合(Competitor)です。現在はどこの輸送会社もドライバーが不足しているため、囲い込みを一生懸命行っています。特に、自動車メーカー系列の輸送会社は人材が集まらないため、軒並み下払い料金を上げ、ドライバーの取り合いが起こっている状況です。

その中で、当社も協力会社や陸送会社とのパートナーシップをしっかりと結んでいかないと、以前のように上から目線で仕事を依頼していては、向こうから断られてしまうようなことが起こります。

対策として、ゼログループは年間約380万台を輸送しているため「どこに行ってもゼロに問い合わせれば仕事があるから、まずは聞いてみよう」となるように、ゼログループの魅力やメリットを打ち出していきたいと考えています。

加えて、さまざまな備品などの調達においても、パートナーシップを組んだ協力会社には特別価格で提供しています。これにより、売上だけでなく原価削減にも貢献できるように取り組んでいます。

最後に、自社(Company)の課題です。本当に情けない話なのですが、当社は事故・クレームが非常に多いです。事故やクレームでご迷惑をおかけしたお客さまはもちろんではありますが、保険会社の方にも本当に申し訳ないと思っています。本日も事故対策の会議を行いましたが、今後は私自ら旗を振って事故削減のための活動をしっかりと進めます。

また、コンプライアンス対応を含めた物流の2024年問題や、ドライバーの高齢化に伴う世代交代にもしっかりと対応していきます。さらに、業界として苦手分野なのがデジタル化です。いまだに複写式の紙を何種類も使用していますので、このあたりを大きく変えていくための取り組みを実施しています。

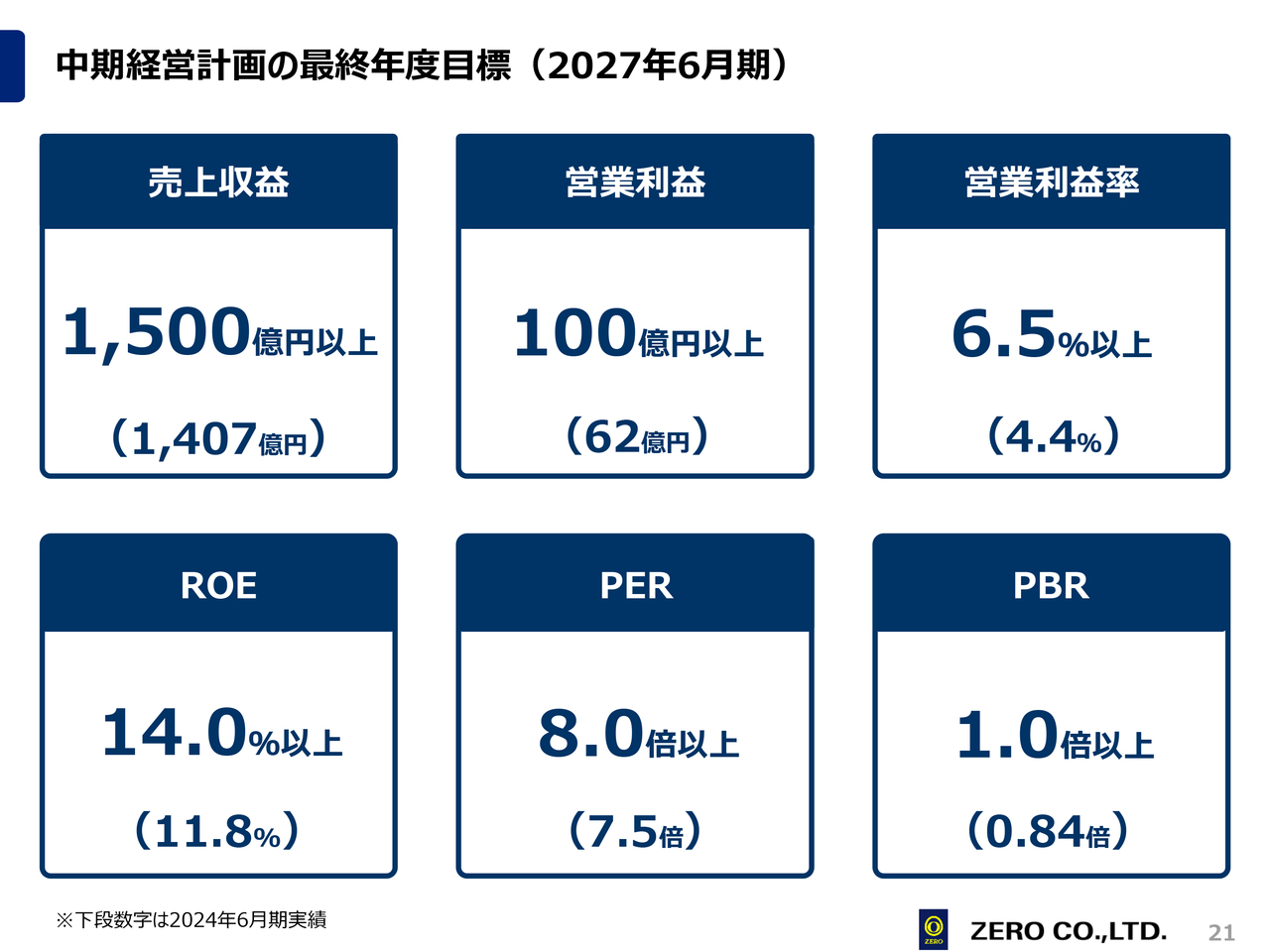

中期経営計画の最終年度目標(2027年6月期)

中期経営計画の最終年度目標です。3年後の姿として、売上収益1,500億円以上、営業利益100億円以上、営業利益率6.5パーセント以上、ROE14パーセント以上、PER8倍以上、PBR1倍以上を目指します。

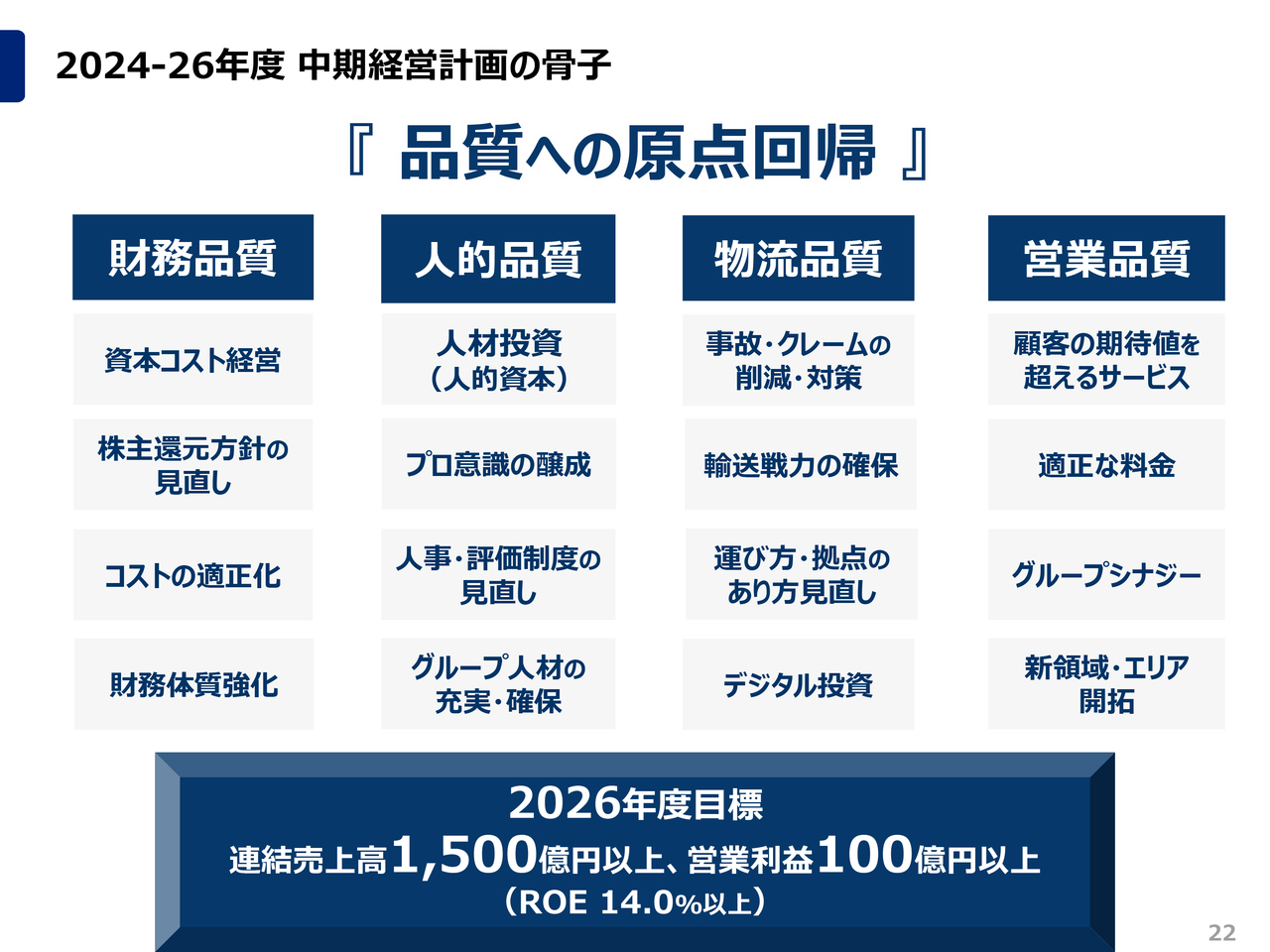

2024-26年度中期経営計画の骨子

次の3ヶ年は量より質を目指します。売上のボリュームを取るのではなく、中身をしっかりと見ていくために、あらゆる品質への原点回帰に取り組みたいと考えています。

1つ目は財務品質です。株主のみなさまや銀行からのご支援をいただくためにも、資本コスト経営、株主還元方針の見直し、コストの適正化、財務体質強化の4つに取り組むことで、財務品質を強化します。

2つ目は人的品質です。人材投資については、ドライバーの教育を含めてしっかりと取り組みたいと思います。また、グループ内のプロパーの人材を育て上げ、一定のポジションに配置していきます。

さらに、輸送に携わるドライバー、特にラストワンマイルを運ぶ人材のプロ意識を醸成し、人事・評価制度の見直しも行います。グループ内にはすばらしい人材がたくさんいますので、ジャパン・リリーフを含めて人材の確保と充実を進めることで、人的品質の向上につなげます。

3つ目は物流品質です。事故・クレームの削減・対策を実施し、輸送戦力もしっかり確保します。また、昔のように「2泊3日で行ってくれ」というような長時間の運行はできませんので、運び方や拠点のあり方を見直すと同時に、デジタル投資も推進していきます。

4つ目は営業品質です。お客さまが何を期待しているのか、なぜ当社を選んでくれているのか、この先に何を見ているのかを見極め、5年後や10年後に合わせたグループ体制を構築していきます。この先が見えていなければ周辺ビジネスを獲得することは難しいため、私自らお客さまのもとへなるべく足を運び、直接お話を伺っています。

また、EVはバッテリーによって車自体が大きく、重くなっています。これらを考えると、1台あたりの輸送料金や片荷しかない輸送などの適正料金への見直しも行う必要がありますので、しっかりと交渉していきます。そして、グループシナジーや新しい領域の開拓も進めます。

これらに取り組むことで、2026年度の目標を達成していきたいと思います。

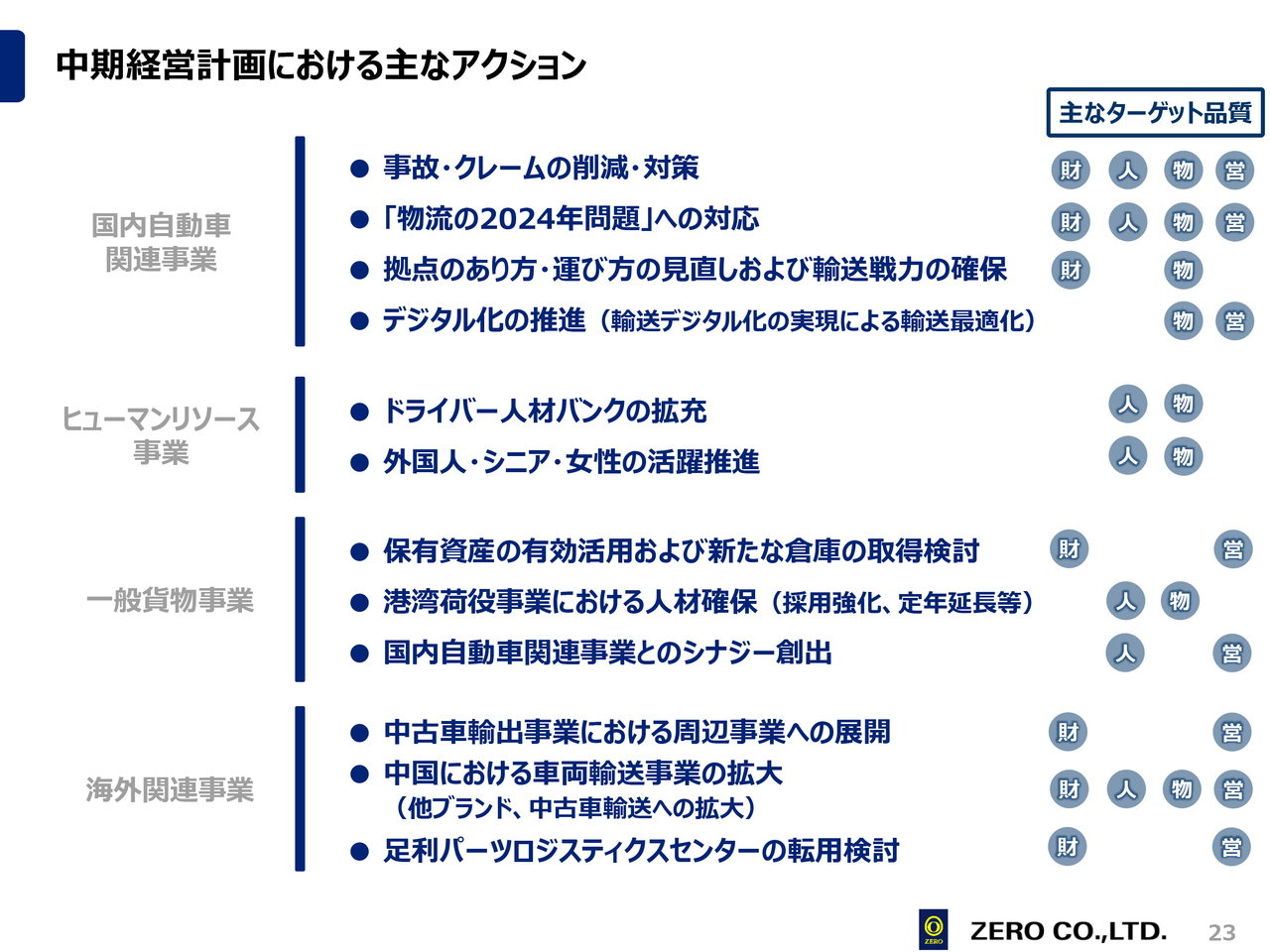

中期経営計画における主なアクション

中期経営計画における主なアクションについて、セグメントごとにご説明します。まずは、事故・クレームの削減と対策、2024年問題への対応、拠点のあり方などにしっかりと取り組んでいきます。

現在、ジャパン・リリーフにはドライバーとして3万人以上の方が登録されています。しかし、実際に稼動しているのは一部の方に限られ、非常にもったいない状況ですので、登録いただいている人材の有効活用にも取り組んでいきます。

海外関連事業においては、ワールドウインドウズが毎月数百台輸出しています。海の向こうにそれだけのビジネスパートナーがいることを考えると、車をただ輸出するだけでなく、海外における周辺ビジネスの展開についても追いかけていきたいと思います。

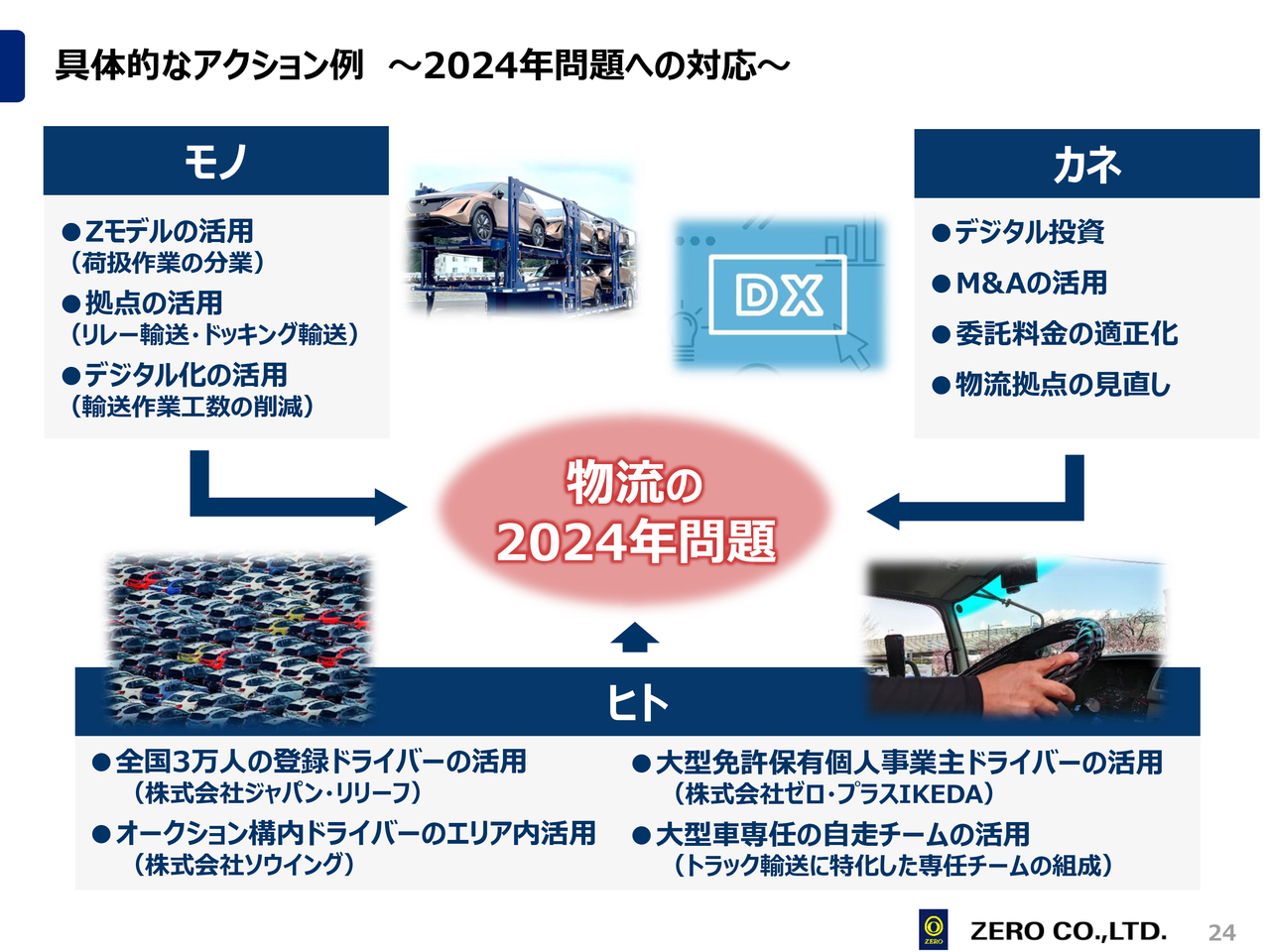

具体的なアクション例~2024年問題への対応~

2024年問題への対応についてです。スライドに記載のように、ヒトやモノを活用し、カネを投資していきます。

特に、当社の強みであるヒトについては、ジャパン・リリーフ、ソウイング、ゼロ・プラスIKEDAなどのグループ会社に加え、大型車専任の自走チームを立ち上げようと思っています。これだけの人材がグループ内にいますので、グループ内での人材の相互活用を推進していくことで、2024年問題にしっかりと対応していきたいと思います。

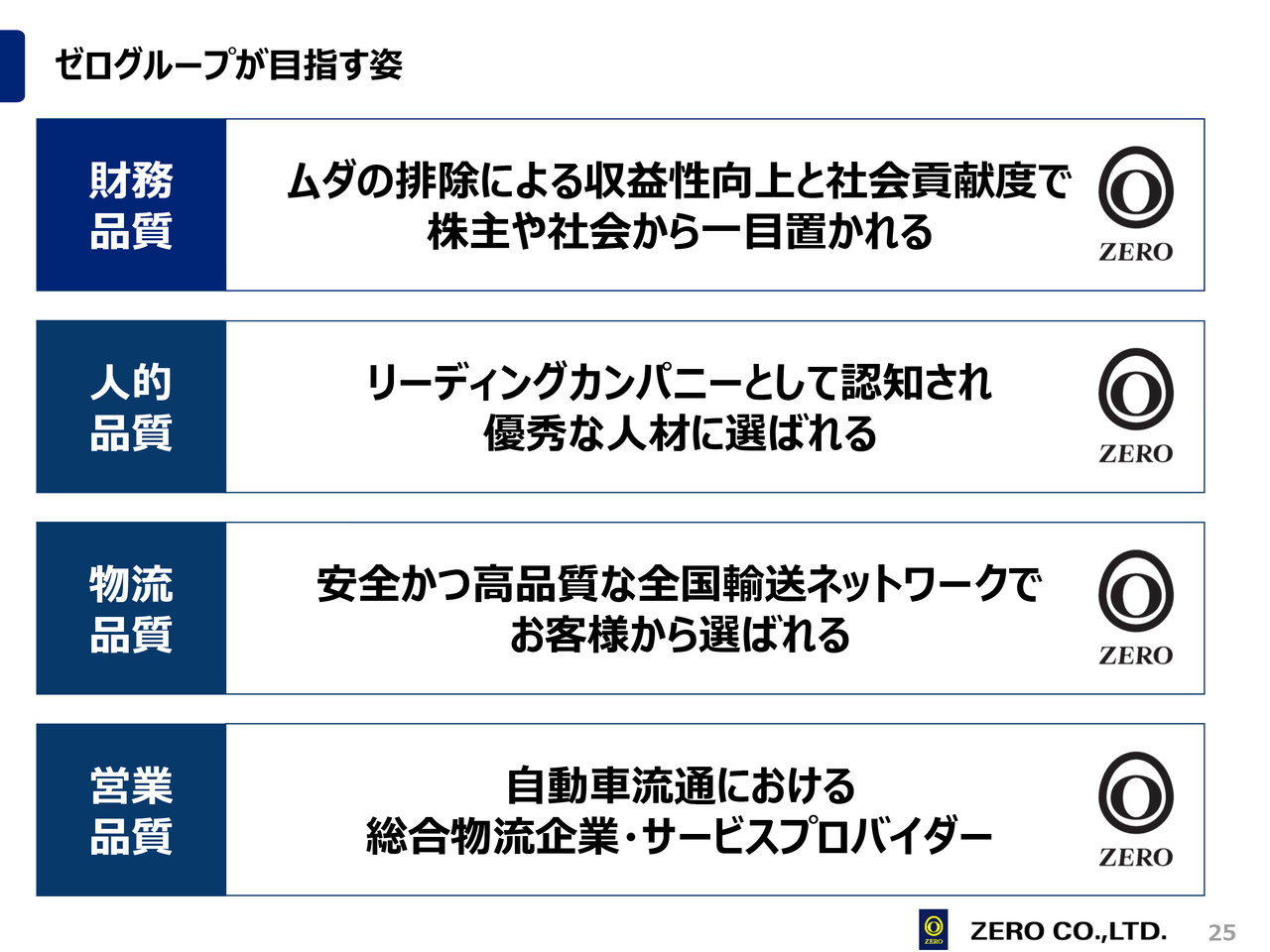

ゼログループが目指す姿

ゼログループが目指す姿です。

財務品質においては、「株主や社会」から支持されるグループを、人的品質においては、現在・未来においても、「優秀な人材」に選ばれるグループを、物流品質においては、「お客さま」から選ばれるグループを、営業品質においては、「すべてのステークホルダー」に支持されるグループを目指します。

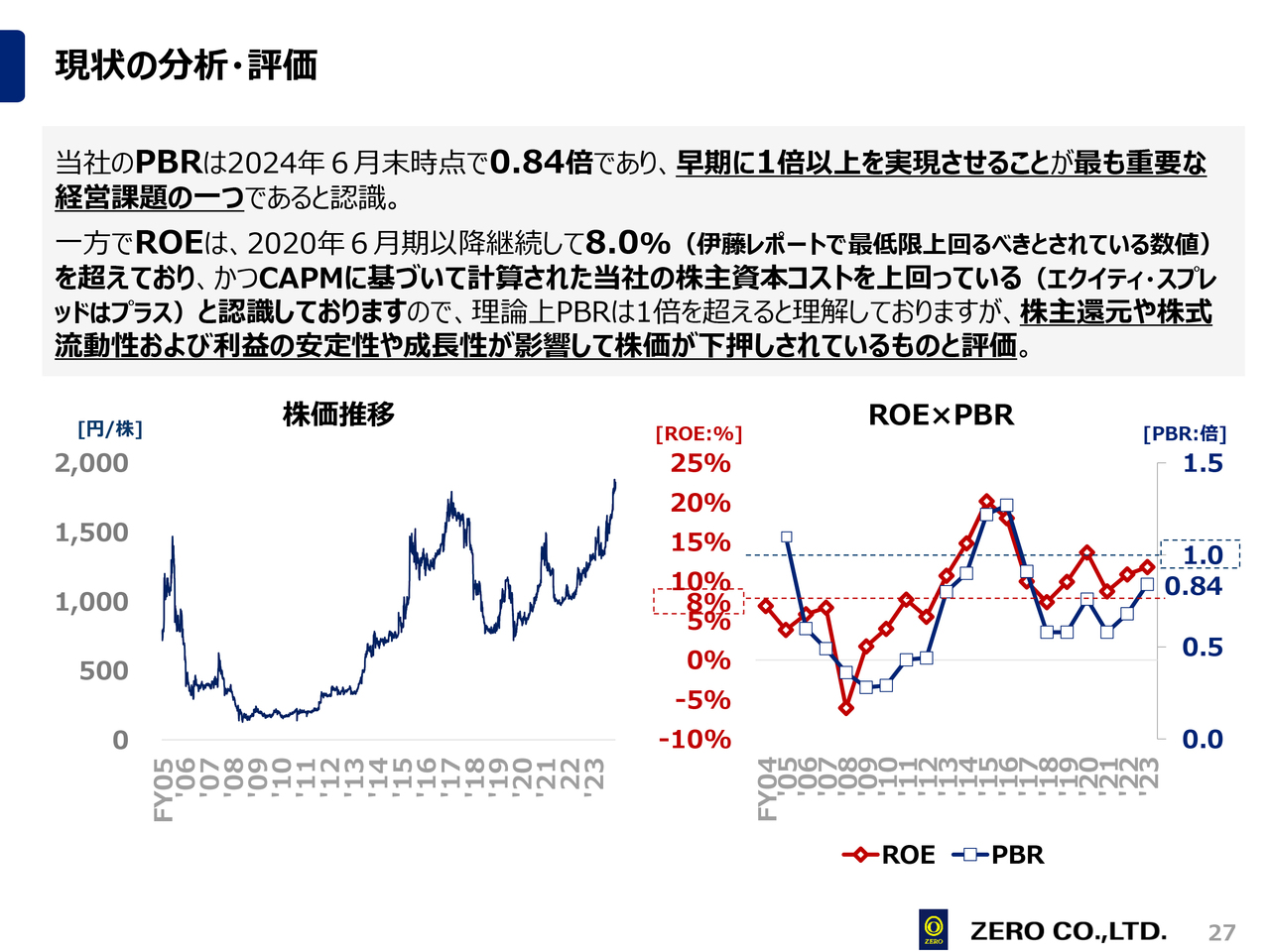

現状の分析・評価

資本コストや株価を意識した経営についてご説明します。

PBR1倍以下の会社は解散したほうがよいのではないかと言われていますが、残念ながら当社のPBRは0.84倍に留まっています。徐々に上げてきてはいますが、まだ1倍には達していません。我々経営陣としても、この点については非常に問題意識を強く持って議論していますので、今後もしっかり対応していきたいと考えています。

一方で、伊藤レポートに記載されているROE8パーセント以上は超えていますし、CAPMに基づいて計算された当社の株主資本コストを上回っています。しかしながら、PBRが1倍を超えていないことを考えると、やはり株主還元や株式流動性、安定的な利益成長を十分にご理解いただけていないのだと思います。今後も、こちらに対してきっちりと対応していきたいと思っています。

業績概要

業績概要です。2つの中期経営計画を経た6年間は、売上や利益を順調に伸ばし、株価やPBRも上昇しています。一方で、残念ながらまだPBRが1倍に達していないため、今後も引き上げに努めるというところです。

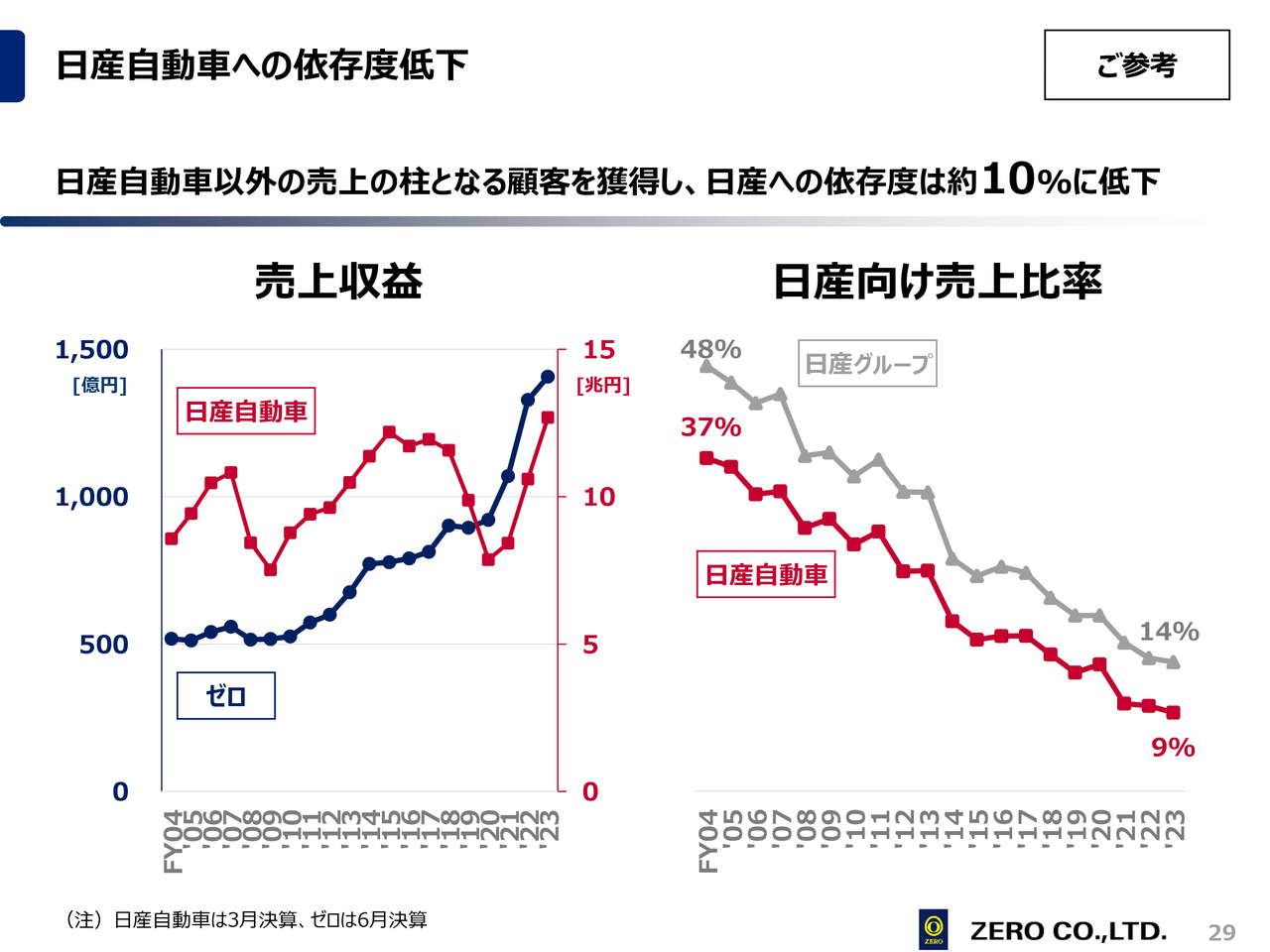

日産自動車への依存度低下

『四季報』などを見ても、やはり日産自動車への依存度は大きいと見られています。スライドの赤いグラフが日産自動車向けの売上比率ですが、左側のグラフで当社と比較すると、直近の売上は両社とも上がっています。一方で、右側のグラフで示しているゼロの日産自動車向け売上比率は毎年低下しており、2023年度は売上全体の9パーセントとなっています。

このように、ゼロ自体の売上も日産自動車の売上も伸びているものの、日産自動車に対する売上比率が低下しているということは、日産自動車以外の取引先からの仕事でしっかりと売上を上げてきていると言えます。

当然、日産自動車は大事なお客さまですが、他の自動車メーカーとして三菱自動車やBMWなどとの取引もあります。こういったお客さまの新車輸送と中古車輸送を組み合わせられることが当社の強みであるため、今後もこの強みを活かした取り組みを行っていきます。

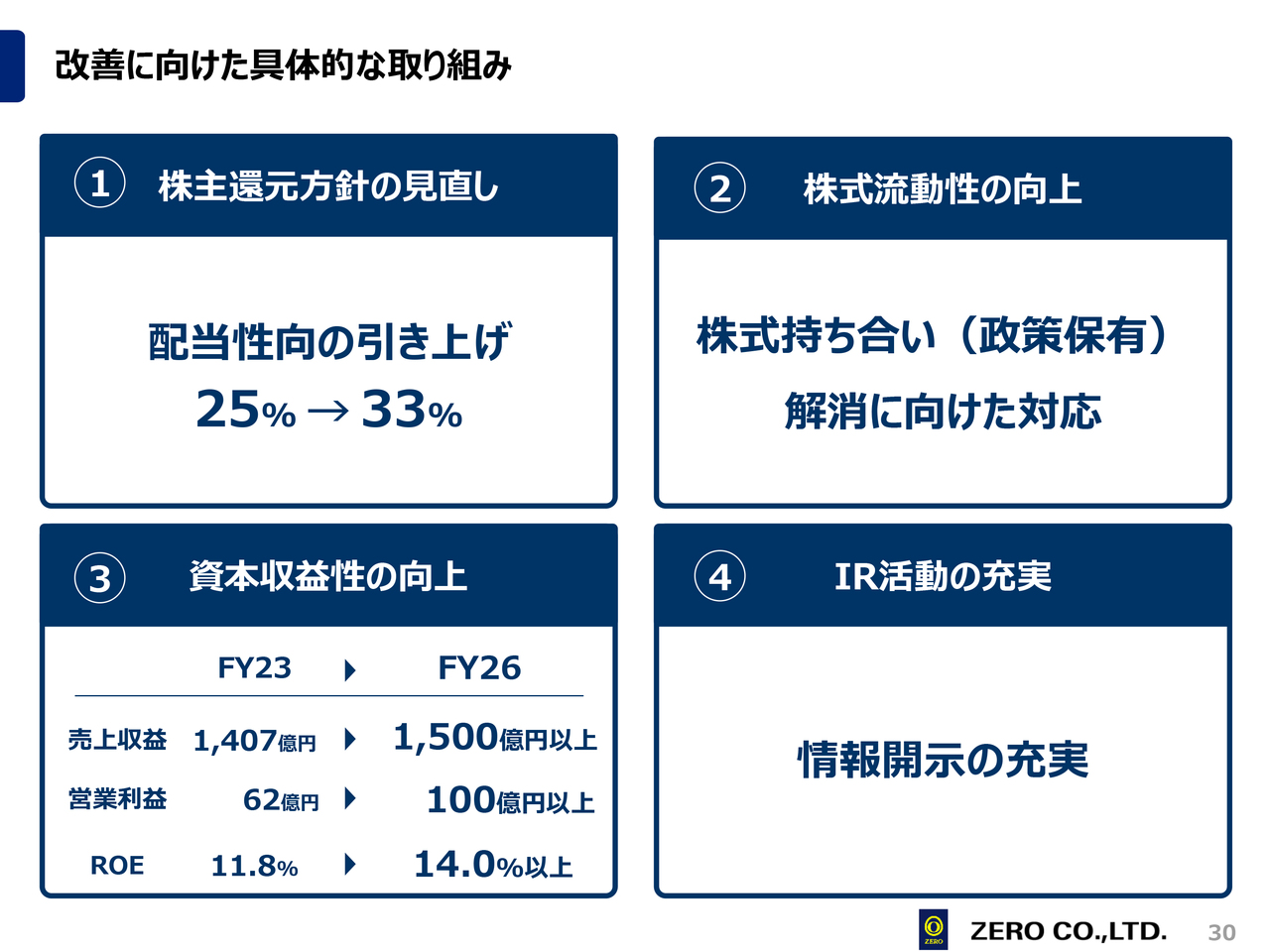

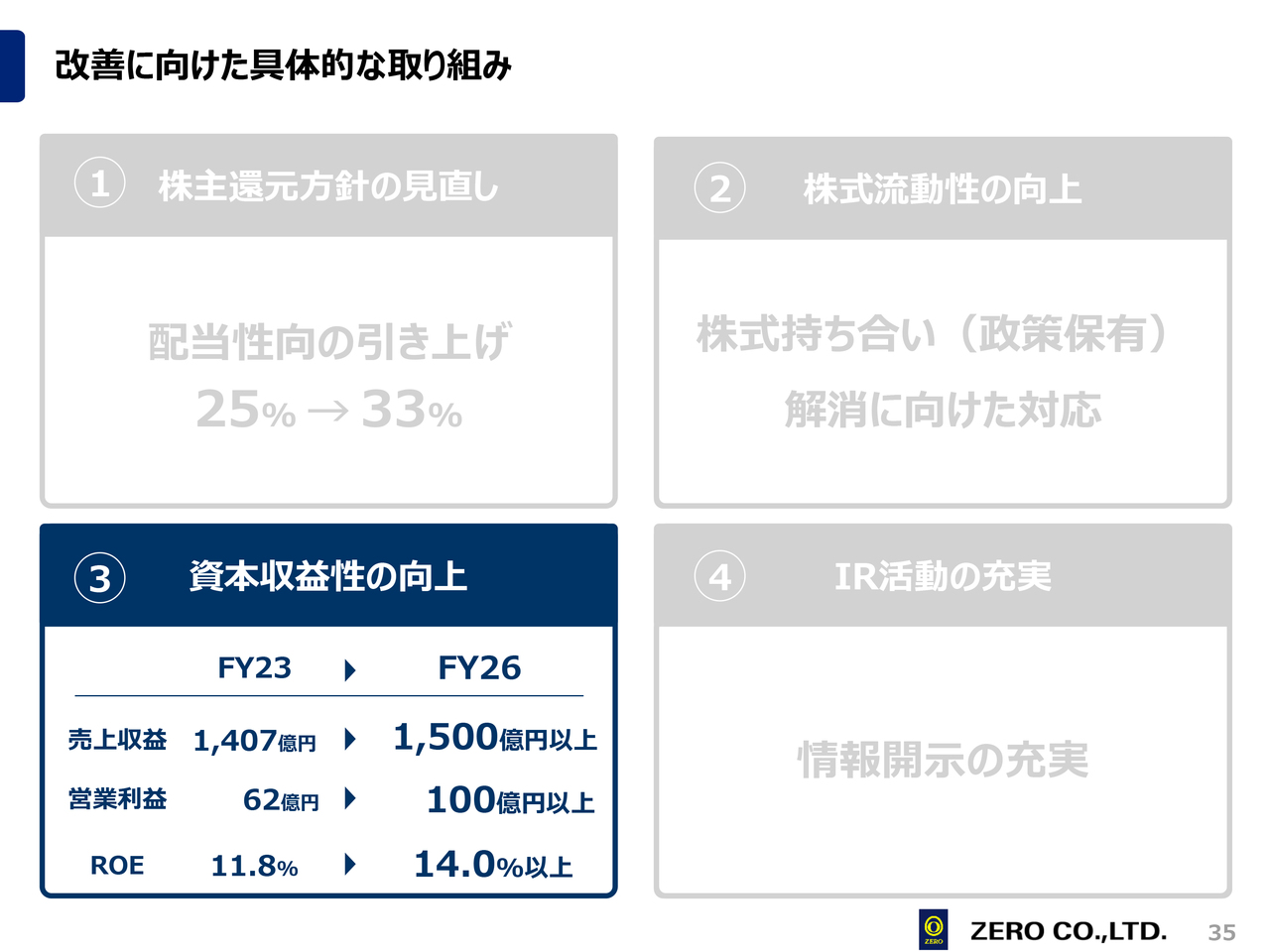

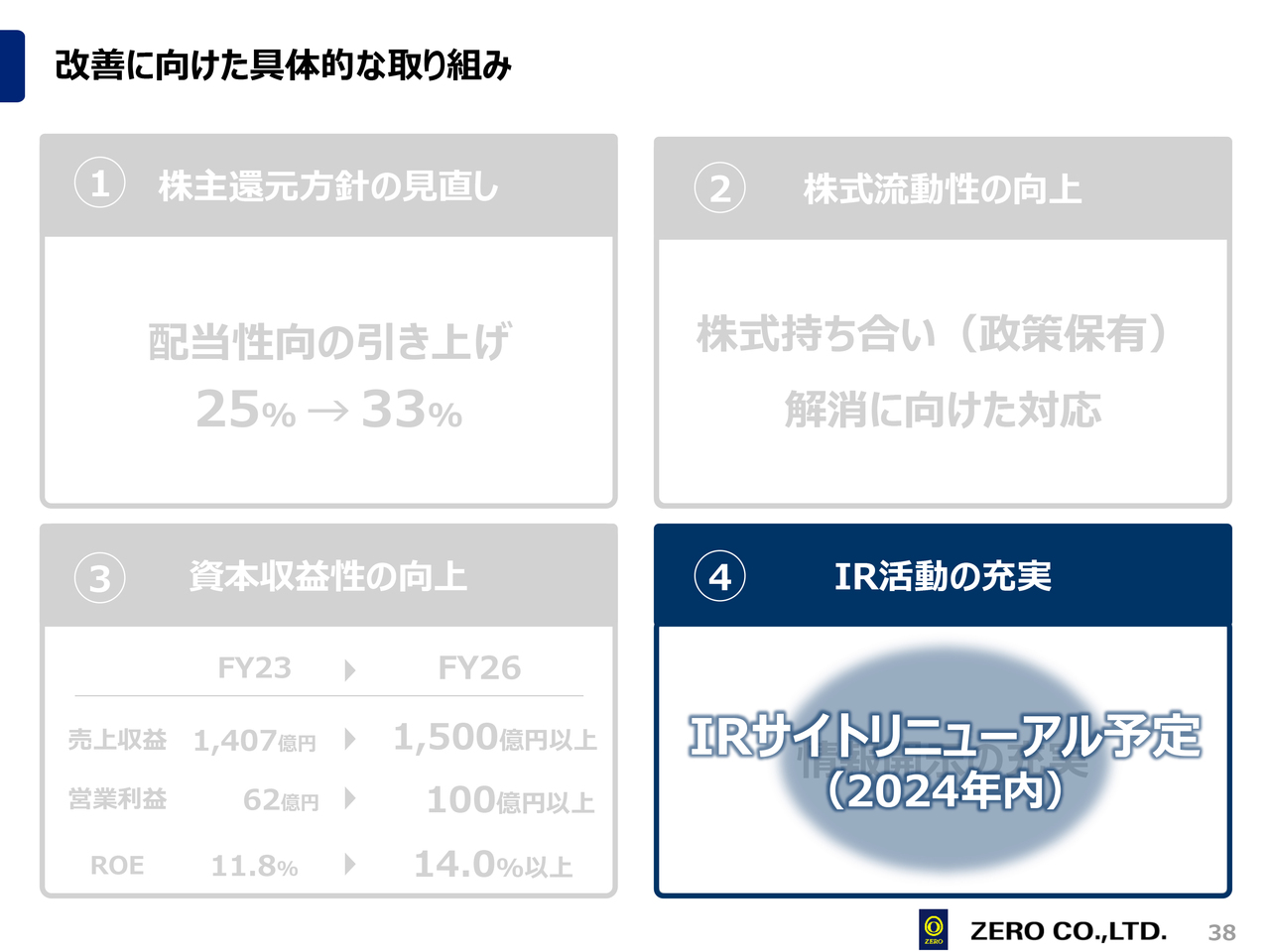

改善に向けた具体的な取り組み

改善に向けた具体的な取り組みとして、スライドに記載の4項目を掲げています。

株主還元方針の見直し

配当性向の引き上げについてです。従来は25パーセントで据え置いていましたが、2025年6月期より、上場会社の平均水準である33パーセントに引き上げます。

基本的には、3分の1は財務体質の健全性の維持のため、3分の1は設備投資や車の入れ替えなどの資金として、最後の3分の1は株主のみなさまにしっかりと還元していきたいということで、今回33パーセントへ引き上げることとしました。

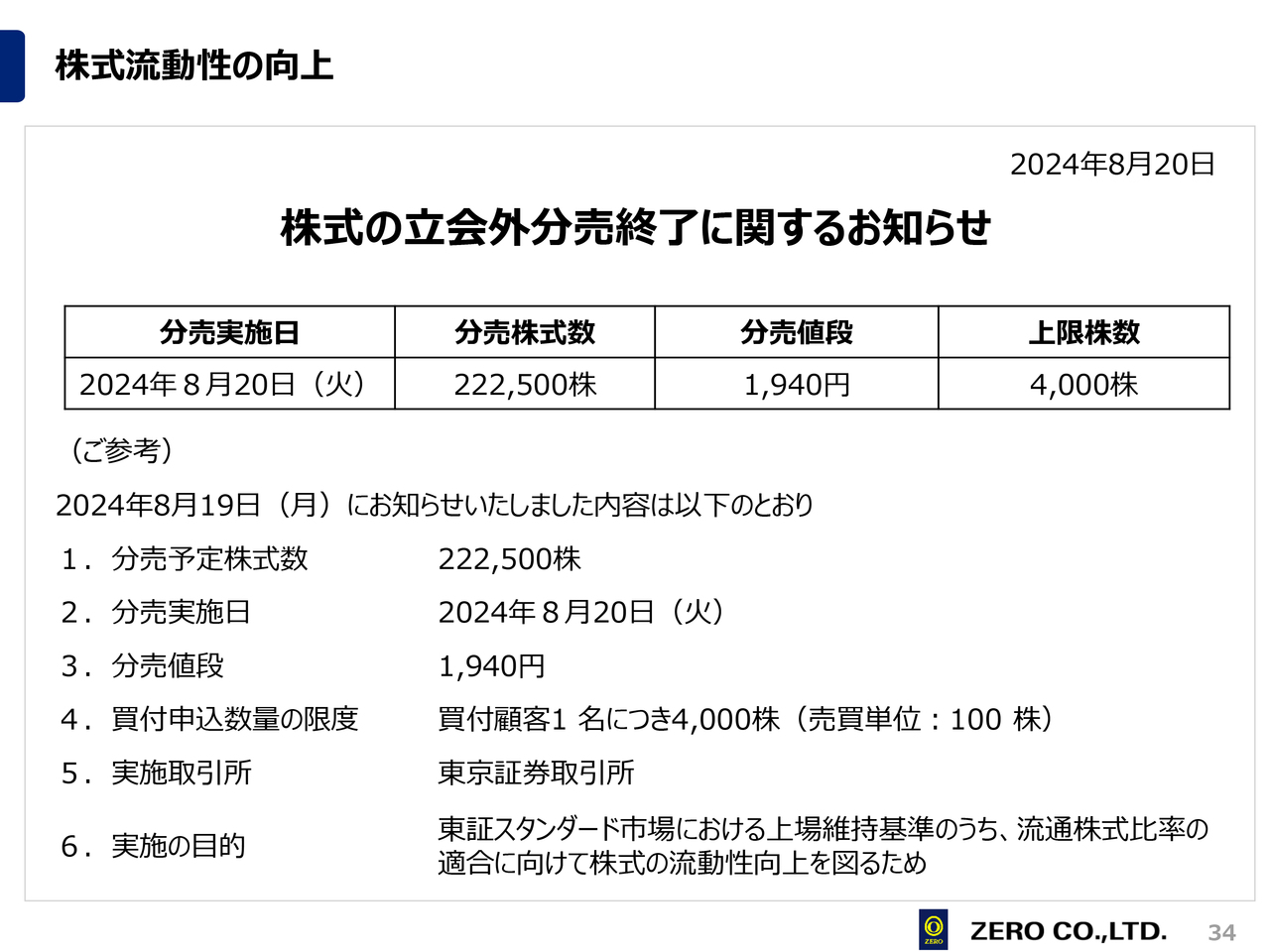

株式流動性の向上

株式流動性の向上についてです。当初MBOを実施した時に、お得意先や金融機関にかなりの株式を保有していただきました。

昨今においては、特に金融機関や損害保険会社は政策保有株式の持ち合い解消を金融庁から促されていますので、今まで保有していただいたことに感謝しつつ、政策保有株式の持ち合い解消にもしっかりと対応していきたいと思います。

その一環として、2024年8月20日に立会外分売を行いました。分売予定株式数22万2,500株に対し900万株以上の申し込みがあり、40倍以上の倍率ということで、朝の段階ですべての販売が終了しました。

引き続き、株主のご意向に沿ってしっかりと対応し、今後も個人投資家を増やしていく活動を行っていきます。

改善に向けた具体的な取り組み

資本収益性の向上についてです。スライドの数字はかなりチャレンジングな数字となっていますが、この3つの達成にこだわりを持ちながら、しっかりと取り組んでまいります。

改善に向けた具体的な取り組み

IR活動の充実についてです。社内の話し合いの中でも、IR情報の開示がまだ足りていないという意見が出ていますので、2024年内にIRサイトのリニューアルを計画しています。

以上でご説明を終わります。今後もゼログループにぜひご期待いただき、ご支援をいただければと思います。よろしくお願いいたします。

質疑応答:増収に寄与する周辺業務について

質問者:自動車流通における総合物流企業として強化を図る中で、今後はおそらく車両輸送の周辺ビジネスを強化していくことになるか

新着ログ

「陸運業」のログ