【QAあり】日東精工、2Qの営業利益は前年比+15.1% 自動ねじ締め機等の価格転嫁と高付加価値の分析機器の出荷数増加が寄与

目次

荒賀誠氏(以下、荒賀):日頃は当社事業活動においてご理解とご支援をいただき、誠にありがとうございます。代表取締役社長兼COOの荒賀です。本日は、2024年12月期第2四半期決算についてご報告します。

決算サマリーの後、中期経営計画の取り組み状況、2024年12月期の決算予想・計画の順にご説明します。

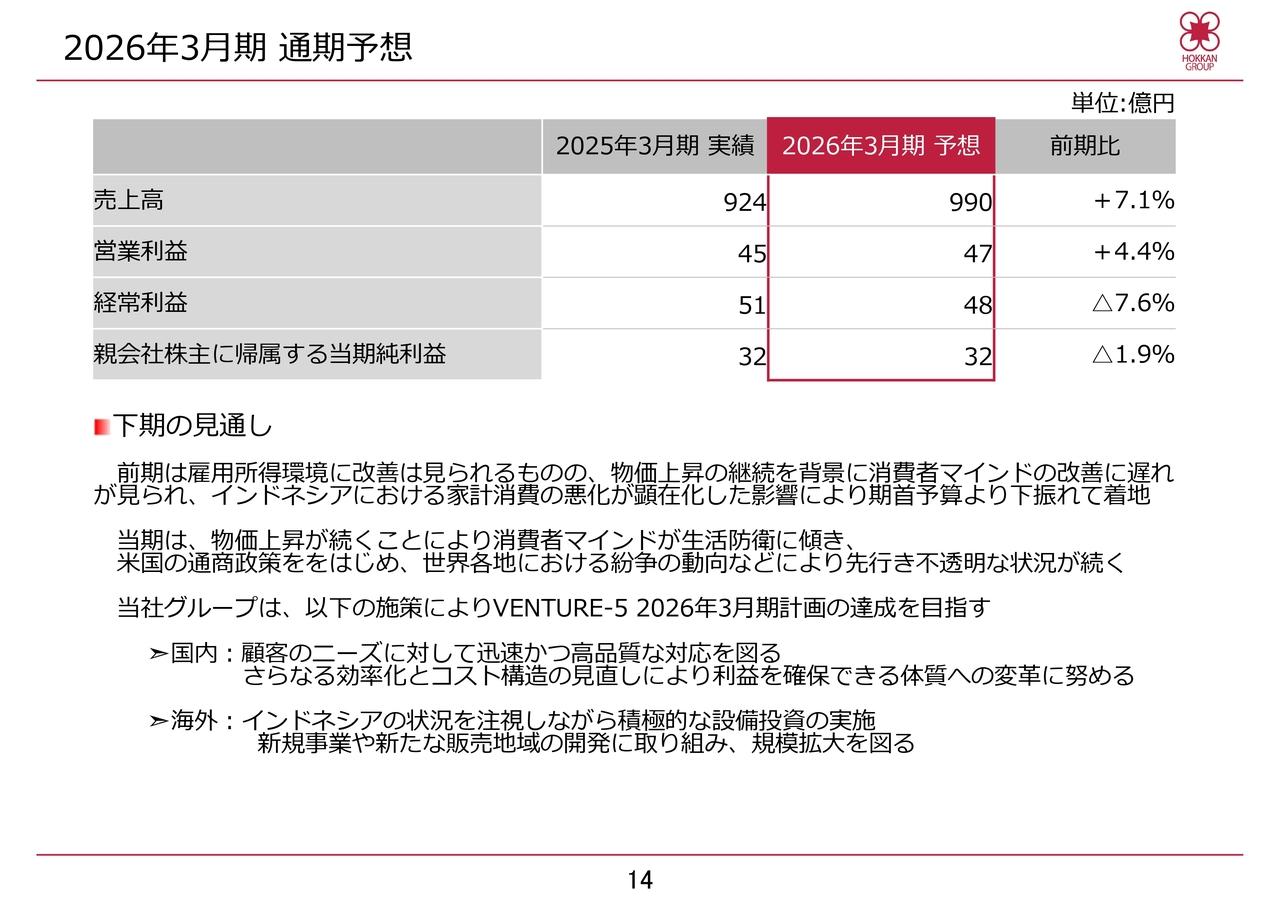

決算サマリー 全体

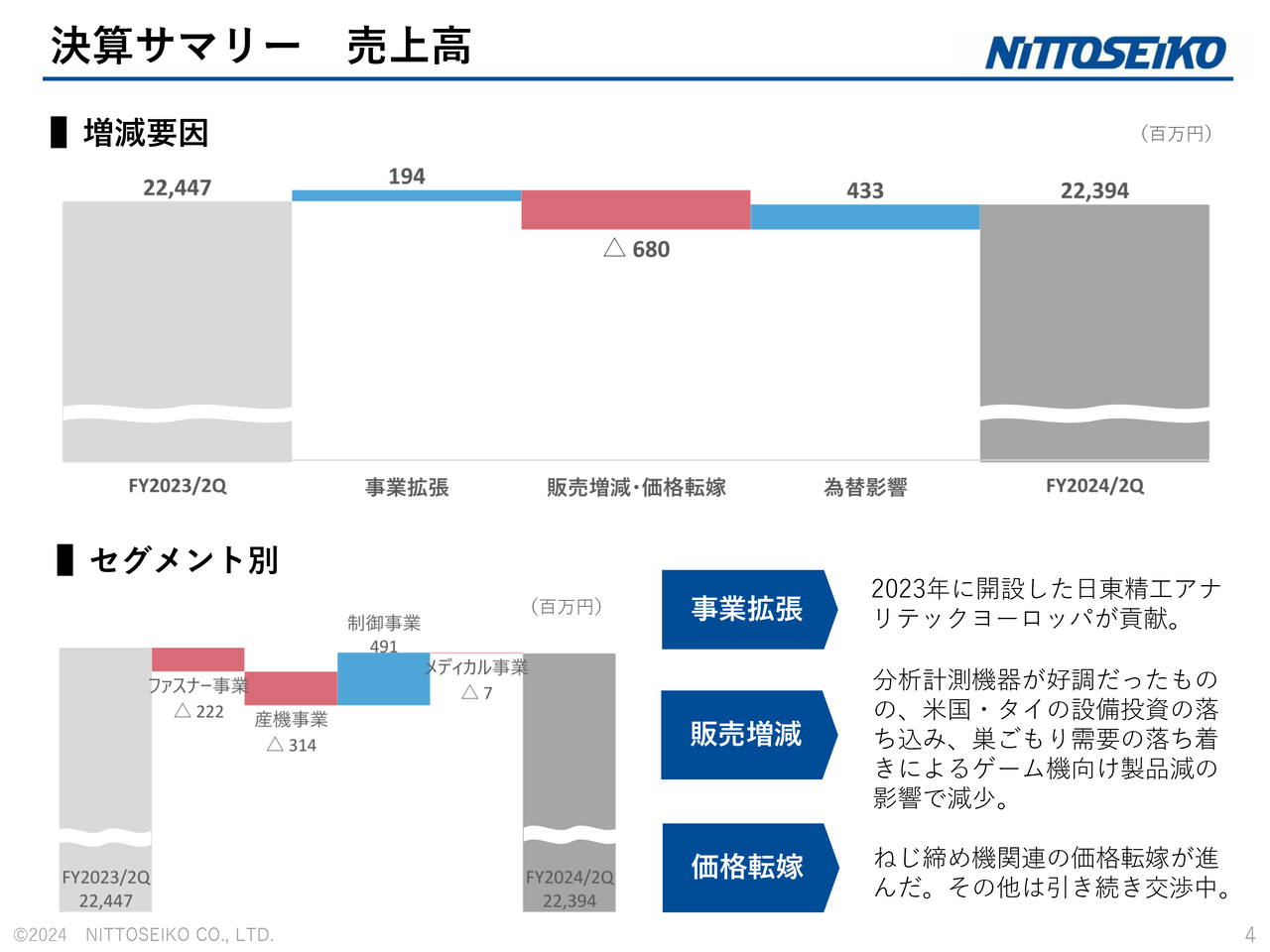

2024年12月期第2四半期の決算サマリーです。売上高は223億9,400万円で、前年同期比0.2パーセント減となりました。今年2月13日付で開示した第2四半期業績予想の230億円に対してマイナス6億600万円、2.7パーセントの未達となりました。

営業利益は14億9,400万円で、前年同期比15.1パーセント増です。経常利益は16億1,000万円で、前年同期比9.0パーセント増です。親会社株主に帰属する当期純利益は10億700万円で、前年同期比20.8パーセント増となりました。利益については、業績予想とほぼ同じ、もしくは上回る結果となりました。

売上高については、2023年4月にドイツに設立した制御事業の日東精工アナリテックヨーロッパが業績に貢献しました。特に、エネルギー関連向けの分析計測機器が好調であったことが、売上を大きく引き上げています。

利益面については、資材・原材料の価格高騰を受け、販売価格の改定や製販一体となったコストダウンに取り組み、特に自動ねじ締め機を中心として、徐々に価格転嫁の効果が反映されつつあります。

海外においては、中国の自動車業界向けのファスナー製品が1億4,500万円増と堅調だったほか、欧州拠点の分析機器の販売も堅調に推移した結果となりました。

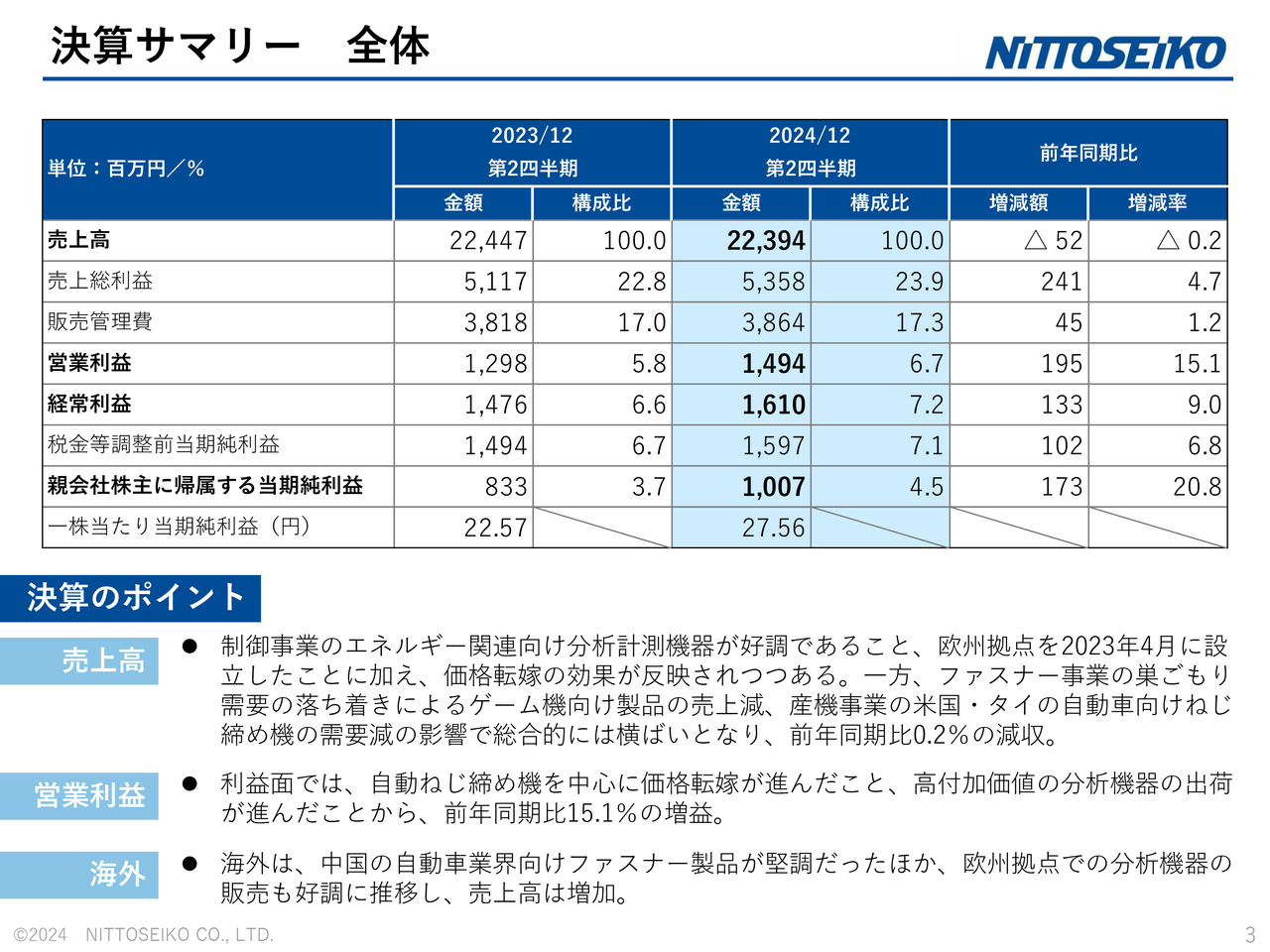

決算サマリー 売上高

売上高の増減要因です。事業拡張については、先ほどご説明をしたとおりです。

販売増減については、地域別では米国、タイでの設備投資が減速しており、米国では自動車向け製品が前年比8,700万円減と、大きく影響を受けています。

価格についても価格転嫁の効果が反映されつつありますが、引き続き交渉を進めている状況です。決算レートは1ドル161円で計算しており、スライドのとおりの為替影響となっています。

また、スライド左下に示したように、セグメント別ではファスナー事業と産機事業が減収、制御事業が増収という結果になりました。

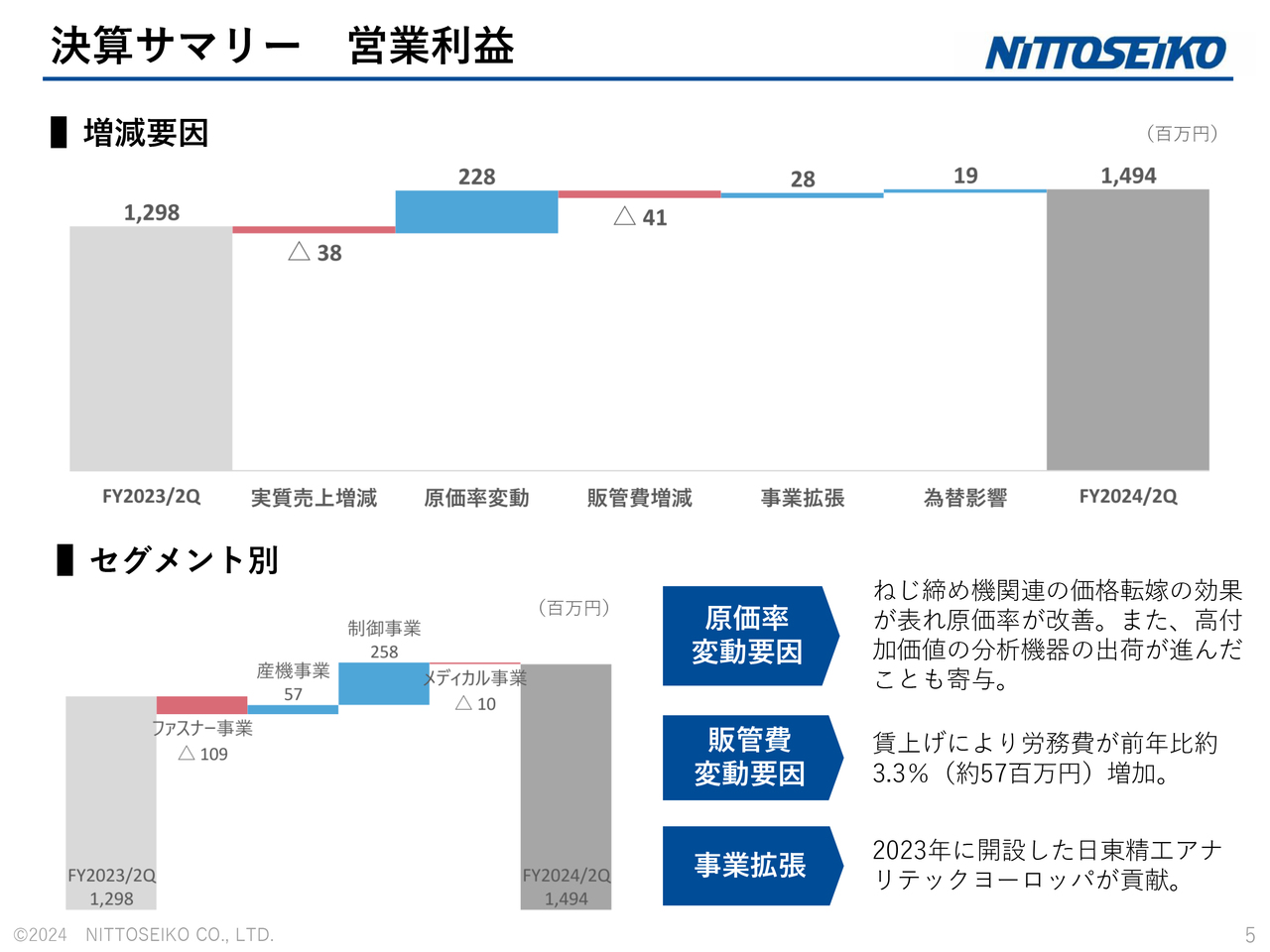

決算サマリー 営業利益

営業利益の増減要因です。

スライド右下に記載のとおり、一番の増減要因は原価率の改善による増益寄与で、産機事業全体では5.6ポイントの改善となっています。特に全体の7割を占め、かつ収益率の高い標準製品が5ポイント改善したことにより、産機事業の営業利益率は17.2パーセントとなりました。

制御事業については、高付加価値製品である分析機器の出荷が進んだ結果、10.2パーセントと2桁の営業利益率となっています。

ファスナー事業は減益、産機事業と制御事業は増益となりました。

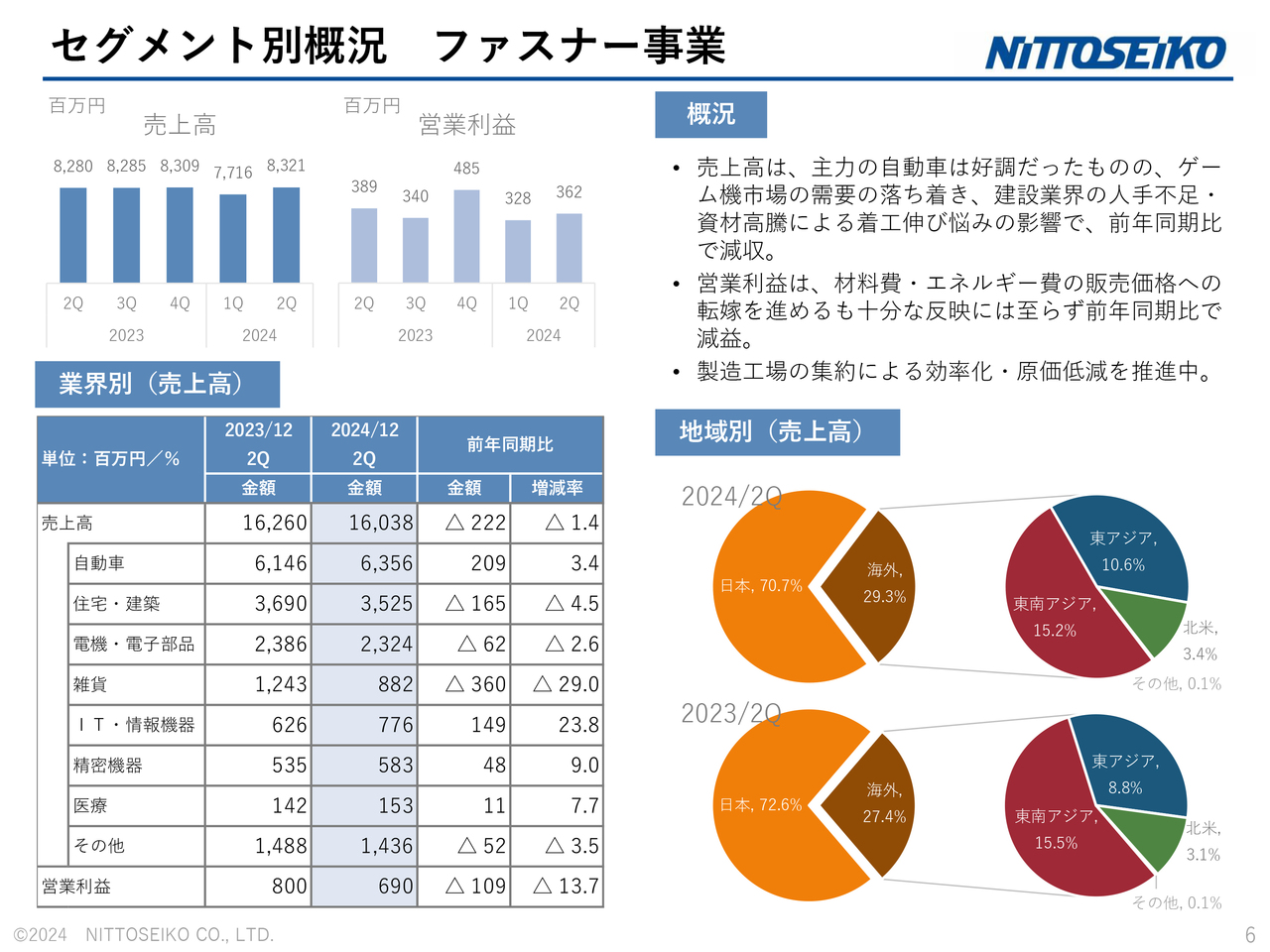

セグメント別概況 ファスナー事業

セグメント別の概況です。ファスナー事業は、主力の自動車でCASE関連製品が堅調に推移し、増収となりました。

ただし、住宅・建築においては人手不足や資材高騰による着工の伸び悩み、雑貨分野においてはゲーム機市場の需要の落ち着きなどにより、前年同期比では減収となっています。

営業利益についても、工場の集約による効率化や原価低減活動を推進し、エネルギー・副資材の上昇分を価格に転嫁する交渉は進んでいるものの、売上減少に伴い、減益となりました。

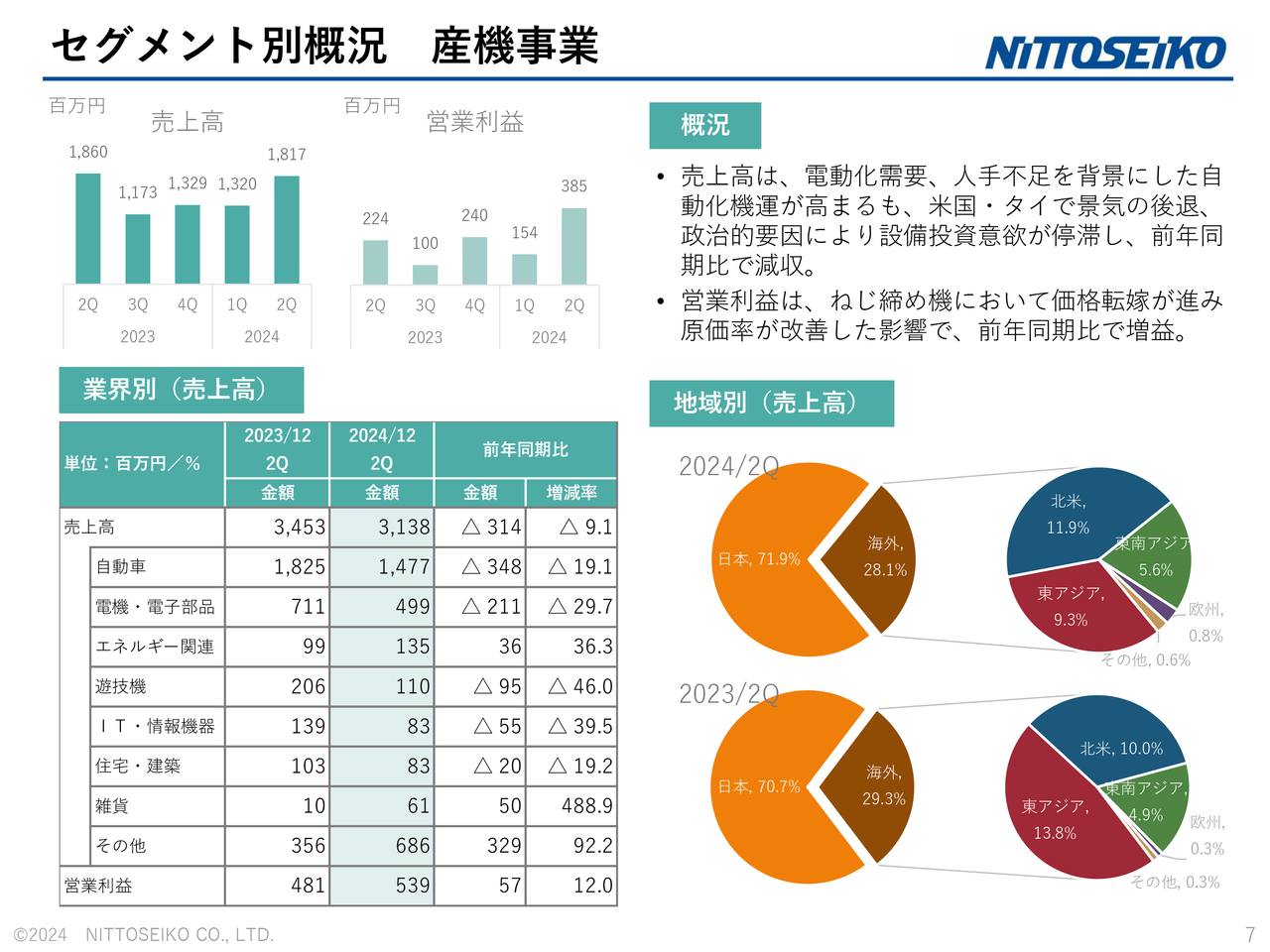

セグメント別概況 産機事業

産機事業です。先ほどから重複しますが、米国、タイ向けの自動車が減収となり、大きく低迷しています。電機・電子部品の減収については、昨年、特殊機の大型案件があったことから、前年同期比ではやや減収となっています。

営業利益については、標準機の販売価格転嫁が進んだことで原価率が改善し、前年同期比で増益となりました。

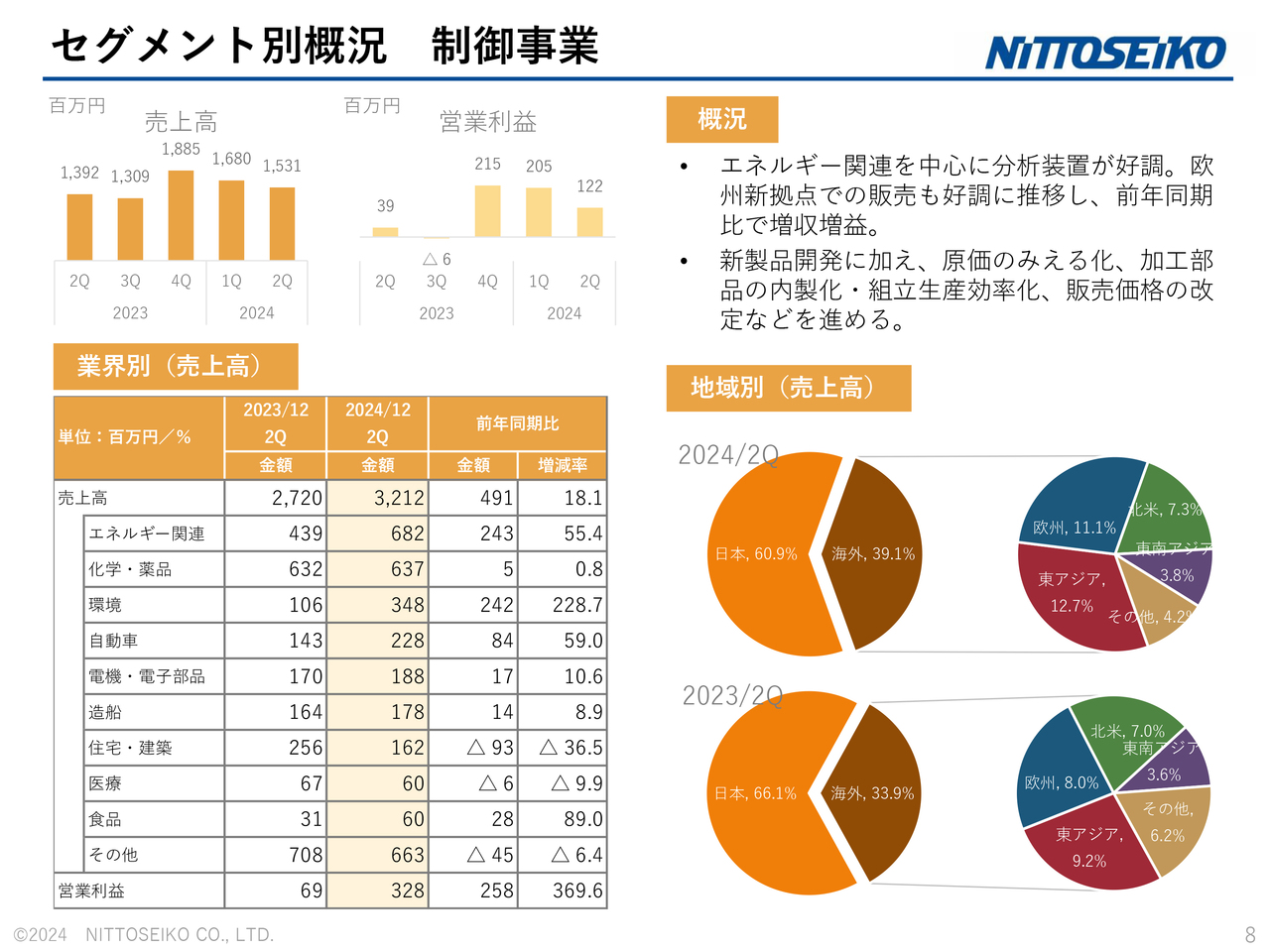

セグメント別概況 制御事業

制御事業です。こちらも欧州拠点での販売が好調に推移し、前年同期比では増収増益で推移しています。特にエネルギー関連が大幅な増収になっています。

しかし、住宅・建築にかかる地盤調査機「ジオカルテ」の受注低迷により、この分野においては前年同期比で大きく減少していることになります。

また、制御事業では部品不足があり、ここ数年は正常な生産活動に支障をきたしていましたが、ようやく正常な生産に戻りつつあり、増収増益を確保することができました。

中期経営計画 「Mission G-second」進捗状況

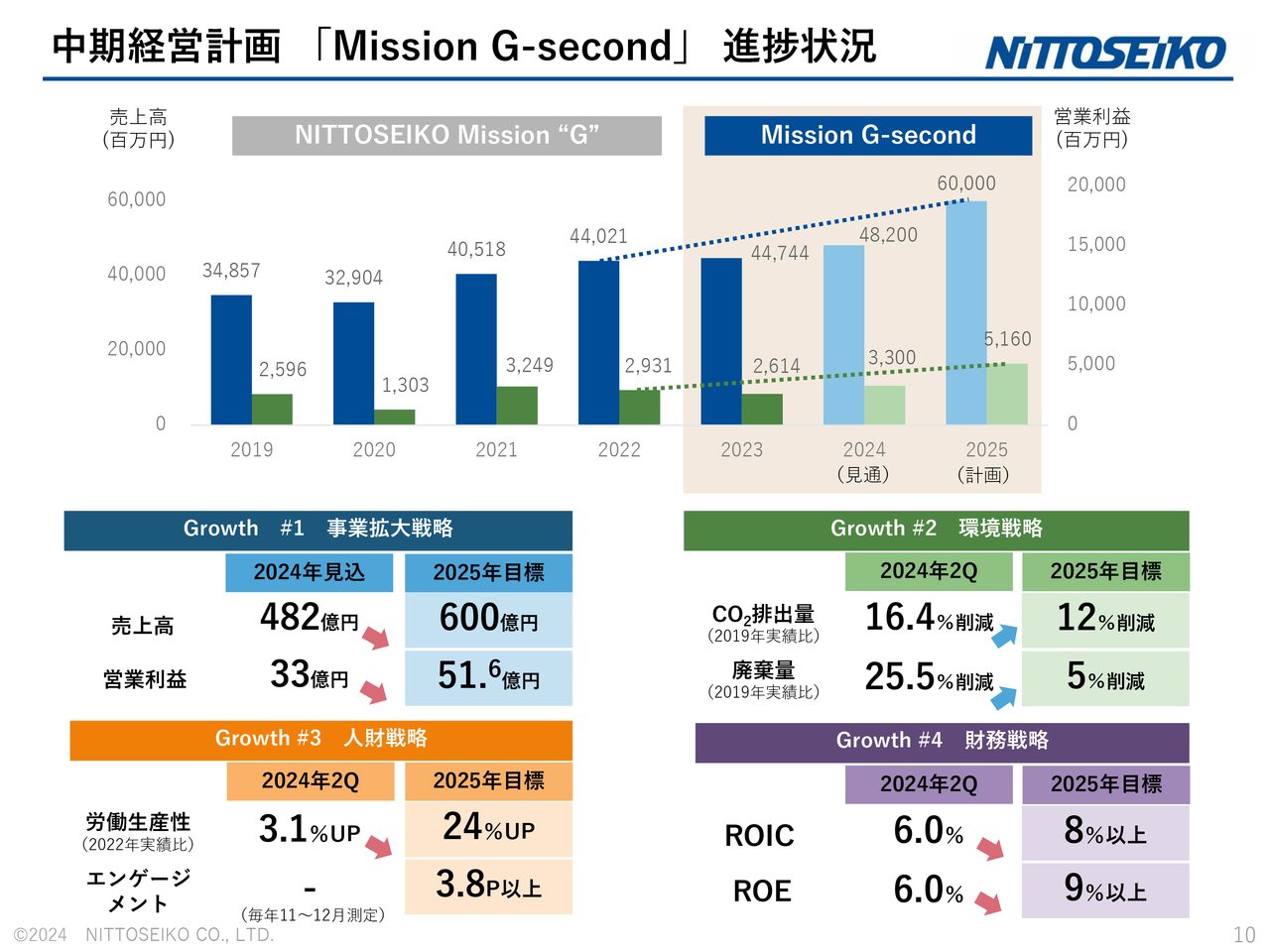

中期経営計画の進捗状況について、2024年12月期第2四半期の取り組みを含めてご報告します。当社の取り組みについては、現在4つの重点戦略において中期経営計画を推進しています。

Growth #1の事業拡大戦略としては、売上高・営業利益・営業利益率の達成を目標に掲げています。Growth #2の環境戦略はCO2排出量と廃棄量の削減、Growth #3の人財戦略は労働生産性とエンゲージメントの指標、Growth #4の財務戦略はROICとROEをKPIに掲げ、実施してきました。

今年の環境戦略の目標は達成していますが、その他の目標については第2四半期時点で未達成となっています。これら4つについては、後ほど詳細にご説明したいと考えています。

昨年、今年、来年の目標を定め、中期経営計画に取り組んでいます。

昨年の取り組みを振り返ると、事業拡大戦略に基づく欧州市場への進出や生産性向上等、CO2削減を目的とした生産拠点の集約と最適化、中期経営計画に連動した株式報酬制度の導入、グループ資金の有効活用による有利子負債の削減などをテーマとして推進してきました。

資本コストや株価を意識した経営の実現については、昨年9月にリリースしたとおり、現在は成長戦略の推進と財務戦略の展開をテーマに進めています。

具体的に、1つ目は「事業セグメントの事業拡大に繋がるM&Aの実施」、2つ目は「成長性の高い環境事業への参入」、3つ目は「海外を中心とする新規顧客開拓」、4つ目は「グループ間における経営資源の活用」、最後に5つ目は「知財ビジネスの強化」というテーマにおいて進めています。

Growth#1 事業拡大戦略

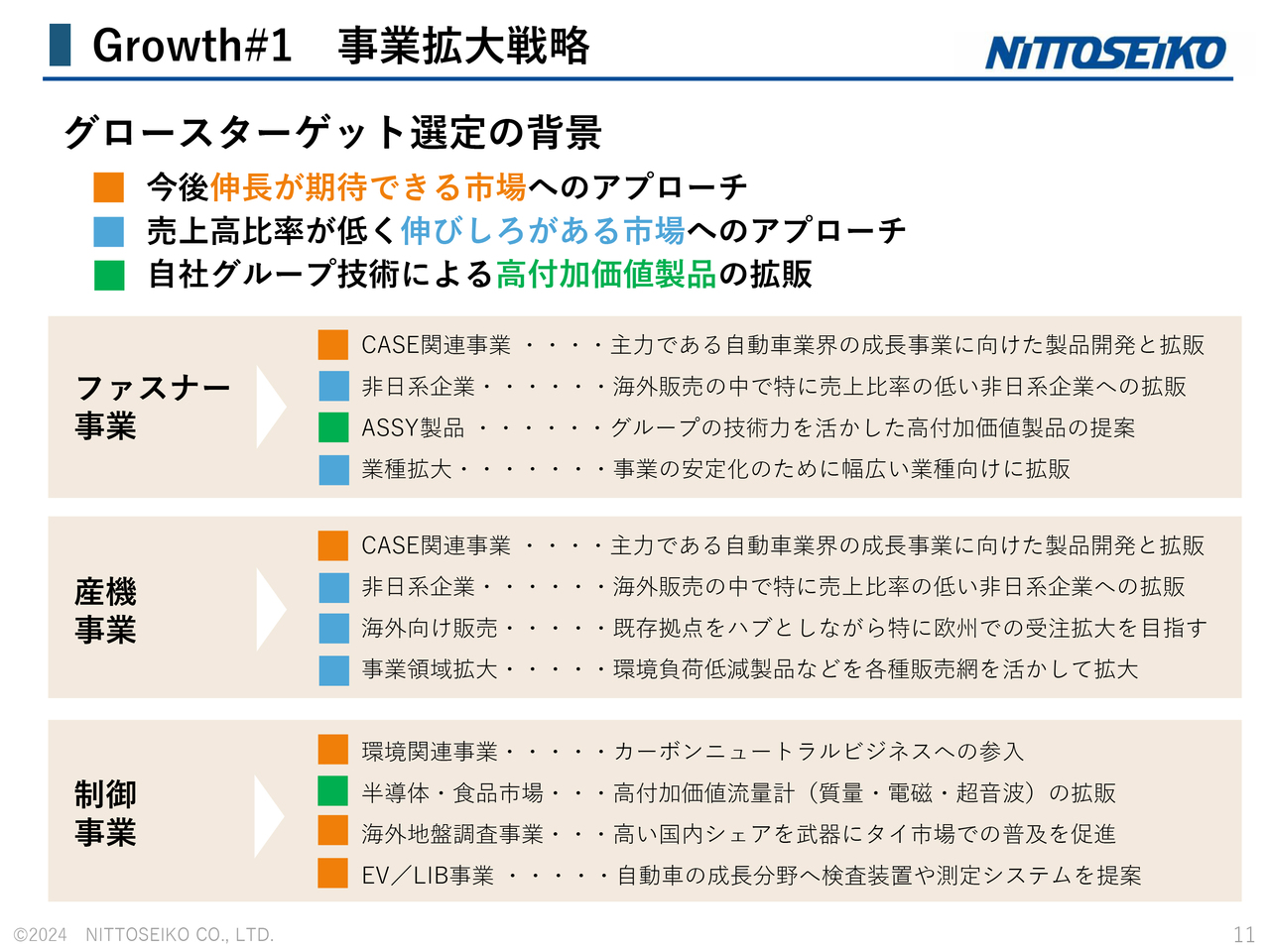

各戦略の内容について、少し具体的にご説明したいと思います。Growth #1の事業拡大戦略については、昨年から引き続きグロースターゲットを選定して取り組みを進めています。

スライドで色分けをしていますが、グロースターゲットにおいては、今後伸長が期待できる市場、売上高比率が低く伸びしろのある市場、自社グループ技術による高付加価値製品の拡販という3つの切り口から、ターゲットに応じたアプローチを行ってきました。

詳細なご説明は割愛しますが、この3つの分野にターゲットを絞った経営資源の投入が今年の取り組みです。

Growth#1 事業拡大戦略 進捗状況

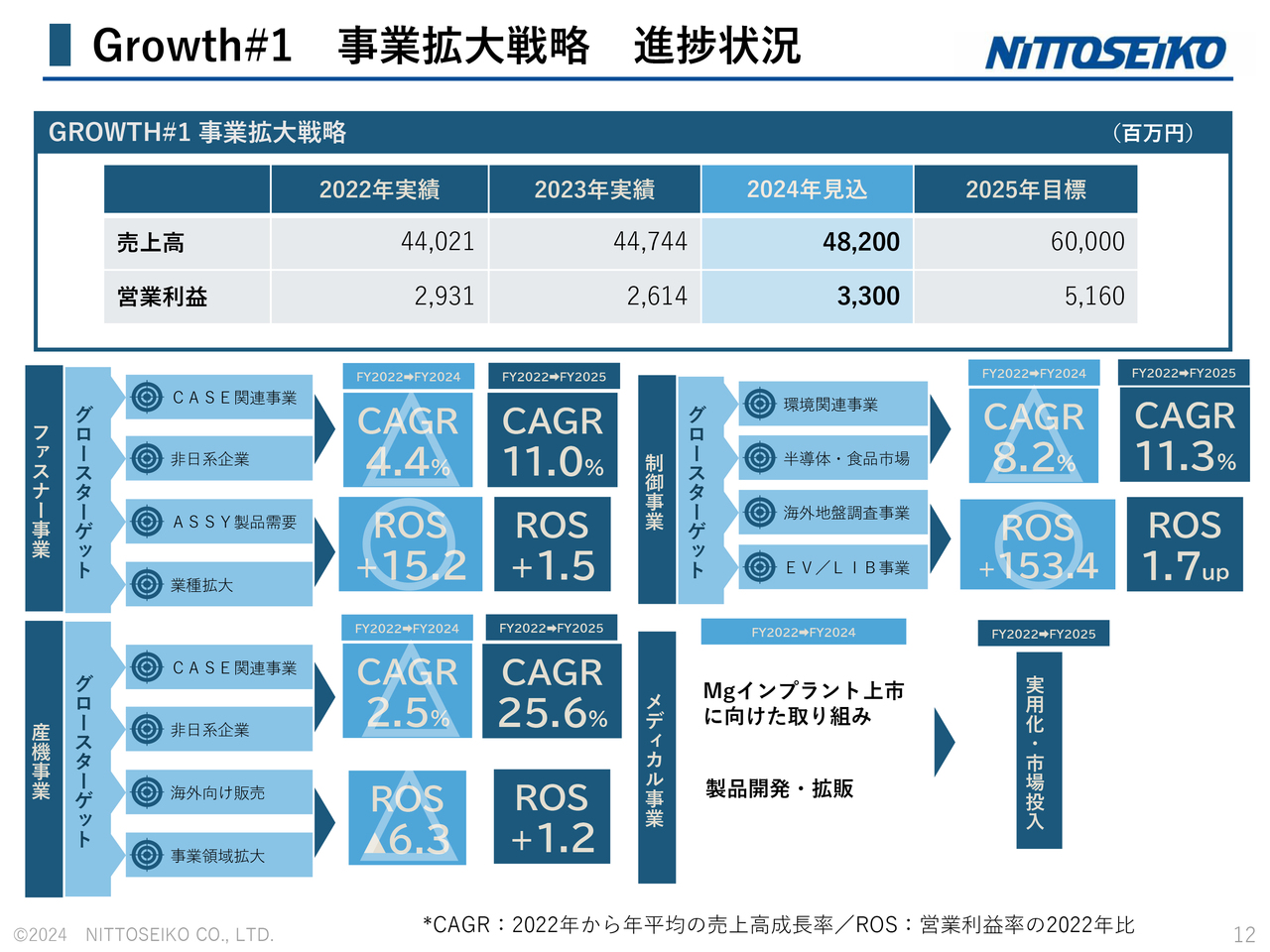

取り組みの進捗状況です。事業拡大戦略の振り返りとなりますが、スライド上段に一昨年と昨年の実績、今年の目標を掲げています。この事業拡大戦略は、当社が成長していくために最も重視する戦略として位置付けています。

価格転嫁については、理解の醸成が深まりつつあります。また、生産性向上とあわせて利益の創出に取り組んできたこともあり、ファスナー事業、制御事業では一定の効果が出てきていると考えています。

ただし、当社の収益率の高い産機事業については、売上高の成長率と営業利益率が力強さを欠く状況となってきており、今後の産機事業の回復が重要な課題だと考えています。

こちらは、先ほどご説明したように、稼ぎ力の回復についてはある一定の収益率および利益率の確保が進んできています。トップラインを上げていくことで、これらの数字を改善できると考えています。

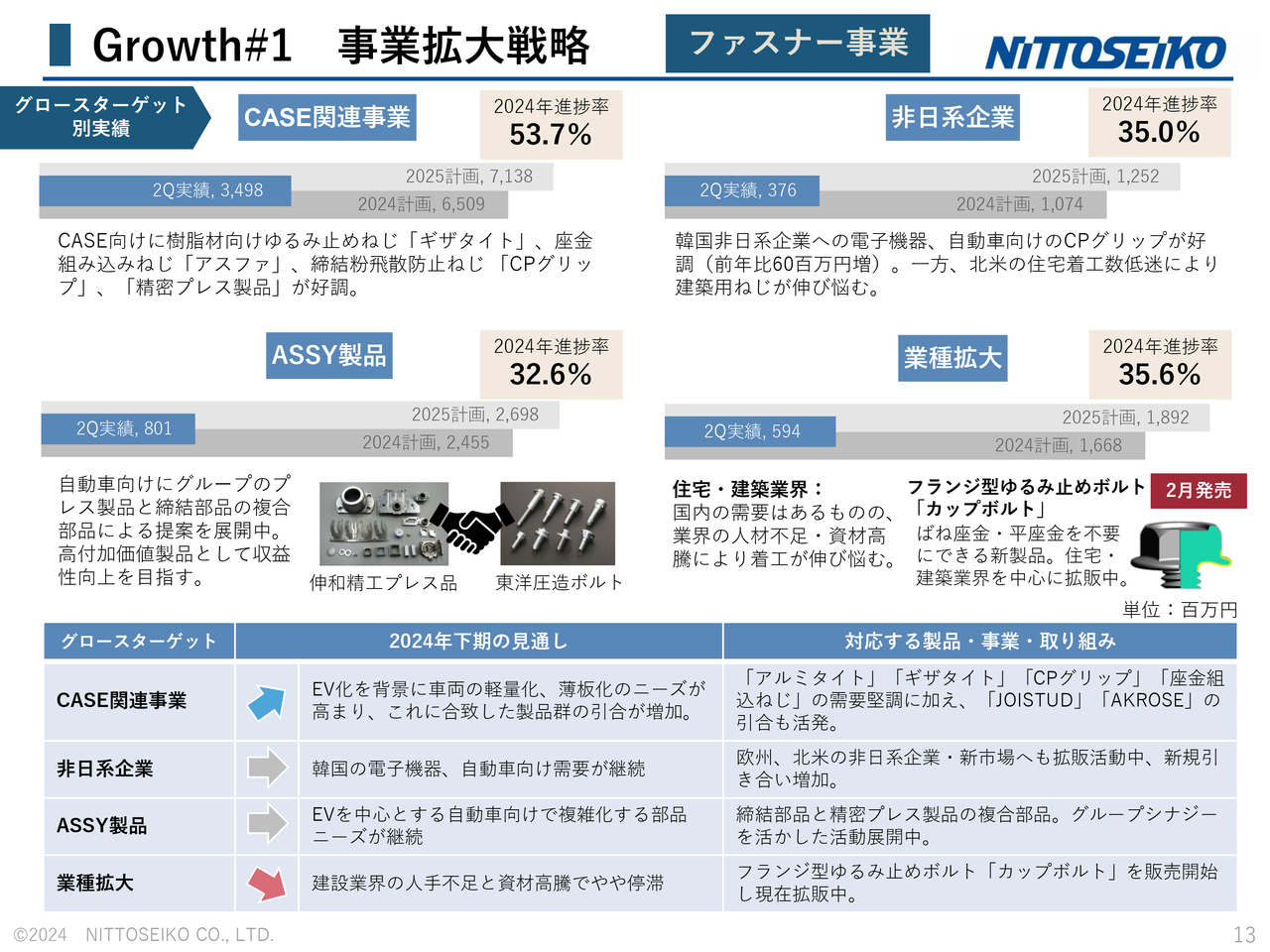

Growth#1 事業拡大戦略 ファスナー事業

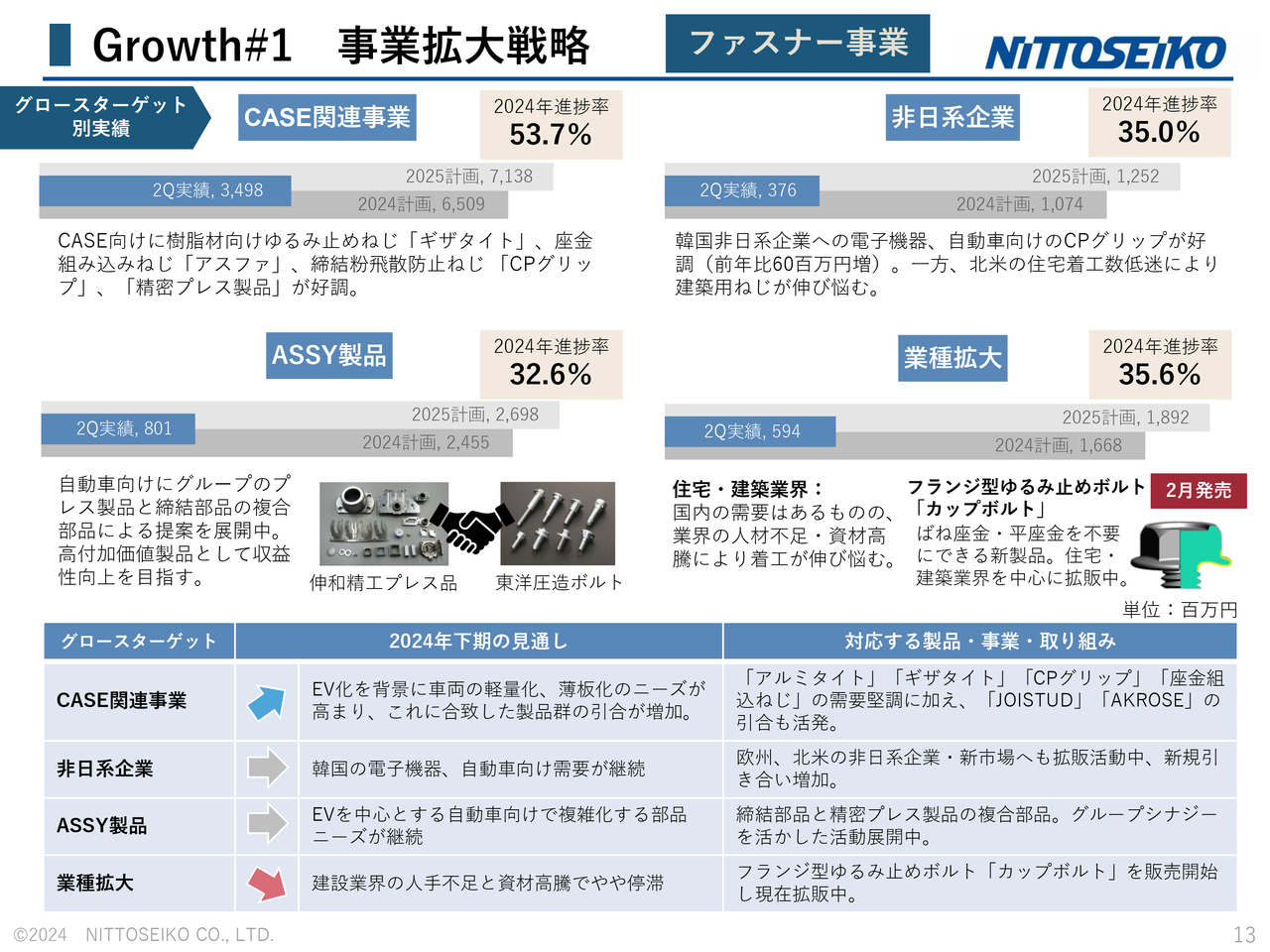

スライドには、事業部門ごとの事業拡大戦略の進捗状況を記載しています。ファスナー事業においては、CASE関連事業、非日系企業、ASSY製品、業種拡大の分野に対し、具体的な目標を掲げて実施しています。

注力してきたCASE関連事業については、EV化への展開も視野に入れながら、CASE関連のバッテリー、モーター、インバーター、コンバーターなどの部品の売上比率を高めていくことを進めています。

当社のオリジナル製品の拡販を進めた結果、第2四半期の実績は34億9,800万円、計画比進捗率は53.7パーセントと、半期が終わった時点で計画どおりに進んでいます。

また、自動車におけるCASE関連事業の比率も55パーセントとなり、約半分がCASE関連の製品に置き換わってきています。

ASSY製品については、グループ会社のプレス部品、圧造部品、締結部品などを組み合わせた複合部品を提案し、さらに高付加価値製品として収益化を進めた結果、売上高8億100万円、計画比進捗率は32.6パーセント率となっています。

非日系企業においても、韓国メーカーの自動車向け製品に当社のパテント品である「CPグリップ」の売上が増加し、売上高3億7,600万円、計画比進捗率は35.0パーセントとなっています。

業種拡大として、住宅・建築業界向けに新製品の「カップボルト」を投入しました。需要の掘り起こしを喚起したものの、売上高は5億9,400万円、計画比進捗率は35.6パーセントとなっています。

新車販売の将来予測と自動車部品ニーズの変化

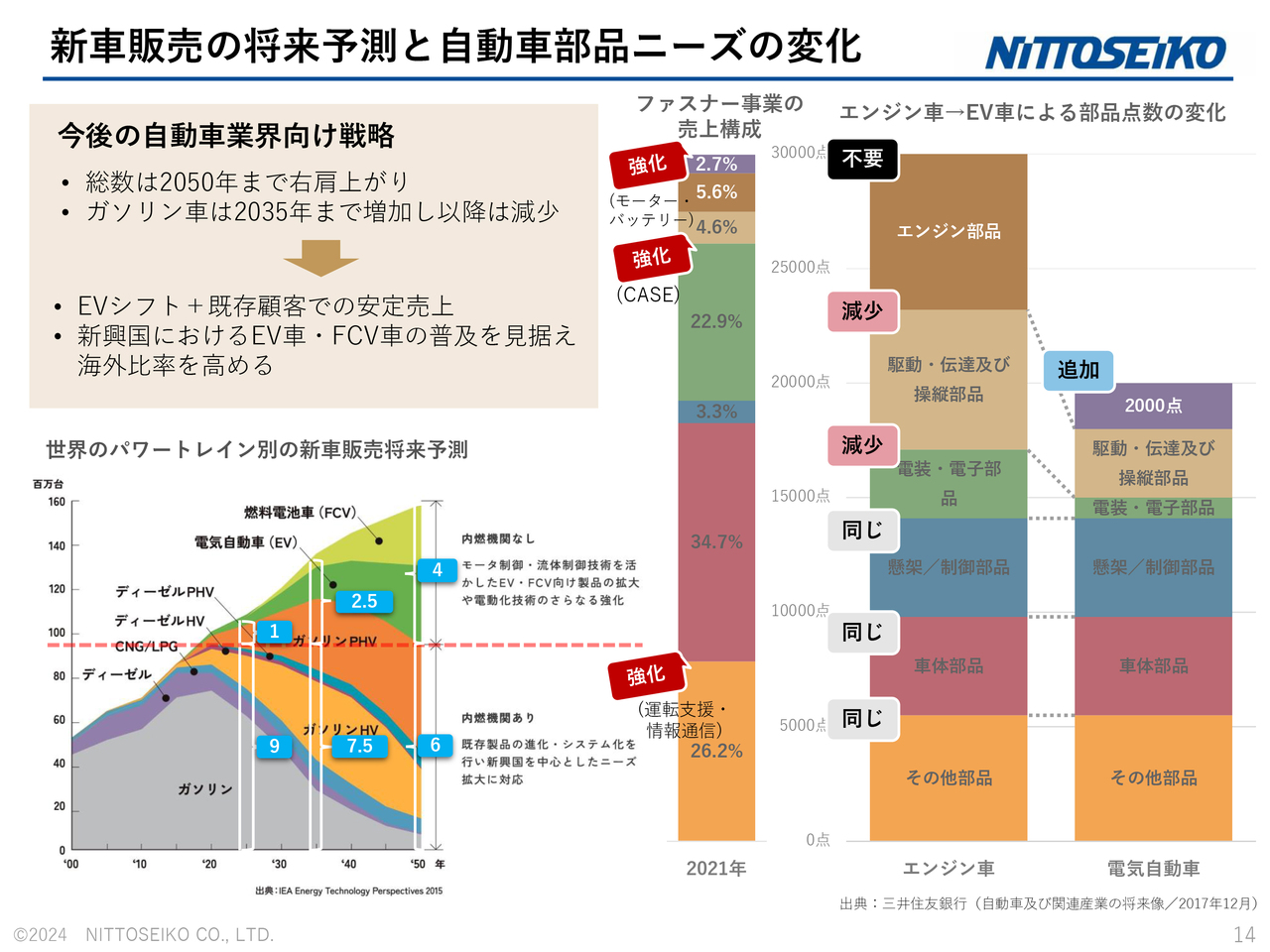

事業化拡大戦略における、自動車部品のニーズの変化についてご説明します。

当社としては、自動車の状況が変わっていく中で、EVシフトと言われる対応とガソリン車の既存顧客をあわせながら、安定的な売上を維持したいと考えています。また、新興国におけるEV車・FCV車の普及も見据え、海外比率を高めていきたいと思っています。

スライド中央の棒グラフは2021年のデータですが、ファスナー事業の自動車向け部品が使用されている部位の比率を記載しており、当社はモーター・バッテリー、CASE関連、運転支援・情報通信の分野を強化していきたいと考えています。

スライド右側の棒グラフは、三井住友銀行から発表されているエンジン車とEV車の部品の推移です。エンジン車がEV車になると、3万点の部品が2万点に減少すると想定されています。電装部品・電子部品、駆動・伝達及び操縦部品は減少、エンジン部品は不要になるとされており、これらに使用されている部品は大きく変動していきます。

追加されるものとしては、モーターやバッテリーに関する約2,000点の部品だとされており、このような部品構成の変化が起こってくるといわれています。これらは、以前からご説明しているとおりです。

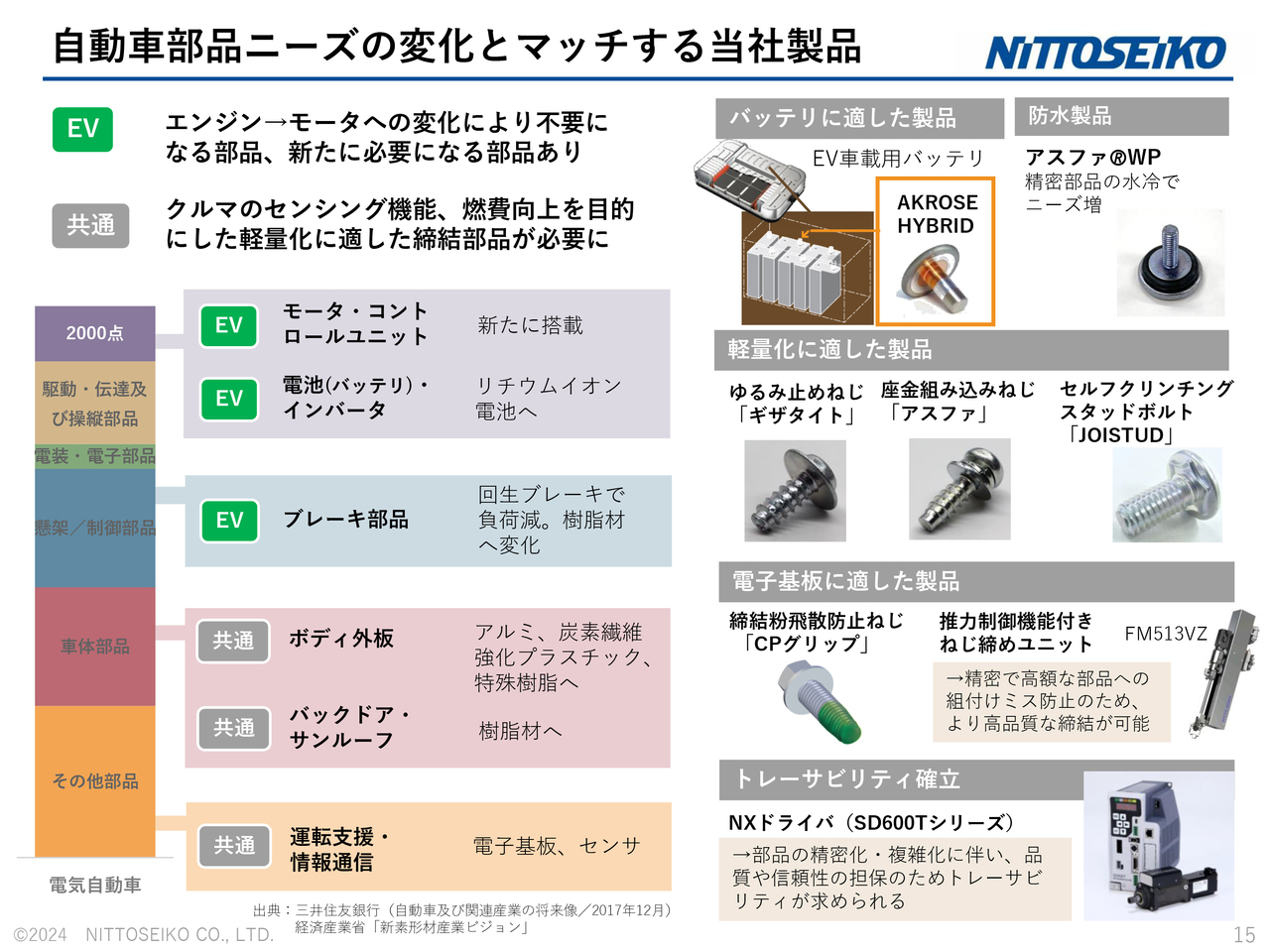

自動車部品ニーズの変化とマッチする当社製品

こちらのスライドは、そのような変化に対し、当社の製品がどのようなかたちでニーズとマッチしているかを提示したものです。先ほど掲載していた部品点数の変化の棒グラフのうち、EV車等に変わる際に増加するとされている部品には、当社の製品群のどのようなものがマッチするかということです。

バッテリに適した製品としては、当社が開発した「AKROSE HYBRID」を、防水製品としては、アスファ製品を提案しています。

また、EV車に限らず、これからの自動車は軽量化部品が必要になってくることから、軽量化に適した製品としては、当社の開発品である「ギザタイト」「JOISTUD」などをご提案してきました。

今後、電子部品・電子基板に適した製品としては、現在も採用している「CPグリップ」という当社の開発品も増えていくと見込んでいます。

産機事業においては、締結の支援としてトレーサビリティ確立や、推力制御機能付きねじ締めユニットなどもラインナップを強化し、自動車業界にPRしているところです。

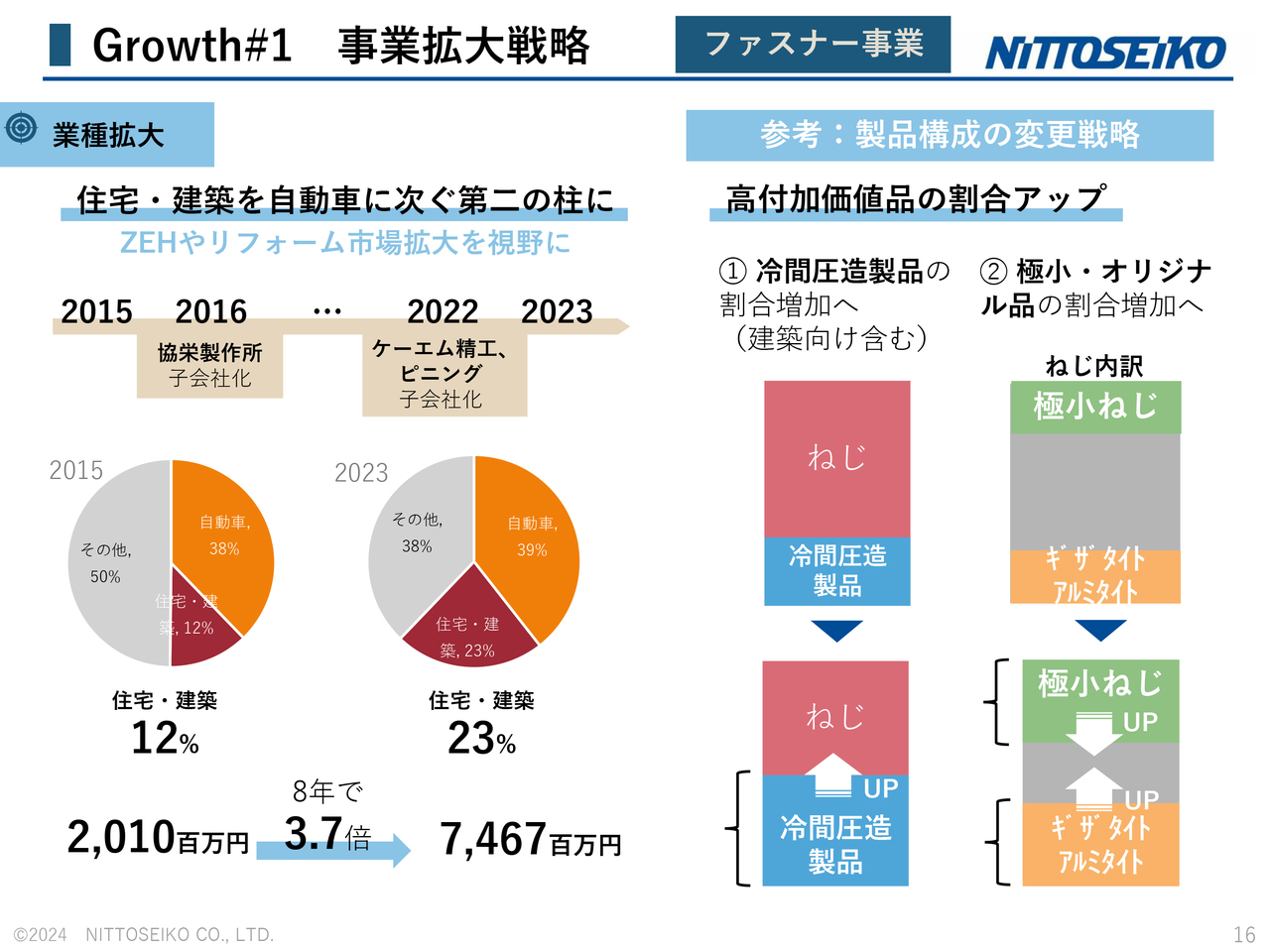

Growth#1 事業拡大戦略 ファスナー事業

ファスナー事業の業種拡大です。こちらは昨年来進めてきていますが、中期経営計画の中で「住宅・建築を自動車に次ぐ第ニの柱に」と掲げ、住宅・建築向けの拡大を進めてきました。

スライド左側に記載しているように、数年前から子会社として協栄製作所、ケーエム精工、ピニング社など、住宅や建築に強い企業をグループ化してきました。その結果、昨年は住宅・建築向けの比率が全体の23パーセントに増加しています。

今年も、売上高は前年同期比4.5パーセント減となっていますが、全体の比率は23パーセントと横ばいで支えている状況です。さらに国内向けだけでなく、海外向けの住宅・建築の部品も生産しているため、今後はグローバルな視野で、建築住宅向けの展開を図っていきたいと考えています。

スライド右側のとおり、高付加価値製品の割合アップも進めています。当社はねじやボルトを作っているイメージが非常に強いと思いますが、現在はねじというよりも、高機能品である冷間圧造部品の比率を高めてきています。

先ほどご説明したEV搭載用のバッテリー部品についても、ねじというよりは、部品という位置づけで比率を高めていきたいと考えています。このほか、当社が得意とする「極小ねじ」や、パテント品である「ギザタイト」「アルミタイト」の比率も高めていく方針です。

Growth#1 事業拡大戦略

CASE関連事業およびEV/LIB(リチウムイオンバッテリー)事業においても事業拡大戦略を進めており、今年度は国内外でさまざまな展示会を実施しています。スライドには、国内の展示会に出展した事例を記載しています。

スライド右側にお示しした自動粉体抵抗測定と水分測定装置は、制御事業のバッテリー関連需要に向けた分析計測機器です。このように、カーボンニュートラル実現に向けた分析計測機器も拡販しています。

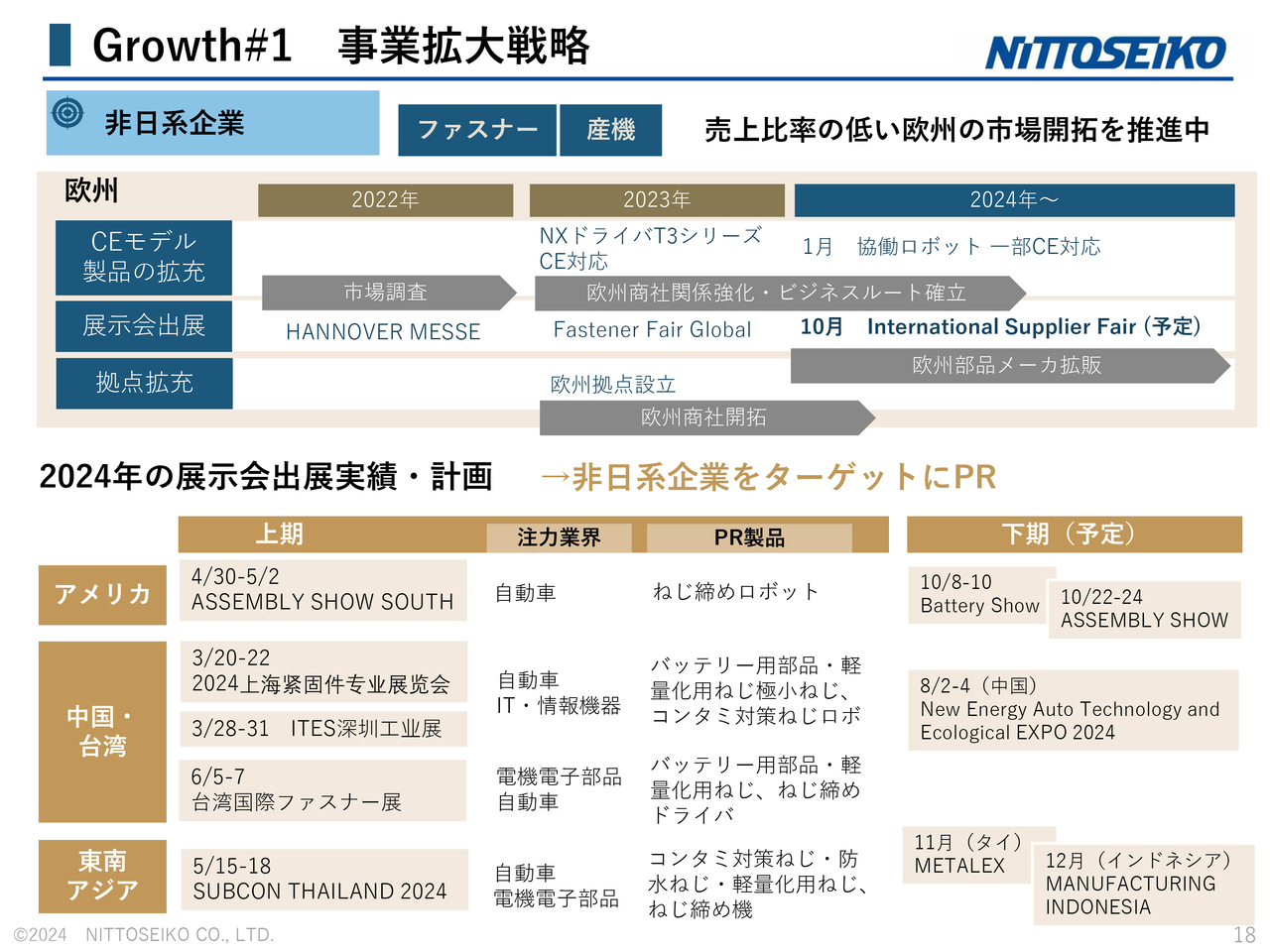

Growth#1 事業拡大戦略

海外における、非日系企業に向けた事業拡大戦略についてです。スライドには、中期経営計画上の取り組み状況を時系列でお示ししています。

2023年には、欧州に拠点を設立しました。2024年には、さらなる欧州の車載部品メーカーへの拡販を視野に入れ、インドのメーカーをM&Aで取得し、非日系の新規顧客獲得を進めています。

展示会への出展も予定しており、非日系メーカーの獲得を目的に、現在PRを進めているところです。

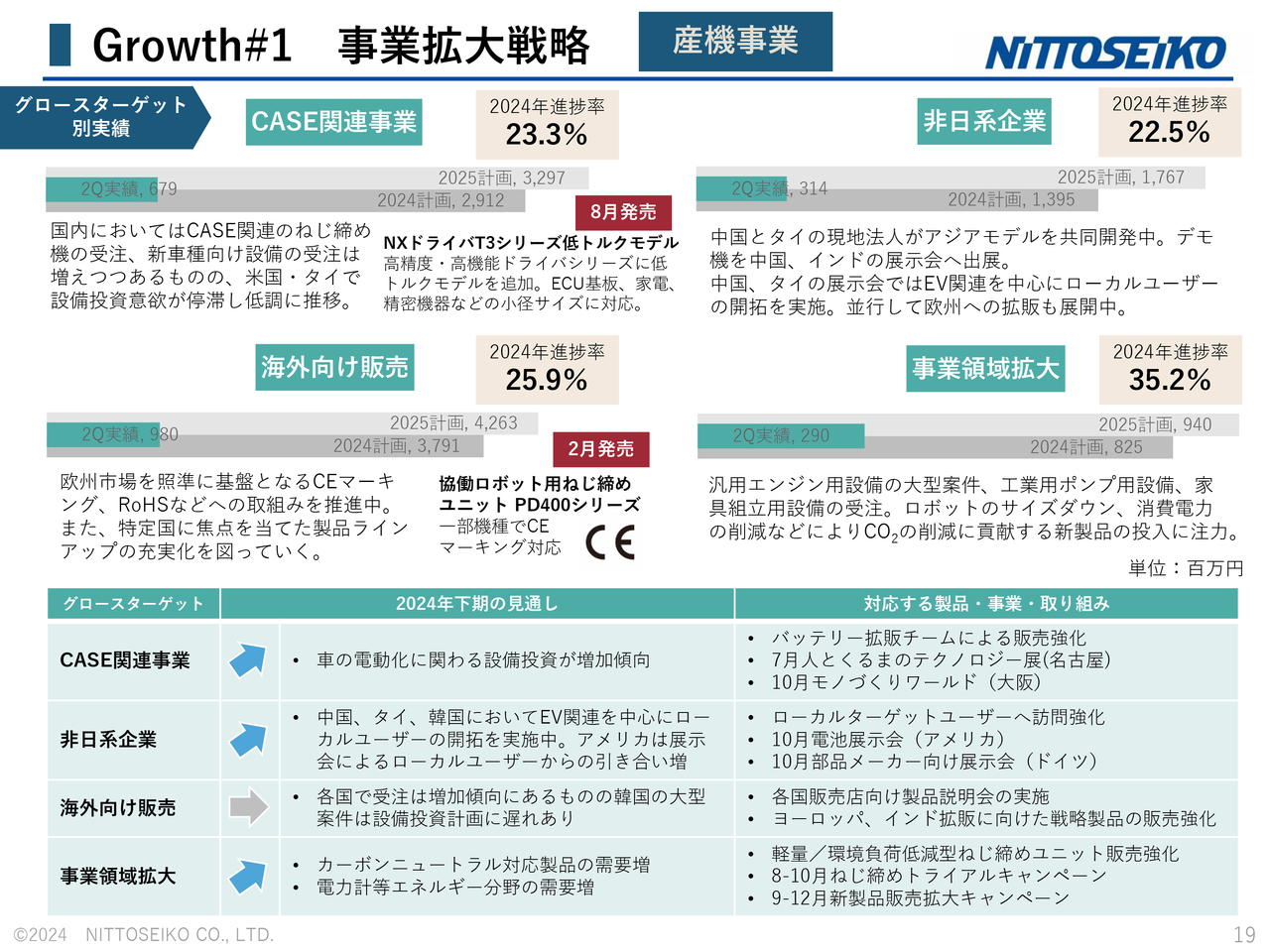

Growth#1 事業拡大戦略 産機事業

産機事業における事業拡大戦略です。先ほどのファスナー事業と同様、グロースターゲットをCASE関連事業、非日系企業、海外向け販売、事業領域拡大の4つに絞り、取り組んできています。

CASE関連事業が自動車向け製品に占める割合は46パーセントとなってきています。第2四半期の売上高実績は6億7,900万円で、計画比進捗率は23.3パーセントとなっています。2024年8月には、NXドライバの低トルクモデルを市場に投入し、需要の掘り起こしを行っています。

非日系企業に向けては、中国、タイの現地法人がアジアモデルを共同開発しており、そのデモ機を中国やタイの展示会で、EV向けに拡販していくことを計画しています。売上高実績は3億1,400万円で、計画比進捗率は22.5パーセントとなっています。

このほか、海外向け販売事業は計画比進捗率25.9パーセント、事業領域拡大事業は計画比進捗率35.2パーセントとなっています。第2四半期が終わった時点で、全体的に進捗率が50パーセントを下回っており、少し遅れている状況です。

この中で、海外向け販売では、2月にCEマーキング対応のねじ締めロボットを投入しながら、需要の掘り起こしを行っています。各グロースターゲットの下期の見通しについては、スライド下部に記載のとおりです。

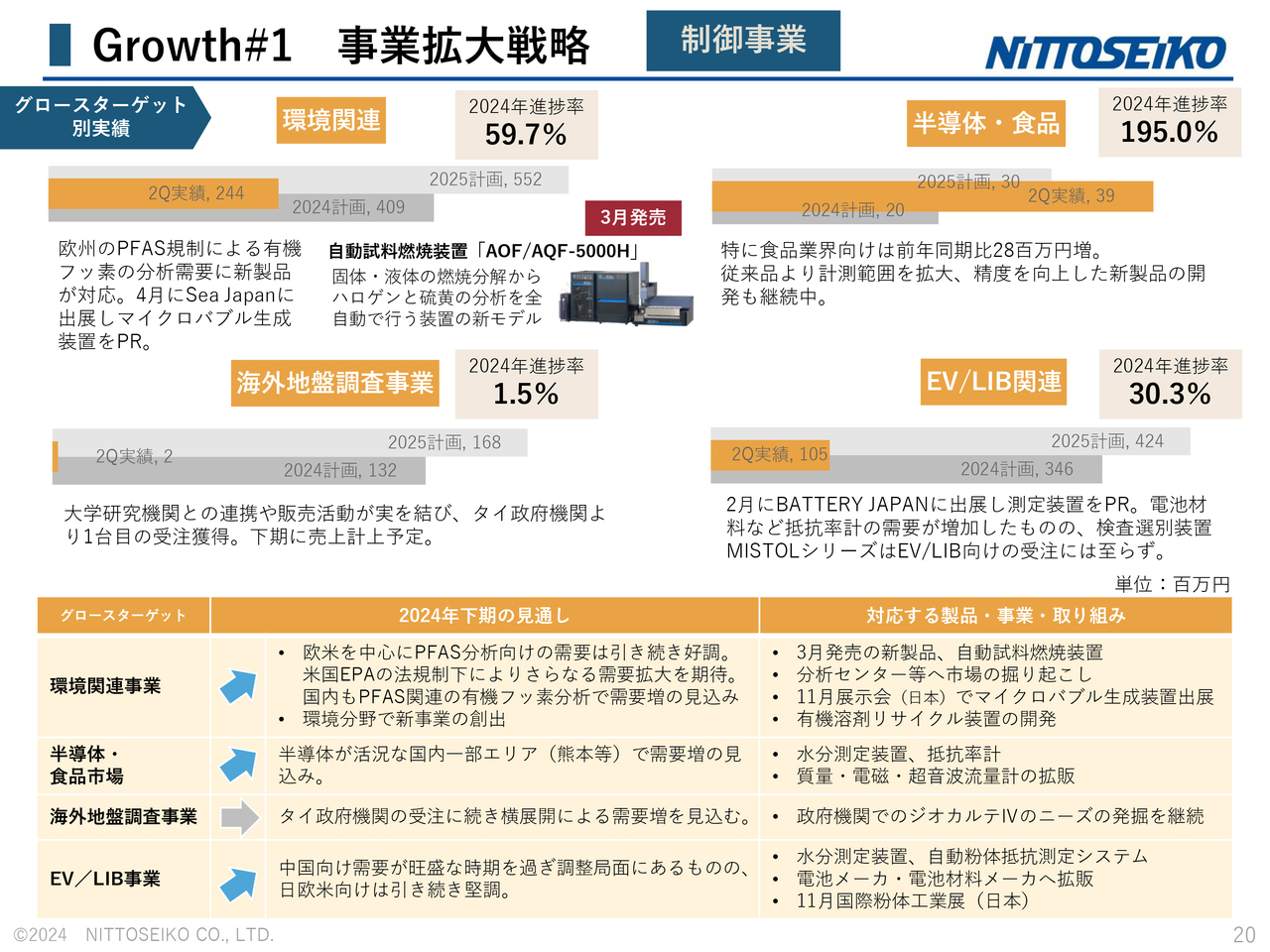

Growth#1 事業拡大戦略 制御事業

制御事業です。こちらも、ファスナー事業や産機事業と同様、グロースターゲット別に進めています。スライドのとおり、環境関連、半導体・食品市場、海外地盤調査事業、EV/LIB関連の4つに絞って取り組んでいます。

環境関連事業については、欧州のPFAS規制による有機フッ素の分析需要に新製品が対応し、欧州を中心に好調に推移しており、計画比進捗率は59.7パーセントと、50パーセントを上回っています。

今後は米国のEPA法制化により、米国でのさらなる事業拡大も期待しています。スライドに掲載した写真は、3月に市場投入した自動試料燃焼装置です。こちらが好調な売上を維持しています。

半導体・食品事業については、計画比進捗率は195.0パーセントと大きく上回っています。

海外地盤調査事業については、以前からご説明しているように、地盤調査機「ジオカルテ」が国内で90パーセント以上のシェアを誇る市場となっています。それに加え、数年前からは今後のさらなる拡大を目指し、海外への展開を図っていました。

具体的には、タイ市場を中心に販売攻勢をかけてきていましたが、2024年上期にようやくタイで政府機関より1台受注し、下期には売上計上できることになりました。引き続き、海外地盤調査事業を拡販し、海外市場でのグローバル展開を進めていきたいと考えています。

EV/LIB関連事業では、先ほどご説明したとおり、リチウムイオンバッテリーの原材料を測定する分析計測機器の需要があります。一部、中国でのEV自動車メーカーの旺盛な需要が若干の調整局面にあるものの、日本、欧州、米国では引き続き堅調です。上期の売上高実績は1億500万円、計画比進捗率は30.3パーセントとなっており、今後も引き続き拡大していくと考えています。

各グロースターゲットの下期の見通しと取り組みについては、スライド下部に記載のとおりです。

Growth#1 事業拡大戦略 制御事業

個別の戦略について、いくつかご報告したいと思います。

事業拡大戦略の1つに掲げている環境関連事業において、2023年8月に、有機溶剤のリサイクル回収装置の開発を進めるため、ベンチャー企業であるイーセップ社との業務提携を発表しました。

2024年には具体的に資本提携および共同開発を進めると開示していたとおり、カーボンニュートラル社会の実現に向けた事業化について、本格的に参入することとしました。

具体的にどのような役割分担でするかというビジネスモデルをスライドに図示しています。右側に挙げた3つの分野で取り組んでいきたいと考えています。

1つ目は、化学溶剤メーカーへの防爆型有機溶剤リサイクル装置の販売です。2つ目はイーセップ社へのシリカ分離膜管製造装置の販売、3つ目は化学溶剤メーカーへのシリカ分離膜管の販売です。このように、消耗品も一緒に販売していきます。

Growth#1 事業拡大戦略 制御事業

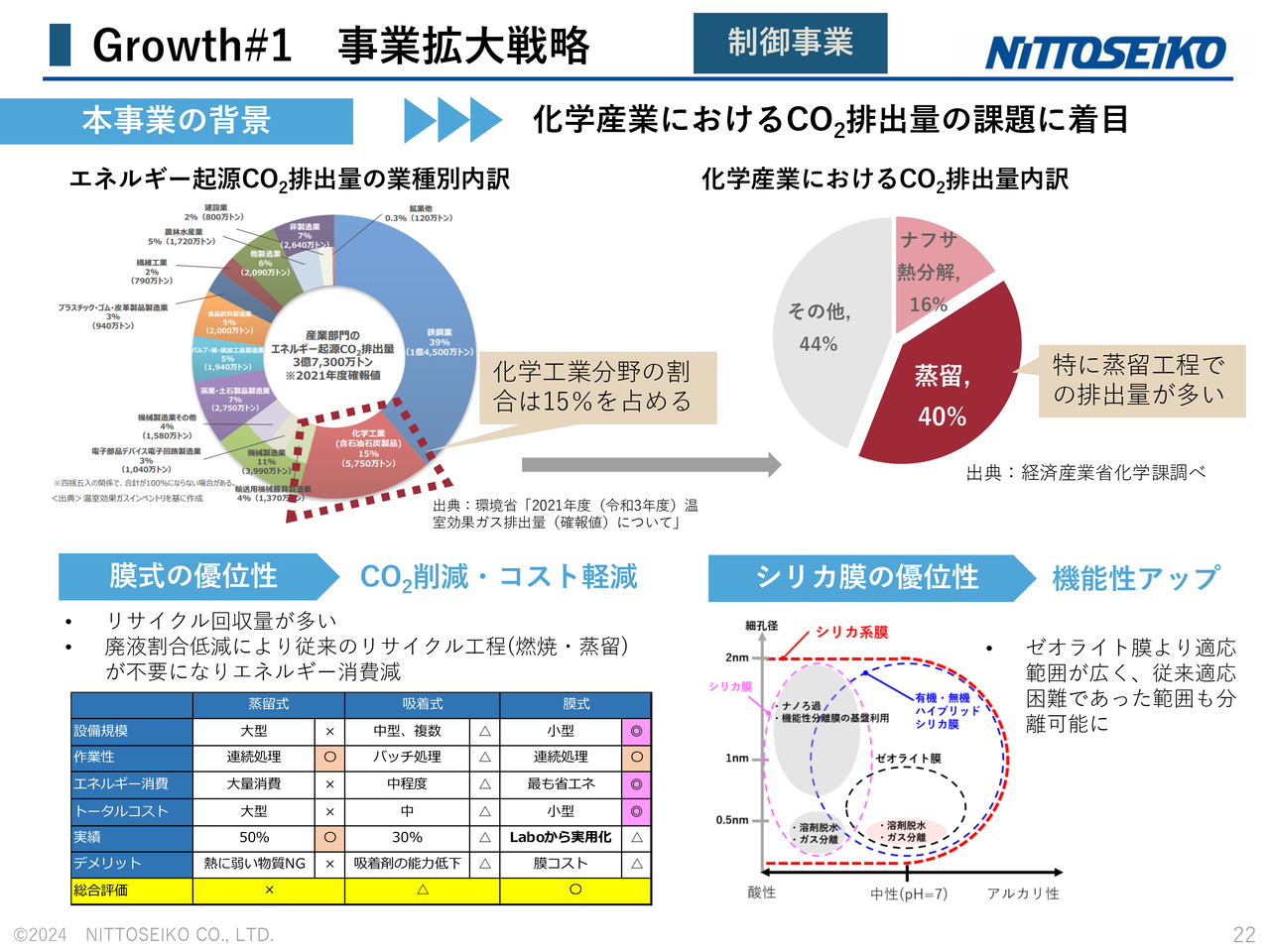

シリカ分離膜管事業について、簡単にご説明します。

こちらは、お客さまがシリカ分離膜を搭載した有機溶剤のリサイクル装置を用いることで、化学プラントのエネルギー消費が低減でき、リサイクル時の二酸化炭素削減に貢献するというビジネスモデルです。

スライド左上に記載した本事業の背景ですが、化学産業分野における二酸化炭素排出量のうち、約15パーセントが化学工業分野で排出しています。そのうち蒸留工程で約40パーセントのエネルギーを消費しているのですが、この部分に私どもの設備を実用化することで、50パーセントの削減を目指しています。

本開発は、2025年3月の完成を目処に進めています。その先には、4月から開催される「けいはんな万博2025」でデモ機の展示を行い、業界で旋風を巻き起こしていきたいと考えています。

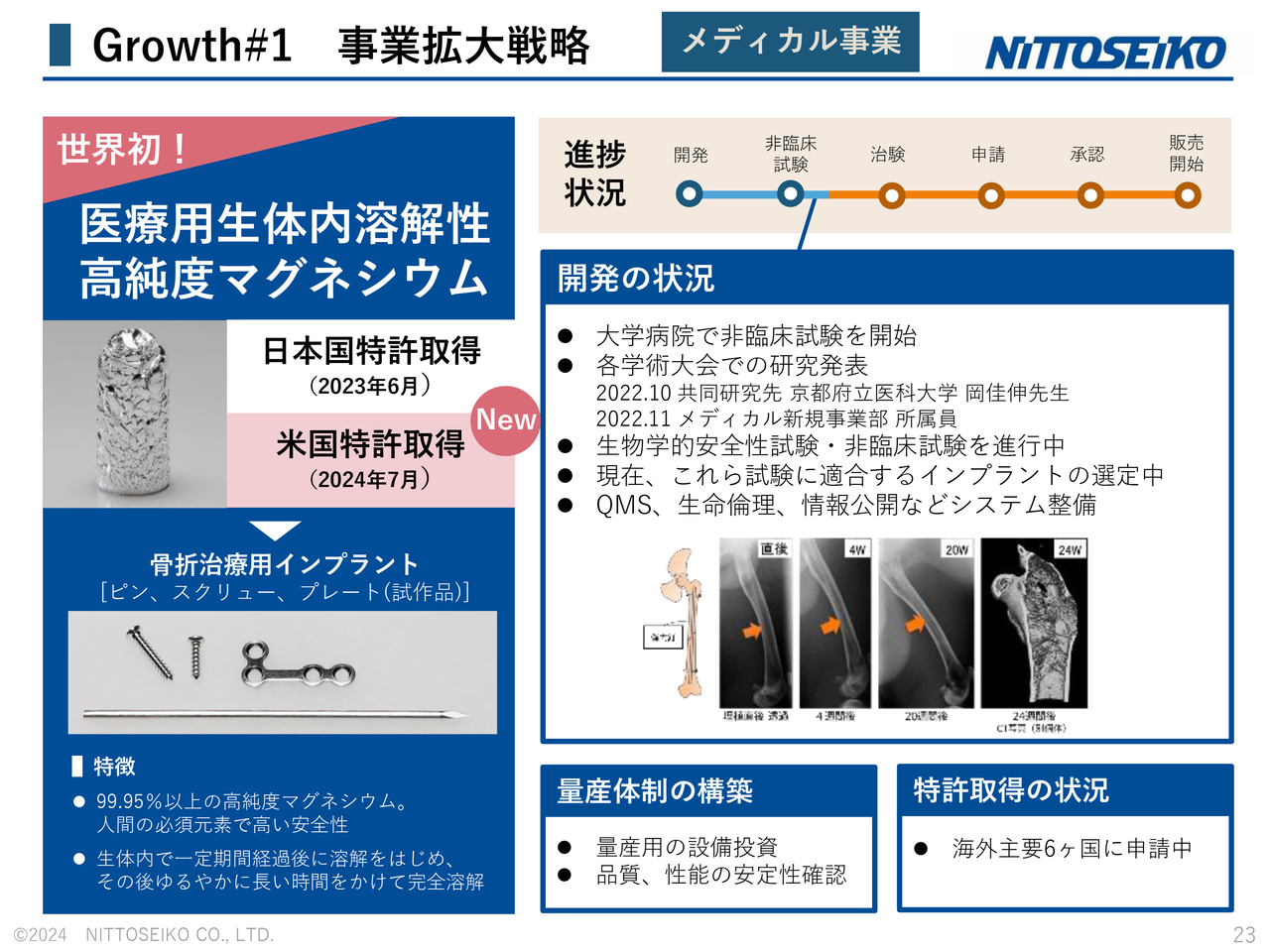

Growth#1 事業拡大戦略 メディカル事業

メディカル事業における事業拡大戦略です。こちらは、ここ数年にわたって医療用生体内溶解性高純度マグネシウムの製品化に取り組んでいます。

2023年の日本特許取得に続き、2024年7月には米国特許を取得しました。スライド右側の進捗状況のとおり、現在は非臨床試験と治験に向けた準備を進めており、量産体制の構築に向けた設備投資を行っています。

さらに並行してすでに海外主要6ヶ国にも特許申請を行い、グローバルでの展開を視野に入れた知財ビジネスの強化を図っている状況です。

Growth#1 事業拡大戦略

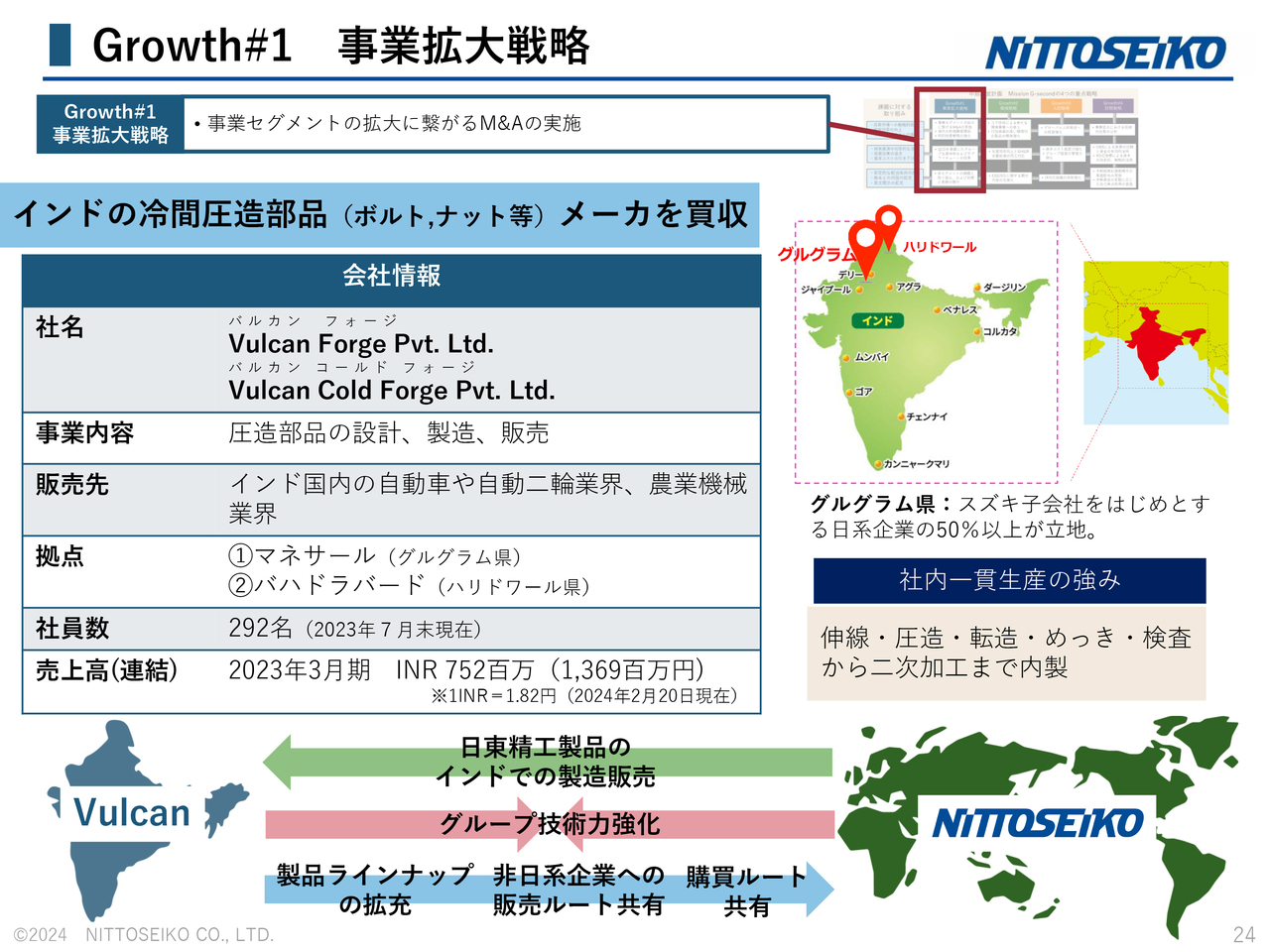

2024年2月に発表した、インドのM&Aについてです。インドの冷間圧造部品メーカーの買収を進めており、スライドに記載の2社を子会社化しました。

Vulcanグループは、連結売上が13億6,900万円、そのうち二輪の売上が7割、自動車の売上が2割、その他農機具、トラック等の売上が6パーセント、従業員は292名となっています。

将来的にはインドで日東精工製品の製造販売をし、先ほどご説明したボルト以外の特殊部品の技術強化も図りながら製品のラインナップを拡充させ、非日系企業への販売ルートも共有していきたいと考えています。

Vulcanグループは、インドの自動車メーカーのTier1からTier2を中心に展開している企業です。非日系企業の販売ルートをさらに拡大していく戦略のもと、M&Aを実施しています。

Growth#1 事業拡大戦略

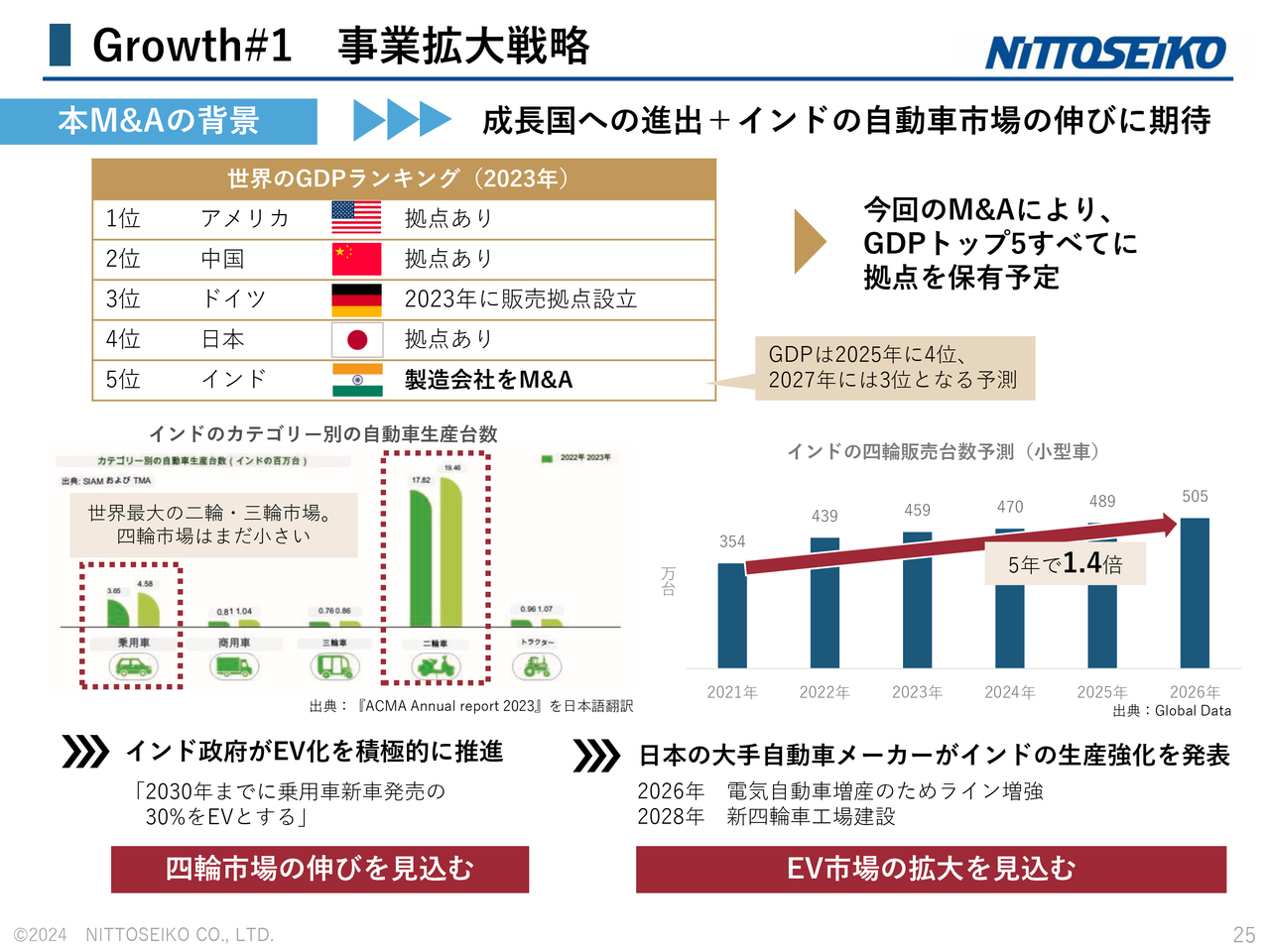

私どもは、成長国への進出とインドの自動車市場の伸びに対し、インドでの拠点設立に向けて数年前から準備を進めてきました。

2023年の世界のGDPランキングでは、米国、中国、ドイツ、日本、インドという順序になり、日本は3位から4位に転落しました。昨年、ドイツに販売拠点を設けることで欧州での展開を拡充し、さらに5位に位置づけられているインドにも進出を図っています。

インド市場では二輪から四輪への伸びが進み、さらにインド政府がEV化を積極的に推進していることから、日本の各大手自動車メーカーがインドでの生産強化を発表しています。

このような中で、現在は当社もインドでの生産拠点確立に向けて進めているところです。将来的には、中東からアフリカに向けての拠点の足がかりにもしていきたいと考えています。

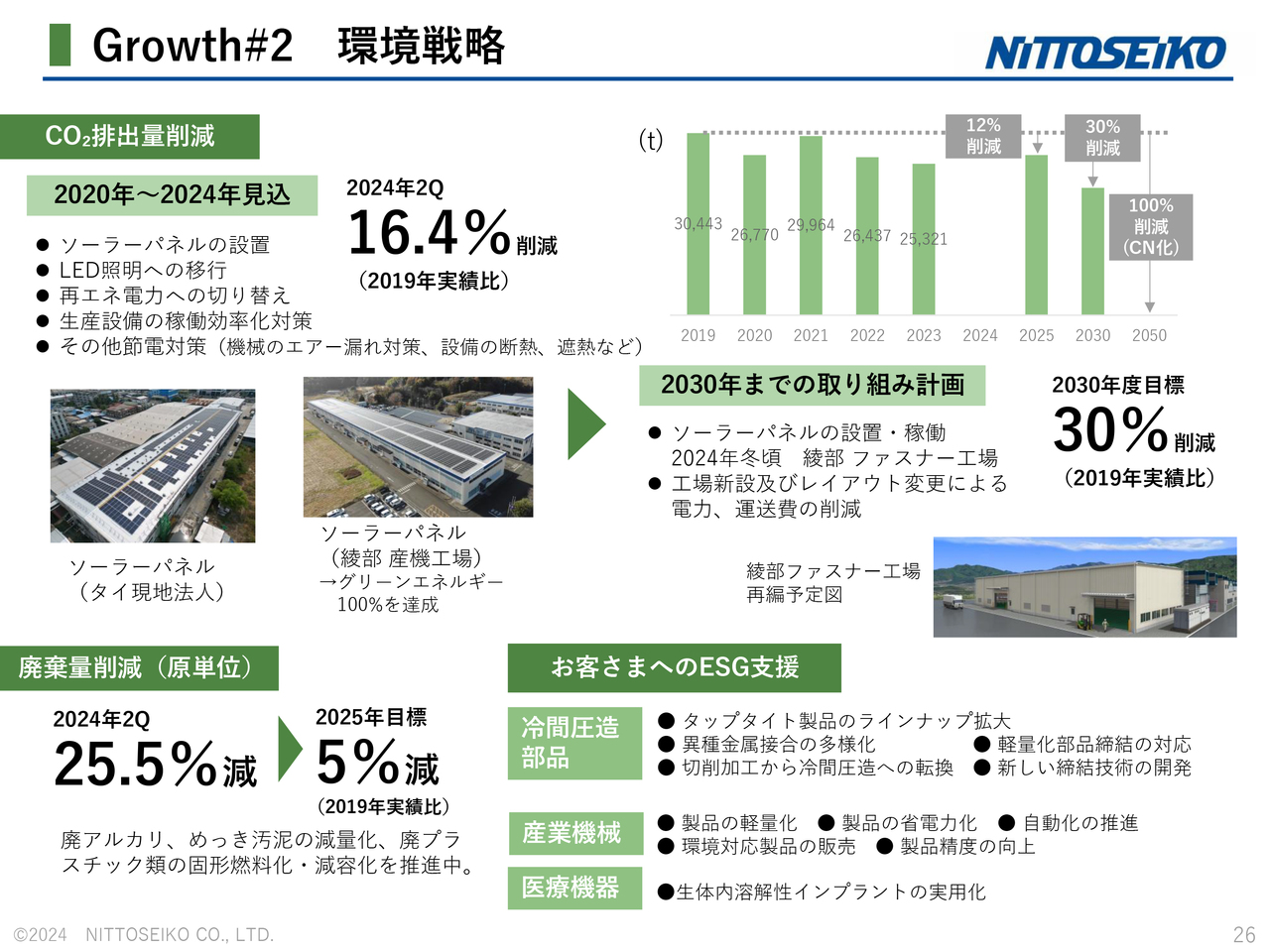

Growth#2 環境戦略

環境戦略については、大きな変化はありません。2050年のカーボンゼロ化に向けて、2030年までに2019年度比30パーセントの削減を目指して取り組んでいます。今年度の目標はすでに達成し、最終年度の達成もすでに視野に入れているところです。

今後はお客さまへのESG支援として、製品開発を通じて環境負荷の削減に貢献していきたいと考えています。

Growth#3 人財戦略

人財戦略です。こちらは、労働生産性とエンゲージメントスコアをKPIにして取り組んでいますが、エンゲージメントスコアについては、今年度11月から12月に実施するため、指標はまだ入っていません。労働生産性は、2022年実績比3.1パーセントアップという実績です。

エンゲージメントスコアに関連することとして、今年度は全体で4.1パーセントの賃上げを実施しました。若年層の賃金改定も合わせて、35歳以下で8.6パーセント、30歳以下で9.7パーセントの賃上げを実施しています。

近年は人的資本経営が重要性を増していることから、数年前より、スライドに記載の施策を進めています。健康経営を取り入れてグループ企業に展開したり、経営トップと対話を重点的に実施したりするなど、事業のアウトプットにつながる環境作りを進め、組織全体を活性化させる企業風土の醸成に努めています。

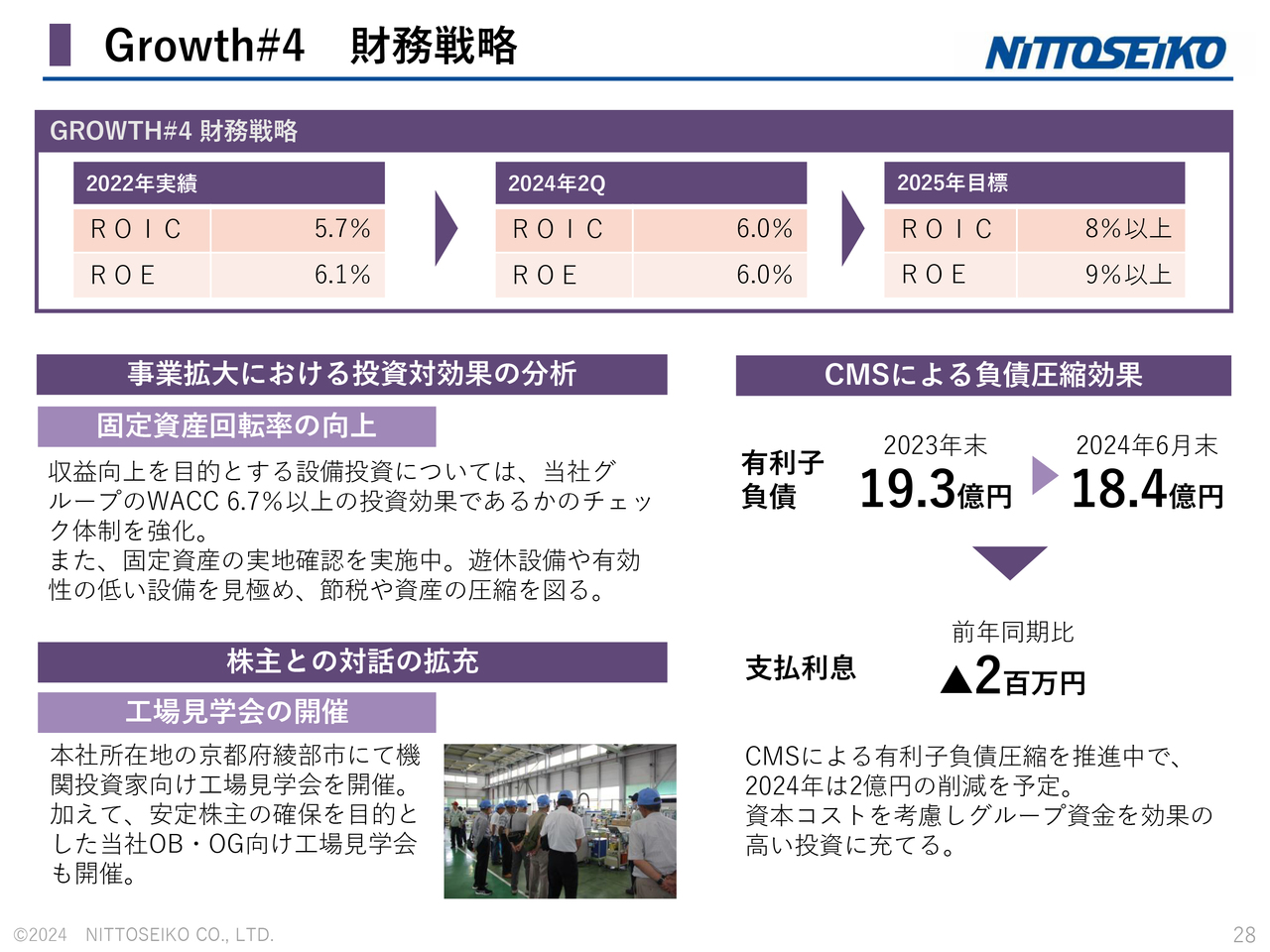

Growth#4 財務戦略

財務戦略です。スライドには、2024年12月期第2四半期の進捗と2025年度の目標を記載しています。

資本コスト経営をグループ内で展開し、投下資本のあり方や効率性を意識した経営を行う方針を掲げ、資本効率の改善と資本政策に分けてそれぞれ具体的な取り組みを進めています。

投下資本については、CMS活用による負債・固定資産・債権債務の圧縮などを進めています。資本政策については、持ち合い解消による流動性の向上、株主還元の強化、資本コストの引き下げなどを進めているところです。

資本調達や運用を戦略的に行い、グループ全体の財務体質の最適化を進めていきたいと考えています。

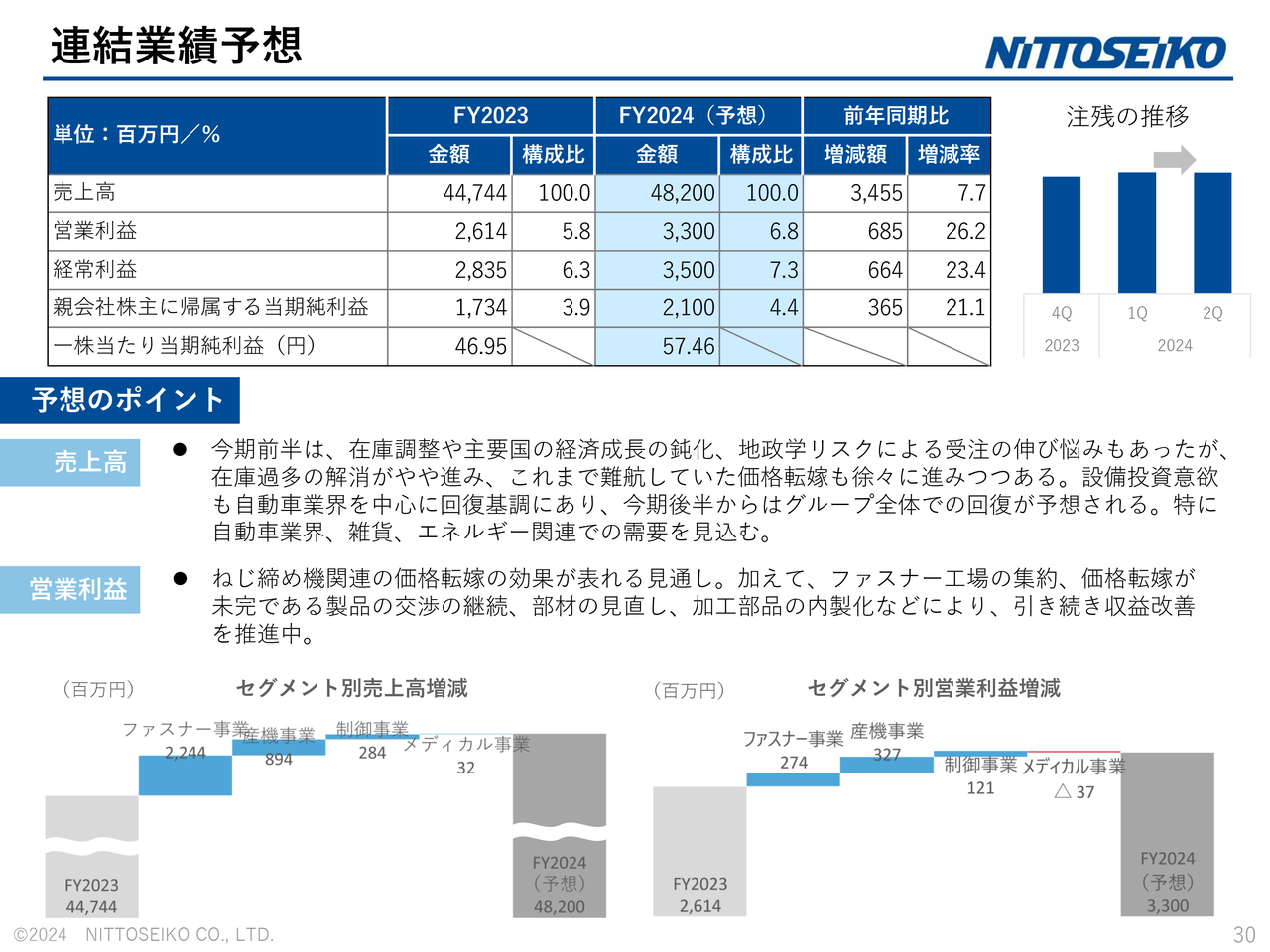

連結業績予想

2024年12月期の業績予想についてご説明します。

今年度は、売上高は482億円、営業利益は33億円、経常利益は35億円、親会社株主に帰属する当期純利益は21億円と、当初の業績予想を据え置いています。

グループ全体としては今期後半から回復が予想されており、第1四半期、第2四半期と重ねるごとに回復は進んできていると判断しています。特に自動車業界、雑貨、エネルギー関連での需要を見込んでいます。

営業利益については、ねじ締め関連の価格転嫁が効果を表しており、また、ファスナー事業の工場の集約、価格転嫁ができていない製品の交渉継続、部材の見直し、加工製品の内製化などにより、引き続き収益の改善を進めてきています。

注残の推移もスライドに記載していますが、前年同期で比較すると107.2パーセントとなっています。セグメント別売上高および営業利益の増減は、スライド下部に記載のとおりです。

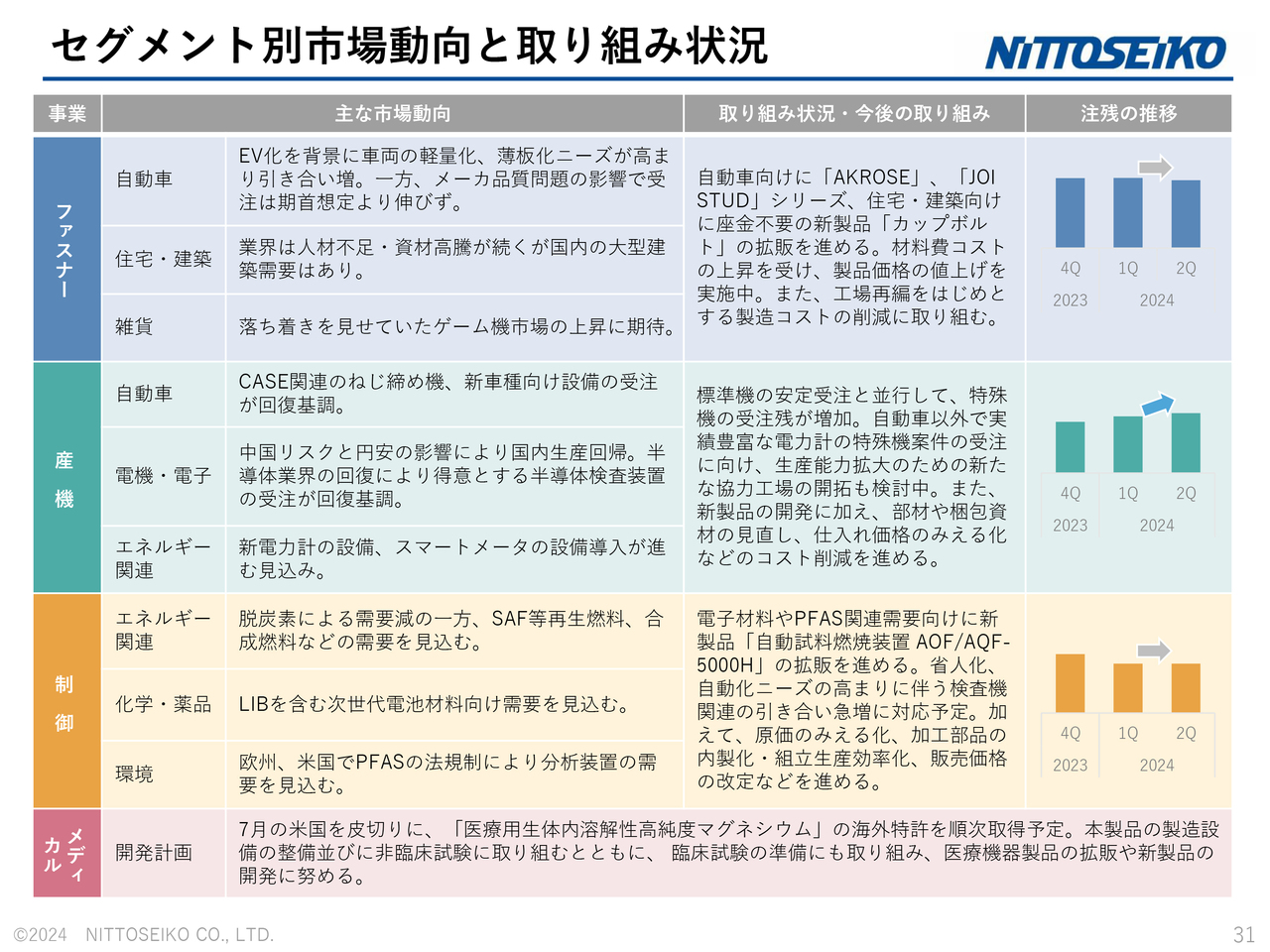

セグメント別市場動向と取り組み状況

32ページに、セグメントごとの市場動向と取り組みの状況について詳細に記載しているため、こちらを参考にしていただければと思います。

右側にグラフを載せていますが、特に受注残が増えている点について、産機事業は前年同期比60パーセント増、上期の平均売上高からすると、6月末時点で4.37ヶ月の受注残を抱えています。

制御事業は前年同期比18.2パーセント減となり、こちらは生産が正常化しつつあります。ただし、上期の平均売上高からすると、6月末時点で受注残は3.13ヶ月と、まだ多くの受注残を抱えている状況です。

セグメント別の予想についてはスライドに記載のとおりのため、ご覧いただければと思います。

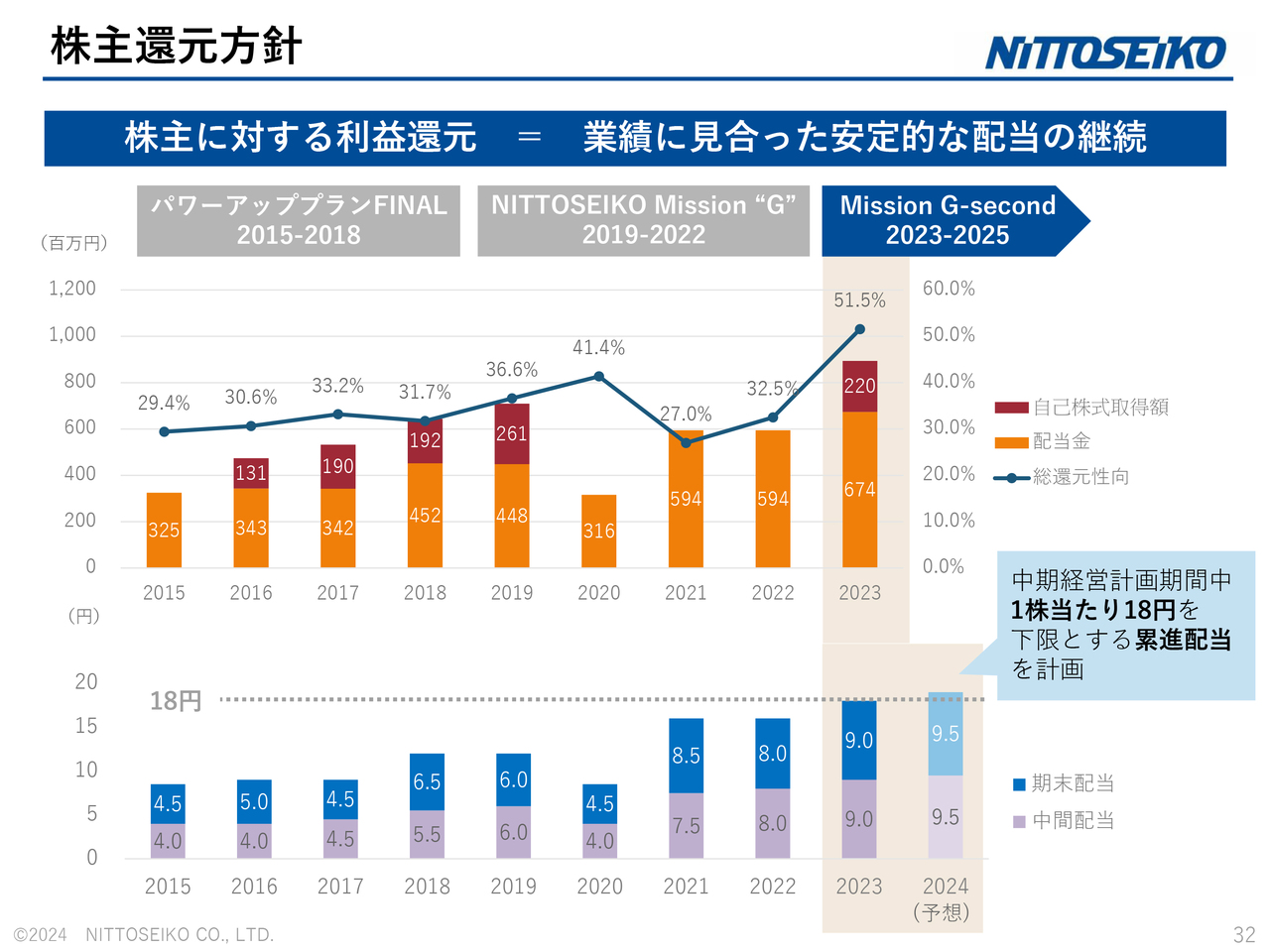

株主還元方針

株主還元方針については、昨年開示したとおり、中期経営計画期間中は18円を下限とした累進配当の導入を発表しています。2024年の配当は19円から変更なく進めていきたいと考えているため、ご理解いただければと思います。

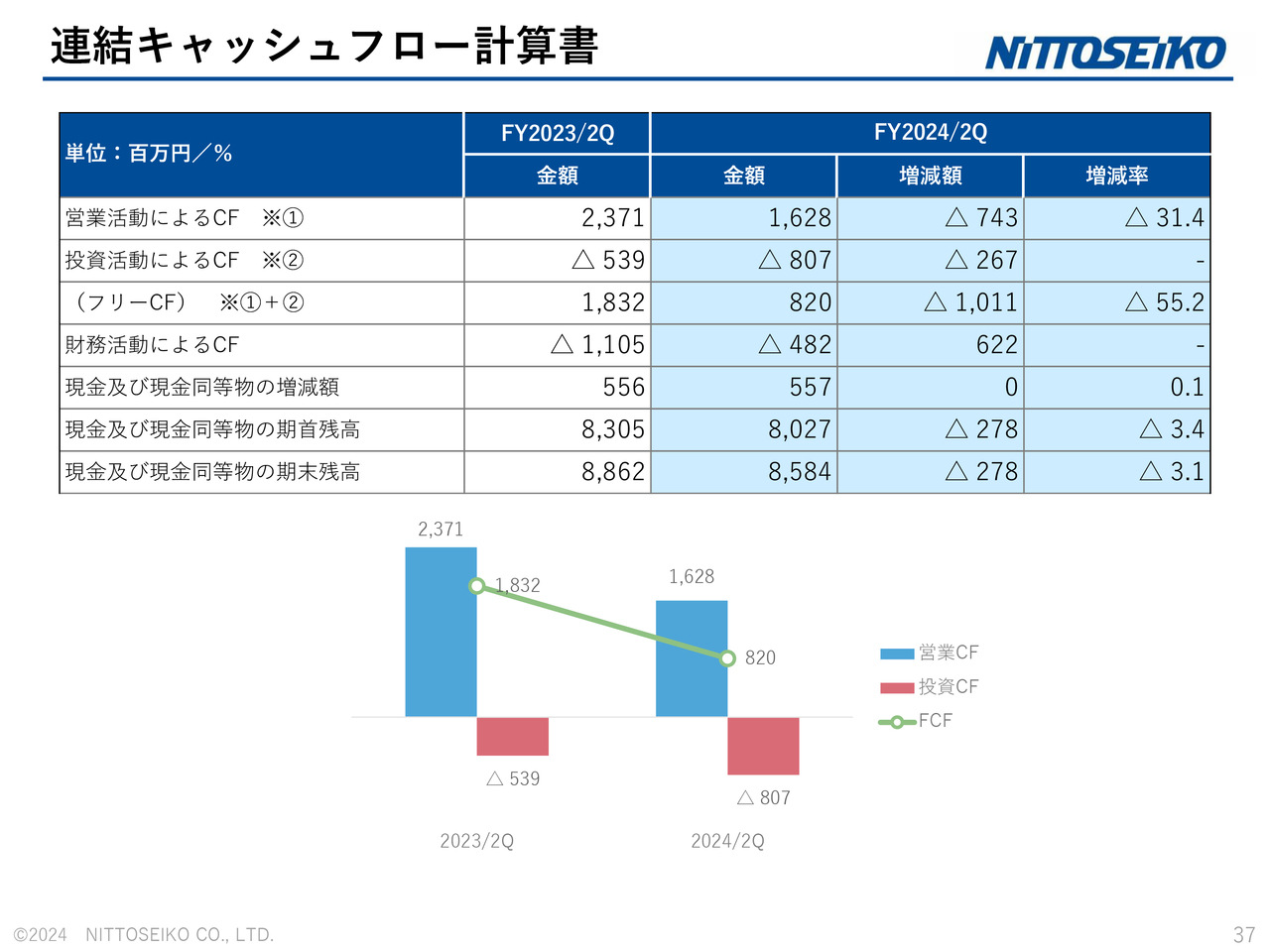

連結キャッシュフロー計算書

参考資料として、資本コストの経営に関する分析、資本コストや株価を意識した経営の実現について開示した資料、連結貸借対照表、キャッシュフロー計算書についてもご覧いただければと思います。

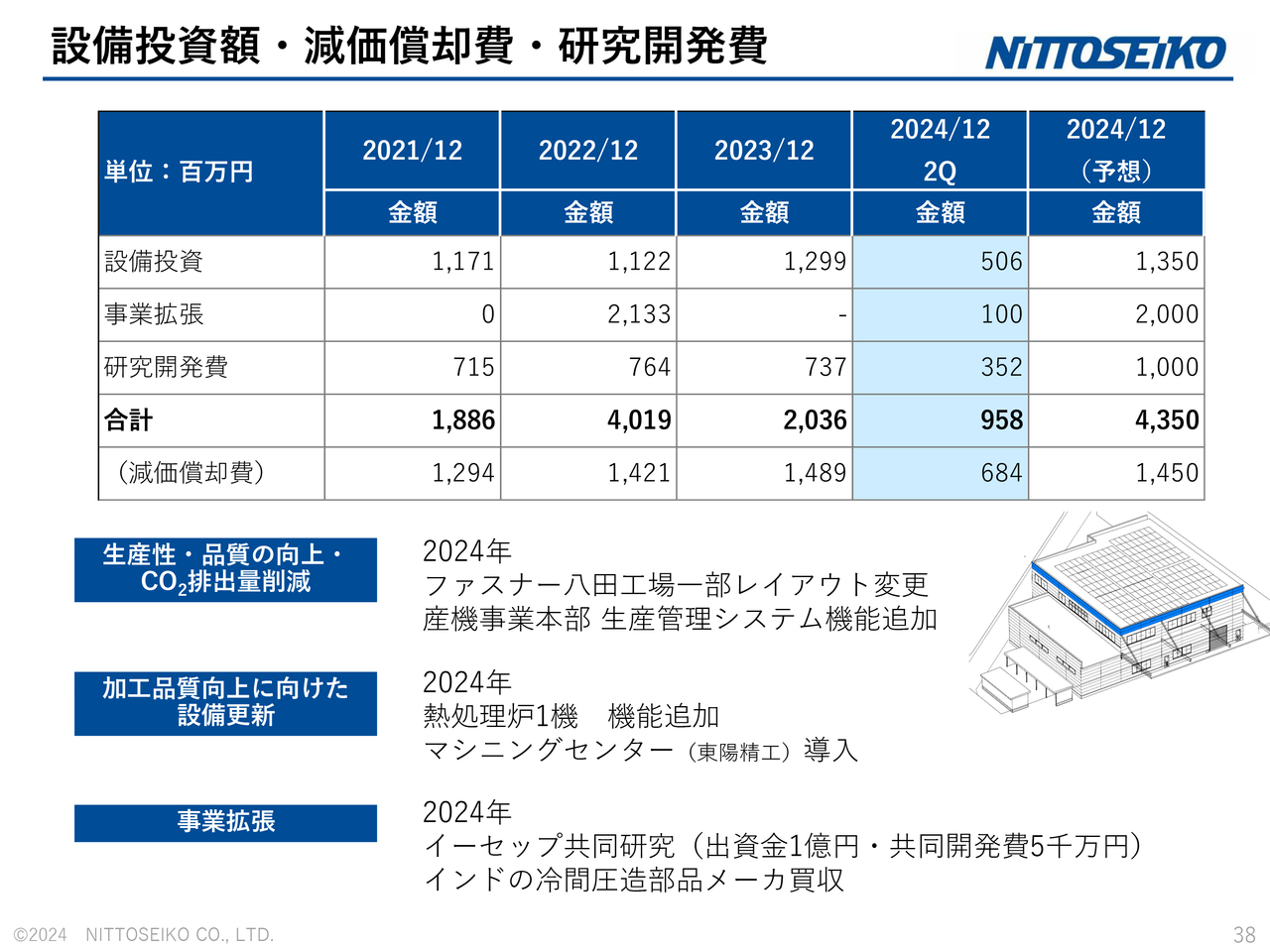

設備投資額・減価償却費・研究開発費

設備投資・減価償却費・研究開発費についても、年初の計画どおり、成長投資に43億5,000万円を投入していきたいと考えています。

経営の考え方

最後に、経営の考え方についても、引き続きスライドに記載の経営方針に従って進めていきたいと考えています。

私からの説明は以上です。少し長くなりましたが、第2四半期の業績報告とします。

質疑応答:CASE関連事業のファスナー事業の伸び率および採用が増えた理由について

質問者:CASE関連事業において、ファスナー事業では上期の売上高34億9,800万円というお話がありました。前年比ではどのくらいの伸びでしょうか?

加えて、お客さまが御社のCASE関連の製品を使うことによって例えば効率化が進んだり、コストが下がったりするなど、どのような背景や理由から採用

新着ログ

「金属製品」のログ