提供:日東精工株式会社 2023年12月期決算説明

【QAあり】日東精工、通期売上高は前年比1.6%増、ケーエム精工、ピニングや日東精工アナリテックヨーロッパが業績に貢献

目次

荒賀誠氏(以下、荒賀):日頃は当社事業活動においてご理解とご支援をいただき、誠にありがとうございます。代表取締役社長兼COOの荒賀です。本日は、2023年12月期決算についてご報告します。

決算サマリーの後に、中期経営計画の取り組み状況、2024年12月期の決算予想・計画の順にご説明します。

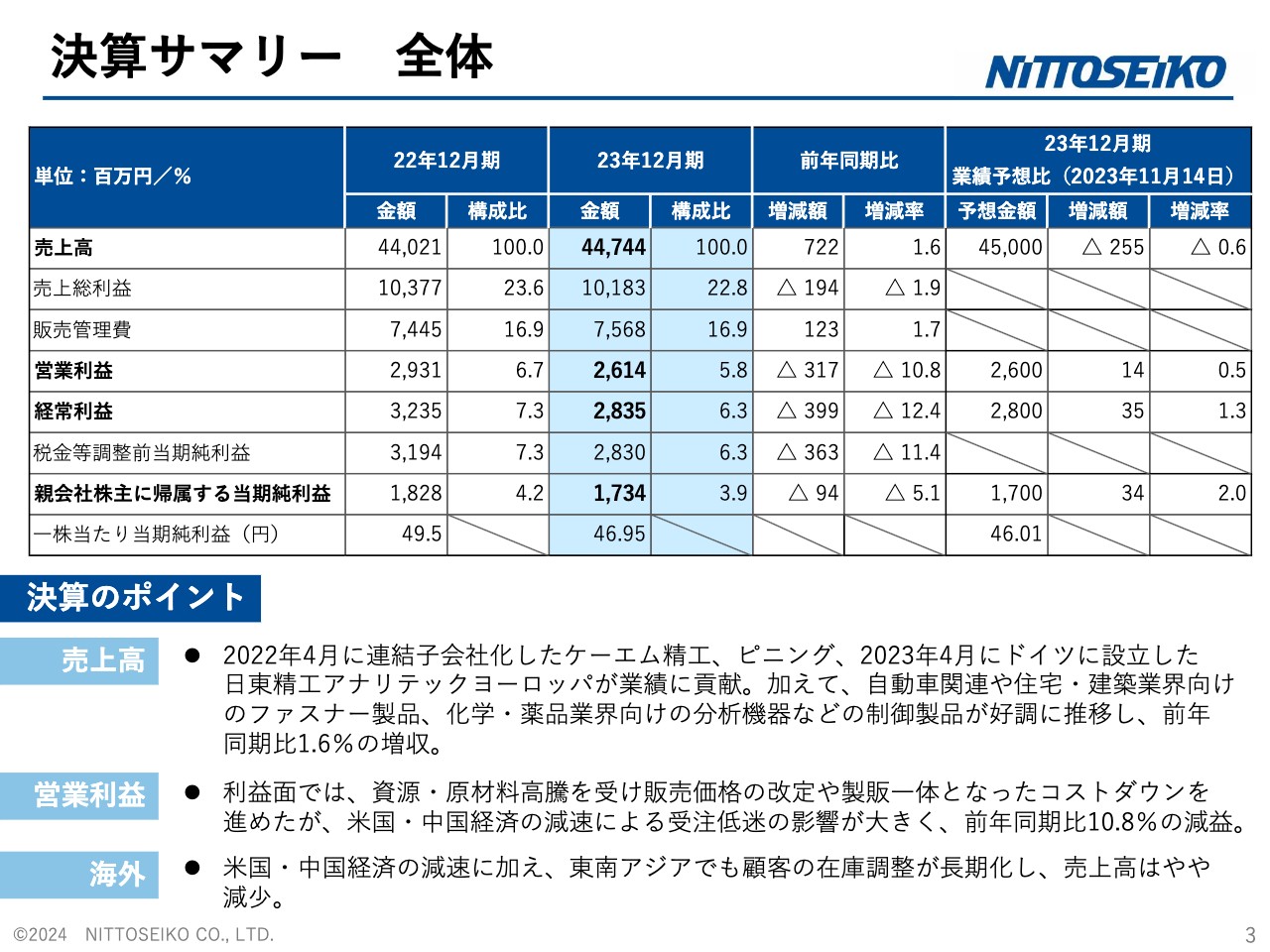

決算サマリー 全体

2023年12月期の決算サマリーです。売上高は447億4,400万円で、前年同期比1.6パーセント増となりました。11月14日付で開示した業績予想の450億円に対してマイナス2億5,500万円、0.6パーセントの未達になりました。

営業利益は26億1,400万円で、前年同期比10.8パーセント減、経常利益は28億3,500万円で、前年同期比12.4パーセント減、親会社株主に帰属する当期純利益は17億3,400万円で、前年同期比5.1パーセント減となりました。利益については、11月14日の業績予想より上回っています。

売上高については、2024年4月に連結子会社化したファスナーセグメントのケーエム精工、ピニング、2023年4月にドイツに設立した制御セグメントの日東精工アナリテックヨーロッパが、業績に大きく貢献しました。

利益面については、資材・原材料の価格高騰を受け、販売価格の改定や製販一体となったコストダウンに取り組んだものの、米国・中国の経済の減速による受注低迷の影響が大きく、前年同期比で減益となりました。

海外においては、米国と中国経済の減速に加えて、東南アジアでも顧客の在庫調整が長期化し、その影響を受けて売上高はやや減少しました。

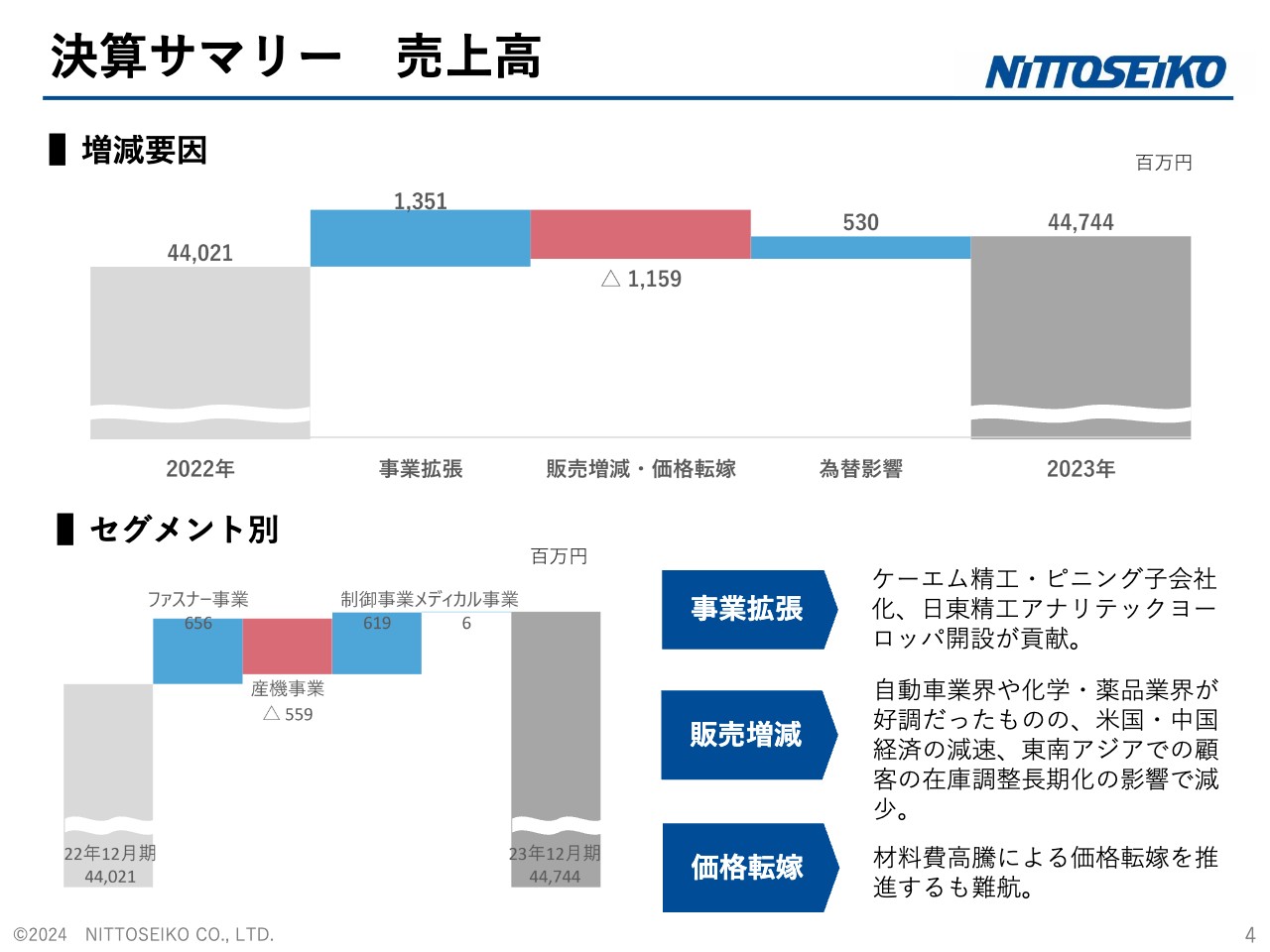

決算サマリー 売上高

売上高の増減要因です。事業拡張については、先ほどご説明したとおりです。

販売増減については、地域別には米国、中国で減速しており、米国では自動車、中国では家電・自動車の影響を受けています。価格転嫁においても、材料代の上昇分を価格に転嫁していきましたが、少し難航しています。

セグメント別では、ファスナー事業は増収、産機事業は減収、制御事業は増収という結果になりました。

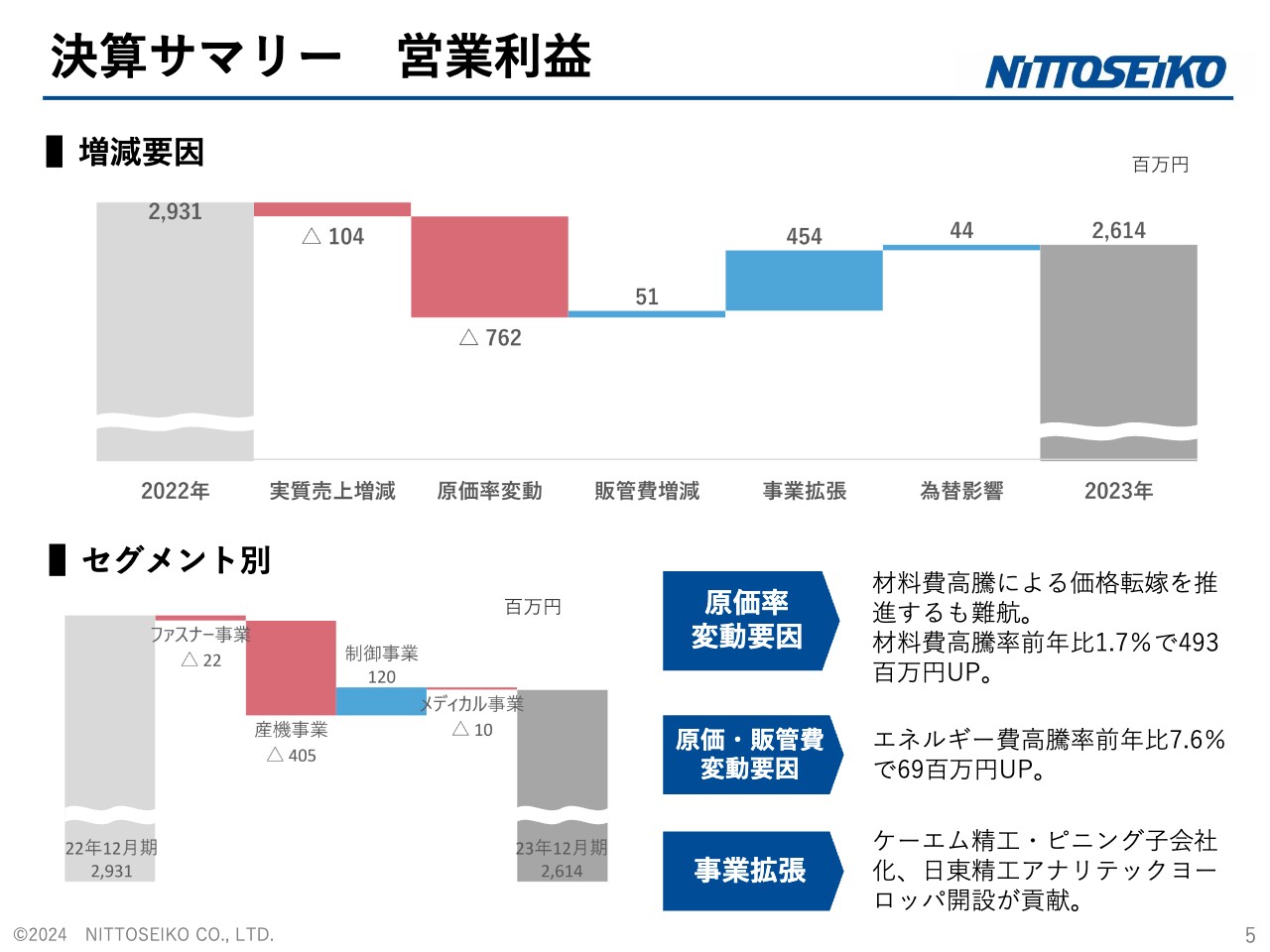

決算サマリー 営業利益

営業利益の増減要因です。スライド右下に記載のとおり、一番の増減要因は材料費とエネルギー費の高騰で、あわせて5億6,200万円増加しています。その結果、ファスナー事業と産機事業は減益、制御事業は増益となりました。

制御事業においては、先ほどご説明した日東精工アナリテックヨーロッパが、売上・利益ともに好調に推移しました。

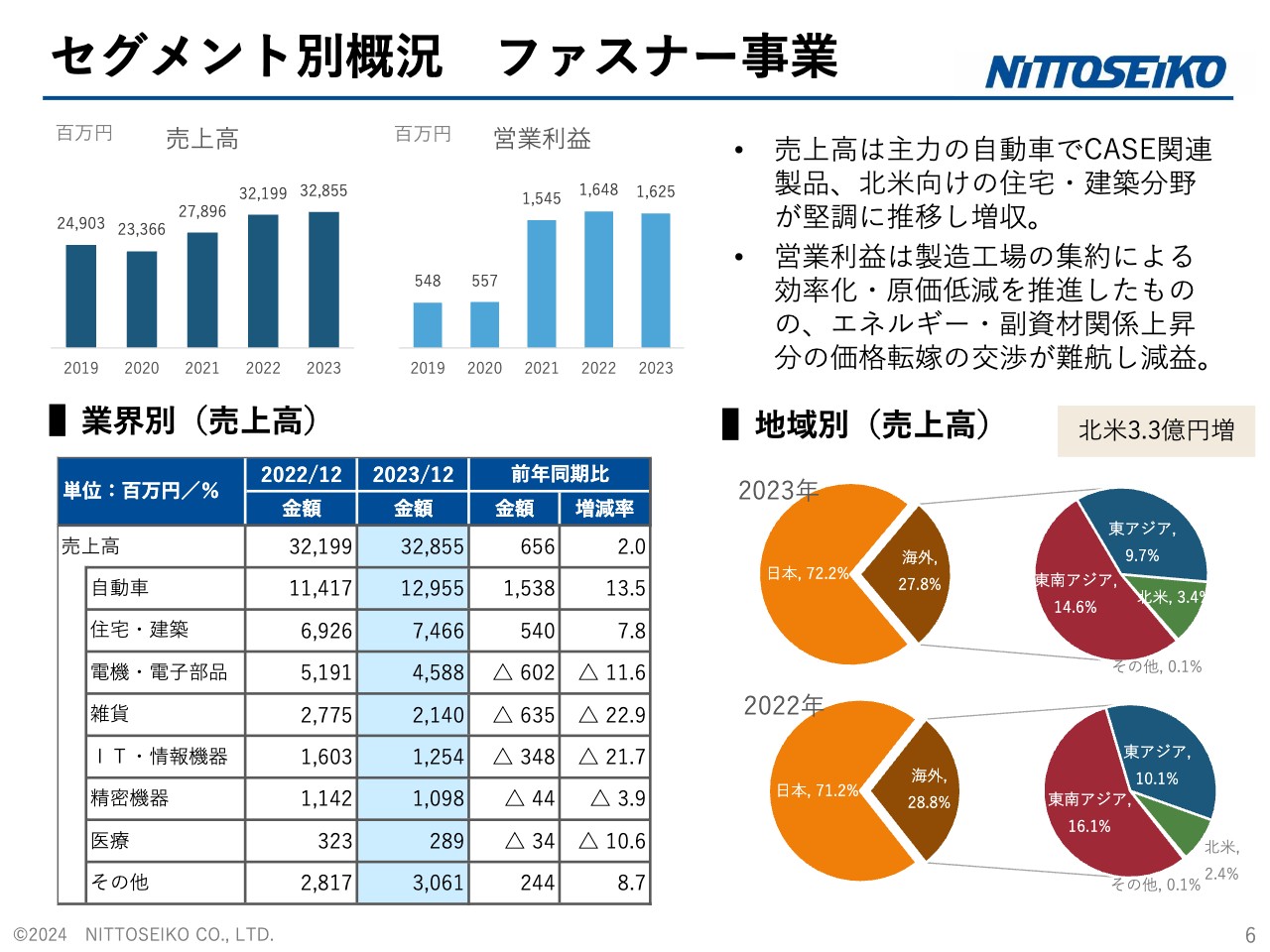

セグメント別概況 ファスナー事業

セグメント別の概況です。ファスナー事業においては、主力の自動車でCASE関連製品、北米向けの住宅・建築が堅調に推移し、増収となりました。

ただし、電機・電子部品は中国、雑貨はゲーム機、IT・情報機器も中国と東南アジアの低迷により、前年同期比で減収になっています。

営業利益についても、工場の集約による効率化・原価低減活動を推進したものの、エネルギー・副資材関係の上昇分を価格に転嫁する交渉が難航しており、減益になりました。

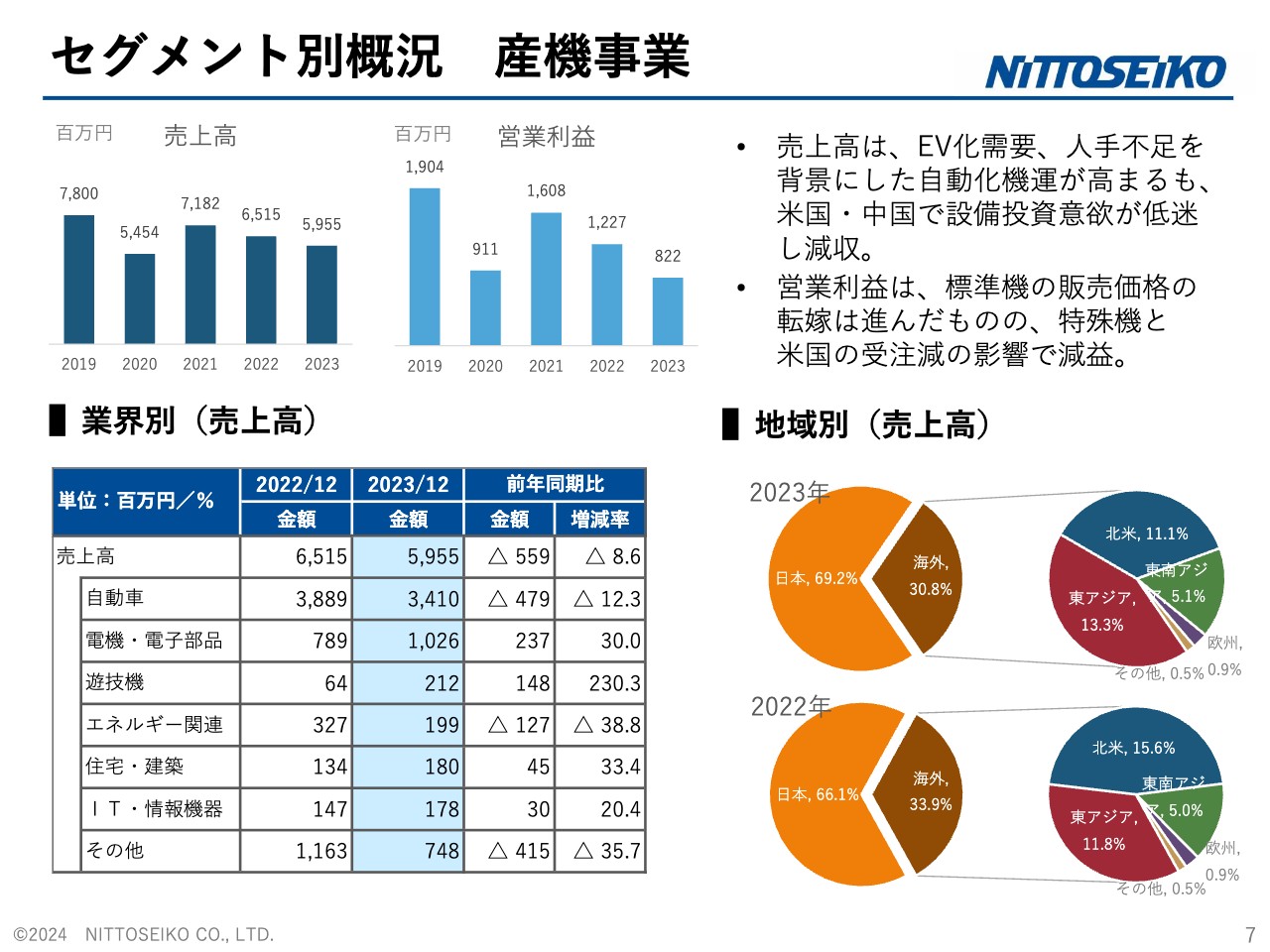

セグメント別概況 産機事業

産機事業についてです。特に米国向けの自動車が減収となり、大きく低迷しました。

営業利益は、標準機の販売価格については一定の転嫁が進みました。ただし、お客さま個別の特殊機については、米国の受注減の影響で減益となっています。

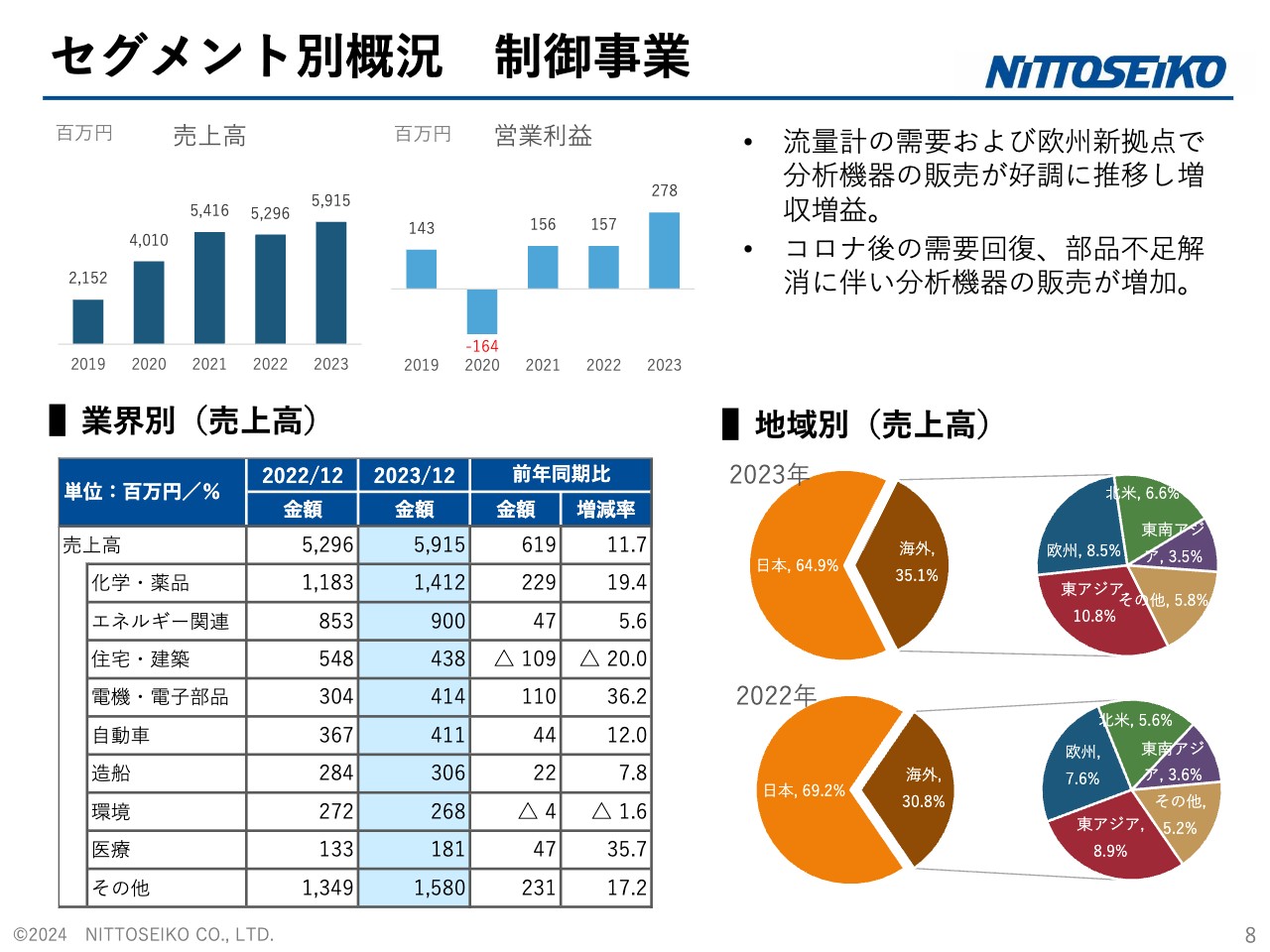

セグメント別概況 制御事業

制御事業についてです。欧州新拠点の設立により、増収増益で好調に推移しました。

しかしながら住宅・建築における、地盤調査機「ジオカルテ」の受注低迷により、前年同期比で大幅に減少しています。また、コロナ禍後の需要回復はありますが、部品不足が正常な生産活動に支障を与えており、受注残が膨らんでいる状況です。

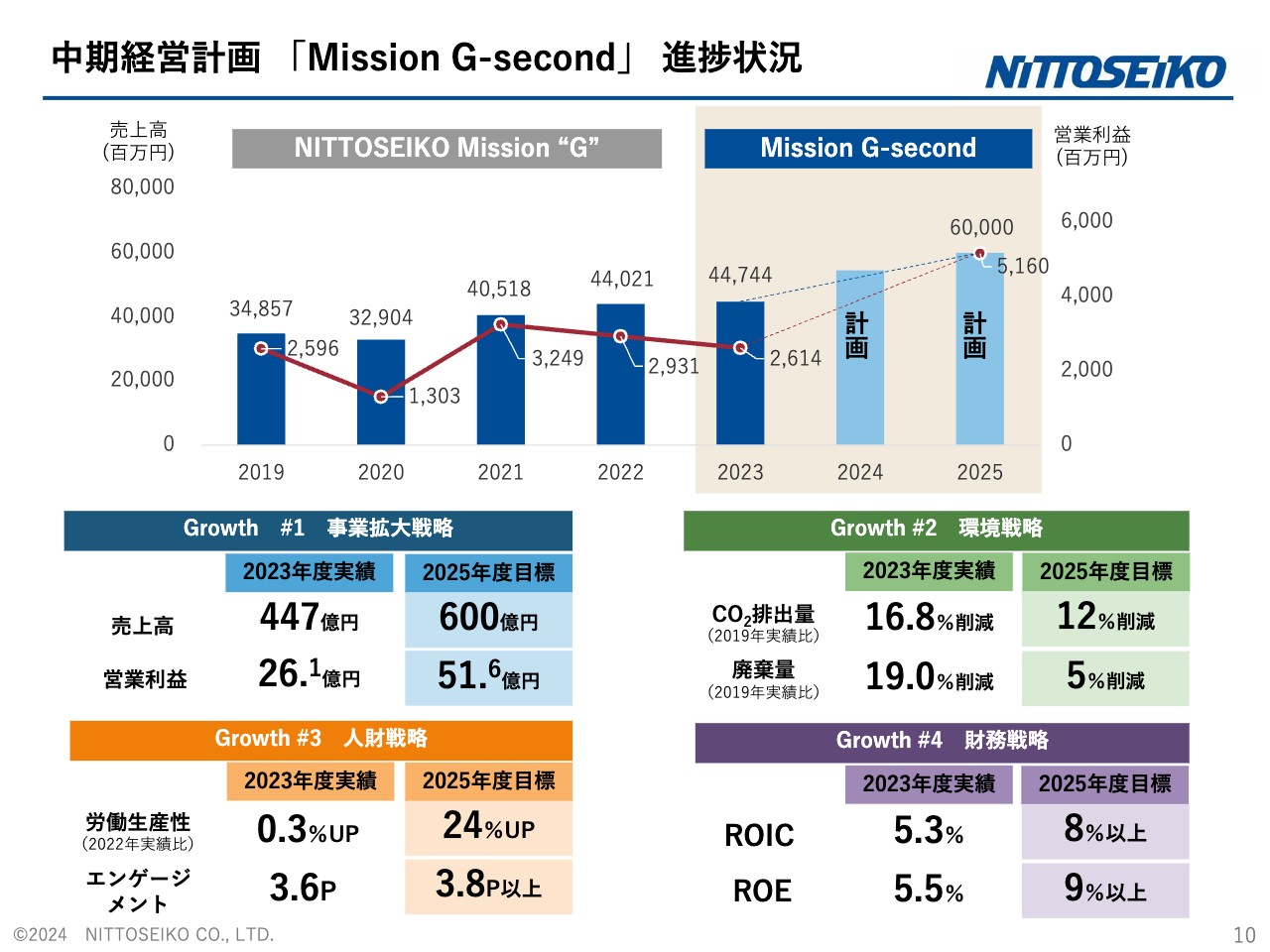

中期経営計画 「Mission G-second」 進捗状況

中期経営計画の取り組み状況についてご説明します。昨年度、当社は4つの重点戦略において、中期経営計画を推進してきました。

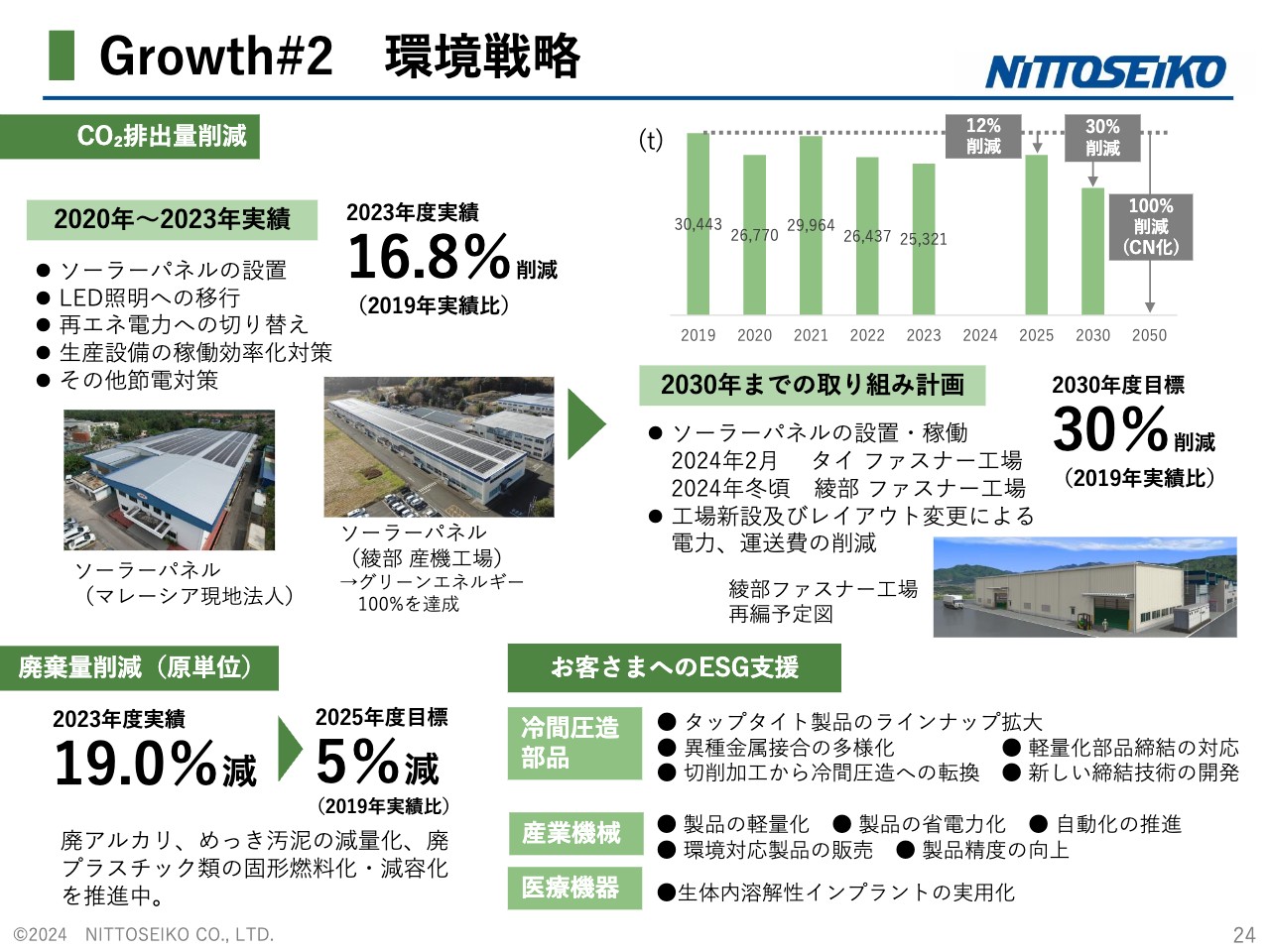

Growth #1の事業拡大戦略としては、売上高・営業利益・営業利益率の達成を目標に掲げています。Growth #2の環境戦略は二酸化炭素の排出量と廃棄量の削減、Growth #3の人財戦略は労働生産性・エンゲージメント、Growth #4の財務戦略はROICとROEをKPIに掲げて実施してきました。

環境戦略と人財戦略の一部目標は達成しましたが、その他の目標については未達となっています。この4つについては後ほど詳細にご説明します。

昨年の取り組みにおいては、事業拡大戦略に基づく欧州市場への進出、生産性向上とCO2削減を目的とした生産拠点の集約と最適化、中期経営計画に連動した株式報酬制度の導入、グループ資金の有効活用による有利子負債の削減などをテーマとして推進してきました。

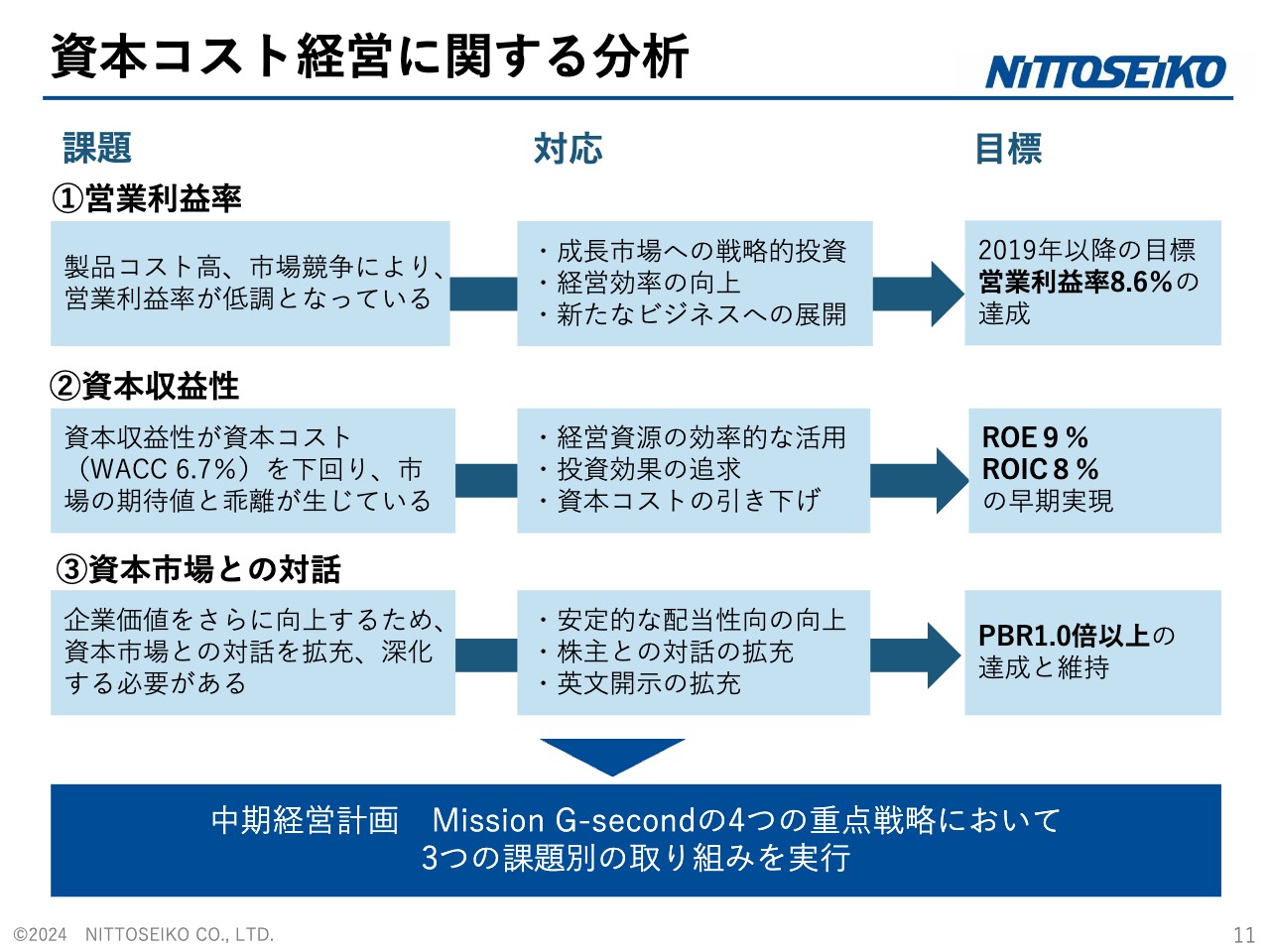

資本コスト経営に関する分析

資本コスト経営に関する分析として、営業利益率・資本収益性・資本市場との対話を課題に掲げており、スライドに記載の対応を実施しています。

目標として、営業利益率8.6パーセント、ROE9パーセント、ROIC8パーセント、PBR1.0倍以上の達成と維持を挙げて、重点施策に取り組んでいます。

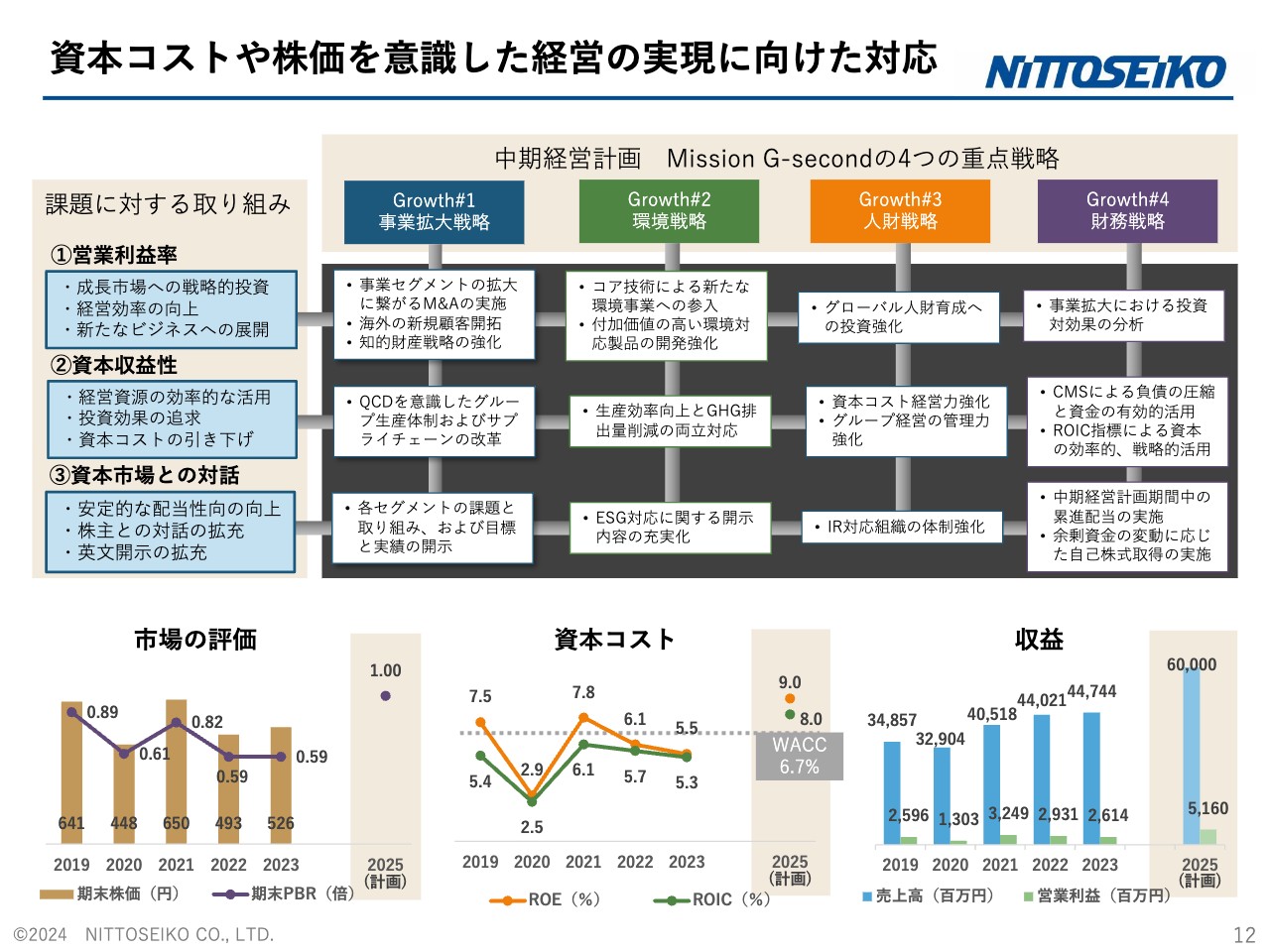

資本コストや株価を意識した経営の実現に向けた対応

資本コストや株価を意識した経営の実現に向けた対応について、昨年9月にリリースしました。当社としては、成長戦略の推進と財務戦略の展開をテーマに挙げて実施していきたいと考えています。

成長戦略の推進については、1つ目は「事業セグメントの事業拡大に繋がるM&Aの実施」、2つ目は「成長性の高い環境事業への参入」、3つ目は「海外を中心とする新規顧客開拓」、4つ目は「グループ間における経営資源の活用」、5つ目は「知財ビジネスの強化」というテーマにおいて、今年も進めていきたいと考えています。

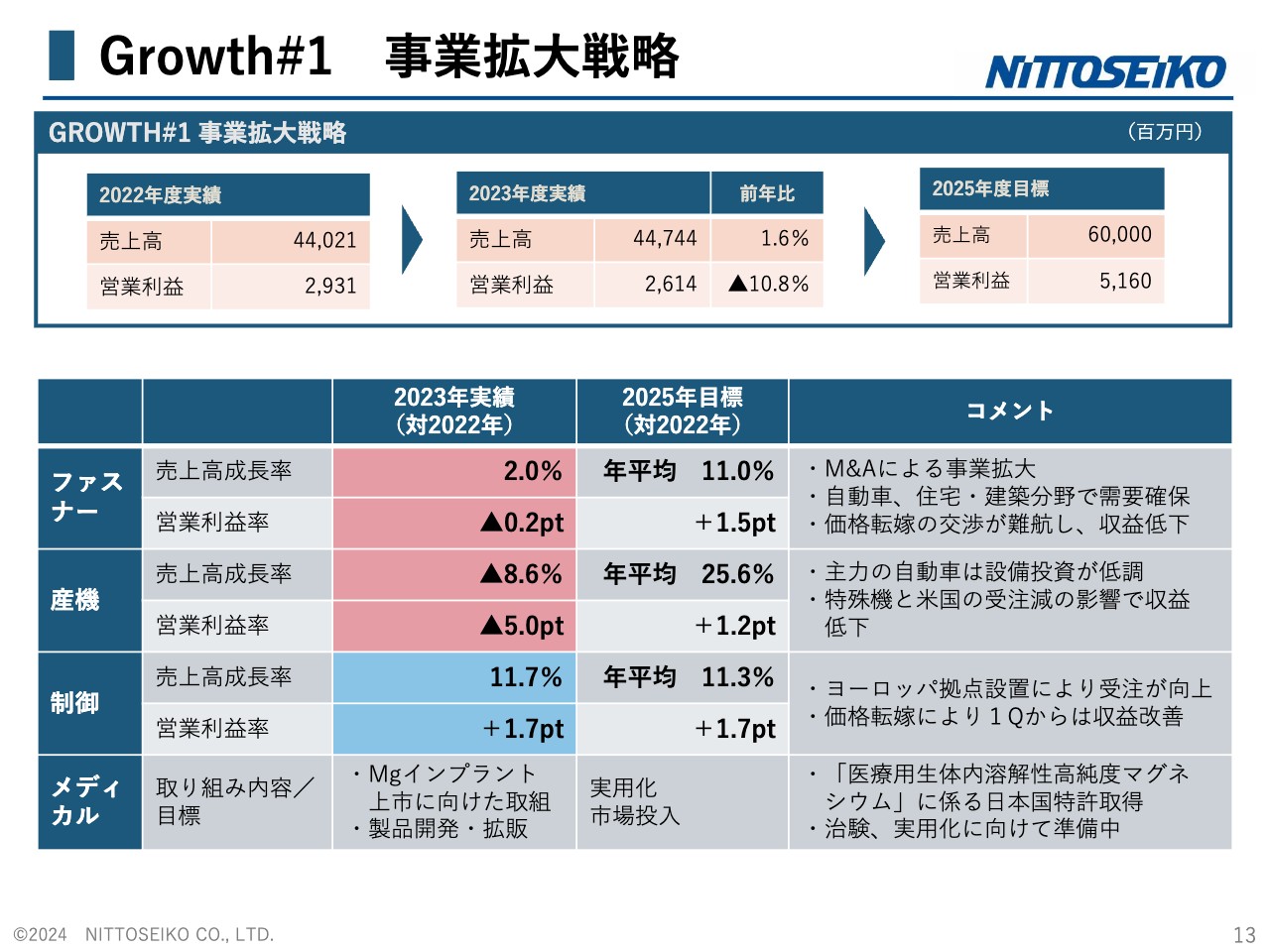

Growth#1 事業拡大戦略

事業拡大戦略の振り返りです。スライド上段に、一昨年と昨年の実績と、来年度の目標を掲げています。この事業拡大戦略は、当社が成長していくために最も重視する戦略として位置付けてきました。

初年度から自動車関連のCASE市場をターゲットに取り組みましたが、価格転嫁の難航と海外向け販売が少し勢いに精彩を欠いたということもあり、苦戦を強いられる結果となりました。

昨年末から今年にかけて、価格転嫁については理解の醸成が深まりつつあり、生産性向上活動とあわせて利益の創出に取り組んでいきたいと考えています。

セグメントごとの状況については、スライドに記載のとおりです。特に産機事業については、売上高成長率と営業利益率が未達成の状況です。

主力である自動車の設備投資が低調であることと、特殊機と米国の受注減の影響により収益が低下しており、産機事業の業績回復が重要な課題だと考えています。

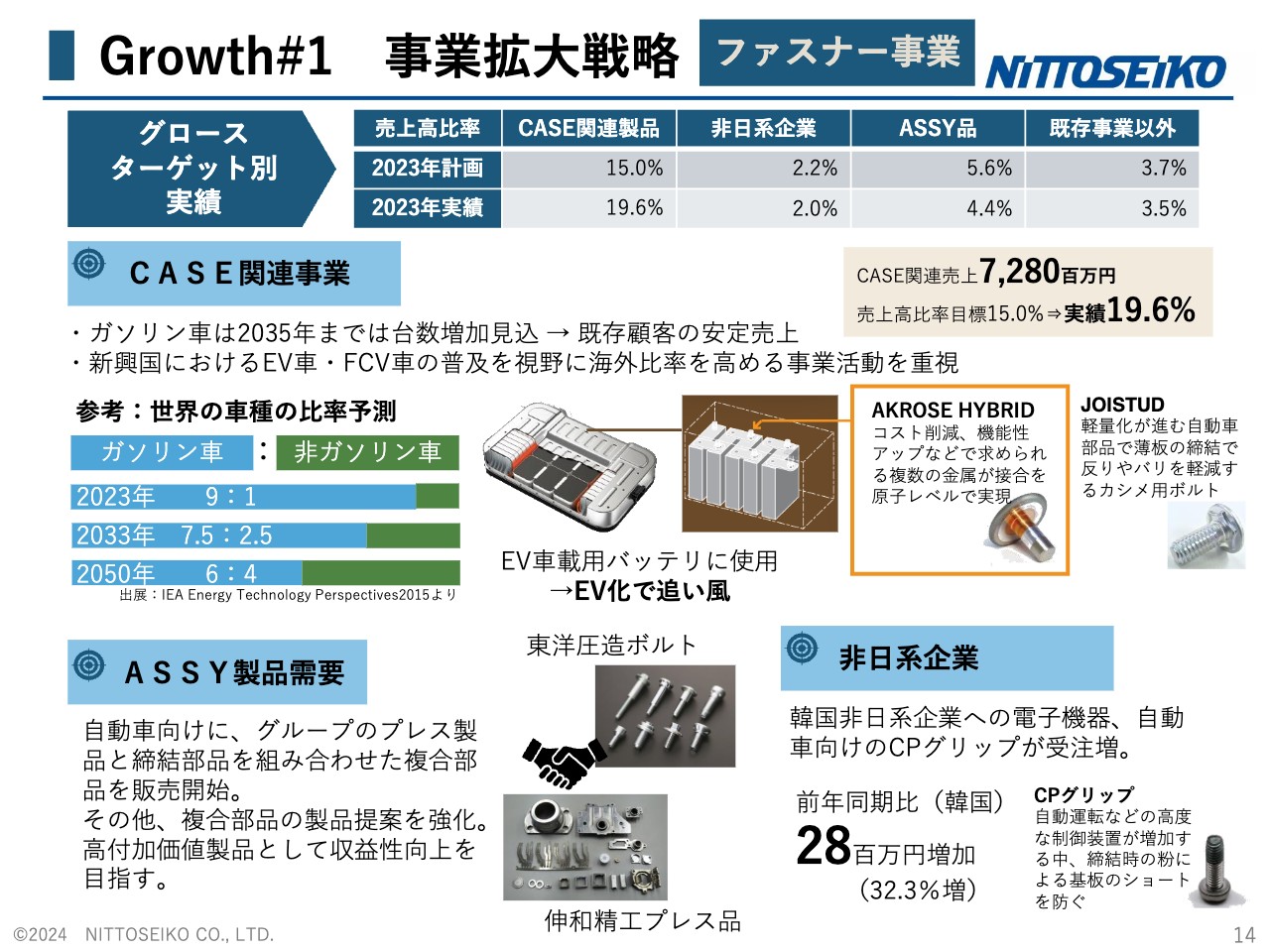

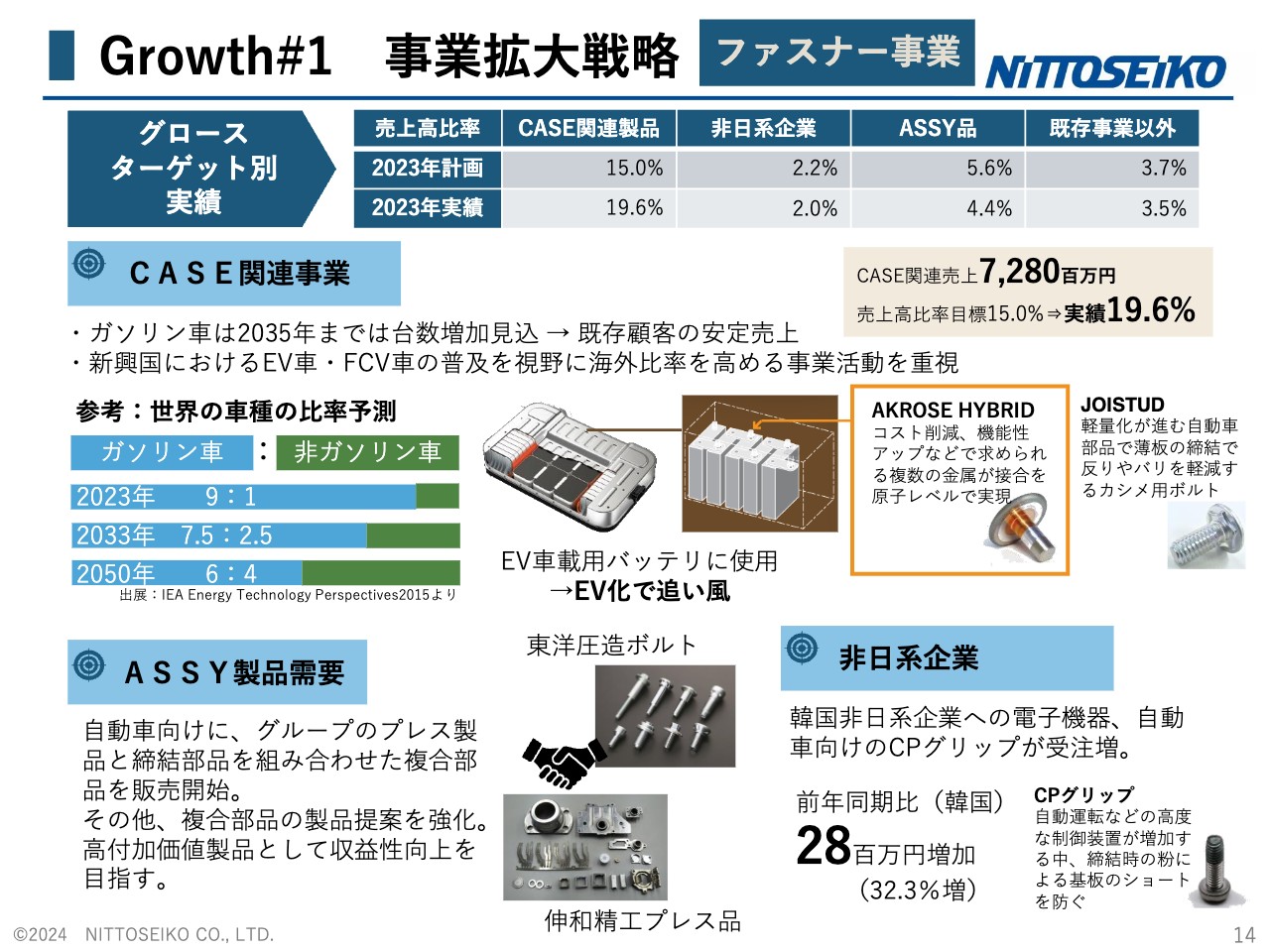

Growth#1 事業拡大戦略 ファスナー事業

事業拡大戦略についてご説明します。昨年から中期経営計画をスタートし、グロースターゲット別に目標を掲げて実施してきました。

ファスナー事業においては、CASE関連商品・非日系企業・ASSY(アッセンブリー)部品・既存事業以外と、具体的に目標を掲げて実施してきました。

注力してきたCASE関連事業については、EV化への展開も視野に入れながら、CASE関連のバッテリー、モーター、インバーター、コンバーターなどの部品の売上比率を高めることを進めており、15パーセントの計画に対して19.6パーセントを達成することができました。

CASE関連事業の売上については72億8,000万円と、ファスナー事業の自動車向け製品における56パーセントを計上し、第2四半期の48パーセントからさらに比率を高めてきました。

ASSY部品については、グループ会社のプレス部品、圧造部品、締結部品などを組み合わせた複合部品を提案し、さらに高付加価値製品として収益化を図っていきたいと考えています。

非日系企業においても、韓国メーカーの自動車向けに当社のパテント品である「CPグリップ」の受注が増加し、前年同期比で30パーセント以上伸長しています。

CASE関連の製品については、私どものオリジナル製品である「AKROSE HYBRID」や、昨年発表した「JOISTUD」など、新規の高付加価値品をお客さまにご提案しています。

Growth#1 事業拡大戦略 ファスナー事業

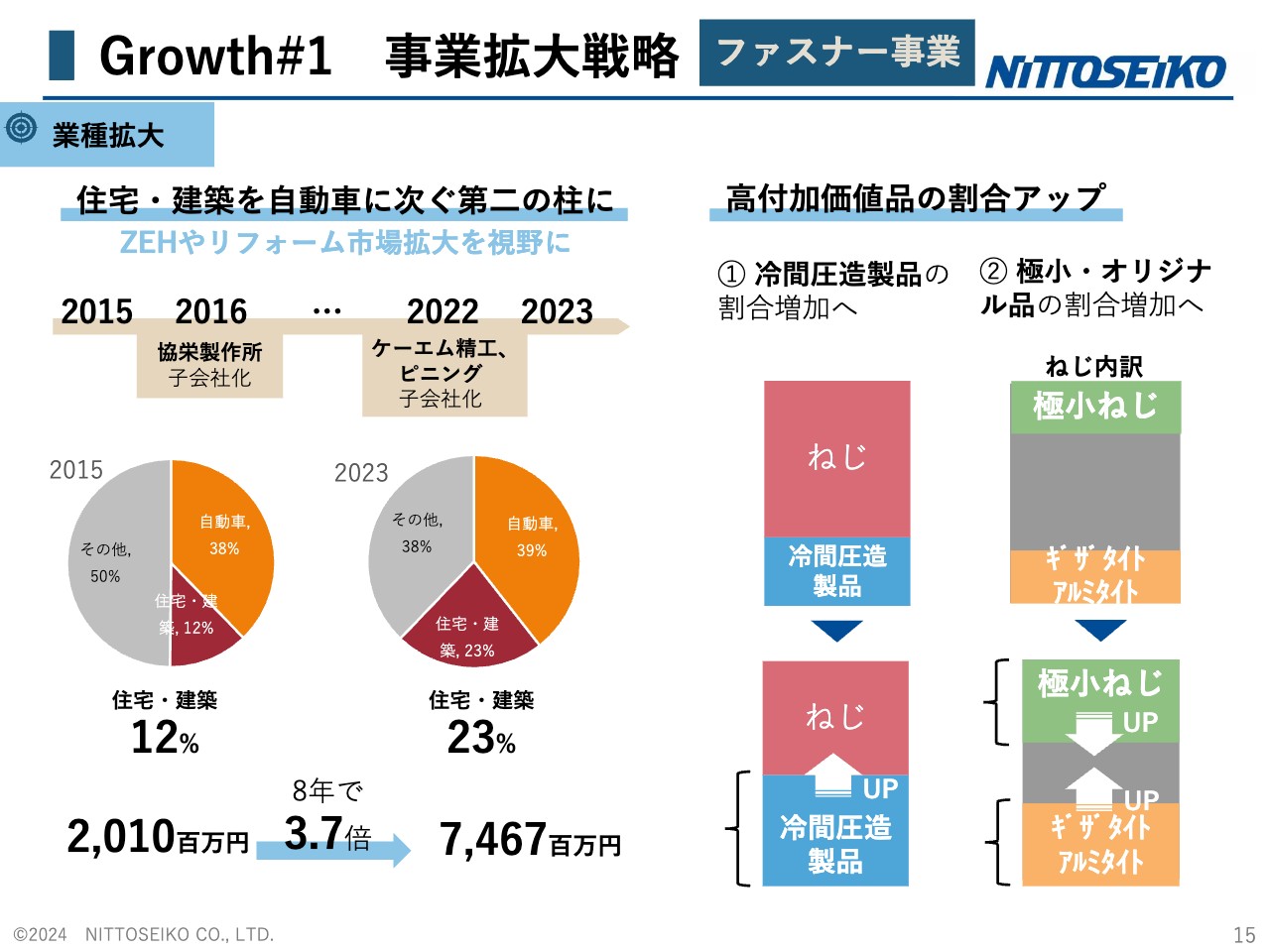

ファスナー事業です。住宅・建築を自動車に次ぐ第二の柱として事業の拡大を進めてきました。

数年前から子会社として協栄製作所、ケーエム精工、ピニングと、建築・住宅に強い企業をグループ化してきました。その結果、昨年度は住宅・建築の比率が23パーセントに増加しました。

さらに国内向けだけではなく、海外向けの住宅・建築の部品等も生産しています。今後もグローバルな視野で、建築・住宅市場への展開を図っていきたいと考えています。

高付加価値品の割合のアップも進めています。当社はねじやボルトを作っているというイメージが強いと思いますが、現在はねじというよりも、高機能部品である冷間圧造製品の比率を高めています。先ほどご説明したEV搭載用のバッテリー部品についても、ねじというよりも、部品という位置づけの比率を高めていきたいと考えています。

また、当社が得意とする「極小ねじ」のほか、パテント品である「ギザタイト」「アルミタイト」の比率を高めていきたいと考えています。

Growth#1 事業拡大戦略

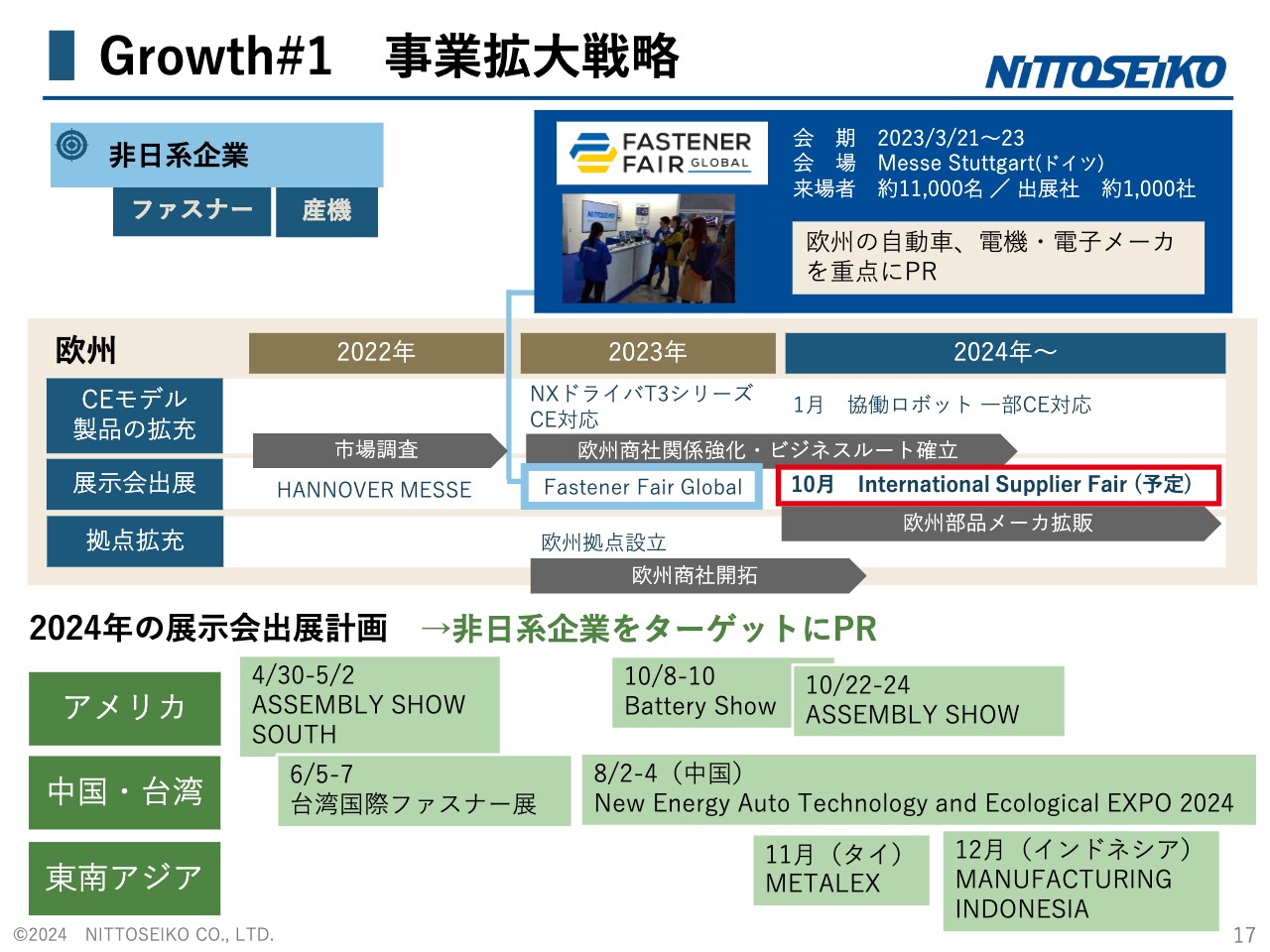

CASE関連事業、EV/LIB(リチウムイオンバッテリー)事業の戦略として、国内外でさまざまな展示会を実施してきました。こちらも非日系の取引先の口座開設に向けて、現在進めている状況です。

Growth#1 事業拡大戦略

海外の新規顧客の開拓についてです。今年度の展示会としては、欧州にスポットを当てて取り組んでいます。まずは欧州向けの製品を確立し、3年ほど前から欧州で展示会に出展しています。

そして昨年は、欧州の拠点を設立しました。今年はさらなる欧州の車載部品メーカーへの拡販を視野に入れて展示会を行い、新規顧客の獲得を進めていきたいと考えています。

その他の地域は米国、中国・台湾、東南アジアを中心に非日系企業をターゲットにPRを進めていく予定です。

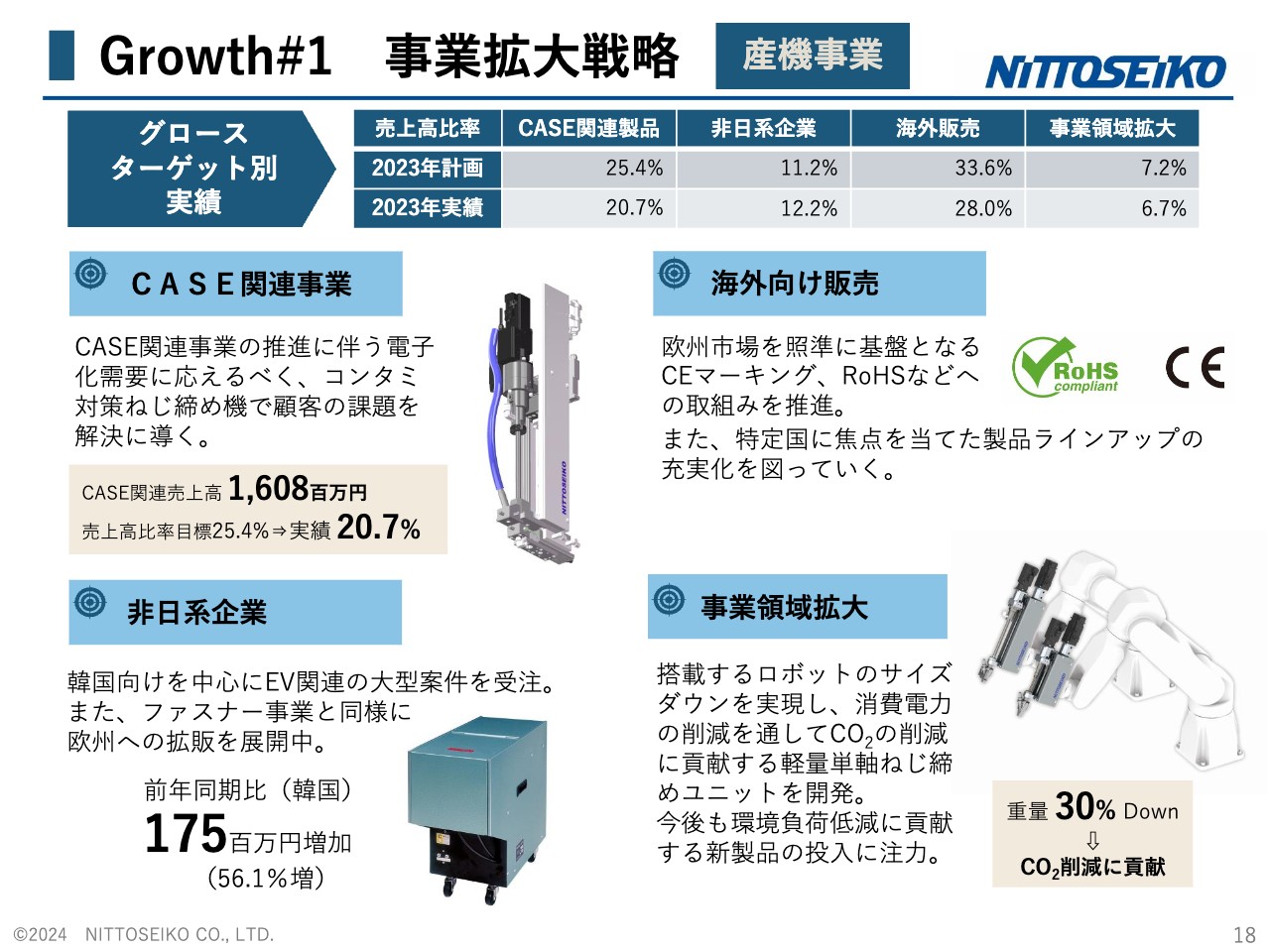

Growth#1 事業拡大戦略 産機事業

産機事業についてのグロースターゲット別実績を報告します。こちらもCASE関連製品・非日系企業・海外販売・事業領域拡大について数値を挙げて取り組んできました。CASE関連については、売上高比率目標25.4パーセントに対して実績は20.7パーセントとなり、未達となっています。

ただし、自動車向け製品の中で、CASE関連の占める割合は49.3パーセントという結果となりました。第2四半期は42.7パーセントだったため、自動車向け製品において約半分がCASE関連に置き換わってきています。

非日系企業については、売上高比率目標11.2パーセントに対して実績は12.2パーセントです。こちらも韓国向けを中心にEV関連の大型案件を受注してきたことで、前年同期比で50パーセント以上の増加となっています。

海外向け販売は、ファスナー事業でご説明したように、欧州市場に向けてのCEマーキング、RoHS対応の取り組みを推進して、展示会を行っている状況です。海外販売については計画に対しては若干未達でしたが、着実に今進めている状況です。

事業領域拡大は、こちらも未達ではありますが、数年前から取り組んでいる協働ロボットに搭載するねじ締めツールのサイズダウンを行い、消費電力削減を通じたCO2の削減により、お客さまに貢献しています。このような環境負荷低減の製品も随時投入しており、今後も継続していきたいと考えています。

Growth#1 事業拡大戦略 制御事業

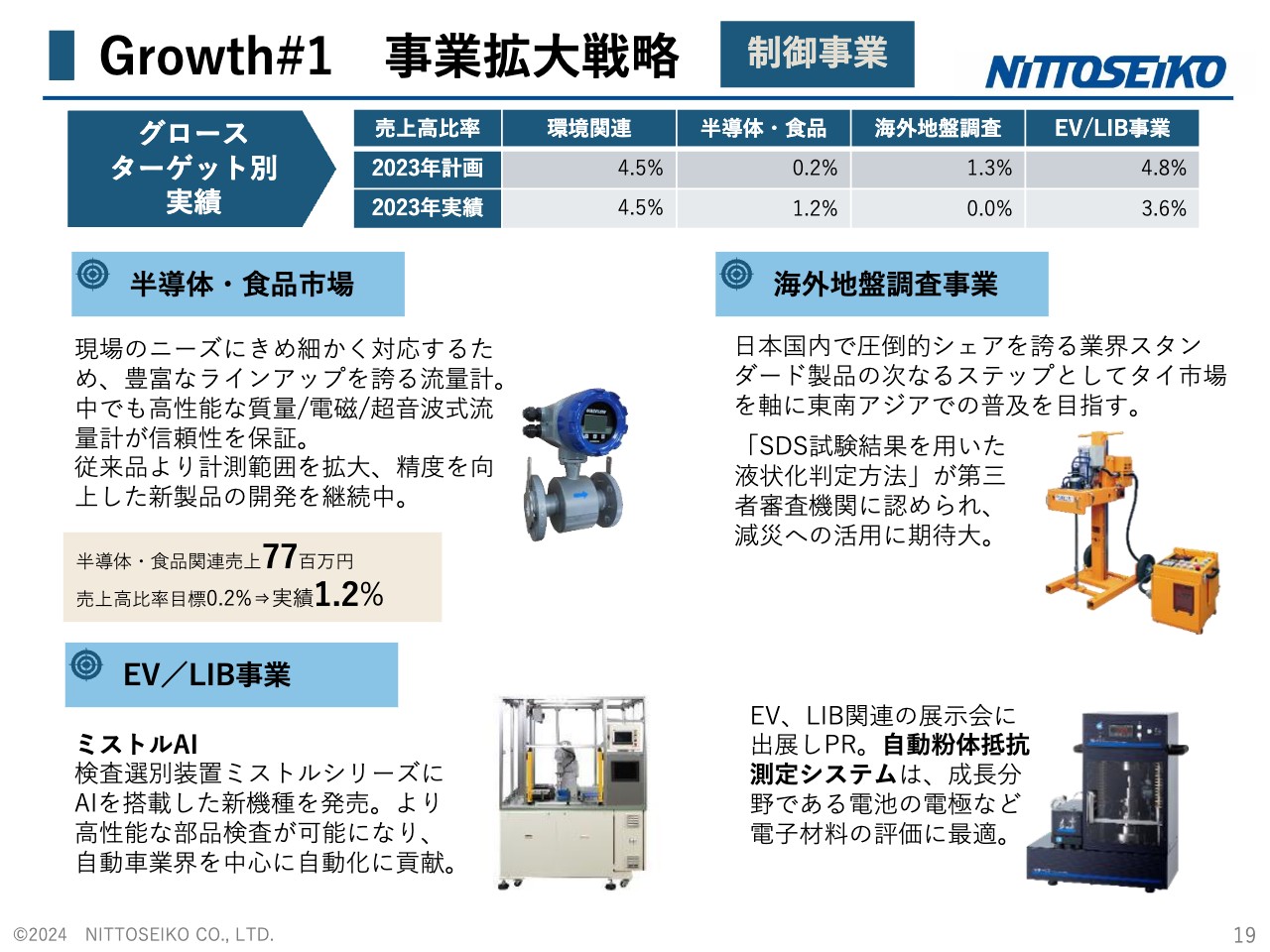

制御事業のグロースターゲットは、環境関連・半導体・食品市場・海外地盤調査・EV/LIB事業です。こちらも具体的な数値計画を挙げ、取り組んできました。

環境関連においては計画を達成しました。半導体・食品市場については、当初の計画よりもさまざまなニーズを取り込み、売上高7,700万円で実績1.2パーセントとなりました。

達成が進まなかったのは、海外地盤調査事業です。国内で圧倒的なシェアを誇っている地盤調査機「ジオカルテ」をグローバル展開し、タイ市場を中心に海外に販売攻勢をかけていましたが、昨年度は進展しませんでした。今年も継続して、東南アジアでの普及を目指して進めていきたいと考えています。

「ジオカルテ」は昨年、第三者審査機関に液状化の判定方法として有効であると認めていただきました。地震における液状化の調査について、今後ニーズが高まっていくことを期待しています。

EV/LIB事業に関しては、スライド左下に記載のとおり、「ミストルAI」という、検査選別装置「ミストル」シリーズにAIを搭載した新機種を発売しました。また、リチウムイオンバッテリーの原材料を測定する自動粉体抵抗測定システムについても、中国を中心にEVの自動車メーカーにニーズがあり、一定の売上を伸ばしてきたところです。

以上3つのセグメントについて、昨年からの中期経営計画においてグロースターゲットを定め、計画に基づき事業を展開してきました。今年、来年も、この方向は変わらず続けていきたいと考えています。

Growth#1 事業拡大戦略 制御事業

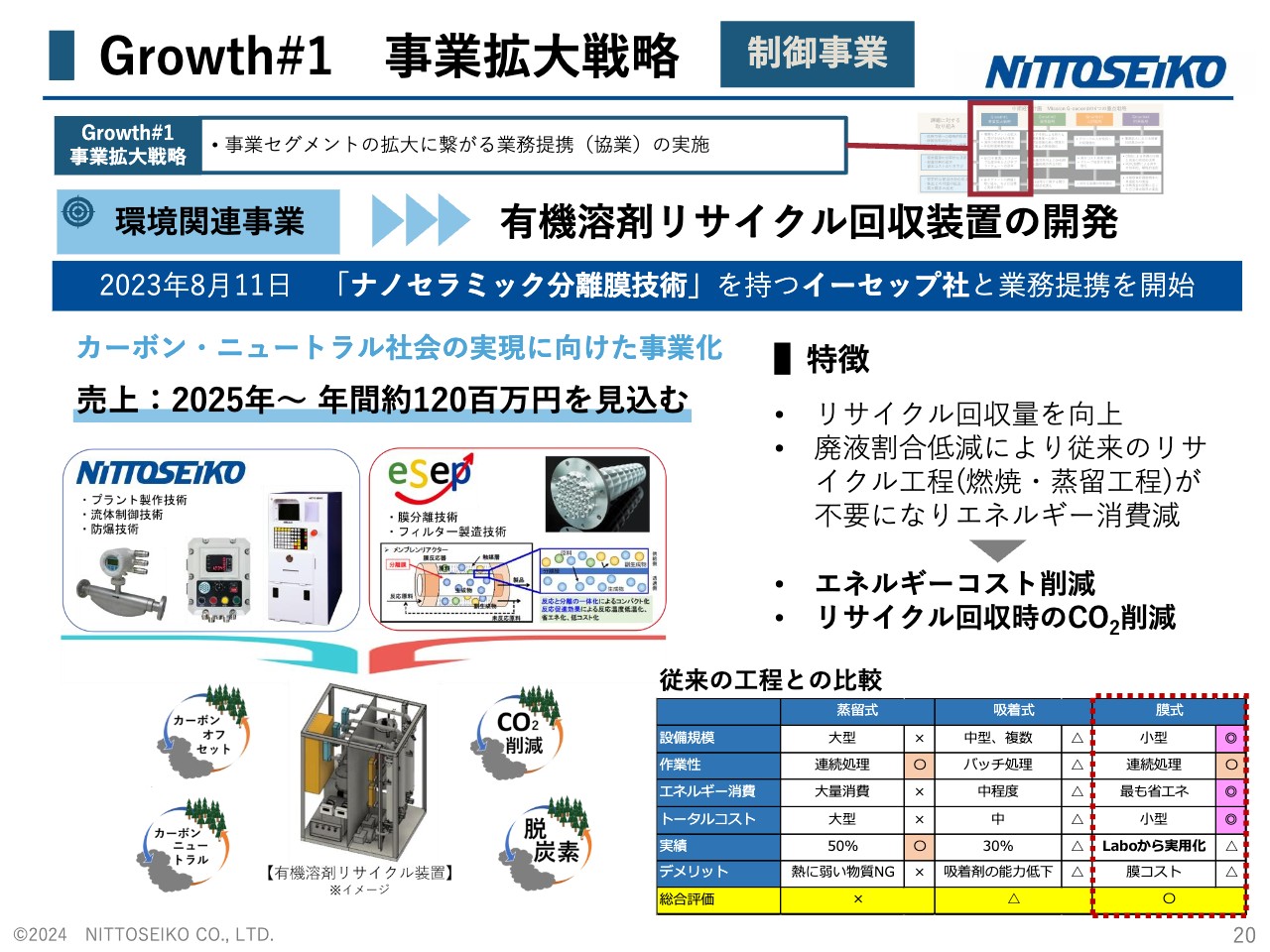

事業拡大戦略におけるトピックスをご紹介します。1つ目は、昨年8月に有機溶剤リサイクル回収装置の開発を進めるため、イーセップ社との業務提携を発表しました。カーボン・ニュートラル社会の実現に向けた有機溶剤のリサイクル事業について、今年度から本格的に参入していきます。

こちらは有機溶剤を使用されているお客さまのリサイクル回収時の二酸化炭素の削減、そしてエネルギーコストの削減を実現するものです。売上高1億2,000万円を見込んで事業の新規参入を始めたいと考えています。

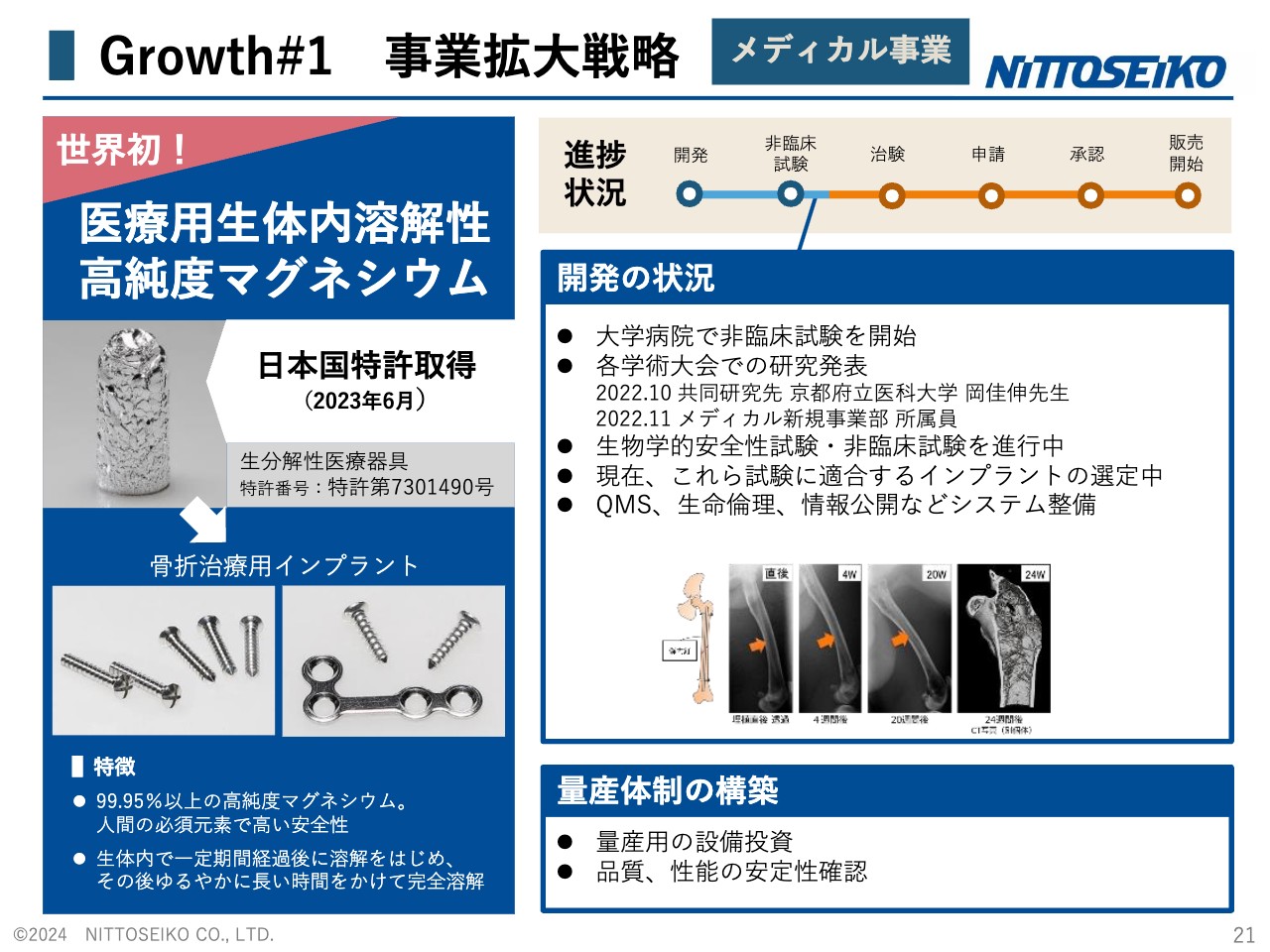

Growth#1 事業拡大戦略 メディカル事業

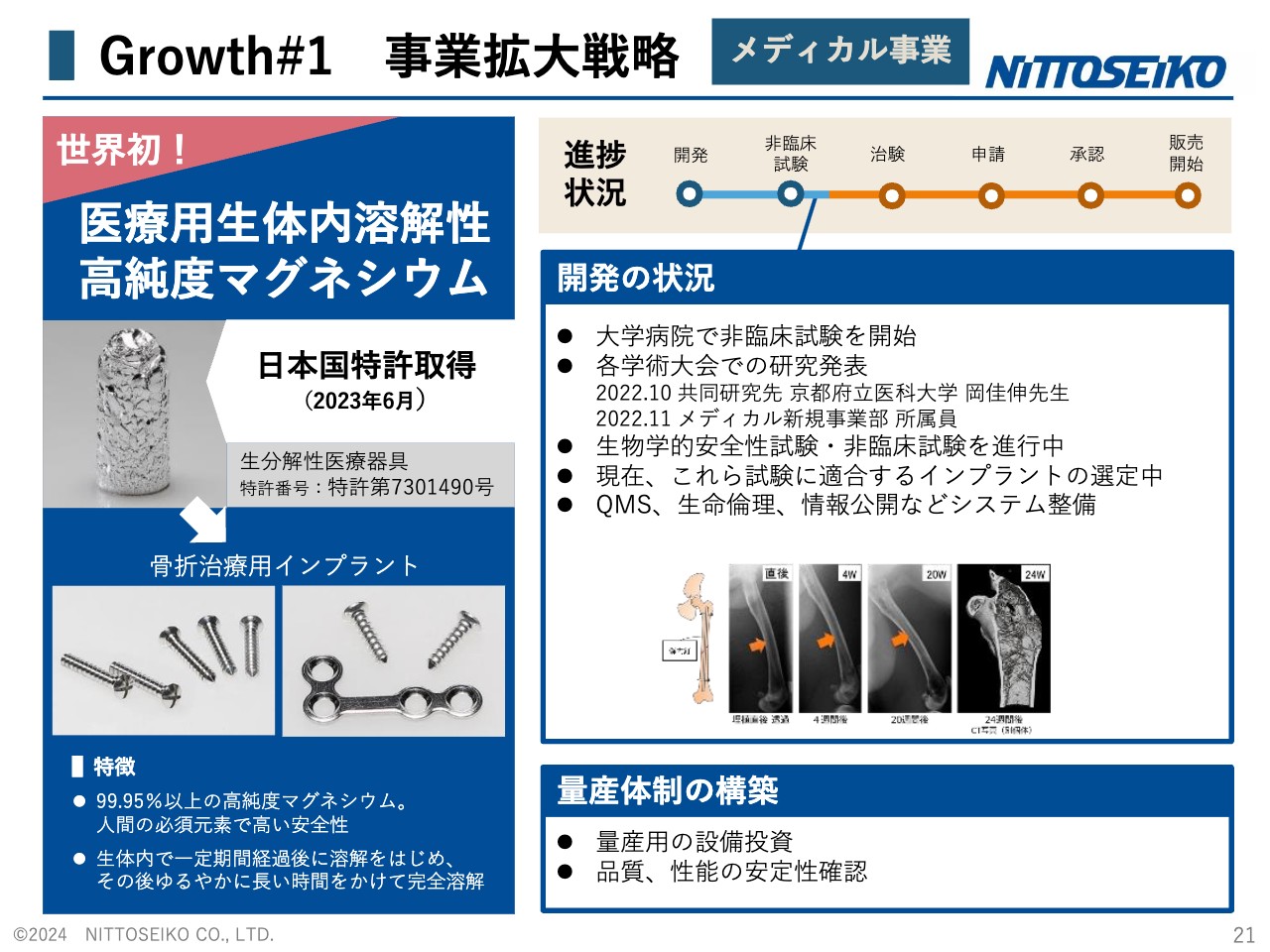

2つ目はメディカル事業のトピックスです。当社ではここ数年にわたり、医療用生体内溶解性高純度マグネシウムの製品化に取り組んでいます。昨年は日本で特許を取得しました。

現在は非臨床試験と治験に向けて準備しており、量産に向けた設備の整備を行っています。また海外の主要な国々への特許申請を現在行っており、今年から来年にかけて特許の取得を目指しているところです。

Growth#1 事業拡大戦略

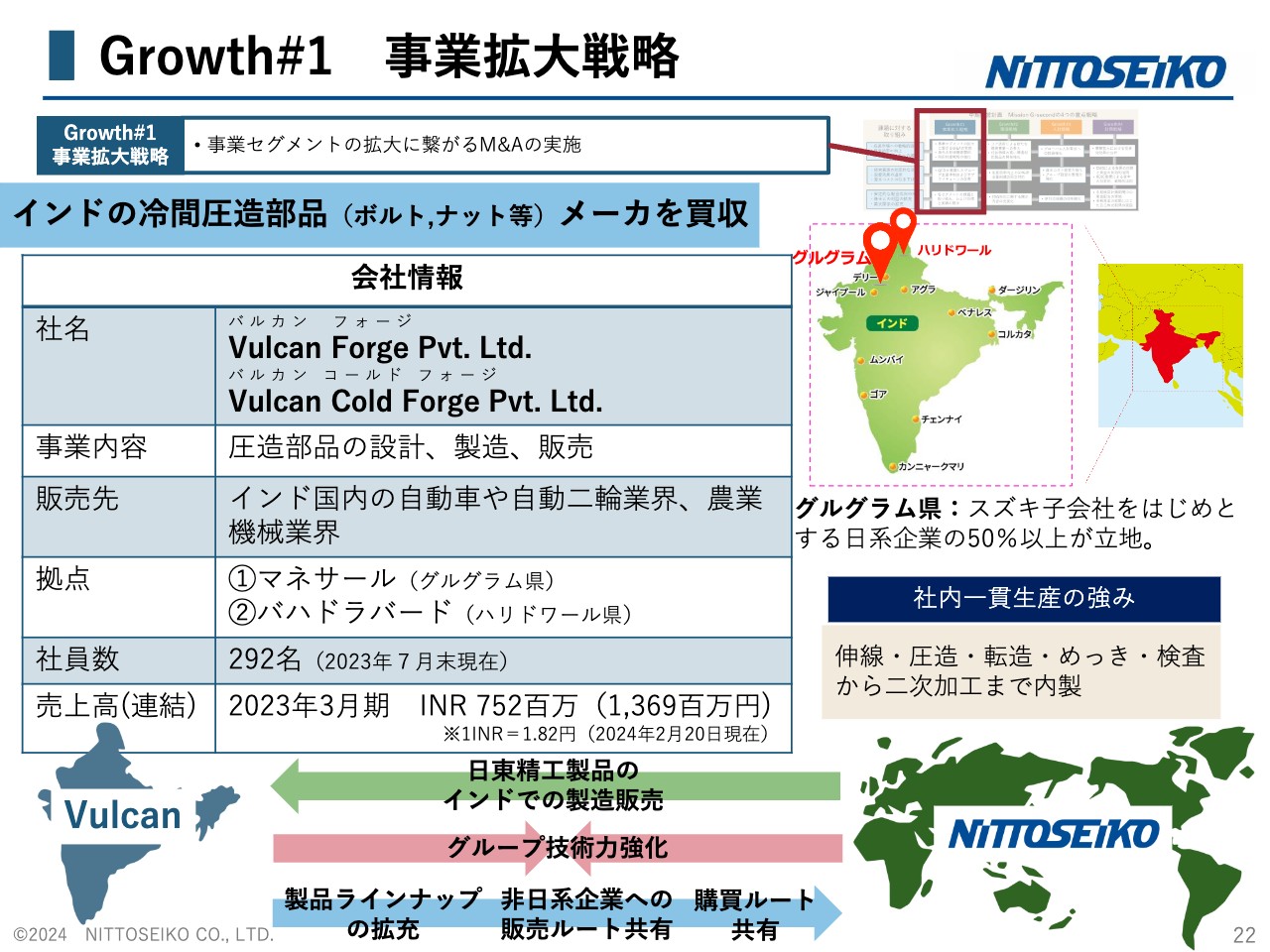

3つ目に、2月22日に開示した「事業セグメントの事業拡大に繋がるM&Aの実施」として、インドの冷間圧造部品メーカーの買収を発表しました。

「Vulcan Forge Pvt. Ltd.」「Vulcan Cold Forge Pvt.Ltd.」の2社について、子会社化することを発表しました。こちらの会社は、当社よりもさらに大きなサイズの特殊冷間圧造部品の設計・製造・販売をインド国内で行っています。

二輪の売上が7割、自動車の売上が2割、その他農機具、トラック等が6パーセントとなっています。売上高13億6,900万円で従業員が約300名という会社です。

将来的には、インドで日東精工製品を製造販売していきたいと考えています。さらに、先ほどご説明したねじ、ボルト以外の特殊部品への技術力強化を図っていき、製品ラインナップを拡充させることで、非日系企業への販売ルートも共有していきたいと考えています。

こちらの会社は、インドの自動車メーカーTier1、Tier2を中心に展開している会社です。5月1日の連結組み入れを目指し、現在子会社化に向けて準備しています。

Growth#1 事業拡大戦略

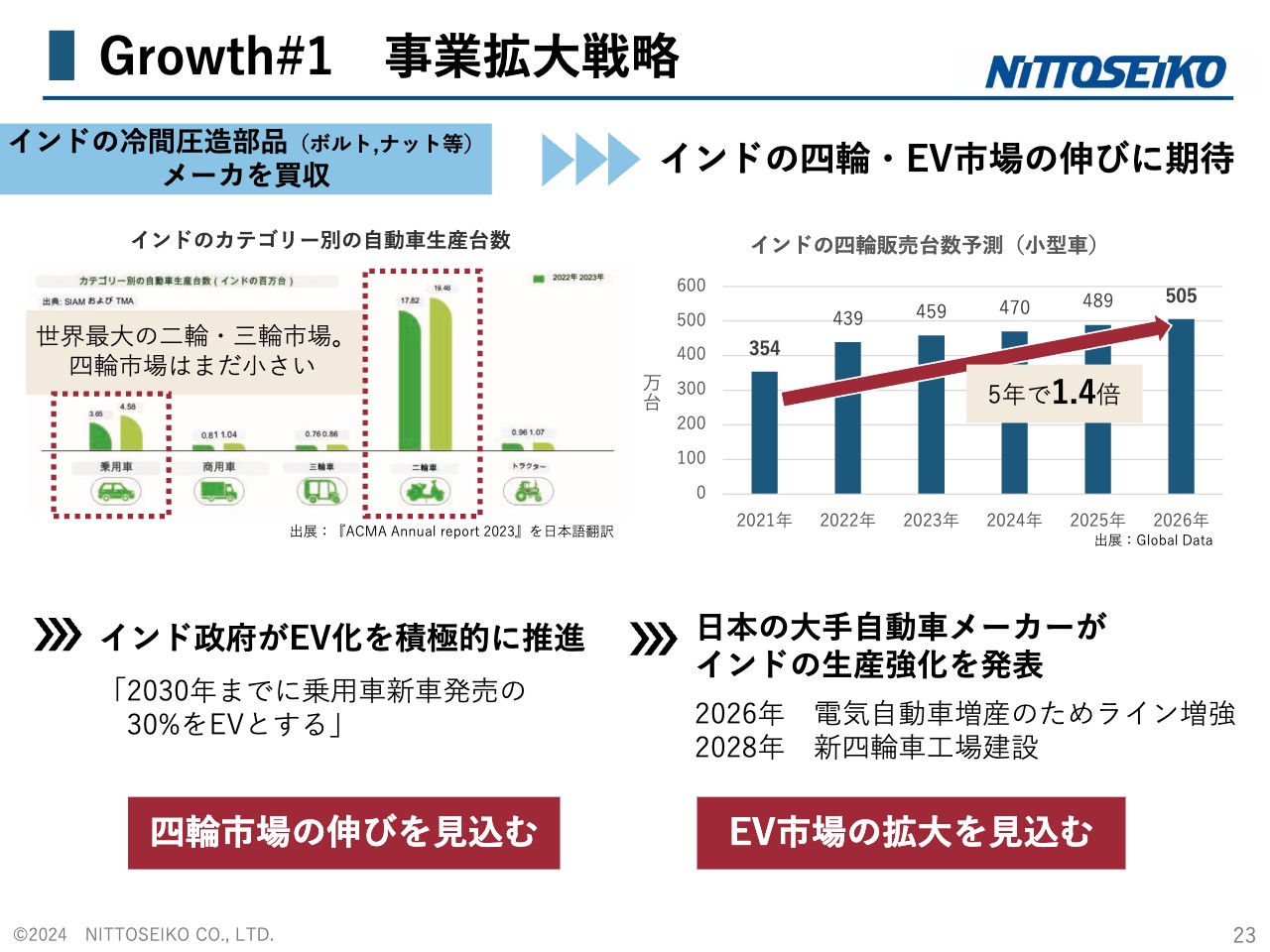

スライドは、インドのEV市場、そして四輪の伸びを見込んだ上での当社の展開を示したものです。

GDPで世界第5位のインドに当社の販売特約店はありましたが、製造販売する拠点を持っていませんでした。今年は本格的にインドで事業展開を行っていきたいと思っています。

Growth#2 環境戦略

環境戦略についてはスライドに記載のとおり、2050年のカーボンゼロ化に向け、2030年までに2019年度実績比30パーセントの削減を目指して取り組んでいます。

本中期経営計画では12パーセントの削減を目標に進めてきました。昨年は目標4.5パーセント削減のところを17.1パーセント削減を達成し、中期経営計画の来年分も含めて、すでに達成している状況です。

ただし廃棄量については、製造拠点等が増えてきていることから増加傾向にあり、引き続き取り組みを進めていくことにしています。

さらに、製品開発を通じてお客さまへのESG支援を進めていきたいと考えています。冷間圧造部品においては、タップタイト製品のラインナップの拡大や異種金属接合の多様化、軽量化製品および新しい締結技術の開発・提供などを進めていきたいと思っています。

産業機械においても製品の省電力化や軽量化などに取り組み、お客さまへ環境対応製品の提供を進めていきます。医療機器については、先ほどご紹介した生体内溶解性インプラントの実用化に向けて進めていきたいと考えています。

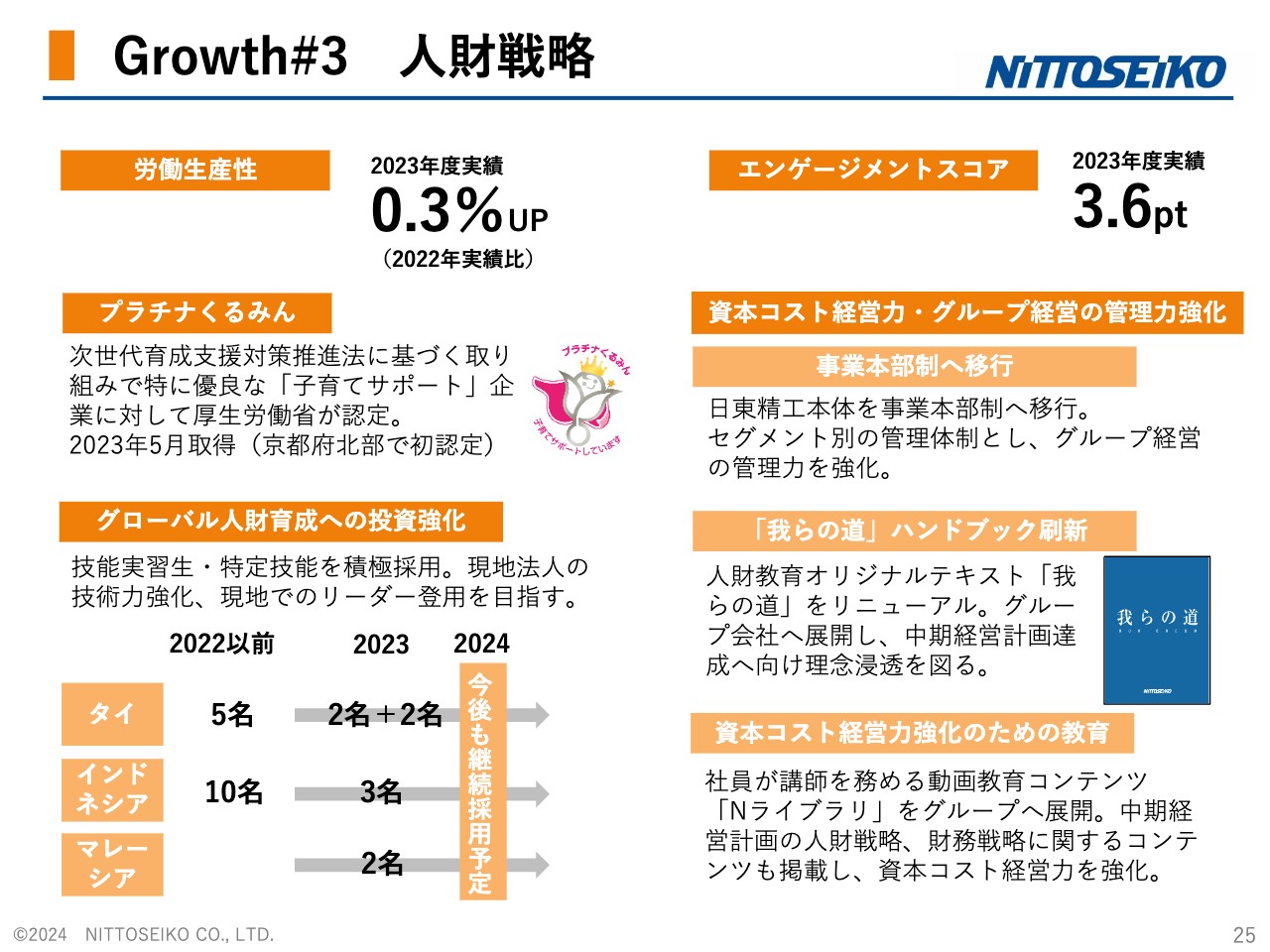

Growth#3 人財戦略

人財戦略については、労働生産性とエンゲージメントスコアをKPIにおいて取り組んできました。労働生産性においては、人財育成での最終アウトプットとして従業員の付加価値の創造や生産性向上、企業価値向上につながる能力の育成を目指して進めてきました。昨年よりプラスとなったものの、目標値は下回りました。

エンゲージメントスコアについては、従業員の自発性、仕事へのやりがいを掲げて、その指標を設定しました。こちらは目標をクリアしており、あらためて従業員の取り組みを結果に導く重要性を再確認したところです。

近年は人的資本経営が重要性を増しており、多様性や対話、イノベーション、そして事業のアウトプットにつながる環境を追求していきたいと考えています。組織全体を活性化させる企業風土の醸成を進めていきます。スライドには取り組みの内容を記載していますので、ぜひご覧いただければと思います。

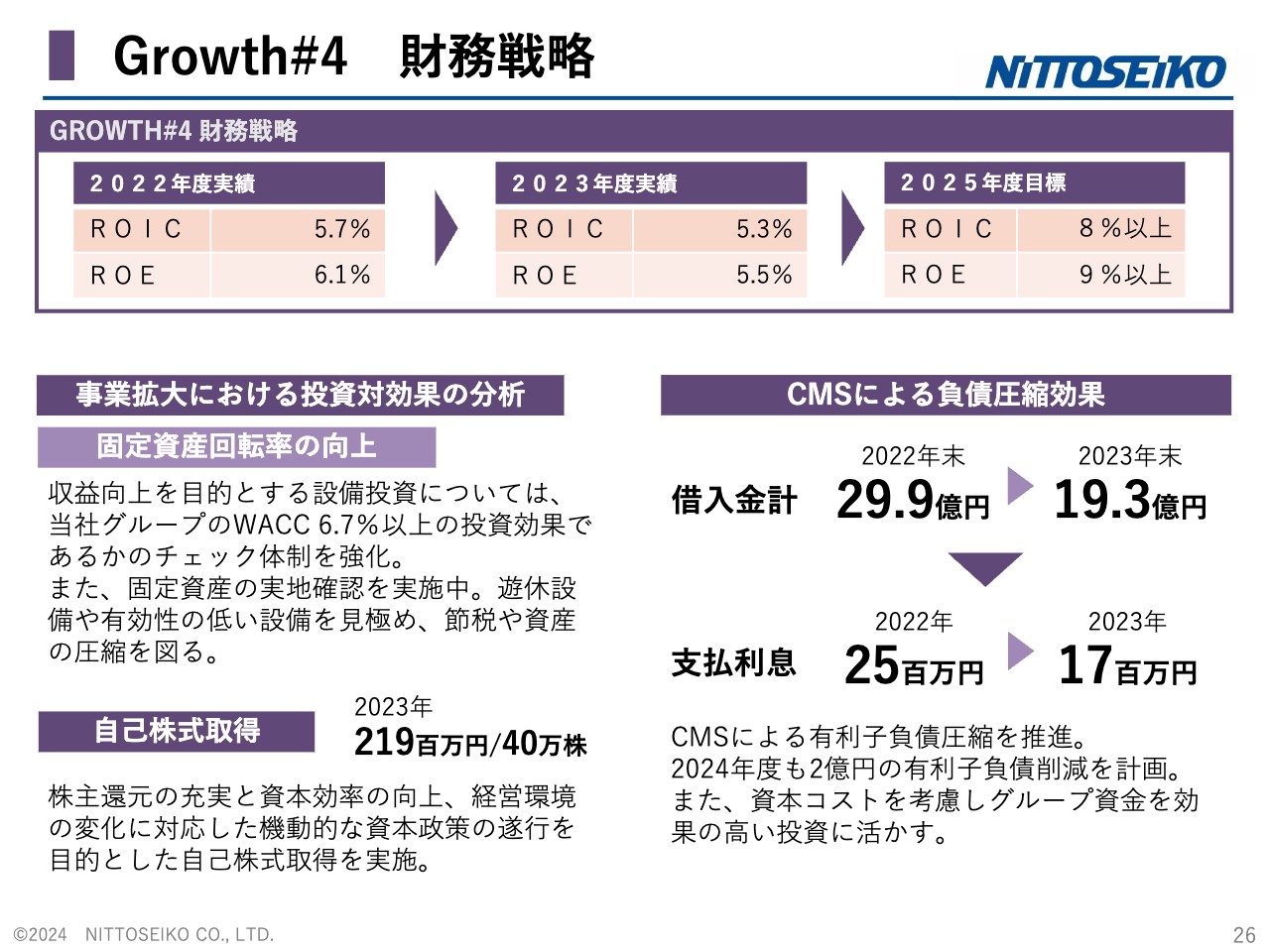

Growth#4 財務戦略

財務戦略については、スライドに記載のとおり、ROICとROEをKPIに用いて進めてきました。当社グループで初めてROICを指標に掲げてきましたが、収益面では少し精彩を欠いた状態となり、目標値を下回りました。

一方で資本コスト経営をグループ内で展開し、投下資本のあり方や効率性を意識した経営を進めてきました。

今期はさらに資金調達や運用を戦略的に行い、グループ全体の財務体質の最適化を図っていきたいと考えています。取り組み内容については、スライドに記載のとおりです。ぜひご覧いただければと思います。

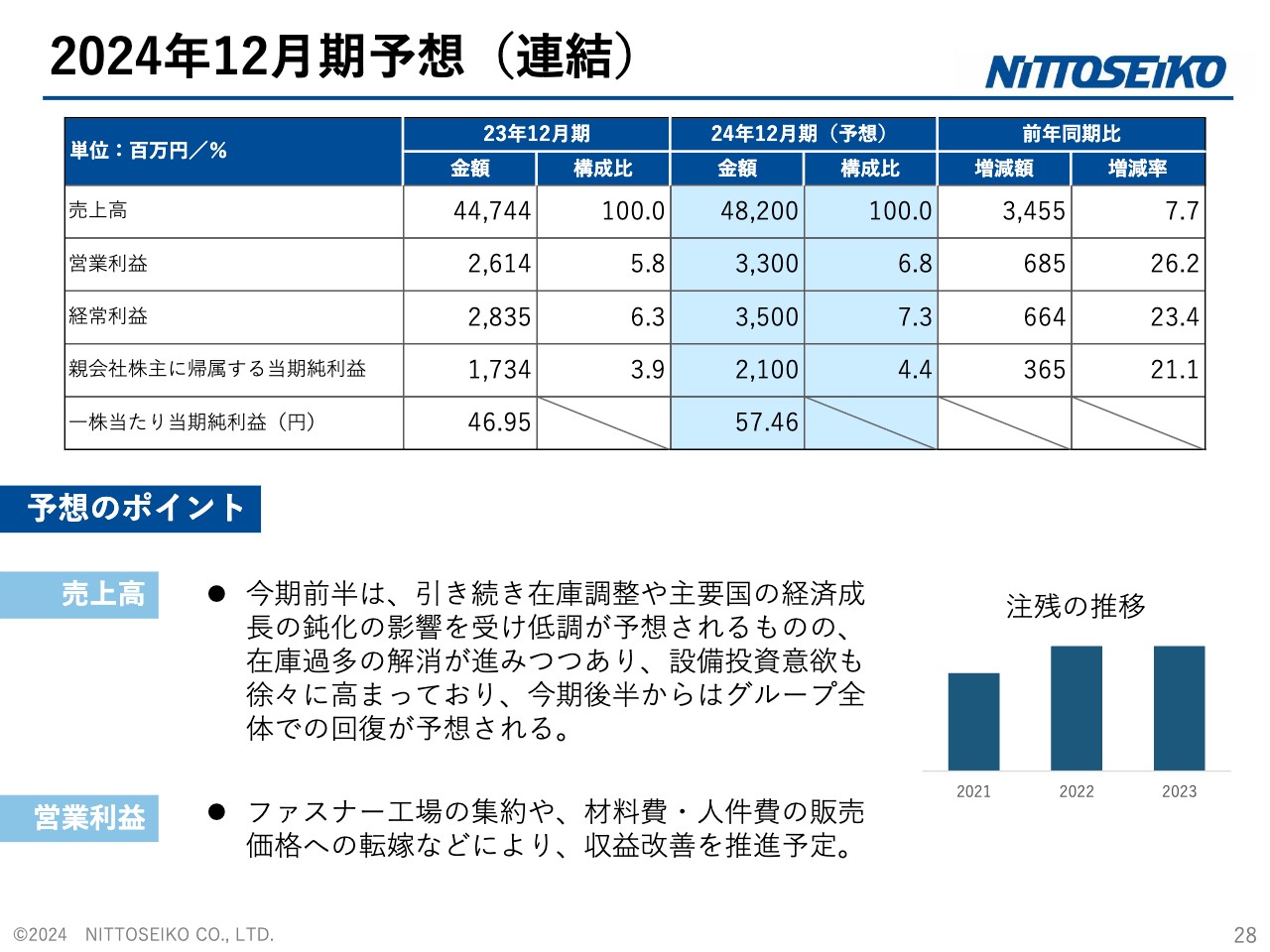

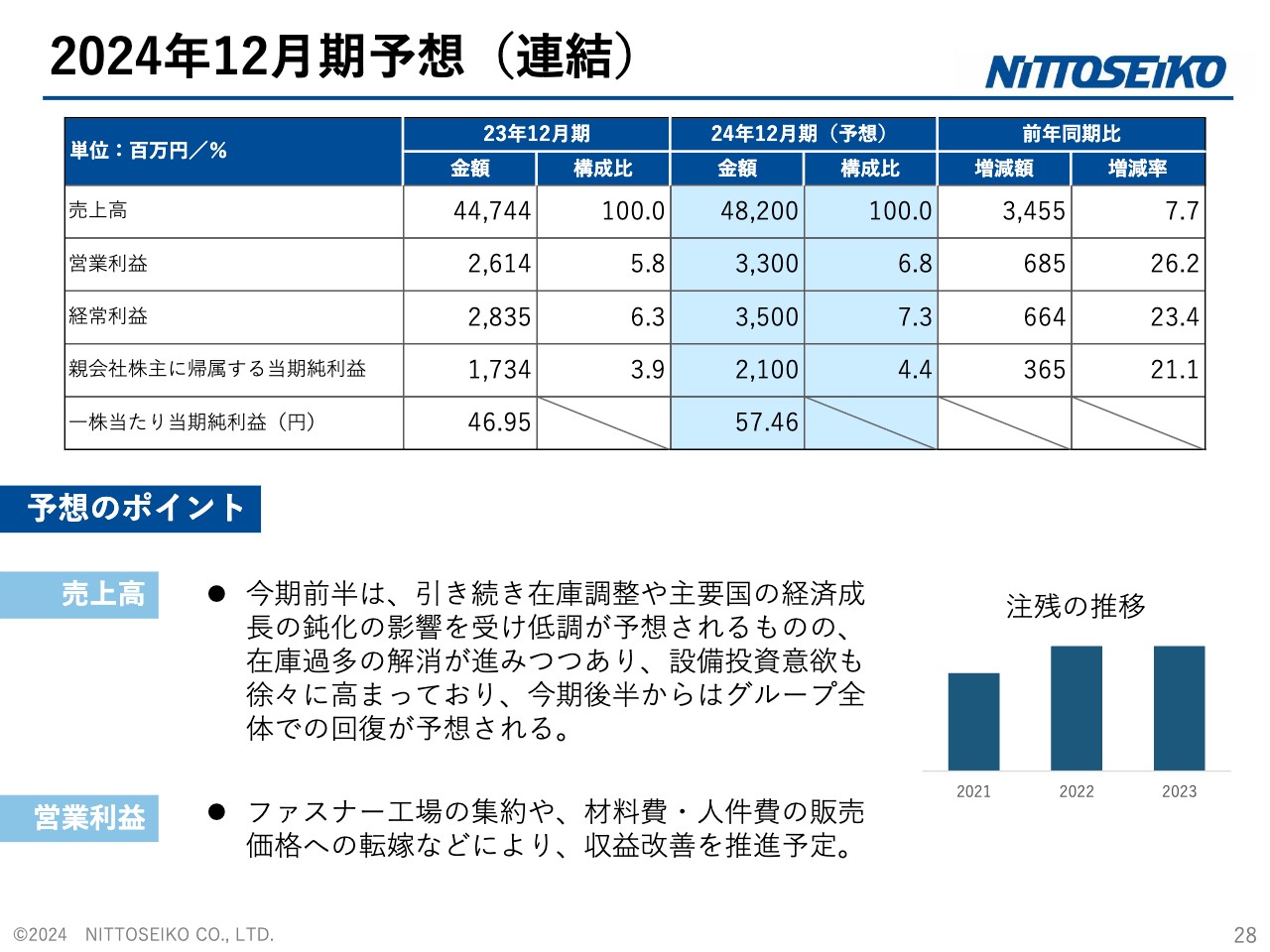

2024年12月期予想(連結)

次に、今年度の業績予想について連結ベースでご説明します。売上高は482億円、営業利益は33億円、経常利益は35億円、親会社株主に帰属する当期純利益は21億円です。

今期前半は、引き続き在庫調整や主要国の経済成長鈍化の影響を受けて低調に推移する予測です。しかし昨年から徐々に在庫過多の解消は進みつつあり、グループ全体としては、今期後半からの回復が予想されます。

営業利益については、ファスナー工場の集約や、材料費・人件費の販売価格への転嫁などにより収益の改善を見込んでいます。注残の推移もスライドに記載していますが、一昨年から昨年の末を比較すると104.8パーセントとなっています。

特に受注残が増えているのは、産機事業が117パーセント、制御事業が110パーセントです。このように前年比から受注残としての注文が増えてきていることが、この業績予想を立てた理由の1つでもあります。

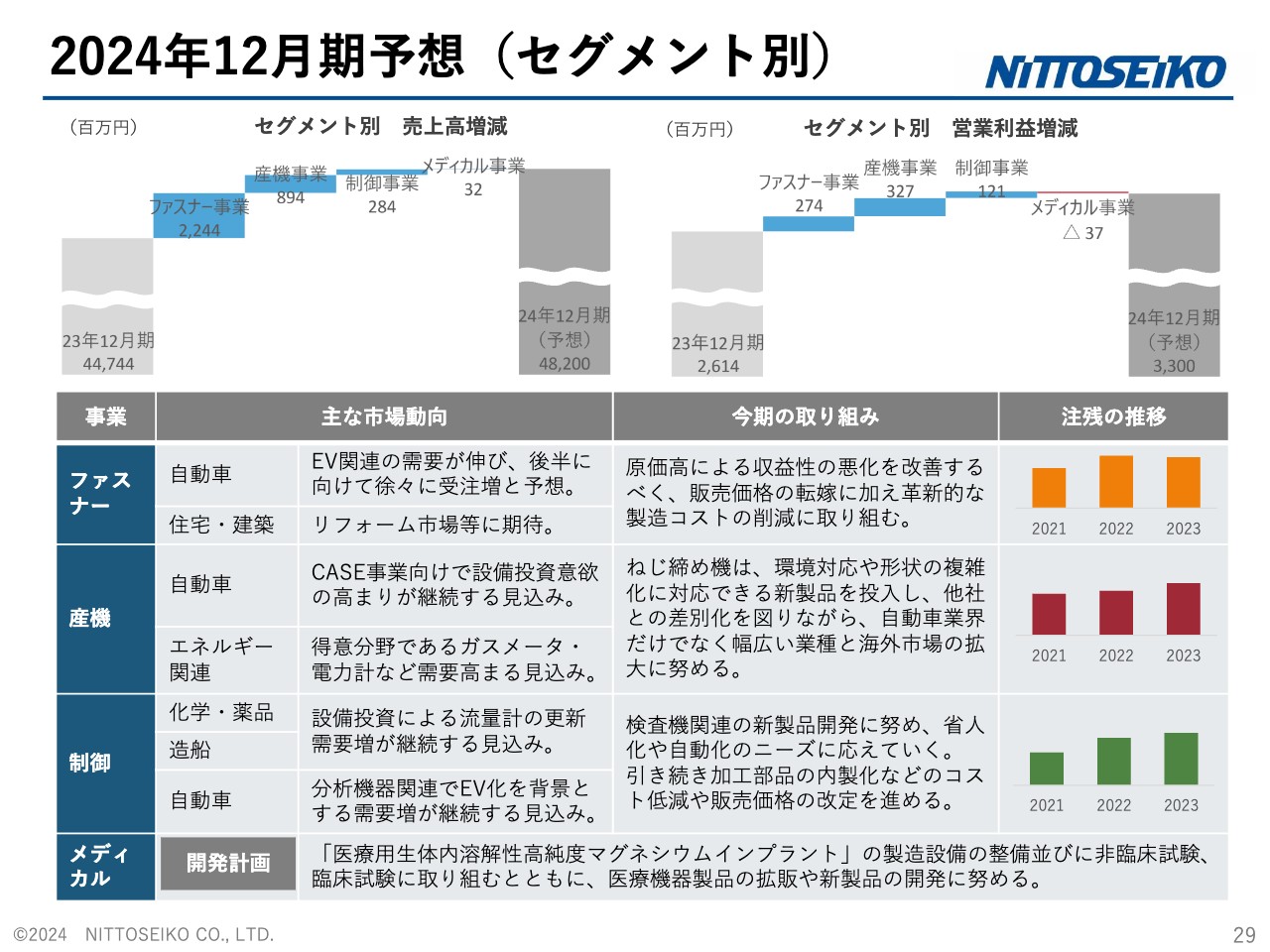

2024年12月期予想(セグメント別)

セグメント別の予想については、スライドに記載のとおりです。ファスナー事業の自動車、住宅・建築の動向はスライドのとおりで、産機事業についても自動車とエネルギー関連を中心にこのような今期の取り組みを行っていきたいと考えています。

制御事業は化学・薬品、造船、そして自動車の動向を見ながら進めている段階です。メディカル事業については、今年度の業績に大きく貢献するというよりは、製品化に向けて進めていきたいと考えています。

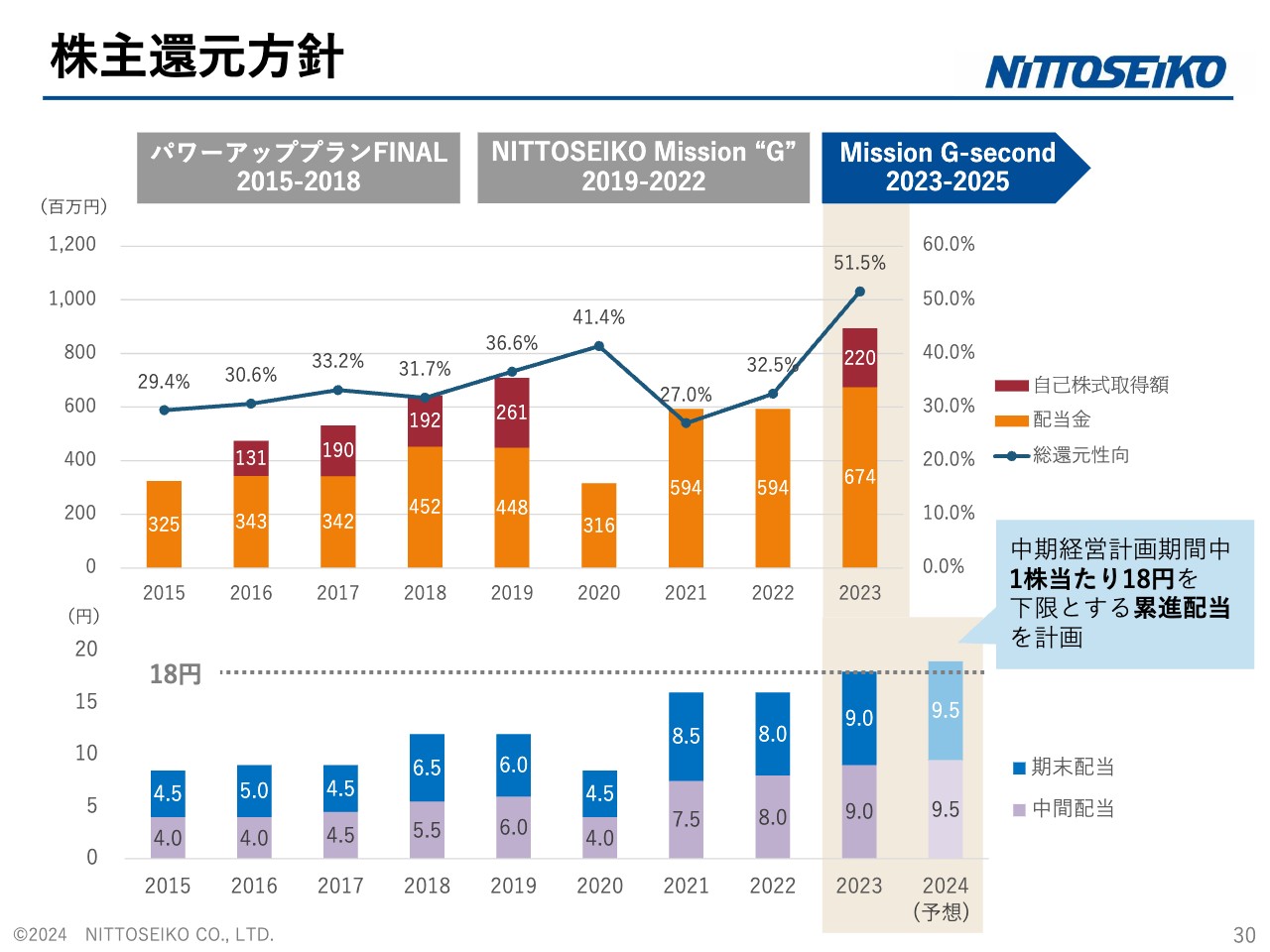

株主還元方針

株主還元方針についてです。昨年開示したとおり、中期経営計画期間中を対象に18円を下限とした累進配当の導入を発表しています。2024年の配当は、19円を予想しています。

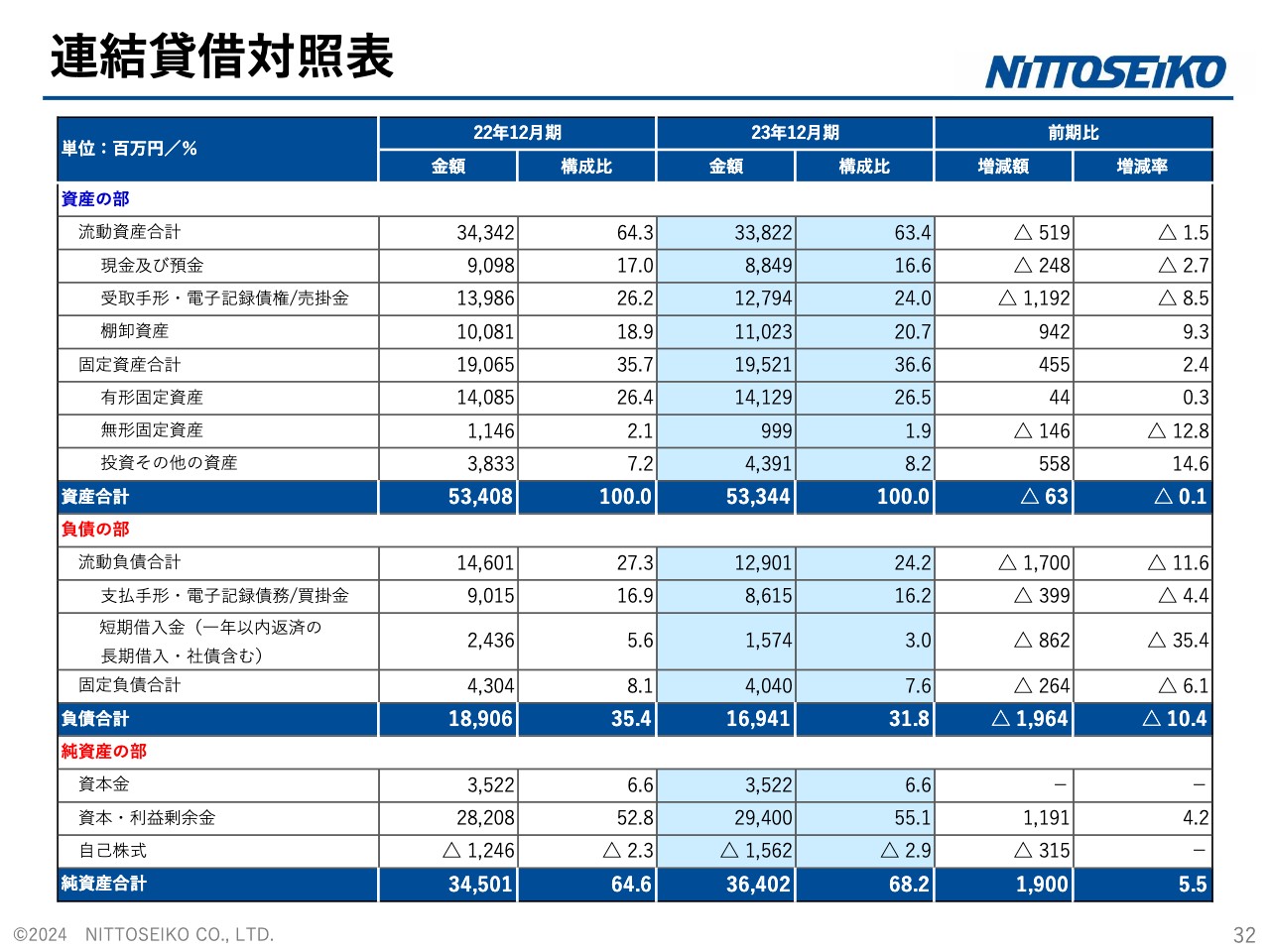

連結貸借対照表

連結貸借対照表は、スライドに記載のとおりです。

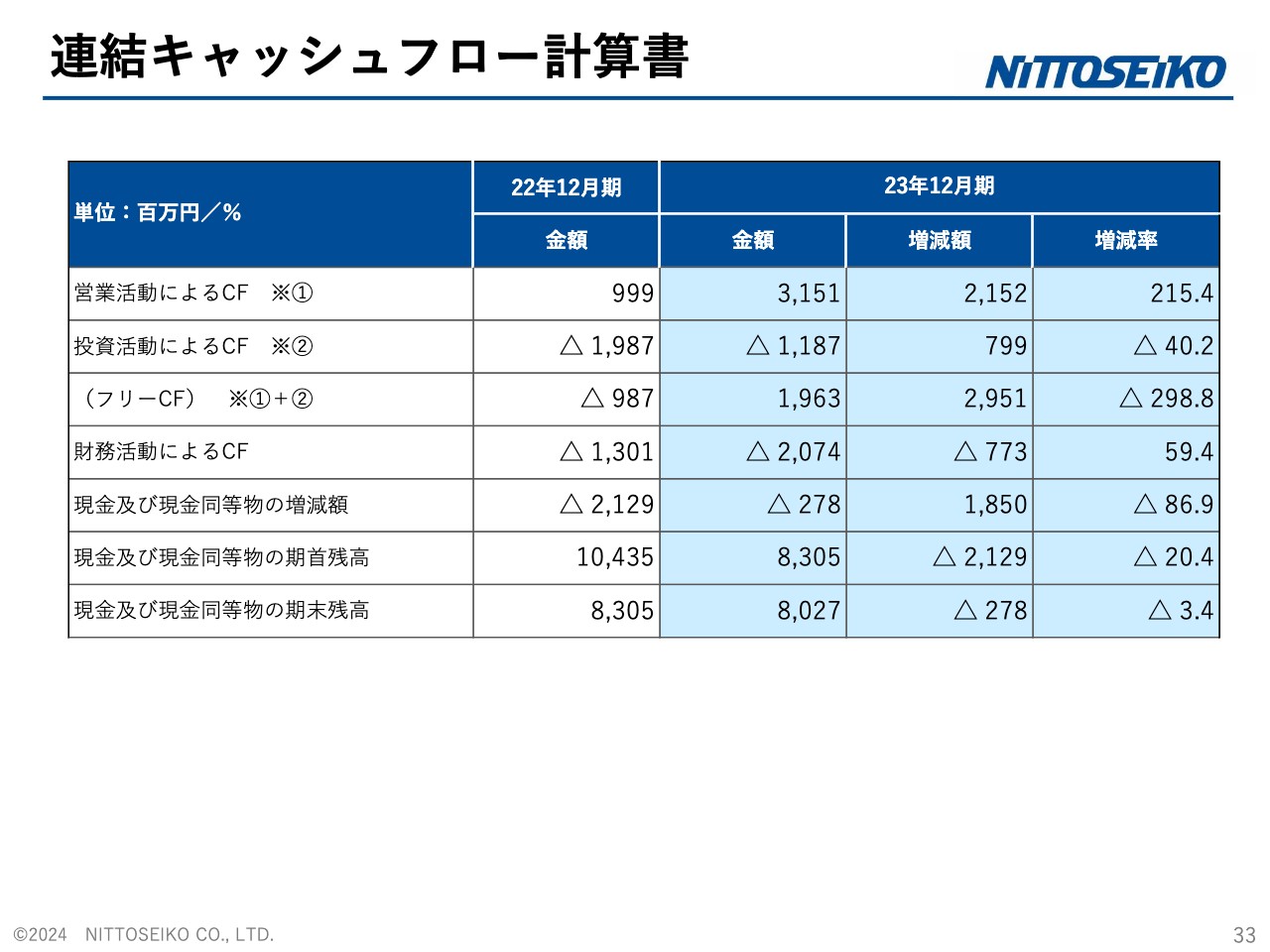

連結キャッシュフロー計算書

連結キャッシュフロー計算書についても、CMSによる資金効率の最大化と圧縮、ROICの管理による高利益体制への転換を、引き続き進めていきたいと考えています。

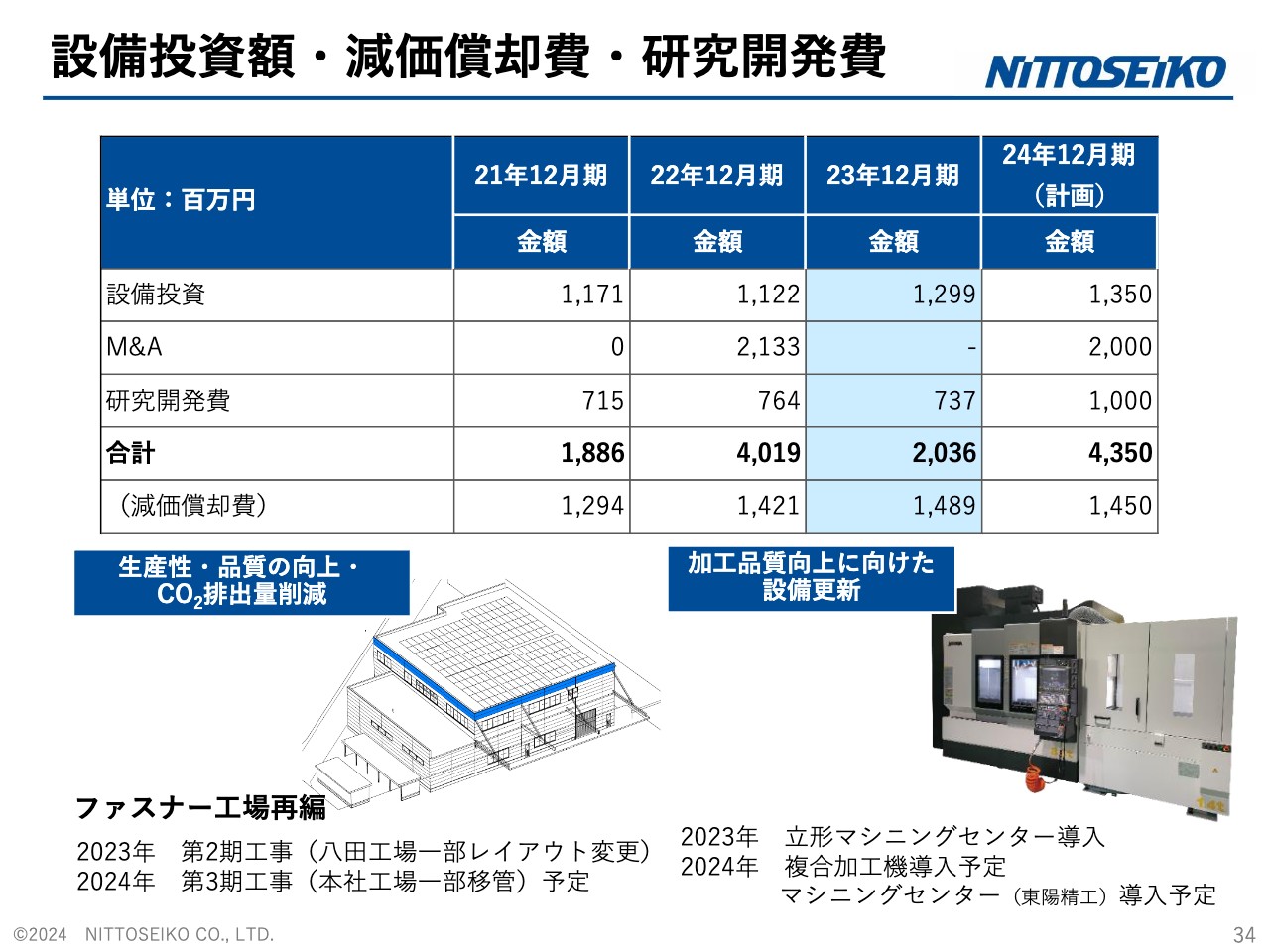

設備投資額・減価償却費・研究開発費

設備投資額・減価償却額・研究開発費の計画についてです。設備投資は、従来どおりの規模で進めていきたいと考えています。M&Aについては、本日ご説明したとおり、インドを含めたそれ以外の事業の拡大に対して20億円と計画しています。

研究開発費は10億円と若干増加していますが、メディカルの治験に向けての費用を増額していきます。合計43億5,000万円の投資を行っていきたいと考えています。

スライド下部に記載のとおり、ファスナー事業の生産性の向上を目的として、2工場を1工場にしていく取り組みを現在進めています。それ以外にも、技術の向上を目的としてさまざまな加工機の導入を随時進めています。

経営の考え方

経営の考え方については、今年も大きな変更はありません。私どもとしては、スライドに記載している観点から事業を進めていきたいと考えており、ご理解いただければと思います。

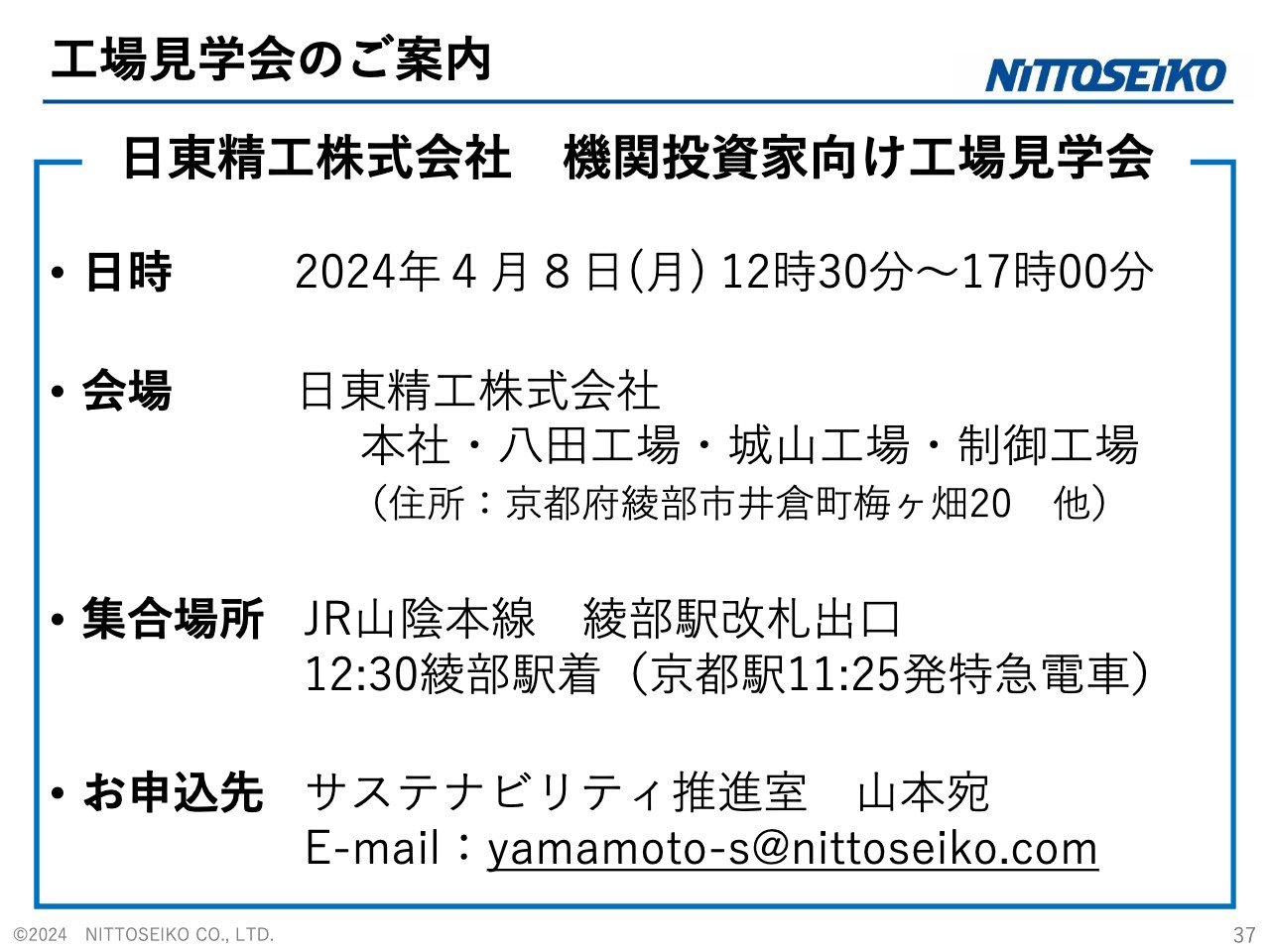

工場見学会のご案内

最後に、工場見学会についてご案内します。私どもの工場は京都府綾部市にあります。新型コロナウイルスの影響もあり数年間実施していませんでしたが、私どもの製品開発力、モノづくり力を実際に見ていただく場を設けたいと考えています。

4月8日に工場見学会を開催しますので、ぜひお申し込みください。本日ご説明したようなメーカーのモノづくりへの取り組みを、実際にご覧いただければと思います。

私からのご説明は以上となります。

質疑応答:価格転嫁に対する納入先の反応について

質問者:価格転嫁について質問です。昨今、人件費も物価も上がるインフレのフェーズに変わってきたと認識しています。御社のコストも上昇し、納入先に対して価格の値上げをお願いする立場になってくるかと思います。

それに対する抵抗感はどのような状況ですか? 例えば、長年染みついたデフレの中で、「価格を上げるなんてもってのほかだ」といった反応が、まだ御社の客先には多いですか? なかなか表現しにくいかもしれませんが、どのような状況になっているか教えてください。

荒賀:価格転嫁については、原材料に対してはお客さまもきちんと理解して認めていただいています。ただし副資材や人件費などいろいろなものが影響して、複合的に価格が高騰している部分に対しては、少し苦戦していると感じています。

質問者:御社の納入先には自動車業界なども多いと思います。やはり「人件費の上昇に対しての価格転嫁は認めがたい」というトーンで返ってきますか?

荒賀:そこのところはやや難しい部分もありますが、一定のところは交渉していますので、認めていただいているところもあります。特に、私どものパテント品などは、かなり認めてもらいやすいです。

一方で、私ども以外でも製造できる製品等については、やはり価格競争力が発生します。価格は認めていただいても次の受注になかなかつながっていかないなどのケースが起こっており、少し苦戦していると感じています。

質疑応答:従業員の給与水準の変化について

質問者:御社で働いている方に対する給与や報酬のレベル感について質問です。年次や習熟によって多少上げている部分は当然あるかと思いますが、その水準はどのような感じで変わってきていますか? もしくは、変えようとしてきていますか?

荒賀:今年は今から春闘になりますが、昨年もベアも実施して4パーセント近くの賃上げを行いました。賞与は、業績連動のかたちで実施しています。

また、私どもは賃上げだけではなく、若年層の登用や海外赴任者の制度を変更するなど、さまざまな人事制度の見直しを行うことで賃金の処遇の改定も実施してきています。

質問者:御社の工場はやや交通の便が悪い場所にありますが、それらの取り組みによって、新人・中途も含めた採用の規模感は潤沢ですか? 将来的に持続可能なレベルでペースを維持できそうでしょうか?

荒賀:私どもの工場は、京都市内から1時間くらいの日本海側にある綾部市にあります。私どもは、その地域の雇用を目的として会社を作ったこともあり、地元採用を中心に行っています。したがって、今世の中で言われているよりも採用は問題なく実施できており、充足していると感じています。

また、一昨年からの高卒の就職者に対して新しい取り組みを始めました。高卒の就職者が入社後にさらに勉強したい場合は、会社に籍を置きながら、学校に進学して新たに技術を身につけることができます。給料を払いながら、その授業料もすべて会社が負担する取り組みです。

質問者:そうすると、インフレの中では特許製品など差別化できる独自製品をどんどん開発していかなければならないわけですね。

荒賀:おっしゃるとおり、その比率を高めていきたいと思っています。

質問者:そのための経営リソースは十分ですか? 開発製品などをいろいろ紹介していただきましたが、その開発ペースや開発ための経営資源などの投下状況は満足できている状況ですか?

荒賀:生産体制や人などについては、キャパも含めて、今懸念していることはありません。

質疑応答:産機事業の受注残の現状について

質問者:産機事業についてうかがいます。受注残が117パーセントと、下期はずいぶん回復してきたと感じています。2024年12月期の見通しも含めて、例えば「標準機は受注が回復しているが、特殊機はまだ回復していない」など、標準機と特殊機に分けてもう少し詳しく教えてください。

荒賀:産機事業については、標準機はまだ横ばいの状況が続いています。標準機は価格転嫁がある程度実施しやすいため収益も高いのですが、受注の回復としては少し横ばいだと思っています。

特殊機については、受注は回復してきています。しかしその都度、他社との競合で大型特殊ラインを受注していくため、その利益はそのハンドリングによって上下しています。

今年については標準機の受注をさらに増やしていくことが、収益の回復につながっていくと考えており、グループ挙げて標準機の受注を獲得していきます。

質疑応答:制御事業の欧州拠点の現状について

質問者:制御事業について質問です。こちらも受注残が110パーセントとのお話でしたが、欧州は引き続き、拠点開設により好調ですか? 地域別に状況を教えてください。また、どのような業界での受注が増えているかについて教えてください。

荒賀:欧州については、今は引き続き堅調に推移しています。業界的には、化学・薬品を中心に需要が増えてきています。その中でも特に、分析機や検査機が最も伸びています。

質疑応答:高純度マグネシウムの進捗状況について

質問者:高純度マグネシウムのスケジュール感について、治験開始はいつ頃になりそうかなどの見通しを聞かせてください。

荒賀:こちらは厚生労働省とのやり取りになりますので、そのあたりについてもう少し確定的なことがわかれば、あらためて発表したいと思っています。現在は非臨床の試験を開始し、それに対応するような実験を進めているところです。

今年度中には進展についてご説明ができるのではないかと思っていますが、厚生労働省とのやり取り上、スケジュール感がなかなか見通せないとご理解いただければと思います。

質疑応答:EV車・FCV車普及が事業に及ぼす影響について

司会者:「EV・FCVシフトが御社事業に及ぼす影響やチャンスを教えてください」というご質問です。

荒賀:EVに限らず、CASE関連部品が増えていくと、部品のサイズがスモールダウンしてきます。そのため私どもが主力とする一番得意なサイズ感になっていくため、今後もいろいろなところで私どもの部品を提供できると考えています。

また、開発した「AKROSE」という製品群も、バッテリーやモーターなどさまざまなところに使用用途が広がっていきます。このようなところが、私どもの一番の強みだと考えています。

ねじ締め機においても、CASE関連事業に伴うコンタミ対策等ができるねじ締め機も開発しており、お客さまのニーズに合ったEV化の生産ラインに使うねじ締め機として提案できています。

本日ご説明したとおり、EV化の指標の1つであるCASE関連事業の売上高も、着実に増えてきています。したがって、これらの市場開拓が進めば事業拡大の追い風になっていくと考えています

新着ログ

「金属製品」のログ