【QAあり】エイチーム、前年比で増益、期末配当予想を上方修正 CB等で約50億円を調達してM&A加速化

目次

林高生氏(以下、林):株式会社エイチーム代表取締役社長の林です。FY2024第3四半期の決算説明会をご覧いただき、誠にありがとうございます。本日ご説明する項目は、スライドに記載の4点となっています。

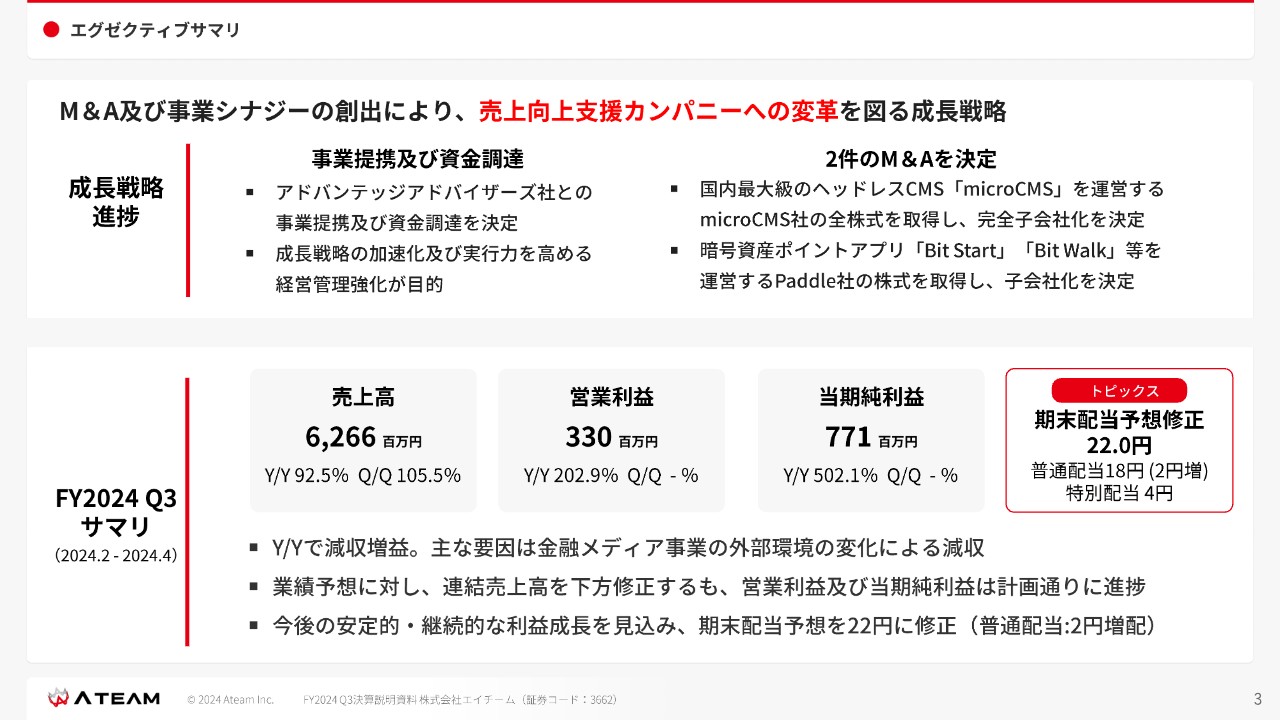

エグゼクティブサマリ

まずはエグゼクティブサマリです。こちらは後ほどご説明します。

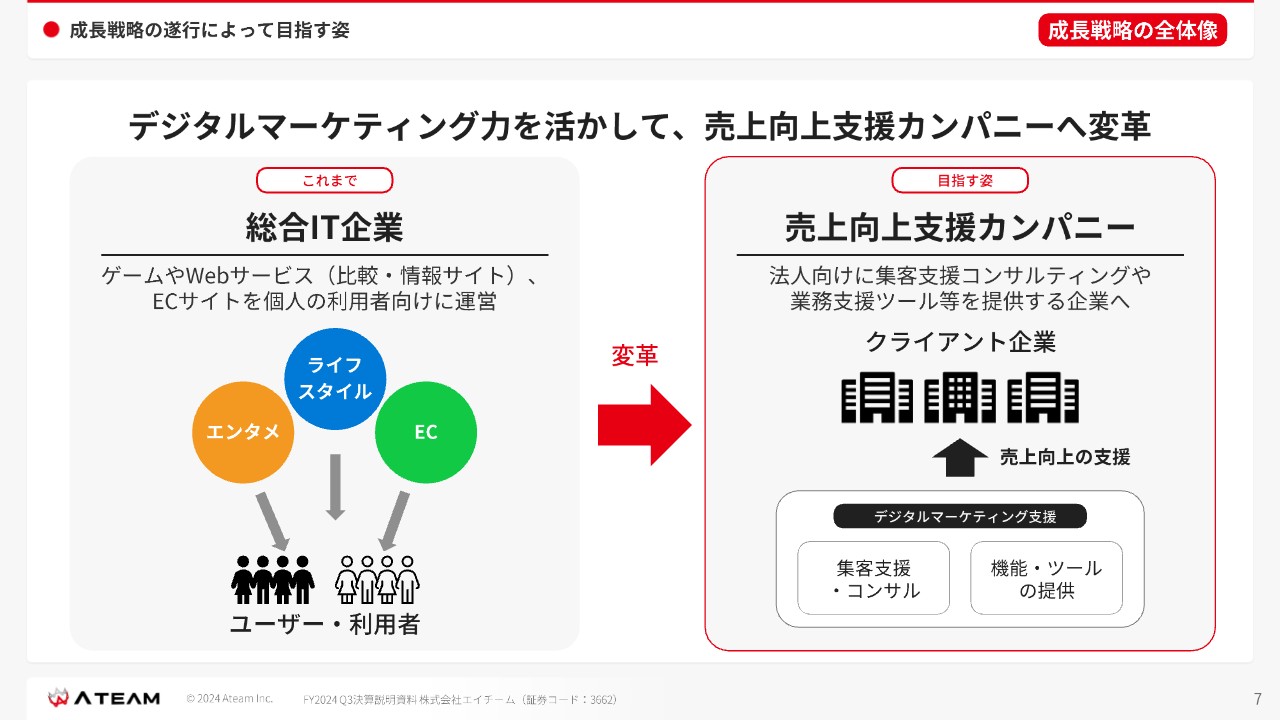

成長戦略において目指す姿

成長戦略の進捗です。今まで、我々は「総合IT企業」とお伝えしていましたが、今後は「売上向上支援カンパニー」への変革を目指していきたいと考えています。エイチームは、2006年以降、自社のメディア運営で培ってきた「デジタルマーケティング力」を強みとして、世の中のさまざまなクライアント企業の皆様に向けて送客を行ってきました。

今後は、現在お取引がある既存のクライアント企業様だけではなく、その他のクライアント企業に対して売上向上に関する支援を行う「売上向上支援カンパニー」へ変革していきたいと考えています。

成長戦略の遂行によって目指す姿

スライドは、成長戦略の全体像です。こちらを順番にご説明します。

売上向上支援カンパニーのビジネス展開(戦略の全体像)

戦略の全体像は、スライド左側の「集客支援領域」、右側の「業務効率化支援」、下側の「売上向上支援全般」の3つのカテゴリに分かれます。

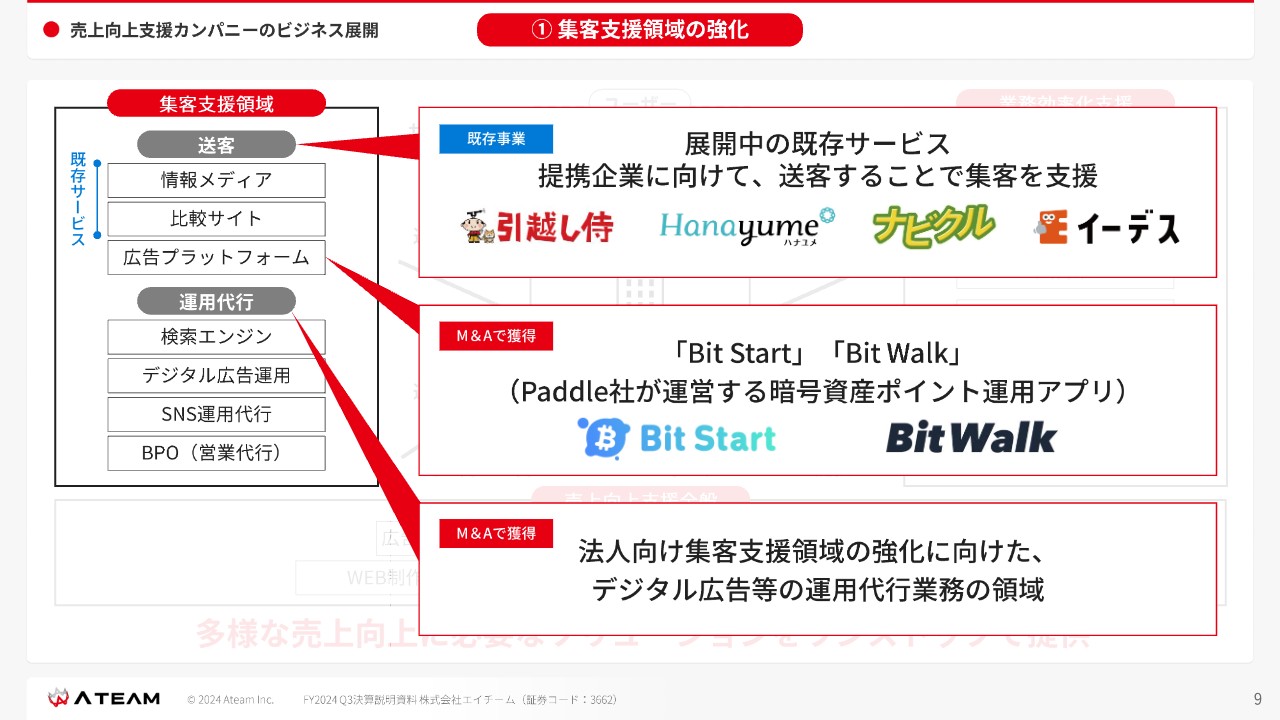

売上向上支援カンパニーのビジネス展開(集客支援領域の強化)

集客支援領域の強化についてです。現在の既存事業として引越し比較・予約サイト「引越し侍」、結婚式場情報サイト「Hanayume」、中古車価格査定サイト「ナビクル」、お金の情報メディア「イーデス」、またその他金融メディアなど、さまざまなメディアを通して見込み客をクライアント企業に送客して紹介手数料をいただくビジネスを展開しています。

今後は、新たなM&Aで獲得する新しいメディアなどを含めて、送客の力をさらに上げていこうと考えています。すでに「Bit Start」「Bit Walk」などを運営するPaddle社とのM&Aが決まっており、このようなメディアに我々の仲間に入っていただくことで、クライアントへの送客力を上げていこうと考えています。

また、クライアントが自社で、あるいは他の広告代理店に委託されているようなインターネット広告での集客業務を、我々がメディアからの送客とともにお手伝いできないかと考えています。

例えば、検索エンジンなどの掲載順位の最適化や効率的な広告出稿などのご支援、またクライアント企業がお持ちのオウンドメディアやSNSなどの企画から運用代行、こうした集客に関するさまざまなご支援・運用代行ができるのではと考えています。

スライドの左下に「BPO(営業代行)」と記載があります。すでに始めていますが、クライアントとクライアントから見たお客さまとのマッチングの代行についても、強化していこうと考えています。

売上向上支援カンパニーのビジネス展開(業務効率化支援領域)

業務効率化支援についてです。私たちも自社のメディアを運営する中でさまざまなツールや機能を使っていますが、こうしたものもソリューションとしてご提供し、さらにアドバイスなど含めてご支援できたらと考えています。

具体的には、社内向け情報共有サービス「Qiita Team」などを、クライアントに使っていただくことで効率化を図れると思っています。

また、新しくM&Aで獲得したmicroCMS社とともに、効率的なWebサイト制作を支援できるのではないかと考えています。

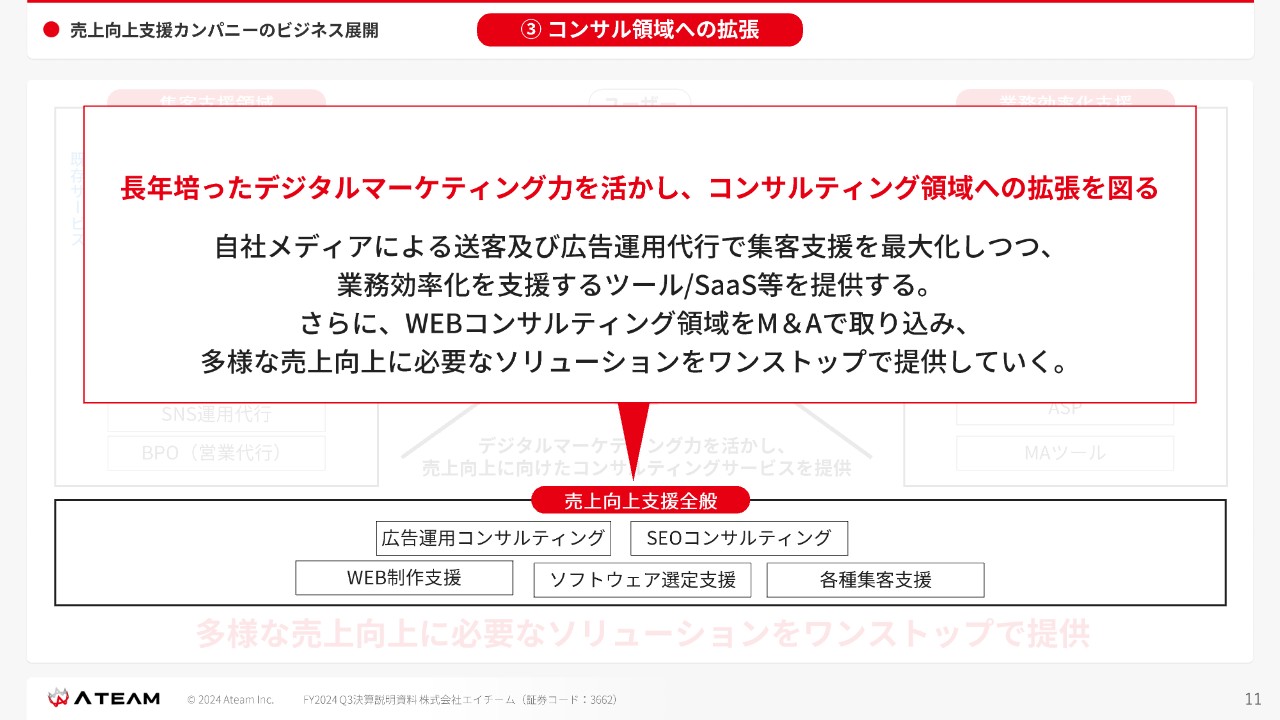

売上向上支援カンパニーのビジネス展開(コンサル領域への拡張)

売上向上支援全般についてです。我々が2006年から取り組んでいるデジタルマーケティング、自社のサイトを効率的に運営するノウハウを活かし、コンサルティングというかかわり方をしていきたいと考えています。

「SEOコンサルティング」「WEB制作支援」「ソフトウェア選定支援」などを、コンサル領域をハブにして、集客支援領域や業務効率化支援に取り組んでいきます。

売上向上支援カンパニーのビジネス展開(戦略の全体像)

これらに取り組むことにより、売上向上に必要なさまざまなソリューションを、ワンストップで提供できる企業体になっていこうと考えています。

アドバンテッジアドバイザーズ社との事業提携について

新しい戦略の実行確度を高めるため、そしてスピードを速めるために、アドバンテッジアドバイザーズ社(以下、AA社)との事業提携および資金調達の提携を決定しました。

AA社は国内のプライベート・エクイティ・ファンドのパイオニア的な存在で、上場企業の株式を取得するとともに、経営陣と一体となって企業価値向上に取り組む投資戦略チームです。

アドバンテッジアドバイザーズ社による支援テーマ及び活動内容

具体的に、4つのポイントにおいて支援していただくということで、両社で話を進めています。

1つ目に、今の送客だけでなく、今後我々が染み出していく領域として、M&Aを推進していきます。さらに、その後のPMI支援をAA社の支援をいただいて、より加速させていこうと考えています。

2つ目に、現在、我々が取り組んでいる事業においても、利益率をさらに向上する施策が可能ではないかということで、そちらの戦略の立案・アドバイス・実行なども一緒に行っていこうと考えています。

3つ目に、「経営管理の強化支援」として、ポートフォリオ経営を引き続き推進していきます。また、「ヒト・モノ・カネ」の資源配分の体制強化、投資の効率化も一緒に進めていこうと思っています。

4つ目の「IR戦略立案及び実行支援」ですが、市場の方々に我々の強みや成長ドライバーを理解してもらえるような体制を、ともに作っていこうと考えています。

以上の4点が、AA社との具体的な業務支援・事業提携の内容となっています。

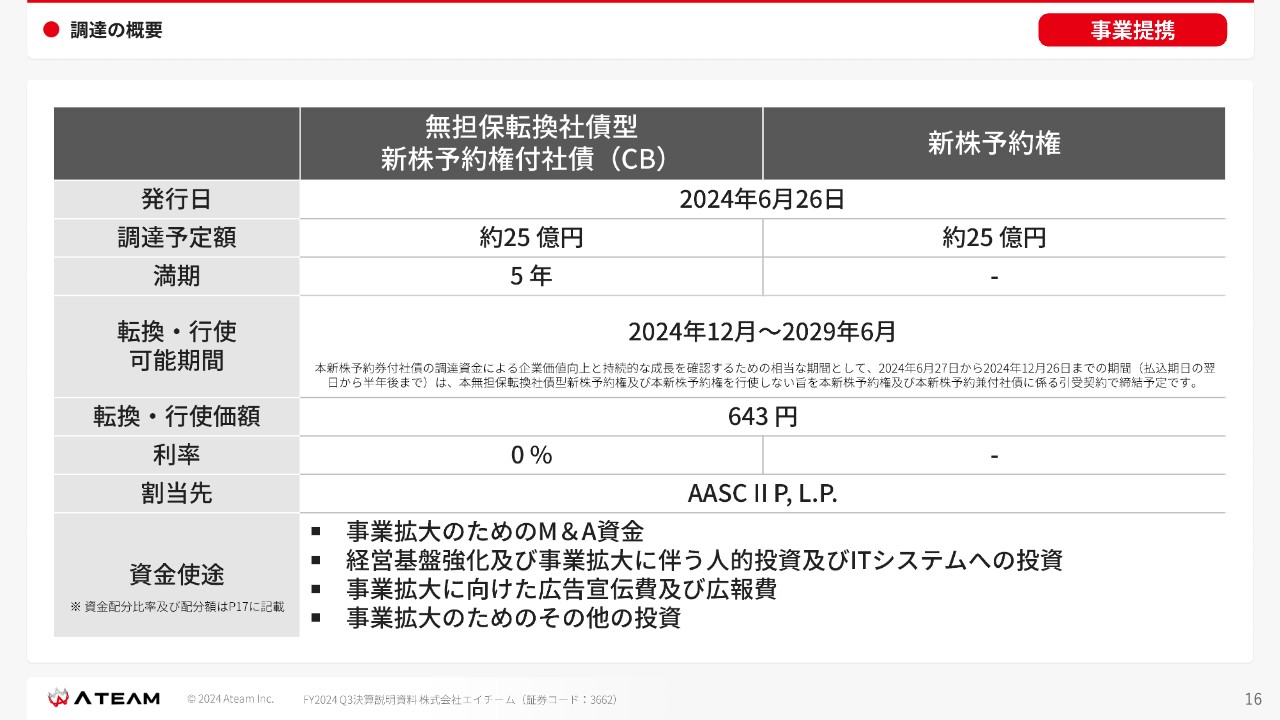

調達の概要

資金調達については、スライドのとおりです。「無担保転換社債型新株予約権付社債(CB)」と「新株予約権」の、大きく2つの資金調達になります。発行日はどちらも2024年6月26日で、調達予定額は約25億円ずつを想定しています。

転換・行使可能期間としては、2024年12月から約5年間に渡って行使できる契約になっています。

希薄化につながるとの懸念もありますが、AA社も、急に大量に転換・行使することなどはないと思いますので、ご安心ください。

転換・行使価格は643円で、CBの利率は0パーセント、割当先はAASC Ⅱ P, L.P.というファンドです。

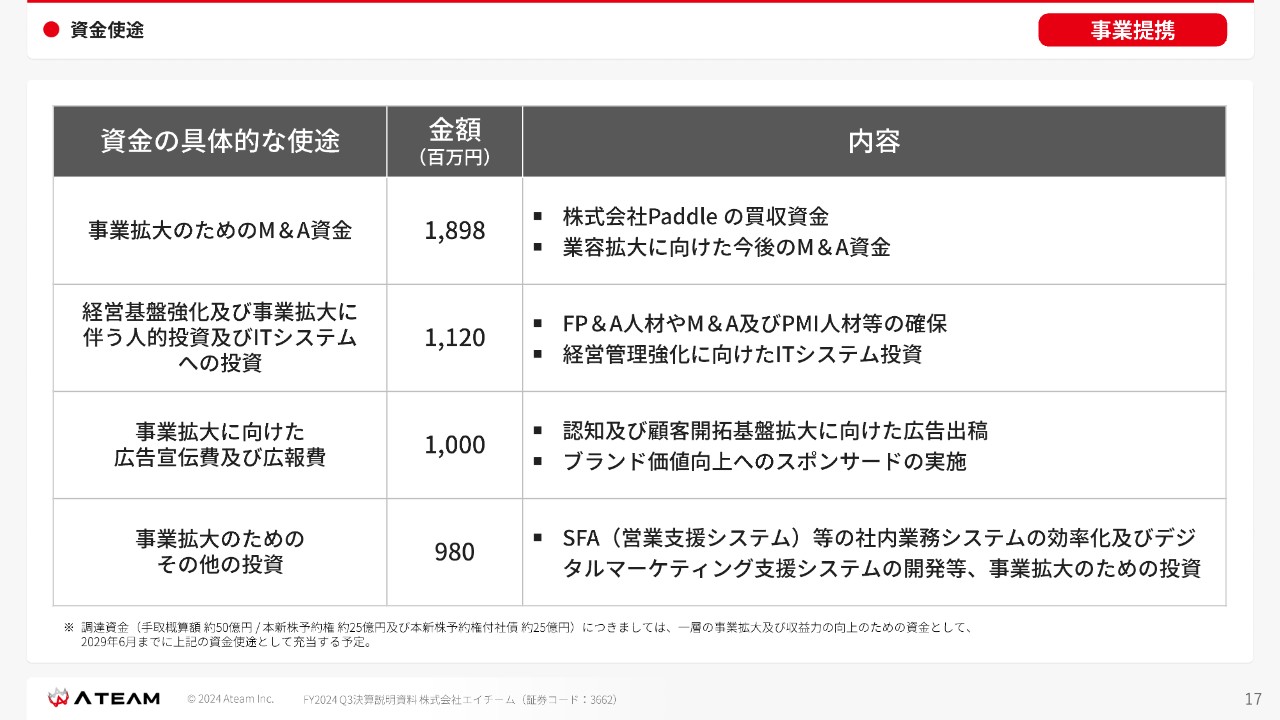

資金使途

資金の具体的な使途は、スライドに記載のとおりです。

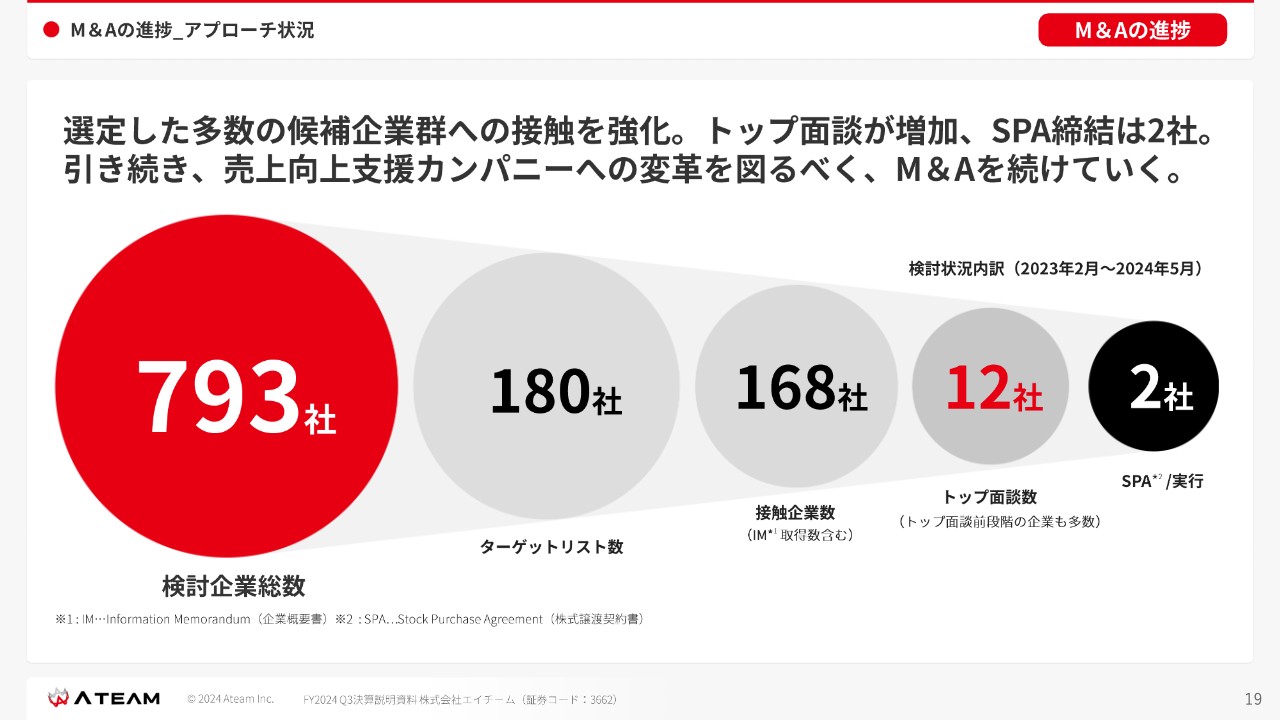

M&Aの進捗_アプローチ状況

従来ご説明してきたM&Aの進捗状況です。

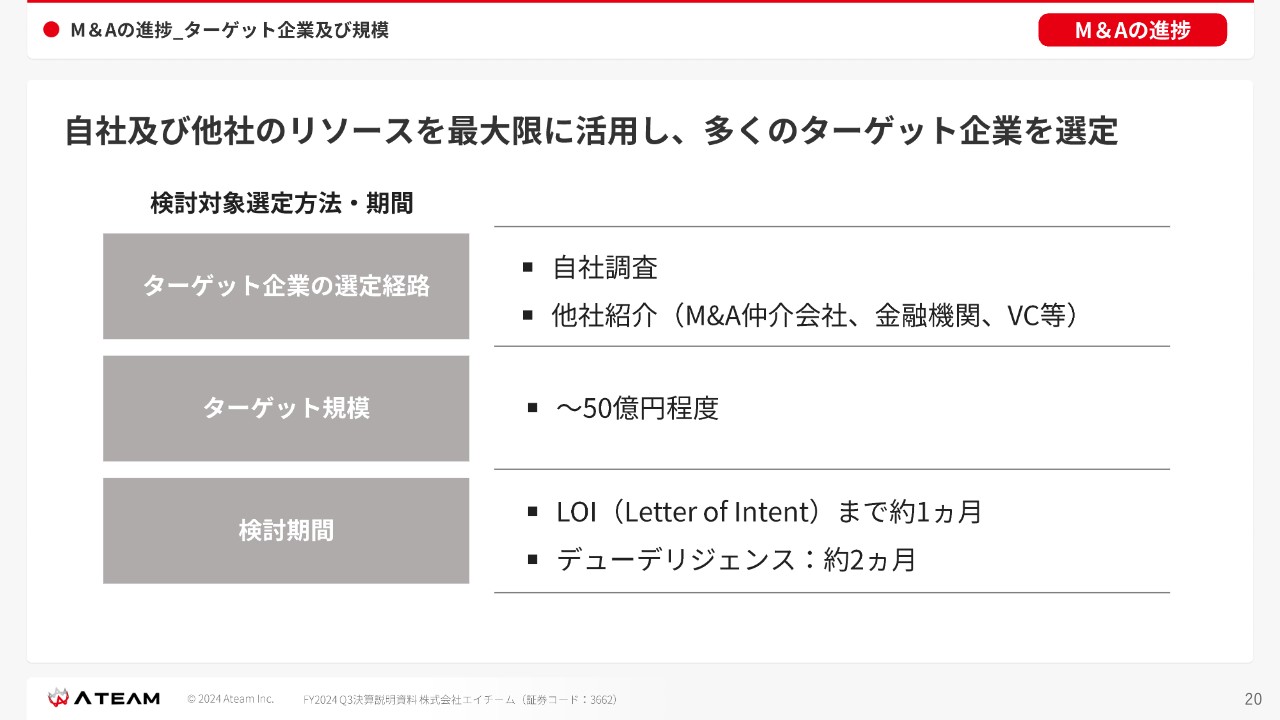

M&Aの進捗_ターゲット企業及び規模

ターゲット企業についてです。

M&Aの実績

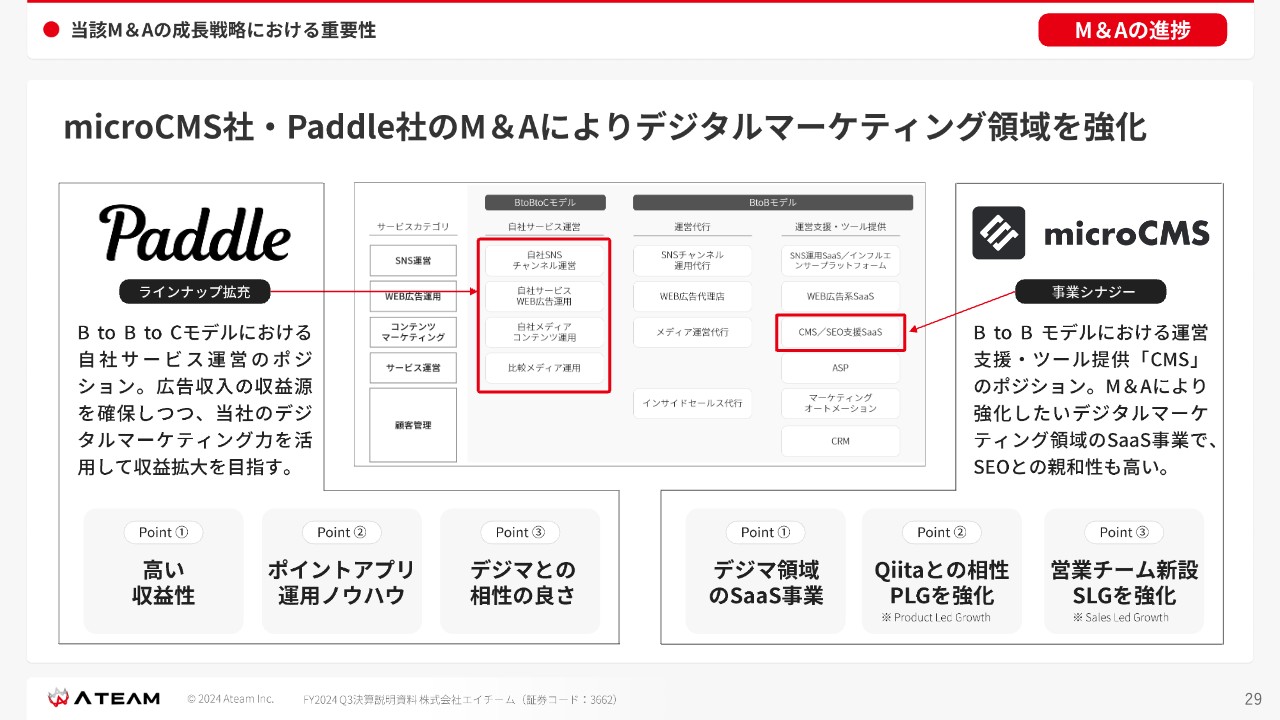

すでに発表しているとおり、microCMS社およびPaddle社とのM&Aが決定しています。

M&Aの実績①_国内最大級のヘッドレスCMSサービス「microCMS」を運営するmicroCMS社

microCMS社について、概要はスライドのとおりです。取得価格は15億円、社員数は17名程度の会社です。

M&Aの実績①_ヘッドレスCMSサービス「microCMS」について

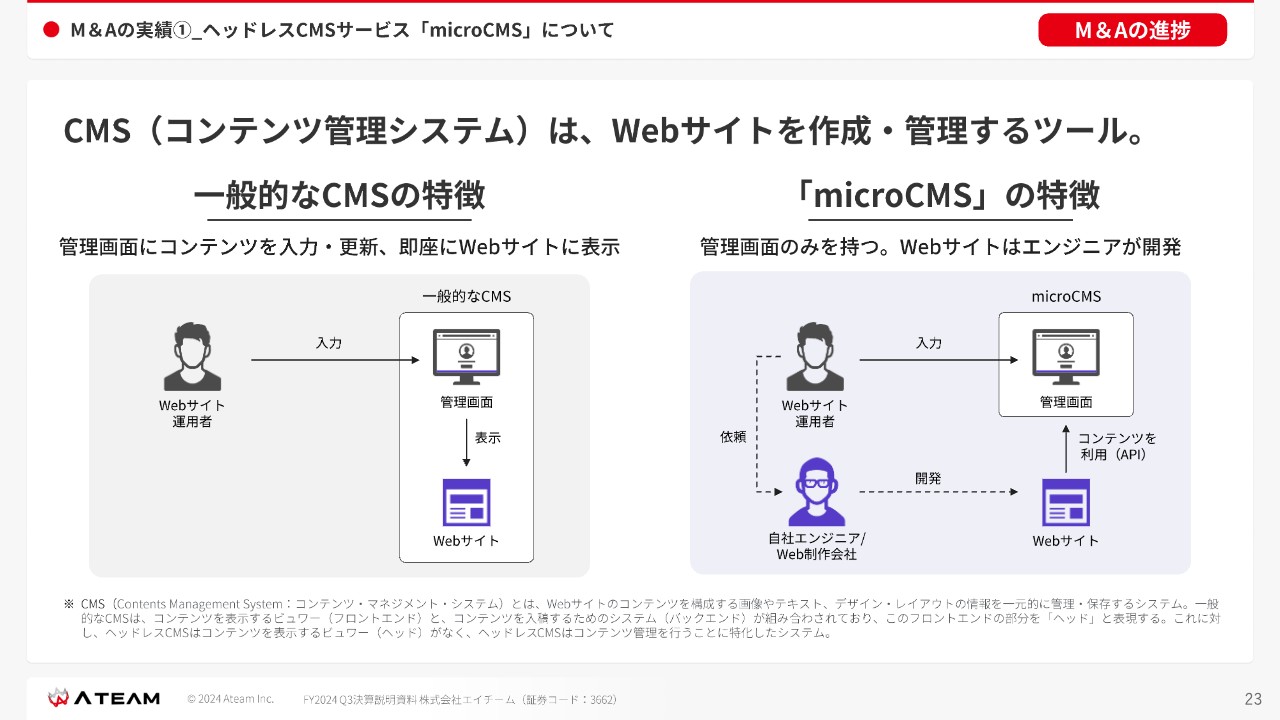

microCMS社が提供する、「ヘッドレスCMS」について簡単にご説明します。端的に言いますと、CMS(コンテンツ管理システム)はWebサイトを作成・管理するツールです。

一般的なCMSは、スマートフォンやパソコンなどのデバイスに、管理画面とWebサイトを表示するサービスです。それに対し、microCMS社の「ヘッドレスCMS」は、基本的に管理画面のみを提供します。

最近は、SEO対策や分析ツールの導入、物によっては高速化を強化したいというニーズが高まっています。従来のCMSでは個社対応が難しかったのですが、microCMS社の提供する新しいサービスは、自社のエンジニアもしくはWeb制作会社が、Web向けの言語を使って、API連携により管理画面のコンテンツを表示することができます。

なおかつ、このサービスにはスマートフォンやパソコンなど、さまざまなデバイスの情報を一元管理できる利便性があります。これによって、Webサイトを運用したい会社のさまざまなニーズにきめ細かく応えられるようになるという、すばらしい特徴を持っています。

一般的に表示されるWebサイトを「ヘッド」、管理画面を「ボディ」や「バック」と表現しますが、ヘッドがないという意味で「ヘッドレスCMS」と呼ばれています。

M&Aの実績①_microCMS社 M&Aを決めた理由

microCMS社はサービス開始以来、非常に高い成長率を誇っています。2019年9月からの累計利用実績社数は現在8,000社で、アクティブ利用社数は2,450社です。

M&Aの実績①_microCMS社 今後の事業戦略

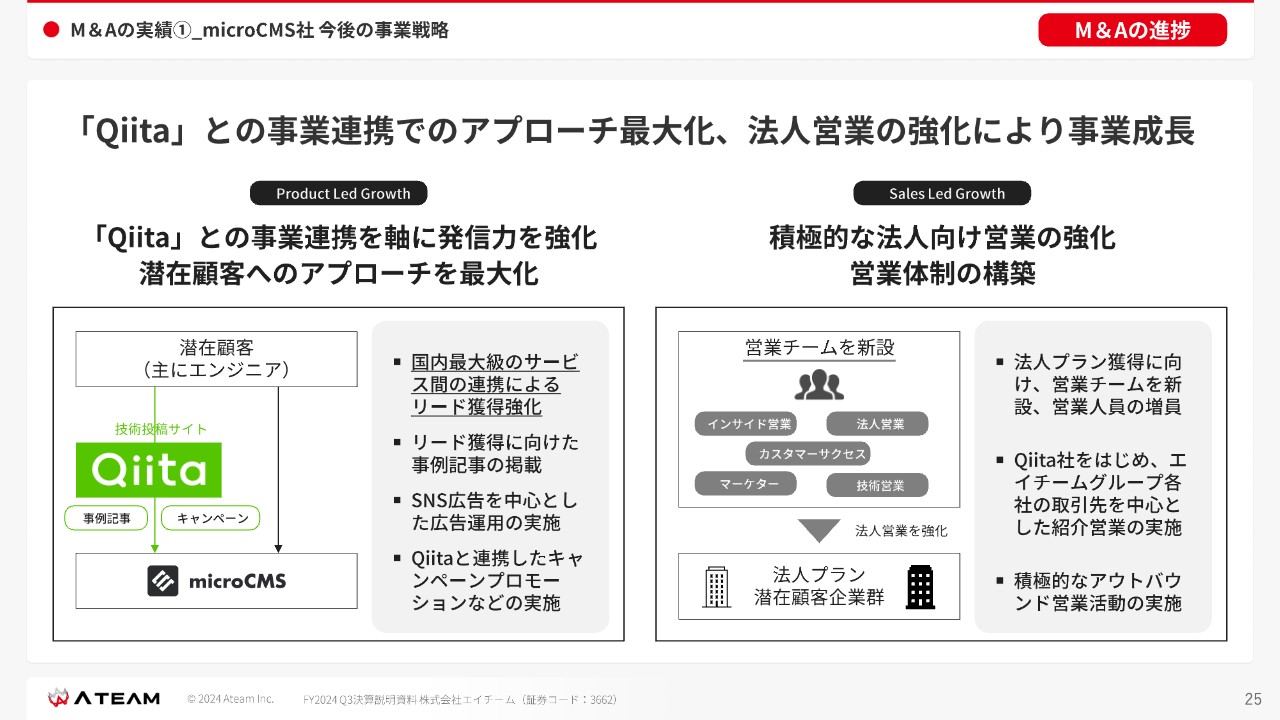

我々にジョインいただく強みについて、技術者向けのコンテンツサイト「Qiita」でのプロモーションが、非常に有効になるのではないかと考えています。

microCMS社のサービスは、エンジニアが商品を選定するものです。エンジニアに、より効率的にリーチできるメディアを持っている我々と一緒になっていただくことで、さらに成長できるのではないかと思っています。

microCMS社はこれまで、PLGと呼ばれる「Product Led Growth」、すなわち製品主導だけでここまで成長してきましたが、我々が営業チームを新設することによって、さまざまな法人に直接アプローチできる「Sales Led Growth」になると考えています。

「Qiita」との連携と新しい営業チームの新設により、今までない高い成長率を実現できると考えています。

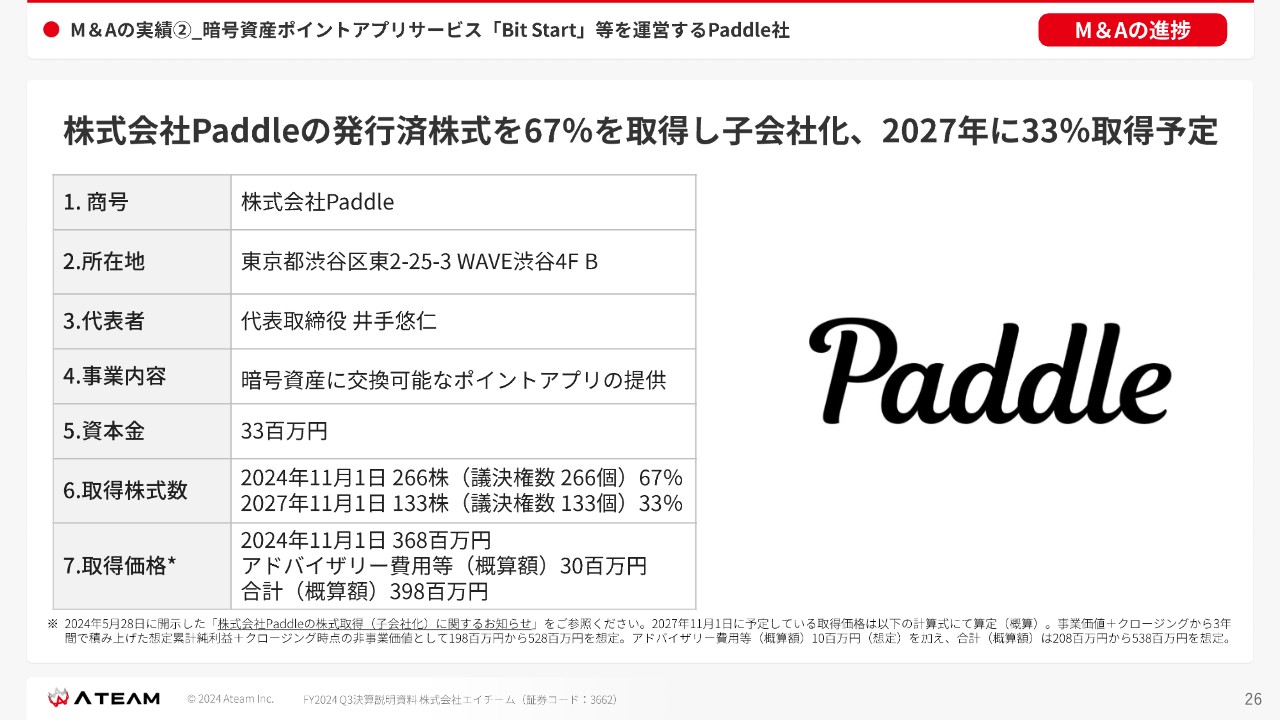

M&Aの実績②_暗号資産ポイントアプリサービス「Bit Start」等を運営するPaddle社

Paddle社についてです。こちらの株式取得は2段階になっており、1段階目の取得価格は3億6,800万円です。

M&Aの実績②_Paddle社の事業概要

Paddle社はさまざまなスマホ向けアプリを提供しています。その中で代表的なものはスライドの2つで、1つは「Bit Start」、もう1つは「Bit Walk」です。

「Bit Walk」は、歩くことによってビットコインのような暗号資産に交換できるポイントが貯まるアプリです。

M&Aの実績②_Paddle社が運営する「Bit Start」の特徴・強み

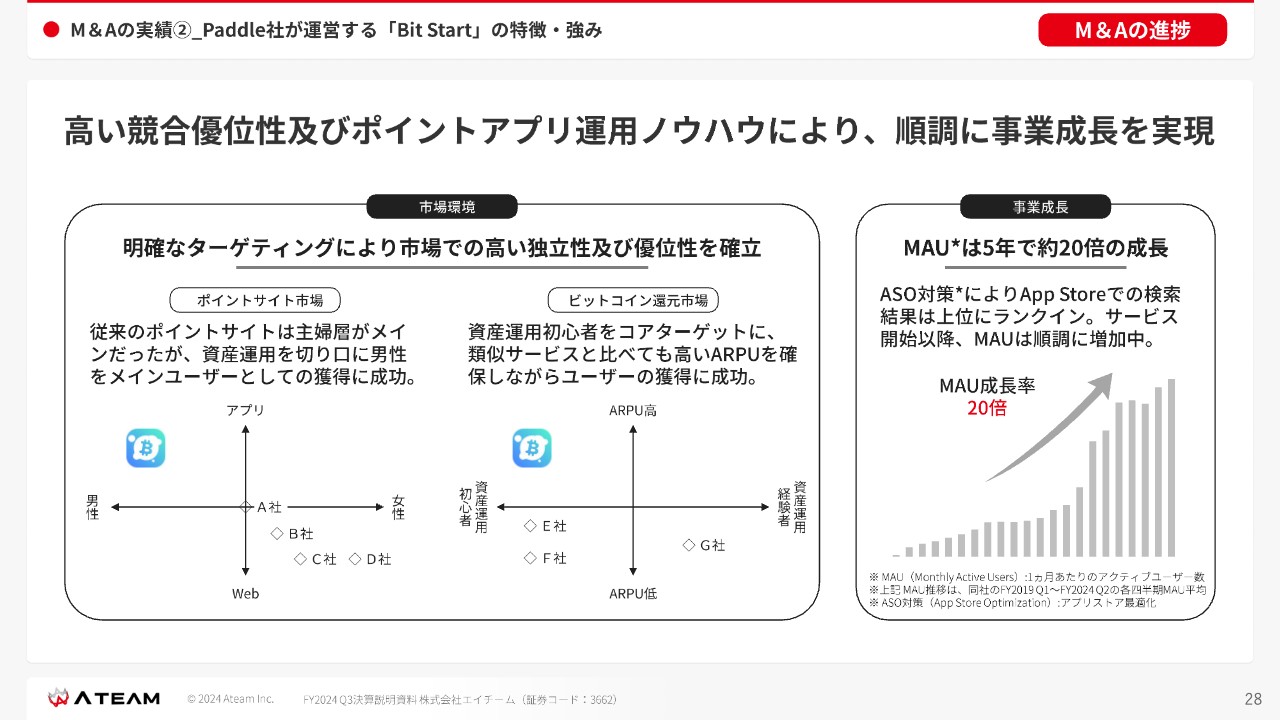

「Bit Start」はユーザー数が5年で約20倍と、高い成長を実現しています。MAUの成長も引き続き順調です。

当該M&Aの成長戦略における重要性

Paddle社は今、足元で利益が出ている会社で、高い収益とポイントアプリの運用ノウハウを持っています。我々にジョインしていただくことで我々のクライアントへの送客力も強化できるのではないかと考えています。

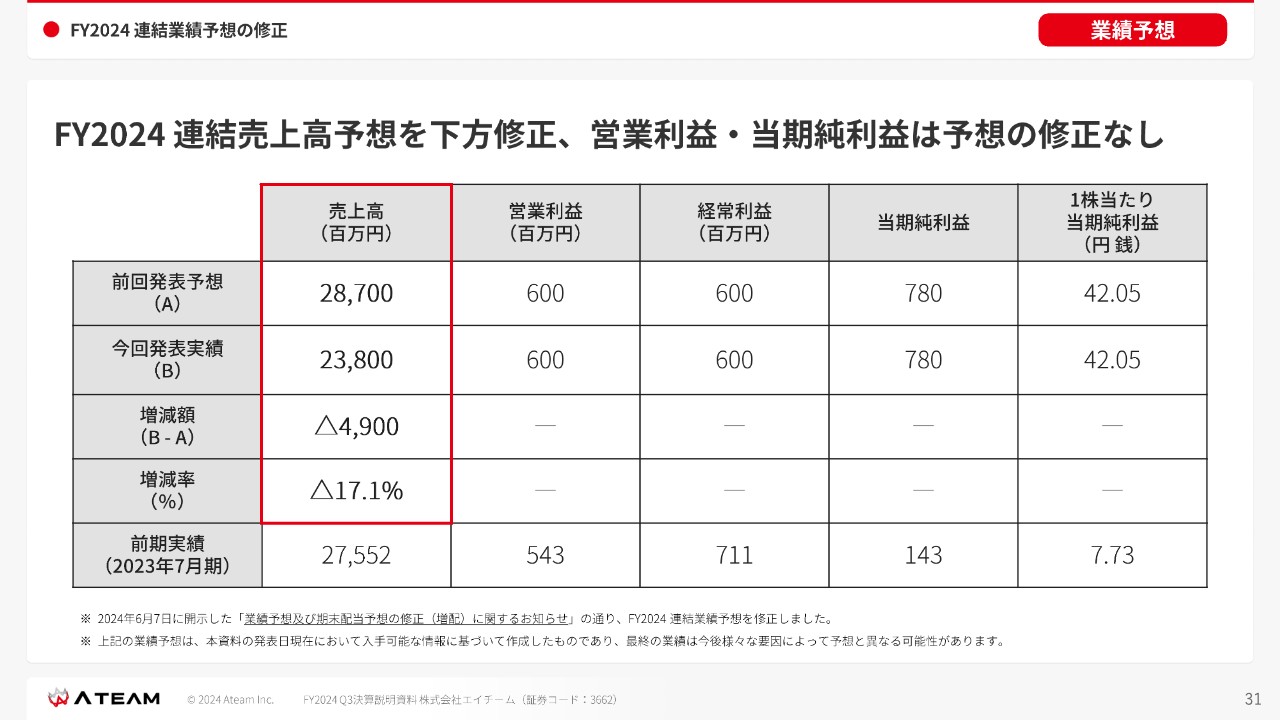

FY2024 連結業績予想の修正

業績と配当予想です。FY2024の連結売上高予想を287億円から238億円へと下方修正します。営業利益、経常純利益に関しては予想からの修正はなく、6億円です。当期純利益は7億8,000万円になっています。

FY2024 連結売上高予想の下方修正の要因と対応

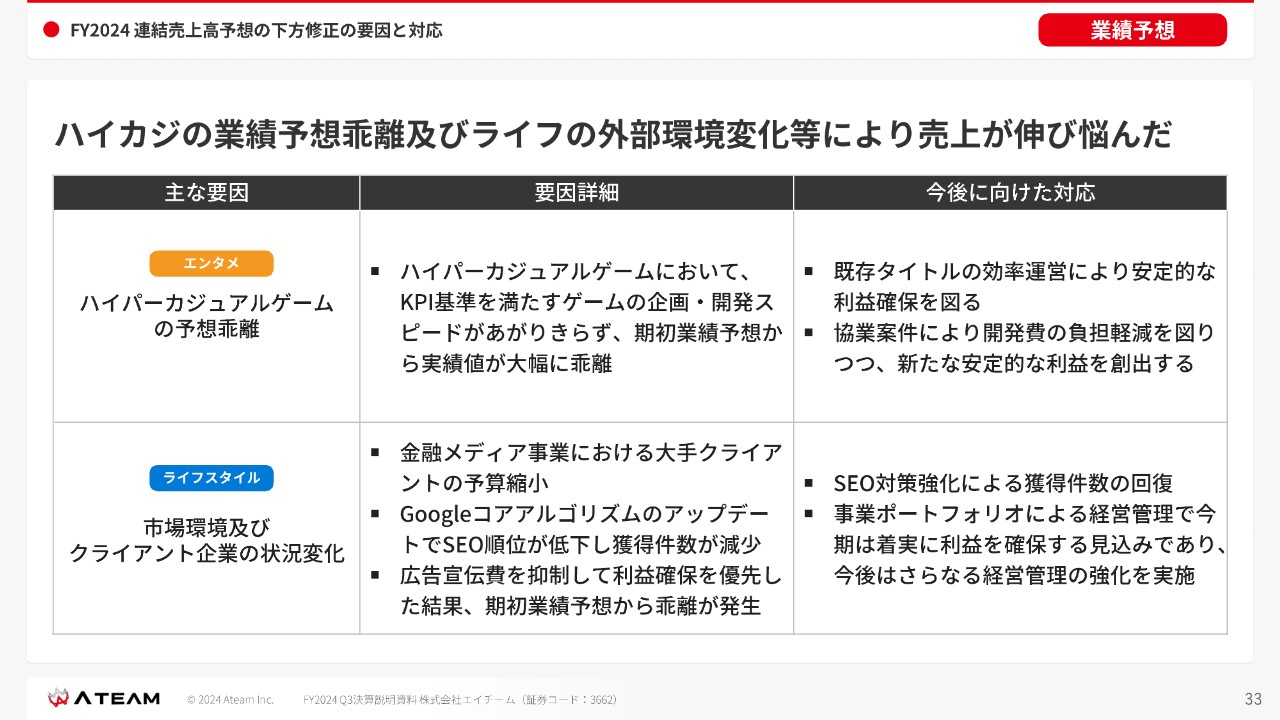

下方修正の要因と対応です。エンターテインメント事業のハイパーカジュアルゲームの期初予想との乖離が1つの要因となっています。

かなり多くのハイパーカジュアルゲームを開発していますが、KPI基準である獲得単価とROASにおいて、当社内で設定したKPIになかなか到達できなかったというのが、一つ大きな要因になります。しかし、少しずつKPI基準が満たされるアプリもできていますので、こちらは引き続き開発していきたいと考えています。

ライフスタイルサポート事業に関しては、金融メディア事業における大手クライアントの予算縮小、「Google」のコアアルゴリズムのアップデートによるSEO順位の低下が要因になっています。こちらに関しては早急にSEO対策を施して回復を見込んでいます。

FY2025以降の短・中期的な対応について

FY2025以降の短期・中期的な対応については、「売上向上支援カンパニーへの変革を推進し、経営管理強化で業績向上を実現」していこうと思っています。

FY2024 配当予想

配当予想です。我々の足元の事業は安定的な利益を生み出しています。将来に向けて順調に利益を生み出していくことの実現性に鑑み、普通配当を16円から2円増の18円とし、特別配当を含めて22円に修正します。引き続き、株主のみなさまへの還元に力を入れていこうと考えています。

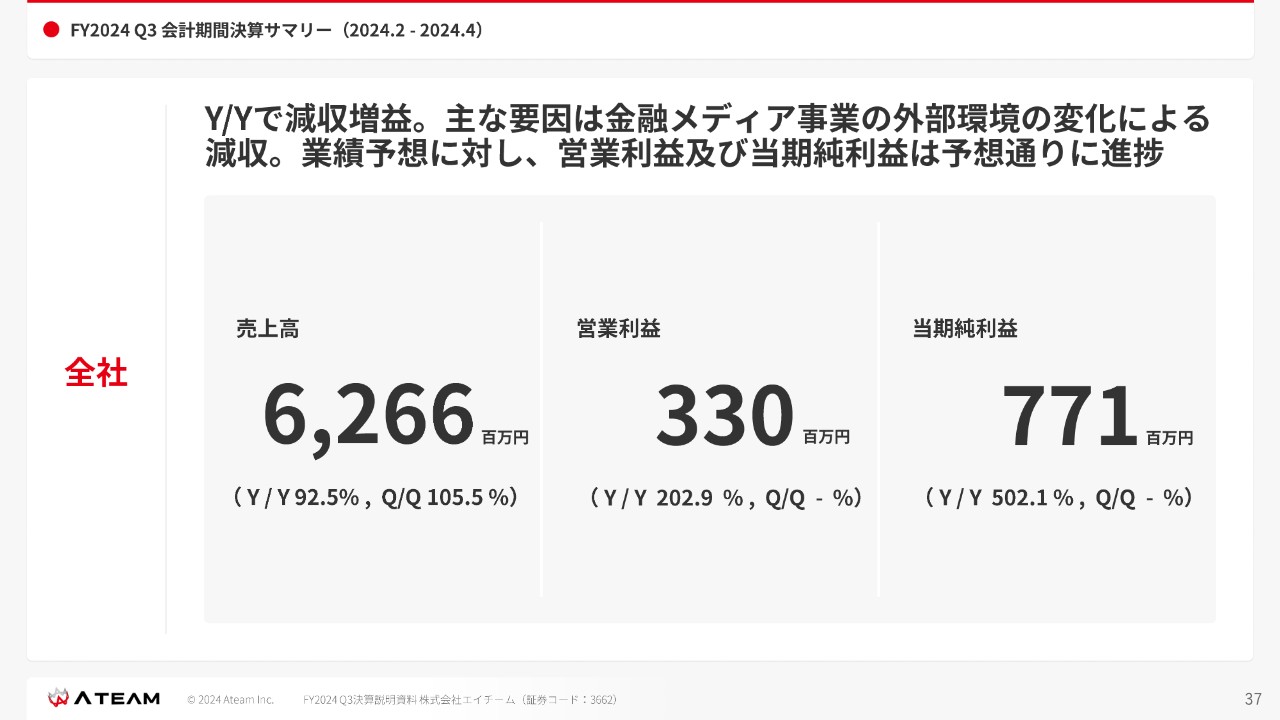

FY2024 Q3 会計期間決算サマリー(2024.2 - 2024.4)

第3四半期の連結決算です。Y/Yで減収増益、売上高は62億6,600万円、営業利益は3億3,000万円、当期純利益は7億7,100万円となっています。当期純利益は「ラルーン」の売却益による増加です。

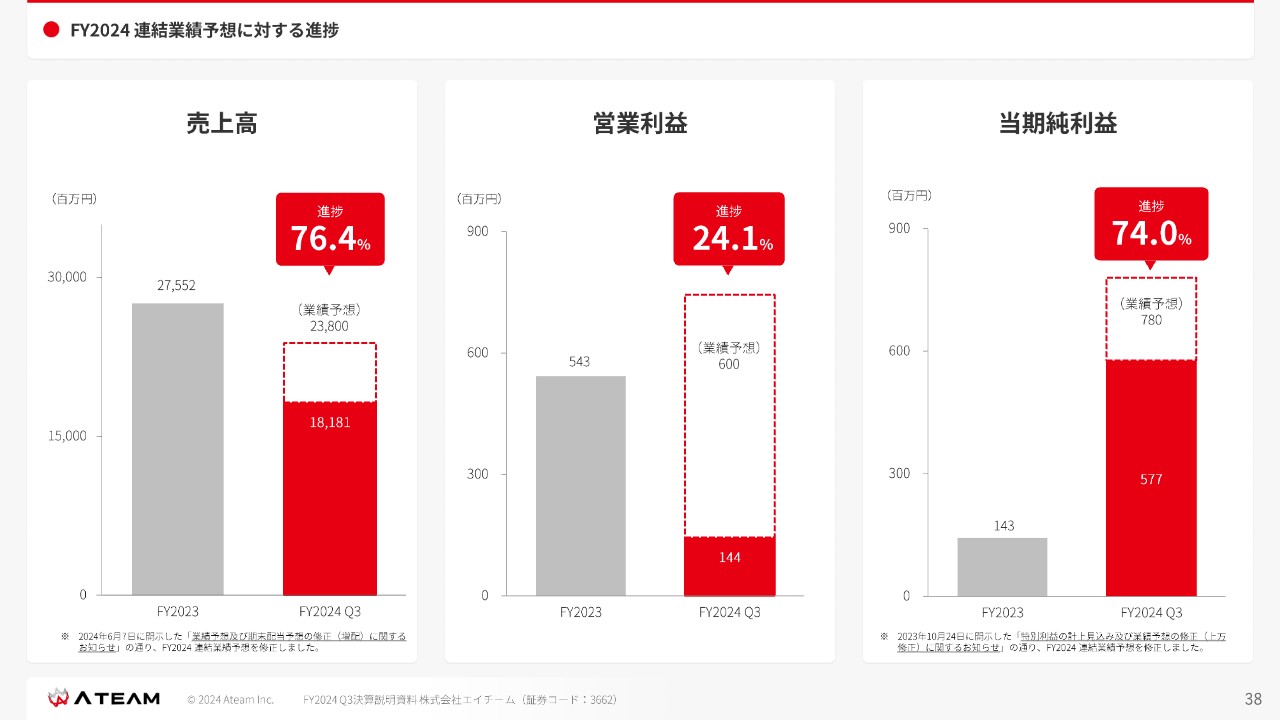

FY2024 連結業績予想に対する進捗

進捗状況はスライドのとおりです。売上高に関しても堅調に進捗しています。

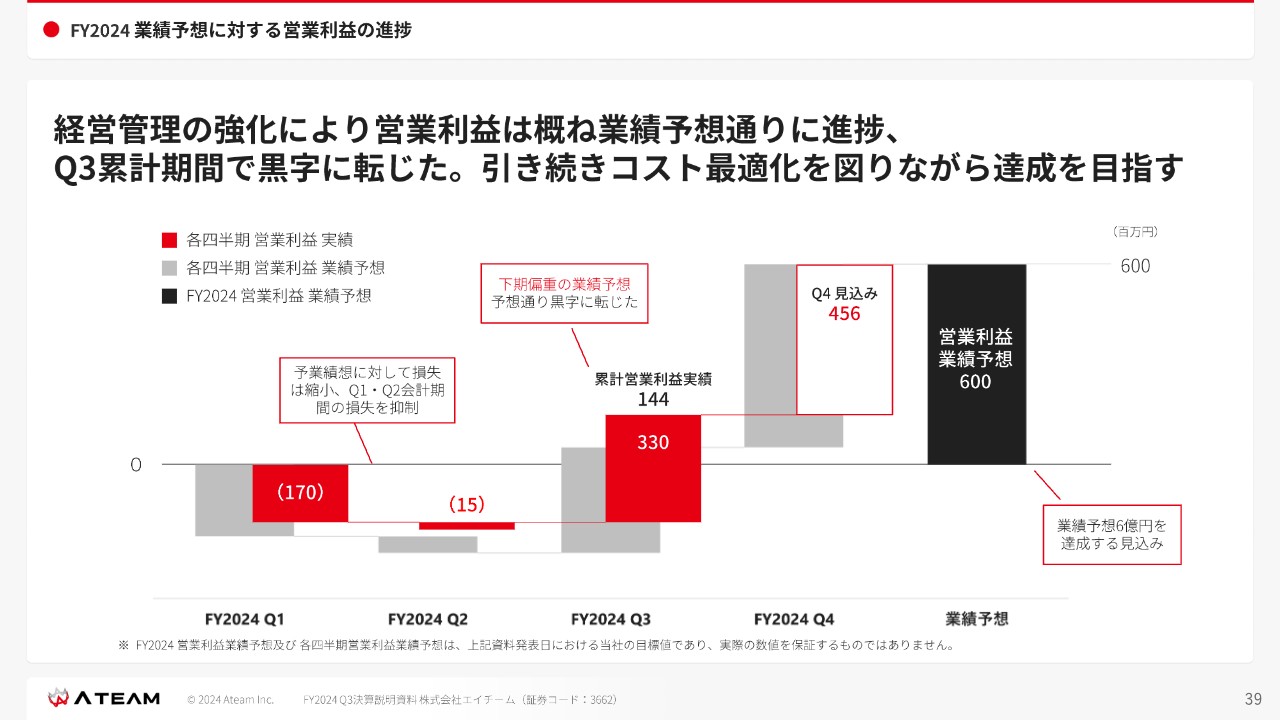

FY2024 業績予想に対する営業利益の進捗

営業利益に関しては、我々は下期偏重型で、もともとの予想よりは順調な進捗になっています。第4四半期も引き続き4億5,600万円の見込みで、通期としては進捗どおりに進むと考えています。

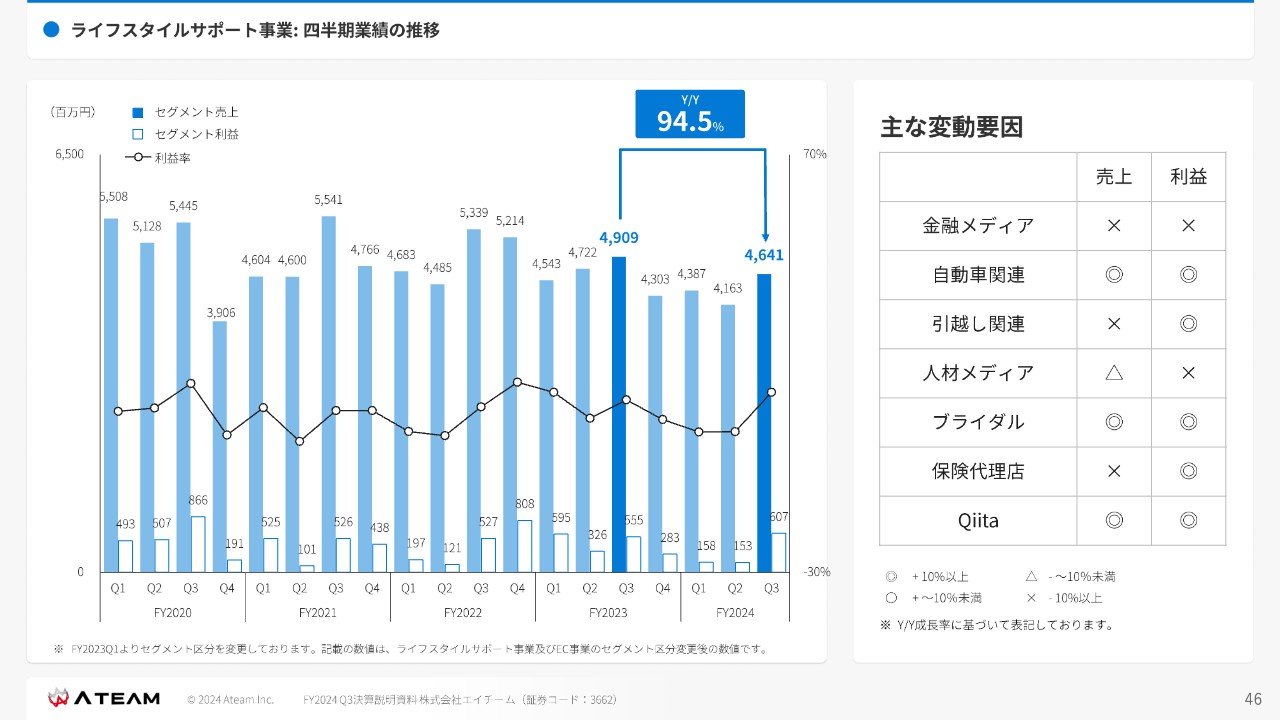

ライフスタイルサポート事業: 四半期業績の推移

セグメント別にご説明します。これまでは、各事業責任者よりご説明していましたが、今回は私からご説明します。まず、ライフスタイルサポート事業はY/Yで94.5パーセントとなっています。こちらは、先ほどのご説明したとおり、金融メディア事業の大手クライアントの予算縮小やGoogleのコアアルゴリズムアップデートによるSEO影響によるものが主要因となっています。

スライド右側の変動要因については、「◎」がプラス10パーセント以上、「✕」がマイナス10パーセント以上です。「自動車関連」「ブライダル」「Qiita」において「◎」ですが、金融メディア事業は予算縮小およびSEOの下落で売上、利益ともに「✕」です。特に、金融メディア事業と人材メディア事業がSEOの影響を大きく受けた領域となっています。

デジタルマーケティング支援ビジネス:利益創出に向けたコスト最適化

安定的な利益確保に向け、引き続きコスト最適化を実施し、ファンダメンタル事業として利益を確保していこうと動いています。

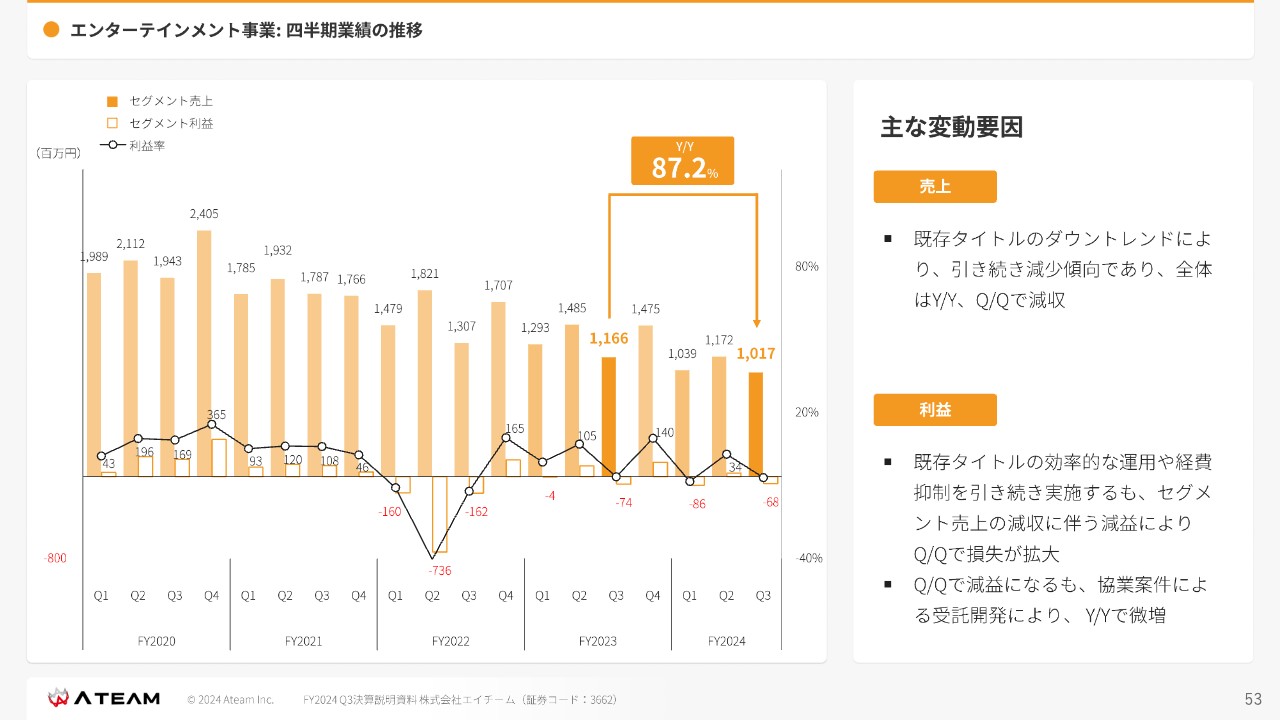

エンターテインメント事業:四半期業績の推移

エンターテインメント事業は、既存タイトルでの減少により売上がグラフのように落ちていますが、以前ご説明したとおり、今後は他社との協業案件に力を入れ、安定的に利益を確保していく方針です。

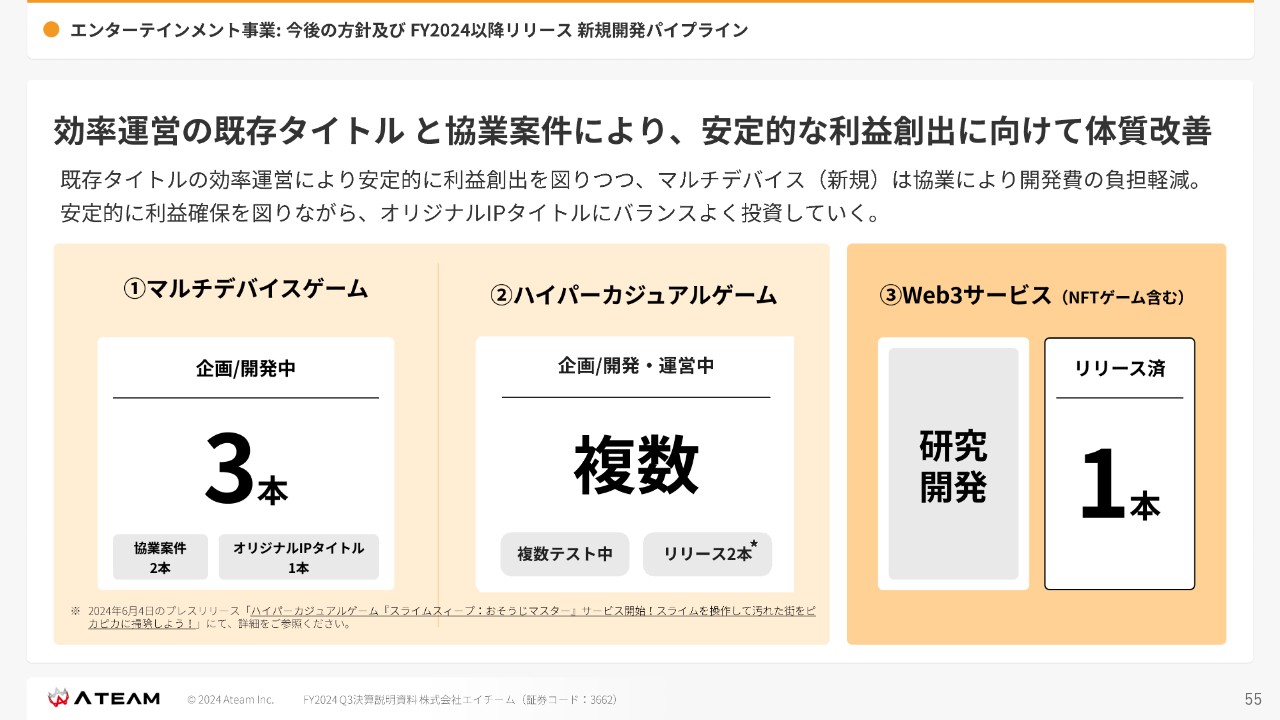

エンターテインメント事業:今後の方針及びFY2024以降リリース 新規開発パイプライン

具体的には現在、協業案件2本、オリジナルIPタイトル1本の開発を進めています。そしてハイパーカジュアルゲームも複数開発し、無事に2本がリリースされています。加えてWeb3サービス(仮想通貨領域)については、引き続き研究開発を進めるとともに、リリース済みの1本に挑戦中です。

エンターテインメント事業に関しては、開発費を負担いただけることで確実に利益を確保できる協業案件に取り組みながら、自社のオリジナルタイトルに関しては中型クラスのタイトルを開発して、バランスよく投資をしていこうと考えております。

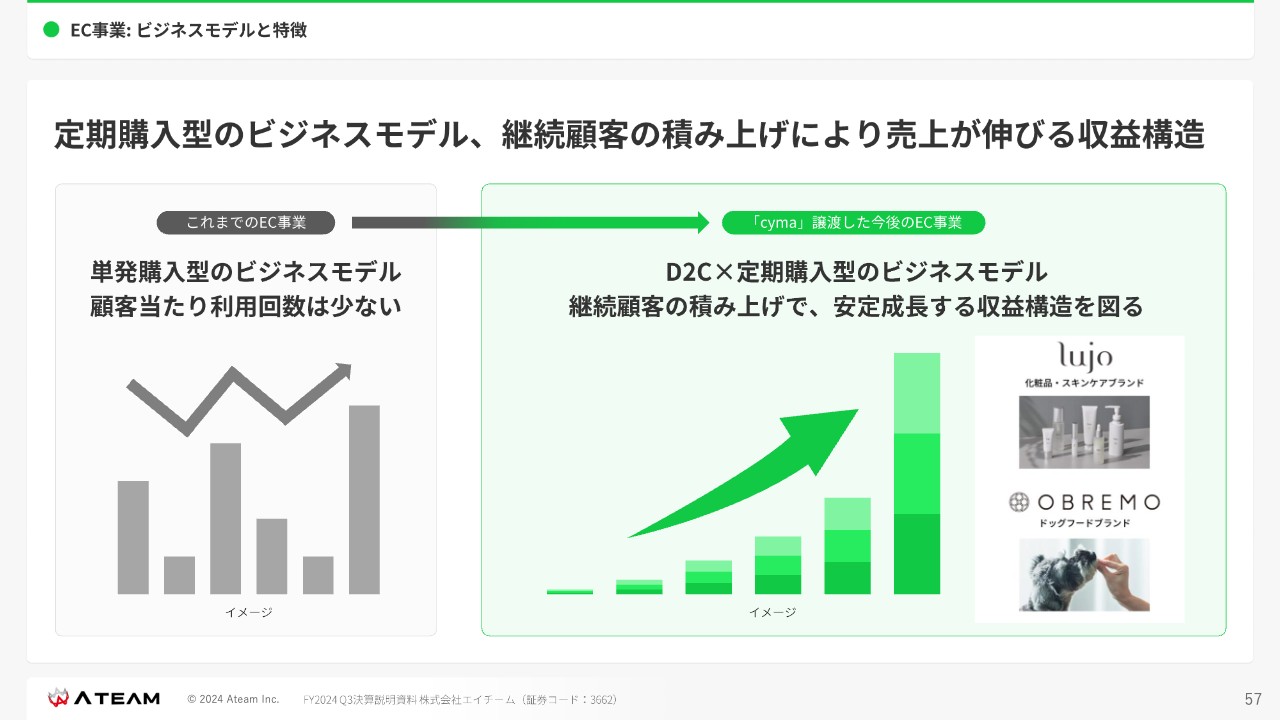

EC事業:ビジネスモデルと特徴

EC事業です。前回ご説明したように、今まで「cyma」に取り組んでいましたが、単発購入型のビジネスは今、安定的な成長が難しいということで、「D2C×定期型購入」のビジネスモデルに転換を図っています。化粧品ブランド「lujo」、そしてドックフードブランド「OBREMO」を展開しています。

EC事業:四半期業績の推移

「cyma」譲渡後、EC事業の売上が下がっていますが、「lujo」「OBREMO」はY/Yで顧客数が増加しており、売上も増えています。おそらく来期後半くらいには、よい結果になってくると見込んでいます。

今後に向けて

最後になりますが、AA社との事業提携、そして資金調達を最大限に駆使し、2006年から培ってきたノウハウを組み合わせることにより、新しい姿の「売上向上支援カンパニー」へと変わっていこうと考えています。引き続きご支援のほどよろしくお願いします。

ここから先は会員登録(無料)で

お読みいただけます

会員登録がお済みの方はログインしてください

お読みいただけます

新着ログ

「情報・通信業」のログ