【QAあり】ヤマノHD、「従業員が投資したくなる会社へ」を2030年ビジョンに設定 人的資本投資から始まる「Goodサイクル」を実現

目次

山野義友氏(以下、山野):代表取締役社長の山野です。本日はご多忙の中、ご参加いただきまして、誠にありがとうございます。スライドに記載の目次に沿ってご説明したいと思います。

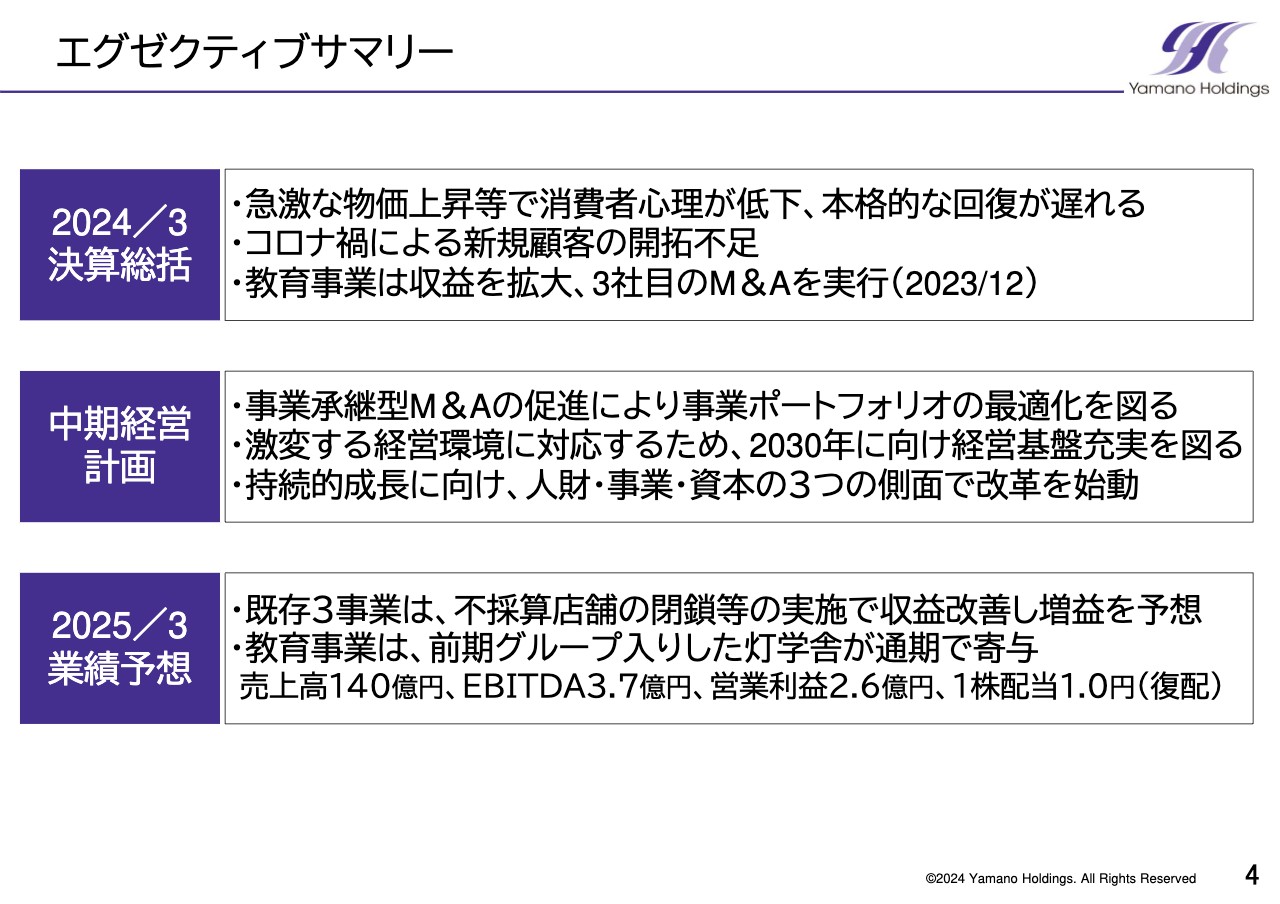

エグゼクティブサマリー

初めに、エグゼクティブサマリーです。2024年3月期決算の総括ですが、5月に新型コロナウイルス感染症の位置づけが5類に移行したため、個人消費の回復とともに、経済の正常化は緩やかに進むものと見込み、期初計画を策定しました。また、主力の和装宝飾事業においては、例年下期に大型催事が多く計画されていることから、本格的な回復は下期以降を見込んでいました。

しかし、物価上昇による消費マインドの低下や、コロナ禍における新規顧客の開拓不足などが想定以上に影響したことにより、和装店舗を中心に苦戦しました。

一方、教育事業については、収益を伴いながら事業を伸ばすことができました。12月には、教育事業としては3社目となるM&Aを実行し、成長基盤の強化を図ることができています。

次に、中期経営計画についてです。当社はコロナ禍前の2019年3月期から「第2創業 3rd Stage」としてグループ全体で取り組んできました。しかし、コロナ禍後の経済正常化が進む中で、コロナ禍前と経営環境が大きく変化したため、それに対応するために2030年に向けた新たな計画を策定しました。

2025年3月期は、中期経営計画で掲げた「経営基盤のさらなる充実」への取り組みに注力します。既存事業で不採算店舗の整備、販売施策の強化等による収益安定化を進めることに加え、教育事業では新たにグループ入りした「灯学舎」の通期寄与などにより、全社で増益となる予想です。

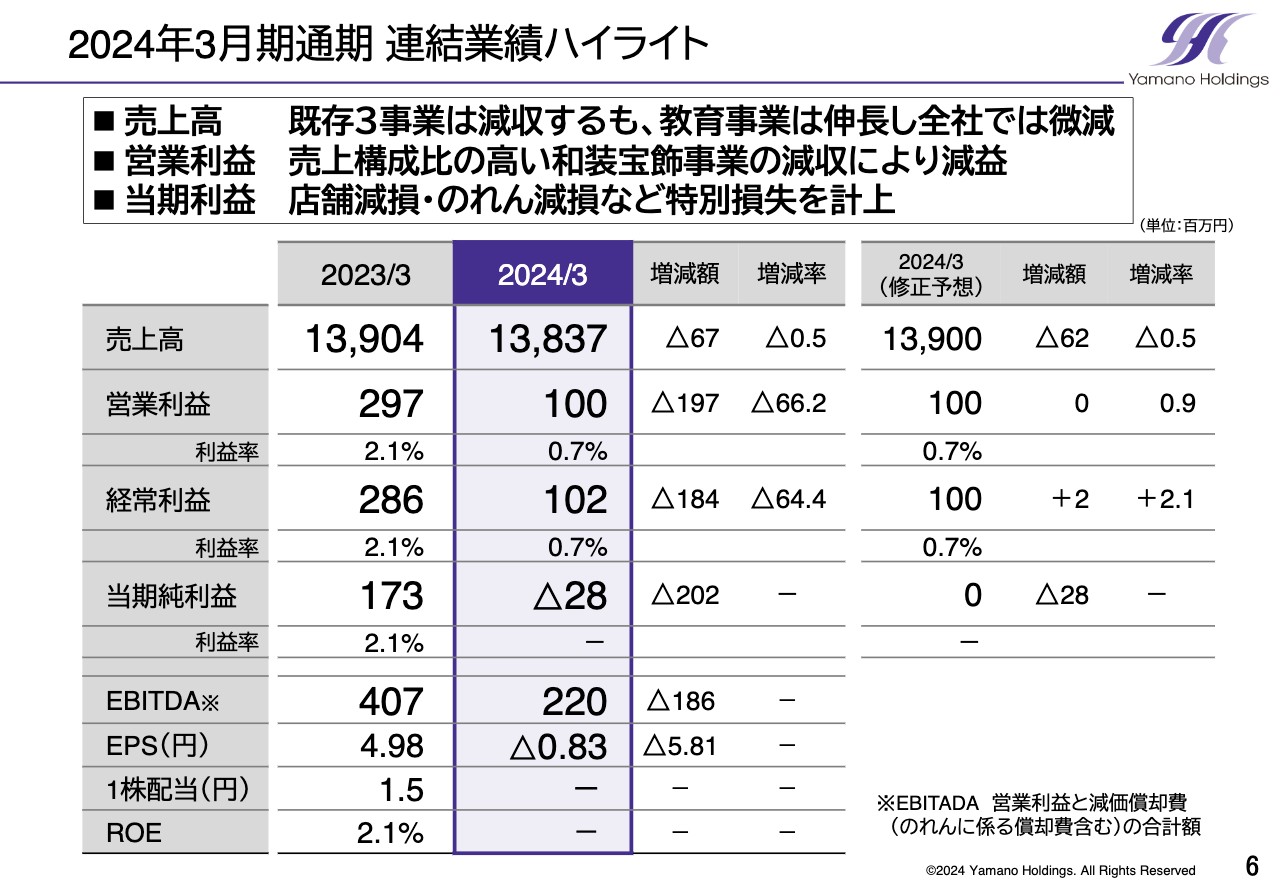

2024年3月期通期 連結業績ハイライト

連結業績です。売上高はほぼ前年並みの138億3,700万円、営業利益は1億円、経常利益は1億200万円となりました。当期純利益は不採算店舗の減損損失に加え、子会社の「OLD FLIP」について、のれんの減損損失を計上したことで、マイナス2,800万円となっています。

「OLD FLIP」は消費者のリユース意識の高まりの中で、賃料を抑えた好条件での短期出店ビジネスが奏功し、今まで事業を伸ばしてきました。しかし、コロナ禍後は、出店企業が増え、デベロッパーに好条件の空きテナントが減ったことに加え、急速な市場拡大による商品の供給難もありました。ビジネスモデルの変更を余儀なくされたことから、業績が悪化したため減損処理を行いました。

現在は、デベロッパーの状況やビジネスモデル等を再考し、店舗運営コストの抜本的な見直しを行っています。複数業者からの仕入やマーケティングの強化等を図ることで、収益改善に取り組んでいく次第です。

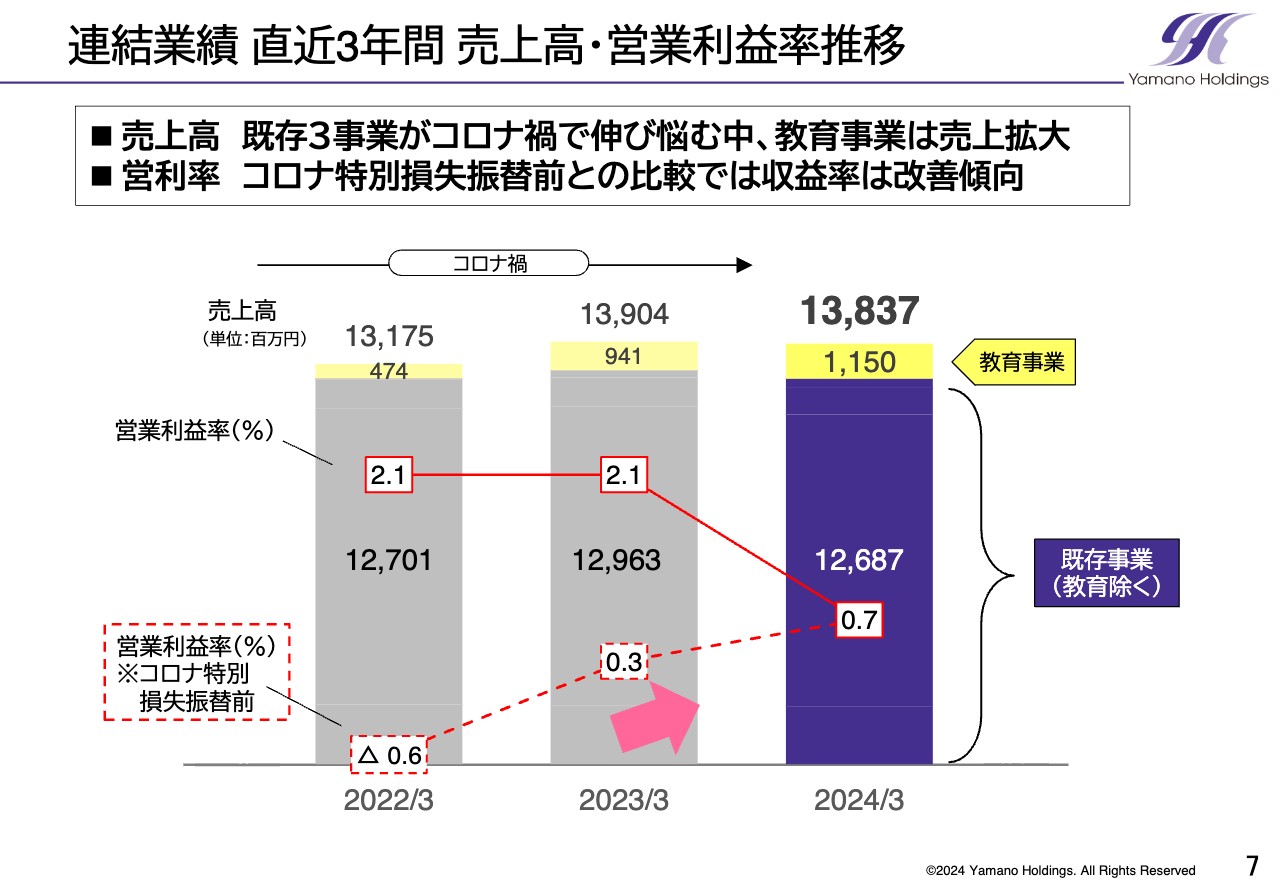

連結業績 直近3年間 売上高・営業利益率推移

直近3年間の売上高と営業利益率の推移です。売上高は、教育事業を除く既存事業がコロナ禍で伸び悩む中、教育事業は拡大してきています。

営業利益率は、2024年3月期は1.4ポイント低下し、0.7パーセントとなりましたが、2023年3月期まであった新型コロナウイルス特別損失振替前のベースで比較すると、スライドの点線で囲った値となっており、改善傾向は続いています。

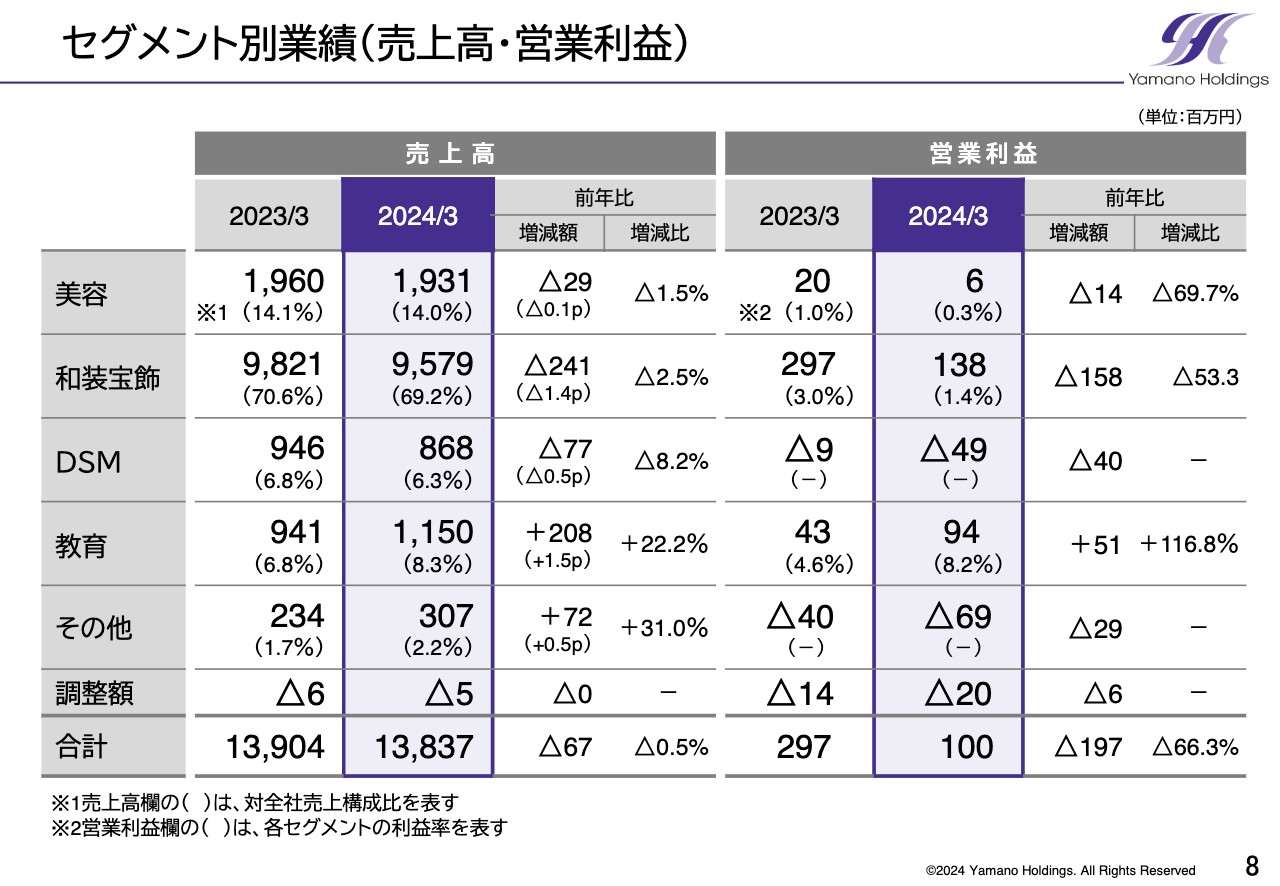

セグメント別業績(売上高・営業利益)

各セグメントの売上高と営業利益の実績です。美容事業、和装宝飾事業、DSM事業については減収減益となりました。一方、教育事業は売上高が前年比22パーセント増、営業利益が前年比116パーセント増と、増収増益を達成することができました。

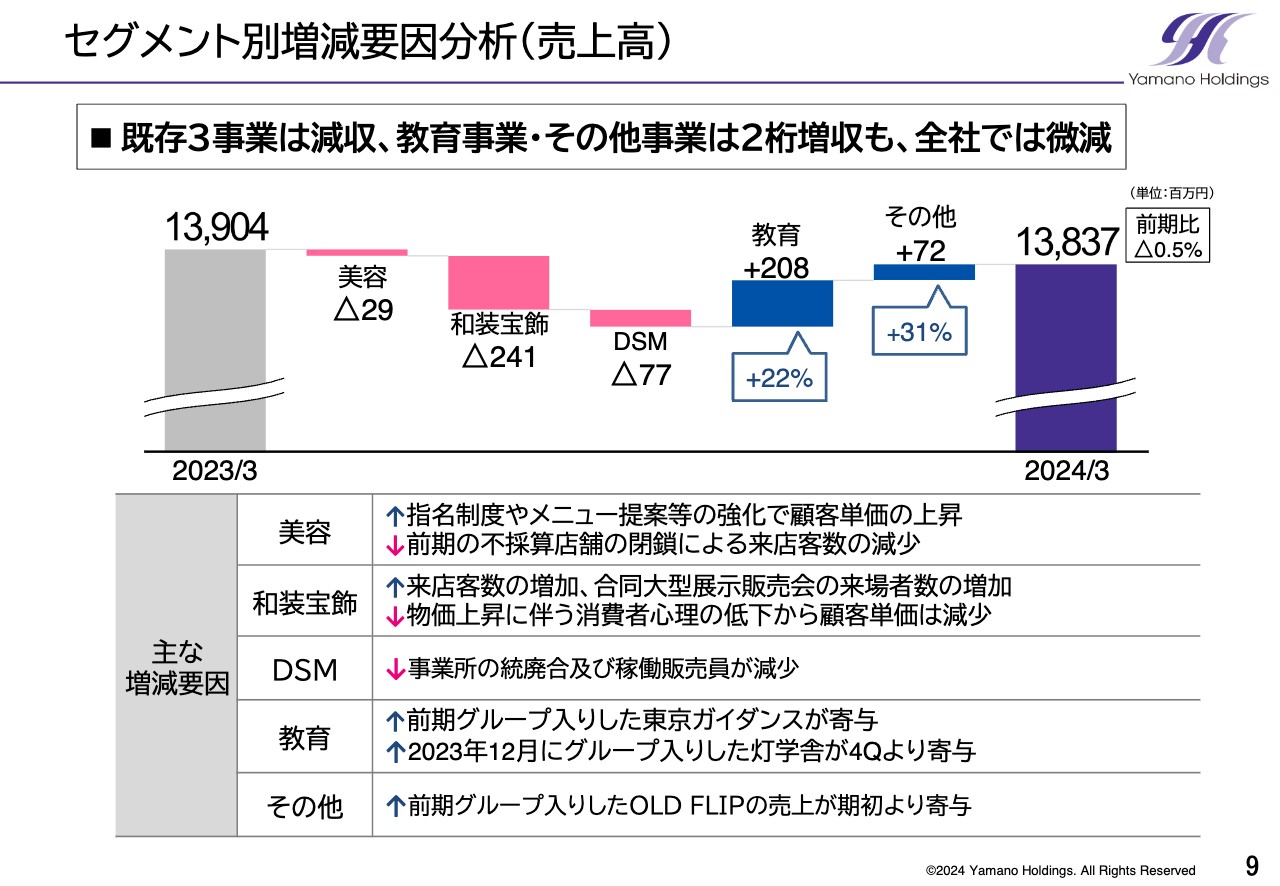

セグメント別増減要因分析(売上高)

各セグメントの売上高の増減要因です。美容事業については、指名制度やメニュー提案の強化により、顧客単価のアップにつながりましたが、前期の不採算店舗の閉鎖等の影響で、来店客数が減少しました。

和装宝飾事業については、来店客数は増加しましたが、物価の上昇に伴う消費者心理の低下等から顧客単価が減少しました。DSM事業については、統廃合を実施した影響に加え、稼働販売員が減少しました。

教育事業とその他事業については、前年比で2桁以上の増収となりました。教育事業では「マンツーマンアカデミー」の安定した塾運営に加えて、2022年5月にグループ入りした「東京ガイダンス」が通期で寄与し、さらに2023年12月にグループ入りした「灯学舎」が第4四半期から寄与しています。その他事業では、2022年6月にグループ入りした「OLD FLIP」が通期で寄与しました。

以上の結果、連結での売上高については、3部門の減収分を教育事業とその他事業の増収によってほぼカバーしたかたちとなっています。

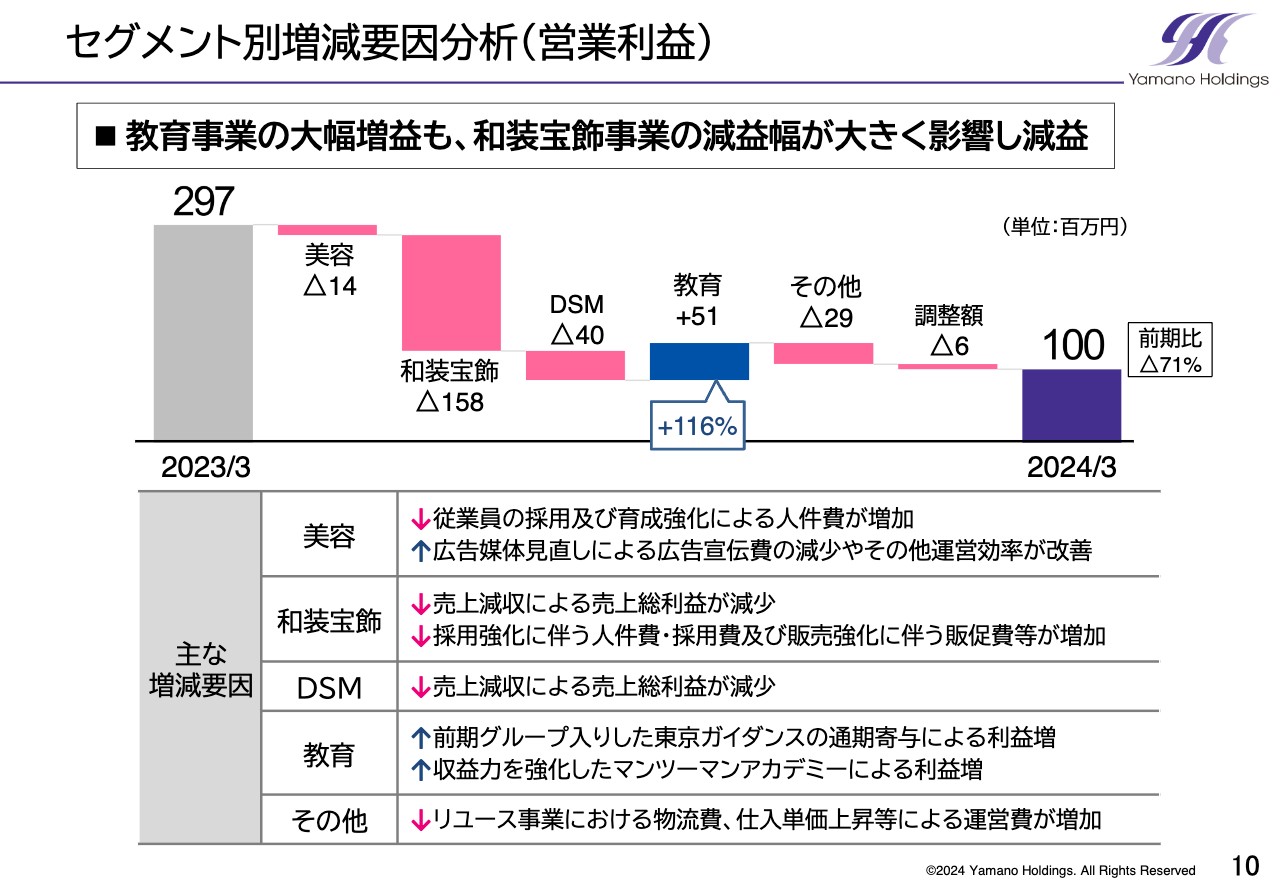

セグメント別増減要因分析(営業利益)

各セグメントの営業利益の増減です。

美容事業については、広告費の削減等を進めましたが、従業員の採用や育成の強化等により人件費が増加しました。和装宝飾事業については、売上高の減少に加え、人件費や販促費の増加等が影響し、大きく減益となりました。DSM事業については、コスト管理の強化を継続していますが、売上の減少による粗利益の減少分のカバーには至りませんでした。

教育事業については、子会社2社ともに期初から順調に推移しました。その結果、前年比116パーセント増と大きく増益となりました。その他の事業については、「OLD FLIP」が増収となりましたが、好条件の出店店舗の減少に加え、物流費や仕入単価の上昇等により減益となっています。

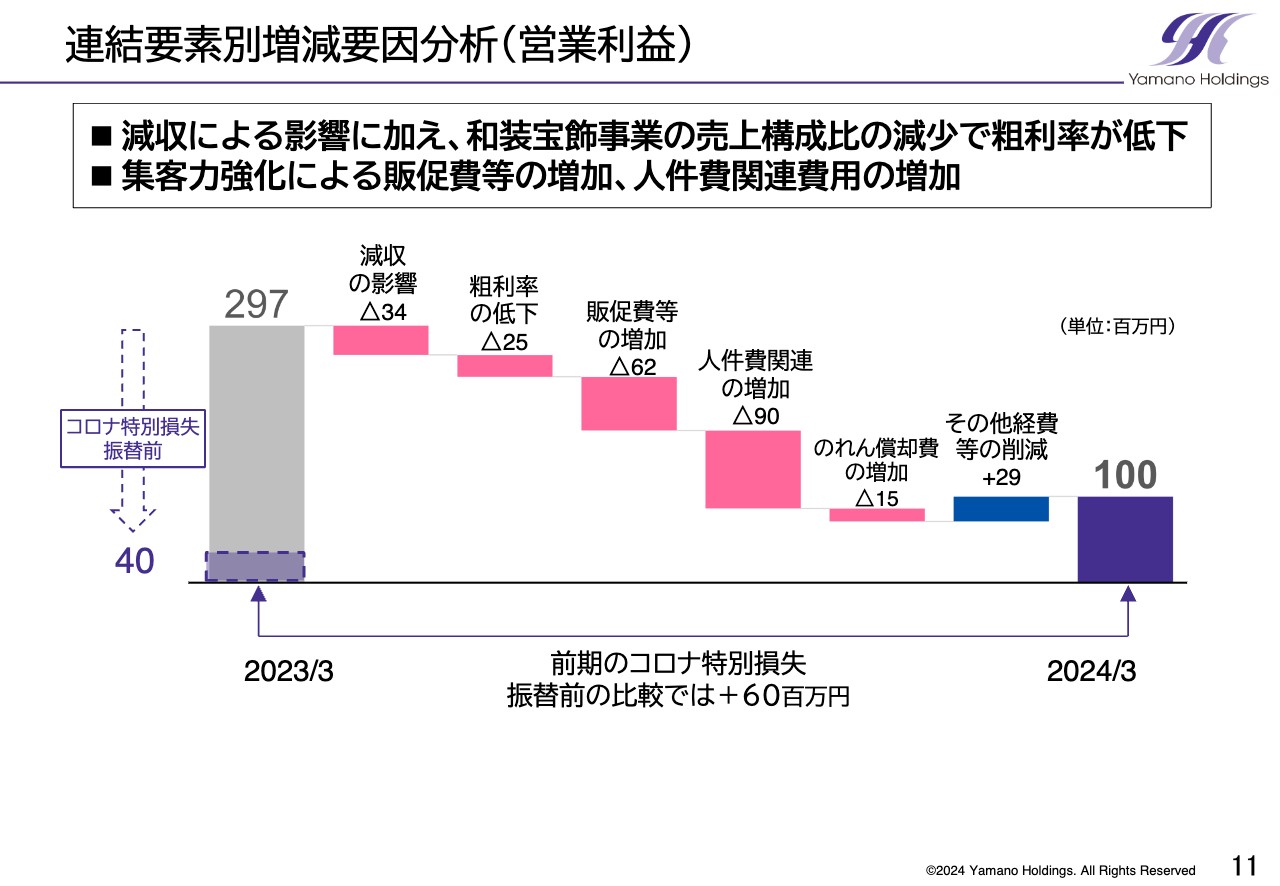

連結要素別増減要因分析(営業利益)

要素別の営業利益の増減要因です。減収の影響に加えて、和装宝飾事業の構成比の低下による粗利率の減少、催事等強化による販促費の増加、そして人件費等の増加がありました。人財採用利益性の強化等による人件費の増加は見込んでいましたが、増収を計画していた和装装飾事業の減収が利益に大きく影響したということです。

以上の結果、連結での営業利益は前年比で1億9,700万円の減少となりました。なお、先ほどご説明したとおり、新型コロナウイルス特別損失振替前との比較では、6,000万円ほど増加しており、改善しています。

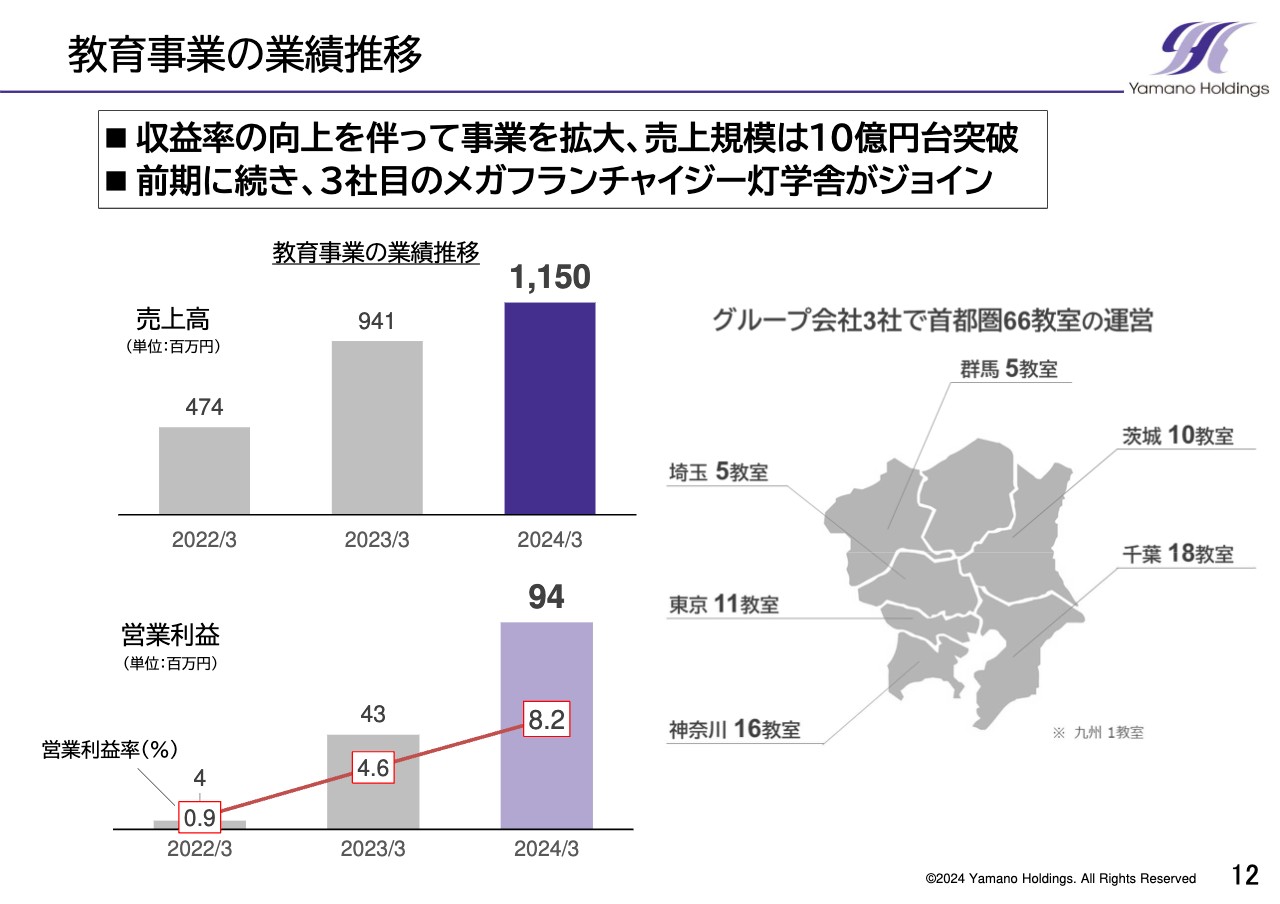

教育事業の業績推移

教育事業の2022年3月期からの売上高と営業利益の推移です。売上高、営業利益ともに順調に増加しており、売上高については、2024年3月期は11億5,000万円となり、10億円を超える水準に達しています。

営業利益においても、売上を伸ばしながらコストはしっかりとグリップできたことで、2024年3月期は営業利益率8.2パーセントと大きく伸ばすことができました。また、2023年12月には教育事業として3社目となる、メガフランチャイジーの「灯学舎」がグループ入りしたため、教室数も関東近県を中心に60教室を超える規模となりました。

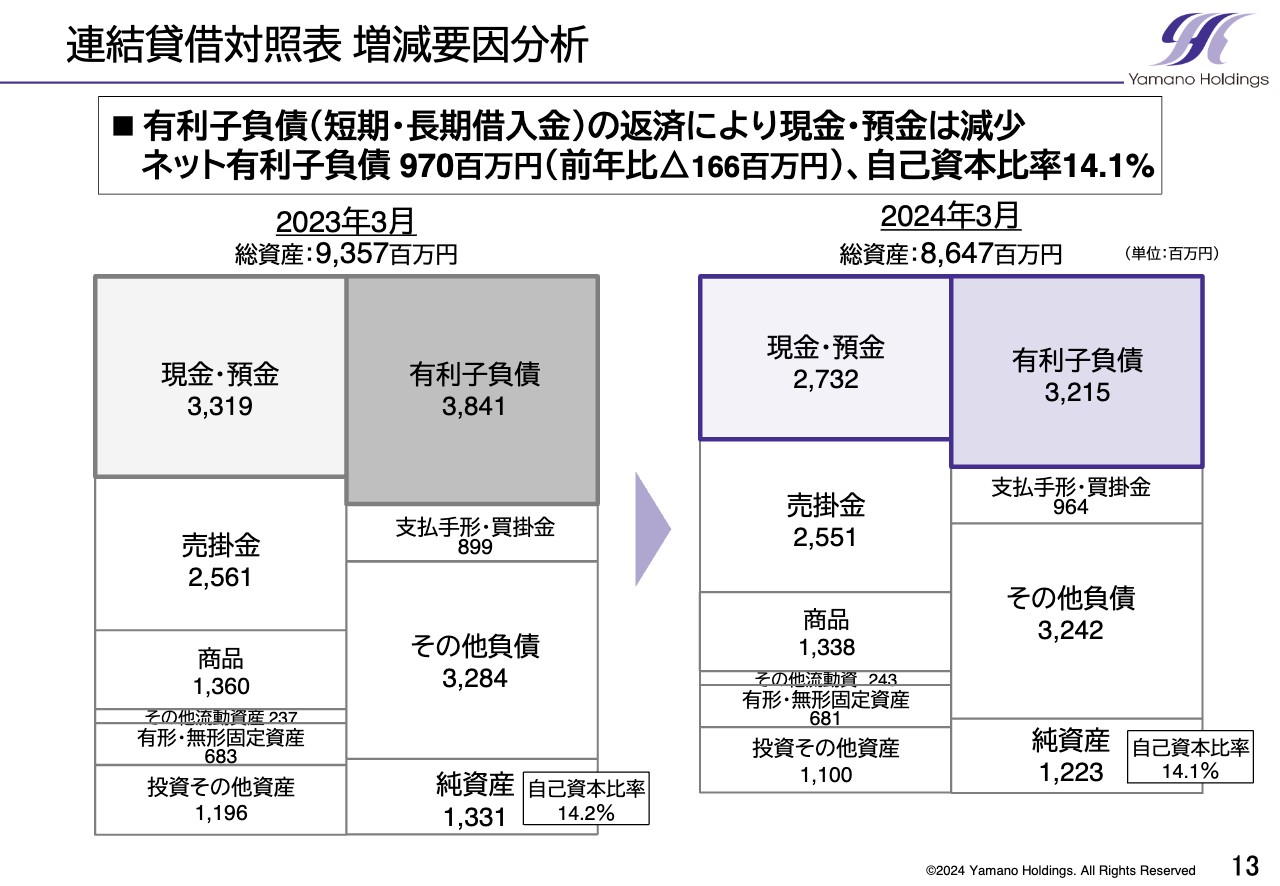

連結貸借対照表 増減要因分析

連結貸借対照表の状況です。

総資産は7億1,000万円減少し、86億4,700万円となりました。これは、主に有利子負債6億2,400万円の返済により、現金・預金が5億8,700万円減少したことによるものです。

この結果、ネット有利子負債については1億6,600万円減少し、9億7,000万円となりました。自己資本比率は14.1パーセントと、ほぼ前年の水準を維持しています。

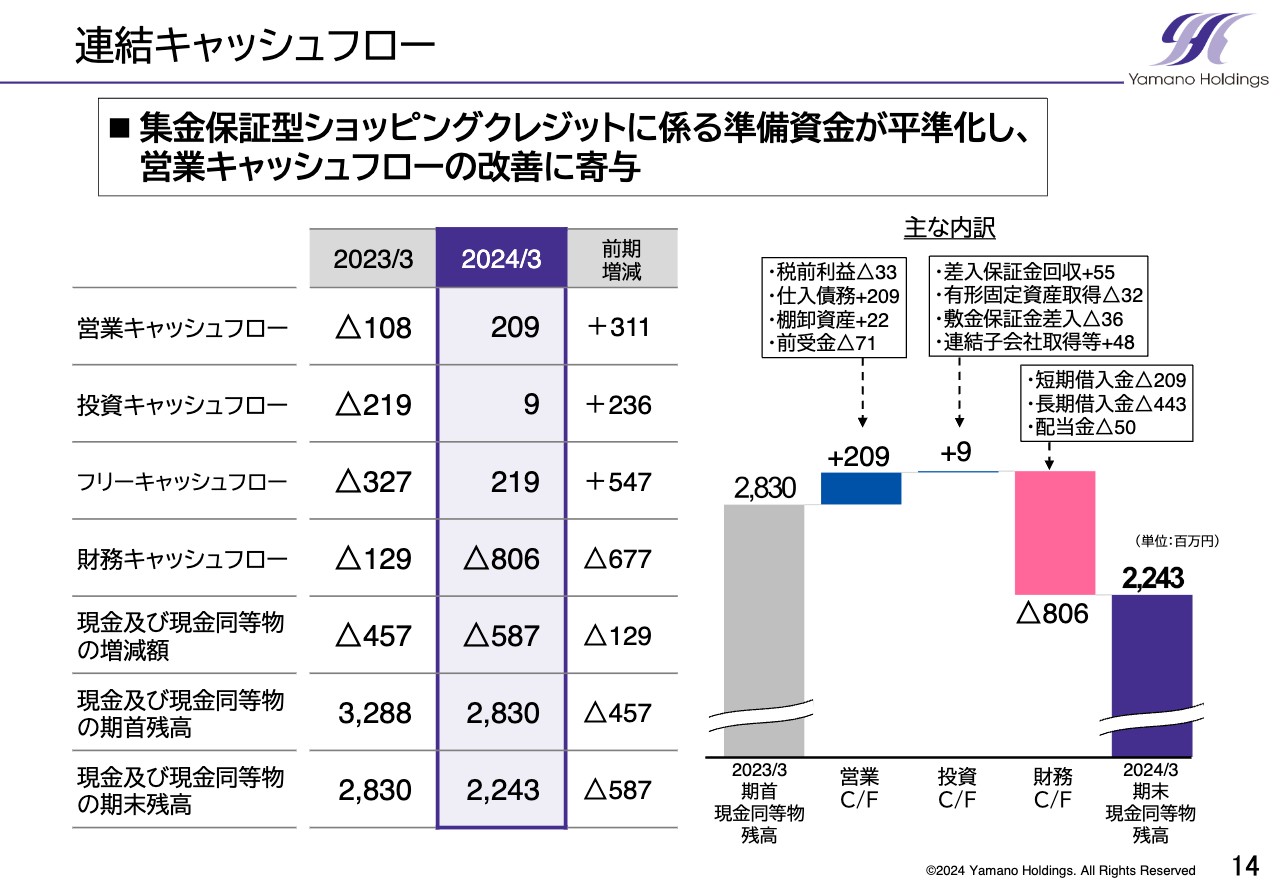

連結キャッシュフロー

連結キャッシュフローの状況です。

営業キャッシュフローに関しては、和装宝飾事業において、割賦手数料による新たな収益源として、2018年から導入した「集金保証型ショッピングクレジット」に係る資金が平準化しました。そのため、当期初めてキャッシュフローがプラスに転換したことが大きく寄与しています。

その結果、フリーキャッシュフローも5億4,700万円増加し、2億1,900万円と久しぶりに黒字化しました。財務キャッシュフローについては、先ほどご説明したとおり、有利子負債の返済の影響によりマイナスとなっています。

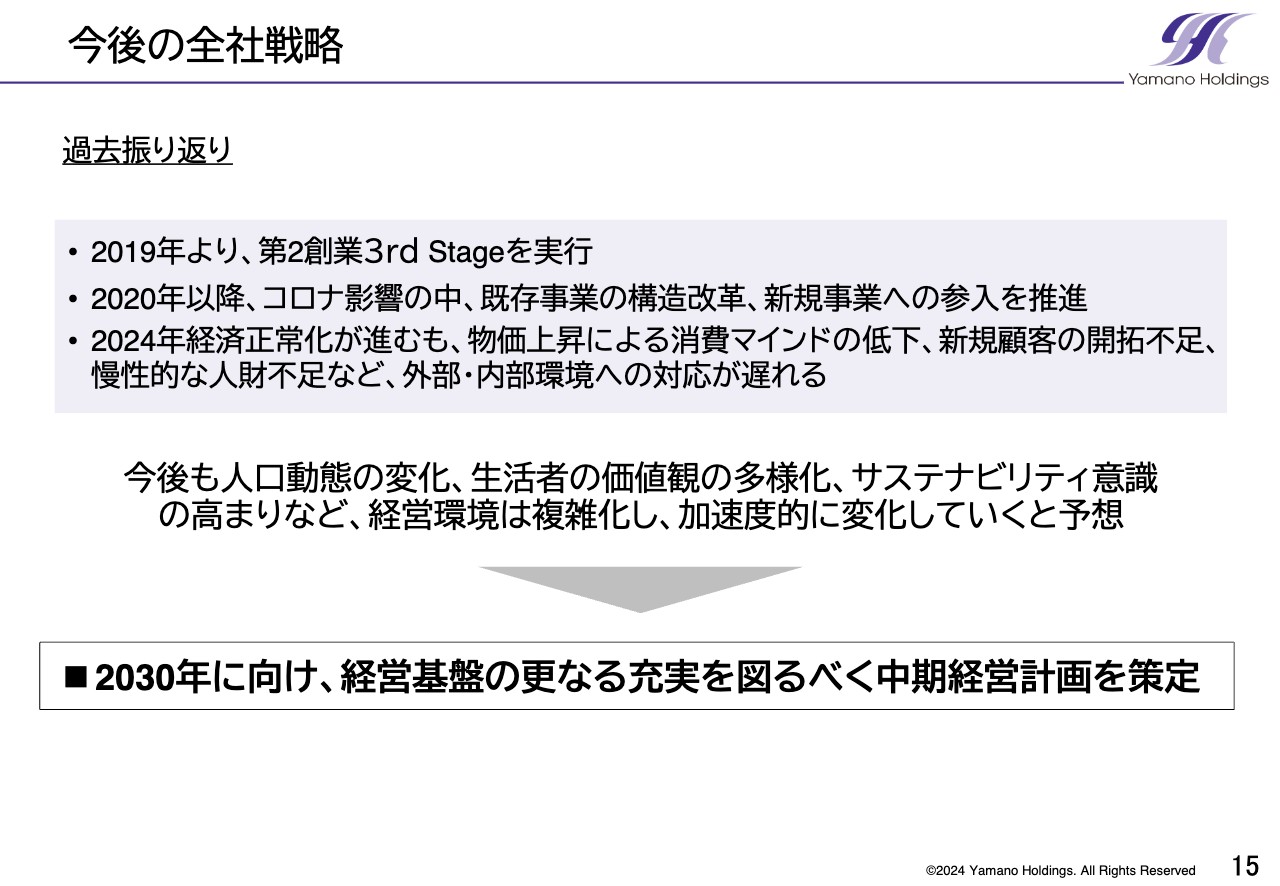

今後の全社戦略

ご承知のとおり、コロナ禍から脱した経営環境においては、人口動態の変化、生活者の価値観の多様化、サステナビリティ意識の高まり、事業承継問題など、社会を取り巻く環境の変化は複雑化し、そのスピードは一層加速していくものと予想されています。

当社としては、前年度の業績結果を踏まえ、コロナ禍前の取り組み方では通用しないと認識するとともに、このような激変する経営環境に対応するため、2030年に向けて経営基盤のさらなる充実を図るべく、中期経営計画を策定しました。

ここからは、今回の中期経営計画の詳細についてご説明します。

中期経営計画 ~Tsunageru2027~ の策定にあたって

こちらのスライドは、中期経営計画策定における考え方をまとめたものです。後ほどご覧ください。

目次

スライドに記載の項目に沿ってご説明します。

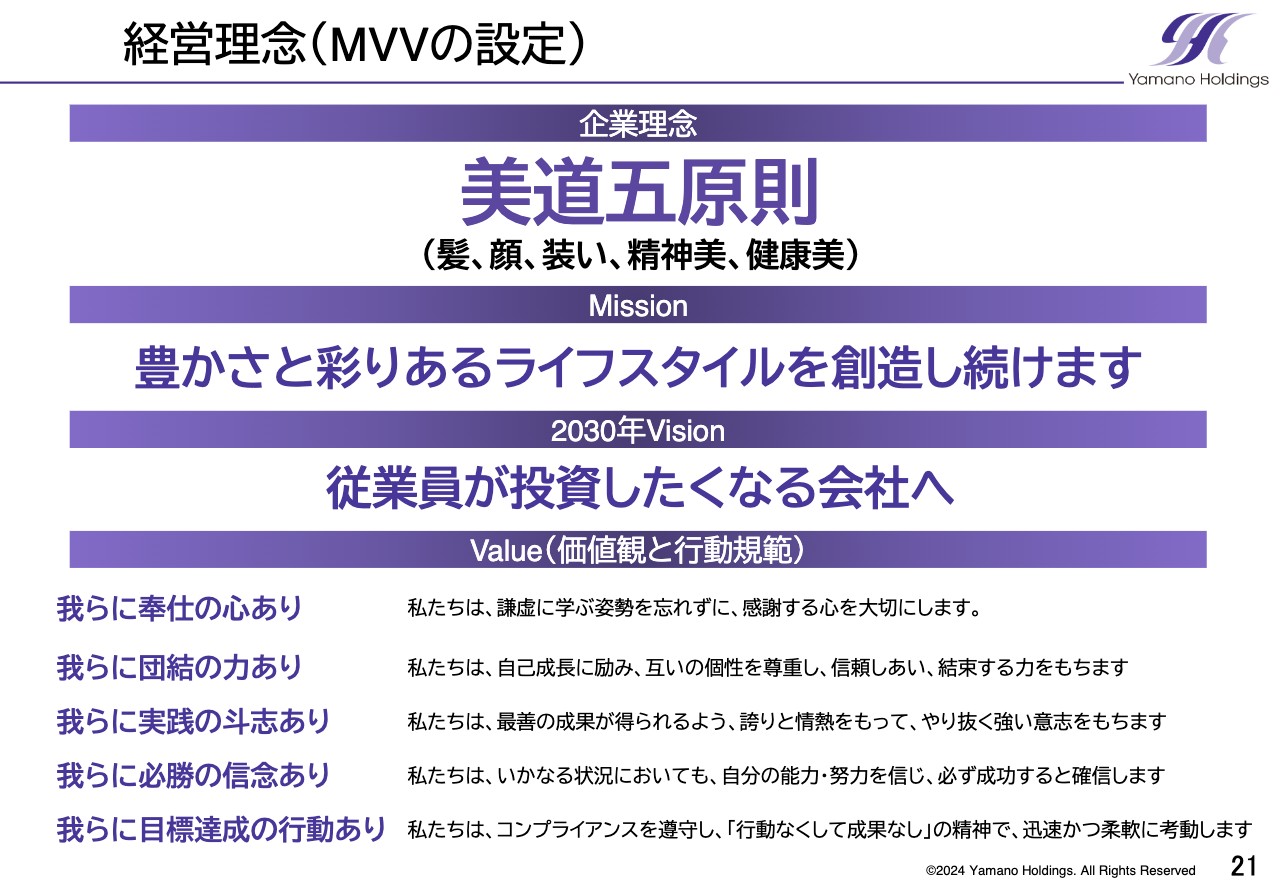

経営理念(MVVの設定)

まず、経営理念(MVV)についてです。中期経営計画の策定にあたり、当社グループの経営理念であるミッション・ビジョン・バリューの設定をあらためて行いました。

経営理念の最上位にあるのは、企業理念の「美道五原則」です。この企業理念のもと、私たちが果たすべき使命、すなわちミッションを「豊かさと彩りあるライフスタイルを創造し続けます」と定義しました。

その背景として、グループ創始者の山野愛子は、女性の社会的・経済的地位が現代より低かった時代に、自ら提唱した美道の精神を通じて、女性のライフスタイルに革新をもたらしました。

時代の移り変わりとともに、「モノ」から「コト」消費へ、さらには「トキ」消費、「イミ」消費など、個人の価値観の多様化、生活者の意識・行動が変容する今日において、企業には、広がるライフスタイルの可能性に対応して、新たな提案をし続けることが求められています。

当社グループは、ご縁をいただいたみなさまとの出会いを大切に、選ばれ続ける会社であるため、日々新たな発見と高みを目指し、一人ひとりのライフスタイルに喜びや楽しさ、希望や達成感といった、豊かさと彩りを創造し続けることをミッションとしました。

そして、2030年ビジョンを「従業員が投資したくなる会社へ」と定めました。人々に選ばれ、投資される企業になるためには、まず当社のことを一番理解している従業員が投資したくなる会社になることが、持続的成長のための絶対条件であるとの意味を込めています。

バリューについては、私たちの価値観であり、行動規範を示しています。

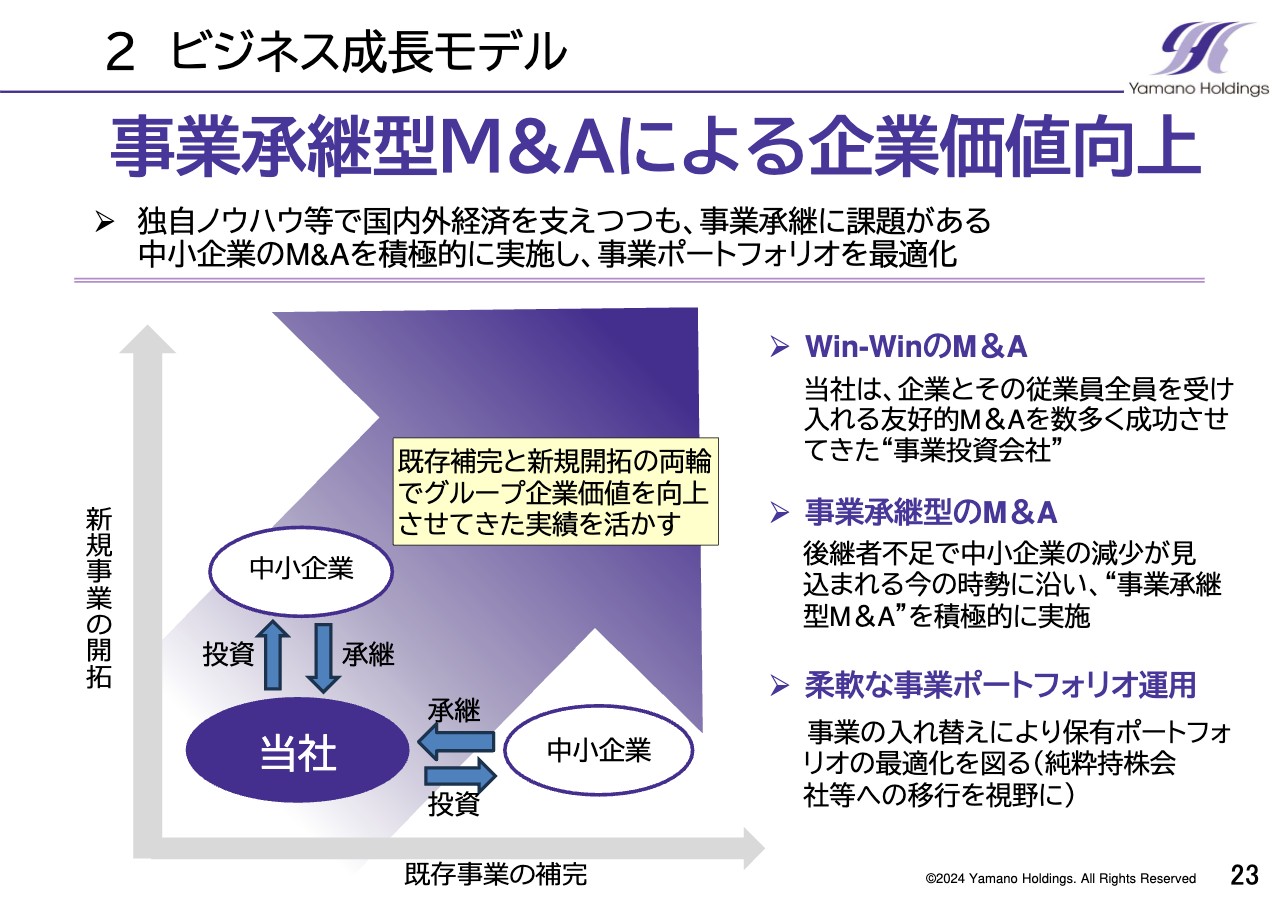

2 ビジネス成長モデル

ビジネス成長モデルについてご説明します。当社グループは、企業理念である「美道五原則」に基づき、対象企業と従業員全員を受け入れる、友好的なWin-WinのM&Aを数多く実行してきた事業投資会社です。

中小企業における事業承継問題は深刻化してきており、第三者承継のニーズが顕在化する経営者は、今後、一気に増大する可能性があると予測されています。

当社グループは、このような環境の変化を大きなチャンスと捉え、独自の技術やノウハウを持ちながらも、後継者不足などの課題を抱える多くの中小企業を対象とする事業承継型M&Aを積極的に推進していく所存です。

そして、柔軟な事業ポートフォリオ運用を可能にする組織体制の整備を進めていきます。

2 ビジネス成長モデル

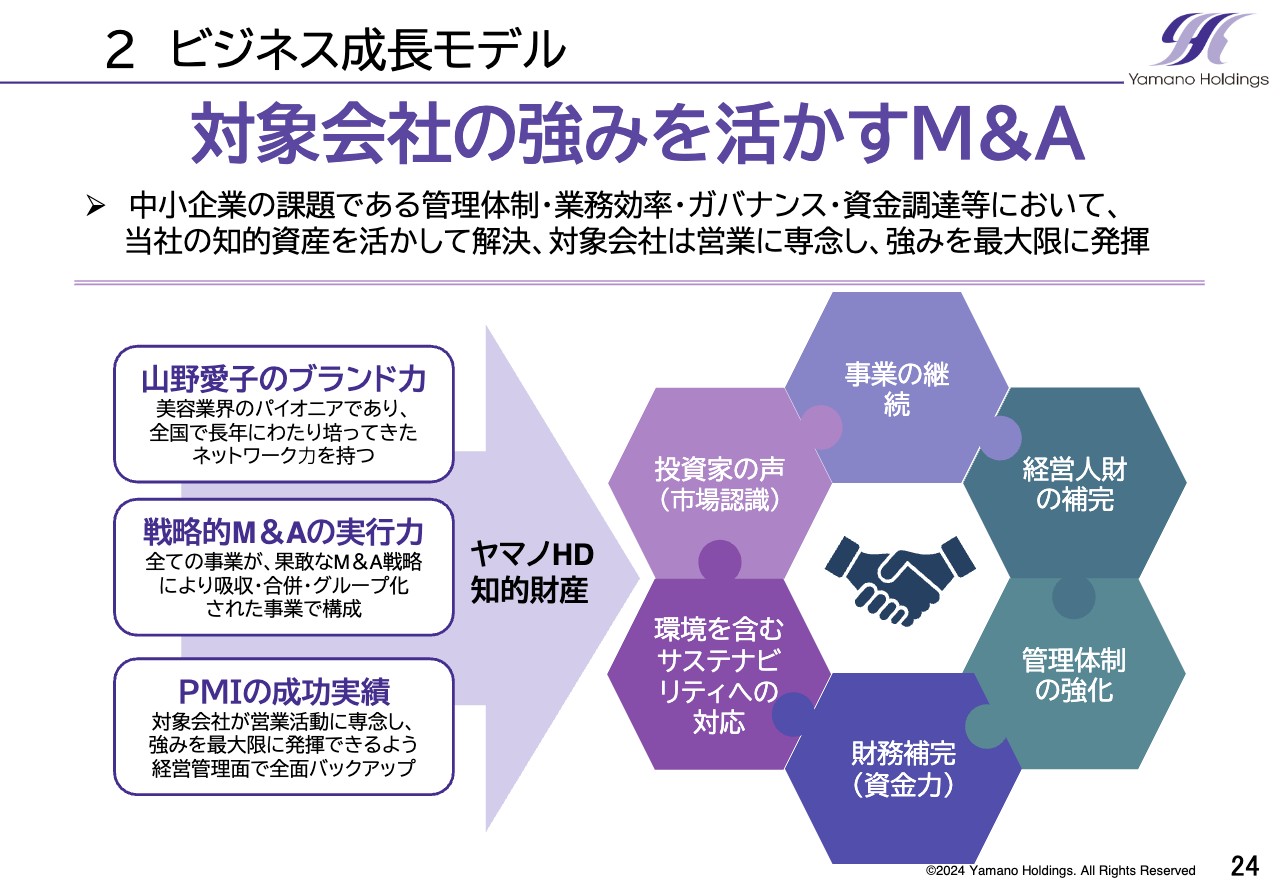

当社グループが、事業承継型M&Aを推進していくことができるのは、これまで40社を超える数多くのM&Aを実施してきた実績があるからです。中には失敗事例もありますが、その事例も活かし、成功ノウハウを高めてきました。

そして、一貫して取り組んできたことは、対象会社の強みを活かすM&Aです。すなわち、当社が経営管理面を全面的にバックアップすることによって、対象会社がより営業活動に専念できる環境を整備することができます。

その結果、対象会社の持つ強みを最大化することができ、当社グループの企業価値向上につなげることを可能にしてきました。

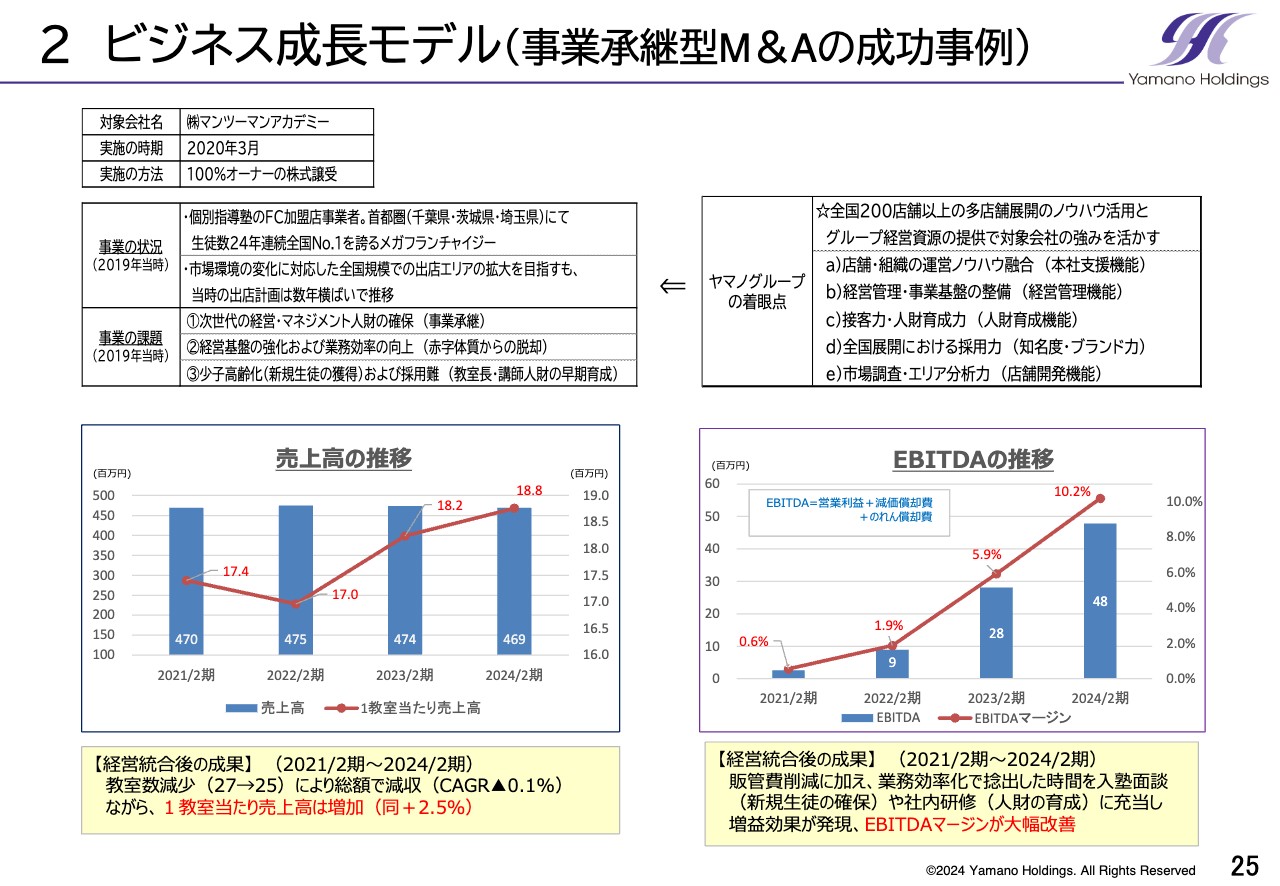

2 ビジネス成長モデル(事業承継型M&Aの成功事例)

その典型的な成功事例が、2020年3月に実施した「マンツーマンアカデミー」の案件です。同社は、首都圏で個別指導塾を展開していますが、検討当時においては創業者の高齢化に伴う事業承継、教室長・講師などの人財不足等の課題により、売上高は減少基調、かつ赤字体質にありました。

それまで私どもがM&Aを行ってきた業種とは異なりましたが、全国規模での多店舗展開を行ってきたノウハウの活用と、グループ経営人財を提供することで、同社の強みを十分に引き出すことが可能と判断し、投資を決定するに至りました。

その結果、スライド左側のグラフに示したとおり、売上高の総額は教室数の減少により微減となりましたが、1教室当たりの売上高はプラス2.5パーセントの年平均成長率を達成することができました。

また、損益面については、販管費の削減に併せて業務全般の効率化を実施する一方で、各事業の強化を図ったことから、増益効果が生じ、EBITDAマージンの大幅改善を実現することができました。

中期経営計画においては、この「マンツーマンアカデミー」の事例をベンチマークとして、事業承継型M&Aを積極的に行います。このことをM&A業者等にもアナウンスすることによって案件等を増やし、積極的にM&Aを実行することでグループ全体の企業価値を向上させていきたいと考えています。

2 ビジネス成長モデル(注力する事業ドメイン)

当社グループにとって、注力する事業ドメインはライフスタイル関連です。今後実施するM&Aの対象企業も同様です。

グループ創業者の山野愛子が提唱し続けた美の概念「美道五原則」に沿いながらも、時代の移り変わりとともに多様化するライフスタイルに対応するために、顧客ニーズの選択と商品・サービスの分散によって、一人ひとりに合ったライフスタイルを創造し続けていきます。

同時に、これまで行ってきた事業以外でも、例えば先ほどの塾の事例のように、経験のない小売りサービス業ドメインへの展開も検討していきます。今まで培ってきた成功事例を踏まえて、今後はM&Aを拡大していく考えです。

3 2030年ビジョン

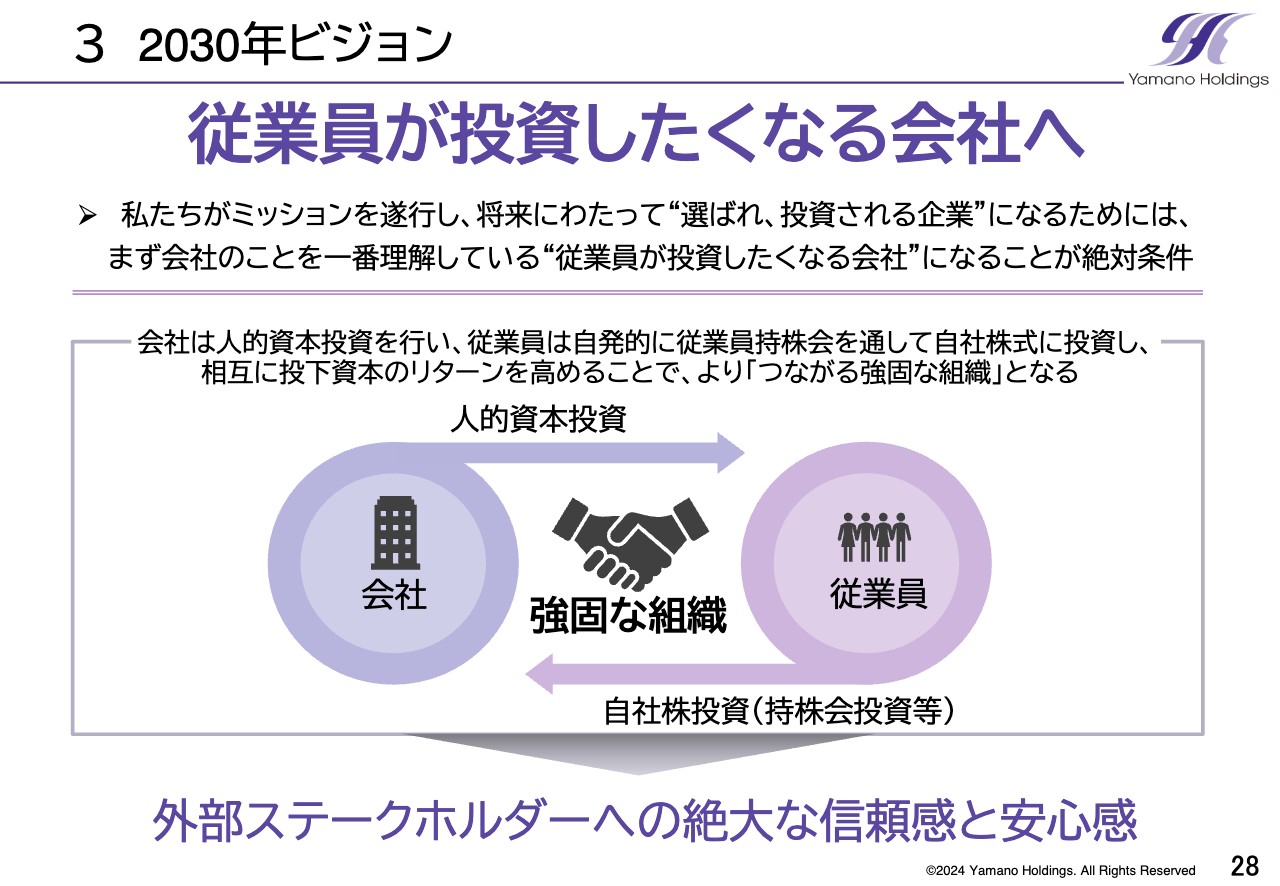

2030年ビジョンである「従業員が投資したくなる会社」についてご説明します。

私たちがミッションを遂行し、将来にわたって選ばれ、投資される企業になるためには、まず当社のことを一番理解している従業員が投資したくなる会社になることが、持続的成長のための絶対条件であると考えています。

会社側は人的資本投資を積極的に行い、従業員は自発的に従業員持株会を通じて自社株式に投資し、相互に投下資本のリターンを高めることで、会社とそこに集う従業員がより強固につながる組織になることが可能と考えています。

3 2030年ビジョン

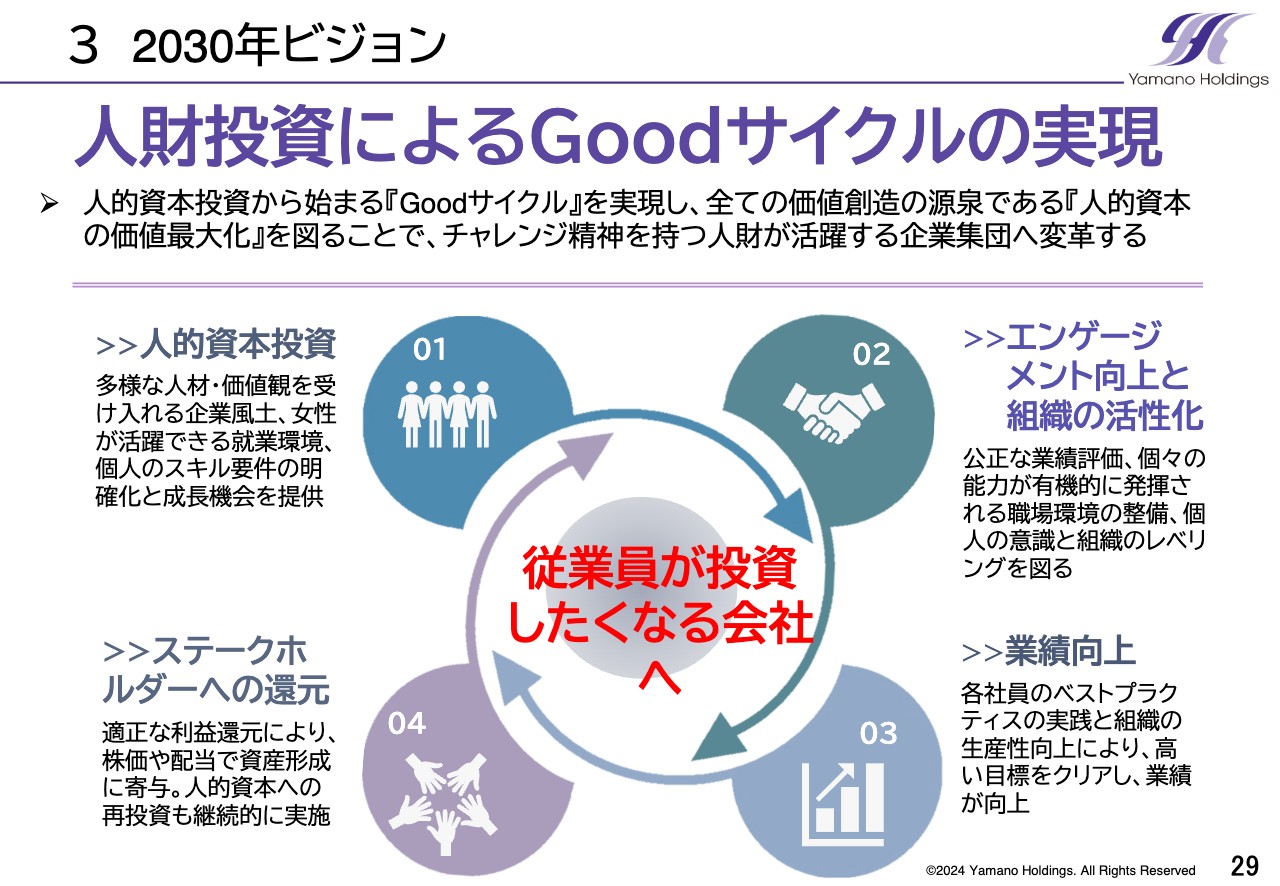

このような強固な組織を作り上げるためには、人財投資から始まる「Goodサイクル」を実現させなければならないと思っています。すべての価値創造の源泉である「人的資本の価値最大化」を図り、チャレンジ精神を持つ人財が活躍する企業集団へと変革させる必要があると考えています。

人的資本投資を起点に、エンゲージメント向上と組織の活性化、業績向上、ステークホルダーへの還元へと至る、持続的な好循環「Goodサイクル」を実行します。特に還元については、適正な利益還元により、株価や配当で従業員やステークホルダーの資産形成に寄与することを当然のこととして、人的資本への再投資を継続的に実施しながら、人的資本の価値最大化につなげる仕組みを作り上げていきたいと思っています。

4 本中期経営計画の位置づけ

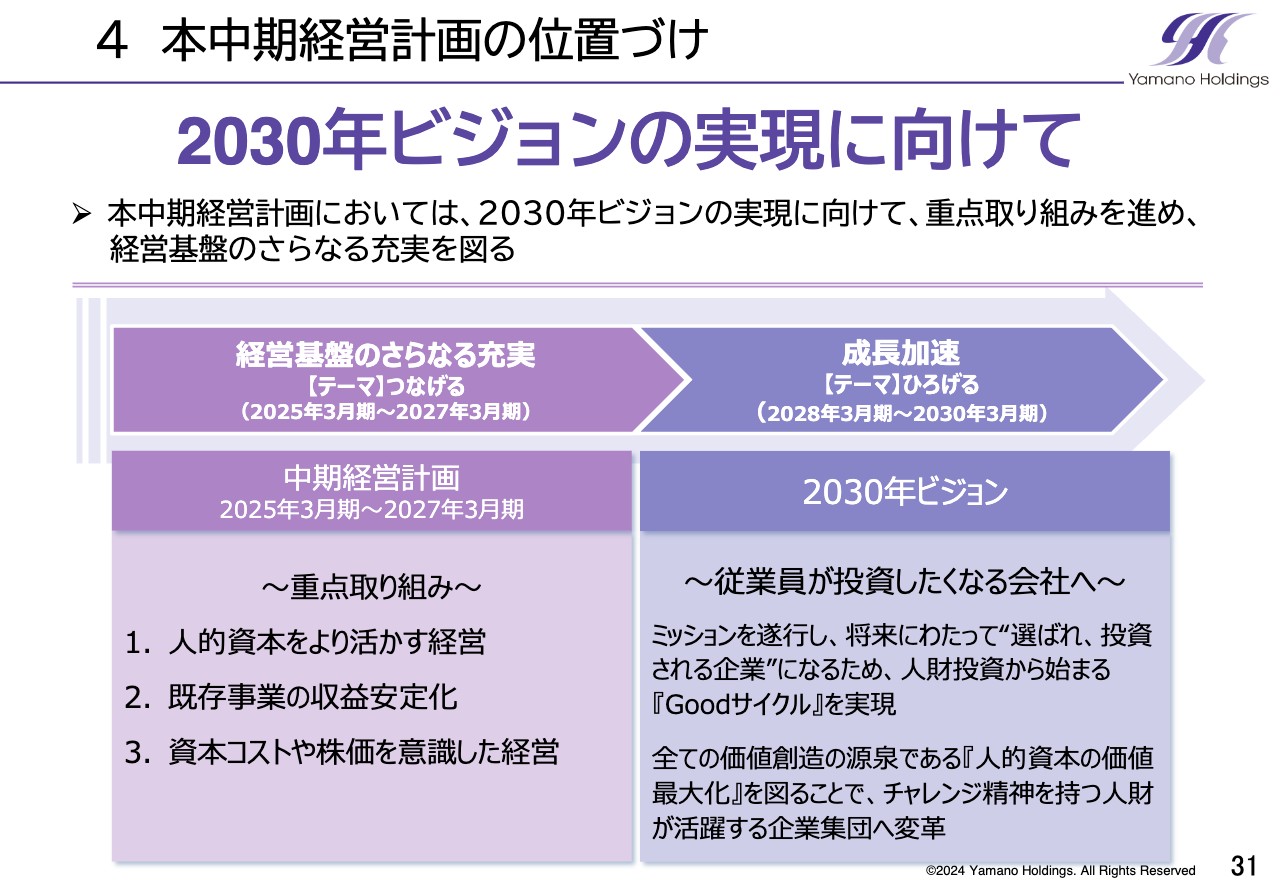

中期経営計画の位置づけと、重点取り組みについてご説明します。

本中期経営計画は、6年後の2030年までの期間を2期に分け、手前の2027年3月期までの3ヶ年を対象期間とします。そのため、先ほどお伝えした2030年ビジョンの達成に向けた第1フェーズの位置づけとなります。

この第1フェーズのテーマは「つなげる」です。将来の持続的成長に向けて、当社グループの経営基盤のさらなる充実を図っていきます。

その重点化方針は次の3つです。1つ目は、人的資本をより活かす経営、2つ目は既存事業の収益安定化、3つ目は資本コストや株価を意識した経営です。これらの施策の確実な実行により、2030年を展望し、当社グループをさらなる成長に向けて加速させます。

5 本中期経営計画の重点取り組み ①

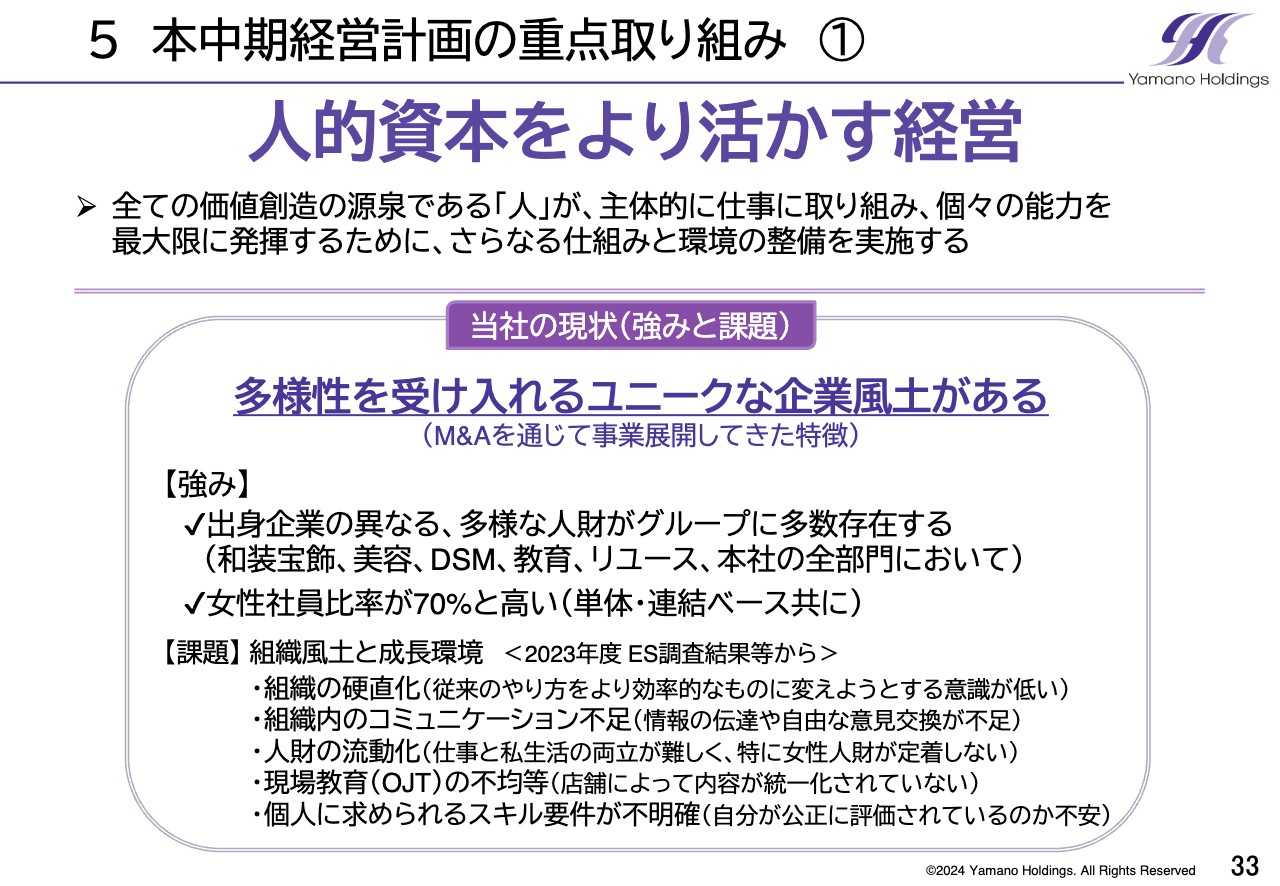

中期経営計画の重点取り組みについてご説明します。1つ目は人的資本をより活かす経営です。

私たちヤマノグループには、多様性を受け入れるユニークな企業風土があります。今までいろいろなM&Aを通じ、事業を展開してきた結果、グループ内に出身企業の異なる多様な人財を数多く抱えていること、また、女性社員の比率が70パーセントと高いことも当社の特徴であり、強みであると考えています。

一方で、昨年度実施したES調査の結果、そのような多様な人財が持つ能力を十分に活かしきれていない状況が明らかとなりました。

5 本中期経営計画の重点取り組み ①

そこで、本中期経営計画で注力する取り組みを「多様な人財の活躍と有機的な結びつきで生産性の向上につなげる」と定め、その実現に向けた組織風土と成長環境の改革をグループ横断で進めていきます。

まず、ホールディングス本社が主導する取り組みとして、インナーブランディングの強化により、ミッション・ビジョン・バリューからなる企業理念の浸透を図り、チャレンジ精神のある人財を活用する企業集団を目指します。

さらに、経営戦略に沿った人事戦略や組織作りを統括できるグループ横断のCHRO機能の強化を図ることで、従業員個人のキャリア形成を促進する職場環境の整備を実施します。

CHROとは、経営戦略に沿った人事戦略や組織作りを統括する責任者のことです。各部門で柔軟な働き方、ワークライフバランスの促進、管理職等における組織マネジメント能力の向上、従業員の育成教育システムおよび人事評価制度の見直し等を実施していきたいと考えています。

5 本中期経営計画の重点取り組み ②

重点取り組みの2つ目は、既存事業の収益安定化です。

当社グループには、創業時より構築してきた顧客ネットワークと、そこに蓄積されたノウハウがあります。対面だからこそ共有できる安心感や信頼感を大切にした接遇、お客さまとの長年にわたる取引関係に支えられた営業基盤、そして一人ひとりの要望に応え、納得感の高い商品とサービスを提供できるという強みがあります。

一方で、前期の決算結果から、店舗運営における課題が浮き彫りとなったことも事実です。

5 本中期経営計画の重点取り組み ②

これらの課題への対応が遅れた反省に立ち、本中期計画で注力する取り組みを「全ての事業で店舗運営における課題を解決し、生産性の向上につなげる」として、その実現に向けてグループ一体となって取り組んでいきます。

ホールディングス本社が主導する取り組みとして、販売管理システムの全面刷新による間接業務の効率化があります。既存事業とのシナジーを生むM&Aの実行、また、お客さまに選ばれ続けるためのアウターブランディングの強化にも取り組んでいきます。

本社の取り組みとあわせて、各部門でも販売プロセスの見える化と、OJT教育による店舗運営レベルの向上、また、不採算店舗の整備と戦略的な新規出店、店装の刷新、オリジナル商品やサービス導入による店頭売上アップ、SNSやECサイトの有効活用による顧客層の拡大、そして人手不足でも可能な新たな集客につながる店舗運営ノウハウの模索等にも取り組みます。

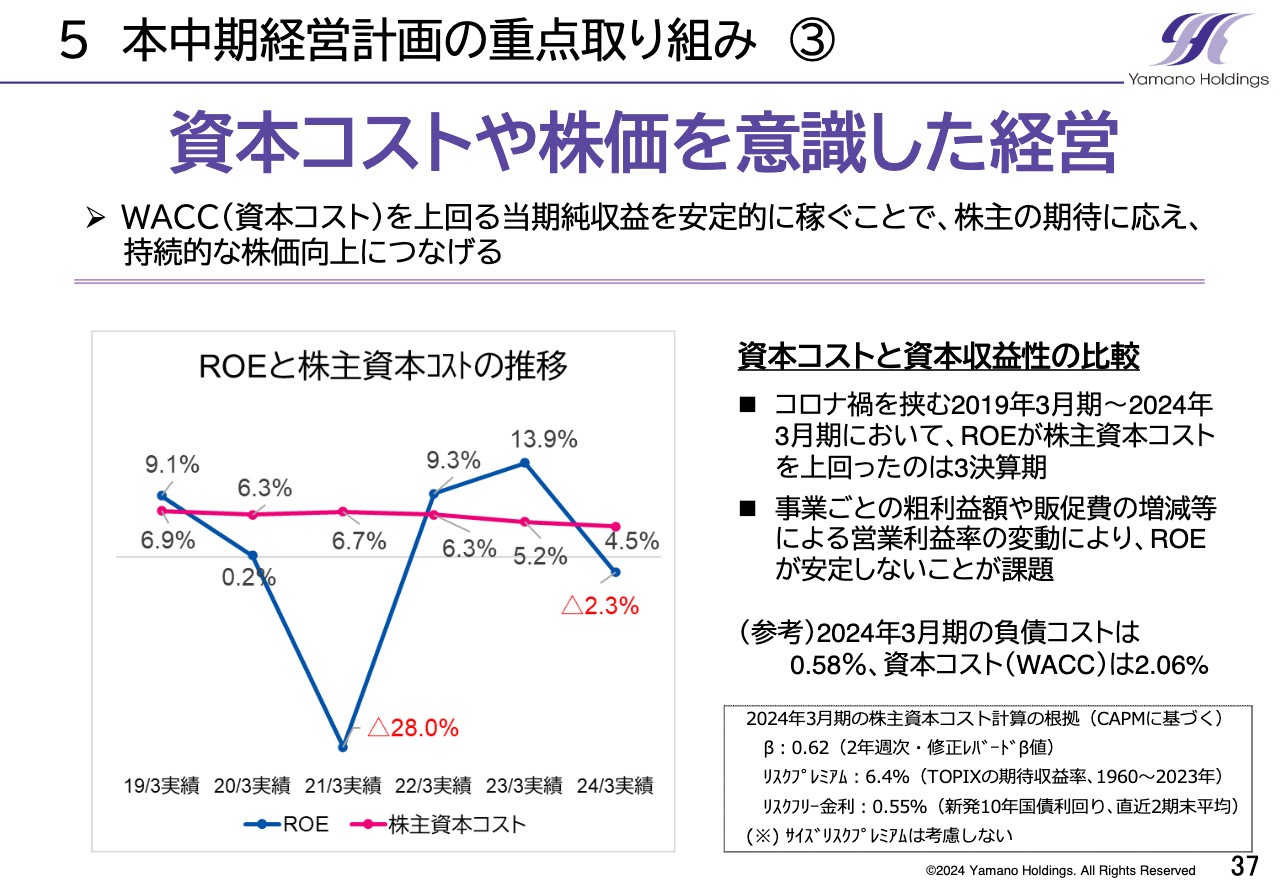

5 本中期経営計画の重点取り組み ③

重点取り組みの3つ目は、資本コストや株価を意識した経営です。

当社グループは、株主さまからの資金や銀行からの借入金をもとに事業を営んでいます。そのため、調達コストを上回る当期純利益を安定的に稼ぐことで、株主さまの期待に応え、持続的な株価向上につなげることは重要であると認識しています。

しかしながら直近の6年間を振り返ると、コロナ禍において営業利益率が安定せず、ROEが株主資本コストを上回ったのは3決算期のみにとどまりました。

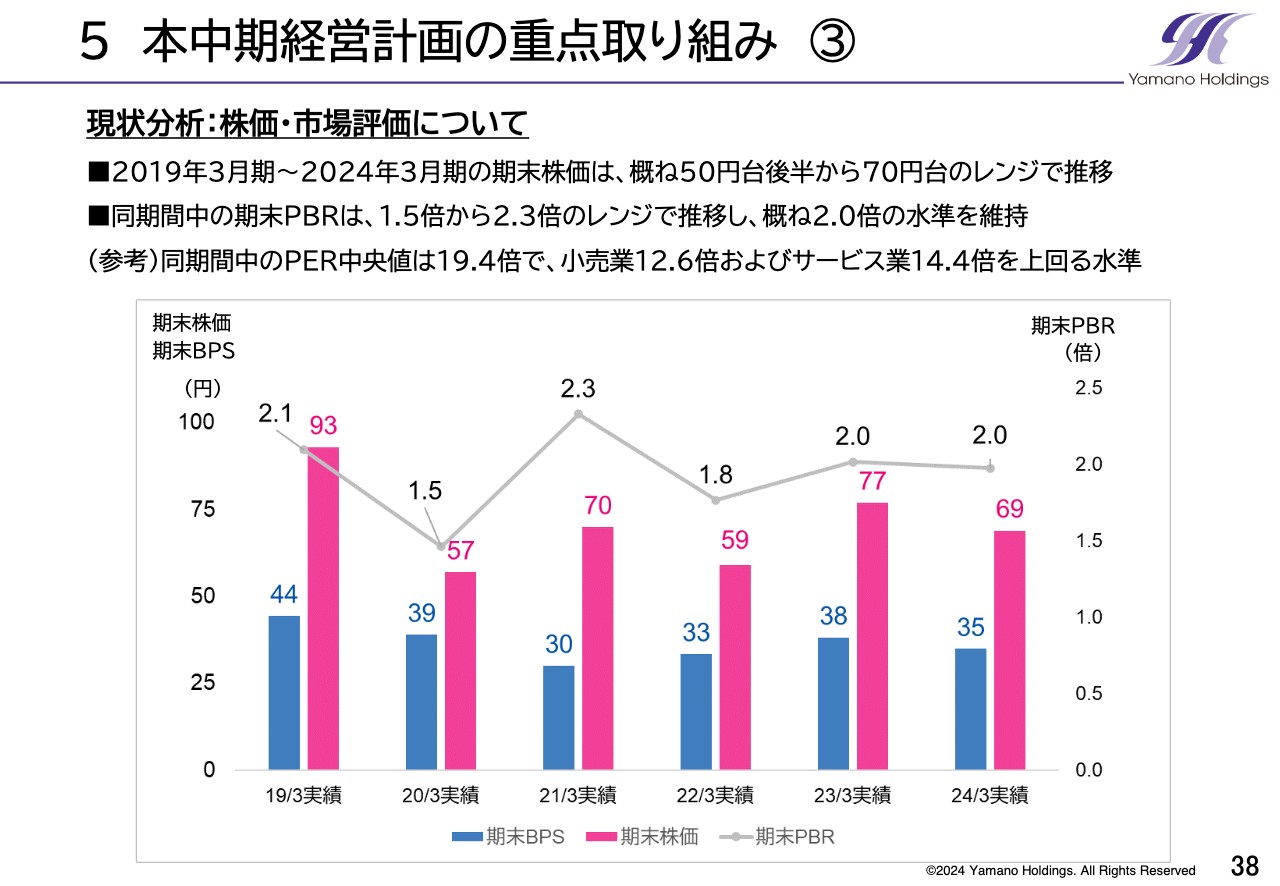

5 本中期経営計画の重点取り組み 3

なお、同期間における株価はおおむね50円後半から70円台のレンジで推移したことで、PBRは1.5倍から2.3倍のレンジで推移し、概ね2倍の水準を維持してきました。

5 本中期経営計画の重点取り組み ③

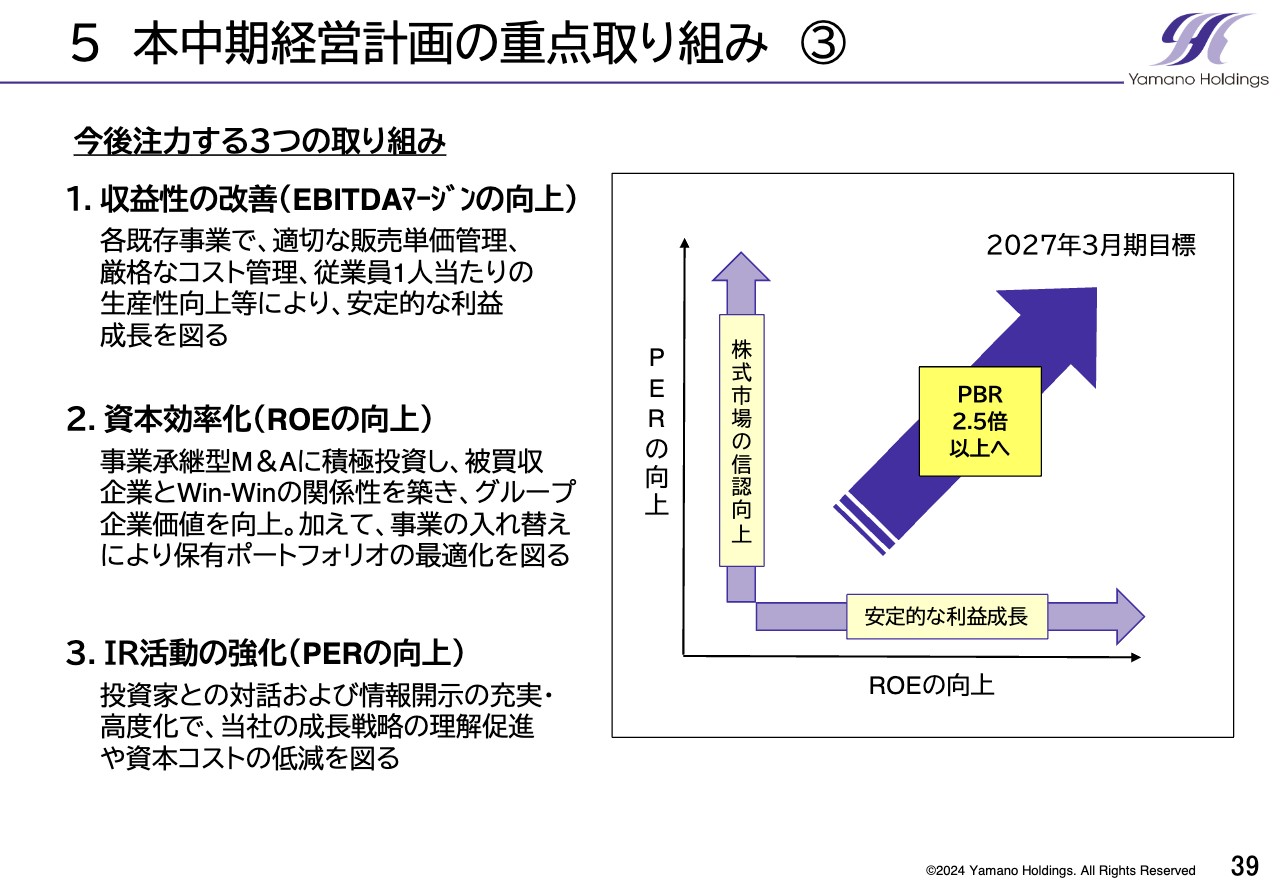

本中期経営計画において、株価水準の向上を目指して「収益性の改善」「資本効率化」「IR活動の強化」の3つに取り組みます。

1つ目の「収益性の改善」については、各既存事業で適切な販売単価管理、厳格なコスト管理、従業員1人当たりの生産性向上により、安定的な利益成長を図ることで、EBITDAマージンの向上を目指します。

2つ目の「資本効率化」については、積極的に事業承継型M&Aに投資し、被買収企業とWin-Winの関係性を築くことで、グループ企業の価値を向上させます。また、事業の入れ替えによる保有ポートフォリオの最適化を図ることによりROEの向上を目指します。

3つ目の「IR活動の強化」については、投資家との対話および情報開示の充実、高度化により、当社の成長戦略の理解促進や資本コストの低減を図ることで、PERの向上を目指します。

6 定量目標

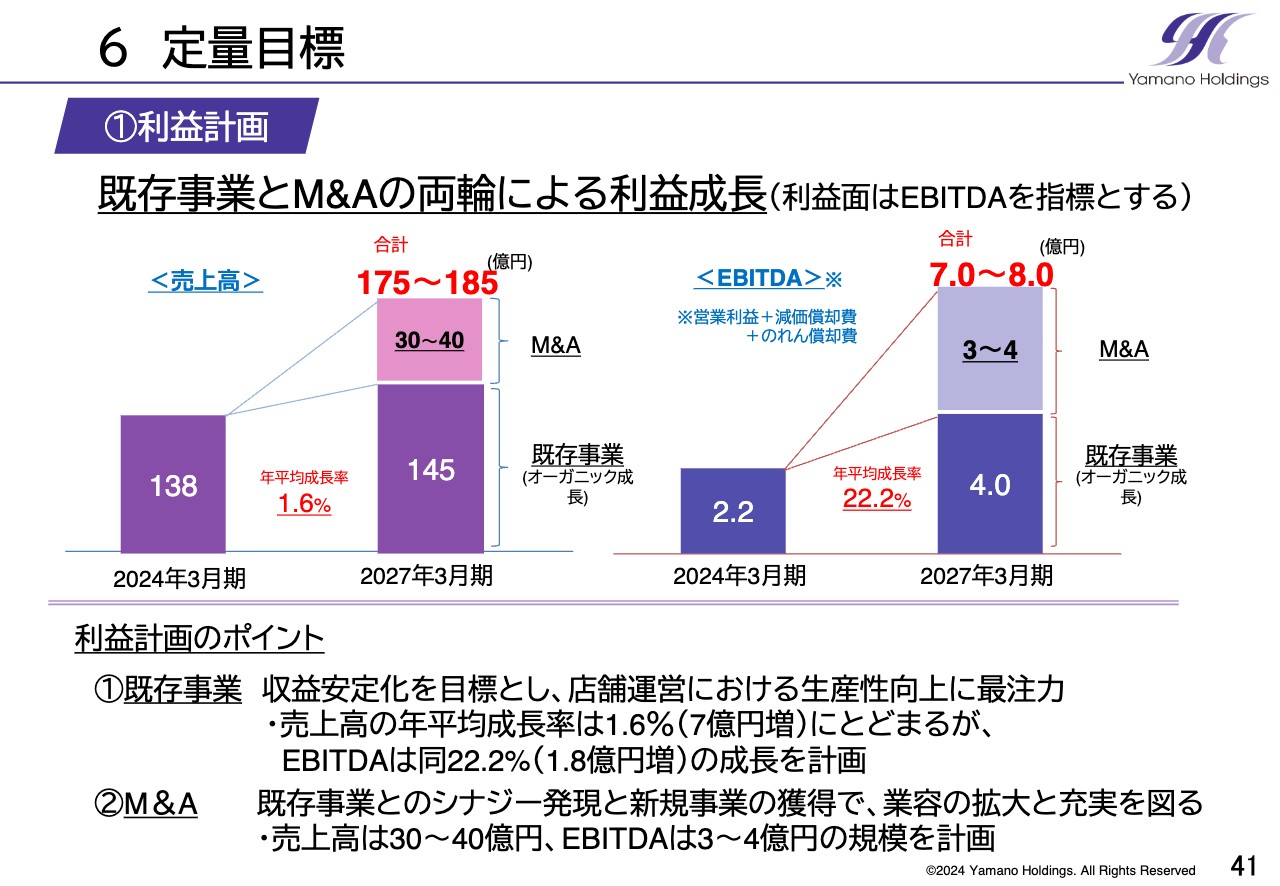

最後に、中期経営計画による定量目標についてご説明します。まず利益計画について、本中期経営計画では、既存事業とM&Aの両輪で利益成長を図ります。

既存事業においては、コロナ禍の中でいろいろな課題が見えました。これを改善し、収益の安定化を第一目標として、店舗運営における生産性向上に再注力し、2027年3月期には売上高145億円、EBITDA4億円を計画しています。なお、売上高の年平均成長率1.6パーセントに対し、EBITDAは22.2パーセントの成長を計画しています。

M&Aについては、既存事業とのシナジー発現と新規事業の獲得で、業容の拡大と充実を図ることが目標です。非常に大きな目標ですが、売上高30億円から40億円、EBITDA3億円から4億円の規模で計画しています。

6 定量目標

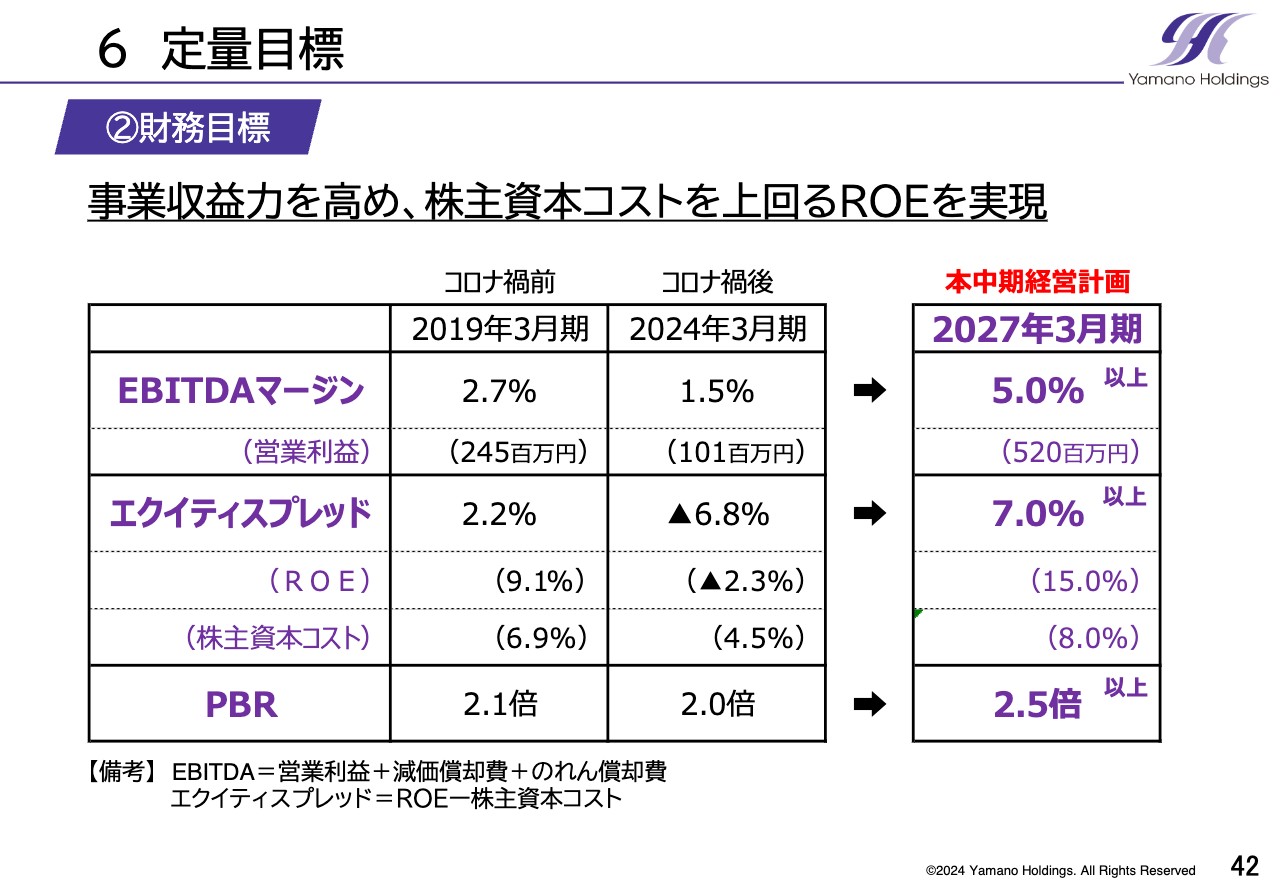

財務目標においては、事業収益力を高め、株主資本コストを上回るROEの実現に注力します。2027年3月期の定量目標は次のとおり定めました。

1つ目はEBITDAマージンを5パーセント以上とし、キャッシュフローの増加を図っていきます。2つ目はエクイティスプレッドを7パーセント以上とし、株主資本コストを上回るROEの実現を図ります。そして3つ目に、PBRを2.5倍以上とし、株価の向上を図っていきます。

6 定量目標

利益配分方針についてです。

安定配当を基本に、成長投資と自己資本の充実にバランス配分するかたちにしたいと考えています。中期経営計画期間は、2030年の成長加速を見据え「経営基盤のさらなる充実を図る3か年」と位置づけています。

この期間中は、安定的かつ継続した株主配当を基本とし、株式価値の向上に資する「人的投資」と「事業成長投資」ならびに「自己資本の蓄積」など、バランスを重視した利益配分を計画しています。

配当性向については、上記の利益配分方針に沿い、各年度における業績に連動して適切に検討していくつもりです。なお、本中期経営計画の初年度に当たる2025年3月期の配当予想は1円としています。

以上、中期経営計画についてご説明しました。

2025年3月期 通期業績予想

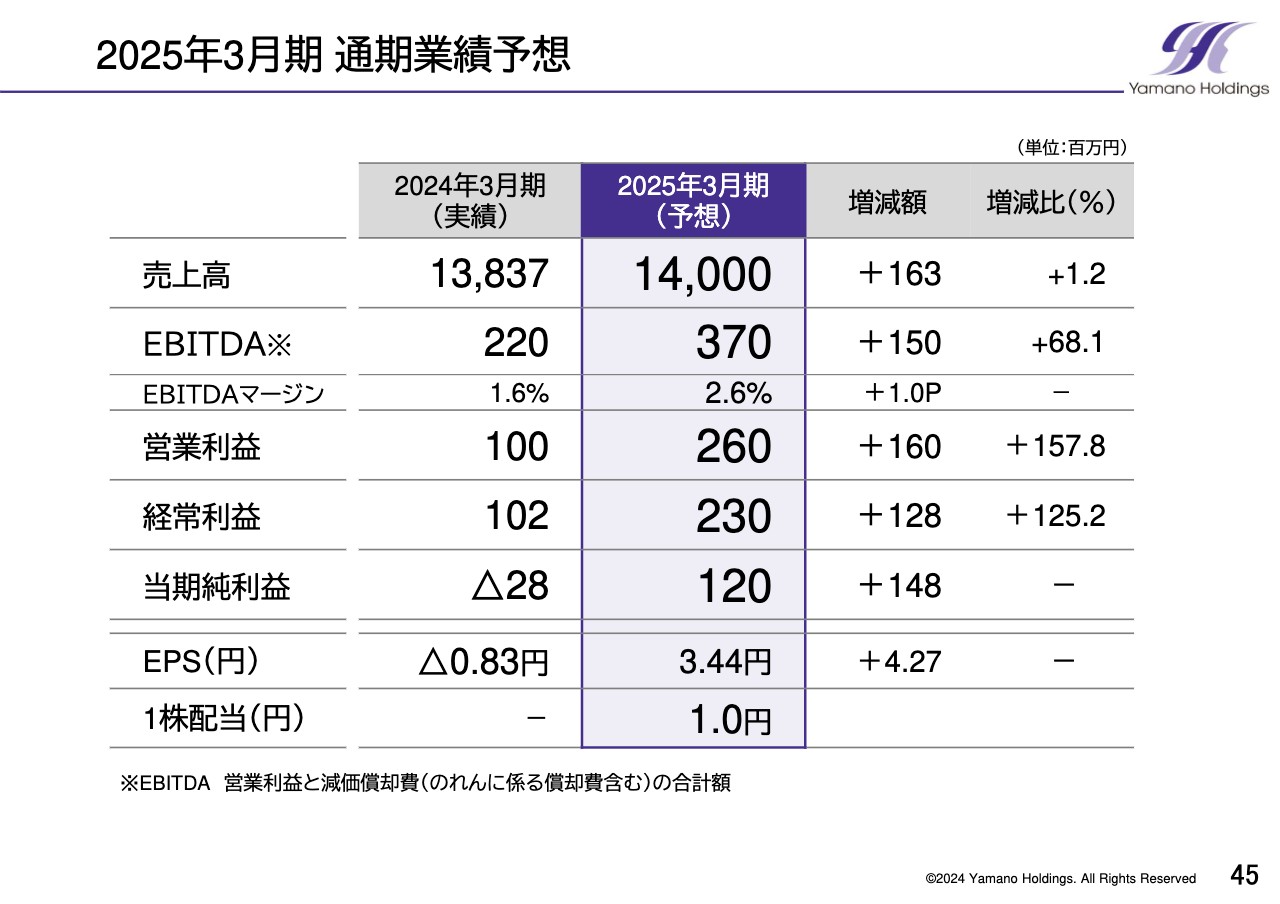

続いて2025年3月期の業績予想です。

2025年3月期については、中期経営計画の初年度として、売上高140億円、EBITDA3億7,000万円、営業利益2億6,000万円、経常利益2億3,000万円、当期純利益1億2,000万円としています。

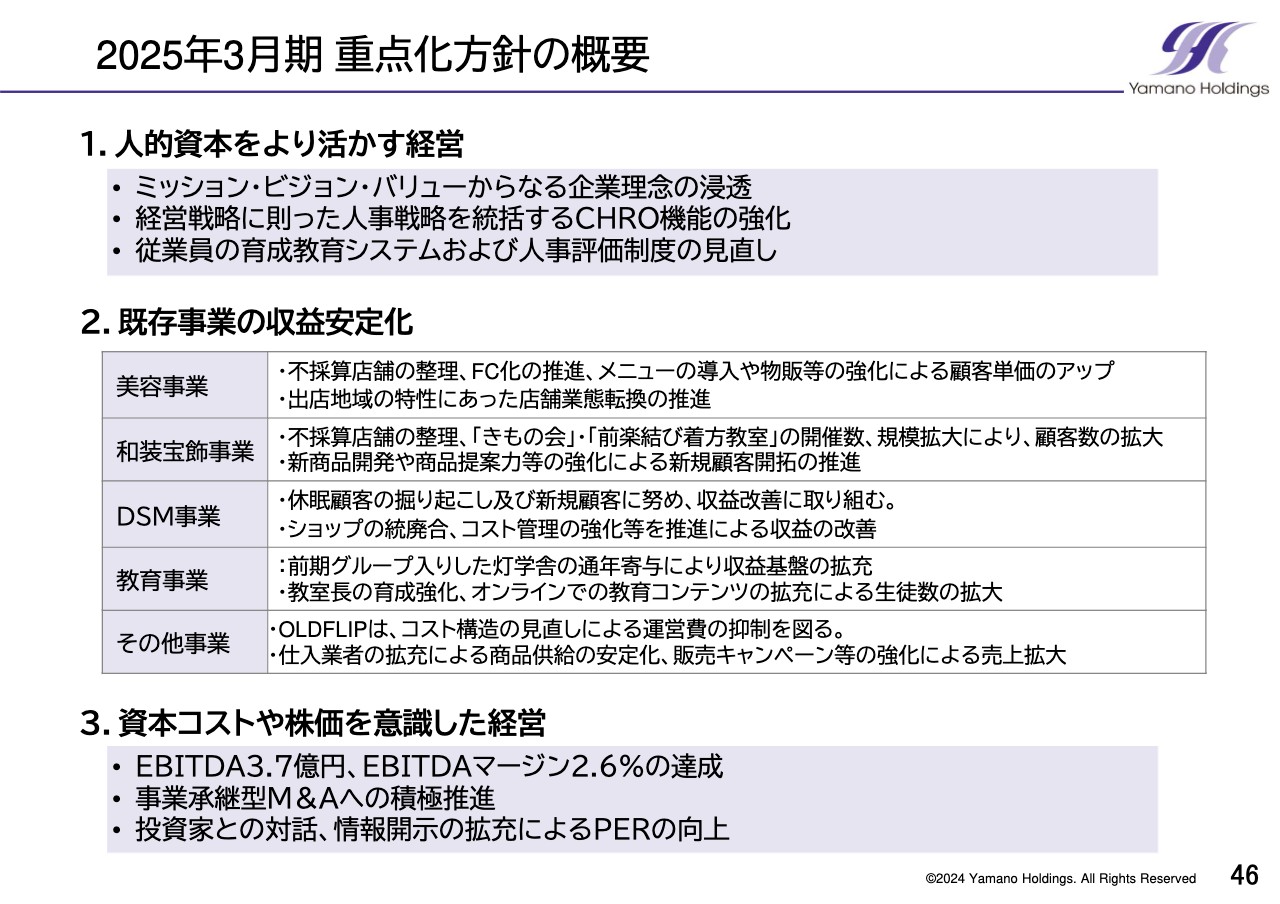

2025年3月期 重点化方針の概要

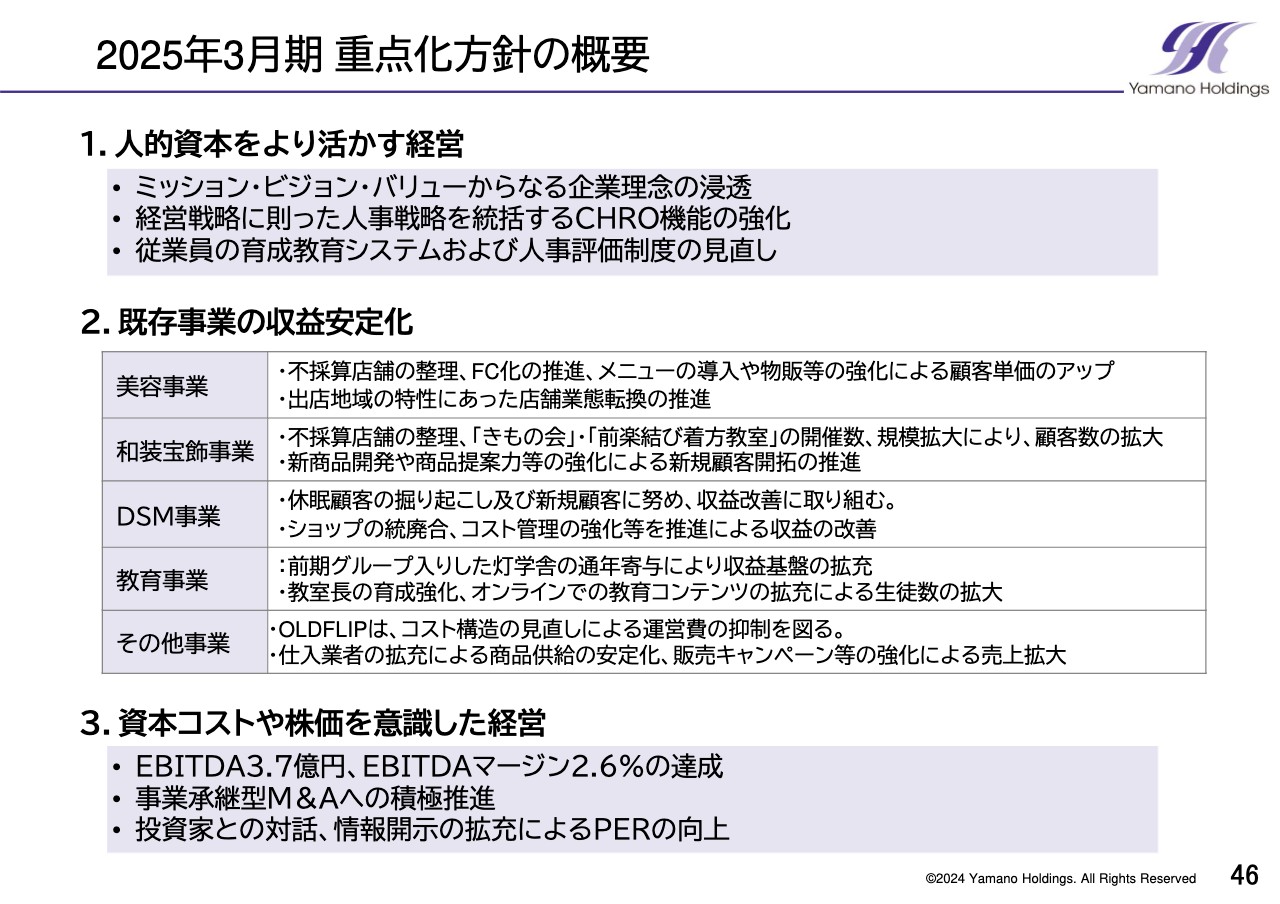

中期経営計画の初年度として進めていく3つの重点化方針についてです。

1つ目の人的資本をより活かす経営ですが、まずチャレンジ精神を持った人財が活躍できる企業集団を作り上げるため、その意識改革としてミッション・ビジョン・バリューからなる企業理念の浸透を図ります。

そして、従業員個人のキャリア形成を促進する職場環境を整備するため、経営戦略に沿った人事戦略や組織作りを統括する、グループ横断のCHRO機能の強化を図ります。加えて、柔軟な働き方、ワークライフバランスの促進、管理職等における組織マネジメント能力を向上させるために、従業員の育成教育システムおよび人事評価制度の見直しを検討します。

2つ目の既存事業の収益安定化については、各セグメントにおいて、スライドに記載した項目を重点的に取り組むことで、グループ全体としての収益力の向上を目指していきます。

3つ目の資本コストや株価を意識した経営については、今期の目標であるEBITDA3.7億円、EBITDAマージンで2.6パーセントの達成です。また、事業承継型M&Aの積極的な推進、投資家との対話、情報開示の拡充によるPERの向上に取り組んでいきます。

実行性向上に繋がるガバナンス体制の強化

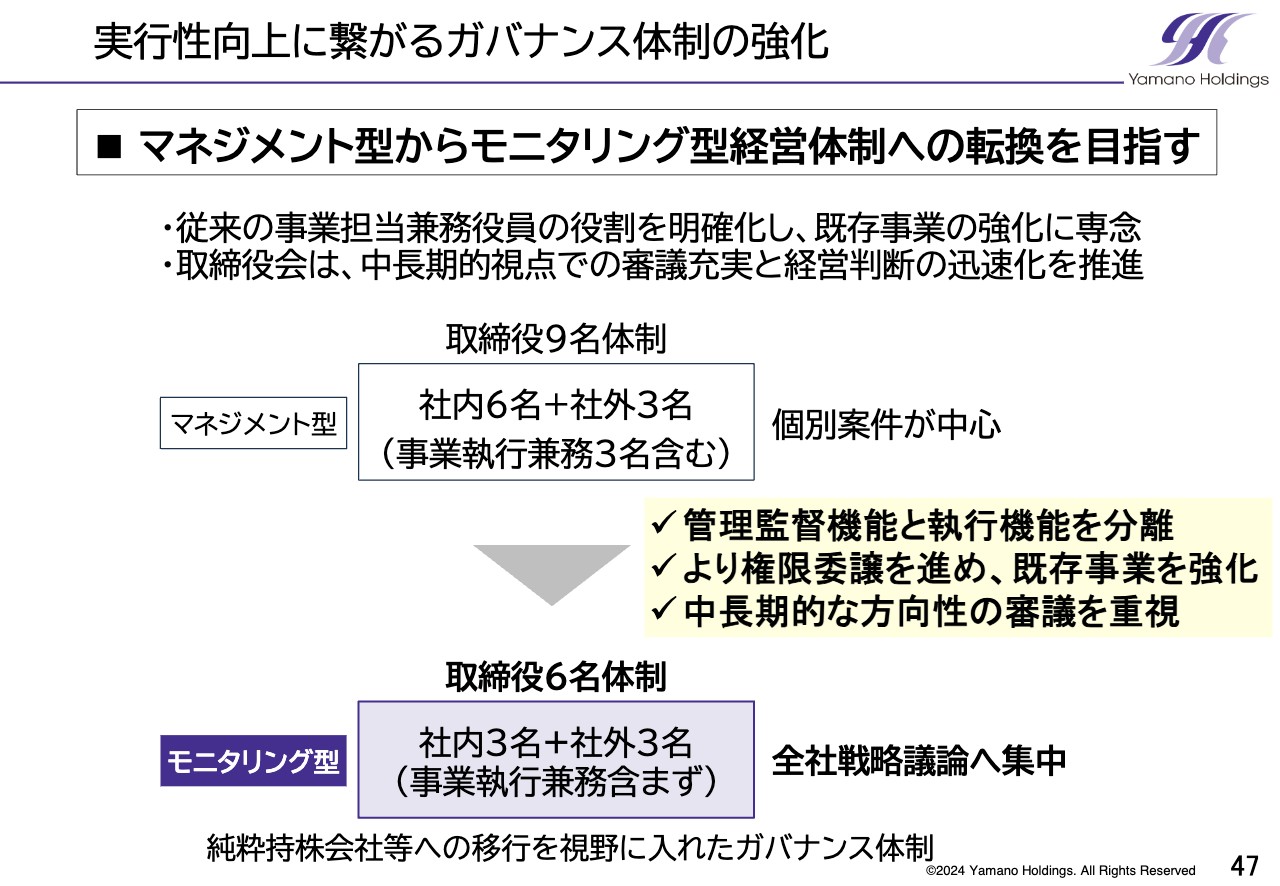

最後に経営体制の見直しについてです。

5月15日付で発表していますが、今回掲げた中期経営計画の実効性の向上を図るため、経営体制の見直しを行います。管理監督機能と執行機能を分離し、より権限委譲を進めた体制として、既存事業の強化と業務執行の迅速化を図ります。

一方、取締役会においては、中長期的な方向性の審議の充実化と経営判断の迅速化を推進します。変化の激しい経営環境の中、経営基盤のさらなる充実を図るべく、中期経営計画を着実に遂行していきます。

ご説明は以上となります。ご清聴いただき、ありがとうございました。

質疑応答:既存事業の伸長とM&Aについて

質問者:中期経営計画の中で、既存事業とM&Aの両輪による事業成長をうたわれています。しかし、御社の自己資本比率や12億円ほどの純資産規模を鑑みると、今後のM&Aによる成長は一定規模で資本の制約を受けるのではないかといった印象があります。

その中で、既存事業をどのように魅力的にし、どのように成長させるかが大変重要になると思います。既存事業はやはり成熟市場で、教育事業も少子化に向けて、今後成長していけるのかというところに若干疑問があります。既存事業をどのように伸ばしていきたいとお考えですか?

山

新着ログ

「小売業」のログ