【QAあり】関東電化工業、特殊ガス・電池材料の市況悪化に伴い減収減益 半導体メーカーの稼働率上昇により今期はV字回復を計画

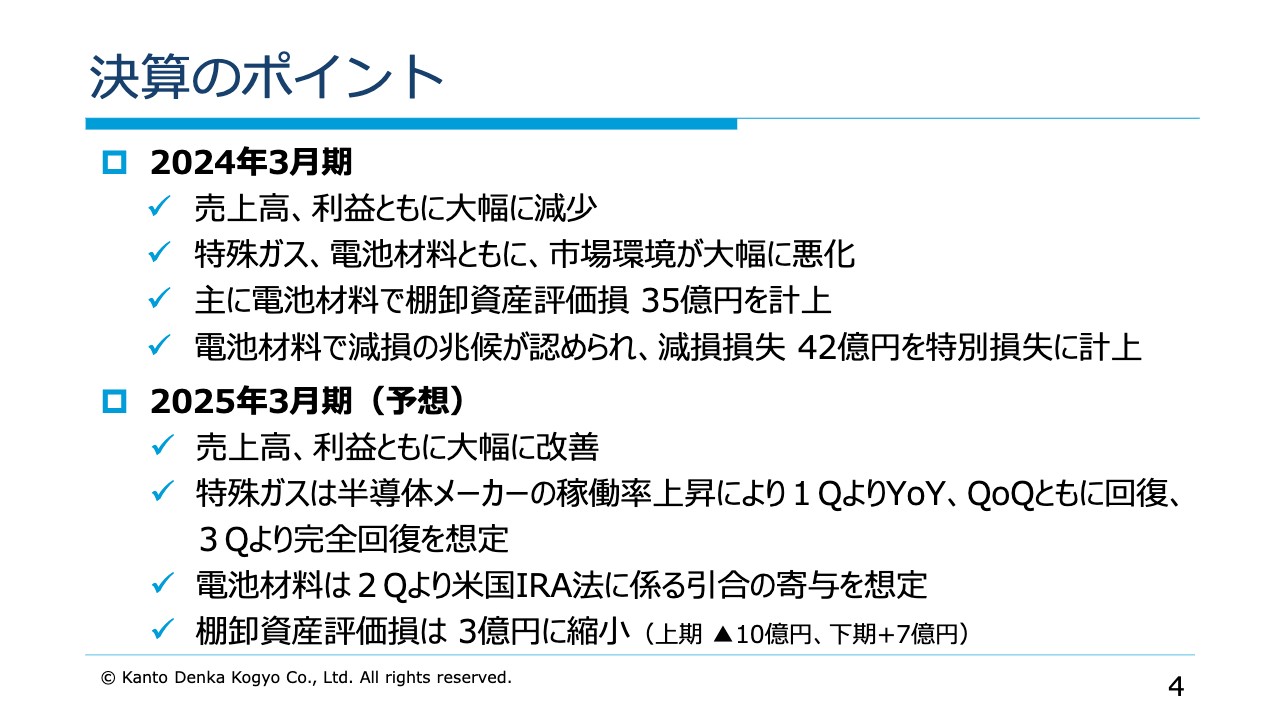

決算のポイント

新美和生氏:関東電化工業取締役執行役員の新美です。よろしくお願いします。本日は、大変お忙しい中、ご来場いただきまして本当にありがとうございます。また、本日お集まりの各社さまにおかれましては、日頃より当社のIR活動に、多大なるご協力を賜っていますことを、この場をお借りしまして厚く御礼申し上げます。

2024年3月期決算の概要をご説明します。

2024年3月期決算のポイントです。特殊ガス、電池材料ともに市場環境が大幅に悪化し、売上高、利益ともに大幅に減少しました。電池材料の原材料となるリチウム価格の大幅な下落により、棚卸資産評価損を計上しました。電池材料で減損の兆候が認められたため、減損損失42億円を計上しました。

2025年3月期の見通しについては、V字回復を見込んでいます。特殊ガスについては、半導体メーカーの稼働率上昇により、第3四半期で完全回復を見込んでいます。電池材料については、第2四半期より米国IRA法に係る引き合いの寄与を想定しています。棚卸資産評価損については、主に基礎化学品事業で3億円の計上を見込んでいます。

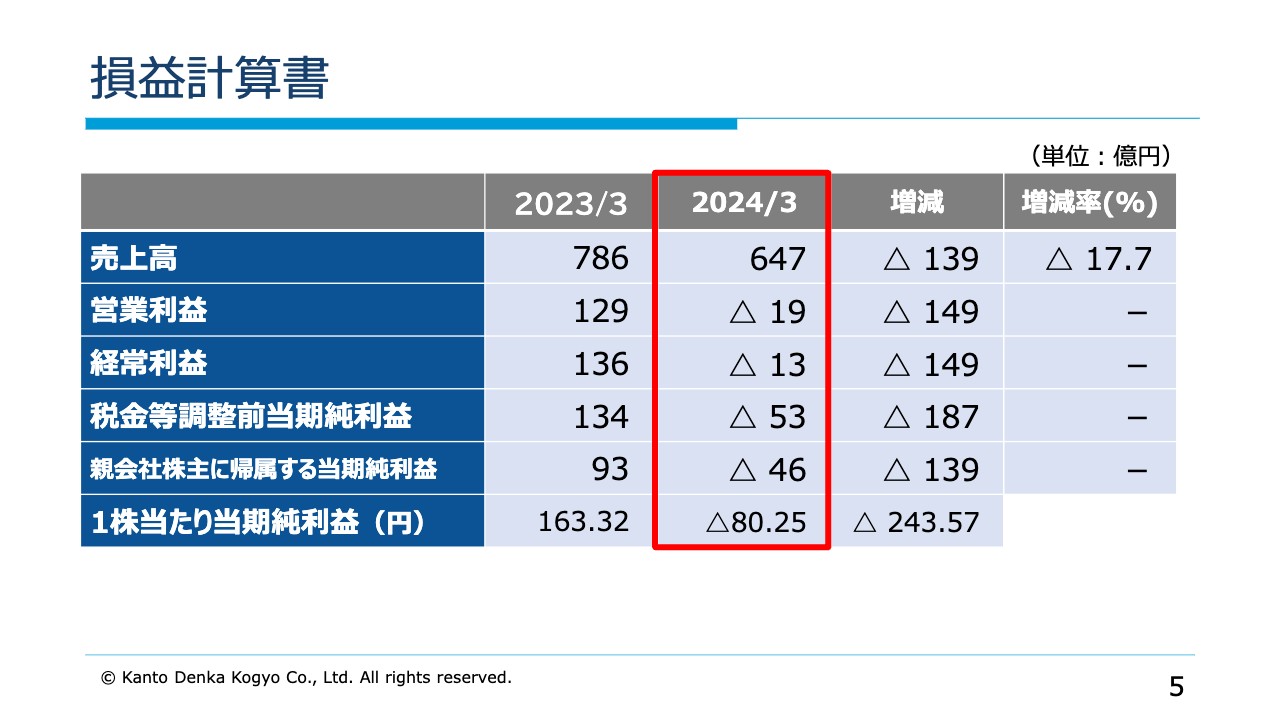

損益計算書

連結損益計算書の概要についてご説明します。売上高は前期比139億円減収の647億円、営業利益は149億円減益のマイナス19億円、経常利益は149億円減益のマイナス13億円です。

税金等調整前当期純利益は、前期比187億円減益のマイナス53億円です。経常利益からの悪化の要因は、減損損失42億円によるものです。

親会社株主に帰属する当期純利益は、前期比139億円減益のマイナス46億円です。税金等調整前当期純利益からの改善は、減損損失の一部と棚卸資産評価損の増加に伴う法人税等調整額の計上によるものです。

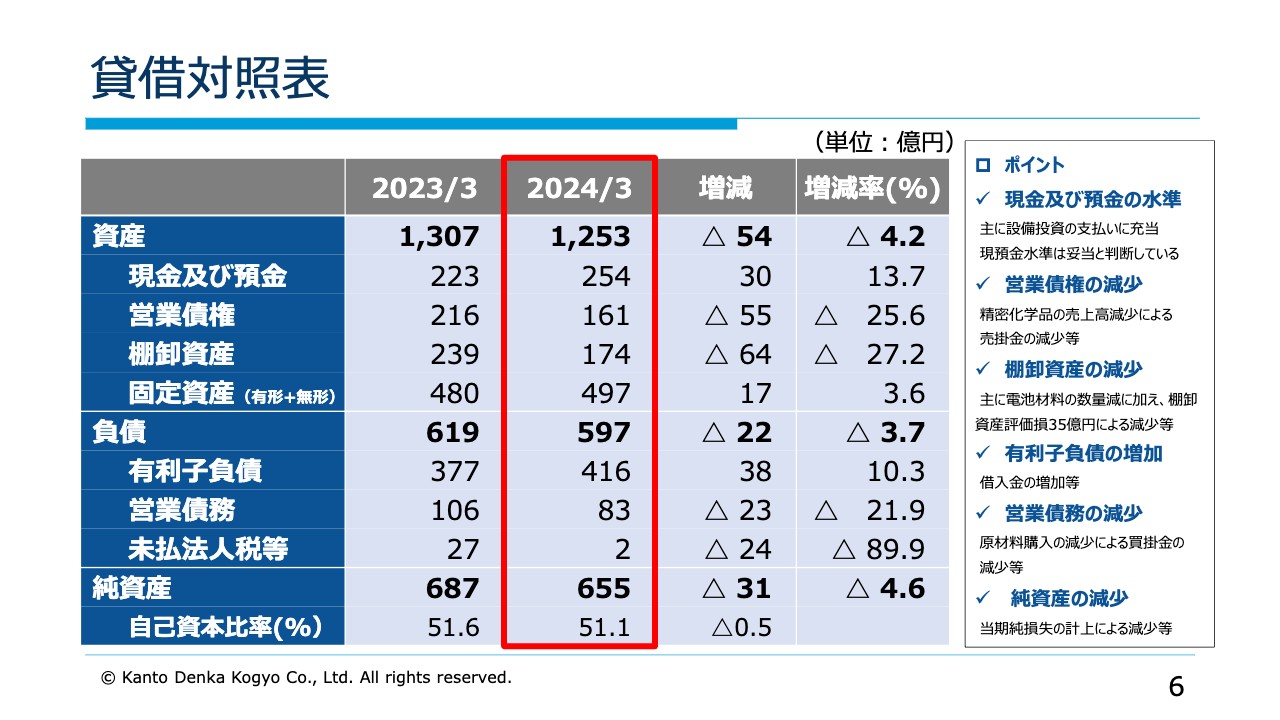

貸借対照表

貸借対照表の概要についてご説明します。2024年3月末の資産は1,253億円と、前期比54億円の減少となりました。棚卸資産が前期比64億円減少していますが、主に電池材料の数量減に加え、棚卸資産評価損を計上したことによるものです。

負債は前期比22億円減少の597億円、純資産は前期比31億円減少の655億円となりました。自己資本比率は51.1パーセントと、前期比0.5パーセント減少しました。

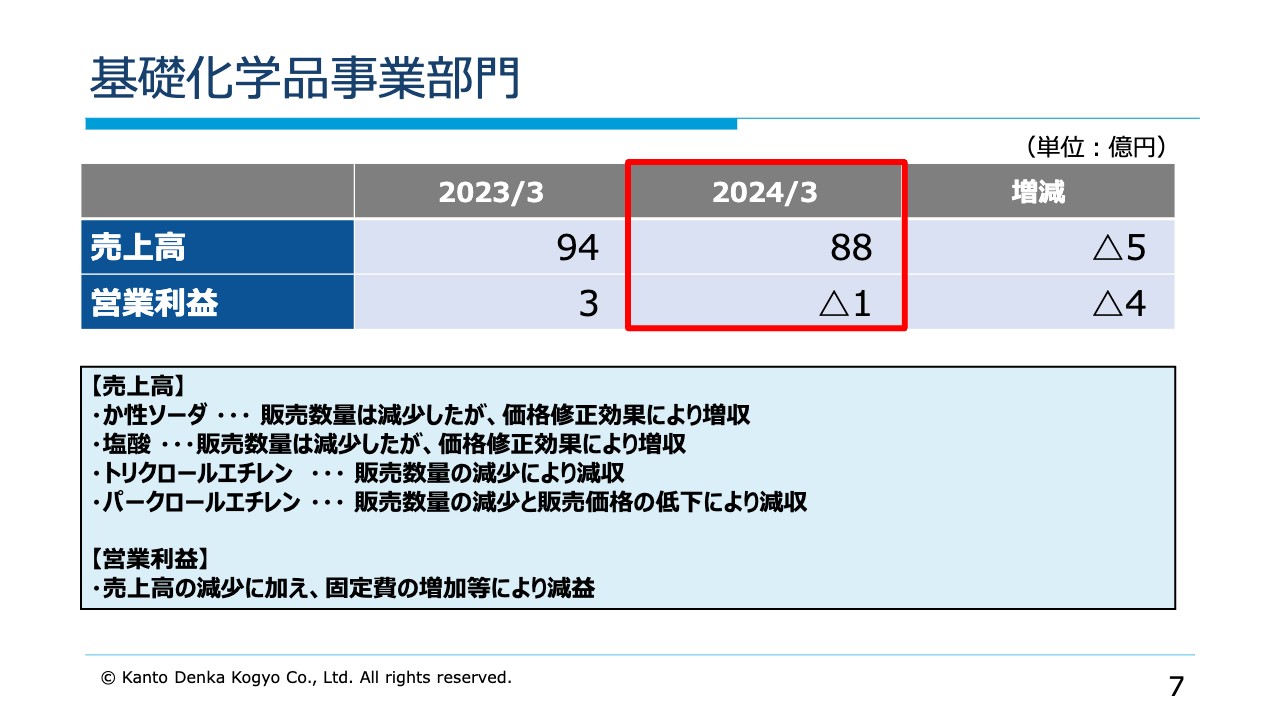

基礎化学品事業部門

セグメント別の概況についてご説明します。基礎化学品事業です。売上高は、前期比5億円減収の88億円となりました。営業利益は、有機製品の販売数量の減少や固定費の増加により、前期比4億円減益のマイナス1億円です。

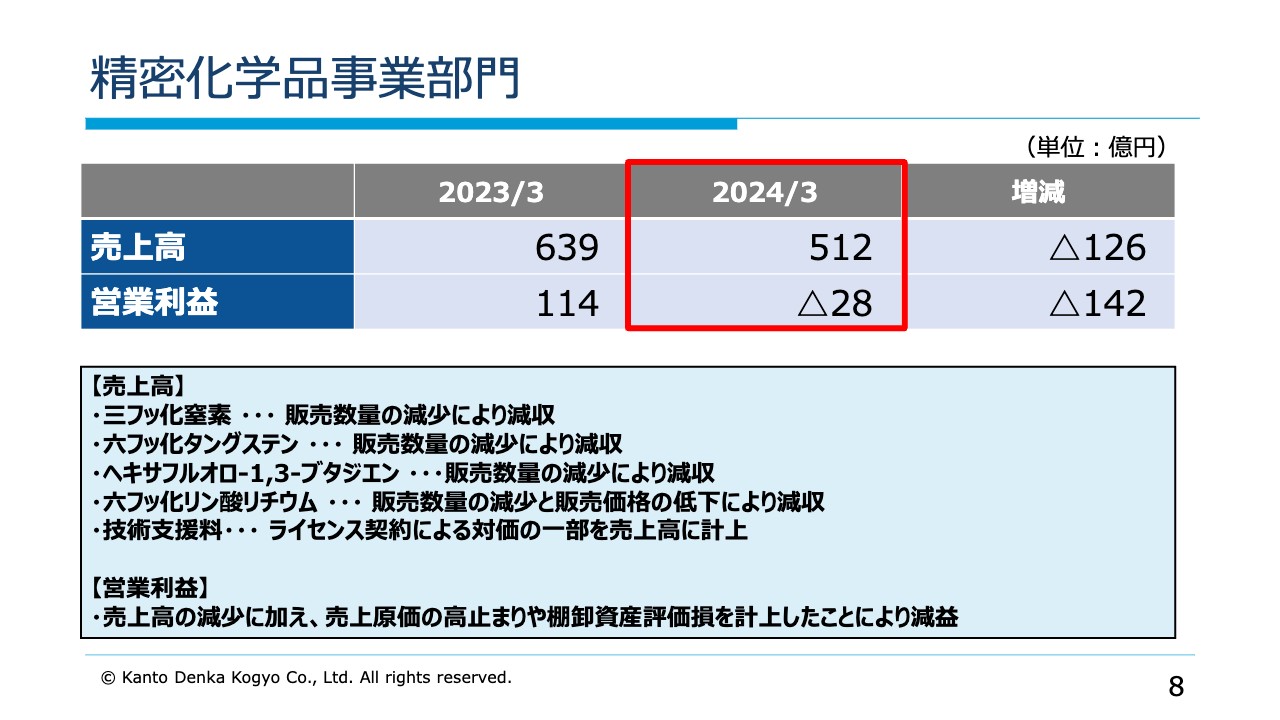

精密化学品事業部門

精密化学品事業です。売上高は、前期比126億円減収の512億円です。特殊ガスは、半導体メーカーの減産の影響を受け減収となりました。

電池材料は、EV市場の成長鈍化による需給環境悪化を受け、減収となりました。上期に、メキシケム社への技術支援料の一部を売上高に計上しています。

営業利益は、販売数量の減少に加え、主に電池材料において原材料価格の高騰を受けた在庫残による売上原価の高止まり、および棚卸資産評価損を計上した結果、前期比142億円減益のマイナス28億円となりました。

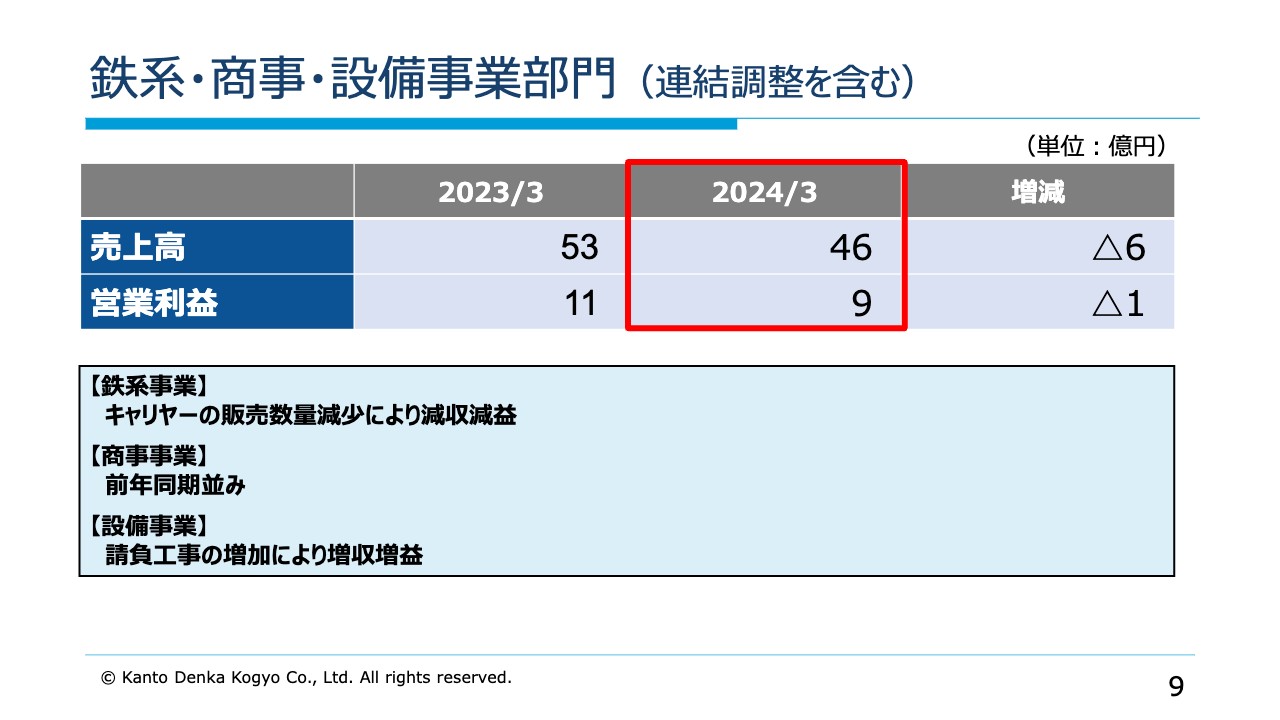

鉄系・商事・設備事業部門(連結調整を含む)

その他の事業です。鉄系事業は、キャリヤーの販売数量が減少したため、減収減益となりました。商事事業は、前期並みでした。設備事業は、請負工事の増加により増収増益となりました。

連結営業利益差異分析(2023/3 対 2024/3)

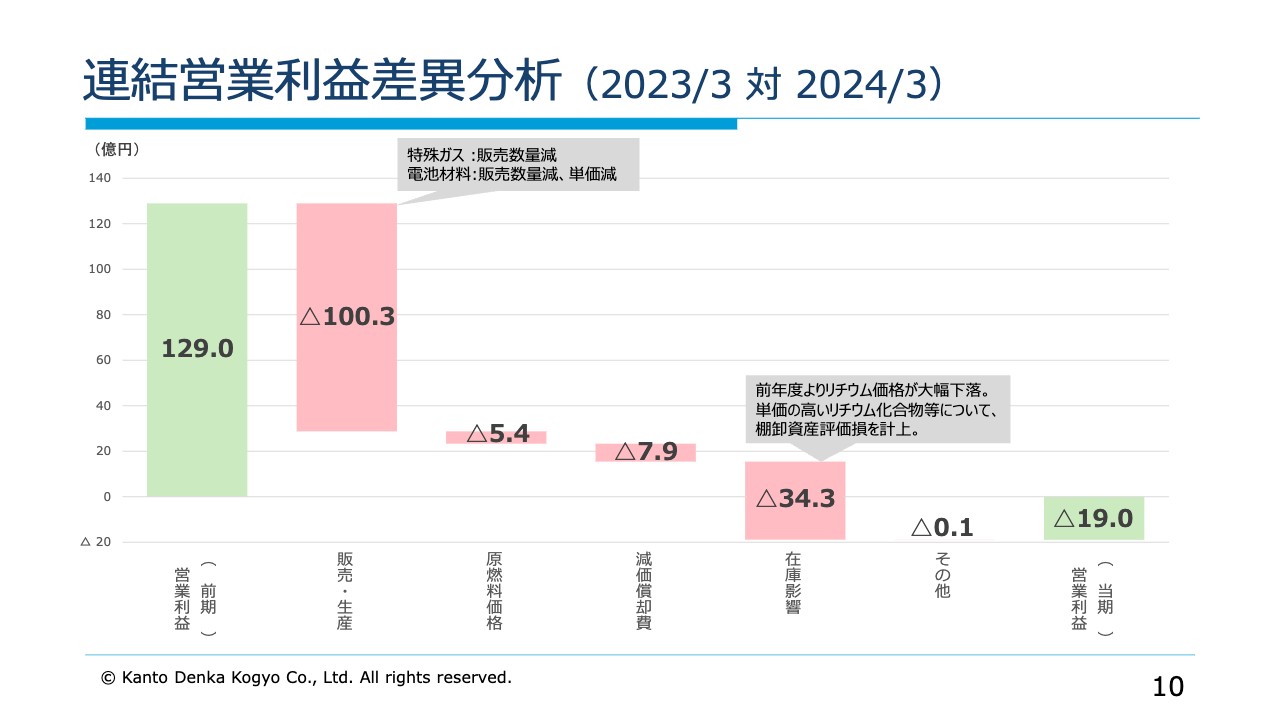

営業利益の要因分析についてご説明します。

販売・生産は、販売数量と単価の減少により、100億3,000万円の減益要因となりました。原燃料価格は、リチウム化合物、電力、液体窒素などの価格上昇により、5億4,000万円の減益要因となりました。

減価償却費は、7億9,000万円増加しました。在庫影響は、主に前年度より大幅に下落したリチウム化合物などの評価損によるもので、34億3,000万円の減益要因となりました。

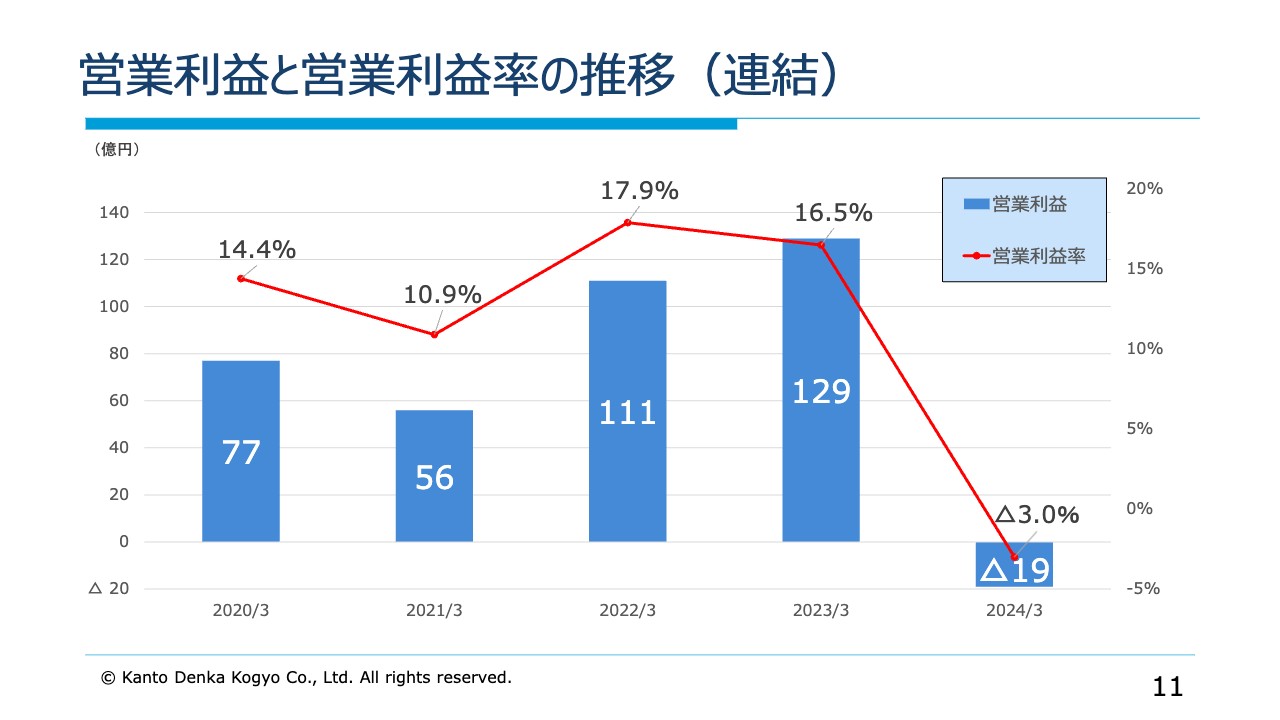

営業利益と営業利益率の推移(連結)

スライドのグラフは、過去5年の営業利益と営業利益率の推移を表したものです。2024年3月期の営業利益は前期比マイナス19億円、営業利益率は前期比マイナス3.0パーセントでした。

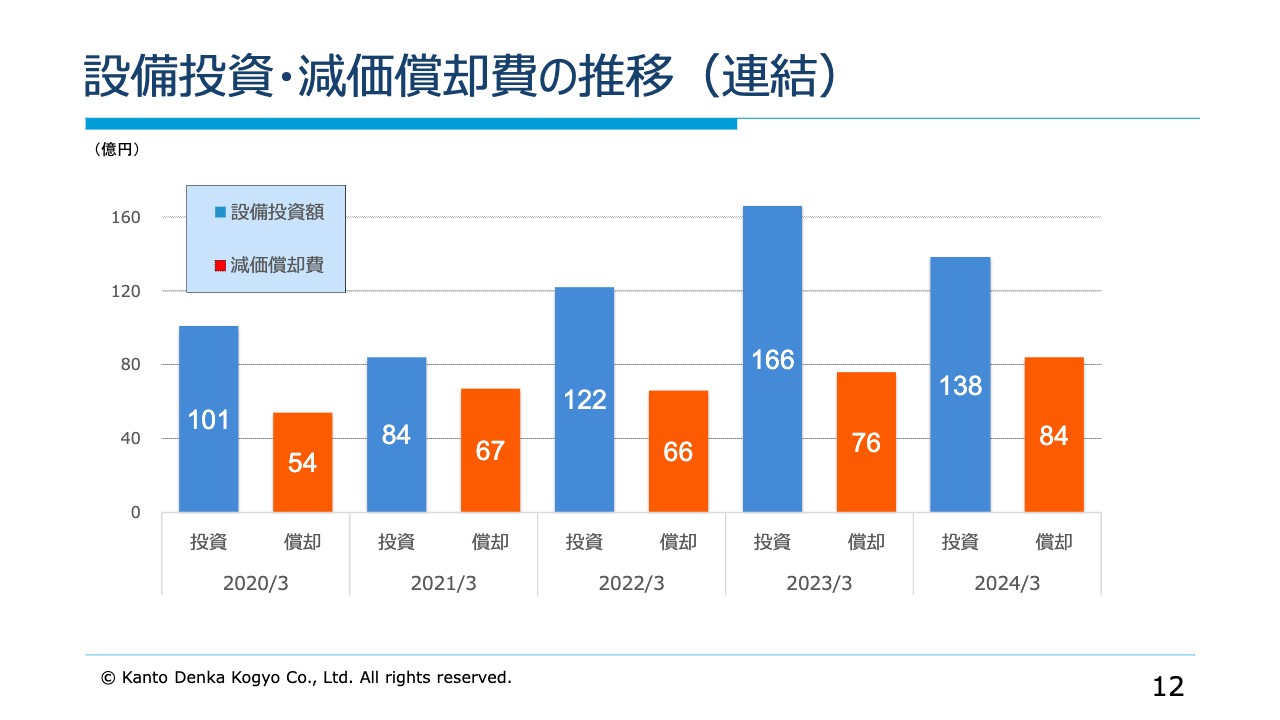

設備投資・減価償却費の推移(連結)

設備投資額と減価償却費の推移についてです。2024年3月期の設備投資額は138億円、減価償却費は84億円でした。

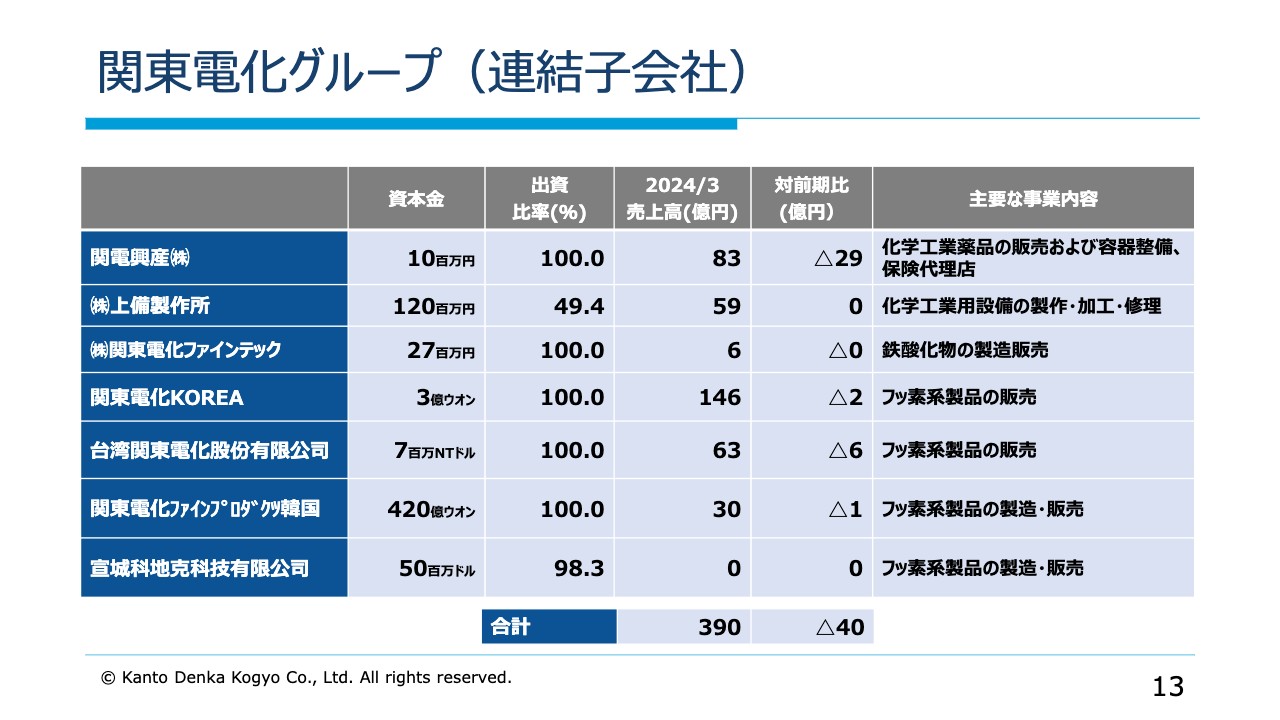

関東電化グループ(連結子会社)

グループ会社の状況です。当社グループは、関東電化工業とスライドに記載の7社で構成されています。グループ会社の売上高は、前期比40億円減収の390億円となりました。

セグメント別業績予想(連結)

長谷川淳一氏(以下、長谷川):平素より、弊社にご関心をお寄せいただきましてありがとうございます。それでは、私から業績見通し・今後の動向、中期経営計画の進捗についてご説明します。

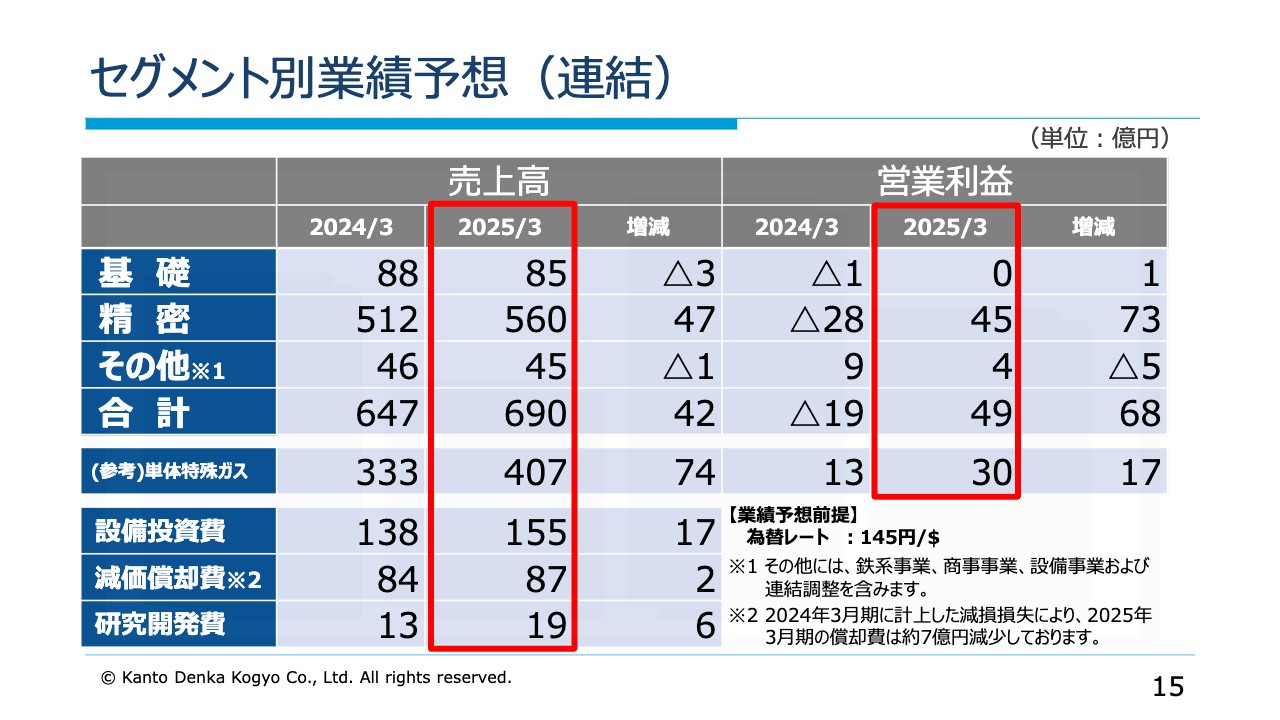

通期のセグメント別業績予想についてご説明します。2025年3月期の売上高は、690億円となる見通しです。前期に比べ、42億円の増収です。業績見通しの前提として、特殊ガスは半導体市場の強い回復を見込み、電池材料は米国IRA法に係る引き合いを見込んでいます。

営業利益は、49億円となる見通しです。前期に比べ、68億円の増益です。セグメント別では、基礎化学品事業の売上高は85億円となり、前期と比べ3億円の減収、営業利益は黒字化する見通しです。

精密化学品事業の売上高は560億円、前期に比べ47億円の増収、営業利益は45億円となる見通しです。鉄系、商事、設備事業の合算であるその他事業は、売上高は45億円となり、前期と比べ1億円の減収、営業利益は4億円となる見通しです。

参考として、精密化学品のうち特殊ガスについて、関東電化工業単体の数値をスライドに記載していますのでご覧ください。売上高は407億円となり、前期に比べ74億円の増収、営業利益は30億円となる見通しです。為替レートは、1ドル145円を前提としています。

外貨建ての売上と仕入れが大部分相殺されるため、為替の変動が業績に与える影響は軽微であると考えています。今年度の設備投資額は、155億円となる見通しです。

減価償却費は電池材料の減損がありましたが、中国宣城工場の稼働により前期比2億円増加の87億円、研究開発費は韓国製造拠点内での研究開発業務を開始したことなどにより、前期比6億円増加の19億円となる見通しです。

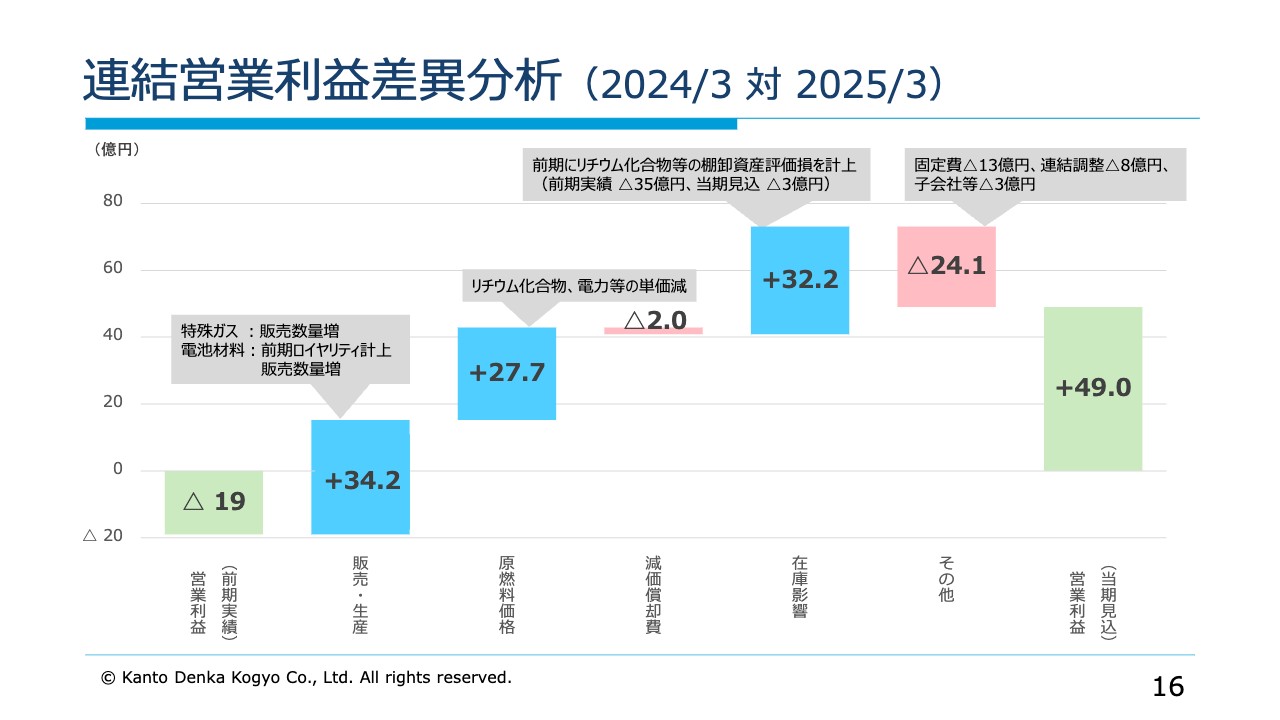

連結営業利益差異分析(2024/3 対 2025/3)

営業利益の要因分析についてご説明します。販売・生産は、主に販売数量の増加により34億2,000万円の増益要因となる見通しです。原材料価格は、リチウム化合物、電力などの価格低下により、27億7,000万円の増益要因となる見通しです。

減価償却費は、2億円増加する見通しです。在庫影響は、前期に棚卸資産評価損を35億円計上したため、32億2,000万円の増益要因となる見通しです。その他は、固定費の増加や連結調整などにより、24億1,000万円の減益要因となると見ています。

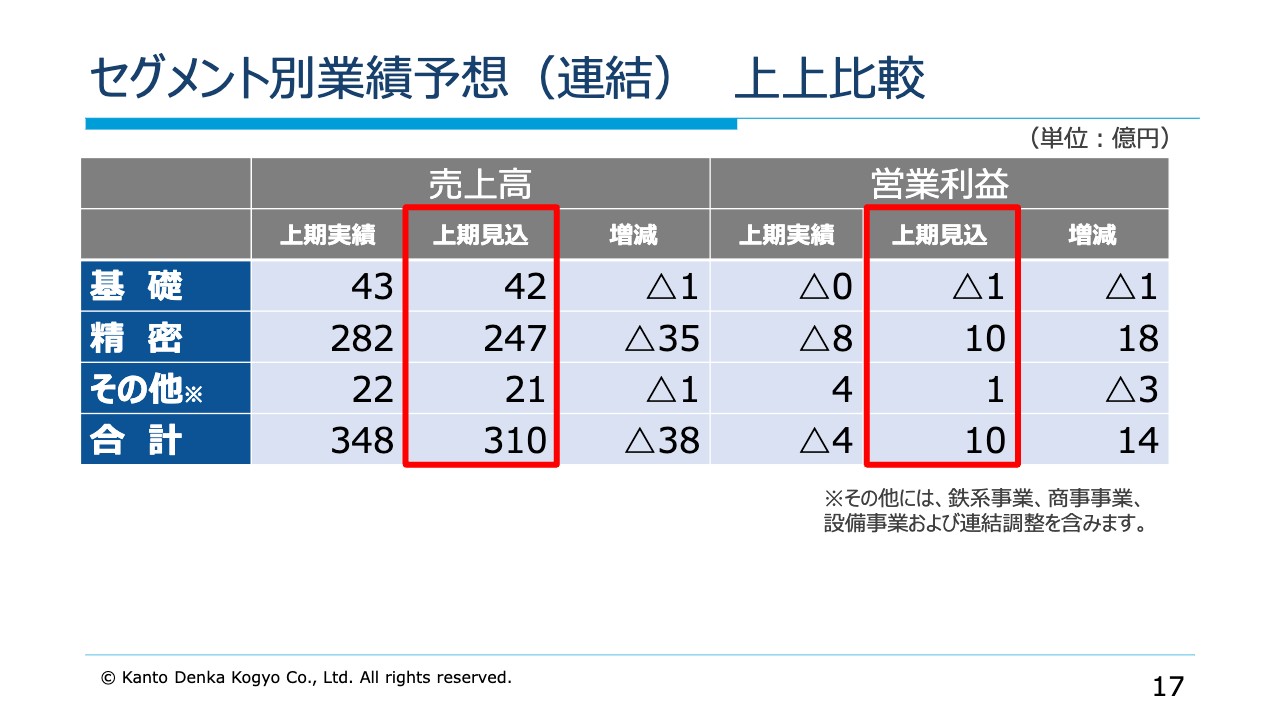

セグメント別業績予想(連結)上上比較

前期の上期実績と今期の上期見込の比較です。上期見込の売上高は、前期比38億円減収の310億円となる見通しです。セグメント別では、精密化学品事業は35億円の減収、基礎化学品事業とその他事業は前期並みとなる見通しです。

営業利益は、前期比14億円増益の10億円となる見通しです。

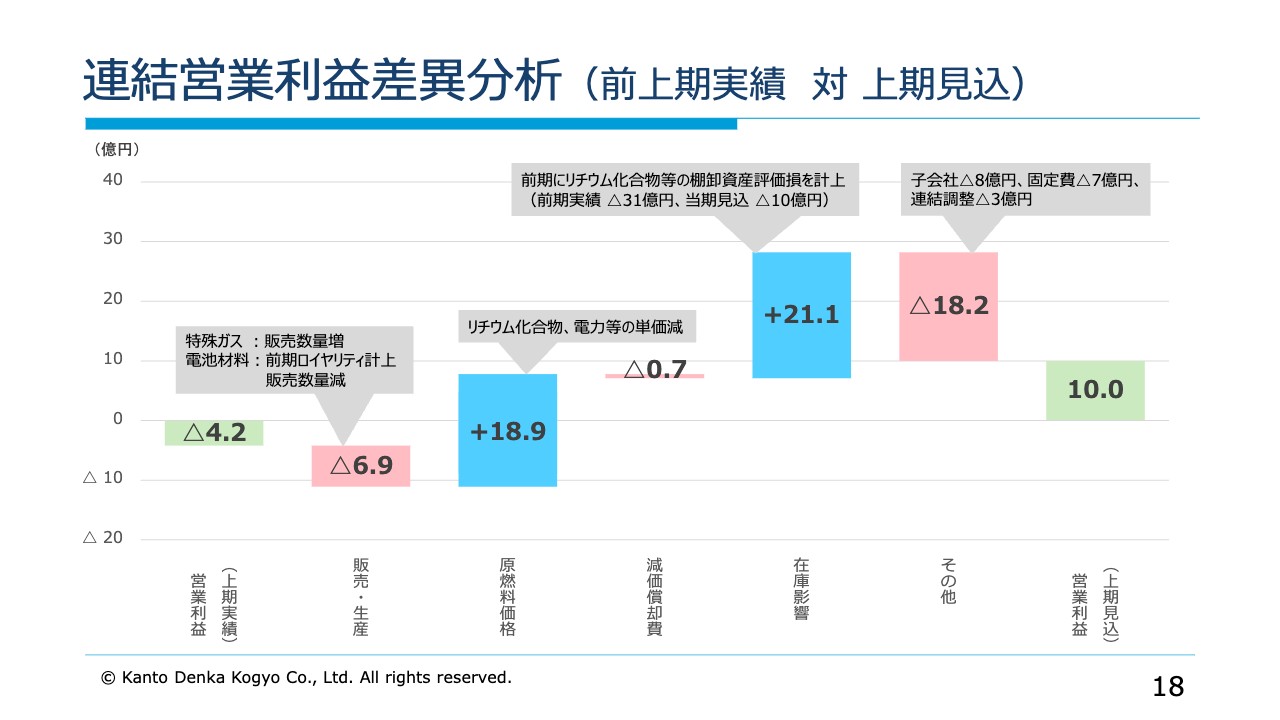

連結営業利益差異分析(前上期実績対 上期見込)

営業利益の要因分析についてご説明します。販売・生産要因は、特殊ガスの販売数量は増加しますが、電池材料で前期にロイヤリティを計上したことなどにより、6億9,000万円の減益要因となる見通しです。

原燃料価格は、リチウム化合物、電力などの価格低下により、18億9,000万円の増益要因となる見通しです。減価償却費は、減益要因として7,000万円増加する見通しです。

在庫影響は、前期に発生した棚卸資産評価損の影響により、21億1,000万円改善される見通しです。その他は、子会社の利益減少や固定費の増加などにより、18億2,000万円の減益見込みとなっています。

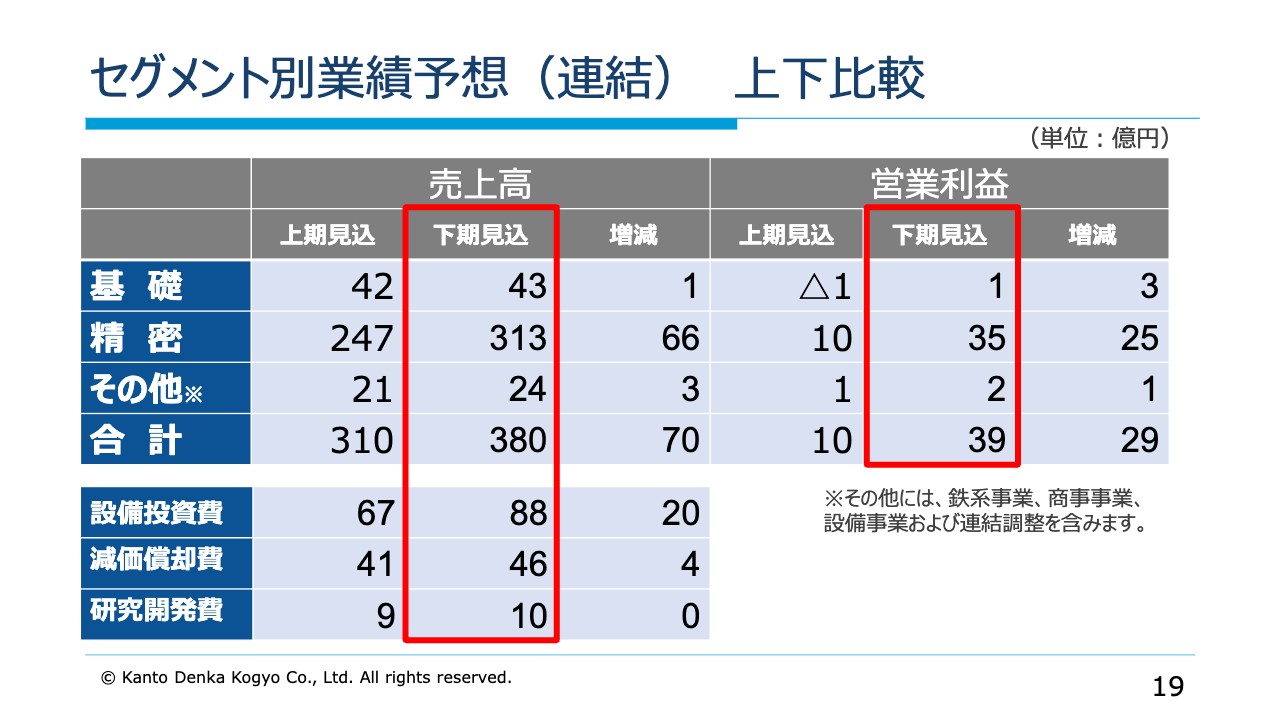

セグメント別業績予想(連結) 上下比較

2025年3月期のセグメント別業績予想です。上期見込と下期見込を比較しています。

2025年3月期下期の売上高は380億円となる見通しで、上期比70億円の増収となる見通しです。セグメント別では、基礎化学品事業は上期比1億円の増収、精密化学品事業は上期比66億円の増収、その他事業は上期比3億円の増収となる見込みです。

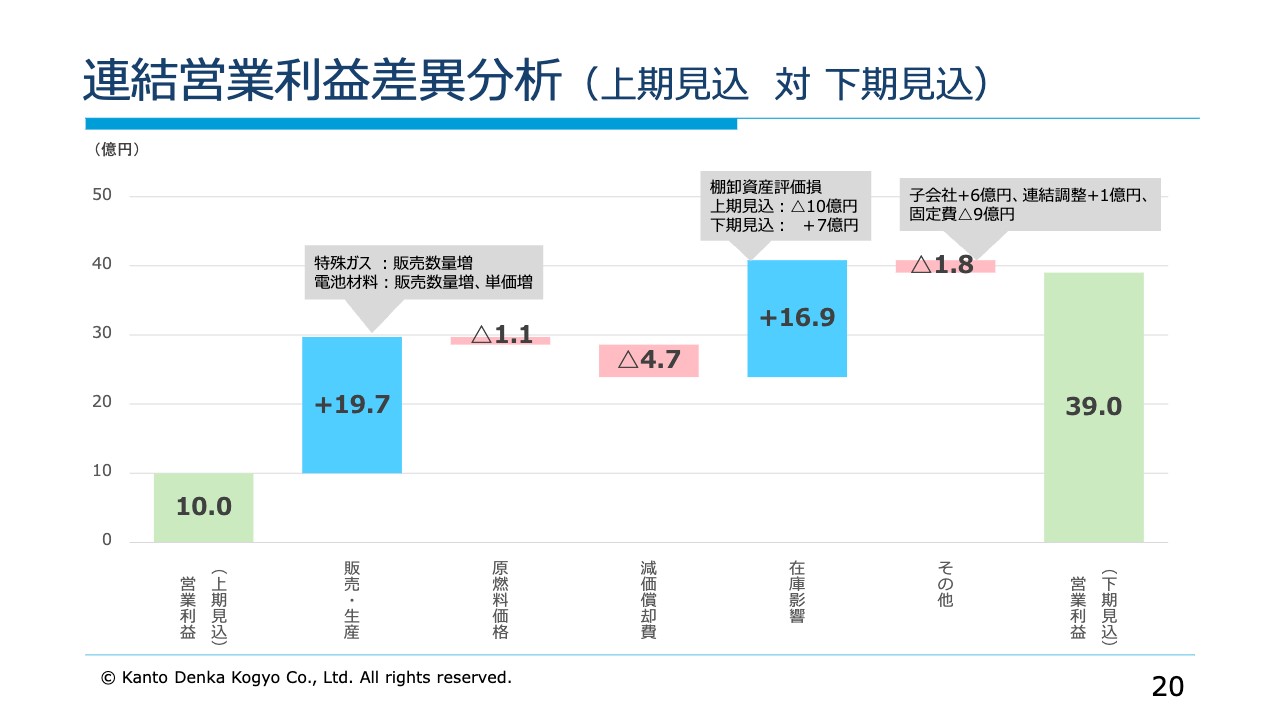

連結営業利益差異分析(上期見込 対 下期見込)

営業利益の差異分析です。上期見込に対する下期見込の増減を見ています。販売・生産は、主に販売数量の増加により、19億7,000万円の増益要因となる見通しです。減価償却費は、減益要因として4億7,000万円増加の予定です。在庫影響は、16億9,000万円改善する見通しです。

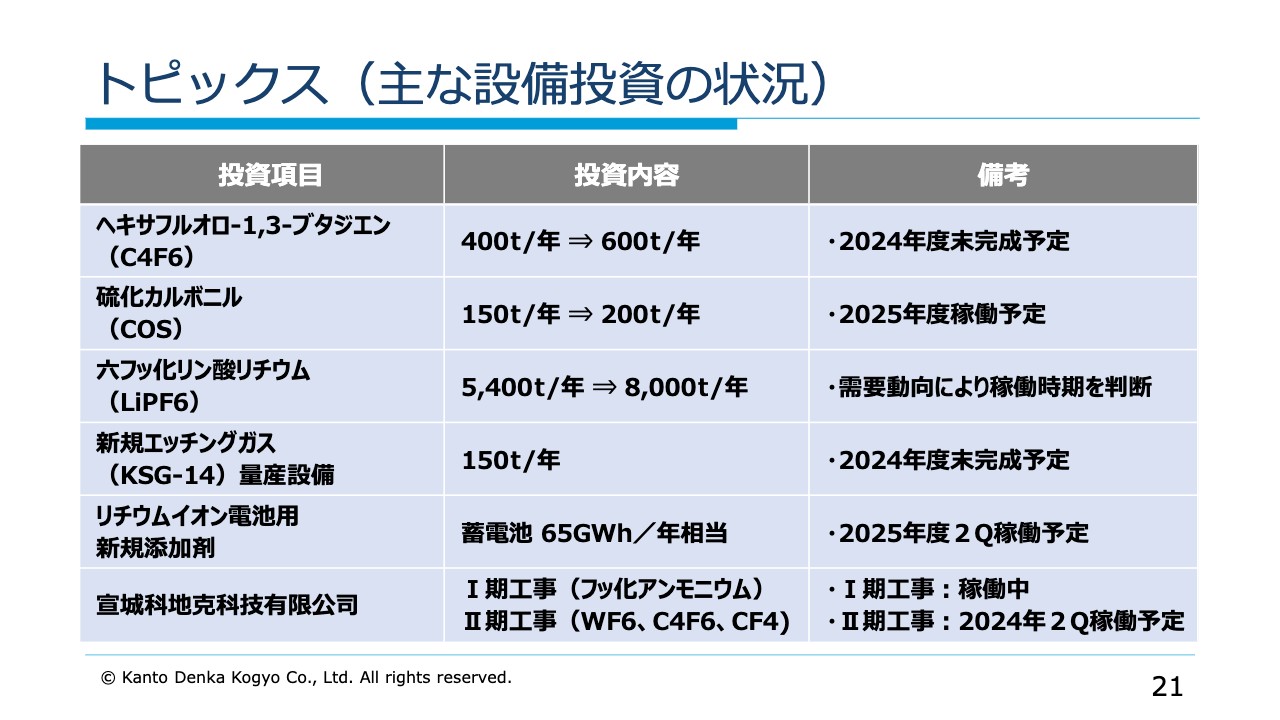

トピックス(主な設備投資の状況)

主な設備投資の状況についてご説明します。

半導体用エッチングガスの「ヘキサフルオロ-1,3-ブタジエン(C4F6)」は、年間600トンの製造設備を建設中ですが、半導体事業が後ろ倒しとなったことにより、完成予定は2024年度末になっています。

「硫化カルボニル(COS)」については、年間50トンの増強を行い、2025年度に稼働予定です。リチウムイオン2次電池用電解質の「六フッ化リン酸リチウム(LiPF6)」は、製造設備を建設中ですが、需要動向を見ながら稼働時期を判断していきます。

新規エッチングガス「KSG-14」については、年間150トンの量産設備を建設中で、2024年度末に稼働予定です。

リチウムイオン電池用新規添加剤については、蓄電池換算で年間65ギガワットアワー相当分の設備投資を行い、2025年度第2四半期より稼働開始予定です。蓄電池産業戦略に関わる助成金の認定を受けており、最大9億円が交付される予定です。

中国の合弁会社の状況は、第1期工事が稼働を開始し、第2期工事は2024年第2四半期より開始予定となっています。第3期の工事については、世界戦略の中で製造品目を再検討していきたいと思います。

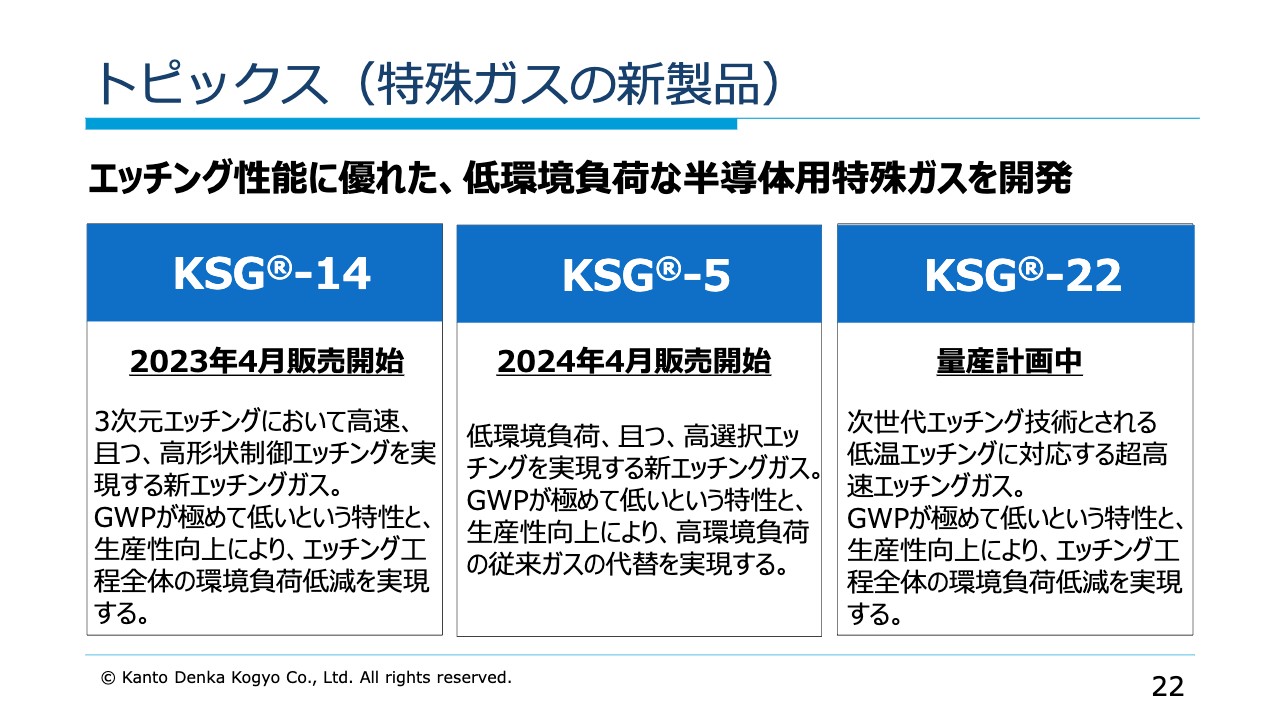

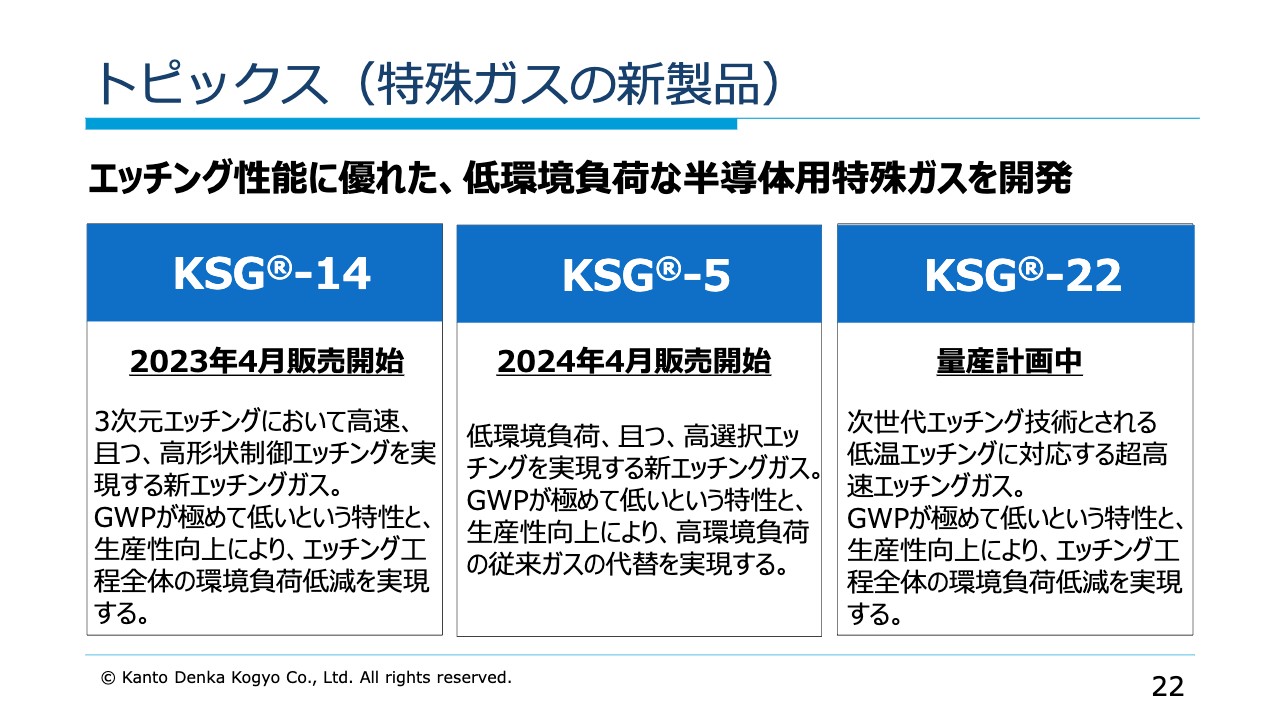

トピックス(特殊ガスの新製品)

特殊ガスの新製品についてご説明します。エッチング性能に優れ、低環境負荷の特殊ガスの開発に注⼒しています。昨年度は「KSG-14」の販売を開始しました。今年度は「KSG-5」の販売を開始します。

また、次世代のエッチング技術とされる低温エッチングに対応した新規ガスの「KSG-22」の量産を計画しています。

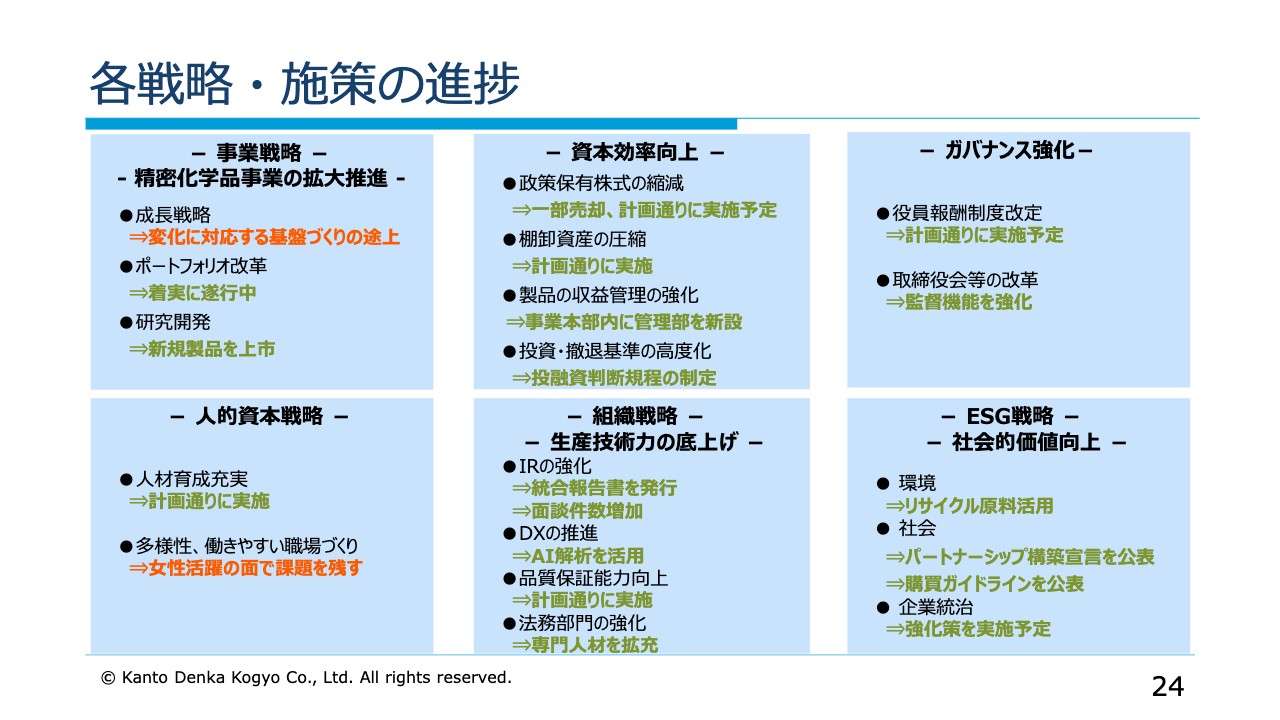

各戦略・施策の進捗

中期経営計画の進捗についてご説明します。スライドは、各戦略、施策の進捗をまとめた表です。事業戦略については、精密化学品の市場環境の悪化により、変化に対応する基盤作りが課題となっています。

人的資本戦略については、女性活躍の面で課題を残しています。その他については、スライドに記載した事項を実施中です。

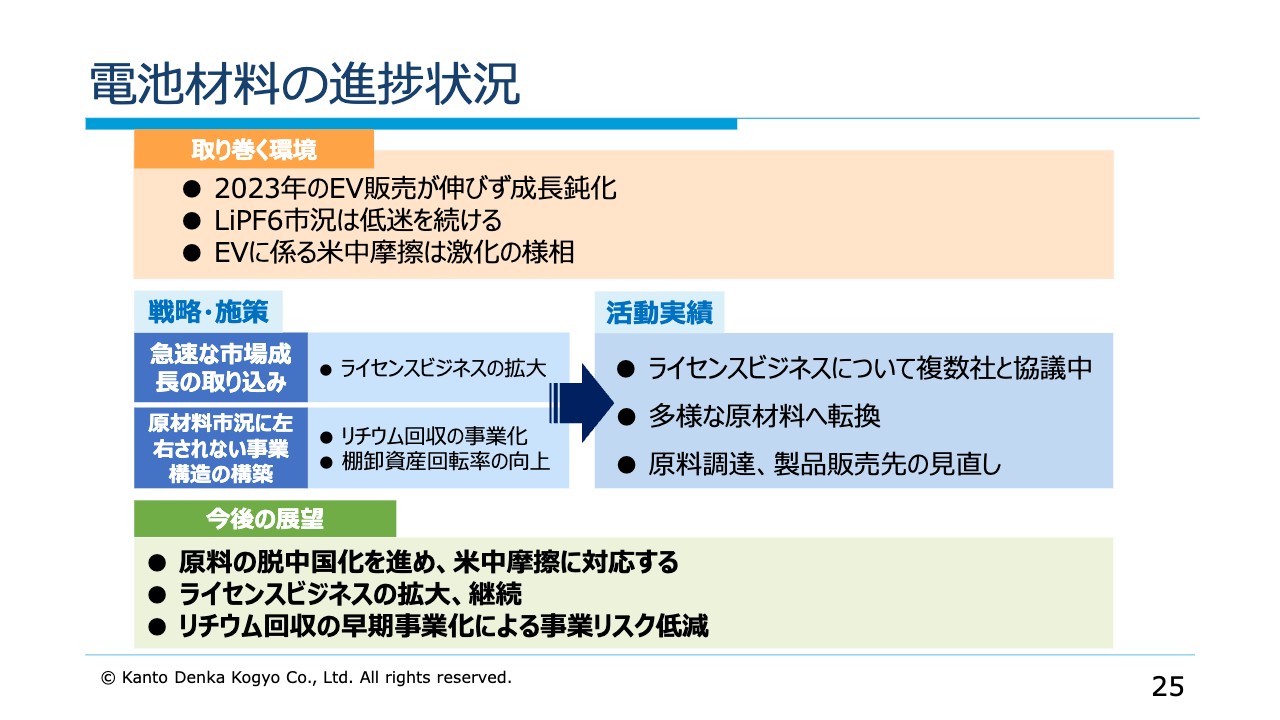

電池材料の進捗状況

電池材料の進捗状況について、計画作成時と比較して、電気自動車(EV)の販売が停滞しています。成長が鈍化している状況ですが、経済安全保障上の理由により、当社製品、技術への期待が高まっていることを機会と捉え、原料の脱中国化を進め、米中摩擦への対応を進めていきたいと思います。

ライセンスビジネスについての拡大と継続、リチウム回収技術の早期事業化を目指し、安定的な収益確保を目指していきます。

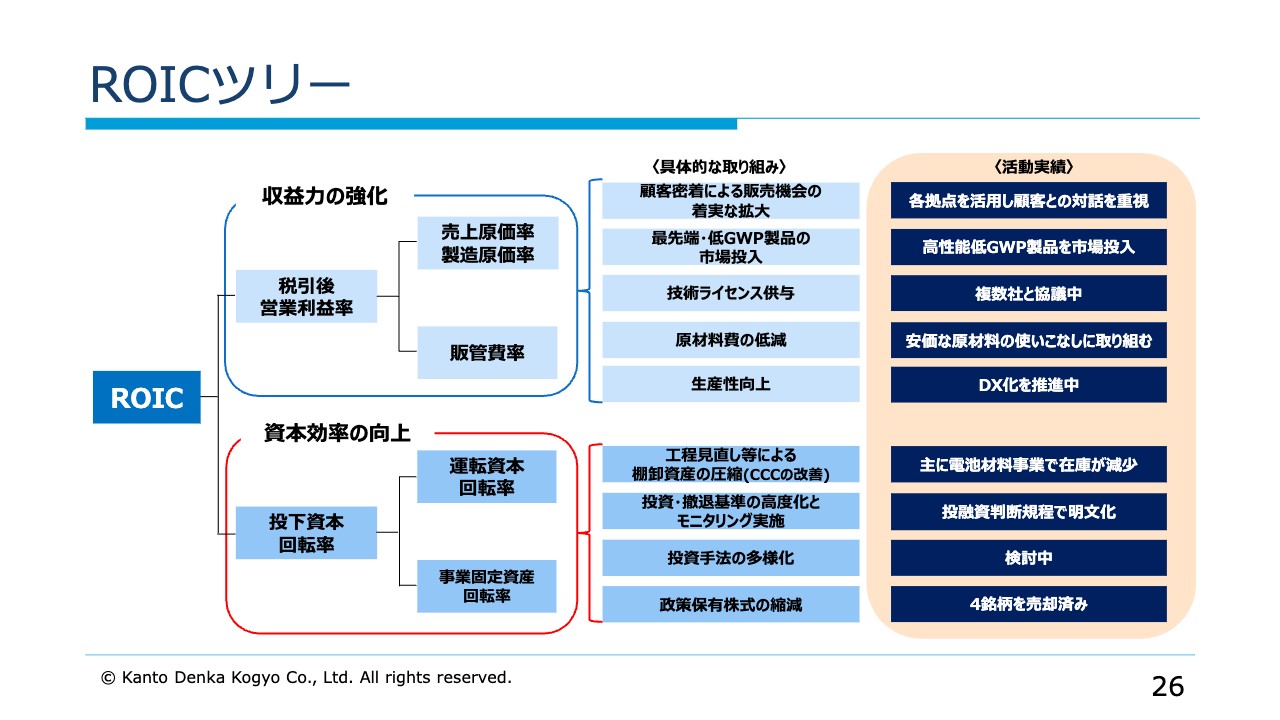

ROICツリー

ROICツリーです。スライド右側に、活動実績を記載しています。

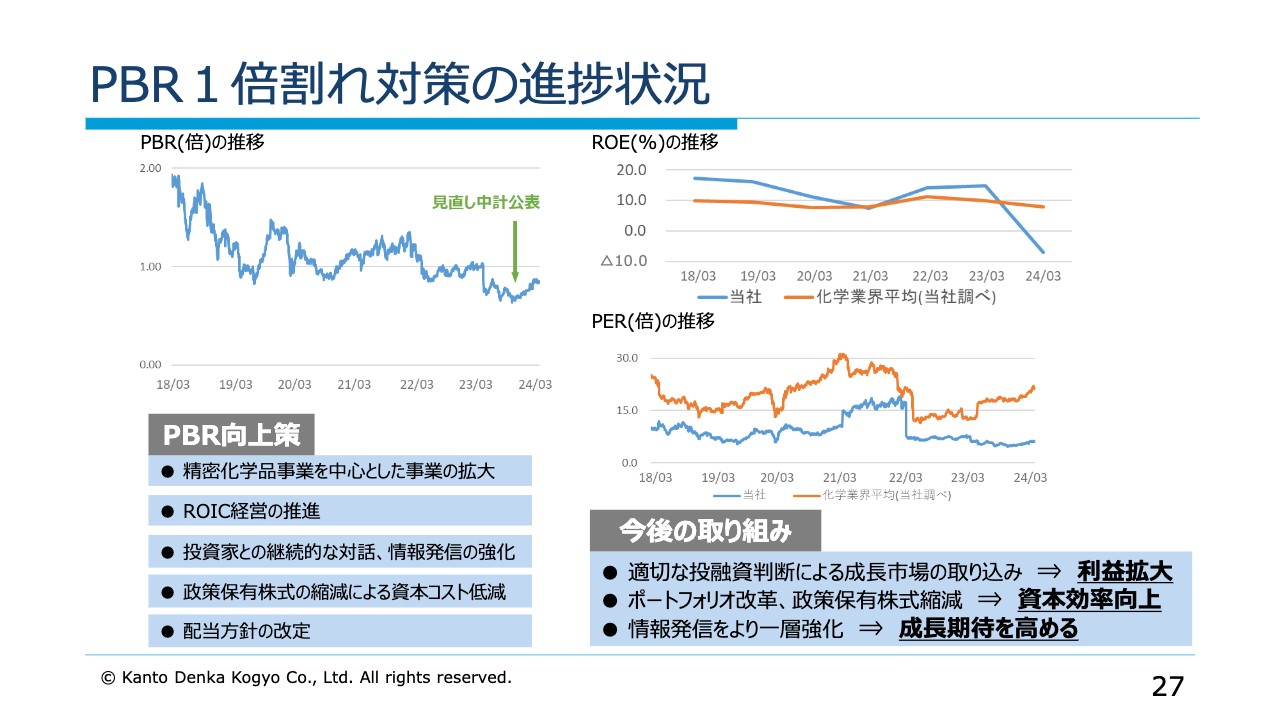

PBR1倍割れ対策の進捗状況

スライドは、過去6年間のPBR、ROE、PERの推移を示しています。スライドに記載した向上策を実施し、中長期的な企業価値向上を図っていきます。

質疑応答:脱中国化により今後焦点となる国について

質問者:世界戦略として脱中国化を進めていく中で、今後焦点となってくる国や、拡大していくエリアがあれば教えてください。

長谷川:今、特殊ガスも電池材料も脱中国という流れにあるとお伝えしました。米中摩擦が盛んになっています。

潤沢な資源を所有する中国は、いろいろな製品面で強くなっています。化学工業全体で、非常に安い値段で対応しており、中国の経済鈍化に対して、中国国内はもとより、アジアあるいはヨーロッパで販売を進めています。

中国からのEV輸出というトピックスでテレビ番組が放映されたり、中国製EVやリチウムイオン電池の米国関税引き上げという新聞記事も掲載されたりなど、環境としては非常に厳しい状態になっています。脱中国化を進めるにあたり、米国、中国以外のアジア、欧州、南米等の原料から製品に至るサプライチェーンの世界戦略が必要です。

製品品質だけでなく、材料販売チャネル、リサイクル、エネルギーの面も含め、中国の動きにどうやって対抗していくのかを考えていきます。

当社は生産についても、国内に2工場、海外に2工場を立ち上げています。加えてライセンス生産を始めるなど、少し違ったかたちでの戦略を立てています。

今後数年間の間に実行したい考えはいろいろあります。非常に厳しい状況ではありますが、化学工業界、半導体業界、自動車業界など、すべての業界が今非常に戦略的に考える時期にあると考えています。

質疑応答:新製品「KSG-22」の従来品との違いや特徴について

質問者:「KSG-22」は、化学的に従来のものとどのような違いがあるのでしょうか? 製造面での違いがあれば教えてください。

長谷川:詳細についてはお伝えできないのですが、いろいろ話題になっている、低温エッチングで使われる特殊ガスだとご認識いただければと思います。

製造面では、量産していくことが大切だと思います。我々にはフッ素を長く扱っているポテンシャルやストレングスがあるため、お客さまからいろいろな要請を受けています。要望にきちんと応えていくかたちで、新製品として立ち上げようと思っています。スケジュールについては、今ここでお伝えすることはできません。

質問者:環境配慮というのは、PFASレスという理解でよろしいでしょうか?

長谷川:指標としては、GWP値がメインになります。

質疑応答:特殊ガスの上期・下期の予想売上高について

質問者:今期の業績計画の中で、通期予想における単体特殊ガスの売上高が407億円とあります。上期から下期にかけての精密化学品事業の売上高は、上期が247億円で、下期が313億円とのことですが、このうち、特殊ガスと電池材料それぞれで増える部分はどれくらいなのか、特殊ガスの上期下期の数字を教えてください。

長谷川:特殊ガスの上期下期の数字は持ち合わせていないのですが、下期に若干増加します。

質問者:売上高が上期下期で増えるのは、米国IRA法により電池材料が増えるところが大きいのか、特殊ガスが増えるところが大きいのか、どちらでしょうか?

長谷川:両方増加しますが、どちらが大きいかはお伝えできません。

質疑応答:KSGシリーズについて

質問者:KSGシリーズは、組成が同じ特殊ガスなのでしょうか? 同一のベースを持つバリエーションのようなもので、環境によい、負荷が少ないなどの要素から「KSG」という名前でくくっているだけであり、必ずしも同じというわけではないのでしょうか?

長谷川:同じものを作っているという意識はありません。半導体メーカーが必要とするファインパターンに対応する性能を持ったガス、そして環境性能に優れたガスという2つの開発目標にしたがって、半導体用特殊ガスの新製品シリーズとして作ったガスです。

「KSG-14」は3次元エッチングとあるように縦方向の性能がよい、「KSG-5」は選択性がよいというように、それぞれの特殊ガスはそれぞれの目的を持って作られています。

フッ素、炭素、酸素、あるいは水素が入っていますが、性質はまったく異なり、目的も異なるかたちで作りあげたものです。

質問者:「KSG-14」や「KSG-22」も縦方向と理解してよろしいでしょうか?

長谷川:「KSG-22」は、低温エッチングに対応するものです。

質問者:「KSG-22」は、供給先を1社に限定されているような特殊ガスなのでしょうか?

長谷川:供給先について、お伝えできません。ただ、世の中で注目されているものであるため、販売に制限が加わることはないかと思います。

質疑応答:半導体用特殊ガスの用途について

質問者:業績について、精密化学品事業の売上高は上期下期で66億円増、営業利益は25億円増とのことですが、アプリケーションとしてDRAM、3D-NAND、ロジックファウンドリのいずれを見ているのでしょうか?

長谷川:精密化学品事業は特殊ガスと電池材料と一緒になっており、さまざまな用途で増加するとご理解ください。

質問者:特殊ガスは、メモリ、ロジックのどちらが増えるという見方でしょうか?

長谷川:ロジックの成長については、それ程大きくはないと見ています。

新着ログ

「化学」のログ