トレンダーズ、マーケティング事業が大幅に成長 2025年3月期は事業投資を継続しつつ、約30%の増益を目指す

会社概要

田中隼人氏:みなさま、こんにちは。トレンダーズ株式会社取締役CFOの田中隼人です。本日はお忙しい中、当社の2024年3月期通期決算説明会にお集まりいただき、ありがとうございます。

本日は私から2024年3月期の業績、2025年3月期の業績予想、配当についてお話しした後、社長の黒川より事業についてご説明します。

まずは会社概要です。詳しい内容は割愛しますが、当社は2000年に創業し現在25期目に入っています。社員数は197名です。

経営方針

経営方針はスライドに記載のとおりです。

トレンダーズグループの概要

グループの概要です。こちらも変更はありません。基本的にマーケティング事業を主力としつつ、インベストメント事業も行っています。

2023年4月に「TikTok」のマーケティングを行っているCARAFUL社を買収しました。

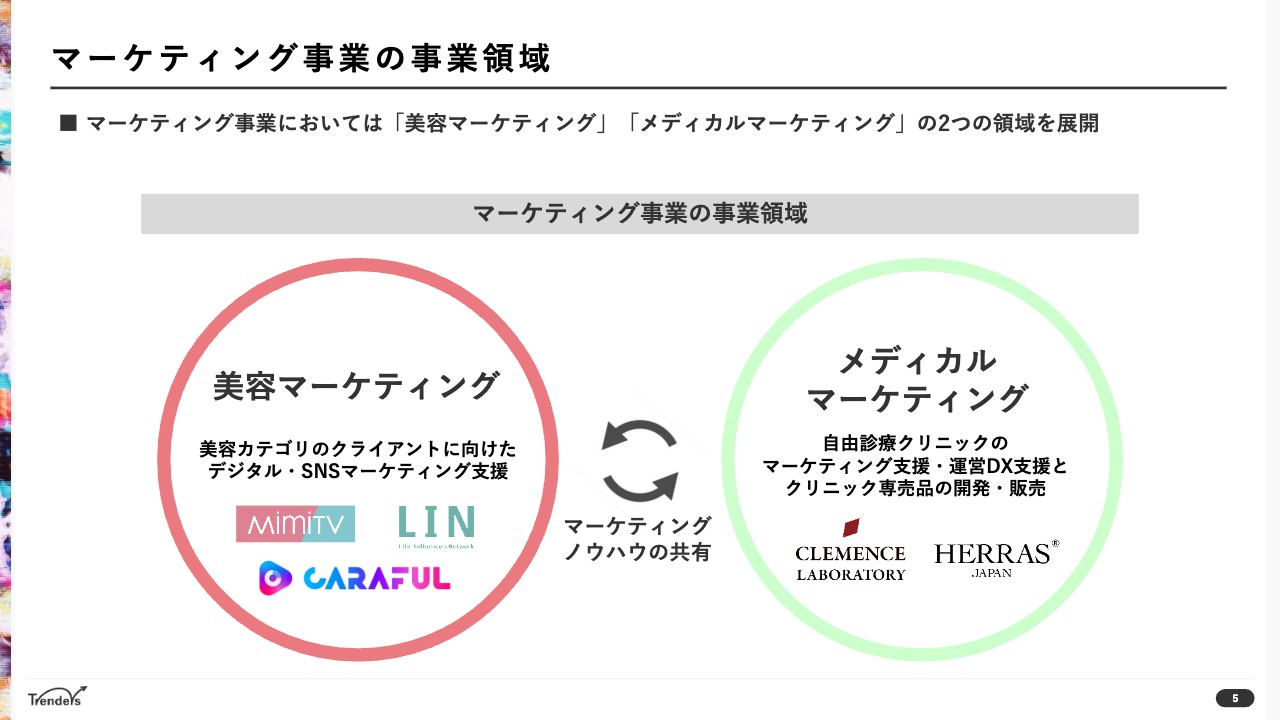

マーケティング事業の事業領域

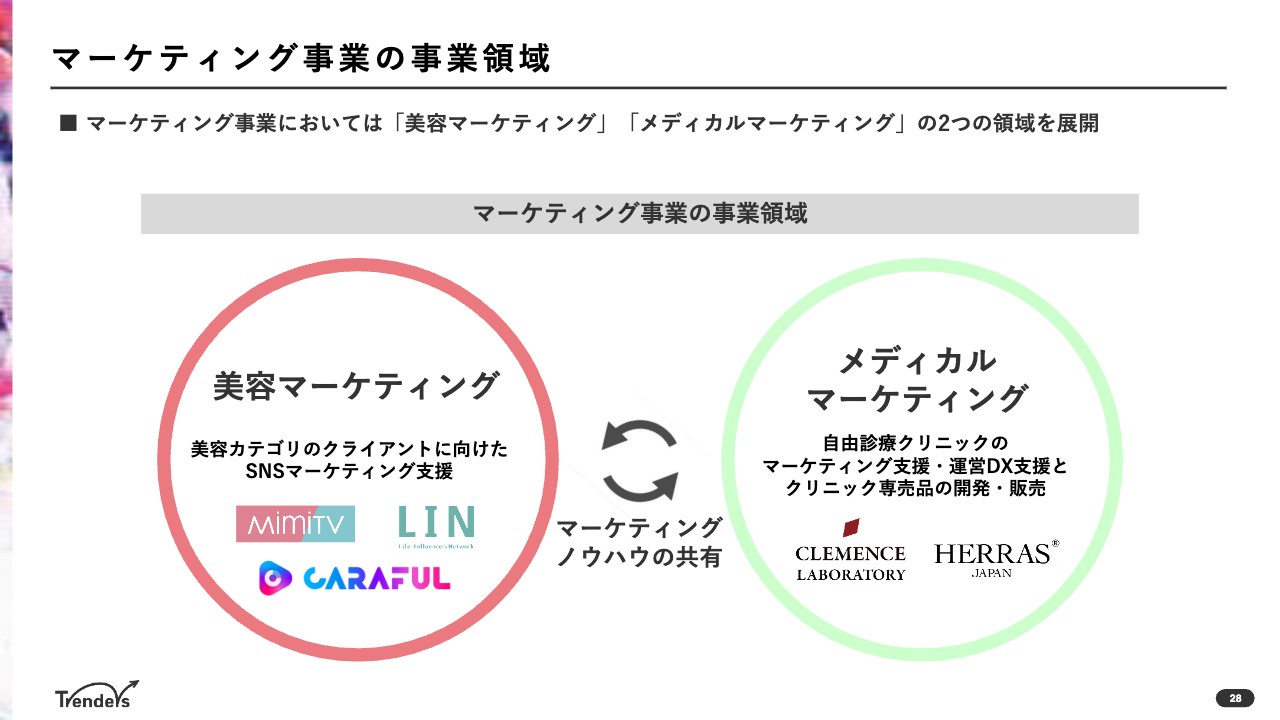

マーケティング事業の事業領域は、美容マーケティングとメディカルマーケティングに分かれています。

美容マーケティング領域では、美容カテゴリのお客さまに向けたデジタル・SNSのマーケティング支援を行っており、こちらが中核事業となっています。新規領域のメディカルマーケティング領域では、自由診療クリニックのマーケティング支援・運営DX支援を行っています。

この2つの領域は、マーケティングノウハウの共有に関してシナジーがあります。

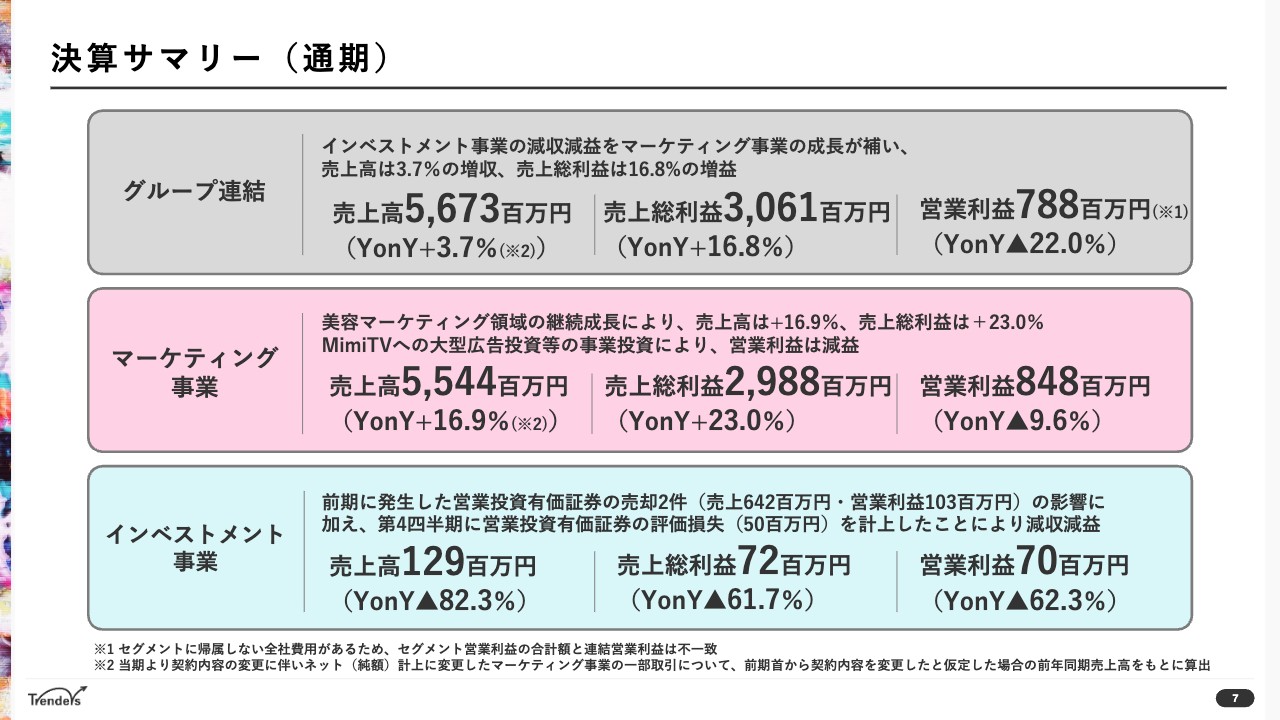

決算サマリー(通期)

通期の決算サマリーです。売上高は56億7,300万円、営業利益は7億8,800万円で着地しました。売上高はYonY3.7パーセント増、営業利益はYonY22パーセント減です。

大きな要因として、インベストメント事業での大幅な減収減益があります。売上高に関しては、マーケティング事業の美容マーケティング領域が継続成長したことにより、インベストメント事業の減収を補って増収となっています。

マーケティング事業においては、「MimiTV」への大型広告投資の事業投資を行ったことにより、結果として営業利益は減益となりました。特にマーケティング事業の業績をご覧いただくとおわかりのとおり、売上高はYonY16.9パーセント増、我々が非常に大事にしている売上総利益に関してはYonY23パーセント増と、事業は順調に成長していますのでご安心ください。

なお、売上高に関しては、2024年3月期から売上の一部の計上方法をグロスからネットに変更していますので、この資料は売上に関しては一貫してネットの表記としApple to Appleになるようにしています。

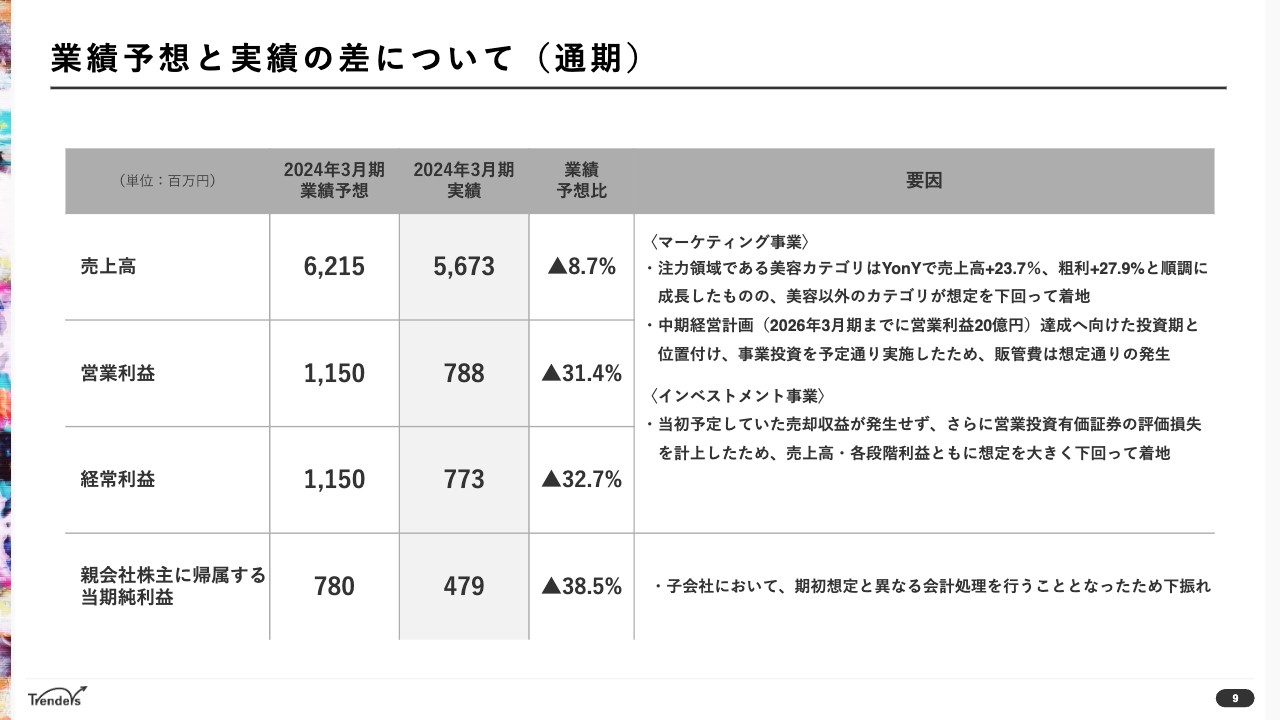

業績予想と実績の差について(通期)

今回、昨年の期初段階で発表した業績予想と実績の間に差異が生じているため、その内容についてご説明します。

インベストメント事業は、予定していた売却収益が発生せず、さらに第4四半期で営業投資有価証券の評価損失も計上し売上高・各段階利益ともに想定を大きく下回って着地しました。

マーケティング事業は順調です。特に注力領域である美容カテゴリに関しては、売上高はYonY23.7パーセント増、粗利はYonY27.9パーセント増となりました。一方で、美容以外のカテゴリが想定を下回って着地しています。

そのような中でも、昨期は2026年3月期までに営業利益20億円という中期経営計画目標達成に向けた投資期と位置づけて事業投資を行ったため、販管費は想定どおりに発生しています。

当期純利益は予想より下振れました。子会社の当期純損益をどのように連結決算に取り込むかで期初想定と変わったところがあり、その影響を受けています。

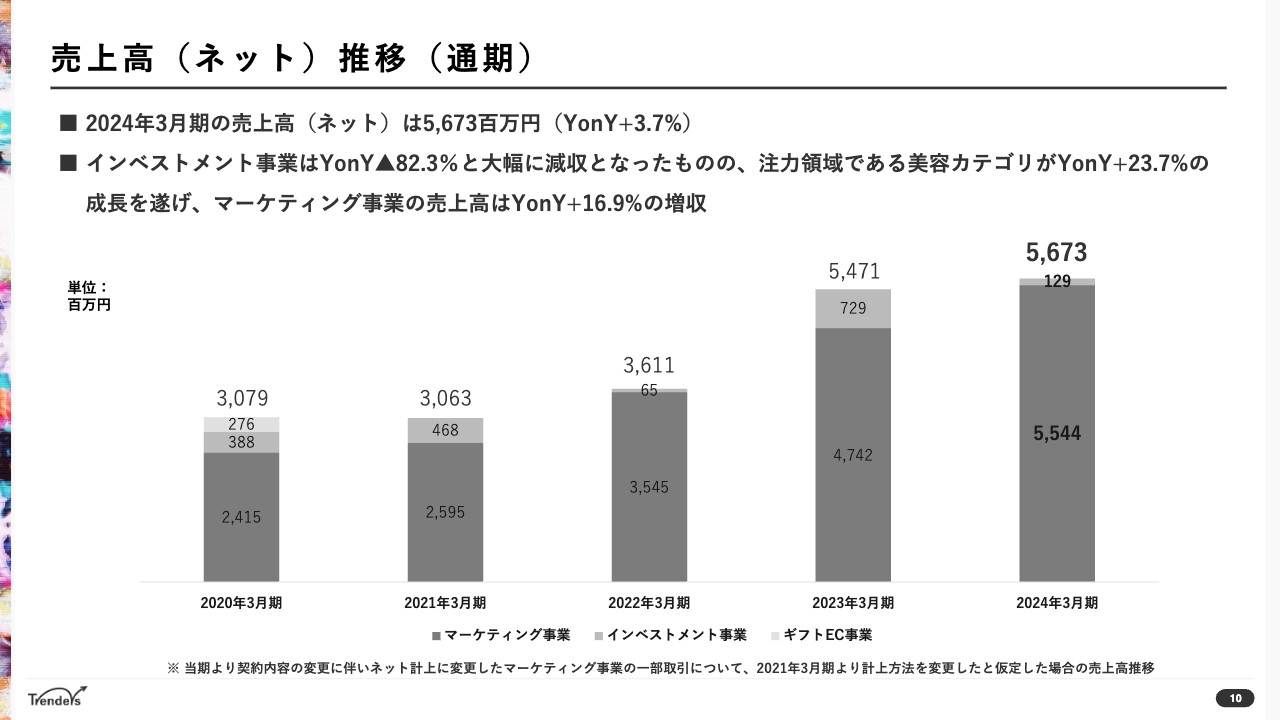

売上高(ネット)推移(通期)

売上高の5年間の推移です。先ほどお話ししたとおり、インベストメント事業が大幅な減収となったもののマーケティング事業で増収となり、結果としてグループとしても増収となりました。

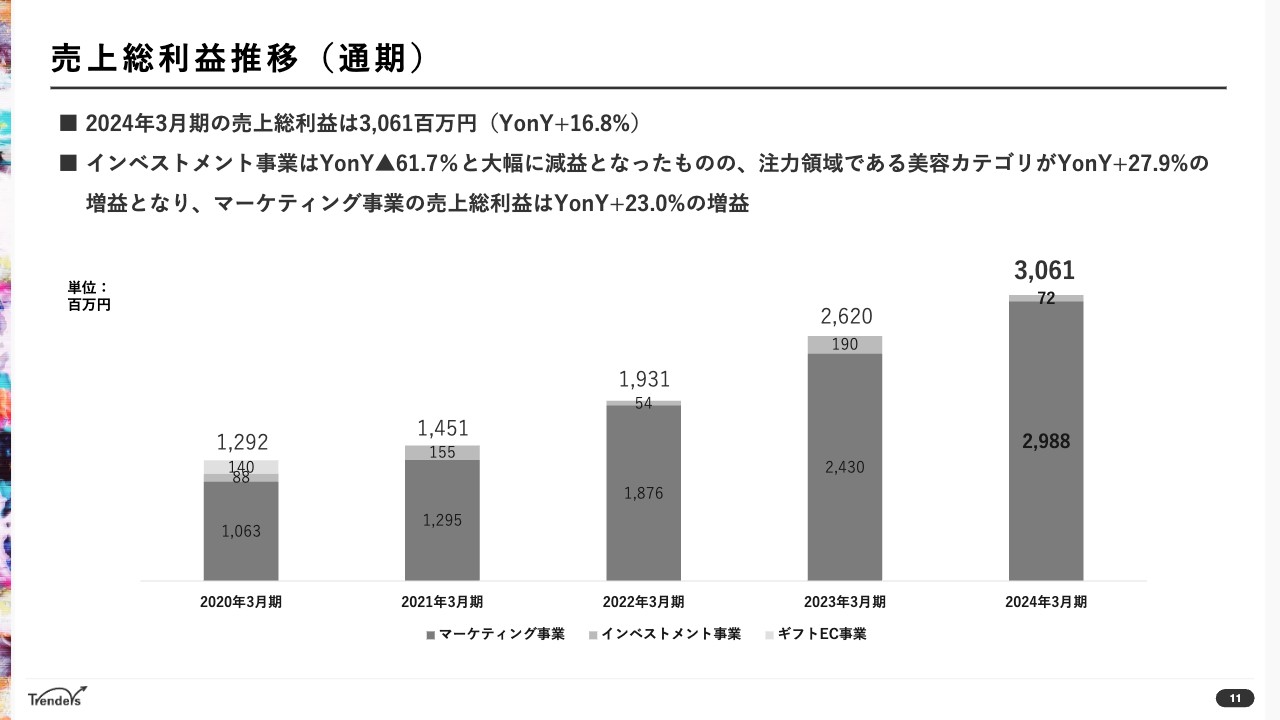

売上総利益推移(通期)

売上総利益も順調に成長しています。マーケティング事業だけで見るとYonY23パーセント増と、中核事業は順調に推移しています。インベストメント事業は売却がある期は収益が大きく出ますが、そうではない期はやや少なくなるため業績のぶれが大きい事業です。

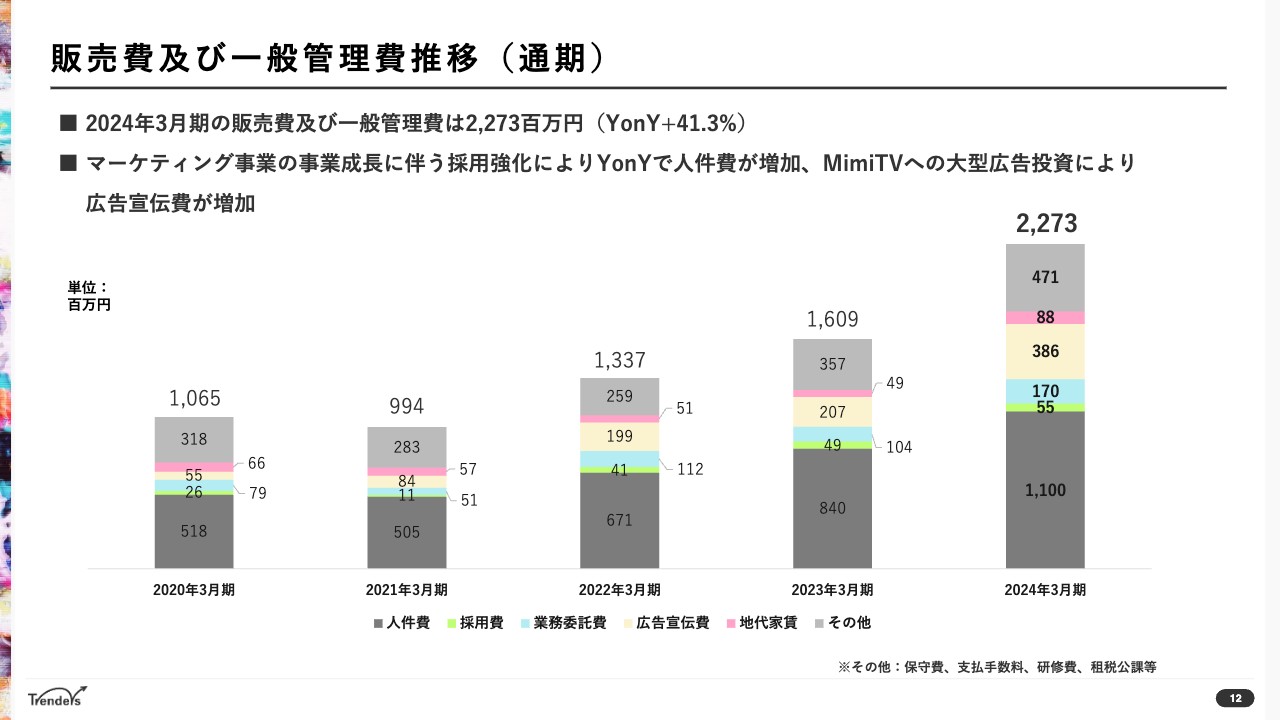

販売費及び一般管理費推移(通期)

販管費です。今期は意図的に大幅に増やした期でした。スライドのとおり、YonYで一気に41.3パーセント増えています。要因はグラフの黄色の部分の広告宣伝費が一気に増えたことです。こちらは「MimiTV」の大型広告投資によるものです。また、事業成長に伴って人員も増強したことで、人件費も増加しています。

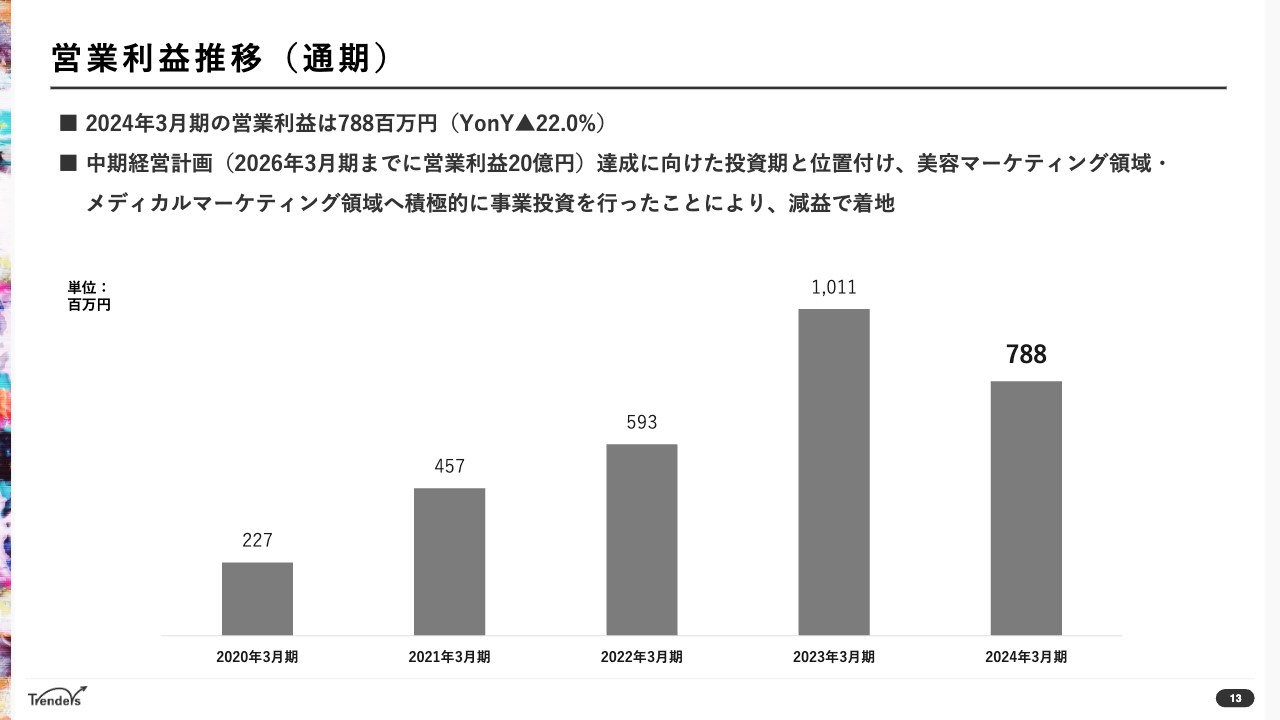

営業利益推移(通期)

営業利益は昨期に最高益を更新し10億1,100万円でした。今期は結果として減益となり、7億8,800万円で着地しています。

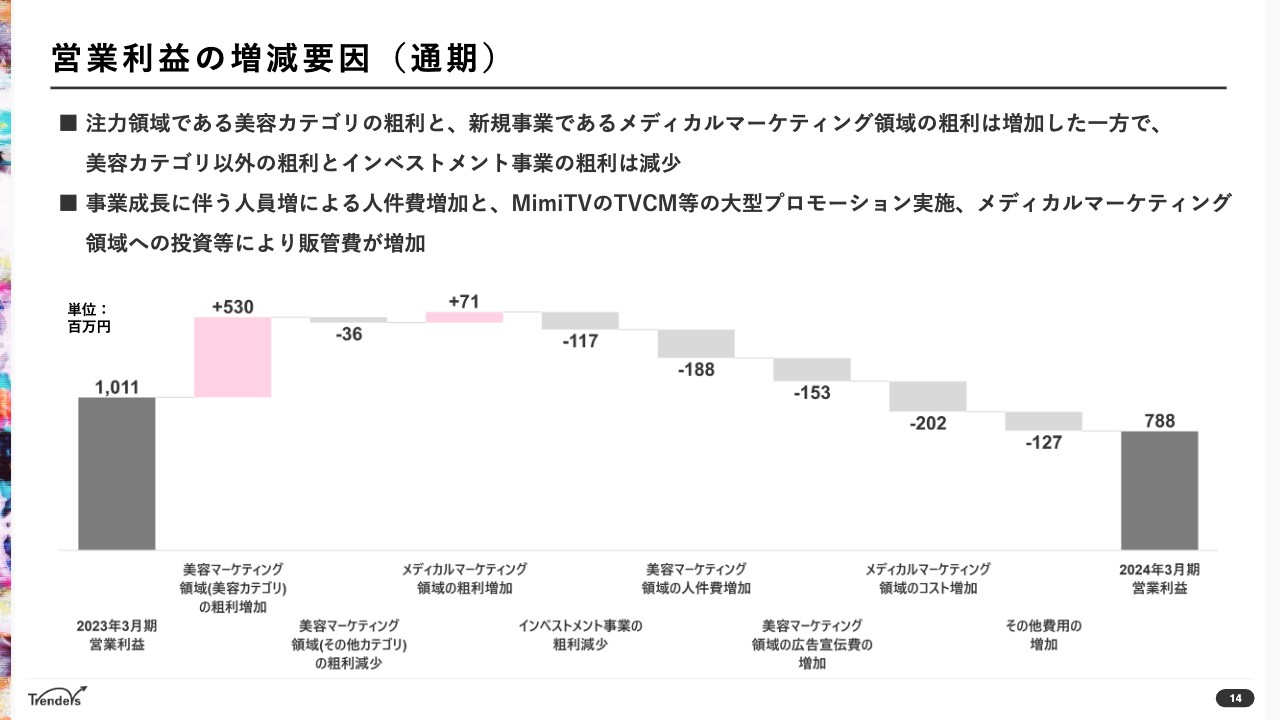

営業利益の増減要因(通期)

営業利益の増減要因について、スライドに詳しく記載しています。基本的には事業成長したものの、意図的にいくつかのコストが増えたことに加え、インベストメント事業の粗利が減少しています。

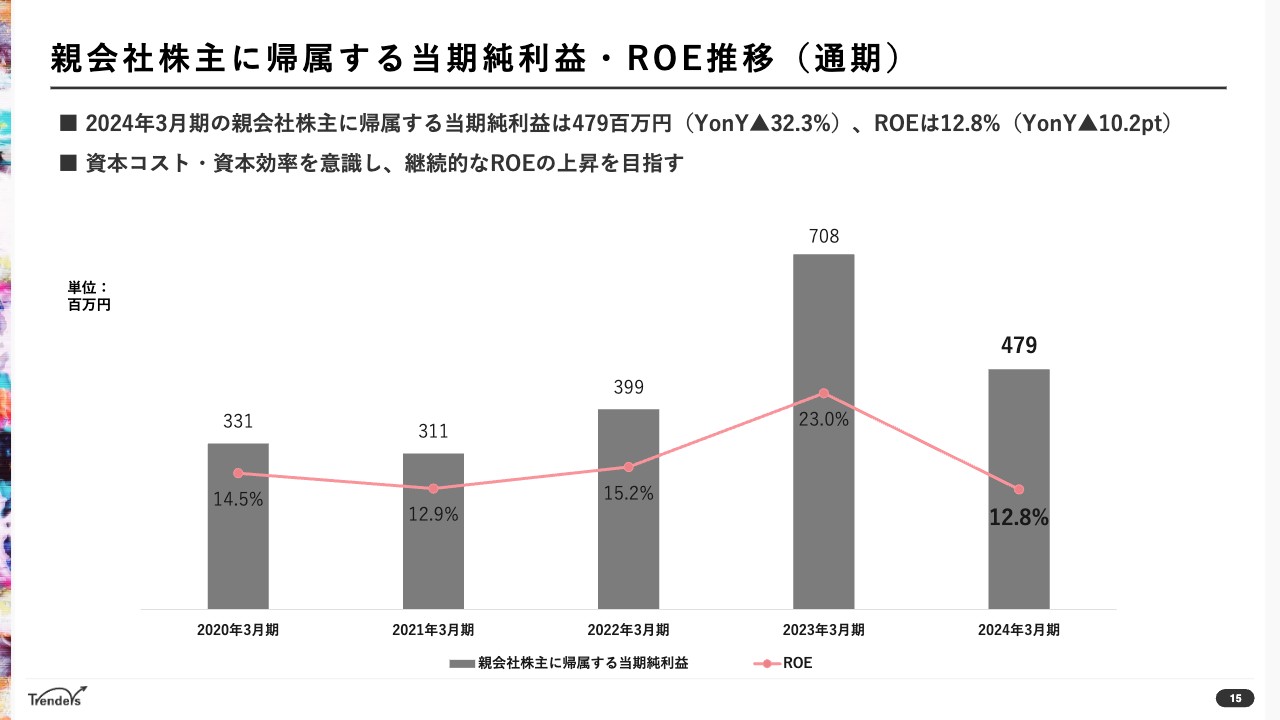

親会社株主に帰属する当期純利益・ROE推移(通期)

当期純利益とROEの推移です。こちらもスライドに記載のとおりです。当然のことではありますが、資本コスト・資本効率を意識し、継続的なROEの上昇を目指していきます。

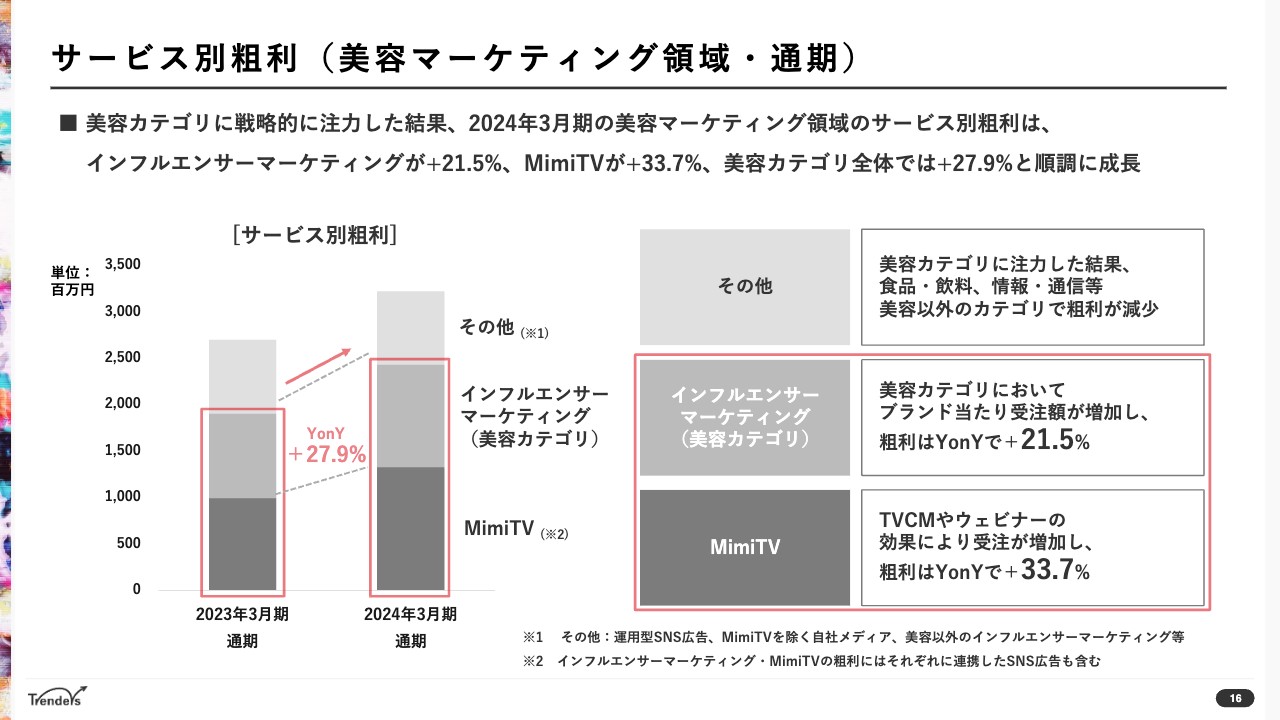

サービス別粗利(美容マーケティング領域・通期)

続いてサービス別の粗利です。まず、美容マーケティング領域についてご説明します。ご覧いただきたいところとしては、赤色で囲っているインフルエンサーマーケティング(美容カテゴリ)と「MimiTV」です。我々が美容カテゴリと呼んでいるこれらの領域に関しては、YonY27.9パーセント増と順調に成長しています。

一方で、その他の領域に関してはYonYで減少しました。こちらには、具体的には食品・飲料、情報・通信などが含まれています。

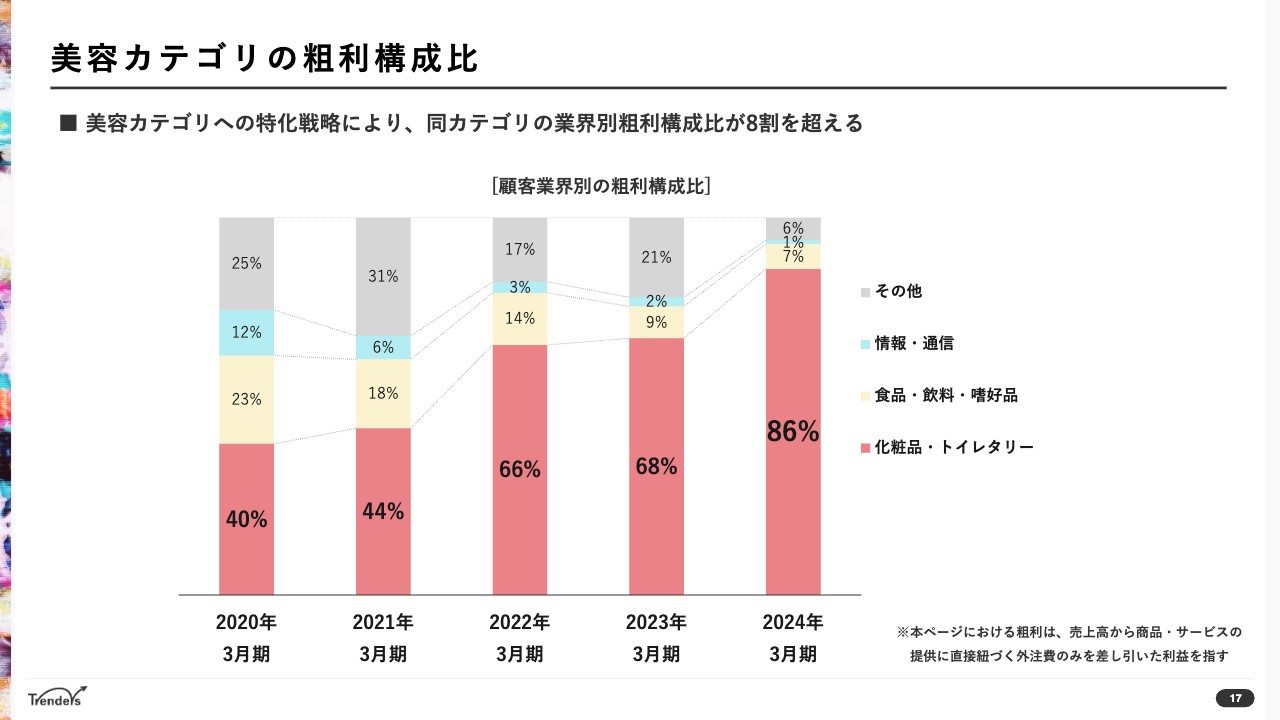

美容カテゴリの粗利構成比

美容カテゴリの粗利構成比です。美容に注力している中で、直近では化粧品・トイレタリーが86パーセントまで来ています。

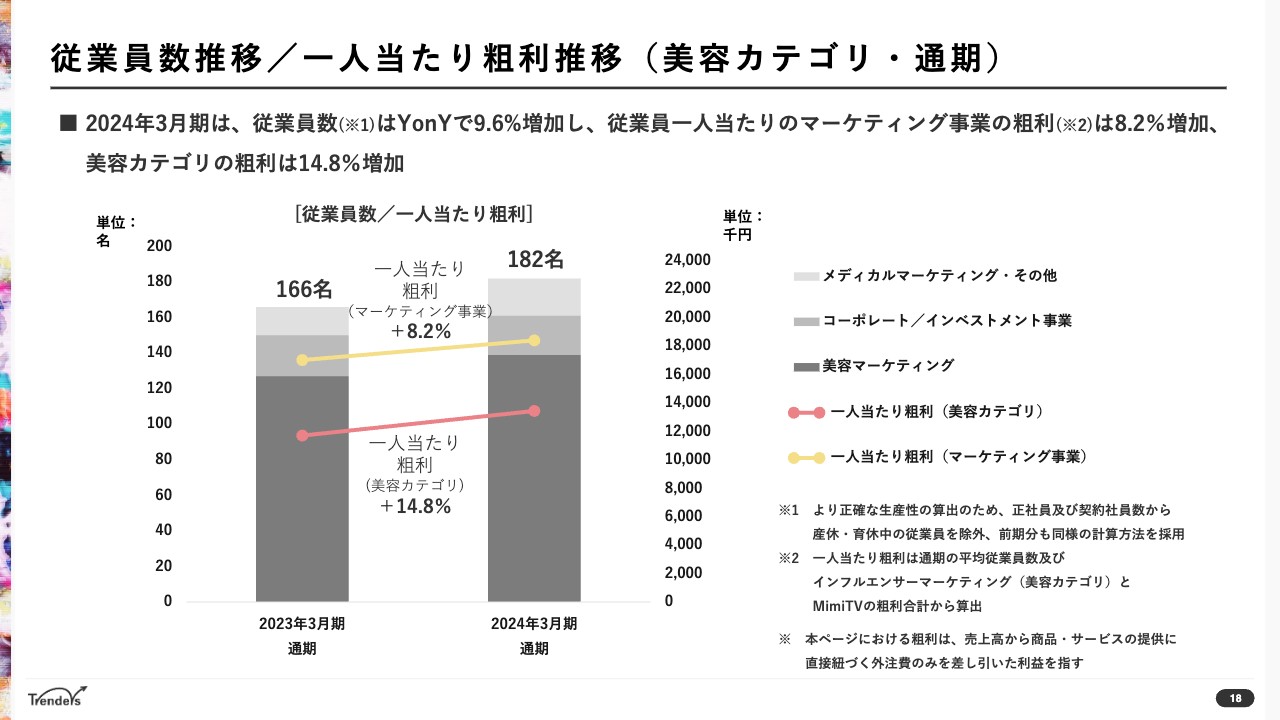

従業員数推移/一人当たり粗利推移(美容カテゴリ・通期)

生産性についてです。スライドのグラフは、従業員数と従業員1人当たりの粗利の推移について、美容カテゴリとマーケティング事業全体に分けて示しています。

従業員数はYonYで16名増加しました。その中でも1人当たりの粗利は、マーケティング事業全体で見ても美容カテゴリで見ても伸びています。人を採用しつつも生産性を改善させることができたことは、ポジティブに捉えています。

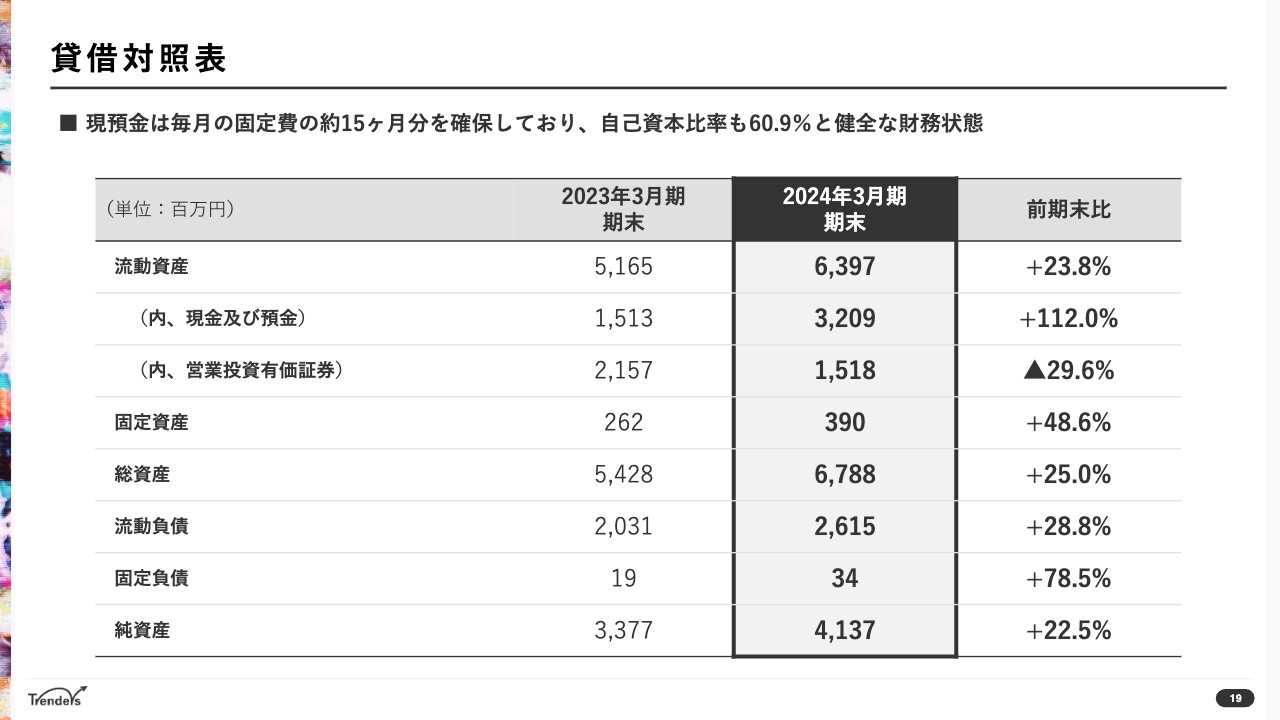

貸借対照表

B/Sです。特段コメントはありませんが、基本的に安全な水準の現預金を保有しています。

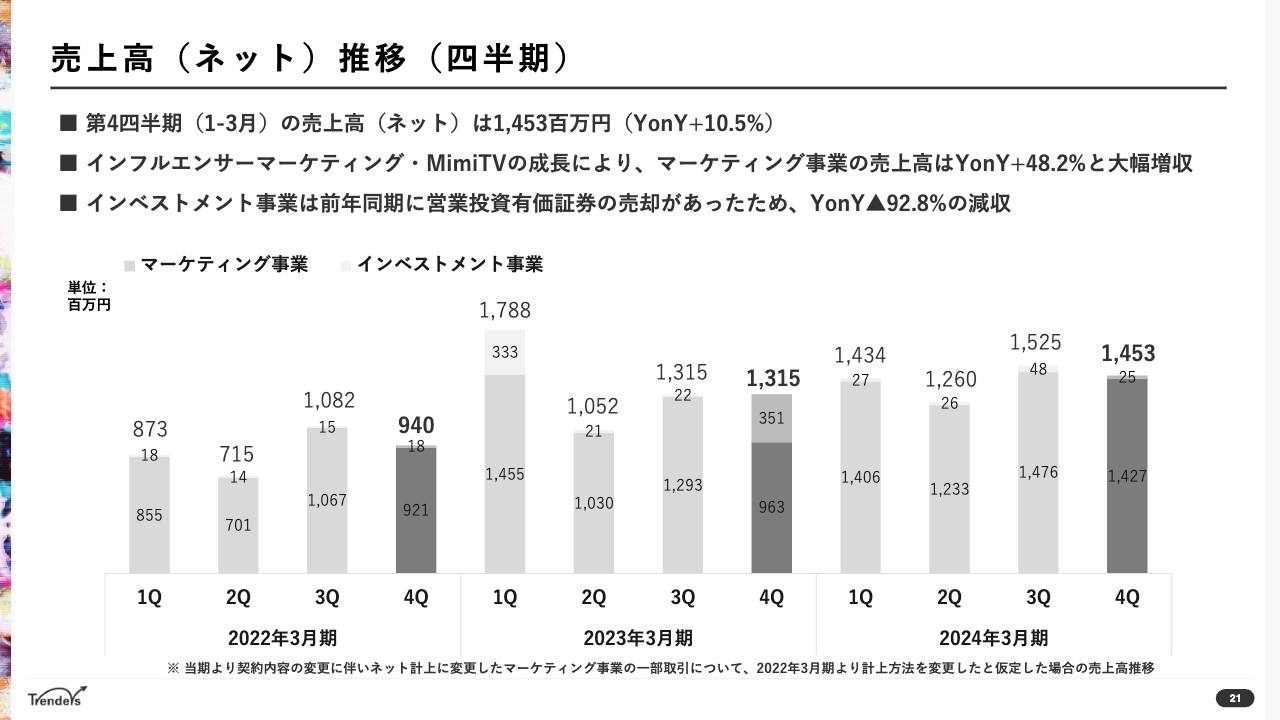

売上高(ネット)推移(四半期)

第4四半期の決算概要についてご説明します。この第4四半期の3ヶ月は、ネットの売上高が14億5,300万円、そのうちマーケティング事業の売上高が14億2,700万円となりました。

インベストメント事業は昨期に大きな売却があった一方で、今期はそれがなかったため、YonYで92.8パーセントの大幅な減収となっています。マーケティング事業は、インフルエンサーマーケティングと「MimiTV」が成長したことにより、YonYで48.2パーセントと大幅な増収となりました。

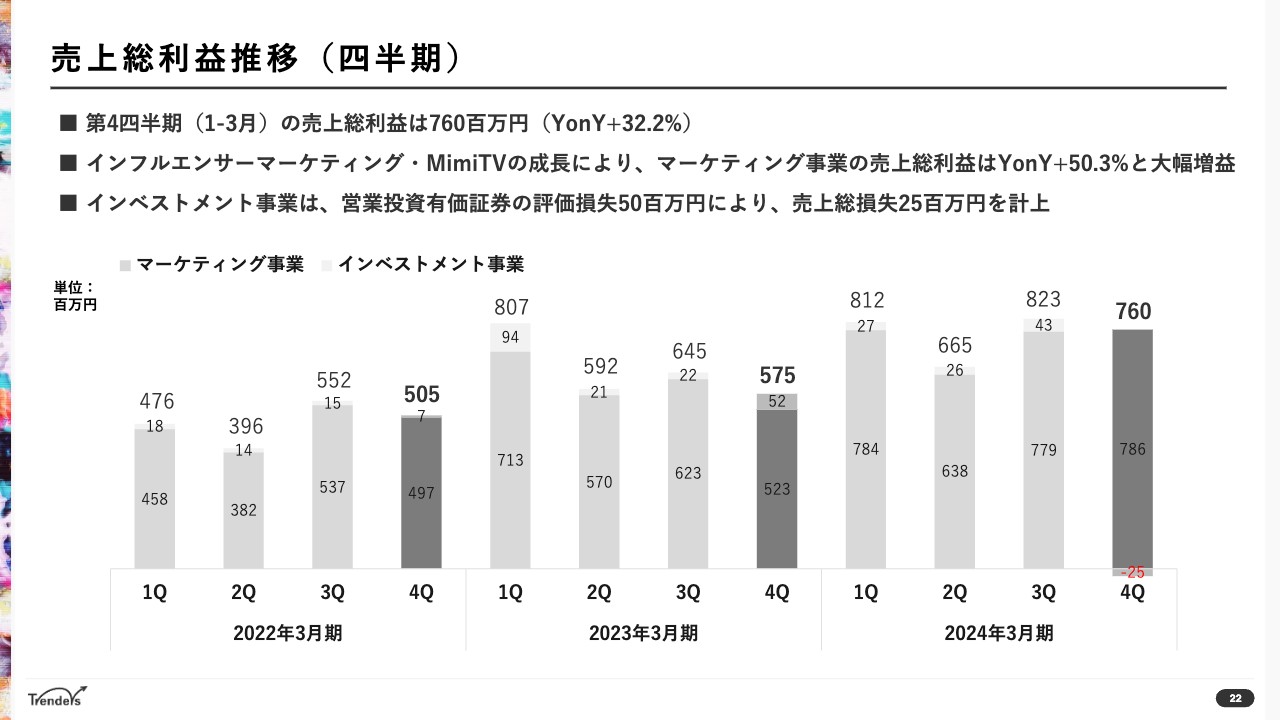

売上総利益推移(四半期)

売上総利益の推移です。インベストメント事業は昨期の売却がなかったことに加え、営業投資有価証券の評価損失として5,000万円を計上しています。この3ヶ月だけで見ると売上総損失、つまり粗利はマイナスとなっています。

そのような中でも、売上高と同様に、マーケティング事業がYonYで50.3パーセントの大幅な増益となりました。グループ全体で見てもYonY32.2パーセントの増益となりました。

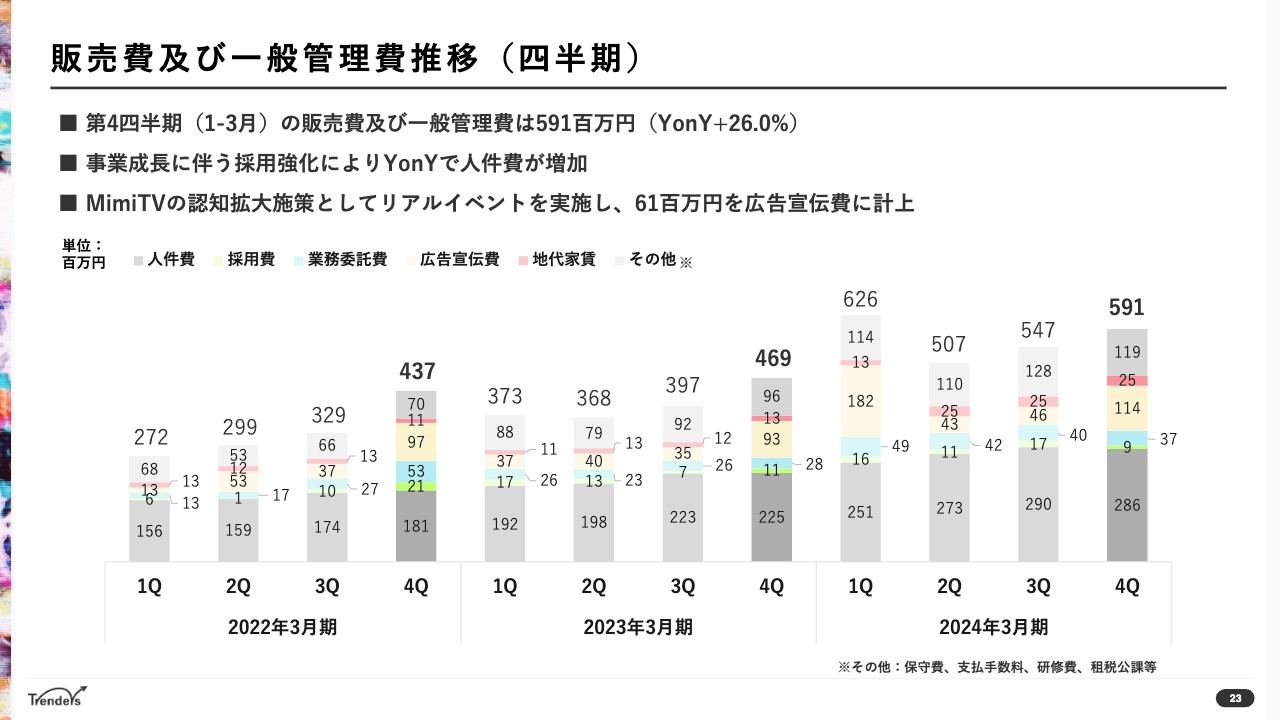

販売費及び一般管理費推移(四半期)

販管費の推移です。ポイントとしては、第4四半期に「MimiTV」の認知拡大施策としてリアルイベントを行い、6,100万円ほどを広告宣伝費に計上しています。その部分だけ、第3四半期よりも販管費が増えているところです。

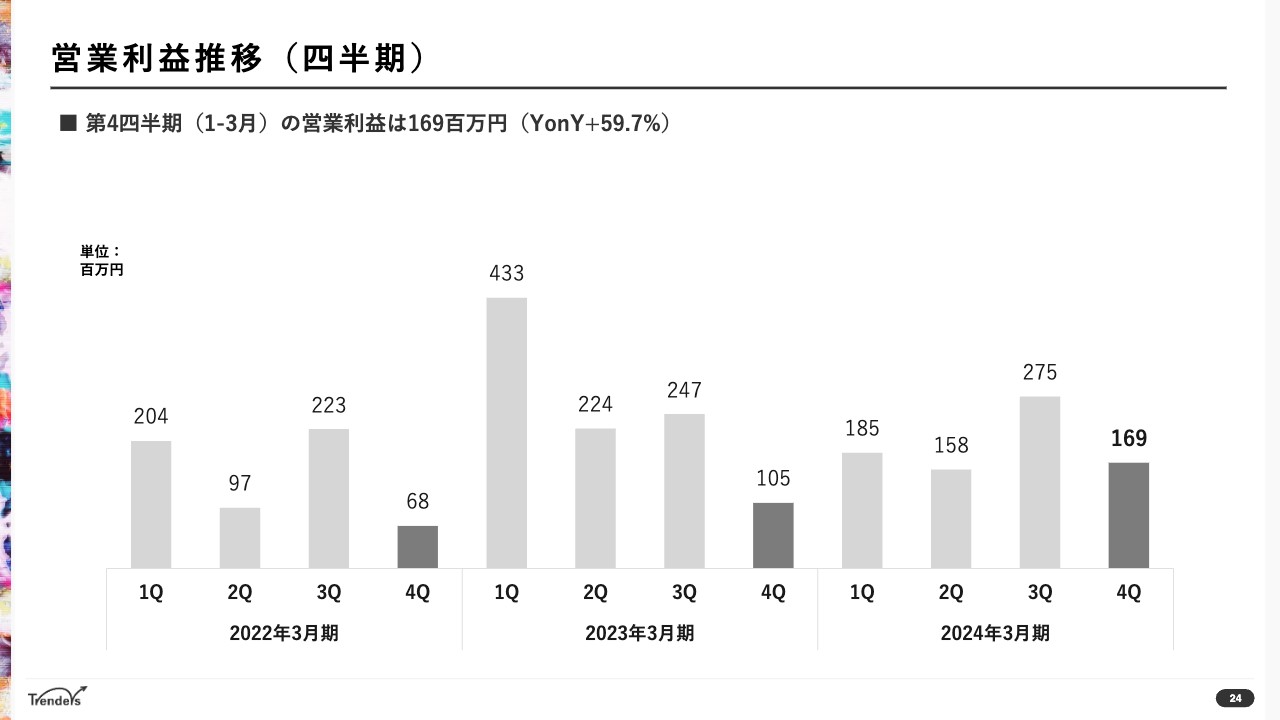

営業利益推移(四半期)

結果として、営業利益はYonY59.7パーセント増の1億6,900万円となりました。ここまでが過去の業績です。

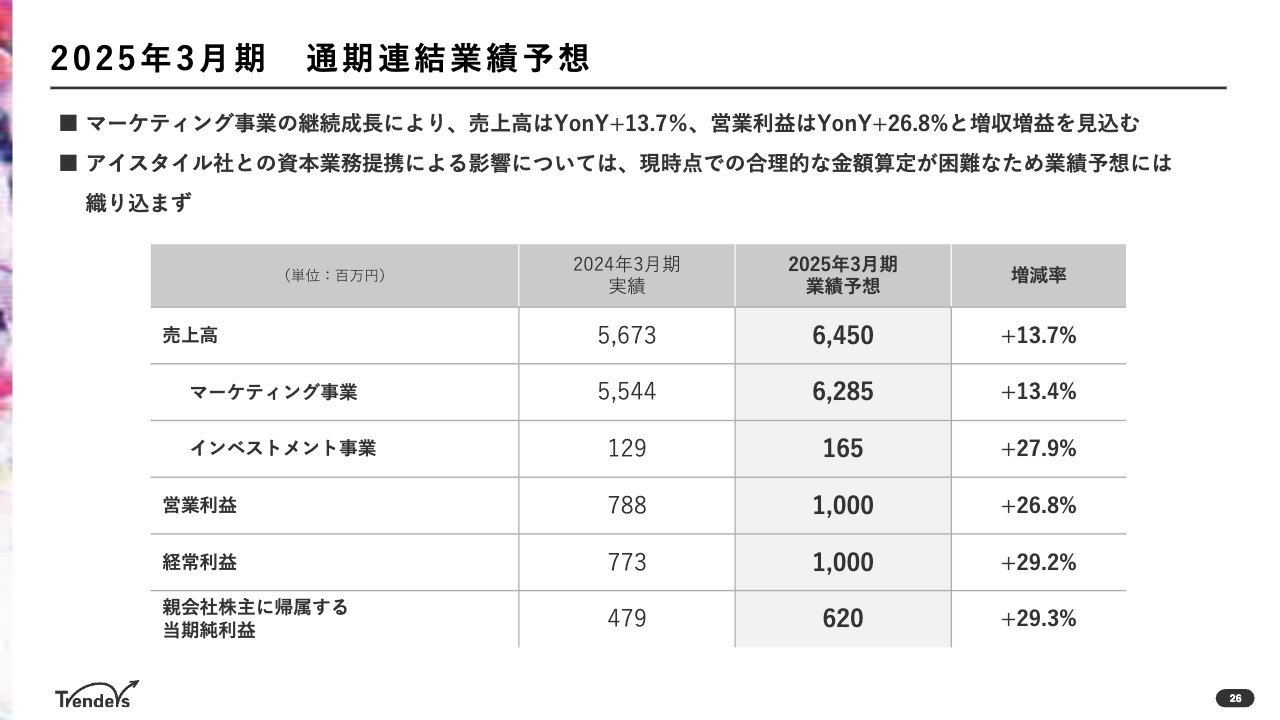

2025年3月期 通期連結業績予想

続いて、進行期の2025年3月期の業績予想と成長戦略についてご説明します。業績予想と配当・還元についてお話しします。

まず、2025年3月期の通期連結業績予想です。売上高は64億5,000万円、営業利益・経常利益はともに10億円、親会社株主に帰属する当期純利益は6億2,000万円を計画しています。売上高はYonY13.7パーセントの増収、営業利益はYonY26.8パーセントの増益、それ以外もご覧のとおり、30パーセント弱の増益となっています。

前提としては、基本的に中核領域である美容マーケティング領域の継続成長を織り込んでいます。なお、アイスタイル社との資本業務提携を2月に発表しましたが、現時点では合理的な金額算定が困難なため、業績予想には織り込んでいません。

基本的に売上成長と同じような粗利の成長を見込んでおり、2025年3月期に関しては販管費を大きく使うところはありません。昨期のように40パーセント増えるようなところはないことをご認識いただければと思います。

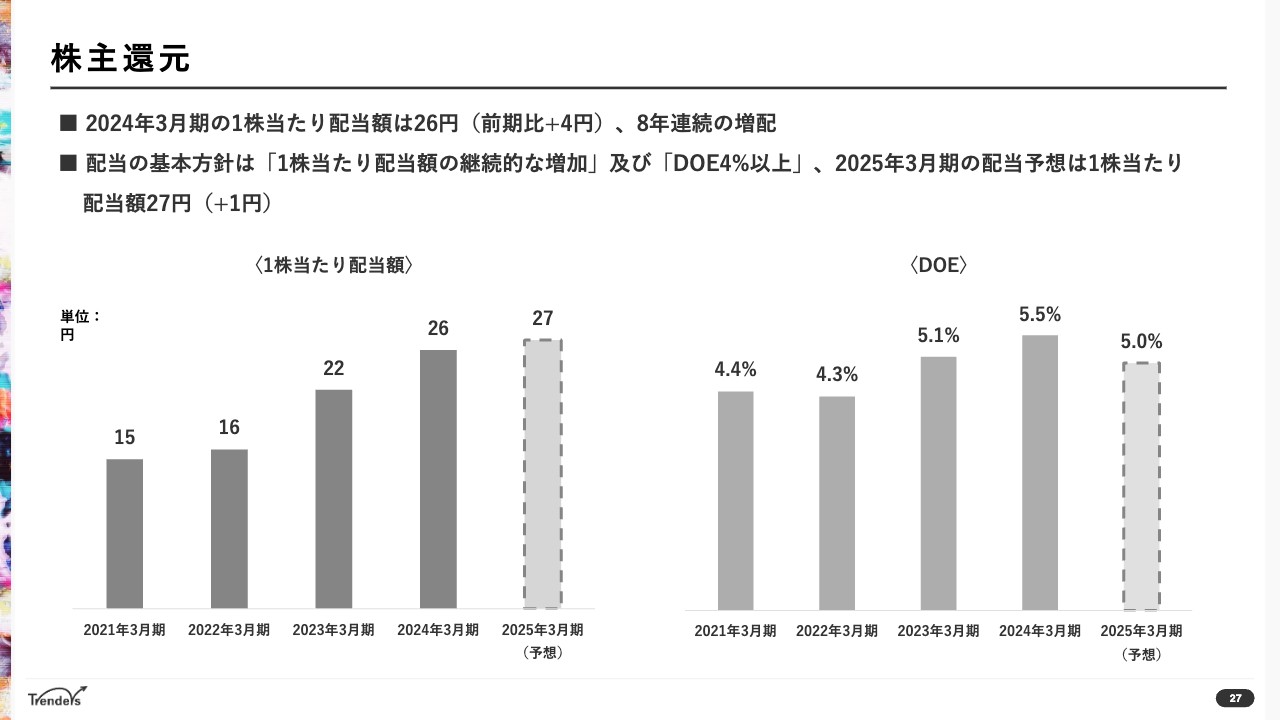

株主還元

株主還元についてです。2024年3月期の1株当たり配当額は配当予想のとおり、26円で確定しました。8年連続の増配となっています。

当社の配当の基本方針としては「1株当たり配当額の継続的な増加」と「DOE4パーセント以上」を掲げています。進行期の2025年3月期の配当予想に関しては、1株当たり配当額27円と、1円増加を予定しています。

マーケティング事業の事業領域

黒川涼子氏:みなさま、こんにちは。説明会にご参加いただき、誠にありがとうございます。代表取締役社長の黒川です。事業の成長戦略についてご説明します。

マーケティング事業の事業領域についてです。こちらのスライドは再掲ですが、主力事業である美容マーケティング領域と、新規領域であるメディカルマーケティング領域の2つの領域を展開しています。

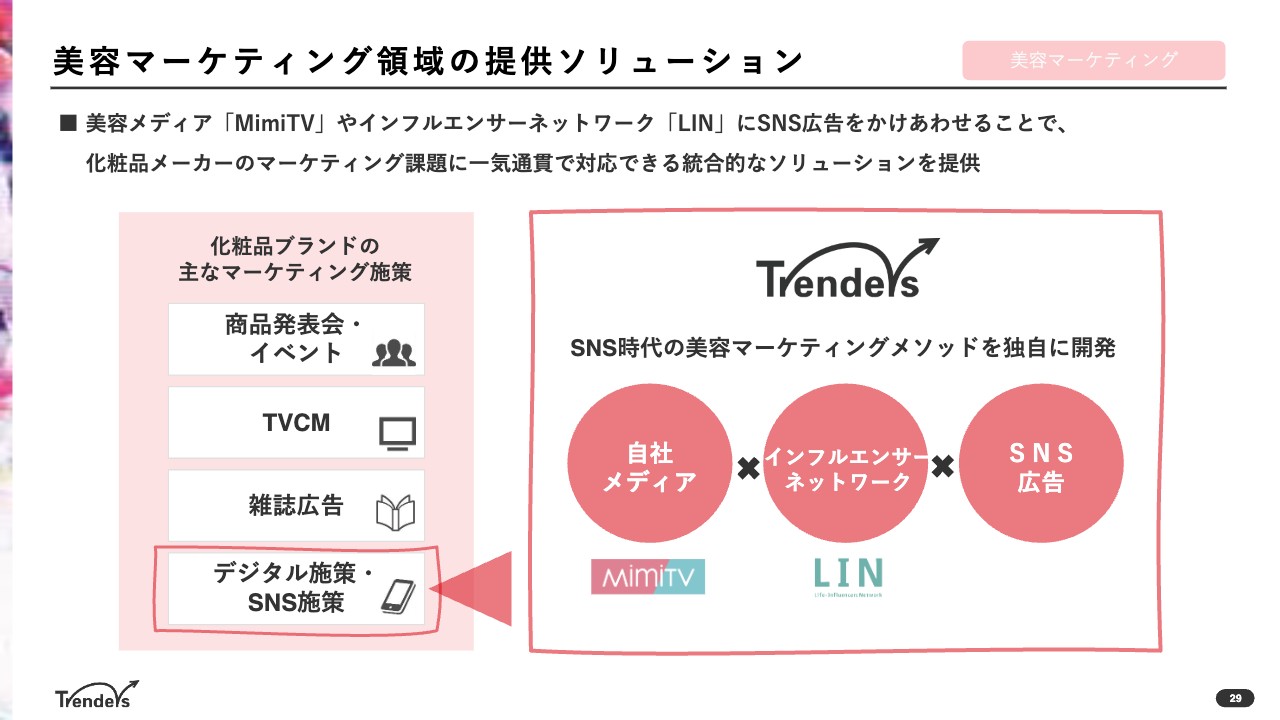

美容マーケティング領域の提供ソリューション

美容マーケティング領域について、事業の概要と成長戦略をご説明します。まず、美容マーケティング領域の提供ソリューションです。

我々は、自社メディア「MimiTV」と独自のインフルエンサーネットワーク「LIN」を掛け合わせ、さらに「Instagram」「X」といったSNSの広告も掛け合わせることで、化粧品メーカーのデジタル施策・SNS施策のお手伝いをしています。

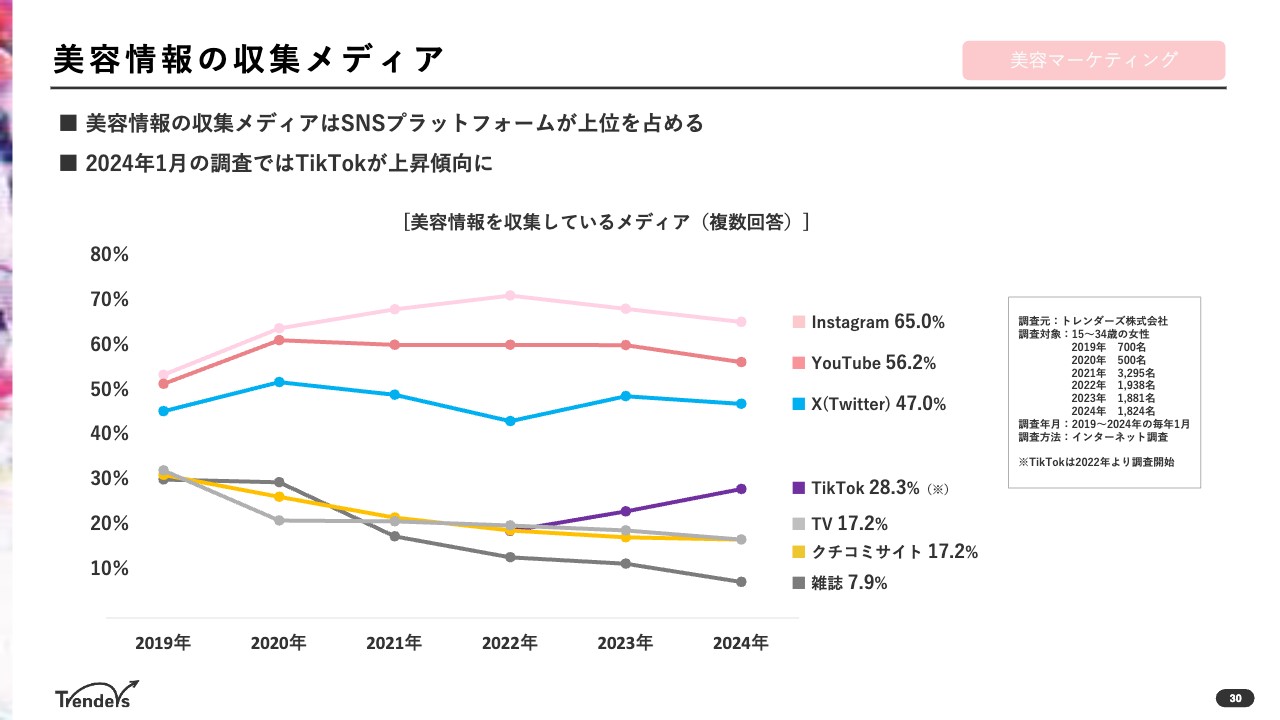

美容情報の収集メディア

美容マーケティング領域に注力している背景について、いくつかお話しします。スライドのグラフは、我々が定点的に調査している情報です。15歳から34歳の女性に対して「美容に関する情報をどこで収集していますか?」というアンケート調査を行いました。

ご覧のとおり、2019年から調査を開始していますが、引き続き「Instagram」「YouTube」「X」といったSNSが上位に来ています。最近のトレンドとしては「TikTok」の影響力も強まっているところで10代から30代、場合によっては40代の女性が、美容に関する情報をSNS中心に収集するようになっています。

こちらのデータからも、美容の購買行動に与えるSNSの影響力が強くなっていることをご認識いただけるかと思います。

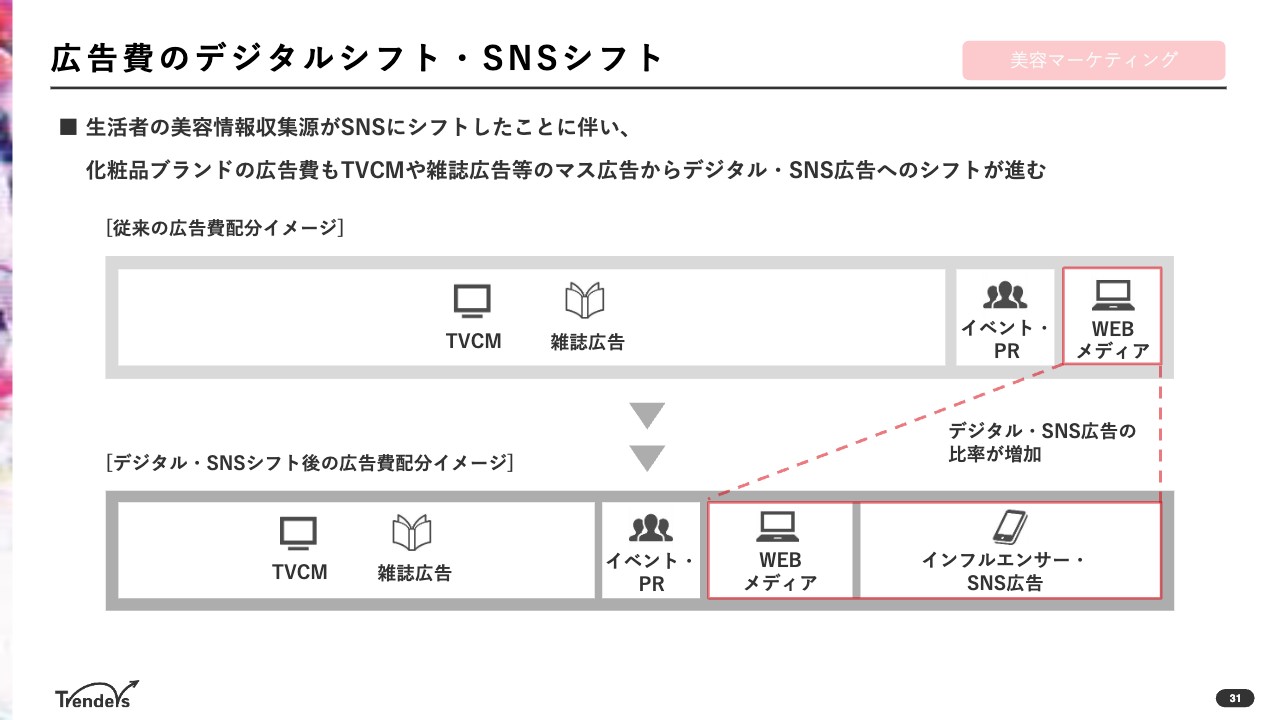

広告費のデジタルシフト・SNSシフト

先ほど生活者の変化とお伝えしましたが、生活者がSNSで情報を収集するようになったことにより、化粧品メーカーの広告費の使い方あるいはアロケーションも変化しています。

従来は1つのブランドにおいて年間5億円の予算があった場合、例えばその中の3億円から4億円を、テレビCMや雑誌広告などのマス広告に投資していました。

しかし昨今では生活者が美容に関する情報をSNSで収集するようになっているため、同じ5億円の予算であってもインフルエンサーを使った施策やSNS広告やデジタルメディアにより多くの予算を割くようになってきています。

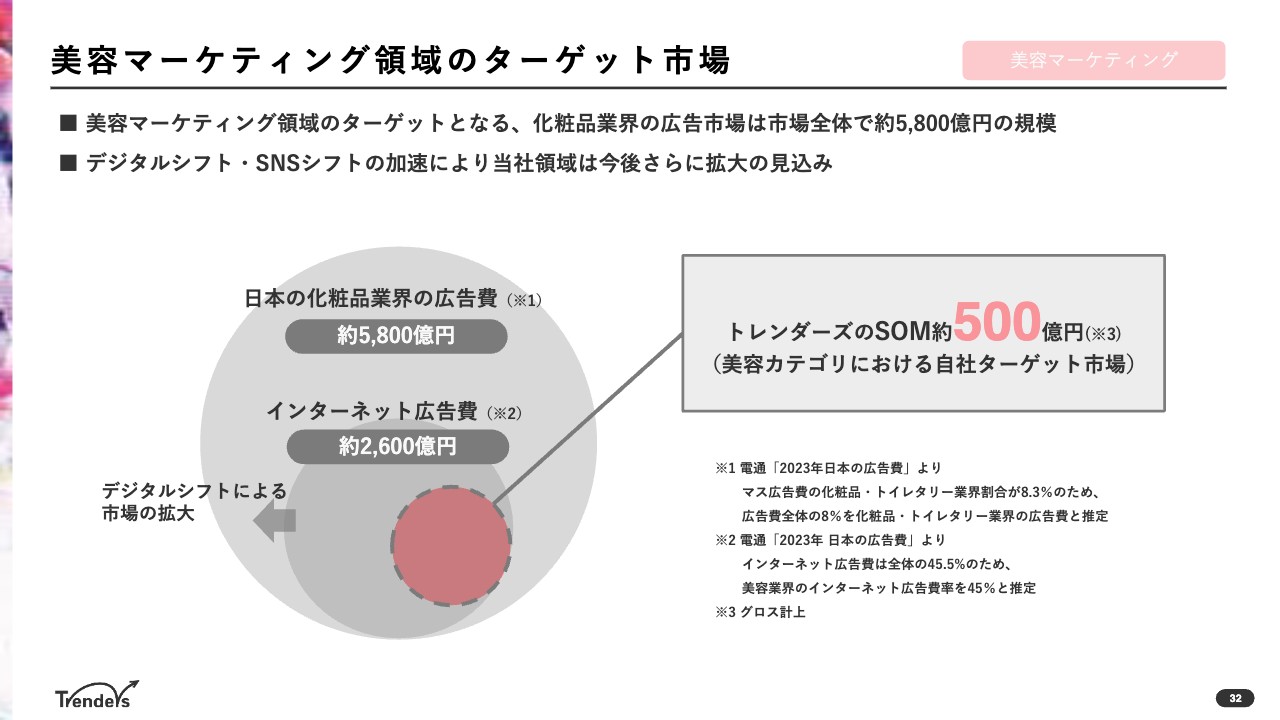

美容マーケティング領域のターゲット市場

このような背景を踏まえ、この美容カテゴリにおいて自社が狙うターゲット市場として、グロスで500億円を考えています。

昨今ではインバウンドの復活といったトレンドもありますが、我々としては国内における化粧品業界全体の売上が大きく伸びるというトレンドは想定していません。

ただ、化粧品メーカーがデジタルやSNS領域にかける広告費の予算は、今後間違いなく拡大していきます。このような成長市場の中で、グロスで500億円が十分に狙えるのではないかと考えています。

美容メディア「MimiTV」

自社ソリューションについてのご説明です。まず1つ目は、美容メディア「MimiTV」です。直近の各SNSの総フォロワー数は581万となっています。

「MimiTV」は、従来のメディアのようなWebメディアでテキスト情報をメインに発信するのではなく、「X」や「Instagram」といったSNSのプラットフォームの特性を踏まえ、それぞれのSNSに最適なかたちでユーザーが情報を受け取れるように発信している点に特徴があります。

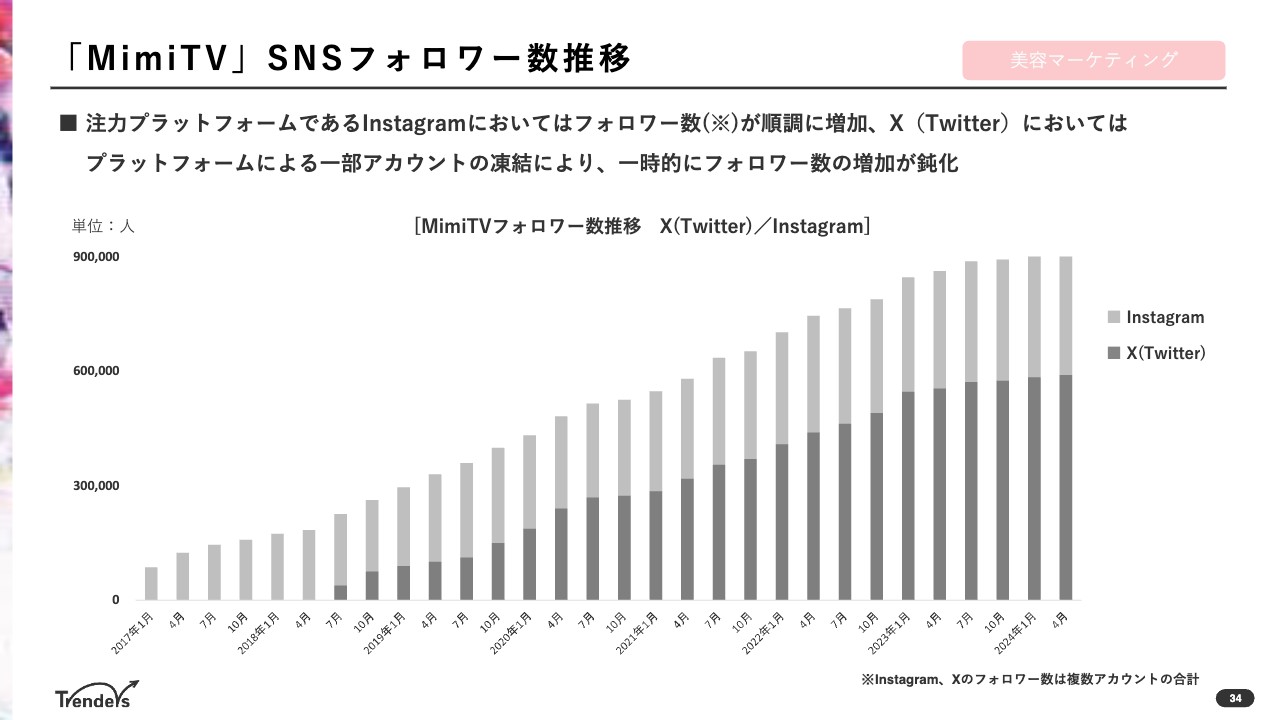

「MimiTV」SNSフォロワー数推移

こちらは、定期的に開示している「MimiTV」の注力プラットフォームの「Instagram」と「X」のフォロワー数の推移です。「Instagram」では順調に増加していますが、「X」はプラットフォーム側で一部のアカウントの凍結があったため、フォロワー数の増加が一時的に鈍化しています。こちらはあくまで一時的な影響で、足元としても引き続き成長トレンドに復調しています。

インフルエンサーネットワーク「LIN」

インフルエンサーネットワークについてです。弊社では約1万3,000名のインフルエンサーネットワークを独自に保有しています。

我々のインフルエンサーネットワークの特徴は、いわゆるプロダクションのようにこれらの会員が弊社と専属契約を結ぶのではなく、あくまでもネットワーク会員というかたちで所属していることです。

この形式を採っているメリットをご説明します。SNSの各プラットフォームのトレンドや、インフルエンサーについても突然新しい方が現れるなど、今どのような方が影響力があるかといったトレンドの変化が非常に速くなっています。

その時に「最も影響力のあるのは誰なのか」「どのようなプラットフォームでどのような表現をすれば一番バズりやすいのか」といったトレンドに、スピーディに対応していける点です。我々のようなネットワーク型の強みであると考えています。

以上が弊社のソリューションについての簡単なご説明でした。

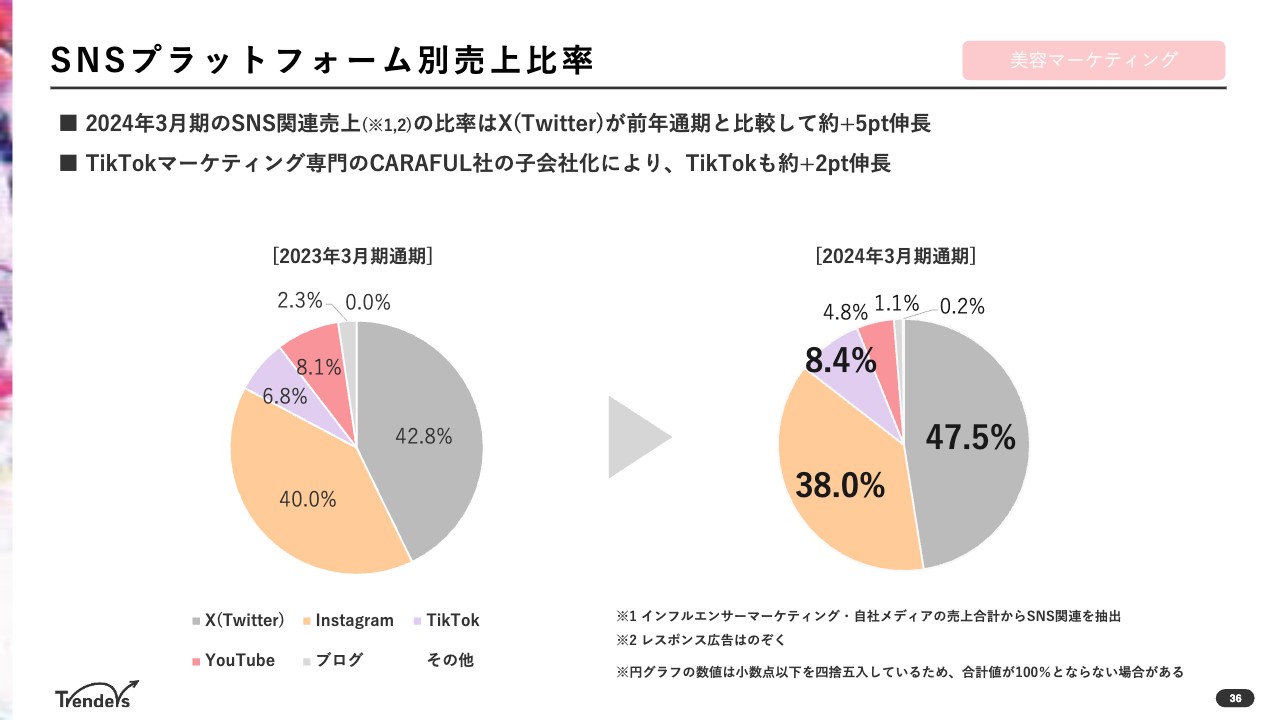

SNSプラットフォーム別売上比率

こちらは、我々のSNSのプラットフォーム別の2024年3月期通期の売上比率です。2023年3月期通期と比較すると大きな変化はないものの、状況としては「X」が約5ポイント増えています。

また、昨期から「TikTok」マーケティング専門のCARAFUL社を子会社化したこともあり、「TikTok」が占めるシェアも約2ポイント伸びている状況です。

我々は、1つのプラットフォームに依存しないところに非常に注力しています。インフルエンサー施策に関しては基本的に「Instagram」のシェアが高く、「MimiTV」の施策に関しては「X」のシェアが高い状況です。

今後の注力として、先ほどの生活者が美容情報をどこで収集しているかというグラフでもご覧いただきましたが、昨今ショート動画、特に「TikTok」の影響力が、美容領域においても非常に強くなってきています。昨期2023年3月期から2024年3月期でも、2ポイントの成長が見られました。そのため、この「TikTok」領域の拡大には、引き続き注力していきたいと考えています。

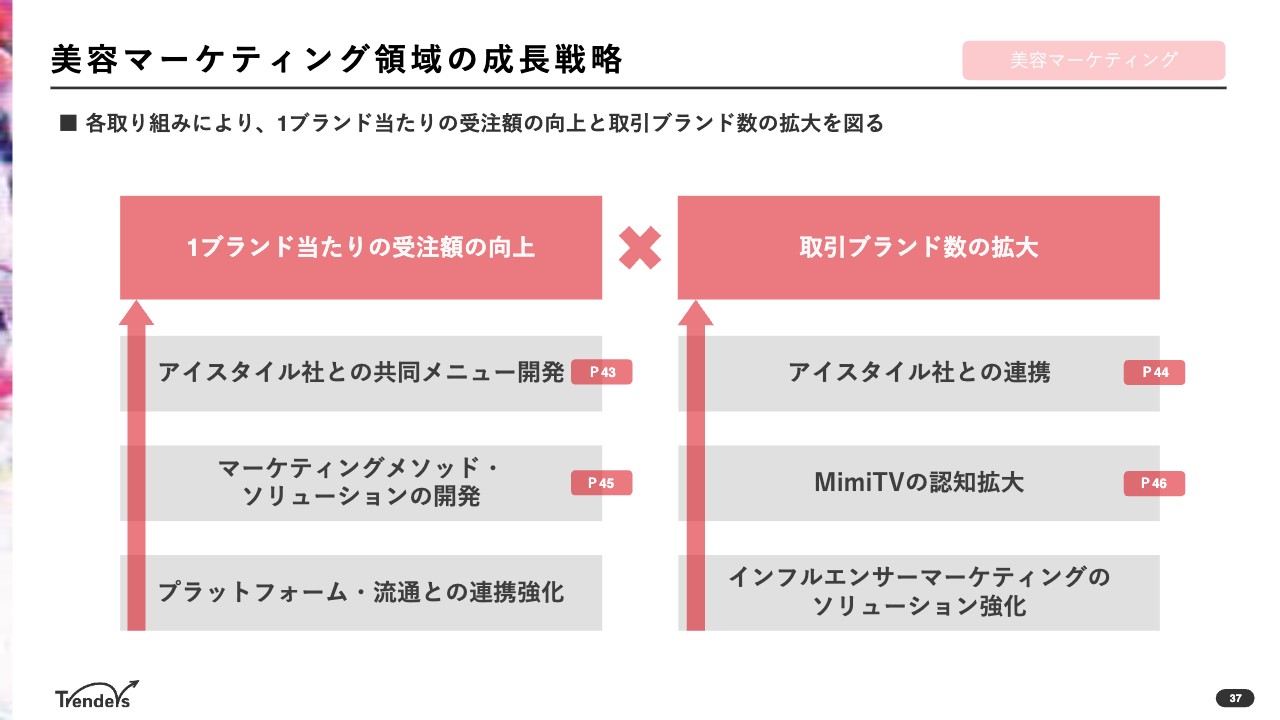

美容マーケティング領域の成長戦略

美容マーケティング領域の成長戦略についてご説明します。美容マーケティング領域の成長戦略として、大きな指標が2つあります。化粧品ブランド1ブランド当たりの受注額の向上と、化粧品メーカーとの取引ブランド数を増やすことです。それぞれの指標に対して、特に注力する取り組みをこちらに記載しています。

1つ目は1ブランド当たりの受注額の向上です。資本業務提携を発表したアイスタイル社との取り組みに加え、新たなマーケティングメソッドやソリューションの開発により我々がお手伝いできる領域を拡大することや、各プラットフォームや流通業者との連携を強化して新たなソリューション領域を増やすことが挙げられます。

2つ目は取引ブランド数の拡大です。同じくアイスタイル社との連携や美容メディア「MimiTV」の認知の拡大、さらにインフルエンサーマーケティング領域においても対応できるソリューションを強化することにより、取引ブランド数を増やしていきたいと考えています。

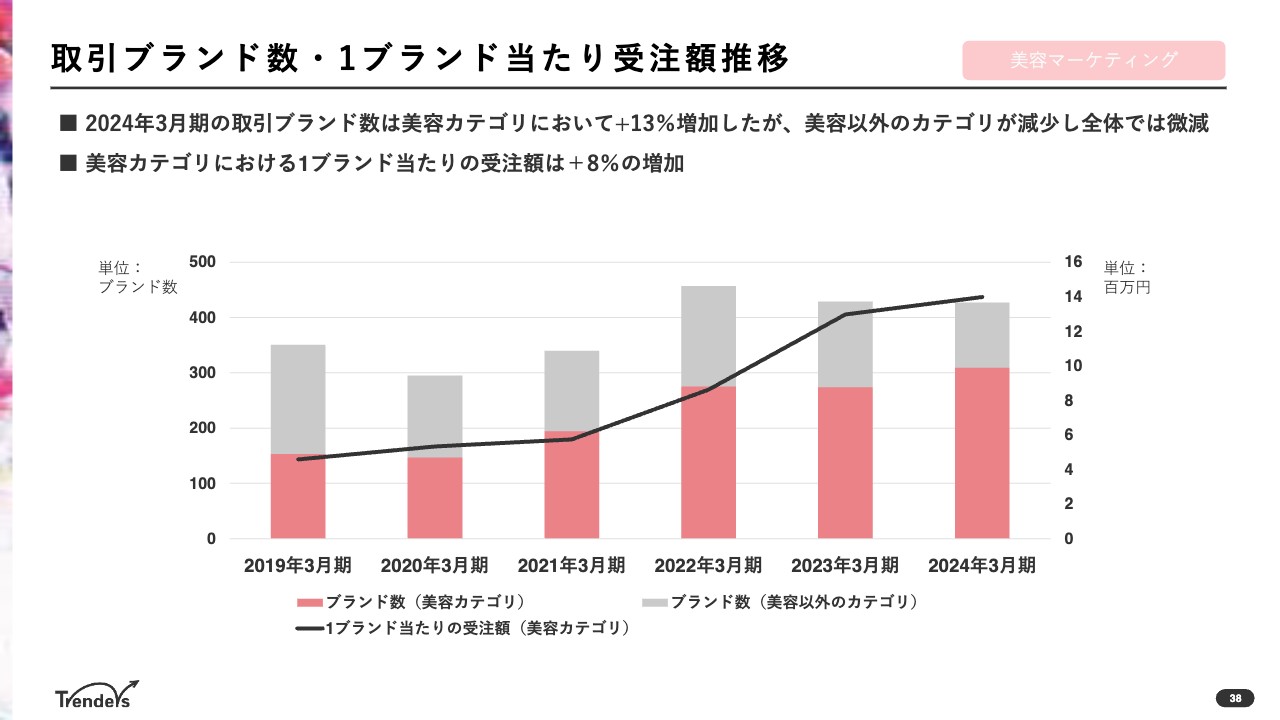

取引ブランド数・1ブランド当たり受注額推移

こちらは実績値ですが、先ほど2つの指標として掲げた取引ブランド数および1ブランド当たりの受注額推移です。棒グラフが取引ブランド数の推移です。注力領域である美容カテゴリの推移は、ピンク色で示しています。

2023年3月期から2024年3月期の推移は全体ではほぼ横ばいですが、美容カテゴリにおいては取引ブランド数が13パーセント増加しています。

アイスタイル社との資本業務提携について

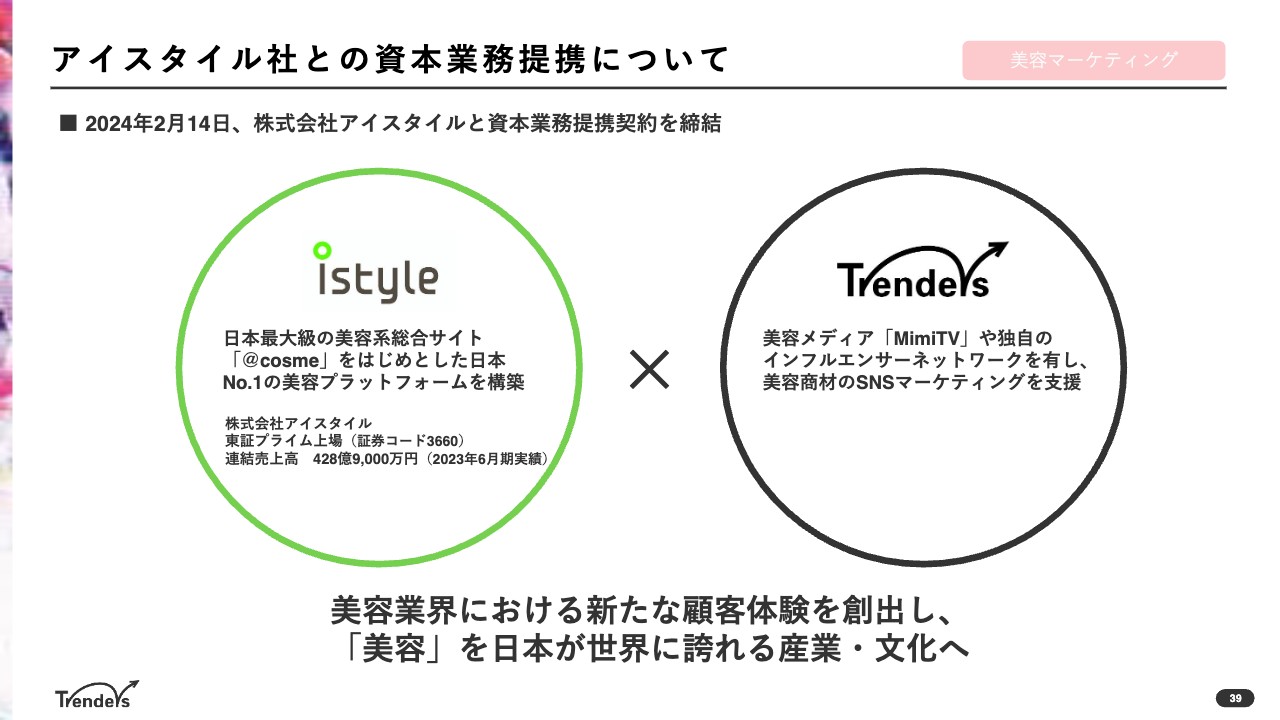

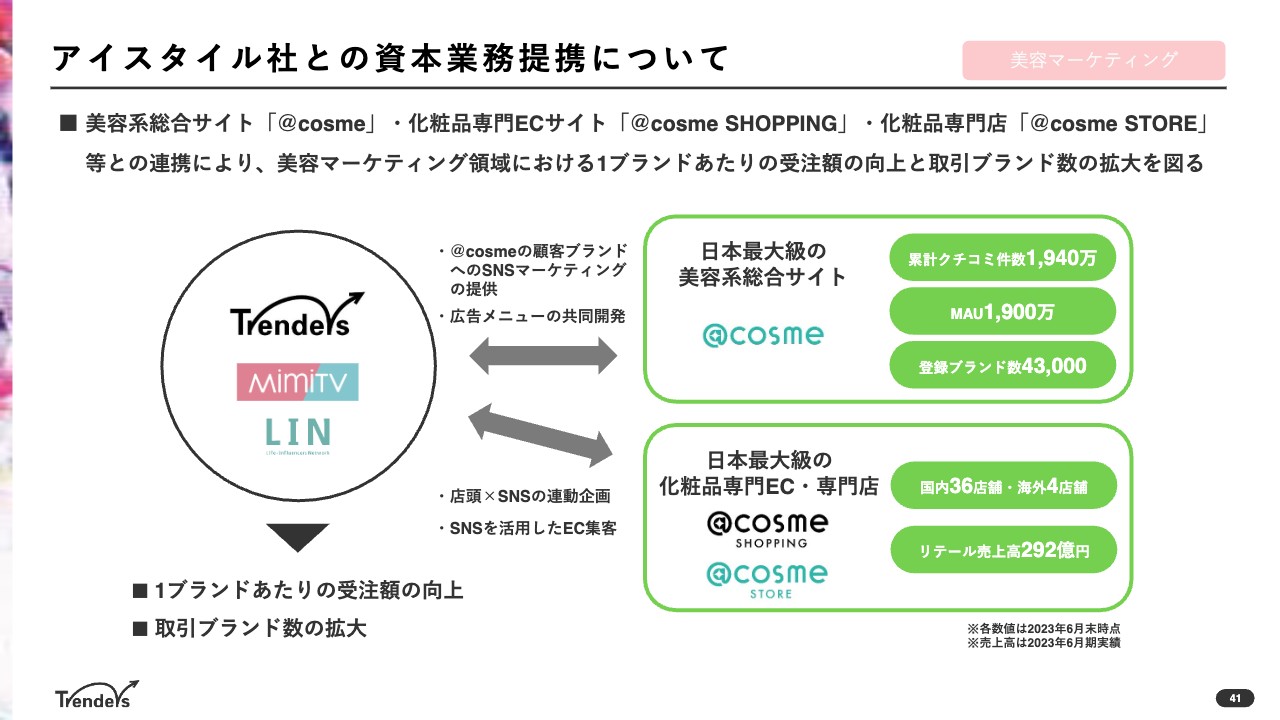

ここからはアイスタイル社との資本業務提携について、直近の取り組みも含めてご説明します。2024年2月14日に開示のとおり、当社は株式会社アイスタイルと資本業務提携を発表しました。

アイスタイル社は「@cosme」という口コミを中心とした日本ナンバーワンの美容プラットフォームを運営しており、昨今では「@cosme STORE」において、小売・流通の領域でも美容業界における影響力を強めている企業です。

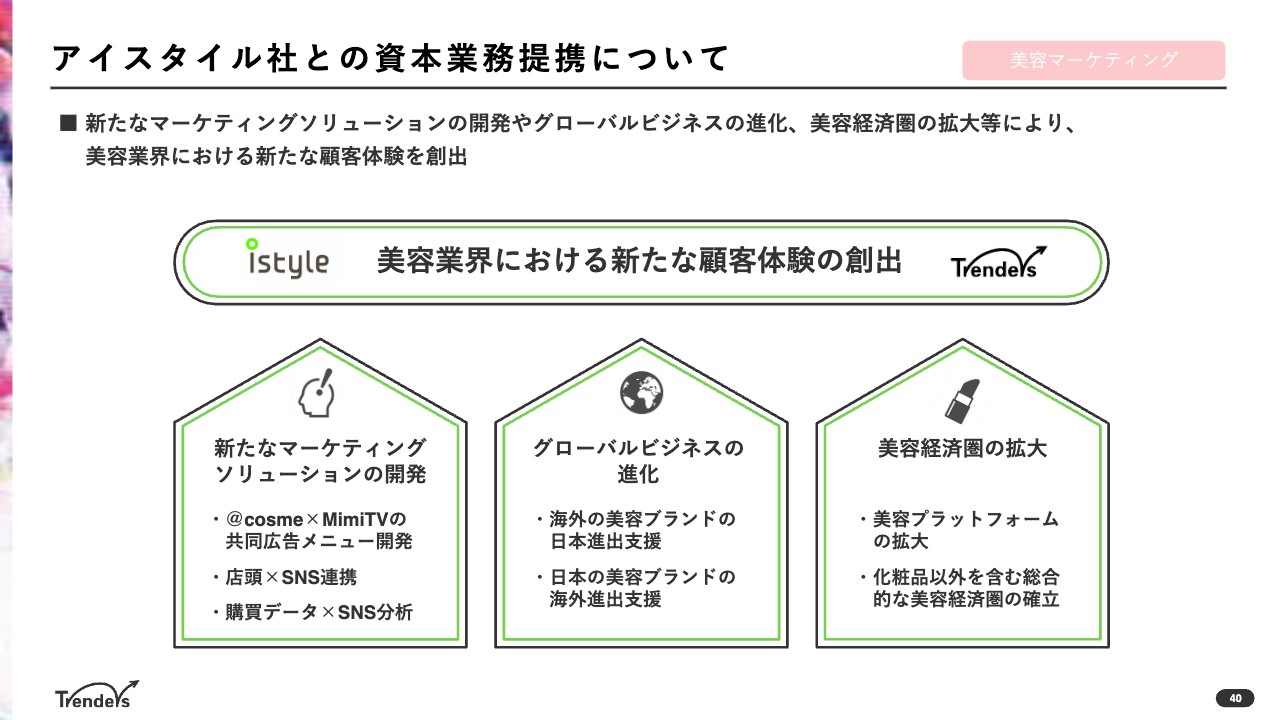

アイスタイル社との資本業務提携について

アイスタイル社と我々トレンダーズが資本業務提携というかたちで協業をすることによって、もちろんこれ以外にも新たな取り組みが始まる可能性がありますが、現時点では、大きく分けると次の3つの取り組みの方向性があると考えています。

1つ目は、両社が協業することによって、新たなマーケティングソリューションを化粧品メーカーに提供するという新しいソリューションの開発です。

2つ目は、グローバル領域への展開です。アイスタイル社はすでにさまざまなかたちでグローバルビジネスを展開していますが、我々トレンダーズは、そのようなグローバルへの取り組みにはまだ着手できていない段階です。

アイスタイル社はグローバルでのビジネスでも、基本的には日本国内と同じように流通店舗を展開するもしくは口コミメディアを運営するビジネスを展開しています。

海外においても日本国内と同じように、美容の消費行動においてのSNSの影響力が非常に強くなっています。メーカーおよび生活者により本質的な顧客体験を提供していく上で、SNSとアイスタイル社が持っているプラットフォームとの連携が不可欠です。これは国内に限らず、海外においても同様です。

そこで今回の協業の目的でもありますが、我々の強みをアイスタイル社のプラットフォームと掛け合わせることによって、グローバルにおける美容のSNSマーケティングを今後さまざまなかたちで展開していきたいと考えています。

3つ目として、アイスタイル社が保有している日本最大級の美容プラットフォームの顧客のデータをもとに、両社が協業することによって日本国内における美容経済圏をより拡大させることができると考えています。

アイスタイル社との資本業務提携について

具体的な取り組み内容はこの後ご説明するため割愛します。あらためてアイスタイル社が保有しているソリューション、プラットフォームをスライドの右側に示しました。

まずは日本最大級の美容総合サイトである「@cosme」は、現在MAUが1,900万という大きなメディアとなっています。また、昨今急成長している日本最大級の化粧品EC「@cosme SHOPPING」と、化粧品専門店の「@cosme STORE」を保有しています。

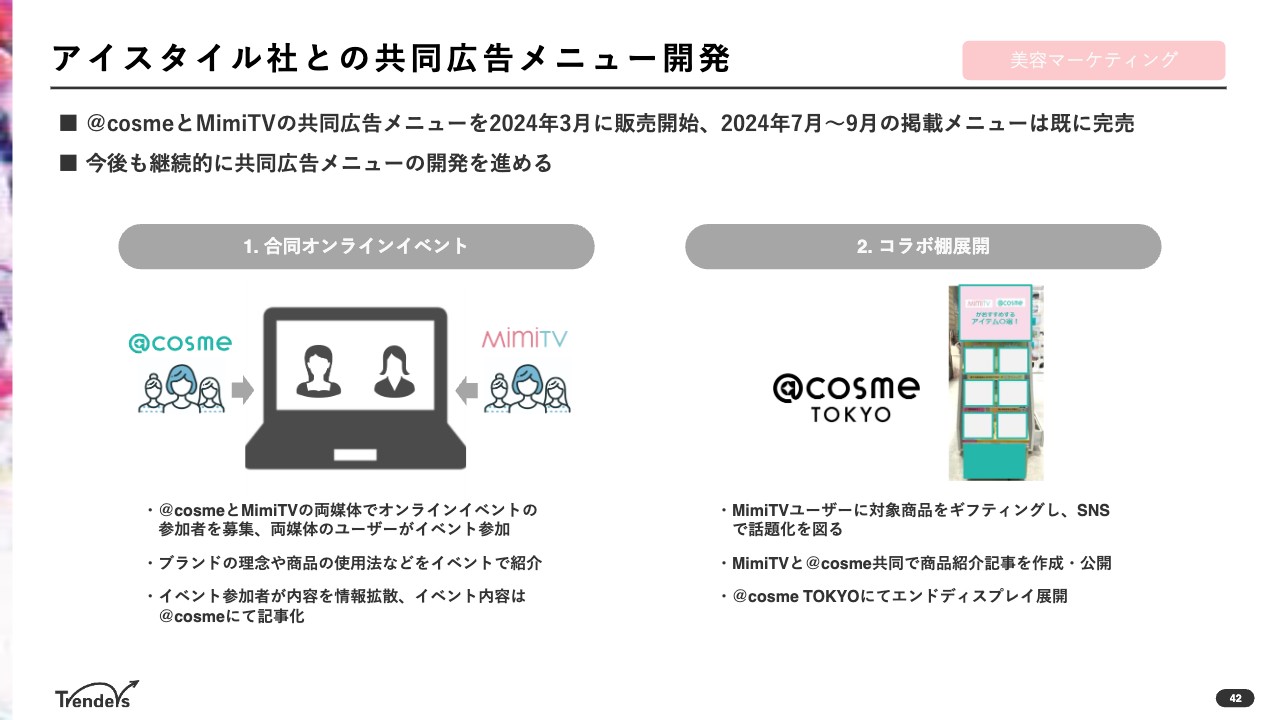

アイスタイル社との共同広告メニュー開発

足元の具体的な取り組みの状況です。アイスタイル社との資本業務提携は2月に開示したとおりです。こちらの共同広告メニューについては、資本業務提携前から両社で動き始めていたもので、2024年3月にすでに販売を開始しています。

今回はトライアルということで枠数自体もさほど多くありませんでしたが、2024年の7月から9月の掲載メニューに関してはすでに満稿で完売しており、順調な滑り出しができています。

今回、2つの共同メニューをリリースしました。

1つ目はスライド左側の合同オンラインイベントです。「@cosme」と「MimiTV」それぞれのメディアやプラットフォームのユーザーにイベントにご参加いただきました。メーカーからすると一度のイベントで両方のユーザーにリーチできる、合同のオンラインイベントを実施する予定です。

2つ目はコラボ棚の展開です。原宿にある「@cosmeSTORE」の旗艦店である「@cosme TOKYO」に、「MimiTV」とのコラボレーションの棚をエンドディスプレイというかたちで展開をします。

事前に「MimiTV」ユーザーに商品をギフティングをすることにより、あらかじめSNSで話題化を図った後「MimiTV」およびSNSで話題の商品というかたちでエンド棚の展開をします。SNSの話題の商品とその店頭の棚展開を連動させていく企画となっています。

こちらは一番初めの共同メニューですが、今後もこのような共同の広告メニューの開発を鋭意進めていきたいと考えています。

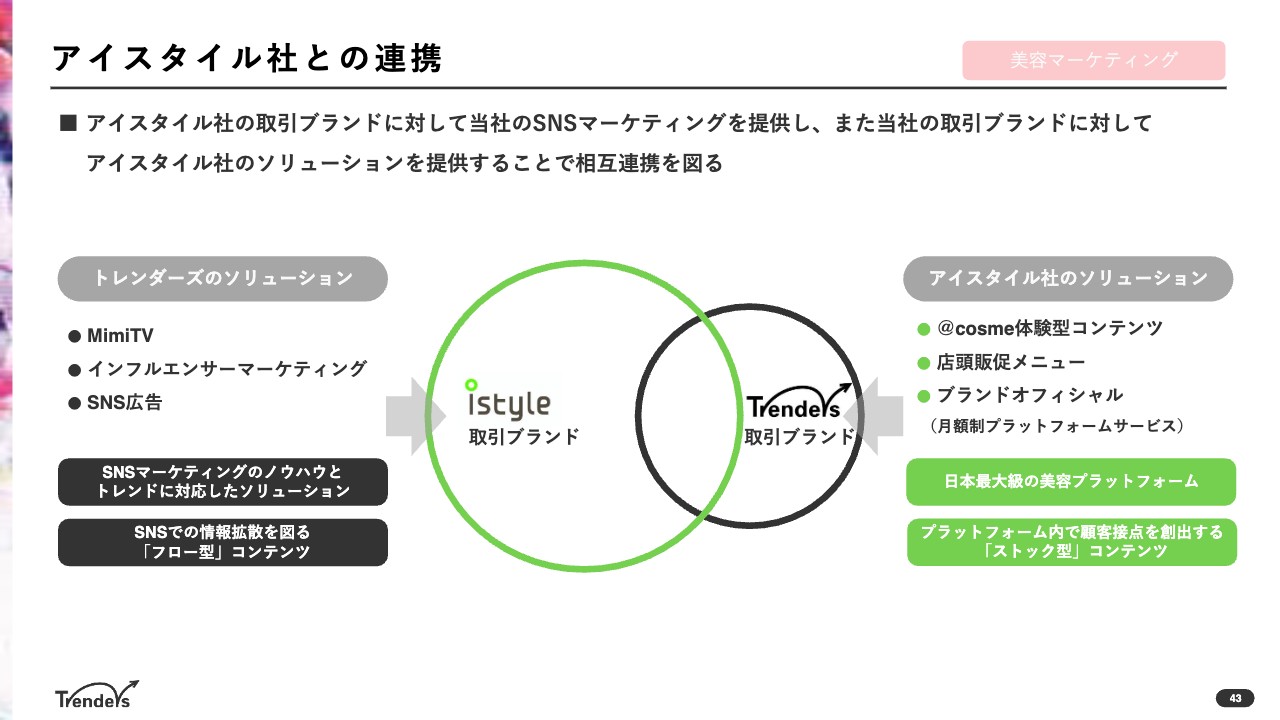

アイスタイル社との連携

続いて顧客連携です。アイスタイル社がお取引されているブランドと、我々がお取引しているブランドは当然重複している部分もあります。

重複していないブランドに対しそれぞれのソリューションをご提供していくことで、相互の連携を図っていきたいと考えています。

「もともとアイスタイル社の『@cosme』と我々の『MimiTV』は競合なのではないか」「特に業界外からではどのような差があるのかなかなかわからない」といったお声は、従前からよくいただいていました。

アイスタイル社と我々の認識として、アイスタイル社のソリューションは、日本最大級のプラットフォーム内で顧客接点を創出していくところにあります。口コミのメディアのため、情報がどんどん蓄積されていくところが強みのストック型のコンテンツを提供されているところです。

フロー型のコンテンツを提供する弊社はSNSも当然1つのプラットフォームではあるものの、そのユーザー数は非常にオープンで、ある意味誰にでもリーチできます。SNSという大きなプラットフォームの中で、アイスタイル社の「@cosme」のユーザー以外にもリーチが可能です。

その中での情報拡散を図っていくことでコンテンツを提供しています。生活者の化粧品の購買行動においては、このフロー型で新たに情報を知るということと、ブランドのことをより深く知るためのストック型コンテンツの両方が必要です。

以上の点で本質的なすみ分けができ、このような相互連携が図れると考えています。

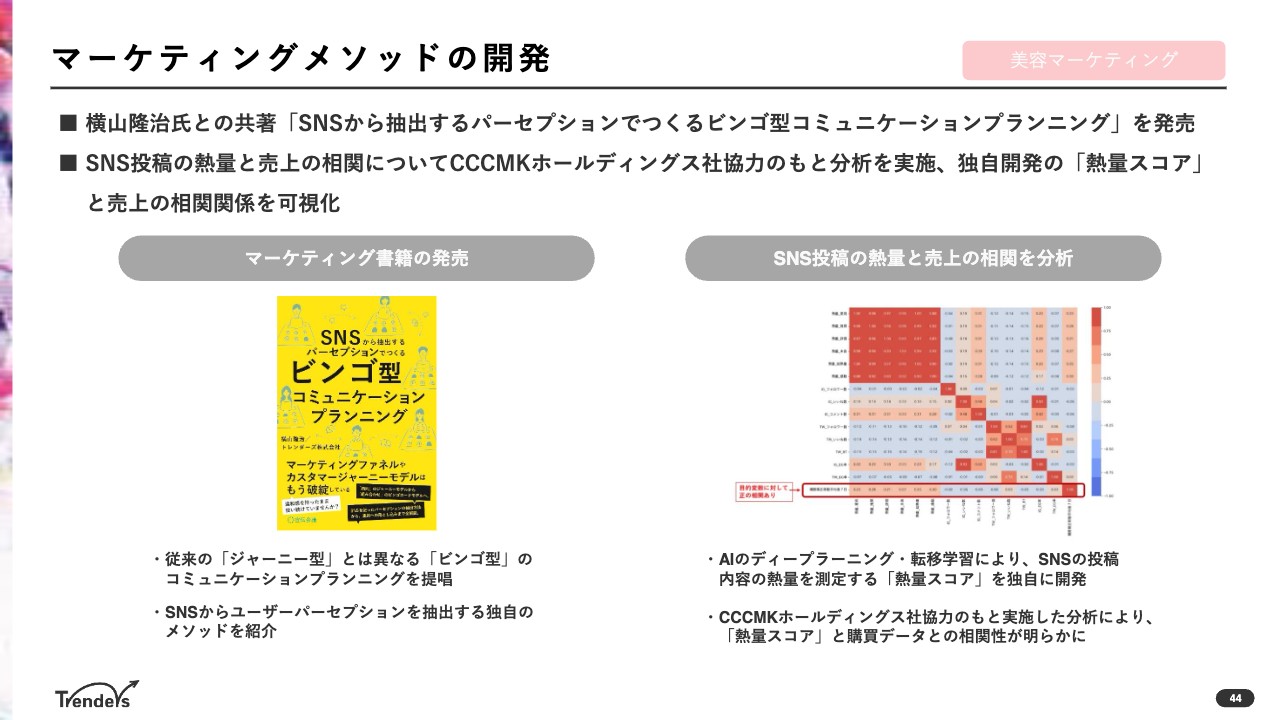

マーケティングメソッドの開発

こちらは、ブランド当たりのお取引受注単価を増やしていくための取り組みです。マーケティングメソッドの開発において、直近の取り組み状況について2つほどご紹介しています。

1つ目はマーケティング書籍です。以前にも「MimiTV」から美容マーケティングの書籍を発売しましたが、こちらはSNSから抽出するパーセプションをテーマとしたビンゴ型のコミュニケーションプランニングという新たな書籍です。

このような活動を行うことにより、我々が化粧品メーカーやブランドのより上流のマーケティングからご一緒できるところを今後強みにしていきたいと考えています。

2つ目はCCCMKホールディングス社との協力というかたちで分析したもので、従来のSNS分析ではどうしても「どれだけ投稿が増えたか」を1つの指標とするしかありませんでした。

我々は、投稿の内容やどれだけ熱量が高い投稿なのかを、その投稿の内容をディープラーニングすることで「熱量スコア」というかたちでスコア化します。分析・可視化できるという我々独自の開発、取り組みを始めています。

今回の取り組みでCCCMKホールディングス社が保有している購買データと、我々が開発した「熱量スコア」を掛け合わせることにより、「熱量スコア」が購買に明確な影響を与えるという相関性が明らかになりました。

化粧品メーカーのみなさまは、SNSの購買に与える影響力の強さを認識しているため、これだけ我々のSNSマーケティングの領域が拡大しているということです。

これからはSNSマーケティングの中でも、どのプラットフォームのどの取り組みが具体的に購買に影響を与えるのかなど、より精緻な分析が非常に重要になってくると認識しています。このような取り組みに引き続き注力していきたいと考えています。

MimiTVの認知拡大

こちらは「MimiTV」の認知拡大施策で、お取引ブランドを増やす施策として取り組んでいるものです。2024年2月に「MimiTV」としては初めてとなるリアルイベントを開催しました。

こちらは既存のユーザーだけではなく、新規のユーザーを含めた約1,600名の方にご来場いただき、非常に盛り上がるイベントになりました。リアルイベントは、メーカーからもご協賛をいただくようなイベントとなりました。

昨期に行ったテレビCMのような大きく広告宣伝費を使うマス施策は現状予定していませんが、今後も「MimiTV」の認知を拡大策すべく、ご協賛により大きな広告宣伝費を投下せずとも認知拡大につながるようなリアルイベントや、オンラインイベントを継続的に開催していきたいと考えています。

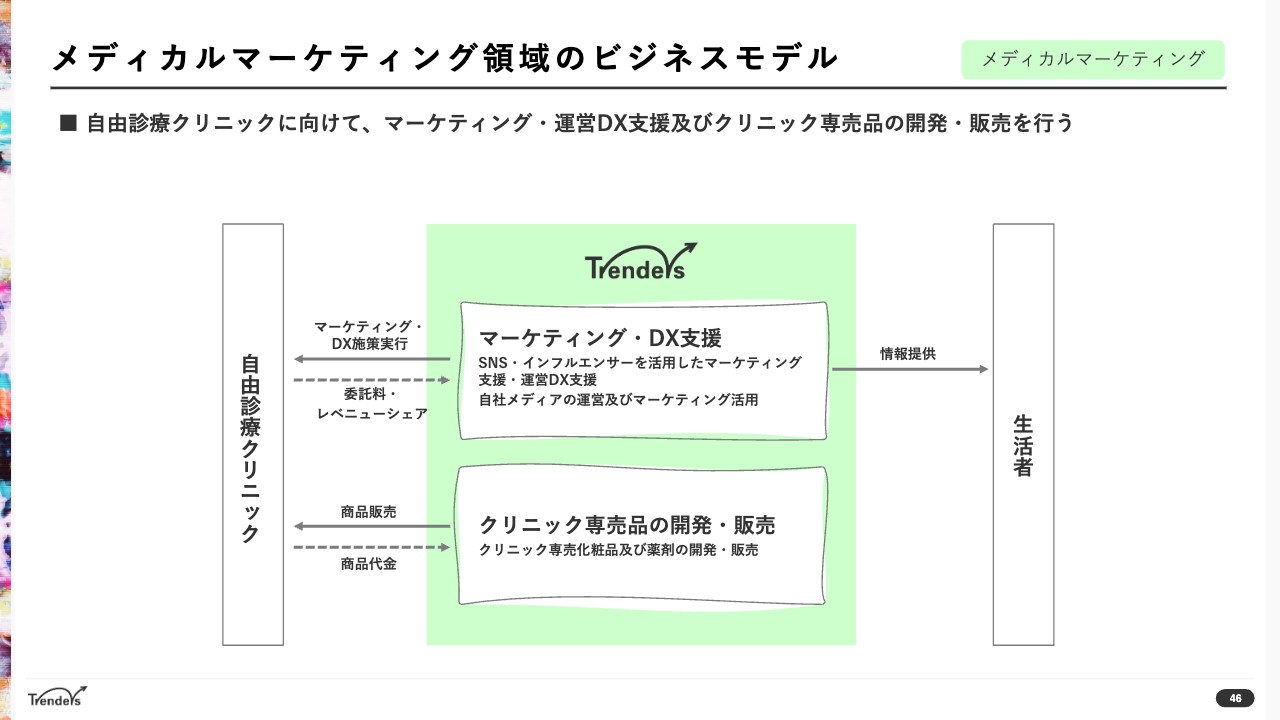

メディカルマーケティング領域のビジネスモデル

最後にメディカルマーケティング領域のビジネスモデルと、今後の成長戦略についてお話しします。

新規領域として取り組みを開始しているメディカルマーケティング領域は、ビジネスモデルとしては大きく2つあります。1つ目はマーケティングDX支援、2つ目はクリニック専売品の開発販売です。こちらは子会社のクレマンスラボラトリーのほうで以前から行っている事業です。

我々としてはこの2つの領域の中の、マーケティングDX支援の領域に注力し、事業を拡大させていきたいと考えています。

マーケティング・運営DX支援の取り組み実績

マーケティングDX支援の具体的な取り組み実績です。2022年9月に提携の美容皮膚科クリニック「MAISONtheBEAUTY CLINIC」を開業し、2023年10月にはアートメイク専門のクリニックも開業しています。

この2つのクリニックに向け公式SNSアカウントの開設と運用や、インフルエンサー施策の実施、SNSの広告運用といったマーケティング全般を我々が担います。

オンライン予約システムやLINEの公式アカウントの導入など運営DX全般についても我々が担うことで、クリニックの売上収益を分配していくビジネスモデルに取り組み始めています。

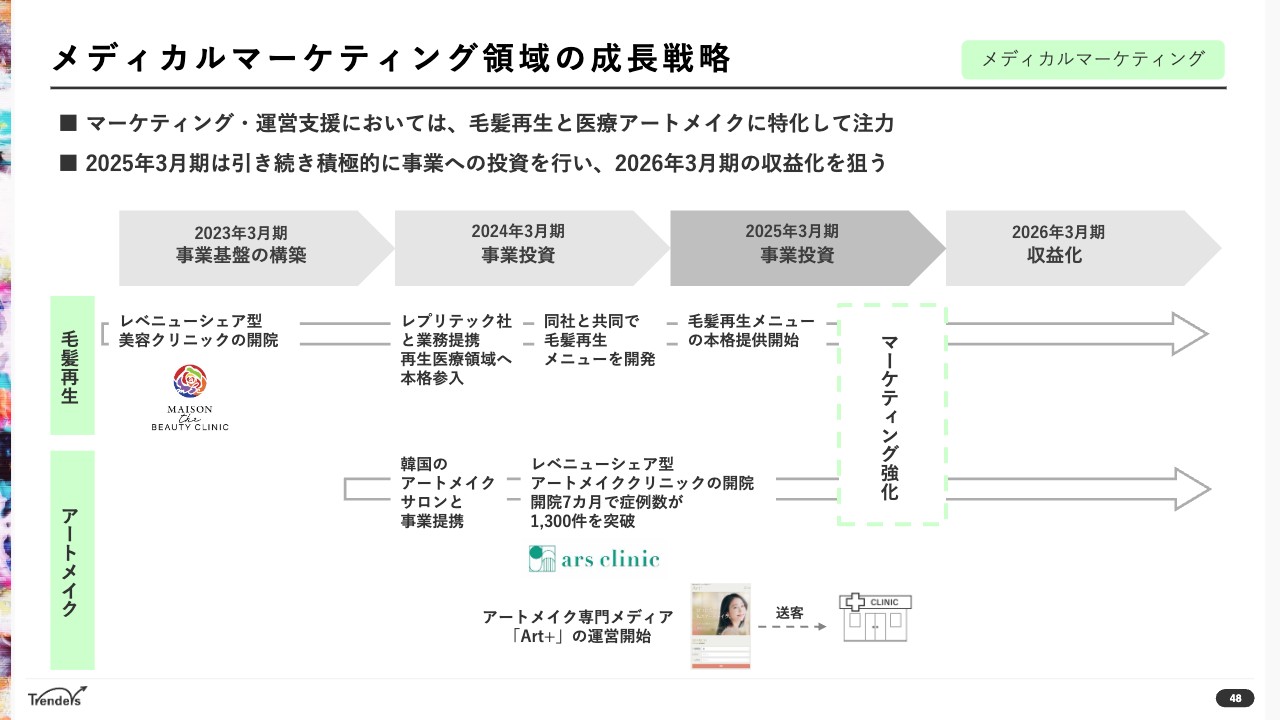

メディカルマーケティング領域の成長戦略

こちらは今後の成長戦略です。2025年3月期は引き続き投資期で、注力領域としてすでに情報開示をしています。

再生医療の研究開発をされているレプリテック社との連携により、再生医療の中でも毛髪再生のメニューの開発を行いました。こちらのメニューを、2025年3月期から本格的に提供開始していきます。

一方で、アートメイクについては韓国で非常に人気のある「J.URBANTOUCH」というアートメイクサロンとの事業提携・技術提携をしており、こちらの独自の技術を日本で初めて展開できるといったところが優位性であると考えています。

こちらの銀座のクリニックはすでに開院していますが、今のところ開院7ヶ月で症例数が1,300件を突破しており、順調な滑り出しとなっています。

アートメイククリニックについては、施術を行うアーティストをこれからより増やし、売上利益の拡大を図っていきたいと考えています。

2025年3月期および今後においても、メディカルマーケティング領域は毛髪再生、アートメイクの2つに注力します。特に2025年3月期はこの2つの領域のマーケティング施策を強化をしていくことで、2026年3月期の収益化を目指していきたいと考えています。

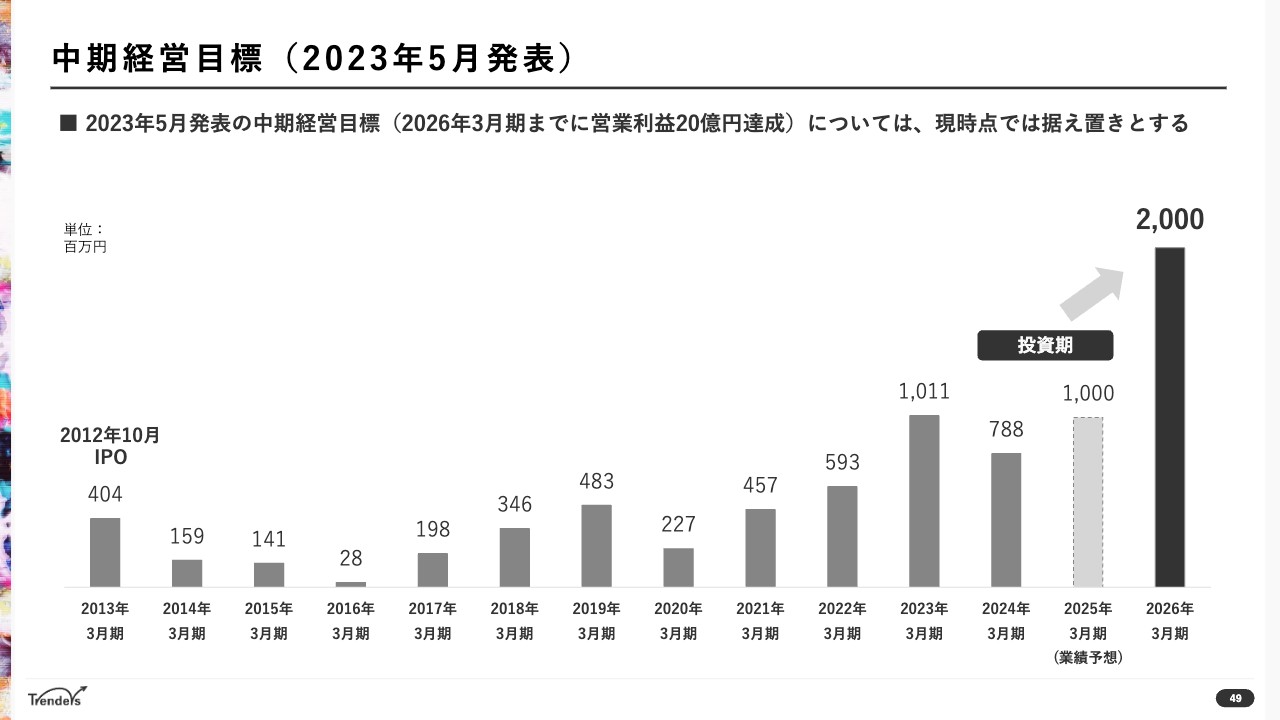

中期経営目標(2023年5月発表)

最後に中期経営目標についてご説明します。現時点で、2023年5月に発表した中期経営目標は据え置きというかたちにしています。

2024年3月期に関しては、業績予想が未達で非常に不甲斐ない業績となってしまいました。美容マーケティング領域については、ここまでご説明してきたようにアイスタイル社との連携強化が重要なポイントです。

さらに、引き続き新規領域のメディカルマーケティング領域へのチャレンジ、そして収益化を果たすことで、営業利益20億円達成に向け強い成長トレンドを回復していけると考えています。引き続きご支援のほど、何卒よろしくお願いします。

新着ログ

「サービス業」のログ