飯野海運、FY23は過去最高の経常利益を更新 FY24は減収減益を見込むもケミカルタンカーとドライバルク船市況は堅調に推移する見通し

目次

大谷祐介氏:みなさま、こんにちは。飯野海運株式会社、代表取締役社長執行役員の大谷裕介です。本日はご多忙の中、2023年度通期決算説明会にご参加いただき、誠にありがとうございます。

本日は、2023年度の通期決算概要、2024年度の通期業績ならびに市況の見通しを中心にご説明します。最後に、2023年度に策定した中期経営計画「The Adventure to Our Sustainable Future」の1年目の進捗についてお話しします。

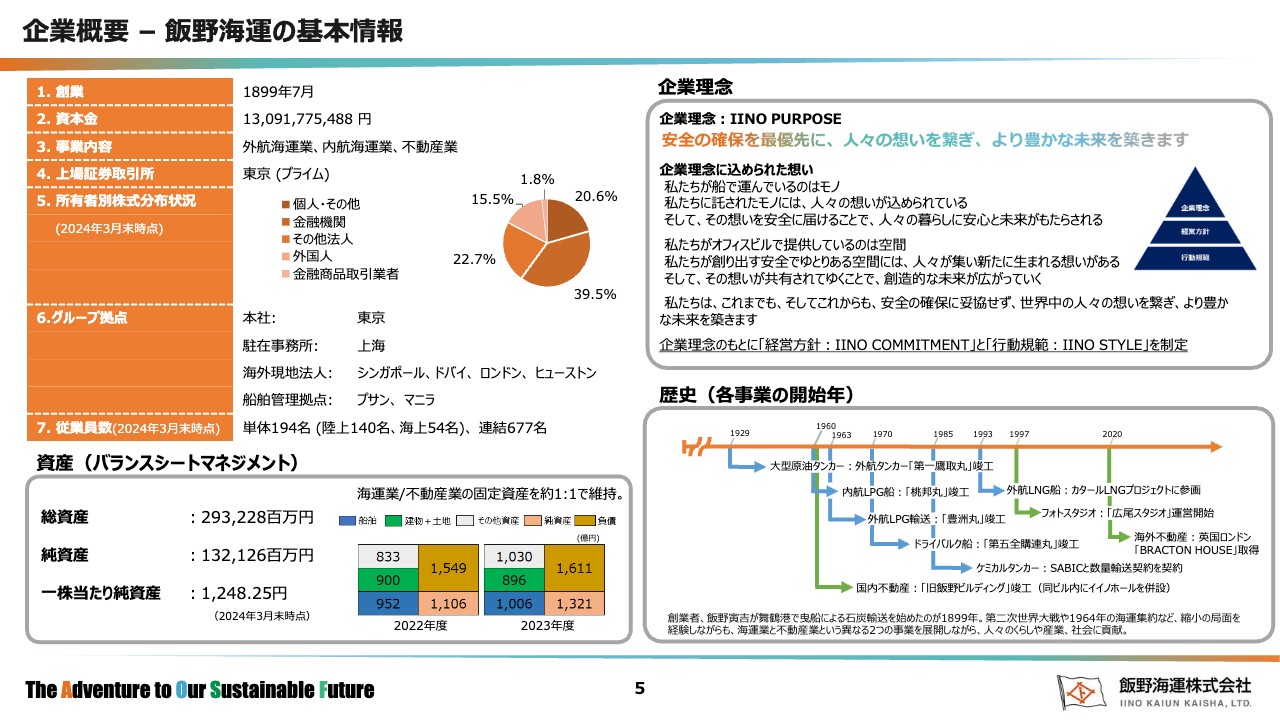

企業概要 – 飯野海運の基本情報

あらためてお伝えするまでもありませんが、当社は海運業、不動産業を主な事業としています。東京本社と8ヶ所の海外拠点を持ち、単体で海陸合わせ194名、連結で677名の従業員を擁し、今年で創立125周年を迎えます。

「安全の確保を最優先に、人々の想いを繋ぎ、より豊かな未来を築きます」を企業理念、「IINO PURPOSE」として定めています。さらに、この企業理念をもとに、2023年5月に中期経営計画「The Adventure to Our Sustainable Future」を策定しました。

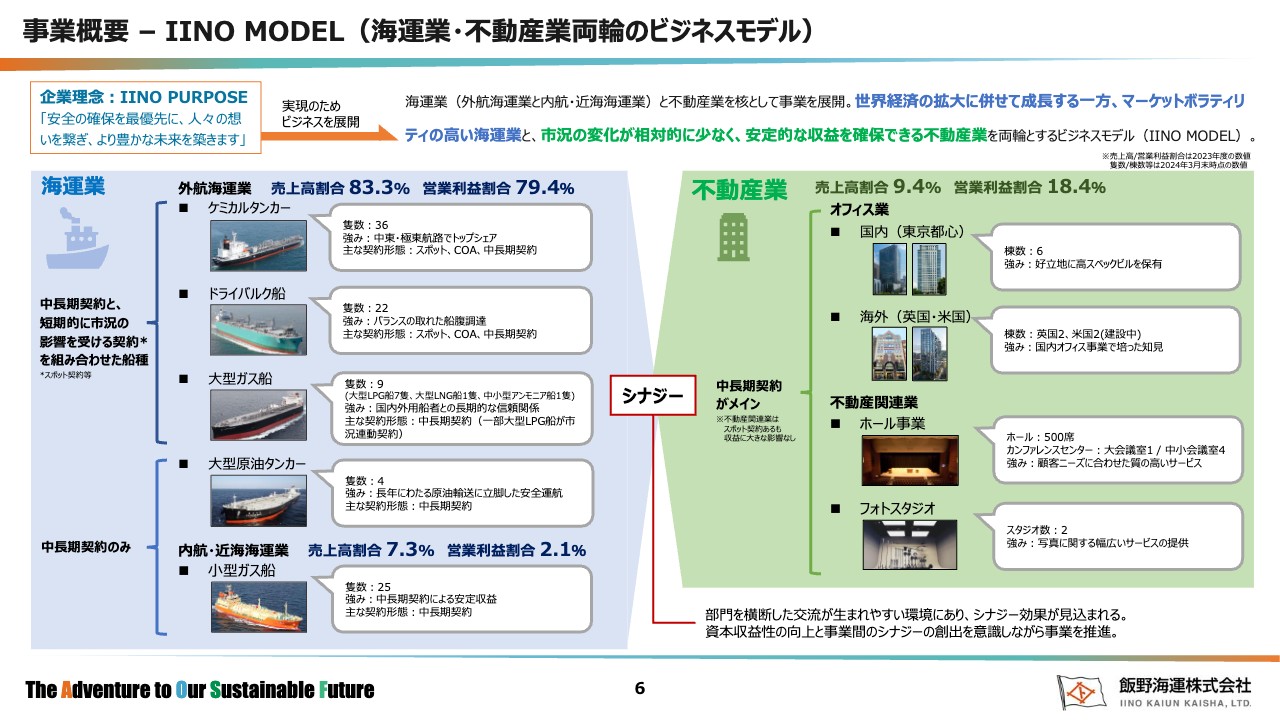

事業概要 – IINO MODEL(海運業・不動産業両輪のビジネスモデル)

当社は海運業と不動産業の両輪経営をビジネスモデルとして運営しています。世界経済の拡大に連動した成長が見込める一方で、市況のボラティリティが高い海運業と、市況の変化が相対的に小さく、安定的な収益を確保できる不動産業を組み合わせた当社独自のビジネスモデルを「IINO MODEL」と称しています。

海運業では、主力のケミカルタンカー、今後脱炭素に向けた貨物輸送需要の増加が見込まれるガスタンカー、そしてドライバルク船、大型原油タンカーなどから構成され、中長期契約と短期的市況の影響を受けるスポット契約をバランス良く組み合わせ、収益維持拡大に努めています。

不動産業では、東京都心を中心とするオフィス賃貸業の他、ホールや貸会議室・フォトスタジオの運営も行っています。海外でも英国および米国で不動産業の拡大を進めており、中長期契約をメインに、安定した収益を確保しています。

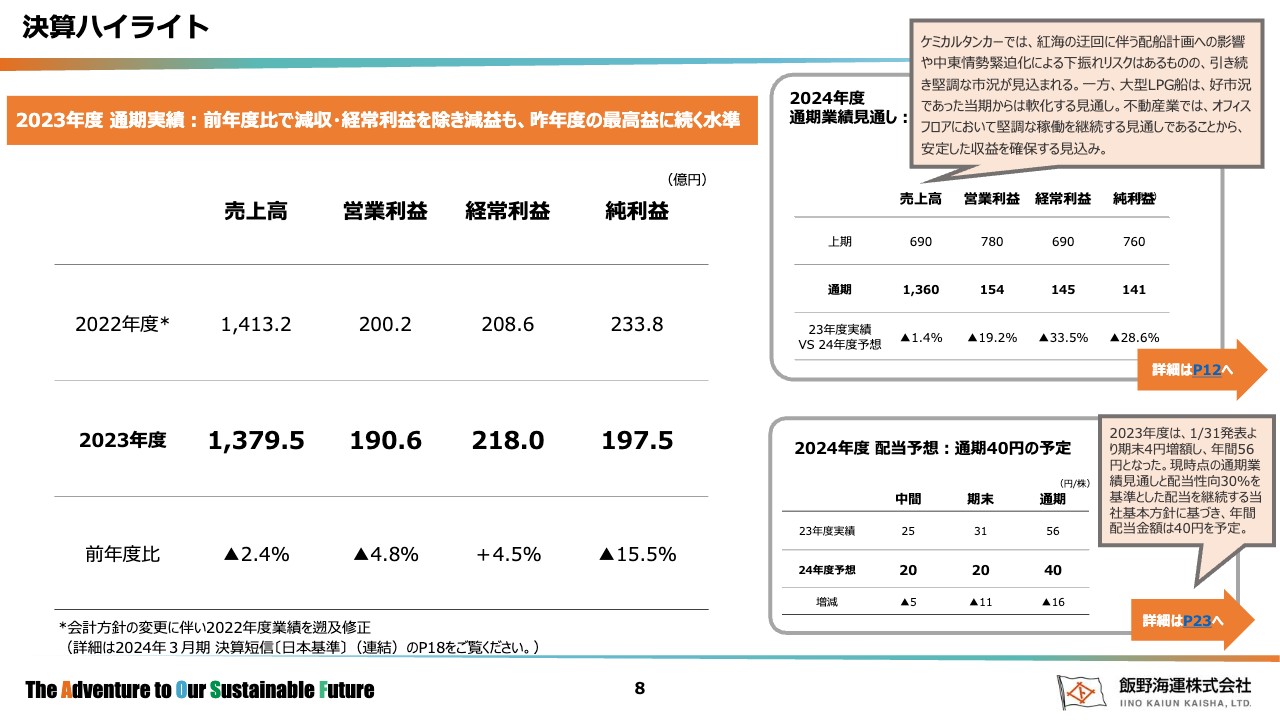

決算ハイライト

2023年度の業績についてご説明します。2023年度の通期実績は、売上高1,379億円、営業利益190億円、経常利益218億円、純利益197億円となりました。経常利益は過去最高を記録した前期の実績を上回りました。

一方、売上高、営業利益、純利益は前年度比で減収減益でしたが、昨年度の最高益に続く水準となりました。また、2023年度の配当については、2024年1月31日発表の年間予想52円から期末4円増額となる年間56円に上方修正しました。2024年度の業績見通しと配当予想は、後ほど詳細をご説明します。

連結およびセグメント別決算概要

セグメント別決算について概要をご説明します。海運業では、為替が円安で推移したこと、大型LPG船の市況が好調に推移したことが利益に貢献した一方で、ケミカルタンカーやドライバルク船の市況が軟化し、前年度比で経常利益を除き減収減益となりました。

不動産業においては、営繕費や管理費等の増加により、前年度比で減益となりました。なお、特別損失として、英国に所有する物件で21億円の評価損を計上しました。

コロナ禍前に取得し、現在も満床稼働中の物件ですが、アフターコロナとなっても、ロンドンのオフィス市況では空室率が依然として高く、賃料も低迷する中、インフレ対策の政策金利急上昇や今後のテナント入れ替えに伴う改修工事や不稼働期間を考慮した結果、物件評価額が著しく下がりました。

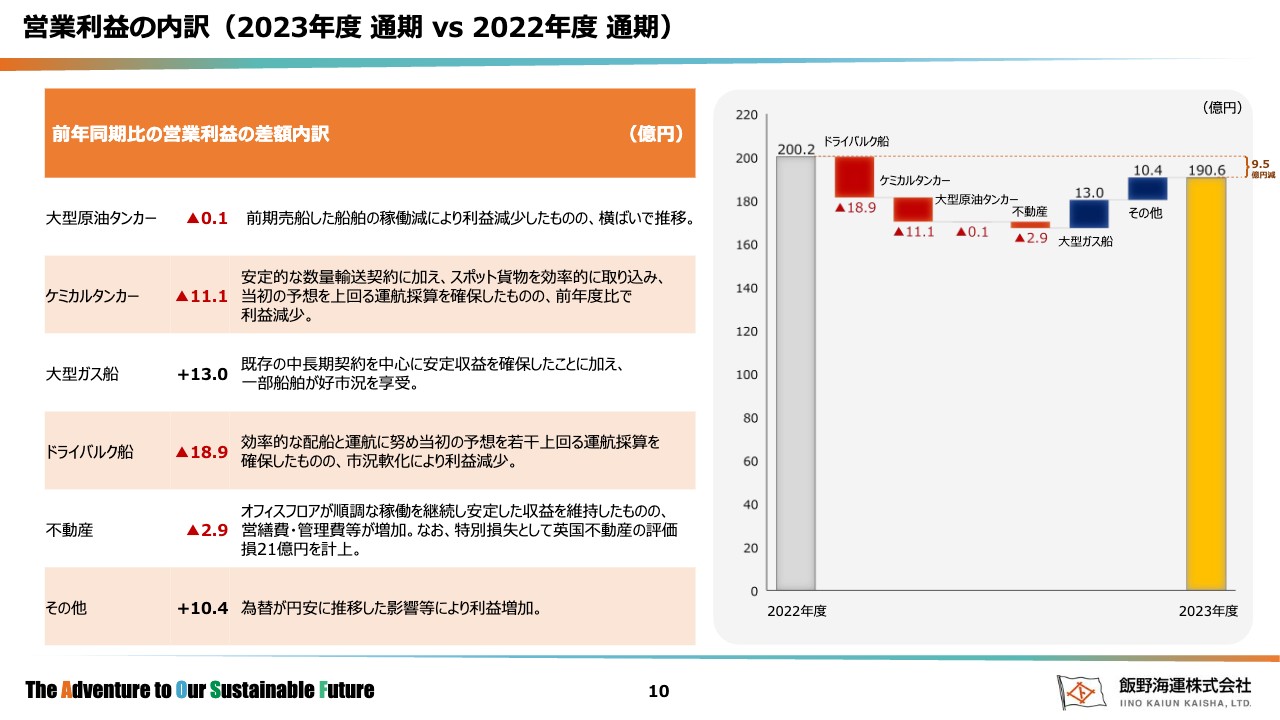

営業利益の内訳(2023年度 通期 vs 2022年度 通期)

スライドは、セグメント別営業利益の前年度との差額を示したものです。全体としては、2022年度約200億円に対し、2023年度は約9億円減の約190億円となりました。

主力のケミカルタンカーでは、期を通じCOA貨物を中心に安定した荷動きを維持し、スポット貨物を効率的に取り込むことで、年初予想を上回る運航採算を確保することができましたが、2022年度の歴史的な好市況からの反動もあり、前年度比で11億円のマイナスとなりました。

ドライバルク船は、効率的な配船と運航に努めたものの、中国経済の回復の遅れを中心に市況軟化の影響を大きく受け、前年度比で約19億円の減益となりました。

一方、大型ガス船は、北米や中東諸国からの輸出や中国、インドを中心に需要が堅調だったことや、パナマ運河の通峡制限による船腹需給の引き締まりなどから、市況が記録的な水準で推移しました。大型ガス船は中長期契約がメインですが、一部の市況連動運賃契約船が収益増に寄与し、13億円のプラスとなりました。

不動産では、オフィスフロアは順調な稼働を継続し、安定した収入を維持しましたが、経年劣化やインフレによる営繕費・管理費等の増加で減益となりました。英国不動産の特別損失計上は、先ほどご説明したとおりです。

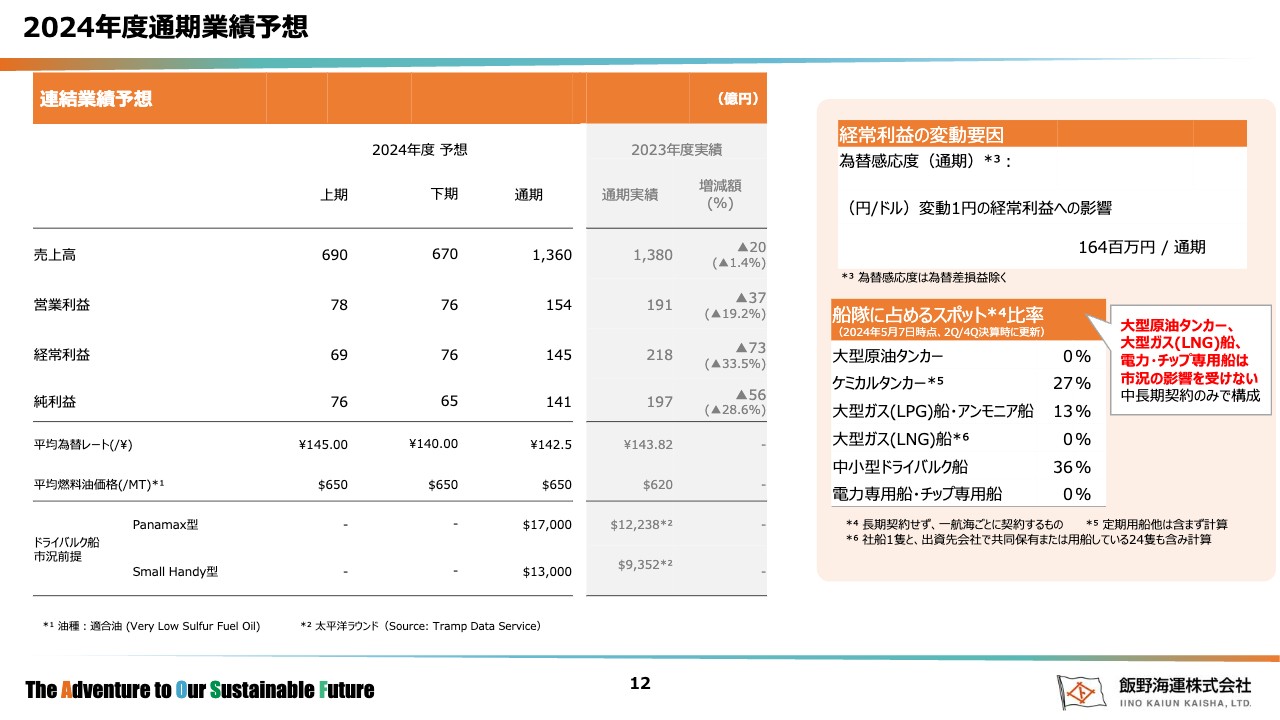

2024年度通期業績予想

続いて、2024年度の通期業績予想についてご説明します。2024年度通期業績は、売上高1,360億円、営業利益154億円、経常利益145億円、純利益141億円と予想し、前年度比で減収減益を見込んでいます。

ケミカルタンカーは、イスラエル、イラン衝突による中東情勢緊迫化による下振れリスクはあるものの、紅海の迂回に伴う配船計画への影響は織り込み済みで引き続き堅調な市況が見込まれています。

一方で、記録的な好況を享受してきた大型LPG船は、需要調整局面を迎え、前年度比で市況は軟化する見通しです。不動産業は、オフィスフロアにおいて堅調な稼働を継続する見通しです。

なお、中期経営計画において人的資本強化を掲げています。働きやすい職場環境の整備のためのオフィスレイアウトの変更に伴い、飯野ビルの自社使用分の増床を予定しているため、テナント家賃収入の減少を見込んでいます。

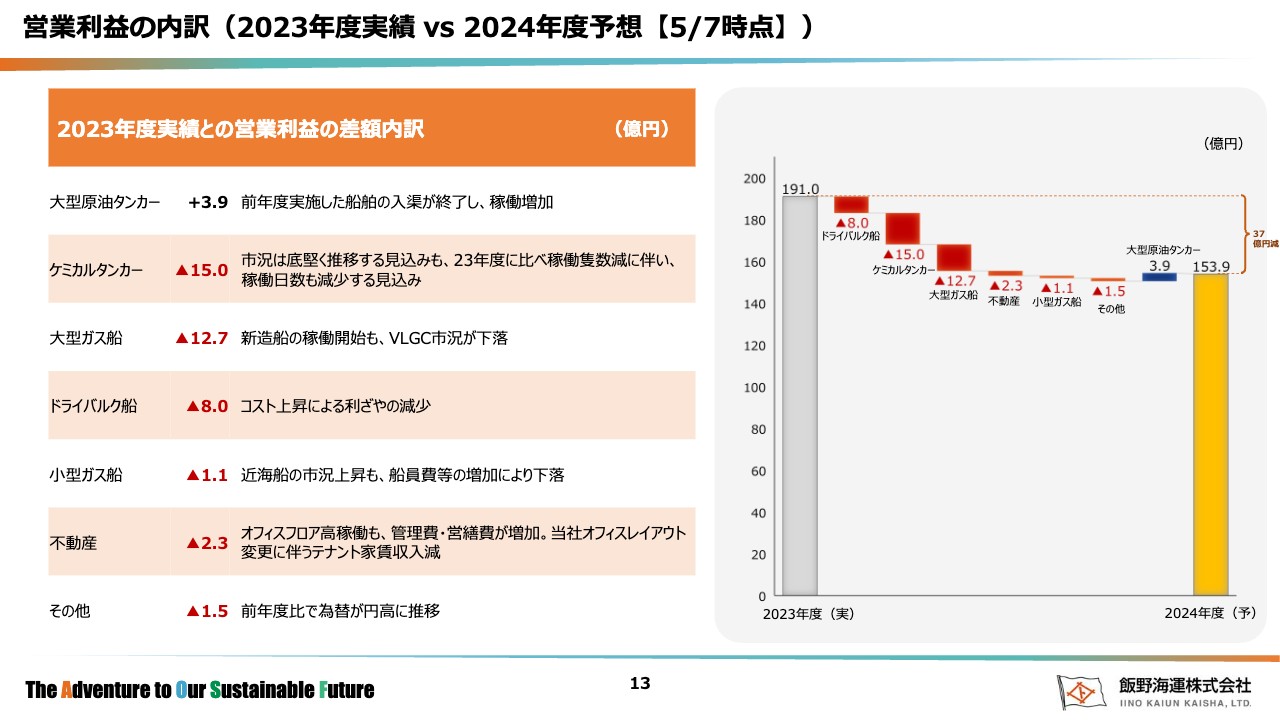

営業利益の内訳(2023年度実績 vs 2024年度予想【5/7時点】)

スライドは、セグメント別営業利益の前年度との差額を示したものです。

全体では、2023年度実績191億円に対し、2024年度は154億円と予想、37億円の減益を見込みます。主力のケミカルタンカーでは、紅海の迂回に伴う配船計画変更は荷主費用負担にて織り込み済みで、収支への影響もなく、市況は堅調に推移していくと見込んでいます。

一方で、期中2隻の用船契約が満了を迎え、船主へ返船を予定しており、船腹需給逼迫の中、代替船の手当てが難しくなることが想定されるため、前年度までの利益が剥落するものと予想しています。前年度比で15億円のマイナスとなる見込みです。ドライバルク船は、船のコストの上昇による利ザヤの減少や、一部船舶の入渠が重なることで稼働日数が減少すると見込んでおり、前年度比で8億円の減益となる見込みです。

大型ガス船は、昨年度末から需要面での調整局面を迎え、一時の暴騰した市況から落ち着いた状態になりました。今年度も引き続き健全なレベルを維持できるものと予想しています。昨年度竣工した2隻の新造船がフル稼働となり、収益に貢献することになりますが、総じて前年度比で約13億円のマイナスとなる見込みです。

不動産では、オフィスフロアは順調な稼働を維持し、安定した収入を維持しますが、飯野ビル自社使用分増床によるテナント家賃収入減少と管理費、営繕費の増加を合わせて前年度比で約2億円の減益となる見込みです。

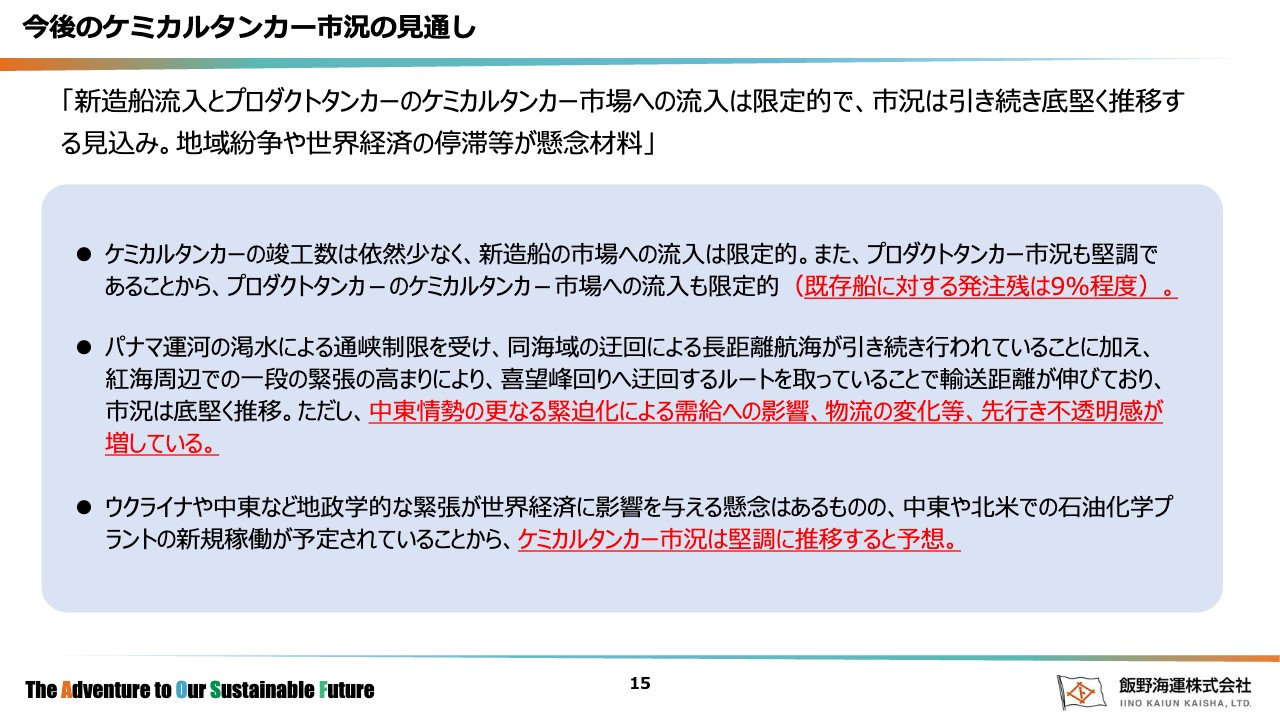

今後のケミカルタンカー市況の見通し

今後の海運・不動産の市況予想についてご説明します。まずはケミカルタンカーの市況となります。ケミカルタンカーの新造船の竣工と、プロダクトタンカーのケミカルタンカー市場への流入は限定的で、市況は引き続き底堅く推移する見込みではあるものの、地域紛争や世界経済の停滞が懸念材料です。

船価高や造船所の船台不足により、新造船の竣工は引き続き限定的で、ケミカルタンカー市場への流入はそれほど多くはありません。また、パナマ運河の通峡制限や紅海周辺での緊張感の高まりにより、同海域を迂回し、喜望峰回りを選択する船が多いことから、全体として輸送距離が延びており、船腹需給はさらに逼迫する傾向にあります。

ウクライナや中東など地政学的なリスクによる影響は懸念材料ではあるものの、中東や北米での石油化学プラントの新規稼働が予定されていることから、ケミカルタンカーの市況は引き続き堅調に推移すると見込んでいます。

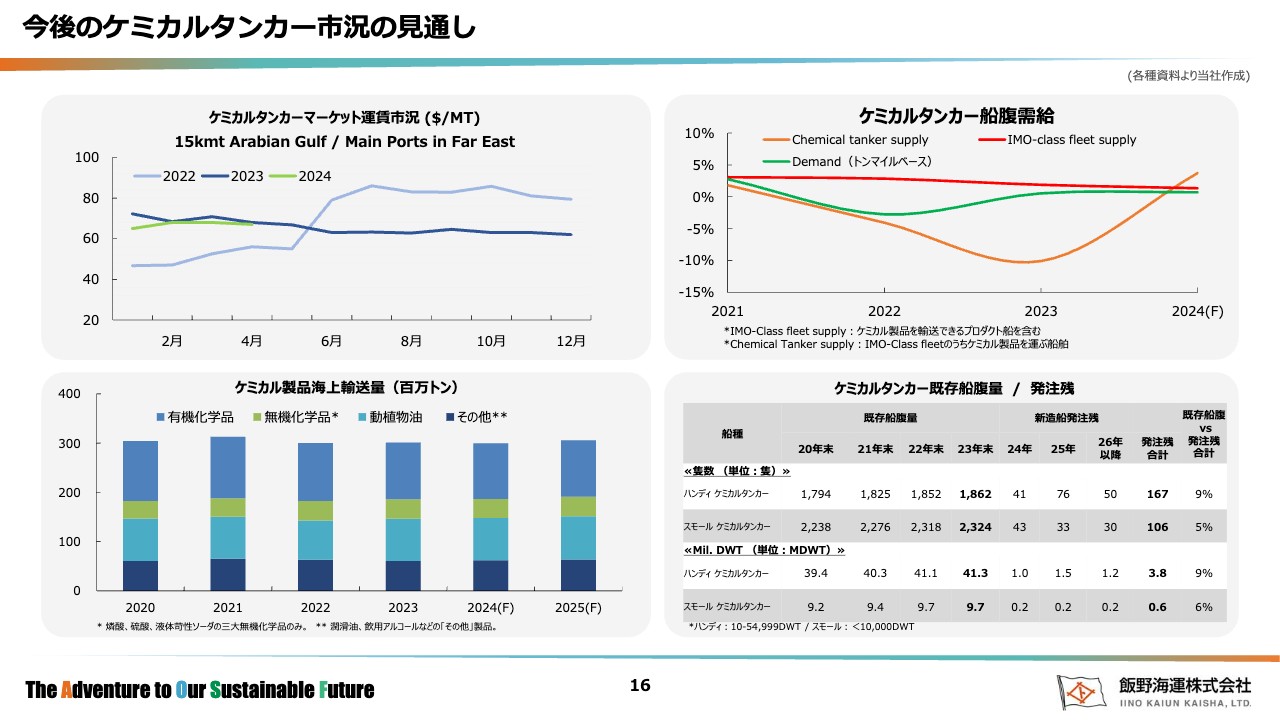

今後のケミカルタンカー市況の見通し

ケミカルタンカー市況についてです。スライド左上のグラフは、当社が得意としている、中東から極東向け航路のケミカルタンカーマーケットの運賃市況推移を表したものです。2022年5月頃から市況が急騰し、高い水準で推移しました。2023年の運賃は、過去最高を記録した2022年度ほどの水準ではないものの、高い水準で推移しました。2024年に入ってから足元に至るまでは、2023年と同じ基調をたどっています。

スライド右上のグラフは、ケミカルタンカーの船腹需給を示しています。オレンジ色の線は船の供給を表しており、2023年は非常に限定的だったことがご理解いただけるかと思います。船腹供給量は2024年は需要を上回っていますが、今後竣工する新造船の多くは、既存老齢船の代替であることから、需給バランスは引き続き堅調に推移する見通しです。

以上のことからケミカルタンカー市況は底堅いと見ているものの、2隻の返船を予定していることなどから、2024年度は前年度比で減益を見込んでいます。

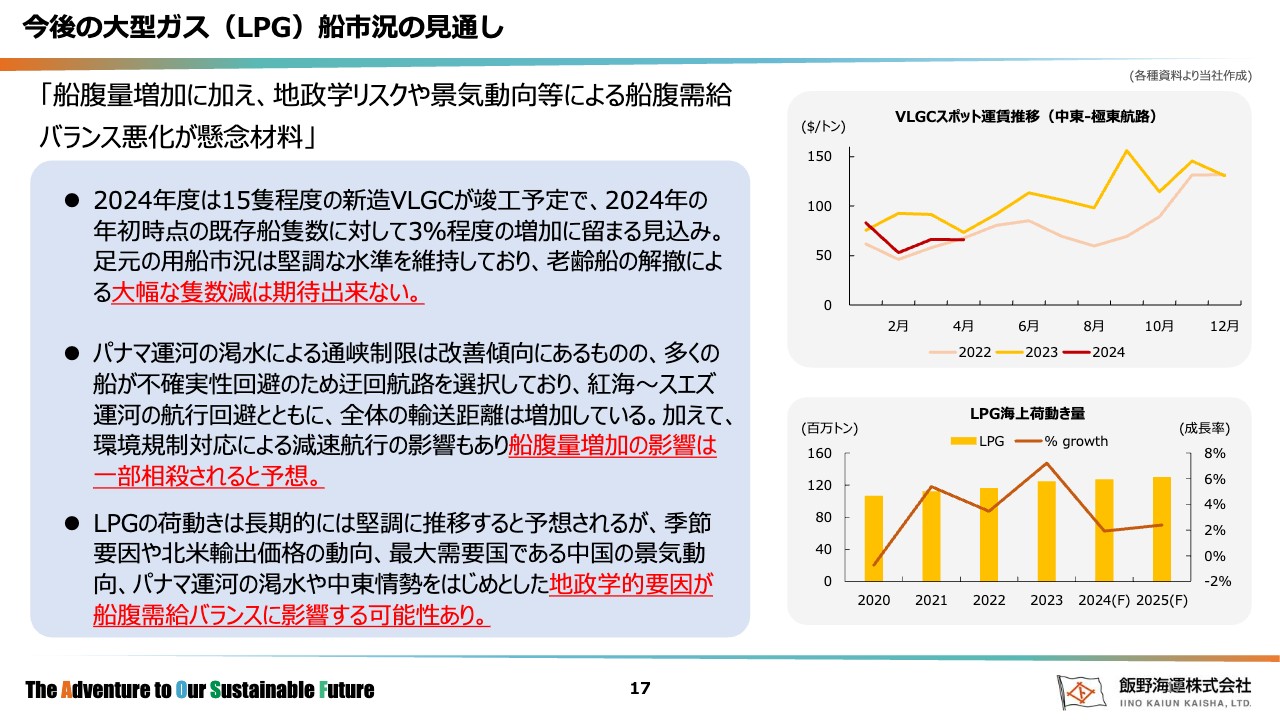

今後の大型ガス(LPG)船市況の見通し

続いて、大型LPG船市況の見通しです。船腹量の増加に加え、地政学リスクや景気動向による船腹需給のバランス悪化が懸念材料となっています。2024年度は昨年度ほどではないものの、引き続き船腹量の増加が見込まれます。

一方で、ケミカルタンカー同様、大型LPG船も、パナマ運河とスエズ運河の航行を回避する船が多く、輸送距離が延びていることから、船腹量増加の影響は一部相殺されることが予想されています。

荷動きは堅調に推移すると見ていますが、最大需要国である中国の景気動向や北米輸出価格の動向、また地政学的要因が船腹需給に対する懸念材料となっています。

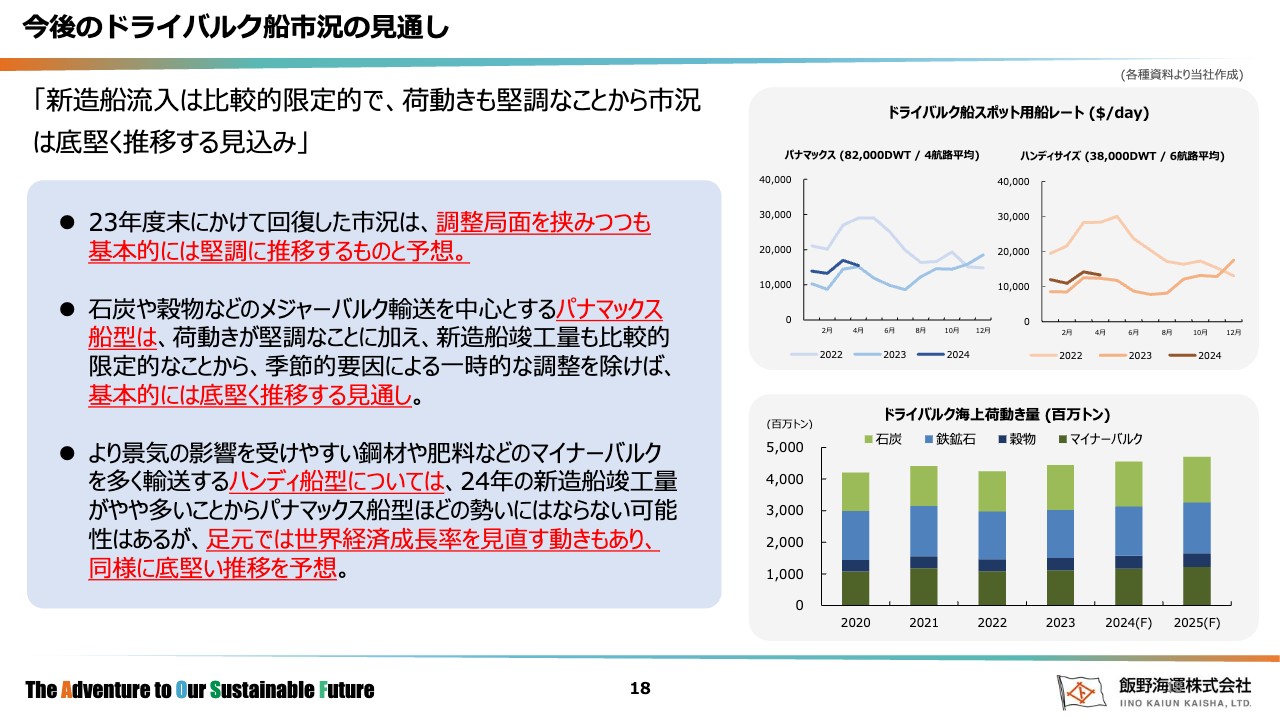

今後のドライバルク船市況の見通し

ドライバルク船市況の見通しです。新造船の流入は比較的限定的で、荷動きも堅調なことから、市況は底堅く推移すると見ています。2023年度の市況は、中国経済の回復が遅れたことなどにより軟調に推移していたものの、年度末にかけては回復基調となりました。

2024年度は、パナマックス船型の荷動きが堅調なことに加え、新造船の竣工が比較的限定的であることから、市況は堅調に推移すると見ています。ハンディ船型においてもパナマックス船型ほどの勢いにはならない可能性はあるものの、同様に堅調な市況を予測しています。

ドライバルク船においても、市況は堅調に推移する見通しですが、船のコスト自体が上昇し、利ザヤの減少を見込むほか、一部船舶の入渠が重なることなどから、2024年度は減益を見込んでいます。ケミカルタンカー、大型LPG船、ドライバルク船の市況については、毎月中旬に当社のホームページに最新情報を掲載していますので、そちらもぜひご覧ください。

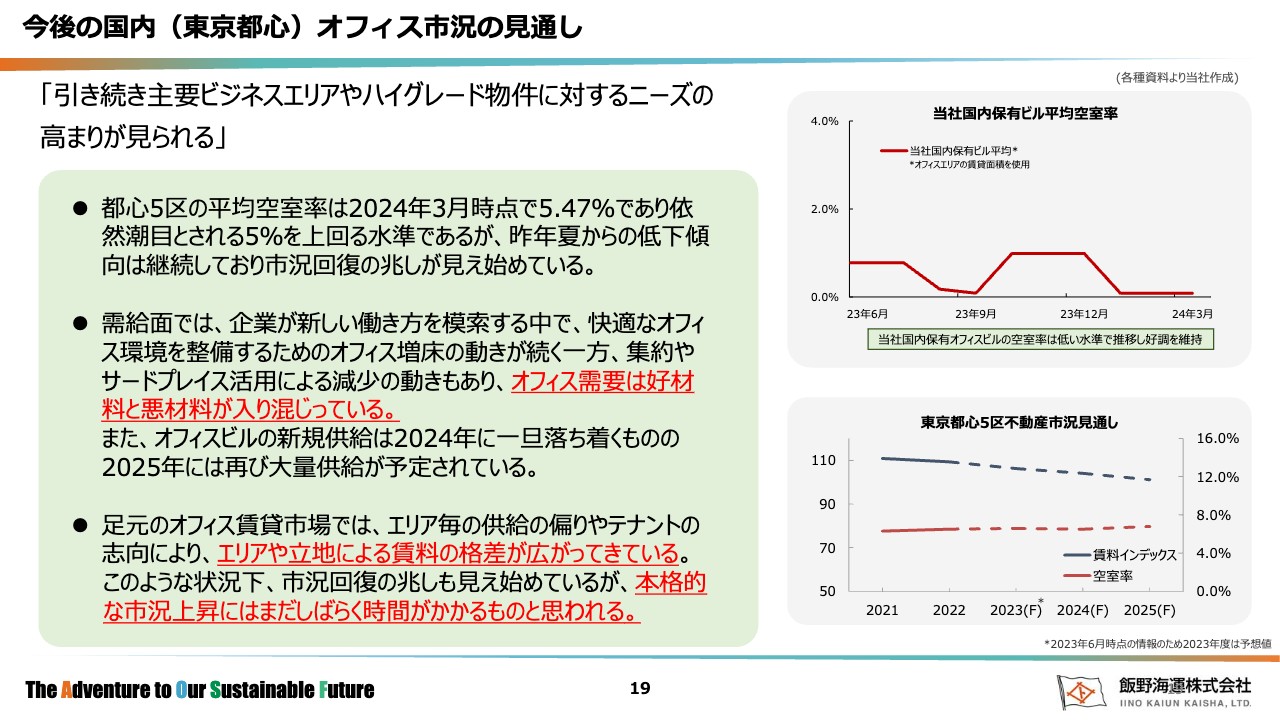

今後の国内(東京都心)オフィス市況の見通し

不動産業に関して、東京都心のオフィスビル市況の見通しをご説明します。都心5区の空室率は3月時点で5.47パーセントとなっていますが、昨年の夏から低下傾向が継続しています。

需要面ではリモートワーク中心の新しい働き方により、オフィス需要の減少が見られる一方で、オフィス環境を整備するためのオフィス増床の動きも見られます。供給面では2025年に新規オフィスビルの大量竣工が予定されており、需給バランス悪化が懸念されることに加え、足元ではエリアや立地による賃料の格差が広がっています。

新築の大型ビルへの拡張や集約移転を背景に、市況は回復しつつあるものの、本格的な市況回復にはまだ時間がかかると見ています。当社保有のオフィスビルはほぼ満床で、空室率はマーケット全体と比べて低水準に推移しています。

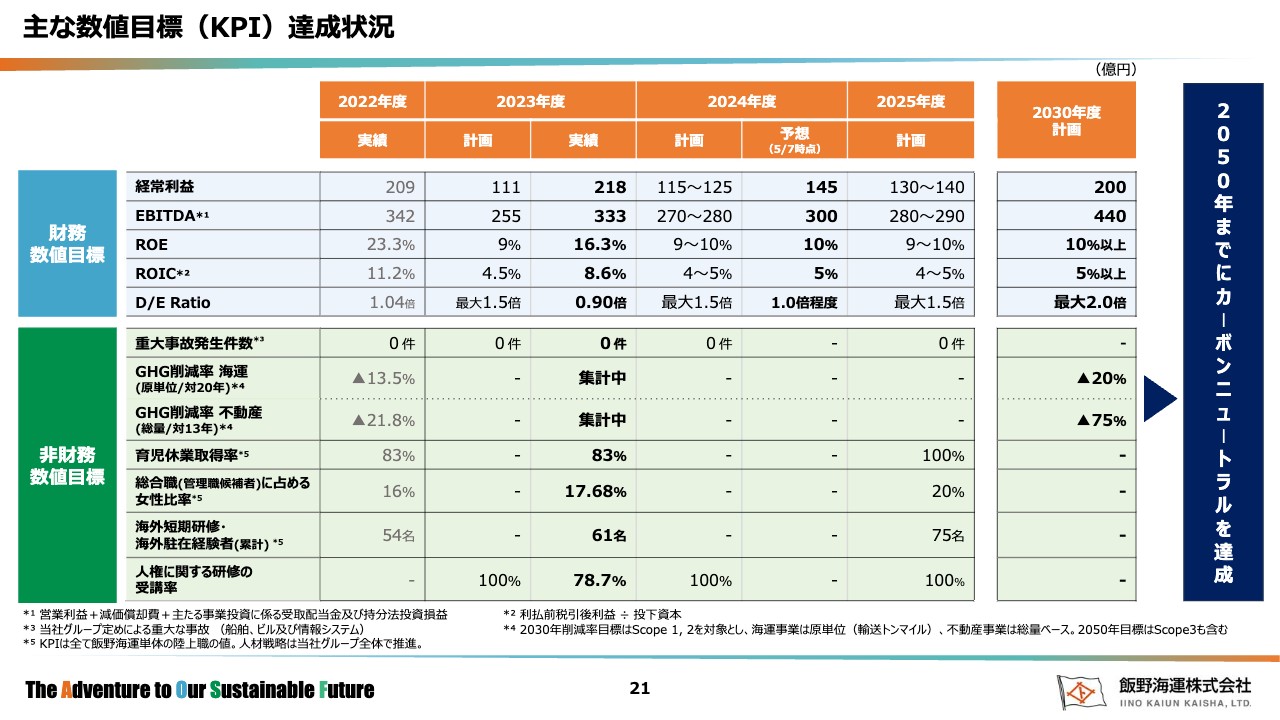

主な数値目標(KPI)達成状況

中期経営計画の進捗とサステナビリティへの取組みについてご説明します。中期経営計画のKPIに掲げている財務、非財務数値目標の達成状況をスライドに記載しています。財務数値は次のスライドで詳細を記載していますが、2023年度は目標を上回る結果となりました。

また、非財務数値についてですが、重大事故発生件数は2023年度は0件で目標達成しました。2024年度も0件を目指し、安全を確保してまいります。GHG削減率は現在集計中ですが、2030年度目標に向け、着実に取組みを進めています。まだ技術開発が途上のものもありますが、2050年のカーボンニュートラル達成に向け、できるところから着実に進めていきます。また、今年度から再開した海外短期研修は、2023年度に7名が参加しました。 海運営業だけではなく、不動産営業や管理部門からも派遣しています。

人権研修は内航船に勤務する船員の方々が受講できず、目標の100パーセントを下回る結果となりました。2024年度以降、100パーセントを目指し取り組んでいきたいと思っています。

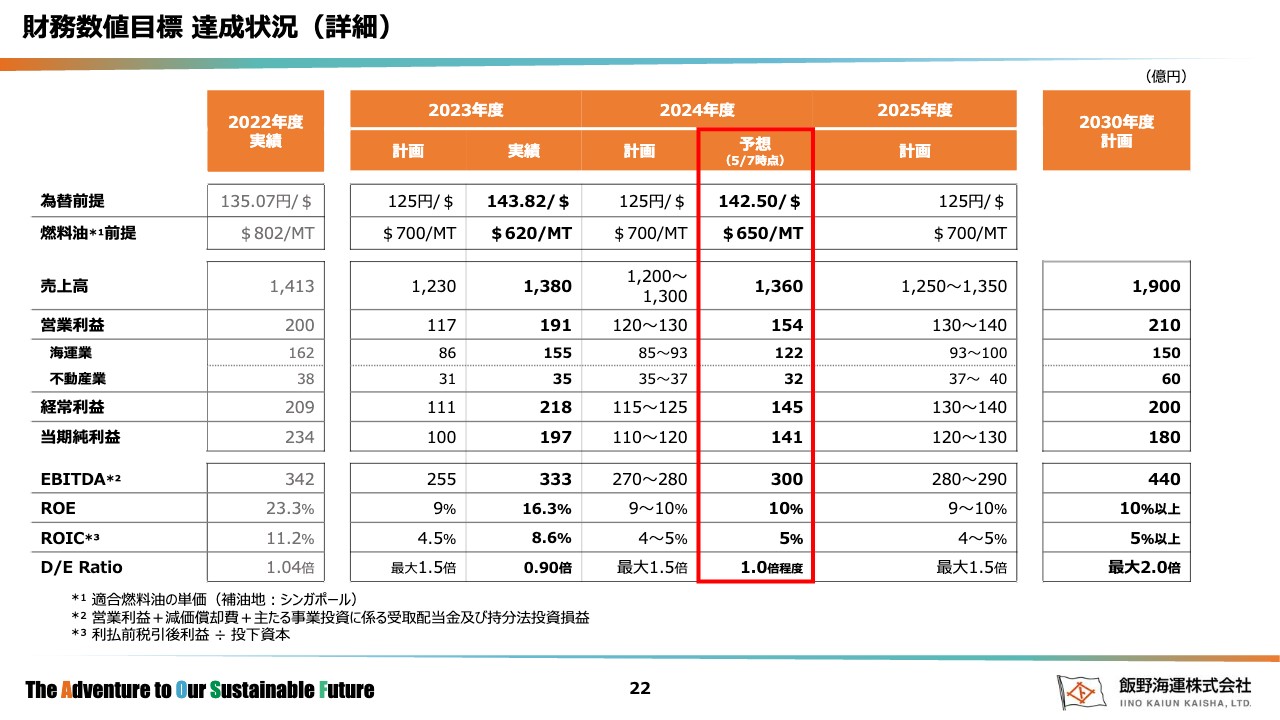

財務数値目標 達成状況(詳細)

財務数値目標の詳細です。中期経営計画1年目の2023年度実績当期純利益197億円は、予想の100億円を大きく上回ることができました。また、スライドの表に赤枠で示した、2年目となる2024年度通期の同予想値の141億円は、2023年度実績には及ばないものの、現時点では売上高、各利益において計画を超える見込みとなっています。

海運業では、地政学リスクによる下振れリスクや市況の不透明感はあるものの、主力のケミカルタンカー市況を中心に、引き続き底堅く推移すると見込んでいます。不動産業では、オフィスフロアにおいて堅調な稼働を継続する見通しであることから、安定した収益を確保する見込みです。

中期経営計画では3年間で1,000億円の投資を予定していますが、既決の建造・建築中の案件が順調に進捗しているほか、事業ポートフォリオ戦略に沿ってさまざまな新規案件を検討しており、中期経営計画初年度で投資決定したものもあります。

海運、不動産ともに投資判断の見極めが難しい事業環境ですが、投資基準を守った上で、投資目標額に向けて投資を着実に積み上げていきたいと思います。

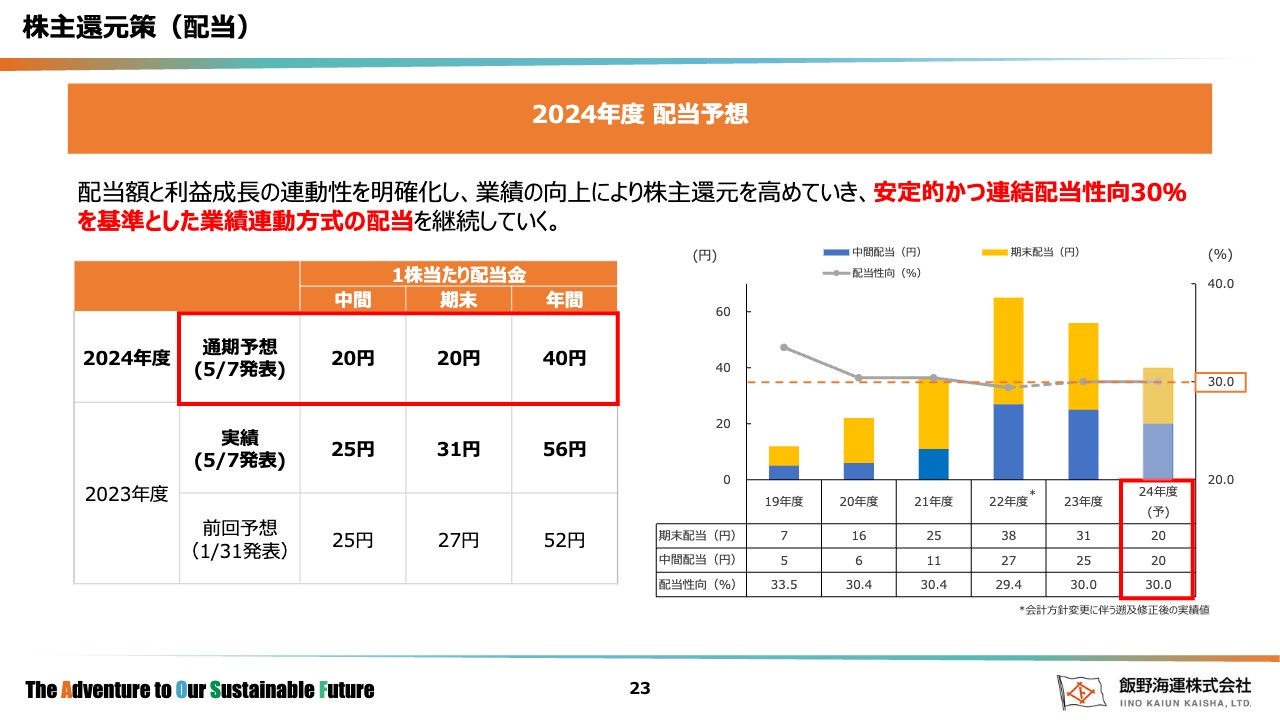

株主還元策(配当)

株主還元策および配当についてです。当社では、この中期経営計画期間中は、安定的かつ連結配当性向30パーセントを基準とした業績連動方式の配当を継続することとしています。2023年度の実績は、2024年1月31日発表の年間予想52円から期末4円増額とした結果、年間56円となりました。

今回発表した2024年度の配当予想では、中間20円、期末20円、年間40円を予定しています。

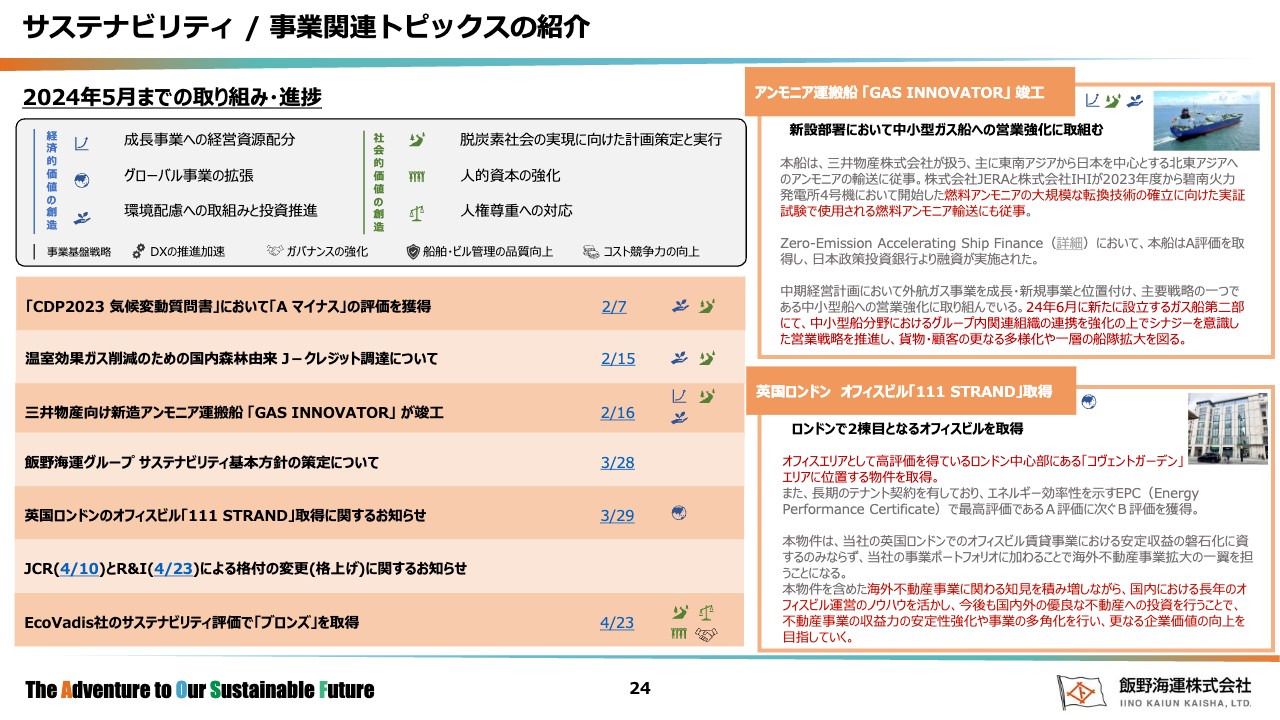

サステナビリティ/事業関連トピックスの紹介

サステナビリティの取組みについてです。スライド左下に記載したトピックのうち、下から2つ目のものについて、格付機関であるJCRとR&Iによる格付けが、それぞれ1ノッチ格上げされました。スライド右上では、今年2月に竣工したアンモニア運搬船「GAS INNOVATOR」について紹介しています。中期経営計画では外航ガス船を成長・新規事業と位置づけており、中小型船を含むガス船の営業強化に取り組んでいます。

今年6月には、中小型ガス船を担当するガス船第二部を新たに設置し、グループ内のガス船部門の連携を強化し、シナジーを意識した営業戦略を推進することで、貨物や顧客の多様化や船隊拡大を目指していきたいと考えています。

スライド右下はロンドンで2棟目となるオフィスビルの取得について紹介しています。ロンドンの1件目の物件では評価損を出しましたが、足元のロンドンの不動産物件価格は相対的に低い水準にあります。さらなる事業拡大のため、安定収益が見込める物件獲得を検討した結果、立地やエネルギー効率などにおいて評価の高い物件を取得しました。

海外不動産における知見を得ながら、長年の国内オフィス事業におけるノウハウを活かし、今後も国内外の優良な不動産への投資を行うことで、不動産業の安定性強化や事業の多角化を行い、さらなる企業価値の向上を目指していきます。

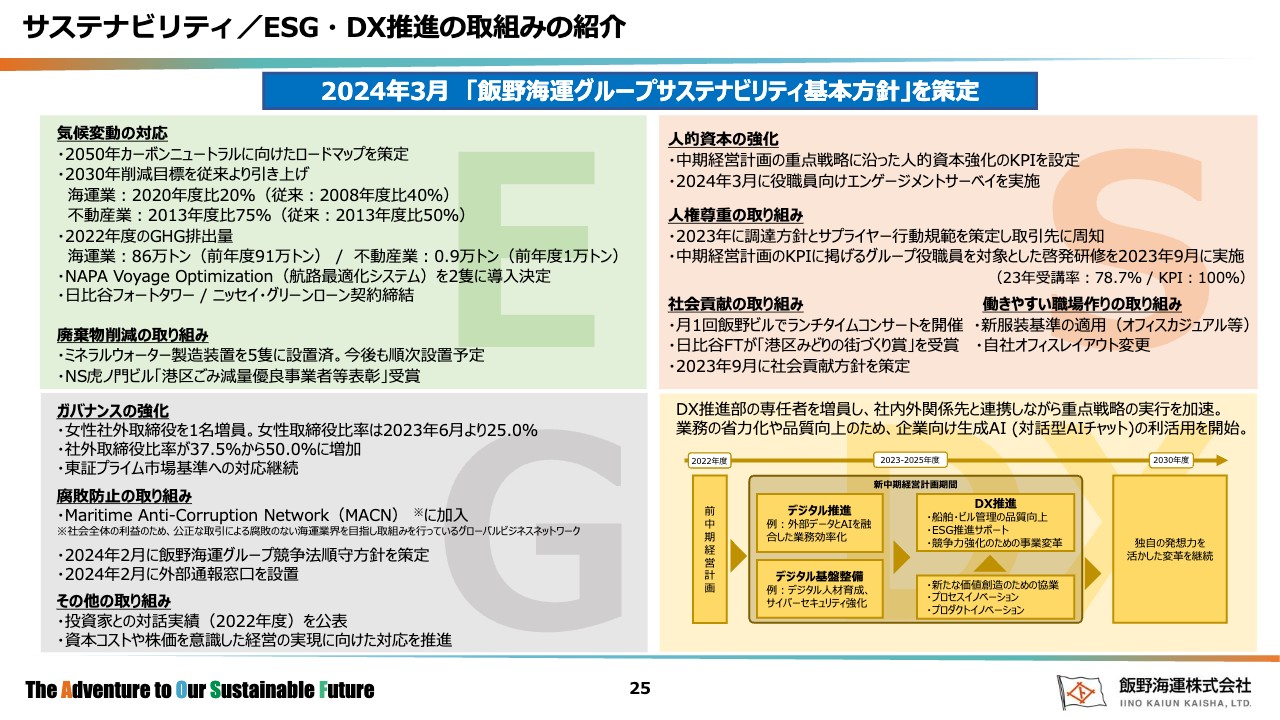

サステナビリティ/ESG・DX推進の取組みの紹介

ESG・DXに関わる取組みをご紹介します。当社グループは、環境や社会問題の解決に向けて、サステナブルな社会の実現に貢献していく姿勢を明確にするべく、今年3月に「飯野海運グループサステナビリティ基本方針」を策定しました。

気候変動や人的資本・ガバナンスを含むESGの推進と、事業基盤戦略であるDXの推進加速のため、スライドに記載のとおり、それぞれの取組みを進めています。

本日予定しておりました2023年度通期決算説明会の説明内容は以上となります。 ご清聴ありがとうございました。

新着ログ

「海運業」のログ