アクシスコンサルティング、3Q累計で増収を確保 通期予想は売上高が下方修正も、営業利益は期初予想を上回る見込み

Agenda

山尾幸弘氏(以下、山尾):アクシスコンサルティング株式会社代表取締役社長の山尾です。2024年6月期第3四半期決算報告をご説明します。よろしくお願いします。

まず、私から決算概要と業績予想の進捗についてご説明し、続いて取締役コーポレート本部長の半田より、決算の詳細についてご説明します。また最後に、来期からスタートさせる新成長戦略の概要について私からお話しします。

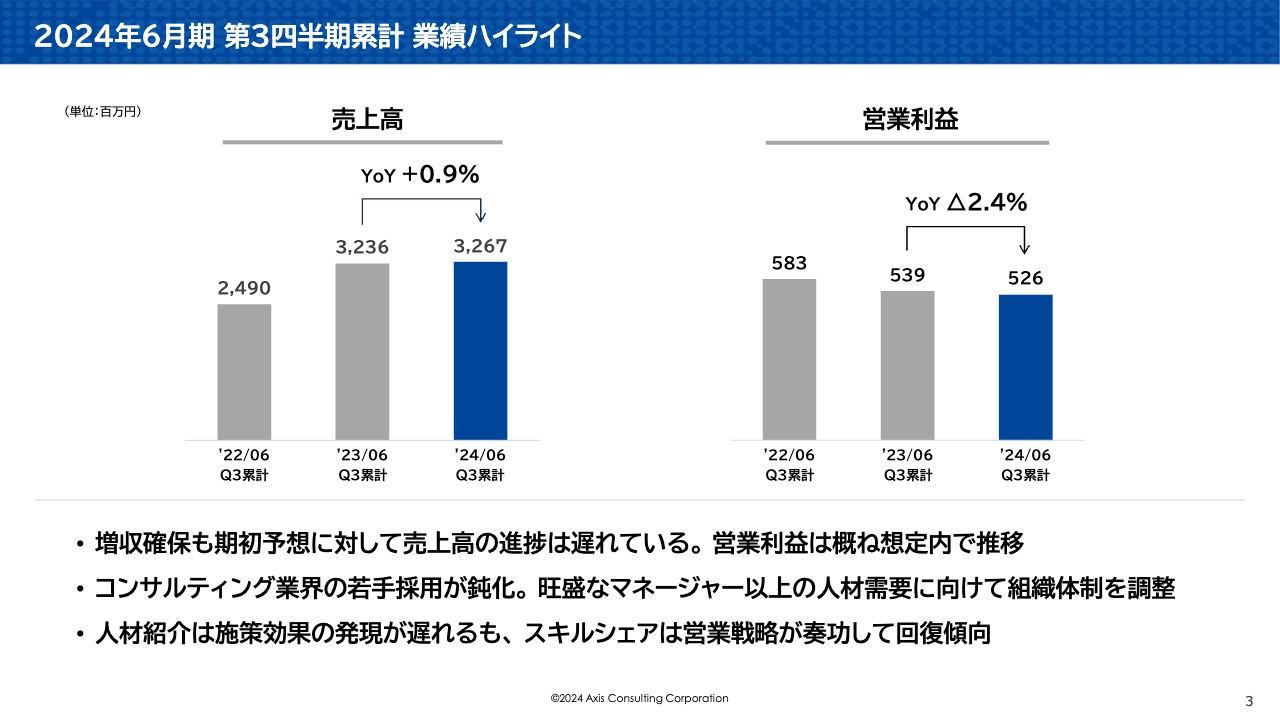

2024年6月期 第3四半期累計 業績ハイライト

最初に、2024年6月期第3四半期の業績ハイライトです。まず1つ目に、業績進捗について申し上げると、第3四半期累計で増収は確保したものの、売上高は期初予想に対して進捗が遅れています。一方、営業利益については、おおむね想定内で推移しています。

これまで取り組んできた市況変化への対応策の手応えは感じつつも、その効果発現に想定以上の時間がかかってしまいました。そのため、売上面では今ひとつ期初予想の水準まで伸ばしきれなかったと感じています。

一方、利益面については、販管費のコントロールを利かせて想定からそれほど逸脱せず推移しています。

2つ目です。外部環境は第2四半期から大きな変化はありません。当社の主要顧客が属するコンサルティング業界は引き続き堅調ですが、大手コンサルティングファームを中心に若手層の採用が調整局面となる一方で、マネージャー以上の人材への採用意欲は旺盛です。

3つ目のポイントです。この第3四半期でスキルシェアの業績に回復の傾向が見えてきました。第1四半期、第2四半期と苦しいながらも改善を繰り返し、その成果が業績に表れ始めてきました。

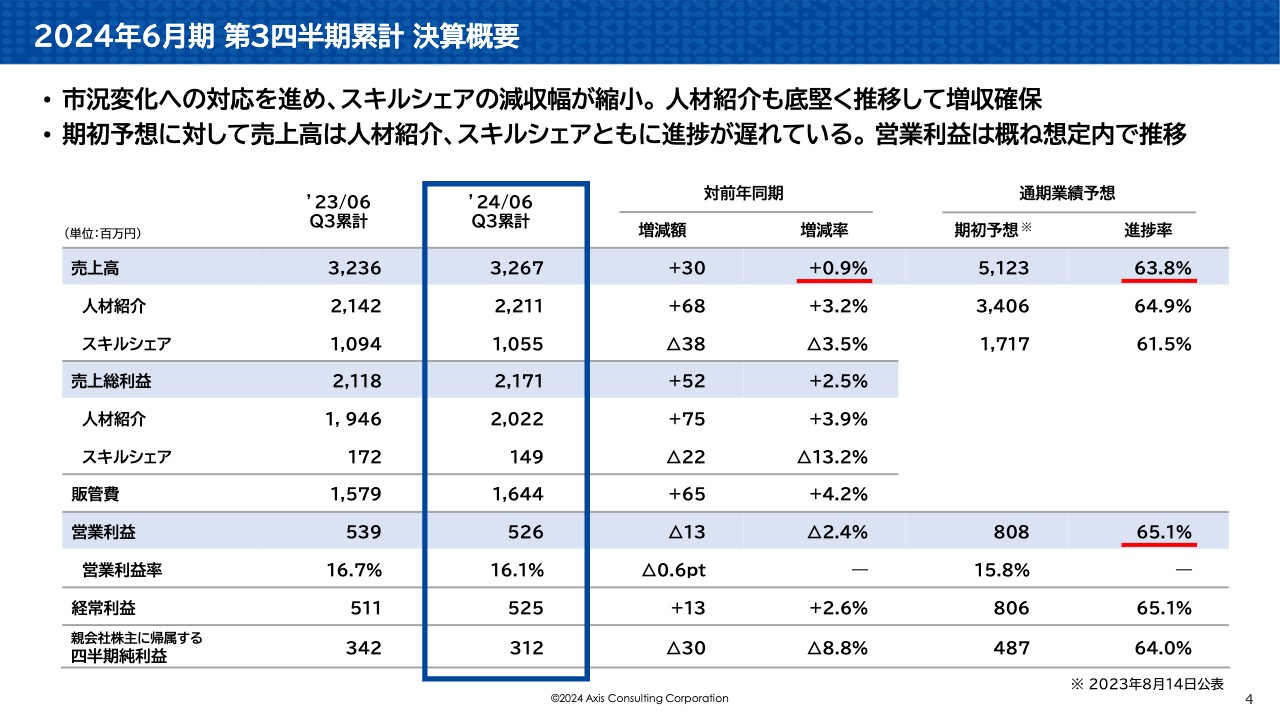

2024年6月期 第3四半期累計 決算概要

こちらは第3四半期累計の損益計算書です。売上高が32億6,700万円で前年同期比0.9パーセント増、営業利益が5億2,600万円で、前年同期比マイナス2.4パーセントです。

売上高については、人材紹介が前年同期を上回って推移していることに加え、スキルシェアが減収幅を縮小して盛り返してきています。ただし、期初予想に対しては売上面の進捗が遅れています。

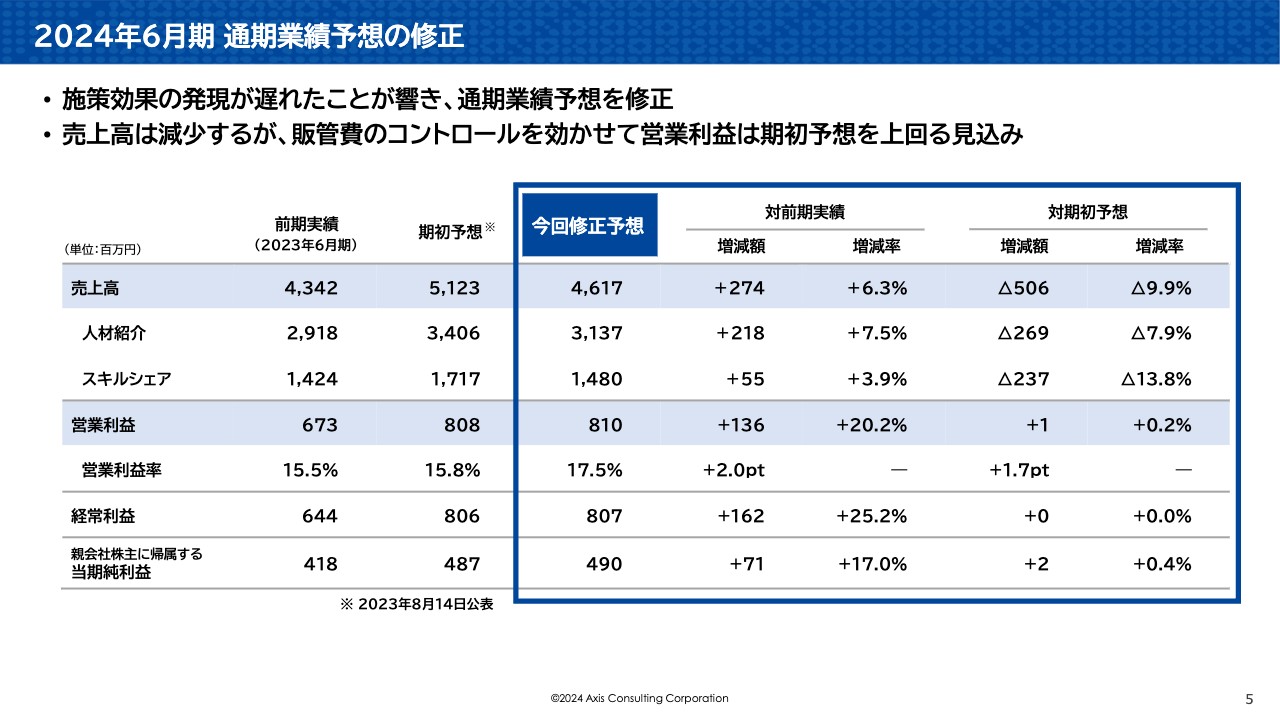

2024年6月期 通期業績予想の修正

売上面の進捗遅れを受けて、通期業績予想を修正しました。売上高を期初予想から9.9パーセント減少させて、46億1,700万円に改めています。

ただし利益面については、広告宣伝費を中心に効率運用に努めたことに加え、顧客需要の変化に対応して採用ターゲットを変更したことで、人件費と採用費が当初予算より抑えられ、販管費は予算を下回って推移しています。そのため、営業利益は期初予想を上回る見込みです。

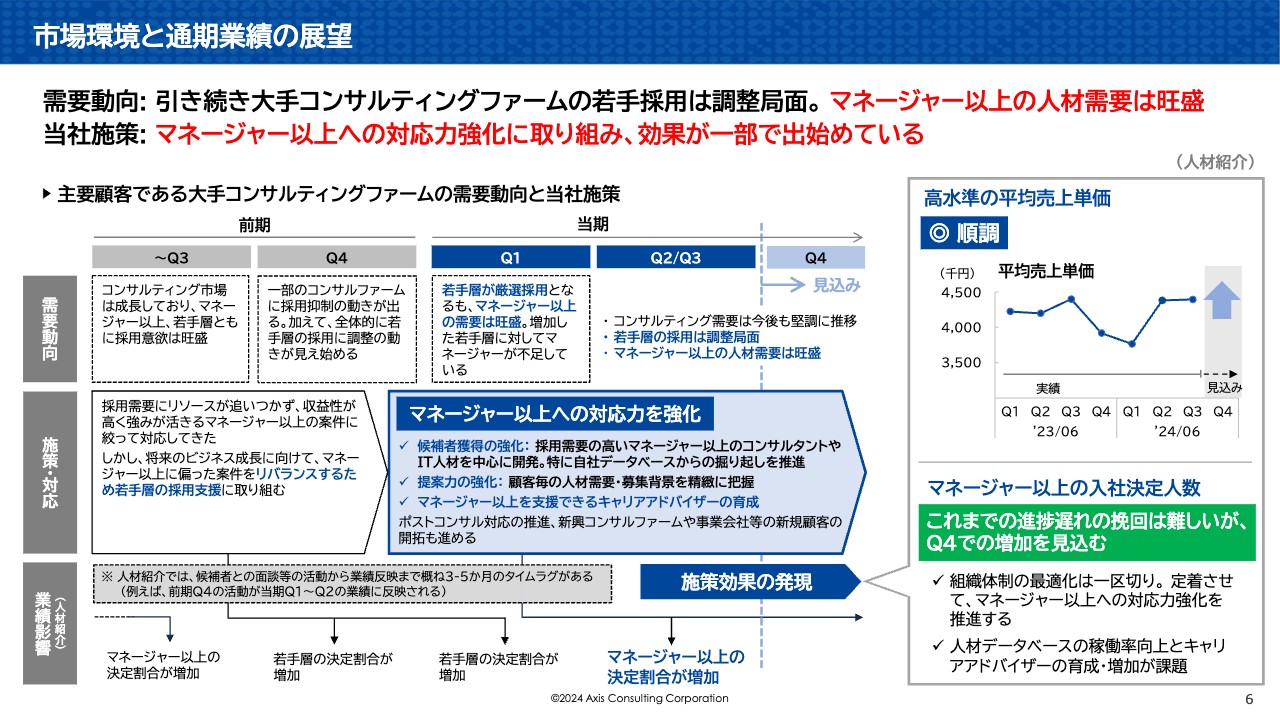

市場環境と通期業績の展望

スライドは、人材紹介に関する市場環境変化と当社の対応を時系列で示したものです。これまでご説明してきたとおり、当社は主要顧客である大手コンサルティングファームの需要変化に対応すべく、需要が高まっているマネージャー以上への対応力を強化してきました。

スライドの右上のグラフは、平均売上単価の推移です。施策効果としてマネージャー以上の決定割合が高まり、想定どおり平均売上単価は高い水準となりました。平均年収、手数料率ともに上昇しています。そして、第4四半期も平均売上単価はさらに上昇する見通しです。

一方、マネージャー以上の決定人数増加については、下段に記載しているとおり、対応策の1つとして取り組んできた営業強化が実を結び、第4四半期での増加を見込んでいます。しかし残念ながら、これまでの挽回には至らない状況です。

主要顧客の需要が大きく変化する事態に対して、社内の体制を組み替え、プロセスを見直し、対策を講じてきました。その中で、この第3四半期でスキルシェアに回復の傾向が見られたことは、大きな成果だと考えています。スキルシェアを成長軌道に戻し、事業拡大に向けて進めていきます。

また、人材紹介においても、営業強化により顧客需要を捉え、第4四半期の売上高は四半期として過去最高となる見込みです。この難しい局面を乗り越え、一つひとつ改善を重ねて、より強いビジネスモデルに向けて邁進していきたいと思います。

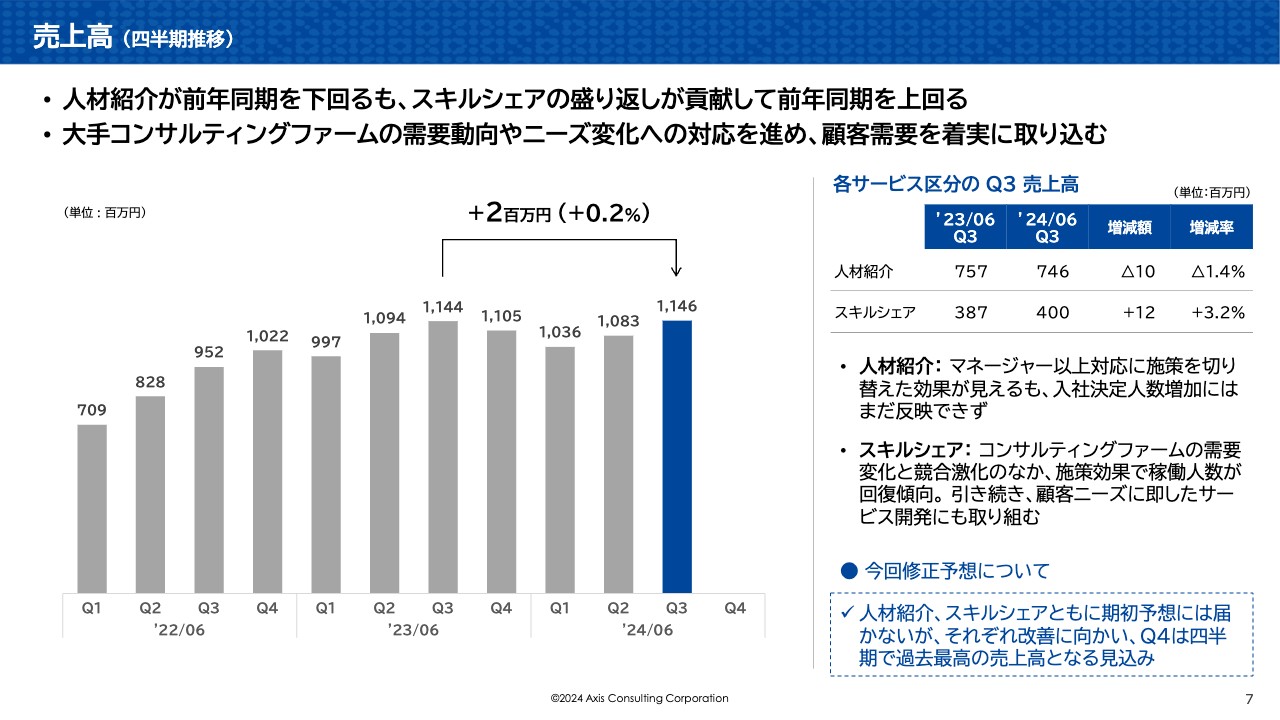

売上高(四半期推移)

半田晴彦氏:第3四半期の業績詳細についてご説明します。まずは売上高ですが、第3四半期は前年同期比でプラス0.2パーセントでした。人材紹介が伸びなかったのに対し、スキルシェアはこの第3四半期で回復が見えてきており、わずかではありますが全体として前年同期比でプラスとなりました。

今回の業績予想の修正で通期の売上高を下方修正しましたが、人材紹介、スキルシェアともに顧客の需要変化の対応に取り組んだ成果が見え始め、それぞれ改善に向かっています。なお、第4四半期の売上高は四半期としては過去最高となる見込みです。

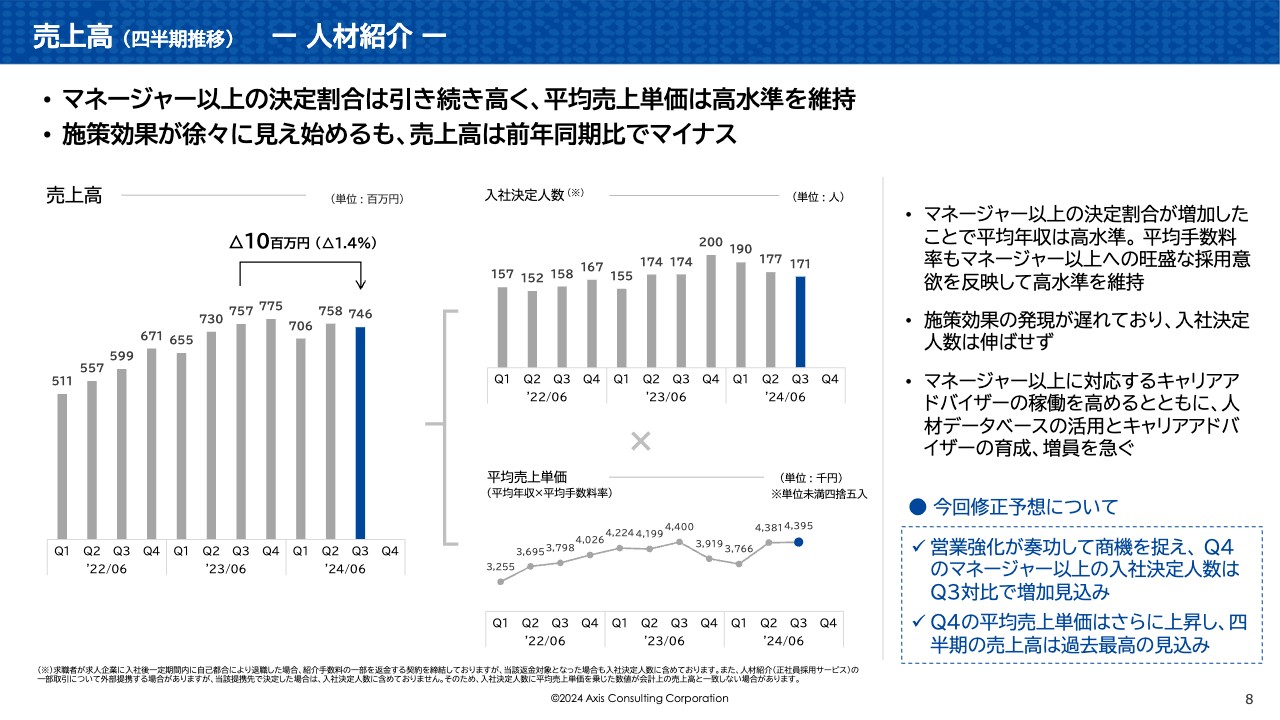

売上高(四半期推移) ー 人材紹介 ー

次に、サービス別に売上高を見ていきます。人材紹介の第3四半期の売上高は、前年同期比でマイナス1.4パーセントとなりました。平均売上単価については、好調であった前年同期と同水準であり、第2四半期に引き続き高水準を維持しています。内訳としては、平均年収では前年同四半期を下回ることとなりました。

一方、入社決定人数については、マネージャー以上の決定人数が前年同期を上回りましたが、若手層の採用が低調となっていることにより、前年同期を下回りました。

通期の着地見込みについては、残念ながら期初予想には届かず修正をしましたが、第4四半期は四半期として過去最高の売上高になる見込みです。

第4四半期では、これまで取り組んできた営業強化策が功を奏し、顧客の採用需要に応えてマネージャー以上の入社決定人数を伸ばすだけでなく、平均年収、手数料率も第3四半期からさらに上昇し、平均売上単価は大幅に増加する見通しです。

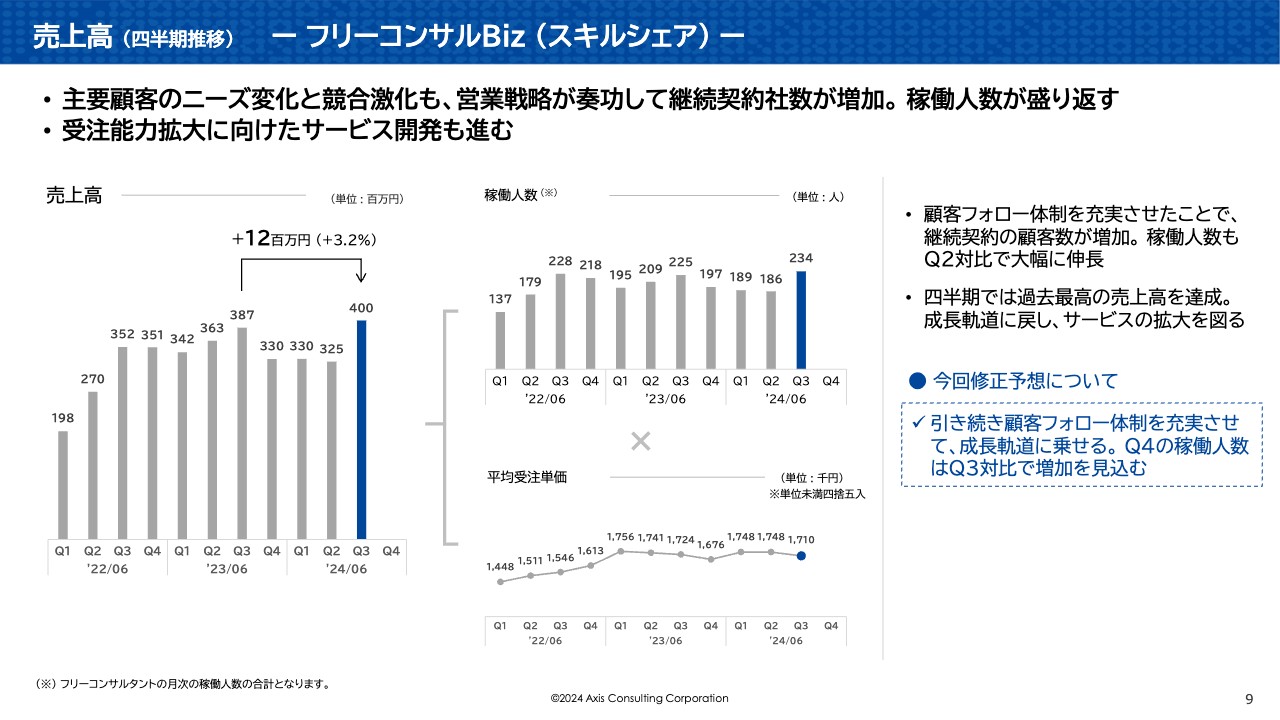

売上高 (四半期推移)ー フリーコンサルBiz (スキルシェア) ー

スキルシェアの第3四半期の売上高についてご説明します。フリーコンサルBizの営業戦略がしっかりと成果を出し始め、前年同期比でプラス3.2パーセントと前年同期を上回りました。

受注能力拡大のためのサービス開発はこれからですが、既存サービスの伸長で四半期としては過去最高の売上高となっています。この勢いは第4四半期も続くと見込んでいます。第1四半期と第2四半期はかなり苦戦しましたが、ようやく成長軌道に戻ってきました。

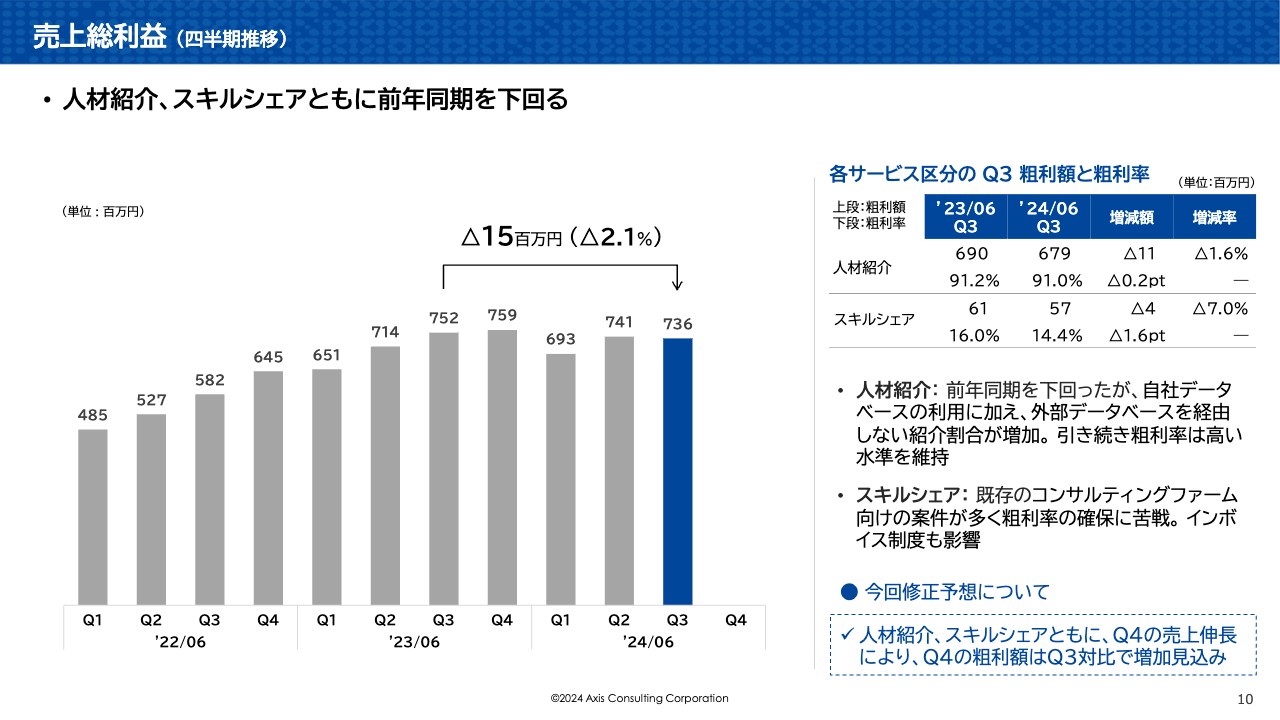

売上総利益 (四半期推移)

第3四半期の売上総利益についてご説明します。第3四半期の売上総利益は前年同期比でマイナス2.1パーセントとなりました。これは、主に粗利率の高い人材紹介の売上高が前年同期を下回ったことが要因です。また、スキルシェアのフリーコンサルBizも、既存顧客を中心に比較的粗利率が低い案件が多くなったことが要因です。

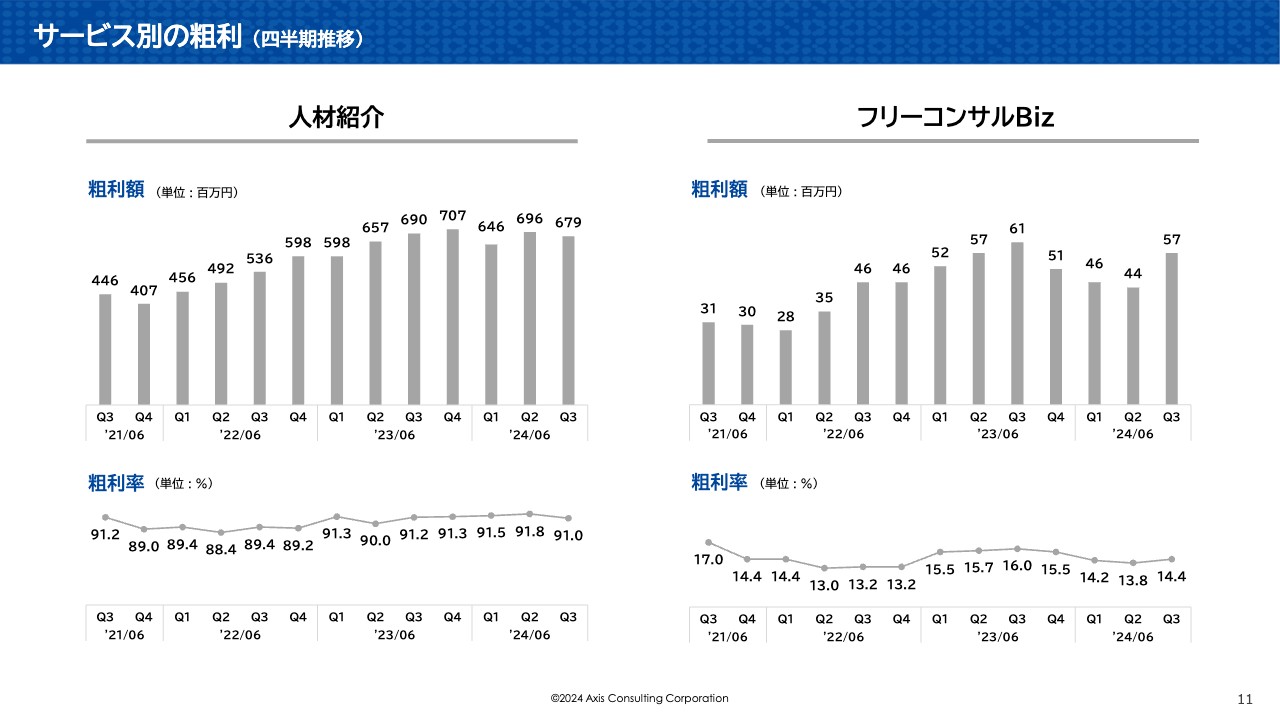

サービス別の粗利 (四半期推移)

サービス別の粗利に関してはスライドをご覧ください。

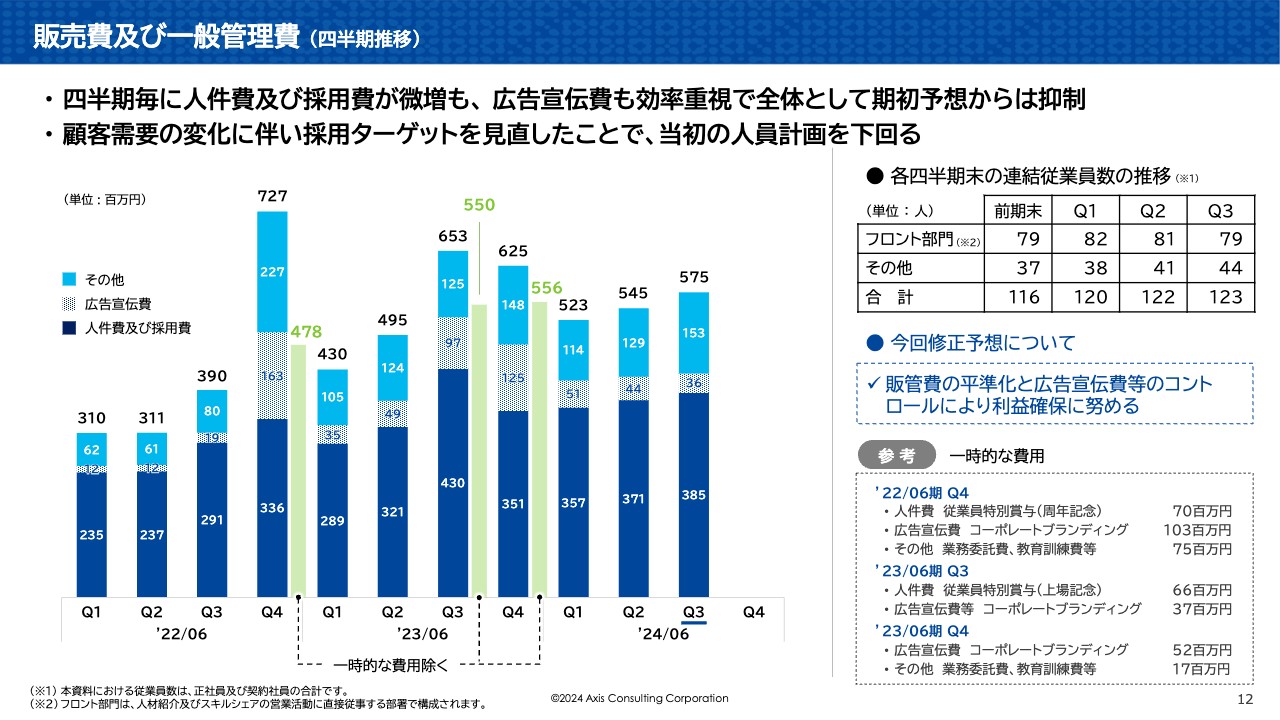

販売費及び一般管理費 (四半期推移)

販管費についてご説明します。人員増強に伴い、人件費および採用費は一時的なコストを除いて、前年同期に比べると増加していますが、広告宣伝費は抑制されています。これは、大手コンサルファームを中心に若手層の採用が鈍化している中、広告宣伝費のうち若手層の候補者獲得のための支出を縮小させていることが主な要因です。

他方で、マネージャー以上の候補者獲得については、紹介や自社データベースを活用するケースが多く、候補者獲得のための広告宣伝費の割合は少なくなります。また、コーポレートブランディングのための広告宣伝も費用対効果を勘案し、投下する時期を慎重に見極めています。これも広告宣伝費が抑制されている要因の1つです。

従業員数については、第3四半期末時点で前期末と比べて7名増の123名となりました。このうちフロント部門については、当初は若手層向けを想定したキャリアアドバイザーを中心に要員確保を計画していましたが、主要顧客の需要変化に伴い、当社が必要とする人材のターゲットへと変更して採用を進めています。その結果、人数としては前期末から増加していません。

しかし、要員確保が成長戦略において極めて重要な投資であることに変化はありません。期中の採用ターゲットの変更で、離職や異動などもあり、当初想定したフロント部門の要員確保は叶いませんが、顧客の人材需要を精緻に捉える法人営業の強化など、組織体制の最適化を図っています。

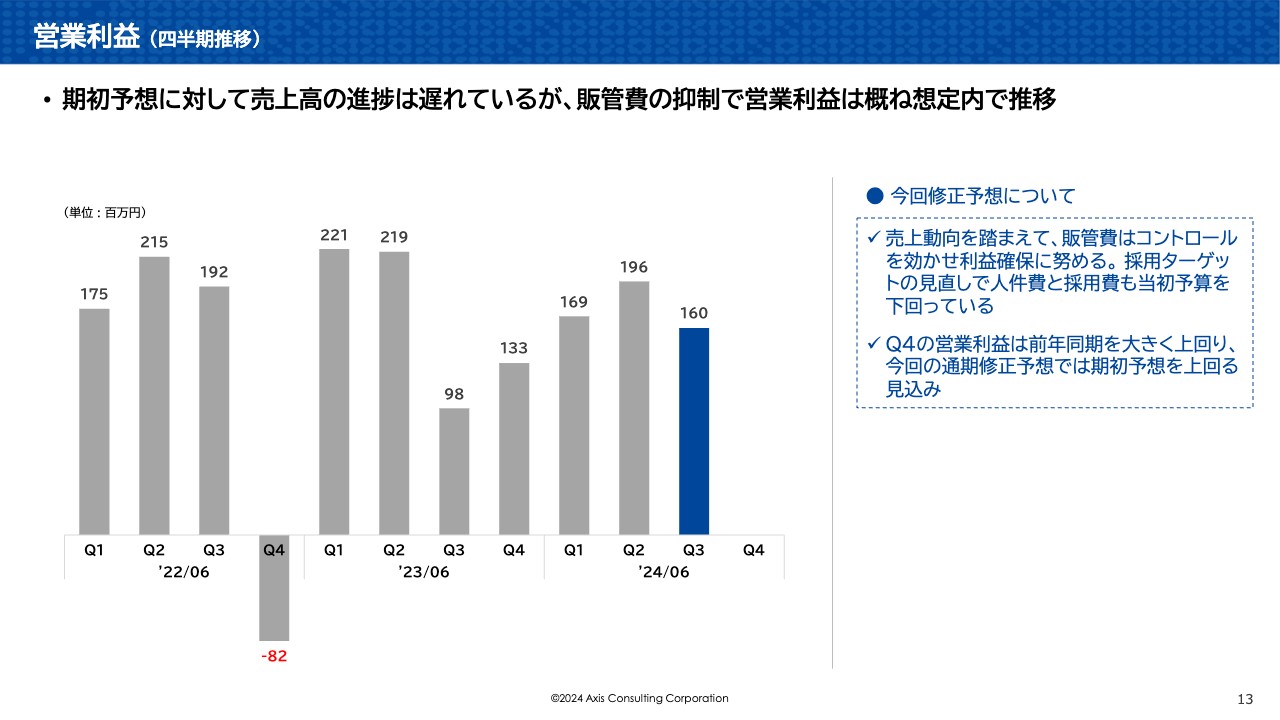

営業利益 (四半期推移)

営業利益の状況です。通期の売上高は期初予想に届きませんが、販管費の抑制で営業利益は確保できる見通しです。売上未達による粗利の減少について、広告宣伝費と人件費を中心とした販管費の抑制により吸収した構図です。

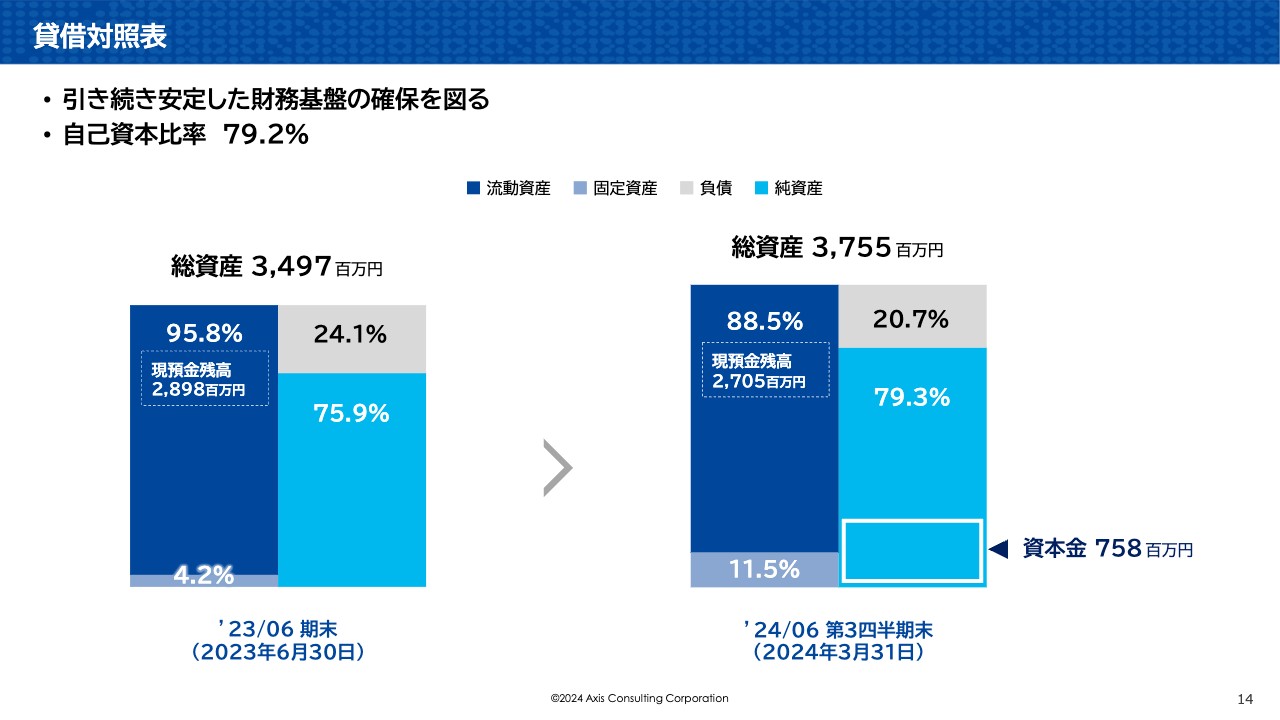

貸借対照表

財務状況については、引き続き安定した財務基盤の確保を図っています。自己資本比率は79.2パーセントです。

まとめ

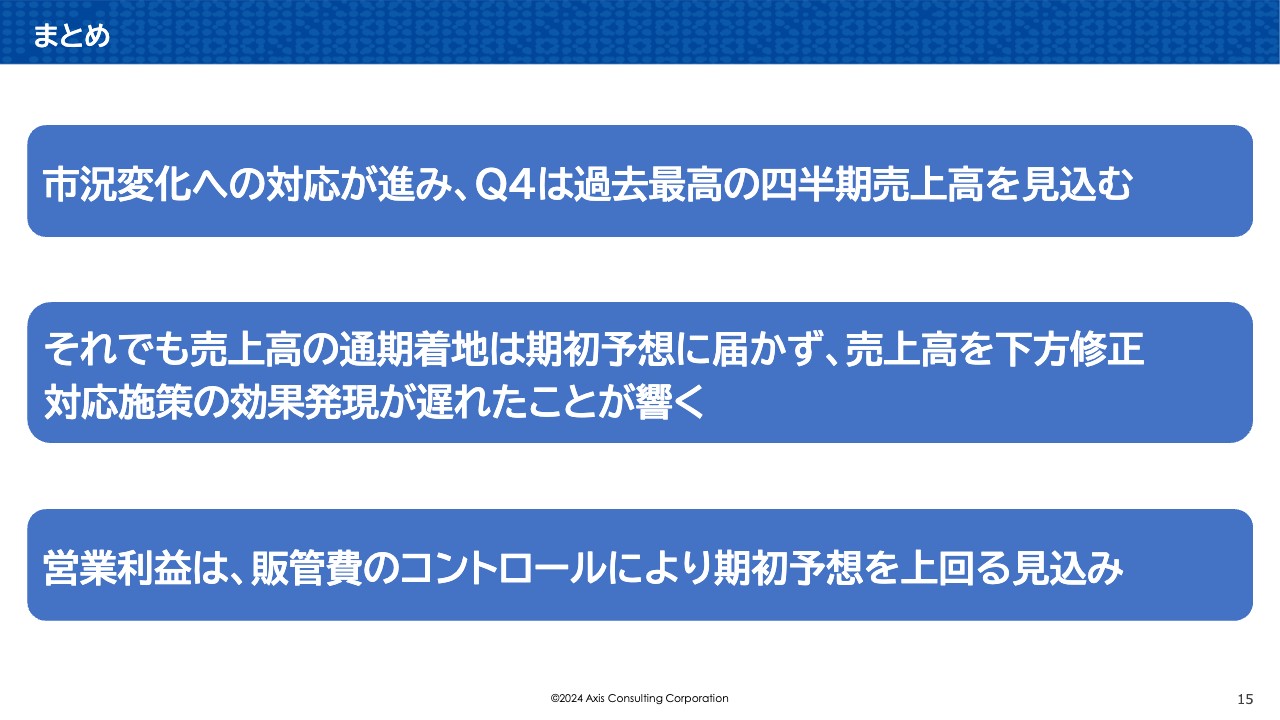

業績説明のまとめです。1つ目に、スキルシェアが回復傾向となり、人材紹介も施策の効果が出始めています。第4四半期は四半期として最高の売上高となる見込みで、回復基調にあると感じています。

2つ目に、第4四半期は大幅な売上伸長を見込んでいますが、それでも期初予想の水準には届かず、売上高を下方修正しています。需要変化の対応に鋭意取り組み、期初予想の達成に向けて邁進してきましたが、第4四半期の売上高がある程度見えてきたことから下方修正しました。

3つ目に利益面について、外部環境の変化にあわせて広告宣伝費を効率的に支出しています。また、自社の採用ターゲットの変更に伴い人件費と採用費が当初予算を下回ることにより、営業利益は期初予想を若干上回って着地する見通しです。

目指す世界観の実現に向けて

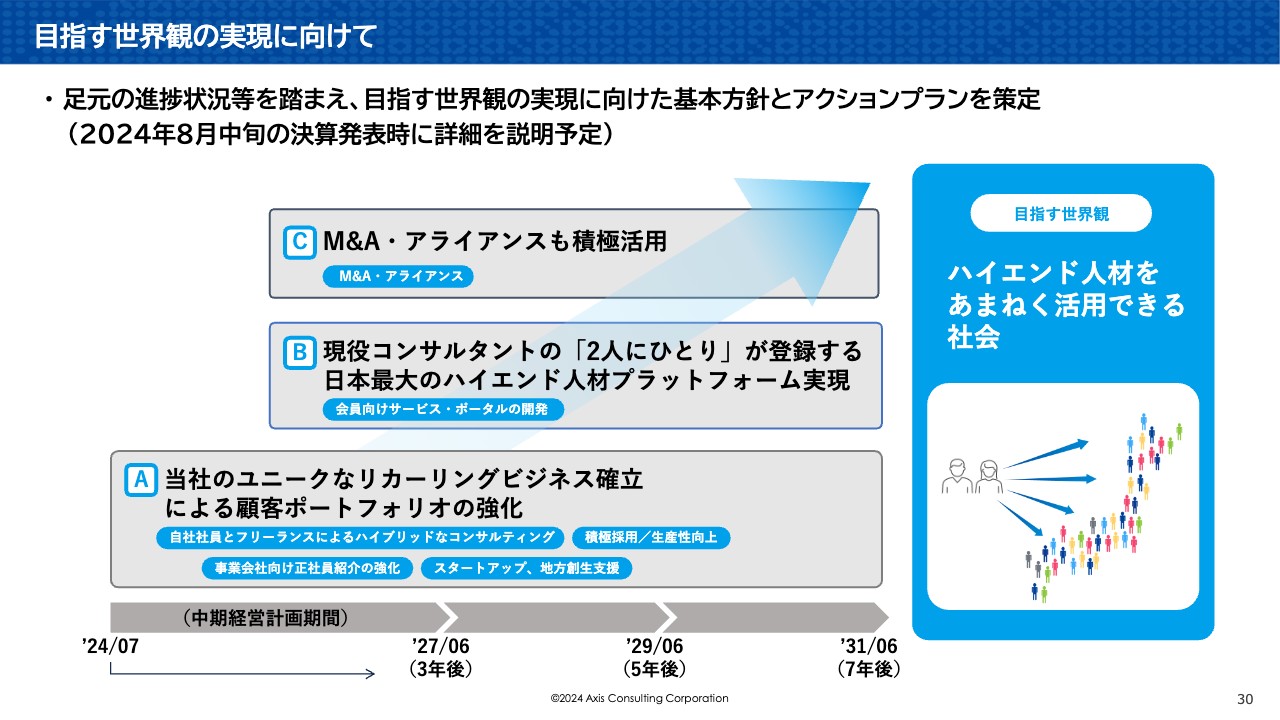

山尾:来期からスタートする新成長戦略について、具体的な数値計画は8月中旬に予定している決算説明の際にお伝えしますが、本日はその概要についてお話しします。

当社は目下、外部環境の変化への対応に奮闘している最中ですが、その中でもこれまで成長戦略として進めてきた副業サービス、人材データベースの拡大と整備には一定の成果が見えています。

他方で、このような外部環境の変化や足元の状況を踏まえると、当社の事業目的を達成するためには、現在の成長戦略をさらに発展させる必要があると考えています。

当社の事業目的は、コンサルタントなどの高いレベルの専門性と能力を持った人材を最適配置し、企業・産業・社会の課題の解決と新しい価値やイノベーションの創出を促すことで、我が国のより良い未来に貢献することです。

そのために我々は、課題解決につながるコンサルティングをより身近にし、誰もが自由に活用できる世の中にしていきたいと考えています。そこで、我々が目指す世界観である、ハイエンド人材をあまねく活用できる社会を実現するための基本方針とアクションプランを策定しました。

その基本方針の1つ目が、当社のユニークなリカーリングビジネス確立による顧客ポートフォリオの強化です。

当社のリカーリングビジネスは、人材紹介とスキルシェア両方のサービスを提供しているからこそできるビジネスモデルとなっています。このリカーリングを回していくためには、それぞれのサービスに磨きをかけ、各サービスがハイエンド人材とお客さまの両方から選ばれ続けることが重要です。

コンサルティングファーム向けの人材紹介において、当社は業界トップクラスのサービスを提供している自負があります。そして、お客さまのご期待に沿えるように、常に磨き続けてビジネスを強化しています。

この確固たるポジションを持つコンサルティングファーム向け人材紹介を起点として、これまで培ってきた豊富なコンサル人材・ハイエンド人材のデータベースを活用し、スキルシェアサービスや事業会社向けサービスをさらに大きく伸ばしていけると考えています。

特に、コンサルティングを広く社会で活用していただくために、スタートアップを含めた数多くの事業会社のお客さまを増やしていきます。

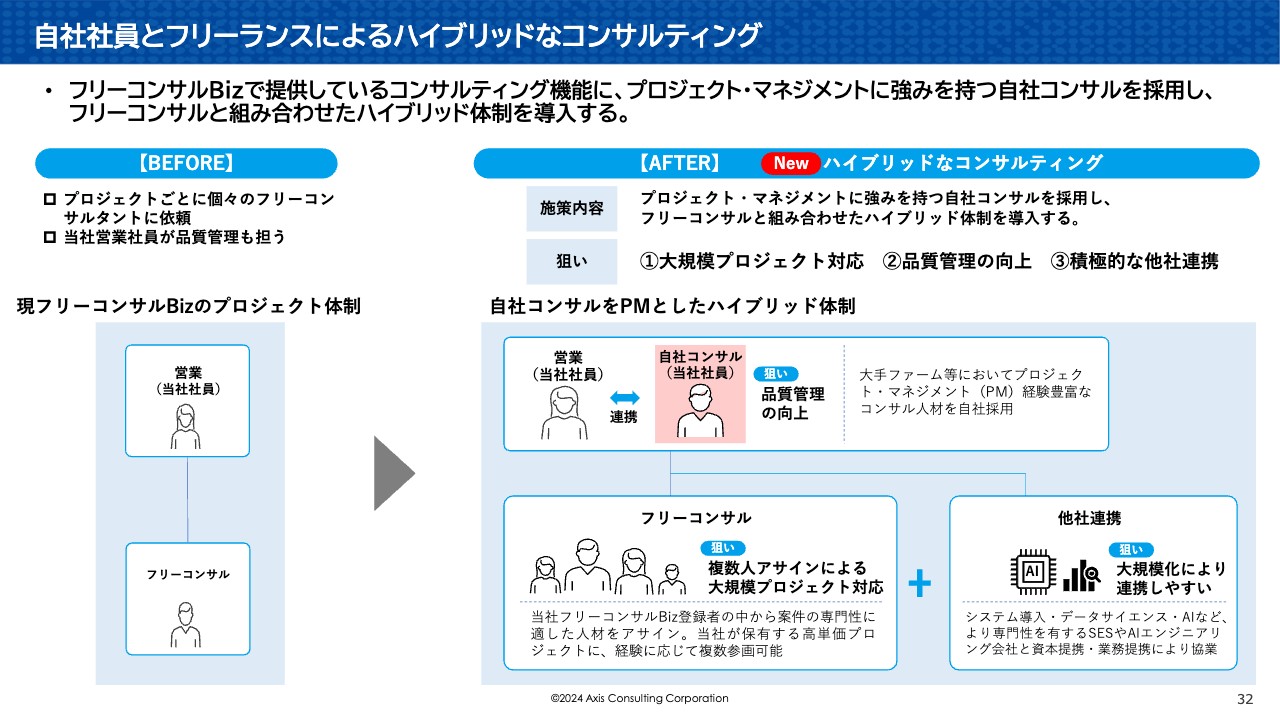

具体的なアクションプランとしては、スライドに記載のとおり、自社社員とフリーランスによるハイブリッドなコンサルティング、事業会社向け人材紹介の強化、スタートアップや地方創成支援、そして人材確保と生産性向上、これらを着実に実行していきます。

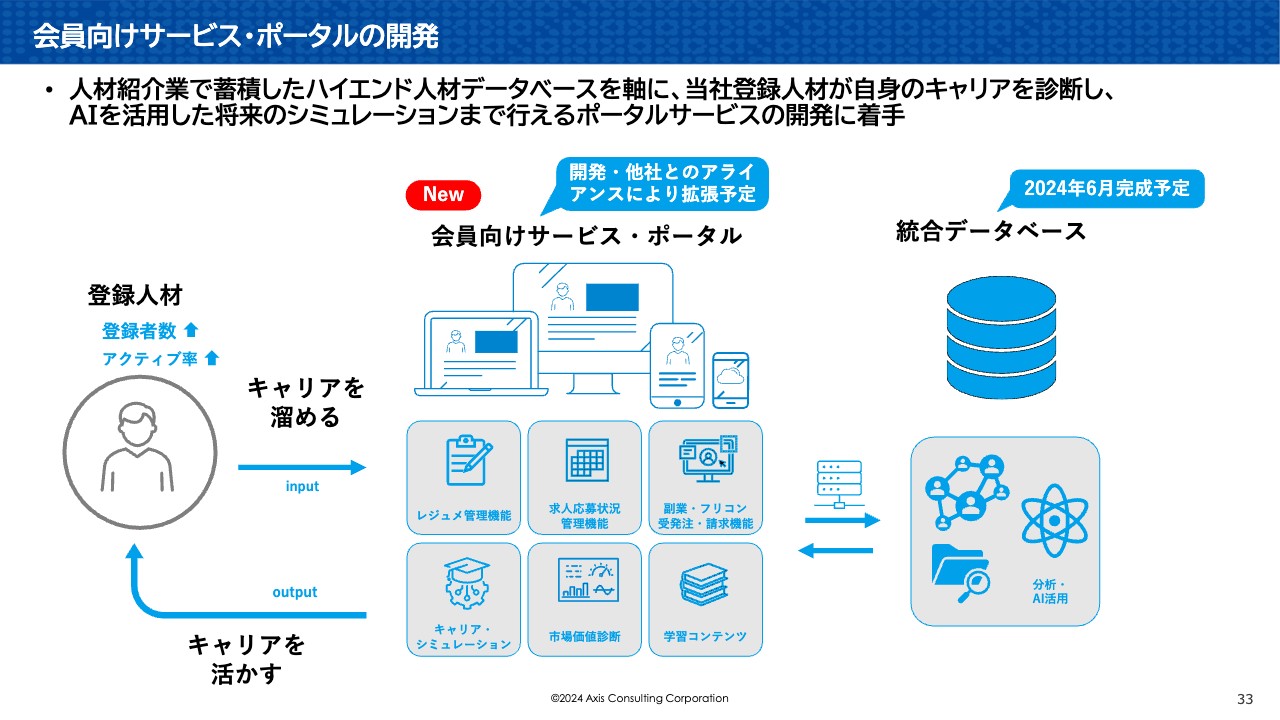

2つ目は、日本最大のハイエンド人材プラットフォームの実現です。ハイエンド人材の圧倒的なデータベースを築き、当社の競争優位性をさらに高めるとともに、登録していただいている人材、ハイエンド人材を活用したいお客さまに対して良質なサービスを提供できる基盤を作り上げていきます。

3つ目は、当社の事業規模を拡大するためのM&Aやアライアンスです。当社が培ってきたビジネスモデルやデータベースをはじめとする情報資産を活用し、さらなる事業領域の拡大を図ります。これら3つの基本方針で進めていきます。

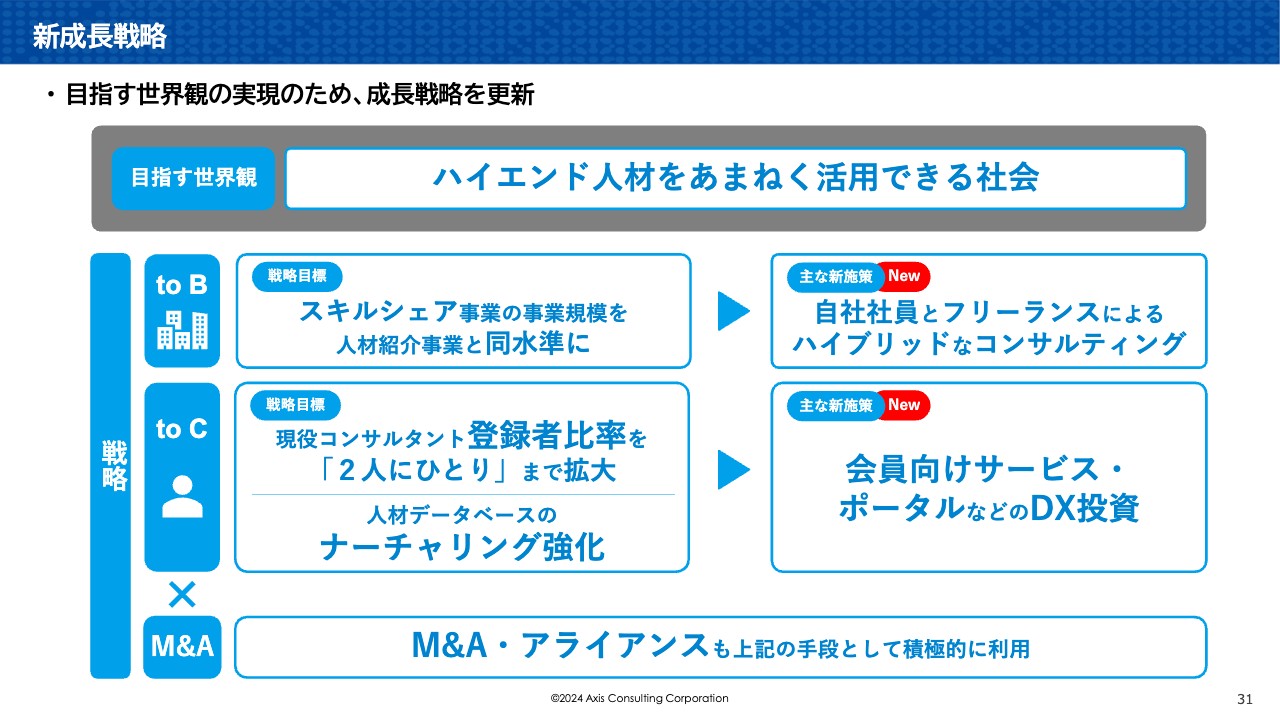

新成長戦略

新たに実施する施策を2つご紹介します。1つは、スライド上段に記載した、スキルシェア事業の事業規模を人材紹介事業と同水準にすることを目標として、自社社員とフリーランスによるハイブリッドなコンサルティングサービスを開始します。これは秋頃にサービスをスタートさせる予定です。

もう1つは、スライド下段の、会員向けポータルの開発とサービスの充実です。現役コンサルタントの登録比率を50パーセントまで引き上げることを目標とします。

自社社員とフリーランスによるハイブリッドなコンサルティング

自社社員とフリーランスによるハイブリッドなコンサルティングサービスの展開についてご説明します。

今期は主要顧客の需要変化への対応に苦戦しましたが、サービスの対応範囲を広げ、ある程度の規模のプロジェクトまでまとめて対応できるよう、当社に登録しているフリーランスとプロジェクト・マネージャーを担う自社社員を組み合わせたコンサルティングサービスを展開します。

このサービスで重要なのは、優秀なプロジェクト・マネージャーの確保です。当社は、コンサルタント経験者のデータベースを持ち、プロジェクト・マネジメントの経験豊富な人材を確保できるという強みがあります。

サービスをご利用いただく企業は、経験豊富なプロジェクト・マネージャーのもと、機動的なプロジェクトの組成が可能となります。さらに、プロジェクト終了後の内製化、つまり正社員採用まで見据えたサービスを提供できることも当社ならではの強みです。

このサービスにより、コンサルティングファーム向け・事業会社向けの両方で活用機会を広げ、スキルシェアの規模拡大を図ります。

会員向けサービス・ポータルの開発

次に、会員である登録人材向けのサービス・ポータルの開発についてです。長年にわたり、ハイエンド人材領域の人材紹介で蓄積してきたデータを活用し、登録人材のキャリアサポートをはじめ、当社の各サービスの利便性も高めて、人材データベースのさらなる拡大を図ります。データベースの整備は予定どおり今期末の6月で完了する見込みです。

そして、いよいよ7月からコンテンツ開発をスタートさせます。この領域については、事業提携等も活用しながらサービスを拡充させていくことも検討しています。

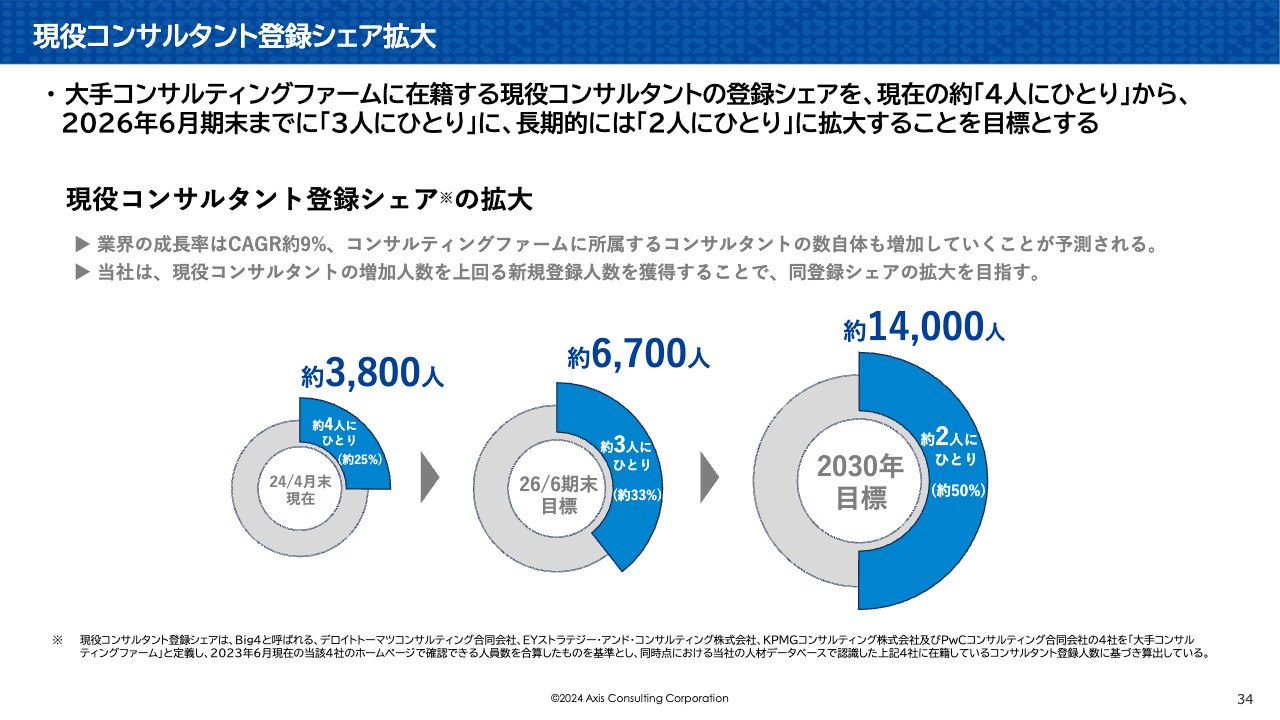

現役コンサルタント登録シェア拡大

これらの施策を通じ、大手コンサルティングファームに在籍する現役コンサルタントの登録シェアを、現在の4人に1人から、2026年6月期末までに3人に1人、長期的には2人に1人に拡大していきます。

そして、現役コンサルタントやコンサルタント経験者を中心とした日本最大のハイエンド人材プラットフォームを構築し、ハイエンド人材をあまねく活用できる社会を実現したいと思います。

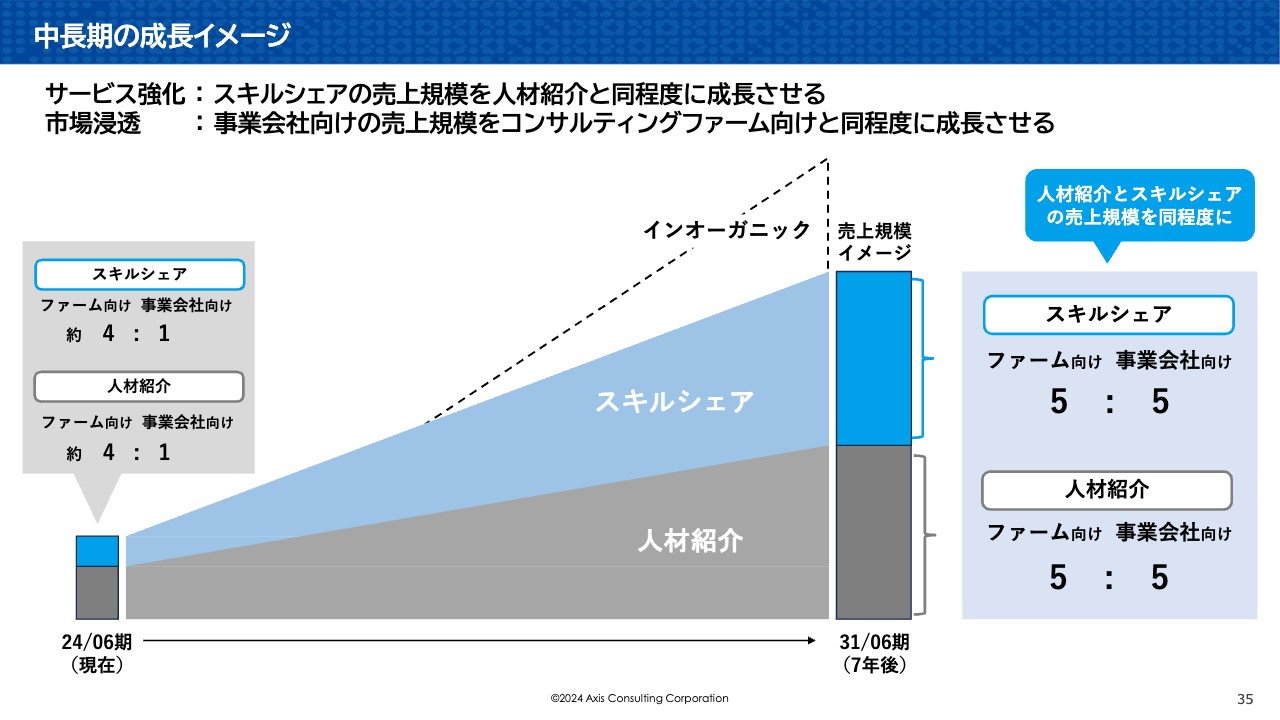

中長期の成長イメージ

中長期の成長イメージとしては、人材紹介とスキルシェアの売上を同規模とし、コンサルティングファーム向けと事業会社向けの売上割合も5対5に持っていきます。

ハイエンド人材の活躍の場を広げることと当社の事業成長は同義であると考えています。これからも、あらゆる企業や組織の課題解決と価値創造のパートナーとして寄り添うと同時に、ハイエンド人材の柔軟な働き方や自立的なキャリア形成、活躍の場の広がりを提供していきます。

2024年6月期の業績推移は、営業利益は確保する見込みであるものの、売上高は期初予想に届かず、やむなく予想を下方修正しました。しかし、成長に向けた取り組みは着実に進捗しています。

ケンブリッジ・リサーチ研究所の吸収合併を決定し組織強化を図り、新たな成長戦略を推進する体制も整えています。また、人材採用強化の一環として、東京本社のオフィスを、健康経営やSDGsを取り入れた「人を育てるオフィス」へリニューアルしました。

業績についても、これまでの取り組みが功を奏し、第4四半期は四半期としては過去最高の売上高となる見込みです。投資家のみなさまにおかれましては、引き続きご支援のほどよろしくお願い申し上げます。ご視聴ありがとうございました。

新着ログ

「サービス業」のログ