【QAあり】JPMC、創立以来22期連続増収を達成、配当は4期連続増配 ストックビジネスを磨き、持続的な成長へ

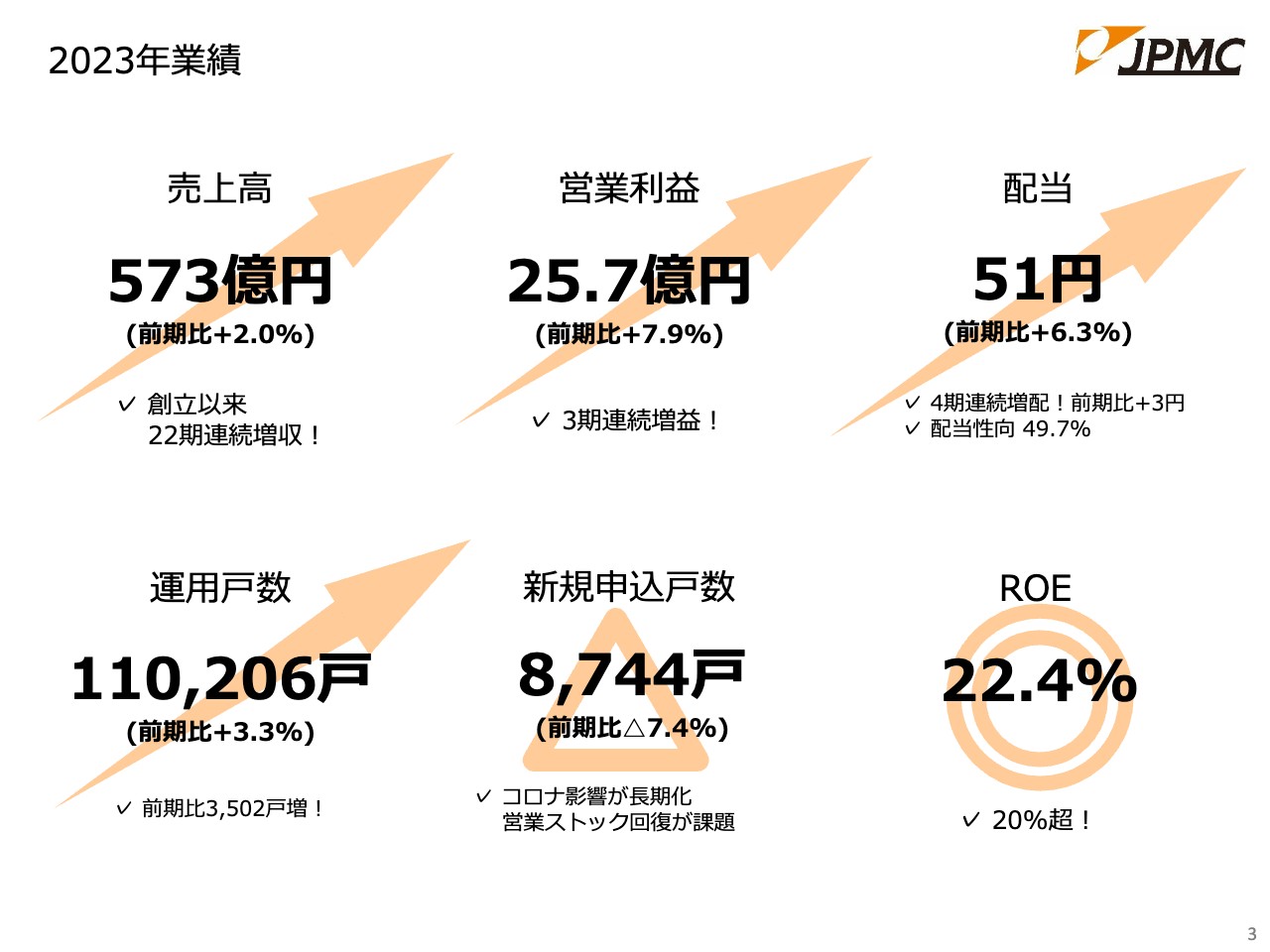

2023年業績

武藤英明氏(以下、武藤):みなさま、こんばんは。グループCEO 代表取締役 社長執行役員の武藤です。本日はみなさまの貴重なお時間をいただき、誠にありがとうございます。個人投資家のkenmoさまも、よろしくお願いします。

kenmo氏(以下、kenmo):よろしくお願いします。適宜質問させていただきます。

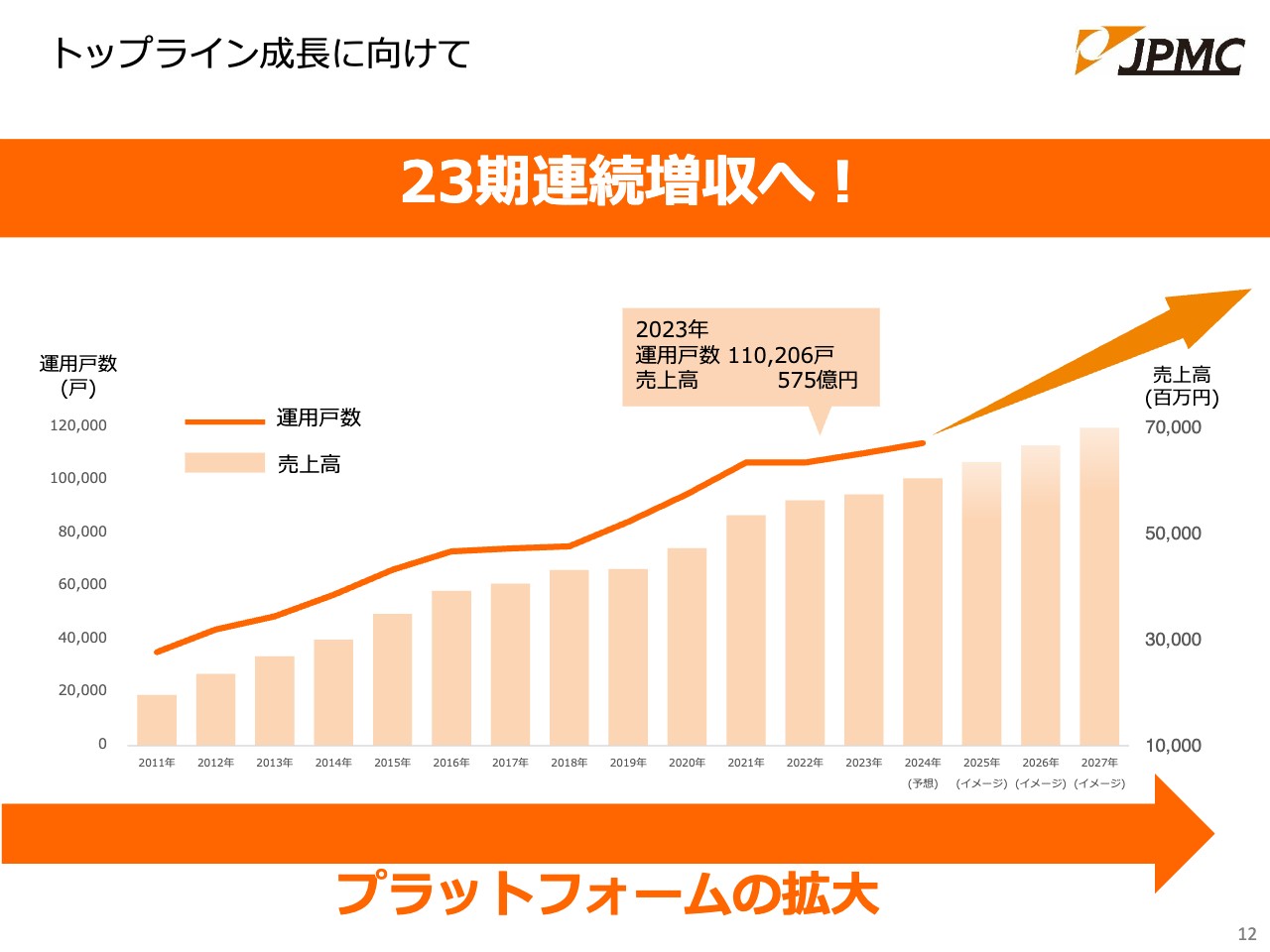

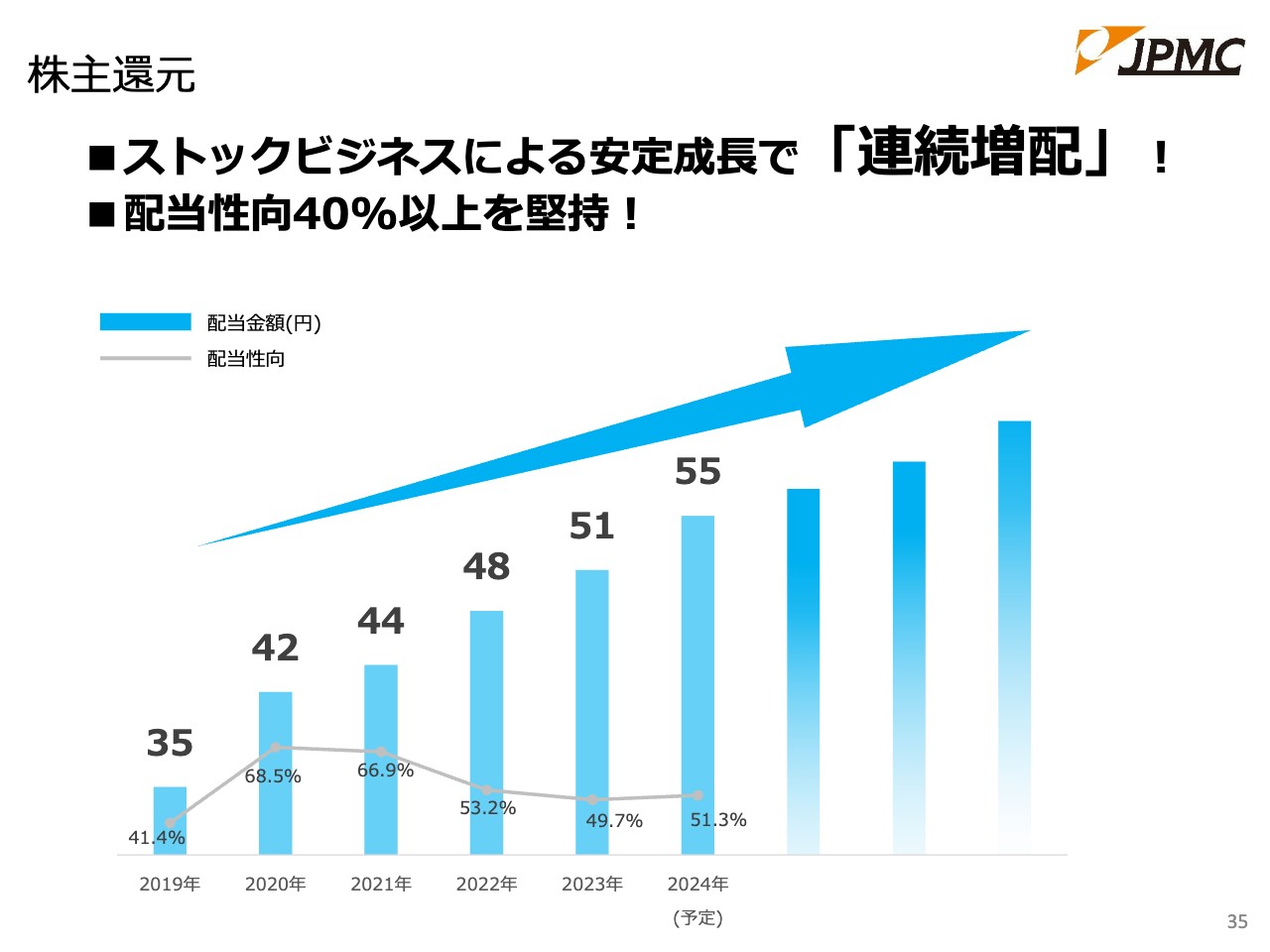

武藤:2023年業績からご説明します。配当は4期連続増配で、前期比6.3パーセント増の51円、配当性向は49.7パーセント、配当利回りは4.5パーセント前後となりました。

運用戸数は11万戸を越えて11万206戸となり、前期比3.3パーセント増、3,502戸増となっています。やや不本意だったのが、新規申込戸数が1万戸を越えず、8,744戸となったことです。まだ新型コロナウイルスの影響が残っていると考えています。

ROEは22.4パーセントと好調に推移しています。

kenmo:新規申込戸数が若干未達ですが、要因をもう少し詳しく教えてください。

武藤:当社は、賃貸オーナーの大切な資産であるアパートや賃貸マンションを預かっており、継続した営業の中で受託が積み重なっていきます。営業担当者が一度だけ訪問しても預けていただけません。コロナ禍の3年間は、Face-to-Faceの営業がほとんどできませんでした。

一般的な消費財のように、「Zoom」などでの営業にはなかなかなじまない年齢層のオーナーさまが多いため、3年間の空白が伸び悩みにつながっています。

逆に、良い面もあります。従前から借り上げている物件のブラッシュアップが進み、高い入居率で運用できています。申込戸数に関しては新型コロナウイルスの影響がまだ残っていますが、昨年の暮れから回復傾向にあります。

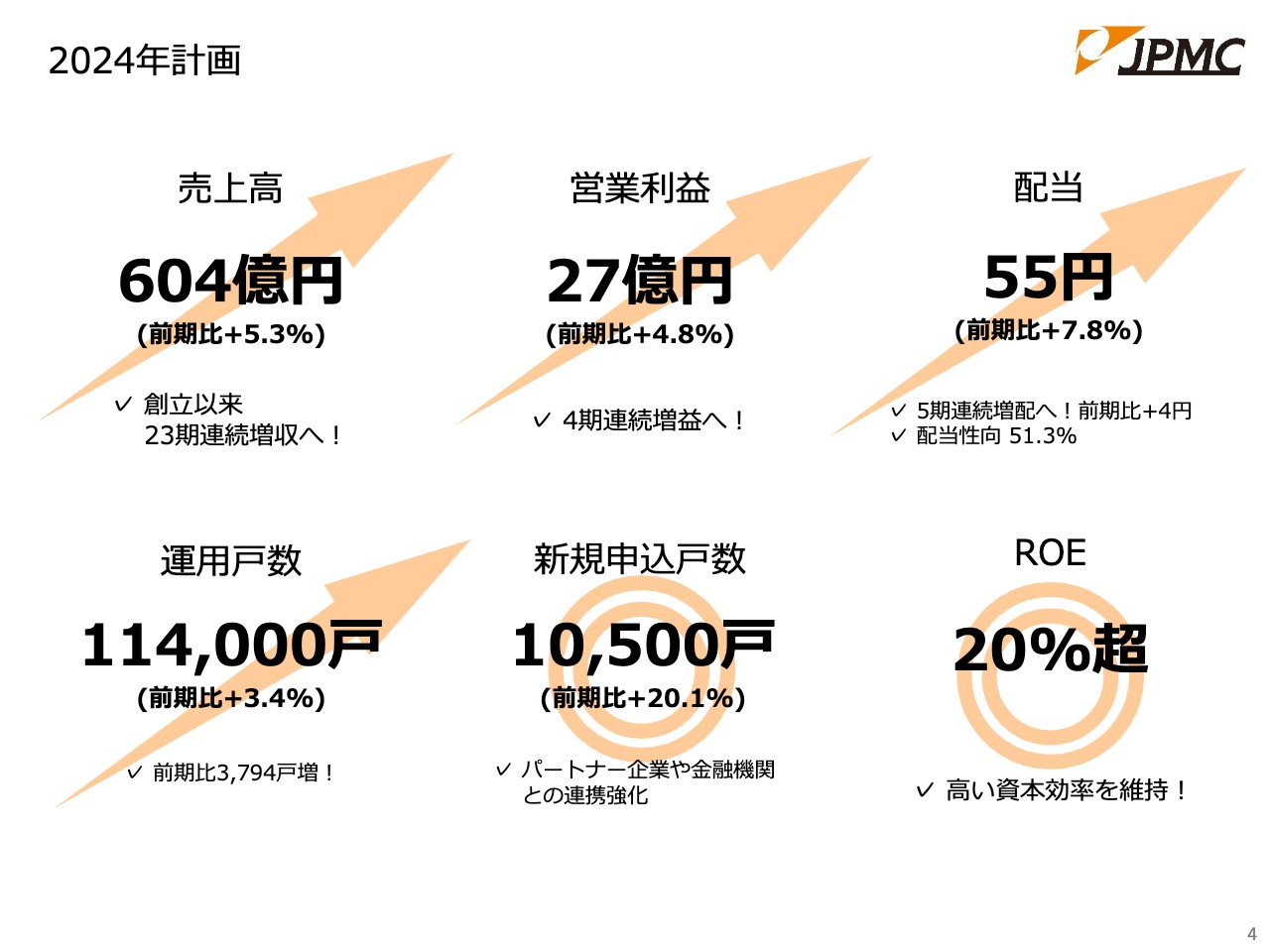

2024年計画

2024年の計画です。売上高は前期比5.3パーセント増の604億円、営業利益は前期比4.8パーセント増の27億円、配当は5期連続増配で55円を目指しています。

運用戸数は、前期比3.4パーセント増の11万4,000戸です。新規申込戸数は1万500戸です。ROEは高い資本効率を常に維持しており、20パーセント超を計画しています。

賃貸住宅マーケット規模

賃貸住宅マーケット規模です。まずご注目いただきたいのが、不動産というトレードにあっても、賃貸住宅マーケットは未開の地ということです。

マンションデベロッパーは、三菱地所や三井不動産、住友不動産、東京建物、東急不動産、野村不動産など、一流企業が目白押しです。

当社のマーケットは分譲マンションマーケットに負けないくらい大きなものです。それにもかかわらず、そのようなプレイヤーがいない業界だと思っています。

住宅全体の37.6パーセントの2,339万戸が賃貸です。集金している家賃総額だけでも15兆円という巨大なマーケットで、消費税がかけられてない特異なマーケットです。大きなマーケットであることは異論の余地が少ないと思います。

このマーケットの中での1位は大東建託、2位はレオパレス21です。大きな企業を育てる素地がまだ残っていると思います。これがこの業界で起業した一番の要因でもあります。

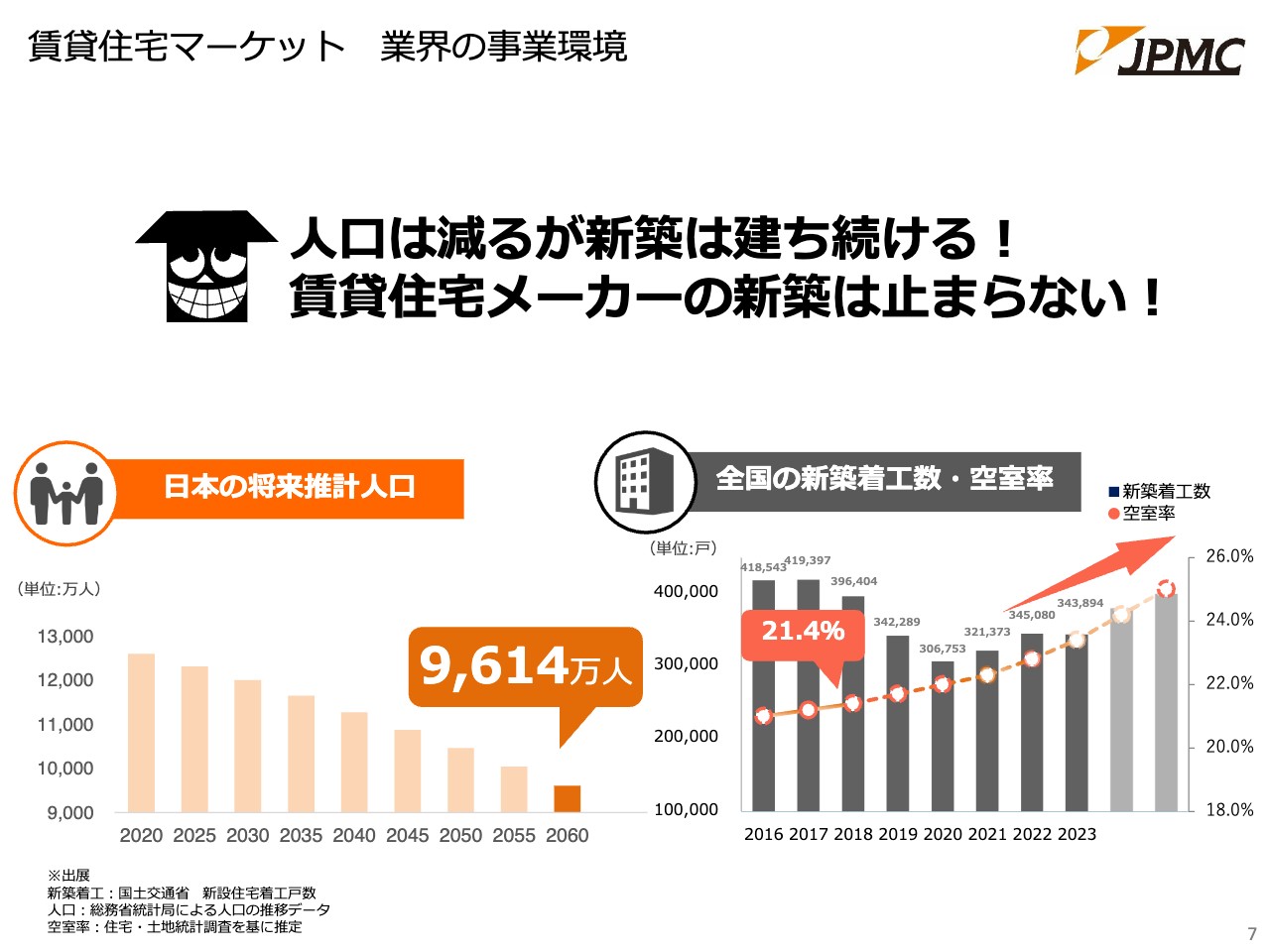

賃貸住宅マーケット 業界の事業環境

ご存知のとおり、日本の人口はだいぶ減ってきています。今後40年間で3,000万人くらい減る計算になります。不動産業界だけではなく、すべての業界にとって非常にマイナスです。特に物件を買われる方は激減すると思います。

現在は活況を呈していますが、長いスパンで見ると買い手が減るイコール業界がシュリンクするのは明白だと思います。賃貸の空室率は21.4パーセントですが、マーケット側が欲しているものと作っているものにミスマッチがあるのではないかと感じています。

入居者は、RC造のオートロック式マンションに住みたいと考えているかもしれません。しかし、2022年の着工戸数は34万5,080戸で、そのうちの75.1パーセントが大東建託とレオパレス21、積水ハウス、大和ハウス工業、東建コーポレーションの賃貸住宅メーカーとなっています。これを変えてゲームチェンジャーになることが、当社の目論見です。

また、「空室を埋める」という当社のビジネスモデルが不要になる可能性は非常に低いと考えています。現状でも21.4パーセントが空室で、東京都では17パーセントも空室があります。そのような意味で、当社の仕事は減らないのではないかと思います。

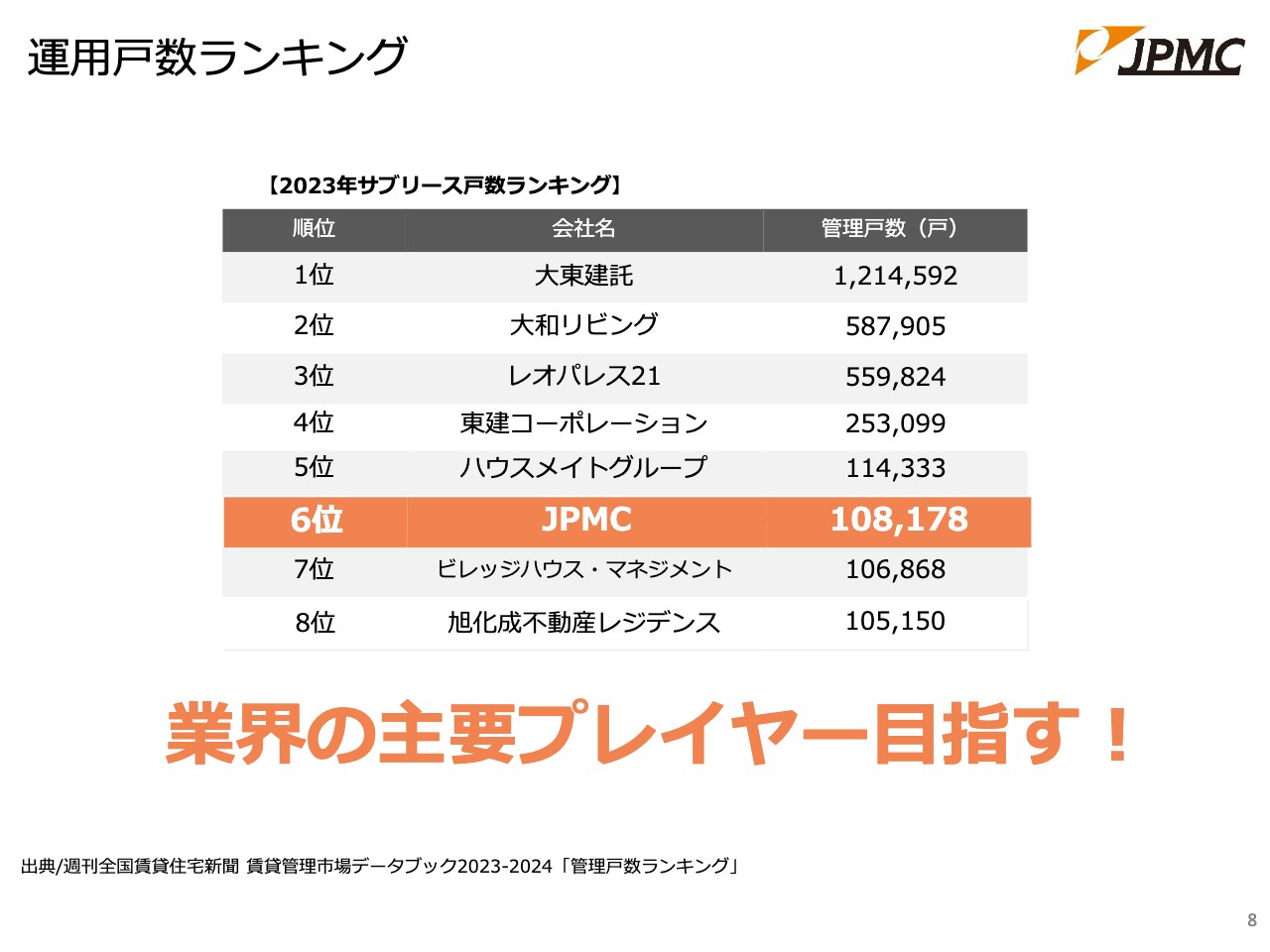

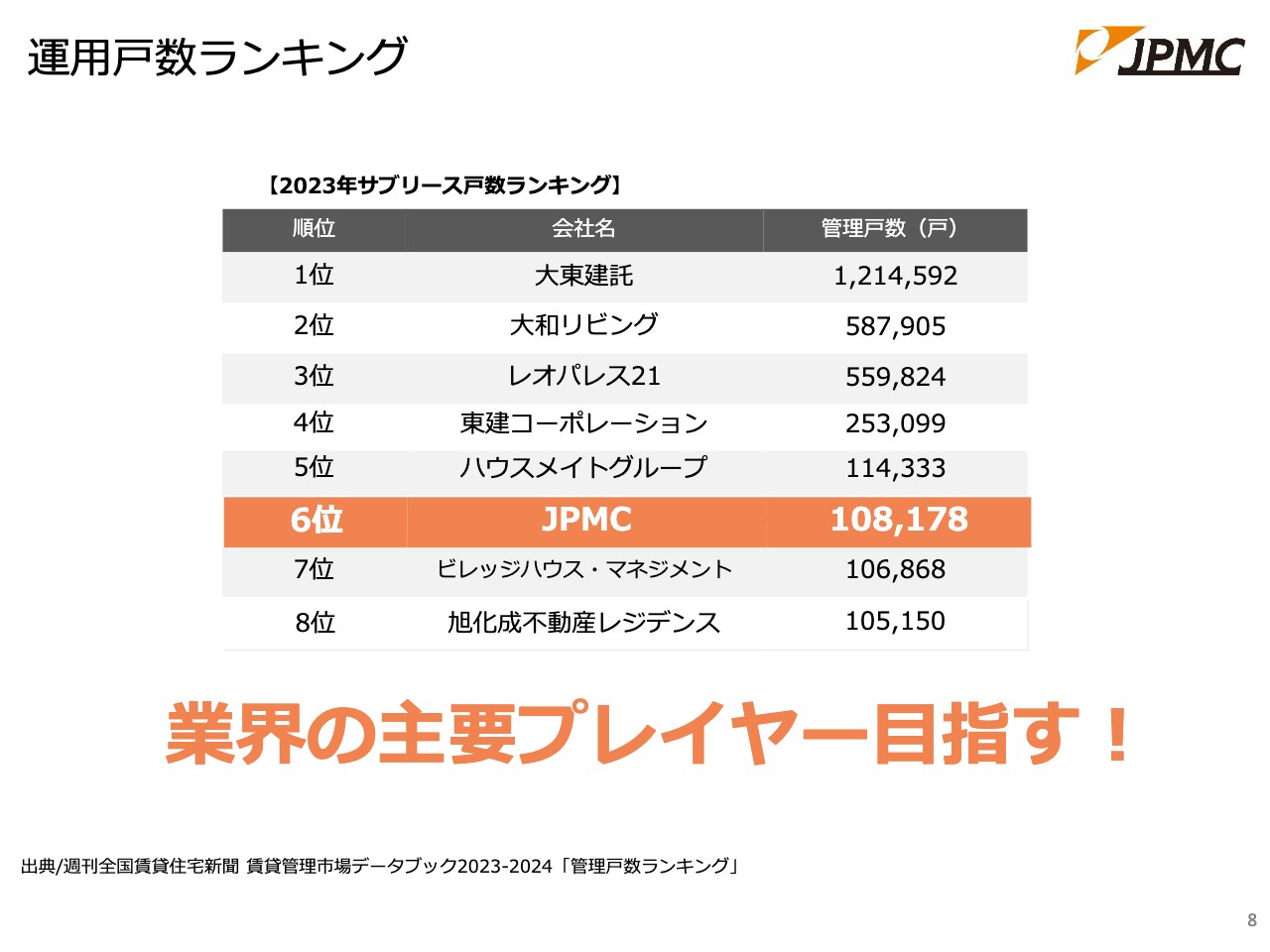

運用戸数ランキング

運用戸数ランキングです。当社よりも上位なのは、賃貸住宅メーカーです。

建てる論理 住む論理

賃貸住宅メーカーとの大きな違いは、建てるところに重点を置くか、運用に重点を置くかだと思います。先ほどお伝えしたとおり、人口は減ってきており、今も空室があります。

建築を受注しないと儲からない賃貸住宅メーカーと、持続可能な賃貸経営を提唱している当社を比較すると、中長期的なスパンで見て、当社は彼らに代わる業態になりうると考えています。

賃貸住宅を新たに建てる余地が非常に減ってきていることは、みなさまも肌で感じていると思います。しかし、建てられる地域や建て替えが可能な地域はたくさんあります。当社は建設系のパートナーと組み、新築のマンションやアパートを提案していこうと考えています。

しかし、20年後にマーケットが見込めない地域もたくさんあります。このような地域は、既存物件のリフォームを行いその後の賃貸経営をサポートするスーパーリユースというブランドを展開しています。躯体を使い続け、SDGsに適って既存物件の寿命を10年延命することで、オーナーにとっても日本にとっても持続可能で、二酸化炭素の排出を減らす手伝いもできます。

2040年までに高齢者の数は1.5倍になります。また、2035年には現状29.1パーセントの高齢者世帯が40パーセントを越えてきます。すでに賃貸立地として適さないところは、高齢者向けの賃貸を提案していきます。素人オーナーに代わって当社がプロとして、しっかり運用します。

従来の不動産業のような建てることによって収益を上げるビジネスモデルから、運用する収益を上げるビジネスモデルに変えていきます。地元の不動産屋や介護事業者を活用することで、少ない販管費率を実現し、オーナーにとって有利な条件で、入居者にとっても良い物件を作っていくことをコンセプトにゲームチェンジャーになろうというのが、当社の基本的なビジネスモデルです。

kenmo:他社は建築して仲介や管理を行っていますが、御社は建築せずに、仲介と管理に特化するイメージですか?

武藤:当社では建築を行っていません。さらに厳密に言いますと、仲介も行っていません。例えば、一般的には大東建託が建てて、大東建託パートナーズが管理し、いい部屋ネットが仲介して、大東建託パートナーズがサブリースしています。これは、積水ハウスも大和ハウス工業もレオパレス21も似たり寄ったりです。

当社は、運用だけを責任を持って行っています。しかし、全体のプロデュースは行います。建築はしませんが、リニューアルやリフォーム、リノベーションの部門はあります。

管理や仲介もパートナー企業に担ってもらっています。そのため、仲介も建築も行わず、当社は大東建託パートナーズや積水ハウス不動産、大和リビングが担当している部分を行っています。

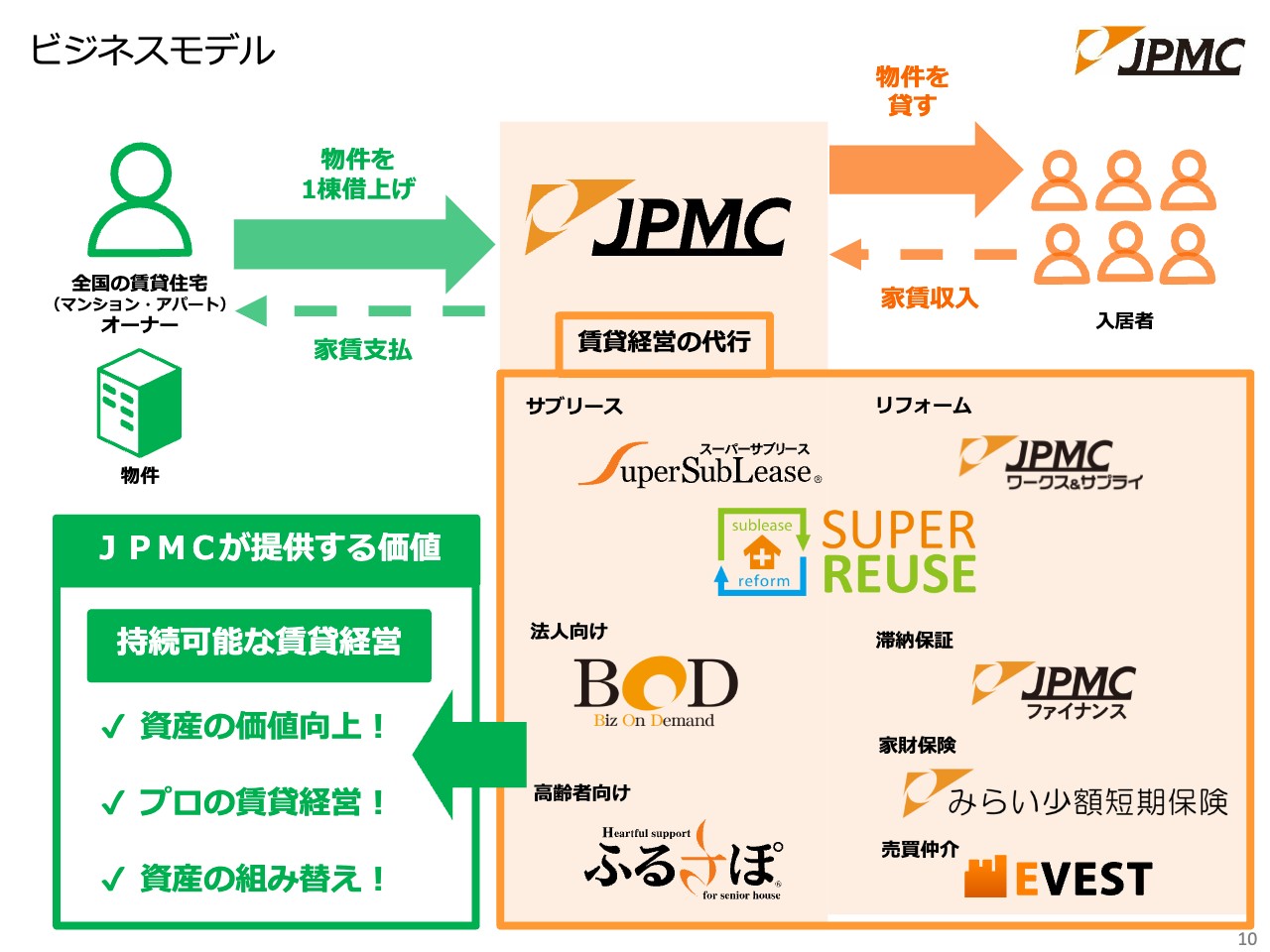

ビジネスモデル

ビジネスモデルについてご説明します。スライド左側が、オーナーの物件です。こちらを当社が査定し、1棟丸ごと借り上げます。条件が他社に対して優位性があるため、20年間で11万戸と、短期間で業界6位のサブリース会社となりました。604億円の売上に対して社員数は433名と、非常に販管費率が低く、効率の良い企業です。

こちらを支えているのが、1,400社のパートナー企業です。効率よく入居者に貸すことにより、スプレッドを得るオーナーの賃貸経営を代行していきます。詳細は割愛しますが、賃貸住宅にまつわるほぼすべての商品・商材、付帯商品も持っており、こちらによって付加価値を上げていきます。これが基本的なビジネスモデルです。

他のサブリース会社や管理会社と何が違うのかと聞かれますが、ここまでシステマティックな会社は私の知る限りありません。現在は、100戸アパートがあっても78組しか入居者がおらず、普通に貸し出しても埋まりません。

そのため、当社のプロパティマネージャーのノウハウ、シニアハウス事業部の運営担当者のノウハウだけではなく、当社の予算を積極的に使って埋めたほうが、当社の収益もオーナーの収益も上がります。

オーナーの物件に自社の費用を使って埋めていくことを積極的に行っている会社は、ほぼないと思います。これが他社との大きな違いで、当社の大きなアドバンテージだと思っています。

kenmo:スライド左側のマンション・アパートのオーナーは、どのような属性の方々でしょうか?

武藤:賃貸物件を持っている方すべてが対象ですので、属性は特にありません。戸数に換算すると2,339万戸のすべてが対象です。

kenmo:富裕層で、賃貸用不動産を持っている方というイメージでしょうか?

武藤:お客さまのことですので答えにくい質問ですが、必ずしも富裕層ではないかもしれません。

kenmo:不動産投資しているサラリーマン投資家の方なども含めているということですか?

武藤:地主を引き継いでアパートを1棟持っているケースもあれば、大地主でそのうちの一部のアセットを活かして賃貸経営を行っている方もいて、かなり幅があります。

大別すると、地主オーナーと投資家オーナーがいます。このようなトレードに分けてもすごく幅があります。そのため、当社のお客さまは賃貸住宅を持っているすべてのオーナーで、決まった属性はありません。賃貸住宅のオーナーという属性です。物件もワンルームからファミリー物件の3LDKまで多種多様です。

kenmo:相続対策や管理が大変など、オーナーはどのような理由で御社に依頼するのでしょうか?

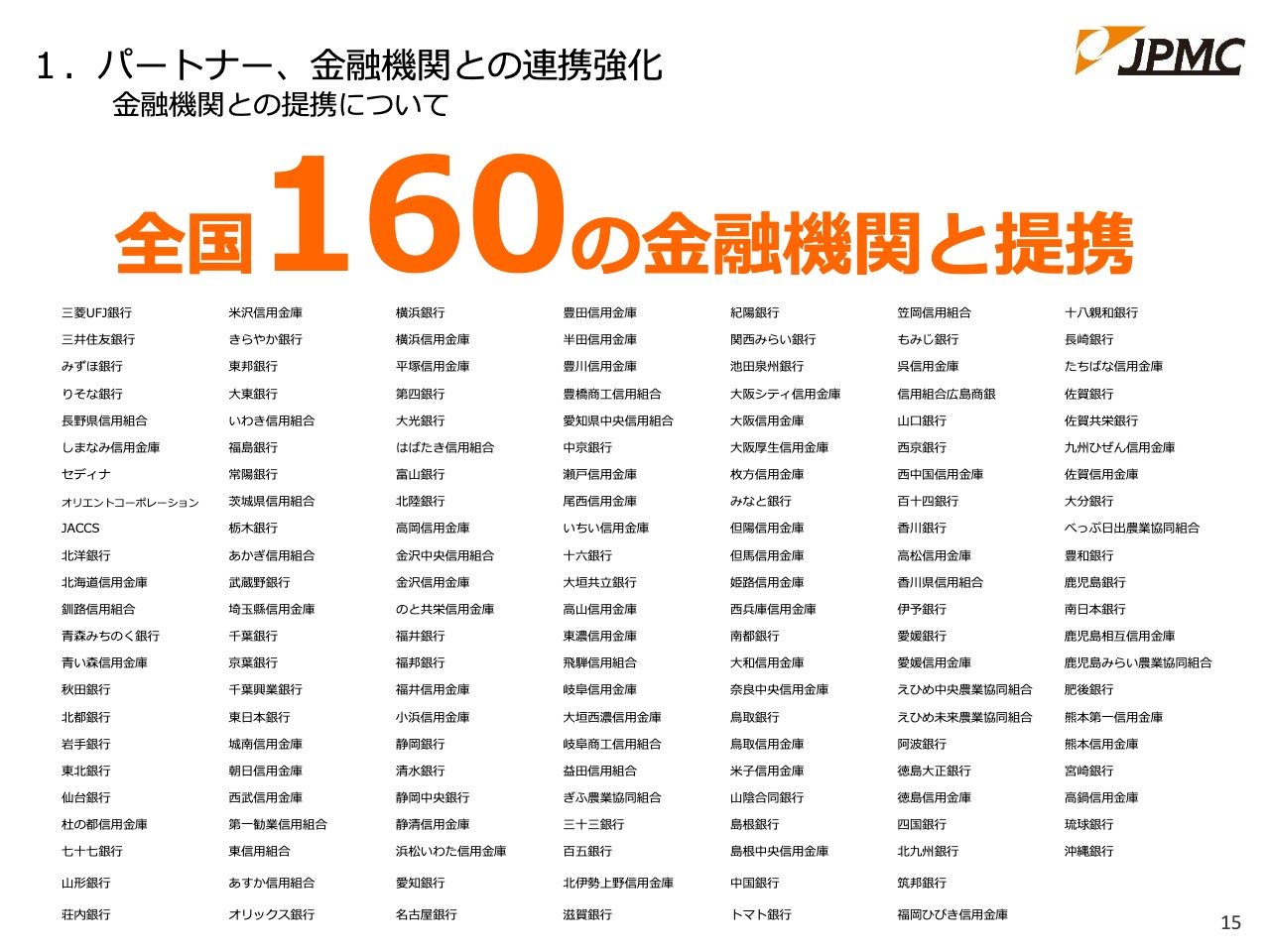

武藤:どのようなルートで接点があるかと言いますと、インターネット上の広告を見て直接ご連絡をいただくこともありますが、主なルートは2つです。1つ目は、1,400社のパートナー企業からの紹介です。2つ目は、160行の提携銀行にビジネスマッチングとして紹介いただくケースです。

属性が幅広いため、オーナーが相続対策で困っているケースもあれば、新築を投資として建てたい、あるいは買いたいと考えて相談に来るケースもあり、一定の属性はありません。

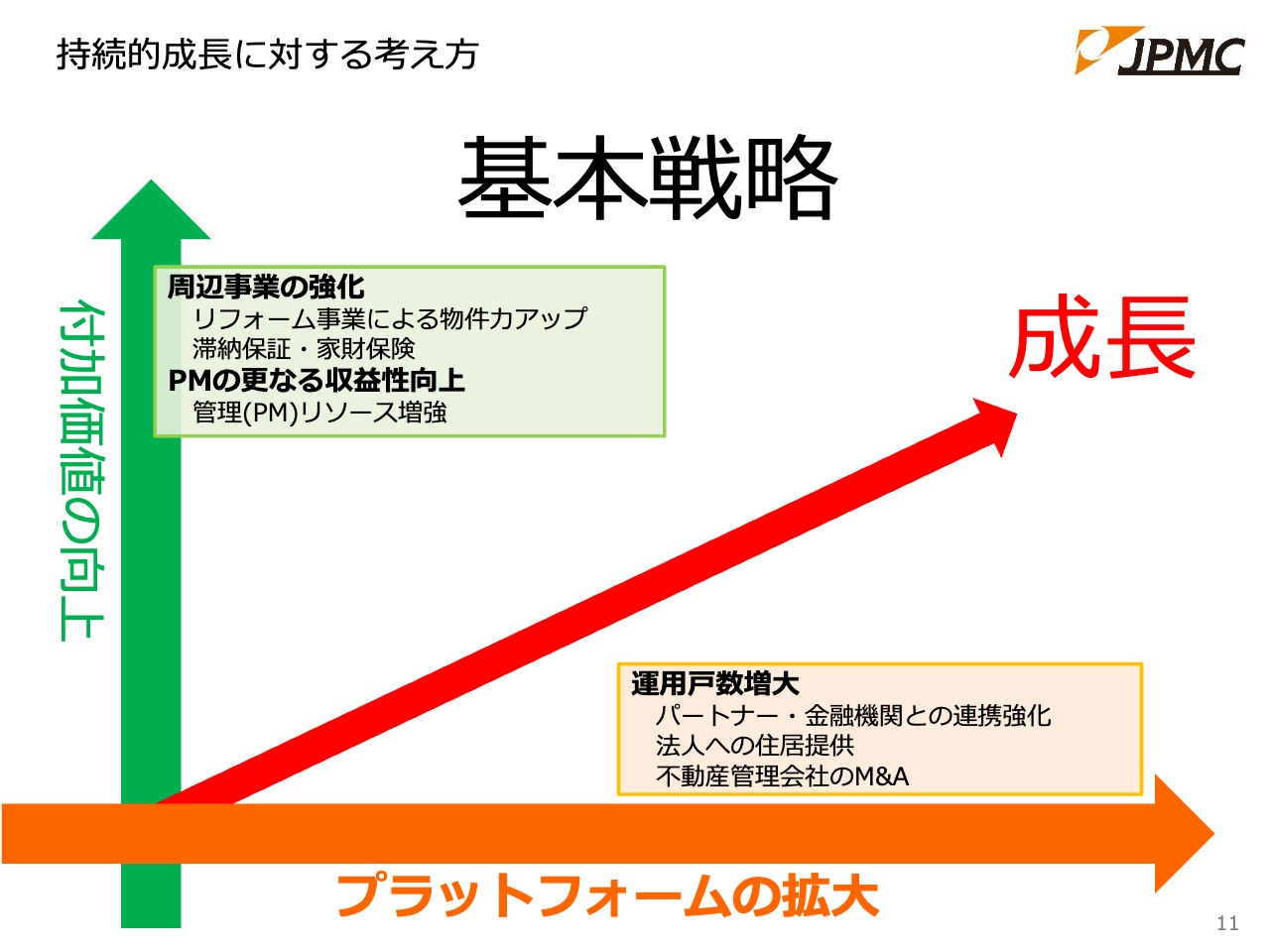

持続的成長に対する考え方

武藤:当社は複雑多岐な仕組みだと思われがちですが、実はシンプルです。スライドの図の横軸のプラットフォームの拡大として運用戸数を増やし、縦軸の付加価値の向上により1戸当たりの収益を上げるといった2点を突き詰めています。

常に両方が伸びれば良いのですが、デフレスパイラルの中ではプラットフォームの拡大に注力してきました。インフレや景気状況が良い時には、付加価値の向上に取り組んでいます。当社が22期連続で増収となったのは、この2つの掛け合わせを上手にコントロールして成長してきたためです。

トップライン成長に向けて

22期連続増収で、一度も前年比を下回ることなくトップラインを上げてきました。もちろんストックビジネスということもあります。

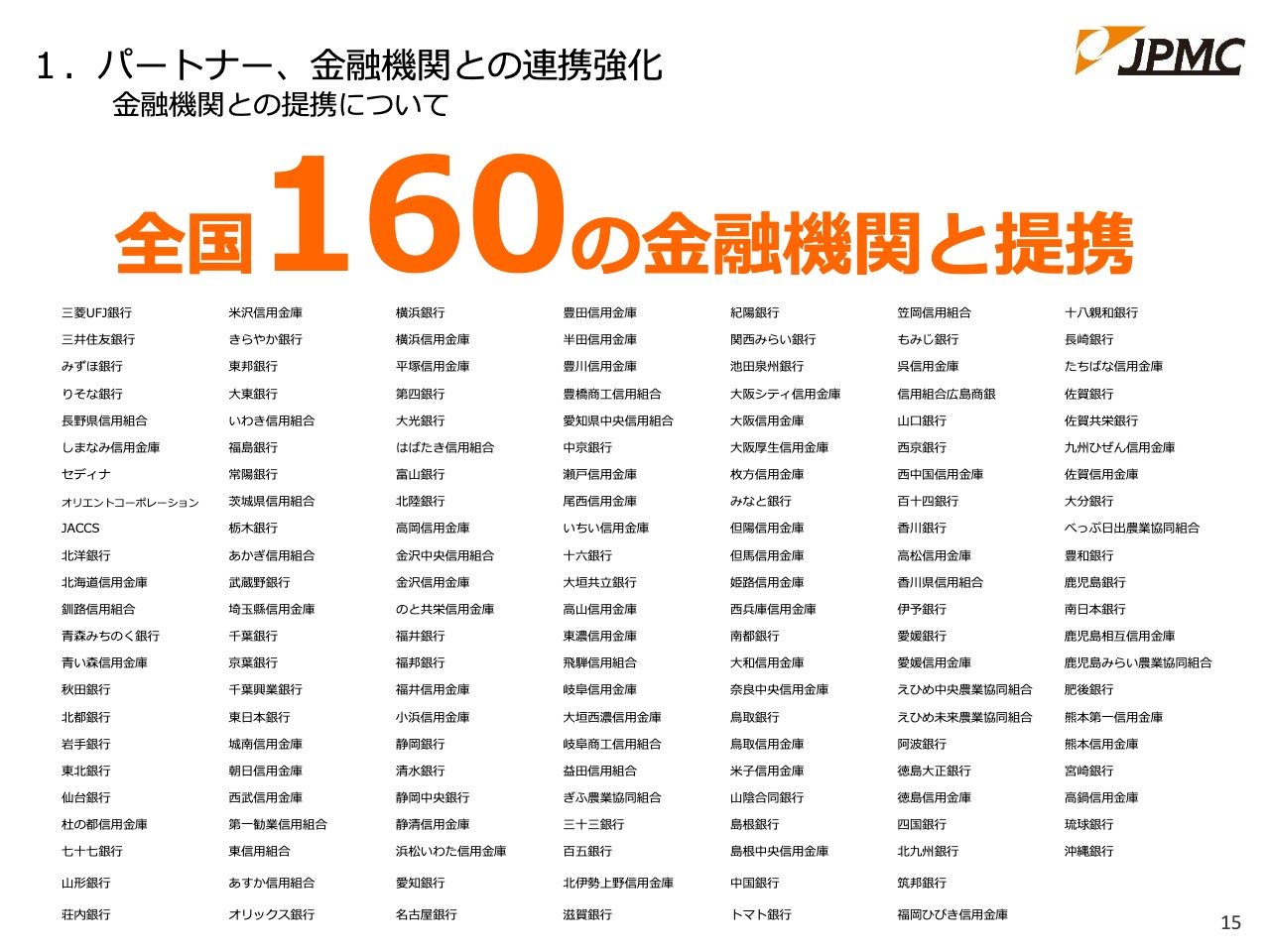

1.パートナー、金融機関との連携強化

まずプラットフォームの拡大についてご説明し、その後、どのように付加価値を向上させていくかについてお伝えします。

先ほどお話ししたとおり、2つの集客ルートがあります。パートナーは、不動産系が約700社、建設系が約600社、介護系が約100社です。数を伸ばすためには、建設系と不動産系の約1,300社のパートナーが寄与してくれます。こちらのパートナーとともに推進を図っています。

1.パートナー、金融機関との連携強化

もう1つが、金融機関です。提携銀行が増えてきており、地方銀行は約120行あると思います。ほとんどの地方銀行と提携できているということです。

信用金庫は提携できてないところもあると思いますが、これだけ多くの銀行や信用金庫と提携を結び、ビジネスマッチングを行い、提携ローンや金利優遇を受けている企業はおそらくこの業界ではないと思います。金融機関からも一定以上の信頼をいただいていると自負しています。

2.法人への住居提供強化

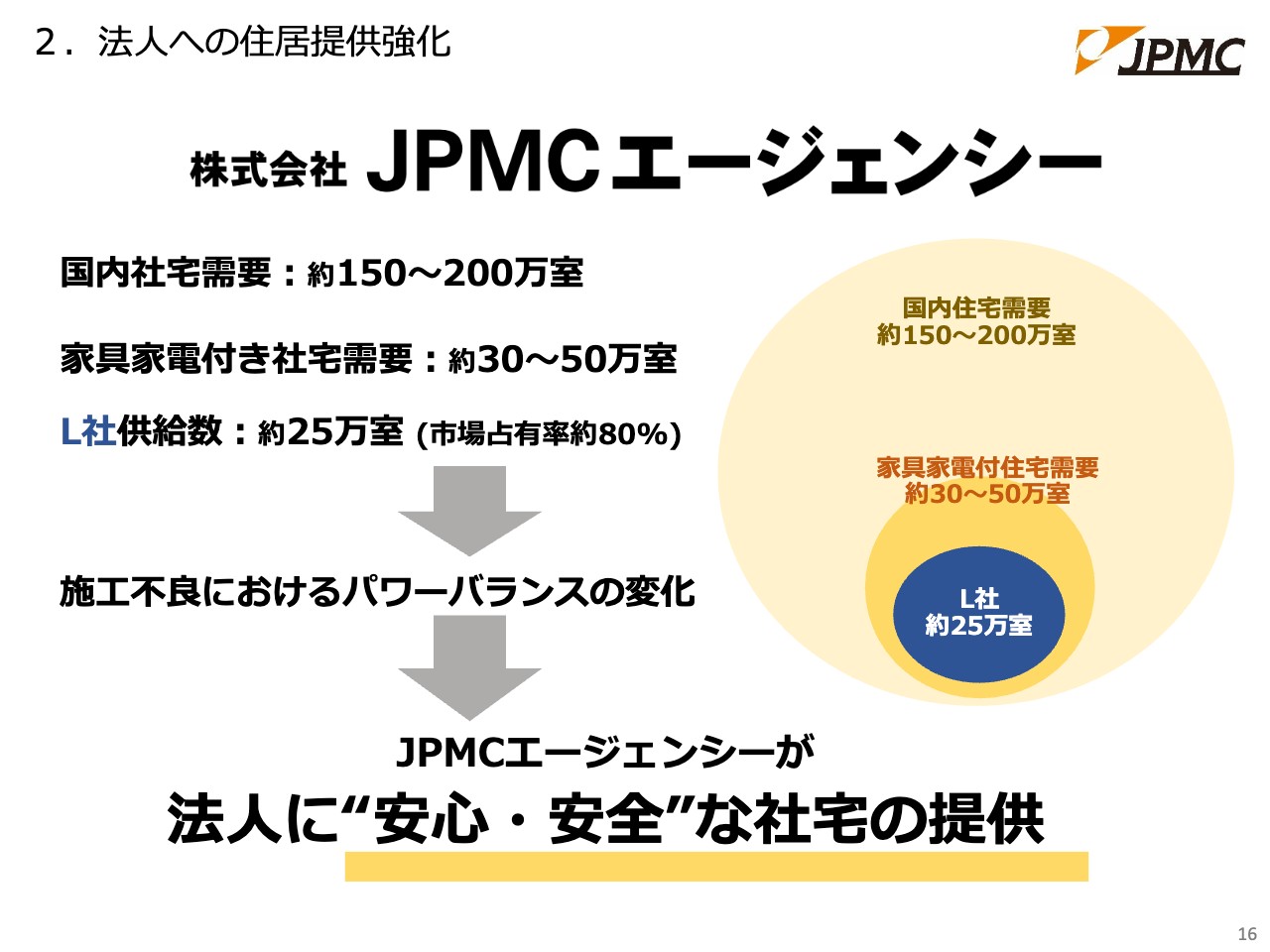

この2点をさらに強化していくのと同時に、新しいチャネルにも取り組んでいます。それが、3年前に設立したJPMCエージェンシーです。

この業界では、2018年に「かぼちゃの馬車」やスルガ銀行の問題が発生し、その後、レオパレス21の建築偽装や大和ハウス工業の建築基準違反、『週刊新潮』の大手建設会社の問題を取り上げた記事などにより、賃貸住宅メーカーに対する不信がこれまでになく高まりました。

最も典型的な例として、白とグレーのゼブラ模様でおなじみの、我々の業界2位の会社の51万戸の物件があります。すばらしいお客さまを持っており、51万戸中25万戸が法人契約、いわゆる社宅です。日本における家具家電付き社宅マーケットの約8割を占有しています。

ところが、上場企業の多くが自社社員を建築基準法違反の物件には住まわせにくいということが出てきました。このことが、我々にとってビジネスチャンスになりました。

2019年以降、社宅を斡旋してほしいというオーダーを多くいただきましたが、残念ながら当社の物件は当時10万戸前後で、空室率も常に7パーセントから8パーセントほどでしたので、アテンドするお部屋がなかなかありませんでした。

そこで、我々がその会社に代わって、日本全国の1,400社のパートナーを活用し社宅をご提供すべく、そのエンジンとなる会社としてJPMCエージェンシーを設立しました。

2.法人への住居提供強化

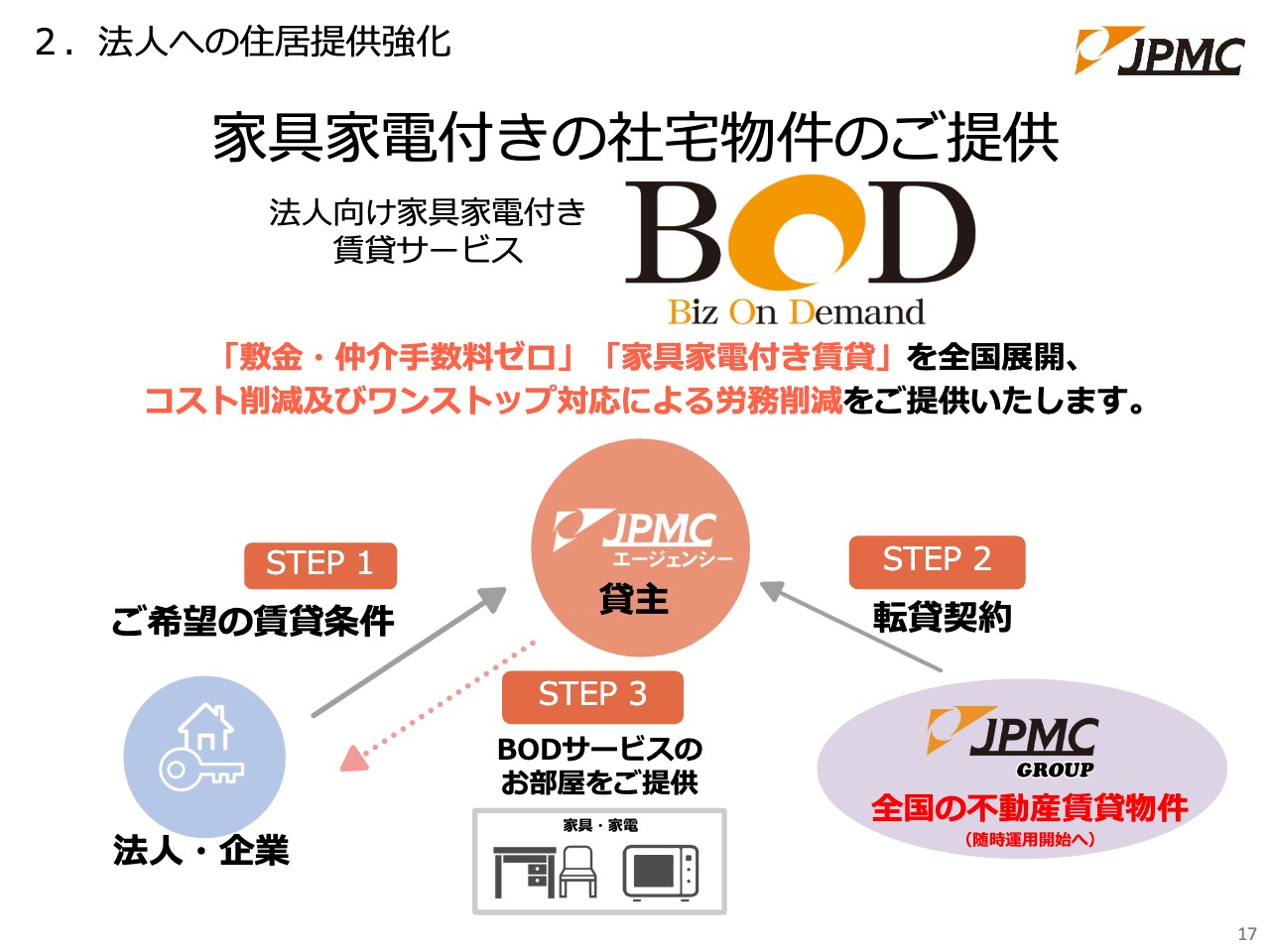

家具家電付きの住居でなければ、社宅として適しません。短期で移動する方や2年おきに転勤する方に、会社も「家電を買え」とはなかなか言えないため、基本的に社宅は家具家電付きが求められます。

オーダーが入ってから最短で1週間後にご入居されます。1ヶ月間や2ヶ月間の猶予があればヤマダデンキなどで家具家電をそろえられますが、出入りが頻繁にあるとロスが生じます。

そこで、中5日間で空室を家具家電付き物件に変更できる、あるいは中3日間で離島を除く日本全国の物件の撤収ができるようにし、社宅用として適した物件をご紹介できる仕組みを構築しました。

2.法人への住居提供強化

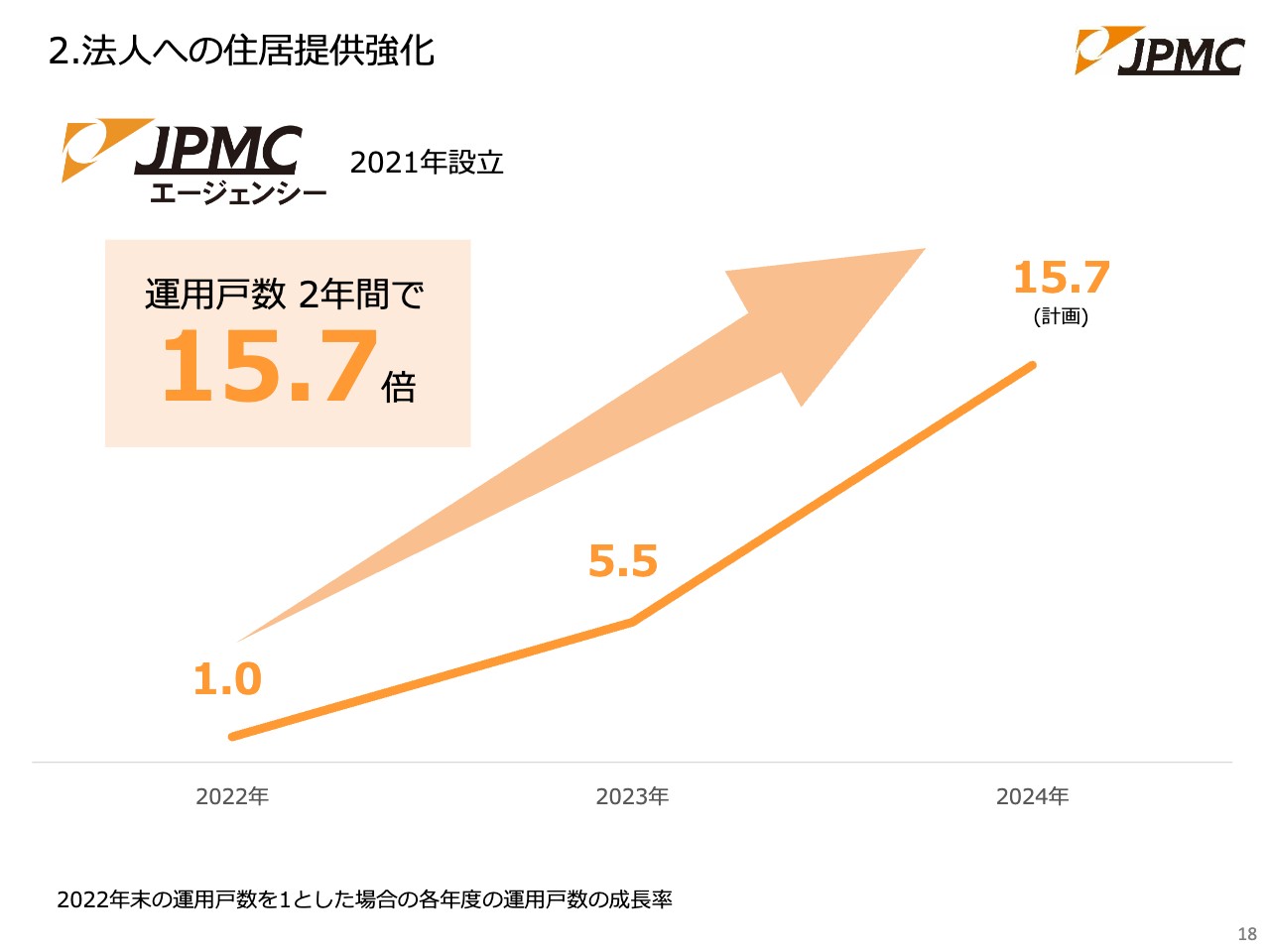

この仕組みにより、当社の運用戸数は2年間で15.7倍となりました。いまだシェアを奪うまではいかないものの、かなりの反響をいただいています。

2.法人への住居提供強化 コレスポンド

意外なことに、企業が社宅が欲しいと思っている地域と、実際に賃貸住宅が供給されている地域にはずれがあります。需要と供給のバランスが必ずしも一致していません。

そこで、J’sパートナーから賃貸住宅の空白地帯にある土地を仲介していただき、当社の予算で積極的に購入し、JPMCワークス&サプライのセンターデポで部材を供給し、地元のコンストラクションパートナーに建築してもらいます。

ご存知のとおり、我々はアセットライトな会社ですので、いったん我々の所有で運用した後、一定期間が過ぎたらイーベストパートナーの力を借りて売却します。このターンオーバーを繰り返すことが業界の活性化になり、需要に対する供給になっています。

たまたまその1棟目が、石川県穴水町だったことは予想外でしたが、堅牢な作りであることが証明され、改修費は13万円しかかからず基本的に壊れていません。

ただし、水道が2ヶ月来ていないため、しばらく貸し出しはできません。能登半島地震の影響についてよく聞かれますが、簡単に答えますと、ほぼこの1棟の少額の影響のみということになります。

具体的には、富山県高岡市にあったサービス付き高齢者向け住宅も、自治体から新規の入居はできないと言われています。そのような我々が貸し出しできない物件については、ギャランティできないという契約になっているため、オーナーにはリスクがありますが、我々はノーリスクということになります。

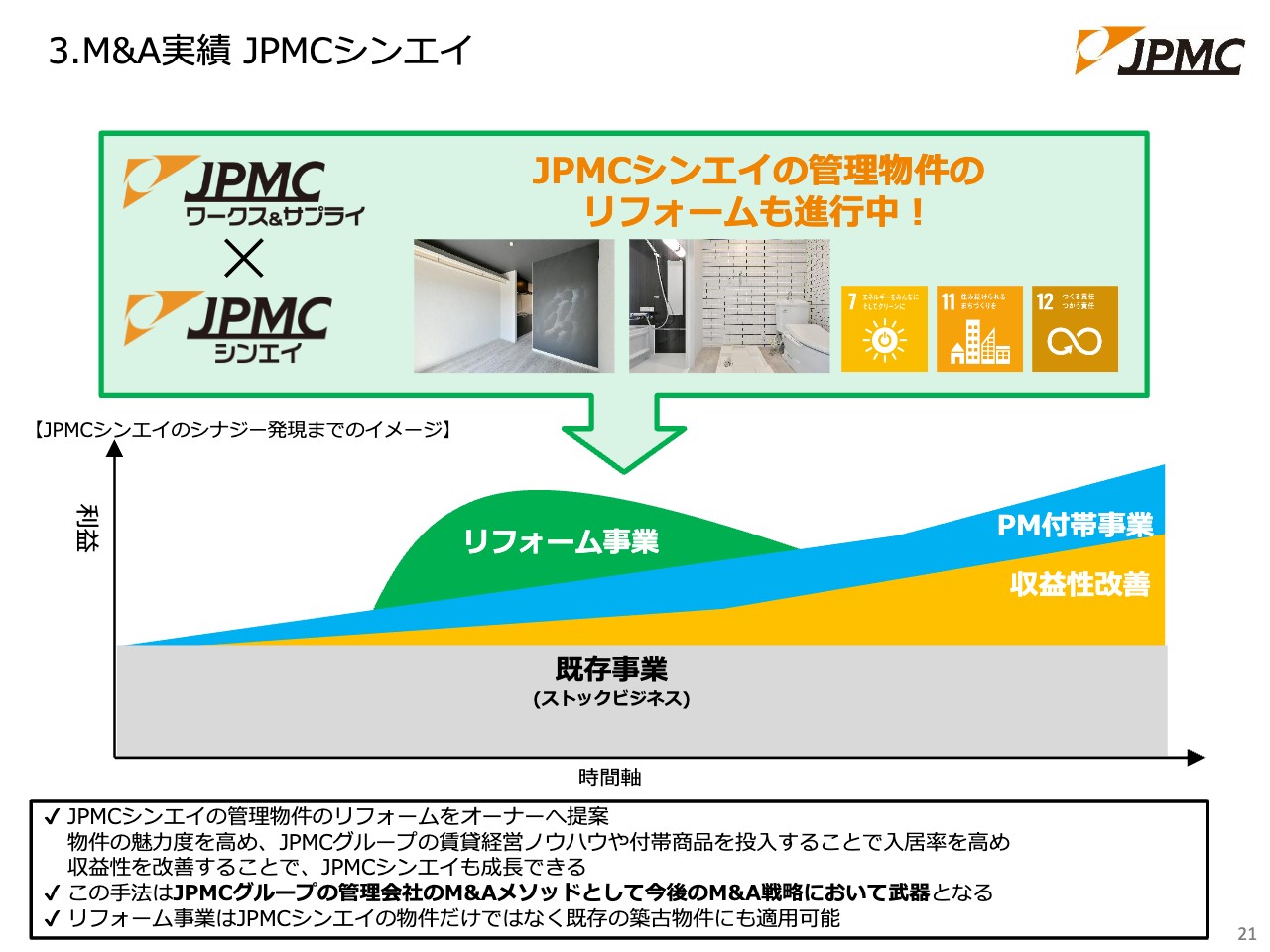

3.M&A実績 JPMCシンエイ 入居率の改善

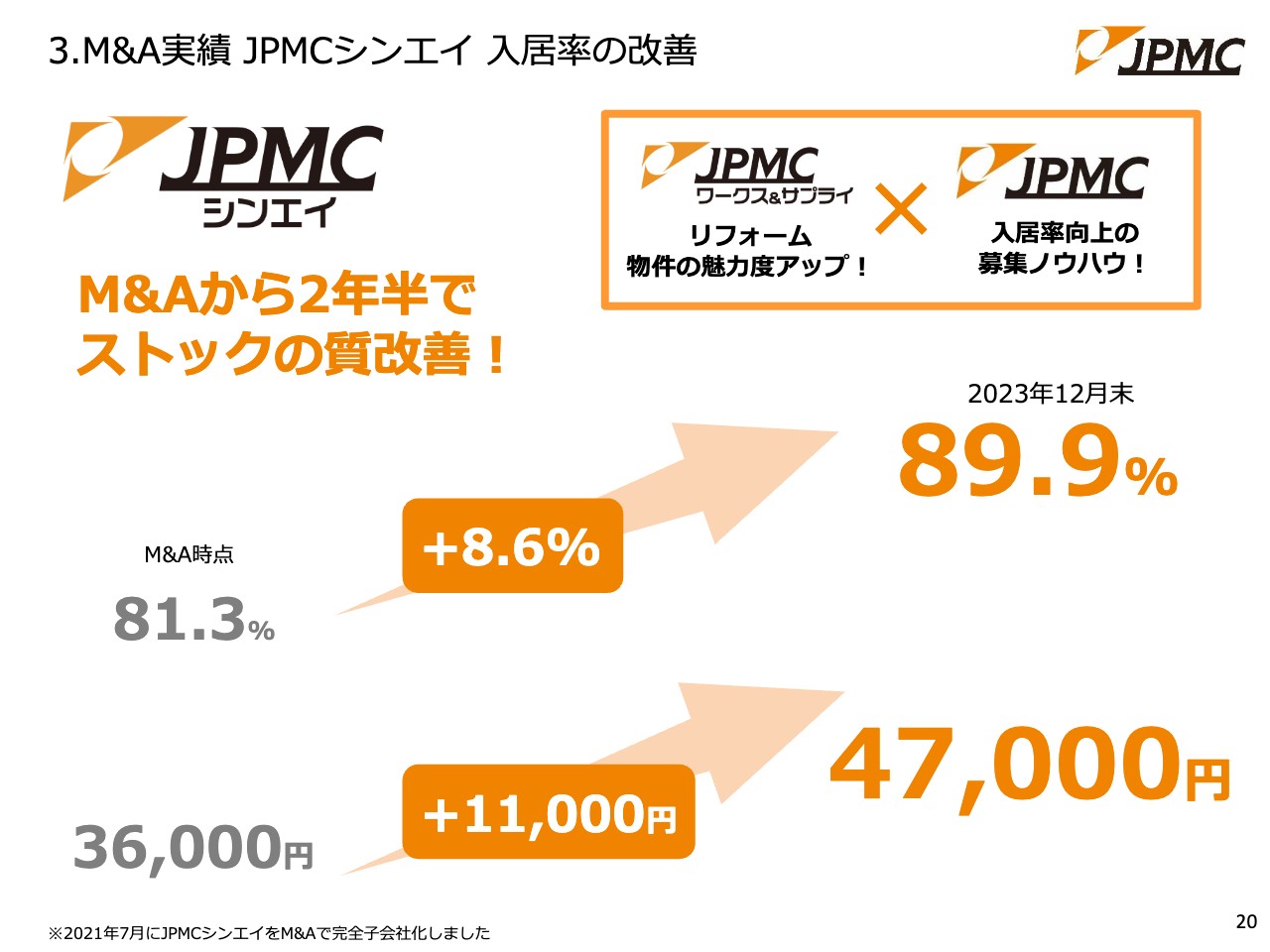

戸数アップを目的にM&Aを積極的に行っていきます。非常に良い例がありますので、ご紹介します。

2021年7月20日に、東京都立川市にある9,200戸のサブリース賃貸管理会社をM&Aしました。率直に申し上げて、状態の良い管理会社ではありませんでした。17平米のSRC(鉄骨造)で、バルコニーに洗濯機を置くという2世代前の物件で9,200戸です。社員の平均年齢も55歳くらいで、4人か5人に1人しかパソコンを持っていないという会社でした。

我々には社員を送り込む余裕がなく、買収してからも社員を送り込んでいません。現状の社員に我々のノウハウを注入しました。そこから2年半で、当時81.3パーセントだった入居率は直近では90.3パーセントに、単価は3万6,000円が4万7,000円となっています。グループ内でも非常に大きく収益に貢献できたことは、我々のノウハウの証明でもあると思います。

3.M&A実績 JPMCシンエイ

次のM&Aを行う際も同様に、スライドで示しているような収益アップシナジーを出していきたいと考えています。

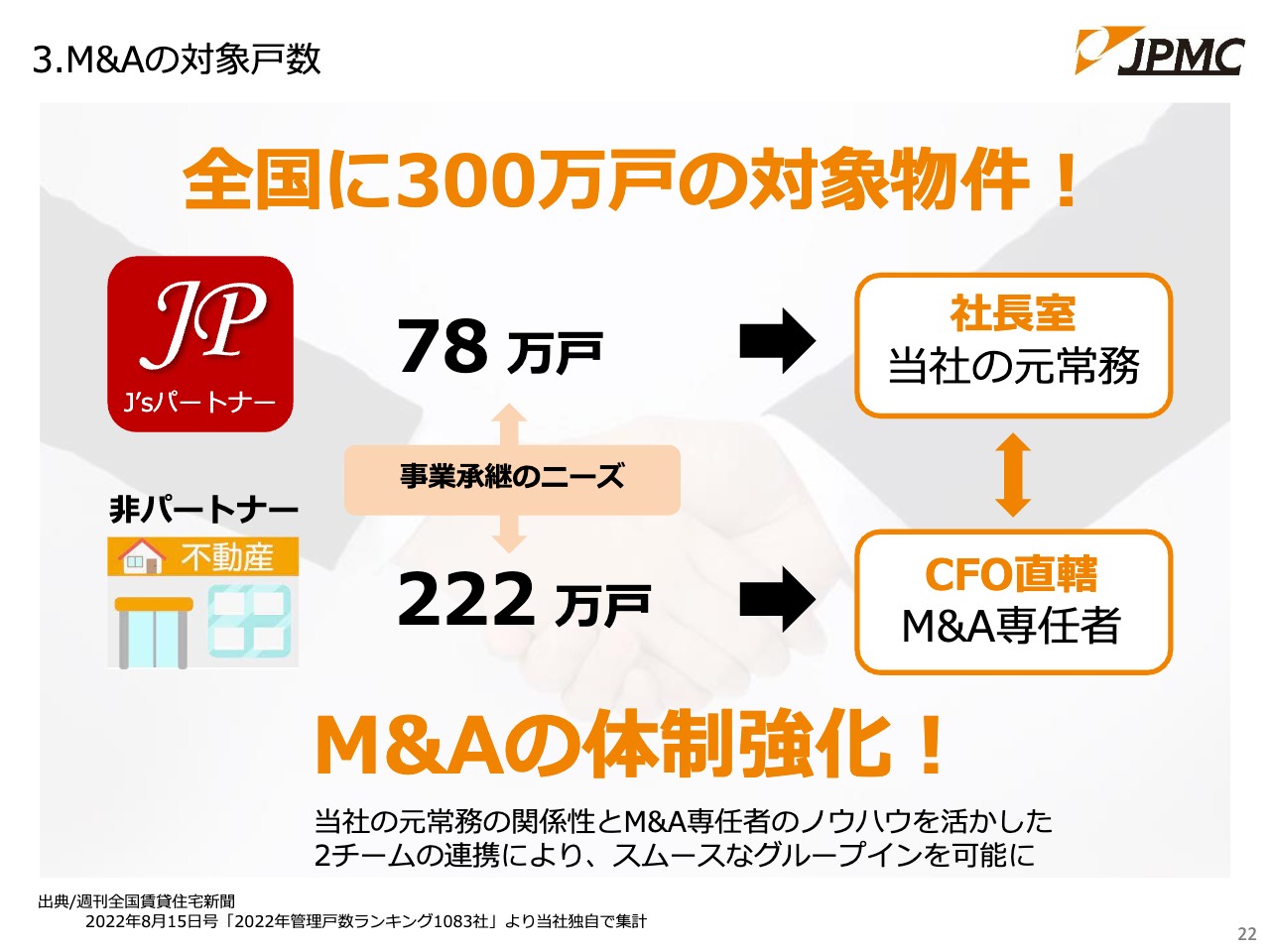

3.M&Aの対象戸数

M&Aの対象戸数についてです。対象物件は、我々のネットワークの中だけでも全国に78万戸あります。当社の社長室長に事業承継支援業務を命じており、まずはインターナルのパートナーに向けて働きかけを行っています。

外部に対しても同じように活動していくことを目的に、3月1日にはCFO直轄の新しいチームを編成しました。このように、まずは同業他社をM&Aすることを強化しているところです。

付加価値(収益性)向上に向けて

付加価値の向上に向けた取り組みについてご説明します。単に古い物件を借り上げただけでは家賃単価は上がらず、オーナーの大幅収益増や我々のスプレッド増には結びつきません。

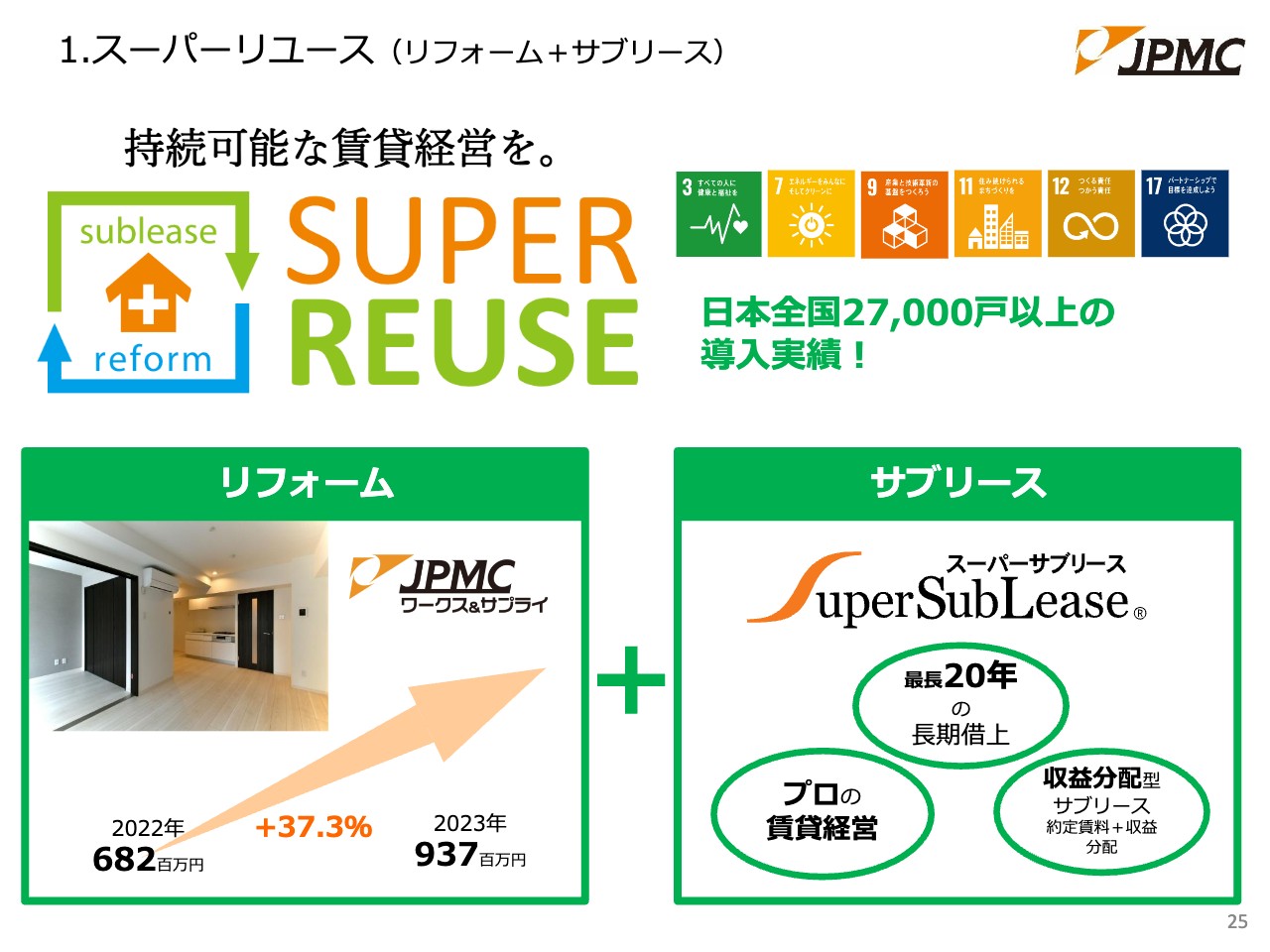

そこで、古い物件に対して「リフォーム+サブリース」を提案し、付加価値アップを行っています。これが大変成功し、10年間で2万7,600戸をスーパーリユースし、2016年には経済産業省から表彰を受けました。

また、物件の21.4パーセントは空室ですが、どちらかというと今まで我々が入居をお断りしてきた職業不安定、ペットと住みたい人、外国人、高齢者のうち、外国人と高齢者にも積極的に貸しています。あるいは滞納保証や家財保険を自社でコントロールすることにより、いろいろな方に貸し出せるように努めています。

ペット共生型、一般賃貸、高齢者向け賃貸においては、普通に部材を買うと今は利回りが合いません。我々のパートナーである施工会社は、商社・問屋・施工会社から資材を買うのではなく、メーカーから直接当社の信用で買って安く供給するということをセンターデポという事業として行っています。

また、さらなる事業効率の向上のために5億5,000万円を投資し、基幹システムの全面刷新を行っています。さらに、プロパティマネージャーの1人当たりの労働コストを下げるために、人間が査定すると1週間かかるところにAI査定を導入することを検討しています。現在はベータ版ができており、来年か再来年には実装版ができると思います。

システムが完成するまでは、人員増とオペレーションの見直しにより、緻密な物件管理としてブラッシュアップしています。

付加価値(収益性)向上に向けて

時間の関係で少し駆け足となりますが、付加価値アップについて、特にスーパーリユース、高齢者向け賃貸住宅、システム刷新にフォーカスをあててご説明します。

1.スーパーリユース(リフォーム+サブリース)

スーパーリユースについてです。今まではリフォームパートナーが受注し、当社は借上げの部分だけ請け負っていました。スーパーリユースはさらに伸ばせるという確信がありましたので、東京・名古屋・大阪に一級建設会社JPMCワークス&サプライを設立し、実際に受注活動を行っています。これにより、さらにスーパーアップしていきます。

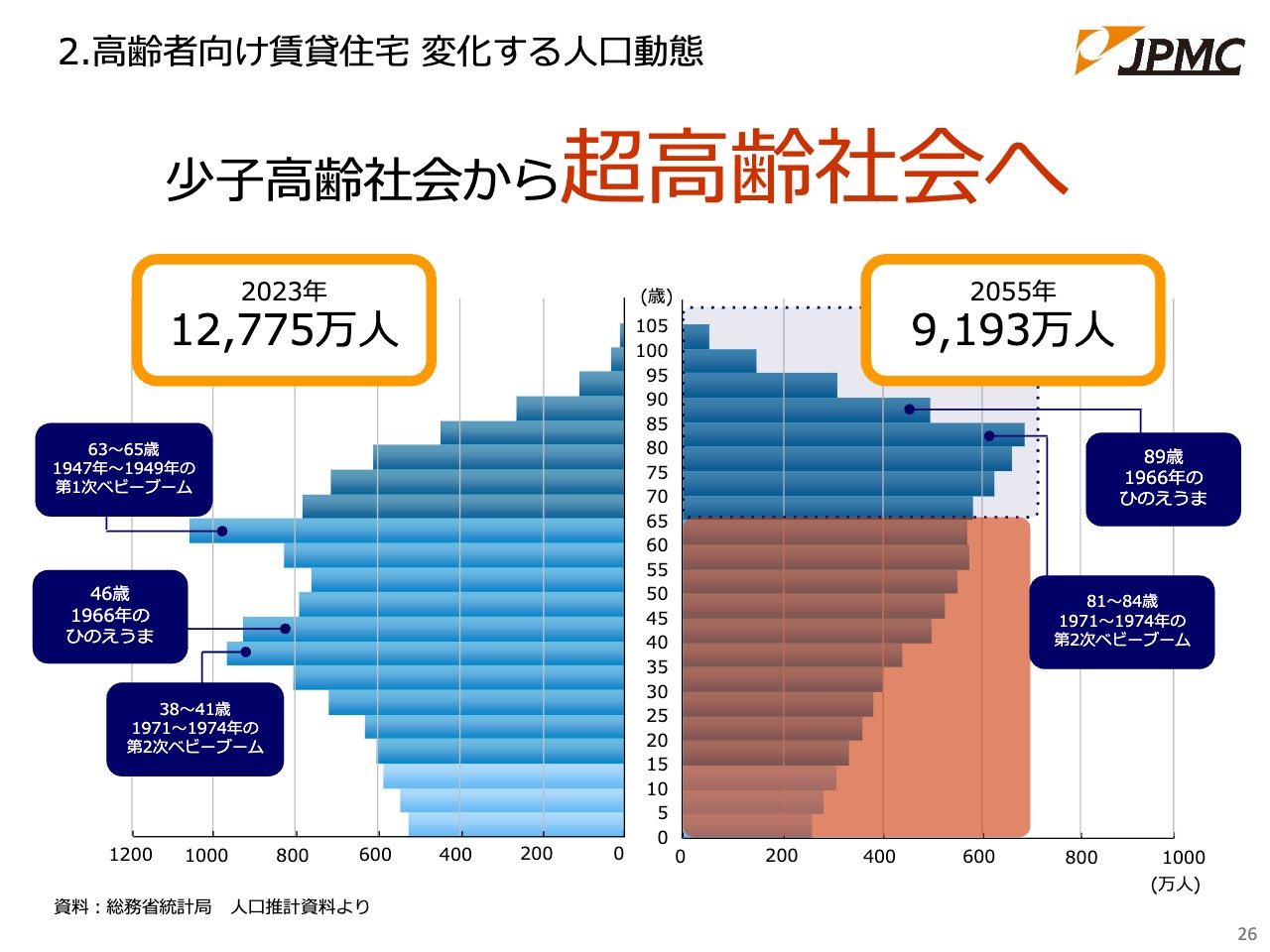

2.高齢者向け賃貸住宅 変化する人口動態

高齢者向け賃貸住宅についてです。釈迦に説法ですが、日本は少子高齢社会から超高齢社会へ向かっています。現在の一般賃貸の入居者は18歳から55歳で、2060年にはご覧のとおり半分になってしまいます。やはり高齢者に貸し出さないと、賃貸住宅の満室経営は実現しないことが自明の理です。

2.高齢者向け賃貸住宅

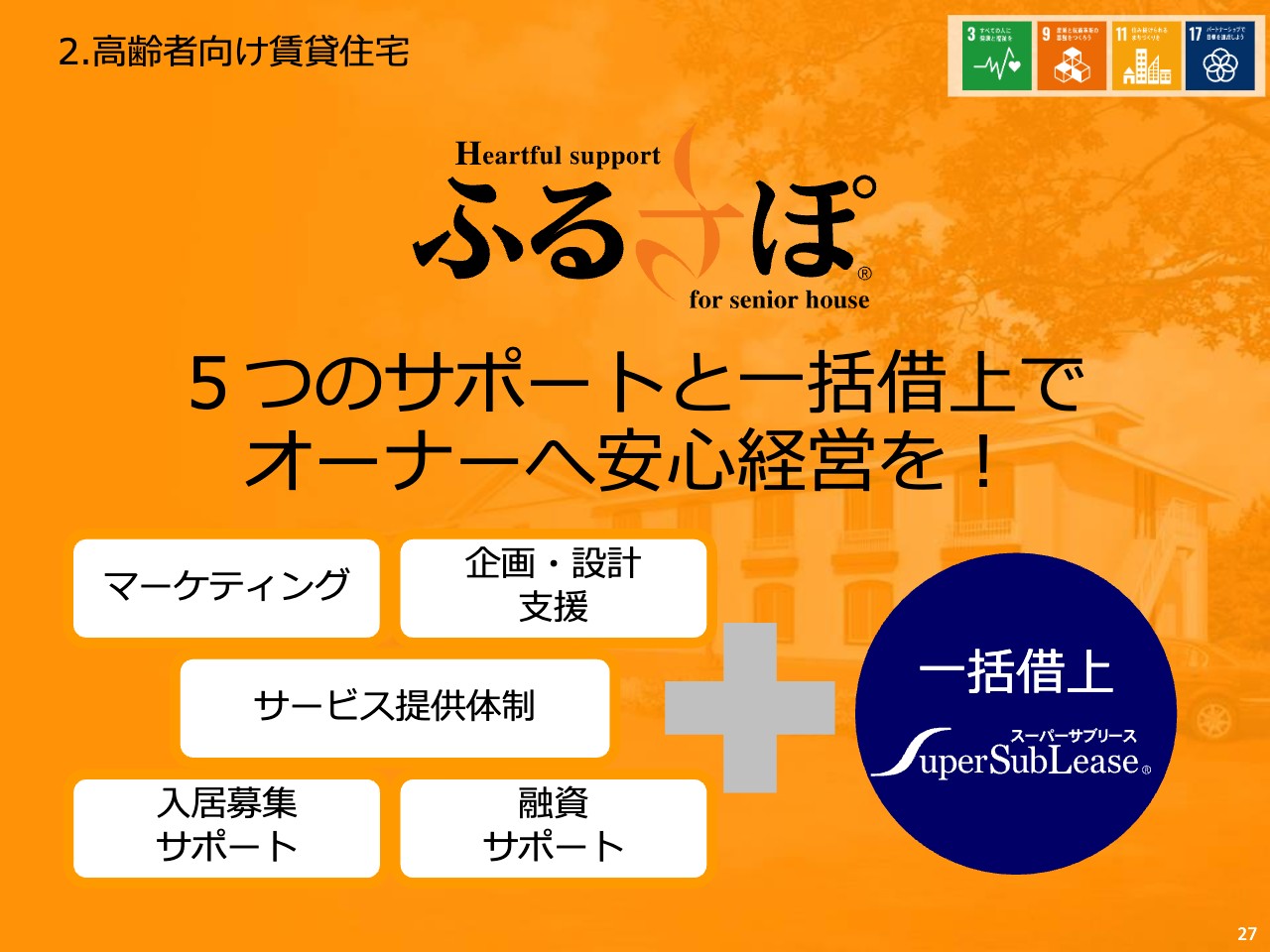

そこで我々は「ふるさぽ Heartful support for senior house」という、高齢者向け賃貸に造詣のない建設会社やオーナーをフルにサポートする仕組みを作りました。「高齢のご入居者に新しいふるさとを作る」という思いで、2010年から医機能高齢者専用賃貸住宅(高専賃)、サービス付き高齢者向け住宅、住宅型有料老人ホーム賃貸借権方式などにフォーカスし、借上げ事業に取り組んでいます。

2.高齢者向け賃貸住宅

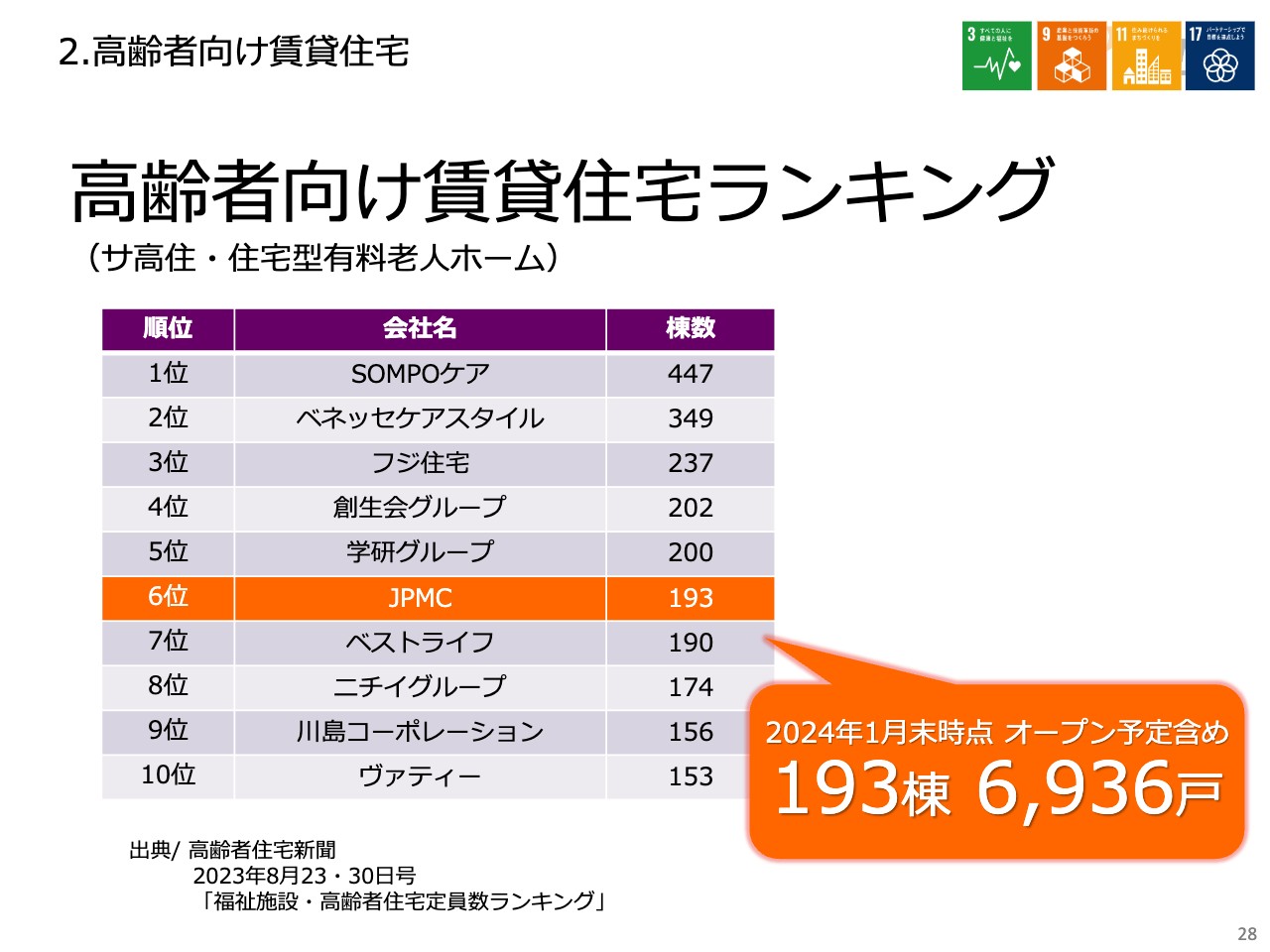

スライドの表は、福祉施設・高齢者住宅定員数ランキングです。特定施設も含めると当社は6位ですが、純粋にサービス付き高齢者向け住宅・住宅型有料老人ホームだけで見ると3位です。

2.高齢者向け賃貸住宅 ふるさぽ×コンヴァージョン事例

高齢者向け賃貸住宅の需要が、思わぬ広がりを見せた事例です。今、台湾の半導体メーカーのおかげで熊本や千歳の賃貸市況が非常に活況を呈しています。その一方で、汎用半導体を作る国内企業のルネサスエレクトロニクスは、少し前に東村山にある工場を閉鎖しました。

この巨大な主力工場の街には、156戸の単身寮がありました。築19年のRCの堅牢な造りですが、工場が閉鎖すると当然不要になります。東村山駅から徒歩25分と一般賃貸には適さず、バスもありません。

この物件が、我々のノウハウとりそな銀行の融資により、都内最大級のサービス付き高齢者向け住宅にコンバージョンし生まれ変わりました。今、この手の需要が非常に多く、引き合いが多数来ています。

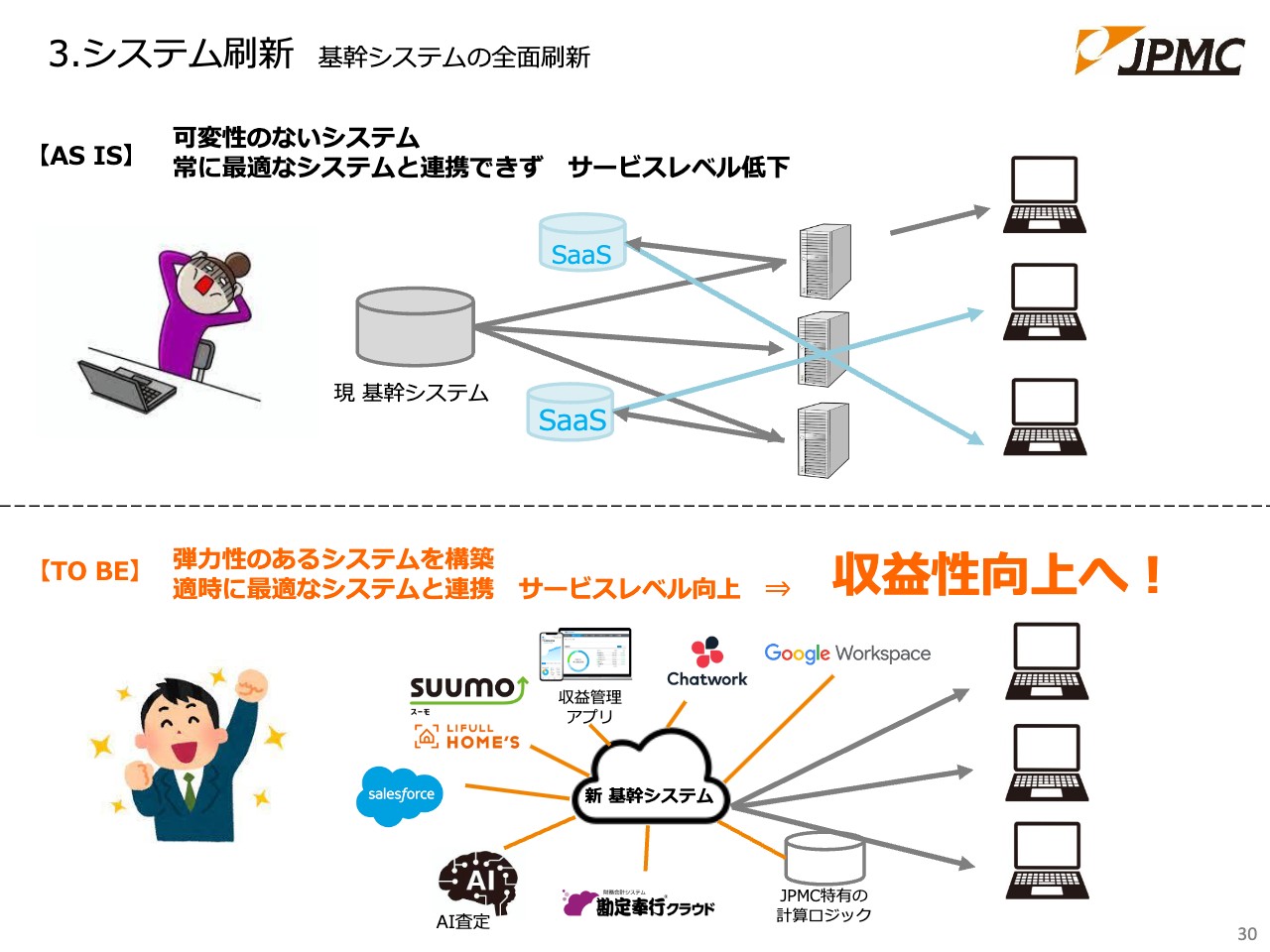

3.システム刷新 基幹システムの全面刷新

販管費を下げ効率を上げれば、オーナーにとって有利な価格、我々にとって営業しやすい価格で提案ができます。

そのため当社にとって効率は非常に重要です。今までの仕組みも業務システムとしては十二分でしたが、効率を上げるという点では少し物足りませんでした。いろいろなSaaSの登場に合わせて老舗旅館のように増改築を繰り返してきたため、システム的には少し複雑です。

そこで、スライド下段で示したような基幹システムを作り、新しいSaaSを次々につなげ、蛇口がついているような仕組みに変えていこうと取り組んでいます。その時にベストな、コスト的にも有利なSaaSを使いながら収益性の向上に努めていくため、5億5,000万円のシステム投資を行っているところです。

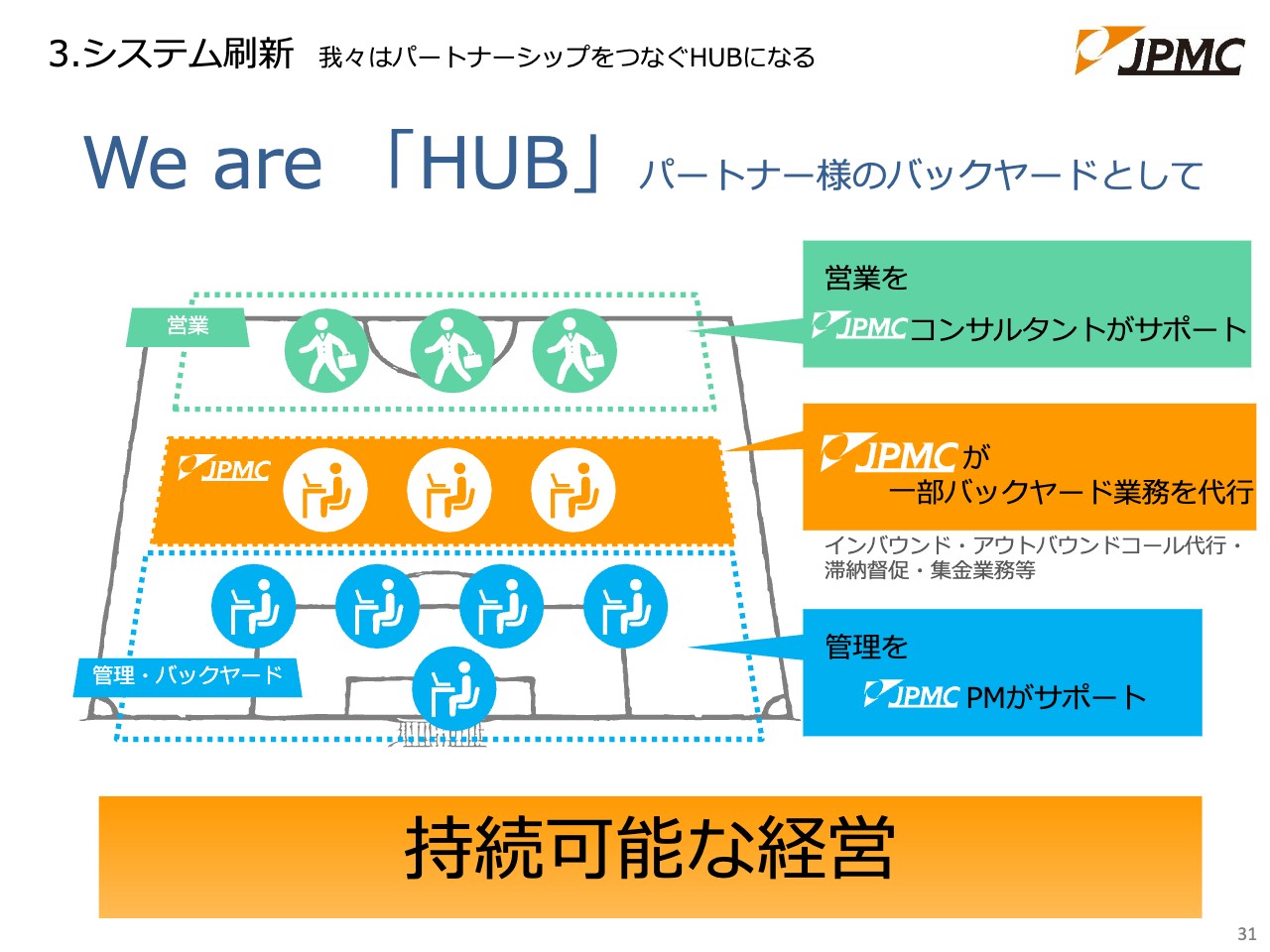

3.システム刷新 我々はパートナーシップをつなぐHUBになる

我々のパートナーには、もちろん大きな会社も多数ありますが、中堅・中小の建設会社、不動産会社が主です。このような会社は、わかりやすく例えると、人手不足で10人が8人になれば営業力が激減します。

業務・管理といった仕事の人数は変えられませんので、フォワードがいなくなってしまいます。当社にとっても非常に困ることですので、パートナーとの結びつきを強化する意味でも、我々がバックアップしています。

インバウンドコール・アウトバウンドコールを、オペレーションセンター・コンタクトセンターでフォローし、収納を代行し、滞納保証を当社が提供します。あるいはコンサルタントが営業をサポートし、管理はPMがバックアップします。

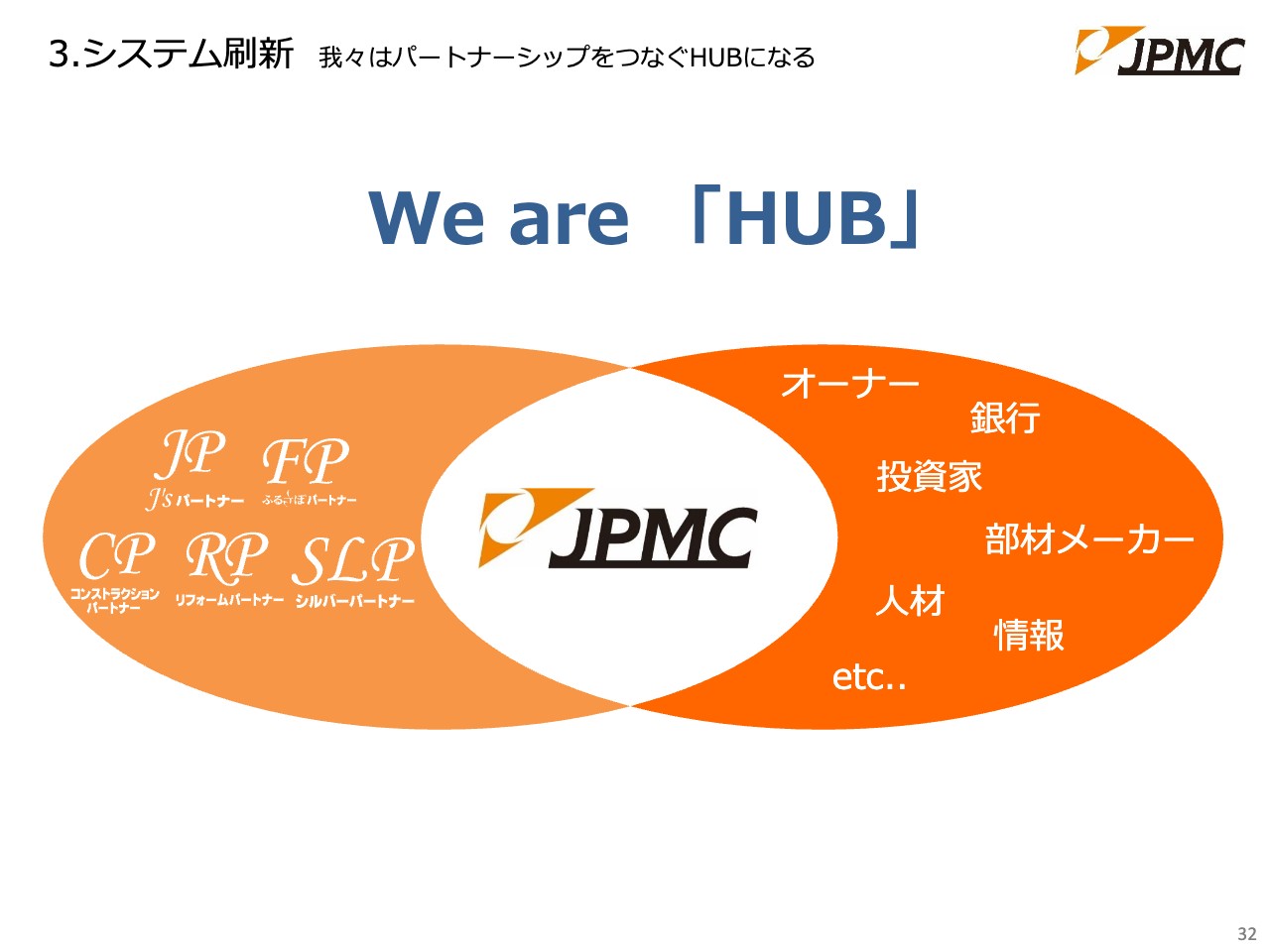

3.システム刷新 我々はパートナーシップをつなぐHUBになる

パートナーとの結びつきを強化することにより、地元での競争力がさらに高まります。スライドの図で示したように、我々は「パートナーシップをつなぐHUBになる」ことを目指しています。

賃貸住宅マーケットの事業環境の変化

いずれ、スマートフォンで仲介が完結する時代が必ず来ます。私は最初に創業したホームズで、ネット検索の草分けを作ってきました。

国土交通省認可のIT重説、あるいは「ドキュサイン」「IMAoS(イマオス)」「クラウドサイン」「freeeサイン(旧NINJA SIGN)」のような電子決裁システムがあり、法律が追い付けば、シグネチャーや印鑑なしで契約書は成立します。

10年も経たないうちに、このような大きな革命がなされます。我々は物元として、すべてのサービスを提供できる状態にしています。

株主還元

株主還元についてです。当社の株主還元は配当でお返しするかたちで、今のところ連続増配としています。

少し駆け足になりましたが、1つでも多くのご質問にお答えしたいと思いますので、ここで私の発表を終わります。

質疑応答:認知度向上に向けた取り組みについて

kenmo:「株主としては、もう少し企業名が知られるための努力をしてほしいと考えます。IRフェアなど大きな催しへのブース出展の検討は行っていますか? 株価が超割安水準ですが、もう少し上昇するような施策について教えてください」というご質問です。

認知度向上に向けた取り組みについて、投資家向けと一般消費者向けのそれぞれについて教えてください。

武藤:投資家に向けた知名度アップのために、IRフェアなどには積極的に出展していきたいと思っています。東証一部に上場した2014年9月1日以降は、機関投資家を中心に行っていました。最近は個人投資家向けのIRにスタンスを変えましたので、みなさまからのご意見をいただきながら、いろいろなところで露出度を上げていきたいと思います。

一般消費者のマーケットにおける認知で言いますと、我々はアパート建築を行っているわけではなく、賃貸オーナーは限定的で、潤沢な利益が得られるわけではありません。どちらかというと、リスティング広告や銀行との提携、パートナー企業との地元での営業活動に特化しています。

余分なコストをかけずに販管費を下げることにより、オーナーにとって良い条件で借り上げるというのが我々の営業の武器でもあります。こちらについては、一定のご理解をいただけたらと思います。

質疑応答:JPMCブランドにかける思いについて

kenmo:社名を日本管理センターからJPMCに変えた経緯や、JPMCブランドにかける思いをお聞かせください。

武藤:日本管理センターはアナログなサブリース会社でした。最初の10年間は日本管理センターとして、次の10年間はJPMCと日本管理センターのセットで業界に浸透しています。

20周年を機に「プロップテックカンパニーにしていく」という思いで、アナログチックな日本管理センターから、デジタルを連想させるJPMCに変えたというわけです。外見はサブリース会社・管理会社で、中身は事業効率を高めることにより極めてIT会社に近づけることで、より条件の良い商品を開発できると考えています。

ただし、JPMCはジャパン・プロパティ・マネジメント・センターの略ですので、意味は日本管理センターと同じです。

質疑応答:サブリース契約の新築・既存物件の割合について

Kenmo:「オーナーは新築する時点でサブリース契約を行うのでしょうか? それとも、すでに建っている物件に対して行う場合が多いのでしょうか?」というご質問です。

武藤:我々は新築を建てないため、だいたい2対8の比率で既存物件が多いです。

質疑応答:金融機関との連携進度について

Kenmo:「金融機関との連携はどこまで進んでいますか?」というご質問です。確か昨年12月の決算説明会の時は158行で、今回は160行に増えていると思います。

武藤:提携してない大きな地方銀行は数行しかないというところまで来ましたので、ここから先は数はそれほど伸びないと考えています。

kenmo:提携はほとんど終わり、後は契約数を伸ばしていくということですね。

武藤:提携に関しては、主要117地銀のうち4行が残っていることから、完成したとまでは言いませんが、残りの4行と必ず契約したいと思っています。

質疑応答:地方銀行の合併による影響について

kenmo:「地方銀行は今後合併が進んでくると思いますが、その時に影響が生じる可能性はありますか?」というご質問です。

武藤:まったくありません。もし提携行と非提携行が提携しても我々との提携は継続します。合併していただくと、我々としては労せずしてそのテリトリーも提携先にできます。

例として、十八銀行と親和銀行の合併がありました。十八銀行とは提携しており、親和銀行とは提携していませんでしたが、合併後は旧親和銀行と旧十八銀行の支店がともに使ってくださったのでプラスとなっています。

質疑応答:パートナー企業への業務監査について

kenmo:「物件の共用部の管理が行き届いているかどうかは、借主の満足度向上およびJPMCの評判に影響すると思います。物件の日常管理をパートナー企業に委託している場合もあるようですが、パートナー企業が適正な物件管理を行っているかどうかの監査は行っていますか?」というご質問です。

武藤:もちろん抜き打ちチェックは行っていますが、当社の社員は433名しかいませんので、地方にある全件調査はできません。ただし、パートナーへの支払いは入居率に応じますので、行き届いていない管理で入居率があまり上がらなければ、パートナーも収益が上がりませんので、システム的には一蓮托生になっています。

もちろん我々も入居率や収益性の管理は厳しく行っています。入居率や収益性が悪い物件をプロパティマネジャーが直接訪問して対策を打っています。その時にきちんと管理していないことが露見すれば、最悪、管理会社を他のパートナーにチェンジします。

実際にチェンジした例は22年間で数例ほどしかないと思いますが、契約書上もここまで厳しくできることになっています。

なお、JPMCは黒子ですので、入居者サイドにJPMCの名前が強く出ることは基本的にあまりないと思います。当社はオーナーサイドを受け持っています。

質疑応答:MSワラントを行う考えについて

kenmo:「現時点で、M&Aの費用調達を目的としたMSワラントなどを行う考えはありますか?」というご質問です。過去にMSワラントを行ったことがあるため、投資家が懸念している部分があるのかと思います。

武藤:MSワラントを行う考えはありません。デットで行います。詳しくはお伝えできませんが、デットでも十分良い条件で引っ張れるため、前回も非常に優遇条件でデットを引っ張ってきました。

質疑応答:中期経営計画「JPMC2025」の進捗について

kenmo:「中期経営計画『JPMC2025』の進捗を教えてください』というご質問です。開示当時の前提条件と足元とで何か変わっているところがあれば補足でお願いします。

武藤:3年間のコロナ禍でも収益性に関してはあまり影響を受けていませんが、当然、影響を受けているトップラインについては少し修正の必要があるかと思います。

質疑応答:運用戸数と新規申込戸数向上の施策について

kenmo:運用戸数と新規申込戸数が若干未達ではないかと感じていますが、今後伸ばしていくための戦略を教えてください。

武藤:実態の営業活動としては、昨年の秋から回復しています。ご存知のとおり、みなさまもお引っ越しされるなら1月から3月だと思います。

1月から3月まではあまり数が伸びません。オーナーは、入居者が入ると期待している繁忙期に新規の契約や今のサブリース契約の変更をほぼ行わないためです。ですので、1月から3月までは予定どおりに推移しています。

4月から6月まで、あるいは9月から11月までが我々にとっての受託の繁忙期です。この時にいかに数を伸ばすかだと思っています。昨年の暮れも数は十分に回復傾向だったと思いますので、また4月以降の数字を注視していただきたいと思います。毎年1月から3月までの間に数が伸びないのは業界的な特性です。

質疑応答:人材採用について

kenmo:「人材採用は5年前に比べると2倍ほどになっていると思いますが、これまでの経緯と今後の人材採用の計画等について教えてください」というご質問です。

武藤:システムが完成して稼働する2025年までは、このペースかどうかはわからないものの、増員計画を持っています。

それ以降については、まったく増やさないという意味ではなく、なだらかな増員計画です。システムが代わりにできるようになるプロパティマネジャーの仕事を担ってきた人には、いわゆるコンサルタントやアセットマネジャーなどフロント側のポジションに移ってもらうことになります。

現在、最も増員させているプロパティマネジャーについては、これからなだらかなカーブになってくると確信しています。2025年の新システム完成と稼働まで増員状況は続くと思います。

kenmo:ちなみに採用は、中途と新卒のどちらが多いですか?

武藤:新卒は30名程度を常に採用しますが、中途は新卒の1.5倍を採用します。

質疑応答:新卒教育について

kenmo:やはり新卒を採用すると、戦力化するまでにある程度教育が必要だと思いますが、 どのようなかたちで戦力化していくのか、御社の教育について教えてください。

武藤:4月1日の入社から2ヶ月間はOff-JTです。その後は仮配属になり現場に出てOJTになります。そこで親和性がなければ基本的には次のポジションに移動させます。だいたい稼働するまで丸3年かかります。

kenmo:けっこう長いですね。

武藤:賃貸オーナーは多くが富裕層ですので、入社してすぐにトークで説得することはなかなか難しいかと思います。

kenmo:なるほど。一人前になるまでにけっこうかかるということですね。

武藤:当社とまったく同じ業種の会社は存在しないため、中途採用者であったとしても、即親和性があるかというと、それほどでもありません。一定期間の教育は中途採用にも必要です。もちろん新卒より期間は短く、3分の1程度です。もちろん賃貸仲介の現場や管理の経験がある人は有利だと思いますが、我々のビジネスモデルはオンリーワンで特殊ということもあり、一定の期間が必要です。

質疑応答:サブリースに関わる法律について

kenmo:「サブリースに関わる法律は、借地借家法や賃貸住宅管理業法のほかに何かありますか?」というご質問です。

武藤:直接関係しているのは借地借家法や賃貸住宅管理業法以外にありませんが、定期借家法も数に入れるとするとあります。JPMCアセットマネジメントには宅地建物取引業法が関係します。

kenmo:最近厳しいですね。

武藤:賃貸住宅管理業法が改正されたため、国土交通省がパトロールしています。我々は今のところ当たっていませんが、そのような意味では法整備・法律評価が非常に厳しくなりました。

質疑応答:M&A戦略の考え方について

kenmo:「今後のM&A戦略の考え方を教えてください」というご質問です。

武藤:正直に言いますと、オープンです。小さなところから大きなところまでを地方でも買っていこうと思っています。ただし、やはりその会社との親和性が鍵です。先ほどもお伝えしましたが、まずはパートナー企業です。

パートナー企業とは一定のリレーションがありますし、もちろん先方は当社を知っていますし、当社も先方をわかっていますので、そのような意味ではいきなり「初めまして」ということはないです。パートナー企業だけでも、対象が78万戸あります。

ただし、100戸や200戸ということはなく、上はきりがありませんが、3,000戸以上が対象になると思います。我々の最大の管理会社は3万戸規模もあります。3,000戸から3万戸となるとずいぶん幅がありますが、対象になる規模はそのくらいだと考えています。

質疑応答:パートナー企業として受け入れる基準について

kenmo:「JPMCのパートナー企業になるための基準はありますか? それとも、小規模な町の不動産業者でも先方が希望すればパートナー企業になれるのでしょうか?」というご質問です。

武藤:基準があります。管理業務の経験やどのような管理を行っているか、反社チェックなど、一定の調査による審査に合格しないと加盟できません。

質疑応答:社宅の家具等の運送への影響について

kenmo:昨今の運転手不足や建設の2024年問題などに関連して、「社宅における家具等の運送にかかる日数に問題は生じないでしょうか?」というご質問です。そのほか、リフォームにかかる費用や人材確保の面でも何らかの影響が出ているかについても教えてください。

武藤:JPMCエージェンシーが手がけている社宅の家具家電の配送については、不足は生じていません。さらに数が増えてくればこのような問題に直面する可能性はあると思います。

ご存じかと思いますが、値上がりしたリフォーム部材がウッドショックやコロナ禍でのサプライチェーンの寸断によって下がりきっていません。今後も下がらないと考えています。

これについては有機的にいろいろな対策を行うと同時に、やはり家賃を上げていかないとどうしてもコストを吸収できません。家賃をどのように上げていくかと併せて、積極的にブロードバンド無料化やスマート賃貸化に取り組んでいます。これによって部材値上がり分を家賃で吸収できるように企業努力しています。

質疑応答:業界の全体感について

kenmo:スライド8ページの運用戸数ランキングで御社が6位とありました。「業界の主要プレイヤーを目指す」とのことですが、この業界で伸びている会社や少し足踏みしている会社などの全体感を教えてください。

武藤:中堅以上で一定レベルの規模を持つ会社へ集約されてきていると思います。また、賃貸住宅メーカーの不祥事以来、我々への切り替えだけで3年間で317パーセントとなっていますので、我々としては積極的に進めていきたいと思います。今後、小規模の管理会社は成り立たないのではないかと思います。

kenmo:集約が進んでいるというところですね。

武藤:集約が進んでいる一方で、メーカーからのサブリース離れが起きています。

質疑応答:子会社からの配当金の使途ついて

kenmo:「本日の開示で子会社から10億円の配当金を受領されていましたが、この資金の使途等を教えてください」というご質問です。グループ内からの受領ですので、特に影響はありませんか?

武藤:もちろん影響はありません。特に資金繰りが必要というわけではなく、総務や人事、経理、営業まで行っている本体とは異なり、営業部門がない子会社に集まりやすくなっているお金を還流したというだけの話です。

質疑応答:自己資本比率ついて

kenmo:「今後、自己資本比率が変化することはありますか?」というご質問です。これはデットを活用するかというところだと思います。

武藤:特にありません。

質疑応答:株主優待ついて

kenmo:「株主優待は考えていますか?」というご質問です。

武藤:我々の商売に直結する優待は正直難しく、何度も議論していますが、今のところは配当でみなさまに還元していく方針です。良いアイデアがありましたら、みなさまからのお声をお待ちしています。とりあえずタルトを配る気はありません。

kenmo氏からのご挨拶

kenmo:ざっくばらんにお答えいただき、本当にありがとうございます。私からも質問を用意していましたが、みなさまからたくさんいただいたご質問を交えての時間となりました。

配当利回りが非常に高い現在、基本的に株価が上がっていけば配当利回りは当然下がるはずです。株価は上がってくれたほうがよいですので、むしろ配当利回りは下がってくれたほうがよいと思います。

今後の認知度向上でビジネスモデルをもう少し多くの人に知ってもらうことで、売上が毎期順調に積み上がっていくストック性のあるビジネスだと思います。そこを個人投資家に理解していただければ、また評価されていくフェーズも出てくると思います。

また、中期経営計画にコミットしてしっかり数字を出していけるかというところだと思います。本日はありがとうございました。

武藤:みなさま、ありがとうございました。

新着ログ

「不動産業」のログ