信和、政府方針に沿った橋梁用システム足場を共同開発 国土強靭化計画による需要拡大に向け24年度の市場投入を目指す

Contents

則武栗夫氏:本日は信和株式会社2024年3月期第2四半期決算説明会をご視聴いただき、誠にありがとうございます。代表取締役社長の則武でございます。

当第2四半期は、建設資材の高騰や人手不足を背景に、建設マーケットにとって厳しい環境となりました。そのような中、当社はさまざまな需要喚起策を講じ、売上および利益の確保に努めたものの、期初の計画を下回る厳しい結果となりました。

一方で、政府が推進する国土強靭化計画の広がりを見据え、新たな市場に挑戦すべく、新製品の開発に注力しました。

通期業績予想については、今後下期に、大手リース会社との協業を通じて大型の需要が見込まれること、および、大型物流倉庫案件が堅調に推移することより、期初計画から変わらず、売上収益は151億円、営業利益は13億7,100万円としています。

それでは、これよりスライドの順に、当第2四半期決算の概要と見通しについてご説明します。

当社の理念

IR担当:はじめに、当社の理念についてご紹介します。当社のパーパスは「命を守り、未来を支える」です。当社は、仮設資材である足場製造を通じて、社会に貢献する企業です。

日本は地震、台風、大雨等の自然災害が発生しやすい国土です。この国の未来を持続可能で強靭な街づくりで守る必要があり、その街づくりの重要なリソースの1つとして、仮設資材があります。

当社は足場製造を通じて、大切な命、そして美しい街並みや生活をこれからも守り続けるために、愚直にモノ作りに取り組み、社会の発展を支えていきたいと考えています。

会社概要

会社概要です。当社は、岐阜県海津市に本社を構える金属加工メーカーです。創業は1977年で今年で創業46年になります。拠点数は国内に11拠点、海外に2拠点あります。2018年に上場し、現在は東証スタンダード市場、名証プレミア市場に上場しています。

仮設資材事業

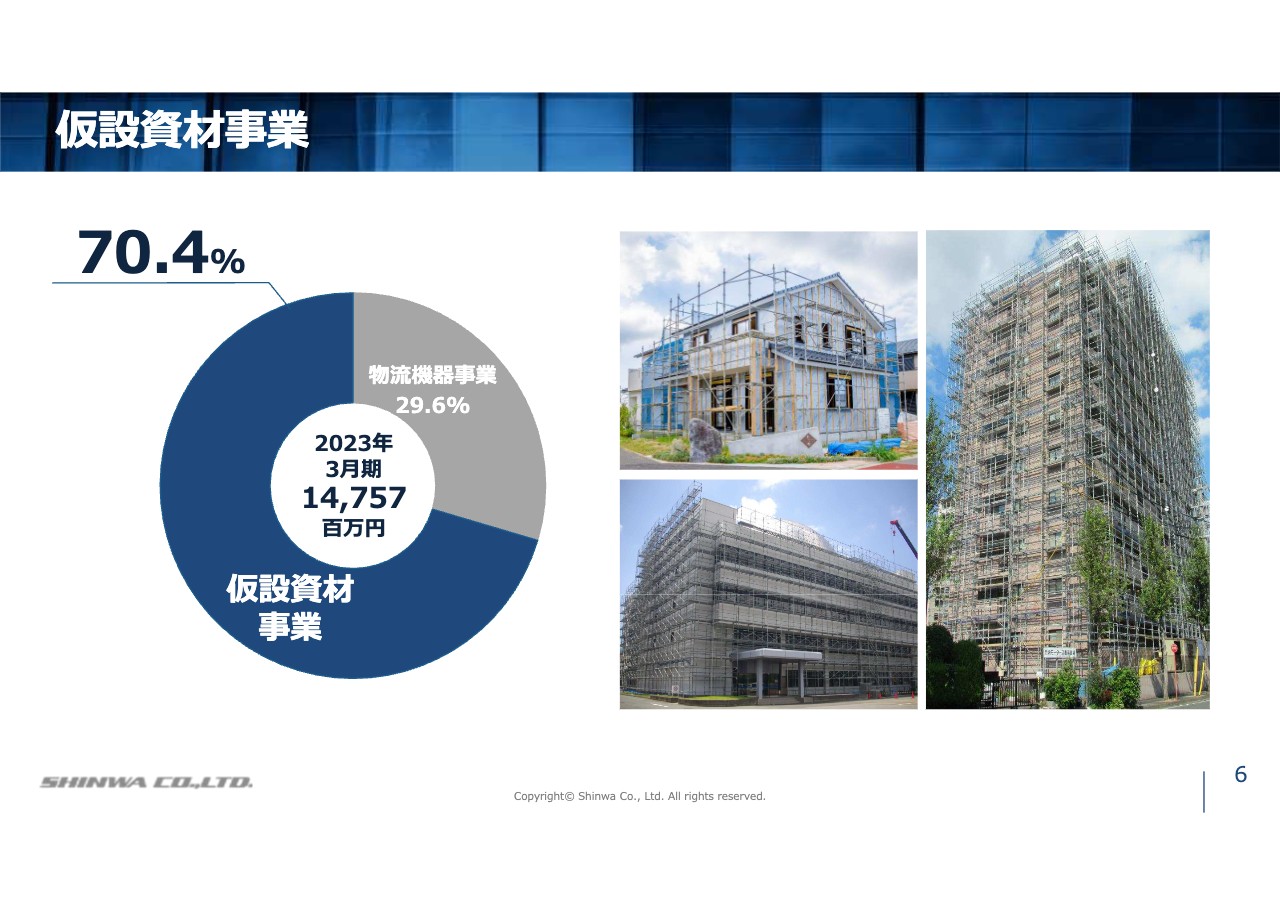

当社の事業は2つです。

1つ目は、仮設資材事業です。売上147億円の7割を占めており、建設現場で使用される足場などの製造、販売、レンタルを行っています。

仮設資材事業

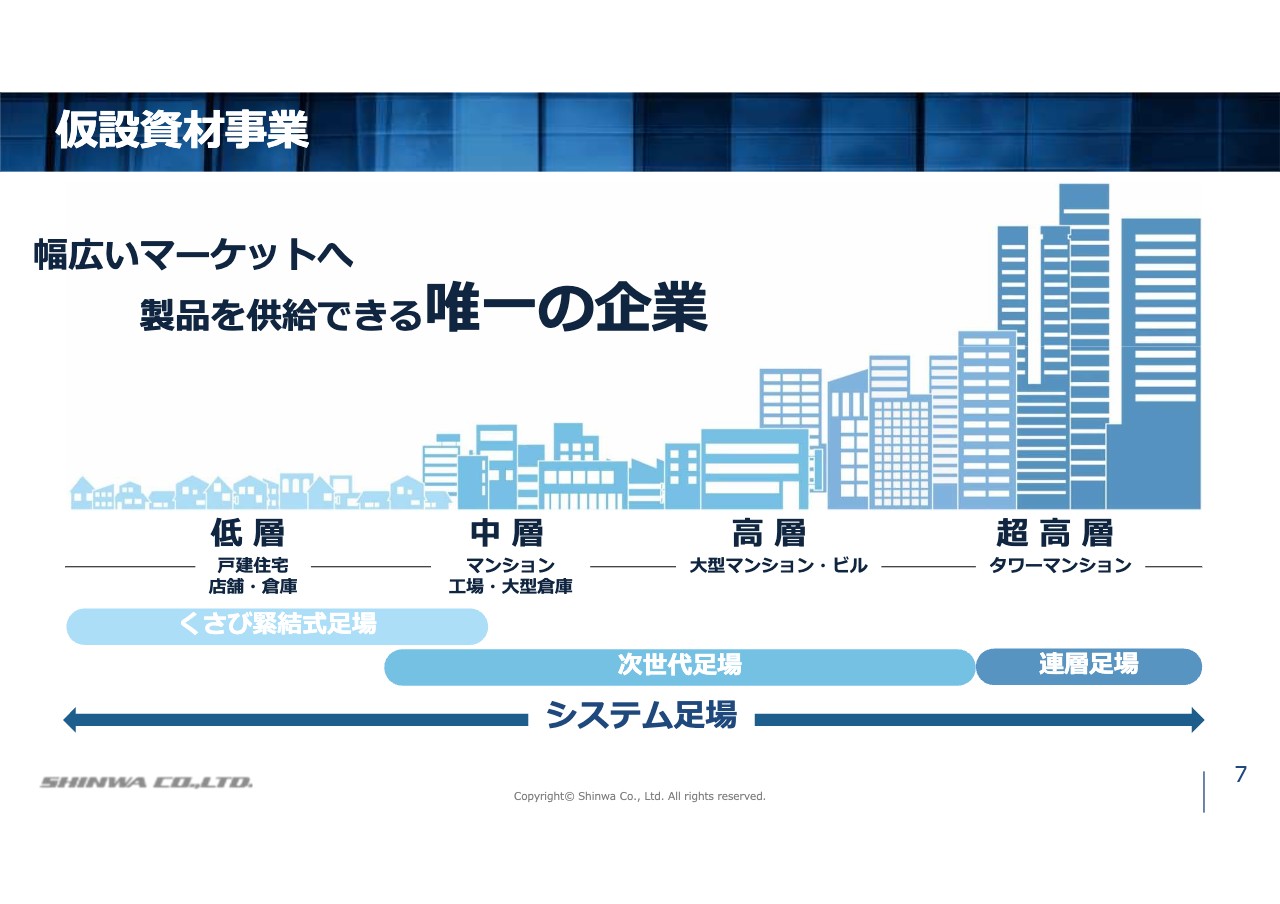

仮設資材事業の特徴は、当社独自のポジショニングにあります。当社は、戸建て住宅などの低層の建築物からタワーマンションなどの超高層建築物まで、幅広いマーケットへ自社製品を供給できる唯一の企業です。

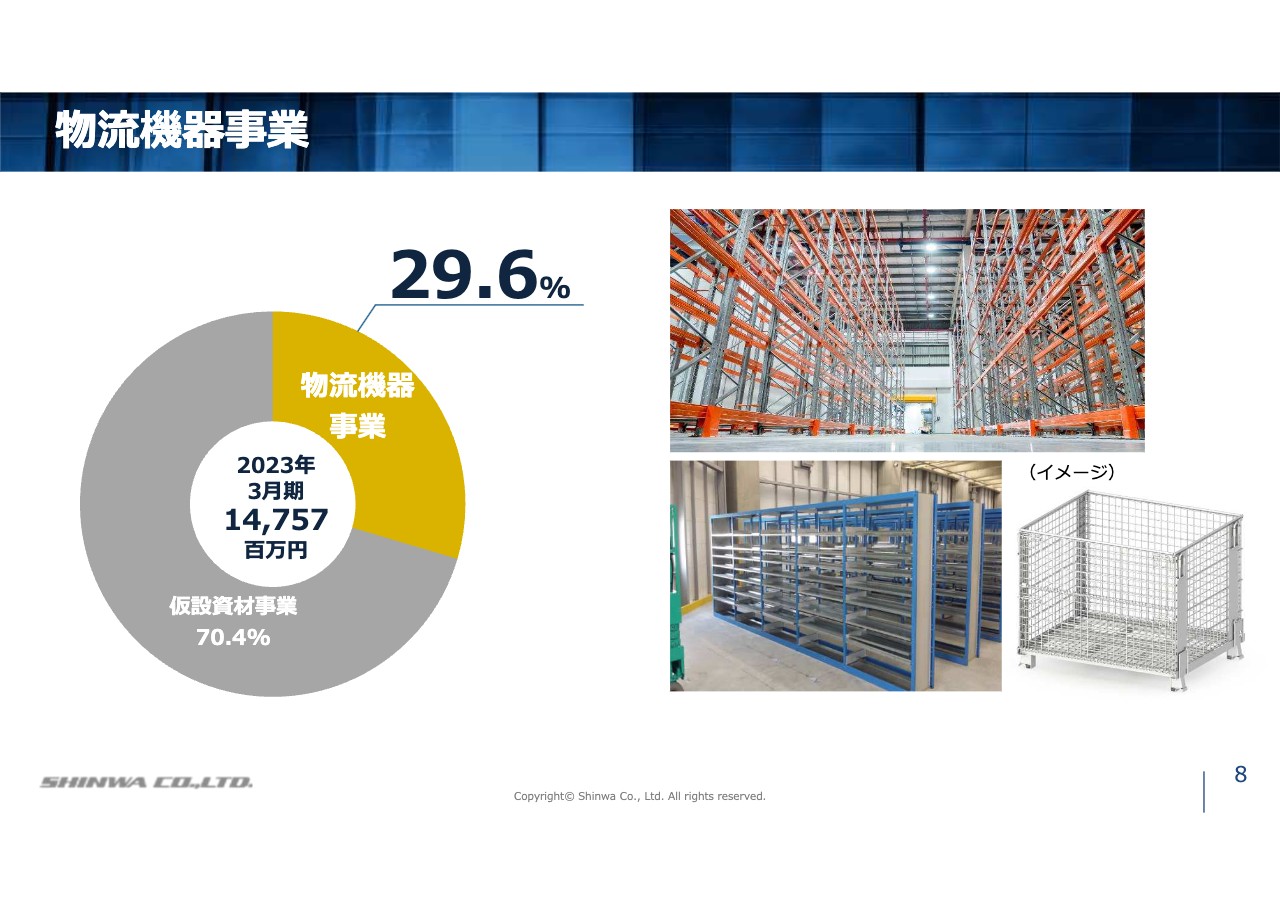

物流機器事業

2つ目は、物流機器事業です。工場や倉庫、建設現場などで使用されるラックやパレットの製造、販売、レンタルを行っています。この事業の特徴は、特定の製品に特化したラックやパレットなどをオーダーメイドで作っており、さらに提案からアフターサービスまで、自社で一貫したサービス提供を行っていることです。

当社の強み① 売上を維持する力(仮設資材事業)

当社の強みの1つである、売上を維持する力についてご説明します。仮設資材事業においては実現できる理由が、大きく3つあります。

1つ目は、当社の足場製品が実質的な業界標準となっていることです。2つ目は、お客さまから高い評価をいただいていることです。3つ目は、そのお客さまの評価を支える、最適な品質の製品を生み出せていることです。

このような業界内での高い認知度と信頼が、売上を底支えする力となっています。

当社の強み① 売上を維持する力(物流機器事業)

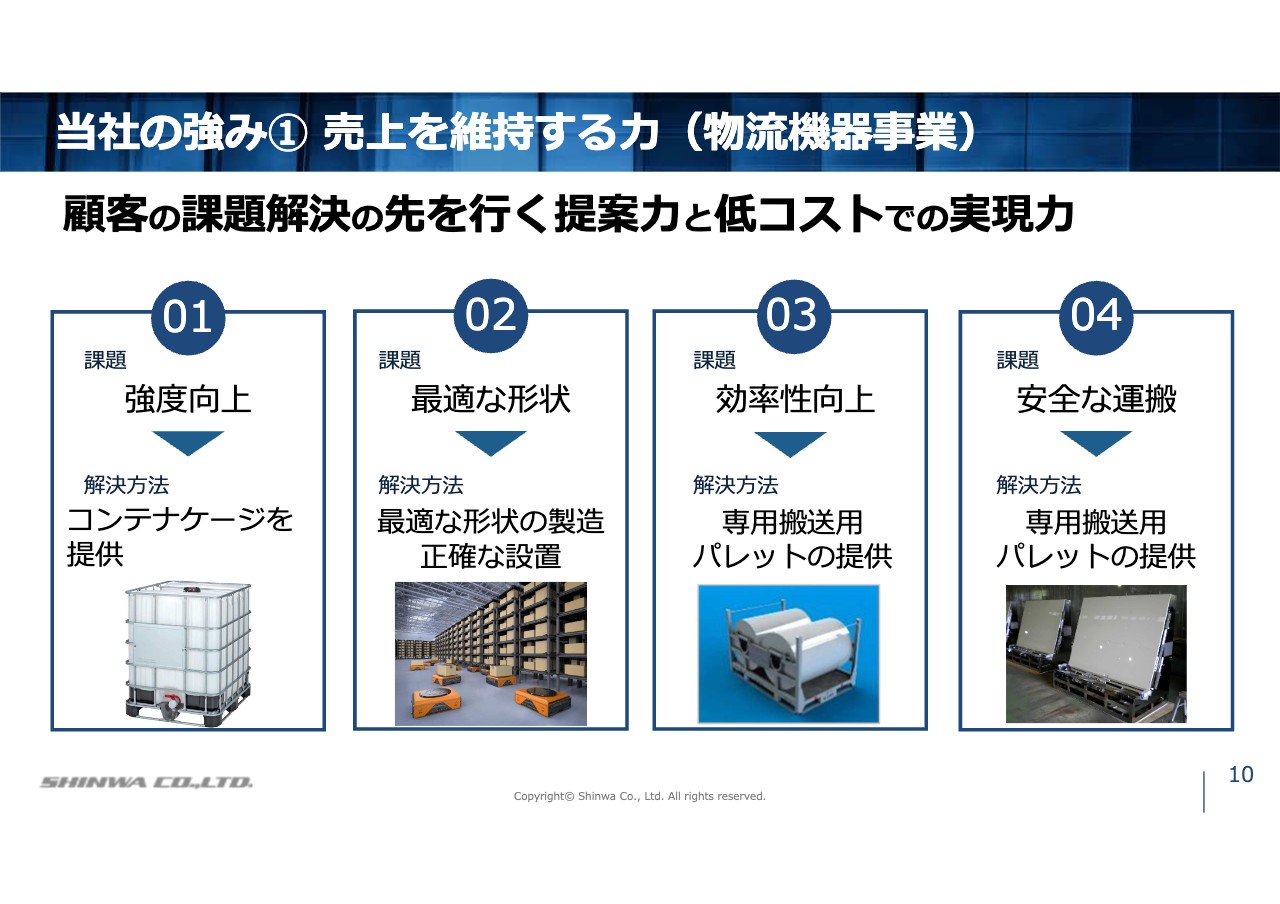

物流機器事業にも、売上を維持する力があります。こちらを支えているのは、顧客の課題解決の先を行く提案力と、低コストでの実現力です。

ここで、物流機器事業における4つの実績をご紹介します。左から1番目は、鉄製のコンテナケージの提供です。液体の輸送では、ドラム缶に代わって、樹脂製のタンクが使用されることがありますが、樹脂製のタンクには、強度面に不安が残るため、強度を上げたいというニーズが生じます。これを解決する当社製品を提供しています。

2番目は、最適な形状のラックを製造し、正確な設置を行っている事例です。大手Eコマース会社の倉庫における、ピッキング用ロボットに適したラックのニーズに対応しました。

3番目は、電機業界向けに、ロール状の液晶フィルムを効率よく運ぶための搬送用パレットを製造している事例です。

4番目は、1辺が2m以上もあるガラス製品を、現場で安全に運搬するためのパレットを製造している事例です。

このような事例が実現できているのは、当社がさまざまな産業での知見を活かし、独自のノウハウでリーズナブルなソリューションを提供できているためです。

当社の強み② 高収益性

当社のもう1つの強みである、高収益性についてご説明します。当社の高収益性を支えているのは、先ほどの売上を維持する力と、低コストで製造する力です。当社には、少人数で効率的に大量生産を可能とする製造能力があります。加えて、その圧倒的な製造量を背景に、原料を安く仕入れられる調達力があります。

それだけでなく、鉄鋼メーカーから直接、当社独自の厳しい基準に適したスペックの材料を調達しています。国内だけでなく、複数の海外メーカーとも直接取引を行うことで、調達ルートを確保するとともに、低コストでの調達を実現しています。

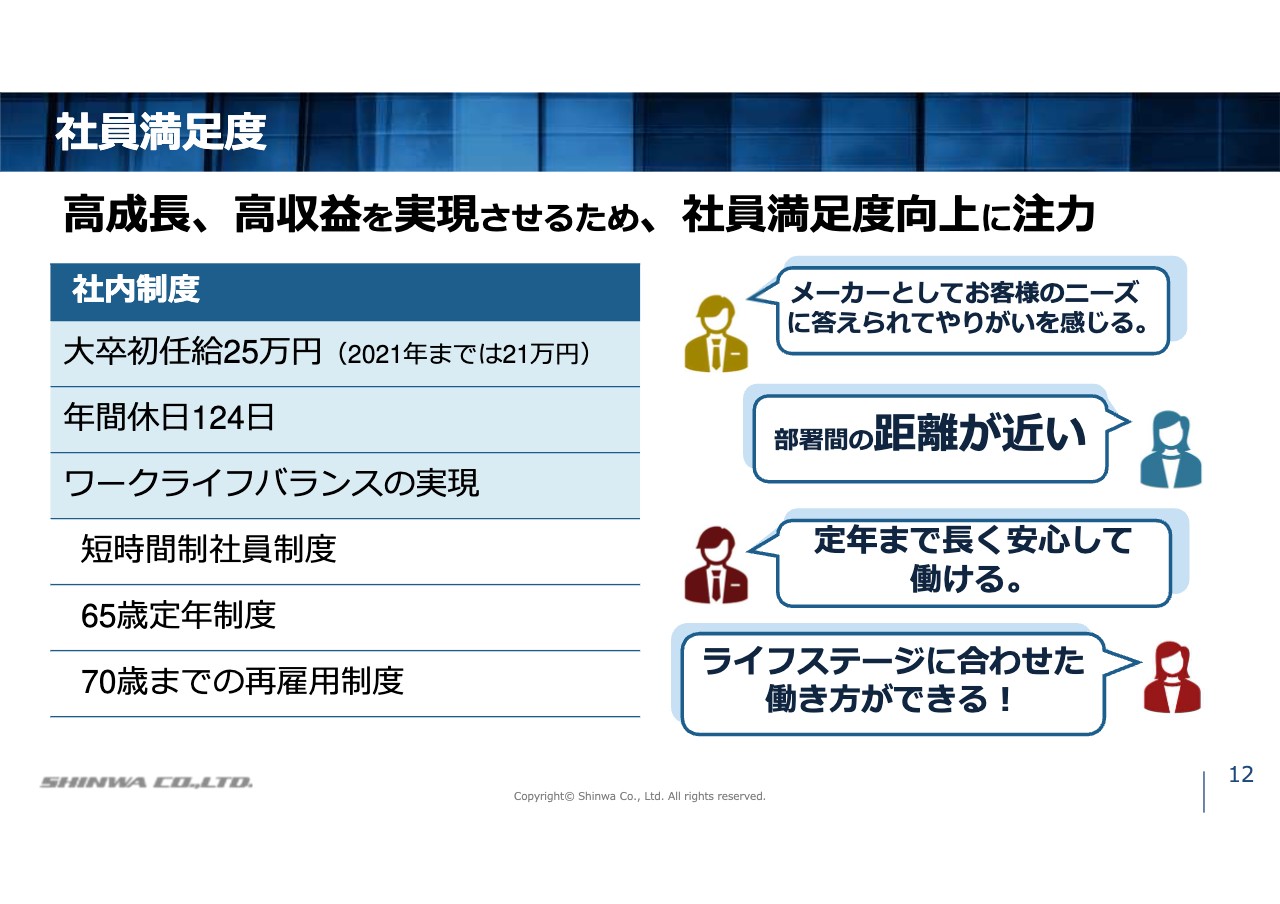

社員満足度

このような売上の維持、高収益性を実現させるために、社員の報酬水準を高め、休日数も増やしつつ、長く勤めていただけるような社内制度を拡充しています。

リスクへの備え

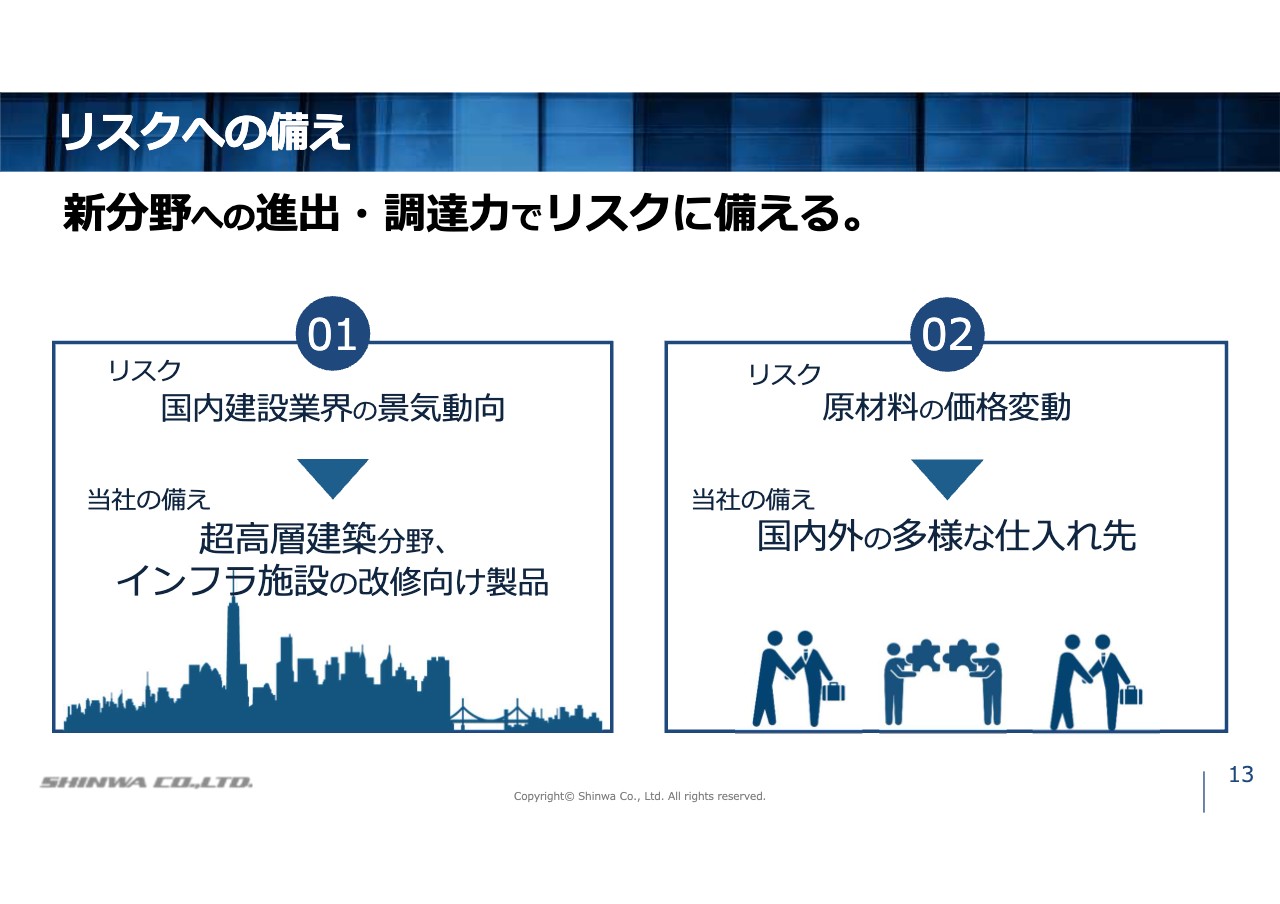

当社事業におけるリスクと備えについて、2つご説明します。

リスクの1つ目は、国内建設業界の景気動向による業績への影響です。これに対して当社は、超高層建築分野や、インフラ向けなど新たな分野への製品の提供により、サービスラインを増やし、持続的な成長を目指しています。

2つ目は、原材料の価格変動によるリスクです。これに対しては、当社の強みである調達力を生かし、国内外の多様な仕入れ先ルートを確保することにより、価格高騰による業績変動リスクを軽減しています。このように、新分野への進出と調達力を生かし、今後もリスクに備えていきます。

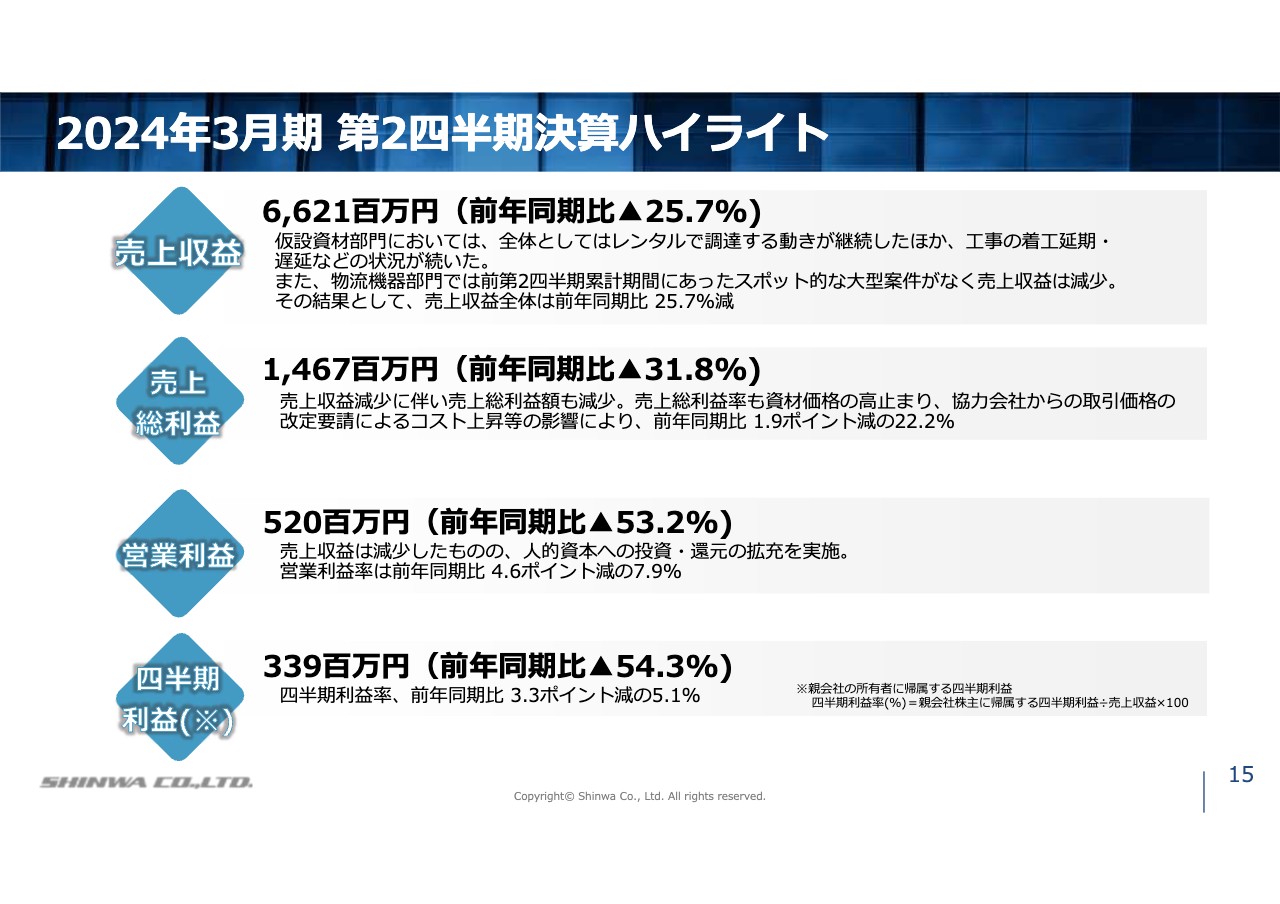

2024年3月期 第2四半期決算ハイライト

決算概要について、決算ハイライトからご説明します。2024年3月期第2四半期は、売上収益は66億2,100万円、営業利益は5億2,000万円で、前年同期比減収減益となりました。

売上収益のうち、仮設資材部門については、当社顧客において製品の購入ではなく、レンタルで調達する動きが継続したほか、工事の着工延期、遅延などの状況が続いた影響が、全体的にありました。物流機器部門では、昨年の第2四半期累計期間にあったスポットの大型案件が減少し、売上収益が減少しました。

これらの結果として、売上収益全体は前年同期比25.7パーセント減となりました。利益面では、売上総利益と営業利益ともに減益となりました。

理由としては、売上収益の減少による影響のほか、資材価格の高止まりが続く中、協力会社からの取引価格の改定要請に対して誠実に対応したこと、加えて、従業員のモチベーション向上を図るために、人的資本への投資・還元の拡充を通じて、待遇面の改善を行ったことなどが挙げられます。

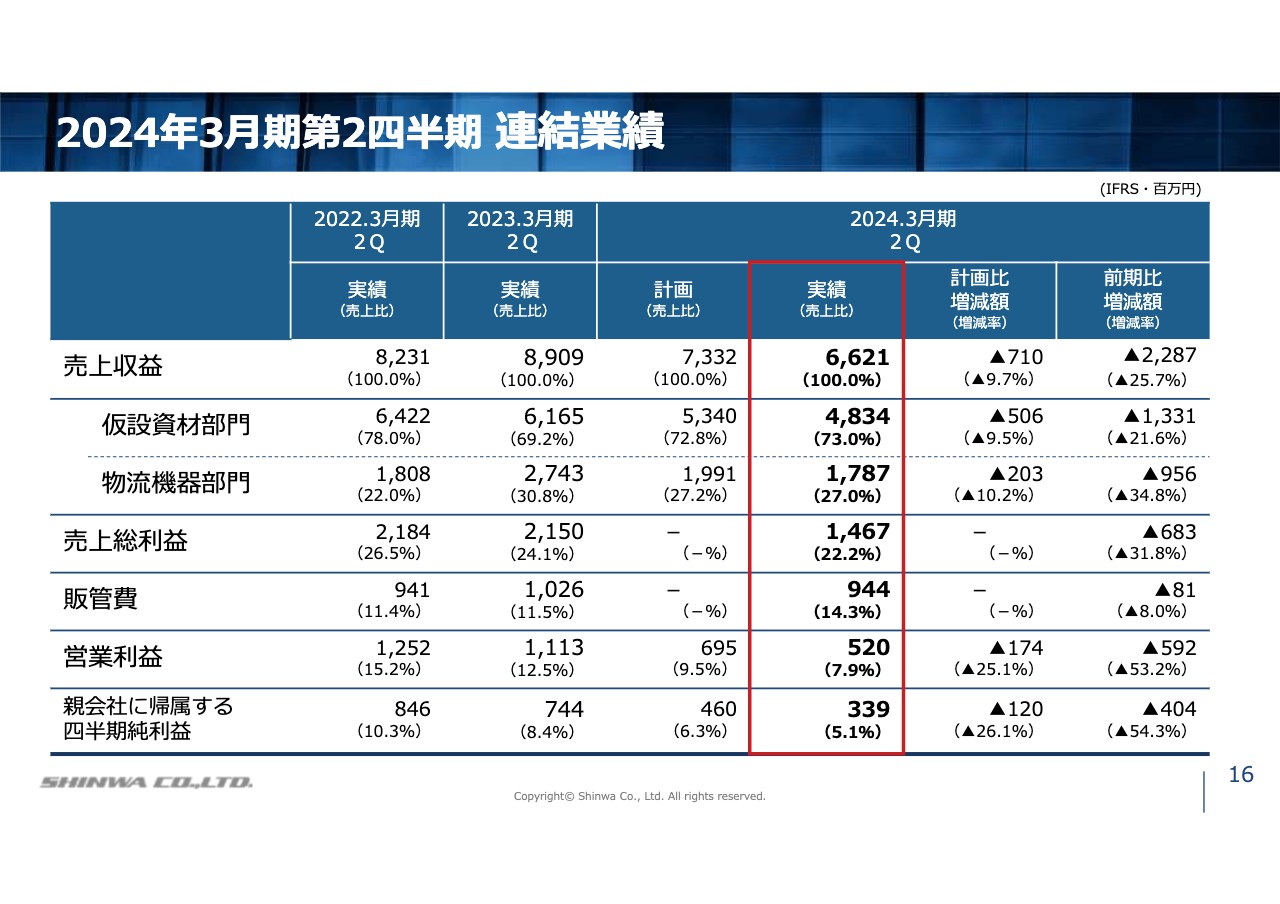

2024年3月期第2四半期 連結業績

連結業績の推移と計画対比です。

スライドの表の中央にある、計画数値との比較で実績の列をご覧ください。期初段階では、市場需要とコスト面の影響により、売上収益と営業利益ともにかなり厳しい見通しがあったため、計画上でも減収減益としていました。

結果としては、見通しよりもさらに厳しく、売上収益は計画を9.7パーセント下回り、営業利益では計画を25パーセント以上下回る水準に着地しました。

売上収益の内容については、仮設資材部門と物流機器部門に分けてご説明します。

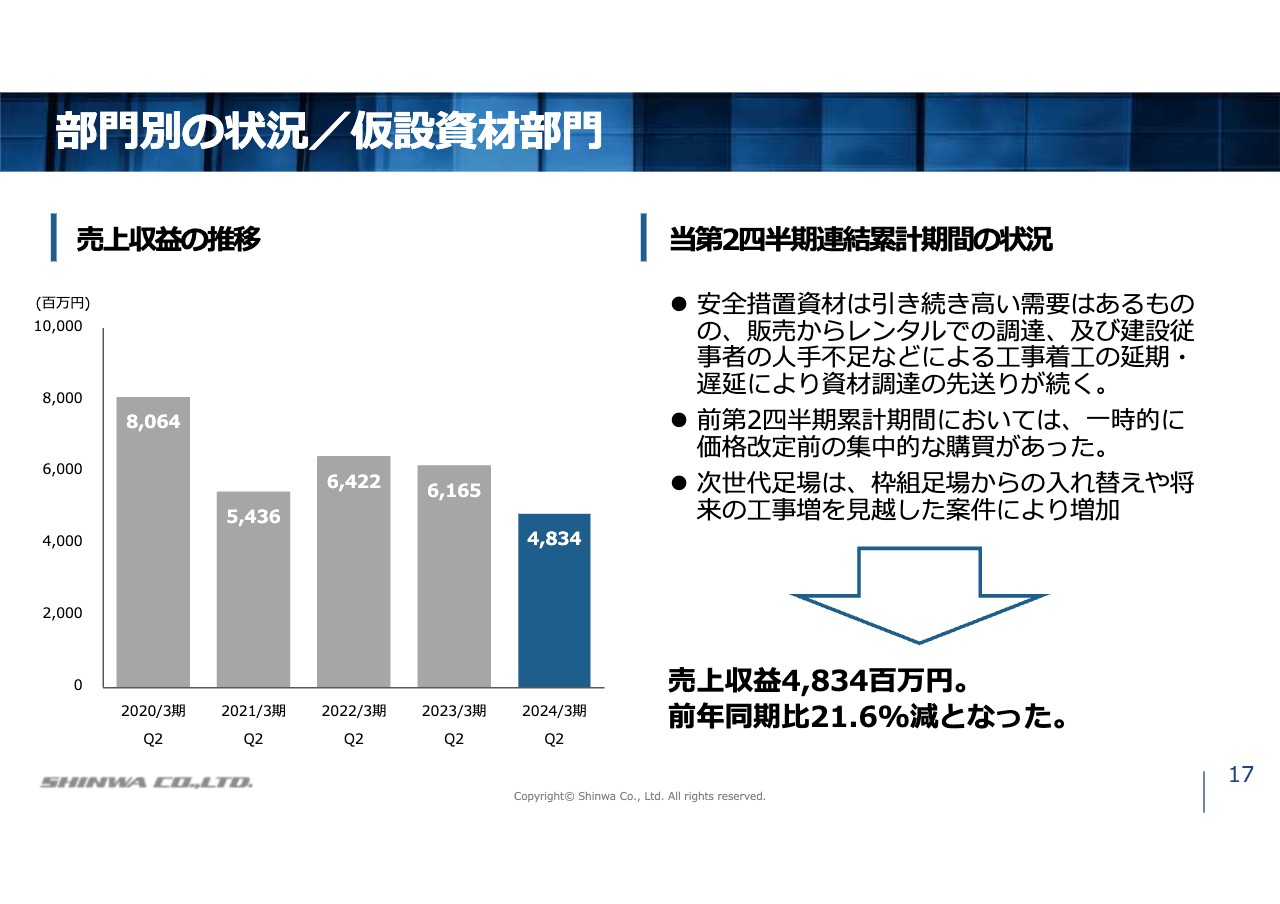

部門別の状況/仮設資材部門

仮設資材部門では、昨年度の第3四半期から続く資材価格の高止まりによる製品価格の高騰により、仮設資材をレンタルで調達する流れが続いています。また、建設従事者の人手不足などにより、工事着工が遅延、延期するなどの状況も生じています。

これらにより、安全措置資材に対しては、引き続き高い需要はあるものの、主にくさび緊結式足場の顧客においては、資材調達を先送りするケースが見られています。また、一時的な要因として、価格改定前の集中的な購買の動きによる、売上収益が前年度にはありました。

これらの結果から、くさび緊結式足場については、前年同期比で販売量が減少しました。一方で、次世代足場については、枠組足場からの入れ替えや、将来的な工事の増加を見越した案件などを着実に獲得した結果、売上収益が増加しました。

結果として、売上収益は前年同期比21.6パーセント減の48億3,400万円となりました。

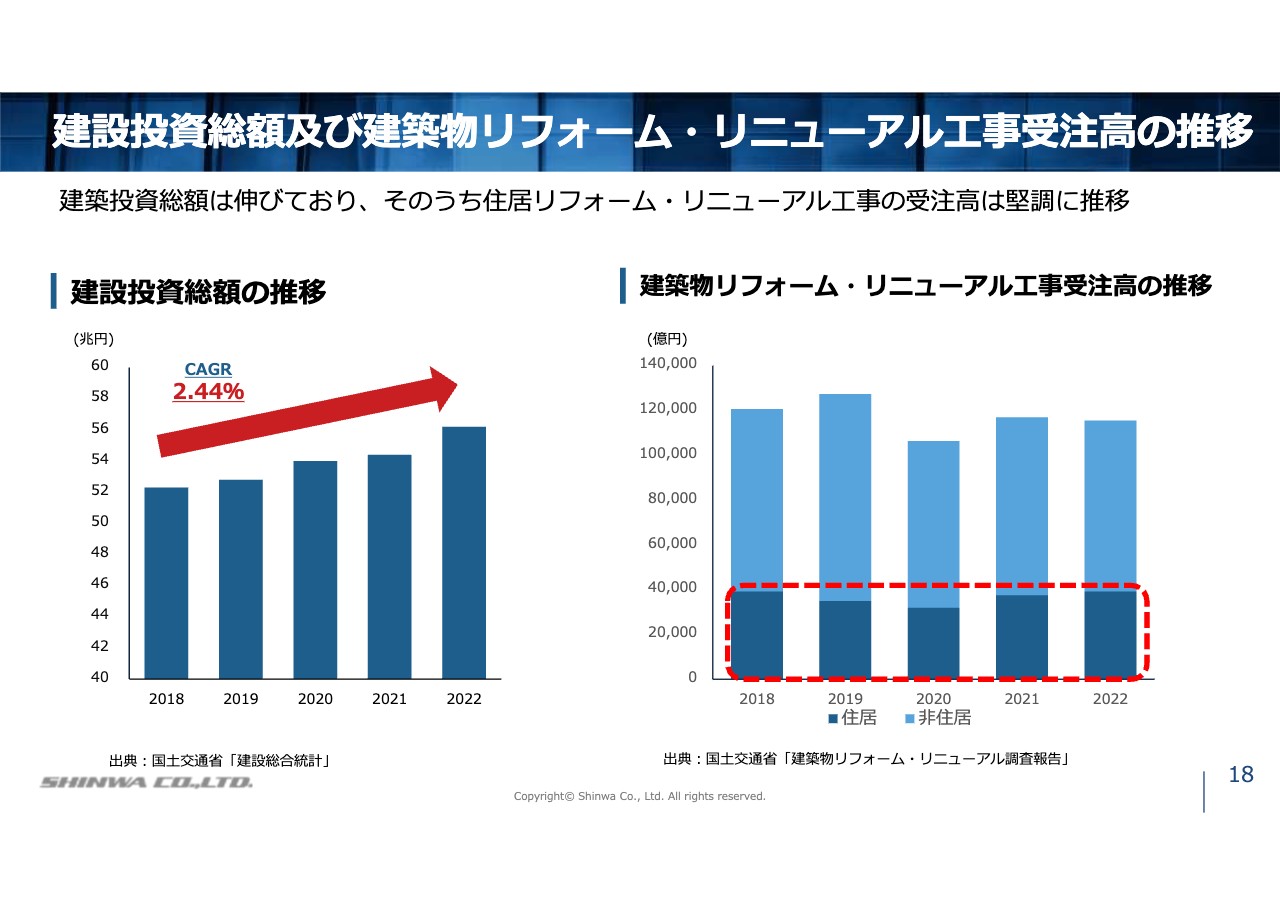

建設投資総額及び建築物リフォーム・リニューアル工事受注高の推移

スライド左側の棒グラフをご覧ください。建設投資総額は堅調に推移しています。また、右の棒グラフのとおり、建築物リフォーム・リニューアル工事受注高も堅調に推移しています。

特に赤枠で囲っている住宅のリフォーム・リニューアル工事が、当社製品が主に使用されている部分ですが、2020年を底として2年連続で増加しています。これはコロナ禍による負の影響が緩和され、それまで止まっていた工事需要が動き出したためです。

資材価格や人件費の上昇、建設従事者の不足により、伸び幅としては限定的ではありますが、需要は長く継続するものとみています。

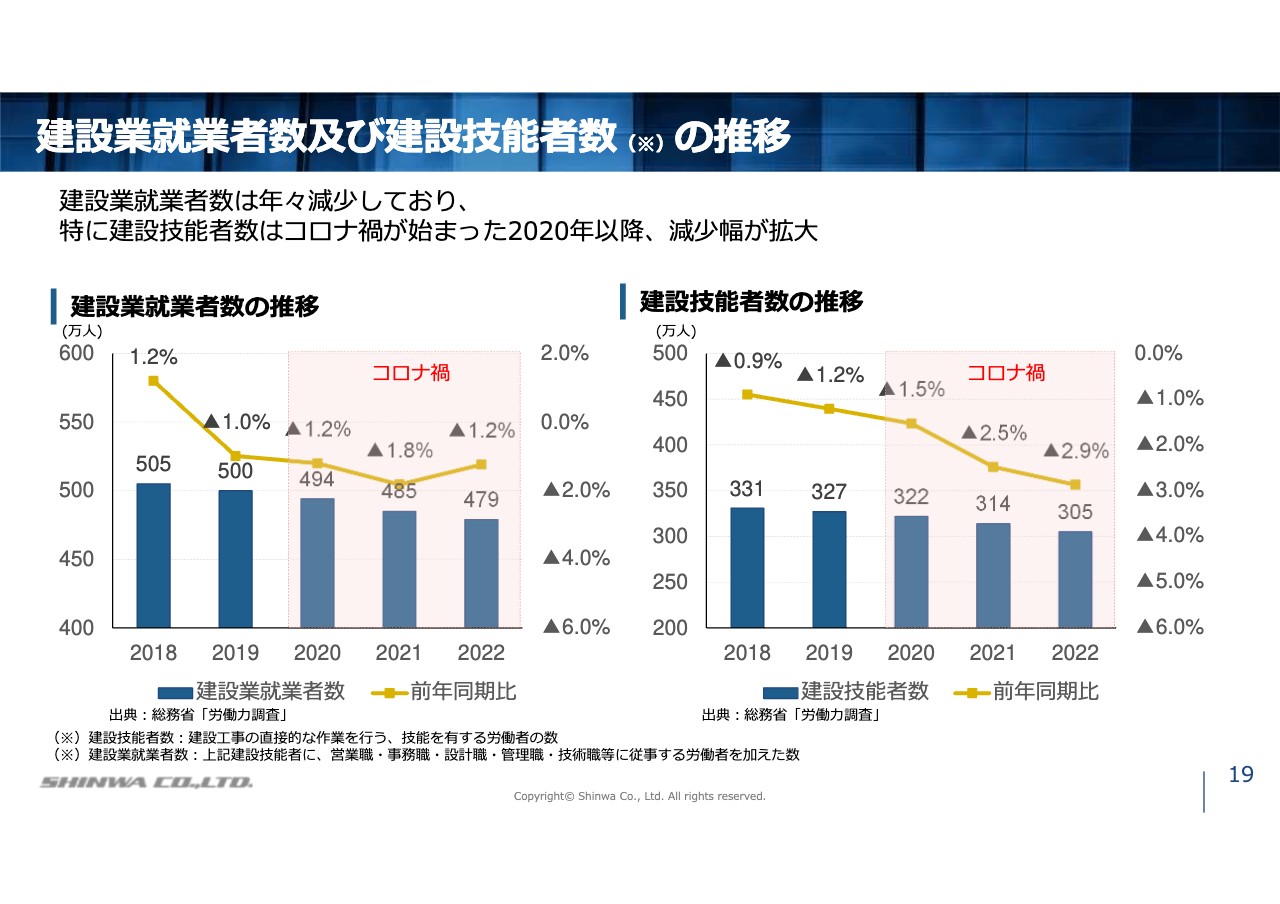

建設業就業者数及び建設技能者数の推移

建設業就業者数の減少状況をご覧ください。左のグラフがその総数ですが、年間1パーセントから2パーセントの幅で、年々減少しています。そのうち、建設技能者数が右のグラフです。コロナ禍が始まった2020年から減少幅が加速しています。

これらは、建設業全体の供給力の低下が懸念されるものではありますが、同時に工事の遅れにより、建設需要は長く継続するという見方もできます。

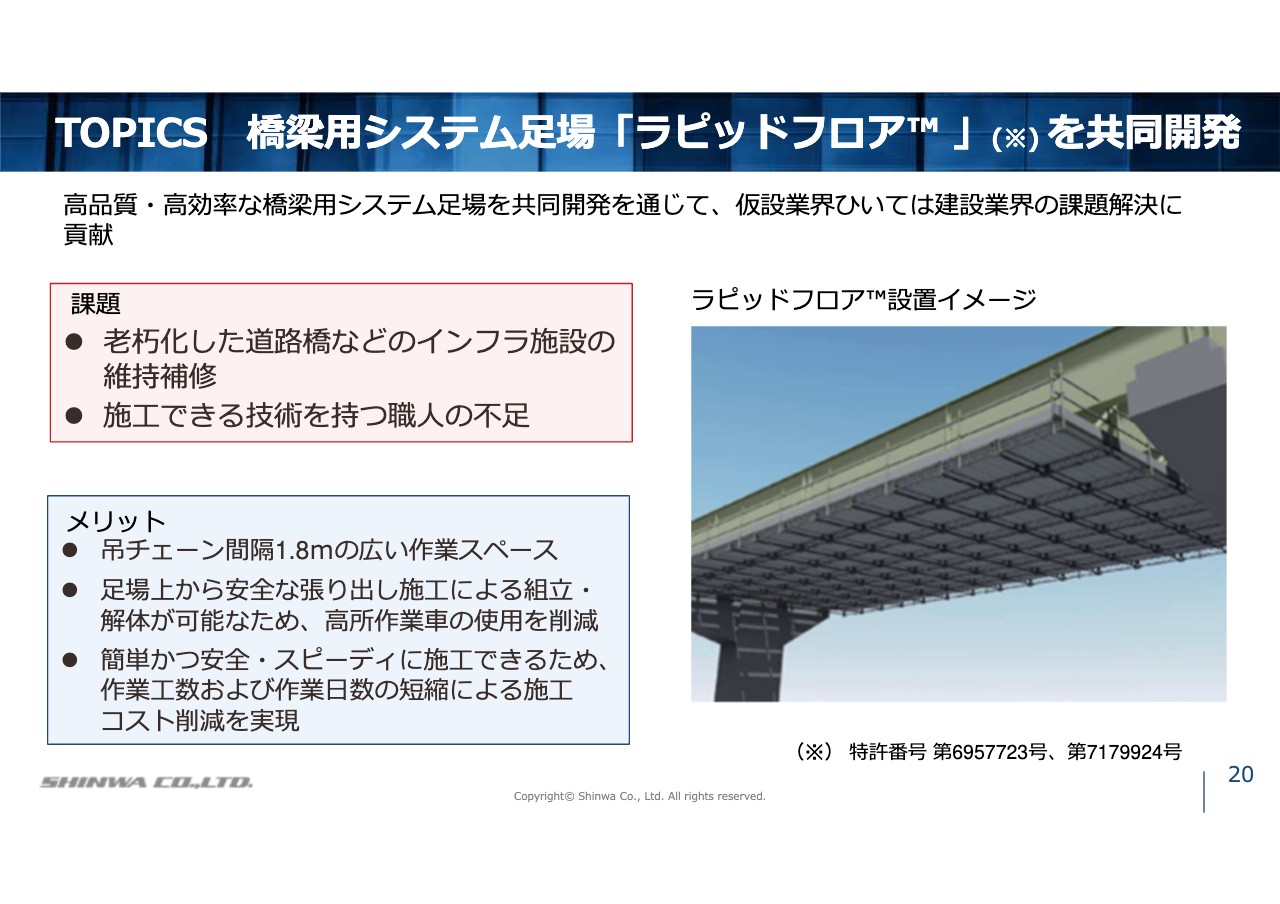

TOPICS 橋梁用システム足場「ラピッドフロア 」を共同開発

仮設資材部門のトピックスとして、橋梁用システム足場である「ラピッドフロア」を、橋梁メンテナンス大手のIHIインフラシステム、仮設レンタル最大手の日建リース工業と、当社の3社で共同開発し、10月2日に公表しました。

高速道路の下を覆うようなかたちで、仮設が組まれているのを目にされたことがあるかと思います。外部からは見えないですが、内部には作業場が組まれており、その中で橋梁の補修作業がなされています。国内の道路橋は73万橋以上、2030年にはそのうち55パーセントが、建設後50年を経過することから、これらの点検、維持補修は急務となっています。

一方で、そのような作業場を作るには、専門的な足場施工職人が必要ですが、その担い手が不足している状況です。これらの課題に対応するため、本製品は安全かつ簡単に組立・解体ができるようにシステム化されており、広い作業スペースを確保できる優れた足場となっています。これにより、工事現場における作業人員の省力化、工期の短縮、コストの削減に貢献する製品となっています。

国土強靭化計画

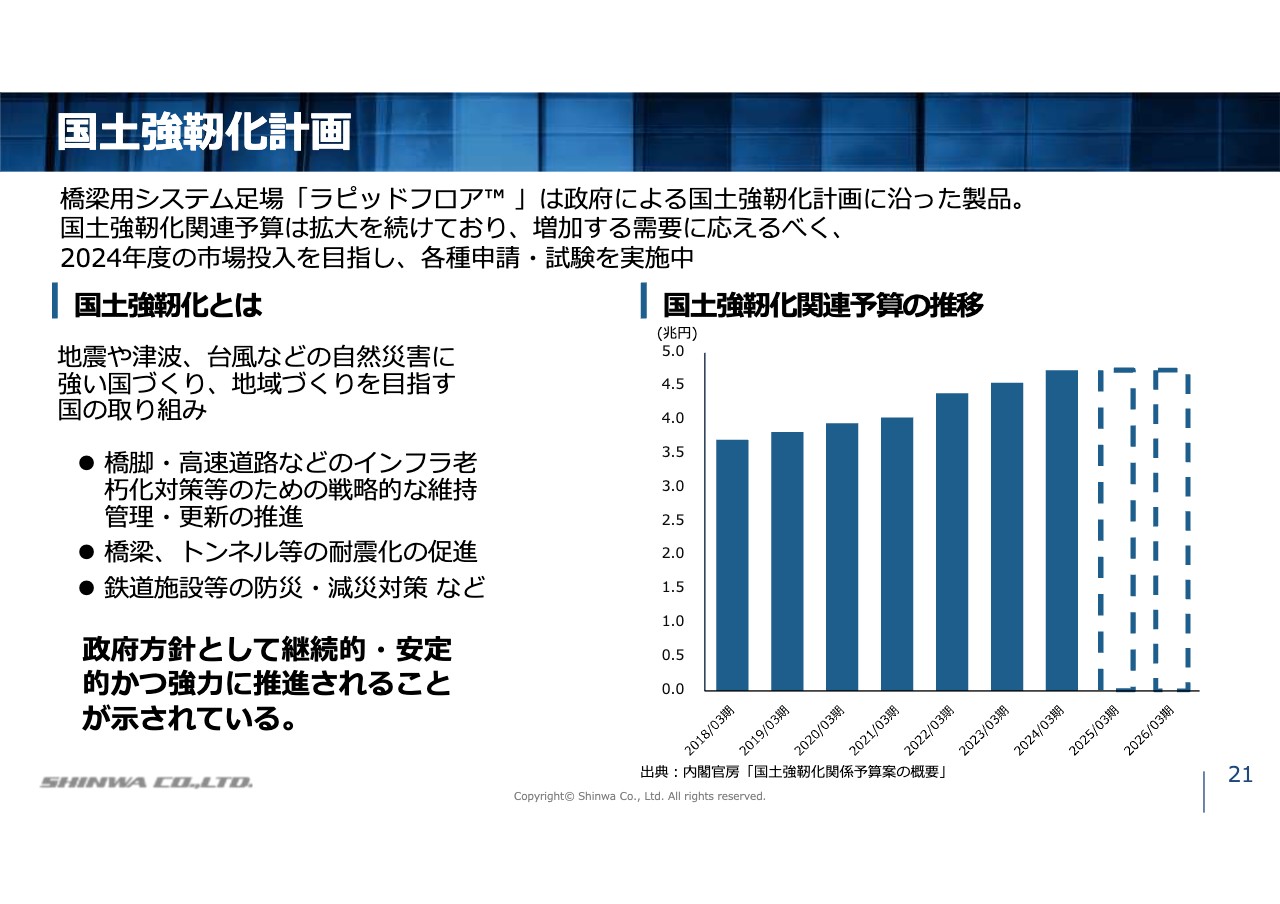

橋梁の維持補修を後押しする政府の方針として、国土強靭化計画があります。

橋脚や高速道路などのインフラ老朽化対策や耐震化の促進など、国土強靭化関連の予算は、直近では4.5兆円となっています。政府方針として強力に推進されることが示されています。

先ほどの「ラピッドフロア」は、この政府方針に沿った製品です。市場で販売されるのは来期になりますが、今後の収益貢献に資する商材として、大いに期待できるものと考えています。

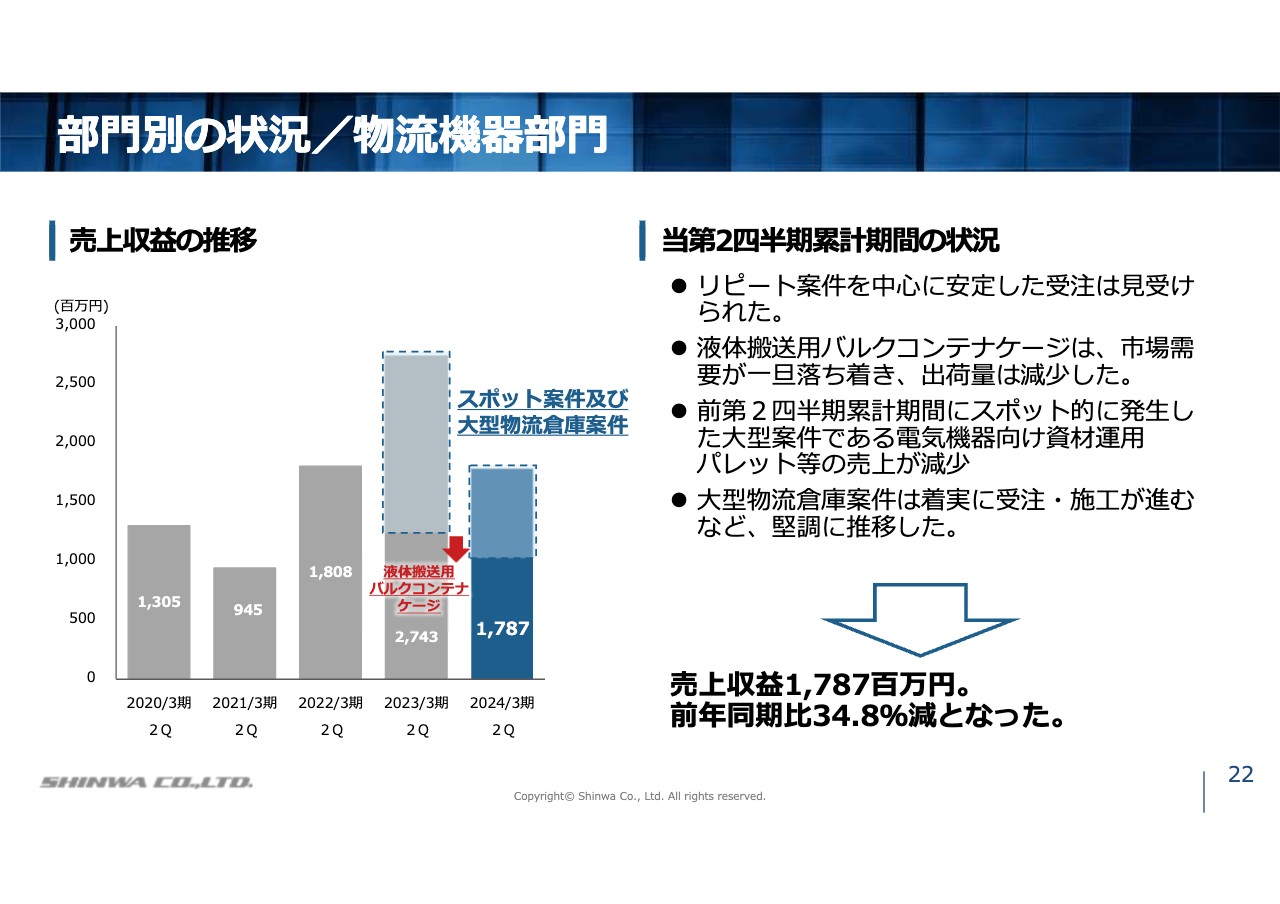

部門別の状況/物流機器部門

物流機器部門については、各種産業における生産活動が活発化したことを背景に、大型物流倉庫など、リピート案件を中心に安定した受注が見られました。しかし、主力の液体搬送用バルクコンテナケージは、市場需要が一旦落ち着いたことで、出荷量は減少しました。

そのほか、当事業では、スポット的にまとまった量の案件や大型物流倉庫案件の受注により、売上収益が大きく変動する特性がありますが、前年のスポット案件として発生した電気機器向けの製品等の受注が当期は減少しました。大型物流倉庫案件は、引き続き堅調に受注しています。

これらの結果、売上収益は前年同期比34.8パーセント減の17億8,700万円となりました。

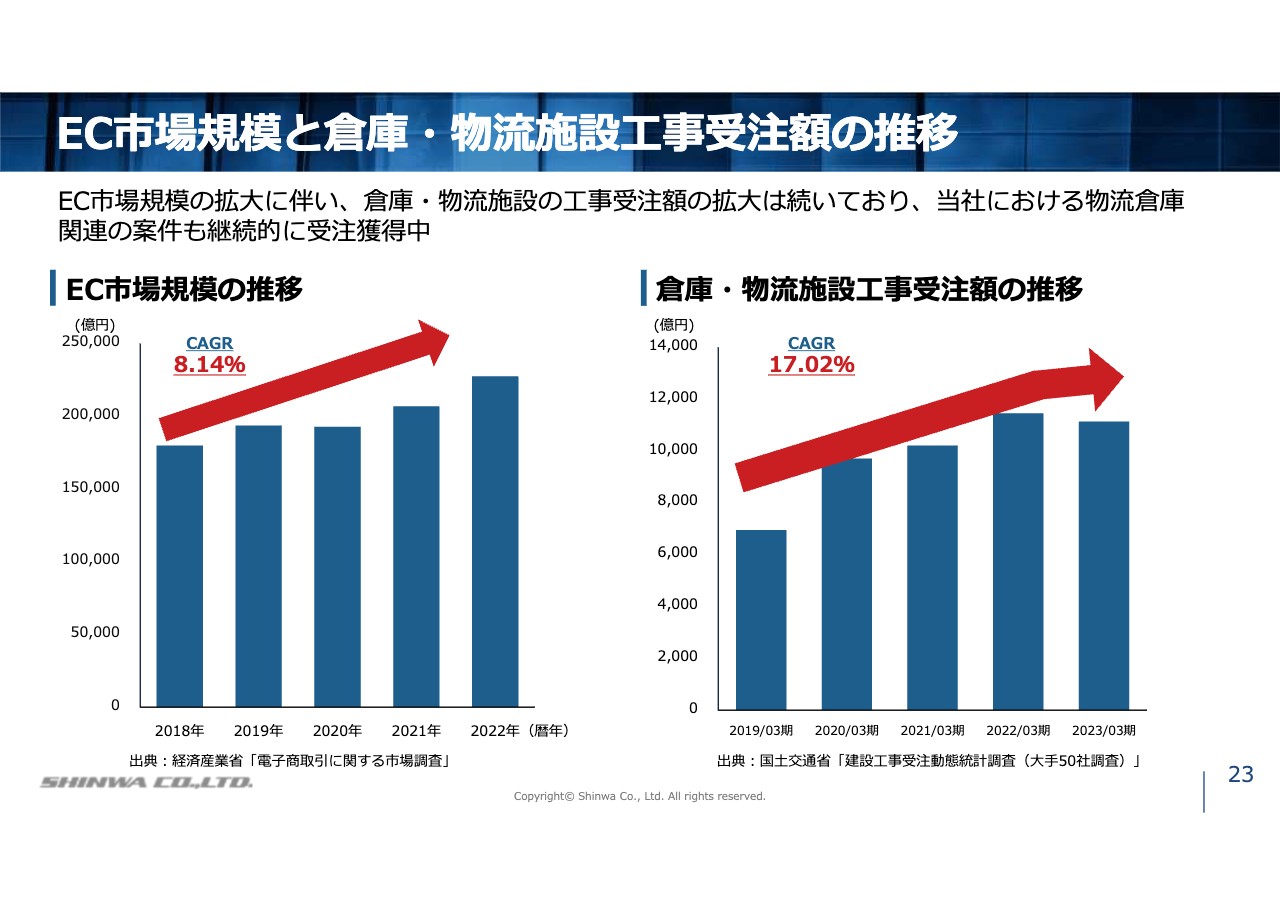

EC市場規模と倉庫・物流施設工事受注額の推移

物流機器事業が直面する市場に関連するものとして、EC市場規模の拡大に伴い、倉庫・物流施設工事の需要が生じています。当社としても、引き続きこの需要拡大を着実に業績に取り込んでいく予定です。

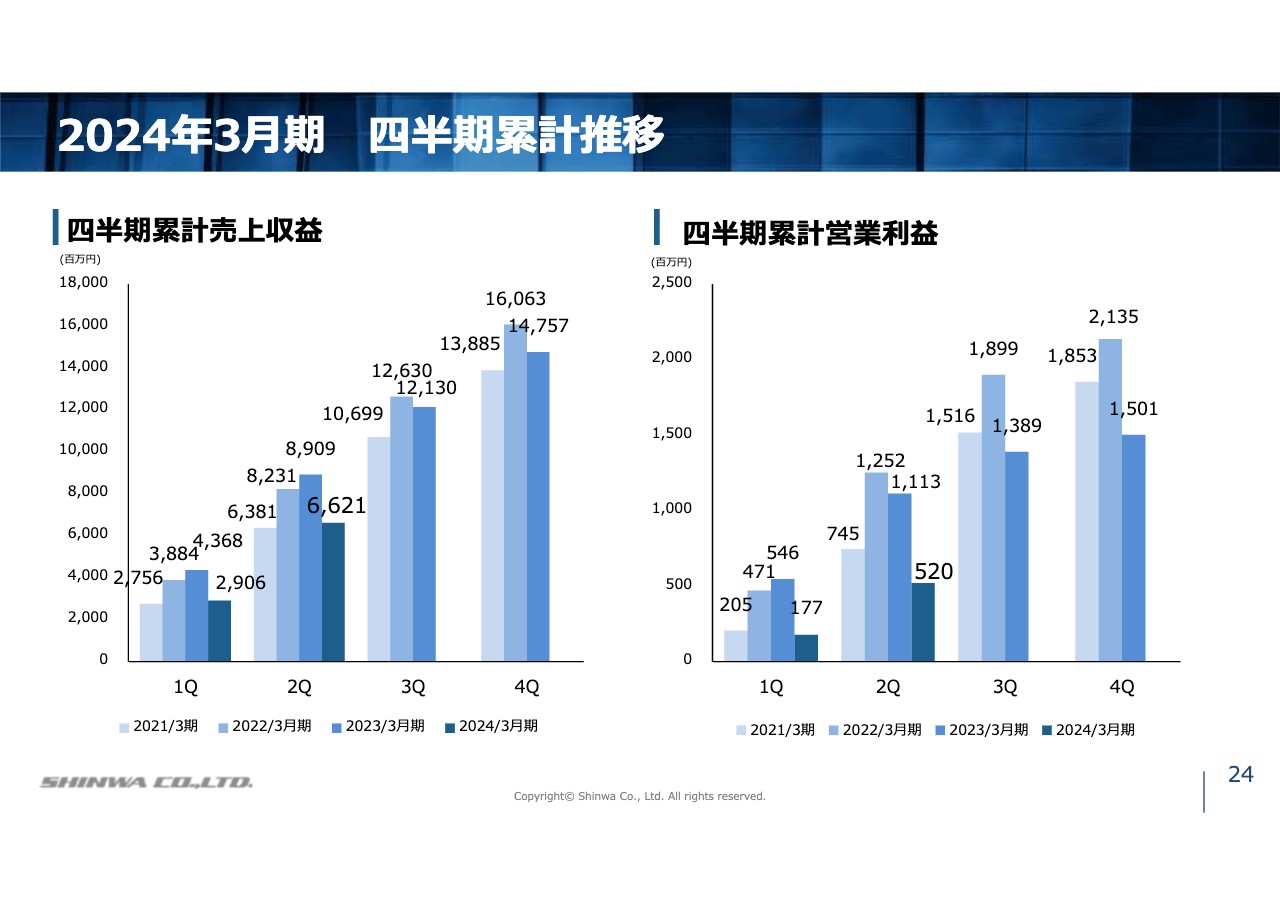

2024年3月期 四半期累計推移

各四半期ごとの売上収益と営業利益の累計を、4期間並べたものになります。濃い青の棒グラフが当期の実績です。第1四半期から第2四半期累計期間にかけて、左のグラフの売上収益は、3期前のコロナ禍の時期における水準と同程度で推移しました。右のグラフの営業利益については、3期前の水準を下回るという厳しい結果となりました。

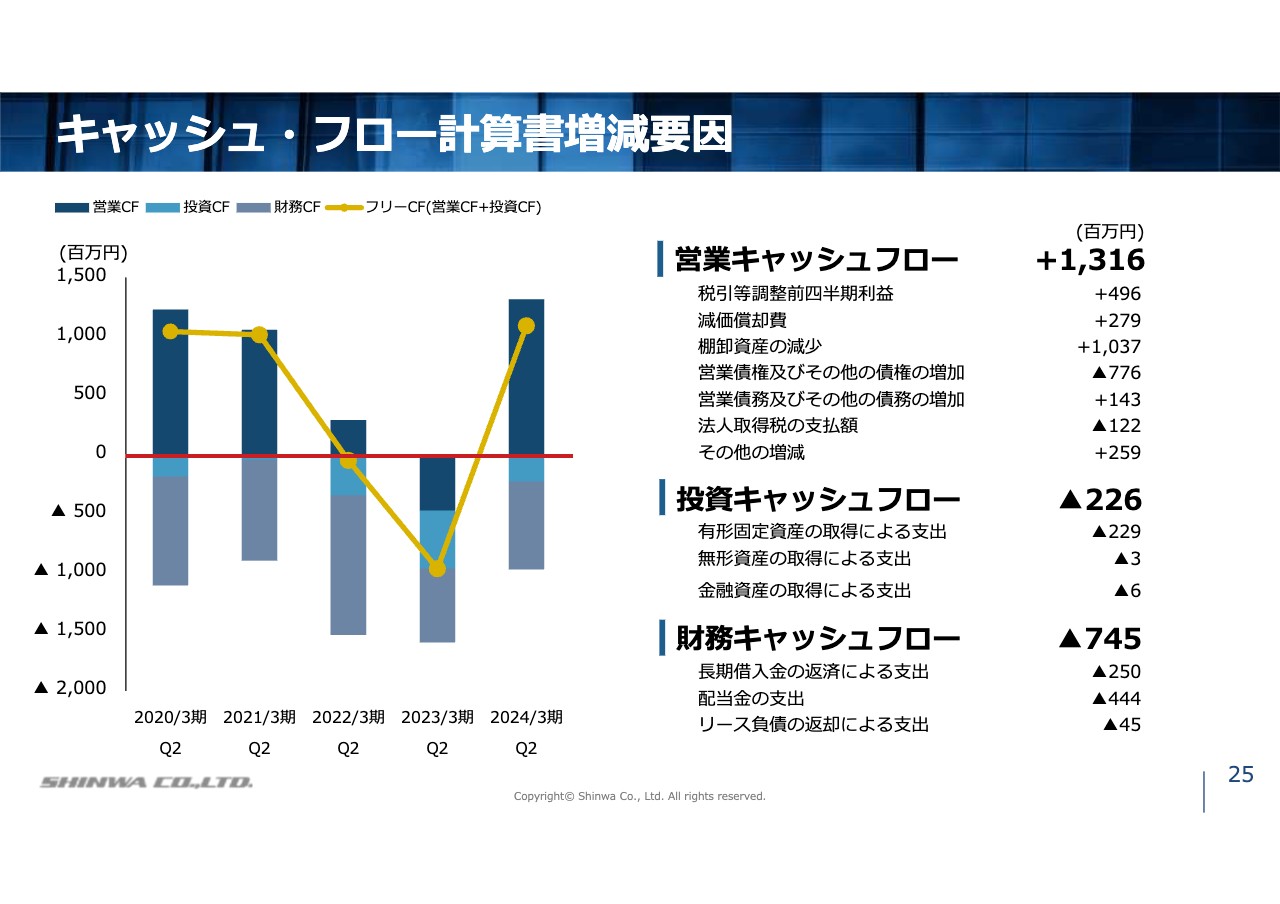

キャッシュ・フロー計算書増減要因

連結キャッシュフローの状況です。営業キャッシュフローはプラス13億1,600万円と、3期ぶりに大きな伸びとなりました。その要因としては、棚卸資産が10億3,700万円減少した影響が大きくなっています。この背景として、販売が伸び悩む中でも適切に生産調整を行い、過度に在庫を増加させることなく、むしろ減少に転じるというオペレーションが効を奏した結果です。

9月頃には、下期の生産量回復に向けた仕込みを行ったため、仕入債務は増加しています。加えて、営業債権が増加しているため、第2四半期での売上は堅調であることが読み取れるかと思います。

投資キャッシュフローは、通常の設備更新投資とレンタル資材への投資でした。結果として、フリーキャッシュフローは10億円以上となりました。そのほか、財務キャッシュフローは通常の支出水準となっています。

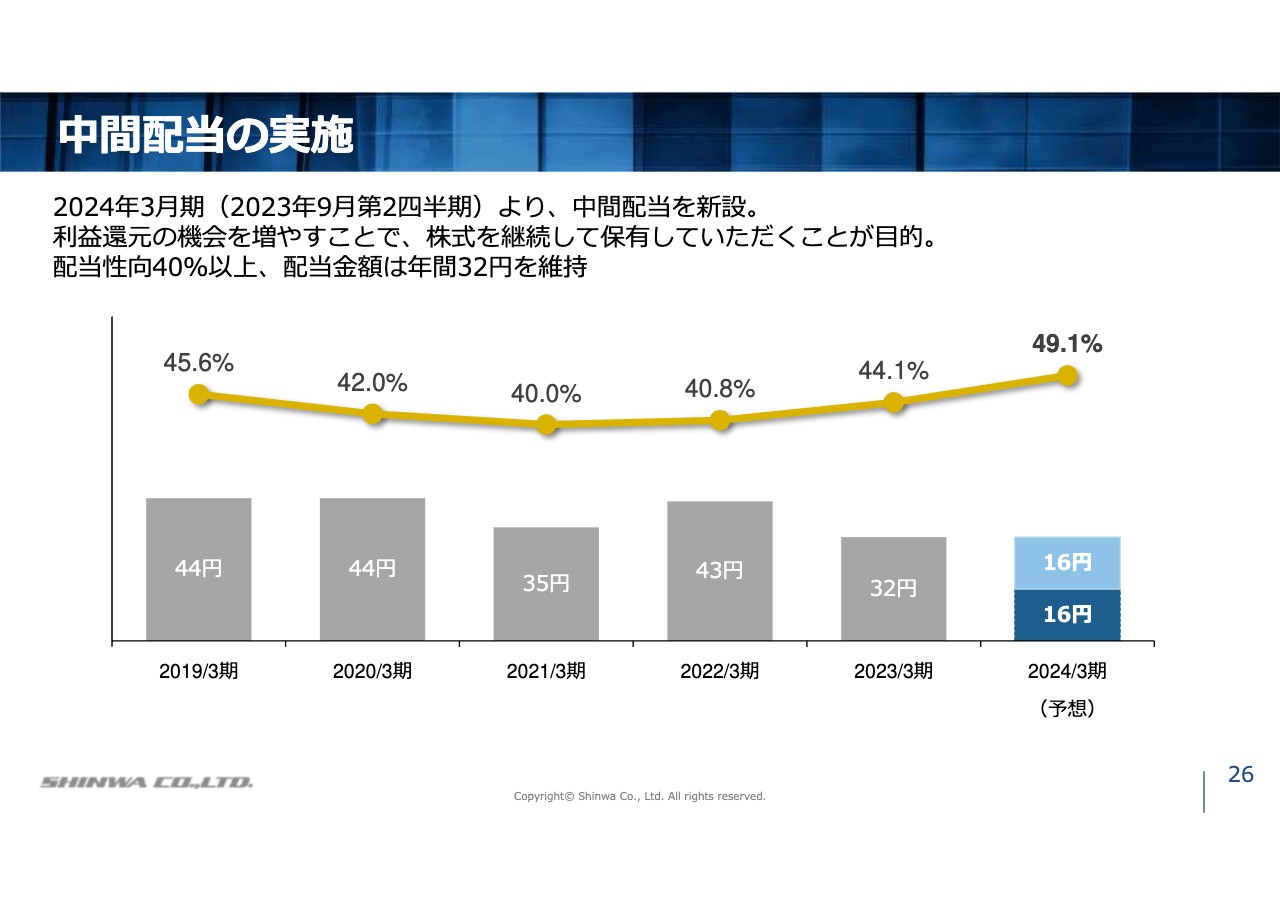

中間配当の実施

当期より、中間配当を実施することにしました。通期の配当方針は、配当性向40パーセント以上としているため、当期は前年配当実績も踏まえて、年間32円の配当を予定しています。中間配当では、その半分の16円を予定しています。

中期経営計画の概要について

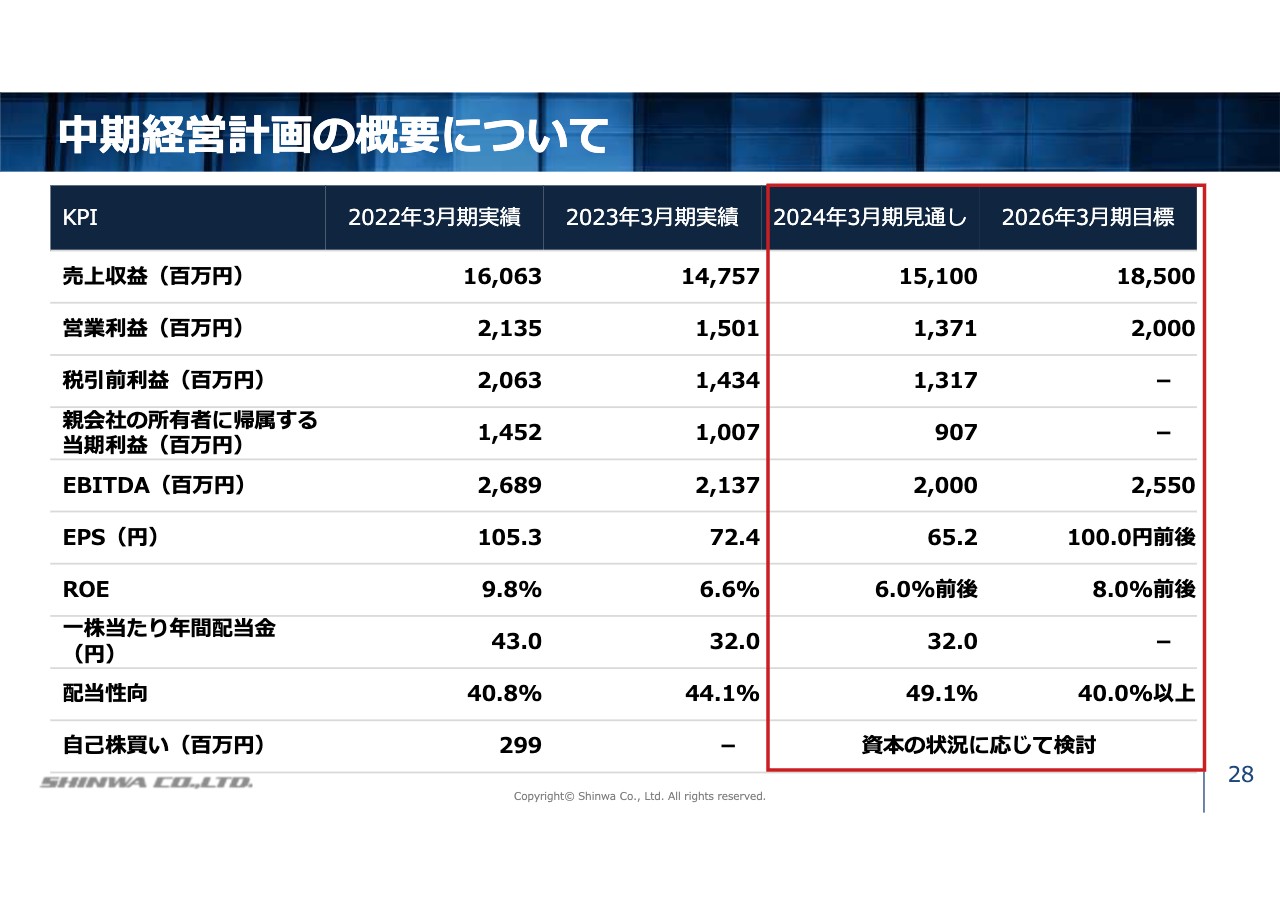

2024年3月期の業績見通しと中期経営計画についてご説明します。

2024年3月期は期初の見通しを変更せず、売上収益151億円、営業利益13億7,100万円、税引き前利益13億1,700万円、親会社の所有者に帰属する当期利益9億700万円、EBITDA20億円、EPS65.2円、ROE6パーセント前後、期末配当金は16円、中間配当と合わせて通期32円、配当性向は49.1パーセントとしています。

また、中期経営計画最終年度2026年3月期は、売上収益185億円、営業利益20億円、EBITDA25億5,000万円を目標としています。EPS100円前後、ROE8パーセント前後、配当性向40パーセント以上の予定です。自己株買いについては、投資計画や資本の状況に応じて適宜検討していきます。

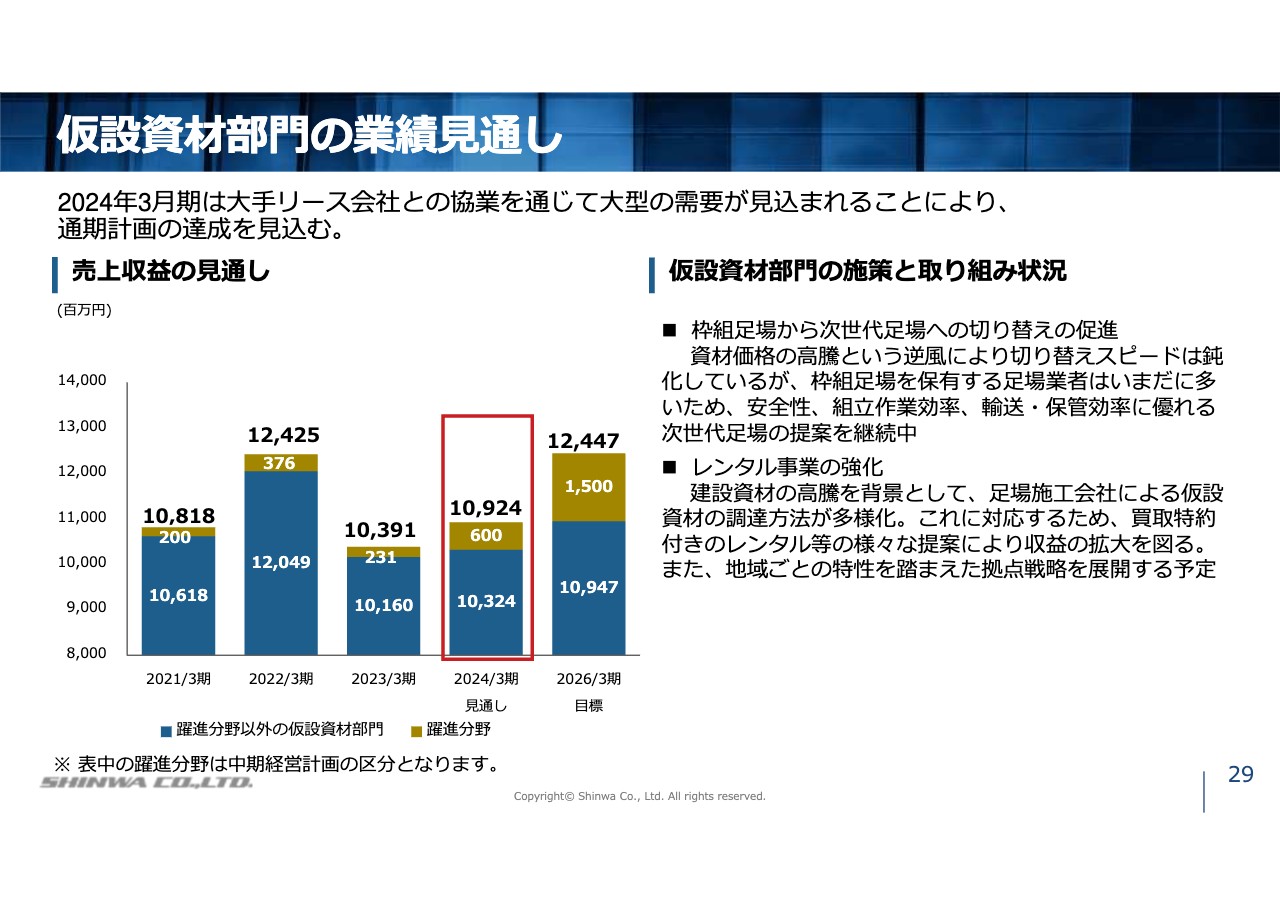

仮設資材部門の業績見通し

各部門の業績見通しについてご説明します。まず仮設資材部門では、2024年3月期は、くさび緊結式足場、次世代足場および安全措置資材などの需要に加え、超高層向け製品の伸長は継続するものと見込んでいます。

また、その他の商品群も含めて一定水準以上の需要を見込んでおり、売上収益の見通しは前期比5.1パーセント増の109億2,400万円としています。なお、この数値には、後に出てくる躍進分野に関わる売上高6億円が含まれており、この部分を除いた既存仮設資材の売上収益は103億2,400万円となります。

また、仮設資材部門の施策の取り組み状況については2点記載しています。1つ目として、枠組足場から次世代足場への切り替えの促進については、次世代足場への切り替えスピードは鈍化していますが、枠組足場を保有する足場業者はいまだに多く、安全性、組立作業効率、輸送・保管効率に優れる次世代足場の提案を引き続き継続していきます。

2つ目のレンタル事業の強化については、足場施工会社による仮設資材調達方法が多様化しており、それらに対応するためにさまざまな提案で収益の拡大を図っていきます。また、地域ごとの特性を踏まえた拠点戦略を展開する予定です。

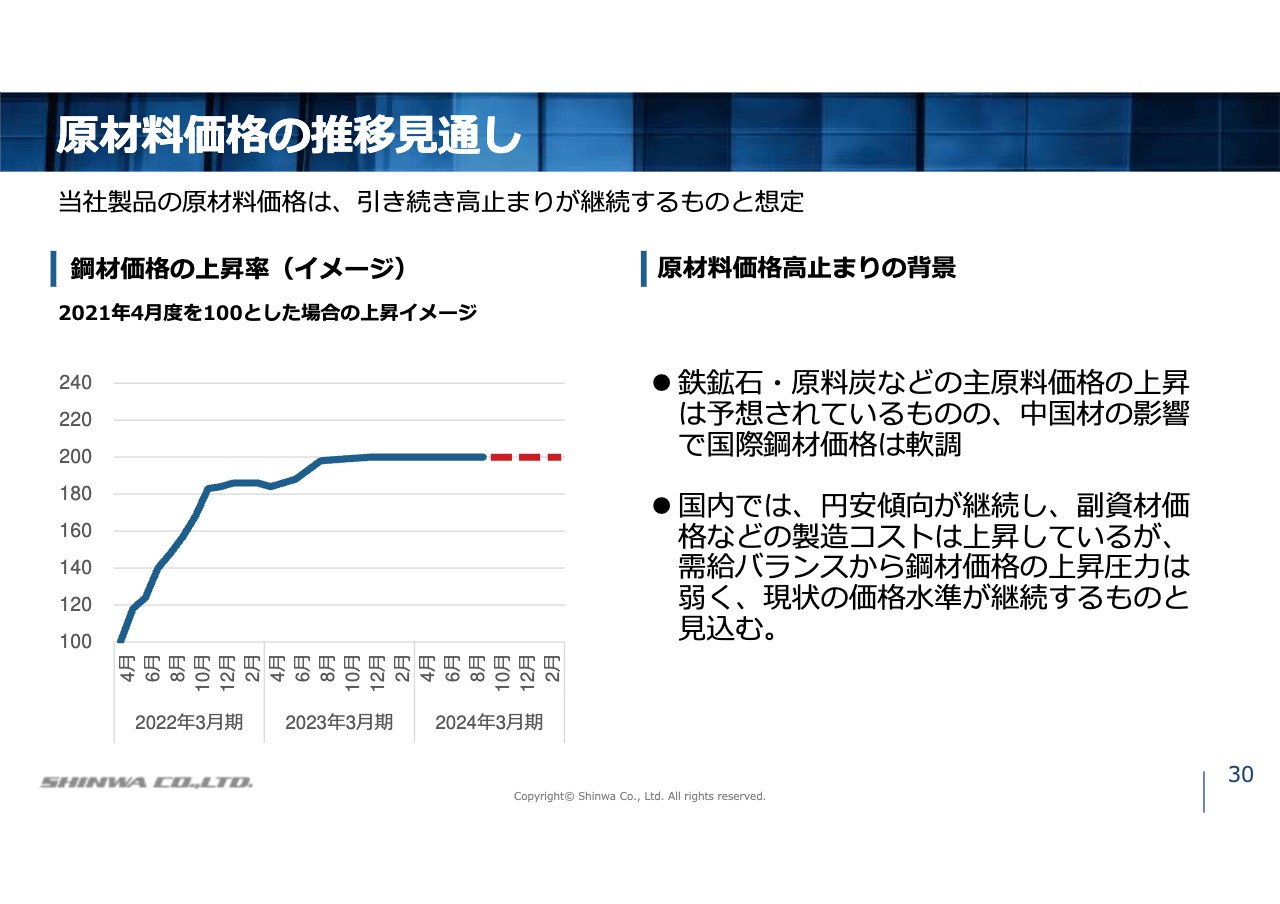

原材料価格の推移⾒通し

当社が直面する原材料価格の推移見通しについては、鉄鉱石や原料炭などの主原料価格の上昇が予想されているものの、中国材の影響で国際鋼材価格が軟調となっています。国内では円安傾向が継続し、副資材価格などの製造コストは上昇していますが、需給バランスから鋼材価格の上昇圧力は弱く、現状の価格水準が継続するものと見込んでいます。これらにより、原材料価格は引き続き高止まりが継続することを想定しています。

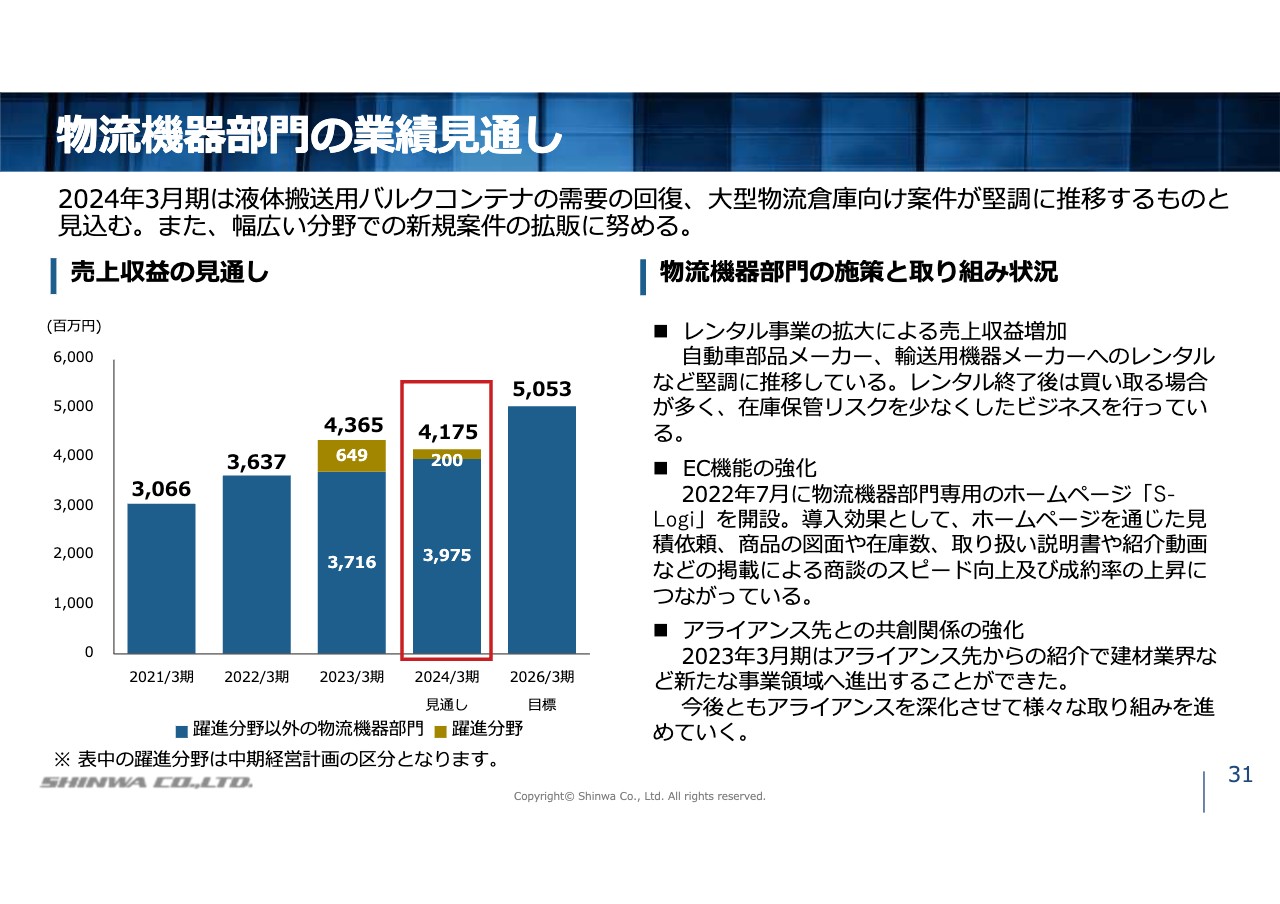

物流機器部門の業績⾒通し

物流機器部門では、2024年3月期は液体搬送用バルクコンテナケージ、物流倉庫向けラックなどが引き続き堅調に推移するものと見込んでいます。また、幅広い分野での新規案件の拡販にも努めていきます。

一方で、海外での電気機器向け資材搬送用パレットが減少する予想ですので、全体の売上収益としては減少する想定です。売上収益の見通しは、前期比4.4パーセント減の41億7,500万円としています。この数値には、躍進分野に関わる売上収益2億円が含まれていますので、既存の物流機器の売上収益は39億7,500万円となります。

また、当部門の施策の取り組み状況については3点記載しています。1つ目のレンタル事業の拡大による売上収益増加については、自動車部品メーカーや輸送用機器メーカーへのレンタルなどが堅調に推移しています。

2つ目のEC機能の強化については、2022年7月に物流機器部門専用のホームページを開設しました。営業ツールとして、商談スピードの向上や成約率の上昇につながっています。

3つ目のアライアンスの強化については、建材業界など新たな事業領域へ進出することができました。今後とも関係を深化させ、取り組みを進めていきます。

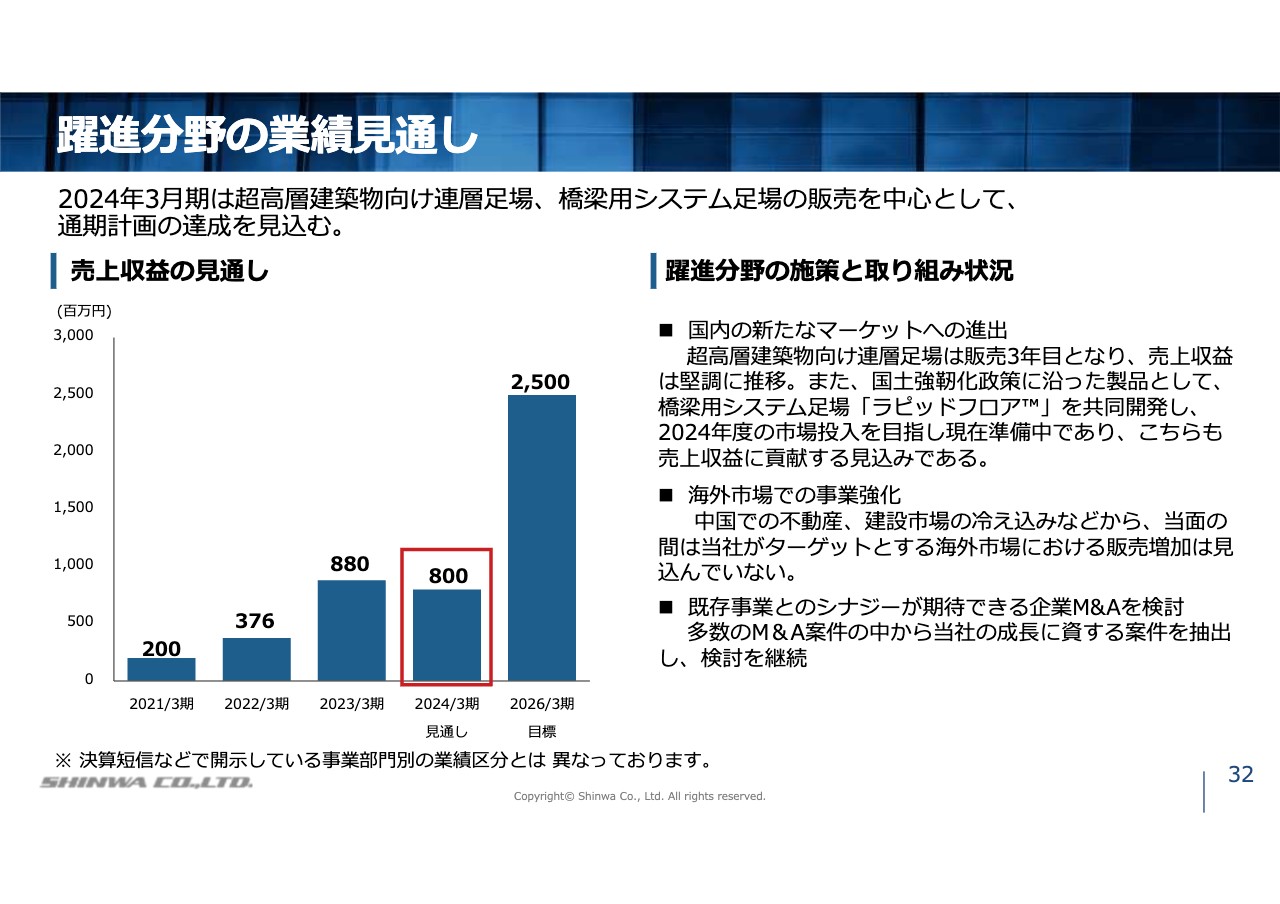

躍進分野の業績⾒通し

躍進分野についてです。仮設資材部門に含まれている6億円と、物流機器部門に含まれている2億円の合計8億円を抜き出して、当期の見通しにプロットしています。2024年3月期は、超高層建築物向けの連層足場、橋梁用システム足場の販売を中心として、通期計画の達成を見込んでいます。

また、当分野の施策の取り組み状況については3点掲載しています。1つ目の国内の新たなマーケットへの進出については、超高層建築物向け連層足場は、販売開始3年目で前期比193パーセントと大きく増加しました。

また、国土強靱化計画に沿った製品として、橋梁用システム足場を共同開発し、2024年度の市場投入を目指して準備中であり、こちらも売上収益に貢献する見込みです。

2つ目の海外市場での事業強化については、中国での不動産、建設市場の冷え込みなどから、当面の間は当社がターゲットとする海外市場における販売増加は見込んでいません。

3つ目の既存事業とのシナジーが期待できる企業とのM&Aについては、多数の案件の中から当社の成長に資する案件を抽出し、検討を継続しています。

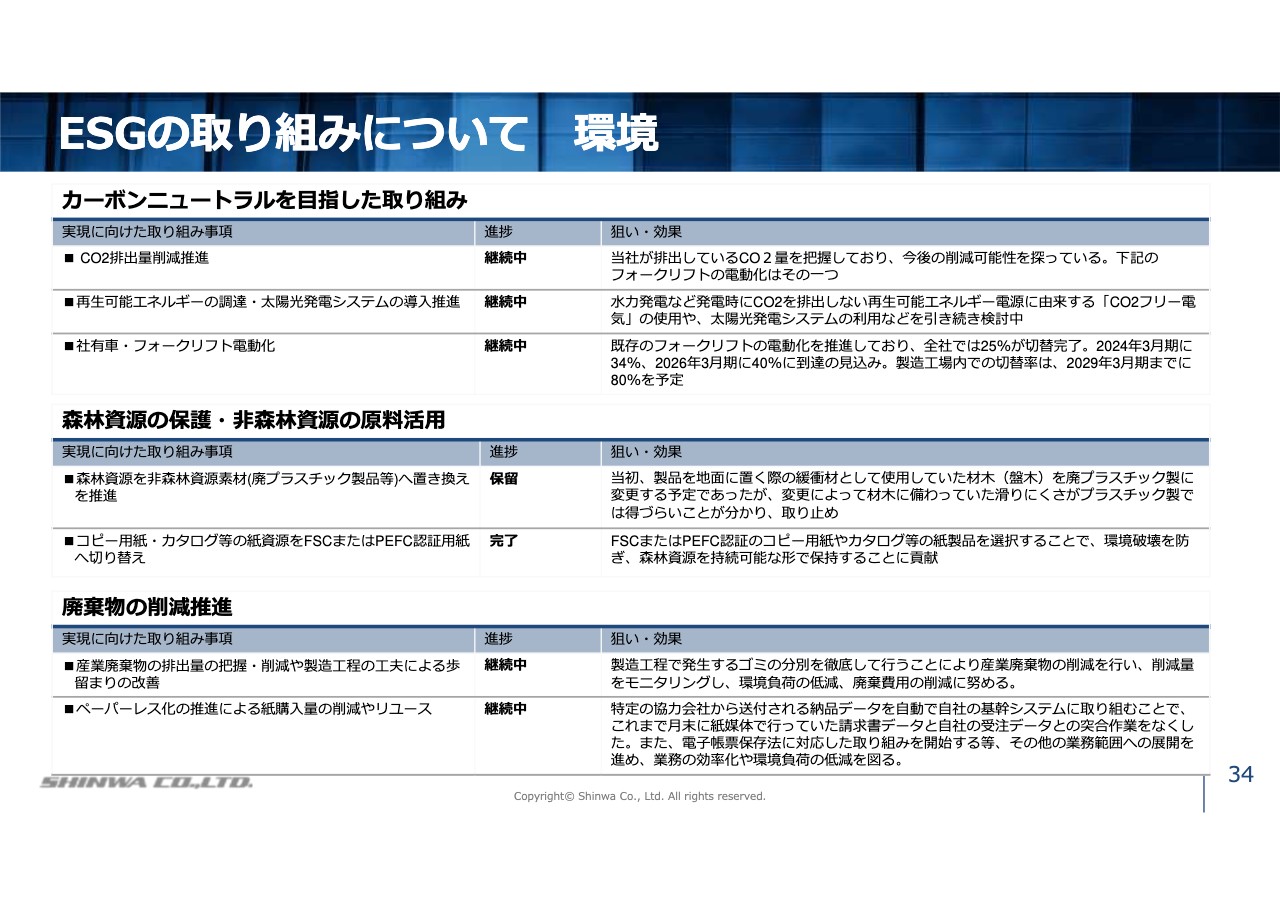

ESGの取り組みについて 環境

ESGの取り組みについてご説明します。まず、環境関連の取り組み状況についてです。

1つ目のカーボンニュートラルを目指した取り組みについては、ニ酸化炭素の削減可能性を探るため、実際に当社が排出しているCO2量の計測や、フォークリフトの電動化等に取り組んでいます。フォークリフトの電動化は、全社での保有数に対して25パーセントが完了しており、中期経営計画最終年度では40パーセントとなる見込みです。

2つ目の森林資源の保護・非森林資源の原料活用については、コピー用紙・カタログ等の紙資源を、管理された森林資源を使用した用紙に切り替えています。

3つ目の廃棄物の削減推進については、ゴミの分別回収と廃棄量のモニタリングのほか、紙媒体からデータでの業務運営への切り替え、電子帳票保存法への対応などを通じて、業務効率の改善と環境負荷の低減を図っています。

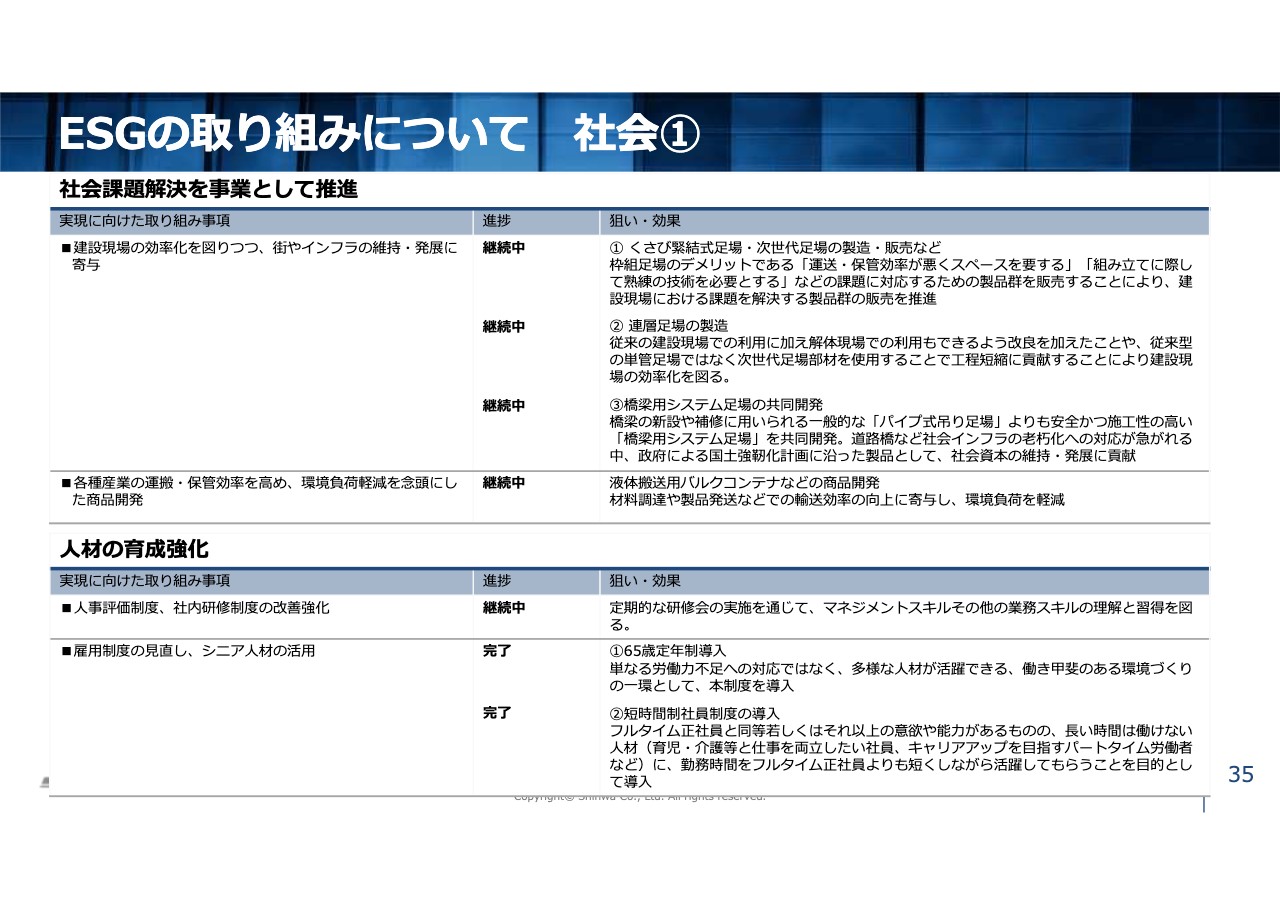

ESGの取り組みについて 社会①

次に、社会についての取り組み状況です。1つ目の社会課題の解決を事業として推進することについては、当社の仮設資材事業や物流機器事業に直結したものであり、製品の供給を通じてさらなる社会課題の解決に貢献していきます。

2つ目の人材の育成強化については、会社が従業員のスキル向上を後押しし、雇用環境の改善を図ることで、組織として持続的な成長を推進することを目的としています。具体的には、マネジメントスキル、その他の業務スキルを向上する研修会の実施や、65歳までの定年の延長、家庭の事情でフルタイムで働くことができない社員のための短時間制社員制度の導入を実施しています。

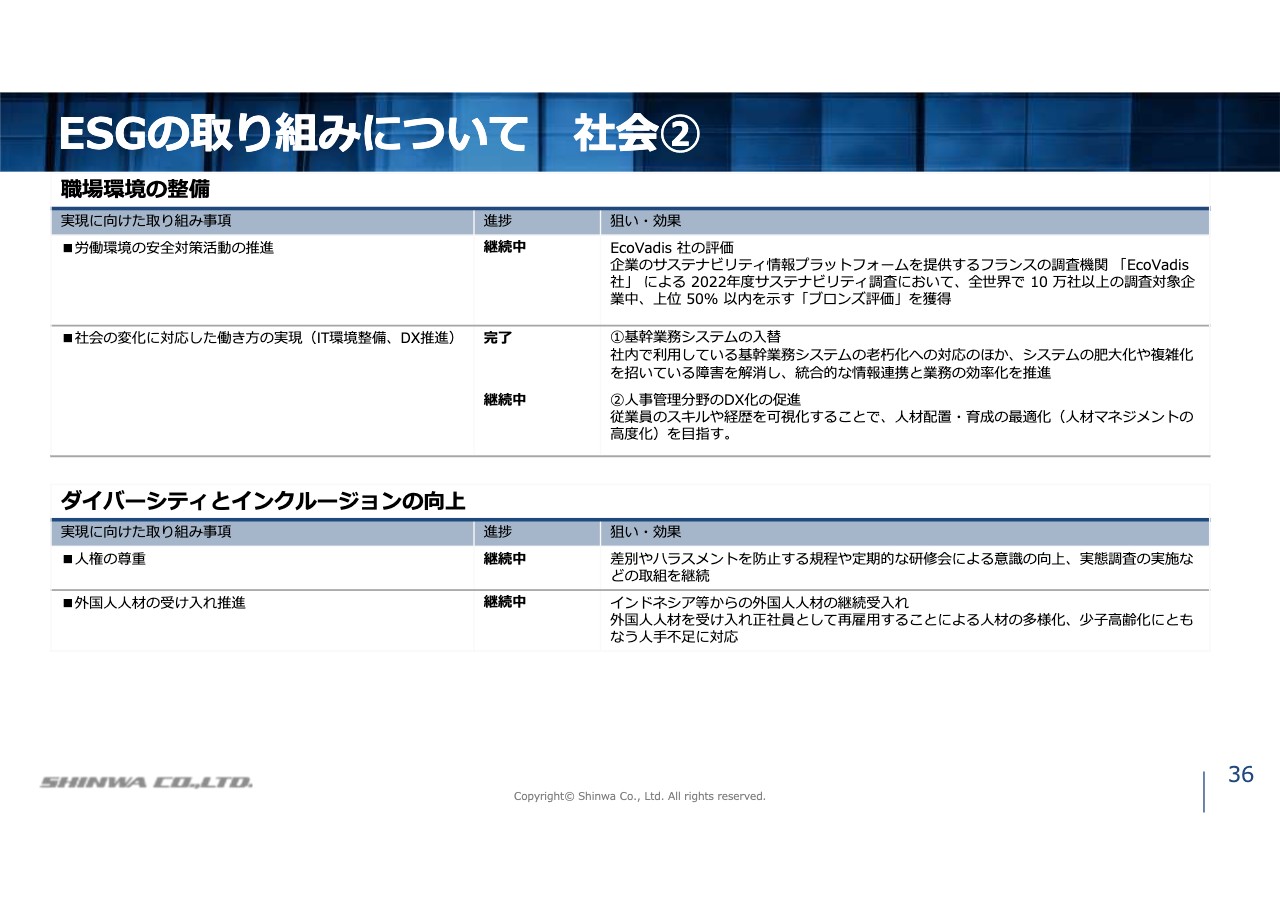

ESGの取り組みについて 社会②

3つ目の職場環境の整備については、社会の変化に対応した働き方の実現として、2023年2月より新基幹業務システムの稼働を開始しており、既存の基幹システムによって生じていたシステムの肥大化や複雑化を解消し、統合的な情報連携と業務の効率化を推進しています。

4つ目のダイバーシティとインクルージョンの向上については、差別やハラスメントのない組織を目指して、規程の整備、研修会の実施、実態調査などを行っています。また、多様な人材の受け入れとして、インドネシア等からの外国人人材の受け入れを継続しています。

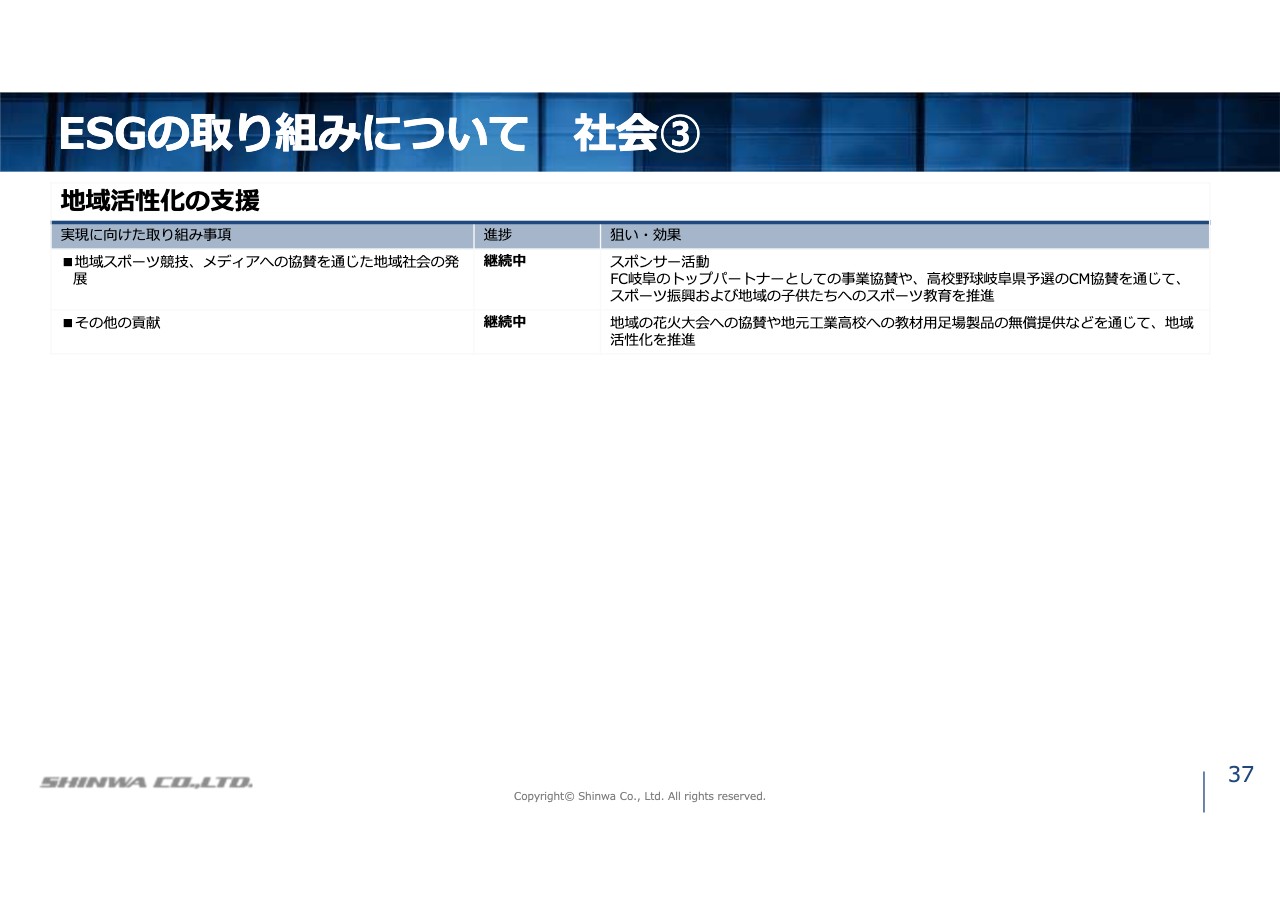

ESGの取り組みについて 社会③

5つ目の地域活性化の支援については、地元プロサッカーチームであるFC岐阜のトップパートナーとしての事業協賛や、高校野球岐阜県予選のCM協賛を通じて、スポーツ振興や地域の子供たちへのスポーツ教育を推進しています。

また、本社所在地の海津市での花火大会への協賛や、地元工業高校への教材用足場製品の無償提供など、地域活性化を推進しています。

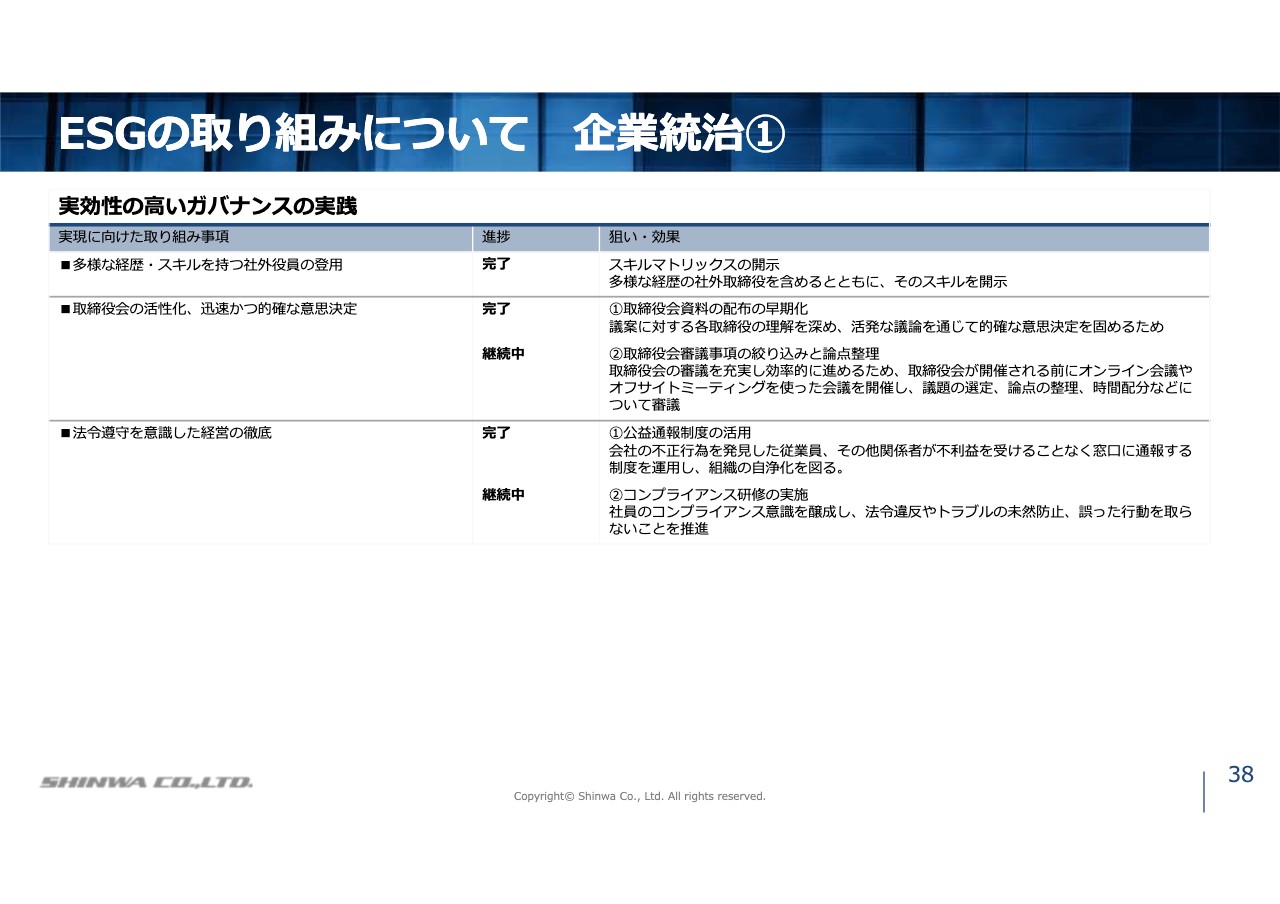

ESGの取り組みについて 企業統治①

企業統治の取り組みです。実効性の高いガバナンスの実践として、取締役会構成員に多様な経歴の社外取締役を迎え、そのスキルを開示するとともに、取締役会の活性化や迅速かつ的確な意思決定を実現するための事前準備を充実させる活動を行っています。

そして、組織全体が誤った行動を取らないよう、法令に照らして規律的な運営を目指した制度の構築と運用を行っていきます。

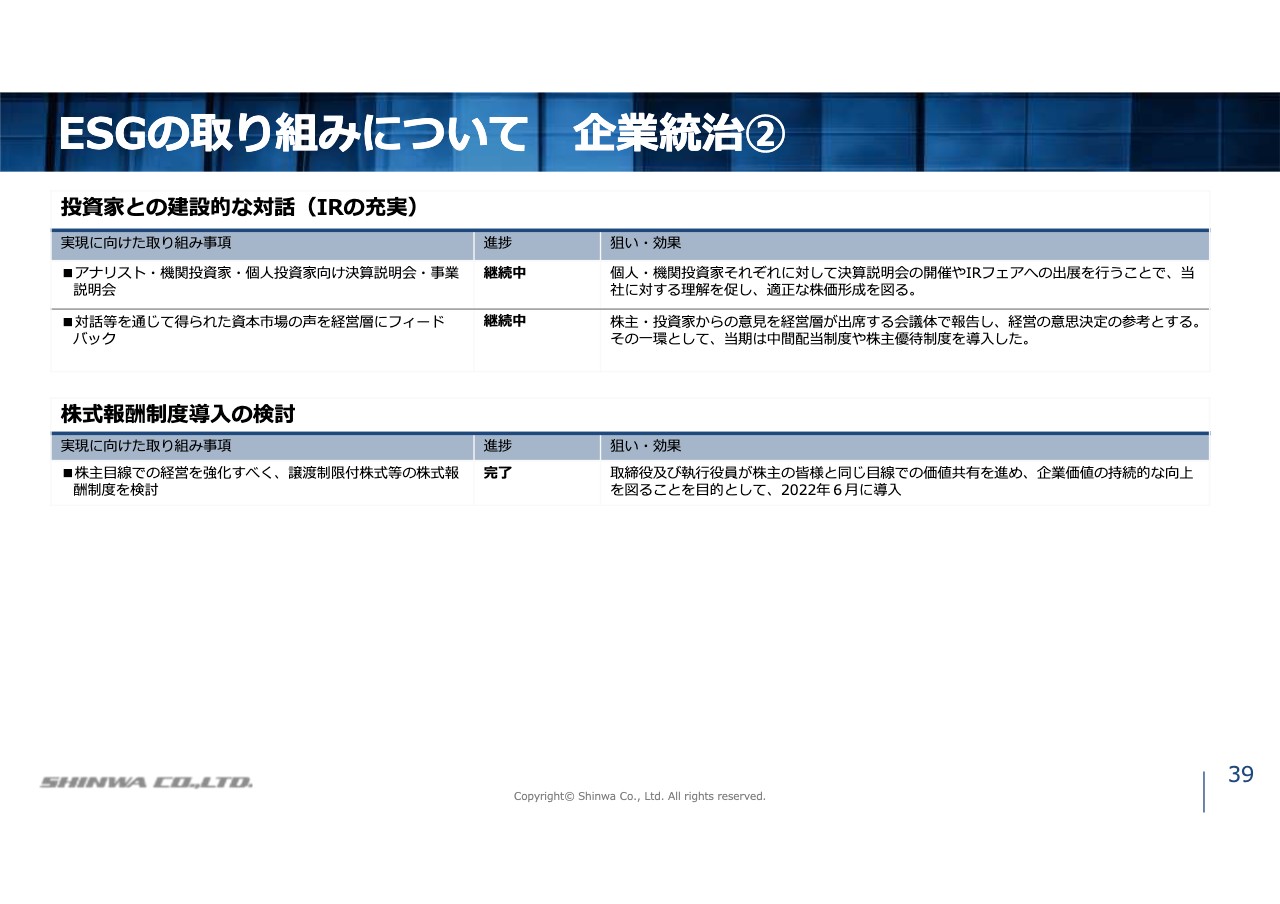

ESGの取り組みについて 企業統治②

投資家との建設的な対話については、株式市場における当社株式の適正な評価につなげるために、定期的に会社説明会やIRフェアへの出展を行っています。また、説明会等を通じて得られた株主・投資家のみなさまからのご意見は、経営層にフィードバックし、経営意思決定の参考としています。その一環として、当期は中間配当制度や株主優待制度を導入しました。

株式報酬制度の導入については、取締役および執行役員に対して、業績に応じて譲渡制限付株式を付与する制度を導入しました。これにより、経営層と株主さまとの価値共有をより一層高め、企業価値向上を推進していきます。

以上で2024年3月期第2四半期決算説明会を終了します。ご清聴ありがとうございました。

新着ログ

「金属製品」のログ