【QAあり】日本ビジネスシステムズ、過去最高益を達成 生成AIの拡大が今後の事業の追い風に

2023年 9月期 事業環境

牧田幸弘氏(以下、牧田):社長の牧田です。3つの切り口から2023年9月期における当社の事業環境をご説明します。1番目の切り口は顧客動向です。私どもは、基本的にエンタープライズ系や大手のお客さま、そして官公庁を含めたIT環境を大規模に使うお客さまを中心にビジネスを展開しています。

この中での大きな特徴として「Microsoft 365」は、コロナ禍を経て大手のお客さまの導入がほぼ完了し、クラウドを活用したコミュニケーション基盤が整ってきています。

コミュニケーション基盤が整った環境になり、自社インフラで稼働していたシステムから、さらにクラウドを最大限有効活用しようと、各社がクラウドへシフトする動きが起きています。

アプリケーションでも従来型のアプリケーションから、クラウドネイティブな、つまり新しいアーキテクチャに基づいたクラウドを活用したアプリケーション利用、そしてクラウドのアプリケーション開発の需要が非常に高まっています。

加えて「ERP」といわれる基幹システムでも、主要ERPベンダーであるSAP社とマイクロソフト社の双方においてクラウドサービスを完全に稼働できるインフラが整ったこともあり、各社のユーザー企業内においてクラウドによるERP活用が始まりました。

私どものお客さまの環境として、世界中に拠点がある方が多くいらっしゃいます。昨今の円安状況もあり、世界の各拠点で使用するライセンス、あるいはクラウドに関するライセンスは「日本で一括調達し、世界で管理していきたい」という要望があります。

そのため、私どもはこの2023年9月期にグローバルライセンスの供給、サポート体制を整えました。すでに一部のお客さまへグローバルに対するサービスの提供を開始しています。

さらに、官公庁においてもクラウドを活用した新しいサービスの提供として、いくつかの大型案件にも参画できるようになってきました。

もう1つの大きな特徴として、昨年11月に世界に発表された「ChatGPT」をはじめとする生成AIが挙げられます。日本でも大手のお客さまを中心に「ChatGPT」の活用が相当なスピードで進んでおり、私どももそれに対するサービスを提供しています。

OpenAI社の発表によりますと、日本のOpenAI社の活用ユーザー数は、現在すでに世界第3位とのことでした。1番目がアメリカ、2番目がインド、そして3番目が日本です。DXが進んでいる他国と比較しても、日本はこのクラウド、生成AIの時代に対し、非常に積極的だと言えます。特に大手企業を中心に、非常に活発な活用状況であると感じています。

2番目の切り口は、私どもが技術提携をしているメーカー各社の動向です。マイクロソフト社以外の主要メーカーも含め、ほぼすべてが自社製品のサービスに生成AIを組み込んでいます。つまり、生成AIを組み込んだサービスを提供していることが大きな特徴になります。

そのサービスは、クラウドで提供することが前提であり、セキュリティ環境もすべてクラウドを活用したセキュリティとなっています。今までの境界型セキュリティでは実質セキュリティ対応することができず、メーカー各社がゼロトラストをベースとしたクラウドセキュリティ環境サービスを提供していることが大きな特徴です。

生成AIのユーザー数が非常に増えている環境もあり、大量のコンピュータリソースを必要とします。稼働させるためのGPUといわれるチップの争奪戦が、今も実際に起こっている状況でもあります。

メーカー各社は「生成AIは便利なものなので、どんどん使っていただきたい」という状況ですが、今の世の中では供給するエンジンがまだ不足しているかと思います。そのため、メーカー各社もある程度ユーザー数を限定しながら広げている実態になっています。

3番目の切り口は、私どもの事業環境における成長ポテンシャルです。この大きな状況の中ではクラウドAI提案力を核に置き、お客さまへビジネスを展開していきたいと考えています。

2023年9月期において、社員全体で250人を増員しました。オフィスに関しても、大阪では2ヶ所に分かれていたものを統合し、新しいオフィス環境を準備しました。同様に沖縄も統合しました。

私どもの社内でもマイクロソフト社がOpenAIのサービスを「Microsoft 365」のすべてのアプリケーションに組み込み、リリースを始めています。世界中のユーザーに向けて始まった「Copilot for Microsoft 365」というAIサービスですが、みなさまがお使いの「Excel」「PowerPoint」「Word」「Teams」といった、マイクロソフト社のあらゆるすべてのサービスに標準でAIが搭載されています。

これらは今年11月から世界中のユーザーが使えるようになっています。私どもは先行して社内でテストを重ね、すべてのサービスをお客さまへ提供できる体制を整えました。すでにいろいろなお客さまからお問い合わせをいただいています。「Microsoft 365」を中心とした「Copilot」の生成AI機能搭載サービスを、積極的に活用していただける状況が整ったところです。

もう1つの大きな特徴として、私どもの主要なお客さまは世界中に拠点をお持ちのため、グローバルでサポートできる体制を整えました。2023年9月期には、マイクロソフト社のグローバルトップパートナーでもあり、ノルウェーに本社を置くCrayon社と技術提携を締結しました。

これにより、私どもが拠点を持っている国以外でもお客さまにサービスを展開できる体制が整いました。大手のお客さまへのサービスも順次展開を進めていることが特徴となります。

私どもの事業環境と概要についてご紹介しました。ここからは、2023年9月期通期の連結業績について、財務・経理担当の勝田よりご紹介します。

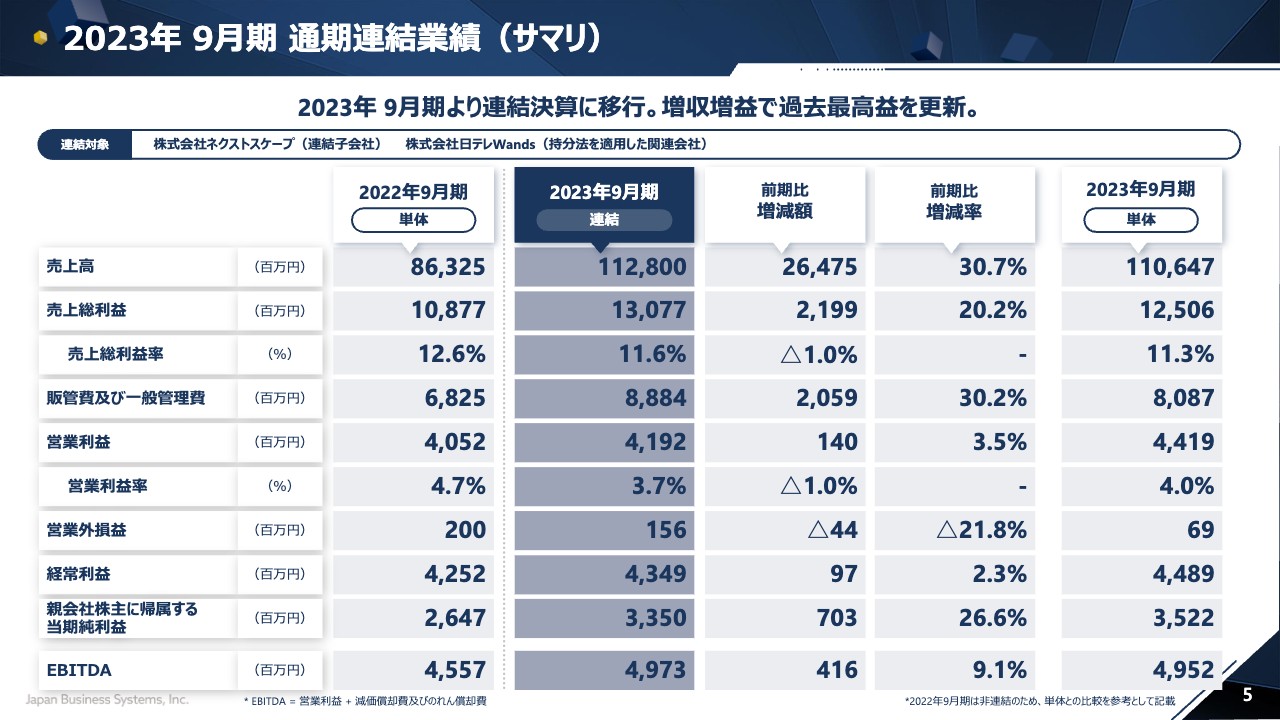

2023年 9月期 通期連結業績(サマリ)

勝田耕平氏(以下、勝田):勝田です。私からは2023年9月期の業績をご説明します。

2023年9月期から連結子会社が1社増えたため、こちらにあるとおり連結決算のかたちに移行しています。連結売上高は1,128億円となり、前期比30.7パーセント増加しています。営業利益は41億9,200万円となり、こちらも前期比3.5パーセント増です。経常利益も43億4,900万円となり、前期比2.3パーセントアップとなっています。

最終利益の当期純利益は33億5,000万円となり、前期比26.6パーセント増加しています。EBITDAは、営業利益に非資金費用であるのれんと減価償却費を足し合わせて49億7,300万円となり、前期比9.1パーセント増加しています。以上の結果から、過去最高益で増収増益という決算になっています。

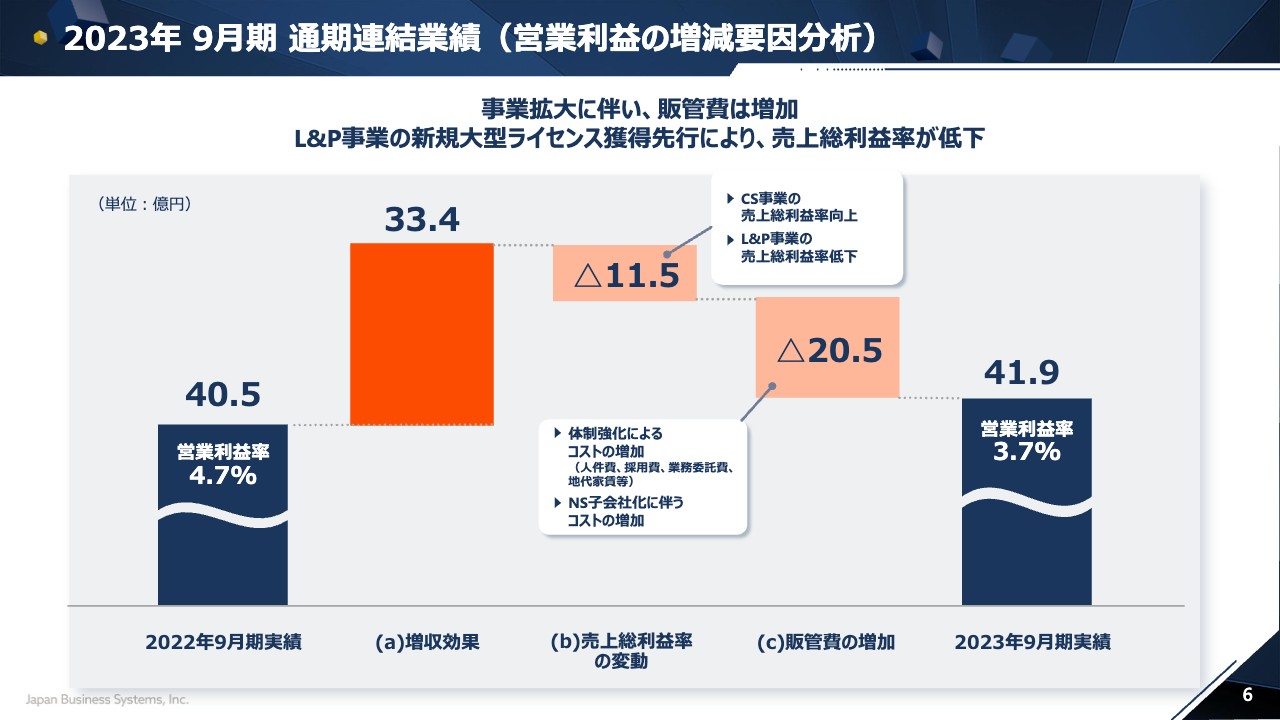

2023年 9月期 通期連結業績(営業利益の増減要因分析)

営業利益の変動要因です。昨年の40.5億円に対し、今期は41.9億円となった増減要因について、1つには33.4億円の増収効果が挙げられます。今回、売上高がかなり増加しており、中でもライセンス&プロダクツ事業の売上高が大きく伸びました。

また、セールスミックスの関係で売上総利益率が低下しており、だいたい11.5億円のマイナス影響となっています。また、体制強化による人件費等があります。加えて子会社を増やしたことによる増加、のれんの償却等があったため、販管費についてトータルで20.5億円のマイナス影響があり、最終的な営業利益は41.9億円というかたちで落ち着いています。

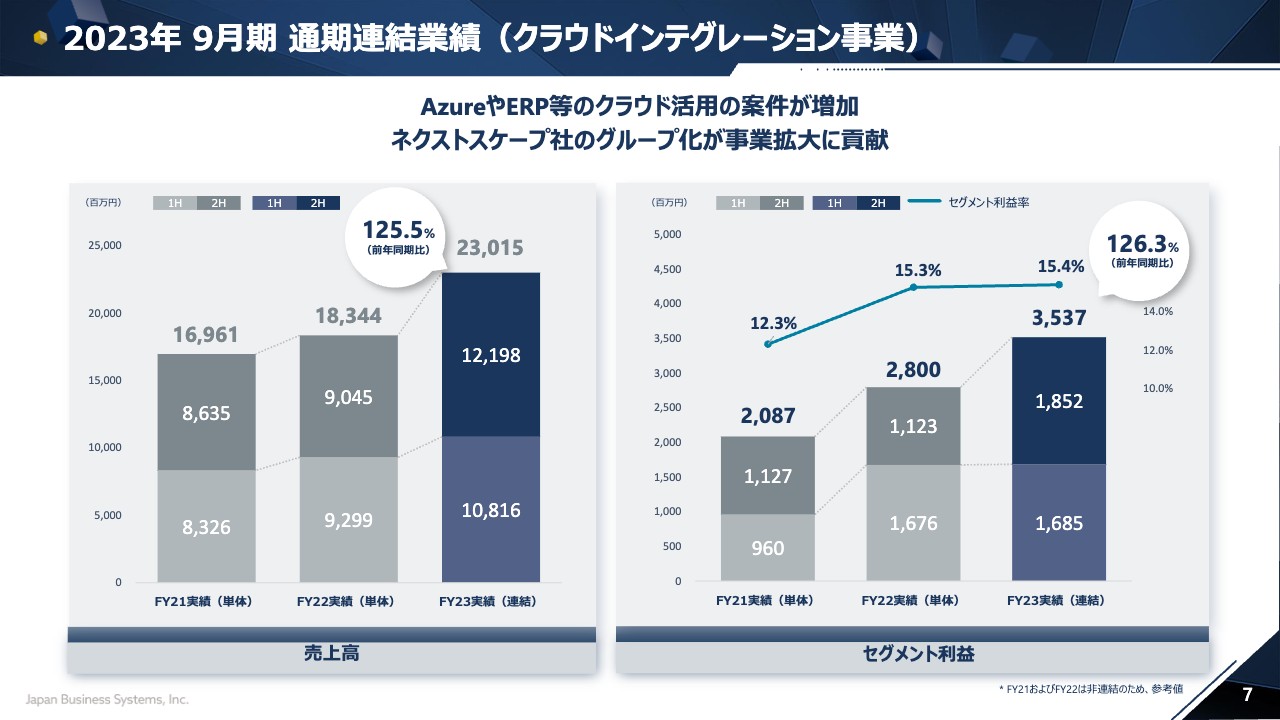

2023年 9月期 通期連結業績(クラウドインテグレーション事業)

セグメント別の業績についてお話しします。クラウドインテグレーション事業は売上高が230億1500万円と、前期比25.5パーセントアップしています。セグメント利益も35億3,700万円と、同様に26.3パーセントアップしています。セグメント利益率は昨年並みに推移しています。

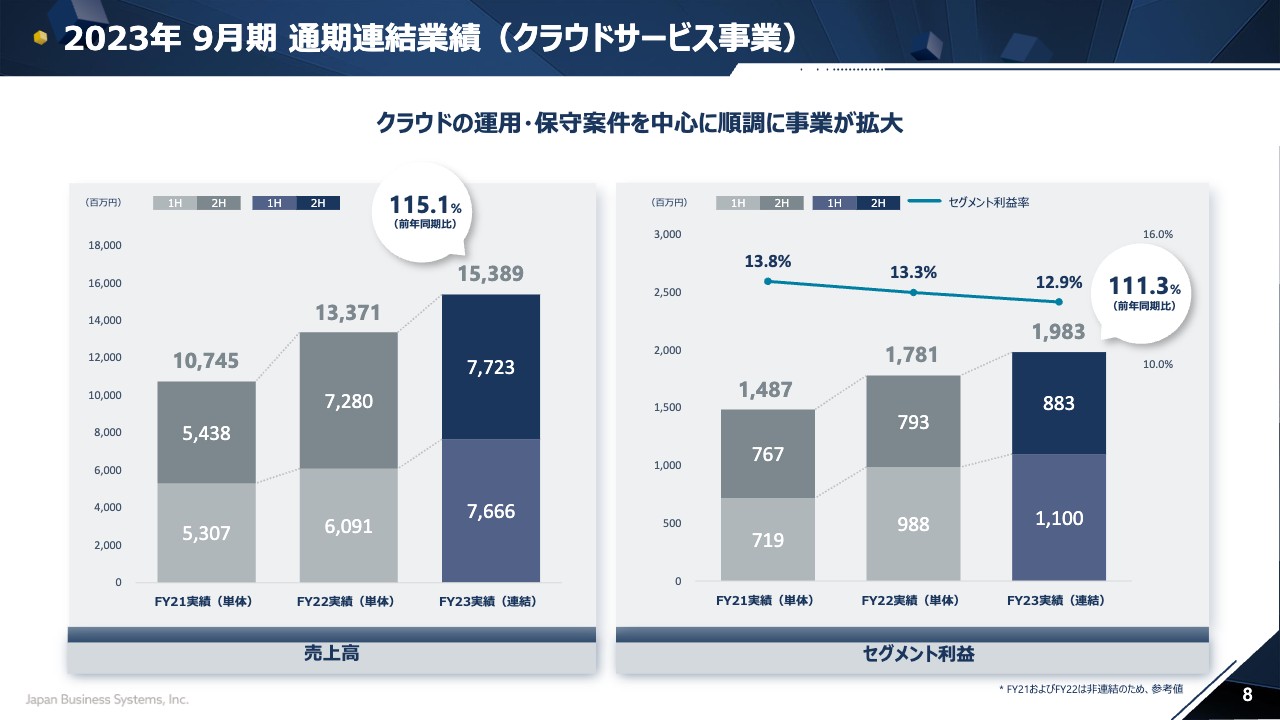

2023年 9月期 通期連結業績(クラウドサービス事業)

クラウドサービス事業は売上高が153億8,900万円と、前期比15.1パーセントアップしています。セグメント利益は19億8,300万円で、こちらも11.3パーセントアップになっています。セグメント利益率は若干下がっていますが、今後向上させていきたいと考えています。

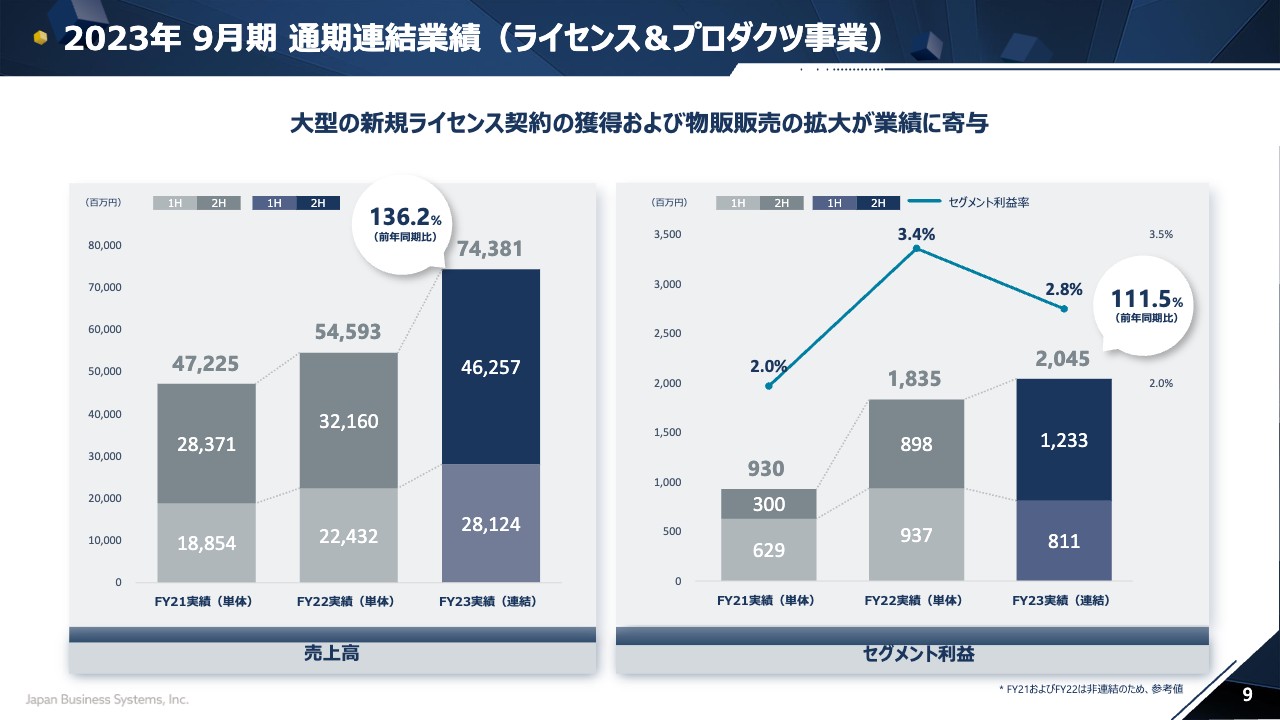

2023年 9月期 通期連結業績(ライセンス&プロダクツ事業)

ライセンス&プロダクツ事業では、売上が非常に増加しています。全体で743億8,100万円と、前期比36.2パーセントとかなり大幅に上がっています。セグメント利益も20億4,500万円と、こちらも11.5パーセントアップしています。

ただし、セグメント利益率は昨年に対してライセンス売上のポーションがかなり増えているため、2.8パーセントと昨年からは下がっています。

2024年 9月期 通期連結業績予想

進行期である2024年9月期の業績予想をご説明します。

2024年9月期について、売上高は前期比で12.4パーセントアップの1,268億円を予想しています。営業利益は前期比で21.6パーセントアップの51億円、経常利益も前期比17.3パーセントアップの51億円を見込んでいます。最終利益は3パーセントアップの34億5,000万円という見通しです。

EBITDAは62億円の大幅な増加を見込んでおり、こちらは前期比24.7パーセントアップと、25パーセント弱の増加を見込んでいます。

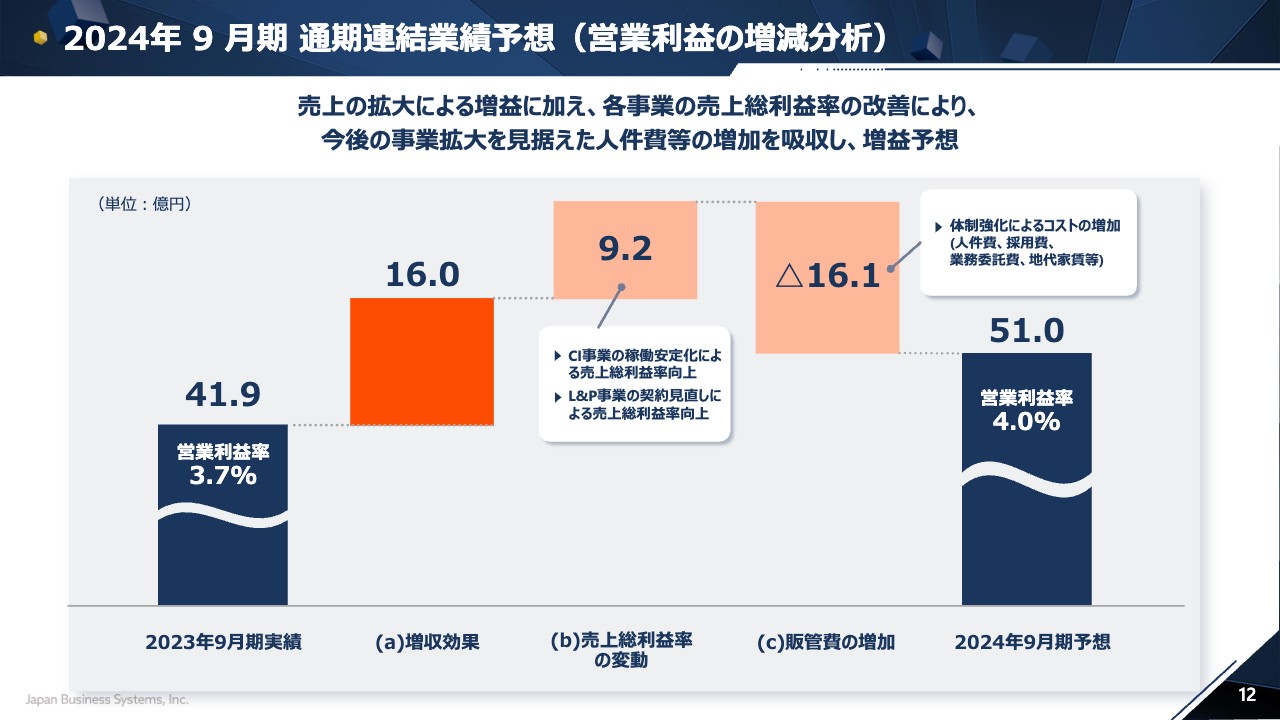

2024年 9月期 通期連結業績予想(営業利益の増減分析)

業績予想における営業利益の増減要因です。まず、増収効果が16億円と見ています。さらにクラウドインテグレーション事業とライセンス&プロダクツ事業の各事業の見直しにより利益率が改善し、売上総利益が9.2億円の増益と予想しています。

これに対し、規模が大きくなっていることから、体制強化による人件費等、その他ファシリティの費用がかさむため、だいたい16億円マイナスとなり、最終的に51億円の営業利益を見込んでいます。

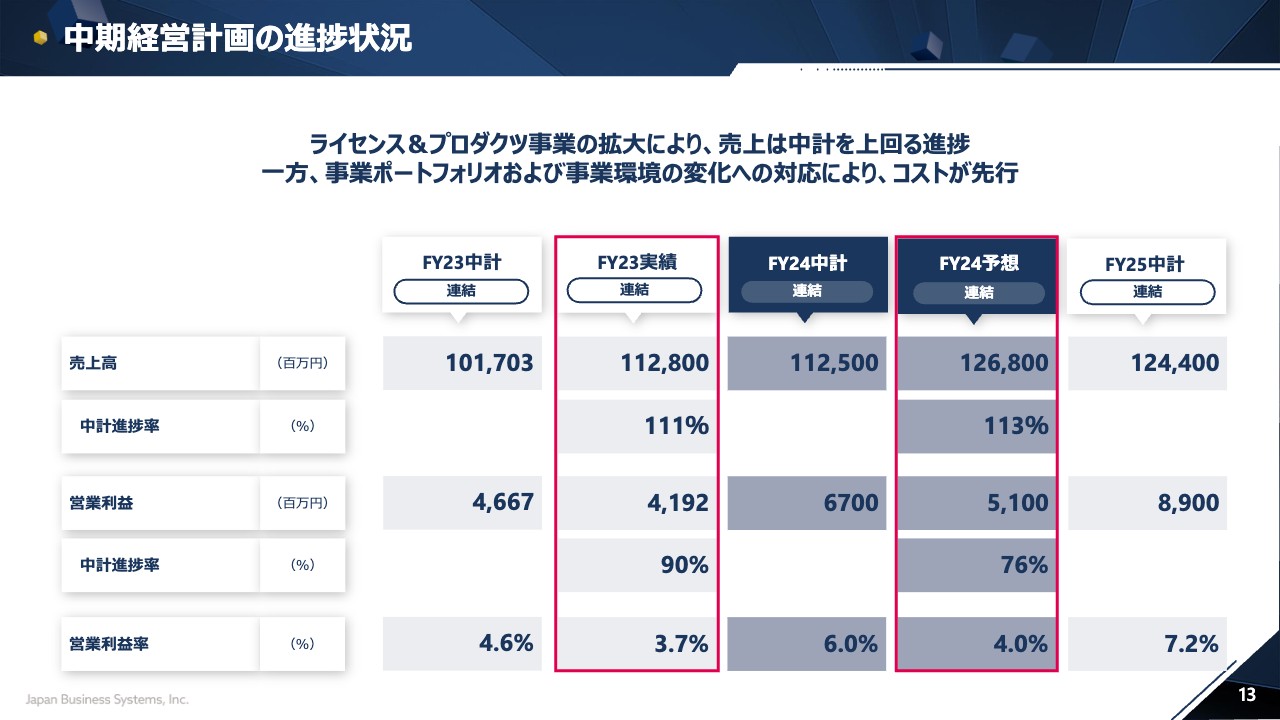

中期経営計画の進捗状況

開示している中計との比較では、今期2023年度の実績は売上高が1,128億円と、中計進捗率111パーセントのオーバーアチーブとなっています。営業利益については中計進捗率が約9割と、利益率も1パーセント届いていない状況です。

今期の予想は、売上高は計画比113パーセントの1,268億円、営業利益は76パーセントの51億円となっています。

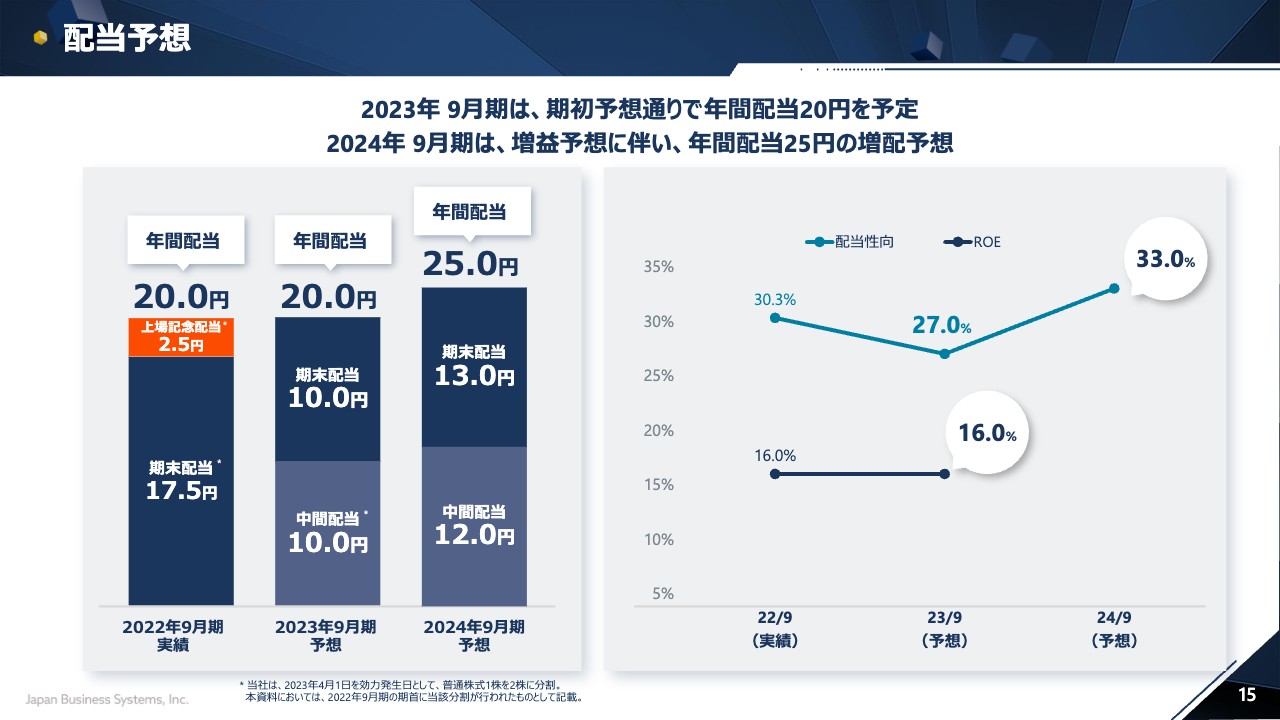

配当予想

配当についてご説明します。当期の配当は期初予想どおり、期末配当10円、年間で20円を予定しています。来期は増収増益を見込んでおり、年間で25円、中間が12円、期末配当は13円を考えています。計画どおり進めば、配当性向は33パーセントを想定しています。

2024年9月期のセグメント業績予想は専務の後藤よりご説明します。

2024年 9月期 重点施策

後藤行正氏(以下、後藤):当社で営業と技術の統括をしている後藤です。ただ今、勝田から決算報告をしましたが、おかげさまで、特にエンタープライズ企業のIT投資は、前年に続き大変旺盛な状況でした。当社も前年対比では増収増益で終えることができました。

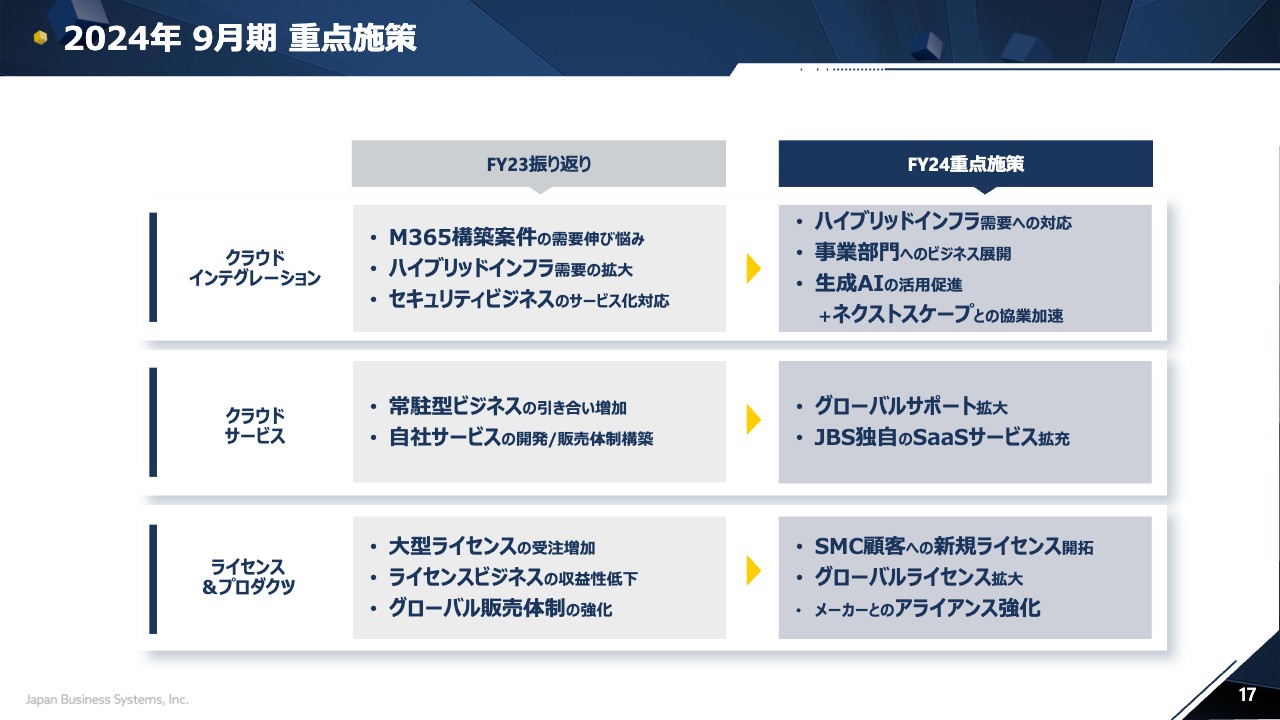

私からは、各セグメント別の2023年9月期の振り返り、および2024年9月期の重点施策についてご説明し、その後に2024年9月期のセグメント別事業計画を報告します。

それでは、2023年9月期のクラウドインテグレーション事業の振り返りからご説明します。「Microsoft 365」の新規構築案件は当初計画よりも減少しました。そのため、上期についてはエンジニアのローテーションが遅れ、当初想定した稼働よりも下回る結果となりました。

一方で、クラウド活用の本格化により、オンプレミスとハイブリッドインフラの需要が拡大したため、エンジニアのローテーションの改善を図り、下期の売上に貢献しました。

セキュリティビジネス事業については、2023年10月に発表したクラウドに特化したクラウドセキュリティサービス「JBS SOC」のビジネスの拡大を図っていきたいと考えています。

そして、注力領域としていたBizAppsについては、大型システムの納期遅延によりエンジニア工数の増加はあったものの、無事にプロジェクトは完遂しました。今期も引き続き注力領域として拡大に努めていきたいと考えています。

クラウドサービス事業についてご説明します。当社のクラウドサービスは、内製化支援や運用支援など常駐型ビジネスと当社オリジナルサービス事業に大別されます。

常駐型ビジネスは、市場のエンジニア不足などにより受注が拡大したものの、今後はAI関連など付加価値の高いサービスの提供により、高収益化が課題であると認識しています。

一方で、自社サービスについては、おかげさまでメールのパスワード付きZIPファイルのSaaSサービス「fiebie」が20万ユーザーを突破しました。今後も自社サービスについては開発・販売体制の構築が重要だと考えています。

ライセンス&プロダクツ事業についてご説明します。大型ライセンスの受注が増加したことにより売上を伸ばすことができました。しかしながら低利益の案件も多く、利益面での改善が急務であると認識しています。

8月に発表したノルウェーのCrayon社との業務提携により、国内エンタープライズのグローバルライセンスの販売と運用アウトソースを一括で受注できる体制が整いました。その中で、日系企業のグローバルライセンスを本社で一括管理したいというニーズから、グローバルライセンスの初受注を獲得することができました。

2024年9月期のセグメントごとの重点施策についてご説明します。まずはクラウドインテグレーション事業についてです。ハイブリッドインフラの需要は引き続き旺盛で、ハードメーカーなどがさまざまなハイブリッドソリューションを展開しており、当社もしっかりとメーカーとのパートナーシップを強固に連携し、個別案件が増加している傾向です。

また、当社のコンタクトポイントについてはビジネスITが中心ですが、今年度は事業部門への展開、またメーカーとのリレーションをしっかりと持ち、新たな展開を進めていきたいと考えています。

「ChatGPT」などAI関連については、4月に当社のオリジナルサービスを発表しました。おかげさまで、業種を問わず、さまざまなエンタープライズ企業を中心に約350社近いお客さまからお問い合わせをいただき、約40社を超えるお客さまの構築が進んでいます。今後はHorizontalな用途からVerticalに、業界ごとにセキュリティを考慮した本格的な業務量のプロジェクトが増加することが想定されると認識しています。

現在、当社グループのネクストスケープ社との連携により、金融、通信メディア、製造業のプロジェクトがスタートしています。今後、クラウドインテグレーション事業の大きな柱になっていくことを期待しています。

クラウドサービス事業についてご説明します。先ほどご説明した、クラウドに特化した24時間365日体制のセキュリティサービス「JBS SOC」の販売体制を今期はさらに強化していきたいと考えています。

これにより、グローバル企業のセキュリティとネットワーク運用サービスをトータルにサポートしていくことが可能になります。

また、2022年に取得したマイクロソフト最高上位資格の「Azure Expert MSP」のサービス化については、製販の強化を図っていきます。また、マイクロソフト社の「Copilot」のサービス化については、今月中旬に発表を予定しています。その他、自社SaaSサービスについても販売体制を強化していきます。

当社のオリジナルSaaSサービスをCrayon社を通じてグローバルに展開していくことや、Crayon社のSaaSサービスを国内で販売していくことも視野に入れていきたいと考えています。

最後に、ライセンス&プロダクツ事業についてご説明します。大手エンタープライズ企業を中心とした「Microsoft 365」のID数は約240万ユーザーに達していますが、中堅・中小企業からのライセンスの問い合わせも多くいただいており、収益性の高いライセンスビジネスにも注力していきます。

2024年は、大手企業のグローバルライセンスビジネスの元年でもあり、運用、サポートも含めた付加価値の高いビジネスへ対応していきます。また、OpenAIや「Copilot」など新たなライセンスビジネスが増加することも想定されます。

また物販においては、「Windows11」への対応など、エンタープライズや公共においてもPCの入れ替え需要のピークがくると考えていますので、こちらについてもハードメーカーとしっかり密に連携していきたいと考えています。

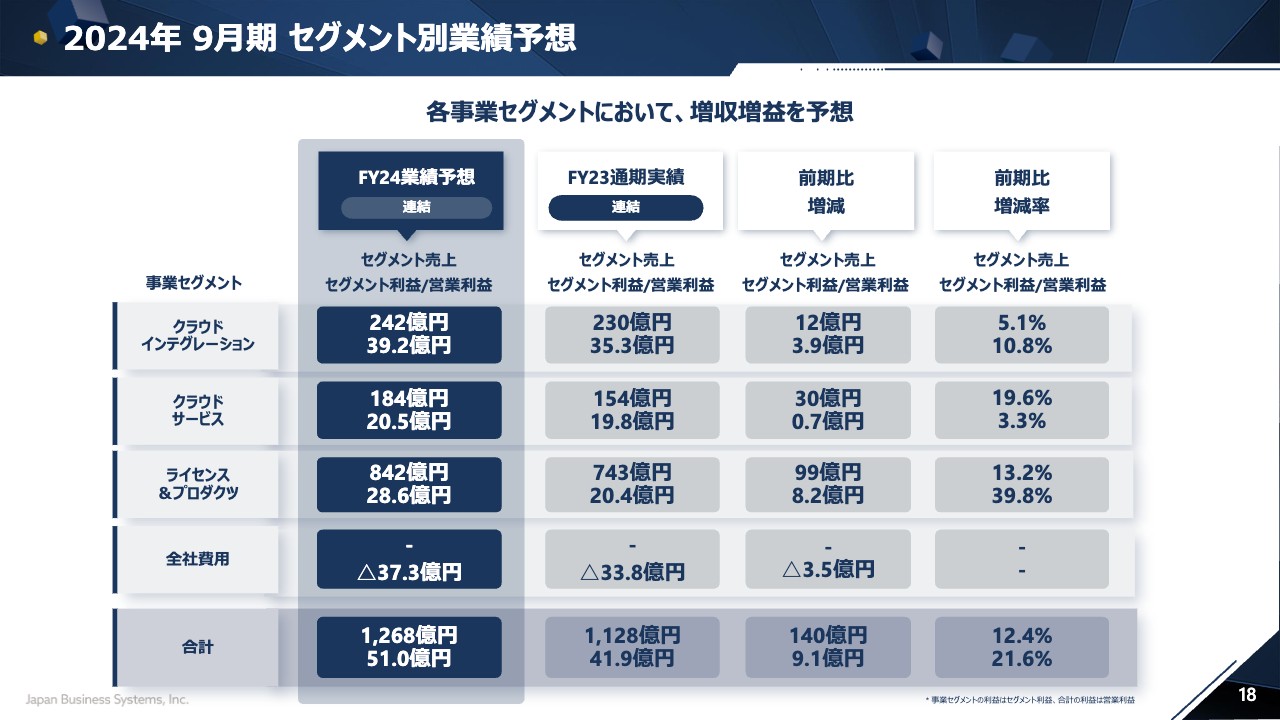

2024年 9月期 セグメント別業績予想

2024年9月期のセグメント別事業計画についてご説明します。全体としては、売上高もさることながら、利益をより重視した事業運営を行います。したがって、売上高は前期比12.4パーセント増、営業利益は前期比21.6パーセント増を目指します。

クラウドサービス事業については新サービスの開発および販売体制の整備など投資が必要となりますが、ライセンスビジネスにおいては、「Copilot」など付加価値の高い新たなライセンスビジネスが大きく伸長すると想定しています。また物販についても、「Windows11」対応などメーカーとしっかりと協業を強化することにより、利益の押し上げ効果を狙っていきます。

今後とも株主さまはじめステークホルダー各位の期待に沿えるよう対応していきます。

質疑応答:2024年9月期業績予想と中計の営業利益の差について

司会者:「2024年9月期業績予想では営業利益を51億円、中計では2024年9月期の営業利益を67億円としていますが、この差は何によるものでしょうか?」というご質問です。

前田憲仁氏(以下、前田):もともと発表している中計に関しては、「Microsoft 365」の導入がさらに拡大すると見込んだ上で、クラウドインテグレーション事業の稼働安定化と、先ほど後藤からもご説明した「Azure Expert MSP」をはじめとしたマネージドサービスの開発・提供による、クラウドサービス事業の利益拡大をある程度想定しながら計画しました。

足元では、決算業績でご説明したとおり、「Microsoft 365」からインフラやアプリ開発に需要が流れたことで、エンジニア需要が計画と変わってきた部分があります。そのようなリソースのシフトを認識したことで、稼働率はある程度改善していきましたが、もともと想定していた利益部分とはまだギャップが生じている状況です。

一方で、生成AIを含めた「Copilot」のリリースを開始することで、新たな需要も追い風となっています。このあたりを含め、引き続き計画に対するギャップを埋めるよう取り組んでいきたいと思います。

質疑応答:ユーザーのクラウドシフトについて

司会者:「貴社のお客さまで、まだクラウドに移行していないユーザーは何割いらっしゃいますか? 今後は、そのようなユーザーもクラウドへ移行していくのでしょうか? そのあたりの動きを教えてください」というご質問です。

牧田:企業の情報システムのクラウド活用についてお話ししますと、クラウドを活用していない企業は基本的にありません。大手企業は、Eメールやオンライン会議などのコミュニケーション基盤や社内情報を扱うものは、ほぼすべて「Microsoft 365」を使用しています。

中堅企業では「Google Workspace」を使用されるケースもありますが、いずれにしてもみなさまクラウドを使用されているため、クラウドを使用していない企業はないということです。

ただし、既存のアプリケーションをまだオンプレミスのみで動かしているというお客さまは一部にいらっしゃいます。クラウドシフトが進んでいる現状ですが、会計から販売管理すべての基幹システムでは、未だにオンプレミスで動作するアプリケーションが主流を占めています。

全体の業務システムの中でいうと、日本においては2割か3割をクラウド活用できていればよいほうで、そこまで達していない企業のほうが多いかと思います。

今後は、今までオンプレミスで動いていたものでも、積極的にクラウドを活用したほうが、新しいサービスといろいろな面で連携できるメリットが非常に大きいです。自社システムの運用や拡張も考えると、クラウドのほうが圧倒的に有利であるというのはお客さまも十分理解しておられるため、徐々にクラウドシフトが進んでいくと考えています。

他国と比較すると、日本のクラウドシフトは遅れていますが、一方で大きなポテンシャルがあると考えています。

質疑応答:事業業績の増減要因について

司会者:「今期のクラウドサービス事業の利益の伸びが低い理由と、一方でライセンス&プロダクツ事業の伸びが大きい理由を教えてください」というご質問です。

後藤:ご存知のとおり、クラウドサービス事業における弊社サービスはサブスク系が多く、実際の利益額で見ると、業績へのインパクトは軽微となっています。積み上げビジネスとなるため、業績にインパクトが出てくるのには少し時間がかかるような状況です。

ライセンス&プロダクツ事業の伸びについては、先ほどお話しした生成AI関連のビジネスと今後のグローバル展開に利益の押し上げ効果があると期待しています。そのあたりを織り込み、この数値を目標にしたいと考えています。

質疑応答:営業外損益と持分法損益の予想について

司会者:「今期の営業外のプラスがなくなる理由は何でしょうか? 為替差益は見込まないと思いますが、持分法損益も悪化するイメージでしょうか?」というご質問です。

勝田:営業外のプラスがなくなるわけではなく、基本的には営業外のものというのは、支払利息と株式等の運用によりプラスマイナスゼロというかたちでコンサバに見ているのが実情です。持分法損益も、特に悪化するというイメージではありません。

ただし、今期はプラスに働いていますが、業績等で大幅な修正があった場合には、来期の計画等での修正を考えています。

質疑応答:クラウドエンジニアのリスキリングについて

司会者:「クラウドインテグレーション事業において、クラウドエンジニアへのリスキリングを進めていたと思います。その効果は2024年9月期に織り込まれているのでしょうか?」というご質問です。

後藤:今期は、従来のクラウドインテグレーション事業に加え、新たに生成AIも含めたインテグレーション事業が発生しています。2023年9月期に進めていたリスキリングと、新たな生成AIに対応するエンジニアのリスキリングが必要になるため、2024年9月期にしっかりと対応していきたいと考えています。

質疑応答:グローバルライセンス事業の実現について

司会者:「グローバルライセンス事業の実現に向けて、現体制に足りないものは何でしょうか?」というご質問です。

前田:海外拠点は、アメリカ、メキシコ、上海、シンガポール、香港の5拠点があります。現在、各拠点でも現地サポートの連携を進めながら、一つひとつ体制を整えていますが、複数のサービスや、いろいろなかたちでのITサポートなどのニーズにしっかりお応えしていくには、まだ補強が必要だと考えています。

先ほどからご説明しているとおり、マイクロソフトのグローバルトップパートナーの1社であるCrayon社と業務提携したことで、Crayon社が所有する付随製品やサービスの提供が可能となりました。

そのように、メーカー各社とともに、特に日系企業のライセンスに付随するサポートサービスの提供機会を、より具体的に模索していきたいと思います。今後、サポート体制のさらなる拡充と、提供商品の拡充に取り組んでいきたいと考えています。

質疑応答:AI活用の業績貢献について

司会者:「AIの可能性についてお尋ねです。2023年9月期と2024年9月期において、全体でどれくらいの貢献を見込んでいるのでしょうか?」というご質問です。

後藤:2023年9月期のAIはPoCベースの導入が中心で、業績にはほとんど貢献していません。まさにこの2024年9月期で、業績に貢献してくると認識しています。

先ほどご説明したように、今後は業種ごとにAIの活用が進むため、しっかりとお客さまのニーズを捉え、付加価値の高い提案をしていきたいと思います。

現時点で社名は言えないのですが、そのようなプロジェクトもいくつか進んでいます。かなり規模の大きい案件もあるため、今期については大きな貢献ができると考えています。

質疑応答:「Copilot」の売上・利益について

司会者:「『Copilot』の新規契約は、貴社の売上にどのように乗ってくるのでしょうか? マージンはどのようになっているのでしょうか?」というご質問です。

後藤:「Copilot」については、どちらかというとユーザーが自ら利用するサービスと認識しています。そのため、お客さまの内製化支援をしっかりとバックアップしていくサービスを、今月中にリリースしようと考えています。

業績に対するインパクトはまだ少ないですが、少なくともライセンスやそのようなサービスはお客さまにしっかりと提供していきたいと思います。

質疑応答:「Windows 11」の買い替えに伴う「Microsoft 365」の契約更新について

司会者:「『Windows 11』の買い替えで、『Microsoft 365』の契約は更新されるのでしょうか? 増収要因になるのでしょうか?」というご質問です。

後藤:ハードウェアの入れ替えサイクルもありますが、「Windows 11」が大きなきっかけとなり、大手のエンタープライズからはかなり引き合いが増加していると思います。

「Windows 11」と「Microsoft 365」の入れ替えについて、一緒に更新されることはありません。前期までの物販系と比較すると、かなりのボリュームでの増加が期待できるため、利益の押し上げ効果が十分見込めると考えています。

前田:補足します。「Microsoft 365」の契約自体は直接関係ありません。「Windows 11」のPC買い替え需要については、どちらかというと物販のほうで、それなりに利益を担保できるような増収の一因となるのではないかと期待しています。

質疑応答:AIプロジェクトの見込みについて

司会者:「AIに関して、PoCから本格採用に進むプロジェクトの割合は、どの程度を見込んでいるのでしょうか?」というご質問です。

後藤:2023年9月期の振り返りの中で、当社サービスをご利用いただいている約40社の構築が開始しているとお話しさせていただきました。規模の大きいエンタープライズのお客さまですので、何割とはなかなか言いにくいのですが、かなり大型のインテグレーションになっていくと考えています。

また、Verticalな業務利用を進めることで、同業種での横展開も今後見込んでいきたいと考えています。

新着ログ

「情報・通信業」のログ