【QAあり】エフ・コード、既存事業の成⻑と過去実施したM&Aの業績貢献により増収増益、通期業績予想を上方修正

AGENDA

工藤勉氏(以下、工藤):株式会社エフ・コード代表の工藤と申します。本日は、当社の2023年12月期第2四半期の決算説明を行います。どうぞよろしくお願いします。

項目としては、決算概要、定性的なハイライト、最近行っているM&Aの補足説明、会社概要の順序でお話しできればと考えています。

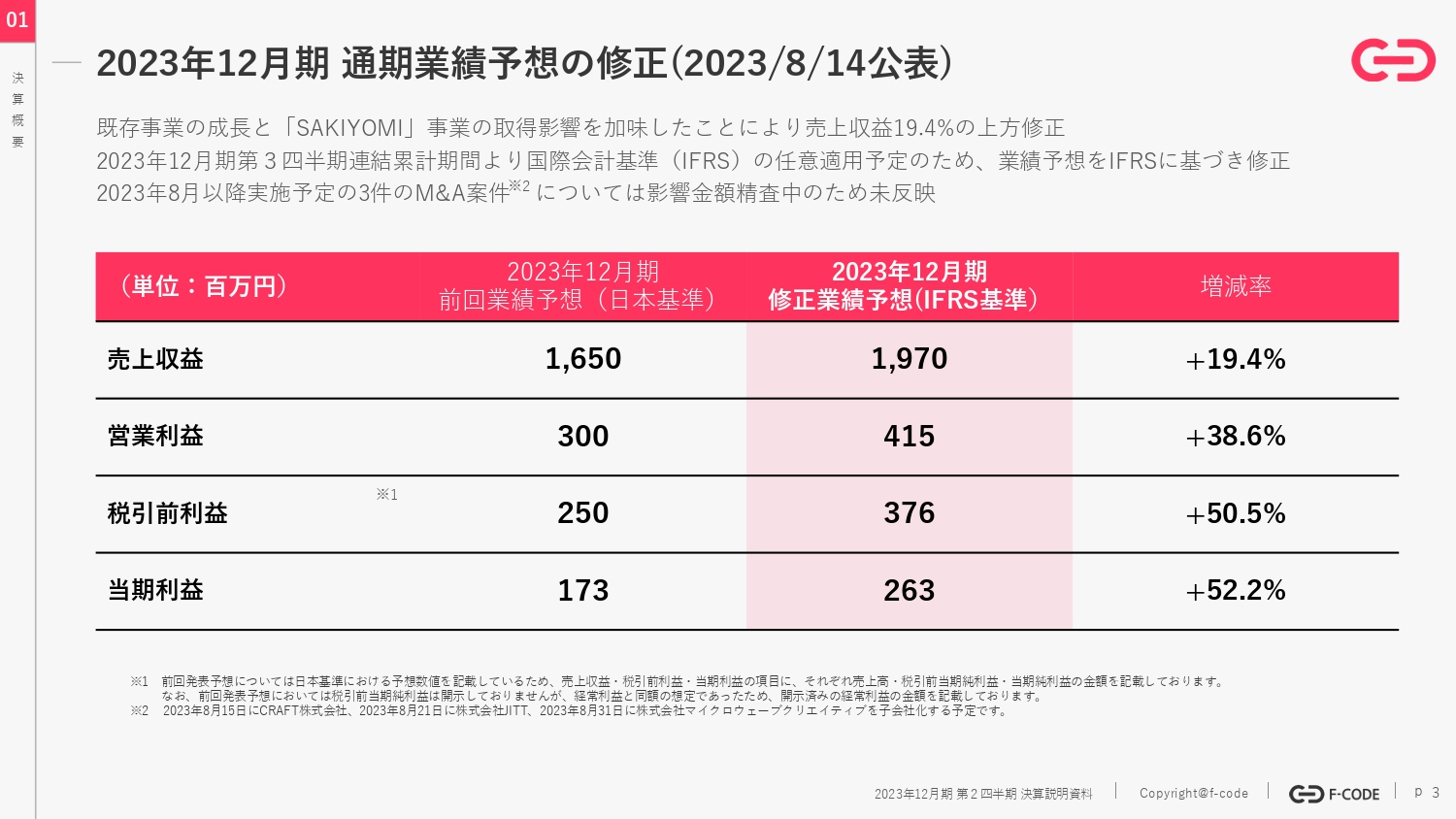

2023年12⽉期 通期業績予想の修正(2023/8/14公表)

決算については開示のとおり、この半期決算開示の段階で通期業績予想を修正しています。上方修正の主な要因として、第1四半期、第2四半期に既存事業が順調に推移したことが挙げられます。

また、5月半ばから子会社である「SAKIYOMI」の事業が数字に取り込まれてきていることを加味し、売上収益および営業利益が開示修正基準にあたったところで、修正を発表しています。

具体的には、売上収益は期初予想比でプラス20パーセント程度、営業利益はプラス40パーセント弱、税引前利益および当期利益はプラス50パーセント程度の上方修正をしています。

2点補足します。1点目は、第3四半期連結累計期間から、国際会計基準(IFRS)の適用を予定しています。2点目は、2023年8月に3件のM&Aを実施しましたが、その影響は精査中のため、業績予想の修正には取り込んでいません。したがって、この3件の影響が明確になり次第、必要に応じて再度業績の予想を開示できればと考えています。

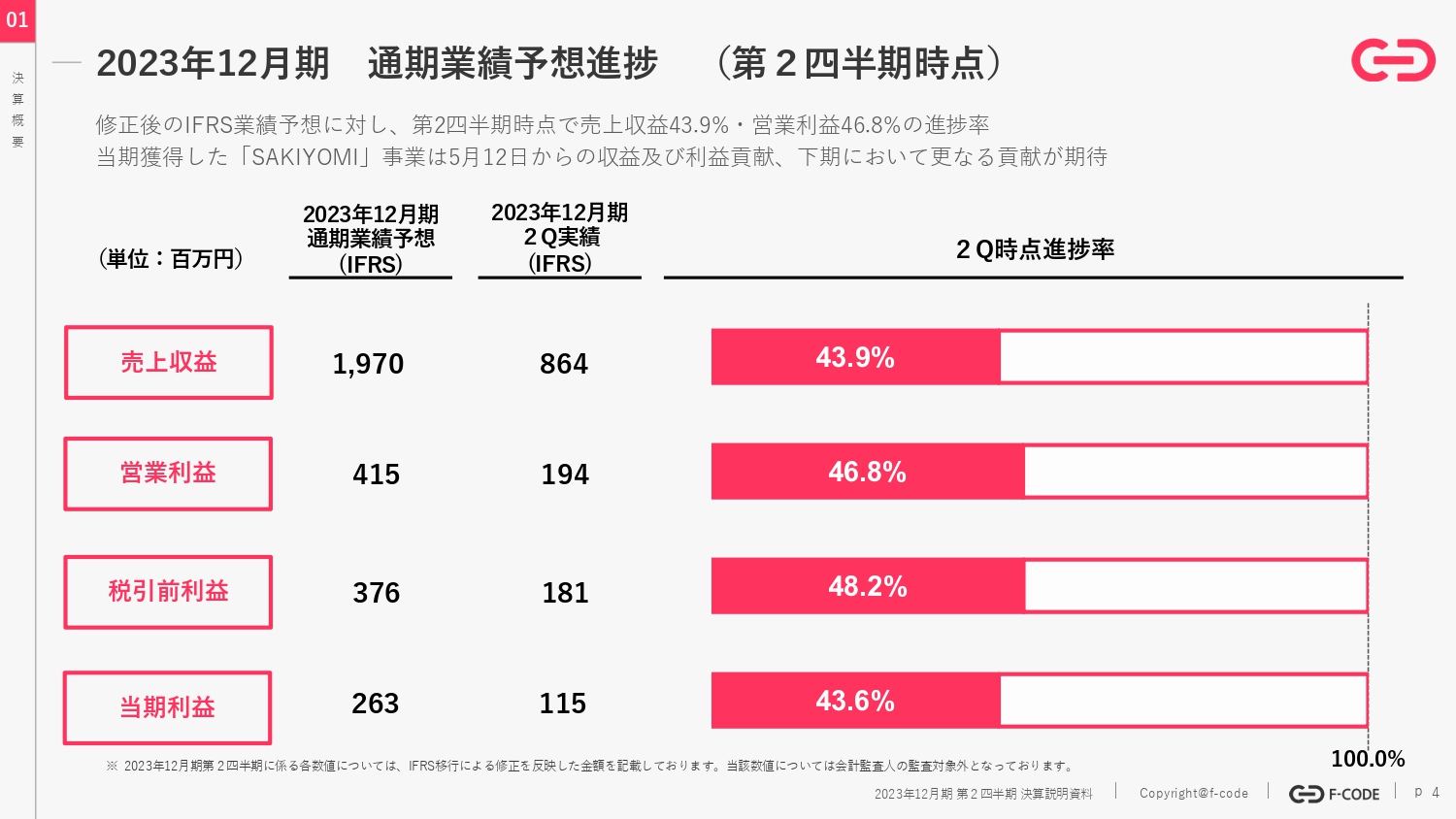

2023年12⽉期通期業績予想進捗(第2四半期時点)

修正後の業績予想に対し、第2四半期までの進捗率はどの程度なのかについて、こちらのスライドに記載しています。

売上収益の進捗率が約44パーセント、営業利益の進捗率が約47パーセントです。第2四半期なので50パーセントを切っている部分はありますが、当社の事業は基本的にはリカーリング・レベニューといって、月々決まった売上収益が、お客さまが増えることで積み重なっていくモデルです。

また、微小な影響ですが、5月半ばから取り込まれている「SAKIYOMI」事業が下期はフル寄与するところを勘案すると、第2四半期時点では進捗率50パーセントを切っている状況ではあるものの、通期ではある程度の余裕を持って業績予想を達成していけると考えています。

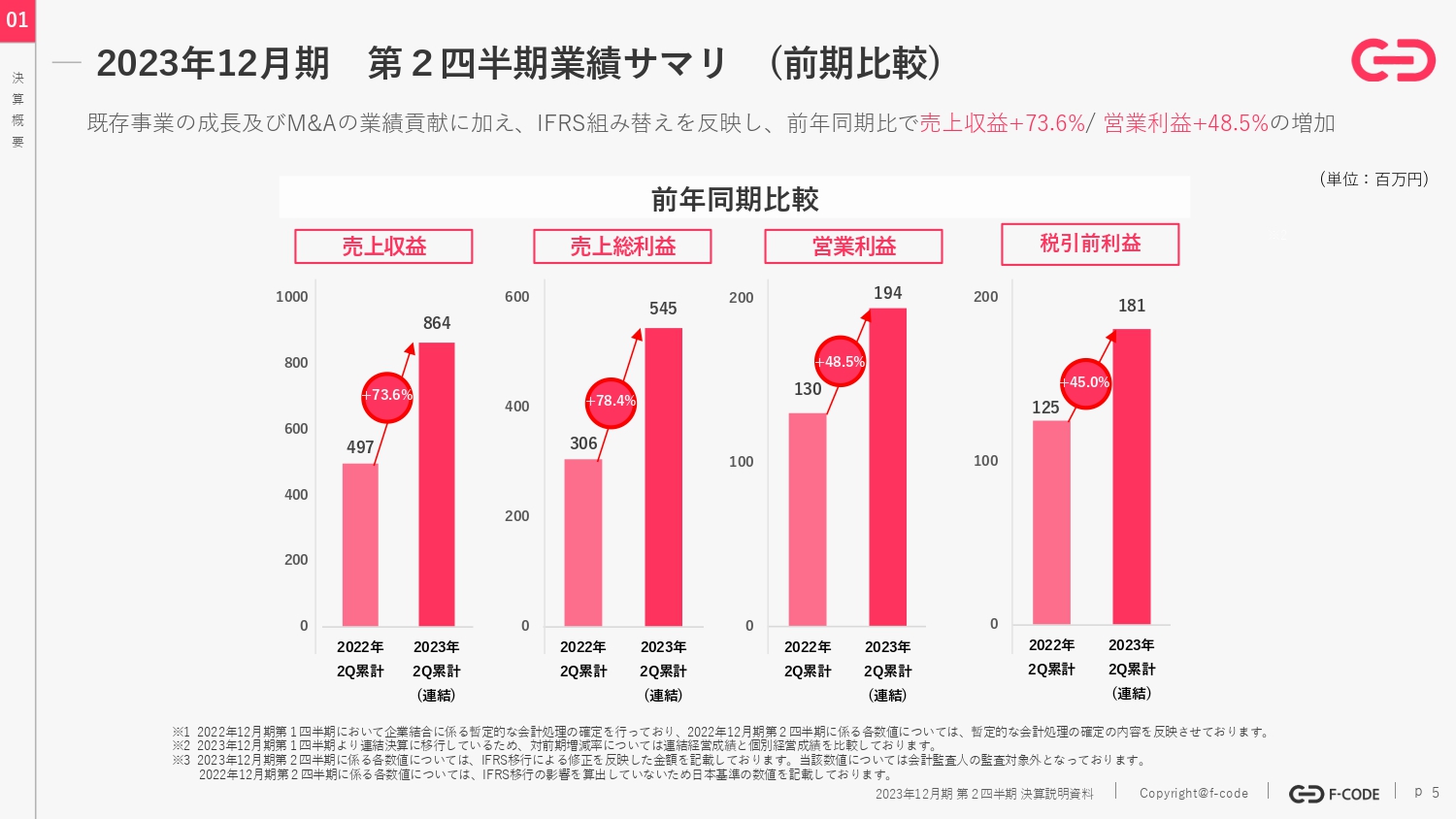

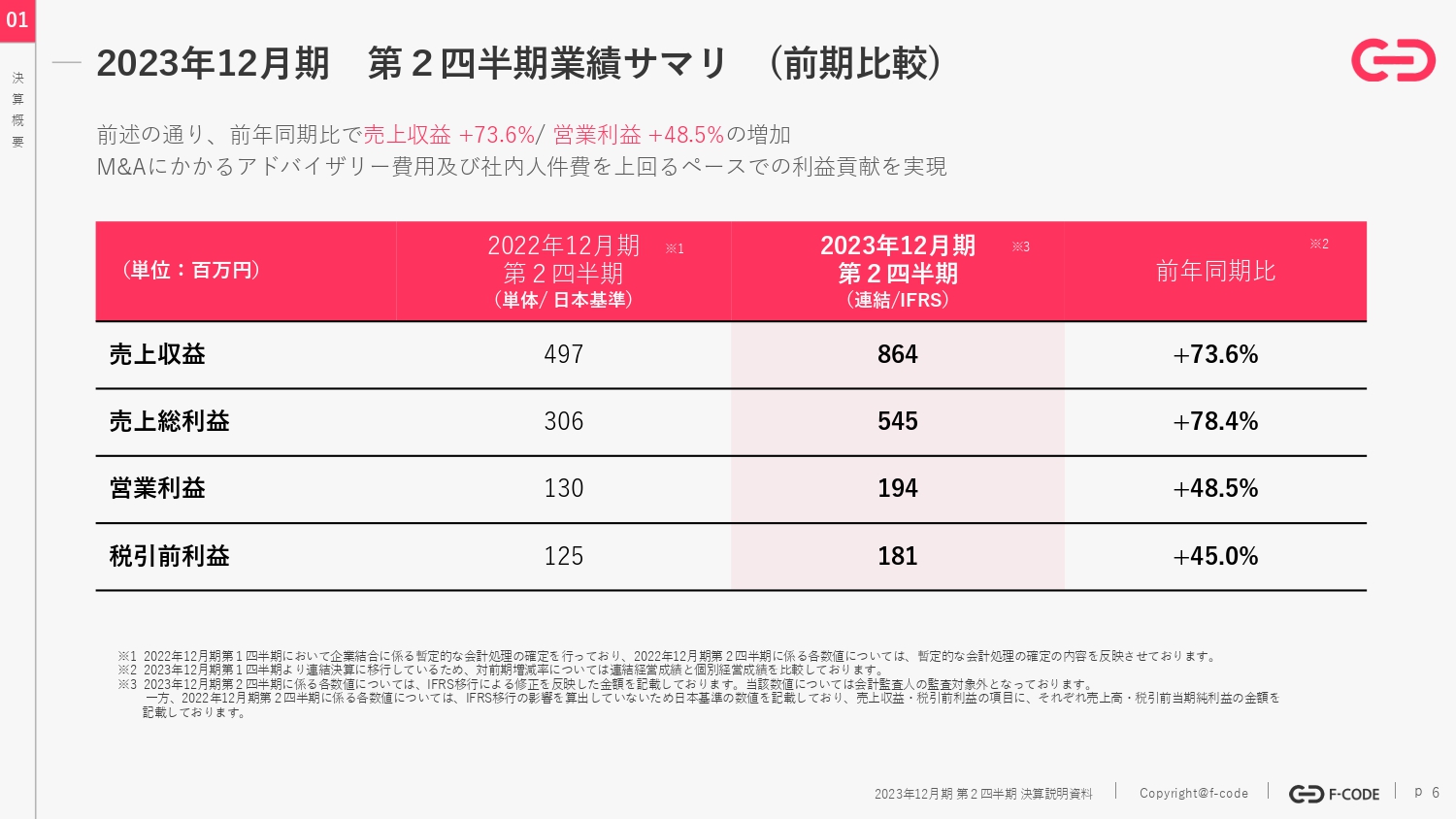

2023年12⽉期第2四半期業績サマリ(前期⽐較)

第2四半期までの数字を前年同期と比較すると、売上収益はプラス約73パーセント、売上総利益はプラス約78パーセント、営業利益および税引前利益はプラス約50パーセント弱と、全体として順調に成長しています。

2023年12⽉期第2四半期業績サマリ(前期⽐較)

こちらのスライドは、今ご説明した内容を表にしたものです。

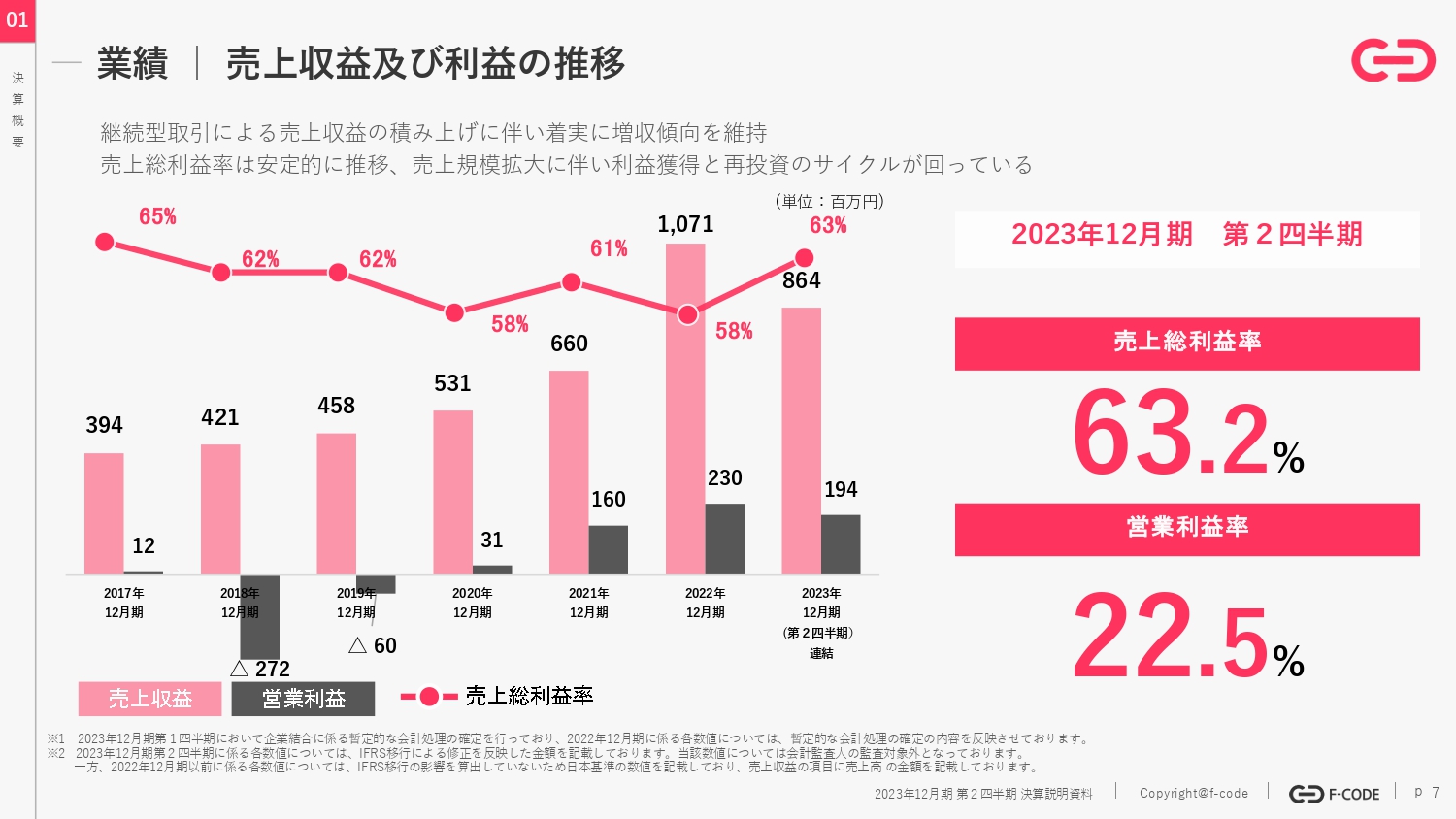

業績| 売上収益及び利益の推移

先ほどご説明したとおり、当社の収益基盤は継続型収益の積み重ねとなっているため、収益はおかげさまで右肩上がりに推移しています。

我々のような事業体の場合、売上総利益率には、原価としてソフトウェアの開発費用やカスタマーサクセスなどのお客さまをサポートするための人件費が含まれますが、経営としては、売上収益の約40パーセントでコントロールするように心がけています。

したがって、年度や四半期ごとに数パーセントのブレはありますが、昨年の売上総利益率は58パーセント、今年の上期は63パーセントと、引き続き6割程度を維持しています。その結果、営業利益率は常に約20パーセントから25パーセントで推移しており、この上期は22.5パーセントの着地となっています。

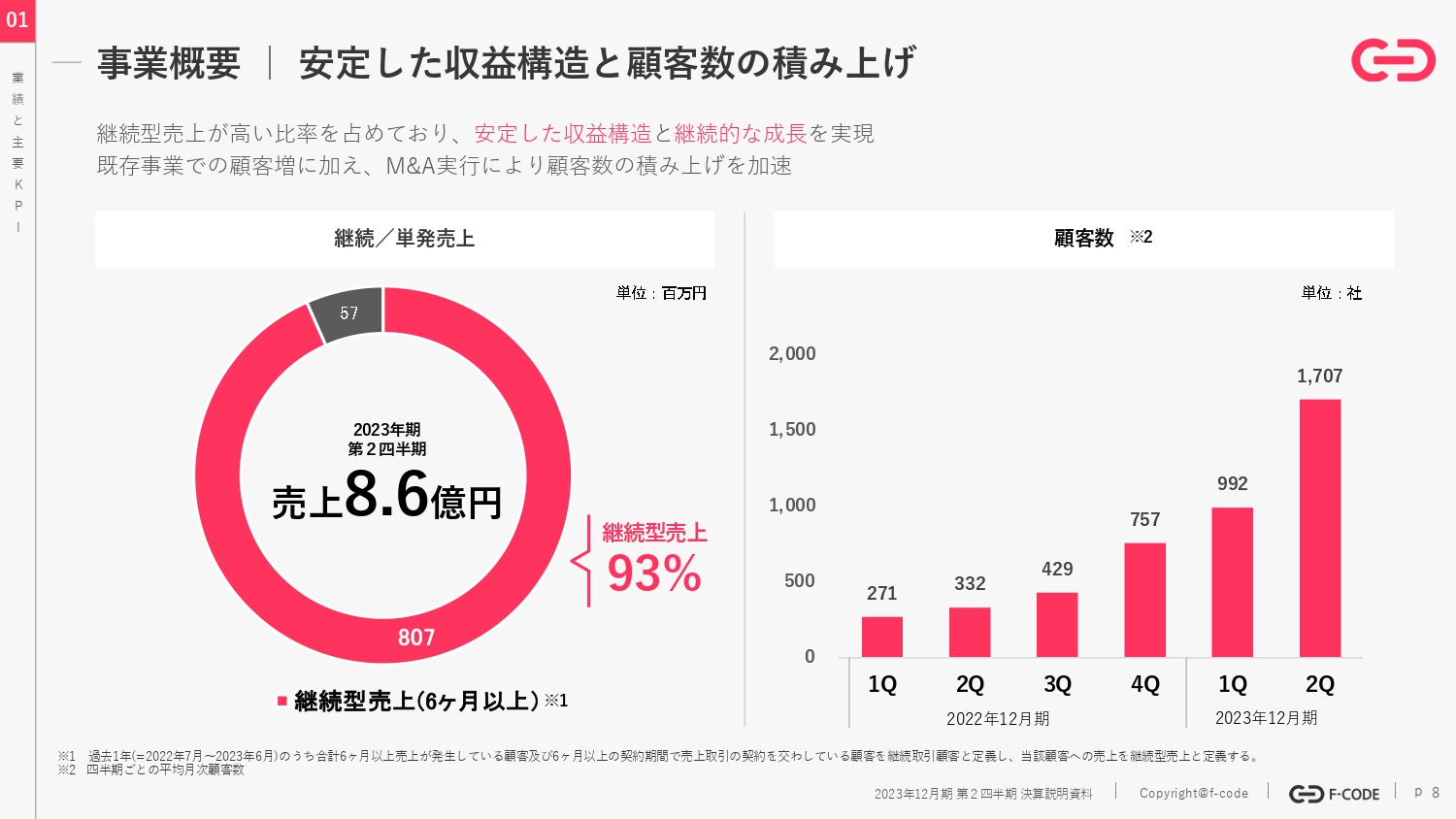

事業概要| 安定した収益構造と顧客数の積み上げ

上期は合計8.6億円の売上があり、そのうちの93パーセントが6ヶ月以上継続している継続型売上です。今後の業績については、顧客数が増えていくのか、きちんと獲得できるのかという観点と、解約されないのかという観点が重要になってくると思います。

その観点において、現時点では売上比率の継続比率が高いことに加え、スライド右側に記載しているとおり、顧客数が継続的に伸びている点をご説明できればと思います。

当社は2021年の12月に、東証マザーズ市場(当時)に上場しています。2022年12月期の第1四半期は271社だったお客さまが、今期の第1四半期は992社となり、当第2四半期は1,707社まで増えました。これからも継続的なお取引が期待できる顧客数をしっかりと増やしていきたいと考えています。

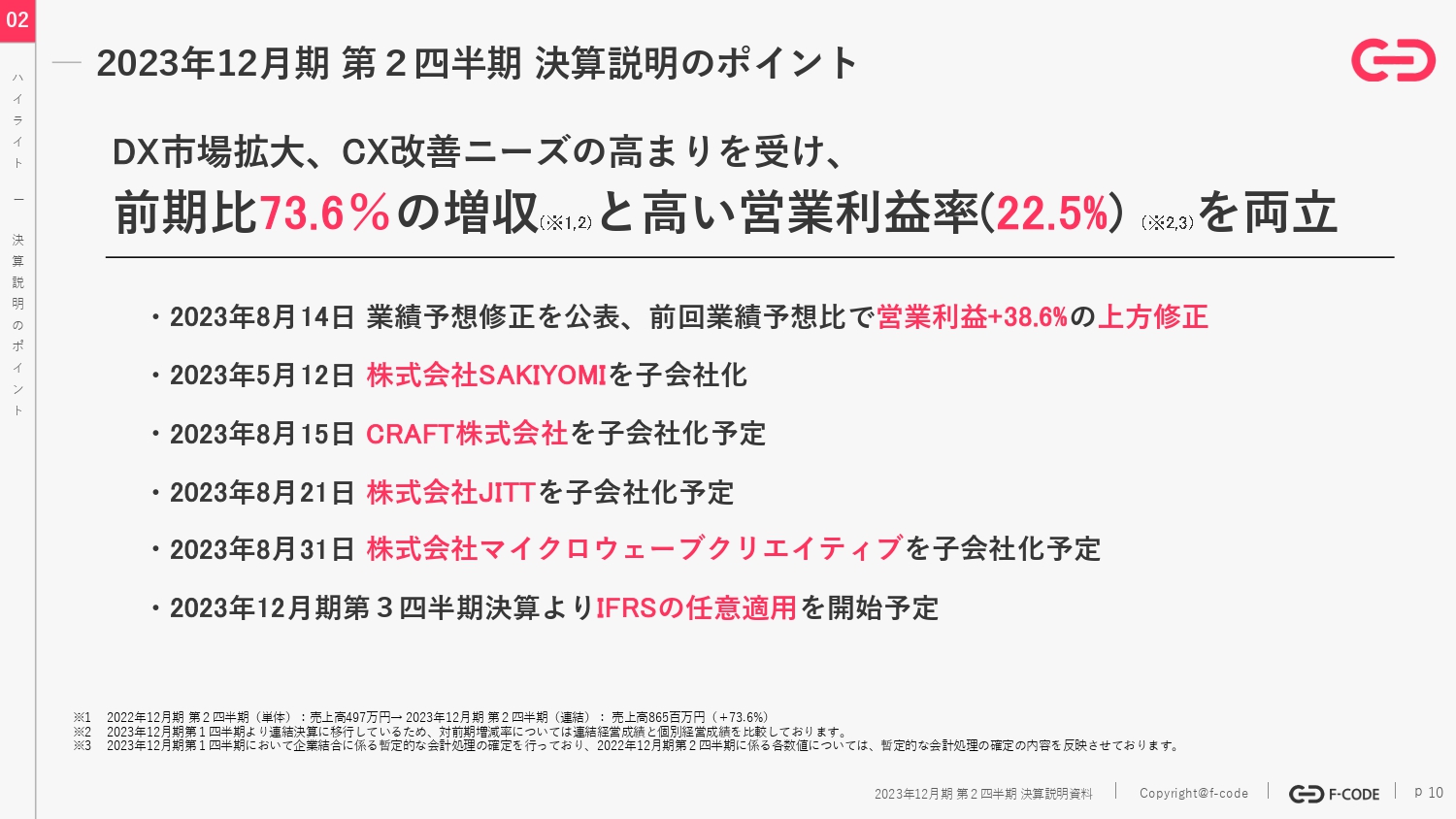

2023年12⽉期 第2四半期 決算説明のポイント

業績のハイライトです。まずは、8月14日に業績予想修正を公表しました。

そして、少し前となりますが、5月12日に株式会社SAKIYOMIを子会社化しています。この第2四半期は1.5ヶ月程度貢献しています。

また、8月15日にCRAFT株式会社を子会社化しました。開示時点では「子会社化予定」と記載していましたが、本日(8月23日)時点で完了しています。同様に8月21日時点で株式会社JITTの子会社化も完了しました。8月31日には株式会社マイクロウェーブクリエイティブを子会社化する予定です。

繰り返しになってしまいますが、CRAFT社、JITT社、マイクロウェーブクリエイティブ社の数字は現在精査中で業績予想には取り込んでいないため、影響が判明次第、適宜開示していければと考えています。

株式会社Radixより「SAKIYOMI」事業の取得

簡単に各社の概要をご説明します。SAKIYOMI社は、簡単に言えば「Instagram」を中心としたソーシャルメディアマーケティングでクライアントの売上貢献に寄与する会社だとご理解いただければと思います。

当社は創業以来、いわゆるWebサイト(ホームページ、モバイルサイト、スマホサイト)を中心として、クライアントとカスタマーのみなさま、すなわち企業と生活者を結びつけるところに取り組んでいましたが、昨今はホームページとアプリだけではありません。

特に若い方々は「Instagram」「Twitter」「TikTok」などをホームページ以上に活用し、さまざまな企業の商品やサービスの情報を取得しています。当社もソーシャルメディアに関する大きな知見やプロダクトやナレッジをもっている会社とのご縁を求めていたところ、5月半ばにエフ・コードグループにジョインしていただいたのがSAKIYOMI社です。取得価格は約8億円で、前年度の取得事業売上高は3億9,100万円です。おかげさまで順調に成長しています。

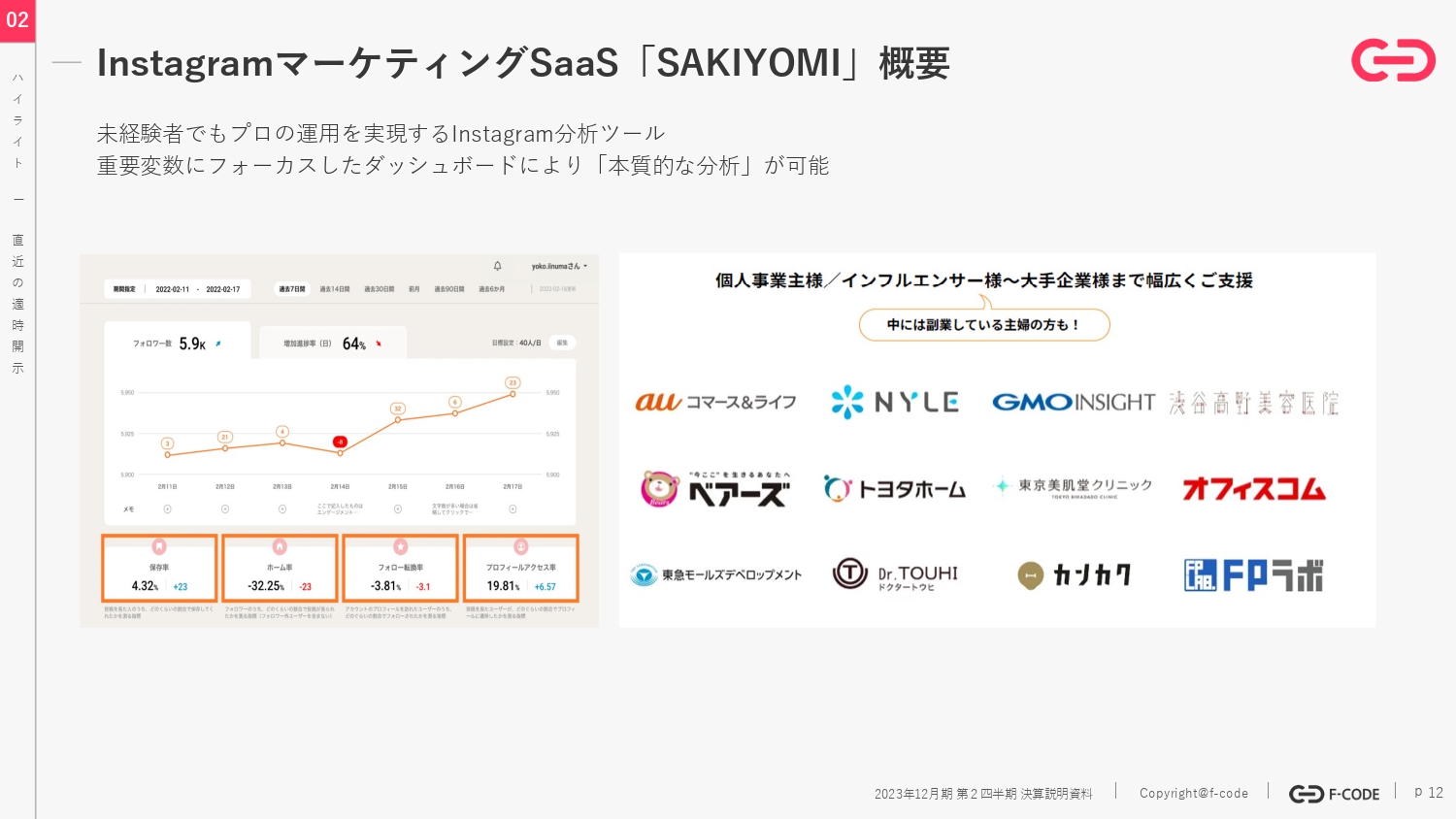

InstagramマーケティングSaaS「SAKIYOMI」概要

企業の方々が「『Instagram』を使って若年層や女性の方々にアプローチしたい」というニーズは、最近非常に盛んになってきていますが、実際に「Instagram」を使ってアプローチした結果どうなっているのかはよくわからない点が、日本のマーケティング界の課題になっていると思います。

その中で、ソーシャルマーケティングに関する知見がまちまちな企業のご担当者さまに、ユーザーへのアプローチ状況がわかる分析ツールを提供しています。そのツールを軸としてさまざまなインフルエンサーマーケティングやソーシャルメディアマーケティングを提供しているのがSAKIYOMI社です。

「SAKIYOMI」事業について

ちなみに、SAKIYOMI社代表の石川氏は、プロ目線のインスタ運用本を執筆されており、ビジネス書の中では大変よく売れています。日本の「Instagram」界隈では一流のマーケターとして認知されている方です。

その知名度を活かし、今年の9月にはさまざまなインフルエンサーやSNS活用に興味を持つ企業などを招き、おそらく日本最大級となるSNSサミットをSAKIYOMI社主催で開催する予定です。

CRAFT株式会社より「デジタルマーケティング」事業の取得

CRAFT社についてご説明します。こちらはいわゆるデジタルマーケティングエージェンシーにあたる会社です。特に、昨今では非常に大事になってきている、デジタルマーケティングやクリエイティブおよびデータの利活用に関する強い知見をもっています。

8月15日にグループにジョインしていただきました。取得事業売上高、取得価額はスライドに記載のとおりです。

CRAFT株式会社の事業サマリー

CRAFT社は、今まさに伸びているダイレクトマーケティングやD2Cの企業を主要顧客として、クリエイティブとデータの利活用を中心に成果を上げていく会社です。

CRAFT株式会社の事業について

代表の辻井氏と取締役の宝田氏は、インターネットマーケティングやインターネット広告に関する豊富な知見をもっているため、さまざまな書籍を出版されています。

その書籍を読んで「このような会社にお願いしたい」というクライアントが集まる場合もあれば、「このような会社でデジタルマーケティングを学びたい」という優秀な若者が集まってくる場合もあり、非常に良いサイクルができています。今後は当社もしっかりと経営を支援し、成長していければと考えています。

株式会社TEORYより「デジタルマーケティング」事業の取得

TEORY社から新設分割出資を行ったJITT社についてご説明します。JITT社は、端的に言うと、日本の中堅・中小企業のデジタルマーケティングを月に数百件単位でこなしている会社です。

当社は、大手企業を中心にデジタルマーケティングやマーケティングSaaSを提供していく中で、より幅広く、日本全国の企業のお役に立つ方法を日々模索していました。今回このようなご縁があり、今後はJITT社の力を借りることで、都内の大企業だけではなく日本全国のさまざまな規模のお客さまのお役に立ちたいと考えています。

ちなみに「JITT」は「ジャスト イン タイム テクノロジー」の略です。大手企業と比べると相対的に予算が小さい中堅・中小企業を支援するには、「ジャストインタイムでテクノロジーを提供すること」が非常に重要であるという思いを込めて、命名しました。

株式会社JITTの事業サマリー

いわゆるSaaSやデジタルマーケティング領域でSMBを主要領域とし、圧倒的な支援スピードで戦っており、年間で3,000件以上の企業を支援している会社です。

このような数をこなすために、さまざまなテクノロジーやSaaSの利活用が組み込まれています。ホームページを簡単に更新できるCMSや予約管理が簡単にできるツール、ノーコードでホームページが制作できるツール、「LINE」の利活用を簡単にできるツールなどのプロダクトを取りそろえ、大手企業よりも相対的に予算は小さいものの、さまざまなポテンシャルを持たれている中堅・中小企業を今後も支援していきたいと考えています。

株式会社マイクロウェーブより「デジタルマーケティング」事業の取得

マイクロウェーブクリエイティブ社についてご説明します。社名をご存じの方も多いと思います。20年以上にわたり、日本の名立たるナショナルクライアントや大手企業向けにWebのインテグレーション、DX、デジタルマーケティングを提供している会社から、事業部を新設分割するかたちで譲り受けることとなりました。

先ほどのJITT社が日本全国の中堅・中小企業への支援を強化する文脈であるとするならば、マイクロウェーブクリエイティブ社はエンタープライズ向けのパイプラインや提供するサービスのクオリティ向上に資するものになると考えています。

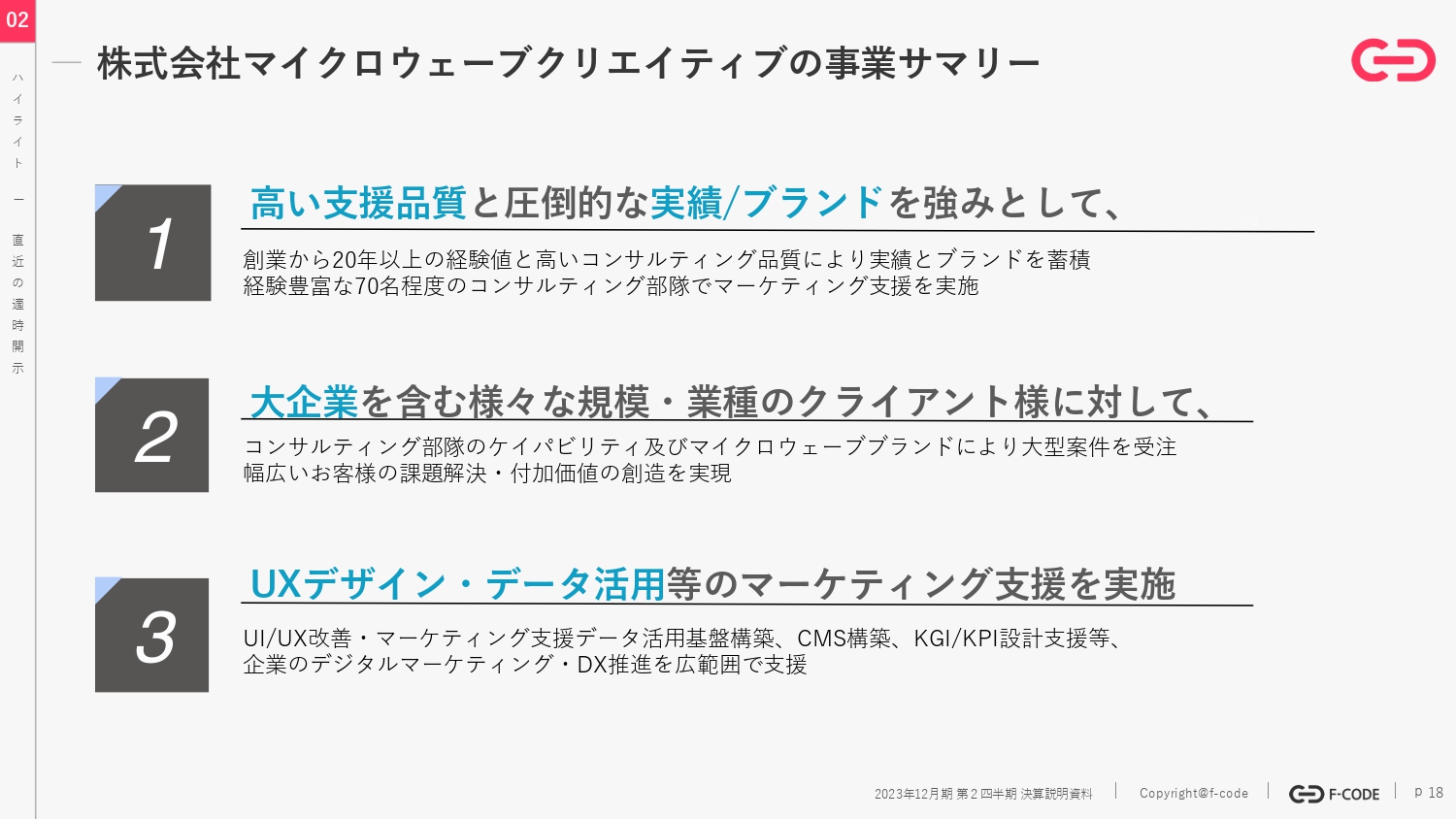

株式会社マイクロウェーブクリエイティブの事業サマリー

マイクロウェーブクリエイティブ社は、本当に高い支援品質とその結果のブランドをもとに、大企業を中心にサービスを提供しています。特にUXデザインやデータ活用などのナレッジが豊富です。

詳細についてはお手元の決算説明資料をご覧いただければと思いますが、名立たる大企業と継続的なお取引をされている会社です。

当社がすでに保有しているソリューションはもちろん、反対にマイクロウェーブクリエイティブ社のナレッジをエフ・コードグループすべてのお客さまに提供していくことによって、しっかりとシナジーを出していければと考えています。

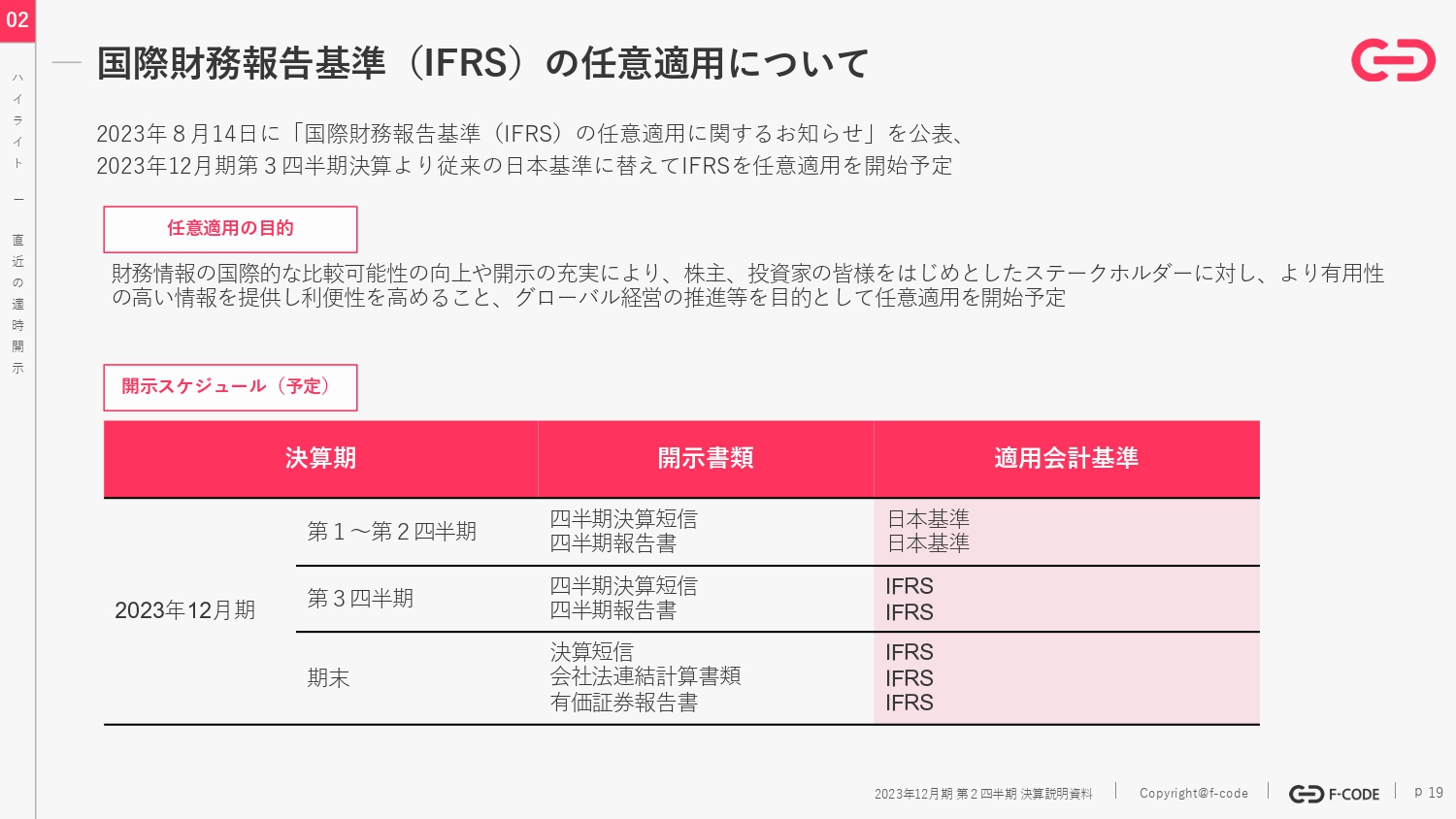

国際財務報告基準(IFRS)の任意適⽤について

第3四半期から国際会計基準(IFRS)の任意適用を始めます。

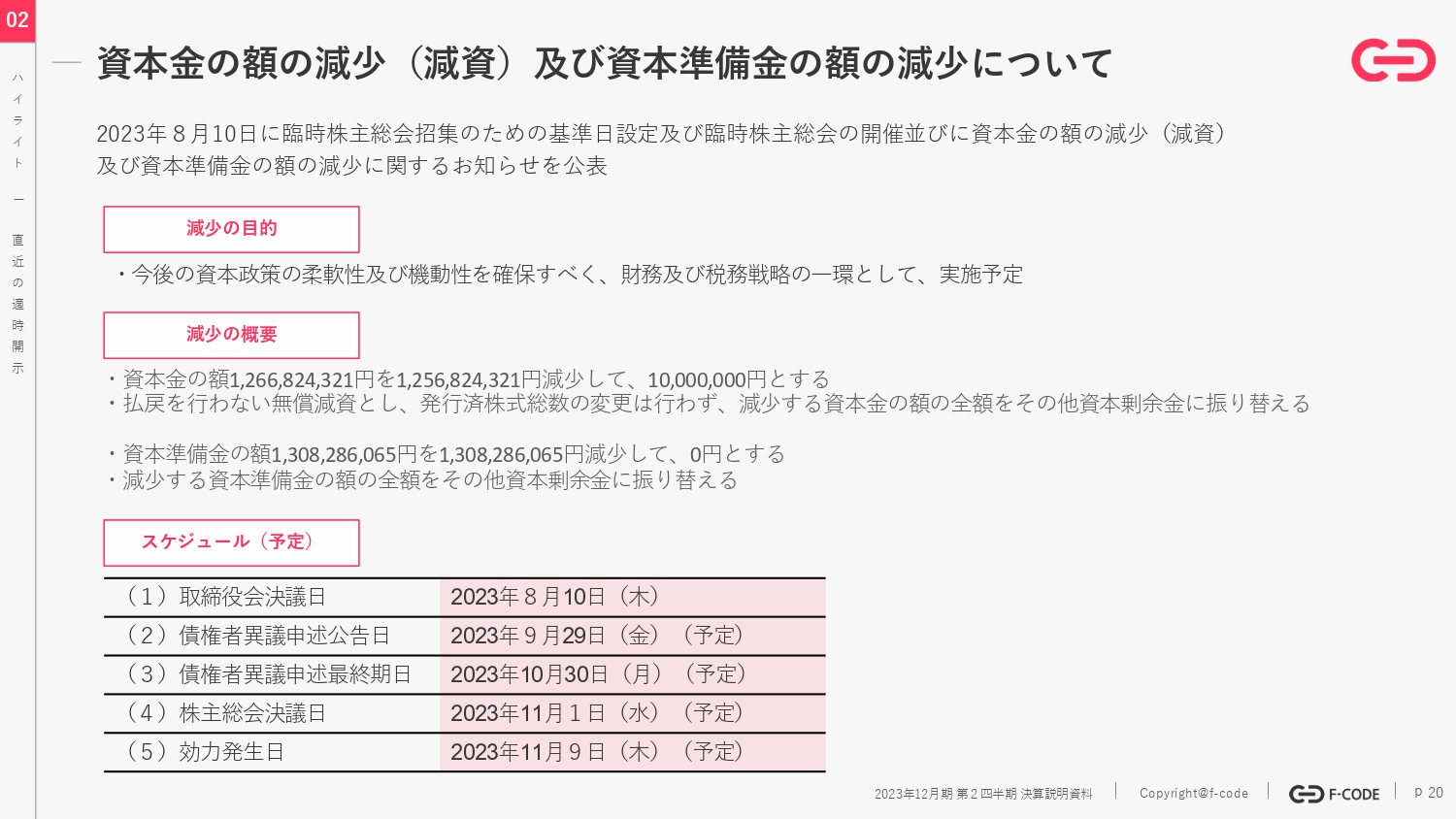

資本⾦の額の減少(減資)及び資本準備⾦の額の減少について

今後の資本政策の柔軟性および機動性を確保すべく、財務および税務戦略の一環として資本準備金の額の減少について、8月10日に開示しています。効力発生日は開示のとおり、株主総会を経て、2023年11月頃を予定しています。

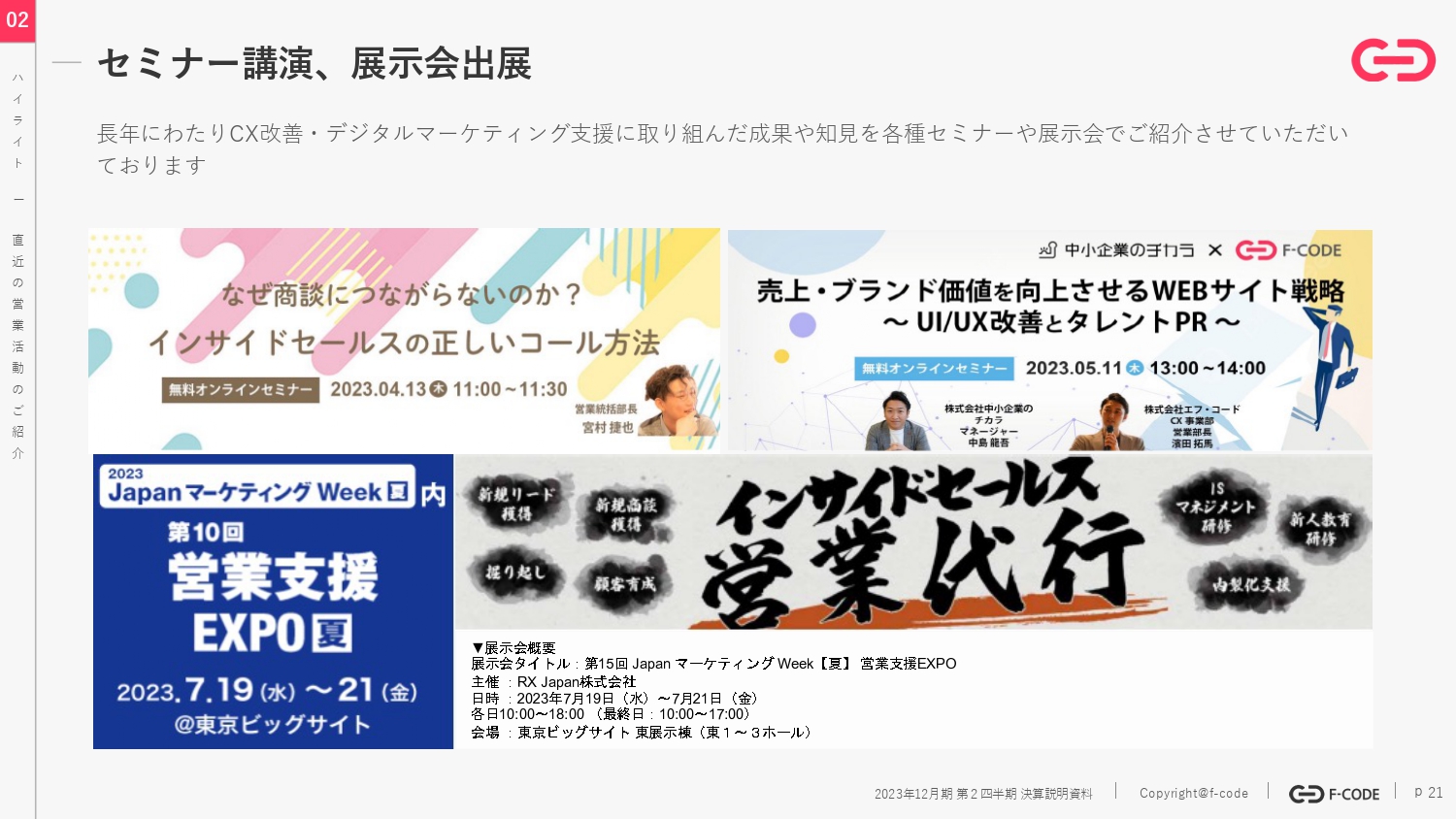

セミナー講演、展⽰会出展

当社の事業体が増えてきたため、さまざまなセミナー講演や展示会にも出展しています。

メディア・イベント出演

IRコンテキストで、いくつかのメディアやイベントにも出演しています。

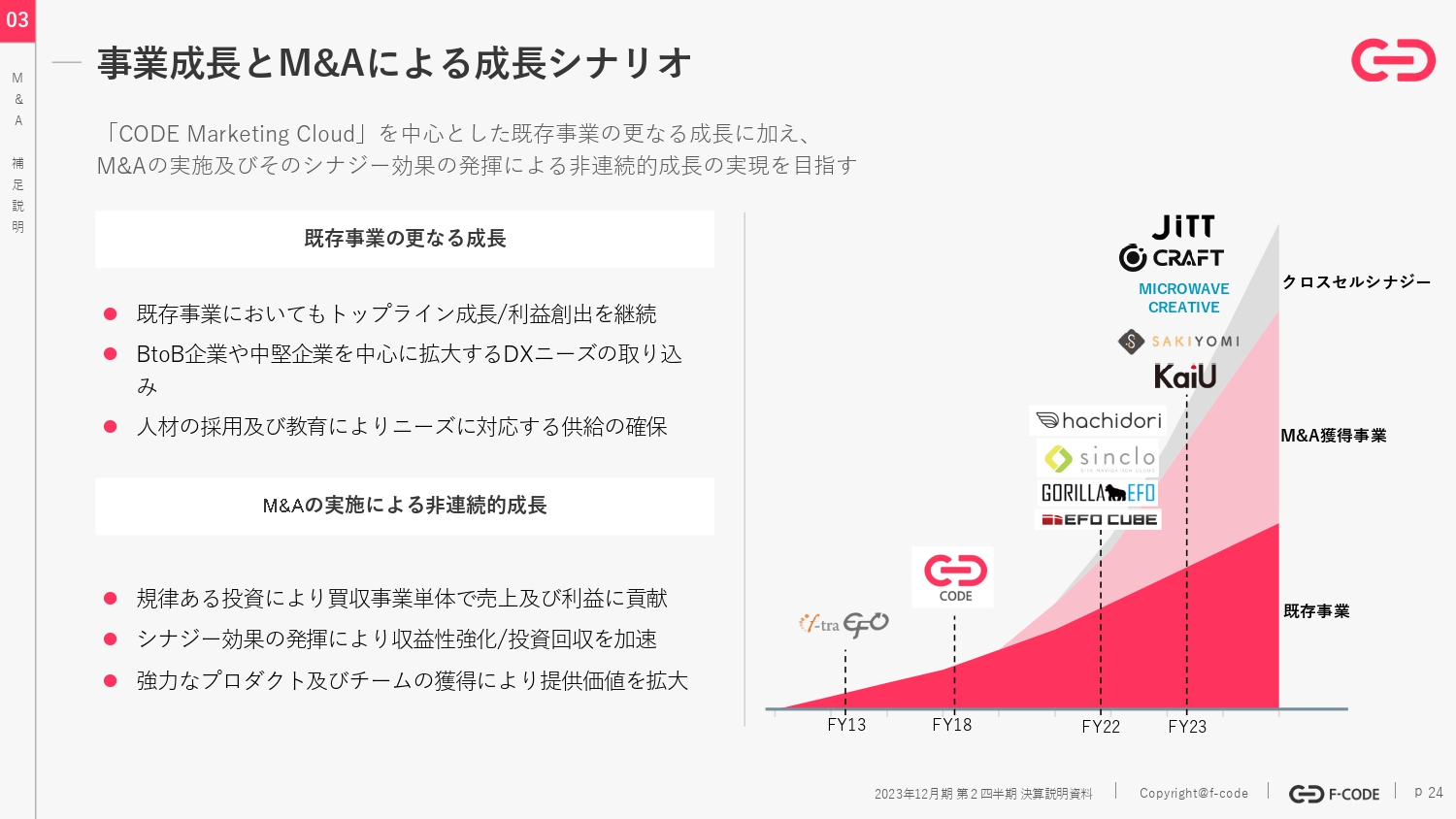

事業成⻑とM&Aによる成⻑シナリオ

何件かのM&Aが重なりましたので、当社のM&Aについての考え方を簡単にご説明します。

どうしてもM&Aに注目が集まりがちですが、一丁目一番地は既存事業のさらなる成長であり、今回上方修正を開示できたことは良かったと考えています。

一方で、デジタルマーケティング・DX業界において、市場が急速に拡大していることから、当社がスタンドアローンではなかなかサポートしきれない領域やお客さまが多数いらっしゃる状況があります。こちらに対し、M&Aを実施し、当社のサービス領域を拡大することで、非連続的な成長を企図しています。

上場してから約20ヶ月の間に、M&Aを9件行っています。なるべく非連続的な成長になるように、M&Aに取り組んでいるところです。

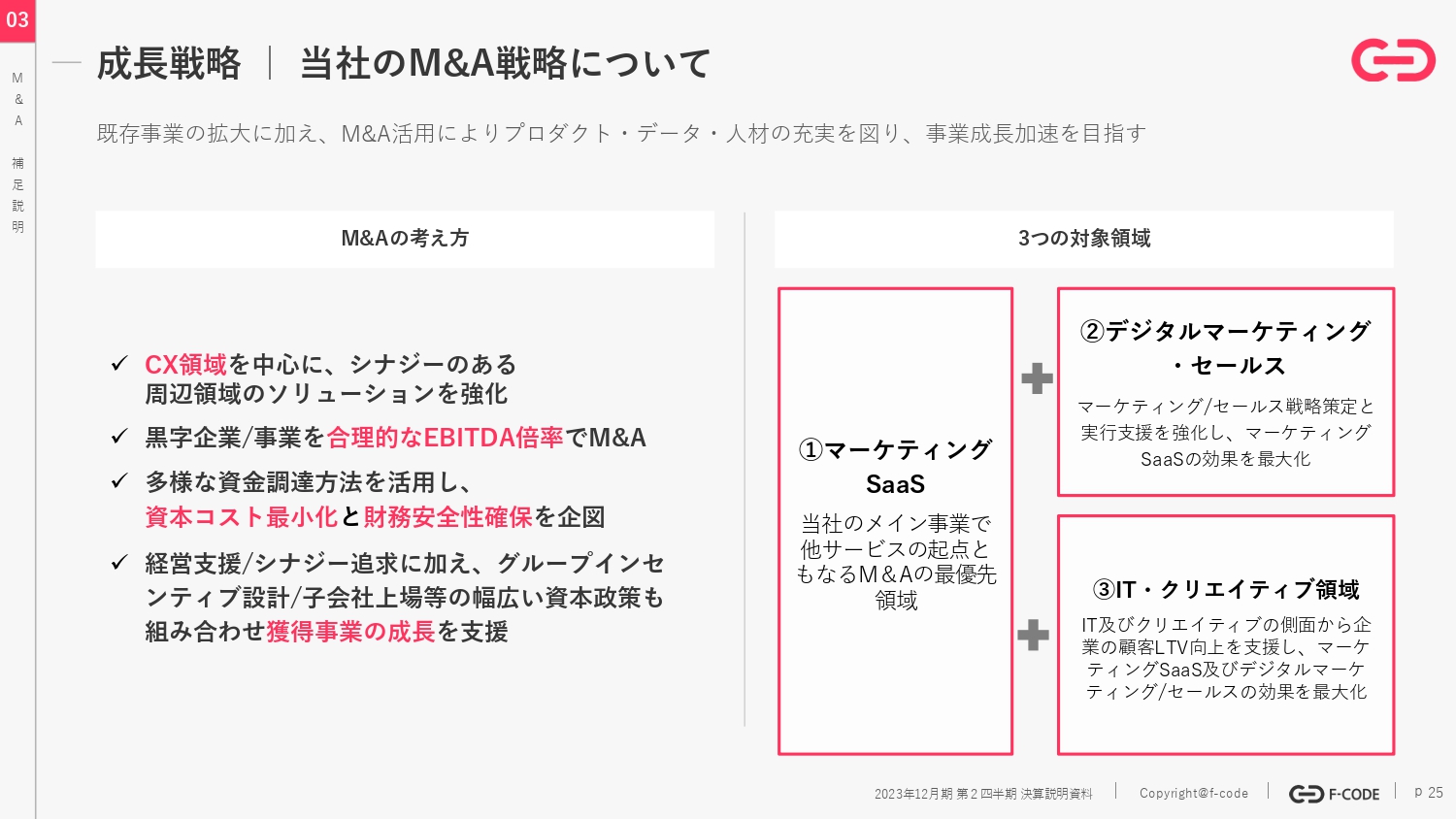

成⻑戦略| 当社のM&A戦略について

当社がグループインしていただきたいと考えている企業および事業領域について、こちらのスライドに記載しています。

当社がコアとするWeb接客ツールやCXソリューションを軸としたカスタマーエクスペリエンスの分野が主たる領域となります。デジタル上でお客さまがいかに心地良く、企業の商品やサービスを購入し、体験されるかを研ぎ澄まし、磨いていく領域にシナジーのある周辺領域です。

スライド右側に記載のとおり、マーケティングSaaSやデジタルマーケティング・セールス、IT・クリエイティブの領域でしっかりとM&Aを行っていきたいと考えています。

基本的には黒字の企業であること、事業体を合理的なEBITDAマルチプルでグループインしていただくことも、非常に大事にしている観点です。

したがって、買収事業のキャッシュ・フローをある程度は見込める状態で多様な資金調達方法を活用し、極力資本コストを最小化しながら、財務安全性を確保していく方針です。つまり、デットとエクイティのバランスにはしっかり気をつけていきたいと考えています。

今後に関しては、エフ・コードとしての経営支援やシナジー追求に加え、グループインセンティブの設計や、場合によっては子会社上場など、幅広い資本政策も組み合わせ、グループインした事業をしっかり成長させていくことが、当社の基本的なM&A戦略です。

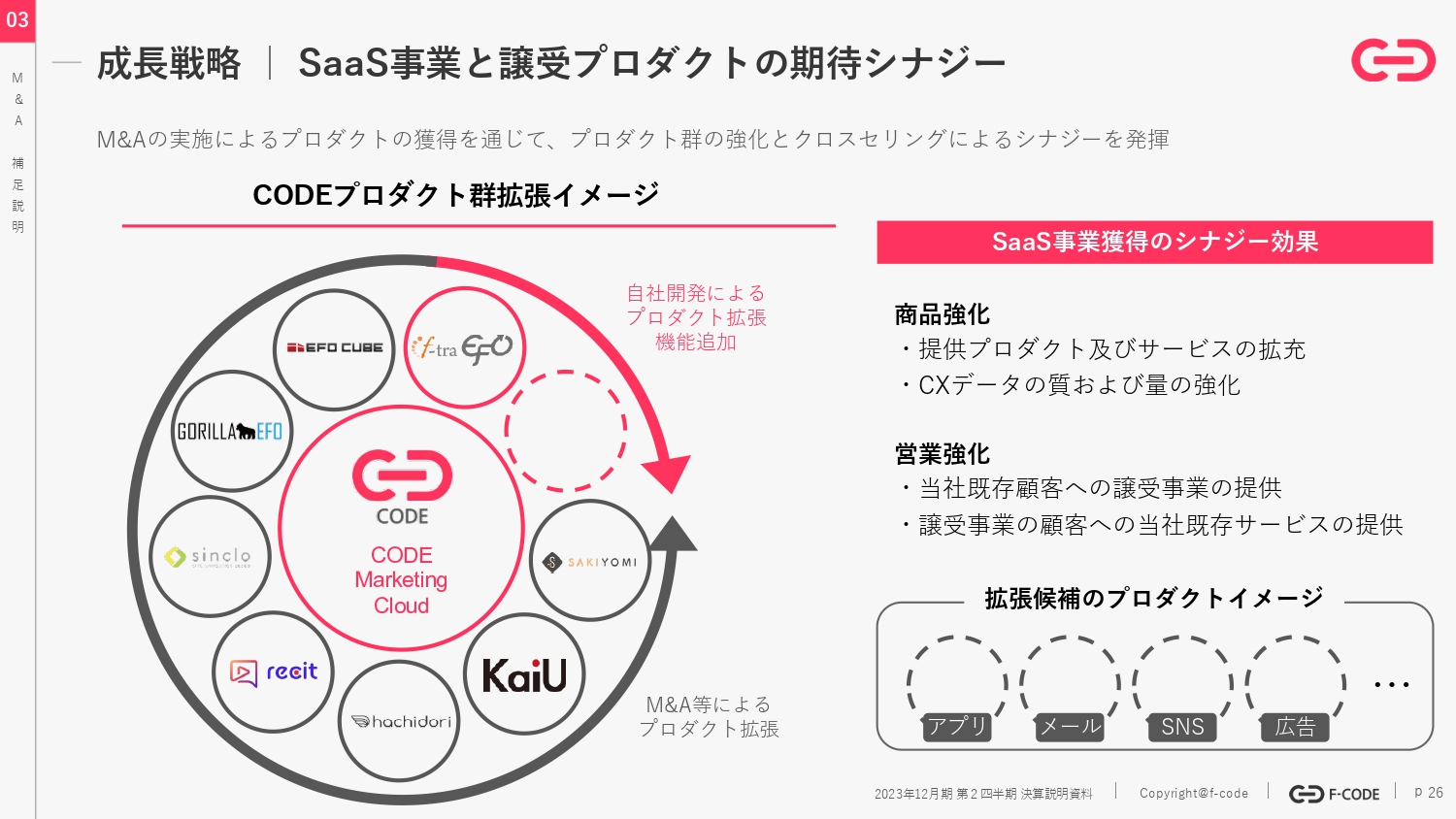

成⻑戦略| SaaS事業と譲受プロダクトの期待シナジー

中心となる領域はSaaS領域です。考え方としては、企業と生活者の結びつきを強めていくという文脈で、やはりその一丁目一番地は、ホームページとなっています。このホームページ領域において、当社が創業以来磨いてきている「CODE Marketing Cloud」というソリューションでしっかりとデータやCXの観点から企業を支援していくことが前提になります。

一方で、その周辺領域における課題も多数あります。例えば「最近流行りのAIチャット機能を使ってカスタマーをおもてなしできないか」とか、「『LINE』を活用したおもてなしはできないのか」、また「エントリーフォームが使いにくい」「お客さまにあった商品をレコメンドできないか」といった具合です。

さまざまなクライアントの課題は、すなわちカスタマーのみなさまにとっての現在のデジタルデバイスの使いにくさです。それらをしっかり埋めるために、自社開発による新規事業と、M&Aによるプロダクト拡張を繰り返してきています。

当然、同種マーケティングのSaaSもあるため、取得できるデータをミックスしてより深いデータアセットになります。クライアントへの提案も同様です。例えば、「LINE」のソリューションでお付き合いしているお客さまにAIチャットのソリューションを、Web接客ツールでお付き合いしているお客さまにAIチャットを提案します。こうしたさまざまなクロスセリングのご提案が可能である点も、シナジーを出しやすい分野の1つです。

加えて、マーケティングの流れがあります。企業と生活者が出会う場を作るのが1段階目です。そこに、お客さまになり得る方々を集めてくるのが2段階目で、見込み客から顧客に転換するのが3段階目となります。そして、そのお客さまとのお付き合いを続けるのが4段階目です。

デジタルに限らずマーケティング活動はこのように進んでいくものと理解しています。我々はもともと、この流れの中で3段階目の顧客への転換において非常に強みのある会社でした。「CODE Marketing Cloud」を中心としたホームページに集まっている見込み客をお客さまに転換するための、テクノロジー・データ利活用・ソリューションが優れていたのです。

当然、クライアントの最終的なビジネス課題を解決するにはそこだけでは足りないため、今、徐々にケイパビリティを広げているところです。例えば場を作る領域において、大手企業向けにはマイクロウェーブクリエイティブ社、中小企業向けにはJITT社、また集める領域においては、ソーシャルメディアに関してはSAKIYOMI社、デジタルマーケティングではCRAFT社がマーケティング支援を担うというかたちとなります。

転換する領域では、引き続きエフ・コードががんばっていきたいと思っています。また、顧客との関係を続けるにあたって、2022年にグループインした「LINE」のソリューションや、我々がもともとしているインサイドセールスがしっかりと役に立つと考えています。

上場後1年半で、企業がデジタルを利活用して売上を増やしたい、お客さまとの出会い・つながりを増やしたい時に、場を作ってお客さまを集め、転換し、その関係性を続けるところまで包括的な支援が可能なグループになれたことは非常に良かったと思っています。ただし、まだ我々が手を出せていない領域もあるため、引き続き拡大を続けていければと考えています。

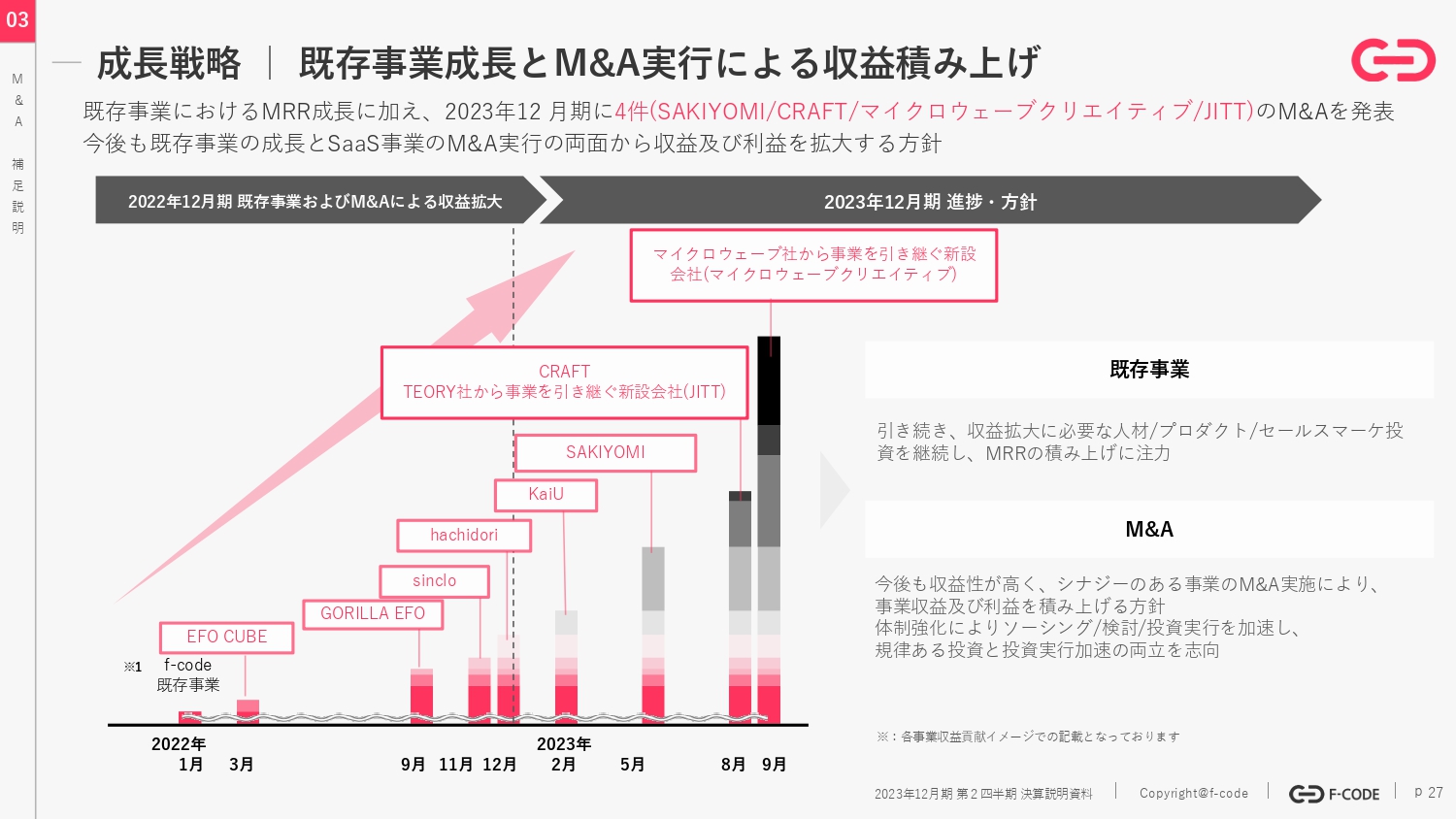

成⻑戦略 | 既存事業成⻑とM&A実行による収益積み上げ

基本的に継続型収益が中心の会社にグループインしていただいているため、スライドのグラフのように売上もしっかりと積み重なっていくと思います。

また、M&Aに関して「売上や顧客が増えるのはわかったが、収益的にはどうなのか」と気にされる方も多いかと思いますので、簡単に補足説明をします。まず、黒字の企業を適切な利益マルチプル・EBITDAマルチプルで買うことが大前提です。

そこが崩れてしまうと、その後どうがんばっても収益がのれん償却費に負けてしまうことがあります。9件ともある程度税務的な償却年数等をベンチマークしながら、合理的なEBITDAマルチプルでM&Aを実施しています。

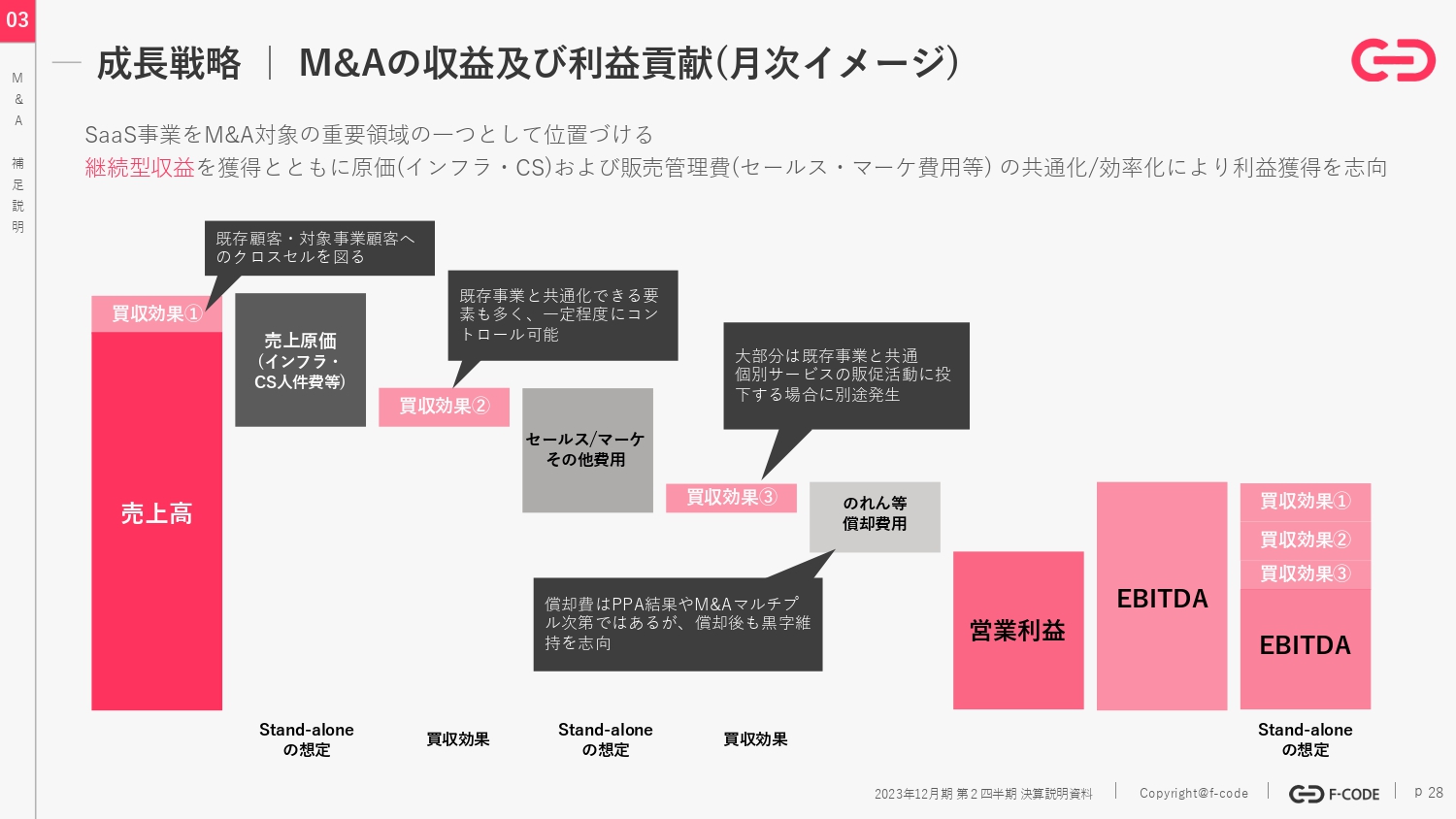

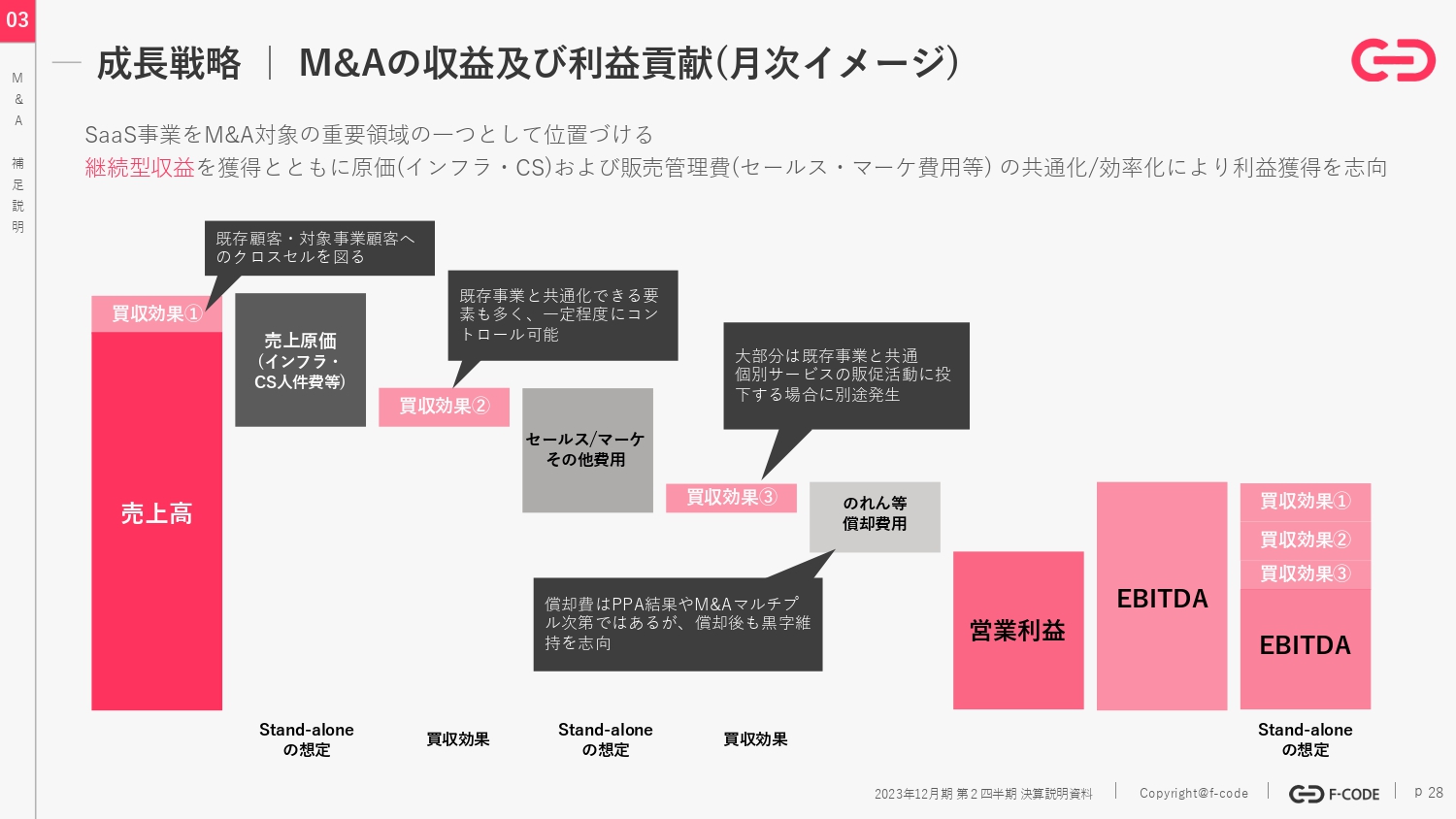

成⻑戦略 | M&Aの収益及び利益貢献(月次イメージ)

売上収益面に関しては、当社グループの既存顧客へのクロスセリング、あるいはグループインした企業の顧客への当社グループサービスのクロスセリングによって、売上収益を増やすことが1つです。

もう1つ、収益構造や組織構造が非常に似通った会社が多数グループインしていますので、売上原価や販売管理費の共通化・削減が可能となります。特に販売費を構成する部分でグループシナジー・コストシナジーをしっかり出していける方法を勘案しました。それを踏まえて、のれん等の償却費用を引いてもしっかりと我々のグループの利益に貢献していただけるように設計し、各種M&Aにおけるデューデリジェンス・バリュエーション・エグゼキューションを行っています。

会社概要

簡単な会社概要をご説明します。あらためて、株式会社エフ・コードの代表取締役工藤です。2006年に創業し、現在、新宿区神楽坂に東京オフィスを構えています。

ミッション

「マーケティングテクノロジーで世界を豊かに」という社是を掲げています。企業と生活者を結びつけることをマーケティングと呼び、極力テクノロジーを使って効率的・スケーラブルにマーケティングを実施します。最終的には国内だけでなくグローバルに結びつけることによって、豊かな社会を作っていきたいと考えています。

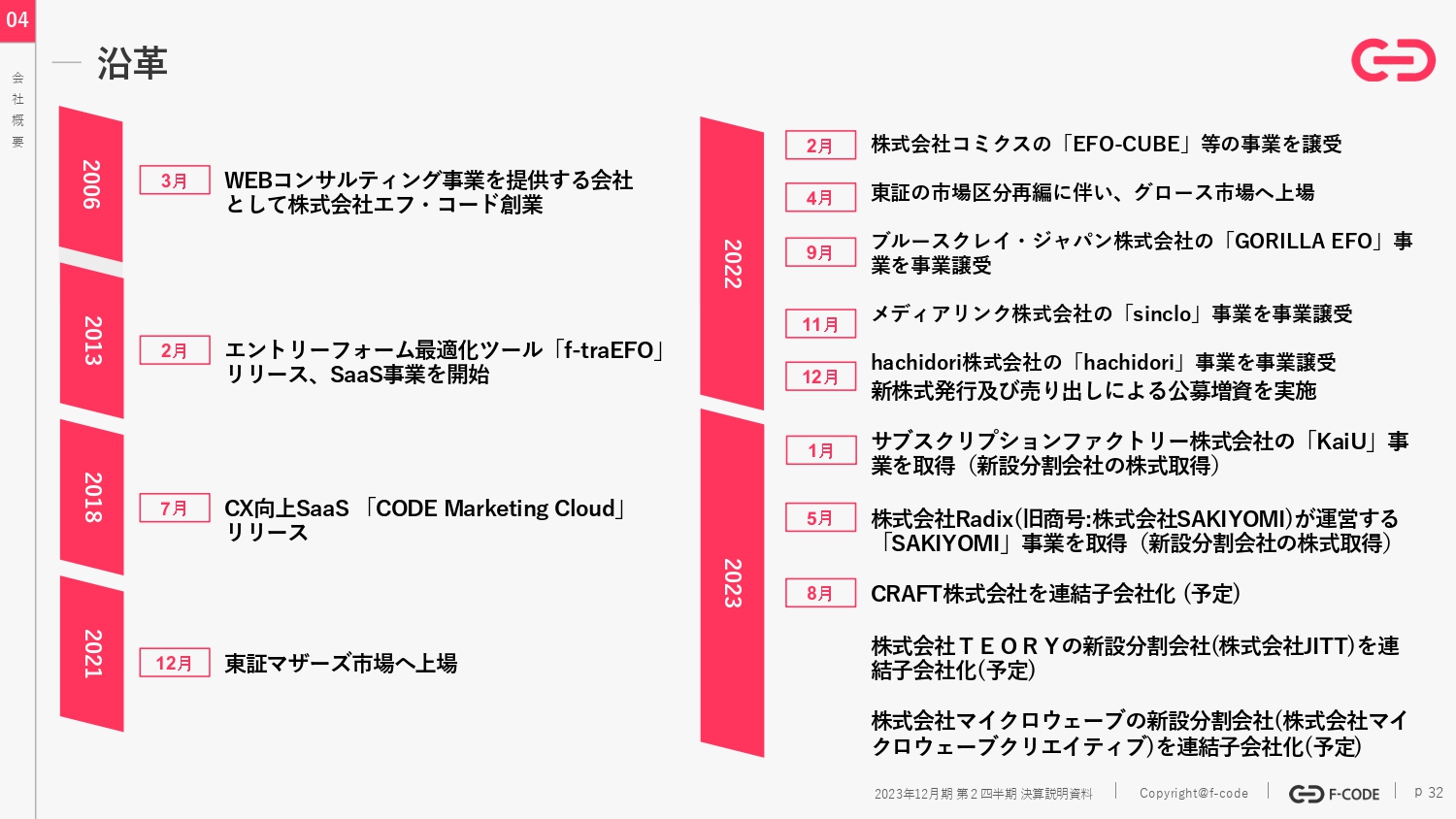

沿革

沿革です。もともとはWebコンサルティング事業を行う会社として創業し、2013年にSaaS事業に進出しました。そこから8年くらいかけてSaaSのリカーリング・レベニューが積み重なり、2021年末に当時の東証マザーズへ上場しています。その後、2022年に5件、2023年に4件のM&Aを行い、業容を拡大していっている最中です。

主要サービス一覧

結果的に、Web接客ツール・Webチャットボット・エントリーフォーム・「LINE」のマーケティング・「Instagram」マーケティングといった、企業と生活者を結びつける場をある程度網羅することができたと考えています。

質疑応答:のれんのイメージとPMIについて

質問者:M&A戦略にかなり長けていらっしゃると理解しています。今、IFRSに移行した後で精査中だと思うのですが、のれんがどのくらいまで出てくるのかイメージをご教示いただければと思います。

また、パーパス経営もありつつ、企業文化が違う中堅規模の会社もいろいろと束ねていく中で、PMI的な要素や人的資本的なものの管理をどのようにしていこうと思っているのかを教えてください。

工藤:8月発表の3件も含めてののれんについて、正確な数字は精査した後に開示すべきだと考えています。第2四半期までにある程度積み重なっているのれんは、開示のとおりです。

CRAFT社は新設分割ではなく、通常の株式取得のスキームとなっており、会社ごとグループインしていただいたため、取得価額に対して純資産が存在します。こちらは取得価額から純資産を引いたものがのれんに近い金額になります。

マイクロウェーブクリエイティブ社およびJITT社は、新設分割形式のため純資産があまりなく、事業譲渡に近いかたちですので、取得価額がのれんに近い金額となっています。

衣笠槙吾氏:CRAFT社以外の2件は分社型分割で取得しており、少し税効果の影響があるため、取得価格のうち30パーセント程度はのれんではなく繰延税金資産として計上されます。

工藤:歯切れが悪く申し訳ないのですが、影響がわかり次第、正確に開示していければと考えています。

次にPMIに関してはおっしゃるとおりで、そこが一番課題になると思っており、上場以来しばらく準備してきた部分でもあります。M&AにおけるPMIは、本体にビルドインしていく方法と、その会社の個性を活かしながら、ある程度遠心力経営的に事業力を活かしていく方法があると考えています。

2022年に実行した5件に関しては開示のとおりで、結果的にはエフ・コード本体に合体していく方法を取っています。2023年に発表しているSAKIYOMI社・CRAFT社・マイクロウェーブクリエイティブ社・JITT社の4件は、すべて株式会社のかたちを残すかたちで子会社として運営していただく方法です。

経営陣が残るかどうかや、尊重すべき企業文化、組織の在り方ともいえる評価制度等を含む基本的な業務オペレーションなど、さまざまな要素を勘案しながらそのような意思決定になっています。引き続き、組織・事業体をすべて統合したほうが合理的なものと、モニタリング・ガバナンスをしながらも個別の会社としてその個性をそのまま活かしたほうが良いものとの見極めをしっかりと行い、取捨選択していくことが一番重要だと考えています。

そして、グループインしていただいた後も社会への価値を増大させていき、結果的には株主利益の増大に寄与するようなインセンティブを、各子会社や合併した事業体の経営陣も含めて持ち続けられるインセンティブ設計が非常に重要だと思っており、鋭意取り組んでいる次第です。

質疑応答:キャッシュ・フローについて

質問者:資本政策についてお聞きします。今期の短信でキャッシュ・フローを見ると、デットの調達とエクイティがほぼバランス良く、両方で45億円くらいです。これはほぼキャッシュになっている状況で、引き続き調達のバランスを取っていくと認識しています。

また、当然ながら、M&Aをするにあたって足の長い案件・発行体もあれば、デットで回収できるものもあると思います。希薄化なども考えた時に、SaaSであればアップフロントでキャッシュが入ってくるため、今後はデットに近い調達を中心に考えたほうが良いのでしょうか?

工藤:資本コストの観点と株主利益について勘案すると、そもそもデットだけで走れるほうが理想的で、極力エクイティファイナンスは行わないほうが株主さまにとって良いと理解しています。

一方で、現時点では社債を発行できるような企業規模ではないため、銀行からの借入に依存するかたちになります。当然、4年から5年の営業キャッシュ・フローで回収できる案件であることを銀行にご理解いただくべく全力で努力する次第ですが、銀行の審査基準としてはキャッシュ・フローによる回収期間だけでなくデットエクイティレシオもあります。

したがって、極力デットで行うべきですが、WACC等を考えた際に、そのデットを調達するために最低限積み増しておくべきエクイティがあります。すなわちエクイティファイナンスも検討しなくてはならないと理解し、財務運営をしています。

質疑応答:クロスセルの実例について

質問者:クロスセルの実例として、わかりやすいものをいくつか教えてください。もともとWeb接客支援のビジネスがベースにあり、そこにM&Aを実施した会社のサービスが加わってお客さまの売上がいくらからいくらまで増えたというような、具体的なものがあればお聞きしたいです。

工藤:記憶に新しいところでは、5月半ばにグループインしたSAKIYOMI社は非常に順調にクロスセリングが進んでいます。

今までのエフ・コードグループのお客さまとしては、大手のEC会社や人材会社、不動産会社、金融会社がおり、みなさま「Instagram」について気にはなっているのです。しかし、今までエフ・コードとはWebサイトの部分でしか付き合っていなかったクライアントもいらっしゃいます。

SAKIYOMI社がグループインしたというニュースは、クライアントのみなさまもご覧くださっており、当社からも当然ご案内しますが、「この間グループインしたSAKIYOMIのサービスについて聞かせてほしい」というお声を数多くいただき、結果的に相当数の商談が生まれました。正確な数字でないのはご容赦いただきたいですが、この第2四半期はけっこうな金額のクロスセリングによる受注が生まれています。

例えば、今までのWeb接客ツールで毎月30万円程度、年間360万円程度をお支払いいただいえていたお客さまにSAKIYOMI社のサービスをご提案したところ、月額30万円から50万円増えて80万円になったという事例も出てきています。

この背景には、企業がデジタルマーケティングの予算を広告とホームページだけに使うよりも、実は「Instagram」や「TikTok」に使ったほうが良いかもしれないと思いつつ、なかなか相談できなかったことがあると思います。

長く付き合っている我々のような業者に相談できる状況になったことにより、当社に預けている予算の一部を「SAKIYOMI」に付け替えるなど、追加の予算を回してみる状況が多くなったというところです。

ちなみに、eコマース、旅行、人材、不動産、金融あたりで「Instagram」関連が受注できたというのは当たり前ですが、私的に一番おもしろかったのは着物です。日本でもとても有名な着物の会社で、我々はホームページ、スマートフォンなどの領域で取引していました。

「着物もインスタ映えでお客さまを獲得したいんだよね」というお話があり、「着物を買う人に『Instagram』がハマるか」ということを当社の営業もきっと心配したと思いますが、振袖など若い方が着る機会を一気に増やすには、やはり「Instagram」が必要ではないかというご要望があり、無事に非常に大きな金額をお預かりすることになりました。

当然それもリカーリング・レベニューですので、SAKIYOMI社とのクロスセリングが非常に順調に進んでいると実感しています。

ジョインしたばかりですので、SAKIYOMI社の事例を出しましたが、昨年にグループインした「LINE」のソリューションやAIチャットもわかりやすく、いろいろなお客さまのお役に立ちはじめていることはありがたいと思っています。

質疑応答:PMIの工夫について

質問者:PMIについてもう少し詳しくおうかがいします。これまでを拝見するとすべてうまくいっているように見えますが、「失敗したが立て直せた」というお話があれば教えてください。すべてうまくいっているのであれば、御社ならではの工夫やその事例があればお願いします。

買収して片っ端から減損している会社もたくさんありますが、御社は少なくともここまではそのようなことはないため、他の会社と違うところを教えてください。

工藤:まだ買収して時間が経っていない要素があることに加え、これまでは日本基準で定額償却していましたが、IFRSになったことで大きな減損のリスクが高まったことは事実ですので、これからも気を引き締めていくことが前提です。

その上で、おかげさまで今のところはPMIにおいて、非常に困ったことはそれほどないというのが正直なところです。しかし、昨年の5件は事業、プロダクト、顧客だけを引き継いだものもあれば、組織ごと来ていただいたものもあります。

先ほどお伝えしたとおり、今年に関しては4件とも経営陣を含めて我々のところに来ていただいているため、あまり心配ありませんが、昨年に関しては、事業、顧客、プロダクトのみを引き受けるM&Aもありました。その場合は、まず我々の内部体制をしっかり整えておくことが一番重要だと非常に痛感した次第です。

わかってはいましたが、想像以上に組織体制の準備が大変でした。ある意味、ゼロから1個の事業部を作るようなことです。結果的に収益減や減損に至るような事態になっていないことは幸いですが、譲受後に利益率や収益率の高い成績を出すことも大事ですので、極力過剰なリソースを引き受けることは今後も行いません。

しかし、運営していくための最低限のリソースは引き受けたほうが合理的だというところは昨年痛感しました。逆に今年の4件に関しては、本当に頼もしい経営陣とともにお越しいただいているケースがほとんどです。

また、繰り返しになりますが、バイアウトして一定程度の経済的なリターンがその方々にありますが、社会的にも経済的にもさらに大きなリターンがこのグループの中で出せると思っていただけるようなインセンティブの設計や、グループシナジーを出していく実感値を、各社のオーナーや幹部に持っていただくところを全力でがんばっています。

質疑応答:CRAFT社、JITT社、マイクロウェーブクリエイティブ社の業態と粗利率について

質問者:今年8月に買収した3社は、広告代理店的なビジネスであるという理解で良いでしょうか?

工藤:CRAFT社がいわゆる広告業に一番近い業態です。CRAFT社はクリエイティブとデータを利活用したマーケティングエージェンシーで、マイクロウェーブクリエイティブ社とJITT社とは少し領域が異なります。JITT社は、案件数をさばくためのプロダクト、ソリューションの要素がかなり強いです。

いわゆるWebインテグレーションとして、UI/UX領域においてソリューションとリソースの両方で中小企業を支援できるような会社ですので、広告代理店とは少し離れていると認識しています。

マイクロウェーブクリエイティブ社に関しては、大手企業向けのUXデザイン、データ活用、コンサルティング、場合によっては運用体制の構築等を支援しており、もう少し総合格闘技的な会社です。

質問者:広告代理店的なビジネスもあるということですね。粗利率の考え方をおうかがいします。今回の各社の数字は、収益認識基準導入後の売上ということですか?

工藤:当然ながら、広告を仕入れて売るのがメインになっているのはCRAFT社のみですが、CRAFT社においても広告費を売上計上しておらず、今後も行わない予定です。

質問者:ネット計上なのですね。

工藤:基本的にはネット売上で、純額表示です。

質問者:粗利率は全社で6割前後というイメージですが、この3社が加わった後も基本的には維持できるのでしょうか?

工藤:当然、各社にそれぞれの粗利率がありますので、最終的な粗利率は第3四半期以降にご説明できればと思います。

ただし、一般的に言われるような、広告媒体費の仕入れ原価が8割で粗利が2割という業態がグループインしているわけではありません。もちろん原価が7割のところもあれば5割のところもあるかもしれませんが、粗利が2割というビジネスではないということはお伝えしておきます。

質問者:新しい会社もありますが、今までと同じように3社とも基本的に黒字という理解でよろしいでしょうか?

工藤:おっしゃるとおりです。期待される黒字の何倍というかたちで値づけしているものと理解しています。

質疑応答:事業展開や戦略の中で参考にしている企業と今後のボトルネックについて

質問者:2点おうかがいします。上場してからもっと危うい展開になると思って拝見していましたが、着実に展開している印象です。1点目は、事業展開や戦略についてモデルを構想していく中で、日本国内外でベンチマークや参考にしている企業はありますか?

2点目は、これから事業展開を加速させていくにあたり、何がボトルネックになると考えていますか? また、それを見据えてどのような手を打とうと考えているのか、スピード感をどのように維持させていくのかを教えてください。

工藤:1点目のベンチマークやロールモデルに関しては、「ここがすべてのベンチマークです」というものは実はあまりありません。

ただし、例えばカナダにあるバーティカルSaaSをロールアップし続けることで、30年間バリューアップし続けている上場企業や、そのデジタルマーケティング版が実はヨーロッパにあり、各国のデジタルマーケティングのソフトウェアやテクノロジー、エージェンシー、BPOカンパニーなどをロールアップしていくことでバリューアップし続けている会社もあります。

そのような会社の財務戦略や、PMIにおける組織体制、DEレシオの考え方など、部分部分でベンチマークしているものはあります。憧れの企業や目標としている企業が非常にクリアにあるわけではありません。

次に、2点目の今後の展開のボトルネックについてお話しします。M&Aに利活用させていただいた、株主のみなさまからいただいたありがたいお金は、昨年が20億円前後で、今年が合算すると約40億円です。

今後も成長の速度をしっかりと維持するために必要なことは、3つあると考えています。1つ目は、ソフト面に関してはPMIです。

各グループ会社のすばらしい経営陣がそのまま残ってご尽力いただいているところは大前提ですが、クロスセリングや各社の採用、営業、マーケティング、オペレーションなど、さまざまな経営課題が生まれゆく中で、グループ間でその解決策をしっかりと共有していけるような仕組み作りが必要です。

今後、場合によっては子会社が上場するなど、より急速な成長を志す時にしっかり成長できるようなPMI、バリューアップの人材をどれだけホールディングス側に確保していくかが課題になると考えています。

現在はエフ・コードの取締役陣を中心として尽力していますが、当然より優れたプロフェッショナルが日本中にいると思いますので、そのような方々にジョインしていただけるようにがんばっていきます。

2つ目は、ファイナンスの観点になるかと思います。先ほどお伝えしとおり、DEレシオやWACCを気にしつつ、どの程度をデットで、どの程度をエクイティで進めるか、場合によってはボンドの利活用も含め、どのように取り組んでいくかが2つ目のボトルネックになると思います。その部分はCFOの衣笠がすべて解決してくれると思いますので、がんばっていきます。

3つ目は、おかげさまでこの1年半、国内の足場を着々と固められていることはありがたいところですが、ミッションに「マーケティングテクノロジーで世界を豊かに」を掲げている会社ですので、異なる言語、異なるカルチャー、異なる市場において、特に「日本企業はクロスボーダーM&Aをだいたい失敗しているじゃないか」というお声もあり、それを実現できるチームワークがいずれできるのかが、今後のボトルネックになると思います。

この3つの打ち手を着々と埋めていければと考えています。

質疑応答:会社のカルチャーについて

質問者:御社の社長が創業者として作ろうとしているカルチャーについてです。おそらく計数管理などのシステムを作るのは得意かとお見受けしますが、無形の文化と言いますか、無形の規律みたいな部分に関しては、こだわっているものや「こうしたいな」というものがありますか?

工藤:創業して一定年数が経っているため、「こうしていきたい」というよりは、今あるカルチャーが、自分だけでなく、当社を引っ張ってきた経営陣のカルチャーなのではないかと思っています。おそらく、極めて拙速な会社だと思います。「つたなくとも速く」というのが1つ目かと思います。

2つ目は、「引き回せ」という言葉が社内でも流布していますが、リーダーシップを持って推進していくことです。

3つ目は、我々は「尊重と率直」と言っていますが、異なるカルチャーを持つさまざまな会社にグループインしていただく中で、率直に物事をお伝えしつつも、その文化は尊重していくことです。

この3点が会社のバリューであり、おそらく我々のコアなのではないかと思っています。

もう1点付け加えるならば、現在のオフィスの坪単価が示すとおり、「経費は削り、利益を出す」と自負しています。経費は削るところとROIにこだわりがあるというのが、今っぽくて格好良いと思います。

ただし、売上を伸ばすことと経費を削ることがセットになって利益が出るということは徹底している会社だと思います。それは会社のバリューとは違いますが、私が非常に重視している部分です。

新着ログ

「サービス業」のログ