eWeLL、上期の売上高・営業利益は前年比30%超 巨大な在宅医療市場でプラットフォーマーを目指す

目次

中野剛人氏:株式会社eWeLLの中野でございます。当社決算説明会にご参加いただき、ありがとうございます。それでは、本資料をもとにご説明を進めさせていただきます。

本日は、eWeLLについて、2023年12月期第2四半期実績、成長戦略の順にご説明します。

eWeLLとは…

当社は、2022年9月に東京証券取引所グロース市場に上場させていただきました。

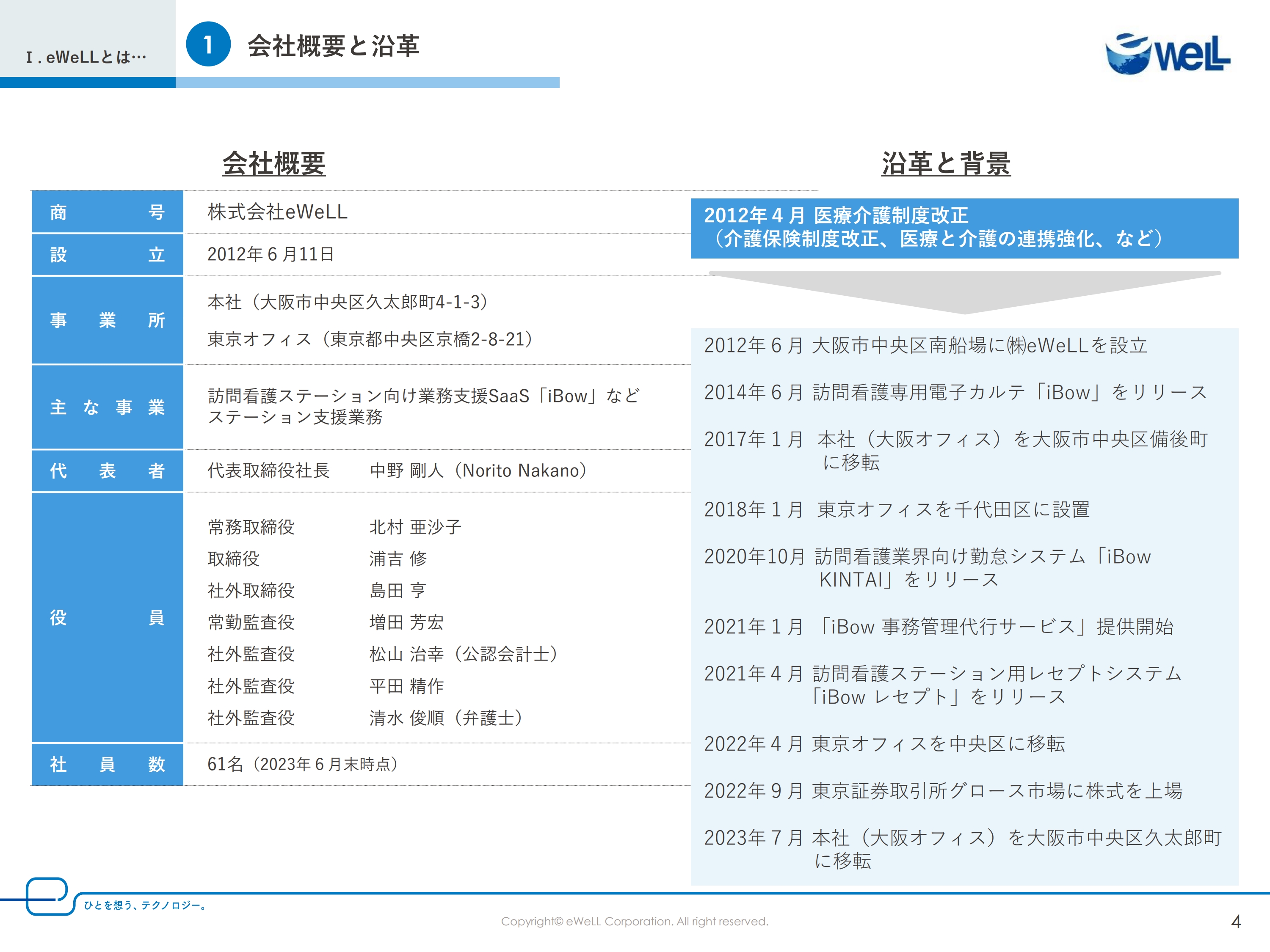

会社概要と沿革

2012年の6月に創業しており、本社は大阪にあります。従業員は2023年6月末現在、61名の少数精鋭で事業を展開しています。

主な事業は、訪問看護ステーション向けのクラウドシステムを開発し、サービスとして提供しています。

なお、2023年7月1日付で本社を移転しています。

会社概要と沿革 ~起業以前の活動~

当社を創業したきっかけについてお話しします。私は以前、ジェットスキーのプロライダーとして活動していました。しかし、ジェットスキーのレースで肝臓破裂の事故を起こし、意識障害で10日間生死をさまよいました。 事故を起こした際、たまたま肋骨が折れておらず、ドクターが肝臓破裂に気づいていませんでした。しかし、看護師が機転を利かせて私にナースコールを渡してくれていたため、肝臓が破裂して血圧が落ちた時にナースコールを押して助かったということがありました。

回復してからレースに戻り、ジェットスキーのプロライダーとしては、残念ながら世界1位にはなれませんでしたが、世界2位を2回獲らせていただきました。そして引退したら看護師に恩返しがしたいと思い、そこから13年後、この会社を起業したというのが創業の経緯です。

経営理念

我々は「ひとを幸せにする」をミッションとしています。在宅医療分野への新しい価値の創造を行っていくことを経営方針としています。在宅医療をDXするためにも、在宅医療の中心的な役割を担っている訪問看護のDXが重要だと考え、現在は訪問看護のDXに取り組んでいます。

役員プロフィール

経営メンバーとしては、私中野と、事業責任者として常務取締役の北村、プロダクト責任者を務める取締役の浦吉、社外取締役として島田の4名になります。

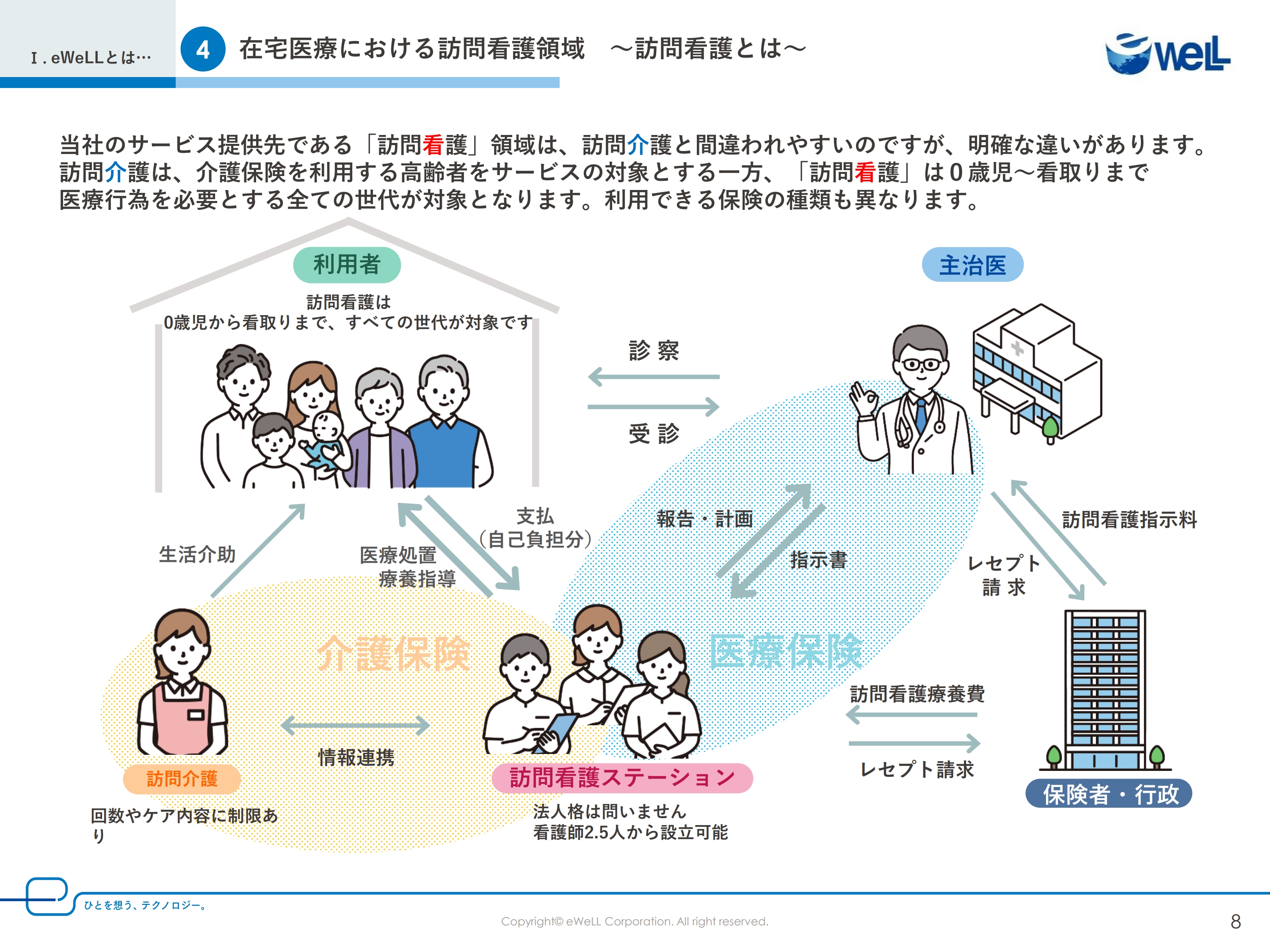

在宅医療における訪問看護領域 ~訪問看護とは~

事業のご説明の前に、まず訪問看護についてご説明します。よく訪問介護と間違われますが、訪問介護と訪問看護では事業がまったく異なります。まずは、訪問看護の事業をみなさまに知っていただければと思います。

スライドにオレンジで介護保険、ブルーで医療保険の領域を示しており、その中央に訪問看護ステーションと記載しています。図のとおり、医療保険と介護保険の両方の保険が適用となる唯一のサービスです。 介護保険は、基本的に65歳以上の高齢者のみが対象となりますが、医療保険は0歳児から看取りまでが対象となります。そのため、訪問看護はすべての世代が対象となります。

さらに提供するサービス内容にも違いがあります。訪問介護は衣食住に関わる生活援助を利用者へ提供するサービスですが、訪問看護は看護師やリハビリ等の医療資格を持った職員が利用者宅へ訪問し、点滴や注射といった病院と同じような医療処置を行うことできるという点が大きな違いです。

訪問看護ステーションでは、利用者の自宅へ訪問し医療処置を行うと、医療保険・介護保険の両方を国に請求します。これをレセプト請求といいます。そして、1回の訪問につき約8,400円が国から訪問看護ステーションに支払われる制度となっています。

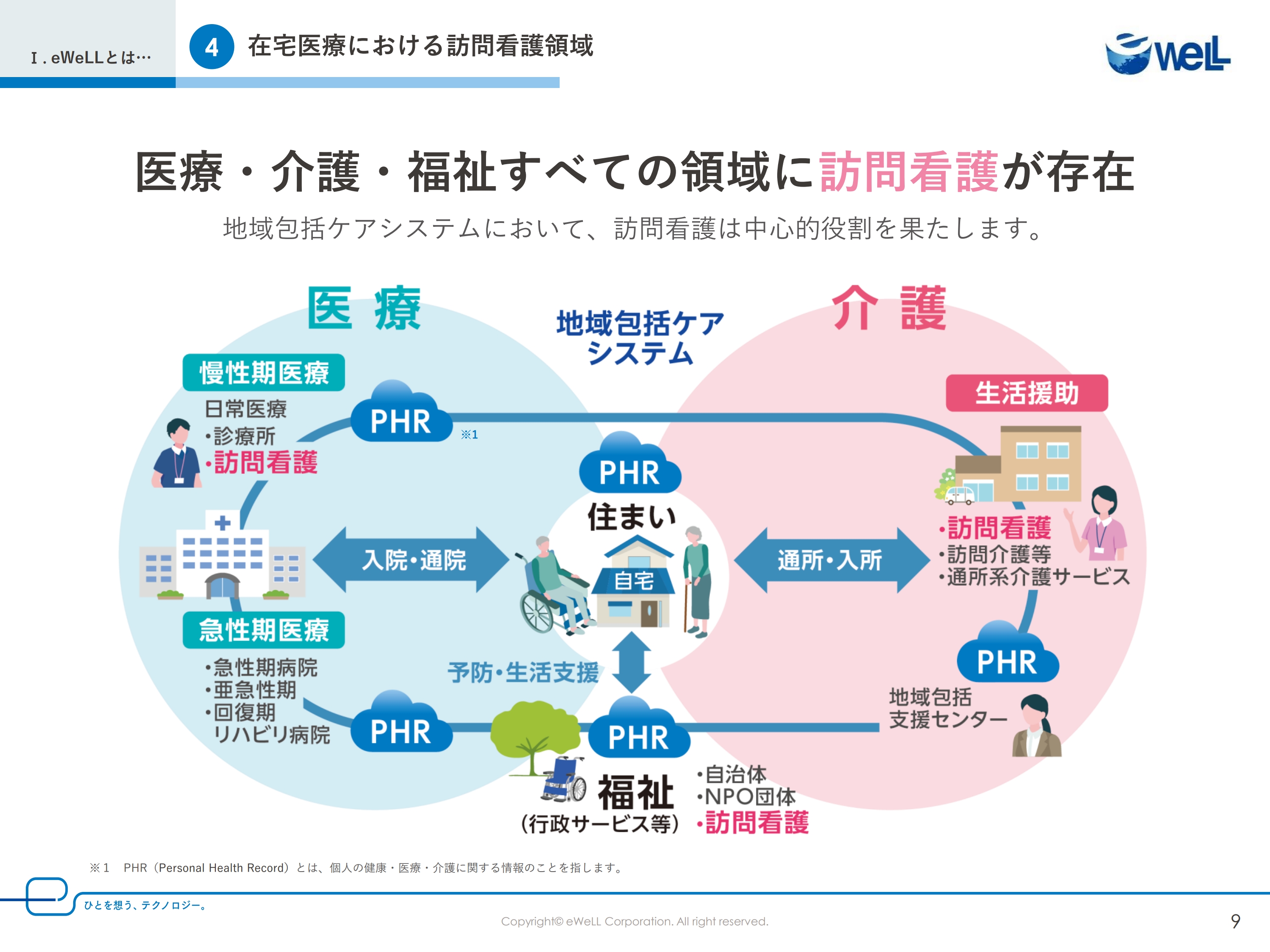

在宅医療における訪問看護領域

これまでは、急性期医療も慢性期医療も病院の中で完結していました。救急車で病院に運ばれて手術をする、というのがいわゆる「急性期医療」です。そこで亡くなる方向になってしまうと、慢性期医療ではなく終末期医療になるのですが、手術して回復し、きちんと治るところまで持っていく「慢性期医療」を経ると、ようやく退院して自宅に帰れるというのがこれまでの医療でした。

スライドの図は厚生労働省が提供しているもので、かつ厚生労働省が推し進めたいとする地域包括ケアという新しい医療の領域について示しています。これを実現することで、医療費が35パーセント削減されることがわかっており、超高齢化社会へ進む日本としては実現させなければならない国策でもあります。

実現するには、医療と介護の現場の連携は欠かせません。しかしながら、現状は連携がうまくいっていない状況です。なぜなら、医療従事者は介護のことがわからないため、当然、介護の情報を医療従事者が聞いてもあまり意味がないからです。

例えば、「電球を替えた」「シーツを替えた」と聞いても意味がないこともあります。逆もしかりで、介護を担当している方々は医療のことがわからないという側面もあると思います。もちろん、介護を担当している方の中にも医療に詳しい方がいらっしゃると思いますので、みんながみんなというわけではありませんが、全般的にはそのようになっています。

医療の現場と介護の現場をつなぐ、重要な役割を担っているのが訪問看護ステーションで働く看護師になります。スライドの図にも随所に「訪問看護」と記載があるように、訪問看護は地域包括ケアの中心的な役割を担っていることがわかります。

しかし地域包括ケアの中心を担う訪問看護では、書類作成を全国のステーションの多くは手書きで行っているため、この部分のDXをしっかり進めていかないと医療との連携のデータ化ができないことも鑑みて、まずは訪問看護の領域のDXが必要と考えました。

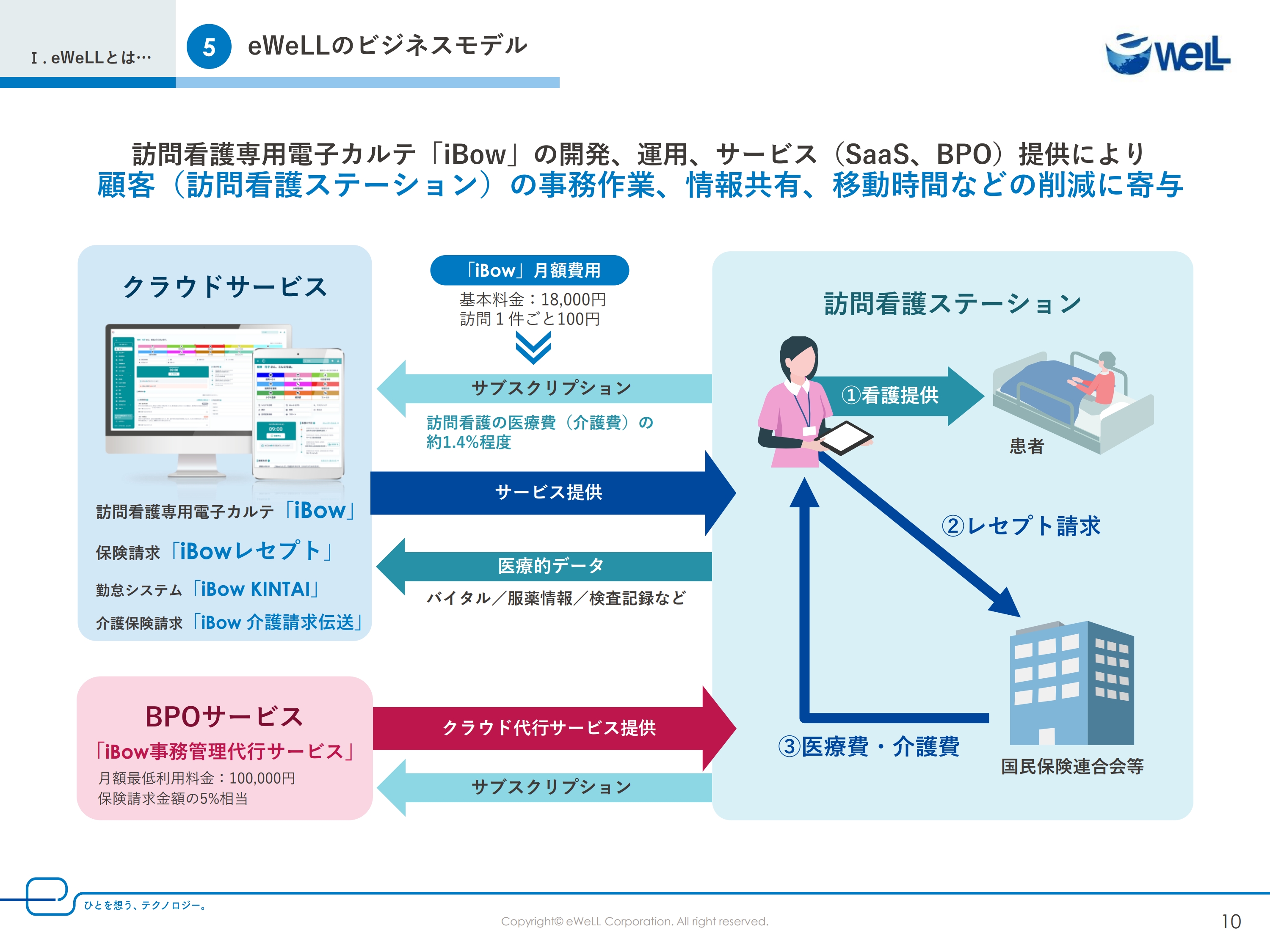

eWeLLのビジネスモデル

それでは、訪問看護の領域にどのようにサービスを提供しているのかについてお話しします。当社は、「iBow」という訪問看護師が使用するシステムである電子カルテをイチから作っています。「iBow」ができる前は、訪問看護用の電子カルテは存在しておらず、どの訪問看護ステーションも手書きで事務作業を行っていました。日々使っていただくものですので、「iBow」には「あなたの相棒になります」という意味が込められています。

「iBow」は、看護師が患者さまの自宅に1回訪問するごとに100円をいただく仕組みになっています。1回訪問すると、訪問看護ステーションには医療保険・介護保険から約8,400円が売上として入ってきますので、その中から当社が100円をいただくビジネスモデルです。

それに加えて、スライド中央に記載のとおり、基本料金をいただいています。最初の導入費用はいただいていませんので、「2年間は使ってください」という約束での基本料金として1万8,000円をいただいています。

「iBow」により訪問看護ステーションの事務作業が大幅に軽減されることで、事務効率が上がり、看護師に時間が生まれます。このような取り組みにより訪問件数を増やすことができますので、非常に費用対効果の高い製品を提供しているのが1つの特徴と考えています。

スライド左下に記載のBPOサービスは「iBow」を活用し人が提供するサービスです。詳しくは後ほどご説明します。

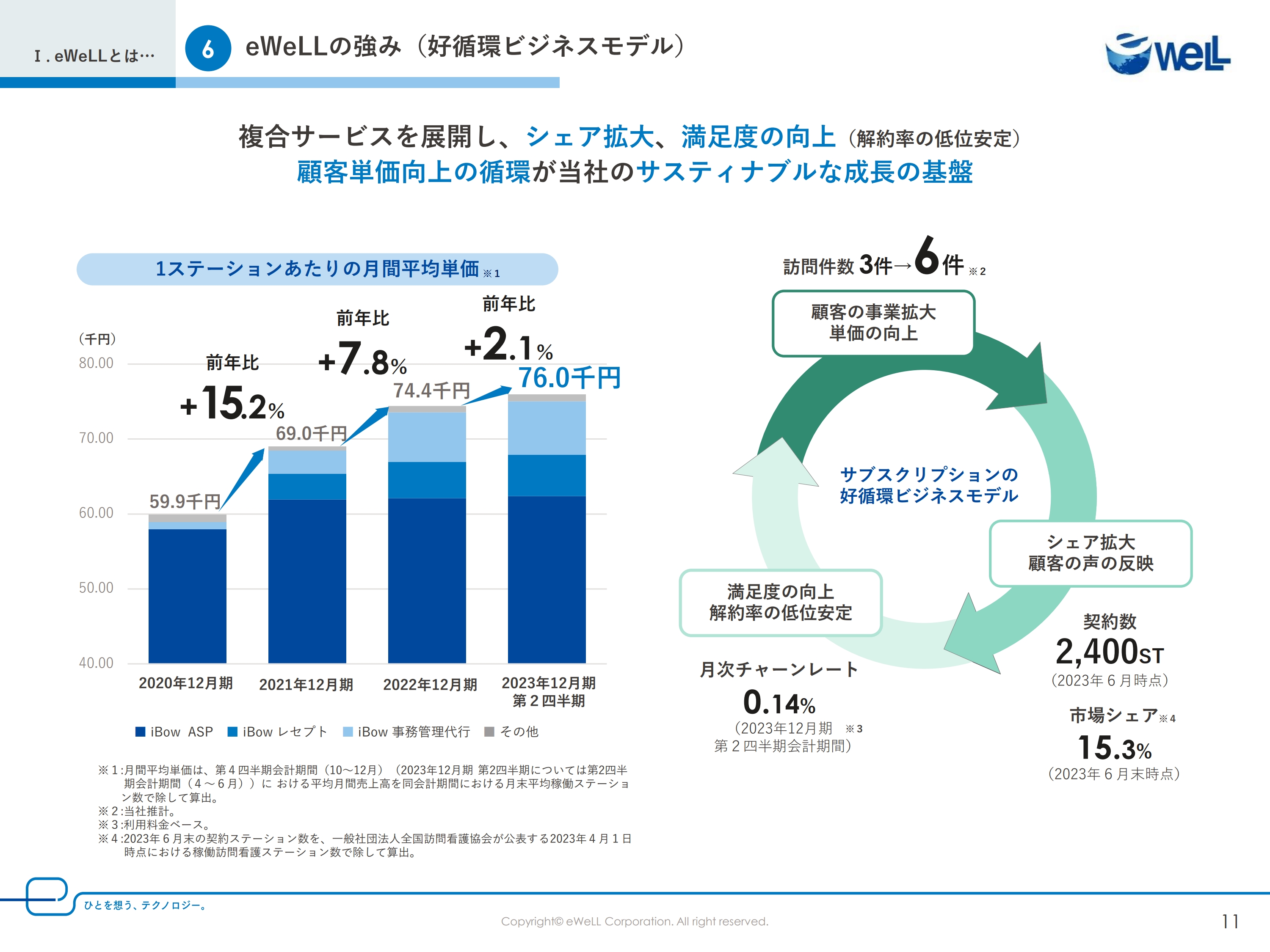

eWeLLの強み(好循環ビジネスモデル)

ステーションの平均単価の推移です。「iBow」は訪問看護ステーションの職員全員が使いますので、UI・UXを徹底的に追求し、誰でも簡単に使えるシステムを提供しています。

これによりステーションの生産性を向上させ、その結果、長く利用していただくほど訪問件数が伸びて顧客単価が向上していきます。

当期の第2四半期の月額平均単価は前期よりプラス2.1パーセント成長し、7万6,000円となっています。

我々のビジネスモデルは、「シェアの拡大」「満足度の向上である解約率の低位安定」「顧客単価の向上」の3つの循環がサスティナブルな成長の基盤となっており、契約数は2,400ステーション、シェアは15.3パーセントと順調に推移しています。

サービス概要 ① iBow

それでは、このビジネスモデルのベースとなる、サービスの概要と特徴をご説明します。

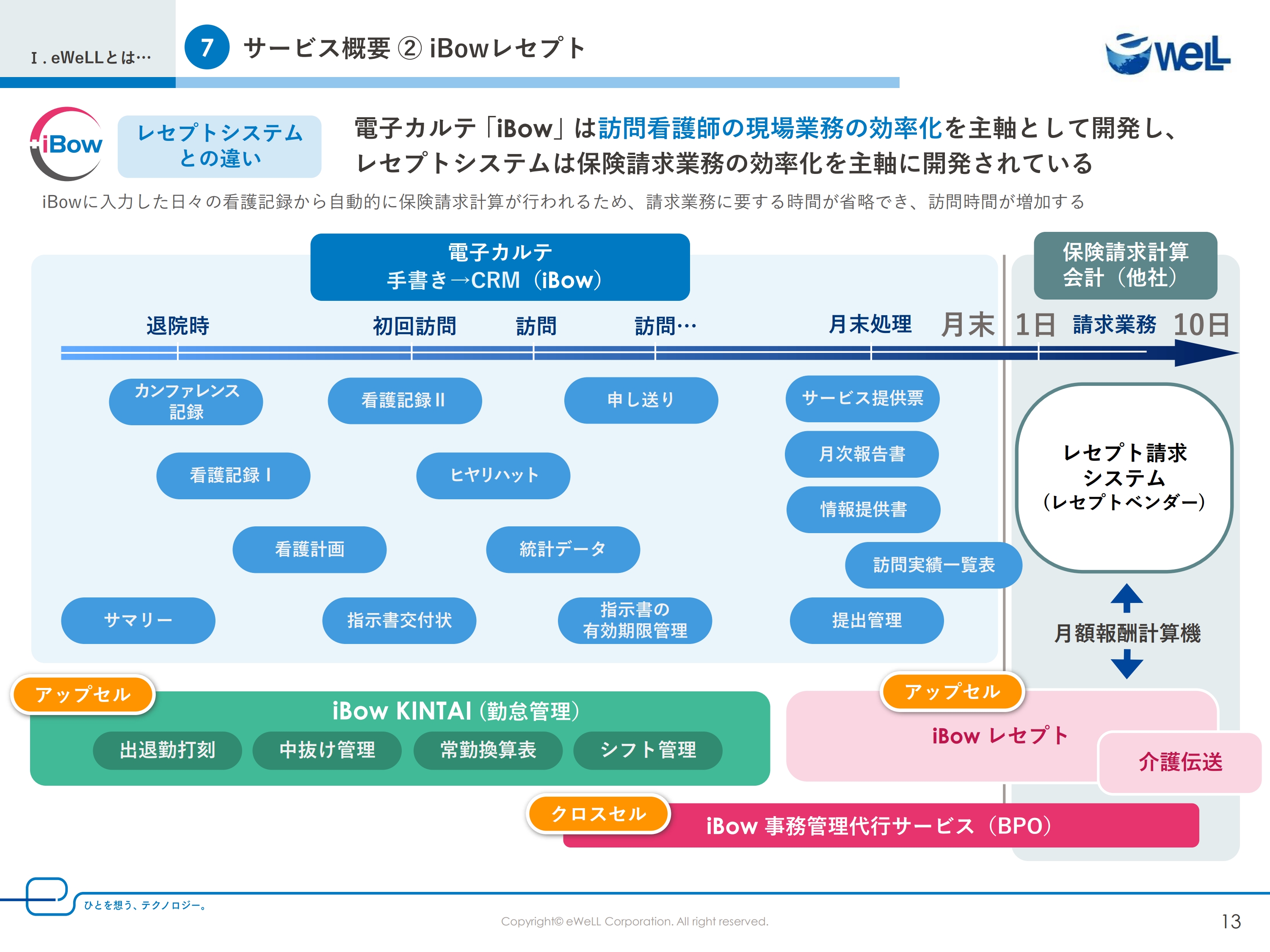

サービス概要 ② iBowレセプト

スライドの図は訪問看護ステーションのひと月の業務の流れと、「iBow」と他社サービスの違いを表しています。

他社が提供するレセプトシステムは、白丸で表しているところで、月末から翌月10日までの保険請求を行うものです。介護サービスは26種類54サービスあり、そのすべての請求ができるようになっており、その介護用のシステムを訪問看護用に転用したものがほとんどです。

一方、「iBow」は図の左側に「電子カルテ・手書き」と記載しているように、患者管理と記録の作成、情報共有をメイン機能とする患者管理システムです。

つまり、患者管理システムであるCRMのシステムと、介護保険請求システムである勘定系システムでは、機能・用途や対象範囲が違うため、似ているもののまったく異なるものとしてご理解いただけると思います。

医療業界は慢性的に人員不足が続いているにもかかわらず、旧態依然のアナログな紙を中心とした業務を行っています。

我々はそのアナログな業務をテクノロジーで解決し、訪問看護の業務全般をカバーするシステムとサービスを提供しています。手書きカルテからの脱却としての電子カルテの「iBow」、訪問看護の制度に則り看護師の勤務管理を行う「iBow KINTAI」、「iBow」と完全に連携している保険請求システムの「iBowレセプト」と介護伝送システムになります。

サービス概要 ③ BPOサービス

また、クロスセルとしてBPOサービスの事務管理代行のサービスも提供しています。訪問看護では、システムのソリューションだけでは解決できない事務作業者の不足という問題があります。これをカバーするために「iBow」の複合的なサービスを駆使して、完全遠隔でクラウドのBPOサービスを実現しています。

我々がBPOサービスで行う保険請求業務の返戻率は6ヶ月で平均0.03パーセントと非常に低く、現在は約100ステーションにご利用いただいています。

レセプト事務作業を我々が一手に引き受けることで、ステーションでは看護に集中できるようになり質が高まります。それが訪問件数アップとなって返ってきますので、1訪問100円でさらなる収益化にもつながっています。

2023年12月期 第2四半期実績

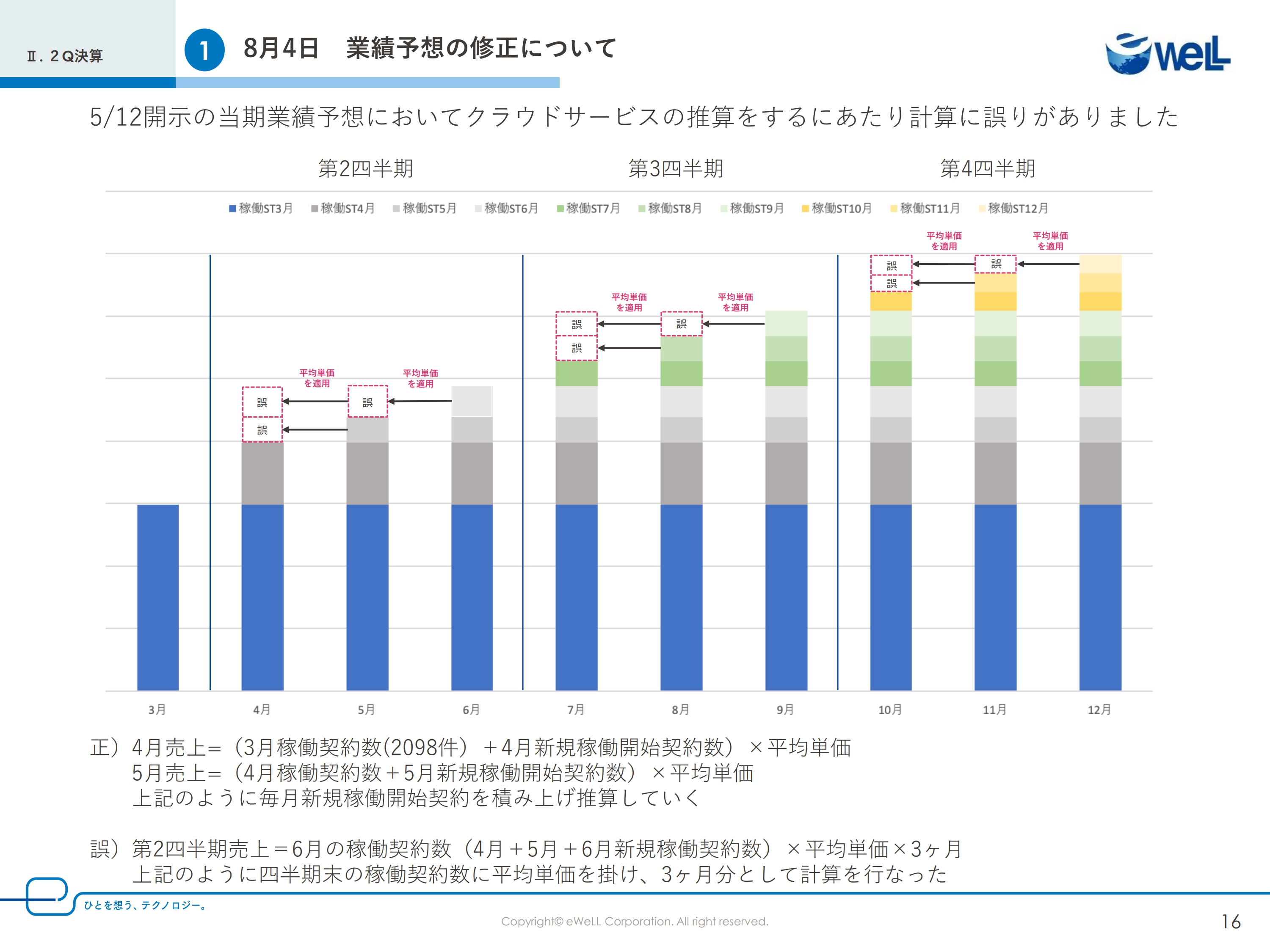

当社は、8月4日に業績予想の修正を開示しました。2023年12月期第2四半期の実績をご報告する前に、この業績予想の修正に関してご説明します。

まず今回の業績予想の修正した理由については、5月12日に発表した業績予想について、その売上を計算する方法に誤りを確認したことによるものです。

その誤差は売上高の2パーセント程度でした。あと半年の期間があればこの程度のビハインドは取り返すことができるのではないかと、今回の発表に疑問を持たれた方もいらっしゃるとは思います。

当社のビジネスモデルは積み上げ型のストックビジネスであり、安定的な利益創出を実現しています。一方で、一時的な売上を積むことが難しいビジネスであることをご理解ください。

当社としては、業績予想の計算に誤りがあった事実を真摯に受け止め、上場企業として適時開示の必要性を重視した公表を行うことは、当社の姿勢として重要であると考えているため、誤りの確認をした時点で公表しました。

8月4日 業績予想の修正について

それでは、具体的に業績予想修正の誤りについてご説明します。正しい予想計算は、月ごとに前月の稼働契約にその月の新規稼働契約数を足し、その合計に平均単価をかけて求めていきます。

しかし今回の誤った計算では、四半期ごとの新規稼働契約の総数に平均単価をかけ、ひと月の売り上げとして計算を行いました。

結果として、グラフのピンク色で示している部分を誤りとして計上し、売上予想が本来よりも多くなっていました。

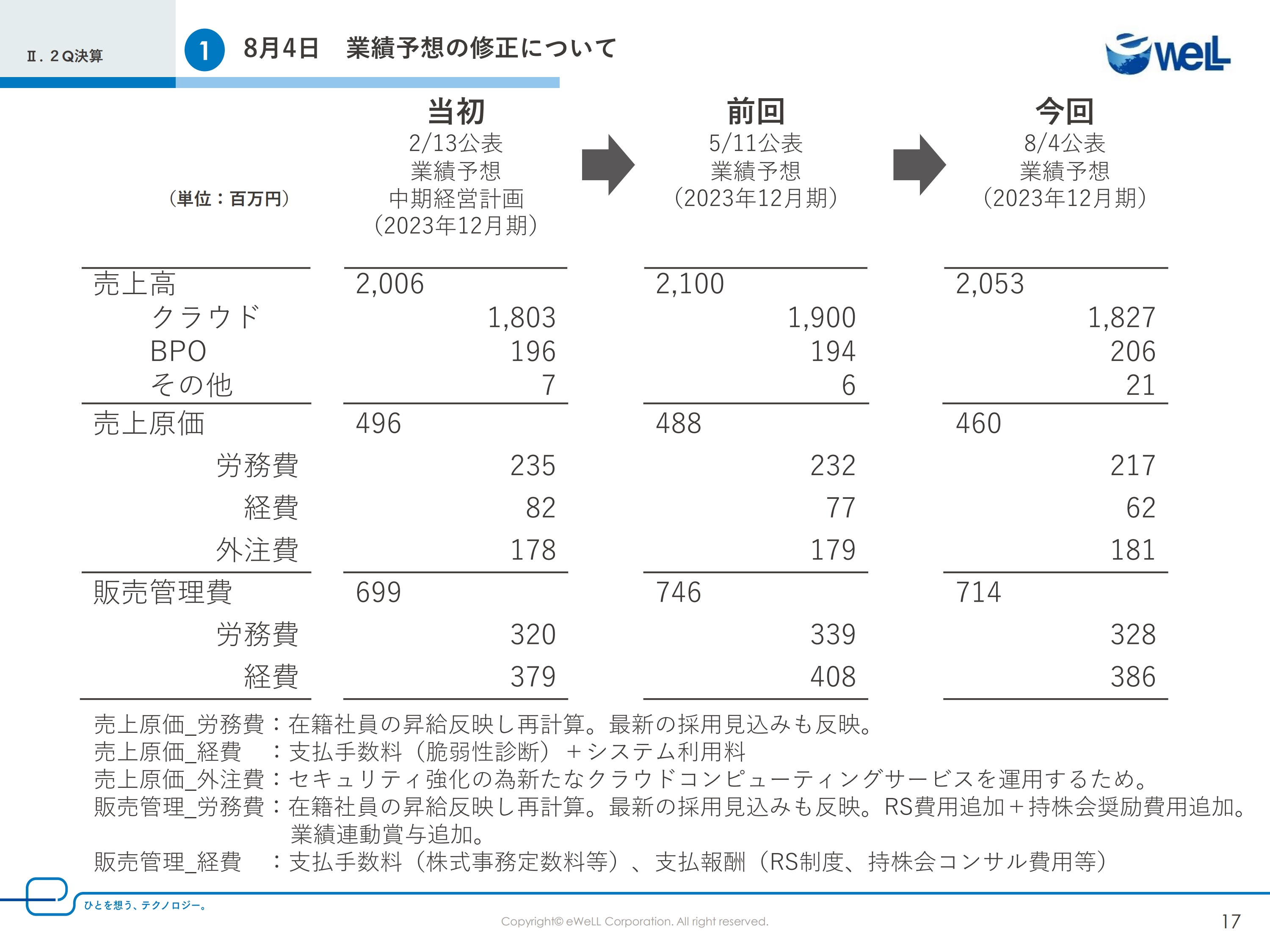

8月4日 業績予想の修正について

今回、当期末の業績予想を修正するにあたり、実態に即した売上原価と販売管理費の修正も合わせて行いました。

売上原価については、プロダクト開発を担当するSEの労務費を見直し、経費については支払い手数料やシステム利用料を見直しました。また、将来的な医療データビジネスを行うにあたり、必要なクラウドコンピューティングサービスを運用するため外注費が増加しました。

販売管理費では労務と管理に要する経費について、期末までに必要な費用を再度計算した上で見直しを行いました。なお、5月12日に増額した広告宣伝費約3,000万円については維持しています。

以上、8月4日業績予想の修正に関するご説明とします。今後はこのような事態が起こらないよう、社内でも牽制機能を強化していきます。

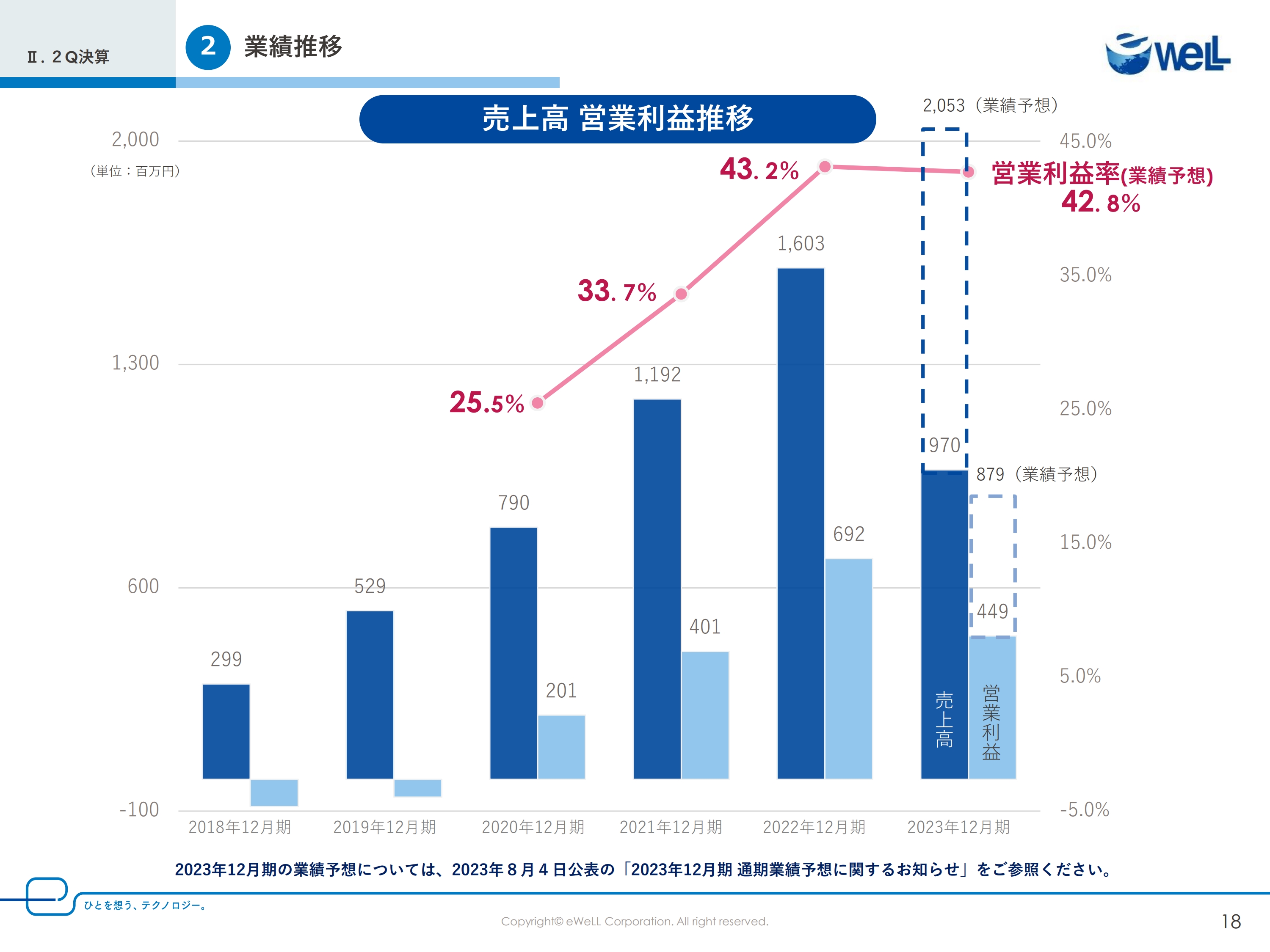

業績推移

2023年12月期第2四半期の業績についてご説明します。まず業績推移ですが、長期トレンドとしては2019年の11月に単月で黒字化し、以降安定した収益を創出することができています。

前期の営業利益率は43.2パーセントに増加し、2022年12月期は3期連続で増収増益となっています。

当期は第2四半期の売上高が9億7,000万円、営業利益は4億4,900万となっています。

業績予想において、2023年12月期の営業利益率は42.8パーセントと前期より下がっていますが、これは成長戦略として、2月に発表した中期経営計画に基づいて研究開発と人的資本に投資を行っているためです。詳しくは成長戦略のパートで後ほどご説明します。

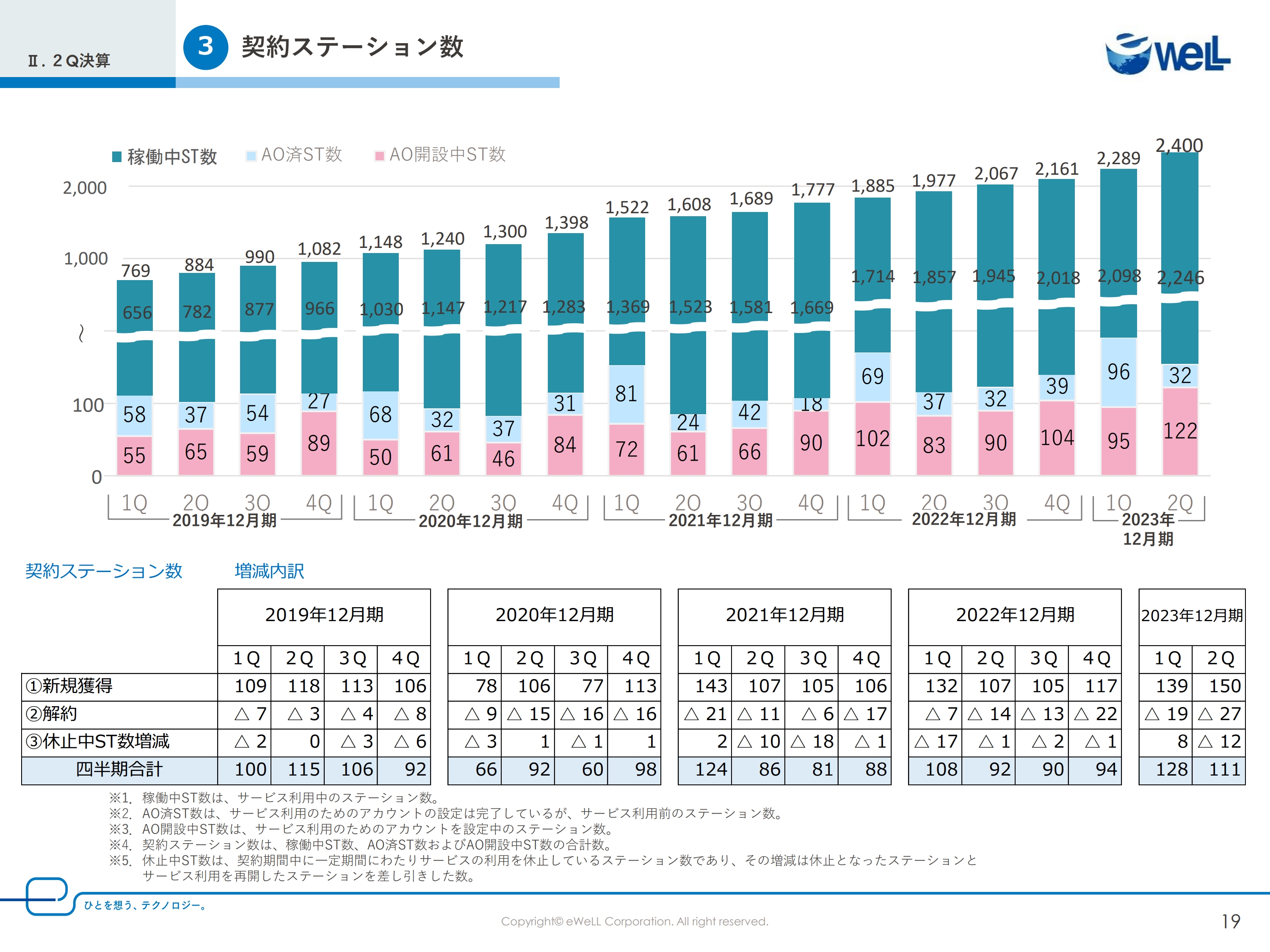

契約ステーション数

前回より開示している契約ステーション数の推移です。6月末現在、契約ステーション数は2,400件、第2四半期では111件の増加となりました。

増加分の内訳としては、新規獲得が150件、解約が27件、休止ステーションの増加が12件ありましたので、差し引き111件となっています。

前年同期との比較ですが、今年度は新規契約数が21パーセント増加し、契約ステーション数も同様の21パーセント増加となり、新規契約獲得と解約等のバランスもトレンドどおりとなっています。

また訪問看護市場もステーション数は、2023年4月1日現在で1万5,697ステーションとなり、前年比9.7パーセント増と順調に成長しています。

我々はシェアを普及率と呼んでいますが、こちらも15.3パーセントとそれ以上の伸びとなり、好調に推移しています。

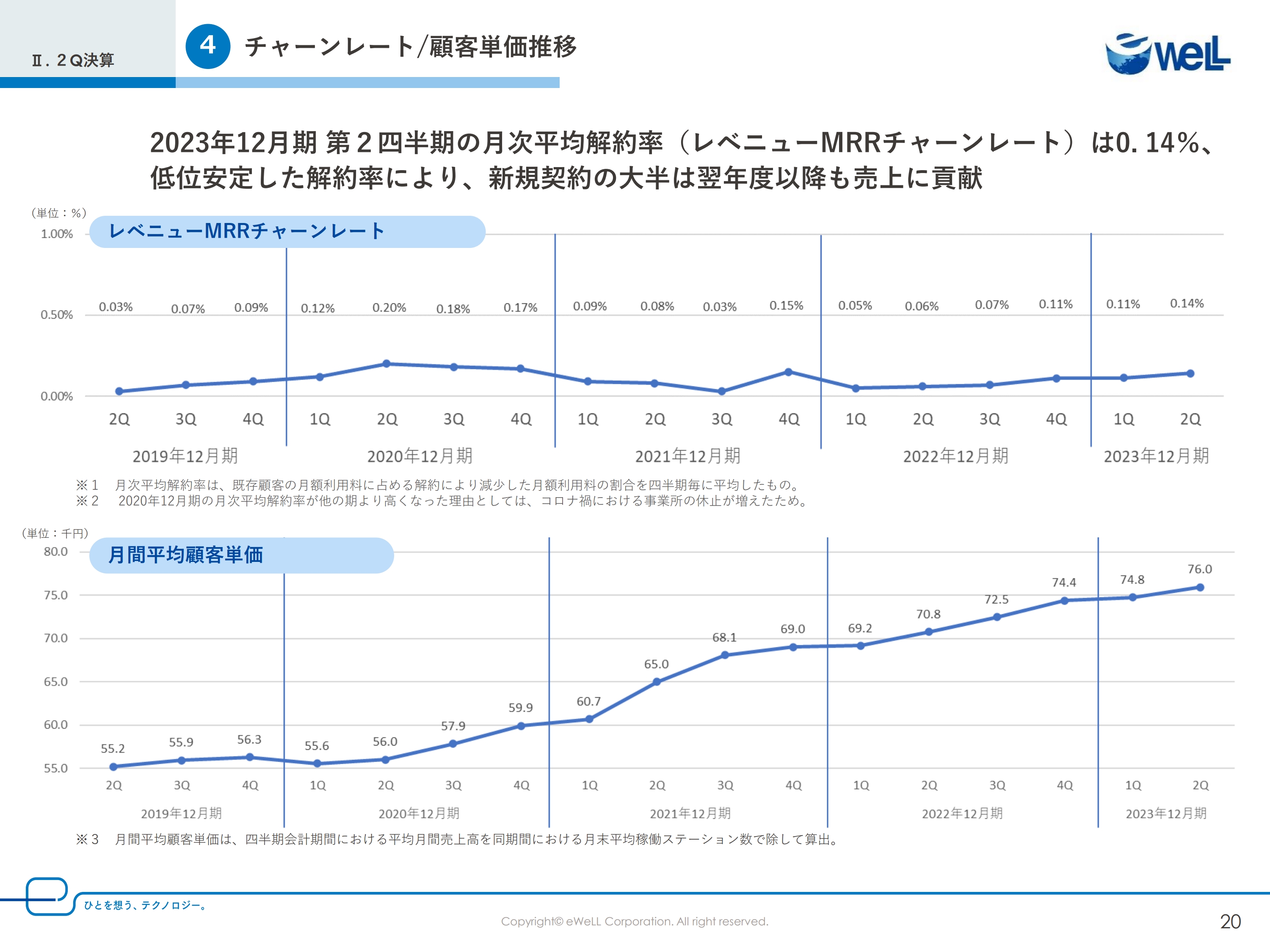

チャーンレート/顧客単価推移

顧客満足度を計測するために必要である解約率は、レベニューMRRで0.14パーセントと若干上昇しているものの、SaaS事業としては非常に低い数値となっており、安定しています。

解約理由としては事業所の閉鎖が65パーセントで、他社システムへの切替が35パーセントですが、そのほとんどが小規模な事業所のため、売上に与える影響は全体46件の内他社16件と、少なくなっています。

また、顧客単価は7万6,000円で、当期の第1四半期から1,200円のプラスとなりました。

平均顧客単価の算出方法としては、四半期ごとの平均売上高を平均稼働契約数で割り戻した金額となっています。この売上高はクラウドサービス、BPOサービス、その他のすべてを含んでいます。

「iBow」は長く使えば使うほど業務が効率化され、その分ステーションの訪問件数が増えて、1訪問100円の従量課金が伸びています。5年以上ご利用をいただいているお客さまは全体の約20パーセント、平均単価は11万円台となっています。

なお、新規開業のステーションは訪問件数が増えるまでに時間がかかるため、今年、昨年、一昨年のユーザはこれからも成長し、単価の向上に寄与していただけると考えています。

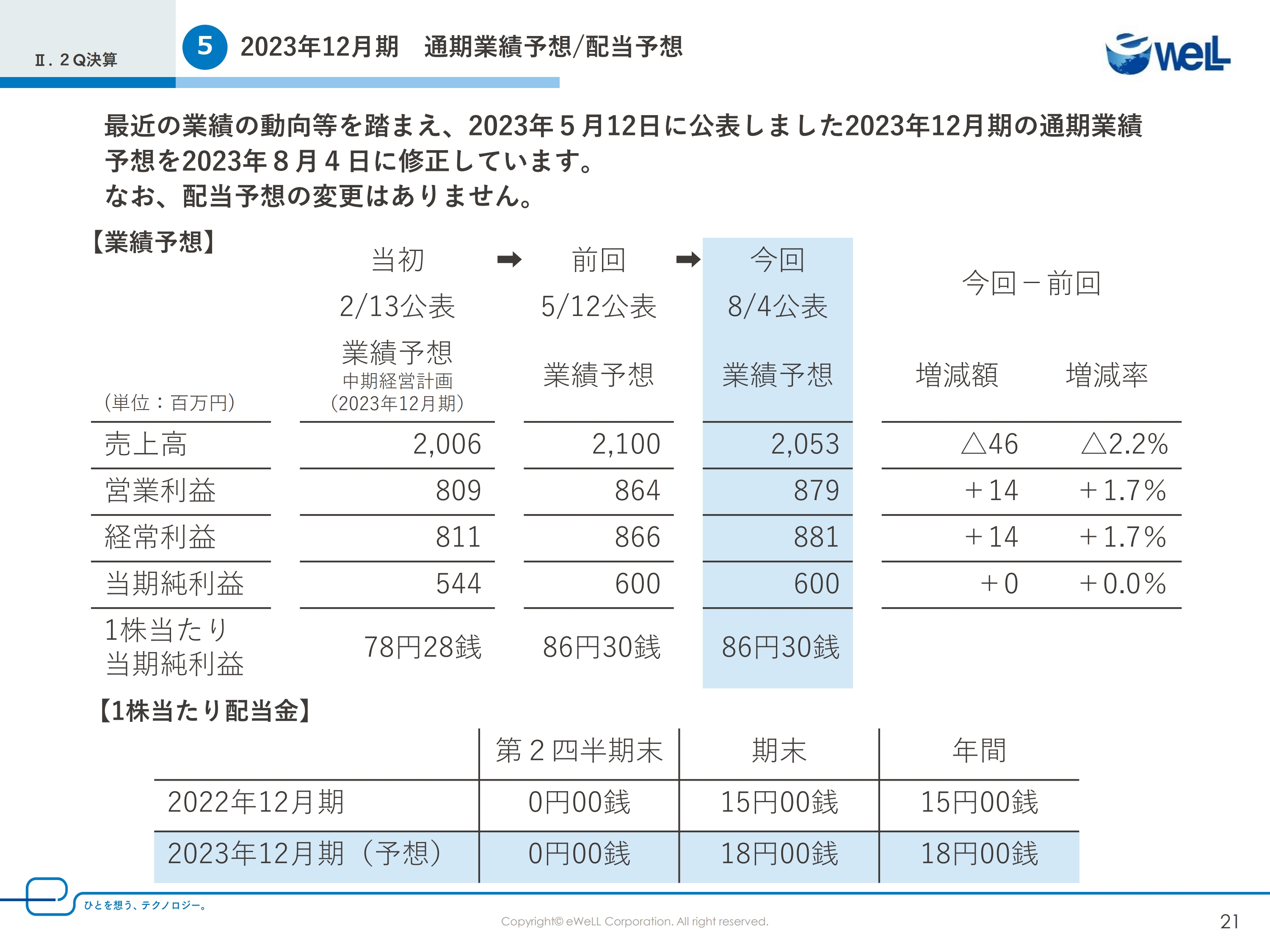

2023年12月期 通期業績予想/配当予想

2023年12月期の通期の業績予想です。5月に公表した予想を8月4日に修正しました。通期売上高は20億5,300万円、営業利益は8億7,900万円、当期純利益は6億円と売上面は下方修正となりましたが、利益面は上方修正となりました。

2023年も前年よりも成長し、しっかりと利益を出せる計画で事業を推進していきます。

配当政策についてですが、2022年の12月期においては、会社設立以来、初めての配当を実施し、1株あたりの配当金を15円としました。今期は18円を計画しています。

配当の基本方針としては、株主のみなさまに適切な利益還元を行うことが経営上重要だと認識していますので、将来的な事業展開や業績及び財務状態を総合的に勘案しながら、安定的な配当を行うこととしています。

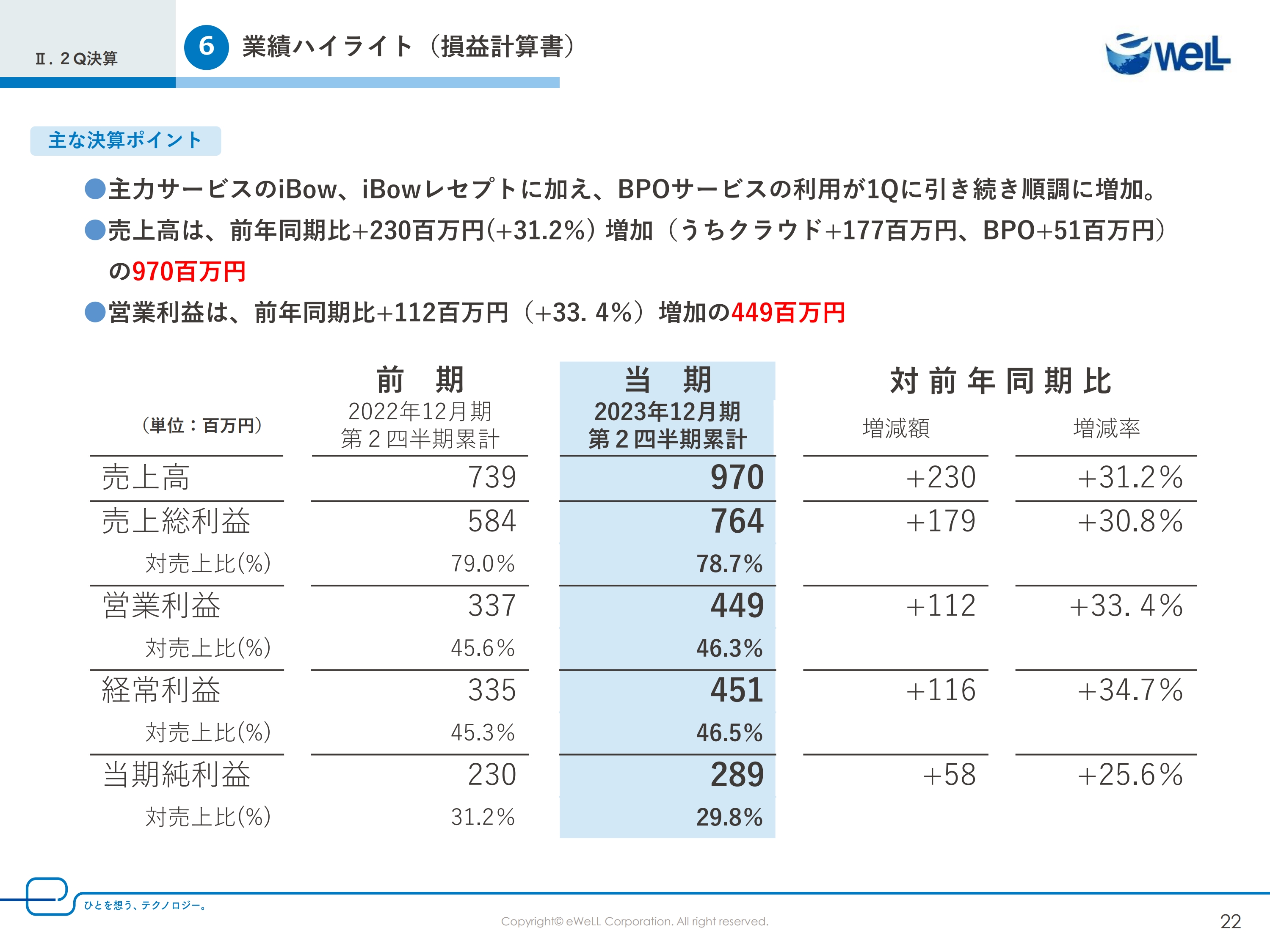

業績ハイライト(損益計算書)

第2四半期決算の損益計算書です。前年の第2四半期との比較となります。クラウドサービス事業、BPOサービス事業ともに順調に増加し、業績は好調に推移しており、売上は前年比プラス31.2パーセントとなっています。

売上原価や販売管理費については前年とほぼ同様の売上比としているため、安定的な収益の創出ができているといえます。

結果として営業利益・経常利益ともに前年比33パーセント以上の増加となっています。

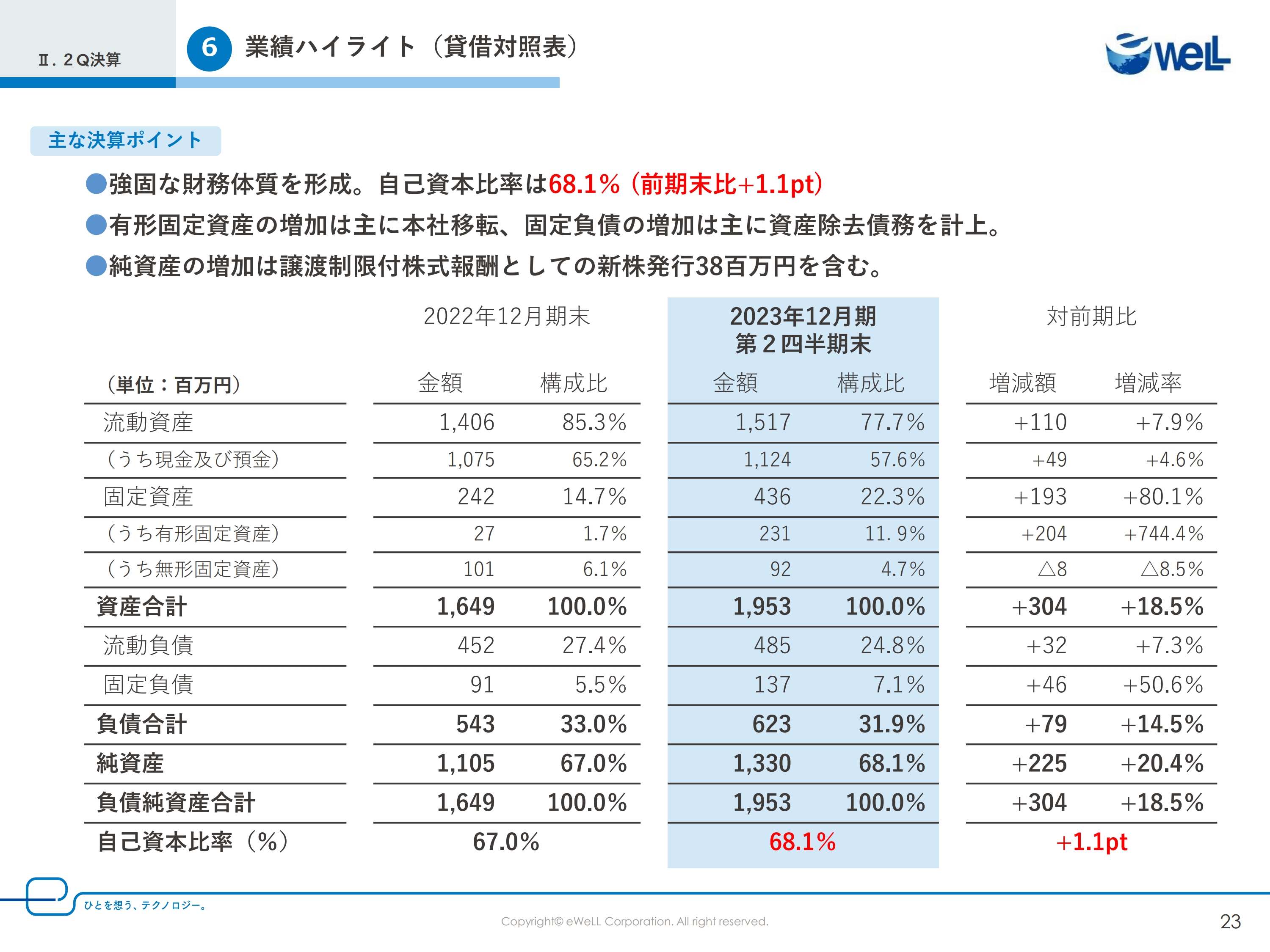

業績ハイライト(貸借対照表)

第2四半期末の貸借対照表です。前期12月末との比較になります。自己資本比率は68.1パーセントとなり、強固な財務体質を形成できています。

有形固定資産の増加が大きくなっていますが、これは本社を移転したことによります。

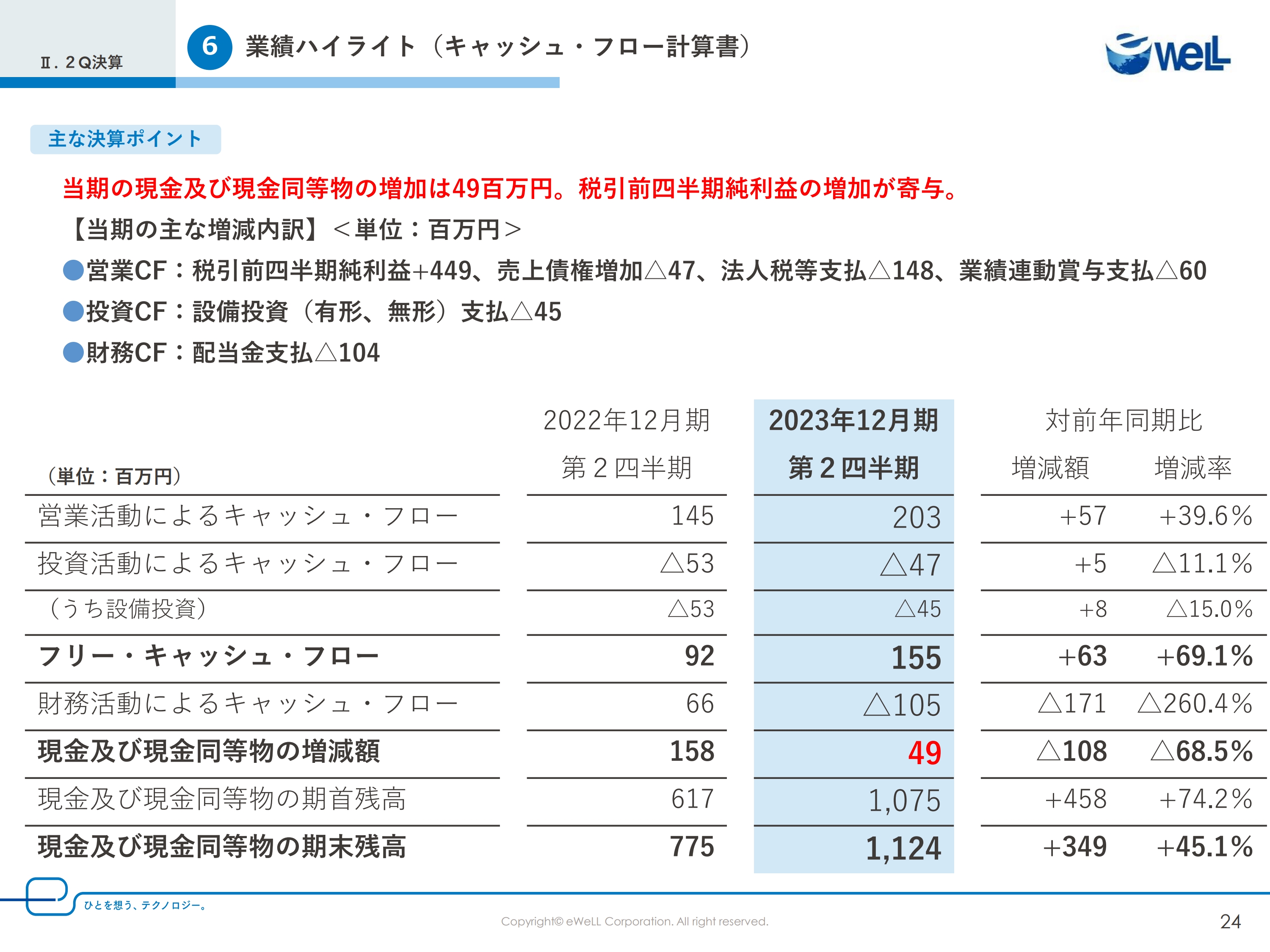

業績ハイライト(キャッシュ・フロー計算書)

第2四半期のキャッシュ・フロー計算書です。前年の第2四半期との比較になります。

2月に法人税等の支払いがあり、3月には当社にとって初めての配当の支払いという大きな財務キャッシュの減少があったものの、それを大きく上回る営業キャッシュが獲得できました。

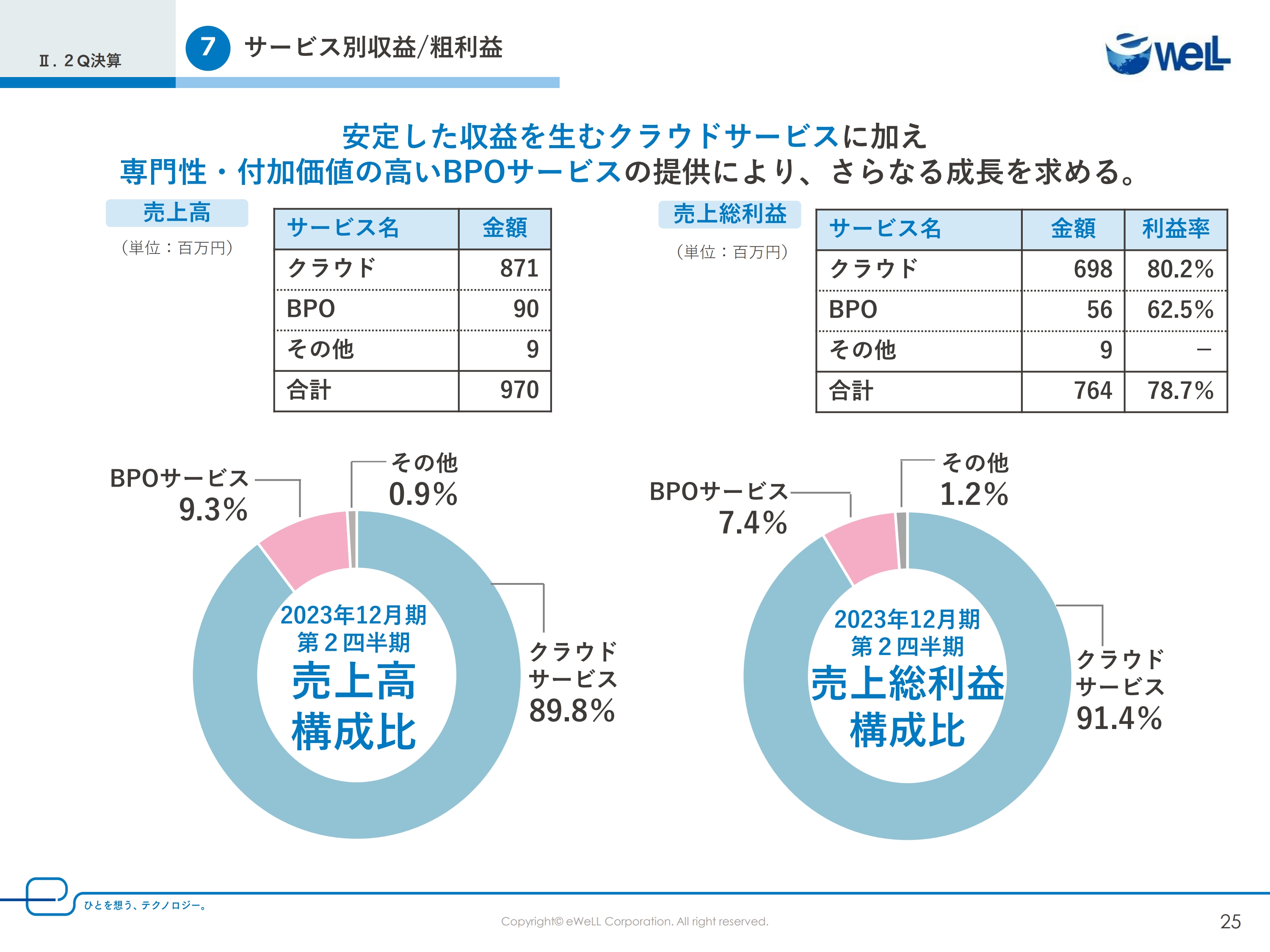

サービス別収益/粗利益

第2四半期におけるサービス別売上高と売上総利益の状況です。売上はBPOサービスが順調に伸びています。前年同期はクラウドサービスが約94パーセント、BPOサービスが5パーセントだったのですが、当期はクラウドサービスが約90パーセント、BPOサービスが10パーセント近くになってきています。

売上総利益のサービス別の利益率ですが、クラウドサービスは前年同期と同水準の利益率80パーセントを維持しています。BPOサービスの利益率は前年同期の20パーセントから当期は62.5パーセントまで上昇し、利益体質に成長することができました。

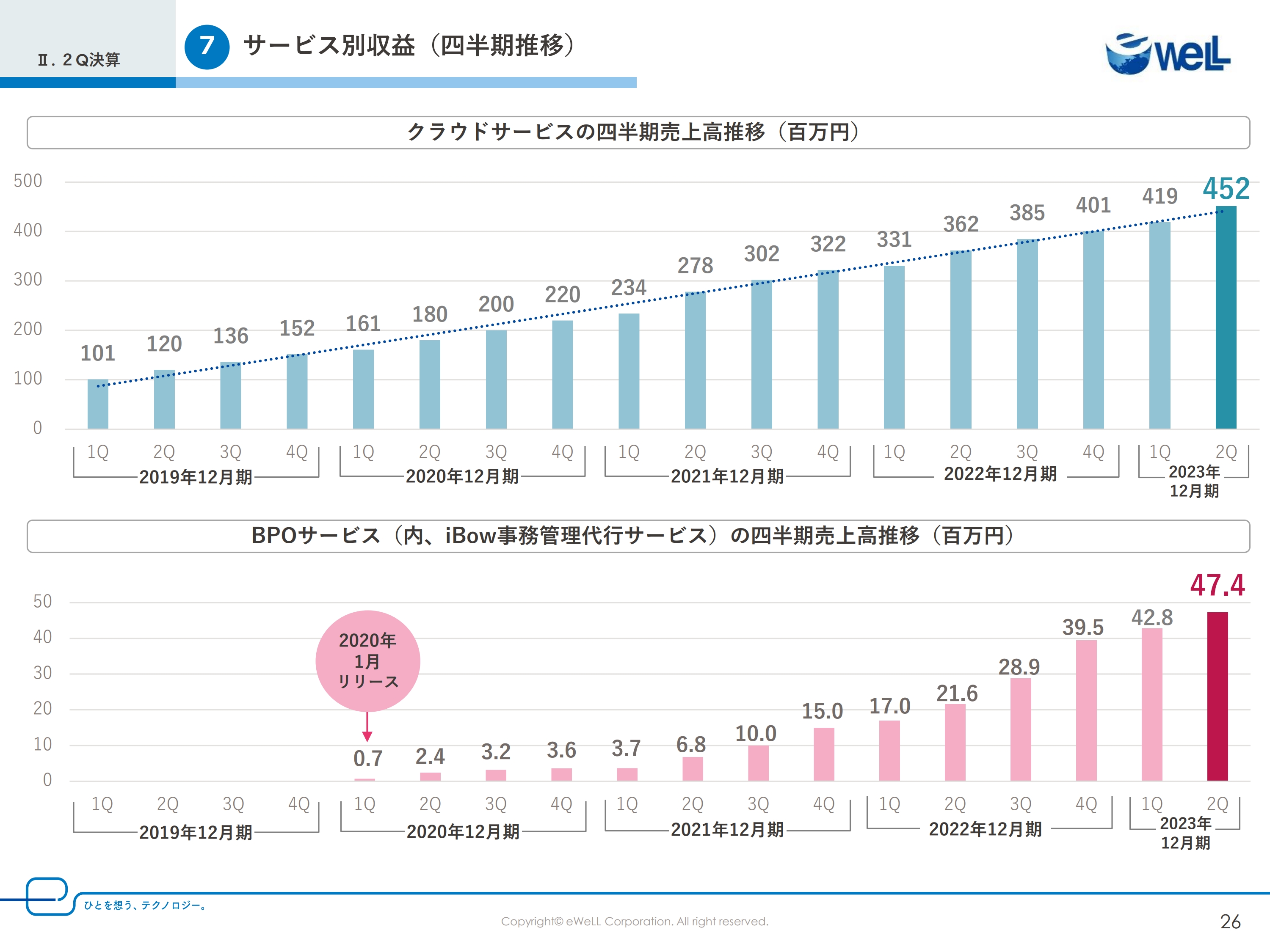

サービス別収益(四半期推移)

サービス別売上高の四半期ごとの推移です。クラウドサービスの第2四半期は前年同期とほぼ同じで、約8パーセントの増加ペースを維持しています。

またBPOサービスは第1四半期よりも11パーセント向上と大きく増加して黒字化しています。

第2四半期が好調だった要因としては、契約数増加に対して計画どおり処理の効率化を図れたことが挙げられます。クラウドサービス、BPOサービスともに当期も順調に増加している状況です。

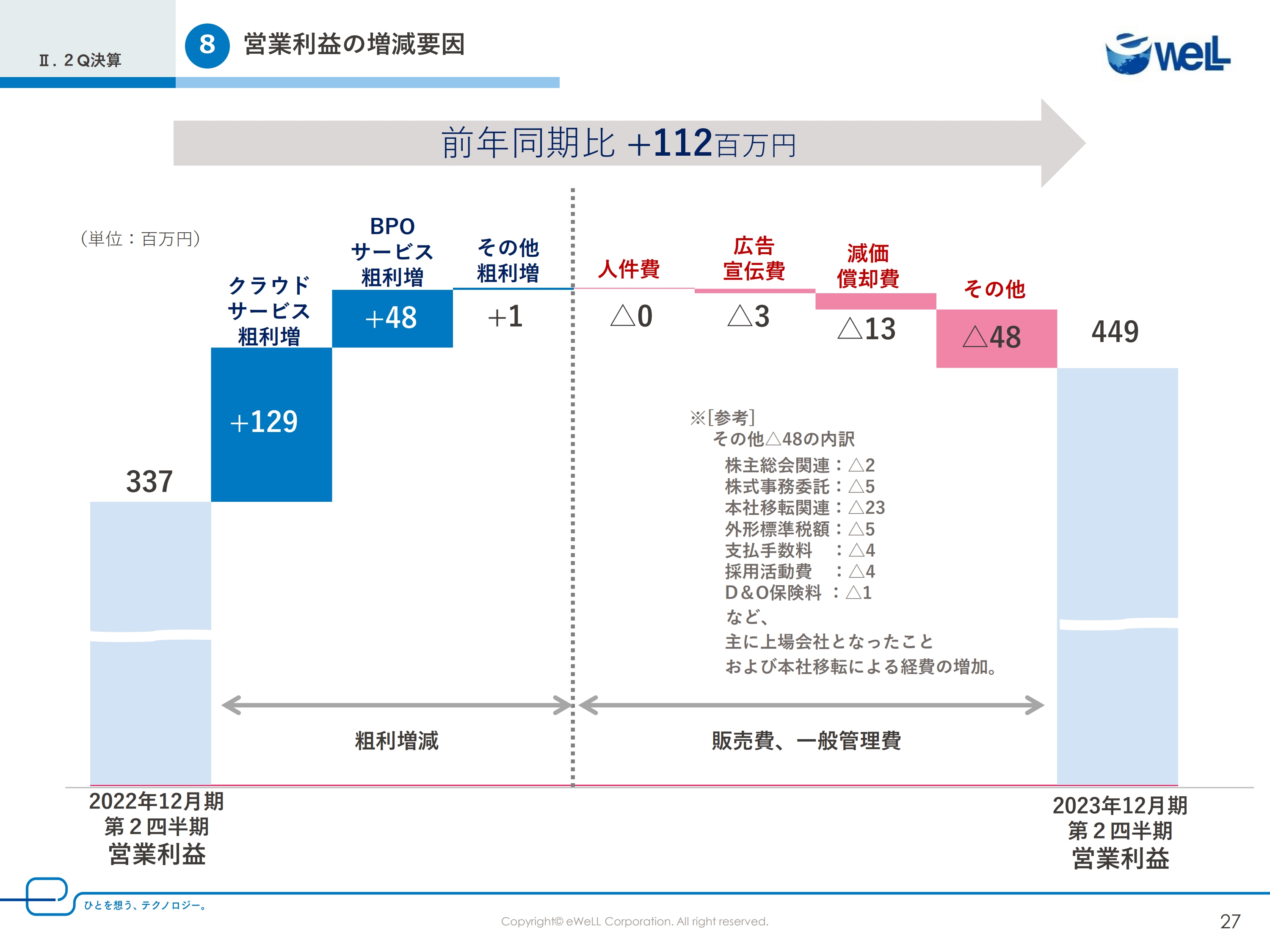

営業利益の増減要因

前期の第2四半期からの営業利益の増減要因です。営業利益は前年同期比で1億1,200万円増加しています。

減少要因としては、本社移転による備品購入、前年9月に上場したことによる株式事務委託費やIR関連費用の発生がありました。

減価償却費は、本社移転を決議して以降の期間において、旧本社の固定資産償却スケジュールを短縮した影響によるものです。

増益の要因としては、クラウドサービス、BPOサービス、その他粗利益増として約1億8,000万円の利益があったためになります。

以上、2023年12月期第2四半期実績のご報告とさせていただきます。

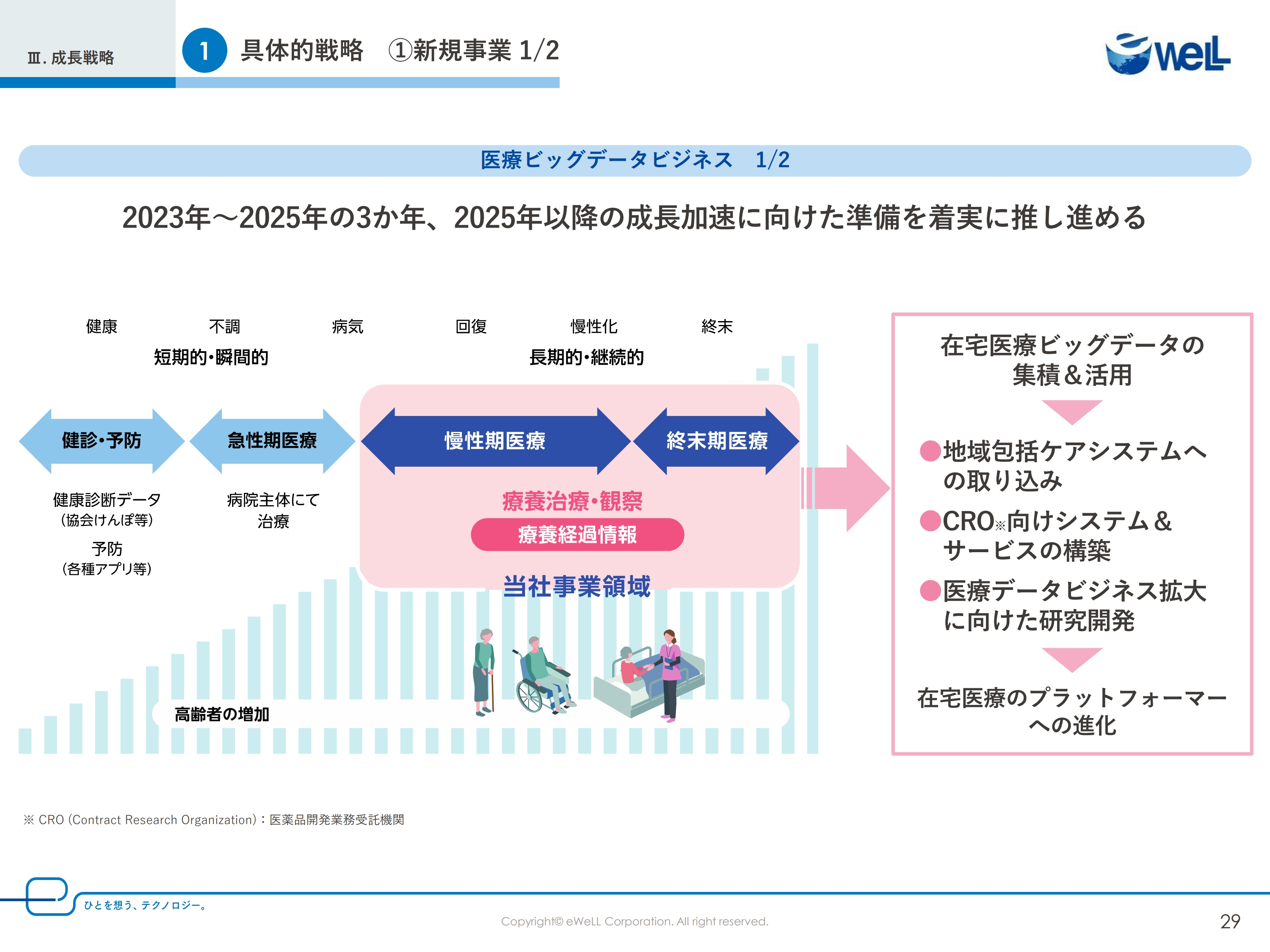

具体的戦略 ①新規事業 1/2

ここからは、我々の中期経営計画に基づく成長戦略についてご説明します。

スライドは、人間の一生を左から右に示しています。健康、不調、病気、回復、慢性化、終末と記載していますが、それに対して医療の領域には、健診・予防、急性期医療、慢性期医療、終末期医療があります。

これまでの医療は急性期医療の領域の中に慢性期医療と終末期医療が含まれており、介護を除くと、病院で完結していました。しかし現在は、手術が終わると自宅で療養するスタイルに変化しています。それに加え、2025年には超高齢化社会が訪れるため、スライドの青いグラフのように慢性期医療及び終末期医療のデータ量が増えていくと予想されています。

健診・予防の領域は、JMDC社やメディカル・データ・ビジョン社がプレイヤーとなっている印象です。急性期医療に関しては、上場企業ではメドピア社や、当社のお客さまでもあるエムスリー社があります。

一方で、慢性期医療と終末期医療の領域は、訪問看護が中心的な役割を担うとお伝えしました。その訪問看護で当社が提供しているシステムを日々使っていただき、そこで得たデジタルデータを活用することで、在宅医療のプラットフォーマーになることを目指しています。

急性期医療の領域は短期的で瞬間的な医療情報ですが、慢性期医療・終末期医療の領域は長期的で継続的な情報です。回復・慢性化・終末期の領域を扱うため、突然亡くなる方もいらっしゃると思いますが、「iBow」が蓄積する情報は基本的には「継続性がある」という特徴があります。当社はこの継続した情報データを着実に蓄積し、今後に活用していきたいと考えています。

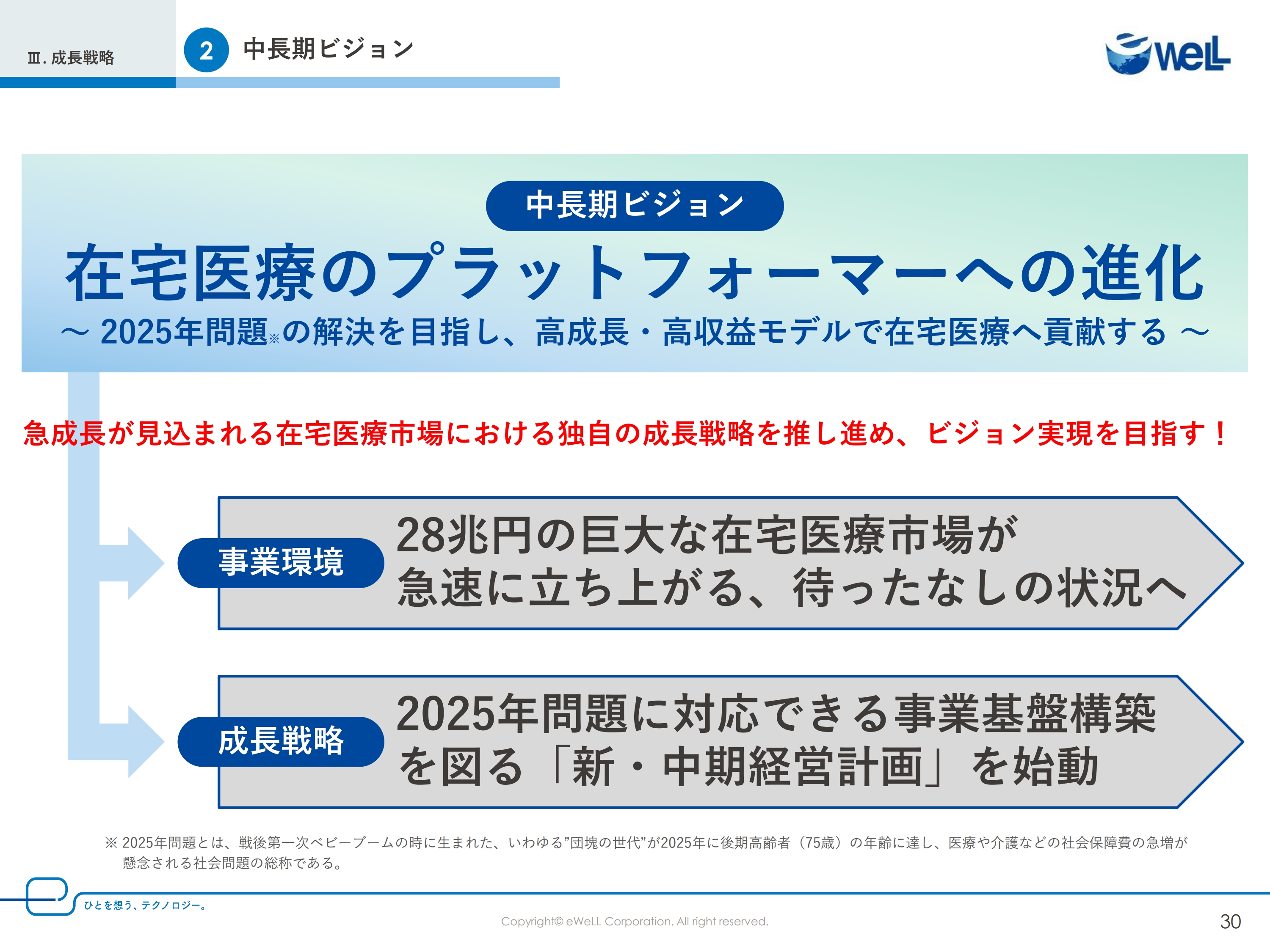

中長期ビジョン

中長期的なビジョンに「在宅医療のプラットフォーマーへの展開」を掲げています。社会課題である「2025年問題」の解決を目指し、28兆円の巨大な在宅医療市場でプラットフォーマーとなり貢献したいと考えています。

また、「新・中期経営計画」を始動して、事業基盤の強化を図りながら、高成長、高収益モデルでビジョンの実現を目指します。

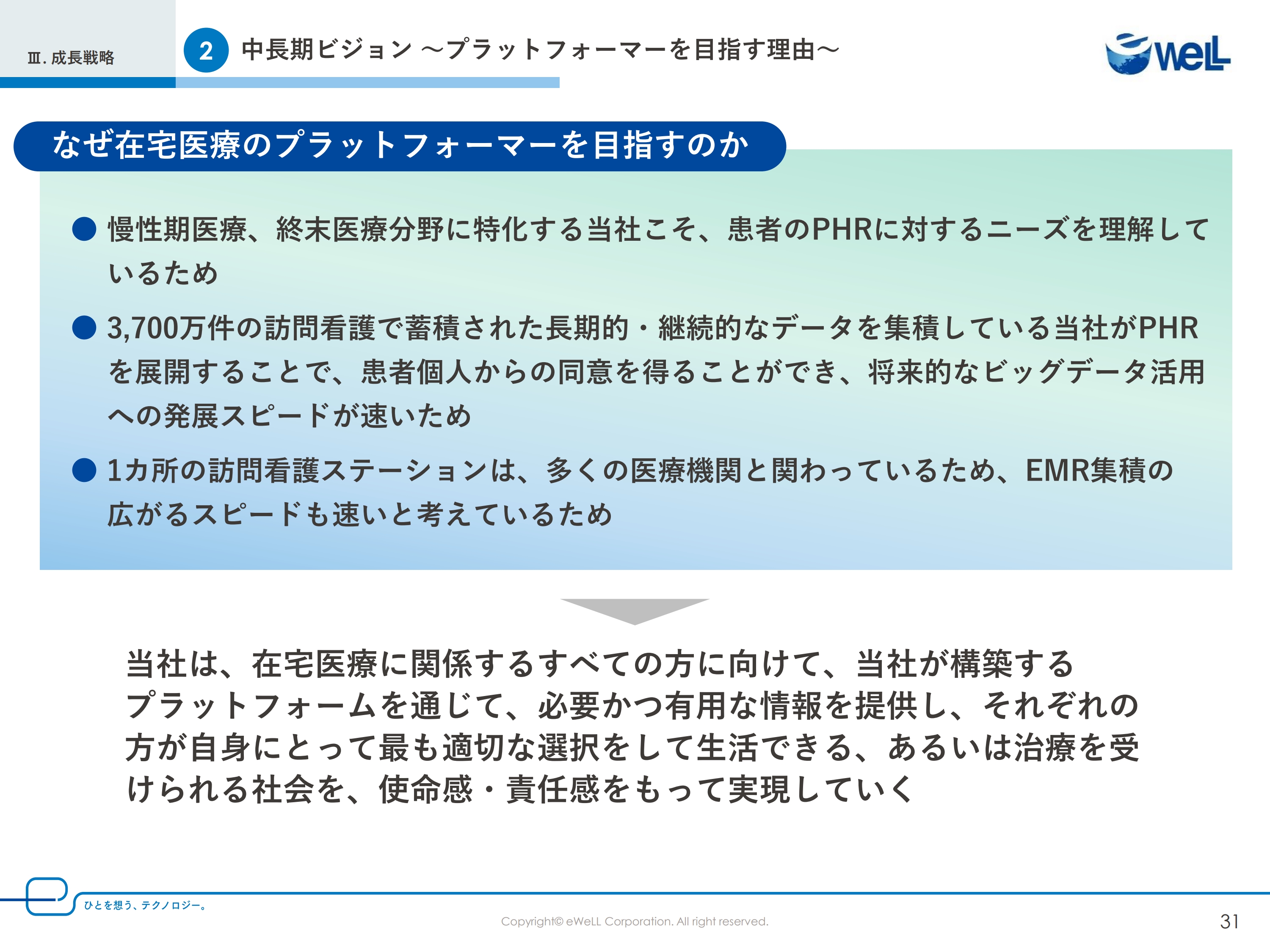

中長期ビジョン ~プラットフォーマーを目指す理由~

我々が在宅医療のプラットフォーマーを目指す理由についてです。まず、慢性期医療と終末期医療に特化した市場で我々は15.3パーセントのシェアを持っているため、在宅医療患者のニーズを理解した上で、患者さまと患者さまのご家族のためのPHR(パーソナルヘルスレコード)を中心とした新しい価値を提供できます。

今、世の中で個人が利用するPHRというと、自分で入力していく長続きしないようなものばかりですが、我々が提供するのはこちらから必要な情報を送っていくプッシュ型のものです。これは、全国47都道府県で慢性期医療のデータを蓄積している唯一の企業である我々にしかできないと考えています。

我々は、訪問看護で蓄積された長期的で継続的な医療カルテを2022年12月期で3,700万件集積しており、今後PHRを展開することで患者個人からの同意を得ることができ、将来的には個人も利用できるビッグデータ活用が早期に実現可能だと考えています。

また、訪問看護ステーション数と病院・クリニック数を比較すると、訪問看護ステーションの比率は非常に小さいです。病院が関わっている訪問看護ステーションは1件から2件程度ですが、訪問看護ステーションはおおよそ35名のドクターとつながっているという実態がありますので、訪問看護のほうがEMR(医療記録)の集積が広がるスピードは速く、病院よりも訪問看護の情報をデータ化するほうが早くかたちになると我々は考えています。

ですので、我々は在宅医療に関係するすべての人に、プラットフォームを通じて必要かつ有用な情報を提供し、それぞれの方が自身にとって最も適切な選択をして生活できる、あるいは治療を受けられる社会を作る使命を果たしていきたいと考えています。

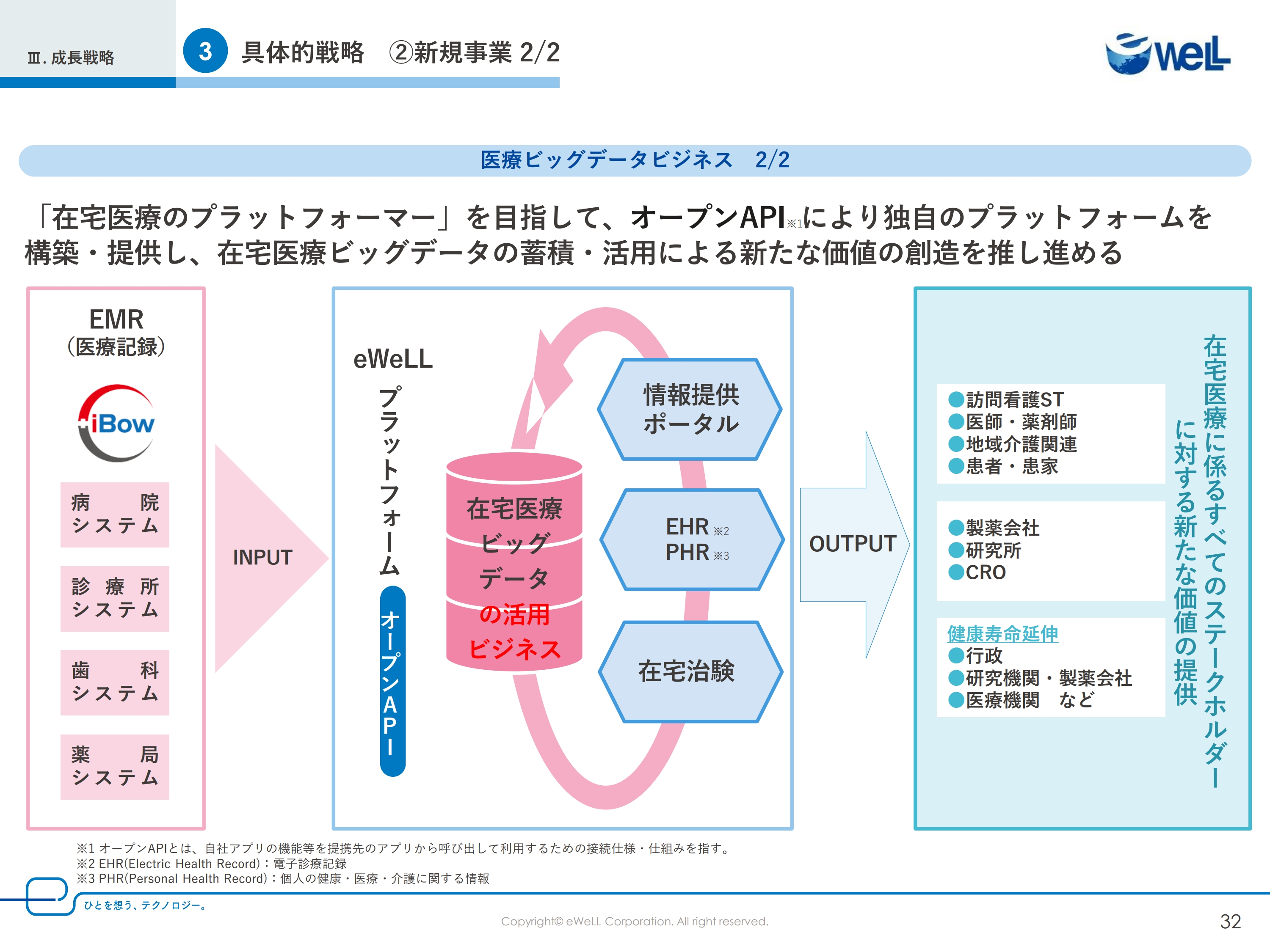

具体的戦略 ②新規事業 2/2

「在宅医療のプラットフォーマー」を目指す我々がこれからどのように展開していくのか、具体例をお話しします。 これまでお話しした「iBow」はEMRの1つであり、スライド左枠の領域内でのお話になります。現在当社は「iBow」含め多様な在宅医療データを取り込み蓄積する「eWeLLプラットフォーム」の開発を始めています。今後は研究開発を行いながらこの領域を作り、在宅医療データを活用してPHRを作成しようと考えています。

PHRのシステムはすでにさまざまなメーカーから出ていますが、どれも過去の疾患情報等を自分で入力して自分で見るようなタイプです。一方、当社のプラットフォームはプッシュ型で、PHRのシステムに当社が保有する情報を提供していくため、ここが大きな違いになります。

疾患を抱えている方々やそのご家族が必要としている領域と考えており、実際に現場の話を聞いていても、ニーズがあると感じています。プッシュ型は元になるデータがないと作れません。ですので、まずは当社の保有しているデータを活用し、慢性期医療の中心を担う訪問看護の先にいる患者さまに対して病状や経過、次回の訪問日などの情報をプッシュ型で提供する環境を作っていきたいと考えています。

また病院や診療所、薬局のシステムを利用する医師や薬剤師、訪問歯科診療をしている歯科医といったコメディカルの方々は当社のプラットフォームを使っていただくことで、今までアナログでかかっていたコストを削減しつつ、データ共有の恩恵を得られるような想定で現在、研究開発を進めています。

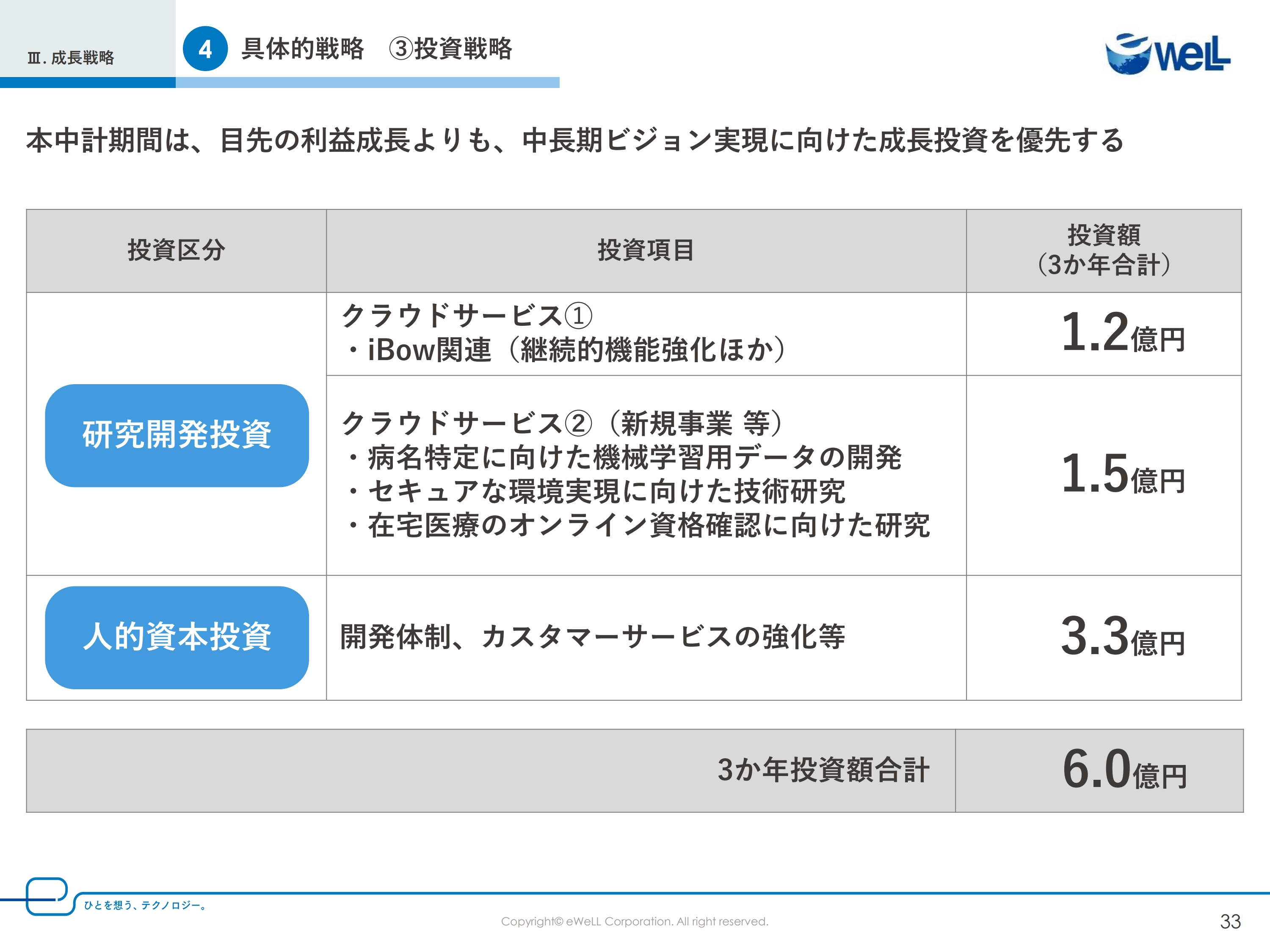

具体的戦略 ③投資戦略

我々は「新・中期経営計画」に基づき、2023年度以降、最初の3年は最終的な準備期間として研究開発投資と人的資本投資を進め、3年で合計6億円の投資を行います。

足元の利益を着実に上げながら、中長期的な成長への投資を利益の中から優先して行っていきます。

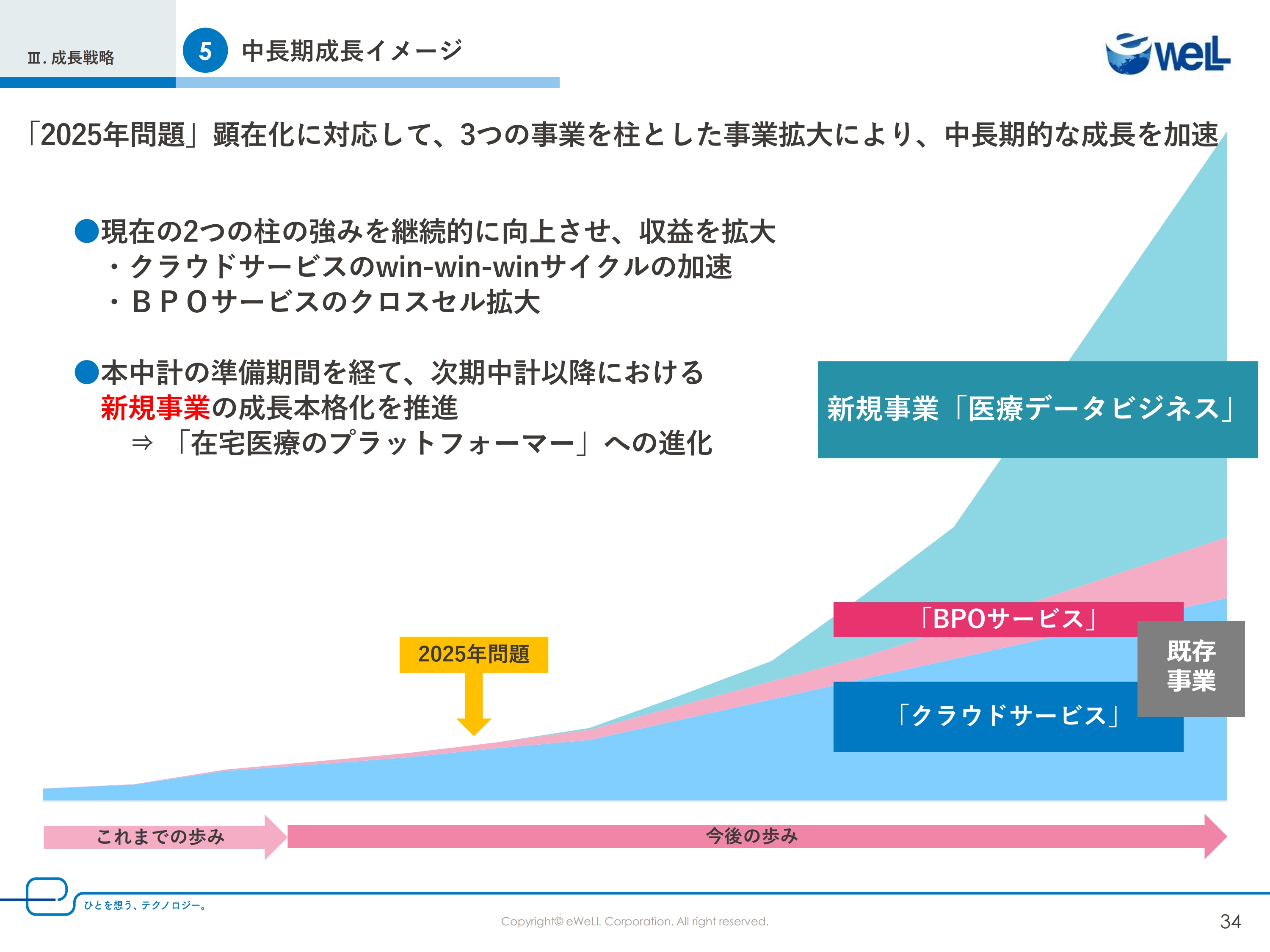

中長期成長イメージ

最後に中長期の成長イメージとなります。少子高齢化で高齢者が爆発的に増える「2025年問題」は2060年まで改善されることがないと見込まれています。2025年まで2年ほどありますが、当社は2023年からの3ヶ年計画プラス4年目の2026年を目指して、これまで取り組んできたクラウドサービスとBPOサービスに加え、医療データビジネスを展開し、新たな収益を積み上げていきます。

この3年間はしっかりと研究開発を行い、マネタイズの部分や、データビジネスにおいてプッシュ型でどのような情報がどのように必要になってくるのかを考えていきます。特にターゲットとなる患者さまやそのご家族に対してどのような見せ方をして、どのように情報を提供できるのかを研究していきます。

そして、ミッションである「ひとを幸せにする」を企業として体現し、すべてのステークホルダーに応援いただける企業となれるよう成長し続けていきます。

以上となります。ありがとうございました。

新着ログ

「情報・通信業」のログ