ビーウィズ、中期経営計画2025が始動 事業を支える経営基盤の構築により、成長性と収益性改善の両輪を追求

1 2023年5月期 決算概況

森本宏一氏(以下、森本):みなさま、おはようございます。代表取締役社長の森本でございます。オンラインでのたくさんのご参加、誠にありがとうございます。あらためてお礼を申し上げます。早速ではございますが、2023年5月期の決算についてご説明します。

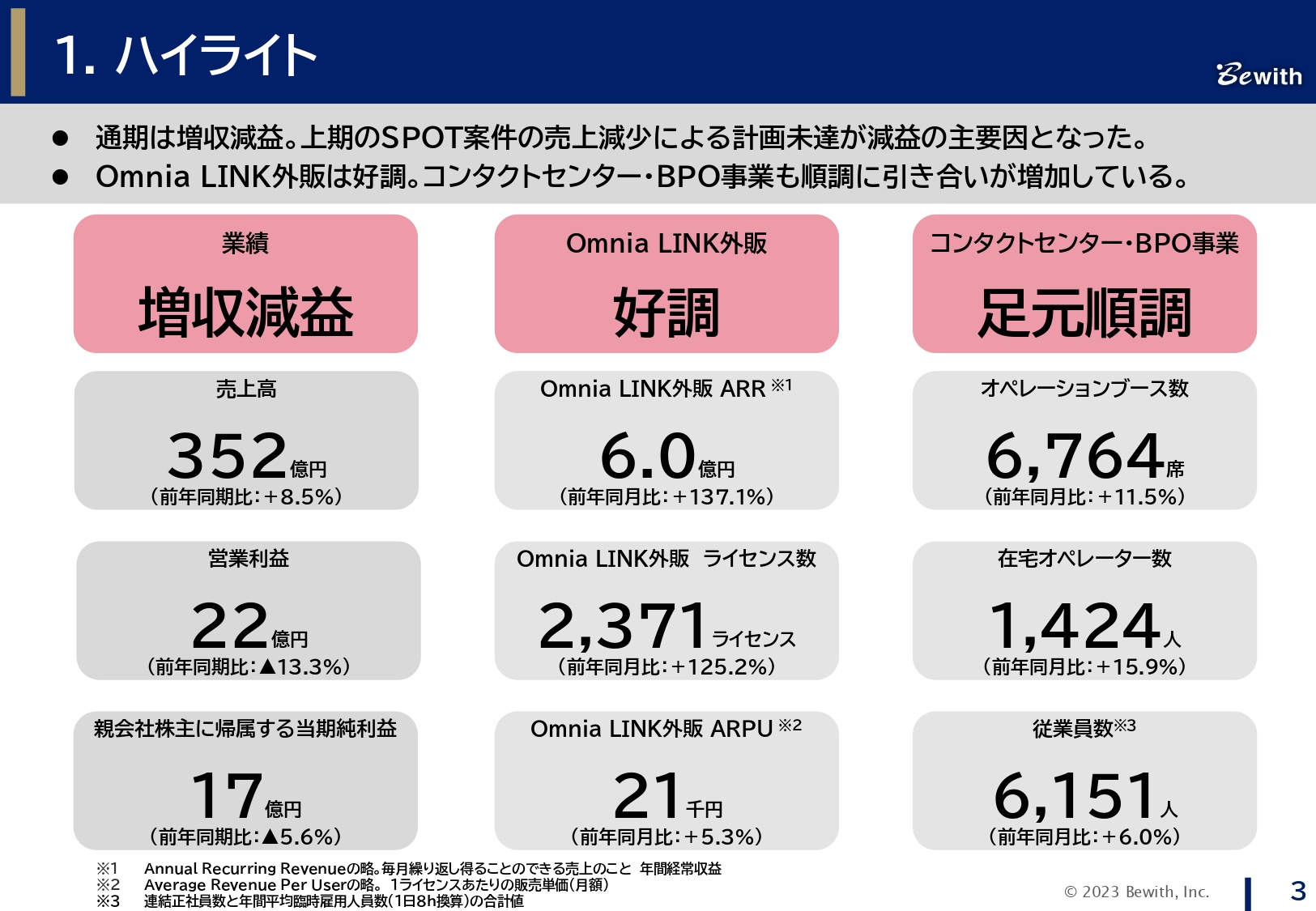

ハイライト

まず、決算のハイライトです。業績は前期比で増収、減益となっています。減益の主な要因は、上期の大型投資と、SPOT案件の減少です。

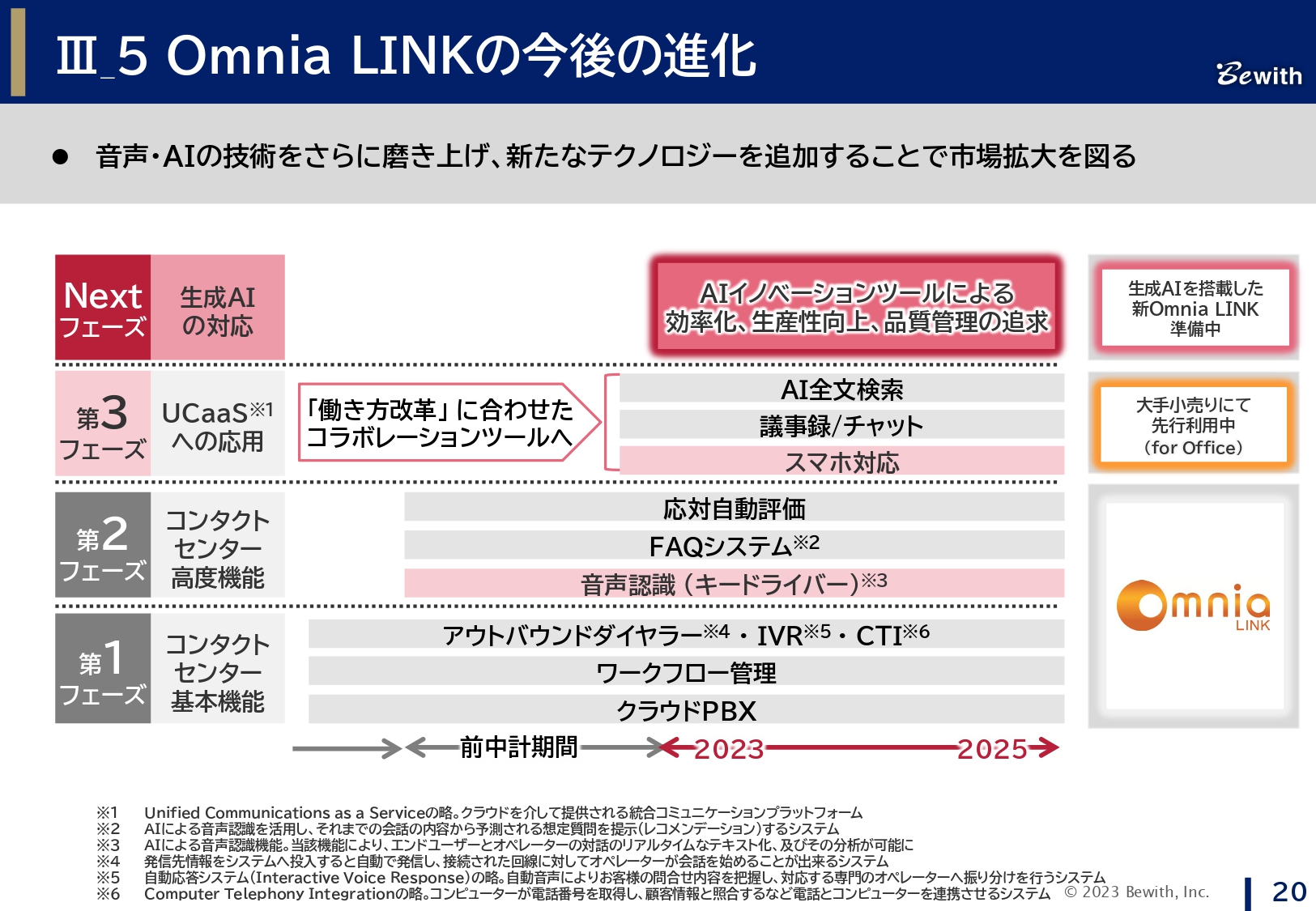

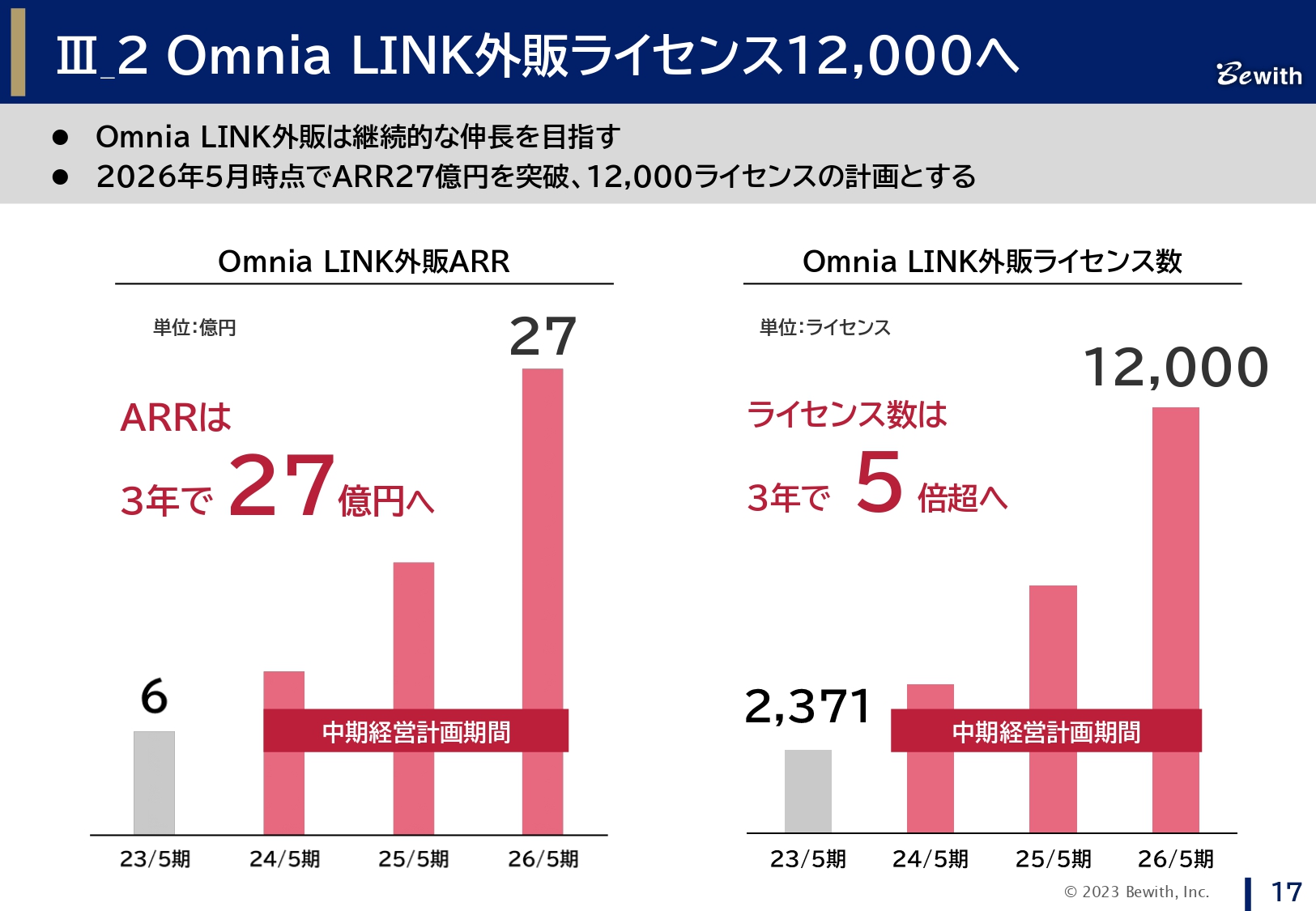

「Omnia LINK(オムニアリンク)」外販のライセンス数は、計画していた2,200ライセンスを達成し、2,371ライセンスまで伸ばすことができました。これにより、ARRは6億円台を突破し、大変順調な推移となっています。

コンタクトセンター・BPO事業については、足元の各種KPIが順調に推移しています。

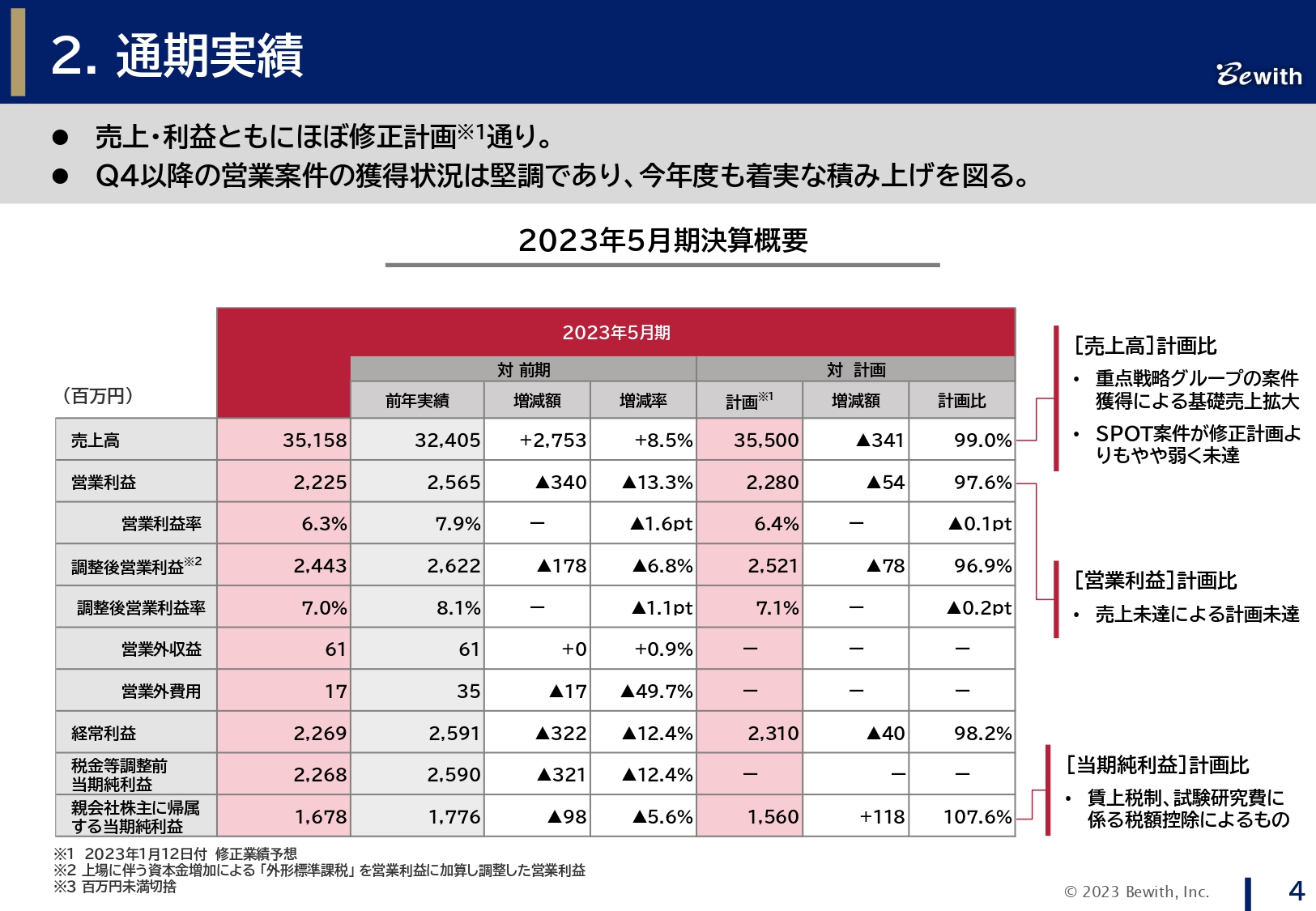

通期実績

計画比についてです。2023年1月12日付で業績予想の修正を行いました。それに対し、売上高は99パーセント、営業利益は約98パーセントの実績となり、わずかに未達ではあるものの、概ね計画どおりと捉えています。

なお、当期純利益は、賃上げ税制、試験研究費に係る税額控除により、税率が想定よりも少なかったため、計画比107.6パーセントとなっています。詳細については、後ほど取締役副社長執行役員の飯島よりご説明します。

2 2023年5月期 決算詳細

飯島健二氏(以下、飯島):本決算の業績詳細について、私からご説明します。

増減分析

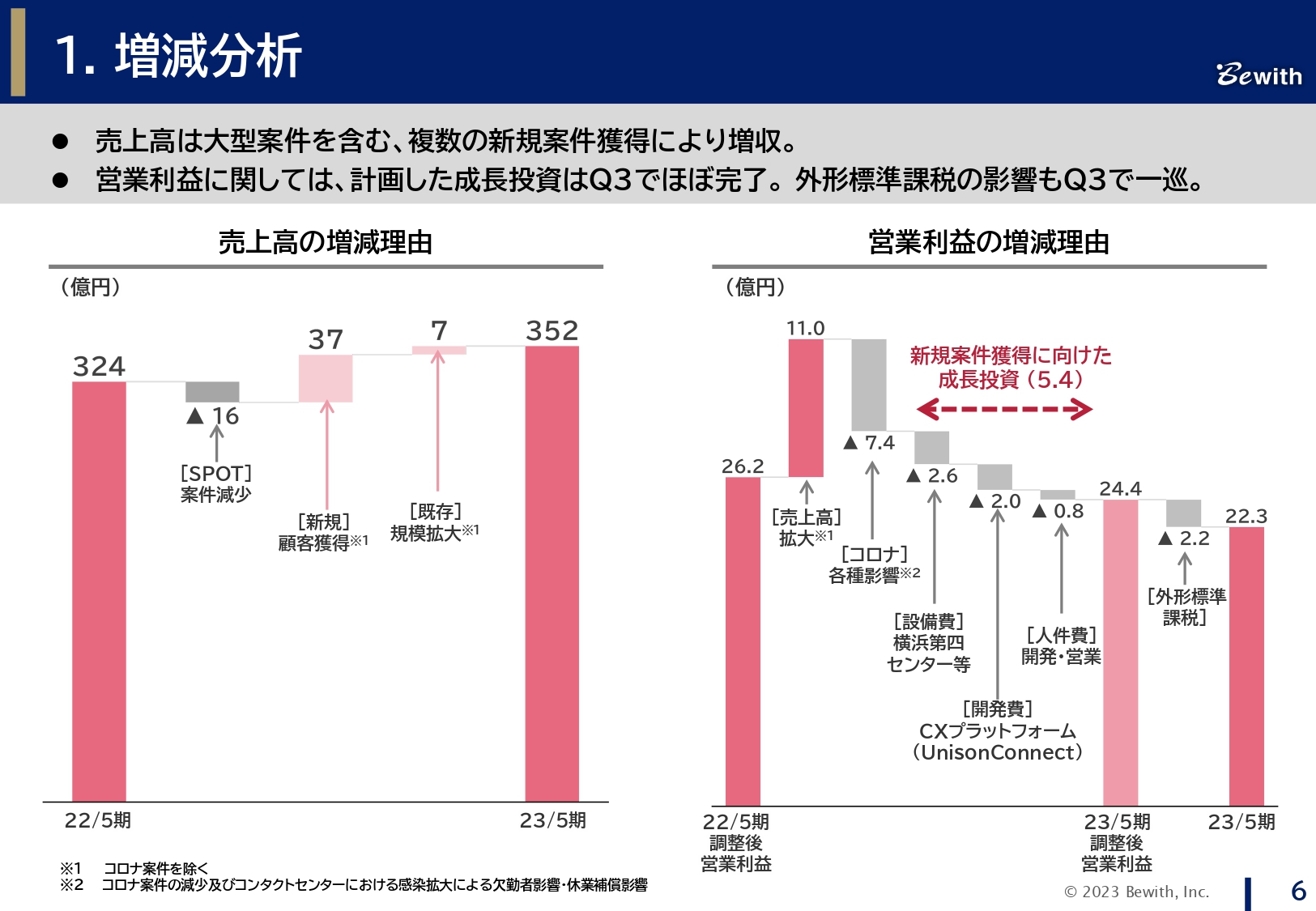

はじめに、前年比での増減分析についてご説明します。スライド左側のグラフに記載のとおり、売上高はSPOT案件の減少によりマイナス16億円となりましたが、新規案件の獲得でプラス37億円、既存案件の拡大でプラス7億円となり、352億円で着地しました。

スライド右側のグラフの営業利益については、昨年の第4四半期より、上場によって追加される外形標準課税が発生しているため、営業利益に外形標準課税を戻した調整後営業利益で比較します。

まず、売上高の拡大要因としてプラス11億円、そしてコロナ禍の各種影響としてコロナ禍関連案件の縮小と、第1四半期のコロナ禍に伴う休業補償などがマイナス7.4億円となりました。

次に、成長投資として、横浜第4センター等への設備費でマイナス2.6億円、すでに「UnisonConnect(ユニゾンコネクト)」という名前でリリースしている、CXプラットフォームの開発費としてマイナス2億円、営業や開発人員の人件費の増加でマイナス0.8億円となりました。

ここまでで、調整後営業利益ベースでは24.4億円となり、さらに外形標準課税の追加によって、2023年5月期の営業利益は22.3億円となりました。

四半期業績推移

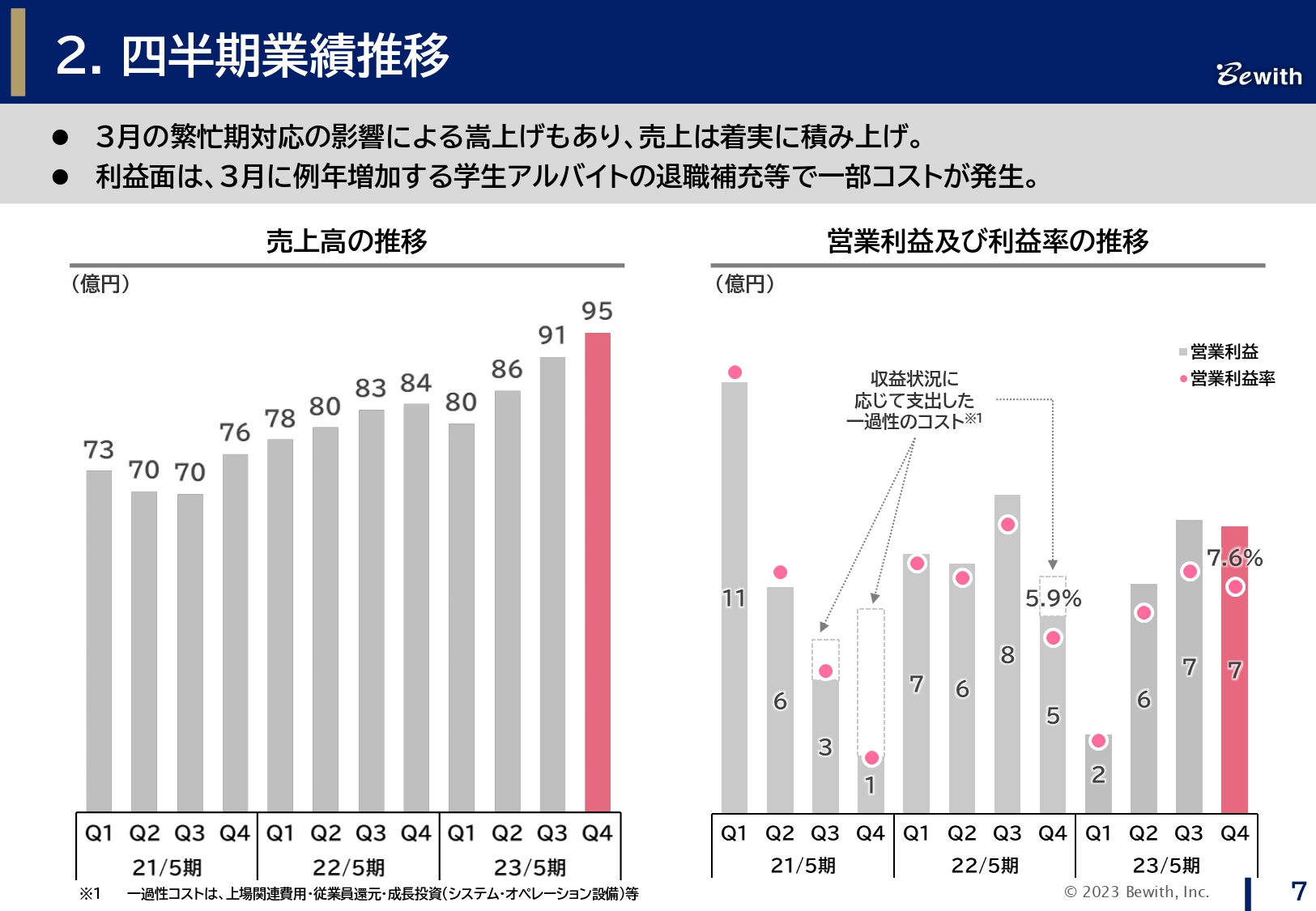

四半期の業績推移です。まず、スライド左側のグラフをご覧ください。この第4四半期の売上高は、過去最高の95億円となり、第2四半期の86億円から最高売上高を連続で更新しています。

SPOT案件については、第4四半期の95億円に対しては非常に少なく、数億円程度となっています。そのため、ほとんどが継続案件の売上であるとご理解いただければと思います。ただし、わずかながら3月に繁忙期を含んでいるため、その分のかさ上げが含まれています。

スライド右側のグラフの営業利益については、第4四半期は7億円となっています。第3四半期よりも利益が若干下がっていますが、こちらは3月に例年増加する学生アルバイトの退職補充等のコストが一部かさんだことが要因となっています。しかしながら、営業利益率ベースでも、小数点以下数ポイントの範囲となります。

貸借対照表及びキャッシュ・フロー計算書

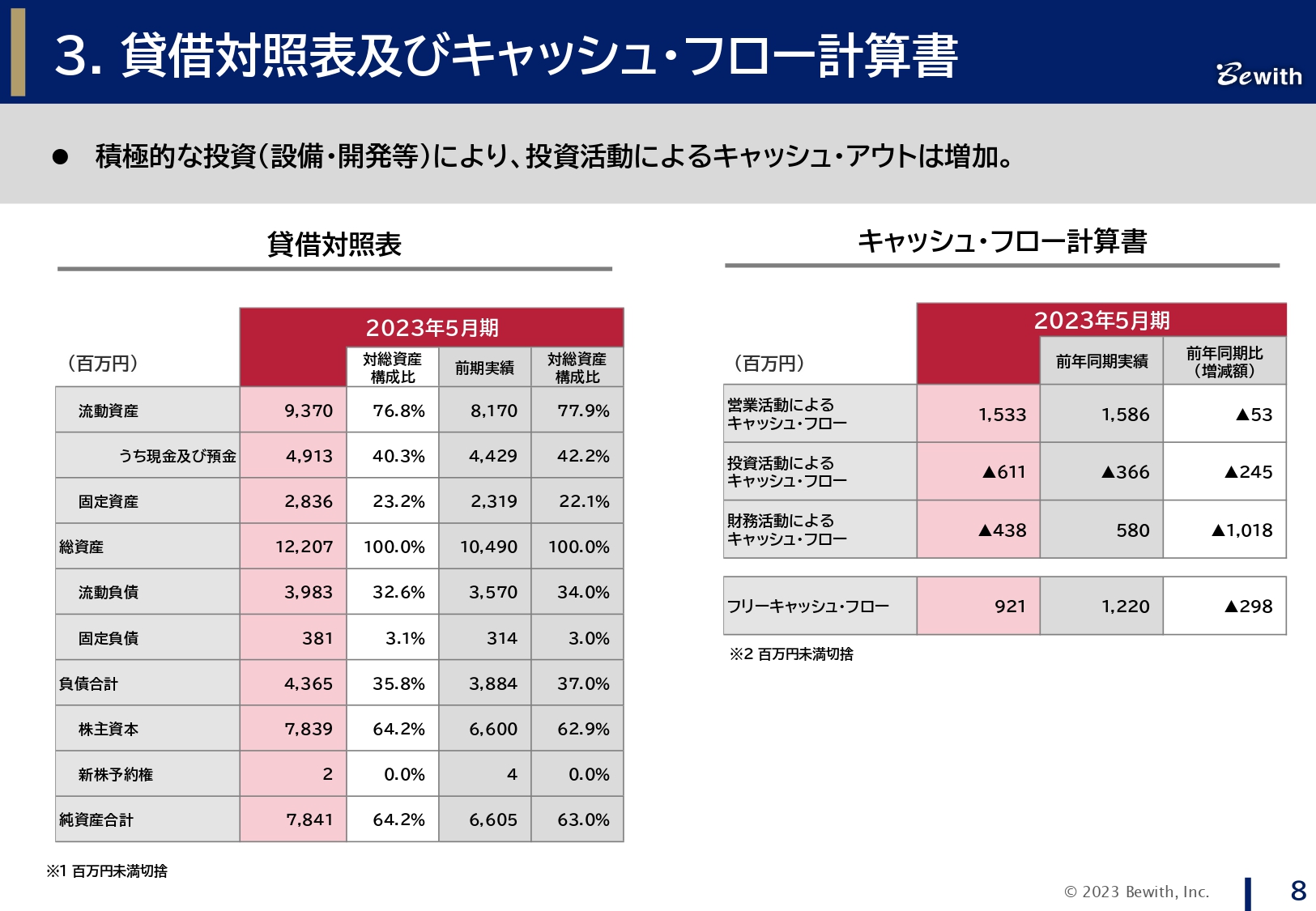

貸借対照表とキャッシュ・フロー計算書については、あらためてご確認いただければと思います。

3 2024年5月期 業績予想について

2024年5月期の業績予想についてご説明します。

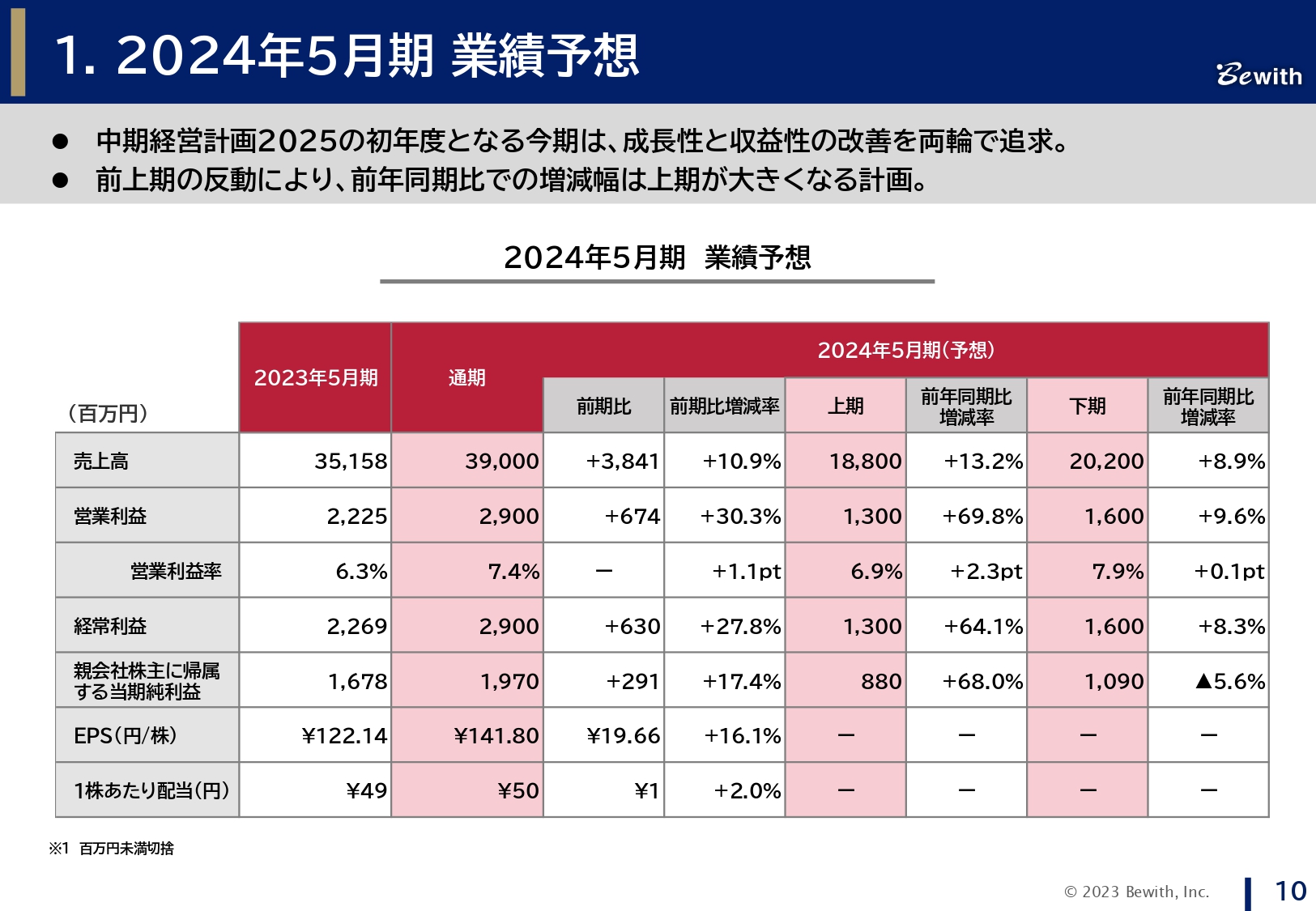

2024年5月期 業績予想

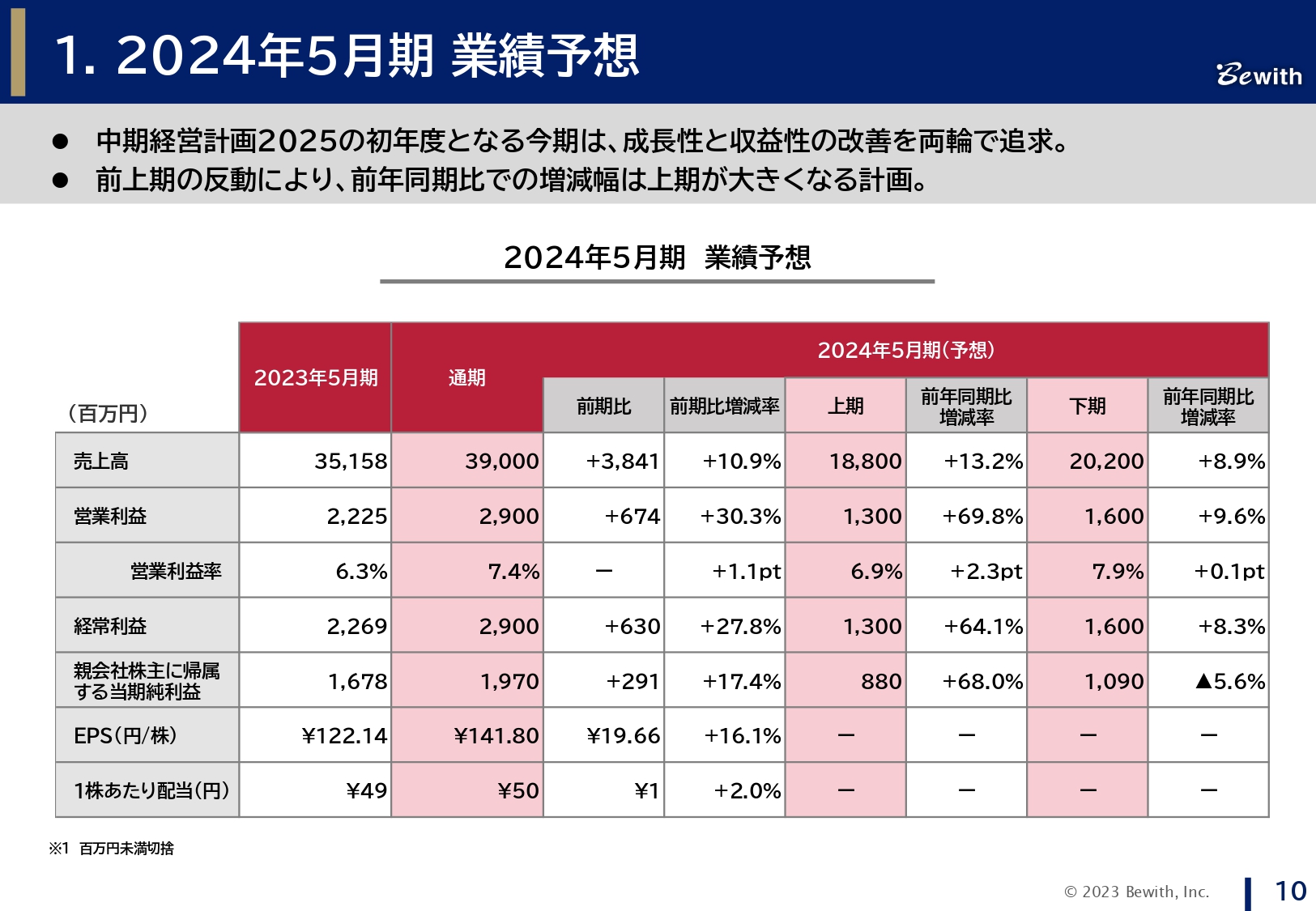

2024年5月期に関して、売上高は前期比10.9パーセントの増加、営業利益は前期比30.3パーセント増加と、ともに2桁成長を見込んでいます。上期と下期のバランスについては、わずかに下期が重くなる計画で、その理由はSPOT案件に関連します。

国内のワクチン接種は、2024年3月までは継続が決まっているようですが、公的資金として事務費の予算がつくかどうかが未確定のため、自治体によってはコロナ禍関連の案件が一定程度終了することを見込んでいます。

このコロナ禍案件の終了を織り込んだ上で、前下期の実績の186億円から見ると、上期は188億円と成長率が少し弱く見えますが、前上期に売上・利益ともにかなり苦戦した反動により、前期比では上期のほうが増減率が高くなる計画です。また、電力会社や配送会社の業務量が多いため、季節性としては下期が若干重くなる傾向となっています。

1株あたりの配当については、2023年5月期は49円で決定しており、来期の配当予想は50円となります。

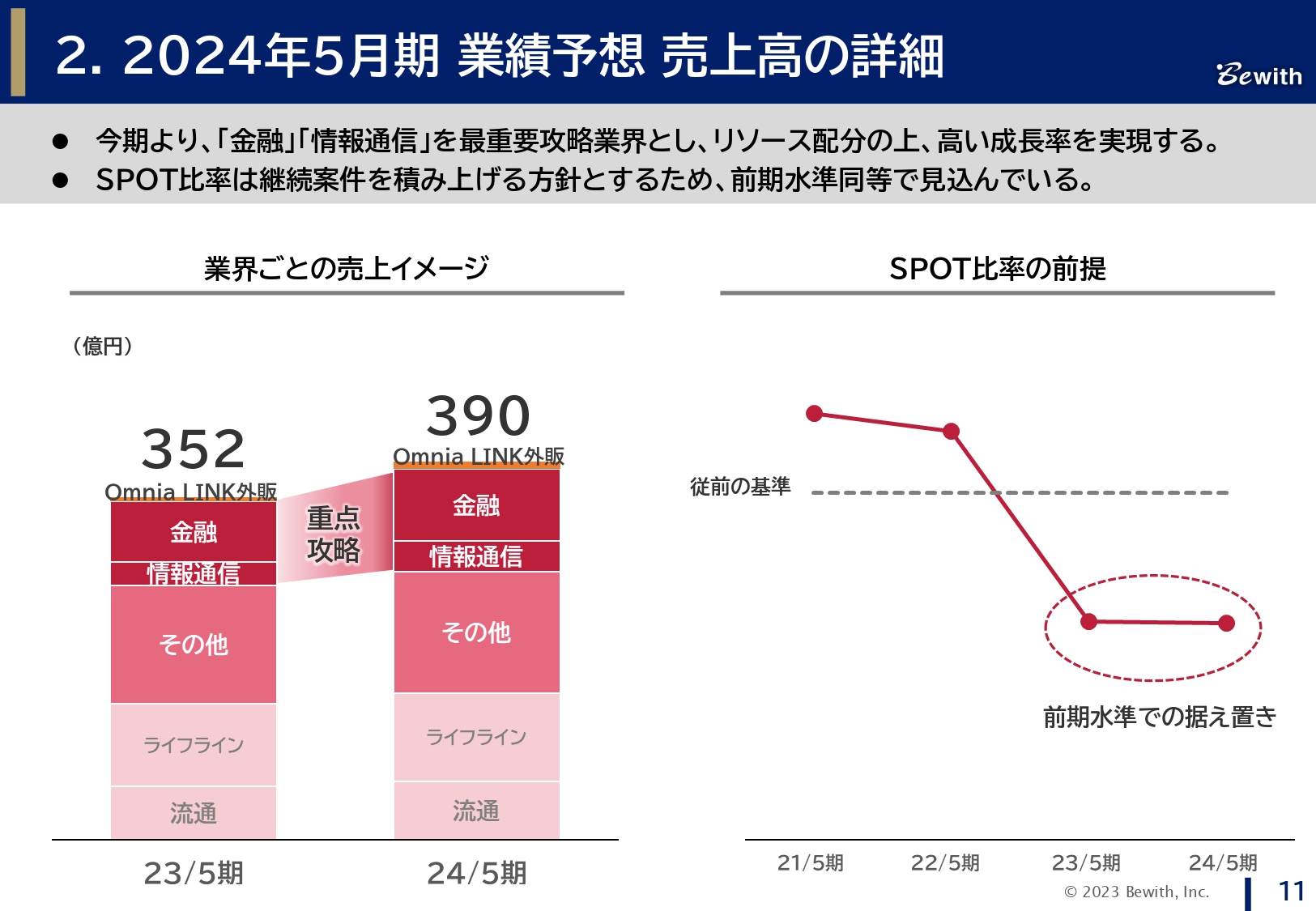

2024年5月期 業績予想 売上高の詳細

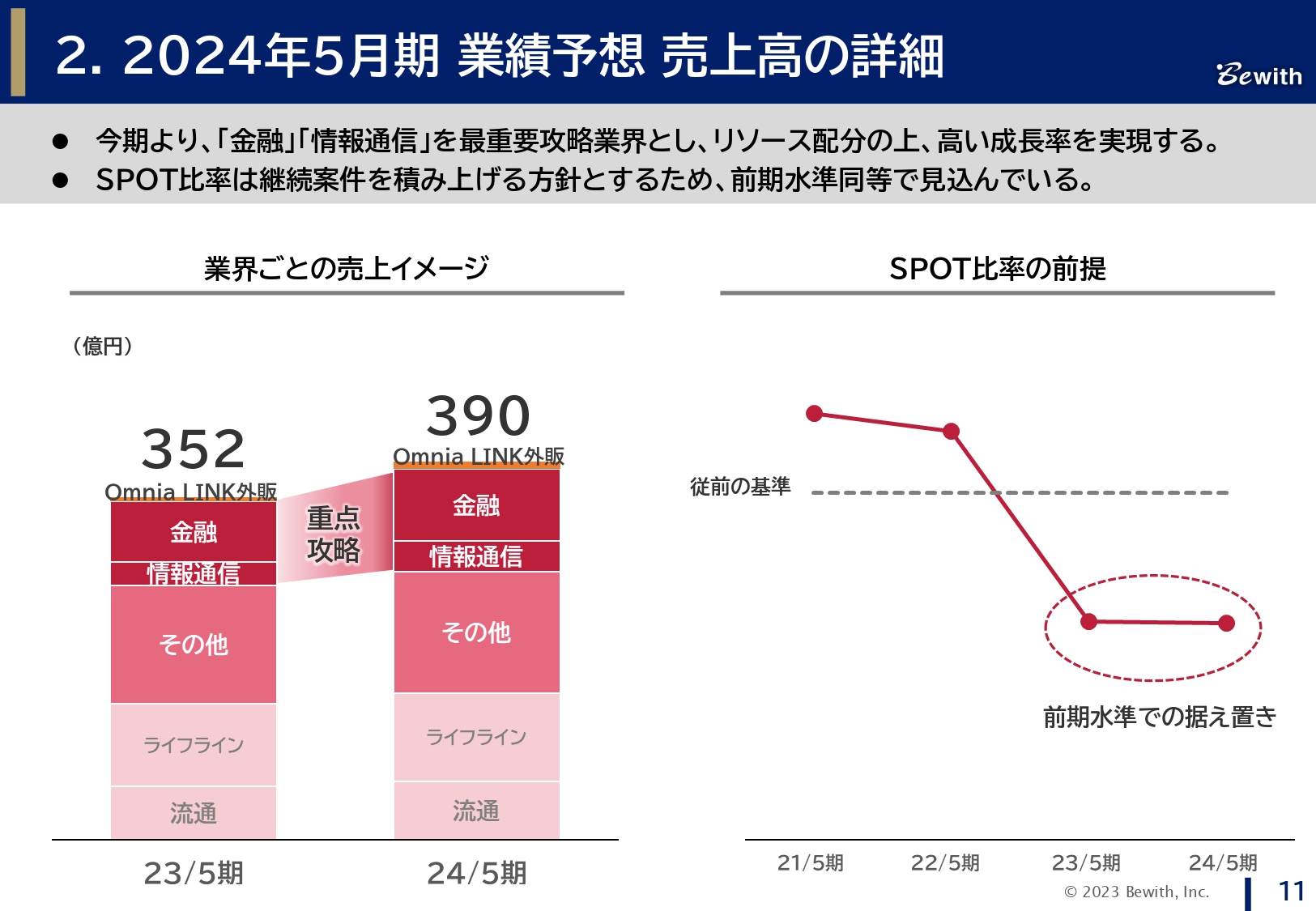

売上高の業績予想についてご説明します。2024年5月期は、38億円増収の390億円を計画しています。今期から新中計期間に入るため、「金融」「情報通信」を最重要攻略業界とし、この2つにリソースを配分した上で、高い成長率を実現する予定です。

「Omnia LINK」については、2023年5月期の売上高は4億円程度で着地しましたが、2024年5月期は新規獲得とARPUを考慮した上で、7億円程度を想定しています。

スライド右側のSPOT比率は、従前の基準では10パーセントとしていましたが、2023年5月期はここを大きく外すこととなったため、通年で2023年5月期程度の水準での据え置きとしています。

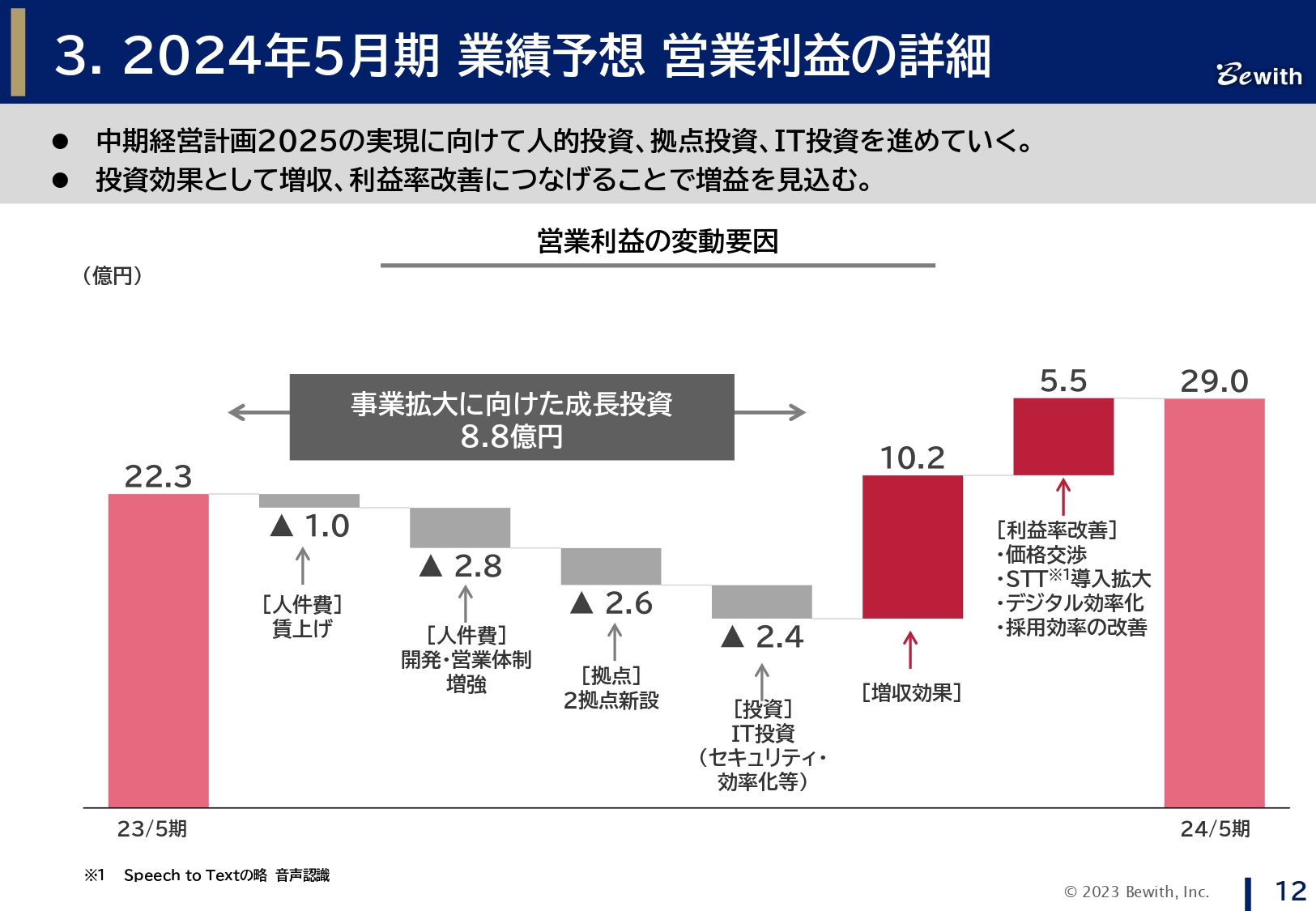

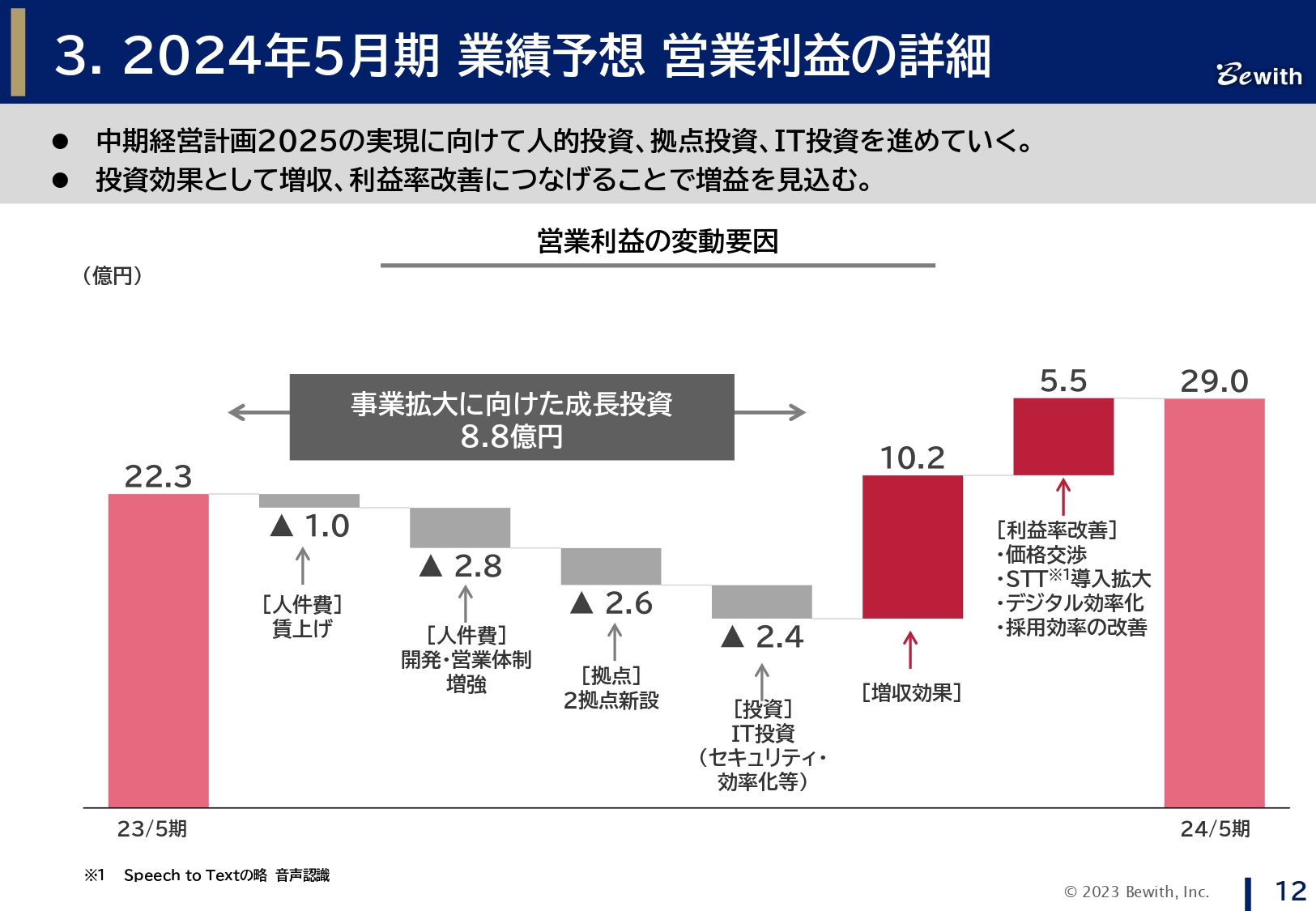

2024年5月期 業績予想 営業利益の詳細

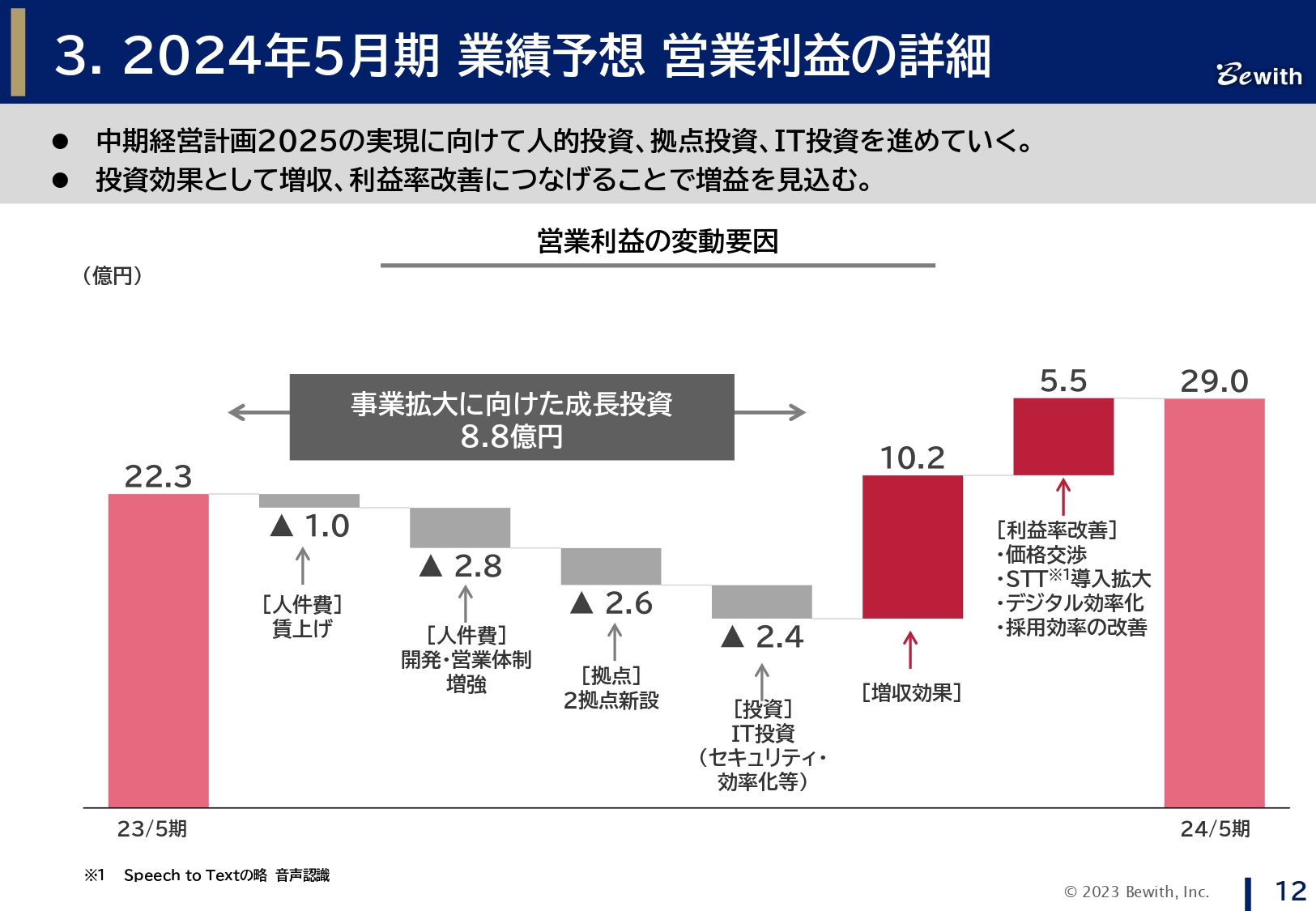

営業利益についてです。前期は上期に投資が集中しましたが、今期は上期と下期のバランスを考慮した投資計画を立て、成長投資として4点を計画しています。

まずは一部社員への賃上げの実行で、これによりマイナス1億円となります。次に、開発や営業体制を中心とした人員の増強でマイナス2.8億円、また今期は2拠点の新設を予定しているため、これがマイナス2.6億円となる見込みです。なお、この2.6億円のうち1億円は、すでにリリースしている、8月開設予定の札幌第4センターの構築費用となります。

さらに、IT投資として、そのうちの半分は上場後積極的に投資した分の減価償却の費用となっています。残りの半分は、セキュリティの強化、コーポレートならびに現場のデジタルによる効率化を目的に、一定の投資を行います。これらを合わせて2.4億円となります。

ここまでが事業拡大に向けた成長投資であり、8.8億円を計画しています。次に、増収効果としては10.2億円、利益率の改善に関するいくつかの取り組みによって、プラス5.5億円を積み増す計画となります。以上により、営業利益は29億円の計画としました。

ここまでが前期の決算と今期の業績予想に関する内容となります。

4 KPI進捗状況 (Omnia LINK外販)

ここからは、あらためて前期の各種KPIについてお話しします。まず、「Omnia LINK」外販のKPIとなります。

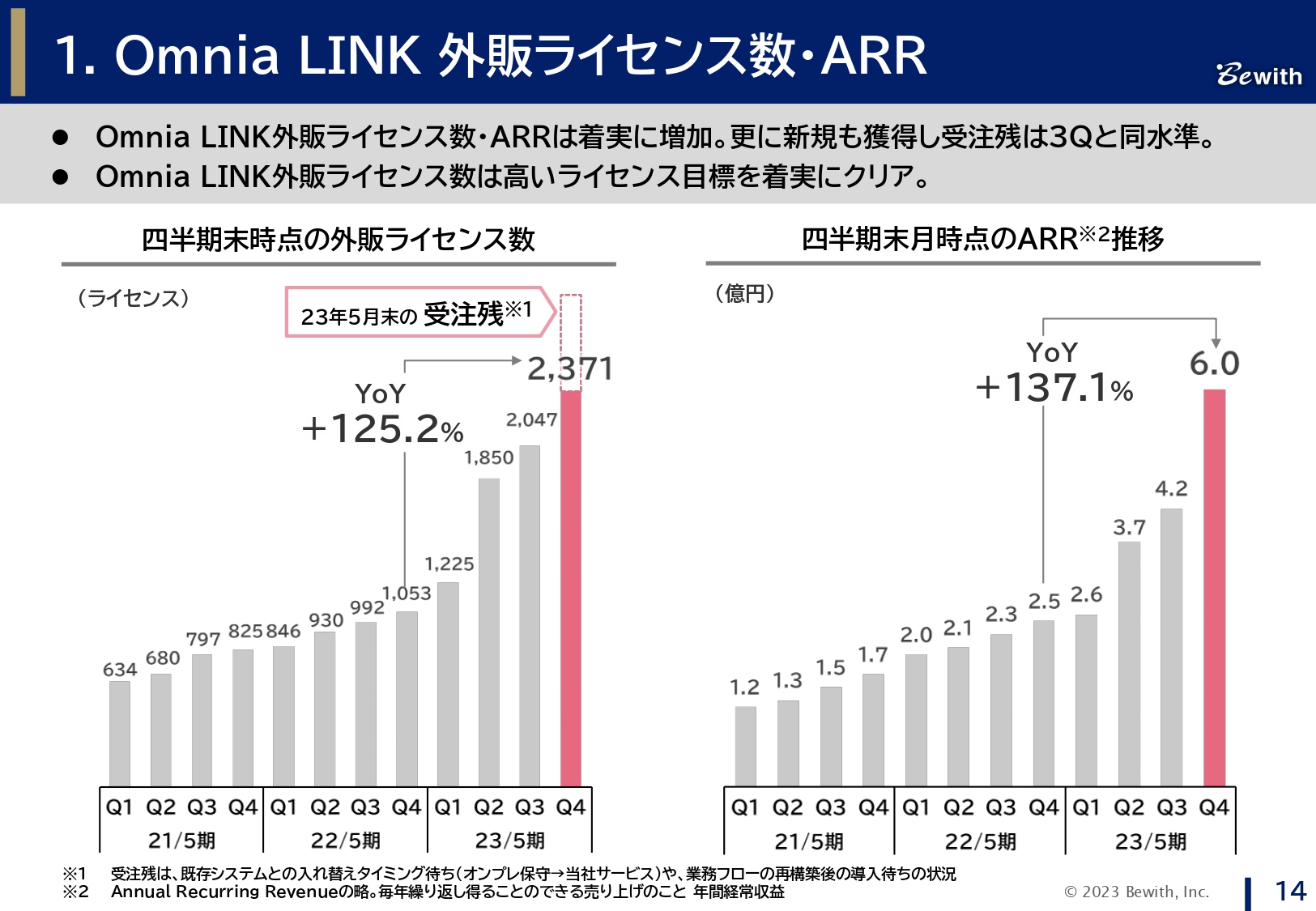

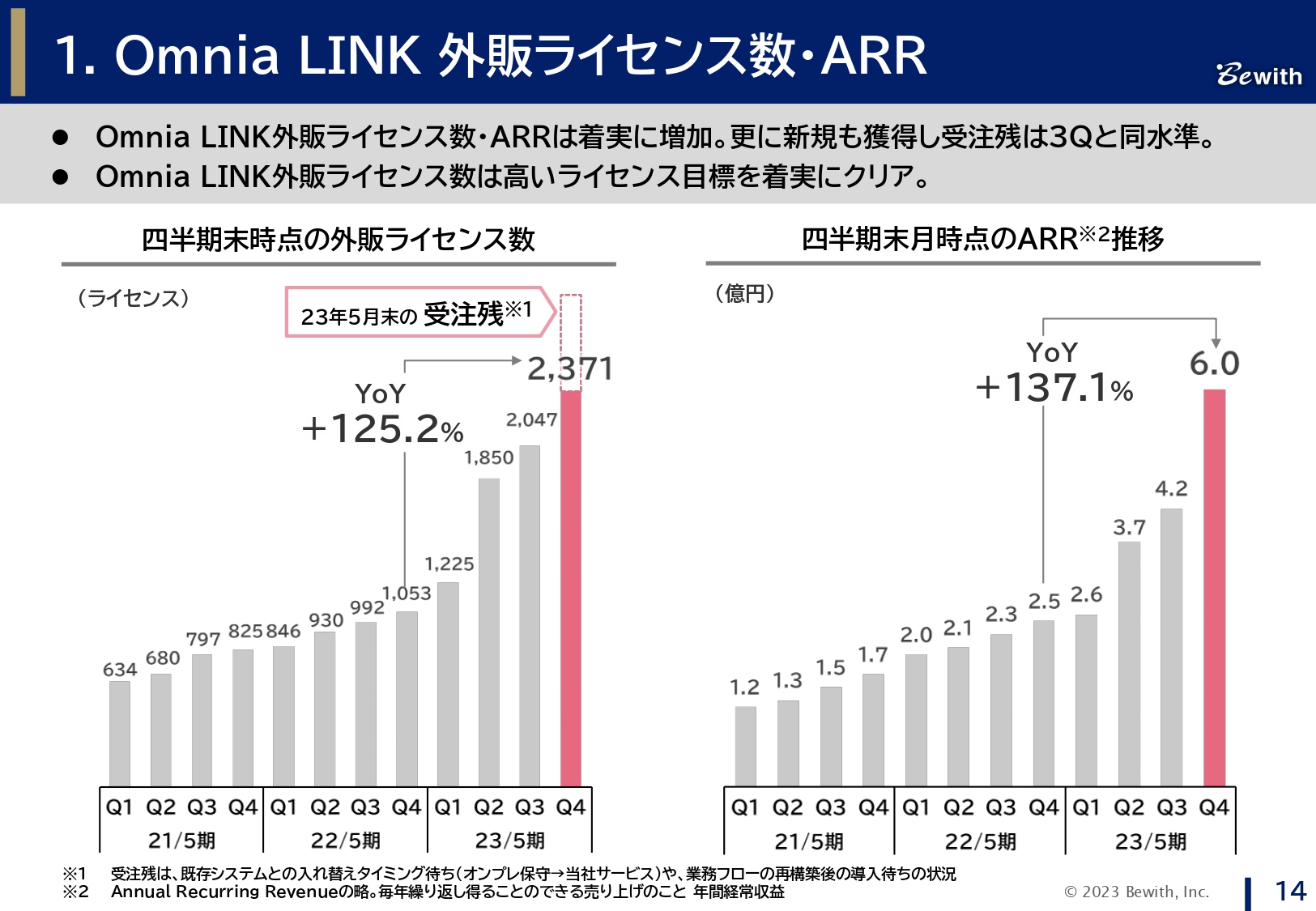

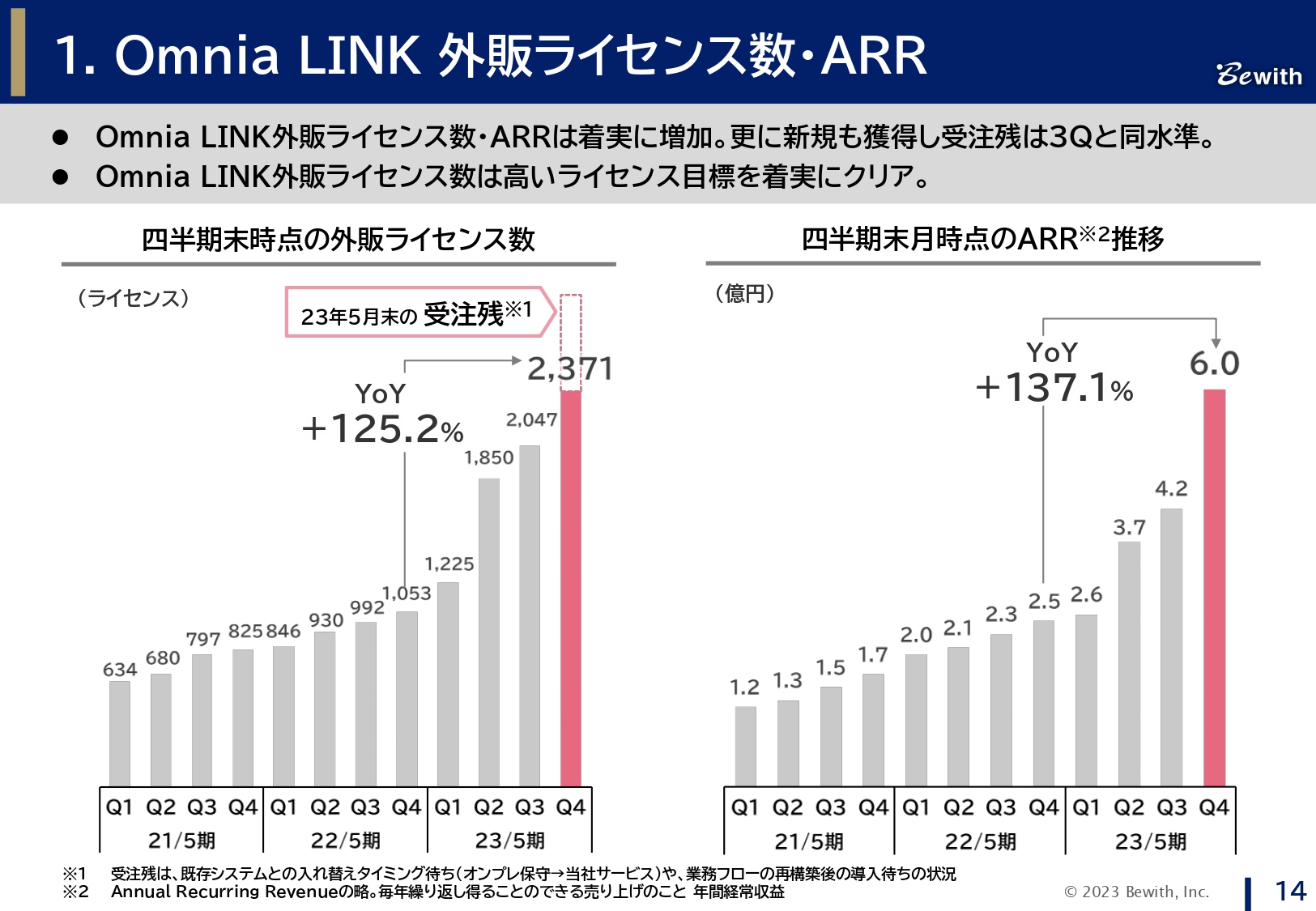

Omnia LINK 外販ライセンス数・ARR

「Omnia LINK」外販ライセンス数は、前年同期比プラス125パーセント、2,371ライセンスとなりました。第3四半期から第4四半期で324ライセンスの伸びとなっています。受注残については引き続き、数百ライセンスが維持されています。

今期の6月に入ってからも、立て続けに「Omnia LINK」の受注がありましたが、これらはこの受注残には含まれていません。前期末の2,371ライセンスに対し、今期末のライセンス目標数は4,200ライセンスとなりますが、着実に積み増しを行っていきたいと考えています。

ARRは、ライセンスの増加とARPUの増加にともない、6億円となりました。

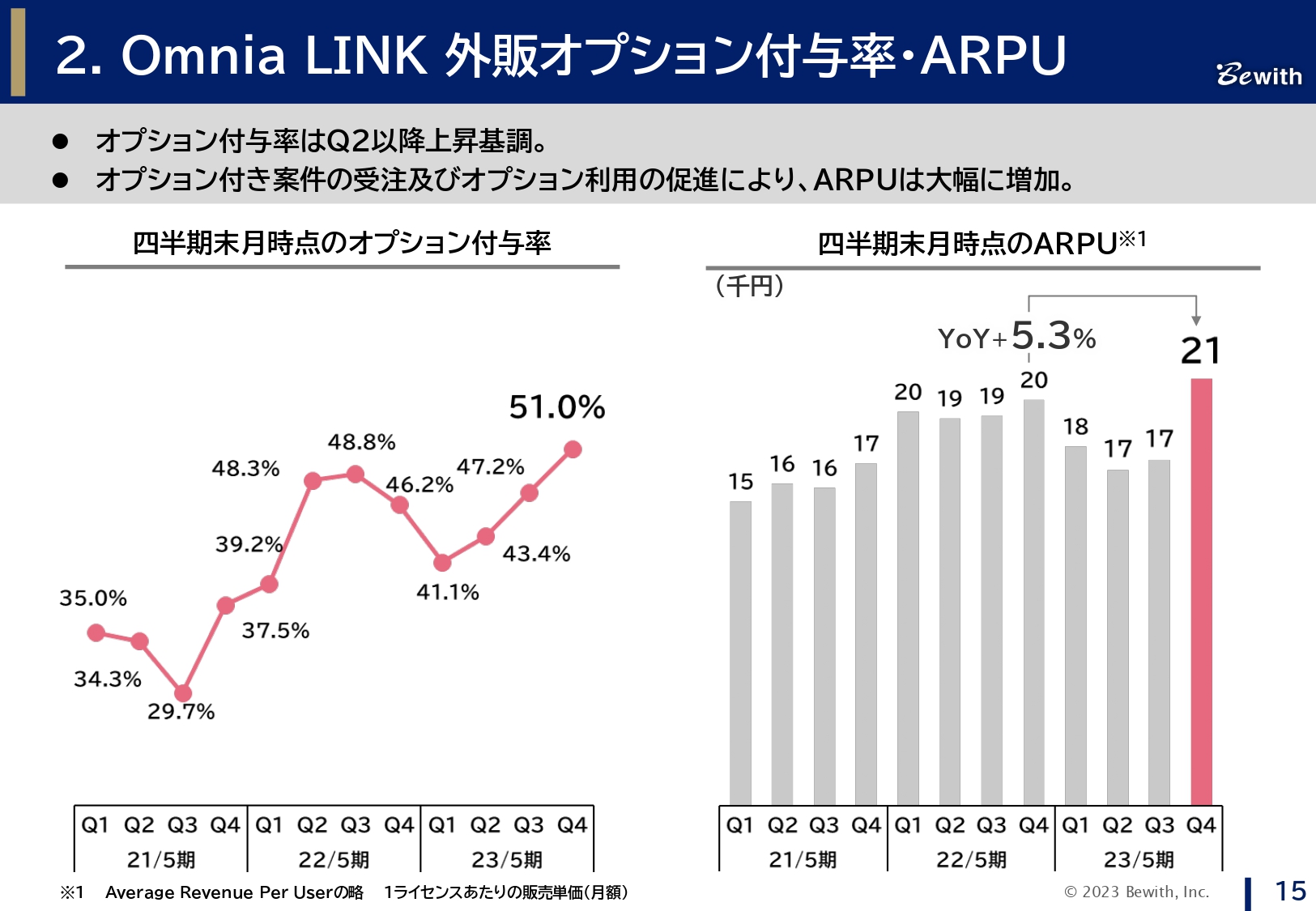

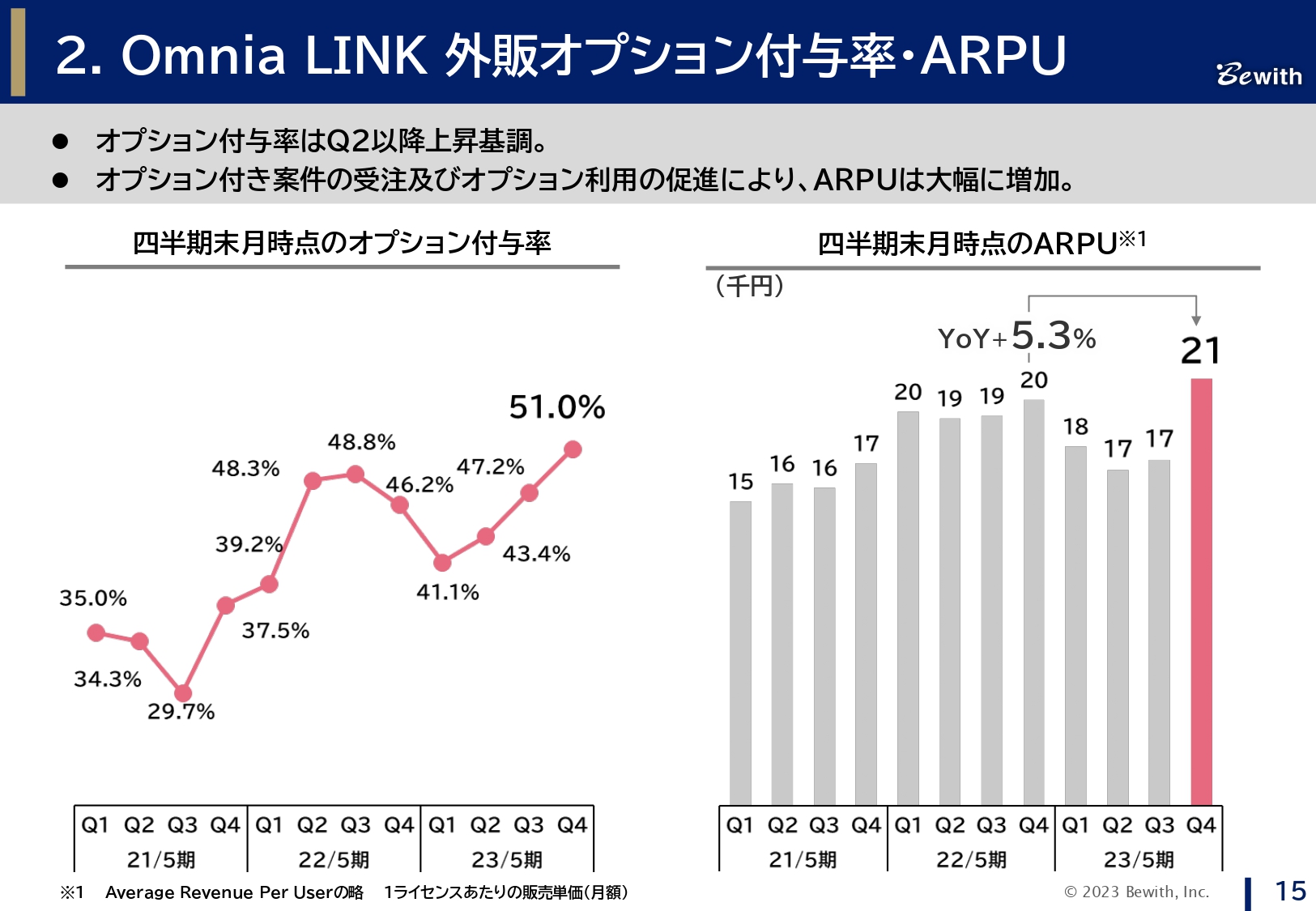

Omnia LINK 外販オプション付与率・ARPU

「Omnia LINK」外販のオプション付与率とARPUについてです。オプション付与率は、新規案件の受注により、51パーセント増加しました。ARPUは、既存顧客の利用が大きく進んだことに加え、新規顧客にもオプションを順調に利用いただくことができ、大幅に改善しています。

なお、現段階においては、ARRの増加とライセンス数の獲得を優先しており、音声認識については、契約後に拡大を図っていく方針としています。ここまでが「Omnia LINK」外販のKPIです。

5 KPI進捗状況 (CC・BPO事業)

コンタクトセンター・BPO事業のKPIについてお話しします。

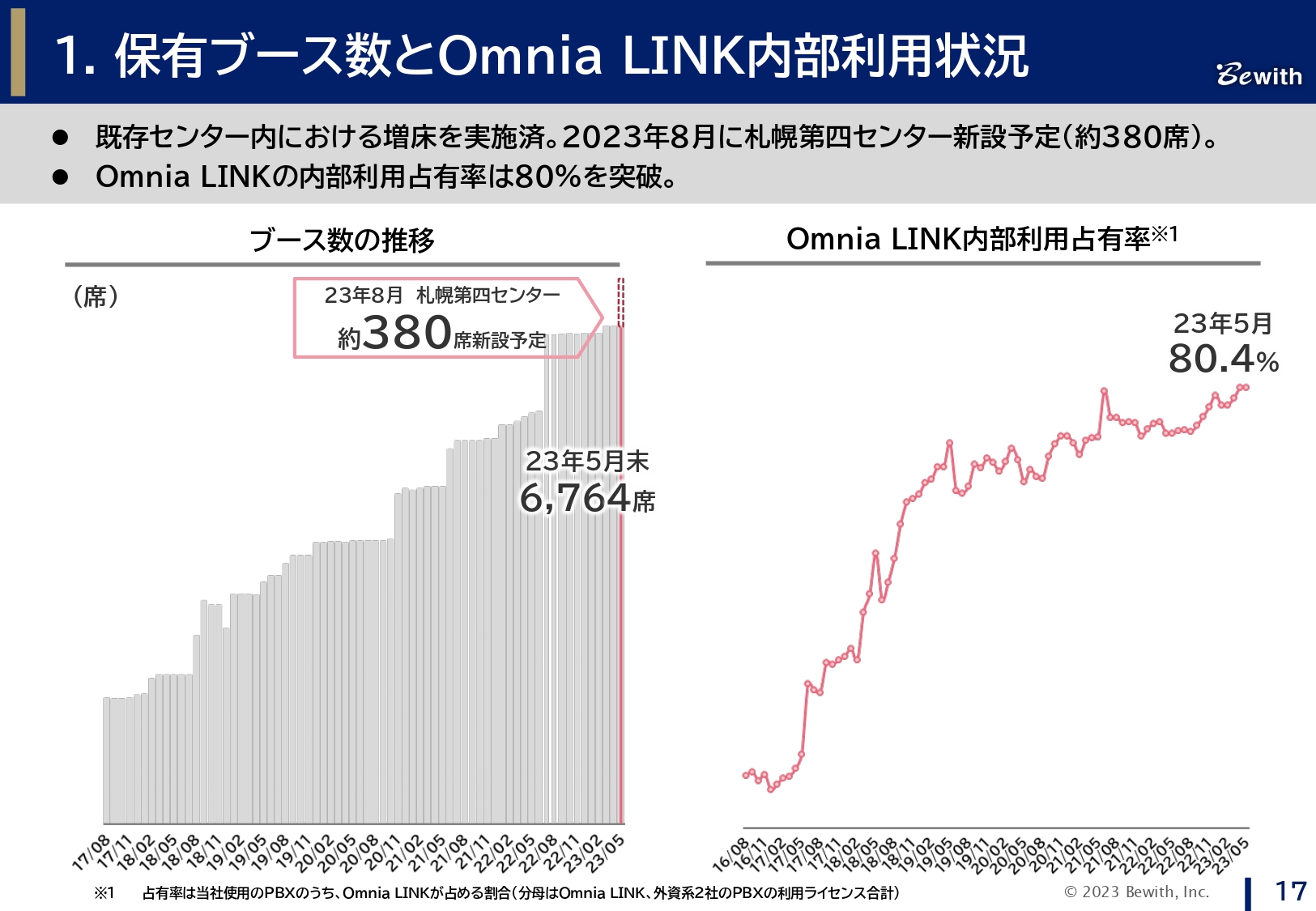

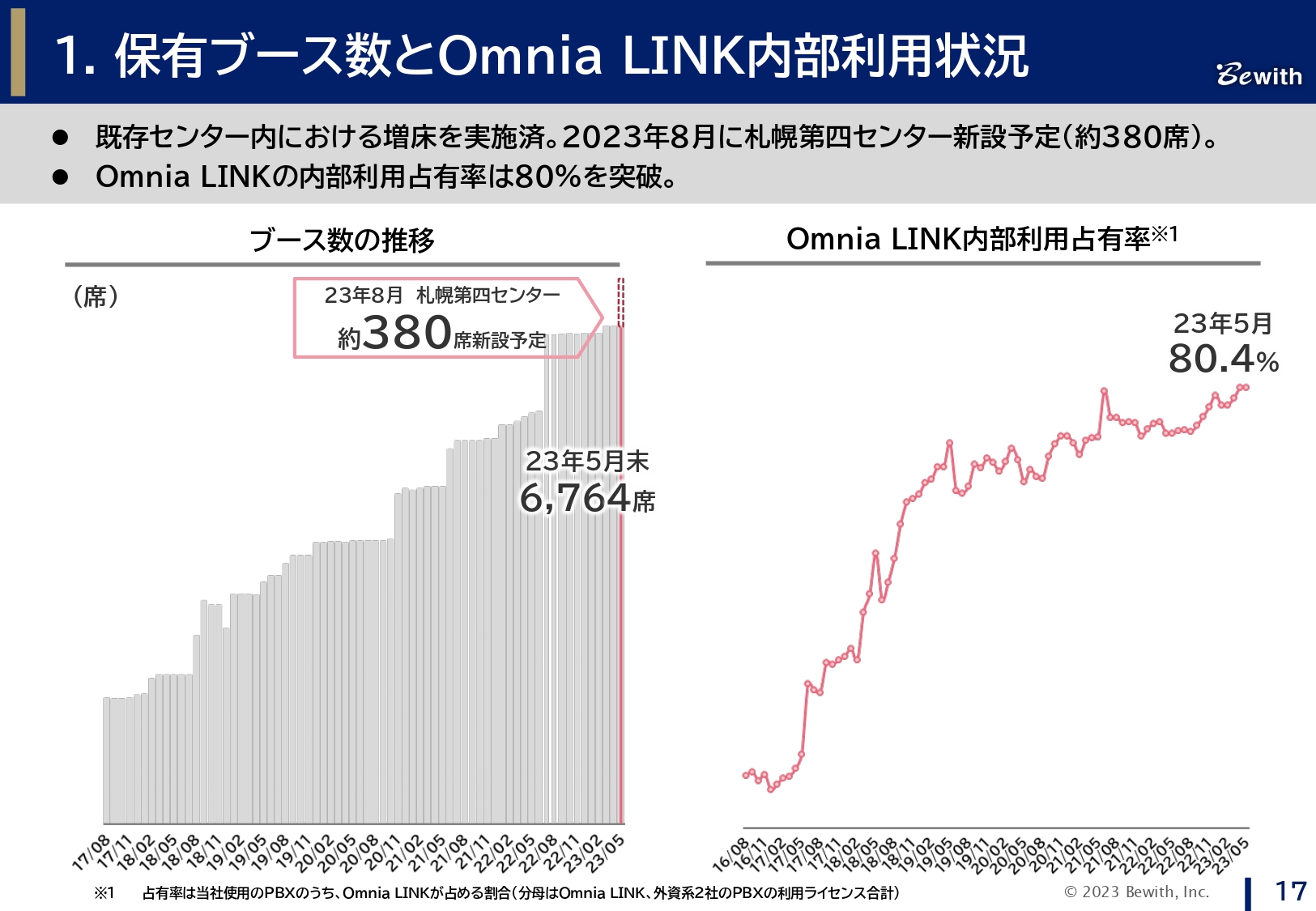

保有ブース数とOmnia LINK内部利用状況

保有ブース数は、第3四半期比プラス64席の6,764席となりました。また、リリース済ですが、来月、札幌に約380席の規模で新センターを開設予定です。こちらの380席は、一部近隣拠点からの統廃合も含んだ席数になります。

スライド右側のグラフをご覧ください。「Omnia LINK」の内部利用占有率は80.4パーセントでした。この1年で10ポイント程度の増加となっています。「Omnia LINK」外販と同じく、この内部利用の状況に対し、音声認識を活用されていないお客さまもまだいるため、今後も引き続きご提案を進めていきたいと考えています。

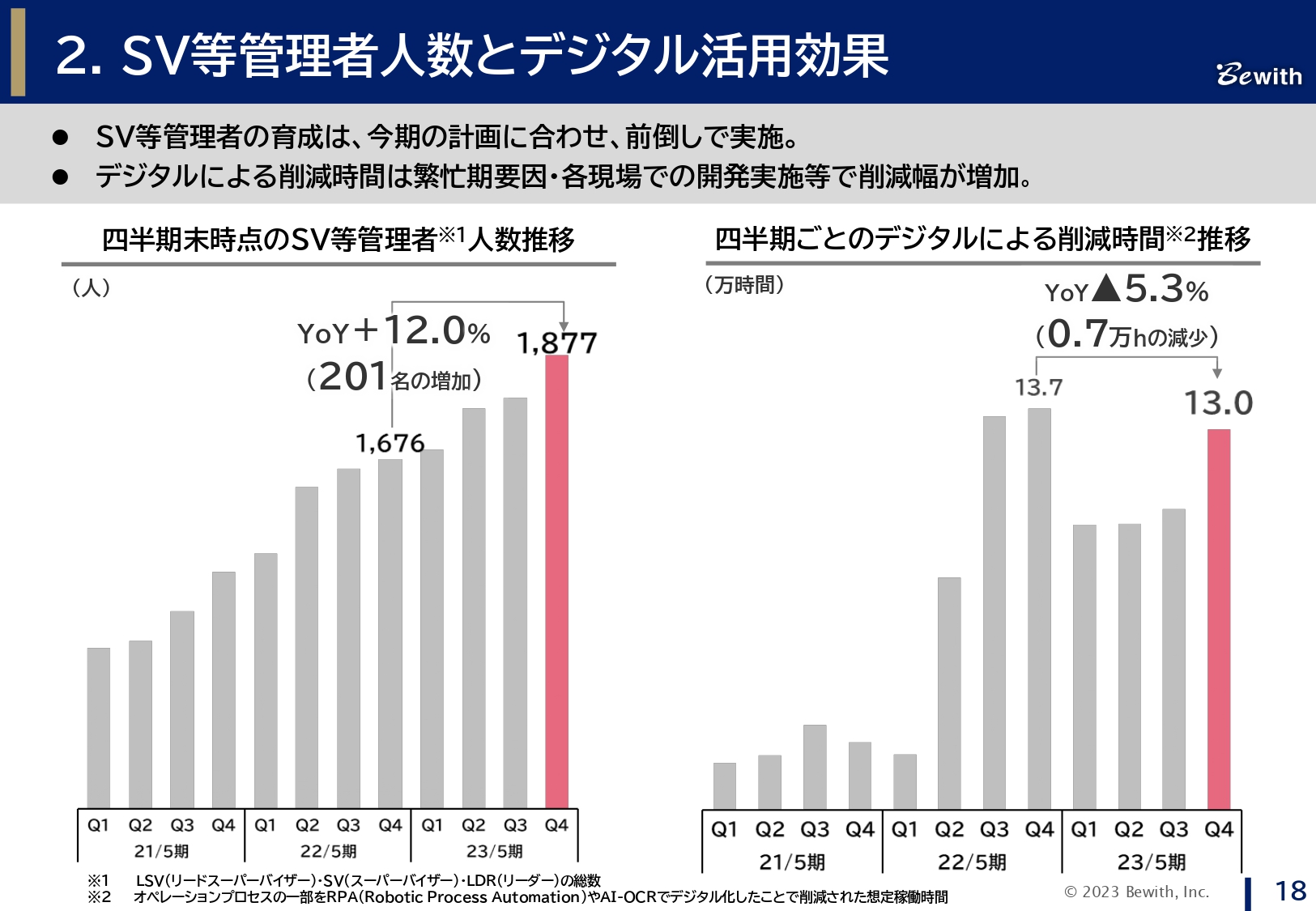

SV等管理者人数とデジタル活用効果

SV等の管理者人数は、前年比プラス201名となっています。スライド右側のグラフのとおり、デジタル活用による削減時間は、各現場での開発人員育成等の工夫により、増加傾向となっています。

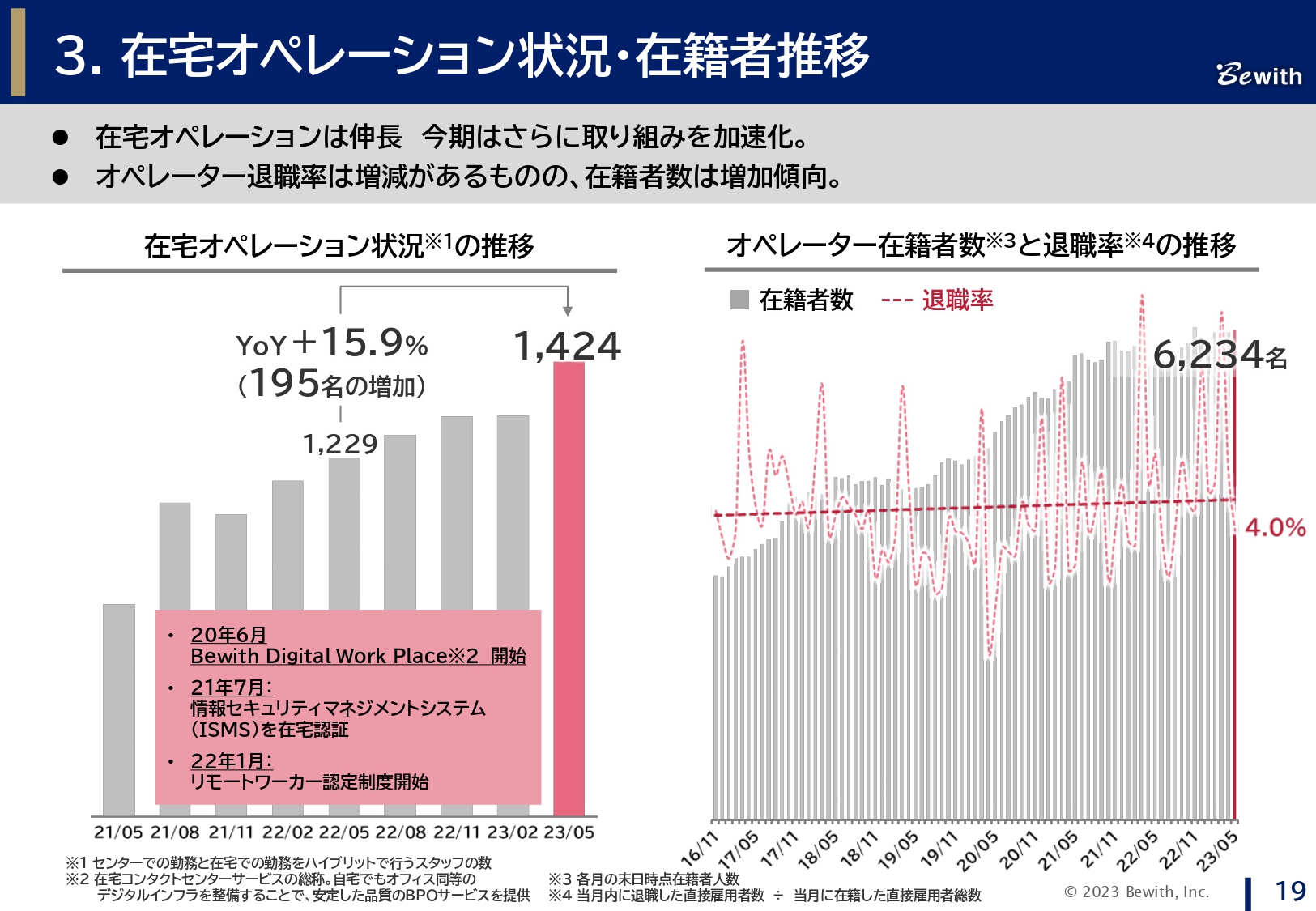

在宅オペレーション状況・在籍者推移

コンタクトセンター・BPO事業の最後のKPIとなります。スライド左側のグラフのとおり、在宅オペレーションは1,424名となり、順調に増加しています。新型コロナウイルスによる感染症の5類への移行などを背景に、在宅からセンター型に戻すケースも一部ありました。しかし一方で、労働力の確保、採用強化の観点で、積極的に在宅を進めています。

スライド右側のグラフで示しているオペレーターの在籍者数、退職率については、例年3月の退職率が高くなる傾向がありますが、直雇用を中心に補充採用なども積極的に行っており、足元では例年並みの推移となっています。以上、各種KPIについてご説明しました。

6 2023年5月期 第4四半期 トピックス

最後にトピックスについてご説明します。

障がい者雇用の取り組みサイトをリリース

今期は当社のサステナビリティサイト内に、障がい者雇用についての取り組みを記載し、リニューアルしています。当社では、本社に60名ほどの障がい者のチームがあります。この60名のメンバーを、2名の健常者がマネジメントしています。この取り組みの内容を「ぜひ知りたい」と、他社から見学の申し出をいただくこともあります。

会社が成長していく中で、従業員数が増え、障がい者の雇用人数も増えています。試行錯誤しながらではあるものの、障がい者にご活躍いただける場を作ってきました。特例子会社ではない当社のような会社が、障がい者雇用の具体的な事例や取り組みを発信するケースはあまり多くないと考え、この度、その詳細を発信しています。

決算説明は以上となります。ご清聴ありがとうございました。

質疑応答:利益率改善効果について

司会者:2023年5月期決算の質疑応答に移ります。「利益率の改善効果が大きいと思いますが、特に寄与していることは何ですか?」というご質問です。

飯島:利益率の改善効果について、まずはスライドの12ページに記載の内容をご説明します。今期はスライド右側に記載の「増収効果」で10.2億円、その隣の「利益率改善」で5.5億円を見込んでいます。

この「利益率改善」の内訳は、1つ目が「価格交渉」で、2つ目が「STT(音声認識)導入拡大」、3つ目は「デジタル効率化」になります。詳しくは後ほどご説明します。これらに「採用効率の改善」を加えた4つを記載していますが、実はそれぞれに対し、利益率が一定程度改善できるという目論見を描きながら計画値を作っています。

価格交渉については、昨今の賃上げに加え、物価の高騰もあり、お客さまにきちんとご説明している段階です。すでに価格交渉に同意いただいているお客さまも多く、その効果も一定程度見込んでいます。また、当然ながら今期も価格交渉を続けていく段階にはあります。

2つ目のSTT導入拡大については、スライドの17ページでもご説明したように、当社では「Omnia LINK」の内部利用占有率が2023年5月時点で80.4パーセントと、非常に高まってきている状況です。

その中で、Speech to Textの略であるSTT(音声認識)をまだご利用されていないお客さまに、STTを内部でも一定程度ご利用いただくことによって、生産性や品質が上がるという当社の特徴をより打ち出せると思います。また、導入することで人件費をかけずに1席あたりの利益額や利益率を上げられることが、STTの導入効果となります。

3つ目のデジタル効率化については、いろいろなデジタルソリューションを内部で利用していることが挙げられます。RPAやAI-OCRなどのデジタルソリューションを使いながら、効率化を図っていく取り組みです。

4つ目の採用の効率化については、当社だけではないと思いますが、中計でも示しているとおり、昨今、労働力の確保という大きな課題がある中でいろいろな工夫を行っています。

その効果として、例えば採用コストを下げることができたり、在宅勤務によって離職率が下がったりというように、採用効率が改善します。

このような取り組みによって、今期は合計5.5億円の改善効果を見込んでいます。前期についてはスライドに記載したとおりです。

質疑応答:今期の業績予想の売上高と営業利益の伸びが異なる理由について

質問者:今期の業績予想について、通期で390億円の売上高、29億円の営業利益を見込まれています。前期は期初の予想では、売上高が362億円、営業利益が28億4,000万円だったため、その時と比べると売上が大幅に増えているのに対し、利益の伸びは少しとなっています。この理由を教えてください。

また、稼働状況がかなり戻ってきているため、今期は前期と同じような利益率を見込んでもおかしくないと思います。そのあたりを含め、数字を作る上で気付いていることがあれば教えてください。

飯島:前期の期初の予想が売上高362億円、営業利益28億円で、そこから今、売上が上がっているのに対し、利益率をもう少し改善できないかというご質問だと理解しました。

当初の予定と大きく変わっている点が1つあります。それはSPOT比率を大きく見直しているところで、こちらが利益に大きなインパクトを与える見込みです。

当初、SPOT比率はスライド11ページの右側の表の、グレーの点線を記載の10パーセントを基準にしていました。しかし直近で、特に上期の第1四半期、第2四半期を中心にSPOT比率を大きく外してきていることもあり、ここを見直したことが利益額、利益率に影響しています。この比率は、前期通期の平均で6パーセントくらいになるため、今期も6パーセントを据え置いている状況です。

質問者:スライド右側の、従前の基準が10パーセントくらいなのでしょうか?

飯島:横に引いたグレーの点線が10パーセントのバーとなっており、赤い折れ線グラフでいうと右側2つが前期と今期の予想になっています。

質疑応答:SPOT案件と継続案件の利益率の差について

質問者:SPOT案件と継続案件の利益率は、だいたいどのくらい違うのでしょうか?

飯島:SPOT案件のほうが非常に高い傾向があり、プロジェクトベースの利益率では、5ポイントから10ポイントは違います。特に前期、コロナ禍期間中のSPOT案件には、本当に10ポイント以上高いものもありました。

昨今のSPOT案件の状況として、コロナ禍関連の案件にいろいろな企業が対応し始めています。その結果、競争環境が激しくなってきており、価格も厳しくなってきています。コロナ禍関係のSPOT案件については当初10ポイントくらい差があったものが、昨今は一般の継続案件よりは若干高い傾向はあるものの、利益率は下がってきています。繰り返しになりますが、SPOT案件の利益率でいえば、5ポイントから10ポイントくらい差がある状況です。

質問者:粗利利益率が30パーセントから35パーセントくらいで、四半期によっていろいろあるものの、これをプロジェクトベースの利益率と考え、それよりも10パーセント上であれば45パーセントくらいの利益率と捉えるイメージでしょうか?

飯島:そのようなイメージでご理解いただければと思います。

質疑応答:ARRの押し上げ要因について

質問者:「Omnia LINK」の単価について、今回ARPUが非常に大きく上がったことには、どのような要因があるのでしょうか?

特に、ARRが第4四半期だけで1.8億円と大きく上昇しています。それに対し、ライセンス数の伸びは324ライセンスです。数字としてはARRが突出していますが、この第4四半期のみ、特殊な案件があったのでしょうか?

飯島:このARRには、実はARPUが大きく影響しています。スライド15ページの右側をご覧いただくと、この第4四半期にARPUが非常に大きく上がっています。今まで音声認識をご利用いただいていなかった既存のお客さまの利用が大きく進んだことが、このARPUとARRの押し上げ要因となっているとご理解ください。

また、新規のお客さまについては、まずライセンスを獲得していただき、その後ステップを踏むように、音声認識に拡大していこうという計画ではあるものの、「最初から音声認識を利用したい」というお客さまも、当然ながら多くいます。そのように初めから音声認識をオンにしてご利用いただいた、比較的大口のお客さまもいたことが、今期のARPUとARRに影響しています。

質問者:ARRの増分が1.8億円に対して、ライセンス数の増分が324件ということですが、この増分だけを捉えると、この数字を割り返して4万6,000円になります。このような数字の捉え方は正しいのでしょうか?

飯島:ARRについては、「単月のライセンス×ARPU×12ヶ月」の算出式になっています。ですので、増分のライセンス数のみの計算となると違ってきます。

質問者:わかりました。既存のお客さまによって増えた部分が、ここに入るということでしょうか?

飯島:おっしゃるとおりです。

質問者:既存のお客さまが増えた部分が入ることは、継続的な要因になると捉えてよいですか? あるいは、期末にたまたま既存のお客さまの利用が増えたため、数字を大きく押し上げた部分があるものの、継続可能ではないのでしょうか?

飯島:当社としては継続すると見ています。音声認識に季節性はあまりなく、利用を開始すると、「継続的に利用したい」というご希望になります。ですので、音声認識、ARPUは、既存のお客さまに関しては、継続的に同程度推移するのではないかと思います。

質疑応答:「Omnia LINK」のライセンス数の伸びについて

司会者:「『Omnia LINK』のライセンス数が、第2四半期と第4四半期でそれぞれ増加していましたが、どのような背景があったのでしょうか?」というご質問です。

飯島:第1四半期から第2四半期に伸びた時には600くらい増えていますが、そのうちの300くらいが大口のお客さまです。

第4四半期も324ライセンス増えていますが、こちらは計画どおりです。今期末の目標ライセンス数が4,200ライセンスとなっているため、順行ベースで、四半期でこのぐらいの数を上げていきたいと思っています。

質疑応答:マイナンバー総点検の需要について

司会者:「マイナンバー総点検の需要はありそうでしょうか?」というご質問です。

飯島:報道等でも確認していますが、これまでも各自治体などからマイナンバーに関連する入札などのお話は、いくつかありました。

ただし、当社ではマイナンバーの仕事をさほど大きく行っていないため、機会や需要があれば取り込んでいくことは可能ですが、現時点では特に大きな案件は見込んでいません。

中期経営計画2025

森本:中期経営計画についてご説明します。当社は上場前より中期経営計画を策定し、2023年5月期をもって、1サイクルが完了したところです。本日は、2025年に向けた「中期経営計画2025」として、上場後初めて開示させていただきます。

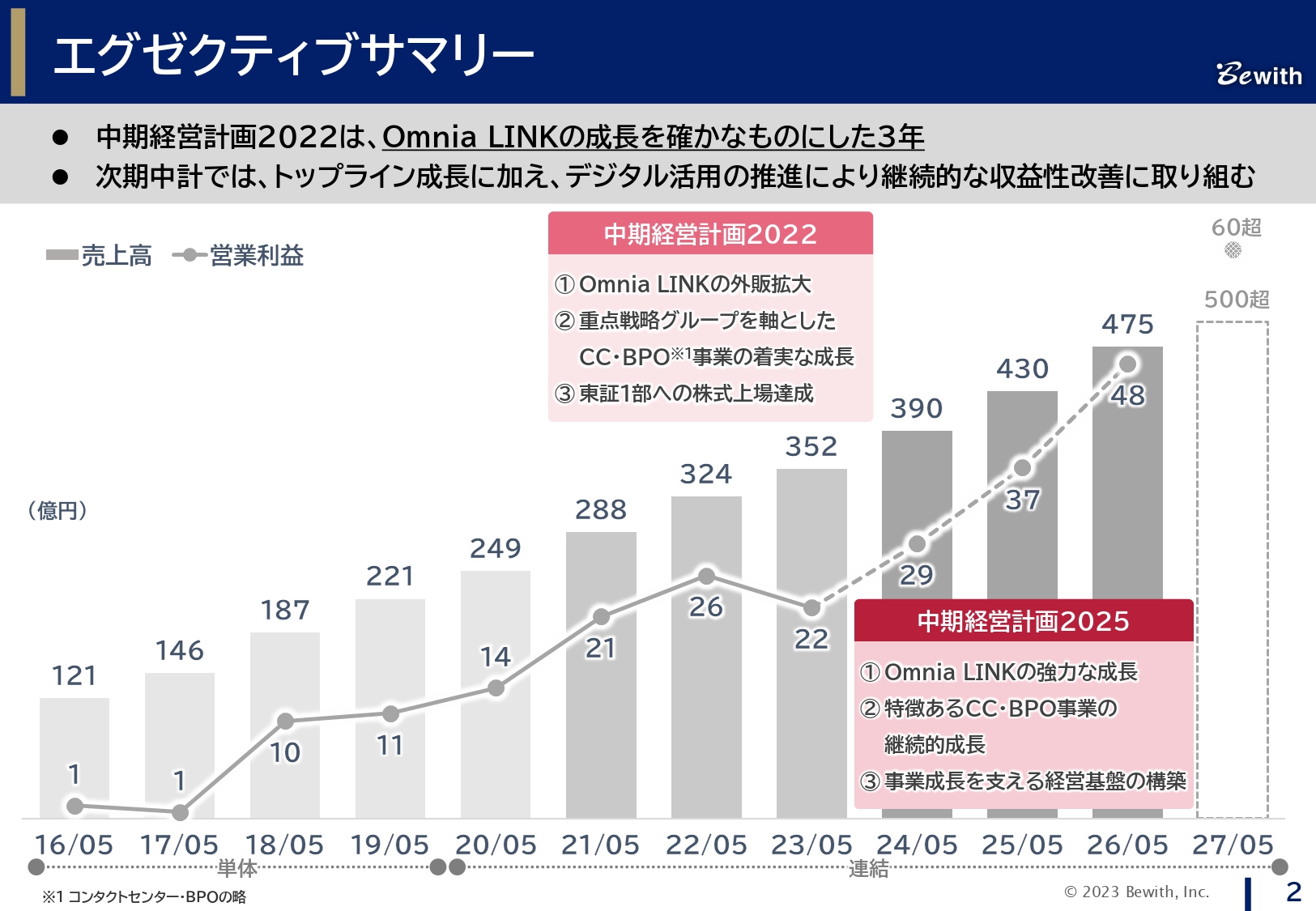

エグゼクティブサマリー

当社は、2022年3月に東証一部への上場を果たしました。ロードショーを含め、200名近くの投資家やアナリストの方々と対話し、ここで得たアドバイスやご意見は、経営を行う上で大変勉強になりました。あらためてみなさまにお礼を申し上げます。ありがとうございます。

前中計を振り返ると、「Omnia LINK」の成長を確かなものにできたことが最大の成果であると考えています。「中期経営計画2025」においては、市場環境が大きく変わる中、常に新しい価値の創造に取り組むことで、競争力を強化していきたいと思っています。

具体的には、「Omnia LINK」の外販の力強い成長を実現するとともに、人とデジタルを活用した付加価値の高いコンタクトセンター・BPO事業の提供を行うことで売上高は2桁以上、そして営業利益は中計の終了時点で48億円を目指して取り組んでいきます。

1 中期経営計画2022 振り返り

中期経営計画の詳細についてご説明します。

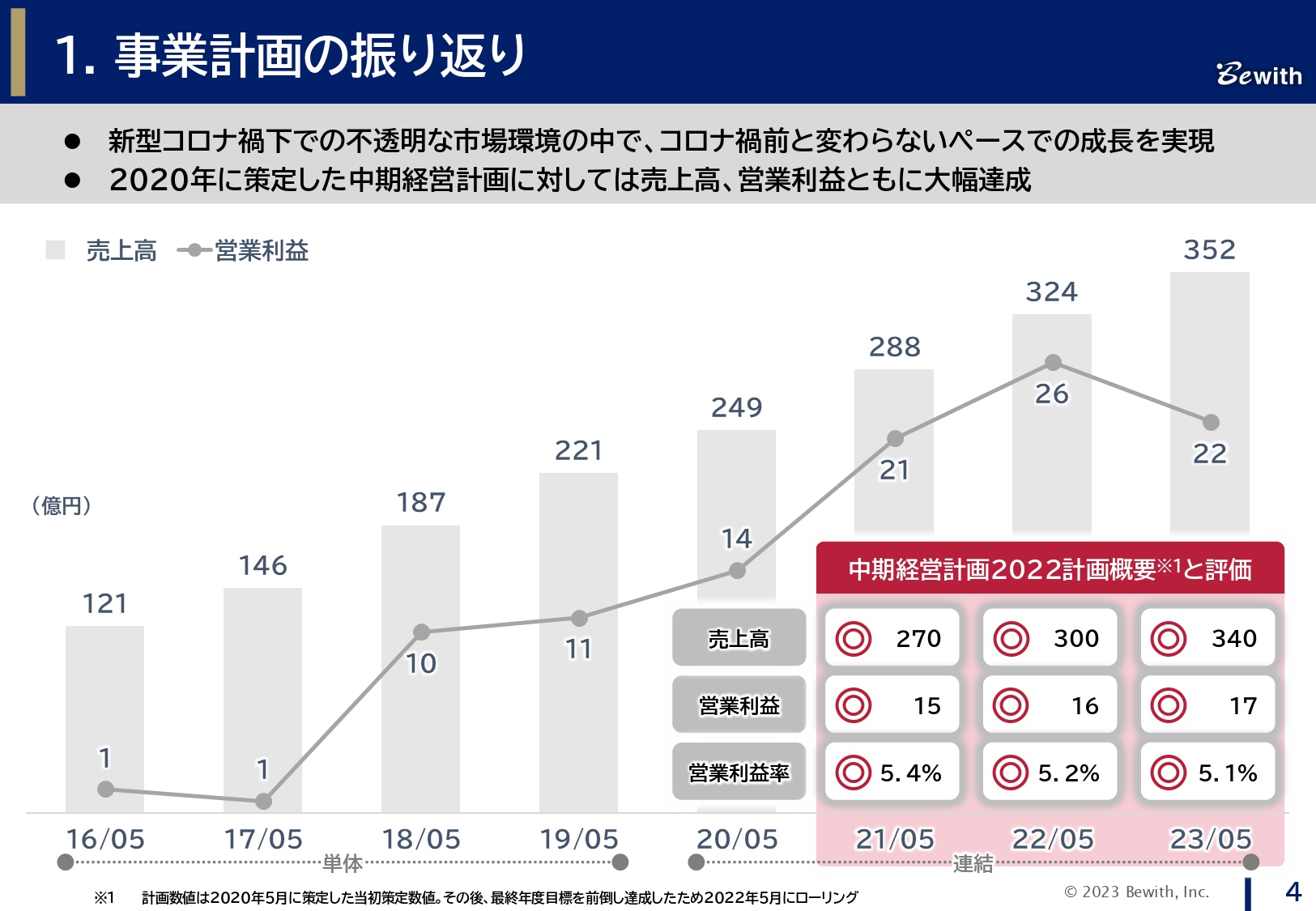

事業計画の振り返り

飯島:前中計の定量面での振り返りです。スライド右側の2021年5月から2023年5月期までの3年間は、新型コロナウイルスに伴う不透明な市場環境の中、左側の棒グラフで示したとおり、コロナ禍以前と変わらないペースで、しっかりと成長を実現できたと評価しています。

右下に2020年に作った中計の概要を記載しています。2023年5月期はチャレンジングな数字に上方修正した結果、未達となりましたが、当初の計画である売上高340億円、営業利益17億円に対しては、売上高352億円、営業利益22億円と大きく上回る成長となっています。

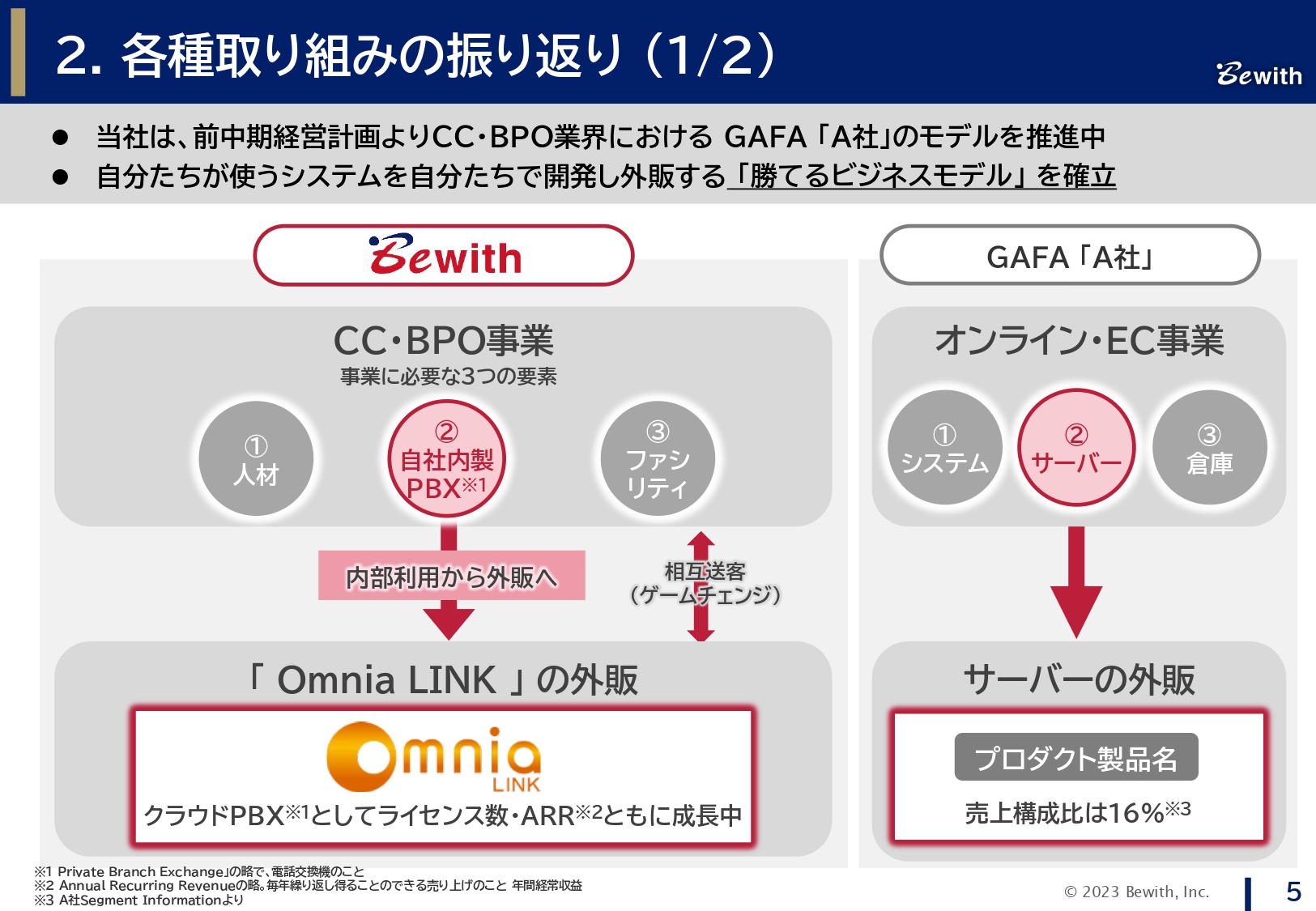

各種取り組みの振り返り(1/2)

定性面での成果です。森本からもご説明したとおり、この3年間で最も大きな成果は、自分たちで使うシステムを自社開発し、なおかつ外販するという「勝てるビジネスモデル」を確立したことです。

社内では、GAFAのA社と同じビジネスモデルと考え、A社と同様に会社を牽引する事業として「Omnia LINK」を成長させていきたいと考えています。

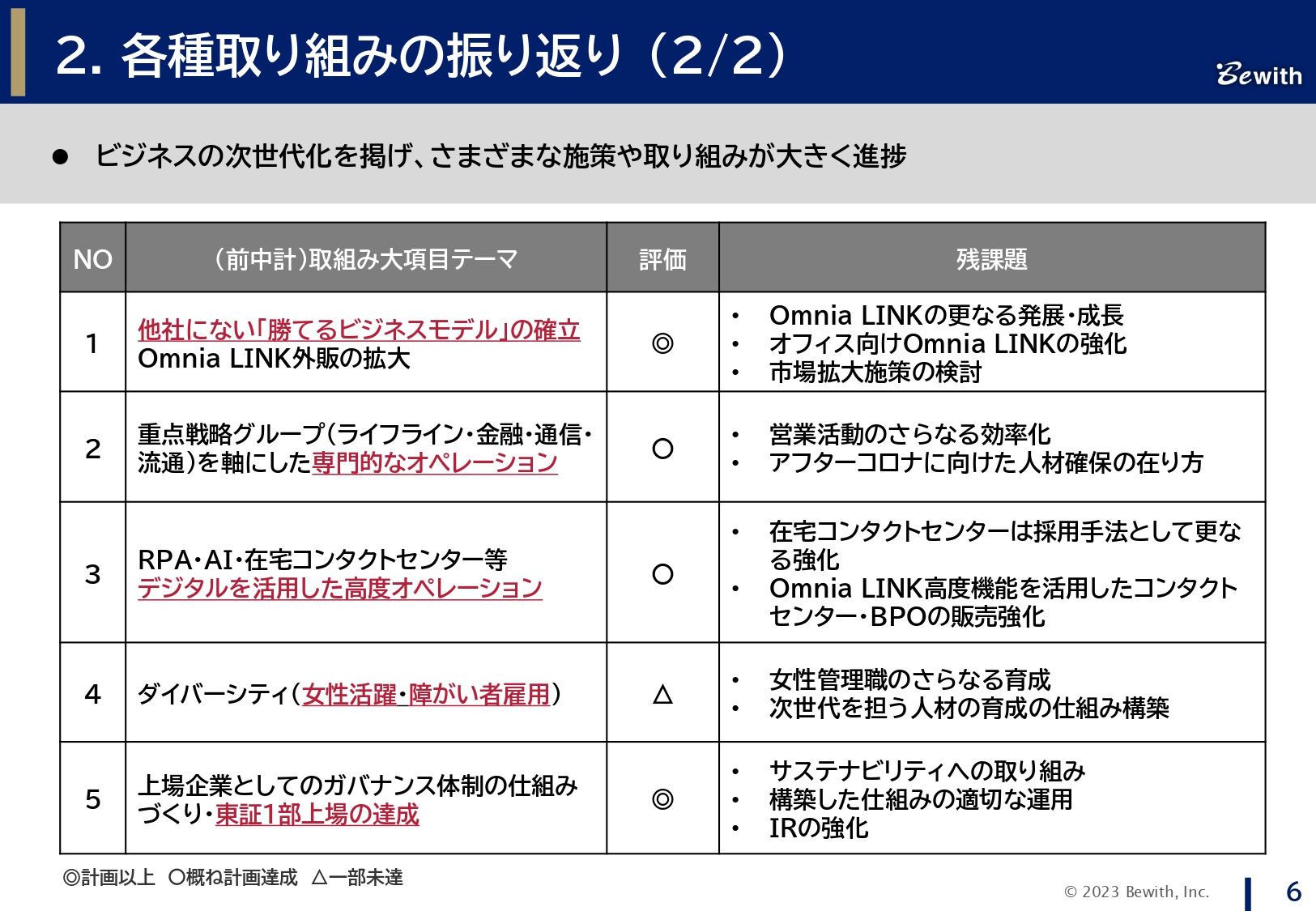

各種取り組みの振り返り(2/2)

その他の取り組みと評価については記載のとおりです。スライドには課題も記載していますが、次の3年は前中計で獲得した「勝てるビジネスモデル」をより強固にしていく3年だと捉えています。

2 中期経営計画2025

「中期経営計画2025」についてご説明します。

Ⅰ ビーウィズのありたい姿

ありたい姿についてです。

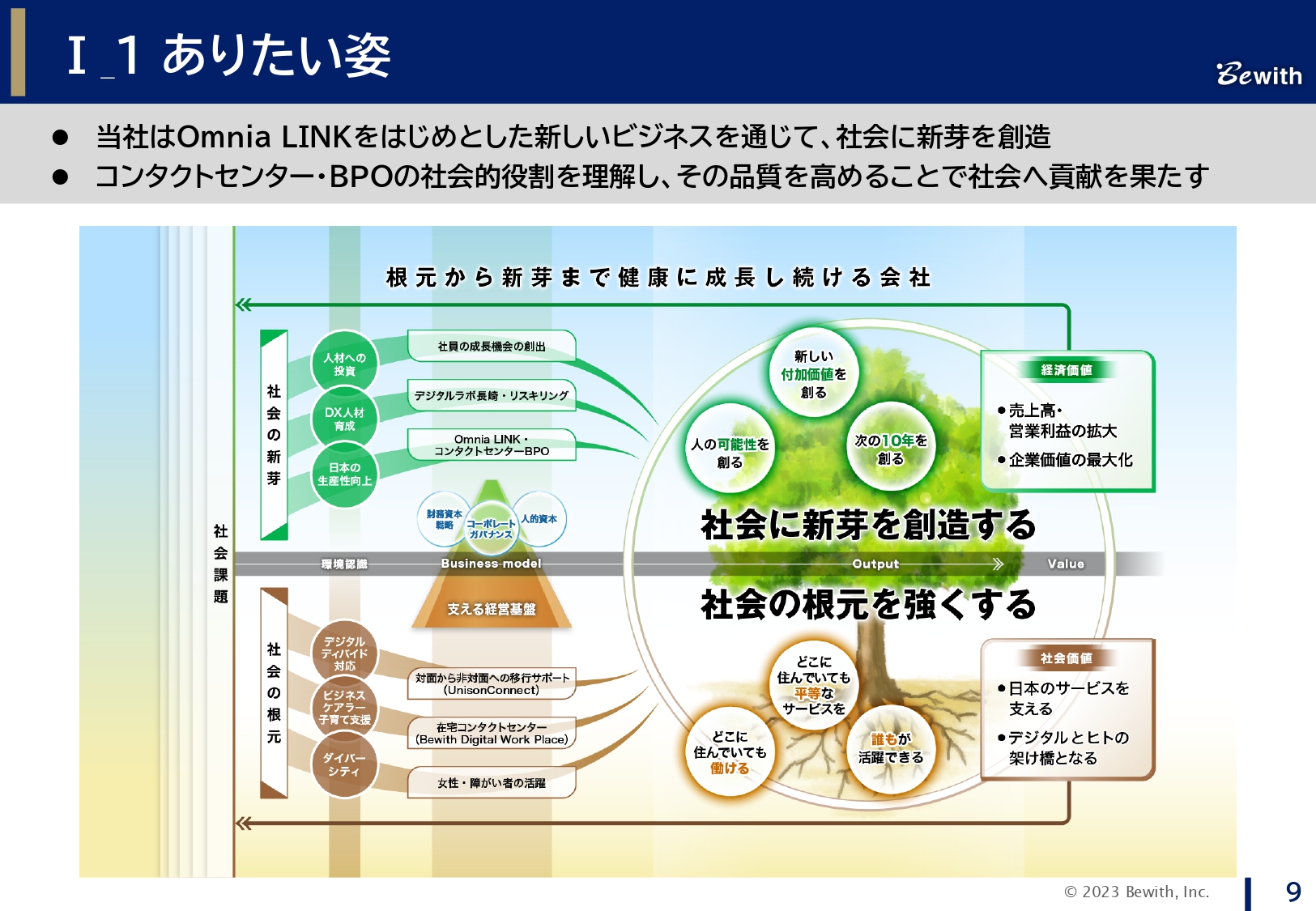

ありたい姿

当社は前中計より、「根元から新芽まで健康に成長し続ける会社」というビジョンを掲げています。社会の根元を強くし、さらに社会に新芽を創造する会社であり続けたいと考えています。

社会の新芽の創造として、「Omnia LINK」を通じた生産性の向上やDX人材の育成など、社会に新たな価値を提供していきます。

社会の根元を強くする事業としては、オンライン化が進む中、コンタクトセンターはどこに住んでいる方でも、平等に対応ができる社会インフラであることをしっかりと自覚し、推進していきます。

前中計では、在宅コンタクトセンターの活用によって、どこに住んでいても活躍し、働ける環境を構築しました。「人生100年時代」といいますが、当社では新しい働き方を実現していきたいと考えています。

これらの根元と新芽の両面で、健康に成長し続けることを当社の経営ビジョンとしています。

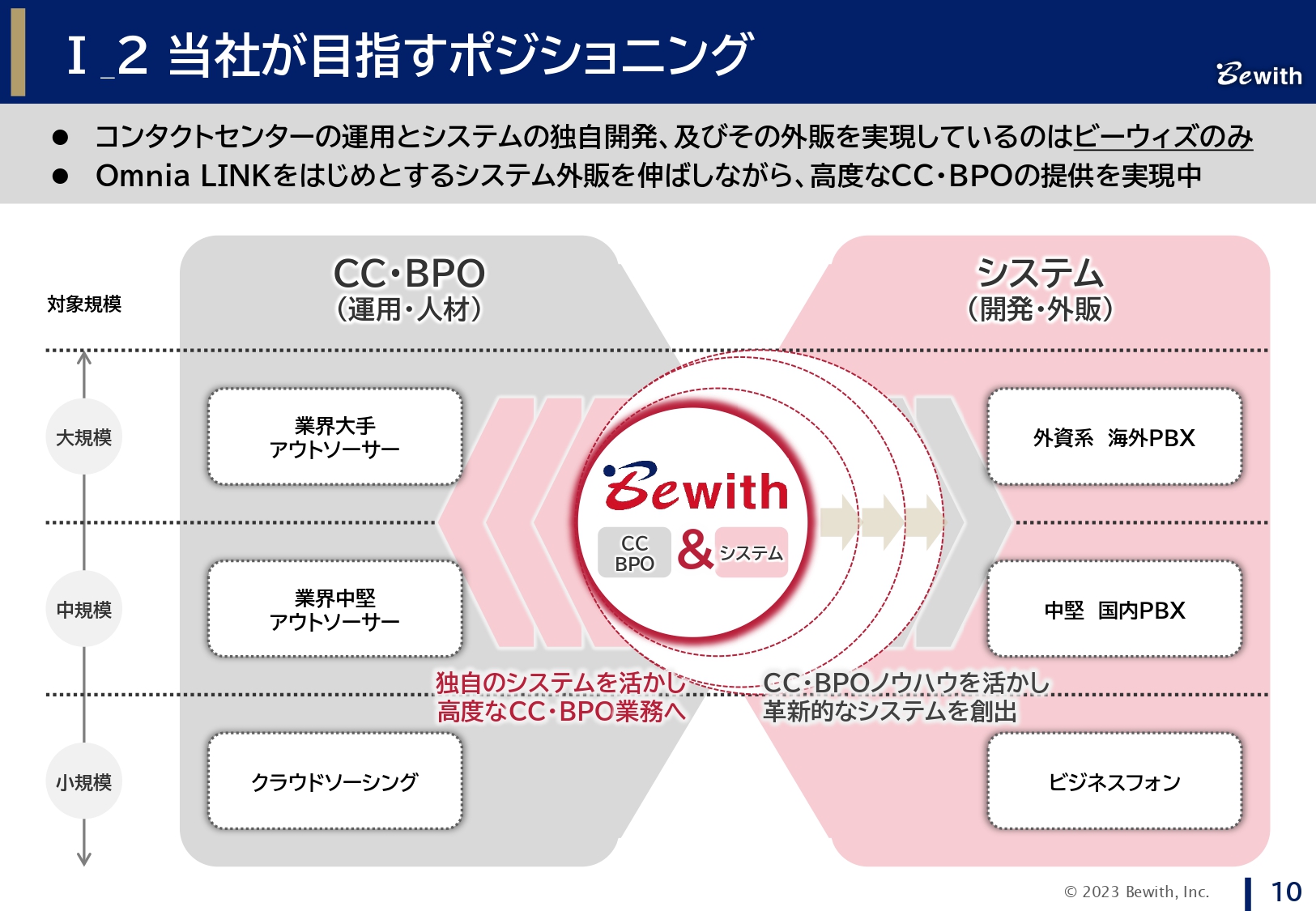

当社が目指すポジショニング

当社の業界内でのポジショニングについてもご説明します。当社は、前中計で「Omnia LINK」外販を確立し、スライド左側に記載のコンタクトセンターの運用と、スライドの右側に記載のシステムの独自開発とその外販を実現している、唯一のアウトソーサーであると自負しています。

次期中計においても、コンタクトセンター・BPO事業をしっかりと高度化し、伸ばしながら、システムの開発・外販をさらに成長させていきます。

そして、コンタクトセンター・BPOとシステムの両面で成長させることが、先ほどの経営ビジョンで触れた「根元から新芽まで健康に成長し続ける会社」実現の一部になると考えています。

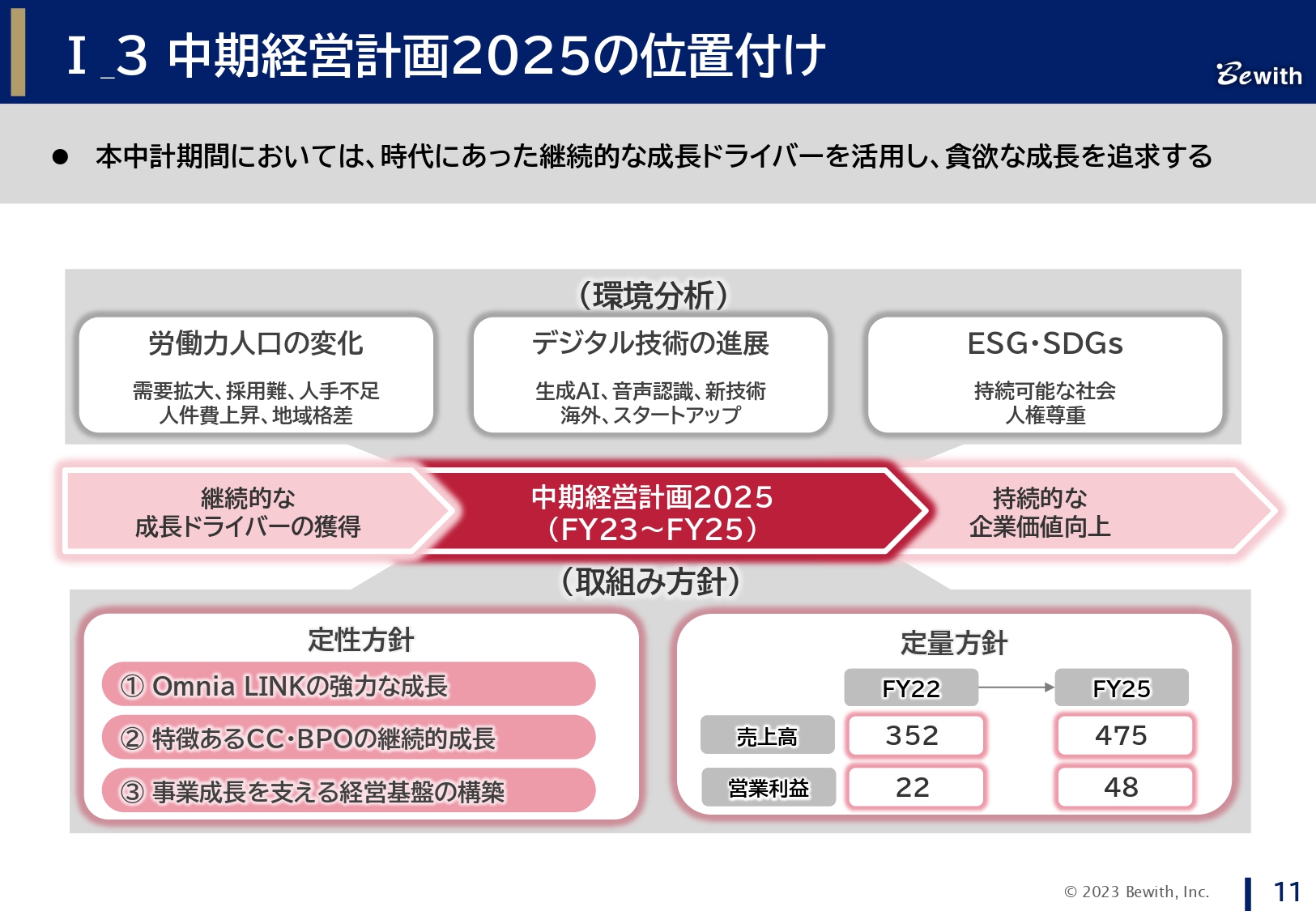

中期経営計画2025の位置付け

本中計の位置付けです。時代にあった継続的な成長ドライバーを活用しながら、貪欲に成長を追求していきます。左下に定性方針として3つの柱を掲げ、右下には定量方針を記載しています。この3つの定性方針と数値目標についてお話しします。

Ⅱ 数値目標

この3年間の数値目標についてご説明します。

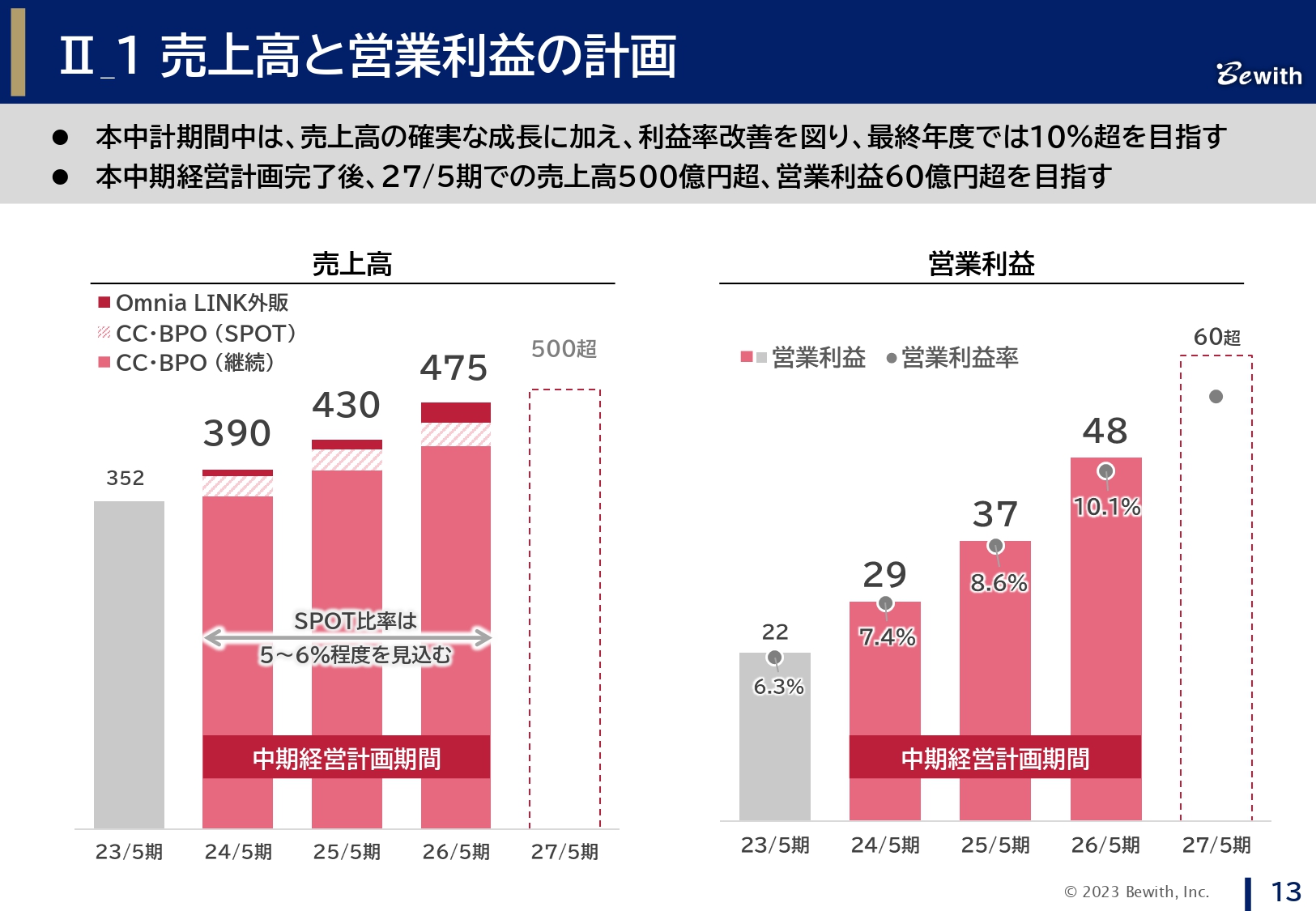

売上高と営業利益の計画

スライド左側に記載のとおり、売上高は10パーセント以上の成長を継続し、2026年5月期の終了時に475億円を目標とします。売上高に占めるSPOT比率は、5パーセントから6パーセントを見込んでいます。

SPOT案件を今後もとらないわけではないものの、継続案件の比率を高めていきたいという思いから、段階的に低減する計画としています。このうち、「Omnia LINK」は、2023年5月期は1パーセントほどの売上でしたが、2026年5月期に売上の5パーセント程度への伸長を想定しています。

営業利益は、「Omnia LINK」の外販比率が売上に対して高くなってくることや、コンタクトセンター・BPO自体も「Omnia LINK」の高度な機能の活用によって、より単価を高めていくことを前提に、利益率を改善する計画です。2026年5月期の終了時の営業利益は48億円、営業利益率は10パーセント超としました。

以前は、2026年5月期に売上高500億円、営業利益60億円の計画を掲げていましたが、2023年5月期の業績を踏まえ、1年後ろ倒しとしました。この500億円と60億円の旗は降ろさず、達成に向けて力強く進めていきます。

Ⅲ Omnia LINKの強力な成長

ここからは3つの定性内容と個別戦略についてご説明します。1つ目は、「Omnia LINK」の強力な成長についてです。

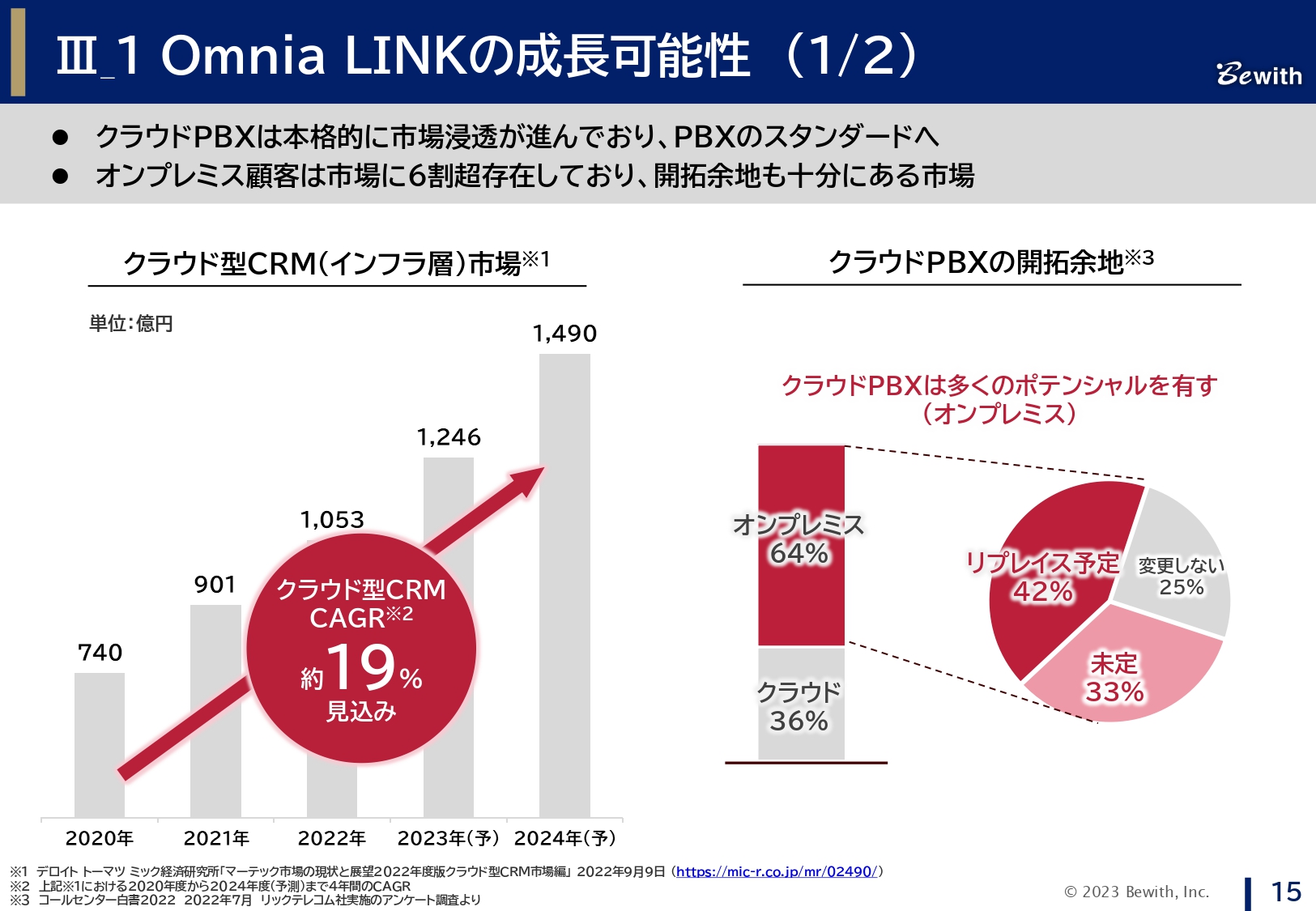

Omnia LINKの成長可能性(1/2)

「Omnia LINK」の成長可能性についてご説明します。スライド左側の図のとおり、クラウドPBXのCAGRは19パーセントと高く、なおかつ、スライド右側の図で示したとおり、そのうちの64パーセントがオンプレミスとなっています。

社外のアンケート調査によると、そのオンプレミスのうち、42パーセントがリプレイス予定となっており、まさに今がチャンスだと考えています。

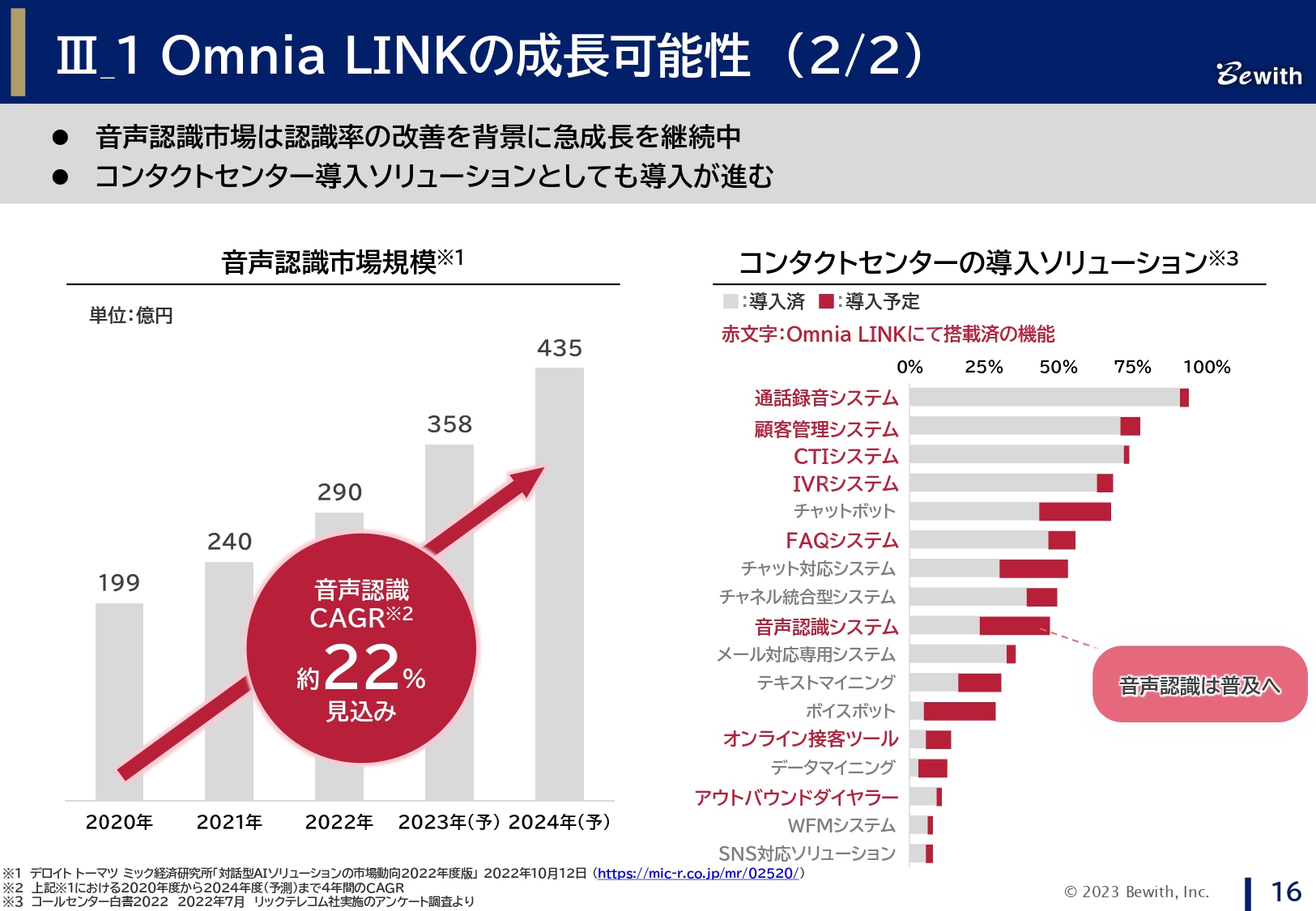

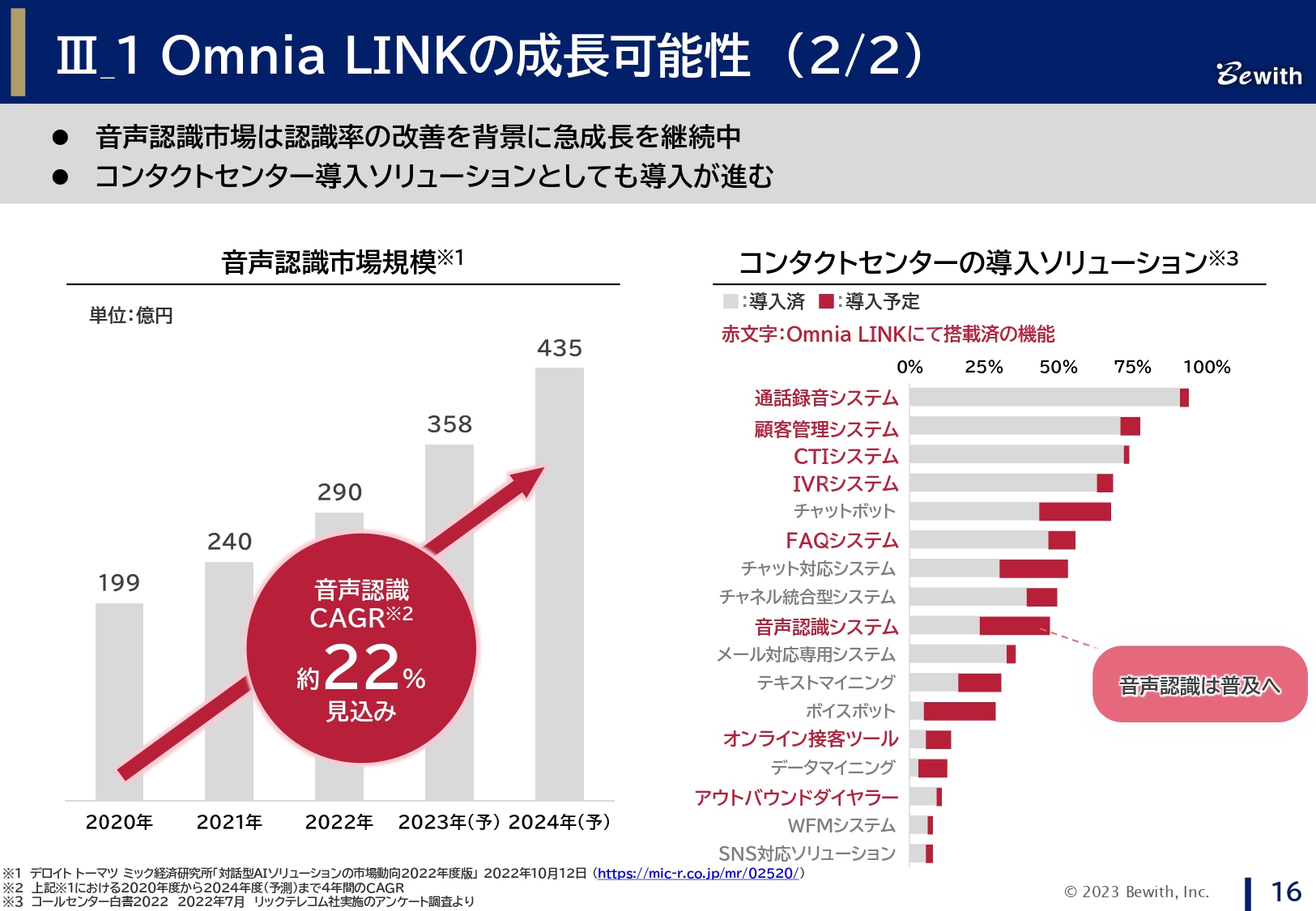

Omnia LINKの成長可能性(2/2)

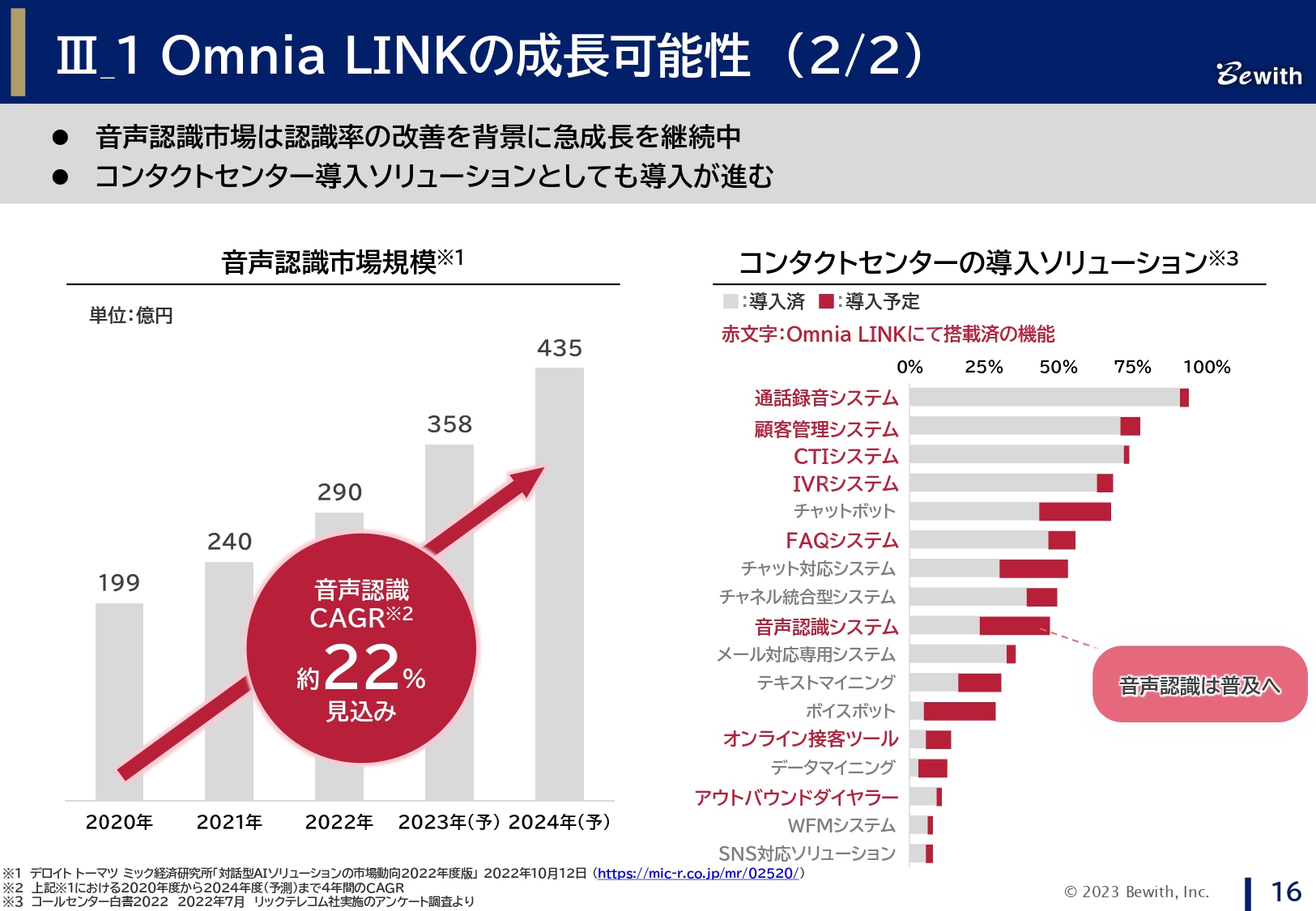

「Omnia LINK」の特徴である音声認識のCAGRは22パーセントとなっています。

スライド右側の図はコールセンターの担当者に聞いた「コールセンターに導入済みのソリューションと、今後導入予定のソリューション」のアンケート調査の結果です。グレーの棒グラフが導入済みのソリューション、赤い棒グラフが導入予定のソリューションとなります。

このうち、音声認識システムは、現状の導入率がすでに25パーセントを超えており、さらに導入予定のお客さまが多く存在することがわかります。

補足となりますが、このグラフの一番上に記載している通話録音システムは、20年前のコールセンターでは今の音声認識のような普及状況でした。しかし、現状ではほぼ100パーセントの割合で通話録音が導入されています。

音声認識についても、通話録音システムのように、汎用的に広がりつつあるものと考えています。

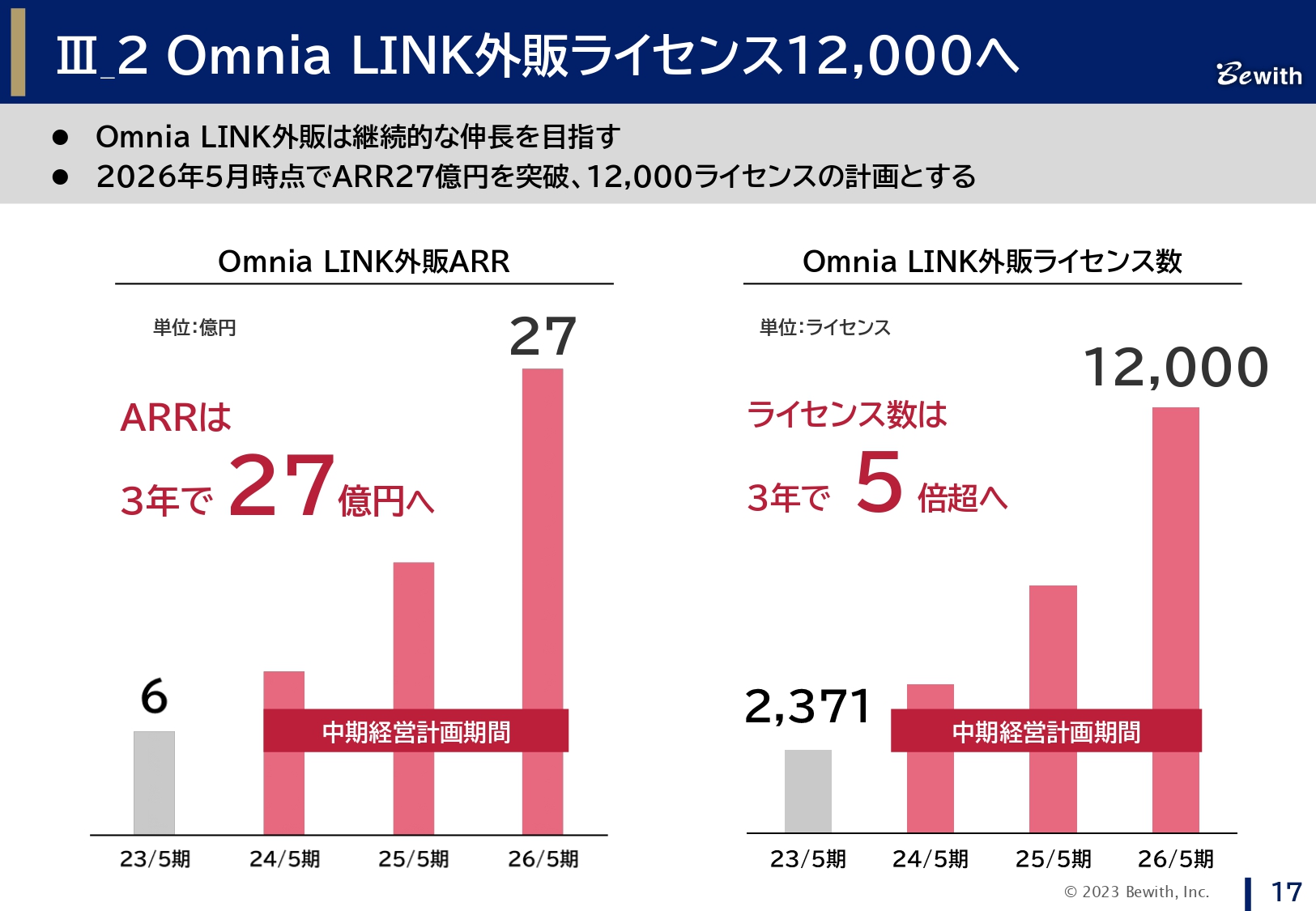

Omnia LINK外販ライセンス12,000へ

「Omnia LINK」外販の数値目標についてです。「Omnia LINK」外販は2026年5月期にARR 27億円を目指します。これをライセンス換算すると、1万2,000ライセンスとなります。補足となりますが、ARPUの積み上げも図っていく予定で、ARRは2022年5月期の平均のARPUで計算しています。

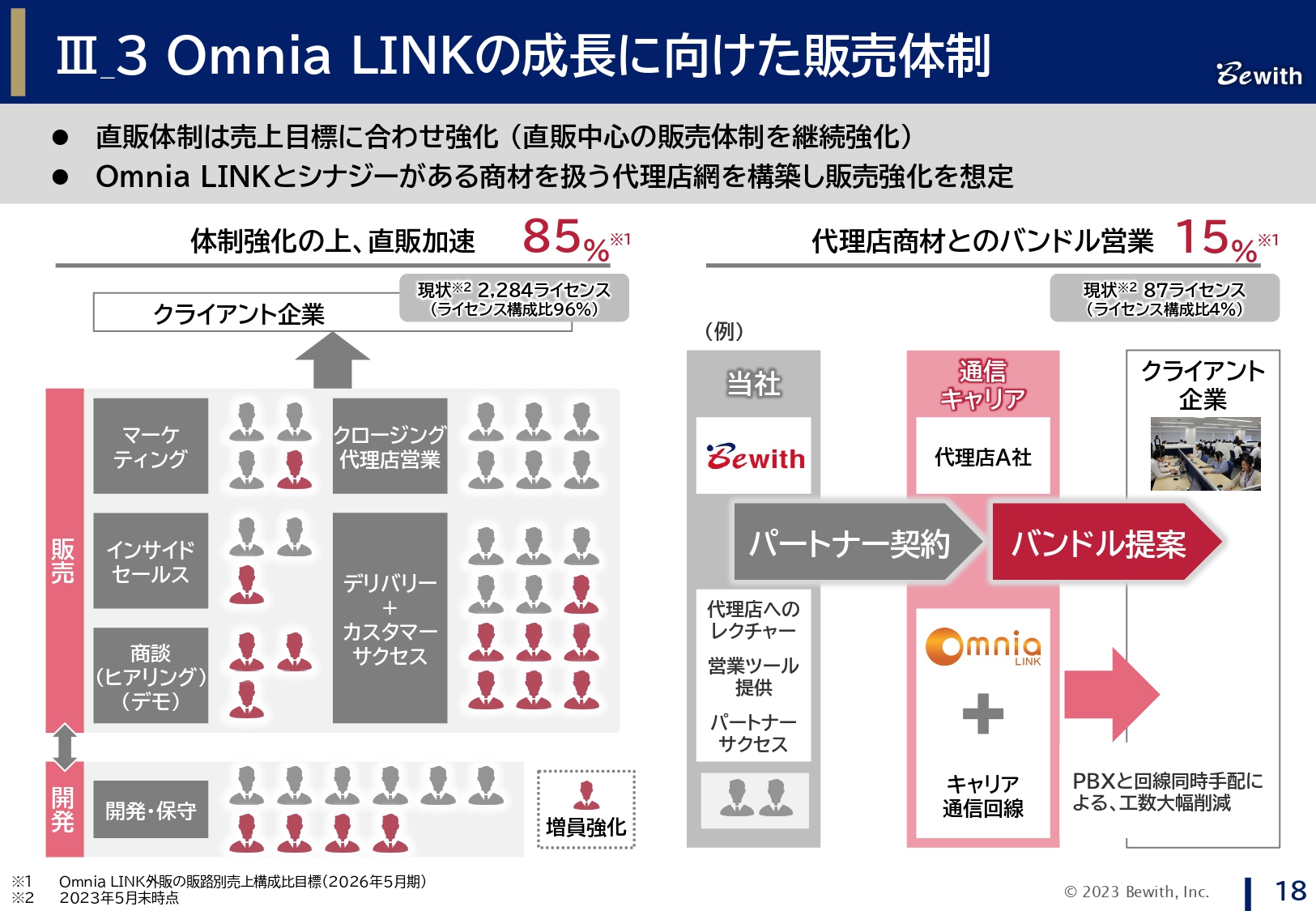

Omnia LINKの成長に向けた販売体制

ARR27億円に向けた、具体的な販売体制についてです。「Omnia LINK」は、現状96パーセントを直販で販売していますが、代理店比率を15パーセントまで上げていきたいと思っています。

一例として、スライドには通信キャリアを記載していますが、シナジーのある代理店を選定し、バンドルで提案していくことを前提に、双方にとってメリットのあるパートナーシップを組んでいきたいと考えています。

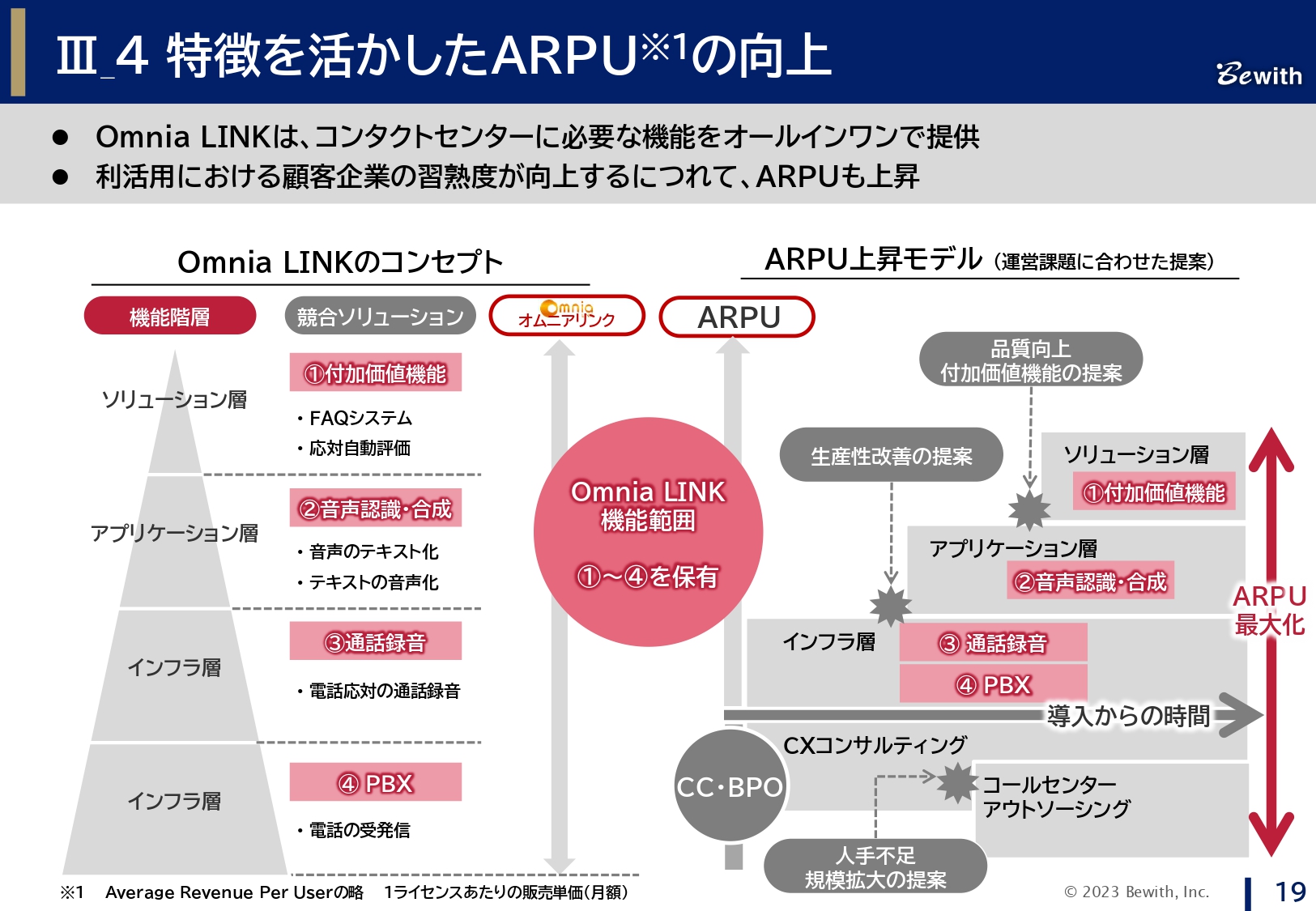

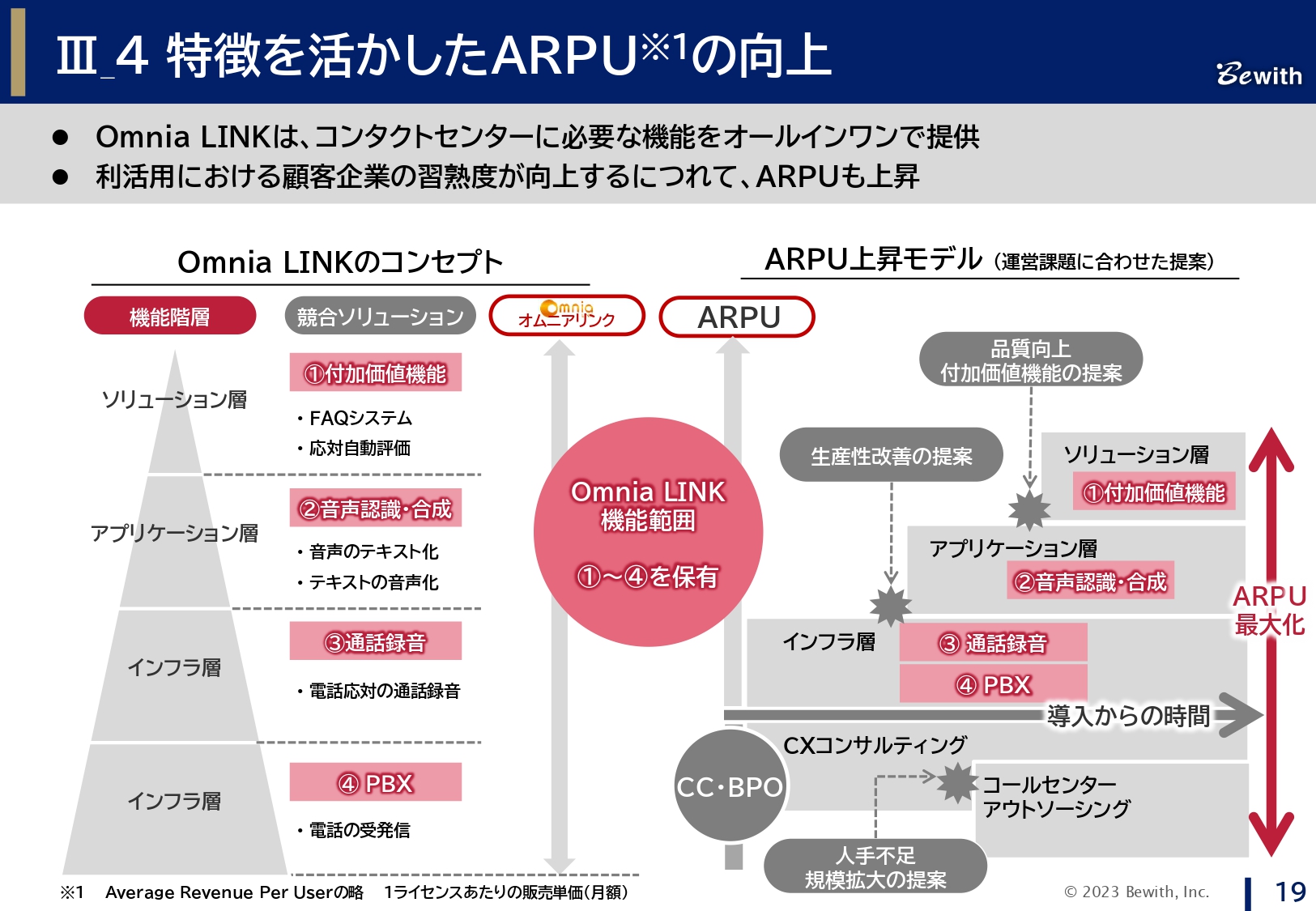

特徴を活かしたARPUの向上

ARPUは、ARRの達成に向けての重要なファクターとなります。インサイドセールスやカスタマーサクセスの強化を図ることで、「Omnia LINK」のARPUの向上を図っていきます。

具体的には、スライド右側に記載しているように、現状のPBX、通話録音に加え、上方向に音声認識や付加価値機能を既存のお客さまに導入していただくように進めたいと考えています。

さらに、下方向のコンタクトセンター・BPOの提案も進めます。これは、1社あたりの取引額を増やしていく重要な取り組みになると考えています。

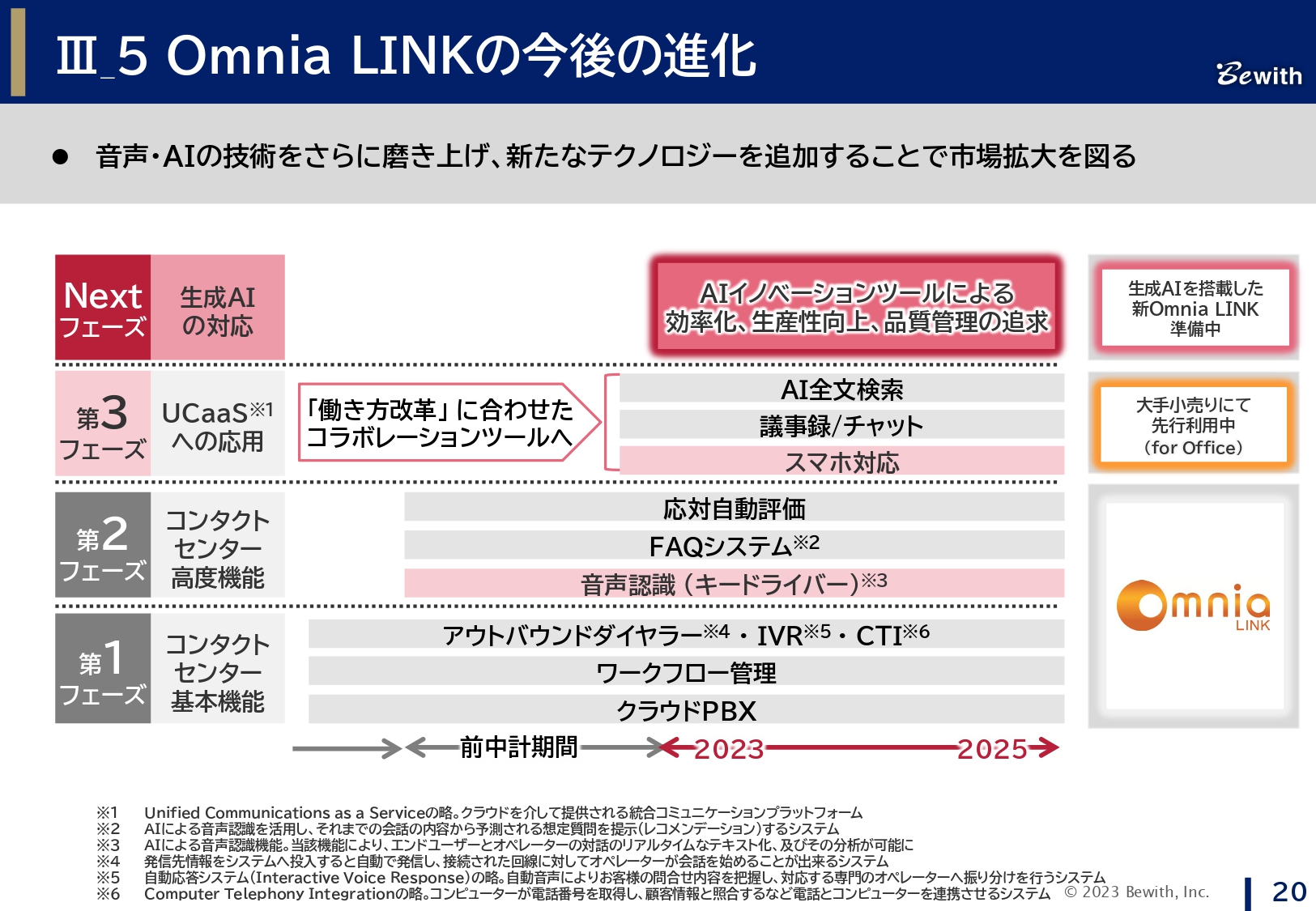

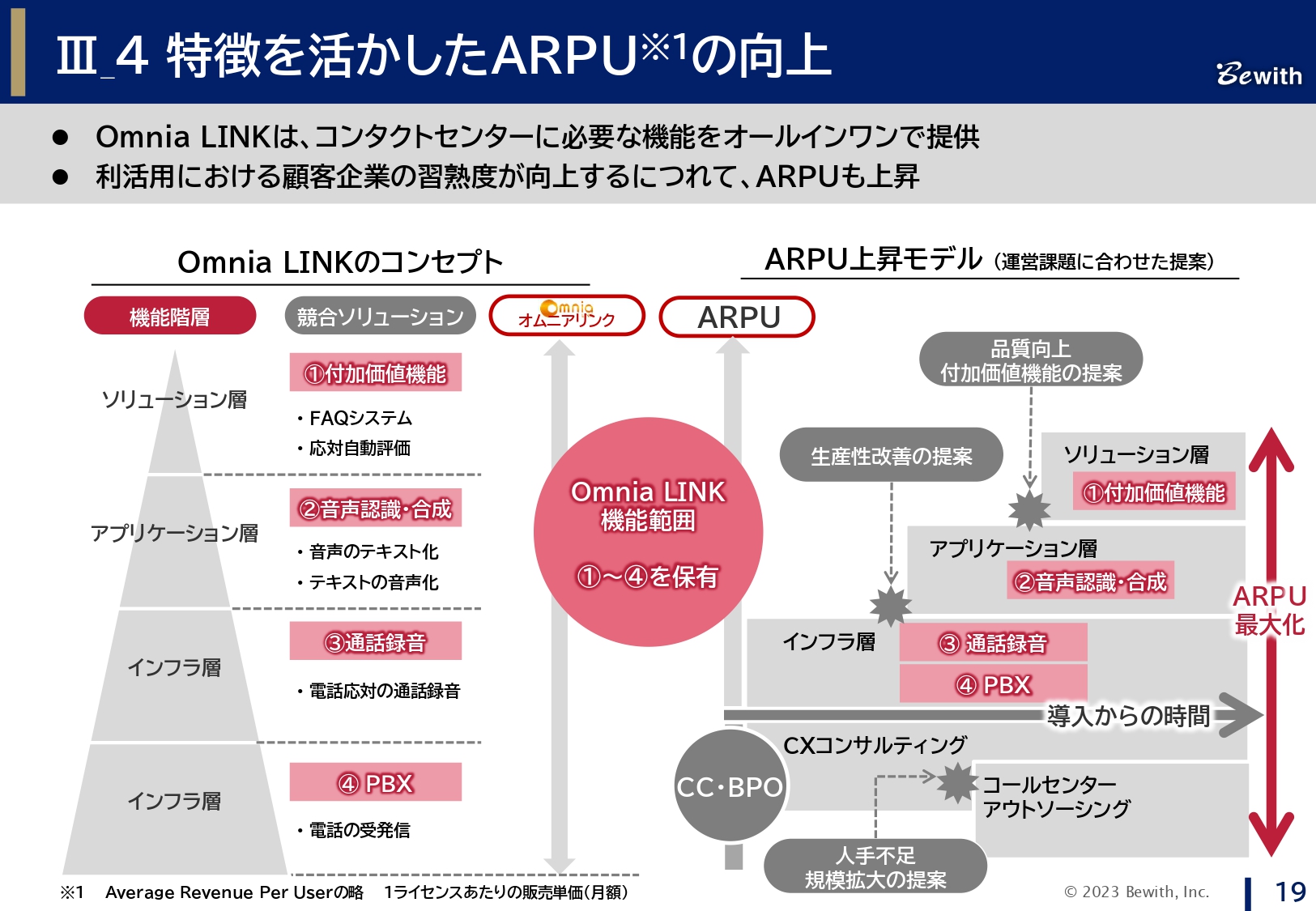

Omnia LINKの今後の進化

「Omnia LINK」の今後の進化についてお話しします。「Omnia LINK」は機能拡張を目指していきます。現在は第3フェーズで「働き方改革」に合わせたコラボレーションツールとして、オフィス向け「Omnia LINK」のリリースを準備しています。

今後は当然、生成AIへの対応も図っていきます。すでにいくつもの検証が進んでおり、例えばコールセンターにおける会話記録の要約など、一定の手ごたえが得られている段階にあります。

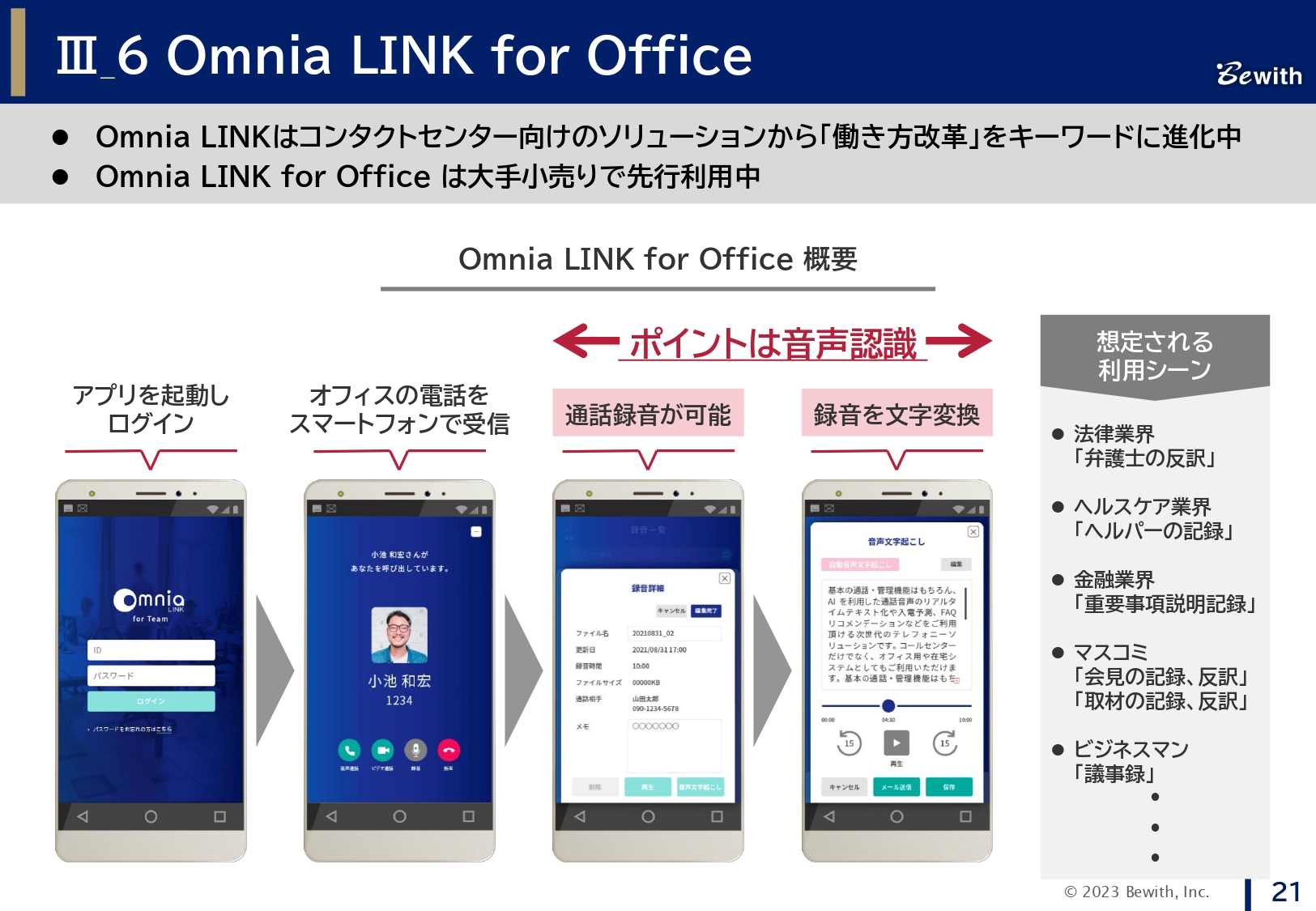

Omnia LINK for Office

オフィス向け「Omnia LINK」についての補足です。すでに、大手小売会社の物流部門で先行導入していただいています。物流業界は「2024年問題」もあり、横展開が可能な事例と考え、着実に受注を積み上げていきます。

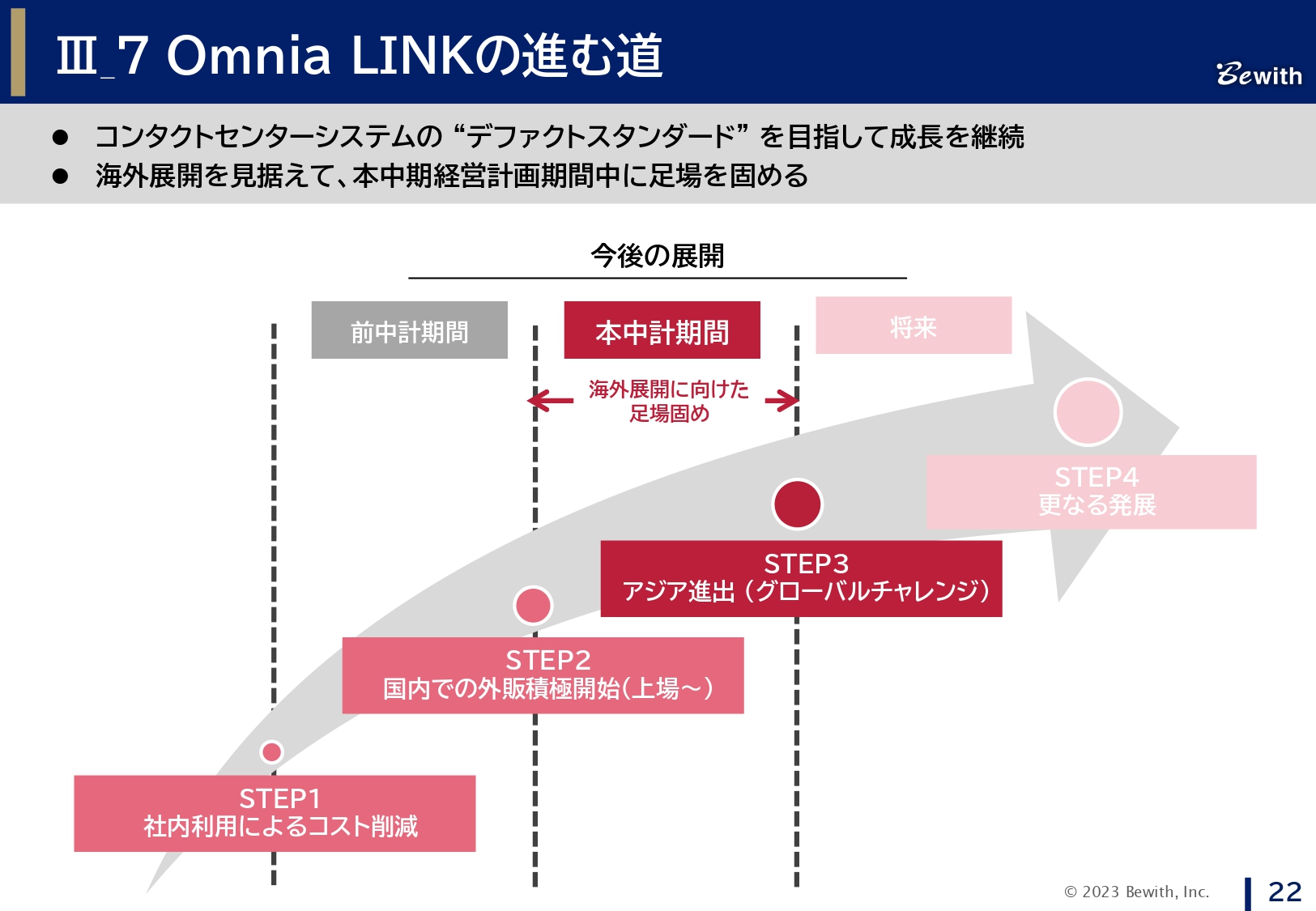

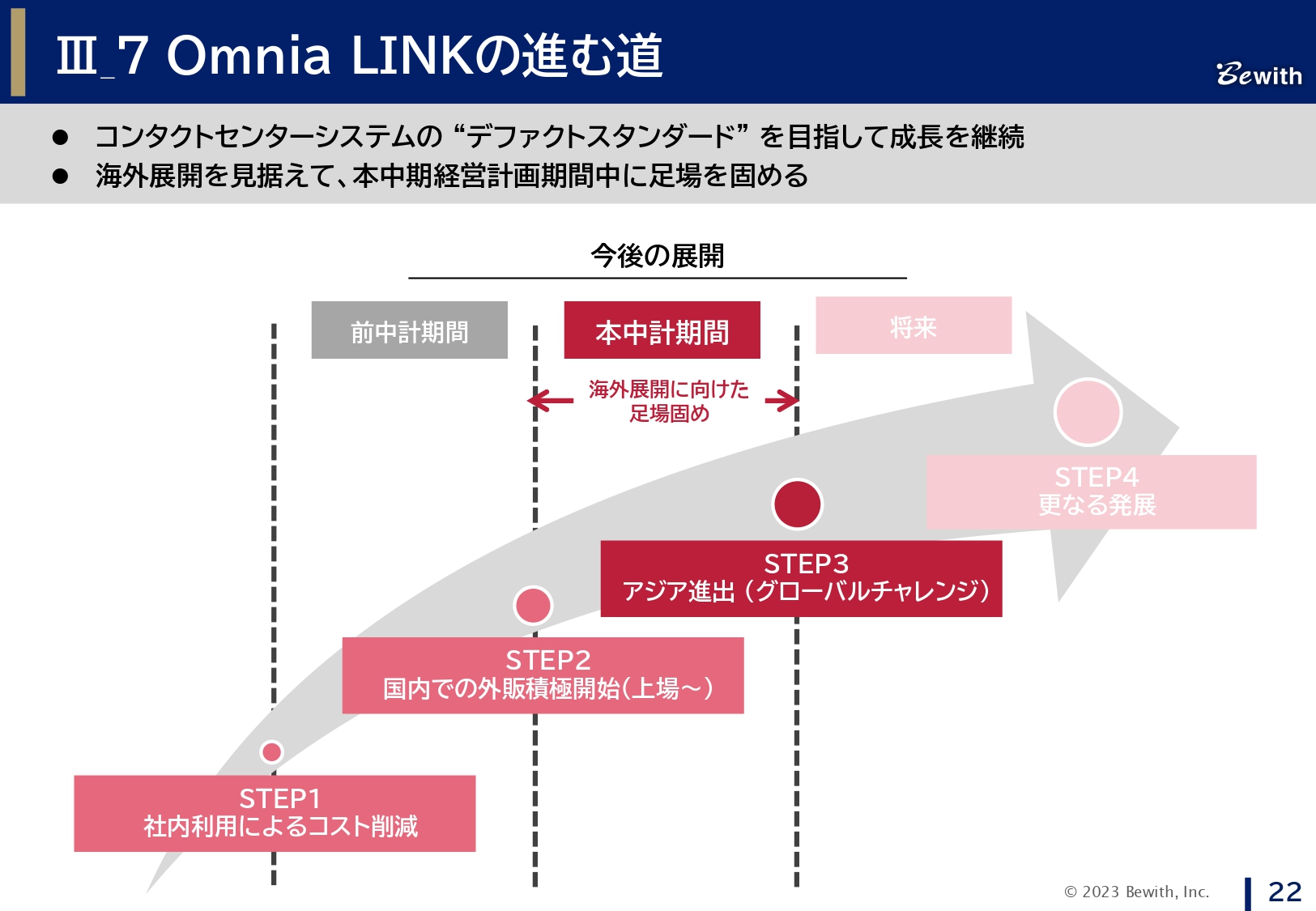

Omnia LINKの進む道

今後の展開として、この中計期間においては、まずは国内での成長を確実に行いながらも、並行して「Omnia LINK」の海外展開を視野に準備を進め、足場を固めていこうと考えています。

Ⅳ 特徴あるCC・BPOの継続的成長

定性方針の2つ目は、コンタクトセンター・BPOの特徴をもった成長戦略についてです。

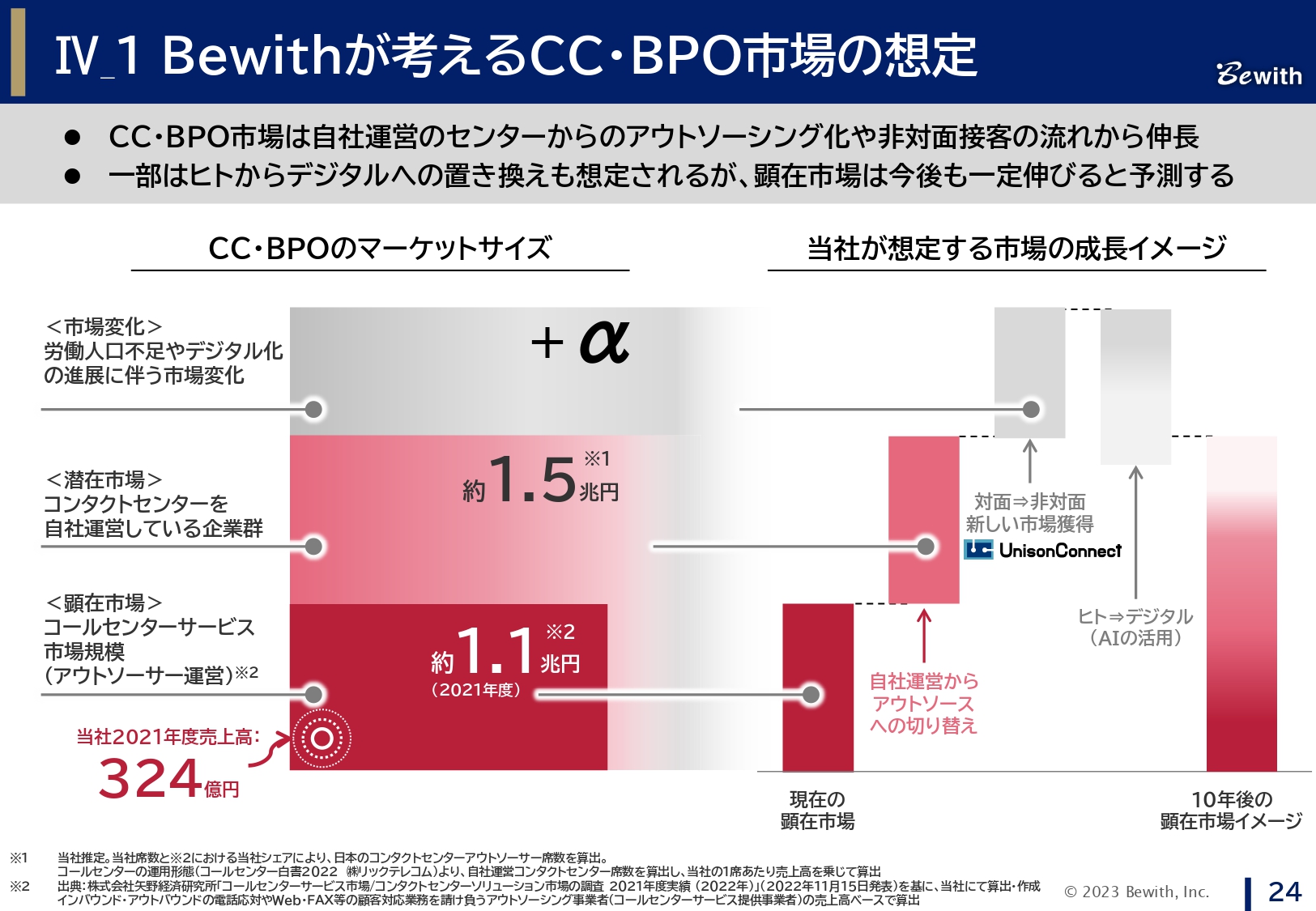

Bewithが考えるCC・BPO市場の想定

昨今の生成AIの台頭もあり、「コールセンターはAIに置き換わるのではないか?」というご質問を受けることがあります。当社では、今後10年でコンタクトセンター・BPOの市場規模や外部環境がどのようになると捉えているのかについて、先にお話ししたいと思います。

矢野経済研究所の調査によれば、スライドでは濃い赤色で示しているとおり、2021年度のコールセンターサービスの市場規模は約1.1兆円規模となる見込みです。これはアウトソーサーの売上の積み上げとなっています。

さらに、当社が推定する、まだアウトソーシングを行っていないコールセンターがすべてアウトソーシングを行った場合の潜在市場が約1.5兆円あると考えています。人手不足を背景にアウトソーシングへの切り替えが、一定進むものと思っています。

グレーの部分はプラスアルファの部分だと考えています。郵便局も店舗を減らすという報道がありましたが、今後は店舗の縮小が想定されます。それに伴い、顧客との接点となるサービスがコールセンターに集約され、対面から非対面へ移行することによって、新たな市場が見込まれます。ここまでが市場のプラスの側面についてです。

一方で、人からAIへの代替もこの10年で進むと考えています。それでもなお、人であるからこそ対応できる部分が一定は残ると想定し、今後10年の潜在市場は今よりも大きくなるものと考えています。

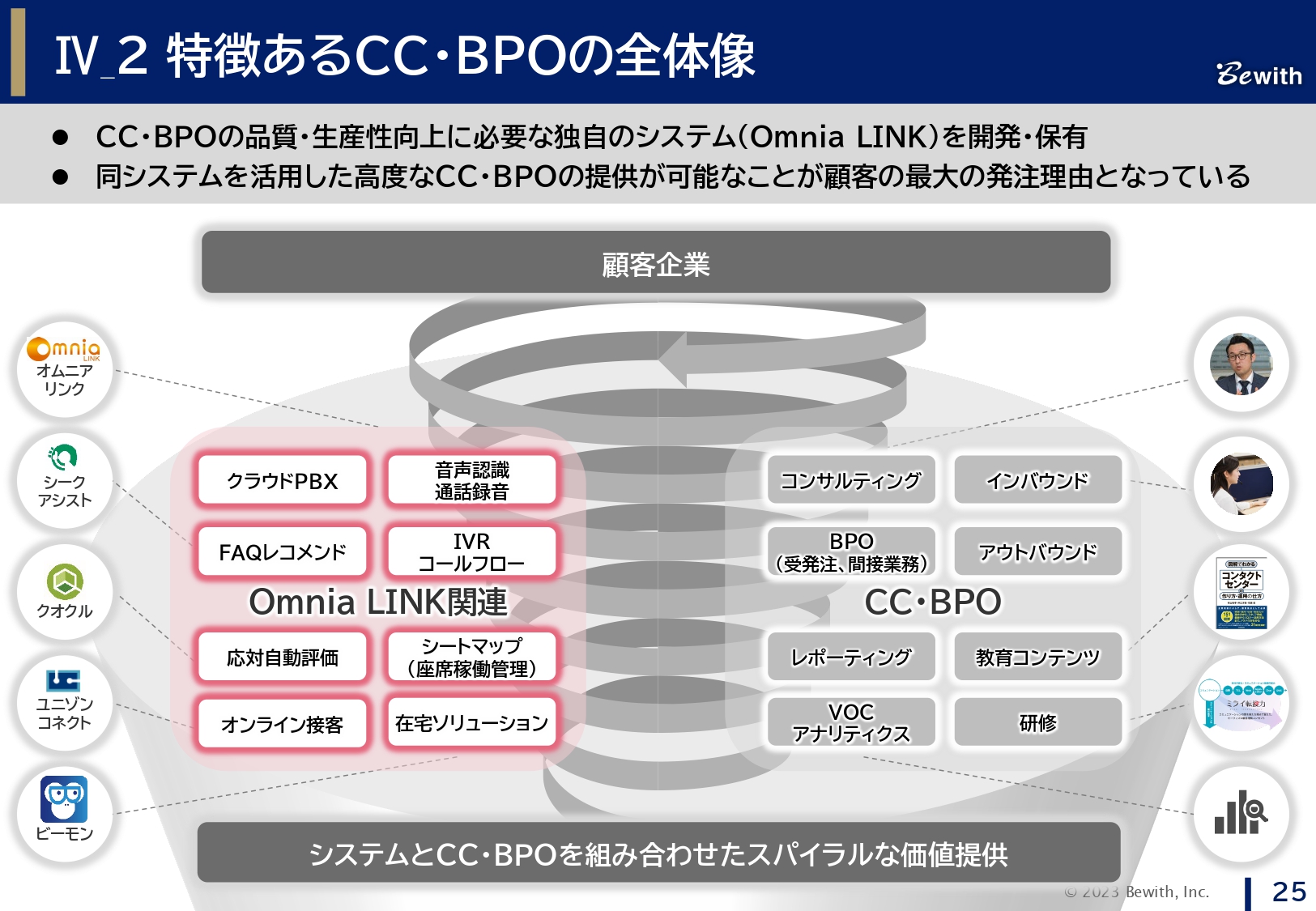

特徴あるCC・BPOの全体像

このような市場認識の上で、当社は以前よりコンタクトセンター・BPOの品質と生産性の向上に必要となる独自のシステムを開発し、保有してきました。このように、人とシステムを掛け合わせた高度な価値提供が可能な点が、当社の最大の特徴になります。

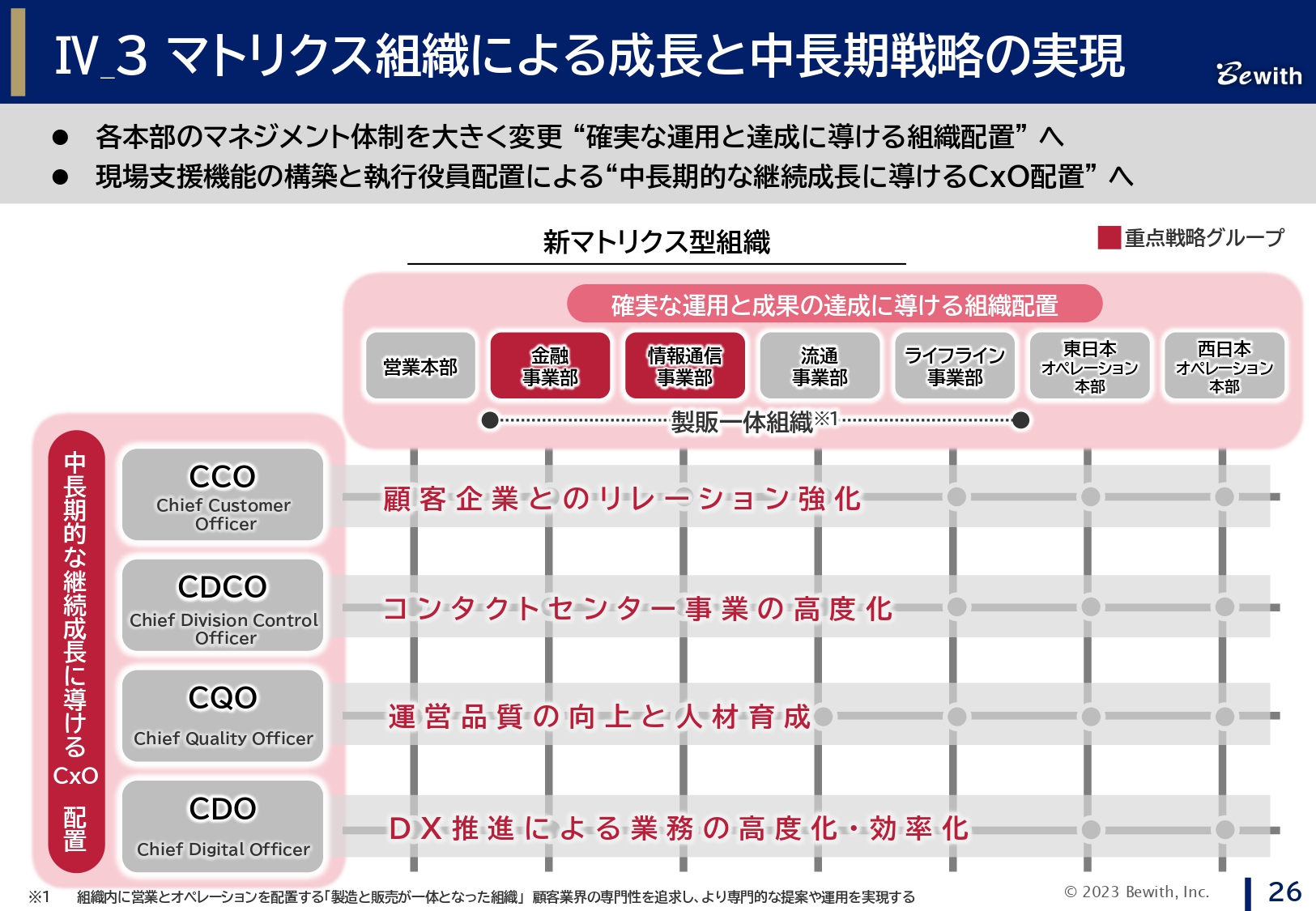

マトリクス組織による成長と中長期戦略の実現

具体的な方法についてお話しします。今期からマトリクス組織に変更しました。

スライドでは横軸に事業部門名が並んでいますが、この事業ラインがお客さまのご要望を聞きながら確実に数字を作っていきます。また、事業の中長期的な成長に向けて、縦軸に記載のとおり、CxOを配置しています。これによって、足元での確実な成果と中長期的な成長の両面を追求していきます。

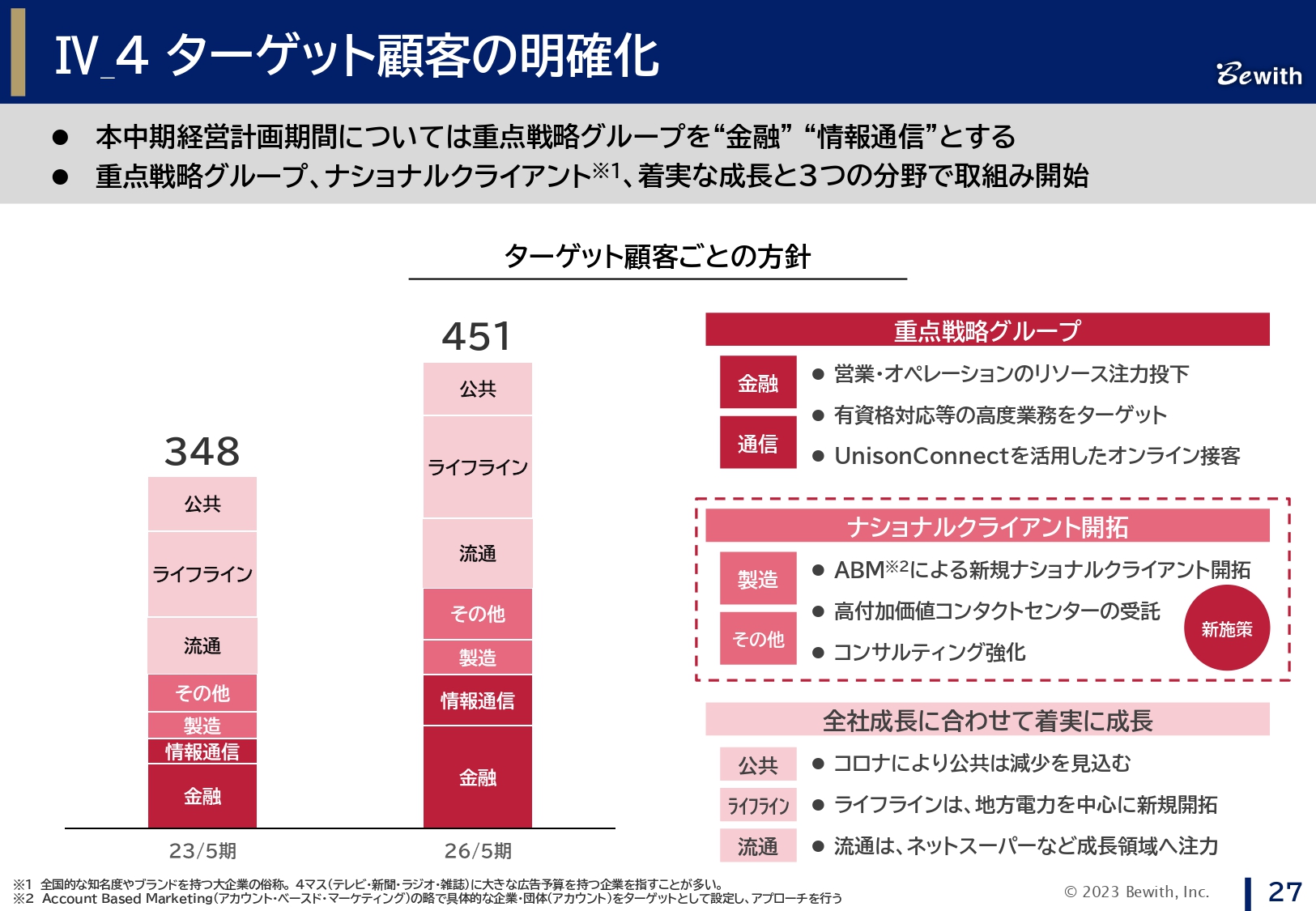

ターゲット顧客の明確化

ターゲット顧客についてです。本中計では、スライドに赤色で示しているとおり、重点戦略グループを金融・情報通信としています。この2つのセグメントにリソースを寄せて、高い成長を目指していきます。

中段にピンク色で示したその他・製造については、ABMによる新規ナショナルクライアントの開拓を進めていきます。すでにターゲットの選定や施策の実行を進めており、着実にリーチしていく計画です。

公共・ライフライン・流通については、全社の成長に合わせ、着実な成長を図っていきます。

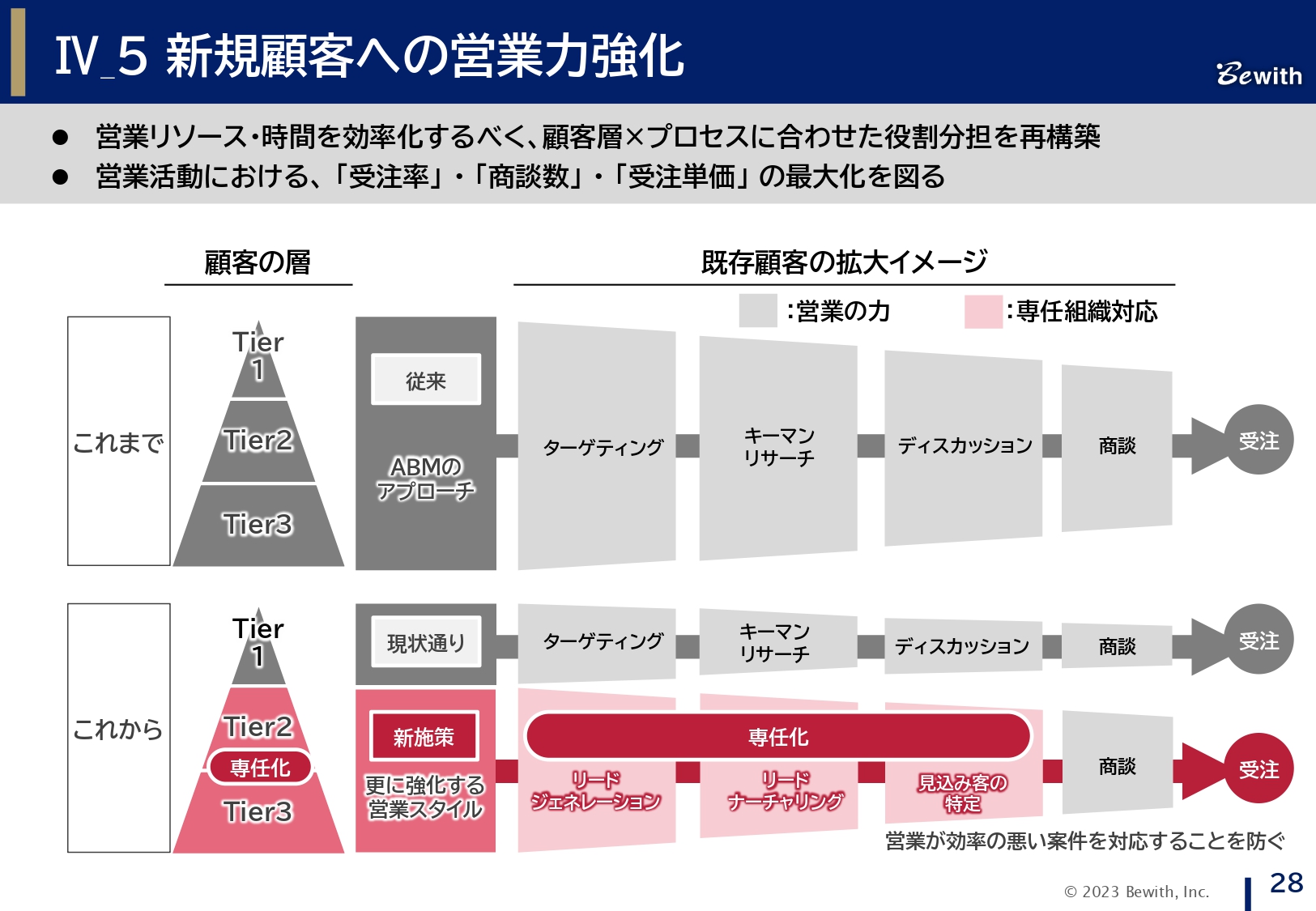

新規顧客への営業力強化

新規顧客の獲得に向けたポイントです。これまでは営業担当者のABMが中心でしたが、本中計からは、デジタルマーケティングを強化し、リードジェネレーション、リードナーチャリングを集約化・専任化することで、営業の効率化を図っていきます。

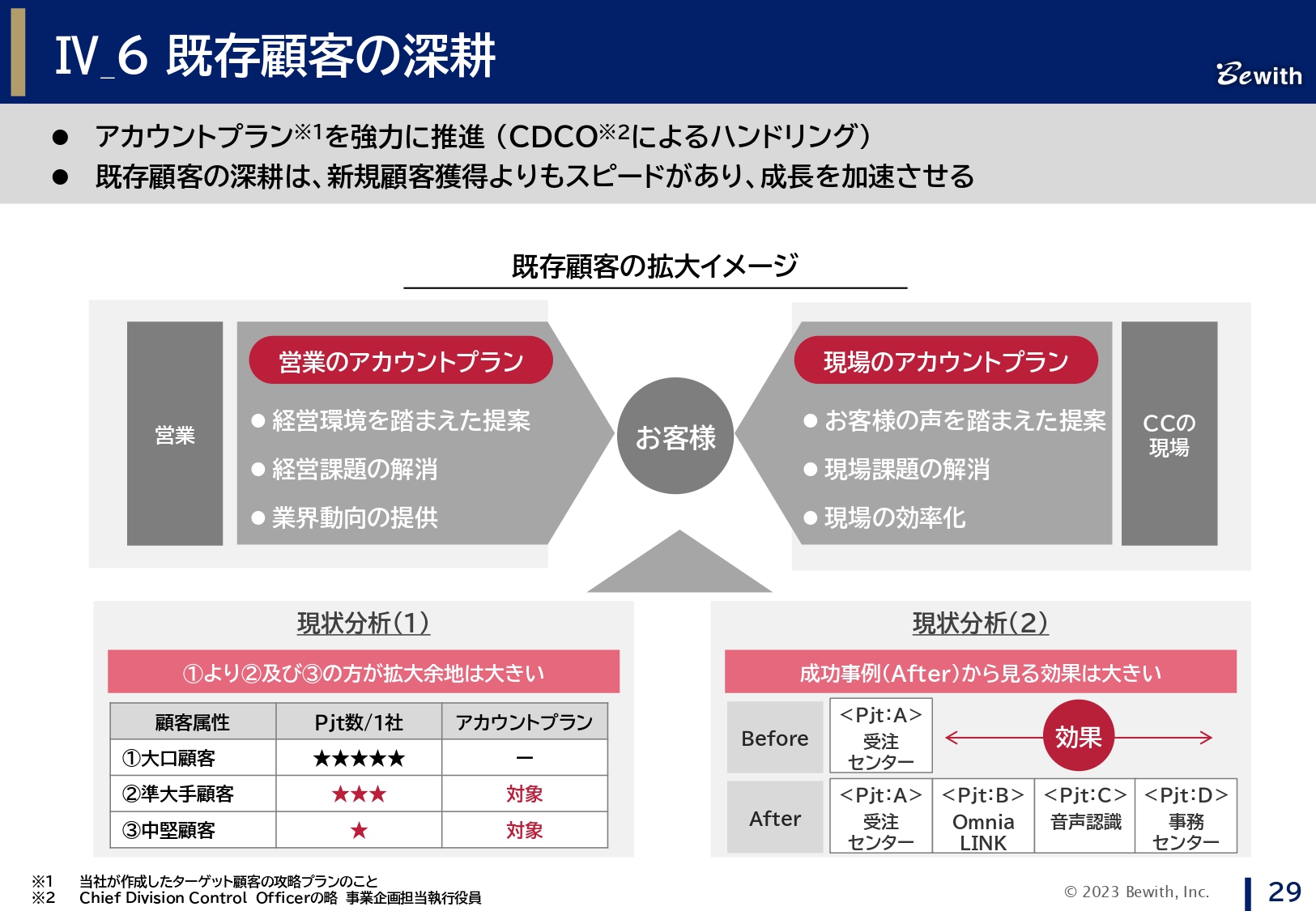

既存顧客の深耕

スライドの29ページでは新規顧客に関してご説明しましたが、こちらのスライドでは既存顧客の拡大についてご説明します。

従来、既存顧客の営業戦略を「アカウントプラン」と呼び、営業活動のPDCAを回すことで、1社あたりの受注拡大を広げてきました。提案は、スライド上段の左側に記載の営業からだけではなく、右側に示したようにコンタクトセンターの現場からの提案により、取引が拡大することも多くあります。

今期も、まだ取引が大きく拡大しきれていないお客さまがいるため、ここにターゲットを定め、営業・現場が一丸となって、取引の深耕に向けた提案を進めていきます。

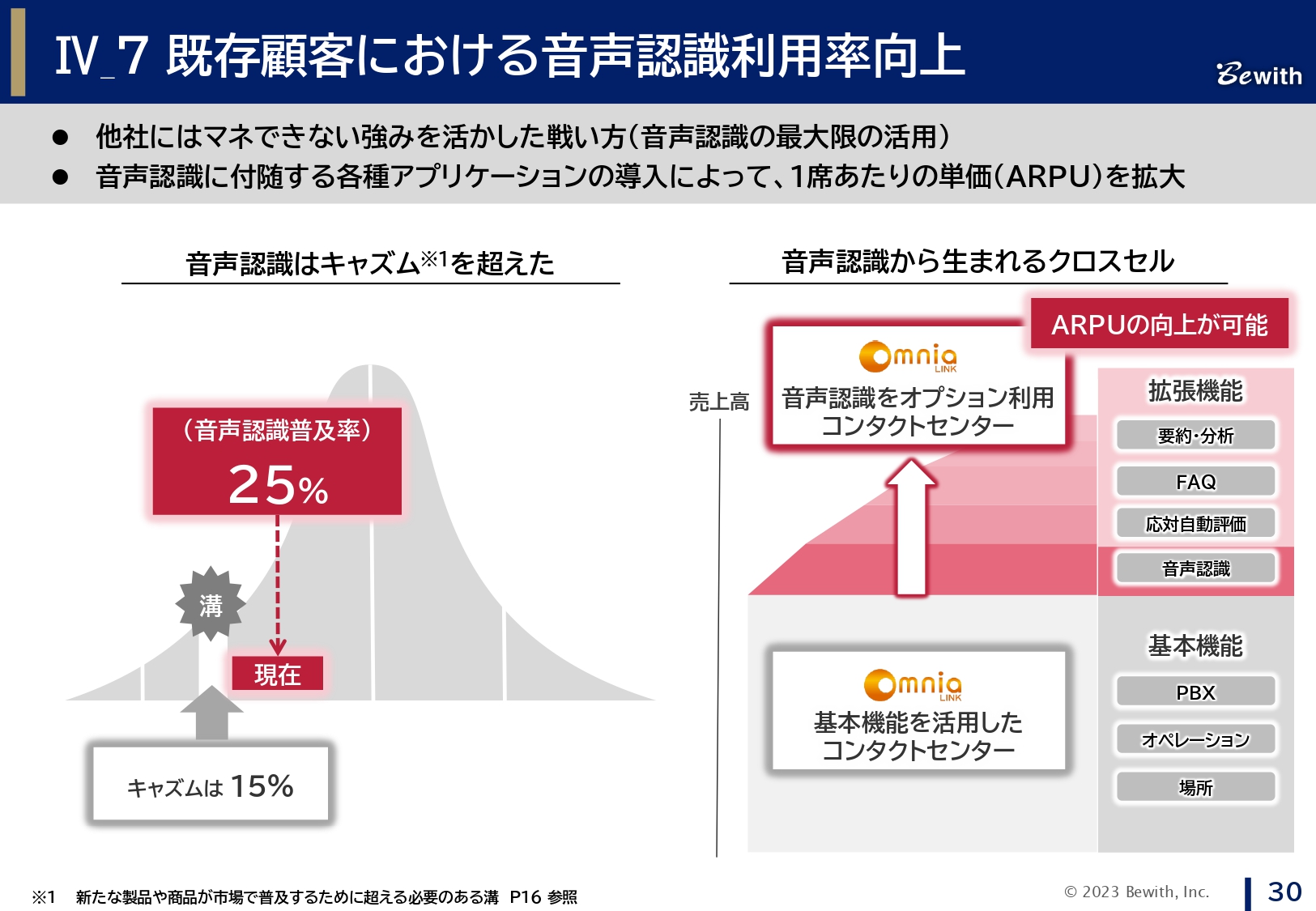

既存顧客における音声認識利用率向上

既存顧客の1社あたりの単価・利益を上げるためのアプローチを1つご紹介します。「Omnia LINK」の市場でもご説明したとおり、音声認識は25パーセントまで普及しており、この積極的な利活用の提案を進めていきます。

「Omnia LINK」外販では50パーセント程度のアカウントにオプションをつけていただいていますが、内部で利用している「Omnia LINK」についても、オプションの利活用をさらに進め、生産性と品質の向上に取り組むとともに、1席あたりの単価を拡大していきたいと考えています。

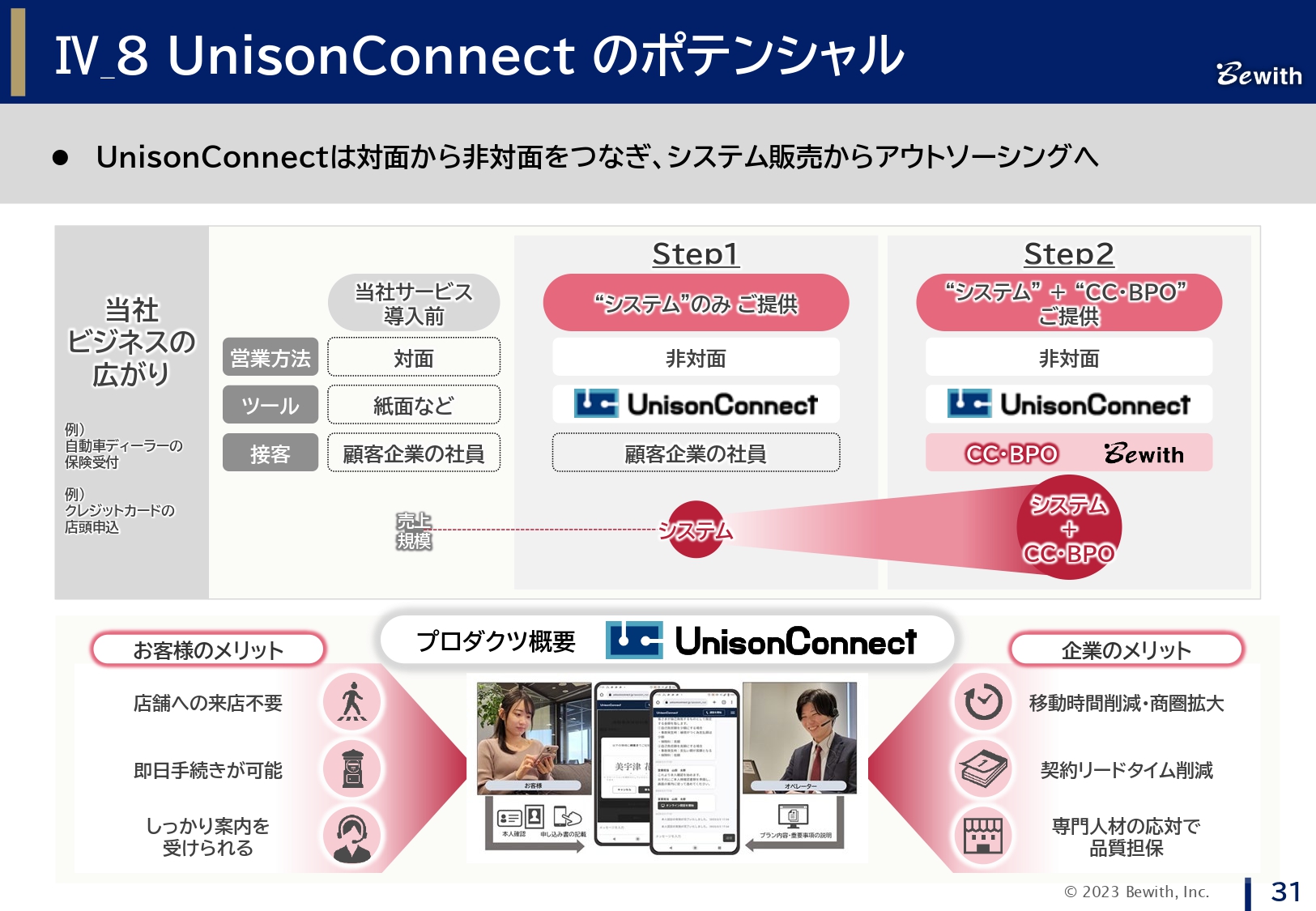

UnisonConnectのポテンシャル

コンタクトセンターの今後10年の市場認識の中でもお話ししましたが、対面から非対面への流れについて、当社が開発した「UnisonConnect」を活用することで、ビジネス機会の幅を広げていきたいと考えています。

現在、対面での接客で、紙や捺印などによる申込や手続きに対応している会社に、まず「UnisonConnect」のシステムのみをご提供します。その後、接客や応対自体も当社のコンタクトセンターに集約していくことで、売上の最大化を狙っていく考えです。

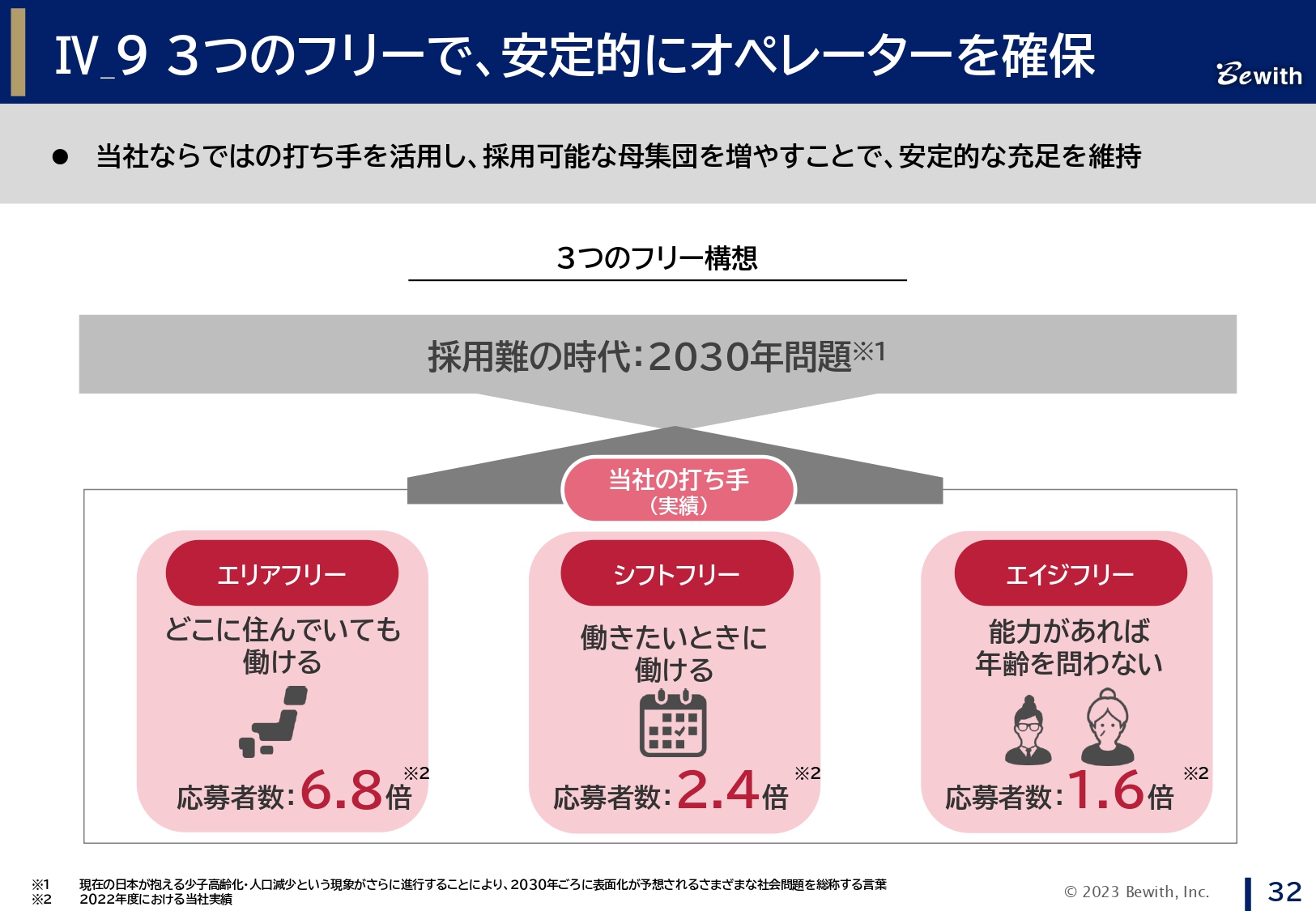

3つのフリーで、安定的にオペレーターを確保

事業を支える供給面についてです。今後見込まれる労働力人口の減少に向けて、各企業は採用への工夫がどんどんと求められる時代になります。当社では、エリアフリー、シフトフリー、エイジフリーの3つのフリーを通じて応募者を増やし、時代にあわせた採用の工夫を図っていきます。

Ⅴ 事業成長を支える経営基盤の構築

最後に、中計の定性方針の3つ目となる事業成長を支える経営基盤の構築について、ご説明します。

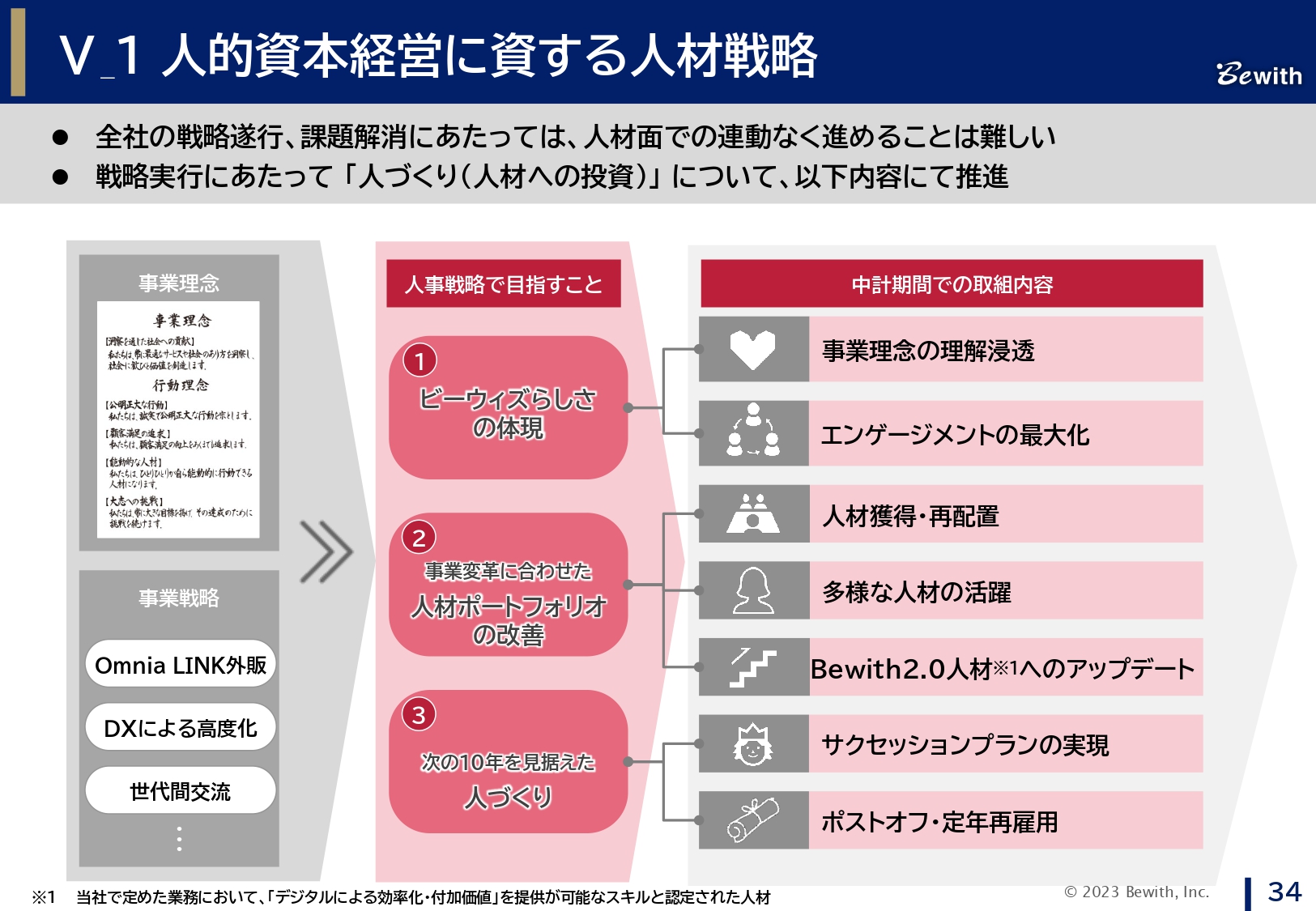

人的資本経営に資する人材戦略

当社のビジネスは人材が要となるため、人事戦略には十分に注力していきます。スライド中央に3つのポイントを記載していますが、特に今年は創業23年目にして初めて、定年退職を迎える社員がいます。

つまり、今後10年はこれまで事業を支えてきた社員が、定年を迎えていく時代に入っていきます。そのため、次世代を見据えた人づくりに特に注力したいと思っています。

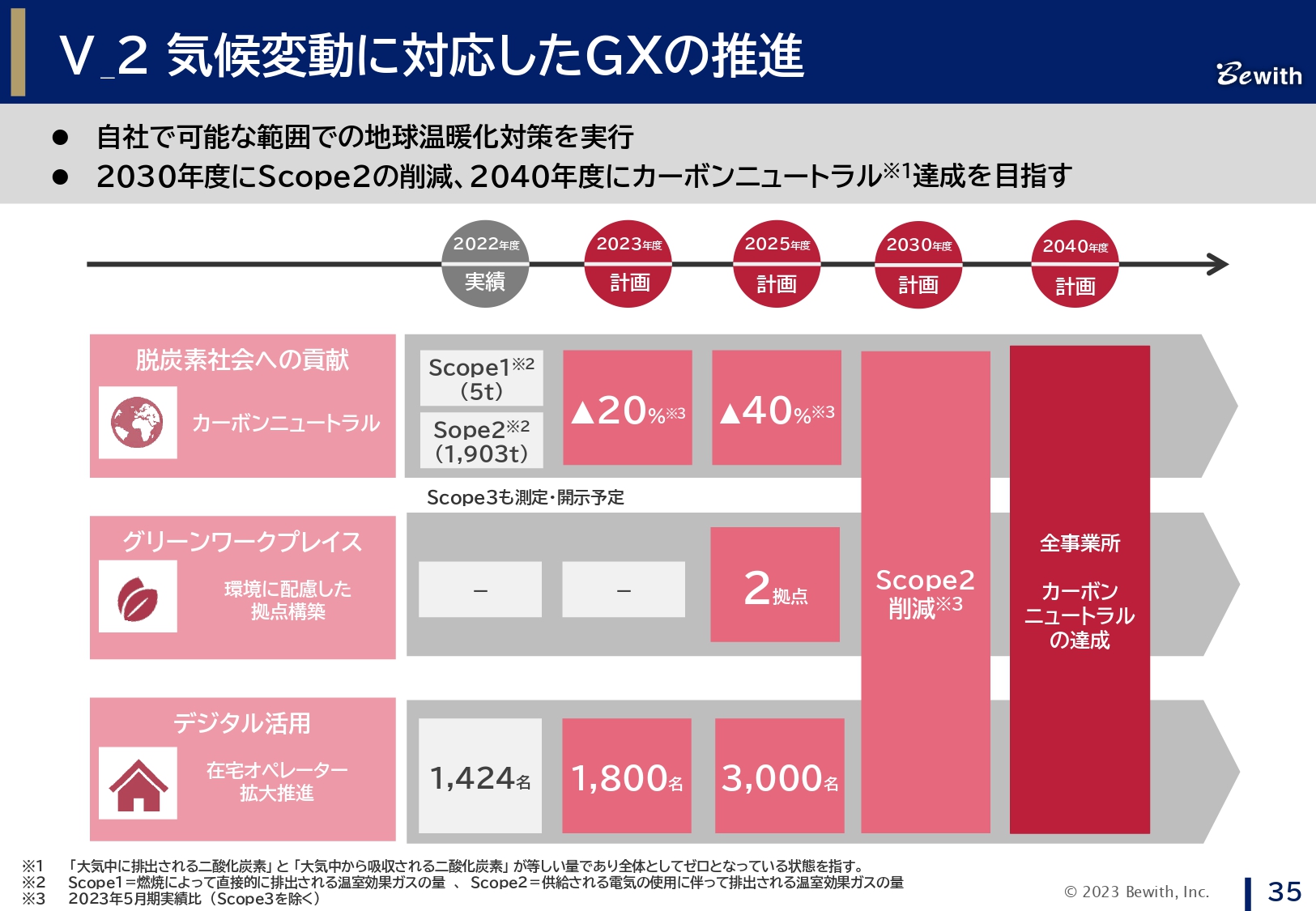

気候変動に対応したGXの推進

上場企業として、気候変動への対応にも十分に取り組んでいきたいと思います。

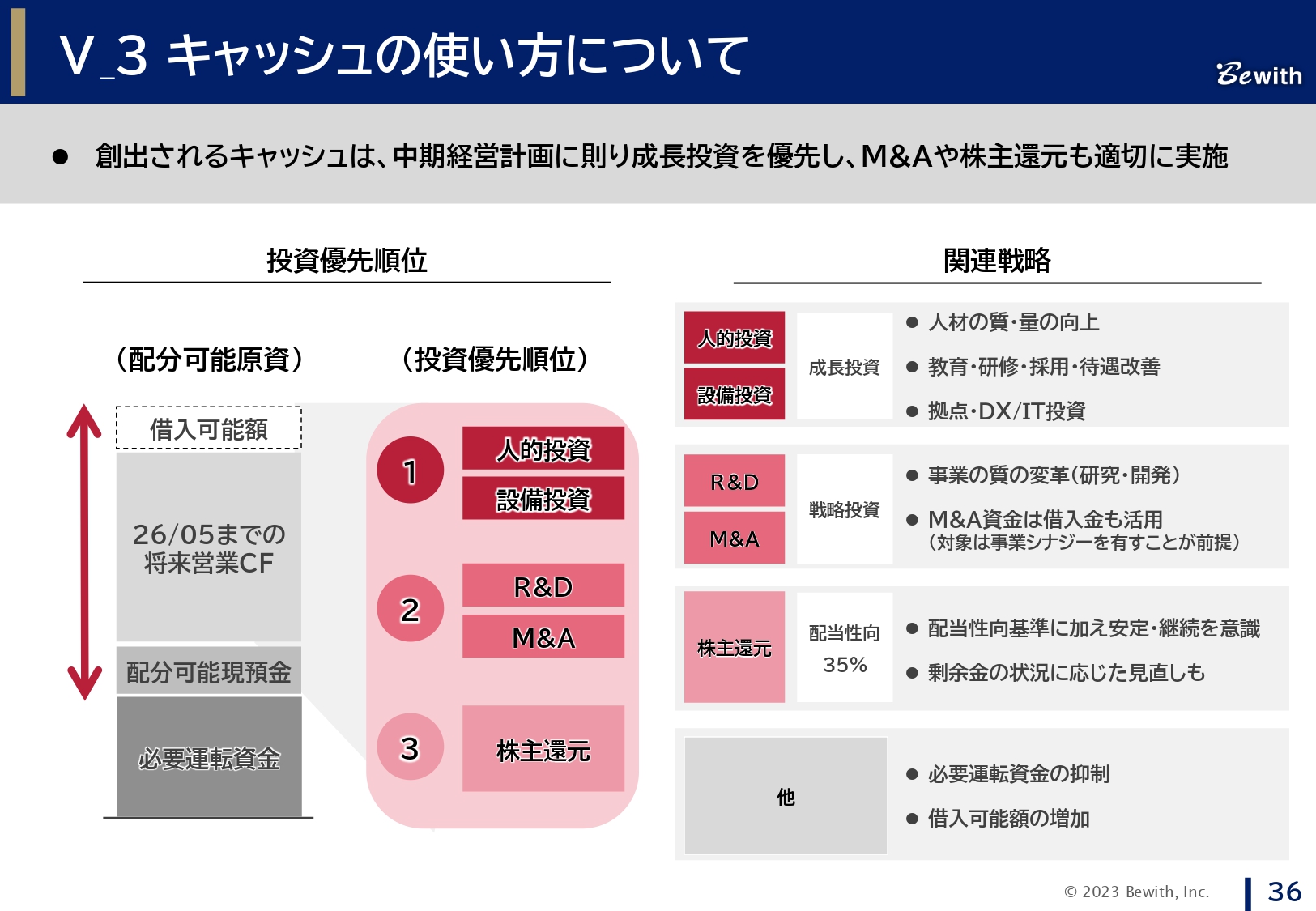

キャッシュの使い方について

キャッシュの使い方についてです。この3年間の成長戦略に沿って計画どおりに進めていくと、一定のキャッシュが溜まっていきます。当社では現状を成長させるための投資フェーズと考えており、成長に向けて十分に投資を行っていきたいと思っています。

投資の優先順位としては、人的投資・設備投資、事業の質を変化させるR&DやM&Aを含めて、適切に対応していきます。

以上で、「中期経営計画2025」のご説明を終わります。

飯島氏からのご挨拶

本中期経営計画の期間における新年度がすでにスタートしていますが、みなさまにご説明した内容を着実に実行していきます。投資家やアナリストのみなさまには、引き続き応援いただけますと大変ありがたく思います。あらためまして、ご清聴ありがとうございました。

質疑応答:ボイスボット機能が「Omnia LINK」の競合となる可能性について

司会者:「AIの台頭について、音声認識のポテンシャルを紹介されたスライドのグラフにはボイスボットの導入予定が多いと記載されていますが、その機能は競合となるのでしょうか? それとも、貴社においても搭載可能なのでしょうか?」というご質問です。

飯島:ボイスボットの導入は「Omnia LINK」の競合ではありません。基本的にコールセンターの基幹となる「Omnia LINK」は、PBXと言われているインフラ層のところがベースとなっています。そこに、オプションとして音声認識など、いくつかの機能を搭載していることが「Omnia LINK」の特徴となっています。

ボイスボットについても、チャットボットを含めて普及していくと思いますが、昨今話題の「ChatGPT」などと同じく、お客さまとの対話やFAQを回答した後の事務手続きについては、別途作業が必要になってきます。例えば、契約プランや住所を変更するなどの手続きについては、ボイスボット単体での解決はなかなか難しいのが現状ではないかと思います。

ただ、今後の技術の進展によって、受け付けた内容をそのまま事務手続きに反映することができれば、より効率化が進むのではないかと思います。ただし現状では、もう少し時間が必要ではないかと捉えているところです。

ちなみに、もう1点ご紹介すると、「Omnia LINK」にはチャットボットの機能は搭載していませんが、当社でもいくつかのチャットボットシステムを利用しています。

よく「『Omnia LINK』にチャットボットの機能を搭載しないのか?」とのご質問をいただきます。実はチャットボットについては、技術的な面は当社が抱えるエンジニア集団によって開発可能です。しかし、当社ではより高度なPBXと言われるインフラ層から上に入っていくという発展のプロセスを踏んでいます。

森本:基本は、共存するために連携を図っていくというスタンスになります。チャットボットは選択肢も非常に多いため、現在はお客さまが一番好むものと「Omnia LINK」を連携させながら、より質の高いサービスを提供するという考え方でいます。

質疑応答:生成AIの発達による音声認識の収益への影響について

司会者:「生成AIが発達している今、御社の音声認識で収入を得ることは難しくなってきているのではないでしょうか?」というご質問です。

飯島:ご承知のとおり、生成AIがずいぶん普及してきていますが、「音声認識で収益を上げていくことは難しくなるか?」と言われると、実は足元を含めて非常に強い状況にあります。

スライド16ページでもご説明したとおり、音声認識の普及が非常に進んでおり、CAGRは22パーセントとなる見込みです。そして、今後は音声を認識するだけではなく、最終的には蓄積した音声をどのように利活用するかがポイントになっています。そして当社では、集めた音声を次のソリューションに展開していくことを行っています。

20ページの第2フェーズをご覧ください。応対自動評価やFAQシステムなども、実は自社開発しているところがあります。FAQシステムの例として、少し前にIBMの「Watson」が有名になりましたが、音声を蓄積した上で会話の内容をどんどんとリコメンドするという部分は、非常に利活用が進んでいます。

もう1点特徴的なものとして、「応対」と言われる蓄積した会話の内容を自動で評価していく機能が、我々のプロダクトである「Omnia LINK」の中にあります。例えば、私はよく「会話のスピードが速いね」と言われますが、「1分間に何文字まで話すのか」「何文字まで入っているのであれば適切なスピードであるか」などを判定する機能を有しています。

このように、最終的には集めた音声をどのように利活用していくのかを考え、ご紹介したプロダクトを付加価値の機能として、音声認識の上にアドオンしていくことで収入を得ている状況にあります。

先ほどもご説明したとおり、音声認識は現在非常に普及してきている段階にあるため、今後はもう1段利活用が進むのではないかと捉えています。当然、生成AIも普及していくと見ており、先ほど森本がお話ししたとおり、共存するかたちで進んでいくと思っています。

ちなみに、生成AIもネクストフェーズに入りました。すでに当社では「Omnia LINK」自体に、いろいろなAIのエンジンを組み入れています。例えば、Googleの自動音声認識である「Speech-to-Text」や、Microsoftのパブリッククラウドのプラットフォームサービス「Azure」を組み込み、利活用できる状況となっています。

生成AIについても、先ほどお話ししたとおり、例えば対話記録の要約などのために「Omnia LINK」に搭載していくことも、手応えを見ながら進めている段階にあります。

質疑応答:音声認識の単価について

質問者:音声認識の単価についてです。例えば、「Omnia LINK」を外販で利用し、音声認識も追加した場合の単価は、どのぐらい上乗せになるのでしょうか?

また、内部のコンタクトセンターで音声認識のサービスを利用した場合、1席あたりの売上はどのぐらい伸びるのでしょうか? そのような目安があれば教えてください。

飯島:音声認識は従量課金の部分があるため、通話の内容が多くなれば多くなるほど、課金額が上がっていきます。

外販している「Omnia LINK」でいうと、スライド17ページに近い単価のアップになるとご理解いただければと思います。下限のライセンスの単価が1万円ぐらいですが、音声認識をフルにご利用いただくと、1ライセンスあたり3万円ぐらいまで上がります。

そのため、内部利用だけでなく外販も含めて、ベーシックな価格を1万円と考えると、そこにアドオンで1万円から2万円ぐらいまで上げられる機会があるということです。

質問者:音声認識を使うといろいろな面でお客さまにメリットがあるということですが、追加で2万円ぐらいの経費を支払った場合、そのコストに対してお客さまがどのぐらいの利益を得られるのかについて、何か試算のようなものはありますか?

飯島:クライアント企業側のメリットについて、売上を上げるものとコストを下げるものの2つをご説明します。

まず、売上を上げるメリットとしては、例えば音声認識があることで、クライアントの企業側では録音を聞き起こさなくて済みます。その結果、お客さまのタッチポイントであるコンタクトセンターにどのような声が集まっているのかを、瞬時に判断できます。このような声は、新たな商品開発に役立つものです。

また、VOC分析ができるため、この部分をある意味ではコストメリットとして、「付加価値が高いね」と捉えていただけるケースがあります。

一般的に、コールセンターの録音を聞き起こすのは大変なことです。しかし、集まった音声をVOC分析することによって、商品価値やサービスに転嫁し、売上を上げることにつなげられるという面では、追加のコストが発生しても、付加価値が高いとご理解いただける企業も一定程度あると思っています。

次に、コストを下げるメリットをお話しします。実は音声認識をご利用いただくと、当社の現場も非常に効率化されます。

例えば、10名程度のオペレーターを抱えるコールセンターでは、スーパーバイザーと言われる管理者がモニタリングしています。音声認識を利用すると、1人ずつを個別にモニタリングする必要がなくなり、画面上で10人それぞれがどのように会話しているのかを表示できます。

例えば、会話中に解約などネガティブなワードが出てくるとアラートが上がる「キーワードアラート」と呼ばれる機能を持っています。

クライアントの企業からすると、今までは5人に対して1人の管理者を配置していたところ を、10人に対して1人の管理者を配置するだけで済むため、スパン・オブ・コントロール(管理限界)の範囲が広がり、結果としてコストメリットにつながるかと思います。

また、実は音声認識の導入によって、通話時間や後処理の時間が短くなる傾向があります。音声が蓄積されるため、通話のログを残す時間の短縮が図れるという点でも、クライアント企業にとってはコストメリットにつなげられます。

そのため、売上を上げるメリットとコストを下げるメリットの両面で、音声認識を訴求しているというのが我々の現状です。

質疑応答:音声認識の精度について

質問者:会話の内容がそのまま文字になるという機能は10年前くらいからあると思うのですが、実際は精度が低かったり、あるいはイメージのような感じで実際には使われていなかったりするのでしょうか?

飯島:おっしゃるとおりです。近年の音声認識は非常に精度が上がっています。エンジンによって多少の違いはあるのですが、非常に精度が上がってきたため、本格的に利活用できる状況になってきています。

そのため、数年前は「音声認識ってまだまだだよね」という印象だったのですが、資料でもご説明したように、現在では音声認識普及率は25パーセントを超え、今後導入予定のお客さまが多いということが、今後の需要拡大への期待を物語っていると思います。

質疑応答:「Omnia LINK」の価格単価について

質問者:「Omnia LINK」の単価について、スライドに記載のARPUの分解モデルを例に、インフラ層の通話やPBXまで、アプリケーション層の音声認識まで、ソリューション層の付加価値機能までのそれぞれで段階的に利用した場合、価格単価はどうなるのか教えていただけますか?

飯島:価格面で言うと、インフラ層の通話とPBXの利用で1万円とご理解ください。ですので、昨年の実績で2万円となっているところは、付加価値機能と音声認識がついて2万円を超えるARPUになったという状況です。

しかし、我々としては、音声認識をステップにして付加価値機能までつけていただきたいと思っていますので、3万円くらいの単価になると思います。

質問者:音声認識の2万円という価格は、先ほどのお話ですと通話料に応じてということだと思うのですが、長い通話が必要な業界であれば2万円かかる、長い会話にならないところは5,000円ぐらいになるなど、利用の仕方によって単価差が生じるものでしょうか?

飯島:単価の幅は非常に広いです。例えば、コールセンターに電話して本人確認や現在の契約プランを確認するなどした場合、1回の通話時間は1分から3分程度と非常に短いと思います。対して、例えばサポートが必要で30分ほどかかるような長い通話では、さまざまな会話のやりとりが発生するため、利用料はどんどん膨らんできます。金額プランとしては音声認識の振れ幅が大きいかと思います。

質問者:わかりました。先ほど他の質問の中で「フルに使用すると3万円」とおっしゃっていたのは、音声認識までフルに使うということではなく、付加価値機能までフルに使うと3万円かかるということでしょうか?

飯島:おっしゃるとおりです。

質問者:音声認識だけをフルに使った場合の金額は、平均でいくらぐらいになるのでしょうか?

飯島:フルで使うと1万円程度になると思います。

質疑応答:競合他社と比較した場合のアピールポイントと課題について

司会者:音声認識システムがポイントとなると、上場企業ではアドバンスト.・メディア社との比較が意識されますが、貴社のほうが優れている点や、キャッチアップが必要な点などを教えていただけますか?

飯島:おっしゃるとおり、アドバンスト・メディアは音声認識が非常に有名です。当社との違いについてお話しすると、我々は音声認識のエンジンについて、Googleの「GCP(Google Cloud Platform / パブリッククラウドのプラットフォームサービス)」、「Speech-to-Text」や、Microsoftの「Azure」などを組み込んでいます。

スライドにお示ししているピラミッドの左側をご覧ください。例えば、アドバンスト・メディアの「AmiVoice(音声認識技術)」は、音声認識が中心のプロダクトだと認識しています。

我々は、PBXという「Omnia LINK」に、「もしもし」「はいはい」の通話音声をそのまま録音し、音声認識ができるというプロダクトまで標準で組み込んでいます。さらに、オプションの利用によっては、オンオフができます。

何が言いたいかというと、大手のリリースなどを拝見していると、例えばコールセンターのシステムはどこかのものを使って、PBX層もどこかのものを使って、アドバンスト・メディアの「AmiVoice」を使って、とシステムを別々に発注するため、インテグレーションコストが発生するのが一般的だと理解しています。

優位性というところでは、通話録音は別の会社のものをインテグレーションするのが一般的なのですが、我々は先ほど来お話ししているとおり、PBX、通話録音、音声認識、付加価値機能を自分たちで作っているため、インテグレーションコストが発生しないというところが強みになると思います。

質疑応答:アジア進出の具体性について

司会者:アジア進出について、今後どの国でどのような事業内容で進出することを検討しているのでしょうか?

飯島:海外進出については、まさに今、プロジェクトベースでいくつか話が出ています。具体的にお話しできるところは少ないのですが、例えば中国やインドネシアのようなところからの話もあります。

グローバル市場においても、日本と同じ環境があり、オンプレミス型のPBXがグローバル的にも非常に進んでいたところから、クラウド化が少しずつ進んでいる段階です。我々もそれに追随して「Omnia LINK」を開発した背景があります。

事業内容としては、スライドにお示ししているとおり、コンタクトセンター・BPO事業で海外進出するのではなく、「Omnia LINK」を足がかりにしたいと考え、準備や足場固めを検討しています。

地域や時期については、中期経営計画期間中に準備したいと考えています。プロジェクトベースではいくつか話があるのですが、各国のPE(Permanent Establishment / 恒久的施設)などを含めて分析や検分を進めたいと思います。

新着ログ

「サービス業」のログ