シード、国内需要はコロナ前の水準まで回復 高付加価値商品のシェア拡大と生産力強化に注力

国内・海外の市場状況

浦壁昌広氏(以下、浦壁):みなさま、お忙しい中お時間を頂戴しまして、ありがとうございます。それでは株式会社シード2023年3月期の連結決算のご説明をしたいと思います。

はじめに、どのような事業環境の中で1年間営業してまいったかについてご説明します。2023年3月期は、国内においては社会活動が正常化してきました。また、需要はおおむね2019年の水準まで回復してきているのではないかと思っています。

一方で、全般的な人手不足の問題、さらに半導体不足があったために機械の発注や、新規の増設、あるいは部品の発注などに長い時間がかかることは改善されていない状態ですので、生産力の改善については当初予定したほどには進んでおらず、非常に課題のあった1年間だったと思います。

他のコンタクトレンズメーカーも同様の状況であり、欧米の大手メーカーや日系の他のメーカーも含め、昨年11月、12月頃から、特に乱視用のコンタクトレンズを中心に欠品が出始めており、まだ完全には回復してない状況が続いています。

当社は、この期間について概ね欠品なく運営してきましたが、海外の物流網というところでは通常の配達期間以上に時間がかかることがあり、海外への輸出についてはどうしても多少の欠品を出しながら展開しています。

海外の市場動向については、何よりもウクライナの戦争が大きく影を落としており、特に欧州の大陸地域においては、景気がなかなか回復し得ない状況だと思います。

中国においては、ゼロコロナ政策からの脱却ということで人々の活動レベルが上がってきましたが、ゼロコロナ政策の影響は非常に大きく、所得面や社会経済活動の活性化という点でも、今ひとつ従来のバスに乗りきれてない状態が続いていると思います。

そのような状況ですが、リアル対面での営業ができるようになりましたので、これを積極的に活用し、接点が薄くなったお客さまに対するアプローチを行うことによって営業活動を活性化しました。海外の法人への訪問でも、現地の状況を判断して適切な対応を取っています。

また、遠近両用コンタクトレンズは高齢化社会の進展により成長してきています。一方で、GIGAスクール構想を含め、子どものタブレットへの暴露時間が非常に長くなっているため、近視の問題が大きな関心を呼んでおり、オルソケラトロジーレンズ等の成長性があるところに関しては、目立った成長となっています。当社はこれらの商品に大きな力点を置いて営業活動を行っています。

さらに、生産ラインの拡大と稼働率の確保を目的として、主要量販店へのOEM供給等も試みています。

2023年3月期 連結決算ハイライト

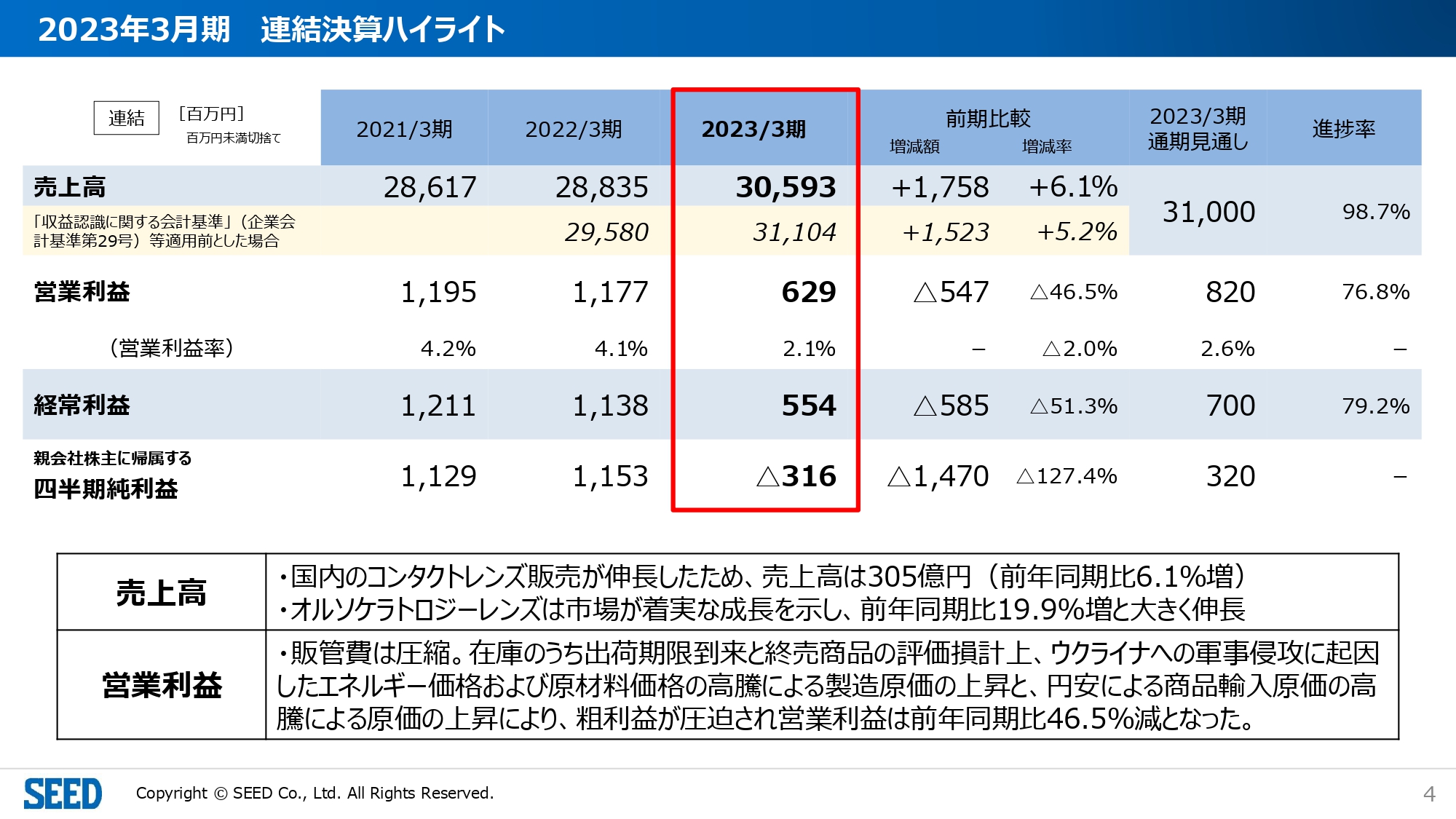

売上高については305億9,300万円で、前年比で約17億6,000万円と、約6パーセントの増加です。当初の目標が310億円でしたので、概ね目標値の前後だと思います。

営業利益は6億2,900万円です。残念ながら、原油高によるエネルギー価格の暴騰、電気料金・ガス料金の高騰、さらに為替が軟調に推移したことによる輸入商品原価の高止まりが粗利に大きく影響したため、最終的な営業利益については前年比マイナス5億4,700万円、約半減となりました。通期目標が8億2,000万円でしたので、約25パーセントの未達を残しています。

経常利益は5億5,400万円で、増減は営業利益と同じような状況であり、2割ほど未達の状況です。

一方で、海外の子会社に対して本社のほうで積んでいたのれん代の計上などを見直した結果、当期の純利益については3億1,600万円の損失であり、3億2,000万円の目標に対してマイナスというかたちになっています。

新型コロナウイルス感染拡大の影響

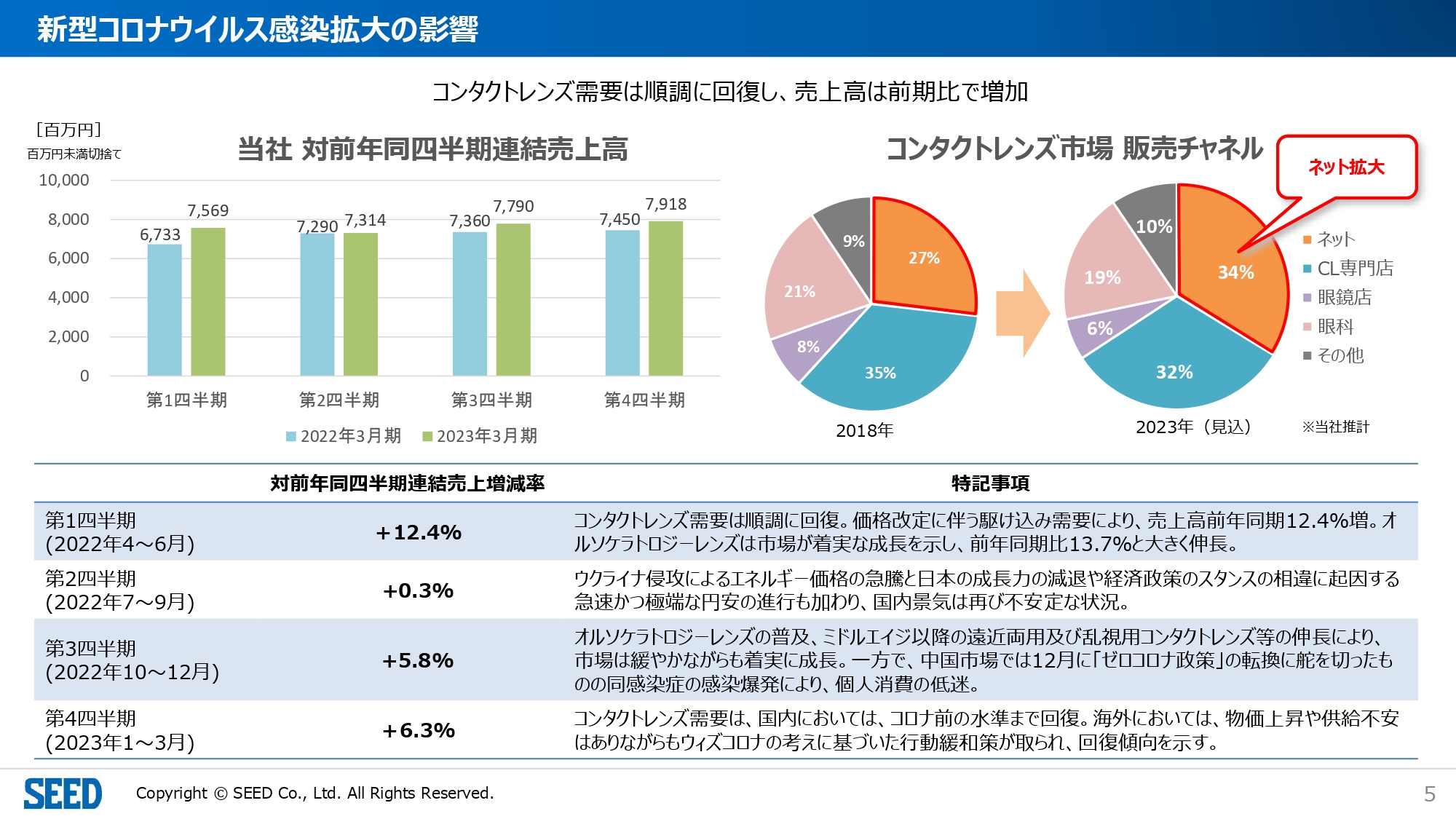

それぞれの期で分けると、スライド左上のグラフのようになります。いずれの期においても、前年比でプラスになっています。特に、第1四半期は当社でも一部の商品について値上げをアナウンスしましたので、駆け込みのような需要が若干あったため、第1四半期の売上が加算されています。

チャネル別の変化ですが、2023年の見込みについて、2018年からのやや長いレンジで見ると、インターネットについては27パーセントから7ポイントが上がって34パーセントとなっています。

眼科チャネルが2ポイント、いわゆるチェーンストアと呼ばれるコンタクトレンズ専門店が3ポイント減ったということで、チャネルの変化がありました。こちらはコロナ禍の期間中に、インターネットを使ってコンタクトレンズを購入する流れにシフトした方が、ある程度固定化されつつあるためと見ています。それぞれの期の特徴はスライドの下半分に記載したとおりですので、後ほどご覧ください。

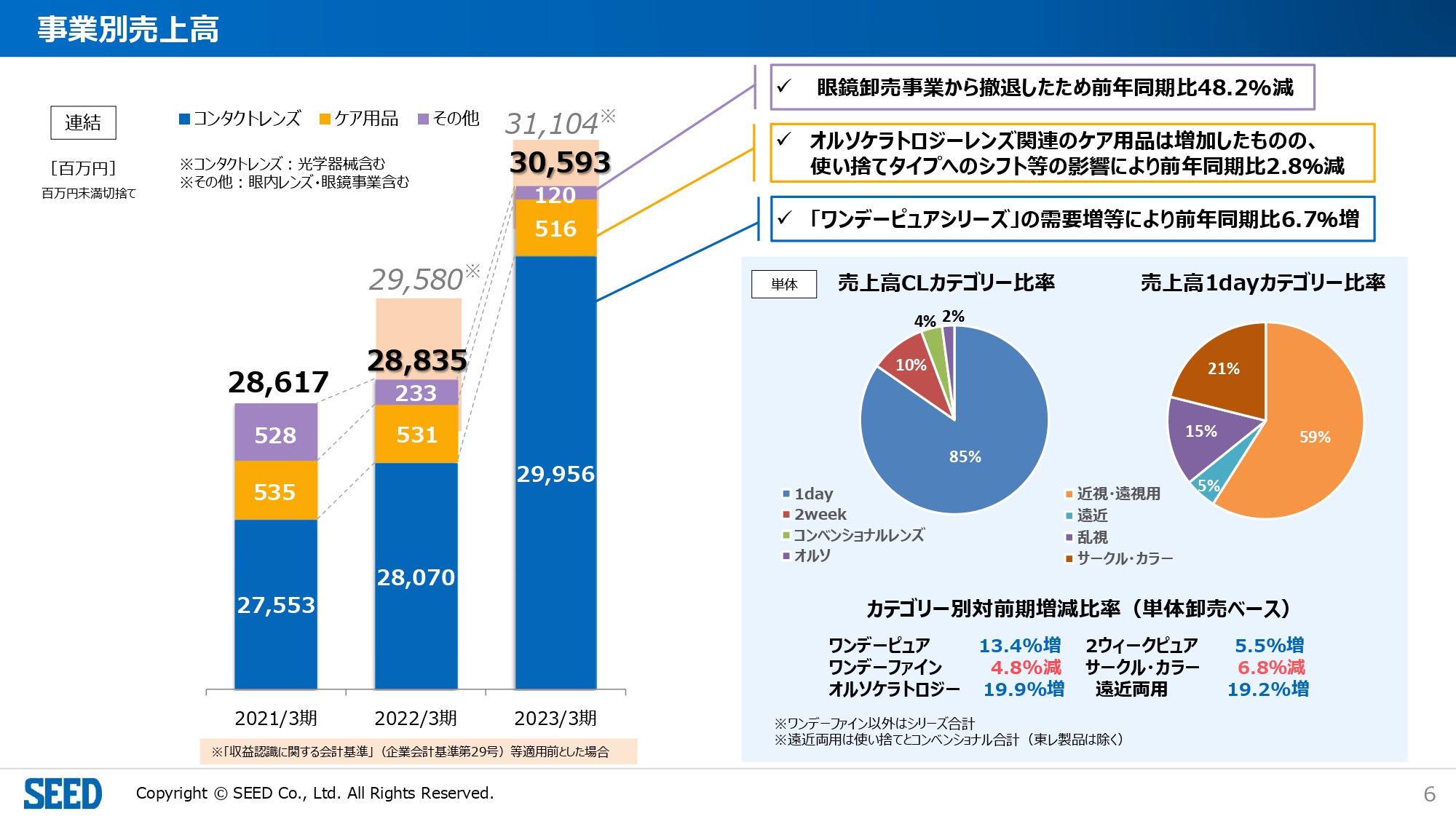

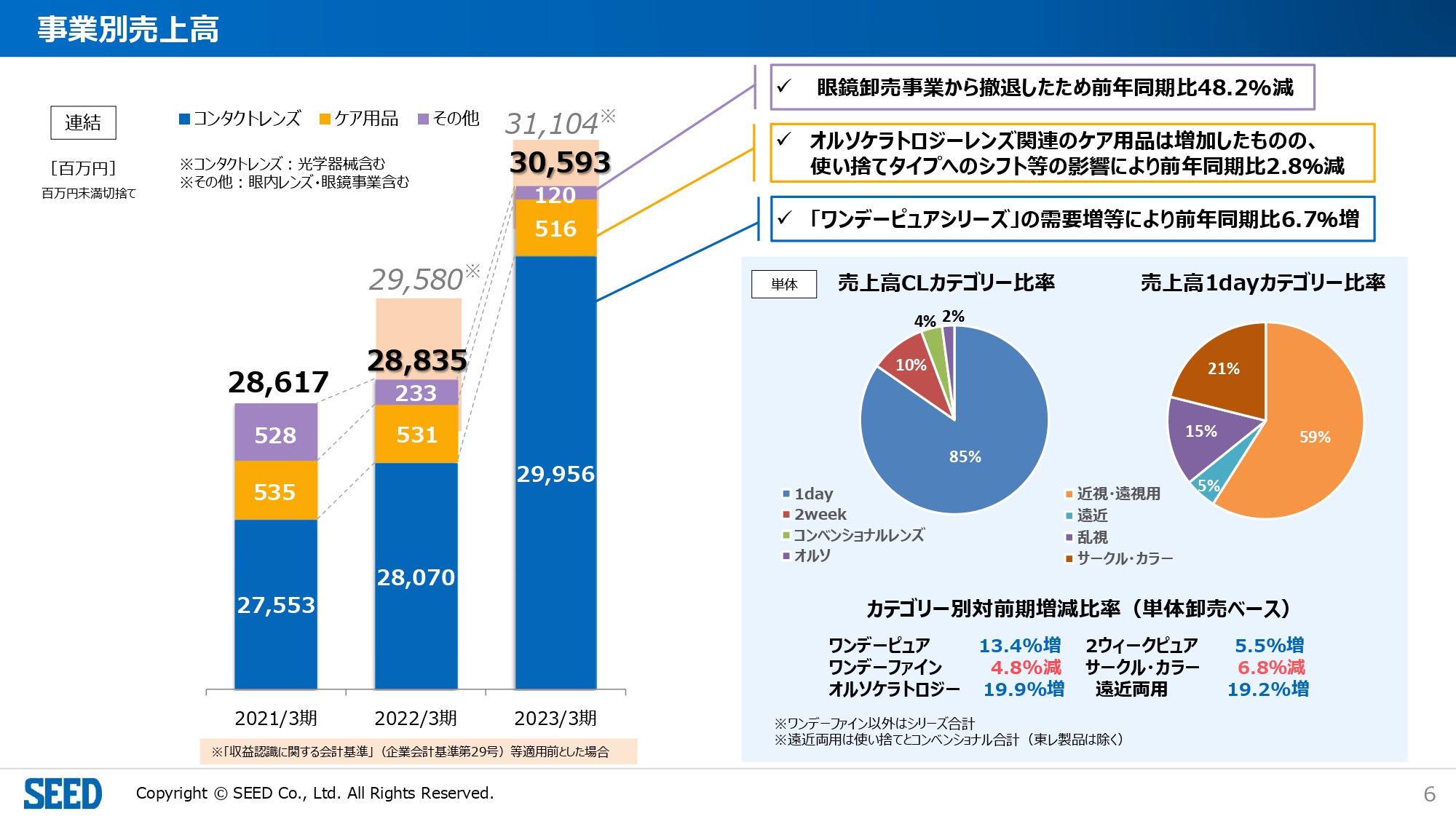

事業別売上高

連結の事業別売上高については、コンタクトレンズが圧倒的で299億5,600万円と、約300億円の売上となっています。ケア用品は5億1,600万円、その他が1億2,000万円となっています。

眼鏡卸売事業を廃止しましたので、一部の補用部品等の出荷は当期も行っていますが、2,000万円ほど圧縮されたかたちになっています。また、コンタクトレンズとレンズケア用品以外のさまざまな眼科医療機器や、動物用の商品などの一部が「その他」に計上されています。ケア用品については、主にオルソケラトロジーのレンズに伴った商品を中心に力を入れており、こちらはある程度安定してきたところです。

コンタクトレンズのカテゴリー別の内訳について、当社の場合は1dayの比重が高いため、85パーセントが1dayのものです。2weekが約10パーセント、コンベンショナルズが4パーセント、オルソが2パーセントという構成になっています。

1dayをさらにカテゴリー別に分けると、近視、遠視という通常のいわゆる「単焦点」と言われているレンズが約6割で、テクニカルレンズの比率がだんだん増してきており、単焦点のレンズが6割を切った状態になっています。

それ以外では、サークルレンズが21パーセントで、比率がだんだん下がっています。一方で、乱視が15パーセント、遠近両用が5パーセントということで、高齢化社会や、より良いビジョンを目指す方々が増えているという背景により、乱視等の需要が膨らんでいる状態です。

前年同期比で見ると、サークル・カラーが約7パーセントの減ですが、それ以外はおおむねプラスであり、特にオルソと遠近がそれぞれ20パーセント近く増となっています。

「ワンデーファイン」という一番お手頃価格な単焦点のレンズについては、お客さまの高級品志向が次第に上がっているため、5パーセント弱の微減というかたちになっています。

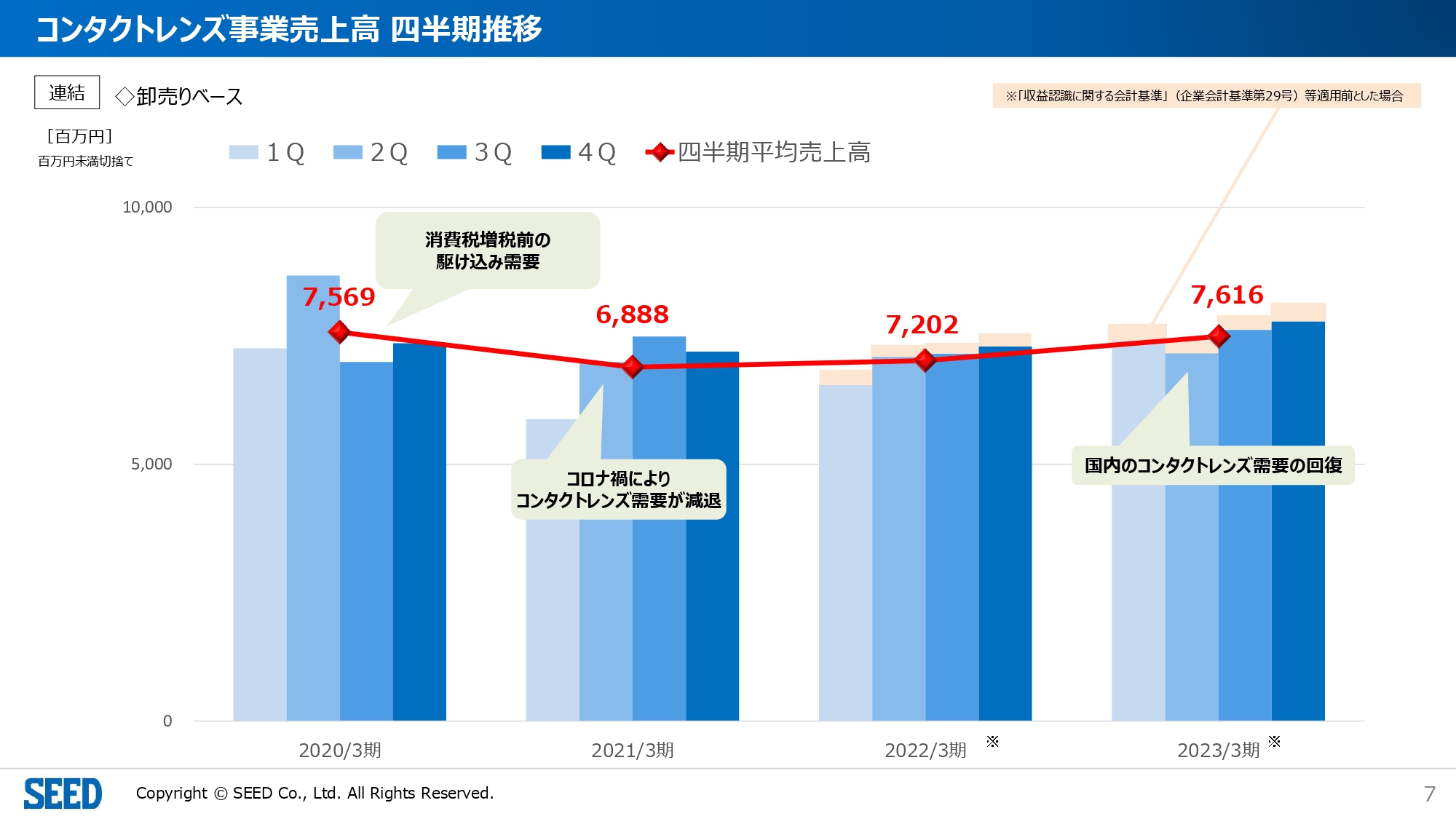

コンタクトレンズ事業売上高 四半期推移

四半期ごとの売上高を展開したグラフになっています。イメージとしては、コロナ禍にあった2021年から2023年まで大きな差はありません。人間の生活サイクルに根ざしたものですので、消費税の駆け込み需要などの外的なイベントがない限り、四半期ごとのペースは安定しているものとご覧いただいて良いかと思います。

利益増減分析

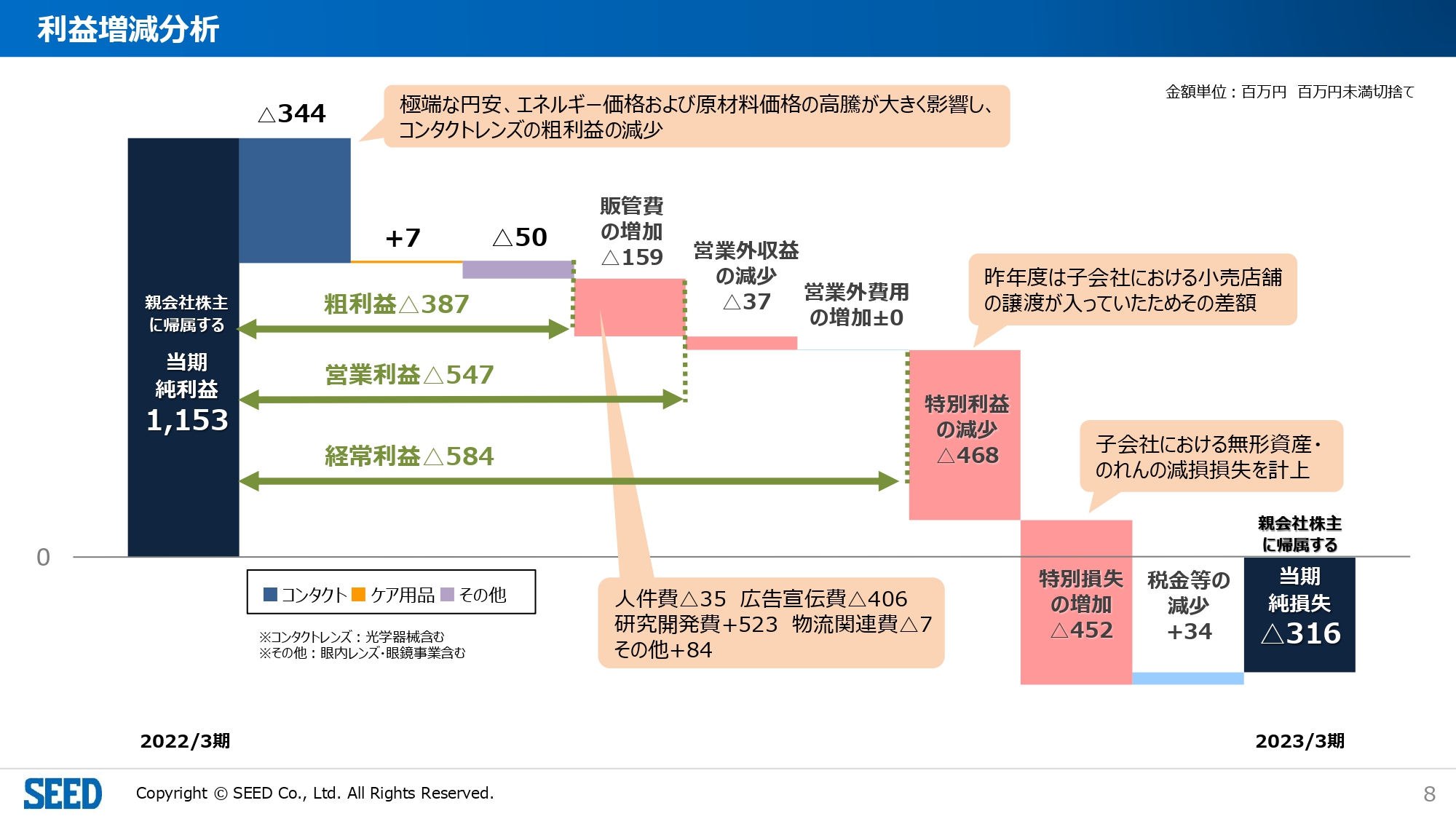

当期純利益について、前期の11億5,300万円から当期の純損失マイナス3億1,600万円へ、どのように変化したかということについてご説明します。

まず、エネルギー価格の高騰等によって3億4,400万円ほどのマイナスがあります。コンタクトレンズへの影響が圧倒的であり、ケア用品、その他はそれほどの影響を受けていないかたちです。これによって粗利益は3億8,700万円のマイナスです。

販管費は1億5,900万円ほど圧縮しました。主に人件費でマイナス3,500万円、広告宣伝費で4億600万円の減量経営に努めました。しかし、一方で近視進行抑制に関わる治験等も実施しており、研究開発費はその費用を含めてプラス5億2,300万円というところです。かなりメリハリのある販管費の使い方をしながらも、全体では1億6,000万円弱のマイナスとなっています。よって、営業利益はマイナス5億4,700万円に落ち着いています。

特別利益の減少に関しては、前々期では子会社であるシードアイサービスの一部店舗の譲渡に伴う利益がありましたが、今期はそのような活動はありませんでした。その一方で、英国やその他子会社における、無形資産やのれんの減損損失を計上や、さらに引当金の増加もあり、全体ではこれを特別損失として処理しているため、4億5,200万円のマイナスになっています。

これに伴う税金等の増減が3,400万円のプラスになっており、最終的に当期純損失がマイナス3億1,600万円となっています。

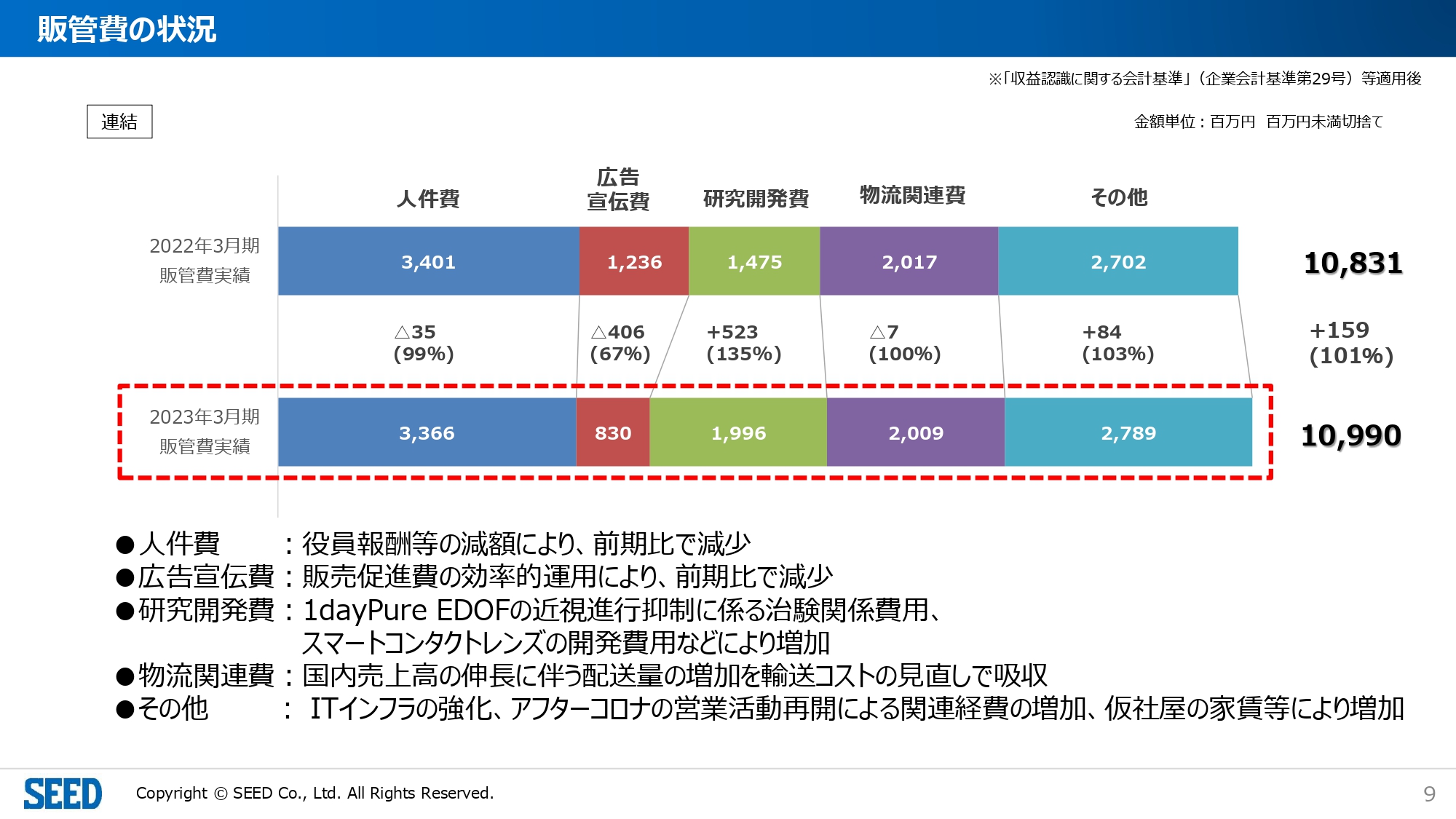

販管費の状況

販管費の内訳をご覧のグラフのようなかたちで示していますので、より見やすいかと思います。広告宣伝関係のところを圧縮し、研究開発のほうに振り向けたかたちになっています。

また、さまざまな合理化や配送関係の多様化を行って、物流関係費用についてはほぼ同じ金額で推移しています。売上が膨らんだ中にあって、同額に抑えたことを考えると、かなり効率的な運営ができたのではないかと思っています。

人件費のマイナスについては、前年期も含めた業績や足元のウクライナでの戦争に伴う不透明感があったため、役員関係のさまざまな費用についての見直し、あるいは減額を行いました。

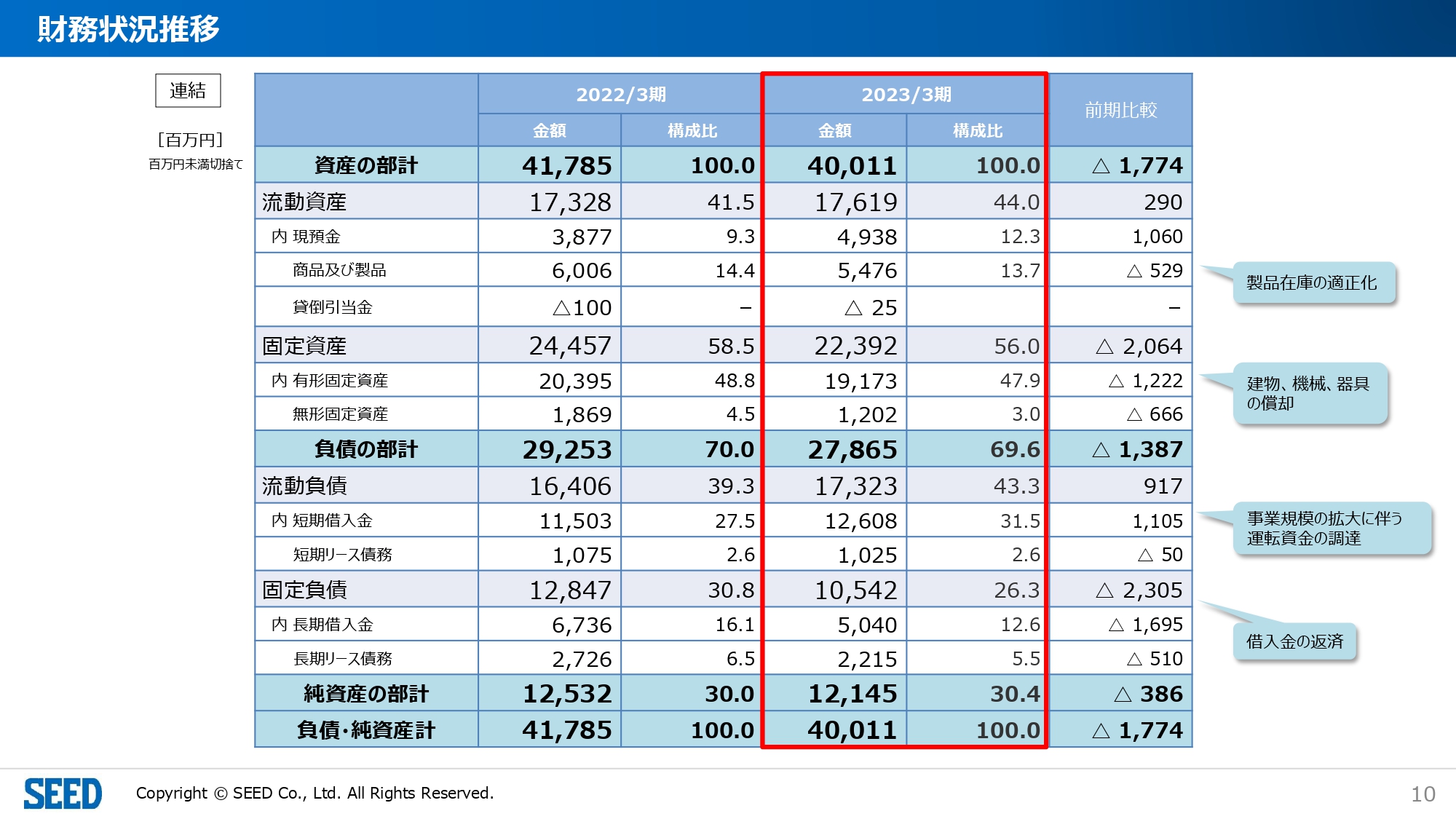

財務状況推移

負債・純資産の合計は約400億円ですので、前年比で約18億円マイナスになったかたちです。バランスシートをできるだけ膨らまさないような運営に努めました。流動資産は、全体では在庫が若干減り、現金が積み上がった状態になっています。

固定資産は減価償却が進んだ分、20億円ほどのマイナスになっています。これが負債のほうにも表れており、短期の借入金は若干増加しているものの、それを上回る長期借入金の返済が進んでいるため、この期中における借入金は6億円ほどマイナスになっています。

リースも5億1,000万円ほどマイナスになっていますので、外部負債という関係で見れば、約11億円のマイナスになっています。

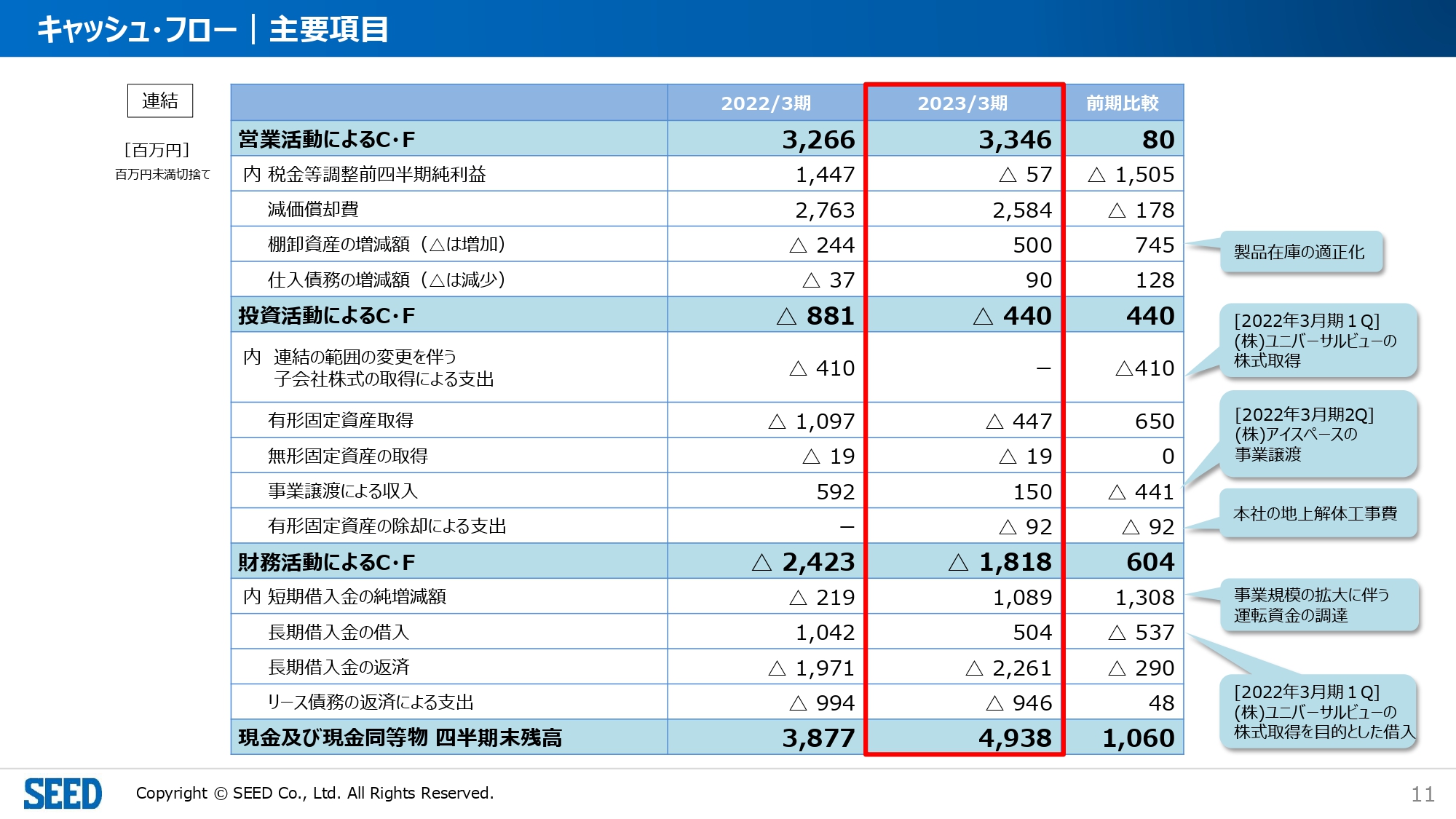

キャッシュ・フロー|主要項目

キャッシュ・フローのほうは、営業活動におけるキャッシュ・フローが33億4,600万円ですので、前期対比で微増となります。減価償却費が横ばいで約2億円のマイナスでしたが、棚卸資産の圧縮によるキャッシュ・フローの創出が大きく寄与し、全体では33億4,600万円のプラスになっています。

投資活動によるキャッシュ・フローは、昨年度は大型の設備投資がなく、凪いだ期間だったため、4億4,000万円に留まりました。更新する機械の入れ替えへの投資に限定された状態です。

財務活動によるキャッシュ・フローは、差分を反映して18億1,800万円となっています。現預金の存在も含め、外部負債は減少しました。また、2022年3月期は株式会社ユニバーサルビューを合併したため、それに伴う影響も入っています。

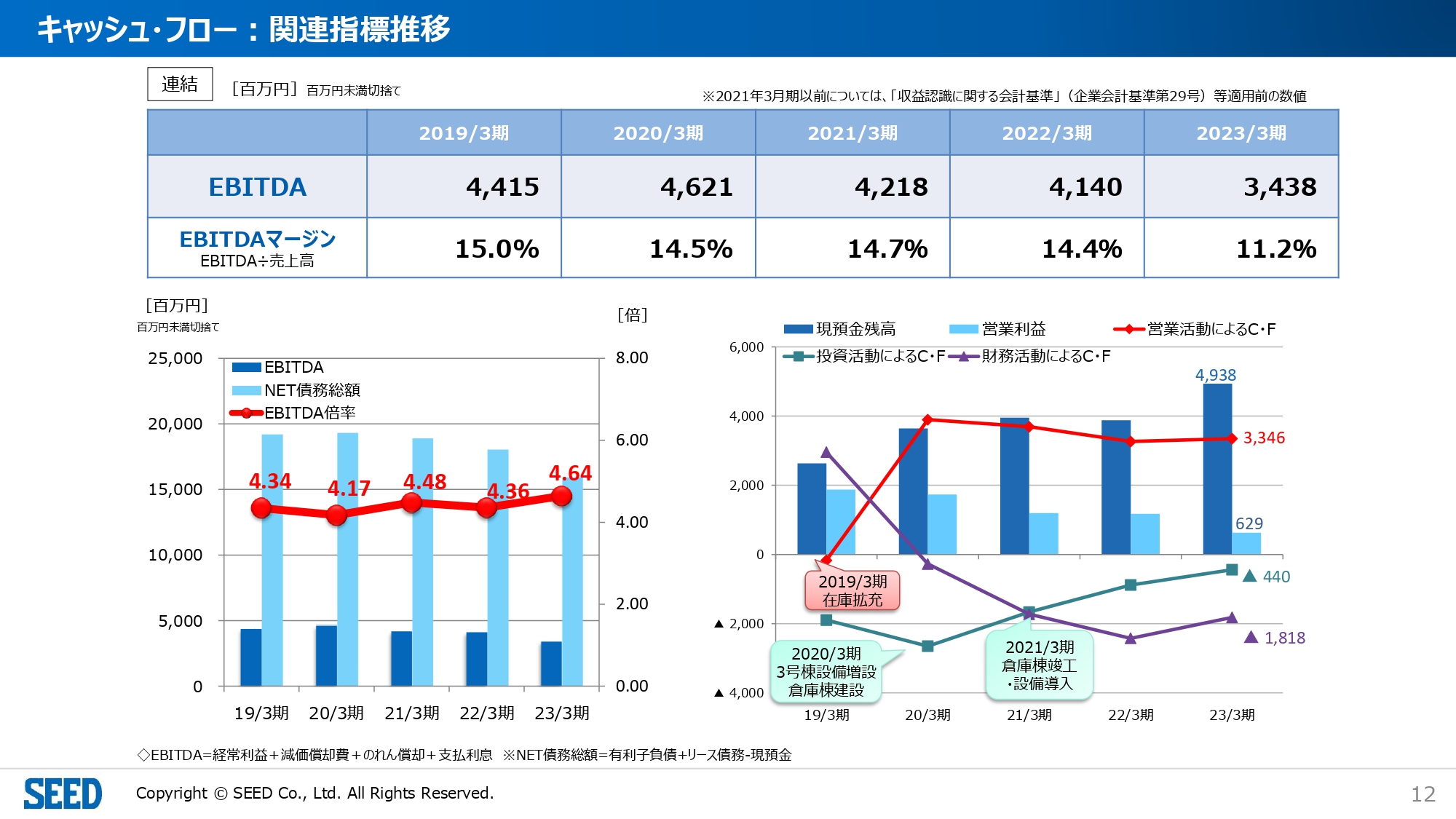

キャッシュ・フロー:関連指標推移

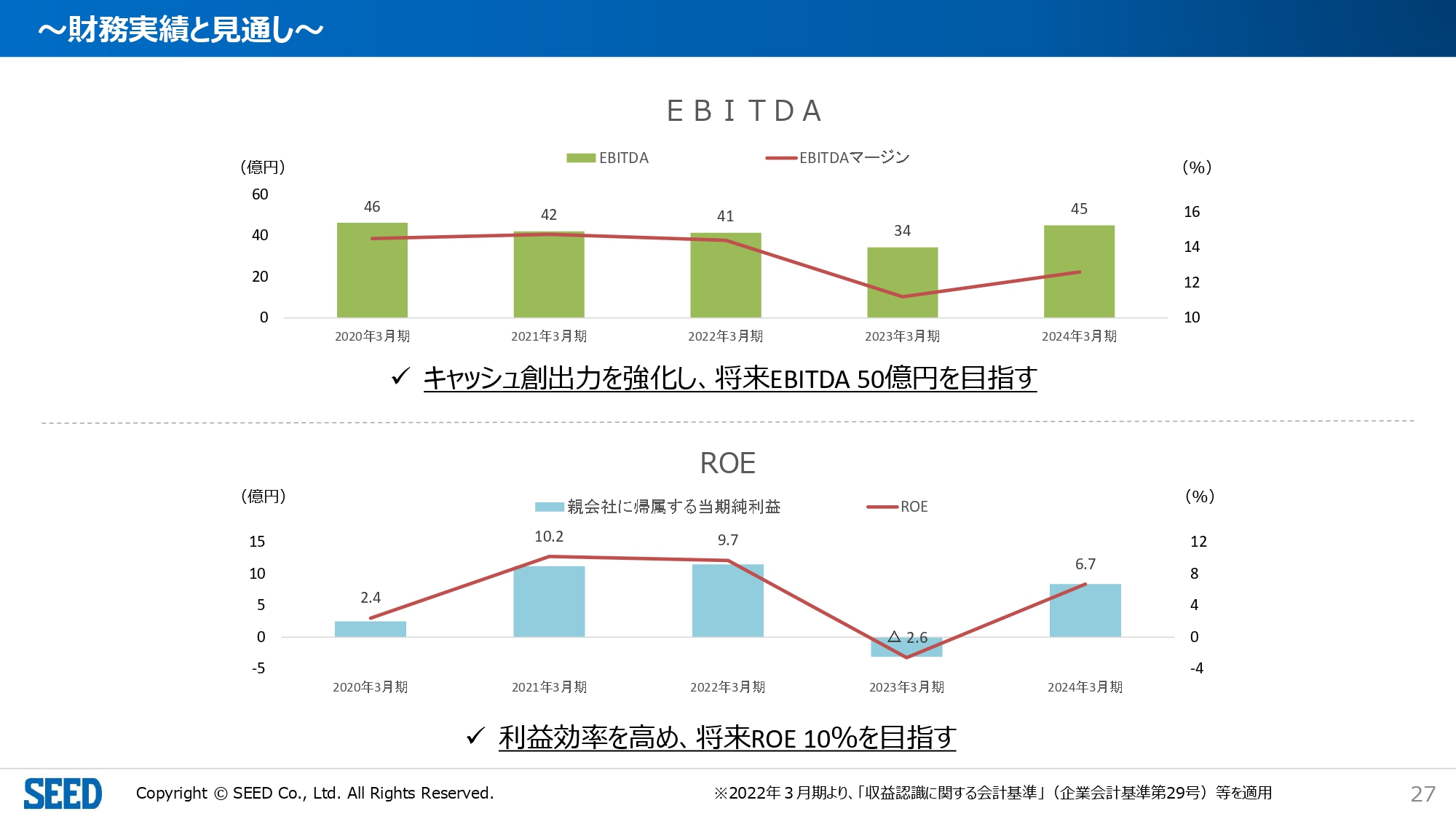

EBITDAマージンについてです。2023年3月期のEBITDAは34億3,800万円となっています。過去の動向と比較すると、平均値は44億円前後と考えており、現在はそれよりも約10億円足りない状況です。営業利益の部分が不足しており、利益によるキャッシュの損失がマイナスになったということです。

これは電気代やガス代、それと、為替の軟調に伴う台湾などへ委託しているレンズの輸入原価が上昇し、粗利益が圧迫されていることがすべての要因です。

EBITDAについて、借入金等との比較では4.64倍となります。コーポレートファイナンスの基準では4倍から5倍が一般的ですが、過去5期の中では最も高い数字です。借入金の圧縮よりも利益の積み上げが求められていると考えているため、今期は特に注力していきたいと思っています。財務活動の各項目に関するグラフは、スライド右下に表示されていますのでご覧ください。

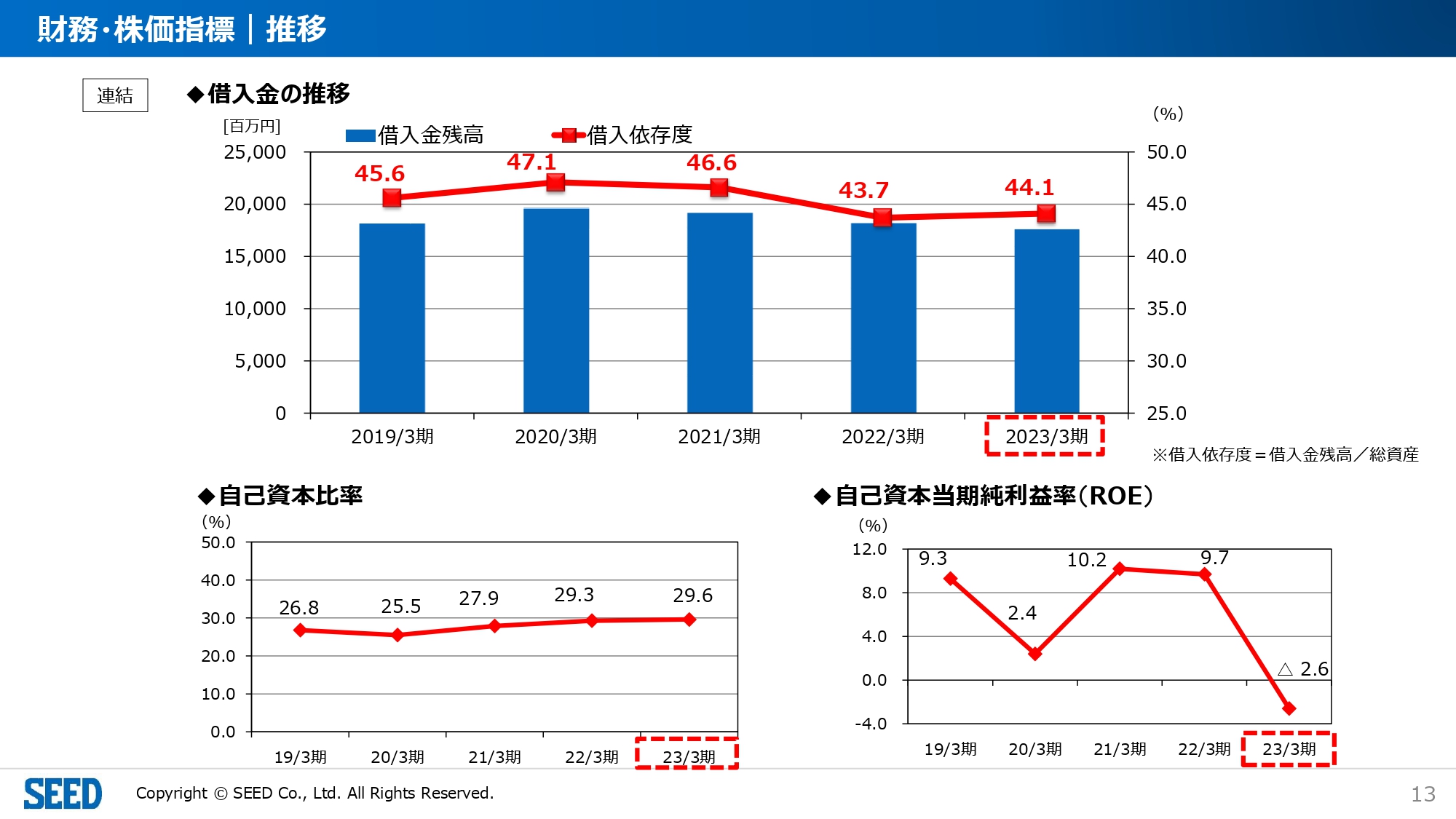

財務・株価指標|推移

借入金の推移は、先ほどお伝えしたとおり微減で今期は運営しています。総借入金は170億円台で、前期から微減しています。借入金比率は44.1パーセントで、前期とほぼ同じ比率です。自己資本比率は約30パーセントで推移しています。ROEはマイナス2.6パーセントとなっており、残念な結果に終わっています。

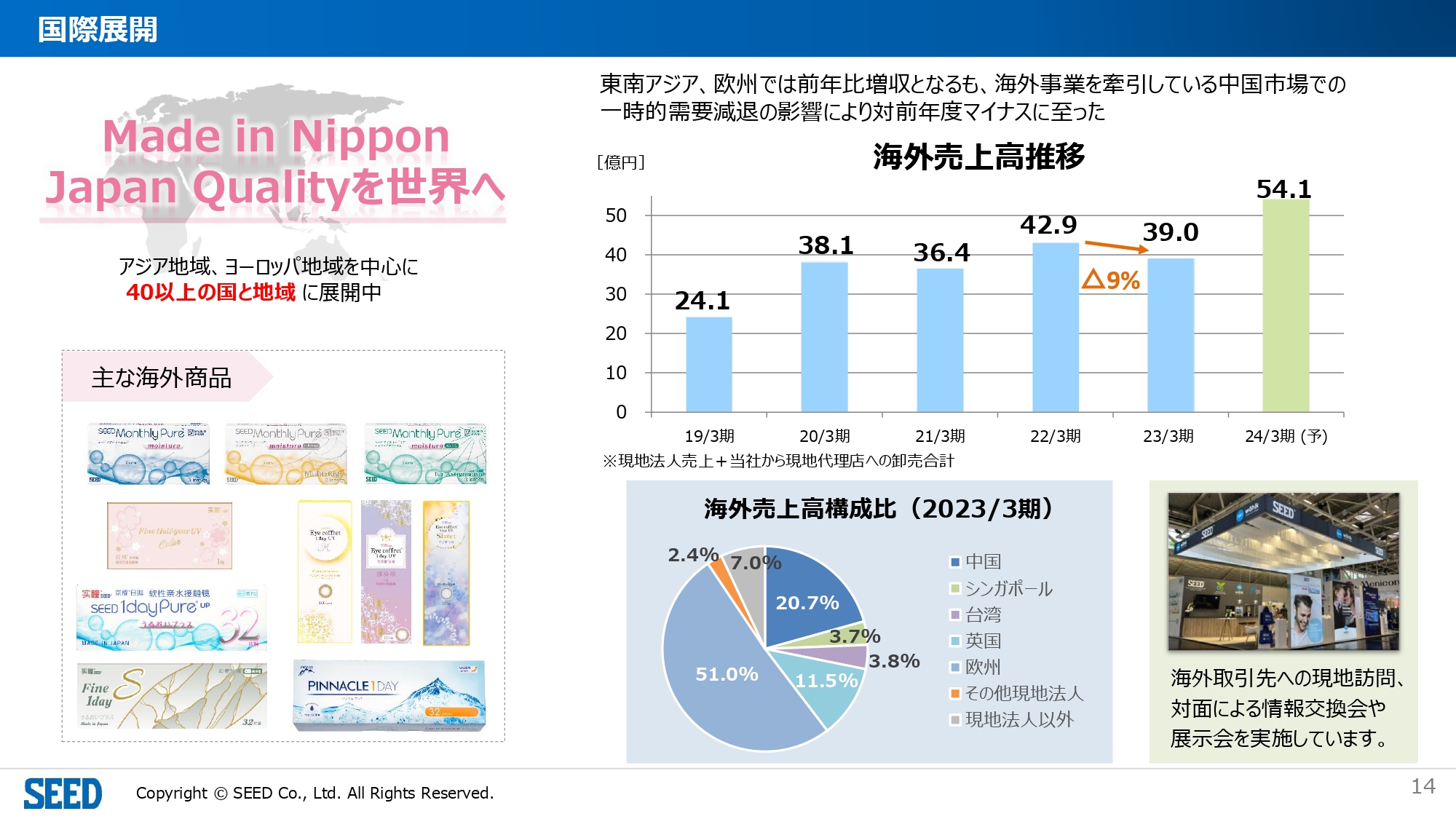

国際展開

海外の売上高について、2023年3月期は特に当社の最大の輸出先である中国でゼロコロナ政策が行われたことへ対応する期でした。2022年の3月20日頃から6月10日頃までの間、当社の保税倉庫がある上海がロックダウンされたため、受注をいただいても商品を配送することができない状況が続きました。そのため、この部分が売上にマイナスの影響を与えており、2022年3月期の売上高が42億9,000万円だったのに対し、2023年3月期は39億円となっています。

ご覧のとおり、比率は大きく変わっていません。ASEANの東南アジア地域がより早く回復へ進んでいるものの、一部の国や地域では新型コロナウイルスなどの流行により、増減が見られるところがあります。

ヨーロッパ大陸においては、立ち上がりが鈍い状況にあると考えています。社会活動の再開後は展示会にも参加しており、直接的なマーケットの状況について、対話や面談、現地訪問を通じて理解を深めながら、適切な対応を講じていきたいと思っています。

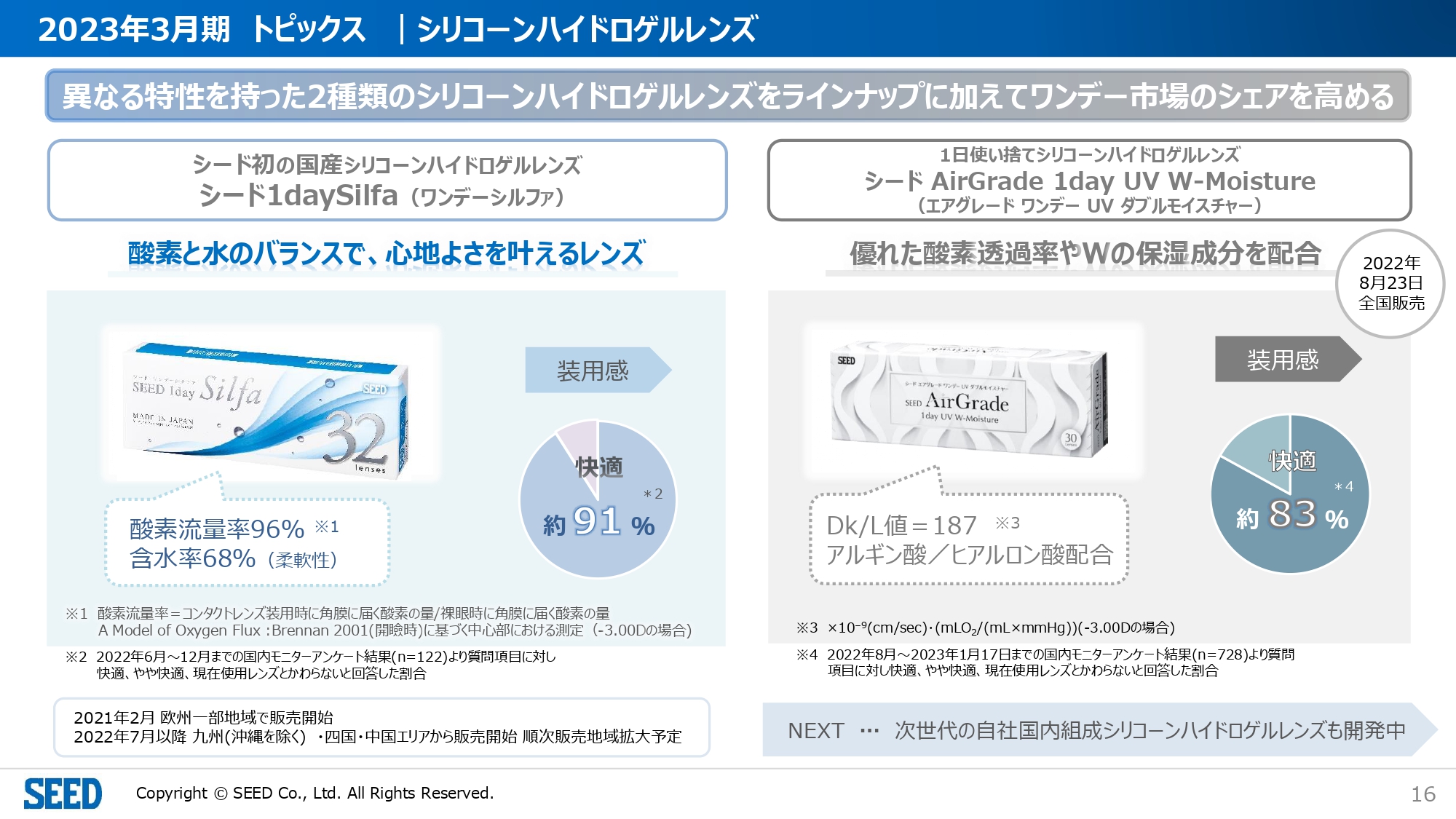

2023年3月期 トピックス |シリコーンハイドロゲルレンズ

前期のトピックスです。昨年7月末から九州地区を皮切りに、当社の新商品「シード1daySilfa」の販売を開始しました。当社の鴻巣研究所で生産され、日本国内で原料から調合を行っています。

正直にお話ししますと、現時点では他の商品との生産数量との兼ね合いで、このレンズに関しては生産量を増やすことが難しい状況が続いています。そのため、すでに海外に輸出している欧州の地域や香港、シンガポールなどでの販売、また、九州・中国地区の一部での販売を継続しています。

上期中は、少なくともこの体制を続ける必要があると考えていますが、下期以降は新たな生産体制を整えつつ、対応していきたいと思っています。

この状況を補完する意味もあり、新商品「シード AirGrade 1day UV W-Moisture」を投入しています。資料では「優れた酸素透過性」のシリコーンと記載していますが、「シード AirGrade 1day UV W-Moisture」はDk/L値といわれる酸素透過率が187と非常に高い数字となっています。

これらをコンビネーションすることで、装用感を重視するユーザー層と酸素透過率にこだわるユーザー層の2つのベクトルに分けたシリコーンレンズの提案ができていると考えています。

「シード1daySilfa」については、生産力を強化した上で、2024年3月期においては拡販を進めていきたいと考えています。そのためにも、原料の調合から日本国内で行っているため、生産力の回復が最も重要な課題だと思っています。その点に注力して取り組みたいと考えています。

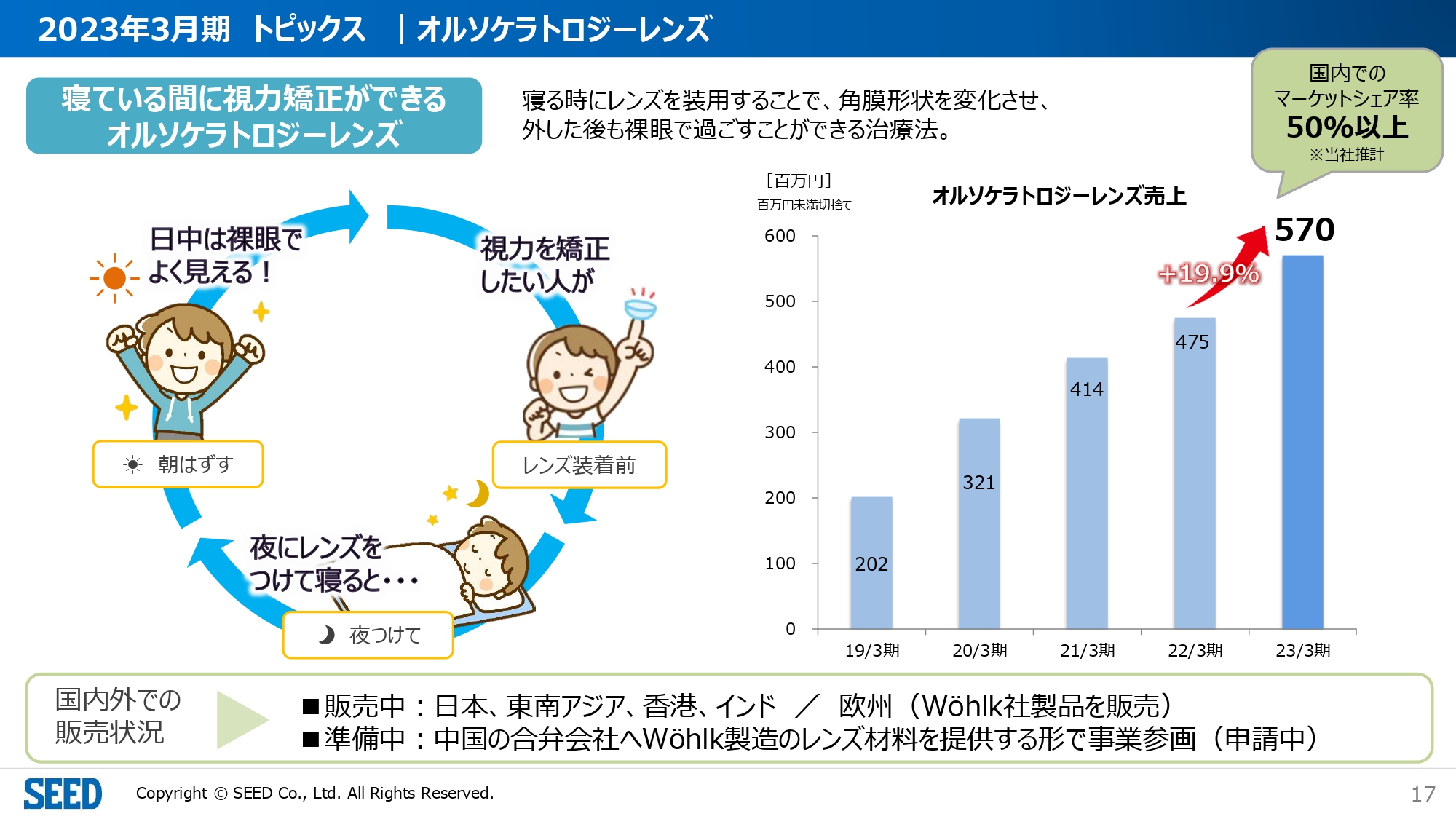

2023年3月期 トピックス |オルソケラトロジーレンズ

オルソケラトロジーレンズの市場は非常に成長しており、日本だけでなくASEAN地域、香港、インドでも販売しています。また、欧州ではWöhlk社が製造販売を行っており、ドイツやオーストリアを中心に展開しています。

中国については、当社の合弁会社が販売に向けて昨年度に承認申請を行っていますので、今年度中に承認が降りた後で、製造販売が開始される予定です。

当社は原材料の供給やさまざまなインターチェンジャブルなアセットの提供を通じて、この事業に参画していきたいと考えています。国内および輸出は昨年対比19.9パーセント増の5億7,000万円となっています。

マーケットシェアに関しては、金額ベースで50パーセント以上を占めていると認識しています。日本国内ではトップシェアブランドとして位置づけられており、この地位を守りつつ、海外展開をさらに拡大していきたいと考えています。

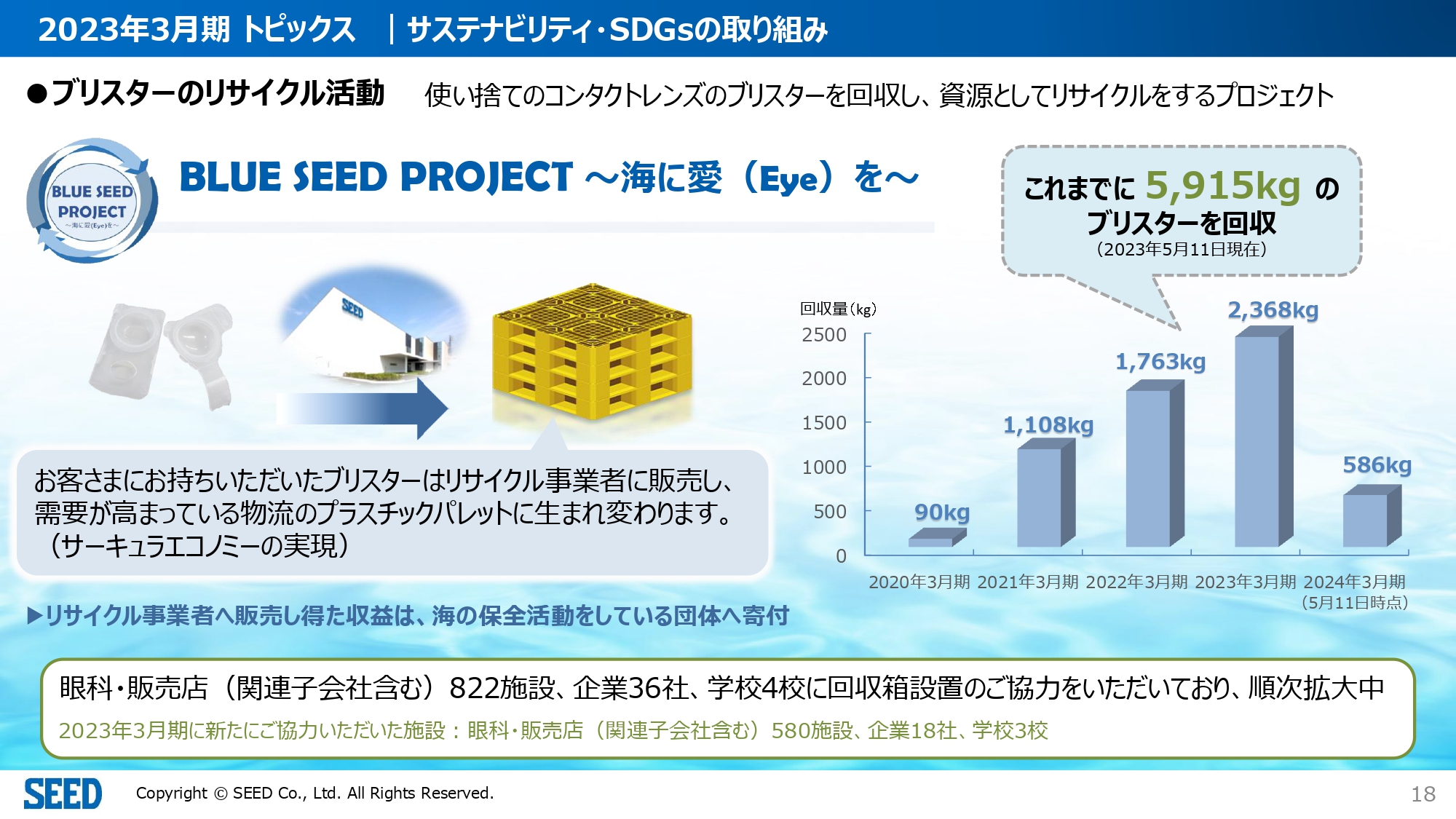

2023年3月期 トピックス |サステナビリティ・SDGsの取り組み

当社ではブランド認知の向上や商品への愛着を持っていただくため、また大量のプラスチックを使用する企業としての循環を考え、「BLUE SEED PROJECT」を展開しています。簡単にご説明すると、販売店に回収ボックスを設置し、使い終わったコンタクトレンズのケースを回収する取り組みです。

現在、眼科医院や販売店など822施設、企業36社、学校4校にご協力いただいており、プラスアルファで毎月50件以上を超える方々にご協力いただいています。この取り組みには今後もさらなる成長が見込まれます。

2023年3月期 トピックス |サステナブルな事業運営の拠点となる新本社ビル

当社は現在、本社ビルの建設中です。竣工は2024年5月から6月の予定であり、その後引き渡しを行います。資金調達を目的として「グリーンローン・フレームワーク」を策定し、CASBEEのSランクおよびZEB Readyの環境認証を受けています。

新しい本社ビルの建設により、我々は労働生産性や社内コミュニケーションの向上、さらにはお客さまをお招きしての研修会などが可能となる施設の充実を目指します。これにより、営業や事業活動、採用活動に貢献し、長く本社が置かれている本郷の再活性化にも期待しています。

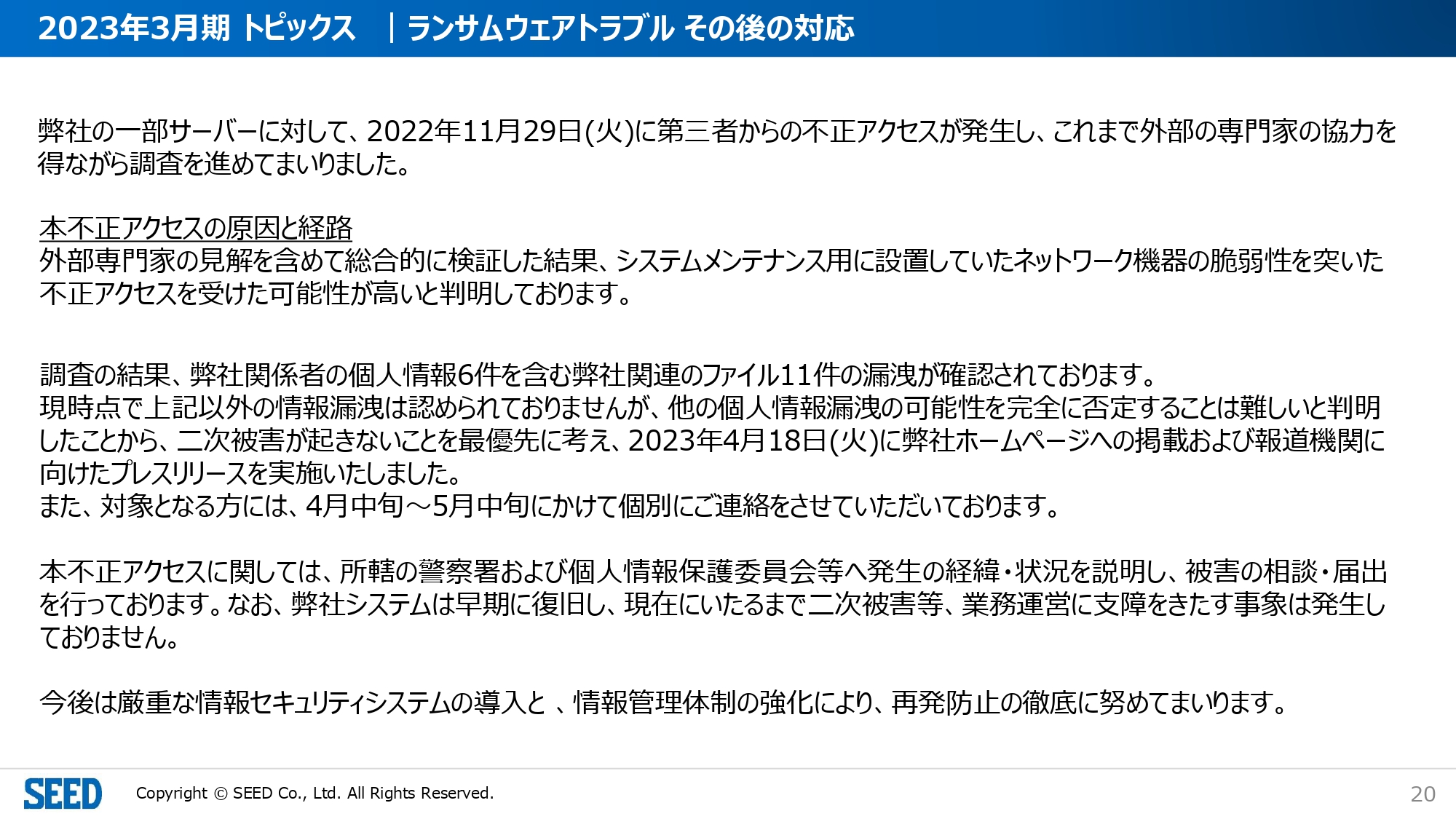

2023年3月期 トピックス |ランサムウェアトラブル その後の対応

ご心配をお掛けしたこととして、2022年11月末に「BlackCat」と呼ばれるランサムウェアによる攻撃を受けました。その攻撃はロシア方面からだと考えられています。この攻撃により、当社のシステムが約1日半にわたり停止しました。お客さまへの配送や当社の生産において一時的な影響が生じましたが、こちらは2日以内に復旧しました。

その後、不正アクセスを行った集団から何度かコンタクトがあり、いくつかの情報が外部に漏洩した可能性が示唆されました。具体的には、個人情報6件含むファイル11件の漏洩が確認されています。ただし、漏洩した情報はすべて社内関係者の個人情報に限られています。

それ以降、個人情報や当社の社内情報に関する開示や二次利用の悪用などは一切なく、お客さまや関係者に対する不正なアクセスや個人情報を悪用した金銭の被害も見られません。

個人情報保護委員会や所轄の警察などに連絡して適切に対処していますが、リスクが高いと確定した情報、犯人が見ていない確証が得られていない分野については、昨年より注意喚起の活動を段階的に実施しています。2023年1月から連絡し始め、2023年5月の連休明けまでに、すべての関係者に対する注意喚起を終えました。

この件に関しては丁寧に対応しつつ、概ねファイルクローズを期待している状況です。本件に関しては今後も油断せずに対処し、専門家の意見も聞きながら、再発防止に取り組んでいきたいと考えています。

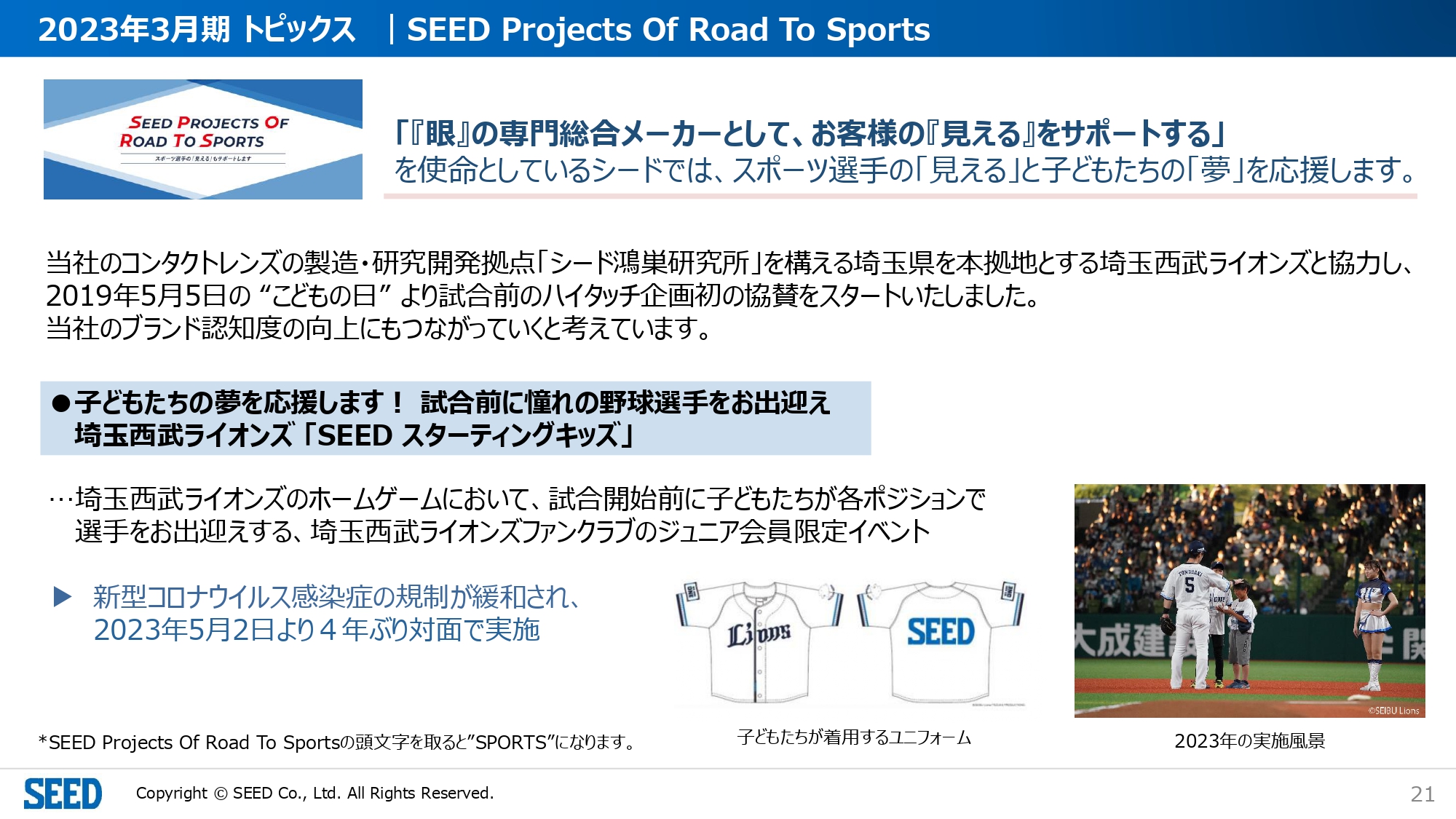

2023年3月期 トピックス |SEED Projects Of Road To Sports

楽しい話題として、当社は埼玉県を拠点に事業を展開しており、子どもたちを招待した、埼玉西武ライオンズのオープニングセレモニーに協賛しています。

「子どもたちの夢を応援します! 試合前に憧れの野球選手をお出迎え 埼玉西武ライオンズ 『SEED スターティングキッズ』」ということで、当社のロゴが入ったお揃いのウェアを着用し、塁上で各選手を待つ試みに協賛しています。

今後の成長に向けた取り組み ~さらなる高付加価値商品の拡販・研究~

その他にも、さまざまな新しい商品やサービスを上市しています。当社の主力の高付加価値商品に加え、将来的に道が拓けると予想されるスマートコンタクトレンズの改良・改善や関連機器の上市も行っています。また、近視進行抑制に関連する近視チェック等も入れながら、オルソケラトロジーレンズやEDOFレンズを活用した試みについても、側面的な支援体制を構築していくことを考えています。

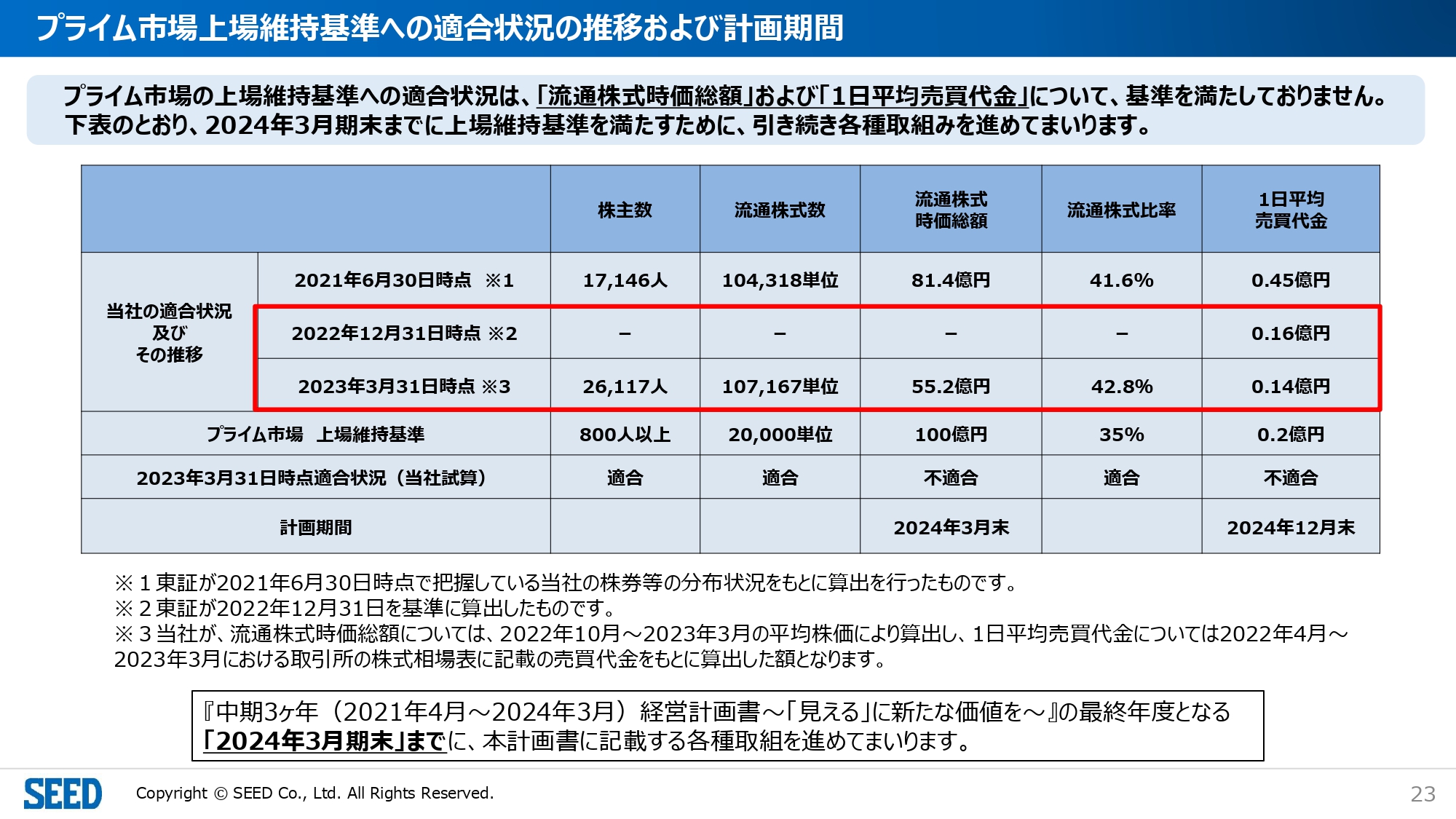

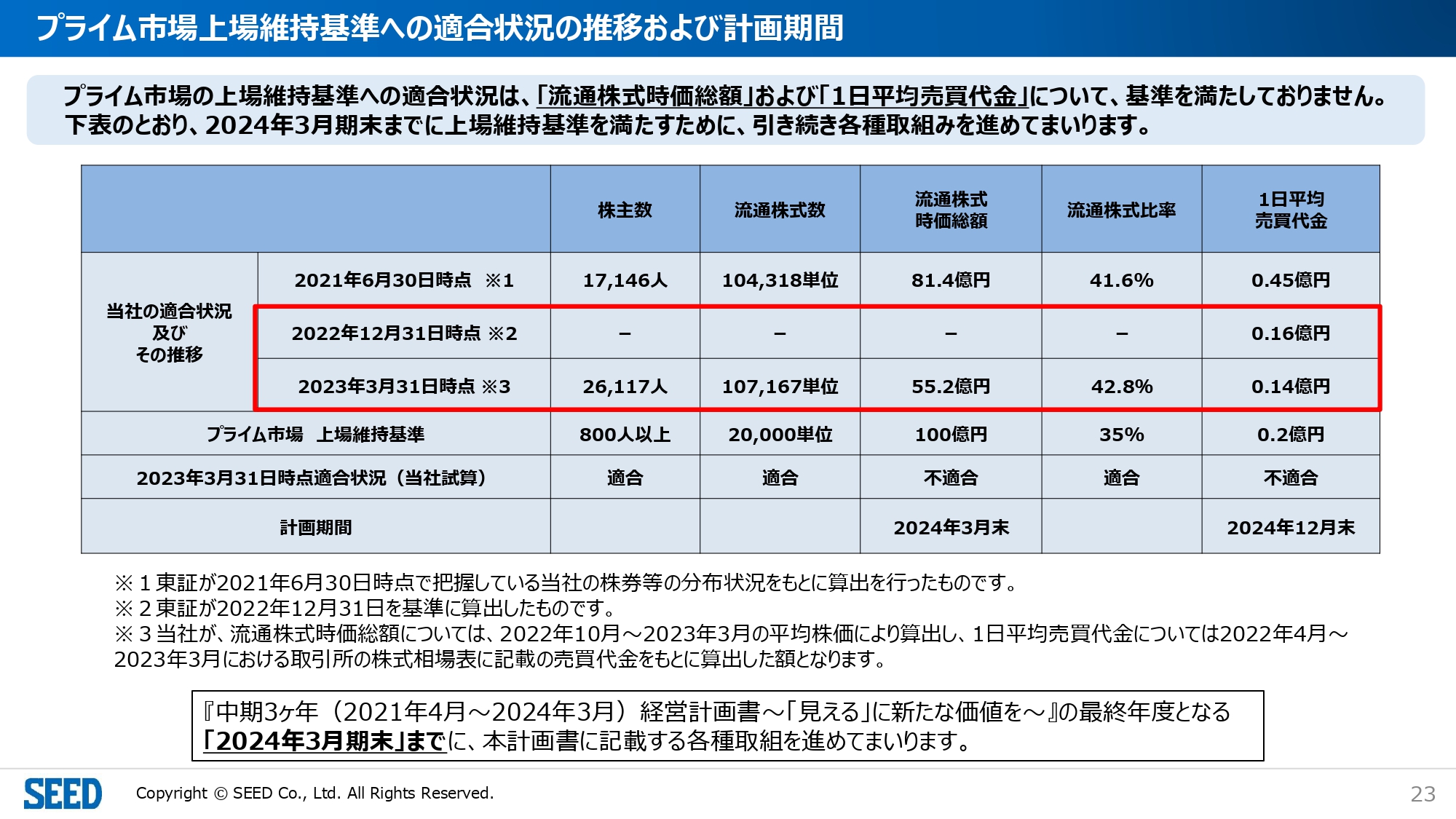

プライム市場上場維持基準への適合状況の推移および計画期間

当社の株式の状況はご覧のとおりです。2023年3月期末時点での株主数は2万6,117人と、多くの個人株主が増加していることがわかります。特に株主優待に関心を持つ方が増えていると考えています。流通株式数は10万7,167単位であり、期末時点での時価総額は55億2,000万円です。

流通株式時価総額および1日平均売買代金においては、当社はプライム市場の上場維持基準を満たしていないため、改善計画に則って着実に達成すべく努力していきたいと考えています。ただし、最も重要なことは期間損益の改善ですので、今期は第1四半期から良いスタートが切れるよう、がんばっていきたいと思っています。

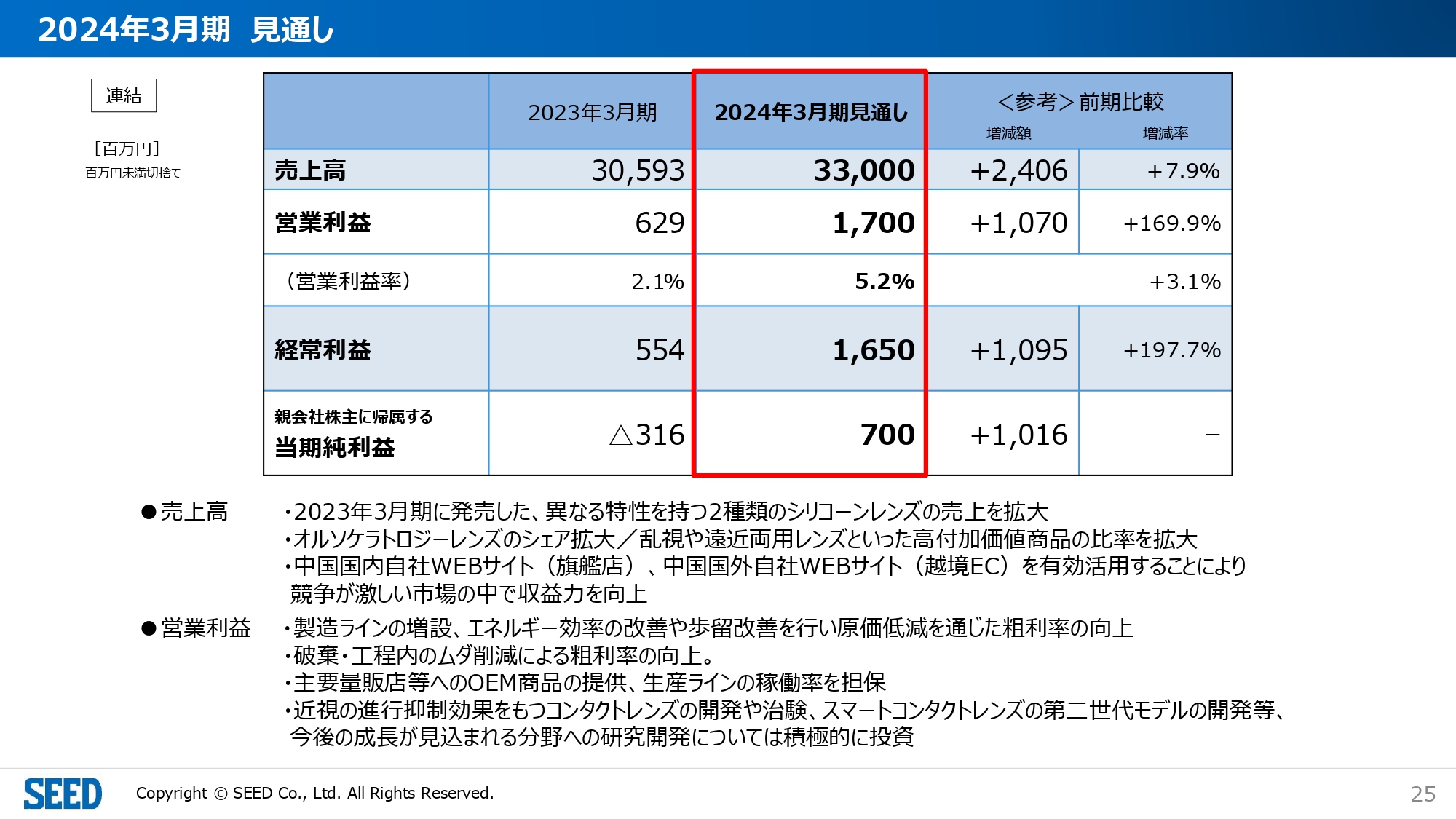

2024年3月期 見通し

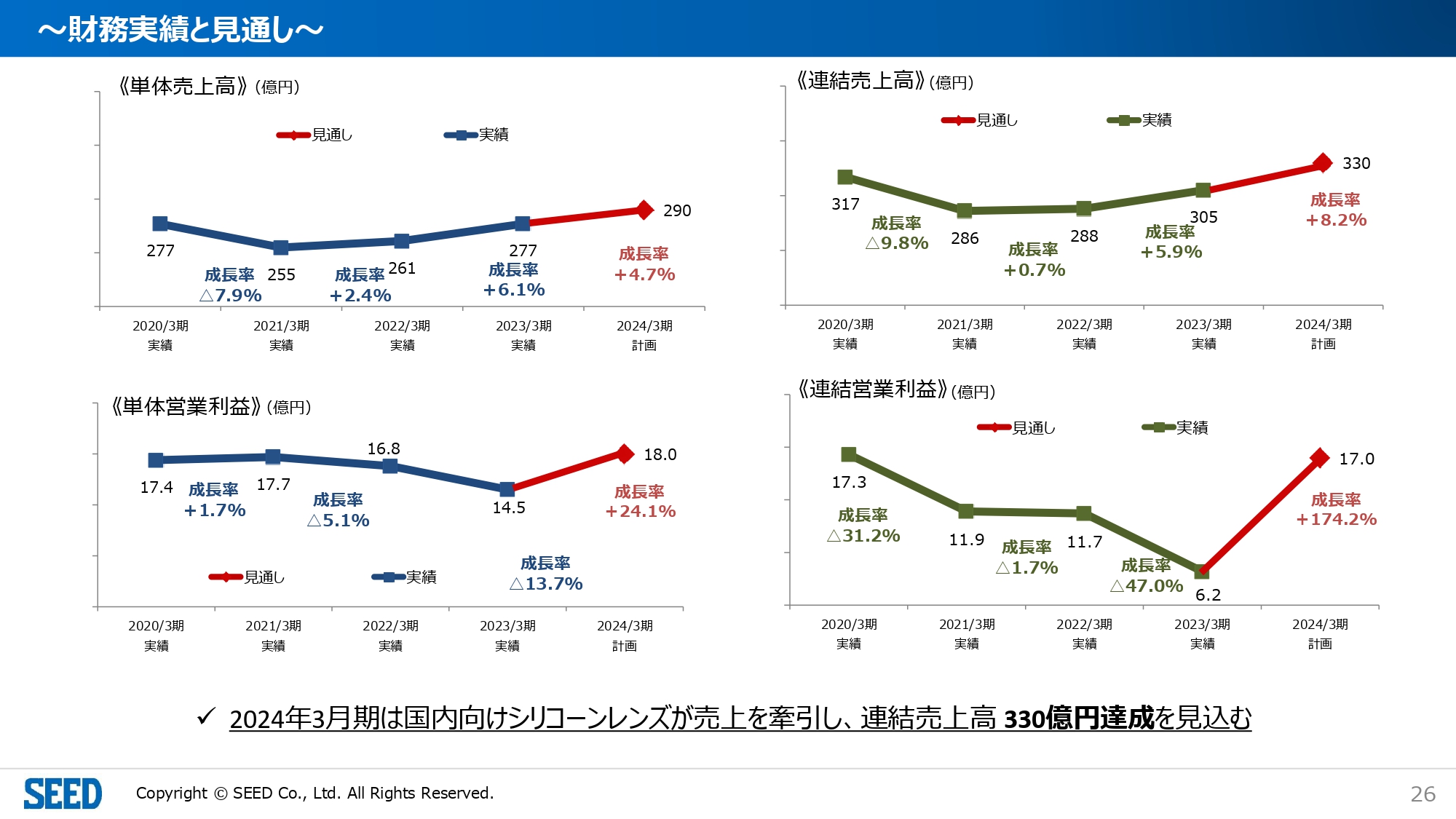

2024年3月期の目標数値です。決算短信でお知らせしたとおり、売上高は330億円、営業利益は17億円、経常利益は16億5,000万円、当期純利益は7億円となっています。

前期比で、売上高は24億600万円、営業利益は10億7,000万円、経常利益は10億9,500万円の改善を見込んでいます。また、当期純利益は10億1,600万円の改善を見込んでいます。

スライド下段にありますとおり、先ほどお伝えした「シード1daySilfa」や「シード AirGrade 1day UV W-Moisture」という商品を中心に展開していく予定です。加えて、オルソケラトロジーレンズなど、近視に関わるさまざまな新レンズのシェア拡大を考えています。それを支える製造能力の拡大も行い、増加する売上高に耐えられる生産力をつけていきたいと思っています。

また、コンベンショナルレンズや輸入品のレンズなど一部商品の値上げを行いました。売上高にはその効果が若干入るものと思っています。

~財務実績と見通し~

スライドに記載しているのは売上高、営業利益等の指標です。昨年に比べ緩やかに改善していますが、まだ目標には届いていないため、到達するようにがんばっていきたいと思っています。

~財務実績と見通し~

EBITDAは従来の水準である45億円前後へ改善すると考えています。ROEは目標にしている10パーセントに近づけるように、第1弾では6.7パーセントに改善を図りたいと思っています。

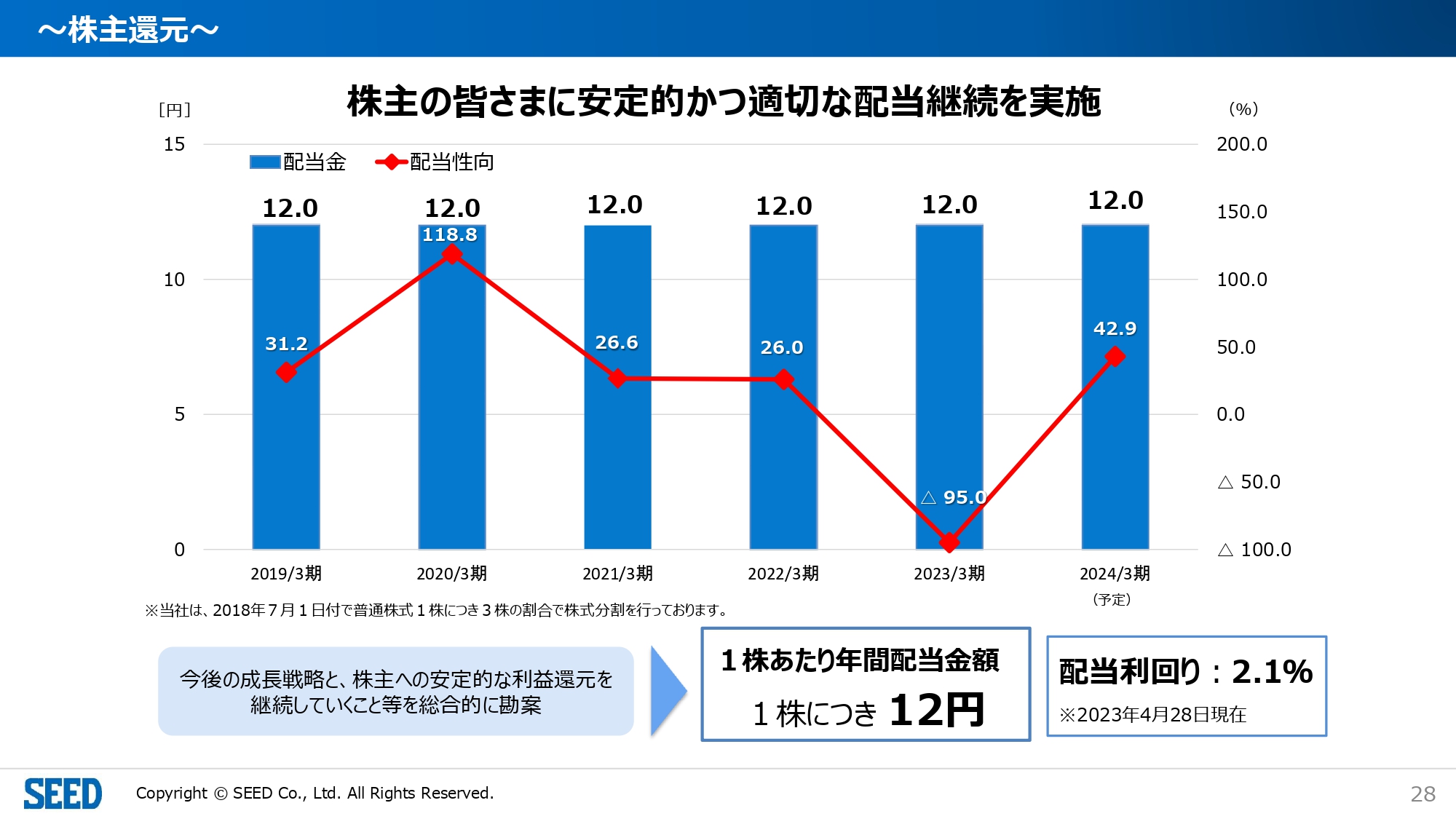

~株主還元~

配当については当期純利益の回復が見込まれるため、今期と同じ12円を想定しています。株主さまにはご心配をおかけすることもあるかと思いますが、着実に改善を進めていきたいと思っていますので、ぜひご支援とご理解を賜りますようお願い申し上げます。

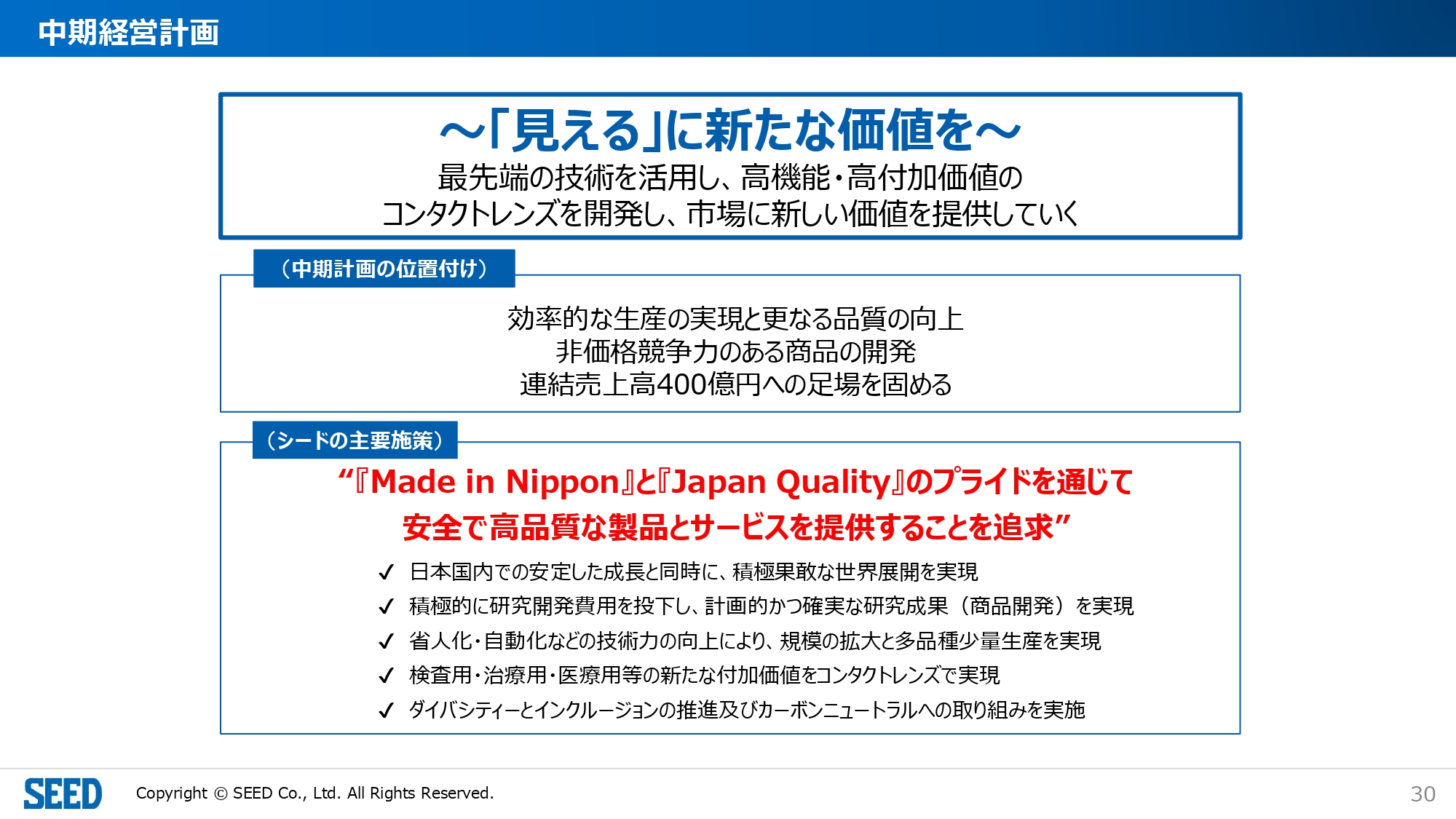

中期経営計画

中期経営計画に大きな変更はございません。

参考資料:取扱商品

新商品をいくつか発売しています。後ほど目に留めていただければと思います。

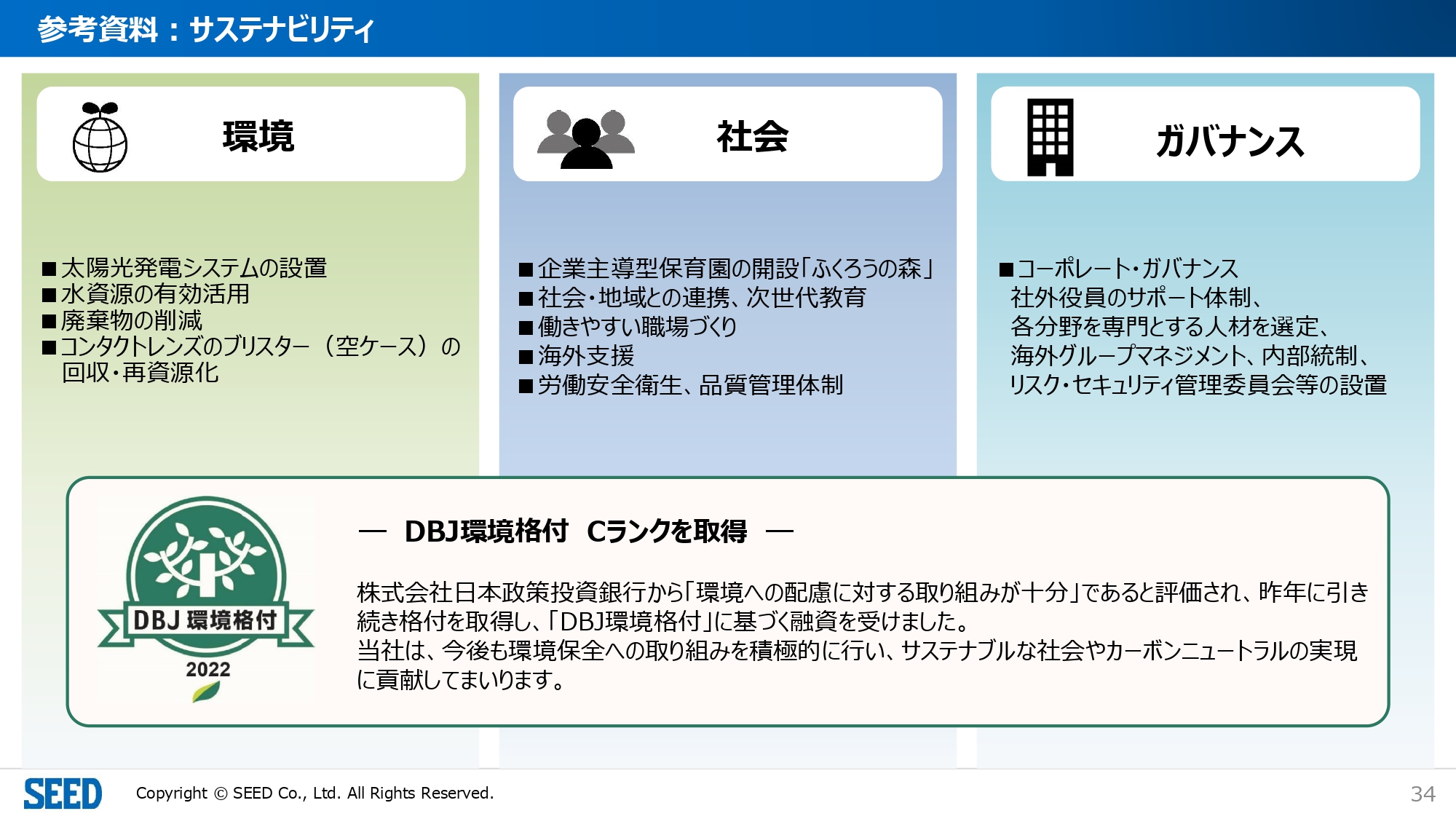

参考資料:サステナビリティ

DBJ環境格付については、本年度もCランクです。しかし、点数では大幅に改善した状況となっているため、環境に留意した経営が年々定着しつつあると思っています。

参考資料:シードに関する情報を公式ホームページやSNS発信

当社の状況については、シード公式のTwitterや「YouTube」チャンネル、各商品のアカウントで発信しています。

統合報告書も株主総会終了後にお出ししたいと思っています。力を入れて編集しているため、ぜひご覧いただきたいと思います。また、本日の資料とあわせ、株主さまと対面した際の資料はすべてホームページ上にアップしていますので、ゆっくりとご覧いただければと思います。

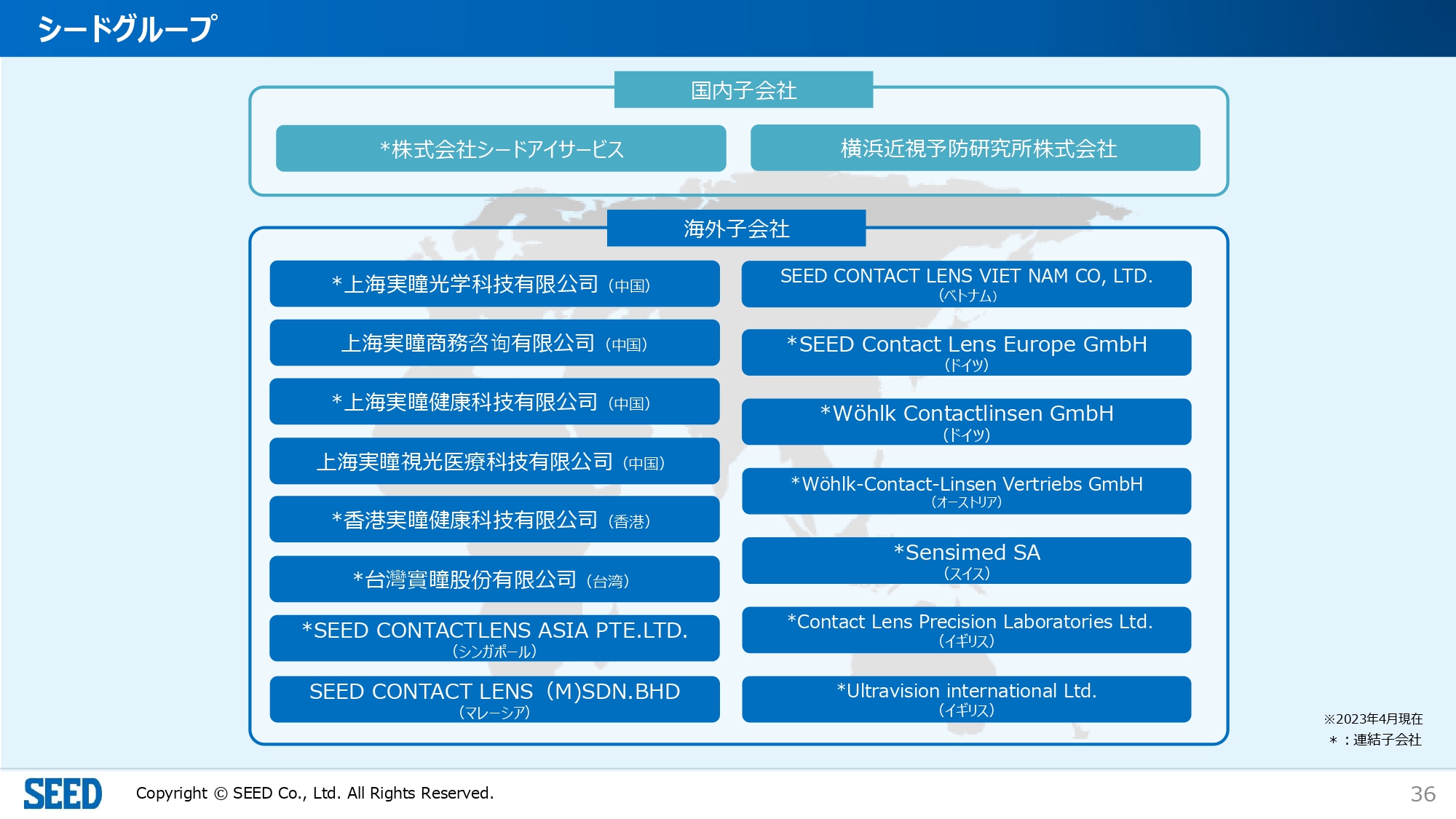

シードグループ

スライドに記載しているのは連結対象等の子会社です。組織変更等を行っているため、一部に入れ替えがあります。オーストラリアの現地法人は昨年度に廃止したため、こちらから除外しています。

以上、当社の2023年3月期の決算についてご説明しました。

質疑応答:今後の戦略について

質問者:スライド6ページに、サークル・カラーの売上高比率は、ワンデーの中で21パーセントと記載されていますが、こちらはかなり大きい会社だと理解しました。

この増減比率を毎四半期に出していただいていますが、それらをトラックすると四半期ごとにマイナス幅が増えています。終了した年度の原価率悪化は、円安による輸入コンタクトレンズの原価などが影響したのではないかと思いますが、サークル・カラー事業はいつまで行われるのでしょうか?

また、これから原価が上がり、サークル・カラーの競合として、御社のようなメーカーではなく、ファブレスな会社が入ってくると思います。リカバリーが取れるのかどうか、新型コロナウイルス感染症が落ち着いた後の戦略について教えてください。

浦壁:日本国内におけるサークル・カラーの売上については、期を追うごとに改善しています。通期で少しずつ下がっていることに関しては、中国に対する輸出金額を当社が調達したり、中国の現地法人が調達して販売したりしている商品の比率が落ちているためです。

カラーレンズの比率が落ちているのは、中国の現地法人と台湾の現地法人となります。また、シンガポールの売上高も減少しています。これらはクリアレンズのラインアップが緩やかになってきたため、相対的に見てそちらに力を入れ、営業活動を行ったことが一番の要因だと思います。

構成比は、カラーコンタクトレンズの需要喚起に大きく効果を発揮します。先ほどご覧いただいたように、前期の構成比は選別的に行いました。カラーコンタクトレンズを収益にするため、いわゆるキャンペーン企画やメディアを使った連動企画はかなり抑制的に運営しました。そのため、ある意味では意図的にこの比率になっているとご理解いただいて良いと思います。

さらに、リベートの付与率など、価格そのものも値上げしました。これらを通し、販売店さまから見ると、購入単価が上がったかたちになっているため、その影響が一番出ていると理解しています。しかし、日本国内におけるカラーコンタクトレンズの売上は2022年の後半になるにしたがい、2019年頃の水準までほぼ改善しているため、今後も緩やかに成長していくと思っています。

特に、カラーコンタクトレンズはユーザーの年齢層が上がっています。そのため、近くを見やすくするレンズや、乱視用のレンズなどのニーズが高まっています。当社も乱視用のコンタクトレンズを1種類出していますが、今後も軸度の追加や、遠近両用のカラーコンタクトレンズなど、当社ならではの商品を多くそろえていきたいと思っています。

中国においては、機能性のコンタクトレンズにウエイトを置きながらも、メーカーの自社サイトを使うネットを通じた販売形態の比率が上がってきていますので、このような軸足に合う商品に、ラインアップを変えていく必要があります。

需要環境に合ったかたちに変化しながら、業績がプラスに転じるよう努めたいと思っています。ただし、前期は特殊要因の影響でマイナスが多く出ているため、マーケットが減ったわけではない点はご理解いただきたいと思います。

質問者:利益性重視とおっしゃっていましたが、サークル・カラーでは過去に減損していましたし、クリアレンズに比べ、今後の収益性についてどうなのかといった思いもあります。収益重視の経営の中で、サークル・カラーの位置付けはどのようになるのでしょうか?

浦壁:収益重視という点では、自社で製造している商品に比べればもちろん劣りますし、為替の変動というリスクファクターもあるため、そのような意味では商品への過度な依存は慎んだほうが良いと思っています。しかし、カラーコンタクトレンズからクリアコンタクトレンズに移行する層も着実にいるため、ユーザー層に対するエクスポージャーも持たなければ全体が損なわれると考えています。

何かに特化したコンタクトレンズメーカーは、環境変化が起こった際に、非常にバランスが悪くなります。そのため、収益率が劣るには劣るなりの、費用のかけ方と依存の仕方で対応することが必要だと思います。

質疑応答:資本市場に対するアプローチについて

質問者:23ページに記載されているプライム市場について、本日の参加者は29名で、バンカーの方もいますので、いわゆるアナリスト投資家のメンバーが少ないと思います。アナリスト投資家の参加を増やして認知度を上げていかなければ、時価総額や売買代金につながらないと思いますが、資本市場に対するアプローチについて教えてください。

浦壁:アプローチの前に、いろいろな方が株式を購入するため、需給の在り方から言えば業績を改善するのは当たり前だと私は思っています。そのため、数字を上げていくことが何よりも大切だと考えます。

その上で、定置定点で変わらない情報をご提供することと、ワンバイワンのミーティング等を通じて、コンタクトレンズの市場特性や海外メーカー対比による当社の強みや弱みを等身大で、より深くご説明し、ご理解いただくことが必要だと思います。

また、経営者が何をもって短期的なことにとらわれることなく運営しているのかといった面もご理解いただきたいと思います。今後も、このような会やワンバイワンの会、投資家の方を集めたグループミーティングなど、多様な機会を活かしていきたいと思っています。

質疑応答:設備投資額の計画について

質問者:設備投資について、終わった期では更新程度というお話だったと思います。新年度については新本社の計上が出てくると思いますが、設備投資額のご予定を教えてください。

浦壁:2024年度の設備投資については、大きな塊が2つあります。1つは、新社屋になります。現在は着手金と古いビルを解体するために必要な経費等しかお支払いしていませんので、新本社の建築が進むと、中間金と最終残金を2024年度と2025年度の一部に支払することになります。

本体が約30億円、それに付帯する経費が約2億円と、計32億円の設備投資費が発生します。そのうち、前年度に着手金として6億円程度が支払済みで、今年度に発生する費用は6億円程度と考えています。残りの約20億円は、来期のキャッシュアウトと理解しています。

一方で、生産ラインの増加と、最初に作った当社の1号棟については、機械のスクラップアンドビルドを進めています。

今の計画では、建物の延伸を年度内に行います。さらに、コンタクトレンズの生産枚数を600万枚相当増加できる機械を3月中に受け入れることで、生産力を強化していきたいと考えています。

機械をリースにするか、購入するかについては決まっていませんが、概ね7億円から12億円程度になると思っています。投資金額は通常の更新投資も含め、35億円から38億円程度になると考えています。

質疑応答:研究開発費について

質問者:研究開発費について質問です。治験が今期中に終わるとすると、今期も20億円程度の研究開発費が必要になるのでしょうか?

浦壁:治験に関しては公共情報のため、厚生労働省のホームページでご覧いただけます。

現在、届出を申請している治験は2件あります。オルソケラトロジーを使った近視進行を抑制する効果を立証するものと、当社のEDOFレンズのMIDというかたちを使った商品です。日本国内では近視進行の抑制を立証する治験を2件入れています。それ以外にも、新規の申請を国内で1件、海外でも1件入れています。

このような治験が費用に入りますが、近視関係の商品は1年では終わらないプログラムですので、2年ないし3年程度は続いていきます。

また、今期末ぐらいにもう1件スタートしたいと考えています。前期から今期、来期の前半頃までは、研究開発投資は治験関係、臨床関係の費用が比較的膨らむ期間だと考えているため、前年度と同じような水準の費用が本年度についても必要だと思っています。

新着ログ

「精密機器」のログ