日総工産、売上高は上場来最高を更新 効率的な採用活動により在籍人数も順調に増加

サマリー

清水竜一氏(以下、清水):みなさま、おはようございます。本日は大変お忙しい中、日総グループの決算説明会にご参加いただきまして誠にありがとうございます。

スライドは本日のサマリーです。各項目については、後ほど詳細をご説明します。

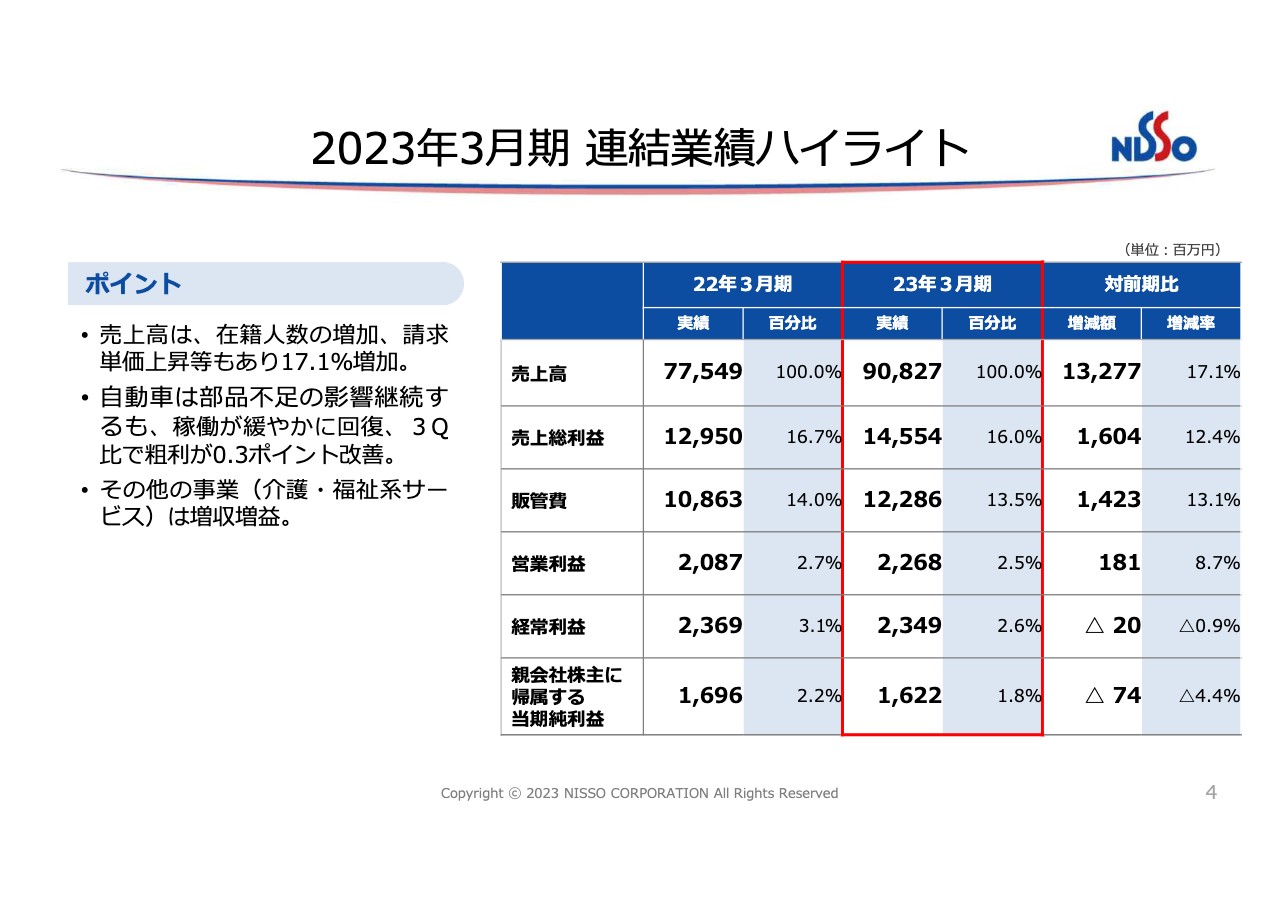

2023年3月期 連結業績ハイライト

連結業績のハイライトです。売上高は前期比17.1パーセント増となりました。ポイントは、第4四半期において自動車の部品調達がだいぶスムーズになりはじめていることです。まだ通常までは戻っていないものの、収益性がかなり改善してきており、粗利は第3四半期比で0.3ポイント改善しています。

また、その他のセグメントの介護事業についても増収増益となりました。

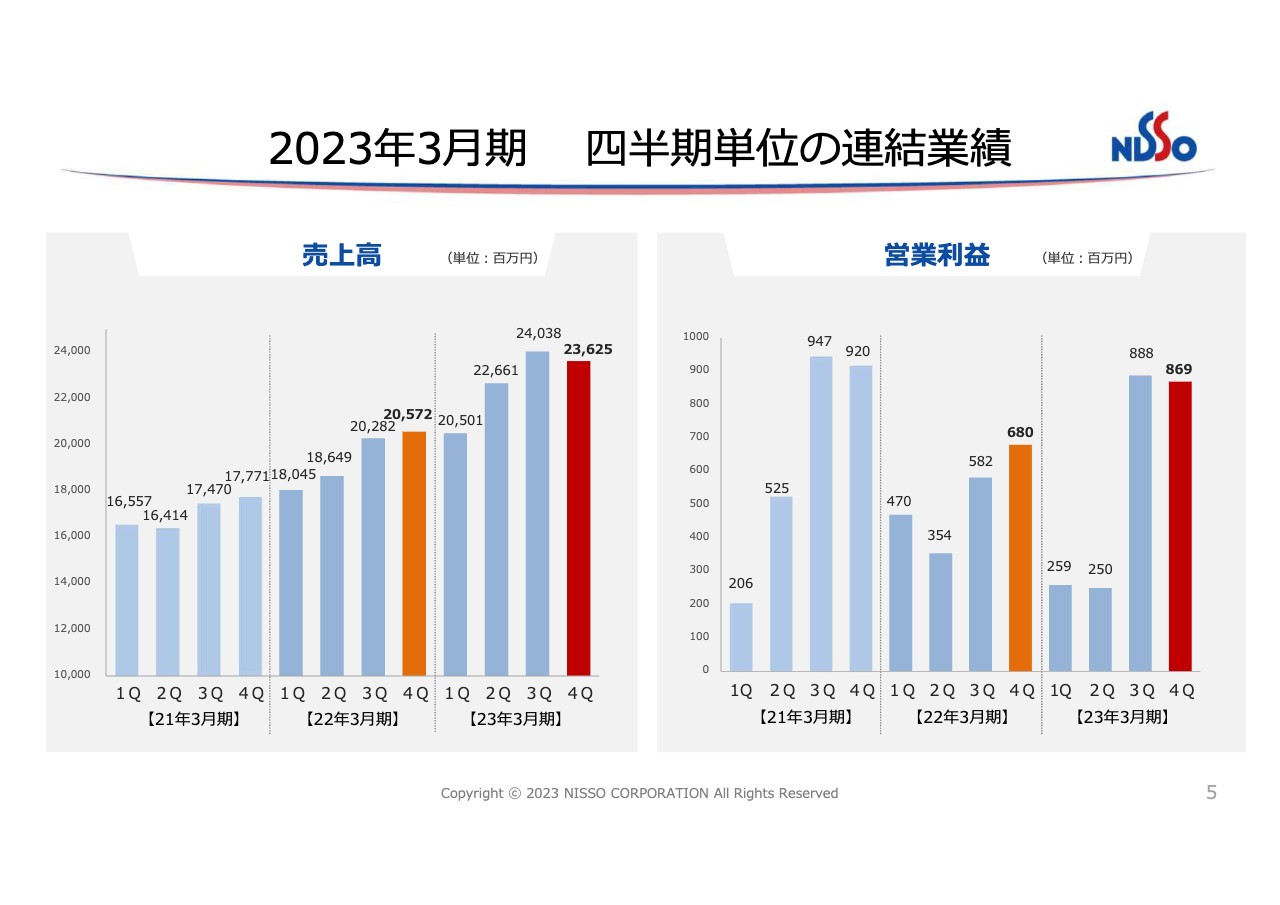

2023年3月期 四半期単位の連結業績

四半期ごとの連結業績の推移です。スライドのグラフのとおり、緩やかですが、特に自動車関係の部品メーカーの部品流通回復の影響が下期から表れてきています。

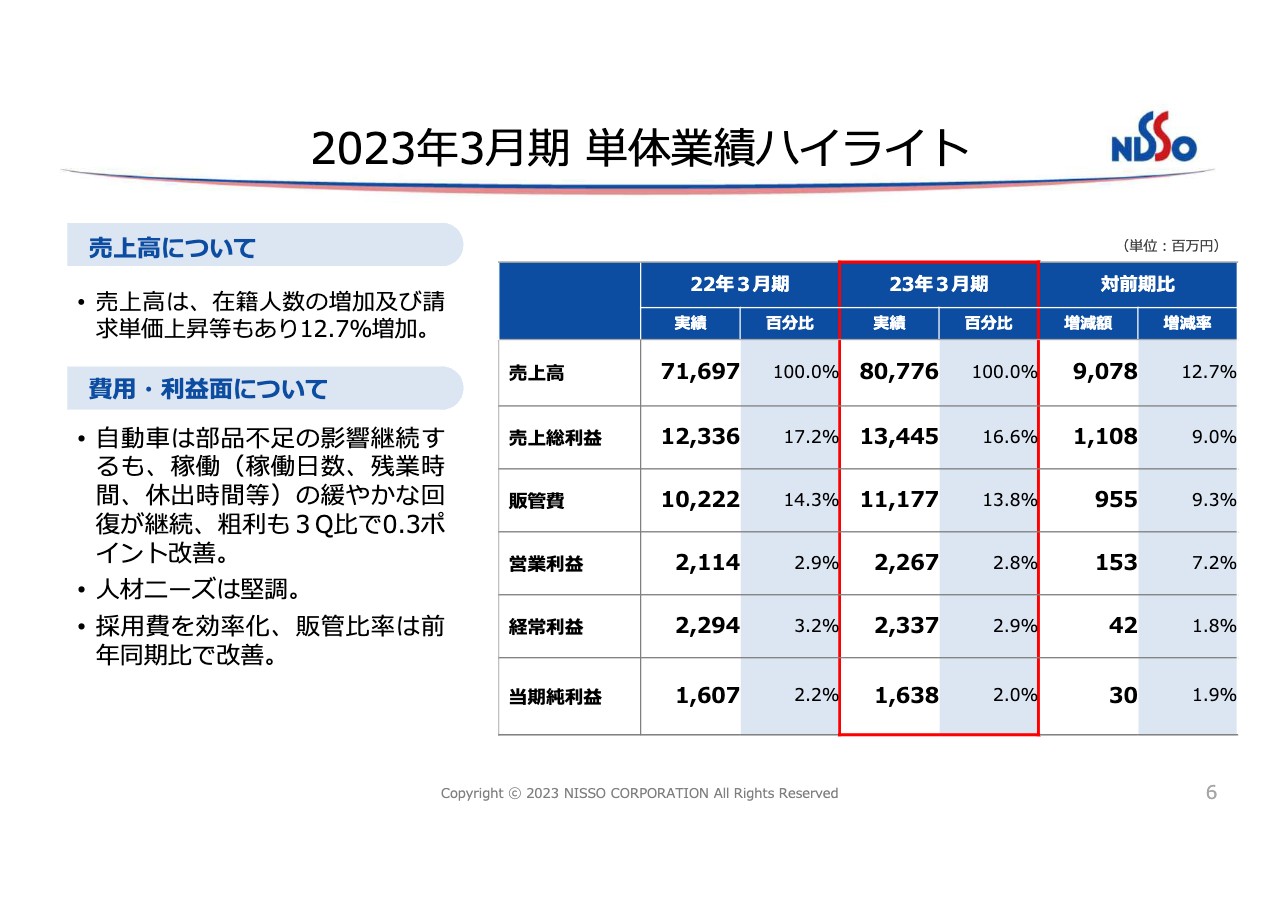

2023年3月期 単体業績ハイライト

全体の売上の約9割を占める、日総工産単体の製造生産系人材サービスの内容についてご説明します。売上高は前期比12.7パーセント増となりました。

お伝えしたとおり、自動車関係の部品流通回復の影響が徐々に出てきていることから、月を追って収益性が改善しています。半期前の売上総利益は15.8パーセントでしたが、そこから0.8ポイント改善しました。

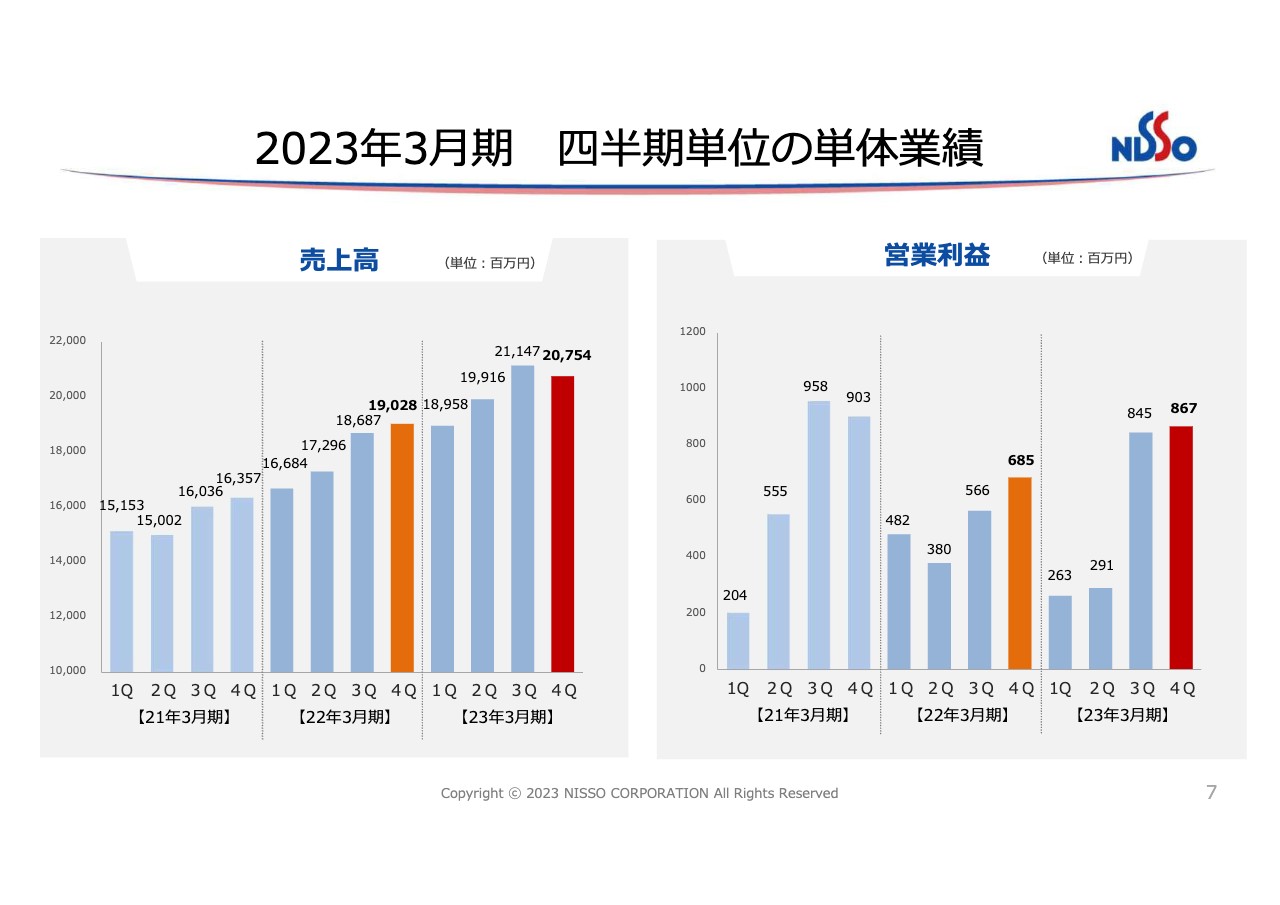

2023年3月期 四半期単位の単体業績

日総工産単体の四半期ごとの売上高と営業利益の推移です。第4四半期に売上高が少し減少していますが、基本的に人材のニーズは堅調に推移しています。第4四半期は重要なお客さまに優先して配属していく考え方で、トップラインを上げることよりも収益性を意識したコントロールを行っています。

収益構造としては通常、上期1対下期2ですが、2023年3月期は上期1対下期3という状況で、通常の年と比べるとやや極端な状況となっています。こちらは、ここ3年くらいは新型コロナウイルス感染症の影響で稼働や休業補償などの影響が出ているとご理解ください。

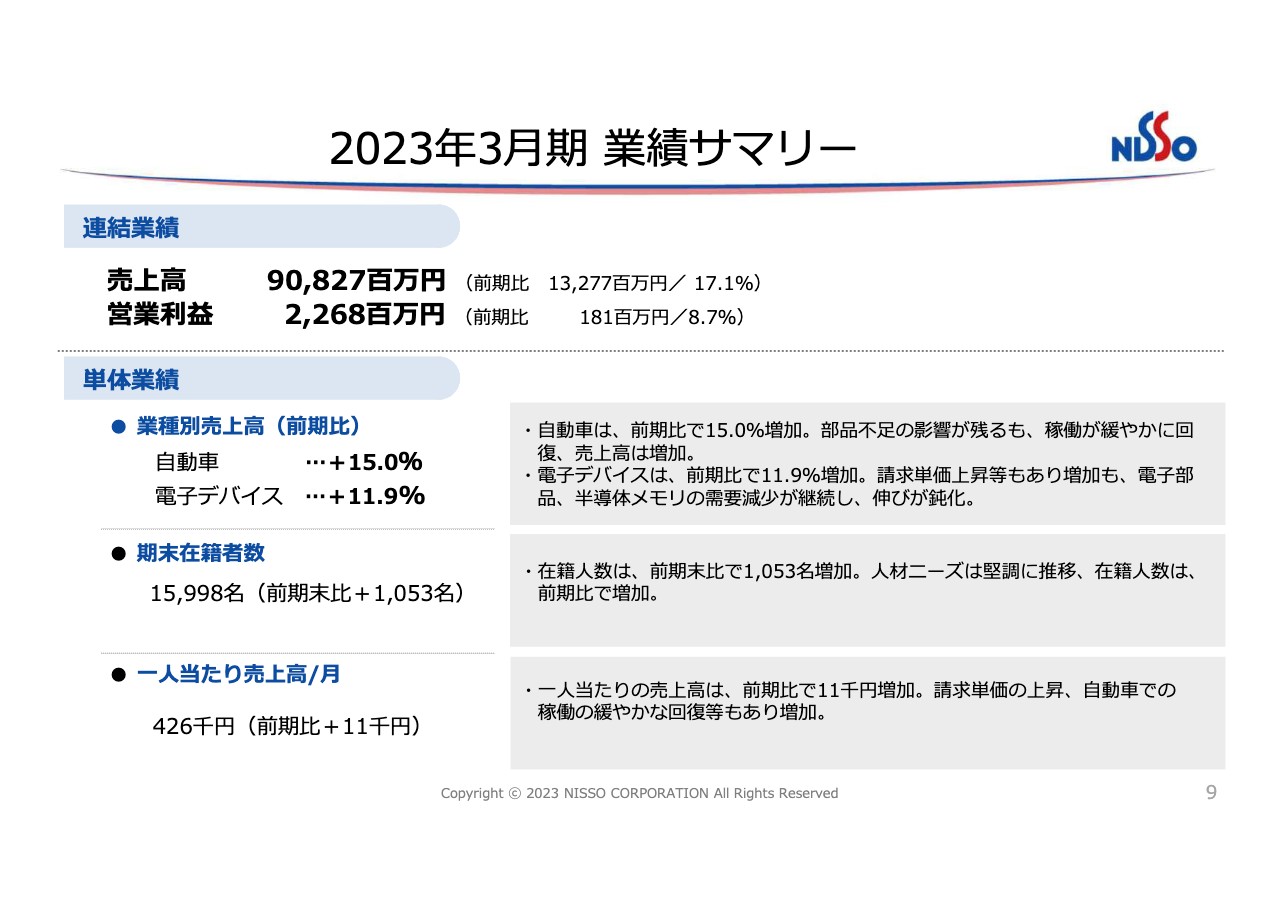

2023年3月期 業績サマリー

業績のサマリーです。売上別に見ると、自動車は引き続き堅調に推移しています。一方で電子部品については、半導体のメモリの在庫調整や、通信機器向けを中心とした半導体以外の電子部品がやや停滞してきているため、成長が鈍化している状況です。

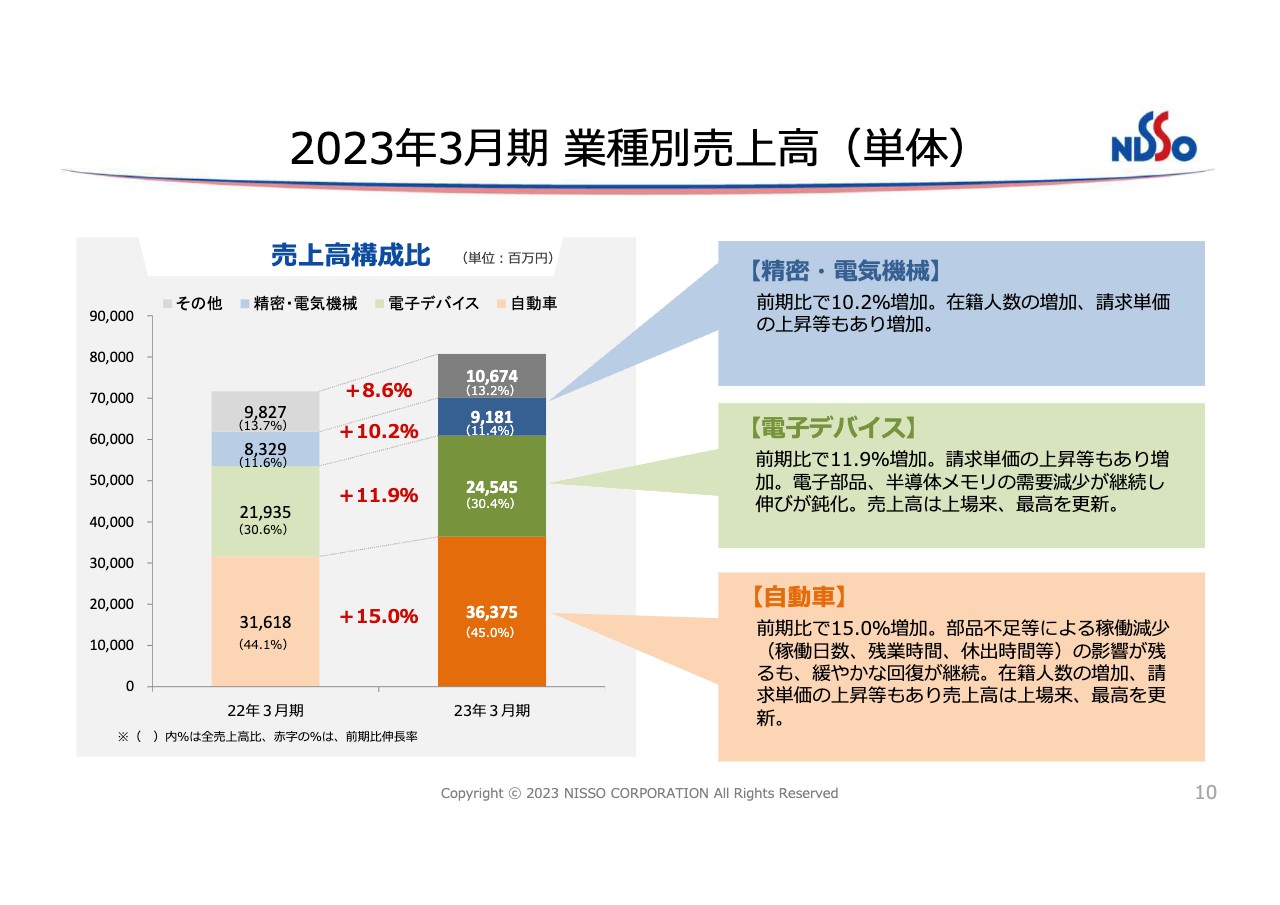

2023年3月期 業種別売上高(単体)

売上高構成比の前期比較です。足元では、自動車のボデーメーカーについて、第4四半期の稼働状況が通常の約90パーセントまで回復してきています。

一方、電子部品の分野については、PCや通信機器系のデバイスが影響を受けています。その中でもパワー半導体などの特殊な半導体は非常に堅調に推移していますが、当社はメモリの影響でお客さまに対してまだしっかり入り込むことができていない状況です。そのためメモリの在庫調整の影響を受けています。

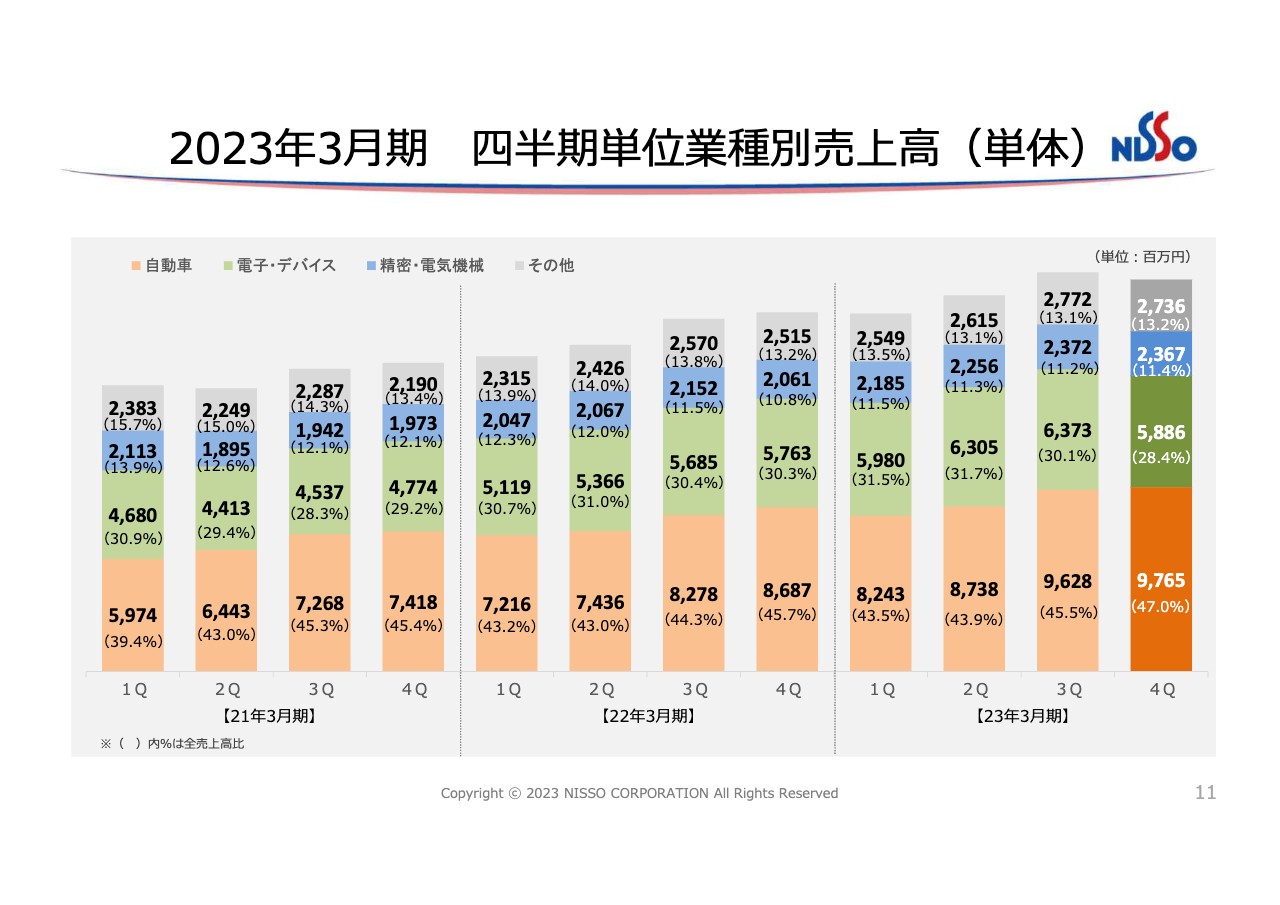

2023年3月期 四半期単位業種別売上高(単体)

業種・四半期ごとの売上高の推移です。スライドのグラフのとおり、電子・デバイスの分野は前期と比べて伸びているものの、ピッチが鈍化しています。

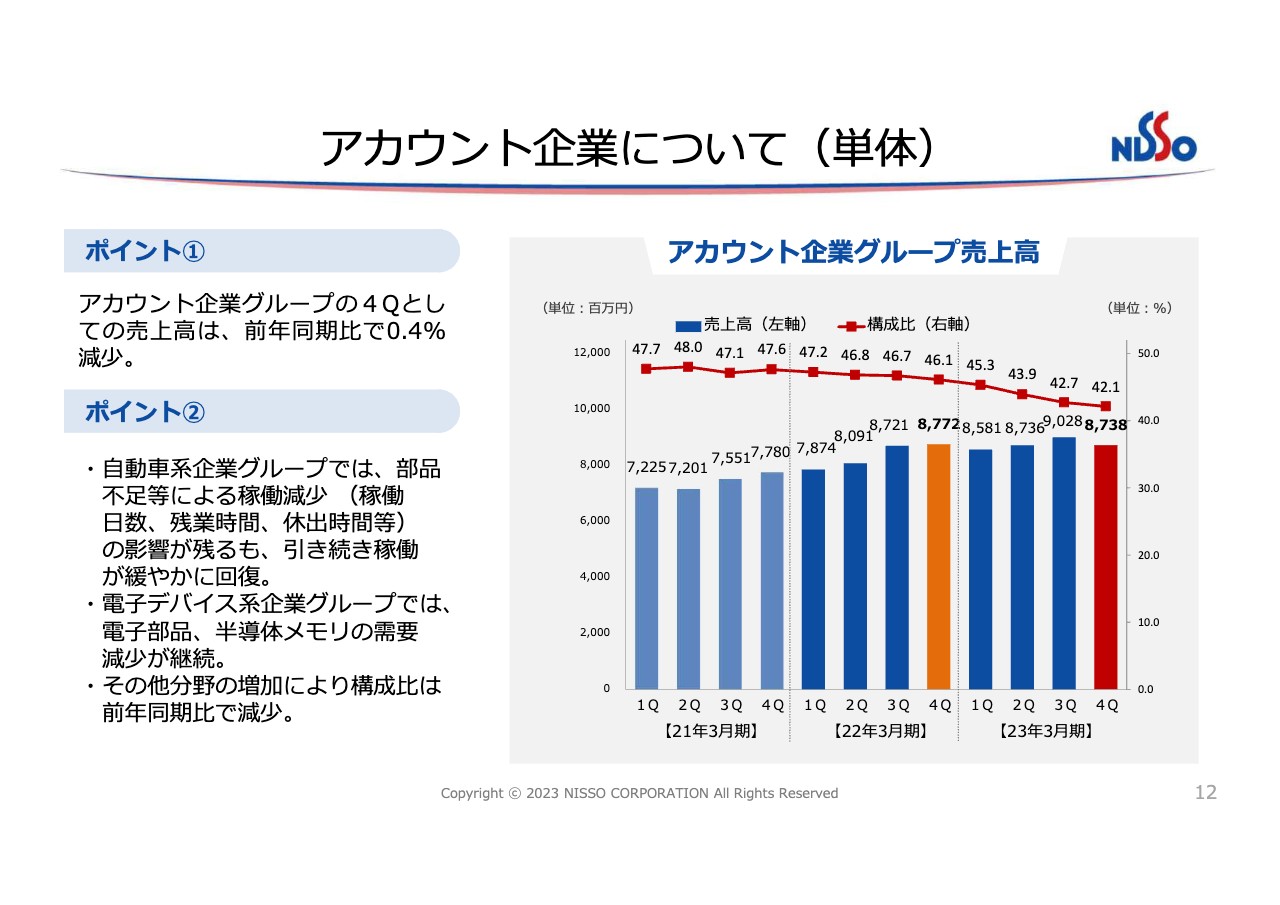

アカウント企業について(単体)

アカウント企業についてご説明します。スライドのグラフを見ると、我々のアカウント戦略がうまくいっていないように受け止められるかもしれません。

こちらの背景として、アカウント企業は4グループ・50社ありますが、我々は上場した時からアカウントの構成をまったく変えていません。加えて、アカウントによっては今の時代で伸びるのがなかなか難しく、特にこの下半期は電子部品の分野が少し停滞していることも影響し、全体としては構成比率が下がっているように見えます。

しかしながら実際は、これから成長するであろう分野が伸びてきた結果として、相対的にアカウント企業グループの売上高構成比率が下がっていることであるとご理解ください。

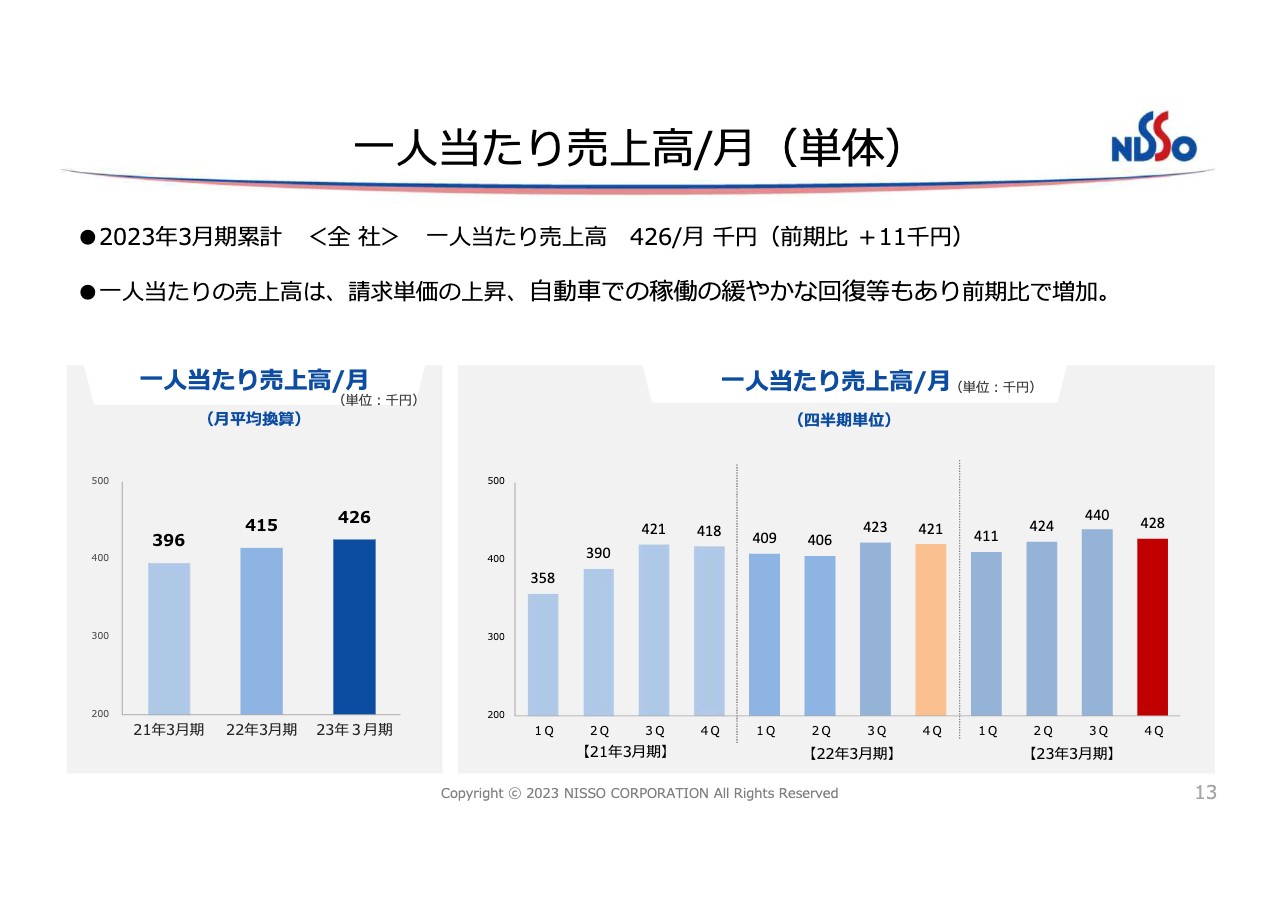

一人当たり売上高/月(単体)

月平均の1人当たりの売上高について、スライド左側が年度ごと、右側が四半期ごとに分解したグラフです。2023年3月期の1人当たり売上高は前期比で1万1,000円伸びていますが、実際にはさらに伸びていてもおかしくありません。

その背景として、単価は前期比で100円程度の改定が進んでいますが、残業時間がやや異なります。2022年3月期は1人当たりの月の残業時間が22.4時間だったのに対し、2023年3月期は2.8時間減の19.6時間でした。それでも1人当たりの売上高が上がっている大きな要因として、受注している単価が上がっていることもご理解ください。

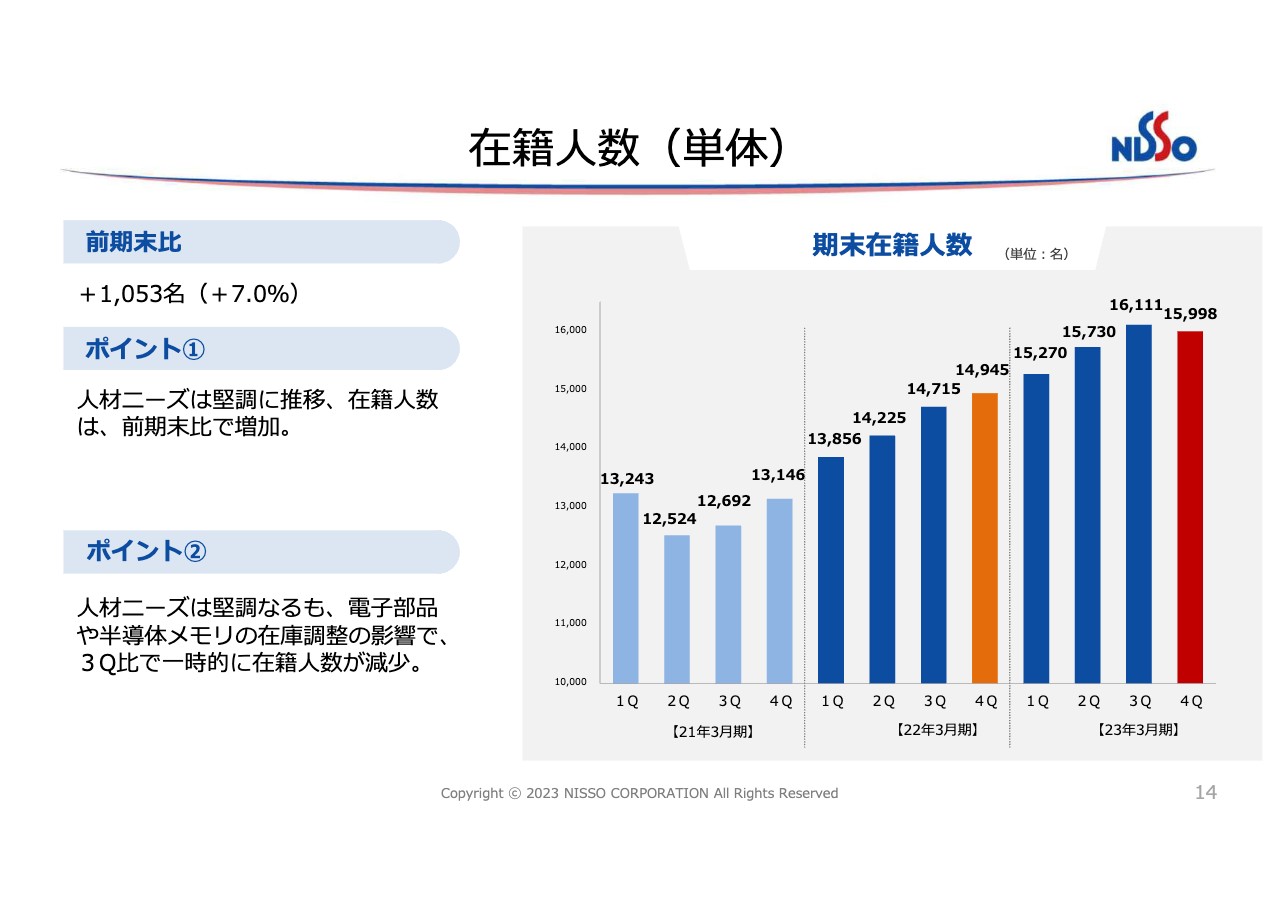

在籍人数(単体)

在籍数の推移です。第4四半期からはバックオーダーを抱えながら、収益性もしっかり考えていきたいとして、特に重要なアカウント企業を中心に人を配属しています。

第4四半期は第3四半期末と比べて113名減っていますが、年度末の退職がかなりたくさん出ているため、実際には横ばいで推移していると捉えています。こちらはエンジニアや技能社員を配属している半導体および電子部品の影響が出ているとご理解ください。

全体としては、2023年3月期末の在籍人数は前期末比1,053名増で、7パーセント増やすことができました。今年の売上が鈍化するのではないかと思われる方もいますが、電子部品の影響は受けつつも自動車が引き続き回復してきていますので、年間10パーセント程度の伸びは十分に期待できると考えています。

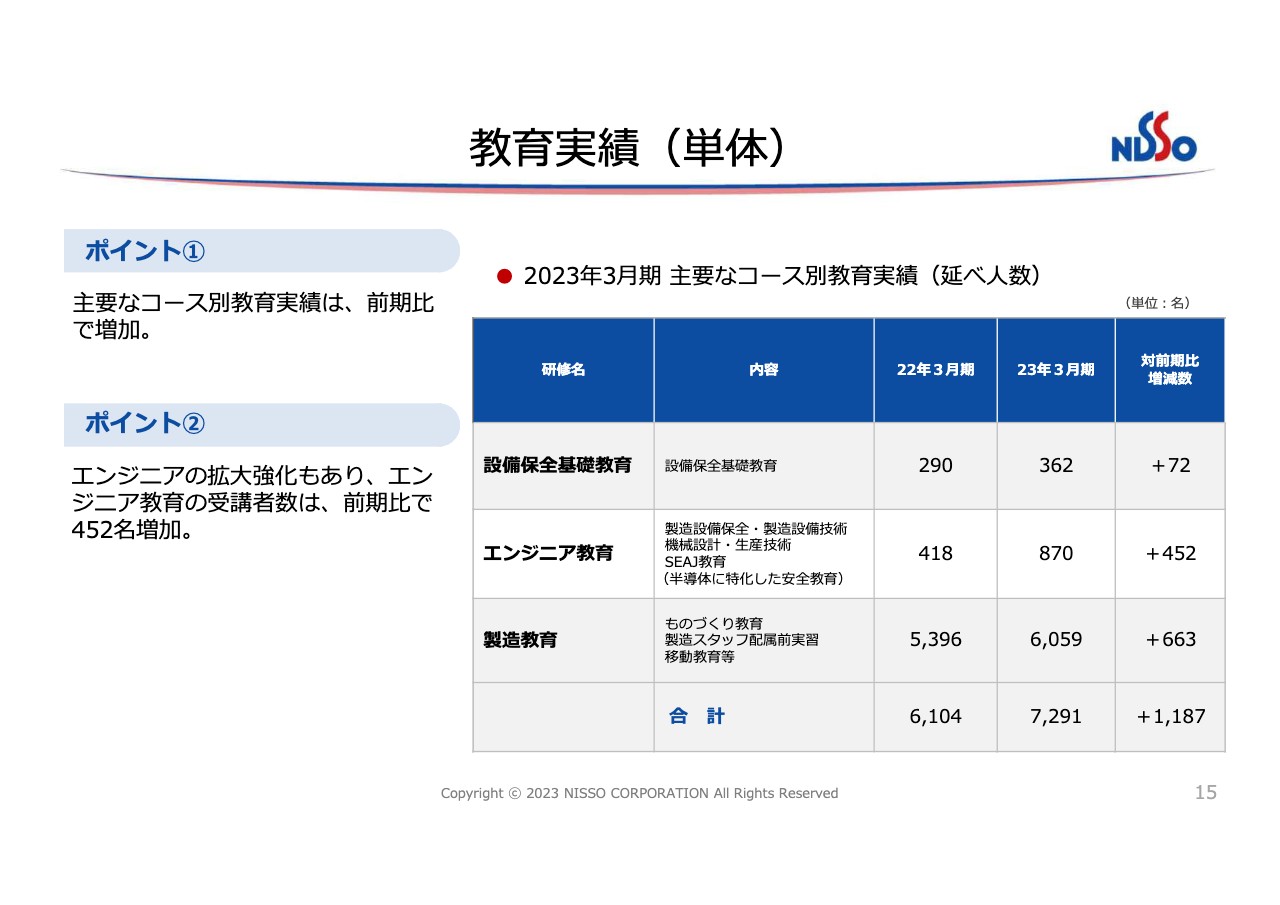

教育実績(単体)

教育実績について、特に注目していただきたいのはエンジニア教育です。後ほどエンジニアがどのように増えてきているかをお示ししますが、当社では中期経営計画を達成するためにエンジニアの育成をしっかり行っていきたいと考えており、教育実績は前期比で倍以上となっています。

また、製造教育の3業種に関しても高付加価値な人材の配属を重点的に行うため、力を入れています。

中期経営計画の達成のために育成型のモデルを積極的に推進しながら、他社との差別化を図っていきたいと考えています。また、今期は引き続き教育のための投資をしっかり行い、来期以降の収益に大きく貢献したい考えです。

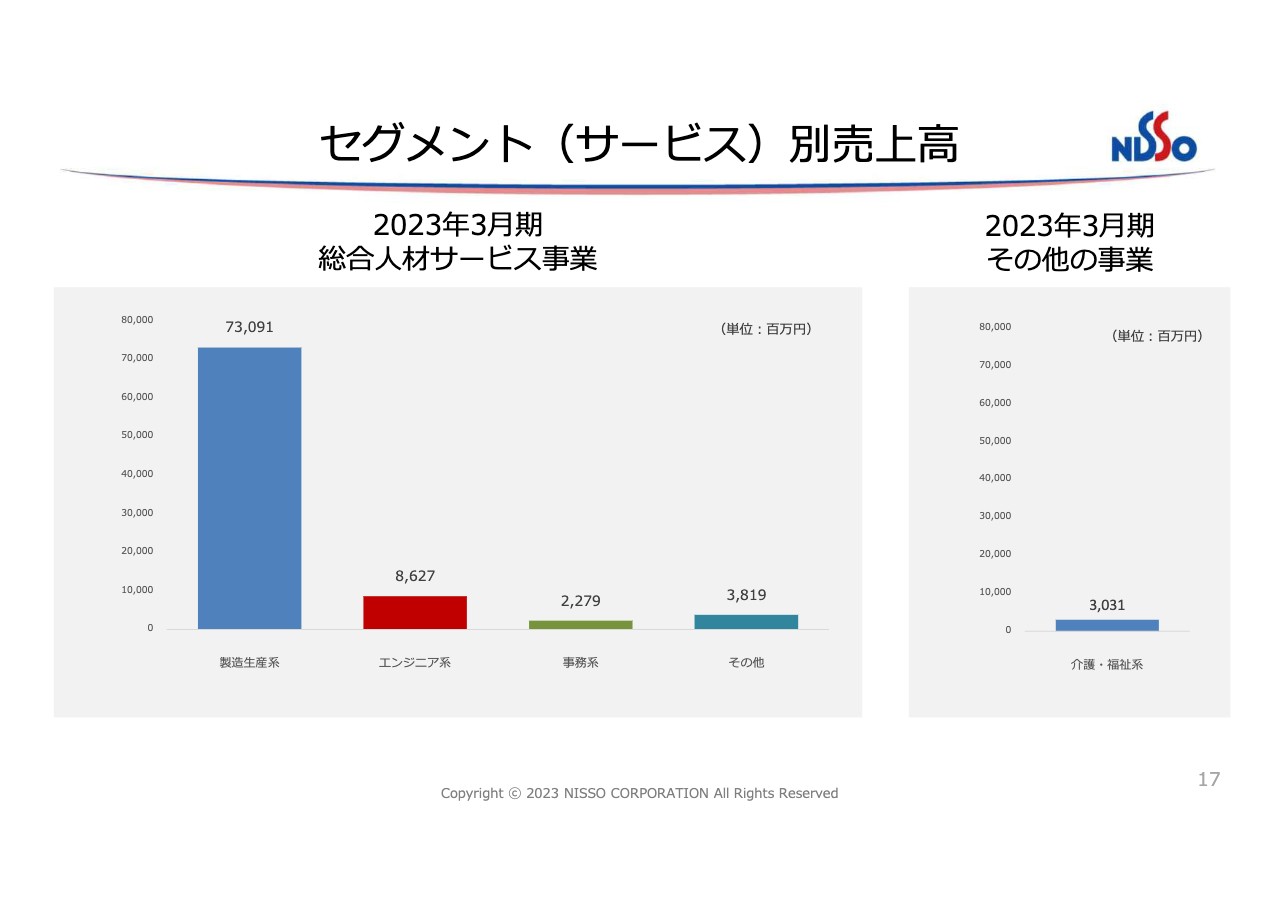

セグメント(サービス)別売上高

セグメント別の業績についてご説明します。総合人材サービス事業の製造生産系サービス、エンジニア系サービス、事務系サービス、その他のサービスについてです。その他のサービスは、介護・福祉系事業になります。

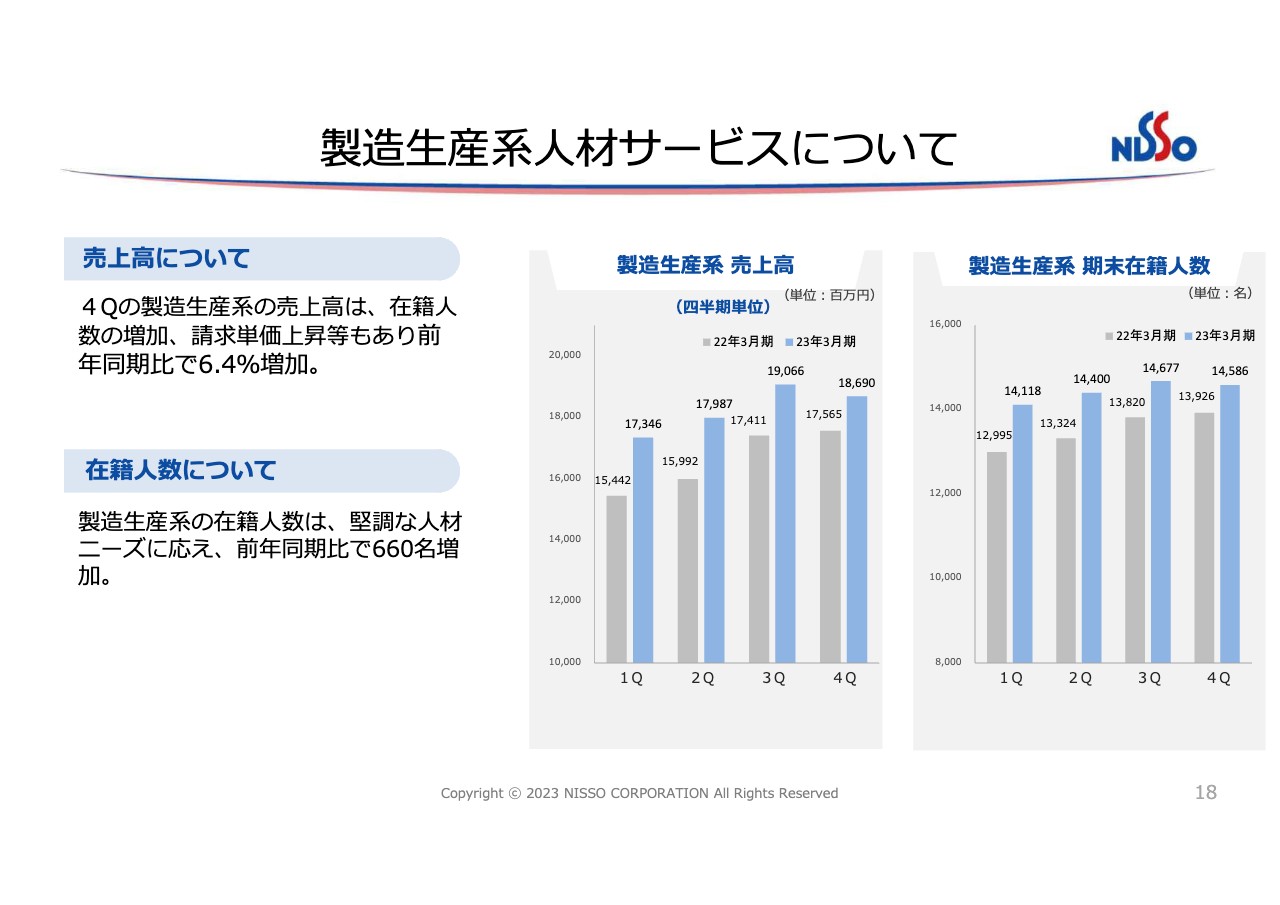

製造生産系人材サービスについて

製造生産系サービスの分野については、売上高は前期比で6.4パーセント伸びています。スライド右側のグラフは在籍人数の推移で、こちらも前期比で4.7パーセント伸びている状況です。お客さまからのバックオーダーを抱えながら、堅調に推移してきています。

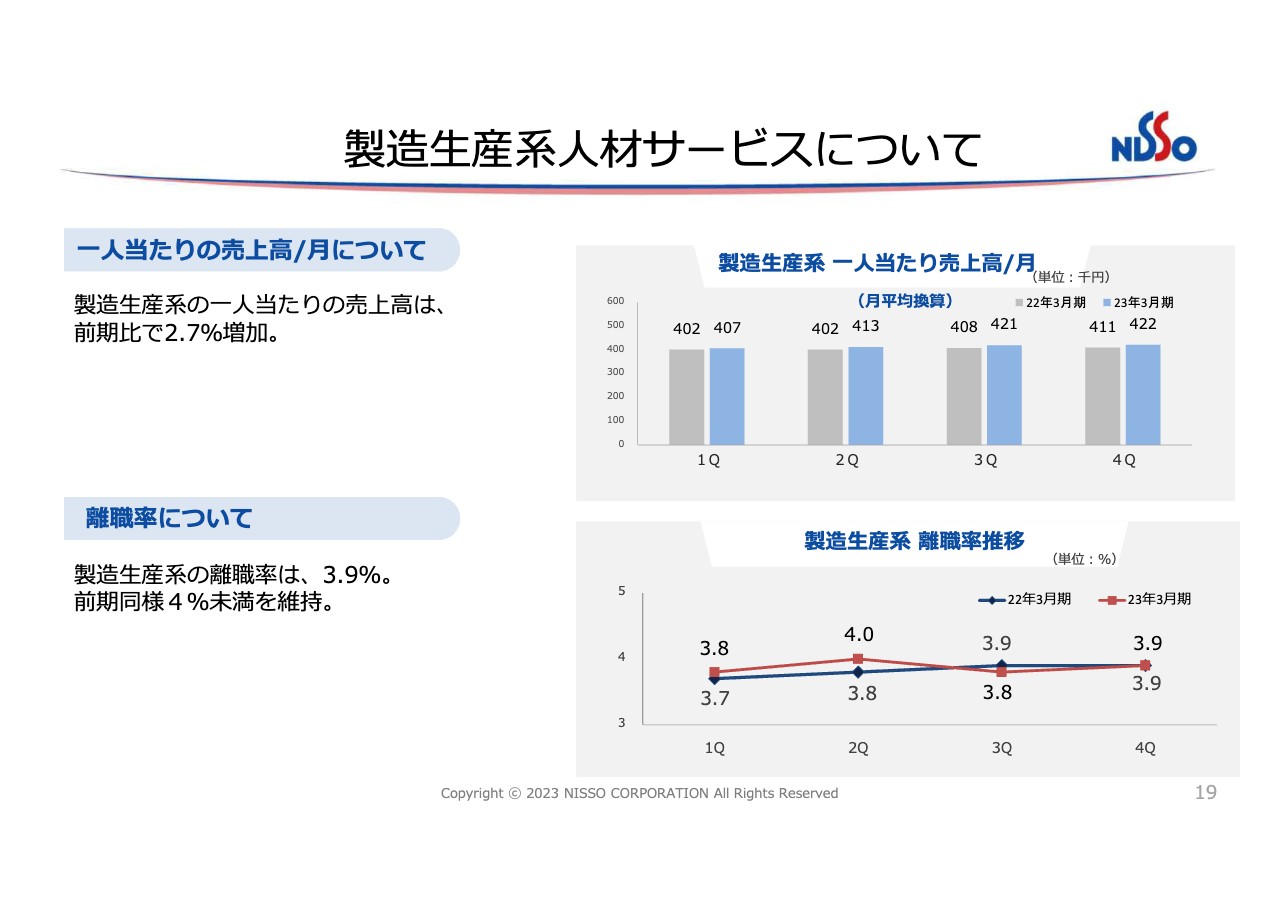

製造生産系人材サービスについて

1人当たりの売上高の推移です。第4四半期は前年同期比2.7パーセント増と伸びてきています。上期に少し心配していた離職率も、1年間で2022年3月期と同じレベルまで抑え込めており、4パーセント未満という目標を達成できました。

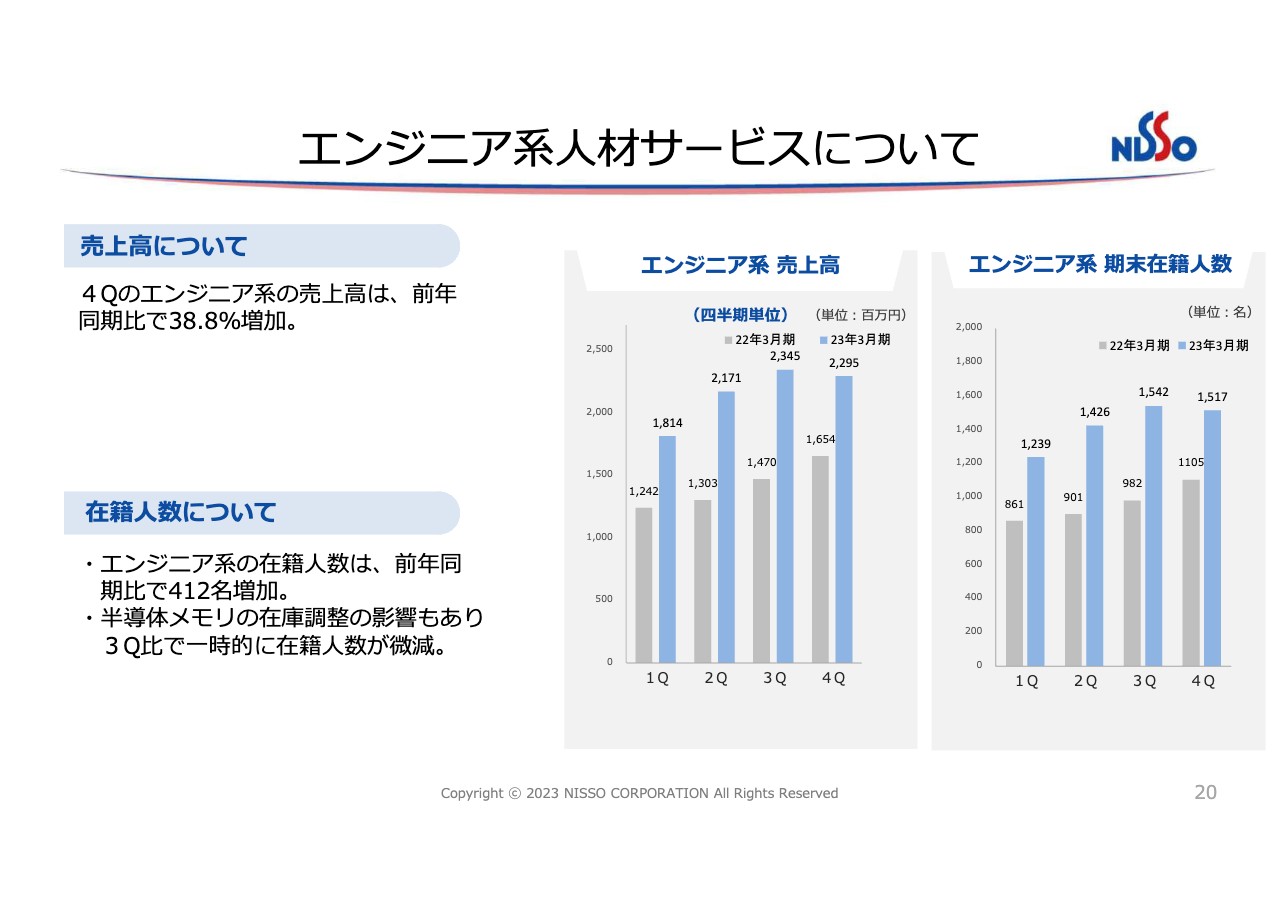

エンジニア系人材サービスについて

エンジニア系人材サービスの売上高および在籍人数の推移です。第4四半期の在籍人数は前年同期比で37.3パーセント増、412名増となっています。しかし、先ほどからお伝えしているとおり、我々は半導体メモリのお客さまに対して重点的にエンジニアの配属を行ってきたことから、前四半期比では横ばいとなりました。

2023年3月期まではまだ投資フェーズと判断していますが、2024年3月期以降はしっかりと収益に貢献できるものと考えています。

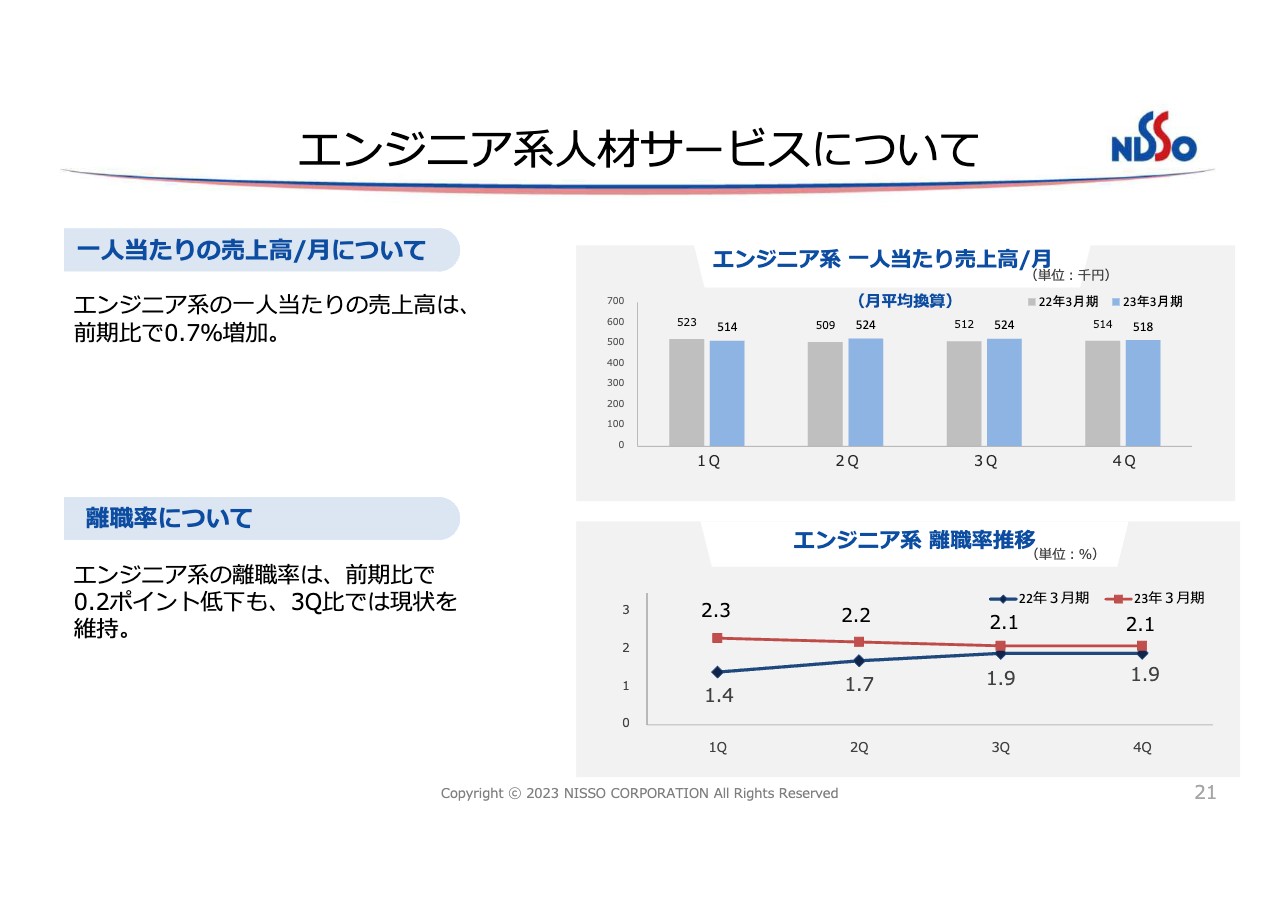

エンジニア系人材サービスについて

エンジニアの1人当たりの売上高と離職率の推移です。離職率は第1四半期の2.3パーセントから徐々に改善され、第4四半期は2.1ポイントとなっています。本来切りたい2パーセントまでもう一息で、現状を維持できている状況です。

1人当たりの売上高については、第3四半期・第4四半期を見ると鈍化しているように見えます。こちらは先ほどお伝えした半導体メモリや一部の電子部品の事業環境の影響を受けて、エンジニアの稼働時間が減ってきていることが原因です。

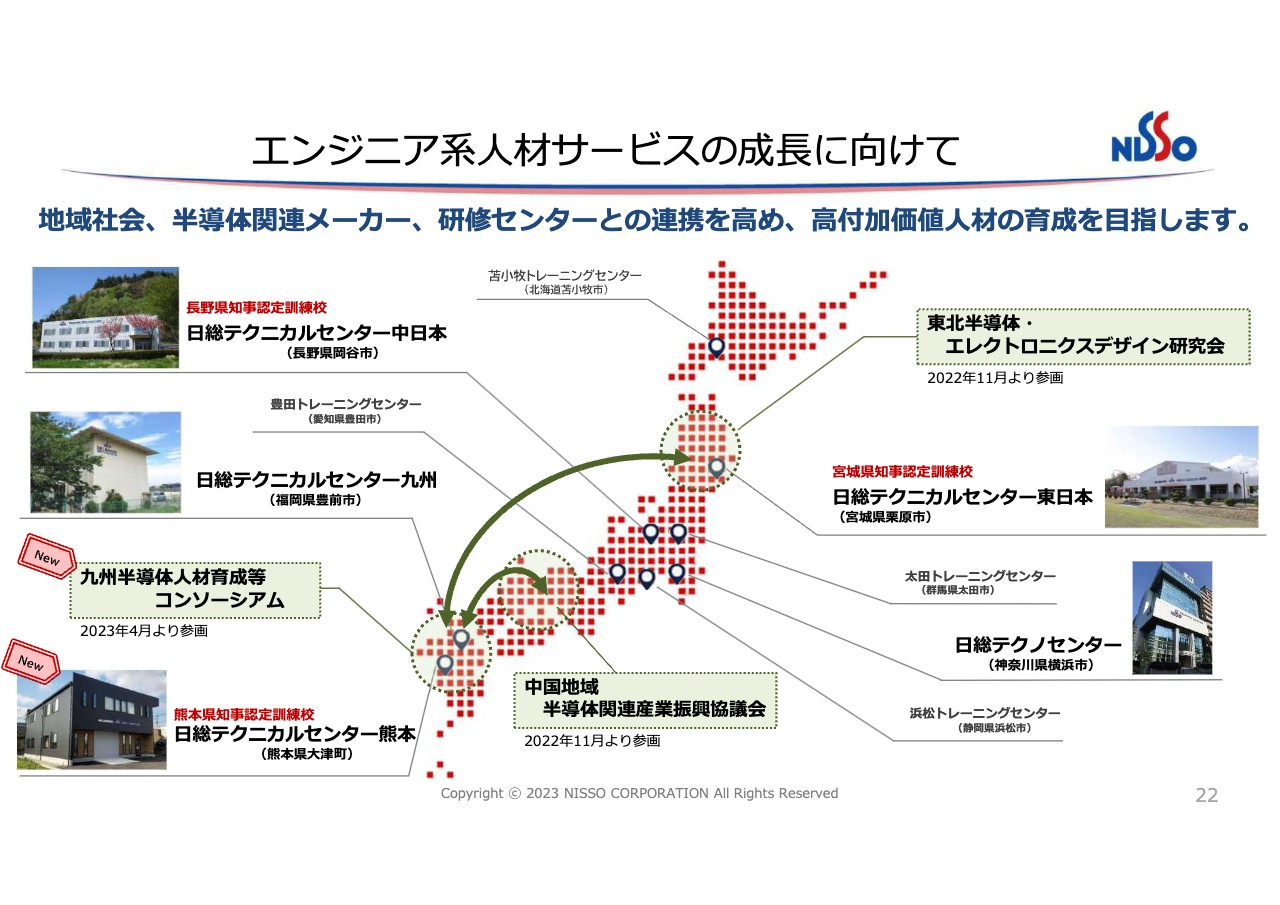

エンジニア系人材サービスの成長に向けて

我々のエンジニア系人材サービスをどう広めていくかについてです。我々の売上高の半分を占めている自動車系に加え、電子部品分野は2番目の領域であり、ここにしっかりと付加価値の高い人材を育成して配属していきたいとの思いがあります。そのために、半導体向けの人材育成や、半導体メーカーあるいは装置メーカーとの協業をしっかり行っていきます。

日本のそれぞれの地域において、半導体を経済安全保障上の戦略品目として力を入れ、産官学で半導体の量産を確立していく動きがあります。東北地域と中国地域は2022年11月から、九州地域も2023年4月からこうした取り組みに参画しています。

この取り組みでは、地域社会・半導体関連メーカー・研修センターとの連携を高めながら、高付加価値人材の育成を目指します。その背景として、各地区で量産技術を確立する上では、人材育成の基盤が非常に重要だということです。その人材育成の基盤づくりの一部を我々が担っていくという考え方で、この産官学の連携に参加しています。

その基盤作りとして、もともと認定訓練校のあった宮城県・長野県に加え、ようやく熊本県においても半導体のエンジニアを育成できる仕組みを作り上げました。ここからしっかり育成を行っていきます。

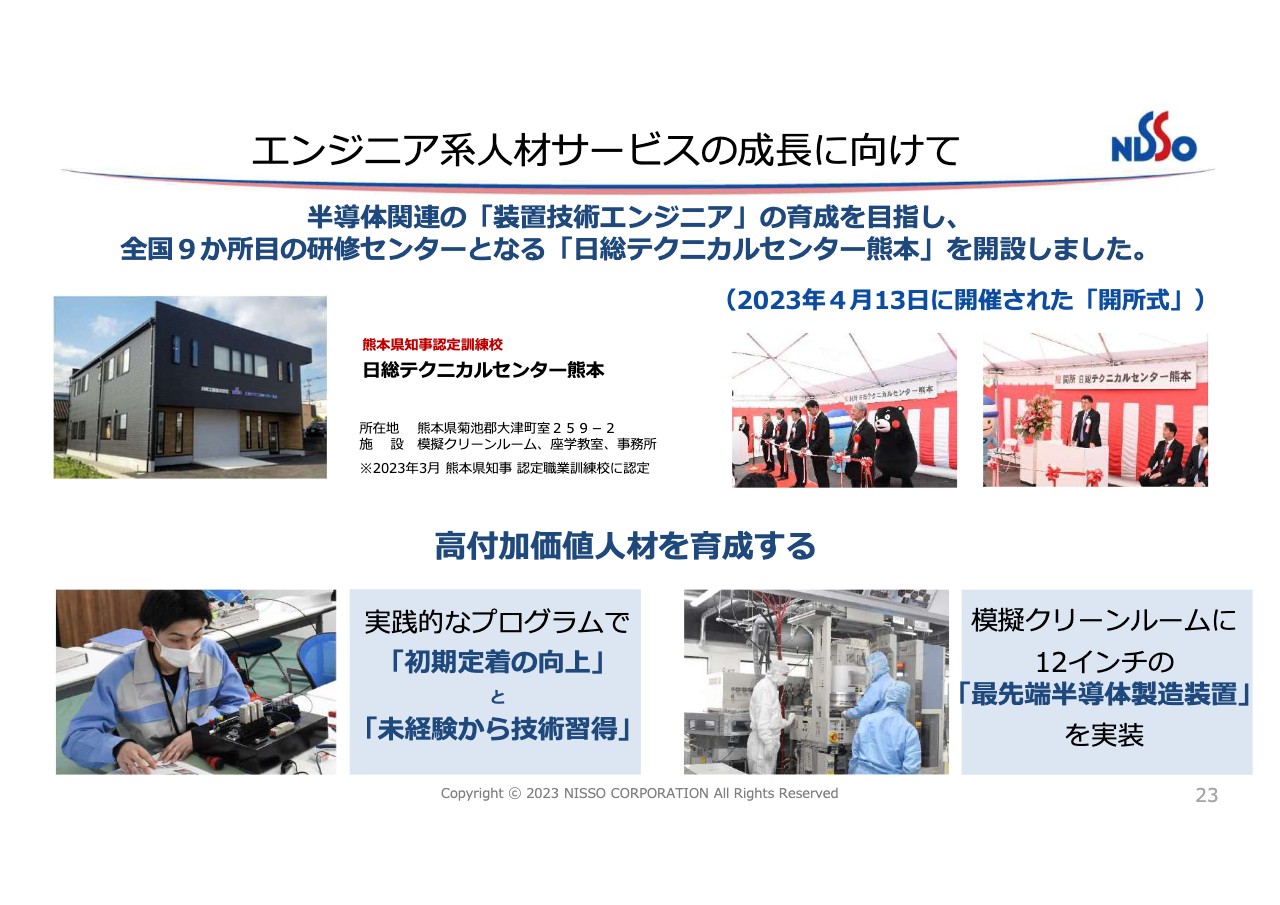

エンジニア系人材サービスの成長に向けて

トピックスとして、4月に開所した熊本の研修施設についてをお示ししています。非常に大きなポイントとして、他社では行っていない実務に通じた人材育成の仕組みがあります。

実践的なプログラムで、初期定着の向上と未経験からの技術習得を図ることに加え、最先端半導体製造装置を実装し育成する仕組みがあります。こちらは各半導体メーカーさまや装置メーカーさまに非常に高く評価いただいており、これから半導体の分野においてより深い関係でしっかりと柱を作ることができるようにするものです。

ただし、ここで育成できる人材には限界もあるため、従来の研修施設でeラーニングやVR・ARといった技術を使い、育成できる人材を増やすように努めていきます。さらに、必要な地区にこのような研修施設を作っていきながら、我々がこれから伸びるであろう半導体分野における存在感をより高め、視野を広げていきたい考えです。

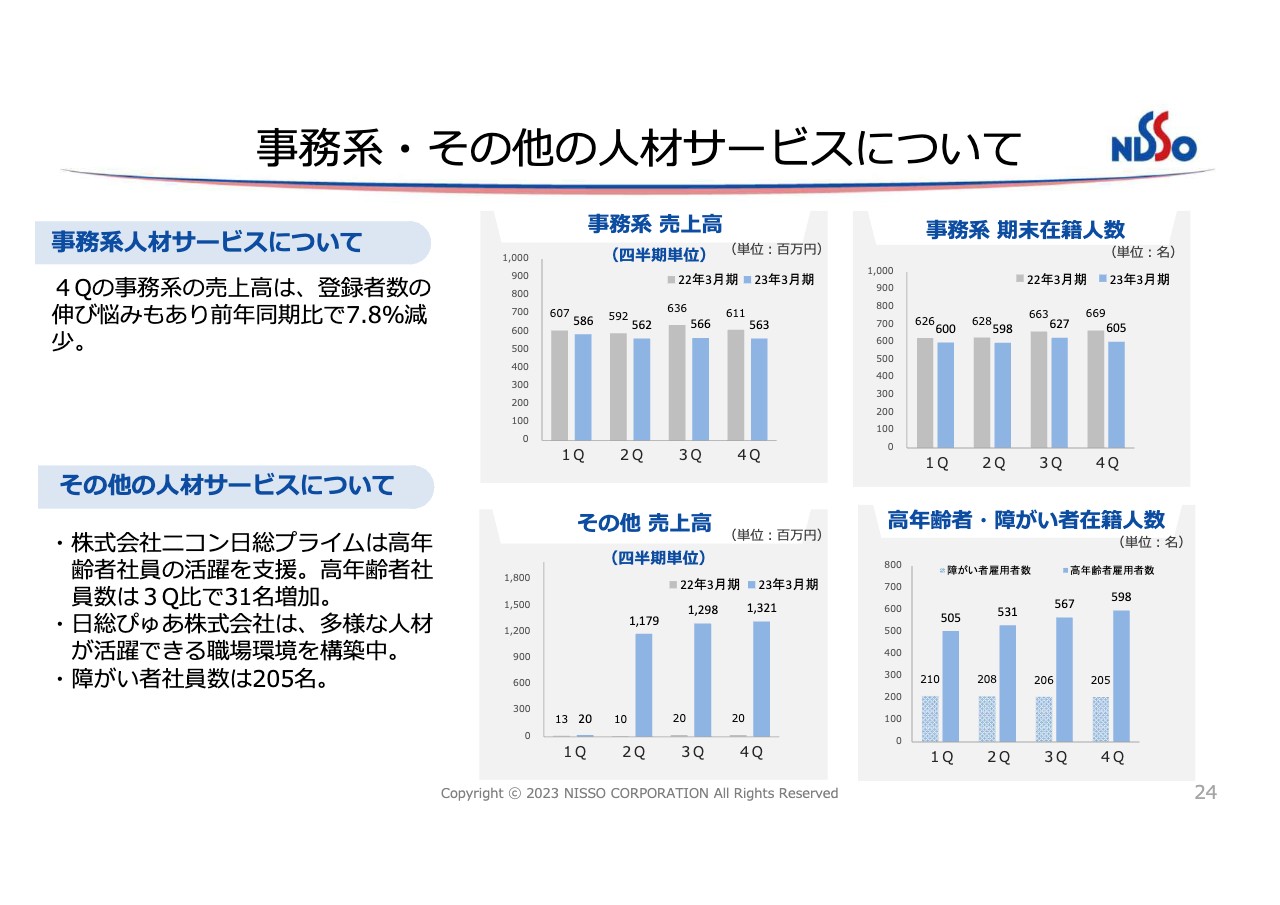

事務系・その他の人材サービスについて

事務系・その他の人材のサービスについてご説明します。スライド上部の事務系については、AIを活用するような付加価値の高い事務分野に転換している最中ですが、まだ十分ではありません。従来の事務系の派遣分野では、いろいろな新しいテクノロジーにニーズが置き換わっていく状況の中、高付加価値なホワイトカラー分野へ転換できると考えています。

スライド下部の高年齢者・障がい者については、日総ぴゅあでは障がい者の能力の開発を行いながら活躍していただいています。2023年3月期第2四半期からは、ニコン日総プライムのマジョリティ変更が影響し、売上高が一気に上がってきている状況です。今後、高年齢者がより活躍できるような場を作り、キャリアチャレンジ・リスキリングなどを行うことを計画しています。

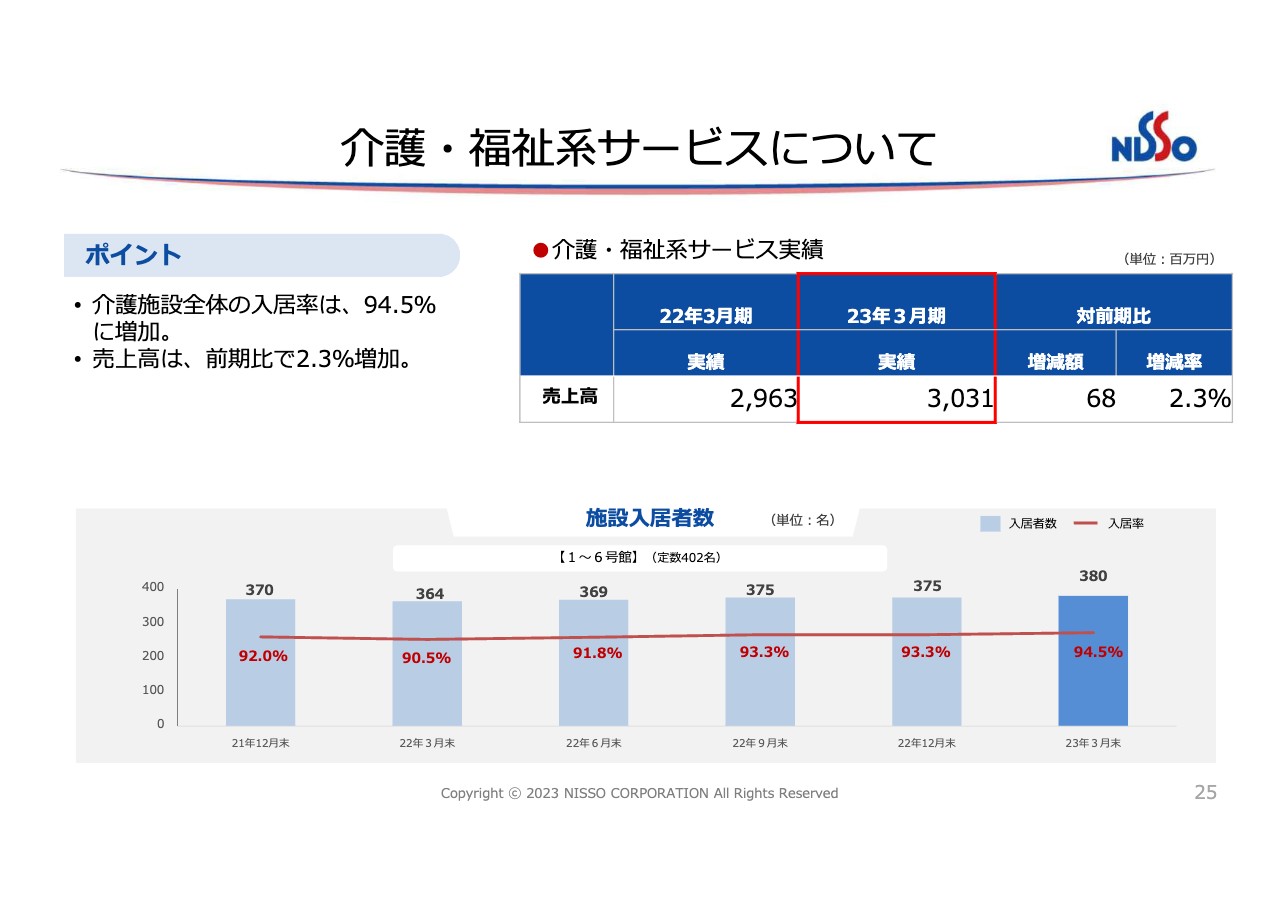

介護・福祉系サービスについて

介護・福祉系サービスについてです。それほど大きな投資を行っていないため売上高は微増ですが、増収増益となっています。入居率の推移に関しては、2023年3月期末で94.5パーセントまで引き上げており、施設の効率化が図られてきています。

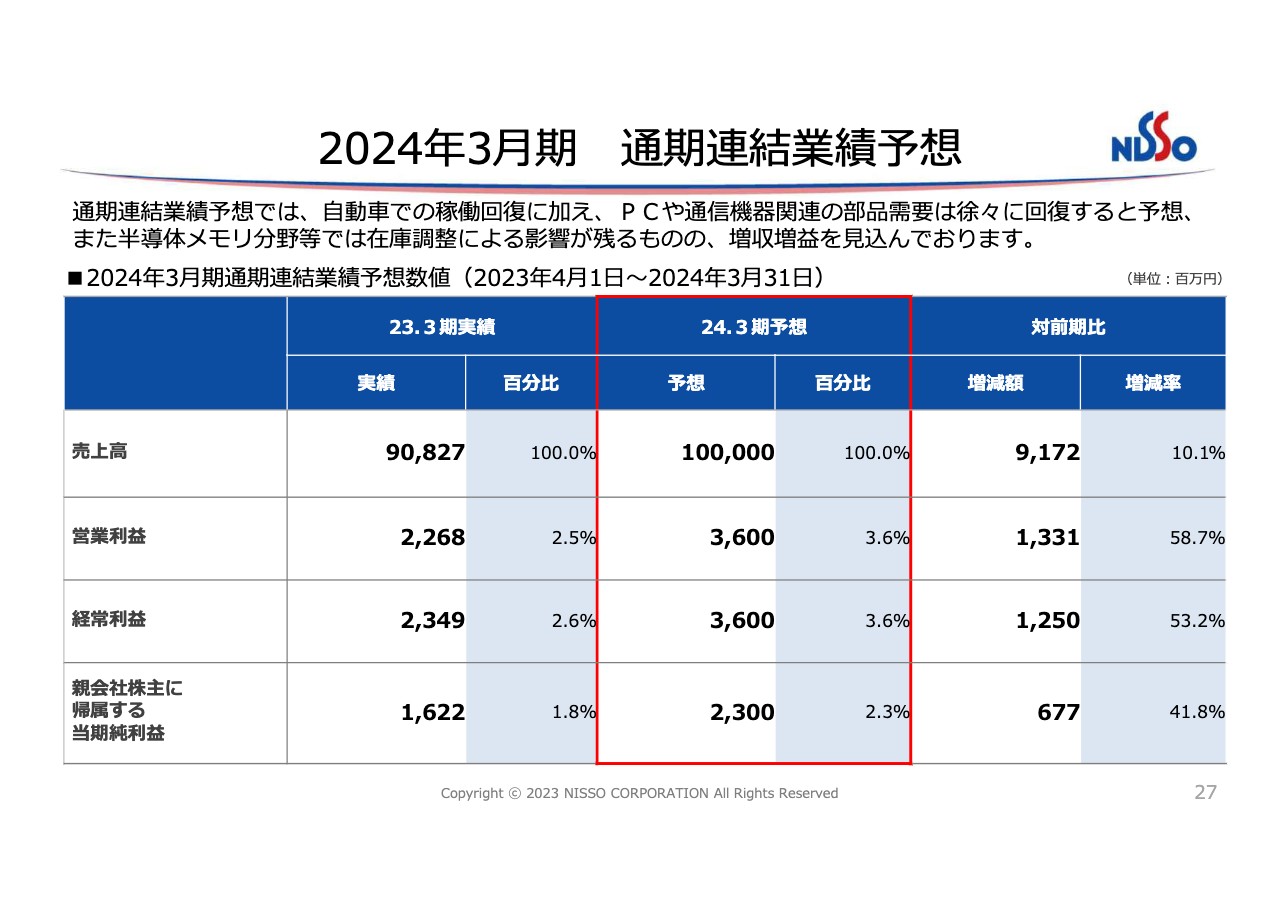

2024年3月期 通期連結業績予想

今後の見通しについてお伝えします。スライドが2024年3月期の業績予想です。中期経営計画における売上高は1,000億円、営業利益は40億円ですが、本業績予想では営業利益を36億円としています。

この理由としては、2022年8月に中計を改定したのですが、当時は2024年3月期に自動車は通常の状態に戻っていると見ていました。しかし、2023年3月期は2022年3月期ほどの大きな影響は受けていないものの、パワー半導体を中心にまだ部品不足の状況が完全に解消していません。

加えて、半導体メモリの在庫調整が今期は少なくとも上期いっぱい続き、そこからなだらかに回復してくるであろうと考えています。また、半導体と連携している半導体以外の電子デバイスも少なくとも上期は影響を受けるであろうことを踏まえ、このような予想としています。

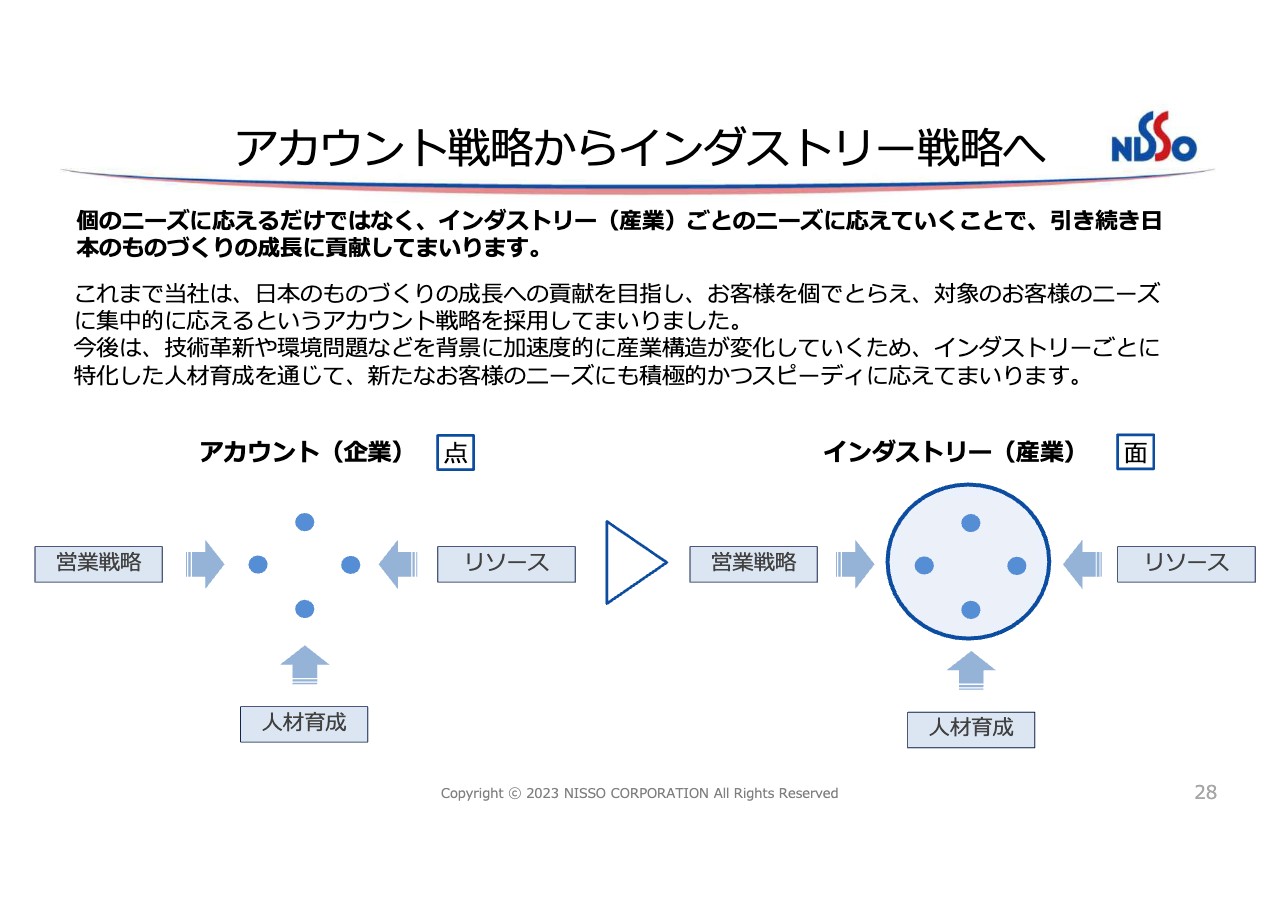

アカウント戦略からインダストリー戦略へ

上場以来、我々はアカウント戦略を実行していくとお伝えしてきました。こちらは最重要取引先であるアカウント企業4グループに対し、我々の技能社員を中心に高付加価値の人材を届けることでシェアを上げていくという戦略でしたが、もう少し高く広い視点で、この戦略に切り替えることとします。

従来はアカウント企業ごとの「点」の考え方でしたが、近年の新しいテクノロジーにより各産業界のオペレーションのかたちや必要な人材の質がどんどん変わってきています。これを踏まえ、面で業界を捉えインダストリーごとにどのような人材の市場価値が高いかを十分お客さまと話して確認し、そのような人材を育成しながら、3つの分野で重点的に人を配属していこうとしています。

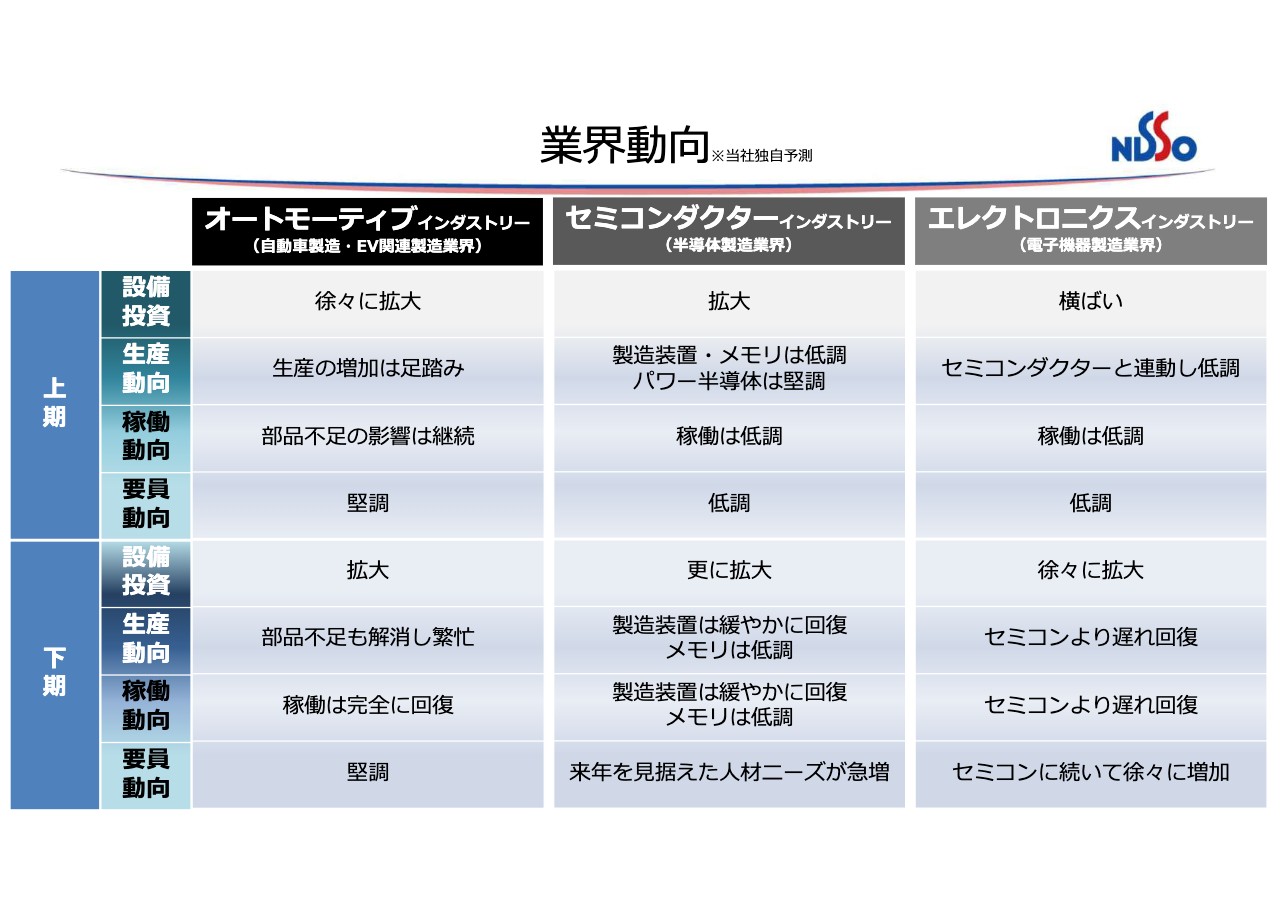

業界動向

スライドにある「オートモーティブインダストリー」「セミコンダクターインダストリー」「エレクトロニクスインダストリー」において、特にこれから成長が見込まれる上位の取引先に十分な交渉を行い、必要な人材を配属していきます。これに関して、「今までのアカウント企業との関係のような強いつながりが切れるのではないか?」と思われるかもしれませんが、そのようなことはありません。

営業戦略上サポートやフォローをしなければいけないお客さまが増えるため、営業戦略もさらに強いものにしていく必要があります。それはすなわち強い関係を持つお客さまが増えるということであり、その中で、業種特性にあわせた人材育成を強化しながら経営基盤を安定させていきます。このように、成長のために戦略を大きく切り替えていると理解いただけるとありがたいです。これは半導体の分野に新しい柱を作ることと一致した考え方です。

また、我々は従来のオートモーティブの分野ではボデーメーカーを中心に拡大してきました。しかし、対中国に関連する経済安全保障の観点から、電池に重点的に取り組まなければいけません。そのため、インダストリー戦略の中では、特に電池のセルを作る工程で必要な人材を同業他社と差別化して育成することにより、電池の分野にも柱を作っていきたい考えです。

スライドのタイトル横に「当社独自予測」と書いています。我々はシンクタンクではないため、お客さまのお話を聞きながら、この3つのインダストリーの分野がどのように推移するかを上期・下期に分けて分析しました。

この中で1年を通して堅調なのはオートモーティブの分野だけです。セミコンダクターやエレクトロニクスの分野については、上期は低調であり、下期は緩やかに回復しているもののやはり低調です。この表を見ていただけると、2024年3月期の業績予想が先ほどのようになった理由をご理解いただけると思います。

そして、見逃してはいけないのは、今が大きな転換点ということです。今、メモリも含めて半導体は一部で在庫調整に入っています。ここにSamsungが出てくる、あるいは大変盛り上がっている熊本のエリアに台湾とセミコンダクターの合弁会社による第2工場ができるという話があります。また、Rapidusという非常に国策的な最先端半導体の工場が北海道に立ち上がるという話もあり、それらがいよいよ今年度の下期から起こるだろうといわれています。

それにあわせてその分野に必要と思われる人材の育成能力を高めていくことが非常に重要です。このように今期は引き続き投資のトレンドにあり、来期以降は今期に投資したものを大きな成果として勝ち取っていきます。我々は相当シビアに分析しているため、市場の変化を的確につかみ取りながら対応していきます。

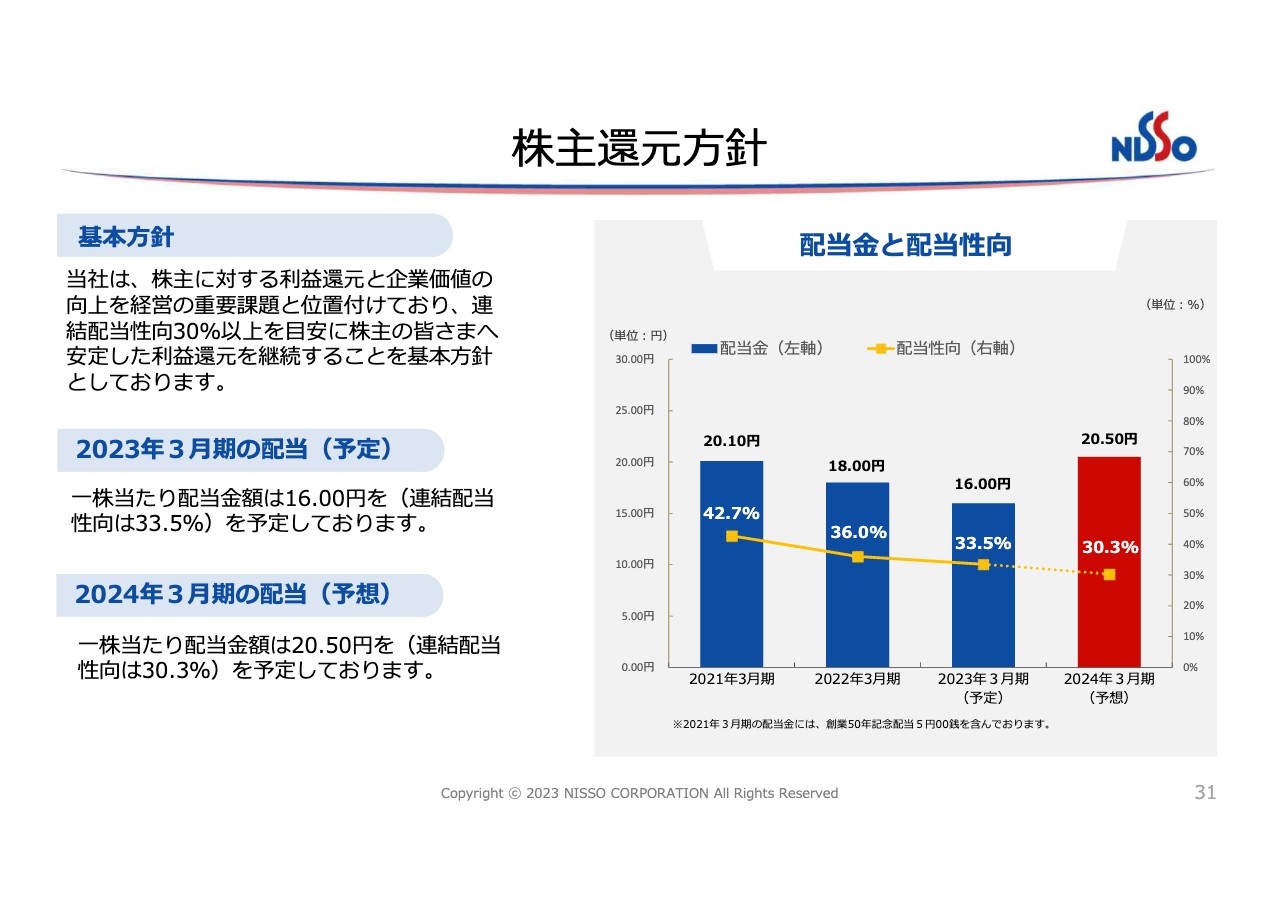

株主還元方針

株主還元方針についてです。2023年3月期の1株当たり配当金額は16円、連結配当性向は33.5パーセントです。2024年3月期は配当性向30.3パーセント、配当金額は20円50銭を予定しています。公開後最高金額の25円までもう一息ですので、社員一同で力を合わせて、投資家に報いる配当金額を毎年達成できるようにしたいと思っています。

投資家から「配当性向をもっと上げてはどうか」というご意見もいただきますが、我々としては、これから本格化するM&Aや新しい事業、先ほどお話しした半導体分野の育成があります。これらへの投資を十分に行いながら、企業を成長させて株価を上げていきたいと考えています。

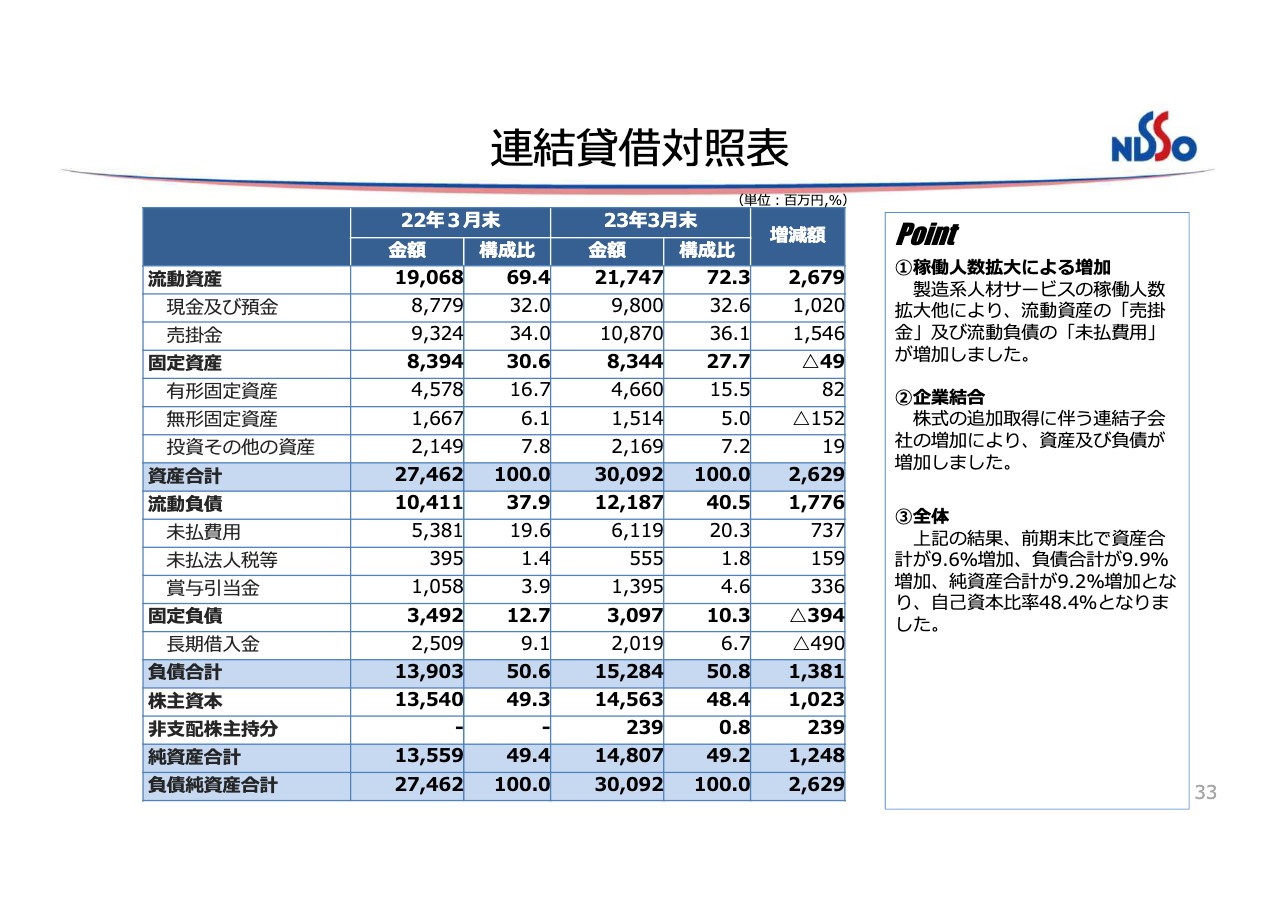

連結貸借対照表

スライドは連結貸借対照表です。

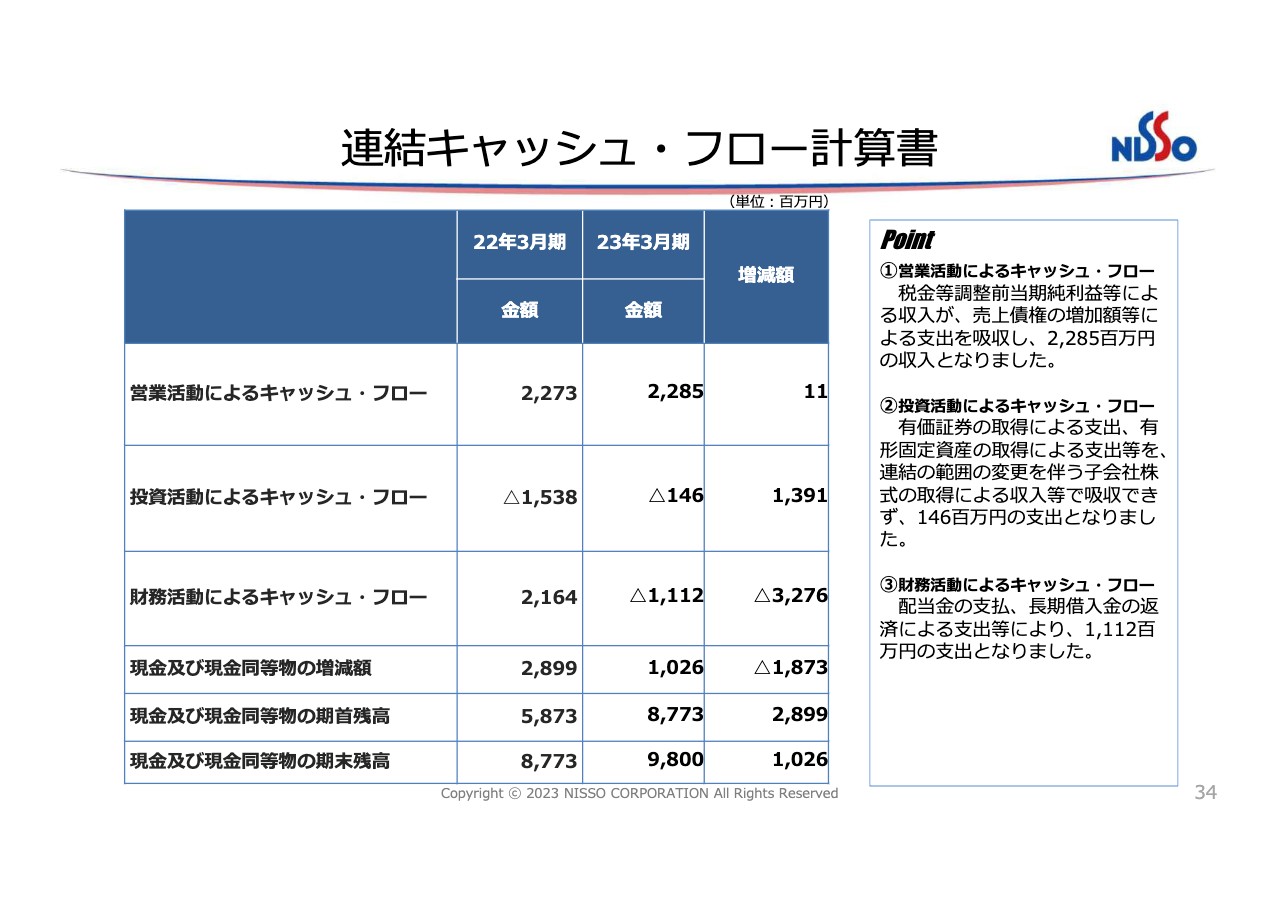

連結キャッシュ・フロー計算書

続いてキャッシュ・フロー計算書です。投資家のみなさまから見るとキャッシュリッチと思われるかもしれません。今期については、相手のあることですので確定事項としてはお話しできませんが、しっかりとM&Aを実現していく意志で社員一同邁進しています。ぜひ引き続きご支援等を賜わりたいと思います。

新着ログ

「サービス業」のログ