アズーム、上期予想に対しすべての項目で上振れ着地 中期目標達成に向けて順調な進捗

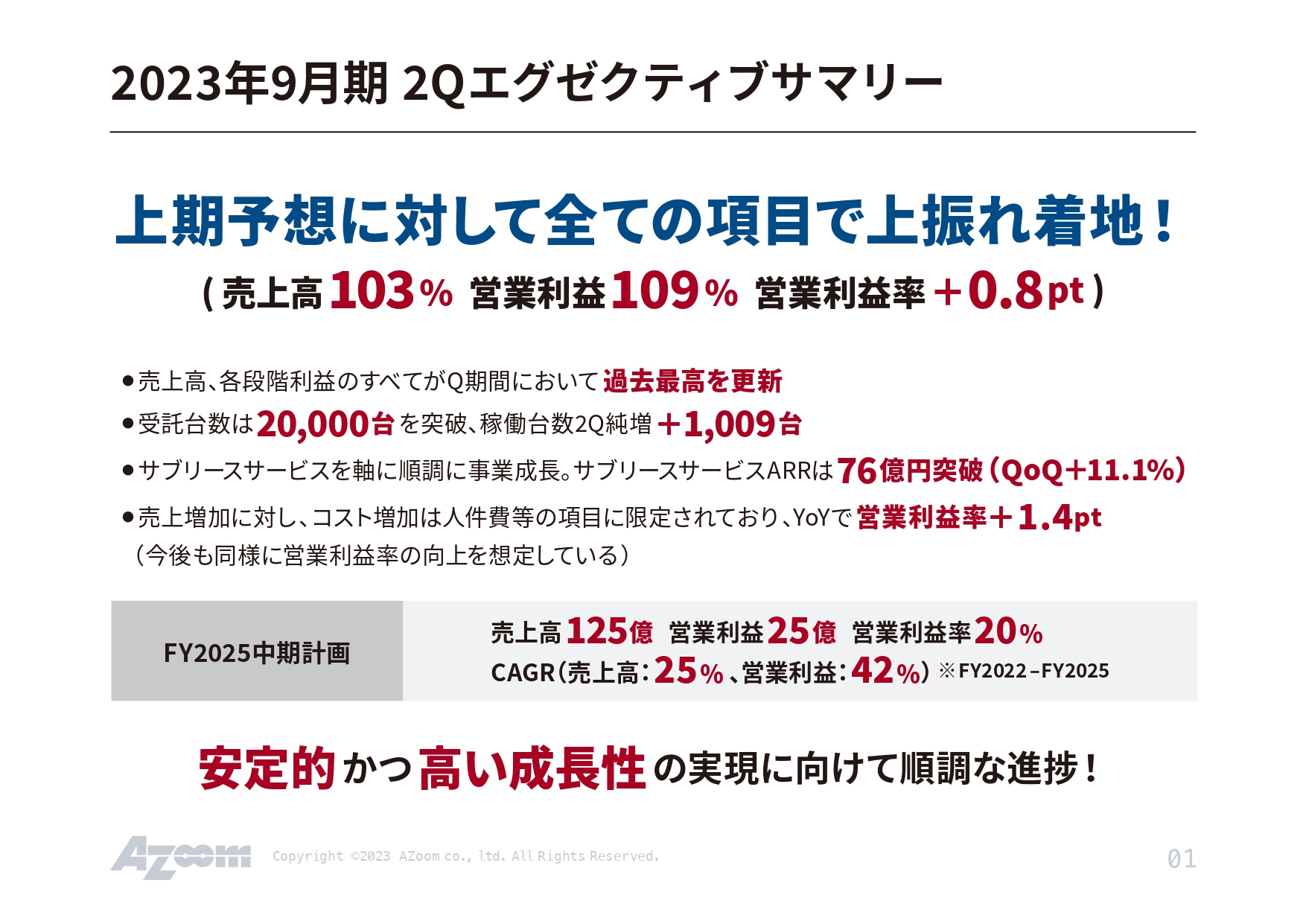

2023年9月期 2Qエグゼクティブサマリー

菅田洋司氏:代表の菅田でございます。私から、2023年9月期第2四半期決算概要をご説明します。

最初にサマリーです。上期の予想に対して、すべての項目で上振れ着地しました。上振れ幅は非常に限定的ではありますが、概ね我々の想定した範囲の数字で堅実に推移しています。

受託台数は、3月末時点でついに2万台を突破することができました。競合先である日本駐車場開発は、現在1万9,000台弱でしたので、機械式の月極駐車場においては、我々が国内トッププレイヤーに躍り出たということになります。

サブリースサービスを軸に順調に事業を伸ばしており、ARRは3月末時点で76億円を突破しました。売上増加に対して、コスト増加は人件費等に限定されていますので、YoYで営業利益率は1.4ポイントの改善となります。

中期計画において、2025年の決算時に営業利益率20パーセントの達成を目標に掲げ、運営しています。「安定的かつ高い成長性の実現」に向けて、順調に最初の中間決算を迎えることができました。

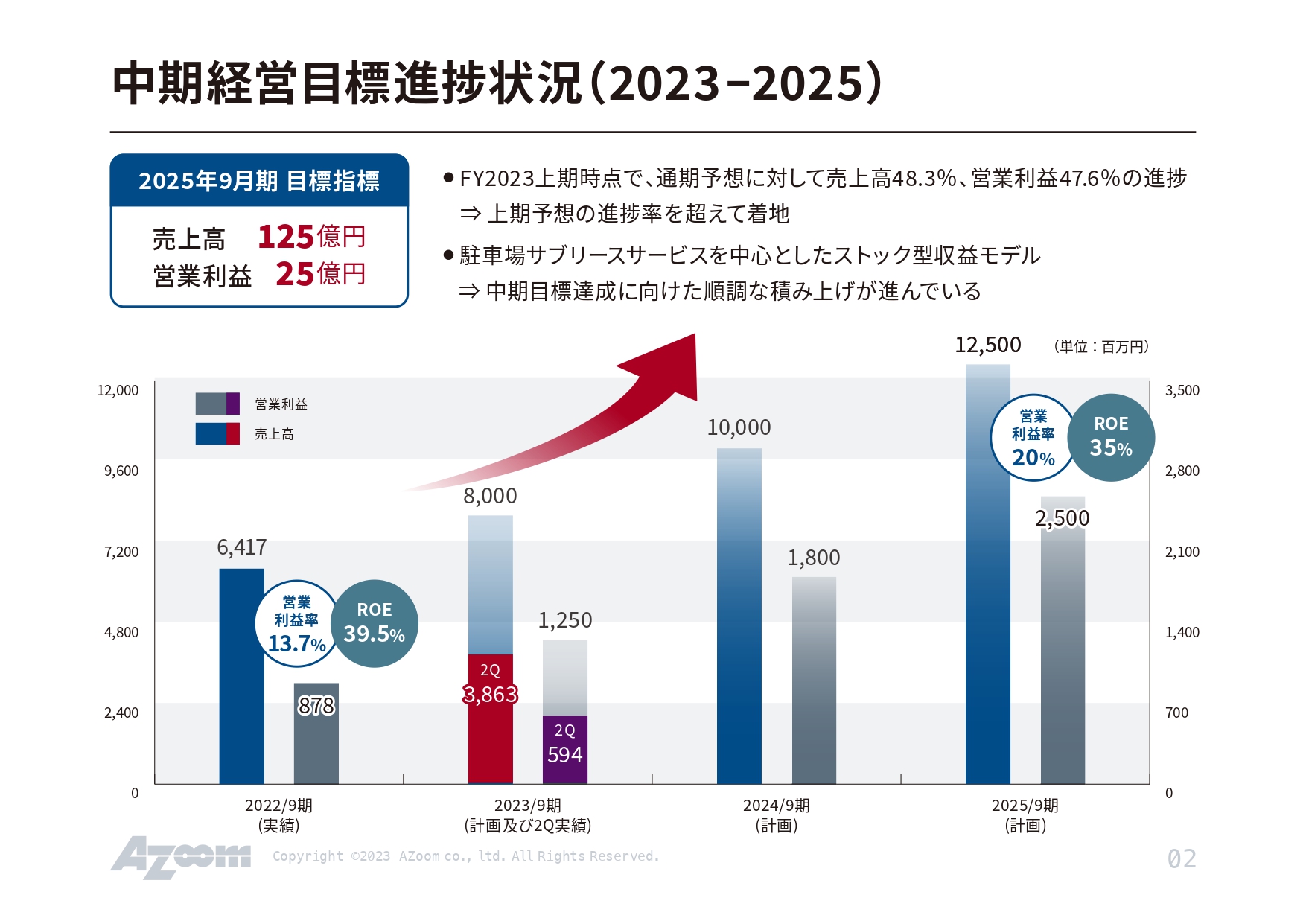

中期経営目標進捗状況(2023-2025)

今期の最初に出した3ヶ年計画の進捗状況についてお話しします。こちらは、2023年に80億円、2024年に100億円、2025年に125億円という売上計画となっています。1年目の中間が終わったところですが、かなり良い状況で進捗しています。ストックを加味すると今期の数字の蓋然性は、ある程度高まったと私は考えています。

企業理念

我々は、今期より「世界から『もったいない』をなくそう」を企業のMISSIONに掲げました。ビジョンに関しても、今まで「遊休不動産」を掲げていましたが、今後は「世の中の遊休資産を活躍する資産に」をテーマとします。

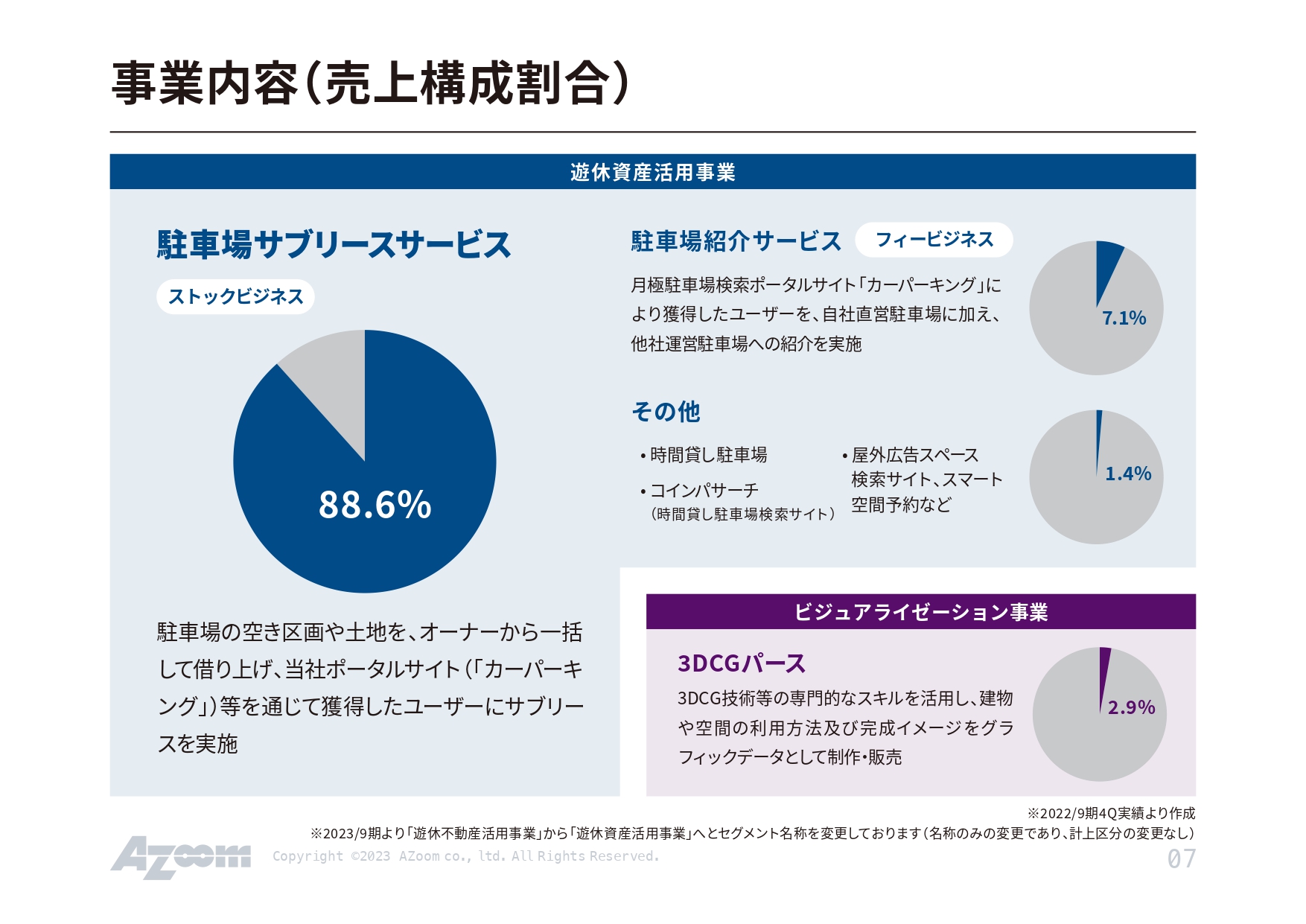

事業内容(売上構成割合)

主な事業内容の売上構成割合についてご説明します。我々がストックビジネスと呼んでいる、駐車場サブリースサービスの売上構成費は88.6パーセントです。現状では、売上の大半がストック収益となっています。

その他フィービジネスとして、駐車場紹介サービスがあります。こちらは仲介した際の手数料収入のことで、一過性の収益となるため、フィービジネスと呼んでいます。比率は年々下がっているものの、粗利100パーセントのビジネスとして展開しています。

また、ビジュアライゼーション事業の3DCGパースは、まだまだ売上規模が小さく、全体の2.9パーセントという比率で推移しています。

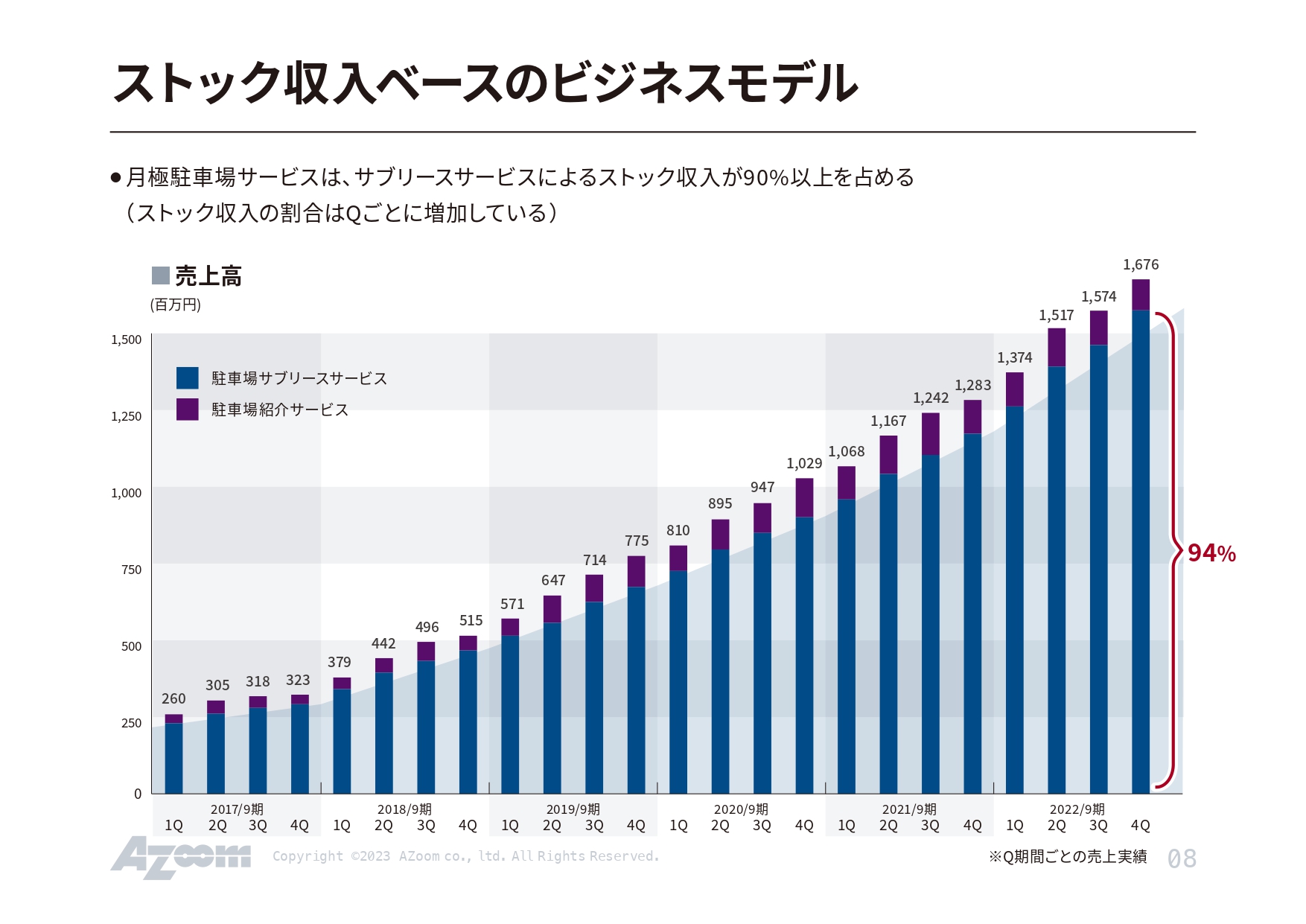

ストック収入ベースのビジネスモデル

スライドに記載しているのは、ビジネスモデルのストック部分を四半期ごとに切り出した、前期までの数字となっています。月次の売上に対して、直近の四半期では94パーセントがサブリースによる収益になっています。

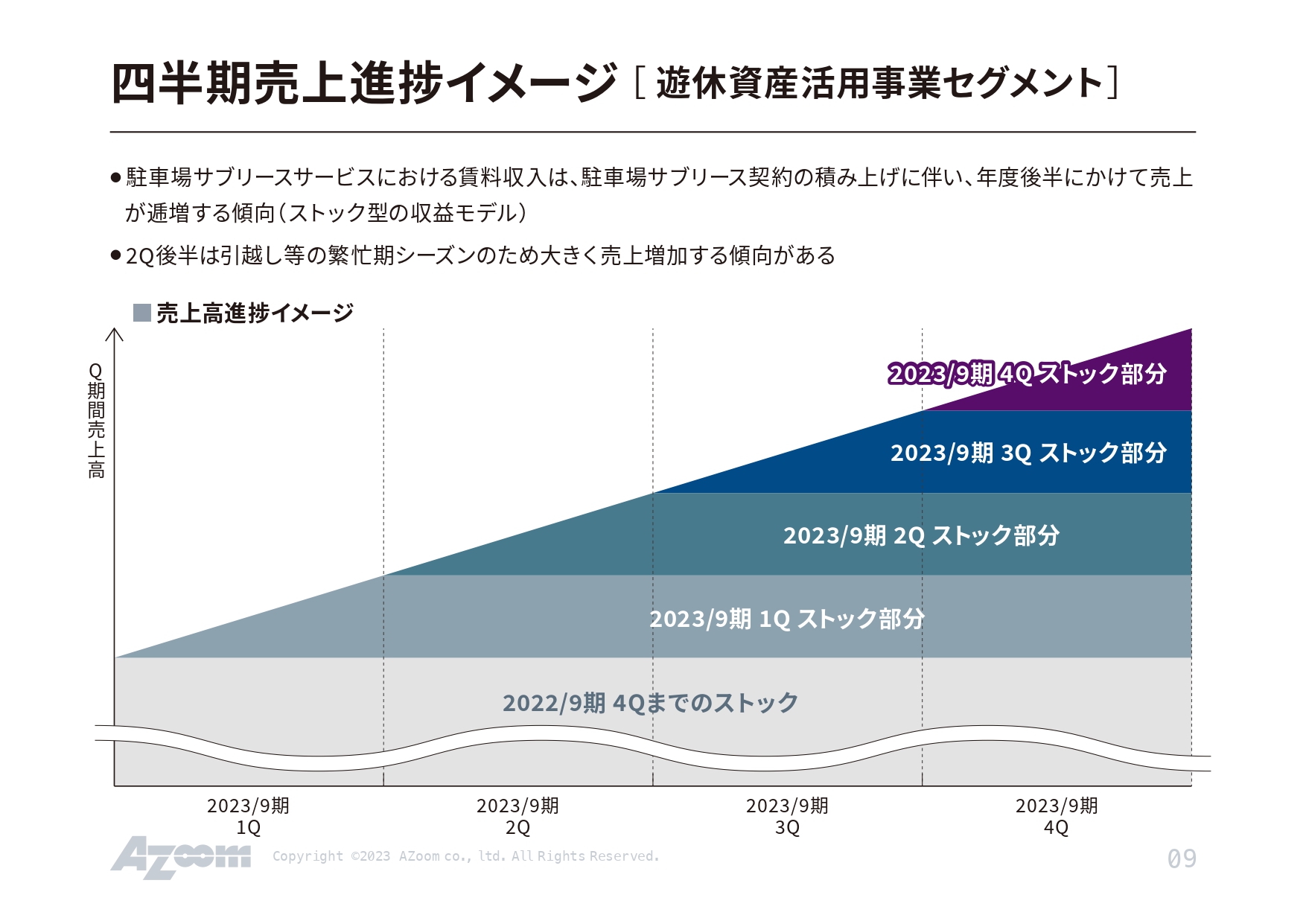

四半期売上進捗イメージ[遊休資産活用事業セグメント]

四半期ごとの売上進捗イメージです。上半期に取得したサブリースの物件は、リーシングが終わると収益寄与を始めます。上半期取得分が下半期に賃料収入として効いてくるモデルですので、後半にかけて逓増していくような数字の推移となっています。ただし、この第2四半期が終わる3月は、引っ越し等の繁忙期シーズンに当たるため、手数料が若干上振れする数字のイメージです。

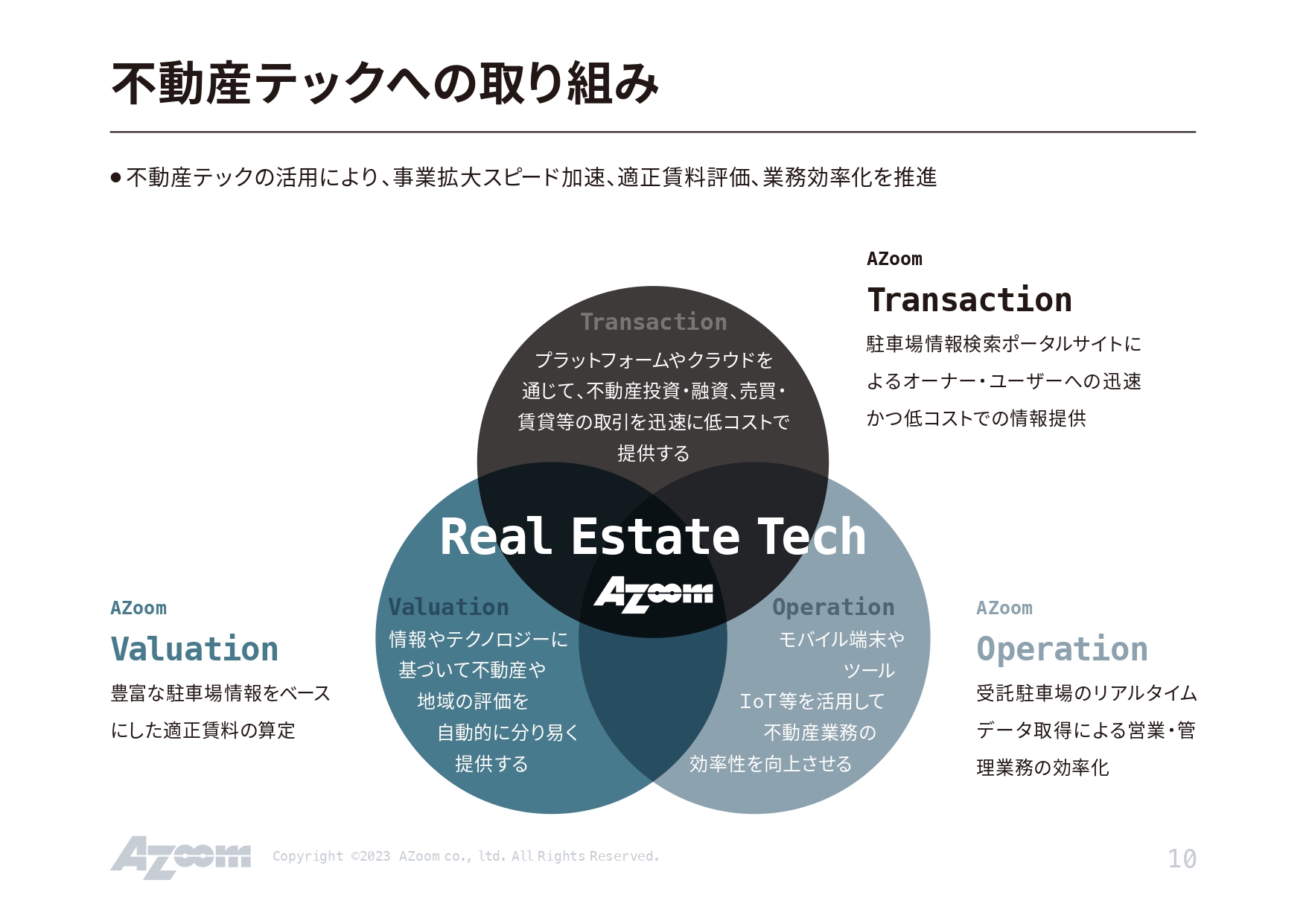

不動産テックへの取り組み

不動産テックへの取り組みについてご説明します。不動産におけるテクノロジー部分を、大きく「Transaction」「Valuation」「Operation」という3つの領域に切り分け、それぞれに適切なシステムを社内で開発していくという取り組みです。我々の強みとして、今後も継続していきます。

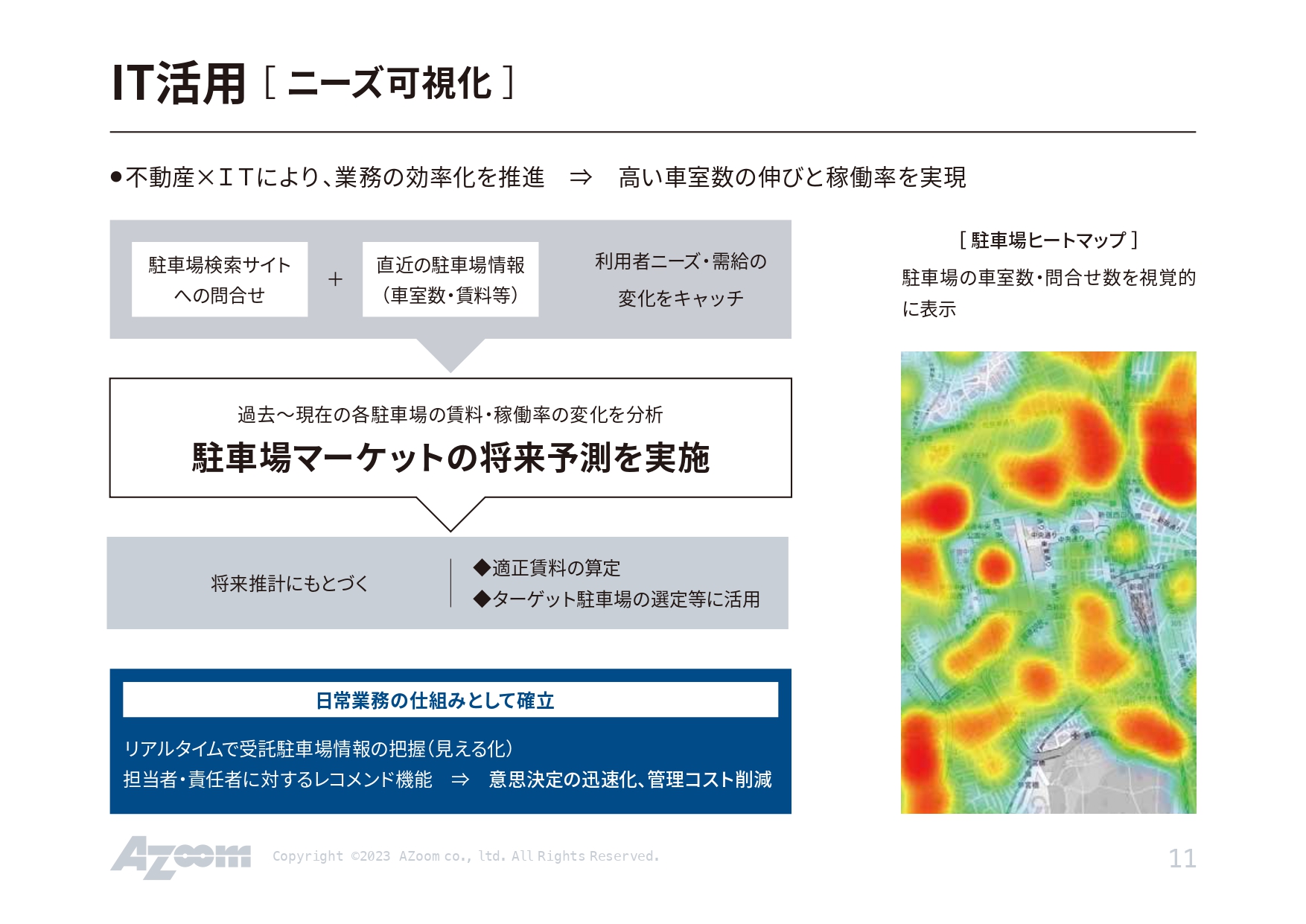

IT活用[ニーズ可視化]

IT活用により、ニーズの可視化を行っています。問い合わせが多いエリアをヒートマップにし、視覚的にわかるような仕組みを社内システムとして保有しています。

IT活用[業務効率化の推進]

昨今、当社の社内業務はRPA化によって効率化されています。例えば、我々は1件1件、駐車場契約希望者の審査の過程で反社チェックをする必要があり、非常に手間がかかっていました。現在はシステムにより、すべて手続きが自動化されています。

また、契約についても、オンラインですべて完結できる仕組みになっています。直近では「SignOne」というサービスを自社で開発し、「クラウドサイン」から切り替えました。

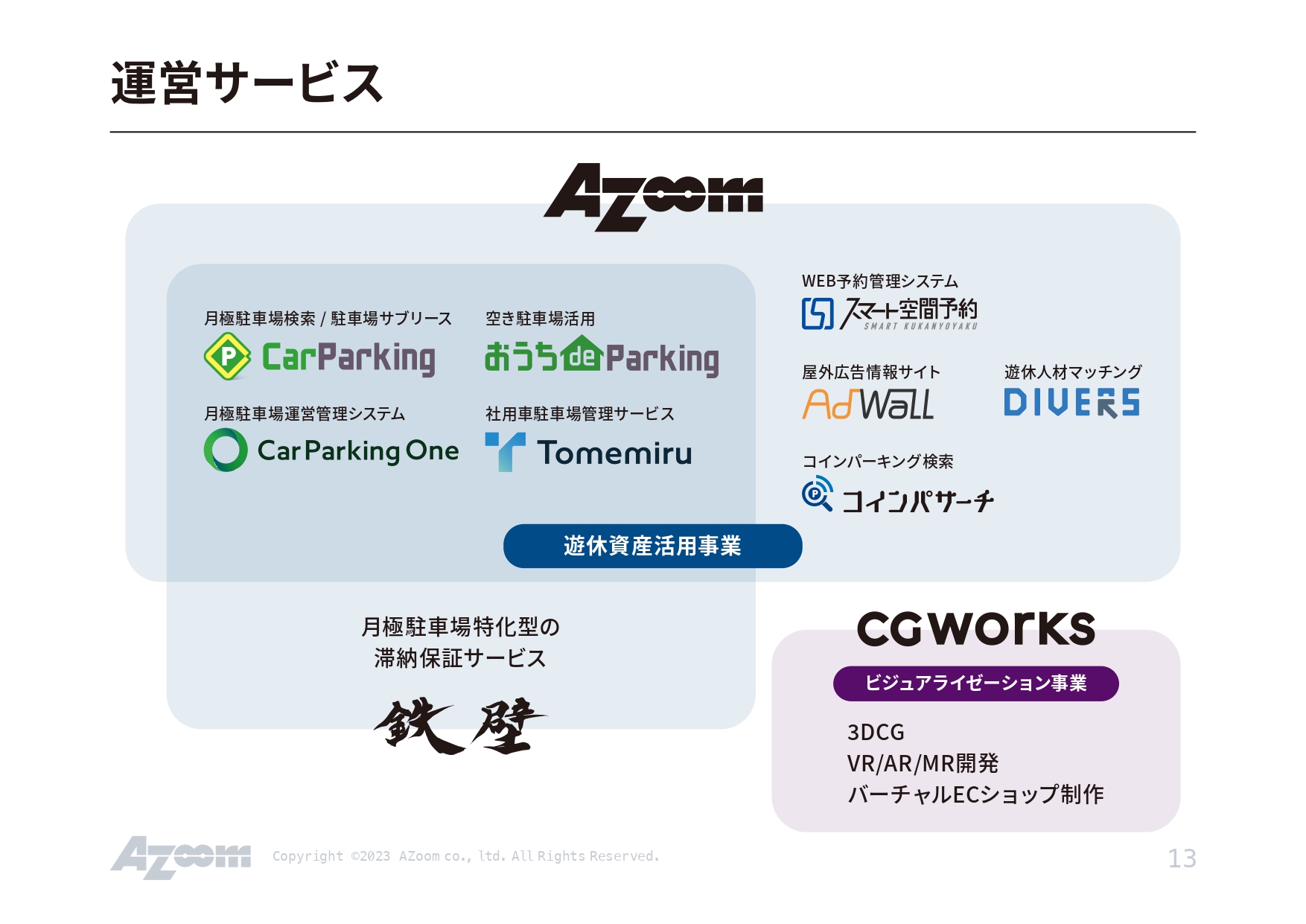

運営サービス

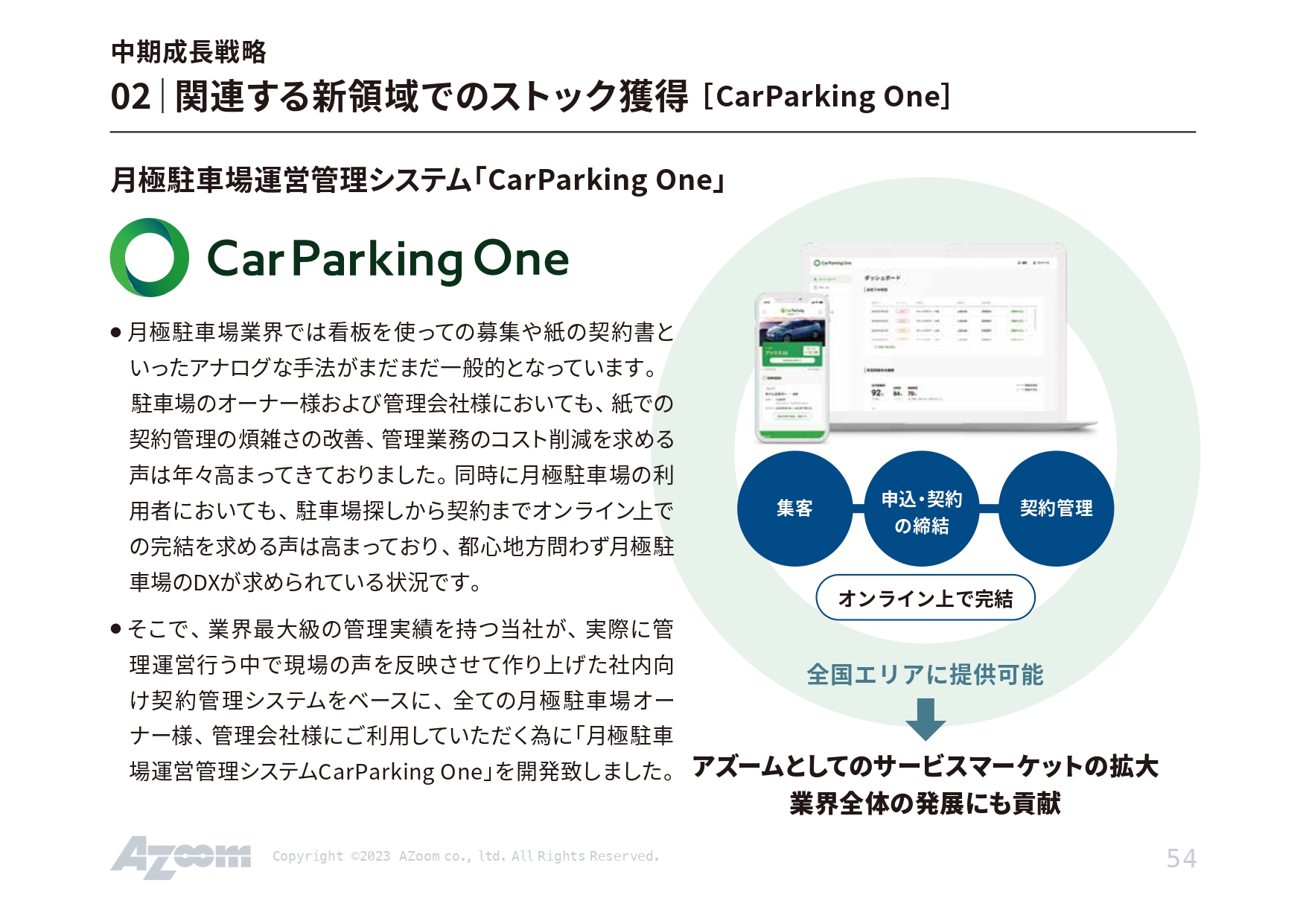

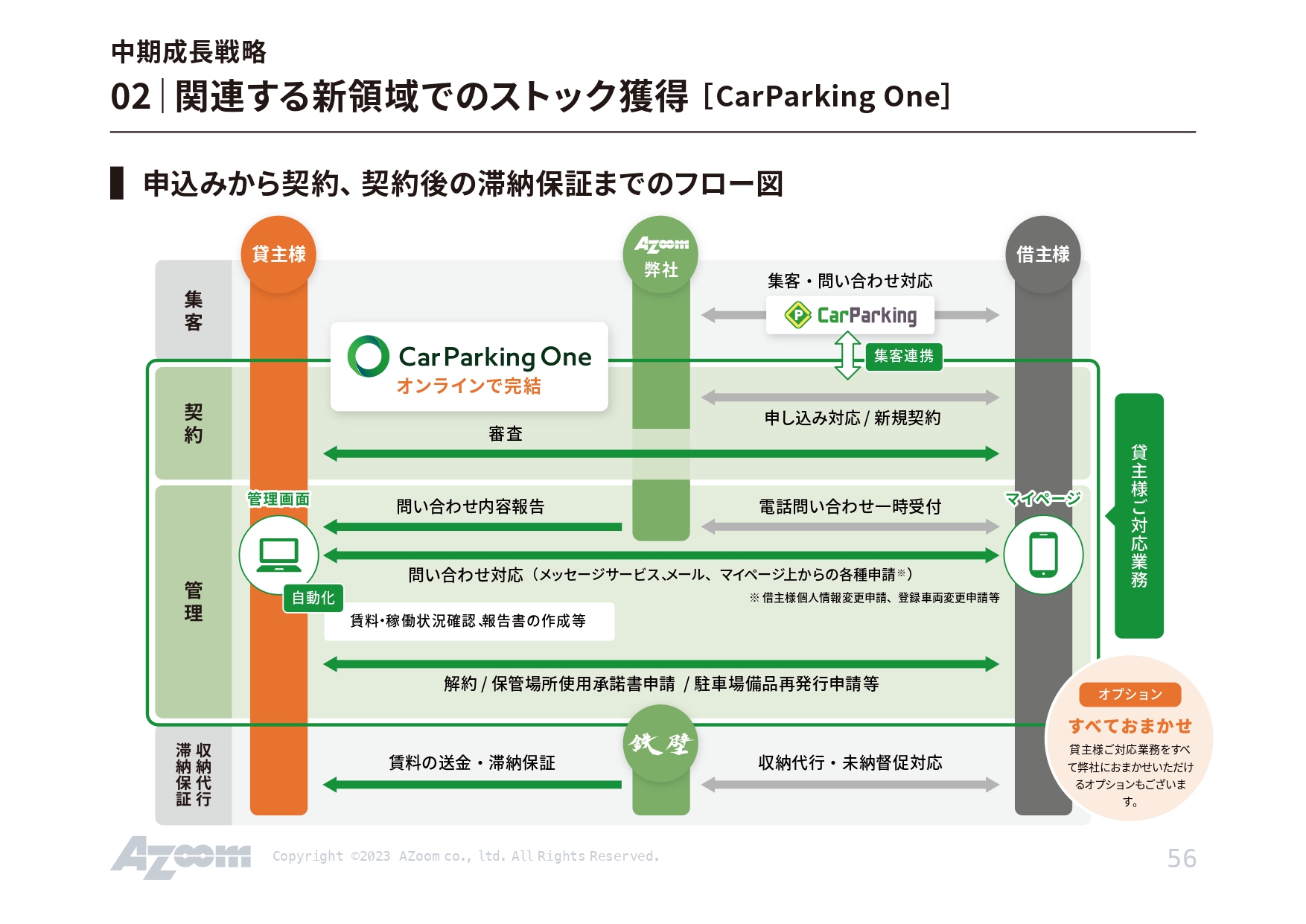

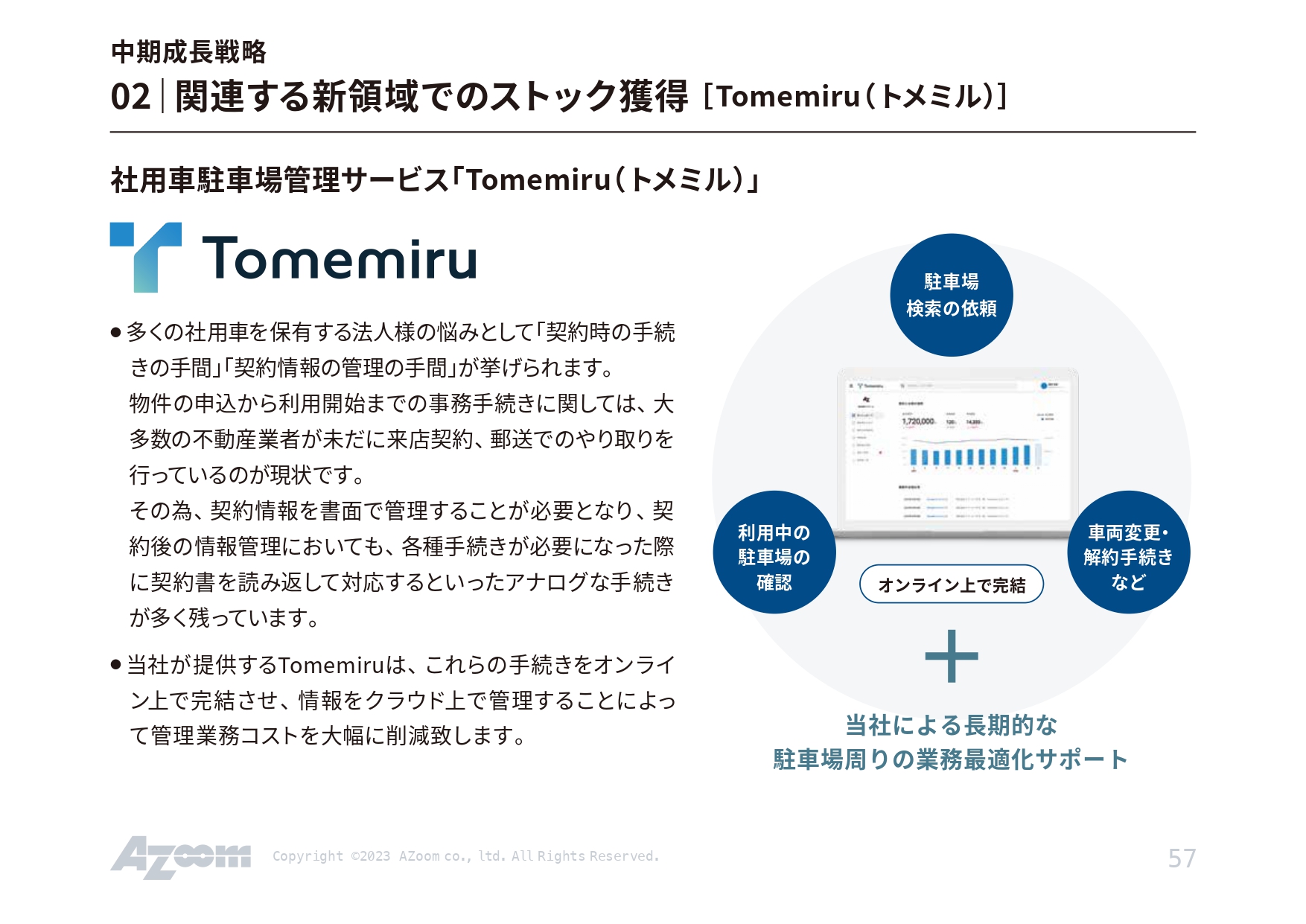

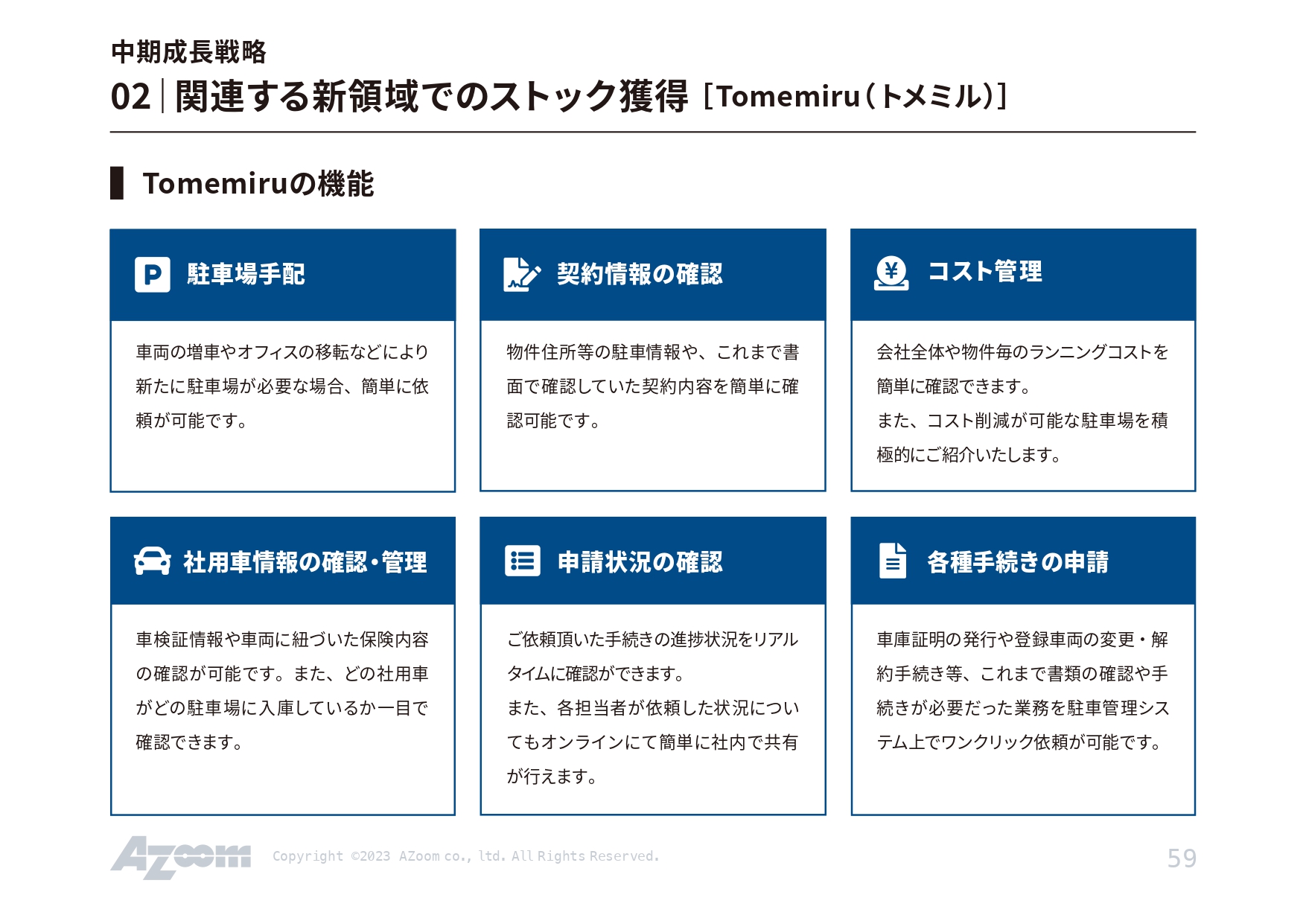

運営サービスの一覧となります。前期より滞納保証サービスの「鉄壁」が追加されています。また、今期から提供し始めた新しいSaaS系事業としては、駐車場管理システムを外売りするシステム「CarParking One」、大規模法人の社用車専門の管理サービス「Tomemiru」があります。

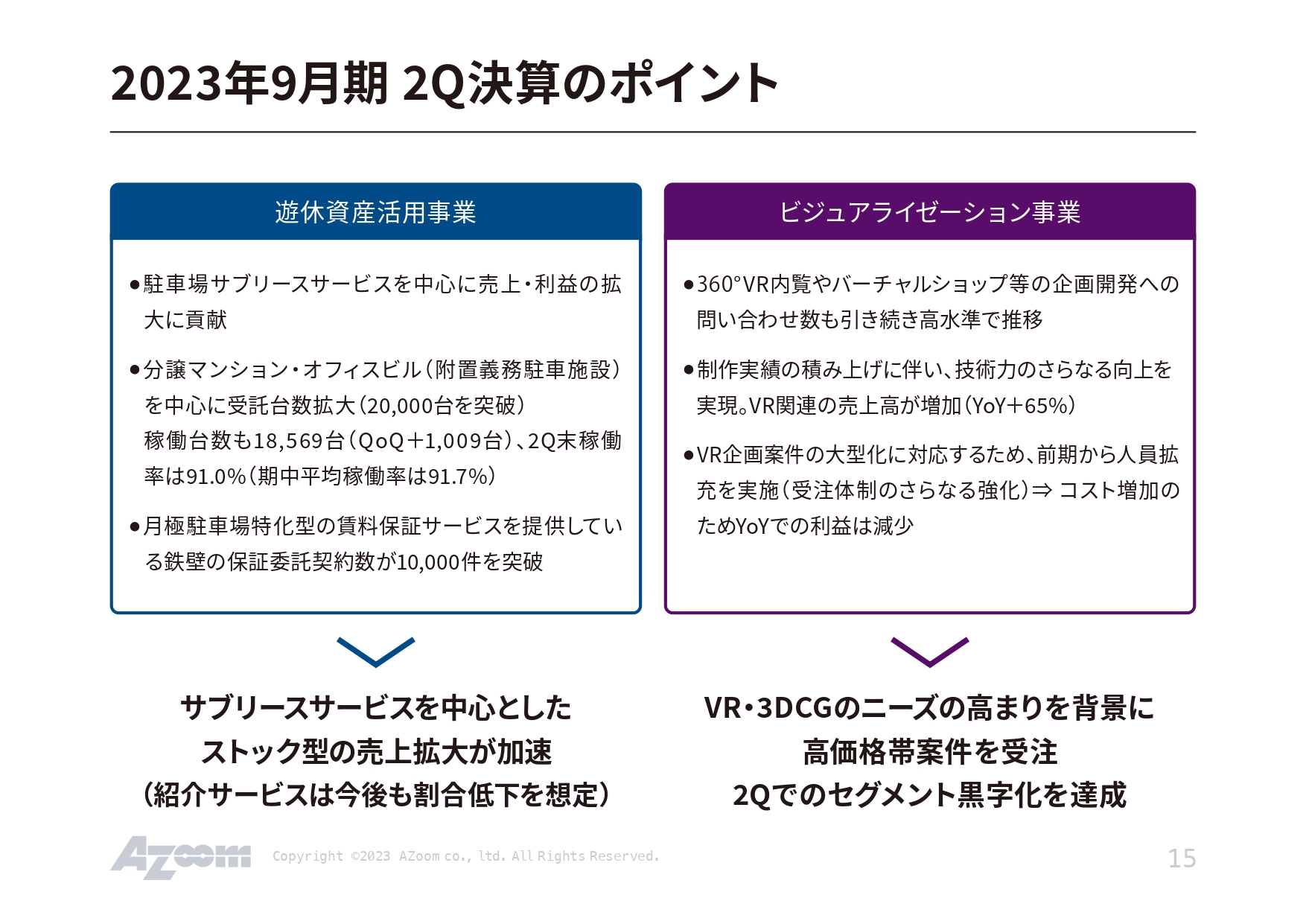

2023年9月期 2Q決算のポイント

中間決算のポイントをご説明します。駐車場サブリースサービスが中心となり、売上・利益の拡大に貢献しています。また、分譲マンション・オフィスビルを中心に受託台数が2万台を突破し、稼働台数もQoQで1,000台以上増加しています。新規受託数を伸ばしながらも、稼働台数を非常に成長させることができた四半期でした。

ただし、稼働率は若干落ちています。こちらは受託台数が一時的に想定以上の拡大を見せたことが要因です。また、賃料保証委託サービスを提供する「鉄壁」の保証委託契約数が1万件を突破しています。

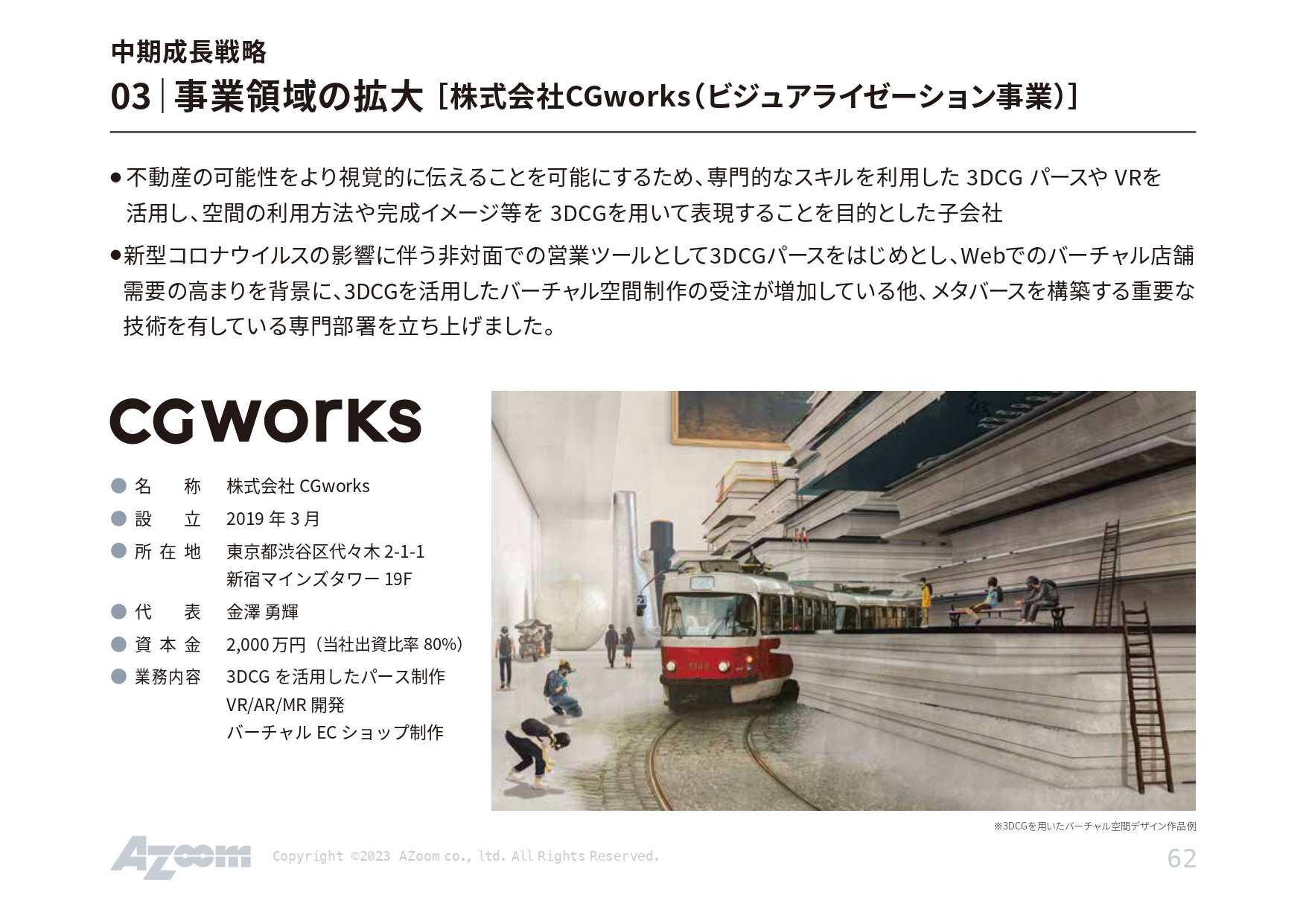

ビジュアライゼーション事業は、まだ若干投資フェーズではありますが、VR関連の売上が増加しています。メタバース関連の受注も始まったところで、技術力は着実に積み上がってきていると認識しています。

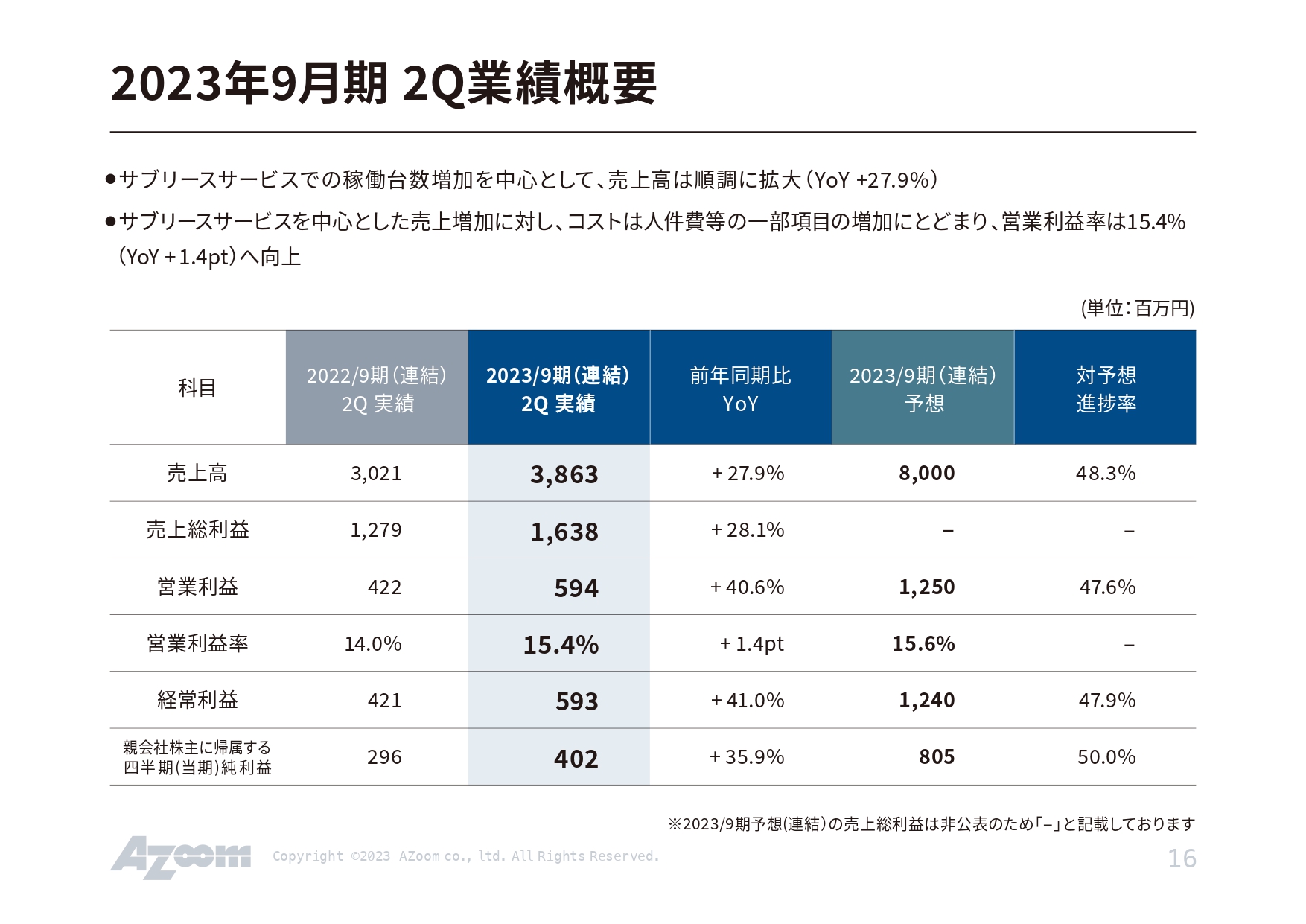

2023年9月期 2Q業績概要

スライドには、前期中間と比較した数字を記載しています。YoYで売上総利益は28.1パーセント増、営業利益は40.6パーセント増となっています。

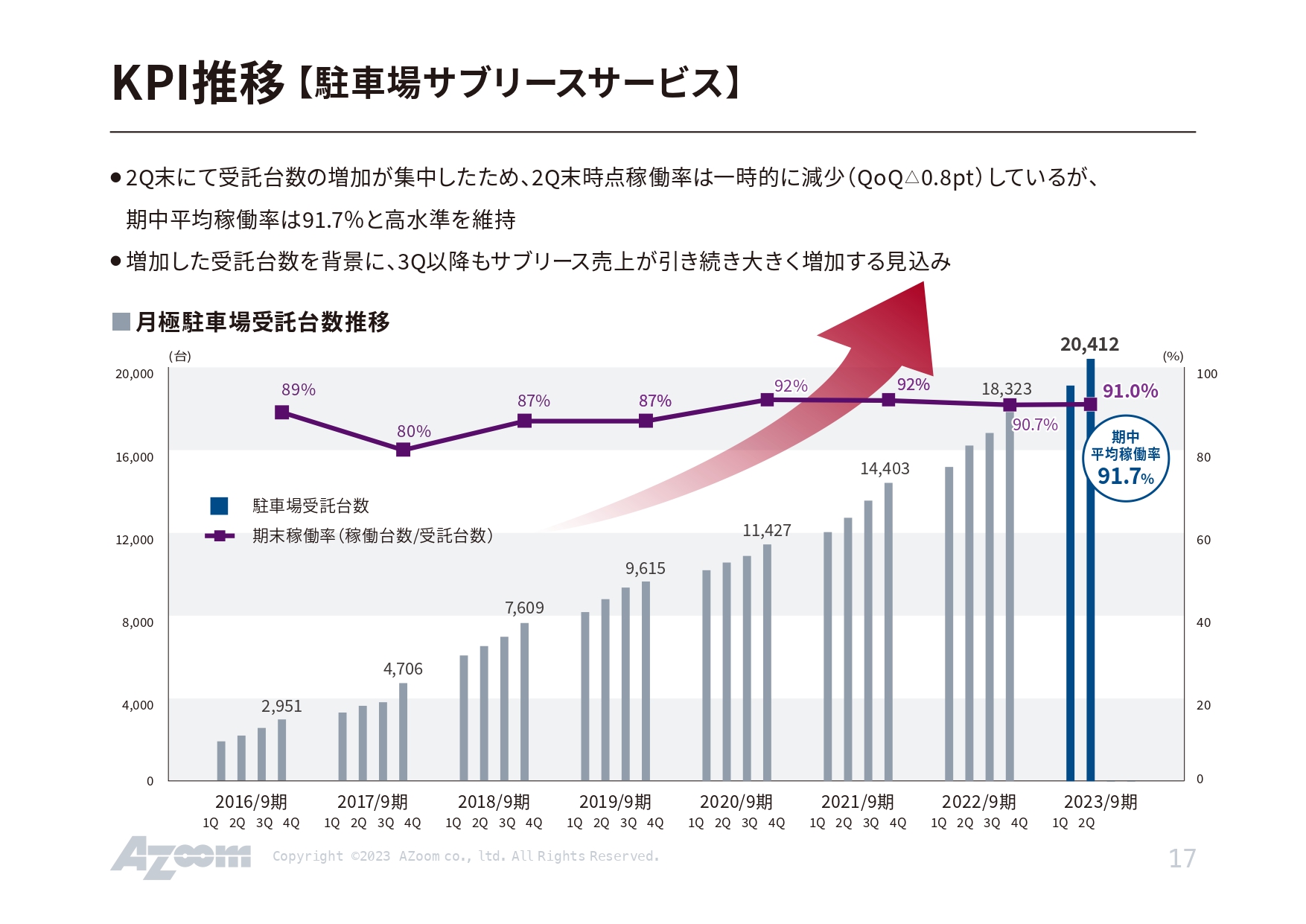

KPI推移【駐車場サブリースサービス】

KPIの推移です。縦軸の棒グラフが月極駐車場受託台数、折れ線グラフが期末時点での稼働率となっています。第2四半期の終わりが91パーセントとなっており、若干数字が落ちています。こちらは3月末に、オーナーからの受託が非常に集中したため、瞬間的に稼働が落ちている状況です。ただし、3月に受託した物件も、4月、5月にさらにユーザーを獲得することで、下半期の収益に大きく貢献するかたちとなっています。

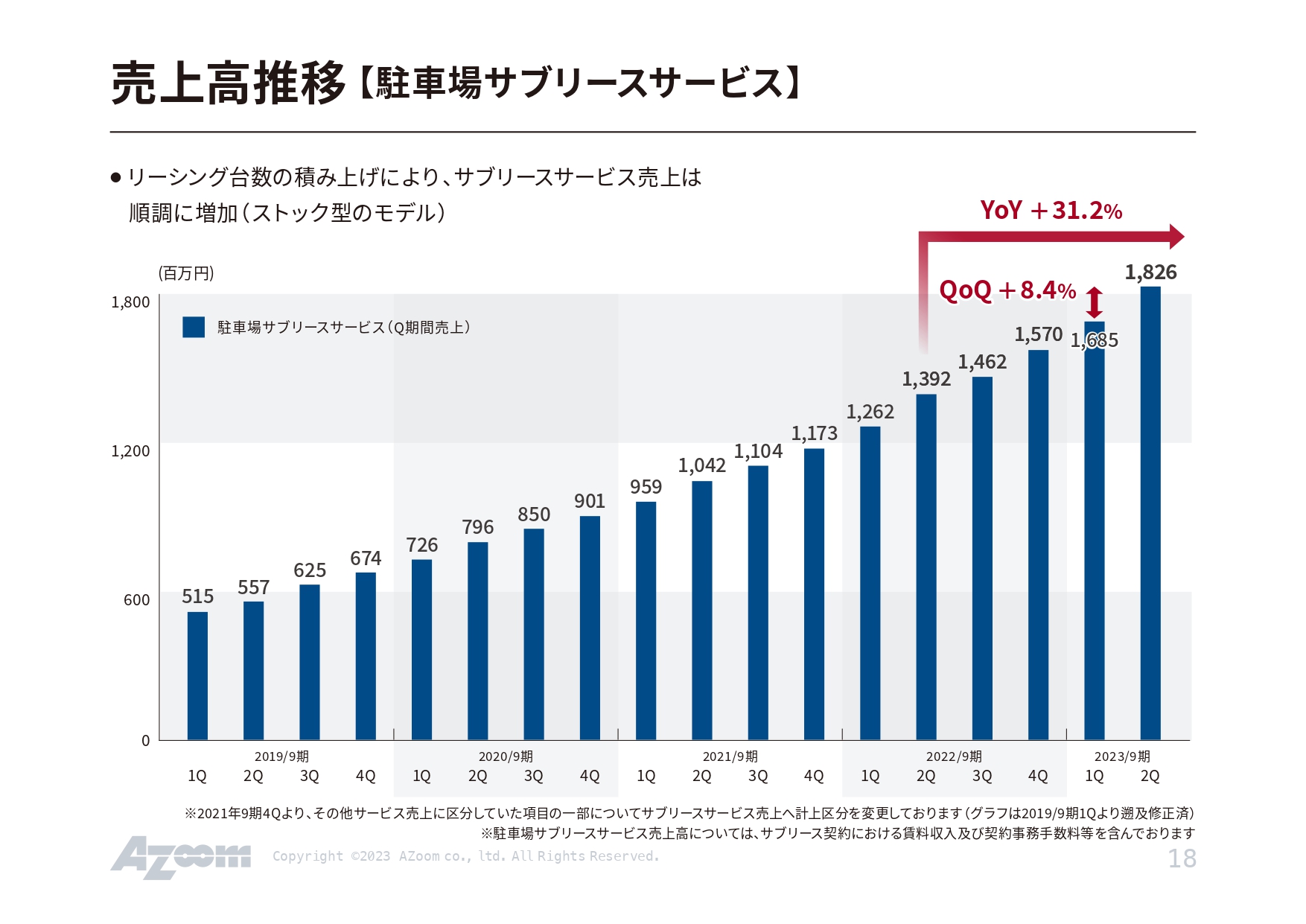

売上高推移【駐車場サブリースサービス】

サブリースサービスだけを抜き出した売上の推移となっています。我々には手数料と賃料収入という収益源があるのですが、かなり賃料収入に集中したかたちでこの中間を迎えることになりました。その結果、QoQで8.4パーセントの伸びとなっています。

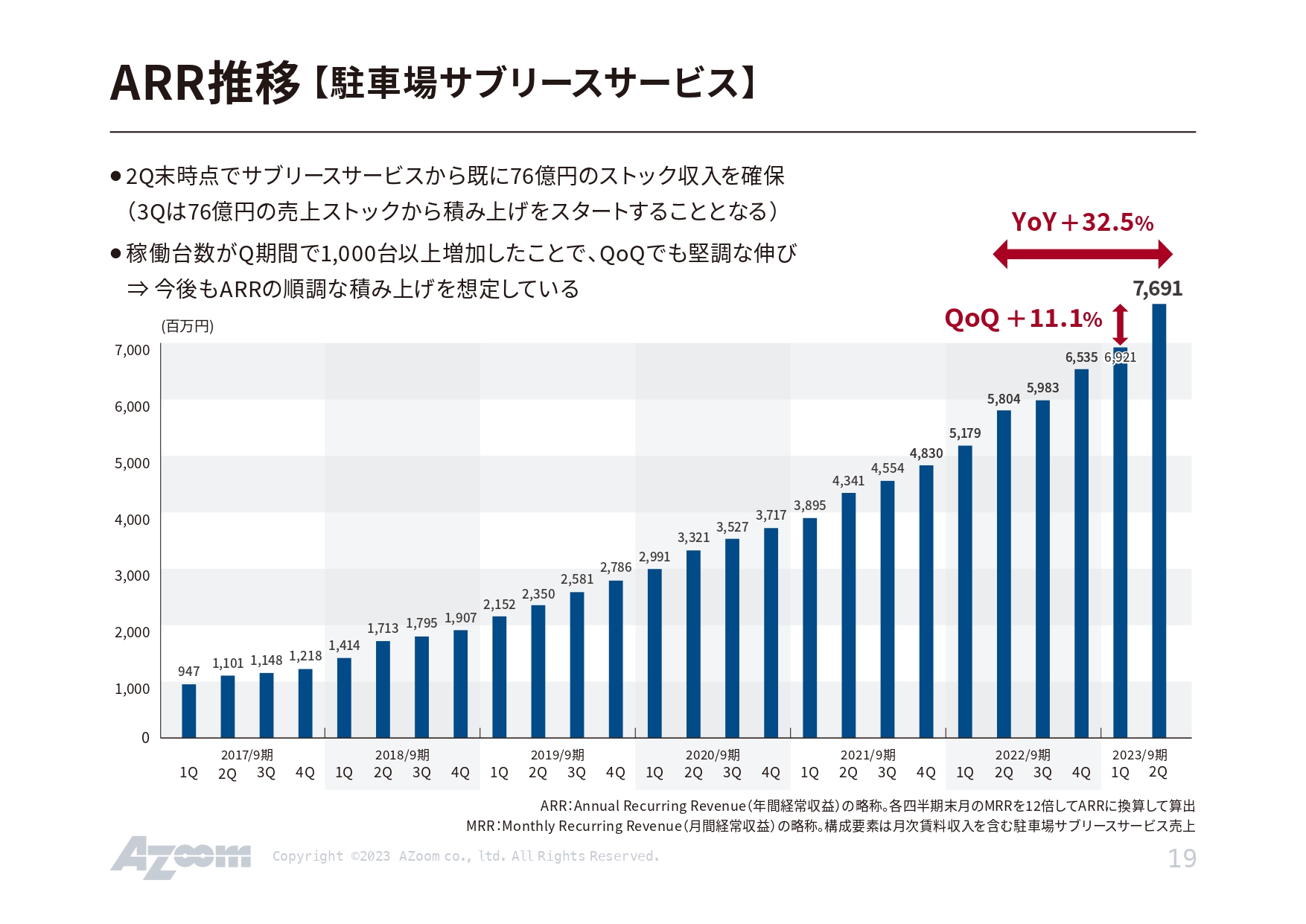

ARR推移【駐車場サブリースサービス】

ARRの推移です。こちらも賃料収入の獲得に特化したため、QoQで11.1パーセントの伸びとなりました。手数料は100パーセント粗利ということで、瞬間的には我々の収益に貢献するのですが、長期で見た場合は賃料を取ったほうが利益成長に貢献できます。この推移の結果から、短期の収益よりも長期の賃料を取っていくスタイルがより明確になりました。

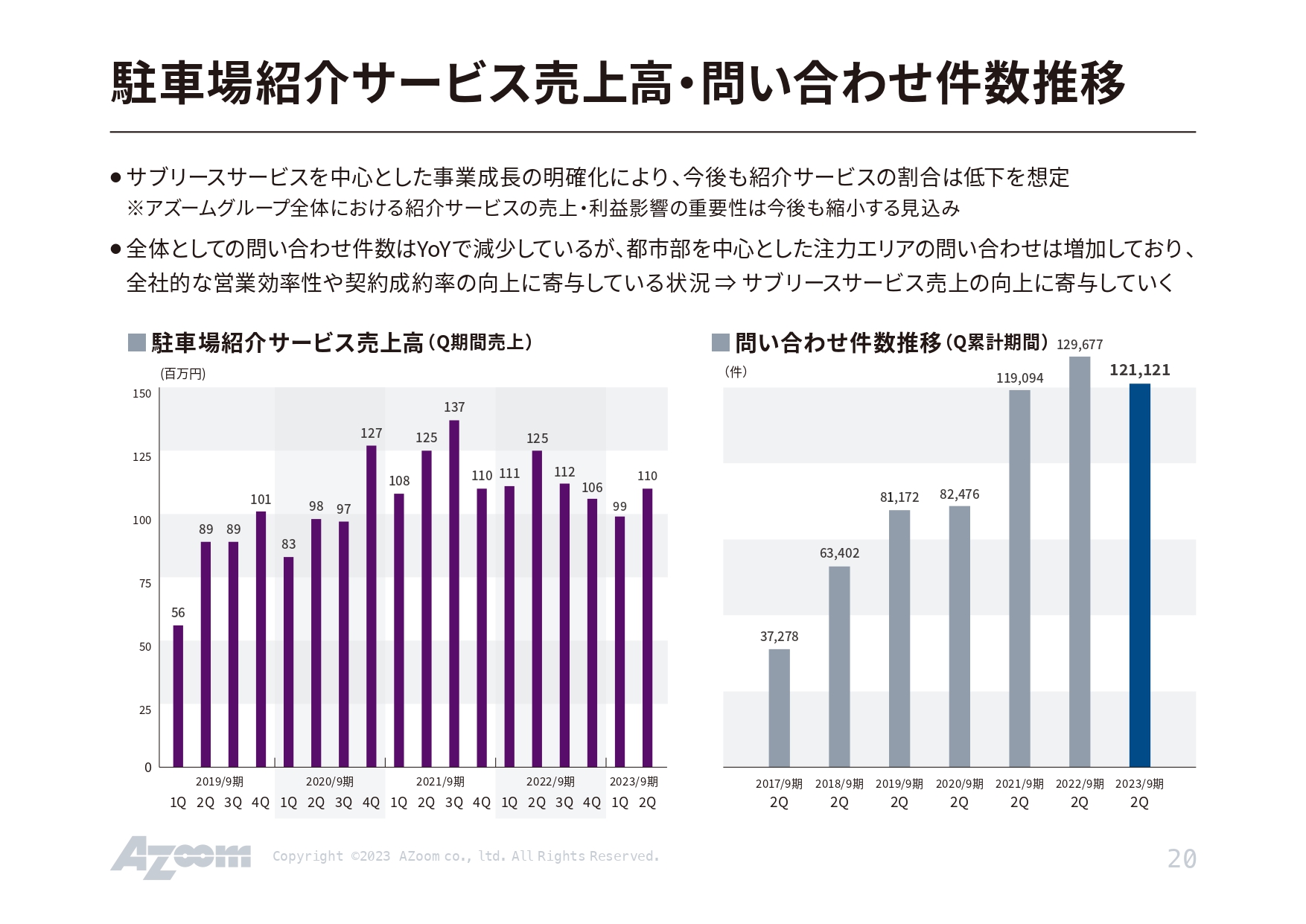

駐車場紹介サービス売上高・問い合わせ件数推移

問い合わせの件数推移です。駐車場紹介サービスにインターネットで問い合わせる比率は、ある程度収まってきています。件数はほぼ横ばいで推移しています。

我々はやはり賃料収入のほうに特化していきますので、駐車場紹介サービスの売上高もだんだんと減っていくのではないかと思っています。他の物件をご紹介して一時的に手数料をいただくよりも、自社で運営している物件をしっかりとリーシングして、賃料収入という収益を得ていく方向にシフトしていっている最中です。

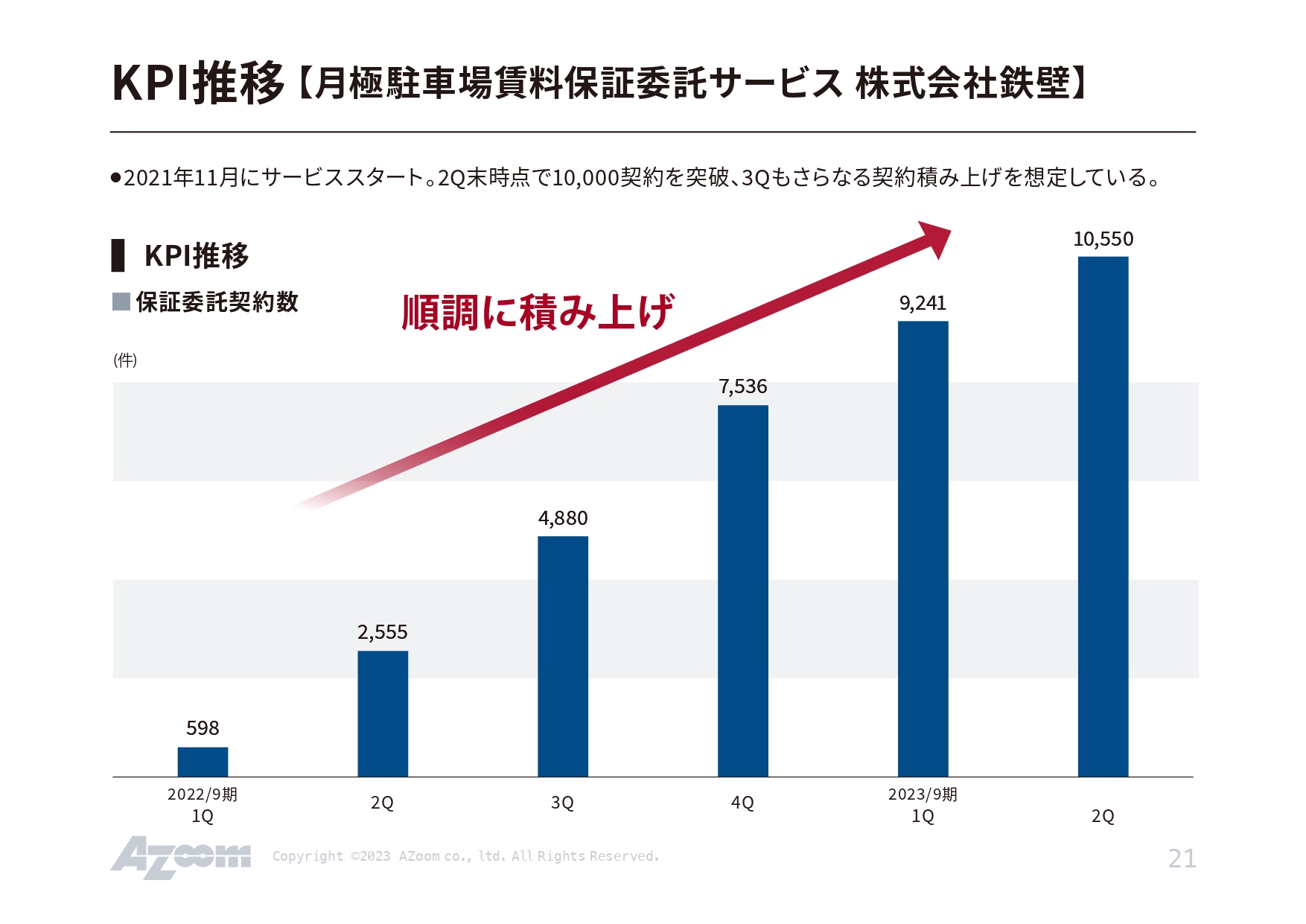

KPI推移【月極駐車場賃料保証委託サービス 株式会社鉄壁】

株式会社鉄壁が提供している賃料保証委託サービスの受注件数の推移です。第2四半期が終わった時点で1万550件です。我々には現状サブリースが2万台ほどあり、そのユーザーには基本的に賃料保証委託サービスを入れていくことになるため、受託台数分までは非常に順調に伸びると思います。また、賃料保証委託サービスは外部での販売も始めており、そちらの伸び次第では受託台数以上の受注ができるのではないかと考えています。

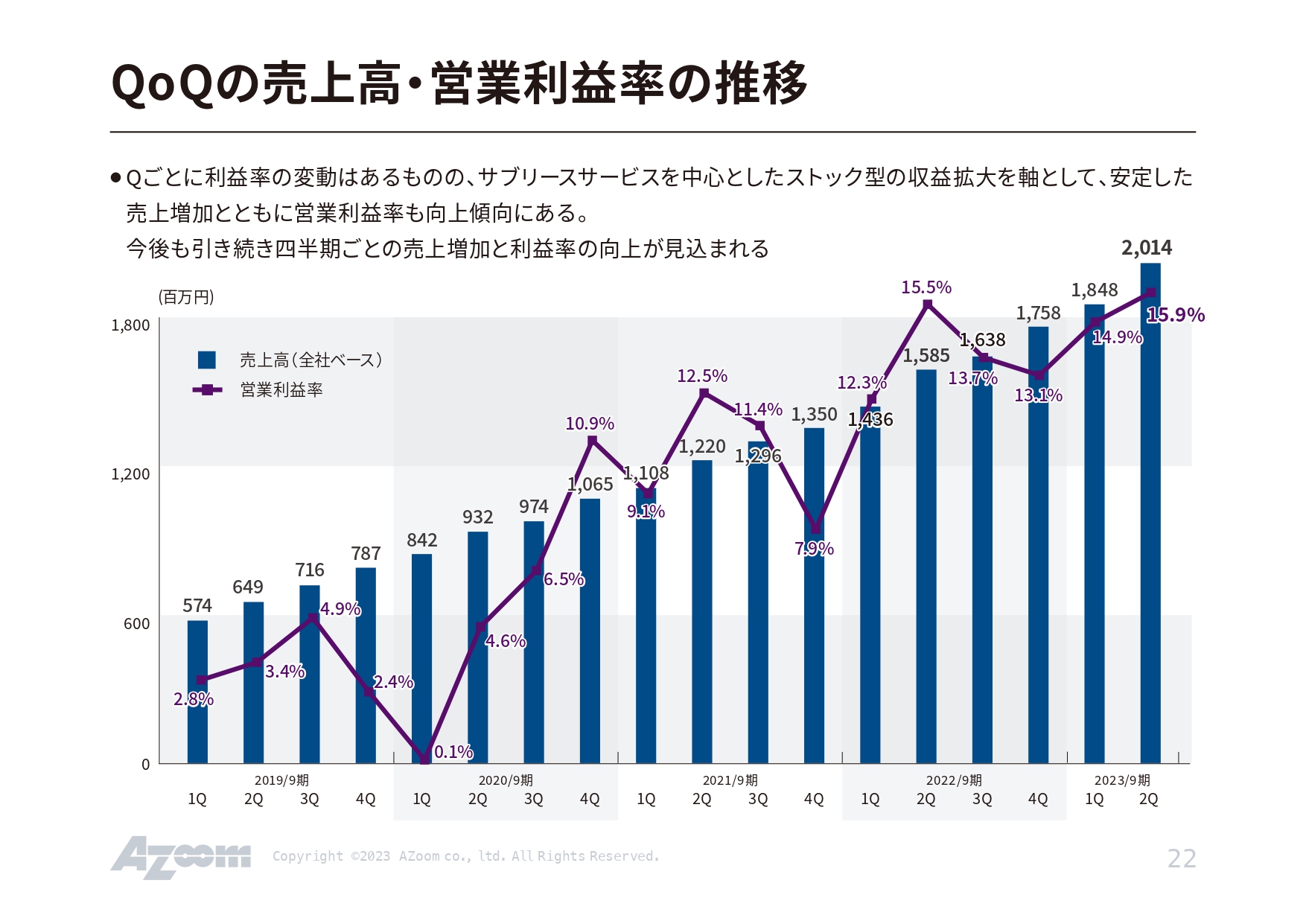

QoQの売上高・営業利益率の推移

QoQの売上高・営業利益率の推移です。営業利益率に関しては、少し出入りはあるものの、概ね我々が想定している営業利益率に収まっています。規模を拡大すればするほど、スケールメリットが出てきますので、安定的に営業利益率は上がっていくのではないかと考えています。

ストック収益がどんどん増えていく中で、固定費はある程度限定的に伸びていくようなモデルとなっています。2025年の目標指数である営業利益率20パーセントに向けて、順調に推移しています。

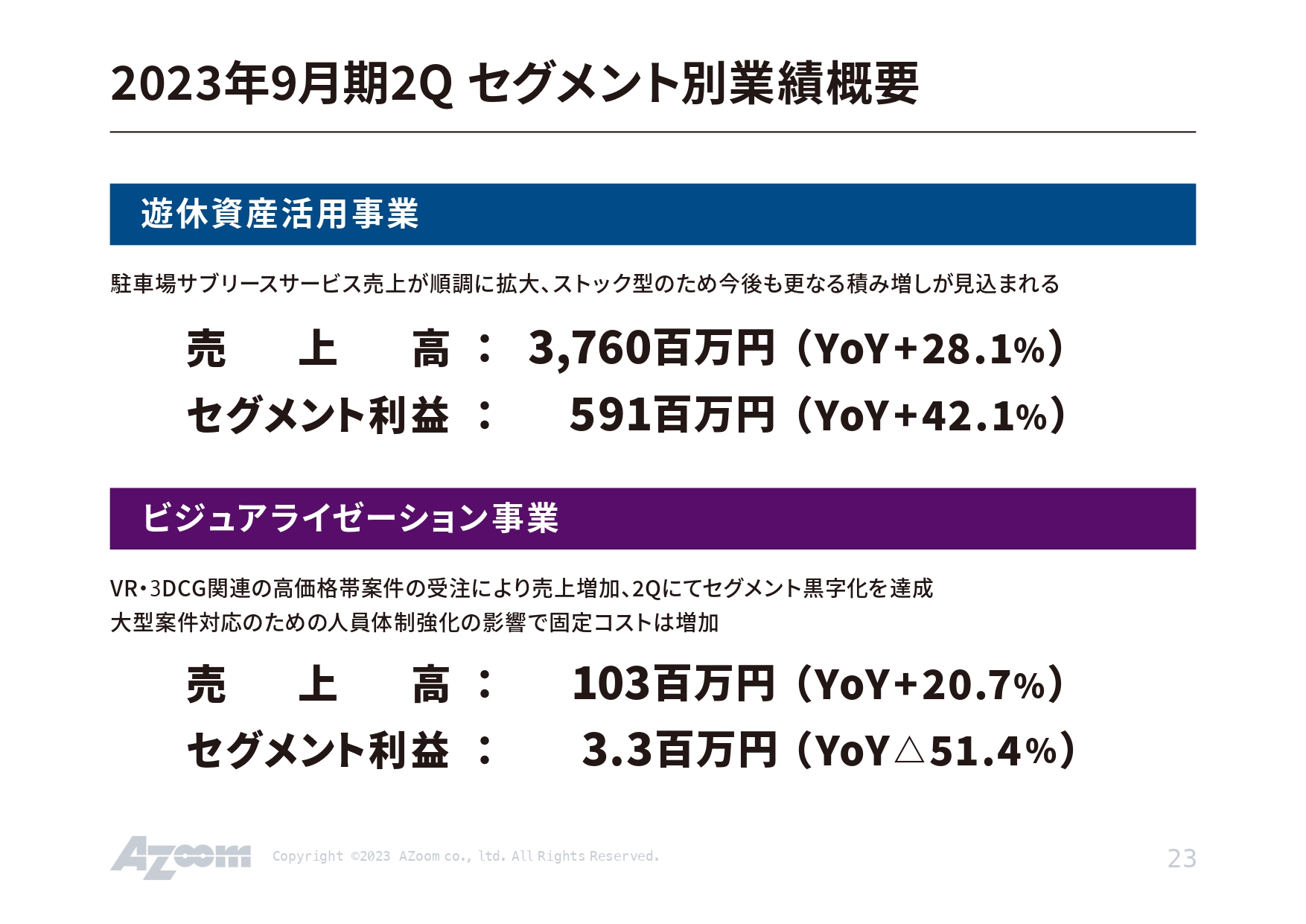

2023年9月期2Q セグメント別業績概要

セグメント別の業績概要です。売上の大半は遊休資産活用事業となっています。CGworksの売上は1億円程度です。ビジュアライゼーション事業は、セグメント利益を極大化するよりも、利益をしっかり確保しながら、技術力をどんどん上げていこうと考えています。

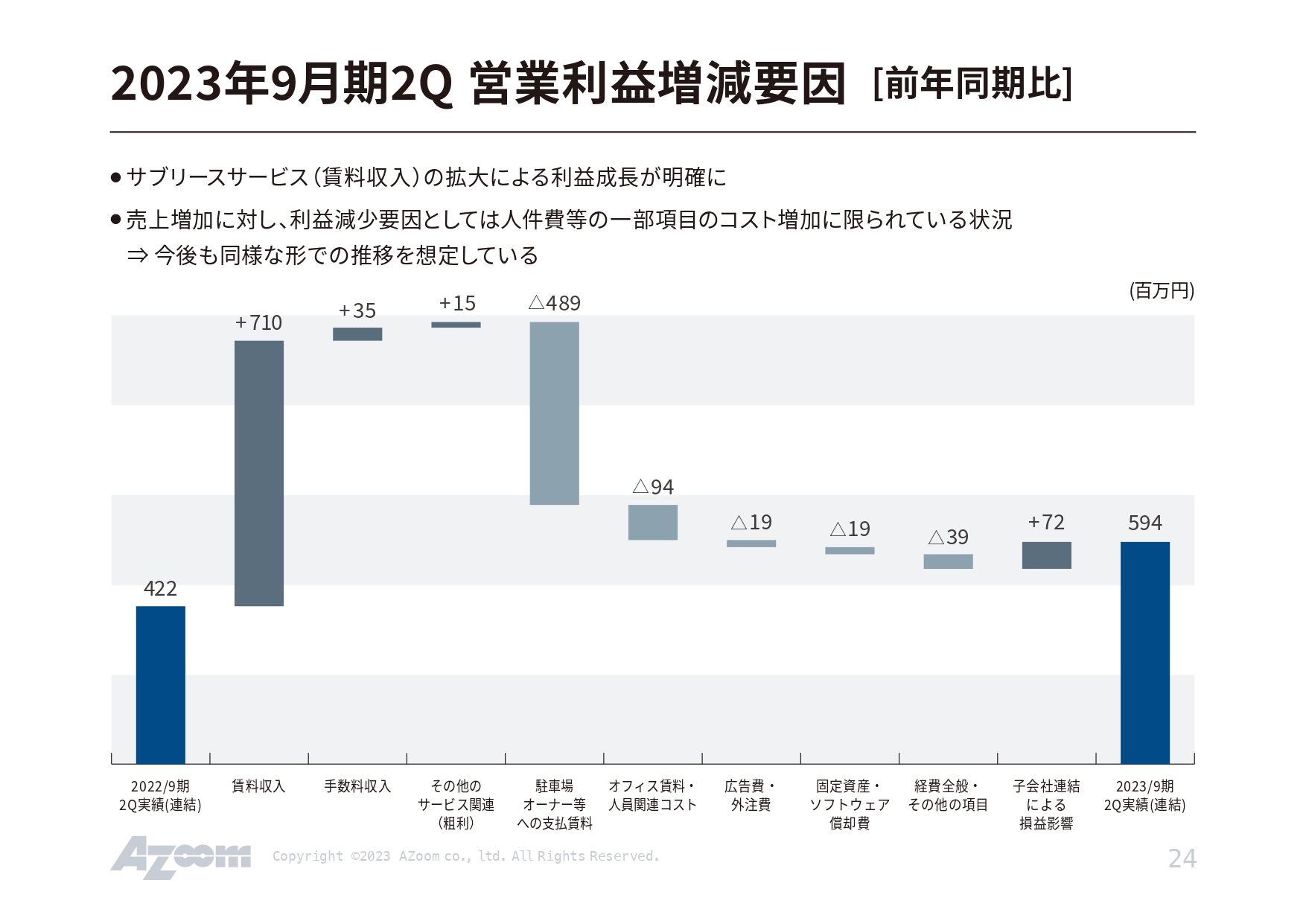

2023年9月期2Q 営業利益増減要因 [前年同期比]

営業利益の増減要因です。賃料収入で7億1,000万円分増加しています。こちらとセットで、オーナーへの支払賃料として4億8,900万円が出ています。また、スライド右から2番目の子会社連結による損益影響は、大半は鉄壁の滞納保証サービスでのプラス分となっています。

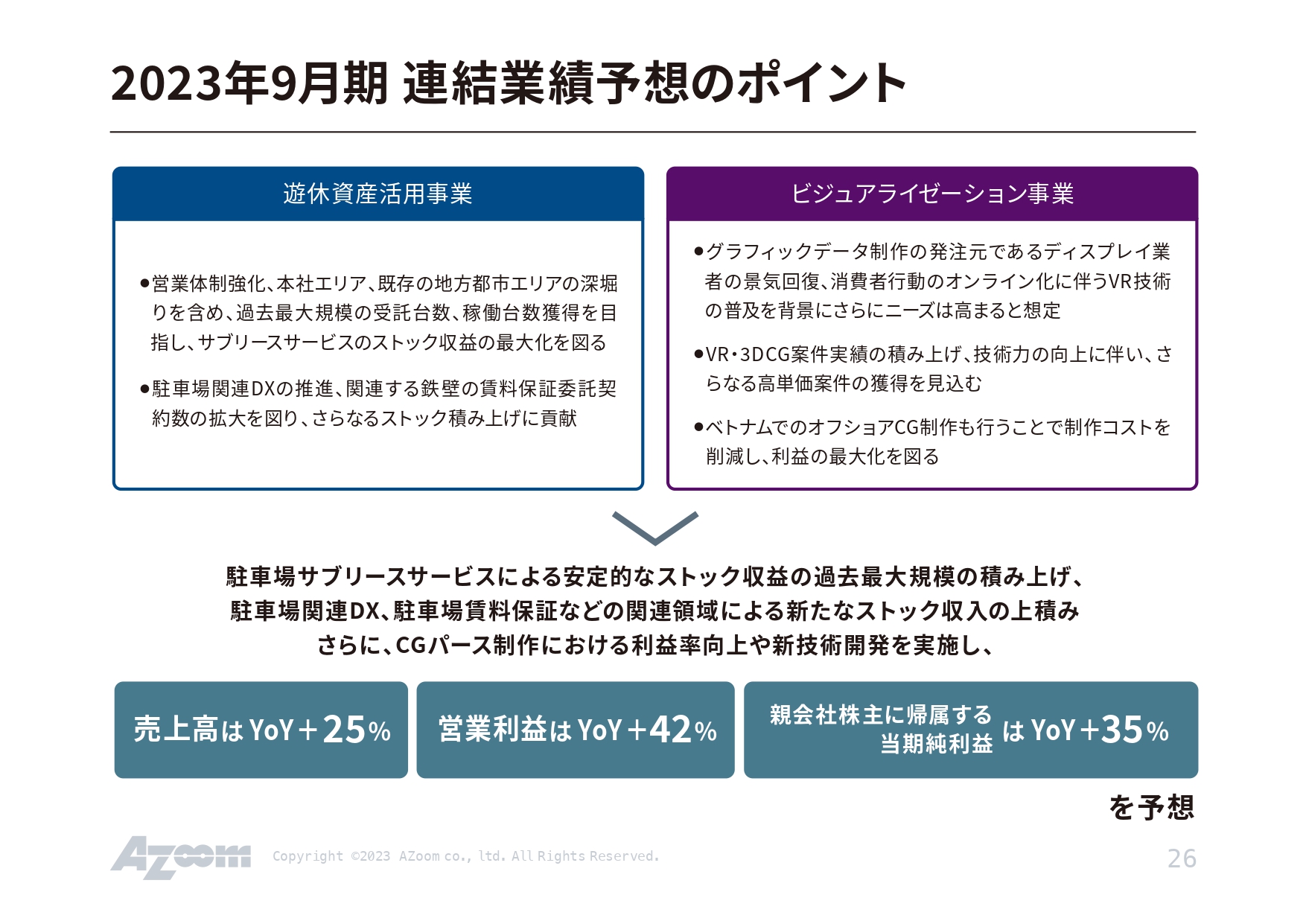

2023年9月期 連結業績予想のポイント

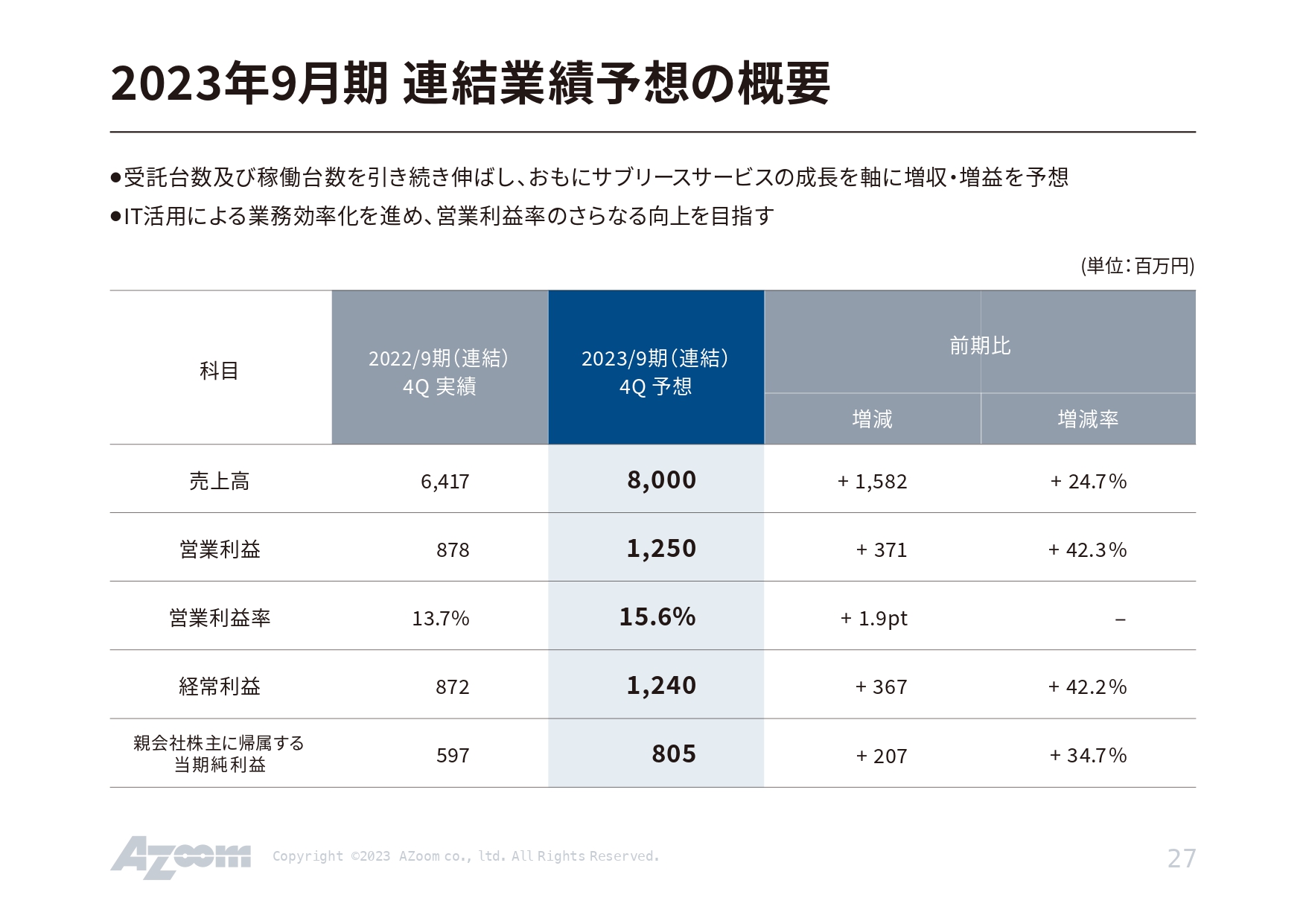

2023年9月期通期の連結業績予想のポイントです。売上高はYoYで25パーセント増、営業利益はYoYで42パーセント増、親会社に帰属する当期純利益はYoYで35パーセント増と予想しています。

2023年9月期 連結業績予想の概要

こちらのスライドは、通期予想の数字となっています。

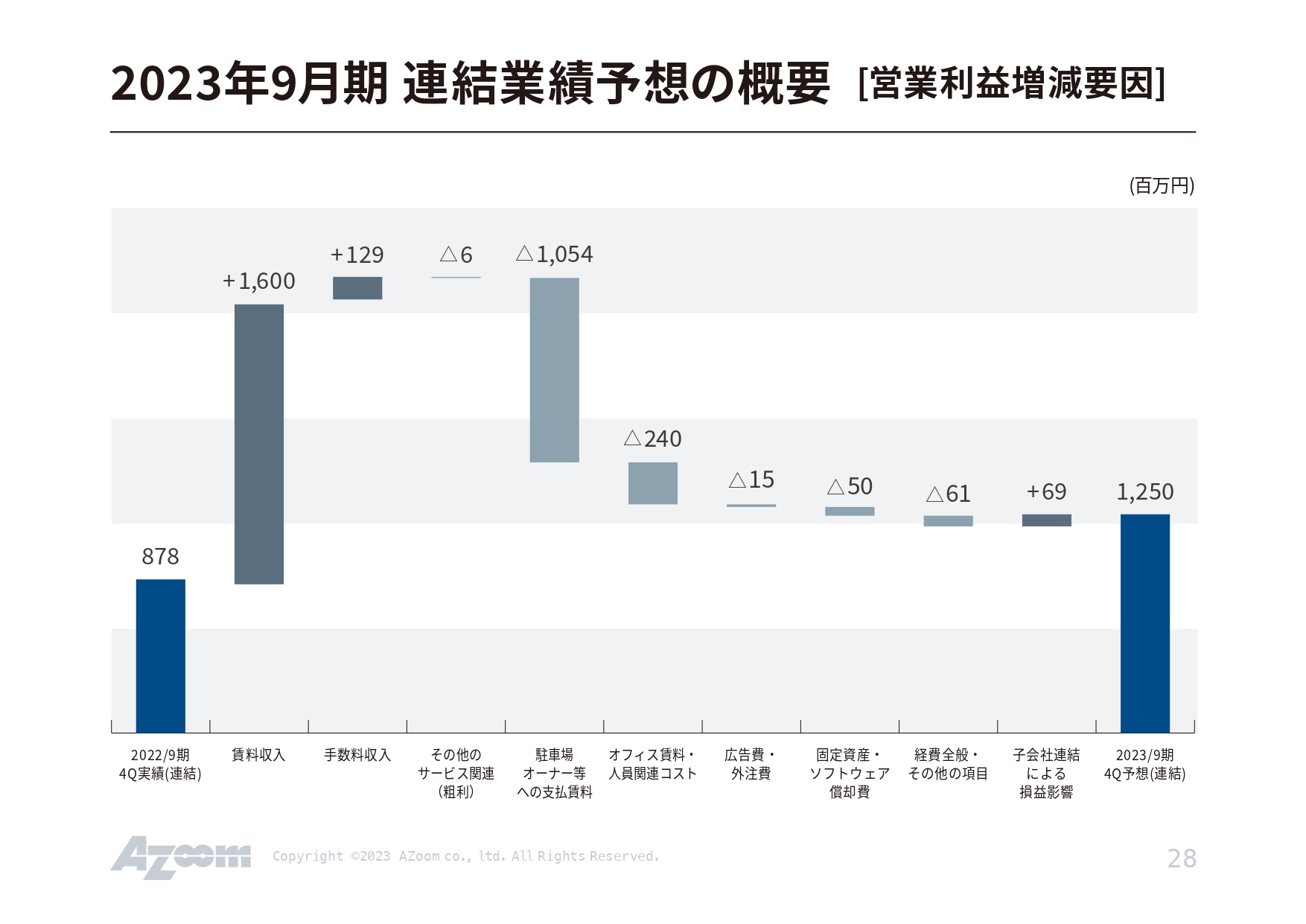

2023年9月期 連結業績予想の概要 [営業利益増減要因]

昨年対比の通期増減予想の概要となります。主に賃料収入で16億円分積み足し、オーナーに10億5,400万円お支払いするという計画です。スライドの表で言いますと、手数料収入は、若干ここから下に振れる予想です。一方で、現在プラス6,900万円となっている子会社連結による損益影響の部分が少し上振れするのではないかと考えています。

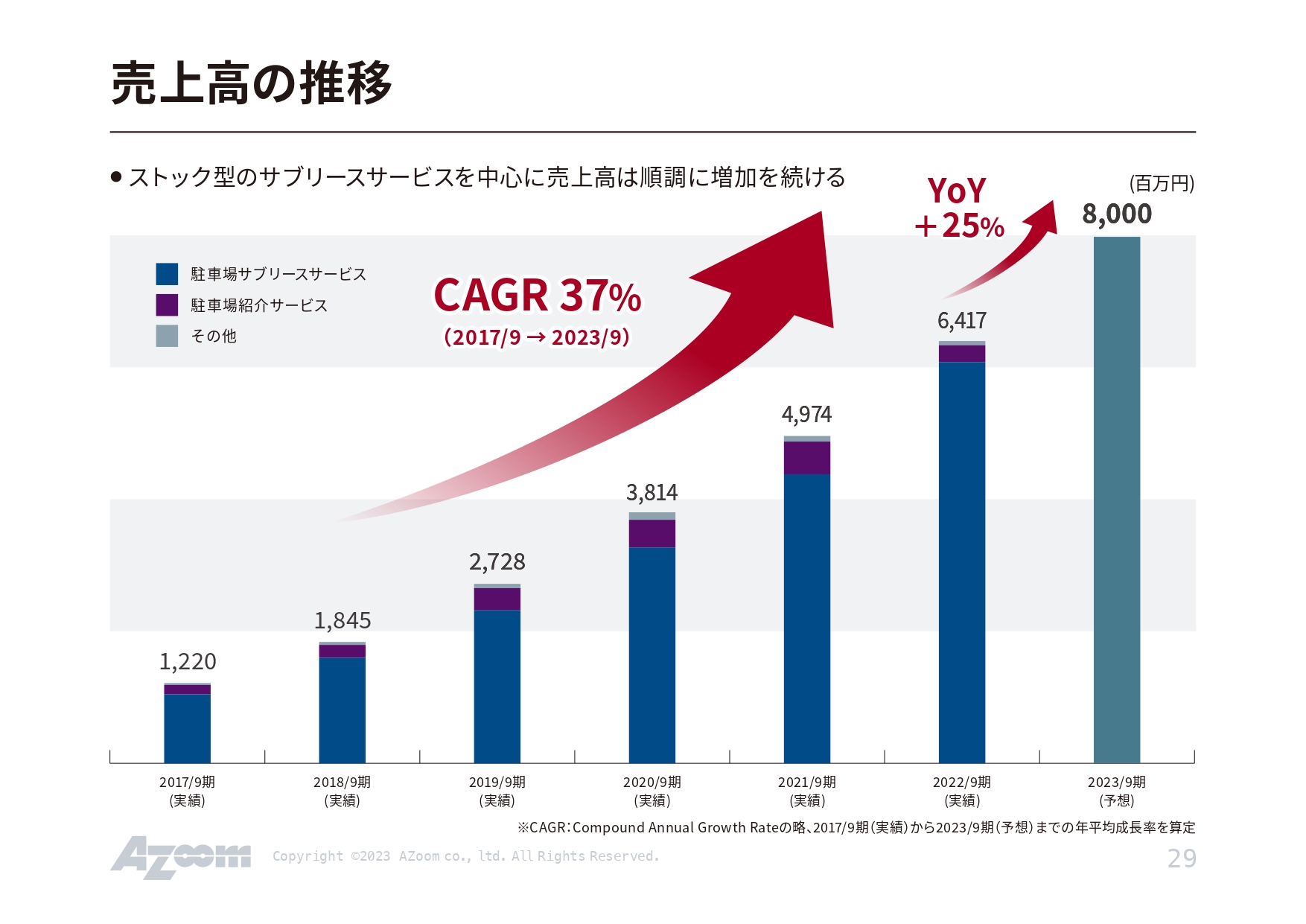

売上高の推移

売上高に関しては、2017年からのCAGRは37パーセント、YoYは25パーセント増となっています。

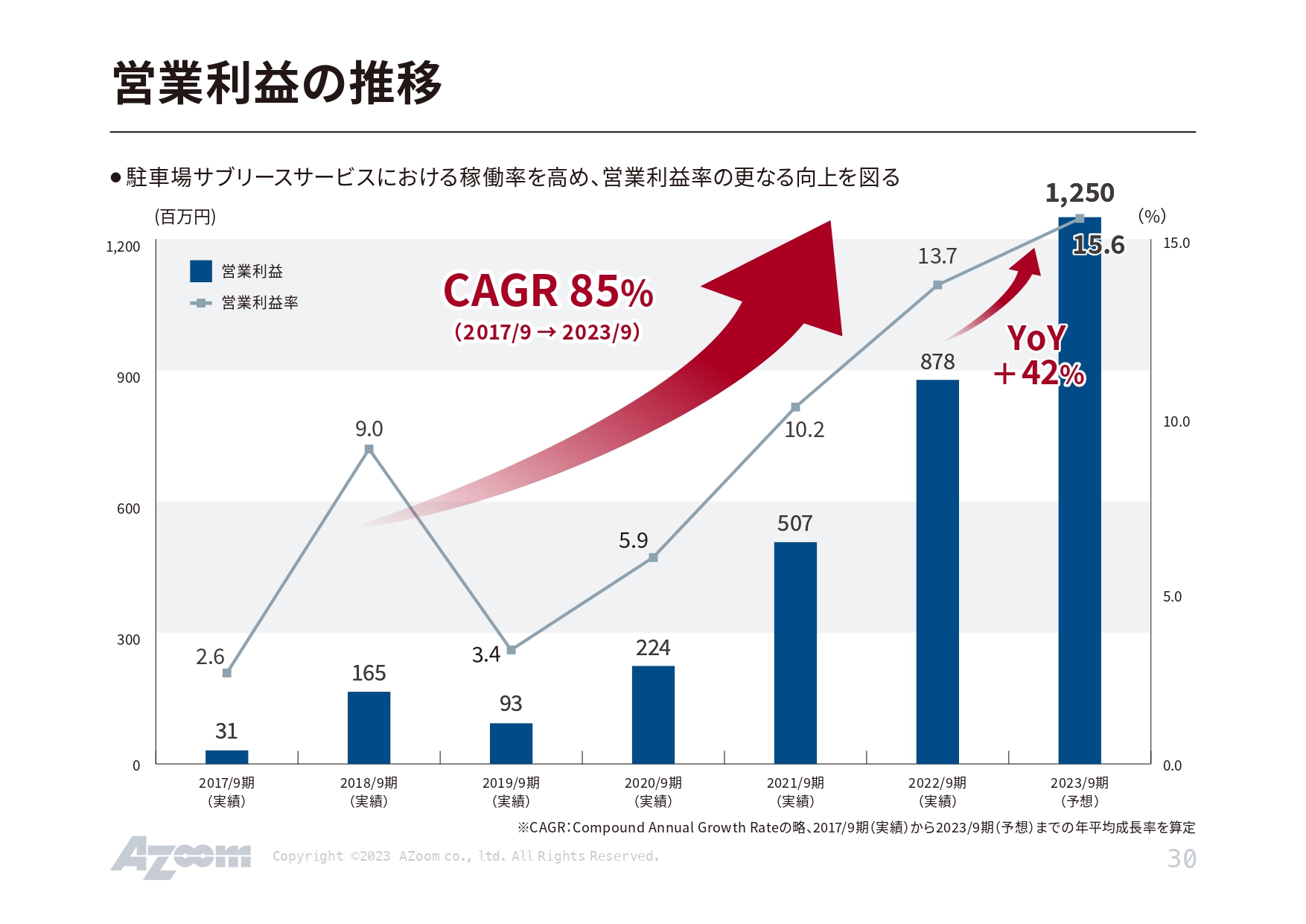

営業利益の推移

営業利益に関しては、2017年からのCAGRは85パーセント、YoYは42パーセント増となっています。

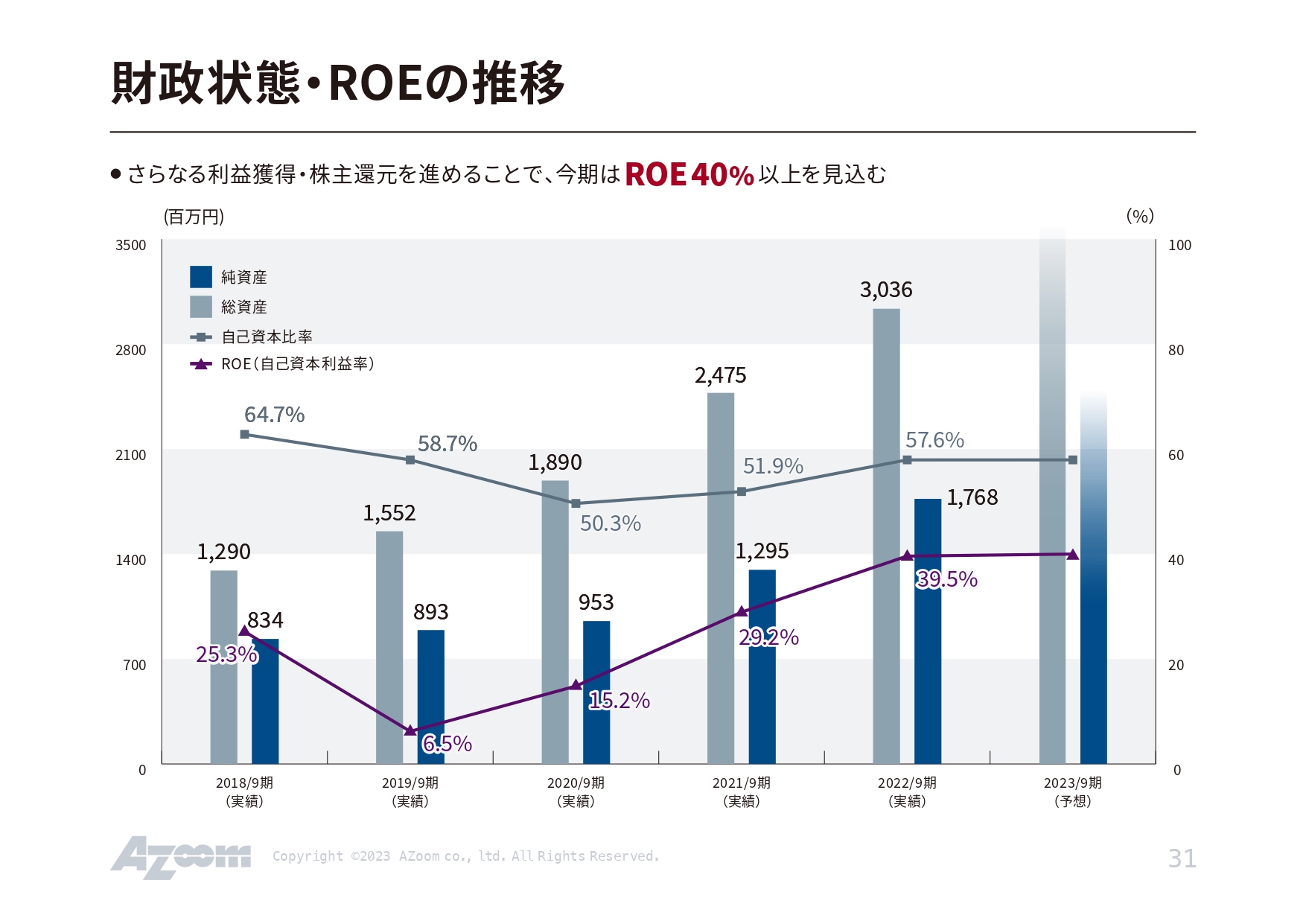

財政状態・ROEの推移

ROEの推移についてです。我々は、基本的には物件を持たずにオーナーから借り上げて、それを転貸することで収益を上げています。アセットの規模が非常に小さく済みますので、資産効率は非常に高く、今期もROE40パーセント以上を見込める数字となっています。

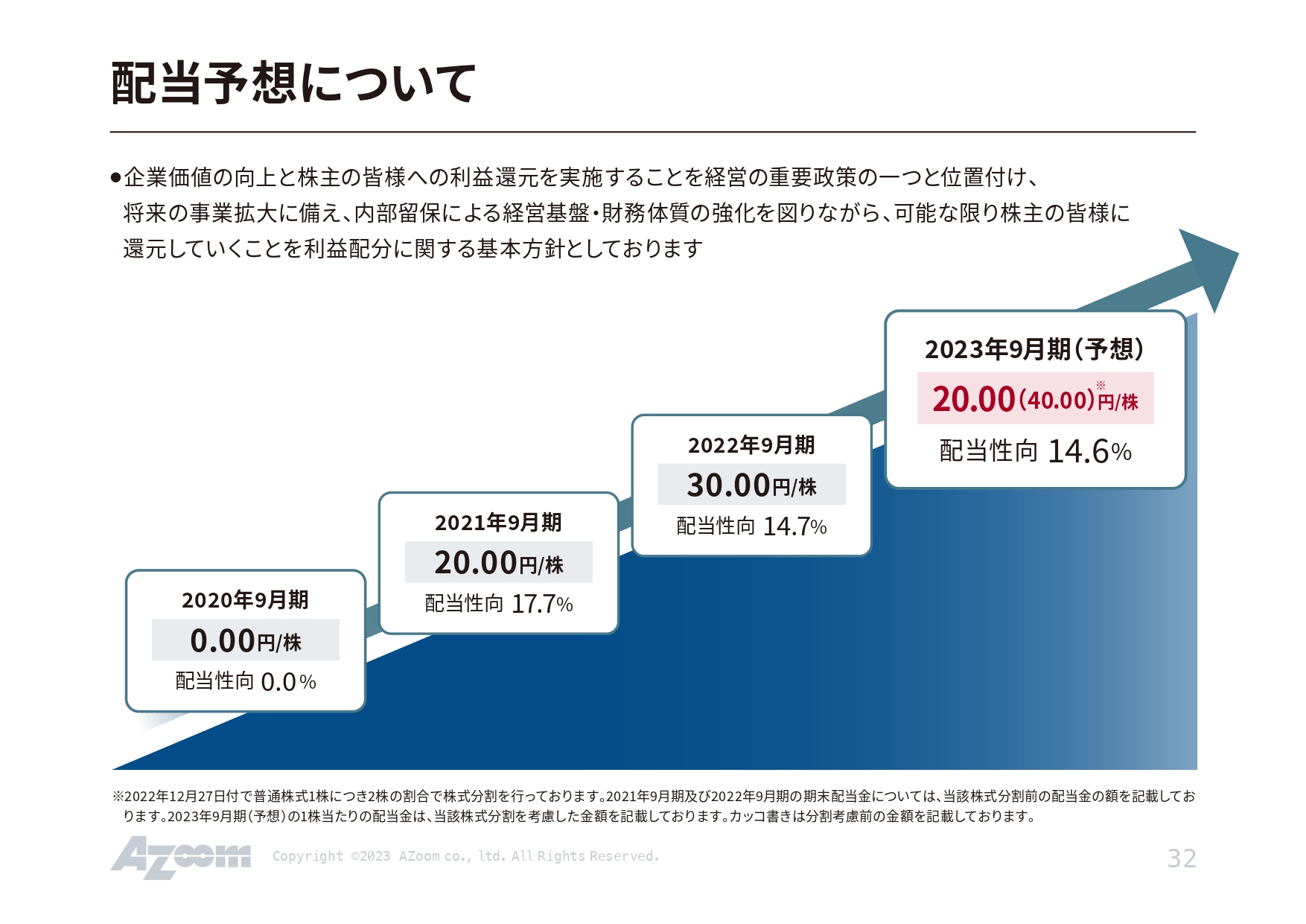

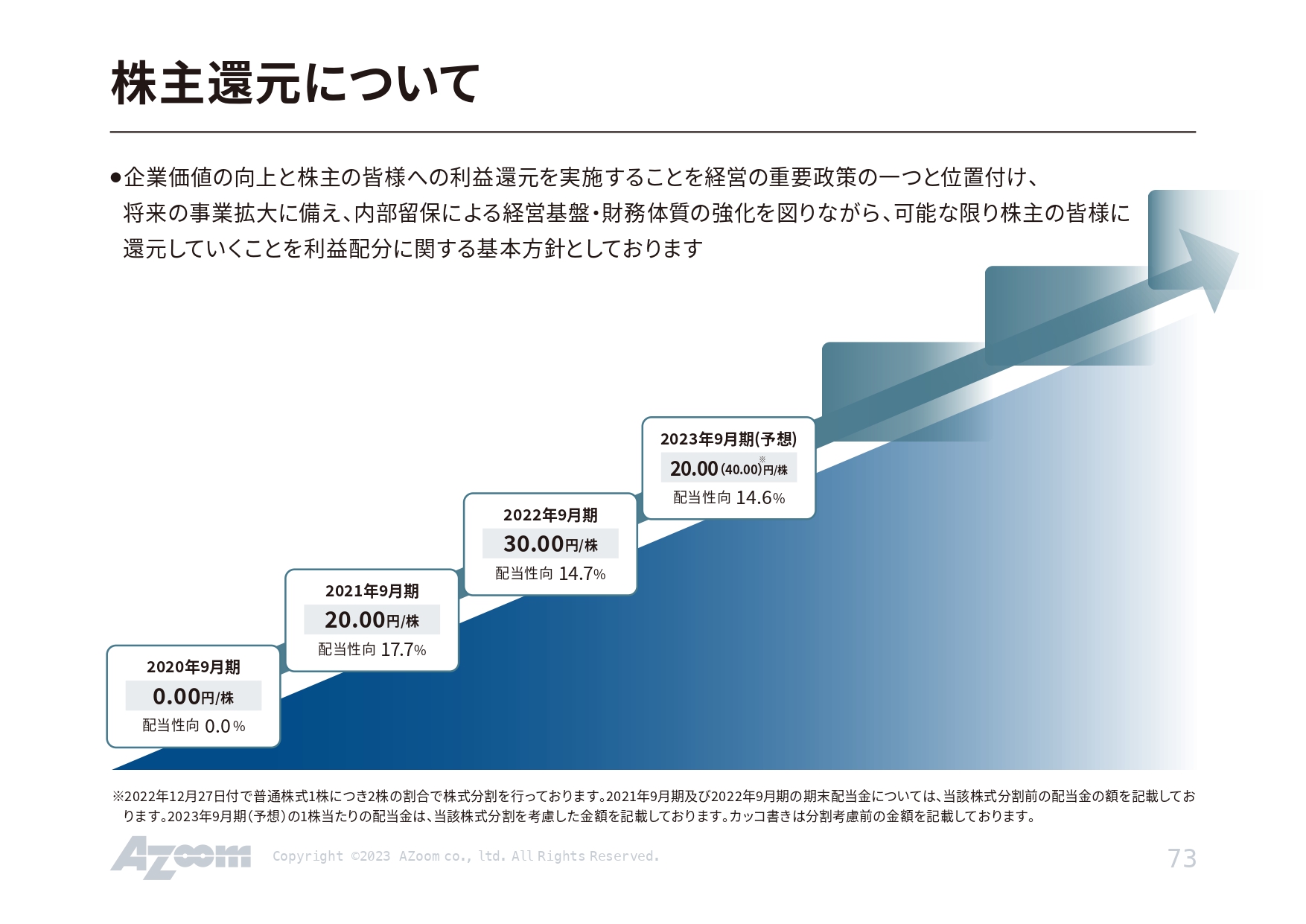

配当予想について

配当予想についてです。今期に関しては、1株当たり20円の配当を想定しています。今期に入って2分割を行っていますので、分割前の水準は1株当たり40円という配当の方針としています。

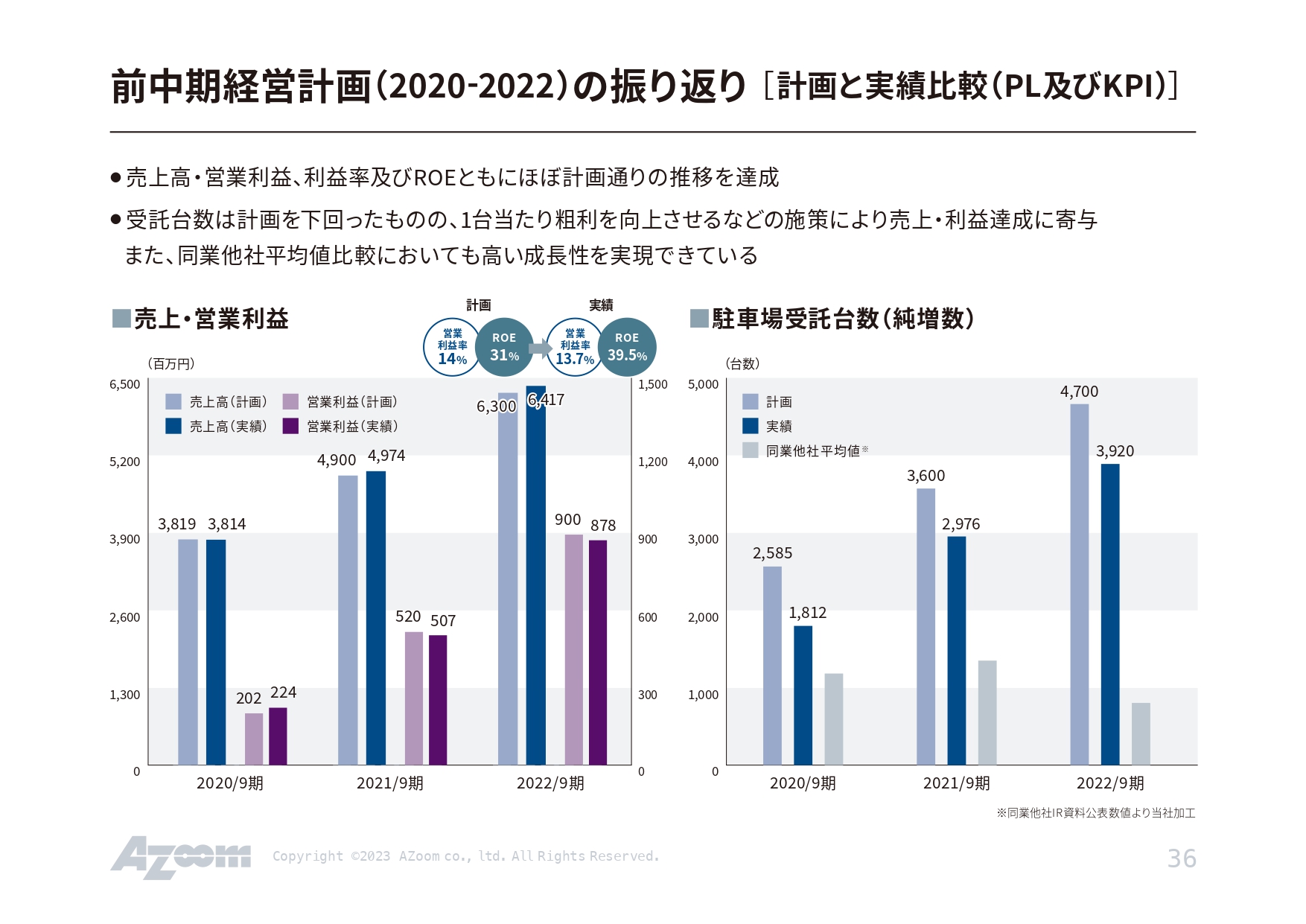

前中期経営計画(2020-2022)の振り返り[計画と実績比較(PL及びKPI)]

前中期経営計画の振り返りについてです。スライド左側には前中期経営計画と実績がどのように推移しているかを記載しています。前3ヶ年も予算や対外発表の数字に対して、寄り添うような数字で推移していますので、このような感覚で次の3ヶ年も続けようと考えています。

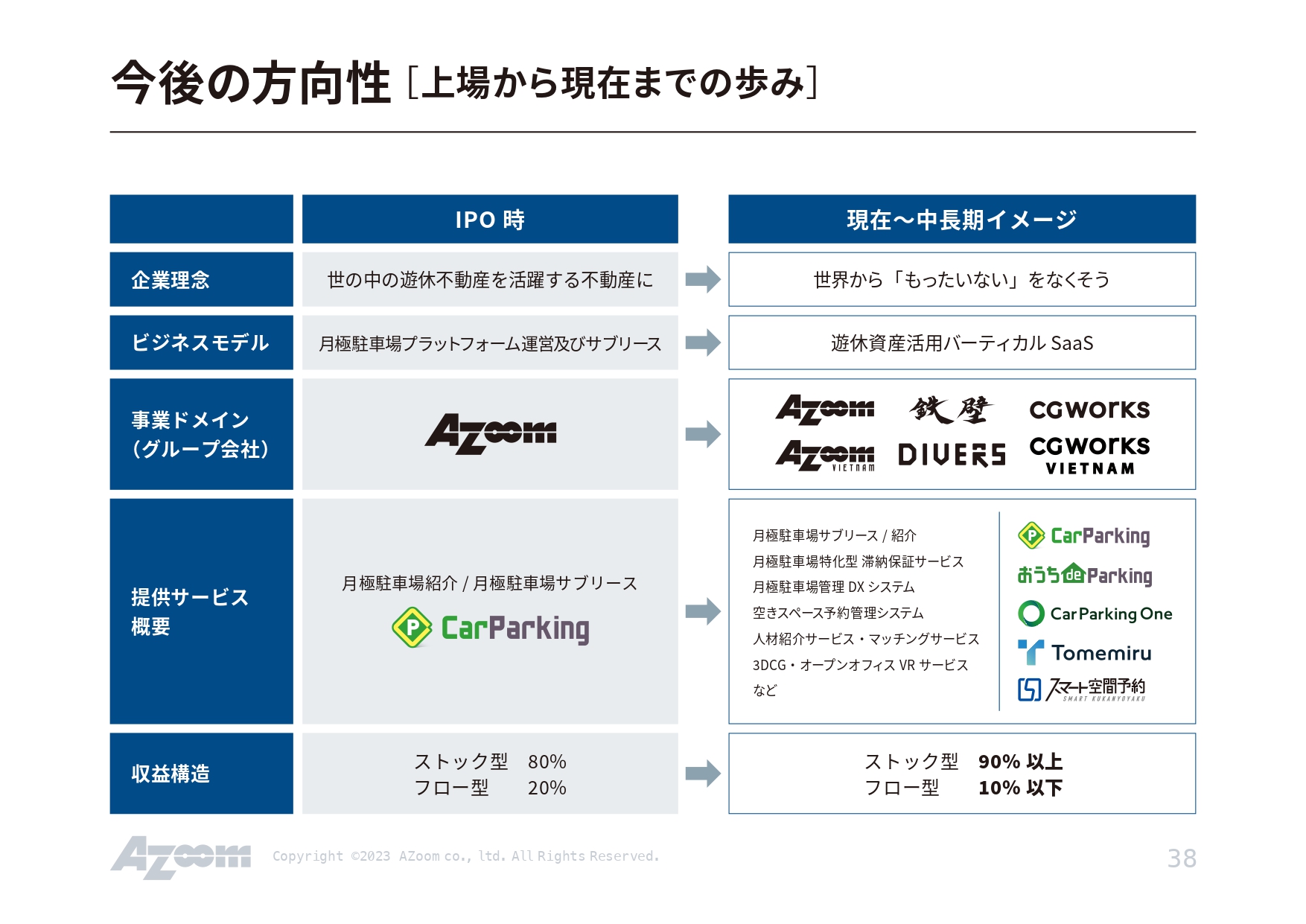

今後の方向性[上場から現在までの歩み]

今後の方向性についてです。IPO時は「CarParking」の1本足打法のような事業だったのですが、そこから事業もいろいろ展開しており、ストック比率をどんどん上げていこうと全社を挙げて取り組んでいるところです。

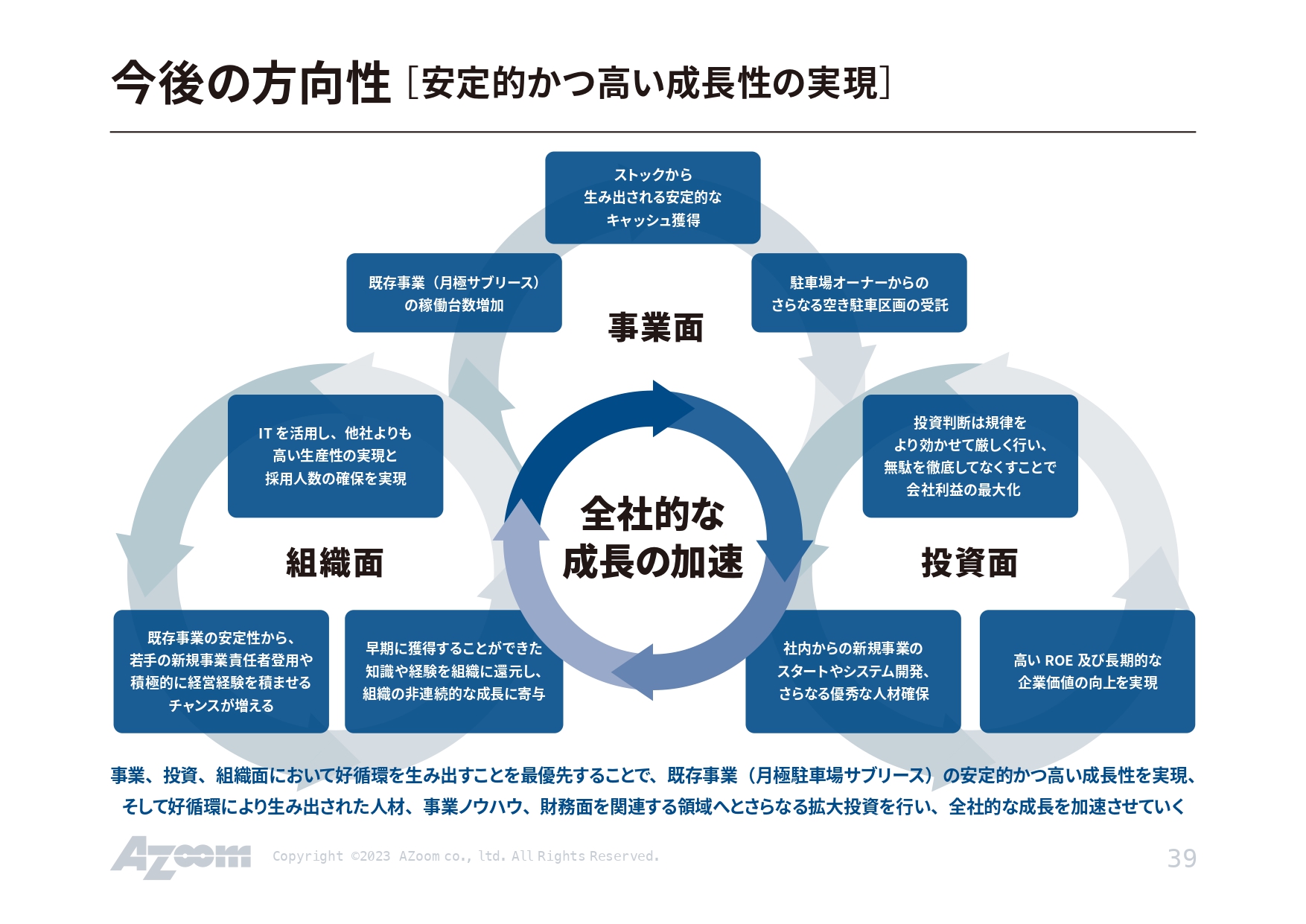

今後の方向性[安定的かつ高い成長性の実現]

今後の方向性についてです。事業面、投資面、組織面を含めて、基本的にはITを活用しながら経営効率を上げていくことで、他社との競争優位性を常に確保していくという考え方で、全社の成長を加速させています。

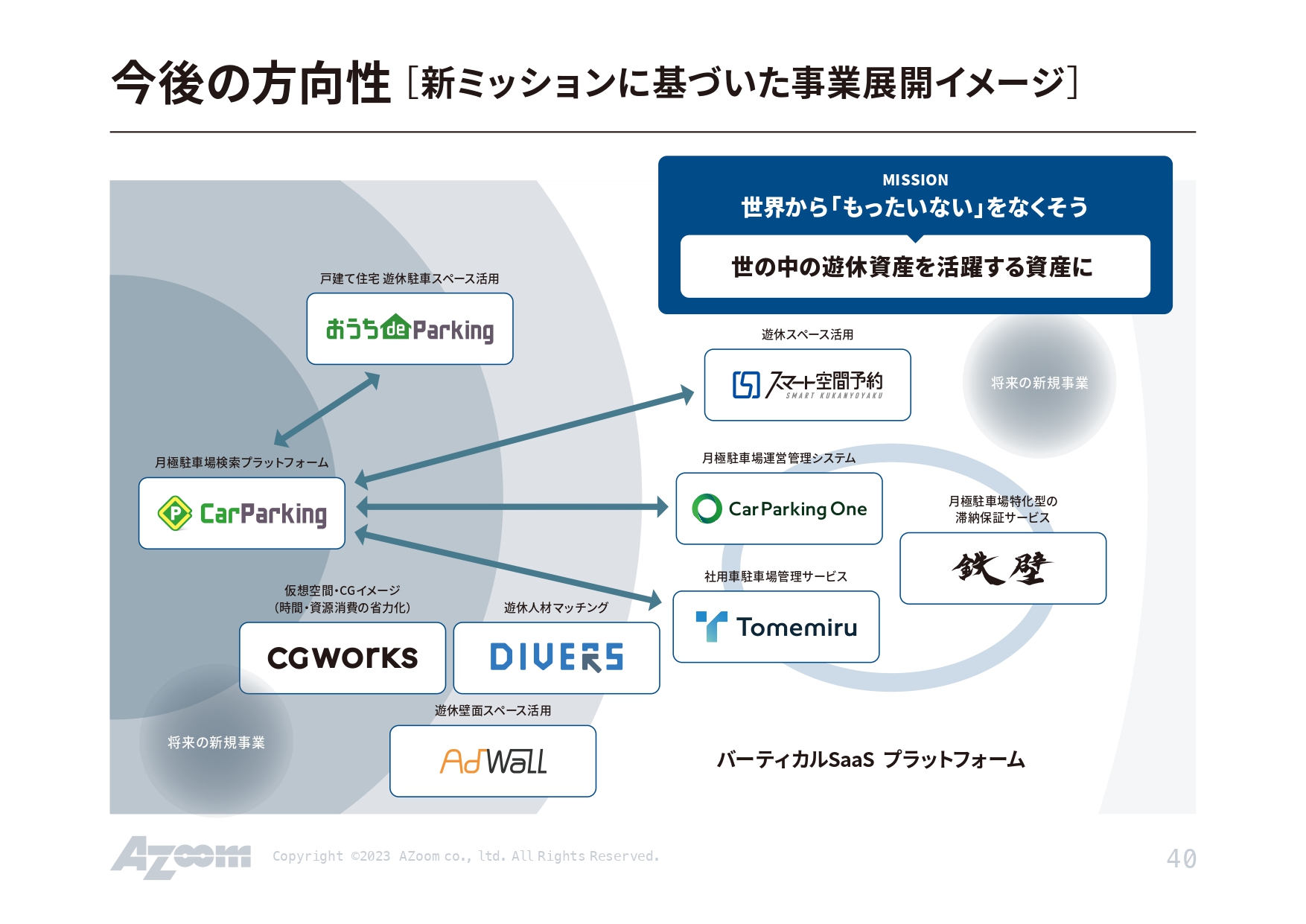

今後の方向性[新ミッションに基づいた事業展開イメージ]

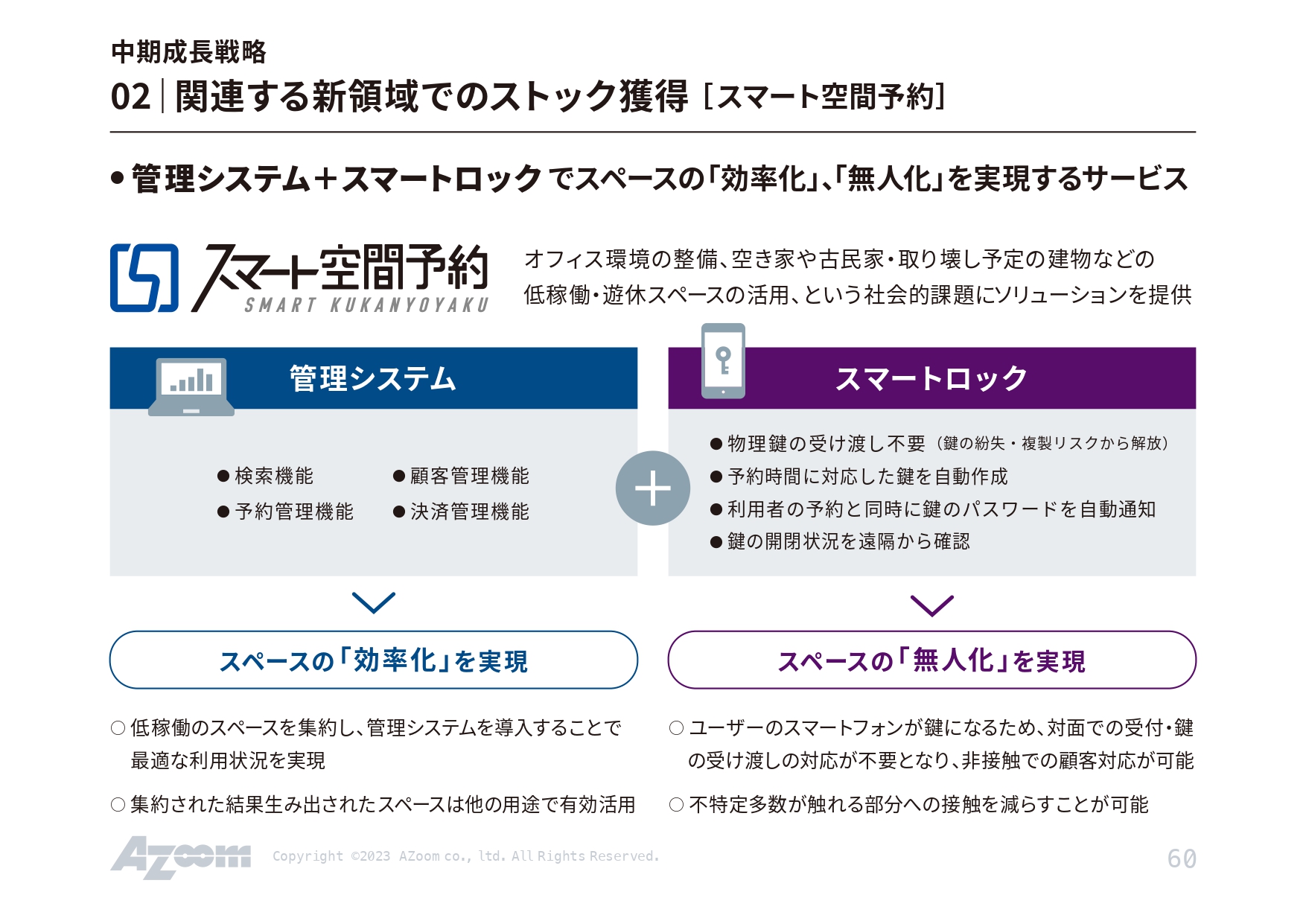

「CarParking」を起点にして、いろいろな事業を派生させています。「世の中の遊休資産を活躍する資産に」というMISSIONを掲げ、遊休スペース活用の「スマート空間予約」や、駐車場をたくさん持っていらっしゃるオーナーに我々の駐車場管理のノウハウを還元していく「CarParking One」、社用車管理を効率化できる「Tomemiru」など、どんどん事業を展開しています。このように我々の積み上げてきたノウハウやナレッジを使いながら、さらに付帯領域でしっかりと利益を上げていきます。

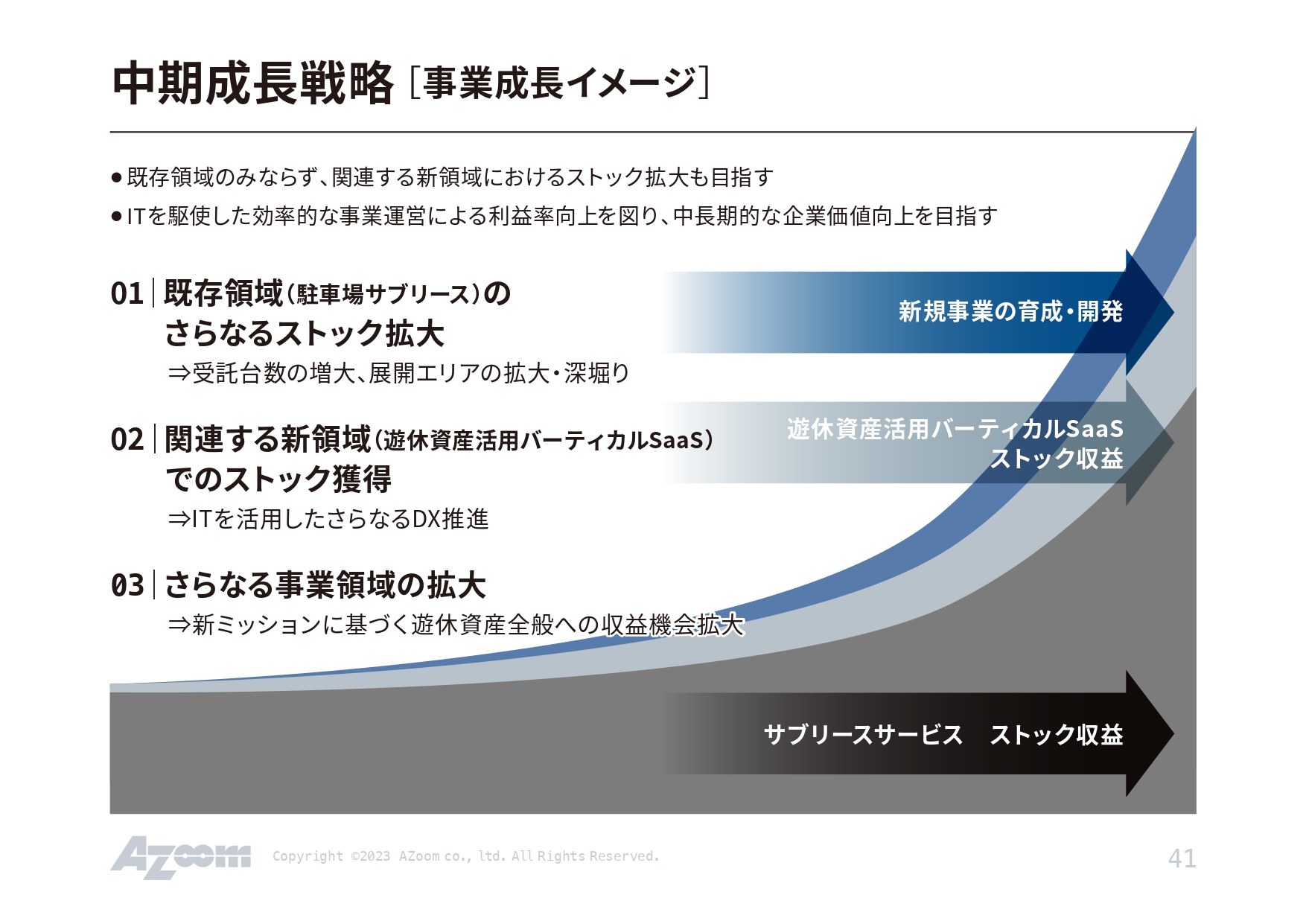

中期成長戦略[事業成長イメージ]

今後の中期成長戦略です。「既存領域のさらなるストック拡大」について、我々はサブリースの台数を順調に伸ばしていますので、さらなる上積みを行っていきます。

「関連する新領域でのストック獲得」については、我々の知見がある領域でしっかりと計算を行いながら、ストックを獲得していくことを意識しています。

「さらなる事業領域の拡大」については、新MISSIONに基づき、どこかに「もったいない遊休資産」があれば、収益化できるのではないかという視点を持って、新規事業を模索していきます。

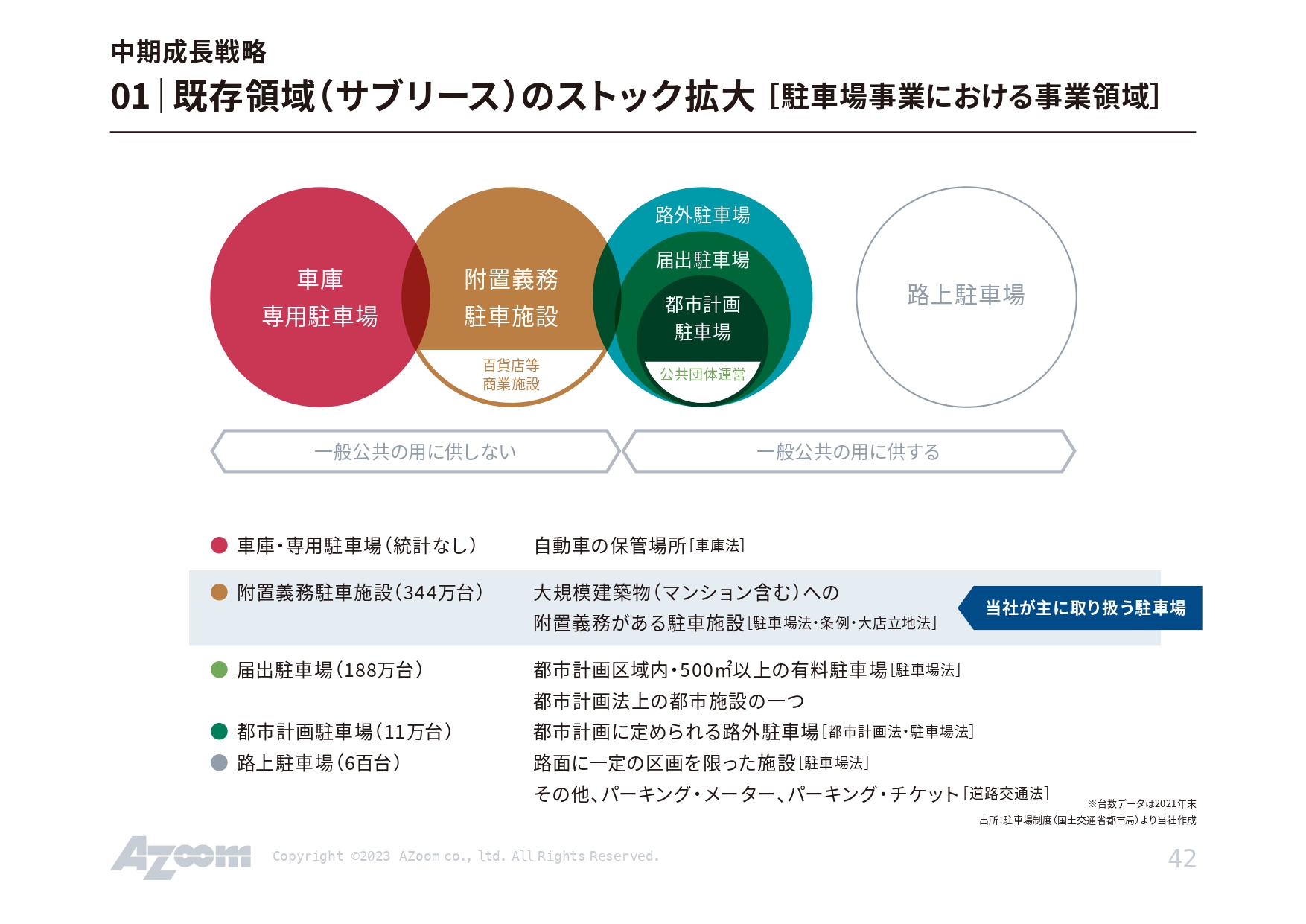

01|既存領域(サブリース)のストック拡大 [駐車場事業における事業領域]

我々の主立った事業領域は、サブリース駐車場です。ほとんどは機械式ですが、附置義務駐車施設344万台が、我々が主に取り扱う駐車場となっています。分母が344万台ある中で、受託はようやく2万台を超えたところです。まだまだターゲットとしているマーケットは広大だと認識しています。

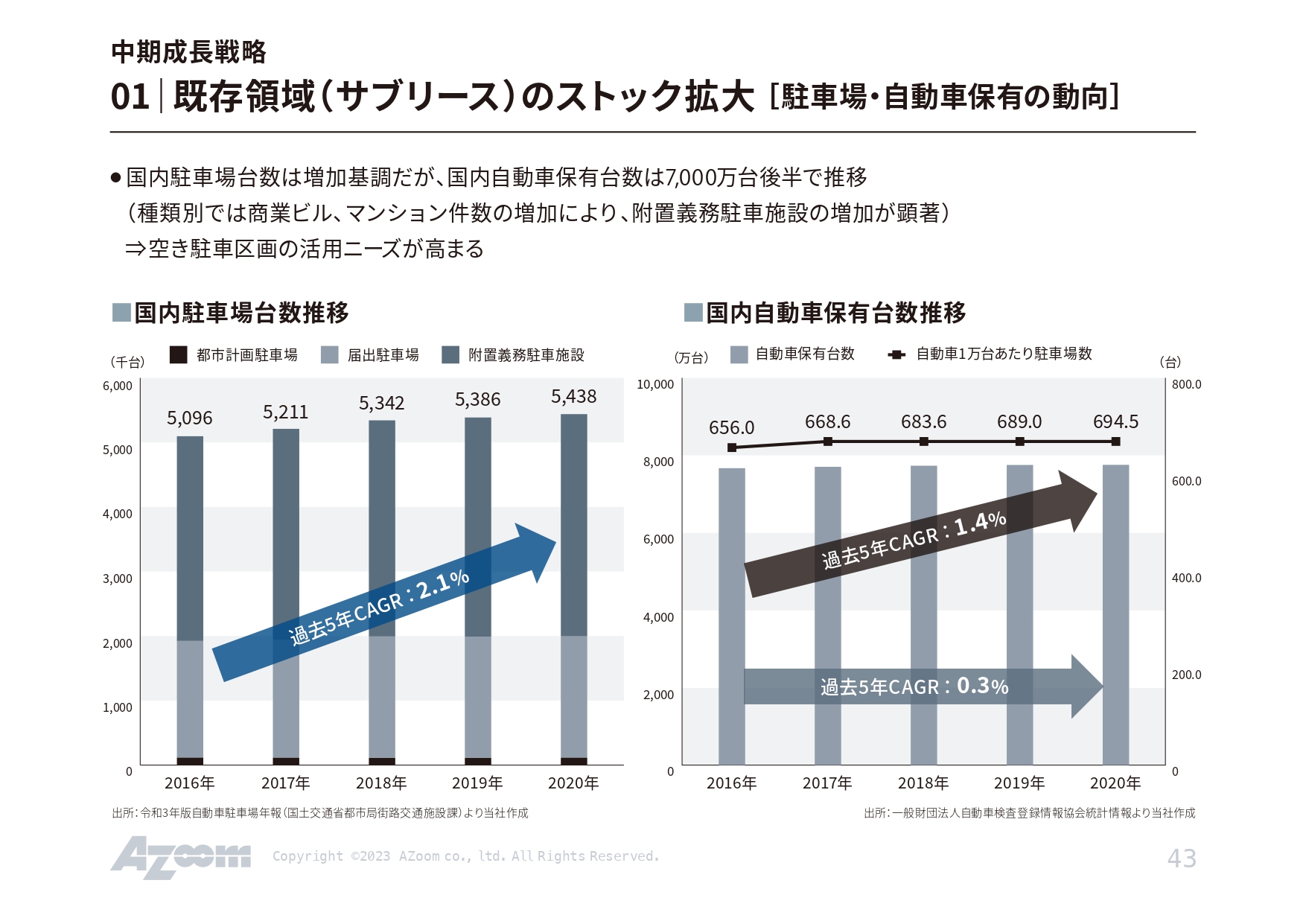

01|既存領域(サブリース)のストック拡大 [駐車場・自動車保有の動向]

国内駐車場台数推移と、国内自動車保有台数推移です。駐車場の数は微増傾向にあるという認識です。車の数はほぼ横ばいです。

車の数が減ると、「収益機会が減るのではないか」というご指摘をよくいただきますが、我々がサブリースのターゲットとしているのは、基本的にオーナーが困っていらっしゃる空き駐車場です。その借り上げた駐車場に対して、ITを使ってしっかりリーシングして収益を上げるというモデルですので、空き駐車場が増えるとサブリースするターゲットが増えます。借り上げる分母が増えることは、我々にとっての追い風だと認識しています。

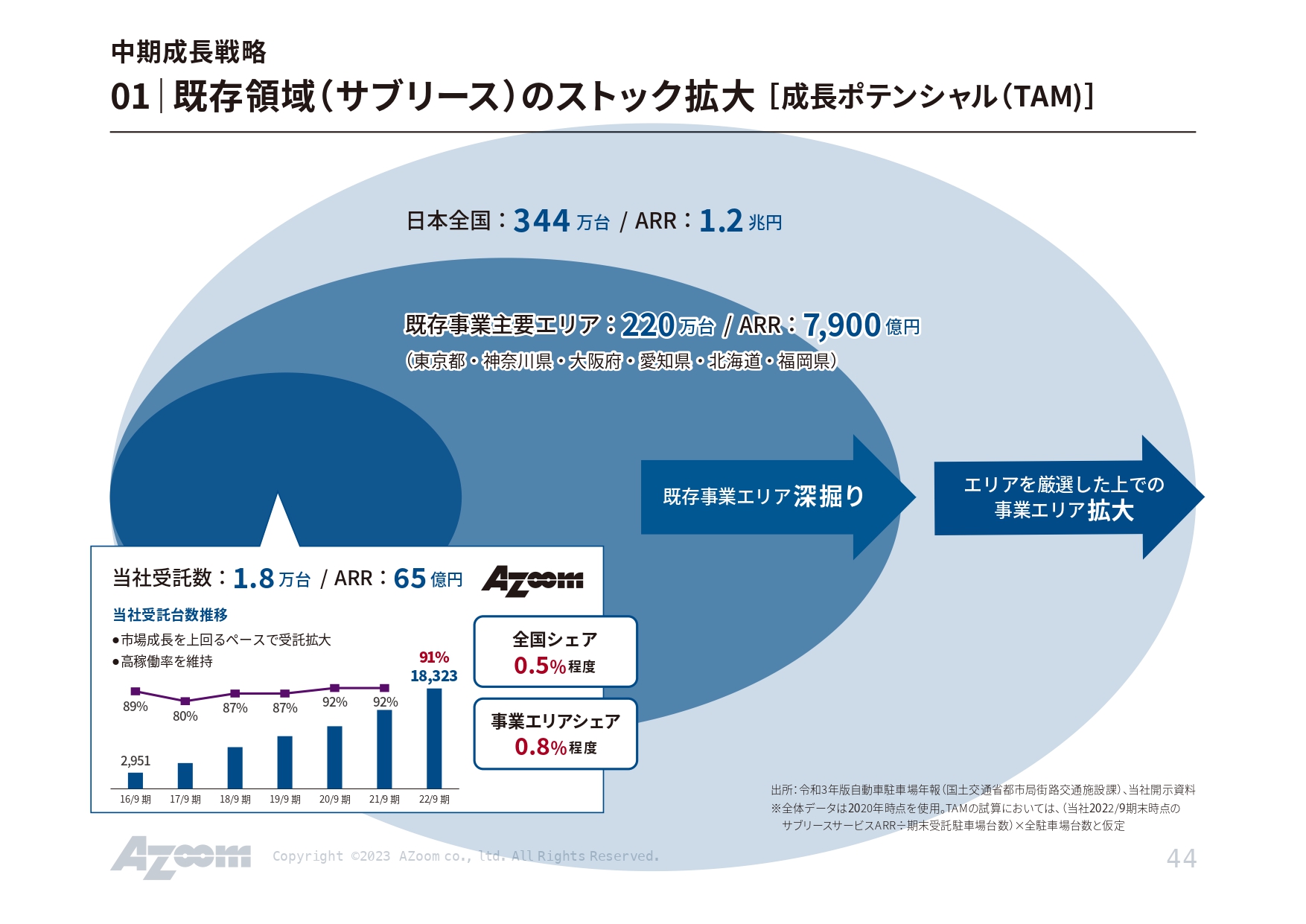

01|既存領域(サブリース)のストック拡大 [成長ポテンシャル(TAM)]

こちらのスライドには、TAMをまとめています。駐車場と一括りにしても、まだまだ非常に多くの収益機会が存在しています。我々の資産である344万台すべてを管理し、サブリースするとなると、ARRで1.2兆円分あります。このうち、どれくらいシェアを取れるのかがテーマとなります。当社が現在受託している規模は、マーケット全体からすると、まだごく1部であるとご理解ください。

01|既存領域(サブリース)のストック拡大 [日本最大級の月極駐車場検索サイト]

「CarParking」は創業当初から提供しているサービスです。すでに14年目に突入し、月極駐車場関連で4冠を達成しています。

01|既存領域(サブリース)のストック拡大 [駐車場データベース拡充]

既存領域のストック拡大についてです。「coconi」というスマホアプリは、駐車場の写真を撮ってサーバーにアップすると、緯度経度付きで地域の情報が収集される仕組みです。

01|既存領域(サブリース)のストック拡大 [駐車場データベース拡充]

「coconi」を活用し、全国のクラウドワーカーの方々に「1件いくら」という仕切りで、駐車場情報を撮ってきてもらう仕組みも随時動かしています。

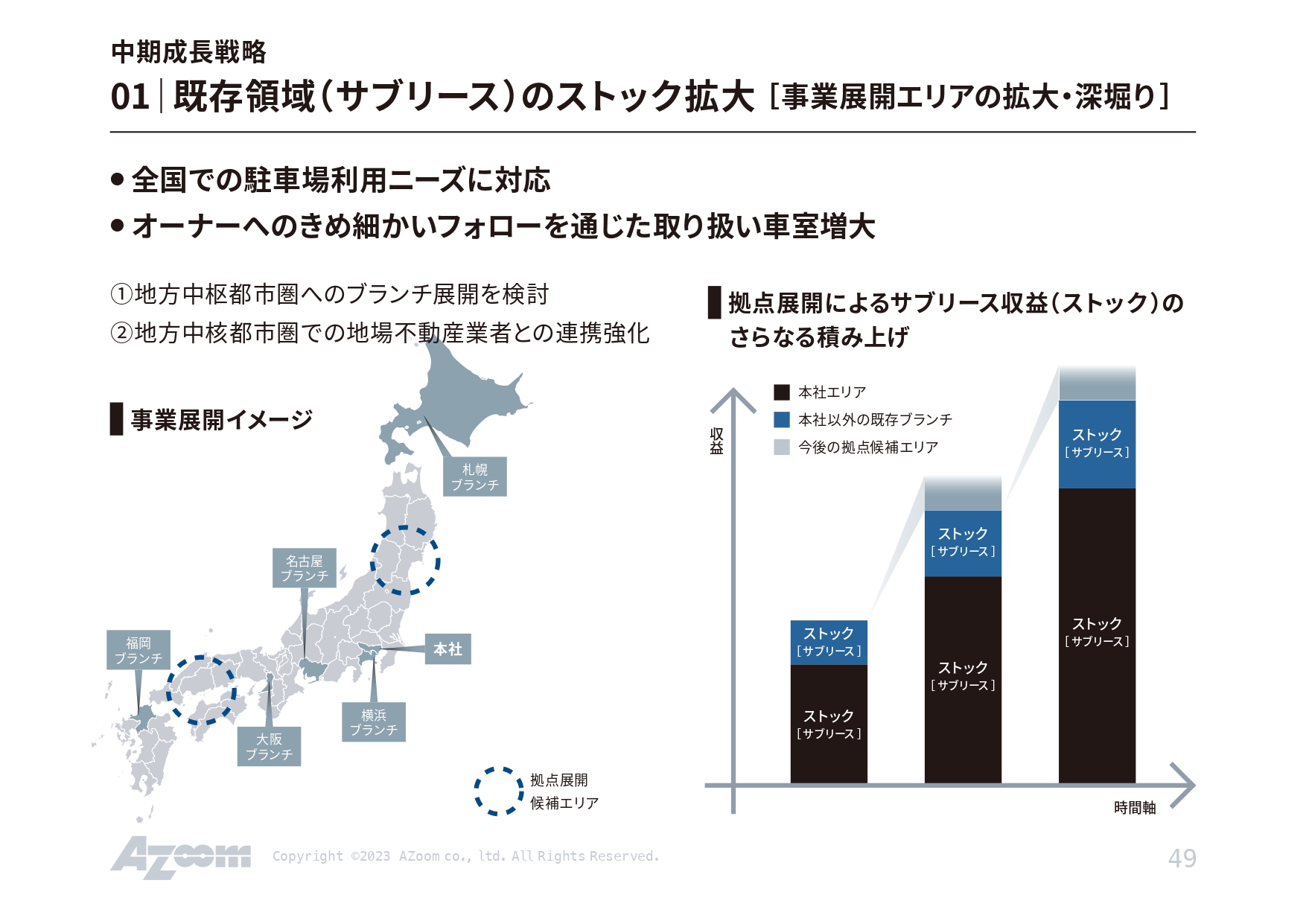

01|既存領域(サブリース)のストック拡大 [事業展開エリアの拡大・深堀り]

ここ2年、3年は、本社を含めて6箇所の拠点から動かしていませんでした。しかし、ようやく会社に力がついてきましたので、近々次のブランチを出したいと考えています。地元エリアに営業拠点があると、サブリース取得はどんどん進んでいきます。

遠隔での受託は非常に難しく、募集業務や現地での駐車場案内などを含めて考えると、現地拠点がないとなかなかサブリースは取れません。そのような意味ではまだ取れていないエリアに展開していきたいと考えています。

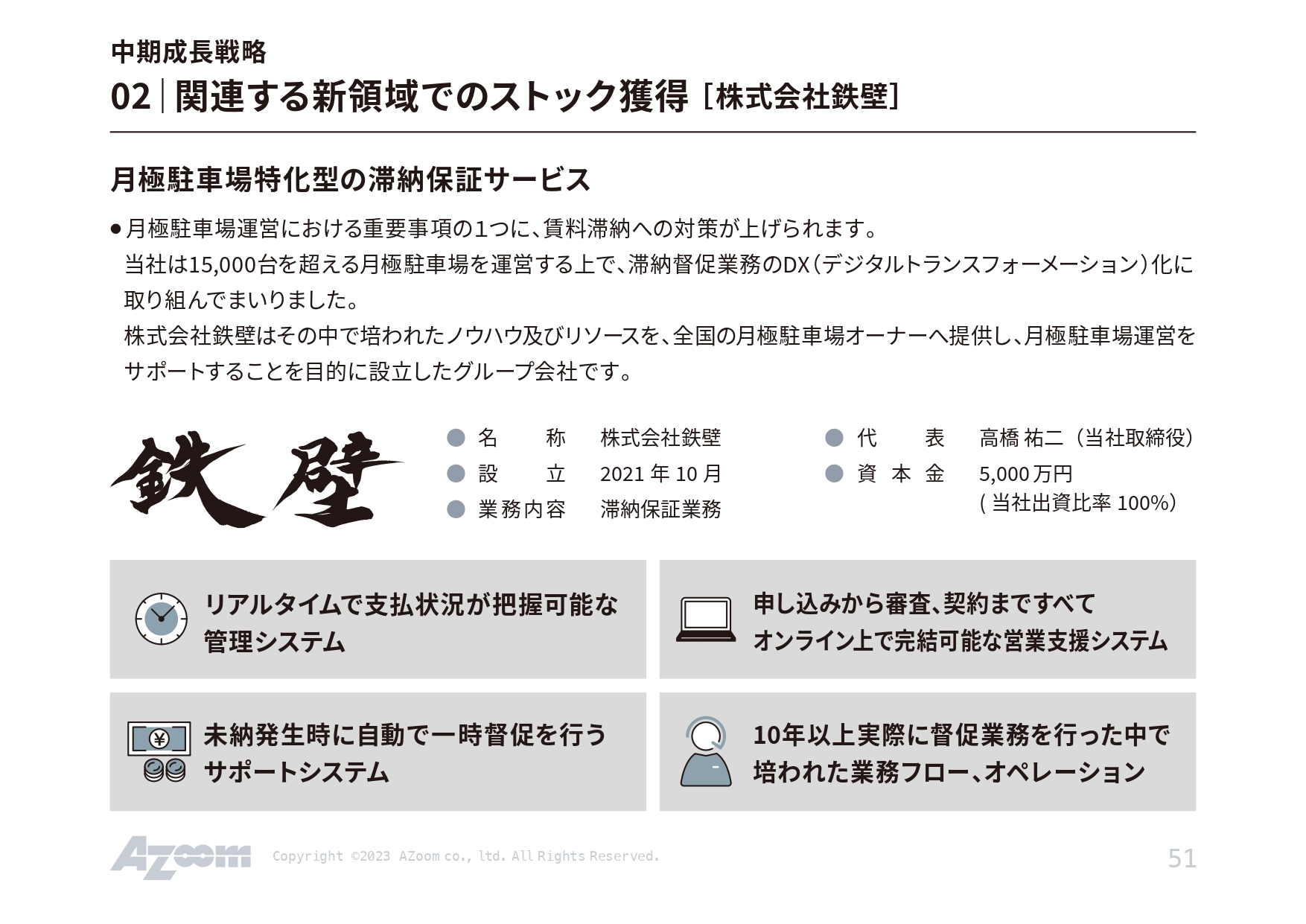

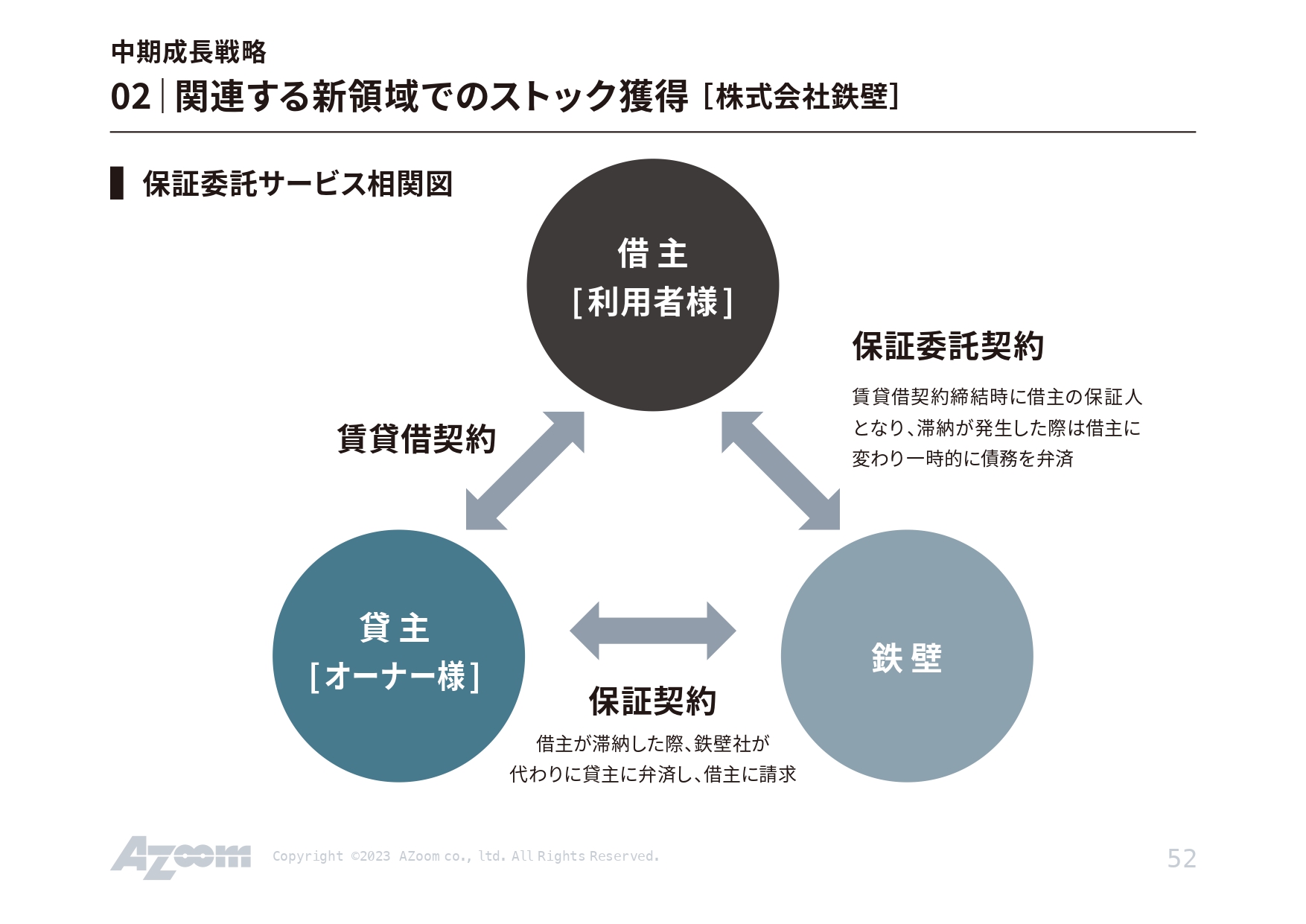

02|関連する新領域でのストック獲得 [株式会社鉄壁]

こちらのスライドは、株式会社鉄壁についてのご説明となっています。

02|関連する新領域でのストック獲得 [株式会社鉄壁]

住宅賃貸滞納保証と、スキームはまったく一緒です。

02|関連する新領域でのストック獲得 [CarParking One]

SaaS型のサービス「CarParking One」についてです。オンラインでの申込や押印、さらに滞納保証もセットになっていますので、駐車場オーナーからすると、通常の駐車場管理に関するほとんどの付帯業務が、手から離れるサービスとなっています。

02|関連する新領域でのストック獲得 [CarParking One]

「CarParking One」には、ベンチャー系の競合が数社あります。我々は、開発費も含めて自社の販管費の中で利益を出しながら賄えています。競合のほうは、調達ありきで開発の赤字を大きくしながら取り組んでいる状態ですので、中長期で見れば我々が勝つのではないかと考えています。

02|関連する新領域でのストック獲得 [Tomemiru(トメミル)]

「Tomemiru」はブルーオーシャンです。いわゆる社宅代行の駐車場版です。大規模法人は、社宅管理自体が非常に手間になっています。それを一元管理する社宅代行会社があり、駐車場に特化した社用車をすべて簡潔に管理できる仕組みとなっています。

02|関連する新領域でのストック獲得 [Tomemiru(トメミル)]

我々のサービスを導入していただければ、大企業の総務の方が、全国の駐車場に1ヶ所ずつ振り込むなどの手間をすべて省けるサービスとなっています。

02|関連する新領域でのストック獲得 [スマート空間予約]

「スマート空間予約」についてです。コロナ禍では、貸し会議室等はかなり苦戦していた時期もありましたが、ようやく問い合わせが伸びてきています。我々は無人の管理システムとスマートロックを使える「スマート空間予約」というシステムを提供しています。

最近はカスタマイズのニーズが非常に高くなっています。我々は社内に開発部門を持っていますので、入り口で導入企業用にカスタマイズして納品する機会が増えてきました。

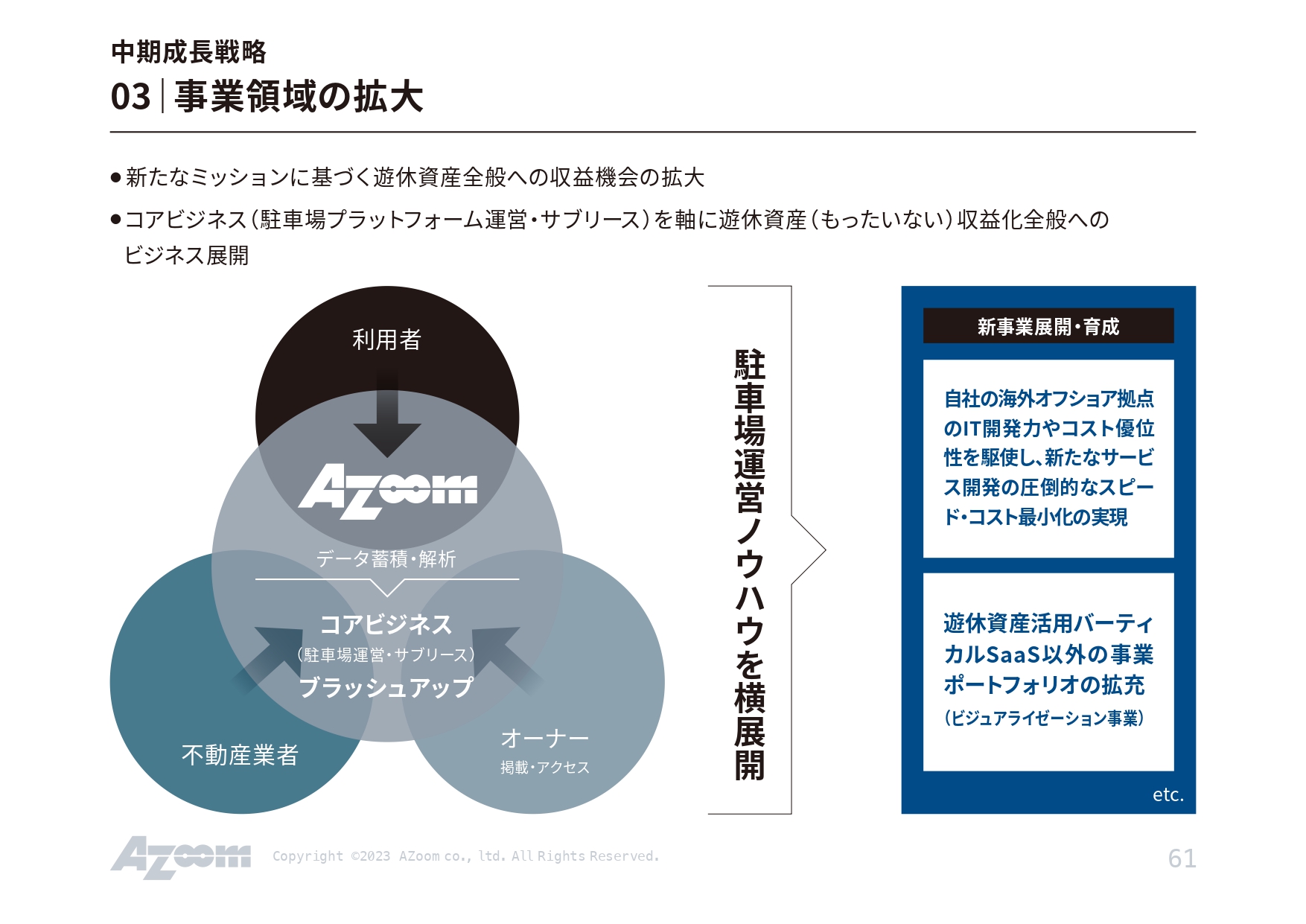

03|事業領域の拡大

事業領域の拡大についてお話しします。コアビジネスがあり、利用者や不動産事業者、オーナーなどと関わりを持ちながら事業を行っていますので、「関わるみなさまがより便利になる」ことに着目し、しっかりと事業領域を拡大しようと考えています。

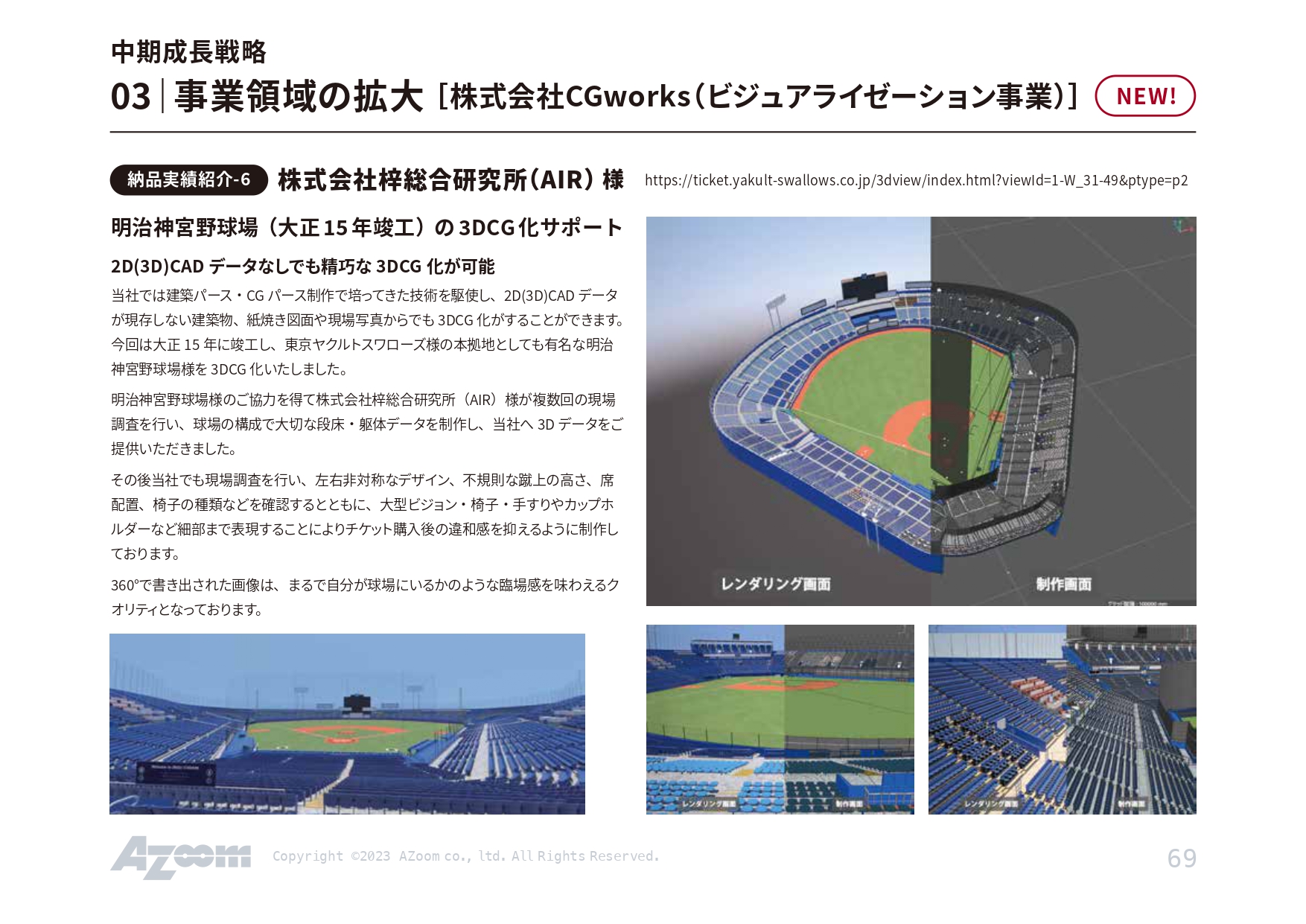

03|事業領域の拡大 [株式会社CGworks(ビジュアライゼーション事業)]

こちらのスライドは、CGworksのご説明となっています。

03|事業領域の拡大 [株式会社CGworks(ビジュアライゼーション事業)]

実はアズーム本体でも、ベトナムにAZOOM VIETNAM INC.という子会社を置いて開発拠点にしているのですが、CGworksでもベトナムでオフショア開発を進めています。

03|事業領域の拡大 [株式会社CGworks(ビジュアライゼーション事業)]

納品実績についてのご紹介です。

03|事業領域の拡大 [株式会社CGworks(ビジュアライゼーション事業)]

こちらは少し新しい納品実績で、VRを使っています。

03|事業領域の拡大 [株式会社CGworks(ビジュアライゼーション事業)]

新規制作のバーチャルショールームです。完全に空想のショールームを作っています。

03|事業領域の拡大 [株式会社CGworks(ビジュアライゼーション事業)]

こちらは、あるアーティストのバーチャルポートフォリオ制作です。

03|事業領域の拡大 [株式会社CGworks(ビジュアライゼーション事業)]

こちらは明治神宮野球場を、図面などがない中ですべて3D化するという仕事を受注しています。

03|事業領域の拡大 [AZOOM VIETNAM INC.]

現状、AZOOM VIETNAM INC.のエンジニアはすべて採用しているのですが、規模感はすでに60名近くまで増えてきています。国内のエンジニアは20名くらいです。基本的には日本ですべて要件定義などを行って、細かな開発はすべてベトナムで行うという棲み分けで開発を進めています。

今期、来期には100名を超えるような規模にしていこうというところです。エンジニアのコストをしっかりと利益で吸収しながら、次の投資にもどんどん追加投資していくことが、ちょうどいいサイクルになっているのではないかと考えています。

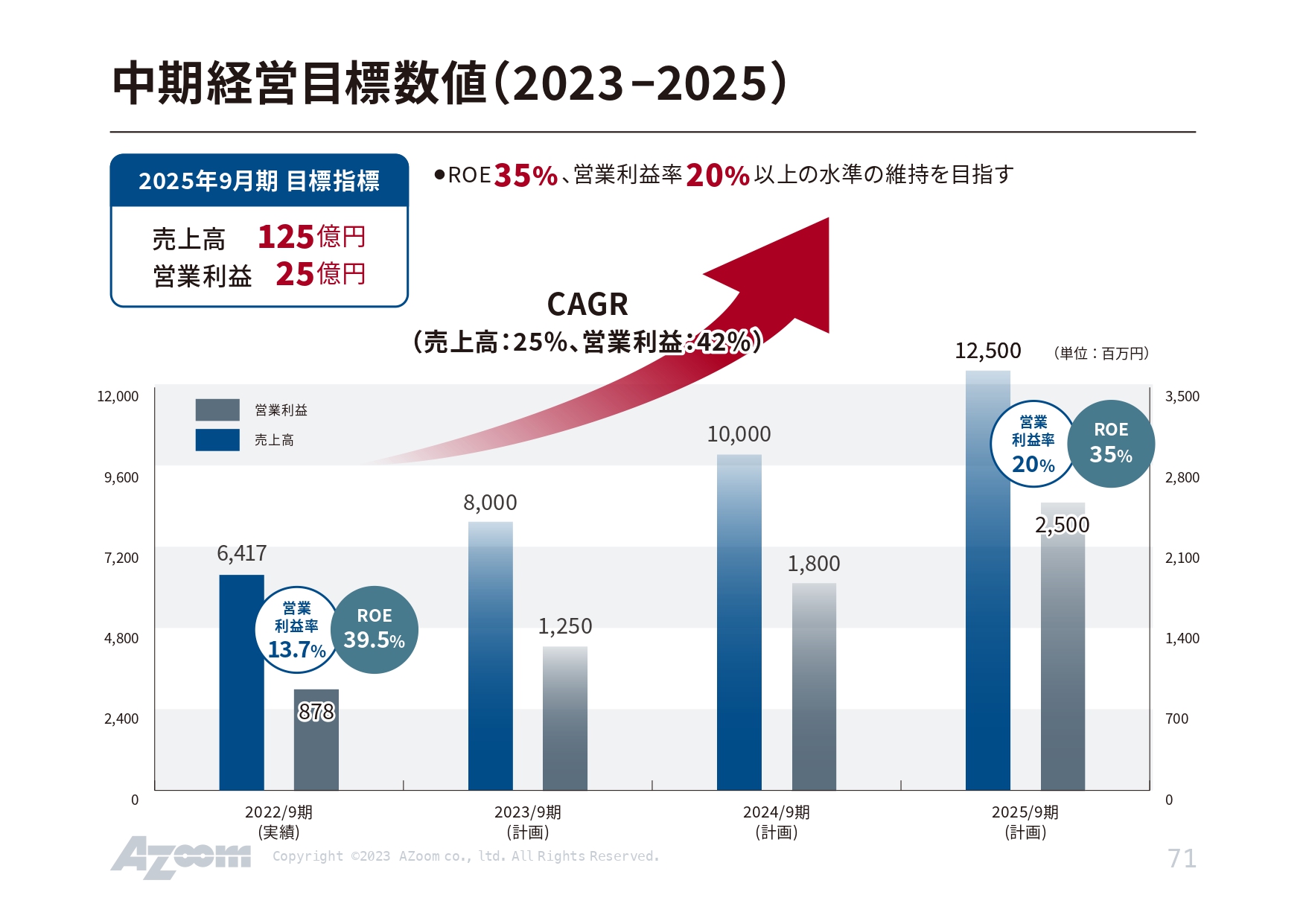

中期経営目標数値(2023-2025)

以上のことを総合してこちらの中期経営計画ができています。数字に関しては、基本的に社内のオーガニックな成長を折り込んでおり、M&Aなどの外部成長は入れていません。

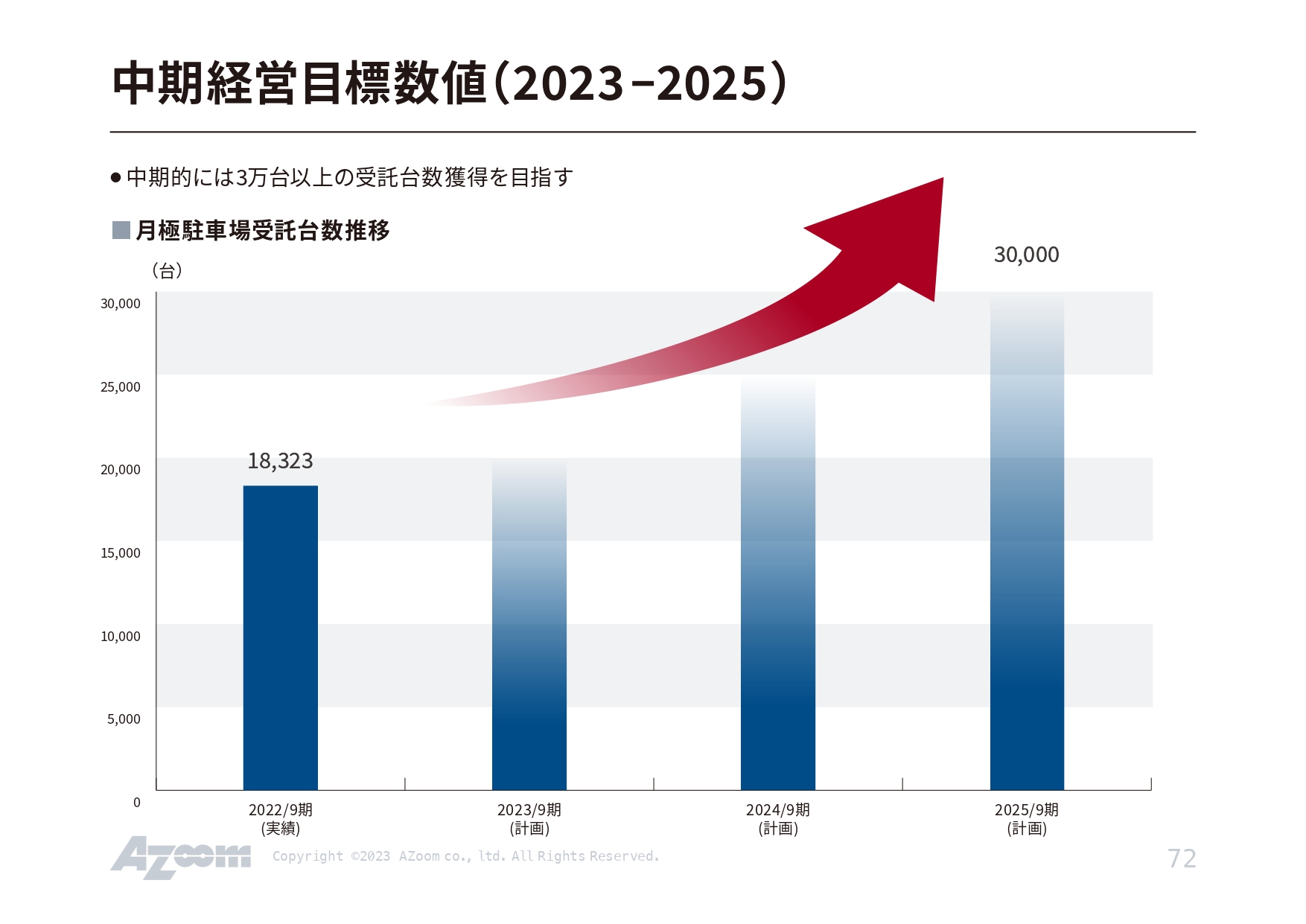

中期経営目標数値(2023-2025)

受託台数は、中間でようやく2万台を超えましたが、2025年には3万台を超えることを1つの目標数値にしています。

株主還元について

株主還元については、配当性向14パーセント代と少し低めですが、将来的にプライム市場に移行するという目線もあります。その時に純資産50億円という形式基準があるため、なるべくバランスよく、しっかりとプライム市場の基準に合わせていくことを考えています。

ESGの取り組み

スライドは、ESGの取り組みについてのご説明となっていますので、ぜひご覧ください。

質疑応答:株主還元策の考え方について

「高いROEを維持するためには配当を増やすことや、自社株買いなどが考えられます。株主還元策について、今の考え方を教えてください」というご質問です。

我々には、将来的にプライム市場に移行するという目線があるため、配当性向に関しては15パーセント前後を当分続けていく予定です。プライム市場に上がれば、当然純資産は50億円を超えています。

その時点で我々はノンアセットビジネスとなりますので、配当性向に関してはそこから上げていこうと考えています。そのため、配当性向は当分15パーセント前後とお考えいただければと思います。

質疑応答:経済リオープンによる需給と競合の状況の変化について

「駐車場借り上げにおける需給と競合の状況に、経済リオープンによる変化はありますか?」というご質問です。

環境に関してはあまり変化なく進んでいます。1つ言えるのは、やはり我々はインターネットの集客に強いということです。

インターネットで集客した場合は、プル型の引き合いになります。通常駐車場をオープンした時には近隣の法人に営業をかけていくのですが、プッシュ営業をするとどうしても値段を下げていくことになります。

我々は引越しをしてくる方々に相場で賃料を案内しているため、そのような部分で出口賃料が他社より高くなっています。その分オーナーに還元することで、競合がいる中でも勝ち抜いているという認識を持っています。

質疑応答:2Qに受託件数が急増した背景について

「2Qに受託件数が1,000台以上急増した理由は何でしょうか? 季節性があるとはいえ、過去の2Qより増加率が非常に高い背景を教えてください」というご質問です。

我々も人員の確保やリクルーティングは常々やっています。今期も、非常に順調に採用と教育が進んでいます。受託台数ではなく、こちらはリーシングの件数が1,000台を超えたということです。受託台数はもう少しありました。

リーシングには確実に季節性があります。受託した物件にユーザーを付けていくリーシング台数が1,000台を超えたのは、これは単純に、しっかりと人を採用・教育できて一人ひとりの生産性が上がり、分母の人が増えたことが1つの大きな要因です。

やはり駐車場のリーシングは、労働集約的なところが残ります。人を確保してリーシングできる人員を揃えることが、この2Qはしっかりできたと考えています。

質疑応答:「鉄壁」の収益モデルと滞納による貸倒れコストについて

「『鉄壁』の収益モデルについて教えてください。ARRが1.4億円で契約数が1万台とすると、1台当たり月1,200円といったところですが、これは賃料に対して何パーセントくらいの設定なのでしょうか? また、これに対して滞納による貸倒れコストはどの程度発生するのですか? 100パーセントはいかないと思っています」というご質問です。

おっしゃるとおりです。滞納保証料の設定は、賃料の半額を入口でいただく設定にしています。この入口でいただいた滞納保証料を1年間かけて収益認識していくモデルになっています。

貸倒れに関しては、実は駐車場の貸倒れは非常に少ないのです。0.1パーセントいかないくらいです。駐車場の通常のサブリース事業を行ってきた中でも貸倒れをみていますが、0.1パーセント未満という実績があります。そのため、ほぼ100パーセントに近い粗利になるはずだと考えています。

質疑応答:滞納占拠について

「『鉄壁』でのニーズですが、駐車場においてもオーナーは滞納占拠に困るような状況があるのですか? アパートだと日本は居住者の権利が強いこともあり、滞納者の退去については面倒なところがあると思います。駐車場には使用者の権利などなく、比較的簡単な印象があります」というご質問です。

滞納占拠というのは非常にレアケースです。やはり、無断で車をレッカーで動かすといった自力救済はできない仕組みになっています。家ほど権利は強くないものの、そこまでこじれた場合は非常に手間がかかるというのは駐車場も一緒だと考えています。簡単なことではありません。

ただし、発生頻度は非常に少ないです。家よりも少ない印象です。これはどのようなことかというと、都心で車に乗っている時点で、ある程度年俸レンジが高い方が駐車場を借りています。そのような意味では、都心で車を持っていること自体がある程度のフィルタリングになっているのではないかと想定しています。

質疑応答:株価と株式分割について

「株式分割を実施されましたが、今後も株価を意識し、株式を分割する予定でしょうか?」というご質問です。

投資単位の引き下げについては、今後も東証の見解に沿ったかたちで、必要なタイミングで株式の分割を実施していこうと考えています。

質疑応答:駐車場サブリース事業のリスクと発生確率について

「駐車場サブリース事業における現時点で想定されているリスクと発生確率について教えてください」というご質問です。

リスクに関しては、他事業に比べても非常に少ないと思います。我々は機械式を扱っていますので、例えば機械が動いている時にサイドギアを引き忘れた車が動いてしまい、機械の故障により1回で数百万円かかることもあります。しかし、基本的には保険などでカバーしており、そのようなリスクも限定的になっています。

1つ個人的に思うのは、首都圏の直下型地震などが起きますと、機械式の駐車場はかなり止まってしまいます。その場合は、どの事業者も同様だと思いますが、我々も総じてダメージを受けると考えています。

それ以外は、収益面に関しても現状の我々の集客力とリーシング力があれば、お借りした駐車場をしっかりと稼働させていける自信があります。事故や天変地異以外に、リスクはあまり考えられない状況です。

新着ログ

「不動産業」のログ