三菱食品、食のサプライチェーンの最適化・効率化を実現 強固な事業基盤を土台に、さらなる成長を目指す

個人投資家向けIRセミナー

川本洋史氏(以下、川本):みなさま、こんばんは。三菱食品株式会社の川本でございます。このたびはご視聴いただき、誠にありがとうございます。

本日は当社の主要な事業および食品卸という業界や、当社が食のサプライチェーンの中でどのような役割を果たし、今後どのような方向性を目指していくのかをご説明させていただきます。

目次

川本:本日ご説明する内容について簡単にご紹介します。最初に、会社概要として当社の規模感や事業セグメントをご紹介します。2つ目に、事業内容として食品卸が果たす役割や三菱食品としての強みをご説明します。3つ目に、事業戦略として三菱食品が新たに挑戦する取り組みやサステナビリティの施策についてご説明します。最後に、業績予想についてご説明します。

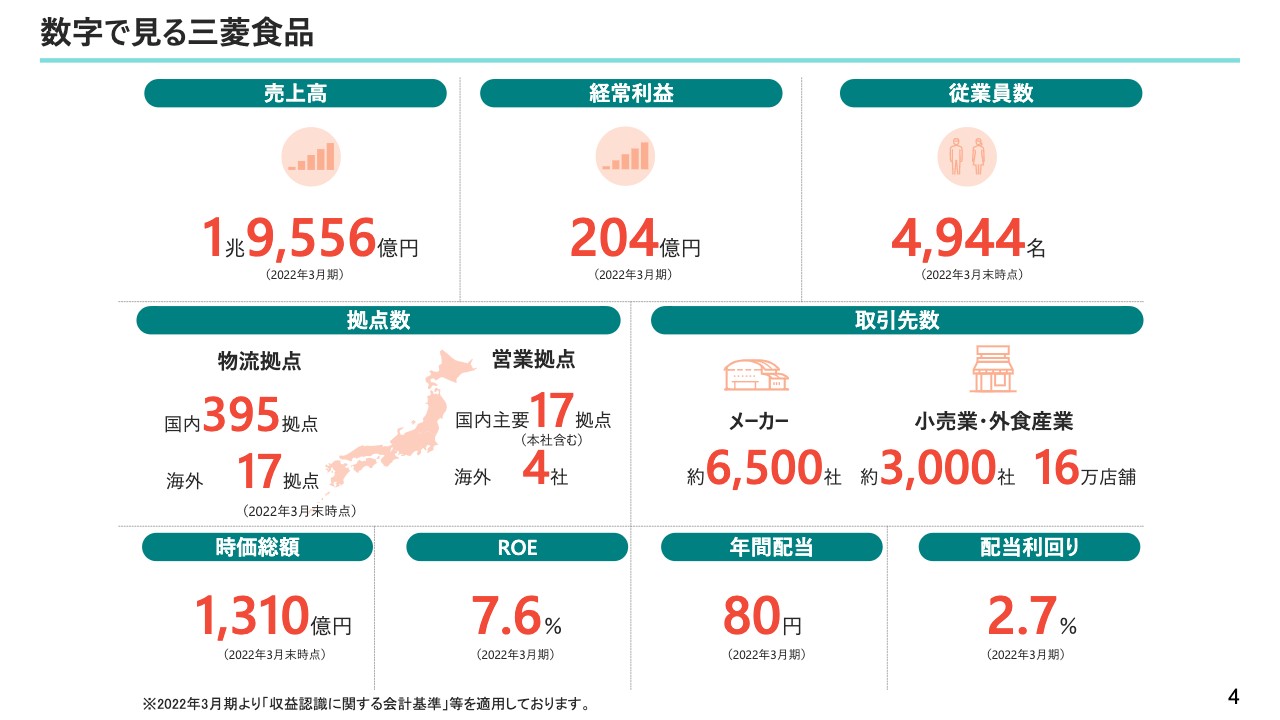

数字で見る三菱食品

川本:会社概要についてです。はじめに当社の概要を数字に置きかえてご紹介します。先ほど、司会の松浦さんからもお話しいただきましたが、当社は連結売上高2兆円規模の総合食品商社です。これは日本の食品流通高のおよそ4パーセントに相当します。

生鮮3品を除くすべての食品カテゴリーを扱っており、それぞれのカテゴリーで業界トップクラスの売上シェアを誇っています。また、5,000名の従業員と国内主要営業拠点17ヶ所、物流拠点約400ヶ所を擁し、6,500社のメーカー様の商品を小売業様や外食産業様3,000社、16万店舗にお届けしています。

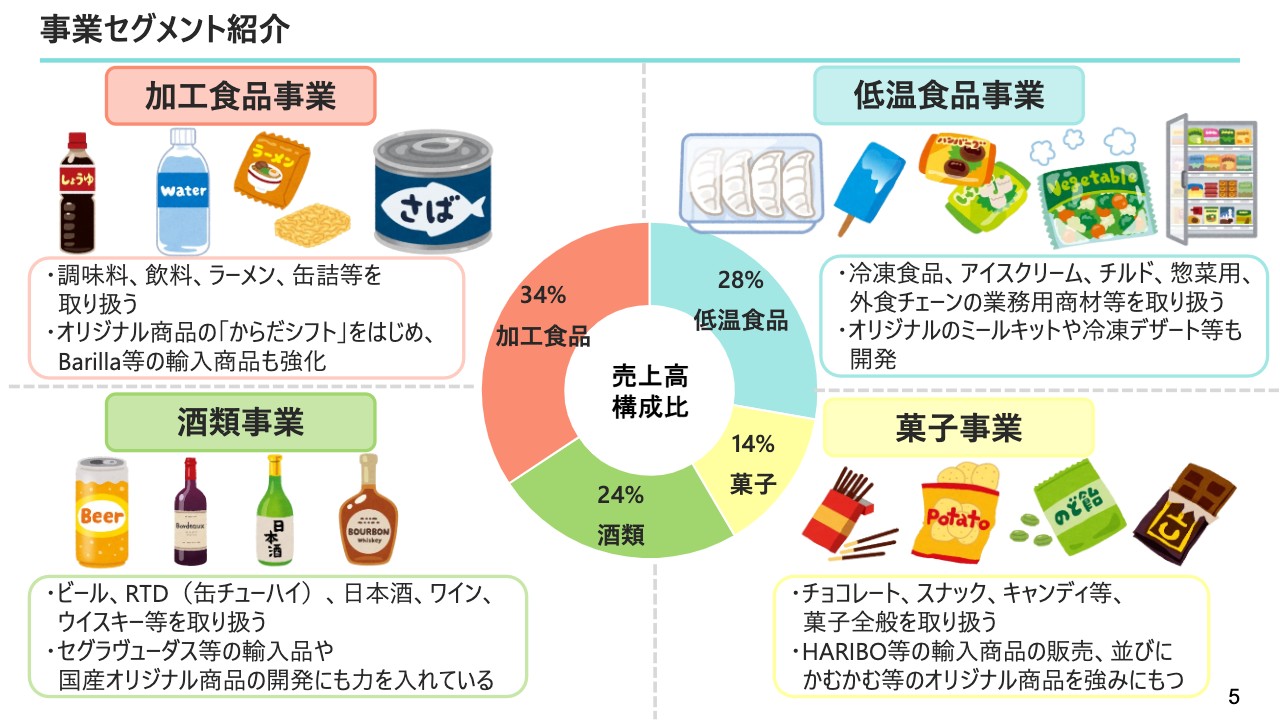

事業セグメント紹介

川本:事業セグメントをご紹介します。当社はスーパーマーケットやコンビニエンスストアなどの小売店に並ぶ、生鮮食品を除く食品すべてを取り扱っており、主に4つのカテゴリーに分類されています。

まず、調味料、飲料、インスタントラーメンや缶詰などを取り扱う加工食品事業があります。

次に、冷凍食品、アイスクリームに加え、スーパーマーケットの惣菜や業務用商材などを取り扱う低温食品事業があります。

次に、ビール、缶チューハイ、日本酒、ワイン、ウイスキーといった小売店で販売されている商品に加え、飲食店で飲まれるアルコール類などの業務用商材を取り扱う酒類事業があります。

最後に、チョコレートやスナック、キャンディの他に駄菓子なども取り扱う菓子事業と、以上4つのカテゴリーで構成されています。

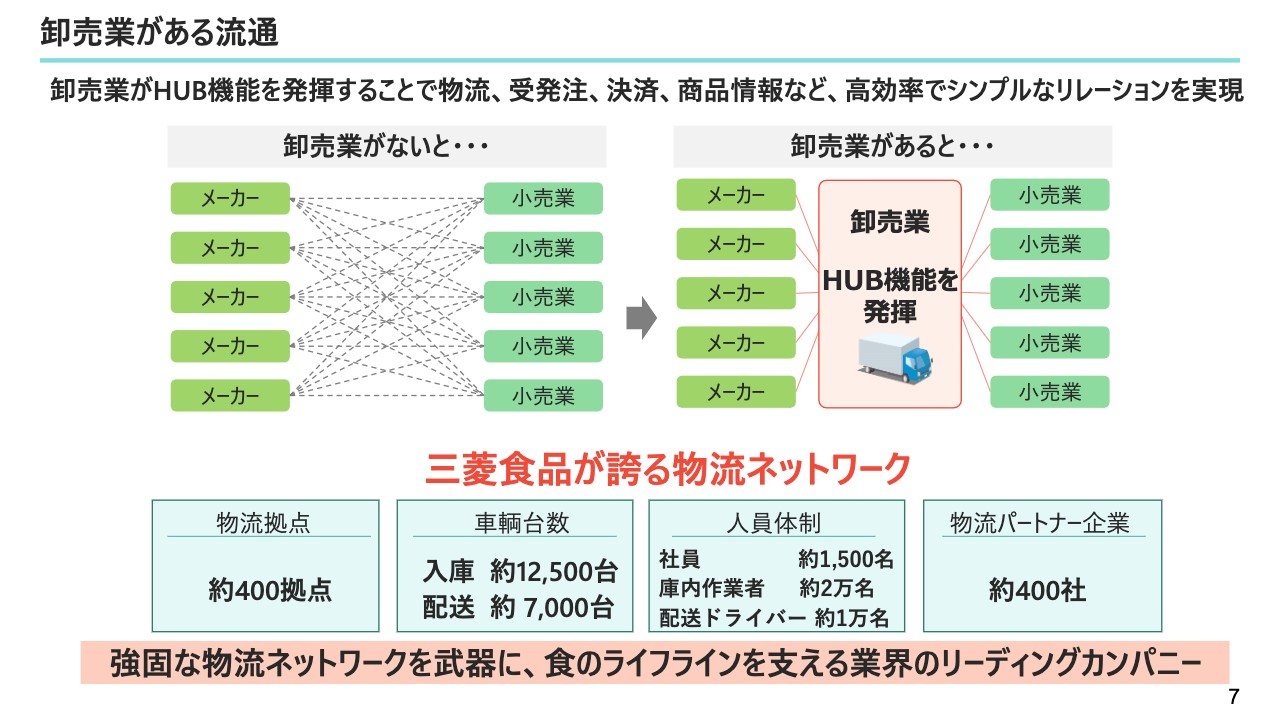

卸売業がある流通

川本:事業内容についてです。はじめに食品商社についての動画をご覧ください。

(動画流れる)

川本:動画で説明していたとおり、当社のような卸売業は、メーカー様と小売業様をつなぐサプライチェーン全体の最適化・効率化において重要な役割を担っています。仮に卸売業がない場合には、メーカー様が直接小売店に商品を届けるため、物流インフラを自前で整備する必要があります。

小売業様においても、メーカー様ごとに商品の荷受・搬入を行う必要が生じ、店舗運営に大きな負担を強いられます。また、決済業務においても、取引先単位でメーカー様、小売業様の双方で口座を開設することになり、事務工数の大きな負担が生じます。

これらの課題について、卸売業が持つHUB機能を活用することで、全国の小売業様への効率的な物流が可能となるだけではなく、決済代行や商品情報の提供など、効率よくシンプルなリレーションが実現できています。

卸売業が重要な役割を担っている背景として、日本は世界的に見て特殊な市場環境にあることが挙げられます。日本は欧米各国と異なり、小売業様や食品メーカー様は大手の寡占ではなく、地域ごとに非常に多くの中小小売業様、中小メーカー様が存在しています。その結果、選択肢が多く、バラエティ豊かな食生活を享受できています。その日本の豊かな食生活を陰で支えているのが、我々卸売業ということになります。

坂本慎太郎氏(以下、坂本):ここからは、質問を混ぜながら進めていきたいと思います。

「卸の不要論が未だに根強く、どちらかというと、Amazonのようにメーカー様から直接入れてもらい、配送することで卸をカットするという流れがあります。食品卸業界の必要性や存在意義は何かということと、今後の戦略について教えてください」というのが最初の質問です。

川本:先ほどもお伝えしたように、食品卸には日本特有の非常に地域性が強いという特徴があります。もちろん全国に展開している大手のメーカー様や小売業様もありますが、それぞれの地域に特徴を持った中小のメーカー様や小売業様が非常に多いため、当社の効率的な物流や決済などの業務は欠かせないと思っています。

一方で、戦略というお話がありましたが、日本のマーケット自体は、これから人口がどんどん減少していくため、マーケット自体が成長していくことは難しい状況です。ですので、先ほどお話しした従来の物流機能や決済機能はもちろん大事ですが、今後はさらに、メーカー様、小売業様をより積極的にサポートしていかなければなりません。

例えば、小売業様の販売を伸ばしていくためにはどのような売り方をするかというと、当社のデータを使って一緒に考えていくことで利益率も高めていくことを考えており、そのような取り組みを行っています。

坂本:このデータに関しては後ほどご説明いただくと思います。物流について、日本の小売業様では、コンビニエンスストアを代表として、小さな店舗で多品種のものを売っているため、相当な数の商品を仕入れなければなりません。そのような対応のほか、日配品や生ではないものの賞味期限が短い商品などを1日に何回も配送するシステムがありますが、そのあたりを御社がサポートしているのでしょうか?

川本:おっしゃるとおりです。非常にタイトではありますが、1日3回の配送や受注した当日の配送、あるいは翌日の朝に届けるという、効率的な物流機能を整備しています。

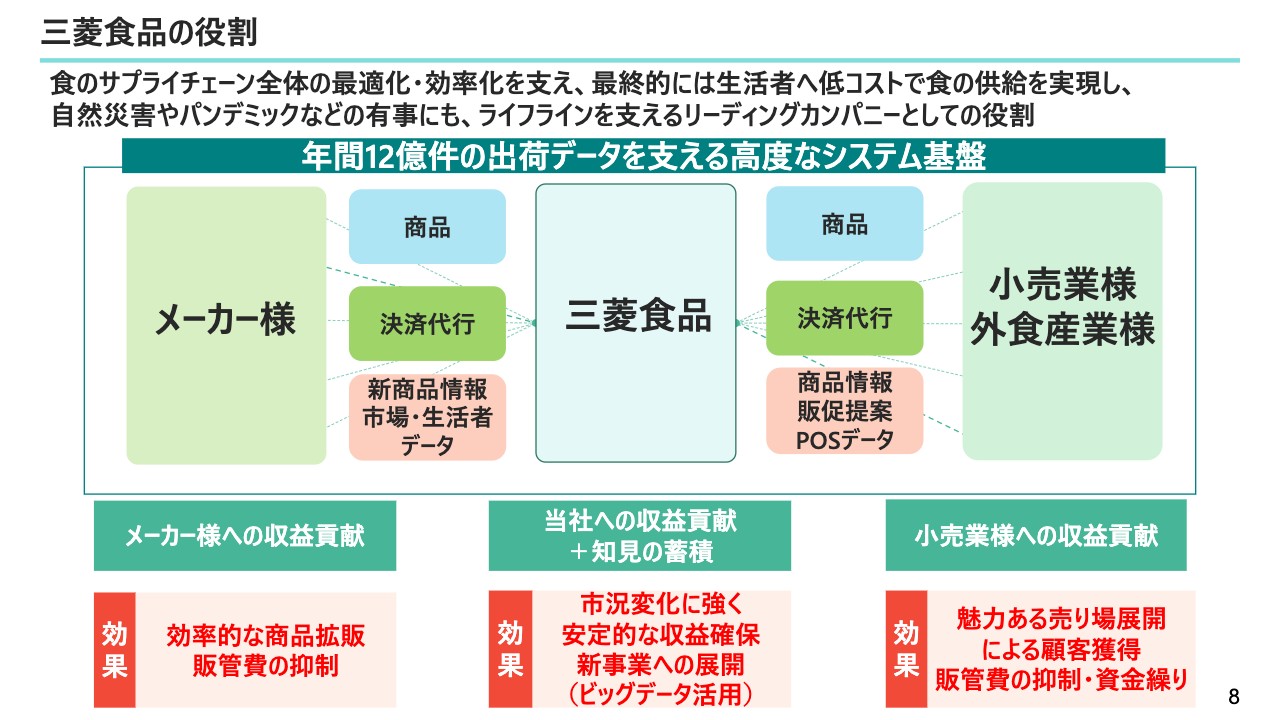

三菱食品の役割

川本:次に当社の役割をさらに具体的にご説明します。当社は卸売業の基本機能「物流」「商品販売」「決済」に加え、年間12億件の出荷データを活用した、付加価値のある「情報」を提供しています。これを通じてサプライチェーン全体の最適化・効率化を支え、最終的には生活者へ低コストでの食の供給を実現するとともに、自然災害やパンデミックなどの有事にも食のライフラインを支えてきました。

また、今述べた当社の役割を果たす上で、メーカー様への波及効果としては、全国多様なチャネルとの取引を集約・代行するだけでなく、例えばスーパーマーケットやコンビニエンスストアのプライベートブランド商品の開発の斡旋や、膨大な販売実績データなどの付加価値のある情報の提供による効率的な商品拡販に貢献しています。

小売業様においても、カテゴリーごとに全国複数あるメーカー様との取引を集約・代行することで、販管費の抑制や在庫資金の負担軽減に大きく貢献しています。さらに、当社が得意とする豊富な生活者調査データをもとに、マーケットインの視点から魅力ある売場作りをサポートし、顧客の獲得に貢献しています。

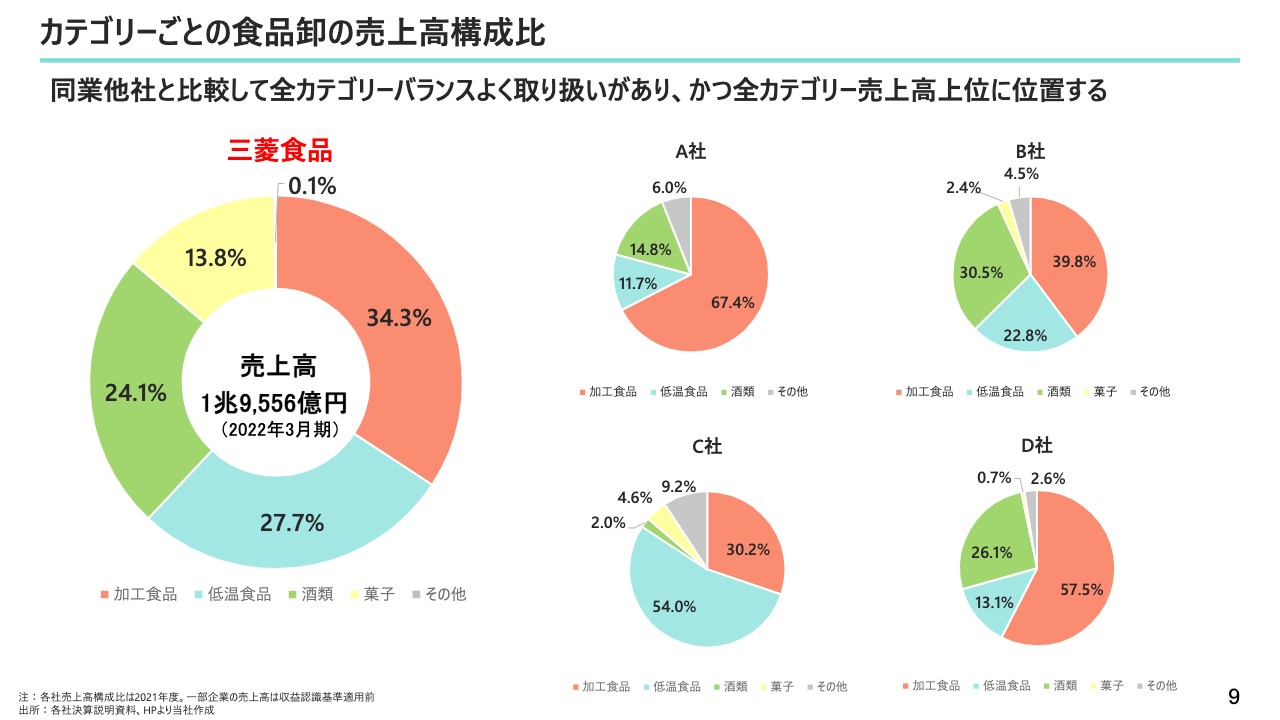

カテゴリーごとの食品卸の売上高構成比

川本:スライドのグラフは、日本の食品卸の競争環境として、食品カテゴリーの売上構成比を示したものです。当社は同業他社と比べ、すべてのカテゴリーをバランスよく取り扱っているほか、それぞれのカテゴリーにおいて売上高も上位に位置しているところが特徴的です。

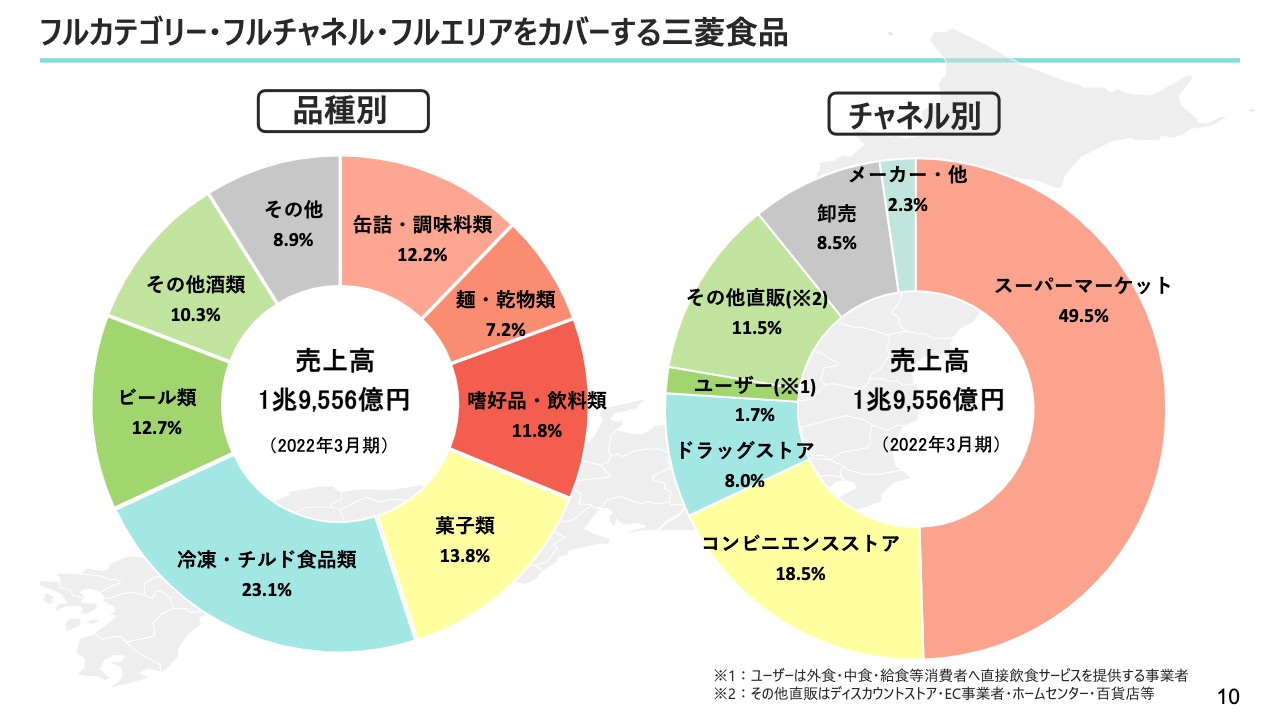

フルカテゴリー・フルチャネル・フルエリアをカバーする三菱食品

川本:スライドのグラフは、当社の商品取扱比率を示したものです。左側のグラフは品種別の取扱比率で、ご覧のとおり、バランスよく取り扱っています。

右側のグラフはチャネル別の取扱比率です。スーパーマーケットとコンビニエンスストアで取扱比率の7割を占めていますが、ドラッグストアやディスカウントストアに加え、規模が拡大している通信販売業者など、あらゆるチャネルと取引しています。

コロナ禍においては、緊急事態宣言により、外食から内食へと大きな変化が生じましたが、幅広いチャネルに食品を卸している当社では、売上高が大きく変化することなく推移しています。これは当社がフルカテゴリー・フルチャネルをカバーしていることによる強みです。

また、全国に物流拠点があるため、フルエリアをカバーし、全国の小売業様に商品を届けることができています。食品を扱う卸売業の中でも、当社のように幅広い商品をバランスよく相応の規模で揃え、幅広い取引先をカバーし、全国に拠点がある企業は他にはないため、これからも安定的に成長していくことができると確信しています。

坂本:質問です。各カテゴリーの売上構成比のバランスが非常に良いと思いますが、その理由と強み、また競合他社と比較した場合の御社の一番の強みや優位性などがあれば教えてください。

川本:商品を非常にバランスよく取り扱っている理由の1つとして、2011年に4社の経営統合を行ったことがあります。当社はこれまでも統合を繰り返してきましたが、加工食品やお酒、お菓子や低温物流などに非常に強みを持つ、専門性の高いそれぞれの卸と合併し、総合食品商社になりました。その結果、非常にバランスが良く、それぞれが売上上位となっています。

そして、いろいろなデータが各カテゴリーから集まるため、例えば小売業様にさまざまな商品のデータを提供することができています。

後ほど詳しくご説明しますが、例えば、当社が取り扱っているプライベートブランドの商品に「からだシフト」というものがあり、健康をテーマにいろいろな商品を開発しています。加工食品カテゴリーのほか、低温食品カテゴリーの冷凍品、菓子カテゴリーなども、この「からだシフト」というブランドで取り扱っています。いろいろなメーカー様とお付き合いしていることにより、さまざまな商品を開発できているため、これも当社の強みといえます。

坂本:非常によく理解できました。

「中経2023」全体像

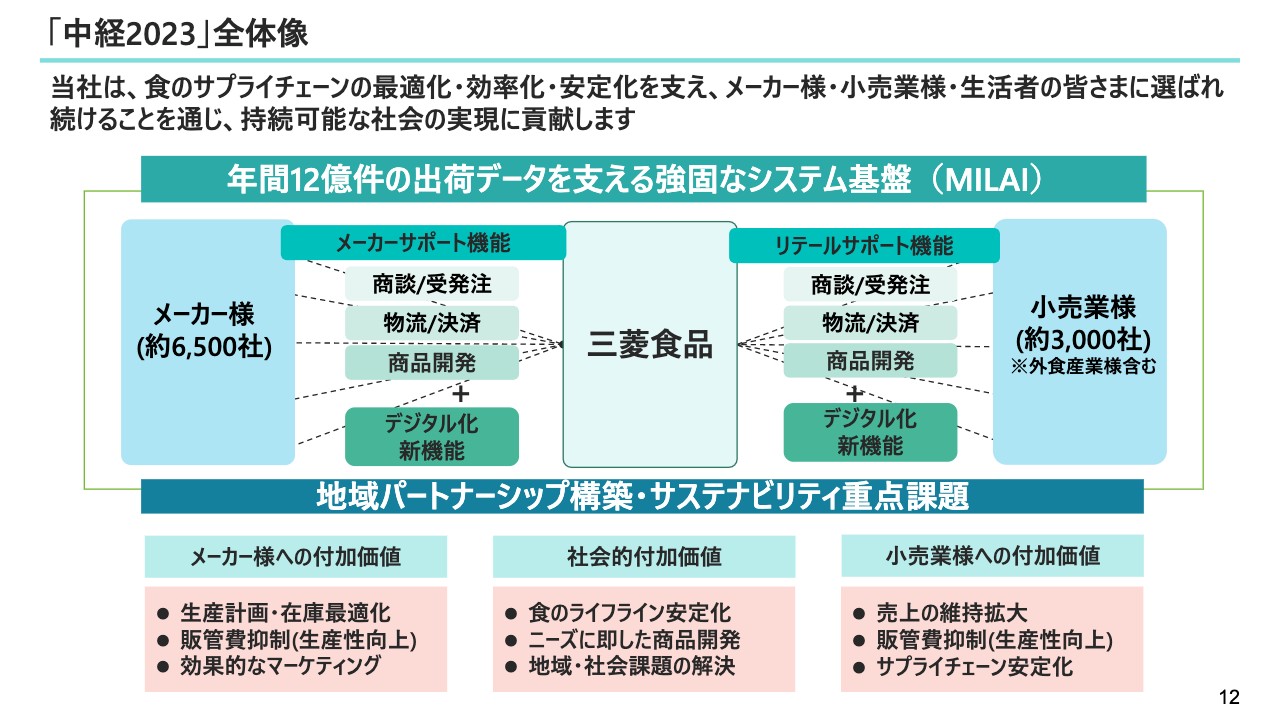

川本:事業戦略についてご説明します。スライドの図は、先ほど8ページでご説明した「三菱食品の役割」の図をもとに、当社の「中経2023」の全体像を示しています。

「中経2023」で当社が目指す「次世代食品流通業」の在り姿、つまり持続可能な食品サプライチェーンを支え続ける存在であるために第一に必要なことは、メーカー様や小売業様、そして生活者のみなさまに選ばれ続ける存在であることに他なりません。

「中経2023」では、従来の卸売業が提供してきた「リテールサポート機能」の高度化や、生活者ニーズに即したオリジナル商品・輸入ブランドの「商品開発」、そして新たな収益拡大のための事業領域である、「メーカーサポート機能」を強化するため、それらを支える「デジタル化新機能」を活用していきます。

そして、顧客のみなさまに新たな付加価値を提供するとともに、パートナー企業のみなさまと地域社会を活性化する活動に着手することで、それぞれの地域における社会課題やサステナビリティ重点課題の解決を目指すことを目標に掲げました。

リテールサポート・メーカーサポート機能の強化

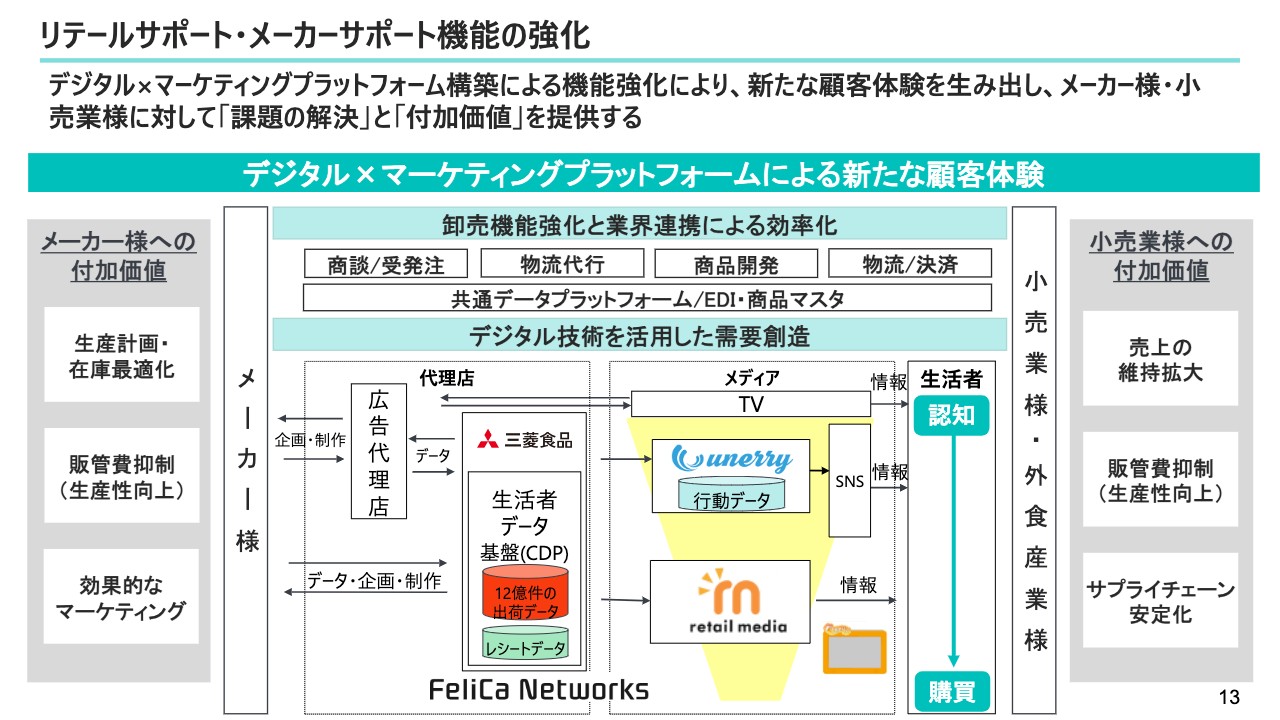

川本:「中経2023」における取り組みについて、いくつかの事例をご紹介します。まずは、リテールサポート・メーカーサポート機能を強化するための取り組みについてです。

当社は「デジタル × マーケティングプラットフォーム」を構築し、メーカー様・小売業様への新たな付加価値の提供と、経営課題の解決に取り組んでいます。一例として、特定の小売業様とのAIを活用した発注自動化などを進めています。

業界での取り組みとしては、他の食品卸企業様とも連携し、EDIなどの非競争領域を共通データプラットフォームに集約することで、業界全体の効率化とロス削減に向けた活動を推進しています。

また、スライド中央の下段に示しているように、スーパーマーケットの売場で見ることがある「cookpad storeTV」の店頭サイネージ事業を行う「リテイル・メディア株式会社」を、昨年7月に完全子会社化しました。

さらに、位置情報と行動データを持つ「株式会社unerry」、レシートデータを有する「フェリカネットワークス株式会社」と業務提携を行い、独自のビッグデータの構築を進めています。これらの機能を活かした具体的な取り組み事例を、次のページでご紹介します。

リテールサポート・メーカーサポート 事例のご紹介

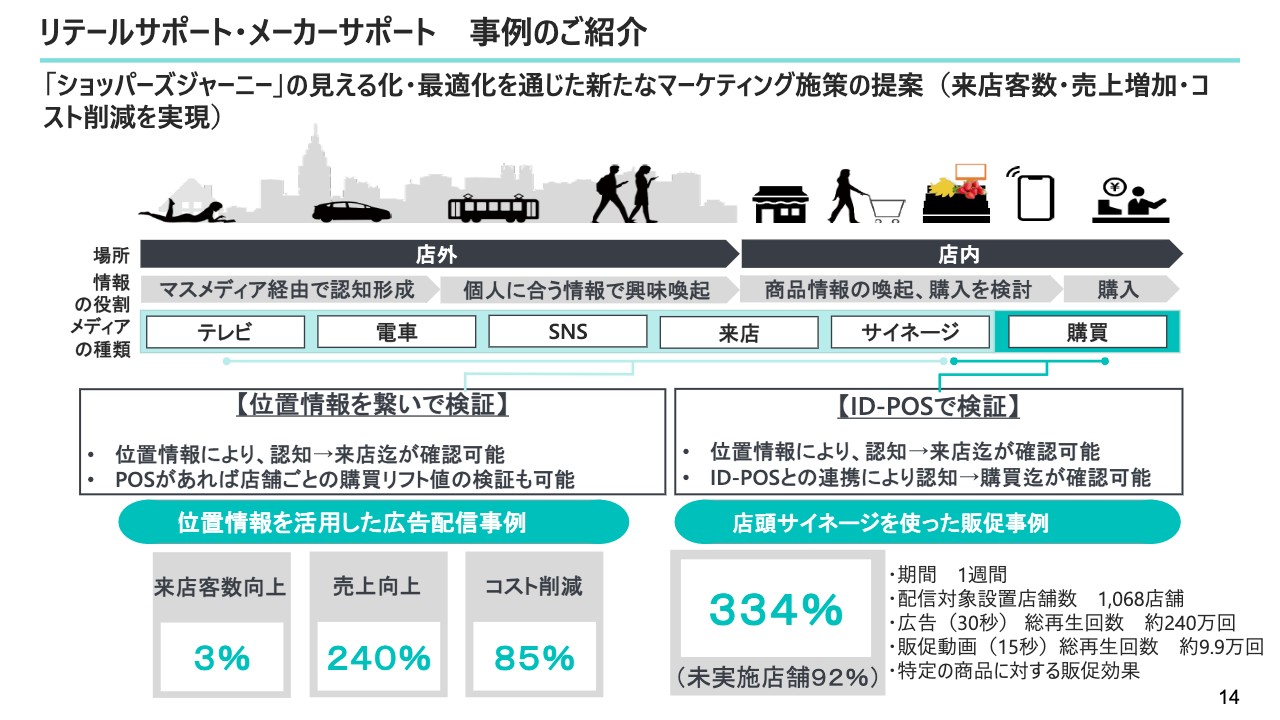

川本:スライド上段の図は、買い物を行う顧客が購入に至るまでのプロセスです。つまり、当社の目指す、店外から店内までを網羅した新たなマーケティング施策のイメージを示しています。

すでに一部の小売業様やメーカー様において、店頭サイネージや位置情報、レシートデータを活用した取り組みを開始しています。売上や来店客数の向上のほか、チラシを使った販促の削減によるコストの削減にも寄与し、大変高く評価いただいています。

今後も、顧客課題に沿った機能の強化を進め、新たなリテールサポート・メーカーサポートの展開を拡大していきます。

生活者ニーズに即したオリジナル商品開発

川本:次に、当社のオリジナル商品・商品開発機能の取り組みについてご紹介します。社会の価値観の変化を捉え、生活者ニーズに即したブランドの構築や環境配慮型包材への切り替え、食品ロス削減につながる商品など、特にサステナビリティに配慮した商品開発を推進しています。

当社が取り扱うブランドの一例としては、先ほどお話しした健康志向の「からだシフト」、世界的に有名なグミブランドである「ハリボー」、パスタ関連の「バリラ」、ワインの「セグラヴューダス」や「ダンシングフレイム(ルイス フェリペ エドワーズ)」などがあります。

生活者ニーズに即したオリジナル商品開発

川本:さらに、冷凍ミールキットの「ララ・キット」、冷凍デザートの「&”me time”(アンドミータイム)」などがあります。また、こちらは1番有名かもしれませんが、チューイングキャンデーの「かむかむ」シリーズや、酒場ライターの吉田類氏監修の地酒などを取り扱っています。店頭で見かけた際は、ぜひ一度お試しいただければと思います。

坂本:我々の手元にも今、オリジナル商品がありますが、みなさまも見たことがあるかと思います。私も「かむかむ」シリーズを車に常備しています。

川本:ありがとうございます。たいていコンビニエンスストアなどでも売っているため、ぜひ一度お試しください。会議中に眠くなったときなどに噛んでいただくと、非常によいかと思います。

松浦千佳(以下、松浦):私も大好きな商品です。私の母も好きだったようで「これだけは買っていいよ」といつも言っていました。

坂本:御社の取り扱い製品について、その一部をお話しいただきました。「ハリボー」などの海外製品は、総代理店として他社に販売するかたちになりますか? また、パスタやその他の海外食品など、いろいろなものを輸入されているかと思いますが、そのときに大切にしていることや御社の強みについても教えていただければと思います。

川本:海外の商品については、当社が輸入代理店として輸入する場合や、メーカー様自身が日本に持つ子会社が輸入したものを当社が購入する場合もあります。基本的に会社ごとの契約ではなく、それぞれの商品ごとに代理店契約を結び、販売代理店というかたちで販売を行っています。

また、他社が契約していた非常に有名な商品を、我々が引き継ぐかたちで代理店契約を結ぶというケースもあります。具体的な例としては、つい先日チョコレート製品の「リンツ」と代理店契約を結び、今年6月から販売を開始することになりました。

松浦:「リンツ」は私も大好きです。

川本:「リンツ」はとても有名なブランドですが、一方であまり有名ではないものの、とてもおいしいため、ご紹介したいという商品もあります。

例えば、先ほどお話しした「セグラビュータス」や「ダンシングフレイム(ルイス フェリペ エドワーズ)」は、どこのコンビニエンスストアにも置いてあるものではありません。ですので、名前を聞いたことがある方はあまり多くないかと思いますが、実は非常においしいワインです。

このように「隠れたおいしいもの」をみなさまにご紹介することも、我々が大切にしていることの1つになります。

坂本:そのような商品を探す部隊のような方がいるのでしょうか?

川本:おっしゃるとおり、専門の本部があり、徹底的に調査を行っています。

坂本:先ほども少し自社商品についてうかがいましたが、これらの商品の取り扱いが、お付き合いのある小売店や飲食店などとバッティングすることもあると思います。そのような場合、多数の商品を取り扱っていることで問題にはならないのでしょうか?

あるいは、先ほど「データを収集している」というお話がありましたが、このデータや消費者の嗜好を分析し、ニッチな商品を開発することを自社商品のコンセプトにしているため、バッティング自体が起きないのでしょうか?

取引先のメーカー様の商品とバッティングする可能性なども含めて教えてください。

川本:我々は非常に多様な商品を扱っているため、そのような中で、開発しているプライベートブランドがどこかの商品とバッティングしてしまうことはあり得ると思います。

例えば、先ほどお話しした「からだシフト」では、健康に注目した冷凍餃子を販売しています。もちろん、冷凍餃子はいろいろなメーカー様が取り扱っていますが、我々は糖質を抑えたタイプ、いわゆるロカボ商品を開発しています。

また、冷凍食品の「ララ・キット」には「イカとブロッコリーの中華炒め」などのメニューがあり、食材がすべて入った冷凍ミールキットをフライパンで10分調理するだけで食べることができます。

このように、各商品はある種のコンセプトをもって開発しており、メーカー様の商品と似ていてもコンセプトは違ったりします。ですので、どこかのメーカー様の商品と完全にバッティングすることは少ないと思っています。

坂本:続いては非常によく聞かれる内容だと思いますが、「御社は自社製品の開発をしていますが、直販や小売業界への進出の可能性はありますか?」というご質問をいただいています。「食品商社」についてぼんやりとしかわかっていない方も、本日のお話を聞いて理解が深まるのではないかと思います。

川本:日本において、これから小売業界へ参入することは非常にハードルが高いため、今のところ、あまり現実的には考えていません。我々は現在、日本を中心に展開していますが、当然ながら海外進出についても考えています。海外にはビジネスチャンスが多いため、日本とは少し形態の違う展開の仕方を考えています。

卸売という形態が少ない国も多く、そのような国では例えばどこかの小売業様と組み、場合によっては有名企業やコングロマリットと提携しながら、海外で小売業に参入していく可能性はあると思います。

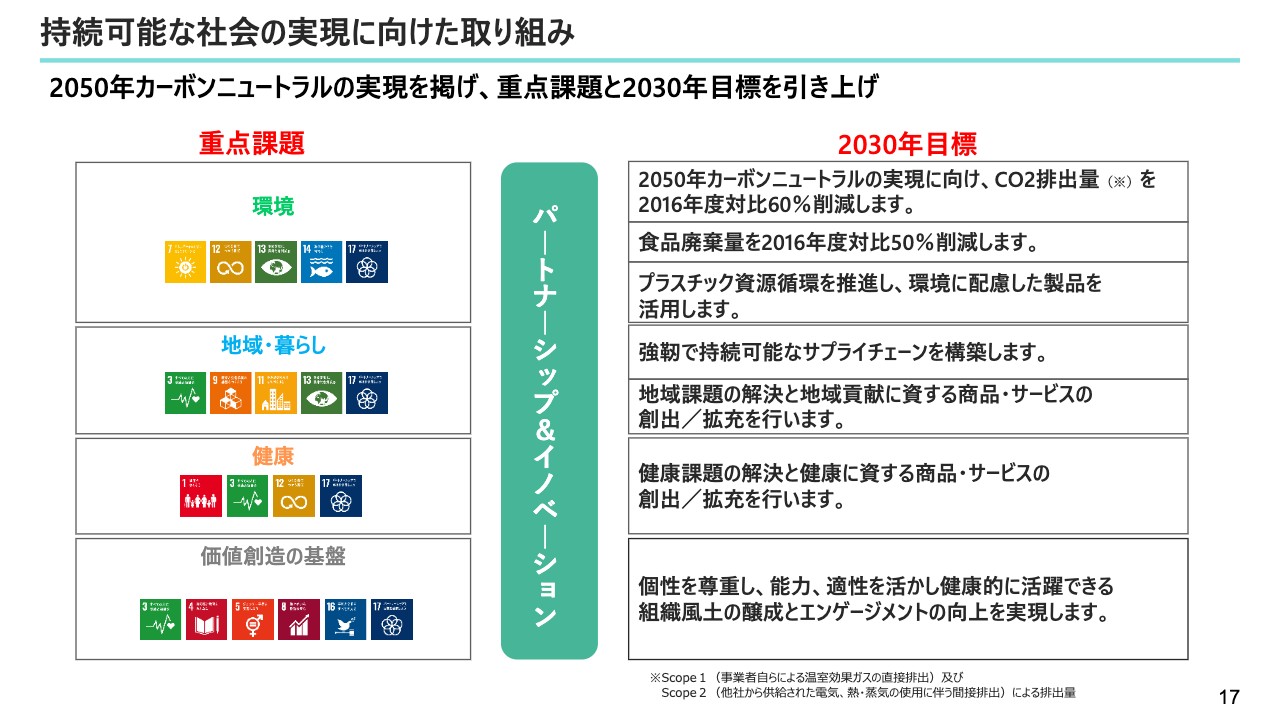

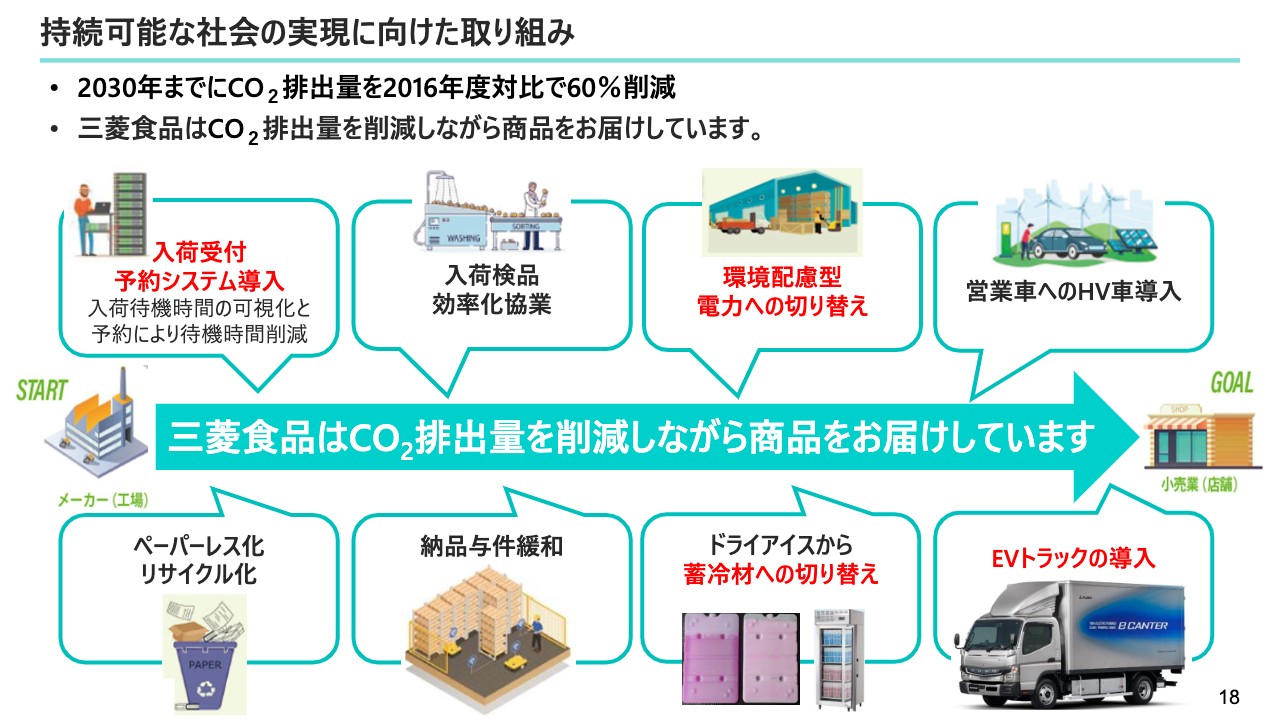

持続可能な社会の実現に向けた取り組み

川本:ここからは、「持続可能な社会の実現に向けた」サステナビリティの取り組みについてです。当社は、2021年末にサステナビリティ方針を制定し、併せて「サステナビリティ重点課題と2030年目標」を見直しました。

「2050年カーボン・ニュートラル実現」を掲げ、今後はさまざまな課題の解決に努めていきます。なお、具体的な取り組みついては、次のスライドでご説明します。

持続可能な社会の実現に向けた取り組み

川本:まず、CO2排出量削減の取り組み事例をご説明します。メーカー様の工場から商品が出荷され、小売業様の店舗に商品が届くまでの各行程で、CO2排出量を削減しています。具体的には、入荷受付予約システムの導入により入荷待機時間を可視化および削減し、入荷車両のCO2排出量を削減しています。

また、環境配慮型電力への切り替えにより、CO2排出量を3万トン削減する見込みです。さらに、納品時に使用しているドライアイスの一部を、繰り返し使用可能な蓄冷材に切り替えています。

持続可能な社会の実現に向けた取り組み

川本:次に、当社が取り組んでいる食品廃棄量削減の具体例をご紹介します。まず初めに、「みかんの皮からつくられる地球にやさしい飴」の事例です。果汁搾汁後の果皮パウダーと果皮ペーストを使用しています。

2つ目は、「大地の恵みを有効活用」した事例です。規格外の大きすぎる野菜を活用しました。

3つ目には「災害用備蓄品の寄贈及びリサイクル」、4つ目には「出荷許容外商品の詰合わせ販売」の事例があります。

坂本:サステナビリティに関する具体的な取り組みをお話しいただきましたが、その他の取り組みがあれば、もう少し教えてください。

川本:昨年6月、TCFD(気候変動タスクフォース)の提言に関する賛同を表明しました。

また、当社の考え方やサステナビリティへの取り組み事例などを知っていただく目的で、昨年9月末に初めて「統合報告書」を発刊しました。そちらにも事例を掲載しています。

先ほどお伝えしたように、みかんの皮を使ったり、そのままでは売れないが味に問題はない規格外の大きなさといもを、カット加工して冷凍食品のから揚げに商品化したりするなど、上手に工夫して地球に優しい取り組みにすることを意識しながら進めています。

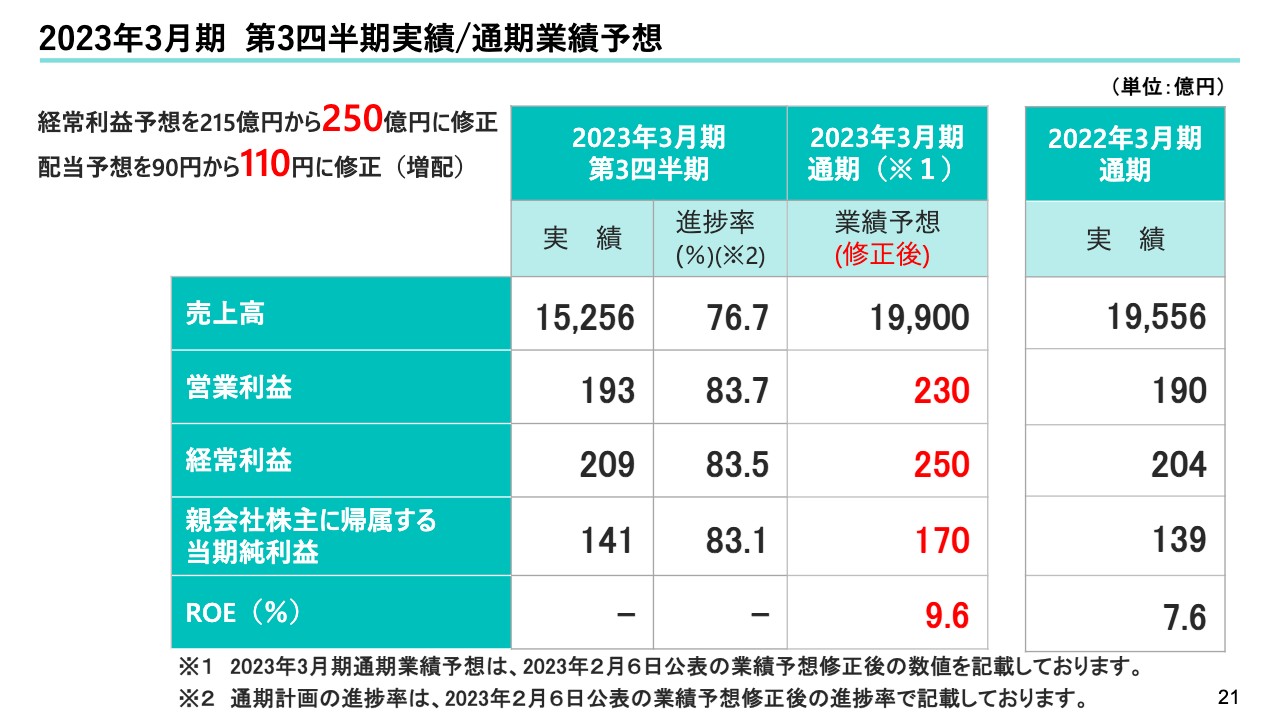

2023年3月期 第3四半期実績/通期業績予想

川本:最後に、業績予想についてご説明します。当社を取り巻く環境は、エネルギー価格の高騰や原材料不足などを背景に、断続的に食品価格の上昇が続くなど、先行き不透明な状態が続く見込みです。

このような環境にありながら、採算管理の強化による利益率の改善や業務用取引の復調に加え、当期より物流関連の子会社を新たに連結したことなどにより、各段階の利益が当初の予想を上回る見込みとなりました。そのため、通期の連結業績予想を上方修正しています。

2023年3月期の修正後の業績予想について、売上高は1兆9,900億円、営業利益は230億円、経常利益は250億円、当期純利益は170億円となっており、各段階利益で最高益を見込んでいます。

坂本:御社の業績は非常に好調ですが、足元では食品の値上げが繰り返し行われている状況です。これらの値上げは、御社の業績にどのような影響を与えますか?

また、御社はいろいろな食品会社様とのお付き合いがありますが、来年以降も値上げは続くのかなど、市況も含めて教えてください。

川本:値上げについては非常にいろいろなファクターが絡むため、なかなか難しいところではあります。ただし、基本的に我々はマージン、フィーでビジネスを行っているため、単価が上がることについてはポジティブに捉えており、全体としてはそれらが業績にプラスに働くと考えています。

例えば物流については、運ぶ量は変わらないため、単価が上がれば効率化が進みます。もちろんコストは上がりますが、1つの単価が上がれば、その分マージンもプラスになるということです。

一方で、あまりにも値上げが続くと、消費動向が冷え込みます。食品に関しては極端なことにはならないと思いますが、高価格帯の嗜好性が強い商品は少し買い控えが起こるなど、売上にマイナスとなる局面もあると考えています。

非常にさまざまな要因が絡みますが、トータルでは今年の業績は非常に好調だったため、値上げに十分に対応できていると思っています。

市況については、今年2月にも多くの品目で値上げがありました。昨年10月に酒類などが一斉に値上げし、各カテゴリーで値上げが進んでいます。各カテゴリーでこれからまだ値上げが続く見込みで、この流れは今年いっぱい続いていく可能性もあります。

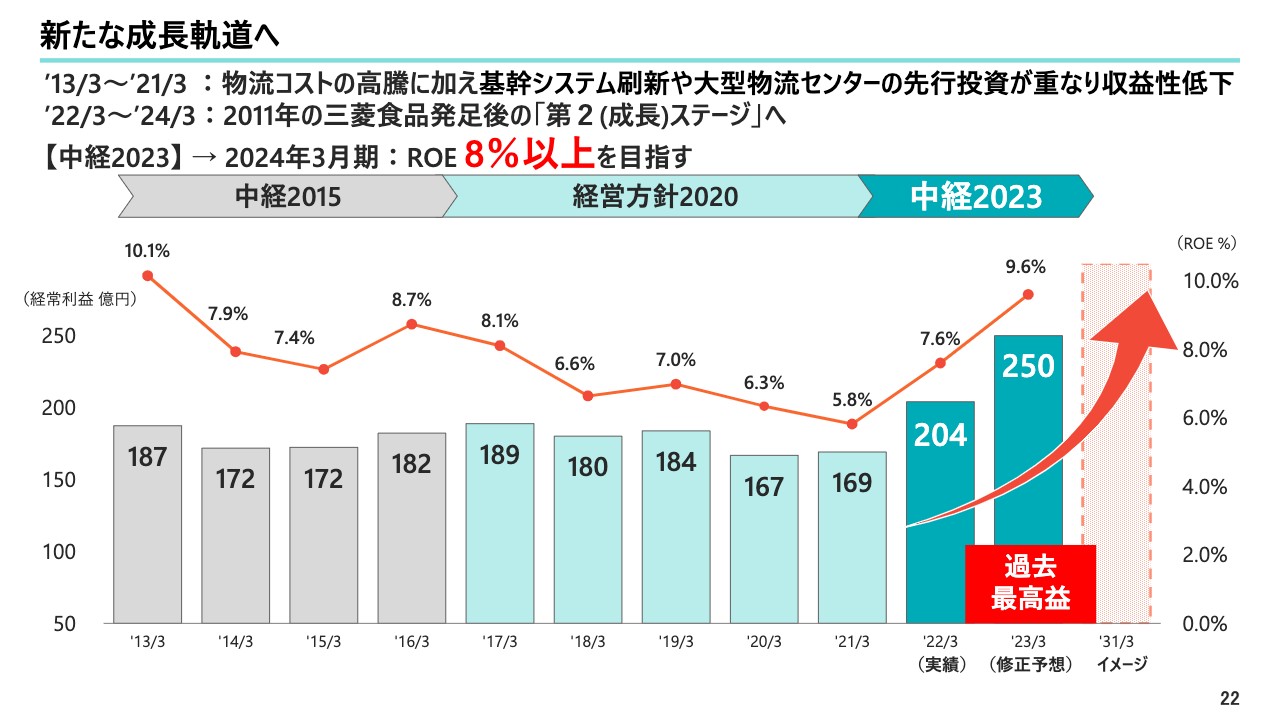

新たな成長軌道へ

川本:スライドのグラフをご覧ください。当社の設立以降の経常利益とROEの推移を示しています。

棒グラフで示している経常利益は、当社の設立以降、価格競争の激化に加え、物流コストの高騰や基幹システムの刷新、物流網整備の先行投資などが重なり、この数年は低調に推移しました。また、その間に内部留保を蓄積し、物流網やシステムへの再投資を行った結果、バランスシートの規模は拡大しています。

折れ線グラフで示しているように、ROEの水準も低調でしたが、さまざまな取り組みによって、「中経2023」の初年度となる昨年度に過去最高益を更新し、ROEは再上昇しました。今期も最高益を更新し、ROEもさらに上昇する見込みです。

これまで構築してきた強固な財務基盤と事業基盤を土台に、成長に主眼を置いた「第2ステージ」への変革を図っています。

坂本:御社では商品を作って売ることは行っていません。また、食品卸という業種は物流のコストがかかるため、利益率が低いことは仕方がないと思います。そのような状況で、「第2ステージ」に利益率を向上するための取り組みや、メインとなる施策があれば教えてください。

川本:おっしゃるとおり、利益率の改善は非常に大きな課題です。当社は卸売業のため、メーカー様などと比べて利益率は低いものの、適正な在庫・物流の実現による効率化や新たな収益事業の育成などで利益率改善につなげています。

具体的には、先ほどリテールサポート・メーカーサポートのところでお話ししたように、当社が持つビッグデータを使って需要の予測を行っています。その結果、メーカー様から小売業様に至るまで在庫量を削減し、適正な在庫・物流を実現できるようになっています。

このように、非常に膨大なビッグデータ・情報を持っていることが我々の大きな強みです。それらを活かし、小売業様などと「どのようなものが、どのようなタイミングでより売れるのか」ということを、データを駆使しながら考えています。

また、コンビニエンスストアなどでは、今一番売れ筋の商品をより目立つところに置いていただくなど、我々の情報を活用しながら小売業様と共同で陳列を工夫したり、売上を伸ばすように取り組んでいます。このような取り組みを我々の付加価値として認めていただくことで、さらに利益率の高い商売を行うことが可能です。

その他にも、利益率の高いプライベートブランドや輸入商品の販売にも取り組んでいます。

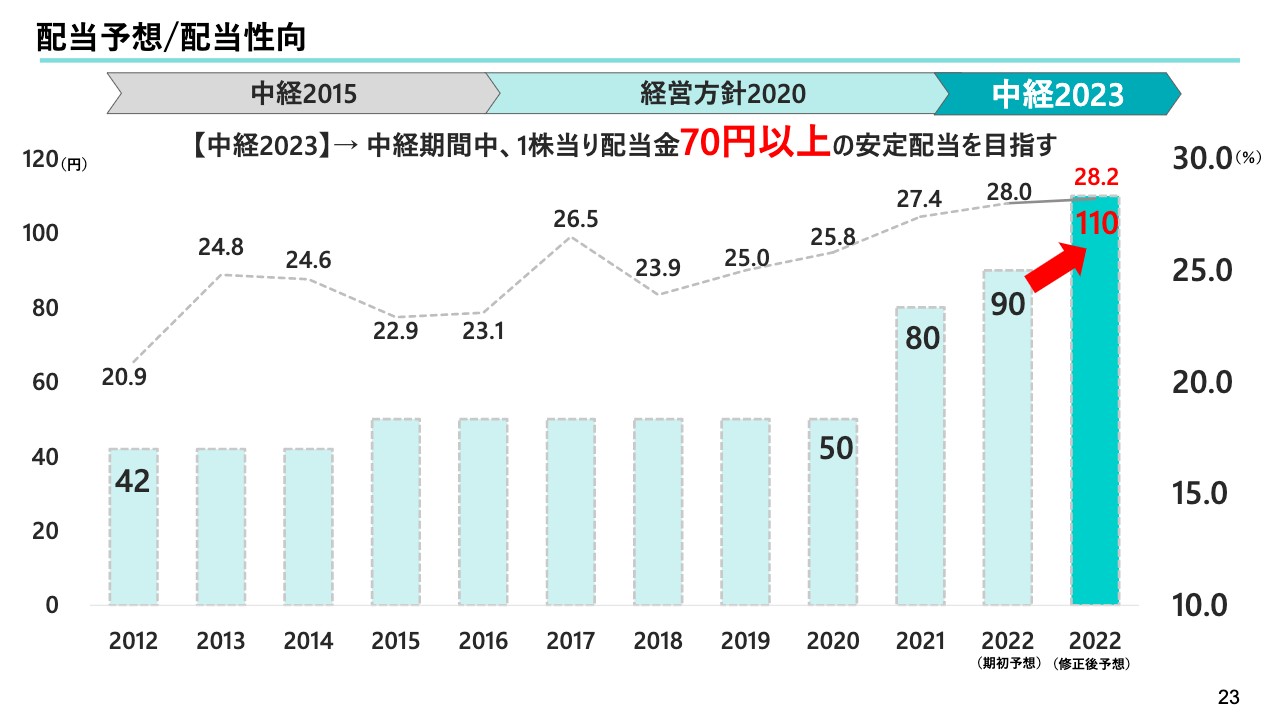

配当予想/配当性向

川本:スライドのグラフは配当の推移を示しています。2022年3月期は業績の上方修正に伴い、配当も期初予想の70円から80円に上方修正しました。

今期についても「中経2023」の基本方針にもとづき、資本効率を重視し、積極的な株主還元を行います。当初は前年度より10円増配の90円を予定していましたが、業績の上方修正に伴い、さらに増配して110円としました。

グラフに記載しているとおり、年間配当は長い間50円で推移していましたが、当社の方針がいかに変わったかを感じていただけると思います。なお、今期の配当性向は、昨年に続き過去最高の28.2パーセントを見込んでいます。

坂本:配当性向は上がっているものの、配当額も切り上がっているため、利益が増えているのだと思っています。今期の配当は110円を予定されていますが、今後は110円を基本とし、配当政策をそのまま継続するのでしょうか?

川本:2021年の初頭に「中経2023」を作成した時には、従来50円だった配当を安定的に70円にしようと考えていました。しかし、昨年と今年は業績が予想以上に好調で、過去最高益を更新し続けています。それにより、配当による株主還元は当初の予定以上に積極的に進めていく方針となり、今期は110円になりました。

そのような意味では、配当は業績次第になると思います。なかなか約束することは難しいのですが、「業績が少し下がったため配当も下げます」ということにはならないように取り組みたいと思っています。

安定的かつ積極的に株主還元を進めながら、一定のレベルを保って配当していく方針です。現在のレベルの配当を継続できるよう、我々の業績を上げていくことが大切だと思っています。

坂本:株主還元について、視聴者の方から「株主優待を設ける予定はありますか?」というご質問があります。

川村:株主優待については、今のところ考えていません。先ほどお話ししたとおり、株主のみなさまへの還元は、配当を積極的に上げていくことが一番だと考えています。ですが、今後も株主のみなさまのご意見もうかがいながら、いろいろと検討していきたいと思っています。

坂本:最近はフードロスが注目を集めていることもあり、メーカー様と卸売業様と小売業様には賞味期限の「3分の1ルール」という考え方があります。そこで、ルールに該当した商品をうまく活用するような取り組みなどがあればすばらしいと思いますが、いかがでしょうか?

川本:「3分の1ルール」は、賞味期限が短くなったものをどのように扱うかがテーマになります。そのため、フードロスを減らし、返品や廃棄等が出ないように取り組むことが必要です。また、それぞれが不良在庫を抱えたり、返品が発生しないように最大限工夫しながら運用することが、物流の効率化にもつながると思っています。

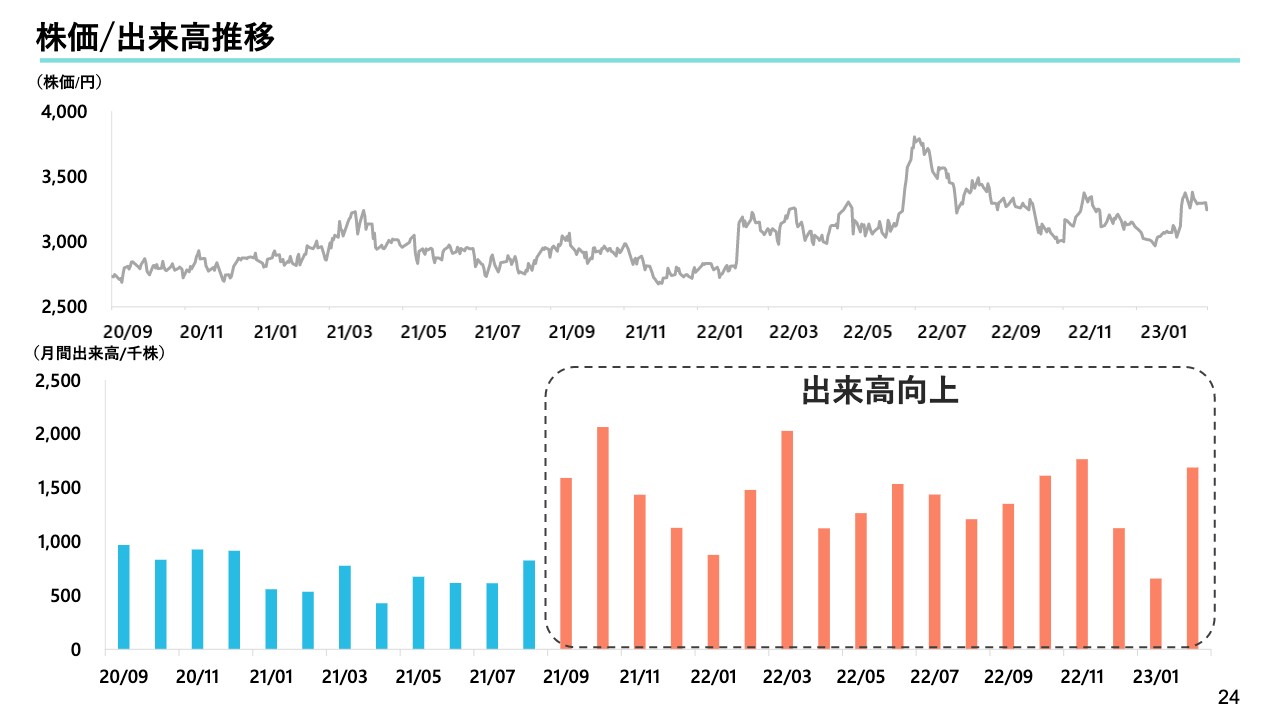

株価/出来高推移

川本:最後に、2020年以降の株価、出来高の推移をご説明します。スライドの上のグラフは株価の推移です。生活必需品である食品を取り扱う当社の業績は、世の中の景気動向に左右されづらく底堅いため、株価の変動幅もあまり大きくないことが特徴です。

株価は長らく3,000円を下回る水準でしたが、直近では以前よりも高値圏の3,200円から3,300円近辺で安定的に推移しています。

下のグラフは月間出来高の推移を示しています。2021年以降、自己株式取得の実施やIR施策の強化が寄与し、出来高が大幅に増加しています。みなさまの評価が、より株価にも反映されやすくなっていると思っています。

先ほどご説明した成長戦略の着実な遂行に加え、今後も引き続き配当による株主還元を行っていきます。私からの説明は以上です。ご清聴ありがとうございました。

質疑応答:取り扱い商品について

坂本:「御社は『マキシム・ド・パリ』のお菓子を取り扱っていますが、このメーカー様の紅茶は取り扱っていないのでしょうか? 日本でこのメーカー様の商品を取り扱っているのは御社だったと思います。ぜひ教えてください」というご質問です。

川本:「マキシム・ド・パリ」について、チョコレートやチョコレート菓子は我々が取り扱っています。しかしながら、すべての取引を当社が行っているわけではありません。契約は商品ごとに異なるため、残念ながら同社の紅茶は契約外で取り扱っていません。

質疑応答:買収や合併について

坂本:「今後M&Aの予定はありますか? 株主の関係上難しいかもしれませんが、独立系企業であれば可能ではないでしょうか? 他の大手食品卸企業様との合併や、ホールディングス化などを行えば、さらなる効率化につながるのではないかと思います。現在よりも利益率を向上するために、同業他社の買収や合併を実行する可能性があるのかどうか教えてください」というご質問です。

川本:M&Aについては、2022年に関西を中心にコンビニエンスストアの低温物流を行っている「ケー・シー・エス」という会社を買収し、子会社化しました。このように、低温物流などにはまだ拡大の余地があると思っています。

また、成長戦略の中で、先ほどご紹介したように、2022年には金額の規模は大きくありませんが、サイネージを取り扱う「リテイルメディア」という会社を買収しました。このようなかたちで、デジタルなどの成長分野や物流関係の会社のM&Aなどは積極的に狙っていきたいと思っています。

同業他社の買収については、2011年の統合により、フルカテゴリー、フルエリア、フルチャネルを達成しているため、これ以上の買収を行う予定はありません。

買収を行うと、物流拠点の効率化のために統廃合したり、システムを調整したりと、しばらくの間はかえってコストがかかってしまいます。そのため、我々としてはこれ以上積極的に事業を拡大するメリットはないと考えています。

場合によっては、我々のネットワークが弱い特定の地域で、規模は小さいものの非常にしっかりとした会社様に対し、M&Aを行うことはあり得ると思います。ただし、基本的にはこれ以上同業他社を買収し、拡大していくという戦略は考えていません。

質疑応答:今後の投資について

坂本:大型の物流センターへの投資は一段落したのでしょうか? 物流の効率化にはある程度の資金が必要になると思いますが、投資のイメージを教えてください。

川本:大型物流センターへの投資や、近代的なシステムへの入れ替えは一段落したと思っています。

今後については、新たな物流センターへ投資するというよりは、会社そのものを買収したり、低温物流のスキルを向上させるために他社様と協業したりすることはあるかと思っています。

川本氏からのご挨拶

川本:本日はご視聴いただきまして、誠にありがとうございました。当社はこれからも「食のビジネスを通じた持続可能な社会の実現」に向けて、あらゆるステークホルダーのみなさまとのパートナーシップを通じ、さらなる企業価値の向上に努めてまいります。本日はありがとうございました。

当日に寄せられたその他の質問と回答

当日に寄せられた質問について、時間の関係で取り上げることができなかったものを、後日企業に回答いただきましたのでご紹介します。

<質問1>

質問:生鮮食品を除く主に加工食品などを扱う食品商社でしょうか?

回答:当社は、加工食品・低温食品・酒類・菓子のすべてのカテゴリーで業界トップクラスの売上シェアを誇っています。

<質問2>

質問:このように多種多様な食品を取り扱うようになった経緯は何でしょうか? さまざまな中小の食品商社を統廃合してきたからでしょうか?

回答:当社は2012年に各カテゴリーで強みを持つ三菱商事系の食品卸4社が合併し、日本初のフルエリア・フルカテゴリーの多種多様な食品を取り扱う総合食品商社となりましたが、それ以前からも、統合を繰り返してきた歴史があります。

多種多様な食品を取り扱うことができていることは、当社の強みの1つとなります。

<質問3>

質問:一般消費者、家庭向け食品と業務用飲食店向けの食品と分ければ、どちらの取り扱いが多いのでしょうか?

回答:家庭用が約9割、業務用が約1割で、家庭用の取り扱いが多くなっています。

行動制限の緩和に伴う人流回復により、業務用の取り扱いは復調していますが、コロナ前の水準と比較するとまだ下回る状況です。

<質問4>

質問:取引企業で大企業及び小企業を参考までに一例で教えてください。

回答:お取引の金額が大きい企業の代表例としてローソン様などが挙げられますが、取引先様の事業規模と当社のお取引金額は必ずしも比例するわけではなく、その他個社名での回答は控えさせていただきます。

<質問5>

質問:会社の規模が大きくなると、どうしても小回りが利かなくなくのは仕方ないとは思っていますが、少しでもスピード感を出すための対策は何かされているのでしょうか?

回答:2022年4月に、これまでの商品カテゴリーごとの組織を発展的に解消し、お客様の視点で経営サイクルの循環を加速すべく、エリア統括制を導入しました。

このような組織再編を絶えず行うことで、スピード感があり、且つ細やかな対応を行うべく努めていきます。

<質問6>

質問:小売り業態には近年、大きな変化が現れています。例えば百貨店、GMS(総合スーパー)などはますます衰退しそうです。こうした変化、変動に御社はどう対処していきますか?

回答:小売業態に限らず、人口減少が加速し、国内需要の量的縮小が避けられない中、流通構造が大きく変化する厳しい時代への突入は不可避と考えています。

そのような環境下、各小売業態とともに当社が生き残り、将来に向けて発展し続けるためには、当社の既存機能の高度化や、新たな機能の獲得を通じ、顧客のみなさまに新たな付加価値を提供する必要があると考えています。

<質問7>

質問:資源価格の高騰や円安などさまざまな不安定な状況が続いていますが、御社に与える影響について教えてください。

回答:資源価格の高騰に関しては、電気代を含め物流コストの上昇は避けられませんが、配送の効率化や平準化、あるいは物流センターの自動化など、コスト削減に取り組んでいます。

また、円安に関して、当社は商品の輸出も行っていますが、輸入のほうが割合が大きく、一部の輸入商品は円安により仕入価格が上昇することとなります。輸入商品は、可能な限り為替ヘッジやコスト削減を行った上で、販売価格へ転嫁させていただいていますので、業績への影響は軽微となります。

<質問8>

質問:三菱食品とは馴染みが薄い社名です。三菱商事の食品チームとはどう棲み分けているのですか?

回答:当社の親会社である三菱商事は主に食品原料の生産・調達を、当社は中間流通としての役割を担っており、当社は三菱商事から商品の仕入れを行っています。

国内外のさまざまなメーカーとの繋がり、特に海外からの商品調達においては、三菱商事グループのネットワークは非常に有用であり、また、地域での取り組みや他産業との連携におけるネットワーク、DX施策において豊富な知見をもつ三菱商事グループと連動した取り組みは、当社にとって大きな強みとなっています。

<質問9>

質問:海外展開の方針について教えてください。また、他社に比べて三菱商事との連携が優位になることはありますか?

回答:海外進出は、当社戦略の大きなコアの1つとして考えています。

食品商社というビジネスモデルに限らず、例えば海外の小売業と組んで日本の非常に品質の良い商品を積極的に販売していく等、当社が日本で得た知見を使って海外で事業展開していくことを考えています。

そのために、三菱商事の有する海外の強固なネットワークを活用する機会は多く、当社の強みの1つと考えています。

<質問10>

質問:TPP環太平洋経済協力機構などEPA経済連携協定の進展は御社のビジネスチャンスと思われます。どのようにお考えですか?

回答:当社では、2022年4月に新設した商品統括組織が中心となり、「Made in Japan/Made by Japan」に代表される、日本の食文化の輸出拡大を念頭に、海外市場を対象とした事業開発に本格的に取り組んでいます。

当社のマーケットイン発想による商品開発力や企画力、そして全国に跨がる商品調達力を活かして、海外小売業に対する商品輸出という考えに留まらず、日本の食文化そのものが海外市場で浸透していくことに資する、さらなる需要創造への貢献を目指していきます。

<質問11>

質問:強固な物流ネットワークという点で、中小の運送会社との協力関係、グループ会社化は進んでいるのでしょうか?

回答:当社は日本国内全域に商品を供給しており、中小規模の物流業者を含めた物流パートナー企業は400社、車両台数は入庫で約1万2,500台、配送で約7,000台という広範で巨大な物流ネットワークを誇っています。

グループ会社化の推進はしておりませんが、物流パートナー各企業との強固なパートナーシップ構築に努めています。

<質問12>

質問:流通の効率化という点で、流通運輸業界の2024年問題、トラックドライバーの労働環境の改善、過重労働の低減にどう対処されますか?

回答:当社の物流は大半が外部委託となりますが、委託者責任、荷主責任、そして持続可能なサプライチェーンの維持において、あらゆる対応が必要と考えています。

具体的には、食品流通業界全体で連携したデジタルを活用した待機時間の削減施策や、物量の平準化、あるいは特売情報の事前共有・車両手配のリードタイム緩和等の各種施策を行うことで、トラックドライバーの労働環境改善に取り組んでいます。

<質問13>

質問:気候変動などによる将来的な食料資源の枯渇などの不安に対応して取り組んでいますか? 合成肉、人工食肉の開発あるいは水産資源の開発など、御社の試みを教えて下さい。

回答:現時点で人工食肉や合成肉等の取り組みはありませんが、水産資源の開発、ひいては、地域貢献・地域創生プロジェクトの一環として、お取引先様と連携して、当社が提案・供給している椿の葉を餌に配合して育てた五島列島の「つばき鯛」の取り組みを実施中です。

<質問14>

質問:御社の取扱商品は主に加工食品ということですが、食品流通に欠かせないプラスチック包装材料など、その廃棄処理の負担が増大しています。どのように取り組みますか?

回答:事業活動に伴う廃棄物の発生抑制と削減に努め、廃棄する場合は、廃棄物処理法に則り、汚染等を起こさないよう適切に保管管理しています。

また、プラスチック資源循環促進法の施行に伴い、特に物流センター等で多く発生するプラスチック類の廃棄は、資源循環を視野に入れた取り組みを一層強化させ、環境への負荷を考慮し、廃棄物処理委託契約はリサイクルを優先する契約へ積極的に切り替えています。

※2030年目標:プラスチック資源循環を推進し、環境に配慮した製品を活用します。

<質問15>

質問:食品廃棄50パーセント減が2016年比にしているのはなぜなのでしょうか?

回答:最初に目標を設定した当時(2020年5月公表)、親会社である三菱商事が掲げる目標の基準年度に整合させ、食品廃棄削減目標、及びCO2排出削減目標の基準年度を2016年度にしました。

<質問16>

質問:2030年までにCO2排出量を60パーセント削減にした根拠を教えてください。

回答:CO2排出量の目標を2016年度対比で2030年度までに25パーセント削減を掲げていましたが、世界情勢や日本政府の目標変更に伴い、目標の上方修正が必要となりました。

2022年度に電力契約を環境配慮型に切り替えることにより、2016年度対比で50パーセント削減が達成可能となることから、2030年度の目標を2016年度比で60パーセント削減としてさらに高みを目指しつつ、2050年カーボンニュートラルを真の目標と設定しました。

<質問17>

質問:食品以外にも、食品工業の製造工程で副生するバイオマス燃料などの開発、有効利用にも取り組んでいますか?

回答:ご質問いただいたような取り組みは、現時点ではありませんが、再生可能エネルギーの有効利用等については、引き続き検討していきます。

<質問18>

質問:売上の落ち込み及び利益の改善の理由として取引の見直しという理由が挙げられますが、売上の減少は取引先の取捨選択による一時的なものですか? またフルラインで取引することは最終的にメリットにつながりますか?

回答:不採算取引の見直しに関しては一時的なものではなく、何年も前から継続して取り組んでいるものであり、これに終わりはなく、今後も継続して対応していきます。

フルカテゴリー(=フルライン)でのお取引は、まさに当社が目指す粘着性の高いお取引、価格競争以外の付加価値・機能を提供する総合的なパートナーとして当社が選ばれるための強み(=メリット)と考えています。

<質問19>

質問:配送費・人件費以上に売上・利益額が改善しているようにみえますが、これは製品の値上げによる一過性のものでしょうか? それとも継続的な施策によるものでしょうか?

回答:今期の利益額の改善に関しては、新規連結子会社の貢献や値上げによる影響等の一過性の要因と、機能向上に向けた取り組みや不採算取引の見直しといった採算性の向上施策などによる継続的な取り組みによるものと、複合的な理由によるものと分析しています。

<質問20>

質問:業績予想は控えめに出しておき、上方修正するタイプなのでしょうか?

回答:2023年2月に公表した上方修正は、当社の期初時点での予想を大幅に上回る外部環境の変化があったためとご理解ください。

<質問21>

質問:PBR1倍割れに関する貴社のお考えについて教えてください。

回答:当社としてもPBR1倍は強く意識をしております。企業価値の向上に向け、収益性の向上や積極的な株主還元等、ROEの向上施策を実施するとともに、非財務情報の開示、各種IR活動を通じて資本コストの低減に努めていきます。

<質問22>

質問:DXによる業務効率化は進めていますか?

回答:社内での取り組みとしては、受発注や経理業務を中心に、AIとRPA(ロボティック・プロセス・オートメーション)を活用し、売掛金・買掛金照合の工数削減、ルーチンワークの自動化等により、2021年度は合計12.7万時間の業務時間を削減しました。

社外での取り組みとしては、特定の小売業様とともに、AIを活用した需要予測による発注自動化と物流最適化を推進しています。

新着ログ

「卸売業」のログ