ディ・アイ・システム、ITソリューション需要により業績は順調に拡大、売上高100億円を目指し各種戦略を実行

会社概要

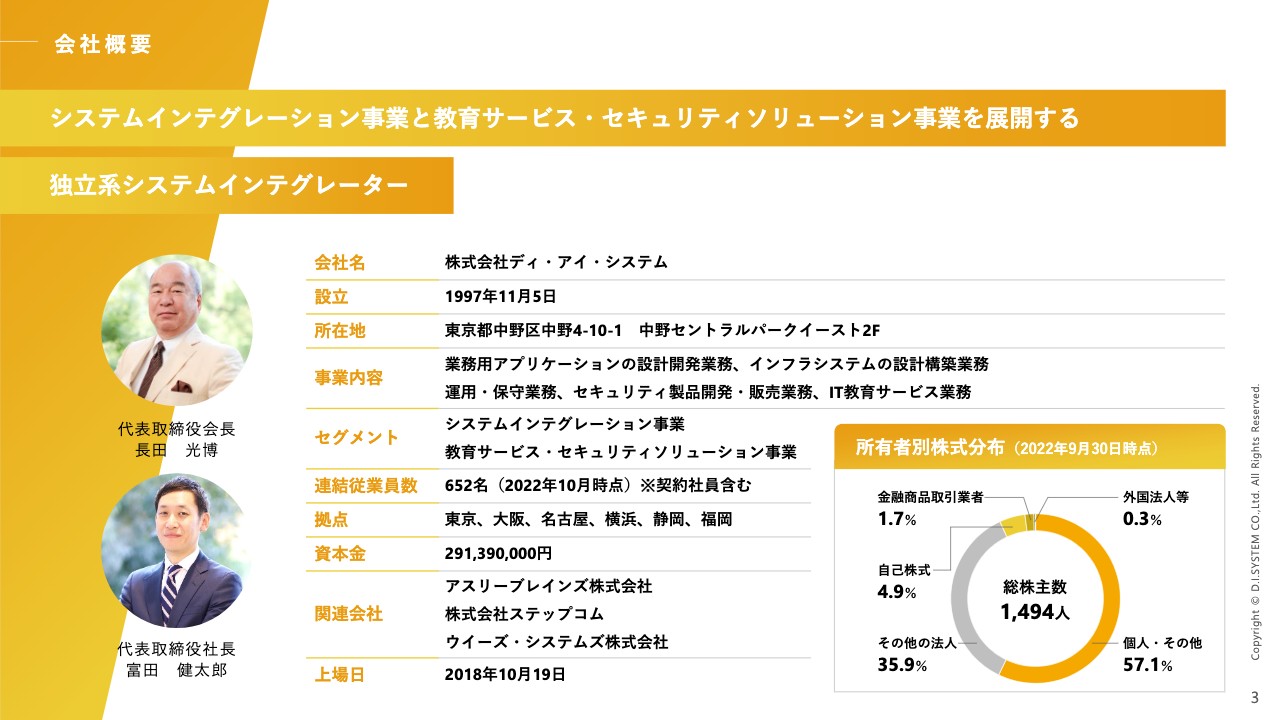

富田健太郎氏(以下、富田):株式会社ディ・アイ・システムのご説明をさせていただきます。当社は1997年11月に設立されました。現在、本社は中野にあり、業務用アプリケーションの設計・開発、インフラシステムの設計・構築、あるいはその運用・保守、IT教育サービスやセキュリティ製品の販売など、多方面にわたりIT関係の事業を展開しています。

従業員は現在652名おり、東京をはじめとして、大阪、名古屋、横浜、静岡、福岡の6拠点で展開しています。当社には関連会社が3社あり、こちらは後ほどご紹介できればと思います。上場は2018年で、現在はスタンダード市場に上場しています。

経営理念・社名に込められた想い

富田:経営理念です。当社は現会長の長田光博が創業者で、従業員4名からスタートしている会社です。当時から、長田会長が「夢を持って仕事をしたい」と考えていたため、「We have dreams.」を経営理念としています。

人それぞれが持つ夢を叶える集団として、そのためのプラットフォームを作りたいという思いから当社を設立し、人々の夢を叶えるために活動しています。社名のディ・アイ・システムは、「Dreams Infinity System」の頭文字を取ったものです。「無限の夢を創造する集団」として運営しています。

沿革

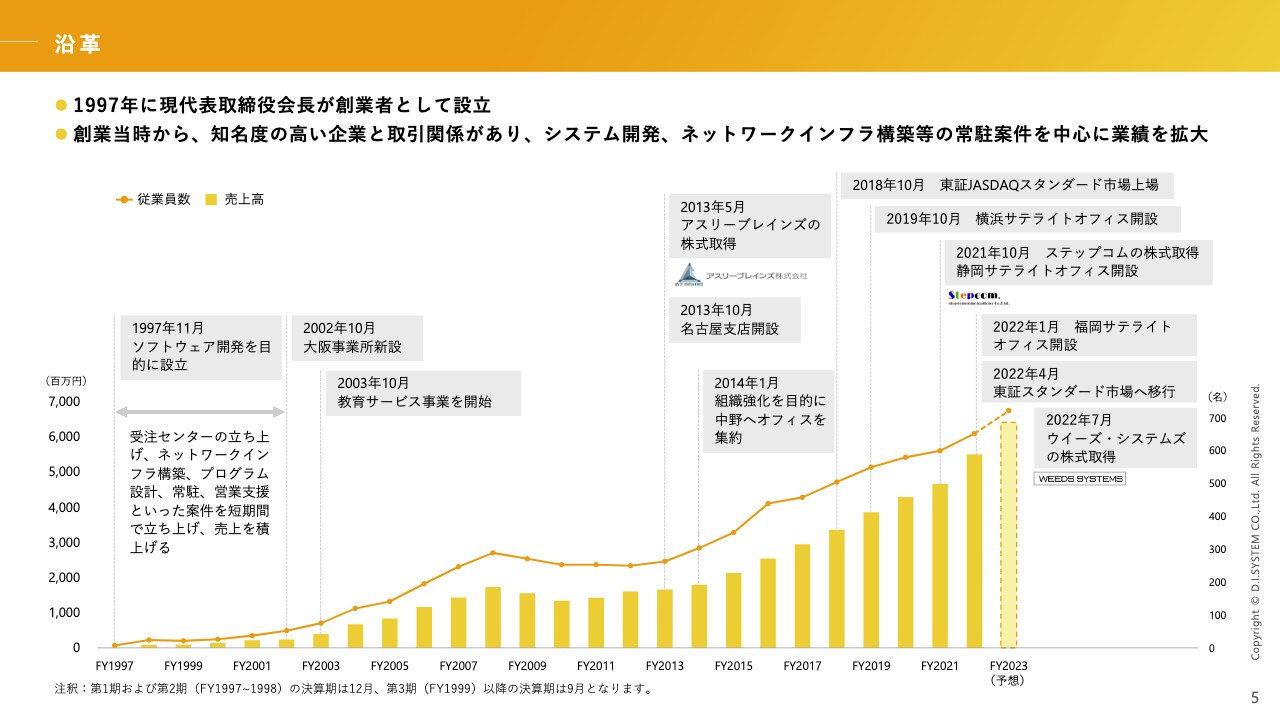

富田:沿革です。先ほどお伝えしたとおり、長田が従業員4名から会社を立ち上げ、順調に経営拡大してきたのですが、リーマンショックなどによって一時的に売上が下がりました。しかし、そこからもう一度立て直して、現在は売上をかなり伸ばしてきている状況です。

坂本慎太郎氏(以下、坂本):足元の業績が非常に伸びていますが、2008年のリーマンショックまでの最初の急成長の背景を教えてください。

富田:当時はヘラクレスに上場しようと考え、かなりの勢いをつけて業績拡大していたのですが、残念ながらリーマンショックがあったことで、なかなかうまく立て直しができませんでした。そのため、一時期的に売上が少し下がっています。

坂本:その後はM&Aなども実施しながら着実に成長したということですね。

富田:おっしゃるとおりです。

坂本:こちらの詳細については、ご説明の中でお話ししていただければと思います。

グループ会社・拠点情報

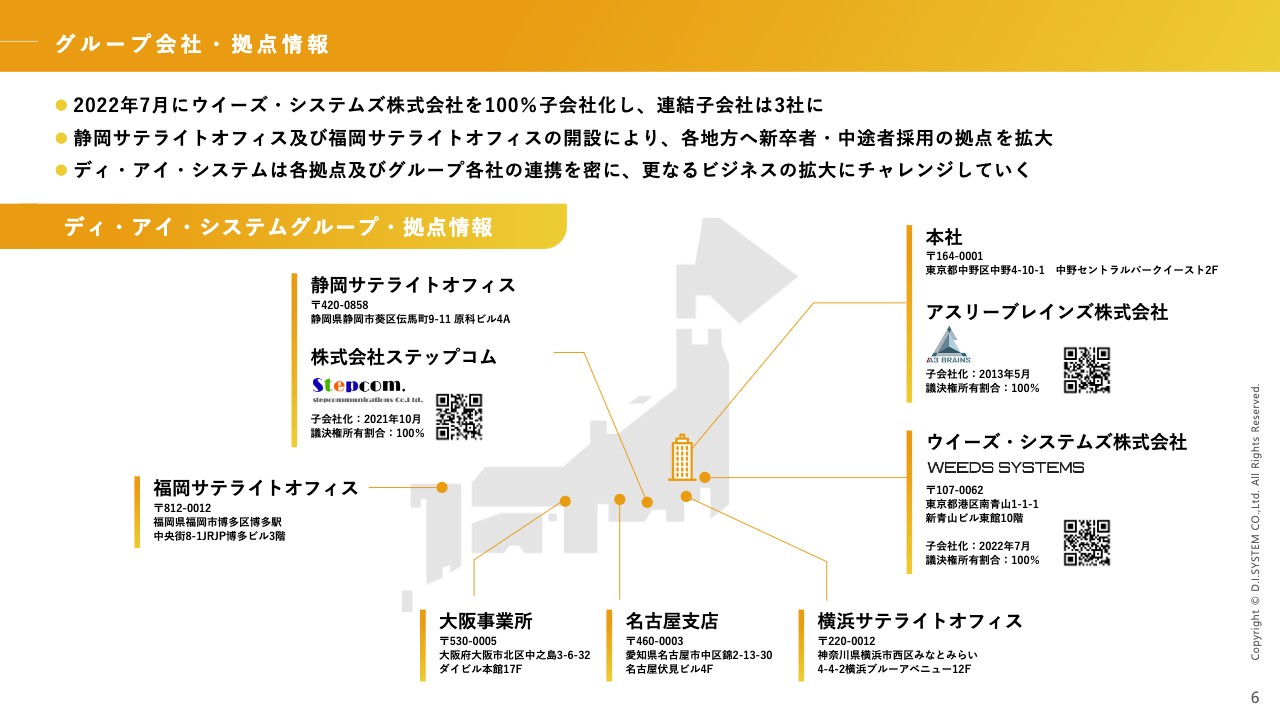

富田:冒頭でお伝えしたとおり、現在6拠点で活動しています。それ以外にも、アスリーブレインズ、ウイーズ・システムズ、ステップコムという関連会社が3社あります。

アスリーブレインズは、IT教育の事業を展開しています。ウイーズ・システムズは、セキュリティ製品の販売・開発を行う会社です。ステップコムは、SI事業を展開しており、静岡に拠点を構えています。

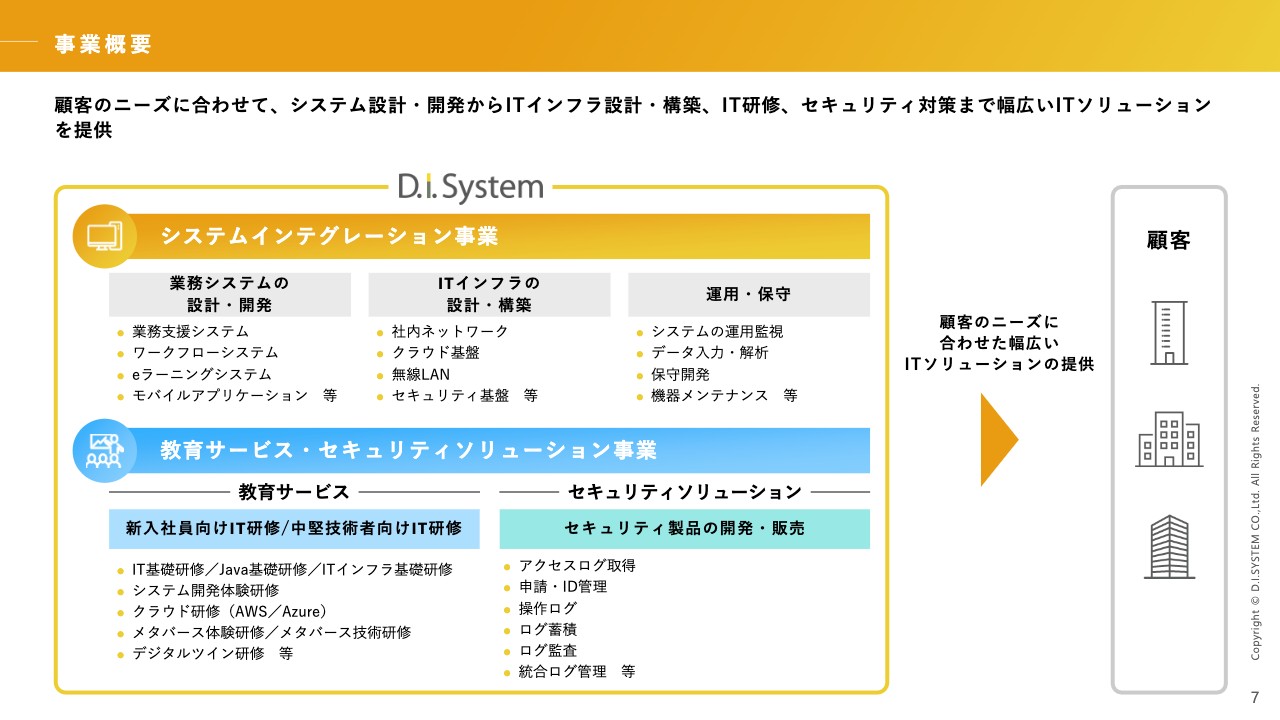

事業概要

富田:事業概要です。システムインテグレーション事業と、教育サービス・セキュリティソリューション事業の2つに、大きく区分されています。

システムインテグレーション事業については、基本的には、企業で使われる業務用システム開発から、必要なネットワークやサーバーの構築、我々が作ったシステムの運用・保守などをワンストップで提供しています。

教育サービス・セキュリティソリューション事業については、教育サービスとしては主に、ITエンジニアの育成を得意としています。IT企業に入社する新入社員の育成や、経験者の中堅社員の技術力をさらに向上するための研修などを提供しています。最近よく耳にするかもしれませんが、メタバースのような新しい研修も提供しています。

坂本:システムインテグレーション事業について、上流の開発から最後の保守まで一貫してすべて手掛けるのは難しいと思うのですが、これができる理由を教えてください。

富田:どちらかと言えば開発が得意な会社、インフラが得意な会社など、企業によって特色がいろいろあると思うのですが、当社の場合はどちらのエンジニアも半々くらいで在籍しているため、どちらが得意でどちらが苦手ということがありません。それがワンストップで受けられる1つの理由です。

また、私もそうなのですが、会長の長田も営業出身です。営業人員も社員の1割以上いますので、技術系の会社としては営業にかなり力を入れているのではないかと思います。

坂本:上流の仕事を取ってくるためには、ある程度の営業活動とリレーションが必要だと思いますので、そのあたりをこなせる人員が多いということなのですね。

富田:そうですね。そこが大きいと考えています。

セキュリティソリューションについては、先ほどご紹介したウイーズ・システムズが担っています。こちらは昨年7月にM&Aして新しく仲間になった会社で、アクセスログの取得を中心として、主に金融機関向けにセキュリティ製品の製造・販売を行っています。こちらは自社製品として新たにラインナップできるようになっています。

システムインテグレーション事業の特徴

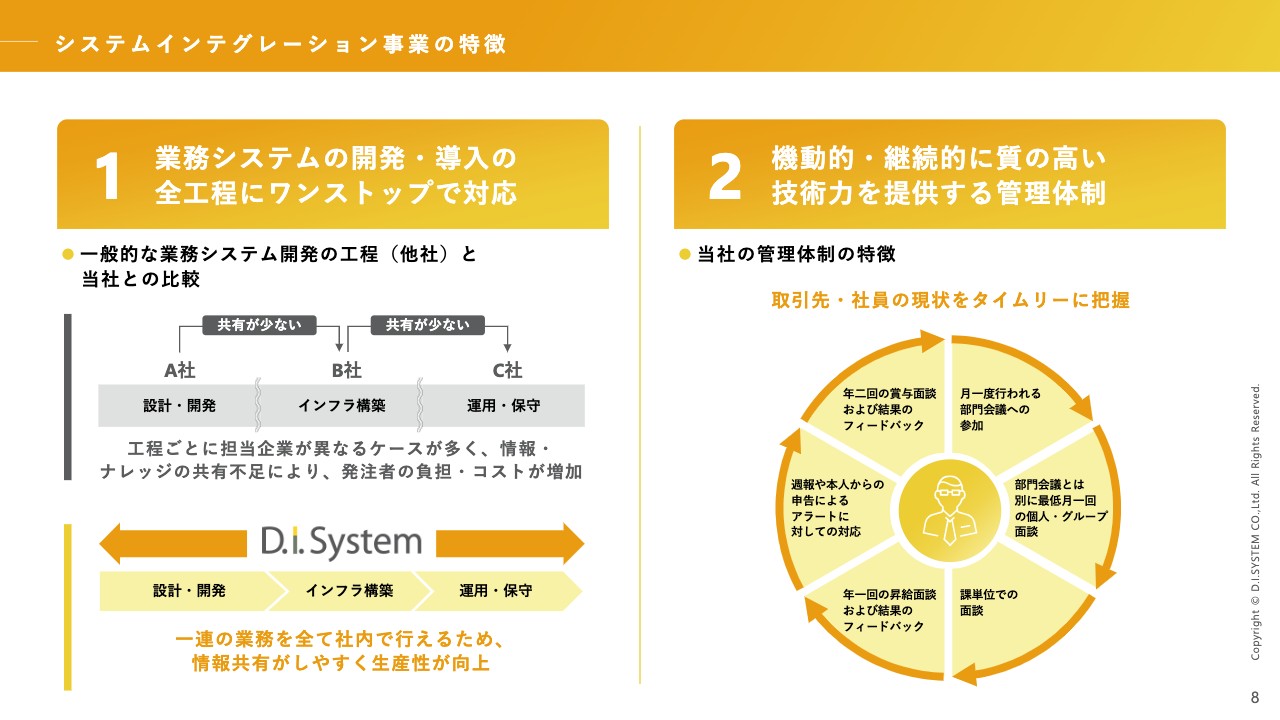

富田:システムインテグレーション事業の特徴をご説明します。先ほどご質問があったとおり、ワンストップで全工程に対応できるのが当社の強みです。

一般的に、開発は開発を得意としているA社に、インフラはインフラを得意としているB社に、運用・保守はC社に依頼するといったように、お客さまが発注先を変えなければいけないケースが多くあります。しかし、当社にオーダーしていただくと、すべて一貫して対応できるところが1つの強みです。

例えば、何かシステムトラブルがあった時には、どこに原因があるのかを調べなければなりません。その時に担当分野が分かれていると、「もしかしたらインフラなのではないか?」「これはソフトウェアなのではないか?」といった責任の押し付け合いのような状況が発生しかねません。私どもであれば一貫して対応できますので、そのようなトラブルが発生した際もスピーディに対応できることが特徴です。

もう1つ特徴的なのが、機動的あるいは継続的に質の高い技術力を提供する管理体制をしっかり構築していることです。管理を徹底して、エンジニアの今のステータスがどのような状況になっているかを、きめ細やかに把握しています。

そのため、仮に技術者自体にトラブルがあったとしても、営業側がすぐに察知して対応したり、「このような人員を増やしてほしい」というニーズをすぐキャッチアップしたりして、営業と技術者が連携して対応できます。このようなところを意識して運営していますので、そのあたりも評価いただいているポイントだと考えています。

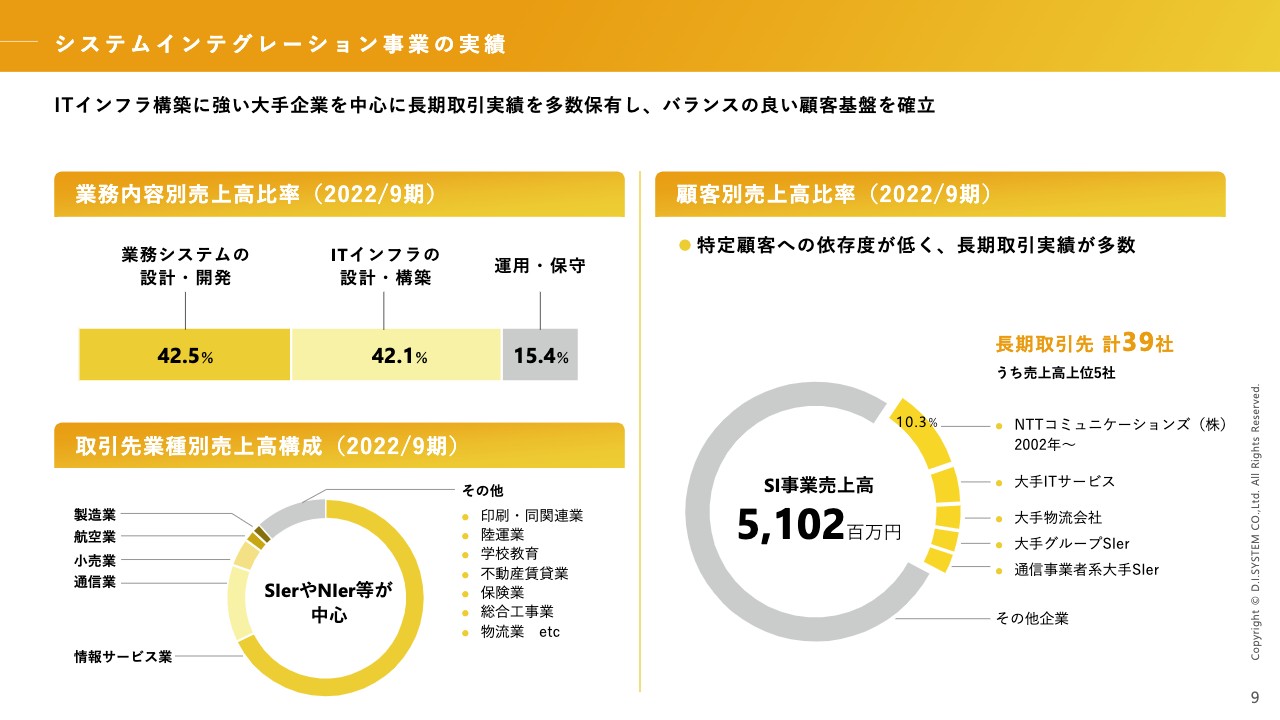

システムインテグレーション事業の実績

富田:業務内容別の売上比率については、先ほども少しお話ししたとおり、開発とインフラがほぼ半々の構成になっています。そこに一部、運用・保守が入っているかたちです。

取引先については、情報サービス業がかなり多いのですが、それ以外にも通信業や小売業など、多様な業種に対応しています。特定のお客さまに依存することのない売上構成が特徴で、多くても1社で10パーセント程度です。

コロナ禍において我々も多少は影響を受けたのですが、幅広い業種と取引していることもあり、大きなダメージはなく、その後も順調に業績を伸ばしています。これは、売上の特定顧客への依存度が低いことが大きく寄与しているのではないかと考えています。

坂本:取引先のセクターとして、情報サービス業が多い理由を教えてください。

富田:創業者の長田が情報サービス業出身で、業界内で顔が広かったため、創業当時から情報サービス業のお客さまを中心に事業展開してきました。そのような背景が長く続いていることが、情報サービス業が多い要因だと考えています。

坂本:業務別の売上高比率について、運用・保守の割合が少ないのですが、上流から下流まですべてに対応できるのであれば、ある程度は運用・保守の案件も溜まってくるのではないでしょうか? どちらかと言うと2次請けが多いのか、あるいは1次請けでも「一部のものだけを作ってください」という依頼が多いのかということも含めて教えてください。

富田:ここが我々の伸びしろだと思っています。やはり情報サービス業がメインの取引先ですので、開発の需要が多く、なかなか運用・保守の案件が取れていない状況です。ただし、元請け比率を高めていくことで、運用・保守の売上が大きく伸びるということはないと思っています。

坂本:そうは言っても、積み上げるとけっこう良い収入になりますからね。

富田:そうですね。そのため、ここは今後、着実に増えていくと考えています。

坂本:次期システムの提案などもできそうですからね。

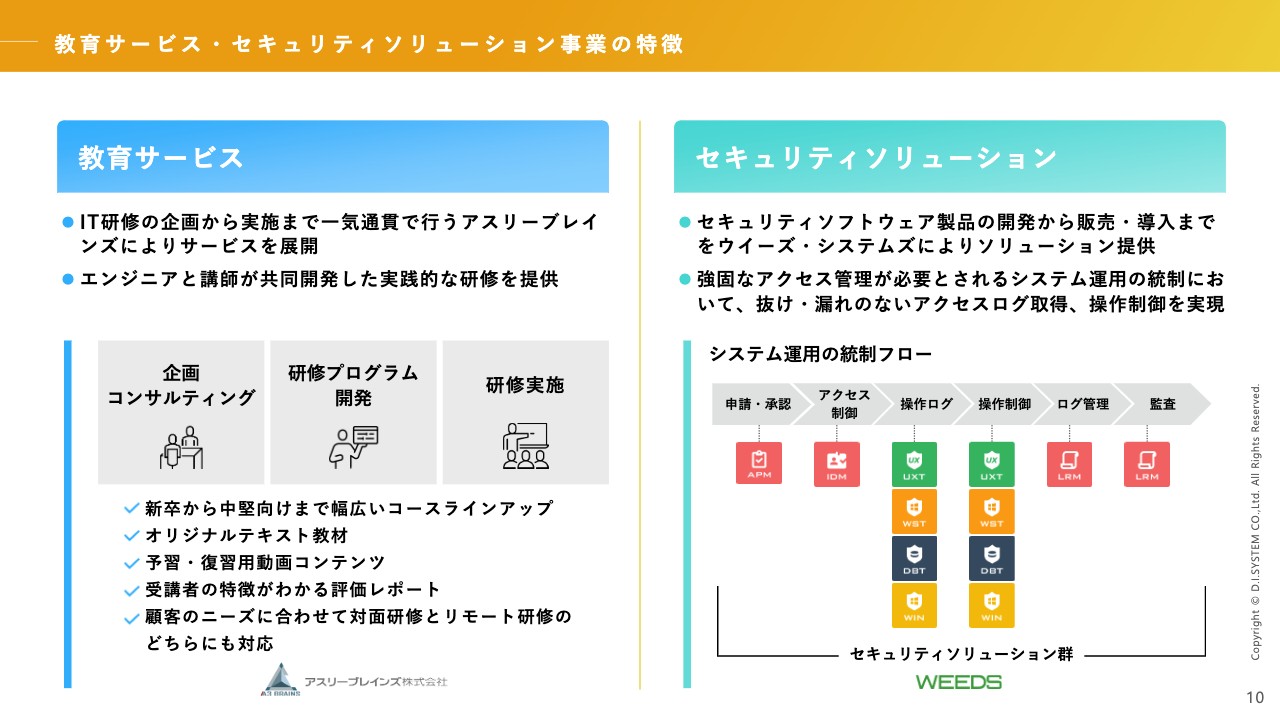

教育サービス・セキュリティソリューション事業の特徴

富田:教育サービス・セキュリティソリューション事業についてです。教育サービスは2013年からスタートしており、比較的古くから事業として展開しています。現在は、アスリーブレインズという子会社が一手に引き受けています。

メインのサービスは新入社員研修です。当社も新入社員を多く採用しており、こちらの育成はもちろんですが、他社のIT企業に入社する新卒の育成を得意としています。年間で1,000名弱の新卒の研修を、我々が実施しています。

それ以外にも昨今はスタンダードになりましたが、中堅向けのクラウド研修や、最近流行のメタバース、デジタルツインのような新しい研修なども提供しています。

坂本:教育サービスについて、販売先は同業他社や企業のシステム部だと思うのですが、これは意外に珍しいと感じます。この事業のきっかけと、同業他社でも付き合いのあるところは営業できるのか、ライバルにも売りにいくのかということも含めて、ビジネスモデルを教えてください。

富田:教育サービス事業については、立ち上げ自体は私自身が担当していました。私はもともとIT教育の営業に従事していましたので、それを当社でもできないかということで事業を立ち上げました。

坂本:そのような経緯だったのですね。SIerの会社からは生まれない発想だと思っていました。外部の知見だったのですね。

富田:おっしゃるとおりです。販売先については、いわゆるトップベンダーに教育事業を行う子会社がありますので、そちらのお手伝いをすることが多いです。

また、我々のような企業はどうしてもパートナーを多く活用すると思うのですが、自社で教育する体制をなかなか構築できないというパートナー企業が非常に多いという現状があります。そのため、コアパートナーを探しながら、「もしよろしければ教育もどうですか?」と併せて販売することもあります。SI事業者も、実際に我々が教育サービスを販売した企業の新卒を受け入れたりしていますので、最近ではSI事業との相乗効果も非常に高く出てきています。

坂本:非常におもしろいですね。続いて、セキュリティソリューションを教えてください。

富田:セキュリティソリューションについては、セキュリティソフトウェア製品の開発から販売、導入まで、ウイーズ・システムズという子会社が一手に引き受けて、ソリューションを提供しています。

基本的には、セキュリティ管理をしっかりしなければいけない企業に対して、システム運用の統制において、抜け漏れがないアクセスログを取得したり、操作のログを取得したりできるセキュリティソリューションサービスになっています。

坂本:こちらは、セキュリティソリューションのベースとなる技術がパッケージになっていて、それを企業ごとにカスタマイズしていくのでしょうか?

富田:基本的には製品としてしっかりと固まっており、お客さまごとの運用に応じて、見え方やログの取得の順番を変えることはあります。

坂本:本当に微調整程度ですね。

富田:微調整程度で、基本的にはそのまま使っていただくかたちになっています。

坂本:需要があれば、そのまますぐに売れるということですね。

富田:おっしゃるとおりです。

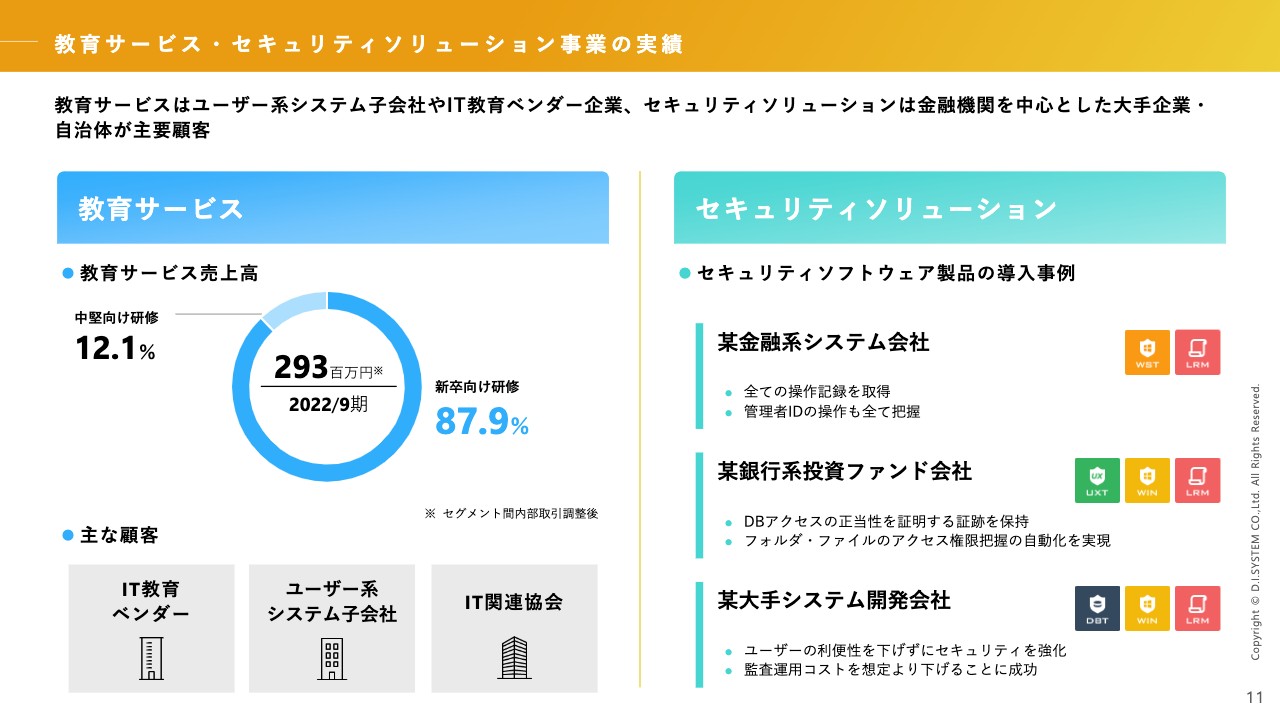

教育サービス・セキュリティソリューション事業の実績

富田:教育サービスの売上構成については、スライドを見ていただくとわかるとおり、新卒向けがほとんどです。したがって、4月、5月、6月が繁忙期になります。先ほどもお話ししましたが、主な顧客はIT教育ベンダーやユーザー系システム子会社などで、そのような企業のお手伝いをするケースが多くなっています。

坂本:中堅向け研修では高度な技術を学ぶのでしょうか?

富田:先ほどご説明したクラウドや上位ネットワークの研修などです。最近ではセキュリティ研修も行いますし、メタバースやデジタルツインといった新しい研修も行っています。

坂本:知識を掴める内容が多いのでしょうか? あるいは、AWS認定資格の取得を目指すようなコースなどもありますか?

富田:両方あります。

坂本:手広く、いろいろあるのですね。

富田:セキュリティソリューションのお客さまは金融系が非常に多く、銀行や保険会社、カード会社などに導入するケースが多いです。

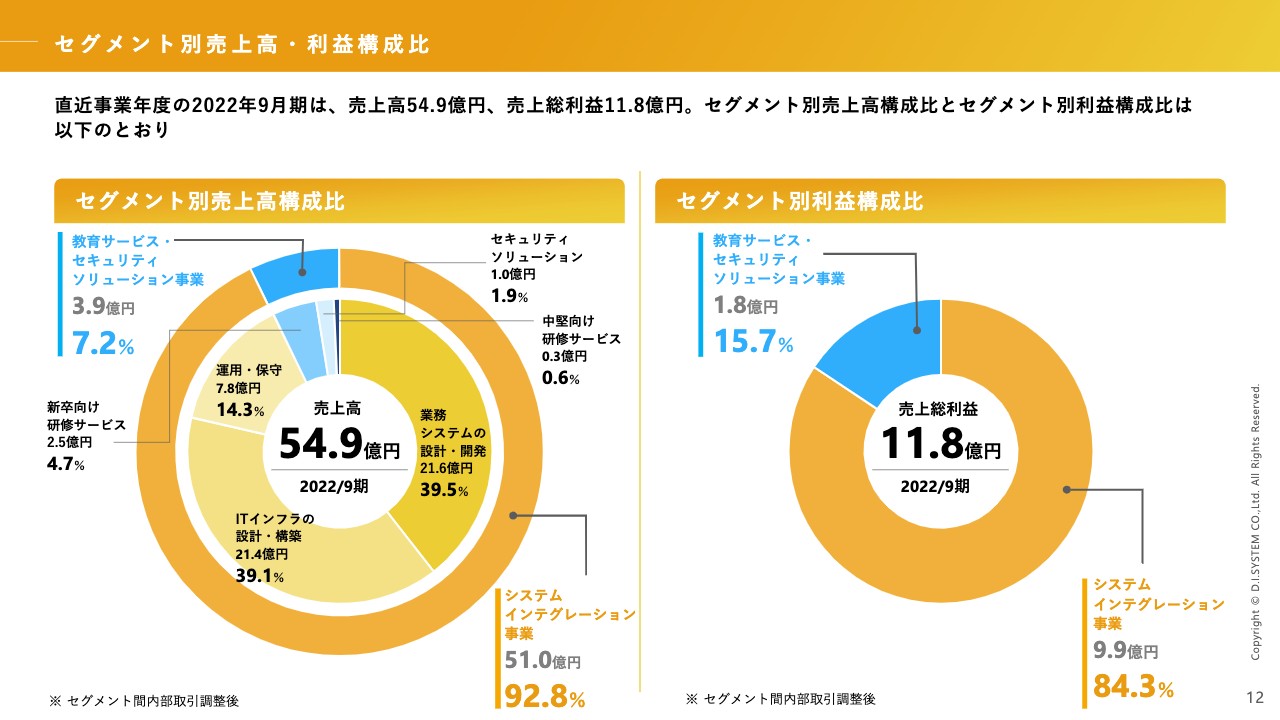

セグメント別売上高・利益構成比

富田:セグメント別の売上高についてです。システムインテグレーション事業が売上高の9割以上を占めていますが、教育サービス・セキュリティソリューション事業は、売上に対して利益率が非常に高い構成になっています。

2023年9月期1Q 決算ハイライト

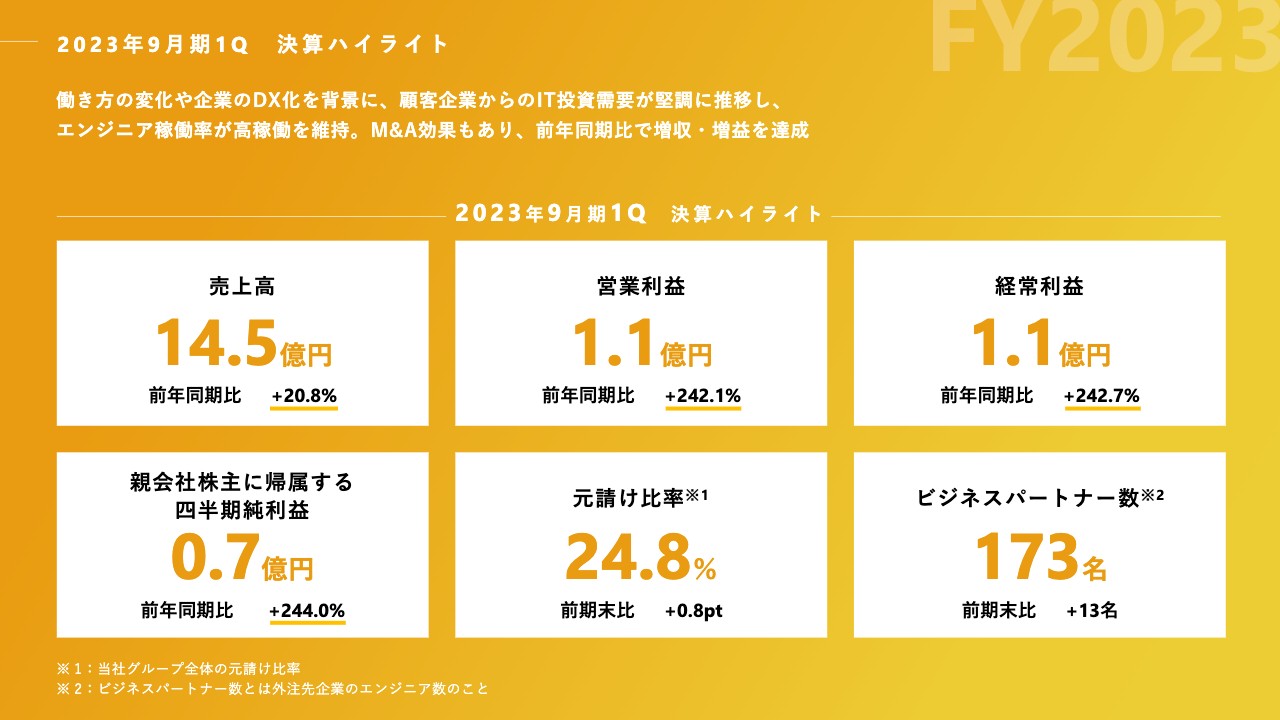

富田:2023年9月期第1四半期の決算概況についてご説明します。決算ハイライトはスライドに記載のとおり、売上高が14.5億円、前年同期比で20パーセント強のプラスになっています。営業利益も前年同期比で大きくプラスになっており、経常利益も同じような数値が出ています。

元請け比率も前期末比で0.8ポイント増えており、ビジネスパートナー数も微増ではありますが、前期末比でプラスになっています。第1四半期としては、前年に比べると非常に良い滑り出しとなりました。

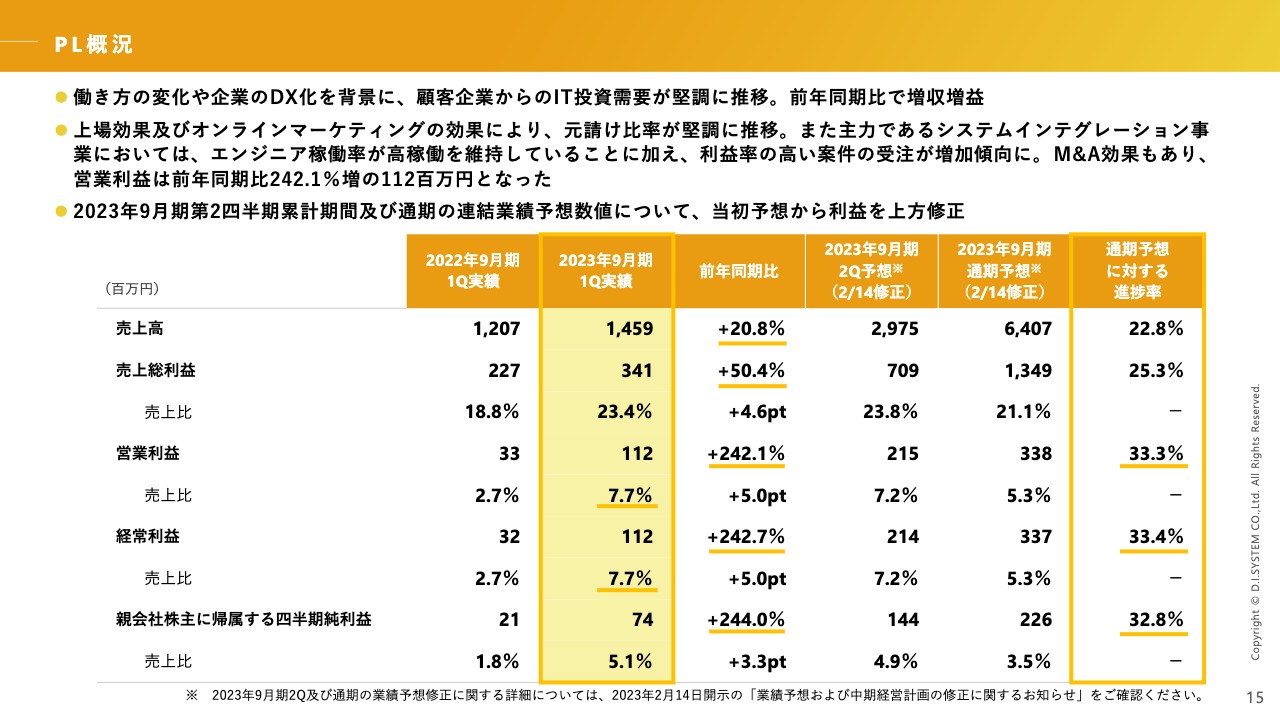

PL概況

富田:PLの概況です。こちらも先ほどお話ししたとおり、前年同期比で大幅にプラスになっていますので、スライドの数値をご確認いただければと思います。

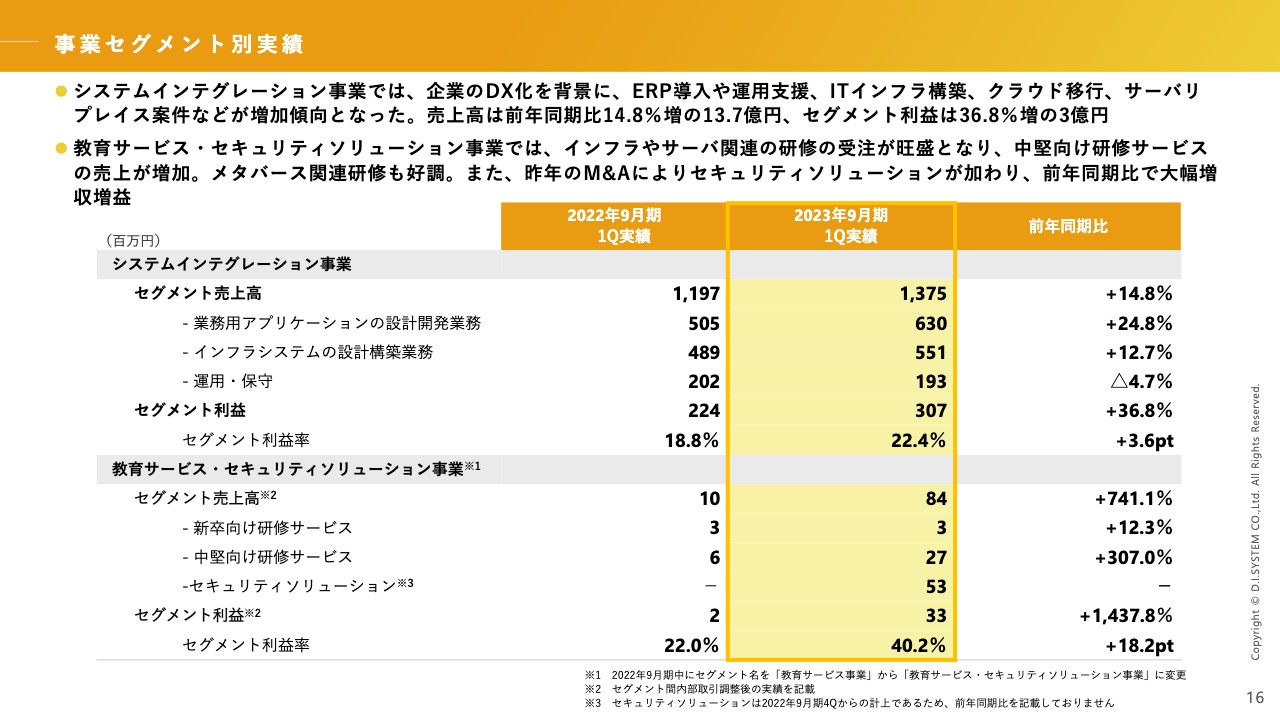

事業セグメント別実績

富田:事業セグメント別の実績です。システムインテグレーション事業は非常に堅調に進捗しています。運用・保守だけ数字が若干落ちていますが、通年ではおそらくプラスに転じるのではないかと予想しており、非常に良いかたちで滑り出しています。

教育サービス・セキュリティソリューション事業についても、新たにウイーズ・システムズが加入したこともあり、その部分がプラスになっています。そのため、前年同期比で非常に大きく上振れている状況です。

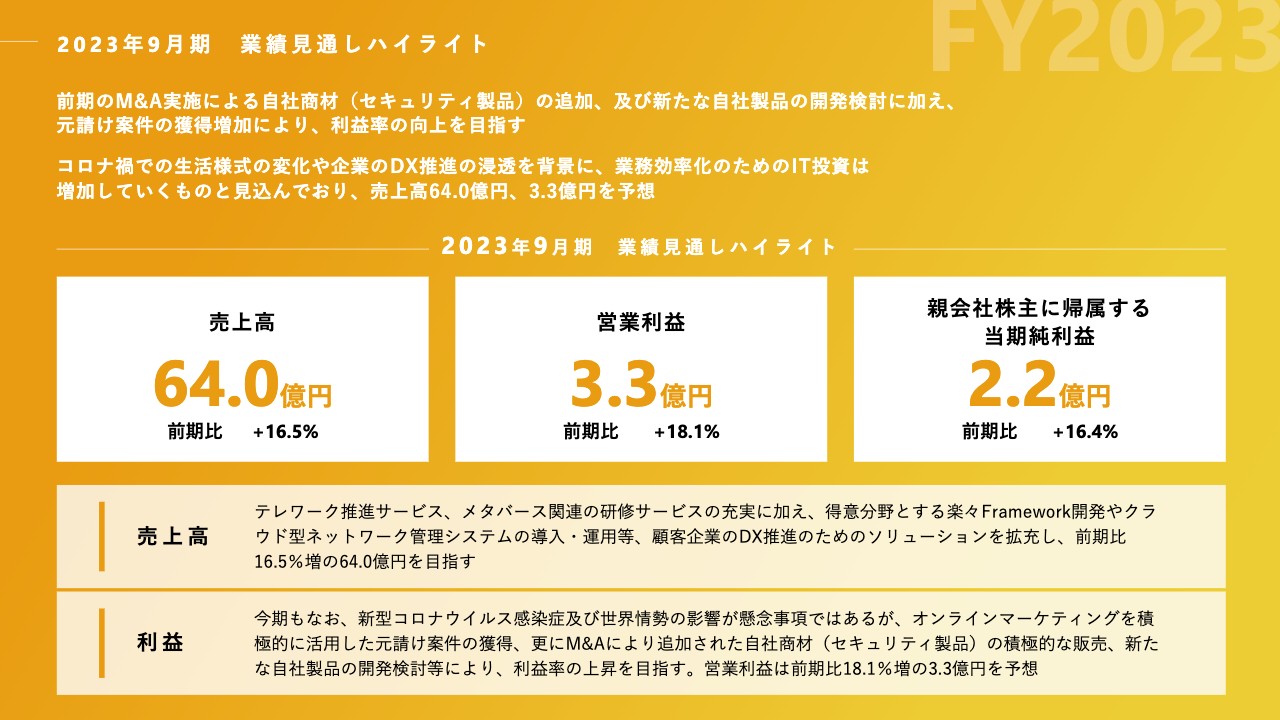

2023年9月期 業績見通しハイライト

富田:2023年9月期の業績見通しです。スライドにハイライトを記載しています。昨年、今期の売上予想を発表しましたが、第1四半期終了時点で、営業利益は少し上振れて着地するかたちに上方修正しました。

売上高は前期比16.5パーセント増の64億円、営業利益は前期比18.1パーセント増の3.3億円となる見込みです。親会社株主に帰属する当期純利益も、前期比16.4パーセント増の2.2億円で着地する見通しを立てています。

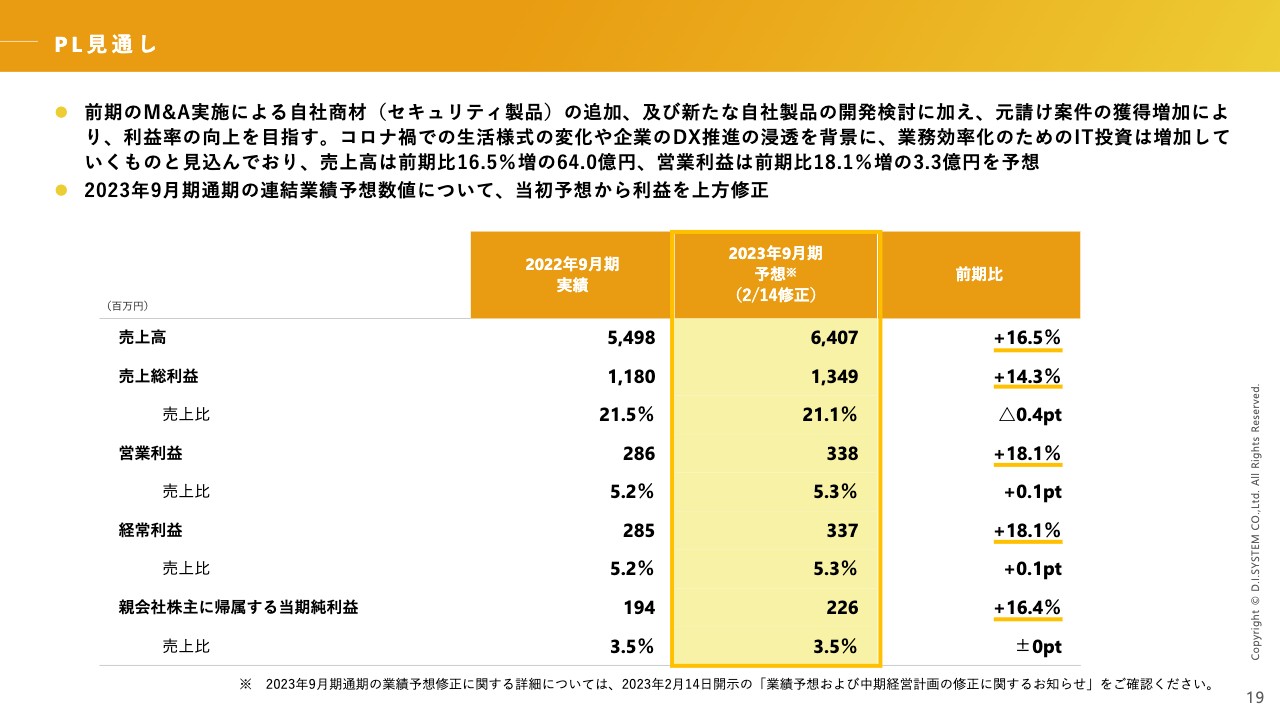

PL見通し

富田:PLの見通しです。こちらも、売上高、売上総利益はプラスの見通しを立てています。売上の伸びが非常に高くなっているため、売上総利益の売上比は若干マイナスになっていますが、こちらも昨年同様にまで持っていけるように運営していきたいと考えています。

営業利益、経常利益についても、前年とほぼ変わらず着地できると思っています。現時点で売上が非常に伸びており、良いかたちで推移できると予想しています。

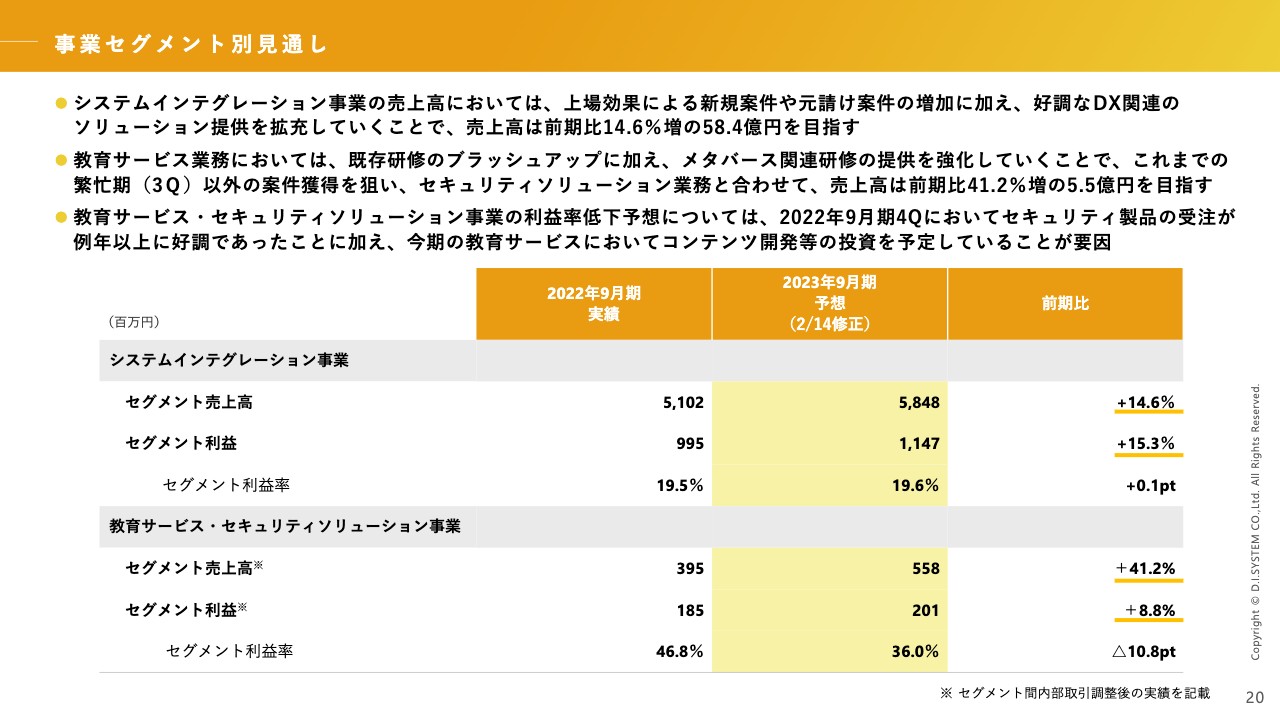

事業セグメント別見通し

富田:事業セグメント別の見通しです。システムインテグレーション事業は堅調に増えていくと予想しています。教育サービス・セキュリティソリューション事業についても、売上高、セグメント利益自体は増えています。

2022年9月期の7月から、ウイーズ・システムズが当社の連結決算に入り、その時の売上・利益が非常に高いものがありました。そこだけ切り取ると昨年は非常に良いかたちだったのですが、1年間となるとセグメント利益率が少し下がってしまう予想になっています。ただし、売上高、利益の全体額はプラス予想ですので、ここをなんとか昨年に近づけるべく、運営していきたいと考えています。

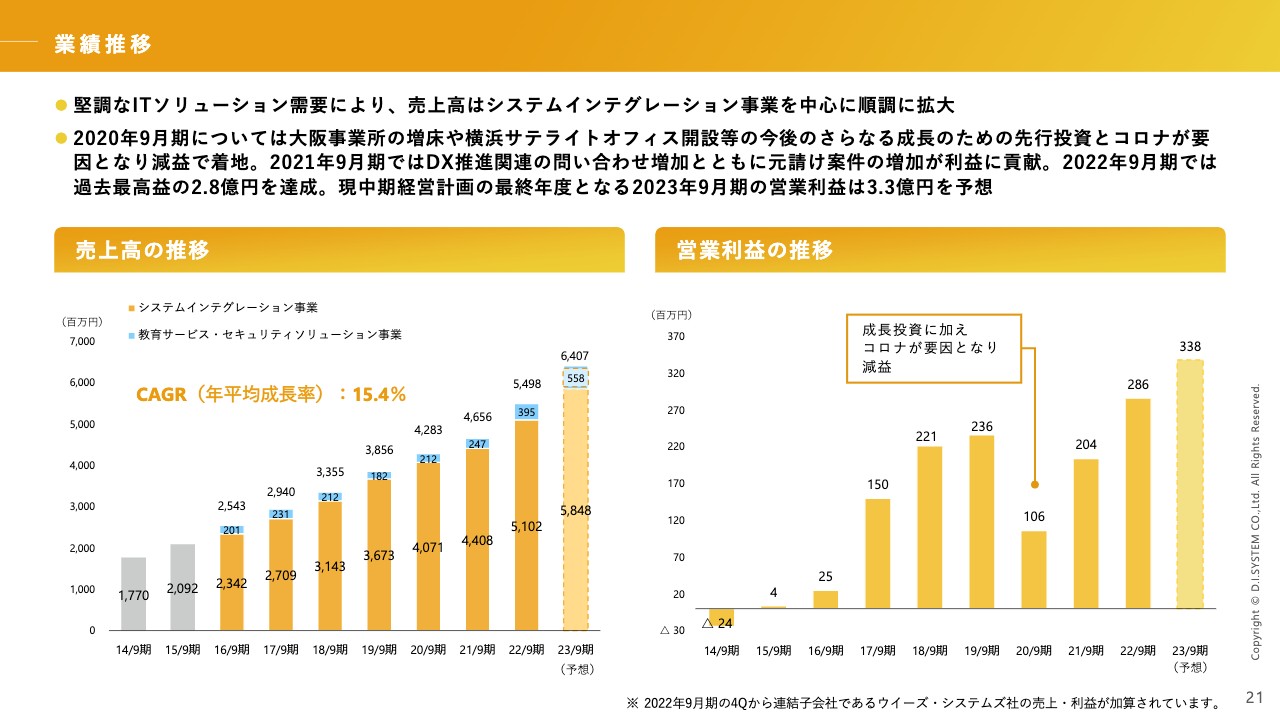

業績推移

富田:業績の推移です。売上高は年平均成長率で15.4パーセントと、本当に堅調に推移しています。営業利益については、2020年9月期に新型コロナウイルスの影響が若干あり、その時に行った投資が重なって、一時的に落ち込んでしまった期がありました。しかし、そこからすぐに復活し、直近2年では過去最高の利益を出しています。

増井麻里子氏(以下、増井):コロナ禍での投資にはどのようなものがあったのでしょうか?

富田:業績は非常に順調に推移していたため、オフィスの床面積が足りなくなってしまいました。特に大阪の拠点が非常に伸びており、そこの床面積を増やしたのが1つです。それ以外にも、横浜にサテライトオフィスを開設しました。

また、働き方改革の一環で、コロナ禍以前からリモートワークに取り組む施策を立てていました。そのあたりの基盤整備を行った時期がコロナ禍と重なってしまい、一時的に利益が落ちましたが、そこで準備をしていたこともあり、コロナ禍でのリモートワークにうまく切り替えることができ、その後の売上や利益の減少がほとんど出ませんでした。結果的に、そこで一時的に投資したことがその後の売上と利益の伸びにつながり、今振り返れば良かったと思っています。

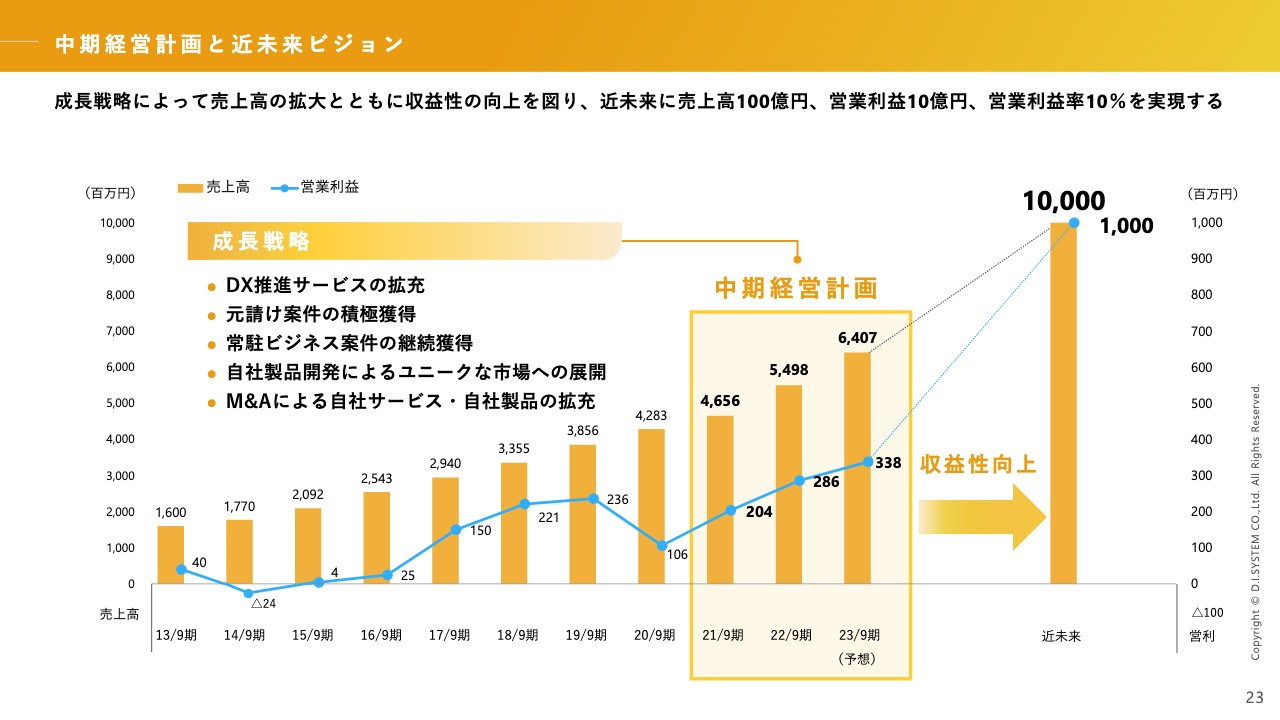

中期経営計画と近未来ビジョン

富田:成長戦略についてご説明します。現在、中期経営計画の最終年度です。今のところ、当初発表した3ヶ年計画に基づいて、売上高・利益ともに予定どおり推移しています。近い将来に売上高100億円を目指し、利益率も徐々に引き上げながら、目標とする大きな数字に向かって成長していきたいと考えています。

そのためには自社サービスの拡大はもちろん、既存ビジネスだけでなく、自社製品の開発やM&Aを手掛け、1年でも早く目標を達成できるよう推進していきたいと考えています。

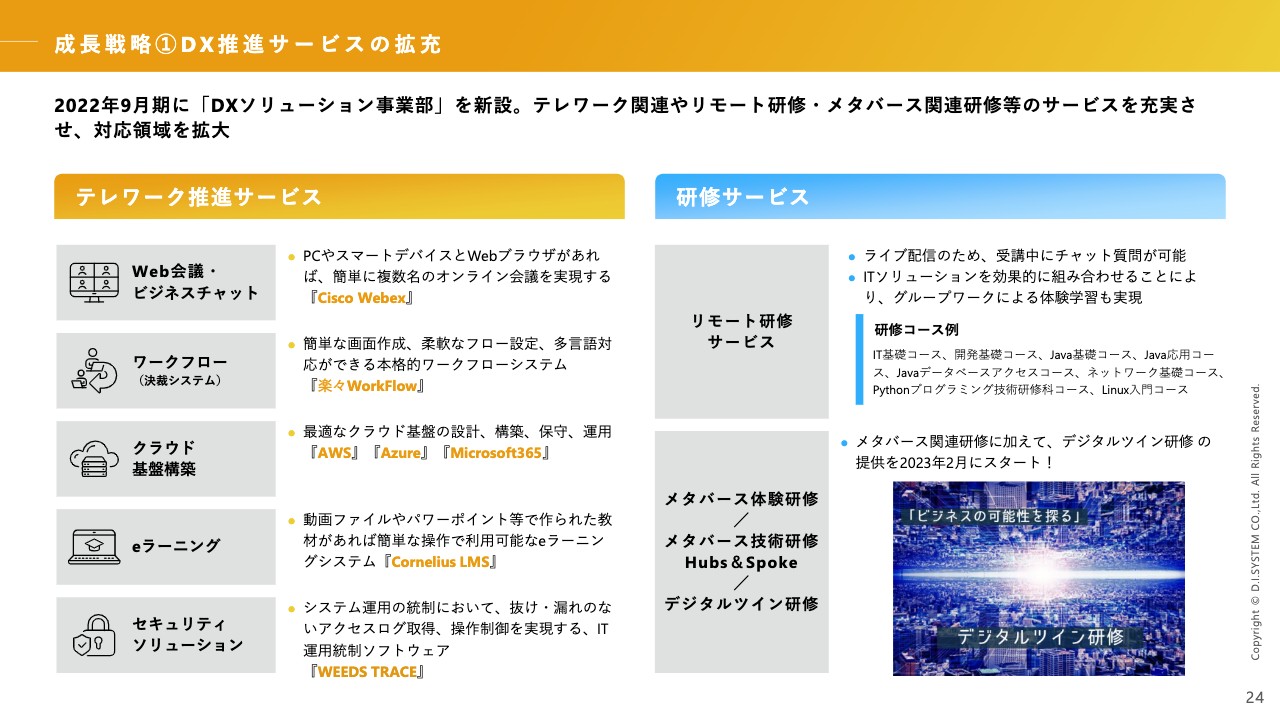

成長戦略①DX推進サービスの拡充

富田:どのように成長していくかという戦略です。1つ目が「DX推進サービスの拡充」です。2022年9月期に「DXソリューション事業部」を新設しました。こちらはDXをさらに加速させる手伝いをするための部署になります。

今までもワンストップでITサービスを提供していたのですが、よりスピーディに提供できるよう、1つの事業部で営業と技術が活動する組織を作りました。この事業部の中で、新しい製品・サービスを積極的に売り込む事業を展開しています。こちらが少しずつ成果を上げてきています。

加えて、教育サービスも充実させています。コロナ禍でも人材の育成は止められないこともあり、対面ではできなくなった研修をリモートで提供するリモート研修や、最近ではメタバース体験研修への問い合わせを多くいただいています。こちらも当社の研修サービスの目玉の1つです。このようにさまざまな新しい研修を提供しながら、教育サービス事業でもさらなるサービスを強化していきたいと考えています。

坂本:今、お話にあったメタバース研修とデジタルツイン研修は、どのような研修になっているのでしょうか? カリキュラムなど取り組みについて教えてください。

富田:実際には、まず「メタバースとは何か」というところがあります。

坂本:そのような方々もいますね。

富田:私もそうだったのですが、体験研修では実際にVR機器を装着してメタバースを体験します。そもそも、この機器自体が高いのです。

坂本:良いものは値上がりして4万円前後しますよね。

富田:そうですよね。5万円くらいするため、個人ではなかなか手が出ないということもあります。また、装着すればすぐに動くものではないのです。

坂本:私も購入したのですが、ソフトを入れるなど、初期設定の作業があります。

富田:そのとおり、セッティングがけっこう大変なのです。

坂本:ソフトを入れたあとも、活動範囲などを決める必要があり、「マニュアルがないとできないよ」と思いました。

富田:アカウント登録から始めなければいけないなど、本当に使えるまでに1時間くらいかかります。研修ではそのような前段階の作業がなく、すぐに仮想空間に入って体験することができます。メタバースの可能性を説明したり、実際に体験して動かしていただいたり、非常に近しいものではあると思うのですが、バーチャルリアリティとの違いなども少しご説明しています。

体験したことがなく、まずはどのようなものか知りたいというエンドユーザーからの問い合わせが非常に多く、興味を持って受講していただいています。さらには「実際にメタバースの環境を作るにはどうすればいいのか?」という問い合わせもあり、体験研修に続いて、メタバースを作るための技術研修の提供を開始しました。

また、メタバースとは少し毛色が違うのですが、デジタルツイン研修の提供もスタートしました。デジタルツインとは、現実で起こりうることを仮想空間上で再現し、実際にどうなるのかをバーチャルで検証する仕組みです。その結果を踏まえて、現実空間では起こらないようにするなどの活用ができます。

事前に検証でき、その効果を最大限に発揮できる可能性があるのがデジタルツインだと言われており、PDCAを高速で行うようなものです。こちらも「そもそもデジタルツインとは何か?」というところから始め、コミュニケーションの中で可能性についてもご説明しています。

増井:デジタルツインというと、製造業で新しい商品を開発する時の開発コストを抑えられるというイメージがあるのですが、それ以外にも活かせることはありますか?

富田:もちろんあります。当社のお客さまでは、ゼネコンなど建設業で、仮想空間上に建物を構築してビル風や耐震性などを試し、「もう少し強度を上げたほうがいいね」といった検証を行っています。良い結果が出たら、それを実際の現場で適用するという活用をされており、そのようなお手伝いをしています。

成長戦略②元請け案件の獲得強化(元請け案件の事例)

富田:成長戦略の2つ目は、元請け案件の獲得強化です。我々は営業力を非常に高めてきており、大きくジャンプアップはしていないのですが、元請け案件比率は着実に上がってきています。

スライドには実際のお客さまの社名を出している部分もありますが、インフラからアプリケーション開発、Eラーニング、ECサイトまで、幅広いエンドユーザーにITサービスを提供しているという事例です。

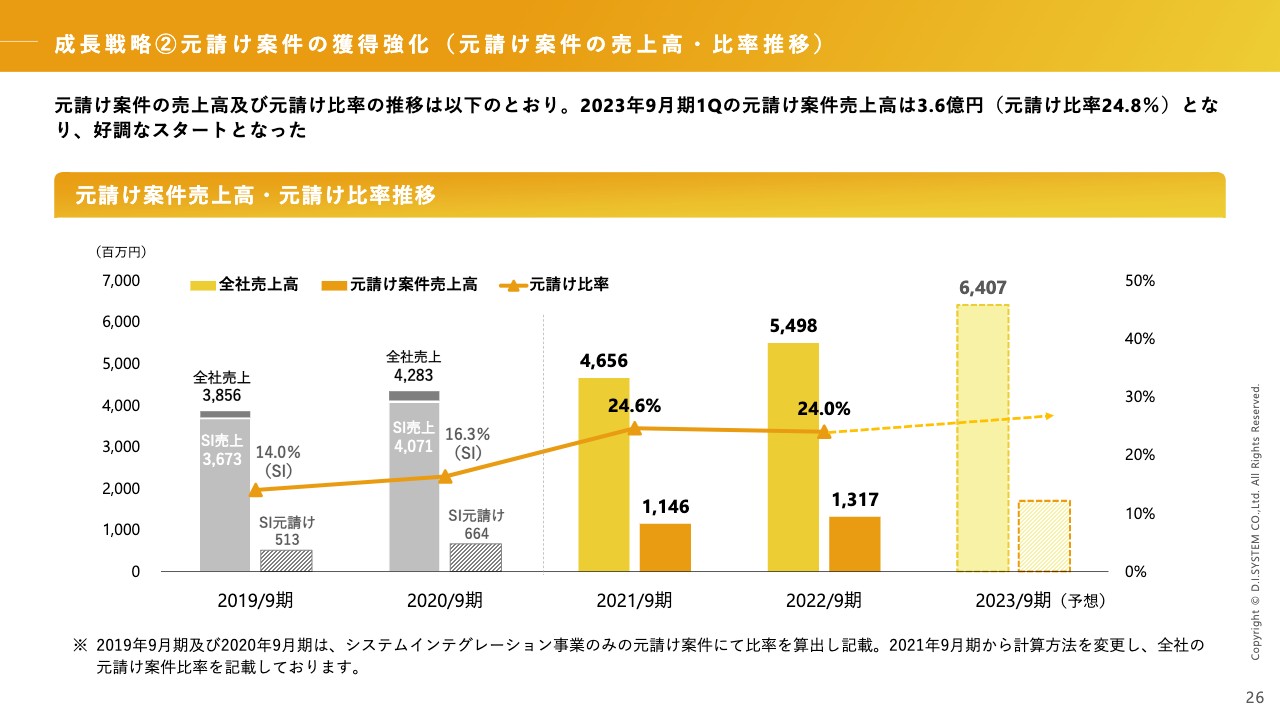

成長戦略②元請け案件の獲得強化(元請け案件の売上高・比率推移)

富田:元請け案件をさらに獲得するために強化しているところですが、数年前までは売上の10パーセントほどしかありませんでした。しかし、ここ最近は売上に対して20パーセント以上に増えてきており、絶対額が非常に上昇しています。

こちらは上場した効果もあり、「上場しているのだから財務基盤もしっかりしているのだろうな」ということで、選択される機会が非常に増えていると私自身も実感しています。それ以外にも、先ほどお話しした、ワンストップでIT事業をサービス展開しているところも、強みの1つになっていると考えています。

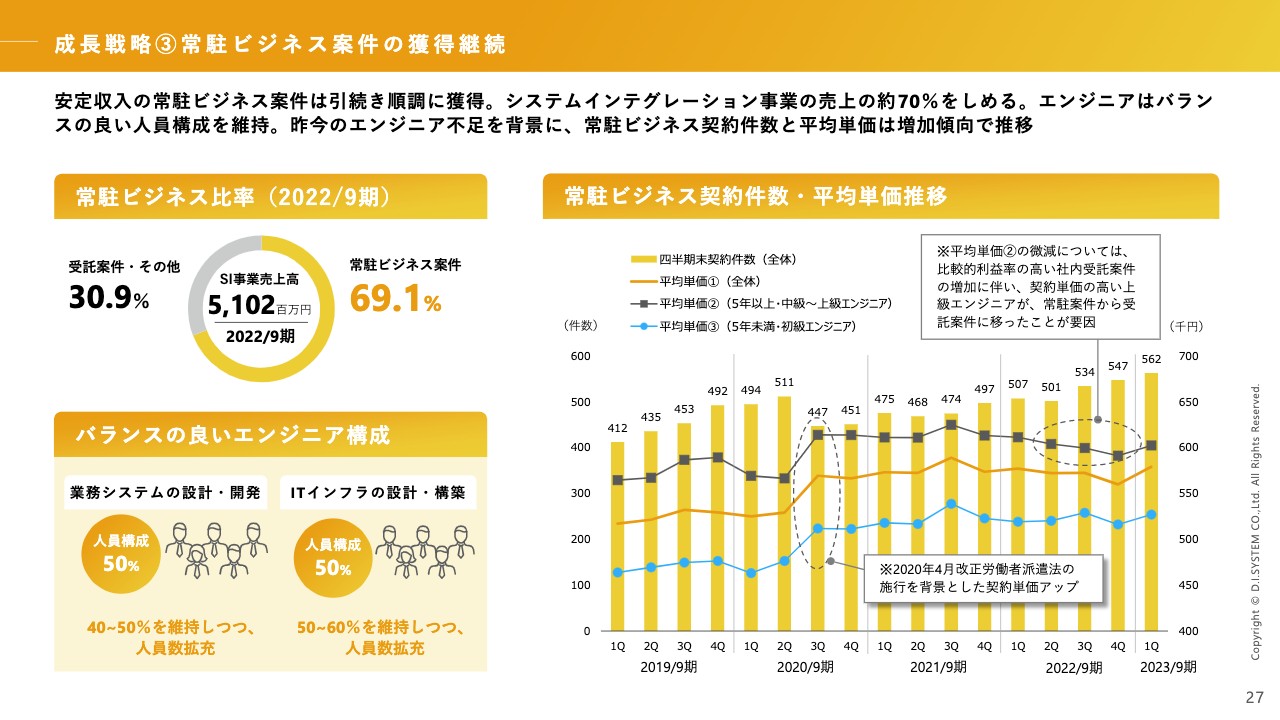

成長戦略③常駐ビジネス案件の獲得継続

富田:成長戦略の3つ目は、常駐ビジネス案件の獲得継続です。当社の常駐ビジネスの比率は、現時点でまだ7割強となっています。この比率は徐々に下がっていくと想定していますが、当面はこのくらいの比率を維持すると考えています。

また、繰り返しになりますが、当社のエンジニアの人員は、開発とインフラで半々となっており、非常にバランスよく構成できています。

平均単価は、最近少し減少傾向にはありますが、常駐ビジネスから受託のほうに売上の比率を上げたいという思いもあり、常駐で経験を積んだ人材から先に、受託に戻しています。そのため、平均単価自体は下がっているのですが、全体的な会社の売上としては伸びています。

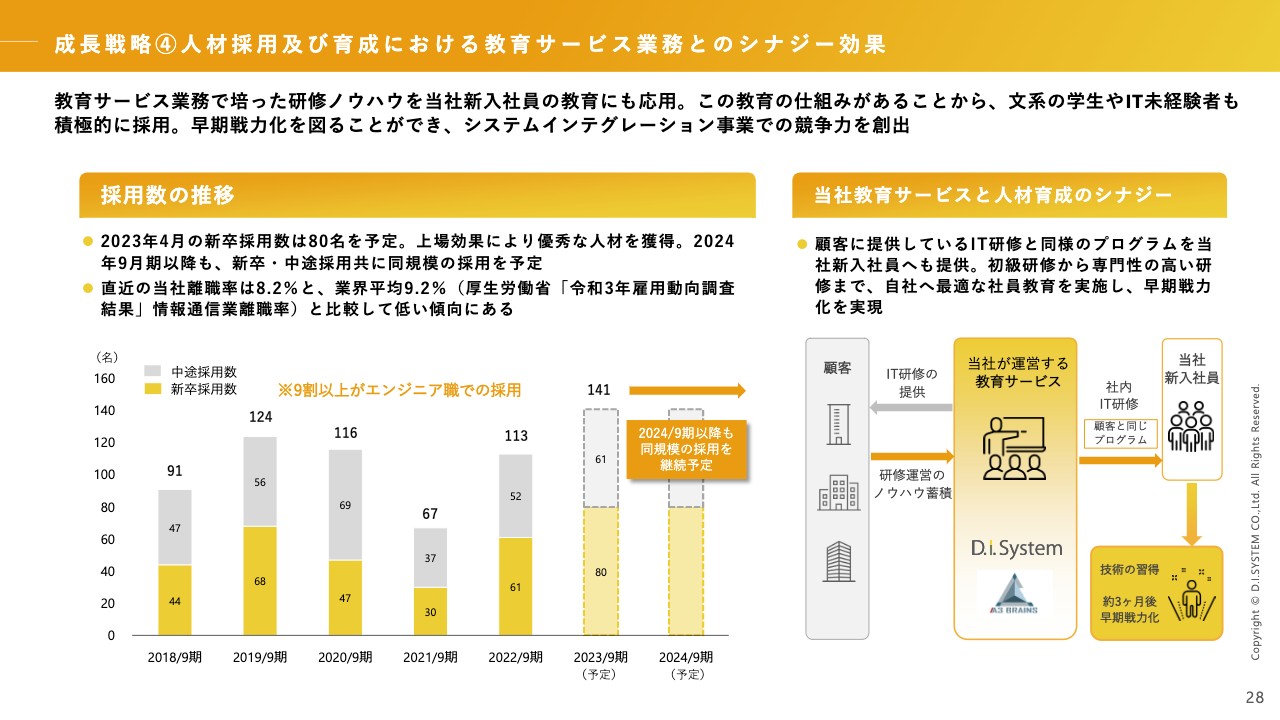

成長戦略④人材採用及び育成における教育サービス業務とのシナジー効果

富田:成長戦略の4つ目は、人材の採用および育成です。我々は17年くらい継続して新卒採用を行っています。

多くの新卒を抱えることができる理由の1つは、教育サービスを持っていることです。多くの新卒をきちんと研修して、1人前のエンジニアに育てられる仕組みが整っているところが、非常に大きな強みだと考えています。

2023年4月にも80名の新卒が入ってきますが、新卒をすぐに戦力化することで、今後の売上利益の拡大にも貢献してくれます。また、会社が急成長しているため、このような若い力を活かすためにも、教育サービスとのシナジーは非常にあると考えています。

坂本:御社独自の人材採用の戦略はあるのでしょうか? また、すでに教育システムを持っているため、IT研修プログラムを大学生や専門学生に開放したり、塾を運営したりするなど、自社ないし他社に送り込むようなことも行うと、意外とビジネスとして収益も整い、業界としても価値があることだと思います。そのあたりについて、考えていることはありますか?

富田:新卒採用については、当社の採用担当には非常にノウハウを持っている人材が多く、専門学校とのリレーションや、大学のキャリアセンターとのパスなど、非常にしっかり構築できています。

そのため、当社の規模でも他社に比べて、新卒の採用人数が非常に多いのではないかと思います。これくらいの採用力があることは、当社の強みの1つになっていると考えています。

先ほどご指摘があったとおり、我々も今持っているノウハウを、学生やIT業界を目指したい社会人の方などに提供していきたいと思っています。実際に今、それをEラーニングとしてコンテンツ化しており、廉価版のようなかたちで、広く浅くみなさまに学習していただけるようなプラットフォームを作って出そうと考えています。

坂本:良いですね。時々広告で出てくるプログラム塾のようなものがありますが、授業料も高いので、実現できればけっこう儲かるなと思っていました。

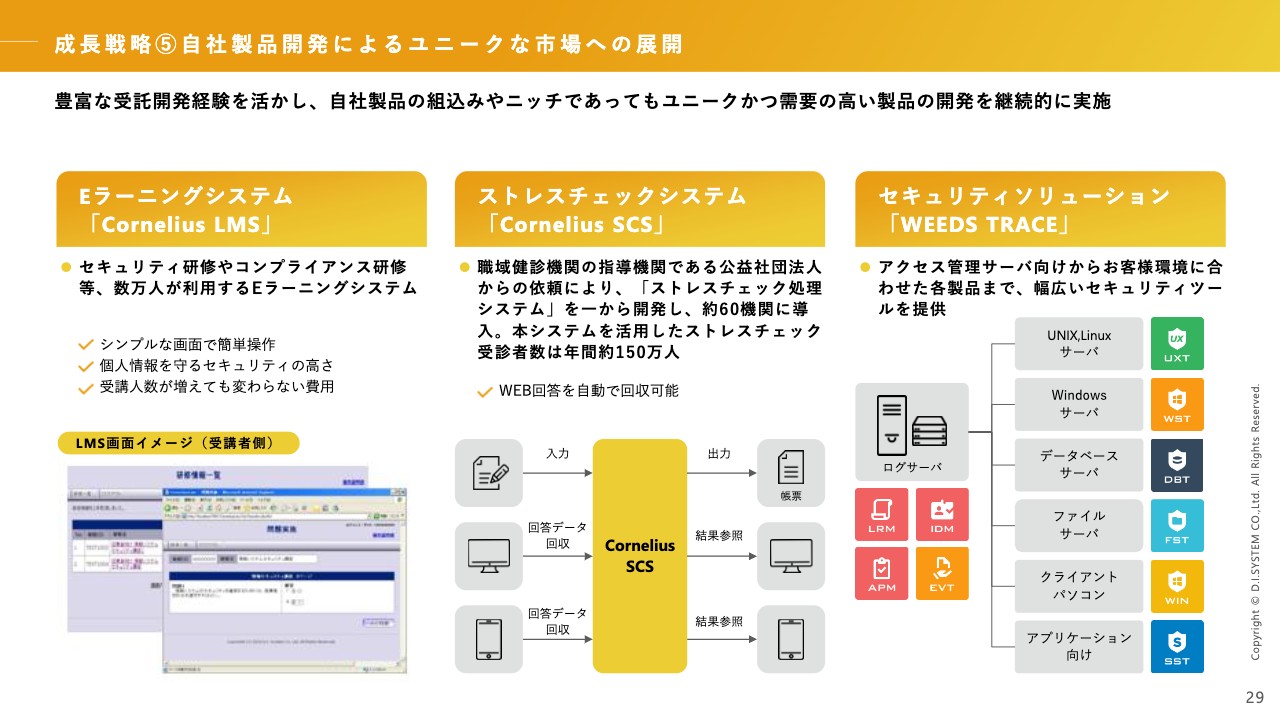

成長戦略⑤自社製品開発によるユニークな市場への展開

富田:成長戦略の5つ目として、少ないながらも自社サービスを提供しています。

1つ目は、教育サービスに関連するEラーニングシステムです。2つ目は、昨今仕事でストレスが溜まる方が多いと思うのですが、そのようなストレスチェックを行うシステムです。3つ目は、繰り返しになりますが、当社の子会社であるウイーズ・システムズが提供しているセキュリティソリューション「WEEDS TRACE」です。

この3つが当社の自社製品になっており、さらにラインナップを増やしていきたいと思っています。こちらは今、鋭意準備しているところで、近々発表できると考えています。

成長戦略⑥M&Aによる自社サービス・自社製品の拡充

富田:成長戦略の6つ目として、M&Aを非常に活発に行っており、直近2年以内にも2社手掛けています。将来的に売上高100億円、営業利益10億円を目指すには、自社の事業の伸びもそうですが、やはりM&Aも1つの有力な手段だと思っています。今のビジネスとの相乗効果が出るようなM&Aも検討していきたいと考えています。

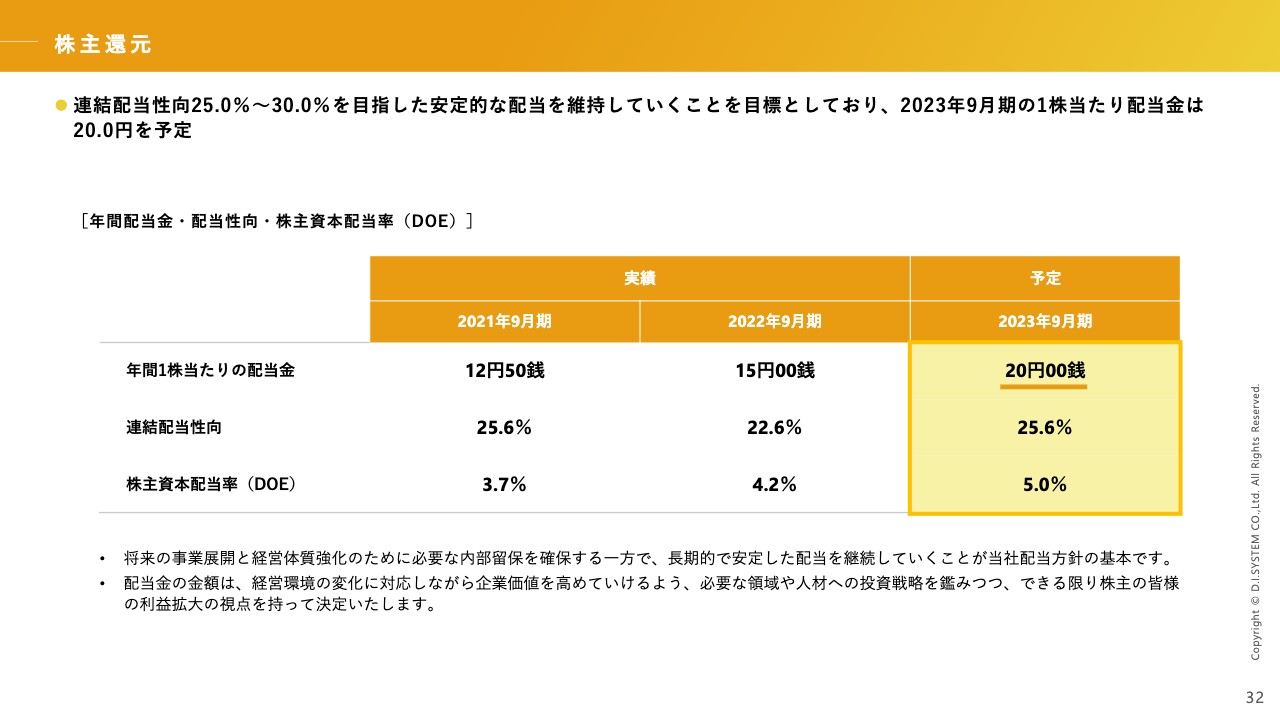

株主還元

富田:株主還元については、連結配当性向25パーセントから30パーセントを目指しており、株主のみなさまに安定的な配当を提供していくことを目標としています。

2023年9月期は、配当金20円を予定しています。こちらの20円については、2023年9月期の最終着地を上方修正したことにより、配当性向25.6パーセントとなっています。株主のみなさまに、きちんとしたかたちで還元していきたいと考えています。

少し駆け足になってしまいましたが、以上が当社の会社概要等のご説明となります。ありがとうございました。

質疑応答:株主還元について

坂本:「株主還元について、配当性向30パーセントを目指す考えはありますか?」というご質問です。

富田:もともと25パーセントから30パーセントを目指しています。今回は良いかたちで利益を上方修正したため、25.6パーセントに下がってしまいましたが、当初は27パーセントくらいの配当性向を予定していました。まだまだ上げる余地はあると思っているため、そこを目指していきたいと考えています。

質疑応答:サテライトオフィスを設置している都市について

坂本:「サテライトオフィスを設置している都市は、クライアントの多い地域なのでしょうか?」というご質問です。

富田:クライアントが多い地域というのももちろんありますし、実はお客さまから「ぜひこの地域に出店しないか」というお話があって、出店しているケースもあります。

特に、福岡サテライトオフィスについては、福岡のお客さまから非常に強いラブコールを受けて出店しています。こちらも今、事業所化に向けて準備しています。

質疑応答:近未来ビジョンの実現時期について

坂本:「売上100億円、営業利益10億円を目指すとのことですが、この近未来とはどのくらいの時間で実現したいと考えていますか? 本音で教えてください」というご質問です。

富田:私の希望では、売上高100億円については5年以内に実現できると考えています。そのくらいのスピード感で達成できるように、事業を運営していきたいと思っています。

坂本:これはオーガニックの売上ですか? それともM&Aも入れたイメージでしょうか?

富田:オーガニックで可能だと思っています。

坂本:そのように考えるとかなり伸びますね。

富田:ただし、営業利益10パーセントというのはハードルが高いです。

坂本:それは実際、業界環境にもよると思います。売上が見えているということは、人員の手当ないし今後の人員の確保がほぼできているイメージなのか、それとも売上高100億円達成をマストにするために外注に振り分けるのか、どのようなバランスですか?

富田:今の成長率をきちんと維持できれば、5年以内というのは非常にリアルだと思っています。

坂本:各社を見ると業界環境も忙しそうだと思うため、そのくらいということですね。

質疑応答:四半期ごとの売上と利益の増減について

坂本:「例年の傾向で、四半期ごとの売上と利益の増減の波があれば教えてください」というご質問です。

利益については、新卒をたくさん採用すると戦力化するまで時間がかかるため、4月から6月、あるいは9月くらいまでは少し上がりにくいと思うのですが、それを含めていろいろあれば教えてください。

富田:システムインテグレーション事業については、他社と同じように第2四半期、第4四半期に検収が非常に上がります。当社は9月決算のため、3月末と9月末がその時期になっています。

当社の場合、新卒が入ってくる4月から6月が教育サービスの一番の繁忙期ですので、ここで最も売上、利益を上げるかたちになっています。そのような意味では、他社に比べると急激な落ち込みは少なく、わりと平準的に売上を伸ばしていけるような会社だと認識しています。

質疑応答:中堅向け研修サービスの伸びについて

坂本:「教育サービスの中堅向け研修の波が大きくなっていますが、具体的にどの分野が伸びているのでしょうか? また、今後の伸びしろがある分野はどこでしょうか?」というご質問です。

富田:中堅向けの研修は先ほどお話ししたように、取引先としてはパートナー向けのものもあるのですが、トップのSIerと言われている企業の教育のお手伝いも行っています。そちらの定期コースを我々が受託運営していることが、最近の売上が伸びている要因になっています。

分野としては幅広く、プログラムからネットワーク、セキュリティまで、その企業で定期的に行われる研修を我々で受託請負しています。今まで第3四半期の新人研修だけが主軸のようなところがあったのですが、それ以外の閑散期でもそのような研修受託を行うことで、少しずつ売上の平準化を図っています。

質疑応答:今後の取引先の構成について

坂本:「今後の取引先の構成について、どちらかと言うと情報サービスが多いというお話でしたが、伸ばしたい業種はありますか?」というご質問です。

どちらかと言うと、上流から取れるようなセクターに注力したいということだと思うのですが、そのあたりはどのような職種になるのかを教えてください。

富田:実は今、その業種を絞り込んでいるところで、今までは比較的幅広くいろいろな業種の案件に対応していたのですが、少し業界特化の施策を打とうと思っています。業務知識がないと、より深いシステムを作れないため、業種に特化したコンサルの方とコラボレーションしながら、「この業界のここを深堀りしていこう」と、先ほどお話ししたDX事業部で行っています。あと2年、3年くらいで花が咲くのではないかと思っています。

坂本:そちらは、長期でシステム投資があるような分野ですよね。

富田:そうですし、まだ遅れているほうです。

坂本:だいたいイメージがつきました。遅れている企業はもどかしいようですが、ビジネスチャンスだと思います。どちらかと言うと、いまだに活発な物流や、たくさん予算がついているところに行くのかと思っていましたが、そうではないのですね。

質疑応答:メタバースについて

増井:「メタバースについて、そもそもゲームからスタートしたような気がしますが、ビジネスで順調に普及していくのか、使い勝手も含めて疑問があります。実情と事業拡大の見込みは、時間軸的にどのように考えていますか?」というご質問です。

富田:まさにご指摘のとおりで、実際に取り組んでみて、これをどのようにビジネス化するかは非常に難しいと思っています。しかし、取り組んでみないと駄目だと思っていますし、取り組む中でビジネスチャンスが生まれると思いますので、まずは取り組んでいるという状況です。

ただし、プライム市場上場企業の担当者の方、特に小売業やメーカーなど、本当にいろいろなお客さまから「体験研修を受けたい」という要望はあります。関心は非常に高いため、これをどのようにビジネス化するのかは、一緒に考えていくことだと思っています。

正直、我々も手探りですし、欧米では「もうメタバースは終わりじゃないか」という話も出ているため、どのようになるのかはわからないのですが、今はとりあえず取り組んでみてチャンスを探っているところです。

当日に寄せられたその他の質問と回答

当日に寄せられた質問について、時間の関係で取り上げることができなかったものを、後日企業に回答いただきましたのでご紹介します。

質問:今年は新規で受注予定の会社はあるのでしょうか? また、今後数年の見込みについて教えてください。

回答:新規顧客からの案件引き合いは年間130件から160件程度(内、元請け案件が30件程度)あります。そこから受注できるのは3割ほどを見込んでいます。この件数がミニマムで、今後数年の見込みについては増加していくと予想しています。

新着ログ

「情報・通信業」のログ