アウトソーシング、連結売上収益は前期比+21.2%と伸長 持続的オーガニック成長への体制構築を実現

2022年12月期決算説明

土井春彦氏(以下、土井):みなさま、おはようございます。土井でございます。よろしくお願いいたします。本日はみなさま大変ご多用中のところ、当社説明会にご参加いただき誠にありがとうございます。オンラインでご参加いただいている方を含め、厚く御礼申し上げます。

本日は、2022年12月期決算説明に加え、2月14日に発表した中期経営計画のご説明を行います。私から通期の連結業績についてご説明したあと、紺屋が各セグメントの概況についてご説明します。最後に、私から中期経営計画のご説明を行います。

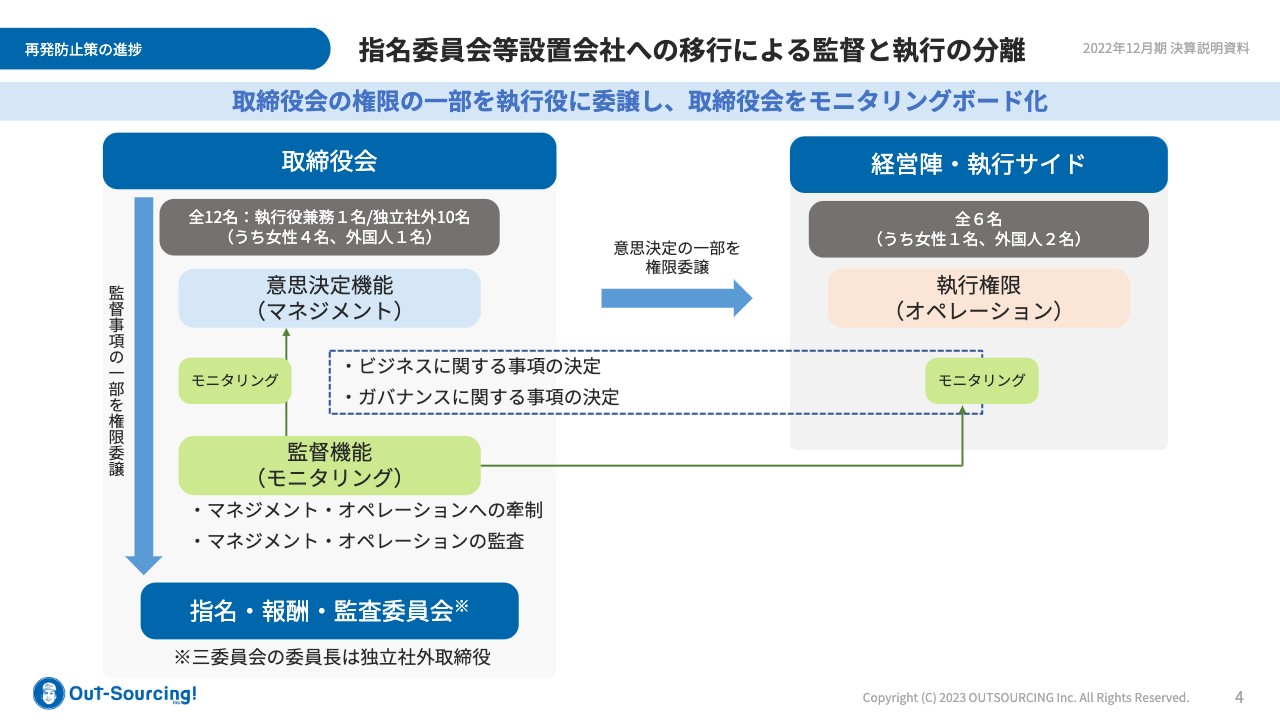

指名委員会等設置会社への移行による監督と執行の分離

まず、不適切会計事案による再発防止策の進捗をご説明します。1月の取締役会において、指名委員会等設置会社への移行が決議されました。これにより3月の株主総会にてこの議案を上程し、決議されることで移行が確定します。移行後は、スライドのように取締役会による経営の監督と業務執行の分離を進めます。

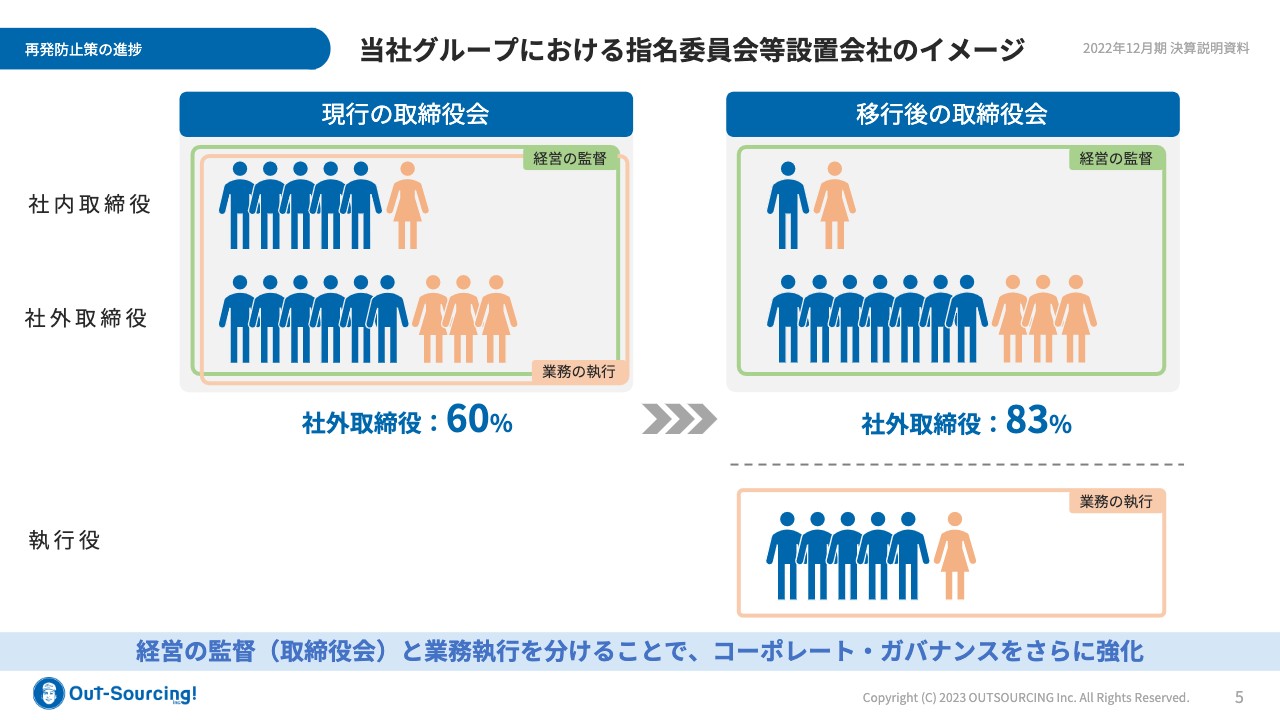

当社グループにおける指名委員会等設置会社のイメージ

現在、社外取締役の比率は60パーセントですが、今回、新たに3名の社外取締役を招聘し、83パーセントに上昇します。移行後の社内取締役は、女性のアイルランドの取締役と、もう1名が私です。他の取締役はすべて独立社外取締役で運営していきます。

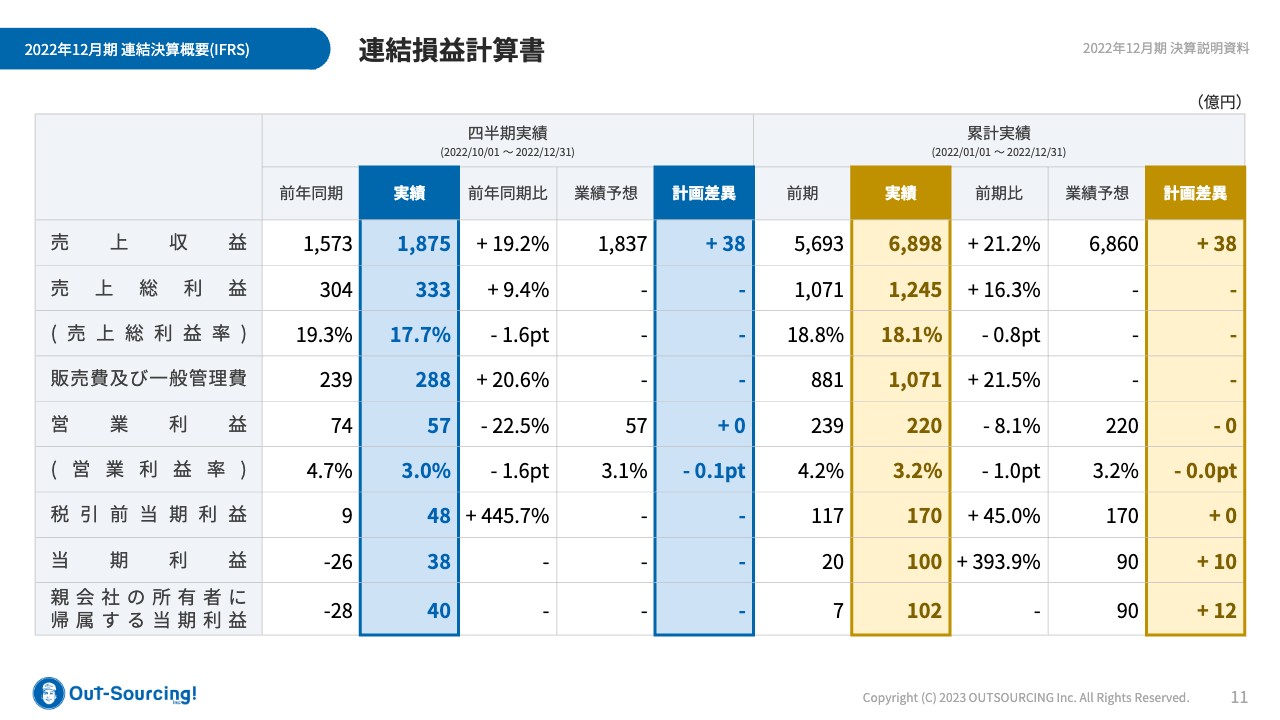

連結損益計算書

2022年度通期の連結損益計算書です。全体的には売上収益が大きく伸びていますが、営業利益は前期比でマイナスとなっています。

この要因は、サプライチェーンの混乱による受託開発資材の納入遅延などにより、国内技術系で受注損失引当金を計上した結果、期初計画に対しマイナス6億円となりました。同様に、材料の納入遅延や原材料の高騰などにより、国内サービス系も期初計画に対してマイナス15億円となりました。

国内製造系においては、生産調整などが年末近くまで長引き、2022年度中には挽回生産となりませんでした。外勤社員は挽回生産に備えていましたが、稼働時間の低下により粗利が悪化し、期初計画に対してマイナス16億円となりました。

マイナス幅が一番大きかったのが、海外製造系及びサービス系です。オランダなどではインフレの影響により従業員の昇給を実施しました。顧客に対する請求単価の改善で価格転嫁はできますが、先に昇給を実施したことによるタイムラグと、インフレなどによる業績の悪化や減損損失により、期初計画に対してマイナス66億円となりました。

ただし、2022年に営業利益を悪化させた要因は、2023年にはほとんどが解消されます。材料の納入遅延も以前よりは短くなりましたし、原材料の高騰に対しても対応が進んでいます。

国内における自動車の生産調整についても、2019年の非常に繁忙だった頃の9割程度にまで生産は回復してきており、また、オランダなどにおける従業員の昇給に対してはタイムラグがあるものの、昇給分はほぼ顧客への請求に転換できています。

当期利益は前期比で大きく伸びています。前期までは、特にOTTO社のプットオプション費用の発生が営業利益以下を押し下げる要因となっていましたが、2022年第1四半期で25億円の費用を計上し、これを最後に今後は大きく発生しません。今後は当期利益も営業利益の伸びに比例して大きく伸びていくことを期待していただけます。

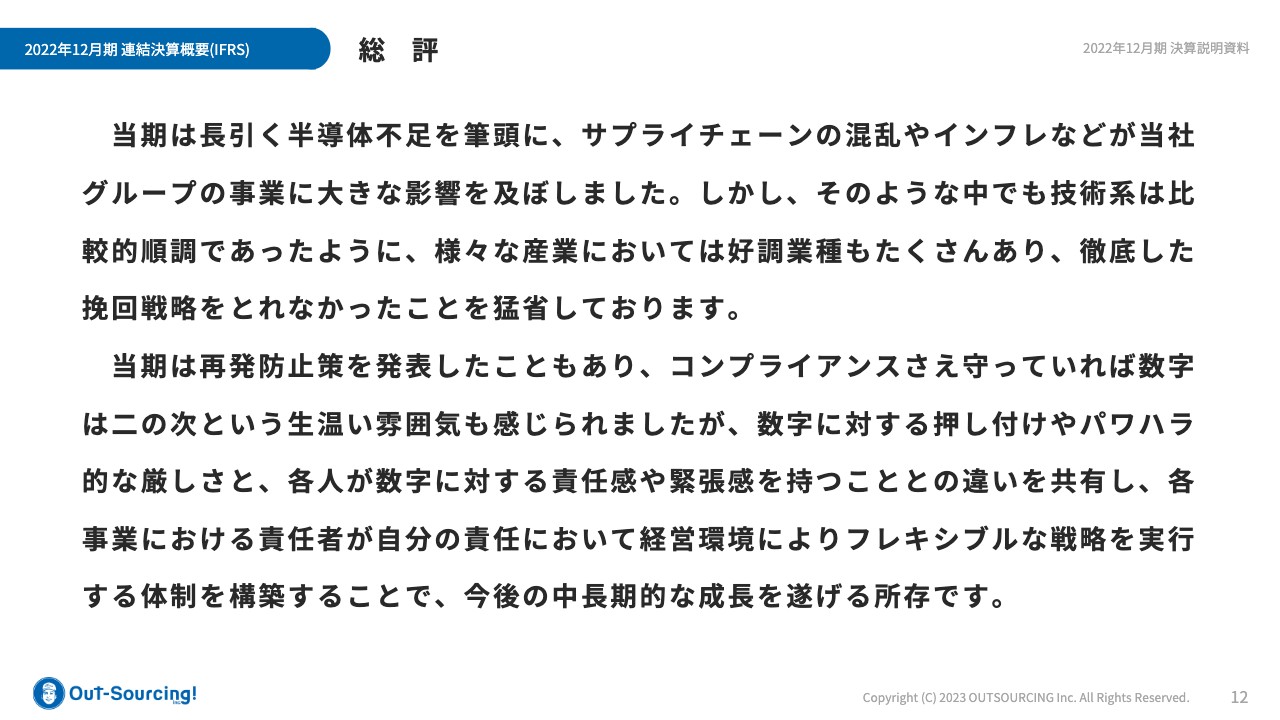

総評

総評です。営業利益が期初計画より大きく落ちた理由をお話ししましたが、営業利益が悪化した真の要因は外部環境ではなく、我々がそのような外部環境に前もってフレキシブルに対応できていなかったことにあると私は思っています。

当社は不適切会計事案について2021年12月に調査報告書を受領し、2022年1月に再発防止策を発表しました。再発防止策は不適切会計事案に対する調査を受けて発表しましたが、その調査によると、予算と乖離した原因や、それに対する対応を厳しく追及していた点などが指摘されました。

発表したことにある程度の責任や緊張感を持たないと、資本主義の自由競争には勝てません。自由競争に勝てないと雇用の維持すら難しくなる可能性がありますし、現在、経団連が推進している最低5パーセントの昇給にも対応できなくなります。

したがって、今後は押し付けやパワハラと、事業に対する厳しさや緊張感をきちんと区別できる会社となるよう、私自身が責任を持って取り組んでいきたいと思っています。

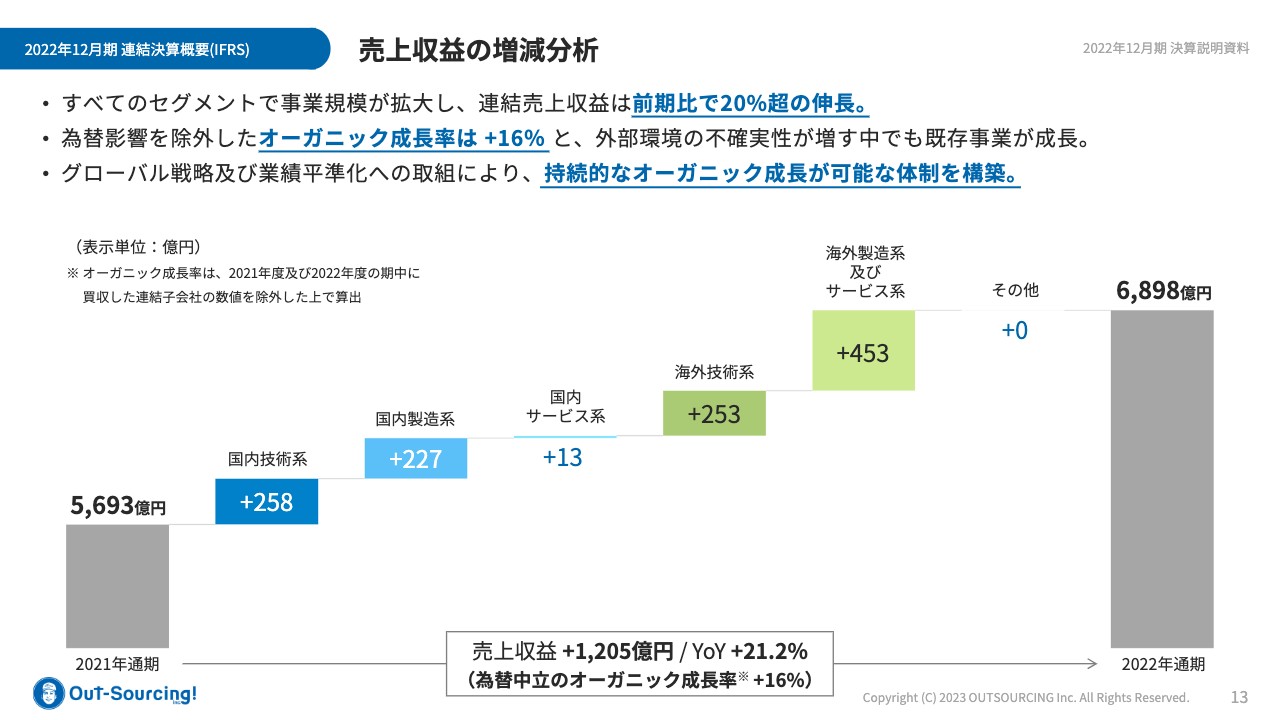

売上収益の増減分析

売上収益の前期比での増減分析です。国内サービス系以外は大きく伸びています。国内サービス系は、売上収益を上げるために唯一材料を必要とする事業が中心になっていますが、米軍基地などで材料の納入遅延が発生したため、工事を施工することができませんでした。このような期ズレにより、2022年の売上収益は伸ばせませんでした。

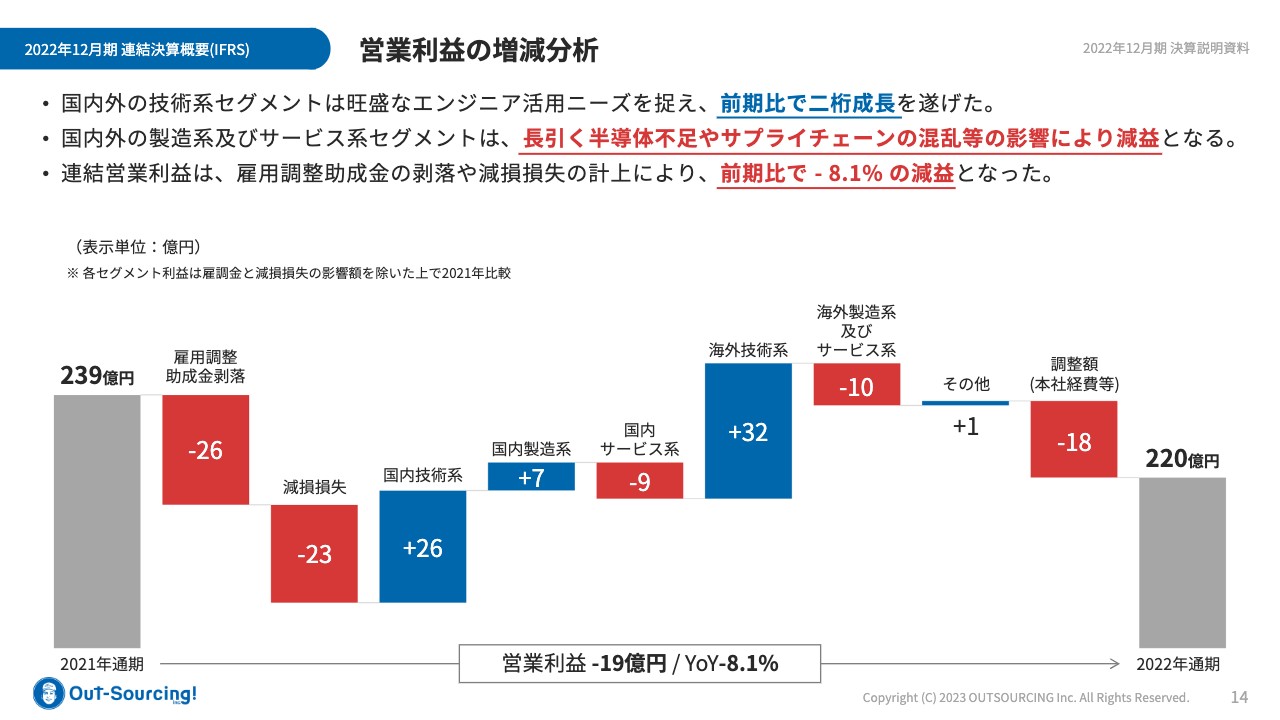

営業利益の増減分析

営業利益の前期比での増減分析です。国内技術系から海外製造系及びサービス系まで、雇用調整助成金や減損損失などの一過性費用を除いて前期と比較しています。

国内サービス系と海外製造系及びサービス系以外は、伸長しています。先ほど総評でもお話ししましたが、国内サービス系や海外製造系及びサービス系が前期比で悪化しているのは一過性の要因によるもので、2023年にはその多くが解消していきます。

連結財政状態計算書

連結財政状態計算書です。今までの決算説明会でもご説明してきましたが、流動負債が大きく減り、非流動負債が増えています。不適切会計事案により、銀行からの長期借入金が一時的に短期借入金に振り替えられていましたが、その後、再発防止策などを受け、長期借入金に戻していただいたためです。

有利子負債の1,888億円については、IFRS会計基準を適用していますので、リース資産の一部がここに入っています。後ほどご説明しますが、銀行の借入金は1,300億円ほどで、2022年がピークになると考えています。

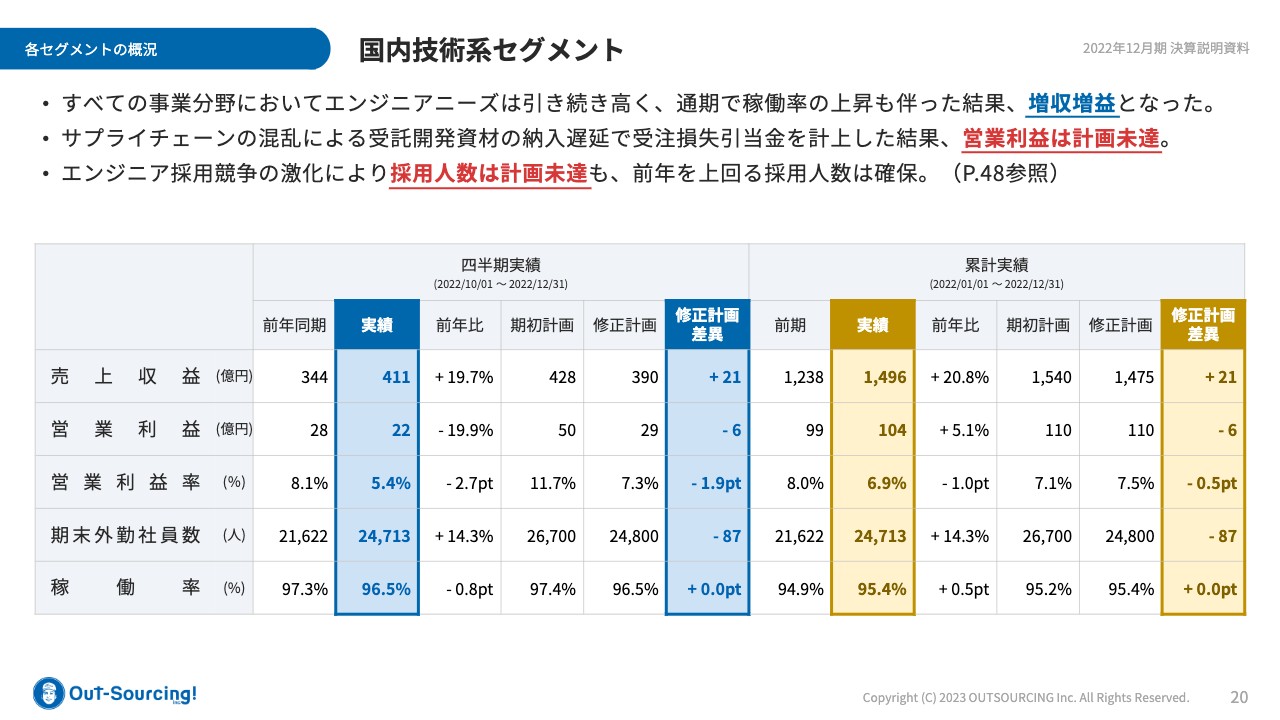

国内技術系セグメント

紺屋俊氏:紺屋でございます。各セグメントの概況についてご説明します。

国内技術系セグメントの通期営業利益は104億円で、先ほどお話ししたとおり、受注損失引当金の計上により期初計画に未達となりました。

一方で、1年間を通して見ますと、エンジニアニーズは非常に高い水準で推移しており、稼働率は前期比で上回っています。したがって、増収増益で1年を終えました。

営業利益率については、一見すると前期から1ポイント下がり、収益性が下がっているように映りますが、これは助成金の影響ですので、その影響を除くと営業利益率も前期から改善しています。

採用人数の推移

エンジニアニーズが高いということは、どれだけ人材を採用できるかがポイントになると考えています。採用人数については、もともとは年間1万人以上を計画していました。しかしながら、採用環境もタイトになってきていますので、実際は約8,500名で着地しています。期初計画に対しては未達となりますが、前期を上回っており、業界トップの採用人数の水準は確保できていることから、一定評価できると考えています。

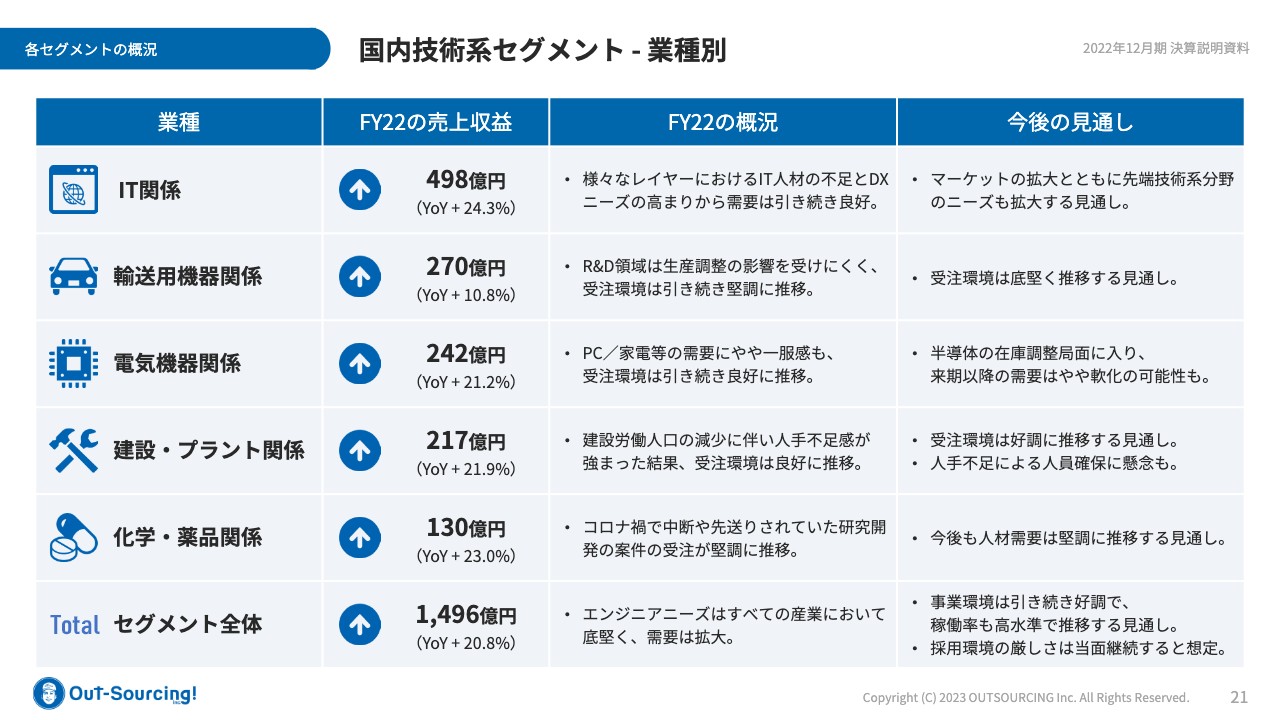

国内技術系セグメント - 業種別

業種別の概況です。当社は、IT関係から化学・薬品関係まで幅広い業種にエンジニアを派遣していますが、総じてニーズの高さは変わっていません。どの業種においても前期から二桁成長していますので、基本的にオーガニックで非常に力強く成長したと総括しています。

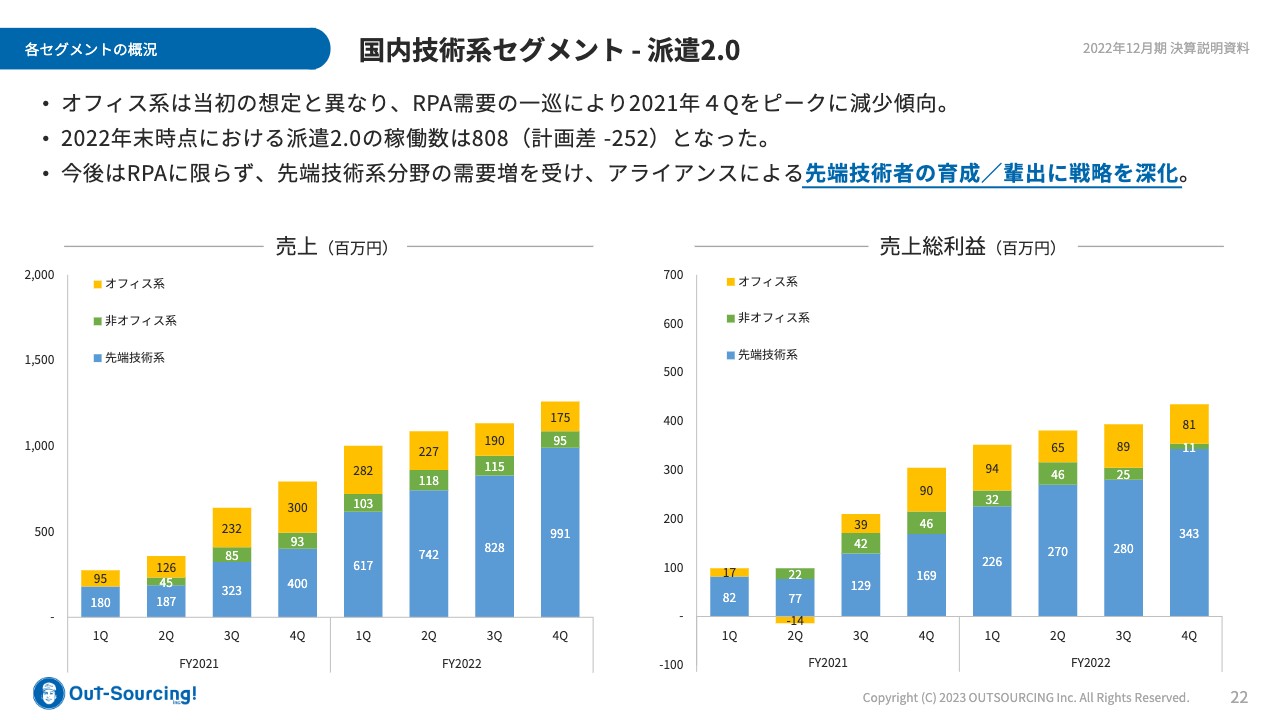

国内技術系セグメント - 派遣2.0

「派遣2.0」の概況です。売上と売上総利益の推移についてはスライドのとおりです。「派遣2.0」は、もともとRPAを1つの軸に据えて展開していました。しかし、足元では事業環境が変わってきており、RPAに限らず、サイバーセキュリティやデータサイエンスといった先端技術のニーズが非常に高まっています。

こうした環境変化を踏まえ、今後はRPAに限らず、先端技術者を幅広く育成していく戦略に転換していきます。したがって、今後は「派遣2.0」という見せ方ではなく、先端技術者の拡大という切り口で、ステークホルダーのみなさまへご説明していきたいと考えています。

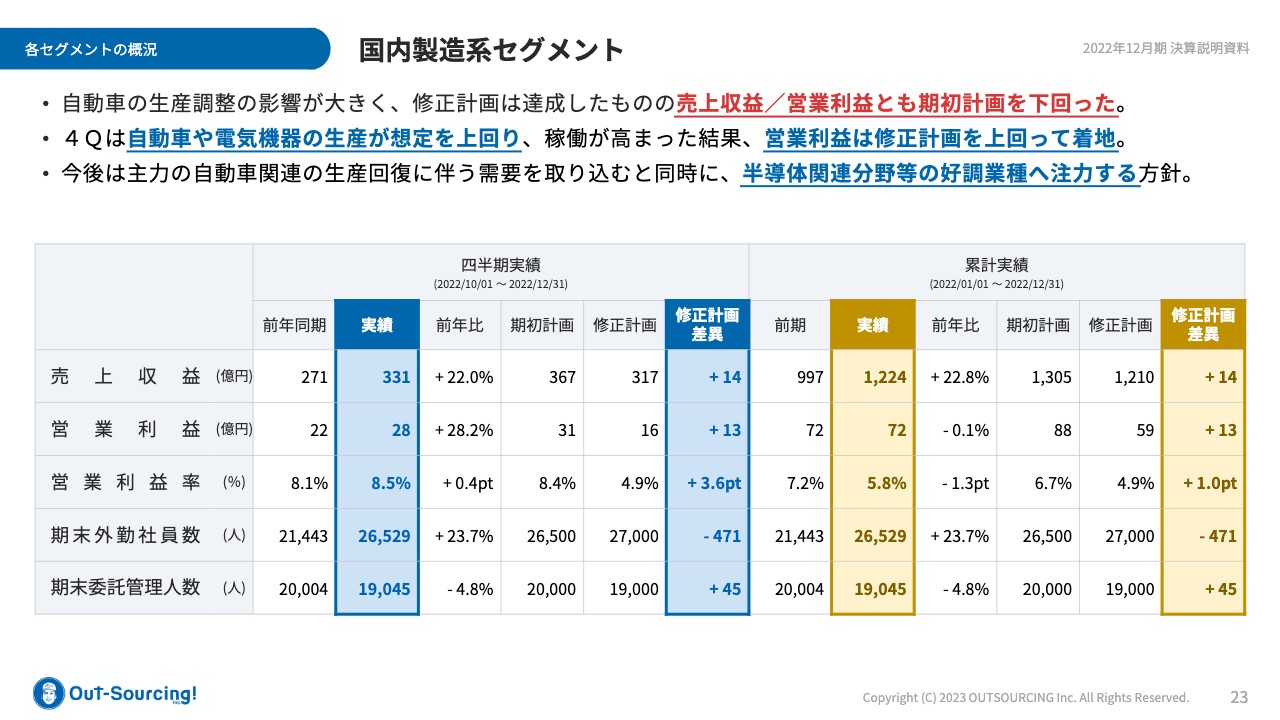

国内製造系セグメント

国内製造系セグメントです。先ほど土井からお伝えしたとおり、自動車の生産調整が一番大きな影響となりました。期初計画の段階では第2四半期から自動車の生産が立ち上がってくる想定でしたので、そこが大きなギャップとなりました。

ただし、足元では自動車の生産改革に向けた機運も高まってきており、半導体関連分野で短期的に変動があっても、中長期的には拡大していくだろうと考えていますので、好調業種の需要をしっかり取っていこうと考えています。

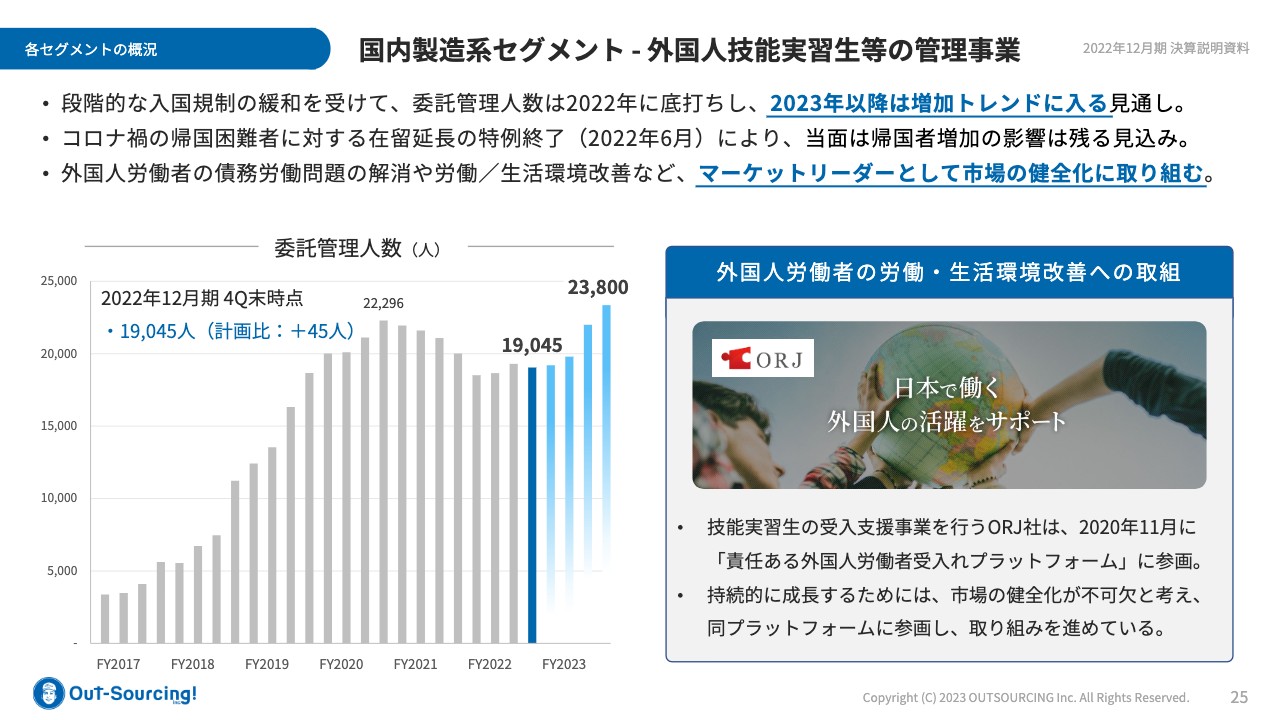

国内製造系セグメント - 外国人技能実習生等の管理事業

外国人技能実習生等の管理事業です。2022年末は1万9,045名の委託管理人数となりました。入国規制も撤廃されましたので、2022年で底打ちし、2023年からは増加トレンドで推移していく計画です。

業界首位の委託管理人数となっていますので、今後はマーケットリーダーとして、外国人労働者の労働環境や生活環境の改善といった市場の健全化にも取り組み、事業の成長を図っていく方針です。

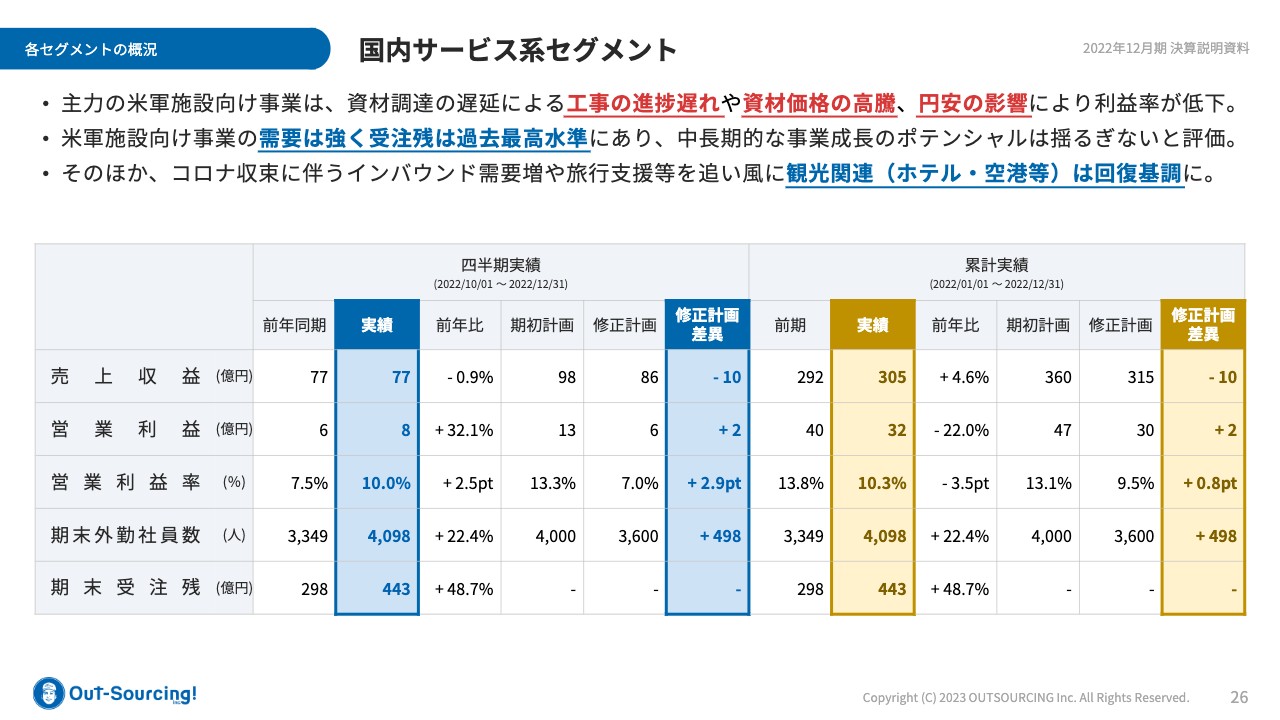

国内サービス系セグメント

国内サービス系セグメントです。先ほどお伝えしたとおり、資材の納入遅延により、営業利益率が影響を受けました。加えて、資材価格の高騰や円安の影響もあり、営業利益は未達となっています。

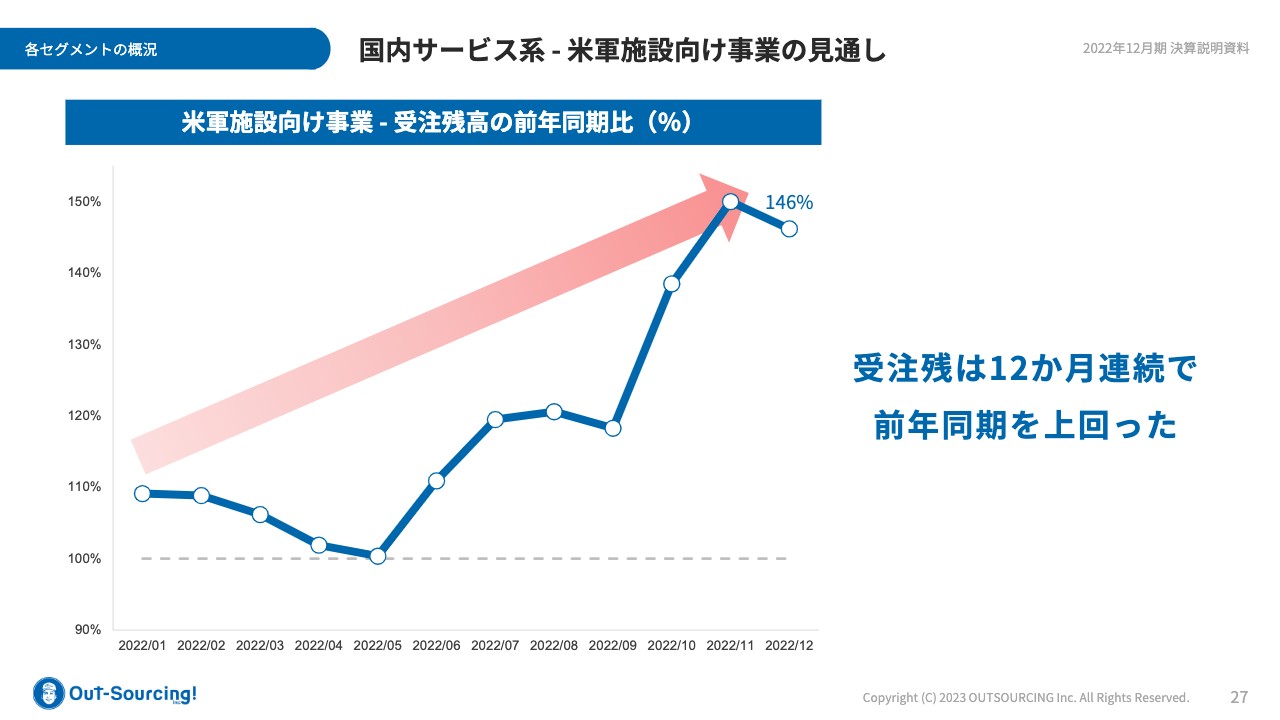

国内サービス系 - 米軍施設向け事業の見通し

一方で、米軍施設向け保守・保全事業の受注残高の前年同期比のグラフをご覧いただきますと、2022年は1月から12月まで一度も100パーセントを割ることなく、12ヶ月連続で前期を上回っています。受注環境は好調だと捉えています。

一部は工事の遅れにより積み上がっている部分もありますが、それらを差し引いても新規受注は順調に獲得できています。

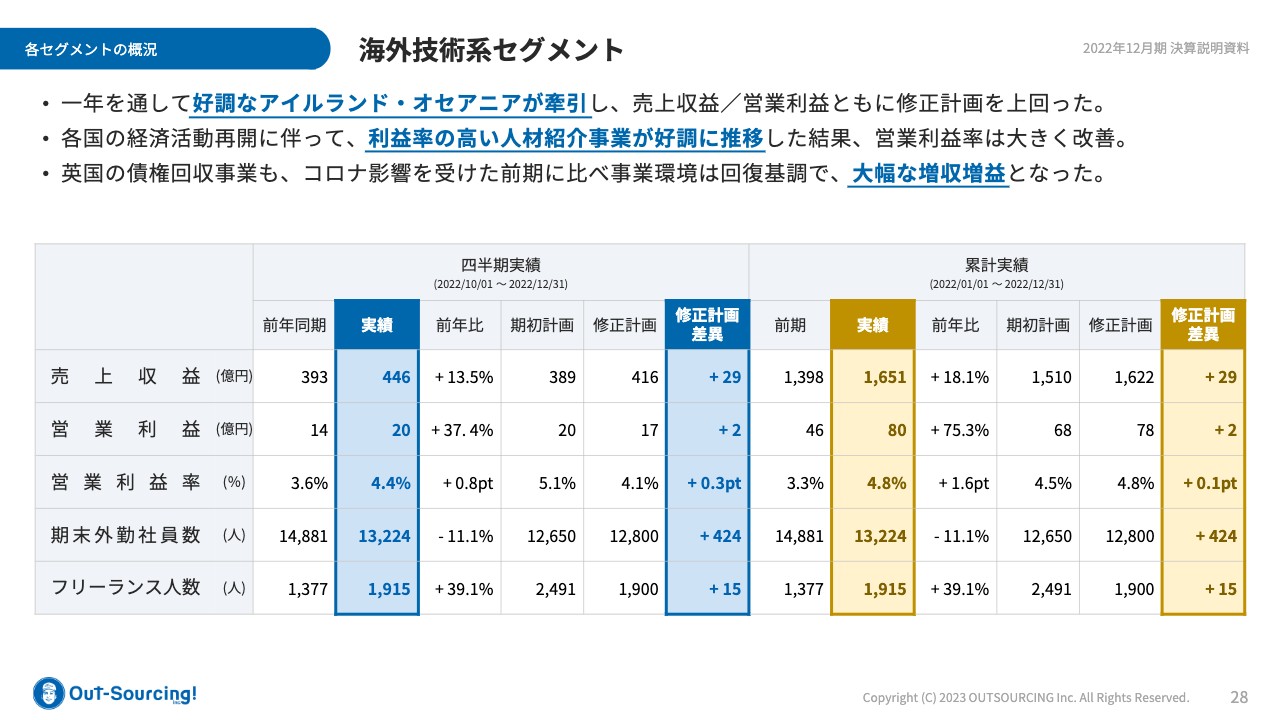

海外技術系セグメント

海外技術系セグメントです。通期の営業利益は、期初計画に対しプラス12億円ほどで着地しました。アイルランド・オセアニアにおけるエンジニア派遣が非常に好調で、このセグメントをけん引しました。

コロナ禍から経済活動が再開したことにより、この2つの地域では1年を通して人材紹介事業が非常に好調に推移し、営業利益率の改善に寄与しています。

英国の債権回収事業においては、2021年は新型コロナウイルスによるロックダウン等で非常に大きな影響を受けましたが、2022年は大幅な増益となり、事業環境は回復基調となっています。

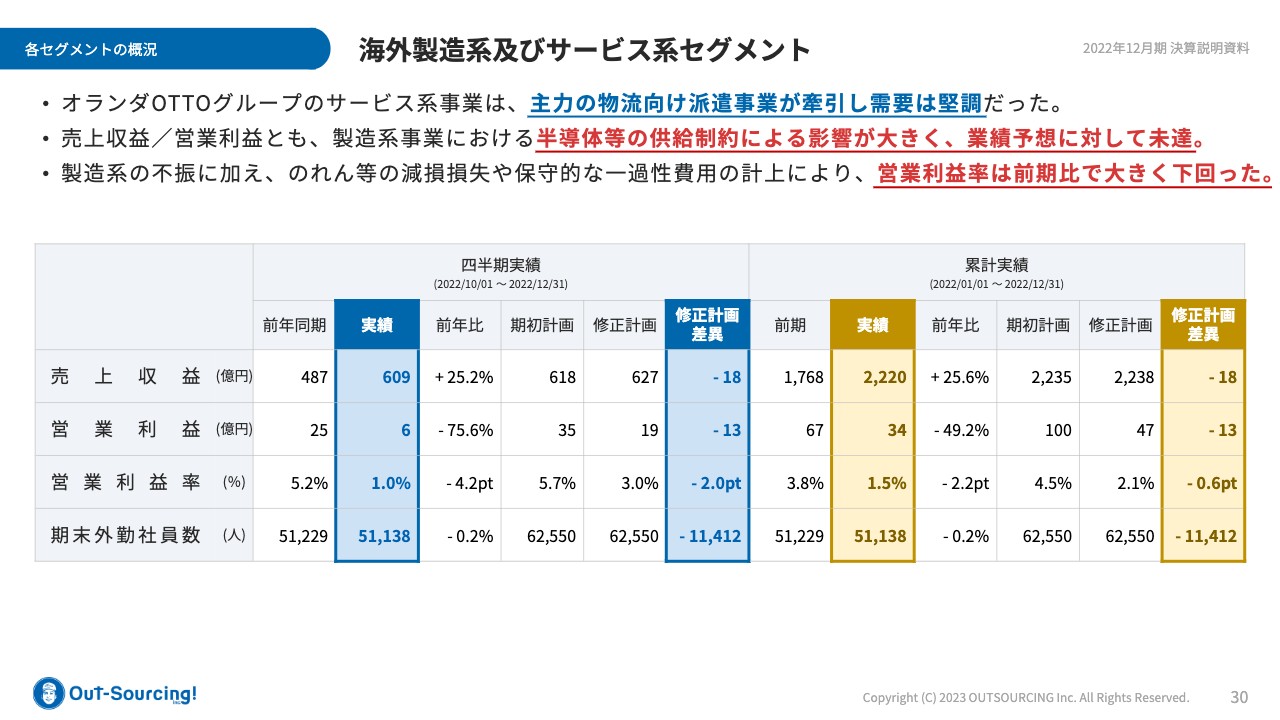

海外製造系及びサービス系セグメント

海外製造系及びサービス系セグメントです。通期の営業利益は34億円で、期初計画に対してマイナス66億円と、大幅な未達となりました。サプライチェーンの混乱やインフレの影響を一番大きく受けたセグメントです。のれんの減損損失とその他の一過性費用等で年間31億円弱を計上しており、営業利益の下押しに大きく作用しました。

中期経営計画をローリングする必要性

土井:中期経営計画についてご説明します。

今回、2023年度を初年度とした2025年までの3年間の中期経営計画を2月14日に発表しました。前中期経営計画では2020年から2024年までの5年計画を発表していましたが、2023年にローリングしました。

ローリングすることになった理由は、主に3つあります。1つ目は、これまで金融緩和施策が多くの国で行われていましたが、金融引き締めに大きく転換していることが挙げられます。

人材ビジネスはストックビジネスです。日本の人口は減少に向かっていますが、世界の人口は70億人から100億人に増えると言われています。人口増加を我々の成長のポテンシャルとするために、グローバル戦略を進めてきました。

また、成長するためには業績の平準化が必要です。ボラティリティが高い事業だけを行っていると、リセットされるような局面が訪れたとき、元の業績に回復するのに数年かかってしまうため、なかなか成長できません。もともとは製造からスタートしましたが、平準化のために製造以外のさまざまな産業に進出しています。この2つをM&Aを中心に取り組んできました。

M&Aついては、ほとんどが銀行からの借入に頼って買収を行っていましたが、日本の場合はゼロ金利に近かったため、例えば銀行のお金を使ってROICを上げるよりも、体制を作ることのメリットが大きいと判断し、体制づくりを優先してきました。

しかし、それはゼロ金利の時だからこそ、そのような考え方を持っていたということです。日本の金利はまだ上がってきていませんが、今後、2パーセント、3パーセント、4パーセントになってから戦略を転換しても間に合わないだろうと考え、その気配が出始めた今から戦略を転換したいと判断しました。

2つ目は、前中期経営計画では、先ほどお伝えしたとおり、海外で増える人口を成長のポテンシャルにするという考えで計画していました。

人は経済の低いところから高いところに流れるため、国ごとに需給ギャップがあります。人の移動に伴い発生するさまざまなニーズや課題に対するサービスが、前中期経営計画の成長のドライバーでした。しかし、それが新型コロナウイルスにより3年間止まってしまったため、ローリングが必要と判断しました。

3つ目は、コロナ禍でワークスタイルが大きく変わっていることです。派遣事業は昭和40年代頃のビジネスモデルで、人海戦術に頼るところが多くあります。ワークスタイルが大きく変わり、さまざまなテクノロジーが活用されている中で、派遣のビジネスモデル自体が変わる時だと考えています。

これらにより収益構造も変えていくという狙いがあり、これもまさしく中期経営計画を今変える時だという判断でローリングすることになりました。

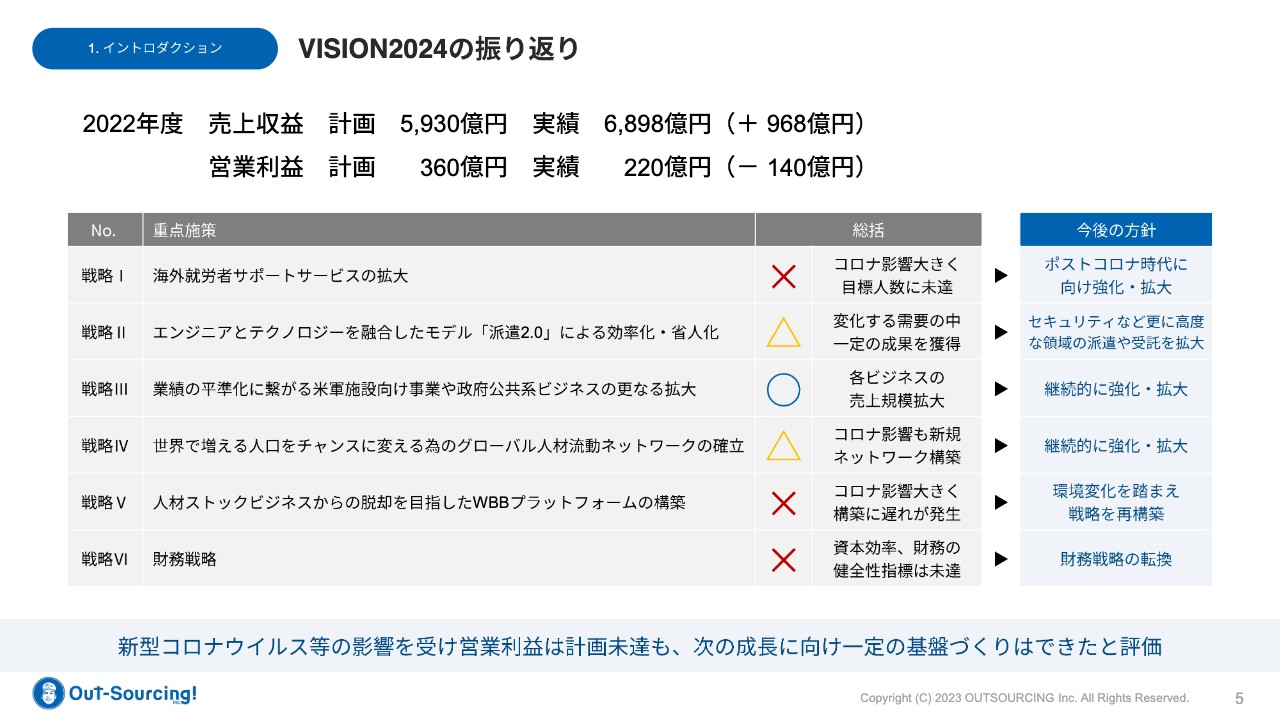

VISION2024の振り返り

前中期経営計画の振り返りです。「○」はうまくいったこと、「×」はうまくいかなかったこと、「△」は一部評価できることです。3つの「×」のうち2つが人の移動を伴うもので、まったく成長できませんでした。

財務戦略はあえて「×」にしています。前中期経営計画の計画時には、グローバルの金利が緩和から引き締めに変わることが想定できていませんでしたが、結果的にそのような環境になってしまったためです。

本中期経営計画のテーマ

今回の2023年から2025年までの中期経営計画のテーマは、「Building a New Stage」です。直訳しますと、「新たな舞台をつくる」ことを意味しています。我々が一番目指したいことは、企業価値の向上です。今まで上手くいかなかったことや失敗した経験を最大限の武器に、企業価値の向上を目指していきます。

背景としては、2021年の不適切会計事案です。スライドでは企業価値と表現していますが、その事案により株価が大きく下がりました。

2022年は、株価が大きく落ちた時が3回ありました。1回目は不適切会計事案が発覚した時、2回目は業績予想の下方修正を発表した時、3回目は日銀が今までの金融緩和から考え方を若干変えるという含みの発言をした時です。我々は借入が多い会社であることをみなさまもご承知ですので、それに対する影響を勘案されたものだと思います。

やはりどれだけ成長していても、コンプライアンスやガバナンスに問題があったり、財務体質が悪かったりすると大きく評価を下げてしまいますので、それらをクリアしていきたいと考えています。

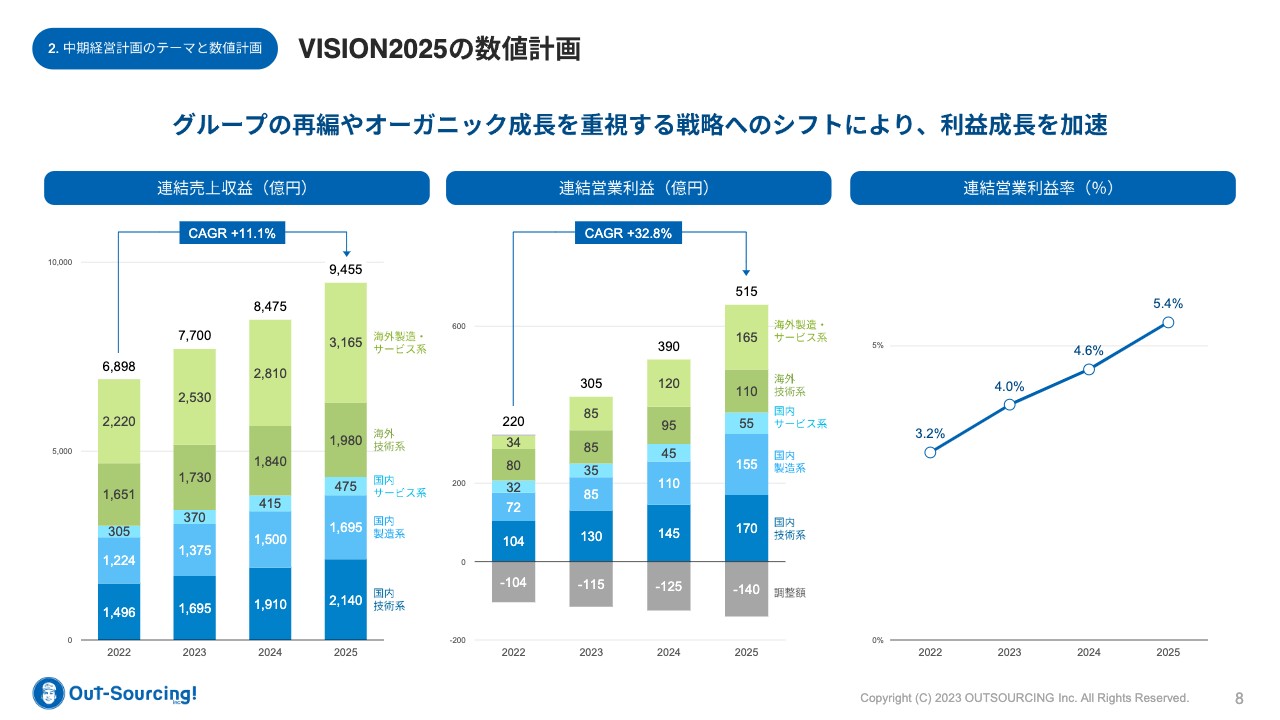

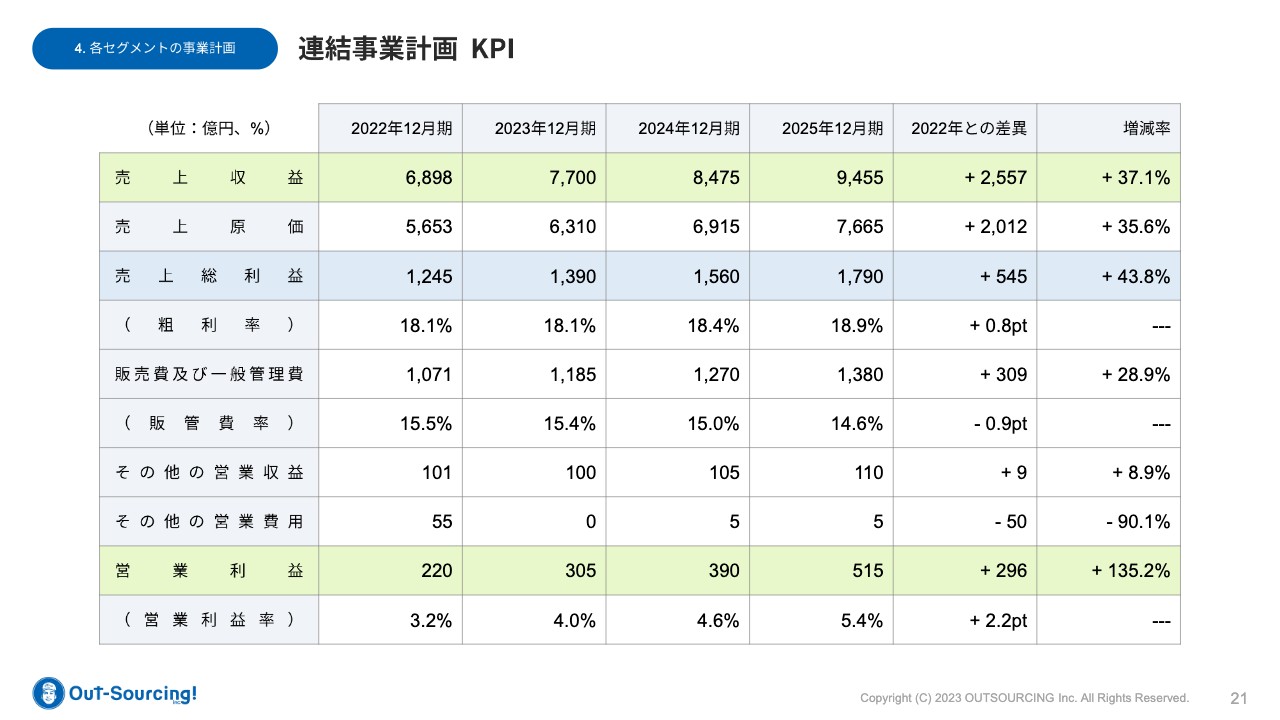

VISION2025の数値計画

2022年の売上高は6,898億円でしたが、2023年、2024年、2025年の3年で9,455億円まで持っていきたいと考えています。営業利益は、2022年は220億円でしたが、2025年には515億円まで持っていき、営業利益率は3.2パーセントから5.4パーセントまで上げることを計画しています。

物足りないと思われる方もいるかもしれませんが、コンサバティブに計画しています。不適切会計事案の調査報告書において、高すぎる目標が不適切会計につながったという報告を受けていますので、KPIに基づく数値が中心になっています。

3年もあれば、いろいろと新しい事業を立ち上げていきます。基本的に大規模なM&Aは行いませんが、業界再編につながるものや、アイルランドでは事業計画に含めている北米への進出がありますが、今回の中期経営計画には一切含めていません。こちらについては、後ほど詳しくご説明します。

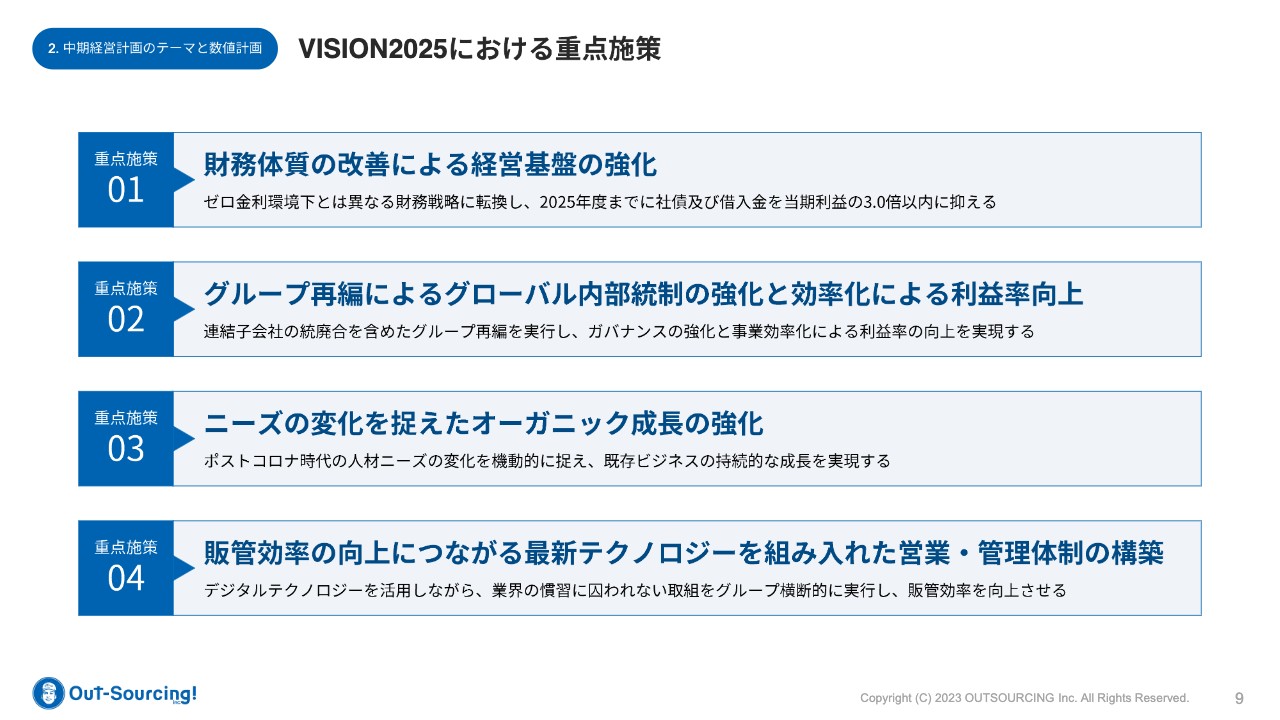

VISION2025における重点施策

重点施策です。企業価値の向上がテーマですので、特に2022年に株式市場から信用を失ったことについては、今回の中期経営計画の中で徹底的に取り組んでいきたいと思っています。特に「財務体質の改善による経営基盤の強化」と「グループ再編によるグローバル内部統制の強化と効率化による利益率向上」が大きなテーマだと考えています。

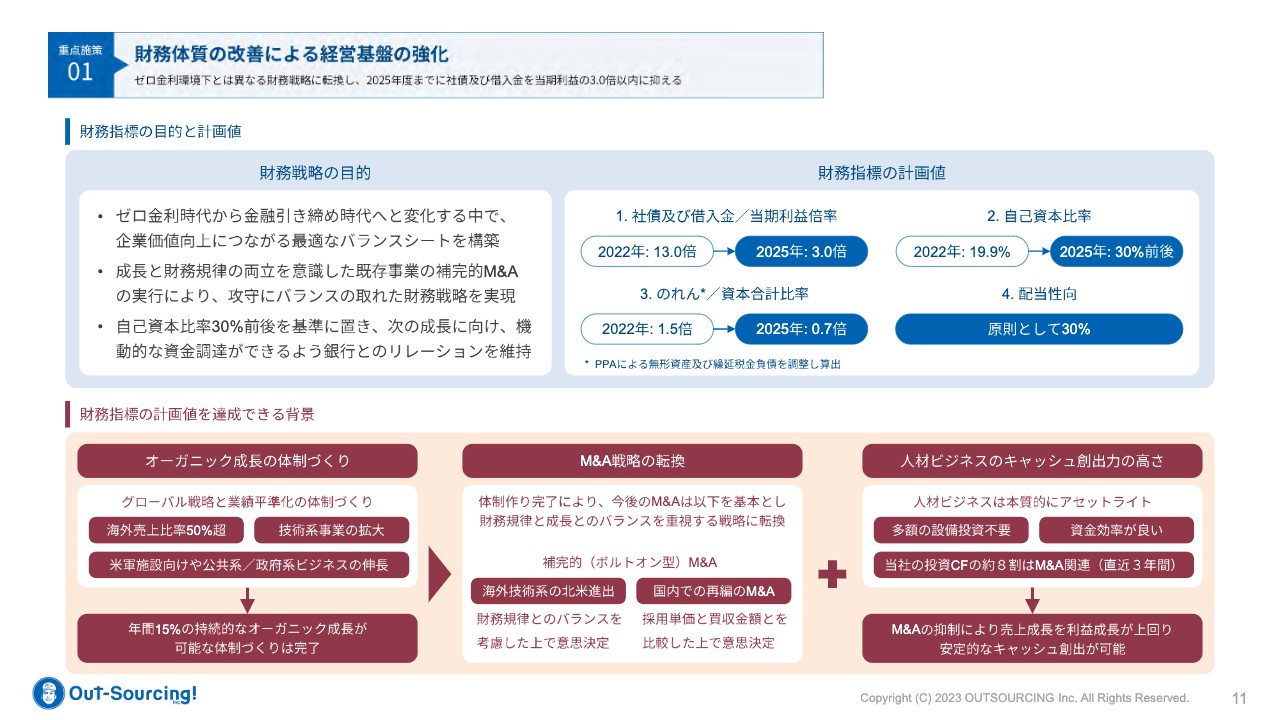

財務体質の改善による経営基盤の強化

重点施策について、1つずつご説明します。

まず、財務体質の改善による経営基盤の強化です。これに取り組む理由は、先ほどお伝えしたとおりです。スライド右上に財務指標の計画値を掲載しています。現在は社債及び借入金が当期利益の13倍になっていますが、2025年には3倍以内にすることを計画しています。

自己資本比率も今は19.9パーセントですが、2025年には30パーセント前後まで引き上げたいと考えています。のれんと資本合計の比率は、今は1.5倍ですが0.7倍に下げる方針です。配当性向は原則として30パーセントを目指します。

この理由は、先ほどお伝えしたとおり、ゼロ金利時代から金融引き締め時代へ変わったことによる戦略転換です。

ゼロ金利時代は、現状の財務体質のまま万が一与信が返せなくても、借入金の負債が利息によって上がるわけではないため、それなりに成長していれば現在の自己資本比率でも大きなリスクではないと考えていました。しかし、金融引き締め時代ではそのようなわけにはいきません。

この計画値を達成するには、M&Aを抑え、オーガニック成長を中心にする体制づくりを行い、人材ビジネスを強化することが挙げられます。

人材ビジネスは、売上を上げるために大きな設備投資や材料の調達などが不要なため、とても資本効率のよいビジネスです。これを中心に行うことにより、計画値を高い確度で達成できると確信しています。

ただし、M&Aに関してはまったく行わないということではありません。特に今の日本の派遣業界はかなり業界再編が起こりつつありますが、そのような分野は確実に再編していく方針です。加えて、アイルランドのCPL社の北米進出は支援したいと思っています。

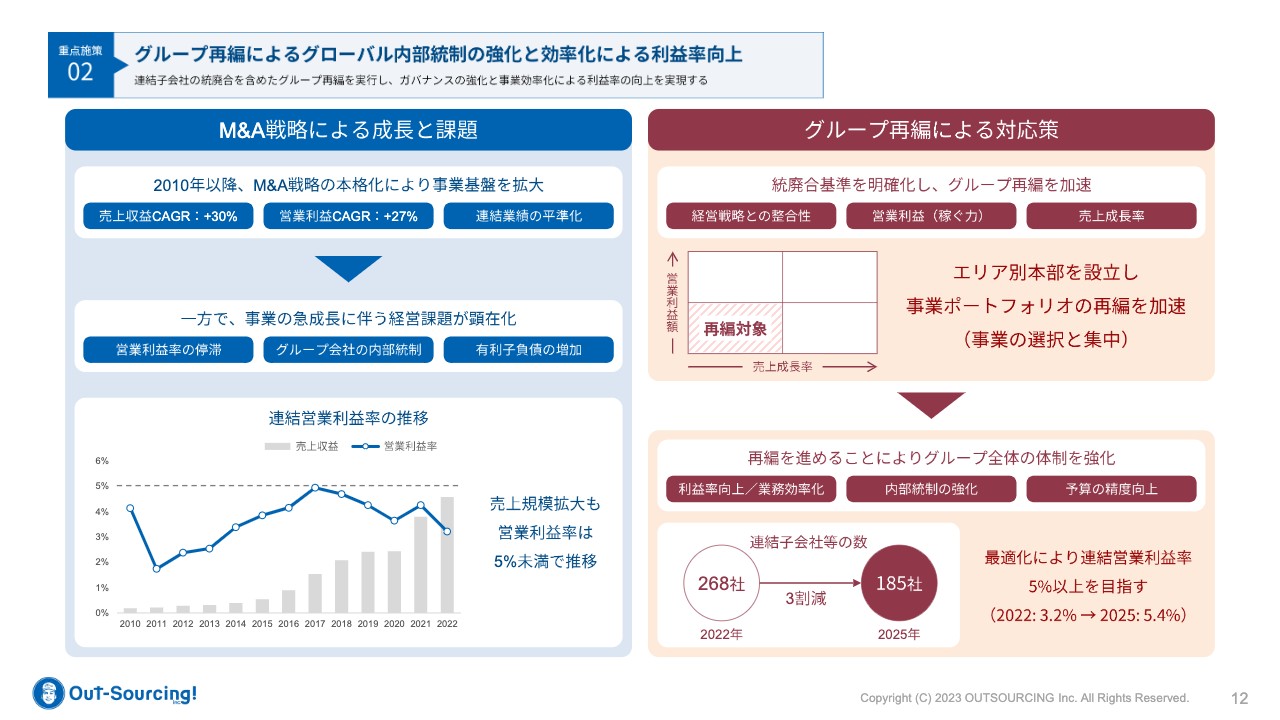

グループ再編によるグローバル内部統制の強化と効率化による利益率向上

グループの再編についてです。今までは増え続ける世界人口を成長のポテンシャルにし、業績を平準化していくため、M&Aを進めてきました。

スライド左側に記載のとおり、事業基盤拡大の効果はあったと思いますが、一方で事業の急成長に伴う経営課題も発生しています。特に営業利益率の低下とグループ会社の内部統制が大きな課題になっています。これらが我々の株価が毀損した要因にもつながっていると考えているため、グループ体制を大きく再編していきます。

具体的には、現在268社ある連結子会社等を2025年までに185社に減らします。また、これで終わりではなく、今後継続して、投資家や株主、ステークホルダーのみなさまにきちんと見える、透明性の高いグループ体制へ再編していきたいと考えています。

連結子会社数の最適化の方法としては、まずヨーロッパやオセアニア、東南アジアなど各エリアに統括本部をつくり、グループ会社の洗い出しを進めます。本当に恥ずかしい話ですが、私も268社の連結会社のすべてにおいてどのようなビジネスをしており、どのような個性があるのかなどを正確に把握できているわけではありません。

そのようなこともしっかり把握するために各地域の統括管理本部をおき、どのように再編していけばよいかを精査した上で進めていきたいと思います。国内はある程度精査が終わっており、2023年内には完了できると考えています。

ニーズの変化を捉えたオーガニック成長の強化

オーガニック成長の強化についてです。我々は従来、国内製造系の外国人技能実習生への対応や国内技術系の「派遣2.0」、国内サービス系における米軍施設向け事業、海外でのeコマースのサービスや債権回収事業など、他社が手掛けていないさまざまなビジネススキームをつくり、展開しています。

このようなビジネススキームをアドバンテージとして、今後も変化するニーズに応える新しいスキームやビジネスモデルを立ち上げていきたいと考えています。

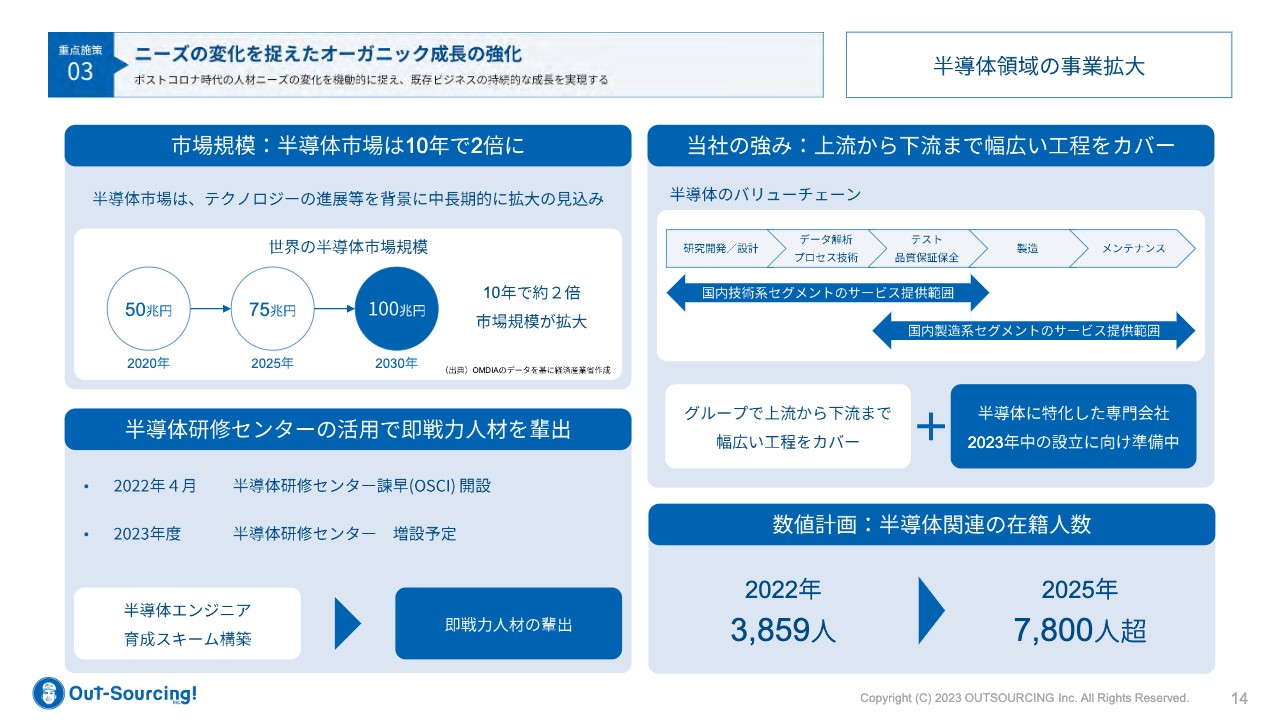

ニーズの変化を捉えたオーガニック成長の強化 半導体領域の事業拡大

オーガニック成長の強化策の1つとして、半導体領域の事業拡大を挙げています。現在、半導体に特化した専門会社の設立を計画しています。半導体も製品によっては、在庫が若干余ってきたなどと言われていますが、継続した見方としては、多様なテクノロジーの開発が進んでいく中でタイトな状況が続くと思っています。

そのような中で、国内でも非常に多くの半導体メーカーが工場を立ち上げていますが、労働人口が多くない立地のため、立ち上げにかなり苦労されています。

このような状況に対し、派遣だけを行うのではなく、我々が半導体関連の上流から下流まですべてカバーできるような体制をつくり、半導体工場が立ち上がる時に支援できるように、半導体に特化した専門会社を設立したいと考えています。

2022年には半導体の製造工場に4,000名弱を派遣していますが、最終的な計画としては、その倍近い7,800名まで引き上げたいと考えています。

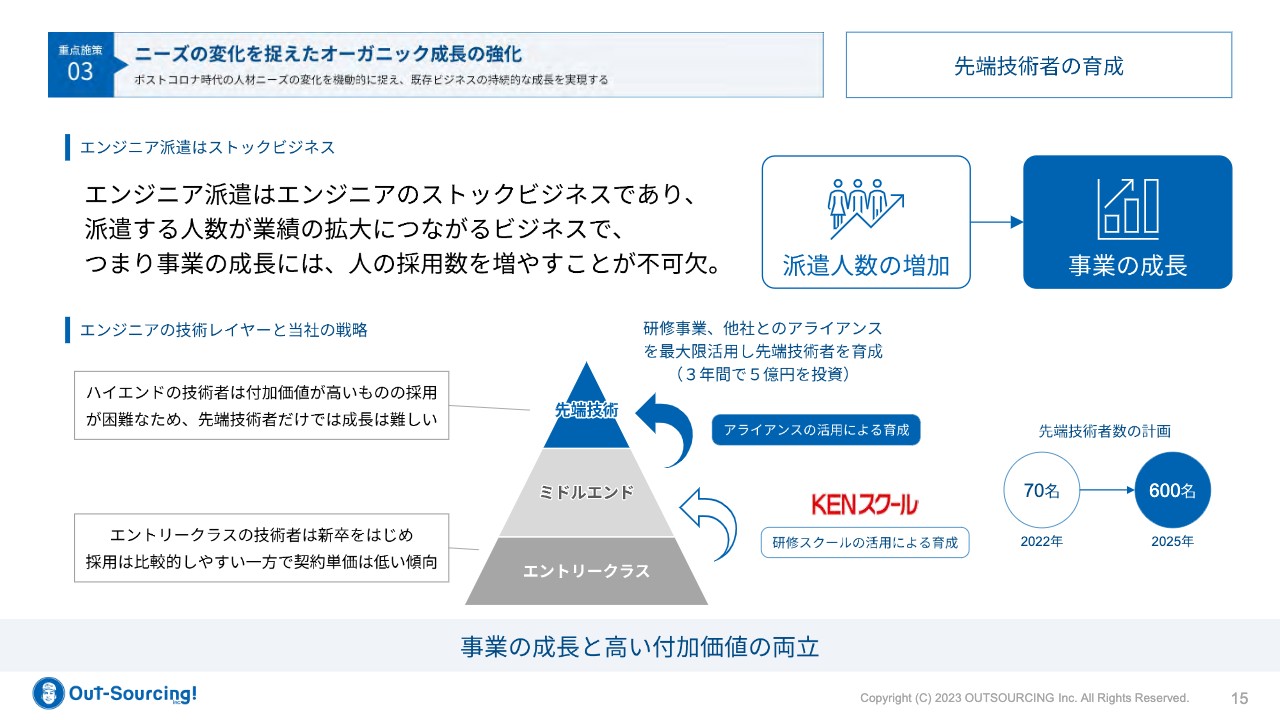

ニーズの変化を捉えたオーガニック成長の強化 先端技術者の育成

先端技術者の育成についてです。現在、国内技術系に関しては、サイバーセキュリティやデータサイエンスのような先端技術のエンジニアが市場から非常に要望されていますが、そのような人材は簡単に採用できません。

また、エンジニア派遣といっても人材派遣であり、人材ストックビジネスであるため、そのような人材だけの採用にこだわった会社になると成長ができなくなります。

そこで、採用は主にエントリークラスで実施し、彼らが売上を確実に上げる体制を維持しながら、ミドルエンドや先端技術者に育て上げるスピードを加速させていきたいと考えています。先端技術者も現在の70名から2025年までに600名まで増やしていく予定です。

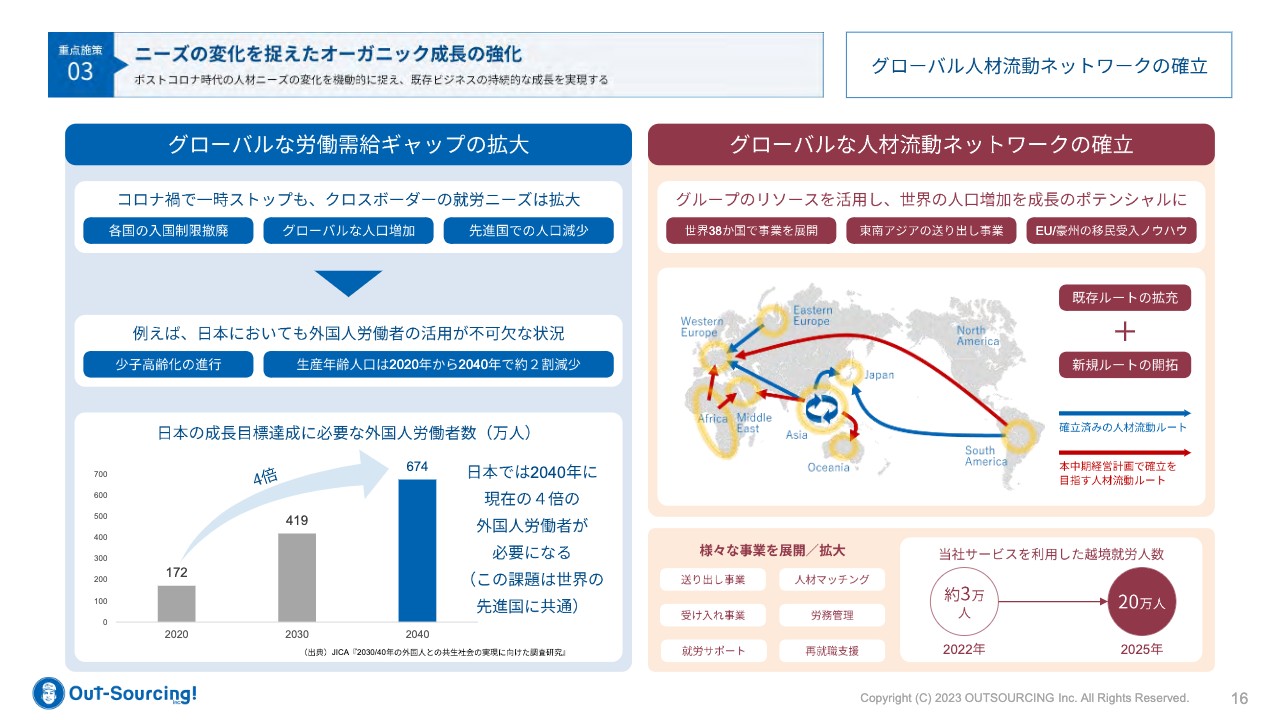

ニーズの変化を捉えたオーガニック成長の強化 グローバル人材流動ネットワークの確立

グローバル人材流動ネットワークの確立についてです。グローバルにおける人の移動に伴うビジネスは、2020年から完全に止まっていました。しかし、このビジネスのニーズはまったく失われてないことが我々の調査で判明しています。経済の正常化に向けて、人材のニーズはますます増しており、どの先進国においても自国以外の人材を必要としていることがわかりました。

この事業に関しては、さらにバージョンアップさせて再スタートしたいと考えています。右側の地図をご覧ください。今までは青く示した動線の部分を進めていましたが、今後はさらに赤い動線で示したルートを確立していく計画です。

日本国内に関しては、現在約3万人の方に移動に対するサービスを実施していますが、2025年までには20万人まで増やしていく予定です。

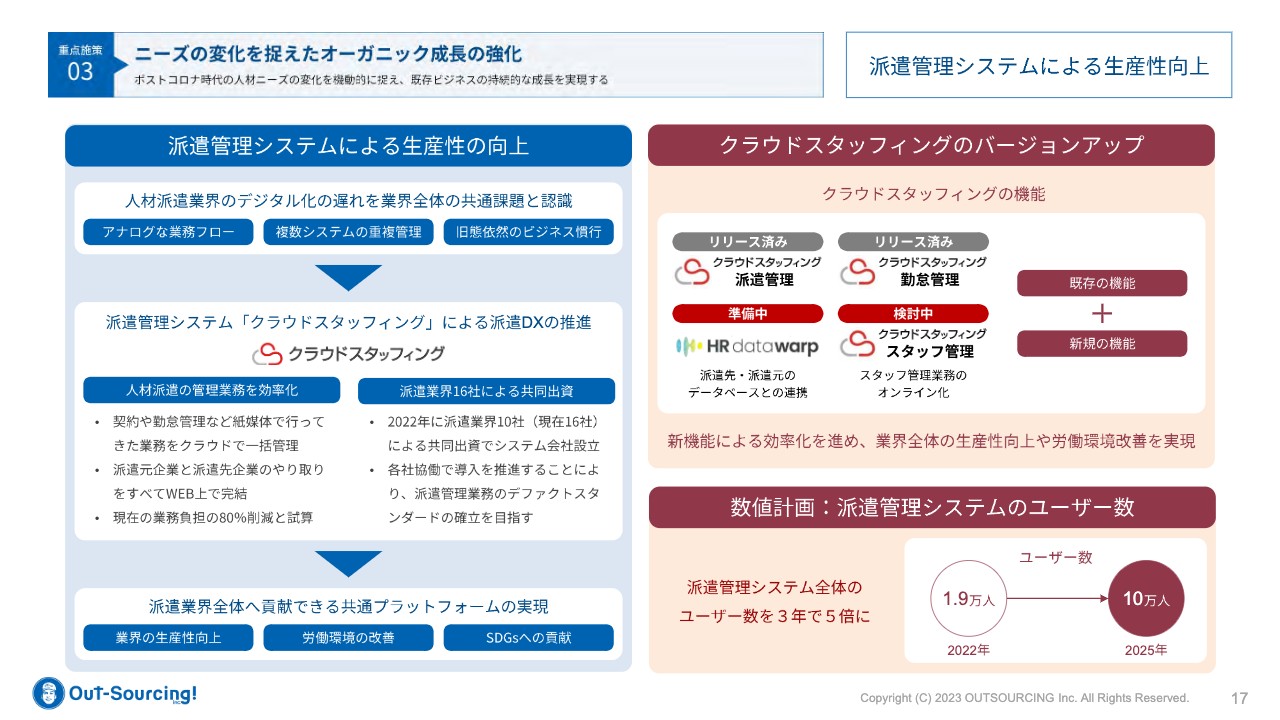

ニーズの変化を捉えたオーガニック成長の強化 派遣管理システムによる生産性向上

派遣管理システムによる生産性向上についてです。「クラウドスタッフィング」は以前の「CSM」で、さらなるバージョンアップを計画しています。今までは派遣を利用される会社の手間を省くことが目的でしたが、従来現場間でしかできなかったような派遣社員のコミュニケーション活性化などがシステムでできるようにし、環境の改善を目指します。

加えて、派遣社員と派遣先企業のマッチングについても円滑化を図ります。マッチング機能を活用されるメーカーに向けて、「この方はこのようなところが合っている」と提案するなど、「辞める・休む」という前兆のある人が見抜けるところまで性能を上げていきたいと考えています。

これに対してはビッグデータが必要です。「CSM」の時は我々が単独で展開していましたが、今は16社の同業者が一緒にビッグデータを取り始めています。それに伴い、名前も「CSM」から「クラウドスタッフィング」に変更しました。

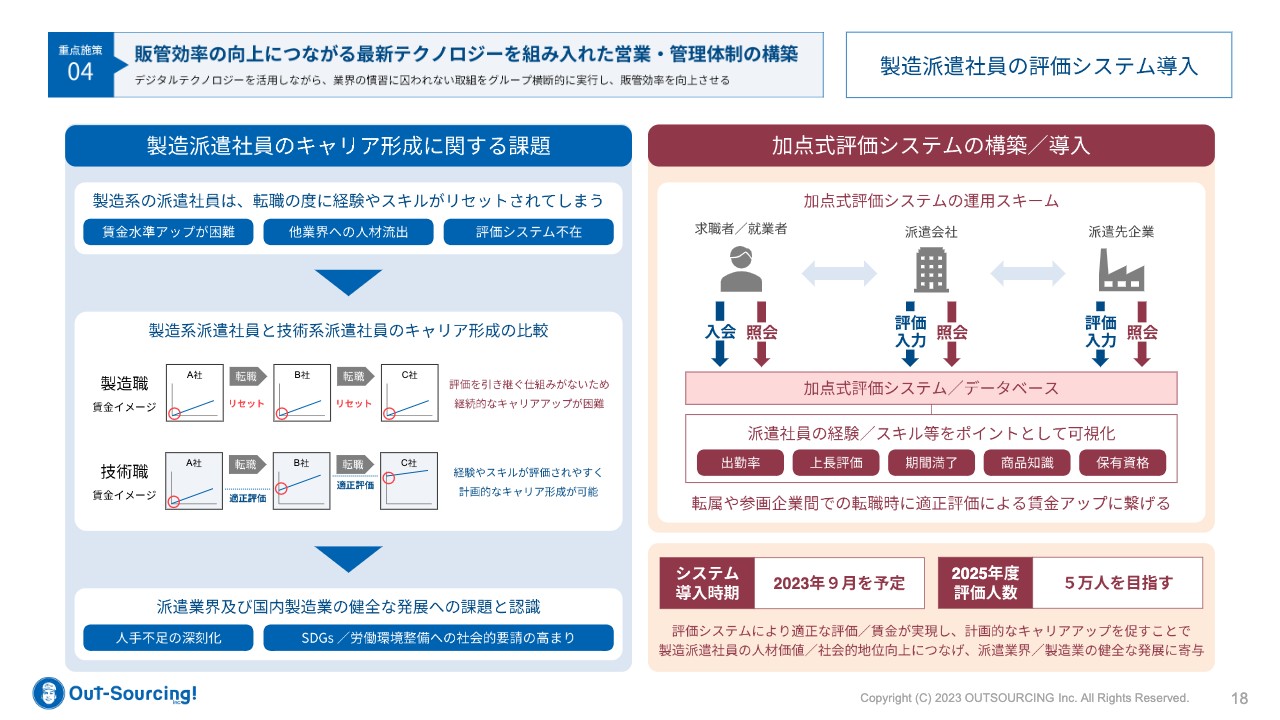

販管効率の向上につながる最新テクノロジーを組み入れた営業・管理体制の構築 製造派遣社員の評価システム導入

販管効率の向上につながる最新テクノロジーを組み入れた営業・管理体制の構築について、まず製造派遣社員の評価システムの導入に関してご説明します。派遣社員は期間満了になると、その会社で働いて培ったキャリアや評価がリセットされてしまいます。

例えば、最初に日給1万円からスタートした場合、2年から3年の間で何十パーセントか上がりますが、期間満了になって他の派遣先に行くと、また日給1万円からのスタートになる仕組みとなっています。

この状況では、派遣社員も派遣先企業も非常に効率が悪いです。そこで、このような非効率的な部分を解消するためのシステムをつくっています。このシステムの導入の一番の狙いは募集費が大きく削減できる点で、これが販管効率の向上につながると考えています。

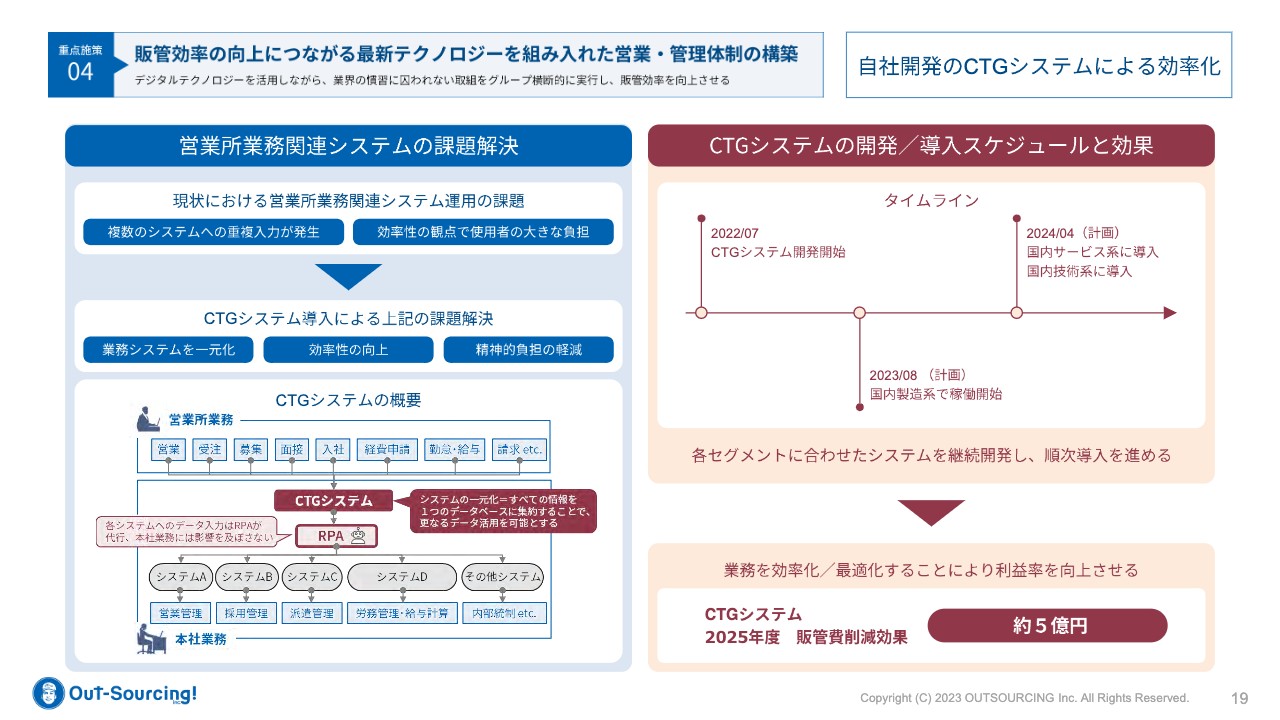

販管効率の向上につながる最新テクノロジーを組み入れた営業・管理体制の構築 自社開発のCTGシステムによる効率化

2つ目は、自社開発のCTGシステムによる効率化についてです。先ほどお伝えしたとおり、人材派遣業は非常に古いビジネスモデルです。各営業所で請求書や給料計算、年末調整などの管理を行っていますが、ほとんど手作業で行われています。

顧客は製造・派遣を合わせて1,000社以上ありますが、派遣社員は顧客企業に直接出勤し、また顧客のタイムカードを使用しているので当社で統一したものがなく、ほとんど手作業に頼っています。

このような非常に効率が悪い状態にある業務をシステム化することにチャレンジしています。このシステム化はかなり進んでおり、今年8月頃にはある程度テスト稼働ができる状態まで進んでいます。

顧客のみなさまにもいろいろ支援していただいており、最終的には顧客のメリットにもつながると考えています。この施策により、年間約5億円の販管費の削減につながると見込んでいます。

連結事業計画 KPI

連結事業計画の具体的な内容についてご説明します。

1つ目は粗利率です。2022年は効率をかなり落として、結果的に18.1パーセントとなっており、2023年はその粗利率を引き継いでいます。

2019年は19.5パーセント、2020年は19.3パーセント、2021年の粗利率は18.8パーセントでした。2023年は粗利18.1パーセントからスタートさせていますが、私は粗利率の計画は上回ると考えています。

2022年に粗利率が低下した要因として、生産調整による稼働時間の低下などが挙げられます。中期経営計画を作成している時は、生産が100パーセント回復するかということは言い切れない状況でした。

自動車メーカーが「生産は回復する」と言っているとしても、「2022年は毎回低調だった」と言われると弁解できないため、計画値はスライドのとおりとしていますが、実際はこのようなものではないと考えています。

例えば、粗利率が0.1パーセント上がると、2023年では営業利益ベースで7億7,000万円の影響があります。また、粗利率が上がると販管費が増えるというものではないため、このあたりが保守的な計画になっています。

2つ目は、先ほどオーガニック成長についてお伝えしましたが、例えば半導体専門会社の立ち上げなども計画には一切入っていません。これはKPIでロジカルに示せないためです。

資料には国内技術系セグメントから順番に各セグメントのご説明を入れていますが、重複する内容も多いため、後ほどご覧ください。中期経営計画のご説明は以上でございます。ありがとうございました。

新着ログ

「サービス業」のログ