ウルトラファブリックスHD、通期は大幅な増収増益を達成 中計は2023年からの3年計画にアップデート

コロナ後の大きなトレンドは継続

吉村昇氏(以下、吉村):みなさま、本日はお集まりいただきまして、誠にありがとうございます。ウルトラファブリックス・ホールディングス代表取締役社長の吉村昇でございます。これより、2022年12月期通期決算のご報告をさせていただきます。

まず、2022年度の振り返りからお話しします。こちらのスライドは、2021年度の決算説明会でもご覧いただいたグラフィックです。コロナをきっかけに変化したトレンドが2022年も継続し、弊社ビジネスの後押しとなりました。

1つ目は環境意識の高まり、2つ目は自動車メーカーによるEVシフトの加速です。

コロナ後の大きなトレンドは継続

そして3つ目に、ライフスタイルの変化がありました。この3つのトレンドが、2022年も継続しました。

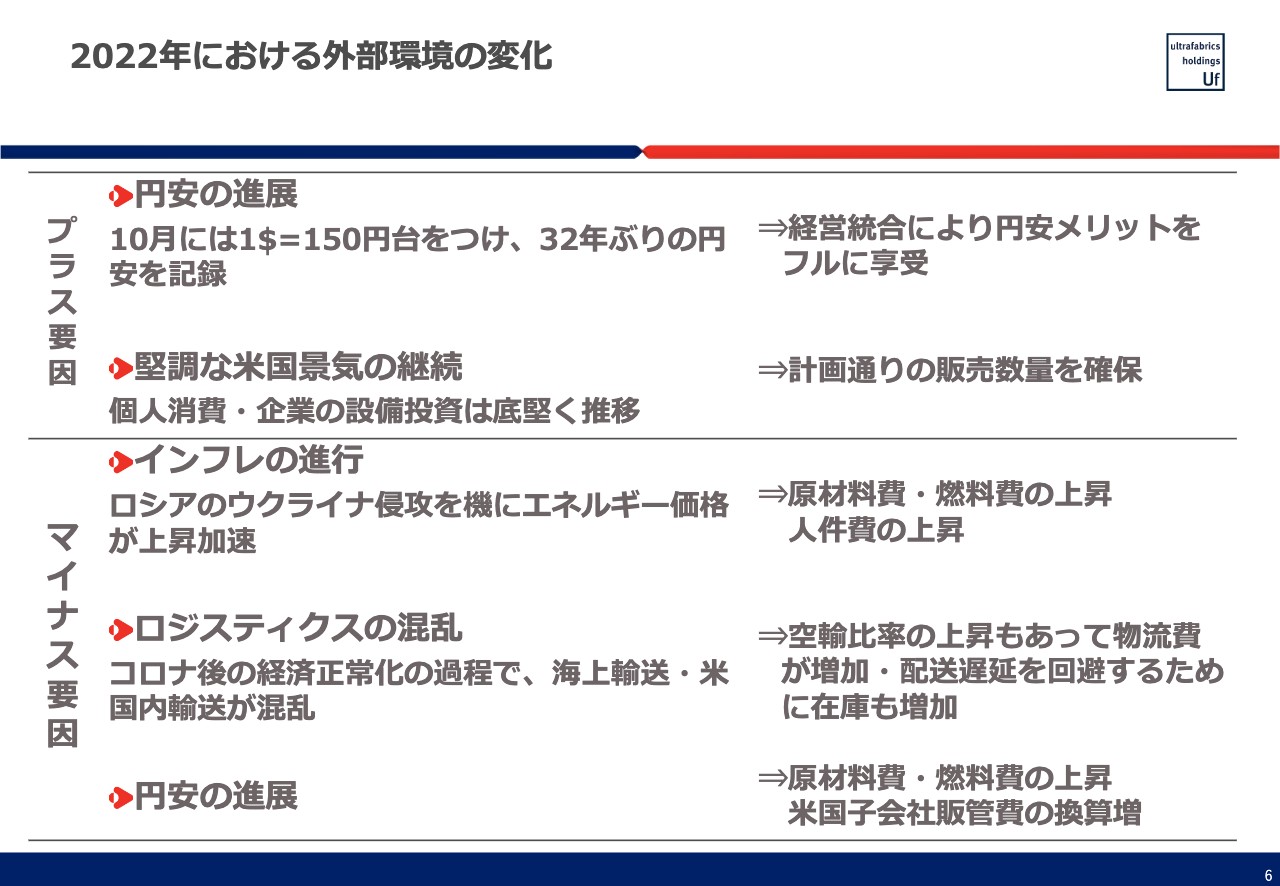

2022年における外部環境の変化

一方で、2022年は世界的に「アフターコロナ」となり、さまざまな外部環境の変化がありました。その中には、弊社の業績にプラスに働いたものとマイナスに働いたものの両方がありました。

プラスの要因としては、まず円安の進展がありました。10月には1ドル150円台をつけ、32年ぶりの円安となりました。2017年の経営統合により、この円安のメリットをフルに享受することができました。

また、我々のメインマーケットである米国では、堅調な景気が継続しており、個人消費・企業の設備投資ともに底堅く推移したことにより、計画どおりの販売数量を確保することができました。

一方、マイナスの要因としては、まずインフレの進行がありました。これにより原材料費・燃料費が上昇し、特に米国では人件費も上昇しました。

次に、2021年に始まったロジスティクスの混乱が、2022年も継続しました。特にコロナ後の経済正常化の過程において、海上輸送・米国内の輸送の混乱が続きました。弊社では、納期の遅延を回避するために空輸比率を上げたり、配送遅延を回避するために在庫を増加させたりしたことにより、コストが上昇しました。

また、先ほどご説明したとおり、円安の進展が原材料費および燃料費の上昇に跳ね返ってきているほか、米国のウルトラファブリックス社の販管費の換算増等にもつながり、コストのマイナス要因にもなっています。

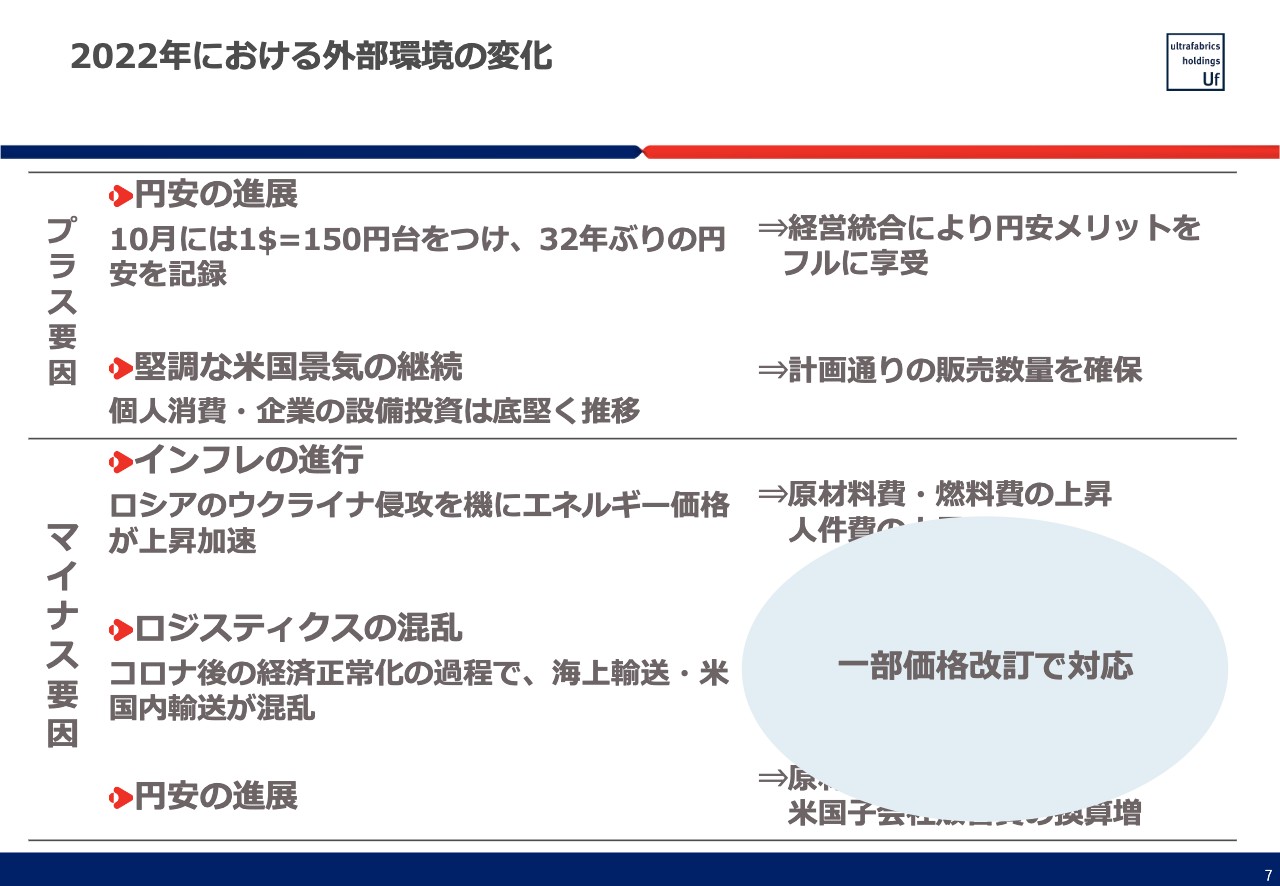

2022年における外部環境の変化

これらのコストの増加に関しては、一部価格改定やサーチャージ等で対応しました。

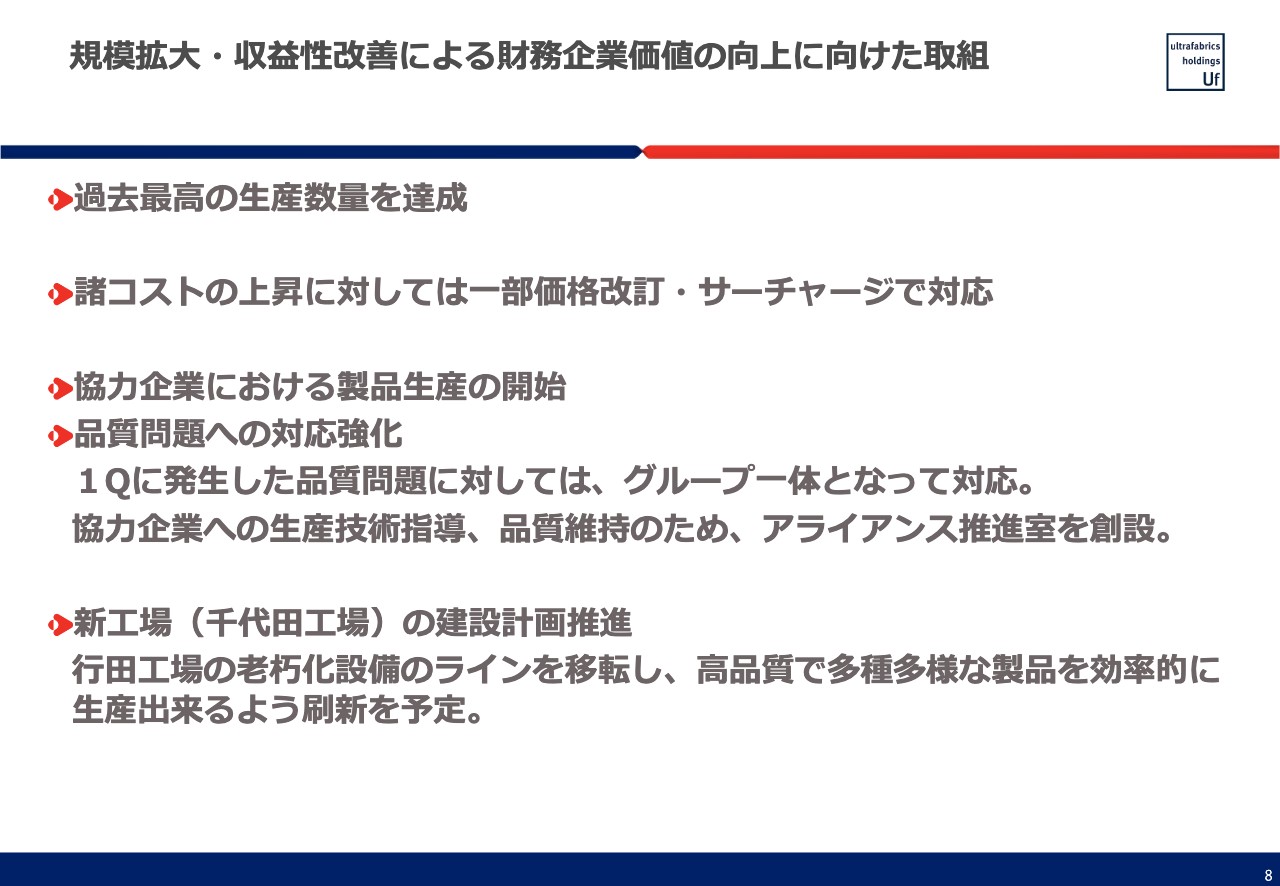

規模拡大・収益性改善による財務企業価値の向上に向けた取組

規模拡大・収益性改善による財務価値向上に向けて取り組みですが、まず、生産数量に関しては過去最高を達成することができました。また、諸コストの上昇に関しては、先ほどもお伝えしたとおり、価格改定・サーチャージにて対応しています。そして、生産体制に関しては、協力企業における製品生産を開始しました。

上半期の決算説明会の時に、「第1四半期において品質問題が発生し、これに対してグループ全体で取り組み、無事に対応できた」とお伝えしましたが、品質問題に対してグループ一体で対応できるようになったことは、大きな進歩であったと考えています。

今後は、協力企業との協力生産体制を拡大していく予定ですが、そのような体制の中で品質問題に適切に対処するため、アライアンス推進室を創設しました。

また、第一化成においては、新工場(千代田工場)の建設計画を推進してきました。基本的には、行田工場の老朽化設備のラインを移転しますが、高品質で多種多様な製品を効率的に生産できるように、これらの設備を刷新する予定です。

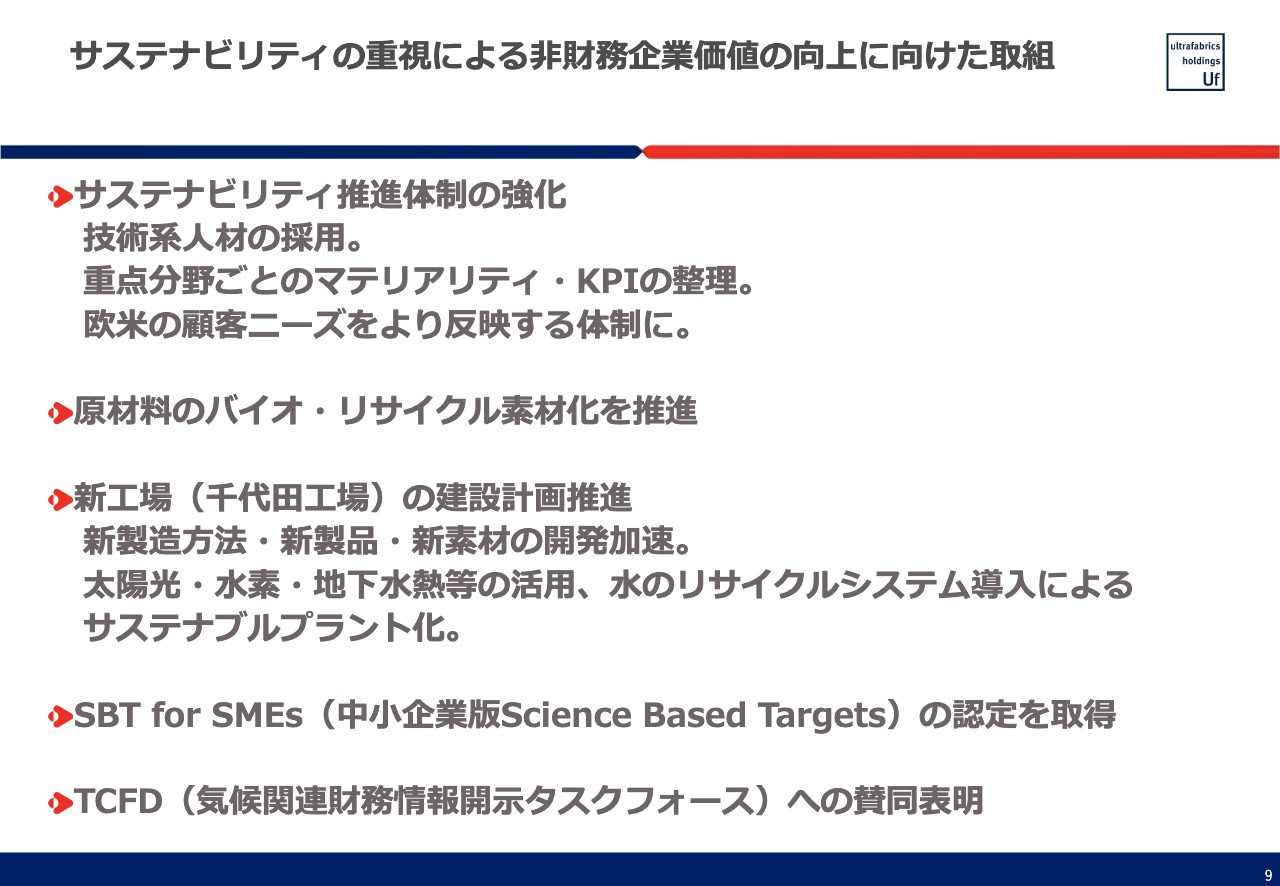

サステナビリティの重視による非財務企業価値の向上に向けた取組

サステナビリティの重視による、非財務企業価値の向上に向けた取り組みについてです。まず、サステナビリティ推進体制を強化するために、サステナビリティ関連の技術を専門とする技術系人材を採用するとともに、重点分野ごとのマテリアリティ、例えばCO2の排出量などのKPIを整理しました。

また、このようなサステナビリティに対する取組みが、お客さまのニーズに的確に対応できているかどうかを確認できるような体制を構築してきました。

原材料に関しては、以前から取り組んでいるように、バイオ・リサイクル素材化を推進しています。新工場においては、環境負荷の低い製造方法や、新製品・新素材の開発の加速、太陽光・水素・地下水熱等の活用、そして水のリサイクルシステムの導入などを実施し、サステナブルプラント化することを検討してきました。

これらの取り組みにより、「SBT for SMEs(中小企業版Science Based Targets)」の認定を取得しました。併せて、TCFD(気候関連財務情報開示タスクフォース)への賛同も表明しています。

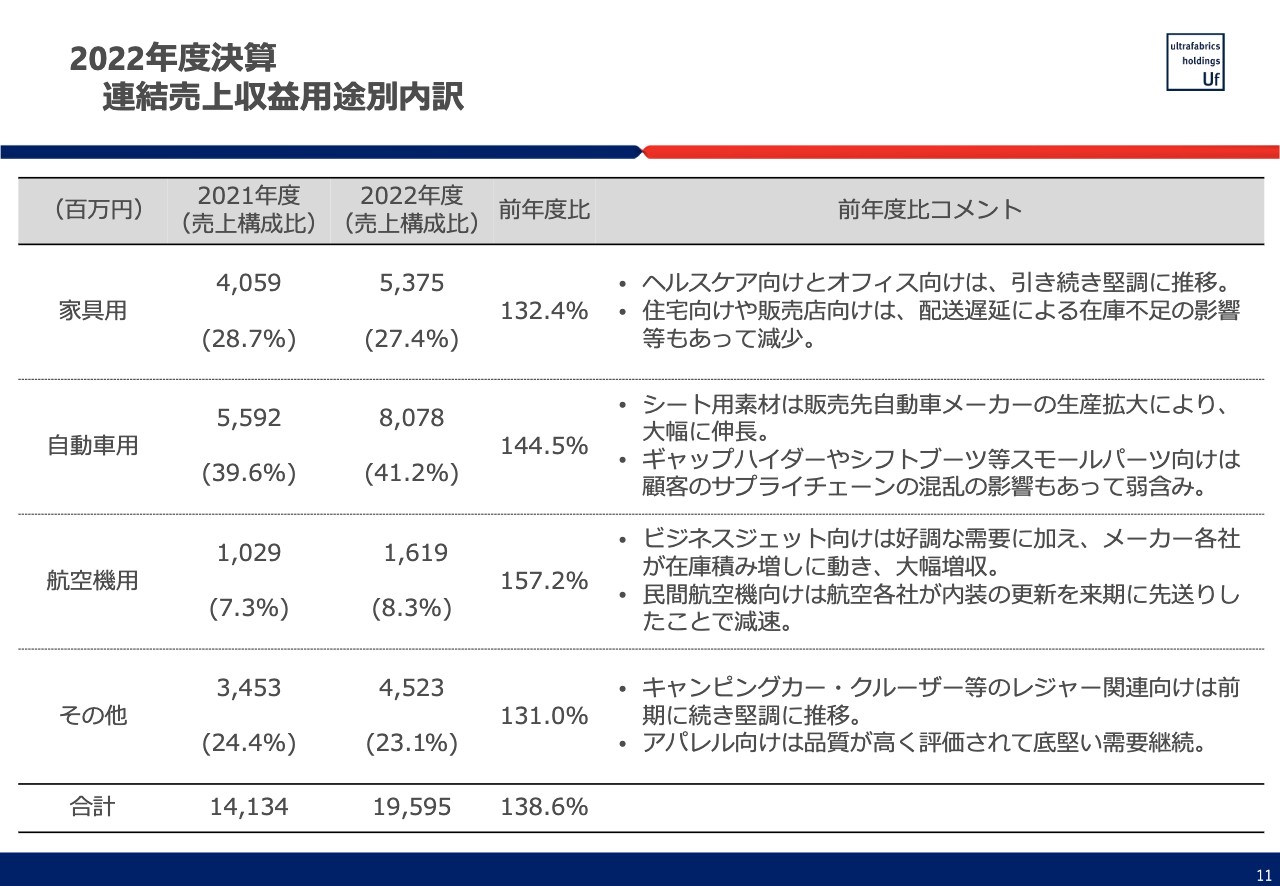

2022年度決算 連結売上収益用途別内訳

決算数値をご説明します。売上収益については、スライドの一番下に年度の合計の数字を記載していますが、2021年度の141億3,400万円から2022年度は195億9,500万円と、38.6パーセントの増加となりました。

先ほど、外部環境のお話でご説明したとおり、為替の動向が増収の1つのドライバーとなっています。2021年度の平均為替レートが1ドル109円40銭だったのに対し、2022年度は131円50銭でした。これを単純に計算すると、為替のインパクトだけで、円建ての売上が20パーセント程度上昇したということになります。

ただ、これから説明する各セグメントにおいても、前年度対比ですべて20パーセント以上の増収となっています。こちらの要因は、数量の増加と価格改定によるもので、その背景は冒頭でご説明したとおりです。

内訳に関して、家具用ではヘルスケア向けとオフィス向けは引き続き堅調に推移しました。一方で、住宅向けや販売店向けは、配送遅延による在庫不足等の影響により減少しました。

自動車用は、シート用素材が顧客の生産拡大により大幅に伸長しました。一方で、従来型のビジネスであるスモールパーツに関しては、自動車業界において広く見られたサプライチェーンの混乱の影響もあり、弱含みとなりました。

航空機に関しては、先ほどコロナ後のトレンドの変化についてお話ししましたが、昨年は特にビジネスジェットの需要の拡大が顕著に見られました。これが我々の製品の販売にも大きくプラスに寄与し、大幅な増収となりました。

一方、民間航空会社は各社でオペレーションに大変苦労している様子で、内装を更新するほど、落ち着いた状況にはなりませんでした。そのため、すでに獲得しているプログラムがかなり遅延し、こちらの売上は減速しました。

その他に関しては、キャンピングカー・クルーザー等のレジャー関連向けが前期に引き続き堅調に推移しました。また、アパレル向けは品質が高く評価されて、底堅い需要が継続しました。

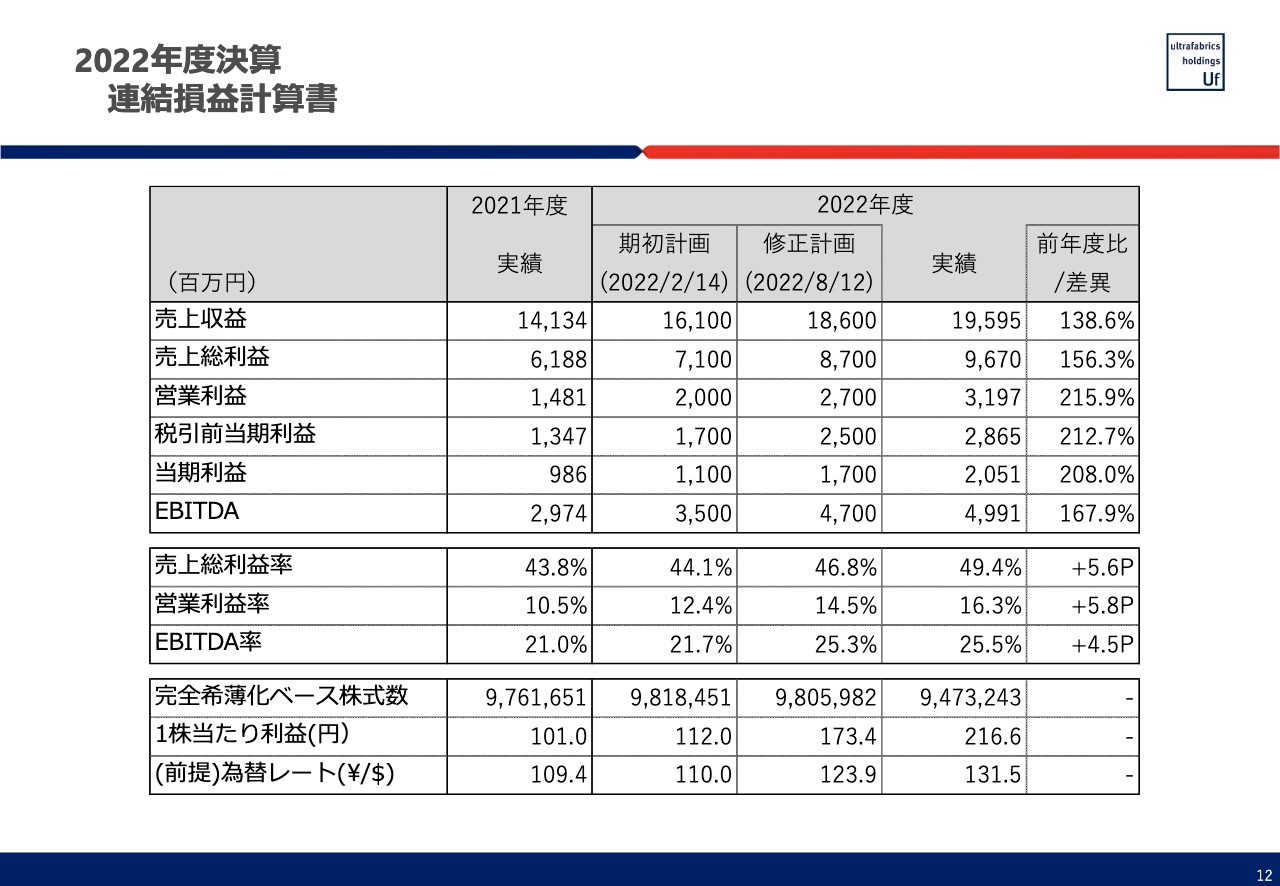

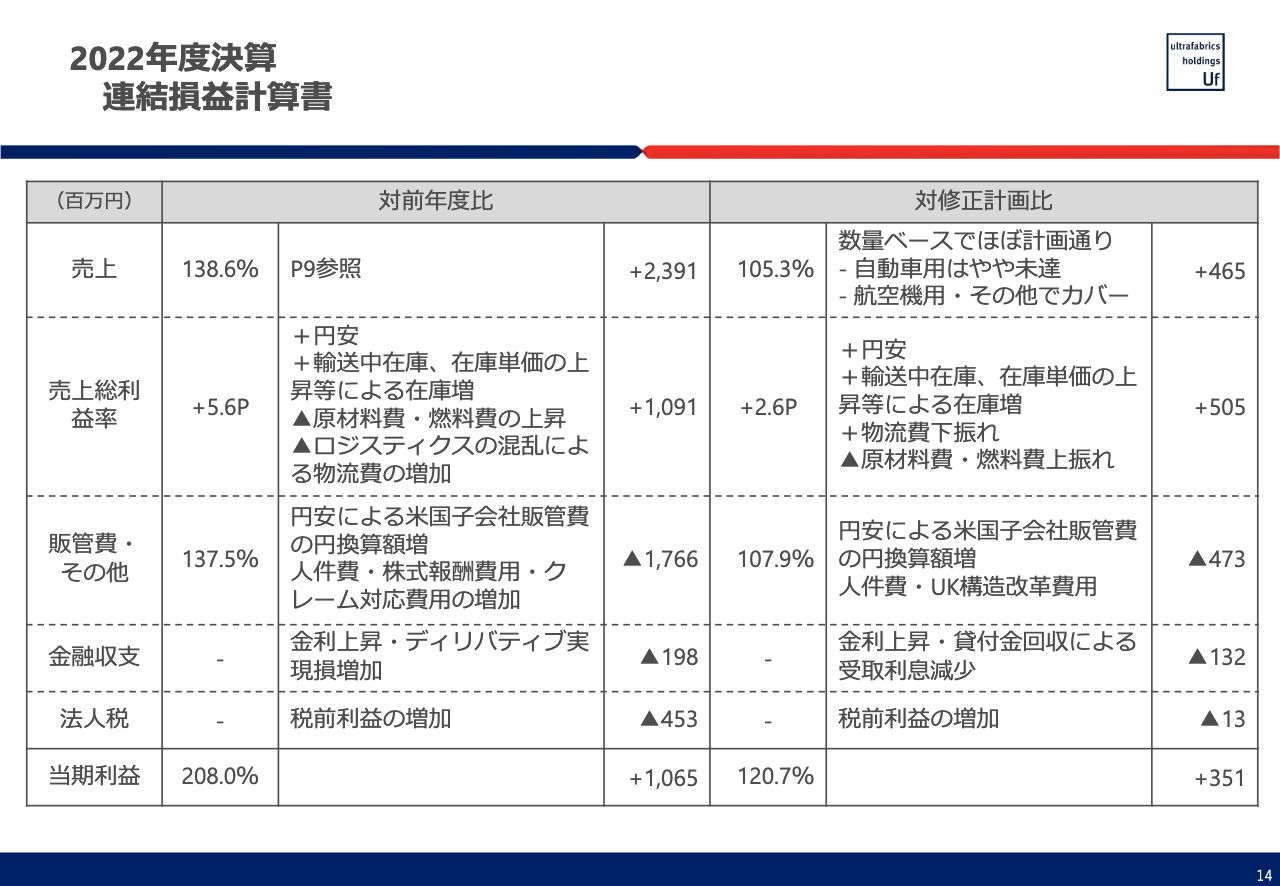

2022年度決算 連結損益計算書

損益についてです。売上総利益は96億7,000万円で、売上総利益率は49.4パーセントと、前年度比プラス5.6パーセントとなりました。

営業利益は31億9,700万円で、営業利益率16.3パーセントとなりました。当期利益は20億5,100万円で、売上高純利益率も10パーセントを超えることができました。EBITDAは49億9,100万円で、EBITDA率25.5パーセントとなりました。

2022年度決算 連結損益計算書

今年度の決算数値について、前年度および8月に発表した修正計画からの主な変化をご説明します。まず、売上に関しては先ほどお伝えしたとおりです。

売上総利益率のプラス要因としては、主に円安と在庫の増加があります。一方、マイナス要因としては原材料費・燃料費の上昇、物流費の増加などがありました。その結果、トータルでは前年度比プラス5.6パーセント、金額に直すと約11億円増となりました。

販管費に関しては、米国での人件費の上昇が非常に重荷になったことに加え、円安により円換算のコストがさらにアップしました。さらに、株価の上昇により、株式報酬費用も増加しています。また、先ほどお伝えしたとおり、第1四半期に発生したクレーム対応費用の増加もあり、販管費全体では前年度比プラス37.5パーセント、金額に直すと約18億円増となりました。

金融収支に関しては、特に米国で金利上昇があったため、金利負担が増加しました。弊社の場合、円安の進行局面において適宜ヘッジ取引を行いました。その結果、デリバティブの実現損が増加し、金融収支は前年度比マイナス約2億円となり、当期利益は前年度比プラス10億6,500万円となりました。

8月に発表した修正計画との比較ですが、売上に関しては、自動車用は年末にかけてやや未達に終わりました。その分、航空機用、その他でカバーしたため、数量としてはほぼ見込みどおりとなっています。自動車用と比較すると、その他の用途は航空機用をはじめとして単価が高く、売上のプラス要因になっています。

売上総利益に関しては、特に年末にかけて物流費が下振れしたため、コストが減少しました。一方で、原材料費・燃料費の上振れは1年を通して継続しました。特に製造サイドの第一化成においては、12月の燃料費が1月対比でほぼ倍増で進捗しているため、そのレベルで2023年度の予算も組んでいます。

販管費に関しては、円安の影響で米国サイドの販管費の円換算額が増えたことなどがありました。また、2018年にロンドンの中心地・クラーケンウェルに開設したショールームを、ウェアハウスのあるレスターに移転しました。クラーケンウェルは非常に賃料が高く、費用対効果があまり高くないということで今回移転し、一時的な構造改革費用を計上しています。

そのような要因により、当期利益は8月発表の修正計画比プラス3億5,100万円で着地しました。

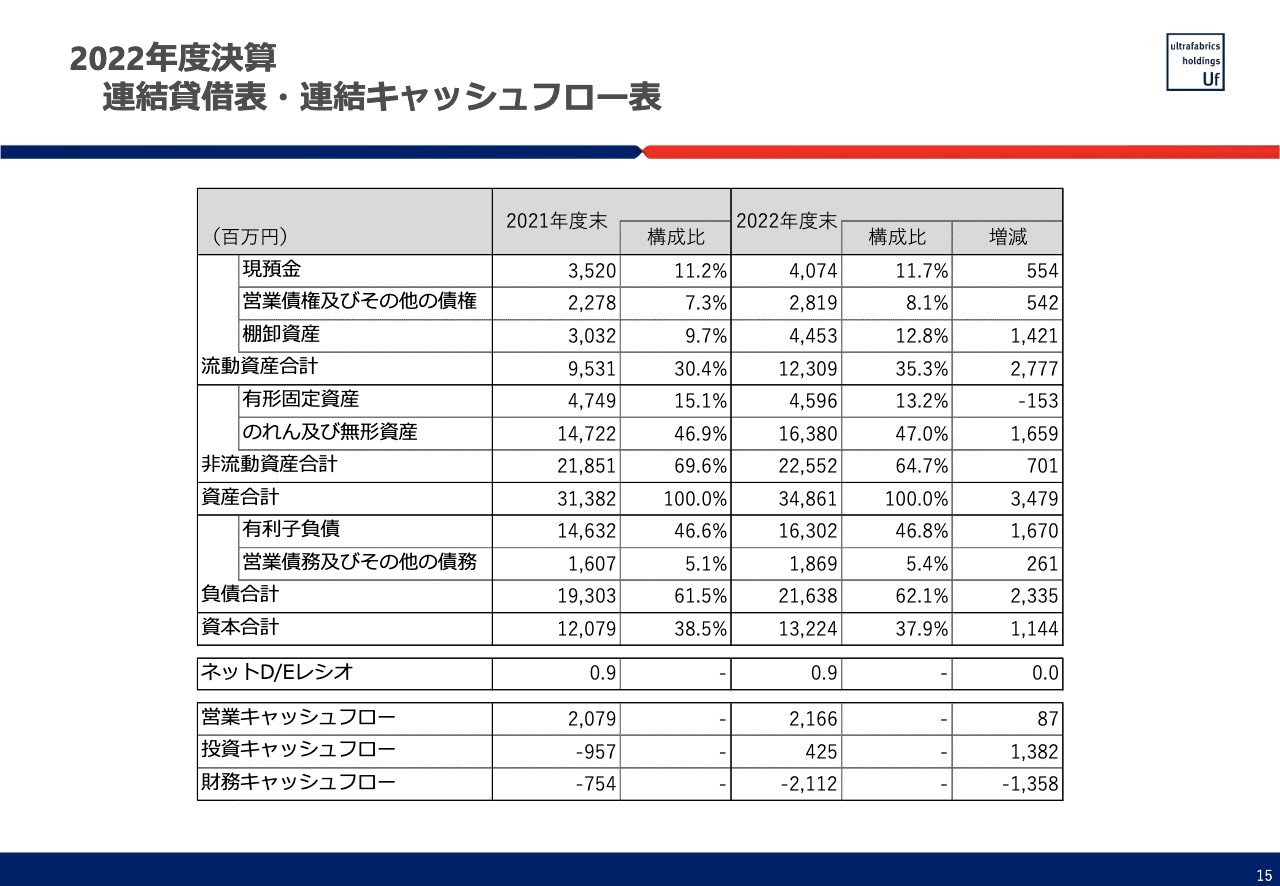

2022年度決算 連結貸借表・連結キャッシュフロー表

バランスシートとキャッシュフローについてご説明します。バランスシートは、売上が増加したことに伴い、営業債権が増加しています。

また、一番大きな項目である棚卸資産については、在庫不足による失注を回避するために意図的に在庫を増やしました。顧客は納期を非常に気にするため、納期をサービスの中で重要なポイントであると考え、納期短縮のために在庫を増やしたという経緯があります。そのため、こちらは戦略的な在庫分だとご理解いただければと思います。

また、のれん及び無形資産が増えていますが、これは新たなものを取得したのではなく、すべてドル建てのため、為替の円安の影響が換算額にも表れたかたちです。これは、有利子負債に関しても同様です。

2022年度決算 連結貸借表・連結キャッシュフロー表

キャッシュフローに関しては、営業キャッシュフロー自体は売上・利益の増加があったものの、先ほどご説明したように、営業債権や在庫が増えたことにより、ほぼ前年並みにとどまっています。

投資キャッシュフローについては、千代田工場の建設を進めていますが、さまざまな理由で投資そのものは期ずれとなりました。一方で、貸付金の回収があったため、ネットでは4億円強のキャッシュインとなっています。

財務キャッシュフローは、有利子負債の返済と新規の借り入れがあり、ネットではプラス1億5,000万円となりました。それに加えて、自己株式の取得が18億円と、配当金の支払い等によって、21億円強のキャッシュアウトとなりました。

その結果、ネットD/Eレシオは0.9倍となり、前年度と変わりませんでした。ネットデットは122億円、自己資本は132億円で、1倍を割った状態となっています。

ネットD/Eレシオに関しては、事業環境や金融環境を見ながら判断していきますが、環境に特に大きな変化がない場合、当面は概ね1倍程度を目安にしていきたいと考えています。

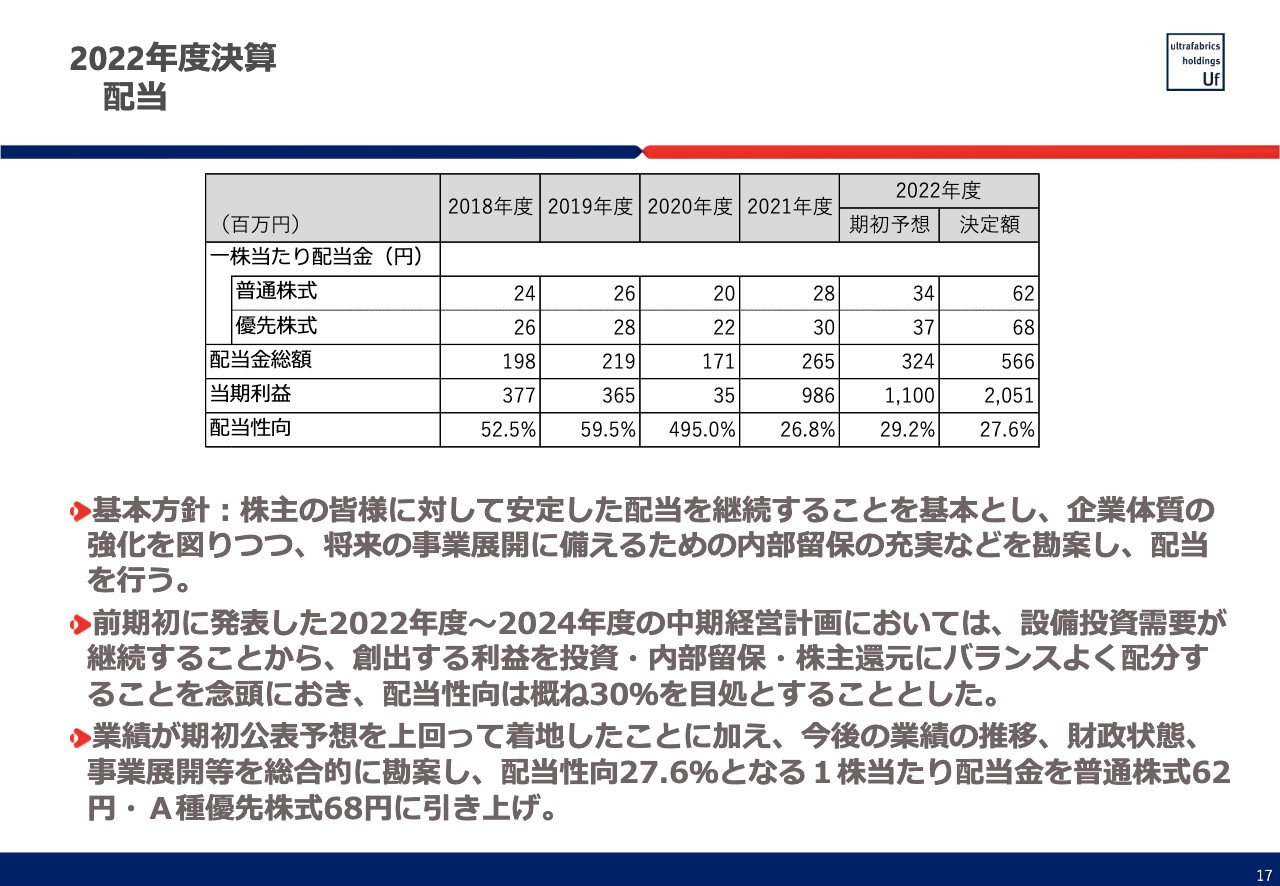

2022年度決算 配当

配当についてです。昨年の中期経営計画で、配当性向はおおむね30パーセントを目途にするとご説明していました。昨年度は当初予想していた倍以上の当期利益を達成したため、配当は62円とします。配当性向は27.6パーセントです。

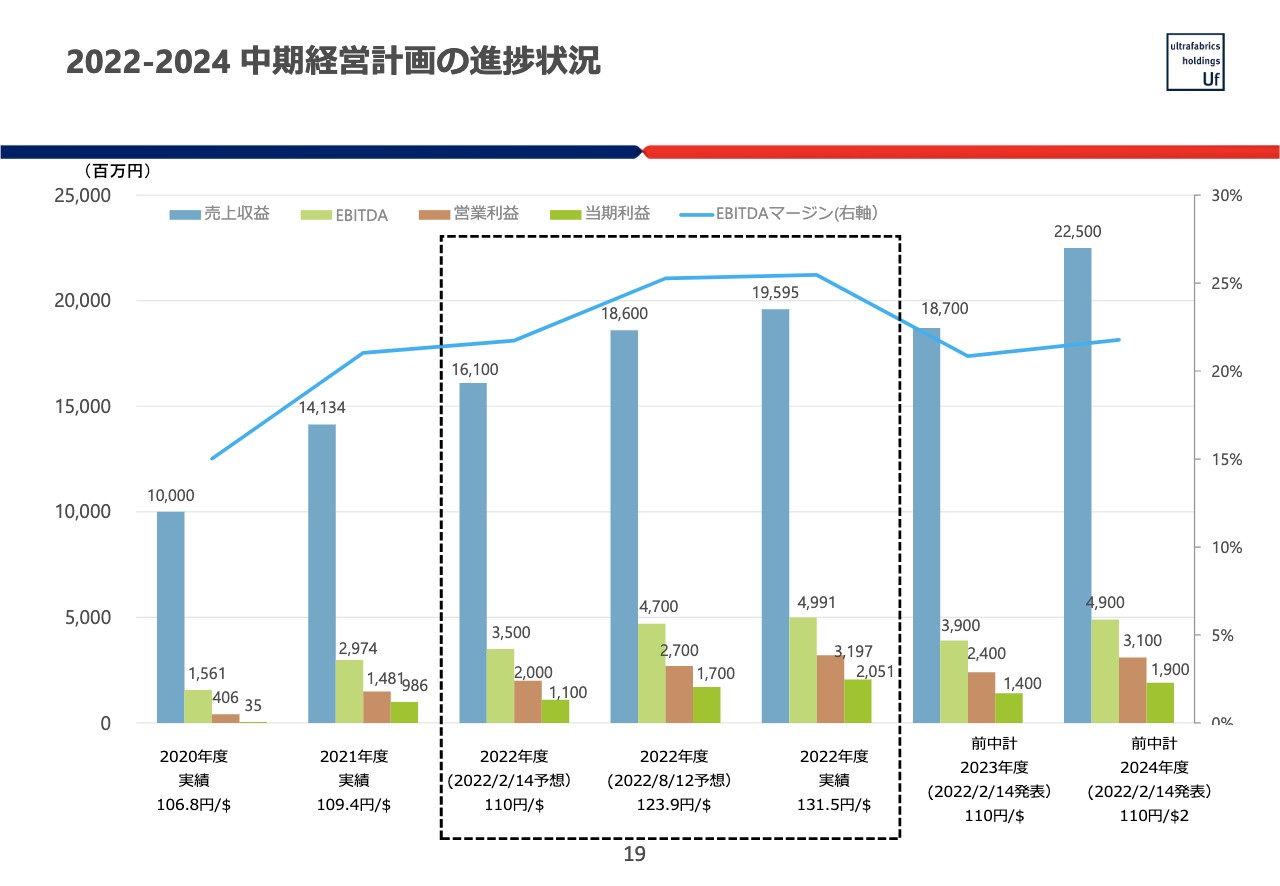

2022-2024 中期経営計画の進捗状況

2023年から2025年の中期経営計画についてご説明します。まずは昨年策定した2022年から2024年の中期経営計画の進捗状況です。

2022年の売上は2023年度の中期経営計画の水準を、利益は2024年の水準をそれぞれ超えるため、売上・利益ともに昨年発表した中期経営計画の最終年度の数字をほぼ達成した状況になります。そのため、今回大幅に見直すことになりました。

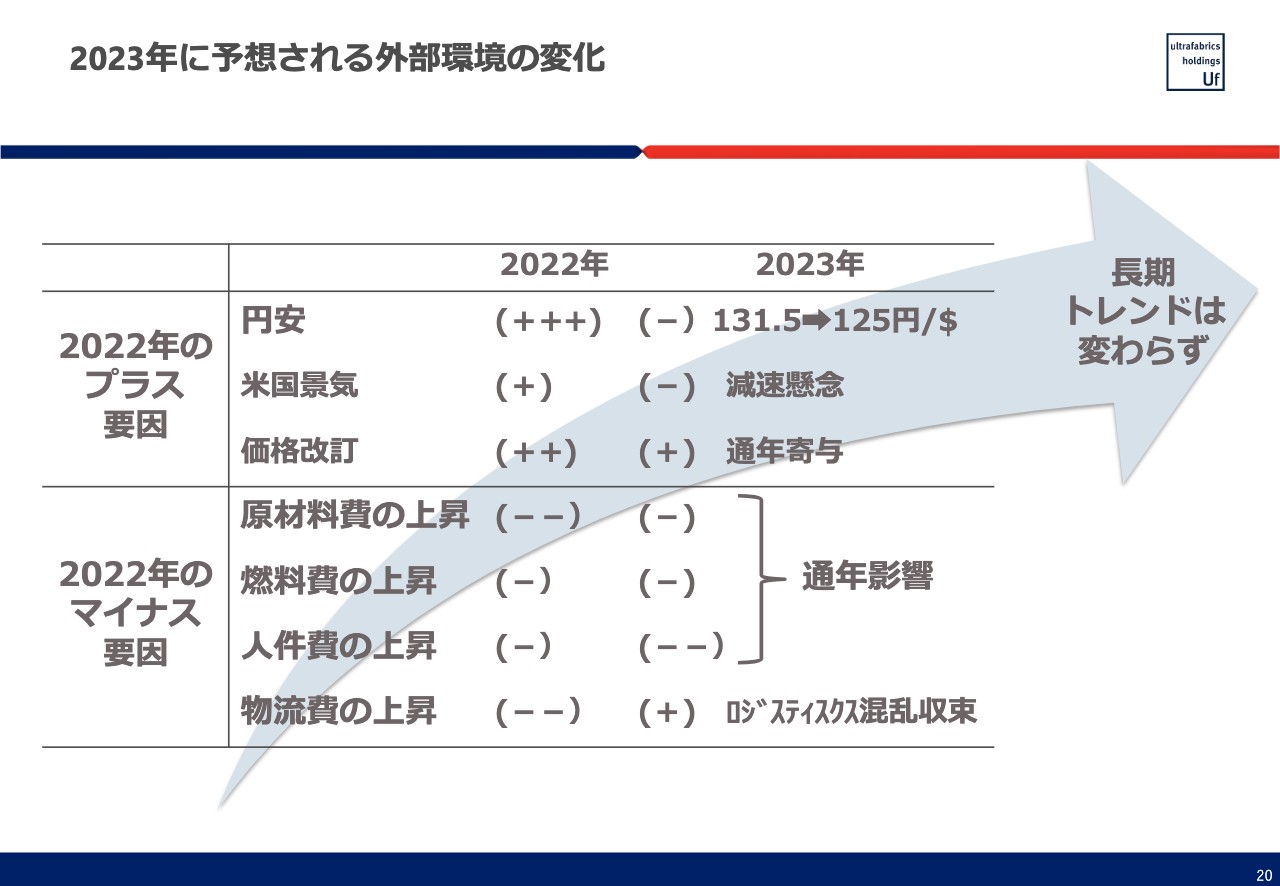

2023年に予想される外部環境の変化

2022年度は大きな外部環境の変化によって、プラスの要因とマイナスの要因の影響を受けました。2023年度に関しても、2022年度ほどではないもののいくつかの変化が予想されるため、このスライドに整理しました。

まず、2022年度のプラス要因である円安に関しては、通期の平均レート131円50銭に対し、予算レートを125円としたため、マイナスの要因となります。また、米国の景気も今年は減速の懸念があるため、マクロ経済の影響を勘案しています。

価格改定を昨年行い、今年は昨年のスタート前の部分が底上げの要因となります。そのため、通年で寄与するかたちにはなるものの、絶対額としては減少していく見込みです。

2022年のマイナス要因として、原材料費の上昇については今年も変わらないと予想しており、昨年と同じように通年で寄与することで、若干マイナスの影響は残ると見ています。燃料費に関しても、同じことがいえると思います。

人件費は、少なくとも足元では、アメリカで依然として上昇しています。特に昨年は、一部の職種で条件のよい会社に移る現象が起こっています。離職されると代わりの人材を見つけるのが難しいことに加え、エージェント費等もかかるため、非常にコストも時間もかかるという状況が続いています。

ウルトラファブリックスでは、給与を前倒しで上げることで、離職を防ぐ対応を行ってきました。この対応について、マクロ環境を見ながらではあるものの、今年も継続していく必要があると思っています。

一方、日本の経済の中でも、昨年の後半から給料を上げることが議論されています。弊社も業績が好調なため、それに報いるためにも、今年度は積極的に賃上げを実施していきたいと考えています。このような人件費の上昇は米国、日本ともにマイナスの要因となる見込みです。

物流に関しては、昨年の後半から年末にかけて、かなり混乱が収まり、コンテナをはじめとした賃料そのものが下がっています。この状況が通年続けば、プラスに働くだろうと考えています。そのため、2023年は全体として、やや保守的な見積もりをするという方針です。

ただし、長期のトレンドは変わっていないと考えており、2024年、2025年は通常モードに戻るという前提で中期経営計画を策定しています。

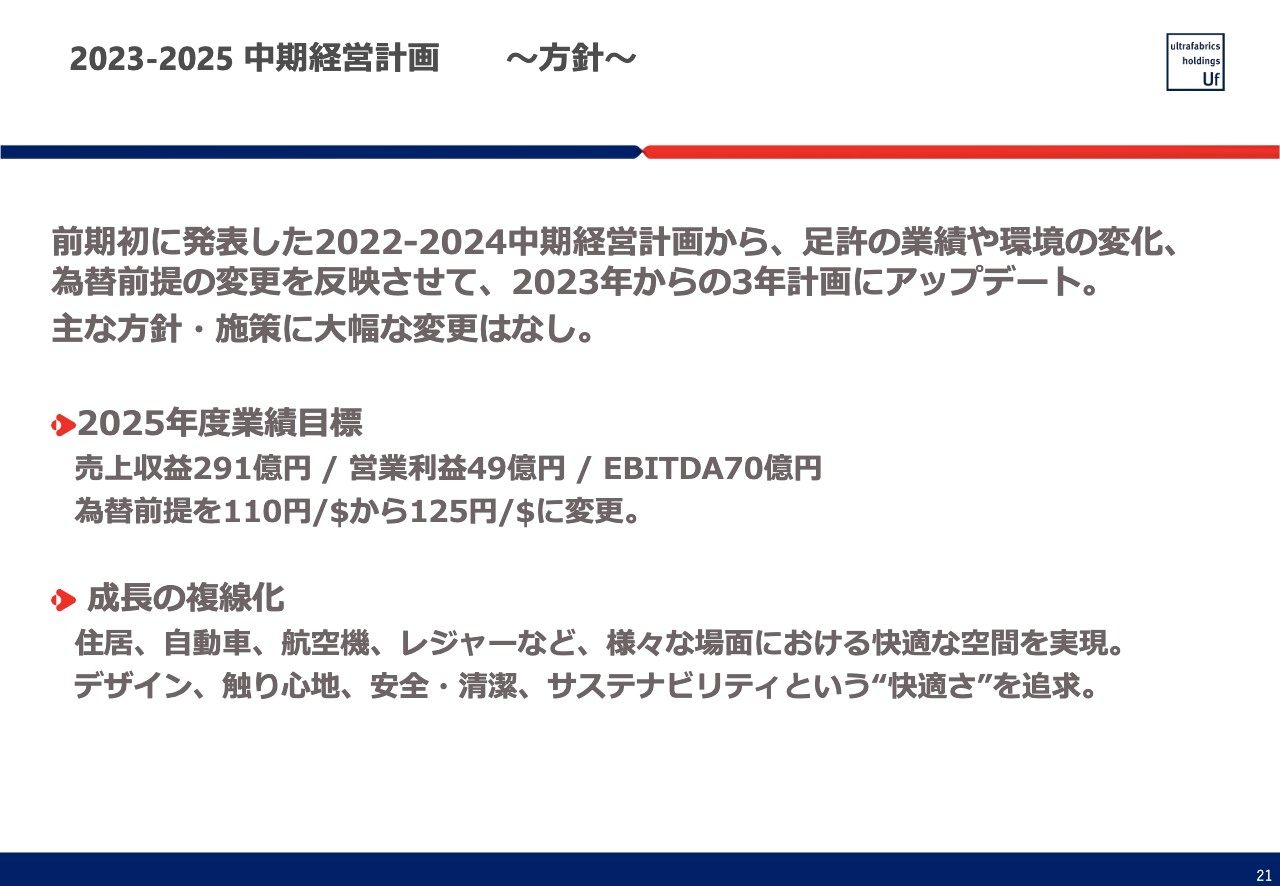

2023-2025 中期経営計画 ~方針~

中期経営計画の方針そのものはほぼ変わりません。

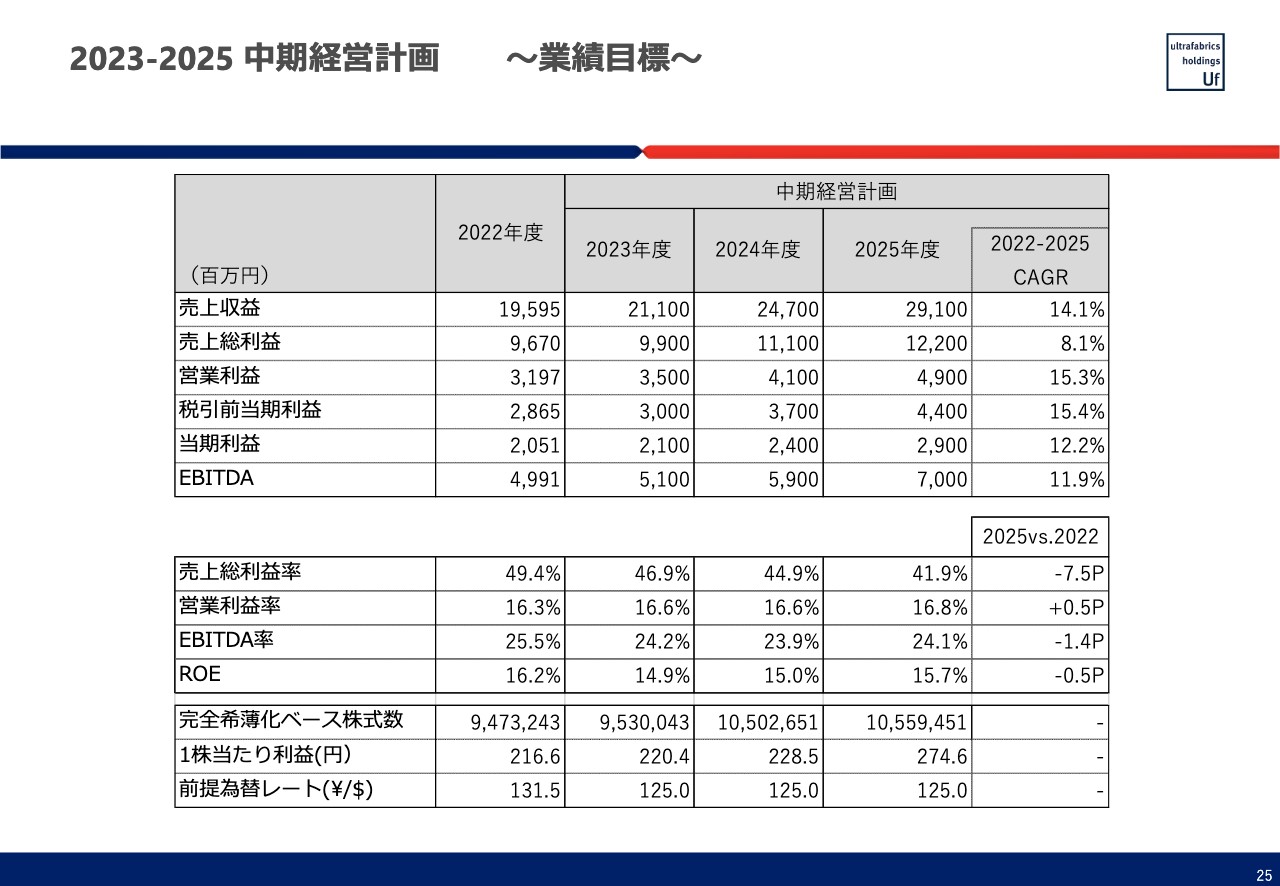

2025年度の為替の前提を1ドル110円から1ドル125円に変更したことにより、売上収益は291億円、営業利益は49億円、EBITDAは70億円を、今回の中期経営計画の最終年である2025年度の業績目標としています。

2023-2025 中期経営計画 ~方針~

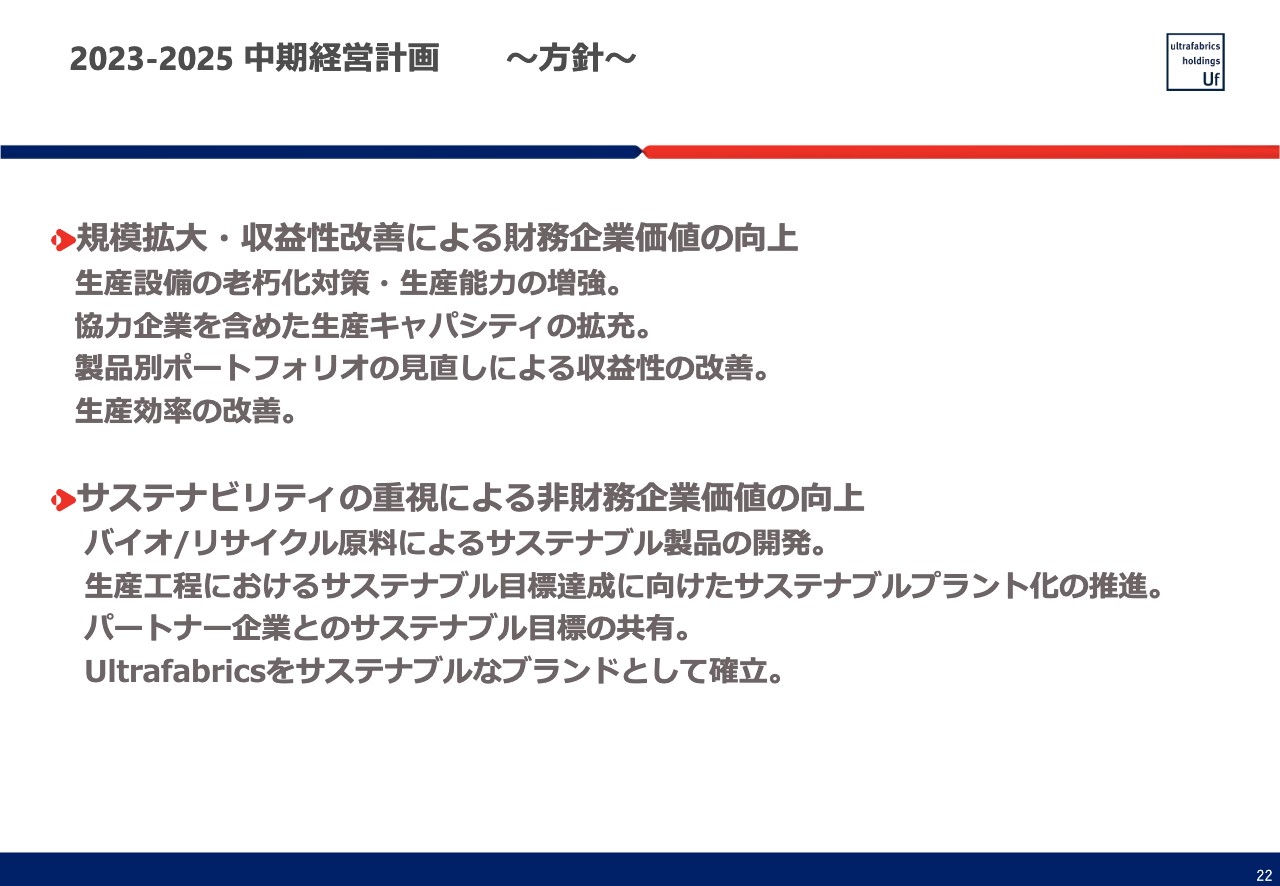

中期経営計画の中身については成長の複線化のため、さまざまな場面での快適さの追求、規模拡大と収益性改善による財務企業価値の向上、サステナビリティ等の重視による非財務企業価値の向上の項目は、昨年策定したものをそのまま継続する方針です。

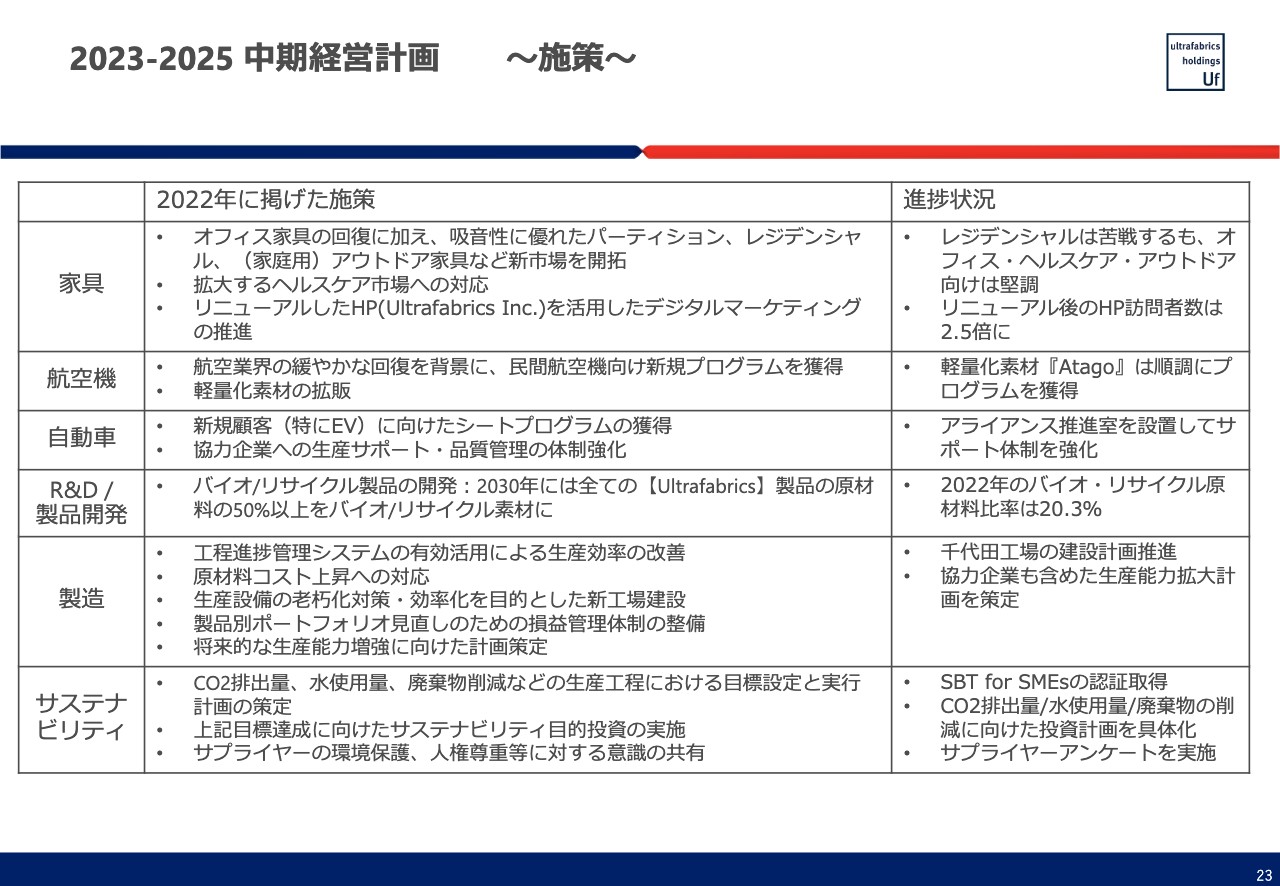

2023-2025 中期経営計画 ~施策~

個別の施策も2022年から大きな変更はなく、各項目が順調に進捗しています。家具に関しては、コロナ禍前後に「コースト」というアウトドア向けの製品を開発しました。耐光性に優れ、外に置いて太陽光にさらされてもあまり劣化しないところが特徴で、販売が非常に順調に進んでいます。また、リニューアル後のホームページは、訪問者数が2.5倍になっています。

航空機部門では、大幅な軽量化に資する「Atago」という素材を開発し、今販売しています。実は航空業界におけるサステナビリティ関係のニーズは、他の分野と比べると強くありませんでした。しかし、コロナ禍を転機に軽量化や、我々のビジネスとは関係ないものとしては再生燃料への取り組みなど、そのようなものに対し、各社が非常に力を入れています。

そのため、軽量化に資する製品も今後引き合いが増えると想定しており、実際にプログラムも獲得している状況です。

自動車部門は、パートナー企業と数量の増加に対応していく方針です。また、アライアンス推進室を設置し、サポート体制を強化していきます。

製品開発に関しては、2030年には50パーセント以上をバイオ・リサイクル素材にする目標を掲げています。昨年の比率は20.3パーセントで、順調に進んでいるといえます。

製造部門は、千代田工場の建設計画の推進を第一化成サイドでは実施しています。

サステナビリティに関しては、「SBT for SMEs」の認証取得とKPIの策定のほか、サプライチェーンをサステナビリティにしていくために、サプライヤーアンケートの実施を始めたところです。

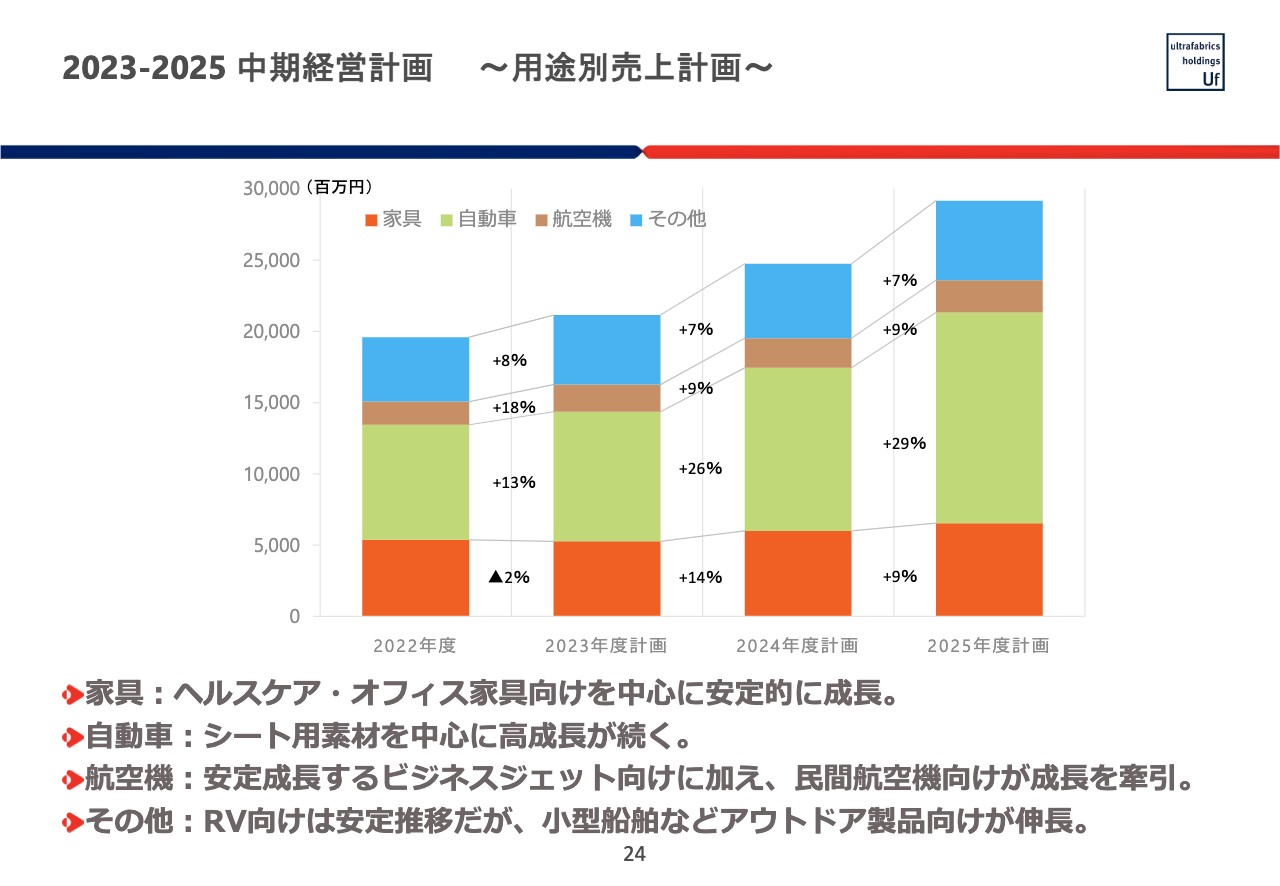

2023-2025 中期経営計画 ~用途別売上計画~

用途別の売上は、トレンドに大きな変更はないものの、家具に関してはアメリカの2023年の景気の減速を見込んでおり、若干のマイナスを予想していますが、その後は回復を見込んでいます。

自動車に関しては、2024年以降に新しいプログラムが入るため、売上に寄与すると考えています。

航空機部門は、ビジネスジェットや民間航空機、コマーシャル向けともに、成長をけん引していく見込みです。

その他の部門については、特にマリン向け、ボート向けを今後伸ばしていく方針で、こちらもビジネスの成長につながっていくと考えています。

2023-2025 中期経営計画 ~業績目標~

業績の目標です。2023年度は、売上収益として211億円、2022年度の実績に対してプラス7.7パーセントという目標を立てています。なお、前提為替レートは125円で、2022年度の実績為替レートと比較して約5パーセントのマイナスとなっています。そのため、マイナス分を足し返すと、約13パーセント程度の伸びとご理解いただければと思います。

2023年から2024年にかけてはプラス17パーセント、2025年もプラス17パーセントというかたちで、安定的に成長していく見込みです。

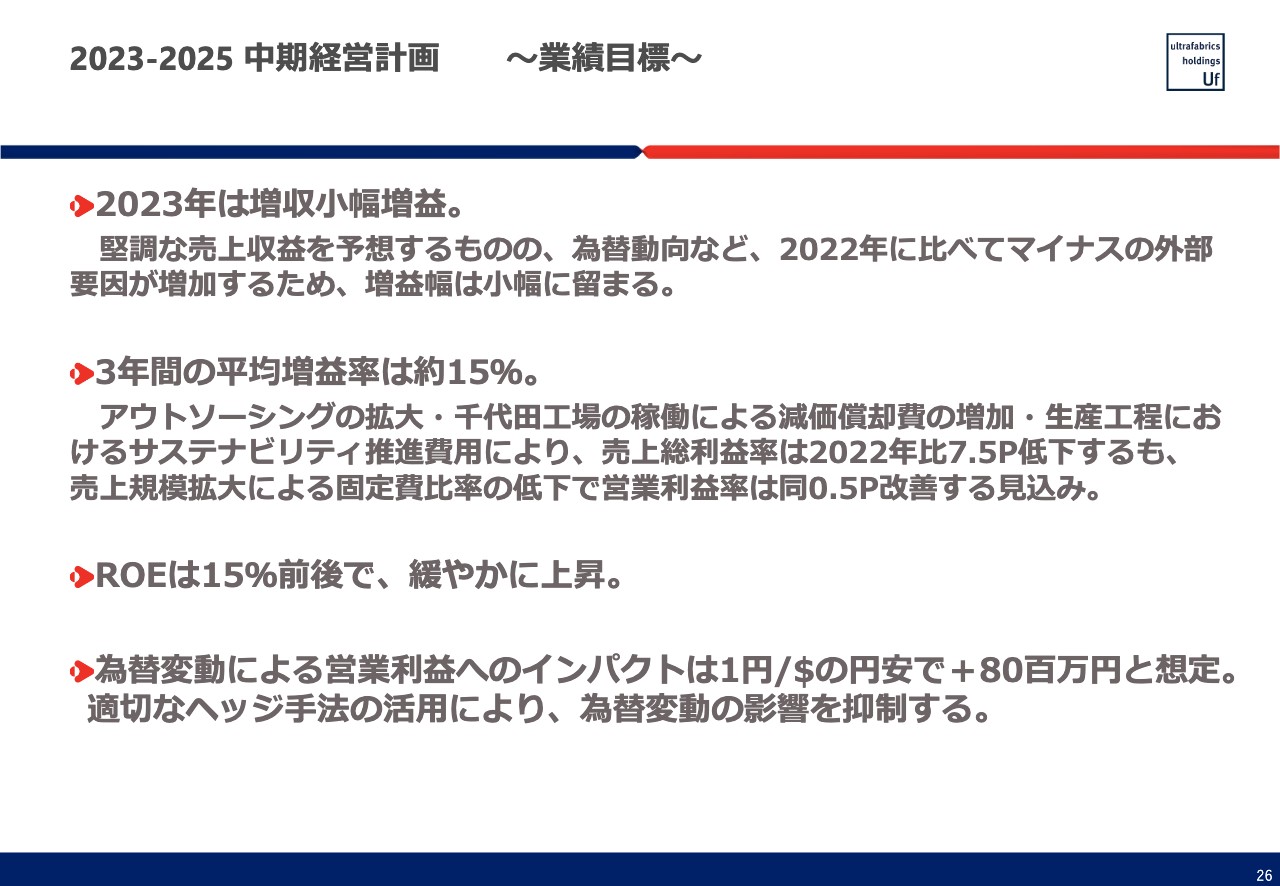

2023-2025 中期経営計画 ~業績目標~

売上は伸びていく一方、生産が増える部分はパートナー企業へのアウトソーシングを拡大していきます。我々は生産しないため、全体の粗利益は徐々に低下すると見込んでいます。

粗利益の後に販管費を使うことになりますが、人を含めてサステナビリティやブランドマネージメント等に必要な投資を行い、継続的な事業の成長を目指すという基本戦略を考えています。

そのため、昨年の営業利益は16.3パーセントでしたが、2023年度は必要なコストを使い、製品価値を高めていくことによって、基本的には15パーセント以上を目指す方針です。

また、2023年度の当期利益は、売上が増える一方でコストも増えていくため、全体としては前年度比微増の21億円で考えています。一定の営業利益率を維持しながら売上を増やし、利益の強化を図っていく考えです。2023年度は21億円ですが、2024年度は24億円、2025年度は29億円を見込んでいます。

売上高EBITDA比率は、2022年度は25.5パーセントと非常に有効な数字でしたが、2023年度はおおむね25パーセント前後を目標としていきたいと思います。

ROEは、2022年度は16.2パーセントでした。2023年度は、当期利益が微増の中で、収益の分だけエクイティが増えるため低下していくものの、2024年度、2025年度にかけて15パーセント台に回復していく見込みです。

こちらについては、財務体質や事業環境をどのように考えるかということになりますが、やはり15パーセントというレベルに満足するのではなく、15パーセントから20パーセント程度を目指していきたいと考えています。もちろん、利益の状況によって達成できれば非常に喜ばしいことですが、自己資本をどのように持っていけばよいのかという財務の観点を持ちながら、柔軟に対応していきたいと考えています。

また、スライドの一番下に記載しているように、為替に関しては、単純に何も行わなければ、営業利益ベースで1円あたり約8,000万円増減するとセンシティビティアナリスト上では想定しています。しかしながら、当然このような為替の相場環境のため、適切なヘッジ手法を活用し、為替変動の影響を抑制しつつ、マネジメントしていきます。

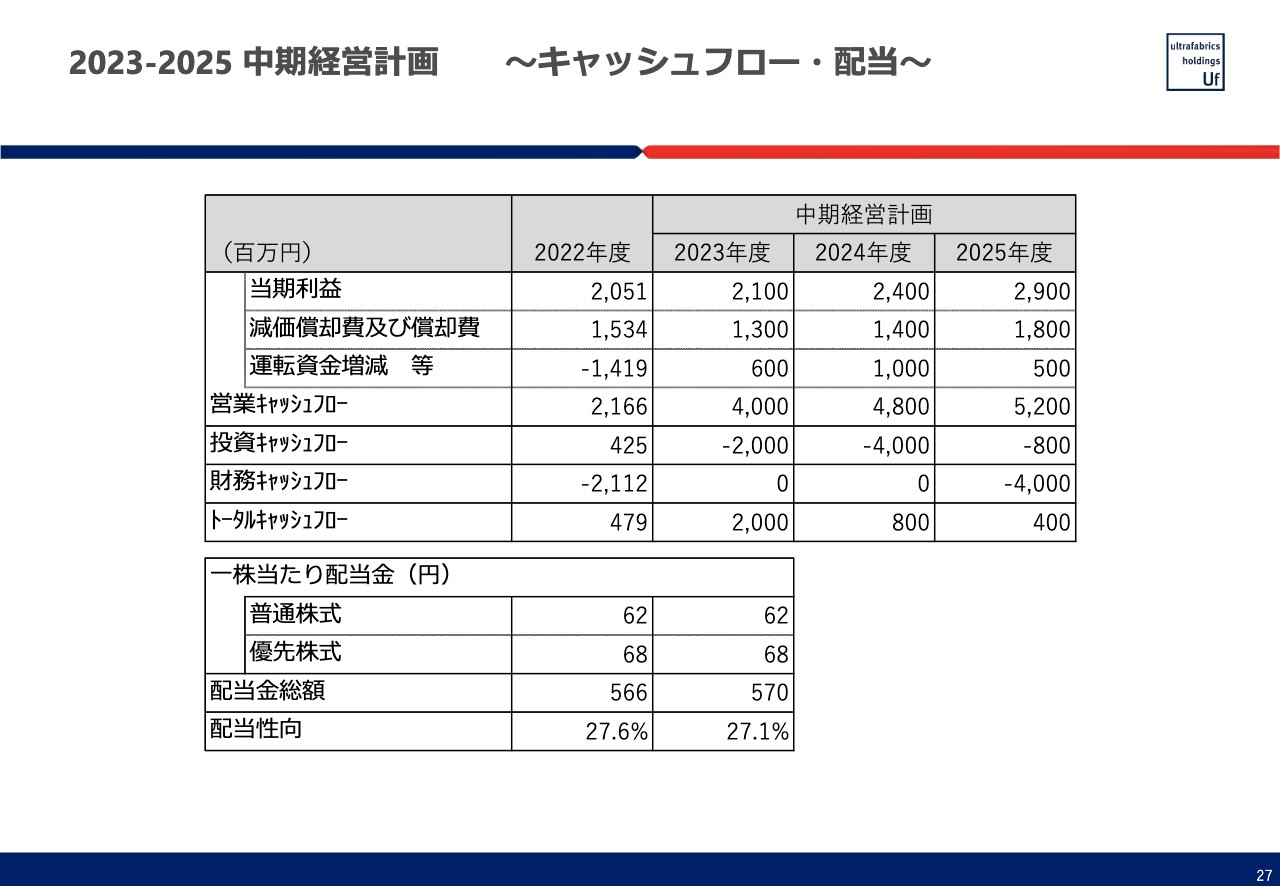

2023-2025 中期経営計画 ~キャッシュフロー・配当~

キャッシュフローおよび配当についてです。2023年度、2024年度、2025年度に関しては、営業キャッシュフローが非常に強く推移し、3年間で合計140億円になると見込んでいます。

今年から千代田工場関連の建設投資が増えていきます。工場を建てて設備を入れるだけではなく、太陽光パネルや水素ボイラーの設置、そして先ほどお話しした水のリサイクル設備の導入等を行うため、サステナビリティを目的とした投資も入っています。

また、借入金について、この設備投資を除くと今のところは大きな投資は少なく、今回作成した中期経営計画上はありません。ですので、金利・配当等の支払いを行いながら、必要な資金を借り入れていきます。また、融資負債残高の減少と、ネットデットエクイティレシオの改善を見込んでいます。

2023年から2025年の中期経営計画の配当性向については、前回の中期経営計画の方針と同様に、配当性向はおおむね30パーセントを上限としたいと思います。現状では普通株式の一株当たり配当金は、昨年度と同様の1株62円を予定しています。

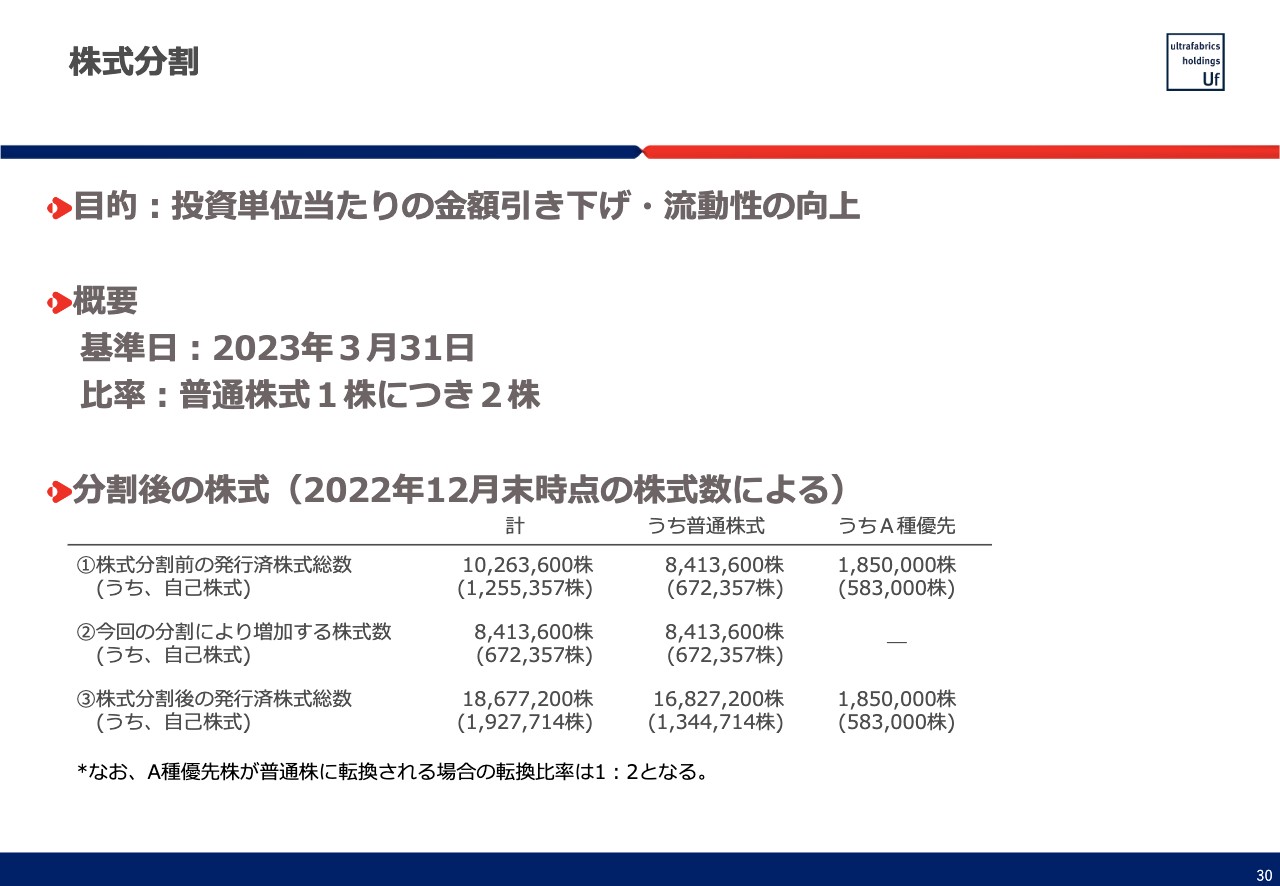

株式分割

株式分割についてご説明します。みなさまがご存じのように、東証から望ましい投資単位として、5万円以上50万円未満という水準が示されていますが、弊社の株式は2022年にこの水準を超える局面がありました。

今後も業績の向上や成長を、マーケットで積極的に評価していただくため、弊社ではこのような株価を再びつけることや、それを超えていくことを目標にしたいと思います。

しかしその場合には、最小投資単位が50万円を超えてしまいます。そのため、東証の方針を踏まえ、また流動性の向上も目的として株式分割を実施します。基準日は今年の3月31日で、割当比率は株式1株につき2株で実施する予定です。

以上、昨年度の決算についてご説明しました。

質疑応答:為替感応度への対策について

司会者:「国内に新工場を建設されるということですが、為替感応度はその分高まるのでしょうか。ほぼすべて輸出のためやむを得ない部分もありますが、現状の1円の円安で8,000万円の増益となる状況を極力高めないための具体的な施策はありますか?」というご質問です。

吉村:具体的な施策という意味では、ご指摘のとおり次の新工場も国内に建てるため、為替の感応度は変わらないとご理解いただければと思います。

一方で、お客さまからは特に昨年のウクライナでの出来事を踏まえ、地政学リスクへの対応をより強く求められています。例えば、北米のお客さまであれば北米で生産して供給してもらいたい、ヨーロッパであればヨーロッパで生産して供給してもらいたいというニーズがあります。

為替の観点だけではなく、地政学リスクへの対応の着眼点も含めて海外のパートナーへの生産委託を検討していきたいと思います。ただ、今回の中期経営計画には数値として入れていないため、影響はないと考えています。

質疑応答:中期経営計画に含まれている自動車用の新しいプログラムについて

司会者:「中期経営計画に含まれている、2024年度の自動車用の新しいプログラムは、新規の顧客ということでしょうか? 可能な範囲でご説明をお願いします」というご質問です。

吉村:顧客は1社ではなく、JAGUAR LAND ROVERなども我々の製品を使っています。今後EVを拡充し、特にJAGUARに関しては全車種をEVにする方針を発表しています。そのようなプログラムに入っていく予定で、すでに決まったものもあります。また、JAGUAR LAND ROVERに限らず、EVのメーカーの中ですでにプログラムが決まっているものもいくつかあります。そのようなものが2024年以降、数値として反映されていくと見込んでいます。

ただ、みなさまご存知のように、EVは新しいマーケットのため非常に難しく、どのような車が売れるか、あるいはどのメーカーの車が売れるかが議論されています。2年ぐらい前は、EVが売れるか売れないかということが議論のポイントだったと思いますが、今はそのような議論はなくなっているかと思います。

今後、EVのプレイヤーの数が増え、競争が進んでいくことが予想されます。その中で、我々が獲得したプログラムがどのくらいの数量に結びついていくかは非常に予測しづらい状況です。そのようなリスクをはらんだ見込みであるとご理解いただければと思います。

質疑応答:中期経営計画における自動車用以外売上目標について

司会者:「自動車用以外の用途は、中期経営計画期間中の伸びがやや緩やかに感じます。そのあたりをより高めていくことは難しいのでしょうか?」というご質問です。

吉村:我々のビジネスは、非常に時間軸が長めになっています。例えば家具では、各家具メーカーのカタログにウルトラファブリックスがオプションとして設定されます。その家具を買うお客さまがウルトラファブリックスの、例えば「ブリザ」という製品を選ぶことで、売上に結びつきます。そのようなカタログに載せるのに時間がかかるということが、要因の1つです。また、載せた後でオプションとしての認知度が高まるまでにも、時間がかかります。

同様に航空機も、内装材に選択されるということも、非常に時間がかかるビジネスです。今日取り組んだことが明日ビジネスに結びついたり、あるいは今年取り組んだことが今年のビジネスに結びついたりすることが非常に難しいというのが、もう1つの要因です。

つまり、短期的な営業努力によって、売上を上げることが非常に難しいビジネスだといえます。これはある程度自動車に関してもいえると思います。

そのため、2023年から2025年の中期経営計画に関しては、スライドで示しているような伸び率を予測しています。自動車の比率がいたずらに高まることは、成長という観点では非常によいものの、リスクという観点では慎重に考えなければいけない部分です。戦略としては自動車用以外の部分を将来的に増やすためには、どのように取り組めばよいかを考えながら探っていきたいと思います。

質疑応答:在庫の見通しについて

司会者:「戦略的に在庫を積み増したということですが、2023年度の見通しを教えてください。また、在庫変動による2022年度実績と2023年度計画のPLへのインパクトを定量的に教えてください」というご質問です。

私から回答します。為替の影響も含めた数字になってしまいますが、2022年度の為替および在庫の数量増によるインパクトは7億円から8億円を推定しています。2023年度については、ほぼ影響はありません。

吉村:在庫については2022年度は、非常に緊急な対応をしたご理解いただければと思います。緊急な対応がなぜ必要だったかというと、我々と同じような材料を例えば家具メーカーに供給し、いろいろなサプライヤーで納期が非常に長くなったことで、遅延が発生しました。

家具メーカーは張り材がないと家具が作れないため、納期を短くすることがサービス向上の観点、あるいはお客さまとの信頼関係の向上という意味では非常に重要なポイントでした。そのようなことも含めて、日本から輸出し、アメリカに到着してからお客さまに渡せるまでに、いろいろな過程を経るため、非常に時間がかかります。

我々は「イントランジット」と呼んでいますが、工場は出ているものの、ウルトラファブリックスの倉庫にはまだ着いていないというものが非常に多くなりました。時間が読めない中でそのようなことを気にしていると、お客さまの満足度は下がり、失注の可能性も上がっていきます。そのため、2022年度は非常に特別な対応をしたと考えています。

2023年度に関しては、納期を最優先に考えながら、できる限りコストもコントロールし、通常モードのタイミングに戻せるようにしていきたいと考えています。

質疑応答:自動車用シートについて

司会者:「自動車用シートに関してメーカーが減産しているとのニュースもありますが、今年の影響はどのように見ていますか? また、今年から始まるプログラムの売上への貢献はどの程度あるでしょうか?」というご質問です。

吉村:先ほどお話ししたようにEVのマーケットそのものが、非常に新しいマーケットです。いろいろなプレイヤーがどんどん新しく入ってきている状況の中で、非常に短期的であっても先が見通しにくいです。

今回お示しした2023年度の計画に関しては、現状ではほぼ計画どおりに進む見込みです。環境やお客さまの事情に何か変化があって、減るまたは増えるなどの見込みがたった際には適切な開示をしていきたいと考えています。

質疑応答:乾式の合成皮革メーカーとの競争環境について

司会者:「合成皮革は、湿式と乾式があると思いますが、乾式のメーカーとの競争環境に変化はありますか?」というご質問です。

吉村:競争環境はあまり変化していないと認識しています。湿式の合成皮革を選択されるお客さまは、プレミアムな製品でそれだけの価値があるということで採用いただいています。

例えば、乾式と比較して値段で選ばれる場合は、基本的には我々の製品は選択されません。我々の製品を採用しているお客さまは、湿式の合成皮革に関してプレミアム性を認めて、それに対し相応な対価を払えると判断している方です。

競争環境の変化に関しては、対湿式も対乾式も特に変化はありません。お客さまが我々の製品に対してプレミアムを求めていただけるかどうかは、今後の我々の努力や、新しくどのような製品を作っていくか、サステナビリティをどのように向上させていくかにもかかっています。事業努力を続けていって、いろいろなセグメントで顧客層を拡大していきたいと考えています。

質疑応答:欧州自動車メーカーの新規プログラムについて

司会者:「欧州自動車メーカーの新規プログラムについては、ガソリン車ではなくEVということでよろしいでしょうか?」というご質問です。

吉村:今はEVもあればガソリン車も両方あります。傾向としては、どのメーカーもEVを増やしていきます。「何年以降はガソリン車を作らない」と宣言しているメーカーもあります。そのようなメーカーを中心にEV向けの内装材はどのようなものがよいかという視点で、素材を選定している傾向はあると思います。ただ、プログラムそのものに関して言うとEVだけではなく、従来型のガソリン車もあります。

新着ログ

「化学」のログ