青山財産ネットワークス、各段階利益で開示予想値を上回る 当期純利益は会社創立以来の最高益を達成

2022年12月期決算説明会

橋場真太郎氏(以下、橋場):定刻になりましたので、2022年12月期青山財産ネットワークスの決算説明会を行わせていただきます。本日はご足労いただきまして、誠にありがとうございます。

申し遅れましたが、企画開発本部の橋場でございます。日頃よりお世話になっております。本日は決算説明の後に質疑という流れになります。何卒よろしくお願いいたします。

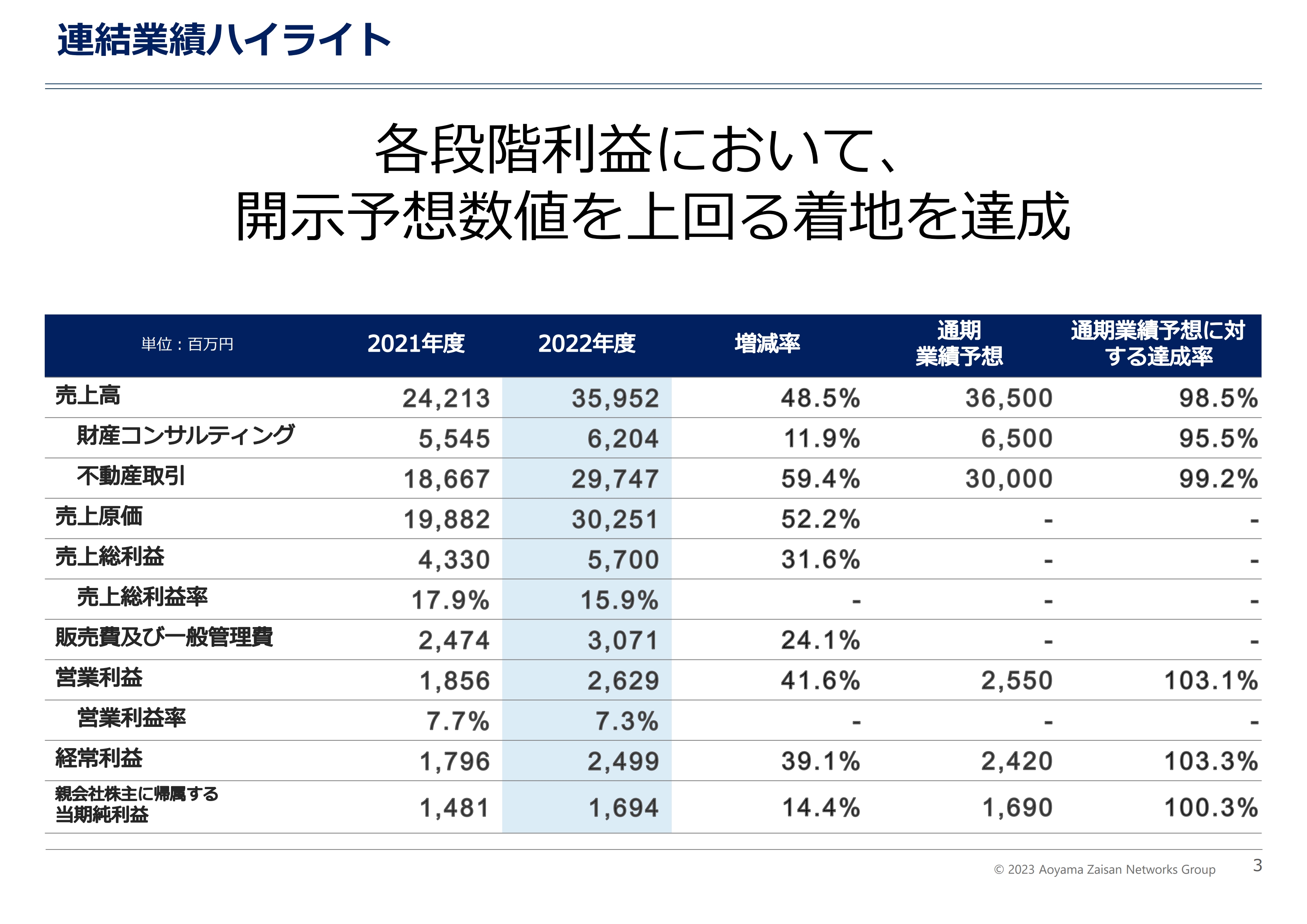

連結業績ハイライト

連結業績ハイライトです。2022年12月期の売上高は、通期業績予想の365億円に対して359億5,200万円と、残念ながら予想よりも下回りましたが、利益は営業利益、経常利益、当期純利益のすべての段階で、開示予想数値を上回る実績を達成することができました。本当にありがとうございます。

連結業績推移

当期純利益については、会社設立から31年経ちますが、最高益を達成することができました。後ほど発表しますが、2023年度は営業利益および経常利益ともに過去最高益を目指す予定です。

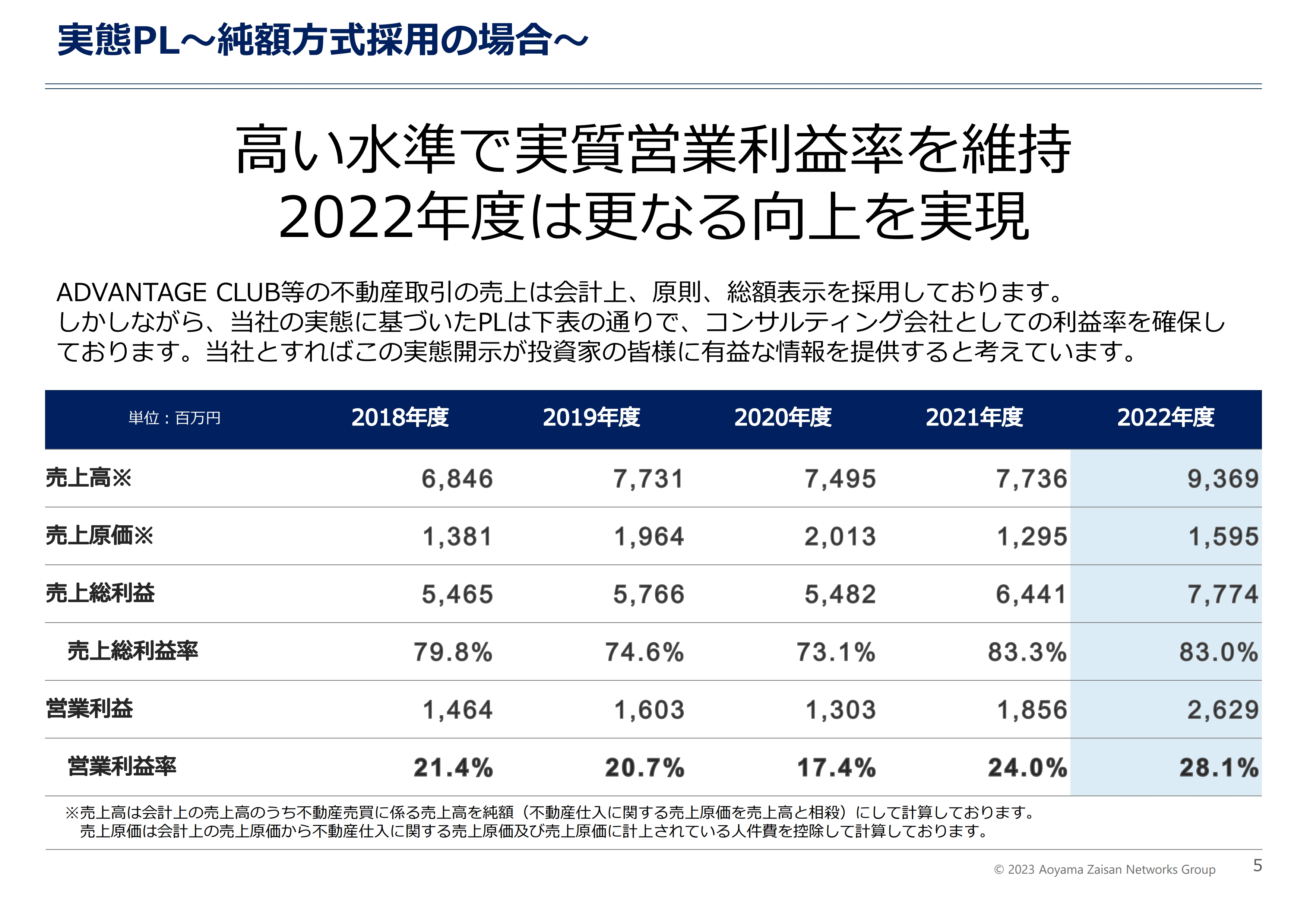

実態PL~純額方式採用の場合~

2022年11月から、実態PLについてご説明しています。我々は、こちらが青山財産ネットワークスの真の姿と捉えているため、みなさまにもぜひご理解いただきたい内容です。前のスライドでは、売上高は約300億円と総額表示で記載していますが、このスライドをご覧いただくとわかるとおり、こちらが本来の純額(ネット)ベースの売上高です。

2022年度は売上高93億6,900万円となっていますが、こちらは財産コンサルティング収益と不動産取引収益のネットでの売上を記載したものです。それに対して営業利益は会計上総額表示に同じく26億2,900万円で、営業利益率は28.1パーセントでした。

繰り返しになりますが、実態PLに表示されているのは、財産コンサルティング収益および不動産取引収益のネットベースでの売上高です。会計上は総額表示とネットベースの2つの基準がありますが、当社の場合「ADVANTAGE CLUB」の組成残高をよりわかりやすくみなさまにお伝えするために総額表示を採用しています。しかし、会社内においてはネットベースで数値を管理しています。

来年度については、おおよそ本来水準の純額方式で我々の会計を見た場合、売上高は約105億円を想定しています。営業利益などの詳細は後ほどご説明します。

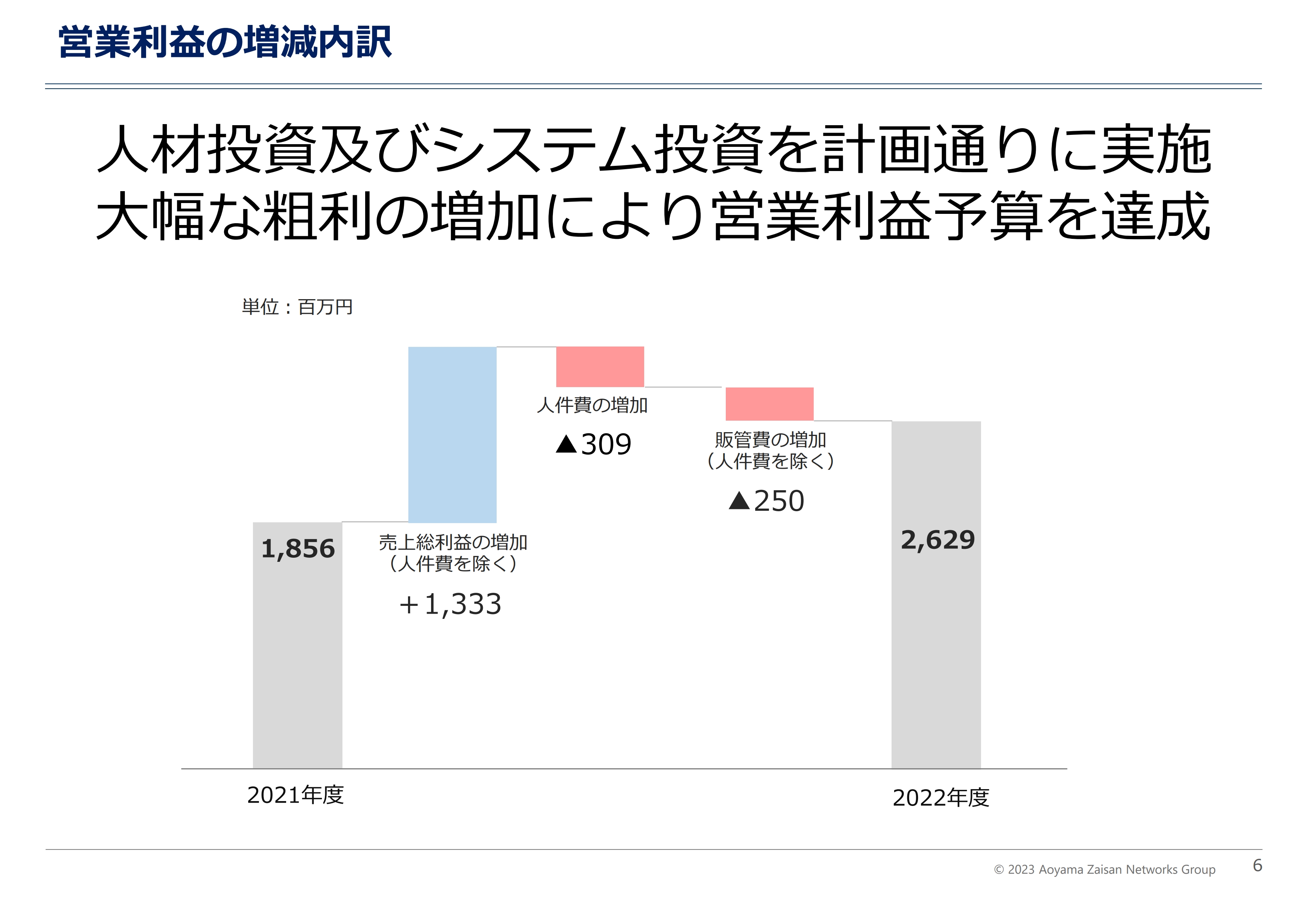

営業利益の増減内訳

2022年度の営業利益の内訳です。みなさまのおかげで、2021年度と比較して大きく数字を伸ばすことができました。

増益の最大の要因は、売上総利益の増加です。減益要因は、昨年みなさまにご報告したとおり、人員の積極的な採用に伴う人件費の増加と、システム関連を含めた一部販管費の増加となっています。スライドのように人件費は3億900万円、販管費も2億5,000万円でしたが、ほぼ計画どおりの実績です。

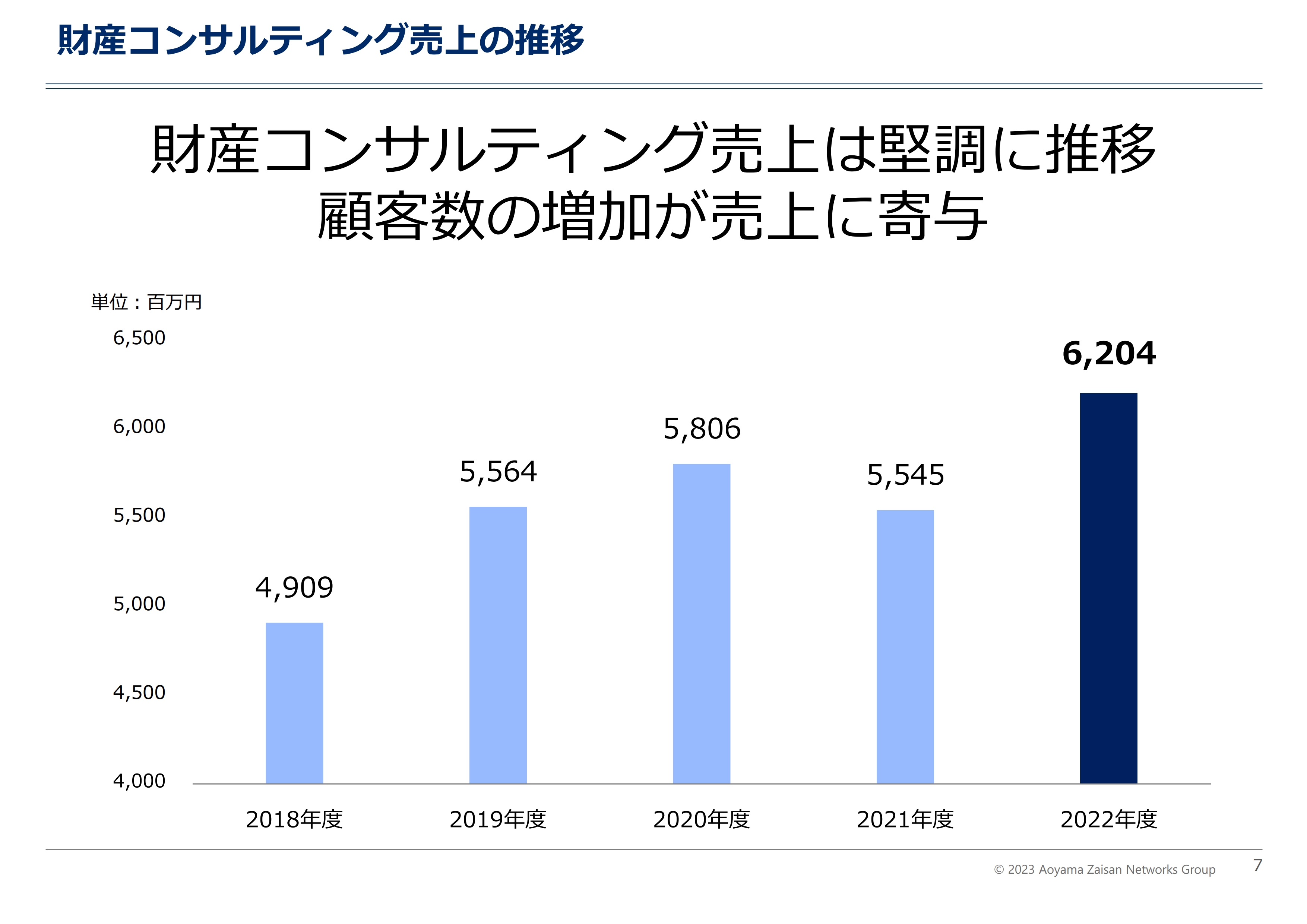

財産コンサルティング売上の推移

財産コンサルティングの売上の推移です。従前からお話ししているとおり、我々はもともと財産コンサルティングが本業の会社です。そのため、いかにお客さまの数を増やし、財産コンサルティングの売上を伸ばすかということが、我々にとって最重要のKGIになっています。

財産コンサルティングの売上に関しては、ここ数年ずっと、特にコロナ禍の到来以降は足踏みをする状態が続いていました。しかし2022年度にやっと、成長曲線を描くような数字を達成することができました。

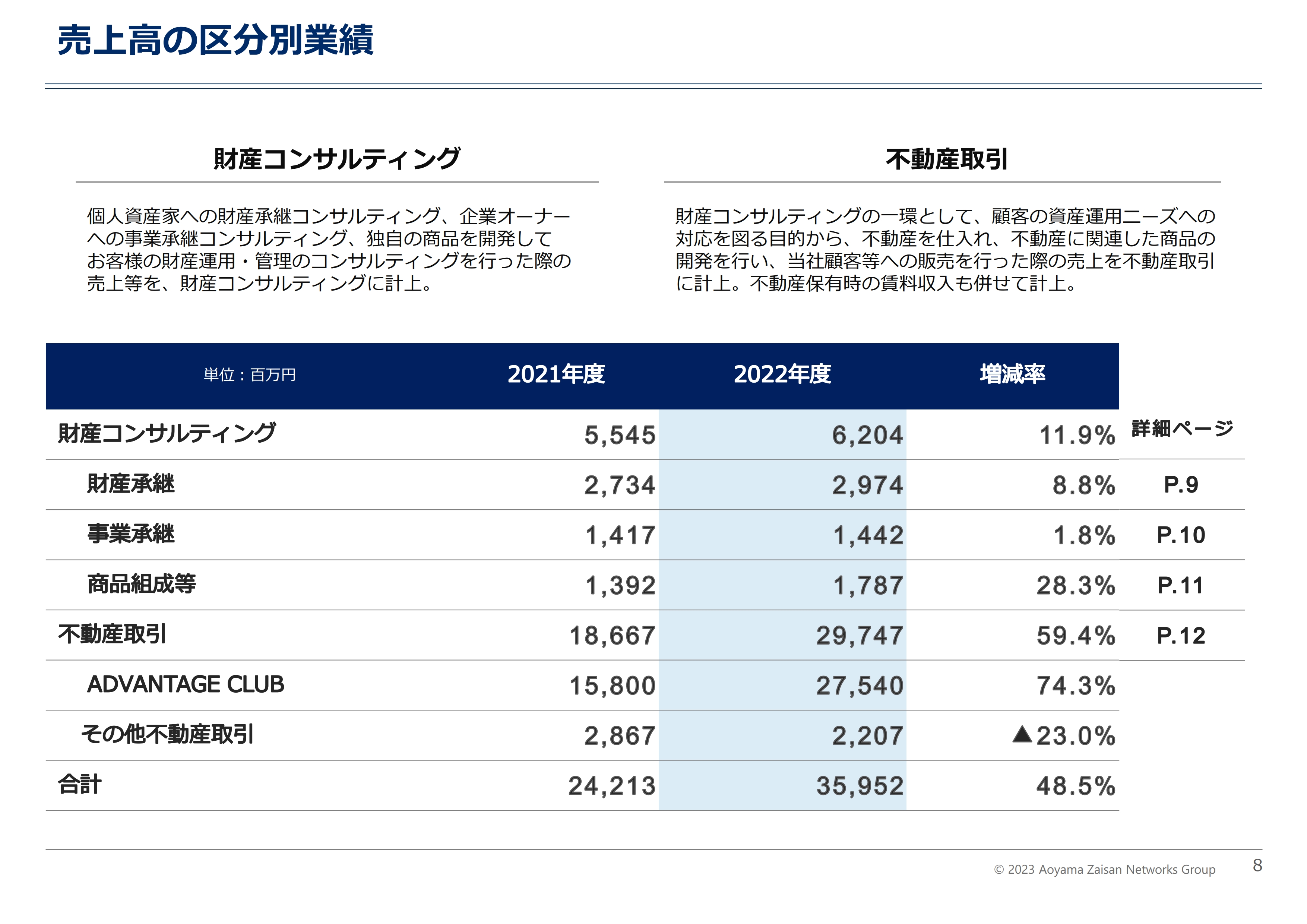

売上高の区分別業績

売上高の区分別業績です。2021年度から2022年度にかけての変化を見ていくと、財産コンサルティングの売上高は55億4,500万円から62億400万円への増収となりました。スライドではその内訳を財産承継、事業承継、商品組成等に分けて記載しています。

内訳の1つ目は財産承継で、基本的には個人の資産家向けの相続のコンサルティングを行った際の売上が計上されます。2つ目の事業承継は、企業オーナー向けのいわゆる事業承継対策の売上です。3つ目の商品組成等は「ADVANTAGE CLUB」の組成や解散、管理報酬、その他のAM報酬等が計上されています。

不動産取引収益については、記載のとおり、大きく増やすことができました。内訳の1つ目「ADVANTAGE CLUB」の売上高は、計画値300億円に対して約285億円の組成を行った結果、158億円から275億4,000万円へと、大幅に伸びました。ただし2つ目の、その他の不動産取引収益については、28億6,700万円から22億700万円と減収になっています。

しかし結果的には、売上高は242億1,300万円から359億5,200万円へ、大幅な増収となっています。

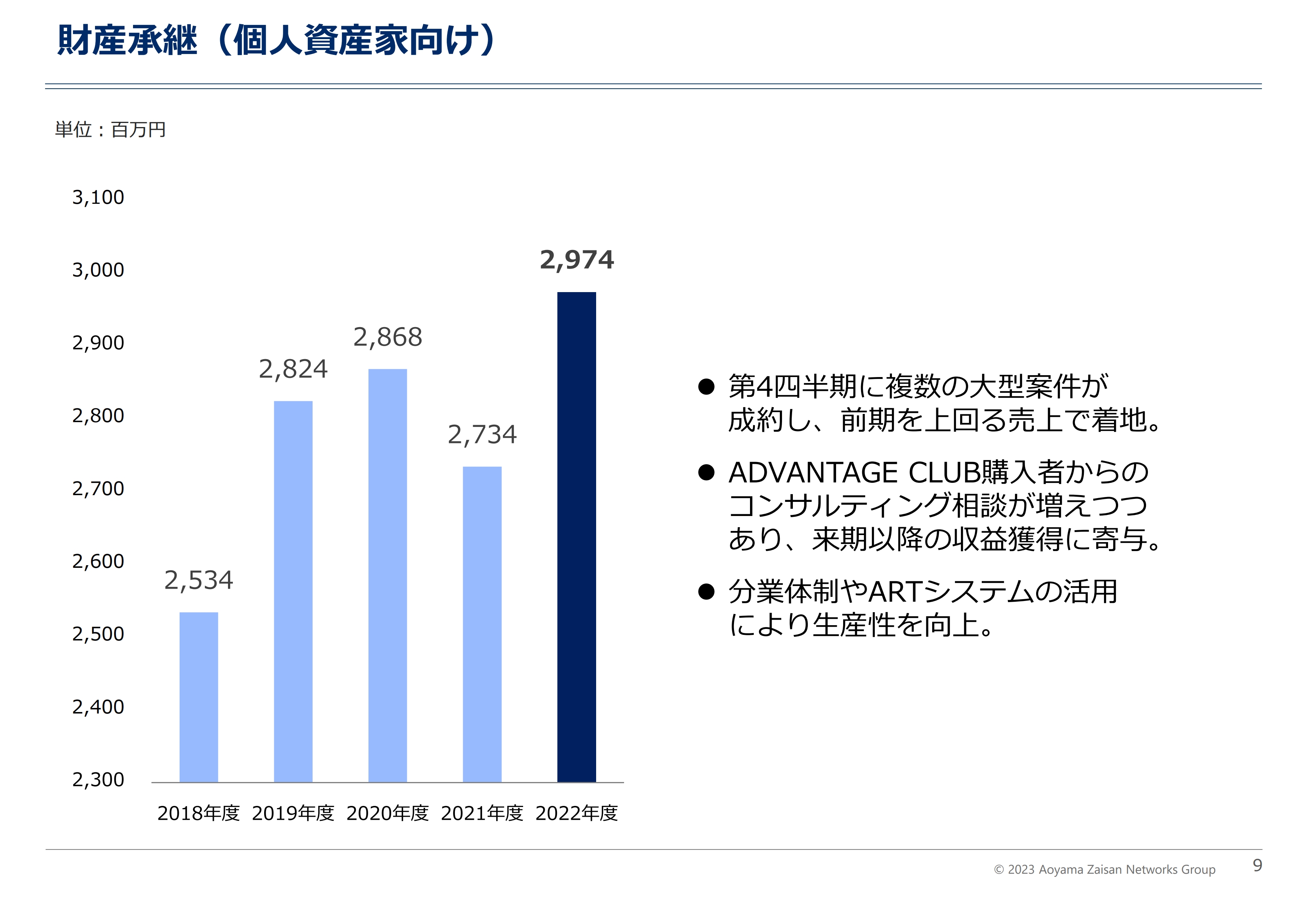

財産承継(個人資産家向け)

各セグメントの売上高実績です。こちらも2021年度から2022年度にかけての変化を見ていきます。財産承継は、個人資産家向けの相続コンサルですが、27億3,400万円から29億7,400万円へ増収しました。

2022年度の第3四半期まで、この伸びがなかなか数字として表れてこなかったため、みなさまから「いったい、ここは本当に成長するのか?」というご指摘やご質問をだいぶ受けておりましたが、第4四半期に、大型案件が成約した結果が現れました。

また、戦略的個別サービスの1つである「ADVANTAGE CLUB」購入者や、それ以外の戦略的個別サービスをご利用のお客さまに対し、相続コンサルへの誘導を非常に多く行いました。その結果、幸いにも、前年度比2億円以上の増収となる実績を上げることができました。

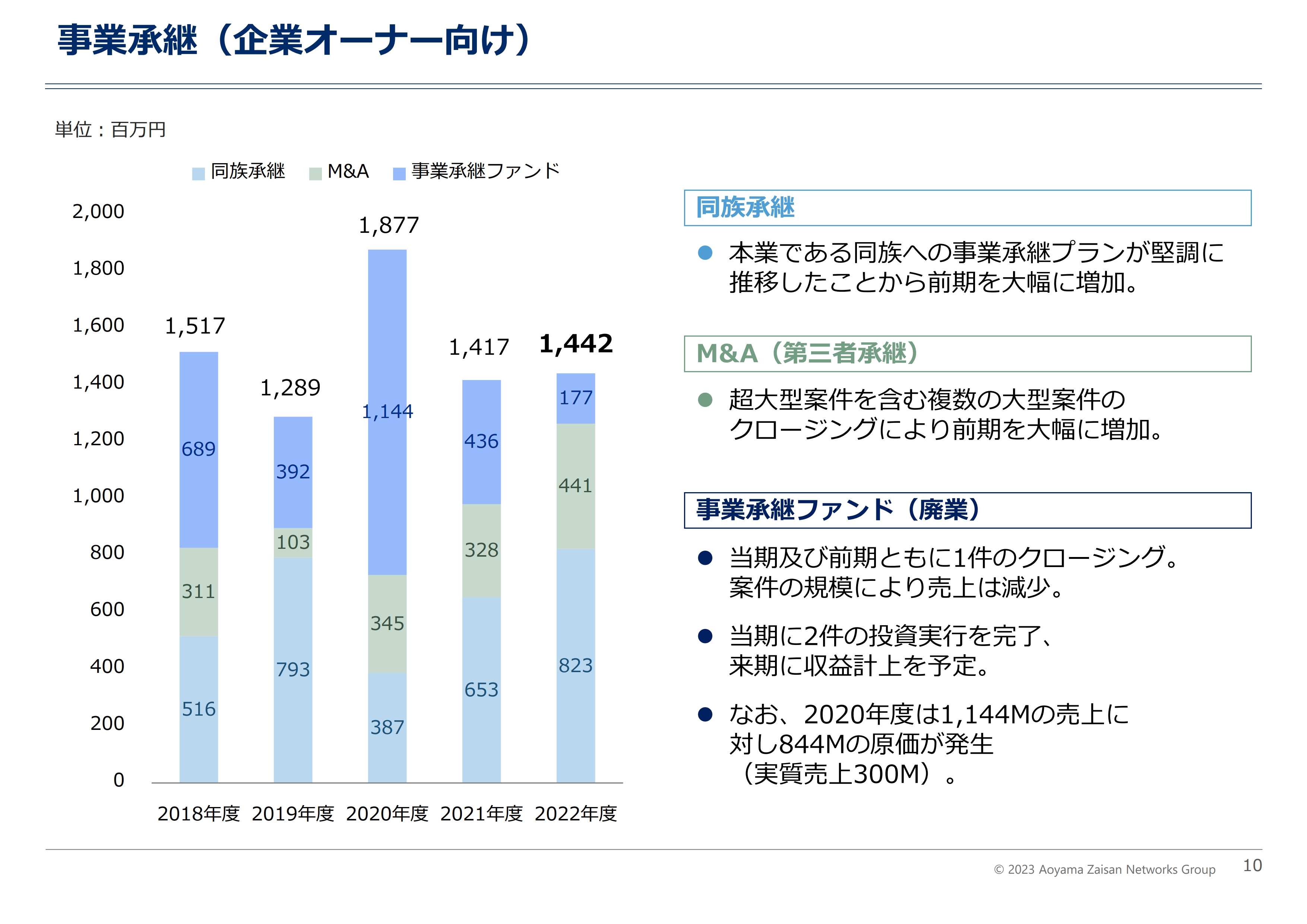

事業承継(企業オーナー向け)

企業オーナー向けの事業承継コンサルティングでは、スライドの右側にあるように、同族承継、M&A、事業承継ファンドという3つのセグメントを構成しています。

左側の棒グラフの2022年度実績をご覧ください。一番下の8億2,300万円の部分が、我々の本業である同族承継コンサルティングの実績です。こちらを伸ばすことが、我々の一番の重要課題になっています。

M&Aについても、昨年あたりから大きなチームを作って組織化し、力を入れています。結果的に、2022年度は実績を大きく伸ばすことができました。

事業承継ファンドについては、2022年度は記載のとおり1億7,700万円と、前年比でかなりの減収となっています。理由としては、2022年度はあくまでも投資の時期となり、回収の案件が1件のみだったためです。

ただし、それらの投資案件はすでに完了していますので、2023年度には大きく実績化できる予定です。我々としては全体的に各セグメントが成長している認識で、本業の同族承継と同様に事業承継ファンドも非常に順調に推移していると思っています。

ここで、2020年度の実績についてご説明します。セグメント合計の売上が18億7,700万円で、特に事業承継ファンドが11億4,400万円と大きく伸びています。この理由としては、その前年、前々年の決算短信および決算報告説明資料にも何度か記載していますが、8億4,400万円の原価が発生する売上であるためです。

そのため、本来的にはほとんど無視していただいて問題ないと考えています。11億4,400万円という2020年度の事業承継ファンドの売上実績は、ネットベースで考えると約3億円になるとご認識いただければと思います。

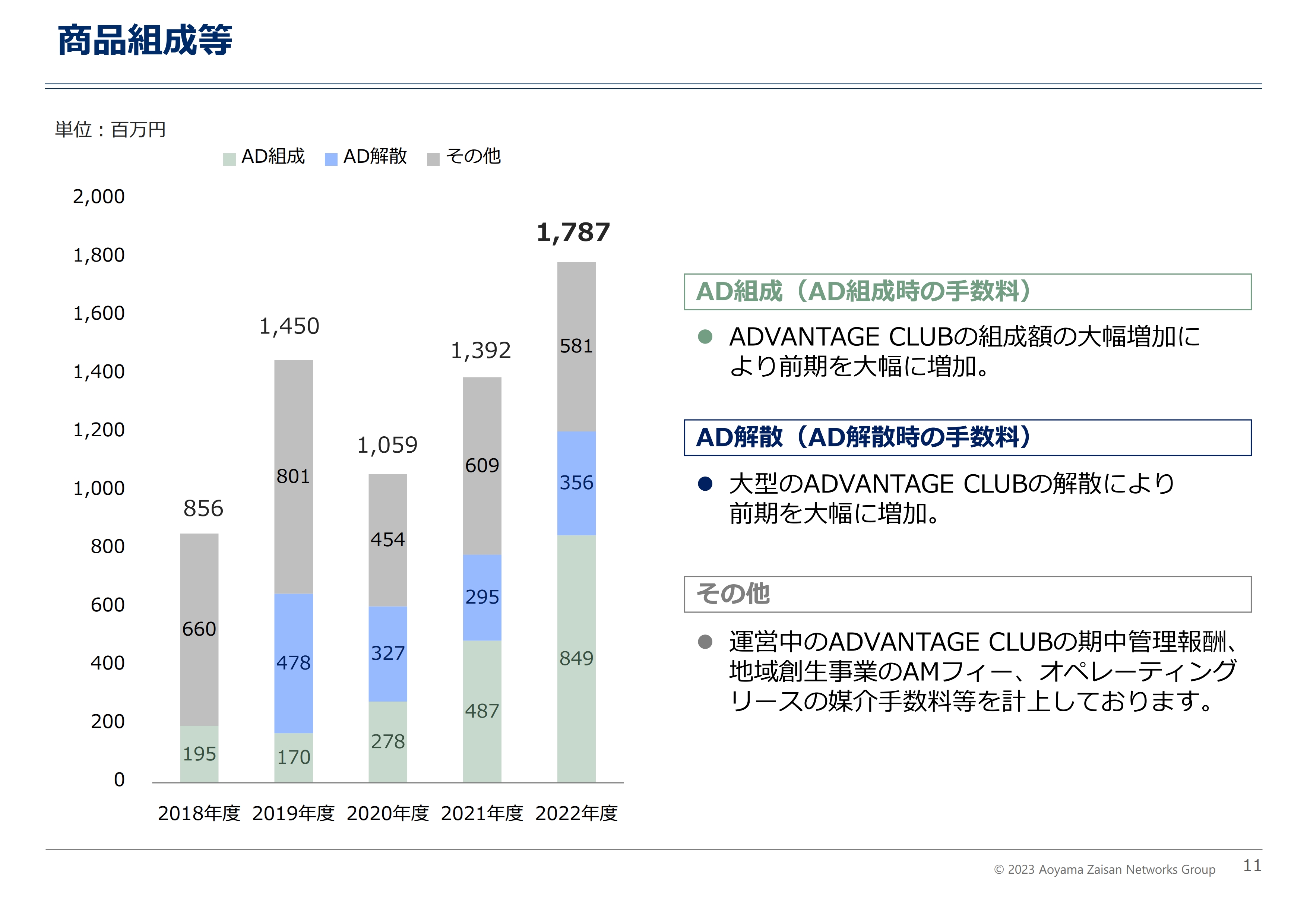

商品組成等

商品組成等についてです。「ADVANTAGE CLUB」の組成、「ADVANTAGE CLUB」の解散、その他の3つの大きなセグメントに分かれます。その他には、「ADVANTAGE CLUB」の期中管理報酬、我々が積極的に行っている地方創生事業のアセット・マネジメント・フィー(AMフィー)、オペレーティングリースの媒介手数料等の収益が含まれます。

一番顕著に伸びたのは「ADVANTAGE CLUB」の組成です。「ADVANTAGE CLUB」組成の売上は、組成金額の3パーセントが記載されています。

「ADVANTAGE CLUB」の解散について、2023年度はこれからどのくらい解散するかは開示しにくいのですが、解散額の5.5パーセントから6パーセントくらいが、解散時の手数料として計上されます。直近3年間を見ると、年間おおよそ解散額55億円の規模で解散が行われていますので、おそらく2023年度もそれくらいの解散が発生すると予想しています。

棒グラフの一番上の5億8,100万円がその他の報酬です。こちらも着実に積み上がってきていると社内的には評価しています。その他の報酬において一番大きいのは「ADVANTAGE CLUB」の管理報酬で、おおよそ半分を占めます。地域創生のAMフィーも大きいですが、オペレーティングリース媒介手数料は期によってけっこうばらつきがあります。

何よりこの「ADVANTAGE CLUB」の残高について、組成累計額は約1,000億円を超えているのですが、現状残高で約700億円あります。そちらのAMフィーとして期中管理報酬が積み上がってくるため、期中管理報酬の実績についても、組成のたびに増えていくとご理解いただければと思います。

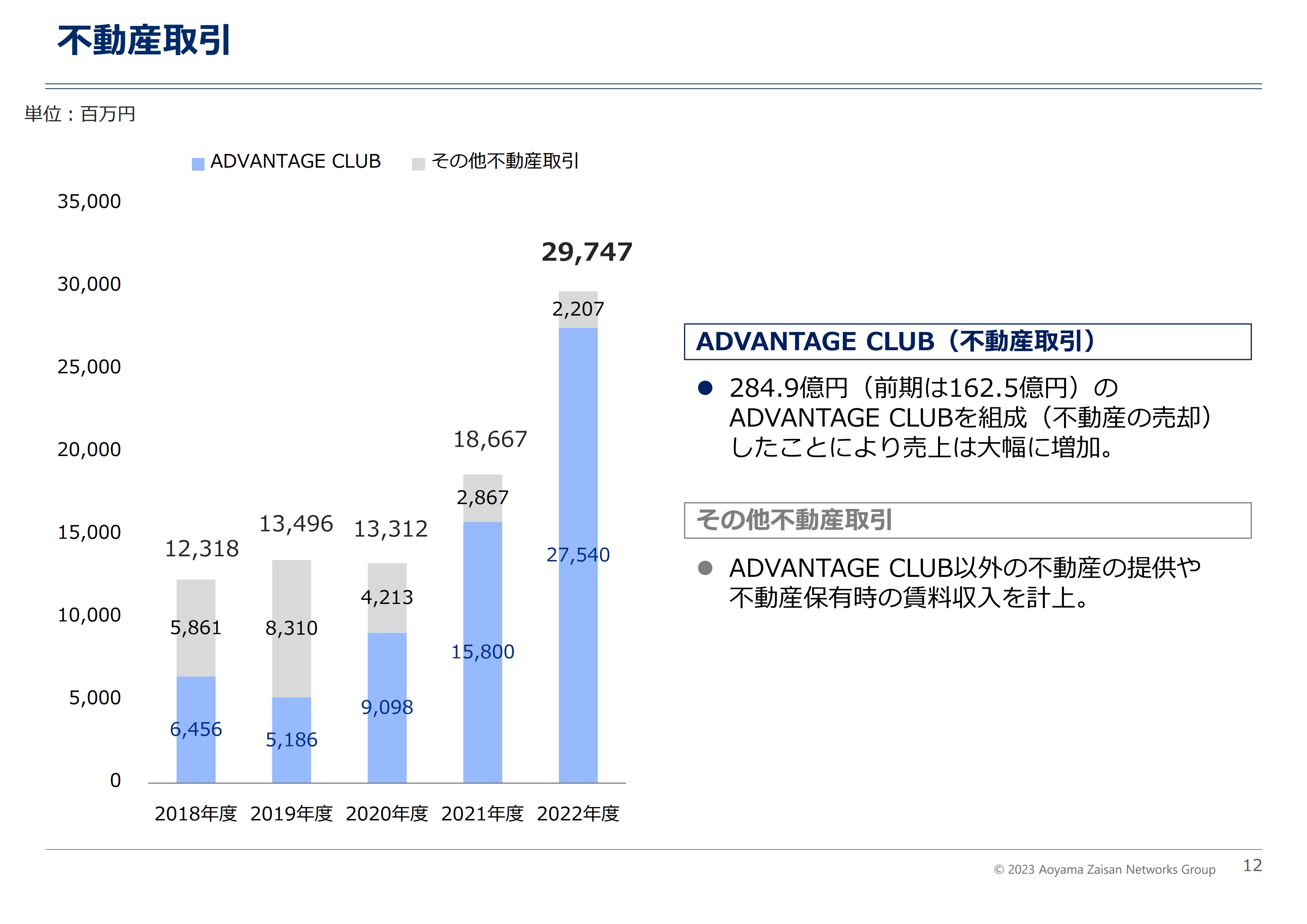

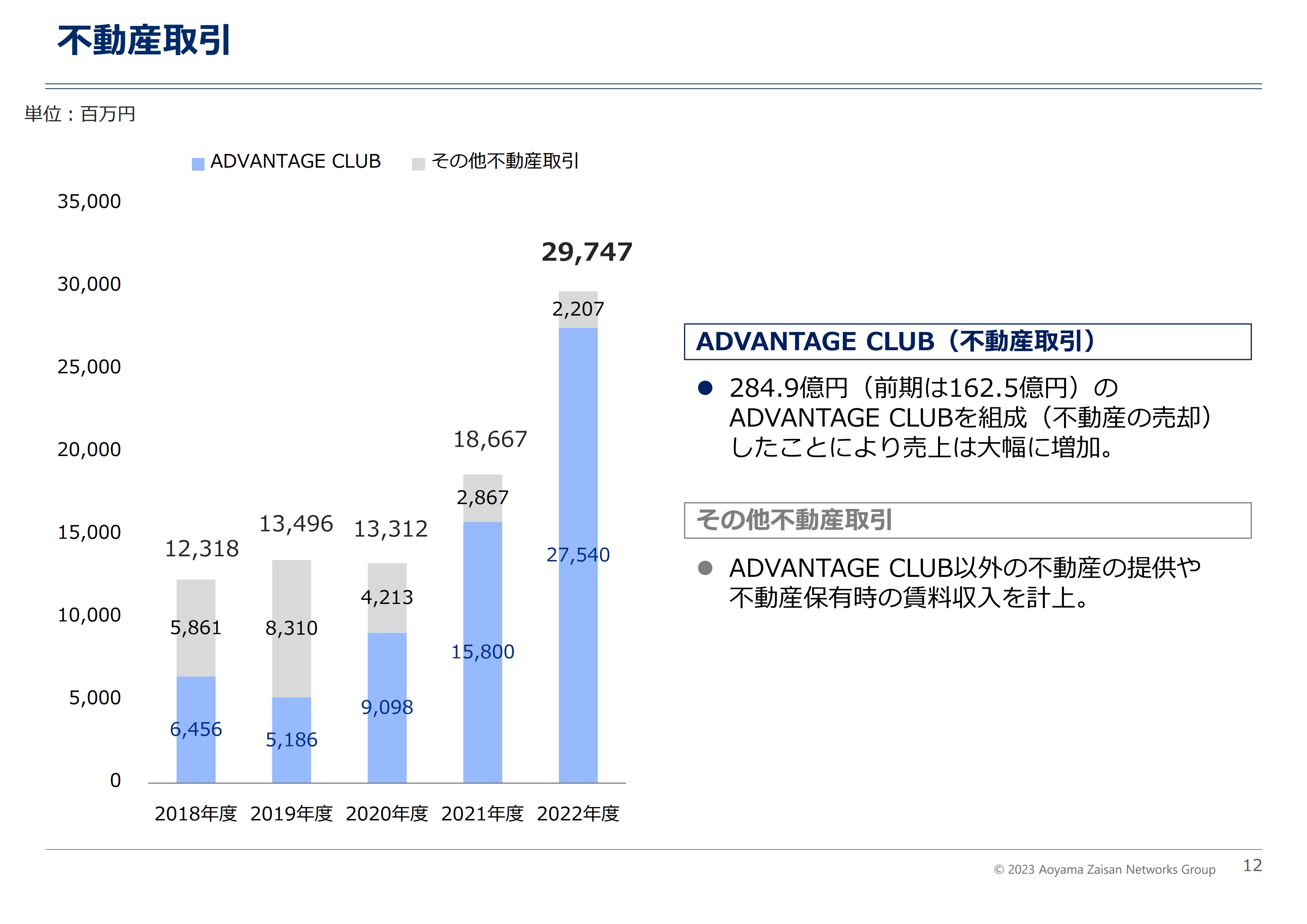

不動産取引

一番大きく伸びたのが、何より不動産取引です。スライドの棒グラフ右側のとおり、売上ベースで275億4,000万円と、圧倒的な成果で大きく伸ばすことができました。2022年度の「ADVANTAGE CLUB」の組成金額は284.9億円でしたが、消費税控除後の売上が275億4,000万円とご認識ください。

一方、その他の不動産取引が22億700万円あります。こちらは、例えば我々が不動産を仕入れた際、「ADVANTAGE CLUB」とほとんど変わらないかたちで、お客さまがプライベートの任意組合を作るケースがあります。

あるいは、我々が一時的に不動産を仕入れて、同日付でお客さまに不動産を提供するという代理取得事業もあります。不動産コンサルの一環でそのような取引を行っていますが、その売上実績が22億700万円でした。

2018年度や2019年度に比べ、直近5年間で不動産取引の構成が大きく変わっているのは、我々が「ADVANTAGE CLUB」をベースにするビジネススタイルに、事業の軸足を置き替えたからだとご理解いただければと思います。

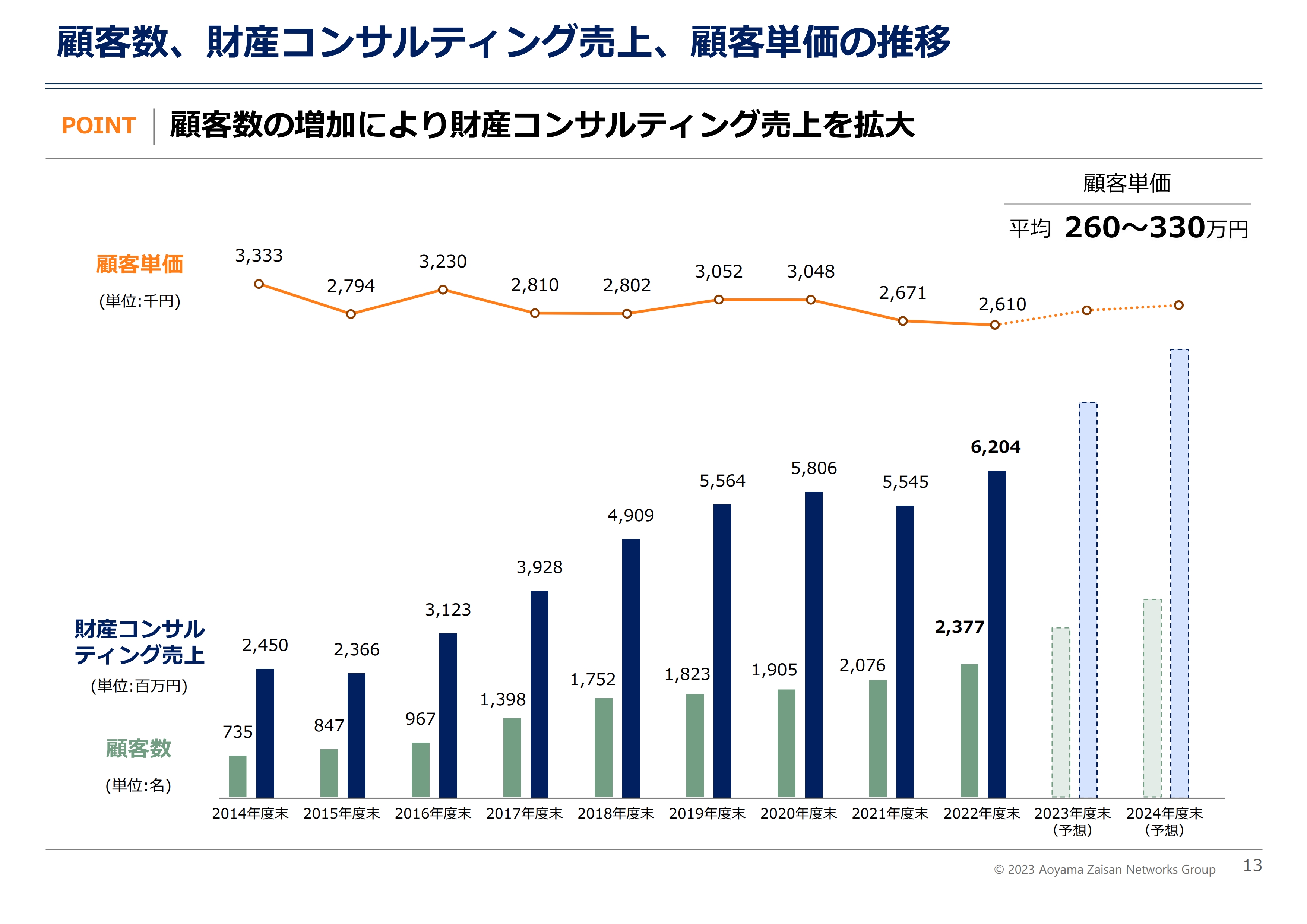

顧客数、財産コンサルティング売上、顧客単価の推移

顧客数、財産コンサルティングの売上、顧客単価の推移です。2022年度の財産コンサルティングの売上は、62億円へと増やすことができました。スライドのグラフには2014年度からの推移を記載していますが、順調に伸ばしていることがわかると思います。

「顧客数×顧客単価」のかたちで10年前から見ると、おそらくみなさまにとっても財産コンサルティング売上の傾向がわかり、今後の2年についても予測しやすくなると考え、スライドに記載しています。

「1人あたりの顧客単価が、減っているのではないか?」というご指摘もあると思います。10年前から比較すると、実際に少し減ってはいます。2022年度は約260万円でしたが、だいたい300万円前後で推移しています。

顧客単価が減った理由は、お客さまの属性の変化によるものです。もともと、2014年度から2015年度にかけての我々のお客さまは、ほとんどが農家などの土地持ちの資産家の方だったため、不動産コンサルの収益比率が非常に高かったです。しかし、数年前よりお客さまの数を大きく拡大していく方向に転換したため、金融資産家や中小企業のオーナーなどが増え、属性が大きく変わってきました。

大きく減ることはありませんが、たとえば金融資産運用オーナーであれば、IFA事業を通じて運用資産を提供し収益を上げます。不動産取引だけでは、仲介取引手数料3パーセントを基準に、あるいは両手の仲介で6パーセントになります。

金融資産運用オーナーの方もたくさんいらっしゃると思いますが、金融資産の運用だけでは収益を上げることはなかなかできません。そのようなことがミックスされて、このような顧客単価の状況になっているとご理解いただければと思います。

今年度はのちほどお話ししますが、おおよそ75億円の財産コンサルティング収益を見込んでいます。顧客数に260万円から280万円をかけると約75億円となることを、容易に推定していただけると思います。

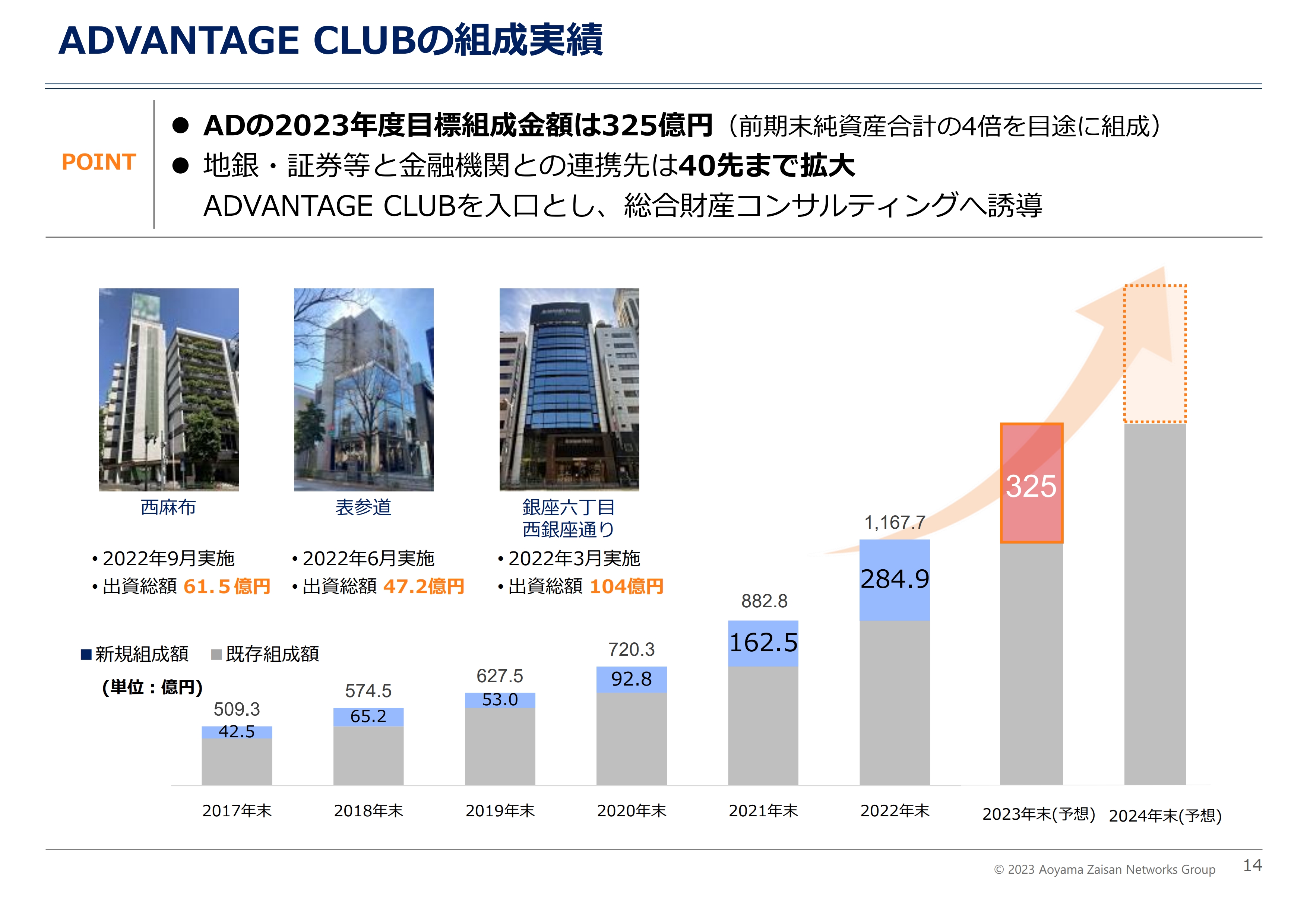

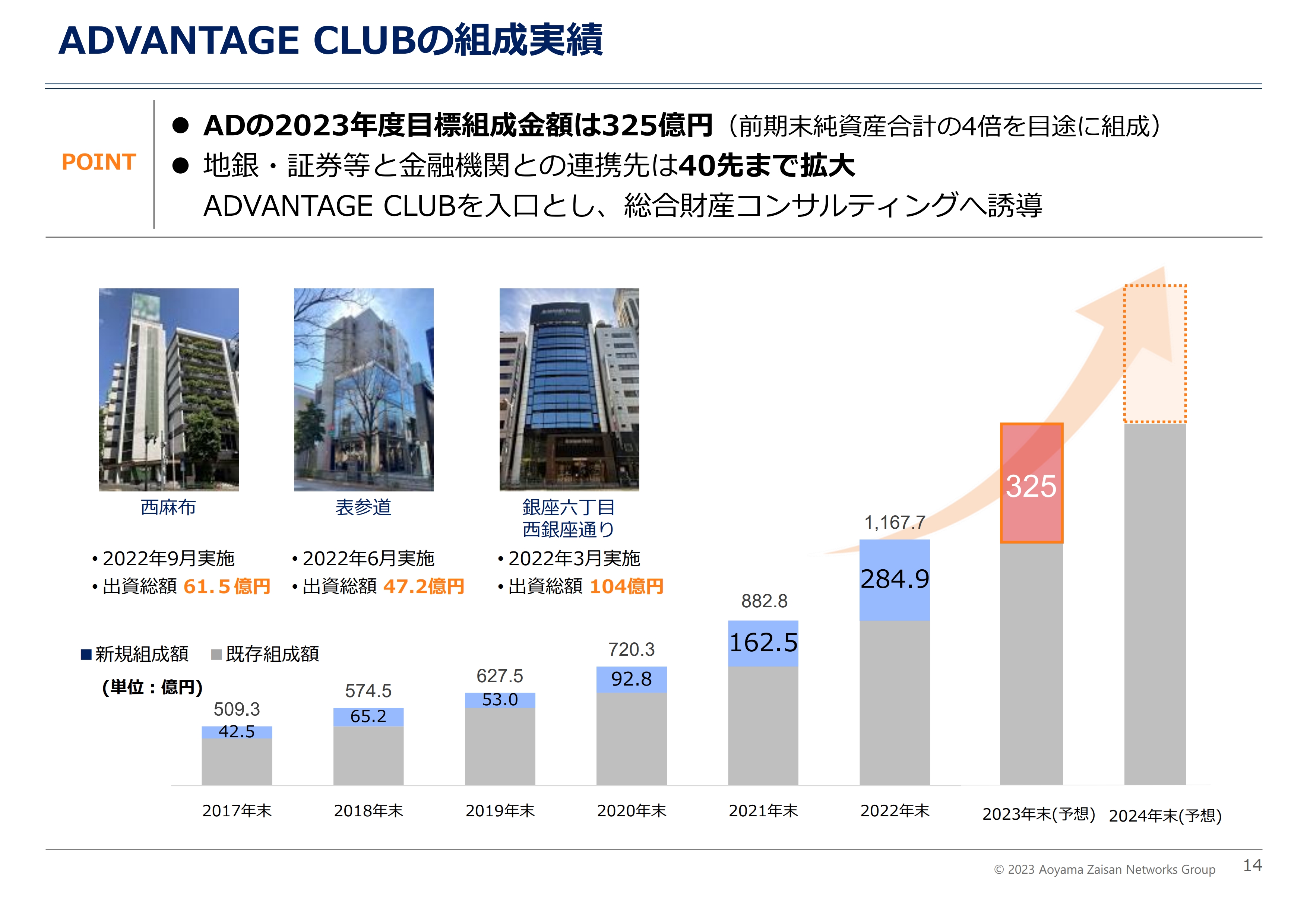

ADVANTAGE CLUBの組成実績

基軸商品である「ADVANTAGE CLUB」の組成実績です。おかげさまで、2002年から始めた「ADVANTAGE CLUB」は組成累計で1,000億円をようやく昨年超えることができました。昨年は300億円の目標を立てていましたが、残念ながら284.9億円でした。今年度は325億円、消費税控除後の売上高は320億円を目標に設定しています。

どのように数字の目標を立てているかですが、純資産の約4倍を目途に組成しています。大きなリスクは取りません。バランスシートでもご説明しますが、万が一のリスクに備えるために、純資産を目安に、四半期ごとに同額の「ADVANTAGE CLUB」を組成していく方針です。今年度は、約325億円の組成計画を立てました。

仕入れも大変順調に推移しています。販売についての状況は、昨年目標として立てた地方銀行や証券会社などの金融機関との連携先が40先にまで拡大しています。

数年前までの当社のビジネスは、総合財産コンサルティングを受託してから、さまざまなサービスを提供していました。昨年より戦略個別サービスをフックに財産コンサルティングにつなげています。結果的にそれが功を奏して、お客さまの数が増えています。

第1四半期は進行期で、先般も開示していますが、今年度は第1四半期に赤坂の一ツ木通りに、大きな「ADVANTAGE CLUB」を3月末に組成する予定です。申込みが完了したら、またみなさまにご報告したいと思います。

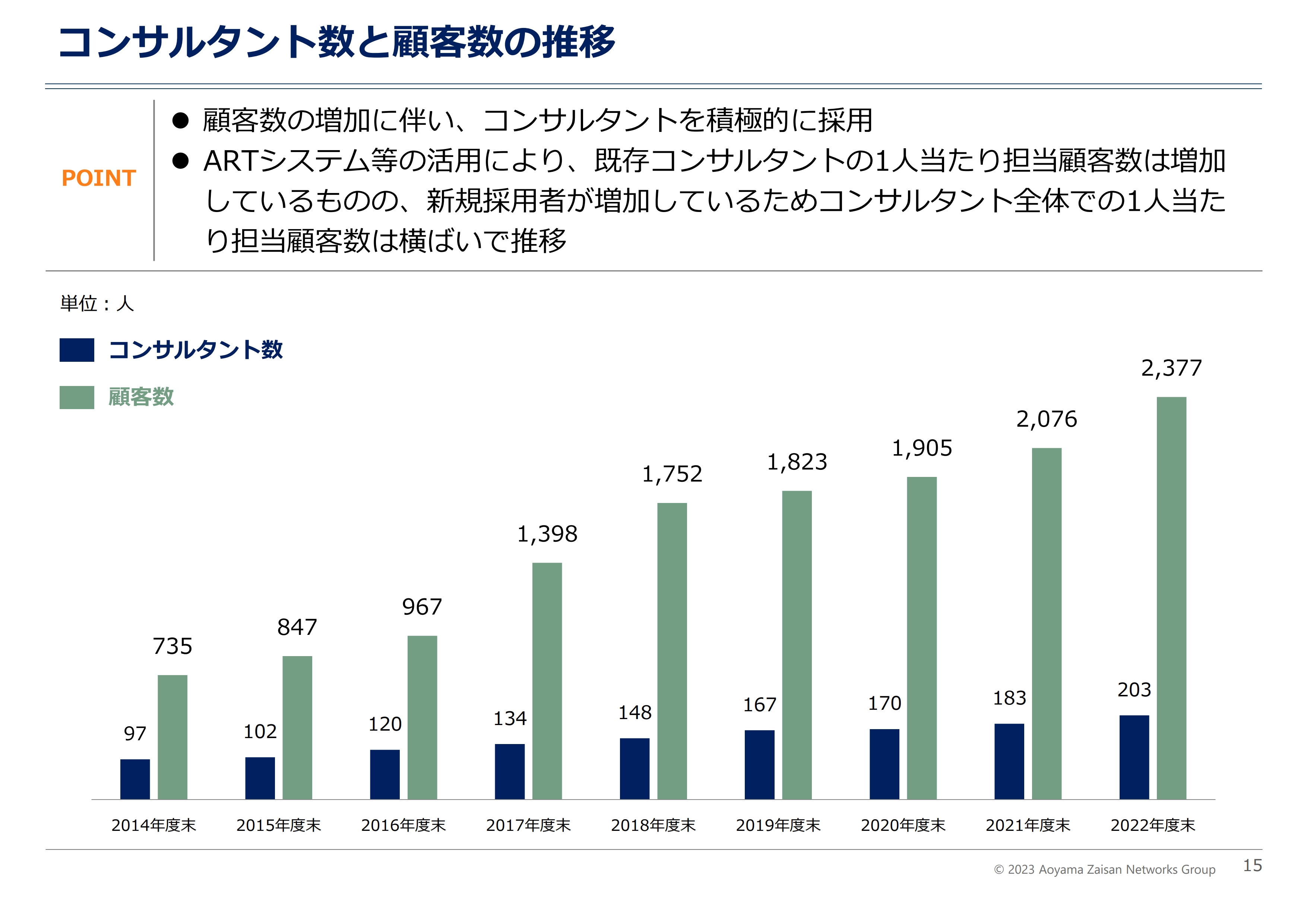

コンサルタント数と顧客数の推移

コンサルタントの数と顧客数の推移のグラフです。お客さまが非常に増加している要因の1つは、先ほどお話しした「ADVANTAGE CLUB」です。また金融機関との連携の数が大きく増えたことも要因です。結果的に、一昨年の2,076名を2,377名まで増やすことができました。

基本的にコンサルティングを受託している前提で認識いただければと思います。実際に金融機関の方から、我々にお客さまをご紹介いただいく数は、1年間で2,000名から3,000名ほどです。そこを受託していくことが、コンサルティングとご理解いただければと思います。

先ほどもお話ししましたが、当社が収益を永続的に成長させていくためには、どのように生産性を改善していくかという問題があります。いわゆるPとQではないのですが、プライスを上げていくというのは、やはり非常に難しいです。

そのために戦略的個別サービスとして、さまざまな商材を価値やサービスとして提供していますが、どちらかと言うとお客さまの数を増やすことを優先しています。数を増やし、そのために必要なリソースを常に検討しながら、生産性を改善させようとしています。

当社は純粋なコンサルタントや、商品だけを販売するコンサルタントなど分業していますが、現在203名のコンサルタントがいます。本年度は10名程度純増したいと思います。

また、「ARTシステム」が一昨年より稼働し、昨年本格稼働しました。このシステムの活用により、今まで1人あたり何名という対応可能なお客さまの数に限界値があったものが、十分にコンサルティングができる体制が整ったとご理解いただければと思います。

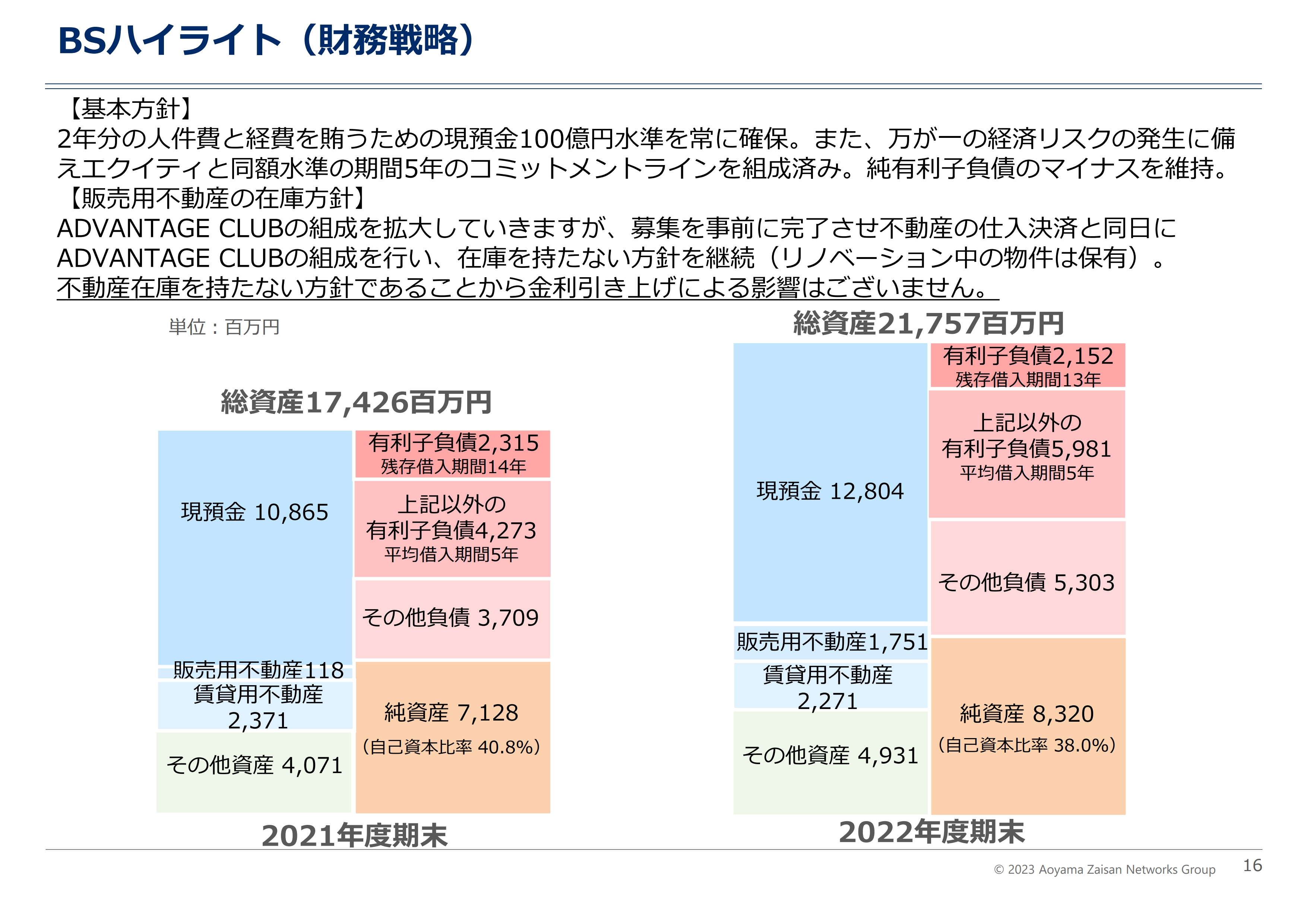

BSハイライト(財務戦略)

バランスシートの報告です。スライドの右側が2022年度期末のバランスシートです。現預金が大きくありますが、従来から報告しているとおり、相当保守的に運営しているためです。万が一の経済リスクを想定して、2年分の人件費や販管費を常に確保しています。さらに、オフバランスで純資産83億円とほぼ同額のコミットメントラインを確保しています。

しかしこちらは、今のマイナス金利だからできるバランスシートであり、金利が上昇すれば、銀行と相談して負債を減らします。それでも、ネット取引では基本的に負債がない状況を維持しています。

また、スライドで下線を引いて強調していますが、あらためてみなさまにお伝えしたいのは、我々は不動産の契約をすると同時に申し込み活動を始め、不動産の仕入決済と同時に「ADVANTAGE CLUB」を組成するため、バランスシートに入ることはあくまでも一時的だということです。

先ほどお話ししたネット取引は、ほとんど金利負担がありません。あくまでも銀行との関係のために一時的にファイナンスを受けることもありますが、実際には我々が不動産を保有することはありません。販売用在庫の不動産を保有しないというのが、当社の絶対的な方針です。

17億5,000万円の販売用不動産がありますが、こちらは我々が取得して現在リノベーションしているものです。既存の物件を取得して販売用在庫で確保するような、リスクのあるバランスシート運営は一切しません。これから金利が上がっていくと予想されますが、影響は一切ないとご認識いただければと思います。

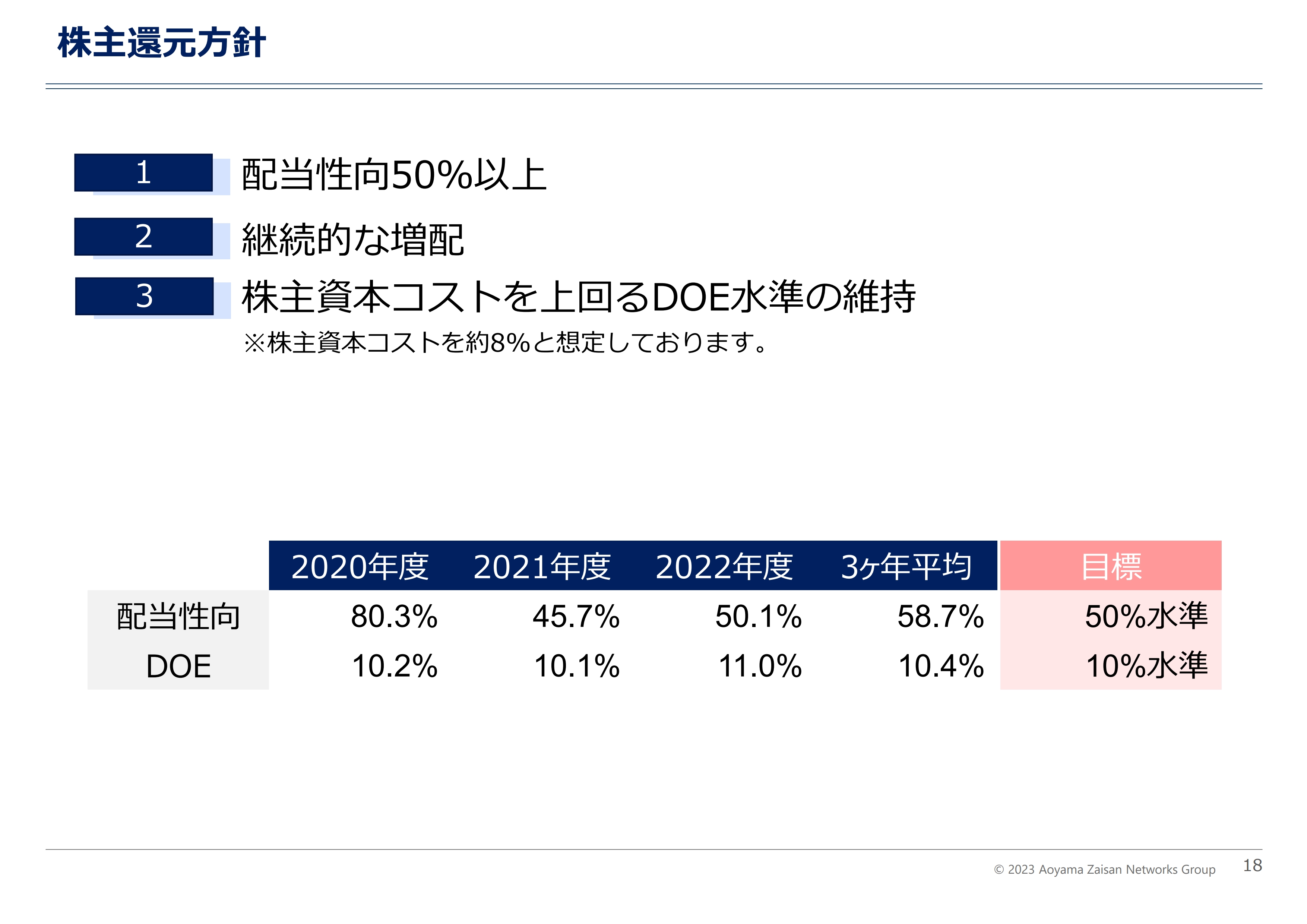

株主還元方針

株主還元方針は従来どおりです。中計期間中はこの方針を維持することはご説明したとおりです。今年度も配当性向50パーセント以上に加えて、継続的な増配と株主資本コストを上回るDOEを目指していきます。

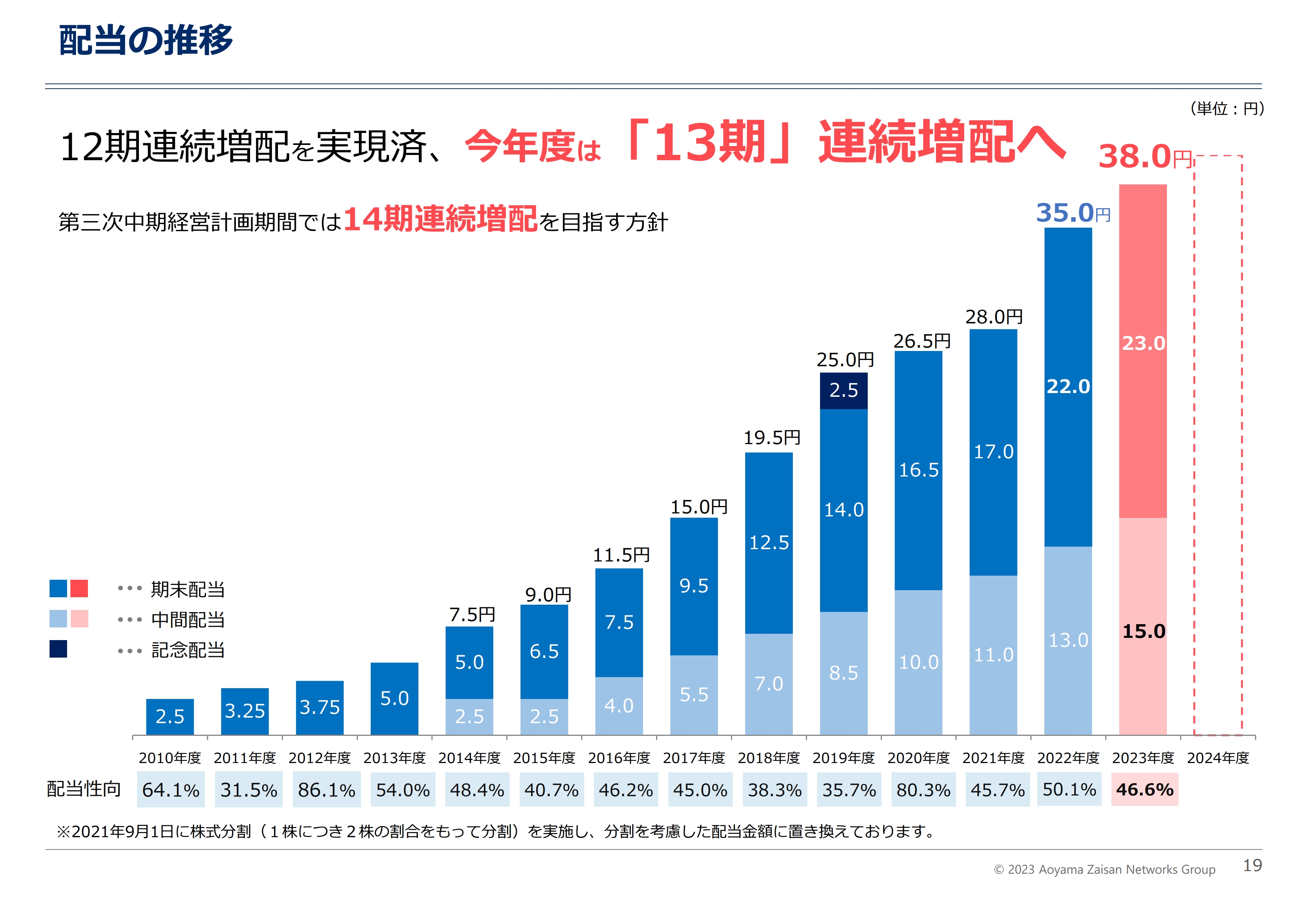

配当の推移

2023年度は、先般開示したとおり3円の増配です。中間を2円、期末を1円の増配で検討しています。配当性向は46.6パーセントで「50パーセントではないのか」という話になるかもしれませんが、数字を見ながらと思っていますので、何卒ご認識ください。

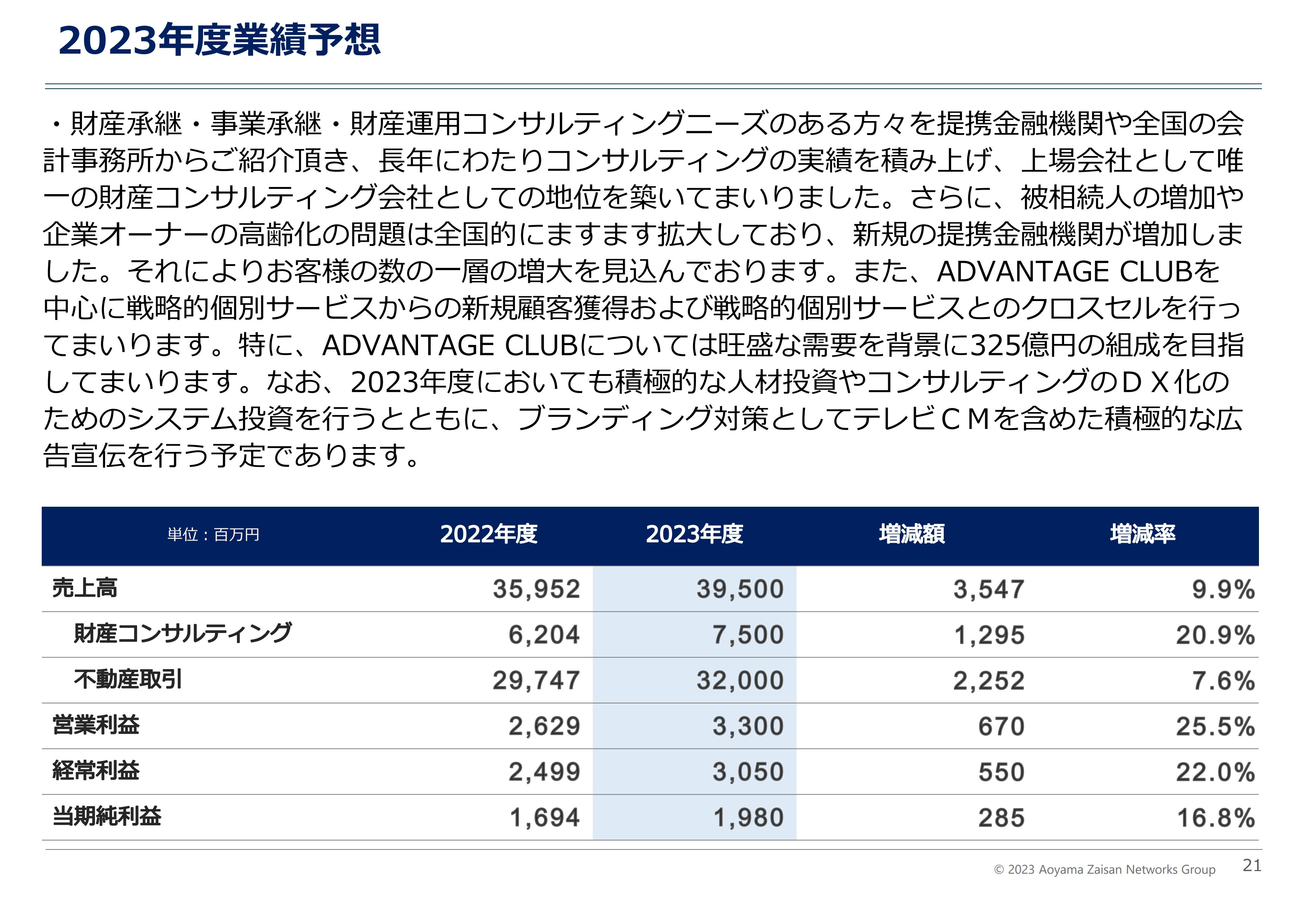

2023年度業績予想

2023年度の業績予想です。本年度の売上高目標は395億円で、財産コンサルティングを62億円から75億円に増加させる予定です。圧倒的にお客さまの数が増えていることを背景としてこのような予想をしています。

不動産取引は297億4,700万円から320億円に増加させる予定です。先ほどお話ししたとおり「ADVANTAGE CLUB」を325億円組成するにあたり、消費税控除後の金額が約320億円となるため、このように想定しています。

営業利益は33億円、経常利益は30億5,000万円、当期純利益は19億8,000万円です。いずれも当社設立以来の最高益を達成する予定です。

また、今年度は販管費を約4億円増加させる予定です。人件費も一部ありますが、システム投資や積極的なブランティング対策を行っていく予定です。セミナーの開催も非常に大きく計画しています。

またテレビCM等も行って、知名度を上げていくことを戦略の柱にしています。夏頃に青山財産ネットワークスのCMが流れることをぜひ期待していただければと思います。

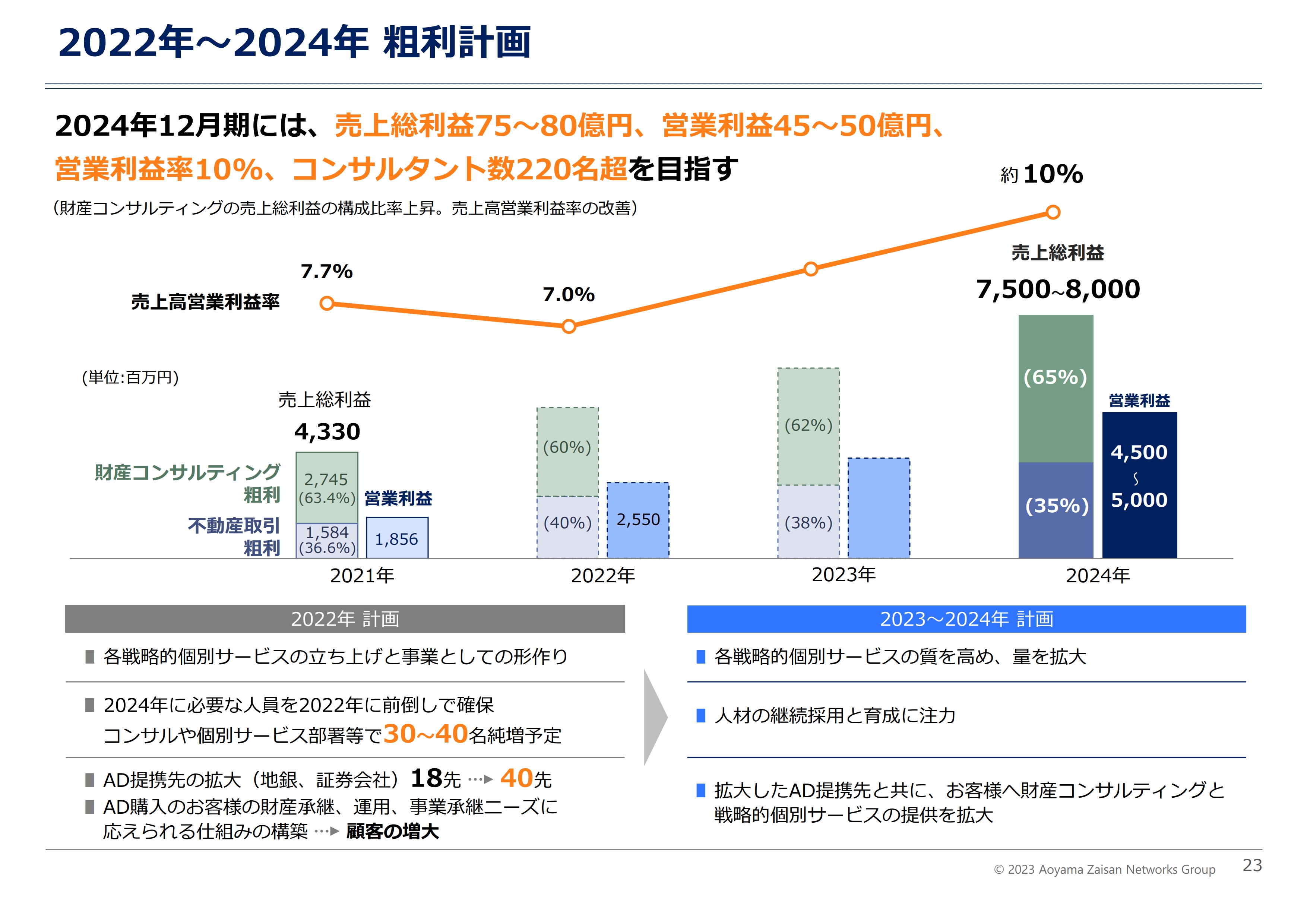

2022年~2024年 粗利計画

第三次中期経営計画のおさらいです。こちらのスライドは、昨年当社代表の蓮見より報告した三次中計期間における粗利計画です。

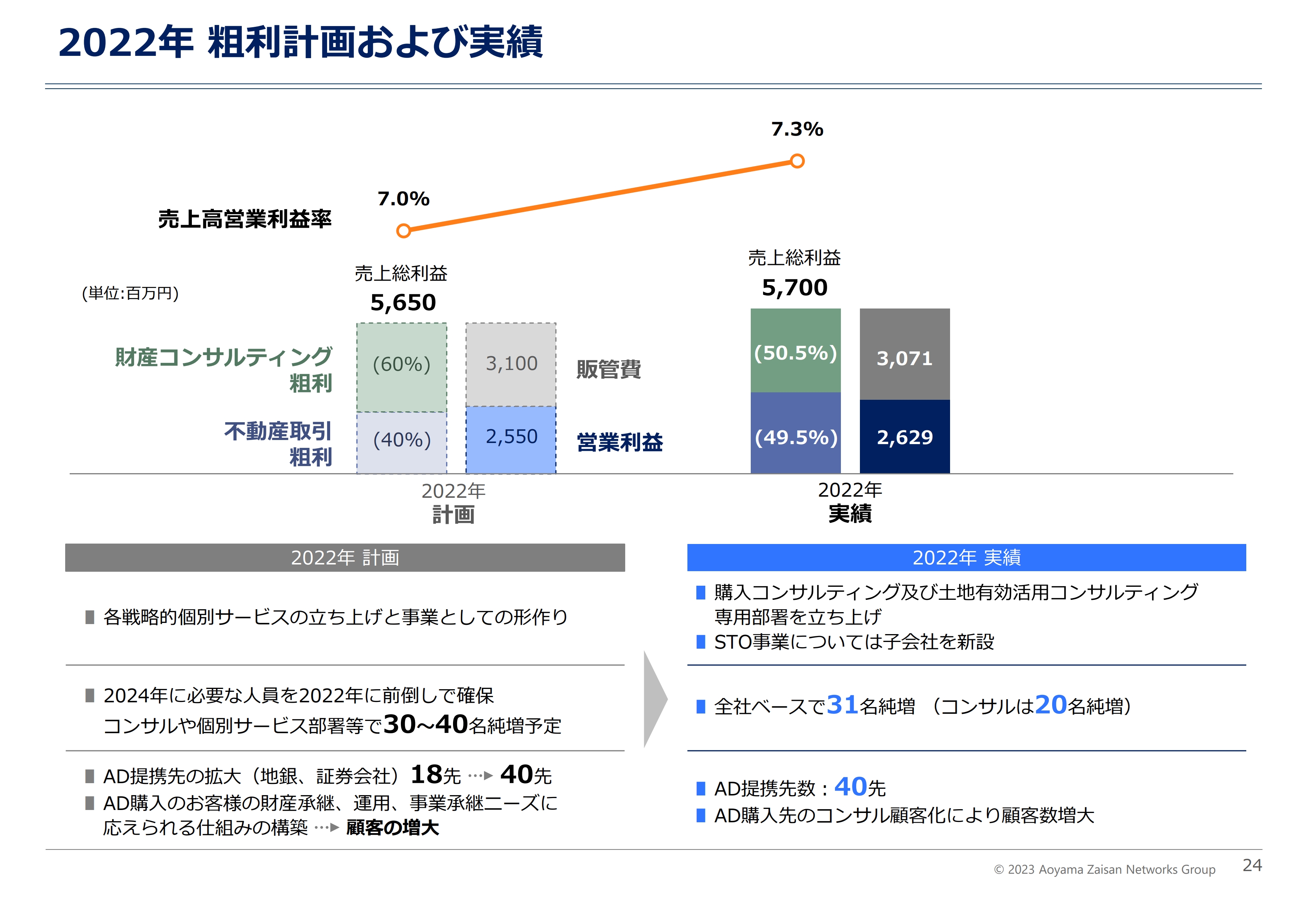

2022年 粗利計画および実績

昨年の発表では、営業利益の開示と財産コンサルティング粗利を60パーセントと不動産取引粗利を40パーセントにすることのみをお知らせしていましたが、社内では売上総利益56億5,000万円、販管費31億円と計画を立てていました。

実績はスライド右側のとおり、販管費は31億円に対して30億7,100万円、営業利益は25億5,000万円に対して26億2,900万円でした。財産コンサルティング粗利と不動産取引粗利が計画と少し変わっています。

一番大きな要因は、不動産取引粗利の収益率が大きく改善していることです。2021年までの数年間の不動産取引粗利は、おおよそ8パーセントで推移していました。

昨年、不動産仕入部門が非常に大きく活躍しました。年間で約300億円仕入れるということで、一定のストロングバイヤーと認知され、仕入先から優先交渉権をいただいたり、青山仕様の不動産を理解いただき非常に特別な仕様で提供していただいたり、非常に有利な価格で仕入れることができたりしつつあります。

そのため、300億円の8パーセントと見ていた不動産取引粗利が、昨年は280億円の9.5パーセントと大きく改善しました。この比率の変化により、計画が大きく変わっています。

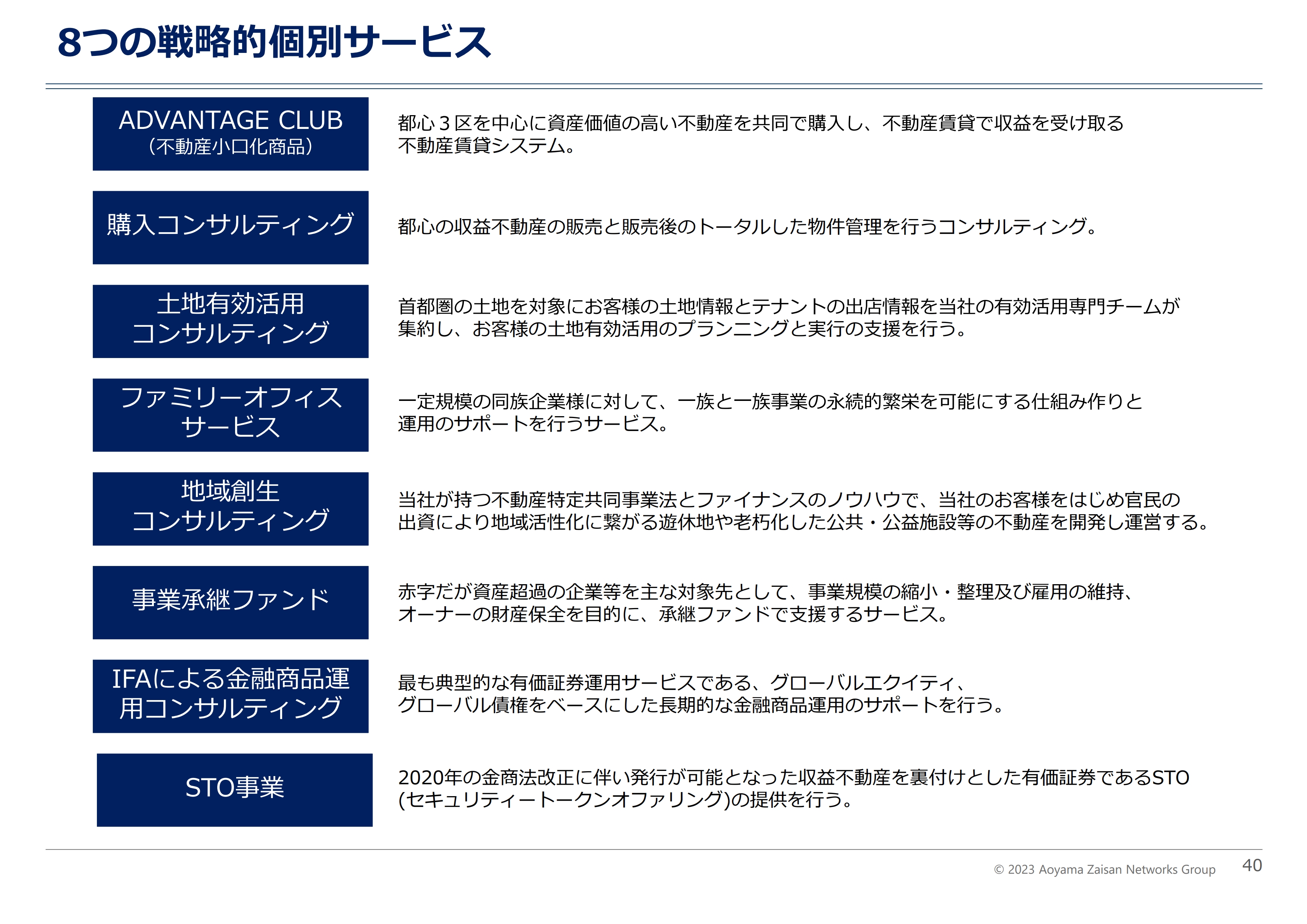

スライド下部には、2022年度の施策計画に対する実績を記載しています。戦略的個別サービスを8つ立ち上げ、この3年間でしっかり成長させていこうと今も継続して取り組んでいます。昨年の進捗としては、購入コンサルティングと土地有効活用コンサルティングの専門部署を立ち上げました。

購入コンサルティングについては、昨年決算報告等で少しご説明していますが、昨年末に、有力な地銀複数行と提携を始めました。土地有効活用については、大手地銀およびメガバンクの2行と提携しました。2023年度はそちらを成果として、何とか確保していきたいと思っています。

また、2023年度に大きく成長を目論んでいるSTO事業については、2022年度に子会社を新設しました。

人材については、約30名から40名増やす予定をみなさまに発表していますが、全社ベースで31名の純増、コンサルタントは20名の純増となりました。

さらに、我々は金融機関との「ADVANTAGE CLUB」の連携先を40先にすることを目標として掲げてきましたが、実際に2022年は40先と提携することができました。以上が昨年の粗利計画に対する実績です。

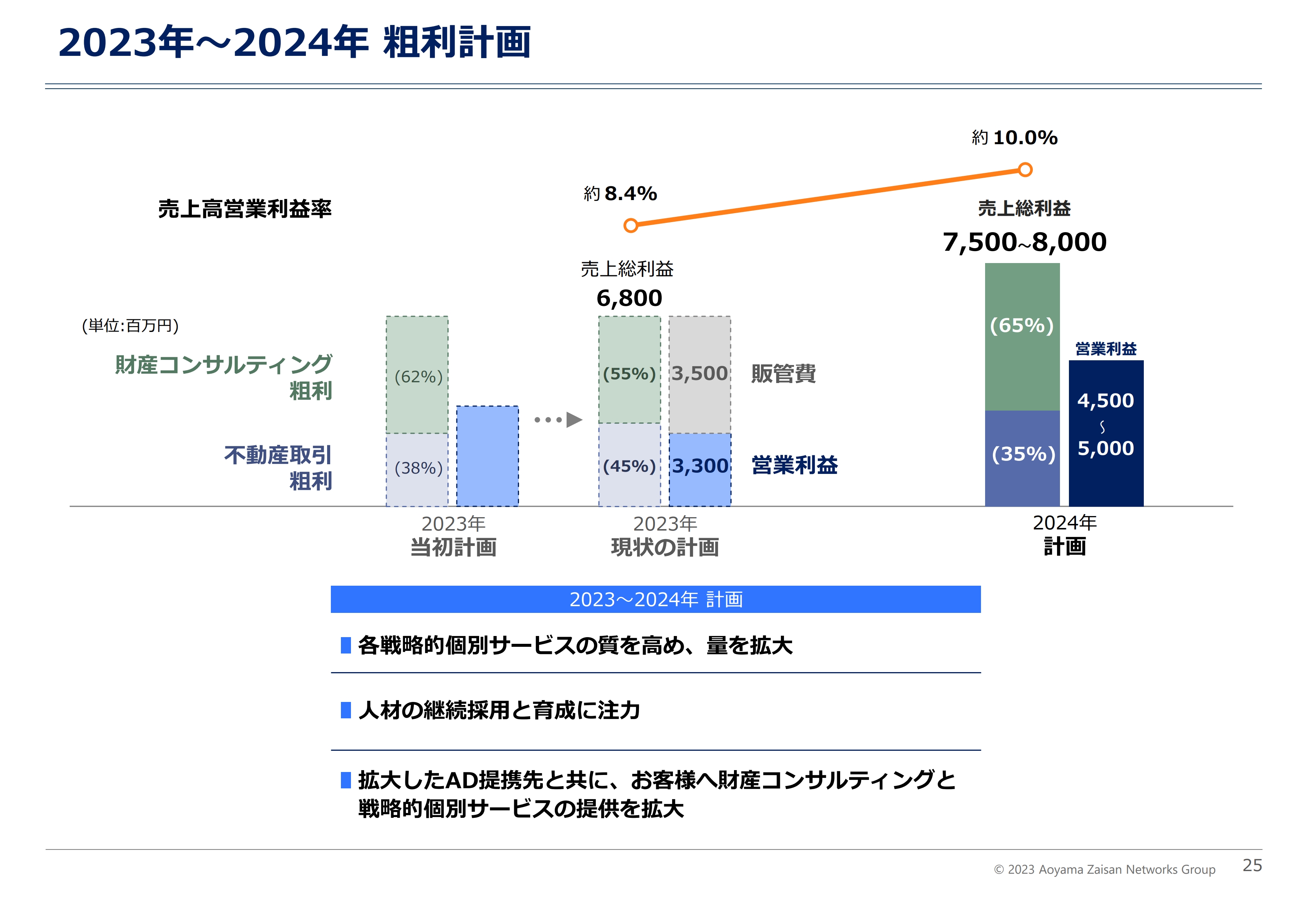

2023年~2024年 粗利計画

最後に、2023年から2024年の粗利計画です。スライド中央の2023年現状の計画と、スライド左の2023年当初計画の部分をご覧いただければと思います。

もともと、この3ヶ年の計画において、営業利益額は書いていませんでしたが、財産コンサルティングの粗利益率の比率を62パーセント、不動産取引収益の粗利益率の比率を38パーセントと記載していました。

先ほどお話ししたとおり、一昨年までの不動産取引収益率の粗利は長らく8パーセントでした。昨年度は9.5パーセントでしたが、今年度は9パーセントに設定しています。そのため、もともとの昨年度の比率は50対50で、2021年に作ったこの計画では62パーセントと38パーセントとなっていました。

しかし現状の計画では、財産コンサルティングの割合が約55パーセント、不動産取引の割合が45パーセントとなっています。売上総利益ベースで見ると、不動産取引が320億円、財産コンサルティングが75億円ですので、そこから導き出される粗利を今年度は約68億円と想定しています。

一方、販管費については、先ほどのスライドで約31億円と記載していますが、今年度は35億円というかたちで増加する予定です。先ほどお話ししたとおり、システムあるいはいわゆるテレビ広告などのブランディング対策が純増するとご理解ください。スライドには記載していませんが、人件費は平均で約5パーセントと昨年比で増加していることを付け加えておきます。

結論として、2023年度の計画については、売上総利益68億円、販管費35億円、営業利益33億円というかたちで計画しているとご理解いただければと思います。

一方で、2024年の計画はまだ修正していません。営業利益の水準は昨年みなさまにご報告したとおりですので、その旗を下ろす気はまったくありません。

ただし、売上総利益の分類は、不動産取引収益の粗利水準などによるため、この点は少し変更になる可能性があることをご理解いただければと思います。営業利益水準については、何も手を加えていません。

2023年から2024年については、とにかく戦略個別サービスの質を高め、お客さまの数も含めて、量を拡大することに努めていきたいと思います。あわせて、将来に向けた種まきとして、人材の継続的な採用に対するリソースの確保と育成に注力します。

最後に、拡大したAD提携先とともに、お客さまへの財産コンサルティングと戦略的個別サービスの提供を拡大していきます。それによりお客さまの層を拡大し、財産コンサルティング収益を上げていく方針です。

昨年度の方針および今年の計画は、以上になります。Webサイトにも掲載しますが、後ろのスライドには会社概要や我々のさまざまなビジネスモデル等を記載していますので、ぜひ一読いただければと思います。

質疑応答:今期計画における「ADVANTAGE CLUB」以外の不動産の傾向について

質問者:今期の計画について、「ADVANTAGE CLUB」はプラス40億円の組成を見込んでおり、不動産のサプライで見るとプラス22億円から23億円ほどだと思うのですが、先ほどのお話しでは「ADVANTAGE CLUB」に非常に注力されるとのことでした。

その他の不動産については少し減っていく傾向にあるのでしょうか? そのあたりはどう見ていますか?

橋場:昨年度も300億円の不動産取引を計画し「『ADVANTAGE CLUB』で300億円を目指します」とご説明しました。スライドの棒グラフを見ていただくとわかるとおり、その他の不動産取引については、2021年度は28億6,700万円、2022年度は22億700万円で、どんどん減少傾向にあります。

ただし、「『ADVANTAGE CLUB』ではなく、プライベートで任意組合を作ってほしい」あるいは「『ADVANTAGE CLUB』にはならないが、一棟物の不動産を青山財産ネットワークスが運営管理するかたちで提供してもらいたい」というニーズもないわけではありません。

現時点においては、我々が優先的に「ADVANTAGE CLUB」を提供していくことをベースに考えているため、ここでは保守的に数字として入れていないとご理解ください。

質疑応答:「ADVANTAGE CLUB」の金融機関との提携について

質問者:「ADVANTAGE CLUB」の提携する金融機関の数について、計画数字である40行を達成されていますが、今後はさらに増やされるのでしょうか? それとも十分な提携数をすでに結べているという認識でしょうか?

橋場:この2年間に急ピッチで提携を進め、現状では40先の地方銀行や証券会社と連携していますが、正直にお話しすると、40先すべての金融機関とうまくいっているわけではありません。おそらく稼働しているのは半分くらいかと思います。

残り約20先の銀行や証券会社のトップは「『ADVANTAGE CLUB』やろうよ」あるいは「青山財産ネットワークスとコンサルティングやろうよ」と号令をかけてくださるのですが、まだ現場になかなか浸透していないというところが数多くあります。できれば、今年度はそこを深掘りしたいと思っています。

質疑応答:8つの戦略的個別サービスの具体策について

質問者:第三次中期経営計画において、特にコンサルティングを伸ばしていく上で非常に重要になるのが、戦略的個別サービスだと思います。この中で「特にSTOに注力する」「何かこの運用を伸ばす」などの具体的な戦略や策があれば教えていただけますか?

橋場:スライドに記載している8つのサービスすべてを、とにかく質的・量的に拡大していきたいと思っています。「ADVANTAGE CLUB」については、その中でも極めて順調に進んでいる状況です。

購入コンサルティングは、具体的にどのようなことを行っているかと言いますと、先ほど少し触れましたが、昨年末に有力地方銀行の複数行と提携を開始しました。もともと地方銀行が資産家に対して不動産を提供する場合は、地元の不動産を提供して資産運用を行い、金融機関はファイナンスをするというかたちが多かったと思います。

そこで我々は東北、中部、北陸、中国地方で、コンサルティングとあわせて都心の不動産を提供するというサービスを実験的に開始しました。不動産の購入を前提に我々がコンサルティングを受託していくということを考え、実際に行っています。

土地有効活用コンサルティングは、先程の購入コンサルティングと同様に、それぞれの部署を作りました。メガバンク2行および有力な地方銀行1行とも提携を開始し、今はお互いにコミュニケーションをとっている最中です。

ファミリーオフィスサービスは、非常に順調に推移していると思います。これはあくまでも我々にとって、非常に大きな資産規模のお客さまを獲得するためのツールの1つです。そこで我々は、財産のコンサルティングや事業承継などを行っています。

2年ほど経ちましたが、我々の行うファミリーオフィスサービスが、各金融機関にもかなり浸透してきたため、案件の受託も進んでいます。こちらも非常に順調にきていると思います。

地域創生コンサルティングについては、昨年「TSURUGA POLT SQUARE『otta』」が開業し、非常に多くの行政の方に来場いただきました。まだ名前はお伝えできないのですが、実は大型案件の受託を目論んでおり、おそらく過去にない規模の地域創生コンサルティングを受託できる可能性があります。

ただし、地域創生コンサルティングは非常に道のりが長いため、受託しても開発まで2年から3年はかかってしまいます。その点が目下の悩みではあるかもしれませんが、我々は期待しているところです。

IFAによる金融商品運用コンサルティングは、前提として、資産家のポートフォリオは、基本的にだいたい4割が不動産で、その残りの4割が金融資産という配分構成になっています。そのポートフォリオに対して、我々のお客さまの財産コンサルティングは、数年前はどちらかというと不動産先行でした。しかし、その運用について金融資産に対してもコンサルティングできるようになり、このIFA事業ではそちらが非常に進んできたと思います。

一番の課題は、STO事業です。現在は、昨年7月に第1号を組成する予定をいったん取り下げている状況ですが、2ヶ月ほど動けばおそらく何らかを開示できるかと思っています。実は、我々のSTO第1号は、国内のSTO初号案件を目指していました。しかし、すでに世の中には11本出ているため、我々は12本目を目指しています。

総額約50億円の不動産の一部をSTO化し、我々を含め証券会社やAMといった基本的な座組は、すでにすべて決定しています。4月になるか5月になるかはわかりませんが、なるべく早い実現を目指し、現在準備中です。

こちらが実現されれば、第1号、第2号、第3号と、2ヶ月から3ヶ月ごとに組成していきます。我々が提携・出資した証券会社は、システムが完成し、金融庁の電子記録移転契約に登録も取れているため、残るは組成するのみとなります。それを我々が強力にバックアップしていきたいと思っています。

今年度はSTO事業を一番大きくしていき、「ADVANTAGE CLUB」に次ぐ将来の第2の柱とするための初年度として考えたいという状況です。

橋場氏からのご挨拶

小一時間にわたってご説明しましたが、引き続き、青山財産ネットワークスに対してご支援いただければと思います。本日は誠にどうもありがとうございました。

新着ログ

「不動産業」のログ