マネーフォワード、FY22売上はYoY37%成長 今後はマージン改善とSaaS×Fintechに注力

目次

辻庸介氏:みなさま、こんにちは。マネーフォワードの辻でございます。本日はお忙しいところ、お集まりいただき誠にありがとうございます。

それでは通期の決算説明をさせていただきます。事業内容、通期ハイライト、第4四半期の各ドメインの業績、成長戦略の進捗、通期決算としての成長戦略のアップデートと今後の業績見通しの順でお話しします。通期で内容のボリュームが多いため、駆け足でご説明します。どうぞよろしくお願いします。

外部環境の変化に伴い、事業機会が急激に拡大

事業内容の前半は、特に大きな変更がないため割愛します。大きな変更がある点として、7ページをご覧ください。

ご存じのとおり、スタートアップ支援として、岸田政権が「スタートアップを支援していこう」といった大きな支援策を打ち出しています。スタートアップ支援の拡大と資産所得倍増に向けた取り組みが、事業機会として拡大しています。

スタートアップ支援において、当社は新規の会社設立のサービスやバックオフィス向けのサービスを拡大しています。また、資産所得倍増に向けた取り組みとしては、「マネーフォワード ME」を中心とした個人向けのビジネスで、新しい取り組みの可能性が広がっています。

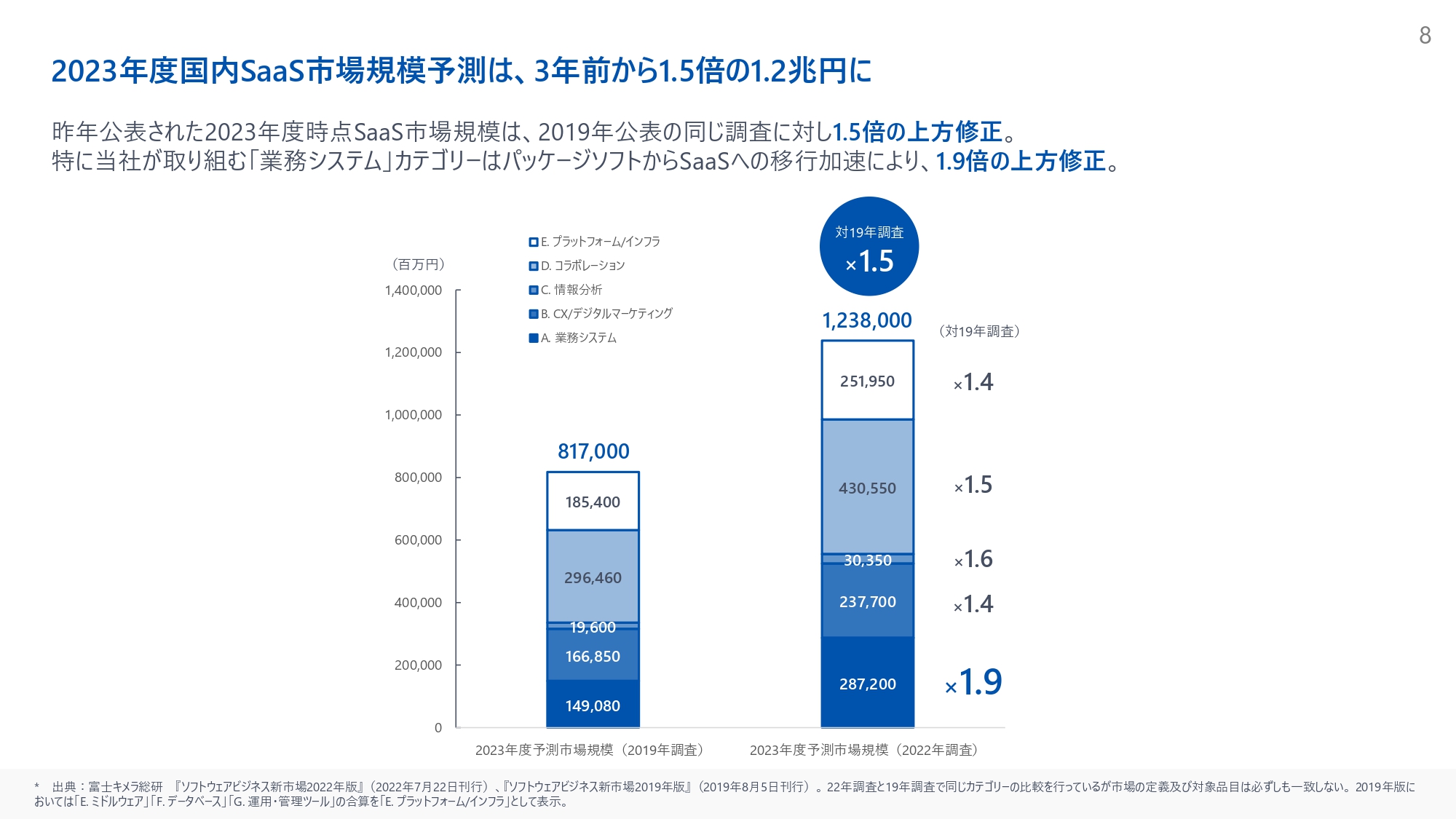

2023年度国内SaaS市場規模予測は、3年前から1.5倍の1.2兆円に

国内のSaaS市場の規模予測がアップデートされています。昨年公表された富士キメラさまの資料によると、SaaS市場規模は2019年と比べて1.5倍の上方修正となっています。

特に、当社が取り組む「業務システム」カテゴリーは、パッケージソフトからSaaSへの移行が加速しています。1.9倍の上方修正となっており、TAMが拡大しています。

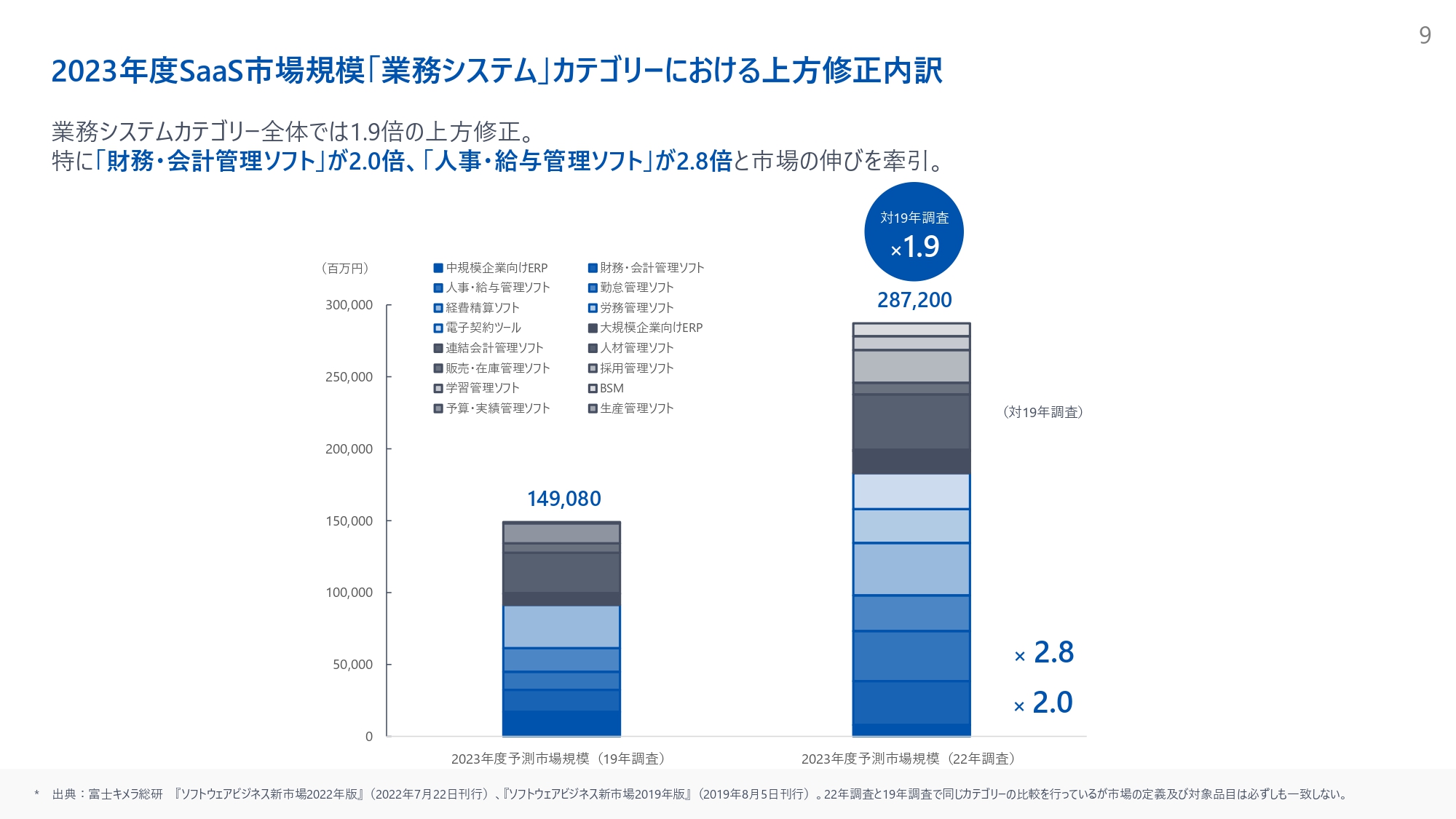

2023年度SaaS市場規模「業務システム」カテゴリーにおける上方修正内訳

「業務システム」カテゴリーの中でも、特に「財務・会計管理ソフト」が2倍、「人事・給与管理ソフト」が2.8倍で、市場の伸びを牽引しています。

当社のブロダクトラインナップでも、人事・給与は非常に強く伸びています。財務・会計も伸びているため、このマーケットのTAMが大きくなっていく中で、しっかり成長してきていると思っています。

2022年11月期 通期ハイライト

通期ハイライトとして6点ご説明します。まず売上高、SaaS、ARRともに第4四半期見通しを達成しました。期初見通しも上場来6期連続で達成することができており、今期もお約束を達成することができて、従業員一同ほっとしています。

通期連結売上高は前年比37パーセント増の214.8億円です。第4四半期の売上高は61.8億円と、第3四半期に出した見通しの上限を上振れしています。

SaaSのARRは、前年同期比45パーセント増の163億円で、第3四半期の実績値43パーセントから加速しています。特にMoney Forward Businessドメインの法人向けARRが前年同期比55パーセント増の114.4億円と加速している点が大きな理由になります。詳細は後ほどご説明します。

その結果、通期EBITDAがマイナス60.3億円、通期売上総利益が134億円となりました。広告宣伝費を除いたEBITDAは5.6億円で、見通しの範囲内で着地しています。

第4四半期のEBITDAについては前四半期比で4.5億円改善しています。前回ご説明したとおり、EBITDA黒字化に向けて、しっかりと手を打っていくことが今期の進めるべきことだと思っています。成長とマージンの改善を両立していくことが、我々のテーマとなります。

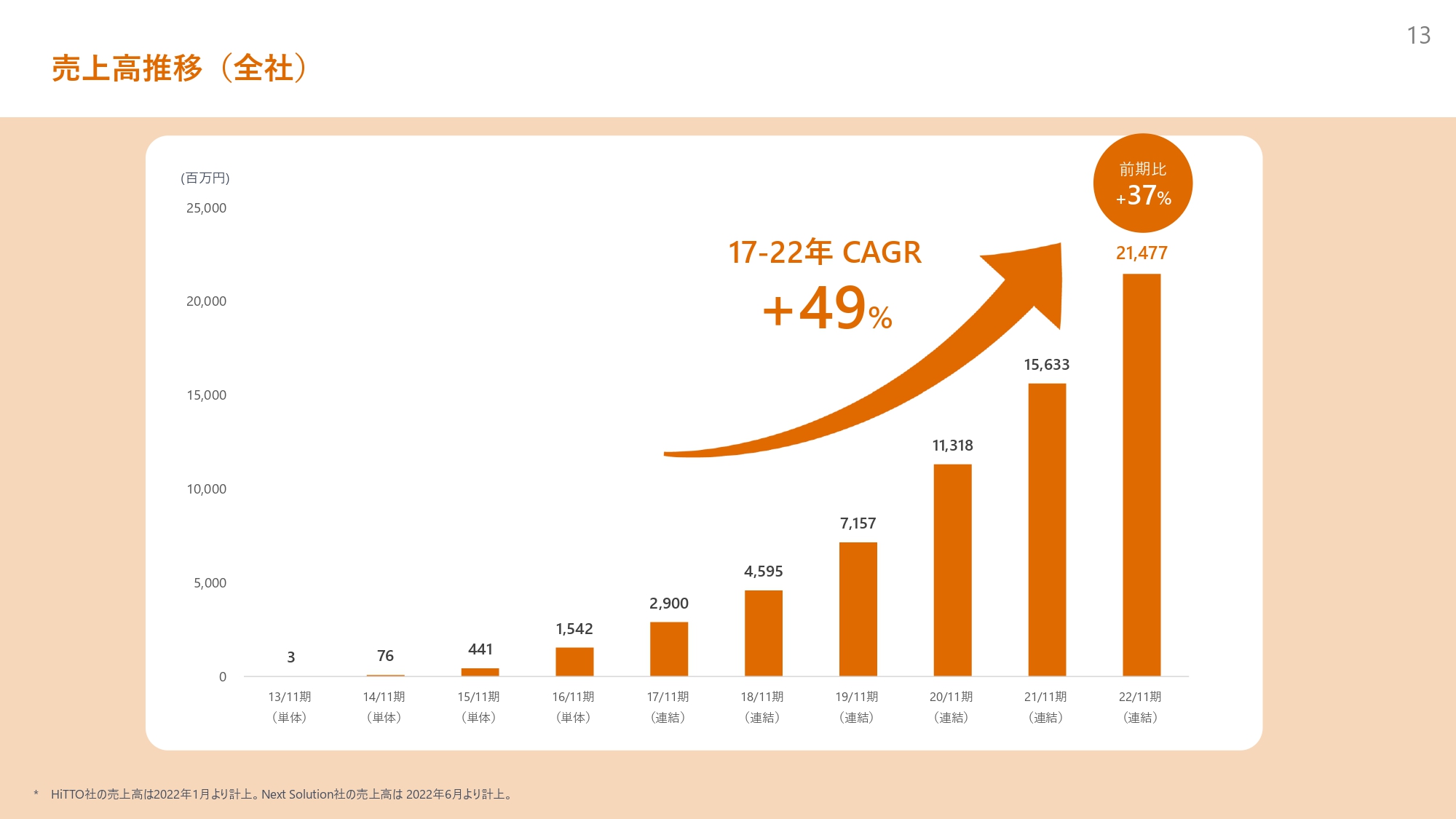

売上高推移(全社)

スライドは売上高の推移のグラフです。前期比37パーセント増の214億7,700万円です。

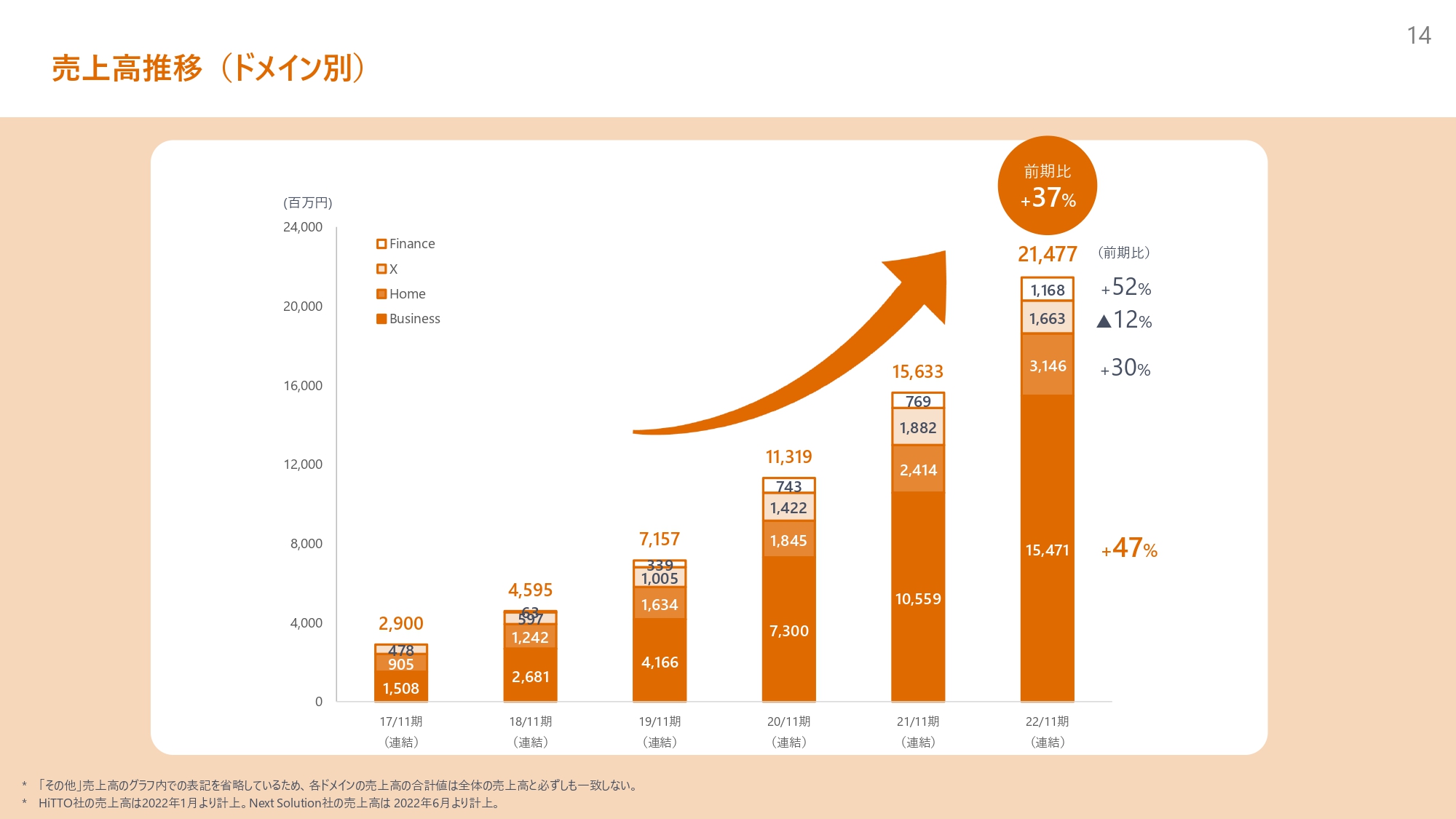

売上高推移(ドメイン別)

ドメイン別の売上高推移のグラフでは、Money Forward Businessドメインが前年比47パーセント増と強く伸びています。下から2番目の個人向けMoney Forward Homeドメインは、前年比30パーセント増です。Money Forward Xドメインは、今回苦戦して前年比12パーセント減です。Money Forward Financeドメインは前年比52パーセント増で引き続き伸びています。

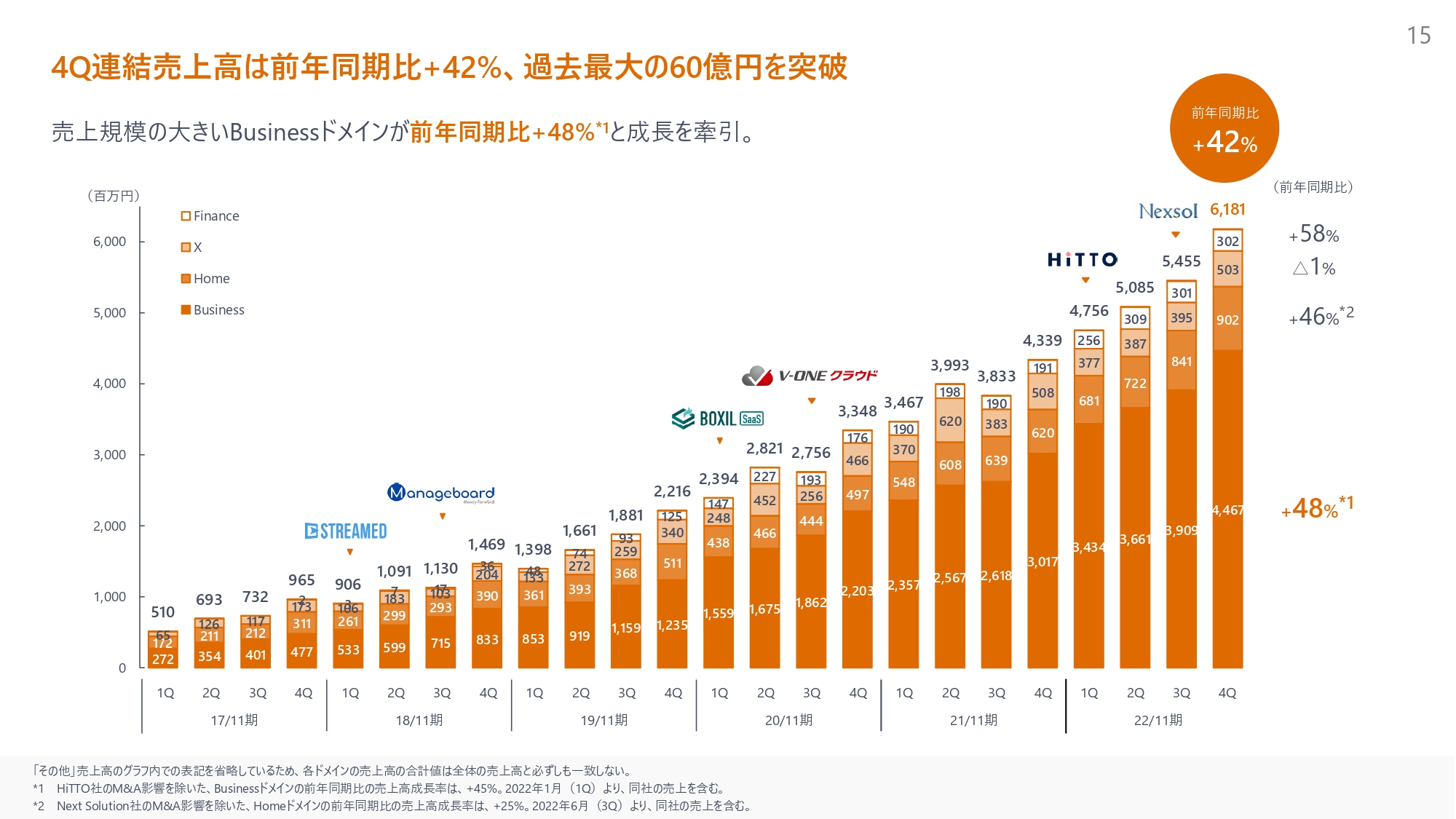

4Q連結売上高は前年同期比+42%、過去最大の60億円を突破

四半期別の売上高です。前年同期比42パーセント増で、過去最大の61億8,100万円となりました。

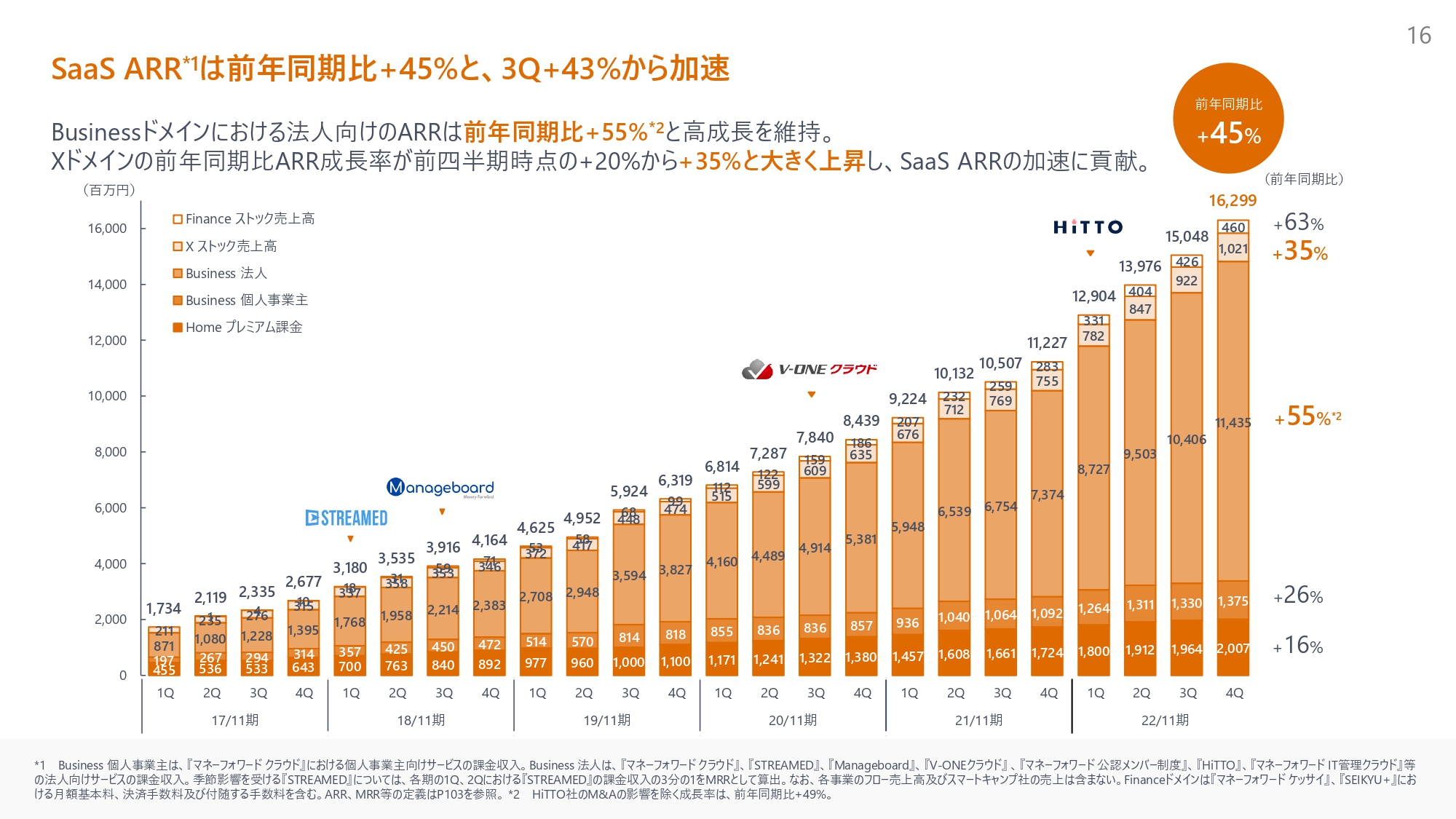

SaaS ARRは前年同期比+45%と、3Q+43%から加速

SaaSのARRです。ARRは、それぞれのドメインで伸びていますが、特にグラフの下から3つ目のMoney Forward Businessドメインの法人向けARRが55パーセントと、高成長を維持しています。

全体的に苦戦したMoney Forward XドメインのARR成長率は、フロービジネスからストックビジネスへ移行していく中で、第3四半期実績値の前年同期比20パーセント増から、前年同期比35パーセント増へと上昇してきており、今期は成長が期待できると思っています。

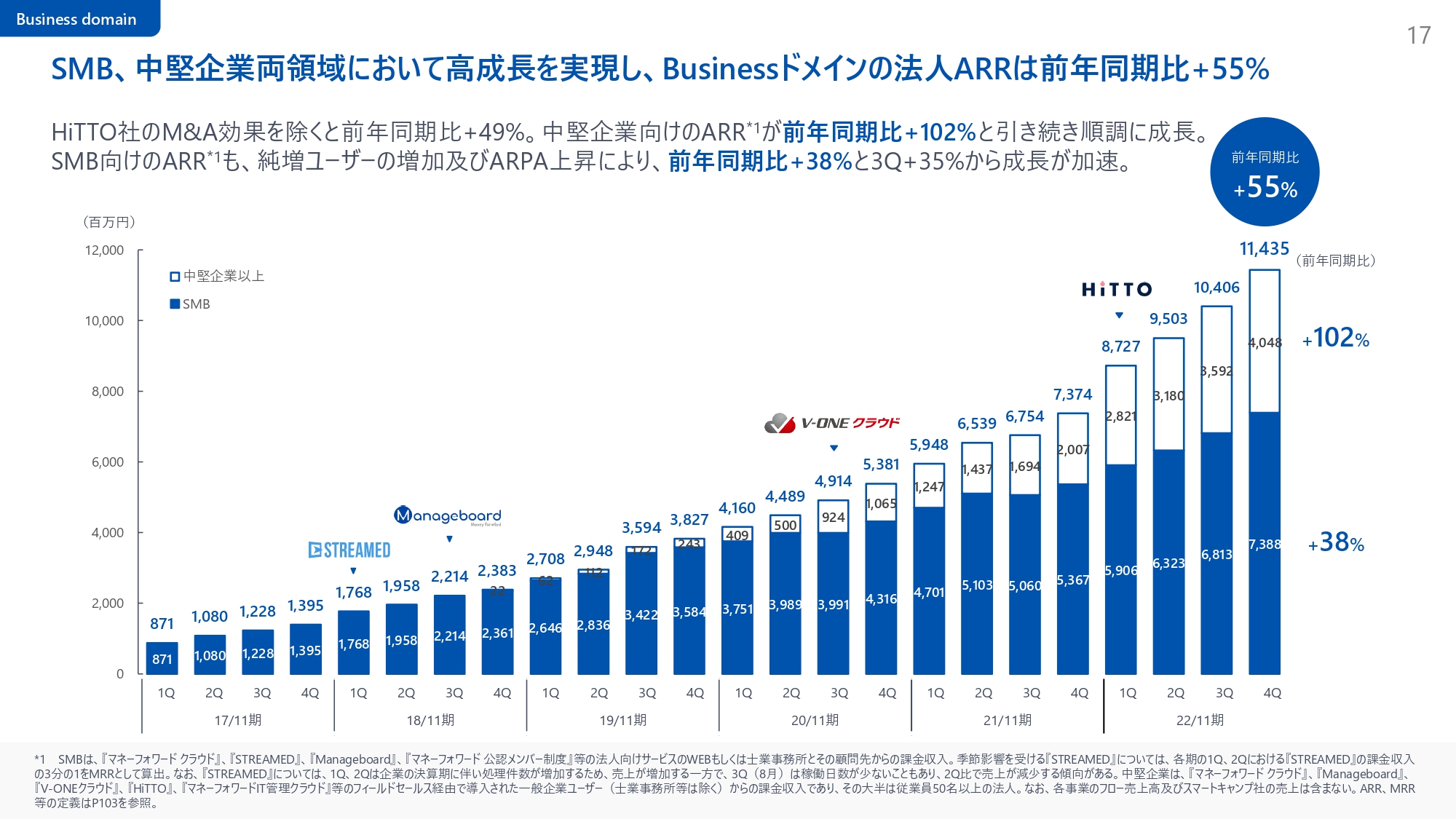

SMB、中堅企業両領域において高成長を実現し、Businessドメインの法人ARRは前年同期比+55%

Money Forward Businessドメインの法人ARRです。前年同期比55パーセント増と伸びていますが、HiTTo社のM&A効果を除いた法人ARRは、前年同期比49パーセント増です。こちらがオーガニックグロースで、残りの6パーセント増がM&A効果となっています。

スライドの棒グラフは、濃い青色で示しているSMBと、その上の中堅企業以上向けの2つに色分けしています。SMB向けが前年同期比38パーセント増に対し、中堅企業以上向けは強く伸びており、前年同期比102パーセント増と非常に高い成長率を維持しています。

SMB向けは、第3四半期では前年同期比35パーセント増でしたが、今回は38パーセント増と、足元で加速しているかたちです。

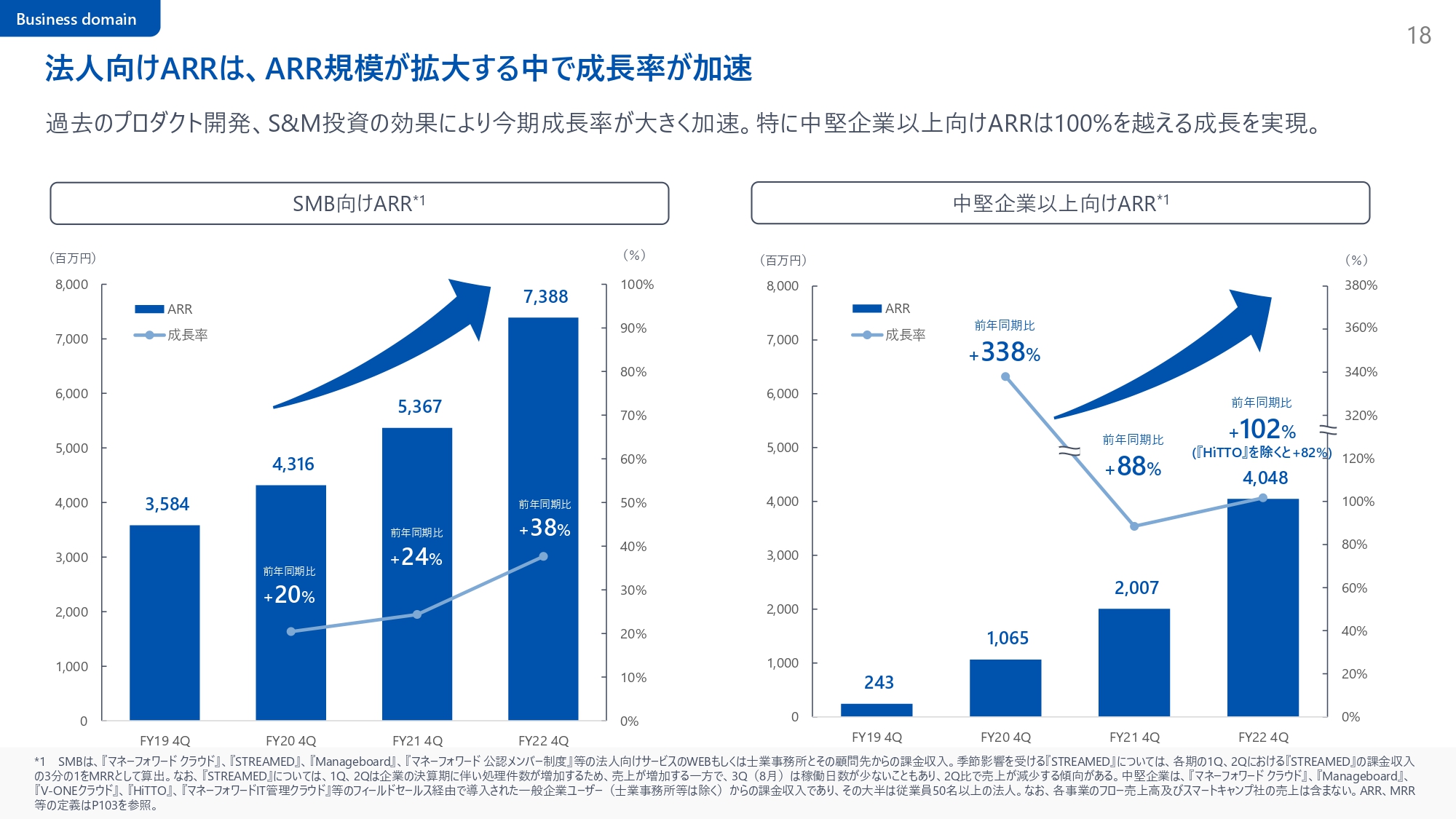

法人向けARRは、ARR規模が拡大する中で成長率が加速

法人向けのARRの詳細です。左側がSMB向けのARRで、前年同期比38パーセント増の73億円です。右側の中堅企業以上向けのARRは40.4億円で、前年同期比102パーセント増ですが、こちらはHiTTo社を除くと前年同期比82パーセント増となっています。

通常は、分母が大きくなると成長率が緩やかになってくると思いますが、より加速している状況ですので、非常によい第4四半期、また通期実績に着地していると思います。

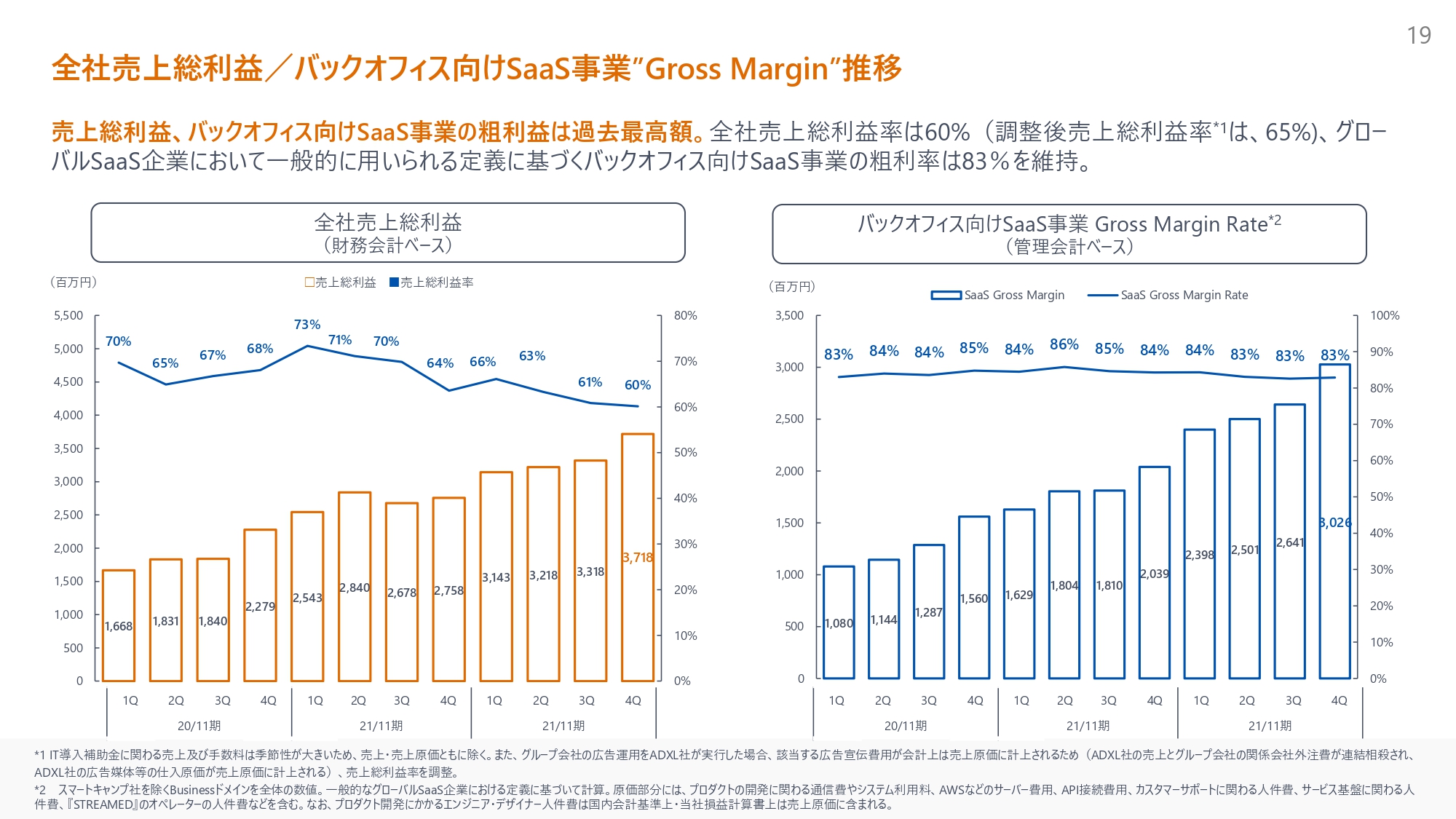

全社売上総利益/バックオフィス向けSaaS事業”Gross Margin”推移

売上総利益です。左側が全社の実績で、売上総利益率は60パーセントで、売上総利益は37億円となっています。こちらは、広告事業やイベントの開催など、いろいろな事業の数字が入ってきている数字になります。

右側はバックオフィス向けのSaaS事業だけを取り出したGross Margin Rateで、83パーセントとなっており、粗利率は維持しています。

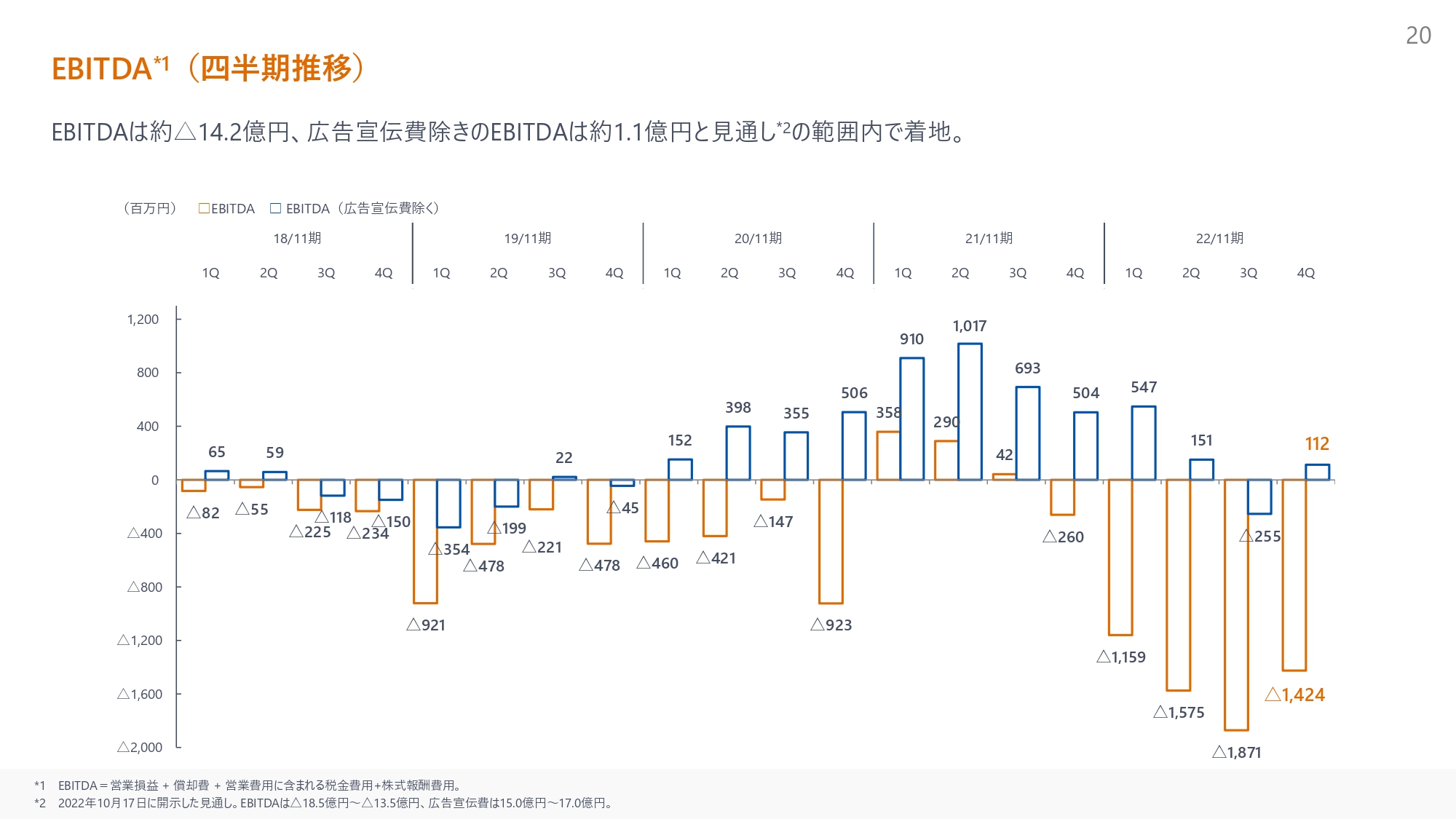

EBITDA(四半期推移)

EBITDAです。EBITDAは今期、第4四半期でマイナス14.2億円となり、広告宣伝費を除くと1.1億円でした。見通しの範囲内で着地しているかたちですが、今後、EBITDAをしっかり改善していく方針です。

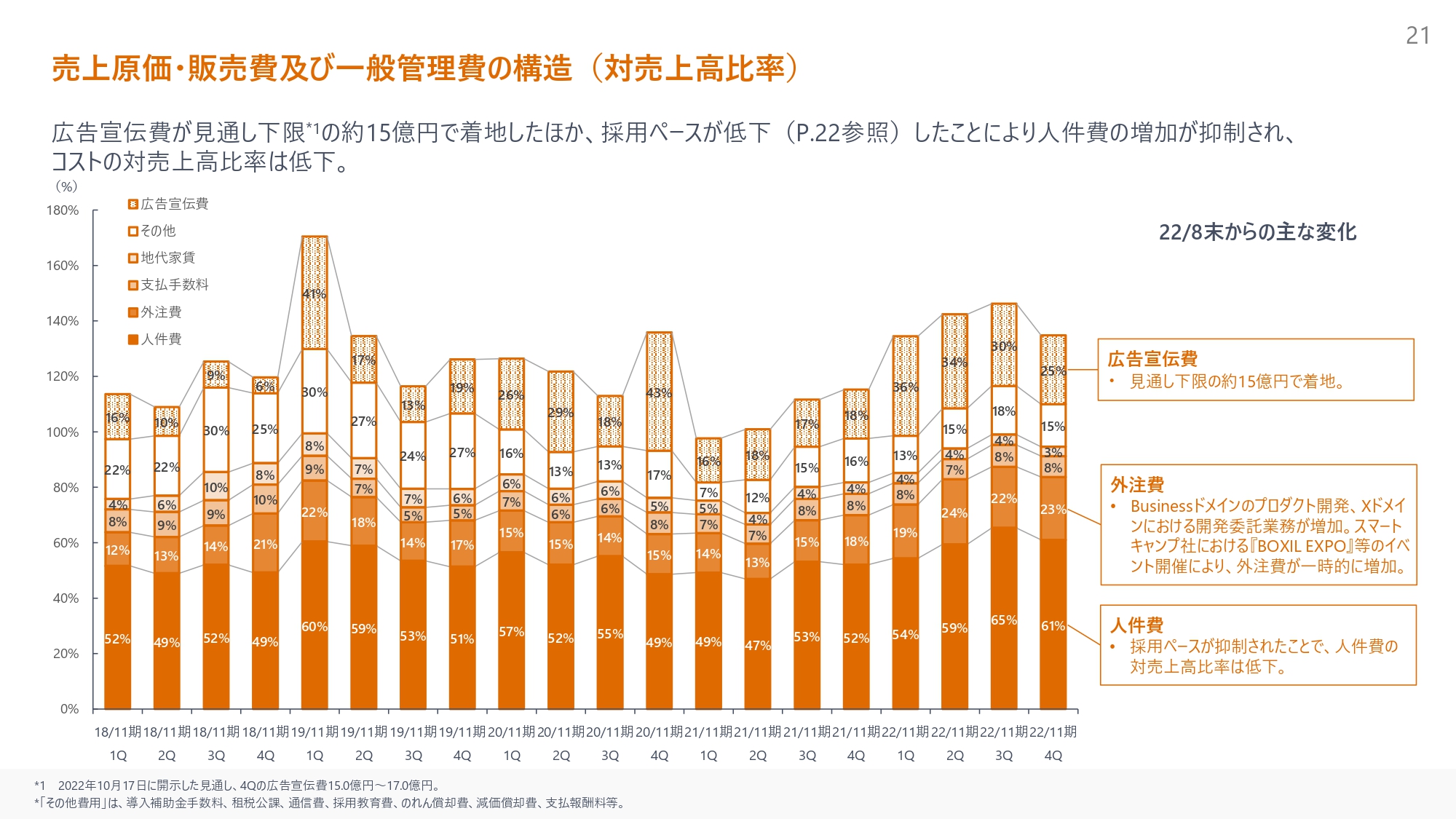

売上原価・販売費及び一般管理費の構造(対売上高比率)

コストサイドです。売上が増加している中で、全体の対売上高比率は低下しています。内訳は、最も大きなコストが人件費で61パーセントです。次いで広告宣伝費が25パーセントで、こちらは見通し下限の約15億円で着地しています。それ以外の項目として外注費、その他となっています。

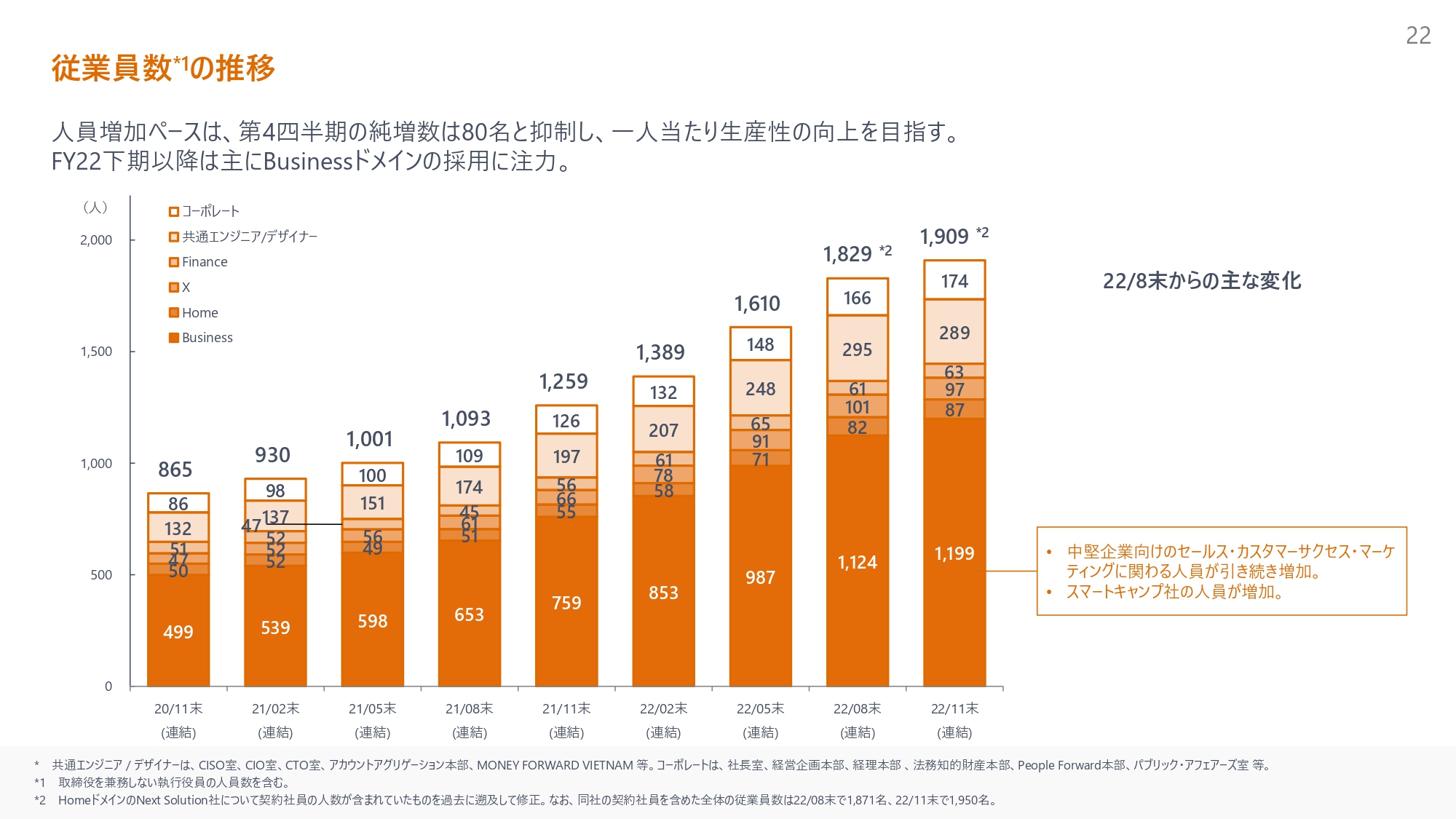

従業員数の推移

一番大きなコストである従業員数の推移です。増加ペースが抑制されてきており、第3四半期の純増数は80名で、全体で1,909名となっています。

適時開示でも一部出していますが、Money Forward HomeドメインがM&Aを行ったNext Solution社の人員について、契約社員を第3四半期の従業員数に含んでしまっていたため修正しています。大変申し訳ございません。

修正後の数値がスライドのグラフになります。全社で1,909名、そのうちMoney Forward Businessドメインが1,199名、Money Forward Homeドメインが87名となっています。

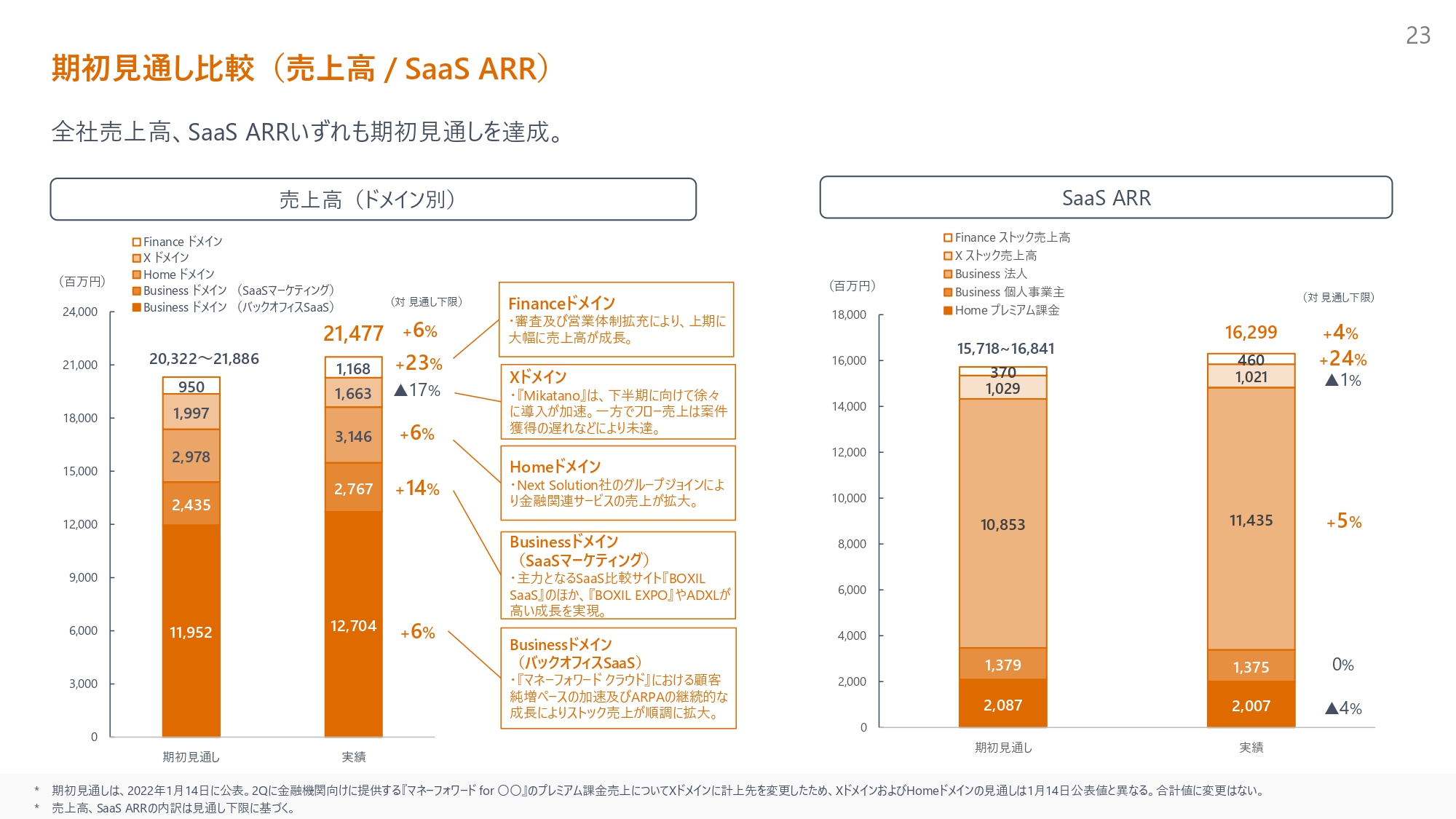

期初見通し比較(売上高 / SaaS ARR)

期初見通しの比較です。左側がドメイン別の売上高、右側がSaaS ARRです。各事業の対見通し下限の比率ですが、Money Forward BusinessドメインのバックオフィスSaaSは、6パーセント上振れとなっています。Money Forward BusinessドメインのSaaSマーケティングにおける、スマートキャンプ社が運営する事業の売上高は14パーセント上振れとなっています。

Money Forward Homeドメインが6パーセント上振れ、Money Forward Xドメインが17パーセントの下振れ、Money Forward Financeドメインが23パーセントの上振れということで、合計で6パーセントの上振れとなっています。Xドメインが苦戦したものの、他の事業部は期初見通しを達成しています。スライド右側のグラフについても、ご覧のとおりです。

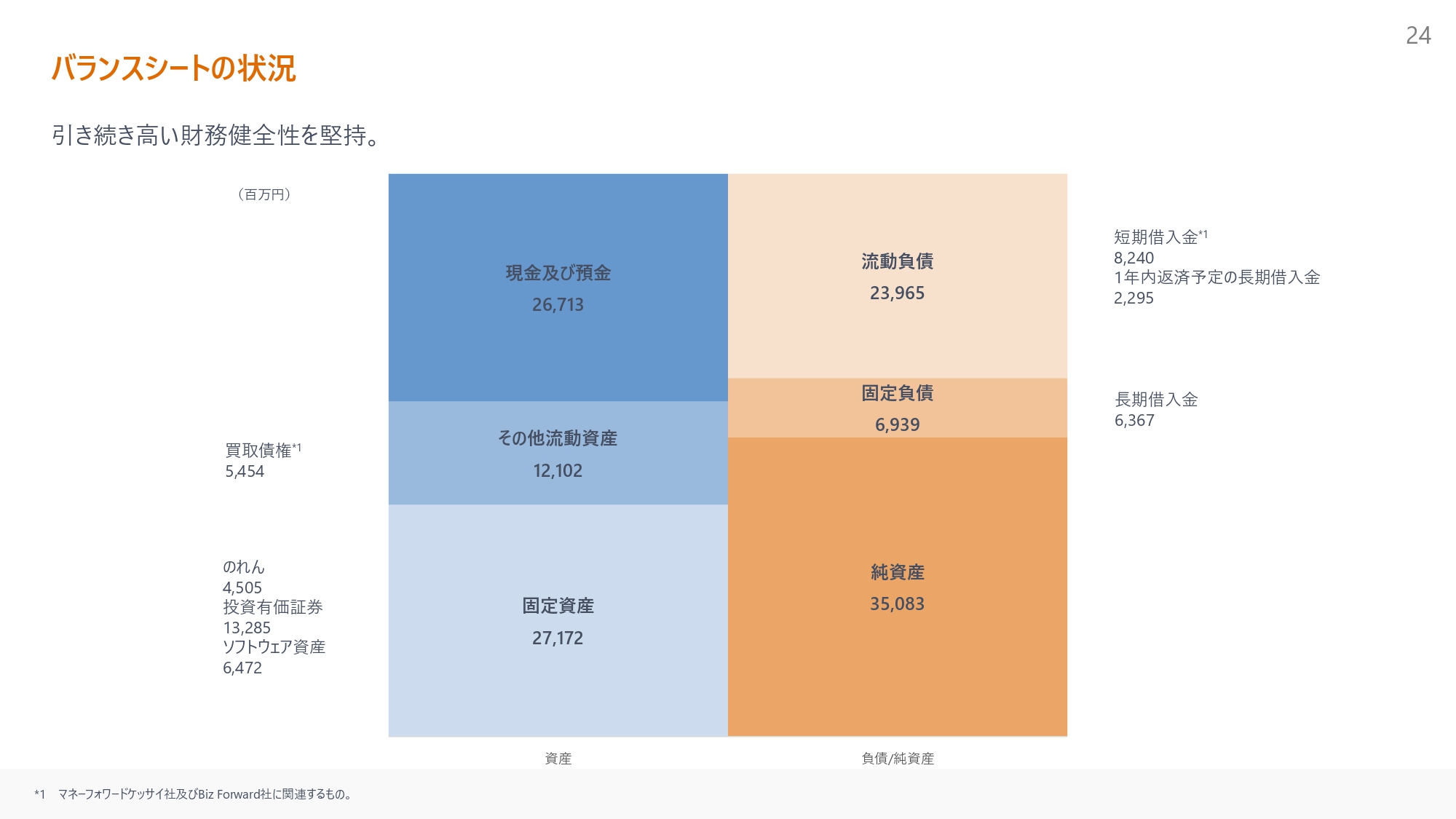

バランスシートの状況

バランスシートの状況については、現金および預金、その他流動資産があり、また純資産も350億円ありますので、引き続き高い財務健全性を堅持しています。

以上が全体のサマリーです。

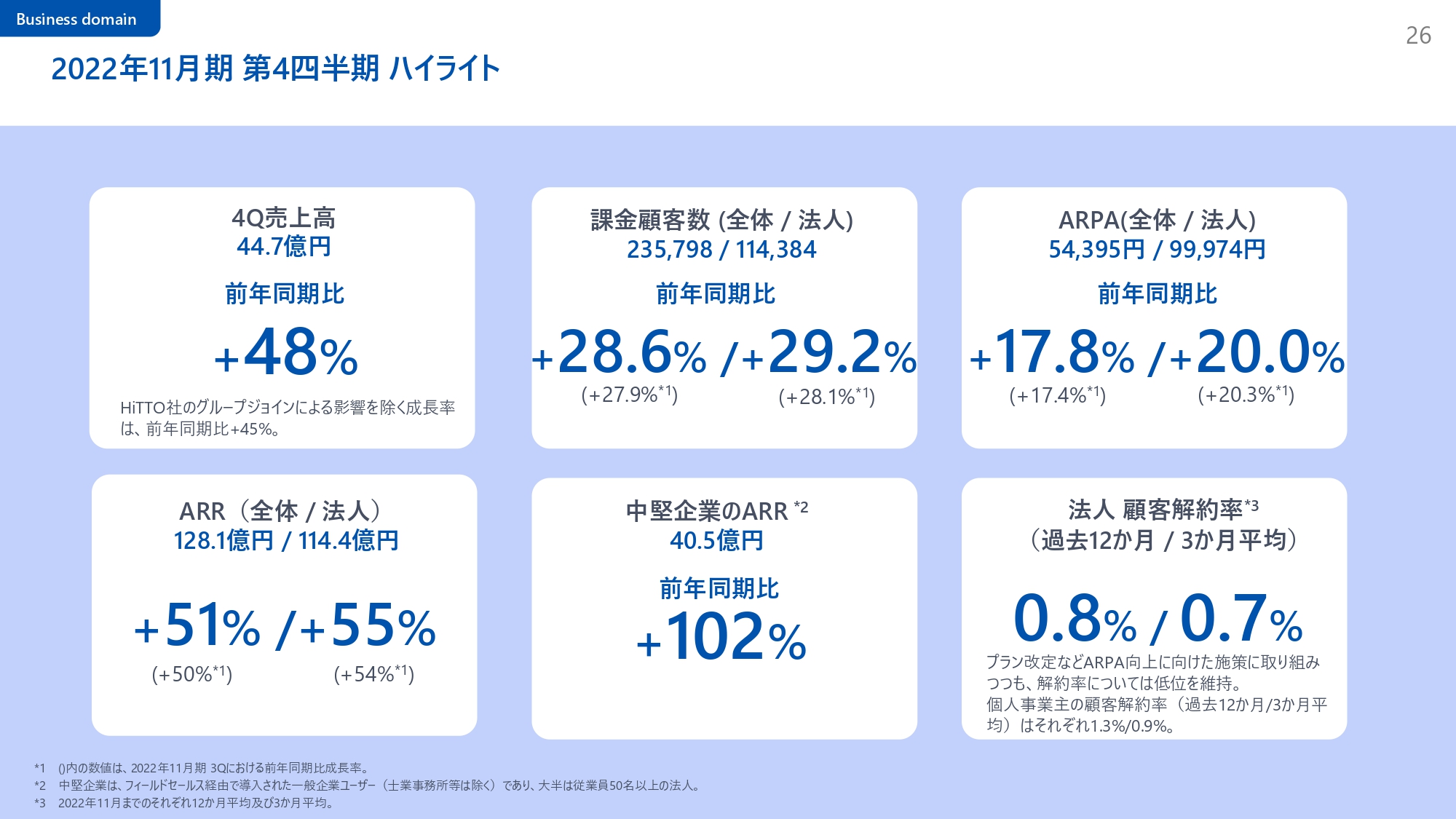

2022年11月期 第4四半期 ハイライト

続いて、各ドメインの第4四半期のハイライトをご説明します。

Money Forward Businessドメインでは、第4四半期の売上高がプラス48パーセントとなりました。内訳としては、課金顧客数が全体で28.6パーセント伸びており、23万5,798ユーザーに到達しました。特に法人顧客は29.2パーセント増となり、11万ユーザーを超えるかたちになっています。

ARPAは全体で17.8パーセント増となり、特に法人に関しては20パーセント増の9万9,974円と、10万円弱という金額になっています。

ARRは全体で51パーセント増、法人で55パーセント増となっています。中堅企業のARRは102パーセント増です。

法人顧客解約率は、過去12ヶ月平均で0.8パーセント、過去3ヶ月平均では0.7パーセントとなり、低値を維持している状況です。

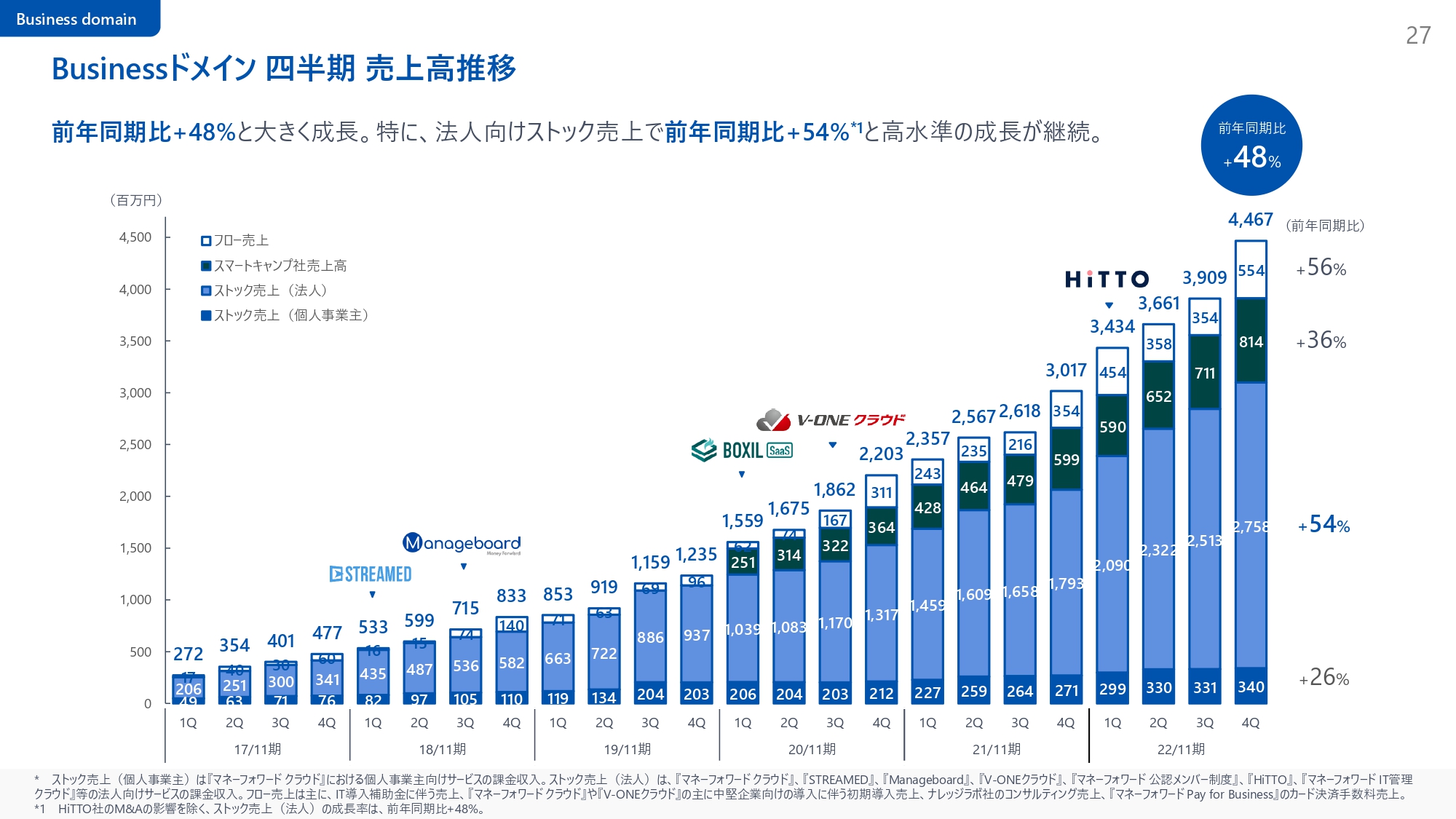

Businessドメイン 四半期 売上高推移

こちらのスライドは四半期ごとの売上高推移のグラフです。法人向けストックの売上が54パーセント伸びており、個人事業主向けストックは26パーセント増、スマートキャンプ社が36パーセント増、フロー売上が56パーセント増となっています。

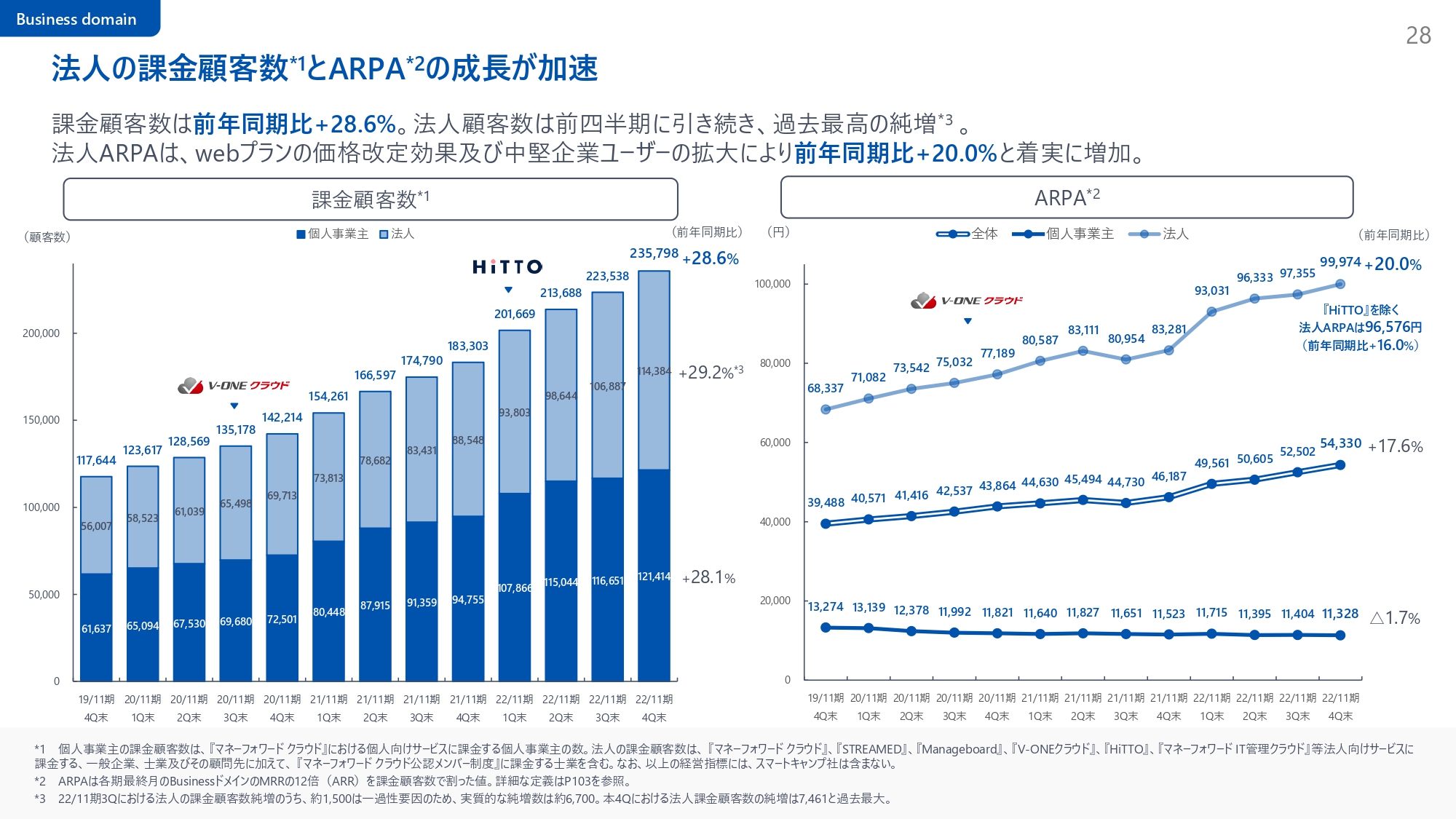

法人の課金顧客数とARPAの成長が加速

法人向けストックの売上高の増加については、課金顧客数が28.6パーセント増えており、ARPAも前年同期比で20.0パーセント増えていることにより、併せて成長が加速している状況です。

『マネーフォワード クラウド連結会計』の提供を開始。連結決算業務の効率化をクラウドで実現

トピックをご紹介します。プロダクトラインナップの中でご要望をいただいていた「マネーフォワード クラウド連結会計」の提供を開始することができました。すでに多くの関心をいただいており、「グループ会社で使いたい」と、あらゆる会社さまからお声掛けいただいている状況です。

『マネーフォワード クラウド個別原価』を2023年2月に提供開始予定

もう1つのトピックとして、「マネーフォワード クラウド個別原価」についてご説明します。こちらはシステム開発企業さまやコンサルティング企業など、いろいろなプロジェクトの原価管理が必要なビジネスでのニーズに応えるため、プロジェクトの工数管理から個別原価計算までをサポートする商品であり、今年2月に提供開始予定です。

導入事例(1/2)

導入事例をスライドにお示しします。

導入事例(2/2)

スタートアップから中堅上場企業まで、幅広いラインナップで当社のサービスをご使用いただいています。

全国の会計事務所との強固なパートナーシップ

もう1つ、我々の強みとして、会計事務所さまとの強固なパートナーシップがあります。国内従業員規模上位100会計事務所のうち、73パーセントで当社のクラウド会計を導入いただいており、使っていただいている事務所さまがよりいっそう増えてきていると実感しています。

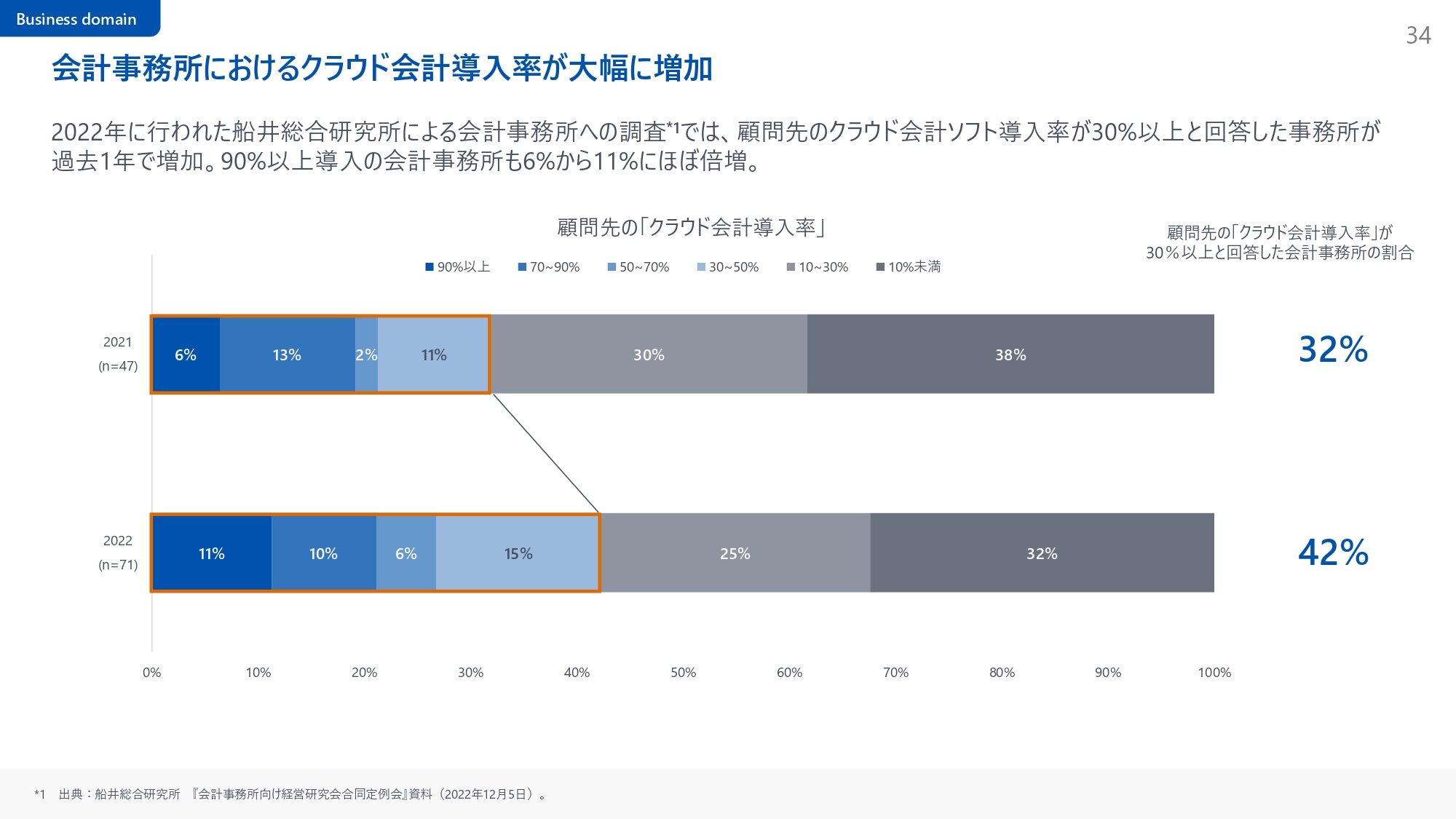

会計事務所におけるクラウド会計導入率が大幅に増加

船井総研さまが2021年と2022年に行った会計事務所さまへの調査において、顧問先のクラウド会計導入率が質問されています。

導入率が30パーセント以上と回答した会計事務所さまの割合は、2021年では32パーセントでした。内訳としては、導入率9割以上と答えた会計事務所が6パーセント、7割から9割と答えたところが13パーセント、5割から7割と答えたところが2パーセント、3割から5割と答えたところが11パーセントとなっています。

スライド下部の2022年のグラフを見ると、導入率9割以上の会社さまが11パーセントと、大きく伸びています。導入率3割以上と回答した会計事務所さまは合計42パーセントで、マーケット自体も大きくなってきていると思います。

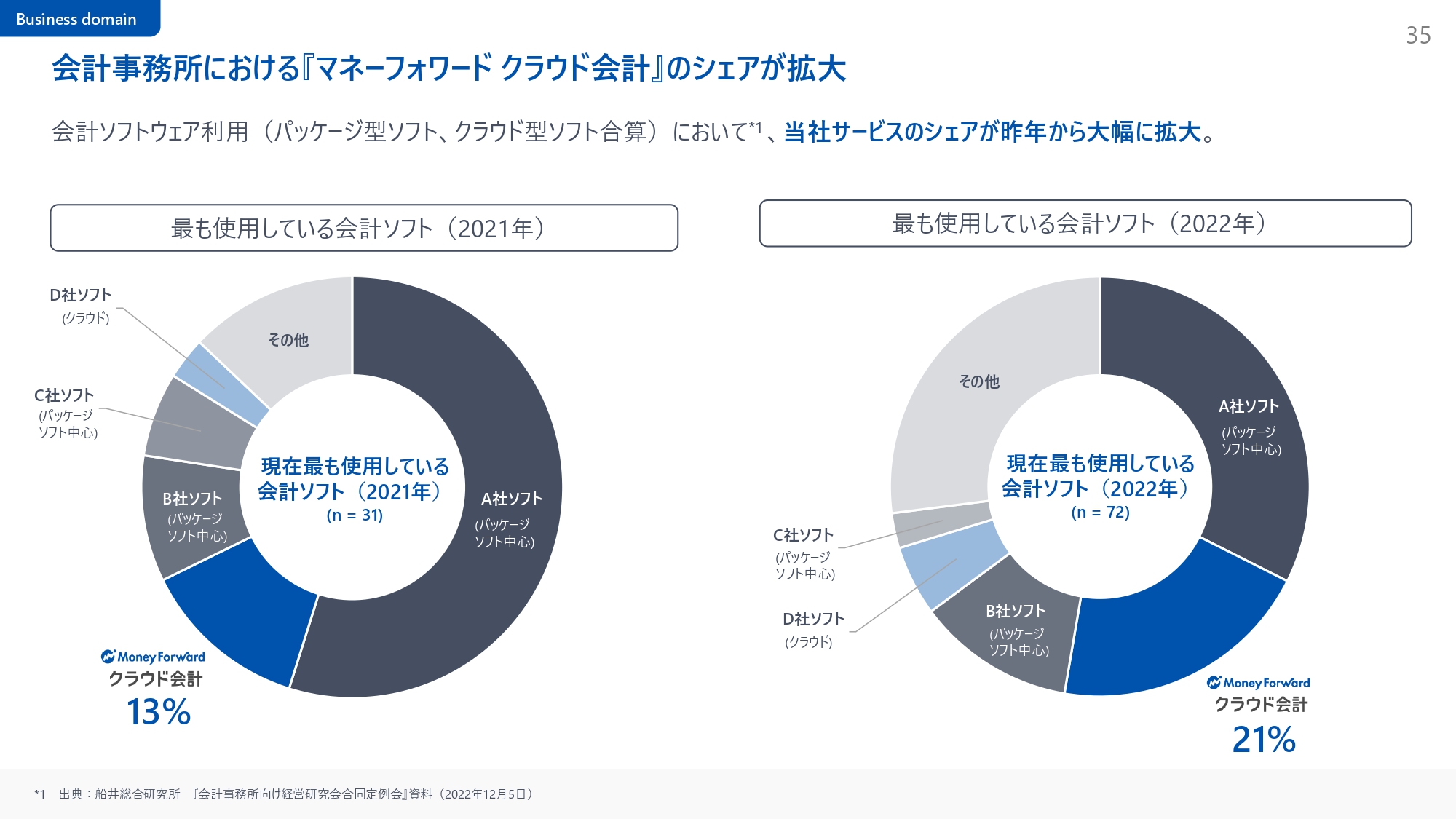

会計事務所における『マネーフォワード クラウド会計』のシェアが拡大

さらに、マーケットが増えている中で、最も使用している会計ソフトについての調査を、同じく船井総研さまが行っています。当社サービスは13パーセントから21パーセントと、クラウド会計としてはもっとも高いシェアで、昨年から大幅にシェアが拡大していることが見てとれます。

以上がMoney Forward Businessドメインについてのご説明です。

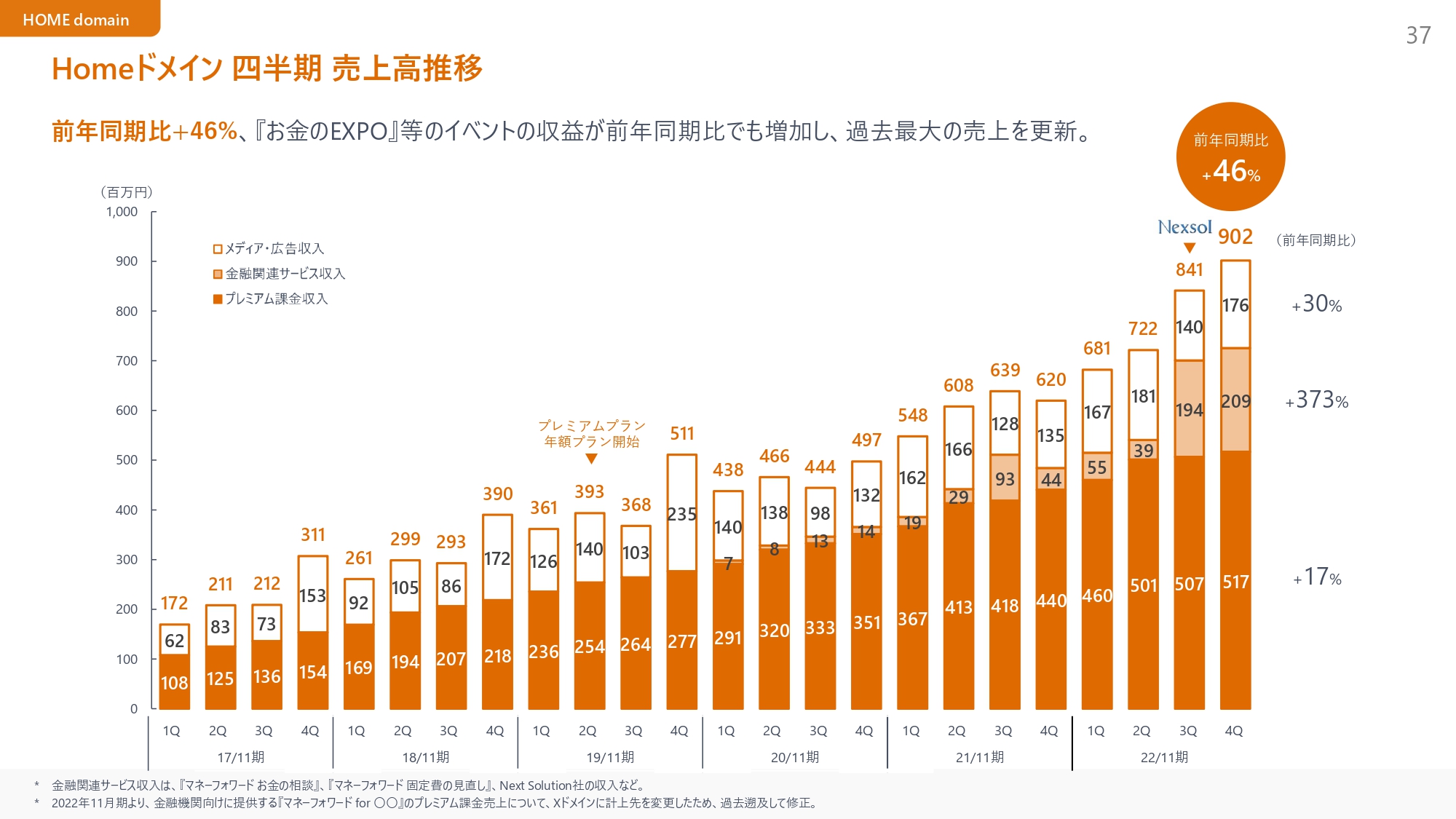

Homeドメイン 四半期 売上高推移

Money Forward Homeドメインについてご説明します。Money Forward Homeドメインの売上高は前年同期比46パーセント増で、プレミアム課金収入が前年同期比17パーセント増、金融関連サービス収入が前年同期比373パーセント増、メディア・広告収入が前年同期比30パーセント増となりました。Next Solution社のグループジョインの影響が大きいものと思われます。

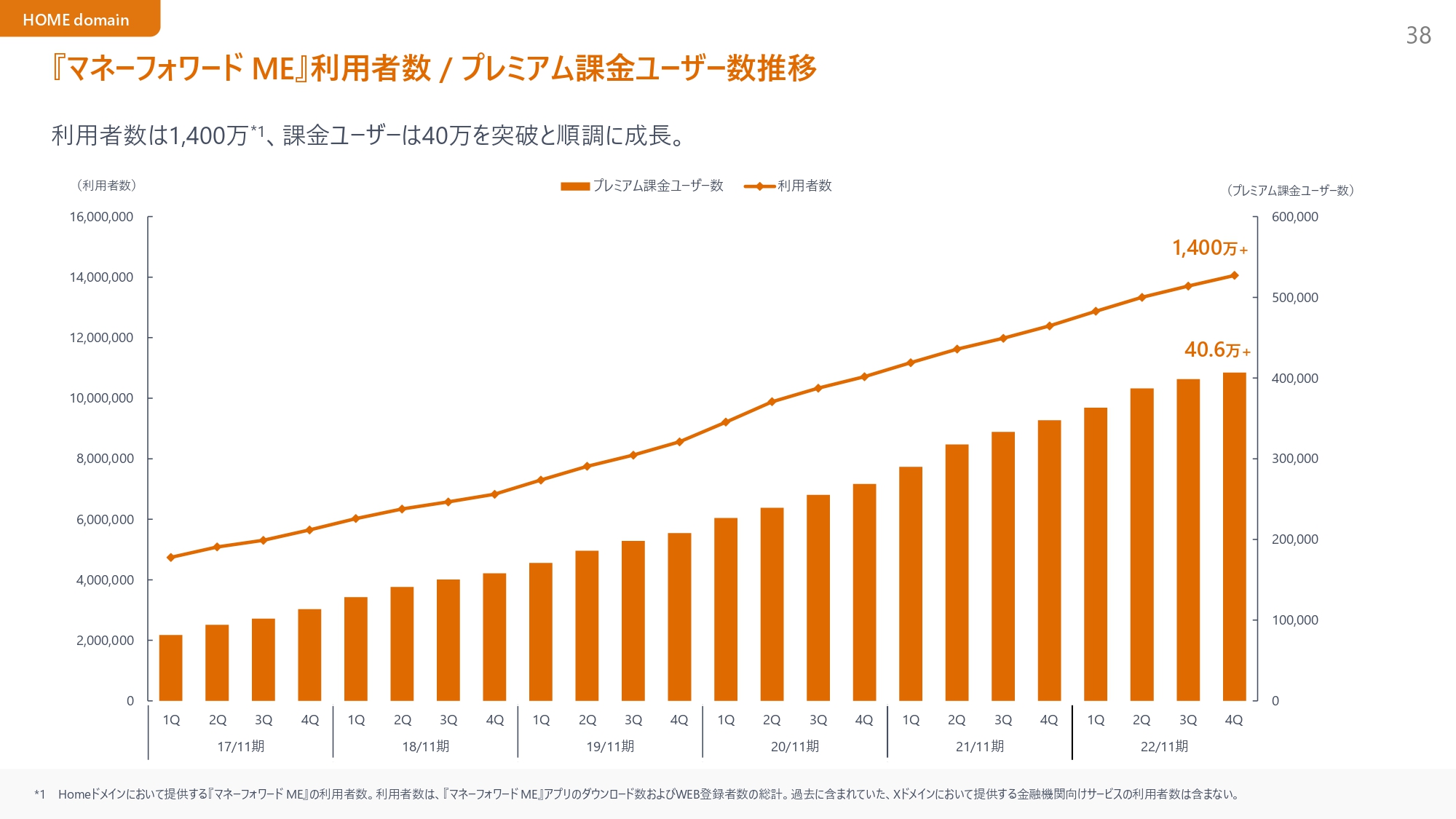

『マネーフォワード ME』利用者数 / プレミアム課金ユーザー数推移

「マネーフォワードME」の利用者は順調に増えており、足元で課金ユーザー数が40万人を突破しました。

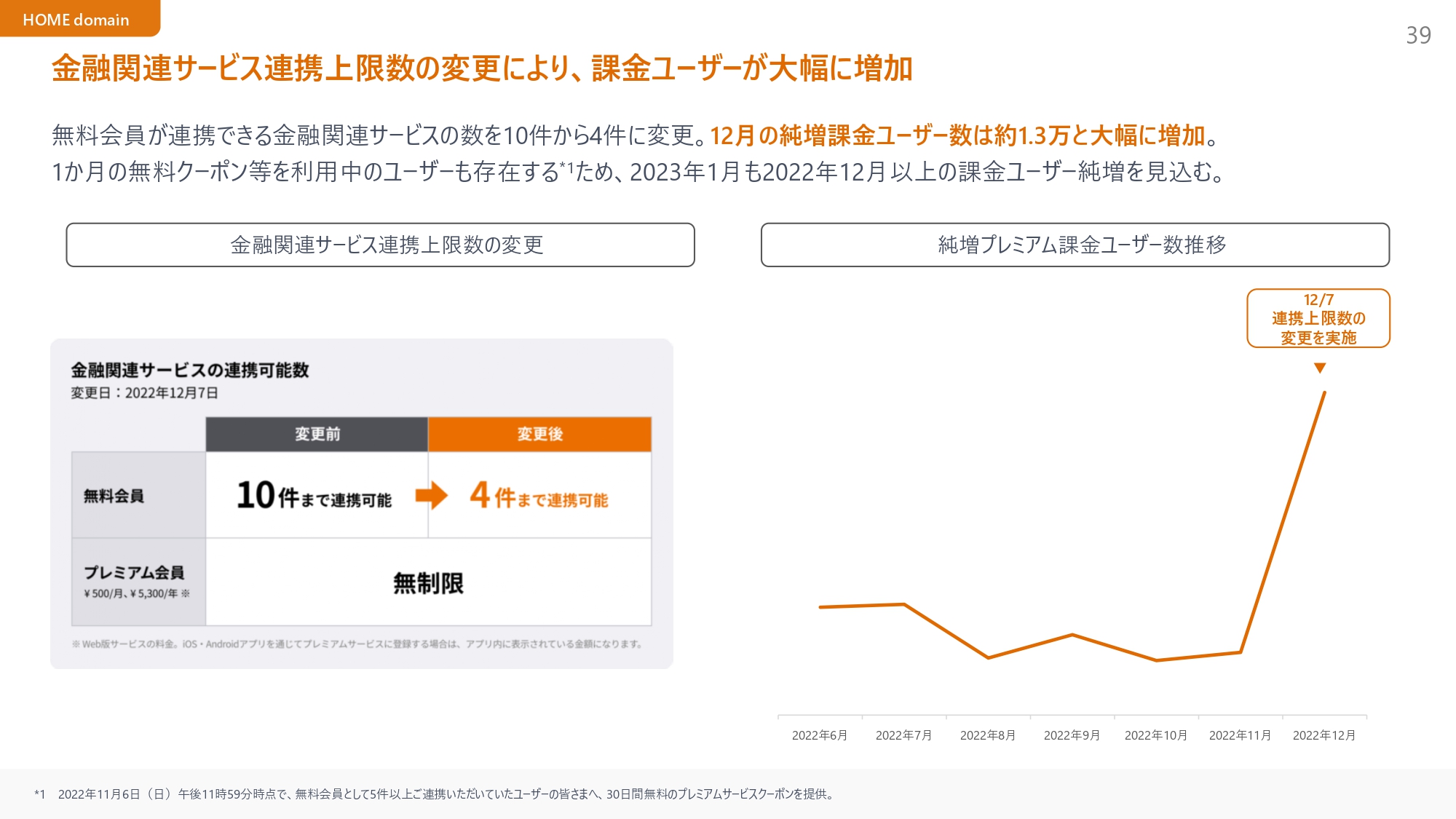

金融関連サービス連携上限数の変更により、課金ユーザーが大幅に増加

今回の大きなトピックとして、「マネーフォワードME」に無料会員さまが連携できる金融関連サービスの数を、10件から4件に変更しました。

当然お叱りの声もいただきましたが、我々が10年前に提供を始めた時からAPIのコスト構造が大きく変わっていることもあり、今後も継続してサービスを提供するためには必要な変更であることを、ユーザーへご説明しています。

残念ながら使用をやめられるユーザーもいましたが、12月の純増プレミアム課金ユーザー数の推移を見ると約1.3万人となっており、通常の月より大幅に増加しました。

さらに、1ヶ月の無料クーポンをご利用中のユーザーもいるため、2023年1月に関しても、12月以上の課金ユーザーの純増を見込みたいと思っています。

「サブスクレポート機能」を『マネーフォワード ME』プレミアムサービスに追加、家計改善の新たなソリューションに

本質的にはサービスの価値を上げていくことがポイントですので、サブスクリプションのレポート機能をプレミアムサービスに追加し、家計改善の新たなソリューションにしていきたいと考え、ご提供しています。

私も実際に登録して見ていたのですが、完全に忘れていたサブスクリプションサービスなどがあり、解約するなどしました。「マネーフォワードME」のサービスも解約されないようにしたいと思いますが、使っていただければ家計改善につながると思います。

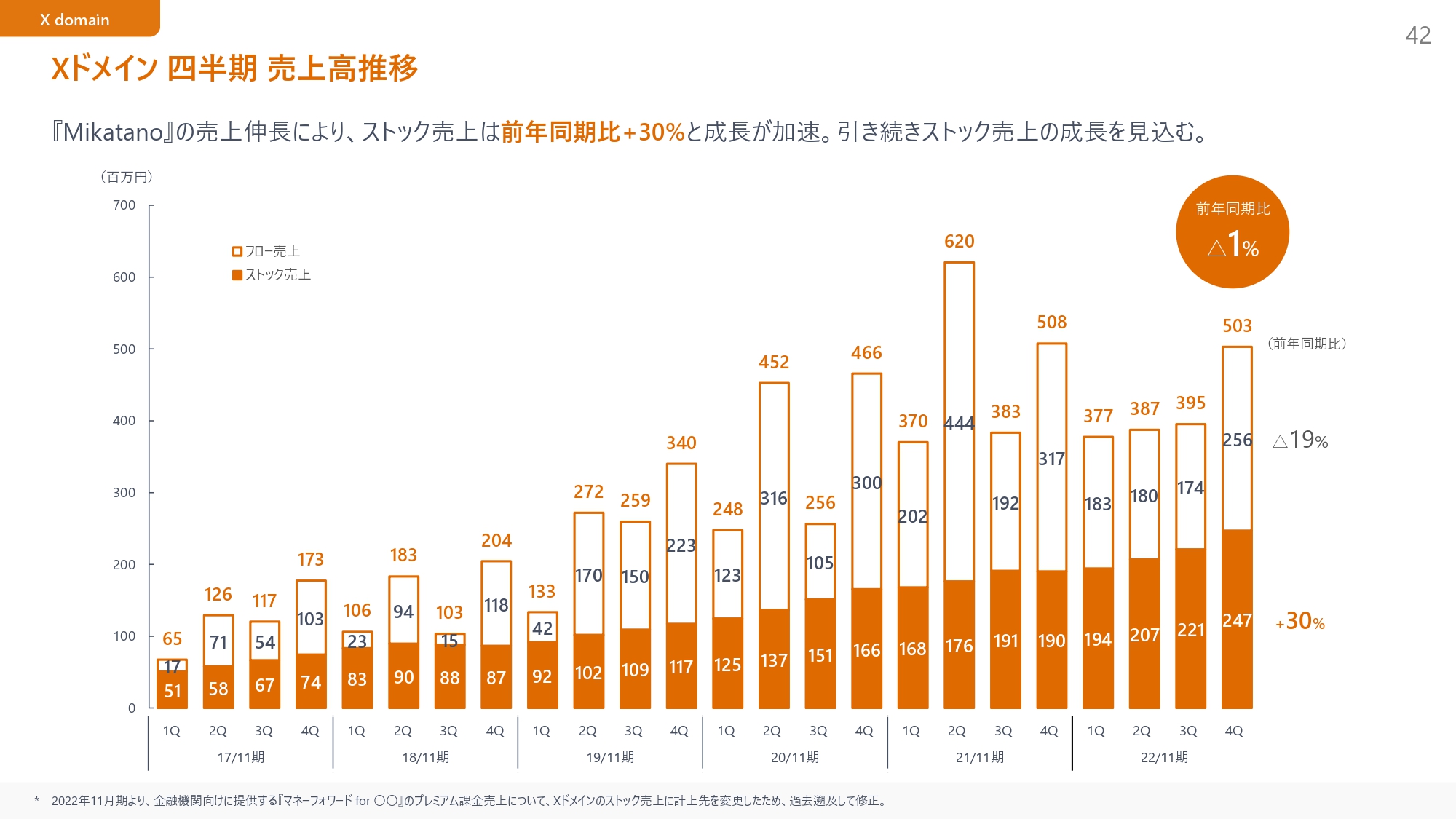

Xドメイン 四半期 売上高推移

Money Forward Xドメインについてご説明します。Money Forward Xドメインの売上高は、前年同期比10パーセント減少と苦戦しました。

新しい金融機関向けのサービス「Mikatano」が多くの金融機関さまに受け入れていただいているため、ストック売上は前年同期比30パーセント増と伸びています。

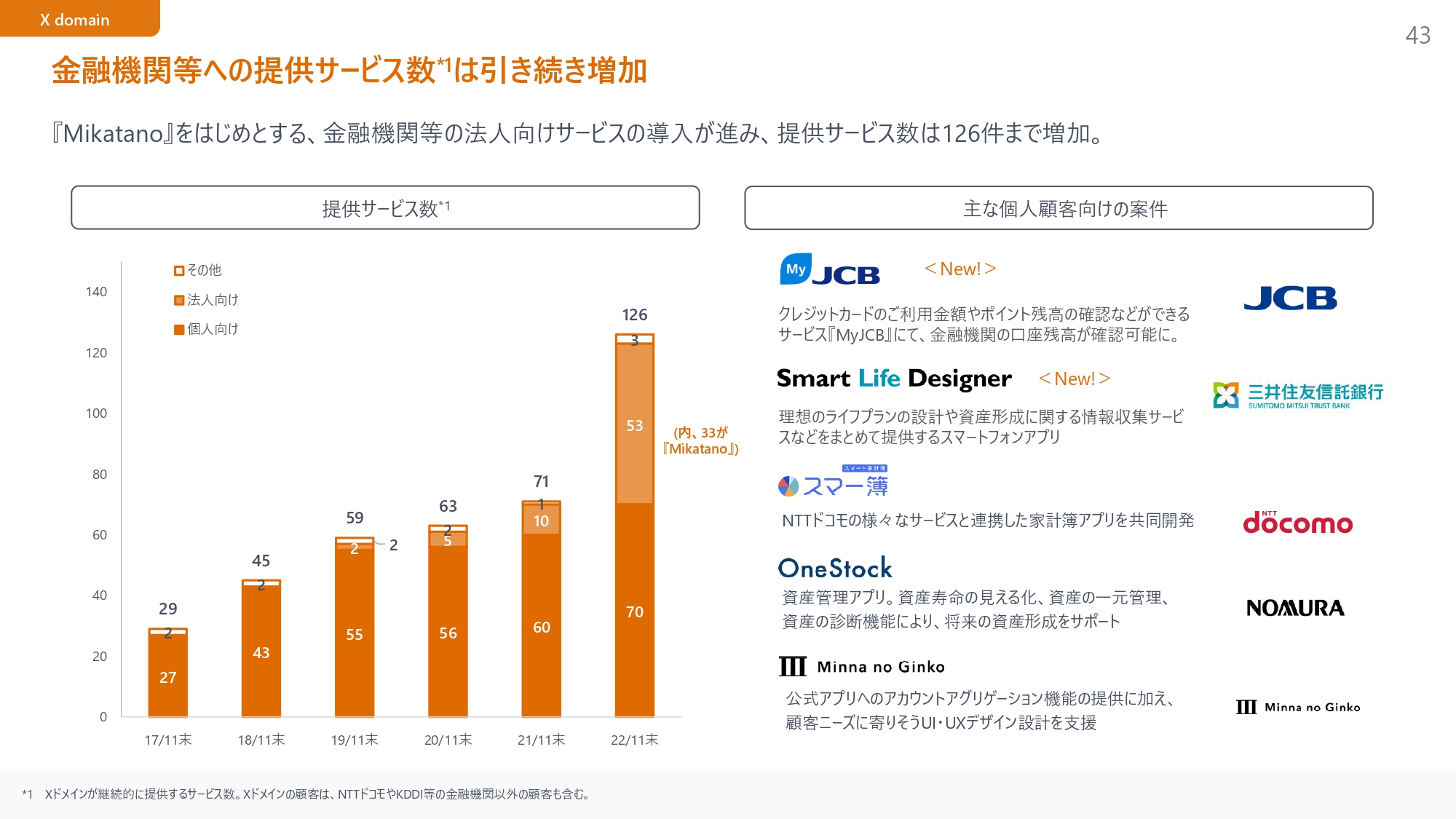

金融機関等への提供サービス数は引き続き増加

また、提供サービス数が126件まで増加しました。126件のうち33件が「Mikatano」のサービスであるため、その部分が非常に伸びました。第4四半期では、JCBさまと三井住友信託さまへのサービス提供が始まっています。

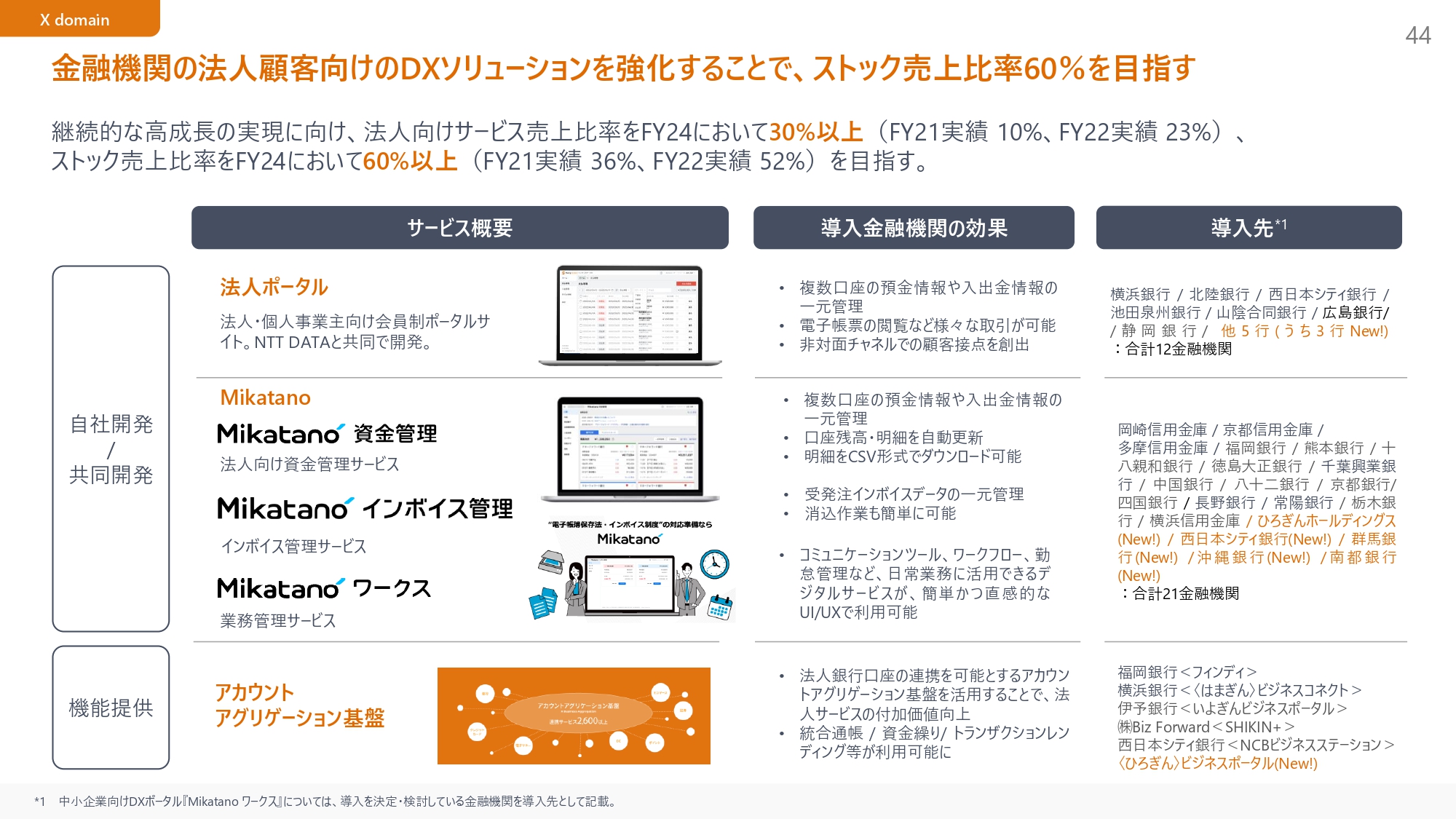

金融機関の法人顧客向けのDXソリューションを強化することで、ストック売上比率60%を目指す

金融機関さまの法人顧客向けのDXソリューションを強化するため、長い間開発を行ってきました。それがだんだん花開いており、スライド右側に記載のとおり、法人ポータルは合計12の金融機関、「Mikatano」は合計21の金融機関に導入されています。

金融機関さまの先にいらっしゃるユーザーさまへ導入していただいて便利に感じていただけるよう、各金融機関さまと協働していくことに力を入れています。

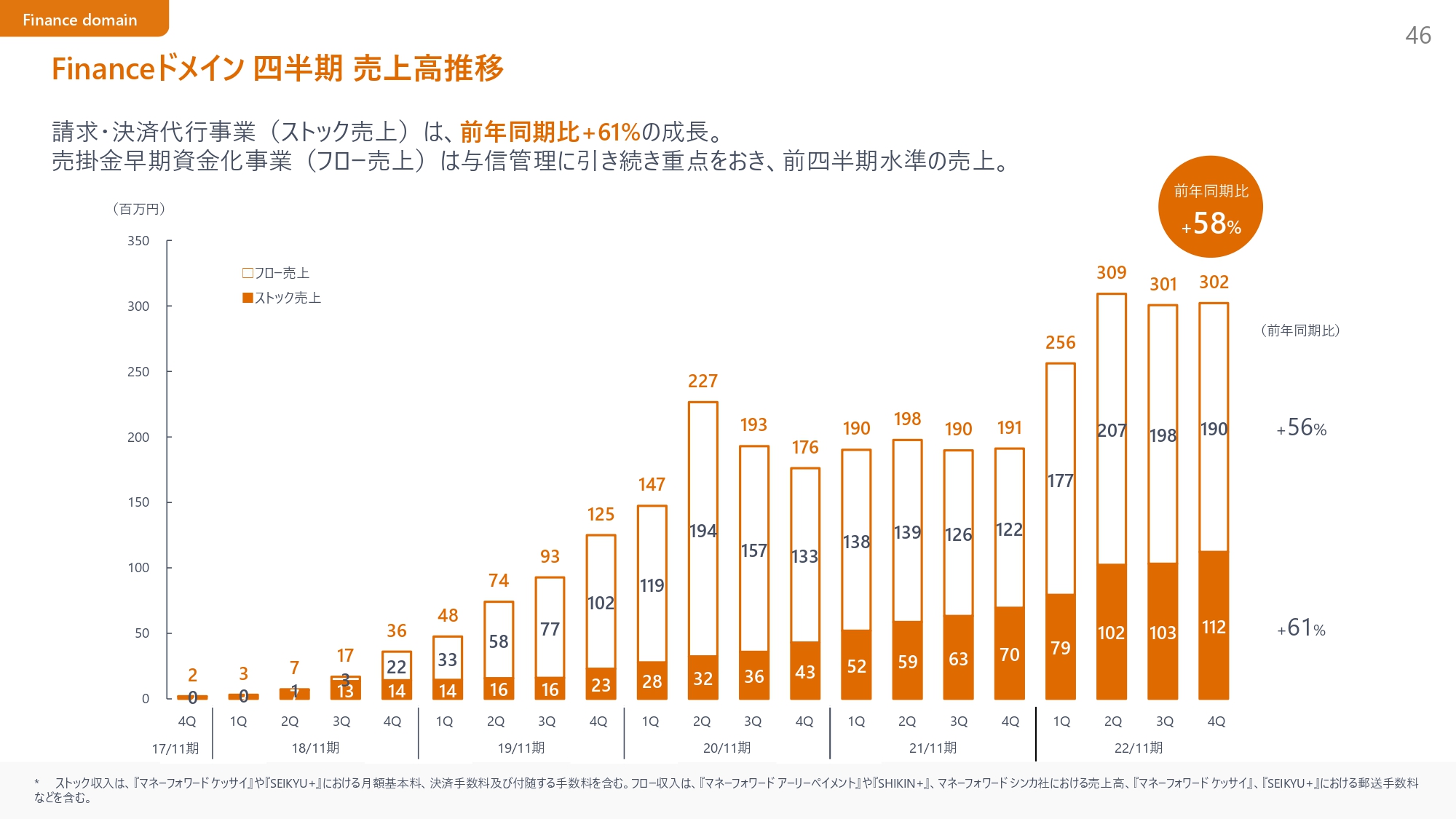

Financeドメイン 四半期 売上高推移

「マネーフォワードFinance」についてです。売上高が前年同期比58パーセント増となりました。内訳は、ストック売上の請求・決済代行事業が前年同期比61パーセント増と大きく伸びました。また、フロー売上の売掛金早期資金化事業は、前四半期程度の水準となりました。

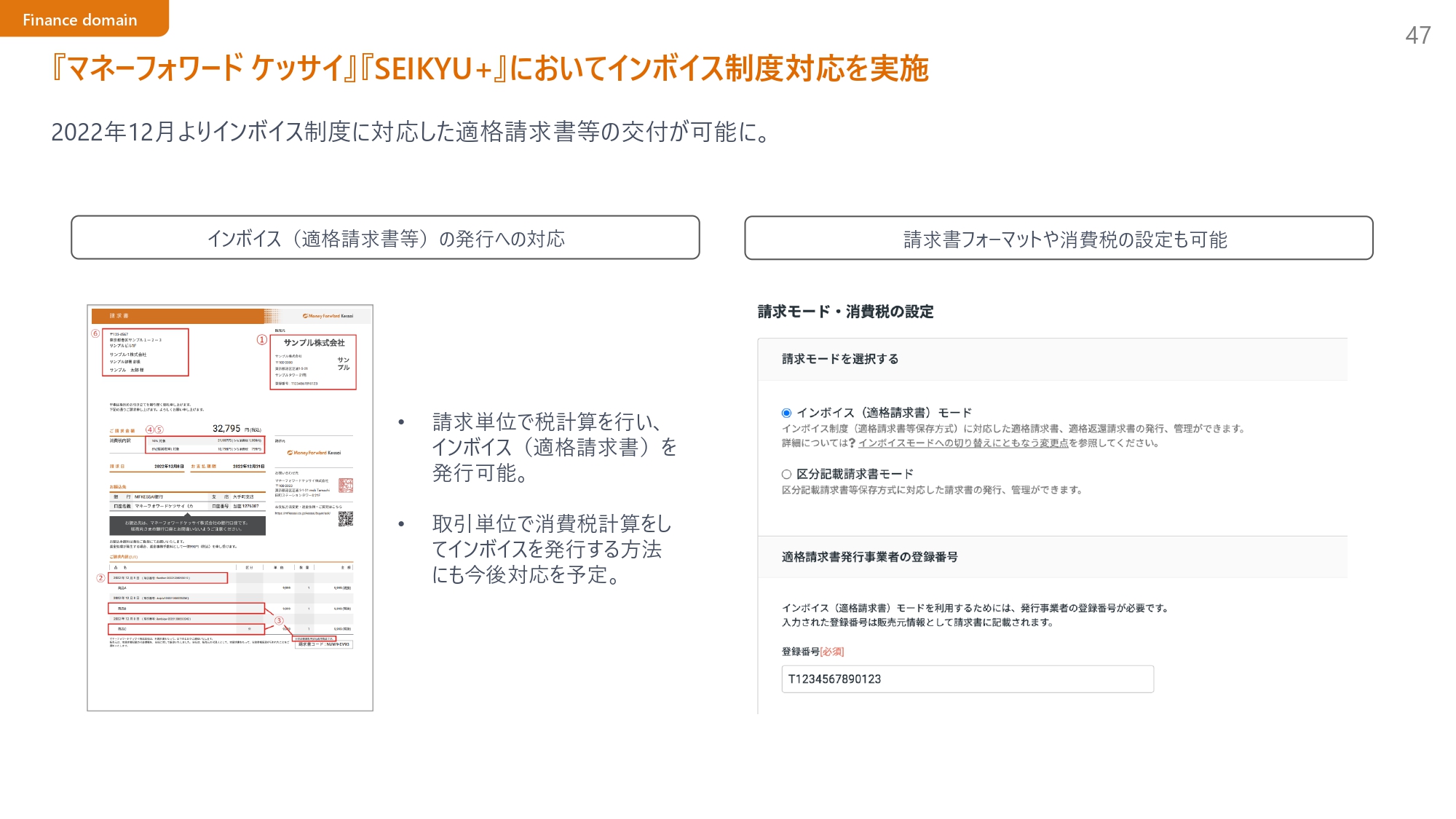

『マネーフォワード ケッサイ』『SEIKYU+』においてインボイス制度対応を実施

「マネーフォワード ケッサイ」や「SEIKYU+」においても、インボイス制度の対応を実施しました。

これまでの4つの成長戦略

通期決算ということで、これまでお伝えしてきた4つの成長戦略の進捗についてご報告します。

2022年11月期における4つの成長戦略の進捗と成果

辻氏:1つ目が、「バックオフィス向けのSaaSプラットフォームとしての提供価値向上と最適化されたGo-to-Market戦略の実現」です。先ほどからお話ししているとおり、3年間で法人ARRが3倍に成長しました。その内訳がプロダクトとセールス&マーケティングに分かれているため、項目ごとにご説明します。

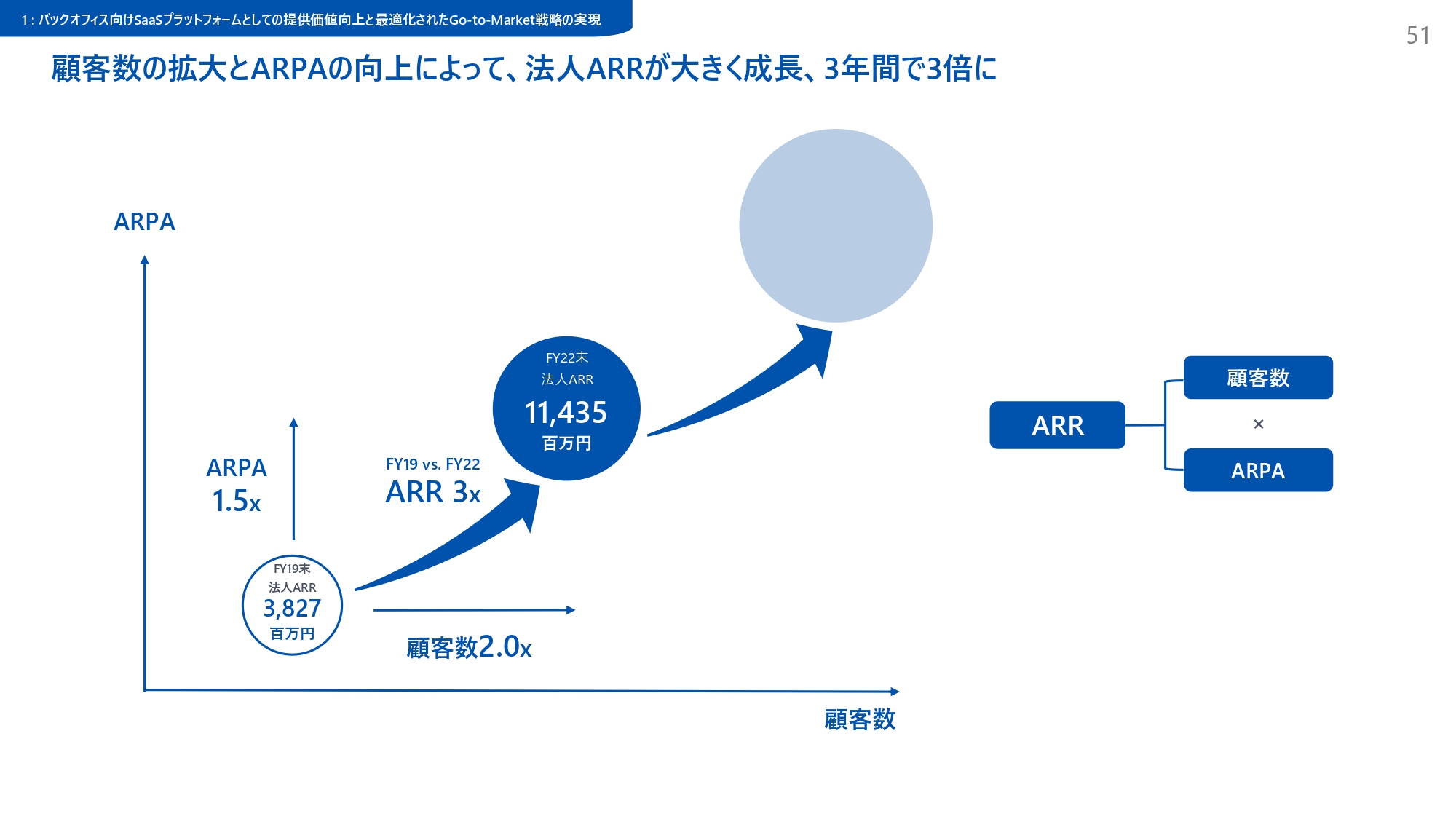

顧客数の拡大とARPAの向上によって、法人ARRが大きく成長、3年間で3倍に

法人ARRが3年間で3倍になった背景には、顧客が2倍になり、ARPAが1.5倍になったという動きがあります。これは、今後さらに伸ばしていける余地が大きいと思っています。

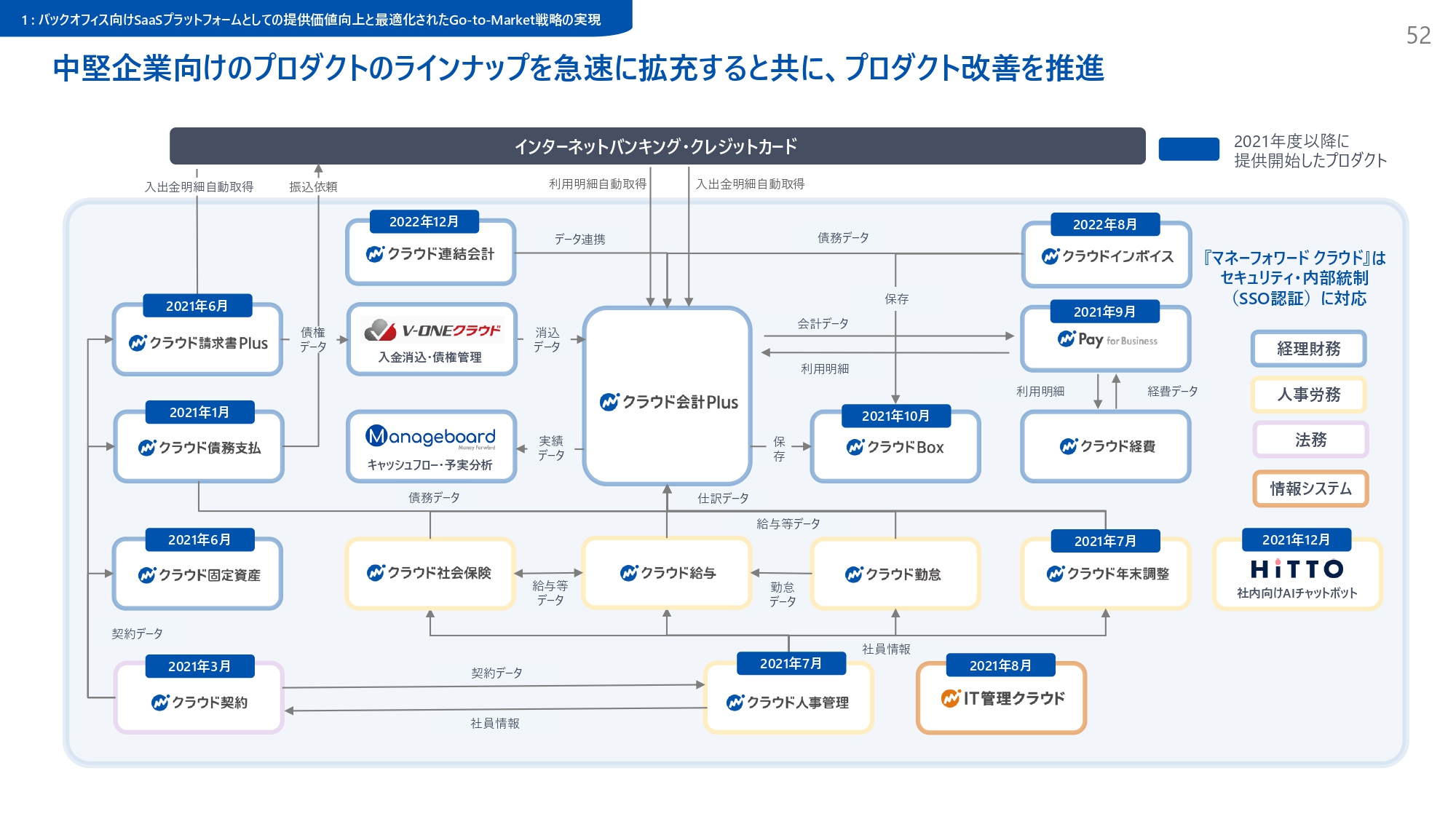

中堅企業向けのプロダクトのラインナップを急速に拡充すると共に、プロダクト改善を推進

その要因として、1つ目にプロダクトラインナップの拡充と、プロダクト改善を推進します。

スライドでは青色部分が経理財務、黄色がHRつまり人事労務、紫色が法務、橙色が情報システムを示しています。ご覧のとおり、2021年以降にかなり多くのプロダクトを提供することができており、ARPAが上がってきていると言えます。

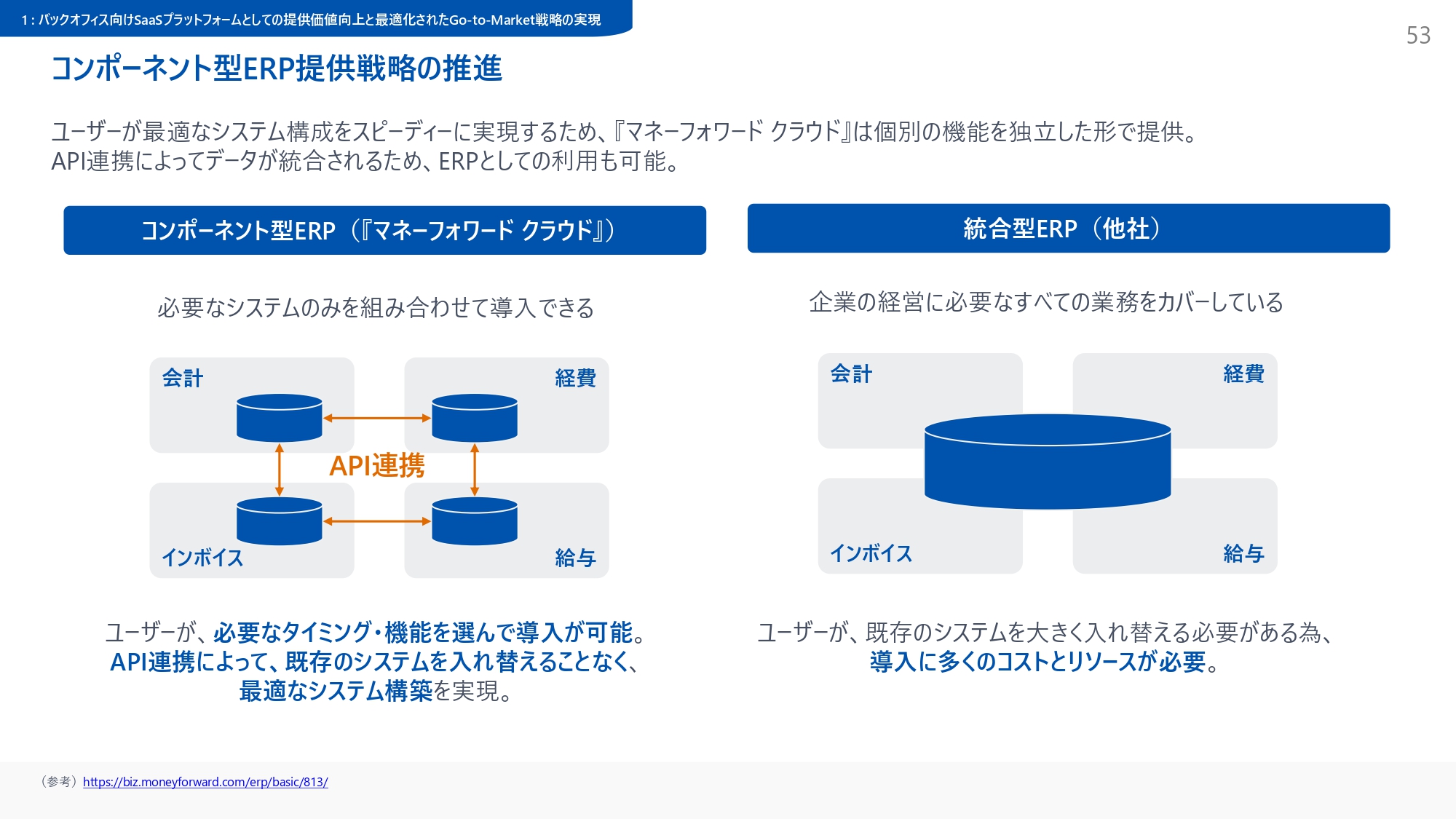

コンポーネント型ERP提供戦略の推進

プロダクト開発の根底にある考え方をご説明します。我々は今、コンポーネント型ERPという戦略を推進しています。

ERPには、一般的にコンポーネント型ERPと統合型ERPという2つの考え方があるのですが、それぞれメリットとデメリットがいろいろとあるため、一概にこれが良いというわけではありません。

その中で、我々は左側のコンポーネント型ERPに基づき、必要なシステムのみを組み合わせて導入できるような、つまりユーザーが必要なタイミングや機能を選んでスモールスタートができるような導入が可能になる仕組みを実現しています。こちらのほうがスピーディな時代にはよいという方針で、この戦略を推進しています。

コンポーネント型ERPの課題は連携部分ですが、API連携によって既存のシステムを入れ替えることなく、最適なシステム構築が実現できるようになり、かなり良いプロダクトになってきていると思っています。

統合型ERPは企業の経営に必要なすべての業務をカバーしているのですが、ユーザーが一度にすべてを変更しないといけないため、コストとリソースがかなり必要になるところがあります。

コンポーネント型ERPの戦略を推進する上で、我々はこのような多様なプロダクトラインナップでデータをしっかりと連携し、マスターも改善していくといったかたちを取っています。

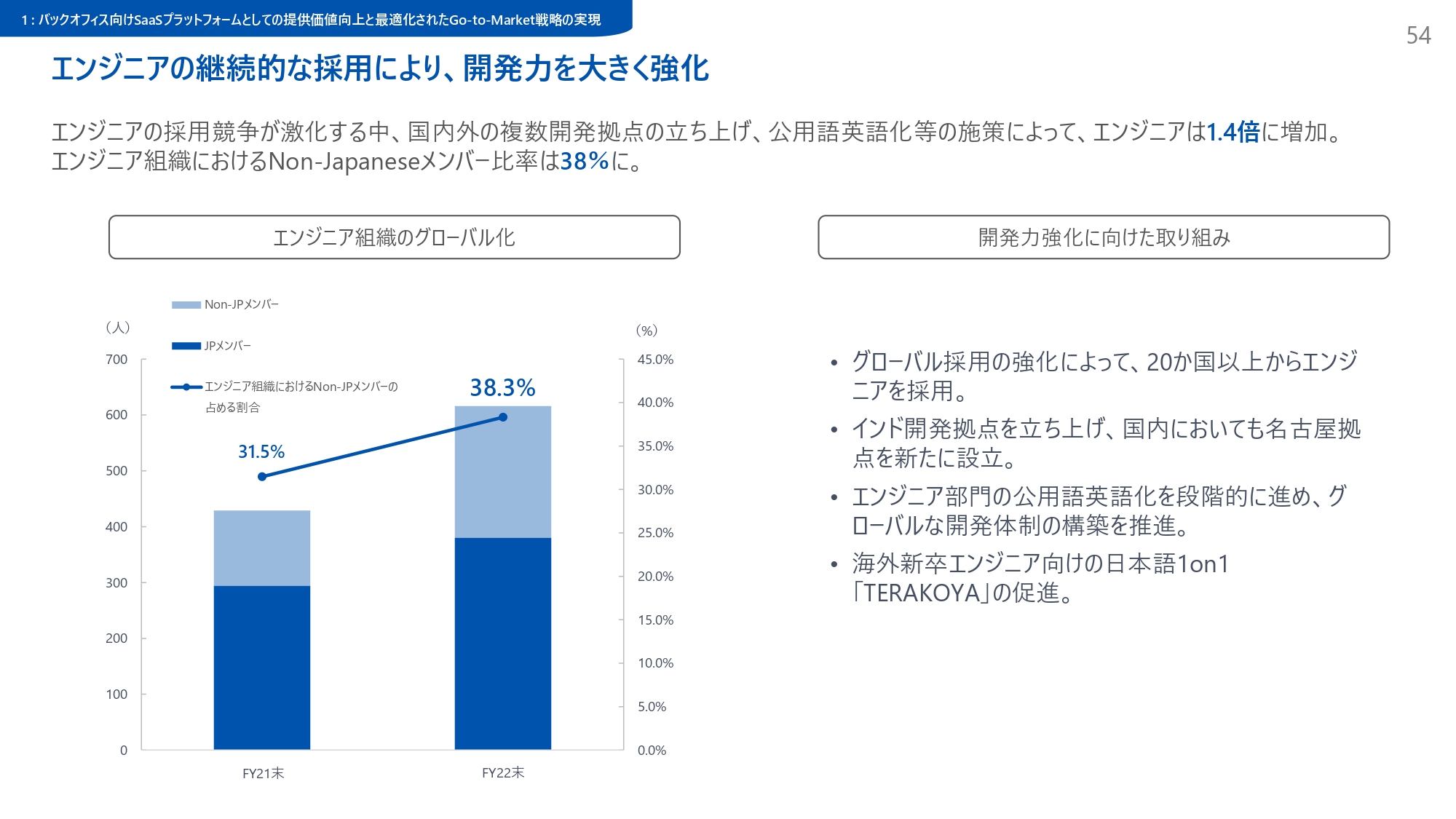

エンジニアの継続的な採用により、開発力を大きく強化

さまざまなプロダクトをリリースしていくのは大変なことで、足りないところもまだ多くあるため、エンジニアやデザイナーなど、開発チームの人材の継続的な採用を進めています。

ご存じのとおり、エンジニアの採用競争が激化している中で、国内外の複数開発拠点の立ち上げや、英語の公用語化といった施策によって、エンジニアは現在1.4倍に増加しています。また、エンジニア組織内のNon-Japaneseメンバーの比率も、1年で31.5パーセントから38.3パーセントまで伸びてきています。

まだチャレンジの途中で大変なこともたくさんありますが、しっかり成果に結び付けていきたいと思っています。

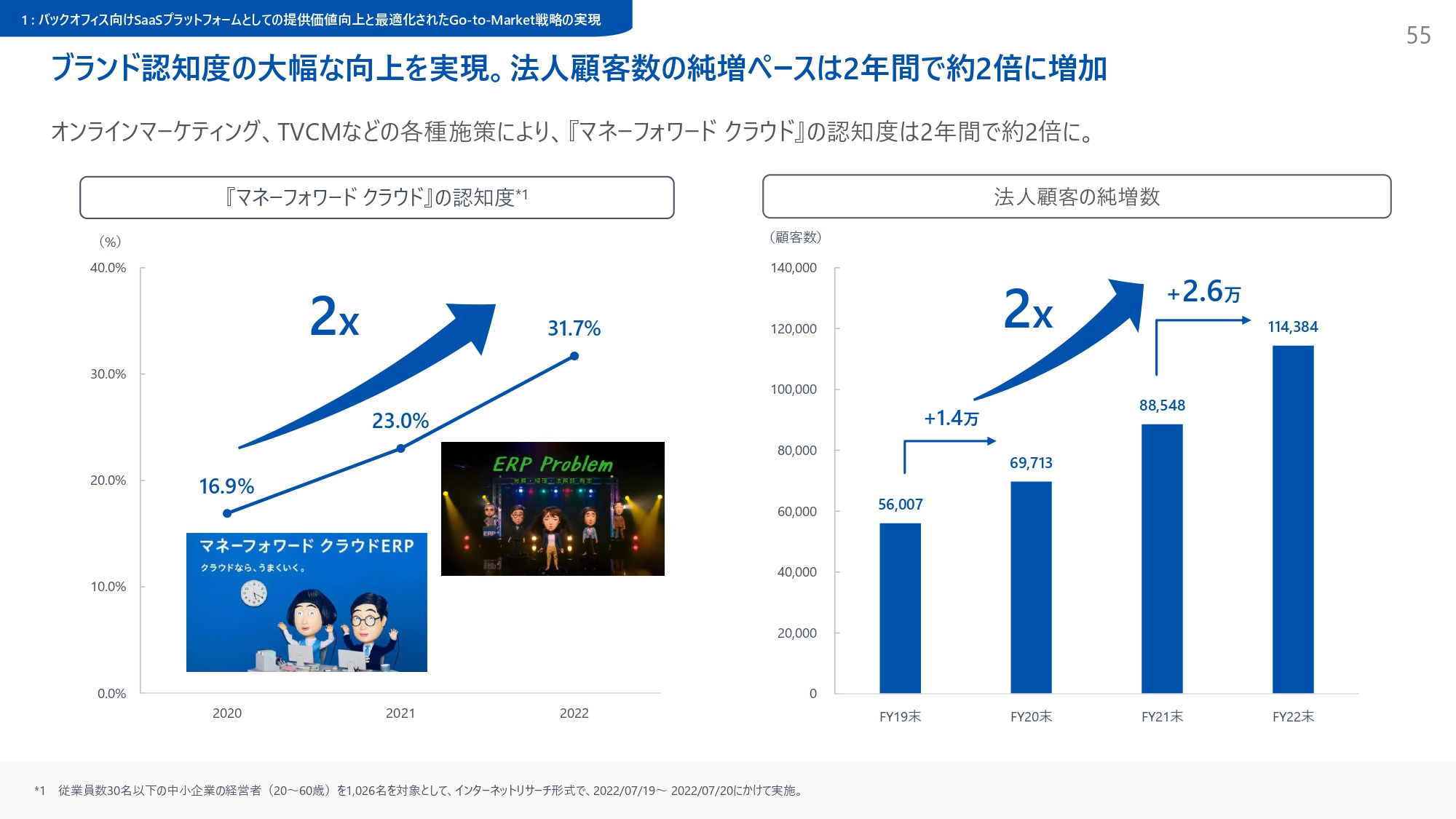

ブランド認知度の大幅な向上を実現。法人顧客数の純増ペースは2年間で約2倍に増加

2つ目が、プロダクトにおけるセールス&マーケティングについてです。ブランド認知度を向上させるため、TVCMの放映やオンラインマーケティング上のSEOなどの施策を愚直に実施し続けてきており、「マネーフォワード クラウド」の認知度は、2020年度からの2年間で2倍程度になってきています。

それに伴い、法人顧客の純増数も2019年から2020年の間は1.4万社程度だったのですが、2021年末から2022年末では2.6万社と大きく増えており、効果が出てきていると考えています。

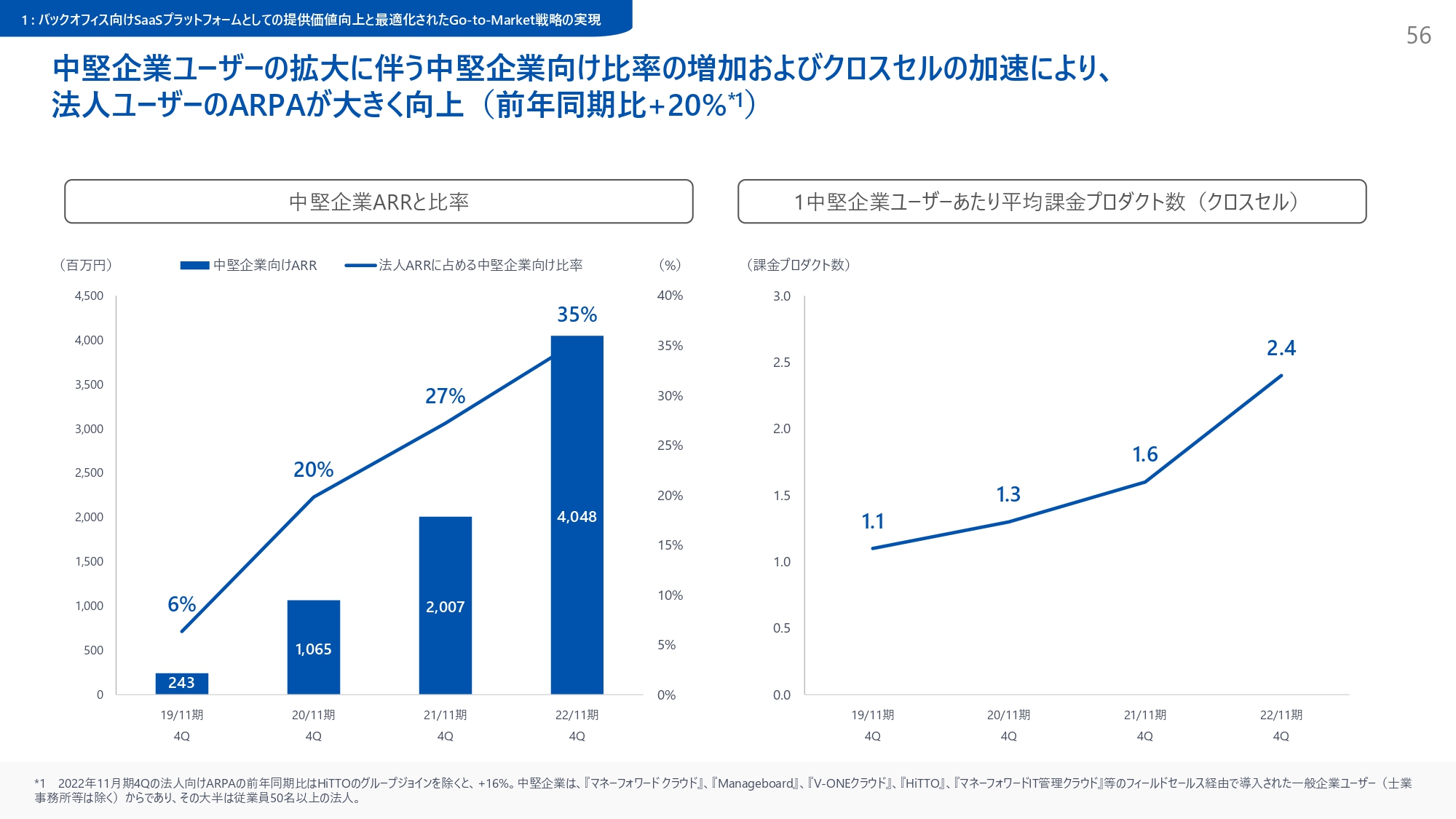

中堅企業ユーザーの拡大に伴う中堅企業向け比率の増加およびクロスセルの加速により、法人ユーザーのARPAが大きく向上(前年同期比+20%)

中堅企業向けのARRとその比率についてご説明します。中堅企業とは、当社の定義で、従業員50名以上の法人を指しています。

2019年11月第4四半期では、法人ARRに占める中堅企業向け比率が6パーセントで中堅企業向けARRが2億4,300万円でしたが、直近では比率が35パーセントにまで増え、ARRも40億円超となりました。

クロスセルも加速しています。コンポーネント型のERPシステムにしているため、1プロダクトごとの導入が比較的簡単です。コストもリーズナブルで、複数プロダクトを使ってくださる方が徐々に増えてきています。

1中堅企業ユーザーあたりの平均課金プロダクト数は2.4ですが、足元でしっかりと増えてきているため、既存のお客さまの平均単価が上がってきています。

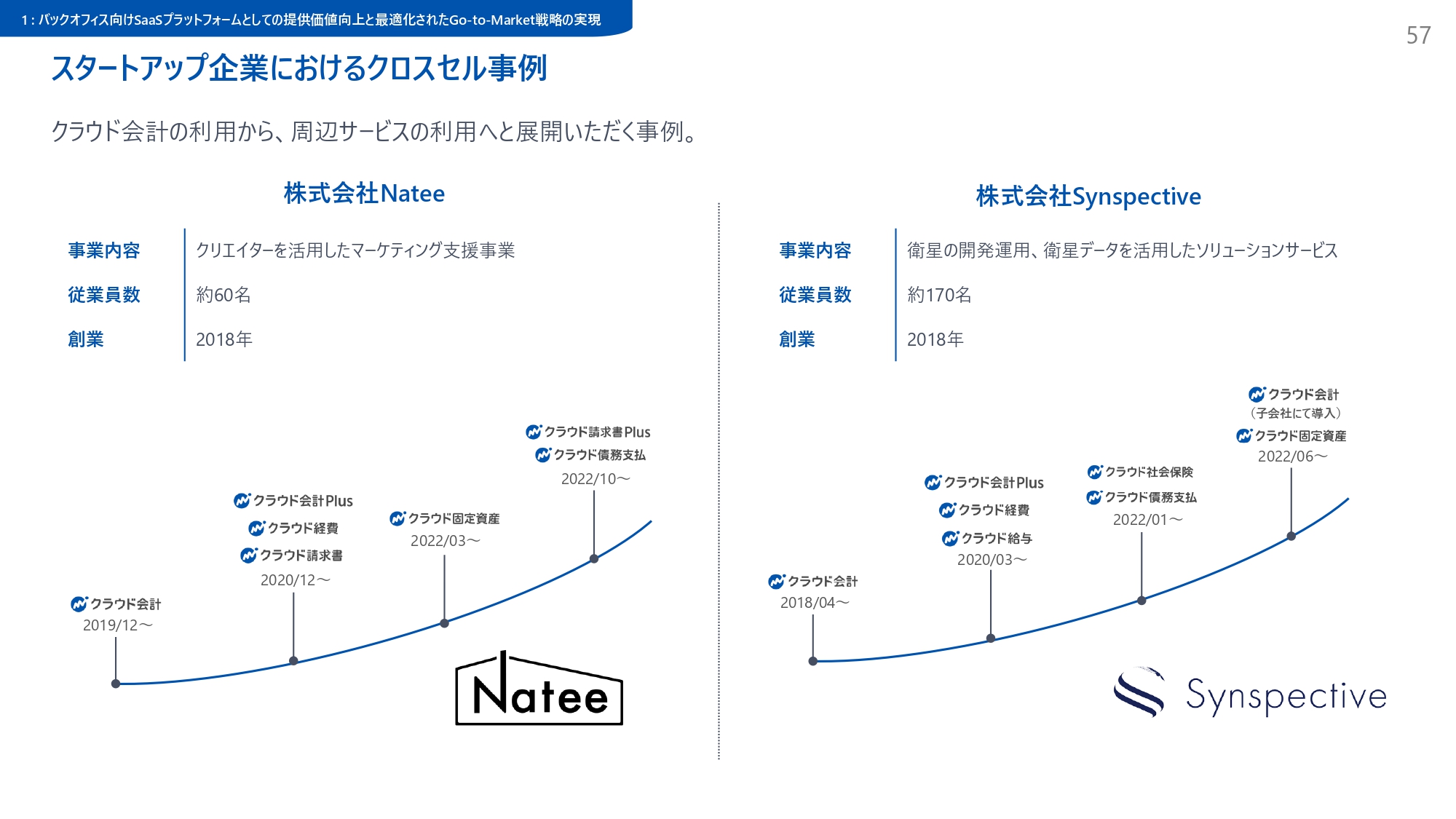

スタートアップ企業におけるクロスセル事例

具体的にどのような会社があるのかというイメージを持っていただくため、株式会社Nateeさま、株式会社Synspectiveさまの事例をご紹介します。

それぞれ2018年創業の新しい会社ですが、両者とも「マネーフォワードクラウド会計」のご利用から始まり、「マネーフォワードクラウド会計Plus」「マネーフォワードクラウド経費」「マネーフォワードクラウド請求書」「マネーフォワードクラウド社会保障」「マネーフォワードクラウド固定資産」といった複数のサービスをご利用いただいています。

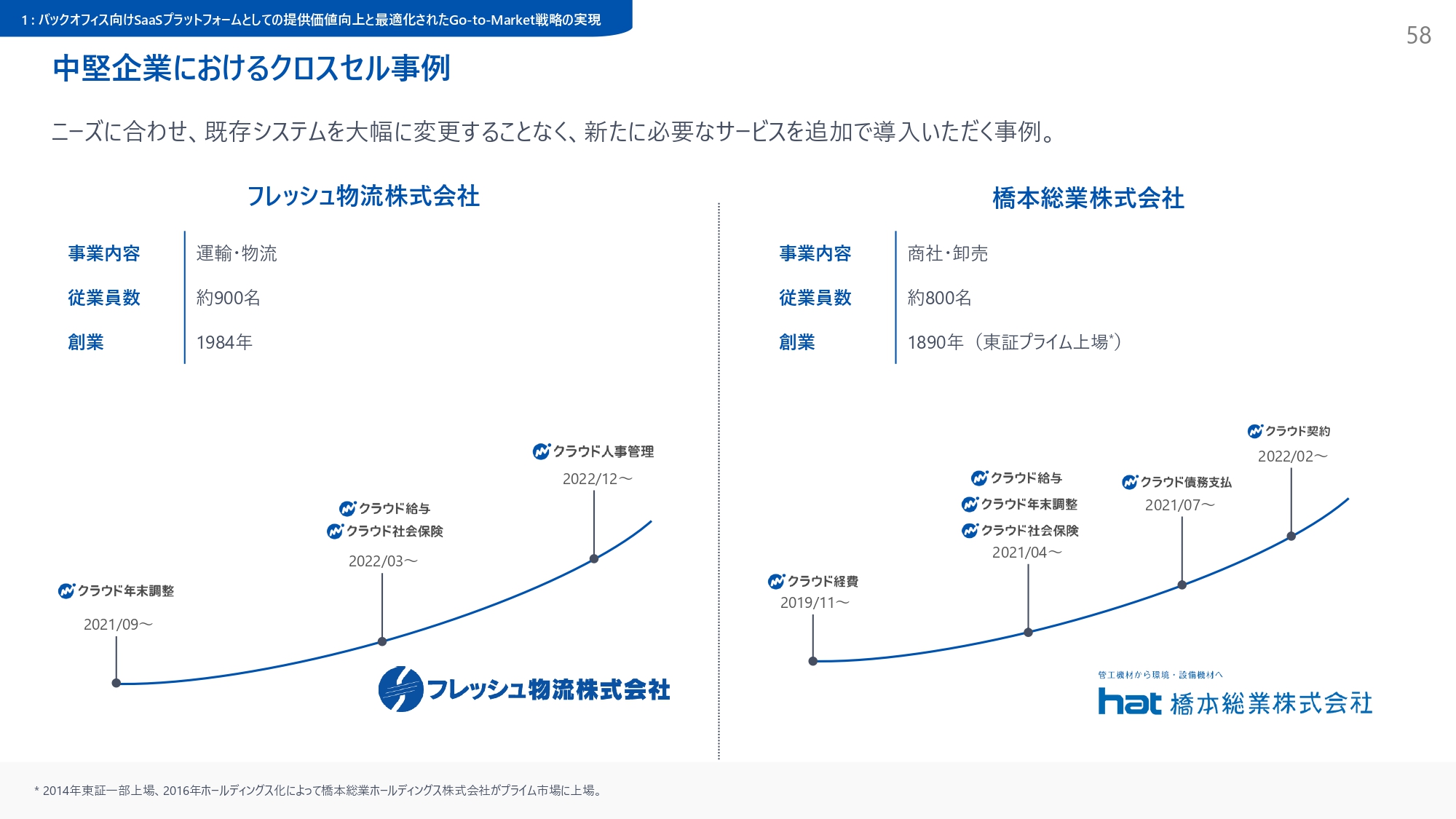

中堅企業におけるクロスセル事例

中堅企業の事例もご紹介します。フレッシュ物流株式会社さまは1984年創業、橋本総業株式会社さまは1890年創業と歴史のある会社です。

「マネーフォワードクラウド会計」というより、周辺サービスからご利用が始まりました。「マネーフォワードクラウド年末調整」や「マネーフォワードクラウド経費」から利用いただき、「これは便利だ」ということで複数のサービスをお使いいただくようになりました。

今後も複数のプロダクトを使っていただくことで、より業務が楽に効率よくなり、生産性を上げていけるように取り組みたいと思います。

2022年11月期における4つの成長戦略の進捗と成果

2つ目の「大きな成長余地を有する複数事業への継続的な投資と、 事業ドメイン間のシナジー創出」について、3点ご説明します。

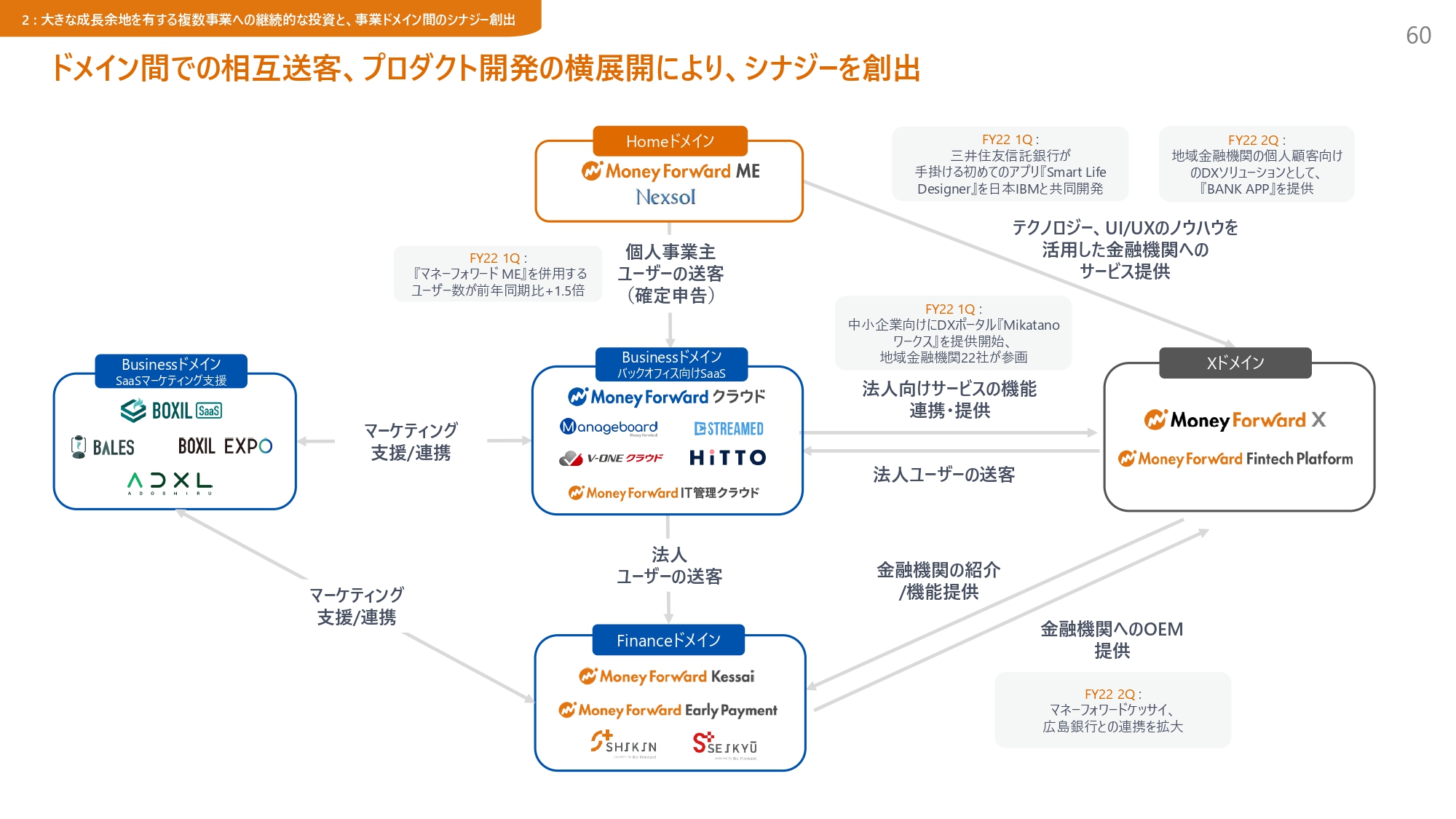

ドメイン間での相互送客、プロダクト開発の横展開により、シナジーを創出

1つ目に、ドメイン間の相互送客とプロダクト開発の横展開によってシナジーを創出していきます。

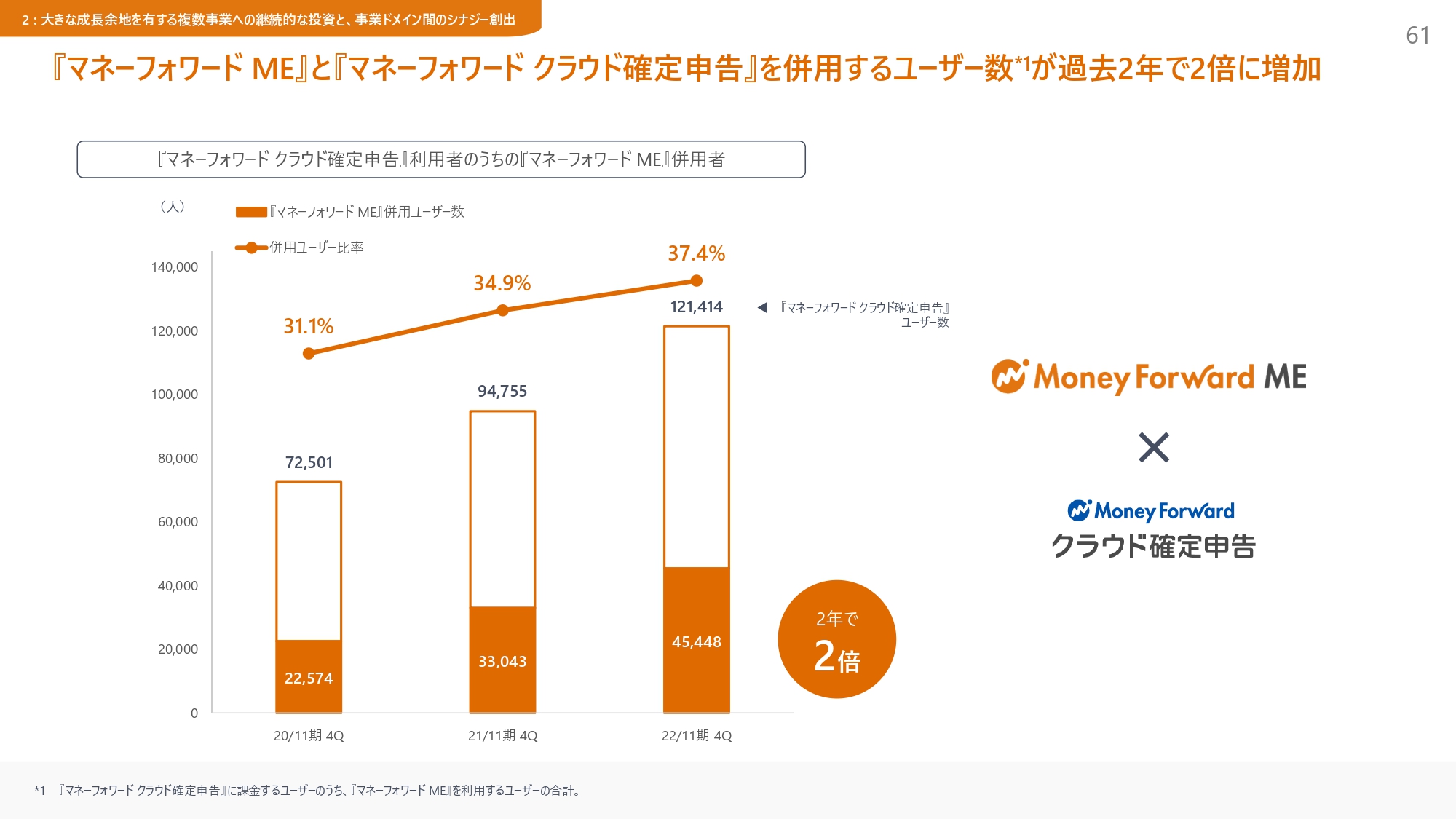

『マネーフォワード ME』と『マネーフォワード クラウド確定申告』を併用するユーザー数が過去2年で2倍に増加

相互送客では、「マネーフォワード ME」から「マネーフォワード クラウド確定申告」への送客を強めています。「マネーフォワード ME」の併用ユーザーは過去2年で2倍になりました。併用ユーザー比率は37.4パーセントで、このようなかたちでドメイン化のクロスセルをしていきます。

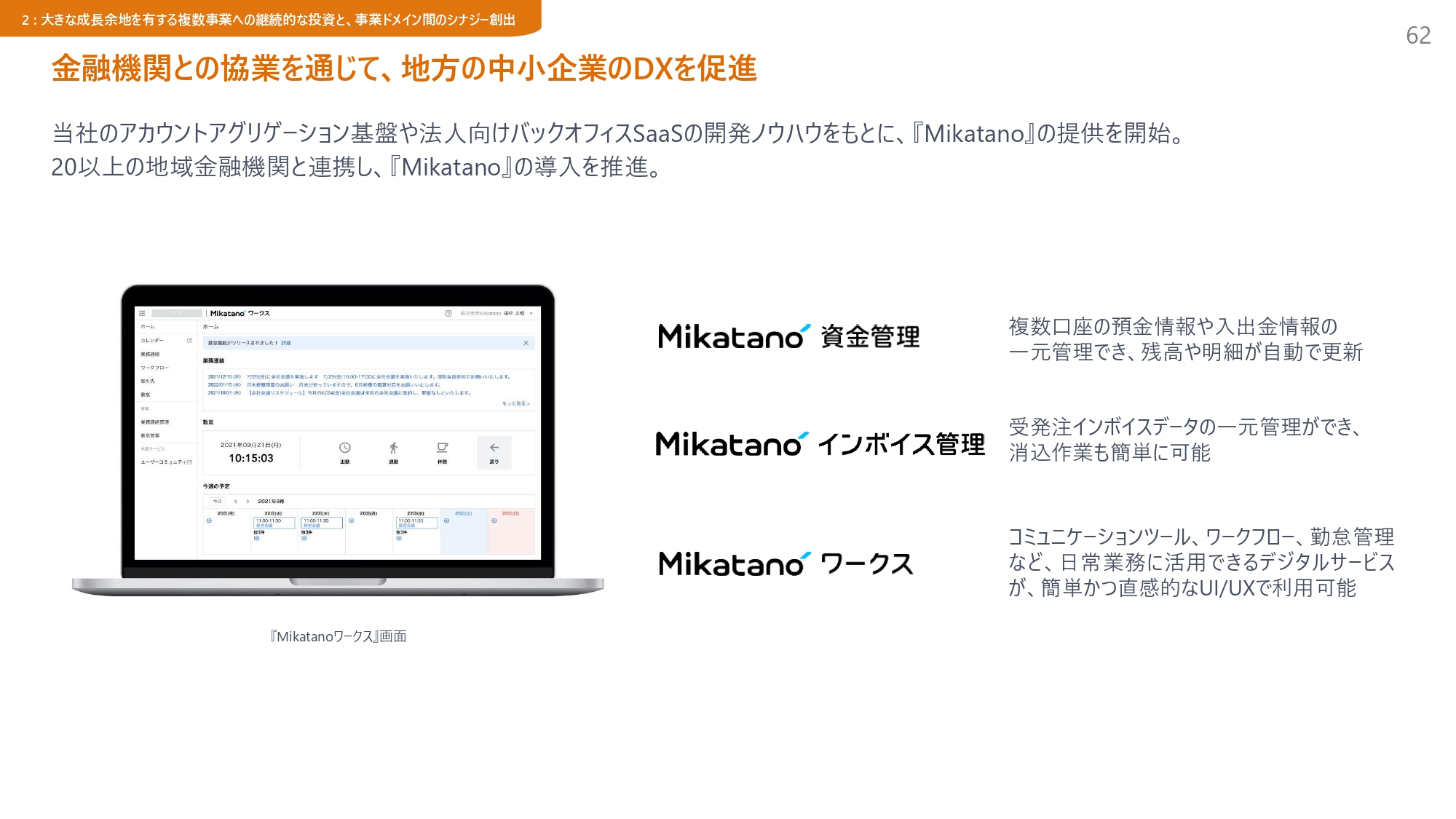

金融機関との協業を通じて、地方の中小企業のDXを促進

「Mikatano」の導入に関しては、アカウントアグリゲーション基盤や法人向けバックオフィスSaaSの開発ノウハウをもとに、インボイスデータの一元管理サービスなどのプロダクト開発に活かしています。

2022年11月期における4つの成長戦略の進捗と成果

3つ目に、「過去のPMI実績に示された、規律あるM&A(グループジョイン)戦略の遂行」についてご説明します。

当社のM&A戦略及びグループジョイン / 出資の実績

従来から3つのテーマで取り組んでおり、プロダクトラインナップの拡充において、前期は2021年12月にHiTTO社、2022年5月にNext Solution社をグループジョインしました。また、「mekari」の複数回投資を実行しています。

当然ですが、グループジョインした会社が成長することが非常に大切であり、マネーフォワードグループに入ってよかったと思っていただくことが大事だと思っています。単独よりも、ともに取り組むほうが業績は伸びると考えていますので、一緒に価値を高めていきたいと思います。

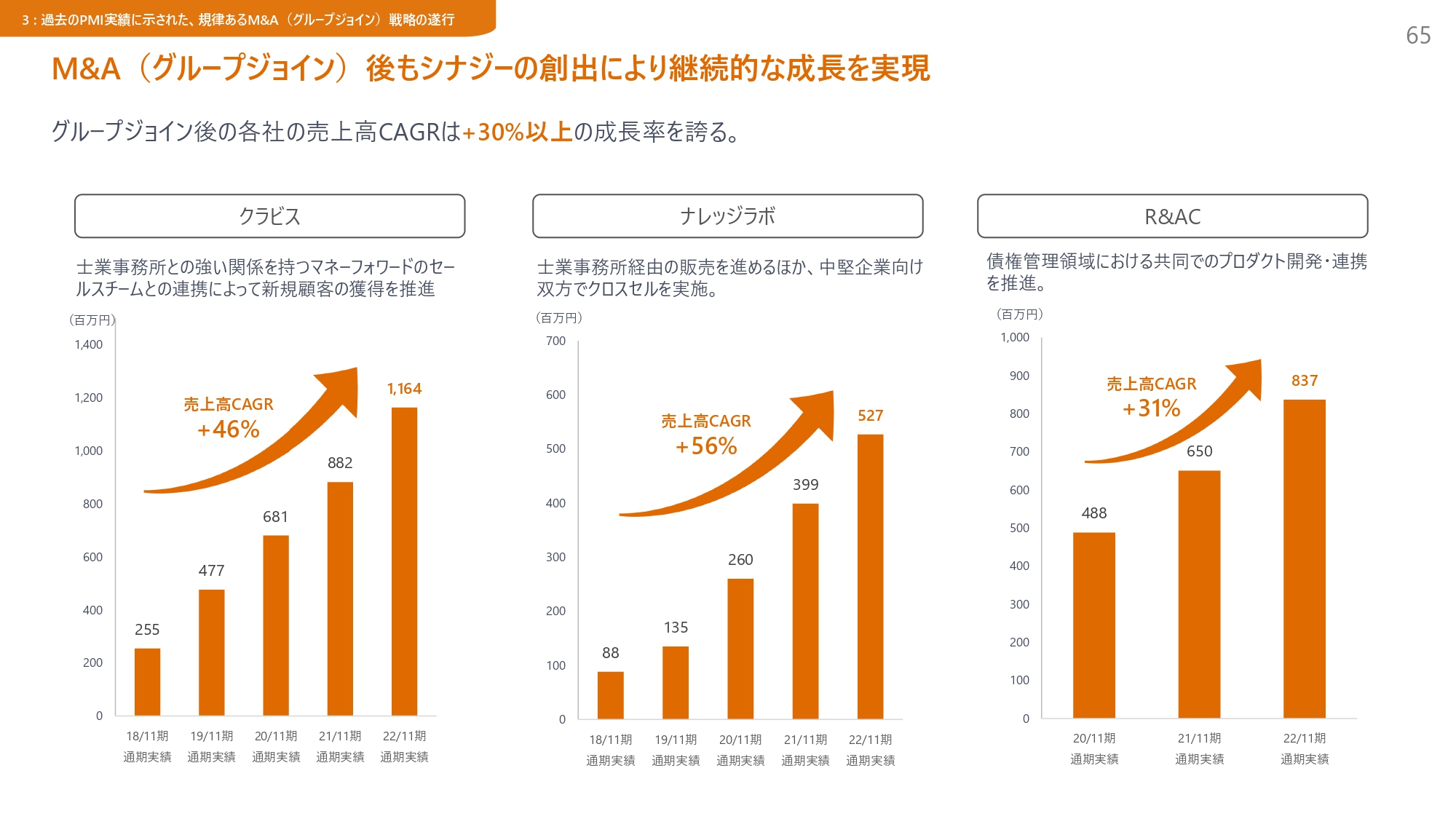

M&A(グループジョイン)後もシナジーの創出により継続的な成長を実現

クラビス社の売上高CAGRは46パーセント、ナレッジラボ社は56パーセント、R&AC社は31パーセントと、それぞれ力強く伸びています。

クラビス社においてはセールス&マーケティング強化など、それぞれの事業においてシナジーの見方が異なりますが、今のところよい結果が出ていると思います。

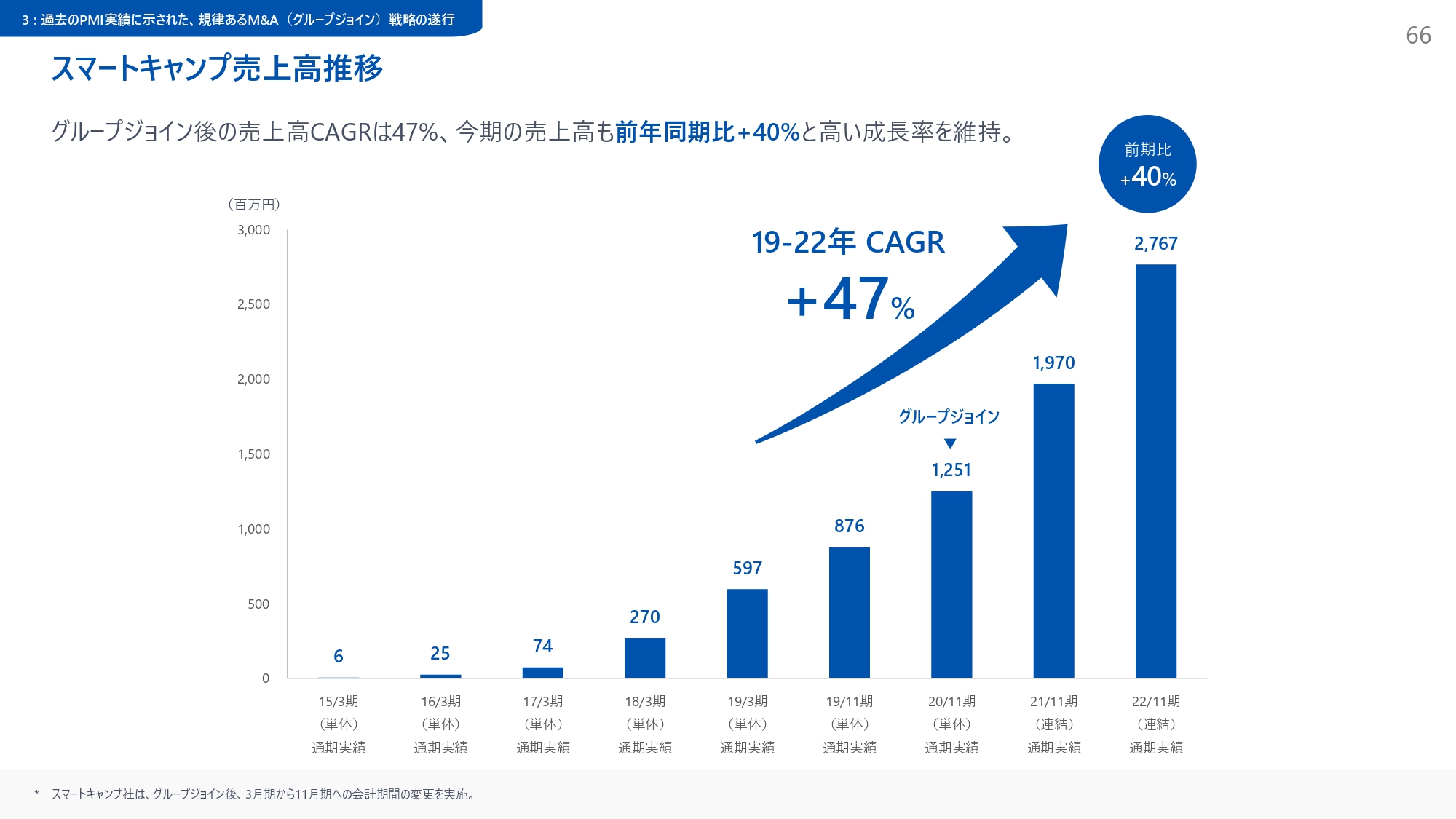

スマートキャンプ売上高推移

特にスマートキャンプ社は、古橋氏が創業者として作られた会社ですが、グループジョイン後の売上高CAGRが47パーセントであり、今期の売上高も40パーセントと高い成長率を維持しており、グループジョイン後も2倍以上に伸びている状況です。

スマートキャンプ社は、 「for SaaS」をテーマに、あらゆるSaaS企業のマーケティング・セールス・購買まで一気通貫で支援出来るソリューションを提供できるようサービスラインナップを拡大

スマートキャンプ社は、グループジョイン後に「for SaaS」というテーマで、いわゆる上流から下流までのプロダクトラインナップを広げています。認知の部分では「BOXIL EXPO」というオンラインイベントを伸ばしており、さらにマーケティング支援として「ADXL」という広告代理事業も進めています。

このように、スマートキャンプ社とお付き合いいただければ、一連のSaaS企業は着実に事業が伸ばせるというラインナップを拡充している状況です。

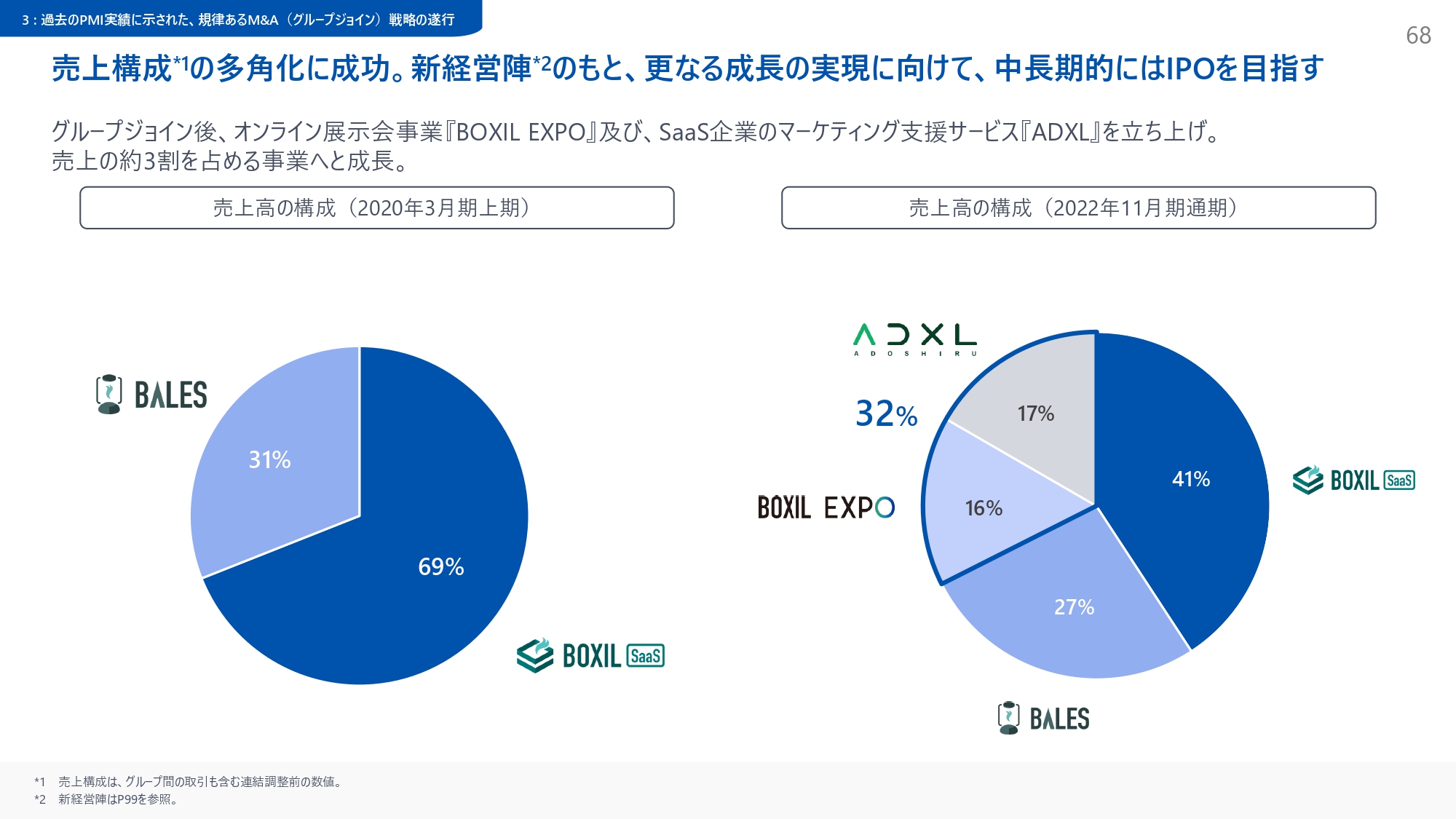

売上構成の多角化に成功。新経営陣のもと、更なる成長の実現に向けて、中長期的にはIPOを目指す

そのような取り組みの結果も出てきています。もともとスマートキャンプ社のサービスは「BOXIL」と「BALES」のみでしたが、グループジョイン後には売上高の構成の中で「BOXIL EXPO」と「ADXL」がそれぞれ伸びてきています。これらは売上高の32パーセントを占めており、売上構成の多角化に成功しています。

実は先ほど、私はスマートキャンプ社のオフィスを訪問してきました。

今回、創業者の古橋さんが退任しました。「HIRAC FUND」は引き続き代表を務めてくれているのですが、スマートキャンプ社の新経営陣として林さん・阿部さんの体制になることを社員の方に発表するとともに、中長期的にIPOも目指していくことを発表しました。

グループの資本構成や、最大の成長に向けてどのようなかたちがよいのかを議論しながら進めていきたいと思っています。古橋さんや林さんのnoteも出ていますので、よければご覧いただきたいと思いますが、新しい成長ステージに進んでいくことを考えています。

マネーフォワードグループの会社ということは変わりませんので、引き続き一緒にしっかり伸ばしていきたいと思っています。

2022年11月期における4つの成長戦略の進捗と成果

4点目に、「既存のアセットを活用した新たな事業 / プロダクトの開発」として、いくつかの取り組みを行っています。

外部環境の変化に伴いEmbedded Finance(組込型金融)のチャンスが大きく拡大

1つ目がEmbedded Financeです。ご存じのとおり、Embedded Financeのチャンスが大きく拡大していますので、それについての取り組みを加速しています。

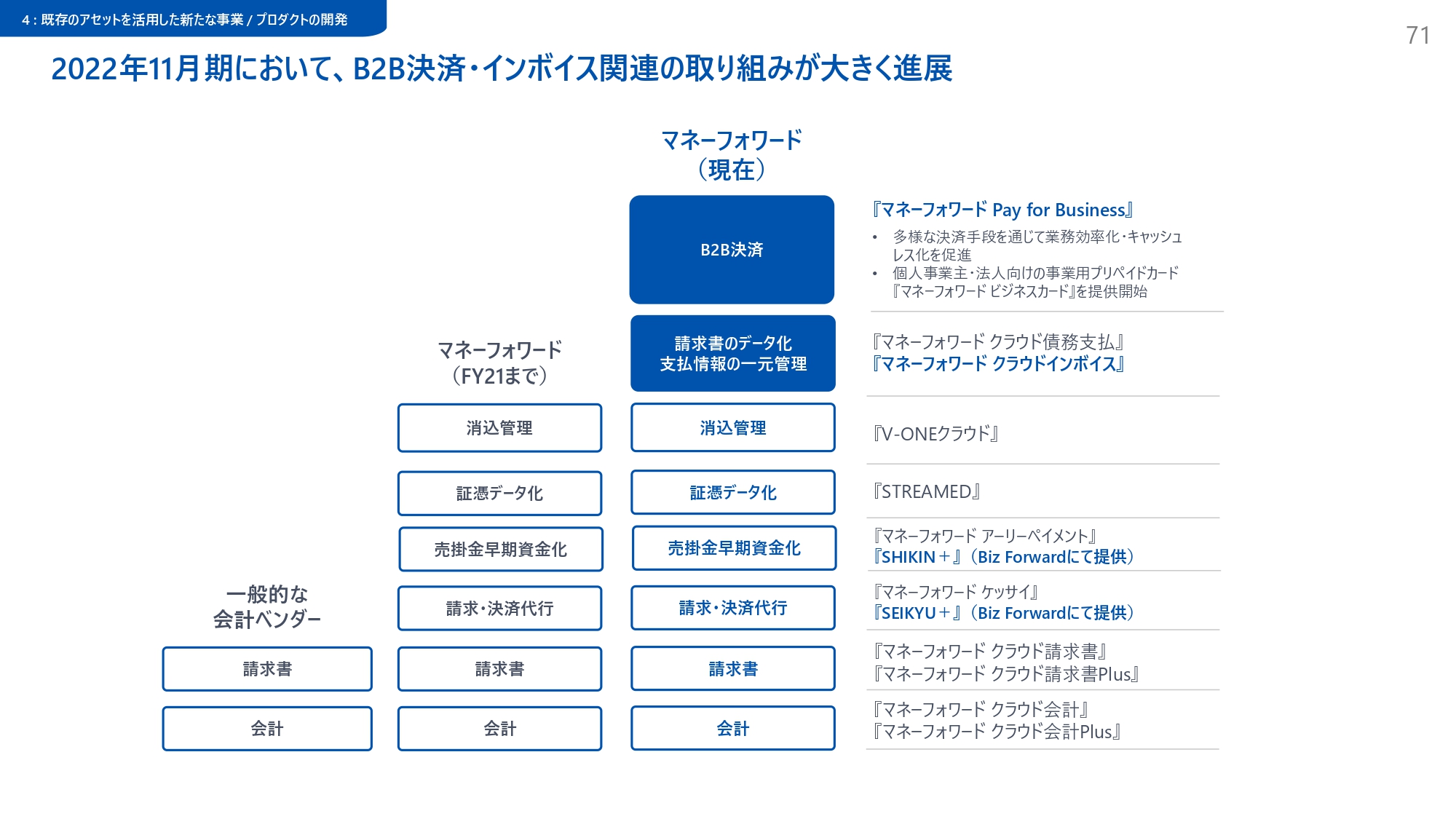

2022年11月期において、B2B決済・インボイス関連の取り組みが大きく進展

具体的には、クラウドのインボイスやB2B決済に関連した取り組みを行っています。

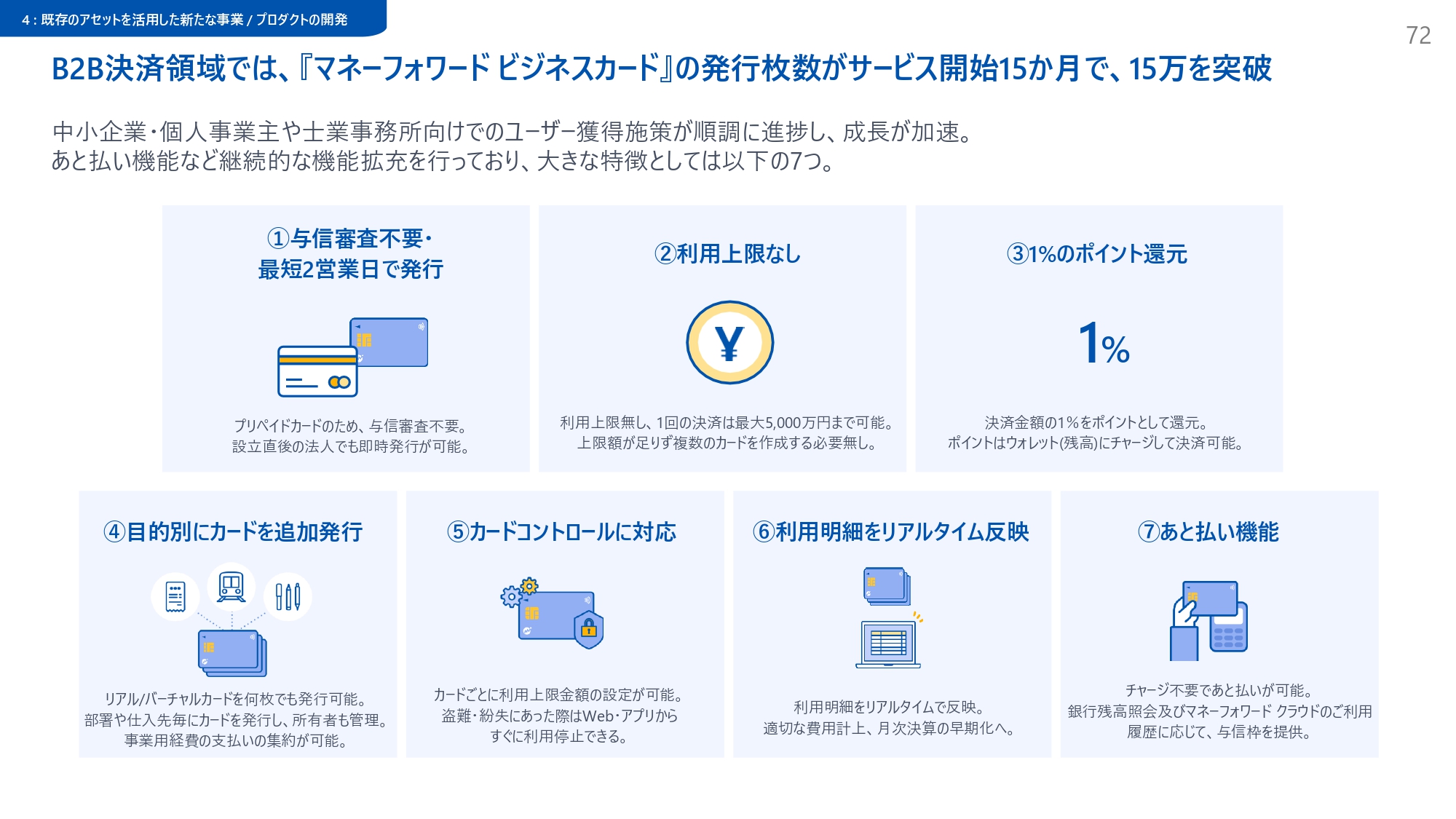

B2B決済領域では、『マネーフォワード ビジネスカード』の発行枚数がサービス開始15か月で、15万を突破

B2B決済の領域については、今まであまりお話ししてこなかったのですが、実は「マネーフォワード ビジネスカード」の発行枚数が15ヶ月で15万枚を突破してきています。中小企業向けや、個人事業主向け、士業事務所向けが非常に伸びています。

7つの特徴をスライドに記載しています。まず、プリペイドカードですので与信がかなり早く、与信審査不要で最短2営業日で発行できます。また、利用上限がなく決済金額の1パーセントがポイントで還元されます。

目的別に何枚でもバーチャルカードが発行でき、経費サービスなどにもあるようにカードごとに利用上限金額を設定できるため、経費精算の決裁権限によってもカードコントロールが可能です。

さらに、使用後すぐにデータが飛んできて、リアルタイムに明細を反映する機能や、直近でリリースしたあと払い機能もあり、「マネーフォワード クラウド会計」の利用に応じた与信枠の提供を行っています。

『マネーフォワード ビジネスカード』にあと払い機能を追加

こちらはまさにFintechの部分ですが、クラウド会計のデータに基づいて、自社エンジンによって自動で与信を作っており、最短10秒であと払い与信枠を提供するといった新しいサービスを提供しています。

『マネーフォワード クラウドインボイス』をリリース

また、「マネーフォワード クラウドインボイス」に関しても、プロダクトラインナップが非常に充実していることもあり、広告宣伝および情報提供を行うセミナーなどを大々的に行っています。そのため、インボイス関連プロダクトへのリードは、1年で約6倍に伸びています。

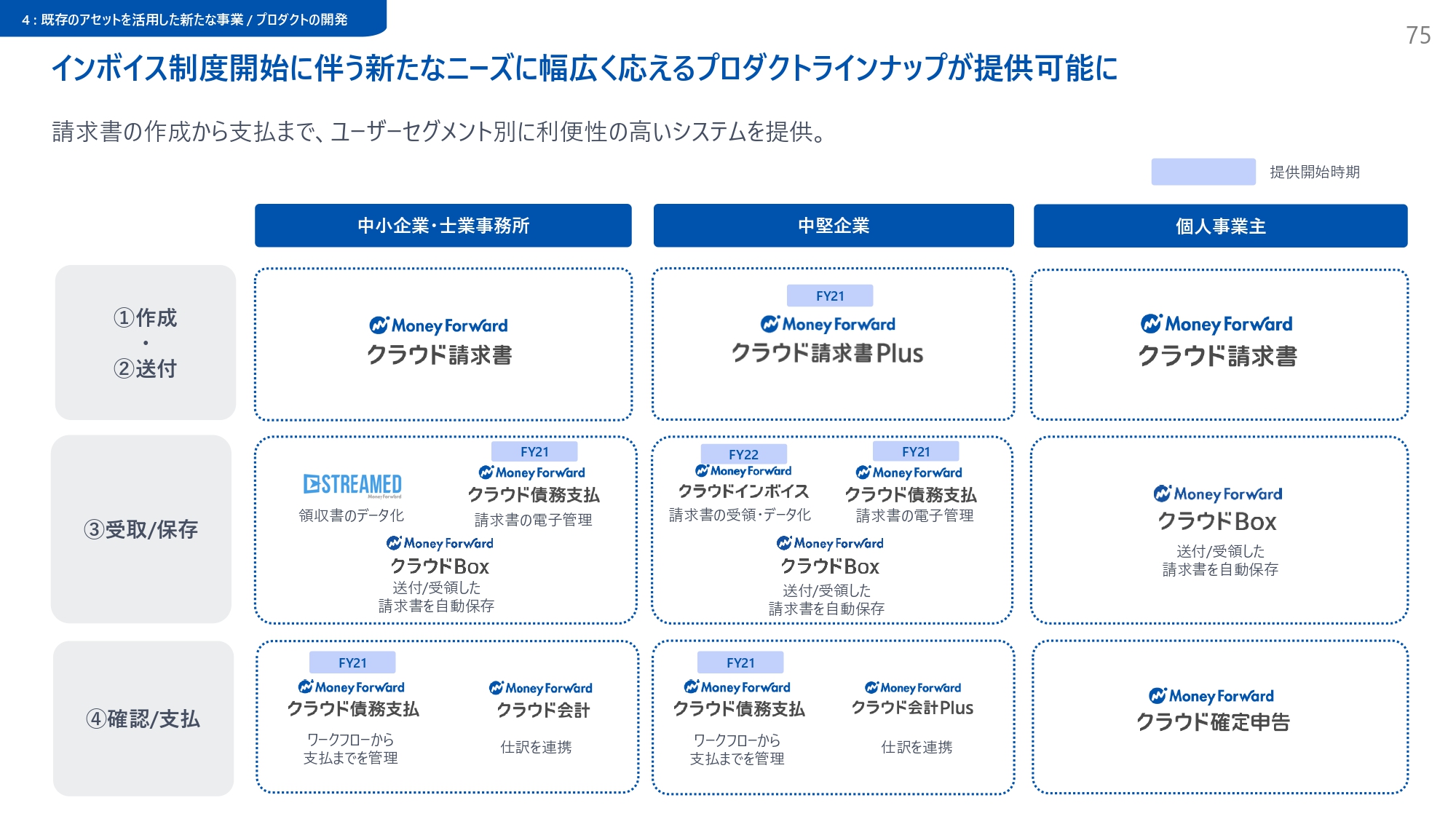

インボイス制度開始に伴う新たなニーズに幅広く応えるプロダクトラインナップが提供可能に

こちらのスライドにプロダクトラインナップを示しています。横軸がユーザーさまのセグメントで、縦軸が請求書のステージです。中小企業・士業事務所さま、中堅企業さま、個人事業主さまのそれぞれで、作成・送付、受取/保存、確認/支払まで、一貫してサービスをご提供するものです。

以上が、今期の成長戦略のアップデートの結果報告でした。

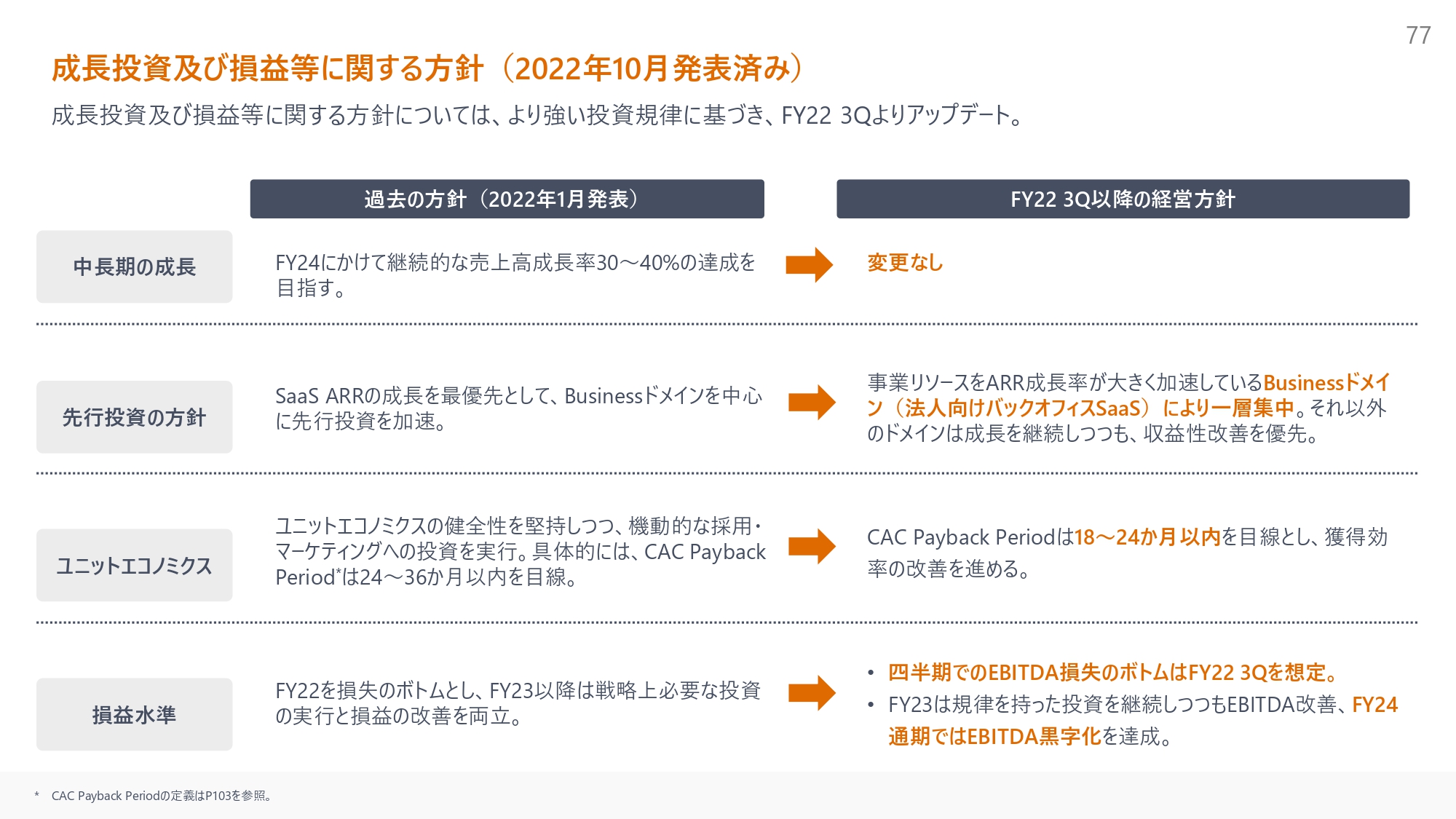

成長投資および損益等に関する方針(2022年10月発表済み)

ここからは成長戦略のアップデートについてお話しします。成長投資および損益等に関する方針は、昨年10月に発表済みの内容で、変更はありません。

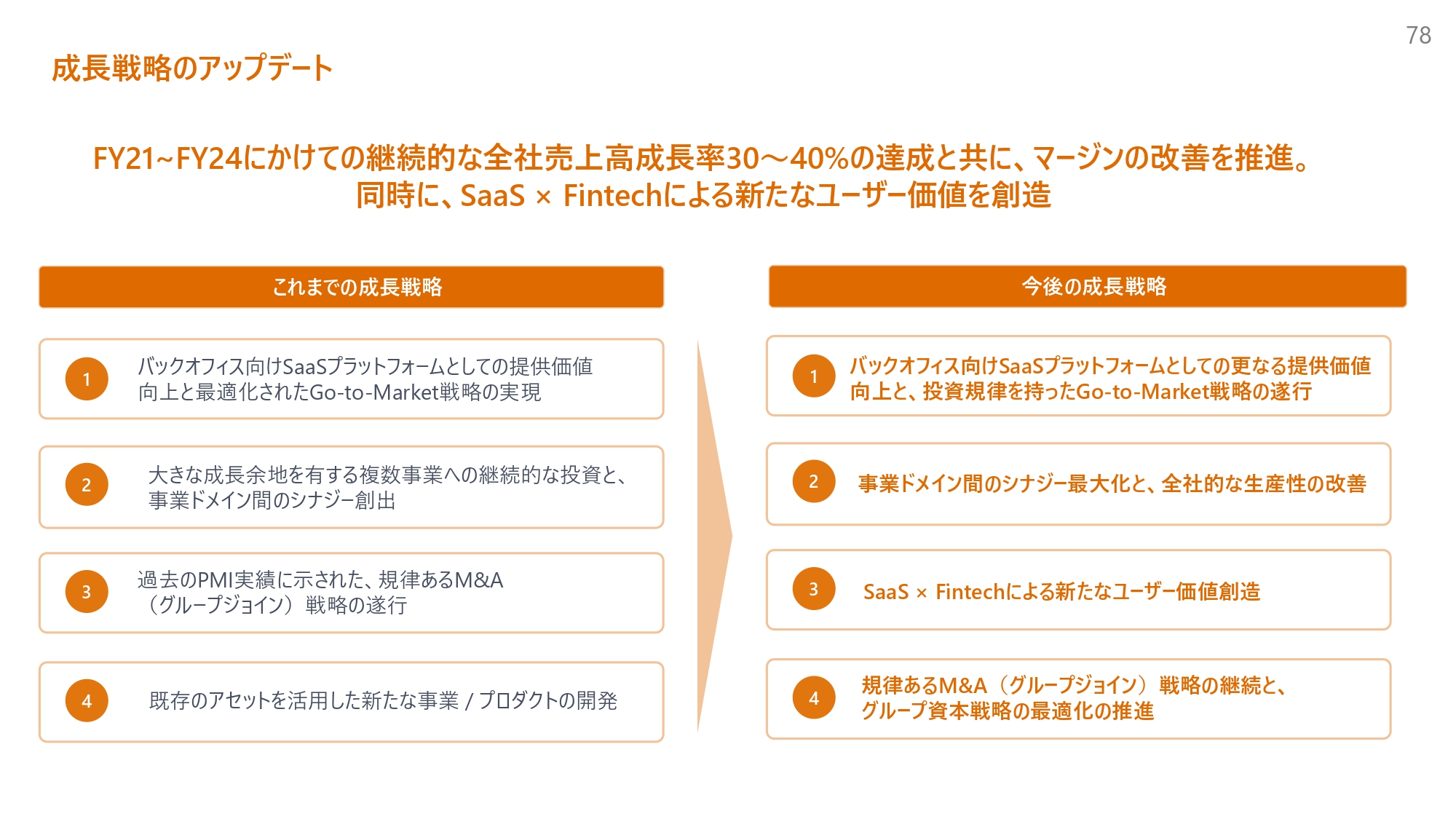

成長戦略のアップデートとしては、引き続きFY21からFY24にかけて、全社売上高成長率30パーセントから40パーセントをしっかり達成することと、マージンの改善をしていこうと考えています。同時にSaaS×Fintech、すなわちAIによる新たなユーザー価値を創造していこうと思っています。

成長戦略のアップデート

スライド右側に今後の成長戦略を4点挙げています。1点目はこれまでと変わりません。2点目は事業ドメイン間のシナジー最大化と、全社的な生産性の改善へ変更しています。

3点目はSaaS×Fintechによる新しいサービスを作り、新しい価値をユーザーに提供していくこととしています。4点目はスマートキャンプ社の取り組みも同様ですが、M&Aとグループ資本戦略の最適化を進めていくこととしています。以上のように成長戦略をアップデートしています。

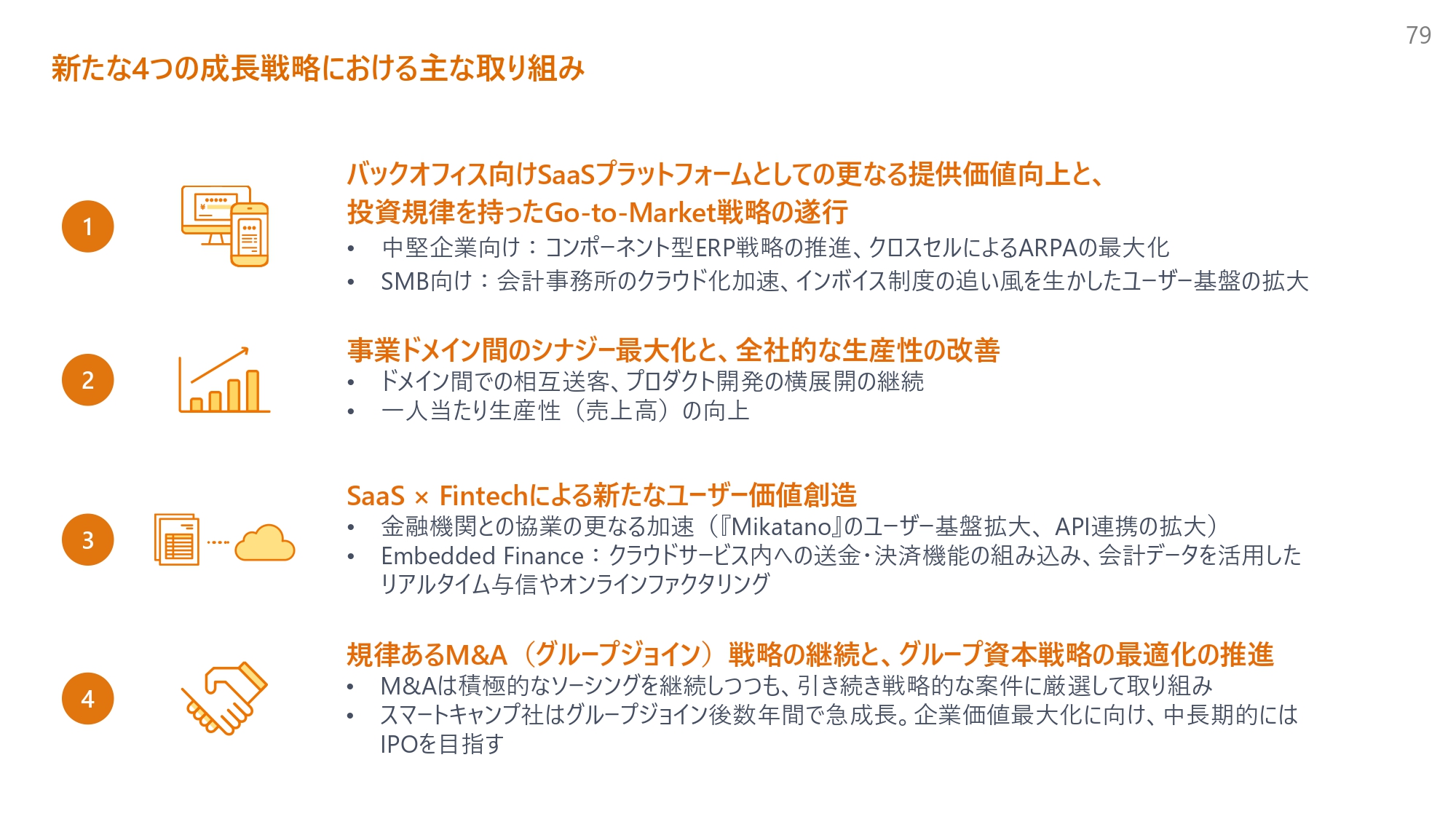

新たな4つの成長戦略における主な取り組み

こちらが主な取り組みで、先ほどからご説明している項目を記載しています。今期はこれらをしっかりとエグゼキューションしていきたいと思っています。

今後の成長イメージ:SaaSのストック収益最大化に加え、SaaS顧客基盤を活かしたトランザクション収益の創出に注力

その他の戦略的な取り組みとしては、現在SaaSのストック収益の最大化を進めています。現在はストックとフロー、SaaS Marketing Platformが主な売上ですが、今後はFintechサービスが伸びていくため、トランザクション収益もしっかりプラスしていこうと考えています。

その上で、M&Aにも取り組んでいこうと考えており、この5項目によって着実に伸ばしていきたいと思っています。

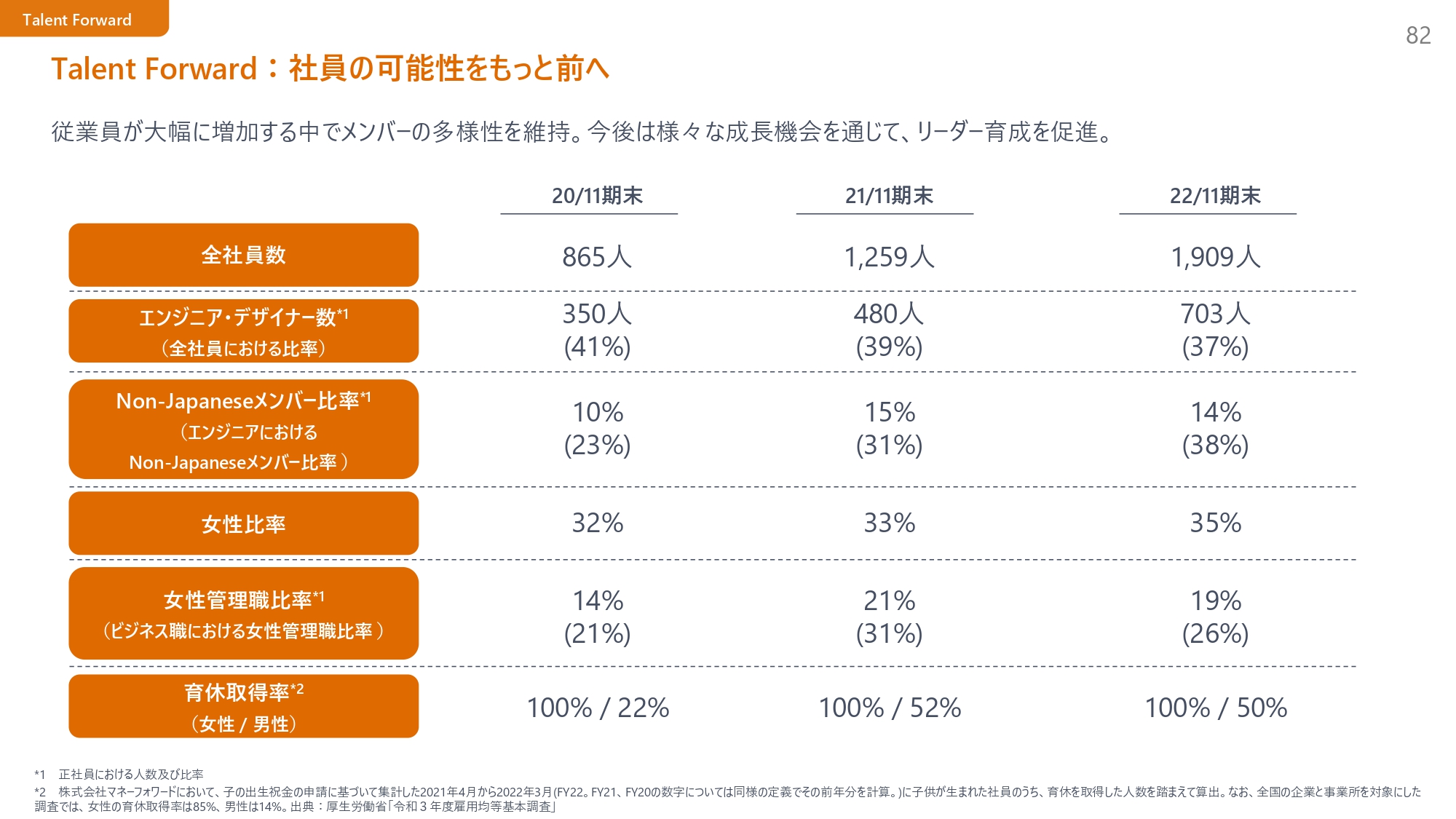

Talent Forward:社員の可能性をもっと前へ

また、我々はSociety Forward、User Forward、Talent Forwardの3つを謳っていますが、中でも「Talent Forward:社員の可能性をもっと前へ」として、人的資本に関連するそれぞれの数字をアップデートしています。

2年前の2020年と比べて、社員が865人から1,909人と増えており、エンジニア・デザイナーが350人から703人、割合で言うと41パーセントから37パーセントと変化しています。

そのうち、Non-Japaneseメンバー比率が23パーセントから38パーセント、女性比率が32パーセントから35パーセント、女性管理職比率が14パーセントから19パーセントとなっており、中でもビジネス職では21パーセントから26パーセントとなっています。

育休取得率は、女性が引き続き100パーセント、男性が50パーセントとなっています。

Investor Day 2023の開催

こちらはお知らせとして、昨年も開催したInvestor Dayを来月28日に予定しています。

私やCFOの金坂、M&A責任者の長尾、Money Forward BusinessドメインのCSOの山田、CMOマーケティング責任者およびHRソリューション責任者の駒口、IR責任者の忍岡、ERP本部長の峰島、士業事業推進本部長の永井といった、それぞれのドメインの責任者から、より具体的な取り組みや今後の方針等をご紹介したいと思いますので、よろしければ、ぜひご参加いただければ幸いです。

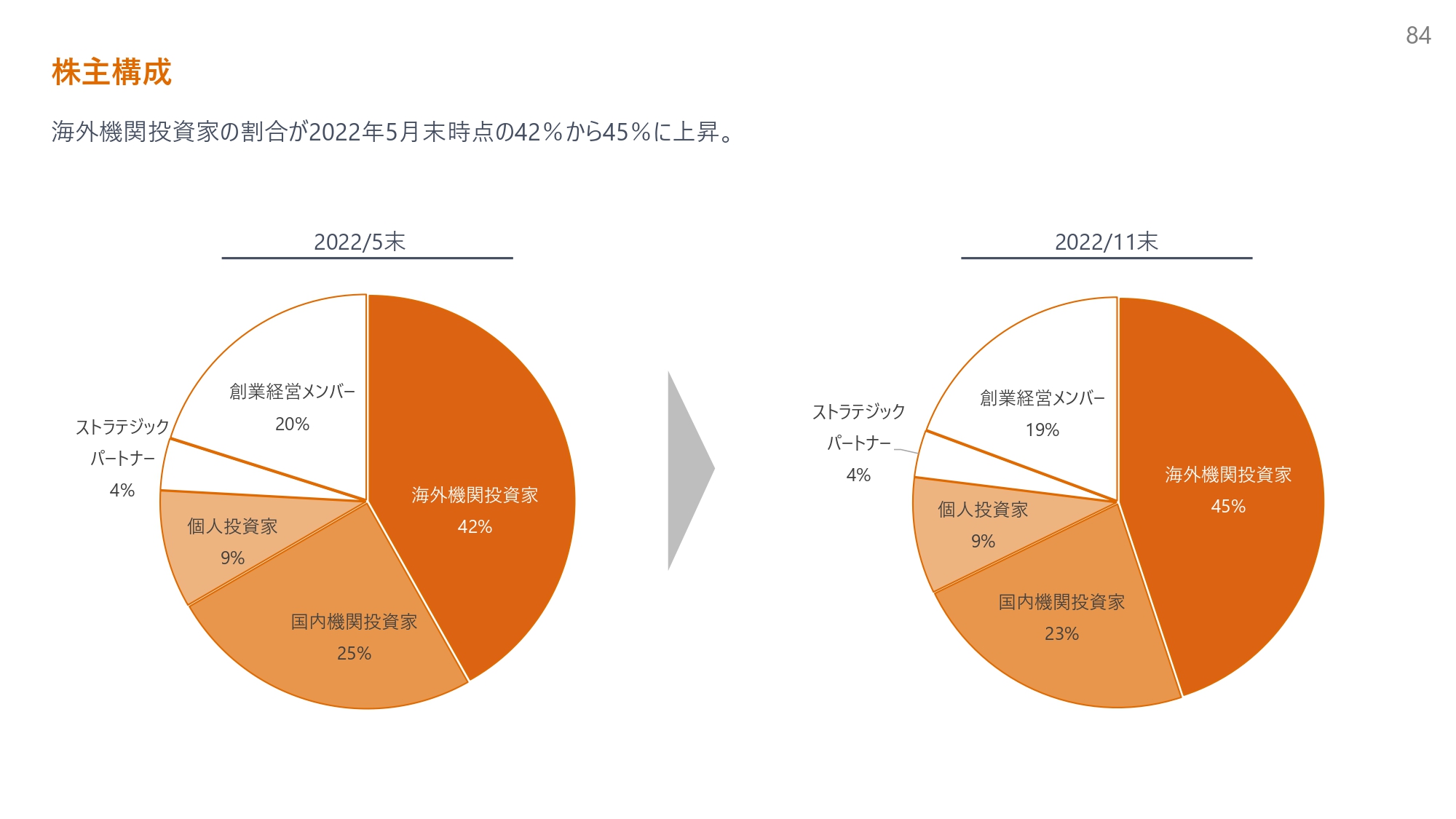

株主構成

株主構成です。大きくは変わりませんが、海外の機関投資家さまの割合が42パーセントから45パーセントに増えているのが半年間でのアップデートです。

「Japan Branding Awards 2022」で「Rising Stars」を受賞

また、「Japan Branding Awards 2022」という賞がありまして、オリジナリティのある取り組みを行うブランドに送られる「Rising Stars」という賞をいただきました。ありがとうございます。

グローバルな会社になり、多様な方が入社し、会社も大きくなっていく中で、あらためてミッション、ビジョン、バリュー、カルチャーが非常に大事だと思っており、取り組みも強化しているところです。

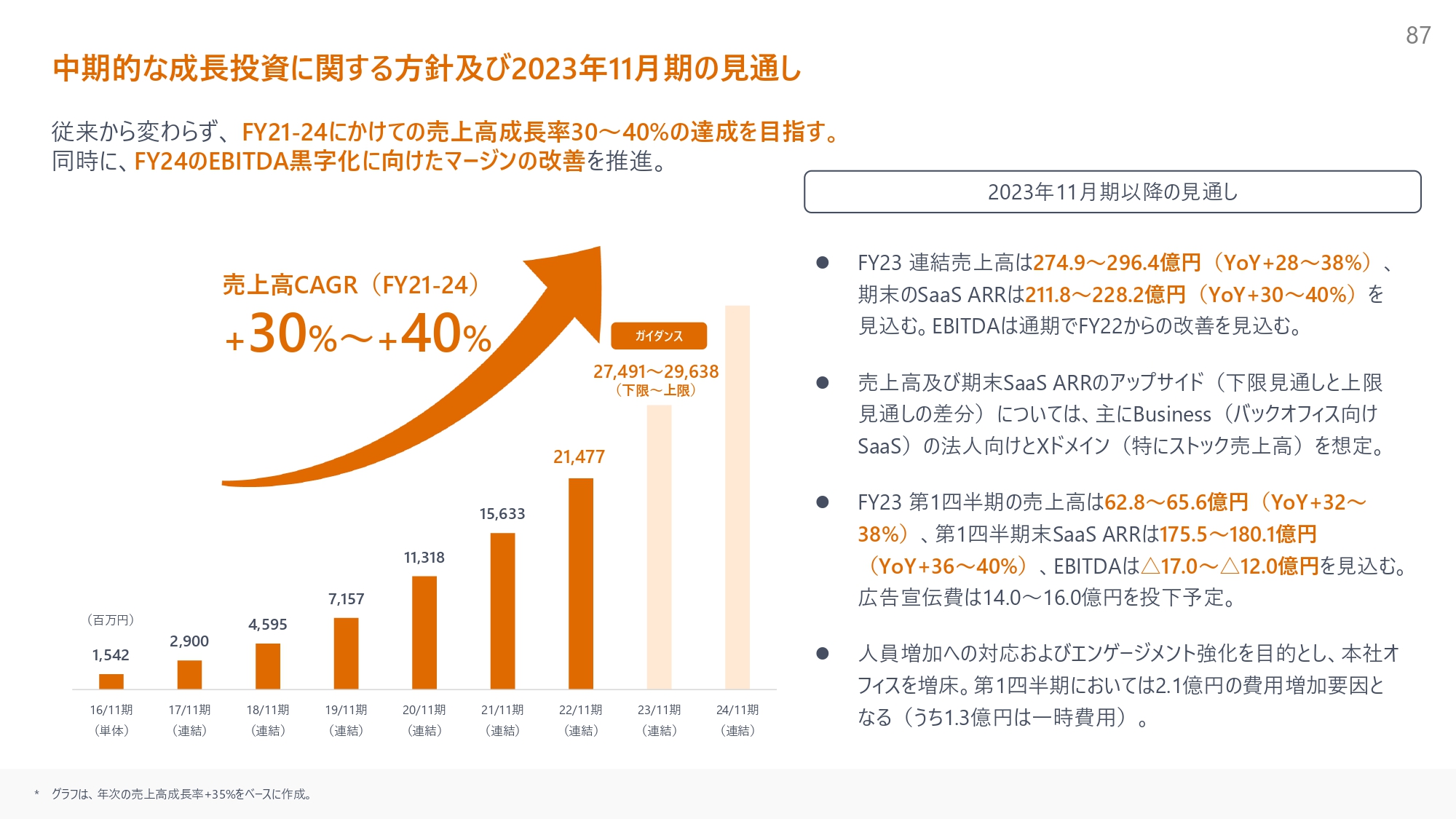

中期的な成長投資に関する方針及び2023年11月期の見通し

今後の業績見通しについてご報告します。売上高成長率については、FY21からFY24にかけて継続的に30パーセントから40パーセントの達成を目指す方針です。FY23の連結売上高は、前年同期比28パーセントから38パーセント増の274.9億円から296.4億円を目指しています。

期末のSaas ARRは、前年同期比30パーセントから40パーセント増の伸びで、211.8億円から228.2億円を見込んでいます。EBITDAは通期で改善していきます。アップサイドに関しては、主にMoney Forward Businessドメインの法人向けと、Money Forward Xドメインを想定しています。

第1四半期の売上高は、前年同期比32パーセントから38パーセント増、第1四半期末Saas ARRは、前年同期比36パーセントから40パーセント増の成長を見込んでおり、EBITDAはマイナス17億円からマイナス12億円を見込んでいます。広告宣伝費は14億円から16億円を投下予定です。

第1四半期は本社オフィスの増床があります。コロナ禍の中で人員は約2倍に増えているのですが、オフィスに関してはリモートワーク体制もあり、まったく増やさず、むしろ縮小させていました。

今は最低週1回の出社体制で進めていますが、もうそれでさえも入らなくなってきていますし、中長期的に成長する上では完全リモートという体制はなかなか難しいと思っています。

そういう意味でエンゲージメント強化をしていきたいですが、新しいメンバーも多いため、最低週1回の出社などでも賄いきれない状態になり、今回増床するかたちにしています。これに伴い、第1四半期に2.1億円の費用増加要因があり、その内、1.3億円が一時費用になります。第1四半期EBITDAはその分悪化する見込みです。

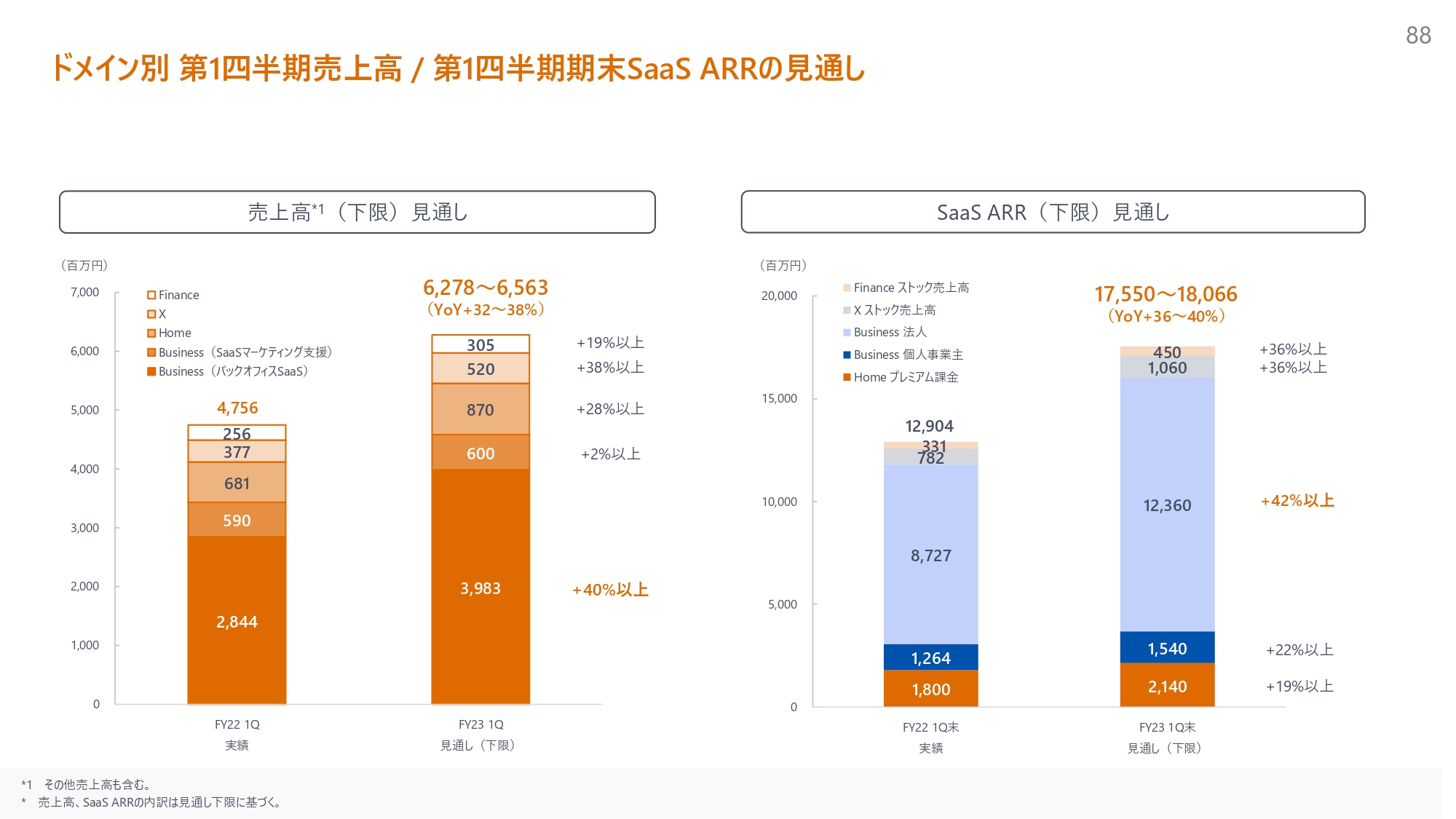

ドメイン別 第1四半期売上高 / 第1四半期期末SaaS ARRの見通し

ドメイン別の第1四半期売上高および第1四半期期末SaaS ARRは、スライドのとおりの見通しとなっています。

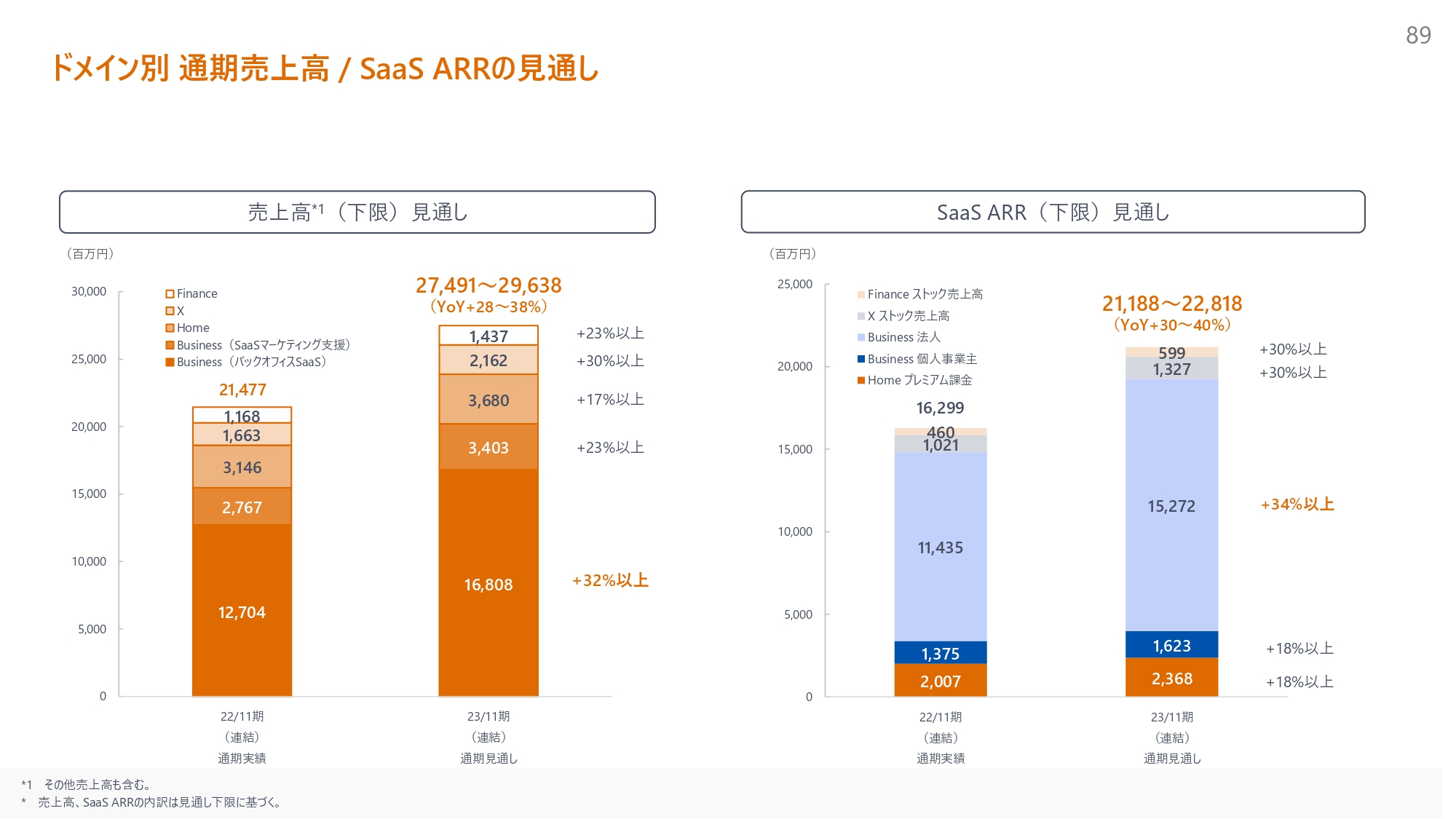

ドメイン別 通期売上高 / SaaS ARRの見通し

通期の売上高およびSaaS ARRの見込みです。スライド左側の、売上高見通しの棒グラフについて、下からMoney Forward Businessドメイン内のバックオフィス向けSaasが前年同期比32パーセント増、SaaSマーケティング支援が前年同期比23パーセント増、Money Forward Business Homeドメインが前年同期比17パーセント増、Money Forward Xドメインが前年同期比30パーセント増、Money Forward Financeドメインが前年同期比23パーセント増となる見込みです。

スライド右側のSaaS ARR見通しについては、下から、Money Forward Business Homeドメインのプレミアム課金が前年同期比18パーセント増、Money Forward Businessドメインの個人事業主が前年同期比18パーセント増、同ドメインの法人が前年同期比34パーセント増、Money Forward Xドメインが前年同期比30パーセント増、Money Forward Financeドメインが前年同期比30パーセント増と示しています。

これらは下限の数値ですので、お示しした数値以上を目指し、より上限を超えるように前期と同様に伸ばしていきたいと思っています。

当社はありがたいことに、個人向け、法人向け、金融機関さま向けというような非常に大きなマーケットで事業展開しております。この中でしっかりとシェアを伸ばし、株主さまの期待にお応えできるように、今期も事業を進めていきたいと思いますので、どうぞご指導のほどよろしくお願いいたします。

私からの説明は以上でございます。

新着ログ

「情報・通信業」のログ