ビーウィズ、足元の営業利益は挽回傾向 通期予想を下方修正も配当は期初予想の49円で据え置き

1 2023年5月期 第2四半期 決算概況

森本宏一氏(以下、森本):代表取締役社長の森本でございます。本日はお忙しい中、会場にお集まりいただき、ウェブでも多数ご参加いただき誠にありがとうございます。2023年5月期第2四半期の決算説明をいたします。

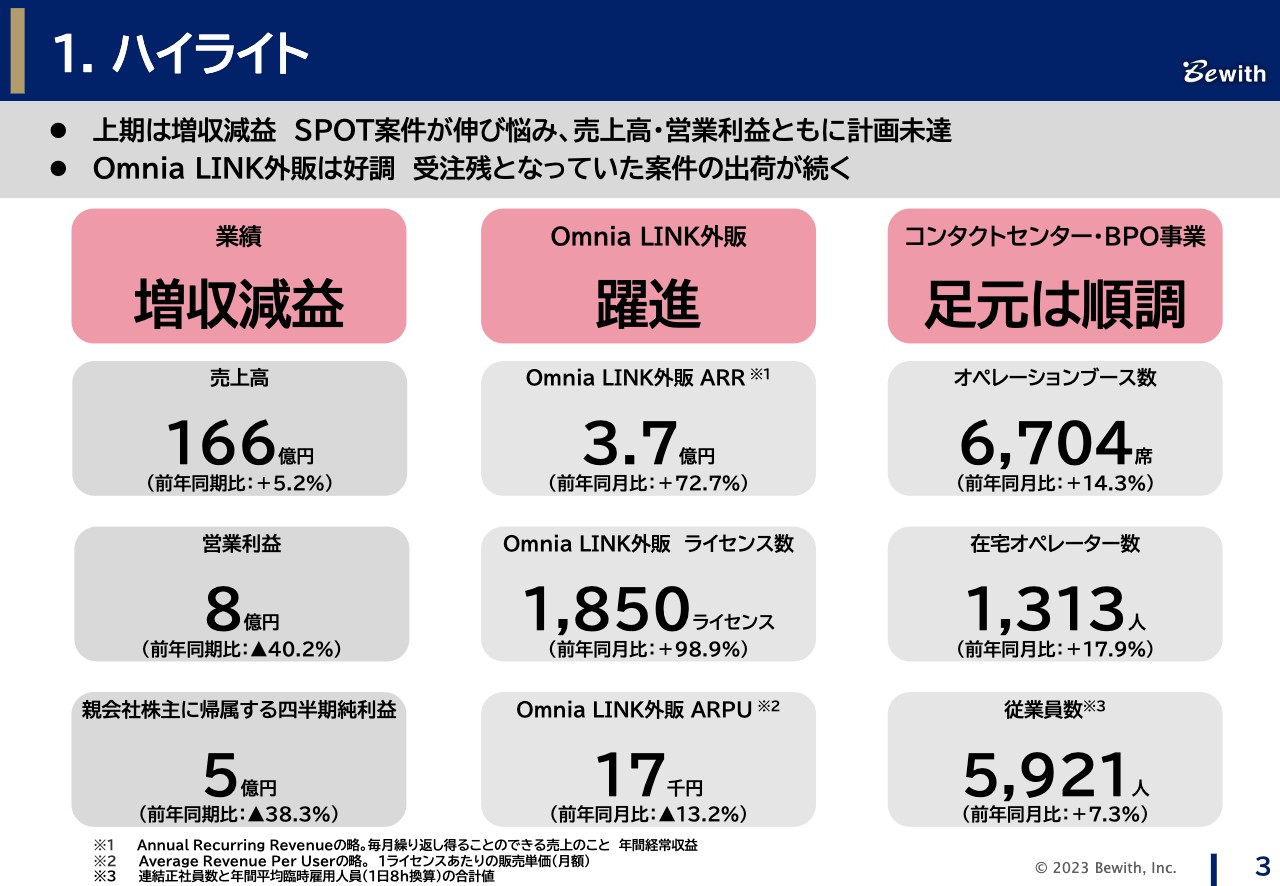

ハイライト

第2四半期のハイライトです。業績面では前期比で増収減益、計画比では、売上高・営業利益ともに計画未達となりました。一方で、「Omnia LINK(オムニアリンク)」外販はライセンス数が約2倍と大きく伸び、受注ストックも順調に積み上がっています。コンタクトセンター・BPO事業は足元では順調で、第2四半期後半以降は増収増益基調になってきています。

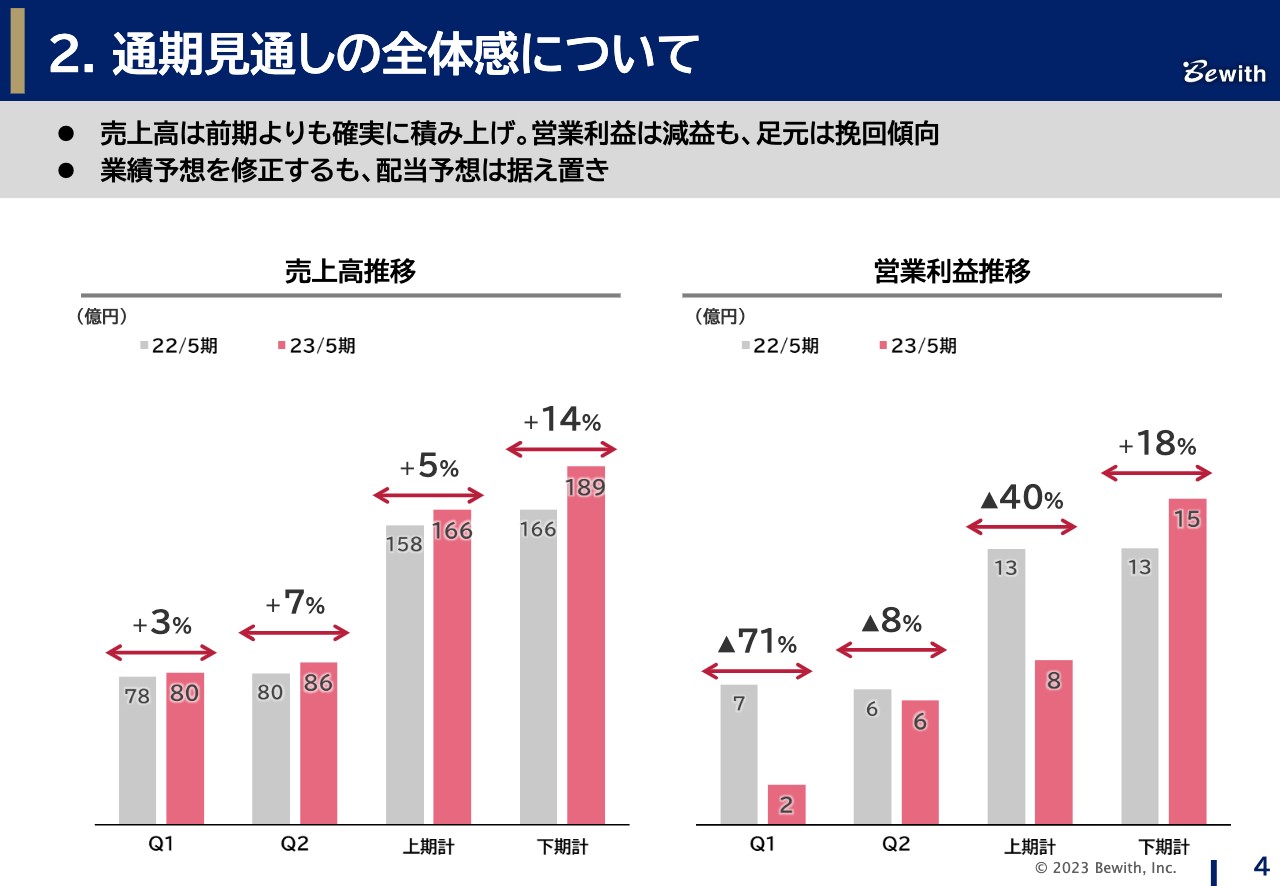

通期見通しの全体感について

業績面の前期比と通期見通しの全体感についてです。売上高は、既存顧客の拡大と新規顧客の取引数が伸長し、増収を確保できました。

営業利益は減益となりました。主な理由として、先行投資として新規横浜センターのオープンや、デジタル開発としてCXプラットフォームへの投資を戦略的に実施したことが挙げられます。また、第1四半期で計画していた新型コロナウイルス感染症関連の大型SPOT案件の受注の遅れも減益の要因となっています。第2四半期の後半から新規SPOT案件も動き出しました。新センターの稼働率も高まっており、足元では非常に活況です。

しかし、上期業績における大型SPOT案件の遅れの影響を取り戻せず、業績予想を修正しています。2022年10月下旬以降業績が堅調に推移しているため、顕在化した顧客を中心に計画を積み増し、前期比プラス2桁パーセントの増収増益としています。また、配当予想は当初の49円を維持する方針です。

2 2023年5月期 第2四半期 決算詳細

飯島健二氏(以下、飯島):2023年5月期上期決算の詳細をご説明します。

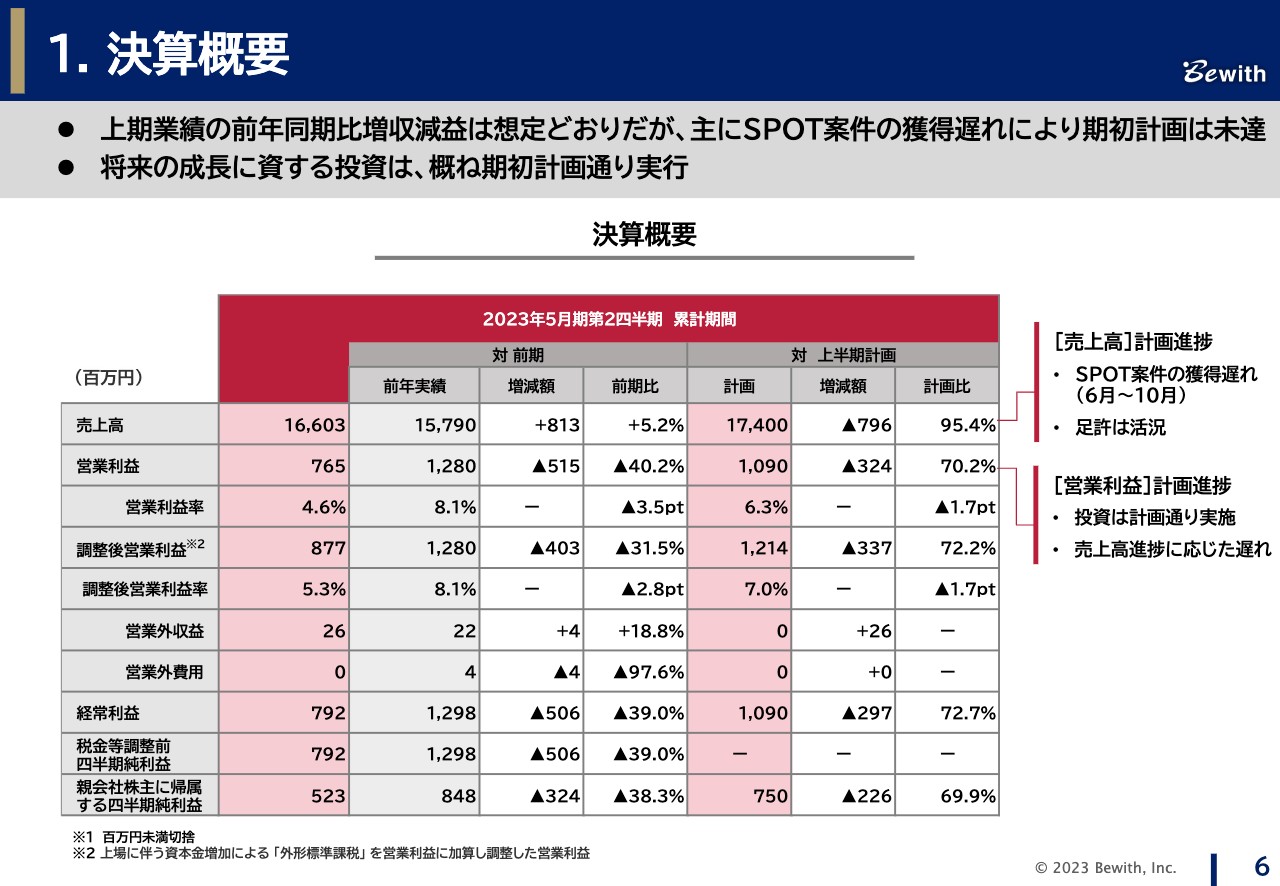

決算概要

上期の売上高は前期比5.2パーセント増の約166億円、営業利益は前期比40.2パーセント減の約7.7億円となりました。

上期に大きな投資を計画していたため、当初より営業利益は前年比減益を計画していましたが、結果として大変苦戦しました。売上高は計画比95.4パーセント、営業利益は計画比70.2パーセントとなっています。売上高は先ほどご説明した大型SPOT案件の遅れが大きく、売上が伸び悩んだことから固定費の回収が進まず、営業利益も計画未達となりました。

しかし、第2四半期の10月中旬頃からSPOT案件が増えつつあり、足元ではブース稼働率も高まって勢いが出ています。

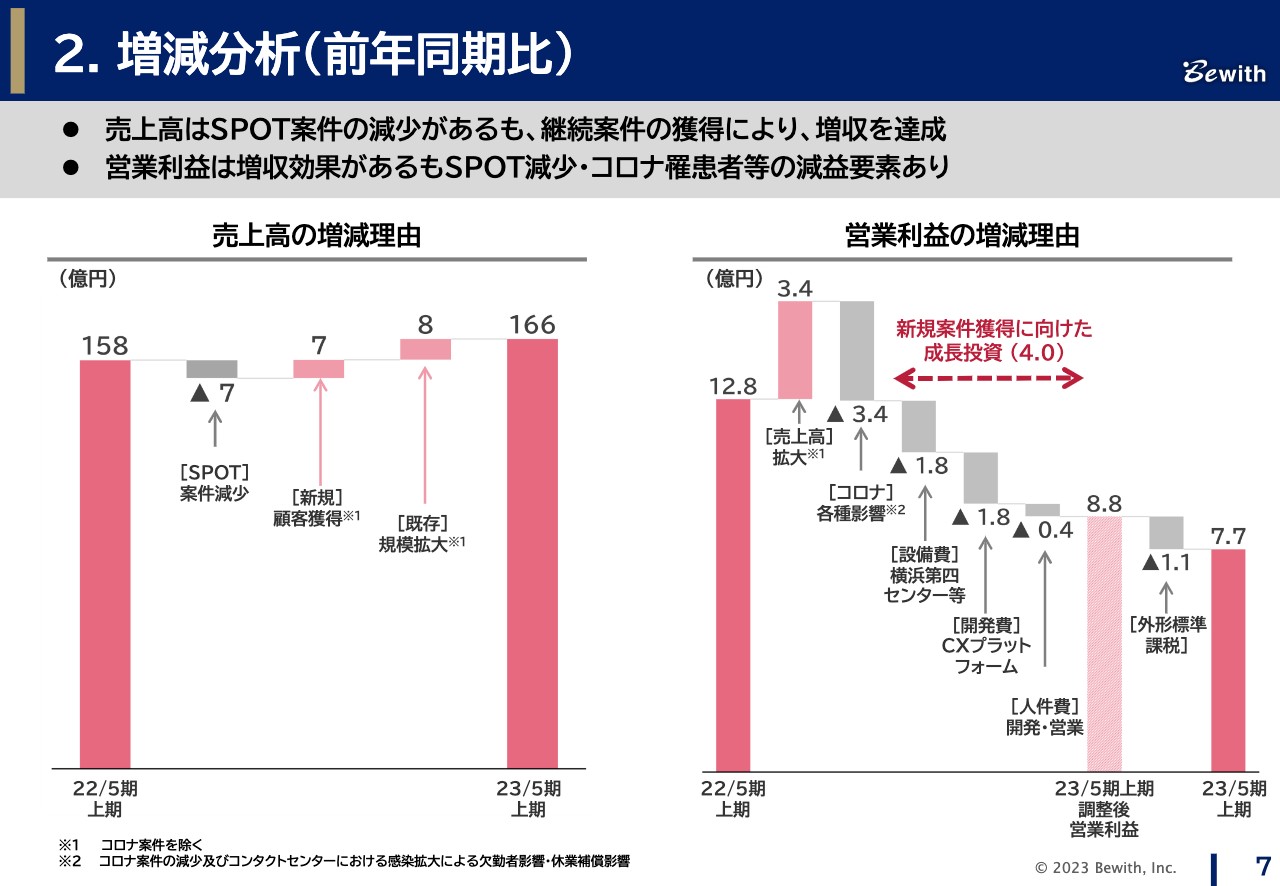

増減分析(前年同期比)

前年同期比の増減分析です。スライド左側の売上高の増減理由について、SPOT案件で7億円減となっていますが、足元での継続案件は確実に積み上がっており、新規獲得で7億円増、既存拡大で8億円増で、結果として上期の売上高は約166億円となっています。

スライド右側の営業利益の増減理由については、売上高の拡大で3億4,000万円増、コロナ各種影響で3億4,000万円減となっています。コロナ各種影響は、SPOT案件の売上高の減少に伴う利益の減少と、新型コロナウイルス感染症罹患者発生に伴う休業補償等の費用を合算したものです。こちらの休業補償は第1四半期が中心で、第2四半期にはあまり発生していません。

以前よりご説明している今期以降の成長に向けた成長投資は、計画どおりに実行しています。営業利益は横浜第四センターの新設投資で1億8,000万円減、CXプラットフォームの開発で1億8,000万円減、開発・営業の人件費の増加で4,000万円減となり、結果として上期の営業利益は8億8,000万円となっています。

今期から上場に伴う資本金の増加により外形標準課税1億1,000万円が追加となり、こちらを差し引いて7億7,000万円という結果です。

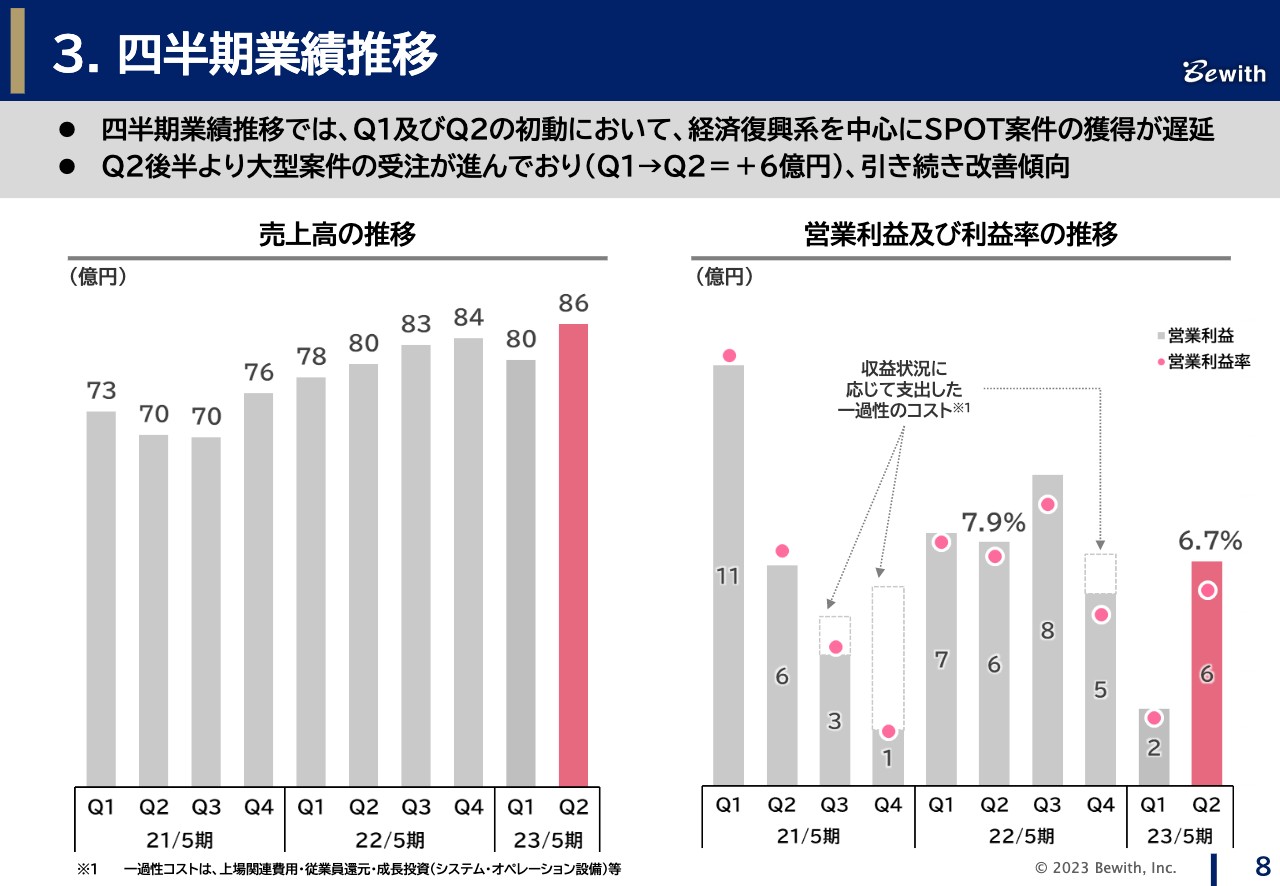

四半期業績推移

四半期業績推移です。スライド左側のグラフは四半期ごとの売上高の推移で、第2四半期は四半期として過去最高の86億円となりました。第1四半期に続き第2四半期も前半は厳しい状況でしたが、10月下旬頃から案件が活況となり着実な積み上げができています。

営業利益も回復傾向にあり、第2四半期は6億円となっています。前年同期も6億円ですが、今期は上場前にはなかった外形標準課税が加わっているため、実際のところは前期比で若干増益となり利益水準も同程度になっています。

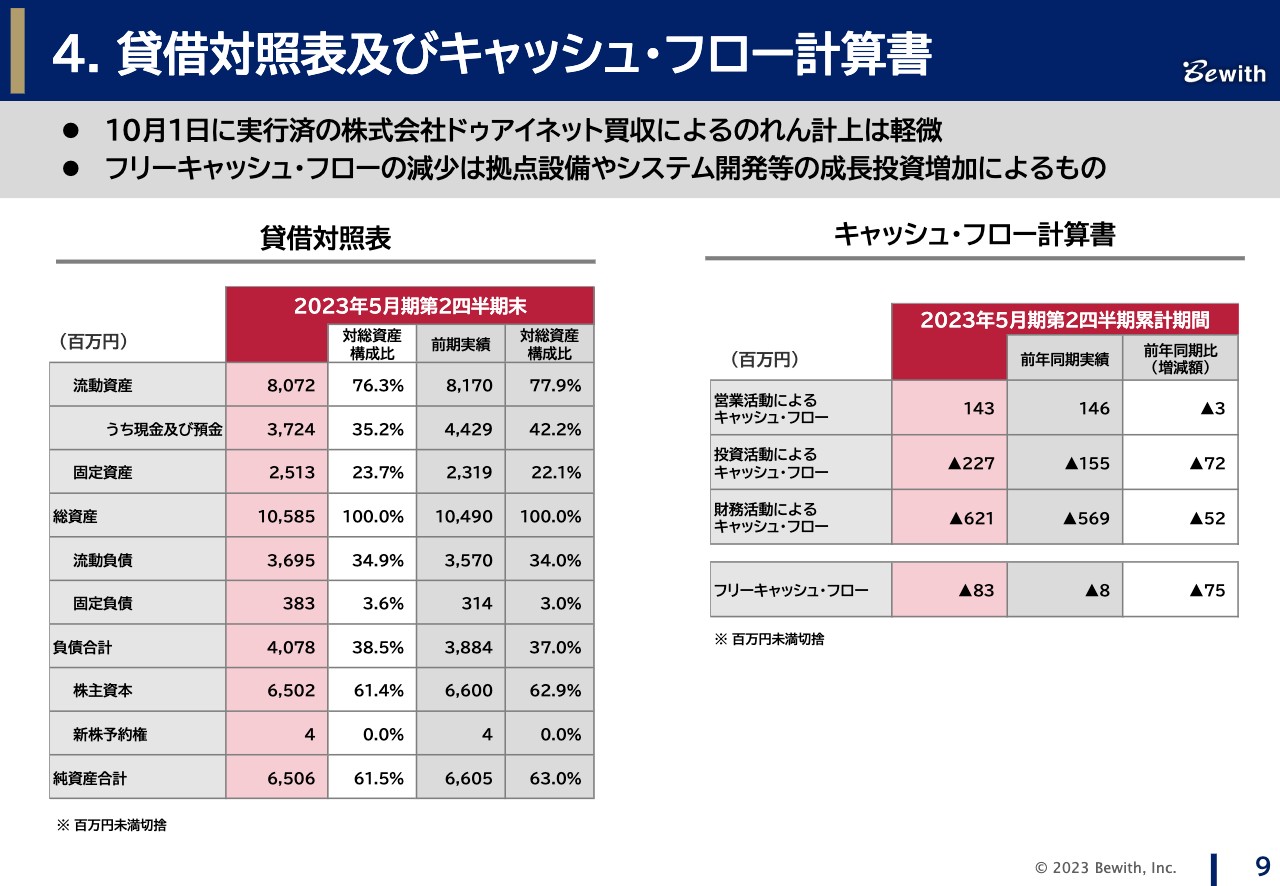

貸借対照表及びキャッシュ・フロー計算書

貸借対照表とキャッシュ・フロー計算書です。10月に子会社化したドゥアイネットののれん計上は1,500万円程度で、当期のPLインパクトとしては極めて軽微です。フリーキャッシュ・フローは、横浜第四センターやCXプラットフォームの成長投資により減少しています。

3 通期見通しについて

通期見通しについてご説明します。

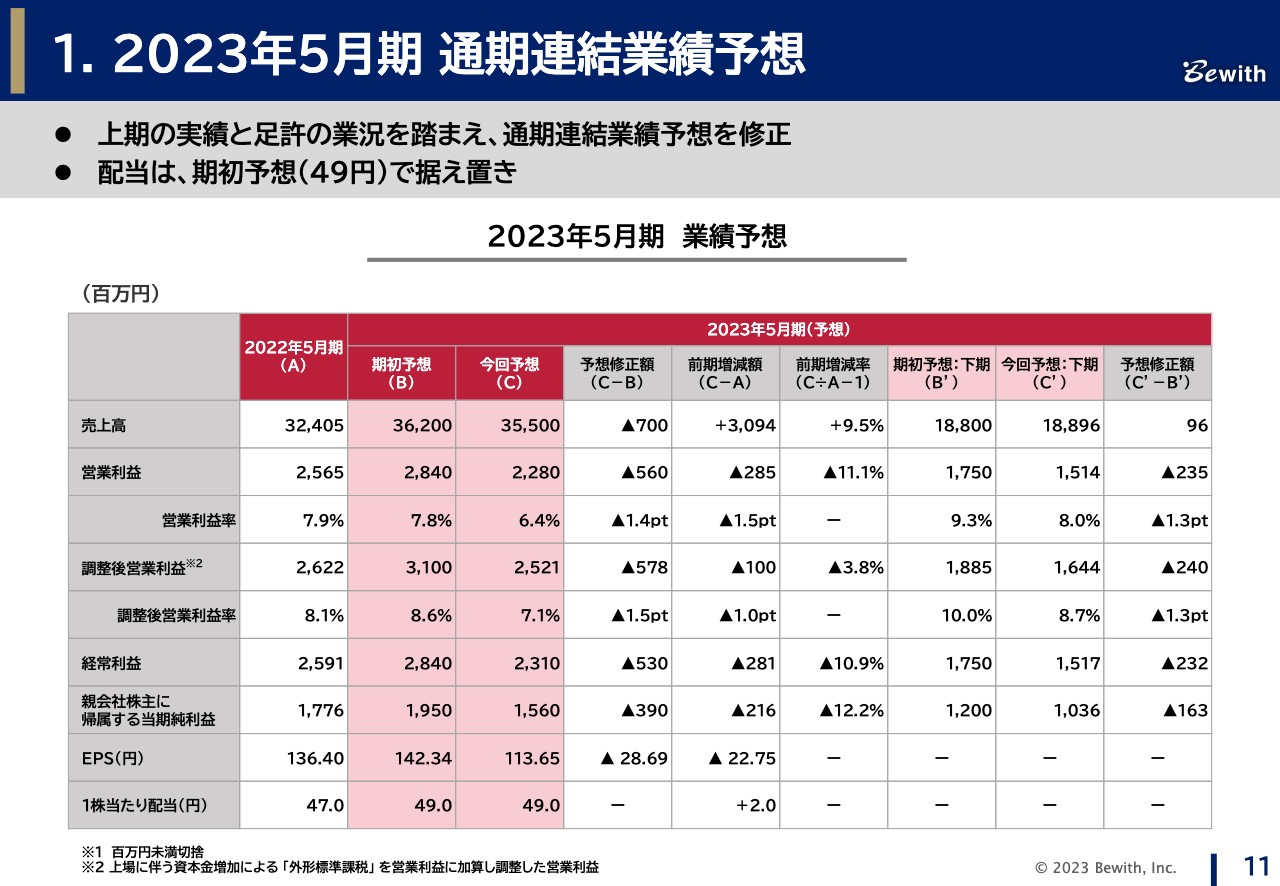

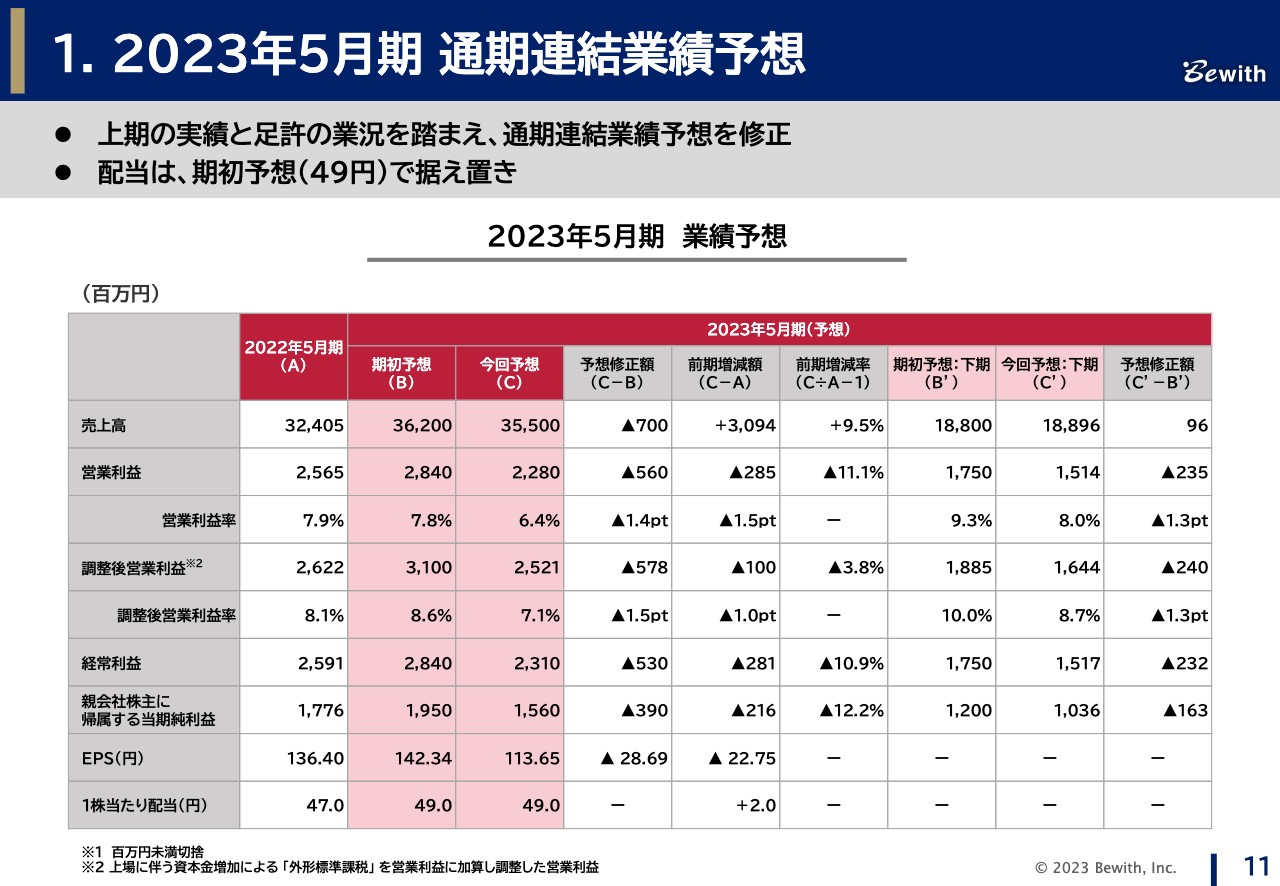

2023年5月期 通期連結業績予想

足元では活況ですが上期の未達分を埋めきれないと判断し、2023年5月期業績予想を修正します。スライドの表でピンク色のセルが期初予想および今回予想です。

修正後の売上高は期初予想比7億円減の355億円、営業利益は期初予想比5億6,000万円減の22億8,000万円としました。当社は配当性向35パーセントを目処に安定的配当を行っていますが、配当は期初予想の49円で据え置きたい考えです。上期実績を踏まえた下期の見通しは後ほどご説明します。

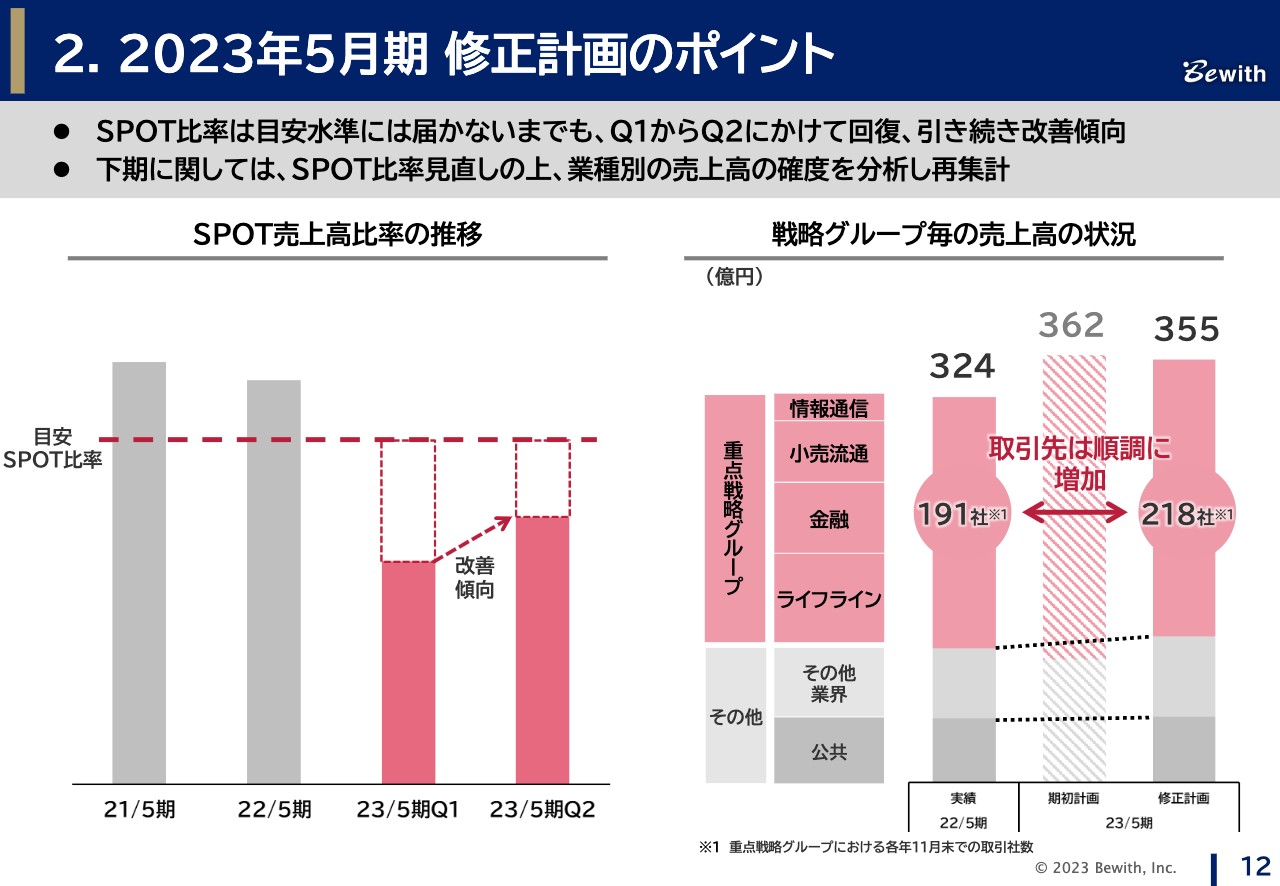

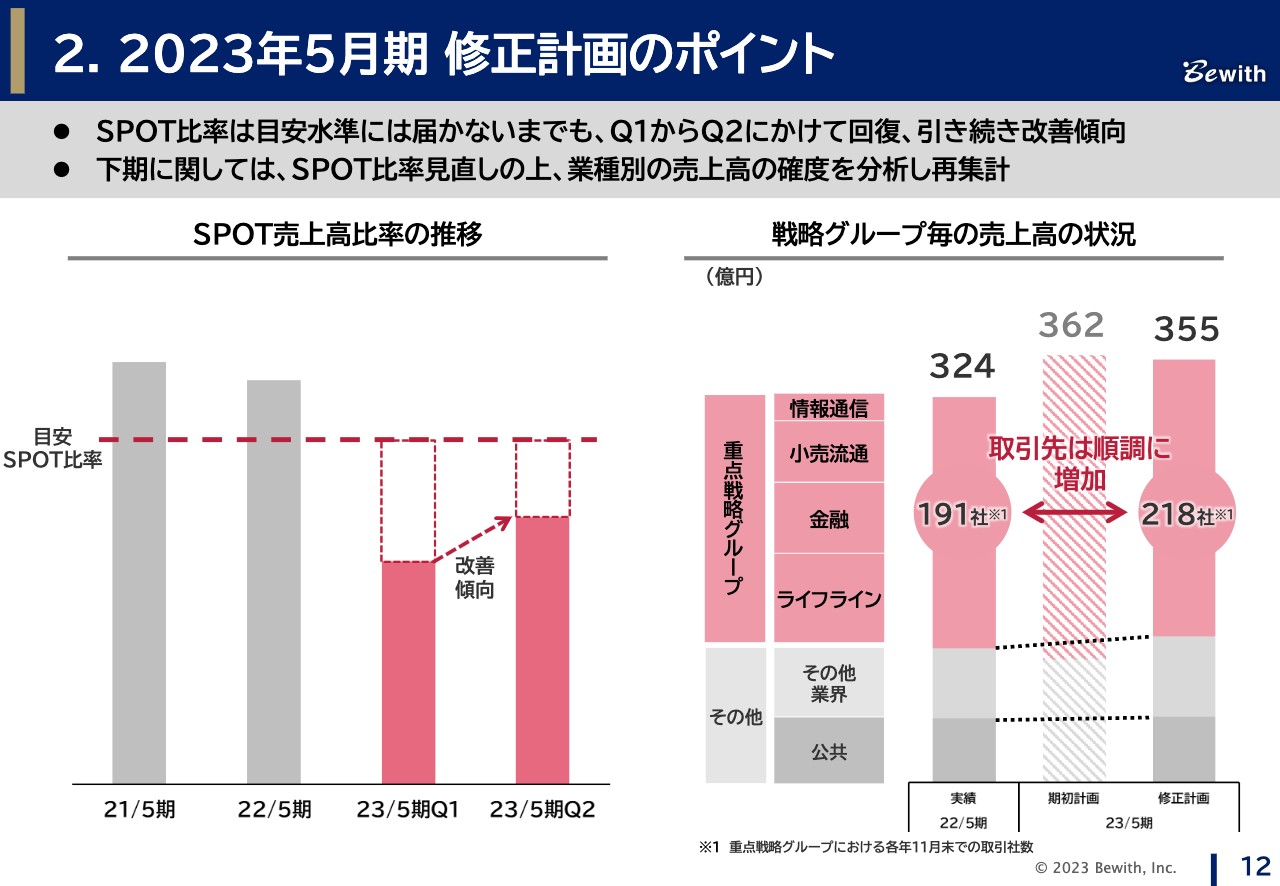

2023年5月期 修正計画のポイント

修正計画のポイントを2点ご説明します。スライド左側のグラフはSPOT売上高比率の推移で、当社はSPOT比率の目安を設定してコントロールしています。第1四半期は目安SPOT比率を大きく下回ってスタートしました。第2四半期は新型コロナウイルス感染症のワクチンコールセンターの延長や、10月中旬から下旬に経済復興系の案件が出てきたことから、SPOT比率は改善傾向にあります。

スライド右側のグラフは、修正計画の売上高355億円における戦略グループ毎の売上高の状況です。SPOT案件の多い公共は足元の受注によって前年並みの売上高となる見通しですが、全体の売上高が前年比で増加しているため公共の比率は下がっています。

その他業界としては製造業などが大きく、直近での受注が進み当初計画以上となる見通しです。ピンク色の重点戦略グループは、ライフライン・金融・小売流通・情報通信それぞれで順調に新規取引先を獲得しています。

今期計画の蓋然性を高めるため、グラフに社数も掲載しています。新規の取引先は小さい案件や業務からスタートし、段階的に大きく育てていきます。下期や来期以降の発射台を作るため、さらに加速していきたい考えです。

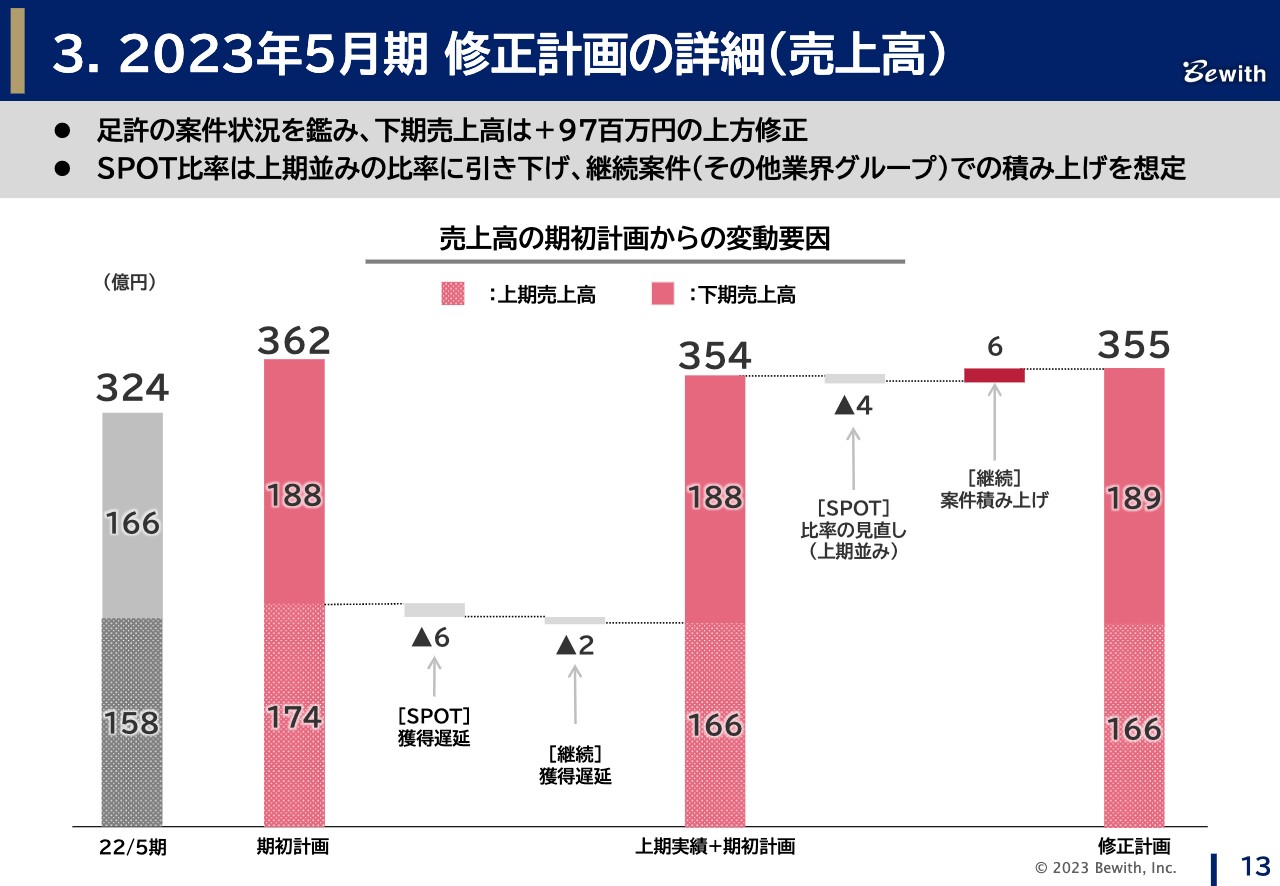

2023年5月期 修正計画の詳細(売上高)

SPOT売上高比率と戦略グループ毎の売上高の状況を踏まえた、期初計画からの売上高の差分についてご説明します。期初計画の売上高は362億円で、そのうち174億円を上期の計画としていました。こちらに対してSPOT案件の獲得遅延で6億円減、継続案件の獲得遅延で2億円減となり、上期は166億円で着地しました。

継続案件の獲得遅延は受注時期のずれが大きな要因のため、大きな問題とは捉えておらず通期では取り返せる範囲だと考えています。上期実績と期初における下期計画分を合わせた売上高は354億円です。

SPOT案件はリードタイムが短いため、現段階で第3四半期は見通せているものの第4四半期以降が見通せていない状況で、上期の状況から保守的にSPOT比率を見積もって4億円減としています。

戦略グループ毎の売上高の状況としてご説明したとおり、足元の状況と案件が堅調に積み上がっていることを踏まえ、継続案件の積み上げで6億円増を計画しています。結果として下期売上高は189億円、通期では355億円の見通しです。

こちらの数字は、受注済みの案件の積み上げとすでに商談が進んでいる案件の受注率を乗じたものです。下期の期初計画と修正計画を比較すると上方修正となっており、少し挑戦的に見えるかもしれませんが、これらは基本的に見えている数字で構成しています。

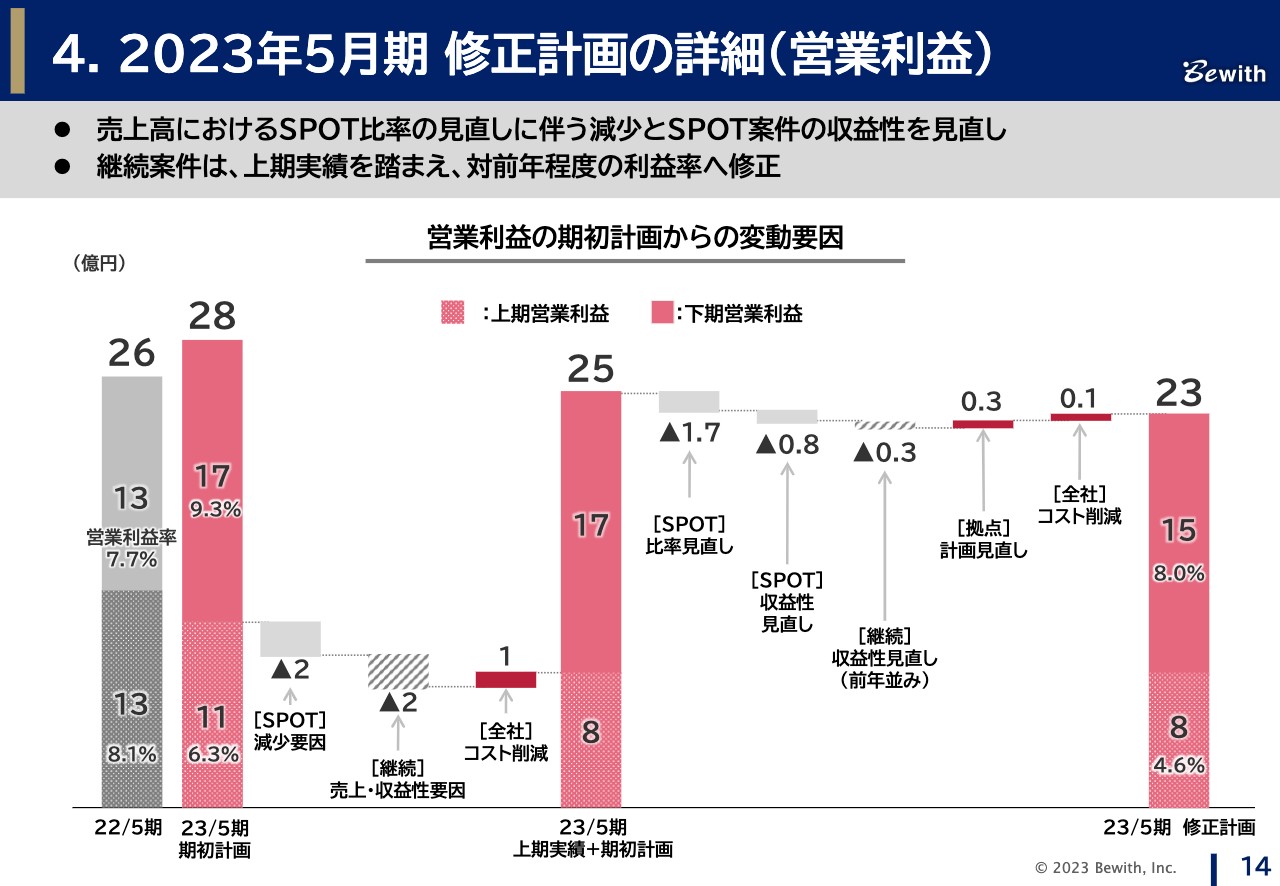

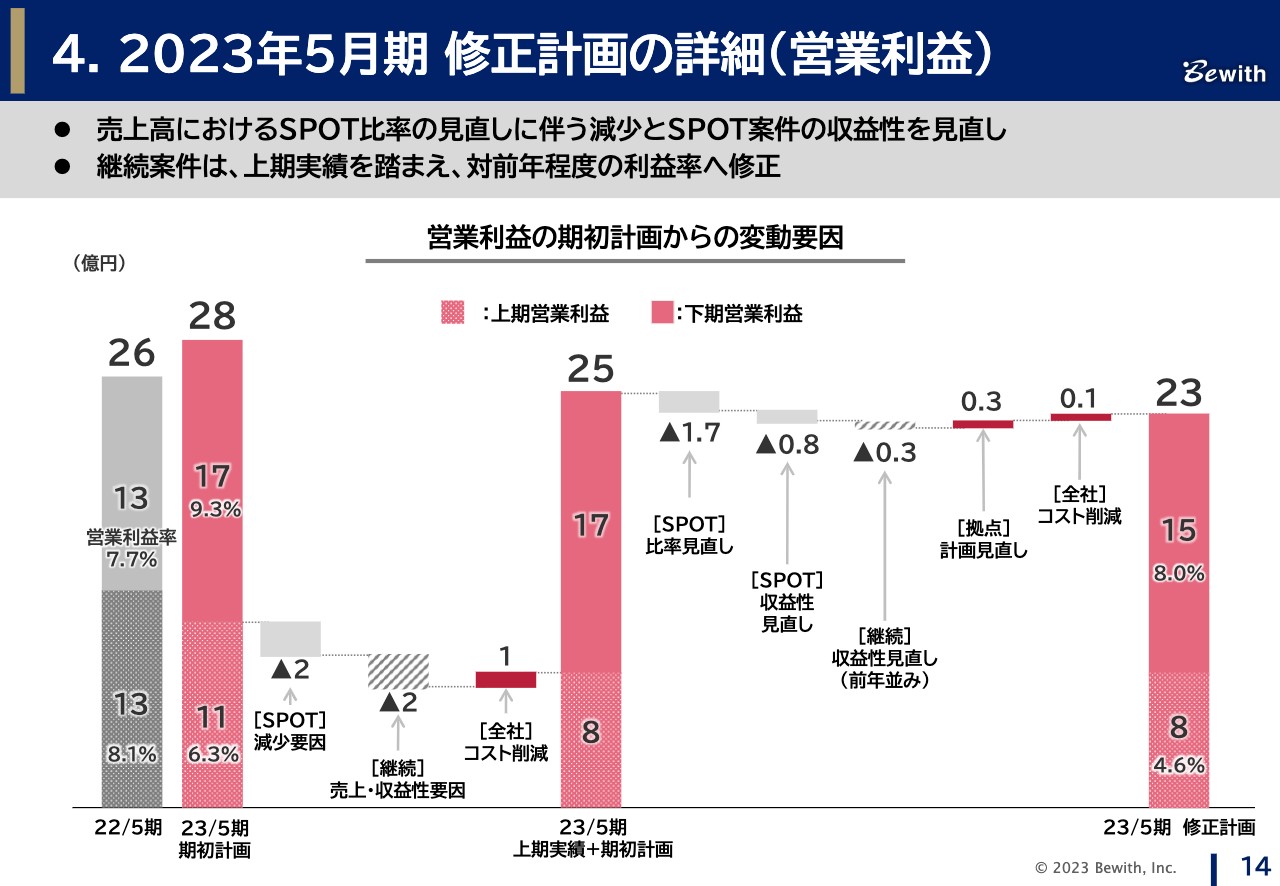

2023年5月期 修正計画の詳細(営業利益)

営業利益の修正についてご説明します。期初計画は28億円で、このうち11億円を上期で見込んでいました。これに対して、SPOT売上の減少要因で2億円減、継続案件で2億円の減となっています。これは、複数の要因があり、売上高の獲得遅延、新型コロナウイルス感染症罹患者の影響、限界利益率が1ポイントほど計画よりも低く着地したことによるものです。また、赤色で示しているコスト削減として、コーポレートの増員の見直しを行い1億円増となりました。

上期は計画との乖離が生じていますが、8億円で着地し、上期実績と期初の下期計画を合わせた営業利益は25億円です。

下期は、SPOT比率の見直しに伴う利益の減少で1億7,000万円減、SPOT案件が一時期ほどの高収益ではなくなってきていることから利益率を見直し8,000万円減としています。継続案件については収益性を高く見込みすぎていたため前年並みに修正し3,000万円減としています。

第1四半期に開設した横浜第四センターに続いて下期も拠点の新設を計画していますが、一部計画を見直し3,000万円、少し多く見積もっていた保守費などの管理費を見直し1,000万円のコスト削減を行います。

下期の営業利益は、前年下期の13億円に対し17.9パーセントの成長となる15億円です。営業利益率は前年下期の7.7パーセントに対し0.3ポイント増の8.0パーセントで、2023年5月期通期の営業利益は23億円です。

前年同期比で売上高・利益ともに2桁パーセントの増収増益の計画で、今後も引き続き力強く進めていきたいと思っています。

4 KPI進捗状況 (Omnia LINK外販)

「Omnia LINK」のKPIについてご説明します。

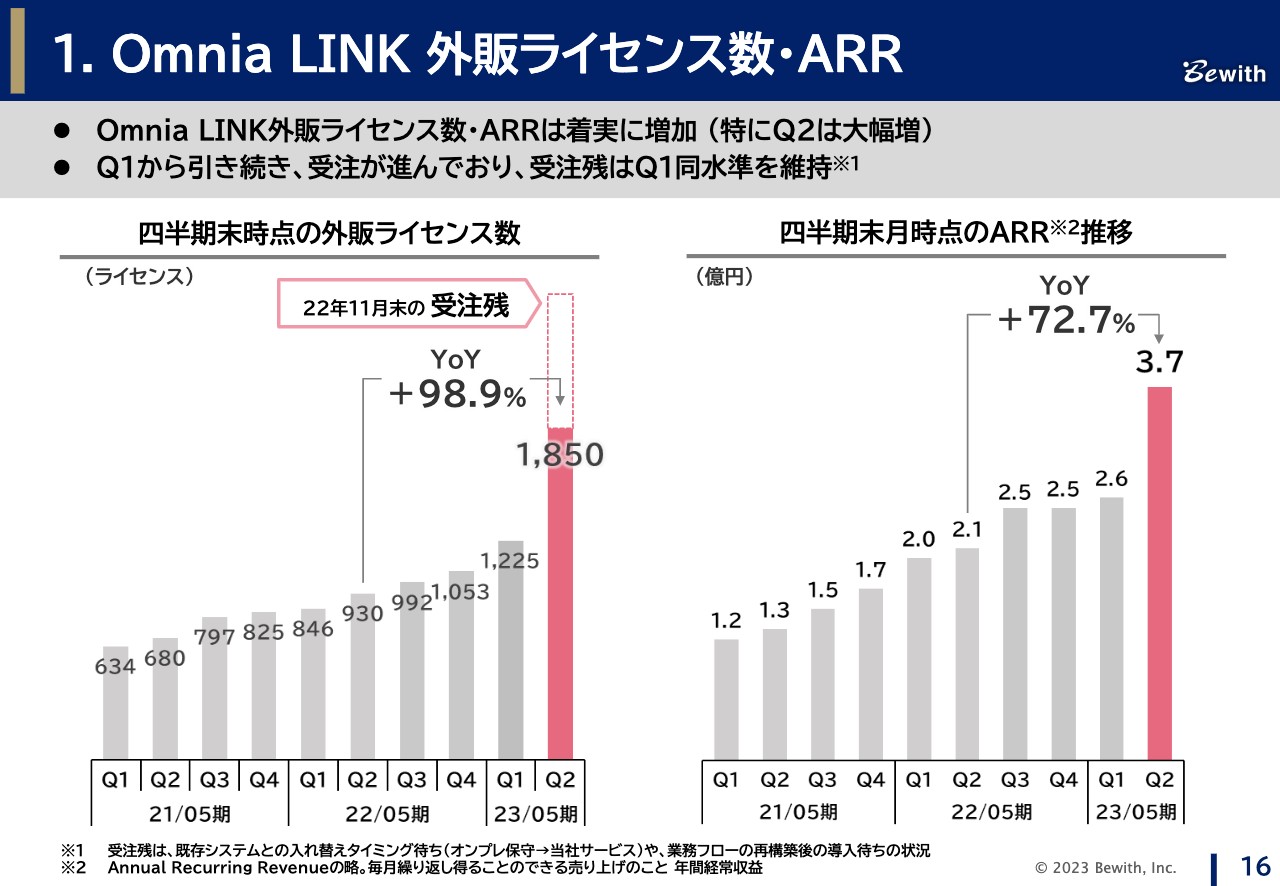

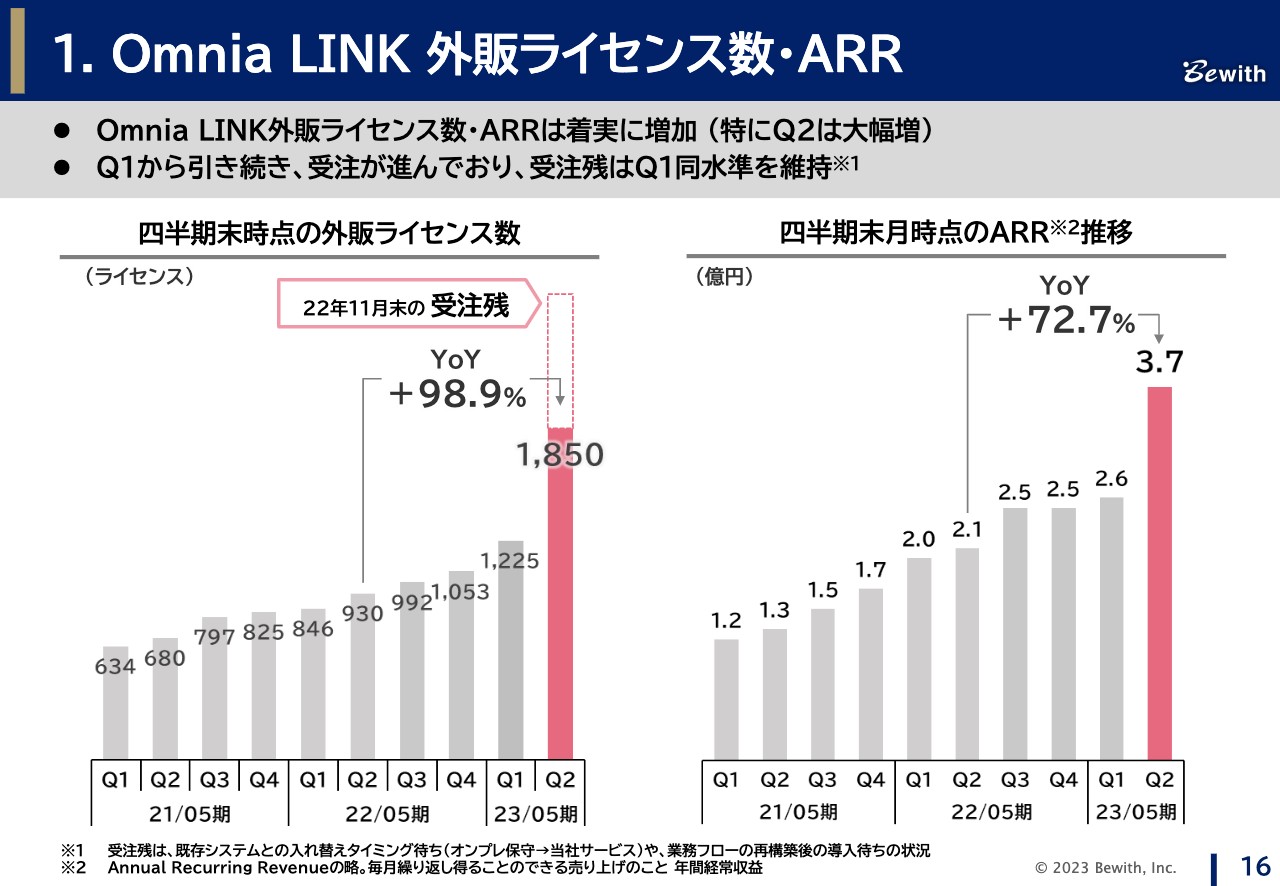

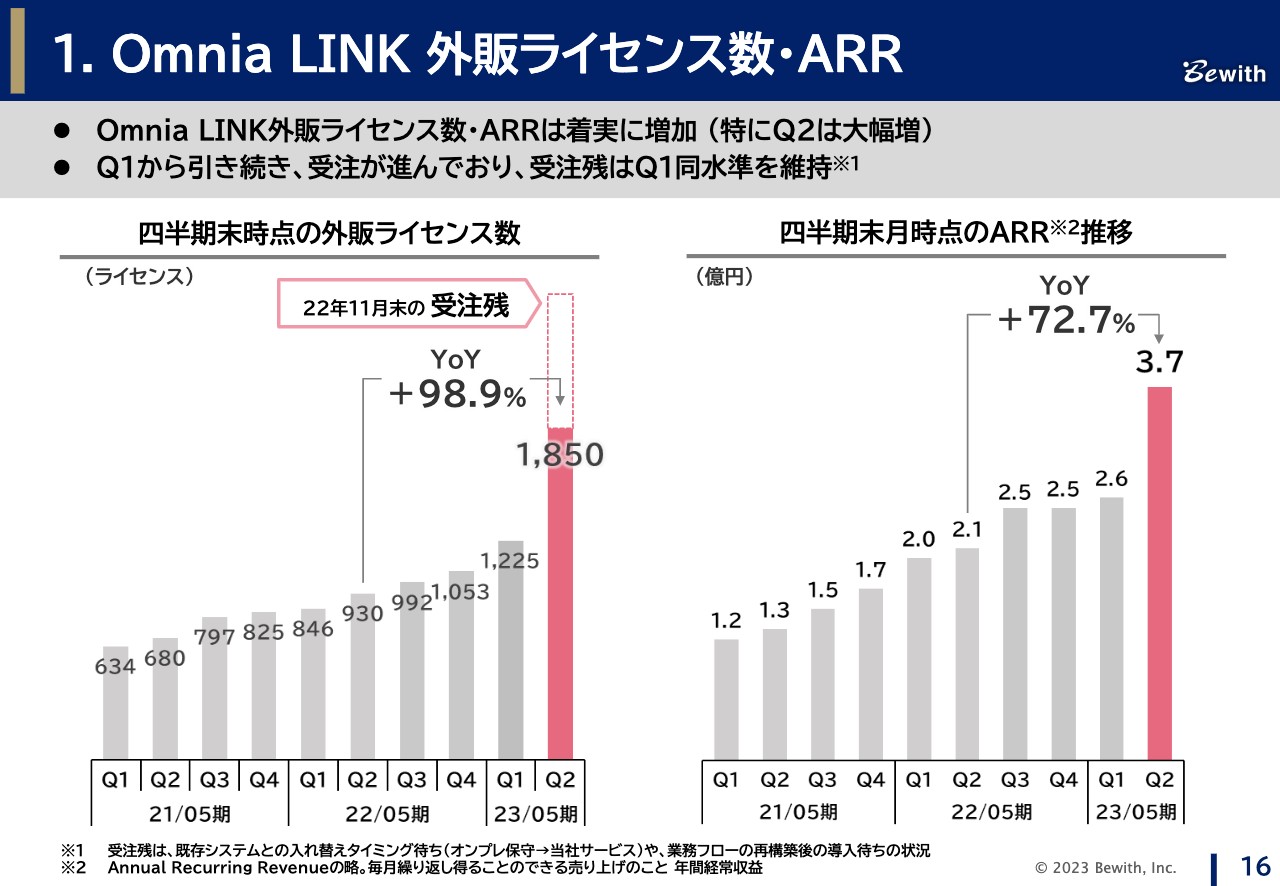

Omnia LINK 外販ライセンス数・ARR

「Omnia LINK」の外販ライセンス数は、前年同期比約2倍の1,850ライセンスとなりました。第1四半期から第2四半期で625ライセンス伸び約1.5倍となっています。受注残については前四半期末と同水準の500ライセンス程度を維持しています。「Omnia LINK」の獲得・受注が順調に進んでいるため、通期のライセンス数の目標(2,200ライセンス)は達成可能であると考えています。

第2四半期で、クラウドPBXなどの音声認識機能がプロダクトマーケットフィットしつつある感触をつかめました。また、2022年11月に出展したコンタクトセンターの展示会に多くのお客さまにご来場いただき、市場に「Omnia LINK」の知名度が非常に浸透しているという実感・手応えも得られました。

ARRは、ライセンスの増加に伴い3億7,000万円となりました。

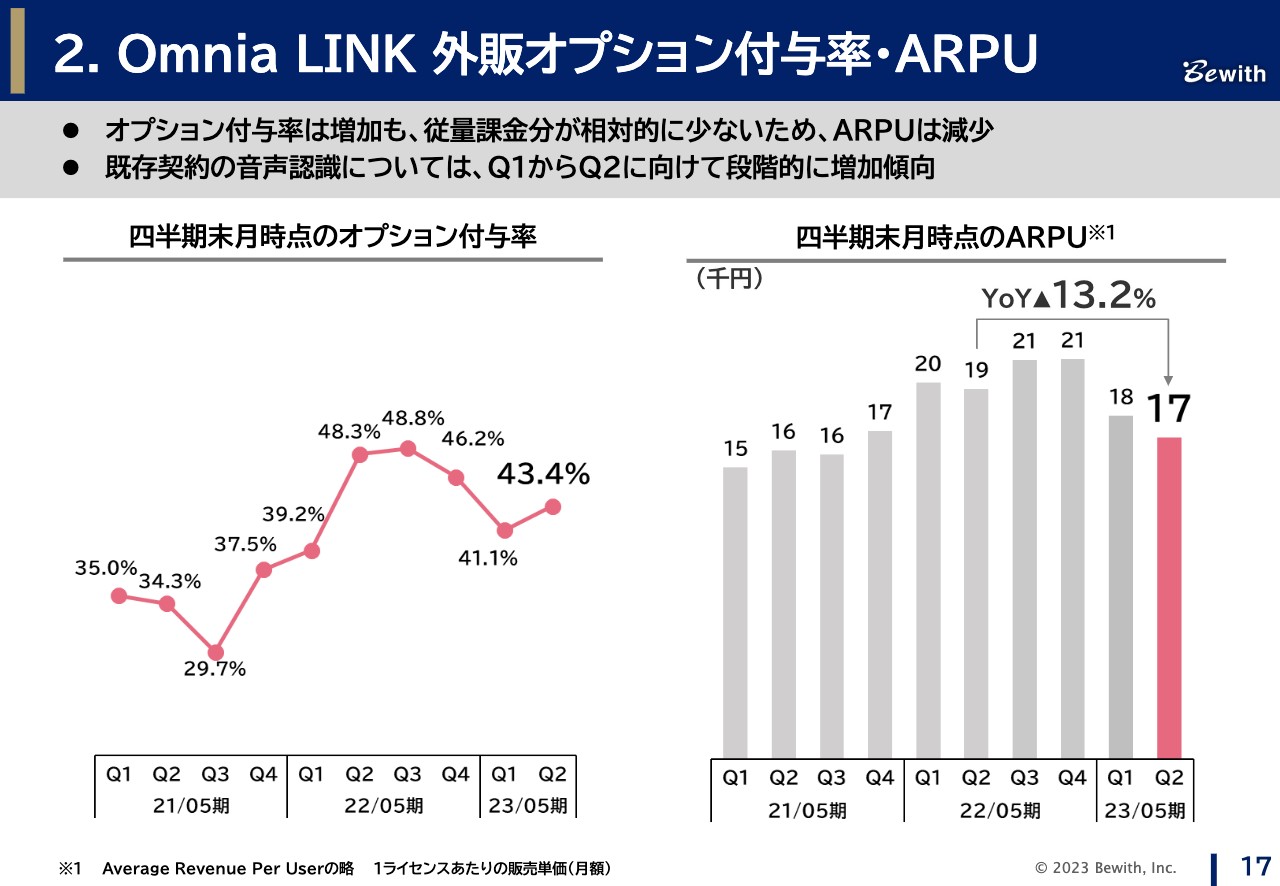

Omnia LINK 外販オプション付与率・ARPU

「Omnia LINK」外販のオプション付与率とARPUです。オプション付与率は微増となっていますが、ARPUは少し減少しています。オプション付与率が増加するとARPUも増加する傾向にありますが、従量課金分が相対的に少ないことが要因です。

現段階では新規ライセンス数の獲得とARRの増加を優先しているため、音声認識やオプションの付与については段階的に拡大を図っていく方針です。

5 KPI進捗状況(CC・BPO事業)

コンタクトセンター・BPO事業のKPIについてご説明します。

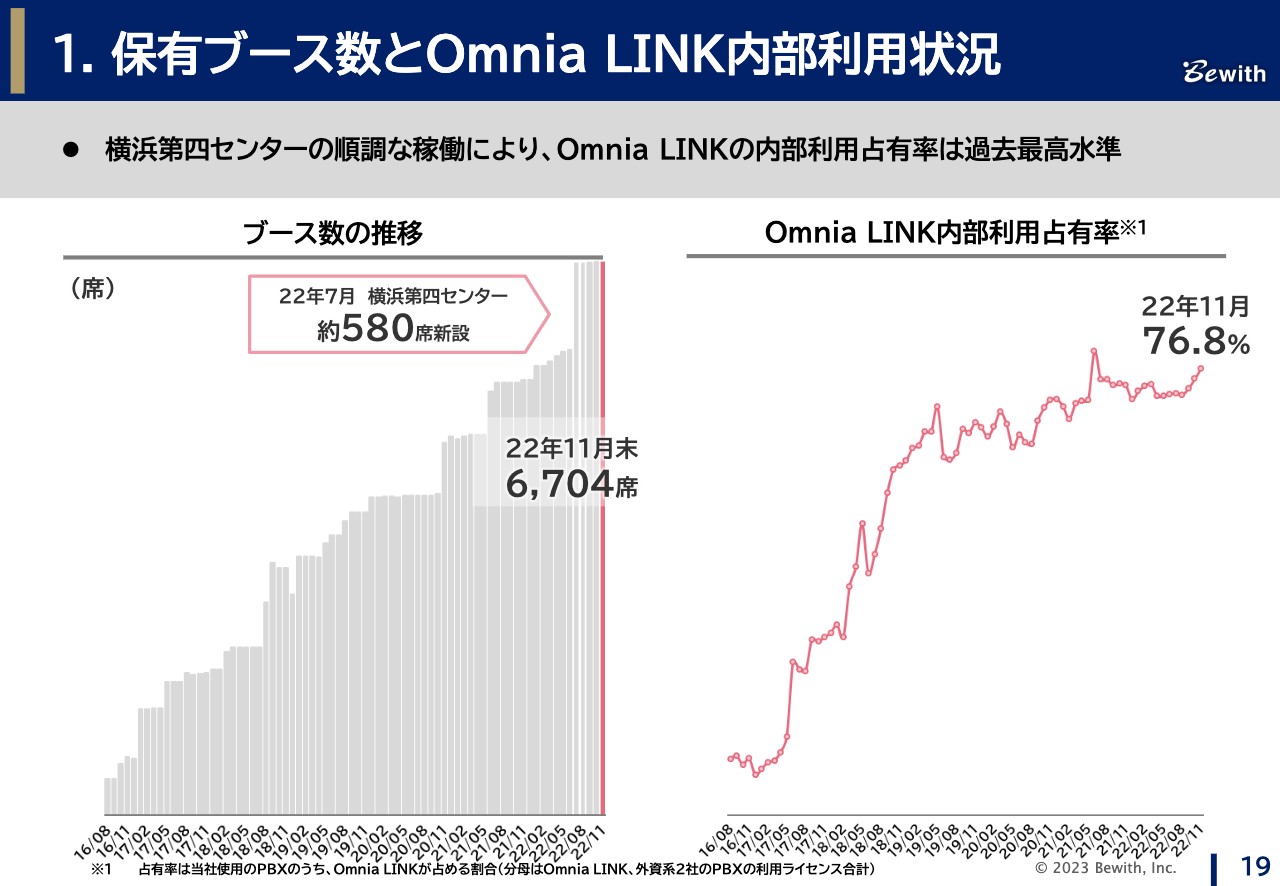

保有ブース数とOmnia LINK内部利用状況

保有ブース数は、2022年7月に約580席の大型センターである横浜第四センターを新設し、6,704席となりました。また、大型の横浜第四センターの稼働率が高まり全社での内部利用占有率を押し上げた結果、「Omnia LINK」の内部利用占有率は76.8パーセントとなっています。

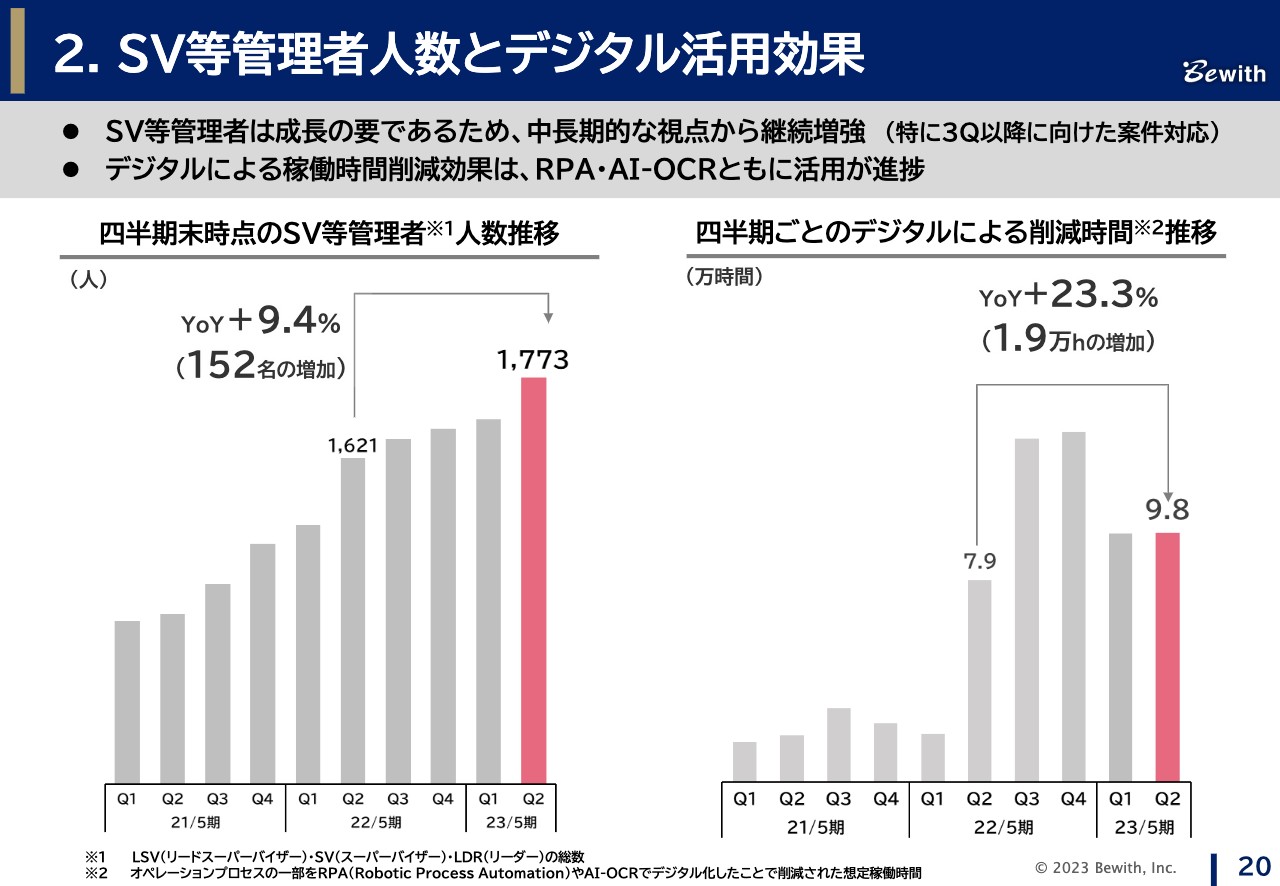

SV等管理者人数とデジタル活用効果

SV等の管理者人数については、足元での案件需要と第3四半期以降の案件を見据えて増員を図っており、前年比で152名増加しています。スライド右側の四半期ごとのデジタル活用による削減時間に関しては、RPAやAI-OCRの活用を進めています。

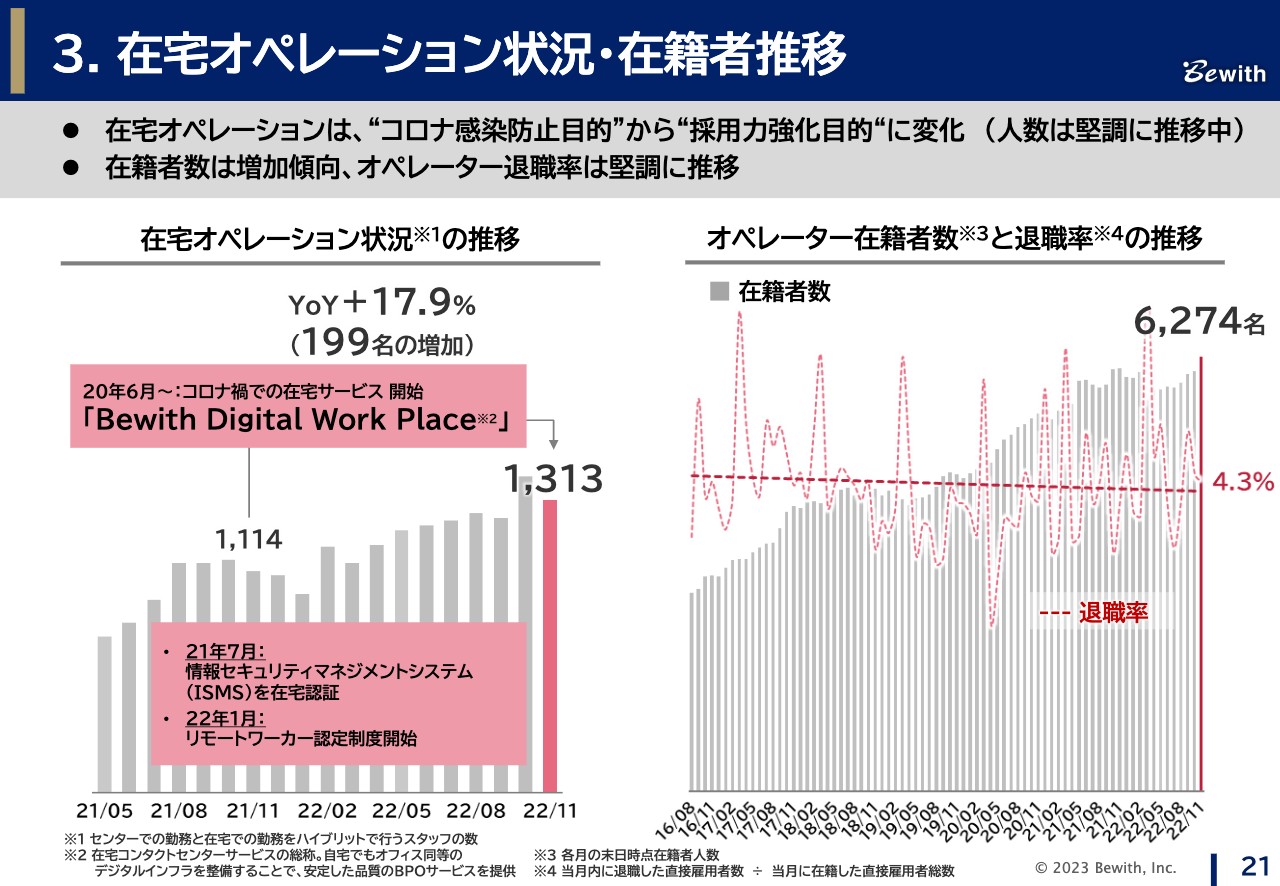

在宅オペレーション状況・在籍者推移

コンタクトセンター・BPO事業のKPIです。在宅オペレーションの人数は1,313名と順調に増加しています。在宅オペレーションは、密を防ぐという「コロナ感染防止目的」から、労働人口不足に対応するための「採用力強化目的」に変化しています。また、オペレーター在籍者数と退職率も堅調に推移しています。

6 2023年5月期 第2四半期 トピックス

第2四半期のトピックスを3点ご紹介します。

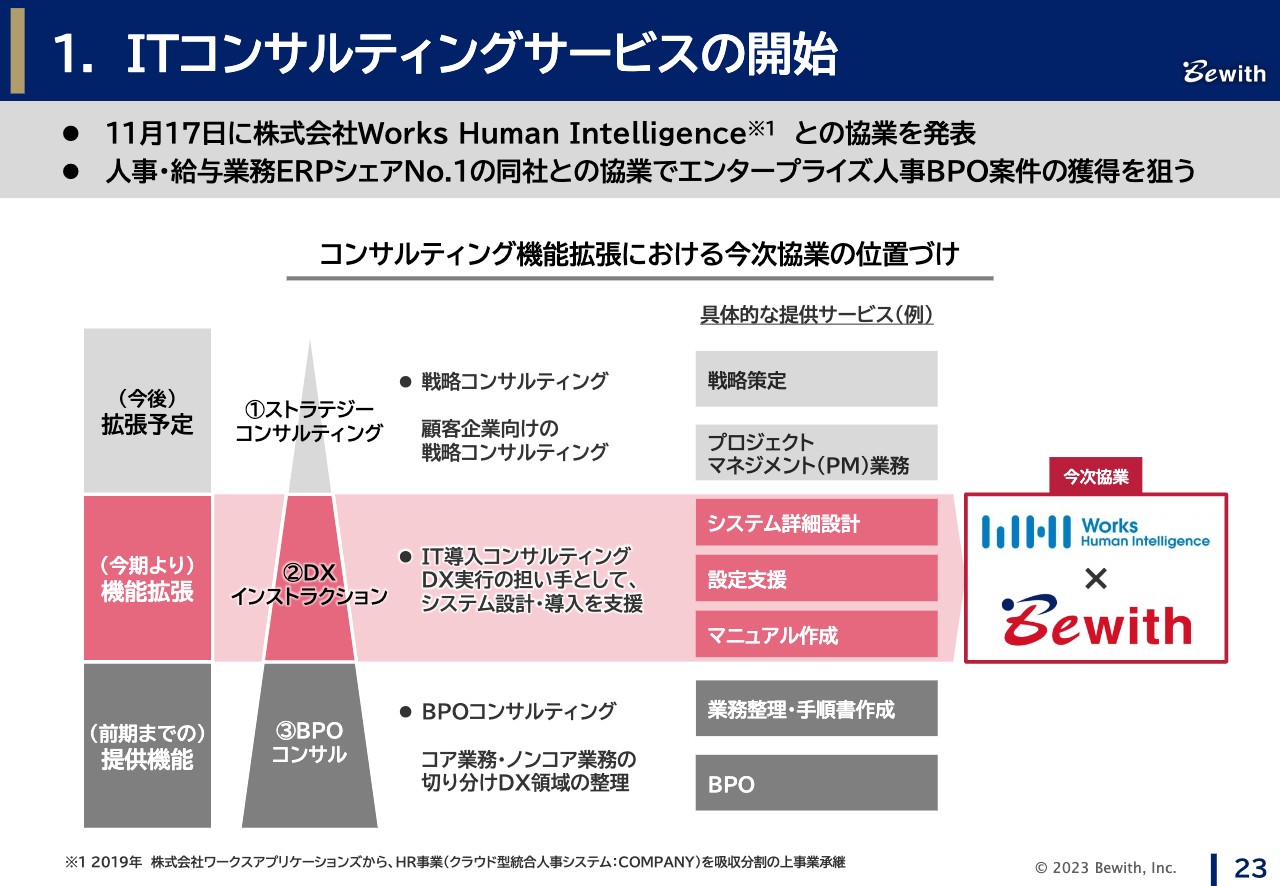

ITコンサルティングサービスの開始

1点目として、2022年11月17日にWorks Human Intelligenceとの協業を発表しました。Works Human Intelligenceは、人事・給与業務ERPシステムでシェアNo.1の「COMPANY」を開発・販売している、ワークスアプリケーションズより事業承継した会社です。当社は「COMPANY」を導入される企業に対して、システムの初期設定・人事マスターの整理・導入研修などのコンサルティングを提供しています。

当社は2011年頃より、スライド左下に記載のようにコンサルティングの専門組織を有しています。これまではBPOコンサルティングとして、BPOを受託する前に業務の可視化・整理を行うのがメインでしたが、同社との協業により上流工程からのコンサルティング支援を開始しています。

また、人事・給与業務のERPシステムは、2027年問題や人的資本開示などのテーマで注目されている成長市場です。Works Human Intelligenceはエンタープライズのお客さまを多く抱えており、この協業は当社のコンサルティング事業の成長と、コンサルティングやBPO業務の受託の入口になると期待しています。

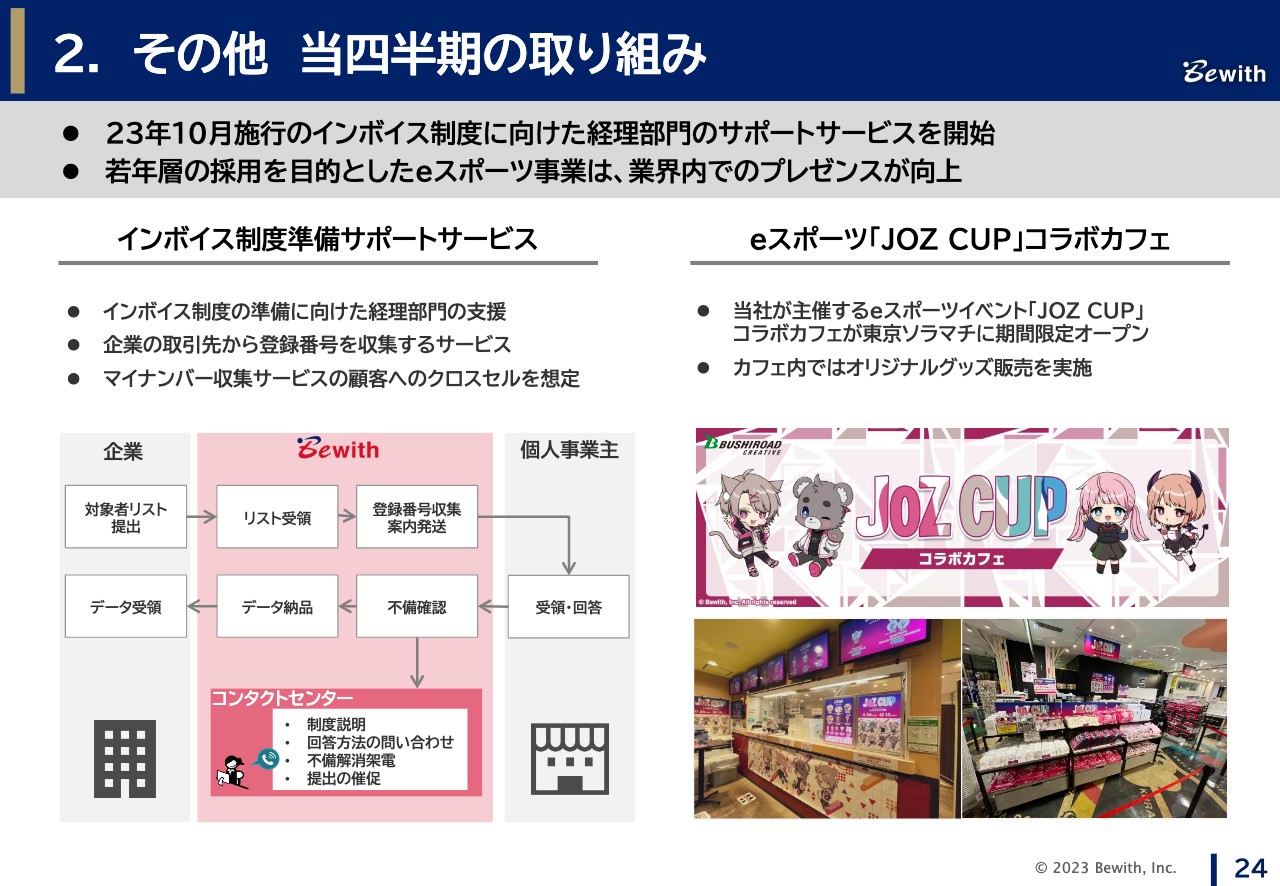

その他 当四半期の取り組み

2つ目は、2022年12月22日にPR開示したインボイス制度準備サポートサービスです。当社は、各企業がマイナンバーを収集することが義務化された2015年頃に、マイナンバー収集サービスを数百社に提供しています。当時のお客さまからのご要望で、このインボイス制度の準備に向けて経理部門を支援するサービスを開始しました。既存のお客さまへのクロスセルに加え、新たなBPOニーズへのフックサービスとしても活用していければと思っています。

3つ目は、2022年11月18日にPR開示したeスポーツ事業についてです。当社はゲーム業界のお客さまと多くの取引をしていることから、プロゲーマーの現役引退後のセカンドキャリアの支援や障がい者雇用の就業支援を行う観点で、小規模ながらeスポーツ事業に参入しています。現役プロゲーマーや障がい者プロゲーマーを従業員として雇用し活躍していただいています。

また、当社主催の「JOZ CUP」というゲームイベントはSNSなどで大きな話題になるまでに成長しており、この度ブシロードクリエイティブとのコラボレーションで東京スカイツリーの「ソラマチ」に期間限定でカフェをオープンしました。

質疑応答:下期の受注環境および収益性の見直しについて

質問者:下期の営業利益に関わる受注環境について、第2四半期から第3四半期にかけてどのような変化を見込んでいますか? 収益性を少し見直したとのことですが、それは外的な環境の変化によるものなのか、内部の取り組みで見通しが変わったのかを教えてください。

飯島:受注環境について、重点戦略グループでは第2四半期から第3四半期までにそれぞれ特徴的な動きが出てきています。例えばライフライン業界では、燃料費の高騰などにより業務のボリュームが増え、新しい仕事が増えつつある状況です。金融業界では、年始からの報道のとおりNISAや新NISAの引き合いが増えています。

その他の業界のうち製造業界では、業績の関係でこれまでどおりコスト削減ニーズがあることから、一定程度はBPOのニーズが存在しています。一方で、eスポーツのご説明で触れたように新作ゲームの発売等の状況があり、製造業界に含まれるゲーム業界での需要が増えてきています。

質問者:特に継続案件について収益性を見直されたことにはどのような背景がありますか?

飯島:継続案件の収益性について、期初の計画では高く見積もっていましたが、昨今の報道のように最低賃金の上昇などにより人件費が高騰し原価が上がっている状況です。我々も価格交渉を確実に進めていますが、採用面で現在新規の募集が非常に多くなっていることを踏まえて、収益性を計画より低く見直しました。

質疑応答:SPOT売上比率の今後の見通しについて

質問者:SPOTの売上比率について、第1四半期後半から第2四半期にかけてのSPOT売上高比率が改善傾向にあるというお話でした。一方で、修正計画では下期のSPOT比率を上期並みの比率に引き下げています。第1四半期から第2四半期、そして第2四半期から第3四半期にかけてよくなっていくのであれば、そのペースで第4四半期もよくなるのではないでしょうか? 単に保守的に計画しているのか、あるいはほかに何か考えがあるのかをお聞かせください。

飯島:SPOTの売上比率は第1四半期から第2四半期にかけて上がってきています。第3四半期も少し上がると見ていますが、実は第1四半期の見通しが外れ10パーセント水準まで上がらなかったため、第4四半期は少し保守的に見ています。逆に、第4四半期にSPOTが計画比で大きく伸びる可能性も含んでいるという状況です。

質疑応答:配当の方針および上場維持基準の適合について

質問者:配当について、御社は配当性向35パーセントを方針として掲げていますが、今回の計画値は35パーセントを大きく超えています。35パーセントの方針と安定配当のどちらを優先するのか教えてください。49円よりも配当を引き下げる可能性はあるのでしょうか?

また、上場維持基準の適合について、現状では流通株式時価総額の基準に達していないと思います。達成のためには流通株式比率の引き下げなどいろいろな可能性があると思いますが、どのようにして上場維持基準に適合させていくのか、流通株式比率の見直しも含めてお考えをお聞かせください。

森本:配当性向35パーセントを目安として、それ以上を配当できるように目標を掲げています。今回の期初予想は49円ですが、計画の修正に伴って配当を下げるのではなく、安定配当を優先し49円を維持していきたいと考えています。なるべく短期的な業績の変動で配当を上下させないよう、安定配当を優先している状況です。

上場基準については、業績をしっかり向上させ、デジタル事業も確実に伸長させてみなさまの成長期待に応えていくことで根本的な解決ができるのではないかと考えています。これから中期計画も出していく必要がありますが、その中で我々のビジネスを株主のみなさまに十分にご理解いただいて、時価総額を着実に上げていきたいと思います。

質疑応答:「Omnia LINK」外販ライセンス数が増えた背景と下期の見通しについて

質問者:「Omnia LINK」外販ライセンスが第2四半期に大きくジャンプアップした背景、および下期の見通しを教えてください。

飯島:第2四半期に増えたライセンスの半分は大口のお客さまで、残りの半分はいくつかの企業で獲得しています。ジャンプアップした背景としては、市場浸透が進み我々が手応えをつかんできたことが非常に大きいと思っています。

下期の見通しについて、期初の計画ではライセンス数80パーセント成長という高い目標を掲げていました。現在1,850ライセンスと計画達成が確実に見えてきている状況であり、どこまで積み上げられるかを考えている状況です。

質疑応答:「Omnia LINK」外販ライセンス数の推移について

質問者:「Omnia LINK」外販ライセンス数は期末にどれくらいの数字になるのでしょうか?

飯島:期初の計画では今期末に2,200ライセンスを計画しており、この計画を見直すかどうかはまだ検討を進めているところです。計画に対しては非常によいペースで進捗しています。

質問者:第2四半期末時点の外販ライセンス数が1,850ライセンスとのことですが、スライドのグラフには「2022年11月末の受注残」として点線で書かれている部分があります。また、過去には別の指標として内示状態にある数字についてもお話がありました。これらの数字が現在どのように推移しているか教えてください。

飯島:赤の点線で示した「2022年11月末の受注残」は500ライセンス程度あります。第1四半期の実績は1,225ライセンスですが、第1四半期の段階でも受注残は500ライセンスあり、受注が進んでも受注残は500ライセンスです。この500ライセンスの受注残は、内示とライセンス数が見えているものとなっています。

また、この受注残の外数に、当社の「Omnia LINK」を利用されることは決まっていてもライセンス数が未確定のものや最終検討段階のものなど、内々示といえるものがあります。

第2四半期末時点では1,850ライセンスが受注済みであり、受注残として出荷時期の調整待ちやコールフローを見直しているものなどが500ライセンスあるということです。それ以外に、ご利用いただくライセンス数などについて最終検討段階の内々示のようなものがある状況です。

質問者:内々示の外数はどれくらいのイメージでしょうか? 数千ライセンスなどの大きな数字ですか?

飯島:具体的な数字をご回答することが非常に難しいのですが、例えば1社でも、東京に拠点やコールセンターがあり、大阪や札幌、福岡にも拠点があるというように複数の拠点を抱えている企業があります。このすべてを変えていこうとすると1,000ライセンス規模になるお客さまもいます。

ただし、オンプレミスからクラウドへ切り替えるのが我々のソリューションですので、1,000ライセンスが一気に出荷できるわけではなく、例えば今年は1,000ライセンスのうちのいくつで、来年はいくつ、3年後にいくつと、段階的に進める場合もあります。

質問者:以前に複数の大口のお客さまがあるとお話しされていたのは、今回の増加分として実際に受注できたのでしょうか?

飯島:おっしゃるとおりで、今回の増加分として1社の出荷が進みました。今もこのような大型のお客さまを抱えています。

新着ログ

「サービス業」のログ