トビラシステムズ、計画通り増収減益で着地 今後もビジネスフォン向けサービスに注力

目次

明田篤氏(以下、明田):みなさま、こんばんは。トビラシステムズ株式会社、代表取締役社長の明田篤です。本日はお忙しい中、2022年10月期通期決算説明会にご参加いただき、誠にありがとうございます。

本日は、当社の事業概要についてご説明した後、2022年10月期業績、2023年10月期業績見通し、中期経営計画の進捗についてご報告します。

私たちが目指す世界

事業概要をご説明します。当社は「私たちの生活 私たちの世界を よりよい未来につなぐトビラになる」を企業理念として掲げています。この企業理念に基づき、「誰かがやらなければならないが、誰もが実現できていない社会課題の解決を、革新的なテクノロジーで実現すること」を事業方針の軸としています。

当社が解決に挑戦している社会課題:特殊詐欺・グレーゾーン犯罪

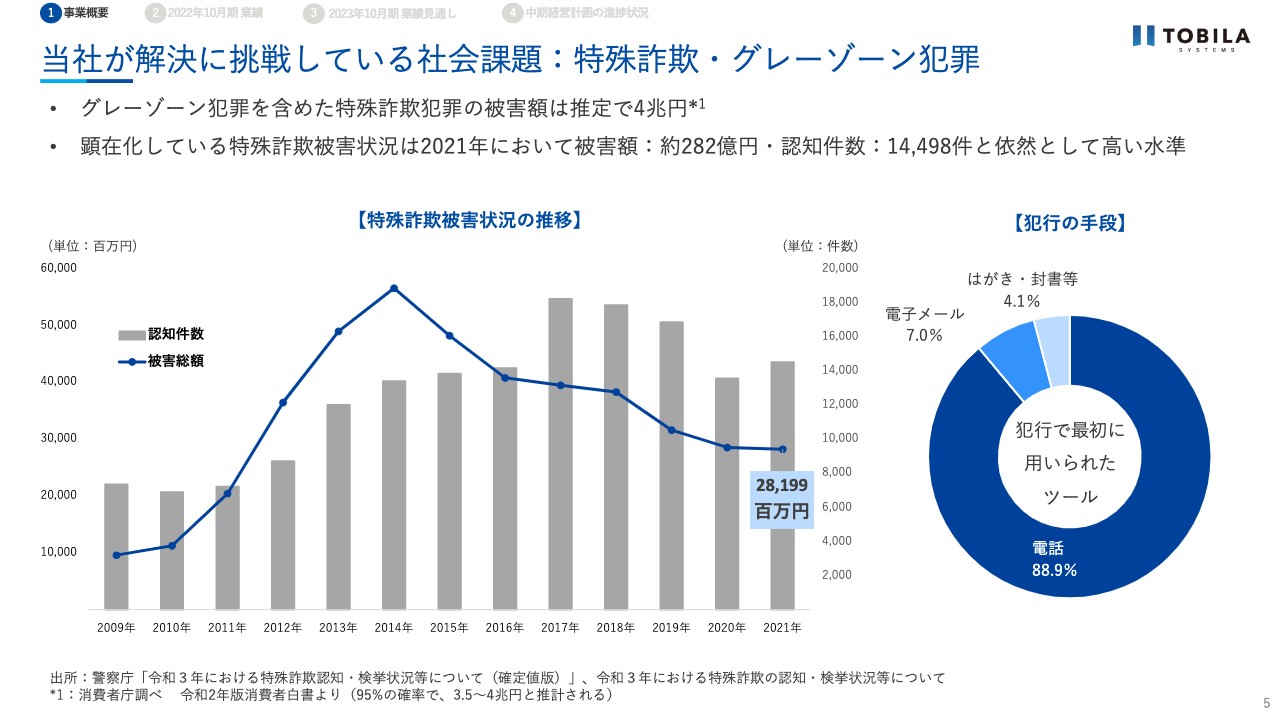

現在、当社が挑戦している社会課題についてご説明します。スライドのグラフは、振り込め詐欺や架空請求詐欺などの特殊詐欺に関する被害状況を示したものです。2021年には約1万4,500件の認知件数と、約282億円もの被害が発生しています。

当社では人々が「迷惑・不快」と感じ、「安心・安全」を脅かされる行為を「グレーゾーン犯罪」と呼んでいます。このグレーゾーン犯罪を含めた特殊詐欺犯罪の被害額は、日本全体で約4兆円と推定されます。

特殊詐欺の手口は多様化しており、被害総額としては年々減少傾向にあるものの、認知件数は増加しています。また、警察庁のデータによると、犯行に使われる手段として、約90パーセントの割合を電話が占めています。

このことから、電話を通じた、人へ直接働きかけることが可能な手段を用いていること、さらには1件あたりの被害額を小さくすることで、被害者が泣き寝入りしやすい状況を生んでいることが特殊詐欺犯罪の発生の裏側にあると推察できます。

当社が解決に挑戦している社会課題:フィッシング詐欺

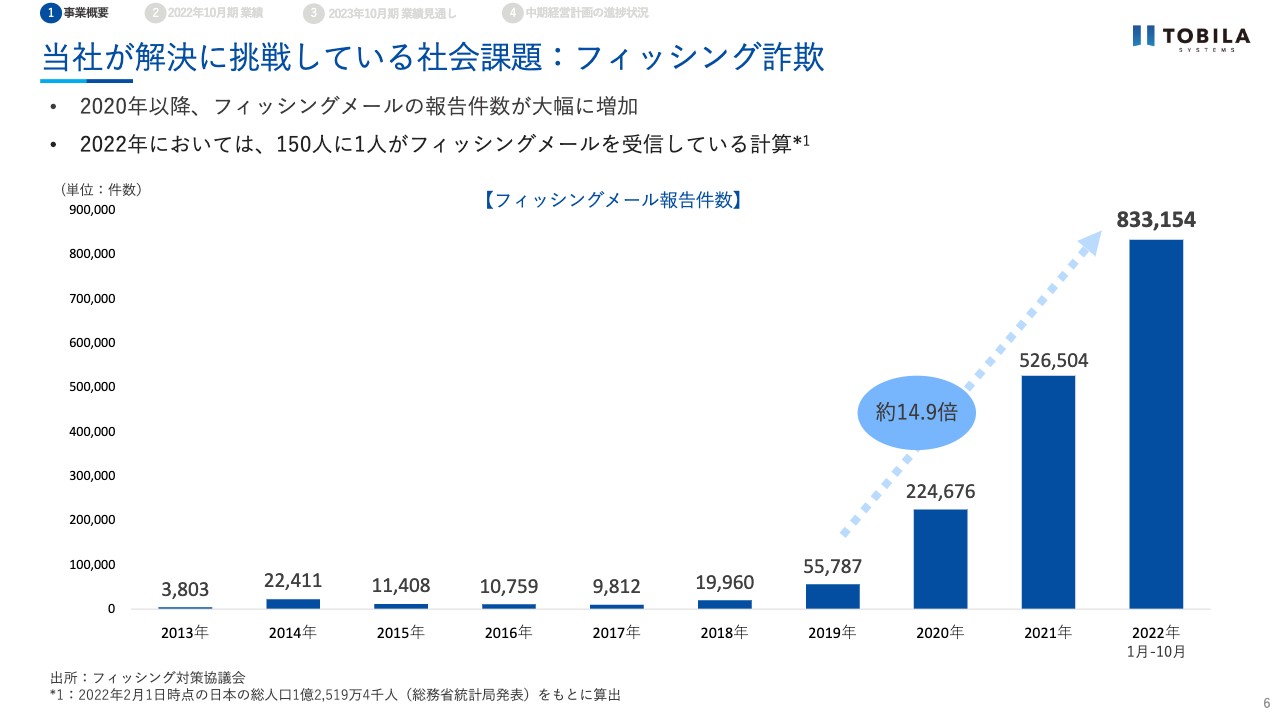

近年、スマートフォンや携帯電話のショートメッセージサービス、いわゆるSMSを悪用し、個人情報を抜き取るフィッシングや振り込め詐欺の被害が表面化しています。

スライドのグラフはフィッシングメールの報告件数です。2022年10月末時点で、すでに2021年の1年分を上回っており、2019年から比較すると約14.9倍増加しています。

SMSは利便性が高く、配信サービスの利用が増加していますが、合わせてフィッシングメールも増加傾向にあるため、各事業者における対応コストも増加するなど、社会問題化しています。

これまでのトビラシステムズの沿革

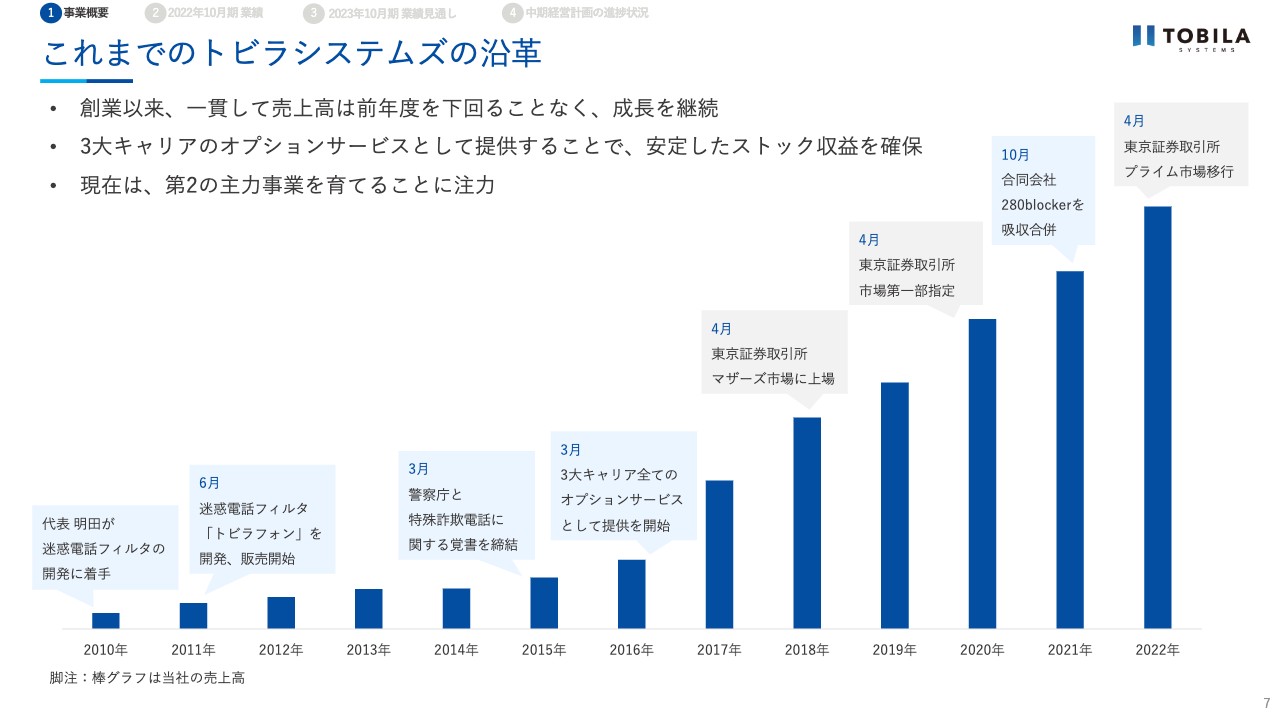

特殊詐欺をなくすことに取り組んでいる当社の事業は、私の祖父が詐欺被害に遭い、頻繁にかかってくるようになった迷惑電話に悩んでおり、困っている祖父を助けたいという思いで開発に着手したことから始まりました。

2011年6月に、迷惑電話フィルタ「トビラフォン」を開発・販売を開始しました。近隣警察との実証実験でその効果が認められたことをきっかけに、2015年には警察庁と特殊詐欺被害電話に関する覚書を締結しました。これにより、警察から全国の特殊詐欺で実際に使用された電話番号などの情報提供を受ける体制を構築しています。

2016年には大手通信キャリアのオプションパックに迷惑電話フィルタサービスを導入していただき、当社の主力事業へと成長してきました。

昨年10月には広告ブロックアプリを提供する合同会社280blockerを吸収合併し、現在、迷惑電話・迷惑SMS・迷惑広告ブロックのサービスを提供しています。

現在は第2の主力事業を育てるべく、安定収益であるモバイル向け事業での収益を基盤にビジネスフォン向けサービスの成長に注力しています。

スライドのグラフは当社の売上高の成長を示しています。期首に定めた目標をしっかりと達成することを繰り返し、当社は成長してきました。株主をはじめとした、さまざまなステークホルダーの共感や信頼により、当社は成長してきたと考えています。今後もしっかりと事業を成長させるように取り組んでいきます。

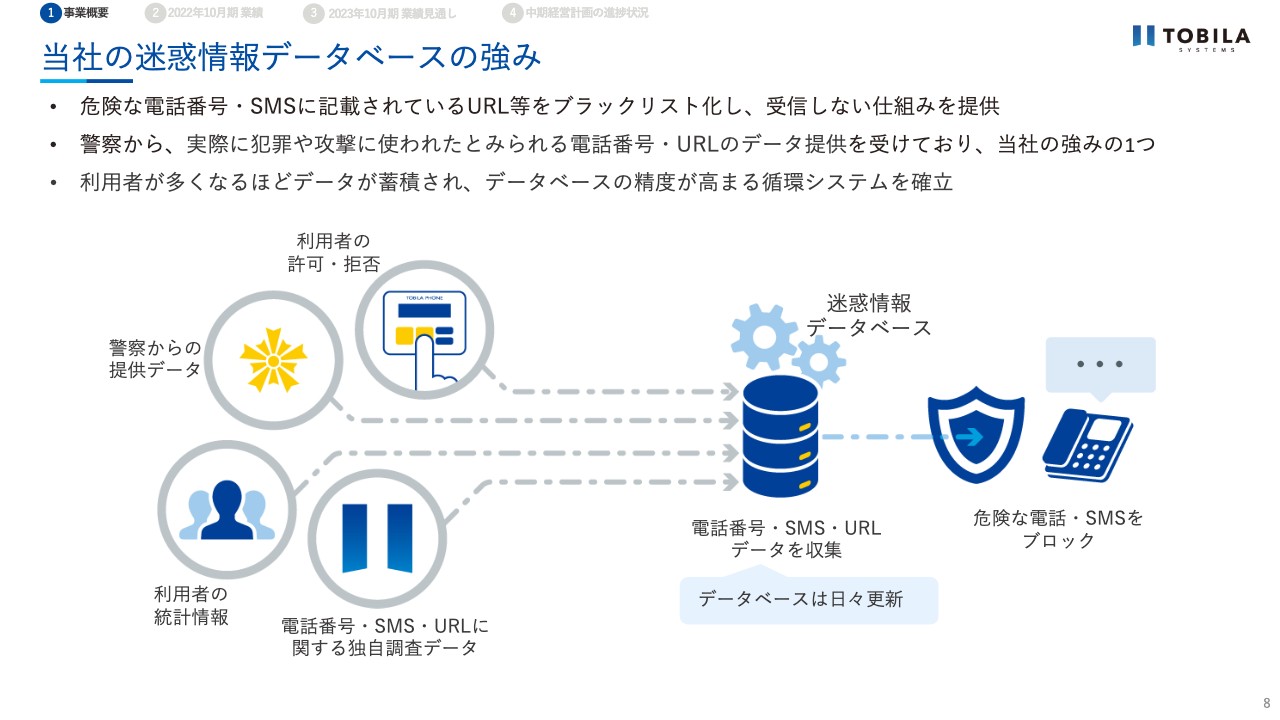

当社の迷惑情報データベースの強み

当社は社会問題となっている、特殊詐欺やグレーゾーン犯罪、フィッシング詐欺などに対し、危険な電話番号やSMSに記載されているURLなどをブラックリスト化して迷惑情報データベースを構築し、ユーザーが危険な電話やSMSを受信しない仕組みを提供しています。

類似のサービスは存在しますが、当社と同程度のデータ量、質を保有する企業は現在のところありません。

当社の強みは3つあります。1つ目は、警察庁から実際に犯罪や攻撃に使われたとみられる電話番号やURLのデータを提供いただいていることです。これにより、精度の高い情報を入手することが可能となっています。

2つ目は、ユーザー数が多いことです。当社サービスの月間利用者数は1,500万人を超えており、同じ規模の利用者を獲得することは難しいと考えています。多くのユーザーから得られる統計情報を活用していることから、ユーザーが多ければ多いほどデータの精度が高まり、先行者である当社が有利な状況となります。

3つ目は、大手通信キャリアでの採用です。当社サービスは大手通信キャリアに採用されており、それがユーザー数の拡大にもつながり、参入障壁を強固なものとしています。

この3つの強みで構成されたデータベースが当社の基盤であり、「人を守る」という視点でこの事業を推進しています。

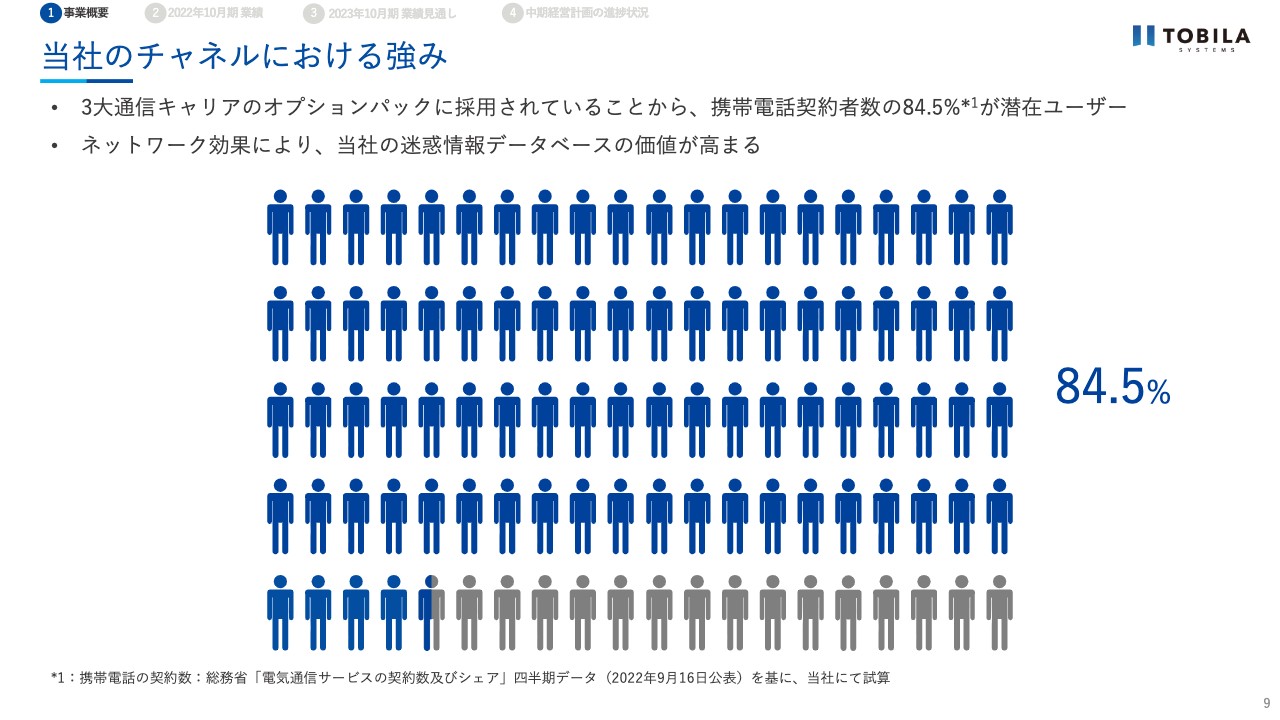

当社のチャネルにおける強み

先ほど、当社の強みとしてユーザー数が多いこと、大手通信キャリアに採用されていることを挙げました。当社の迷惑情報データベースは、大手通信キャリア3社のオプションパックに採用されていることから、日本における携帯電話契約者数の84.5パーセントを潜在ユーザーと捉えています。

当社サービスの月間利用者数は1,500万人を超えていますが、特殊詐欺だけでなく、迷惑な電話などを防ぐためにも、より多くのユーザーにご利用いただきたいと考えています。それにより、ネットワーク効果が強固なものとなり、結果的に自分だけでなく、家族や友人、大切な人を特殊詐欺や迷惑な電話などから守ることにつながっていきます。

サービス内容

当社は迷惑情報データベースを活用し、現在3つのサービス分野にて展開しています。

1つ目は、モバイル向けフィルタサービスです。大手通信キャリアと提携し、各キャリアが提供するオプションパックに含まれるサービスの1つとして、スマホアプリというかたちで、迷惑電話や迷惑SMSのフィルタリングサービスを提供しています。

また、昨年M&Aを行い、広告ブロックアプリ「280blocker」の提供を開始し、迷惑電話・迷惑SMS対策に加え、迷惑Web広告対策までカバーできるようになりました。

2つ目は、固定電話向けフィルタサービスです。もともとは固定電話機に取り付ける外付け型の端末を販売していましたが、現在の販売モデルの主力はホームゲートウェイです。さらに、本年2月からはケーブルプラス電話のオプションとして、ネットワーク上で迷惑電話の着信を自動遮断するサービスを開始しました。

3つ目は、ビジネスフォン向けフィルタサービスです。現在、「トビラフォンBiz」「トビラフォン Cloud」「Talk Book」の3つのサービスを法人向けに提供しています。

「トビラフォンBiz」は、通話情報の録音や不要な営業電話など、迷惑電話の自動拒否によって業務の効率化を図ることができます。

「トビラフォンCloud」は通話アプリで、スマートフォンにアプリを入れるだけで、オフィスの内線電話と同じように内線・外線の受電・発信が個人のスマートフォン上でできる商品です。今年はプロダクトのアップデートを行い、通話のテキスト化、Salesforce連携、PCクライアント拡張機能を追加しました。

今年1月12日より提供を開始した「Talk Book」は、AI搭載型の営業ツールです。IP電話で架電できるほか、通話録音、通話のテキスト化、感情分析など、営業活動における通話内容の解析機能を搭載しており、主にインサイドセールスの営業担当者に利用していただいています。

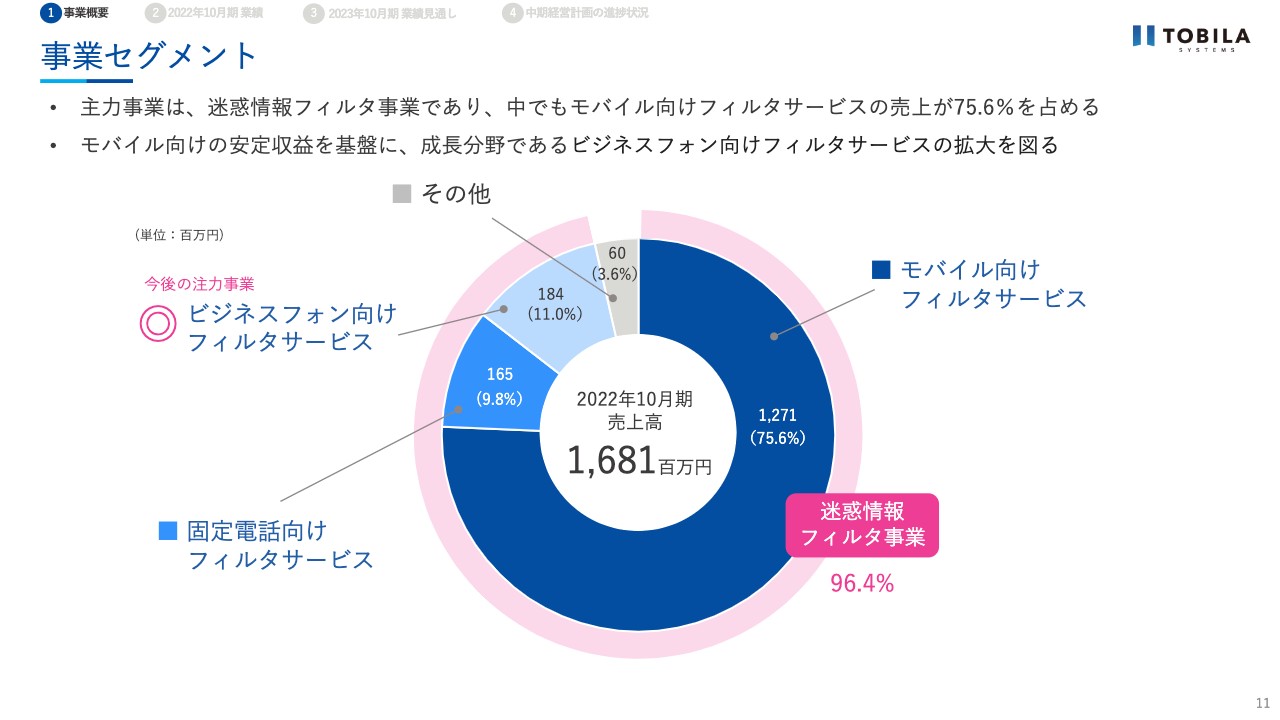

事業セグメント

先ほどお伝えした3つのサービス分野を迷惑情報フィルタ事業としており、当社の主力事業となっています。

売上構成の75.6パーセントをモバイル向けフィルタサービスが占めており、利益率の高い安定収益分野です。固定電話向けフィルタサービスは9.8パーセント、ビジネスフォン向けフィルタサービスは11パーセントとなります。

将来の収益の柱に育てたいという思いから、モバイル向けサービスの安定した収益を基盤にビジネスフォン向けフィルタサービスに投資を行っています。その他の事業については積極的に展開しない方針のため、ご説明は省略します。

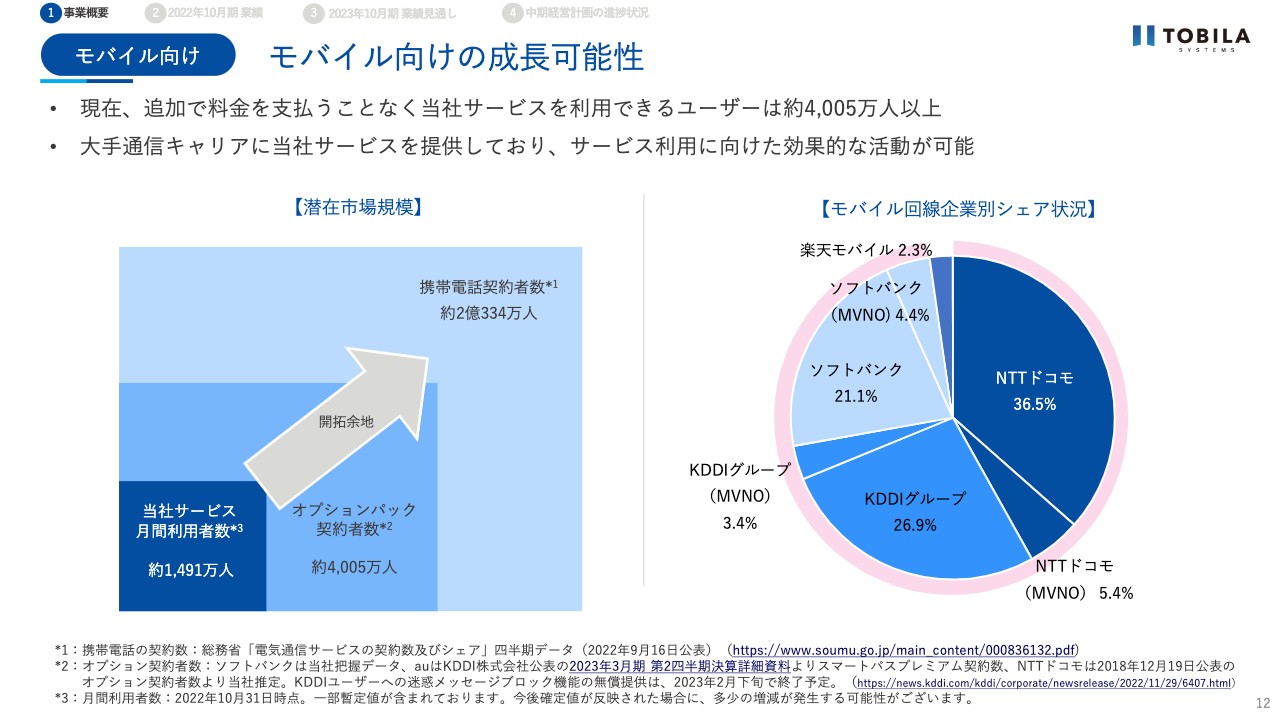

モバイル向けの成長可能性

モバイル向けフィルタサービスの成長可能性についてご説明します。現在、私たちのアプリが採用されているオプションパックを利用している方は、推定で4,005万人以上です。そのうち、実際に当社アプリをダウンロードして利用している方は、まだ約1,491万人にとどまっています。

先ほどお伝えしたとおり、当社は大手通信キャリア3社のオプションパックに採用されており、潜在ユーザー層へのリーチが可能となっています。潜在ユーザー層に向け、通信キャリアと一緒にマーケティング施策を行うことなどを通じ、成長していきたいと考えています。

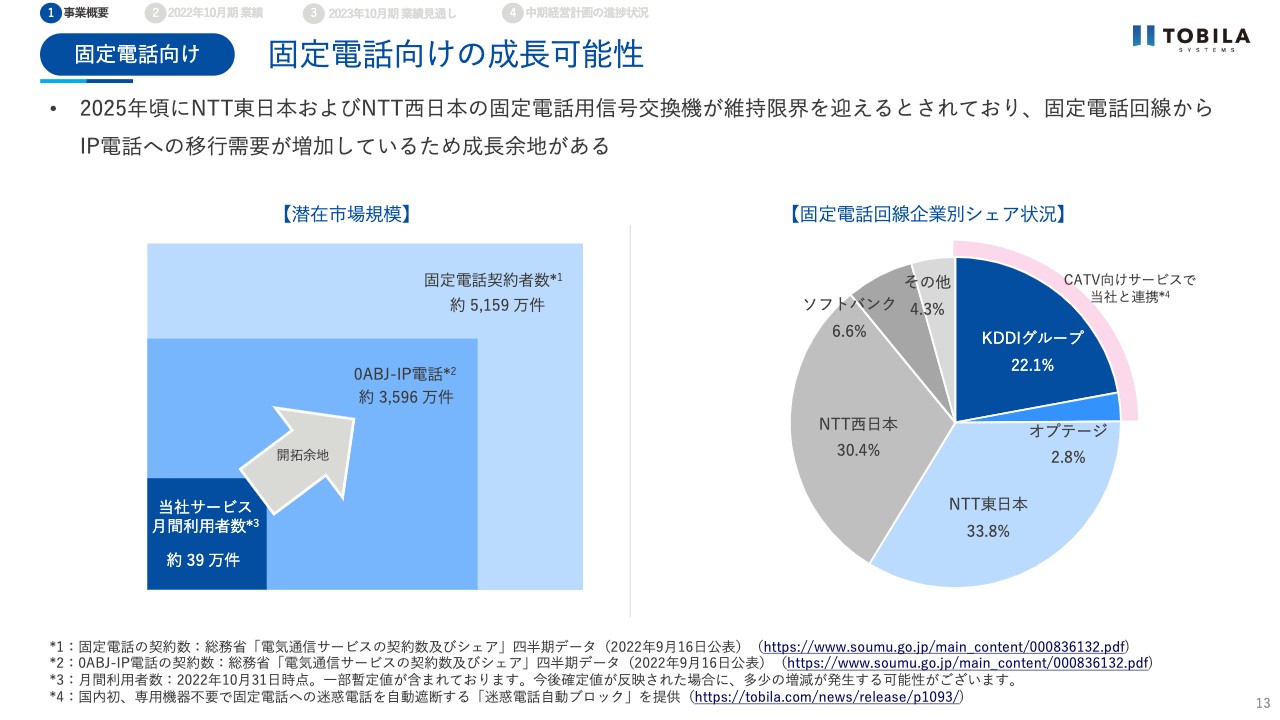

固定電話向けの成長可能性

固定電話向けフィルタサービスの成長戦略についてご説明します。固定電話全体では約5,159万件の契約が存在していますが、当社サービスの月間利用者数は約39万人にとどまっており、成長余地は非常に大きいと考えています。

今年2月16日からはKDDI株式会社との協力により、国内で初めて迷惑電話の固定電話への着信を、専用機器不要で自動遮断する「迷惑電話自動ブロック」の提供を開始しました。これにより、KDDIと連携しているケーブルテレビ会社を通じ、約620万回線のユーザーへアプローチが可能となりました。

固定電話向けサービスにおける最も大きなカギは、固定電話回線で大きなシェアを持つNTT西日本、NTT東日本との連携だと考えています。当社サービスの採用に向け、引き続き積極的に活動していきます。

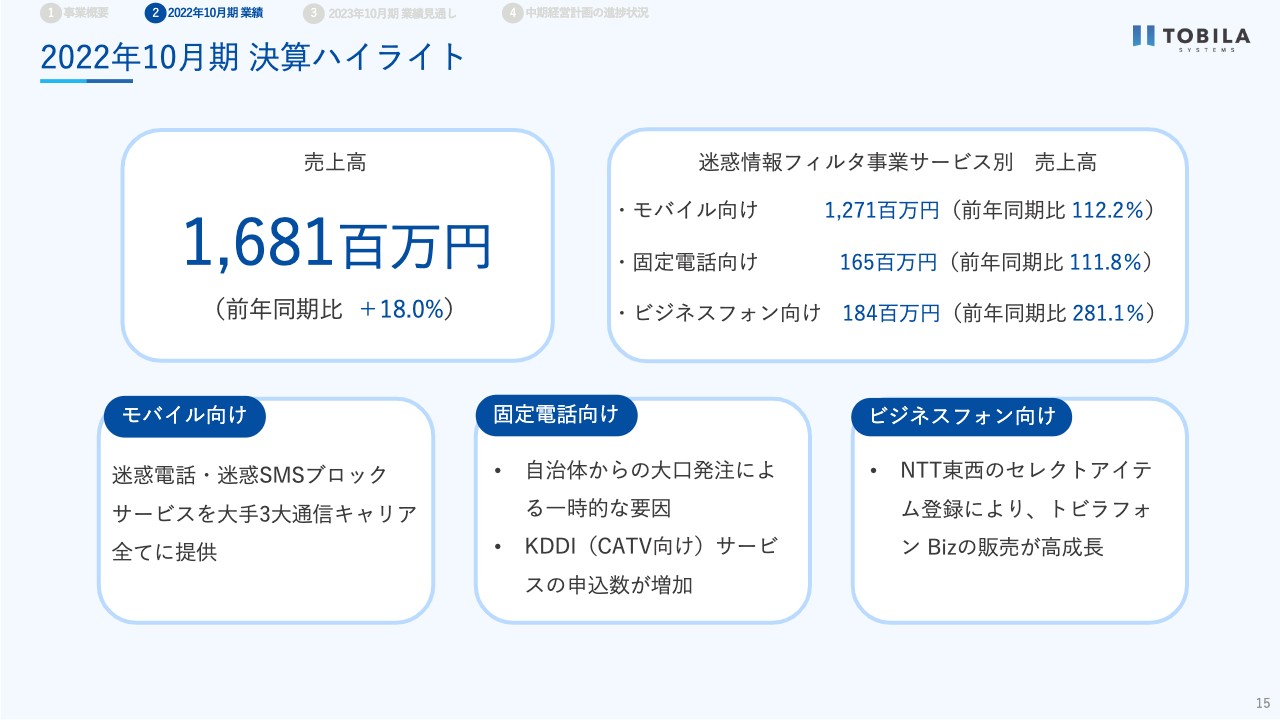

2022年10月期 決算ハイライト

2022年10月期の業績についてご説明します。まずはハイライトです。売上高は前年同期比18.0パーセント増収の16億8,100万円となりました。

迷惑情報フィルタ事業のサービス別売上高では、モバイル向けが前年同期比112.2パーセントの12億7,100万円、固定電話向けが前年同期比111.8パーセントの1億6,500万円、ビジネスフォン向けが前年同期比281.1パーセントの1億8,400万円となりました。

主な要因として、モバイル向けについては迷惑SMSブロックサービスの導入が進んだこと、固定電話向けについては自治体からの大口発注や、KDDIのCATV向けサービスの申込数が増加したこと、ビジネスフォン向けについては「トビラフォンBiz」の販売が高成長したことが挙げられます。

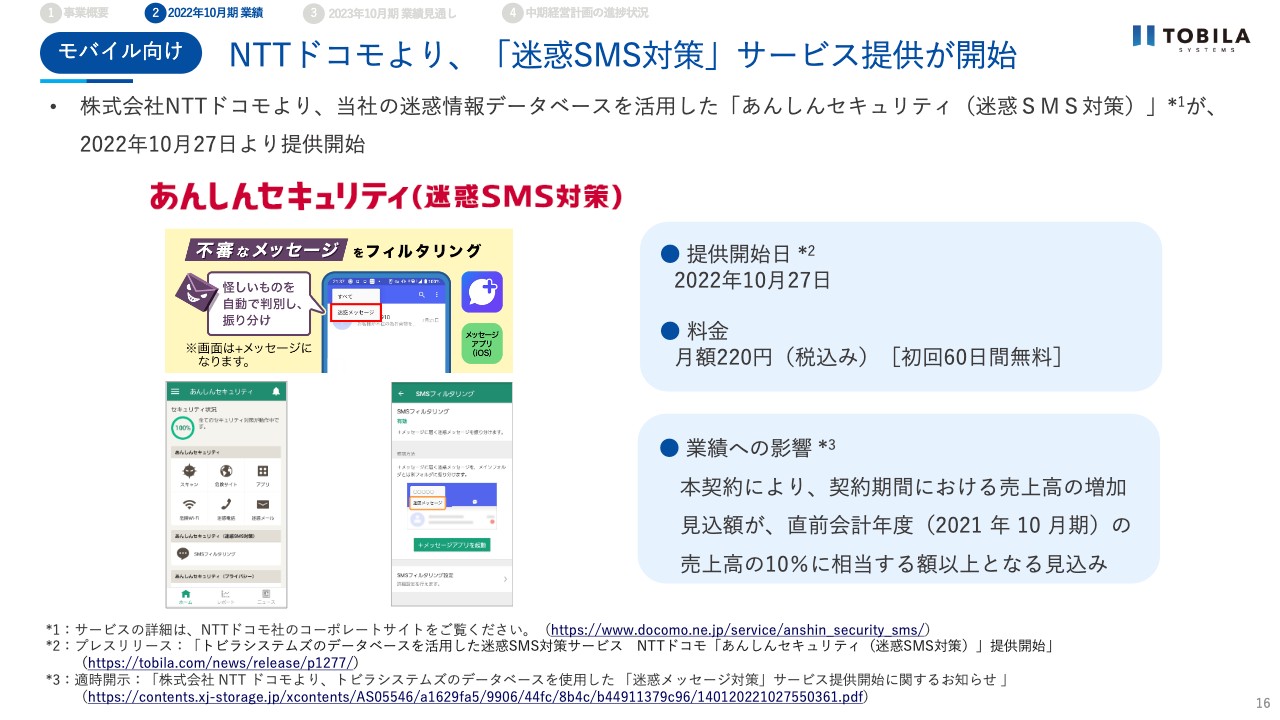

NTTドコモより、「迷惑SMS対策」サービス提供が開始

今期のトピックをご紹介します。まず、2022年10月27日にNTTドコモより、当社のデータベースを使用した「迷惑SMS対策」サービスの提供が開始されました。

「迷惑SMS対策」サービスとは、メッセージアプリで受信するSMSを迷惑情報データベースと照合し、迷惑なSMSと判定されたものを自動で「迷惑メッセージフォルダ」へ振り分けるサービスです。

従来、NTTドコモより提供されている「あんしんセキュリティ」には当社のデータベースを活用した迷惑電話対策機能が含まれており、10月27日からは「あんしんセキュリティ」のメニューに、当社のデータベースを活用した「迷惑SMS対策」サービスが追加され、提供されています。

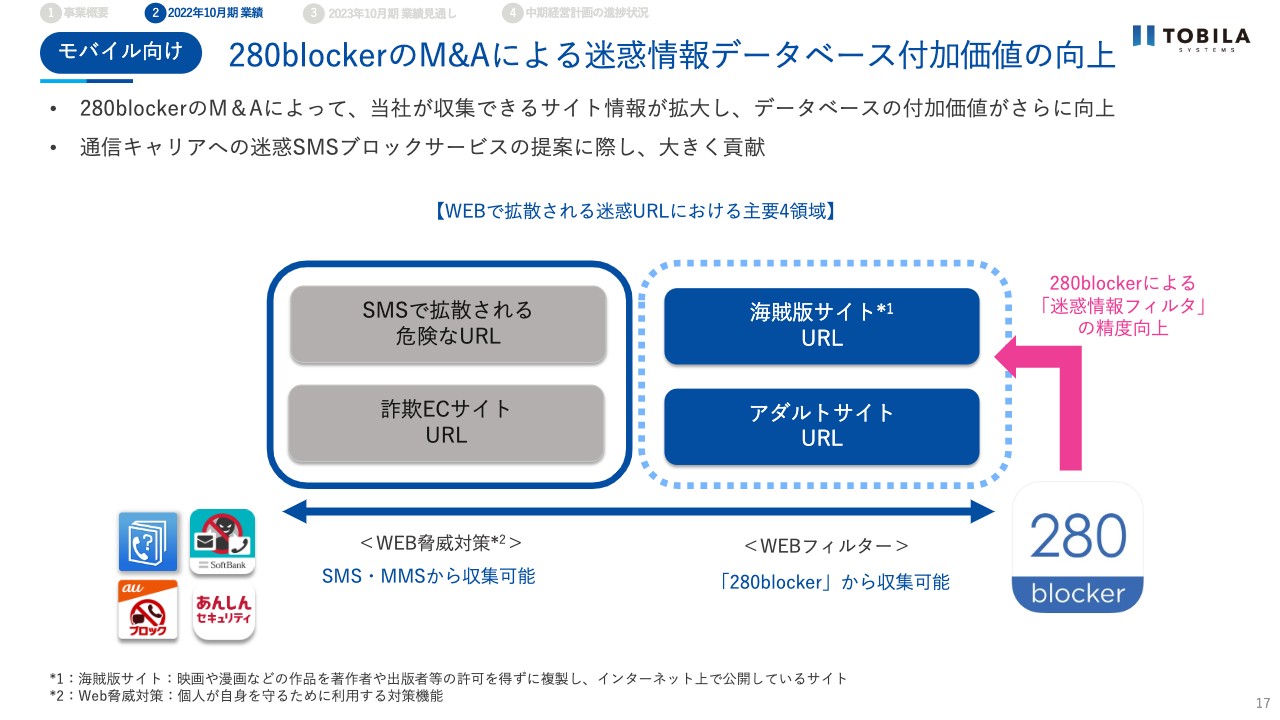

280blockerのM&Aによる迷惑情報データベース付加価値の向上

「迷惑SMS対策」サービスの導入の背景には、当社のデータベースの精度の高さがあります。当社が収集できる迷惑URLは、各通信キャリアのSMS・MMSから収集できるURLのほか、280blockerのM&Aにより、「海賊版サイトURL」「アダルトサイトURL」も新たに獲得できるようになりました。

これらの迷惑URLが継続的に収集できるようになったことで、当社のデータベースの付加価値が向上し、評価いただいています。

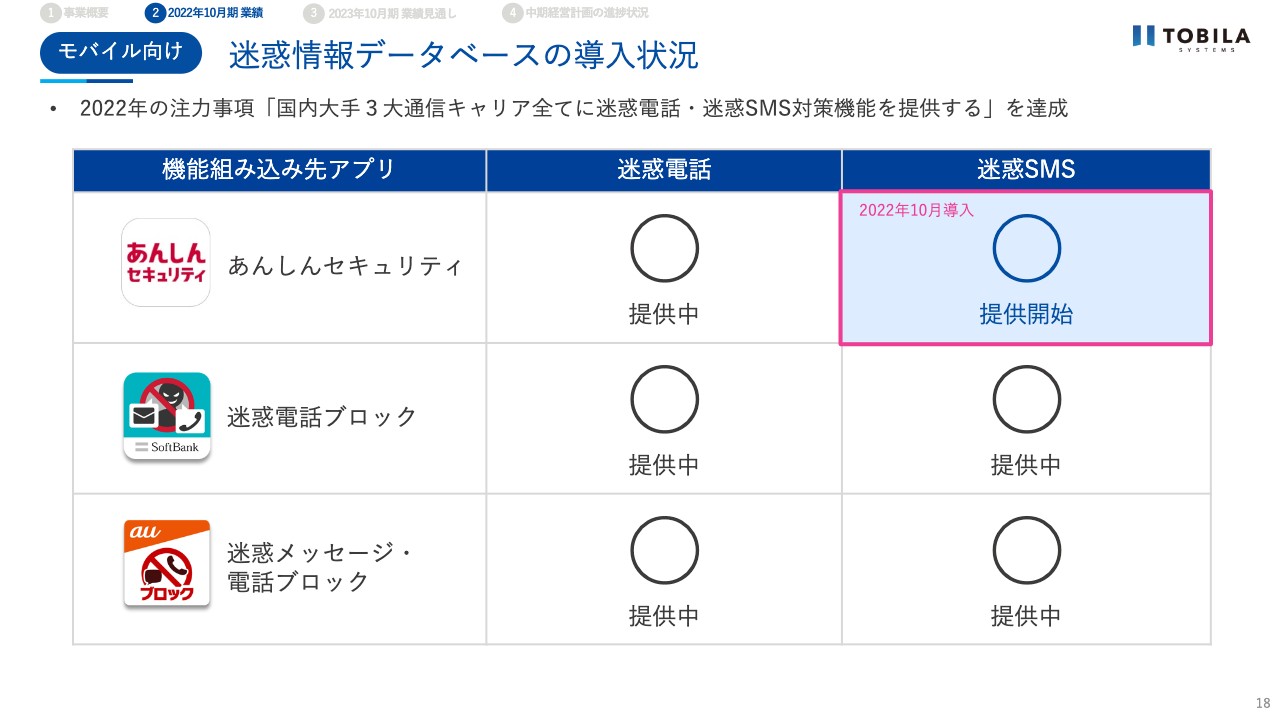

迷惑情報データベースの導入状況

NTTドコモが当社のデータベースを使用した「迷惑SMS対策」サービスの提供を開始したことにより、2022年10月期の注力事項として掲げていた、国内大手3大通信通信キャリアへ「迷惑SMSブロックサービス」を提供するという目標を達成しました。

長らく交渉を続けており、投資家のみなさまから「いつ導入されるのか」というご質問を多くいただいていましたが、ここでようやく実現でき、当社として喜ばしい大きな一歩です。

2022年10月期 広報・IR活動の取り組み

トピックの2つ目は、当社の広報・IR活動の取り組みについてです。2022年度は、当社の認知度の向上を目指し、「YouTube」をはじめ「Twitter」「note」などSNSを利用した情報発信を積極的に行いました。

当社だからこそ可能な詐欺調査動画により、詐欺の危険性を訴えるだけでなく、その対策をご紹介しています。また、IR活動については5分で解説する動画や「note」などを通じて、当社をより身近に感じていただけるようにしました。

当社についてより詳しく知っていただく機会になればと考えていますので、時間がある際にぜひチェックしていただけますと幸いです。

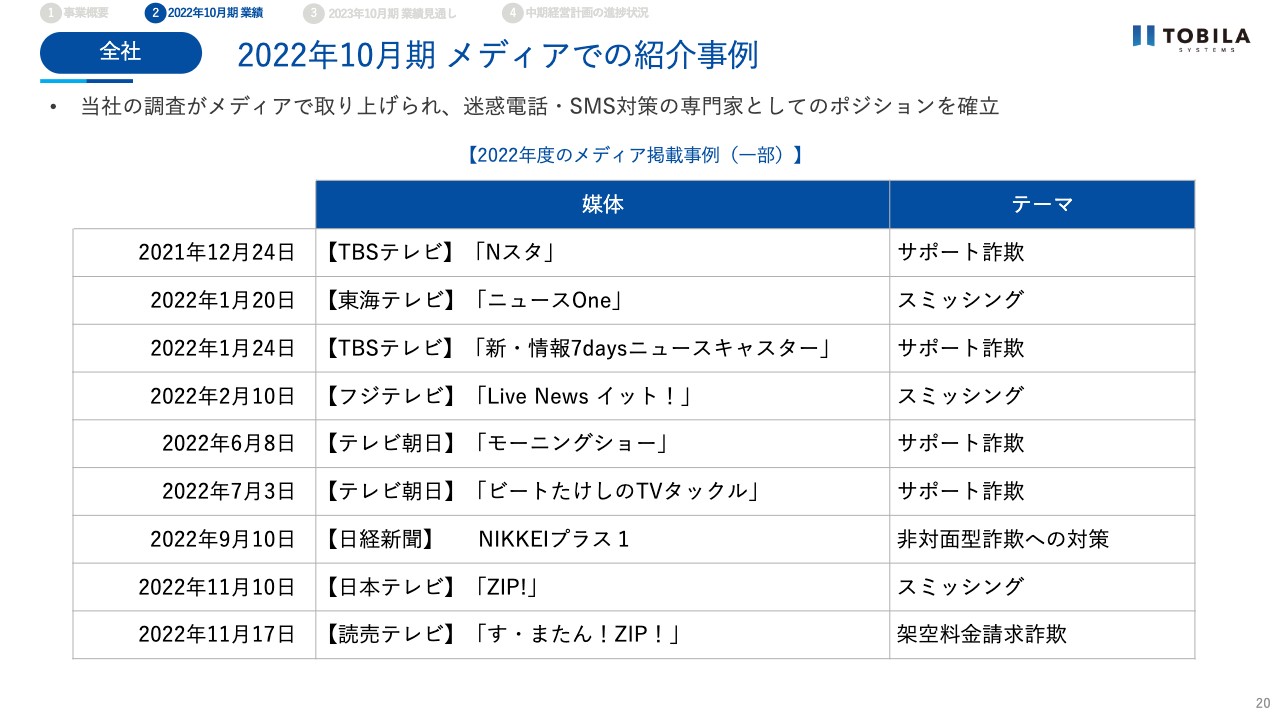

2022年10月期 メディアでの紹介事例

自社の認知度向上の取り組みだけでなく、メディアにおいても当社の活動を取り上げていただく機会に恵まれました。昨今、フィッシング詐欺などが急増しており、世間の関心は高まっています。迷惑電話・SMS対策の専門家としてのポジションを確立し、特殊詐欺防止に貢献していきたいと考えています。

株式会社ageetを当社の関連会社へ

トピックの3つ目は、株式会社ageetを当社の関連会社としたことです。ageetとは昨年9月30日に資本業務提携を結んでいましたが、このたびageetの株式を追加取得し、発行済株式総数の20.6パーセントの取得を完了したことから当社の関連会社としました。

通話アプリの音声技術で高度なノウハウを蓄積するageetとの提携で、「トビラフォン Cloud」の音声品質向上に向け取り組んできました。

当社はageetと相互協力関係を強化し、今後も両社のシナジー発揮に向けた取り組みを行うことで、当社の中長期的な企業価値向上の強化に向け、より一層事業を推進していきます。

2022年10月期 業績サマリー

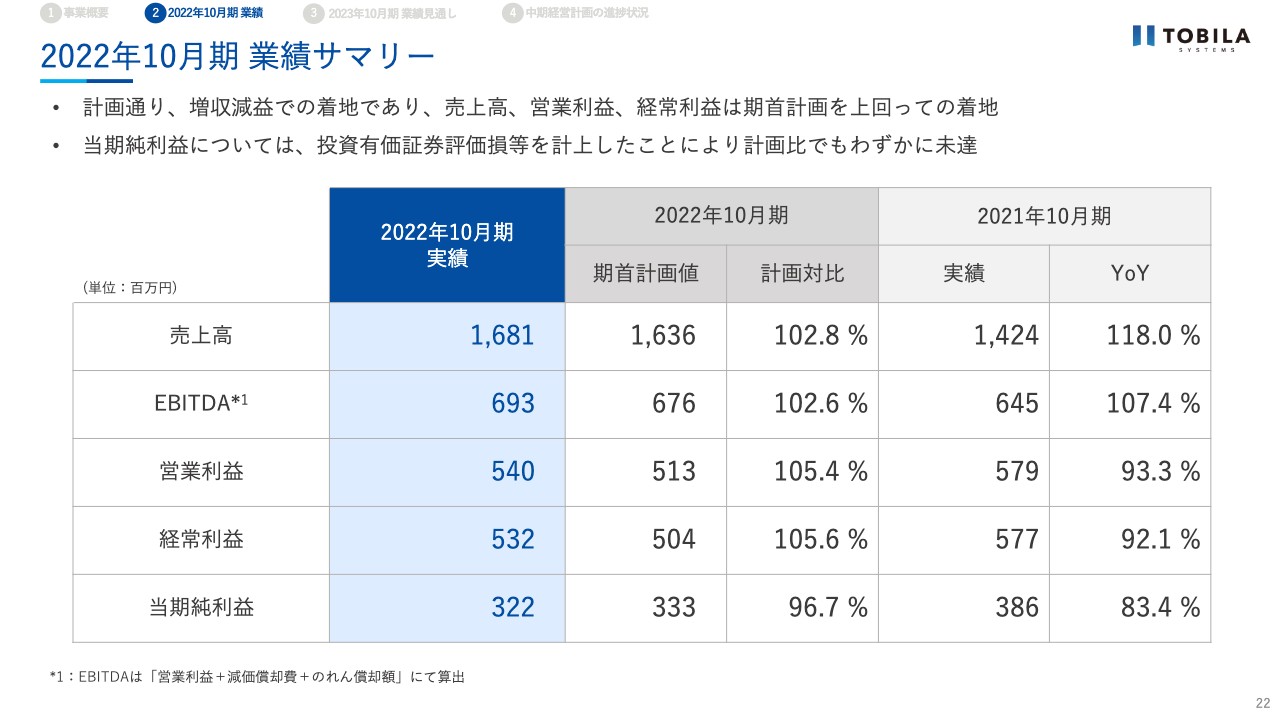

2022年10月期の業績です。今期は増収減益での着地を計画していました。売上高は16億8,100万円となり、前年同期比118.0パーセント、計画比102.8パーセントでの着地となりました。

営業利益については、今期は合同会社280blockerを買収したことによるのれんの償却、「トビラフォンBiz」の出荷増に伴う売上原価の増加により減益となる計画でした。また、第4四半期では人材採用および研究開発への投資を行いました。これらにより、前年同期比93.3パーセント、計画比105.4パーセントでの着地となり、概ね想定どおりと考えています。

当期純利益については、投資有価証券評価損等を計上したことにより、前年同期比83.4パーセント、計画比96.7パーセントでの着地となりました。

売上高四半期推移(ストック収益、フロー収益)

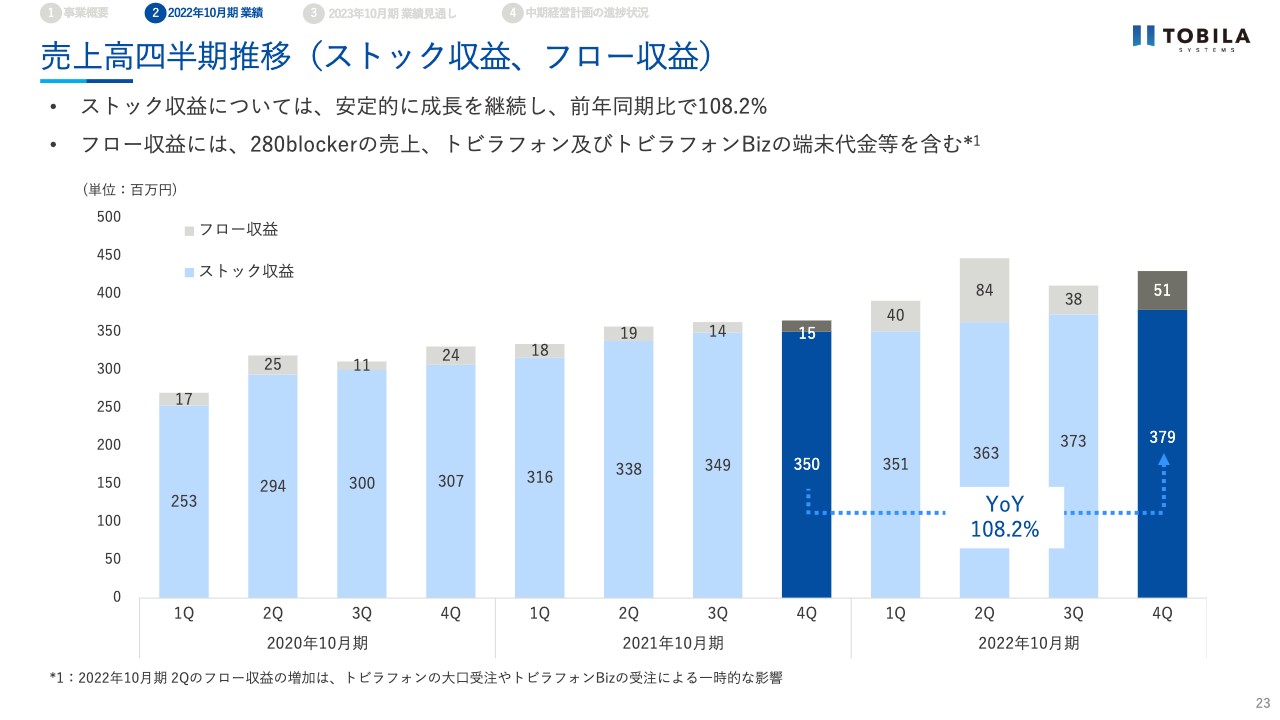

売上高の四半期推移です。グラフにはストック収益と一過性のフロー収益を分けて記載しています。当社の基盤であるストック収益は前年同期比8.2パーセントの増加と堅調に推移しており、成長を継続しています。

第4四半期においてフロー収益が増加していますが、「トビラフォンBiz」の受注増加や「迷惑SMS対策」サービスの開発費などによるものです。

フロー収益には買い切り型のアプリである広告ブロックアプリ「280blocker」の売上や、「トビラフォン」「トビラフォンBiz」の端末代が含まれています。

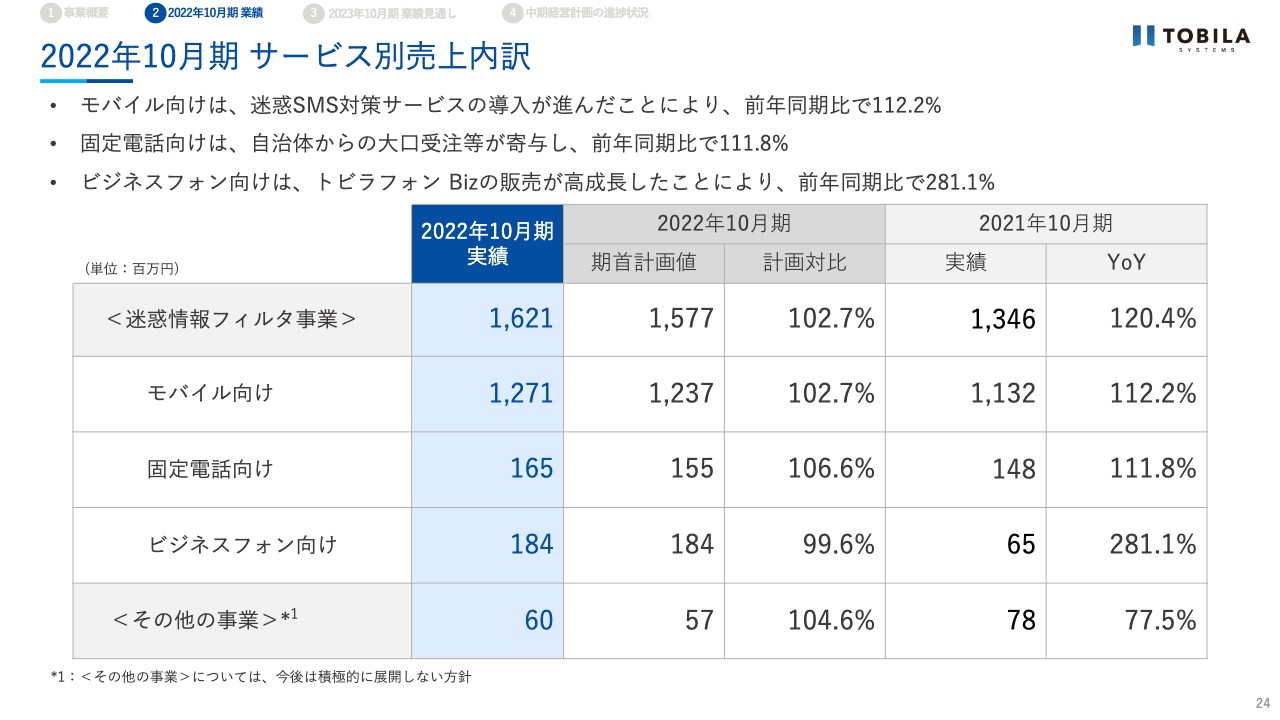

2022年10月期 サービス別売上内訳

2022年10月期のサービス別売上内訳です。当社の主力事業である迷惑情報フィルタ事業は16億2,100万円、前年同期比120.4パーセント、計画比102.7パーセントの着地となっています。

モバイル向けは12億7,100万円、前年同期比112.2パーセント、計画比102.7パーセントでの着地となりました。固定電話向けは1億6,500万円、前年同期比111.8パーセント、計画比106.6パーセントでの着地となりました。ビジネスフォン向けは1億8,400万円、前年同期比281.1パーセント、計画比99.6パーセントでの着地となりました。

モバイル向けフィルタの主な契約モデル

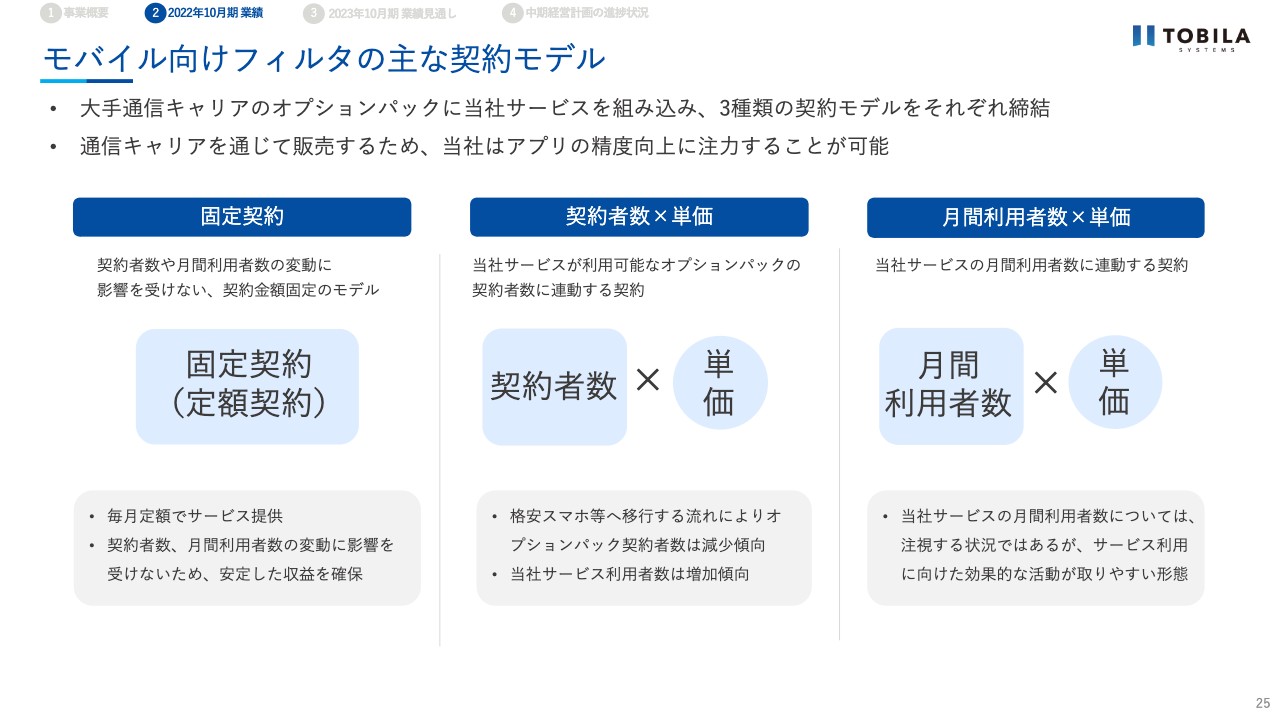

モバイル向けの売上の詳細についてお伝えする前に、主な契約モデルについてご説明します。当社は大手通信キャリア3社と、それぞれ異なる料金契約を締結しています。

1つ目は固定契約です。毎月定額でお支払いいただく、利用者数の増減に影響を受けない契約です。

2つ目は「契約者数×単価」の契約です。「通信キャリアでオプションパックを契約しているユーザー数×単価」で料金をいただきます。大手通信キャリアから格安スマホへ移行する流れが続いており、契約者数の減少が続いていますが、利用者数で見ると順調に増加しています。

3つ目は「月間利用者数×単価」の契約です。「当社のアプリをご利用のユーザー数×単価」で料金をいただく、月間利用者数に連動して当社の売上高が変わる契約です。

モバイル向けフィルタの四半期推移

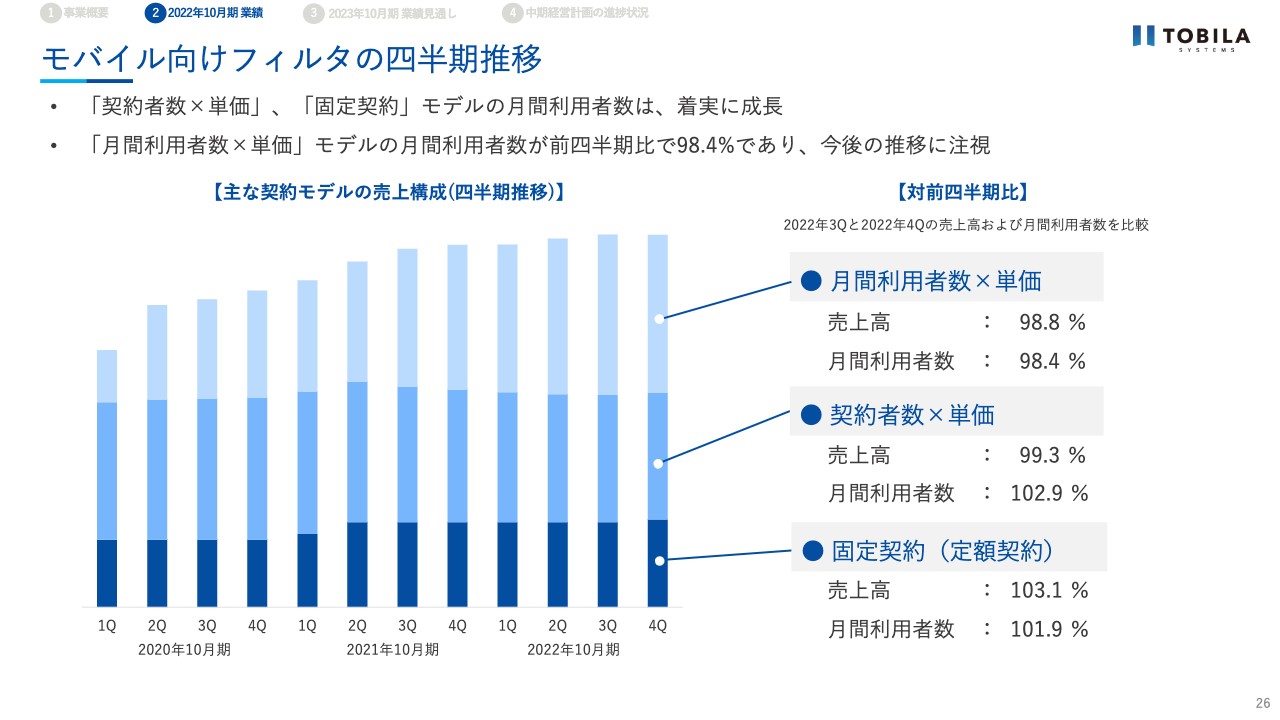

モバイル向けフィルタの四半期推移です。スライドのグラフは、3つの契約モデルの売上構成比の四半期推移を示しており、スライド右側に売上高と月間利用者数の前四半期比を記載しています。全体の売上高は順調に推移しています。

当社が注視しているのは、「月間利用者数×単価」モデルにおいて、月間利用者数が前四半期比98.4パーセントと初めて減少した点です。当社において利用者数は重要なKPIであり、今後の推移を注視します。

「月間利用者数×単価」契約モデルにおける月間利用者数の推移

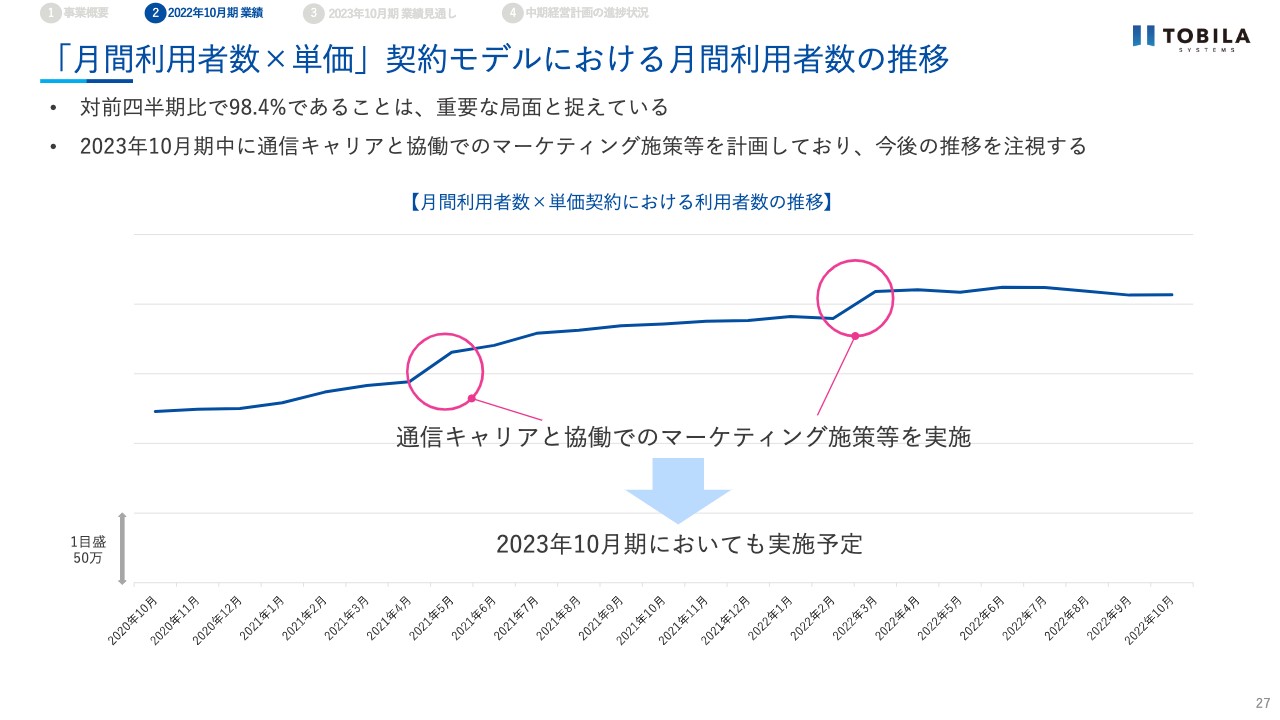

スライドに「月間利用者数×単価」契約モデルの月間利用者数の推移を示しています。月間利用者数そのものについては開示を控えますが、1目盛りを50万ユーザーとお考えください。これまでも月間利用者数が単月で一時的に減少した事例はありました。しかし、前四半期比で減少したことは初めてであり、重要な局面であると捉えています。

一方で、これまでの経験により、通信キャリアと協働でマーケティング施策などを実施することで、利用者数の増加を図ることが可能であると考えています。2023年10月期にもマーケティング施策を実施する予定であり、今後の推移を注視していきます。

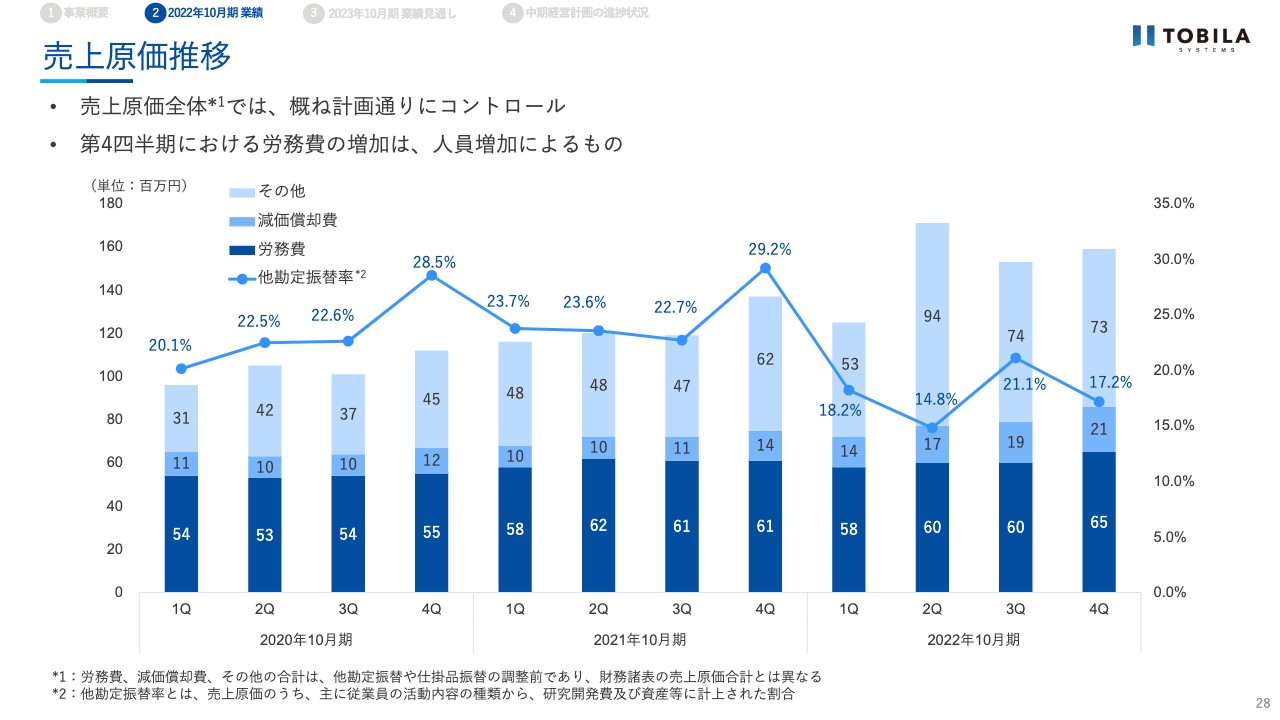

売上原価推移

売上原価の推移です。第4四半期の売上原価は1億3,300万円で、通期では前年同期比135.7パーセントの5億500万円でした。売上原価全体としては、原価率30パーセントと概ね計画どおりにコントロールしています。労務費の増加は、当社プロダクトに関する研究開発や製品開発に関する人員が増加したことによるものです。

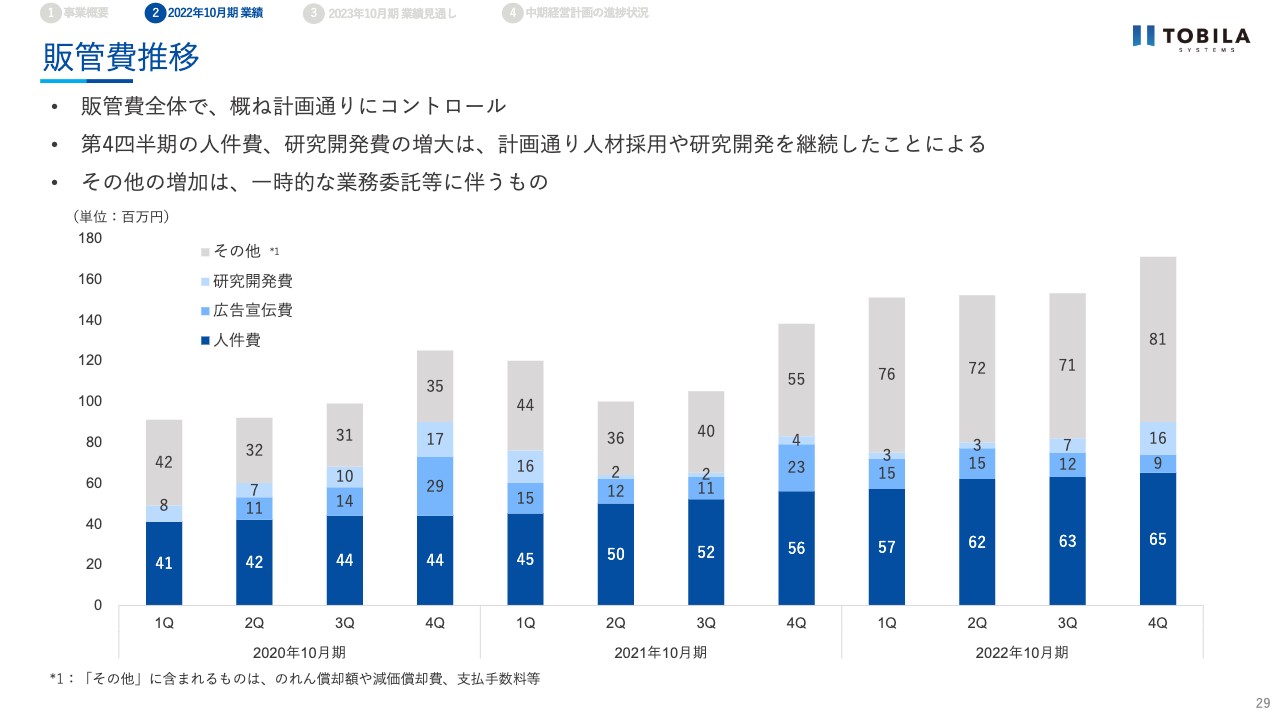

販管費推移

販管費の推移です。第4四半期の販管費は1億7,300万円で、通期では前年同期比134.5パーセントの6億3,400万円でした。第4四半期は若干上振れていますが、前期の推移と比較すると、各四半期のばらつきは小さくなっています。費用をかけるタイミングも含めてコントロールできたと考えています。

お伝えしたとおり、第4四半期は人材採用や研究開発を行ったことにより、人件費および研究開発費が増加しています。グレーで示しているその他のコストは、一時的な業務委託などによるものです。

通期コスト推移

通期のコスト推移です。参考にしていただければと思います。

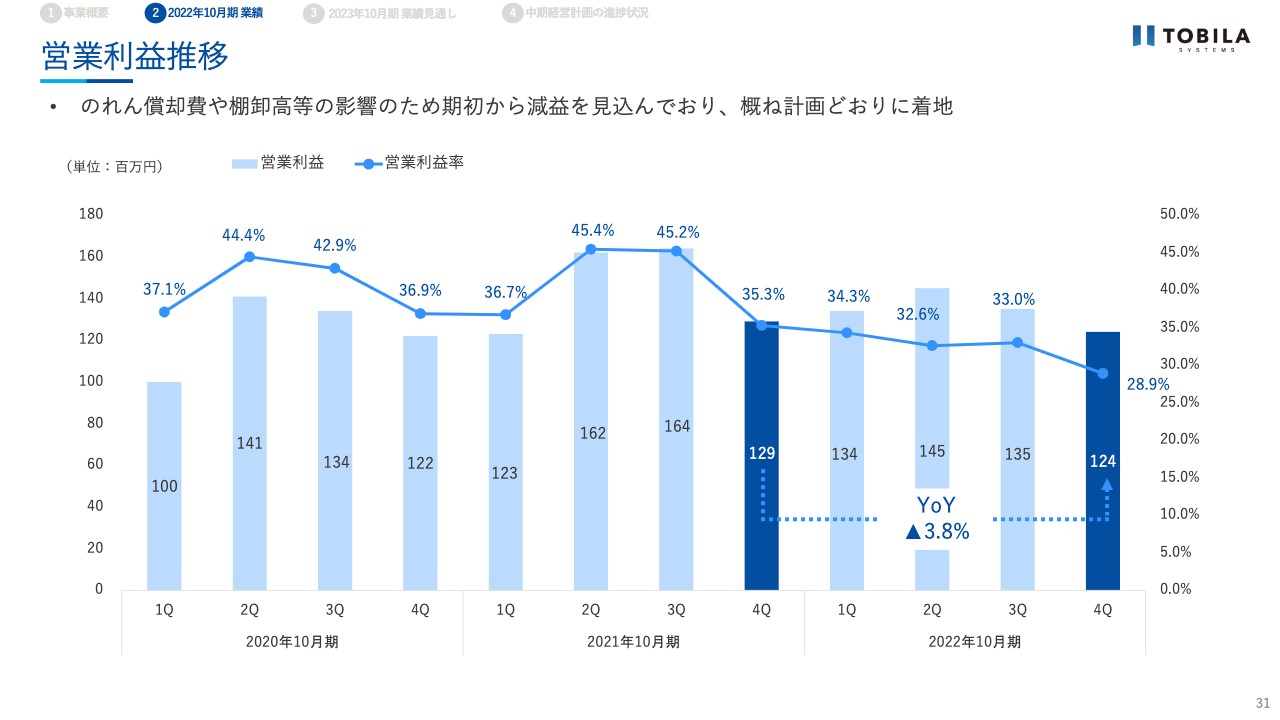

営業利益推移

営業利益の推移です。通期での営業利益は5億4,000万円、営業利益率は32.2パーセントです。のれん償却費や棚卸高等の影響で期初から減益を見込んでおり、概ね計画どおりに着地しました。

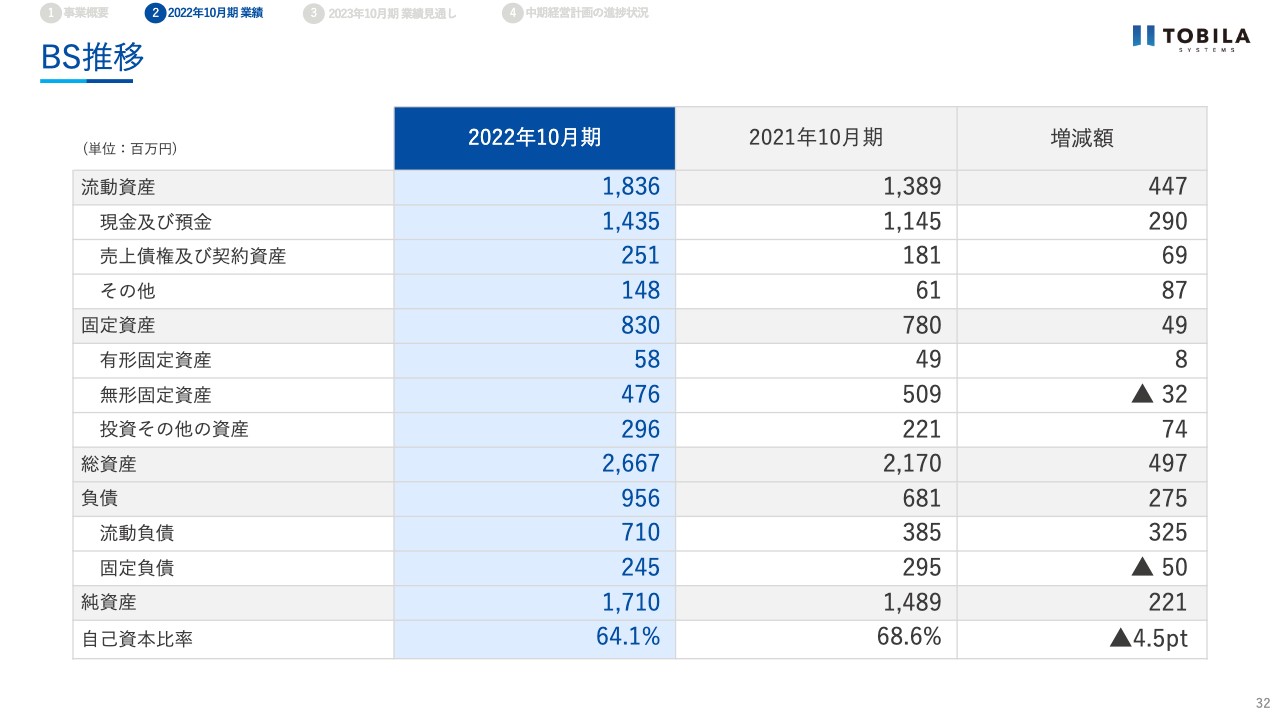

BS推移

BSに関する状況です。増減額が大きな項目として、現金及び預金の増加と流動負債の増加があります。これらは「トビラフォン Biz」の販売によるもので、詳細はAppendixの「トビラフォンBizの収益構造」をご確認ください。自己資本比率は64.1パーセントで、財務安全性を高く保持しています。

株主還元

株主還元についてです。当社は、財務体質の強化と積極的な事業展開に必要な内部留保を勘案し、配当性向35パーセントを基本方針としています。今期の決算状況を踏まえ、1株あたり配当金は10円60銭としました。

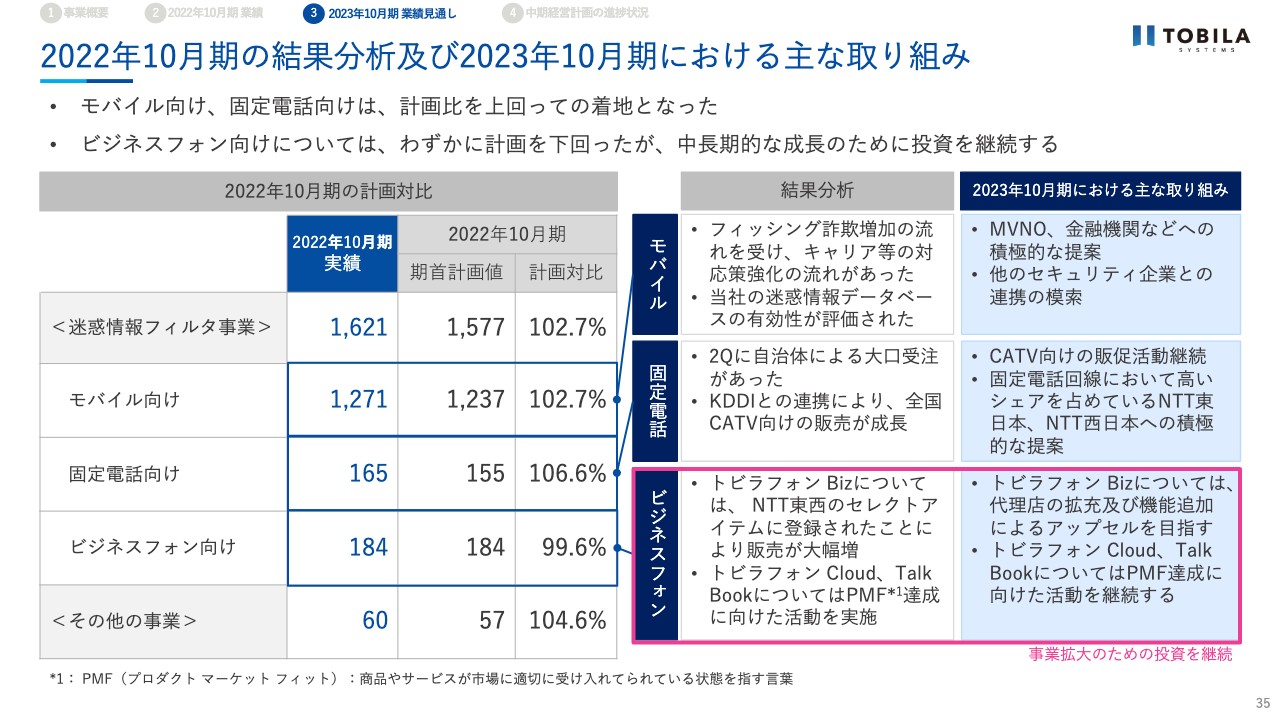

2022年10月期の結果分析及び2023年10月期における主な取り組み

2022年10月期決算の結果を各サービス別に分析し、2023年10月期における主な取り組みについてご説明します。2022年10月期決算は、売上全体としては計画を上回って着地しました。

まず、モバイル向けに関する分析です。2022年10月期は計画を上回って着地しました。要因としては、フィッシング詐欺の増加にともなって迷惑SMSブロックへの期待が高まり、有効な対策として当社のデータベースが高く評価されたと考えています。

2023年10月期については、同様のサービスを横展開していくことを考えています。また、自社だけでなく他の企業との連携を模索し、より高付加価値なサービスを提供できるように活動していきます。

次に、固定電話向けに関する分析です。2022年10月期は計画を上回って着地しました。要因としては、自治体の大口受注があったことと、CATVの利用者増加があったと捉えています。

2023年10月期は、CATV向けの販促活動を行っていくほか、固定電話において高いシェアを占めているNTT東日本・NTT西日本への積極的な提案を行っていきます。こちらは簡単ではないと承知していますが、当社だからこそできる提案であり、しっかり継続して取り組んでいきます。

最後に、ビジネスフォン向けに関する分析です。2022年10月期は計画をわずかに下回ったものの、概ね計画どおりの着地となりました。要因として、「トビラフォン Biz」の販売が大幅に増加しました。また、「トビラフォン Cloud」「Talk Book」のプロダクトマーケットフィット達成に向けた活動に継続して取り組んでいます。

2023年10月期は「トビラフォン Biz」の販売増加に向けて、代理店の拡充や機能追加によるアップセルに取り組んでいきます。「トビラフォン Cloud」「Talk Book」については、当社プロダクトの選定理由や活用状況を分析し、販売促進に取り組んでいきます。

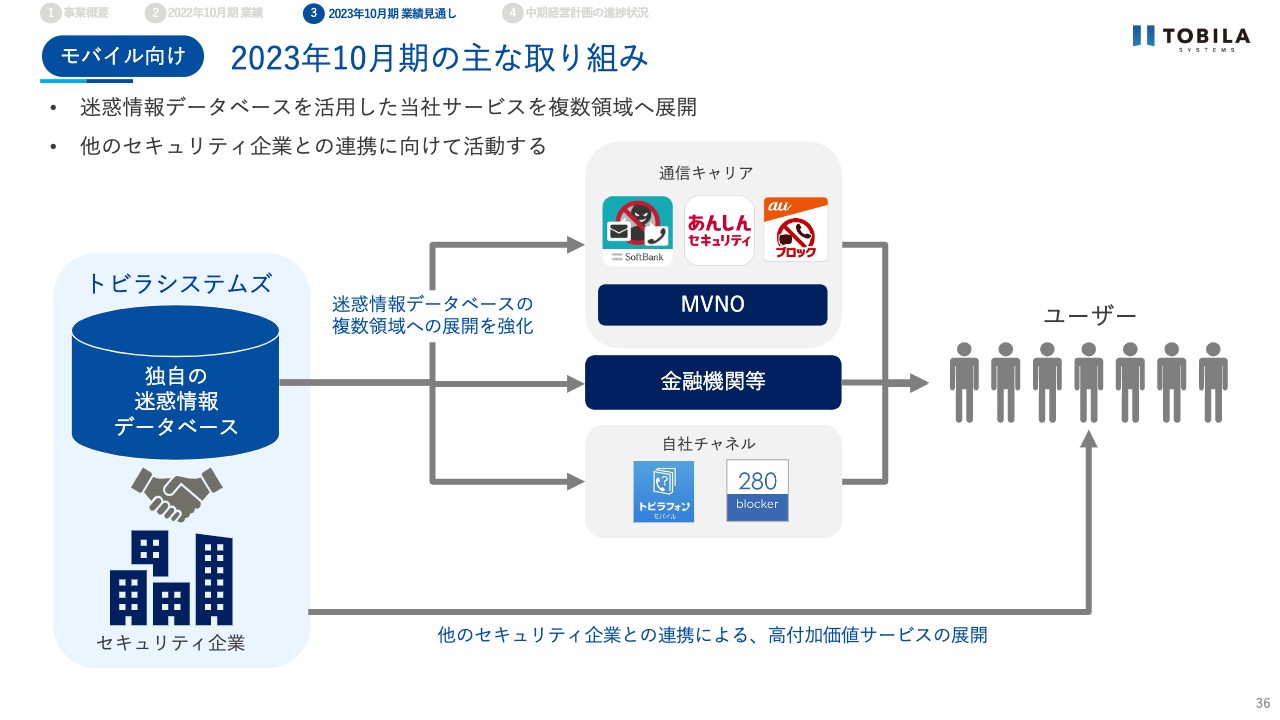

2023年10月期の主な取り組み

モバイル向けの2023年10月期の主な取り組みについてご説明します。現在、当社の迷惑情報データベースは大手通信キャリア3社に導入されており、こちらをMVNOなどのキャリアにも広げていきたいと考えています。また、当社は金融機関に対してフィッシング対策サービスを提供していますが、これらのサービスの横展開にも努めていきます。

自社チャネルにおけるアプリ販売も継続的に行っていきます。さらに、他のセキュリティ企業との連携に向けた活動を行い、付加価値の高いサービスの展開を目指します。

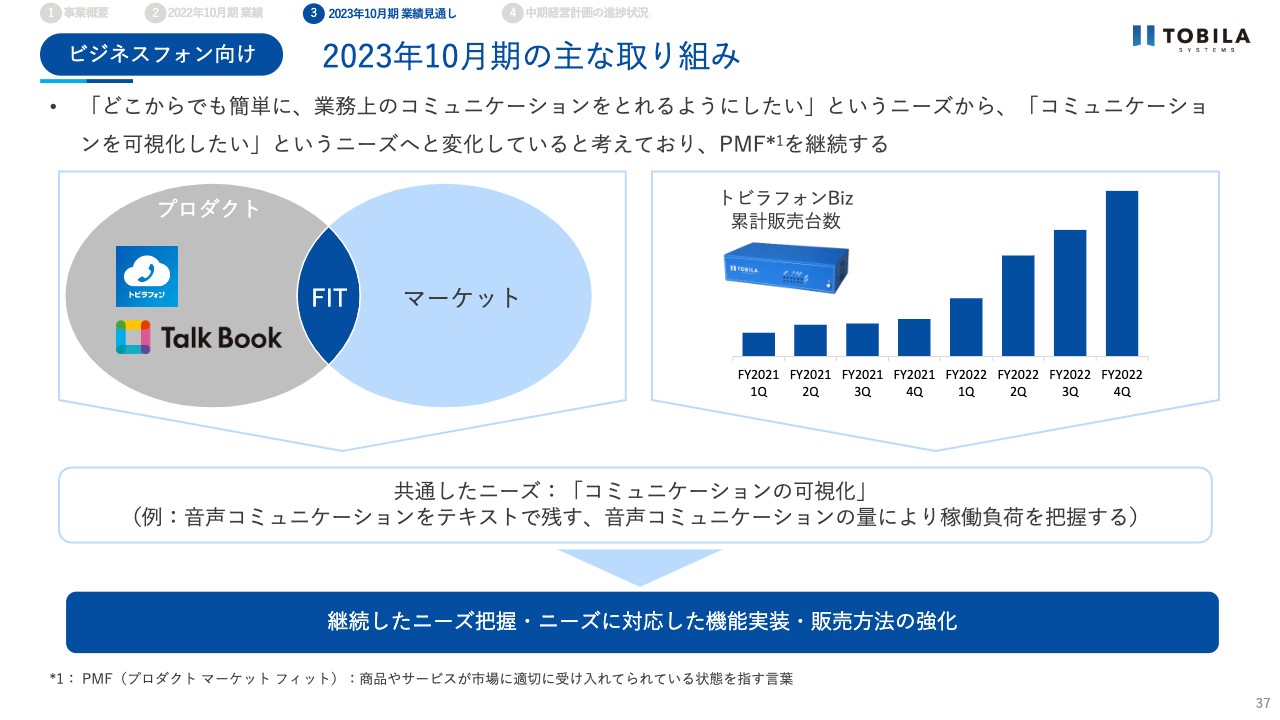

2023年10月期の主な取り組み

ビジネスフォン向けの2023年10月期の主な取り組みについてご説明します。「トビラフォンBiz」については、代理店の拡充や機能追加による成長を維持するよう努めていきます。

「トビラフォン Cloud」と「Talk Book」のプロダクトマーケットフィットにおいては、コロナ禍のリモートワーク推進や新規開業の際に「どこからでも簡単に、業務上のコミュニケーションをとれるようにしたい」というニーズがあったと考えています。このニーズについては十分に応えられている状況です。

一方で、最近の活動からは「コミュニケーションを可視化したい」というニーズがあるのではないかと考えています。

例えば、音声コミュニケーションをテキストで残すことや、音声コミュニケーションの量による稼働負荷を把握することなどです。お客さまへの当社プロダクトの選定理由や活用状況のヒアリング、テストマーケティングなどを通じ、当社が価値を提供できる市場を明確にしていきたいと考えています。

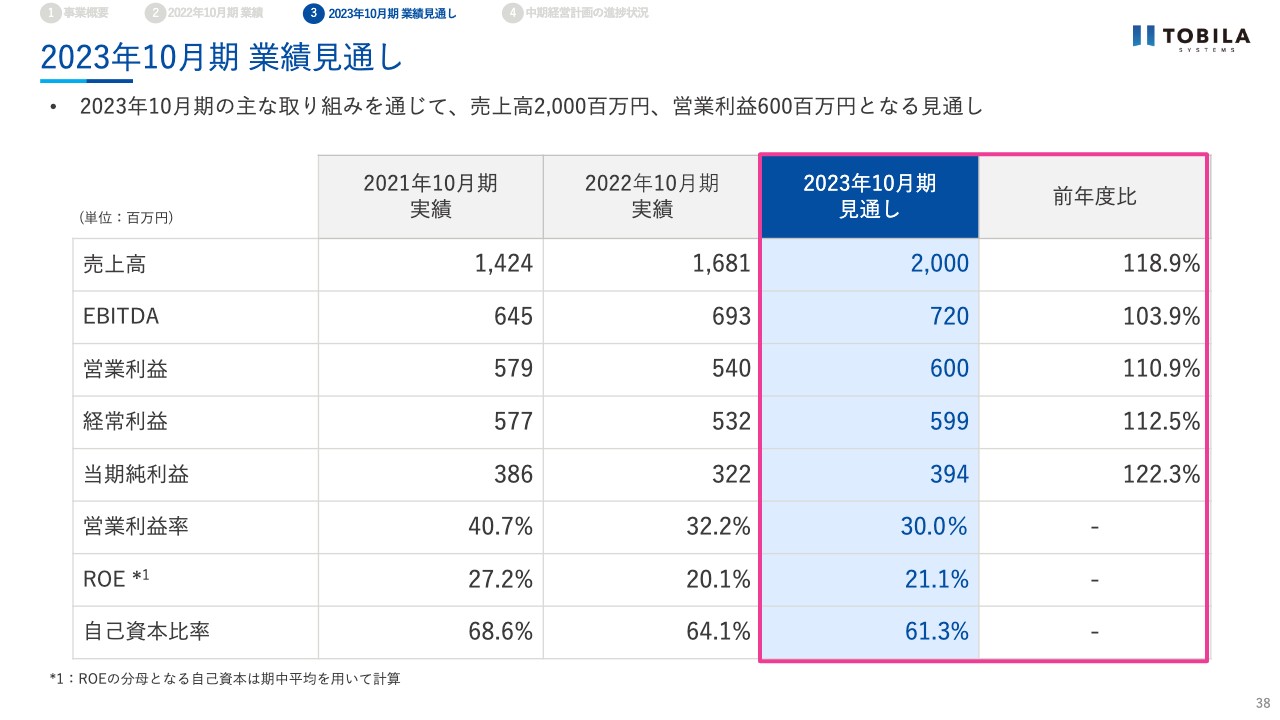

2023年10月期 業績見通し

これらの取り組みにより、2023年10月期の業績について、売上高は20億円、営業利益は6億円となる見通しです。引き続き第2の主力事業を育てる成長フェーズと考えており、売上高の成長を重視する一方で、事業への必要な投資は継続していきます。

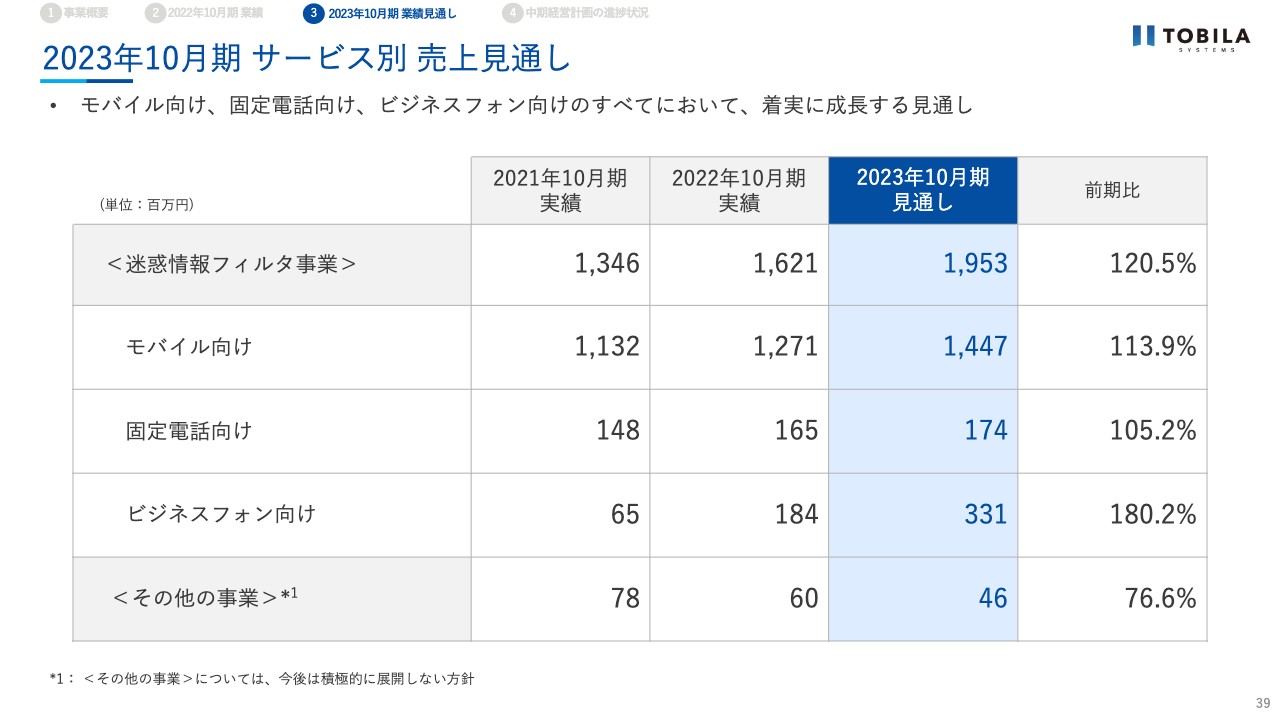

2023年10月期 サービス別 売上見通し

サービス別の売上見通しはスライドに記載のとおりです。モバイル向けは14億4,700万円、固定電話向けは1億7,400万円、ビジネスフォン向けは3億3,100万円を見込んでいます。各サービスをしっかりと成長させていけるよう努めていきます。

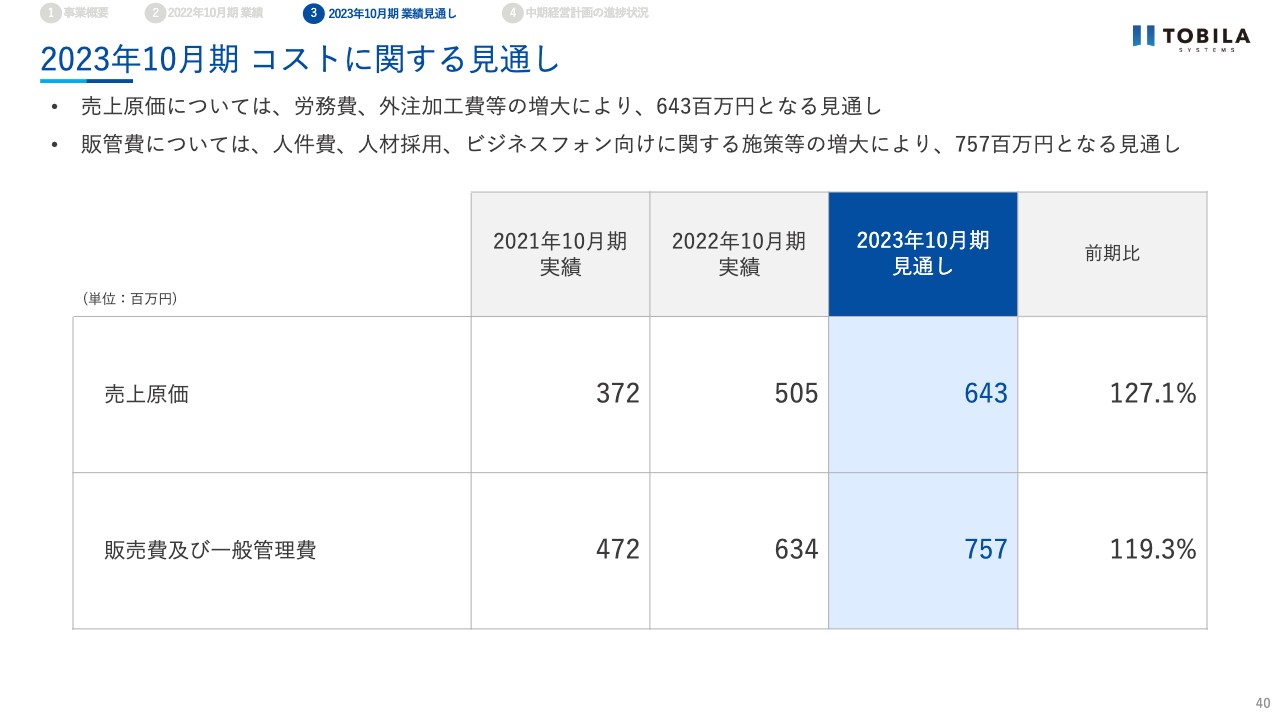

2023年10月期 コストに関する見通し

コストに関する見通しです。売上原価は6億4,300万円、販管費は7億5,700万円を見込んでおり、いずれも前期を上回る想定です。当社の事業成長の根幹は人であると考えていますので、中長期的な企業価値の向上に向けて継続的に投資していきます。

人材採用を継続的に行うほか、当社のメンバーとその大切な人が幸せに暮らせる基盤があることが革新的なテクノロジーを発明し普及させるためにもっとも重要だと考え、メンバーがいきいきと働ける環境作りにもしっかり取り組んでいきます。また、外注加工費やビジネスフォン向けに関する施策を行っていく予定です。

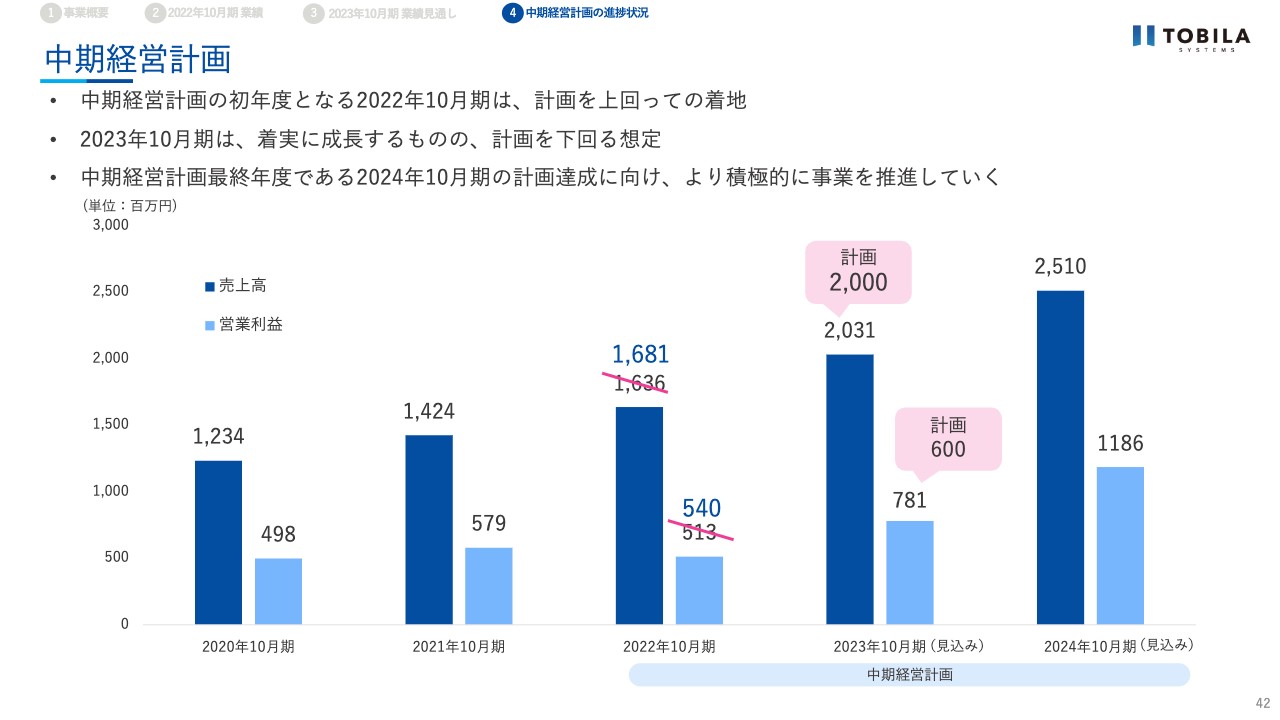

中期経営計画

中期経営計画に対する進捗についてご説明します。2024年度を最終年度とした3年の中期経営計画を策定しており、初年度の2022年10月期は計画を上回る着地となりました。2年目の2023年10月期については、売上高は20億円、営業利益は6億円を計画しており、中期経営計画を下回る見通しです。

中期経営計画の達成可能性について、さまざまな角度から検討を行っています。当社のビジネスはストック収益を基盤としており、導入までのリードタイムが長いものの、導入されることで大きな収益につながるものがあります。

現時点で確度としてはなかなか見込めないものもあり、計画には織り込んでいませんが、提案活動を積極的に行っているものもあります。それらを勘案し、現時点では中期経営計画を修正するのではなく、中期経営計画の達成を目指し活動していくことを決断しました。

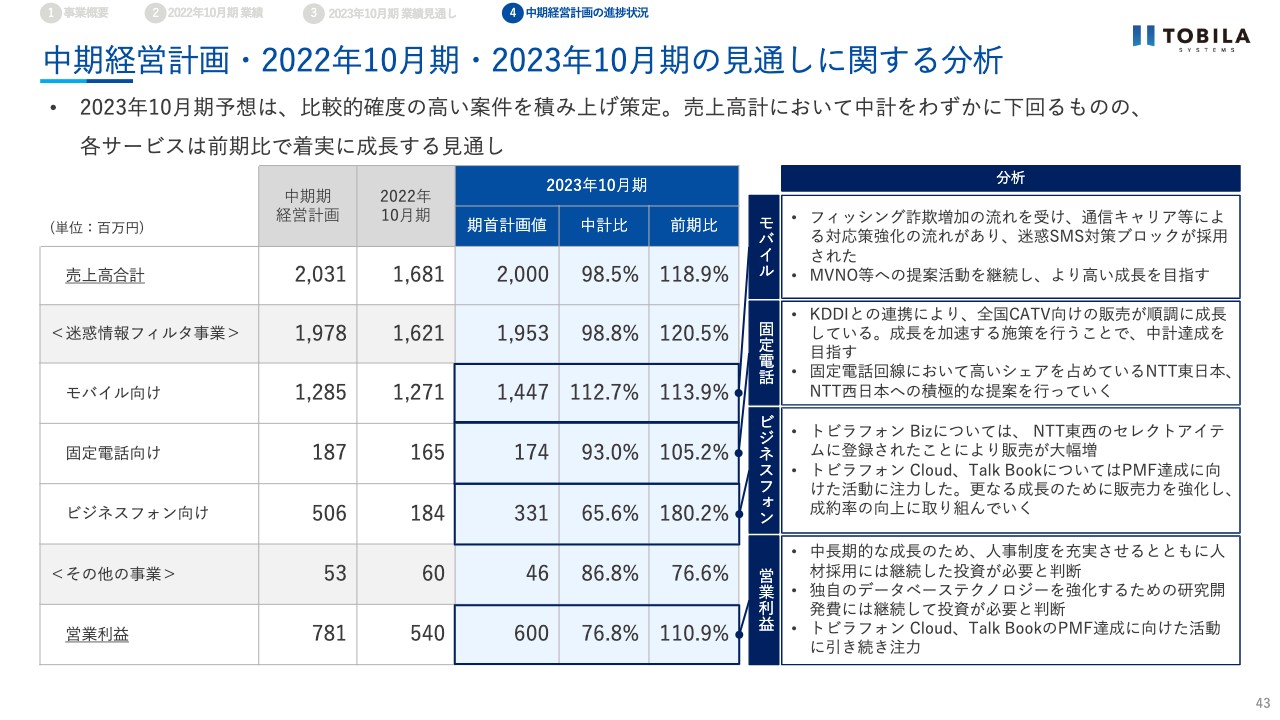

中期経営計画・2022年10月期・2023年10月期の見通しに関する分析

サービス別に、中期経営計画と2023年10月期の見通しとの比較分析をご説明します。モバイル向けは、中期経営計画を上回ると見込んでいます。こちらは2022年10月期に採用された迷惑SMS対策ブロックサービスなどのストック収益によるものです。当社サービスの採用に向けて、積極的に提案活動を行っていきます。

固定電話向けは、中計比93パーセントとなる見込みです。計画達成のため、CATV向けサービスの利用者数増加に向けてしっかりと活動していきます。また、本サービスにおいて最も重要な事項として、固定電話回線において高いシェアを占めているNTT東日本・NTT西日本への提案にしっかりと取り組んでいきます。

ビジネスフォン向けは中計比65.6パーセントとなる見込みです。「トビラフォン Biz」の販売が大幅に増えた一方、「トビラフォン Cloud」「Talk Book」についてはプロダクトマーケットフィット達成に向けた活動に注力しています。

お伝えしたとおり、顧客のニーズは変化しており、今後も変化することが想定されます。そのため、当社プロダクトも絶えずその変化を捉え、進化させていく必要があると考えています。さらに、プロダクトだけでなく販売方法や販売チャネルなどの強化も検討し、成約率の向上に取り組んでいきます。

営業利益については、中計比76.8パーセントとなる見込みです。投資に関して社内でさまざまな観点から検討を行いましたが、中長期的な成長のためには、人事制度を充実させるとともに、人材採用および当社独自のデータベーステクノロジーを強化するための研究開発費に継続的な投資が必要と判断しました。

中期経営計画の2年目である2023年10月期も重要な年度となります。計画達成に向け、しっかりと活動に取り組んでいきます。

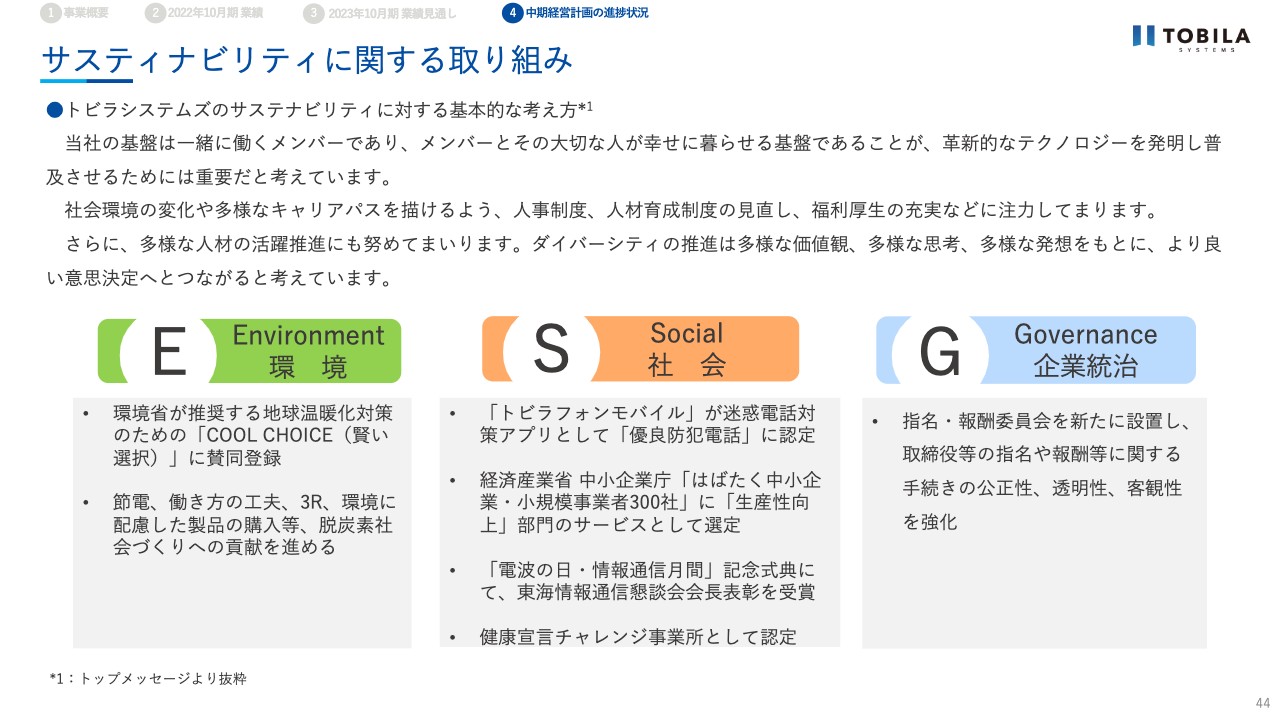

サスティナビリティに関する取り組み

ESGの取り組みの進捗状況です。当社はサステナビリティに対する基本的な考え方を定め、ESGに取り組んでいます。環境に関する取り組みでは、環境省が推奨する地球温暖化対策のための「COOL CHOICE」に賛同登録しました。

本活動を通じて、クールビズやウォームビズ、フルリモートワーク・オンライン会議の推奨といった省エネルギーの取り組みや、「トビラフォン Cloud」「クラウドPBX」のような働き方の工夫を提供するビジネスを推進し、脱炭素社会作りに貢献していきます。

その他、社会・企業統治に関する事項はスライドのとおりです。

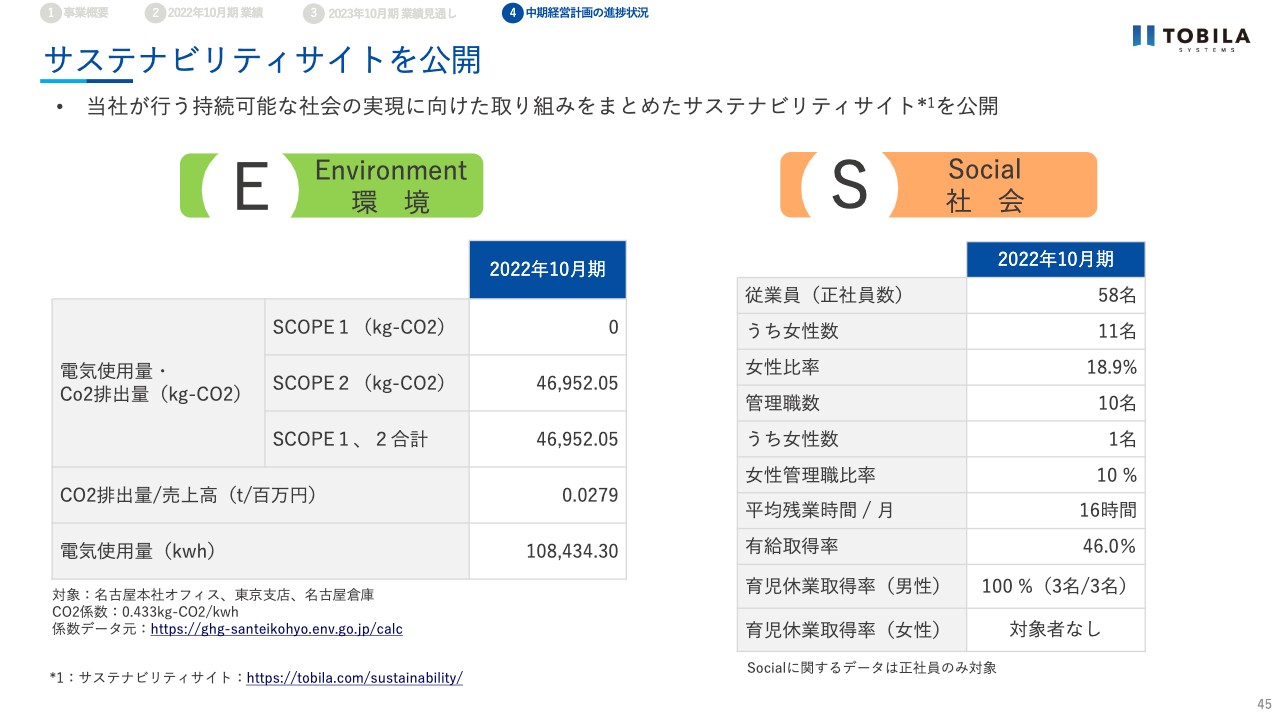

サステナビリティサイトを公開

当社の持続可能な社会の実現に向けた取り組みについて、ステークホルダーのみなさまに広く知っていただくために、サステナビリティサイトを開設しました。今後もより多くのステークホルダーのみなさまに当社の活動についてご理解いただけるよう積極的な情報開示に努め、社会課題の解決に資する事業活動を推進していきます。

当社は、創業以来着実に成長してきました。これまでの道のりは決して簡単なものではありませんでしたが、失敗を恐れず、常識を疑い、変化し続けることで、一歩一歩確実に前進してきました。目の前に困難があれば、それを乗り越えられるよう努力していきます。私は、それが報われるまで努力し続けることが大切であると考えています。

2022年10月期には、NTTドコモに当社サービスが採用されました。こちらは複数年にわたって提案活動を行ってきたものであり、提案中はいつ導入していただけるのかわからない状況でした。しかし、導入していただけるまで継続することを決め、活動してきたことがようやく実りました。

2023年10月期の計画値や中期経営計画の達成に向け、私をはじめとして経営陣一丸となり、事業の成長に向けて取り組んでいく所存です。引き続き、トビラシステムズをどうぞよろしくお願いいたします。

新着ログ

「情報・通信業」のログ