コラボス、コールセンターAI化を実現する業務効率化サービスが好調 新規案件獲得により売上は前期比24.9%増

Agenda

茂木貴雄氏(以下、茂木):代表取締役社長の茂木貴雄でございます。2023年3月期第2四半期決算説明を始めさせていただきます。本日は、こちらのアジェンダに沿ってご説明します。

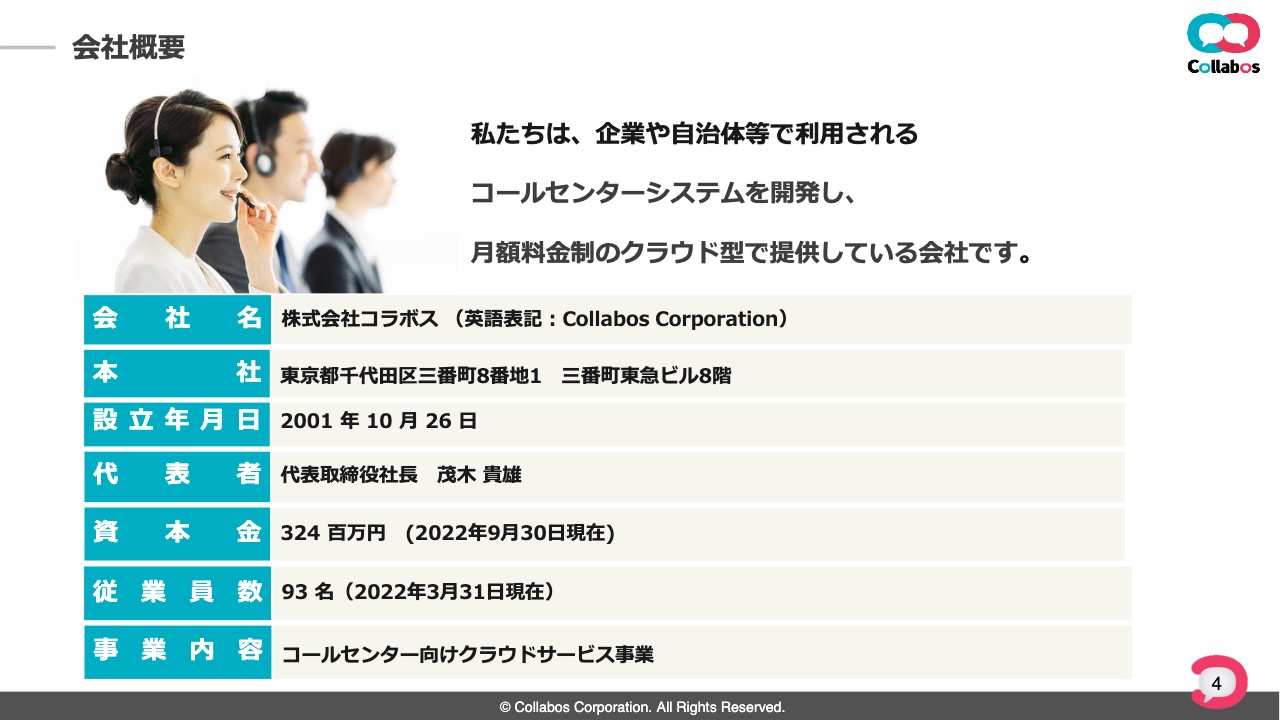

会社概要

まず、当社についてご紹介します。当社は企業等で利用されるコールセンターシステムを開発し、月額料金制のクラウド型で提供している会社です。コールセンターは、重要な社会インフラの1つとしても位置付けられており、メーカーの問い合わせ窓口はもちろん、国や地方自治体の問い合わせ窓口など、あらゆる分野に存在しています。

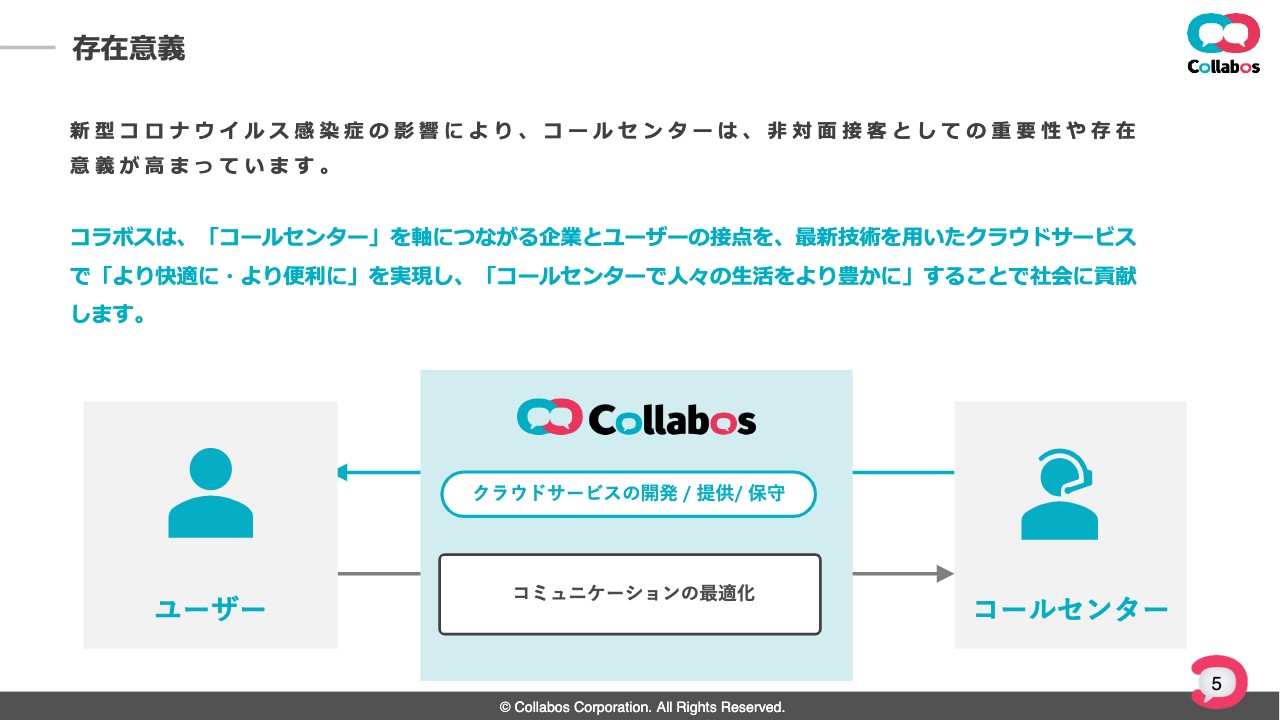

存在意義

最近では、コロナ禍の影響で、非対面でやりとりできるコールセンターがなくてはならない存在になっており、企業はコールセンターを非対面接客としての「顧客との重要なタッチポイント」と位置付けています。

また、コールセンターには日々膨大なデジタルデータが集まることから、その情報資産を十分に活用し、顧客が持つ潜在的なニーズを捉え、コールセンターと顧客のエンゲージメントの機会を創り出すことも、これからのコールセンターには必要になってきています。

当社は、このような「コールセンター」を軸につながる、企業と顧客・消費者の接点を、最新技術を用いたクラウドサービスで、「より快適に・より便利に」を実現し、「コールセンターで人々の生活をより豊かに」することで社会に貢献していきます。

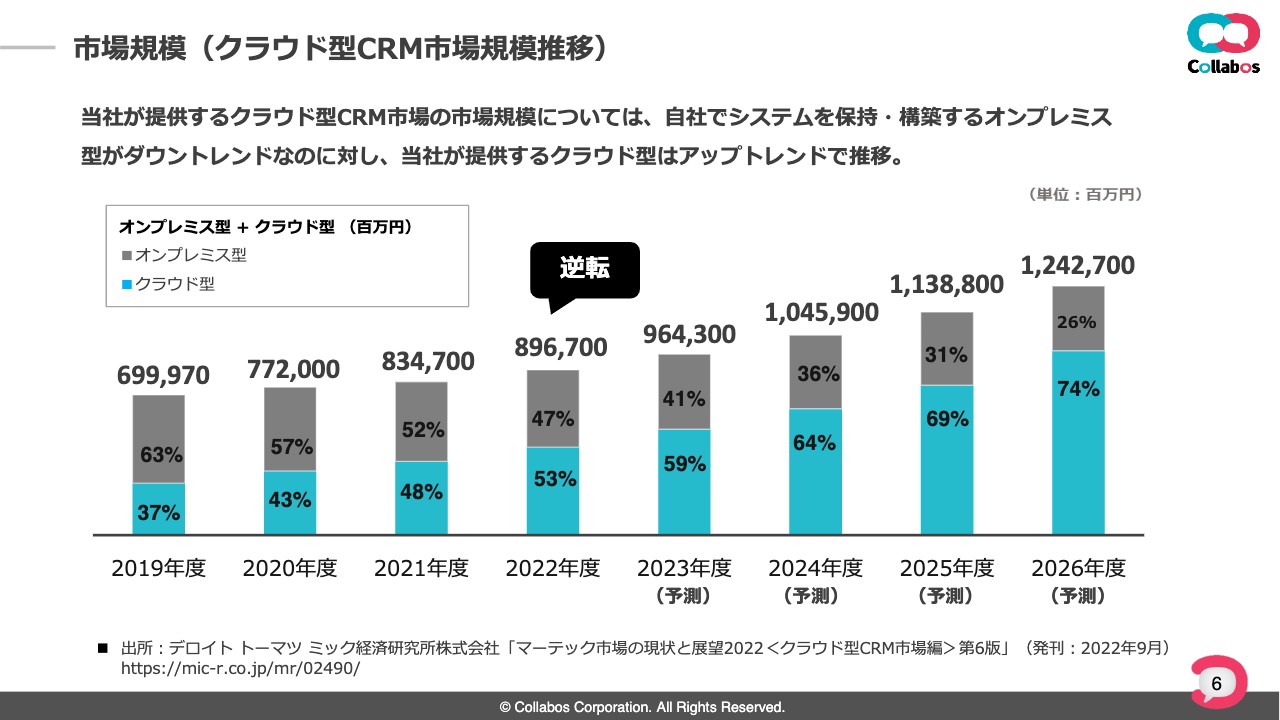

市場規模(クラウド型CRM市場規模推移)

国内クラウド型コールセンター市場は右肩上がりで伸びており、2026年度には1兆2,000億円を超えると予測されています。新型コロナウイルス感染拡大を背景に、在宅勤務が浸透したことでデジタルシフトが加速し、オンプレミス型からクラウド型への移行が顕著になり、今年度にはクラウド型が逆転しました。

また、昨今のデジタルシフトの流れや官公庁のクラウドシステム導入、DX推進により、今後は、クラウドに抵抗感があった比較的大規模なオンプレミスユーザーにおいても、クラウドの導入が広がっていくものと予想されています。

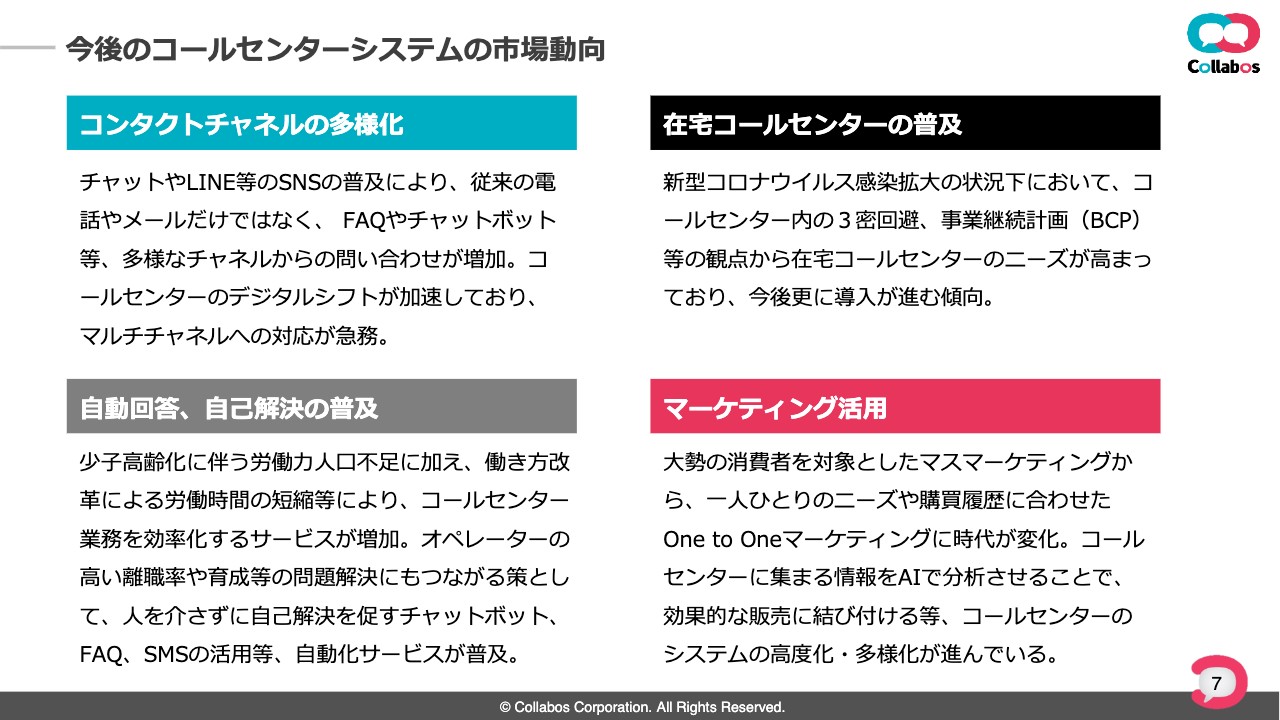

今後のコールセンターシステムの市場動向

今後の市場動向として特徴的なものを4点挙げています。まずは、コンタクトチャネルの多様化です。コールセンターとエンドユーザーとの接点は電話だけではなく、メールやチャット、SNSなど非電話業務が増加しており、コロナ禍でその流れがさらに加速しています。

また、少子高齢化や人手不足により、労働集約的な人による対応から、自動音声や自動回答へと移行する傾向もあります。

その他には、在宅コールセンターの普及や、コールセンターで蓄積された情報を活用してマーケティング活動を行うなど、コールセンターの役割が「コストセンター」から、収益を生みだすための「プロフィットセンター」へ、本格的に移行する過渡期に入ったとの見方も強まっています。

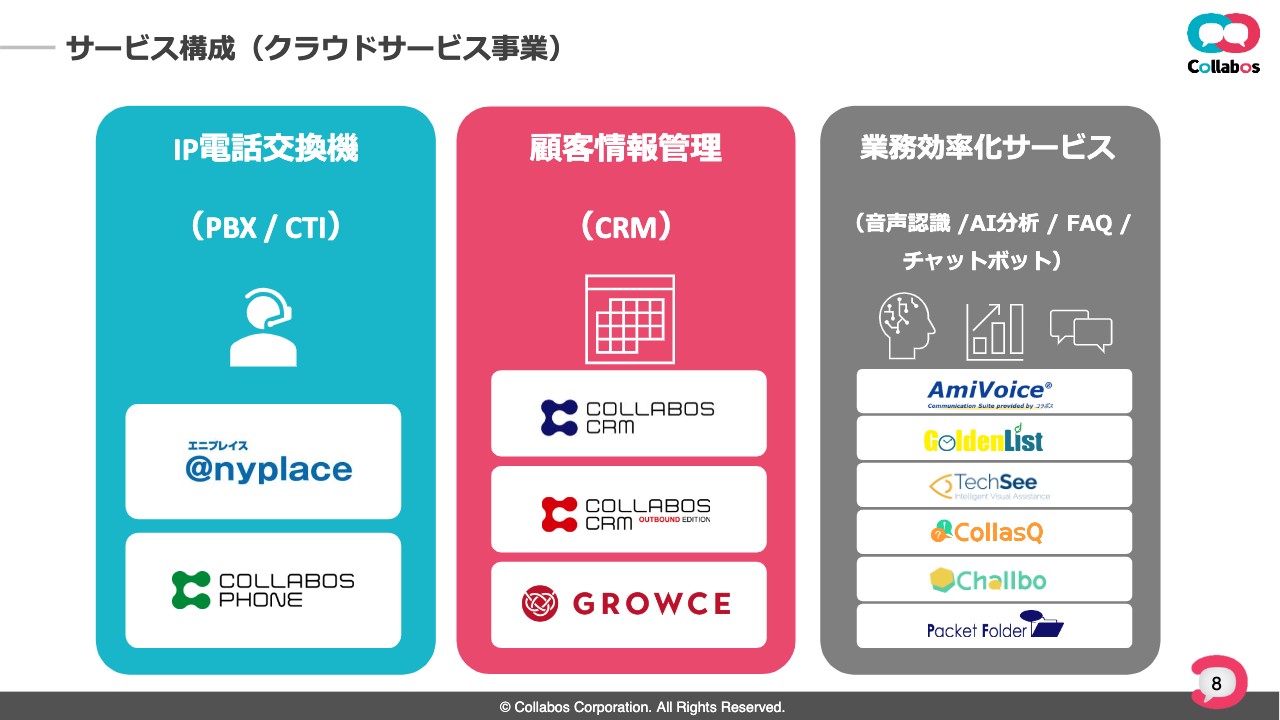

サービス構成(クラウドサービス事業)

このような市場環境において、当社は3つのカテゴリでサービスを提供しています。1つ目は、スライド左側の電話の機能です。「@nyplace」は、コンタクトセンター市場でトップクラスのシェアを誇るAVAYA社のPBXを採用しているシステムで、主に大型顧客向けとなります。

一方、「COLLABOS PHONE」は当社独自開発のサービスで、現状、中小センター向けとなっています。どちらも在宅勤務での利用が可能です。

2つ目は、中央の顧客情報管理システムです。いわゆるCRMのサービスで、お問い合わせ窓口などで利用するインバウンド用の「COLLABOS CRM」と、テレアポやアンケート調査などで電話をかけるアウトバウンド用の「COLLABOS CRM Outbound Edition」、CRM機能とコールセンターで集めた情報をマーケティングに活用することができる「GROWCE」があります。

3つ目は、右側の業務効率化サービスで、コールセンターの自動化・AI化を実現します。「AmiVoice」は通話内容を自動でテキスト化したり、回答候補をオペレーターの画面に表示したり、さらに通話品質を自動評価する機能もあり、評価の透明性を実現することができます。

「GOLDEN LIST」は蓄積したデータをAIが解析し、アウトバウンドの費用対効果を高めるためのサービスです。他には、ARなどの映像共有やFAQシステム、チャットボットサービスなどをそろえており、コールセンターに必要な機能をワンストップで提供できます。これらのサービスは、単体でも組み合わせでも利用することができます。

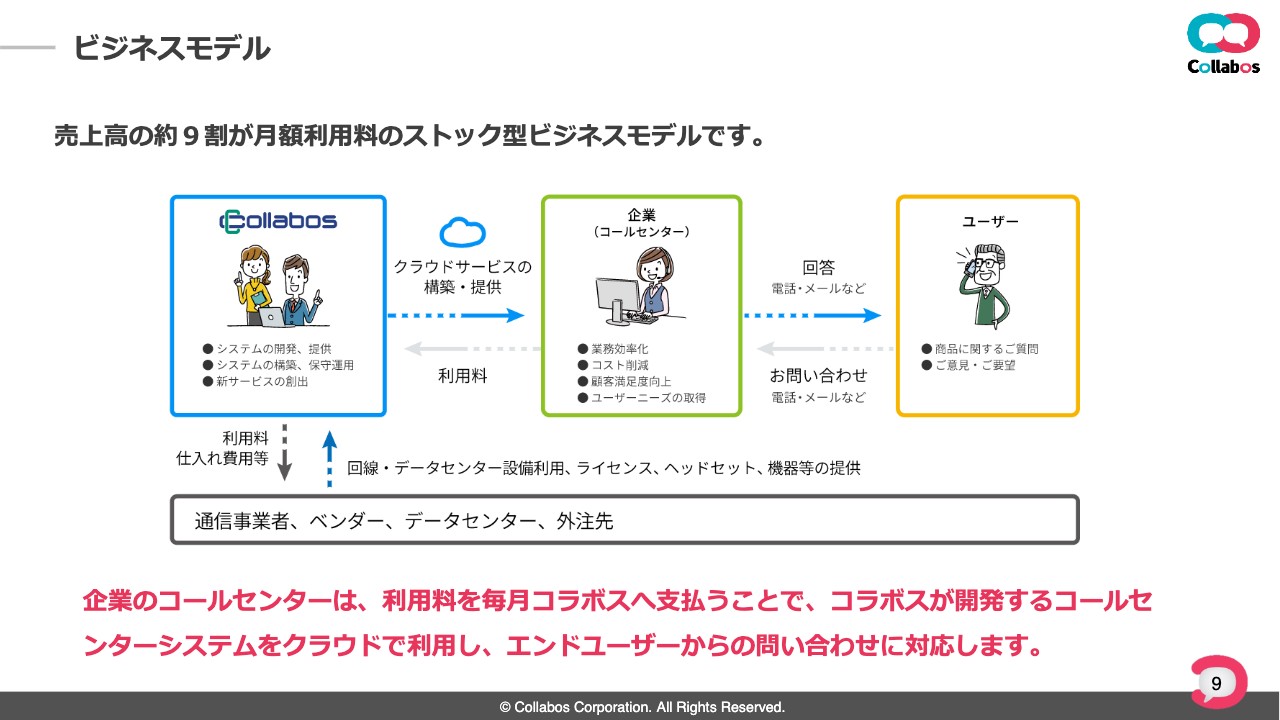

ビジネスモデル

こちらのスライドは、当社のビジネスモデルをイラストにしたものです。ユーザーからのお問い合わせを受けたコールセンターのオペレーターは、当社のシステムにアクセスし、登録されている購買履歴などの情報を参照しながら、ユーザーに適切な対応を行います。

オペレーターは、当社のシステムにインターネットなどを介してアクセスするため、設備投資は一切不要です。オペレーターのID数に応じて、月額でリーズナブルに利用することができます。

当社は、お客さまから初期費用をいただくとともに、毎月の使用席数やID数に応じて月額料金をいただいており、売上高の約9割が月額利用料のストック型ビジネスモデルとなっています。

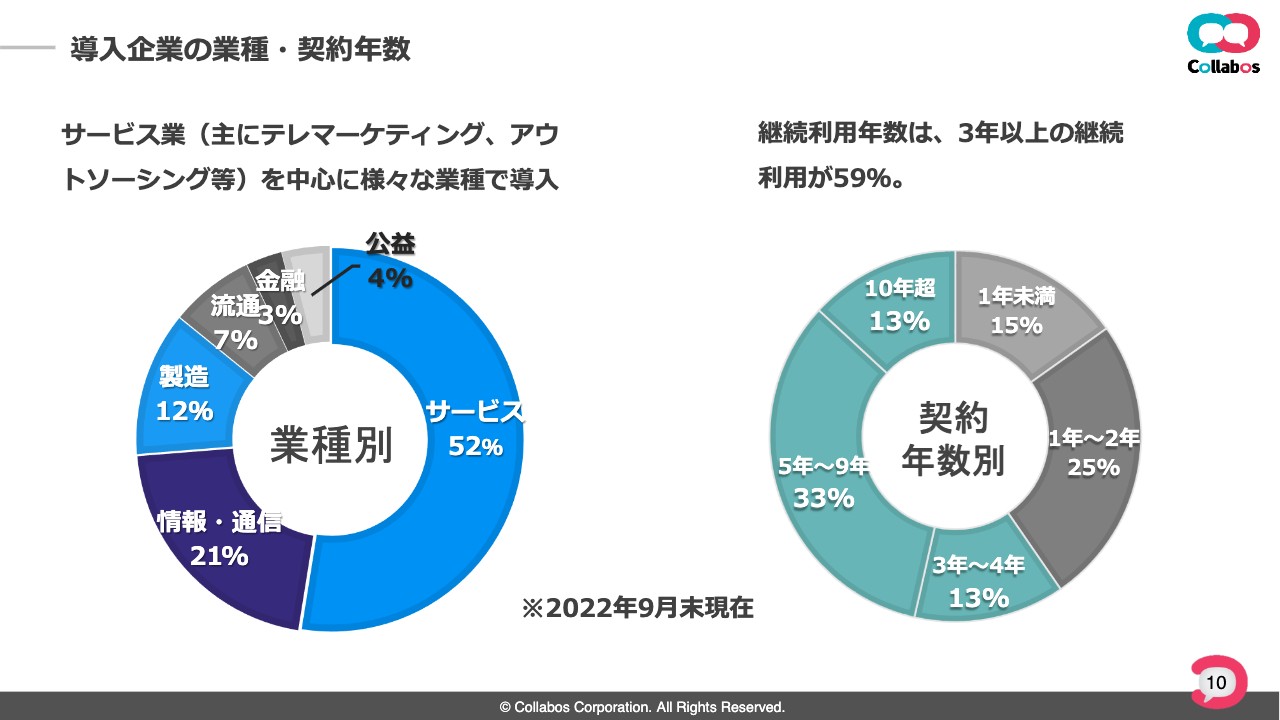

導入企業の業種・契約年数

導入企業の特徴として、主にテレマーケティング、アウトソーシングなどのサービス業を中心に、メーカー、金融に至るまで、さまざまな業種でご利用いただいています。また、継続利用年数は、3年以上ご利用いただいている企業が約6割を占めています。

導入企業(例)

こちらは導入企業の一例です。5席から300席超の大規模コールセンターまで、約960拠点の導入実績があり、常時1万1,000席以上が稼働しています。

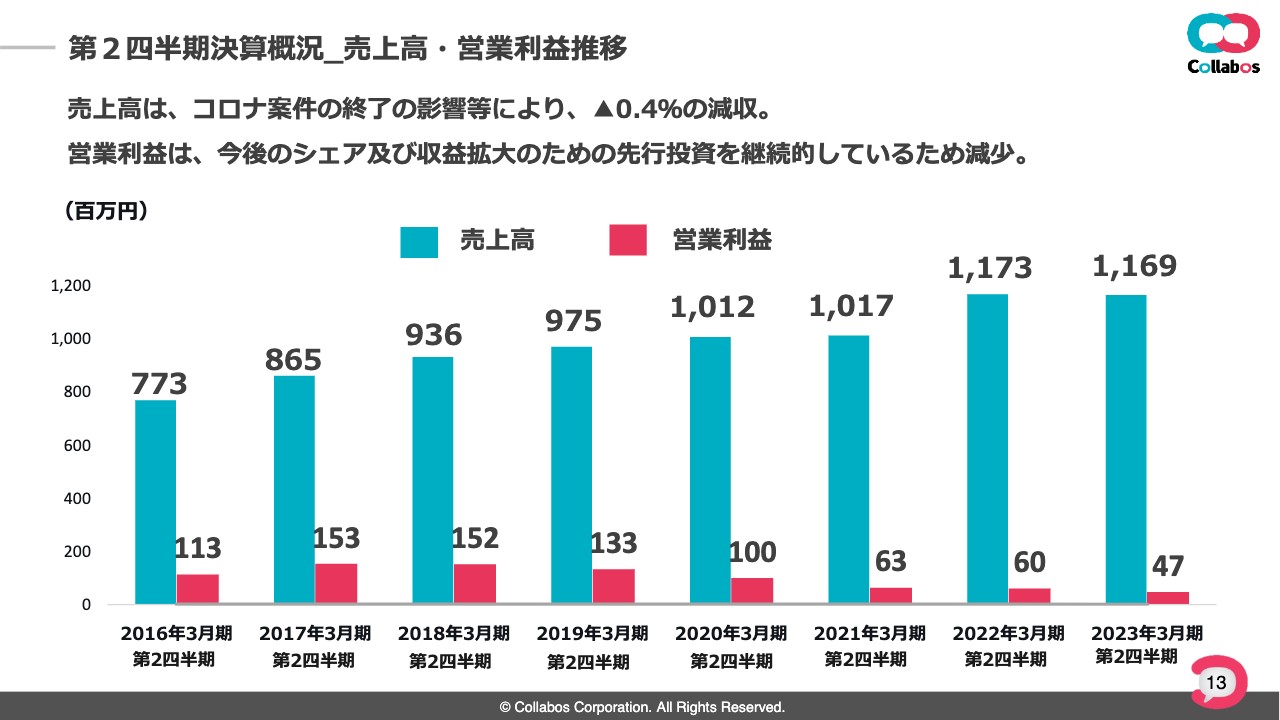

第2四半期決算概況_売上高・営業利益推移

ここからは、第2四半期の決算概要をご説明します。スライドのグラフは、売上高と営業利益率の推移です。売上高は、新型コロナウイルス関連案件の終了の影響等により、マイナス0.4パーセントとなりました。営業利益については、今後のシェア拡大および収益拡大のための先行投資をここ数年継続的に行っているため、減少傾向となります。

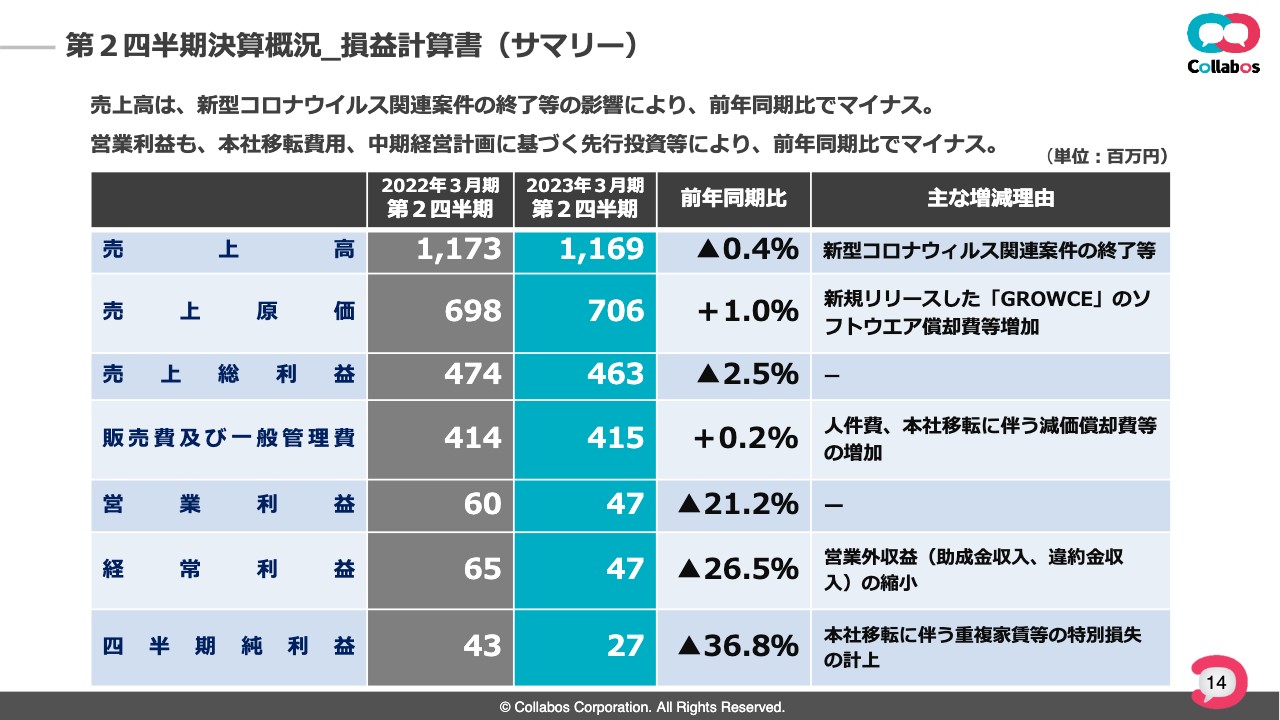

第2四半期決算概況_損益計算書(サマリー)

第2四半期の損益計算書です。売上高は11億6,900万円で、新型コロナウイルス関連の減席等があったことにより、前年同期比マイナス0.4パーセントとなりました。コロナ禍で先送りになっていた案件も動き出したことで、前年度よりも「@nyplace」の新規案件は増加しており、現在、受注に注力している状況です。

売上原価は、新サービス「GROWCE」のソフトウェア償却等により、前年同期比プラス1.0パーセントの7億600万円となりました。販管費は、中計の開発推進および運用体制強化に伴う人件費の増加と、今年7月の本社移転に伴う減価償却費の増加により前年同期比プラス0.2パーセントの4億1,500万円となりました。本社移転は、固定費削減も移転理由の1つとなるため、今後、家賃は削減されていく予定です。

これらの結果、営業利益は4,700万円となりました。経常利益は、前年度の違約金収入や助成金収入が減り、前年同期比マイナス26.5パーセントとなりました。なお、本社移転に伴う重複家賃等の特別損失の計上により、四半期純利益は2,700万円となりました。

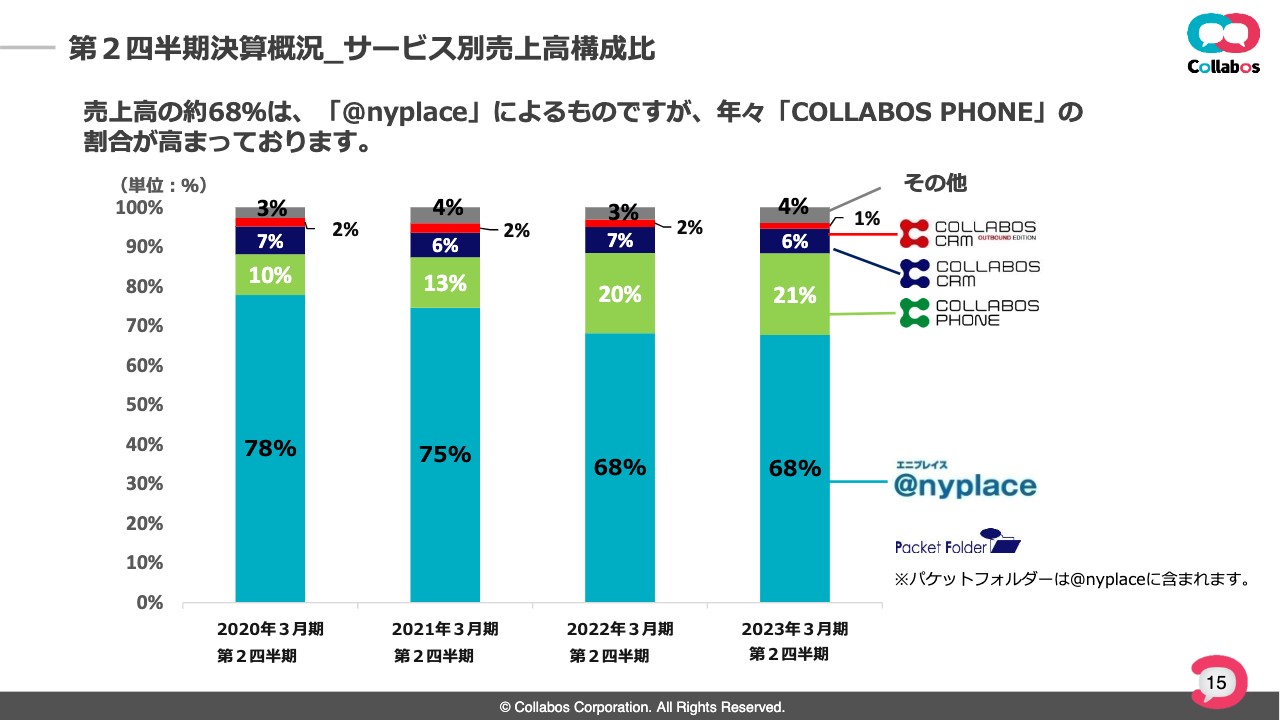

第2四半期決算概況_サービス別売上高構成比

各サービスの売上高構成比の推移です。売上高の約68パーセントは「@nyplace」によるものですが、全体の傾向として、年々「COLLABOS PHONE」の割合が高まってきています。サービスごとの詳しいKPIの推移は、次のスライドでご説明します。

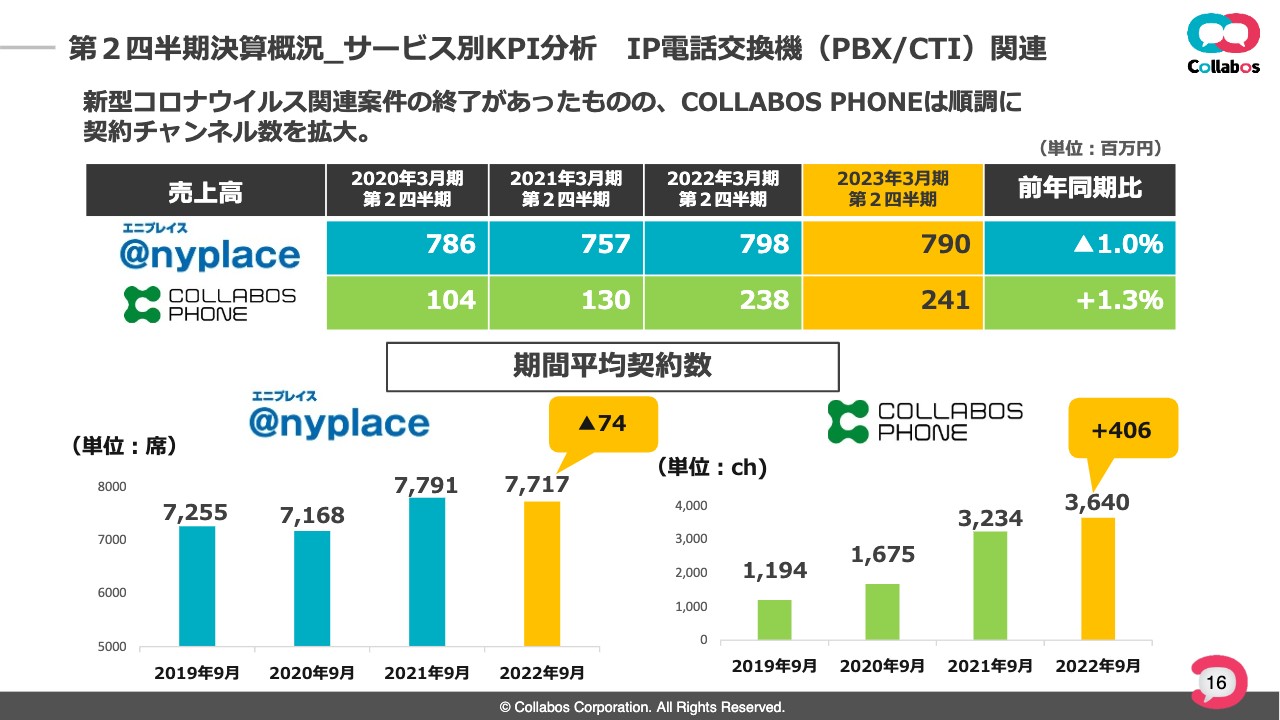

第2四半期決算概況_サービス別KPI分析 IP電話交換機(PBX/CTI)関連

2つの電話系サービスのKPI推移です。席数に応じて売上が上がっていくため、期間平均契約数の増加が、当社の売上増加につながっています。「@nyplace」は新型コロナウイルス関連の減少のほか、前期に大型案件の一時売上があったことや、顧客側の全社的なシステム統合に伴う解約等があり、売上高は約1.0パーセント減の7億9,000万円、期間平均契約数は74席減り、7,717席となりました。

一方、「COLLABOS PHONE」は新型コロナウイルス関連の減少はあるものの、操作性・機能・コストのバランスが需要にマッチしていることから、新規案件が非常に伸びており、売上高は1.3パーセント増の2億4,100万円、期間平均契約数は406チャネル増の3,640チャネルとなりました。

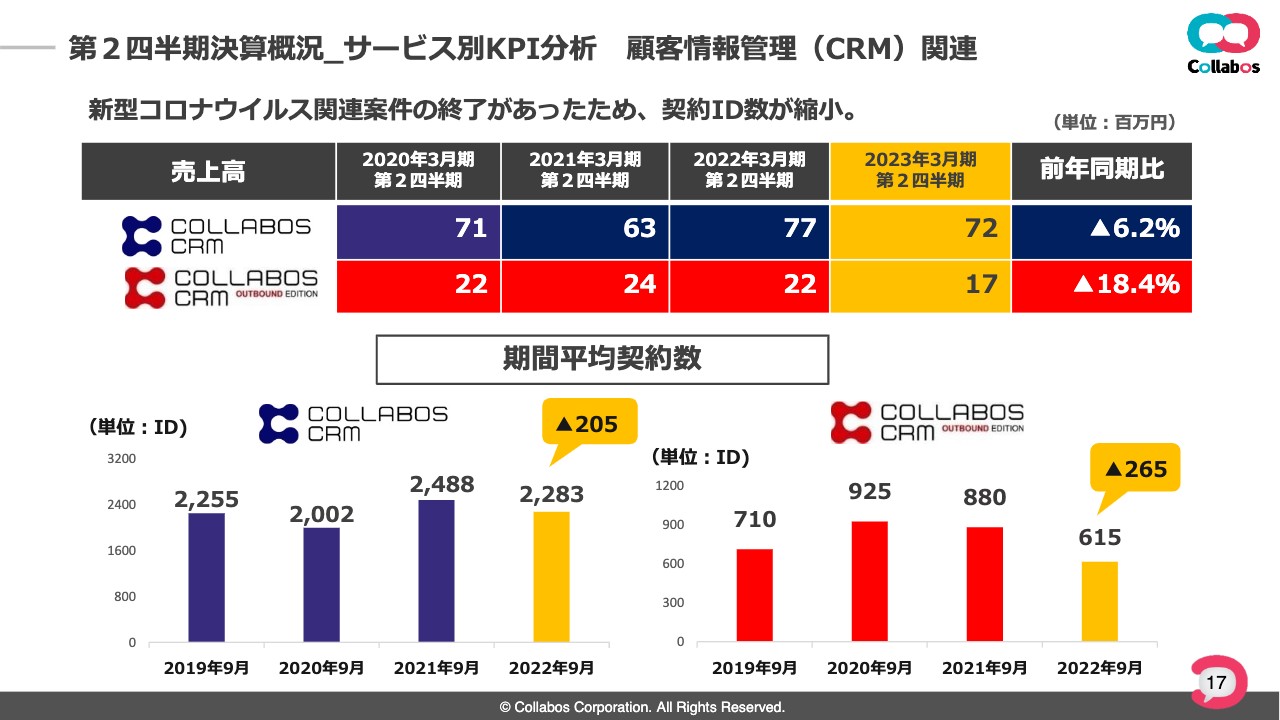

第2四半期決算概況_サービス別KPI分析 顧客情報管理(CRM)関連

こちらは2つのCRMのKPI推移です。主に電話サービスと組み合わせてご利用いただいていますが、新規案件の獲得や、BPO事業者の業務拡大等に伴う契約数の増加があった一方、新型コロナウイルス関連の減席があり、売上高および期間平均契約数ともに減少となりました。

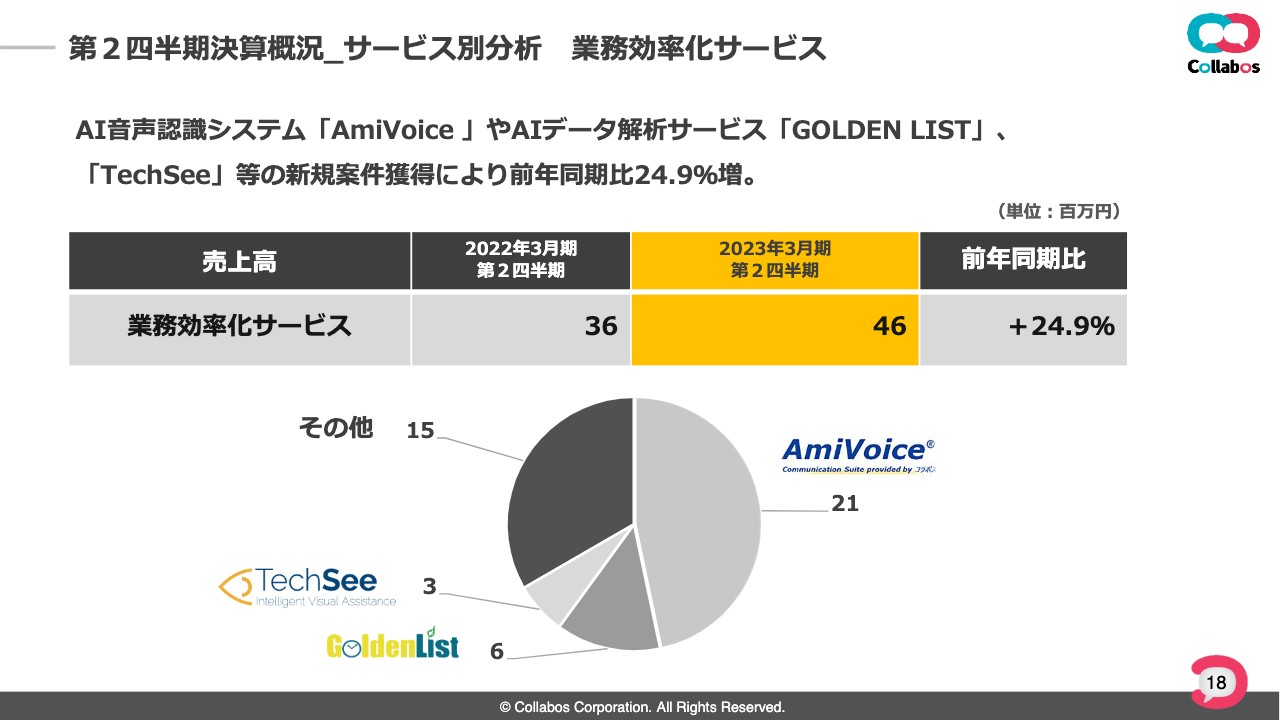

第2四半期決算概況_サービス別分析 業務効率化サービス

コールセンターの自動化・AI化を実現する、業務効率化サービスについてです。既存顧客へ向けたクロスセルにより、音声認識システム「AmiVoice」やAIデータ解析「GOLDEN LIST」、また昨年10月にリリースしたARとAIを活用したビジュアルサポートソリューション「TechSee」の新規案件獲得により、前年同期比24.9パーセント増となりました。

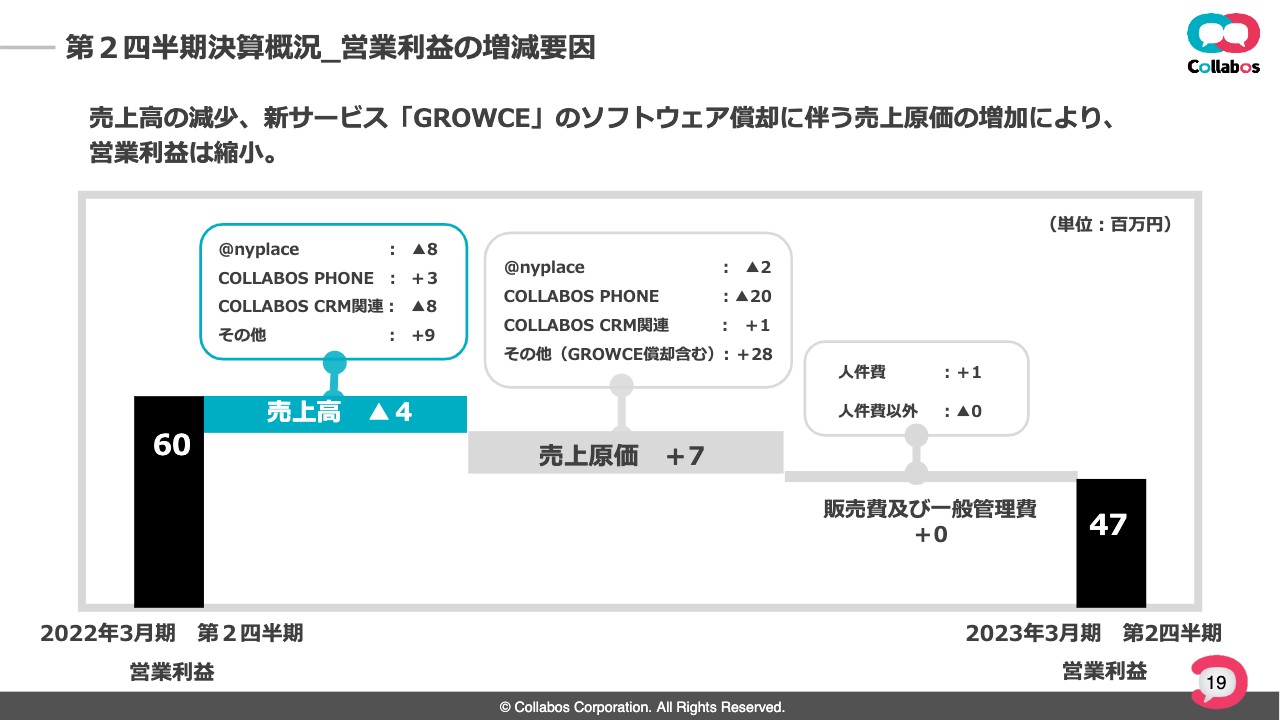

第2四半期決算概況_営業利益の増減要因

こちらのスライドは、営業利益を分析したもので、昨年第2四半期から何が増えて、何が減ったかがわかるグラフです。営業利益は6,000万円から4,700万円となり、昨年の第2四半期から1,300万円の減少となりました。

売上高は「COLLABOS PHONE」などの増加があるものの、全体としては前年同期比でマイナス400万円となりました。売上原価は、売上に紐づく減少があった一方で、新サービス「GROWCE」のソフトウェア償却等の影響で、全体としてプラス700万円となりました。

販管費は、中計の開発推進及び運用体制強化に伴う人件費の増加がある一方で、新サービス「GROWCE」関連の業務委託費が減少しました。

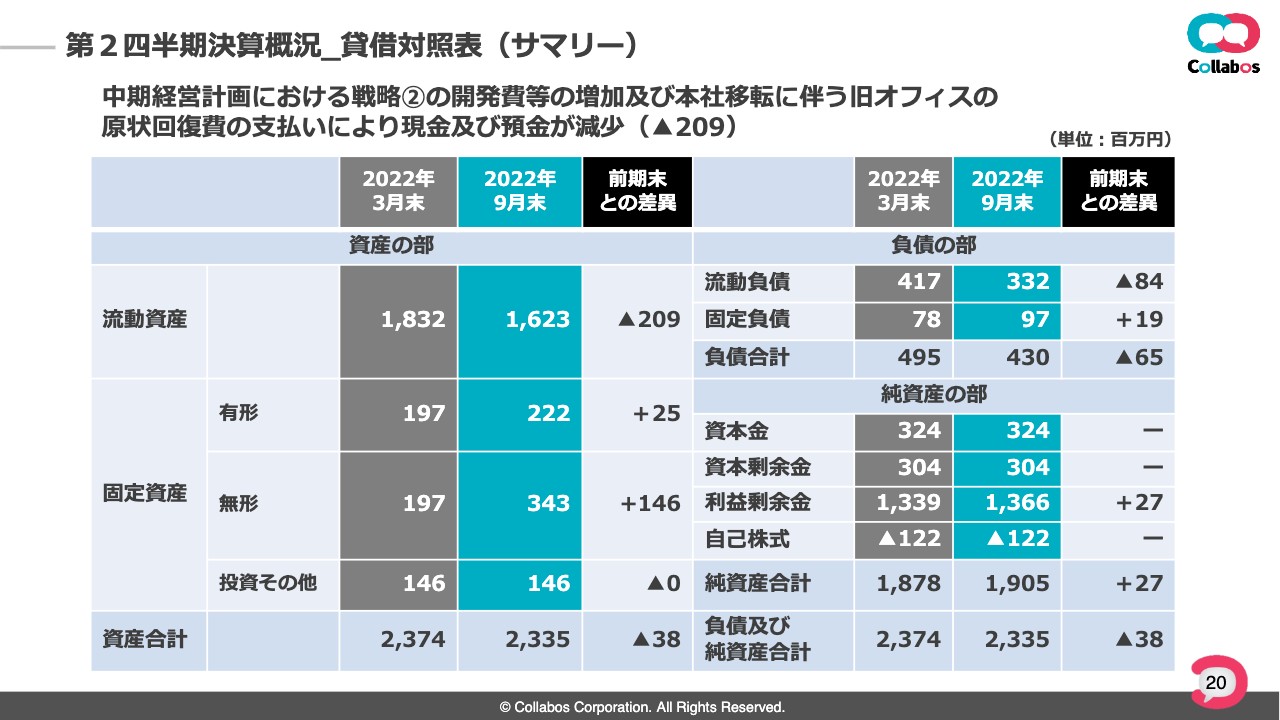

第2四半期決算概況_貸借対照表(サマリー)

前期末比の貸借対照表です。総資産は3,800万円減少し、23億3,500万円となりました。

主な要因は、新サービス・現有サービスの投資による無形固定資産の増加、「@nyplace」用設備の投資に伴う有形固定資産の増加があった一方で、現金及び預金が2億900万円減少しています。これは、中計の戦略②の開発費等の増加及び本社移転に伴う旧オフィスの原状回復費の支払いによるものです。

負債は6,500万円減少し4億3,000万円となりました。主な要因は、移転に伴う資産除去債務の減少、賞与引当金の減少、未払法人税等の納付による減少です。純資産は2,700万円増加し19億500万円となりました。主な要因は利益剰余金の増加です。

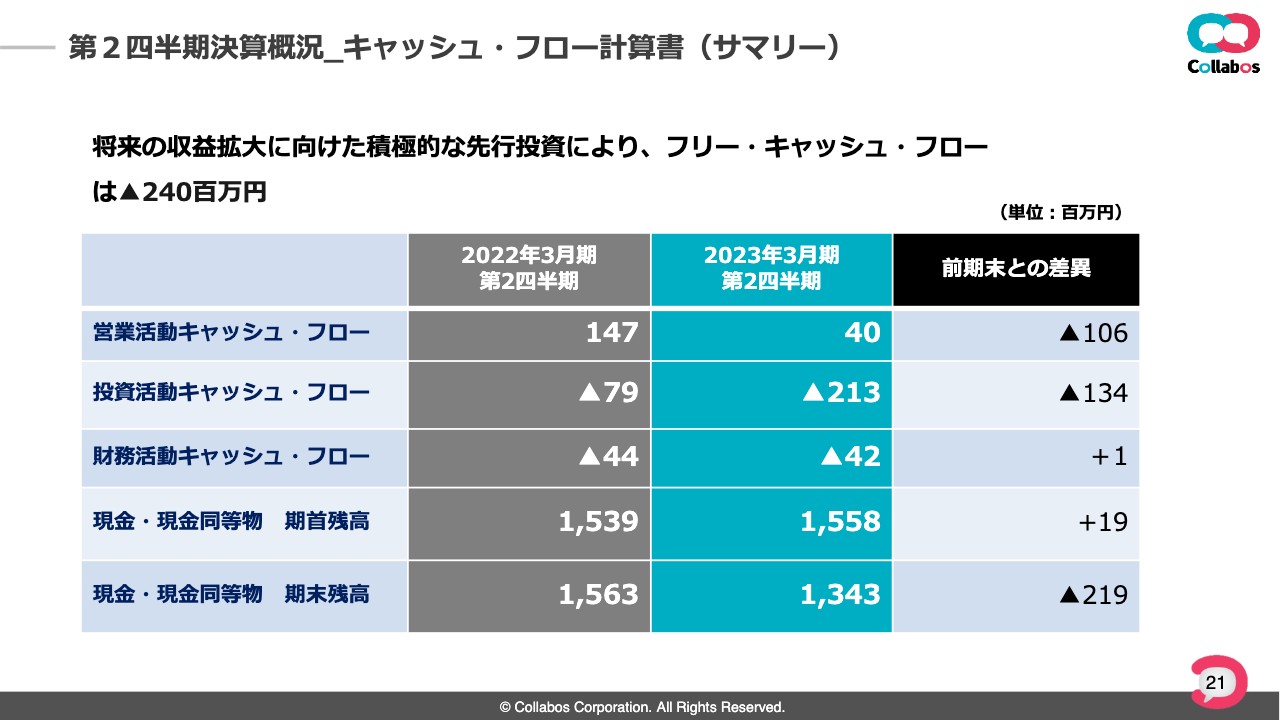

第2四半期決算概況_キャッシュ・フロー計算書(サマリー)

スライドの表はキャッシュ・フロー計算書で、昨年の第2四半期と並べています。営業活動キャッシュ・フローは、前年同四半期1億4,700万円に対して4,000万円の収入となりました。減少の主な要因は、人件費関連の増加と法人税等の増加です。

投資活動キャッシュ・フローは、前年同四半期7,900万円に対し2億1,300万円となりました。増加の主な要因は、「@nyplace」用設備の投資や新サービスへの開発投資による有形及び無形固定資産の取得の増加、ならびにオフィス移転に伴う資産除去債務の履行です。

財務活動キャッシュ・フローは4,200万円で、リース債務の返済によるものです。現金等の期末残高はマイナス2億1,900万円となっていますが、こちらは中計の戦略②の、開発費の増加及び本社移転に伴う旧オフィスの原状回復費等によるものです。

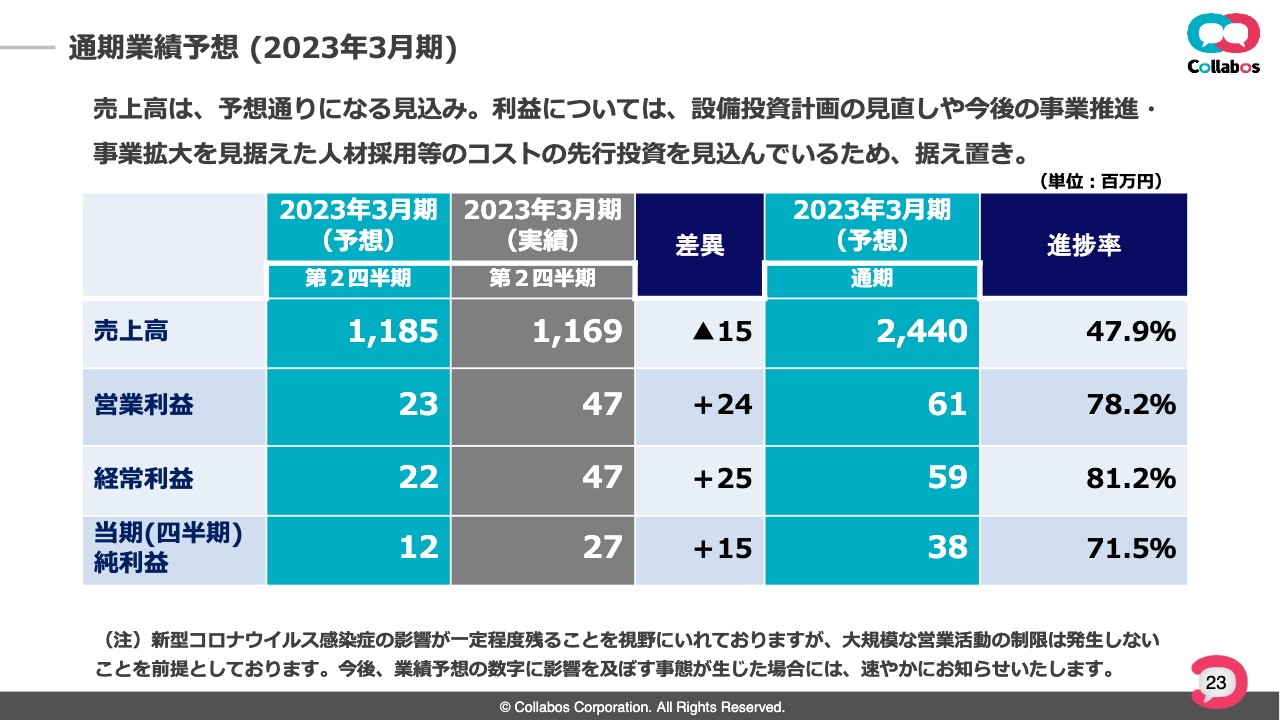

通期業績予想 (2023年3月期)

通期業績予想です。スライドの表の左側に、今回の第2四半期の予想と実績を並べています。右側は今期の通期業績予想と第2四半期までの進捗率です。

第2四半期の実績は11月7日に開示した「業績予想と実績の差異に関するお知らせ」のとおり、売上高はおおむね前回発表予想どおりに推移した一方で、利益についてはサービスのバージョンアップに伴うコスト発生時期が後ろ倒しとなったことから、前回発表予想を上回る結果となりました。

通期の業績予想については、売上高は約48パーセントの進捗ですが、コロナ案件は減少傾向で、現時点で見込みが立っているもののみ含んでおり、下期は「@nyplace」の大型案件の獲得や、後ほど説明する「COLLABOS PHONE」のパートナーとの協業施策等により、予想どおりになる見込みです。

利益については、第2四半期までで進捗率が70パーセントを超えていますが、上期に予定していたサービスのバージョンアップに伴う設備投資計画の見直しや、今後の事業推進・事業拡大を見据えた人材採用のコストが下期へ後ろ倒しとなっていることから、前回発表予想を据え置くこととしています。今後、業績予想の修正が必要と判断した場合には、すみやかに開示します。

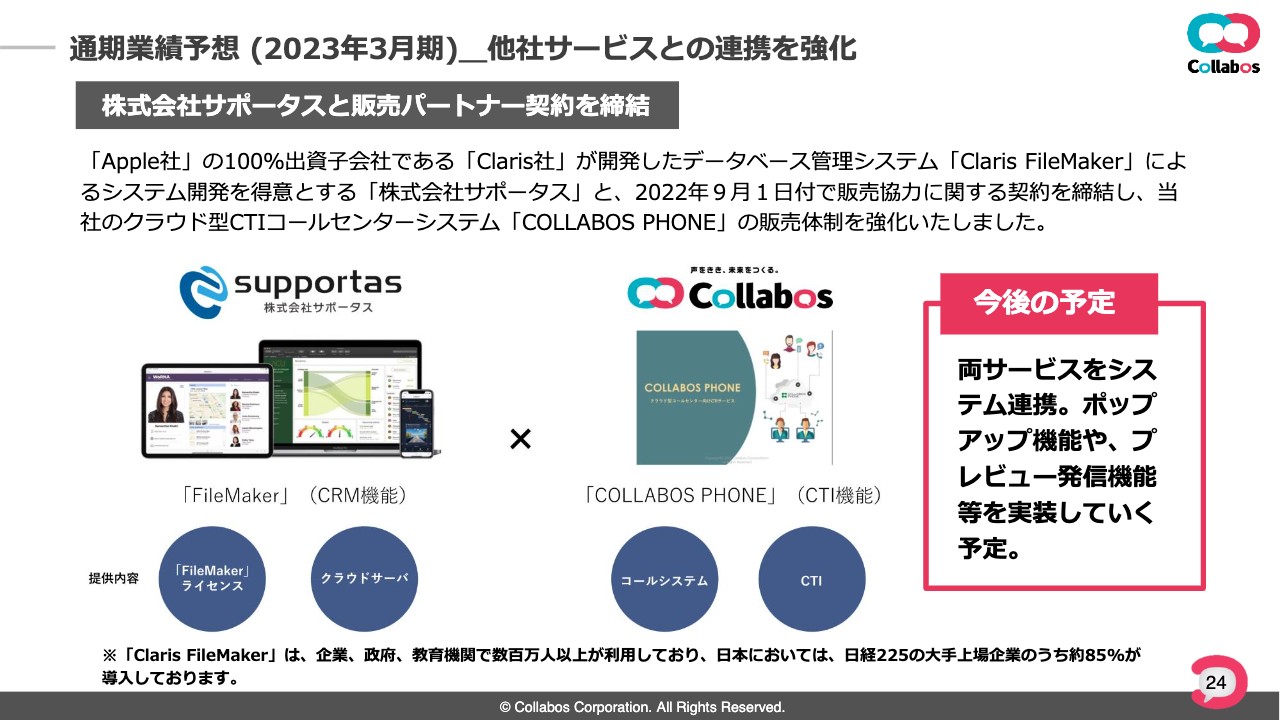

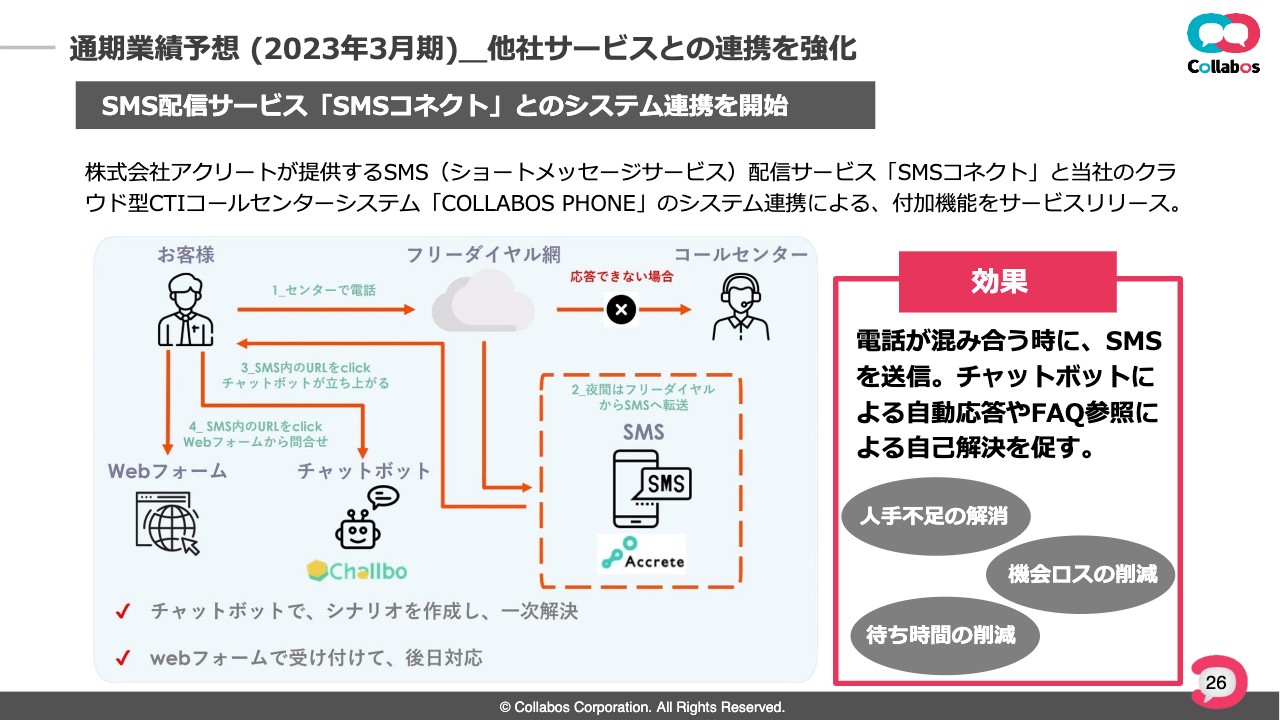

通期業績予想 (2023年3月期)_他社サービスとの連携を強化

「COLLABOS PHONE」において、すでにいくつかプレスリリースを出していますが、このたび他社製品との連携を積極的に開始しています。

具体的にいくつかご紹介すると、まず、データベース管理システム「Claris FileMaker」のシステム開発を得意とするサポータス社と、2022年9月1日付で販売協力に関する契約を締結しました。

同社の豊富なパートナーネットワークや提案力により、当社の「COLLABOS PHONE」の販売体制の強化や、販路拡大につながると考えています。今後の予定としては、両サービスをシステム連携していく予定です。

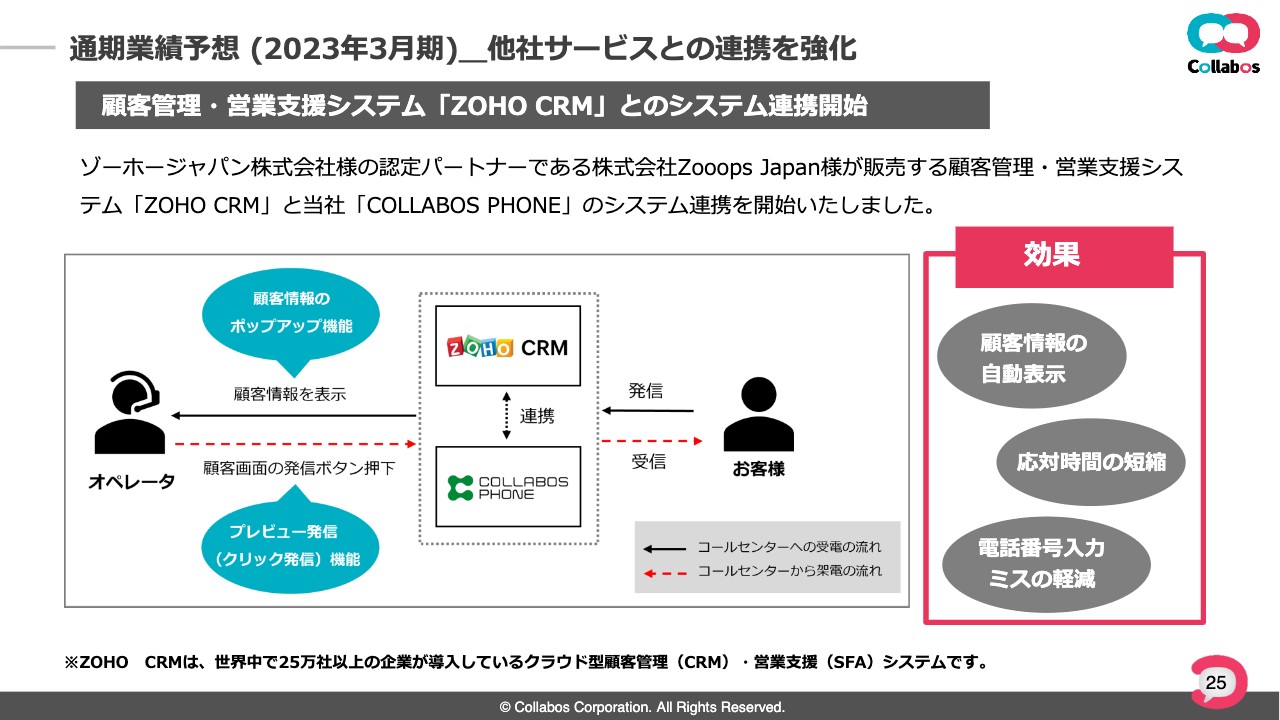

通期業績予想 (2023年3月期)_他社サービスとの連携を強化

Zooops Japan社が販売する「ZOHO CRM」と、「COLLABOS PHONE」のシステム連携も開始しました。この「ZOHO CRM」は、世界中で25万社以上の企業が導入しているシステムのため、連携により、販売体制の強化や販路拡大につながると考えています。

本システム連携により、自動的に顧客情報を表示するポップアップ機能や、コールセンターからお客さまへ発信する際に電話番号を入力することなく、発信ボタンを押すことで発信を行うプレビュー発信機能等により、コールセンターのミス軽減・対応時間の短縮や、一次解決率の向上等に貢献します。

通期業績予想 (2023年3月期)_他社サービスとの連携を強化

アクリート社のSMS配信サービス「SMSコネクト」と、「COLLABOS PHONE」のシステム連携も開始しました。

本連携により、コールセンターの電話が混み合う時にSMSを送信し、チャットボットやWebフォームに誘導します。チャットボットによる自動応答やFAQ参照による自己解決を促し、人手不足の解消に貢献するほか、機会ロスの削減や、ストレスとなる待ち時間の削減に貢献します。

当社は、今後もさらに積極的に他社との連携を進めるほか、仕入先である通信事業者や既存顧客との協業販売等も積極的に進めていく予定です。

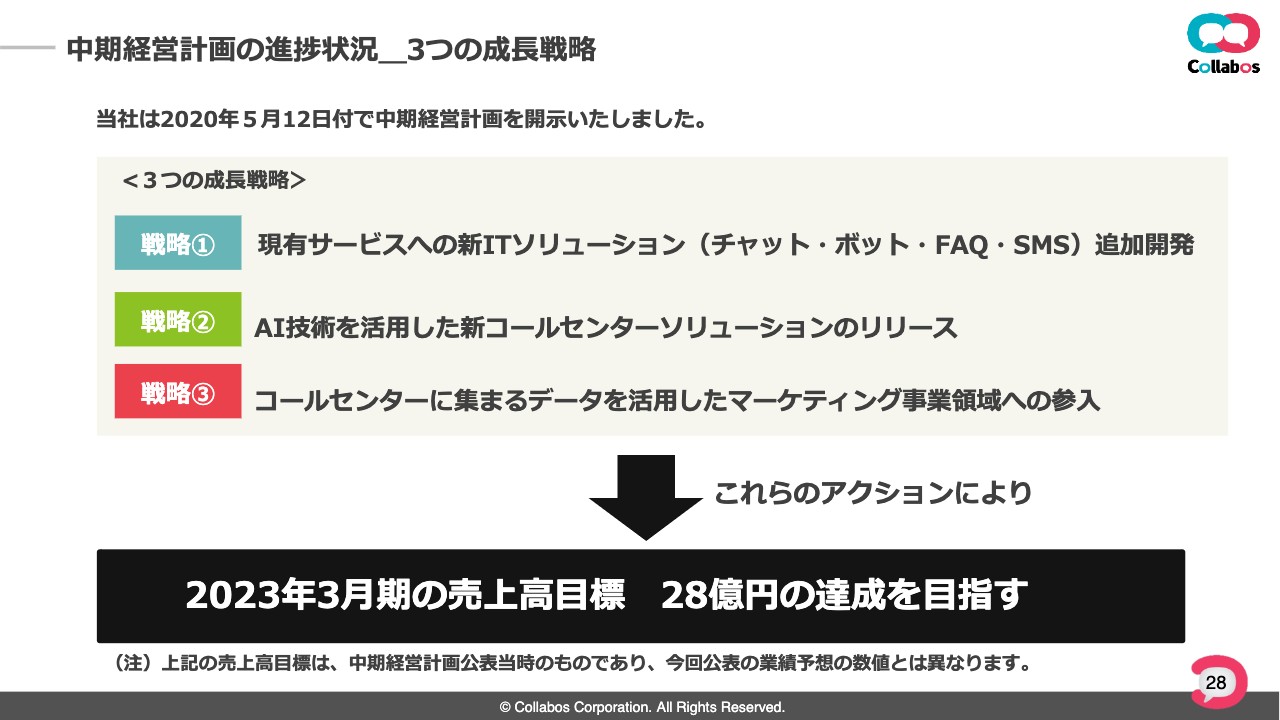

中期経営計画の進捗状況_3つの成長戦略

中期経営計画の進捗状況です。当社の中計は、7ページで説明した「今後のコールセンターシステムの市場動向」に基づき、チャネルの多様化・AI化・マーケティング活用に重点を置いた3つの成長戦略を実行することで、2023年3月期に28億円の売上高を達成するものです。

戦略①は、昨今のコンタクトチャネルの多様化に基づき、チャット・チャットボットサービスの「Challbo」、FAQサービスの「CollasQ」、SMSサービスを新たに開発し、リリースするものです。

戦略②は、昨今のAI化・自動化の流れに基づき、AI技術をフル活用した新しいコールセンターソリューションのリリースを予定しています。

戦略③は、コールセンターで蓄積された情報を活用してマーケティング活動を行うなど、コールセンターの役割が「コストセンター」から収益を生みだすための「プロフィットセンター」へ移行する流れから、CRMとマーケティングの両方の機能を持った新サービスをリリースするものです。

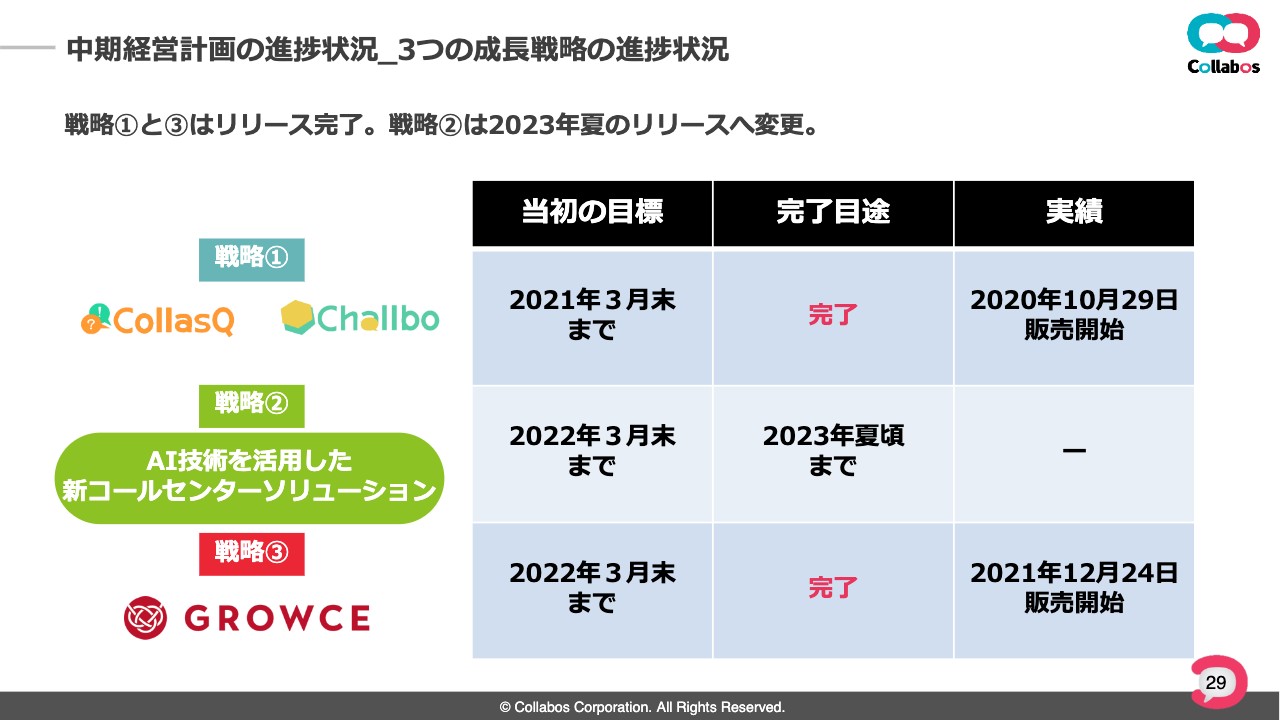

中期経営計画の進捗状況_3つの成長戦略の進捗状況

スライドの表に、3つの戦略の進捗状況をまとめています。戦略①・戦略③は、当初の目標期限の前にリリースを完了させ、次のページで説明しますが、今後も追加機能は実装していく予定です。戦略②に関しては、開発内容の変更等により、リリース時期を約1年後ろ倒し、2023年夏頃に変更しました。

理由としては、当初の開発計画に対し、サービスを具体化していく中で、より市場のニーズを捉えた機能の拡充に伴い開発内容を変更したことや、製造後のテスト工程において品質強化のためにテスト実施レベルを引き上げたこと、また、それにより一部人的リソースの補強が必要になったことが挙げられます。

当製品は、現状の当社の売上高の大半を占める「@nyplace」に次ぐ第2の柱と想定しており、当社の今後の成長には欠かせないサービスでもあり、よりサービス力を強化するため、リリース時期を変更しました。

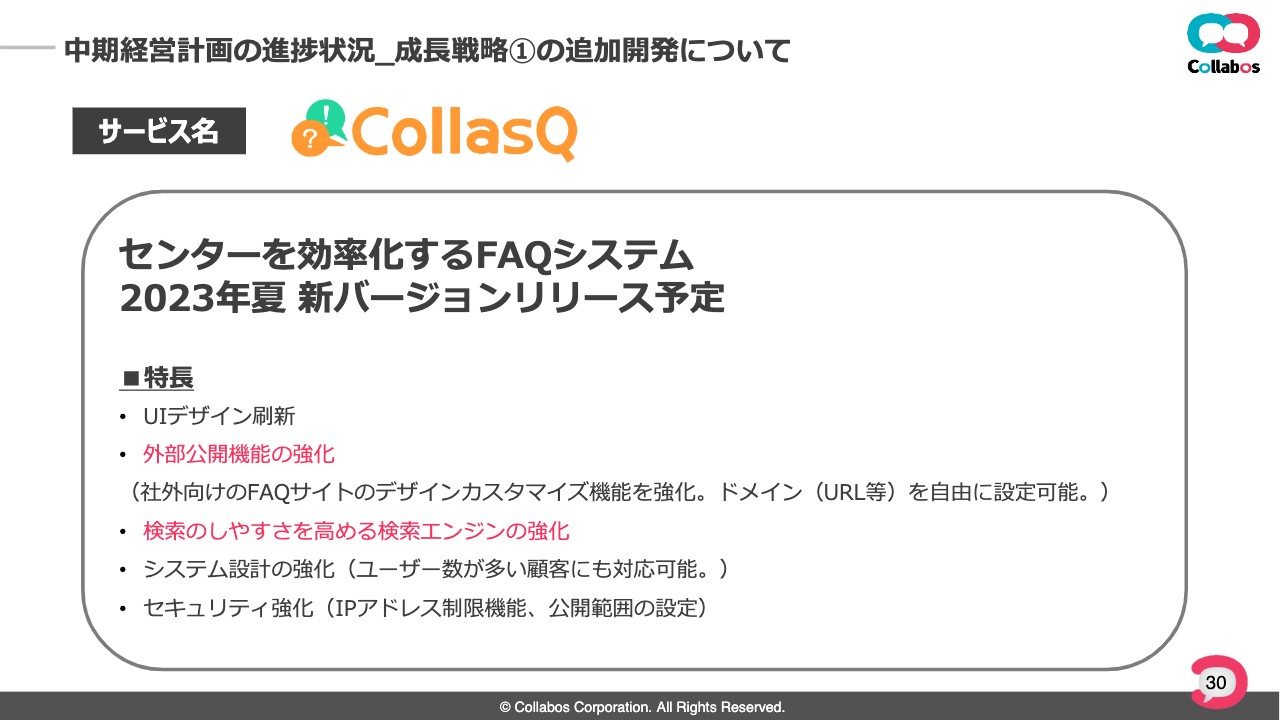

中期経営計画の進捗状況_成長戦略①の追加開発について

成長戦略①に含まれる「CollasQ」は、2023年夏に新機能をリリースする予定です。具体的には、デザインの刷新や、社外向けのFAQサイトにおいてその企業独自のデザインを反映できるデザインカスタマイズ機能の強化、社外向けFAQサイトのドメインを自由に設定できる機能の追加を行います。

また、検索のしやすさを高めるエンジンの強化や、大規模顧客の利用にも対応できるようにシステム設計を強化し、IPアドレスごとに公開範囲の設定が可能な制限機能も付加する予定です。

今後のコールセンターにおいて効率化・自動化の流れは必然であり、FAQサービスは、FAQサイトを外部公開することで問い合わせる人の自己解決を促すほか、24時間365日受付可能なAIチャットボットによる回答の活用、オペレーターの育成ツールにも使用できることから要望が高まっていくと予想しています。

中期経営計画の進捗状況_成長戦略③の追加開発について

2021年12月にリリースした「GROWCE」についても、本年12月中に追加機能のリリースを予定しています。具体的には、画面設定の自由度を向上させ、お客さま独自の管理したい項目を自由に追加できる機能を追加します。

また、情報のシームレス化を実現するために、コールセンターで対応した内容を他部署またはパートナー等の関係者にメールでお知らせする通知メール機能や、セキュリティー強化のためにパスワード条件とパスワード更新頻度の選択肢を広げる機能を追加します。その他にも、お客さまからご要望をいただいたデザインや機能等の修正を行う予定です。

この「GROWCE」はお客さまとともに成長することをコンセプトにしており、このたびお客さまの声をもとに機能を付加し、さらなる拡販に努めていきます。

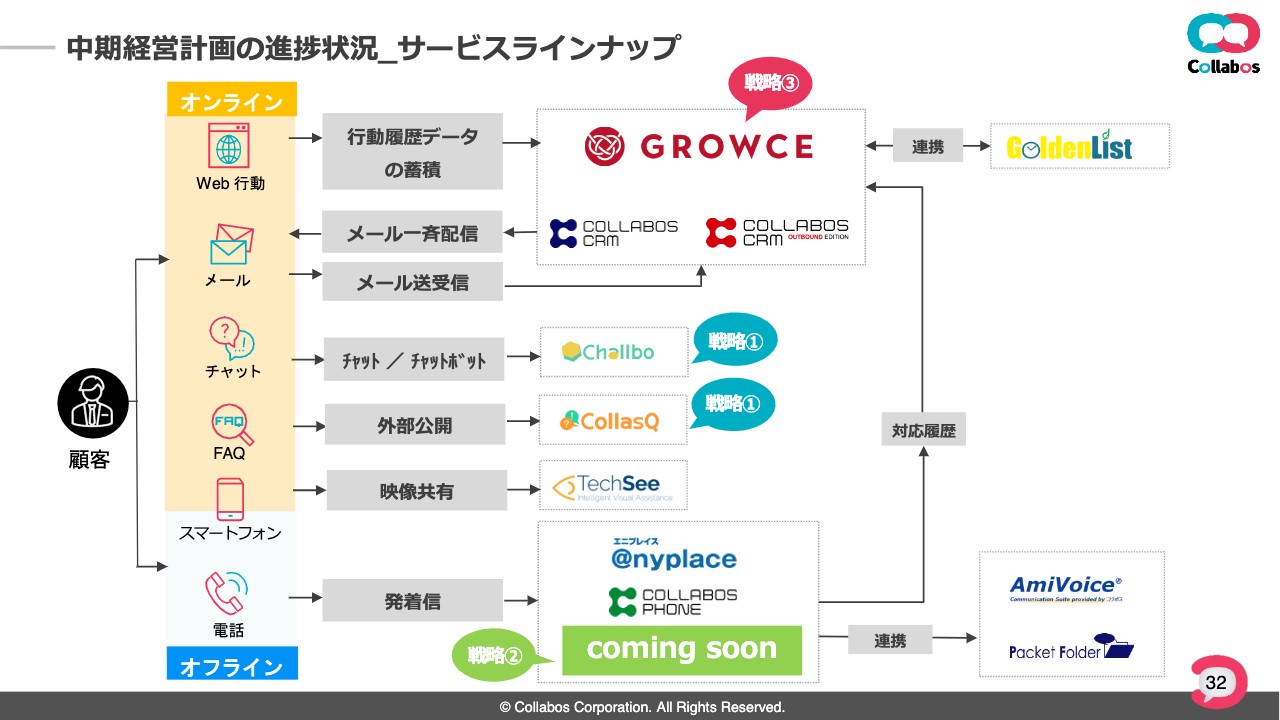

中期経営計画の進捗状況_サービスラインナップ

スライドに各サービスのラインナップ図を示しています。吹き出しに、戦略①、戦略②、戦略③と記載しているのは中計の3つの戦略で、開発・リリースしたサービスになります。

また、7ページでご説明した「今後のコールセンターシステムの市場動向」に基づき、コンタクトチャネルの多様化、AI化、在宅コールセンターの普及、マーケティング活用に重点を置き、新サービスをそろえています。

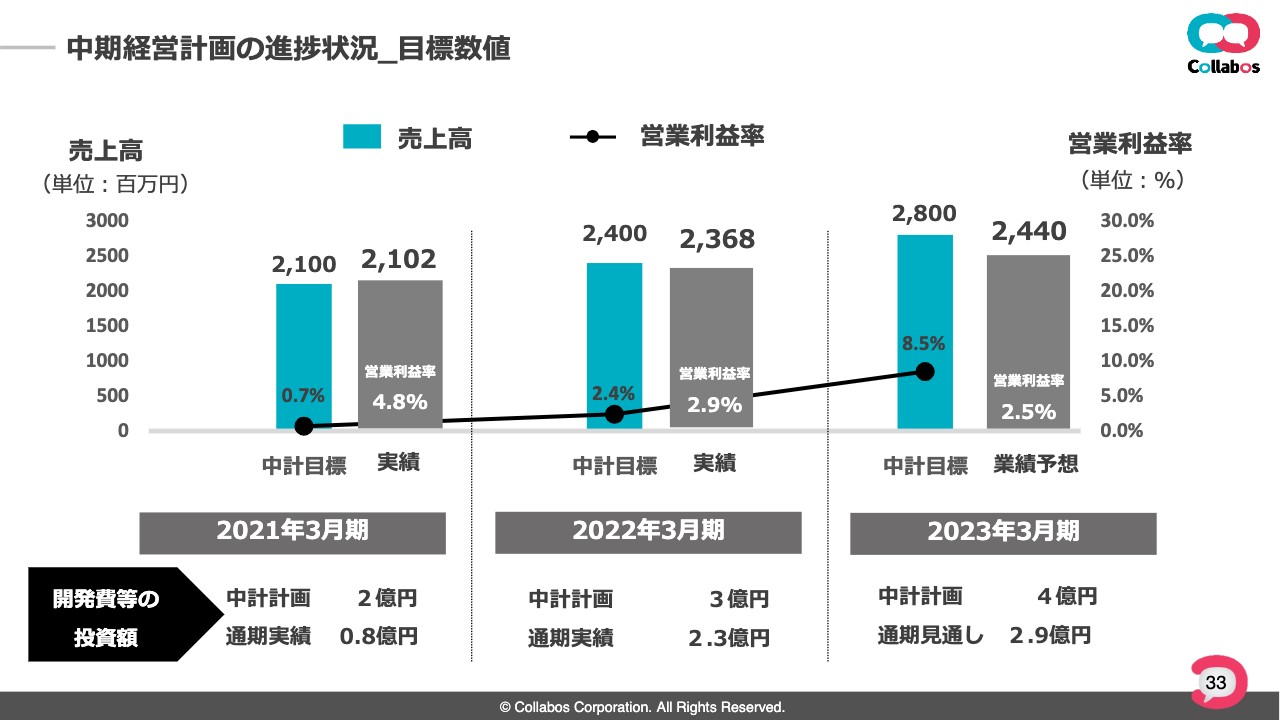

中期経営計画の進捗状況_目標数値

中計の数値目標の状況です。今年度が中計の最終年度となります。売上高の3年目の目標は28億円でしたが、今回の業績予想では24億4,000万円を見込んでいます。理由は3点あり、1点目は中計の発表後に「@nyplace」において、見込んでいなかった既存の大型案件の解約等が発生したことです。

2点目は、新型コロナウイルス感染拡大の影響により、当社の見込客において、投資の矛先が業務効率化等の新たなソリューションではなく、インフラ関連に向かったことがあります。これにより、戦略①や戦略③の売上が当社の計画どおりに進んでいません。

3点目は、戦略②のリリースが1年後ろ倒しになったことで、戦略②の売上が3年目に見込めていないことです。

また、3年目の営業利益率の目標値8.5パーセントが、業績予想では2.5パーセントになったことについて、投資コストは計画よりも抑え気味に推移できているものの、先ほどご説明したとおり、減収に伴う減益が大きな要因になっています。

開発等の投資額については、計画よりも抑え気味に推移していますが、戦略②などのリリースが遅れているため、投資額を4年目にも持ち越す予定です。業績予想に合わせた変更は行わず、最終年度の売上目標の達成に向け、実行スピードの挽回に尽力していきます。

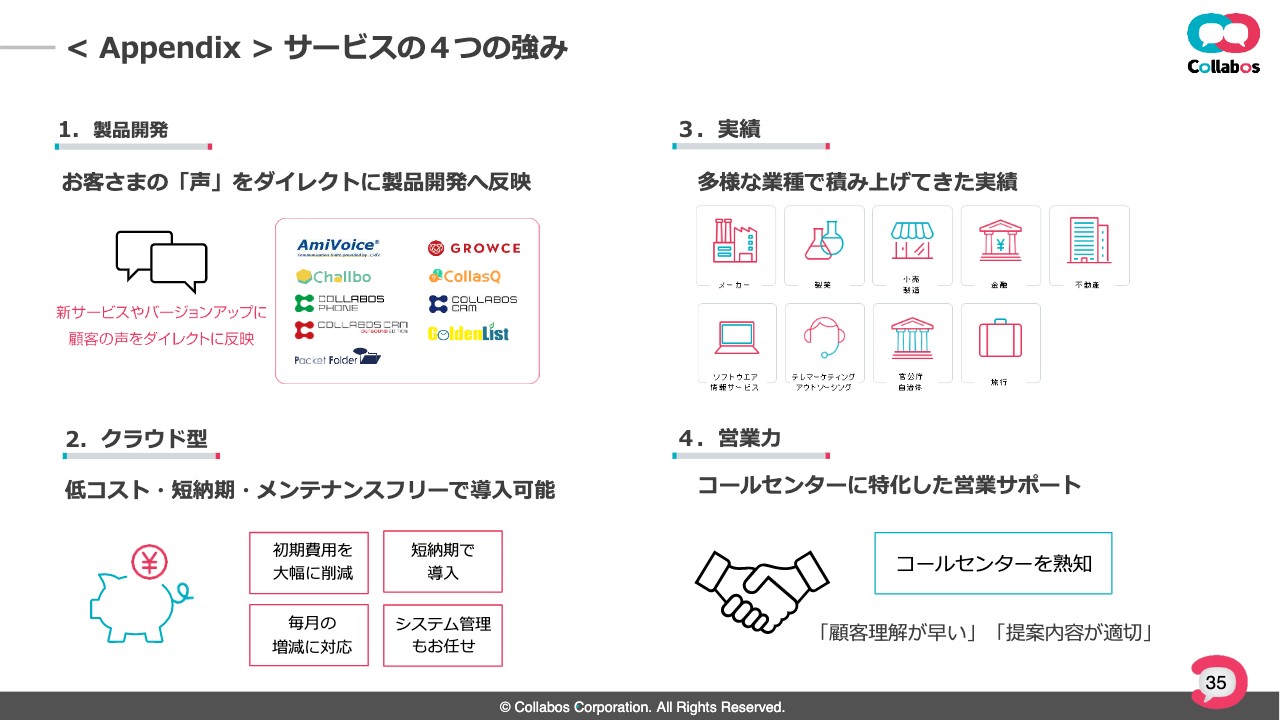

< Appendix > サービスの4つの強み

35ページ、36ページには、当社の強みをAppendixとして載せています。私からの説明は以上です。

質疑応答:中計の実行後の将来的な売上のイメージについて

司会者:「中期経営計画の実行による売上の上乗せは、どの程度あるのでしょうか? また、例えば5年後くらいの将来的なイメージについても、併せて教えてください」というご質問です。

茂木:今後は、中計の戦略②や戦略③の部分にあたる新しいサービスが、大きな売上につながっていく予定ですが、現状は売上にほぼ含まれていない状態です。5年後くらいには、既存の売上やサービスに上乗せする部分も含めて、30億円、40億円くらいの売上に伸ばしていきたいと考えています。

質疑応答:中計の戦略②が遅れている理由について

司会者:「中計の戦略②が遅れている理由を教えてください。人的リソースが不足しているのでしょうか?」というご質問です。

茂木:中計の戦略②は、AI技術をフル活用した新しいコールセンターソリューションをリリースするというものです。この戦略が1年遅れている理由については、先ほども少しご説明しましたが、人的リソースが一部不足している部分もあります。その点に関しては、採用を進めており、場合によっては業務委託等でカバーできるようにしています。

また、もともと想定していた機能よりも、要件を定義していく中で機能が増えたり、変えたりしたところもあり、その影響で人材の採用が一部追いついていないところがあります。来年の夏前までには必ずリリースできるように進めていく予定です。

質疑応答:次期中計について

司会者:「今年が中計の最終年度ということですが、来期も新たに中計を開示する予定でしょうか? また、新たな中計は利益がきちんと上昇するような計画になりますか?」というご質問です。

青本真人氏(以下、青本):本件に関しては、私から回答します。今年が中計の最終年度ということで、次期中計に関しては、開示するかどうかの明確な結論を出しておらず、目下社内で検討中です。

また、「新たな中計は利益がきちんと上昇するような計画になるかどうか」ということについても、社内で検討や集計を行っています。1つ言えるのは、この中計で投資してきたものに対する償却が始まる時期が、次期中計と重なっているということです。

実際、今期の投資によって、来期の売上が上がり、償却分を回収できるかどうかによって、利益がきちんと確保できるかどうかが明らかになります。これが次期中計の鍵になり、利益が出るかどうかのボーダーラインにもなってくると思います。

質疑応答:時価総額を増やすための施策について

司会者:「時価総額をもっと増やすための施策について教えてください」というご質問です。

青本:時価総額が増加する要因はさまざまですが、当社の規模で時価総額をさらに増やす場合に寄与するのは、利益ベースということになると思います。ですので、今は次の柱となる新しい事業を着実に立ち上げ、その事業に利益水準が付いてくることが、一番の施策になると思っています。

1つの事業を立ち上げるには非常に時間がかかりますが、今は実際に1つ、2つと事業を立ち上げ、進めている状況です。時価総額の増加につながるよう、これらを十分に進めることを重視しています。

新着ログ

「情報・通信業」のログ