第一稀元素、販売価格上昇等により上期増収増益 通期では前年比で販売数量減少も売上高は増加の見込み

2023年3月期第2四半期決算説明

國部洋氏:第一稀元素化学工業の國部でございます。よろしくお願いいたします。本日はご多用の中、決算説明会にご参加いただきまして誠にありがとうございます。2023年3月期の上半期の決算概要及び今後の着地見通しについてご説明します。

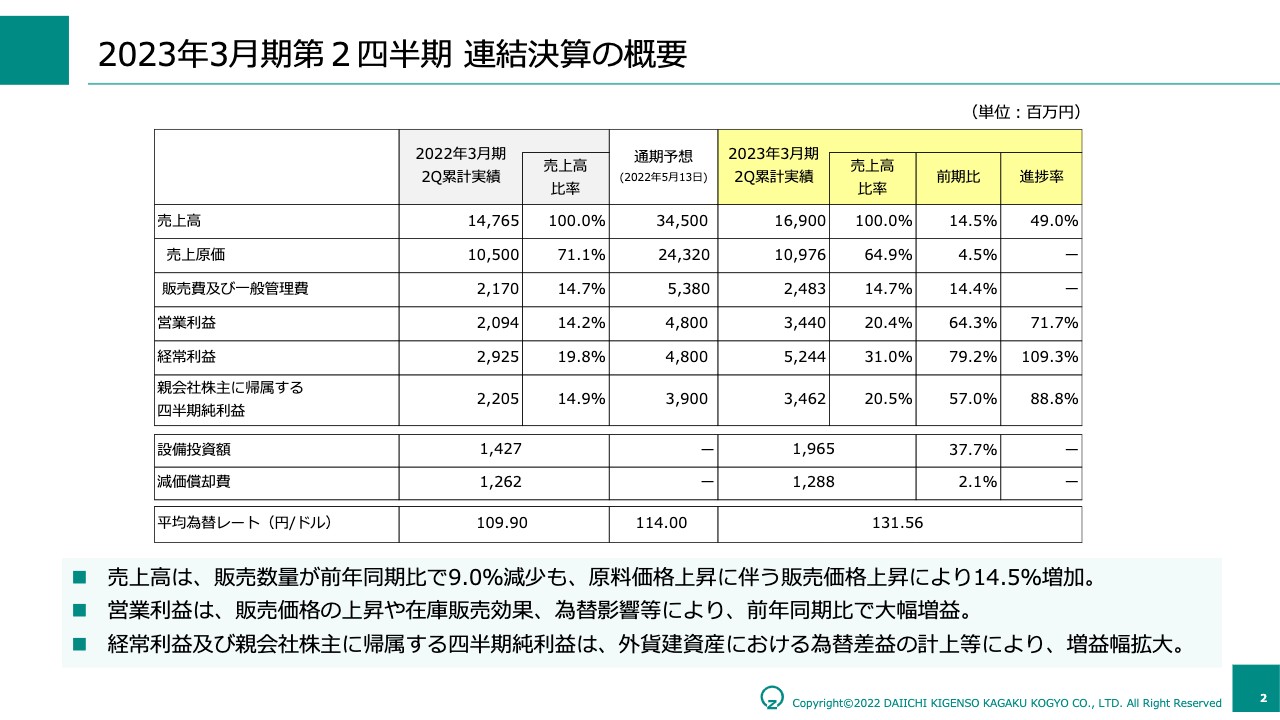

2023年3月期第2四半期 連結決算の概要

連結決算の概要です。販売数量は前年同期比で9パーセント減少していますが、為替ならびに原料価格上昇の影響により、売上高は前年同期比14.5パーセント増の169億円、進捗率は約50パーセントとなっています。

営業利益は、期首では27億円程度を予想していましたが、34億4,000万円と増益になっています。後ほど詳しくご説明しますが、こちらも為替と原料価格上昇が大きく影響しています。経常利益は、当社が保有する外貨建資産が円安の影響を大きく受けたため、営業利益の幅よりも大きく進捗しています。

結果として、上半期の純利益は前年同期比57パーセント増の34億6,200万円となっています。

原料市場価格の状況

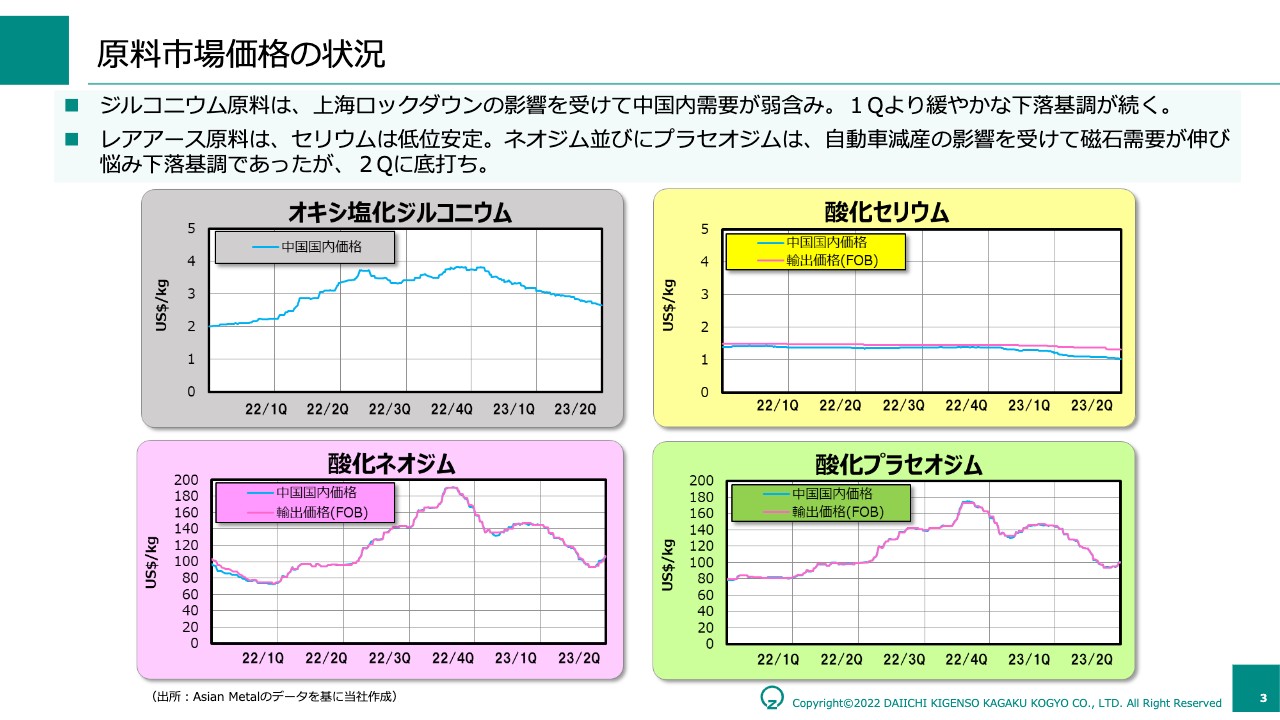

原料市場価格の決算への影響の詳細と今後の見通しについてご説明します。スライドには、当社が扱っている主要な4つの原料を挙げています。オキシ塩化ジルコニウム、酸化ネオジム、酸化プラセオジムの3つが調達金額の約8割を占めており、売上に大きく影響しています。

当社の事業は、この主原料の前四半期の平均価格をお客さまに転嫁するビジネスモデルですので、四半期遅れて売上高に影響します。利益に関しては、期間を均すと大きな変動はありません。ただし、今期に関しては、前期に多めに買っていた安価な原料の在庫が影響し、利益を大きく引き上げました。

主要原料であるオキシ塩化ジルコニウムは、グラフのとおり、2ドルから4ドル近くまで上がった後、中国での内需が落ち込んでいるためやや低下傾向です。足元でも同じような水準で推移しており、下がり続けることはないものの、しばらく低位で推移すると見込んでいます。

一方、酸化セリウムは、軽希土類の中でも資源量が多く、余る元素です。そのため、価格は今後も低位で安定すると考えています。

酸化ネオジム、酸化プラセオジムは磁石に使われる原料で、需要自体は堅調です。投機等が入って価格が乱高下することがありますが、実需が強いため下がり続けることはなく、今後はある程度上昇基調になるのではないかと考えています。

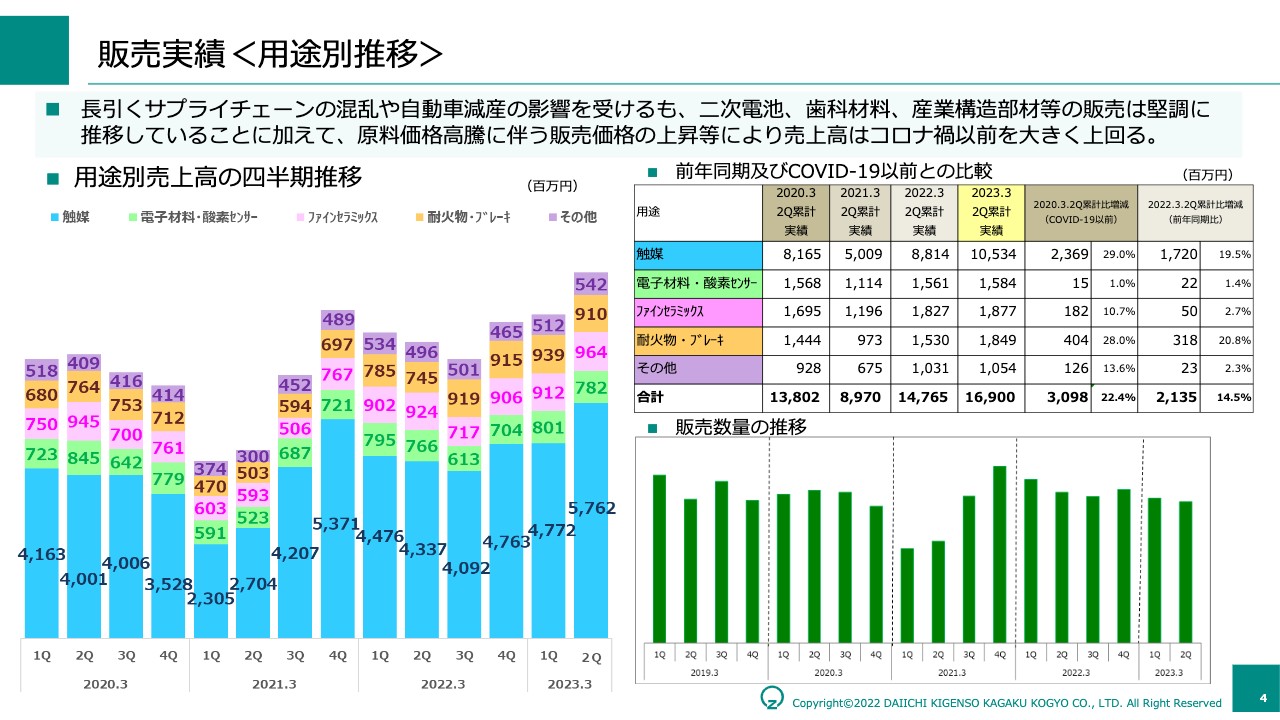

販売実績<用途別推移>

販売実績の用途別推移です。スライド左側のグラフを見ると、水色で表している「触媒」が売上高を牽引していることがわかります。触媒事業はレアアースを多く使うため、ネオジム、プラセオジムの価格上昇が大きく影響しています。

スライド右上の表「前年同期及びCOVID-19以前との比較」で、右から2番目の項としてCOVID-19前(2020年3月期)との比較を記載しています。売上高は「電子材料・酸素センサー」を除いて2桁パーセント以上の伸びとなっており、1番右の前年同期比でも、「電子材料・酸素センサー」「ファインセラミックス」「その他」は微増であるのに対し、「触媒」「耐火物・ブレーキ」は、価格面の影響を受けて大きく増加しました。

価格の影響を受けたということは、「販売数量の推移」からわかるようにトータルの販売数量はあまり伸びていない状況が、中身はけっこう変わってきており、当社が成長させたい分野が伸びています。

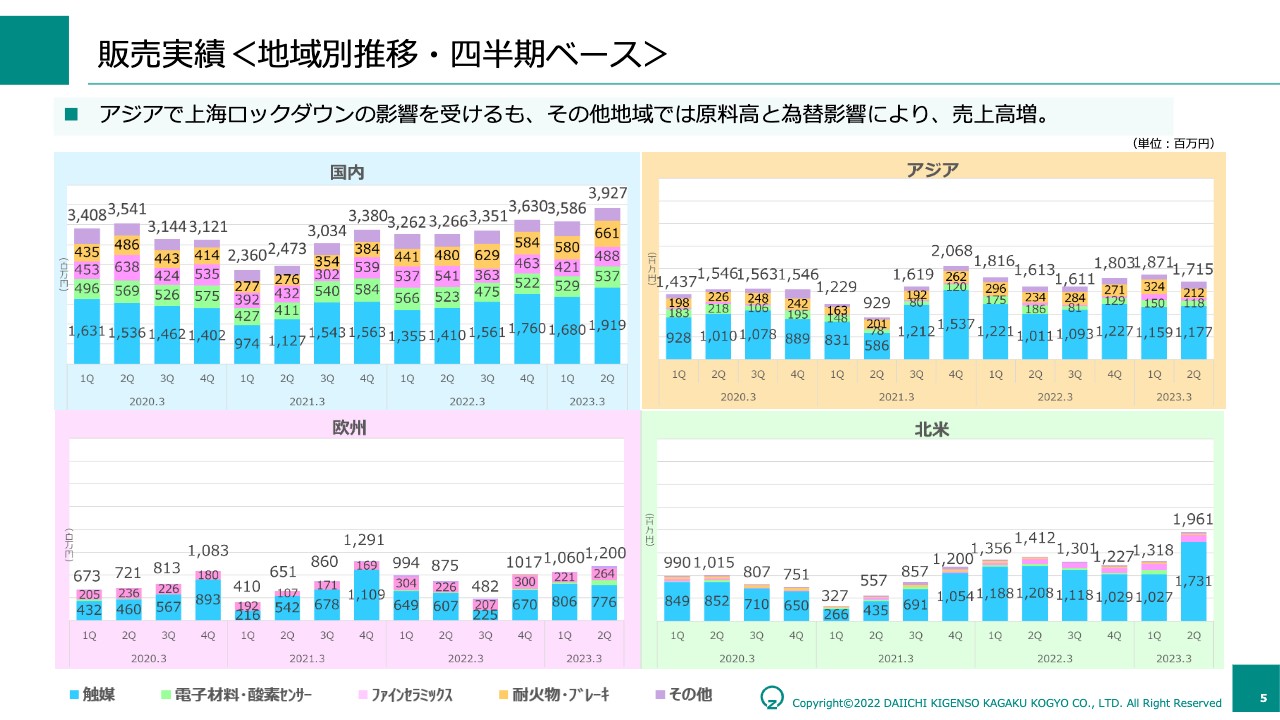

販売実績<地域別推移・四半期ベース>

エリア別の販売実績です。特徴として、アジアのみがあまり伸びておらず当第2四半期の売上が落ちているのですが、こちらは上海のロックダウンが当社の事業にも大きく影響していることが主な要因です。その他の地域は、為替や原料高の影響で、順調に伸びています。

スライド右下の北米に関しては、当第2四半期に一段と上がっていますが、こちらは取引形態等の要因で、本質的になにかが大きく広がったわけではなく、事業自体は安定して推移しています。

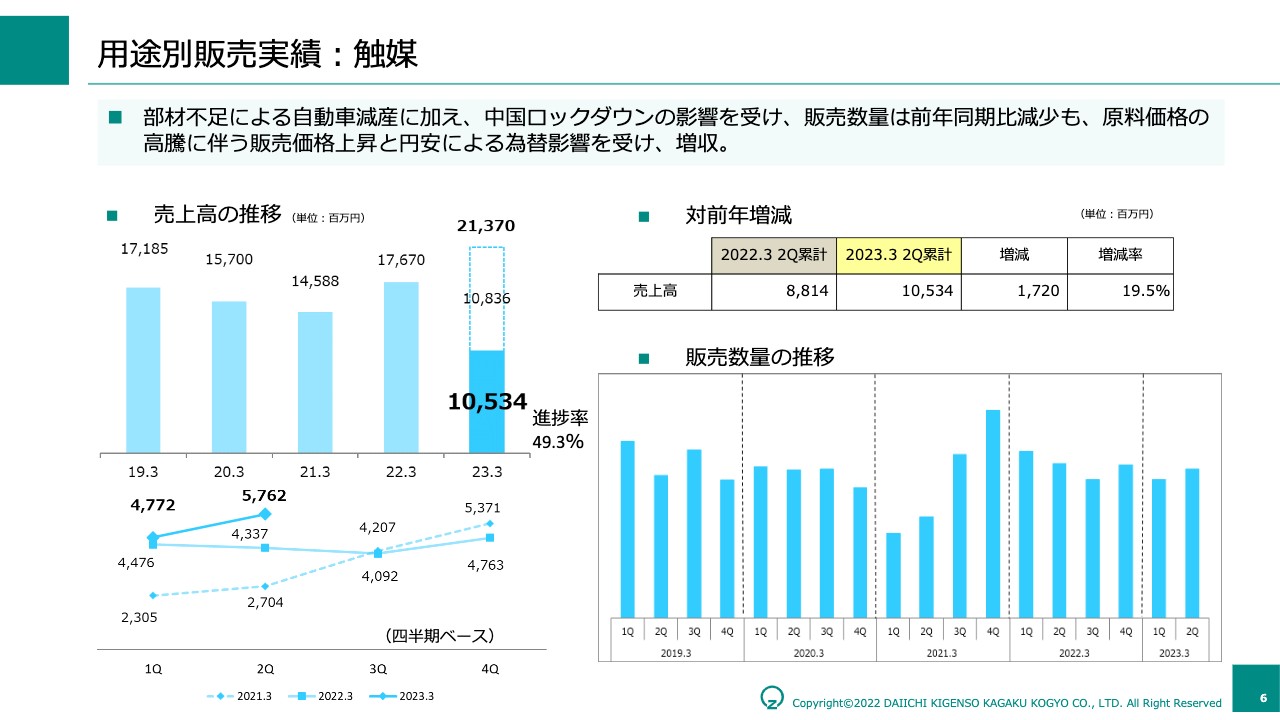

用途別販売実績:触媒

各用途別に販売数量面などについてお話しします。触媒については、半導体を中心とした部材不足や中国のロックダウンがあり、当社の事業環境は、あまりよくありませんでした。販売数量は前年同期比でマイナス10パーセント強になっていますが、為替と原料高要因で、進捗率をどうにか50パーセントに近づけたかたちです。

EVへのシフトもあり、ハイブリッド以外の内燃機関搭載車は落ちているのですが、当社が主力としているハイブリッドを中心とした内燃機関搭載車は依然伸びており、ハイブリッドは前年同期比でも着実に販売台数が増加しています。したがって、現時点では、EVの比率が上がっているために当社の事業が大きく落ち込むとは捉えていません。

現在半導体が不足しているため、OEMやカーメーカーが生産品目をEVに振っている可能性があり、その影響を受けていると考えています。根本的に事業への悪影響が出ているのではなく、当社としてはハイブリッドを中心とする内燃機関搭載車はまだしばらく伸びると見込んでいます。

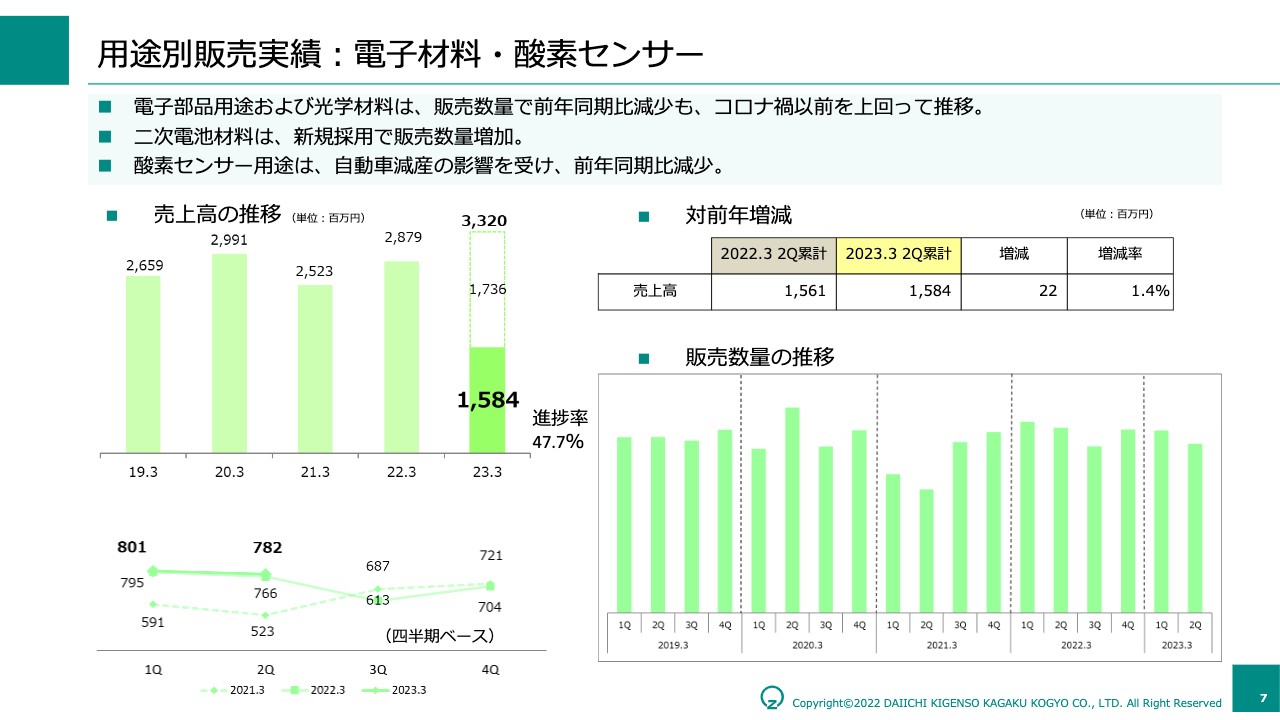

用途別販売実績:電子材料・酸素センサー

電子材料・酸素センサーについてです。販売数量は前年同期比マイナス6パーセント強となっています。内訳として、パソコンやスマートフォン等の事業環境が悪かったため、MLCC向け等がマイナスで推移しているほか、酸素センサーも自動車減産の影響を受けて、販売数量は前年同期比5パーセント程度減となりました。

一方で、「電子材料・酸素センサー」全体の販売数量の推移を見ると、それほど落ちてはいません。理由として、二次電池の正極材に酸化ジルコニウムが添加される割合が広がっており、この上半期の販売数量は前年同期比22パーセント増となっています。このように全体の販売数量はマイナスでしたが、当社としては期待している分野で、今後の成長も見込んでいます。

ただし、二次電池に関しては、酸化ジルコニウムが使われないLFP(リン酸鉄リチウム)の正極をもつ、安価な電池が増えていることや、日系の正極材メーカーと関係の強い日系OEMの減産率が海外OEMに比べて少し高かったことから、二次電池の正極材向けの伸び率は、当社の目標には到達していません。しかしながら、先ほどお伝えしたとおり前年同期比20パーセント以上伸びています。

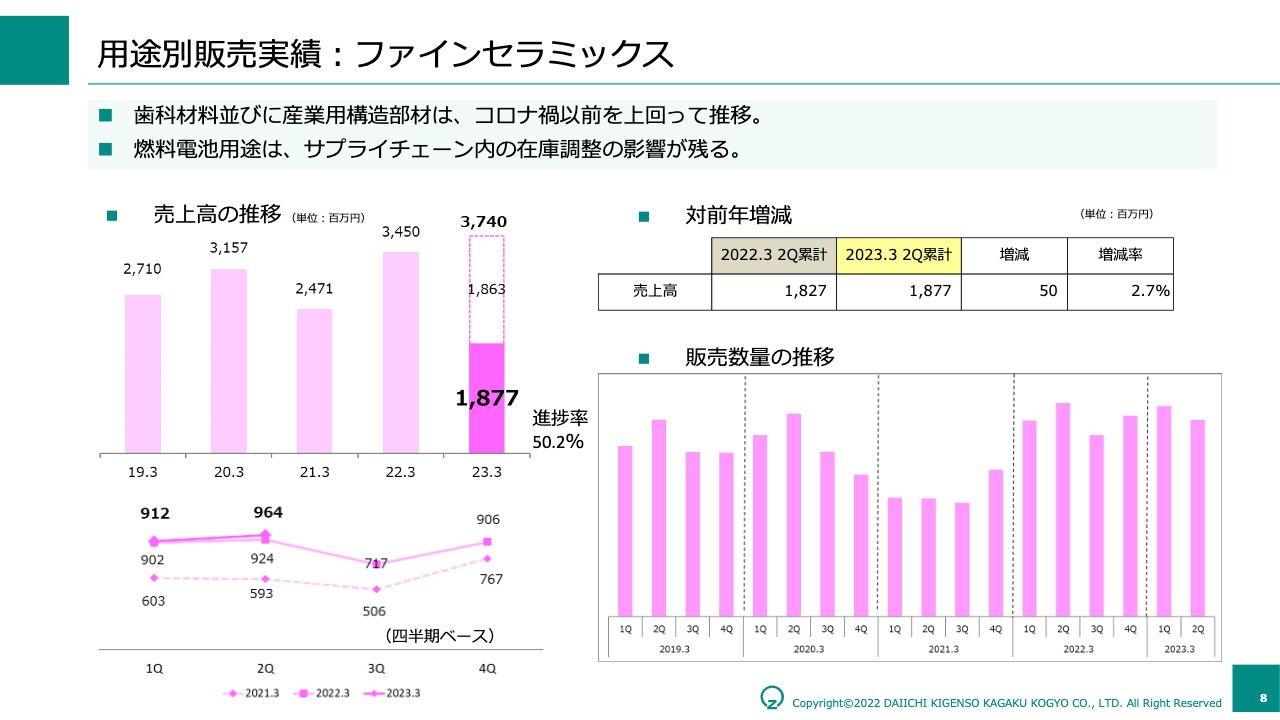

用途別販売実績:ファインセラミックス

燃料電池も含めたファインセラミックスについてです。販売数量は、前年同期がコロナ禍後のリバウンドによりかなり高水準だったこともあり、前年同期比ではそれほど伸びていないのですが、ベースは着実に上がっていると捉えています。

特に伸びているのが歯科材料で、欧州マーケットを中心に既存のお客さまからの引き合いが増え、新規のお客さまも確実に増えています。そのほか、産業用構造部材も着実に広がっています。

一方で、当社は固体酸化物形燃料電池(SOFC)の電解質材料等を供給しています。今、特定のお客さまの事業に依存する傾向があり、その商流で在庫調整等があると、今回販売数量が前年同期比10パーセント程度減となっているように影響を受けることがあります。ただし、海外でお客さまの裾野は拡大しており、今後の動向に期待しているところです。

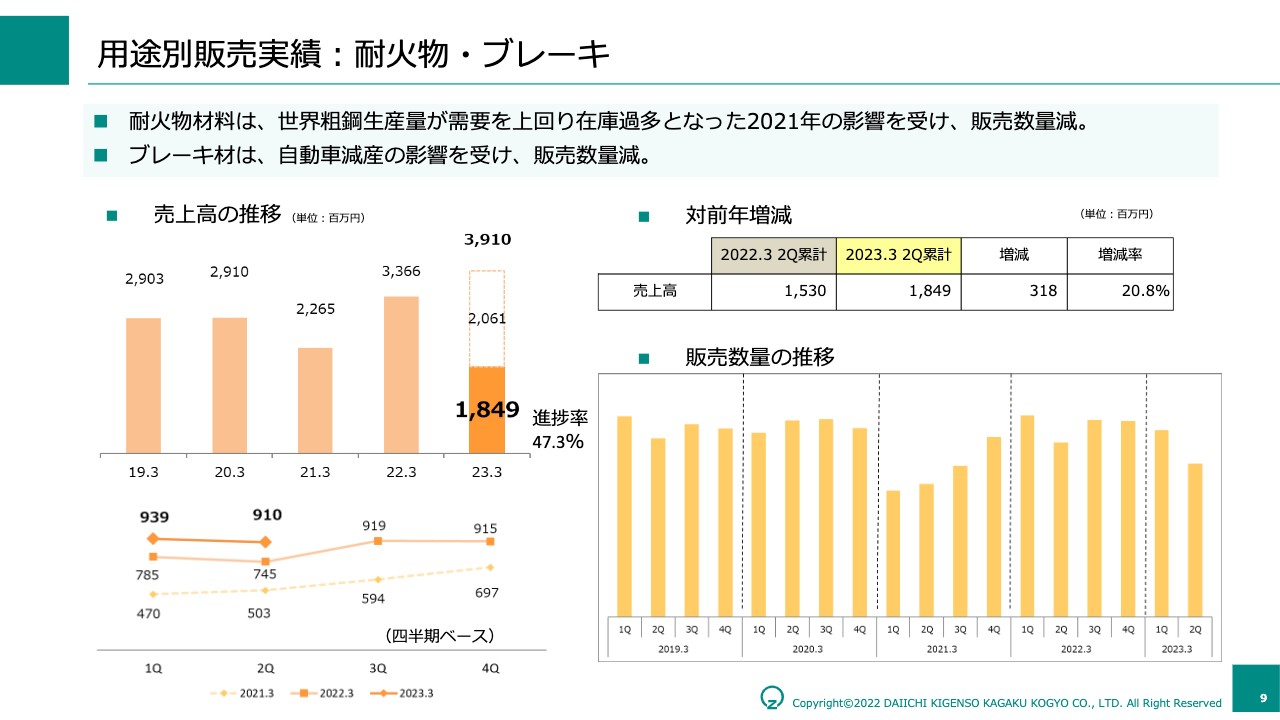

用途別販売実績:耐火物・ブレーキ

耐火物・ブレーキは、前年同期と比べ販売数量面で苦戦し、耐火物はマイナス5パーセント強、ブレーキはマイナス11パーセント強となりました。

ブレーキについては、電動化が進んだとしても継続的に使用されるものであると認識していますが、特に当第2四半期は一部のお客さまの在庫調整等の影響で大きくマイナスになっています。しかし、これからブレーキの材料が減っていくとは思っておらず、販売数量は着実に回復してくるのではないかと考えています。

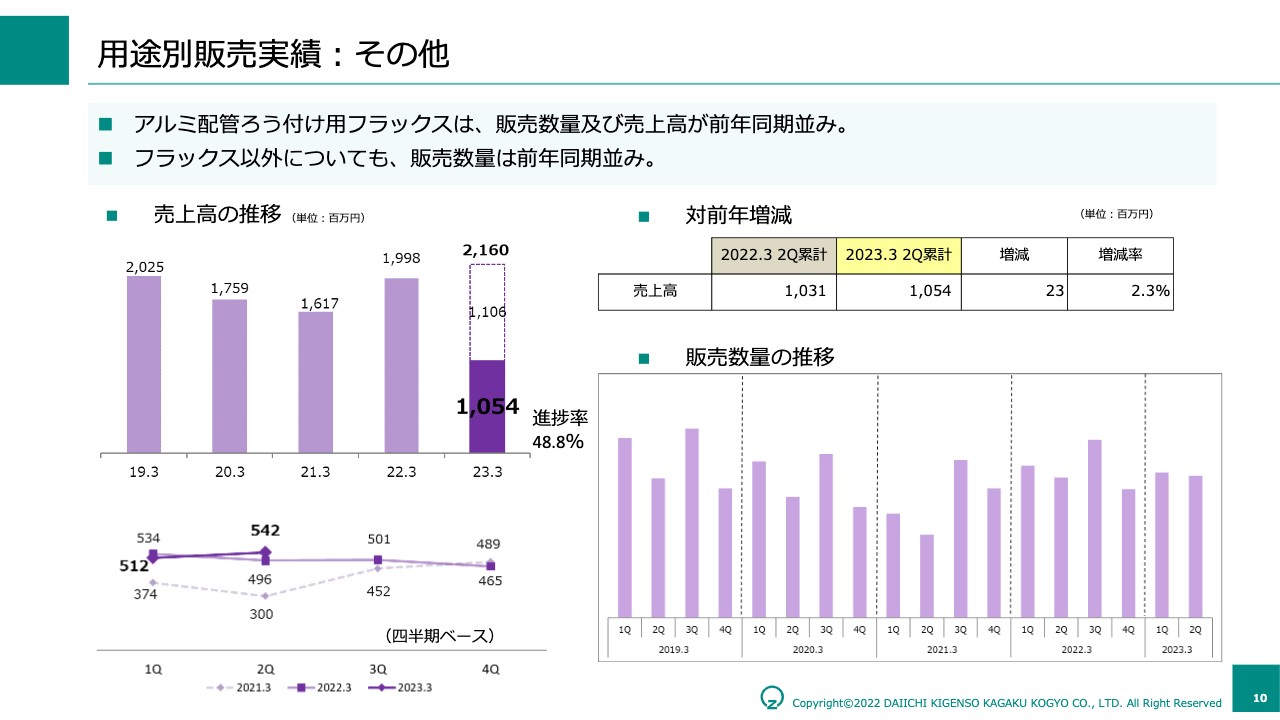

用途別販売実績:その他

その他の販売実績についてです。主要なものでは、アルミ配管ろう付け用フラックスは自動車用と家電用のエアコン両方に使われています。事業環境が悪かった中でも、販売数量、売上高ともに前年同期の水準を維持しています。

フラックス以外には表面処理剤などがあります。ジルコニウム化合物は多様なものに使われており、そちらも販売数量は前年同期並みで推移しました。

結果として、売上高の進捗率は48.8パーセントとなっています。

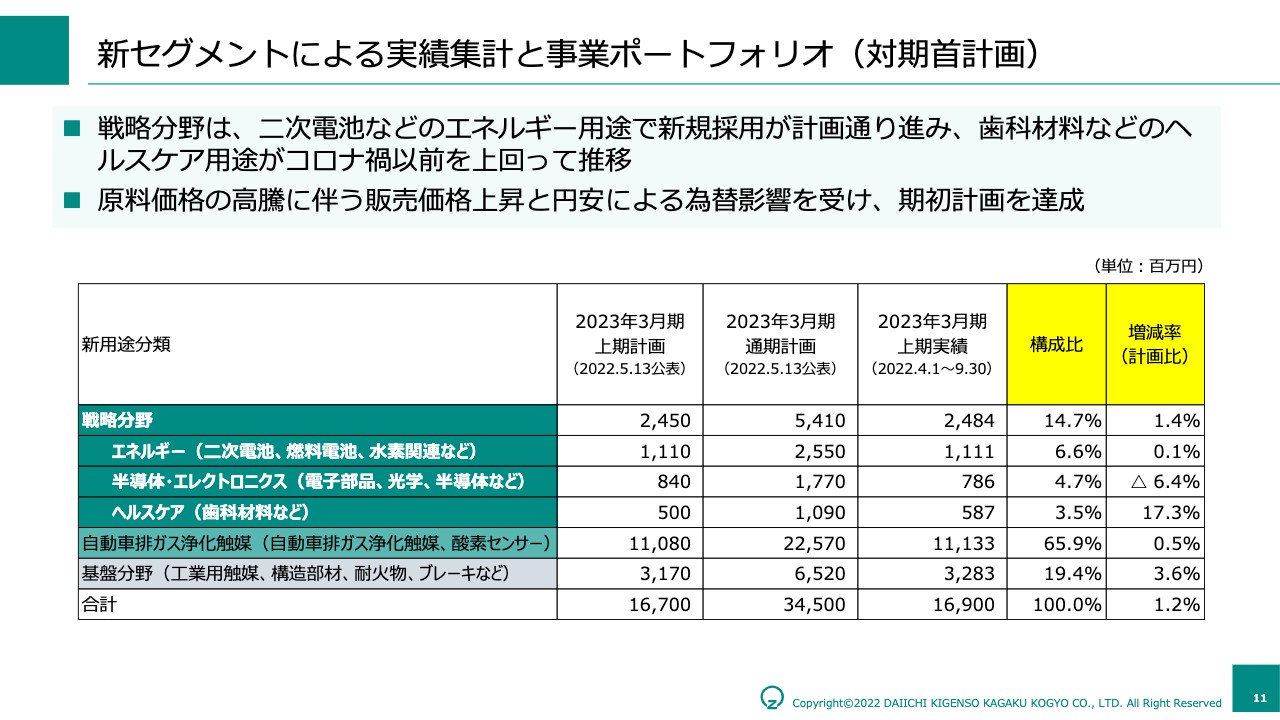

新セグメントによる実績集計と事業ポートフォリオ(対期首計画)

当社は2022年5月に新しい中期計画を公表しています。現在の主力である自動車排ガス浄化触媒は、いずれ電動化が進むとピークアウトすることが予想されます。それに備えるためにスライドの表に記載の戦略分野に早期に経営資源を集中させ、売上基盤をしっかりと拡大していきます。

二次電池、燃料電池、水素関連などを含めたエネルギーは、期初計画に対する上半期の売上高は0.1パーセント増でほぼ計画どおりでしたが、数量は若干マイナスで推移しています。

半導体・エレクトロニクスは、MLCC向け等が足を引っ張ったこともあり、売上高は期初計画比マイナス6.4パーセント、数量もマイナス8パーセント弱になっています。しかし、当社がこれから強化したいと思っている半導体の分野などでは、小規模ながら少しずつ計画を上回る実績が出ています。

ヘルスケアの売上高は、期初計画比17.3パーセント増となっており、販売数量も同様です。この伸長を牽引しているのは、先ほどご説明した歯科材料や産業用構造部材です。

自動車排ガス浄化触媒については、当社は2027年頃までは拡大していくと考えており、環境規制の強化に伴って求められる性能もどんどん上がっていきます。当社がこれまでに培ったノウハウを生かしてこの分野できっちりと販売数量を伸ばし、収益を稼いで、その収益で戦略分野の事業基盤を拡大させていきます。

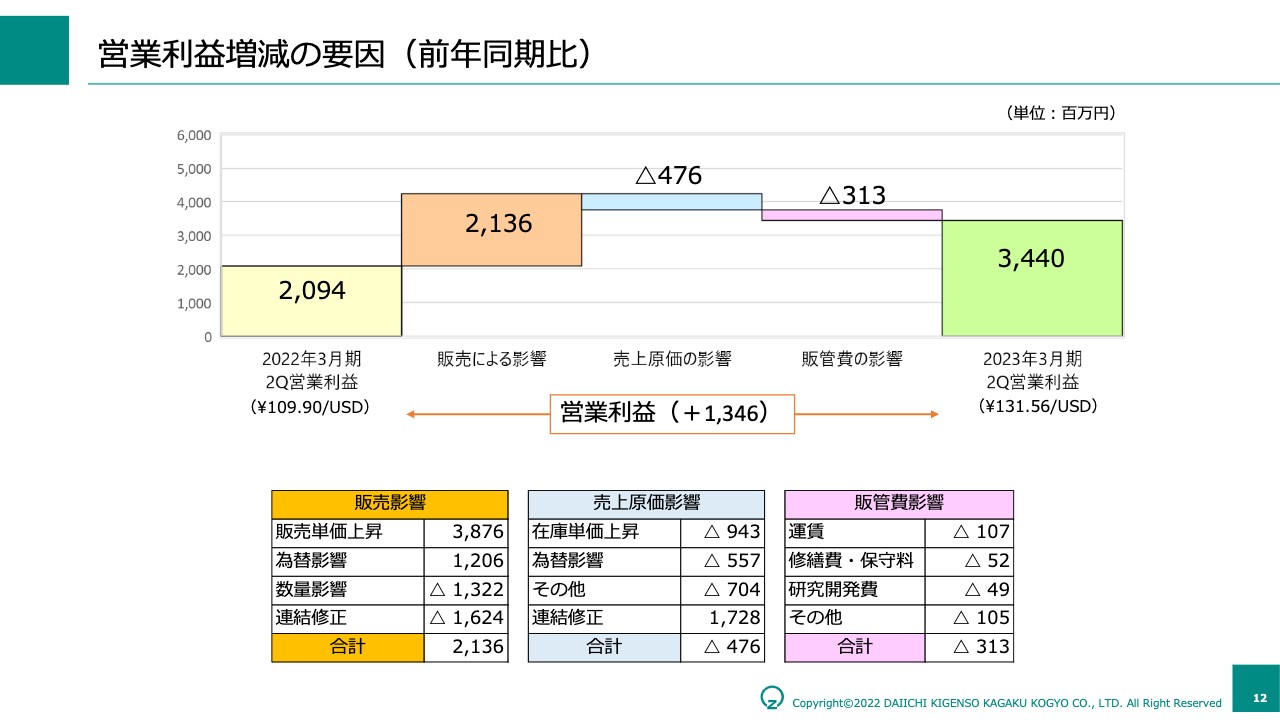

営業利益増減の要因(前年同期比)

営業利益増減の要因として、今期からセグメントの分類を変更したことに加え、為替や原料高の影響がありました。

「販売影響」としては、原料が上がった分販売単価が上昇し、売上・利益を押し上げています。一方で、「売上原価影響」は、販売影響よりかなり小さな金額です。販売単価上昇の38億7,600万円に対して、前期に調達した安価な原料の影響を受けた在庫が原価を押し下げたため、在庫単価は9億4,300万円減となり、決算に大きな影響を与えています。為替は、売掛にも買掛にも影響しています。

数量影響については、北米の西海岸のストライキやコロナ禍によるその他地域の物流の混乱により、お客さまに安定して物を提供できないことが懸念されました。当社はそのリスクを低減するため、原料等を積み増し、ある程度製品を作ってお客さまの近いところにお届けする活動を強化しました。

その関係で、製品仕掛品及び原料が増えましたが、ある程度状況が落ち着いてきたため、2022年8月から9月に在庫を圧縮すべく生産停止・生産調整をおこないました。それにより数量影響は13億2,200万円減となっています。

また、「売上原価影響」のその他として、水道・光熱費、さらにベトナム子会社の原料である原鉱石の価格上昇などが7億円程度原価を押し上げているほか、「販管費影響」の運賃の上昇など、今いろいろな価格が上昇しています。先ほど主原料の価格変動は概ねお客さまに転嫁できているとご説明しましたが、今後は、主原料以外の副資材や運賃等を自助努力でカバーしつつも、ある程度お客さまにも見ていただく必要があると考えています。

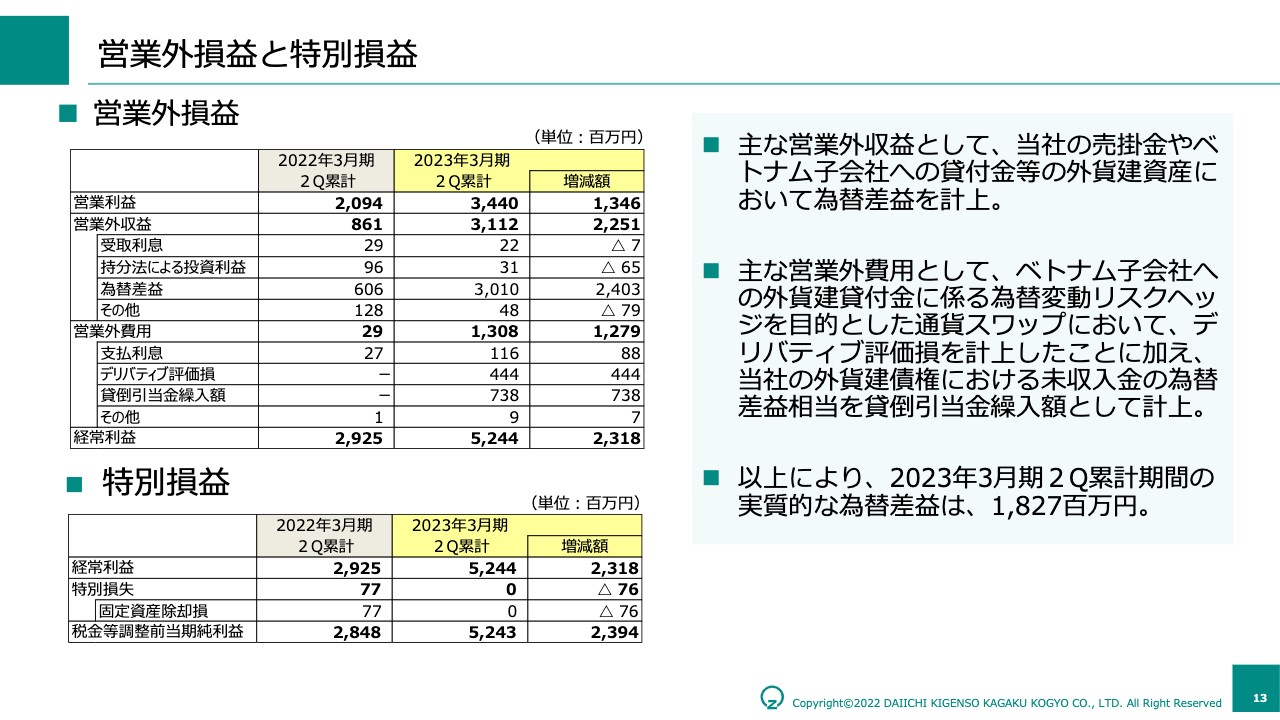

営業外損益と特別損益

次に、営業外損益が大きく当社の経常利益を変化させた要因です。売掛金、買掛金以外にベトナムの事業に関係する大きな外貨建の資産を持っています。

1つは設備投資に関わる当社からベトナム子会社への貸付金です。これを昨年末ドル建に変えており、それが大きな金額になっています。

こちらは6割程度、為替変動リスクをヘッジするためのデリバティブを組んでいますが、未ヘッジの部分のプラスと、デリバティブを組むことによる円安時のマイナスが、営業外の収益と費用にそれぞれ計上されています。

もう1つの大きな資産は、ベトナムでの安定した鉱石調達のためにおこなった、鉱石の関連会社への出資金です。しかし、もくろみが外れまして、現時点でその出資金に資産性がないだろうということで、前期末に全額引当金を積んでいます。

それが外貨建の未収入金として残っており、為替の変動を受けています。今は円安であるため、その未収入金を円建てにした場合に膨らむ金額と同額を貸倒引当金に積む会計処理をおこないました。

営業外費用の7億3,800万円は、営業外収益の為替差益の30億円の中に含まれており、両建てになっているとご理解下さい。

デリバティブや両建ての部分を差し引いて計算しますと、この上半期で実質の為替差益は18億2,700万円となります。

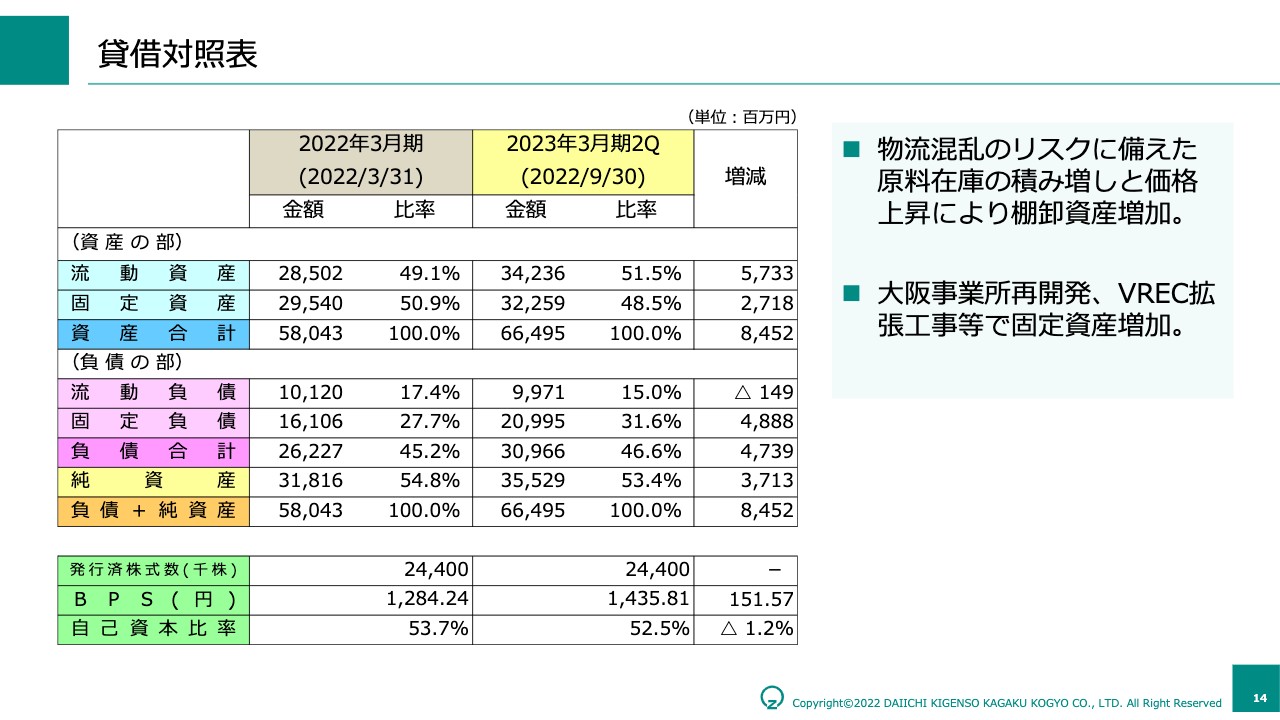

貸借対照表

バランスシートです。流動資産は主に棚卸資産です。9月末の時点で、在庫数量が増えたことと、単価上昇によって金額が膨らんだことで、57億円のうちの約40億円が棚卸の増加になっています。

固定資産としては、大阪事業所再開発、VREC拡張工事とありますとおり、将来に向けた設備投資を実施していまして、建設仮勘定として約27億円増加しました。それらを負債、借り入れで賄ったため、結果として自己資本比率は、前期の53.7パーセントから52.5パーセントに若干低下しました。

キャッシュフロー

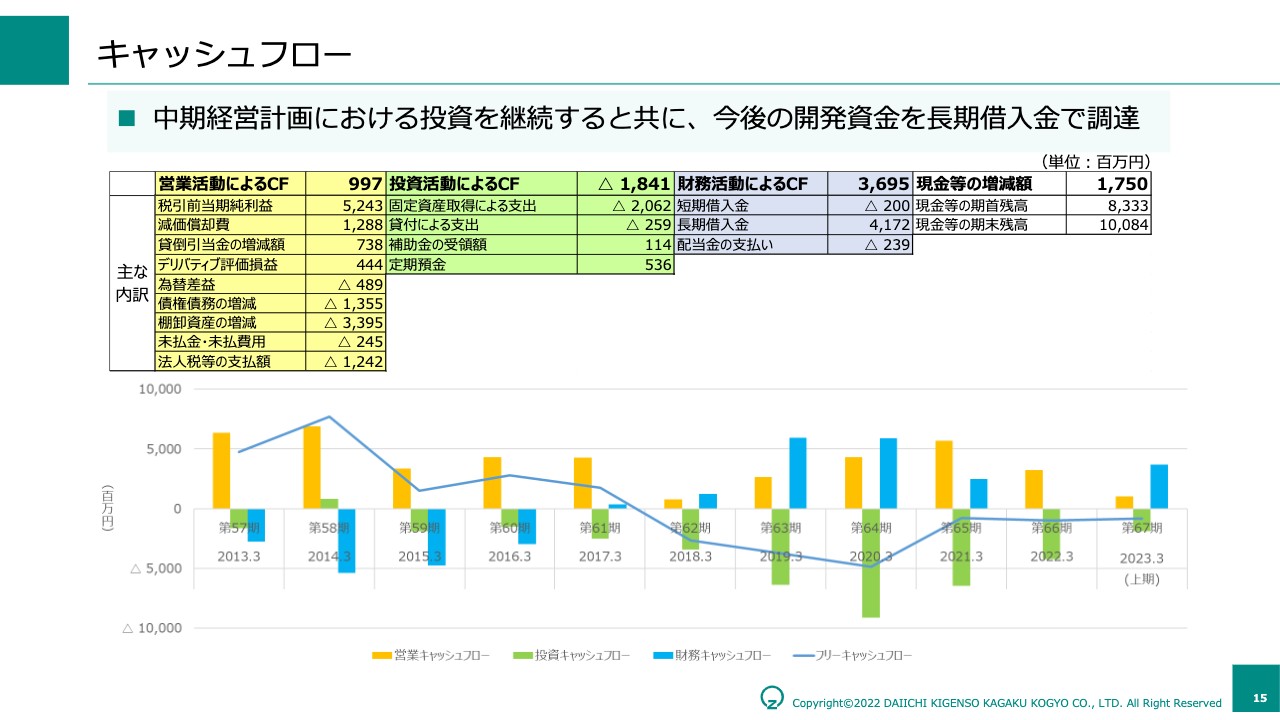

11年間にわたるキャッシュフローの推移を提示しています。一番左端、2013年の直前に何があったかといいますと、レアアースがなかなか調達できないことで、当社は安定的に製品を顧客に供給するために大量のレアアースを調達しましたが、その時にレアアースの価格が暴落しました。

原料を調達するために有利子負債で資金を調達し、キャッシュフローがマイナスで推移しましたが、2013年以降は手元の原料在庫で事業を運営したため、営業キャッシュフローはプラスで推移し、有利子負債を返済してきました。

当時は財務基盤を戻すということにかなり注力した期間で、3年後、概ねその目処が立ったころから、もう一度国内外の設備投資に踏み切りました。そしてグラフの緑の部分の投資キャッシュフローが拡大し、それに伴って借入も増えたため、グラフの青い部分の財務キャッシュフローが2019年頃から増加して推移しています。

2023年の上半期に関しては、在庫が膨らんだことと、ベトナムでの事業と国内の研究開発センターへの投資から、フリーキャッシュフローは今しばらくマイナスで推移しています。

なお、新中期経営計画の前期4年間の累計で、営業キャッシュフローの範囲内で設備投資と配当金を賄う、規律を設けて運営をしています。

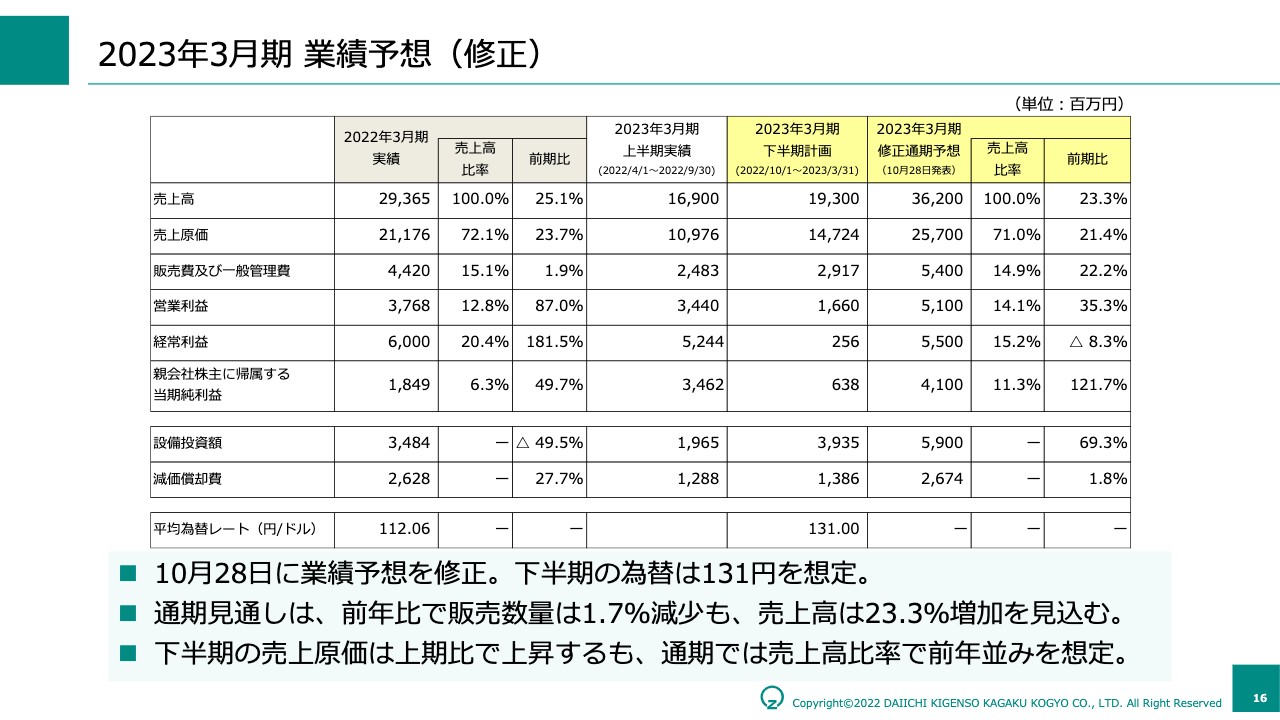

2023年3月期 業績予想(修正)

今期下半期の予想です。下半期の修正計画は、売上高193億円で、期首計画の178億円より上方修正しています。ただし、販売数量は期首計画より若干マイナスになっており、下半期も為替ならびに原料高の影響が大きく出て、売上高は増加する見込みです。

営業利益は、16億6,000万円を計画しています。期首計画の21億円から下方修正となります。その横の上期実績は営業利益が34億4,000万円で、こちらの期首計画は27億円でした。

為替のプラス以外に、前期に調達した安価な原料の影響を受けた在庫を8月、9月の低産の時期に消化し、下半期の利益を上半期に4億円、5億円くらい先に計上した形になります。これは下半期に売上高の増加が見込まれるにも関わらず、営業利益が下がる要因の1つです。

もう1つは、為替を131円で置いていますので、これが想定より円安水準で推移するともう少し利益が上がるかと思います。上期と下期のバランスの悪さには、こういった背景があります。

営業利益の通期見通しとしては、1米ドル=131円ベースで51億円と見込んでいます。経常利益は下半期の修正計画で2億5,000万円と低くなっています。その要因は、外貨建資産の評価において、9月末の1米ドル=約144円80銭から期末想定レートの1米ドル=131円まで円高が進んだ場合、14億円から15億円くらいの為替差損を計上することを想定しているためです。

期末の為替水準によっては、経常利益が大きくぶれることは避けられない状態です。

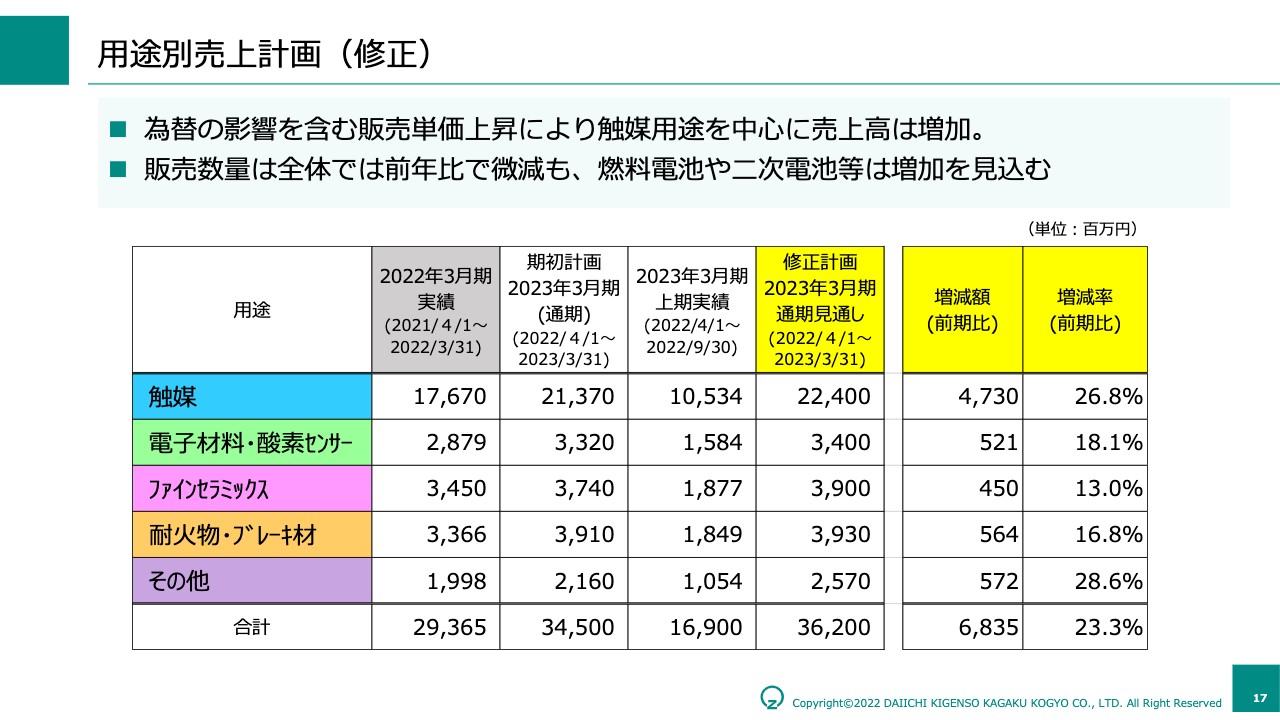

用途別売上計画(修正)

用途別売上計画です。従来の分類で、前期比をご説明します。販売数量は全体では前期比マイナス2パーセント弱を見込んでいます。

ウクライナへの侵攻による欧州での需要低迷、景気不透明感などもあって、販売数量はなかなか伸びそうにありません。その中でも、燃料電池などは前期比11パーセントくらい販売数量が増加すると見込んでいます。

二次電池も50パーセント以上の伸びを予想しています。これらに加え、為替、原料価格も影響して、前期より68億円の増収を見込んでいます。

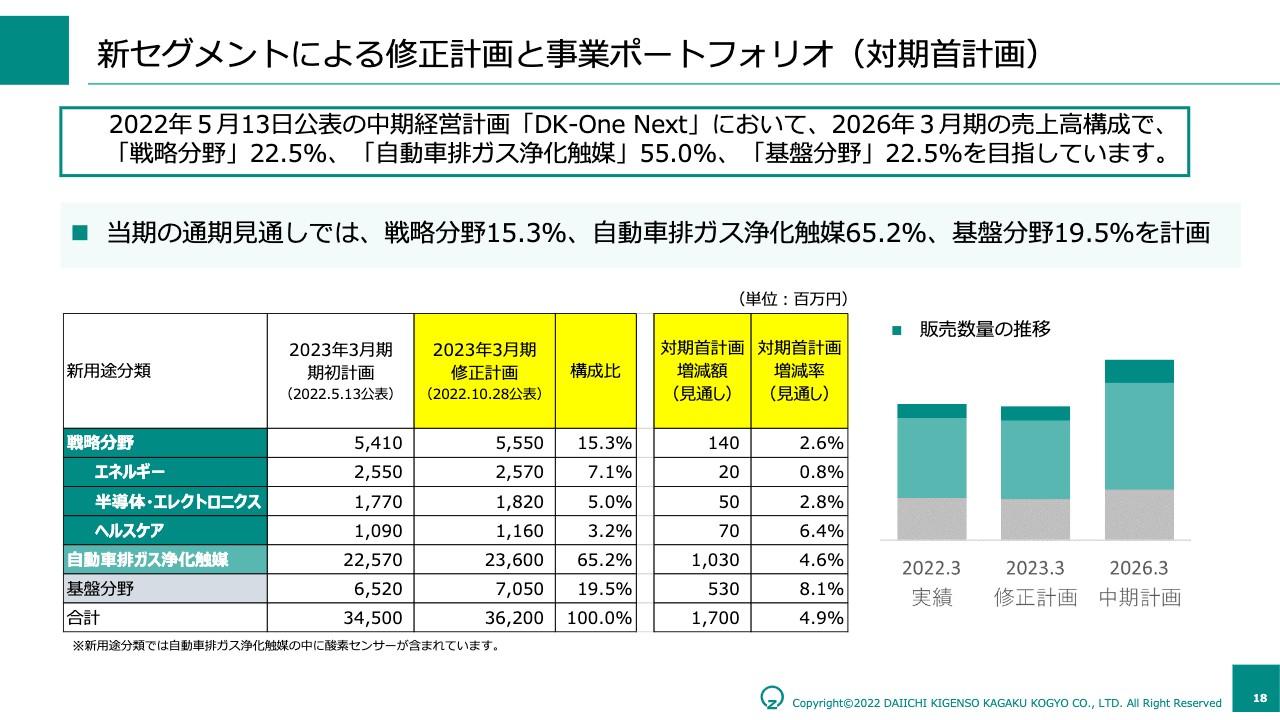

新セグメントによる修正計画と事業ポートフォリオ(対期首計画)

新しいセグメントでの下半期の計画、計画比の数字です。

エネルギーに関しては、二次電池がLFPにシフトするなど懸念事項はあります。しかし、例えば事業を拡大している韓国の正極材メーカーとももちろん関係がありますので、そこへの販売を推進する戦略の他、コスト面が重視されるこの分野で、ある程度品目を集約することでコスト競争力を強化してシェアを高める戦略などを進めたいと考えています。

半導体・エレクトロニクスについては、現時点で金額的にはそれほど大きくないのですが、今まで注力できていなかった分野を戦略分野に位置づけて強化しています。足元では、米中の分断が背景にあり、半導体に対する新たなニーズがかなり拡大していると肌で感じています。

これをしっかりと取り込むことによって、1年や2年では半導体分野の売上が急激に上がらなくとも、長いスパンで見た時に、当社の事業をしっかりと支える分野に育てるべく、取り組みを強化しています。

ヘルスケアについては、販売数量、金額とも今のところ非常に堅調に推移しています。当社がこれまで扱っていなかった新たな分野、パーツでも複数の案件が進んでいまして、この下半期だけでなく、来期以降の戦略分野を支える柱になると期待しています。

スライド右側の販売数量の推移をご覧下さい。今期は前期よりも若干販売数量が下がりますが、今後3年半で戦略分野を伸ばしつつ、環境規制の強化を追い風に、自動車排ガス浄化触媒でも着実に販売数量を伸ばす計画を立てて事業を進めています。

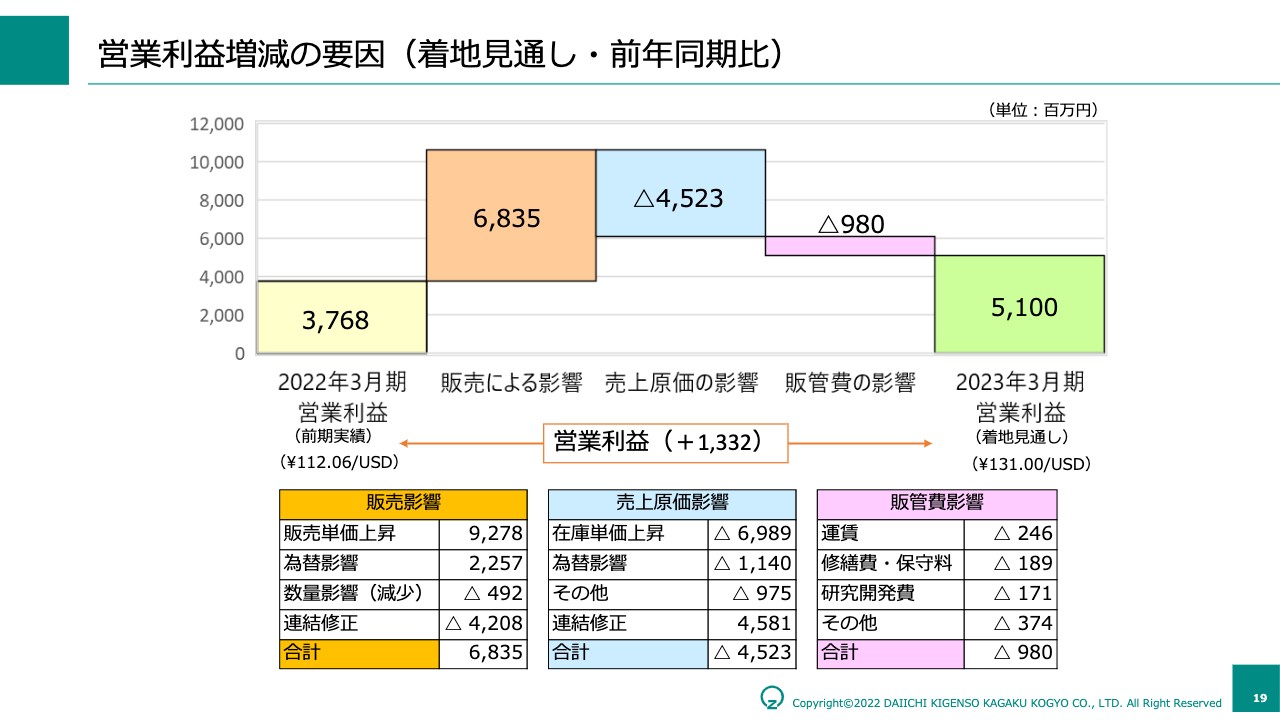

営業利益増減の要因(着地見通し・前年同期比)

通期の着地見通しでの営業利益の増減要因です。中央の売上原価影響の、在庫単価上昇が上期実績ではより低い金額でしたが、安価な在庫を上期で概ね消化したため、通期では原価を押し上げ、利益を押し下げる要因となります。

為替影響は1米ドル=131円で計算しております。なお、現在の当社の事業構造では、ドル円で1円為替変動がありますと、営業利益で半期で約3,000万円、年間で約6,000万円の変動があります。

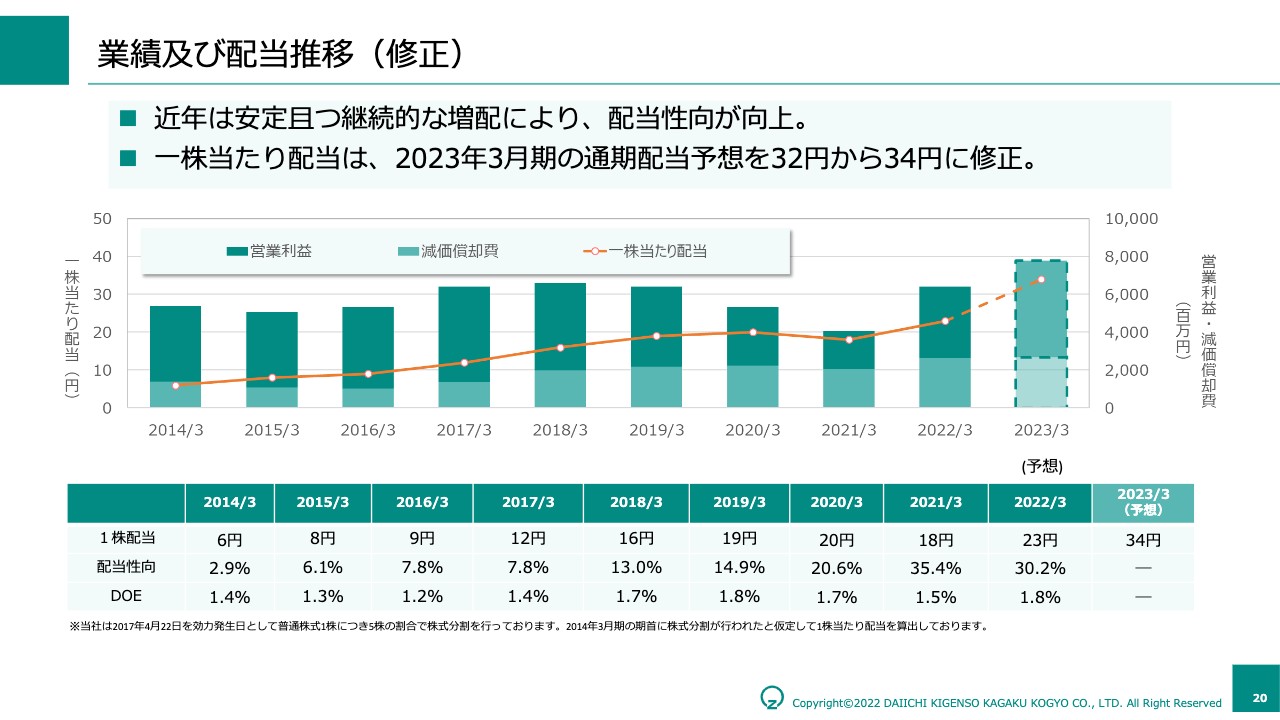

業績及び配当推移(修正)

1株当たりの配当を着実に上げていっています。今期に関しては、上期である程度営業利益が上がったこともあり、2円の増配としています。通期に関しては、現時点で上期実績と下期計画のバランスが悪いことに加え、事業環境に不透明感もありますので、据え置きとしています。

ただし、当社としては、配当性向30パーセントを目標に、事業を拡大しながら株主のみなさまへの還元をきっちりと続けていく方針で、今後の事業運営にあたります。

新着ログ

「化学」のログ